важная практика для бухгалтера за 2021 – 2022 годы \ Консультант Плюс

В каком случае суды определяют срок возврата переплаты с момента внесения суммы, а в каком ориентируются на срок подачи декларации (расчета) или на дату, когда компания узнала о переплате? Подробнее об этом и не только читайте в обзоре.

Суды посчитали срок возврата переплаты с даты сдачи отчетности за год в пределах конечного срокаОрганизация подала расчет по страховым взносам за год, а позже уточнила его, из-за чего образовалась переплата. Компания попыталась вернуть ее, но фонд отказал, поскольку с момента уплаты взносов прошло больше 3 лет.

Нижестоящие суды встали на сторону фонда: о переплате компания знала еще в момент перечисления взносов — значит, срок возврата истек.

ВС РФ с этими выводами не согласился. По его мнению, о переплате организация узнала только при подаче расчета. Именно с этой даты и нужно считать срок.

Аналогичную позицию занял и АС Северо-Западного округа. Со ссылкой на определение КС РФ он также отметил, что вопрос, когда организация узнала о переплате, нужно решать с учетом всех обстоятельств. Для этого надо, например:

Со ссылкой на определение КС РФ он также отметил, что вопрос, когда организация узнала о переплате, нужно решать с учетом всех обстоятельств. Для этого надо, например:

- установить причину, по которой допустили переплату;

- определить, могла ли компания сделать верный расчет при подаче первичной отчетности.

Кроме того, суд сослался на позицию ВАС РФ: о переплате организация должна знать с даты сдачи годовой отчетности, но не позже конечного срока ее подачи.

Похожий вывод сделал АС Московского округа.

В рамках другого дела АС Уральского округа посчитал срок возврата переплаты по налогу с даты подачи декларации за год. Дополнительно он отметил: если отчетность сдали раньше, то именно этот момент и должен служить началом для исчисления 3 лет, а не последний день срока подачи. Его нужно учитывать только, если организация вовремя не сдала декларацию. Иной подход поставит в неравное положение налогоплательщиков: те, кто сдал отчетность раньше срока, будут иметь больше времени на возврат переплаты. ВС РФ отказал в передаче дела на пересмотр.

ВС РФ отказал в передаче дела на пересмотр.

Аналогичный подход к подсчету срока применил и АС Центрального округа.

Суды признали правомерным подсчет срока возврата переплаты с даты уплатыОрганизация пыталась вернуть переплату по НДС, которая образовалась после подачи уточненки. Налоговая отказала, поскольку истекли 3 года с даты уплаты.

АС Северо-Западного округа поддержал инспекцию. Как установил суд, компания сама заплатила налог и подала декларацию. Значит, она знала о переплате. Момент корректировки и сдачи уточненки нельзя считать датой, когда организация узнала о ней. Суд также учел, что компания уточнила налоговый период по истечении 3 лет с момента его окончания.

Срок возврата переплаты страховых взносов с даты их уплаты посчитал и АС Центрального округа. ВС РФ не стал передавать дело на пересмотр.

Еще у одной компании образовалась переплата по налогу на прибыль после подачи нескольких уточненок. Инспекция и АС Поволжского округа в возврате переплаты отказали. Суд установил, что 3 года прошли и с момента уплаты налога, и с крайнего срока подачи первичной декларации. Он отметил: сам по себе день сдачи уточненки не может служить началом срока возврата налога. Суд отклонил довод о том, что о переплате стало известно только с даты акта сверки. Такую сверку налогоплательщик вправе провести в любое время, а налоговая обязана составить акт и подписать его.

Суд установил, что 3 года прошли и с момента уплаты налога, и с крайнего срока подачи первичной декларации. Он отметил: сам по себе день сдачи уточненки не может служить началом срока возврата налога. Суд отклонил довод о том, что о переплате стало известно только с даты акта сверки. Такую сверку налогоплательщик вправе провести в любое время, а налоговая обязана составить акт и подписать его.

При рассмотрении другого дела 14-й ААС также не стал учитывать акт сверки при подсчете срока возврата переплаты.

Суды посчитали срок возврата с момента, когда компания узнала о переплате или о нарушенном правеЕсли с даты уплаты налогов (взносов) прошло более 3 лет, налоговая или фонд обычно отказывают в возврате. Они настаивают на том, что именно в момент уплаты организация узнает о переплате. Такое же решение принимают проверяющие и в том случае, когда 3 года проходит с момента подачи отчетности.

Суды нередко считают иначе. Они в т.ч. отмечают: решая вопрос о соблюдении срока возврата, нужно установить, когда организация узнала или могла узнать о переплате. Помимо этого важно, когда лицо могло узнать о нарушении своего права на возврат.

Помимо этого важно, когда лицо могло узнать о нарушении своего права на возврат.

Приведем несколько примеров, с какого момента суды начинали считать срок:

- со дня вступления в силу решения суда. Организация подала уточненку, в которой заявила к возмещению НДС. Инспекция приняла решение об отказе. Компания через суд отменила его и обратилась за возвратом переплаты. Проверяющие настаивали на том, что с даты подачи уточненки истекли 3 года. Значит, срок прошел. АС Уральского округа указал: вернуть налог организация могла только по результатам камералки. Поэтому подсчет срока с даты вступления в силу решения суда, который отменил эти результаты и сделал возможным возврат налога, правомерен. В рамках другого дела 17-й ААС также посчитал срок возврата переплаты с даты вступления в силу решения суда, который изменил стоимость земельных участков. Только после этого налогоплательщик узнал о переплате налога;

- с момента исправления ошибки в кадастровой стоимости. АС Московского округа установил: о переплате компания должна была узнать с даты официальной публикации распоряжения об изменении стоимости объекта;

- с даты, когда лицо узнало об отказе фонда вернуть взносы.

Организация подала расчет по взносам за год, а спустя 3 года представила уточненный вместе с заявлением о возврате переплаты. ПФР отказал. 13-й ААС посчитал, что компания обратилась за возвратом в пределах 3 лет с даты, когда узнала о нарушении своих прав. АС Северо-Западного округа с данным выводом согласился.

Организация подала расчет по взносам за год, а спустя 3 года представила уточненный вместе с заявлением о возврате переплаты. ПФР отказал. 13-й ААС посчитал, что компания обратилась за возвратом в пределах 3 лет с даты, когда узнала о нарушении своих прав. АС Северо-Западного округа с данным выводом согласился.

Что делать с переплатой по налогам в 2021 году: памятка для бухгалтера

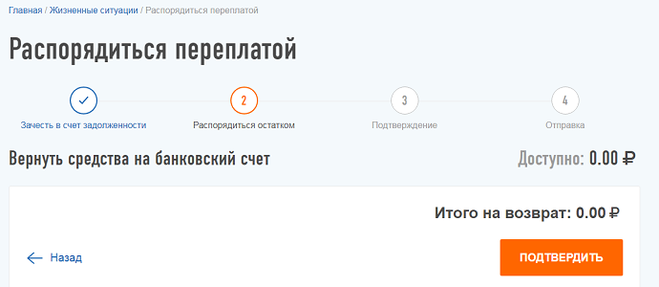

Если налогоплательщик переплатил налог, то инспекция может вернуть деньги на расчетный счет, зачесть в счет недоимок или будущих платежей. Главное, не проморгать срок исковой давности и успеть распорядиться переплатой. Тем более с новыми правилами вернуть или зачесть переплату стало намного проще. Расскажем, как это сделать.

Откуда берется переплата

Обычно переплата возникает по следующим причинам:

1. Со стороны налогоплательщика:

- ошибки при расчете суммы налога: не учли расходы, применили не ту налоговую ставку, не учли вычеты или положенные льготы;

- ошибки при отправке платежей в бюджет: указали неправильный КБК, неверную сумму;

- уплата авансовых платежей: налог по итогам года оказался меньше, чем сумма перечисленных в бюджет авансов.

2. Со стороны инспекции:

- принудительное списание со счета налогов, пеней, штрафов. Когда налогоплательщик долг уже оплатил, но инспекция платеж еще не увидела и списала сумму задолженности повторно.

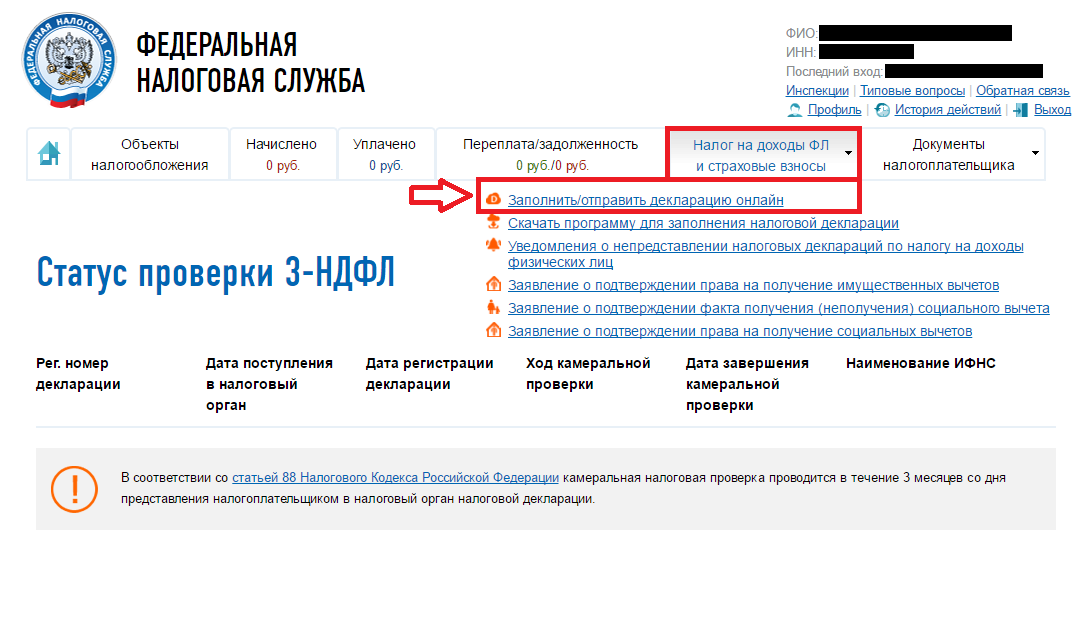

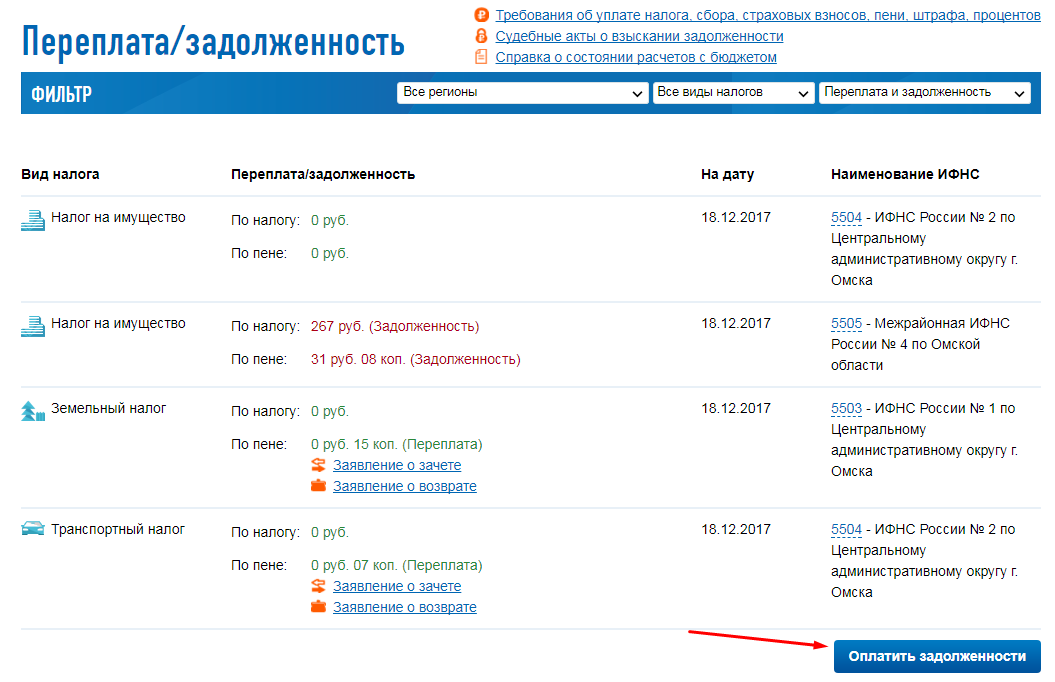

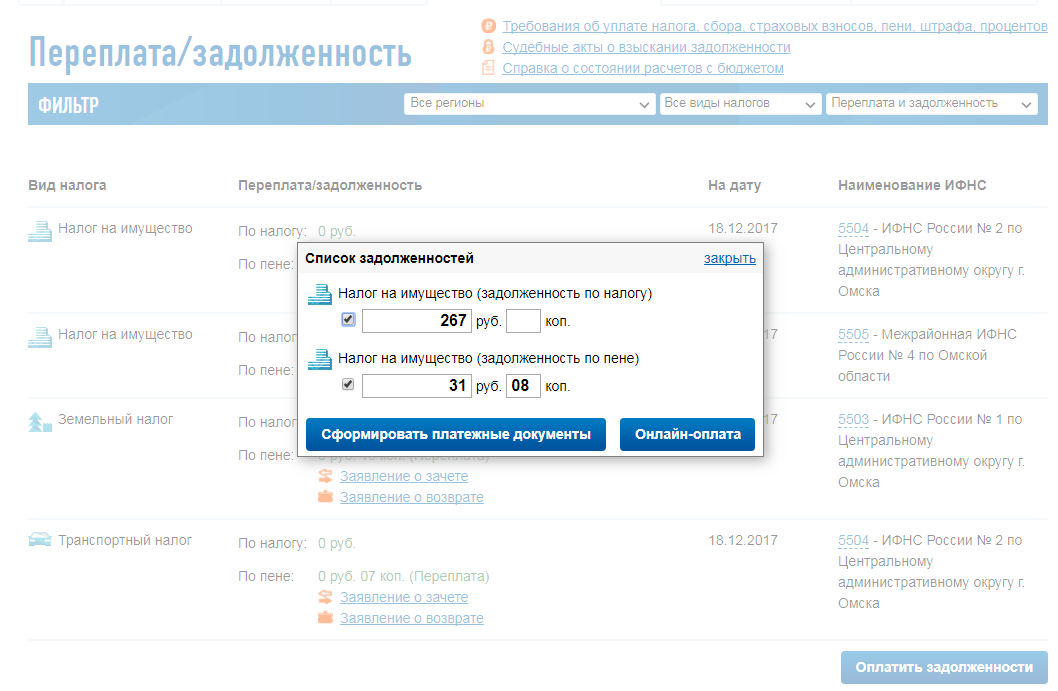

Как узнать о наличии переплаты

Обнаружить переплату могут инспекторы или сам налогоплательщик.

Если излишек на лицевом счете обнаружили инспекторы, они должны сообщить об этом налогоплательщику в течение 10 рабочих дней. Но на практике ИФНС не спешит уведомлять о переплатах, чтобы не минусовать показатели своей работы. Ведь санкций за неуведомление налогоплательщиков не предусмотрено.

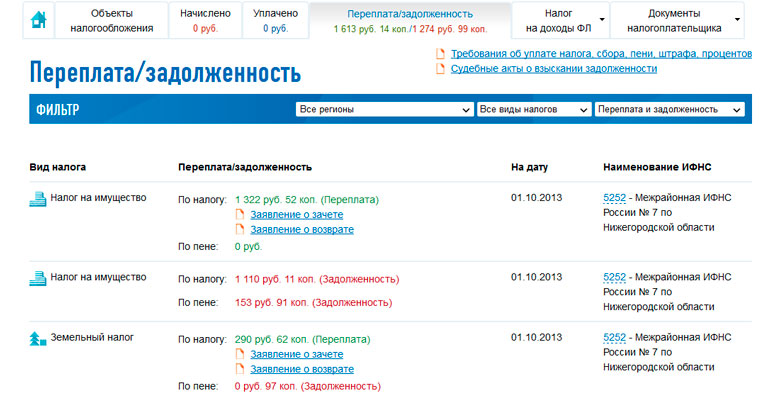

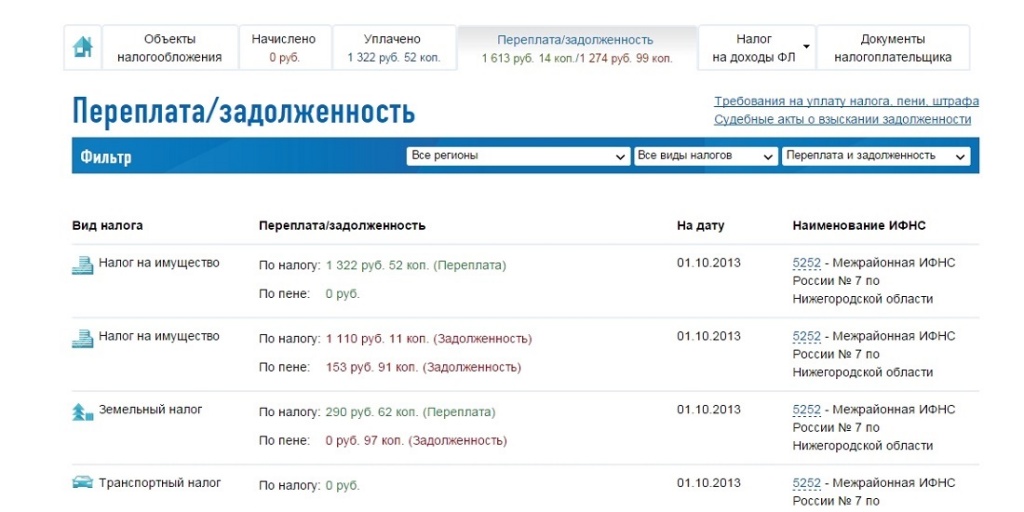

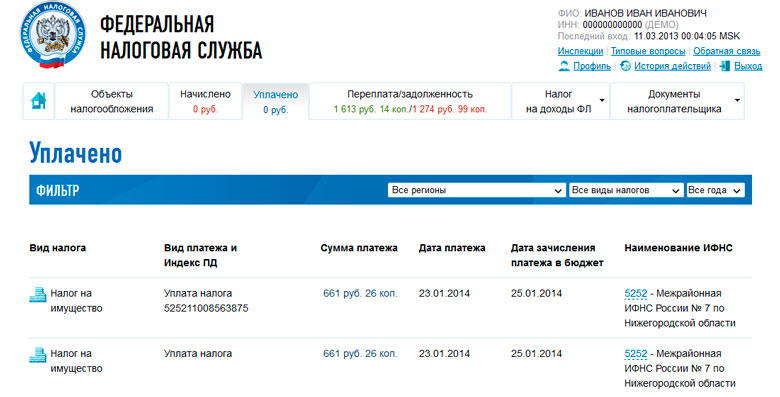

Поэтому компаниям (ИП) лучше проявлять инициативу самим, и регулярно проводить сверку расчетов с бюджетом. Тогда наличие переплаты можно будет выявить по акту сверки, который поступит из ИФНС.

Сверяйте расчеты с ИФНС через сервис Онлайн-Спринтер. К вашим услугам:

- электронная подпись + безлимитная замена и продление;

- отправка отчетности и переписка с любыми госорганами;

- быстрая и удобная сверка с ФНС всего за пару кликов;

- квалифицированная техническая поддержка 24/7;

- обучение и мероприятия с экспертами ФНС и лидерами бизнеса.

Попробуйте 30 дней бесплатно

Что можно сделать с переплатой

Поступить можно следующим образом:

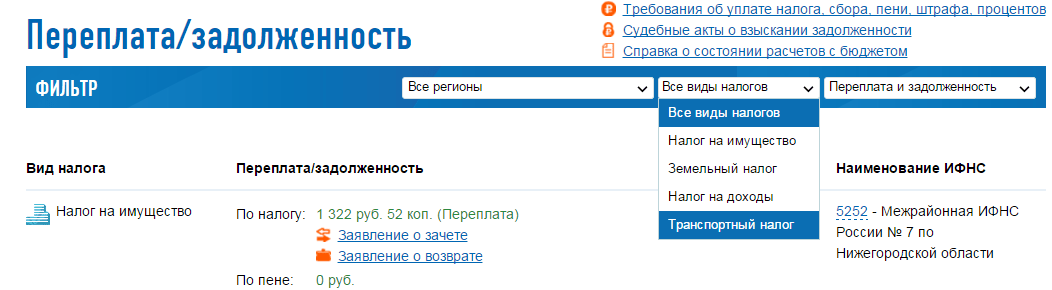

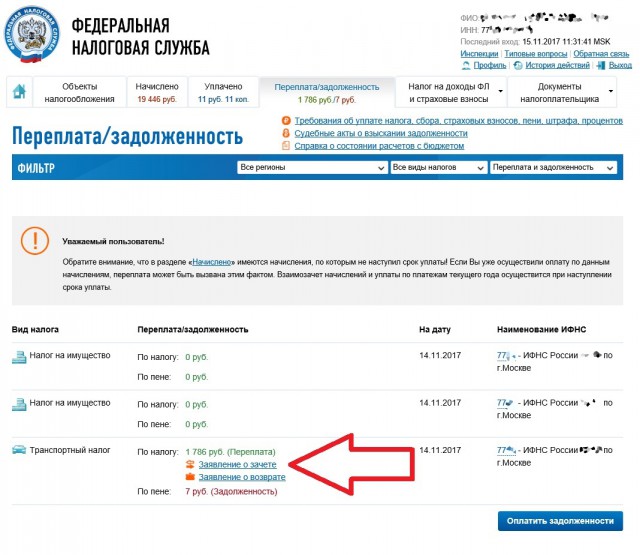

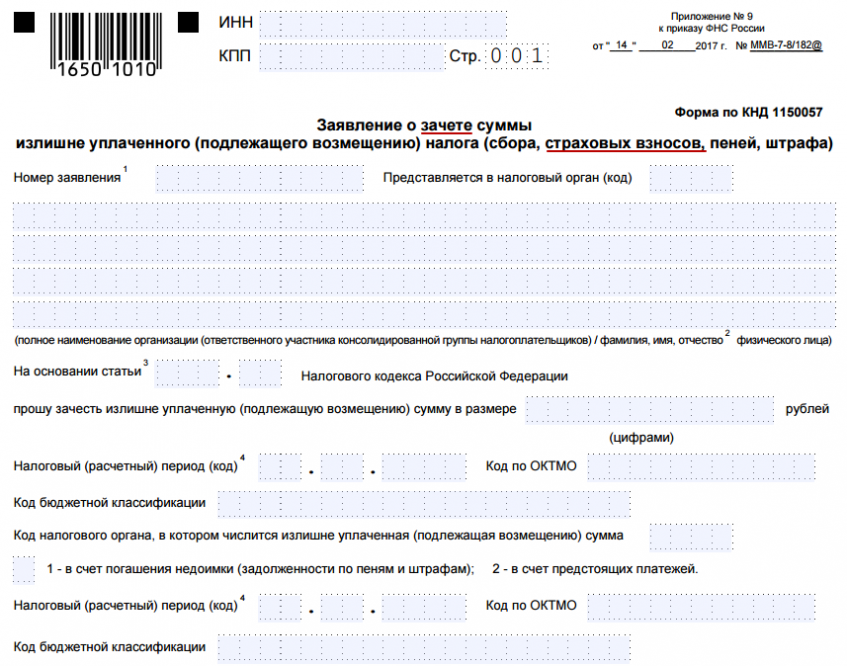

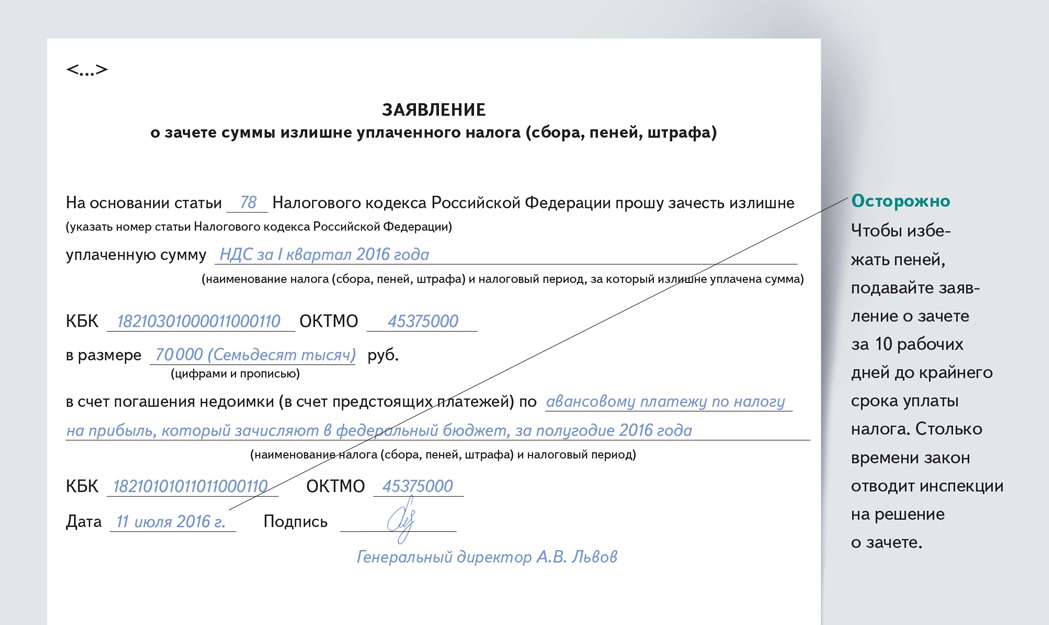

1. Зачесть переплату в счет будущих платежей.

Для этого нужно подать в инспекцию заявление по форме КНД 1150057 (приложение № 9 к приказу ФНС России от 14.02.2017 № ММВ-7-8/182).

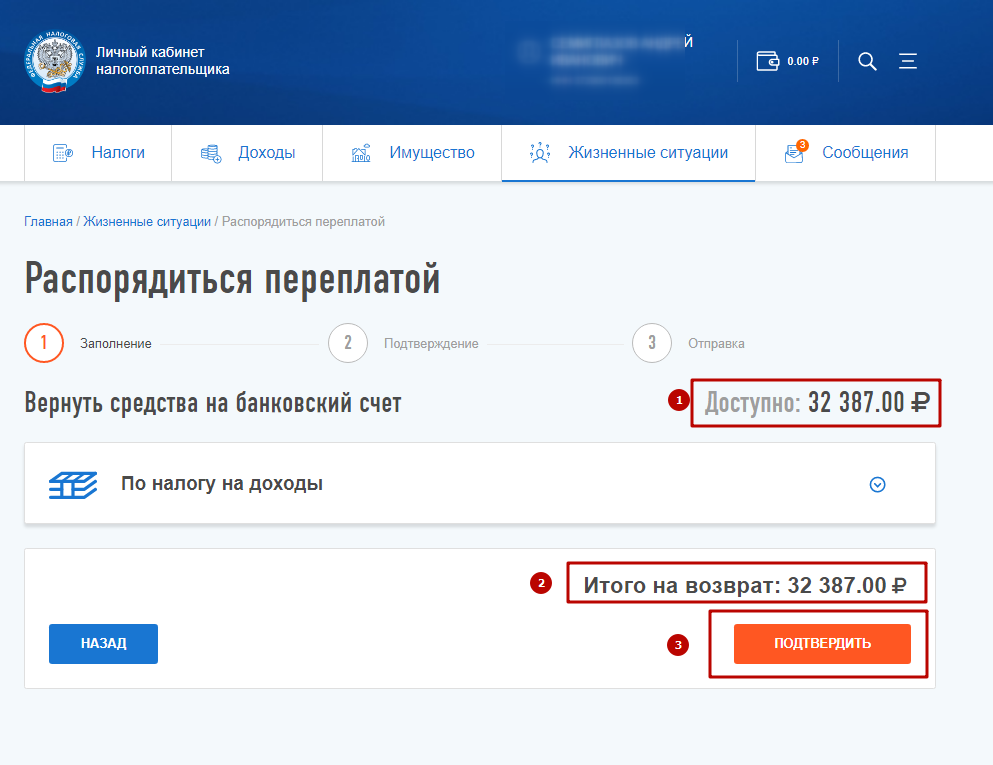

2. Вернуть деньги на расчетный счет.

Для этого тоже нужно подать заявление, только другой формы — КНД 1150058 (приложение № 8 к приказу ФНС России от 14.02.2017 № ММВ-7-8/182).

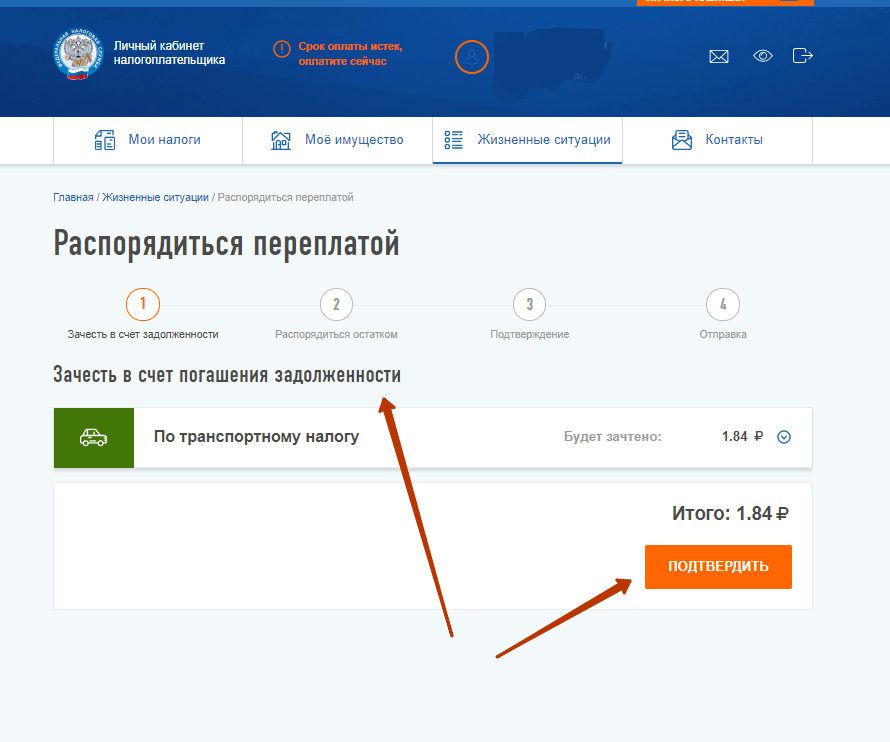

Заявление в ИФНС можно представить любым удобным способом: через Личный кабинет налогоплательщика, по ТКС, почтой или принести в инспекцию лично.

Решение о зачете переплаты или отказе в зачете налоговики должны вынести в течение 10 рабочих дней.

Если подано заявление на возврат — его тоже будут рассматривать 10 рабочих дней. Затем в течение 5 рабочих дней налоговики должны известить налогоплательщика о своем решении. Если оно положительное — переплату вернут на счет в течение одного месяца.

Если оно положительное — переплату вернут на счет в течение одного месяца.

Базовые правила зачета / возврата переплаты

В 2021 году действуют следующие правила зачета / возврата излишне уплаченных сумм в бюджет:

1. Переплату нельзя вернуть, если есть задолженность перед бюджетом.

Получив заявление от налогоплательщика контролеры сначала проверят состояние расчетов с бюджетом. Если у налогоплательщика есть недоимки, набежали пени, висят неоплаченные штрафы, то эти долги погасят за счет переплаты. Если после погашения всех обязательств деньги еще остались — их вернут на расчетный счет заявителя.

2. Зачет нельзя провести при наличии долгов перед казной.

Работает та же схема. Нельзя зачесть излишек в счет будущих платежей, если есть долги перед бюджетом Сначала налоговики погасят все недоимки, а уже потом зачтут остаток средств (при его наличии) в счет будущих платежей.

3. Переплату можно зачесть в счет налога любого уровня.

Например: направить переплату по федеральному налогу в счет будущих платежей по региональному налогу.

Важно: это правило заработало с 01.10.2020, но его можно применить к переплатам, которые образовались до этой даты.

4. Зачет переплаты не работает между разными видами страховых взносов.

Например: нельзя излишек по взносам на медстрахование направить в счет будущих платежей по пенсионному страхованию.

5. Можно вернуть переплату по взносам на пенсионное страхование, даже если ПФР уже разнес суммы по лицевым счетам физлиц.

Возврат не проведут только в том случае, если физлицу, на лицевой счет которого была распределена переплата, уже назначена пенсия.

6. Для возврата или зачета переплаты по НДФЛ действует особый порядок.

Свободно распоряжаться переплатой по НДФЛ работодатель не вправе. Ведь это не его деньги, а деньги физлиц, с которых ошибочно был удержан налог в большей сумме. Поэтому при излишнем удержании налога корректировать ошибки нужно внутри предприятия. То есть в следующем месяце перечислить в бюджет меньше налога, а физлицам вернуть на личные счета излишне удержанные суммы.

Поэтому при излишнем удержании налога корректировать ошибки нужно внутри предприятия. То есть в следующем месяце перечислить в бюджет меньше налога, а физлицам вернуть на личные счета излишне удержанные суммы.

Если же организация (ИП) по ошибке перечислила в бюджет собственные средства (то есть перевела деньги до того, как удержала их с дохода работников), то эту сумму можно вернуть или зачесть в счет будущих платежей. Но только не в счет НДФЛ. Так как денежный излишек не удержан с дохода физлиц, а принадлежит налоговому агенту.

7. Нельзя произвести зачет или возврат переплаты, если истек срок исковой давности.

Срок для зачета или возврата переплаты — три года со дня уплаты налога. Если этот срок истек, то в ответ на обращение налогоплательщика инспекторы вынесут решение об отказе.

Однако можно попытаться оспорить это решение в суде. Дело в том, что по ГК РФ срок исковой давности начинает течь с даты, когда налогоплательщик узнал о переплате.

Например: сумму налога по УСН можно признать излишне уплаченной только с даты подачи декларации за год. А дата внесения авансовых платежей не является датой возникновения переплаты по упрощенному налогу. Поэтому, если с даты подачи декларации три года еще не прошли, есть шанс отстоять свои интересы в суде.

А дата внесения авансовых платежей не является датой возникновения переплаты по упрощенному налогу. Поэтому, если с даты подачи декларации три года еще не прошли, есть шанс отстоять свои интересы в суде.

Что такое переплата

Переплата — оплата больше, чем нужно.

Переплата — это излишне уплаченная сумма налога в бюджет.

Согласно ст. 101 Налогового кодекса РК — Излишне уплаченной (взысканной) суммой налога (за исключением налога на добавленную стоимость), платежа в бюджет, пени является положительная разница между уплаченной (взысканной) в бюджет (за минусом зачтенной и возвращенной) и исчисленной, начисленной (за минусом уменьшенной) суммами по данному виду налога (за исключением налога на добавленную стоимость), платежа в бюджет, пени на дату проведения зачета и (или) возврата.

Зачет и возврат излишне уплаченной (взысканной) суммы налога, платежа в бюджет (за исключением сборов и плат, не подлежащих зачету и возврату), пени производятся налоговым органом в национальной валюте в следующем порядке:

-

по месту ведения лицевых счетов по соответствующему налогу, платежу в бюджет, пени

-

по месту уплаты платежей в бюджет, по которым лицевые счета не ведутся, – на основании представленных налогоплательщиком документов, выданных соответствующим уполномоченным государственным органом либо полученных посредством электронной базы и (или) на бумажных носителях, подтверждающих несовершение действий, для осуществления которых предусмотрена уплата платежей в бюджет.

Зачет и возврат излишне уплаченной (взысканной) суммы налога, платежа в бюджет, пени производятся налоговым органом в течение пяти рабочих дней, исчисляемых в следующем порядке:

1) в случае проведения зачета и возврата на основании налогового заявления – со дня регистрации такого заявления налоговыми органами;

2) в случае проведения зачета без заявления – со дня образования излишне уплаченной суммы на лицевом счете налогоплательщика.

Возврат излишне уплаченной (взысканной) суммы налога, платежа в бюджет, пени производится налоговым органом на банковский счет налогоплательщика на основании его налогового заявления при отсутствии налоговой задолженности в бюджет.

При наличии налоговой задолженности налоговый орган производит зачет излишне уплаченной суммы налога, платежа в бюджет, пени в счет погашения имеющейся налоговой задолженности без представления налогового заявления на зачет.

В случае, если налогоплательщиком является юридическое лицо, зачет излишне уплаченной суммы налога, платежа в бюджет, пени производится в счет погашения имеющейся налоговой задолженности юридического лица и его структурных подразделений без представления налогового заявления на зачет.

Возврату подлежит остаток суммы излишне уплаченного налога, платежа в бюджет, пени после проведения зачета, предусмотренного настоящим пунктом.

В соответствии со ст.102 Налогового кодекса — Излишне уплаченная (взысканная) сумма налога, платежа в бюджет, пени подлежит зачету:

1) без заявления налогоплательщика – в соответствии с пунктами 2 и 3 настоящей статьи;

2) по налоговому заявлению налогоплательщика – в соответствии с пунктом 4 настоящей статьи.

2. Зачет излишне уплаченной (взысканной) суммы налога, платежа в бюджет производится без заявления налогоплательщика в следующей последовательности:

1) в счет налогового обязательства по уплате исчисленных, начисленных сумм налогов и платежей в бюджет, срок исполнения которых наступил по определенному виду налога, плате за: пользование земельными участками, пользование водными ресурсами поверхностных источников, негативное воздействие на окружающую среду, использование радиочастотного спектра, предоставление междугородной и (или) международной телефонной связи, а также сотовой связи (далее в целях настоящей статьи – плата) – по которым образовалась излишне уплаченная сумма;

2) в счет погашения недоимки по иным видам налогов и (или) платежей в бюджет;

3) в счет погашения пени по определенному виду налога, плате – по которым образовалась излишне уплаченная сумма;

4) в счет погашения пени по иным видам налогов и (или) платежей в бюджет;

5) в счет погашения штрафа по определенному виду налога, плате, по которым образовалась излишне уплаченная сумма, и по иным видам налогов и (или) платежей в бюджет.

4. Зачет излишне уплаченной (взысканной) суммы налога, платежа в бюджет, пени производится по налоговому заявлению налогоплательщика:

1) в счет предстоящих платежей по соответствующему виду налога и (или) платежа в бюджет, указанных в таком заявлении, при отсутствии налоговой задолженности в бюджет;

2) являющегося юридическим лицом, имеющим структурное подразделение (структурные подразделения), – в счет погашения налоговой задолженности структурного подразделения (структурных подразделений) такого юридического лица по соответствующему виду налога и (или) платежа в бюджет, указанных в таком заявлении;

3) являющегося структурным подразделением юридического лица, – в счет погашения налоговой задолженности юридического лица по соответствующему виду налога и (или) платежа в бюджет, указанных в таком заявлении.

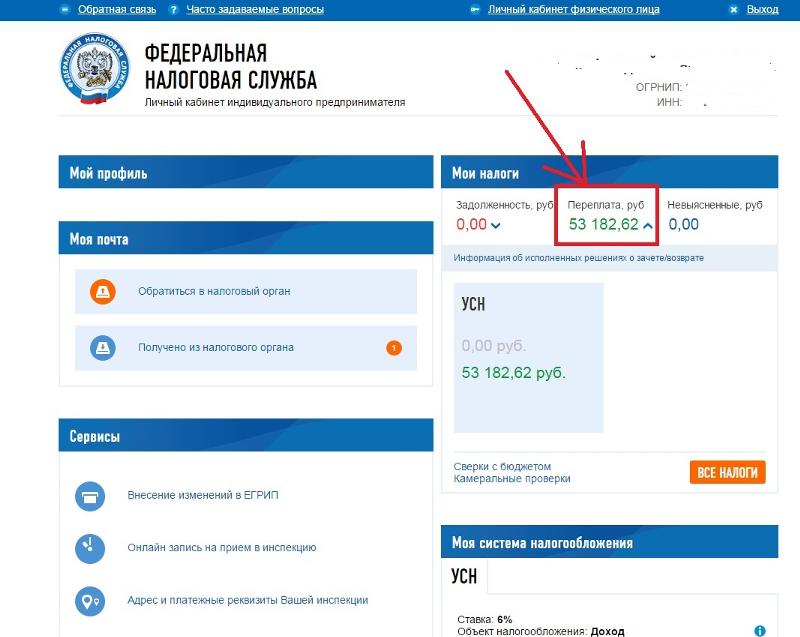

Переплата может возникнуть независимо от того, на каком режиме налогообложения налогоплательщик работает. Переплату можно узнать через кабинет налогоплательщика. Переплату можно зачесть в счет предстоящих платежей или выбрать зачет на другие налоги, чтобы вернуть переплату налогоплательщикам нужна подать заявление о возврате через Кабинет налогоплательщика и Государственную корпорацию, посредством Веб портала «Электронного правительства» на сайте egov.kz.

Переплату можно узнать через кабинет налогоплательщика. Переплату можно зачесть в счет предстоящих платежей или выбрать зачет на другие налоги, чтобы вернуть переплату налогоплательщикам нужна подать заявление о возврате через Кабинет налогоплательщика и Государственную корпорацию, посредством Веб портала «Электронного правительства» на сайте egov.kz.

Для проведения зачета и возврата излишне уплаченных (взысканных) сумм налогов платежей в бюджет и пени в орган государственных доходов по месту ведения лицевых счетов, а по платежам по которым лицевые не ведутся по месту уплаты платежей предоставляется налоговое заявление по Приложению 15 «Проведение зачета и (или) возврата налогов, платежей в бюджет, таможенных платежей, пеней, процентов и штрафов» (Приложение 15 к приказу Министра финансов Республики Казахстан от «12» февраля 2018 года № 160).

Любая переплата не возвращается. Для возврата важен срок образования переплаты. Срок исковой давности с 2020 года составляет 3 года (ст. 48 НК РК). Если переплата образовалась более трех лет, сумма переплаты не подлежит зачету и возврату.

Срок исковой давности с 2020 года составляет 3 года (ст. 48 НК РК). Если переплата образовалась более трех лет, сумма переплаты не подлежит зачету и возврату.

Переплаты и погашения

Заработная платаДжеймс Пай, CPP

Сейчас самое подходящее время, чтобы разобраться с любыми аномалиями, которые могут усложнить обработку на конец года и W-2. И два самых распространенных — это переплаты и погашения.

Переплаты и погашения могут показаться сложными, но обычно они сводятся к одному простому практическому правилу: возместить нетто из переплат, которые были погашены в текущем году, и брутто из переплат, которые не будут погашены до следующего года.

Переплаты и погашения в текущем году

Переплаты считаются уплаченными при получении и подлежат включению в доход работника при получении. Если работник возвращает аванс или переплату в том же году, когда он их получил, работодатель должен исключить эту сумму из дохода работника при подаче формы W-2.

Если работник возвращает аванс или переплату в том же году, когда он их получил, работодатель должен исключить эту сумму из дохода работника при подаче формы W-2.

Работник должен выплатить чистую сумму, а работодатель должен будет представить надлежащим образом измененные федеральные декларации и декларации штата. В этих случаях также важно следить за безработицей на уровне штата и на федеральном уровне, поскольку она может быть завышена. В этом случае может потребоваться внесение поправок для затронутых кварталов.

Давайте рассмотрим пример:

Компания ABC нанимает Майка 1 мая 2013 года с зарплатой 3000 долларов в месяц. Майк получает вступительный бонус в размере 1000 долларов, который он должен выплатить, если покинет ABC в течение одного года после найма. Майк уходит в отставку 2 декабря 2013 г. и выплачивает вступительный бонус. Поскольку он выплатил премию в том же году, когда она была первоначально выплачена, он должен только чистую сумму в размере 698,50 долларов США. ABC выполнит чистую транзакцию по W-2 Майка.

ABC выполнит чистую транзакцию по W-2 Майка.

Вот как W-2 Майка выглядел бы в этом сценарии:

| 2013 | 2013 | 2013 | 2013 | |

| Платежи | Погашение | Чистые платежи | Форма W-2 | |

| Федеральная заработная плата | 20 000 | 1000 | 19 000 | 19 000 |

| Соц.сек. Заработная плата | 20 000 | 1000 | 19 000 | 19 000 |

| Медикэр | 20 000 | 1000 | 19 000 | 9000 |

| FIT Отсутствует | 4000 | 225 | 3 775 | 3 775 |

Соц. | 1 240 | 62 | 1 178 | 1 178 |

| Мед. Удержанный | 290 | 14,50 | 275,50 | 275,50 |

| Чистая оплата | 14 470 | 698,50 | 13 771,50 |

Переплаты и выплаты в последующие годы

Все становится немного сложнее, когда переплата не выплачивается до следующего года. Это часто происходит с бонусами за вход, которые необходимо погасить. Опять же, переплата считается уплаченной при получении и должна быть включена в доход работника при получении.

Если сотрудник не погасит аванс или переплату до следующего года, он должен будет выплатить валовую сумму — чистую сумму, которую он получил, плюс любой федеральный подоходный налог или подоходный налог штата. Работодатель не может взимать федеральный или штатный подоходный налог, удержанный в предыдущем году, поэтому корректировка удержанного подоходного налога невозможна. Однако работник может потребовать вычет из своей декларации по подоходному налогу на сумму налога, который он вернул.

Однако работник может потребовать вычет из своей декларации по подоходному налогу на сумму налога, который он вернул.

Как правило, работодатель может возместить уплаченные им налоги социального обеспечения с переплаты, подав заявление 941Х. Им также необходимо подать форму W-2C, в которой будет указана уменьшенная заработная плата и собранные налоги в рамках программы Social Security и Medicare. Исключением является ситуация, когда сотрудник превышает лимит FICA. В этом случае работодатель может возместить налог на Medicare, но не на Social Security.

Давайте рассмотрим пример:

Компания ABC нанимает Майка 8 мая 2012 года с зарплатой 3000 долларов в месяц. Майк также получает вступительный бонус в размере 1000 долларов, который он должен выплатить, если покинет ABC в течение одного года после найма. Майк уходит в отставку 31 января 2013 г. и выплачивает бонус при регистрации. Поскольку погашение произошло в другом году, чем первоначальный платеж, Майк должен чистую сумму в размере 69 долларов США. 3,50 плюс федеральный налог в размере 250 долларов, который был удержан и переведен в IRS. ABC выдаст валовую транзакцию по W-2C Майка. Майк вычтет 250 долларов из своей налоговой декларации за 2013 год.

3,50 плюс федеральный налог в размере 250 долларов, который был удержан и переведен в IRS. ABC выдаст валовую транзакцию по W-2C Майка. Майк вычтет 250 долларов из своей налоговой декларации за 2013 год.

| 2012 | 2013 | 2013 | 2012 | |

| Платежи | Платежи | Чистые платежи | Форма W-2C | |

| Федеральная заработная плата | 24 000 | 3000 | 1000 | нет данных |

| Соц.сек. Заработная плата | 24 000 | 3000 | 1000 | (1000) |

| Медикэр | 24 000 | 3000 | 1000 | (1000) |

| FIT Отсутствует | 4000 | 875 | 250 | нет данных |

Соц. Удержанный Удержанный | 1 008 | 186 | 42 | (42) |

| Мед. Удержанный | 290 | 14,50 | 275,50 | 275,50 |

| Чистая оплата | 18 702 | 18 875,50 | 693,50+$250 |

Возмещение нетто из погашений в текущем году и брутто из погашений в последующие годы. Запоминание этого простого правила сделает жизнь намного проще, когда наступит налоговый сезон.

- Фейсбук

- Твиттер

- Линкедин

- Эл. адрес

Возврат переплаченного налога на бизнес

Предприятие может запросить возврат в связи с переплатой налога. Переплата может быть результатом внесения поправок в налоговую декларацию, аудита или выплаты большей суммы, чем причиталась. Каждый налог на бизнес имеет свои собственные формы и процедуры запроса на возврат.

Каждый налог на бизнес имеет свои собственные формы и процедуры запроса на возврат.

Возврат налога банковской корпорации

Крайний срок подачи

- В течение трех лет с момента подачи декларации; или два года с момента подачи и уплаты налога, в зависимости от того, что наступит позже, или

- Если декларация не подана, в течение двух лет с момента уплаты налога.

Инструкции

- Возврат может быть запрошен путем подачи измененной декларации.

- Для возмещения на основании изменений, внесенных IRS или штатом Нью-Йорк, используйте форму NYC-3360B.

- Нет требований о возмещении на основе «переноса чистых операционных убытков».

У Департамента финансов есть 90 дней с даты платежа, продленной даты платежа или даты подачи (в зависимости от того, что наступит позже) для возмещения без процентов.

Формы и отчеты

NYC-3360B (Отчет об изменении налоговой базы на федеральном уровне или уровне штата)

Возврат налогов на коммерческие автомобили

Крайний срок подачи

Вы должны подать заявку на возмещение или кредит в течение одного года с даты платежа.

Требования

Специальной формы для запроса на возврат налога на коммерческие автомобили не существует. Владелец транспортного средства может запросить возврат или кредит, написав письмо. Приложите копию погашенного чека (спереди и сзади) с указанием платежа и любой другой важной информации. Приложите подтверждение оплаты, если налог был уплачен денежным переводом. Для получения дополнительной информации позвоните по телефону 212-361-1210.

Почтовые запросы по адресу:

Департамент финансов г. Нью-Йорка

Секция налога на коммерческие автомобили

66 John Street, 2nd floor

New York, NY 10038

Департамент финансов не выплачивает проценты по возврату налога на коммерческие автомобили или кредиты.

Возврат налога на коммерческую аренду

Крайний срок подачи

Заявка на возмещение должна быть подана в течение:

- 18 месяцев с даты подачи декларации, на которой основано требование о возмещении, или

- 6 месяцев с даты уплаты налога, в зависимости от того, что наступит позже.

Требования

Форма возврата налога на коммерческую аренду отсутствует. Вы должны подать еще одну декларацию, поставив отметку в поле «Исправленная декларация». Покажите все коррективы и укажите сумму возврата в графе «Переплата» в возврате и отправьте письмом по адресу, указанному в форме.

Запросы на возмещение дублирующих платежей следует направлять по адресу:

NYC Department of Finance

Business and Excise Refunds Unit

59 Maiden Lane, 20th Floor

New York, NY 10038

Министерство финансов не выплачивает проценты по возврату налога на коммерческую аренду.

Общий возврат налога на прибыль корпорации

Крайний срок подачи

- В течение трех лет с момента подачи декларации; или два года с момента подачи и уплаты налога, в зависимости от того, что наступит позже, или

- Если декларация не подана, в течение двух лет с момента уплаты налога.

Примечание. Если для подачи общих налогов корпорации было предоставлено продление, требование о возмещении необходимо подать в течение шести месяцев после истечения срока продления.

Суммы возмещения

- Сумма возмещения по трехлетнему заявлению ограничена суммой налогов, уплаченных в течение трехлетнего периода, плюс любое время продления, если декларация была подана на продление.

- Сумма возмещения по двухлетнему иску ограничивается суммой налогов, уплаченных в течение двухлетнего периода.

Требования к исправленной декларации

Если вы хотите потребовать возмещения на основании ранее поданной декларации и есть изменения в налоговом обязательстве, вы должны подать исправленную декларацию. В противном случае уточненная декларация не требуется.

Продление срока по соглашению

Срок рассмотрения налога может быть продлен по соглашению между налогоплательщиком и Департаментом финансов. Требование о возмещении должно быть подано в течение шести месяцев после окончания этого периода.

Требование о возмещении должно быть подано в течение шести месяцев после окончания этого периода.

Уведомление об изменении или исправлении налогооблагаемого дохода на федеральном уровне или уровне штата Нью-Йорк

Если проверка, проведенная Налоговым управлением США или штатом Нью-Йорк, приводит к изменению вашего налогооблагаемого дохода или налогового обязательства на уровне штата Нью-Йорк или федерального уровня, вы должны уведомить об этом Департамент финансов. Вы должны сообщить об этом изменении, заполнив форму NYC-3360 в Департаменте финансов. К форме NYC-3360 вы должны приложить полную копию Федерального и/или Государственного аудиторского отчета или Заявления о корректировке.

- Если это изменение приводит к уплате дополнительных налогов, вы, как правило, должны подать форму NYC-3360 в течение 90 дней с даты получения Уведомления об окончательном решении федерального правительства или штата Нью-Йорк; однако у тех, кто подает объединенный отчет, есть 120 дней с даты окончательного решения.

- Если изменение приводит к возврату средств, у вас обычно есть до двух лет, чтобы подать форму NYC-3360. Проценты будут выплачиваться до тех пор, пока вы подаете заявление в течение двухлетнего периода, указанного выше. В этих случаях проценты выплачиваются с даты подачи иска.

Возмещение, относящееся к переносу чистых операционных убытков/чистых капитальных убытков

Чтобы потребовать возмещение на основании ранее поданной декларации, вы должны подать исправленную декларацию. Вам необходимо подать исправленную декларацию:

- Три года с даты окончания срока подачи для налогового года убытка; или

- Через шесть месяцев после проведения оценки по соглашению или расширению; или

- В течение периода времени, указанного в Уведомлении об изменении или исправлении федерального налога или налога штата Нью-Йорк.

У Департамента финансов есть 90 дней с даты платежа, продленного срока платежа или даты подачи заявки (в зависимости от того, что наступит позднее), чтобы вернуть деньги без процентов.

Формы и отчеты

NYC-3360 (Отчет об изменении налоговой базы на федеральном уровне или уровне штата)

Возврат налога на передачу недвижимости

Отправьте письменный запрос и приложите подтверждение платежа (лицевая и оборотная стороны аннулированного чека) или квитанции из городского реестра / Отдела земельных книг, подтверждающие оплату, а также копию титульных страниц для первоначального налога на передачу недвижимости. вернуть подачу по адресу:

Департамент финансов г. Нью-Йорка

Отдел возмещения налога на прибыль/акциз

59 Maiden Lane, 20th Floor

New York, NY 10038

Проценты по возврату налога на передачу недвижимости не выплачиваются.

Возврат налога на некорпоративный бизнес

Те же правила применяются к возмещению налога на некорпоративный бизнес и возмещению налога на общую корпорацию, за исключением следующего:

- Возврат должен быть запрошен путем подачи измененной декларации.

- Для возмещения в связи с изменениями, внесенными федеральным правительством или штатом Нью-Йорк, используйте форму NYC-115.

У Департамента финансов есть 90 дней с даты платежа, продленного срока платежа или даты подачи заявки (в зависимости от того, что наступит позднее), чтобы вернуть деньги без процентов.

Формы и отчеты

NYC-115 (Отчет об изменении налогооблагаемого дохода на федеральном уровне или уровне штата)

Возврат налога на коммунальные услуги

Крайний срок подачи

Вы должны запросить возврат налога на коммунальные услуги:

- В течение трех лет с момента подачи декларации; или два года с момента подачи и уплаты налога, в зависимости от того, что наступит позднее; или

- Если декларация не подана, в течение двух лет с момента уплаты налога

Требования

Чтобы запросить возмещение, представьте измененную налоговую декларацию или соответствующую форму серии NYC-UTX.

Департамент финансов не выплачивает проценты по возмещению налога на коммунальные услуги.

Как избежать переплаты расчетных налогов (и вернуть свои деньги, если вы это сделаете)

Могут ли вы попасть в беду из-за переплаты налогов?

Нет, штрафы за переплату налогов не предусмотрены. Если вы переплатили, не волнуйтесь: вы не будете должны ничего дополнительно IRS. Вместо этого вы получите возврат налога на сумму переплаты.

Это верно, если вы переплатили расчетные квартальные налоги. И это также верно, если у вас было слишком много денег, чтобы удерживать их из зарплаты W-2.

У переплаты есть один недостаток: это означает, что вы позволяете IRS удерживать ваши деньги большую часть года. По сути, вы в основном даете ему небольшой кредит.

{write_off_block}

Итак, когда

делают , вы видите штрафы? В то время как переплата — это нормально, по платежам — совсем другое дело. Это может означать суровые штрафы, а также уплату процентов на деньги, которые вы задолжали.

Это может означать суровые штрафы, а также уплату процентов на деньги, которые вы задолжали.

Уведомит ли вас IRS, если вы переплатили?

Нет, налоговая , а не уведомит вас, если вы переплатили предполагаемые налоги или слишком много удержали из своей зарплаты.

Как правило, вы сами это понимаете, когда заполняете налоговую декларацию 1040. Вот когда вы можете пойти дальше и попросить дополнительные деньги обратно. (Если вы хотите прочитать об этом прямо сейчас, перейдите к разделу о возмещении суммы переплаты.)

Вы можете получить уведомление, если не востребуете определенные кредиты переплатите, но IRS может сообщить вам, если вы оставили немного денег на столе в виде налогового кредита.

Есть несколько кредитов, которые автоматически проверяются компьютерами IRS. Если они обнаружат, что вы соответствуете требованиям, но не заявили о них, они отправят вам уведомление.

В этом уведомлении указывается размер вашего нового (меньшего) счета или суммы возмещения. (В некоторых случаях IRS может попросить вас предоставить дополнительную информацию (или документацию) перед тем, как завершить исправление).

(В некоторых случаях IRS может попросить вас предоставить дополнительную информацию (или документацию) перед тем, как завершить исправление).

Что означает переплата расчетных налогов

В одном случае вы легко можете переплатить налоги. Это проблема для все большего числа налогоплательщиков, поскольку люди переходят на фриланс и гиг-экономику.

Мы говорим о расчетных налогах, также известных как «ежеквартальные налоги», потому что вы платите их четыре раза в год.

Кто должен платить предполагаемые квартальные налоги?

Вы должны платить ежеквартально, если вы ожидаете, что будете должны 1000 долларов США или более по доходу, когда у вас нет никого, кто удерживает налоги за вас.

Это касается любого дохода, который вы получаете за пределами обычной работы W-2. Вот некоторые люди, к которым это относится:

- Фрилансеры

- Водители Uber

- Хозяева Airbnb

- Авторы

- Домашние няни

- Владельцы малого бизнеса

Если вы не должны делать эти платежи с вас будет взиматься штраф за недоплату — за одним исключением.

Что делать, если вы не задолжали налоги в прошлом году?

Хорошие новости! Если вы не задолжали налоги при подаче заявления в прошлом году, то вам не грозит штраф за недоплату в этом году! (Но вам придется начать выплаты в будущем.)

Даже если вы должны больше 1000 долларов, вам не грозят штрафы, так как это первое нарушение.

Примечание. Это применимо только в том случае, если:

- Вы были гражданином США (или резидентом США) в течение всего предыдущего календарного года

- Ваша налоговая декларация за предыдущий год охватывает все 12 месяцев

Как вы можете переплачивать ежеквартальные налоги?

Многие люди на самом деле точно не знают, сколько денег они заработают, работая не по найму. А поскольку для расчетных ежеквартальных платежей требуется, ну, , оценивающих , получение правильных чисел может быть проблемой.

Из-за растущего бизнеса, изменчивой экономики и случайной суеты бывает трудно определить, каким будет ваш годовой доход.

Плюсы и минусы переплаты налогов

«Подождите, — спросите вы, — как может быть хорошая сторона в том, чтобы давать IRS больше денег, чем вам нужно?»

Pro: доплата может сделать апрель менее напряженным

Если вы переплатите сейчас, вам не нужно беспокоиться о большом налоговом счете в апреле. Вы даже получите возмещение.

Для работающих не по найму людей, которые платят ежеквартально, добавление к каждому платежу небольшого количества дополнительных денег — это способ избежать стресса. Это может быть заманчиво, пока вы можете себе это позволить.

Обвинение: дополнительные платежи могут быть не по карману

Более низкий налоговый счет позже означает более высокий налоговый счет теперь . Многие налогоплательщики не могут позволить себе месяцами ждать возврата этих денег.

Для людей, которые платят расчетные налоги, переплата в первом квартале означает, что вам придется ждать до апреля следующего года, чтобы вернуть переплату — не совсем идеальный вариант.

Как избежать переплаты расчетных налогов

Существует несколько стратегий, которые помогут вам не платить IRS больше денег, чем вам нужно. Однако независимо от того, какой метод вы используете, вы должны убедиться, что работаете с правильными числами.

Убедитесь, что вы рассчитываете расчетные налоги, используя ваш чистый доход — то есть после вычитания списаний вашего бизнеса.

Не знаете, на какие списания можно претендовать? Ознакомьтесь с нашим списком лучших налоговых вычетов для фрилансеров. Или сэкономьте силы и попробуйте приложение Keeper.

{upsell_block}

Мы автоматически просканируем ваши покупки и сообщим вам, какие из них нужно снять с налогов. Мы даже можем подать ваши налоги для вас!

Вот как убедиться, что вы платите правильную сумму — и не более того.

Метод № 1: Используйте специальный калькулятор

Подходит для: Людей, которые знают, сколько они будут зарабатывать

Некоторым фрилансерам и независимым подрядчикам посчастливилось знать, сколько будет их годового заработка . Например, может быть, вы работаете с одним или двумя якорными клиентами, которые платят вам довольно стабильную зарплату.

Например, может быть, вы работаете с одним или двумя якорными клиентами, которые платят вам довольно стабильную зарплату.

Если это вы, мы сделали квартальный налоговый калькулятор. Используйте его, чтобы быстро выяснить, сколько налогов вы должны платить за квартал.

Метод № 2: Воспользуйтесь преимуществами «безопасной гавани»

Подходит для: Людей, которые рассчитывают заработать значительно больше или меньше по сравнению с прошлым годом

«Безопасная гавань» — это минимальная сумма, которую вы можете заплатить, чтобы избежать оштрафован. Даже если вы в конечном итоге технически недоплачиваете, попадание в безопасную гавань обеспечивает вашу безопасность.

Чтобы использовать этот подход, вы должны заплатить либо:

- 100 % суммы, которую вы должны были по прошлогоднему налоговому счету, либо

- 90% предстоящего налогового платежа за этот год (если вы уже хорошо представляете, каким будет ваш доход)

Какой бы вы ни выбрали, разделите на четыре равных платежа, и вот оно!

Какую сумму вы должны заплатить?

Совет. При выяснении, следует ли использовать 100 % прошлогоднего или 90 582 дохода за этот 90 583 год, используйте меньшее число.

При выяснении, следует ли использовать 100 % прошлогоднего или 90 582 дохода за этот 90 583 год, используйте меньшее число.

Вы будете в безопасности, если наберете любую из этих сумм. С тем же успехом можно использовать тот, который приносит вам самые низкие предполагаемые налоговые платежи.

Метод № 3: Использование годового дохода в рассрочку

Подходит для: Людей, которые получают неравномерный доход в течение года

Этот метод требует больше математики в течение года. Но это обеспечивает более точную оплату за квартал. С его помощью вы можете платить небольшой или нулевой расчетный налог за кварталы, где вы получаете небольшой доход или не получаете его вообще.

По сути, вы:

- Рассчитайте свои общие налоговые обязательства четыре раза в год — перед каждым квартальным сроком платежа — чтобы получить представление о том, как колеблется ваш доход

- Уплачивайте предполагаемые налоги на основе этого пропорционального дохода

Подробнее о том, как это работает, можно узнать из нашей статьи об избежании штрафов по расчетным налогам.

Как использовать метод рассрочки годового дохода

Подайте форму IRS 2210 вместе с налоговой декларацией в следующем апреле. В этой форме объясняется, почему вы производили неравномерные платежи каждый квартал, и приводятся расчеты годового дохода.

Используйте этот метод осторожно. Если вы не можете подтвердить свои расчеты, у IRS могут возникнуть недоумения.

{email_capture}

Как вернуть переплату по налогам

Хорошие новости: вы можете вернуть деньги, которые переплатили по налогам. Вам просто нужно набраться терпения.

Эти деньги можно использовать двумя способами.

Вариант №1: Верните лишние деньги в качестве возмещения

Самый простой способ: запросите возврат переплаты в качестве возмещения налога. Это работает так же, как и любой другой возврат — на основе окончательных расчетов в конце вашего 1040.

Когда вы подаете налоговую декларацию, просто заполните раздел, который начинается со строки 34. Здесь вы сообщите IRS, куда вы как ваш возврат отправлен.

Здесь вы сообщите IRS, куда вы как ваш возврат отправлен.

Если вы подаете заявку через Keeper, мы позаботимся об этой части за вас и позаботимся о том, чтобы вы получили возмещение.

{filing_upsell_block}

Когда вы получите возмещение за переплату?

Если вы в конечном итоге получите возмещение, оно должно быть получено примерно через 8-10 недель. Если Налоговому управлению США потребуется больше 45 дней, чтобы отправить вам возмещение, вы, скорее всего, получите проценты вместе с ним.

Вариант № 2. Внесите дополнительные деньги в ваш

следующий налоговый счетВы также можете включить переплату по налогу в свой следующий предполагаемый налоговый счет. Назовите это предоплатой.

Перейдите к тому же разделу вашего 1040, где вы бы запросили возмещение в виде чека или прямого депозита. В строке 36 есть возможность применить деньги к расчетному налогу в следующем году.

Вы должны применить всю сумму?

Нет, вы можете применить весь возврат средств или его часть.

Организация подала расчет по взносам за год, а спустя 3 года представила уточненный вместе с заявлением о возврате переплаты. ПФР отказал. 13-й ААС посчитал, что компания обратилась за возвратом в пределах 3 лет с даты, когда узнала о нарушении своих прав. АС Северо-Западного округа с данным выводом согласился.

Организация подала расчет по взносам за год, а спустя 3 года представила уточненный вместе с заявлением о возврате переплаты. ПФР отказал. 13-й ААС посчитал, что компания обратилась за возвратом в пределах 3 лет с даты, когда узнала о нарушении своих прав. АС Северо-Западного округа с данным выводом согласился.