Сделки РЕПО простыми словами, расшифровка термина, сделки РЕПО, операции РЕПО

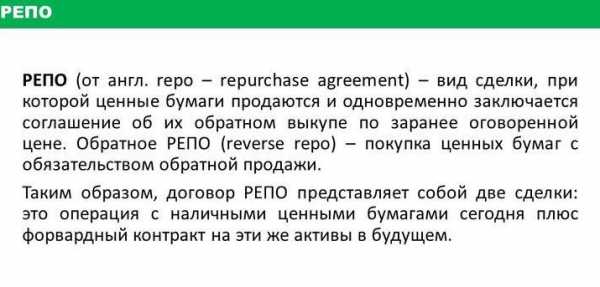

РЕПО операция – это явление, довольно популярное в банковской сфере. Операции включают в себя 2 этапа. На 1-м этапе первая сторона сделки совершает продажу акций (облигаций) по конкретной стоимости, определение которой и является 2-м этапом. Таким образом, обязательство на обратный выкуп акций в то же время считается обязательством на их обратную продажу. Важно отметить, что стоимость акций при обратной покупке и их первоначальная цена будут разными. Следовательно, данное отклонение будет определяющим относительно дохода по сделке. Рассмотрим более детально, что такое РЕПО простыми словами.

В чем заключается принцип осуществления операций РЕПО

В чем заключается принцип осуществления операций РЕПО

С экономической точки зрения, РЕПО сделки представляют собой сделки по кредитованию. На первоначальном этапе, кредитор, занимающийся выкупом акций (облигаций) дает взаймы продавцу этих акций (облигаций) денежные средства. Кредитным обеспечением являются непосредственно ценные бумаги. Такие сделки необходимы для обеспечения ликвидности или на получение акций на небольшой срок. Спрос на рассматриваемые операции обусловлен надежностью и простотой для обеих сторон. Продавец акций получает сумму займа с пониженной процентной ставкой на краткосрочный период.

Сторона, покупающая акции, дает займ и этим может осуществлять краткосрочное инвестирование, если у нее есть излишки ликвидности под кредитное обеспечение. Если продавец акций (заемщик) в связи с определенными обстоятельствами не имеет возможности выполнения второго условия, то есть обратного выкупа ценных бумаг в определенный срок и по определенной стоимости, они становятся полноправной собственностью кредитора, он может продавать их на фондовой бирже.

Сторона, покупающая акции, дает займ и этим может осуществлять краткосрочное инвестирование, если у нее есть излишки ликвидности под кредитное обеспечение. Если продавец акций (заемщик) в связи с определенными обстоятельствами не имеет возможности выполнения второго условия, то есть обратного выкупа ценных бумаг в определенный срок и по определенной стоимости, они становятся полноправной собственностью кредитора, он может продавать их на фондовой бирже.

Таким образом, сделка РЕПО является очень удобной и сопряжена с минимальными рисками для обеих сторон, в отличие от предоставленного под залог акций (облигаций) кредита. Разумеется, это оказывает влияние и на процент. Ставка снижается, а это представляет выгоду для стороны, получающей займ. Главными участниками являются банковские организации, как центральные, так и коммерческие. При этом многие неверно считают, что рассматриваемые операции могут осуществляться только между центральным банком и коммерческими банковскими учреждениями. Часто аукцион РЕПО может проводиться на межбанковском рынке, при этом участие регулятора не является обязательным.

Таким образом, сделка РЕПО является очень удобной и сопряжена с минимальными рисками для обеих сторон, в отличие от предоставленного под залог акций (облигаций) кредита. Разумеется, это оказывает влияние и на процент. Ставка снижается, а это представляет выгоду для стороны, получающей займ. Главными участниками являются банковские организации, как центральные, так и коммерческие. При этом многие неверно считают, что рассматриваемые операции могут осуществляться только между центральным банком и коммерческими банковскими учреждениями. Часто аукцион РЕПО может проводиться на межбанковском рынке, при этом участие регулятора не является обязательным.

Разновидности операций РЕПО

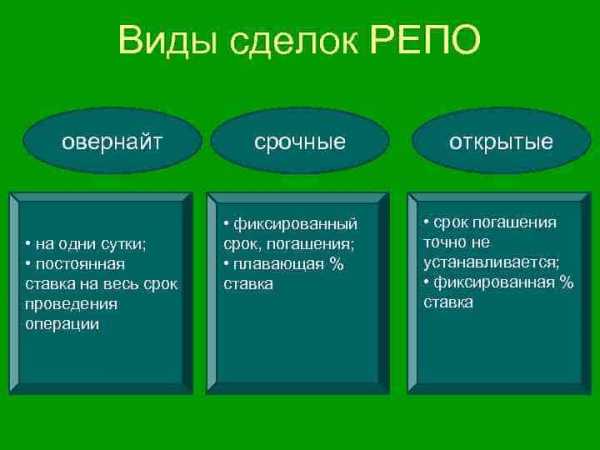

Классификация данных операций может осуществляться в зависимости от сроков исполнения сделки. Они подразделяются на следующие виды:

- Прямая — сделка по продаже ценных бумаг, предусматривающая обязательный выкуп.

- Обратная — сделка по покупке ценных бумаг, предусматривающая обязательную их продажу.

- Операции, осуществляемые внутри торгового дня. Они предусматривают проведение двух этапов в пределах одного дня.

- Операции Overnight предусматривают осуществление на рынке спот обратной сделки на последующий торговый день. Первый этап носит название today, а второй – tomorrow.

- Действующие – это операции, предусматривающие исполнение только первого этапа.

- Открытые – это операции, не предусматривающие установку сроков. Сроки сделок РЕПО имеют значение также для определения процентной ставки. Например, для операций, совершаемых внутри дня, характерно применение фиксированных ставок. Для открытых операций ставка не будет фиксированной, она может быть установлена зависимо от определенных обстоятельств. Для срочных сделок предусмотрены ставки, установленные на период осуществления операций.

Инструментом, восполняющим локальный дефицит валютной ликвидности, является валютное РЕПО. В его рамках Центральный Банк России предлагал отечественным банковским учреждениям валюту. На сегодняшний день такие операции не осуществляются, они были популярными в период кризиса, однако, сейчас банки нашли иные способы, чтобы восполнить ликвидность.

Инструментом, восполняющим локальный дефицит валютной ликвидности, является валютное РЕПО. В его рамках Центральный Банк России предлагал отечественным банковским учреждениям валюту. На сегодняшний день такие операции не осуществляются, они были популярными в период кризиса, однако, сейчас банки нашли иные способы, чтобы восполнить ликвидность.

Рассматривая РЕПО в банковской сфере, стоит отметить, что решающими для определения процентной ставки являются ставки по займам на межбанковском рынке. Причем покупатель и продавец учитывают качество акций (облигаций) и прочих условий совершения сделки. Разумеется, обеспечением всех операций РЕПО являются ценные бумаги. Несмотря на это, они бывают:

- С блокировкой залога. В данной ситуации происходит ограничение прав продавца акций (облигаций), согласно определенным условиям сделки.

- Без блокировки залога. Обеспечением сделки, в данном случае, являются облигации, представляющие собой предмет сделок по покупке и продаже. И все же, стоит учесть, что залогам по данным операциям не могут быть облигации, с наступлением срока погашения ранее даты осуществления 2-го этапа.

Кроме того, стоит учесть невозможность включения ценных бумаг в сделку РЕПО, если они относятся к разным выпускам.

Рассматриваемые операции могут быть также:

- С подтверждением. Данные операции выполняются между дилерами, которые участвуют в ней от собственного имени либо от имени клиента. Чтобы провести данную операцию, необходим ввод дилерской заявки в торговой системе. После этого, дилер, принимающий условия сделки, должен подтвердить их.

- Без подтверждения. Данный вид операций происходит между дилером и обслуживаемым им инвестором. Совершение операции осуществляется в момент регистрации сделки в системе, при этом должно быть полное соответствие заявки условиям РЕПО.

Риски, сопровождающие операции РЕПО

Рассмотрим риски, возникающие при операциях РЕПО. Прежде всего – это убытки из-за невыполнения обязательств продающей или покупающей стороной. Их возникновение возможно в результате дефолта компании, выпускающей ценные бумаги. Это может произойти на 2-м этапе операции в момент, когда сторона, получающая кредит, должна осуществить выкуп акций (облигаций) у кредитора.

Рассмотрим риски, возникающие при операциях РЕПО. Прежде всего – это убытки из-за невыполнения обязательств продающей или покупающей стороной. Их возникновение возможно в результате дефолта компании, выпускающей ценные бумаги. Это может произойти на 2-м этапе операции в момент, когда сторона, получающая кредит, должна осуществить выкуп акций (облигаций) у кредитора.

Самая частая причина этого – ситуация, происходящая на рынке, например, когда происходит рост котировок на переданные ценные бумаги. Кредитор может захотеть продать активы сам, не исполняя 2-ю часть операции. Но при падении котировок сторона, получающая займ, может не захотеть возврата ценных бумаг и исполнения обязательств 2-й части.

Стоит отметить и то, что риски при совершении данных операций застрахованы для продавца и покупателя ценных бумаг. Продающая сторона получает деньги, которыми может распоряжаться на свое усмотрение. Даже при нежелании возврата актива покупающей стороной продавец потеряет только активы, но не денежные средства.

Если же говорить о покупающей стороне, то она рискует деньгами, которые были выданы в виде займа под обеспечение акциями или облигациями. Риски его тоже минимизированы, поскольку, если деньги не возвращаются к нему, у него остается актив, который, обычно, стоит больше, чем деньги, выданные им в виде займа.

Управление рисками

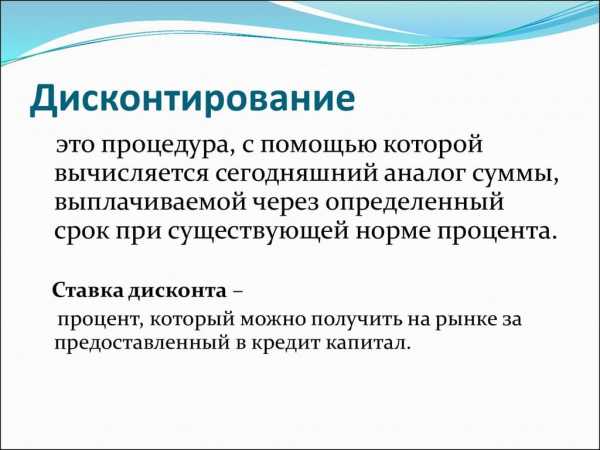

Есть утвержденные еще до заключения сделки механизмы, помогающие продавцу и покупателю в принятии дополнительных условий. Ими являются дисконт и компенсационные взносы.

Дисконтирование

Дисконтирование

Дисконт представляет собой превышение рыночной цены активов над суммой денежных средств, которые выдаются в процессе операции РЕПО. Фактически это можно назвать соотношением, оптимальным для продающей и покупающей сторон при совершении операции. Если первоначально величина дисконта очень большая, риски покупающей стороны заметно уменьшаются, но при этом не нивелируются. Это связано с тем, что рыночная цена может упасть ниже дисконта.

Есть и случаи, когда дисконт первоначально меньше величины выдаваемых денежных средств. В данном случае имеет место страхование рисков получателя займа, то есть продающей стороны.

Как рассчитать сумму дисконта? Данный показатель определяется индивидуально, в зависимости от ситуации, от ликвидности и рыночной цены актива. На дисконт могут повлиять и события, происходящие на рынке ценных бумаг, а также сроки исполнения операции, благонадежность продавца и покупателя. Чтобы уменьшить риски, лучше осуществлять их лишь тогда, когда актив имеет необходимую ликвидность.

Как рассчитать сумму дисконта? Данный показатель определяется индивидуально, в зависимости от ситуации, от ликвидности и рыночной цены актива. На дисконт могут повлиять и события, происходящие на рынке ценных бумаг, а также сроки исполнения операции, благонадежность продавца и покупателя. Чтобы уменьшить риски, лучше осуществлять их лишь тогда, когда актив имеет необходимую ликвидность.

Дисконт может быть наименьшим также, если в виде обеспечения предоставляются активы, которые включены в состав «Голубых фишек». Если говорить о ценных бумагах, имеющих пониженную ликвидность, дисконт в этом случае может быть намного выше, и даже составлять более 50 %. Дисконт может меняться из-за разных условий и событий, происходящих на рынке. Таким образом, за счет увеличенного срока сделки РЕПО увеличиваются риски продавца или покупателя.

Компенсационные взносы

Для сокращения указанных рисков до минимума предназначены компенсационные взносы, которые предусматривают компенсацию рисков одной из сторон другой путем перечисления определенного взноса. Например, при увеличении рыночной стоимости акций или облигаций продающая сторона может рассчитывать на денежную компенсацию либо потребовать вернуть часть активов.

При уменьшении стоимости актива покупающая сторона имеет право требовать больше акций (облигаций), чтобы вернуть часть денежных средств или для кредитного обеспечения. Немаловажно учесть, что при неисполнении обязательств продавцом или покупателем, касающихся компенсационных взносов, операция совершается в последующий торговый день. Компенсационные взносы в сделках РЕПО приобрели большую актуальность после определенных событий, произошедших в 2008 году, когда участники торговли не могли исполнять собственные обязательства.

Вконтакте

Google+

masterfutures.ru

Операции репо Банка России | Банк России

Основное назначение операций

Операция репо (англ. «repurchase agreement», «repo») представляет собой сделку, состоящую из двух частей: продажи и последующей покупки ценных бумаг через определенный срок по заранее установленной цене.Механизм операций репо подразумевает переход права собственности на ценные бумаги, что снижает кредитный риск по данному виду операций по сравнению с депозитом или обеспеченным кредитом и упрощает разрешение ситуаций при неисполнении обязательств одной из сторон.

Операции репо как инструмент денежно-кредитной политики активно используются центральными банками, которые могут проводить их для предоставления ликвидности или для абсорбирования избыточной ликвидности. Большинство центральных банков используют аукционы репо для управления совокупным объемом ликвидности. Многие центральные банки предлагают операции репо постоянного действия.

В рамках реализации денежно-кредитной политики операции репо Банка России проводятся в целях предоставления рублевой ликвидности. Они представляют собой покупку Банком России у кредитной организации ценных бумаг за рубли с последующей их продажей в определенную дату.

При структурном дефиците ликвидности Банк России использует регулярное проведение еженедельных аукционов репо в качестве основного инструмента управления ликвидностью. При структурном профиците ликвидности на регулярной основе аукционы репо не проводятся. Как в условиях структурного дефицита ликвидности, так и в условиях структурного профицита ликвидности Банк России может проводить аукционы репо «тонкой настройки» на срок от 1 до 6 дней, а также предоставляет банкам возможность использования операций репо постоянного действия.

Основные аукционы репо и аукционы репо «тонкой настройки»

Операции репо постоянного действия

Операции обратного модифицированного репо, представляющие собой прода

cbr.ru

Сделка РЕПО — Википедия. Что такое Сделка РЕПО

Сделка (Соглашение) РЕПО (от англ. repurchase agreement, repo) — сделка купли (продажи) ценной бумаги с обязательством обратной продажи (покупки) через определённый срок по заранее определённой в этом соглашении цене. Иначе говоря, соглашение РЕПО условно может рассматриваться как краткосрочный заём денежных средств под залог ценных бумаг (облигаций, векселей, депозитных сертификатов), принадлежащих продавцу, чаще всего краткосрочных долговых бумаг денежного рынка — при этом, чисто юридически, соглашение РЕПО оформляется как купля и продажа, а не как заём.

Сделки РЕПО часто совершаются с целью кредитования участников рынка деньгами либо ценными бумагами (во втором случае доход кредитующей стороны реализуется через разницу цен между второй и первой частями данной сделки). Механизм операций РЕПО подразумевает, что на срок предоставления денежных средств ценные бумаги, выступающие в качестве обеспечения, переходят в собственность к кредитору, что упрощает разрешение ситуаций при неисполнении обязательств заёмщиком и снижает кредитный риск[1]. В России сделки РЕПО регулируются Федеральным законом от 22 апреля 1996 года № 39-ФЗ (в редакции от 30 декабря 2015 года) «О рынке ценных бумаг» и Гражданским кодексом Российской Федерации (статья 454).

Виды сделок РЕПО

Сделка РЕПО состоит из двух частей — первая и вторая часть (прямая и обратная часть). Как правило, первая часть является обычной текущей (спот) сделкой, вторая часть является срочной (форвард) сделкой.

Сделкой прямого РЕПО называется сделка продажи с обязательством обратной покупки ценной бумаги.

Сделкой обратного РЕПО (англ. reverse repo) называется сделка покупки с обязательством обратной продажи ценной бумаги.

В случае РЕПО «овернайт» — это сделка РЕПО с совершением обратной сделки на следующий день — обе части заключаются на рынке спот (первая часть — today, вторая — tomorrow).

Под биржевой сделкой РЕПО понимается сделка РЕПО, заключенная на биржевом рынке. Для заключения такой сделки в заявке на биржевую сделку (биржевая заявка?) указывается признак того, что заключается сделка РЕПО.

Ставка РЕПО — положительная или отрицательная величина, выраженная в процентах, используемая для расчёта цены второй части сделки РЕПО.

Срок РЕПО — интервал между первой и второй частями сделки РЕПО.

Юридические особенности

Если акции передаются по договору РЕПО, то у первоначального продавца на период действия договора появляются дополнительные юридические риски[2]:

- продавец не принимает участие в общем собрании акционеров;

- продавец не может обжаловать решения общего собрания акционеров и сделок акционерного общества.

Если объектом договора РЕПО выступают акции закрытого акционерного общества, возникает вопрос о том, распространяется ли преимущественное право покупки на договор РЕПО и должен ли продавец соблюдать процедуру, предусмотренную акционерным законодательством в этой части.

При банкротстве покупателя или продавца по сделкам РЕПО возникает вопрос, подлежат ли включению в состав конкурсной массы ценные бумаги, являющиеся предметом договора РЕПО[3]. В юридической литературе было высказано мнение, что в случае банкротства одной из сторон переданное по сделке РЕПО лучше рассматривать как залог (продавец выступает залогодателем, а покупатель — залогодержателем). При таком подходе переданное имущество подлежит включению в конкурсную массу только при банкротстве продавца.

Типовой договор РЕПО

Типовой договор РЕПО (Генеральное соглашение НФА об общих условиях проведения операций РЕПО на рынке ценных бумаг) разработан саморегулируемой организацией «Национальная фондовая ассоциация» в соответствии с мировыми стандартами (Генеральное Соглашение ICMA по РЕПО) и российской практикой, адаптированный к российской законодательно-нормативной базе.

История

Сделки РЕПО стали использоваться в США с 1917 года, когда в военное время высокие налоги сделали старые формы кредитования менее привлекательными. В начале сделки РЕПО использовал только Федеральный резерв чтобы кредитовать другие банки, но практика вскоре распространилась и на других участников рынка. Использование сделок РЕПО было расширено в 1920-х годах, но затем прекратилось во времена Великой депрессии и Второй мировой войны. Затем вновь восстановилось в 1950-х годах и в 1970-х и 1980-х продолжился быстрый рост подобных сделок, отчасти из-за развития компьютерных технологий.

Банк Lehman Brothers, банкротство которого в сентябре 2008 года ознаменовало переход мирового экономического кризиса конца 2000-х в наиболее острую фазу, за счёт использования РЕПО снижал уровень кредитной задолженности, что позволяло ему иметь более высокие рейтинги и лучше выглядеть на рынке[4].

См. также

Примечания

Литература

- Положение ЦБ РФ № 236-П «Положение о порядке предоставления Банком России кредитным организациям кредитов, обеспеченных залогом (блокировкой) ценных бумаг».

- Налоговый кодекс РФ. Статья 282. Особенности определения налоговой базы по операциям РЕПО с ценными бумагами.

- Гуров А. А. Понятие операции РЕПО в банковском секторе для целей налогообложения // Банковское право. — 2005. — № 5.

- Нестерова И. В. Операции РЕПО и их особенности // Налогообложение, учёт и отчетность в страховой компании. — 2006. — № 5.

- Поляков В. И. РЕПО — место в системе институтов гражданского права // Законодательство и экономика. — 2004. — № 9.

wiki.sc

Сделка РЕПО — это… Что такое Сделка РЕПО?

Сделка РЕПО (от англ. repurchase agreement, repo) — сделка покупки (продажи) ценной бумаги с обязательством обратной продажи (покупки) через определенный срок по заранее определенной цене. Иначе говоря, соглашение РЕПО условно может рассматриваться как краткосрочный заем под залог ценных бумаг (хотя юридически РЕПО оформляется как покупка и продажа, а не заём), чаще всего краткосрочных долговых бумаг денежного рынка. Сделки РЕПО часто совершаются с целью кредитования участников рынка деньгами либо ценными бумагами. В этом случае доход кредитующей стороны сделки реализуется через разницу цен первой и второй части. Механизм операций РЕПО подразумевает, что на срок предоставления средств выступающие в качестве обеспечения ценные бумаги переходят в собственность к кредитору, что упрощает разрешение ситуаций при неисполнении обязательств заемщиком и снижает кредитный риск[1].

Виды сделок РЕПО

Сделкой прямого РЕПО называется сделка продажи с обязательством обратной покупки.

Сделкой обратного РЕПО (англ. reverse repo) называется сделка покупки с обязательством обратной продажи.

Сделка РЕПО состоит из двух частей — первая и вторая часть (прямая и обратная часть).

Как правило, первая часть является наличной (спот) сделкой, вторая часть является срочной (форвард) сделкой.

В случае РЕПО «овернайт» — это сделка РЕПО с совершением обратной сделки на следующий день — обе части являются наличными (первая часть — today, вторая — tomorrow).

Под биржевой сделкой РЕПО понимается сделка РЕПО, заключенная на биржевом рынке. Для заключения такой сделки в заявке на биржевую сделку указывается признак того, что заключается сделка РЕПО.

Ставка РЕПО — положительная или отрицательная величина, выраженная в процентах, используемая для расчета цены второй части сделки РЕПО. Срок РЕПО — интервал между 1 и 2 частями сделки РЕПО.

Юридические риски акционера, заключившего договор репо

В том случае, если в качестве объекта договора репо выступают акции, у первоначального продавца появляются дополнительные юридические риски, вызванные несовершенством российского законодательства. Переход права собственности на акции влечет и переход всех корпоративных прав, в связи с чем возникают следующие правовые проблемы:[2]

1) продавец не может голосовать на общем собрании акционеров

2) продавец лишен возможности обжалования решений общего собрания акционеров и сделок акционерного общества, совершенных как до заключения договора репо, так и в период, когда акции были переданы в собственность покупателя

3) если объектом договора репо выступают акции закрытого акционерного общества, возникает правовая неопределенность в вопросе о том, распространяется ли преимущественное право покупки на договор репо и должен ли продавец соблюдать процедуру, предусмотренную акционерным законодательством для соблюдения преимущественного права покупки других акционеров.

Типовой договор РЕПО

Типовой договор РЕПО (Генеральное соглашение НФА об общих условиях проведения операций РЕПО на рынке ценных бумаг) — разработан СРО Национальная фондовая ассоциация в соответствии с лучшими мировыми стандартами (Генеральное Соглашение ICMA по РЕПО) и российской практикой, адаптированный к российской законодательно-нормативной базе.

Интересные факты

Банк Lehman Brothers, чьё банкротство в сентябре 2008 года ознаменовало переход мирового экономического кризиса конца 2000-х в наиболее острую фазу, за счёт использования репо снижал уровень кредитной задолженности, что позволяло ему иметь более высокие рейтинги и лучше выглядеть на рынке[3].

См. также

Литература

- Положение ЦБ РФ № 236-П «Положение о порядке предоставления Банком России кредитным организациям кредитов, обеспеченных залогом (блокировкой) ценных бумаг».

- Налоговый кодекс РФ. Статья 282. Особенности определения налоговой базы по операциям РЕПО с ценными бумагами.

- Гуров А. А. Понятие операции РЕПО в банковском секторе для целей налогообложения. Банковское право, 2005, N 5.

- Нестерова И. В. Операции РЕПО и их особенности. Налогообложение, учет и отчетность в страховой компании, 2006, N 5.

- Поляков В. И. РЕПО — место в системе институтов гражданского права. Законодательство и экономика, 2004, N 9.

- Хлюстов П. В. Договор репо в гражданском праве: Монография. М., ИНФРА-М, 2012.

- Хлюстов П.В. Договор репо: проблемы защиты прав акционера. Вестник Федерального арбитражного суда Московского округа, 2011, N 4

Примечания

dic.academic.ru

Сделка РЕПО — виды: прямая и обратная, первая и вторая части; ставка и срок

Сделка РЕПО (repurchase agreement, repo) — это сделка купли (продажи) ценной бумаги с обязательством обратной продажи (купли) через определенный срок по заранее определённой в этом соглашении цене. Иначе говоря, соглашение РЕПО условно может рассматриваться как краткосрочный заём денежных средств под залог ценных бумаг принадлежащих продавцу (облигаций, векселей, депозитных сертификатов), чаще всего краткосрочных долговых бумаг денежного рынка. Сделка РЕПО — фактически это заём, хотя юридически соглашение РЕПО оформляется как купля и продажа, а не как заём.

Сделки РЕПО часто совершаются с целью кредитования участников рынка деньгами либо ценными бумагами. В случае кредитования ценными бумагами доход кредитующей стороны сделки реализуется через разницу цен первой и второй части. Механизм операций РЕПО подразумевает, что на срок предоставления денежных средств, ценные бумаги, выступающие в качестве обеспечения, переходят в собственность к кредитору, что упрощает разрешение ситуаций при неисполнении обязательств заёмщиком и снижает кредитный риск. Всё это регулируется Федеральным законом от 22.04.1996 N 39-ФЗ (редакция от 30.12.2015) «О рынке ценных бумаг» и Гражданским кодексом Российской Федерации (статья 454).

Сделки РЕПО стали использоваться в США с 1917 года, когда в военное время высокие налоги сделали старые формы кредитования менее привлекательными. Вначале сделки РЕПО использовал только Федеральный резерв США (ФРС) чтобы кредитовать другие банки, но практика вскоре распространилась и на других участников рынка. Использование сделок РЕПО было расширено в 1920-х годах, но затем прекратилось во времена Великой депрессии и Второй мировой войны. Затем вновь восстановилось в 1950-х годах и в 1970-х и 80-х продолжился быстрый рост подобных сделок, отчасти из-за развития компьютерных технологий.

Виды сделок РЕПО: первая и вторая части, ставка и срок

Сделка РЕПО состоит из двух частей — первая и вторая часть (прямая и обратная часть). Как правило, первая часть является обычной текущей (спот) сделкой, вторая часть является срочной (форвард) сделкой.

Сделка прямого и обратного РЕПО

Сделкой прямого РЕПО называется сделка продажи с обязательством обратной покупки ценной бумаги.

Сделкой обратного РЕПО (reverse repo) называется сделка покупки с обязательством обратной продажи ценной бумаги.

В случае же РЕПО «овернайт» — то это сделка РЕПО с совершением обратной сделки на следующий день — обе части заключаются на рынке спот (первая часть — today, вторая — tomorrow).

Под биржевой сделкой РЕПО понимается сделка РЕПО, заключенная на биржевом рынке. Для заключения такой сделки в биржевой заявке указывается признак того, что заключается сделка — «РЕПО».

Ставка РЕПО и срок сделки

Ставка РЕПО — положительная или отрицательная величина, выраженная в процентах, используемая для расчёта цены второй части сделки РЕПО.

Срок РЕПО — интервал между первой и второй частями сделки РЕПО.

whatismoney.ru

Кредит РЕПО — это… Что такое Кредит РЕПО?

Сделка РЕПО (от англ. repurchase agreement) — сделка покупки (продажи) ценной бумаги с обязательством обратной продажи (покупки) через определенный срок по заранее определенной цене. Иначе, соглашение РЕПО может рассматриваться как краткосрочный заем под залог ценных бумаг, чаще всего краткосрочных долговых бумаг денежного рынка.

Виды сделок РЕПО

Сделкой прямого РЕПО называется сделка продажи с обязательством обратной покупки.

Сделкой обратного РЕПО (англ. reverse repo) называется сделка покупки с обязательством обратной продажи.

Сделка РЕПО состоит из двух частей — первая и вторая часть (прямая и обратная часть).

Понятия «Сделка прямого РЕПО» и «Прямая часть РЕПО» имеют разное значение.

Как правило, первая часть является наличной (spot) сделкой, вторая часть является срочной (форвард — forward) сделкой.

В случае РЕПО «овернайт» — это сделка РЕПО с совершением обратной сделки на следующий день — обе части являются наличными (первая часть — today, вторая — spot).

Под биржевой сделкой РЕПО понимается сделка РЕПО, заключенная на биржевом рынке. Для заключения такой сделки в заявке на биржевую сделку указывается признак того, что заключается сделка РЕПО.

Сделки РЕПО часто совершаются с целью кредитования участников рынка деньгами либо ценными бумагами. В этом случае доход кредитующей стороны сделки реализуется через разницу цен первой и второй части. Ставка РЕПО — положительная или отрицательная величина, выраженная в процентах, используемая для расчета цены второй части сделки РЕПО. Срок РЕПО — интервал между 1 и 2 частями сделки РЕПО.

Банковский кредит РЕПО (Lombard credit)

Центробанк РФ предоставляет коммерческим банкам однодневные (англ. Overnight) кредиты под залог ценных бумаг (векселей, облигаций и т. п.). Такие кредиты называются РЕПО. Ставка по таким кредитам, выраженная в процентах годовых, фактически является тем, что в других экономиках называется ставкой рефинансирования. В России ставка рефинансирования является фискальной мерой, а не экономическим регулятором, как в других экономиках.

Для примера в середине 2007 года ставка РЕПО составляла 6 %. По данным опроса Коммерческих банков, проведенным ЦБ России однодневные РЕПО кредиты являются вторыми по востребованности после внутридневных кредитов.

Коммерческие банки также могут предоставлять кредиты РЕПО по аналогичным правилам.

Типовой договор РЕПО

Типовой договор РЕПО (Генеральное соглашение НФА об общих условиях проведения операций РЕПО на рынке ценных бумаг) — разработан СРО Национальная фондовая ассоциация в соответствии с лучшими мировыми стандартами (Генеральное Соглашение ICMA по РЕПО) и российской практикой, адаптированный к российской законодательно-нормативной базе.

См. также

Литература

- Положение ЦБ РФ № 236-П «Положение о порядке предоставления Банком России кредитным организациям кредитов, обеспеченных залогом (блокировкой) ценных бумаг».

- Налоговый кодекс РФ. Статья 282. Особенности определения налоговой базы по операциям РЕПО с ценными бумагами.

- Гуров А. А. Понятие операции РЕПО в банковском секторе для целей налогообложения. Банковское право, 2005, N 5.

- Нестерова И. В. Операции РЕПО и их особенности. Налогообложение, учет и отчетность в страховой компании, 2006, N 5.

- Поляков В. И. РЕПО — место в системе институтов гражданского права. Законодательство и экономика, 2004, N 9.

Wikimedia Foundation. 2010.

dic.academic.ru

определение, описание, виды :: BusinessMan.ru

Операции РЕПО, которые можно еще назвать договорами с обязательством обратного выкупа, стали довольно популярны. Их ощутимое преимущество заключается в том, что они открывают возможность кредитования, где в качестве залога используются ценные бумаги. Возможен и обратный процесс. Такой подход значительно облегчает трудовые будни многих компаний.

Что такое РЕПО

Итак, речь идет о сделке на продажу или покупку конкретной ценной бумаги (возможно, нескольких), которая подразумевает обязательство обратного выкупа или продажи. При этом срок и цена также оговариваются заранее.

На этот процесс можно посмотреть и немного с другой стороны. По сути, операции РЕПО выполняют функцию краткосрочных заёмов, где в качестве залога выступают ценные бумаги.

При этом стоит понимать следующее: подобные сделки всегда юридически оформляются не как заём, а в виде договора продажи или покупки. В большинстве случае в качестве гарантии возврата одолженных средств выступают краткосрочные долговые бумаги финансового рынка.

Таким образом, РЕПО — это надежный для обеих сторон инструмент получения кредитных средств посредством передачи в залог имущества в виде ценных бумаг.

Немного терминов

Для того чтобы лучше разобраться в данной теме, необходимо обратить внимание на несколько ключевых понятий. Прежде всего нужно разобрать саму аббревиатуру. В оригинале это понятие определяется следующими словами: repurchase agreement (REPO). Очевидно, что английские буквы просто заменили созвучными русскими, в итоге получилось РЕПО. Расшифровка термина — соглашение об обратной покупке.

Есть смысл выделить несколько популярных видов таких сделок:

- Обратное РЕПО. Речь идет о покупке, несущей обязательство обратной продажи.

- Прямое. Ценные бумаги продаются с условием последующего выкупа.

- Биржевая сделка. В этом случае имеется в виду соглашение, заключенное на фондовом рынке. Такой процесс требует, чтобы в заявке был отмечена именно сделка РЕПО.

- Иногда используется соглашение в формате «овернайт». В этом случае обратный выкуп реализуется на следующий день после процесса приобретения ценных бумаг.

Важно понимать, что собой представляет ставка соглашения об обратной покупке. Речь идет о положительной или отрицательной величине, которая выражается в процентах. Нужна она для осуществления расчета обратного соглашения.

Срок РЕПО — это еще один термин, о котором стоит знать. Здесь речь идет о временном интервале между совершением первой и второй сделки. Разобравшись с этими понятиями, можно более объективно оценить актуальность подобных соглашений.

Чем отличается РЕПО от других договоров

Из той информации, которая была приведена выше, можно понять, что подобные сделки могут совершаться только с ценными бумагами, и данный факт подтверждает действующее законодательство. Поэтому РЕПО — это соглашение, нарушение которого может рассматриваться в суде. Хотя подобные разбирательства — явление крайне редкое.

Если рассматривать такой процесс в формате классических хозяйственных отношений, то с юридической стороны РЕПО будет выглядеть, как две отдельные сделки купли-продажи. Ведь один и тот же товар передается дважды.

При этом будет присутствовать одно важное отличие, а именно обратные обязательства, которых нет в обычном хозяйственном договоре.

Обычная сделка купли-продажи иногда может включать право обратного выкупа. Но такой формат соглашения нельзя определить как РЕПО, поскольку в последнем вместо права четко фиксируется обязательство.

Ощутимые плюсы

Разобравшись с тем, что такое РЕПО, есть смысл обратить внимание на сильную сторону таких сделок. Прежде всего, речь идет о следующем факте: покупатель бумаг после соглашения становится не держателем залогового имущества, как, например, банки, а его единоличным владельцем. То есть на предмет залога права собственника есть только у него.

Это означает, что в случае невозврата кредитных средств покупатель может, не согласовывая свои действия с кем-либо, продать купленные бумаги по выгодной для него цене. Более того, подобная система делает неактуальными проверки ликвидности заемщика, равно как и оценку его платежеспособности. Это значительно упрощает процесс заключения сделки и нейтрализует риски как таковые.

Также РЕПО — это отличный шанс получить деньги для лиц, которые не имеют возможности воспользоваться банковским кредитованием по тем или иным причинам.

Что может выступать в роли объекта сделки

Если обратить внимание на 51-ю статью закона о ценных бумагах, то можно будет узнать, что считается финансовым активом в рамках РЕПО:

- Ипотечные и клиринговые сертификаты участия. Они должны подтверждать право собственности на часть ипотечного или имущественного пула.

- Акции резидентов РФ.

При этом, пытаясь понять, что такое РЕПО и как выглядят активы в нем, необходимо обратить внимание на сделки Банка России. Их цель — поддержание ликвидности самой банковской системы, в том числе микрофинансовых организаций. Подобные операции могут использоваться и для оформления кредитов, где в качестве залога выступают государственные казначейские обязательства.

При необходимости на сайте ЦБ можно получить доступ к информации, касающейся дат проведения аукционов, процентных ставок и перечня акций тех предприятий, которые были допущены к процессу заключения сделок с залогом в виде ценных бумаг.

Что такое валютное РЕПО

Фактически данное определение употребляется, когда нужно описать банковское кредитование предприятий по принципу залоговой сделки.

Когда предприятию нужны деньги, причем значительная сумма, оно может получить их от банка, действуя по принципу РЕПО. Это один из наиболее удобных инструментов для компаний, осуществляющих свою деятельность на российском рынке, поскольку он нейтрализует необходимость предоставления имущественного залога. Такой вид сделок популярен и по другим причинам:

- не нужно открывать счет в банке для получения кредита;

- данная схема является наиболее доступным способом получения необходимых средств юридическим лицом без риска потери активов;

- при необходимости кредит можно взять на одни сутки;

- выплату процентов нужно производить лишь по окончании сделки;

- еще один ощутимый плюс кроется в том, что кредитная сумма может достигать 90 % от рыночной стоимости акций компании, получающей деньги;

- в большинстве случаев при заключении договора российские банки не берут дополнительные комиссионные.

Минусы валютных операций с залогом

Без недостатков тоже не обошлось. РЕПО — это сделка, перед заключением которой важно учесть следующие ее особенности:

- поскольку речь идет о банках, проценты за пользование кредитными средствами неизбежны;

- российские банки готовы принять в качестве залога далеко не все ценные бумаги;

- после того как сделка заключена, собственник активов меняется, что представляет определенный риск для компании.

Справедливости ради стоит отметить, что риски изначально заложены в валютном РЕПО. Это, так сказать, неизбежный негатив в рамках данного процесса.

Отличия от договора кредитования под залог ценных бумаг

Изначально может показаться, что подобный договор и РЕПО являются одной и той же операцией. Тем не менее на практике все выглядит несколько иначе. Итак, вот несколько ключевых отличий данного кредита с залогом от РЕПО:

- сделка с обратным выкупом может быть заключена любым участником фондового рынка, в то время как само кредитование под залог ценных бумаг могут предоставлять только банки;

- банковский кредит выдается исключительно в конкретной валюте, а сделка с обратными обязательствами подразумевает использование ценных бумаг вместо денег;

- часто РЕПО дает возможность воспользоваться более выгодными условиями ссуды по сравнению с банковскими;

- плюс банковских предложений заключается в том, что те ценные бумаги, которые передаются им в качестве залога, остаются в собственности лица, получившего ссуду, в случае с РЕПО ситуация выглядит диаметрально противоположно.

Как обстоят дела с налогами

Для лучшего понимания того, что такое операции РЕПО, нужно обратить внимание на доступные налоговые выгоды.

Действующее законодательство позволяет воспользоваться льготным налогообложением в случае с соглашениями, в основе которых лежит обязательство обратного выкупа. Обычная купля-продажа ценных бумаг подобных преимуществ не дает.

Если рассматривать льготы РЕПО на примере конкретных схем, то есть смысл обратить внимание на следующие варианты:

- Возможность совершения уплаты процентов по зарубежным ссудам. Такой вариант допустим только в случае с юрисдикцией, которая заключила соглашение с РФ насчет недопущения двойного налогообложения. В качестве примера можно привести Кипр.

- Отсрочка уплаты налога на прибыль. В этом случае стоит руководствоваться ст. 282 НК РФ.

- Улучшенная схема финансовой отчетности. В рамках бухгалтерского учета каких-либо особых требований к сделкам РЕПО нет. То есть соглашение можно оформить как две последовательные операции купли-продажи. В итоге показатели EBITDA улучшаются, что повышает инвестиционную привлекательность компании.

Итоги

Кредитование под залог ценных бумаг с обязательством обратного выкупа можно определить как один из лучших инструментов получения необходимых средств. При таких соглашениях все проходит на официальном уровне, а риски сведены к минимуму.

businessman.ru

В чем заключается принцип осуществления операций РЕПО

В чем заключается принцип осуществления операций РЕПО Дисконтирование

Дисконтирование