Анализ чувствительности проекта: описание и расчёт

Вести эффективную инвестиционную деятельность просто невозможно без специального бизнес-плана, в котором продуманы все нюансы. Ещё на начальном этапе должна быть произведена оценка вероятных потерь и всех потенциальных рисков. Экспертные выборки в теме анализа чувствительности для проекта являются яркой иллюстрацией, как даже незначительные колебания влияют на общую КПД работы компании.

Анализ чувствительности: краткое описание

Каждый финансовый проект наделён своей чувствительностью к рискам. Чтобы определить, насколько прибыльной будет проделанная работа, нужно провести изыскания, анализ и выявить уязвимые плоскости. Именно поэтому в финансовой сфере огромным спросом пользуется анализ инвестпроекта, с точки зрения чувствительности. Он всё чаще используется, если специалистам необходимо узнать силы взаимных влияний или стабильность отдельно взятого элемента бизнес-плана.

В очерёдности общих элементов цепочки меняются параметры составляющих, что позволяет определить чувствительность. То есть, как сильно такие перемены могут влиять на целое. Анализ базируется на, так называемом, чистом дисконтированном доходе, сокращённо, NPV. Этот параметр всегда вычисляется заново.

В современном мире основные подходы анализа чувствительности активно используются как в инвестпрактике РФ, так и в зарубежной. Некоторые источники, специализирующиеся на финансах, называют этот принцип расчёта имитационным моделированием. Квалифицированные финансисты отмечают, что для инвестпроектов анализ чувствительности содержит не один ключевой момент. Только после соблюдения всех нюансов можно получить более точный результат проведённых расчётов:

- Основная задача. Специалисту нужно оценить чувствительность — как повлияют незначительные перемены в ключевых параметрах проекта на итоговый денежный результат.

- Стартовые данные. Эти цифры, вследствие анализа чувствительности, могут подвергаться серьёзным изменениям. Эксперты вносят определённые поправки в объёмы реализации, % по кредитам, учитывают инфляцию, дисконт-ставку, стоимость за единицу продукции. Обязательно учитываются разные элементы инвестзатрат.

- Итоговые показатели. Специалисты смотрят на КПД проекта и данные финансовой отчётности.

Современный анализ чувствительности бизнес-плана позволяет наперёд просчитать влияние небольших изменений на итоговую прибыль. Финансистам удаётся определить критически чувствительные точки, на которых больше всего сказываются денежные колебания.

Ключевые особенности анализа

Основная задача анализа — максимально правильно провести взаимосвязи между переменными данных и их ключевыми величинами. Затем оценить влияние чувствительности на результат. Смысл анализа чувствительности критериев инвестпроекта состоит в переборе: подстановке возможных значений в имеющуюся схему в определённой последовательности. Например, специалистам нужно узнать, как будет меняться чувствительность в ракурсе итоговой рыночной стоимости компании, если себестоимость изготавливаемой продукции возрастёт на 55−85%.

К базовым целевым измерениям параметров чувствительности финмодели относятся:

- IRR — показатель внутренней нормы по доходности. Этот параметр чувствительности всегда отображает максимально допустимое требование к доходу, исчисляемому за год на вложенные ранее финансы. Именно анализ IRR должен учитываться инвесторами, чтобы знать, сколько средств можно заложить в расчёты, дабы созданная схема стала прибыльным. Эффективность вкладов констатируется, когда IRR по рентабельности превышает ожидаемую доходность на вложения.

- NPV — аббревиатура чистой приведённой стоимости. Этот параметр чувствительности отображает доходность инвестобъекта. В расчётах используется размер инвестиций, а также разность суммы дисконтированной прибыли. Аналитики используют NPV для потенциала компании, с экономической точки зрения.

- DPI — индекс, отображающий дисконтированную доходность. Схема расчёта его чувствительности основана на том, чтобы учитывать, как чистая стоимость проекта относится к стартовым инвестициям. Когда итоговый показатель превышает единицу, то вклады считаются эффективным.

- ROR / ROI. Его чувствительность рассматривается экспертами как отношение итоговой суммы прибыли к первоначальным вложениям.

Все эти показатели обязательно участвуют в анализе. Конечно, в случае необходимости специалисты могут задействовать и другие численные расчётные данные и любое количество переменных.

Анализ чувствительности: используемый алгоритм

Анализ чувствительности NPV позволяет определить критические точки, от которых напрямую зависит жизнеспособность бизнес-идеи. Среди специалистов такая процедура всё чаще называется однофакторной. Все данные для анализа отбираются заранее, за счёт чего можно оценить эффективность проекта. Несмотря на то что процедура имеет множество преимуществ, важно помнить и о недостатках:

- Анализ не позволяет измерить корреляцию между элементами.

- Такой способ расчёта пока считается экспериментальным, из-за чего аналитики, в итоге, могут увидеть совершенно индивидуальные данные чувствительности.

Если специалист придерживается всех правил, то итоговый результат будет максимально точно отображать финансовую ситуацию в компании, с учётом анализа чувствительности. Не допустить распространённых ошибок можно, только придерживаясь следующего алгоритма:

- На первом этапе нужно определиться с цифрой, относительно которой будут осуществляться все расчёты чувствительности. Чаще всего в формуле используется NPV. В редких случаях аналитик может задействовать норму прибыли IRR.

- После этого выбираются элементы, не внушающие уверенности. Например, внушительные финансовые траты на капстроительство, вложения в оборотные средства. Помимо этого, эксперт, определяя чувствительность, может рассматривать и чисто рыночные факторы — стоимость, объем реализации.

- На этом этапе устанавливаются максимальные цифровые значения рискованных зон с обеих сторон.

- Только когда все подготовительные работы для анализа выполнены, можно приступать к расчёту DPI, IRR и чувствительности.

- На финальном этапе эксперт занимается построением графика чувствительности. В документации подробно описываются зависимости для каждой составляющей, за счёт чего можно наглядно выявить критичные точки в разработанном инвестпроекте.

Скрытые факторы анализа чувствительности

Конечно, качественный анализ всех рисков немаловажен в принятии конечного решения об оптимальности использования отдельно взятого инвестпроекта. Но, полученный результат чувствительности, не всегда может быть принят за окончательный показатель. Во время анализа эксперт должен обращать повышенное внимание не только на эффективность запуска идеи в целом, но ещё и на то, соответствует ли бизнес-план стратегическим планам субъекта на предстоящий год.

Особое место в анализе чувствительности всегда занимает маркетинговый аспект, так как никто не одобрит активацию того проекта, который по социологическим опросам будет выпускать ненужную современным потребителям продукцию. Успех напрямую зависит и от временных факторов, так как в любой момент финансовые платежи могут задержаться, а на самом производственном участке случится какая-либо поломка, которая помешает своевременно изготовить продукцию.

Многие могут удивиться, но управление запасами тоже относится к категории неконтролируемых моментов, прямо влияющих на воплощение имеющегося инвестиционного проекта. Даже самые опытные менеджеры не смогут предугадать объёмы и сроки порчи продукции на складе в результате производственного брака или форс-мажоры в пути. Именно поэтому одного только анализа чувствительности бывает мало, чтобы наперёд просчитать все нюансы. Из-за чего сложно принять решение о перспективах воплощения отдельно взятого бизнес-плана.

Учёт в анализе чувствительности точки безубыточности компании

Даже начинающие финансисты обязательно слышали о существовании уникальной точки нуль или безубыточности. Правда, немногие размышляли о технике расчёта той категории чувствительности, а она представляет собой обычный анализ. Эта процедура имеет свою ценность. Новичку необходимо использовать максимальный показатель объёма производимого продукта. Тогда, даже при слабой практике сбыта, не удастся потерять свои оборотные средства, если высчитан рубеж определённой точки безубыточности.

Если правильно выполнить анализ и все расчёты, оценка чувствительности и КПД проекта будет сужена до объективного показателя, выявляющего условия совокупности имеющихся изменяемых параметров в сочетании с неизменными издержками и приравнивающего их к полученным доходам. Проще говоря, при достижении этой точки бизнес работает без прибыли, зато незначительные убытки не влияют на финансовую ситуацию в компании. Все издержки перекрываются заработанными средствами.

Советы специалистов

Основная цель углублённого анализа чувствительности достигается только после того, как было реализовано показательное исследование базовых факторов. Специалисты должны учесть все издержки, объёмы продаж, текущую инфляцию, стоимость изготавливаемой продукции в динамике, а также суммы инвестируемых денег. Такие шаги плотно взаимосвязаны с определением чувствительности к рискам, которые сопутствуют бизнес-плану. Эксперт должен быть готов к тому, что ему придётся многократно проводить расчёты и анализ, чтобы определить точные закономерности связей между факторами.

Приступать к анализу лучше всего с подробного описания окружностей проектной среды:

- Прогноз чувствительности курсовых изменений валют.

- Предполагаемая динамика инфляции. Эксперт должен рассматривать этот параметр по приоритетным направлениям финансовых потоков.

- Прогноз по сборам и налогам.

Не самые важные критерии чувствительности для фирмы — извне. Итоговые решения по таким моментам значимого влияния на проектную модель не оказывают. Описанная среда может рассматриваться как фон, то есть некий альтернативный компонент при возможных сценариях. Только после этого можно делать анализ всех рисков. В категорию доминирующих входит уменьшение спроса на продукцию компании, изменение рыночных цен, а также, рост расходов.

Анализ чувствительности и особенности оценки инвестпроекта

Всегда нужно помнить, что любое вложение денег — это ответственный процесс, который может затянуться на несколько лет. Именно поэтому необходимо максимально ответственно подходить к анализу чувствительности для инвестпроекта, важно рассчитывать перспективу в долговременном горизонте. Это значит, что при вкладе крупной суммы, например, на стройпроект нужно соблюдать несколько основных правил:

- Перед активацией составленного бизнес-плана следует внимательно изучить иные способы достижения дохода, для которых возможна меньшая доля риска. В некоторых случаях можно отыскать более интересные задумки и даже с более высокой отдачей.

- Особое внимание нужно уделять анализу чувствительности относительно степени риска. Следует отметить склонность критерия к росту, связанному со сроком проекта.

- Не потерять свои деньги можно в том случае, если помнить о чувствительности изменения стоимости финансов, так как они могут обесцениваться.

Сегодня на рынке есть масса интересных предложений для вкладов. У начинающих бизнесменов наблюдается недостаток личных средств для выхода на обороты. Поэтому предприниматели вынуждены пользоваться спонсорскими услугами.

Владелец предприятия должен не только предложить специалистам свой план на анализ и изучение, но и отвечать всем стандартным требованиям: он должен наращивать свой инвестпортфель. Первичный анализ и оценка эффективности предложенного проекта осуществляется предпринимателем. Если субъект обнаружит в документации неоправданные факторы риска, то лучше их скорректировать ещё до того, как их обнаружат потенциальные инвесторы.

А вы проводили описанный анализ для своего бизнеса?

Загрузка…

Загрузка…vse-investicii.ru

Анализ чувствительности проекта. Метод анализа чувствительности :: SYL.ru

Для того чтобы получить посторонние вложения в бизнес, субъект хозяйствования должен быть привлекательным для потенциальных инвесторов. В чем соизмеряется данная привлекательность? Давайте попробуем разобраться.

Что такое анализ чувствительности

Каждый инвестиционный проект весьма рискован, и для того чтобы понять, насколько он будет проблемным или прибыльным, проводится ряд процедур по выявлению тонких мест.

Одно из подобных исследований называется анализом чувствительности. Он применяется в том случае, если необходимо выявить стабильность и силу влияния одной из составляющих проекта. Из общей цепочки в закономерной очередности меняются величины элеиентов, и определяется, насколько эти перемены повлияли на весь механизм в целом. При этом базовый критерий, на котором основывается весь анализ чувствительности, – NPV (чистый дисконтированный доход) — каждый раз высчитывается заново.

В результате эксперты имеют величину отклонения в процентном соотношении, которая показывает, насколько перемена той или иной составляющей на одну сотую повлияла на проект в целом. После каждый элемент ранжируется в зависимости от степени важности, и выводится общая картина тонких мест.

Необходимость данной процедуры

Анализ чувствительности проекта помогает выявить наиболее критичные составляющие, которые имеют в наибольшей степени влияние на жизнеспособность бизнес-идеи. Помимо этого, процедура позволяет проверить значимость последовательного их изменения в процессе воплощения задумки в жизнь.

Также анализ чувствительности зачастую называют однофакторным, и данные для его проведения отбираются процедурой ранее при качественной оценке проекта. Данный процесс влияния той или иной составляющей элементарен в своем исполнении, поэтому имеет несколько незначительных недостатков:

- методика относится к экспертным, поэтому разные специалисты могут на выходе получить свои индивидуальные данные;

- ну и при проведении процедуры не измеряется корреляционная взаимозависимость между составляющими элементами.

Алгоритм проведения анализа

Несмотря на свою элементарность в исполнении, анализ чувствительности проекта проводится в несколько этапов:

- Выбирается показатель, относительно которого будут вестись расчеты. Зачастую это чистый дисконтированный доход (NPV), реже – норма доходности (IRR).

- Далее выбираются составляющие, в которых эксперт наименее уверен – это могут быть как инвестиции в оборотные активы, затраты на капитальное строительство, так и различного рода рыночные факторы – количество реализованной продукции и ее цена.

- После устанавливаются предельные числовые значения этих показателей с обеих сторон.

- Рассчитывается чистый дисконтированный доход или норма рентабельности при каждой величине переменной.

- Анализ чувствительности завершается построением графика, который охватывает показатель каждой рассматриваемой составляющей, что позволяет наглядно оценить самые критичные места в инвестиционном проекте.

Роль в анализе безубыточности

Каждый из нас наверняка неоднократно слышал о такой процедуре, как нахождение точки безубыточности, но мало кто задумывался, что в основу проведения данной процедуры ложится именно элементарный анализ чувствительности.

Для чего это нужно делать? Каждому предпринимателю необходимо знать граничный показатель объема произведенной продукции, при неудачной реализации которого компания наверняка не потеряет оборотные средства, поэтому высчитывается некая точка безубыточности. Таким образом, оценка эффективности проекта сужается до единственного показателя, указывающего на условия, при которых совокупность всех постоянных и переменных издержек равна полученным доходам. Иными словами – в данной точке предприниматель не получает никакой прибыли, но и полученные убытки его не разоряют, поскольку полностью покрываются заработанными средствами.

Точка безубыточности выражается в двух эквивалентах – количественном, указывающем на необходимый объем производства, и денежном, который равен полученному доходу.

Что еще нужно знать об оценке инвестиционного проекта

Не стоит забывать о том, что вложение инвестиций – это процесс, который растягивается далеко не на несколько месяцев, и даже не на один год. Поэтому анализ инвестиционной чувствительности в свою основу всегда должен брать долговременную перспективу. А это значит, что при вложении немалой суммы денежных средств на долгосрочное строительство желательно соблюдать несколько негласных правил:

- перед запуском проекта необходимо рассмотреть любые другие способы получения доходов, которые будут иметь такую же степень риска – возможно, найдутся идеи с куда большей прибылью, чем текущая;

- кстати, пара слов о степени риска – не стоит забывать о том, что данный показатель растет в зависимости от длительности срока окупаемости, и наоборот – чем он короче, тем меньше рисков в идее;

- и важно не забывать о временной стоимости денежных средств – они имеют свойство обесцениваться.

Основные показатели оценки проектов

Как мы уже говорили выше, метод анализа чувствительности основан на любом из ключевых показателей, которые выбираются в зависимости от цели исследования.

Наиболее распространенный – это чистый дисконтированный доход (NPV). Он берется за эталон в том случае, когда предприниматель намерен узнать величину абсолютного потока денежных средств от запуска проекта. Несмотря на свою популярность, методика далека от точности, поскольку довольно сложно спрогнозировать заранее, какой будет основная ставка капитала через несколько месяцев.

Следующий по распространенности – это показатель внутренней нормы рентабельности (IRR). Несмотря на то что данная методика учитывает обесценивание денежных потоков во времени, она неспособна показать на наиболее прибыльный проект из ряда представленных. Здесь мы можем увидеть только, в какой степени та или иная идея сможет окупиться за определенный период.

Также иногда за ключевую переменную берут обыкновенную бухгалтерскую норму прибыли. Методика проста в исполнении и может показать, какое количество денежных средств предприниматель сможет выручить от запуска проекта, но снова же без учета обесценивания финансовых потоков и форс-мажорных обстоятельств на производстве.

Анализ чувствительности – пример графика

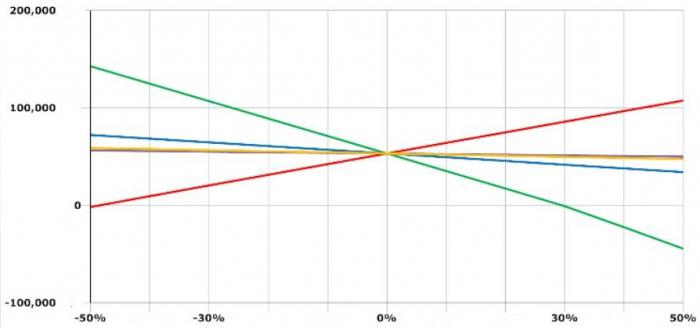

Для предметного понимания этой на первый взгляд сложной процедуры давайте попробуем проанализировать один из графиков, который составляется на последнем этапе проведения анализа чувствительности инвестиционного проекта.

На рисунке изображен результат исчисления, согласно методике чистого дисконтированного дохода: поочередно вполовину снижался и повышался каждый из показателей с шагом в десятую часть, причем при каждой смене переменной величина NPV пересчитывалась заново.

Допустим, что красная линия выражает количество реализованной продукции, зеленая – прямые затраты на производство, фиолетовая – косвенные издержки, синяя – заработную плату персонала, ну а коричневая – это непосредственный объем инвестиций.

Как видим из представленного рисунка, проект остается рентабельным в том случае, если прямые затраты вырастут на 30%, а объем выпущенной продукции снизится практически вполовину.

Дополнительные факторы влияния

Несомненно, анализ чувствительности рисков играет немаловажную роль в принятии решения о целесообразности запуска того или иного инвестиционного проекта, но его результат не является окончательным показателем.

При любой оценке экспертами обращается внимание на целесообразность запуска идеи в целом и на то, в какой степени она соответствует стратегическим планам субъекта хозяйствования на ближайшее будущее. Немаловажную роль играет и маркетинговый аспект – ведь вряд ли кто-то одобрит запуск проекта, если социологические данные указывают на то, что предполагаемый выпуск продукции не найдет должного признания у потребителя.

Не стоит также забывать о временных факторах – в любой момент платежи могут задержаться, ну а на производстве случится поломка, что прибавит несколько часов, а то и дней к выпуску партии готовой продукции.

Вы удивитесь, но и управление запасов можно отнести к неконтролируемым факторам, влияющим на реализацию инвестиционного проекта. Ни один предприниматель не сможет заранее предугадать объем их порчи на складах, в процессе доставки, а также производственного брака.

Поэтому чистого анализа чувствительности, который не учитывает ряд неконтролируемых нами процессов, недостаточно для принятия решения о целесообразности воплощения в жизнь той или иной идеи.

О чем еще нужно помнить до инвестирования

Все мы прекрасно понимаем, что в современных рыночных условиях представлена огромная масса предложений для вложения собственных средств в чье-либо молодое производство. У начинающих предпринимателей недостаточно собственных средств, чтобы удержать бизнес на плаву, поэтому многие из них прибегают к услугам спонсоров.

Но каждому субъекту хозяйствования недостаточно предложить свою идею на обозрение, нужно еще и соответствовать заявленным требованиям, иными словами – наращивать свой инвестиционный портфель.

Поэтому в первую очередь оценка эффективности проекта должна проводиться предпринимателем, и если найдутся какие-либо нецелесообразные факторы риска, то проще их исправить до того, как они будут обнаружены потенциальными инвесторами.

www.syl.ru

Анализ чувствительности инвестиционного проекта Текст научной статьи по специальности «Экономика и бизнес»

_МЕЖДУНАРОДНЫЙ НАУЧНЫЙ ЖУРНАЛ «СИМВОЛ НАУКИ» №6/2016 ISSN 2410-700Х_

УДК 330.322.011

Корякин Алексей Сергеевич

студент1 курса магистратуры Российского экономического университета имени Г.В. Плеханова

факультет «Бизнеса» Россия, г. Москва E-mail: [email protected]

АНАЛИЗ ЧУВСТВИТЕЛЬНОСТИ ИНВЕСТИЦИОННОГО ПРОЕКТА

Аннотация

Статья посвящена методу анализа чувствительности инвестиционного проекта. Эффективность инвестиционного проекта основывается на критериях NPV и IRR. Анализ чувствительности показывает, как изменение отдельных факторов влияет на значения эффективности проекта. Данный вид анализа не оценивает риск, но отвечает на вопрос: как сильно должен ухудшиться определенный показатель проекта, чтобы реализация проекта стала невыгодной.

Ключевые слова

Инвестиционный проект, проектный анализ, риски проекта, анализ чувствительности, NPV, IRR.

Annotation

This article is about sensitive analysis of investment project. The effectiveness of investment project based on the NPV and IRR criteria. A sensitivity analysis shows how changing individual factors affect the efficiency of the project values. This type of analysis does not assess risk, but answers the question: how much should deteriorate some component of the project, to the realization of the project became unprofitable.

Key words

Investment project, project analysis, project risks, sensitivity analysis, NPV, IRR.

Решение о реализации или не реализации проекта основывается на показателях его эффективности, которые выражаются такими критериями как NPV и IRR. Прежде чем отправить проект на реализацию, данные критерии рассчитываются на основе наиболее вероятных, ожидаемых факторов. В качестве подобных факторов могут выступать: объем продаж, постоянные издержки, переменные издержки, стоимость капитала, объем инвестиций, прибыль и т.д. Но на практике, реализация инвестиционного проекта, как правило, происходит в ситуации отличной от запланированной, т.е. проект планировался к реализации в одних условиях, а в итоге реализуется в других [1, 290c.]. Чтобы определить пределы допустимого изменения фактора, при которых реализовывать проект еще имеет смысл, применяется метод анализа чувствительности проекта.

Анализ чувствительности позволяет выявить наиболее критичные для проекта факторы. Данный метод широко используется в практике инвестиционного менеджмента. При использовании метода анализа чувствительности исследуется зависимость результирующего показателя (NPV, IRR) от вариаций показателей, участвующих в его расчете.

Алгоритм анализа чувствительности [2. 241 с.]:

1. Определяем наиболее ожидаемые значения параметров инвестиционного проекта.

2. Исходя из данных значений, рассчитываем показатели эффективности проекта.

3. Выбираем результирующий показатель, отражающий эффективность инвестиционного проекта, на основе которого будет производиться анализ чувствительности. Чаще всего используются показатели чистого дисконтированного дохода (NPV) или внутренней нормы доходности (IRR), так как эти показатели являются наиболее важными. Но можно использовать так же индекс доходности (PI), период возврата инвестиций (PP).

4. Выбираем факторы, относительно которых будет определяться чувствительность выбранного

МЕЖДУНАРОДНЫЙ НАУЧНЫЙ ЖУРНАЛ «СИМВОЛ НАУКИ» №6/2016 ISSN 2410-700Х

показателя эффективности и определяем диапазон их возможных изменений. Диапазон возможных изменений факторов определяется разработчиками проекта или экспертным путем.

5. Рассчитываем изменение результирующего показателя при изменении одно из факторов (остальные факторы остаются фиксированными). Проводим подобный расчет для всех выбранных факторов.

Те из факторов, которые оказывают наибольшее влияние на показатель эффективности, являются наиболее критическими для проекта. Значит, проект чувствителен к изменению значения данного показателя. Таким факторам следует уделить особое внимание на этапе разработки проекта, например, принять определенные управленческие решения для снижения возможного влияния фактора, и в процессе реализации проекта внимательнее следить за его изменением.

Рассмотрим применение данного метода на следующем примере:

Имеется условный инвестиционный проект, инвестиционные затраты по которому осуществляются в течение одного года, который имеет следующие данные, представленные в Таблице 1.

Таблица 1

Данные пр эоекта

Диапазон

Показатели 2016 г. 2017 г. 2018 г. изменений

Объем инвестиций -30 0 0 ±20%

Переменные издержки 0 30 30 ±20%

Постоянные издержки 0 5 5 ±20%

Доход от продаж 0 55 65 ±20%

Чистая прибыль 0 20 30

Ставка дисконта 0 20% 20%

Суммарный чистый

денежный поток -30 20 30

Проведем анализ чувствительности данного проекта. В качестве результирующего показателя

выбираем чистый дисконтированный доход КРУ.

20 30

Рассчитаем КРУ = -30 + .„ 2″ , + .„ 3″ . = 7,5

(1+0,2)! (1+0,2)2

Анализ чувствительности будет производиться по следующим факторам: объем инвестиций, переменные издержки, постоянные издержки, доход от продаж.

Анализ чувствительности проекта от объема инвестиций. Если уменьшить инвестиции в проект на 20% до 24, то КРУ такого проекта будет равен:

20 30

ЫРУ = -24 + .„ 2″ , + .„ 3″ . = 13,49.

(1+0,2)! (1+0,2)2

20 30

Если увеличить инвестиции на 20% до 36: ЫРУ = -36 + о г + о 2 = 1,49.

Исследуем чувствительность проекта к изменению переменных издержек. При уменьшении ежегодного объема переменных издержек на 20% :

КРУ= -30 + т-^г + = ^,67.

(1+0,2)! (1+0,2)2

При увеличении издержек:

14 24

КРУ = -30 + тт^т + 77^7 = -1,67.

(1+0,2)! (1+0,2)2

Как видно из расчетов, увеличение переменных издержек КРУ проекта принимает отрицательное

значение, и проект становится невыгодным.

Оценим чувствительность проекта к изменению постоянных издержек. При уменьшении на 20%: 21 31

КРУ = -30 + ,„ + ,„ 3\л. = 9,03.

(1+0,2)! (1+0,2)2

При увеличении на 20%:

19 29

КРУ = -30 + тт^т + ,, 9^7 = 5,97.

(1+0,2)1 (1+0,2)2

В конце исследуем чувствительность проекта к доходам от продаж. При уменьшении продаж на 20%:

_МЕЖДУНАРОДНЫЙ НАУЧНЫЙ ЖУРНАЛ «СИМВОЛ НАУКИ» №6/2016 ISSN 2410-700Х_

О -1 /:

NPV = -30 + » , + „ = -12,22.

(1+0,2)! (1+0,2)2

При увеличении продаж на 20%: 20 30

NPV = -30 + ,„ 2″ , + „ 3п» ■ = 24,17.

(1+0,2)! (1+0,2)2

Как видно из расчетов выше, данный проект наиболее чувствителен к увеличению переменных издержек и снижению уровня продаж. Следовательно, менеджеру проекта необходимо продумать грамотные управленческие решения, которые не позволят данным факторам принять значения, критические для проекта.

Результаты расчетов, можно представить графически в виде графика:

30 25 20 15 10 5 0 -5 -10 -15

24.17

16.67

13.49

9.03

-20 )% 0 -1.67 20 %

-12.22

объем инвестиций переменные издержки постоянные издержки -доход

Рисунок 4 Графическое представление чувствительности проекта

Проект будет наиболее чувствителен к тем параметрам, которые имеют на графике более крутую линию (больший угол наклона). Место, где линия пересекает ось абсцисс, показывает, при каком процентном изменении фактора, проект становится неэффективным.

Анализ чувствительности проекта является простым способом оценки влияния различных факторов на эффективность проекта. Но данный метод не лишен своих недостатков, к которым можно отнести:

1. Метод не учитывает взаимного влияния факторов друг на друга, так при увеличении цены может снизиться объем продаж.

2. Не учитывается вероятностные оценки возможных отклонений и результирующих показателей.

3. Не является всеобъемлющем, так как не рассчитан на учет всех возможных обстоятельств.

Список использованной литературы:

1. Инвестиционный менеджмент: Учебник / П.Н. Брусов, Т.В. Филатова, Н.И. Лахметкина. — М.: НИЦ ИНФРА-М, 2014. — 333 с.: 60×90 1/16. — (Высшее образование: Бакалавриат). (переплет) ISBN 978-5-16005020-1, 1000 экз.

2. Инвестиции: Учебник / И.Я. Лукасевич. — М.: Вузовский учебник: НИЦ Инфра-М, 2013. — 413 с.: 70×100 1/16. (переплет) ISBN 978-5-9558-0129-2

3. International Journal of Project Management Vol. 17, No. 4, pp. 217±222, 1999 # 1999 Elsevier Science Ltd and IPMA. All rights reserved Printed in Great Britain

4. Annals of the University of Petro§ani, Economics, 9(2), 2009, 33-38 Projectrisk evaluation methods-sensitivity analysis Merela Iloiu, Diana Csiminga

5. Брейли Ричард, Майерс Стюарт/ Принципы корпоративных финансов/ Пер. с англ. Н. Барышниковой. -М.:ЗАО «Олимп-Бизнес», 2008. — 1008 с: ил. ISBN 978-5-9693-0089-7 (рус).

© Корякин А.С., 2016

cyberleninka.ru

Анализ чувствительности инвестиционного проекта

При анализе экономической эффективности инвестиционного проекта необходимо учитывать его неопределенность (неполноту и неточность информации об условиях реализации проекта), и риск (возможность возникновения таких условий, которые приведут к негативным последствиям для всех или отдельных участников проекта). Учет фактор неопределенности и оценку рисков проекта обеспечивает анализ чувствительности.

Анализ чувствительности инвестиционного проекта (sensitivity analysis) – это оценка влияния изменения исходных параметров инвестиционного проекта (инвестиционные затраты, приток денежных средств, ставка дисконтирования, операционные расходы и т. д.) на его конечные характеристики, в качестве которых, как правило, используется IRR или NPV.

В ходе анализа чувствительности инвестиционного проекта, сначала определяются исходные параметры (показатели), по которым производят расчет чувствительности инвестпроекта. Затем осуществляют последовательно-единичное изменение каждого выбранного показателя. Только одна из переменных меняет свое значение на прогнозное число процентов (как правило, 1%, 5% или 10%), и на этой основе пересчитывается новая величина используемого критерия (например, NPV или IRR).

Далее оценивается относительное изменение критерия по отношению к базисному случаю и рассчитывается показатель чувствительности.

Показатель чувствительности это отношение процентного изменения критерия к изменению значения переменной на прогнозное число процентов (эластичность изменения показателя). Аналогично рассчитываются показатели чувствительности по каждой из остальных выбранных переменных.

На следующем этапе, используя результаты выполненных расчетов, производят ранжирование параметров по степени важности (к примеру, очень высокая, средняя и невысокая) и осуществляют и экспертную оценку предсказуемости (прогнозируемости) значений показателей (высокая, средняя или низкая).

Для анализа чувствительности инвестиционного проекта главное – это оценить степень влияния изменения каждого (или их комбинации) из исходных параметров, чтобы предусмотреть наихудшее развитие ситуации в инвестиционном проекте.

Результаты анализа чувствительности учитываются при сравнении взаимозаменяемых и не взаимозаменяемых, с ограничением по максимальному бюджету инвестиционных проектов.

При прочих равных условиях выбирается инвестиционный проект (проекты) наименее чувствительный к ухудшению входных параметров. В анализе чувствительности речь идет не о том, чтобы уменьшить риск инвестирования, а о том, чтобы показать последствия неправильной оценки некоторых величин.

И самое главное надо знать что, анализ чувствительности сам по себе не изменяет факторы риска.

Модель анализа чувствительности инвестиционного проекта в Excel

afdanalyse.ru

Анализ чувствительности инвестиционного проекта — Энциклопедия по экономике

Методы анализа чувствительности инвестиционного проекта. Построение барьерных точек и в моделях безубыточности. Оценка влияния управленческих решений на критерии эффективности. Финансовое моделирование для построения доверительных границ. [c.75]Идрисов А. Анализ чувствительности инвестиционных проектов // Инвестиции в России, №3,1994,0.37-40. [c.288]

На основании изложенного выше можно рекомендовать следующую достаточно формализованную конкретную процедуру (примерную схему, формат) проведения анализа чувствительности инвестиционного проекта (табл.7.2 — 7.4) [c.227]

Анализ чувствительности инвестиционного проекта. [c.71]

Проведение автоматического анализа чувствительности инвестиционного проекта посредством варьирования различных параметров (объем производства, цена реализации продукции (услуг), прямые производственные издержки, постоянные издержки, ставка дисконтирования) [c.376]

В процессе проведения анализа чувствительности инвестиционного проекта последовательно изменяется значение каждой переменной на заданную величину в процентном выражении и вычисляется соответствующее значение результативного показателя чаще всего это ЧДД. На основе результатов такого исследования строится график, отражающий зависимость результативного показателя от каждой переменной. Затем рассчитывается показатель эластичности изменения показателя по каждой переменной, который определяет степень чувствительности результативного показателя к изменению параметра. [c.20]

В чем заключается анализ чувствительности инвестиционных проектов [c.235]

Приведем пример анализа чувствительности инвестиционного проекта, данные условные. [c.613]

Для оценки каких видов рисков используется анализ чувствительности инвестиционного проекта , [c.307]

Влияние условий реализации проекта на его эффективность Критические точки и анализ чувствительности инвестиционного проекта [c.198]

Сущность анализа чувствительности инвестиционного проект [c.259]

Итак, анализ чувствительности и сценарный подход являются последовательными шагами в анализе рисков, при этом последний позволяет избавиться от некоторых недостатков метода анализа чувствительности. Однако метод сценариев наиболее эффективно можно применять, когда количество возможных значений чистой приведенной стоимости конечно. Вместе с тем, как правило, при проведении анализа рисков инвестиционного проекта эксперт сталкивается с неограниченным количеством различных вариантов развития событий. Рассмотрим метод оценки индивидуального риска проекта, помогающий разрешить эту проблему (имитационное моделирование). В основе этого метода лежит вероятностная оценка возникновения различных обстоятельств. [c.235]

При финансовой оценке рисков реализации программы реструктуризации (конкретных проектов программы) следует особо внимательно оценить три переменные поступления от продаж, издержки на проданную продукцию и инвестиционные издержки. Инструментами для определения этих критических переменных могут служить анализ чувствительности конкретного проекта программы и анализ его безубыточности. [c.563]

В целом совокупность методов количественного анализа рисков инвестиционных проектов можно разделить на три группы основанные на вероятностном, критериальном (минимаксном) и интервальном подходах. Существуют также некоторые другие методы количественного учета риска (например, анализ чувствительности, корректировка нормы дисконта и пр.), о которых будет сказано ниже. [c.4]

Значимость данной работы заключается в реальной возможности практического применения полученных результатов при оценке и анализе эффективности инвестиционного проекта в виде раздела анализа рисков. Разработанный алгоритм своей прозрачностью, комплексностью и возможностью учета практически полного спектра изменений параметров проекта может привлечь инвесторов и аналитиков, проводящих оценку эффективности инвестиционных проектов, ранее ограничивавшихся анализом чувствительности результативных показателей. [c.49]

Исследование чувствительности, необходимое в связи с неточностью исходной информации, состоит в анализе степени изменяемости результативных, критериальных показателей по отношению к варьированию параметров моделей (распределению вероятностей, областей изменения тех или иных величин и т.п.). Выводы исследования чувствительности инвестиционного проекта отражают степень достоверности результатов, полученных при анализе риска. В случае их недостоверности проектный аналитик будет вынужден реализовывать одну из. возможностей [c.186]

Тема 3. Анализ чувствительности и критических параметров инвестиционного проекта. [c.75]

В условиях неопределенности никогда нельзя точно предсказать заранее, каковы будут фактические значения той или иной величины через некоторое время. Однако для успешного планирования финансово-хозяйственной деятельности предприятия желательно предусмотреть изменения, которые могут произойти в будущих ценах на сырье и конечную продукцию предприятия, возможное падение или увеличение спроса на товары, производимые предприятием, и т.п. Для этого выполняется аналитическая процедура, называемая анализом чувствительности. Достаточно часто этот метод используется при анализе инвестиционных проектов, а также при прогнозировании величины чистой прибыли предприятия. [c.142]

Аналогичен методу окупаемости затрат метод безубыточности, только в отличие от первого в нем определяется точка безубыточности проекта, т. е. метод безубыточности является граничным для метода окупаемости. Применение метода анализа чувствительности предполагает определение влияния изменения различных факторов на результирующие технико-экономические показатели инвестиционного проекта. Иногда вместо чувствительности определяется эластичность результирующего параметра. Методу расчета чувствительности близок один из статистических методов — метод факторного анализа. В нем также определяется степень влияния различных факторов на результирующий показатель. [c.449]

В инвестиционном проектировании анализ чувствительности играет важную роль для учета неопределенности и выделения факторов, которые могут повлиять на успешный результат проекта. Кроме того, анализ чувствительности лежит в основе принятия ряда управленческих решений. Так, например, если цена продукта оказалась критическим фактором, то можно усилить программу маркетинга или пересмотреть затратную часть, чтобы снизить стоимость проекта. Если же проведенный количественный анализ рисков проекта выявит его высокую чувствительность к изменению объема производства, то следует уделить внимание мерам по повышению производительности, например, обучению персонала менеджменту и др. [c.219]

С помощью анализа чувствительности на базе полученных данных можно установить наиболее важные с точки зрения инвестиционного риска факторы, а также разработать наиболее эффективную стратегию реализации проекта. [c.212]

При формировании бизнес-плана проводится оценка наиболее вероятных рисков, которые могут возникнуть в ходе реализации инвестиционного проекта. Дается классификация и оценка рисков по месту их возникновения (производственные, инвестиционные, инфляционные, организационные, коммерческие и т.д.), а также намечаются меры по их снижению или предотвращению. С целью выявления и снижения риска вложений должен проводиться анализ устойчивости (чувствительности) проекта в отношении его параметров и внешних факторов. В обязательном порядке проводится многофакторный анализ чувствительности проекта к изменениям входных показателей (цены, объема производства, переменных и постоянных издержек, а также их статей, условий финансирования и т.д.). С учетом инфляционных процессов определяются четкие границы, когда возможна реализация проекта, а также условия, при которых успех маловероятен. [c.540]

Основная экспертиза предполагает проведение детального инвестиционного анализа. Детальный инвестиционный анализ проводится лицами, имеющими базовые знания в области финансового анализа и владеющими методами оценки инвестиций. В процессе инвестиционного анализа осуществляется проверка корректности используемых данных, расчет и анализ показателей эффективности инвестиций (срок окупаемости, индекс прибыльности и другие), платежеспособности и ликвидности, а также проводится исследование анализа чувствительности проекта по различным сценариям. По каждому из рассматриваемых проектов производится несколько вариантов расчетов с различными наборами входных данных, учитывающих оптимистичный и пессимистичный ход развития проекта. [c.201]

Графический блок дает возможность с помощью средств деловой графики строить диаграммы, которые позволяют принимать организационные и финансовые решения с учетом анализа чувствительности таких важных переменных величин, как цена продаж, объем производства и реализации, величина, издержек и т. д. Целью проведения экономического анализа является также желание найти действительный результат реализации проекта в условиях конкретной национальной (региональной) экономики и принятия оптимального инвестиционного решения на весь период его реализации. [c.367]

Для формирования модели инвестиционного проекта необходимо выявить ее входные и результативные параметры. Инвестор или эксперт-аналитик должен установить, какие параметры проекта будут считаться результативными. Безусловно, основной результативный параметр — это ЧДД. Определение входных параметров модели проводится на основе метода анализа чувствительности. В модель должны входить параметры, изменение которых оказывает наибольшее влияние на результативные параметры. Инвестором или аналитиком устанавливается уровень эластичности результативных параметров по входным параметрам, который будет считаться значимым и на основе которого будут отбираться входные параметры для дальнейшей оценки. [c.27]

Анализ чувствительности- наиболее простой путь количественного анализа рисков. Цель его проведения — определение степени влияния варьируемых факторов на результаты проекта. В качестве информационной основы используются данные потока денежных средств инвестиционного проекта. В качестве интегральных показателей, характеризующих результаты проекта, рассматривают критерии эффективности проекта (NPV, IRR, PI и др.). [c.194]

Официальное (формальное) инвестиционное предложение. Во многих организациях разработаны стандартные формы, которые заполняются при выдвижении инвестиционного предложения. Они содержат варианты ключевых переменных проекта, позволяющих подвергнуть модель анализу чувствительности по этим факторам и на основе которых будет осуществляться мониторинг, если проект будет одобрен. [c.205]

В целом технология DEA является эффективным инструментом сравнительного анализа для независимых или слабо зависимых между собой проектов. Однако следует отметить ее недостаточную чувствительность при формировании оценок в условиях сравнительного анализа объектов различного масштаба и ограниченную возможность применения при формировании инвестиционных программ, состоящих из сильно связанных проектов. Кроме того, представление обобщенных затрат (выпуска) в коэффициентах эффективности в виде линейной комбинации всех затрат (выпусков) является существенным упрощением с практической точки зрения. Построение самих моделей и придание им содержательного смысла (а также содержательная оценка результатов) в каждом конкретном случае затруднительны без привлечения накопленного практического опыта и знаний экспертов в соответствующей предметной области. Использование технологии DEA для отбора проектов при инвестиционном анализе может быть весьма продуктивным на конечной стадии отбора, когда проведен финансово-экономический анализ каждого проекта, выделены множества альтернативных проектов, отвечающих требуемым критериям эффективности, и необходимо выбрать лучшие из них по совокупности критериев. На этапе предварительного отбора инвестиционных проектов для дальнейшего анализа целесообразно применять более простые (менее трудоемкие) методы. [c.123]

Важным моментом при оценке эффективности инвестиционных проектов является анализ чувствительности рассматриваемых критериев на изменение наиболее существенных факторов уровня процентных ставок, темпов инфляции, расчетного срока жизненного цикла проекта, периодичности получения доходов и т.д. Это позволит определить наиболее рисковые параметры проекта, что имеет значение при обосновании инвестиционного решения. [c.604]

Q ИНЭК-Инвестор — разработка, анализ и оценка инвестиционных проектов. Анализ чувствительности инвестиционного проекта, оценка эффективности инвестиционных затрат, учет чистой ликвидационной стоимости. [c.101]

В программе Proje t Expert анализ чувствительности инвестиционного проекта проводится автоматически посредством варьирования переменных в диапазоне от— 50% до +50% с шагом 5%. [c.32]

Особое внимание в проектном анализе уделяется выявлению и оценке рисков, связанных с реализацией инвестиционного проекта. Для этого используются такие методы, как оценка чувствительности проекта, определение точки безубыточности и др. Учитывая высокие риски проектного финансирования, кредиторы стремятся обеспечить максимально эффективное управление ими. Помимо традиционных методов снижения рисков (например, их страхование) используется метод их распределения между участниками реализации инвестиционного проекта. К таковым относятся проектная компания (заказчик проекта) учредители проектной компании (спонсоры) кредиторы консультанты поставщики оборудования подрядчики покупатели проектного продукта компания-оператор банки-гаранты другие участники. На разных стадиях проектного цикла роль отдельных участников в покрытии рисков меняется. Так, на инвестиционной стадии кредитующий банк, как правило, снимает с себя ответственность за качественное и своевременное завершение строительно-монтажных работ. Риски, связанные с качеством и сроками сдачи объекта, а также превышением сметной стоимости проекта, возлагаются на проектную компанию и ее учредителей, подрядчика, поставщиков машин и оборудования, страховые компании и т.д., что отражается в договорах и контрактах (подрядных, поручительства, страхования и др.). На этапе эксплуатации объекта банк-кредитор обычно берет на себя часть коммерческих, валютных, страновых рисков. Часть рисков на этом этапе может перекладываться на покупателей проектного продукта через заключение контрактов типа бери или плати ( take or pay ). [c.262]

Такой перебор вариантов важен для менеджера, так как позволяет понять суть проблем, с которыми сталкивается компания. В данном случае полезна аналогия между процессом планирования и содержанием главы 10 «Проект -это не черный ящик». В ней был описан анализ чувствительности и другие инструменты, которыми пользуются компании, чтобы определить, что именно дает импульс инвестиционному проекту и что может ему повредить. Финансовые менеджеры компании «Матрас-самоход» в этом случае столкнулись с аналогичной задачей не только выбрать план финансирования, но и понять, что может препятствовать его выполнению, а также что следует предпринять, если условия неожиданно изменятся14. [c.812]

Анализ чувствительности проекта [proje t sensitivity analisis]. Сущность этого аналитического метода заключается в оценке влияния основных исходных параметров реального инвестиционного проекта на конечные показатели его эффективности. Варьируемыми исходными показателями проекта выступают обычно объем реализации продукции в натуральном выражении уровень цен на продукцию сумма инвестиционных затрат по видам и этапам осуществления продолжительность осуществления проекта ожидаемый уровень ставки процента ожидаемый темп инфляции и т.п. Конечными показателями эффективности проекта принимаются обычно чистый приведенный доход внутренняя ставка доходности или сумма чистой инвестиционной прибыли. Последовательно изменяя значение варьируемых исходных показателей, можно определить диапазон колебаний избранных для оценки конечных показателей эффективности, а также критические значения исходных параметров проекта, которые ставят под сомнение целесообразность его осуществления. Чем больше диапазон колебаний исходных параметров проекта, при котором показатели его эффективности соответствуют избранным предприятием критериям, тем менее рисковым он считается по результатам анализа чувствительности. [c.256]

Другой отличительной особенностью программного продукта Proje t Expert является представление результатов вычислений в виде готовых разделов бизнес-плана. Программа содержит блок оценки риска (анализ чувствительности) — таблицу, содержащую возможные факторы риска. Оценка каждого фактора осуществляется пользователем на основе субъективного опыта, а программа в результате выдает интегральную оценку рискованности осуществления проекта. Это позволяет еще на этапе планирования заложить в инвестиционный проект механизмы, обеспечивающие снижение факторов риска предусмотреть дополнительное финансирование, создать запас материалов или, наоборот, распродать излишние запасы. [c.307]

Другим методом учета неопределенности является анализ чувствительности или устойчивости инвестиционного проекта к изменениям внешних факторов и параметров самого проекта. Он заключается в измерении степени влияния отклонения того или иного параметра от номинального или среднего (базового) значения на результирующие показатели проекта. Анализ чувствительности позволяет определить ключевые, в отношении устойчивости проекта, исходные параметры, а также рассчи- [c.74]

economy-ru.info

АНАЛИЗ ЧУВСТВИТЕЛЬНОСТИ ПРОЕКТА. — МегаЛекции

Анализ чувствительности призван дать точную оценку того, насколько сильно изменится эффективность проекта при определенном изменении одного из исходных параметров проекта. Чем сильнее эта зависимость, тем выше риск реализации проекта.

Иначе говоря, незначительное отклонение от первоначального замысла окажет серьезное влияние на успех всего проекта.

Анализ чувствительности проекта может применяться в двух случаях:

1. Для определения факторов, в наибольшей степени оказывающих влияние на результаты проекта. Решение подобной задачи имеет следующую последовательность:

• определяются наиболее значимые факторы,

• определяется их наиболее вероятное (базовое) значение,

• рассчитывается показатель ЧДД при базовых значениях,

• один из факторов изменяется в определенных пределах и рассчитывается ЧДД при каждом новом значении этого фактора,

• предыдущий шаг повторяется для каждого фактора,

• все необходимые расчеты сводятся в таблицу,

• сравнивается чувствительность проекта к каждому фактору и определяются важнейшие из них.

Среди факторов, подлежащих рассмотрению, могут быть: продолжительность инвестиционной фазы, цена единицы продукции, объем продаж, плата за заемные средства, стоимость сырья, налоги и др.

В результате проведения расчетов определяются факторы, имеющие наибольшее влияние на ЧДД проекта. Знание таких факторов позволит во время принять дополнительные меры, уменьшающие вероятность наступления нежелательных событий.

2. Для сравнительного анализа проектов. Здесь рассматривается вопрос: «Как повлияет изменение труднопрогнозируемых факторов на эффективность проекта?»

Сравнивая два варианта проекта, можно оценить чувствительность эффективности проекта к изменению цен на его продукцию. Для этого также используют показатель ЧДД.

ИЛИ

Анализ рисков проекта (risk project analysis) — методы оценки рисков проекта. Когда получены критерии эффективности проекта для так называемого «базового варианта», его оценку еще нельзя считать завершенной по причине неопределенности будущих событий и неточности собранной информации. По данным Всемирного банка, в зависимости от квалификации экспертов и тщательности подготовки проекта, вероятность подтверждения прогнозных данных на практике не превышает 50%. Стоимость проекта, которая планируется на ближайшее будущее, и тем более цены на продукцию или услугу проекта, принятые для расчетов, со временем могут не подтвердиться. Поэтому в ходе анализа количественных показателей проекта необходимо определить не только их конкретные значения для модели расчетов, но и возможную область их изменений. Следовательно, в задачи подготовки проекта входит также и анализ оставшихся 50%, которые объективно невозможно предусмотреть, или анализ рисков.

А.р.п. позволяет: а) выбрать проект по критерию наименьшего риска; б) сравнить степень вероятности получения выгод для всех участников проекта и сопоставить значения дохода и риска по принципу — чем больше риск, тем больше доход; в) проработать на стадии подготовки документы, обслуживающие проект, например, сравнить выгоды от различных типов контрактов — сервисного контракта, контракта с постоянной долей продукции, контракта с изменяющимся масштабом доли продукции, контракта с фиксированной платой за единицу продукции и т.д.

Общий подход к оценке эффективности проекта на этапе анализа рисков заключается в том, чтобы удостовериться, что величина чистой текущей стоимости сохраняет свое положительное значение при всех или в крайнем случае при большинстве возможно учитываемых изменений исходной информации проекта. В международной практике разработано три метода проведения А.р.п.: а) анализ чувствительности; б) анализ сценариев; в) анализ рисков по методу Монте-Карло, или анализ моделей.

Анализ чувствительности (sensitivity analysis) — методика выявления критических показателей проекта. В ходе анализа происходит проверка критериев эффективности проекта (чистой текущей стоимости и (или) внутренней нормы прибыли) в связи с изменениями исходной информации (инвестиционных и эксплуатационных издержек, цен на продукцию или услуги). Так получается базовый случай, с которым затем сравнивают результаты всех других расчетов. Очевидно, что тесты чувствительности проекта будут наиболее эффективными на ранних стадиях его подготовки, что позволяет в ходе дальнейших предынвестиционных исследований сосредоточить основное внимание на выявленных факторах риска.

I этап — значения всех переменных на входе проекта, кроме одной, остаются базовыми, а одна анализируемая переменная меняется на какое-либо фиксированное значение, например на 10%. После этого пересчитывается чистая текущая стоимость и оценивается влияние изменения данной переменной на рентабельность проекта на основе показателя чувствительности, который представляет собой процентное изменение чистой текущей стоимостипри изменении на 1% значения выбранной переменной.

Значение переменной, при котором чистая текущая стоимость становится равной нулю (т.е. затраты равны выгодам), называют критическим значением, или точкой безубыточности.

II этап — расчет показателя чувствительности и критических значений для каждого компонента.

III этап — ранжирование компонентов на основании показателей чувствительности в порядке убывания: чем выше чувствительность, тем важнее данная переменная для значения чистой текущей стоимости.

В мульти- и монопроектах речь идет обычно о двухтрех переменных, изменение которых может существенным образом повлиять на величину показателей эффективности проекта.

Цель анализа чувствительности состоит в сравнительном анализе влияния различных факторов инвестиционного проекта на ключевой показатель эффективности проекта, например, внутреннюю норму прибыльности. Выбор ключевого показателя эффективности инвестиций, в качестве которого может служить внутренняя норма прибыльности (IRR) или чистое современное значение (NPV).

Выбор факторов, относительно которых разработчик инвестиционного проекта не имеет однозначного суждения (т. е. находится в состоянии неопределенности). Типичными являются следующие факторы:

капитальные затраты и вложения в оборотные средства, рыночные факторы — цена товара и объем продажи, компоненты себестоимости продукции, время строительства и ввода в действие основных средств.

Установление номинальных и предельных (нижних и верхних) значений неопределенных факторов, выбранных на втором шаге процедуры. Предельных факторов может быть несколько, например 5% и 10% от номинального значения (всего четыре в данном случае)

Расчет ключевого показателя для всех выбранных предельных значений неопределенных факторов.

Построение графика чувствительности для всех неопределенных факторов. В западном инвестиционном менеджменте этот график носит название «Spider Graph». Ниже приводится пример такого графика для трех факторов.

Данный график позволяет сделать вывод о наиболее критических факторах инвестиционного проекта, с тем чтобы в ходе его реализации обратить на эти факторы особое внимание с целью сократить риск реализации инвестиционного проекта. Так, например, если цена продукции оказалась критическим фактором, то в ходе реализации проекта необходимо улучшить программу маркетинга и (или) повысить качество товаров. Если проект окажется чувствительным к изменению объема производства, то следует уделить больше внимания совершенствованию внутреннего менеджмента предприятия и ввести специальные меры по повышению производительности. Наконец, если критическим оказался фактор материальных издержек, то целесообразно улучшить отношение с поставщиками, заключив долгосрочные контракты, позволяющие, возможно, снизить закупочную цену сырья.

Рекомендуемые страницы:

Воспользуйтесь поиском по сайту:

megalektsii.ru

Использование анализа чувствительности реагирования в процессе оценки риска инвестиционного проекта

Z = (40 000 p1 + 30 000 p2 )

при следующих ограничениях:

100p1 + 200 p2 ≥ 400;

300p1 + 100 p2 ≥ 500;

Экономический смысл ограничений состоит в том, что продажа всех ресурсов (фондов), затрачиваемых на единицу каждого вида оборудования (факса или ксерокса) по их альтернативной стоимости в сумме не может быть меньше чистого дисконтированного дохода от одного факса или ксерокса (соответственно). Кроме того, альтернативные стоимости, как реальные экономические величины, не могут иметь отрицательных значений,поэтому: p1 ≥ 0; p2 ≥ 0;

Уже этот простой пример наглядно демонстрирует возможности и преимущества использования методов математического программирования для принятия проектных решений.

Экономико-математическая сущность анализа чувствительности состоит в следующем:

на основе базового варианта проекта определяют ожидаемое среднее отклонение каждой переменной величины (фактора) и результаты проекта в случае отклонения одной из переменных величин от базового сценария. Предполагают, что проект более чувствителен к изменению одного из параметров базового варианта, чем другого, если отклонение первого параметра дает большее отклонение критерия NРV — чистого дисконтированного дохода проекта (или другого критерия, выбранного для оценки) по сравнению с базовым сценарием.

Построим количественный показатель чувствительности проекта sens(у,хi ).Пусть у — некоторый критерий эффективности проекта. Он может быть функционально выражен через параметры проекта хi, т.е.

у = у(x1 ,x2 ,…,xk-1 , xk ).

В качестве показателя чувствительности проекта к изменению параметра х, рассчитаем отношение относительного приращения критерия к относительному приращению параметра:

Однако при различных (дискретных) значениях

будут получаться различные значения чувствительности. Чтобы этого не происходило, будем уменьшать

будут получаться различные значения чувствительности. Чтобы этого не происходило, будем уменьшать  так, чтобы в интервале

так, чтобы в интервале  функция у (хi ) при неизменных прочих х приближалась к касательной в точке хi, тогда

функция у (хi ) при неизменных прочих х приближалась к касательной в точке хi, тогда

Величина sens (у, хi ) показывает, на сколько процентов изменится значение критерия у проекта при изменении параметра хi на один процент.

Пример. Рассмотрим проект строительства нового завода по производству лазерных дисков.

Первоначально требуется вложить денежные средства в строительство завода и покупку технологии. Первоначальные затраты представляют собой фиксированное значение величины С0 , которая инвестируется сразу в момент времени t = 0.

Предположим, что ежемесячный выпуск будет постоянным и равным N лазерных дисков в месяц при постоянной же себестоимости Y, тогда ежемесячные издержки по выпуску равны NY. Пусть ежсмесячные постоянные издержки составят F. Производство лазерных дисков нaчнется через п месяцев после начала проекта.

Денежные поступления (выгоды) от проекта будут идти только в виде выручки от продажи продукции и цена Р одного лазерного диска постоянна во времени. Длительность проекта во времени не ограничена.

Чистый дисконтированный доход (NPV) проекта можно рассчитать на основании следующего уравнения:

, где r – ставка процента

, где r – ставка процентаУпростив формулу, получим:

Рис.2. Чувствительность NPV к относительным изменениям параметров:

· · · · Со; — ·· — N ; —— Р; —— У; —— r; -·- F; —-п

NPV0 = 85 543 289 долл.

Проведем анализ чувствительности, т.е. проанализируем «реакцию» изменений NPVна последовательные относительные изменения параметров проекта.

Показатели чувствительности NPV к изменению значений параметров имеют следующие значения:

Кривые на графике (рис.2) пересекаются в точке, соответствующей рассчитанному ранее значению NPV0 . Очевидно, что в данной точке все параметры имеют нулевое отклонение (на рис.2 показано изменение NPV при сдвиге только одного из параметров).

Не всегда можно уверенно выбрать ставку процента (норму дисконта) для подсчета критерия NPV. Поэтому часто анализ чувствительности производится последовательно для наиболее вероятного, а также оптимистического и пессимистического сценариев (рис.3).

Так, например, если минимальная (оптимистический вариант) и максимальная (пессимистический вариант) ставки процента равны соответственно 6 и 16%, а наиболее вероятная — 10%, то, построив зависимости для NPV, получим семейства линий для каждого из параметров.

Рис.3. Зависимость NPV от начальных вложений и цены продукции при разных ставкахдисконтирования:

· · · · Соmin ; — · — Соnorm ; —— Соmax ;-··- Рnorm ;; —— Рmin ;—-Рmax

Примечательно, что линии для Со параллельны друг другу, а линии для цены Р пересекаются в одной точке. Объяснение можно легко найти, проанализировав формулыNPV для данного проекта. Точка пересечения линий, показывающих чувствительность к цене (см.рис.3) — это та точка, в которой ежемесячные фиксированные издержки равны ежемесячному доходу, т.е. поток денежных средств состоит только из первоначальных инвестиций.

При анализе чувствительности расчетная задача часто ставится в следующем виде: каков предел негативных изменений данного параметра проекта, другими словами, на сколько пунктов может ухудшиться тот или иной параметр проекта, чтобы последний оставался прибыльным.

Анализ может быть сделан с использованием различных критериев эффективности (прибыльности) проекта. Однако результаты, полученные с помощью разных критериев, учитывающих временную ценность денег, т.е. дисконтирование, будут совпадать. Это легко понять, например: у проектов, где NPV = 0, равны между собой приведенные стоимости выгод (доходов) и затрат (издержек), отсюда — их отношение (В/С ratio ) равно единице. Аналогично индекс прибыльности, рссчитываемый как отношение дисконтированного потока доходов к дисконтированной сумме затрат, равен единице только тогда, когда NPV = 0. Напомним, что точка, в которой дисконтированные потоки выгод и затрат проекга равны между собой, была названа нами дисконтированной «точкой безубыточности».

Накопленный выпуск, тыс.штук.

Накопленный выпуск, тыс.штук.Рис· 7.4. Поиск точки безубыточности:

—— накопленные доходы; — накопленные издержки;

—- r = 0; -·- r = 10%

Она может быть найдена следующим образом (см.рис.4):

, где

, гдегде х — параметры проекта.

Для рассматриваемого проекта расчеты дают следующие значения

(при r= 10%):

На основании изложенного выше можно рекомендовать следующую достаточно формализованную конкретную процедуру (примерную схему, формат) проведения анализа чувствительности инвестиционного проекта (табл.1-3):

Таблица 1

Формат: определения рейтинга факторов проекта, проверяемых на риск

Таблица 2

Показательчувствительности (важности) и прогнозируемости переменных в проекте

Таблица 3

Матрица чувствительности и предсказуемости

Сделаем необходимые пояснения к предлагаемой схеме. Предположим, что в результате проведения качественного анализа были выявлены факторы проекта, проверяемые на риск (см. табл.1, графа 7), проведены расчеты базисного варианта проекта (в том числе определено, например, значение показателя NPV проекта, полностью удовлетворяющее всем необходимым требованиям) и выявлены граничные значения (в процентах) возможного изменения факторов (графа 2 — в данном случае представляют интерес изменения переменных, влекущие уменьшение эффективности проекга — рисковые). Графа 3 отражает последовательные расчеты новых значений NPV проекта, как результат изменений толъко одного фактора по отношению к его базисному значению. В графе 4 приведены расчеты процентных изменений NPV по отношению к ее базисному значению. Графа 5 — эластичность изменений NPV по отношению к изменению данного фактора. Графа 6 представляет собой ранжированную оценку — рейтинг факторов проекта на основе рассчитанного показателя эластичности NPV (при этом факторы нумеруются в порядке возрастания в зависимости от уменьшения показателей эластичности, таким образом, первым по рейтингу будет фактор с наибольшей эластичностью).

mirznanii.com