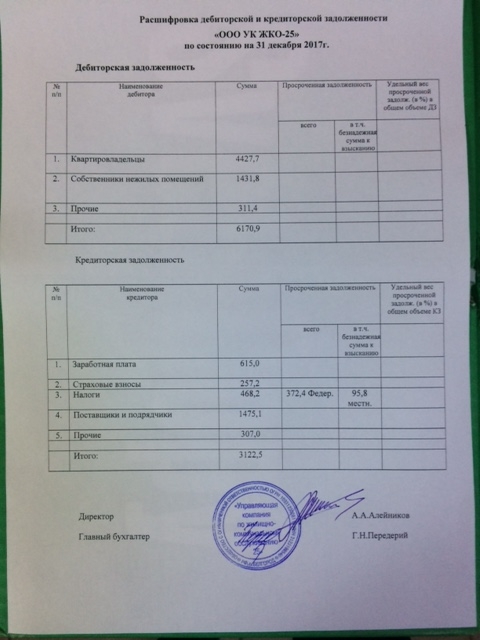

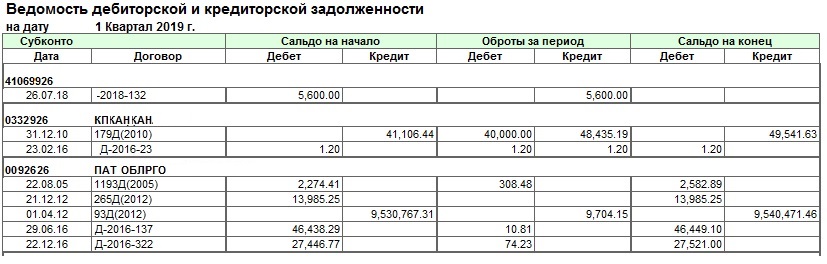

Образец расшифровки дебиторской и кредиторской задолженности

Расшифровка дебиторской и кредиторской задолженности — образец подачи этой информации представлен в нашем материале. Приводимые нами сведения должны помочь бухгалтерам в составлении реальной картины финансового состояния компании.

Суть дебиторской и кредиторской задолженности

Правила учета и инвентаризации ДЗ и КЗ

Расшифровка дебиторской и кредиторской задолженности: правила

Расшифровка дебиторской задолженности

Расшифровка кредиторской задолженности

Итоги

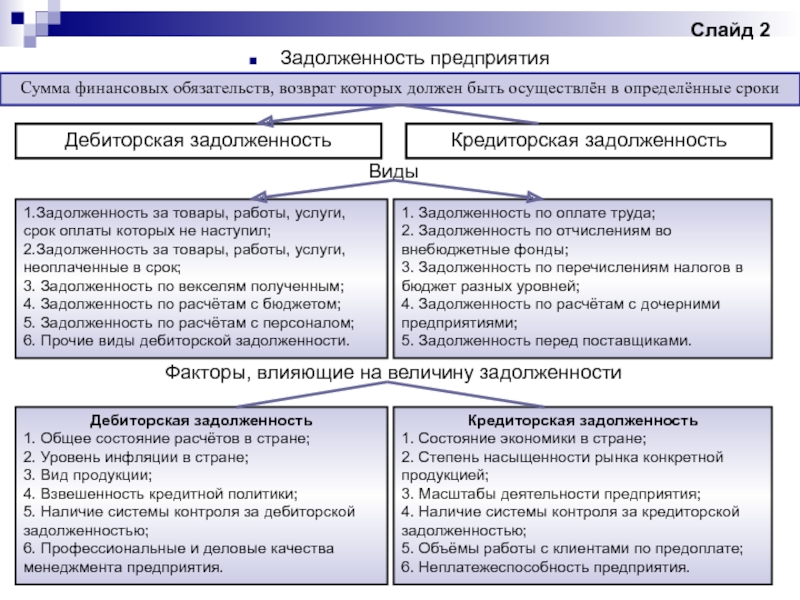

Суть дебиторской и кредиторской задолженности

Дебиторская и кредиторская задолженности (ДЗ и КЗ соответственно) отражают долговые обязательства. ДЗ — это средства, которые должны поступить в компанию, КЗ — средства, которые предстоит выплатить самому предприятию сторонним лицам.

Оба показателя — естественные составляющие бухгалтерского баланса. Расшифровав их, можно сделать некоторые выводы о состоянии дел предприятия.

Так, ДЗ входит в категорию активов компании, и если сумма этой задолженности постоянно присутствует в отчетах, то это может косвенно свидетельствовать о перспективности выбранного направления бизнеса. Однако такой вывод справедлив лишь при условии, что ДЗ не имеет хронического характера, то есть не просрочена.

Помимо этого, малый размер показателя ДЗ может говорить о том, что менеджер компании достаточно осмотрителен в выборе партнеров и вовремя решает возникающие проблемы с оплатой поставок. В то же время невысокая ДЗ может свидетельствовать и об излишней осторожности, которая может привести к отсеиванию порядочных потенциальных контрагентов, не обладающих достаточными ресурсами для немедленной оплаты.

Для кредиторки особо вредны крайности. Так, слишком большой размер КЗ говорит о наличии у компании проблем с финансами и трудностей с рентабельностью бизнеса.

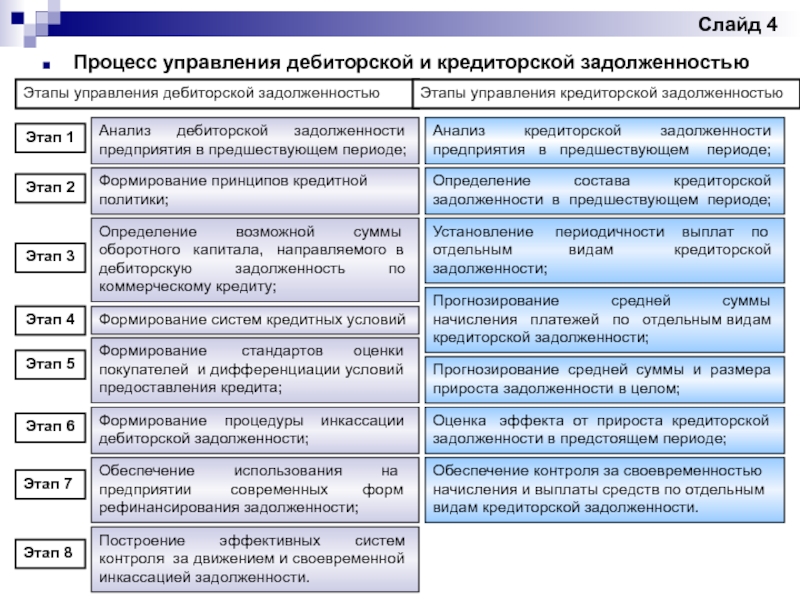

Приведенные определения позволяют сделать вывод, что анализ ДЗ и КЗ, а также их сравнение — это непременное условие успешного ведения бизнеса. От бухгалтера в этом случае требуется достоверное и корректное отражение в отчетности данных показателей.

Правила учета и инвентаризации ДЗ и КЗ

Дебиторка по своей сути является активом компании. Поэтому увеличение размера ДЗ отражается записями по дебету приведенных выше счетов, уменьшение — по кредиту. Для кредиторки, соответственно, наоборот, ведь она является частью пассивов компании. Сумма ДЗ фиксируется в разделе II баланса, КЗ — в разделе IV или V.

Для кредиторки, соответственно, наоборот, ведь она является частью пассивов компании. Сумма ДЗ фиксируется в разделе II баланса, КЗ — в разделе IV или V.

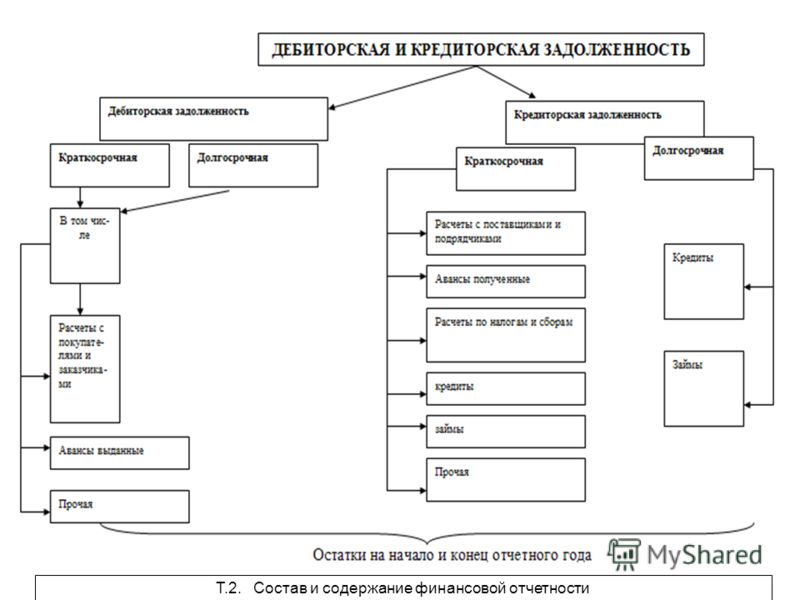

ОБРАТИТЕ ВНИМАНИЕ! У КЗ и ДЗ есть временная классификация. В зависимости от сроков погашения задолженность может быть краткосрочной, если долги погашаются за период до 12 месяцев, и долгосрочной, если период погашения долгов превышает 12 месяцев.

Руководство предприятия и инвесторы постоянно должны иметь реальную картину состояния дел на предприятии. Показатели ДЗ и КЗ помогают обеспечивать это с достаточной точностью. Для определения действительной величины обоих видов задолженности в компании предусмотрена процедура инвентаризации. Ее проводит специальная комиссия, назначаемая приказом руководства.

Комиссии поручается проверить, просрочена ли задолженность, а также сверить остатки по счетам, оценить, насколько обоснованно долги внесены в список.

ОБРАТИТЕ ВНИМАНИЕ! Основная задача инвентаризации — обнаружение просроченной задолженности. Такие данные оказывают существенное влияние на бухгалтерский и налоговый учет, поскольку задолженность надо своевременно списывать, и каждое отклонение по срокам приводит к налоговым нарушениям. Дело в том, что ДЗ способна уменьшить базу по налогу на прибыль, а КЗ в случае просрочки должна войти в подлежащий налогообложению доход компании.

Такие данные оказывают существенное влияние на бухгалтерский и налоговый учет, поскольку задолженность надо своевременно списывать, и каждое отклонение по срокам приводит к налоговым нарушениям. Дело в том, что ДЗ способна уменьшить базу по налогу на прибыль, а КЗ в случае просрочки должна войти в подлежащий налогообложению доход компании.

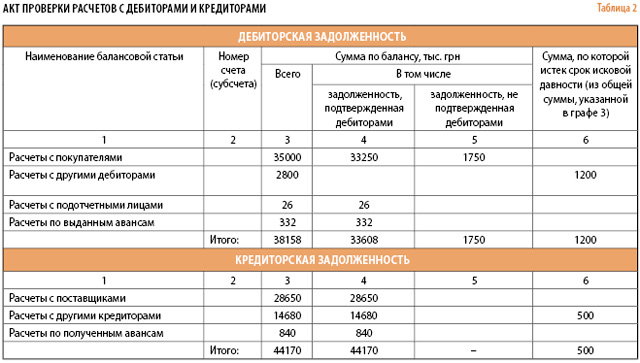

Результаты процедуры вносятся в акт, составленный в 2 экземплярах. Форма документа утверждена Госкомстатом еще 18.08.98 постановлением № 88.

Скачать форму ИНВ-17 (бланк акта инвентаризации)

Ориентируясь на данные, внесенные в акт, уже можно составить представление о состоянии активов и обязательств предприятия.

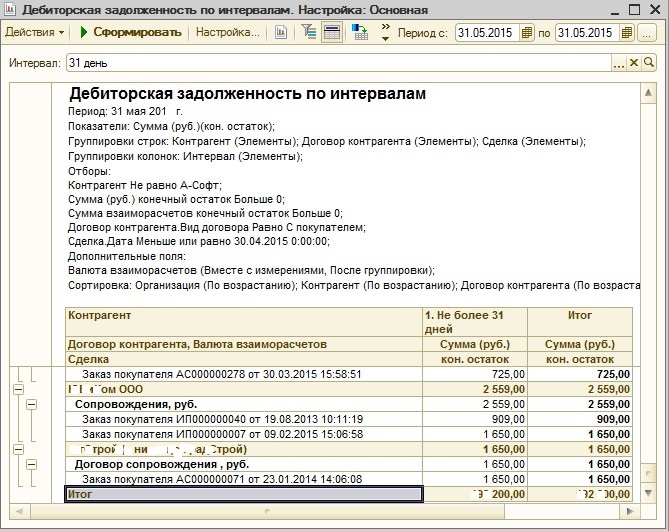

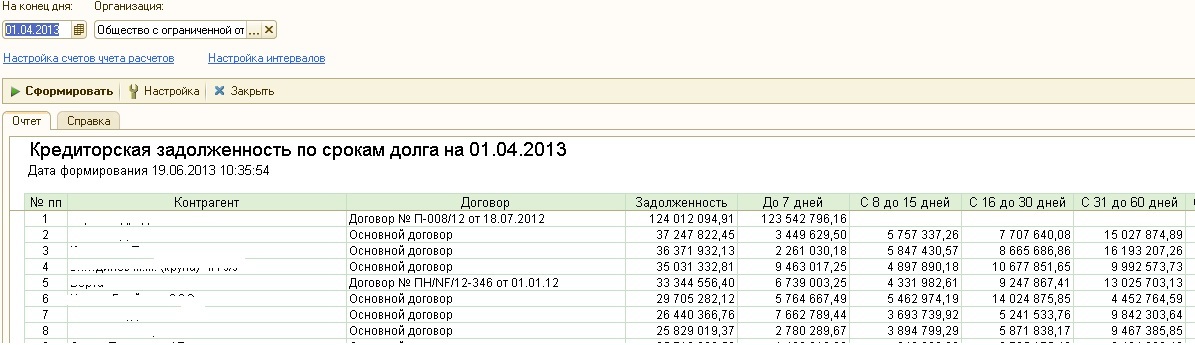

Однако если требуется более глубокая аналитическая работа, например для привлечения инвестиций, то поверхностный взгляд на размеры ДЗ и КЗ не даст полной картины. Инвестору или банку обязательно потребуется более подробная информация о структуре задолженности, а именно: каков объем просроченных долгов, на какой период они просрочены, какие безнадежны и проч. Чтобы получить такие сведения, требуется расшифровка ДЗ и КЗ.

Чтобы получить такие сведения, требуется расшифровка ДЗ и КЗ.

Расшифровка дебиторской и кредиторской задолженности: правила

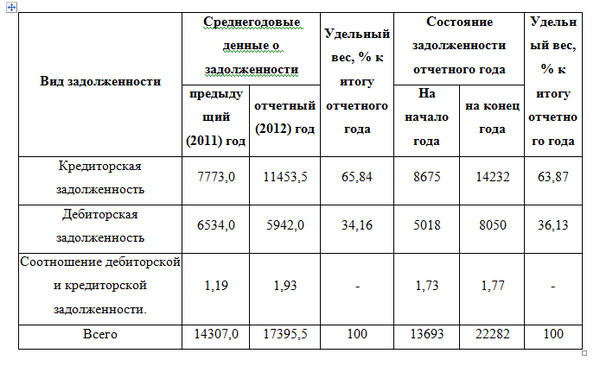

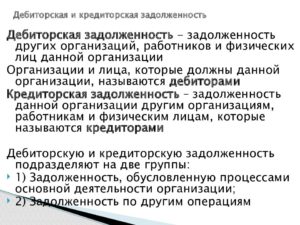

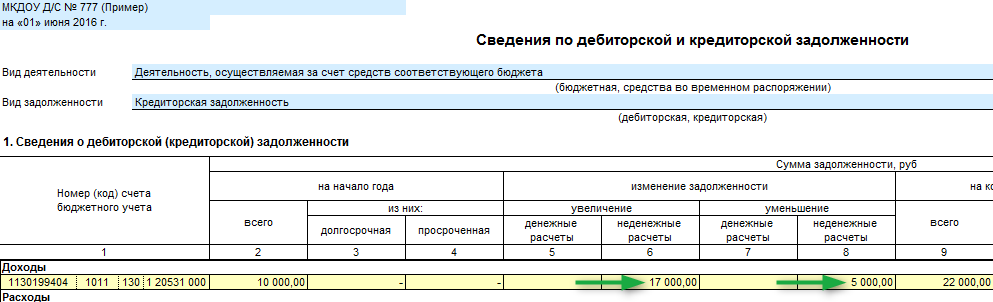

Расшифровка дебиторки и кредиторки представляет собой детализацию данных по этим видам задолженности. Показатели разбиваются по основаниям и по участникам сделок, причем все это показывается в динамике.

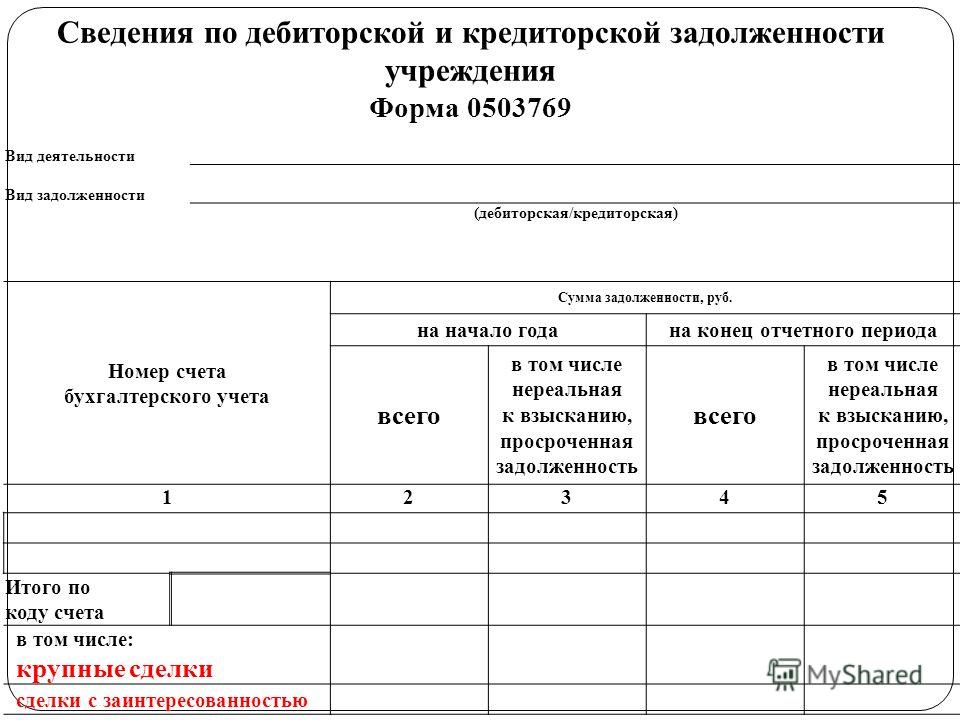

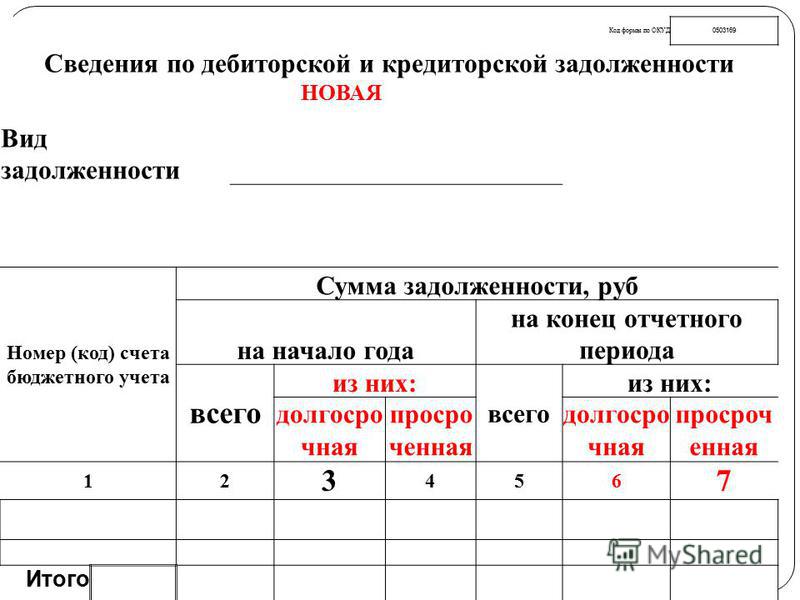

Компания составляет расшифровку, а затем направляет ее в ИФНС вместе с годовыми отчетами. Результаты оформляются в 5-м разделе пояснений к балансу. Форма его рекомендована Минфином России, который утвердил данный образец в приказе «О формах бухгалтерской отчетности организаций» от 02.07.2010 № 66н. Расшифровке подлежат данные по каждому основанию, контрагенту, задолженности, предполагаемому времени погашения.

Чтобы информация имела доступный для понимания вид, ее разбивают на четыре таблицы:

- Таблица 5.1, в которую заносятся размеры дебиторской задолженности и ее изменения.

- Таблица 5.2, в которую заносится размер просроченной дебиторской задолженности.

- Таблица 5.3, в которой отражены величина кредиторской задолженности и ее изменения.

- Таблица 5.4, куда вносятся данные по просроченной кредиторской задолженности.

Пример составления пояснений доступен для ознакомления и скачивания на нашем сайте. Здесь же приводятся формы таблиц с 5.1 по 5.4.

Скачать бланк пояснения к ББ

В приведенные таблицы вносятся не только те данные, которые действительны на время отчета, но и сведения в динамике по отчетным периодам.

Помимо этого, на сайте можно увидеть и скачать образец расшифровки ДЗ и КЗ в табличной форме.

Скачать образец расшифровки

Заполнение упомянутых таблиц подчинено определенным правилам. Приведем их.

Расшифровка дебиторской задолженности

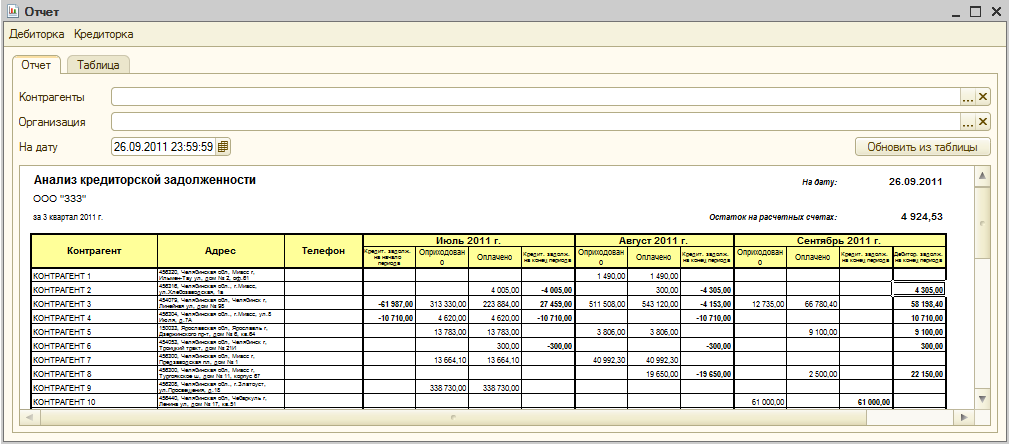

Структура ДЗ и динамика изменений поясняются посредством таблиц 5.1 и 5.2.

В таблице 5.1 расшифровывается балансовая строка 1230. В графы вносятся данные о величине ДЗ на начало отчетного периода и на момент его окончания, также в них указывается колебание (в большую или меньшую сторону) дебиторки в данный период.

Краткосрочная ДЗ расшифровывается отдельно от долгосрочной. Но обязательно следует указать, какова величина задолженности, которая переходит из одного статуса в другой. Помимо этого, предприятие должно детально указать размер задолженности по каждому ее виду.

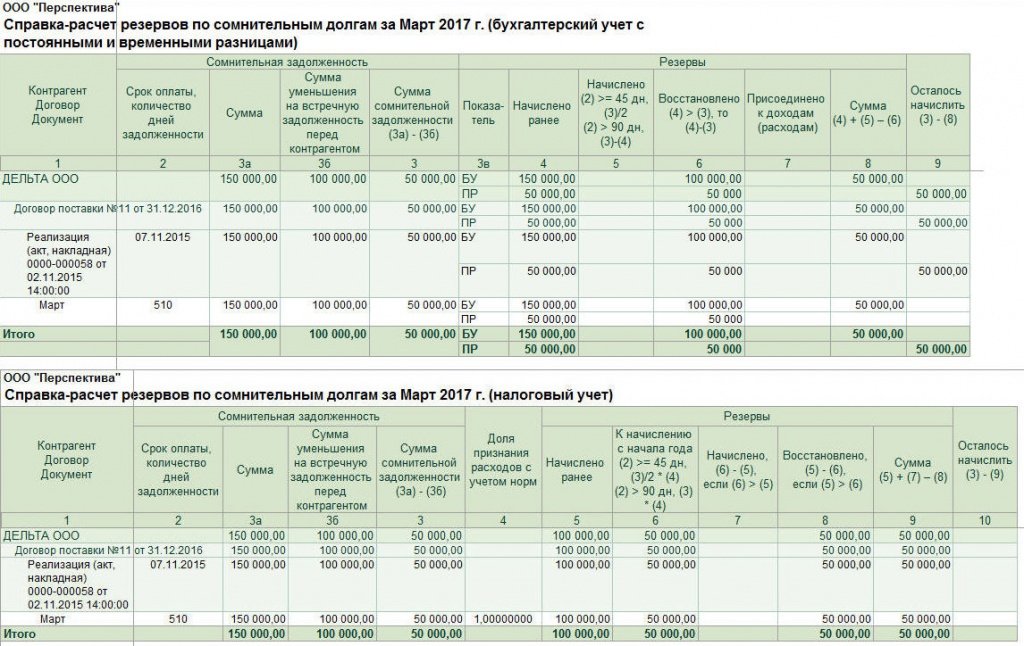

ОБРАТИТЕ ВНИМАНИЕ! Таблица 5.1 должна содержать совокупный размер дебиторки. Факт формирования резерва по сомнительным долгам (РСД), в отличие от баланса, согласно п. 35 ПБУ 4/99 здесь учитываться не должен. Это означает, что при подсчете остатков вычитать сумму РСД из их стоимости не надо.

Заполняя пояснительную таблицу 5.1, компания должна брать информацию из счетов учета ДЗ, причем как долгосрочной, так и краткосрочной.

В строку 5501 записываются размер общей долгосрочной ДЗ и ее изменения за период отчета.

Для краткосрочной ДЗ предназначена другая строка — 5510.

В графы, предназначенные для записей «На начало года», вносятся данные, взятые из счетов 60, 62, 73 и прочих, где содержатся дебетовые остатки.

ОБРАТИТЕ ВНИМАНИЕ! Размер РСД в начале отчетного периода равен кредитовому сальдо по 63-му счету.

В графу «Изменения за период. Поступление» вносятся обороты по дебету счетов учета дебиторки. В графе, предназначенной для отражения поступлений в результате хозяйственной деятельности, не надо указывать процентные и штрафные средства, которые должны поступить на счет компании в соответствии с соглашениями. Такие суммы вносятся в специальную графу, идущую следующей — «Причитающиеся проценты, штрафы и иные начисления».

В графу «Изменения за период. Выбыло», в отличие от предыдущих граф, вносятся данные о кредитовом обороте. Сведения берутся из информации по соответствующим счетам.

Записи по сомнительным долгам и связанным с ними операциям делаются в корреспонденции со счете 91-1.

ОБРАТИТЕ ВНИМАНИЕ! Записи по переводу ДЗ из категории долгосрочной в категорию краткосрочной делаются в таблице на основании данных о движении между дебетом счета, на котором ведется учет краткосрочной дебиторки, и кредитом счета, на котором ведется учет долгосрочной ДЗ. Для строки, где указывается краткосрочная задолженность, данные могут приводиться без круглых скобок. Тогда для долгосрочной ДЗ они приводятся в круглых скобках.

Для строки, где указывается краткосрочная задолженность, данные могут приводиться без круглых скобок. Тогда для долгосрочной ДЗ они приводятся в круглых скобках.

В строки 5521 и 5530 вносятся данные за прошедший год. Для этого достаточно воспользоваться таблицей 5.1, но за предыдущий год, и взять из нее нужную информацию.

В строки 5502, 5503 вносятся данные по видам долгосрочной дебиторки за отчетный год. В строки 5522, 5523… вносятся аналогичные данные, но по предыдущему году. Краткосрочную ДЗ вносят в строки 5511, 5512, …, если имеются в виду данные по отчетному году, и в строки 5531, 5532, …, если речь идет о данных по году, предшествующему отчетному.

Строка 5500 предназначена для отражения в ней совокупной дебиторки, образовавшейся в конце года.

ОБРАТИТЕ ВНИМАНИЕ! Показатель, внесенный в строку 5500, должен быть равен сумме показателей, указанных в строках 5501 и 5510.

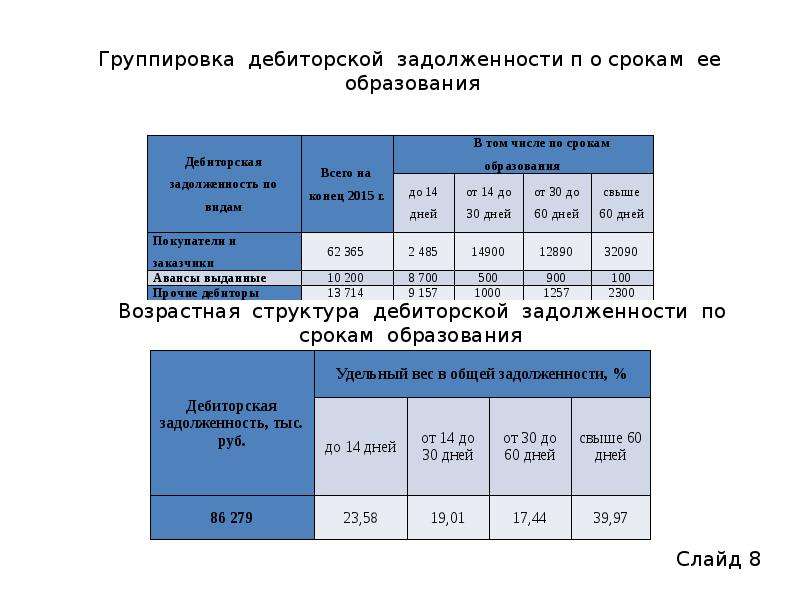

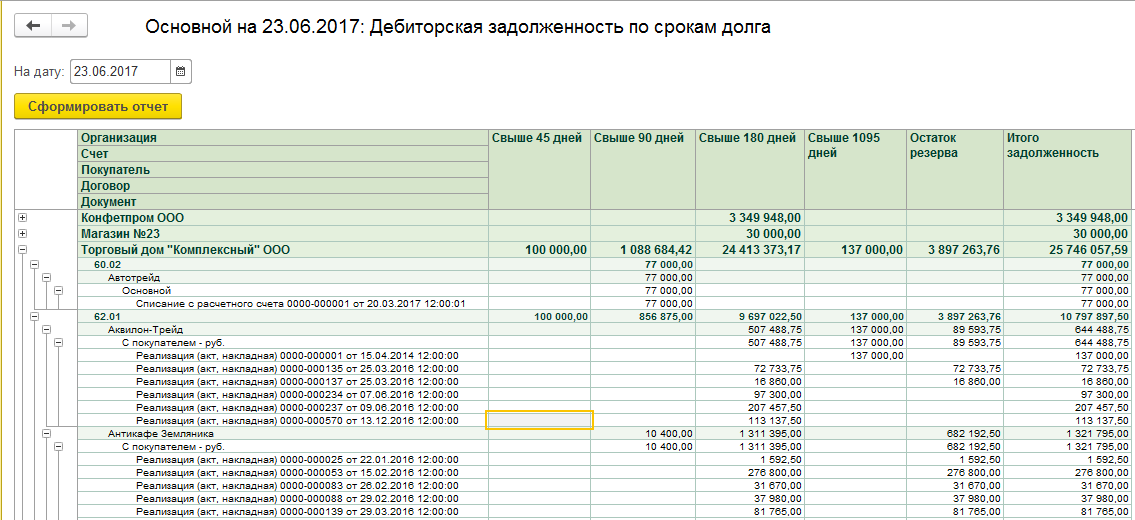

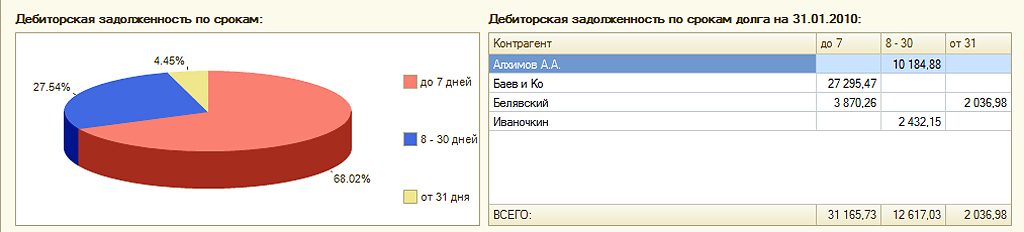

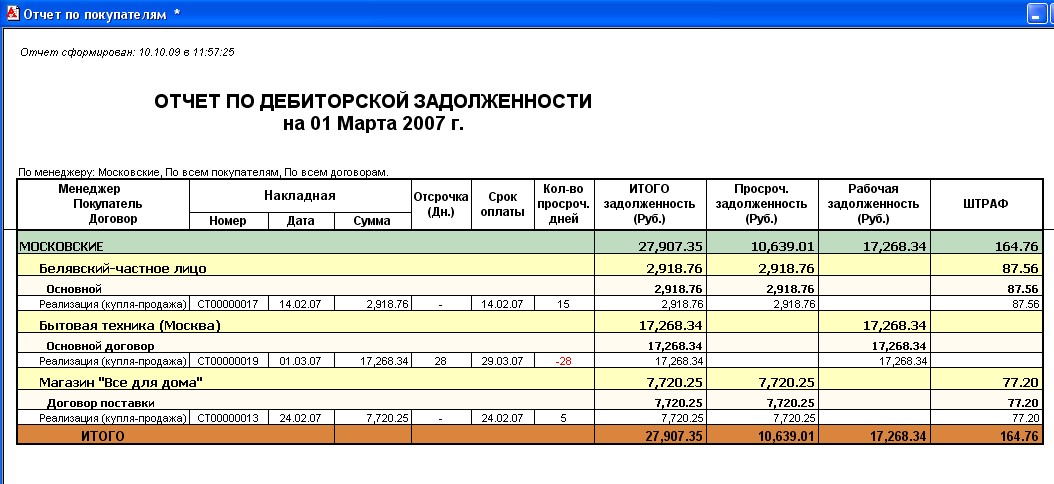

Таблица 5.2 должна расшифровывать ДЗ с истекшим сроком погашения. Сюда заносится информация о просроченных задолженностях, сформировавшихся не только за отчетный год, но и за два года, которые предшествовали отчетному.

Сюда заносится информация о просроченных задолженностях, сформировавшихся не только за отчетный год, но и за два года, которые предшествовали отчетному.

Суммы просроченной задолженности должны соответствовать условиям коммерческих соглашений и быть записаны по стоимости, указанной в балансе.

ОБРАТИТЕ ВНИМАНИЕ! В таблицу надо вносить задолженность независимо от того, есть у нее обеспечение или нет.

Расшифровка кредиторской задолженности

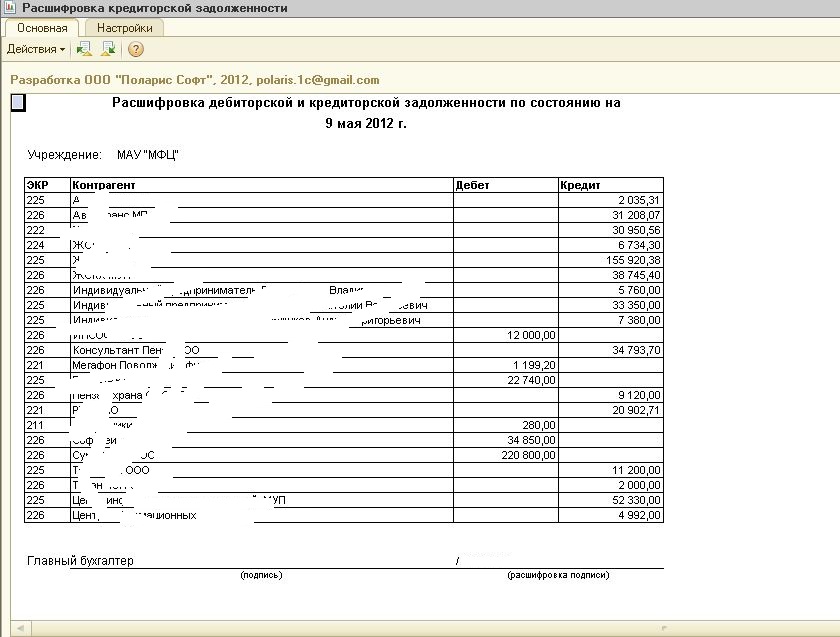

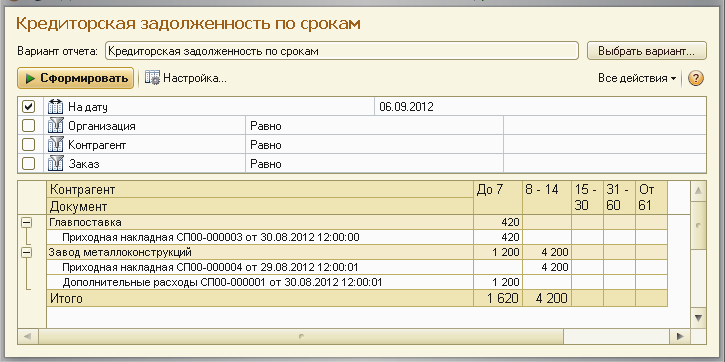

Пояснения по КЗ оформляются с помощью таблиц 5.3 и 5.4.

Подробная расшифровка обязательств компании приводится в таблице 5.3. В ее строках приводятся обязательства как с длительным сроком погашения, так и с коротким. Данные в таблице полностью соответствуют данным из следующих строк баланса: 1410, 1450, 1510, 1520 и 1550.

В таблице отдельно расшифровываются краткосрочная КЗ и долгосрочная. Обязательно указывается размер задолженности, переходящей из одного статуса в другой.

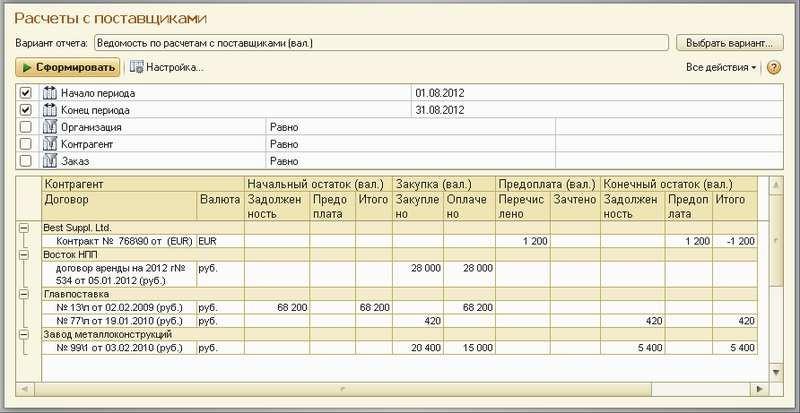

Для заполнения таблицы 5. 3 следует использовать данные, взятые со счетов по учету КЗ. На этих счетах отражены остатки и обороты по расчетам с партнерами по бизнесу и с теми организациями, которые предоставляли компании финансы.

3 следует использовать данные, взятые со счетов по учету КЗ. На этих счетах отражены остатки и обороты по расчетам с партнерами по бизнесу и с теми организациями, которые предоставляли компании финансы.

В строку 5551 вносятся размер общей КЗ, имеющей долгосрочный характер, и ее изменения за отчетный год. Краткосрочную КЗ вносят в строку 5560.

В графу, где должны содержаться данные «На начало года», вносятся остатки по кредиту 60-го, 62-го, 66-го и прочих счетов, предназначенных для учета КЗ.

В графу, где должны содержаться «Изменения за период. Поступление», вносятся обороты, взятые с тех же счетов по их кредиту. Движения, обусловленные кредитными процентами, штрафными санкциями, неустойками, записываются в графу «Причитающиеся проценты, штрафы и иные начисления».

В графу, где отражаются «Изменения за период. Выбыло», вносятся сведения об обороте по дебету упомянутых выше счетов.

ОБРАТИТЕ ВНИМАНИЕ! Кредиторка переводится из долгосрочной в краткосрочную по тому же шаблону, что и дебиторка.

В строку 5571 вносятся те показатели, которые сформировались по итогам прошлого года. То есть для ее заполнения можно воспользоваться данными из таблицы 5.3, заполненной для предшествующего года. Краткосрочную КЗ вносят в строку 5580.

В строки 5552, 5553, … вносятся данные КЗ для разных видов задолженности, имеющей долгосрочный характер, по отчетному году. В строки 5572, 5573, … — по предшествующему году. Краткосрочную кредиторку вносят в строки 5561, 5562…, если это данные по отчетному году, и в строки 5581, 5582, …, если это год предыдущий.

Строка 5550 содержит общую КЗ, сформировавшуюся в конце отчетного периода.

ОБРАТИТЕ ВНИМАНИЕ! Сумма, указанная в строке 5550, должна быть равна результату сложения показателей строк 5551 и 5560.

В строке 5570 указывается общая КЗ, сформировавшаяся в конце периода, предшествующего отчетному.

Что касается оставшейся таблицы 5.4, то в нее компании вносят суммы просроченной КЗ, сформировавшейся за три периода — отчетный и 2 предшествующих. Расшифровка ее производится по тем же принципам, что и для обычной кредиторки.

Расшифровка ее производится по тем же принципам, что и для обычной кредиторки.

Итоги

Расшифровка ДЗ и КЗ нужна организациям не только для того, чтобы представлять ее в контролирующие органы или инвесторам, но и затем, чтобы сами руководители могли знать реальное состояние финансов предприятия. Такая информация оформляется как пояснение к балансу и представляет собой набор таблиц (узаконенных форм), в которые вносятся соответствующие данные. Однако заполнять их надо внимательно, чтобы в дальнейшем избежать претензий от сторонних лиц и правильно сориентироваться самим.

расшифровка, как сделать, сведения для налоговой, образец бланка

В ситуациях, когда предприятию требуется презентация результатов проделанной работы для инвестора, менеджер готовит бумаги, которые подтверждают текущее финансовое положение.

В этой публикации рассмотрим, как сделать расшифровку дебиторской и кредиторской задолженности, поскольку такие сведения необходимы для целостной картины экономических показателей и текущей отчетности. Умение правильно зафиксировать подобную информацию говорит о профессионализме руководителя.

Умение правильно зафиксировать подобную информацию говорит о профессионализме руководителя.

Для чего используют

Начнем разговор с вопроса, где и почему используют сведения о дебиторской и кредиторской задолженности. Такие ситуации возникают при необходимости привлечения капитала извне, то есть, когда привлекают кредитора либо инвестора. Эта информация даст потенциальному спонсору объективную картину дел организации. Кроме того, качество и достоверность презентации влияет и на окончательное решение о выдаче ссуды.

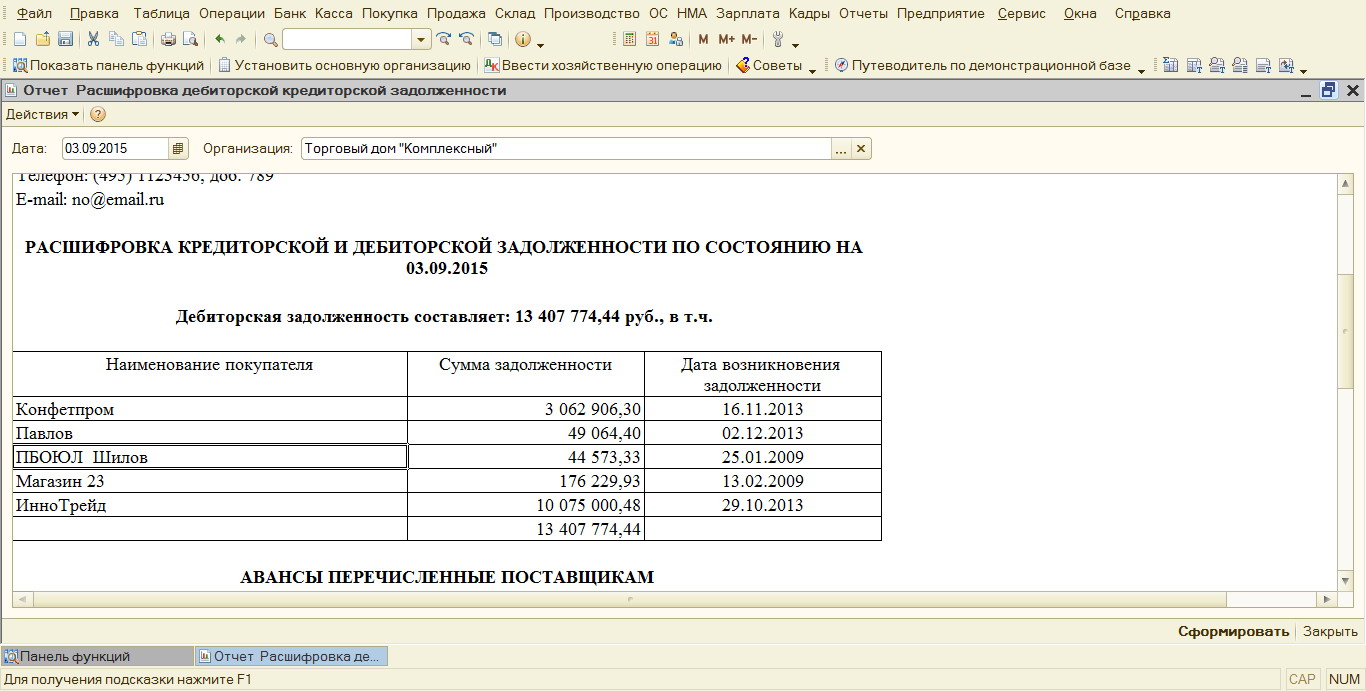

Расшифровка дебиторской и кредиторской задолженности поможет инвестору увидеть, насколько предприятие успешно погашает долги и какова тут динамика экономики

Здесь отражаются сведения о долгах дебиторов, авансах, которые компания выплатила контрагентам и в бюджет, кредиторской задолженности и полученных авансом финансах, ситуации с расчетами. Положительная динамика экономики предприятия становится залогом принятия инвестором решения в пользу конкретной фирмы. Помните, такая информация составляется на основании проведенного анализа финансового состояния компании.

Помните, такая информация составляется на основании проведенного анализа финансового состояния компании.

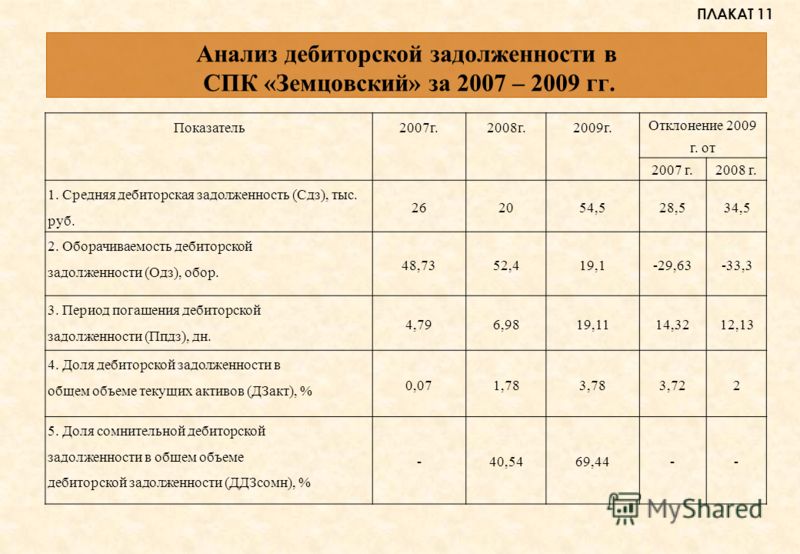

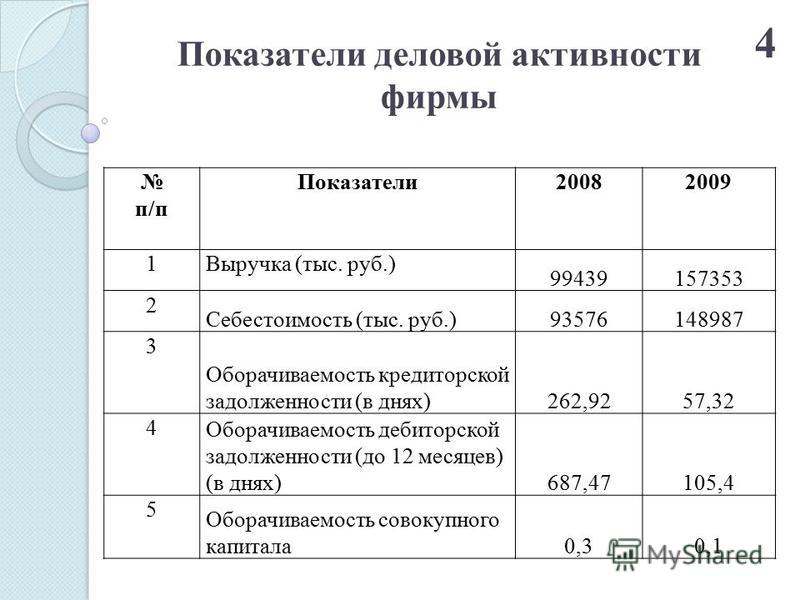

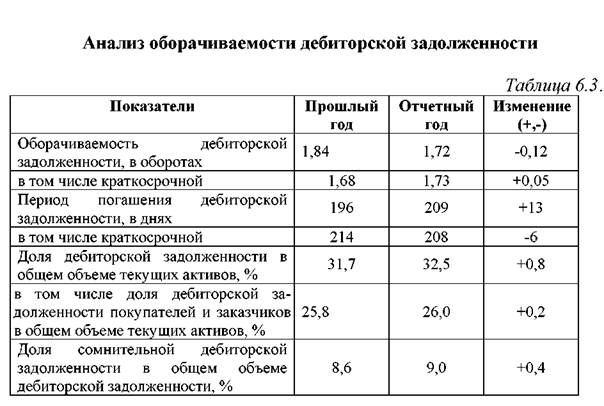

Регулярное исследование этих величин становится важной методикой управленческой политики. Здесь узнают о динамике оборачиваемости актива и сопоставляют сведения с экономическим потенциалом предприятия.

Отметим, что информация об обоих видах долгов отражается и в налоговой отчетности. В таком случае сведения позволяют оценить объемы выручки и расходов организации. Учитывайте, что ошибка, допущенная во время этой процедуры, влияет на корректность поданной формы и становится причиной для отказа инвестора от финансирования проекта.

Сведения о дебиторской и кредиторской задолженности уместно перепроверить, ведь ошибки тут становятся причиной потери средств и претензий налоговиков

Кроме того, неточности в сведениях становятся причиной недоразумений с фискальной службой и штрафов. По этим причинам здесь уместно серьезно отнестись к процессу, который предполагает расшифровка кредиторской и дебиторской задолженности. Как выглядит такая форма и каков порядок заполнения бланков, обсудим ниже в статье.

Как выглядит такая форма и каков порядок заполнения бланков, обсудим ниже в статье.

Как делается

Пришло время обсудить порядок заполнения бланка и поговорить об алгоритме внесения информации в форму. Образец бланка расшифровка дебиторской и кредиторской задолженности доступен читателям по этой ссылке. Предлагаем разобрать документ и выяснить, как правильно заполняются такие формуляры.

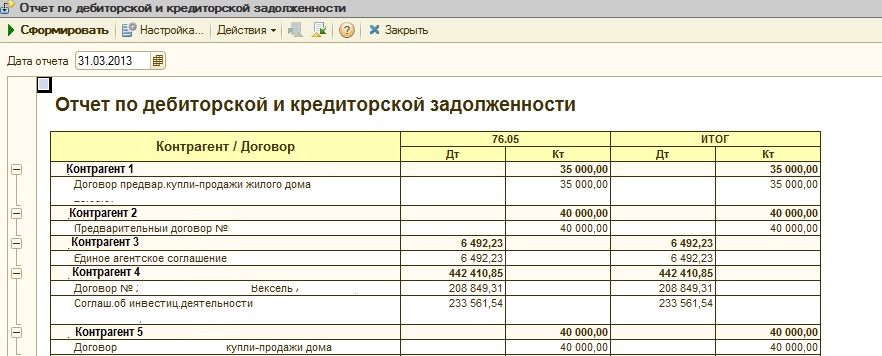

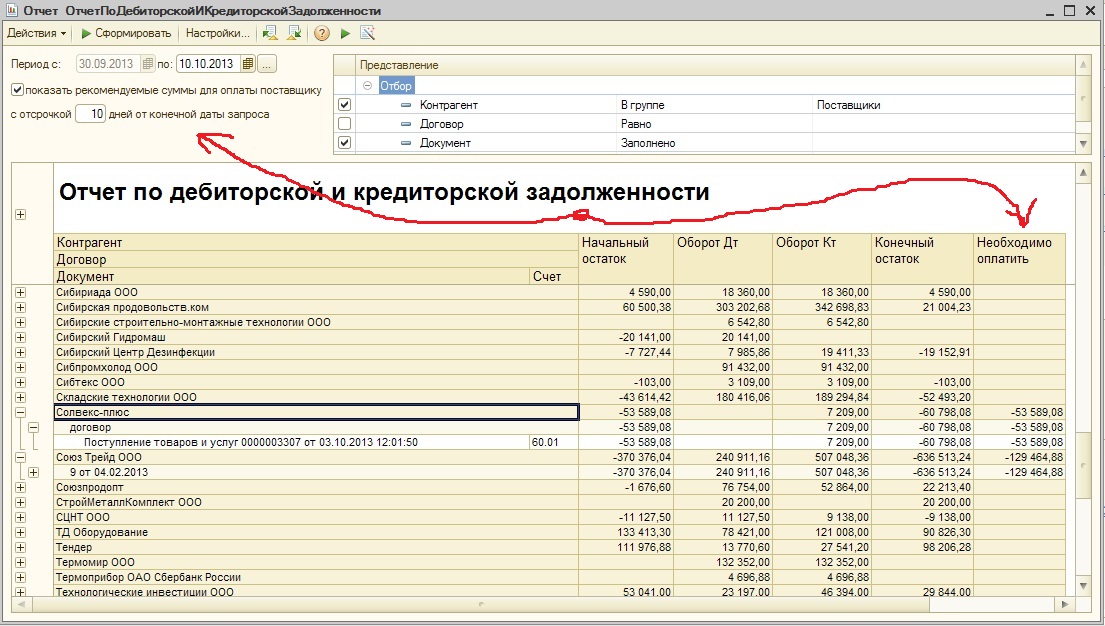

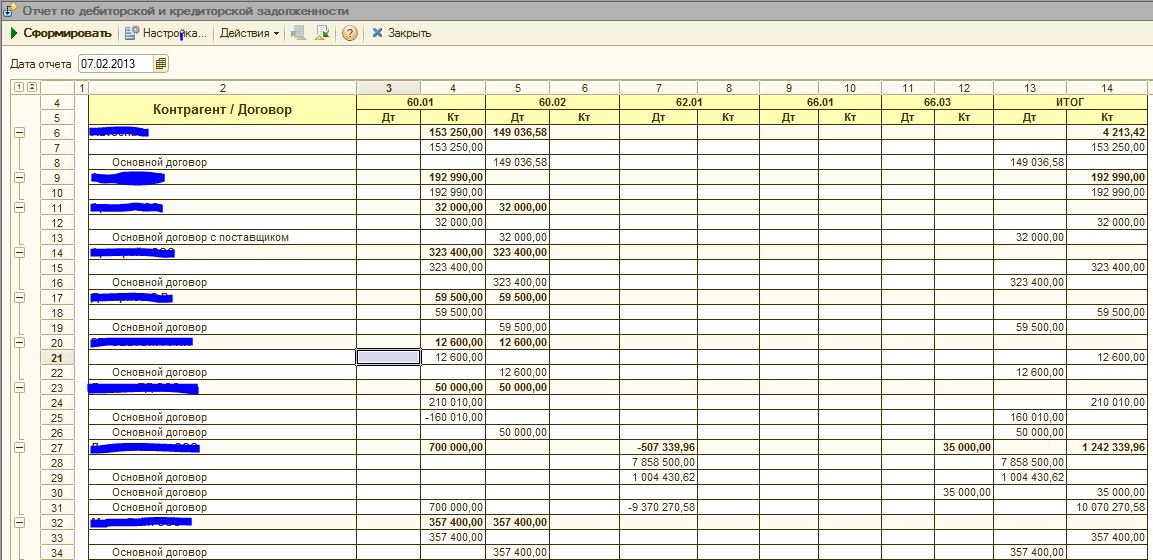

В этот отчет попадает информация о движениях обеих форм задолженности за отчетный период в разрезе отношений с контрагентами

Здесь предстоит внесение информации о числе долгов дебиторов и движении этих потоков. Кроме того, форму дополняют сведениями об объемах просроченных финансовых обязательств должников. В формуляр вносят и те же данные о кредиторской задолженности, включая информацию о движении средств и наличии просроченных платежей.

Обратите внимание, что подобные сведения подаются отдельными блоками в предназначенной для этого таблице.

А бланк представляет собой приложение к бухгалтерскому балансу и подается по форме №5.

Кроме того, инвесторы требуют заполнения такого же формуляра, который, к слову, утвержден Минфином. Информация подается по каждому контрагенту с пометками суммы и дня появления долга. Здесь же указывают, просрочены ли платежи и когда истекают конечные сроки возврата. Обсудим нюансы заполнения этой бумаги подробнее.

Объяснение по строкам таблиц

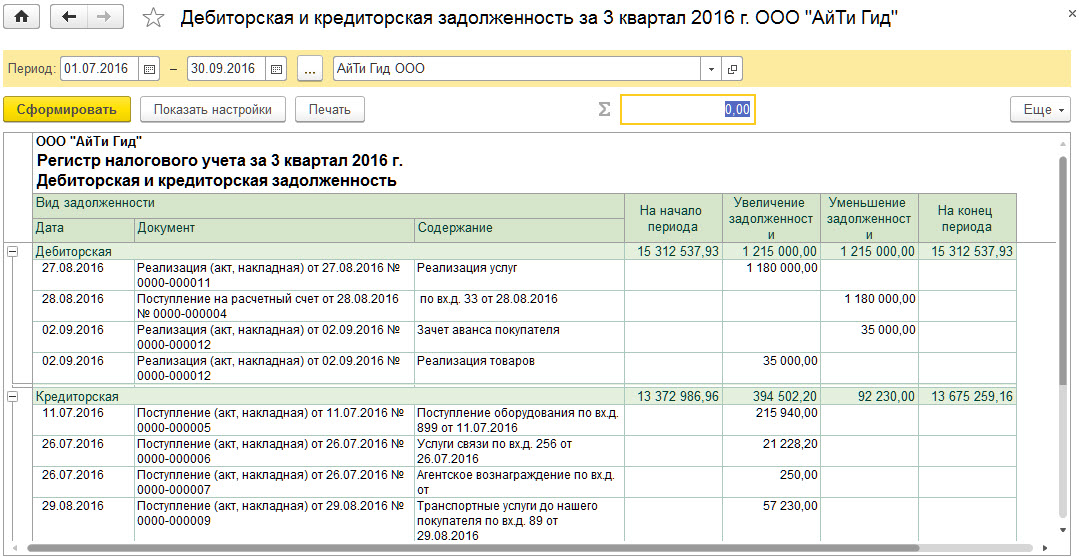

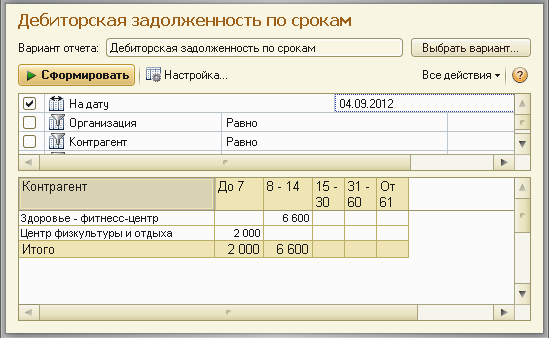

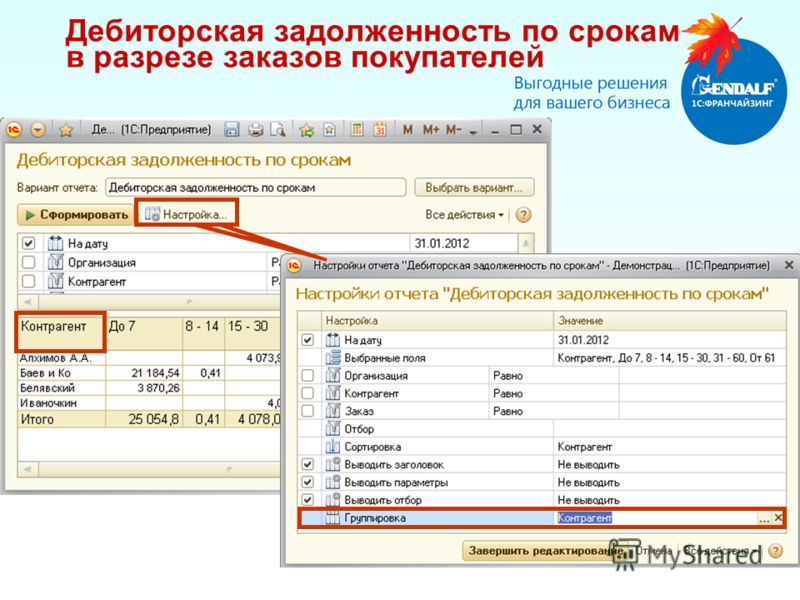

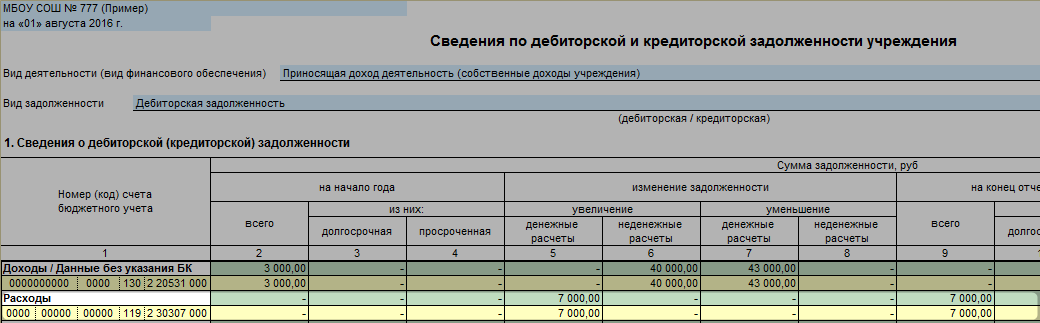

Здесь заполняются таблицы 5.1, 5.2, 5.3 и 5.4. Причем в первом случае бухгалтер дает пояснения по строке балансовой ведомости 1230, а во втором – 1520. В этих графах отражено фактическое состояние долгов на окончание и начало года с указанием динамики выплат по этим счетам. Поскольку таблицы предполагают отдельные расшифровки по видам задолженности, поэтапно рассмотрим нюансы передачи этих сведений.

Таблица 5.1

Здесь отражено состояние долгов дебиторов. Задача – показать увеличение либо уменьшение задолженности на протяжении указанного периода. Тут предполагается отдельное рассмотрение краткосрочных и долгосрочных форм долга и указание статуса платежей на текущее время. Этот момент предполагает переход из краткосрочной формы в долгосрочные выплаты. Учитывайте, тут детальные сведения приводятся в разрезе каждого вида платежа.

Тут предполагается отдельное рассмотрение краткосрочных и долгосрочных форм долга и указание статуса платежей на текущее время. Этот момент предполагает переход из краткосрочной формы в долгосрочные выплаты. Учитывайте, тут детальные сведения приводятся в разрезе каждого вида платежа.

Пример заполнения таблицы 5.1

Помните, что в этой ситуации создание резерва по сомнительным выплатам во внимание не берут. Поэтому при подведении итоговых вычислений полученные значения не уменьшают на число таких средств резерва. Подобные действия урегулированы Приказом Минфина №34-н. А для внесения информации в таблицу используют показатели, выявленные при учете финансовых обязательств обеих рассматриваемых форм.

Отражение общей суммы и темпов изменения краткосрочной задолженности проходит в графе отчета 5510. Эти же сведения о долгосрочных формах отражаются в строке 5501.

Заполняя строки, в которых требуется указать сумму долга в начале отчетного периода, пользуются информацией соответствующих счетов дебета 60, 62, 73, 76 и других, применяемых при текущей бухгалтерии. Здесь показатель резерва сомнительных долгов вписывают в виде кредитового сальдо по счету 63.

Здесь показатель резерва сомнительных долгов вписывают в виде кредитового сальдо по счету 63.

В таблице 5.1 указывают цифры, которые свидетельствуют о динамике дебиторской задолженности за отчетный период

Затем вносят значения в графу «Изменения. Поступления» по соответствующим счетам дебетового учета. Здесь обратите внимание, что потенциальные поступления определяют в графу причитающихся выплат, а в строке поступлений вносят лишь фактически полученные суммы. В строку же «Изменения. Период» вносят информацию, основанную на данных кредитового оборота по требуемым счетам.

Строка 5500 – итоговые сведения о совокупных долгах контрагентов. Тут уместно учитывать, что получившаяся конечная сумма равна значению 5501, прибавленному к графе 5510.

Остальные строки заполняются в разрезе имеющихся сведений. Причем для долгосрочной задолженности предназначены графы 550.. и 552…, а для краткосрочных платежей – 551.. и 553.. , в которых указывают величины сумм по типам долгов за текущий отчетный период и предшествующий срок.

, в которых указывают величины сумм по типам долгов за текущий отчетный период и предшествующий срок.

Таблица 5.2

Здесь бухгалтер заполняет графы, которые определяют наличие просроченных долгов дебиторов. Код 5540 – общее количество платежей, по которым просрочена оплата. Учитывайте, что тут принято фиксировать цифры текущего периода и двух прошедших лет. Таблица отражается по балансовой стоимости, указанной в соглашении. Причем тут нет различий для случаев, когда заем не подкреплен залоговым имуществом.

Таблица 5.3

С этого блока начинается подача информации о долгах перед кредиторами. Здесь приводят расшифровку данных, которые указаны в балансовой ведомости. В этой ситуации экономист сверяется со строками бухучета 1410, 1450, 1510, 1520, 1550. Причем тут, как и в случае с дебиторскими долгами, отражаются величины по краткосрочным и длительным займам и смене статуса ссуды при переходе из одной формы в другую категорию.

Таблица 5.3 составляется по тем же принципам, что и блок 5.1

Для заполнения строк тут пригодятся сведения о начальных остатках и уровне оборачиваемости, которые берут из аналитических результатов учета обеих задолженностей по отчетности с контрагентами. Кроме того, такая информация находится и в счетах о предоставленных материальных ресурсах.

Графа 5551 определяет общую сумму и динамику долгосрочных финансовых обязательств. Те же результаты по краткосрочным формам вносят в строку 5560.

Далее, таблица заполняется аналогично форме 5.1, с разницей, что теперь вносятся сведения уже о долгах по кредитам. То есть, в разделах о поступлении вносят данные со счетов кредитного оборота, а в блоке «Выбыло за период» прописывают информацию, основанную на величинах дебетовых счетов.

Графа 5550 — суммарный подсчет итогового количества кредиторской задолженности

Строки 5571 и 5580 заполняют, основываясь на сведения из таблицы 5.3 по аналогичной схеме. Причем первая указанная графа содержит информацию о долгосрочных ссудах, а вторая – о краткосрочных займах. Графа 5550 – совокупная сумма долгов перед кредиторами на текущий момент. Здесь величина совпадает со значениями, которые указаны в строках 5551 и 5560. Соответственно, линия 5570 – сведенные данные по совокупным долгам прошлого периода.

Причем первая указанная графа содержит информацию о долгосрочных ссудах, а вторая – о краткосрочных займах. Графа 5550 – совокупная сумма долгов перед кредиторами на текущий момент. Здесь величина совпадает со значениями, которые указаны в строках 5551 и 5560. Соответственно, линия 5570 – сведенные данные по совокупным долгам прошлого периода.

Таблица 5.4

Этот блок применяют для показа просроченных платежей по займам за текущее время и два прошедших года. Здесь заполнение аналогично таблице 5.2. Бухгалтер отражает размеры кредиторской задолженности, выплаты по которой просрочены, в разрезе необходимых видов. Учитывайте, что здесь заполняются типы счетов, с которыми предприятие работало за отчетный период.

Нюансы в заполнении и подаче бланка в фискальную службу

Определим, в чем особенности и как выглядит расшифровка дебиторской и кредиторской задолженности для налоговой службы. Бумаги подаются налоговикам при предоставлении ежегодных отчетов вместе с формой №1. В такой форме долги перед кредитором обозначают «АР», а потенциальные платежи дебиторов – «RTR».

В такой форме долги перед кредитором обозначают «АР», а потенциальные платежи дебиторов – «RTR».

Приложение №5, которое и содержит расшифровку долгов, ежегодно подается налоговикам вместе с формой №1

В этой ситуации данные отображают по строкам баланса 1230 и 1520 в разрезе соглашений и с указанием дня, когда долг возник. Тут же помечают число просроченных платежек с указанием дня наступления фактического расчета по соглашению с контрагентом. Таким образом, порядок и величины, которые указываются в подобном отчете, аналогичным с описанным выше алгоритмом.

Предлагаем изучить эту статью, которая повествует о правилах списания просроченных платежей дебиторов. Учитывайте, что вовремя списанный долг важен для формирования корректного отчета.

Подобные действия – обязательный этап для полноценного анализа динамики предприятия. Кроме того, помните об обязательных ежегодных отчетах в фискальную службу. По указанным причинам при заполнении расшифровки обоих видов долгов уместно придерживаться стандартных правил и схемы заполнения. А чтобы правильно подсчитать период оборачиваемости дебиторки, читателям уместно изучить этот материал.

А чтобы правильно подсчитать период оборачиваемости дебиторки, читателям уместно изучить этот материал.

Приказ на списание дебиторской задолженности. Образец и бланк 2021 года

Приказ на списание дебиторской задолженности является документальным подтверждением уменьшения существующей налоговой базы по налогу на прибыль организации. Посредством его компания списывает долги своих контрагентов.

ФАЙЛЫ

Скачать пустой бланк приказа на списание дебиторской задолженности .docСкачать образец приказа на списание дебиторской задолженности .doc

Обычно подобным образом поступают только с безнадежными долгами. Те суммы, которые еще можно каким-либо образом взыскать (например, должником был отписан залог), организация чаще всего пытается возвратить.

Случаи списания задолженности

Дебиторская задолженность списывается при:

- Ликвидации предприятия-должника и невозможности покрыть оставленным имуществом все долги, о чем свидетельствуют судебные приставы.

- Банкротстве должника. Отличается от ликвидации принудительным порядком. Юридическое лицо – должник в этом случае также перестает существовать, и претендовать не на что.

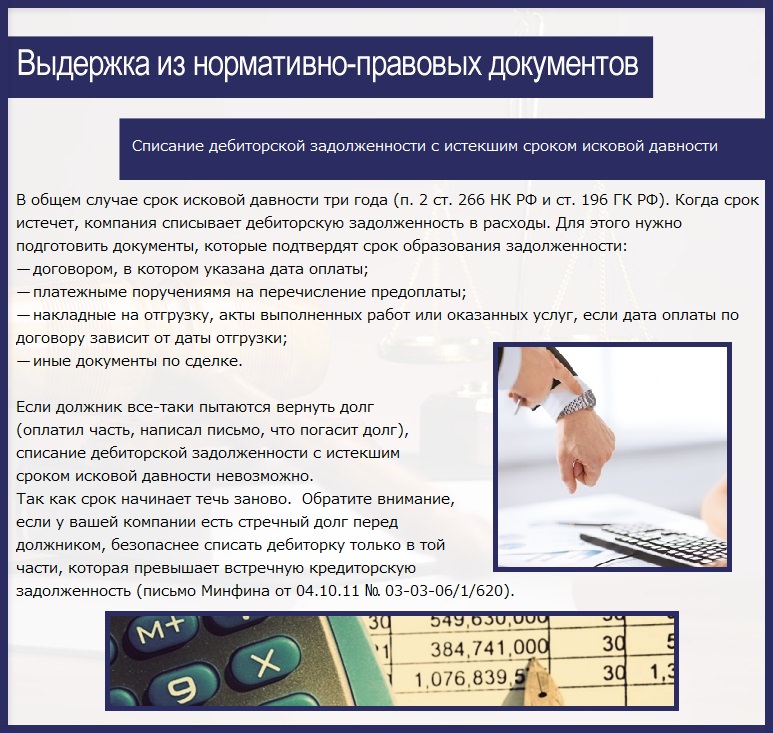

- Ситуации, когда у дебиторской задолженности прошел срок исковой давности. Он составляет 3 года. Окончательный – 10 лет. Дело в том, что срок исковой давности отсчитывается от того момента, как должник последний раз признавал свой долг перед кредитором. Это может происходить при разных обстоятельствах. Но в любом случае срок возможности взыскания долга никогда не превышает 10 лет, согласно существующему законодательству.

- Наличии специального акта о прекращении обязательств. Он должен быть вынесен муниципальным либо государственным органом.

В любом случае задолженность должна быть безнадежной, без единого шанса на дальнейшее взыскание. И этот факт необходимо будет доказать с помощью имеющейся первичной документации. Не имеет смысла списывать еще не просроченные долги.

Процедура списания задолженности

Для того чтобы провести полноценное списание дебиторской задолженности, необходимо верно оформить достаточно большое количество документации.

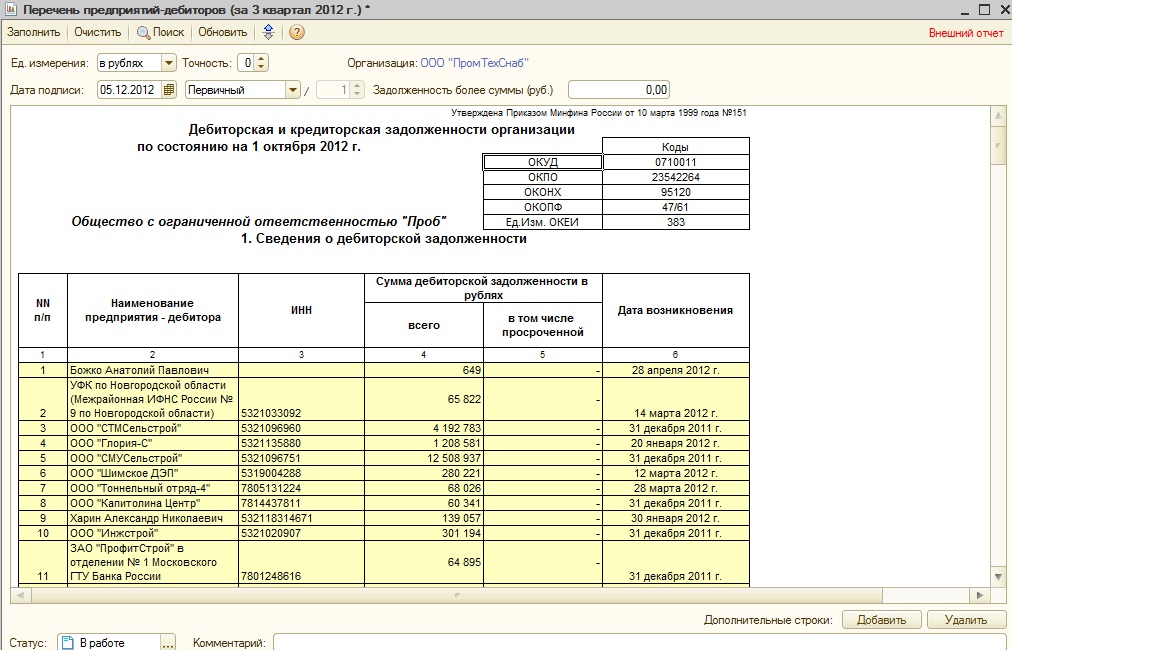

Во-первых, нужно провести инвентаризацию. Это необходимо для подтверждения факта существования долга одной организации перед другой. Результаты инвентаризации закрепляются специализированной формой ИНВ-17 либо самостоятельно разработанным для этого бланком, закрепленным в учетной политике компании.

Во-вторых, необходимо письменное обоснование о необходимости списания дебиторской задолженности. В этом письменном обосновании перечисляются:

- Наименования контрагентов-должников.

- Суммы списываемого долга (они уже должны быть подтверждены инвентаризационным актом).

- Конкретные причины, по котором списываемые дебиторские долги признаются организацией безнадежными.

- Основания для возникновения описываемых долгов.

Составные части приказа

Документ состоит из нескольких частей. Вводная часть состоит из:

- Реквизитов организации в верхней части приказа.

- Наименования документа.

- Даты приказа.

- Его номера.

Располагаться данные могут на листе как горизонтально, так и вертикально. Главное, чтобы соблюдался порядок изложения информации, были прописаны необходимые реквизиты и содержание.

Основная часть приказа обычно содержит:

- Объяснение причины списания дебиторской задолженности. В начале ставится ссылка с акта инвентаризации. Должны обязательно присутствовать его дата и номер. Также может присутствовать ссылка на бухгалтерскую справку и 196 статью Гражданского кодекса.

- Распоряжения относительно признания существующего долга безнадежным.

- Наименование контрагента, который оказался должником.

- Точную сумму дебиторской задолженности, предусмотренной для списания.

- Форму списания – в бухгалтреском, налоговом учете. На практике описывают сразу оба учета.

- Распоряжение по взаимодействию бухгалтера со списываемой суммой. При этом указывается ФИО сотрудника, а также датировка отчетности, в которой следует отразить новые цифры относительно дебиторской задолженности на счетах организации.

В приказе в качестве дополнения может быть указано списание кредиторской задолженности. Она также выявляется по результатам инвентаризации и требует схожих документальных оснований. По этим причинам их возможно соединить в один приказ.

Завершает приказ на списание дебиторской задолженности подпись руководителя и при наличии – печать.

Подтверждение

Так как дело касается налогов, необходимо перед изданием приказа убедиться в том, что подтверждающие документы в порядке.

Для того чтобы подтвердить сам факт существования дебиторской задолженности, пригодятся договор с контрагентом-должником, самые поздние акты сверки, акты приема-передачи и другая первичная документация.

Помимо факта существования долга, списывающей организации необходимо доказать, что он является безнадежным. Для этого необходимо запастись:

- Выпиской из ЮГРЛ. При банкротстве и ликвидации организации-должника в их базе не должно существовать.

- Постановлением судебных приставов, в котором значится факт невозможности дальнейшего взыскания материальных средств с должника.

- При банкротстве – справкой о решении суда по окончании конкурсного производства.

- Постановлением ликвидационной комиссии в том, что требования оплаты долга не могут быть удовлетворены ввиду физической невозможности и пр.

Только после того, как вся документация и подтверждающая «первичка» собраны, нужно формировать приказ на списание дебиторской задолженности. Он подписывается, а затем прикрепляется к бухгалтерской справке.

Таким образом, списание дебиторской задолженности будет юридически грамотно оформленным при наличии трех документов:

- Акта инвентаризации.

- Бухгалтерской справки.

- Приказа о списании долга с подписью руководителя.

Особый случай

Если по результатам инвентаризации получилось так, что в отношении одного контрагента выявлена как дебиторская, так и кредиторская задолженность, то бухгалтерии сначала необходимо будет произвести необходимые взаиморасчеты. А дебиторской задолженностью будет считаться только разница между суммами. И приказ на списание дебиторской задолженности будет оформляться на ее основе.

И приказ на списание дебиторской задолженности будет оформляться на ее основе.

Задолженность дебиторская — что это такое, увеличение говорит о, понятие, образец письма, управление предприятия

Задолженность, числящаяся за дебиторами, представляет собой один из ликвидных активов предприятия. Вместе с тем, эти долги могут стать причиной нестабильности финансового положения организации и даже в перспективе вызвать ее банкротство.

С целью снижения рисков убыточности предприятия принято проводить сравнение дебиторской задолженности с кредиторской для выявления баланса активов.

Что представляют собой долги дебиторов, по какой причине они возникают и как учитываются в бухгалтерии. Подробнее о методике расчета долгов и их мониторинг, последствиях значительного увеличения в этом материале.

Что это такоеПод дебиторской задолженностью понимаются средства, срок выплаты которых не наступил по договору или истек. Под определение попадают все долговые обязательства, числящиеся за юридическими лицами и гражданами по совершенным ими сделкам.

Под определение попадают все долговые обязательства, числящиеся за юридическими лицами и гражданами по совершенным ими сделкам.

Для обеспечения стабильной деятельности организации необходимо, чтобы сумма дебиторской задолженности была равна или не более, чем в 2 раза была выше кредиторской.

Значительное повышение или снижение показателя требует введения мер по оптимизации деятельности предприятия с целью недопущения его убыточности.

ПонятиеОпределение впервые было введено на законодательном уровне с принятием поправок в ст.76 Закона об исполнительном производстве. В документе указано, что судебные приставы могут налагать арест и делать опись не только в отношении имущества, но и дебиторской задолженности, отнесенной к категории высоко ликвидных активов предприятии.

Иными словами, дебиторская задолженность представляет собой обоснованные требования фирмы к своим должникам по различным обязательствам.

Важно: в контракте задолженность никогда не обозначается как дебиторская, этот термин используется в бухгалтерском, налоговом учетах и при ведении исполнительного производства ССП РФ.

Причины возникновенияВ зависимости от оснований появления выделяются:

- задолженность по расчетам за услуги и товары, время проведения которых еще не наступило;

- долги по платежам за поставку товаров или выполнение работ, если сроки их перечисления истекли по договору;

- выплаты по выписанным векселям;

- по расчетам с бюджетами всех уровней;

- по оплате в пользу персонала компании.

Досудебной стадией рассмотрения спора о возврате долга является направление в адрес дебитора письма о необходимости выплаты средств. В случаях, когда это предусмотрено договором между сторонами, претензионный порядок может считаться обязательным

Без его прохождения иск суд не примет, выдав определение о том, что требуется сначала попробовать взыскать деньги в мирном порядке.

В уведомлении должны содержаться сведения о сторонах обязательств, их наименования, адреса нахождения, реквизиты свидетельств о регистрации или ФИО гражданина с адресом постоянной регистрации, если деньги истребуются из-под отчета сотрудника или иного представителя организации.

В тексте обязательно описываются обстоятельства предоставления исполнения – отгрузки товаров, выполнения работ, номер и дата заключения договора, его наименование, с требованием о выплате определенной суммы в срок, указанный в соглашении или при необходимости – дополнительно согласованный сторонами.

При отправлении письма компанией документ заверяется подписью уполномоченного лица, печатью. Уведомление вручается лично дебитору под подпись или отправляется заказным письмом, что подтверждает факт получения его контрагентом в случае возникновения спора.

Ответа на претензию может не последовать при игнорировании требований кредитора, равно дебитор вправе попросить отсрочки или рассрочки внесения платежей, исходя из своего материального положения, признать долг в части или полностью, отказаться от выплат по объективным причинам по причине, например, отсутствия отгрузки товара получателю.

Справка и ее образецСкачать письмо-уведомление с требованием о выплате задолженности можно по ссылке.

Установление дебиторской задолженности осуществляется по каждому договору и контрагенту отдельно, затем формируется единая сумма в балансе.

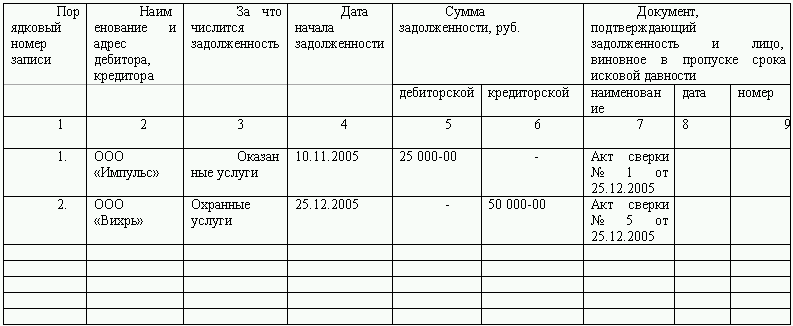

Первичным этапом является проведение инвентаризации долгов, что фиксируется соответствующим актом. Приложением к нему служит обязательно справка с пояснением финансиста или бухгалтера.

Назначением справки является:

- предъявление в суд в случае возникновения споров между хозяйствующими субъектами;

- отчетность при подотчетности другой организации, например, в случаях с дочерними предприятиями.

В первом случае обычно документ оформляется в произвольной форме на фирменном бланке. Во втором имеет унифицированный вид.

Самая распространенный принят на основании постановления Госкомстата РФ от 18.08.1998 №88, бланк документа форма № ИНВ-17.

В ней отражаются данные о проведении инвентаризации кредиторской и дебиторской задолженностей.

Также в практике используется документ, утвержденный под номером 3 к приказу Минюста от 30.07.1999.

О чем говорит увеличениеСкачать бланк справки можно по ссылке.

В увеличением показателя дебиторской задолженности связаны следующие риски:

- предприятие не может оплатить текущие расходы, покрыть займы, что в итоге приведет к накоплению долгов, как следствие при задержке выплат сроком более 3 месяцев кредиторы вправе инициировать процедуру банкротства;

- увод из оборотов компании активов, что приводит к финансовым затруднениям;

- отражение кризисного экономического положения предприятия;

- свидетельство постоянного роста темпов развития компании, увеличение реализуемой продукции, если сохраняется приемлемая пропорция в коэффициенте соотношения с кредиторской задолженностью.

Высокий показатель дебиторки присущ предприятиям с высоким уровнем реализации. Однако при превышении значения в 10 руководству следует полностью пересмотреть основы деятельности, механизм взаимодействия с контрагентами, схему предоставления исполнения – отгрузки товаров или выполнения услуг.

Чем выше объем продаж, тем больше оборотных средств требуется для активной работы компании.

Более опасной считается ситуация бездействия, когда задолженность резко уменьшается или близка к нулю.

В этом случае следует говорить о фактическом отсутствии деятельности предприятия. Либо это может быть вопрос плохого качества продукции, которая не востребована у покупателей.

Понимание величины дебиторской задолженности не объективно без расчета и выявления причин установления размера долгов в отношении кредиторов. Только комплексное сравнение двух показателей дает возможность реально оценить финансовую ситуацию.

Для выявления причины и последствий увеличения дебиторки необходимо применить комплексный подход. С целью стабилизации ситуации, в качестве варианта, можно применить повышение цен на реализуемую продукцию по повышенной цене с условием предоплаты.

С целью стабилизации ситуации, в качестве варианта, можно применить повышение цен на реализуемую продукцию по повышенной цене с условием предоплаты.

Производится расчет показателя дебиторской задолженности согласно данных бухгалтерского учета. Для этого в балансе предусмотрена одноименная строка 1230.

В ней отражается общая сумма всех долгов, собранных по дебиторам, с которым заключены соглашения у организации. Указываются наименования контрагентов, сроки погашения обязательств.

Суммы появляются в результате проведения сверки расчетов. Обязательно проведение инвентаризации на 1 число месяца после завершения отчетного периода, в котором возникли основания для включения суммы в баланс как задолженности.

Затем выявляются долги, сроки уплаты которых не наступил, истекшие. Проводится классификация на сомнительные – по которым проведение оплаты мало вероятно в связи с низким имиджем и трудным финансовым положением заказчика или покупателя.

А также на безнадежные – когда достоверно известно, что материальных средств для покрытия долга у предприятия в наличии нет, или оно находится в процедуре банкротства, либо ликвидировано.

По сомнительным долгам образуется резерв, если имеются непогашенные вовремя и необеспеченные залогом, поручительством, банковской гарантией или другими способами обязательства.

Далее оформляется задание на списание по бухгалтерскому балансу. Только после этого полученная величина вписывается в строку 1230 бухгалтерской отчетности.

Принимается на практике для расчета дебиторской задолженности (ДЗ) обычно такая формула: ДЗ = дебетовое сальдо (сч. 60 + сч. 62 + сч. 68 + сч. 69 + сч. 70 + сч. 71 + сч. 73 + сч. 76) – сч. 63

Общее значение зависит от наличия или отсутствия дебетового сальдо, резерва по сомнительным долгам.

ОтслеживаниеЕсли переплат по налогам и взносам в бюджет нет, авансы сотрудникам не выдаются, отгрузка товаров происходит только при условии 100% предоплаты, то формула будет выглядеть следующим образом: ДЗ = дебетовое сальдо (сч.

60 + сч. 62 + сч. 76).

Если долг не оплачивается в течение 30 – 45 дней после наступления срока для внесения платежа, он переводится в категорию просроченного. За контрагентом закрепляется отрицательная репутация.

В бухгалтерском учете долг контролируется по каждому договору и контрагенту для удобства мониторинга ситуации и создания эффективной системы деятельности предприятия.

Особенности имеют сделки по реализации товарно-материальных ценностей. До момента, пока объекты не оплачены, они остаются в собственности предоставившего их лица, а не владении получателя.

В связи с этим дебиторская задолженность по таким обязательствам не устанавливается, организация вправе требовать возврата ТМЦ в натуре на основании вещного права или заявлять о предоставлении компенсации в связи с причинением убытков.

Показатель дебиторской задолженности учитывается при расчете коэффициента финансовой устойчивости, ликвидности и платежеспособности компании, оборачиваемости активов.

Расчет суммы осуществляется для эффективного исполнения управленческих функций, формирования отчета в бухгалтерии и для целей налогообложения, учета финансовых показателей и оценки деятельности фирмы.

Управление дебиторской задолженностью предприятияЗаключение любой сделки должно происходить при условии предварительной оценки репутации контрагента, его платежеспособности и стабильного финансового положения.

Одной из мер снижения рисков является страхование дебиторской задолженности. Постоянный мониторинг деятельности контрагентов, колебания коэффициента соотношения долгов дебиторов и кредиторов предотвратит снижение прибыли предприятия и сокращение темпов его деятельности.

Вместе с тем резкое снижение показателя задолженности дебиторов также может свидетельствовать о финансовых проблемах предприятия.

На коэффициент соотношения с кредиторской задолженностью также влияет, привлекаются ли средства для развития предприятия со стороны, например, за счет займов.

Видео: Дебиторка и типы дебиторов

Приказ о списании задолженности с истекшим сроком давности образец

Как только у предприятия появится возможность осуществить списание дебиторской задолженности с истекшим сроком исковой давности или кредиторской, это необходимо сделать для приведения данных в соответствие. Однако, данное мероприятие может повлечь за собой высокие налоговые риски, поэтому все документы, в том числе и приказ о списании задолженности, нужно правильно оформить, чтобы не было проблем в дальнейшем учете.

Сроки списания кредиторской и дебиторской задолженности

Основанием для списания кредиторской или дебиторской задолженностей могут быть самые разнообразные причины. Их перечень установлен на законодательном уровне. Сюда включаются ликвидация кредитора или должника, наступление форс-мажорных обстоятельств, прощение долга и т. д. Самым распространенным основанием для списания является истечение сроков давности долга.

д. Самым распространенным основанием для списания является истечение сроков давности долга.

Законодательством устанавливается, что если с момента предъявления требования кредитора о погашении задолженности прошло определенное количество лет (три года), то такой долг может быть списан.

При этом очень важно иметь в виду, что момент начала такого периода исчисляется со следующего дня, когда лицо, имеющее на это право, потребовало вернуть долг.

В заключенном договоре может устанавливаться также период, в течение которого должник обязан выполнить предусмотренные для него обязательства (выплатить долг). Срок исковой давности в этом начинает исчисляться со следующего за днем исполнения обязательства дня.

Также не стоит забывать про прерывание срока исковой давности. Если в течение исчисления данного периода должник проведет частичное погашение долга, подпишет акт сверки, осуществит погашение процентов по основному долгу, то срок исковой давности будет прерван.

Он начнет исчисляться со следующего дня, после выше перечисленных событий. В этом случае списать задолженность можно будет только после того, как пройдет три года с новой даты. При этом прерывать срок исковой давности можно много раз, тем самым увеличивая период, когда задолженность будет учитываться на балансе предприятия.

В этом случае списать задолженность можно будет только после того, как пройдет три года с новой даты. При этом прерывать срок исковой давности можно много раз, тем самым увеличивая период, когда задолженность будет учитываться на балансе предприятия.

бухпроффи

Важно! Однако, не стоит забывать про существование предельного срока исковой давности. ГК РФ определяет его равным 10 годам. Исчисление его надо осуществлять с момента возникновения задолженности.

Образец приказа о списании дебиторской задолженности с истекшим сроком давности

Приказ о списании дебиторской задолженности с истекшим сроком давности не имеет специального бланка, который необходимо было бы использовать в обязательном порядке. Поэтому чаще всего компании применяют фирменный бланк, либо разрабатывают собственную форму приказа.

При составлении распоряжения в верхней его части записывается полное название организации.

После этого на следующей строке указывается название документа «Приказ», а затем необходимо поставить его номер. Под этим номером приказ необходимо будет занести в журнал регистрации распоряжений по организации.

Под этим номером приказ необходимо будет занести в журнал регистрации распоряжений по организации.

Под названием документа обычно указывается краткое содержание документа — к примеру, «О списании дебиторской задолженности».

На следующей строке необходимо указать место составления распоряжения и текущую дату.

Дальше идет вводная часть приказа. В ней указываются документы, на основании которых принималось решение о списании.

Здесь нужно сделать ссылки на:

- Ст. 196 ГК РФ;

- Акт проведенной инвентаризации и указать данные о его составлении;

- Бухгалтерская справка, также с выходными данными.

Затем записывается слово «Приказываю», после чего необходимо перечислить выдаваемые распоряжения:

- Выполнить списание дебиторской задолженности организации, с проставлением ее названия и суммы долга. В качестве причины списания здесь нужно указать, что истек срок исковой давности;

- Дать указание главному бухгалтеру или иному ответственному лицу произвести отражение данной операции по бухучету и налоговому учету;

- Назначить лицо, которое будет контролировать выполнение приказа.

Оформленный приказ подписывает руководитель фирмы. Ниже свои подписи должны проставить лица, которые назначены как ответственные за какие-либо действия согласно текста приказа.

Образец приказа о списании кредиторской задолженности с истекшим сроком давности

Приказ на списание кредиторской задолженности с истекшим сроком исковой давности не имеет специальной установленной формы. Компании могут применять для этого свой бланк с указанием обязательных реквизитов.

В верхней части документа нужно указать наименование компании.

Ниже записывается его название – «Приказ», после чего проставляется порядковый номер. Под ним распоряжение нужно зарегистрировать в книге учета приказов по предприятию. Следующей строкой можно записать краткое содержание приказа — например, «О списании кредиторской задолженности».

Далее, на одной строке записывается место его составления и дата.

Во вводной части распоряжения делаются ссылки на документы, на основе которых выполняется распоряжение.

К ним относятся:

- Ст. 196 ГК РФ;

- Акт инвентаризации расчетов с указанием его реквизитов;

- Бухгалтерская справка с указанием ее реквизитов.

После этого записывается слово «Приказываю», после чего формулируются распоряжения:

- Произвести списание задолженности с указанием наименования компании и ее суммы. Также необходимо отметить, что списание производится по причине истечения срока исковой давности;

- Указание главному бухгалтеру отразить данную операцию по бухучету и налоговому учету;

- Указать ответственное лицо, которое будет вести контроль за выполнением этого распоряжения.

Приказ подписывает руководитель. После этого должны проставить свои подписи все прочие лица, которые упомянуты в нем.

Справка о дебиторской и кредиторской задолженности и ее назначение

В рамках ведения хозяйственной деятельности каждое юридическое лицо имеет кредиторскую, дебиторскую задолженности. Обязательства формируются в результате взаиморасчетов с контрагентами, персоналом, государственными органами и др. Информация о величине, состоянии долгов может быть полезна внутренним, внешним пользователям для оценки финансового положения, ликвидности, платежеспособности лица. Рассмотрим подробнее назначение, содержание, виды справки о сумме задолженности.

Обязательства формируются в результате взаиморасчетов с контрагентами, персоналом, государственными органами и др. Информация о величине, состоянии долгов может быть полезна внутренним, внешним пользователям для оценки финансового положения, ликвидности, платежеспособности лица. Рассмотрим подробнее назначение, содержание, виды справки о сумме задолженности.

Область применения

Дебиторская задолженность (ДЗ) – стоимостное измерение обязательств сторонних лиц перед организацией, гражданином, подтверждающее объем неисполненных требований. К таким долгам можно отнести отсутствие поставки по осуществленной предоплате, неизрасходованный аванс по подотчету, излишне перечисленные суммы налога или подлежащие возмещению из бюджета и др.

Кредиторская задолженность (КЗ) – величина долгов юридического или физического лица по действующим контрактам, обязательным платежам. Например, кредиторкой являются непогашенные обязательства по заработной плате, перед бюджетом, внебюджетными фондами, приобретение ТМЦ, пользование услугами без последующей оплаты и др.

Важно, что по каждому обязательству есть утвержденный срок исполнения, нарушение которого может повлечь претензии со стороны кредитора, начисление штрафных санкций, возбуждение судебного разбирательства, другие негативные последствия. По отношению дебиторской задолженности организации должны вести непрерывный контроль, чтобы не пропустить период взыскания. Окончание срока исковой давности становится препятствием для удовлетворения требований сторон в судебном порядке.

Справка о КЗ и ДЗ – документ, аккумулирующий сведения о наличии обязательств, перечне должников, взыскателей, сроке существования долга и пр. Действующее законодательство в 2018 г. не регламентирует определенной формы документа для отражения информации. Наиболее распространенным бланком является приложение к инвентаризационной описи ИНВ №17. При необходимости можно использовать образец справки по результатам инвентаризации расчетов о сумме дебиторской задолженности и кредиторской.

Типы документации

Выделим два типа справок по кредиторке и дебиторке:

- Для внутреннего пользования.

- По запросу внешних получателей.

В справке о КЗ и ДЗ должна содержаться вся необходимая информация, связанная с долгами

К первой разновидности относятся любые виды шаблонов, составляемых бухгалтерской и аналитической службой предприятия с целью дальнейшего использования внутри организации. Например, для составления финансового бюджета аналитику требуется информация об исковых сроках по существующим долгам. Сведения необходимы для планирования потенциально возможных доходов и расходов.

Дополнительно такой формуляр может быть полезен для руководителя организации при проведении общей оценки ликвидности производства, доходности предпринимательской деятельности. Справка используется при проведении инвентаризации расчетов для составления периодической отчетности, проверки достоверности данных бухгалтерских счетов. Менеджеры, финансисты, экономисты, в чьи служебные обязанности входит контроль взаиморасчетов, проверяют полноту, корректность учета, вносят необходимые исправления. Бланк по первому типу составляется, обрабатывается исключительно внутри структурного подразделения юрлица, его непосредственных сотрудников.

Бланк по первому типу составляется, обрабатывается исключительно внутри структурного подразделения юрлица, его непосредственных сотрудников.

Ко второй категории относятся формы, составленные бухгалтером, экономистом или другим специалистом компании по запросу сторонних лиц, государственных органов. Информация из справки необходима получателю для оценки платежеспособности, надежности организации, величины активов, обязательств. Например, документ может быть истребован в рамках судебного разбирательства, в том числе банкротства, а также по запросу финансово-кредитных учреждений, страховых компаний, ИФНС и других указаний проверяющих органов.

Проведение проверки долгов

Анализ, оценка, обработка задолженностей учреждения является основополагающим действием при формировании периодической бухгалтерской, налоговой отчетности. Информация дополнительно необходима для проведения текущих контрольных мероприятий по выявлению размера обязательств, оценки финансово-имущественного положения, рентабельности, наличию свободных денежных средств в обороте, динамики роста, снижения долгов и др.

Уменьшение величины кредиторки является показателем своевременного исполнения договорных обязательств сторонами сделок. Рост дебиторки наоборот может свидетельствовать о не добропорядочности контрагентов, нецелесообразном расходовании бюджета компании руководителем.

Проведение проверки требуется при составлении различных отчетов организации

Внешние и внутренние пользователи оценивают информацию о КЗ и ДЗ по следующим показателям:

- Полнота и достоверность документации по отражению хозяйственной операции в учете.

- Анализ организации обработки, систематизации сведений о взаиморасчетах.

- Корректность операций по авансовым платежам.

- Правильность ведения бухгалтерских журналов, регистров и пр.

Проверяющие лица осуществляют сопоставление информации счетов бухучета с данными первичной документации, анализируют акты сверки взаиморасчетов по обязательствам. Важно знать, что формы двусторонней проверки обязательств не являются обязательными для учреждений, носят рекомендательный характер по составлению. Исключение составляют акты сверки по обязательствам перед бюджетом и внебюджетными фондами, расчетными банками (РБ).

Исключение составляют акты сверки по обязательствам перед бюджетом и внебюджетными фондами, расчетными банками (РБ).

В проверке участвуют все регистры БУ с задолженностями. Наиболее часто анализу на соответствие подвергаются сч. 60, 62, 63, 67, 68, 69, 70, 71, 73, 75, 76. Дополнительно пользователю информации потребуются сведения по действующим контрактам, первичным документам на поставку ТМЦ, оказание услуг, платежным поручениям и квитанциям к каждому обязательству, так как они позволят с максимальной точностью определить срок исковой давности (ст.196 ГК РФ), выявить просроченные долги.

При осуществлении мероприятий контроля могут быть истребованы сведения по забалансовому счету учета списанной дебиторки, чтобы оценить вероятность улучшения финансового положения объекта проверки.

Назначение и форма акта сверки

Документ представляет собой систематизированную информацию о состоянии взаиморасчетов участников сделки по итогам определенного периода с расшифровкой по оборотам. На бланке отражаются все существующие хозяйственные операции в рамках контракта: реализация, оплата, взаимозачеты, списания и пр. Чаще всего форма выглядит как табличный документ с обособленной частью для внесения данных для каждой из сторон. Далеко не всегда информация полностью соответствует, возможны расхождения.

На бланке отражаются все существующие хозяйственные операции в рамках контракта: реализация, оплата, взаимозачеты, списания и пр. Чаще всего форма выглядит как табличный документ с обособленной частью для внесения данных для каждой из сторон. Далеко не всегда информация полностью соответствует, возможны расхождения.

Периодическое проведение сверки позволяет сторонам оптимизировать учет, своевременно устранять вероятные ошибки, неточности. К бланку может прилагаться пояснительная записка бухгалтерской службы, если выявлены существенные недочеты. Стоит учесть, несмотря на то, что составление документа носит информационный характер, подписанная с двух сторон форма будет подтверждением задолженности и исковый срок начинает исчисление заново.

Потребоваться акт сверки может при обращении в суд

Акт сверки желательно составлять в следующих случаях:

- По систематическим, регулярным поставкам товаров и услуг, выполнению работ.

- Если между контрагентами действует несколько договоров.

- При заключении соглашений о предоставлении отсрочки, рассрочки, реструктуризации, прощении долгов.

- Контролирование поступления значительных сумм денежных средств.

- По сделкам с дорогостоящими ТМЦ, особенно при оценке поставки в валюте.

- Когда осуществляются многономенклатурные покупки, продажи, оформленные несколькими первичными документами.

- Для подтверждения существования задолженности.

- При предъявлении исковых требований в суд.

- Если дебитор решит истребовать излишне перечисленные денежные средства, непокрытый аванс.

- С целью отслеживания исковой давности долгов и др.

Приведем примерные графы документа:

- Наименование.

- Реквизиты сторон сверки.

- Период контроля взаиморасчетов.

- Сведения о контракте.

- Нумерация строк по порядку.

- Сальдо по задолженности на начало, конец установленного промежутка.

- Обороты по дебету и кредиту, итоговая сумма.

- Документ-основание (дата, номер).

- Итог сверки.

- Подписи сторон.

Акт сверки позволяет отслеживать сроки исковой давности

Если условиями сделки не прописана обязанность регулярной сверки обязательств, стороны не должны осуществлять рассылку документа, требовать от контрагента беспрекословного проведения процедуры. На практике некоторые недобросовестные должники намеренно избегают любых возможных действий по подтверждению существования неисполненного обязательства, рассчитывая на быстрое истечение срока давности и беспрепятственное списание долга.

Проведение регулярных сверок будет дополнительным доказательством для суда о прозрачности и корректности информации о задолженности. Контролирующие органы не сделают замечание кредитору, дебитору об отсутствии мероприятий по истребованию долгов, если в материалах проверки будет присутствовать данный документ.

Форма справки

Документ имеет определенную структуру и содержание в зависимости от назначения использования. Рассмотрим подробнее, какие реквизиты рекомендуется заполнять на бланке:

- Контактная информация об организации, выдающей формуляр (наименование, ИНН, КПП, юридический адрес или другие идентификационные сведения).

- Название формы.

- Дата составления.

- Отчетный период.

- Наименование кредитора, дебитора.

- Документ по сделке (договор, счет и т. п.).

- Сумма обязательств.

- Период возникновения долга.

- Информация о состоянии задолженности.

- Дополнительный столбец может быть предназначен для особых отметок, комментариев.

- Подпись уполномоченного лица по составлению формы.

- Печать организации.

Справка составляется по установленной форме

Форма может содержать информацию о выпущенных облигациях, векселях, адресате предоставления данных и др. Например, для банка, предоставляющего кредит или обеспечение контракта, важно получить максимум достоверной информации о финансовом положении заявителя, его платежеспособности. В основном, кредитное учреждение предоставляет свою форму справки для заполнения. Суду также потребуется полнота, достоверность сведений бланка, документальное подтверждение обязательств.

Стоит обратить особое внимание на подписанта, так как внешние пользователи обязательно истребуют документ наделения сотрудника данными полномочиями. Наиболее весомой и юридически сильной будет справка за подписью исполнительного органа, главного бухгалтера, финансового директора.

Наиболее весомой и юридически сильной будет справка за подписью исполнительного органа, главного бухгалтера, финансового директора.

Существует несколько примеров заполнения форм о состоянии дебиторки и кредиторки:

- Форма со сведениями о дебиторской и кредиторской задолженности для участия в тендере Российской биржи (РБ).

- Образец справки со сведениями о наличии, размере и характере кредиторской задолженности.

- Образец бухгалтерской справки организации о задолженности для суда.

- Образец справки об отсутствии у юрлица просроченной кредиторской задолженности.

Справка о сумме задолженностей имеет большое значение в хозяйственной деятельности предприятия. Форма позволяет оценить потенциальные риски, финансовое положение, рентабельность расходования денежных средств, общую ликвидность организации. Периодические проверки правильности, полноты ведения учета кредиторки и дебиторки способствуют своевременному внесению необходимых исправлений, доведению регистров до достоверности.

Узнать о дебиторке можно в видео:

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть!

Наш юрист может бесплатно Вас проконсультировать — напишите вопрос в форме ниже:

Бесплатная консультация с юристом

Заказать обратный звонок

Все ещё остались вопросы?

Позвоните по номеру +7 (499) 938 50 41 и наш юрист БЕСПЛАТНО ответит на все Ваши вопросы

[DOC] Скачайте Акт инвентаризации дебиторской и кредиторской задолженности

Ситуация, при которой применим Акт инвентаризации дебиторской и кредиторской задолженности:

В целях обеспечения достоверности данных бухгалтерского учета и финансовой отчетности проводится инвентаризация активов и обязательств не менее одного раза в год. Субъекты малого предпринимательства с численностью работников не более десяти человек, самостоятельно определяют период проведения инвентаризации. По инвентаризации дебиторской и кредиторской задолженности Вам необходим Акт инвентаризации дебиторской и кредиторской задолженности.

Субъекты малого предпринимательства с численностью работников не более десяти человек, самостоятельно определяют период проведения инвентаризации. По инвентаризации дебиторской и кредиторской задолженности Вам необходим Акт инвентаризации дебиторской и кредиторской задолженности.

Участники при составлении Акта инвентаризации дебиторской и кредиторской задолженности:

- Инвентаризационная комиссия – председатель и члены комиссии, назначаемые руководителем организации, включающая представителей администрации организации, работников бухгалтерской службы, других специалистов (например, юристы, экономисты и т.п.), а также можно включать представителей внутреннего аудита организации, независимых аудиторских организаций и т.п.

Порядок проведения и оформления инвентаризации:

- инвентаризации подлежит все имущество независимо от его местонахождения, а также не принадлежащее субъекту, но числящееся в бухгалтерском учете (находящееся на ответственном хранении, арендованное согласно договору, полученное для переработки, принятое на комиссию), а также имущество, не учтенное по каким-либо причинам, и все виды обязательств;

в случае стихийных бедствий, пожара, аварий или других чрезвычайных ситуаций, вызванных экстремальными условиями;

- при реорганизации субъекта перед составлением разделительного бухгалтерского баланса.

количество плановых инвентаризаций в отчетном периоде, даты их проведения, перечень активов и обязательств, проверяемых при каждой из них, устанавливаются в учетной политике руководством субъекта;

- для проведения инвентаризации активов и обязательств создается инвентаризационная комиссия, состав которой утверждается приказом руководства субъекта;

- до проведения инвентаризации члены комиссии:

знакомятся с материалами последней инвентаризации, проведенной по данным объектам, с мерами, принятыми по результатам последней инвентаризации;

пломбируют подсобные помещения, подвалы и другие места хранения имущества, имеющие отдельные входы и выходы;

- проверяют исправность весоизмерительных приборов, используемых для работы комиссии в процессе проведения инвентаризации, и соблюдение установленных сроков их клеймения;

получают последние на момент инвентаризации реестры приходных и расходных документов или отчеты о движении имущества, подлежащего инвентаризации;

материально ответственные лица субъекта представляют расписки о том, что к началу инвентаризации все имущество, поступившее на ответственное хранение, оприходовано, а выбывшее списано в расход, и все расходные и приходные документы на имущество, находящееся у них в подотчете, сданы в бухгалтерскую службу;

инвентаризация имущества производится по местонахождению имущества.

Проверка фактических остатков производится при участии материально ответственного лица субъекта, при этом материально ответственное лицо не является членом комиссии на своем участке;

Проверка фактических остатков производится при участии материально ответственного лица субъекта, при этом материально ответственное лицо не является членом комиссии на своем участке;

Результаты подсчета, обмера и взвешивания заносятся в инвентаризационные описи, формы которых утверждены Приказом 562. Инвентаризационные описи — документы, составляемые в момент проведения инвентаризации и подтверждающие фактическое наличие имущества на определенную дату не менее чем в двух экземплярах, которые подписываются всеми членами комиссии и материально ответственным лицом субъекта. В конце описи материально ответственное лицо субъекта дает расписку, подтверждающую проверку комиссией имущества в его присутствии, об отсутствии к членам комиссии каких-либо претензий. При проверке фактического наличия имущества в случае смены материально ответственного лица в инвентаризационных описях лицо, принявшее это имущество, расписывается в их получении, а сдавшее — в их сдаче. Если период проведения инвентаризации имущества составляет более чем один день, то помещение, где хранится инвентаризируемое имущество, ежедневно опечатывается в присутствии членов комиссии и материально ответственного лица.

В случае если в период проведения инвентаризации комиссия не имеет возможности произвести подсчет имущества в данном помещении и записать их в опись сразу, на группу проинвентаризированного (просчитанного) имущества прикрепляются инвентаризационные ярлыки для фактического наличия имущества, форма которых утверждена Приказом 562.

В случае если в период проведения инвентаризации комиссия не имеет возможности произвести подсчет имущества в данном помещении и записать их в опись сразу, на группу проинвентаризированного (просчитанного) имущества прикрепляются инвентаризационные ярлыки для фактического наличия имущества, форма которых утверждена Приказом 562.

на имущество, не принадлежащее субъекту на правах собственности, но находящееся у них, а также на имущество, пришедшее в негодность, составляются отдельные инвентаризационные описи;

- по окончании инвентаризации, оформленные инвентаризационные акты и описи, сличительные ведомости, формы которых утверждены Приказом 562, сдаются в бухгалтерскую службу;

- выявленные при инвентаризации (расхождения фактического наличия имущества с данными бухгалтерского учета) излишки признаются доходом и подлежат оприходованию, недостачи признаются расходом или, в случае установления виновного лица, его задолженностью.Нормы естественной убыли применяются лишь в случаях выявления фактических недостач.

Недостача и порча запасов сверх норм естественной убыли при наличии виновных лиц возмещается виновными лицами;

Недостача и порча запасов сверх норм естественной убыли при наличии виновных лиц возмещается виновными лицами;

комиссия выявляет причины недостач или излишков, обнаруженных при инвентаризации. Выводы, предложения и решения комиссии оформляются протоколом, утвержденным руководством субъекта. Результаты инвентаризации отражаются в бухгалтерском учете и финансовой отчетности того месяца, в котором была закончена инвентаризация, а по годовой инвентаризации — в годовой финансовой отчетности.

- Акт инвентаризации денежных средств и эквивалентов денежных средств содержит в себе все необходимые условия и составлен по установленной форме Акта (Инв-4) утвержденной Приказом Министра финансов Республики Казахстан от 20 декабря 2012 года № 562 .

Акт инвентаризации дебиторской и кредиторской задолженности разработан в соответствии и с учетом положений нижеследующих нормативных правовых актов:

- Приказ Министра финансов Республики Казахстан от 31 марта 2015 года № 241 Об утверждении Правил ведения бухгалтерского учета

- Приказ Министра финансов Республики Казахстан от 20 декабря 2012 года № 562 Об утверждении форм первичных учетных документов

Дебиторская задолженность (AR) Определение

Что такое дебиторская задолженность (AR)?

Дебиторская задолженность (AR) — это денежный остаток, причитающийся фирме за товары или услуги, поставленные или использованные, но еще не оплаченные покупателями. Дебиторская задолженность отражается в балансе как оборотный актив. AR — это любая сумма денег, которая должна быть у клиентов за покупки в кредит.

Дебиторская задолженность отражается в балансе как оборотный актив. AR — это любая сумма денег, которая должна быть у клиентов за покупки в кредит.

Ключевые выводы

- Дебиторская задолженность — это счет активов в балансе, который отражает деньги, причитающиеся компании в краткосрочной перспективе.

- Дебиторская задолженность создается, когда компания позволяет покупателю приобретать свои товары или услуги в кредит.

- Кредиторская задолженность аналогична дебиторской, но вместо денег, которые должны быть получены, это деньги, которые должны быть получены.

- Сила AR компании может быть проанализирована с помощью коэффициента оборачиваемости дебиторской задолженности или количества дней невыполненных продаж.

- Анализ коэффициента текучести может быть завершен, чтобы рассчитать, когда фактически будет получено AR.

Понимание дебиторской задолженности

Под дебиторской задолженностью понимаются неоплаченные счета-фактуры, которые есть у компании, или деньги, которые клиенты должны компании. Эта фраза относится к счетам, которые компания имеет право получить, потому что она предоставила продукт или услугу. Дебиторская задолженность или дебиторская задолженность представляет собой кредитную линию, предоставляемую компанией, и обычно имеют условия, требующие выплаты в течение относительно короткого периода времени. Обычно он колеблется от нескольких дней до финансового или календарного года.

Эта фраза относится к счетам, которые компания имеет право получить, потому что она предоставила продукт или услугу. Дебиторская задолженность или дебиторская задолженность представляет собой кредитную линию, предоставляемую компанией, и обычно имеют условия, требующие выплаты в течение относительно короткого периода времени. Обычно он колеблется от нескольких дней до финансового или календарного года.

Компании регистрируют дебиторскую задолженность как активы на своих балансах, поскольку у клиента есть юридическое обязательство по выплате долга.Кроме того, дебиторская задолженность является оборотными активами, то есть остаток по счету должен быть получен от дебитора в течение одного года или менее. Если у компании есть дебиторская задолженность, это означает, что она совершила продажу в кредит, но еще не получила деньги от покупателя. По сути, компания приняла краткосрочную долговую расписку от своего клиента.

Многие компании используют графики старения дебиторской задолженности, чтобы следить за состоянием и благополучием учетных записей AR.

Дебиторская задолженность vs.Счета к оплате

Когда компания имеет задолженность перед поставщиками или другими сторонами, это кредиторская задолженность. Кредиторская задолженность — противоположность дебиторской задолженности. Для иллюстрации представьте, что компания A чистит ковры компании B и выставляет счет за услуги. Компания B должна им деньги, поэтому она записывает счет в столбце кредиторской задолженности. Компания A ожидает получения денег, поэтому записывает счет в столбце «Дебиторская задолженность».

Преимущества дебиторской задолженности

Дебиторская задолженность — важный аспект фундаментального анализа бизнеса.Дебиторская задолженность — это оборотный актив, поэтому он измеряет ликвидность компании или ее способность покрывать краткосрочные обязательства без дополнительных денежных потоков.

Фундаментальные аналитики часто оценивают дебиторскую задолженность в контексте оборачиваемости, также известного как коэффициент оборачиваемости дебиторской задолженности, который измеряет количество раз, когда компания собирала остатки дебиторской задолженности в течение отчетного периода. Дальнейший анализ будет включать анализ количества дней невыполненных продаж, который измеряет средний период погашения остатка дебиторской задолженности фирмы за определенный период.

Дальнейший анализ будет включать анализ количества дней невыполненных продаж, который измеряет средний период погашения остатка дебиторской задолженности фирмы за определенный период.

Пример дебиторской задолженности

Пример дебиторской задолженности включает электрическую компанию, которая выставляет счета своим клиентам после того, как клиенты получили электроэнергию. Электроэнергетическая компания регистрирует дебиторскую задолженность по неоплаченным счетам, ожидая, пока ее клиенты оплатят свои счета.

Большинство компаний работают, разрешая часть своих продаж в кредит. Иногда предприятия предлагают этот кредит постоянным или особым клиентам, которые получают периодические счета.Эта практика позволяет клиентам избежать хлопот, связанных с физическим выполнением платежей при каждой транзакции. В других случаях предприятия обычно предлагают всем своим клиентам возможность заплатить после получения услуги.

Часто задаваемые вопросы

Каковы примеры дебиторской задолженности?

Дебиторская задолженность создается каждый раз, когда фирме причитаются деньги за предоставленные услуги или продукты, которые еще не были оплачены. Это может быть продажа покупателю в кредит магазина, подписка или рассрочка платежа, подлежащая оплате после получения товаров или услуг.

Это может быть продажа покупателю в кредит магазина, подписка или рассрочка платежа, подлежащая оплате после получения товаров или услуг.

Где найти дебиторскую задолженность компании?

Дебиторская задолженность находится на балансе фирмы, и, поскольку они представляют собой средства, причитающиеся компании, они регистрируются как актив.

Что произойдет, если покупатели не заплатят причитающуюся сумму?

Когда становится ясно, что дебиторская задолженность не будет оплачена покупателем, ее необходимо списать как расходы по безнадежной задолженности или единовременные платежи.

Чем отличается дебиторская задолженность от кредиторской?

Дебиторская задолженность представляет собой денежные средства, причитающиеся фирме за оказанные услуги, и учитывается как актив.С другой стороны, кредиторская задолженность представляет собой средства, которые фирма должна другим. Например, платежи поставщикам или кредиторам. Кредиторская задолженность учитывается как пассив.

Как определить дебиторскую задолженность: условия, примеры и преимущества

AR / дебиторская задолженность — это любых денег, которые клиенты должны компании . Другими словами, это деньги, которые компания имеет право получить, потому что она предоставила продукт или услугу. Однако деньги компания еще не получила.

Покупатель часто получает какой-либо продукт или услугу, но у него есть время или условие , чтобы выплатить причитающуюся сумму. Срок, который часто составляет 30, 60 или 90 дней, дает клиенту, покупателю или другой компании некоторую гибкость при оплате.

Термины и определения дебиторской задолженности

Вы можете определить дебиторскую задолженность, просто указав, что это остаток за товары и услуги, которые были доставлены, но еще не оплачены. Вот несколько связанных условий дебиторской задолженности, которые могут быть полезны:

- Коэффициент оборачиваемости дебиторской задолженности: Измерение, показывающее, насколько эффективно компания может собирать дебиторскую задолженность от клиентов

- Средний период сбора: Время, необходимое компании для получения платежа от клиентов и клиентов

- Краткосрочные обязательства: Обязательства и долги предприятия перед кредиторами

Допустим, Сью хочет купить беседку за 3000 долларов, но на момент продажи у нее нет этой суммы. Продавцы беседок давали ей 30 дней на выплату долга. В течение этого времени в дебиторской задолженности продавцов будет перечислено 3000 долларов. Когда она ее расплатится, эта сумма вернется к сумме продаж или денежному потоку.

Продавцы беседок давали ей 30 дней на выплату долга. В течение этого времени в дебиторской задолженности продавцов будет перечислено 3000 долларов. Когда она ее расплатится, эта сумма вернется к сумме продаж или денежному потоку.