Великая депрессия — Википедия

Вели́кая депре́ссия (англ. Great Depression) — мировой экономический кризис, начавшийся в октябре 1929 года с биржевого краха в США и продолжавшийся до 1939 года. (Наиболее остро с 1929 по 1933 год)[1]. 1930-е годы в целом считаются периодом Великой депрессии.

Великая депрессия наиболее сильно затронула США, Канаду, Великобританию, Германию и Францию, но ощущалась и в других государствах. В наибольшей степени пострадали промышленные города, в ряде стран практически прекратилось строительство. Из-за сокращения спроса цены на сельскохозяйственную продукцию упали на 40—60 %.

В русской историографии термин «Великая депрессия» часто употребляется лишь в отношении экономического кризиса в США. Параллельно используется термин мировой экономический кризис.

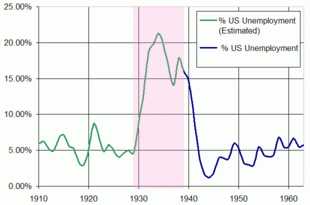

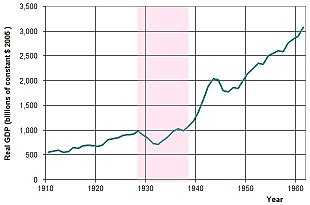

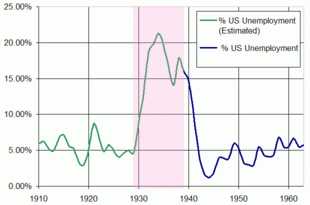

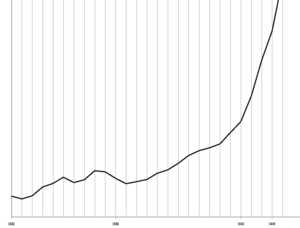

ВВП США в 1910—1960 годы, период Великой депрессии (1929—1939) выделены

ВВП США в 1910—1960 годы, период Великой депрессии (1929—1939) выделены

Предшествовали Великой депрессии события Биржевого краха США 1929 года: обвальное падение цен акций, начавшееся в «чёрный четверг» 24 октября 1929 года. После краткосрочного небольшого подъёма цен 25 октября падение приняло катастрофические масштабы в «Чёрный понедельник» (28 октября) и «Чёрный вторник» (29 октября). 29 октября 1929 года — день биржевого краха Уолл-стрит.

Экономисты не пришли к единому мнению о причинах Великой депрессии.

Существует ряд теорий на этот счёт, но, по всей видимости, в возникновении экономического кризиса сыграла свою роль совокупность факторов.

- Кейнсиа́нское объясне́ние — нехватка денежной массы. Согласно Кейнсу, денежная масса должна быть обеспечена товаром. Однако это утверждение работает и в обратную сторону: при недостатке денежной массы произойдёт снижение индекса цен. В то время деньги были привязаны к золотому запасу, что ограничивало денежную массу. В то же время производство росло, на рубеже веков появились такие новые виды товаров, как автомобили, самолёты, радио. Количество товаров, как валовое, так и по ассортименту, увеличилось многократно. В результате ограниченности денежной массы и роста товарной массы возникла сильная дефляция — падение цен, которое вызвало финансовую нестабильность, банкротство многих предприятий, невозврат кредитов. Мощный мультипликативный эффект ударил даже по растущим отраслям.

- Монетари́зм — кризис вызвала денежная политика ФРС. Сергей Мошенский предполагает, что основной причиной Великой депрессии были попытки сохранить нежизнеспособную систему золотого стандарта вместе с глобальным дисбалансом золотых запасов (переизбыток в США и дефицит в Европе)[2].

- Марксизм — очередной кризис перепроизводства, присущий капитализму.

- Экономический пузырь; инвестиции в производство сверх реальной необходимости.

- Стремительный прирост населения, обгонявший прирост рабочих мест, вызвал рост безработицы; большое количество детей в семье было характерным для прежнего аграрного способа производства (в среднем 3—5 детей на семью), однако в связи с прогрессом медицины и временным повышением уровня жизни серьёзно сократилась естественная убыль из-за болезней.

- Одним из факторов, подстегнувших наступление Великой депрессии, называют принятие Закона Смута — Хоули в 1930 году, вводившего высокие таможенные пошлины на импортные товары. Пытаясь таким образом защитить внутреннего производителя, правительство протекционистскими мерами повысило цены на ранее дешёвый импорт. Это в свою очередь снизило покупательную способность населения, а также вынудило другие страны применить контрмеры, навредившие американским экспортёрам. Лишь в середине 1930-х годов после вступления в силу Закона о соглашениях о взаимной торговле, существенно снизившего таможенные пошлины, международная торговля начала восстанавливаться, оказывая позитивное влияние на мировую экономику.

- Первая мировая война также послужила одной из причин Великой депрессии — американская экономика была сначала «накачана» военными заказами правительства, которые после окончания Первой Мировой резко сократились, что привело к рецессии в ВПК страны и в смежных секторах экономики.

- Маржинальная торговля на фондовых рынках. Суть схемы проста — можно приобрести акции компаний, внеся всего 10 % от их стоимости, остальная сумма является кредитом под залог этих же акций. Например, акции стоимостью 1000 долларов можно приобрести, обладая только сотней долларов. Этот тип сделок был популярен в 1920-е годы. Но в таком займе есть одна хитрость — брокер в любой момент может потребовать уплаты долга, и его нужно погасить в оговорённое время (обычно от 2 до 24 часов). Это называется маржевым требованием, и оно, как правило, вызывает продажу акций, купленных в кредит. 24 октября 1929 года после снижения цен на популярные акции нью-йоркские брокеры, которые выдавали маржевые займы, стали массово требовать уплаты по ним. Началась массовая распродажа акций и изыскание других источников. Необходимость оплаты по маржевым требованиям вызвала нехватку средств в банках по сходным причинам (так как активы банков были вложены в ценные бумаги и банки были вынуждены срочно продавать их) и привело к краху шестнадцати тысяч банков, что позволило международным банкирам не только скупить банки конкурентов, но и за сущие копейки скупить крупные американские компании. Когда общество было полностью разорено, банкиры Федерального резерва решили отменить в США золотой стандарт. С этой целью они решили собрать оставшееся в США золото. Так под предлогом борьбы с последствиями депрессии была проведена конфискация золота у населения США.

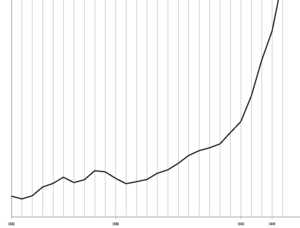

График ВВП Бразилии в 1920—1946 годах; на экономике Бразилии кризис сказался очень сильно из-за её зависимости от агроэкспорта

График ВВП Бразилии в 1920—1946 годах; на экономике Бразилии кризис сказался очень сильно из-за её зависимости от агроэкспорта- уровень промышленного производства был отброшен к уровню начала XX века, то есть на 30 лет назад;

- в индустриальных странах с развитой рыночной экономикой насчитывалось около 30 млн безработных;

- ухудшилось положение фермеров, мелких торговцев, представителей среднего класса. Многие оказались за чертой бедности;

- резко снизилась рождаемость. По сообщениям социальных работников, в 1933 году в некоторых округах от 25 до 90 % детей школьного возраста страдали от недоедания[3].

- возросло количество сторонников как коммунистических, так и националистических партий (например, в Германии пришла к власти Национал-социалистическая немецкая рабочая партия).

Начало[править | править код]

Толпы перед зданием биржи на Уолл-стрит

Толпы перед зданием биржи на Уолл-стритПолномасштабная рецессия в США началась в августе 1929 года, за два месяца до биржевого краха (объём строительства начал сокращаться ещё в 1926 году). В феврале 1930 года на начало кризиса отреагировала ФРС, снизив ставку прайм-рейт с 6 до 4 %. Кроме того, был осуществлён выкуп государственных облигаций с рынка для поддержания ликвидности. В следующие два года ФРС не делала почти ничего. Секретарь казначейства Эндрю Меллон считал, что необходимо дать возможность рынку самостоятельно произвести необходимые корректировки пропорций и цен.

В июне 1930 года в США был принят так называемый тариф Смута — Хоули, вводящий пошлину в 40 % на импорт в целях защиты внутреннего рынка. Эта мера стала одним из основных каналов передачи кризиса в Европу, так как сбыт продукции европейских производителей в США был затруднён.

В конце 1930 года вкладчики банков начали массовое изъятие вкладов, что привело к волне банкротств банков. В результате началось абсолютное сжатие денежной массы. Вторая банковская паника происходит весной 1931 года. Все эти месяцы власти никак не реагируют на набирающее обороты экономическое цунами. ВВП в 1930—1931 годы падает соответственно на 9,4 и 8,5 %, а уровень безработицы поднимается с 3,2 % на начало 1930 года до 15,9 % к концу 1931 года.

В 1932 году ВВП сократился на 13,4, а всего с 1929 года — на 31 %. Уровень безработицы в 1932 году увеличился до 23,6 %. За три с небольшим года с начала кризиса лишились работы более 13 млн американцев. Сельскохозяйственные цены упали на 53 % с 1929 года. За три года обанкротились два из каждых пяти банков, их вкладчики потеряли 2 млрд долларов депозитов. Денежная масса с 1929 года сократилась по номиналу на 31 %.

На фоне небольшого расширения денежной базы (с 6,05 млрд долларов в 1929 году до 7,02 млрд долларов в 1933 году) денежная масса резко упала — с 26,6 млрд до 19,9 млрд долларов. Волны банковских банкротств подорвали доверие населения к финансовым институтам, сбережения лихорадочно изымались с депозитов и переводились в наличную форму. Выжившие банки, в свою очередь, избегали выдачи новых кредитов, предпочитая хранить деньги в максимально ликвидной форме. Таким образом, банковский мультипликатор резко снизился и кредитно-депозитная эмиссия банков была фактически парализована. Желание и банков, и населения держать деньги в наличном виде, несомненно, резко усилило рецессию.

Естественный прирост населения в США в период Великой депрессии резко снизился.

В 1930-х годах по всей Америке разразился массовый голод, который привёл к массовым маршам и забастовкам.

В 1932 году толпы голодающих ветеранов «Бонусной Армии» со всей Америки прибыли в Вашингтон. Правительство США подавило марш танками и террором.

В 1932 году в Детройте полиция и частная охранная служба Генри Форда расстреляла шествие голодающих рабочих, которые проводили голодный марш. Было убито пять человек, десятки ранены, неугодные были подвергнуты репрессиям[4].

В 1937 году во время Стальной забастовки в Чикаго против масс бастующих рабочих выступила полиция. По официальным данным, полицией было убито 10 рабочих и получили увечья несколько сотен. Это событие в историографии США получило название «Memorial Day Massacre».

С 1929 по 1933 годы выпуск продукции и услуг в США упал на 31 %[5]. С 1925 по 1933 годы в США обанкротилась половина банков[5].

Антикризисные меры[править | править код]

В январе 1932 года Конгресс США создал Финансовую корпорацию реконструкции (RFC). Эта организация оказывала финансовую помощь железным дорогам, финансовым институтам и корпорациям. В июле её роль была расширена для оказания помощи сельскому хозяйству и финансирования государственных и местных общественных работ.

Был принят закон о Федеральном жилищном банке, который должен предоставлять кредиты организациям, занимающимся ипотечным кредитованием (прообраз будущей Fannie Mae). Был принят первый из двух законов, носящих имя Гласса—Стиголла, направленный на либерализацию ФРС и разрешающий ей, в частности, кредитовать банки-члены. Было признано необходимым активизировать бюджетное перераспределение доходов от богатых к бедным, чтобы стимулировать потребление. Максимальная ставка подоходного налога была повышена с 25 до 63 %.

Однако общественность считала, что меры, предпринимаемые администрацией Гувера, недостаточны и слишком запоздали. Франклин Рузвельт легко победил Гувера на президентских выборах осенью 1932 года, одновременно демократы смогли завоевать контроль над Конгрессом.

Для выхода из кризиса в 1933 году начал осуществляться Новый курс Рузвельта — различные меры, направленные на регулирование экономики. Некоторые из них, по современным представлениям, помогли устранить причины Великой депрессии, некоторые носили социальную направленность, помогая наиболее пострадавшим выжить, другие меры усугубили положение.

Почти сразу же после вступления в должность, в марте 1933 года, Рузвельту пришлось столкнуться с третьей волной банковской паники, на которую новый президент отреагировал закрытием банков на неделю и подготовкой за это время программы гарантирования вкладов.

Первые 100 дней президентства Рузвельта были отмечены интенсивной законодательной деятельностью. Конгресс разрешил создать Федеральную корпорацию страхования вкладов и Федеральную администрацию чрезвычайной помощи (ФАЧП), создание которой предписывалось Законом о восстановлении национальной экономики от 16 июля 1933 года. В задачи ФАЧП входило: а) строительство, ремонт и улучшение шоссе и магистралей, общественных зданий и любых других государственных предприятий и коммунальных удобств; б) сохранение естественных богатств и развитие их добычи, включая сюда контроль, использование и очищение вод, предотвращение почвенной и береговой эрозии, развитие водной энергетики, передачу электрической энергии, строительство различных речных и портовых сооружений и предотвращение наводнений.

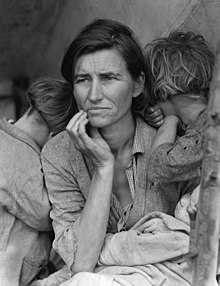

Дети беженцев, пострадавшие от засухи в Оклахоме, на шоссе около Бейкерсфилда, Калифорния. 1935

Дети беженцев, пострадавшие от засухи в Оклахоме, на шоссе около Бейкерсфилда, Калифорния. 1935Безработные активно привлекались к общественным работам. В общей сложности в 1933—1939 годах на общественных работах под эгидой Управления общественных работ (WPA) и администрации гражданских работ Civil Works Administration — СВА (это строительство каналов, дорог, мостов зачастую в необжитых и болотистых малярийных районах) численность занятых на общественных работах достигала 4 миллионов человек.

Через Конгресс были проведены также несколько законопроектов, регулирующих финансовую сферу: чрезвычайный банковской закон, Закон Гласса — Стиголла (1933 года) о разграничении инвестиционных и коммерческих банков, закон о кредитовании сельского хозяйства, закон о комиссии по ценным бумагам.

В сфере сельского хозяйства принятый 12 мая 1933 года закон о регулировании, который реструктурировал 12-миллиардный фермерский долг, сократил проценты по ипотечной задолженности и удлинил срок погашения всех долгов. Правительство получило возможность предоставить фермерам заём, и в течение последующих четырёх лет аграрные банки выдали полумиллиону земельных владельцев ссуды на общую сумму 2,2 млрд долларов на очень льготных условиях. Для поднятия цен на сельхозпродукцию законом от 12 мая фермерам рекомендовалось уменьшить производство, урезать посевные площади, снизить поголовье скота, а для компенсации возможных убытков создавался специальный фонд.

Итоги первого года президентства Рузвельта были неоднозначны: падение ВВП значительно замедлилось и составило лишь 2,1 % в 1933 году, но безработица выросла до 24,9 %.

После конфискации золота у населения, опираясь на закон о золотом резерве, принятый в январе 1934 года, Рузвельт издал 31 января 1934 года прокламацию, которая сокращала золотое содержание доллара с 25,8 до 15 5/21 грана и устанавливала официальную цену золота на уровне 35 долларов за унцию. Иными словами, доллар был девальвирован на 41 %.

Было составлено 557 основных и 189 дополнительных так называемых «кодексов честной конкуренции» в различных отраслях. Стороны гарантировали минимум зарплаты, а также единую зарплату для всех рабочих одной категории. Эти кодексы охватили 95 % всех промышленных рабочих. Такие кодексы сильно ограничивали конкуренцию.

Методы Рузвельта, резко повышавшие роль правительства, рассматривались как покушение на Конституцию США. В 1935 году Верховный суд США постановил, что Национальная администрация восстановления и вводящий её закон (National Industrial Recovery Act, NIRA) неконституционны. Причина была в фактической отмене в этом акте многих антимонопольных законов и закреплении за профсоюзами монополии на наём работников.

Государство решительно вторглось в сферу образования, здравоохранения, гарантировало прожиточный минимум, взяло на себя обязательство по обеспечению престарелых, инвалидов, неимущих. Расходы федерального правительства в 1932—1940 годах выросли более чем вдвое. Однако Рузвельт опасался несбалансированного бюджета и расходы на 1937 год, когда, казалось бы, экономика набрала уже достаточные обороты, были сокращены. Это снова погрузило страну в рецессию 1937—1938 годов.

Индекс промышленного производства составил в 1939 году только 90 % уровня 1932 года. В 1939 году безработица все ещё оставалась на уровне 17 %. Некоторые указывают, что причиной окончания Великой депрессии стала Вторая мировая война, вызвавшая массовые закупки государством вооружения. Бурный рост в американской промышленности начался лишь в 1939—1941 годах на волне активного наращивания военных закупок.

В период Великой депрессии банкиры стали настолько непопулярны, что грабители банков становились национальными героями (как Бонни и Клайд)

В период Великой депрессии банкиры стали настолько непопулярны, что грабители банков становились национальными героями (как Бонни и Клайд)Сейчас большинство экономистов-неоклассиков полагает, что кризис в США усугубили неверные действия властей[6]. Классики монетаризма Милтон Фридман и Анна Шварц полагали, что ФРС виновата в создании «кризиса доверия», так как банкам не была вовремя оказана помощь и началась волна банкротств. Меры по расширению кредитования банков, аналогичные тем, которые принимались с 1932 года, по их мнению, могли быть приняты и раньше — в 1930 или 1931 году. В 2002 году член совета директоров ФРС Бен Бернанке, выступая на 90−летии Милтона Фридмана, сказал: «Позвольте мне немного злоупотребить моим статусом как официального представителя ФРС. Я хотел бы сказать Милтону и Анне [Шварц]: что касается Великой депрессии — вы правы, это сделали мы. И мы очень огорчены. Но благодаря вам мы не сделаем это снова».

По подсчётам экономистов-исследователей Великой депрессии Коула и Оханиана, без мер администрации Рузвельта по сдерживанию конкуренции уровень восстановления 1939 года мог быть достигнут пятью годами раньше.

Что интересно, во время мирового финансового кризиса начавшегося в 2008 году, США использовало очень похожие методы борьбы с ходом и последствиями рецессии. Имел место выкуп государственных облигаций, а также постоянное снижение ставки ФРС. Денежная масса уже не была привязана к золотому запасу, что дало возможность включения «печатного станка».

Великая депрессия в художественных произведениях[править | править код]

Книги[править | править код]

Фильмы[править | править код]

- «Гроздья гнева» (1940) — единственная экранизация одноимённого романа Дж. Стэйнбека.

- «Легенда Багера Ванса» — спортивная драма о гольфисте из Саванны (штат Джорджия), действие которой происходит во время Великой депрессии.

- «Карнавал» — американский телевизионный сериал о бродячем цирке. События, о которых рассказывается в сериале, происходят во времена Великой депрессии.

- «Бонни и Клайд» — фильм об истории Бонни и Клайда — известных американских грабителей, действовавших во времена Великой депрессии.

- «Бумажная луна» — фильм режиссёра Питера Богдановича (1973), где отражены некоторые черты Великой депрессии.

- «Джонни Д.» — фильм об известном грабителе банков — Джоне Диллинджере. Действие происходит в период Великой депрессии.

- «Кит Киттредж: Загадка американской девочки» — американский фильм 2008 года. Действие происходит в период великой депрессии.

- «Однажды в Америке» — гангстерский фильм Серджо Леоне (1984), частично основанный на автобиографическом произведении Гарри Грэя. Фильм в форме комбинирования сцен из различных временных отрезков рассказывает историю друзей, гангстеров и бутлегеров, встретившихся в начале двадцатого века в еврейском квартале Нью-Йорка и разбогатевших во времена сухого закона в США в 1930-х годах.

- «Ветер в спину» — канадский сериал, рассказывающий о тяжёлых для всей Америки 1920—1930-х годах.

- «Воды слонам!» — книга Сары Груэн о парне, который из-за нехватки денег во времена Великой депрессии попадает в цирк и там заводит роман с женой владельца цирка — властного и временами жестокого. В 2011 году по мотивам книги был снят одноимённый фильм.

- «Загнанных лошадей пристреливают, не правда ли?» — книга Хораса Маккоя (1935) и одноимённый фильм (1969) режиссёра Сидни Поллака о танцевальных марафонах в тяжёлые годы Великой депрессии.

- «О, где же ты, брат?» — фильм братьев Коэн (2000), действие происходит во времена Великой депрессии.

- «Догвилль» — действие фильма Ларса фон Триера (2003) происходит во времена Великой депрессии.

- «Царь горы» — в фильме режиссёра Стивена Содерберга показана жизнь мальчика, детство которого пришлось на 30-е годы.

- «Император Севера» — в фильме Роберта Олдрича (1973) показана особая субкультура нищих и бродяг в эпоху Великой депрессии в США, которые перемещались по Америке, нелегально подсаживаясь на проходящие мимо грузовые поезда.

- «Неприкасаемые» — фильм (1987) о борьбе ФБР с мафией в годы Великой депрессии.

- «Проклятый путь» — фильм о межклановых войнах мафии во времена Великой депрессии.

- «Нокдаун (фильм, 2005)» — фильм режиссёра Рона Ховарда, вышедший на экраны в 2005 году. Фильм основан на биографии американского боксёра Джеймса Брэддока. во времена великой депрессии в США

Прочее[править | править код]

- Кинг-Конг и Микки Маус — культурные мифы, связанные со временем Великой депрессии[7].

- Памятник очереди в г. Вашингтон.

- «Great depression» — песня группы «Soulfly» о Великой депрессии.

- «Mafia» — действие игры происходит в США и длится с 1930 по 1938 год, то есть частично охватывает период Великой депрессии.

- «Anything Goes» — в песне, написанной Коулом Портером, в одной из строчек отображается Великая депрессия: «And that gent today you gave a cent today once had several chateaux.»(«И господин, которому ты дал сегодня цент, прежде владел несколькими особняками.»)

ru.wikipedia.org

Великая Депрессия в США (1929-1933)

- ГЛАВНАЯ

- ГОРОДА США

- ШТАТЫ США

- ИСТОРИЯ

- Культура

- Праздники

- Религия

- Туристам

- Памятные места

- Отдых

- Виза

usamagazine.ru

Семь экономических кризисов в США и их особенности

Значительная часть экономистов считают, что капиталистическая экономическая системы через определенные периоды времени подвергаются значительным кризисам, которые обязаны своим появлением необходимости изменения неравномерности ее развития. Безусловно, подобные кризисы периодически случались в американской экономике, которая на сегодняшний день уверенно лидирует на фоне мирового капитализма. Каждый подобный кризис сопровождался снижением производства, увеличением количества обанкротившихся компаний, уменьшением капитальных вложений, падением курсовой стоимости акций, ростом безработицы и иными потрясениями.

Хотя экономические кризисы в США имеют много общего, у каждого из них есть свои особенности. Давайте ближе с ними познакомимся.

Два кризиса XIX века

В 1857 году наступил первый мировой экономический кризис. Во второй половине того года в Соединенных Штатах обвалились котировки фондового рынка. Он был вызван спекуляциями ценными бумагами компаний железнодорожной отрасли, после чего вся банковская система страны потерпела крах. Далее финансовые проблемы перешли на Англию, поскольку банки государства являлись крупными инвесторами американских корпораций. Экономика стран Южной Америки и Европы тоже пострадала от кризиса.

Через 16 лет разразился второй мировой экономический кризис, произошел он в 1873 году. Он был вызван кредитным ростом в Южной Америке и крахом фондового рынка в Вене, который был вызван спекулятивным ростом рынка недвижимости в Австрии и Германии. В США он вызвал панику в банковской сфере, поскольку немецкие банки решили отказаться от пролонгации собственных кредитов. Экономический кризис 1873 года длился пять лет и стал наиболее продолжительным за всю историю капитализма.

Особенности кризисов ХХ века

Период с 1929 года по 1933 год известен как великая депрессия. В США он проявился в связи с рецессией и дефляцией, валютными и банковскими кризисами, которые помимо Соединенных Штатов отразились на ряде европейских государствах. При увеличении производства денежной массы оказалось недостаточно, в результате цены акций снизились на 60-70%, также отмечалось значительное падение деловой активности. Период сопровождался закрытием компаний, предприятий и финансовых организаций. Экономический кризис в США сопровождался появлением миллионов безработных.

Следующий кризис разразился в 1973 году. Он был вызван действиями странами-членами ОПЕК. Государства-экспортеры нефти ввели эмбарго на поставки энергетических ресурсов в США, а также увеличили их стоимость на 70%. Такая мера стала ответной на поддержку Западом Израиля, который вел военные действия с Сирией и Египтом. Поскольку в Соединенных Штатах топлива стало не хватать, американские власти призвали граждан и компании экономить настолько, насколько это было возможным. Это привело к тому, что почти все услуги и товары стали стоить дороже.

Кризис 1987 года получил название «Черный понедельник». 19 октября индекс Доу-Джонс продемонстрировал максимальное падение в своей истории – только за один день он потерял 22.6%. Это привело к тому, что до конца октября обвалились биржи как в Соединенных Штатах Америке, так и в Гонконге, Великобритании, Канаде и Австралии. Особенностью того кризиса стало отсутствие видимых причин – каких-либо серьезных событий или новостей.

Кризисы начала XXI века

В 2007 году в США произошел ипотечный экономический кризис. Он сопровождался увеличением невозвращенных средств по ипотечным кредитам. Начало этого кризиса состоялось еще в 2006 году, но только годом позже последовали его катастрофические последствия. Ипотечный кризис перерос в финансовый кризис 2008 года. Вначале в 2007 году пострадали ипотечные организации. Они были вынуждены прекратить выдачу средств, уволить огромное количество своих работников, после чего значительно снизилась стоимость их акций. После этого кризис охватил банковскую отрасль, от него пострадали банки других стран, которые вкладывали средства в американские ипотечные организации. В итоге стоимость американской недвижимости снизилась на 20%, что привело к тому, что собственники жилья в США обеднели приблизительно на 5 трлн. долл.

В 2008 году начался экономический кризис в США, который отразился на многих развитых государствах мира. В результате многие экономические показатели рухнули, а в конце того года началась глобальная рецессия. Последствием кризиса 2008-2011 годов стало снижение объемов производства, в результате снизились цены на сырье, выросла безработица. Примечательно, что на сегодняшний день не удалось преодолеть последствия того кризиса, они отражаются во многих государствах мира.

Другие статьи на нашем сайте

investtalk.ru

Финансовый кризис 2007—2008 годов — Википедия

Финансовый кризис 2007—2008 годов начался с ипотечного кризиса в США, банкротства банков и падения цен на акции, проложив путь мировому экономическому кризису (иногда называемому «великой рецессией»).

Начальной стадией мирового финансово-экономического кризиса послужил ипотечный кризис в США, первые признаки которого проявились в 2006 году в снижении числа продаж домов[1], а к весне 2007 года переросли в кризис высокорисковых ипотечных кредитов (subprime lending (англ.))[2]. Довольно быстро проблемы с кредитованием ощутили и надёжные заёмщики.[3] Летом 2007 года кризис из ипотечного начал перерастать в финансовый и затрагивать не только США.[4] Начались банкротства крупных банков, спасение банков со стороны национальных правительств.[5] Особенно важным событием в обострении кризиса стало банкротство Lehman Brothers 15 сентября 2008 года. Котировки на фондовых рынках резко снизились в течение 2008 года и в начале 2009 года. Для компаний существенно сократились возможности получения капиталов при размещении ценных бумаг. В 2008 году кризис приобрёл мировой характер и начал проявляться в повсеместном снижении объёмов производства, снижении спроса и цен на сырьё, росте безработицы.[6]

По подсчётам Вашингтонского Института международных финансов, за 2007 г. и первую половину 2008 г. общий объём списаний банков разных стран из-за потерь составил около $390 млрд, причём более половины этой суммы пришлось на Европу[7]. По данным, приводимым акад. В. М. Полтеровичем, в течение 2008 г. стоимость американских компаний снизилась в среднем на 40 %; на основных рынках Европы падение составило более 50 %, а значения российских биржевых индексов упали более чем на 3/4 по сравнению с докризисным периодом[8].

Ипотечный кризис 2007 года в США[править | править код]

Непосредственным предшественником общего финансового и банковского кризиса в США стал кризис высокорисковых ипотечных кредитов (subprime) в 2007 году, то есть ипотечного кредитования лиц с низкими доходами и плохой кредитной историей. С 2001 по 2005 годы стоимость недвижимости, которой напрямую владели домохозяйства, выросла на $10 трлн, в кризис американцы потеряли порядка $6 трлн от стоимости принадлежащей им недвижимости[9].

Джордж Сорос в «Die Welt» от 14 октября 2008 года определил роль «ипотечного мыльного пузыря» как «лишь спускового механизма, который привёл к тому, что лопнул более крупный пузырь».[10][11]

Впоследствии Финансовый кризис в США стал детонатором глобального кризиса. По мнению аналитиков, американские инвестиционные структуры, сталкивающиеся с проблемами на внутреннем рынке, начали сбрасывать свои зарубежные средства, что вызвало отток денежных средств с рынков новых развивающихся стран. В результате этого от кризиса, возникшего в США, начала страдать вся мировая экономика.[12]

13 января 2010 года начала работу созданная Конгрессом США комиссия по расследованию причин кризиса.[13][14]

Инновации на финансовом рынке[править | править код]

Существенным фактором возникновения кредитного кризиса в США, по мнению ряда экспертов,[15][16] стало широкое использование с начала 1990-х годов производных финансовых инструментов, деривативов (англ. derivatives) и стремление повысить доходность за счёт увеличения рисков. При этом нет анализа, который бы показал, что именно деривативы приблизили кризис, и что не наступил бы кризис в строительстве ещё раньше, если бы деривативы не способствовали расширению спроса на недвижимость и дорогие товары.

В США рост экономики в основном наблюдался за пределами реального сектора. Накануне кризиса до 40 % корпоративных прибылей приходилось на финансовый сектор, где все было надуто, 40 % инвестиций приходилось на недвижимость — и все это было вложено в пузырь.

31 октября 2007 года многие индексы мировых фондовых рынков достигли пика, после которого началось снижение: с того дня по 3 октября 2008 года, когда палата представителей конгресса США со второй попытки приняла план Полсона, индекс S&P 500 упал на 30 %; индекс MSCI World, показывающий динамику на рынках развитых стран, упал на 32,3 %; индекс развивающихся рынков MSCI Emerging Markets — на 40,5 %.[18][19] В отличие от предшествующего обвала в 2000—2002 годы, который был вызван крахом на фондовом рынке технологических компаний и был ограничен рынком США, обвал 2007—2008 годов затронул все страны и был обусловлен событиями за пределами фондового рынка — бумом, а затем крахом в кредитном и жилищном секторах, а позднее — и на сырьевых рынках: первыми стали падать акции западных банков, а с июля 2008 года, когда начала быстро дешеветь нефть, — акции сырьевых компаний развивающихся стран[18].

Банковская неделя 6-10 октября 2008 года принесла самое резкое в истории падение индексов на торговых площадках США: Dow Jones Industrial Average упал до 7882,51 и закрылся на 8451,19.[20]The Financial Times сравнила обвал фондового рынка в пятницу 10 октября 2008 года с 10 октября 1938 года: «На утренних торгах в пятницу падение индекса S&P 500 за десятилетие было почти идентичным его падению за десятилетие в ту же дату в 1938 году».[21]

Обвал фондового рынка в октябре 2008 года стал рекордным для рынка США за последние 20 лет, для рынка Японии — за всю историю.[22]

Крах крупнейших инвестиционных банков США[править | править код]

В августе 2007 года банк Bear Stearns оказался в центре кризиса ипотечного кредитования. На то время он являлся пятым по величине инвестиционным банком США. В результате два хедж-фонда под его управлением потеряли на инвестициях в ипотечные облигации почти все деньги клиентов ($1,6 млрд)[45], что вызвало панику на фондовом рынке[46]. 14 марта 2008 года фирма объявила, что нуждается в срочном финансировании для исполнения обязательств по выплатам из-за продолжающегося в стране кредитного кризиса. Федеральная резервная система США и банк JPMorgan Chase согласились выделить дополнительное финансирование. Сразу после этой новости акции банка упали на 47 %.[47]

15 сентября 2008 года о своём банкротстве объявил банк Lehman Brothers — один из крупнейших банков США.

Заместитель главы Нацбанка Украины, д. э. н. Савченко А. В. отмечал, что «Lehman Brothers… был самым сильным игроком на рынке кредитных дефолтных свопов. Потеряв страховки на свои инвестиции, американские инвесторы в спешном порядке начали закрывать позиции на развивающихся рынках и уходить в доллар»[48].

Банкротство Lehman Brothers вызвало сомнения в возможности выплат страховых компаний, страхующих от рисков банкротства кредитуемых (CDS), что привело к кризису самого инструмента CDS и резкому увеличению рисков страхования. Это стало причиной кризиса доверия между банками и резкого роста ставок кредитования, что особенно сильно сказалось на развивающихся кредитных рынках, в том числе Украины и России.

Спред LIBOR-OIS (показывающий разницу между ставкой LIBOR и фьючерсом на официальную ставку Центробанка — свидетельство доступности денег на межбанковском рынке) в конце сентября 2008 года для долларовых кредитов превысил 200 базисных пунктов, а в начале октября — 250.[49]

«Пять ведущих инвестиционных банков США прекратили своё существование в прежнем качестве: Bear Stearns был перепродан, Lehman Brothers обанкротился, Merrill Lynch перепродан, Goldman Sachs и Morgan Stanley сменили свою вывеску, перестали быть инвестиционными банками в связи с особыми рисками и необходимостью получить дополнительную поддержку Федеральной резервной системы».[50]

Мнения экономистов в 2008 по поводу финансового кризиса[править | править код]

13 октября 2008 года The Times писала, что в мире последует постепенный отход от однополярной глобальной валютной системы, основанной на долларе. Ссылаясь на «Жэньминь жибао» газета привела мнение китайского экономиста Ши Цзяньсюня, призвавшего к «диверсификации валютной и финансовой системы и справедливому финансовому порядку, который не будет зависеть от Соединённых Штатов».[51][52]

Американский финансист Джордж Сорос в Die Welt от 14 октября 2008 года предрекал относительное ослабление экономики и упадок США и экономическое усиление Китая: «В то время как у нас накапливались долги, они [китайцы] экономили и копили богатство. Китайцам через какое-то время будет принадлежать большая часть мира, поскольку они переведут свои долларовые резервы и вклады в США в настоящие активы. Это изменит расстановку сил. Сдвиг власти в сторону Азии произойдет в результате грехов, совершённых Америкой за последние 25 лет».[10][11].

По мнению Фрэнсиса Фукуямы (ноябрь 2008): «это не конец капитализма. Я думаю, это конец „рейганизма“. У Рейгана было несколько идей, одна из которых состояла в том, чтобы сократить налоги, но траты оставить на прежнем уровне: считалось, что это приведёт к экономическому росту. И привело, но это же породило и множество проблем. Другая идея состояла в дерегуляции, в том числе и в дерегуляции финансовых рынков… Я думаю, что вероятность того, что США потеряют позицию мирового экономического лидера, очень мала»[53].

Переход финансового кризиса в глобальную рецессию[править | править код]

Опубликованный 13 ноября 2008 года экономический обзор Организации экономического сотрудничества и развития (ОЭСР) констатировал, что развитые экономики мира вступили в рецессию.[54] Международное рейтинговое агентство Fitch Ratings полагало, что рецессия будет самой суровой со Второй мировой войны и впервые развитый мир вступает в неё синхронно.[54]

Таким образом, финансовый кризис 2007—2008 годов оказался первой стадией мирового экономического кризиса, начавшегося в 2008 году.

- «Уолл-стрит: Деньги не спят» (англ. Wall Street: Money Never Sleeps), фильм, США, 2010 год

- «В компании мужчин» (англ. The Company Men), фильм, США, 2010 год

- «Инсайдеры» (англ. Inside Job), документальный фильм, США, 2010 год

- «Предел риска» (англ. Margin Call), фильм, США, 2011 год

- «Слишком крут для неудачи» (англ. Too Big to fail), фильм, США, 2011 год

- «Нападение на Уолл-Стрит» (англ. Assault on Wall Street), фильм, США-Канада, 2013 год

- «Игра на понижение» (англ. The Big Short), фильм, США, 2015 год

- «Мастер лжи» , фильм, США, 2017 год

- ↑ Американцы тормозят ипотеку у себя дома Lenta.ru, 25 августа 2006

- ↑ Одну из крупнейших ипотечных компаний США выгнали с биржи Lenta.ru, 13 марта 2007

- ↑ Ипотечные банкротства в США добрались до надежных заемщиков Lenta.ru, 22 марта 2007

- ↑ Ипотечный кризис США затронул Deutsche Bank и JPMorgan Lenta.ru, 7 августа 2007

- ↑ «В состоянии неплатёжеспособности и потери ликвидности оказываются крупнейшие банки (Citigroup, Merrill Lynch, UBS), инвестировавшие в пакет финансовых продуктов subprimes. Начало государственного интервенционизма по спасению банков (Northern Rock, Bear Stearns)» // http://www.ia-centr.ru/expert/5890/ Архивная копия от 5 марта 2016 на Wayback Machine

- ↑ Дж. Буш публично извинился за мировой кризис РБК, 2 декабря 2008

- ↑ Мировой Кризис Только Начинается

- ↑ http://mathecon.cemi.rssi.ru/vm_polterovich/files/Crisis_VoprEco_Polterovich_2009.pdf с. 7

- ↑ Лекарство Бернанке: созданный ФРС «эффект богатства» работает и скоро вылечит экономику США — Главные новости — Финмаркет (неопр.).

- ↑ 1 2 Soros erklärt China zum Gewinner der Finanzkrise (нем.). Die Welt (14 октября 2008). Дата обращения 15 октября 2008. Архивировано 19 марта 2012 года.

- ↑ 1 2 Сорос считает, что Китай выйдет победителем из финансового кризиса Вариант русского перевода на ИноСМИ.ру

- ↑ «Жэньминь жибао» online |Комментарий: абсурдное утверждение не в силах изменить факты

- ↑ Gazeta.ru |В США создана комиссия по расследованию причин кризиса

- ↑ Rutube.ru |Власти США выясняют причины финансового кризиса

- ↑ Игорь Юргенс. Деньги массового поражения (неопр.). Российская газета (27 октября 2008). — «Спусковым крючком мирового кризиса стали суррогатные деньги, которые глубоко проникли во все поры финансовой системы». Дата обращения 27 ноября 2008.

- ↑ Артур Блинов. Экономика диктует свою волю политике (неопр.). Независимая газета (13 октября 2008). — «Глобальные финансовые потрясения меняют содержание мировой политики и дипломатии». Дата обращения 15 октября 2008. Архивировано 19 марта 2012 года.

- ↑ «Виновники кризиса сохранили посты и продолжают верить в прежнюю модель» — ВЕДОМОСТИ

- ↑ 1 2 Медвежье царство Ведомости (FT) № 193 (2215) 13 октября 2008

- ↑ Заместитель Генерального секретаря ООН — исполнительный директор управления ООН по наркотикам и преступности Антонио Мариа Коста в конце 2009 года заявил, что многомиллиардные суммы долларов, полученные от наркоторговли, помогли удержать финансовую систему на плаву в разгар мирового финансового кризиса: «Это был момент (в конце 2008 года), когда система была в основном парализована из-за нежелания банков давать деньги в долг друг другу», «во многих случаях деньги от наркоторговли были единственным ликвидным инвестиционным капиталом. Во втором полугодии 2008 года ликвидность была основной проблемой банковской системы, а потому ликвидный капитал стал важным фактором», «межбанковские кредиты финансировались деньгами, которые пришли из наркоторговли и другой незаконной деятельности…» // http://www.guardian.co.uk/global/2009/dec/13/drug-money-banks-saved-un-cfief-claims The Observer, 13 декабря 2009; http://www.inopressa.ru/article/14Dec2009/observer/bank.html

- ↑ Market crash shakes world (англ.). Financial Times (10 октября 2008). Дата обращения 14 октября 2008. Архивировано 19 марта 2012 года.

- ↑ Long view: Heed the harsh lessons of history to find value (англ.). Financial Times (10 октября 2008). Дата обращения 16 октября 2008.

- ↑ Медвежий октябрь (неопр.). Ведомости (5 ноября 2008). Дата обращения 5 ноября 2008.

- ↑ Еще два банка в США пали жертвами финансового кризиса // РосБизнесКонсалтинг, 23 мая 2009

- ↑ В 2009 году в США разорилось 64 банка // rbc.ru

- ↑ В США лопнуло 5 банков за сутки // rbc.ru

- ↑ В США за сутки регуляторы закрыли ещё 3 банка // rbc.ru

- ↑ Еще три банка закрыты в США // rbc.ru

- ↑ За сутки в США лопнуло 7 банков, общее число с начала года достигло 106 // rbc.ru

- ↑ В США жертвами кризиса стали ещё 3 банка // rbc.ru

- ↑ Власти США закрыли ещё 6 банков по финансовым показателям // rbc.ru

- ↑ 1 2 Власти США закрыли ещё 5 банков // rbc.ru

- ↑ В США множатся проблемные банки

- ↑ Волна банкротств в США достигнет пика в III квартале // rbc.ru

- ↑ Более 100 банков обанкротились в США с начала 2010 года

- ↑ FDIC:Failed Bank List

- ↑ 1 2 Регуляторы США закрыли ещё два банка // rbc.ru

- ↑ Американские регуляторы закрыли ещё три банка, с начала 2011 г. закрыто уже 14 кредитных организаций страны // rbc.ru

- ↑ Регуляторы США закрыли ещё один банк // rbc.ru

- ↑ Регуляторы США закрыли ещё три банка

- ↑ Регуляторы США закрыли ещё два банка

- ↑ Регуляторы США закрыли ещё один банк

- ↑ Palm Desert National Bank стал 460-м банком-банкротом в США

- ↑ В США обанкротилось 46 банков с начала года

- ↑ Паникующие вкладчики вывели из строя сайт британского банка, Рамблер, 15 сентября 2007

- ↑ ВЕДОМОСТИ — Bear Stearns пошла на спекулятивный процент (неопр.) (недоступная ссылка). Дата обращения 25 июня 2019. Архивировано 16 октября 2008 года.

- ↑ Телекомпания НТВ. Официальный сайт | Новости НТВ | Инвесторы пытаются спасти капиталы (неопр.) (недоступная ссылка). Дата обращения 13 января 2014. Архивировано 16 октября 2008 года.

- ↑ ФРС США помогла терпящему бедствие инвестиционному банку (неопр.). Lenta.ru (14 марта 2008 года). Дата обращения 12 августа 2010.

- ↑ Александр Савченко: «НБУ необходимо более оперативно вводить временные администрации»

- ↑ Крис Джайлз (Chris Giles). Призрак депрессии (неопр.). Ведомости (The Financial Times) (13 октября 2008). Дата обращения 14 октября 2008.

- ↑ Россия и финансовый кризис: меры стабилизации, бюджетная стратегия, инфляция. Выступление на конференции газеты «Ведомости» «Рынки капитала: Россия на фоне мирового финансового кризиса». Алексей Кудрин (министр финансов), 2 октября 2008. «Ведомости» (неопр.) (недоступная ссылка). Дата обращения 25 июня 2019. Архивировано 9 августа 2009 года.

- ↑ Paul Kennedy. Is this the end of the American era? // The Times, 13 октября 2008 (перевод inosmi.ru: Конец американской эпохи?)

- ↑ Газета «Жэньминь жибао» напечатала статью за авторством экономиста Ши Цзяньсюня, в которой автор призывает создать «диверсифицированную валютно-финансовую систему и справедливый финансовый порядок, не зависящий от Соединённых Штатов» // https://archive.is/20121203062614/www.inosmi.ru/world/20081009/244543.html

- ↑ «Это не конец капитализма» (неопр.). The New Times (18 октября 2008). Дата обращения 15 января 2013. Архивировано 20 января 2013 года.

- ↑ 1 2 Великая рецессия РБК daily, 14 ноября 2008

- Кризис: альтернативы будущего / Антология под ред. Бузгалин А., Линке П.. — М.: Культурная Революция, 2010. — 368 с. — ISBN 978-5-250-06066-0.

- Мировая финансовая система после кризиса. Оценки и прогнозы. — М.: Маросейка, 2009. — 220 с. — ISBN 978-5-903271-32-0.

- Мировой финансовый кризис и экономическая безопасность России. Анализ, проблемы и перспективы. — М.: Экономика, 2010. — 208 с. — ISBN 978-5-282-03053-2.

- Аттали Ж. Мировой экономический кризис… А что дальше? — СПб.: Питер, 2009. — 176 с. — ISBN 978-5-49807-330-9.

- Гринин Л. Е., Коротаев А. В. Глобальный кризис в ретроспективе. Краткая история подъёмов и кризисов от Ликурга до Алана Гринспена. М.: Либроком/URSS, 2009

- Ершов М. В. Мировой финансовый кризис. Что дальше? — М.: Экономика, 2011. — 295 с. — ISBN 978-5-282-03130-0.

- Зомбанакис М. А. Причины и последствия мирового финансового кризиса. — М.: Едиториал УРСС, 2009. — 32 с. — ISBN 978-5-354-01193-3.

- Кобяков А. Б., Хазин М. Л. Закат империи доллара и конец Pax Americana, М.: Издательство «Вече», 2003. ISBN 5-9533-0143-X

- Нижегородцев Р. М., Стрелецкий А. С. Мировой финансовый кризис. Причины, механизмы, последствия. — М.: Либроком, 2008. — 64 с. — ISBN 978-5-397-00282-0.

- Сорос Д. Первая волна мирового финансового кризиса. Промежуточные итоги. Новая парадигма финансовых рынков. — М.: Манн, Иванов и Фербер, 2010. — 272 с. — ISBN 978-5-91657-030-4.

- Майкл Льюис. Большая игра на понижение. Тайные пружины финансовой катастрофы = The Big Short: Inside the Doomsday Machine. — М.: Альпина Паблишер, 2011. — 288 с. — ISBN 978-5-9614-1491-2.

ru.wikipedia.org

Долгая депрессия — Википедия

Долгая депрессия (англ. Long Depression) — мировой экономический кризис, наиболее тяжело затронувший Европу и Соединённые Штаты Америки, которые после завершения Гражданской войны в США и благодаря Второй промышленной революции находились на этапе интенсивного экономического роста. До наступления депрессии 1930-х годов Долгая депрессия носила название Великой депрессии. Хотя период общей дефляции и низкого темпа экономического роста начался в 1873 году (и закончился около 1896 года), по своему значению он не сравним с исключительным «регрессом экономики [и] жесточайшим кризисом» во время более поздней Великой депрессии[1].

Считается, что Долгая депрессия больше всего проявилась в странах Западной Европы и Северной Америки, при этом немаловажно учитывать, что в то время именно в этих регионах были наиболее доступны достоверные экономические данные. Многие специалисты считают, что Великобритания была наиболее поражена Долгой депрессией — в это время уменьшился её значительный промышленный отрыв от стран континентальной Европы[2]. Ранее была широко распространена точка зрения, что экономический кризис в Великобритании продолжался беспрерывно с 1873 года вплоть до 1896 года, и в некоторых источниках этот период называют Великой депрессией 1873—1896 годов (англ. Great Depression of 1873–96)[3].

В США экономисты, как правило, называют Долгую депрессию Депрессией 1873—1879 годов (англ. Depression of 1873–79), её началом считают Панику 1873 года (англ. Panic of 1873), а концом Долгой депрессии в более широком понимании — Панику 1893 года (англ. Panic of 1893)[4]. В Национальном бюро экономических исследований (англ. National Bureau of Economic Research) считается, что спад экономической активности, последовавший за паникой, длился с октября 1873 года по март 1879 года. Это самый долгий период рецессии, зафиксированный бюро — 65 месяцев, что превышает длительность спада экономической активности во время Великой депрессии (43 месяца)[5][6]. После паники в экономике США наступил период быстрого роста — темпы роста в 1870-х и 1880-х годах являются самыми высокими за всю историю США[7].

Наиболее важными событиями в период до начала депрессии следует считать завершение нескольких крупномасштабных военных конфликтов и начало нового этапа экономического развития. После окончания Гражданской войны в США и кратковременной послевоенной рецессии (1865—1867 гг.) в Соединённых Штатах наступил период инвестиционного бума[8], в особенности в сфере строительства железных дорог на общественных землях запада страны. Финансирование проектов расширения железнодорожных сетей осуществлялось в значительной мере иностранными инвесторами[8]. В Европе завершение Франко-прусской войны привело к изменению политического строя в Германии, а репарации с Франции в размере 200 миллионов фунтов стерлингов вызвали в Германии и Центральной Европе инвестиционный бум, который стал причиной инфляции[8]. В этот период активно внедрялись новые промышленные технологии, такие как бессемеровский конвертер, а также бурно развивалось железнодорожное сообщение.

Массовое изъятие вкладчиками депозитов из Четвёртого национального банка (Fourth National Bank), ул. Нассау, д. 20, Нью-Йорк, 1873 г. Из газеты «Фрэнк Леслиз Иллюстрэ́йтид» (Frank Leslie’s Illustrated Newspaper), выпуск от 4-го октября 1873 г.

Массовое изъятие вкладчиками депозитов из Четвёртого национального банка (Fourth National Bank), ул. Нассау, д. 20, Нью-Йорк, 1873 г. Из газеты «Фрэнк Леслиз Иллюстрэ́йтид» (Frank Leslie’s Illustrated Newspaper), выпуск от 4-го октября 1873 г.Паника 1873 г. считается «первым кризисом, проявившимся на международном уровне»[8]. Паника на Венской фондовой бирже в апреле 1873 г. возникла из-за того, что после достижения высшей точки инвестиционного бума в Центральной Европе инвесторы стали опасаться возникновения экономического пузыря. Паника началась 8 мая 1873 г., а 10 мая биржа была закрыта. Когда она открылась тремя днями позднее, казалось, что паника утихла и не распространилась за пределы Австро-Венгерской империи[8] . Только многие месяцы спустя в Чёрный четверг, 18 сентября 1873 г. финансовая паника достигла Америки. Её причиной стал крах банка «Джей Кук энд ко́мпани» (Jay Cooke and Company), вызванный инвестициями в компанию «Северо-тихоокеанская железная дорога» (Northern Pacific Railway)[9]. Эта компания получила в своё распоряжение 160 тысяч км2 общественных земель на западе США и «Джей Кук энд компани» выпустил облигации для финансирования проекта строительства железной дороги в размере 100 млн долларов. Банк потерпел банкротство, когда оказалось, что выпущенные облигации не находят сбыта; за ним последовало несколько других крупных банков. 20 сентября 1873 г. Нью-Йоркская фондовая биржа закрылась на 10 дней[8].

Затем по принципу домино на Венской фондовой бирже произошла повторная паника, а ряд компаний в континентальной Европе потерпел банкротство, после чего реакция остановилась. Первоначально Франция и Великобритания не были затронуты финансовым кризисом благодаря тому, что в предшествовавшие годы в этих странах наблюдалась дефляция[8].

Некоторые специалисты утверждают, что причиной Долгой депрессии была Франко-прусская война, которая нанесла удар по экономике Франции и по окончании которой Франция согласно условиям Франкфуртского мирного договора (Франкфуртский мир) была вынуждена выплачивать значительные репарации Германии. В США главной причиной ценовой депрессии была жёсткая монетарная политика, которую правительство США применяло, чтобы после завершения Гражданской войны вернуться к золотому стандарту. Для достижения этой цели правительство изымало деньги из обращения, соответственно, доступная для торговых операций денежная масса уменьшалась. Также эта политика привела к падению цены серебра, что вызвало значительное сокращение номинальной стоимости активов. Согласно большинству источников, после 1879 г. объёмы производства в США продолжали расти; соответственно, повышение производительности производства, увеличение объёмов торговли и интенсивности конкуренции оказывали дальнейшее понижательное давление на цены.

В США до начала депрессии финансирование носило спекулятивный характер, в частности из-за выпуска государственных банковских билетов для финансирования Гражданской войны и крупномасштабного изготовления фальшивых денег в здании компании «Объединённая тихоокеанская железная дорога» (англ. Union Pacific) вплоть до 1869 г.; кульминацией периода стал скандал, в который были вовлечены компания «Креди́т мобилье́ ов Аме́рика» (англ. Crédit Mobilier of America) и «Объединённая тихоокеанская железная дорога». В 1873 г. бум в сфере строительства железных дорог и слабая рыночная конъюнктура привели к обвалу рынка, который привёл к банкротству как «Объединённой тихоокеанской железной дороги», так и «Северо-тихоокеанской железной дороги». Также крах в сфере строительства железных дорог произошёл в Великобритании, где он положил конец периоду «железнодорожной мании» (англ. railroad mania).

После паники 1873 г. многие правительства предпочли отказаться от привязки валюты к золоту, чтобы сократить денежные потери. Этому безусловно способствовало изъятие из обращения серебряных монет правительствами европейских и североамериканских стран в начале 1870-х гг. Закон о чеканке монет (англ. Coinage Act of 1873), принятый в США в 1873 г., был неблагоприятно встречен как фермерами, так и владельцами серебряных рудников, так как считалось, что использование серебряных монет было более выгодным жителям сельской местности, а не банкам в больших городах. Кроме того, некоторые американцы выступали за то, чтобы правительство продолжало выпускать валюту, не обеспеченную золотом (банковские билеты), для стимулирования экспорта и предотвращения дефляции. Западные штаты-крупные производители серебра, в которых существовали работающие серебряные рудники, например Невада, Колорадо и Айдахо, резко выступили против нового закона, а рудники на некоторое время пришли в упадок. В 1890 г. правительство США вновь стало закупать серебро, что было законодательно закреплено законом Шермана о закупках серебра (англ. Sherman Silver Purchase Act).

Сторонники доктрины монетаризма считают, что депрессия 1873 г. была вызвана дефицитом золота, подорвавшим золотой стандарт, и что Калифорнийская золотая лихорадка в 1848 г., золотая лихорадка в Витватерсранде в Южной Африке в 1886 г., и золотая лихорадка на Клондайке в 1898—1899 гг. способствовали облегчению последовавших кризисов. Другие аналитики на основе теории циклов Кондратьева утверждают, что в период после Второй промышленной революции повышательная фаза развития привела к значительным изменениям в экономике многих стран, которые вызвали появление переходных издержек, возможно, способствовавшее депрессии.

Как и Великая депрессия XX в., Долгая депрессия проявилась в разных странах в разное время и с разной интенсивностью, и в некоторых странах были отмечены отдельные периоды быстрого роста экономики. Тем не менее, в общем 1870—1890 гг. были временем падения уровня цен, а темпы экономического роста оставались существенно ниже, чем в периоды до и после депрессии.

Между 1870 и 1890 г. объём производства железа в пяти ведущих странах-производителях вырос более чем в два раза, с 11 до 23 млн тонн, объём производства стали вырос более чем в 20 раз (с 0,5 млн до 11 млн тонн), а строительство железных дорог было наиболее интенсивным[10]. В то же время на некоторых рынках цены значительно упали — цена зерна в 1894 г. составляла всего треть от цены 1867 г.[11], а цена хлопка упала почти на 50 % всего за пять лет (с 1872 по 1877 г.)[12], что привело к возникновению значительных финансовых затруднений у сельскохозяйственных работников. Резкое снижение цен заставило ряд стран, например, Францию, Германию и США[11], прибегнуть к протекционистским мерам, и вызвало массовую эмиграцию из других стран, таких как Италия, Испания, Австро-Венгрия и Россия[13]. Аналогично, в то время как объём производства железа между 1870 и 1890 гг.[10] вырос вдвое, цена железа упала в 2 раза[11].

Во многих странах темпы экономического роста были значительно ниже, чем как после депрессии, так и до неё:

Австро-Венгрия[править | править код]

Первым проявлением мирового кризиса стал биржевой крах на Венской фондовой бирже в мае 1873 г.[8]. В Венгрии Паника 1873 г. привела к завершению чрезмерного строительства железных дорог[16].

Франция[править | править код]

Положение Франции во время кризиса было уникальным: страна ещё до 1873 года находилась в тяжёлом положении из-за выплаты Германии репараций в размере 200 млн фунтов стерлингов после поражения во Франко-прусской войне[8]. В период выплаты репараций правительство Франции предумышленно преследовало политику дефляции[8].

В то время как в 1880-х годах в США на время возобновился экономический рост, биржевой крах на Парижской фондовой бирже 1882 года привёл к началу депрессии, которая «длилась дольше и стоила Франции больше, чем любая другая депрессия XIX в.»[17]. В том же 1882 году обанкротился французский банк «Юньо́н женера́ль» (фр. Union Générale), что вызвало обвал котировок французских ценных бумаг и привело к изъятию французами трёх миллионов фунтов стерлингов из Банка Англии[18].

Финансовый кризис во Франции был отягощён эпидемиями, затронувшими виноделие и шёлковую промышленность[17]. Накопление капитала и зарубежные инвестиции были на самом низком уровне за последнюю половину XIX века[19]. Хотя новые инвестиционные банки бурно развивались после окончания франко-прусской войны, кризис остановил развитие банковской отрасли, которая восстановилась только в начале XX века[17]. Дополнительный удар финансовому сектору нанесли неудачные инвестиции за рубежом, главным образом в железные дороги[16]. Размер чистого национального продукта Франции уменьшался на протяжении 10 лет с 1882 по 1892 год[20].

Италия[править | править код]

После 1887 г. между Францией и Италией началась десятилетняя таможенная война, осложнившая франко-итальянские отношения, которые во время объединения Италии процветали. Поскольку Франция была самым крупным заграничным инвестором, особенно тяжело на экономику Италии повлияла ликвидация французских активов[20].

Россия[править | править код]

В России, как и в США, Долгая депрессия проявилась как три отдельных рецессии (1874—1877 гг., 1881—1886 гг. и 1891—1892 гг.), которые в большей степени затронули производство, и в промежуток между которыми экономика восстанавливалась[21].

Великобритания[править | править код]

Хотя в Великобритании начиная с 1820-х гг. финансовые кризисы случались каждое десятилетие, Долгая депрессия не оказала значительного негативного воздействия на экономику страны, несмотря на то, что Банк Англии в 1870-х гг. сохранял высокую процентную ставку — до 9 процентов[8]. В 1879 г. из-за реформы земельного закона Ирландии в 1870 г. (англ. Irish Land Act 1870), голода 1879 г. (англ. Irish famine of 1879), падения цен на сельскохозяйственную продукцию и высокой арендной платы тысячи ирландских фермеров-арендаторов начали борьбу за землю (англ. Land War) Земельную войну, в результате которой была проведена реформа Ирландских земельных законов (англ. Irish Land Acts).

США[править | править код]

Реальный валовый национальный продукт на душу населения в США в 1869—1918 гг.В США началом Долгой депрессии стала Паника 1873 г. По данным Национального бюро экономических исследований, последовавший за паникой спад экономической активности длился с октября 1873 г. по март 1879 г. Это самый долгий период рецессии, зафиксированный Бюро — 65 месяцев; длительность спада экономической активности во время Великой депрессии составила 43 месяца[5][23]. Данные, приведённые Милтоном Фридманом (Milton Friedman) и Анной Шварц (Anna Schwartz), показывают, что чистый национальный продукт (ЧНП) рос с 1869 по 1879 г. на 3 % ежегодно, и что в этот период реальный национальный продукт рос на 6,8 % в год[24]. Тем не менее, из-за того что между 1869 и 1879 г. население США выросло более чем на 17,5 %[25] , рост ЧНП на душу населения был меньше. Экономическая ситуация в США останется нестабильной: с 1879 г. по январь 1901 г. рецессия наблюдалась в 114 из 253 месяцев[26].

Резкое изменение цен оказало крайне неблагоприятное воздействие на размер номинальной заработной платы: в 1870-е гг. номинальная заработная плата в США уменьшилась на четверть[9], а в некоторых штатах, например, в Пенсильвании, номинальная заработная плата упала в два раза[27]. Хотя реальная заработная плата в период после окончания Гражданской войны в США росла устойчивыми темпами (почти на четверть между 1865 и 1873 г.), она оставалась на прежнем уровне до 1880-х гг.; стабильный рост реальной заработной платы возобновился в конце 1880-х[28]. Резкое падение цен на хлопок нанесло тяжёлый удар разорённой Гражданской войной экономике Юга США[12]. Однако несмотря на значительное падение цен на сельскохозяйственную продукцию, производство в данной отрасли продолжало расти[22].

Тысячи американских компаний потерпели банкротство, сумма невыполненных обязательств составила более чем миллиард долларов[27]. В Нью-Йорке зимой 1873—1874 г. безработным был один из четырёх рабочих[27], а во всей стране количество безработных составило около миллиона человек[27].

Обрабатывающая промышленность, строительная и железнодорожная отрасли потерпели наиболее значительное сокращение производства[22]. Железнодорожная отрасль до наступления кризиса была одним из ключевых секторов, обеспечивающих рост экономики США — за 1867—1873 гг. протяжённость железных линий выросла на 50 %[22], а сумма капитальных инвестиций в эту отрасль составляла 20 % от суммарных инвестиций в США. В 1873 г. развитие отрасли резко остановилось: между 1873 и 1878 г. увеличение протяжённости железнодорожных линий было минимальным[22].

Сберегательный банк «Фри́дмэнз сэ́йвингс бэнк» (Freedman’s Savings Bank), созданный в 1865 г. для улучшения экономического благосостояния невольников, получивших свободу после Гражданской войны (англ. freedman), является типичным примером компании, ставшей жертвой финансового кризиса[29]. В начале 1870-х гг. руководство банка решило участвовать в рыночных спекуляциях и инвестировало средства в недвижимость и необеспеченные займы железнодорожных компаний. Банкротство банка в 1874 г. нанесло серьёзный удар по финансовому положению афроамериканских инвесторов[29].

Рецессия также нанесла тяжёлый удар политической репутации президента США Улисса Гранта (Ulysses S. Grant). Вот что историк Алан Невинс (Allan Nevins) пишет о конце срока его пребывания на посту президента[30]:

«Многие правительства завершали свою работу в атмосфере поражения и уныния,… но ни одно не было настолько бездейственным и не страдало такой полной утратой доверия во всех сферах внутренних дел, как правительство Гранта. У президента не было ни политического курса, ни народной поддержки. При вынужденном изменении состава правительства он стал мишенью яростных нападок реформаторов и экспертов: половина состава была абсолютно не пригодной для должностей, некоторые в прошлом утратили общественное доверие, а репутация одного из членов правительства была подорвана. Настроение среди служащих министерств было в большей степени подавленным. В предвыборной агитации партии негласно подразумевалось, что при победе в выборах состав кабинета будет полной противоположностью существующего. В год столетия независимости США, в год глубочайшей экономической депрессии, Америка потеряла своего лидера»[30].

Экономика начала восстанавливаться в 1878 г. Протяжённость проложенных железнодорожных путей выросла с 4 289 км в 1878 г. до 18 619 км в 1882 г.[22]. В строительной отрасли оживление началось в 1879 г.: стоимость разрешений на строительство выросла в 2,5 раза между 1878 и 1883 г.; в то же время безработица упала до уровня 2,5 %, несмотря на высокую иммиграцию[18].

Тем не менее, экономический подъём длился недолго. Размер прибыли предприятий резко упал между 1882 и 1884 г.[18], в железнодорожной отрасли период оживления также сменился падением показателей: если в 1882 г. было проложено 18 619 км путей, то в 1885 — всего 4 612 км, а цена стальных рельсов обрушилась с 71 доллара за тонну в 1880 до 20 долларов за тонну в 1884 г.[18]. Так же была затронута обрабатывающая промышленность — производство товаров длительного потребления вновь упало на четверть[18]. Спад перерос в финансовый кризис, когда в 1883—1884 гг. иностранные инвесторы, опасаясь того, что правительство США откажется от золотого стандарта[18], избавились от американских ценных бумаг общей стоимостью в десятки миллионов долларов, после чего в 1884 г. многие нью-йоркские банки потерпели банкротство. Финансовая паника привела к краху одиннадцати банков в Нью-Йорке, сотням банкротств банков штатов и невыполнению денежных обязательств на сумму в не менее 32 млн долларов США[18]. Безработица, находившаяся на уровне 2,5 % в период между рецессиями, резко увеличилась до 7,5 % в 1884—1885 гг., а в Северо-Восточных штатах — до 13 %. В то же время в ответ на ухудшение положения на рынке труда значительно уменьшился приток иммигрантов[18].

Вторая волна рецессии привела к дальнейшему падению цен на сельскохозяйственную продукцию: в 1885 г. в Канзасе фермеры использовали свой урожай кукурузы в качестве топлива, так как её цена упала ниже цен на уголь и древесину[18]. Новая стадия восстановления экономики наступила в 1885 г.[18].

Протекционизм[править | править код]

Период, предшествовавший Долгой депрессии, отличался растущим экономическим интернационализмом, которому способствовали инициативы, подобные Латинскому монетному союзу[31]. Многие из этих инициатив были свёрнуты или приостановлены в условиях неопределённого экономического положения. Многие страны отреагировали введением тарифов на чрезвычайное падение цен на сельскохозяйственную продукцию[11]. Так, во Франции президент Адольф Тьер (Adolphe Thiers) отказался от политики свободной торговли периода Второй империи, и ввёл в новообразованной Третьей республике режим протекционизма, кульминацией которого стало введение высоких тарифов Мелина в 1892 г.[32]. В Германии Бисмарка представителям юнкеров, дворян-землевладельцев, затронутых импортом дешёвого зерна, удалось добиться введения протекционистских тарифов в 1879 г., несмотря на протесты Национал-либеральной партии[32]. В 1887 г. между Италией и Францией началась ожесточённая таможенная война[33]. В США протекционистская платформа позволила Бенджамину Гаррисону (Benjamin Harrison) выиграть президентские выборы в США 1888 г.[34].

Поскольку большинство крупных стран-участников мировой торговли применяли политику протекционизма, в период 1870—1890 гг., размер общемирового торгового флота изменился лишь незначительно. В последующий период экономического роста, продолжавшийся до начала Первой мировой войны, грузоподъёмность торговых судов выросла почти в два раза[35]. Из экономически развитых стран только Великобритания и Нидерланды продолжали придерживаться политики низких тарифов[33].

Изменение кредитно-денежной политики[править | править код]

В 1874 г., через год после паники 1873 г., для предотвращения падения цен конгресс США принял закон об инфляции 1874 г. (англ. Inflation Bill of 1874), который должен был стимулировать экономику за счёт увеличения суммы денег в обращении путём эмиссии новых банкнот[36]. Под давлением со стороны представителей деловых кругов президент Грант (Ulysses S. Grant) наложил вето на законопроект[36]. В 1878 г. конгресс США преодолел вето президента Гейза (Rutherford B. Hayes) и принял закон Шермана о закупках серебра (англ. Sherman Silver Purchase Act), который позволил добиться обесценивания денег[22].

Рабочие беспорядки[править | править код]

В 1877 г. в США состоялась первая национальная забастовка — Великая железнодорожная забастовка 1877 г.[22].

Новый империализм[править | править код]

Долгая депрессия способствовала возрождению колониализма, что привело к началу периода нового империализма, во время которого западные страны искали новые рынки сбыта. Символом этого времени стала т. н. гонка за Африку[37]. Как указано в книге Ханны Арендт (Hannah Arendt), «Истоки тоталитаризма» (1951 г.), за «неограниченной экспансией капитала» последовала «неограниченная экспансия влияния»[38].

В США с 1878—1879 гг. улучшение рыночной конъюнктуры проявлялось в области железнодорожного строительства: западные железные дороги расширялись, перестраивались и повторно финансировались, одновременно шла раздача ресурсов, ранее находившихся на территории индейских резерваций, таких как вода, древесина, рыба и минеральные ресурсы. Разумеется, это вызвало промышленный и экономический рост, а также процветание баронов-разбойников, что привело к началу т. н. «позолоченного века» (1880—1890 гг.). Немногочисленные богачи наслаждались этим периодом до повторного крупного краха рынка в 1893 г.

Бюро экономического анализа США указывает март 1879 г. как конец Долгой депрессии. В 1879 г. правительство США вернулось к золотому стандарту, от которого отказались в период Гражданской войны. Экономист Рендигс Фелс (Rendigs Fels) утверждает, что благодаря введению золотого стандарта стало возможным остановить дефляцию, а особенно хороший урожай 1879 г. способствовал восстановлению экономики[39]. В настоящее время большинство экономистов не поддерживает теории, согласно которой рецессия длилась с 1873 по 1896 или даже 1897 г., некоторые даже утверждают, что экономический спад остановился уже в 1875 г.[40]. На самом деле с 1869 по 1879 г. экономика США росла: реальный чистый национальный продукт (ЧНП) увеличился на 6,8 %, а реальный ЧНП на душу населения — на 4,5 %[41]. Реальная заработная плата с 1869 по 1879 г. оставалась на том же уровне, в то время как номинальная заработная плата выросла на 23 %, а цены упали на 4,2 %[42].

Реальный рост и прибыль во время депрессии[править | править код]

Мюррей Ротбард (Murray Rothbard) о Долгой депрессии:

«Консервативные историки экономики уже давно выражают сомнения в действительности „великой депрессии“, которая якобы поразила США после паники 1873 г. и длилась небывалые шесть лет вплоть до 1879 г. Предполагается, что в большей степени эта стагнация была результатом сокращения денежной массы, что привело в возобновлению размена бумажных денег на металл в 1879 г. Но при какой же „депрессии“ возможен такой необычайный рост промышленности, строительства железных дорог, производства, чистого национального продукта, или реального дохода на душу населения? Как признают Фридман и Шварц, за десятилетие 1869—1879 гг. величина национального продукта в денежном выражении росла на 3 % в год, а реального национального продукта — на исключительные 6,8 % ежегодно, при этом величина реального продукта на душу населения росла на выдающиеся 4,5 % в год. Также не наблюдалось и приписываемого этому периоду „сокращения денежной массы“ — объём денежной массы в обращении увеличивался на 2,7 % в ежегодно. С 1873 по 1878 г. общий объём денег в банковском обороте увеличился с 1 964 млрд до 2 221 млрд долларов США, после чего наступил еще один период значительного роста денежной массы. В 1873—1878 гг. объём денег в банковском обороте вырос на 13,1 %, или на 2,6 % в год, что является небольшим, но вполне определенным ростом, и ни в коем случае не сокращением. Таким образом, очевидно, что „великая депрессия“ 1870-х гг. является мифом, основанным на неправильной интерпретации резкого падения общего уровня цен в тот период. И в самом деле, цены падали с конца Гражданской войны по 1879 г. По оценкам Фридмана и Шварц, общий уровень цен падал на 3,8 % в год с 1869 по 1879 г. К сожалению, большинство историков и экономистов были приучены считать, что постоянное резкое падение цен должно привести к депрессии — именно поэтому очевидное процветание и рост экономики в этот период вызывают у них изумление. Они не учитывают того, что при естественном развитии событий в условиях капитализма свободный рынок, если только агенты правительства и банковской системы не увеличат объём денежной массы в кратчайшие сроки, отреагирует настолько значительным увеличением производства и экономическим ростом, что дополнительная денежная масса будет поглощена, а цены упадут. Результатом станет не экономическая стагнация или депрессия, а процветание (поскольку затраты также падают), экономический рост и улучшение качества жизни всех потребителей»[43].

Ирвинг Фишер (Irving Fisher) считал, что Панику 1873 г. и интенсивность последующего снижения деловой активности можно объяснить теорией долговой дефляции (англ. debt deflation). Фишер считал, что финансовая паника повлечёт за собой попытки предприятий снизить долги и увеличить капитальные резервы за счёт быстрой продажи активов. Массовые продажи приведут к резкому падению цен на активы и к дефляции, что заставит финансовые учреждения продавать дополнительные активы, и в свою очередь усилит дефляцию и вызовет деформацию отношения капитала к активам. По мнению Фишера, кризис был бы менее тяжёлым, если бы в правительстве или в частном секторе были предприняты попытки возобновить инфляцию[44]. В 1890 году Дэвид Эймс Уэллс (David Ames Wells) описал технологический прогресс в период 1870—1890-х, в том числе во время Долгой депрессии, а также изменения мировой экономики в начале Второй промышленной революции, в частности, увеличение объёма перевозок пароходами в три раза, распространение железных дорог, а также последствия внедрения международной телеграфной сети и открытия Суэцкого канала[45] . Уэллс приводит многочисленные примеры увеличения производительности в различных отраслях промышленности и рассматривает проблемы наличия неиспользуемых производственных мощностей и насыщения рынка.

В вводном предложении Уэллс замечает: «Экономические изменения, которые мы наблюдали в последнюю четверть века, или в период жизни настоящего поколения, были, вне всяких сомнений, самыми значительными и разнообразными, чем в любой другой период времени за всю историю человечества».

Среди других изменений, отмеченных Уэллсом, уменьшение значения складского размещения и инвентаризации, устранение посредников, появление экономии от масштаба, уменьшение спроса на работу ремесленников и вытеснение сельскохозяйственных рабочих. О периоде 1870—1890-х Уэллс замечает: «Некоторые из этих перемен были разрушительными для отдельных отраслей, и все произошедшие перемены неминуемо вызвали, а некоторые ещё долгое время будут продолжать вызывать, большие потрясения в отраслях, использующих устаревшие методы, а также приводить к потере капиталов и смене профессий. И все же во всем мире продолжают задумываться о том, почему торговля и промышленность в последние

ru.wikipedia.org

Великая депрессия Америки. Как начинался крупнейший кризис в истории США | Экономика | Деньги

24 октября 1929 года в США произошёл сильнейший обвал фондового рынка, получивший название «чёрного четверга» и ставший началом Великой депрессии.

Биржевой крах в США, произошедший в октябре 1929 года, считается началом Великой депрессии. В истории Америки и раньше случались экономические кризисы, однако ни один из них не затягивался более чем на четыре года. Великую депрессию Штаты переживали в три раза дольше экономических потрясений прошлого.

Пузырь на Уолл-Стрит

Двадцатые годы в Америке прошли под знаком потребительской революции и последующего спекулятивного бума. Тогда рынок акций рос опережающими темпами — с 1928 по 1929 гг. средняя стоимость ценных бумаг взлетела на 40 % годовых, а оборот торговли увеличился с 2 млн акций в день до 5 млн.

Граждане, одержимые идеей быстрого обогащения, вкладывали все свои сбережения в акции корпораций, чтобы впоследствии продать их дороже. Как известно, спрос рождает предложение, и стоимость ценных бумаг росла с геометрической прогрессией. Американцев не останавливали завышенные цены на акции, и они, затягивая пояса, продолжали их покупать в надежде на хороший куш в будущем. Чтобы приобрести ценные бумаги, инвесторы активно брали кредиты. Ажиотаж с акциями породил пузырь, который, по законам экономики, рано или поздно должен был лопнуть.

И время этого пузыря пришло в «чёрный четверг» 1929 года, когда промышленный индекс Доу-Джонса снизился до отметки в 381,17, а инвесторы в панике начали избавляться от ценных бумаг. За один день было продано более 12,9 млн акций, а индекс Доу-Джонса опустился ещё на 11 %.

«Чёрный четверг» был первым звеном в цепочке кризиса 1929 года. Биржевой крах повлёк за собой «чёрную пятницу» (25 октября), «чёрный понедельник» (28 октября) и «чёрный вторник» (29 октября). За эти «чёрные дни» было продано более 30 млн ценных бумаг. Из-за биржевого краха разорились тысячи инвесторов, потери которых оценивались как минимум в 30 млрд долларов.

Следом за разорившимися акционерами один за другим стали закрываться банки, которые активно выдавали кредиты на покупку ценных бумаг, а после биржевой паники признали, что не могут вернуть долги. За банкротствами финансовых учреждений потянулись банкротства предприятий — без возможности получить кредиты заводы и разного рода организации не могли существовать дальше. Следствием масштабного банкротства предприятий стал катастрофический рост безработицы.

Годы кризиса

«Чёрный октябрь» 1929 года принято считать началом Великой депрессии. Впрочем, одного только биржевого краха было явно недостаточно для запуска столь масштабного экономического коллапса. Экономисты и историки по сей день спорят об истинных причинах возникновения Великой депрессии. Прежде всего, стоит отметить, что кризис начался не на пустом месте. За несколько месяцев до биржевого спада американская экономика уже уверенно скатывалась в рецессию — промышленное производство сокращалось 20-процентными темпами, одновременно с ним снижались оптовые цены и доходы населения.

По версии ряда экспертов, Великую депрессию спровоцировал кризис перепроизводства товаров. В те годы их невозможно было купить из-за ограничения объёмов денежной массы — доллары привязывались к золотому запасу. Другие экономисты убеждены, что не последнюю роль сыграло окончание Первой мировой войны. Дело в том, что американская экономика сильно зависела от оборонных заказов, а после того, как наступил мир, их число сократилось, что и привело к рецессии в военно-промышленном комплексе США. Среди остальных причин, вызвавших кризис, экономисты называют неэффективную денежную политику Федеральной резервной системы США и повышение пошлин на импортные товары. Закон Смита-Хоули, призванный защитить внутреннее производство, привёл к снижению покупательской способности. А поскольку 40-процентная пошлина на импорт усложнила реализацию продукции европейских поставщиков в США, кризис перекинулся на страны Старого света.

Сильнее всех от кризиса, зародившегося в Америке, пострадали Германия и Великобритания. За несколько лет до краха Уолл-Стрит Лондон возродил золотой стандарт, приписав фунту довоенный номинал. Британская валюта стала переоценённой, из-за чего английский экспорт вырос в цене и перестал быть конкурентоспособным. Чтобы поддержать фунт, Великобритании не оставалось ничего другого, как брать кредиты за океаном, в США. И когда Нью-Йорк содрогнулся от «чёрного четверга» и остальных предвестников Великой депрессии, кризис двинулся в сторону Туманного Альбиона. А оттуда пошла цепная реакция по всем европейским государствам, только оправившимся от Первой мировой.

Германия, так же как и Великобритания, пострадала из-за американской кредитной иглы. В двадцатых годах доверие к немецкой марке было невысоким, банковский сектор ещё не оправился от войны, а страна в это время переживала период гиперинфляции. Чтобы выправить положение и поставить экономику Германии на ноги, местные фирмы и муниципалитеты обращались к Штатам за краткосрочными кредитами. Экономический кризис, запущенный в октябре 1929 года в США, больно ударил по немцам, не успевшим снизить зависимость от американских кредитов.

В первые годы Великой депрессии экономический рост Америки сократился на 31 %. Промышленное производство США обвалилось почти на 50 %, а цены на сельскохозяйственную продукцию обрушились на 53 %.