Центральный банк России: история, функции и полномочия

Ключевым элементом правового статуса Банка России является принцип независимости, который проявляется, прежде всего, в том, что Банк России выступает как особый публично‑правовой институт, обладающий исключительным правом денежной эмиссии и организации денежного обращения. Он не является органом государственной власти, вместе с тем его полномочия по своей правовой природе относятся к функциям государственной власти, поскольку их реализация предполагает применение мер государственного принуждения.

Функции и полномочия Банк России осуществляет независимо от федеральных органов государственной власти, органов государственной власти субъектов Российской Федерации и органов местного самоуправления.

Нормотворческие полномочия Банка России предполагают его исключительное право по изданию нормативных актов, обязательных для федеральных органов государственной власти, органов государственной власти субъектов Российской Федерации и органов местного самоуправления, всех юридических и физических лиц, по вопросам, отнесенным к его компетенции.

Банк России в соответствии с Конституцией Российской Федерации не обладает правом законодательной инициативы. Однако проекты федеральных законов, а также нормативных правовых актов федеральных органов исполнительной власти, касающиеся выполнения Банком России своих функций, должны направляться на заключение в Банк России.

Банк России является юридическим лицом. Уставный капитал и иное имущество Банка России являются федеральной собственностью, при этом Банк России наделен имущественной и финансовой самостоятельностью.

Государство не отвечает по обязательствам Банка России, так же, как и Банк России — по обязательствам государства, если они не приняли на себя такие обязательства или если иное не предусмотрено федеральными законами.

Банк России не отвечает по обязательствам кредитных организаций, а кредитные организации не отвечают по обязательствам Банка России, за исключением случаев, когда Банк России или кредитные организации принимают на себя такие обязательства.

В своей деятельности Банк России подотчетен Государственной Думе.

Руководители Центрального банка Российской Федерации (Банка России):

Георгий Матюхин — председатель Банка России с декабря 1991 года по июнь 1992 года.

Виктор Геращенко — председатель Банка России с ноября 1992 года по октябрь 1994 года и с сентября 1998 года по март 2002 года.

Татьяна Парамонова — исполняющая обязанности председателя Банка России с октября 1994 года по ноябрь 1995 года.

Александр Хандруев — временно исполняющий обязанности председателя Банка России с 8 по 22 ноября 1995 года.

Сергей Дубинин — председатель Банка России с 22 ноября 1995 года по 11 сентября 1998 года.

Сергей Игнатьев — председатель Банка России с 20 марта 2002 года.

Материал подготовлен на основе информации РИА Новости и открытых источников

Трансформация целей и функций Банка России в современных условиях Текст научной статьи по специальности «Экономика и бизнес»

Банковское дело

Удк 300-399. 33

33

трансформация целей и функций банка России в современных условиях

е. в. горюнова,

кандидат экономических наук, старший преподаватель кафедры корпоративных финансов и финансового менеджмента Е-mail: hicrhodus@mail. т Ростовский государственный экономический университет (РинХ)

В статье проведен анализ изменения функций центрального банка за весь период его существования. На основе точек зрения отечественных ученых предложена авторская классификация основных функций, присущих центральному банку. Предпринята попытка определения возможности и эффективности усиления надзорных функций со стороны Банка России.

Ключевые слова: центральный банк, модернизация банковского сектора, этапы, трансформации, функции.

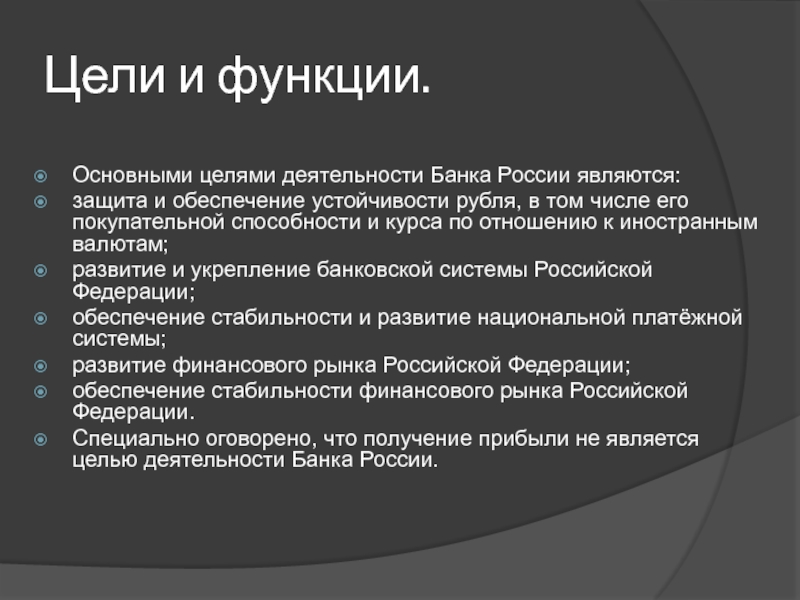

В современных условиях модернизация отечественной экономики и развитие реального сектора становятся невозможными без соответствующего финансового обеспечения, которое во многом будет зависеть от направлений развития денежно-кредитной политики, основополагающим звеном в реализации которой является Банк России. Также в Стратегии развития банковского сектора на период до 2015 года большое внимание уделяется стимулированию развития региональных банков [6], так как именно они должны стать основными кредиторами реального сектора экономики страны.

Также в Стратегии развития банковского сектора на период до 2015 года большое внимание уделяется стимулированию развития региональных банков [6], так как именно они должны стать основными кредиторами реального сектора экономики страны.

Вопрос о том, какие функции должен реа-лизовывать центральный банк, носит во многом дискуссионный характер. Ученые спорят не только о необходимости наделения центральных банков

теми или иными функциями, но и о возможности существования их как института. С этой точки зрения очень интересна работа английского экономиста В. Смит «Происхождение центральных банков», где отражены основные аргументы экономистов -сторонников двух точек зрения: централизованной банковской системы и свободной системы банковского бизнеса.

Сторонники свободной системы банковского бизнеса считают, что центральный банк не является естественным порождением развития банковского бизнеса. Ведь они насаждались извне волей государства, что и стало причиной довольно больших отклонений в развитии общей структуры денег и кредита, которые проявились в условиях централизации, по сравнению с тем, что произошло бы при свободной системе в отсутствие государственного протекционизма [8].

Ведь они насаждались извне волей государства, что и стало причиной довольно больших отклонений в развитии общей структуры денег и кредита, которые проявились в условиях централизации, по сравнению с тем, что произошло бы при свободной системе в отсутствие государственного протекционизма [8].

По мнению автора, сама история зарождения и становления центральных банков доказывает необходимость их существования в любом типе экономики. Возникновение первых банковских учреждений датируется VIII в до н. э., в то время как история существования института центральных банков насчитывает всего несколько веков. Первые такие банки возникли в Европе в XVII в. в Швеции и Англии, а активное их создание приходится на ХГС-ХХ вв.

Появление центральных банков связано с тем, что в период бурного развития капитализма появилась потребность в регулировании рыночных отношений и управлении ими в интересах общества.

Центральные банки во всех странах мира оказывают решающее воздействие на размеры и динамику денежной массы. Изменение количества денег в обращении влияет на величину процентных ставок, валютный курс, уровень цен и объем промышленного производства. Скажем, грамотная эмиссионная политика центрального банка может существенным образом сказаться на стимулировании экономики страны. Опыт США это подтверждает. Несмотря на то, что с 2007 г. Федеральная резервная система (ФРС) США осуществляет масштабную эмиссию долларов, инфляция при этом остается довольно приемлемой.

Таким образом, центральный банк может оказывать значительное влияние на социально-экономическое развитие страны в целом. От того, насколько стабильна и эффективна банковская система, зависят условия и возможности развития как отдельных экономических субъектов, областей, регионов, секторов эконо- } 2 мики, так и национального хозяйства в целом.

В настоящее время в развитых странах активизировалась тенденция к пересмотру критериев государственного регулирования банковской системы. В западной литературе выделяют три модели независимости центрального банка.

К первой из них относится процедурная модель, действующая в США и ос-

2007 200В

гооэ

а

нованная на совокупности процедур обсуждения решений центрального банка (ФРС) с участием разных сторон в средствах массовой информации.

В рамках инструментальной модели (Великобритания и Скандинавские страны) правительство устанавливает конечную цель деятельности центрального банка, который сам определяет средства ее достижения.

Нормативная модель (Германия) базируется на том, что центральный банк является органической частью исторически сложившегося в стране порядка регулирования экономики и выступает как центральный институт национальной социально ориентированной системы.

Примечательно, что некоторые американские политики и экономисты считают, что ФРС слишком независима, ведь она иногда вступает в конфликт с исполнительной властью, почти каждый президент США время от времени довольно резко высказывается в адрес политики, проводимой ФРС. При этом часто руководство ФРС лишь выслушивает замечания, но все равно избирает в конечном итоге тот курс, который считает оптимальным для страны в сложившейся ситуации. П. Самуэльсон и В. Нордха-ус отмечают, что независимый центральный банк -это гарант стабильности национальной валюты и лучший защитник от инфляции: его независимость позволяет гарантировать, что проводимая денежно-кредитная политика не будет зависеть от политических целей [7].

П. Самуэльсон и В. Нордха-ус отмечают, что независимый центральный банк -это гарант стабильности национальной валюты и лучший защитник от инфляции: его независимость позволяет гарантировать, что проводимая денежно-кредитная политика не будет зависеть от политических целей [7].

Что же касается функций центрального банка, то хотя под самим термином «функция» исследователи и законодатели понимают одну и ту же деятельность банка (точнее — разнообразные виды деятельности, установленные законом и выполня-

3

2

I

I

15

12

2010 2011

2007 200В

2009

б

2010 2011

Рис. 1. Ставки рефинансирования ФРС США (а) и Банка России (б) и уровень инфляции в 2007-2011 гг., процент годовых [2]: 1 — ставка рефинансирования ФРС США по федеральным фондам; 2 — инфляция; 3 — ставка рефинансирования Банка России

1. Ставки рефинансирования ФРС США (а) и Банка России (б) и уровень инфляции в 2007-2011 гг., процент годовых [2]: 1 — ставка рефинансирования ФРС США по федеральным фондам; 2 — инфляция; 3 — ставка рефинансирования Банка России

емые банком для реализации поставленных перед ним задач), ученые, занимающиеся вопросами развития и функционирования центральных банков разных стран, предлагают довольно большой перечень функций, которые, по их мнению, выполняет или должен выполнять центральный банк. Кроме того, они придерживаются разных (иногда диаметрально противоположных) позиций относительно того, насколько центральный банк должен быть «нагружен» функциями.

С точки зрения автора, целесообразно рассмотреть самые распространенные в научной литературе перечни функций центрального банка, чтобы определить основные группы его функций и выявить те функции, которые являются базовыми (именно их выполнение должно носить первоочередной характер).

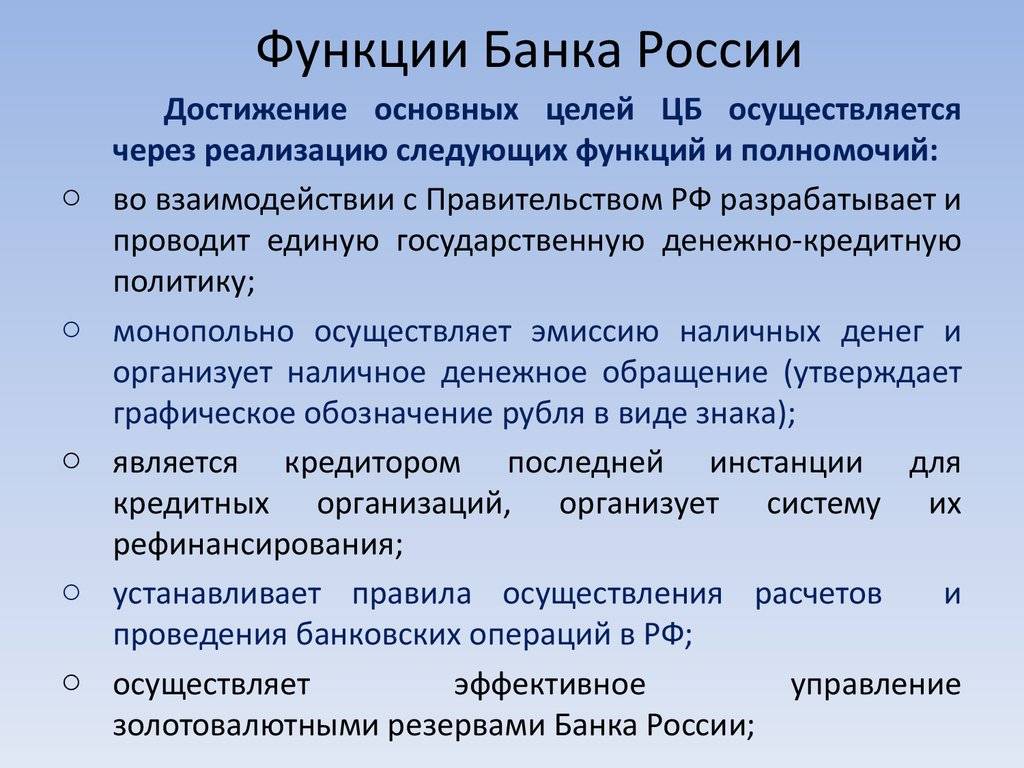

Анализ научной литературы, посвященной вопросам деятельности и развития Банка России, показал, что установленные Федеральным законом от 10.07.2002 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» 18 функций каждый ученый, занимающийся данной темой, трактует несколько по-разному и по-разному делит по классификационным группам.

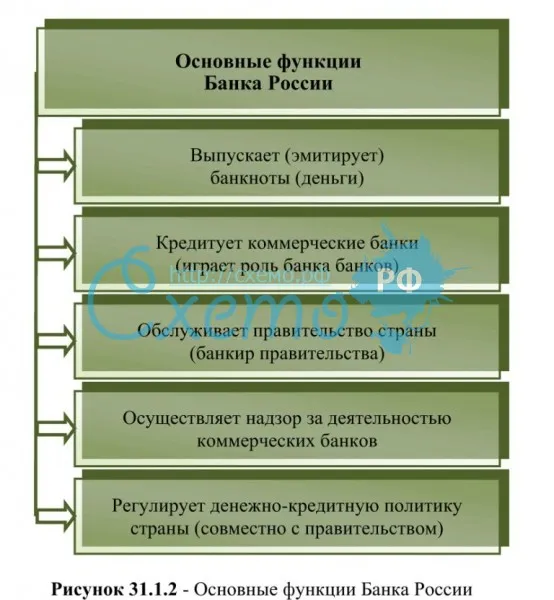

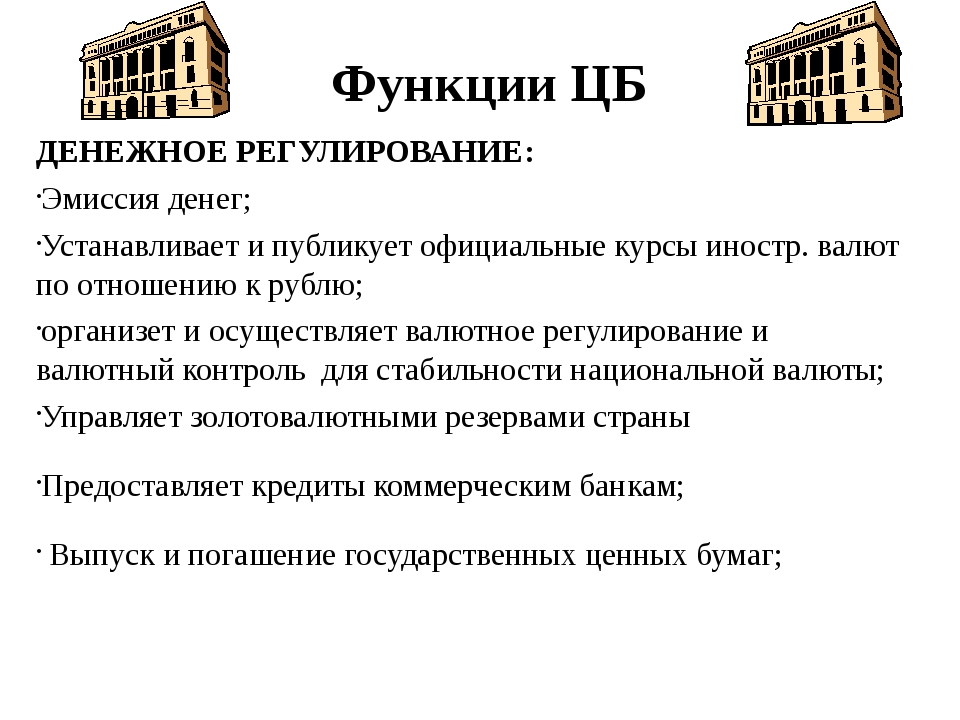

Так, А. В. Тютюнник и А. В. Турбанов выделяют всего 5 основных групп функций Банка России -главного эмиссионного центра страны:

— организация денежного обращения;

— поддержание устойчивости национальной валюты;

— осуществление денежно-кредитного регулирования экономики;

— осуществление банковского регулирования и надзора за деятельностью коммерческих банков;

— организации функционирования расчетной системы.

В своем исследовании Г. Г. Фетисов функции Банка России также объединяет в 5 групп. Но трактовка этих функций довольно сильно отличается от варианта Тютюнника и Турбанова. Ученый в точности придерживается формулировок, данных в Федеральном законе от 10.07.2002 № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» и лишь распределяет указанные в нем функции по основным классификационным группам:

1) функция денежно-кредитного регулирования;

2) функция нормативного регулирования;

3) операционная функция;

4) информационно-аналитическая функция;

5) надзорная и контрольная функция.

Экономист Т. С. Бакулина группирует функции

С. Бакулина группирует функции

Банка России исходя из специфики его целевой ориентации и подразделяет их на:

— функции денежно-кредитного регулирования;

— функции нормативного регулирования;

— операционные функции;

— информационно-аналитическую функцию;

— функции финансового агента Правительства

РФ;

— функции органа валютного регулирования и валютного контроля;

— надзорные и контрольные функции.

В отличие от предыдущих авторов Е. Б. Стародубцева не группирует функции, а просто выделяет 8 основных, не объединенных каким-либо классификационным признаком:

— эмиссия денег;

— аккумуляция и хранение кассовых резервов других кредитных учреждений;

— хранение официальных золотовалютных резервов;

— кредитование коммерческих банков;

— предоставление кредитов и выполнение расчетных операций для Правительства РФ;

— осуществление расчетов и переводных операций;

— денежно-кредитное регулирование экономики;

— контроль за деятельностью кредитных учреждений.

По мнению В. В. Рудько-Селиванова, следует выделить три цели деятельности Банка России, предусмотренные законодательством, и согласно им определить следующие функции:

— регулирующую;

— контролирующую;

— информационно-исследовательскую.

Функции Банка России, согласно Е. Ф. Жукову

и Н. Д. Эриашвили, можно сгруппировать в пять основных групп, которые в основном совпадают с функциями центральных банков промышленно развитых стран:

— монопольная эмиссия банкнот;

— функция банка банков;

— функция правительственного банкира;

— денежно-кредитное регулирование;

— внешнеэкономическая функция.

Другой исследователь В. Н. Рыбин разделяет точку зрения тех авторов, которые выделяют пять основных функций центрального банка. Однако он считает, что в качестве основных необходимо выделять только первые четыре функции.

В то же время международные финансовые организации (в частности МВФ) склонны выделять шесть функций центральных банков, к которым (помимо перечисленных) относится контроль над финансовыми учреждениями. Но, по мнению В. Н. Рыбина, функция контроля за финансовыми учреждениями не свойственна Банку России, потому что он как звено высшего уровня банковской системы может оказывать прямое влияние только на отдельные звенья этой системы. Ведь существуют такие подразделения финансовой системы, воздействие на которые с его стороны либо минимально, либо полностью отсутствует.

А вот А. Г. Братко, выделяя те же функции, что указаны в ст. 4 Федерального закона от 10.07.2002 № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)», указывает, что функция управления государственным долгом в этом законе не прописана, хотя она является обязанностью Банка России и предусмотрена Бюджетным кодексом РФ.

4 Федерального закона от 10.07.2002 № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)», указывает, что функция управления государственным долгом в этом законе не прописана, хотя она является обязанностью Банка России и предусмотрена Бюджетным кодексом РФ.

Только одну — основную или базовую функцию Банка России склонен выделять А. В. Навой. Это функция эмиссионного института, которая закреплена в ст. 75 Федерального закона от 10.07.2002 № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)». Ее реализация направлена на защиту и обеспечение устойчивости рубля. Более расширенное толкование данной функции подразумевает:

— обеспечение как внутренней устойчивости национальной валюты, так и ее стабильной внешней стоимости;

— регулирование денежной массы и поддержание покупательной способности эмитируемых денег посредством регулирования их стоимости по отношению к мировым валютам;

— создание таких воспроизводственных условий, которые позволили бы избежать структурных диспропорций хозяйства, порождающих инфляционные процессы.

Именно поэтому исследователь все остальные функции относит к производным или избыточным.

Таким образом, большинство авторов в качестве основной и важнейшей функции называют традиционную и самую старейшую функцию центрального

банка — эмиссию банкнот, которая в последние годы претерпела значительные изменения, так как в условиях золотого стандарта банкноты имели двойное обеспечение — коммерческими векселями и золотом, а в настоящее время эмиссия кредитных денег осуществляется преимущественно под правительственные облигации. В связи с этим связь эмиссии банкнот с товарным обращением в значительной степени ослабла, золотое обеспечение было отменено.

Аккумуляцию и хранение кассовых резервов других кредитных учреждений Банк России начал выполнять в тот момент, когда в эмиссионный процесс включились коммерческие банки. Это стало возможно благодаря появлению механизма банковского мультипликатора, в основе действия которого лежит процесс обязательного резервирования части средств, получаемых банками в виде депозитов, на специальных счетах в Банке России. Механизм действия банковского мультипликатора тесно связан с функцией, условно называемой функцией «банка банков». Она получила широкое распространение в начале XX в., когда хранение резервов коммерческих банков являлось гарантией для их вкладчиков. Позднее размер кассовых резервов начал регулироваться законом. Впервые законодательная база для осуществления данного порядка была разработана в США при создании ФРС — в 1913 г. Норма резервов первоначально была жестко регламентированной. Каждый банк был обязан хранить в Федеральной резервной системе сумму в определенной пропорции к размеру его вкладов. Но затем нормы резервов стали пересматриваться. К середине столетия многие страны начали вводить принцип изменяющихся резервов. Например, в Англии существует практика джентльменского соглашения между центральным и коммерческими банками, согласно которой банки добровольно поддерживают уровень кассовых резервов в размере 8 % по отношению к сумме вкладов и 30 %-ную норму ликвидных активов.

Это стало возможно благодаря появлению механизма банковского мультипликатора, в основе действия которого лежит процесс обязательного резервирования части средств, получаемых банками в виде депозитов, на специальных счетах в Банке России. Механизм действия банковского мультипликатора тесно связан с функцией, условно называемой функцией «банка банков». Она получила широкое распространение в начале XX в., когда хранение резервов коммерческих банков являлось гарантией для их вкладчиков. Позднее размер кассовых резервов начал регулироваться законом. Впервые законодательная база для осуществления данного порядка была разработана в США при создании ФРС — в 1913 г. Норма резервов первоначально была жестко регламентированной. Каждый банк был обязан хранить в Федеральной резервной системе сумму в определенной пропорции к размеру его вкладов. Но затем нормы резервов стали пересматриваться. К середине столетия многие страны начали вводить принцип изменяющихся резервов. Например, в Англии существует практика джентльменского соглашения между центральным и коммерческими банками, согласно которой банки добровольно поддерживают уровень кассовых резервов в размере 8 % по отношению к сумме вкладов и 30 %-ную норму ликвидных активов. Также существует практика установления разных норм резервов для разных категорий банков. Так, в 1998 г. Банком России для Сбербанка России была установлена норма резервов в размере 5 %, в то время как для других банков она была в два раза выше. Нормы резервов, действующие в настоящее время, приведены в табл. 1.

Также существует практика установления разных норм резервов для разных категорий банков. Так, в 1998 г. Банком России для Сбербанка России была установлена норма резервов в размере 5 %, в то время как для других банков она была в два раза выше. Нормы резервов, действующие в настоящее время, приведены в табл. 1.

Еще одна функция, выделяемая отечественными экономистами в качестве одной из важнейших, -кредитование коммерческих банков. Она заключается в том, что Банк России организует систему их

Таблица 1

изменения нормы резервов, установленные Банком России в 2009-2012 гг., % [11]

По обязатель- По обяза- По обязатель- По иным

ствам перед тельствам ствам перед По обязатель- обяза- По иным обя-

юридически- перед юри- физически- ствам перед тельствам зательствам

Период ми лицами- дическими ми лицами физическими кредитных кредитных

нерезидента- лицами-нере- в валюте лицами в организаций организаций в

ми в валюте зидентами в Российской иностранной в валюте иностранной

Российской иностранной федерации валюте Российской валюте

Федерации валюте федерации

01. 11.2009 — 31.01.11 2,5

11.2009 — 31.01.11 2,5

01.02.2011 — 3,5 3,0 3,0

28.02.2011

01.03.2011 — 4,5 3,5 3,5

31.03.2011

01.01.2011 — 5,5 4,0 4,0

по настоящее время

рефинансирования. Например, Е. А. Прончатов в процессе исследования пришел к выводу, что Банк России является кредитором последней инстанции по отношению к банковскому сектору в целом. Он также утверждает, что мезокредитование последней инстанции в деятельности Банка России является неотъемлемой частью проводимой им денежно-кредитной политики.

Президент Ассоциации российских банков Г. А. Тосунян отмечает, что в последние годы Банк России уделяет большое внимание развитию операций рефинансирования кредитных организаций. Однако существующий механизм, по его мнению, нуждается в коренном реформировании, так как:

Однако существующий механизм, по его мнению, нуждается в коренном реформировании, так как:

— действующая система не побуждает банки расширять долгосрочное кредитование;

— инструменты рефинансирования ориентированы только лишь на основных операторов финансового рынка, т. е. крупные банки первого эшелона;

— ресурсы Банка России в рамках системы рефинансирования носят краткосрочный характер, а из всех видов кредита спрос растет только на однодневные операции РЕПО, в то время как выдача ломбардных кредитов очень мала.

Негативно оценивает качество выполнения этой функции и С. Ю Глазьев: удерживая ставку рефинансирования на уровне, существенно превышающем среднюю рентабельность производственной сферы, Банк России тем самым блокировал развитие всей банковской системы, ограничивая спрос на деньги краткосрочными спекулятивными операциями

В то же время в течение последнего года Банком России реализуется ряд мер для того, чтобы малые и

средние банки могли привлекать финансирование на упрощенных условиях. Например, были понижены рейтинговые требования к ценным бумагам из ломбардного списка, которые банки могут использовать в качестве залога. Это характерно и для большинства европейских центробанков, которые смягчили денежную политику путем снижения процентных ставок.

Например, были понижены рейтинговые требования к ценным бумагам из ломбардного списка, которые банки могут использовать в качестве залога. Это характерно и для большинства европейских центробанков, которые смягчили денежную политику путем снижения процентных ставок.

Подавляющим большинством ученых отмечается все возрастающая роль функции контроля и надзора за деятельностью кредитных учреждений, суть которой заключается в том, что Банк России, начиная с момента регистрации нового банка и выдачи ему лицензии, осуществляет контроль за его деятельностью. Наибольшее значение как надзирающего и контролирующего органа он имеет на той стадии осуществления деятельности кредитной организации, когда проводится комплексное регулирование и контроль. Здесь Банком России устанавливаются обязательные для кредитных учреждений правила проведения банковских операций, ведения учета, разрабатываются нормативы.

Особенно необходимой эта функция центральных банков стала во время мирового финансового кризиса 2008 г. Осенью того года все ведущие центробанки мира, исключая Японию и Россию, приняли решение о снижении процентных ставок. Кроме того лидеры 15 стран Евросоюза на встрече, прошедшей в Париже, договорились ввести систему государственных гарантий для кредитов, привлекаемых банками, а также обеспечить поддержку финансовым институтам, которые столкнулись с проблемами.

Осенью того года все ведущие центробанки мира, исключая Японию и Россию, приняли решение о снижении процентных ставок. Кроме того лидеры 15 стран Евросоюза на встрече, прошедшей в Париже, договорились ввести систему государственных гарантий для кредитов, привлекаемых банками, а также обеспечить поддержку финансовым институтам, которые столкнулись с проблемами.

Однако наделение центральных банков функциями кредитора может очень негативно сказаться как

на экономике страны, так и на доверии населения к институту центрального банка в целом. Так, в 2007-2010 гг. ФРС США выдала различным банкам, корпорациям и правительствам под нулевой процент кредитов на сумму 16 трлн долл. в целях поддержания их ликвидности и финансового оздоровления. Особо примечательным является тот факт, что эти кредиты так и не были возвращены, а информация о таких гигантских размерах операций не обнаро-довалась руководством ФРС из-за ожидаемой негативной реакции американцев. Известно о подобных действиях стало только после первого официального проведенного в ФРС США аудита [13].

Известно о подобных действиях стало только после первого официального проведенного в ФРС США аудита [13].

В течение последних десятилетий система банковского надзора постепенно приобретала международный характер. Это было связано с интернационализацией банковского дела. В 1975 г. председателями центральных банков десяти про-мышленно развитых европейских стран был сформирован Базельский комитет по вопросам банковского надзора и регулирования, или «Комитет Кука», названный так по имени директора Банка Англии П. Кука — инициатора создания международного банковского надзора.

В декабре 2009 г. после произошедшего мирового финансового кризиса Базельским комитетом был опубликован консультативный материал «Повышение устойчивости банковского сектора», в котором предлагались меры по укреплению глобального регулирования в отношении достаточности капитала и ликвидности с целью обеспечения более устойчивого банковского сектора. Цель пакета реформ Базель-ского комитета заключалась в повышении уровня способности банковского сектора выдерживать потрясения, возникающие в результате финансо-

Цель пакета реформ Базель-ского комитета заключалась в повышении уровня способности банковского сектора выдерживать потрясения, возникающие в результате финансо-

вого и экономического стресса, независимо от его источника, снижении уровня риска перемещения проблем из финансового сектора в реальный сектор экономики [5].

В 2012 г. Базельский комитет по банковскому надзору начал очередной раунд консультаций, цель которого — согласовать более жесткие нормативы уровня ликвидности банков. Эта структура уже давно и последовательно внедряет все более жесткие комплексы требований к банкам, известные, в частности, под названиями «Базель-2» и «Базель-3».

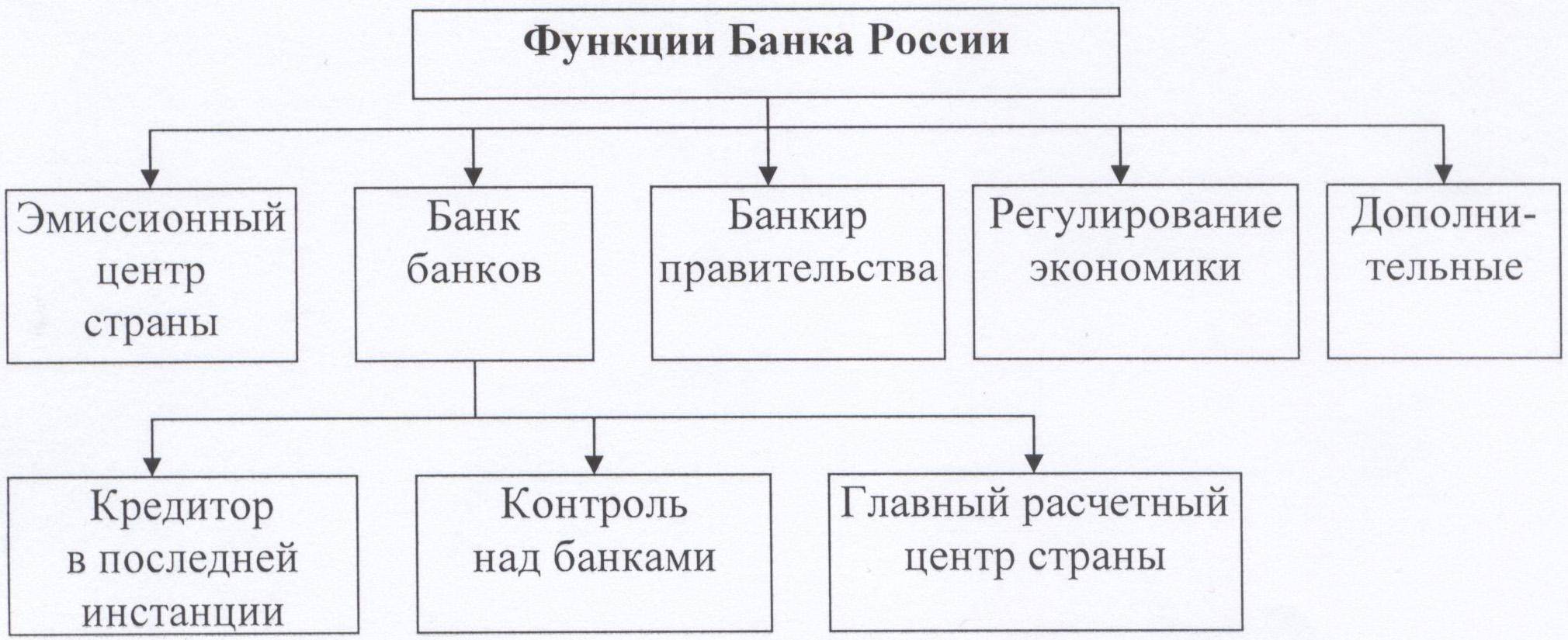

Точки зрения отечественных ученых на выполняемые Банком России функции были обобщены, названы основные и носящие соподчиненный характер (рис. 2). По мнению автора, целесообразно выделить 5 основных функций: эмиссионную функцию, функцию денежно-кредитного регулирования, функцию банковского регулирования и надзора, информационно-аналитическую и внешнеэкономическую функции.

С точки зрения авторов, такая классификация позволяет наиболее полно раскрыть сущность тех задач, которые стоят перед Банком России. Кроме

Функции Банка России

Эмиссионный центр страны

Денежно-кредитное регулирование

Банковское регулирование и надзор

Поддержание устойчивости национальной валюты

Организация функционирования расчетной системы

Информационно-аналитическая функция Т

Внешнеэкономическая функция

Кредитор последней инстанции (банк банков)

Нормативное регулирование

4-1-‘

г Организация валютного \

V. регулирования У

регулирования У

Организация функционирования расчетной системы (операционная функция)

Функции финансового агента правительства

Хранение золотовалютных резервов

Рис. 2. Базовые и дополнительные функции Банка России

того, выполняемые им функции возможно классифицировать по временным периодам его существования и рассмотреть то, как они трансформировались за более чем полуторавековой период существования. В целях проведения такого анализа история Банка России была разбита на 9 этапов, каждый из которых характеризуется появлением новых функций или существенным их ограничением. В табл. 2 приведены данные этапы и обозначены функции, присущие Банку России в тот или иной период времени.

Анализ истории развития Банка России показывает, что его функции с течением времени менялись. И есть лишь одна функция, которая практически всегда ему присуща — эмиссионная. Переход к рынку ознаменовал резкое увеличение функций, среди которых особое значение приобрела надзорная функция. Перед Банком России был поставлен целый ряд задач по укреплению экономики страны. Однако экономисты задаются вопросом о том, насколько необходимой яв-

И есть лишь одна функция, которая практически всегда ему присуща — эмиссионная. Переход к рынку ознаменовал резкое увеличение функций, среди которых особое значение приобрела надзорная функция. Перед Банком России был поставлен целый ряд задач по укреплению экономики страны. Однако экономисты задаются вопросом о том, насколько необходимой яв-

Трансформация функций Банка Росс

ляется его «загрузка» исторически не свойственными ему функциями. Некоторые из них утверждают, что «перегрузка» центральных банков, столь характерная для слабых стран с зависимым типом экономического развития, приводит к тому, что эти функции либо противоречат друг другу, либо находятся вне сферы компетенции банковской системы.

По этой причине некоторыми современными исследователями подвергается сомнению возможность наделения Банка России функциями антикризисного управляющего или расширения его надзорных полномочий. Например, в качестве одной из причин кризиса 1998 г. отмечается проведение Банком России политики, в которой были заинтересованы только крупнейшие и крупные банки. Безусловно, что для банковской системы страны необходимо поддержание оптимального соотношения между банками разного «веса» или размерности — крупными, средними и мелкими. Политика Банка России

Например, в качестве одной из причин кризиса 1998 г. отмечается проведение Банком России политики, в которой были заинтересованы только крупнейшие и крупные банки. Безусловно, что для банковской системы страны необходимо поддержание оптимального соотношения между банками разного «веса» или размерности — крупными, средними и мелкими. Политика Банка России

Таблица 2

в течение периода его существования

Основные группы функций краткое содержание новых функций

Эмиссионная функция Государственный банк получает эмиссионное право, т. е. право выпуска банкнот, обеспеченных золотом

Эмиссионная функция; функция банковского регулирования Все частные и акционерные банки объединены с Государственным банком

Операционная функция Функции Народного банка РСФСР сведены к минимуму, в результате чего банк фактически превратился в расчетно-кассовый орган

Эмиссионная функция; организация валютного регулирования Банку предоставляется монопольное право на проведение операций с валютой и валютными ценностями

Эмиссионная функция; функция денежно-кредитного регулирования На Государственный банк СССР возложена обязанность оперативного управления и контроля всей кредитной системой СССР

Эмиссионная функция; функция денежно-кредитного регулирования; функция банковского регулирования Государственному банку СССР передана часть операций Сельхозбанка, Цекомбанка и коммунальных банков. Происходит реорганизация кредитной системы. Государственный банк СССР становится главным государственным банком страны

Происходит реорганизация кредитной системы. Государственный банк СССР становится главным государственным банком страны

Эмиссионная функция; функция денежно-кредитного регулирования Государственный банк СССР становится центральным банком СССР Эксклюзивное право выпуска наличных денег в обращение и изъятия их из обращения принадлежит только ему

Эмиссионная функция; функция денежно-кредитного регулирования; валютное регулирование; поддержание устойчивости национальной валюты; операционная функция; информационно-аналитическая функция; банковское регулирование и надзор; функция финансового агента Правительства РФ; функция «банка банков» Центральный банк РСФСР становится единственным на территории РСФСР органом государственного денежно-кредитного и валютного регулирования экономики республики. Банком России создается система надзора и инспектирования коммерческих банков

Эмиссионная функция; функция денежно-кредитного регулирования; валютное регулирование; поддержание устойчивости национальной валюты; операционная функция; информационно-аналитическая функция; банковское регулирование и надзор; функция финансового агента Правительства РФ; функция «банка банков»; внешнеэкономическая функция Банком России начинается внедрение стандартов МСФО. В качестве главной цели денежно-кредитной политики Банка России ставится задача снижения темпов прироста потребительских цен. Банк России использует дифференцированный режим надзора за отдельными кредитными организациями

В качестве главной цели денежно-кредитной политики Банка России ставится задача снижения темпов прироста потребительских цен. Банк России использует дифференцированный режим надзора за отдельными кредитными организациями

в 1990-е гг. привела к тому, что такое соотношение не соблюдалось [9]. Другие ученые с еще большим пессимизмом оценивают роль Банка России в период кризиса 2008 г. и указывают на то, что вследствие отсутствия валютного и финансового контроля, а также дерегулирования финансового рынка основная часть выделенных государством антикризисных средств была использована банками для валютных спекуляций против рубля [1].

Однако совершенно очевидно, что в условиях глобализующихся финансовых рынков надзорные полномочия центральных банков будут с каждым годом только расширяться. Летом 2012 г. ФРС и министерство финансов США потребовали от банков Соединенных Штатов подготовить срочные меры для предотвращения возможных банкротств. Регулятор предписывал банкам разработать действенные меры, чтобы предотвратить сбой работы в трудные времена: в том числе продажу бизнеса и поиск альтернативных источников финансирования и снижение рискованных операций, если обычные рынки заимствований окажутся закрыты для них. Такие планы восстановления в настоящее время уже используются как часть работы регуляторов в рамках надзорного процесса над банками. Эксперты отмечают, что подобные меры связаны с тем, что в любом центральном банке есть так называемая группа планировщиков кризисов, задача которой предусматривать все возможные меры при наступлении кризиса, даже если его вероятность мала [3].

Регулятор предписывал банкам разработать действенные меры, чтобы предотвратить сбой работы в трудные времена: в том числе продажу бизнеса и поиск альтернативных источников финансирования и снижение рискованных операций, если обычные рынки заимствований окажутся закрыты для них. Такие планы восстановления в настоящее время уже используются как часть работы регуляторов в рамках надзорного процесса над банками. Эксперты отмечают, что подобные меры связаны с тем, что в любом центральном банке есть так называемая группа планировщиков кризисов, задача которой предусматривать все возможные меры при наступлении кризиса, даже если его вероятность мала [3].

Тенденция расширения надзорных функций банка характерна не только для западных стран. В начале 2012 г. в Банке России был проведен ряд кадровых и структурных реформ, в результате которых в его составе появились два самостоятельных департамента, один из которых отвечает за практический надзор, другой — за методологию регулирования. В настоящее время за Банком России законодательно закрепляется право вводить ограничения на величину процентной ставки по договорам банковских вкладов, которую устанавливают кредитные организации [12]. Кроме того, Банк России продолжает поддерживать тренд на ужесточение резервных требований. Аналитики сходятся во мнении, что коммерческим банкам, чувствительным к ужесточению резервных требований, придется отказаться от долгосрочных инвестиционных проектов в своих кредитных портфелях, что может негативно отразиться как на развитии отечественных товаропроизводителей, так и на создании здоровой конкуренции

В настоящее время за Банком России законодательно закрепляется право вводить ограничения на величину процентной ставки по договорам банковских вкладов, которую устанавливают кредитные организации [12]. Кроме того, Банк России продолжает поддерживать тренд на ужесточение резервных требований. Аналитики сходятся во мнении, что коммерческим банкам, чувствительным к ужесточению резервных требований, придется отказаться от долгосрочных инвестиционных проектов в своих кредитных портфелях, что может негативно отразиться как на развитии отечественных товаропроизводителей, так и на создании здоровой конкуренции

в банковском секторе. Однако Банк России предусмотрел внушительный список компаний, которым не придется формировать повышенные резервы под инвестиционные кредиты. В первую очередь это стратегические предприятия и компании, имеющие высокий рейтинг платежеспособности [10].

В ближайшее время Банк России может стать регулятором работы профессиональных участников финансового рынка, приобретая при этом функции Федеральной службы по финансовым рынкам (ФСФР). Часть экспертов считает, что создание на его базе мегарегулятора приведет к тому, что банковские организации начнут вытеснять с рынка остальных игроков. С их точки зрения, было бы выгоднее переподчинить ФСФР Банку России, чтобы проводить единую политику в финансовой сфере, или же выделить в рамках Банка России отдельный департамент, который начнет осуществлять функции регулятора на финансовых рынках. Другие эксперты уверяют, что пора объединить все регулирующие и надзорные функции в одном органе, но не путем присоединения ФСФР к Банку России, так как у подобного регулятора возникнет слишком много различных функций [4].

Часть экспертов считает, что создание на его базе мегарегулятора приведет к тому, что банковские организации начнут вытеснять с рынка остальных игроков. С их точки зрения, было бы выгоднее переподчинить ФСФР Банку России, чтобы проводить единую политику в финансовой сфере, или же выделить в рамках Банка России отдельный департамент, который начнет осуществлять функции регулятора на финансовых рынках. Другие эксперты уверяют, что пора объединить все регулирующие и надзорные функции в одном органе, но не путем присоединения ФСФР к Банку России, так как у подобного регулятора возникнет слишком много различных функций [4].

Однако нередко банковское сообщество положительно оценивает идею создания мегарегу-лятора на базе Банка России. Так, специалисты Промсвязьбанка говорят о том, что устранение разрозненных сегментов надзора должно сказаться на эффективности всей банковской системы, так как и Банку России, и стороннему аналитику будет проще видеть все, чем он занимается.

Анализ функций Банка России с точки зрения разных ученых и экономистов приводит к выводу о том, что центральные банки как субъекты хозяйствования имеют совершенно особый статус и определенную специфику деятельности. Они тесно связаны и с экономическими, и с политическими процессами, протекающими в стране. Поэтому нередко кроме основных своих функций Банк России выполняет функции, более характерные для исполнительной власти.

Список литературы

1. Глазьев С. Ю. Стратегия опережающего развития России в условиях глобального кризиса: монография. URL: http://www. glazev. ru/upload/ iblock/e1a/e1a2d6989eece928b95efe9a49c22a05.pdf.

2. Ершов М. Потакание кризису // Эксперт. 2012. № 13.

3. Королева А. Готовьтесь к банкротству. URL: http://expert. ru/2012/08/13/gotovtes-k-bankrotstvu/ ?n=87778.

ru/2012/08/13/gotovtes-k-bankrotstvu/ ?n=87778.

4. Обухова Е. Год до мегарегулятора // Эксперт. 2012. № 39.

5. Повышение устойчивости банковского сектора. Консультативный материал Базельского комитета по банковскому надзору. 2009. URL: http:// www. cbr.ru/today/ms/bn/1.pdf.

6. Стратегия развития банковского сектора РФ на период до 2015 года. URL: http://www.mmfm. ru.

7. Самуэльсон Пол Э., Нордхаус Вильям Д. Экономика. М.: И. Д. Вильямс. 2010.

8. Смит В. Происхождение центральных банков . М.: Институт национальной модели экономики. 2011.

9. Тавасиев А. М. Антикризисное управление кредитными организациями. М.: ЮНИТИ-ДАНА. 2010.

10. Яковенко Д. Особо опасные резервы // Эксперт. 2012. № 25.

Яковенко Д. Особо опасные резервы // Эксперт. 2012. № 25.

11. URL: http://cbr. ru/.

12. URL: http://www.eg-online.ru/news/ 182782/.

13. URL: http://www.kp.ru/daily/25946/ 2890231/.

Вниманию руководителей и менеджеров высшего и среднего звена, экономистов, финансистов, преподавателей вузов и аспирантов!

Журнал «Финансы и кредит»

ISSN 2071-4688

Выпускается с 1995 года. Включен в перечень ВАК.

Включен в Российский индекс научного цитирования (РИНЦ).

Журнал реферируется ВИНИТИ РАН.

Формат A4, объем 80—100 с. Периодичность — 4 раза в месяц.

Периодичность — 4 раза в месяц.

ПОДПИСКА ПРОДОЛЖАЕТСЯ!

Индекс по каталогу «Почта России» Индекс по каталогу «Роспечать» Индекс по каталогу «Пресса России»

34131 71222 45029

За дополнительной информацией обращайтесь в отдел реализации Издательского дома «ФИНАНСЫ и КРЕДИТ» телефон/факс: (495) 721-85-75, E-mail:[email protected]

Возможна подписка на электронную версию журнала, а также приобретение отдельных статей: Научная электронная библиотека: eLibrary.ru Электронная библиотека: dilib.ru

www.fln-izdat.ru

Банки:сущность, виды и функции

Заработай на курсе валют:А вот пример заработка от ВебМастерМаксим.

ру это самый топовый финансовый блоггер и крутой трейдер миллионер! Вступай на его Секретный форекс Форум и учись

ру это самый топовый финансовый блоггер и крутой трейдер миллионер! Вступай на его Секретный форекс Форум и учись

Банк — это организация, которая оказывает финансовые услуги физическим и юридическим лицам. Это посредник между теми, кто располагает денежными средствами и теми, кто в них нуждается. То есть банк принимает деньги по более низкой процентной ставке и даёт их в кредит под более высокий процент. Свою прибыль он зарабатывает на разнице процентных ставок.

Банки являются неотъемлемой чертой денежного хозяйства в современном мире. Через них осуществляются платежи и взаимные расчеты между предприятиями, фирмами, физическими лицами. Они участвуют в финансировании всех отраслей производства, выпускают деньги в обращение, выполняют различные страховые операции, работают с ценными бумагами и вступают в сложные взаимоотношения между собой.

Банки — это кровеносная система экономики, а она не может функционировать без товарного рынка,

без нормального денежного обращения, без рынка капиталов, на котором и образуется «кровь»,

распределяемая потом по всем клеткам экономического организма. Банки содействуют созданию

и функционированию рынка капитала. Это основное звено рыночной экономики, которое влияет на

развитие: товарного, потребительского и рынка труда.

Банки содействуют созданию

и функционированию рынка капитала. Это основное звено рыночной экономики, которое влияет на

развитие: товарного, потребительского и рынка труда.

СУЩНОСТЬ БАНКОВ

Сущность банка – это прежде всего его специфика. Банки имеют свои средства коммуникации, фабрики по изготовлению денег, типовых платежных средств, выступают консультантами, посредниками в переговорах. Они выполняют несколько сот услуг, количество и многообразие которых в современном хозяйстве продолжает увеличиваться.

Банк — это специфическое предприятие, производящее свой собственный продукт, отличающий его от других предприятий. Это деятельность не надстройки, а элемента базиса общества. Банк как предприятие является производительным институтом, деятельность которого направлена на удовлетворение потребностей участников рынка.

Производительный характер банка виден прежде всего в том, что он создает свой собственный

специфический продукт. Им являются:

Им являются:

1. Платежные средства, эмитируемые на макро и микроуровне. Без денег не может быть совершен

обмен продуктами труда, не может быть продолжен воспроизводственный процесс. Выпуск наличных

денег — это монополия банка, его производит только он, делая специфическим продуктом

банковской системы.

2. Аккумулируемые свободные, временно не используемые ресурсы. Превращая «неработающие»

денежные средства в работающие, банки питают тем самым хозяйство дополнительными

«энергетическими» ресурсами.

3. Кредиты, предоставляемые его клиентам как капитал, как средства, возвращаемые к своей

исходной точке с приращением в виде вновь созданной стоимости.

4. Разнообразные услуги, производительный характер которых подтверждается органическим

включением прибыли в общий размер совокупного общественного продукта, создаваемого

в соответствующий период времени.

СТРУКТУРА БАНКА

Под структурой банка нужно понимать его устройство, состав элементов, находящихся

в тесном взаимодействии между собой, такое его построение, которое дает ему возможность

функционировать как денежному институту. В этом случае банк можно условно разделить на

четыре блока.

В этом случае банк можно условно разделить на

четыре блока.

Первый блок — банковский капитал как обособившаяся часть промышленного и торгового капитала,

как собственный и преимущественно заемный капитал, как капитал, используемый не для себя,

а занимаемый для других.

Второй блок банковской структуры охватывает саму деятельность банка. Он функционирует

главным образом в сфере обмена. Продуктом деятельности банка выступают эмитирование платежных

средств, выпуск наличных денег в обращение, различного рода операции и услуги.

Третий блок включает группу людей, отдельные личности, обладающие знаниями в области

банковского хозяйства, управления им, специализирующиеся на обособившемся виде деятельности.

Четвертый блок — производственный, охватывающий банковскую технику, здания, сооружения,

средства связи и коммуникации, внутреннюю и внешнюю информацию, определенные виды

производственных материалов.

На базе проведенного анализа банк можно определить как денежно-кредитный институт,

регулирующий платежный оборот в наличной и безналичной формах. Банк можно определить и как

денежный, и как кредитный институт, и как специфическое предприятие, и как особое акционерное

общество, имеющее специфические задачи и назначение. Все эти определения, обращенные к той

или иной стороне сущности банка, имеют право на самостоятельное существование, расширяют

представление о нем как о специфическом денежно-кредитном институте.

Банк можно определить и как

денежный, и как кредитный институт, и как специфическое предприятие, и как особое акционерное

общество, имеющее специфические задачи и назначение. Все эти определения, обращенные к той

или иной стороне сущности банка, имеют право на самостоятельное существование, расширяют

представление о нем как о специфическом денежно-кредитном институте.

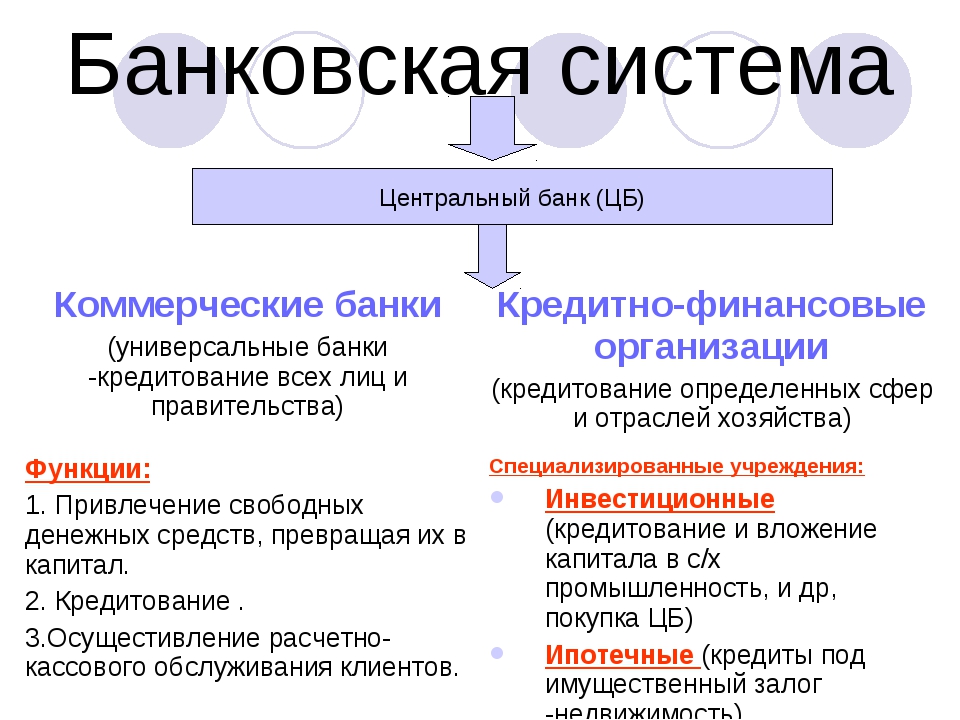

СТРУКТУРА БАНКОВСКОЙ СИСТЕМЫ.

В странах с развитой рыночной экономикой сложились двухуровневые банковские системы. Верхний уровень системы представлен центральным (эмиссионным) банком. На нижнем уровне действуют коммерческие банки, подразделяющиеся на универсальные и специализированные, и другие кредитно-расчетные центры. Центральный (эмиссионный) банк в большинстве стран принадлежит государству. По своему положению в кредитной системе он играет роль «банка банков».

Центральные, национальные банки являются первым уровнем банковской системы. Они

подчинены представительным законодательным, а не исполнительным органам власти

(в России — Государственной Думе).

Они

подчинены представительным законодательным, а не исполнительным органам власти

(в России — Государственной Думе).

Вторым уровнем денежно-кредитного хозяйства являются коммерческие банки и другие финансово-кредитные учреждения. Они занимаются аккумуляцией свободных денежных ресурсов в форме депозитов (вкладов), ведением текущих счетов и всех видов расчетов между соответствующими хозяйственными субъектами, являющимися их клиентами.

ВИДЫ БАНКОВ

Коммерческие банки — основное звено кредитной системы. Они выполняют практически все виды банковских операций. Исторически сложившимися функциями коммерческих банков являются прием вкладов на текущие счета, краткосрочное кредитование промышленных и торговых предприятий, осуществление расчетов между ними.

Инвестиционные банки — специальные кредитные институты, мобилизующие долгосрочный

ссудный капитал и представляющие его заемщикам (предпринимателям и государству) посредством

выпуска и размещения облигаций и других видов заемных обязательств.

К инвестиционным банкам примыкают инвестиционные компании, которые аккумулируют денежные ресурсы частных инвесторов путем эмиссии собственных ценных бумаг и помещают их в акции и облигации предприятий как в своей стране, так и за рубежом.

Сберегательные учреждения (сберегательные банки и кассы) — кредитные учреждения, основная функция которых состоит в привлечении сбережений и временно свободных денежных средств населения.

Ипотечные банки — кредитные учреждения, специализирующиеся на выдаче долгосрочных ссуд под залог недвижимого имущества — земли и строений.

Среди кредитных учреждений — финансовые компании, которые в отличие от фирм, предоставляющих потребительские кредиты для приобретения товаров длительного пользования в рассрочку, не прямо выдают кредит покупателям, а покупают их обязательства у предприятий, розничных торговцев и дилеров со скидкой.

Венчурный банк — это банк, создаваемый для кредитования «рисковых» проектов, например

научно-технических работ с неопределенным или отдаленным по времени эффектом.

Инновационный банк — это банк, кредитующий долгосрочные программы, связанные с научными исследованиями и разработками. Перспективность инновационного проекта определяют эксперты банка.

Особое место занимают внешнеторговые или экспортно-импортные банки, которые призваны осуществлять кредитование экспорта, страхование экспортных кредитов.

Банковский холдинг представляет собой держательскую (холдинговую) компанию, владеющую пакетами акций и иных ценных бумаг других компаний и осуществляющую операции с этими ценными бумагами.

Крупные финансовые операции — размещение государственных займов, организация крупных акционерных обществ — все чаще осуществляются не каким-либо отдельным банком, а при помощи соглашения между несколькими ведущими банками.

Для банковской системы в условиях рынка характерна банковская конкуренция. Эмиссионные и

кредитные функции разделены между собой. Эмиссия денег сосредоточена в центральном банке,

кредитование предприятий и населения осуществляют различные деловые банки — коммерческие,

инвестиционные, инновационные, ипотечные, сберегательные и др. Коммерческие банки не

отвечают по обязательствам государства, так же как государство не отвечает по обязательствам

коммерческих банков.

Коммерческие банки не

отвечают по обязательствам государства, так же как государство не отвечает по обязательствам

коммерческих банков.

ФУНКЦИИ БАНКОВ

Функция банка — это то, что характерно именно для банка в отличие от других

экономических субъектов. Отсюда процессы помещения денег, участие в других предприятиях

не выражают специфики банка, поэтому не могут трактоваться как его функции. Три основные

функции банка:

Первой функцией банка является аккумуляции средств. Различные инвестиционные фонды,

финансово-промышленные компании также собирают денежные ресурсы для инвестиций, а банки

собирают денежные средства для собственных целей.

Вторая функция банка регулирование денежного оборота. Банки выступают центрами, через

которые проходит платежный оборот различных хозяйственных субъектов. Благодаря системе

расчетов банки создают для своих клиентов возможность совершения обмена, оборота денежных

средств и капитала.

Третья функция банка — посредническая. Под ней зачастую понимается деятельность банка как

посредника в платежах. Через банки проходят платежи предприятий, организаций, населения,

и в этом смысле банки, находясь между клиентами, совершая платежи по их поручению, как бы

наделены посреднической миссией. Понимать эту функцию следует более глубоко, чем

посредничество только в платежах, а в целой совокупности посреднических операций по

отношению ко всему банку.

Функции коммерческих банков

Коммерческие банки выступают основным звеном банковской системы. Независимо от формы

собственности коммерческие банки являются самостоятельными субъектами рынка. Их отношения

с клиентами носят коммерческий характер. Контроль и надзор за деятельностью коммерческих

банков осуществляет Центральный Банк РФ и его учреждения. Управление банка действует на

основании Устава, принимаемого его участниками — учредителями.

Коммерческий банк – это уникальное финансово-экономическое предпринимательское

образование с точки зрения «добывания» денег (получения прибыли).

Коммерческие банки в экономике выполняют следующие функции:

Привлечение и

аккумуляция временно свободных денежных средств. Эта функция банка является одной из

старейших и в настоящее время получает наиболее широкое развитие.

Одной из важных функций коммерческого банка является посредничество в кредите. Функцию посредничества в кредите банки осуществляют путем перераспределения денежных средств, временно высвобождающихся в процессе кругооборота фондов предприятий и денежных доходов частных лиц.

Другой важной функцией коммерческого банка является посредничество в платежах

между отдельными самостоятельными субъектами. Под ней зачастую понимается деятельность

банка как посредника в платежах. Через банки проходят платежи предприятий,

населения, и в этом смысле банки, находясь между клиентами, совершая платежи по их

поручению, как бы наделены посреднической миссией.

Важнейшей функцией банков является также стимулирование накоплений в хозяйстве. Осуществление структурной перестройки экономики должно опираться на использование главным образом и в первую очередь внутренних накоплений хозяйства. Они, а не иностранные инвестиции, должны составлять основную часть средств, необходимых для реформирования экономики.

В связи с формированием фондового рынка ценные бумаги

также включены в орбиту деятельности банков. Получает развитие такая функция,

как посредничество в операциях с ними. Банки имеют право выступать в качестве

инвестиционных институтов, которые могут осуществлять деятельность на рынке ценных бумаг

в качестве посредника; инвестиционного консультанта; инвестиционной компании и

инвестиционного фонда. Выступая в качестве финансового брокера, банки выполняют

посреднические функции при купле-продаже ценных бумаг за счет и по поручению клиента на

основании договора комиссии или поручения.

Важной функцией банков является также регулирование денежного оборота. Банки выступают центрами, через которые проходит платежный оборот различных хозяйственных субъектов. Благодаря системе расчетов банки создают для своих клиентов возможность совершения обмена, оборота денежных средств и капитала. Регулирование денежного оборота достигается также посредством эмитированния платежных средств, кредитования потребностей различных субъектов производства и обращения, массового обслуживания хозяйства и населения. Поэтому можно сделать вывод, что данная функция реализуется посредством комплекса операций, признанных банковскими и закрепленных за банком как денежно-кредитным институтом.

Функцией банков также являются консультации и предоставление экономической и

финансовой информации. Банки концентрируют у себя сведения общеэкономического и финансового

характера, представляющие интерес для предприятий. Они предоставляют разнообразную биржевую

и финансовую информацию, часто конфиденциального характера, в первую очередь предприятиям,

связанным с ними общностью интересов, финансовыми узами.

Большинство банков предлагают следующий стандартный набор услуг. Корпоративным клиентам: расчетно-кассовое обслуживание, кредитование, в том числе предоставление овердрафта по счету, конверсионные операции, выполнение функций агента валютного контроля, документарные операции, операции с драгоценными металлами, пластиковые карты (в т.ч. в рамках «зарплатных» проектов), размещение денежных средств во вклады, депозитные сертификаты и векселя, проектное и торговое финансирование и т.д.

Частным клиентам: автокредитование, потребительское кредитование, ипотечное кредитование, пластиковые карты, в том числе кредитные, размещение денежных средств во вклады, расчетно-кассовое обслуживание, инвестиционные и памятные монеты, выполнение функций агента валютного контроля, денежные переводы, индивидуальные сейфовые ячейки и т.д.

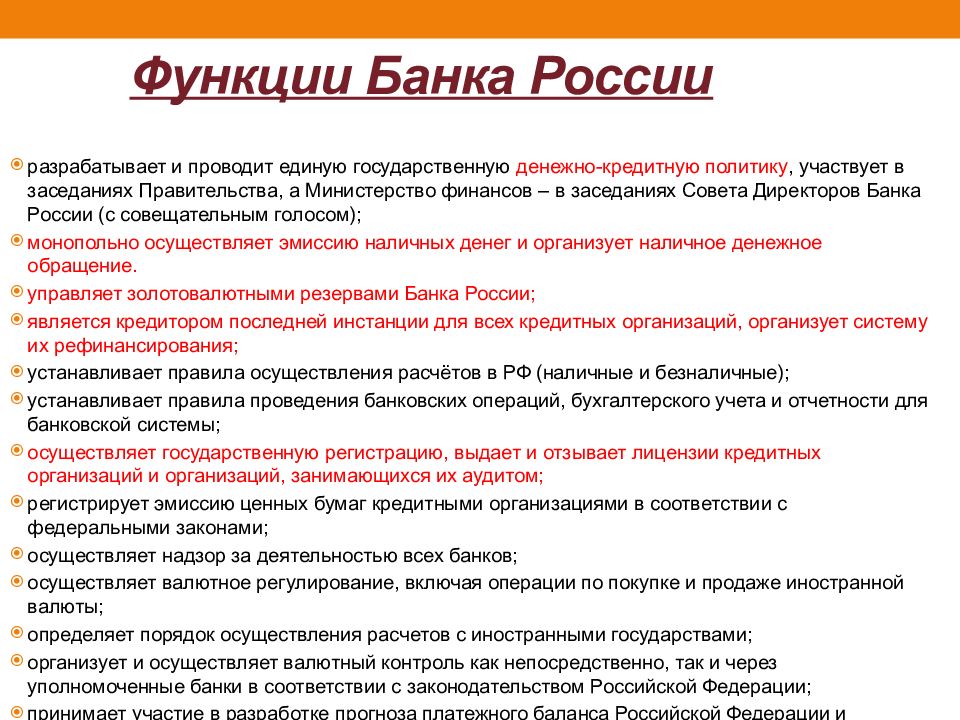

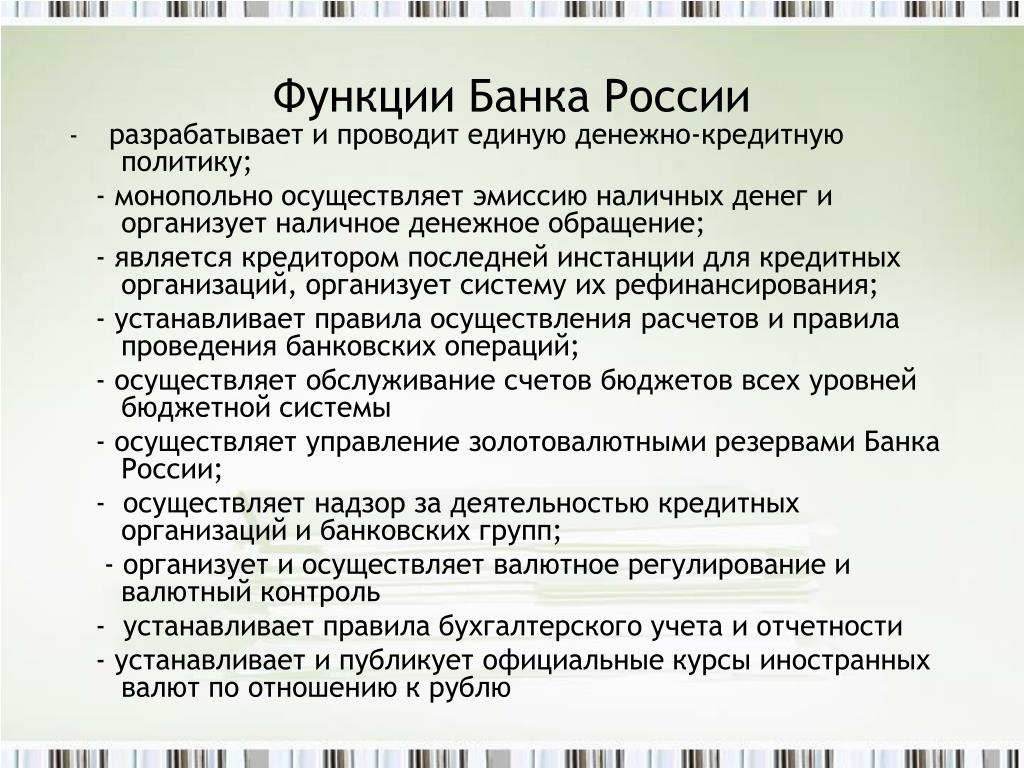

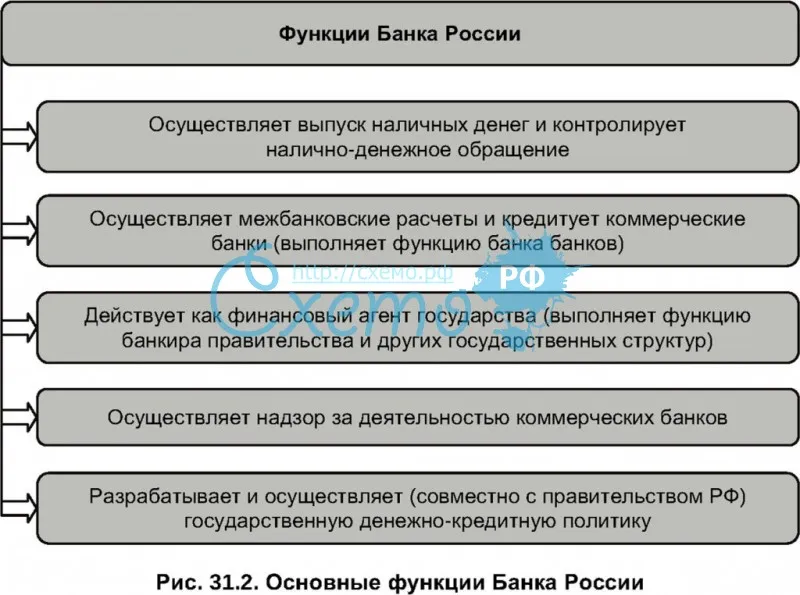

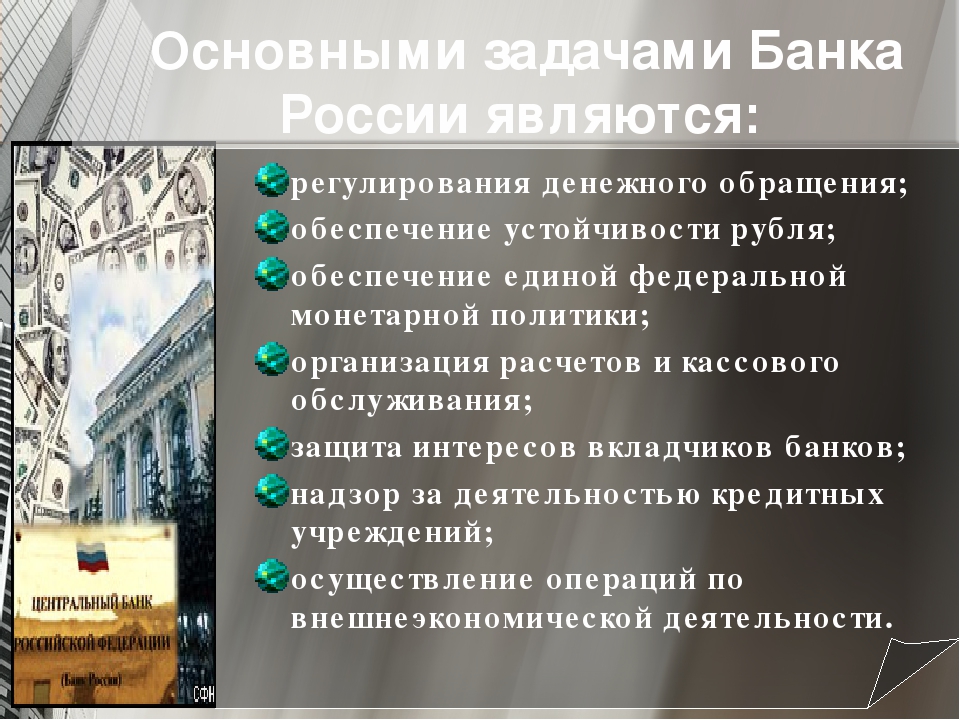

Функции центральных банков

Центральные банки являются регулирующим звеном в банковской системе, поэтому их деятельность

связана с укреплением денежного обращения, защитой и обеспечением устойчивости национальной

денежной единицы и ее курса по отношению к иностранным валютам, развитием и укреплением

банковской системы страны, обеспечением эффективного и бесперебойного осуществления расчетов.

Функции центрального банка:

1. Денежно-кредитное регулирование экономики.

2. Эмиссия кредитных денег – банкнот.

3. Контроль за деятельностью кредитных учреждений.

4. Аккумуляция и хранение кассовых резервов других кредитных учреждений.

5. Кредитование коммерческих банков (рефинансирование).

6. Кредитно-расчетное обслуживание правительства (например, обслуживание облигаций

государственного займа, эмиссионно-кассовое исполнение государственного бюджета).

7. Хранение официальных золотовалютных резервов.

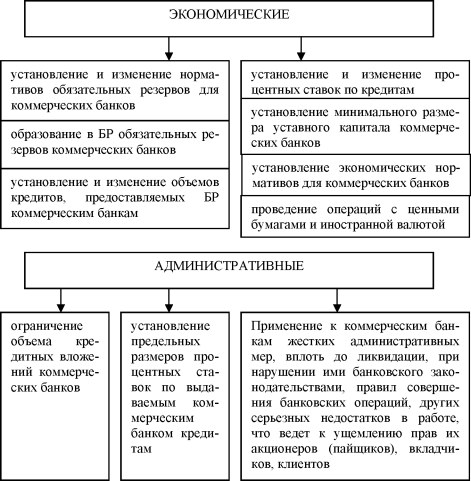

Главной функцией центрального банка является кредитное регулирование. Помимо административных

методов (установления прямых ограничений на деятельность коммерческих банков, проведения

инспекций и ревизий, издания инструкций, сбора и обобщения отчетности и т. д.), центральные

банки располагают и экономическим инструментарием для регулирования банковской сферы. Его

основными составляющими являются: политика минимальных резервов, открытого рынка и учетная

политика.

Классическим инструментом в практике центральных банков является политика учетной ставки,

т.е. установление ставки процента за кредиты, которые центральный банк предоставляет

коммерческим банкам (ставки рефинансирования). Коммерческие банки предоставляют ЦБ платежные

обязательства — векселя. Это могут быть как собственные векселя банков, так и обязательства

третьих лиц, имеющиеся в банках. ЦБ покупает, учитывает эти векселя, удерживая при этом

определенный процент в свою пользу. Средства, полученные от ЦБ, предоставляются заемщикам

коммерческих банков. Цена этого кредита — процентная ставка — должна быть выше учетной,

иначе коммерческие банки будут убыточны. Если Центральный банк повышает учетную ставку,

это приводит к удорожанию кредита для клиентов коммерческих банков. Это, в свою очередь,

способствует уменьшению займов и, следовательно, снижению инвестиций. Манипулируя учетной

ставкой, ЦБ имеет возможность влиять на капиталовложения в производство.

ЦЕНТРАЛЬНЫЙ БАНК РФ

В банковской системе России ЦБ РФ ( ЦБР ) определён как главный банк страны и кредитор последней инстанции. Он находится в государственной собственности и на него возложены функции общего регулирования деятельности каждого коммерческого банка в рамках единой денежно – кредитной системы страны.

Высшим органом Банка России является Совет директоров – коллегиальный орган,

определяющий основные направления деятельности Банка России и осуществляющий руководство

и управление Банком России. Совет директоров выполняет следующие функции:

1. Во взаимодействии с Правительством РФ разрабатывает и обеспечивает выполнение основных

направлений единой государственной денежно-кредитной политики.

2. Утверждает годовой отчет Банка России и представляет его Государственной Думе.

3. Рассматривает и утверждает смету расходов Банка России на очередной год, а также

произведенные расходы, не предусмотренные в смете.

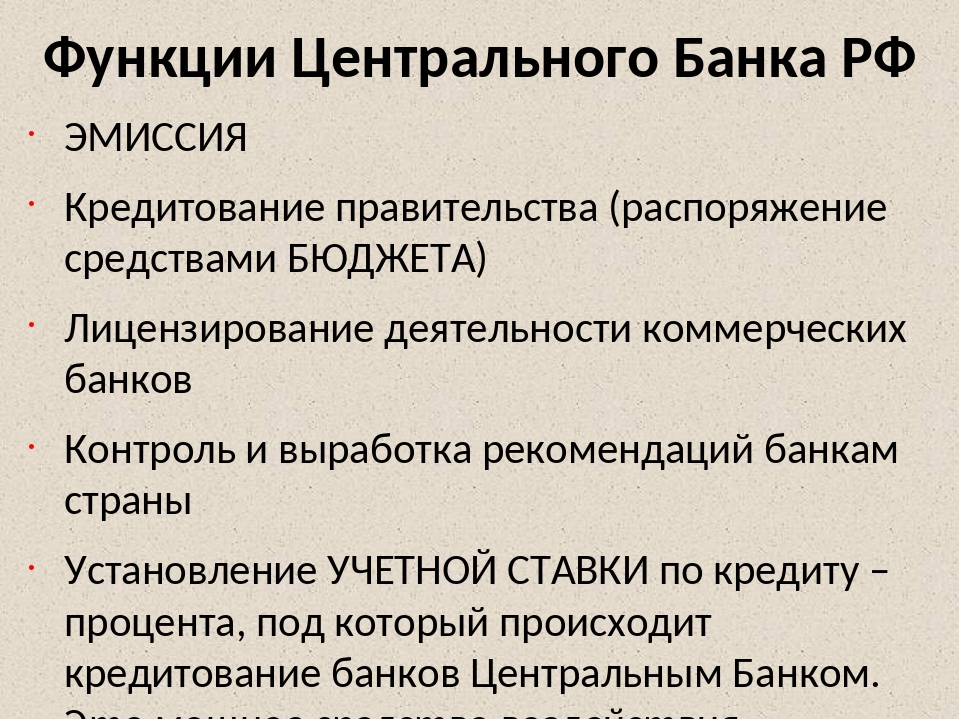

Функции Центрального Банка РФ:

1. Проведение единой государственной и кредитной политики.

2. Монопольно осуществляет эмиссию наличных денег.

3. Является кредитором последней инстанции, или Банком банков.

4. Устанавливает правила проведения расчетов, банковских операций, ведения бухгалтерского

учета в банках.

5. Регистрирует эмиссию ценных бумаг кредитных организаций.

6. Осуществляет надзор за деятельностью банковской системы, выдает и отзывает лицензии на

осуществление банковской деятельности.

7. Осуществляет валютное регулирование и валютный контроль.

Центральный банк России руководит кредитной системой страны, регулирует валютный курс и ведет различные финансовые операции. Также в обязанности Центрального банка входит хранение свободных средств и резервов коммерческих банков, при необходимости предоставление им кредитов для поддержания их работоспособности.

46. Правовой статус Центрального банка РФ. Банковское право. Шпаргалки

Читайте также

70. Правовой статус товарной биржи

70. Правовой статус товарной биржи Товарная биржа – это организация с правами юридического лица, формирующая оптовый рынок путем организации и регулирования биржевой торговли, осуществляемой в форме гласных публичных торгов, проводимых в заранее определенном месте и в

Глава 2 Правовое положение Центрального банка Российской Федерации (Банка России)

Глава 2 Правовое положение Центрального банка Российской Федерации (Банка России) Нормативная база1. Федеральный закон от 10 июля 2002 г. № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)».2. Положение Банка России от 29 июля 1998 г. № 46-П «О территориальных

4. Правовой статус Агентства по страхованию вкладов

4. Правовой статус Агентства по страхованию вкладов Агентство по страхованию вкладов создается в целях осуществления функций по обязательному страхованию вкладов. Оно является государственной корпорацией, созданной Российской Федерацией, статус, цель деятельности,

104. Функции Центрального банка РФ

104. Функции Центрального банка РФ Функции Центрального банка России регламентируются Федеральным законом «О внесении изменений и дополнений в Закон РФ «О Центральном банке Российской Федерации (Банке России)» от 26 апреля 1995 г. Эти функции таковы:1. Во взаимодействии с

46. Правовой статус Центрального банка РФ

46. Правовой статус Центрального банка РФ Правовой статус Центрального банка Российской Федерации установлен Конституцией Российской Федерации и федеральными законами, в первую очередь Федеральным законом «О Центральном банке Российской Федерации (Банке России)».

47. Функции Центрального банка РФ

47. Функции Центрального банка РФ Функции ЦБ РФ заключаются в следующем:•?разрабатывать и проводить единую государственную денежно-кредитную политику во взаимодействии с Правительством РФ;•?монопольно осуществлять эмиссию наличных денег и организовывать наличное

4.3. Правовой статус дорожных чеков в законодательстве зарубежных стран

4.3. Правовой статус дорожных чеков в законодательстве зарубежных стран Дорожные чеки являются популярным платежным инструментом, широко используемым в банковской практике, в том числе в российской. Вместе с тем, вопросы правового статуса данного инструмента с точки

11. Компетенция Центрального банка РФ

11. Компетенция Центрального банка РФ Компетенция ЦБ РФ – это его полномочия (права, обязанности и предметы ведения), необходимые для эффективного выполнения Банком России возложенных на него функций. ЦБ РФ реализует пять направлений своей компетенции:• как важнейший

Лекция 9. Правовой статус органов налогового контроля

Лекция 9. Правовой статус органов налогового контроля 9.1. Налоговые органы в Российской Федерации, их права, обязанности и ответственность Налоговые органы Российской Федерации составляют единую централизованную систему контроля за соблюдением законодательства о

9.2. Правовой статус Федеральной налоговой службы Российской Федерации

9.2. Правовой статус Федеральной налоговой службы Российской Федерации Основополагающие вопросы правового статуса ФНС России установлены в Положении о Федеральной налоговой службе, утв. постановлением Правительства РФ от 30 сентября 2004 г. № 506.Кроме того, в своей

Функции Центрального банка

Функции Центрального банка ЦБ – государственный орган, отвечающий за объем денежной массы и кредитов, предоставляемых экономике в целом. Значение: он несет ответственность за проведение денежной политики и стабильность банковской системы в целом. Эталон – Банк Англии.

Институт центрального банка

Институт центрального банка Так началось длительное противостояние между защитниками свободы банковской деятельности и адептами центрального банка. Последние выдвинули следующие доводы против банковской школы и сторонников свободной банковской деятельности.Первый

13. Понятие, правовой статус органа государственной власти

13. Понятие, правовой статус органа государственной власти Орган государственной власти – это звено государственного аппарата, участвующего в осуществлении определенных государственных функций и наделенного в этой связи властными полномочиями.Признаки органов

20. Правовой статус депутата Государственной Думы и члена Совета Федерации

20. Правовой статус депутата Государственной Думы и члена Совета Федерации Членами Совета Федерации являются представитель законодательного и исполнительного органов субъекта РФ, уполномоченные осуществлять законодательную власть в Совете Федерации и иные

4. ПРАВОВОЙ СТАТУС

4. ПРАВОВОЙ СТАТУС 4.1. Общество приобретает права юридического лица с момента государственной регистрации.4.2. В соответствии с действующим законодательством имущество, созданное за счет вкладов участников, в том числе денежные средства, поступившие в качестве платы за

9. Индивидуальные предприниматели и их правовой статус

9. Индивидуальные предприниматели и их правовой статус С момента государственной регистрации в качестве индивидуального предпринимателя граждане имеют право заниматься предпринимательской (в том числе коммерческой) деятельностью без образования юридического лица.

О Банке

Уважаемые клиенты и партнеры Банка!

В связи с получением 14 августа 2015 года от Центрального банка Российской Федерации зарегистрированных изменений № 24 в Устав Банка, новой Генеральной лицензии на осуществление банковских операций № 3349 от 12.08.2015 и новой лицензии на осуществление банковских операций, связанных с привлечением и размещением драгоценных металлов, № 3349 от 12.08.2015, настоящим уведомляем вас об изменении наименований Банка:

новое полное фирменное наименование Банка:

на русском языке: Акционерное общество «Российский Сельскохозяйственный банк»;

на английском языке: Joint stock company Russian Agricultural Bank;

новое сокращенное фирменное наименование Банка:

на русском языке: АО «Россельхозбанк»;

на английском языке: JSC Rosselkhozbank.

Произошедшие изменения связаны с приведением Устава и наименования Банка в соответствие с Федеральным законом № 99-ФЗ от 05.05.2014 «О внесении изменений в главу 4 части первой Гражданского кодекса Российской Федерации и о признании утратившими силу отдельных положений законодательных актов Российской Федерации» и не влекут за собой ни изменений прав и обязанностей Банка по отношению к своим клиентам и контрагентам, ни изменений порядка обслуживания клиентов. Переоформление действующих договоров Банка и доверенностей, выданных от имени Банка, в связи с изменением его наименования также не требуется.

ОГРН, ИНН, КПП и место нахождения Банка не изменились.

Платежные реквизиты Банка (кроме наименования) остаются без изменений.

Информация о дате замены наименования Банка в Справочнике БИК будет дополнительно размещена на сайте Банка в сети Интернет (www.rshb.ru). До указанной даты при осуществлении платежей и оформлении платежных документов следует использовать прежнее наименование Банка.

Начиная с даты внесения в Справочник БИК изменений в части наименования Банка, платежные документы, содержащие прежнее наименование Банка, к исполнению приниматься не будут.

Всю дополнительную информацию по вопросам обслуживания в Банке можно получить по телефонам: (495) 787-7-787, (495) 777-11-00, 8 (800) 200-02-90, а также на сайте (www.rshb.ru).

О Газпромбанке

«Газпромбанк» (Акционерное общество) – один из крупнейших универсальных финансовых институтов России, предоставляющий широкий спектр банковских, финансовых, инвестиционных продуктов и услуг корпоративным и частным клиентам, финансовым институтам, институциональным и частным инвесторам. Банк входит в тройку крупнейших банков России по всем основным показателям и занимает третье место в списке банков Центральной и Восточной Европы по размеру собственного капитала.

Банк обслуживает ключевые отрасли российской экономики – газовую, нефтяную, атомную, химическую и нефтехимическую, черную и цветную металлургию, электроэнергетику, машиностроение и металлообработку, транспорт, строительство, связь, агропромышленный комплекс, торговлю и другие отрасли.

Розничный бизнес также является стратегически важным направлением деятельности Банка, и его масштабы последовательно увеличиваются. Частным клиентам предлагается полный набор услуг: кредитные программы, депозиты, расчетные операции, электронные банковские карты и др.

Газпромбанк занимает сильные позиции на отечественном и международном финансовых рынках, являясь одним из российских лидеров по организации и андеррайтингу выпусков корпоративных облигаций, управлению активами, в сфере частного банковского обслуживания, корпоративного финансирования и других областях инвестиционного банкинга.

В числе клиентов Газпромбанка – около 5 миллионов физических и порядка 61,4 тысяч юридических лиц.

В настоящее время Газпромбанк участвует в капитале банков, расположенных в России, Республике Беларусь, Швейцарии и Люксембурге, финансовых компаний на Кипре и в Гонконге, имеет представительства в Нур-Султане (бывшая Астана) (Казахстан), Пекине (Китай), Улан-Баторе (Монголия) и Нью-Дели (Индия).

В России региональная сеть Газпромбанка представлена 20 филиалами, расположенными от Калининграда до Южно-Сахалинска. Общее число офисов, предоставляющих высококачественные банковские услуги, превышает 420.

Газпромбанк является членом Российского национального комитета Международной торговой палаты.

Учреждён Государственный банк Российской империи

31 мая (12 июня) 1860 г. Указом императора Александра II на основе реорганизации Государственного коммерческого банка был учреждён Государственный банк (Госбанк) — центральный и крупнейший банк Российской империи, основная задача которого состояла в регулировании денежного обращения в стране. Первым его управляющим стал крупный российский финансист и промышленник, барон А. Л. Штиглиц. Одновременно с организацией Государственного банка императором был утверждён его Устав.

Первые попытки устройства в России государственных кредитных учреждений относятся к XVIII в. В 1733 г. императрица Анна Иоанновна в связи с «совершенным отсутствием кредитных учреждений и огромным вследствие этого лихоимством ростовщиков» повелела выдавать ссуды из Монетной конторы, кредитные операции которой были весьма незначительны и вскоре прекращены. Позднее видную роль в ведении денежно-кредитных операций стали играть Соляная контора, сохранные казны при Петербургском и Московском воспитательных домах, приказы общественного призрения, Санкт-Петербургская и Московская банковские конторы вексельного производства для обращения медных денег.

В 1769 г. в Петербурге и Москве были созданы банки «для вымена государственных ассигнаций»; в 1786 г. они были преобразованы в Государственный ассигнационный банк, которому была поручена функция эмиссии бумажных денег. В 1797 г. при Банке были основаны три учётные конторы — вексельная, для выдачи ссуд под товары и страховая. В 1786 г. для содействия дворянскому землевладению был учрежден Государственный заёмный банк.

В январе 1818 г. в России был учреждён Государственный коммерческий банк, который фактически выполнял функции эмиссионного банка, но в те годы ещё не имел статуса центрального. Его создание стало одной из мер, направленных на оздоровление кредитных учреждений страны, положение которых было подорвано чрезмерными выпусками ассигнаций, выдачами долгосрочных ссуд из бессрочных вкладов и секретными заимствованиями на нужды правительства. Государственному коммерческому банку была придана акционерная форма.

В 1860 г. для «оживления торговых оборотов» и «упрочения денежной кредитной системы» России на основе реорганизации Государственного коммерческого банка был учреждён Государственный банк, деятельность которого была подконтрольна Министерству финансов и находилась под наблюдением Совета государственных кредитных установлений. Совет Банка был также совещательным органом при Министерстве финансов в области финансовой политики. Госбанку было предоставлено право производить учёт векселей и других срочных бумаг, покупку и продажу золота и серебра, получение платежей за счёт доверителей, приём вкладов на хранение, на текущий счёт и на обращение из процентов, выдачу ссуд (кроме ипотечных), покупку и продажу процентных бумаг за счёт доверителей и за свой счёт.

Государственный банк являлся государственно-правительственным банком Российской империи и важным звеном государственной системы, органом проведения экономической политики российского правительства. Банк активно участвовал в создании банковской системы всей страны — при его поддержке были созданы акционерные банки и общества взаимного кредита. Госбанк, являясь, в соответствии с его Уставом, банком краткосрочного коммерческого кредита, был крупнейшим кредитным учреждением страны. Кредитование торговли и промышленности он осуществлял через сеть своих контор и отделений, а также через коммерческие банки. Местные учреждения Госбанка были представлены конторами, утверждаемыми по особым Высочайшим повелениям, и отделениями, открываемыми непосредственным распоряжением Министерства финансов — все они непосредственно были подчинены Правлению Госбанка.

Первый период деятельности Госбанка с 1860 до середины 1890-х гг. характеризовался большой централизацией управления со стороны государства, т. е. Банк не обладал полной самостоятельностью управления. Главным источником средств Госбанка до середины 1880-х гг. являлись оплачиваемые процентами вклады и текущие счета, а позднее — средства государственного казначейства.

В начале 1880-х гг. стало очевидно, что Устав Госбанка и основанная на нём деятельность перестали отвечать изменившейся экономической ситуации в стране. Основной причиной, стеснявшей деятельность Банка, являлся недостаток денежных средств. В июне 1884 г. императором Александром III был утверждён новый Устав, в котором существенно была дополнена формулировка о цели Банка, состоявшая не только в облегчении денежных оборотов и упрочении денежно-кредитной системы, как это было зафиксировано ранее, но и в «содействии посредством краткосрочного кредита отечественной торговле, промышленности и сельскому хозяйству». В новый Устав были включены операции по кредитованию сельского хозяйства и фабрично-заводской промышленности, а также ремесленников и кустарей. Однако Банк по-прежнему оставался в подчинении Министерству финансов.

С середины 1880-х гг. основное внимание Госбанка было сосредоточено на подготовке денежной реформы. Задачами учреждения в это время стали накопление золотого запаса и борьба с колебаниями валютного курса при помощи девизной политики. С середины 1890-х гг. основным источником развития коммерческих операций Госбанка являлись уже не вклады частных и казённых учреждений, как это было до 1894-1895 гг., а казначейские средства. Указом императора Николая II от 29 августа (9 сентября) 1897 г. Госбанк был превращен в центральный эмиссионный институт с монопольным правом эмиссии кредитных билетов, сохранив, в отличие от центральных эмиссионных банков других стран, положение ведущего в Российской империи коммерческого банка.

Значительный рост операций Госбанка наблюдался в период предвоенного промышленного подъёма. В эти годы он стал одним из крупных и влиятельных европейских кредитных учреждений, имел большой золотой запас, осуществлял регулирование денежного обращения и валютных расчётов России, принимал активное участие в кредитовании промышленности и торговли. Концентрируя денежные ресурсы через широкую сеть филиалов, и пользуясь средствами казначейства, Банк продолжал финансировать народное хозяйство, однако проявил тенденцию к превращению в центральный банк европейского типа, прибегая к опосредованным формам кредита через акционерные коммерческие банки. С 1910 г. Госбанк активизировал деятельность в хлебной торговле — ведущей отрасли российского экспорта; осуществлял строительство элеваторов и зернохранилищ. В значительных размерах Банк кредитовал торгово-промышленный оборот на периферии, субсидировал кредитную кооперацию, сельских хозяев, и в меньшем объёме — промышленные предприятия. В эти годы под управлением Госбанка находилась также сеть государственных сберегательных касс с правительственной гарантией вкладов.

Во время Первой мировой войны деятельность Банка в основном была направлена на финансирование армии за счёт выпуска кредитных билетов, и одновременно на полное прекращение операций на рынке коммерческого кредита. Из должника казначейства Госбанк превратился в крупнейшего кредитора российского правительства, «счета казны» стали основной статьёй активов Банка, увеличившись в 1914-1916 гг. более чем в 150 раз. К осени 1917 г. кредиты, связанные с войной, занимали свыше 90% баланса Банка.