Индивидуальные предприниматели это физические или юридические лица — ИП это физлицо или юрлицо?

Коротко: Согласно гражданского кодекса Р.Ф. ИП это физическое лицо, которое имеет право заниматься коммерческой деятельности. Предприниматель отвечает по своим обязательствам всем своим имуществом.

Индивидуальный предприниматель (Россия)

Подробно

К какой форме бизнеса относится индивидуальное предпринимательство?

Многие не могут разобраться в организационно-правовой принадлежности ИП: это физическое или юридическое лицо? Ответ на данный вопрос обозначен в ст. 23 ГК РФ, согласно которой любой гражданин имеет право заниматься трудовой деятельностью в качестве ИП без образования юридического лица.

Понятие юридического лица трактуется по-другому: это зарегистрированная организация (ООО), имеющая учредителей и уставной капитал. ИП же ведет предпринимательскую деятельность без такового.

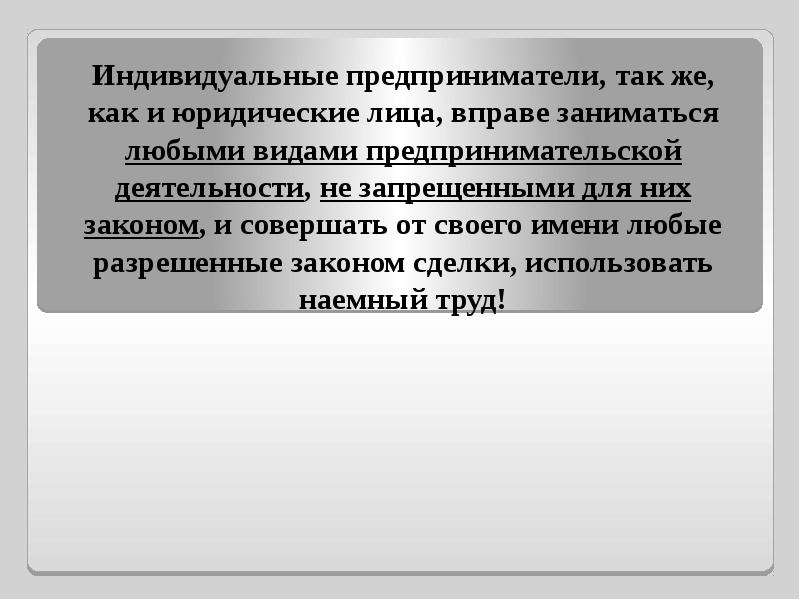

Стоит отметить, что индивидуальный предприниматель во многих случаях наделен теми же полномочиями, что и ООО. Например, он может также открывать расчетный счет, заключать договоры и осуществлять практически те же самые виды деятельности, за исключением некоторых из них.

Например, он может также открывать расчетный счет, заключать договоры и осуществлять практически те же самые виды деятельности, за исключением некоторых из них.

В чем разница?

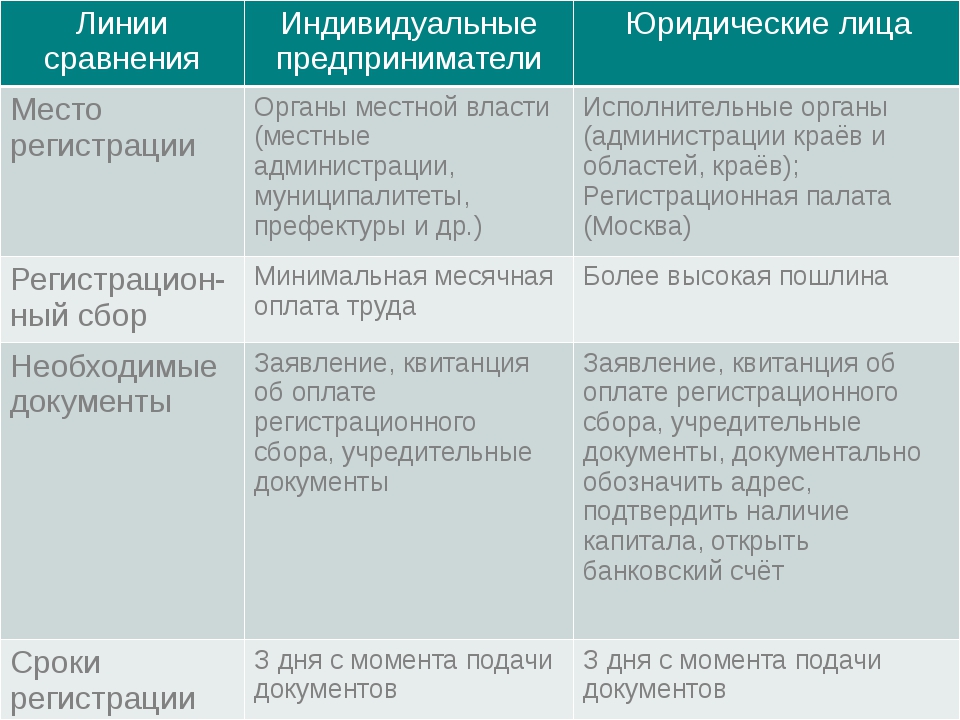

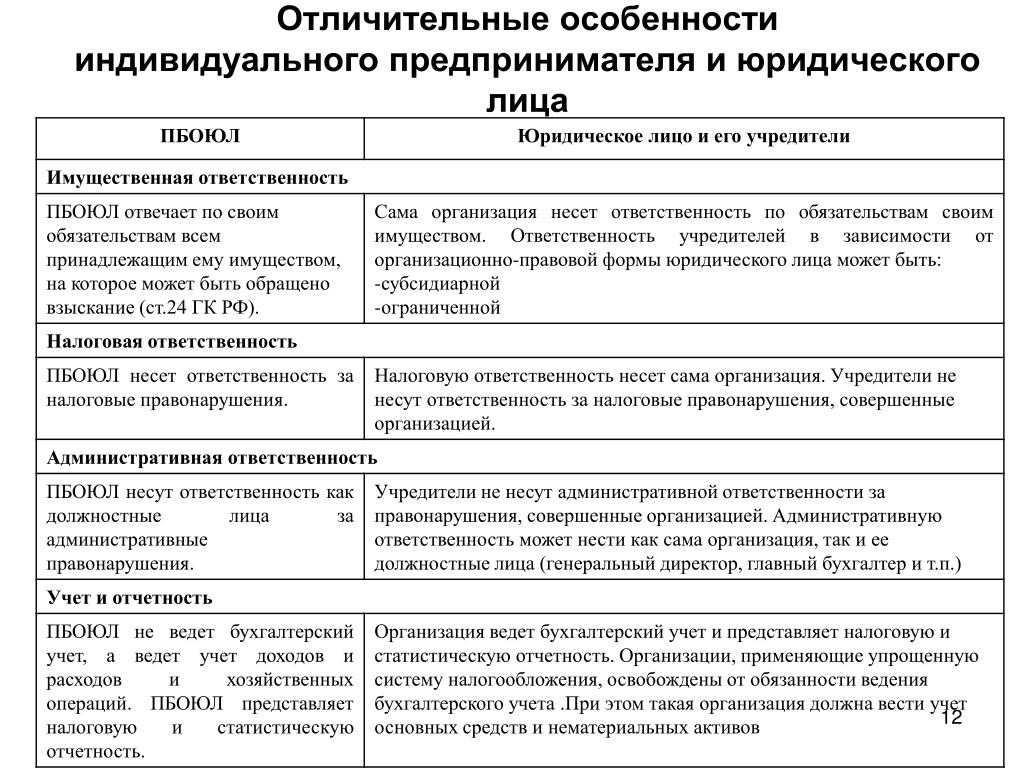

Физическое лицо (ИП) | Юридическое лицо (ООО) |

|---|---|

Упрощенный порядок регистрации, минимальная госпошлина | Для регистрации необходимо множество документов, более высокая госпошлина |

Отвечает перед Законом своим личным имуществом | Рискует только долей в уставном капитале |

Нет необходимости вести бухгалтерский учет и открывать расчетный счет | Постоянный документальный контроль движения денежных средств, обязательное открытие расчетного банковского счета |

Распоряжается прибылью по своему усмотрению | Руководитель не имеет права забирать полученную выручку |

Не может заниматься любыми видами деятельности | Нет ограничений в видах деятельности |

Платит взносы в ПФР, даже если нет прибыли | Есть возможность не платить взносы в ПФР при отсутствии доходов |

Нельзя продать бизнес | Нет запретов на продажу бизнеса |

Более низкие штрафные санкции | Высокие штрафы в случае обнаружения нарушений по НК РФ |

Нельзя привлекать инвесторов | Возможность привлечения инвесторов |

Таким образом, у каждой из организационно-правовых форм есть свои плюсы и минусы, и любой действующий индивидуальный предприниматель может зарегистрировать ООО, обратившись в УФНС с документами, но платить налоги и взносы придется за все формы деятельности.

Пример: гражданин, являясь учредителем ООО, занимающейся изготовлением строительных материалов, решает продавать одежду через Интернет-магазин. Для этого он имеет право отдельно открыть ИП, но платить налоги в УФНС, взносы в ПФР и ООМС он обязан за обе организации.

В данном случае, задаваясь вопросом – ИП – это юр. лицо или же обычное физ. лицо? – нужно исходить именно из формы бизнеса, который ведет гражданин. При разрешении судебных споров, заполнении документов, подачи отчетностей от ООО он будет являться юридическим, а от ИП – физическим лицом.

Рассмотрение спорных ситуаций в суде

В соответствии с АПК РФ, Арбитражный суд вправе принимать обращения от организаций и индивидуальных предпринимателей при возникновении следующих споров:

- Экономических: например, о задолженностях.

- Административных: при ведении не зарегистрированного в законном порядке бизнеса.

- Организационных: банкротство ООО.

- Налоговых: неоплата авансовых платежей в установленные сроки.

- Корпоративных: при причинении убытков, нанесенных соучредителями, учредителями и участниками юридическому лицу.

- Межнациональных экономических: при неисполнении обязательств компанией, зарегистрированной на территории РФ, в отношении иностранного гражданина, или же наоборот.

При вынесении постановления о наложении штрафных санкций, суд вправе руководствоваться данными и о личном имуществе индивидуального предпринимателя. Если же штраф накладывается на ООО, то арбитраж может учитывать только уставной капитал организации.

Ввиду того, что ИП является физическим, или организация – юридическим лицом, то все конфликты и споры между ними попадают в компетенцию Арбитражного суда и разрешаются только в судебном порядке.

Дополнение

Остались вопросы о нюансах юридического статуса ИП или вам требуется развернутая консультация эксперта по другому вопросу юридическому вопросу? Фабрика манимейкеров рекомендует воспользоваться онлайн-сервисом «Правовед» для получения профессиональной консультации опытного юриста.

Петр Столыпин, 2015-08-26

Вопросы и ответы по теме

Посмотреть все (2)

Сохраните статью в социальные сети:

ИП — это физическое или юридическое лицо?

Ип это какое лицо

Один из наиболее распространенных вопросов, который задают себе люди, желающие стать индивидуальными предпринимателями, звучит так: «ИП юридическое или физическое лицо» Постараемся максимально четко на него ответить и выяснить, является ли ИП юридическим лицом.

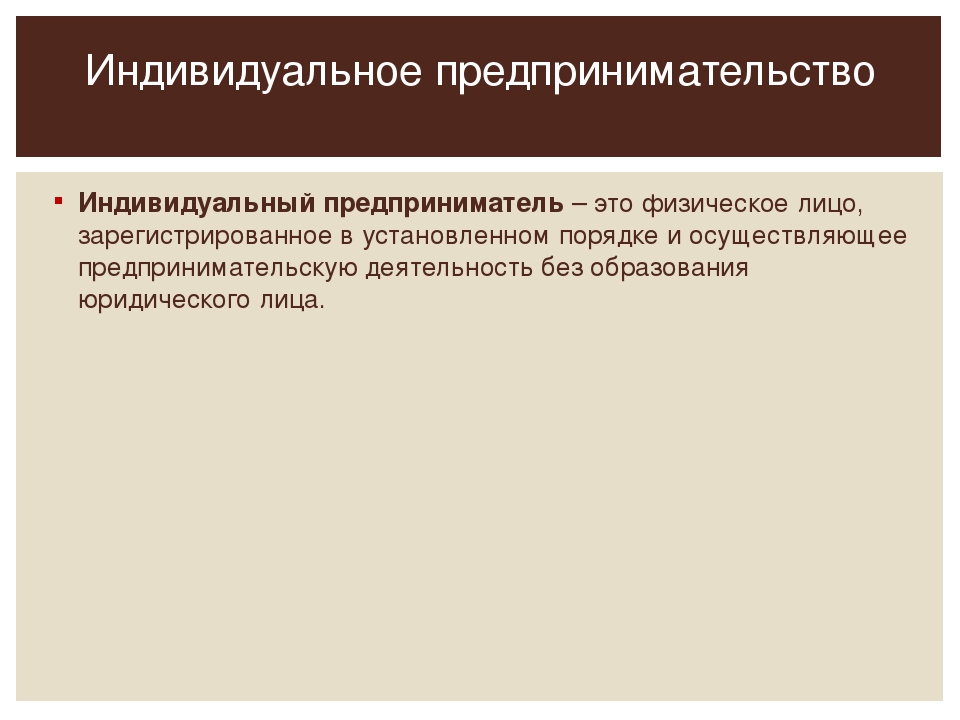

Для того, чтобы глубже понять суть вопроса, нужно дать точное определение термину «индивидуальный предприниматель» или «ИП».

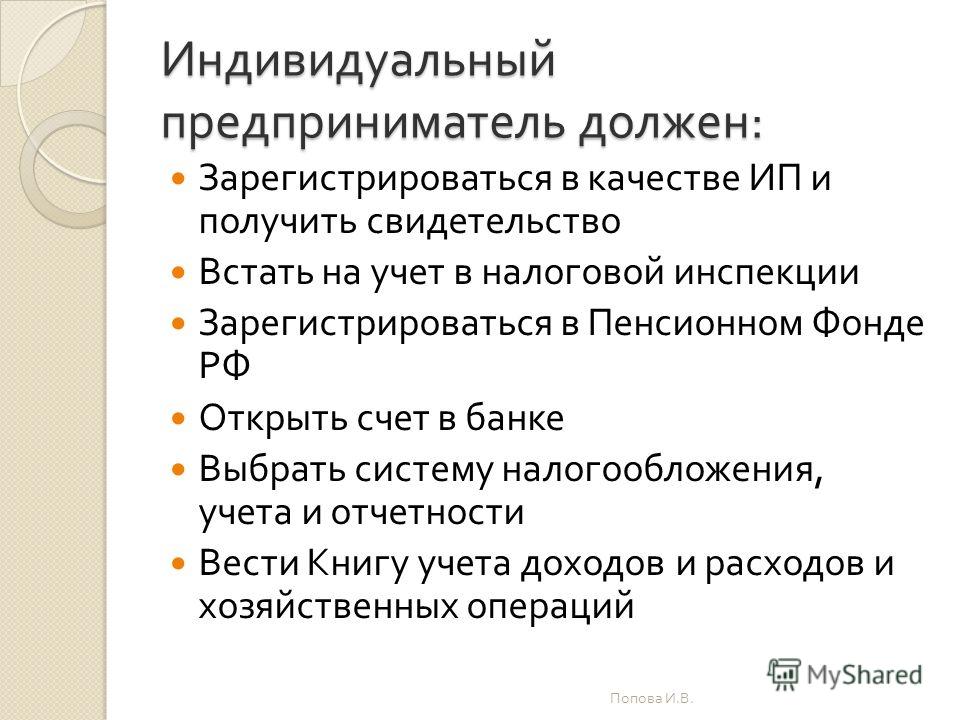

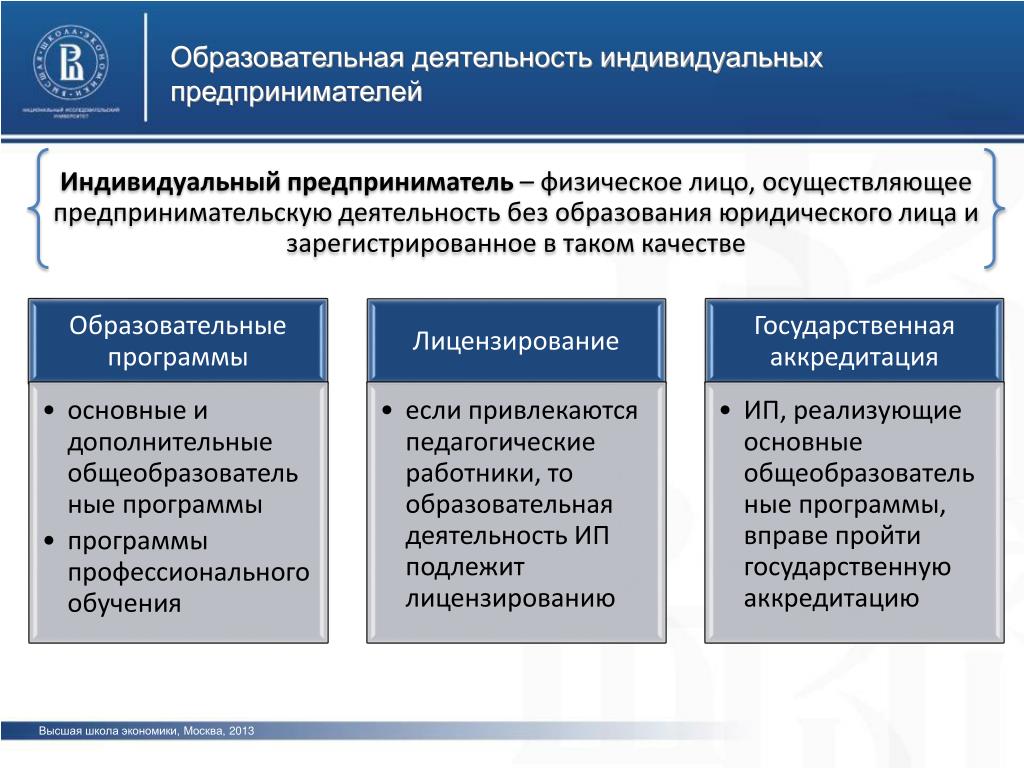

Итак, индивидуальный предприниматель (ИП) — физическое лицо, которое зарегистрировано в порядке, установленном законом, осуществляющее предпринимательскую деятельность без образования юридического лица.

Нужно отметить, что ранее в законодательстве России были использованы следующие эквивалентные термины:

- «частный предприниматель»;

- ПБОЮЛ («предприниматель без образования юридического лица»).

В последнее время эти эквивалентные понятия заменили на термин «индивидуальный предприниматель».

То есть, можно сделать вывод, что ИП не является юридическим лицом по причине наличия статуса индивидуального предпринимателя закрепленного за определенным человеком, что по закону РФ делает ИП физическим лицом.

В Российской Федерации любой гражданин может стать ИП, зарегистрировавшись по месту жительства.

Деятельность индивидуальных предпринимателей (включая их регистрацию) регулируется следующими законами и нормативно-правовыми актами:

- Гражданским кодексом РФ;

- Федеральным Законом РФ № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей»;

- отдельными постановлениями Правительства РФ.

Итак, ответ на вопрос, является ли ИП юридическим лицом, отрицательный. И, подводя итоги, для подтверждения того, что индивидуальный предприниматель (ИП) является физическим, а не юридическим лицом, приведем выдержки из Гражданского кодекса Российской Федерации:

«Гражданин вправе заниматься предпринимательской деятельностью без образования юридического лица с момента государственной регистрации в качестве индивидуального предпринимателя».

«Государственная регистрация может быть осуществлена только по месту официальной постоянной регистрации по месту жительства вышеуказанного гражданина».

Тоже может быть полезно:

Информация полезна? Расскажите друзьям и коллегам

Комментарии

Нажимая на кнопку «Отправить» вы подтверждаете, что ваш комментарий не содержит персональных данных в любой их комбинации

Вопросы и ответы в комментариях даются пользователями сайта и не носят характера юридической консультации. Если вам необходима юридическая консультация, рекомендуем получить ее, задав вопрос по телефонам, указанным выше, или через эту форму

.

Прежде чем определить отличия ИП от юридического лица (например, ООО), необходимо разобраться в самих понятиях «индивидуальный предприниматель» и «юридическое лицо», посмотреть, что они из себя представляют.

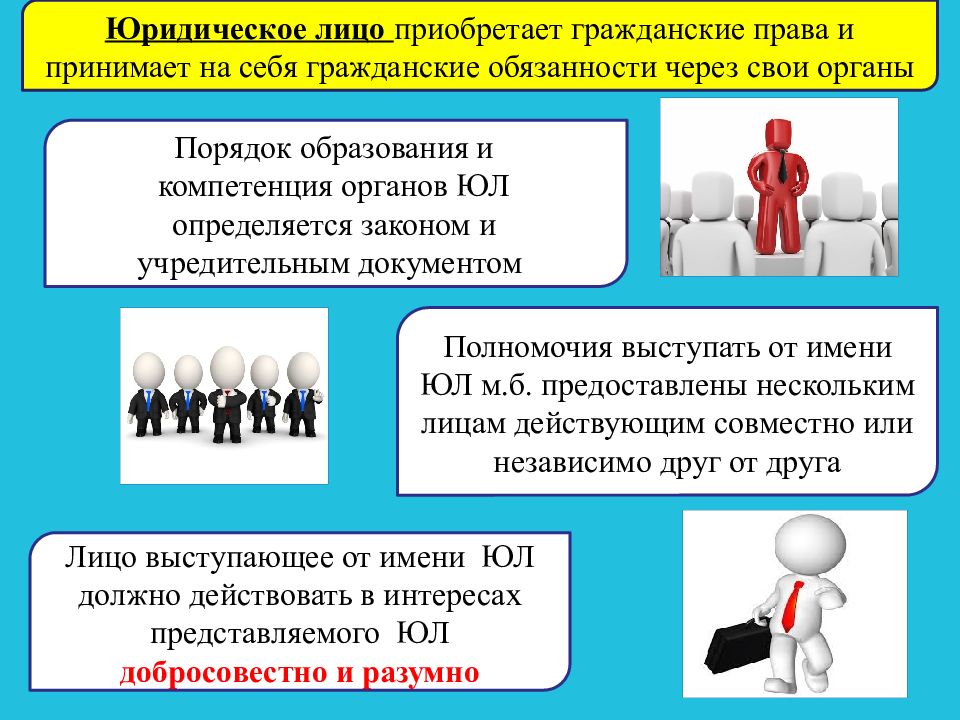

Юридическое лицо — зарегистрированная в установленном законом порядке организация, которая имеет в собственности, хозяйственном ведении или оперативном управлении обособленное имущество и отвечает по своим обязательствам этим имуществом, может от своего имени приобретать и осуществлять имущественные и личные неимущественные права, нести обязанности, быть истцом и ответчиком в суде.

Индивидуальный предприниматель (ИП) не имеет статуса юридического лица, однако может заниматься любыми законными видами деятельности, быть заказчиком и подрядчиком работ, а также использовать наемный труд. Форму ИП удобно использовать для создания небольших предприятий.

Основные отличия ИП от ООО:

Индивидуальный предприниматель не обязан иметь уставной капитал ИП не обязательно иметь расчетный счет в банке Порядок регистрации и прекращения деятельности ИП проще. Нет необходимости тратить время на подготовку юридических учредительных и других специальных документов ИП может применять упрошенную систему ведения бухгалтерской и налоговой отчётности Наличие в штате ИП бухгалтера — не обязательно.

Нередко люди, открывшие собственный бизнес, не могут четко разобраться в новом для себя правовом статусе. Остался ли индивидуальный предприниматель физическим или стал юридическим лицом.

В действующем законодательстве отсутствуют предельно четкие формулировки на этот счет, что серьезно затрудняет объяснение сложившейся правовой ситуации.

По сути ИП остается физическим лицом (далее — ФЛ), но при этом наделяется правами юридического (ЮЛ). Таким образом и складывается его двойственное положение. Предприниматель продолжает пользоваться всеми правами гражданина РФ, как ФЗ. ЮЛ подобными правами не может воспользоваться ни при каких обстоятельствах.

В то же время ИП получает широкие права, как субъект предпринимательской деятельности. Во многом они аналогичны правам ЮЛ. Поскольку такое сочетание прав носит постоянный характер, в некотором смысле происходит их смешение.

Предприниматель, торгующий в день выборов около избирательного участка использует возможности ЮЛ на предпринимательскую деятельность. Однако он в любой момент может пройти на этот участок и воспользоваться своим правом ФЛ, проголосовав за любого кандидата.

Таким образом, индивидуальный предприниматель остается ФЛ, но ему принадлежит весьма значительная часть полномочий, присущих ЮЛ. Называть ИП юридическим лицом нельзя, так как в действующем законе содержится прямой ответ на вопрос о его статусе.

ИП это юридическое или физическое лицо?

Гражданский Кодекс Российской Федерации без оговорок называет любого индивидуального предпринимателя физическим лицом. Эта формулировка достаточно ясна и не требует уточнений.

В законе часто подчеркивается, что двойственность положения ИП заключается в том, что он пользуется правами и ФЛ и ЮЛ. То, что индивидуальный предприниматель относится именно к физическим лицам, пусть и обладает особым статусом, ни одним законодательным актом не оспаривается.

ИП доступно большинство видов деятельности, которыми имеет право заниматься ЮЛ. Кроме того, есть виды деятельности, которыми могут заниматься исключительно граждане, имеющие статус Индивидуального предпринимателя (например, оказание частных детективных услуг). ИП может выступать учредителем ЮЛ, как ФЛ. Он имеет право заниматься работой по найму. Нередко индивидуальные предприниматели заключают договор с другими лицами, как физические, а не как юридические лица. Это позволяет существенно снизить сумму налогов, которые необходимо обязательно уплатить, совершая такого рода сделки.

Таким образом, статус индивидуального предпринимателя открывает для своего владельца широкие возможности. Он является значительно более выгоднее, чем положение обычного физического или юридического лица.

Таблица сравнений

Можно ли считать, что индивидуальный предприниматель — это юрлицо?

Юридическим лицом можно считать некую организацию, которая имеет собственное имущество, несёт обязательства, может приобретать неимущественные и имущественные права. Основным отличием от прочих форм ведения бизнеса является условие наличия баланса у такой организации. Индивидуальный же предприниматель действует на рынке предоставления услуг и продажи и производства товаров без обязательного образования юрлица. В свою очередь, он лично отвечает по обязательствам своим имуществом, не имеет баланса или сметы, не имеет учредителей, собрания и самостоятельно принимает решения по поводу своего бизнеса.

Можно ли допустить, что индивидуальный предприниматель — это юрлицо? Законодательство даёт чёткий ответ, что ИП юридическим лицом не является. К юридическим лицам относятся такие образования:

К юридическим лицам относятся такие образования:

- Коммерческая организация.

- Хозяйственные товарищества.

- Полные и товарищества на вере.

- Акционерные общества (АО).

- Закрытые и открытые общества (ЗАО и ОАО).

- Общества с дополнительной или ограниченной ответственностью.

- Некоммерческие или общественные объединения.

- Потребительский кооператив.

- Религиозные общества.

- Учреждение, фонд.

Все эти организации действуют согласно уставу и имеют более одного участника. Статья 48 ГК прямо указывает на то, что юрлица должны обладать организационным признаком, обособленным имуществом. Имущественная обособленность юрлица – это наличие установленных учредительных документов. В таких документах описывается взаимодействие участников юрлица, функции каждого из участников или подразделений. Устав же указывает наименование организации, порядок его деятельности, схему расходования денежных и иных ресурсов, условия ликвидации или реорганизации.

А индивидуальный предприниматель — это юрлицо только в плане принадлежности к хозяйственной деятельности и схожести выполняемых функций. Одни и те же виды экономической деятельности могут выполняться как ИП, так и организациями или предприятиями. Однако юрлица имеют, несомненно, более широкие полномочия и возможности. Но и налоговая нагрузка и требования к предприятиям более высокие.

Основным отличием индивидуального предпринимателя от организации можно считать личную ответственность всем имуществом. Юридические лица же несут такую ответственность только в пределах личных долей в уставе организации. Таким образом, можно сказать, что более полную ответственность несёт ИП. Юридические лица – всегда выступают не от своего имени, а от имени организации. Соответственно и решения принимаются внутри предприятия коллективно. Предприниматель же на свой страх и риск, то есть самостоятельно, осуществляет хозяйствование и принимает решения относительно своего бизнеса.

Юридическое лицо также может выбирать наиболее подходящее наименование своей организации. Предприниматель именуется исключительно по собственной фамилии, имени и отчеству. Названий своему ИП он присваивать не может, соответственно, во всей документации выступает под своим именем.

Предприниматель именуется исключительно по собственной фамилии, имени и отчеству. Названий своему ИП он присваивать не может, соответственно, во всей документации выступает под своим именем.

Важным моментом в ведении деятельности предприятиями является обязательное осуществление бухгалтерского учёта. Эта обязанность для юрлиц, но для ИП – это личное желание, за исключением некоторых систем отчисления налогов, предусматривающих бухгалтерскую отчетность. Печати, фирменные бланки, банковские счета – обязательные условия для функционирования предприятия или организации, но необязательные для ИП.

Однако, индивидуальный предприниматель — это юрлицо в некотором роде в плане адреса. Юридический адрес предприятия всегда указывается на упаковках товара, фирменных бланках, в отчетности. Он имеется в учредительных документах, и узнать его любому желающему не составляет труда. Адресом осуществления хозяйствования ИП является место его прописки. Однако так сказать, юридическим адресом предпринимателя можно считать таковой, где осуществляется выпуск или реализация продукции, оказание услуг на постоянной основе или выполнение работ. Но в случае с юрлицом адресов его учредителей никто не сможет узнать, а адрес ИП можно получить в виде выписки из ЕГРИП по заявлению в ФНС.

Но в случае с юрлицом адресов его учредителей никто не сможет узнать, а адрес ИП можно получить в виде выписки из ЕГРИП по заявлению в ФНС.

Можно сделать вывод, что ИП не является юрлицом, но выполняет практически те же функции, несёт более полную ответственность. Но в то же время имеет преимущество в виде свободного выбора системы налогообложения оптимальной для его бизнеса. Открыть ИП существенно проще, нет надобности в стартовом капитале, учредительных документах. Все решения предпринимателем принимаются самостоятельно. Отчитываться о полученной прибыли и методах её использования нет надобности. Прибыль учредителей юрлиц (дивиденды) облагается налогом в размере 13% (аналогия с НДФЛ), от этой обязанности ИП на УСН, ЕНВД и ПСН освобождён.

Полезные статьи:

Выдачи со счетов индивидуального предпринимателя — особенности

Зачем нужна карта партнера индивидуального предпринимателя

Проверка по ОГРН индивидуального предпринимателя: как сделать это самому?

Доверенность от ИП и юридического лица

услуги нотариуса >>> доверенности

Доверенность от юридического лица

В процессе хозяйственной деятельности большинство бизнес-единиц просто не могут обойтись без передачи каких-либо своих полномочий другим лицам на основании доверенности — редкий руководитель юридического лица или индивидуальный предприниматель в состоянии успеть совершить абсолютно все юридически значимые действия по отношению к контрагентам, потребителям, органам государственной и муниципальной власти.

Доверенность от юридического лица — это полномочие, оформленное в письменном виде и дающее право доверенному лицу организации на представление ее интересов перед третьими лицами и совершение законных действий в ее пользу.

Организация может выдавать доверенности как физическим, так и юридическим лицам. Не требуется доверенность организации тем лицам, которые имеют право действовать от ее имени на основании закона и ее устава. Например, доверенность ООО не нужна генеральному директору общества — для подтверждения своих полномочий он может предъявить устав, решение и приказ о своем назначении, и на основании этих документов заключать сделки и совершать иные действия, связанные с деятельностью юридического лица.

Юридическое лицо посредством своего постоянно действующего исполнительного органа само определяет объем полномочий, передаваемых своему представителю, которому может быть поручено совершить какое-то одно или несколько связанных между собой действий. Предприятие может выдать генеральную доверенность от юридического лица, предоставляющую практически неограниченные полномочия по представлению интересов организации по всем направлениям ее деятельности.

Закон не предусматривает обязательного совершения доверенности юридического лица в нотариальной форме — такая форма необходима лишь при выдаче доверенности в порядке передоверия либо доверенности на совершение сделок, требующих нотариальной формы, на подачу заявлений о государственной регистрации прав или сделок. Данная оговорка вполне логична, поскольку позволяет и собственникам компании, и контролирующим государственным органам, и иным заинтересованным лицам проследить путь перехода полномочий от одного лица к другому. Все же остальные доверенности, в том числе и генеральная доверенность ООО и других видов юридических лиц, составляются в простой письменной форме.

Доверенность от ИП

Предприниматели без образования юридического лица также вправе выдавать доверенности от ИП любому дееспособному физическому лицу или организации, причем не только одному субъекту, но и нескольким представителям сразу.

По своей сути доверенность на представление интересов ИП ничем не отличается от доверенности, выдаваемой юридическим лицом — представитель вправе от имени предпринимателя и в его же интересах совершать определенные действия и представительствовать перед третьими лицами.

При этом, как и в случае с организациями, доверенности от индивидуального предпринимателя могут быть разовыми, специальными и генеральными. Так, по генеральной доверенности от ИП его представитель может:

- подавать и получать документы;

- получать и расходовать денежные средства и материальные ценности;

- представлять интересы предпринимателя в судах, налоговых и государственных органах, а также в других организациях;

- совершать иные, не противоречащие законодательству действия.

Следует знать, что ИП не может поручить представителю по доверенности осуществлять непосредственно саму предпринимательскую деятельность. Такие отношения регулируются посредством заключения различных гражданско-правовых договоров ( например договор подряда), либо заключения трудового контракта.

Для выдачи доверенности от имени ИП необходимо:

— свидетельство о государственной регистрации физического лица в качестве индивидуального предпринимателя

— свидетельство о постановке на учет в налоговом органе

Однако оформление доверенности, выдаваемой ИП, происходит иначе, чем у юридических лиц. Несмотря на то, что предприниматель имеет право обзавестись печатью и заверять ей свои договоры и прочие документы, ему придется удостоверить свою подпись на доверенности у нотариуса, который проверяет паспорт ИП, убеждается в его дееспособности и совершает удостоверительную надпись на доверенности.

Несмотря на то, что предприниматель имеет право обзавестись печатью и заверять ей свои договоры и прочие документы, ему придется удостоверить свою подпись на доверенности у нотариуса, который проверяет паспорт ИП, убеждается в его дееспособности и совершает удостоверительную надпись на доверенности.

На процедуру оформления доверенности на представление интересов ИП его представитель может не являться — нотариусу вполне достаточно его паспортных данных.

И юридическое лицо и индивидуальный предприниматель в любой момент могут отозвать свои доверенности, тем самым прекратив действие всех переданных представителю полномочий.

услуги нотариуса >>> доверенности

ИП и учредитель ООО в одном лице

В ходе осуществления коммерческой деятельности у каждого бизнесмена может возникнуть ситуация, в которой выбранная им для своего предприятия организационно-правовая форма становится барьером на пути к дальнейшему развитию. Чаще всего с этим сталкиваются индивидуальные предприниматели, планирующие расширять бизнес, т.к. государство ограничивает возможные виды деятельности для таких субъектов определенным перечнем. Как поступить в такой ситуации? Может ли ИП быть учредителем ООО? Или для создания общества необходимо сначала узнать, как закрыть ИП? Чтобы разобраться в этих вопросах и принять правильное решение, читайте далее.

Чаще всего с этим сталкиваются индивидуальные предприниматели, планирующие расширять бизнес, т.к. государство ограничивает возможные виды деятельности для таких субъектов определенным перечнем. Как поступить в такой ситуации? Может ли ИП быть учредителем ООО? Или для создания общества необходимо сначала узнать, как закрыть ИП? Чтобы разобраться в этих вопросах и принять правильное решение, читайте далее.

Может ли учредитель ООО являться ИП – что говорит закон

Подходя к вопросу: «может ли ИП открыть ООО?», нужно руководствоваться в первую очередь нормативно-правовыми актами, действующими в нынешнее время на территории нашего государства. В Гражданском кодексе РФ содержится прямое указание на то, что общество с ограниченной ответственностью может быть основано одним или сразу несколькими (но не более 50) физическими лицами.

Индивидуальный предприниматель в полной мере обладает правами и обязанностями физического лица, статус которого за ним сохраняется и после государственной регистрации. Другими словами, ИП – это физическое лицо, осуществляющее коммерческую деятельность с момента оформления в ФНС. Следовательно, ИП может беспрепятственно стать учредителем ООО как единолично, так и в составе нескольких основателей. Ситуация, когда действующий участник общества регистрируется в качестве индивидуального предпринимателя, также не противоречит закону.

Другими словами, ИП – это физическое лицо, осуществляющее коммерческую деятельность с момента оформления в ФНС. Следовательно, ИП может беспрепятственно стать учредителем ООО как единолично, так и в составе нескольких основателей. Ситуация, когда действующий участник общества регистрируется в качестве индивидуального предпринимателя, также не противоречит закону.

Важно! ИП может стать учредителем ООО только на правах физического лица, но не в статусе индивидуального предпринимателя. То есть, доходы, получаемые бизнесменом от деятельности ИП, никак не должны пересекаться с доходами, которые ему принесло ООО. Налогообложение у таких предприятий будет раздельное.

Может ли директор ООО быть одновременно ИП

Директор ООО – это должностное лицо, представляющее единоличный исполнительный орган общества и осуществляющий деятельность, связанную с управлением. Согласно Федеральному закону №14-ФЗ «Об обществах с ограниченной ответственностью», директором может быть избран один из учредителей общества либо нанятое для этих целей стороннее лицо. Законом не предусмотрена зависимость права гражданина занимать пост директора от каких-либо обстоятельств, в том числе связанных с осуществлением им коммерческой деятельности в качестве ИП. Исходя из этого, можно сделать вывод, что быть директором ООО и ИП в одном лице абсолютно реально.

Законом не предусмотрена зависимость права гражданина занимать пост директора от каких-либо обстоятельств, в том числе связанных с осуществлением им коммерческой деятельности в качестве ИП. Исходя из этого, можно сделать вывод, что быть директором ООО и ИП в одном лице абсолютно реально.

В каких случаях выгодно содержать ИП совместно с ООО

Положение, когда ИП и учредитель ООО – одно лицо, бывает оправдано в нескольких случаях. Рассмотрим наиболее популярные из них. Любое предприятие начинается с такого действия, как составление бизнес-плана. На первоначальном этапе важно не только выбрать вид деятельности, но и обозначить круг финансовых, организационных, производственных задач, выполнение которых обеспечит общую эффективность проекта.

Современная действительность такова, что большинство российских предпринимателей, планируя открыть свой бизнес, обладает при этом весьма скромным бюджетом. Это обстоятельство чаще всего и играет решающую роль при выборе организационно-правовой формы. Ни для кого не секрет, что открытие ООО обходится в несколько раз дороже, нежели регистрация ИП. Однако спустя некоторое время, когда бизнес налажен, и намечается тенденция к росту предприятия, выбранная форма может стать преградой на пути к развитию собственного дела.

Ни для кого не секрет, что открытие ООО обходится в несколько раз дороже, нежели регистрация ИП. Однако спустя некоторое время, когда бизнес налажен, и намечается тенденция к росту предприятия, выбранная форма может стать преградой на пути к развитию собственного дела.

В то же время, статус ИП позволяет применять более гибкую систему налогообложения и использовать упрощенную форму отчетности. В таких ситуациях можно разделить бизнес путем введения дополнительного хозяйствующего субъекта, обладающего более широкими возможностями.

Ситуация, в которой ИП является учредителем ООО, может быть обоснована еще и возможностью двух предприятий выступать разными сторонами при составлении договора, т.е. правом заключать сделки между собой. Зачастую это позволяет избежать дополнительных затрат, связанных с налогообложением, и значительно сэкономить на ресурсах. Однако надо понимать, что, осуществляя такой вид взаимодействия, нужно использовать исключительно законные схемы сотрудничества.

Важно! Заключение сделок между ИП и ООО, участником (участником и одновременно директором) которого он является, становится поводом для особого контроля со стороны налоговых органов.

Индивидуальный предприниматель – учредитель ООО

Подробное рассмотрение вопроса: «можно ли быть ИП и ООО одновременно» позволяет сделать вывод, что такое обстоятельство нисколько не противоречит действующему законодательству. Более того, индивидуальный предприниматель вправе не только учредить общество, но и возглавить его управленческую систему в качестве директора. Законом также не воспрещается заключать сделки между ИП и ООО, участником которого он является. Для множества предпринимателей эти привилегии открывают новые горизонты и позволяют добиться большого успеха в бизнесе. Рекомендуем также прочесть о том, что выгоднее: ИП или ООО в плане ответственности и налогообложения.

Виктор ШемякинАвтор #ВЗО. Молодой предприниматель, успел открыть несколько проектов разной степени успешности. Своим опытом и мнениями он делится с нашим сайтом. Он расскажет о том, что должен знать и делать начинающий бизнесмен, чтобы облегчить ведение своего дела и избежать возможных проблем.

Молодой предприниматель, успел открыть несколько проектов разной степени успешности. Своим опытом и мнениями он делится с нашим сайтом. Он расскажет о том, что должен знать и делать начинающий бизнесмен, чтобы облегчить ведение своего дела и избежать возможных проблем.

(20 оценок, среднее: 4.8 из 5)

5 видов юридических лиц для предпринимателей

Предприниматели, открывающие новый бизнес, имеют множество вариантов, когда они решают, какой тип бизнес-структуры лучше всего подходит для их новой компании. Существуют значительные преимущества и определенные недостатки, связанные с каждым из различных типов юридических лиц, которые предприниматель может выбрать в качестве идеальной бизнес-структуры для своей компании. Таким образом, очень важно понимать различные аспекты этих разных юридических лиц и понимать, могут ли они работать на вашу компанию.

Существуют значительные преимущества и определенные недостатки, связанные с каждым из различных типов юридических лиц, которые предприниматель может выбрать в качестве идеальной бизнес-структуры для своей компании. Таким образом, очень важно понимать различные аспекты этих разных юридических лиц и понимать, могут ли они работать на вашу компанию.

- Ÿ Общество с ограниченной ответственностью (ООО): ООО — это бизнес-структура, которая сочетает в себе элементы корпоративной и индивидуальной или партнерской структур для создания динамичного, гибкого юридического лица, которое особенно хорошо подходит для индивидуальных владельцев. LLC предоставляют своим владельцам ограниченную ответственность, а это означает, что долги и другие вопросы, за которые компания может нести ответственность, относятся к самой компании, а не к ее владельцам или акционерам. LLC также предоставляют возможность для сквозного налогообложения, что означает, что доходы и прибыль бизнеса не облагаются налогом дважды (как личный, так и корпоративный доход), а только один раз в качестве дохода либо для индивидуального владельца, либо для партнеров-участников.

- Ÿ Партнерство с ограниченной ответственностью (LLP): Как и LLC, LLP накладывает ограничение на ответственность по искам против участников партнерства. Этот тип бизнес-структуры особенно популярен для профессиональных предприятий, таких как юридические и бухгалтерские фирмы, которые в некоторых случаях могут нести ответственность за тех, кого они консультируют или представляют. LLP также ограничивают ответственность любого партнера за действия, совершенные другими партнерами. Кроме того, члены LLP не обязаны платить налоги на самозанятость.

- Ÿ Общее товарищество: Партнерство представляет собой простую бизнес-структуру для компаний с более чем одним владельцем. Для их формирования требуется относительно небольшая юридическая помощь, а налоги являются сквозными, что означает, что весь доход от компании облагается налогом только один раз. Однако полное товарищество возлагает на всех партнеров ответственность за действия своей компании, включая долги и судебные решения.

- ŸC Corporation: C корпорации, такие как LLC и LLP, обеспечивают существенную защиту ответственности владельцев компании, в данном случае акционеров.Большинство крупных компаний предпочитают следовать корпоративной модели просто потому, что управление различными аспектами налогообложения и ответственности для бизнеса любого значительного размера значительно сложнее при других бизнес-структурах. Тем не менее, корпорации C облагаются налогом на их доход как компания, а отдельные владельцы компании также облагаются налогом на доход, который они получают в результате, что делает общее налоговое бремя для многих корпораций C. существенным.

- Ÿ S Corporation: S корпорации сочетают в себе многие из наиболее желательных элементов различных бизнес-структур.Они предоставляют владельцам или акционерам ограниченную ответственность по корпоративным долгам и другим вопросам, а также допускают сквозное налогообложение корпоративных доходов.

По этой причине многие компании начали выбирать эту форму бизнеса из-за ее удобства и практической выгоды.

По этой причине многие компании начали выбирать эту форму бизнеса из-за ее удобства и практической выгоды.

Поскольку каждая форма бизнеса различается, для предпринимателя важно учитывать потребности своей компании наряду со своими потребностями как владельца бизнеса при выборе бизнес-структуры, будь то одна из этих пяти основных форм или другая, не упомянутая форма. здесь.

Автор биографии

Никита Доусон — заядлый автор различных юридических блогов. Она участвует в веб-сайтах, посвященных травмам, банкротству и адвокатуре.

Sole Proprietorship Definition — Entrepreneur Small Business Encyclopedia

Определение: Бизнес, который юридически не существует отдельно от своего владельца. Доходы и убытки облагаются налогом в декларации о доходах физических лиц.

Индивидуальное предпринимательство — это простейшая форма ведения бизнеса.Единоличное предприятие не является юридическим лицом. Это просто относится к человеку, который владеет бизнесом и несет личную ответственность по его долгам. Индивидуальное предприятие может действовать от имени своего владельца или вести бизнес под вымышленным именем, например, Nancy’s Nail Salon. Выдуманное имя — это просто торговое наименование — оно не создает юридического лица, отдельного от единоличного собственника.

Это просто относится к человеку, который владеет бизнесом и несет личную ответственность по его долгам. Индивидуальное предприятие может действовать от имени своего владельца или вести бизнес под вымышленным именем, например, Nancy’s Nail Salon. Выдуманное имя — это просто торговое наименование — оно не создает юридического лица, отдельного от единоличного собственника.

Индивидуальное предпринимательство — популярная форма бизнеса благодаря своей простоте, легкости настройки и номинальной стоимости.Индивидуальному предпринимателю нужно только зарегистрировать свое имя и получить местные лицензии, и индивидуальный предприниматель готов к ведению бизнеса. Однако явным недостатком является то, что владелец индивидуального предприятия несет личную ответственность по всем долгам предприятия. Таким образом, если бизнес-индивидуальный предприниматель столкнется с финансовыми проблемами, кредиторы могут подать иск против владельца бизнеса. Если такие иски будут успешными, собственнику придется расплачиваться с долгами предприятия собственными деньгами.

Владелец индивидуального предприятия обычно подписывает контракты от своего имени, поскольку индивидуальное предприятие не имеет отдельного лица по закону.Владелец-индивидуальный предприниматель обычно заставляет клиентов выписывать чеки на имя владельца, даже если компания использует вымышленное имя. Владельцы-индивидуальные предприниматели могут, и часто делают, совмещать личную и коммерческую собственность и средства, чего не могут сделать партнерства, LLC и корпорации. Частные предприниматели часто открывают свои банковские счета на имя владельца. Индивидуальным предпринимателям не нужно соблюдать такие формальности, как голосование и собрания, связанные с более сложными формами ведения бизнеса. Индивидуальные предприниматели могут подавать иски (и могут быть привлечены к суду), используя имя единоличного собственника.Многие предприятия начинаются с индивидуального предпринимательства и переходят к более сложным формам бизнеса по мере развития бизнеса.

Поскольку индивидуальное предприятие неотличимо от своего владельца, налогообложение индивидуального предприятия довольно просто. Доход, полученный индивидуальным предпринимателем, — это доход, полученный его владельцем. Индивидуальный предприниматель сообщает о доходах и / или убытках и расходах от индивидуального предпринимательства, заполнив и заполнив Приложение C вместе со стандартной формой 1040. Ваша прибыль и убытки сначала регистрируются в налоговой форме, называемой Schedule C, которая подается вместе с ваш 1040.Затем «итоговая сумма» из Таблицы C переводится в вашу личную налоговую декларацию. Этот аспект привлекателен, поскольку понесенные вами коммерческие убытки могут компенсировать доход, полученный из других источников.

Доход, полученный индивидуальным предпринимателем, — это доход, полученный его владельцем. Индивидуальный предприниматель сообщает о доходах и / или убытках и расходах от индивидуального предпринимательства, заполнив и заполнив Приложение C вместе со стандартной формой 1040. Ваша прибыль и убытки сначала регистрируются в налоговой форме, называемой Schedule C, которая подается вместе с ваш 1040.Затем «итоговая сумма» из Таблицы C переводится в вашу личную налоговую декларацию. Этот аспект привлекателен, поскольку понесенные вами коммерческие убытки могут компенсировать доход, полученный из других источников.

Как индивидуальный предприниматель, вы также должны подать Schedule SE вместе с формой 1040. Вы используете Schedule SE для расчета суммы налога на самозанятость. Вам не нужно платить налог по безработице с себя, хотя вы должны платить налог по безработице со всех сотрудников предприятия. Конечно, вы не будете получать пособие по безработице, если бизнес пострадает.

Индивидуальные предприниматели несут личную ответственность по всем долгам индивидуального предпринимателя. Давайте рассмотрим это более внимательно, потому что потенциальная ответственность может вызывать тревогу. Предположим, что индивидуальный предприниматель занимает деньги для работы, но предприятие теряет своего основного клиента, выходит из бизнеса и не может погасить ссуду. Индивидуальный предприниматель несет ответственность за сумму кредита, которая потенциально может поглотить все ее личные активы.

Давайте рассмотрим это более внимательно, потому что потенциальная ответственность может вызывать тревогу. Предположим, что индивидуальный предприниматель занимает деньги для работы, но предприятие теряет своего основного клиента, выходит из бизнеса и не может погасить ссуду. Индивидуальный предприниматель несет ответственность за сумму кредита, которая потенциально может поглотить все ее личные активы.

Представьте себе еще худший сценарий: индивидуальный предприниматель (или даже один из ее сотрудников) попадает в аварию, связанную с бизнесом, в результате которой кто-то ранен или убит.Возникшее в результате дело о халатности может быть возбуждено против единственного собственника и против ее личных активов, таких как ее банковский счет, ее пенсионные счета и даже ее дом.

Внимательно изучите предыдущие параграфы, прежде чем выбирать индивидуальное предприятие в качестве формы вашего бизнеса. Несчастные случаи действительно случаются, и предприятия постоянно прекращают свою деятельность. Любое индивидуальное предприятие, попавшее в столь неблагоприятное обстоятельство, может быстро превратиться в кошмар для своего владельца.

Любое индивидуальное предприятие, попавшее в столь неблагоприятное обстоятельство, может быстро превратиться в кошмар для своего владельца.

Если к индивидуальному предпринимателю обидела другая сторона, он может подать иск от своего имени.И наоборот, если корпорация или ООО обиделась со стороны другой стороны, организация должна подать иск от имени компании.

К преимуществам ИП относятся:

- Владельцы могут создать ИП мгновенно, легко и недорого.

- Индивидуальное предпринимательство практически не требует выполнения текущих формальностей.

- Индивидуальный предприниматель не обязан платить налог по безработице с себя (хотя он или она должны платить налог по безработице с сотрудников).

- Владельцы могут свободно смешивать бизнес или личные активы.

К недостаткам ИП можно отнести:

- Владельцы несут неограниченную личную ответственность за долги, убытки и обязательства бизнеса.

- Владельцы не могут привлечь капитал путем продажи доли в бизнесе.

- Индивидуальные предприниматели редко переживают смерть или недееспособность своих владельцев и поэтому не сохраняют ценность.

Одной из замечательных особенностей ИП является простота регистрации.Требуется немного больше, чем покупка и продажа товаров или услуг. Фактически, для создания единоличного предприятия не требуется никакой официальной подачи документов или каких-либо событий; это статус, который автоматически возникает в результате деловой активности.

Юридическая структура бизнеса

Определение партнерства

Партнерство — это, по сути, два или более индивидуальных предприятия, действующих в рамках одного предприятия. Если два или более физических лица начинают работать вместе в рамках бизнес-операции и формально не сформировали партнерство, LLC или корпорацию, по умолчанию бизнес-операция рассматривается как полное партнерство.

Партнерства создают одного Генерального партнера, и он или она несет неограниченную ответственность за партнерство. И наоборот, личные активы ограниченного партнера подвержены риску только в той мере, в какой он инвестирует в бизнес.

И наоборот, личные активы ограниченного партнера подвержены риску только в той мере, в какой он инвестирует в бизнес.

Одним из основных преимуществ партнерства является то, что чем больше владельцев, тем больше ресурсов. Вместе несколько владельцев могут объединить капитал, навыки и сети, чтобы создать преимущество при ведении своего бизнеса.

Соглашение о деловом партнерстве

Один из самых больших рисков, связанных с ведением бизнеса в качестве партнерства, заключается в том, что партнер совершает серьезную ошибку, которая имеет юридические последствия или иным образом больше не поддерживает дружеские отношения в рамках деловых отношений.По этой причине очень важно уделить время тщательному составлению и исполнению соглашения о партнерстве для решения важных партнерских вопросов, таких как компенсация, распределение, выход на пенсию, договоренности о купле-продаже, инвалидность и другие потенциальные методы разрешения споров.

Налоговый режим для партнерств

Партнерства обязаны ежегодно подавать федеральную налоговую декларацию. И в большинстве штатов часто требуется аналогичная налоговая декларация. Федеральная форма 1065 заполняется от имени товарищества и его партнеров.Прибыль (или убытки), определенные отчисления и гарантированные выплаты, выплачиваемые партнерам от партнерства, передаются партнерам. Каждый партнер получает федеральную форму 1065 K-1, в которой указаны статьи доходов и расходов, которые должны быть указаны в индивидуальной федеральной налоговой декларации партнера.

И в большинстве штатов часто требуется аналогичная налоговая декларация. Федеральная форма 1065 заполняется от имени товарищества и его партнеров.Прибыль (или убытки), определенные отчисления и гарантированные выплаты, выплачиваемые партнерам от партнерства, передаются партнерам. Каждый партнер получает федеральную форму 1065 K-1, в которой указаны статьи доходов и расходов, которые должны быть указаны в индивидуальной федеральной налоговой декларации партнера.

Общество с Ограниченной Ответственностью или ООО Определение

ООО предлагает лучшее из двух миров. Он облагается налогом как индивидуальное предприятие, но предлагает защиту с ограниченной ответственностью для своих членов, аналогичную той, которая предлагается акционерам корпорации.

Владельцы LLC называются участниками, и они могут использовать убытки, понесенные LLC, для компенсации дохода до общей суммы, инвестированной владельцем, но не более.

В случае возникновения у предприятия юридических или финансовых проблем личные активы владельца имеют большую защиту, чем активы индивидуального предпринимателя, однако эта защита ограничена.

И LLC могут облагаться дополнительными государственными налогами и / или налогами на франшизу отдельно от своих участников / владельцев.

Преимущества общества с ограниченной ответственностью

Если вы рассматриваете возможность создания ООО вместо индивидуального предпринимателя, обратите внимание, что ООО предложит вам более надежную защиту личной ответственности и будет восприниматься клиентами, поставщиками, сотрудниками и другими лицами как установленный бизнес. .

Кроме того, LLC проще сформировать, чем корпорацию, и, как правило, их деятельность обходится дешевле с административной точки зрения. LLC также предлагают участникам большую гибкость в отношении того, как распределяются прибыли и убытки между участниками и как могут производиться распределения.

Операционное соглашение общества с ограниченной ответственностью

Одним из ключевых шагов, которые должен предпринять владелец бизнеса при создании ООО (либо как ООО с одним участником, либо как ООО с несколькими участниками, является разработка Операционного соглашения для его участника ( с).

Операционное соглашение LLC должно четко определять, что ожидается от участников, какие участники имеют, какие роли и обязанности, как будут распределяться прибыли и убытки, как и когда могут быть произведены распределения, и как право собственности может быть куплено или продано в будущее, среди других важных вопросов.

Налоговый режим для общества с ограниченной ответственностью

LLC облагаются налогом на свою прибыль для целей федерального налогообложения одним из нескольких способов:

- По умолчанию LLC с одним участником рассматривается как индивидуальное предприятие, а если у нее несколько участников, LLC рассматривается как партнерство; и в качестве альтернативы

- Если выбрано отдельно, LLC может выбрать режим C Corporation или S Corporation для целей федерального налогообложения.

Большинство штатов автоматически признают такой же налоговый режим или любые альтернативные выборы, однако разумно проверить это в штате, в котором ваша компания с ограниченной ответственностью создана и / или ведет свою деятельность.

Корпорация Определение

Корпорация — это отдельное юридическое и налогооблагаемое лицо, независимое от своих владельцев, называемых акционерами.

Поскольку бизнес рассматривается как отдельное юридическое лицо, риск для личных активов владельца меньше.У корпораций может быть один или несколько акционеров, каждый из которых имеет право на прибыль в виде дивидендов в форме денежных средств и / или дополнительных акций, но не несут личной ответственности по долгам бизнеса и юридическим вопросам.

Если у вас в собственности (или вы планируете иметь) более одного бизнеса, прочтите здесь, как несколько бизнес-структур могут столкнуться с различными налоговыми последствиями.

Корпоративные формальности

Одно из самых больших различий между корпоративной структурой и всеми другими формами бизнес-структур — это формальности, которые должностные лица и директора должны соблюдать, чтобы сохранить независимость корпорации или отдельный правовой статус от ее акционеров.

Такие формальности начинаются при создании бизнеса. Корпорация должна подать официальный учредительный договор, провести собрание своих акционеров для утверждения создания бизнес-единицы, выпустить акции (сертификаты) для своих акционеров, опубликовать уведомление о создании в одном или нескольких юридических журналах, чтобы назвать несколько .

Каждый раз, когда решение принимается Советом директоров или должностными лицами корпорации, такое решение должно быть проголосовано, одобрено и занесено в Корпоративный протокол.И все должно быть занесено в бухгалтерские книги и отчеты корпорации.

Проведение годового собрания акционеров также является обязательным требованием, как и документирование любых решений, принятых на собрании.

Корпоративное налогообложение

По умолчанию корпорация рассматривается для целей федерального налогообложения в соответствии с разделом 26 США; Подзаголовок А; Глава 1; Подраздел C (C Corp).

C Корпорации облагаются налогом исключительно с их доходов, а доходы и убытки бизнеса не указываются в личных налоговых декларациях владельца.Федеральная налоговая форма 1120 заполняется корпорацией каждый год.

Распределение корпоративных дивидендов, полученных акционерами корпорации, облагается налогом на федеральном уровне и в большинстве случаев на уровне штата.

Если по выбору акционеры корпорации выбирают режим федерального налогообложения согласно Подглаве S, то доходы, расходы и некоторые другие налоговые льготы не будут облагаться налогом на уровне корпорации. Вместо этого они передаются акционерам в соответствии с их соответствующей долей владения, и каждый акционер сообщает об этом в своих личных налоговых декларациях.

Когда корпорация выбрала режим налогообложения согласно Подглаве S, то ежегодно корпорация подает федеральную форму 1120S, и каждый акционер получает федеральную таблицу K-1, в которой указывается его / ее пропорциональная доля дохода от бизнеса на их личная налоговая декларация.

В каждом штате есть свои правила в отношении того, как компании C и S рассматриваются для целей налогообложения. В некоторых штатах корпорации также платят дополнительные налоги на франшизу независимо от их федерального налогового статуса.

Другие различные типы и структуры бизнеса

Benefit Corporation

Benefit Corporation относительно новые в Соединенных Штатах и признаны не во всех штатах. Это коммерческое предприятие (что означает, что оно платит подоходный налог с прибыли), а его цель должна иметь положительное влияние на общество и / или окружающую среду.

Товарищество с ограниченной ответственностью — LLP

LLP похожи на профессиональную корпорацию, поскольку подходят для тех сотрудников-владельцев, которые предоставляют определенные услуги.Основным субъектом хозяйствования в случае LLP является товарищество, а не корпорация.

Некоммерческая организация

Некоммерческая организация вообще не является отдельной хозяйственной единицей. Вместо этого это корпорация, которая подала заявку и получила разрешение от Налоговой службы на рассмотрение в соответствии с одним из кодексов некоммерческого налогообложения. Статус некоммерческой организации IRS присуждается только после длительного процесса рассмотрения и проверки. После его присуждения корпорация больше не облагается федеральным подоходным налогом.

Professional Corporation — P.C.

Когда сотрудники-владельцы предоставляют личные услуги в области бухгалтерского учета, актуарной науки, архитектуры, консалтинга, инженерии, здравоохранения, ветеринарии, права и исполнительского искусства, корпорация считается профессиональной корпорацией и облагается специальным налогом. правила, которые отличаются от правил, применимых к корпорациям C и S.

Профессиональное общество с ограниченной ответственностью — PLLC

Подобно профессиональной корпорации, PLLC может использоваться, когда сотрудники-владельцы предоставляют определенные личные услуги в рамках структуры общества с ограниченной ответственностью.

LLC серии

В некоторых штатах разрешено создание единого LLC, которое может выполнять функции хозяина ряда LLC. Каждое ООО в серии называется ячейкой.

Для тех штатов, которые предлагают эту форму множественной бизнес-структуры, ячейки LLC, входящие в серию, рассматриваются как единое целое с юридической точки зрения.

Эта форма множественной структуры LLC является относительно новой и признана не во всех штатах. Недавно IRS попыталось упростить налогообложение Series LLC.При этом следует проявлять осторожность, поскольку прецедентного права, поддерживающего ограничение ответственности, когда бизнес-операции Series LLC пересекают границы штата, мало.

Вы можете прочитать больше во второй части этой серии статей о том, как структурировать несколько предприятий в рамках одного предприятия.

Ликвидация юридических лиц и индивидуальных предпринимателей в Москве

Первым этапом является подготовка письменного заявления участником компании, в котором указывается причина прекращения хозяйственной деятельности.Данное заявление подается в уполномоченный орган для внесения сведений в государственный реестр о том, что субъект хозяйствования находится на стадии ликвидации.

Второй шаг — созвать ликвидационную комиссию или назначить ликвидатора. Это ответственность членов компании. Они также устанавливают сроки, в течение которых компания будет ликвидирована.

Третий шаг — освещение в СМИ. Сообщение о ликвидации юридического лица публикуется в СМИ. Как правило, эта информация подается в «Ведомости государственной регистрации».В примечании должны быть указаны порядок и срок предъявления требований кредиторами.

Четвертым этапом ликвидации юридических лиц индивидуальных предпринимателей является расчет задолженности перед контрагентами и кредиторами по обязательным платежам в бюджет. Речь идет о отчислениях в такие организации, как Федеральная налоговая служба, Пенсионный фонд, Федеральный фонд медицинского страхования, Федеральный страховой фонд, а также о погашении долгов спонсорам, инвесторам, кредиторам и другим лицам, предоставляющим средства на развитие вашего бизнеса.

Это один из ключевых шагов, от которого зависит репутация компании. Если «списать» долги или избежать неплатежей, можно существенно затянуть процесс ликвидации бизнес-структуры.

После выплаты долга составляется промежуточный ликвидационный баланс. Это делается для того, чтобы понять, сколько денег осталось на счету компании. На этом этапе также рекомендуется взять документ из Пенсионного фонда, подтверждающий, что вы подали всю необходимую информацию в территориальный орган Пенсионного фонда.

Пятый этап — увольнение персонала, если таковой имеется. Вам необходимо расторгнуть трудовой договор, погасить задолженность по зарплате, закрыть текущий счет и уничтожить печати. После этого ликвидационная комиссия отправляет в налоговые органы ряд документов:

- заявление о государственной регистрации юридического лица в связи с ликвидацией. Готовится по форме P16001; ликвидационный баланс, утвержденный участниками. Обращаем ваше внимание, что с момента публикации в СМИ отметки о ликвидации юридического лица индивидуального предпринимателя до формирования ликвидационного баланса проходит не менее двух месяцев.Именно в этот период проводится выездная налоговая проверка.

Но с момента подачи документов в налоговую инспекцию должно пройти 6 дней. По истечении этого срока вы получите либо документы о государственной регистрации ликвидации юридического лица индивидуального предпринимателя, либо об отказе в ликвидации компании с указанием причин отклонения заявки.

Как определить правовую структуру вашего бизнеса

Должен ли ваш бизнес быть частной собственностью, партнерством, партнерством с ограниченной ответственностью, корпорацией C, корпорацией S или LLC? Будьте в курсе, чтобы помочь определить лучшую бизнес-структуру для вас.

ЧТО ОЖИДАТЬЭтот Business Builder предоставит вам информацию, которая поможет вам определить лучшую бизнес-структуру для вас.

ЧТО ВЫ ДОЛЖНЫ ЗНАТЬ ПЕРЕД НАЧАЛОМ РАБОТЫ [наверх]

Для ведения бизнеса требуется не только знание своей профессии, но и понимание законов на местном, государственном и федеральном уровнях. Сегодня есть много причин, по которым владельцы-менеджеры малых предприятий обращают внимание на юридическую структуру бизнеса своих фирм.Изменение законов и потребность в капитале — это лишь два из многих факторов, которые требуют от менеджеров-собственников тщательной оценки того, какие юридические структуры лучше всего соответствуют их потребностям. Этот Business Builder предоставит вам информацию, которая поможет вам определить лучшую бизнес-структуру для вас.

Как владелец малого бизнеса, вы должны играть множество ролей, чтобы бизнес функционировал бесперебойно и правильно. Однако бывают случаи, когда вам не следует пытаться быть юристом, бухгалтером, специалистом по маркетингу, мастером, продавцом и т. Д.Вместо этого воспользуйтесь профессиональным советом, который так легко доступен. Хороший адвокат или бухгалтер может помочь вам интерпретировать многие юридические и технические вопросы, которые относятся к любой или всем юридическим структурам для бизнеса. Ваша экономия времени и денег на услуги профессионального консультанта может намного перевесить возможные расходы, связанные с ошибками и неправильными поворотами при выборе бизнес-структуры для вашей фирмы. Поскольку законы постоянно меняются, лучше всего проконсультироваться с юристом или бухгалтером о последних положениях и требованиях, прежде чем вы выберете подходящую для вас бизнес-структуру.

КАКОВЫ МОИ АЛЬТЕРНАТИВЫ? [наверх]

Чтобы правильно выбрать юридическую структуру вашего бизнеса, вы должны знать, какие альтернативы вы можете выбрать. Деловое предприятие может быть структурировано несколькими способами; однако закон классифицирует предприятия таким образом, что большинство из них относятся к одной из трех юридических форм. Это:

- Sole Proprietorship

- General Partnership

- Corporation

Существуют также вариации некоторых из этих основных юридических форм — корпорация S, товарищество с ограниченной ответственностью и общество с ограниченной ответственностью (LLC), относительно новое форма организации бизнеса, получившая правовой статус в большинстве государств.

Каждая бизнес-структура, которую вы собираетесь рассмотреть, имеет свои преимущества и недостатки. Нет хорошей или плохой структуры. Оптимальный выбор зависит исключительно от вашей личной ситуации. Внимательно прочтите каждый раздел. Затем решите, какая структура лучше всего соответствует потребностям вашего бизнеса.

Индивидуальное предпринимательство

Самым простым (и минимальным объемом бумажной работы) из любой юридической бизнес-структуры является индивидуальное предпринимательство. Чтобы создать индивидуальное предприятие, вам понадобится хорошая идея, много решимости и бесконечный запас энергии для предстоящей тяжелой работы.Тем не менее, единственные документы, которые вам понадобятся, — это документы, необходимые для регистрации вымышленного имени (если вы решите не использовать свое собственное) и любых лицензий, которые вам понадобятся для начала вашей деятельности. От вас не требуется выполнять какие-либо формальные действия для создания индивидуального предприятия. Следовательно, нет необходимости нанимать профессионалов для подачи необходимых государственных документов для начала работы. Вы все делаете сами!

Поскольку почти три четверти всех предприятий действуют как индивидуальные предприниматели, эта бизнес-структура, безусловно, является самой популярной из всех структур.Фактически, многие предприятия, которые сегодня являются партнерствами и корпорациями, первоначально начинали как индивидуальные предприниматели и изменились, когда это стало выгодно.

Как индивидуальное предприятие, бизнес принадлежит и управляется одним человеком — вами! У вас нет партнеров, с которыми можно было бы посовещаться, или совета директоров, которым можно было бы отвечать. Закон признает вас и бизнес как одно целое. Бизнес — это вы; вы бизнес. И именно этот статус единого юридического лица отвечает за преимущества регистрации в качестве индивидуального предпринимателя, а также за недостатки.

Преимущества

- Простота создания — Как уже упоминалось, это самая простая в создании бизнес-структура. С этим бизнес-форматом связано минимальное количество бумажной волокиты и бюрократизма.

- Наименее дорого в установке — Стоимость зависит от того, где вы живете, но обычно все, что вам нужно заплатить, — это номинальный сбор за лицензию на ведение бизнеса и, возможно, налог на бизнес. Свяжитесь с правительственными учреждениями вашего города или округа, чтобы узнать их требования.

- Легкость роспуска — Прекратить так же просто, как создание этого вида бизнеса. Как единственный владелец, вы можете в любой момент распустить свой бизнес. Нет никакого юридического периода ожидания или формальной документации.

- Единственный получатель прибыли (и убытков) — Вы, как владелец, получаете всю прибыль и убытки от бизнеса. Прибыли и убытки указываются непосредственно в вашей индивидуальной налоговой декларации. В случае, если вы понесете коммерческие убытки, вы можете вычесть их из любого другого дохода, который может вам потребоваться, чтобы снизить общее налоговое бремя.

Например, Джина решила открыть свою собственную рекламную фирму на условиях неполного рабочего дня. Ее план состоит в том, чтобы продолжать свою работу в качестве директора по рекламе в ведущей городской газете своего города до тех пор, пока она сама не заработает достаточно денег, чтобы работать в одиночку на полную ставку. В первые годы ведения бизнеса с частичной занятостью Джина может компенсировать свой доход от газеты чистыми убытками от своего бизнеса с частичной занятостью, чтобы снизить общий подоходный налог, который она должна платить как физическое лицо.

- Максимальные полномочия — Здесь не нужно беспокоиться об организационных маневрах и манипуляциях со стороны руководства, вы и только вы принимаете все бизнес-решения.

- Не облагаемое налогом снятие активов — Вы можете переводить средства на свои бизнес-счета и из них или снимать активы из бизнеса с небольшими налоговыми или другими юридическими последствиями.

Недостатки

- Неограниченная личная ответственность — Это, безусловно, главный недостаток бизнес-структуры данного типа. Как индивидуальный предприниматель, вы несете ответственность за все долги, понесенные бизнесом. Поскольку закон признает вас и ваш бизнес как одно целое, ваш бизнес И личные активы могут быть конфискованы для выполнения ваших деловых обязательств.После того, как активы вашего бизнеса истощены, кредиторы могут потребовать выплаты оставшейся части непогашенного долга, придя за вашими личными активами, такими как ваш дом и автомобиль.

Например, предположим, что ваш бизнес по производству виджетов понес значительную потерю доли рынка из-за усиления конкуренции со стороны Азиатско-Тихоокеанского региона. Вы сделали все, что в ваших силах, чтобы удержаться, но у вас нет другого выхода, кроме как ликвидировать. К сожалению, после вашей «продажи бизнеса» у вас все еще есть непогашенные долги, и эти кредиторы не желают разрабатывать какой-либо план расширенных платежей для погашения долга.Таким образом, вы вынуждены продать свой дом и продать свое имущество с аукциона, чтобы погасить долг. И вы, и ваш бизнес разорены.

- Ограниченная возможность привлечения капитала — Довольно часто, пока ваш бизнес не начнет расти и не получит хороший кредитный рейтинг, вам может быть трудно получить бизнес-ссуды, которые в противном случае помогли бы вашему бизнесу расти. Банкиры предоставляют ссуды в зависимости от силы владельца (ов) / инвестора (ов). Самостоятельная работа может продлить время, необходимое для привлечения капитала для вашего бизнеса.

- Рост бизнеса ограничен личной энергией — Вы можете делать только так много, как владелец, администратор, представитель по маркетингу, клерк по счетам и т. Д. На ежедневной основе. Новому бизнесу, возможно, придется подождать, пока ваше расписание не позволит вам.

- Ограниченная экономия на налогах на дополнительные льготы — Как индивидуальный предприниматель, вы не имеете права получать налоговые льготы, которые получают корпорации за предоставление определенных дополнительных льгот, таких как групповое страхование жизни, страхование долгосрочной нетрудоспособности и медицинская страховка или возмещение медицинских расходов.

- Прекращение бизнеса в случае смерти владельца — Поскольку физическое лицо и бизнес являются единым целым, бизнес прекращает свое существование после смерти владельца.

Полное товарищество

В соответствии с Законом о едином партнерстве (принятым в большинстве штатов) товарищество представляет собой «объединение двух или более лиц, которые действуют как совладельцы бизнеса с целью получения прибыли». Часто вы можете решить взять напарника, потому что у него есть навыки или опыт, которых вам может не хватать.Однако будьте особенно внимательны при выборе подходящего партнера. Не выбирайте первого человека, который предлагает инвестировать в вашу компанию. Партнерство — это брак во многих смыслах; однако немногие находят время и прилагают усилия, чтобы выбрать партнера, которого они хотели бы при выборе супруга. Тем не менее, многим предприятиям пришлось закрыть свои двери из-за того, что бизнес-союз не работал.

Во многом структура партнерства очень похожа на индивидуальное предпринимательство. Например, неограниченная ответственность партнеров и ограниченный срок существования бизнеса.Однако он отличается тем, что вы можете делиться работой, финансовым давлением, принятием решений и всем остальным, что связано с бизнесом, с надежным коллегой. Если вы правильно выбрали партнеров, вы можете рассчитывать на синергетический эффект.

В зависимости от того, насколько активны ваши партнеры, может быть много разных вариантов партнерской темы. У вас могут быть общие партнеры, которые участвуют в управлении, финансировании и ответственности компании, или у вас могут быть партнеры с ограниченной ответственностью, которые не принимают активной роли в управлении бизнесом, но ответственность которых ограничивается их инвестициями.Подробнее об ограниченном партнерстве будет рассказано позже в Business Builder. Кроме того, партнерство не обязательно должно делиться поровну. Совершенно законно, чтобы один партнер владел контрольным пакетом акций.

Например, Larry’s Limited, оптовый торговец сельскохозяйственным оборудованием, была организована как полное товарищество с Ларри, Гарри и Барри в качестве совладельцев. Из-за различного уровня опыта и капитала, которые каждый владелец привнес в бизнес, было решено, что доля каждого партнера в бизнесе будет напрямую связана с его вкладом.Поскольку Ларри ранее руководил аналогичной компанией и предоставлял большую часть начального капитала для запуска, было решено, что он сохранит 50% доли в бизнесе, в то время как Гарри и Барри будут иметь по 25%.

Теперь давайте рассмотрим некоторые из основных преимуществ и недостатков партнерства.

Преимущества

- Простота создания — Как и в случае индивидуального предпринимателя, здесь нет формальных документов или периода ожидания. Если вы работаете под вымышленным именем, вам необходимо подать «Свидетельство о ведении бизнеса в качестве партнера».«Рекомендуется, чтобы вы составили соглашение о« Статьях партнерства »(обсуждается позже), что потребует дополнительных затрат. Скорее всего, вам также потребуется получить бизнес-лицензию, чтобы начать работу.

- Synergistic — Опирается на финансовую и управленческую мощь всех партнеров. В целом, «две головы лучше, чем одна», если вы наняли правильных партнеров. Хорошим партнерством будет такое партнерство, в котором партнеры дополняют навыки и знания друг друга.

- Более сильный потенциал роста — Ваши шансы на получение ссуды увеличиваются, когда вас больше одного. Банкиры более благосклонно относятся к партнерству, чем к индивидуальному предпринимательству. Необходимо изучить несколько кредитных рейтингов, и если с владельцем что-то случится, есть другие владельцы, которые могут вмешаться и взять на себя управление. Кроме того, имея более одного владельца, вы сможете воспользоваться дополнительными талантами и опытом, необходимыми для развития вашего бизнеса.

- Прямое вознаграждение — Партнеры пожинают плоды своих усилий, напрямую разделяя прибыль.

- Свобода от государственного контроля и специального налогообложения — Хотя товарищество должно подавать федеральную (форма 1065) и, как правило, государственную информационную декларацию, оно, как правило, не платит подоходный налог. Вместо этого партнеры сообщают о каждой своей доле дохода или убытка в своей индивидуальной налоговой декларации.

Недостатки

- Неограниченная личная ответственность за долги фирмы — Как и в случае с индивидуальным предпринимателем, вы и каждый из ваших партнеров несете личную ответственность по долгам, налогам и другим претензиям к партнерству.

- Бизнес прекращается в случае смерти партнера — Если партнерское соглашение не предусматривает иное, партнерство обычно прекращается, когда какой-либо партнер умирает или выходит из партнерства.

- Любой партнер может взять на себя обязательства по бизнесу. — Любой партнер считается агентом партнерства и может принимать решения, которые могут привести к партнерству, превышающему реалистичные ожидания. Сложность избавления от партнерских интересов, если иное не оговорено в письменном соглашении.

Соглашение о партнерстве

Хотя это и не требуется по закону, Соглашение о партнерстве, также известное как Статьи о партнерстве, часто составляется для определения вклада каждого из партнеров в бизнес. Эти статьи определяют роли партнеров в деловых отношениях, будь то финансовые, материальные или управленческие. Ниже приведены некоторые из них, которые вы, возможно, захотите включить в свои «письменные статьи о партнерстве», чтобы защитить интересы вашего партнерства.

- Капитализация — обеспечивает начальную капитализацию бизнеса, превращая то, что обычно является моральным обязательством, в юридическое. Бизнес не может продвигать свои идеи без достаточных средств для их поддержки. Поскольку невозможно адекватно спрогнозировать будущие финансовые потребности бизнеса, это одноразовое условие, а не постоянное обязательство.

- Полномочия / Разрешение споров — Предусматривает арбитражное урегулирование споров между партнерами.Арбитраж — это гораздо более простой и менее затратный метод урегулирования споров между сторонами, поскольку не требуется сторонних судебных разбирательств. Поскольку это соглашение написано собственными участниками и для них, и поэтому суды иногда скептически относятся к нему, участники должны решить, подлежат ли некоторые или все споры, касающиеся бизнеса, арбитражу.

- Менеджмент — Метод управления бизнесом также должен быть охвачен соглашением о партнерстве.Соглашение может ограничивать или расширять обычные полномочия партнеров. Это соглашение может также предусматривать отсутствие конкуренции между владельцами и бизнесом. а также предоставить метод расчета заработной платы и премий. Также сюда включено положение о продолжении бизнеса в случае, если один из владельцев станет настолько инвалидом, что он или она не сможет помочь управлять бизнесом.

- Продажа доли участия — Это одно из важнейших положений соглашения.Это ограничение права участника продать свою долю третьим лицам. Партнеры выбрали друг друга из-за своих личных качеств, поэтому разрешение одному из них продать свою долю третьей стороне нарушит намерения обоих партнеров. С другой стороны, несправедливо заставлять партнера продолжать бизнес. Соглашение должно предусматривать метод, с помощью которого недовольный партнер может избавиться от своей доли в бизнесе, не заставляя другого партнера принимать незнакомца.Один из методов — это право компании или другого партнера выкупить долю до того, как она будет предложена посторонним лицам. Положение должно охватывать метод определения цены и условия оплаты интереса неудовлетворенного собственника.

- Смерть партнера — В случае смерти одного из партнеров или его постоянной нетрудоспособности это предусматривает обязательный выкуп доли умершего партнера в бизнесе. Неспособность предусмотреть эти непредвиденные обстоятельства может привести к огромным трудностям для бизнеса.При отсутствии такого соглашения смерть партнера автоматически расторгает партнерство.

Партнерство с ограниченной ответственностью

В товариществе с ограниченной ответственностью закон предусматривает особый вид соглашения, в соответствии с которым определенные партнеры несут ограниченную личную ответственность. Коммандитное товарищество более регулируется, чем более обычное полное товарищество, но оно позволяет инвесторам, которые не будут активно участвовать в деятельности товарищества, стать партнерами, не подвергаясь неограниченным обязательствам по долгам бизнеса в случае его банкротства.

Партнер с ограниченной ответственностью рискует только своими инвестициями, но в обмен на это должен позволить одному или нескольким основным партнерам осуществлять контроль над бизнесом. Фактически, если ограниченный партнер становится вовлеченным в деятельность партнерства, он или она может потерять свой защищенный статус в качестве ограниченного партнера. Полные партнеры в коммандитном товариществе несут полную ответственность по долгам товарищества.

Есть законы штата, требующие определенных формальностей в коммандитном товариществе, которые не требуются в других товариществах.Чтобы претендовать на свой особый статус, товарищества с ограниченной ответственностью обычно должны подать Сертификат об ограниченном партнерстве у государственного секретаря или других офисов штата или округа. Для создания коммандитного товарищества также требуется письменное соглашение о партнерстве.

Корпорация

Этот тип бизнес-структуры считается наиболее формализованной и сложной формой организации бизнеса. Это дороже, сложнее и требует большего количества документов.

Корпорация — это отдельное юридическое лицо, учрежденное в соответствии с законами штата и федеральными законами.Право собственности делится на акции. Деловая деятельность продиктована уставом, в котором указываются полномочия и ограничения конкретного бизнеса. Корпорации, ведущие бизнес в более чем одном штате, должны соблюдать федеральные законы, касающиеся торговли между штатами, и законы штата, которые могут значительно различаться.

Теперь давайте посмотрим на некоторые преимущества и недостатки корпорации.

Преимущества

- Ответственность ограничена суммой, уплаченной владельцами за свою долю акций. Как правило, акционеры корпорации не несут личной ответственности по искам к корпорации и, следовательно, несут ответственность только за свои личные инвестиции.

- На жизнь бизнеса не влияет смерть или передача акций его владельцами или их владельцами. Бизнес будет продолжаться как корпорация на неопределенный срок. Кредиторы, поставщики и клиенты часто предпочитают иметь дело с зарегистрированным бизнесом из-за этой преемственности.

- Легче привлечь капитал в больших суммах и от многих инвесторов.

- Делегированные полномочия. Централизованный контроль обеспечивается, когда владельцы делегируют полномочия наемным менеджерам.

- Опирается на финансовую и управленческую силу (опыт) всех владельцев.

Недостатки

- Формирование дороже. Существует множество форм для подачи, например, учредительных документов и разрешений. Юридические сборы за заполнение этих форм могут быть значительными.

- Власть ограничена уставом и различными законами. После создания устав диктует все решения, действия и т. Д. Бизнеса.

- Обширный учет. Из-за различных форм, связанных с корпорацией и постоянных графиков подачи документов в правительство, как на уровне штата, так и на федеральном уровне, постоянное ведение документации является обязательным.

- Манипуляции. Миноритарные акционеры иногда подвергаются эксплуатации.

- Двойное налогообложение. Налоги на прибыль предприятия и налоги на дивиденды уплачиваются собственникам.Последний пункт, указанный в разделе «Недостатки», двойное налогообложение, можно избежать, зарегистрировавшись как корпорация «S».

Корпорация S похожа на любую другую корпорацию с точки зрения требований корпоративного права, ограниченной ответственности акционеров и всех других корпоративных аспектов, кроме налогового режима. Корпорация S — это обычная корпорация, которая, по сути, решила рассматривать ее как партнерство для целей федерального подоходного налога. S-корпорации не платят налоги на корпоративном уровне.Вместо этого налогооблагаемый доход, убытки, вычеты и кредиты передаются акционерам корпорации. Изменения в налоговом законодательстве, введенные в действие Законом о налоговой реформе 1986 года, заставили многие предприятия, в настоящее время облагаемые налогом в соответствии с правилами корпоративного налогообложения (известные как корпорации «C»), пересмотрели свои варианты налогообложения.

При работе в форме S-корпорации физические лица облагаются налогом по максимальной ставке 28%. С другой стороны, корпорации облагаются налогом по максимальной ставке 34%. (Эти цифры могут быть изменены.Проконсультируйтесь со своим налоговым консультантом по поводу текущих ставок.) Очевидно, что уплата налогов в качестве S-корпорации может быть более желательной в соответствии с новым законом.

В некоторых случаях S-корпорация может облагаться налогом на «встроенную прибыль». Встроенная прибыль — это не облагаемая налогом прибыль от активов корпорации, которая была бы признана налогооблагаемой, если бы активы были проданы по справедливой рыночной стоимости в день, когда корпорация стала корпорацией S.

Планируется, что прибыль корпорации будет выплачена акционерам в последний день налогового года корпорации, независимо от того, распределяется ли прибыль фактически.Следовательно, если прибыль S-корпорации распределяется в виде дивидендов, само распределение обычно не облагается налогом, поэтому не существует двойного налогообложения распределенной прибыли.

В дополнение к преимуществам налога на прибыль, статус корпорации S может устранить проблемы с налогом на накопленную прибыль, поскольку все доходы, независимо от того, распределены они или нет, ежегодно облагаются налогом для акционеров. Кроме того, акционеры корпорации S могут использовать свои личные убытки, вычитаемые из налогооблагаемой базы, в счет пропорциональной доли налогооблагаемого дохода компании.Они также могут вычесть свою пропорциональную долю в чистом операционном убытке S-корпорации из своего личного валового дохода.

Для того, чтобы квалифицироваться как корпорация S, ваш бизнес должен соответствовать следующим требованиям:

- Корпорация должна быть создана в соответствии с законодательством США или одного из 50 штатов.

Корпорация должна иметь 35 или менее акционеров. (Муж и жена считаются единственными акционерами.)

Все акционеры должны быть физическими лицами, наследниками, имуществом банкротства или определенными типами трастов.

Корпорация должна иметь только один класс выпущенных и находящихся в обращении акций. Различия только в праве голоса не означают, что акции принадлежат к разным классам.

Выбор S-корпорации не должен проводиться без совета и помощи налогового специалиста, поскольку это очень сложная и техническая область налогового права.

Выбор статуса корпорации S для корпорации обычно наиболее благоприятен в следующих ситуациях: