Как законно обналичивать деньги со счета

Страшный сон предпринимателя: он заходит в личный кабинет своего банка, а расчетный счет заморожен и деньгами воспользоваться нельзя. Это проделки финмониторинга, который заметил подозрительный перевод и заблокировал счет. Чтобы такой сон не стал реальностью, нужно пользоваться счетом правильно. Об этом — наш сегодняшний материал.

Что считается незаконным обналичиванием денег

В широком смысле — это превращение денег с расчетного счета в наличку без уплаты налогов, взносов и других платежей. Если выводить прибыль законно, нужно платить налог на дивиденды. Это как минимум. Когда деньги выводятся в качестве зарплаты, налоги и страховые платежи составляют без малого 50%.

Многие не хотят платить эти деньги и придумывают схемы для обналичивания. Они могут быть разными, но суть одна: средства проходят через счета несколько подставных фирм, последняя из которых незаконно их обналичивает через банк. После этого нал возвращается хозяину первого счета. Фирмам однодневкам суммарно падает около 5% всей суммы — это меньше, чем 13-процентный налог на дивиденды и уж тем более, меньше отчислений на заработную плату.

Для перевода денег на подставные фирмы (обычно ИП) нужны причины, хотя бы формальные. Вот и придумываются всевозможные консультации, обучения и тренинги, которые, на самом деле, никто не проводит. Получается схема из нескольких фирм-однодневок, которые оказывают друг другу несуществующие услуги. Когда налоговая начинает распутывать этот клубок, оказывается, что половины контор уже не существует, у других один и тот же директор, след которого теряется в живописных горах Северного Кавказа.

Вообще обналичка порочна по своей сути. Помимо прямого ухода от уплаты налогов, все незаконно выведенные средства пополняют океан черного нала российской экономики. А из него финансируется зарплата в конвертах, многомиллионные взятки чиновникам и другие нехорошие дела. Теневая экономика очень сильно кренит белую.

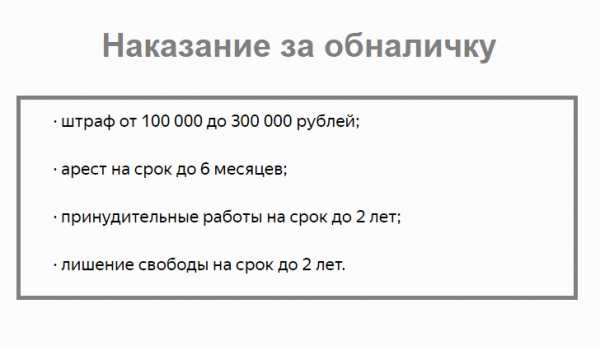

Теперь вы понимаете: незаконное обналичивание — это зло. За такие выкрутасы предусмотрена уголовная ответственность. Поэтому вам, как честному бизнесмену, нужно делать две вещи: правильно обналичивать деньги и не совершать подозрительных, с точки зрения Центрального банка, операций.

Как законно выводить деньги со счета

Не будем отвлекаться на баловство вроде оплаты командировок и других представительских расходов: много денег здесь не выведешь. Законно получить деньги учредитель может тремя способами. Во всех случаях придется поделиться с государством.

Способ первый — зарплата

Этот путь обойдется дороже всех остальных. Суть его в том, что вы устраиваетесь на работу в свою же компанию по трудовому договору. Должность совершенно не важна — можете быть как директором, так и уборщицей. Ну, или грузчиком. Про уборщицу, конечно, шутка, но если налоговики увидят, что оклад менеджера по клинингу в 3 раза выше, чем у коммерческого директора, к вам заглянут в гости. То же самое относится и к мертвым душам: работникам, которые числятся только формально, а на работе не появлялись ни разу.

Итак, если вы наняли себя же в качестве директора, вы будете получать зарплату. С нее нужно платить налоги и взносы:

- НДФЛ в размере 13%;

- страховые и пенсионные взносы в размере 30-35%.

Грубо говоря, половину той суммы, которую вы получите в виде зарплаты, нужно отдать государству. Из этих денег формируется ваша (и не только ваша) пенсия, платится зарплата врачам, учителям и полицейским. Да, отдать в фонды придется немало, но такой подход — основа экономики любого государства. Налоги нужно платить и нечего тут рассуждать.

Хоть этот путь и дорого обойдется, у него есть одно ультрадостоинство. Зарплату себе можно платить при любых финансовых показателях работы компании. Даже если вы несете годовые или квартальные убытки, зарплату заплатить обязаны. И себе, и всем сотрудникам — иначе будут санкции со стороны трудовой инспекции, вплоть до уголовной ответственности.

Способ второй — дивиденды

Формально это первый способ распределения прибыли между учредителями. Давайте пробежимся по теории ООО.

Два человека скинулись на уставной капитал и создали юридическое лицо. Если сильно утрировать, теперь их не 2 человека, а 3: Вася, Петя и ООО “Кот и Крот”. И имущество третьего не принадлежит ни Васе, ни Пете. Это вам не ИП, где все деньги и основные средства — личная собственность индивидуального предпринимателя.

Вся хозяйственная и финансовая деятельность отчуждается от конкретных имен и фамилий и является собственностью ООО. В том числе, как вы догадались, прибыль. Для того, чтобы ее забрать, юрлицо должно заплатить налоги на учредителей — физических лиц.

Размер налога бывает 13 или 15 процентов от суммы полученного дохода. 13% платят резиденты РФ, 15% — нерезиденты:

- резидент РФ — гражданин любой страны, который за последние 12 месяцев находился на территории Российской федерации не меньше 183 календарных дней. В расчет не берутся дни, которые резидент провел за границей по уважительным причинам;

- нерезиденты — все остальные, в том числе и граждане РФ, которые находились в стране менее 183 календарных дней.

* Календарные дни считаются суммарно за 12 месяцев. Не обязательно это должно быть 183 дня подряд.

Вроде бы красота. Зачем мне платить ползарплаты государству, если можно отдать всего-то 13 процентов в виде налога на прибыль? Все правильно, незачем. Загвоздка одна: эта самая прибыль должны быть. Причем подтвержденная бухгалтерскими документами. После этого нужно провести собрание учредителей и принять решение о распределении прибыли. Решение оформляется протоколом.

Если по результатам финансовой деятельности прибыли нет, то и дивиденды платить не с чего. Если прибыль есть, но есть долги перед государством — дивиденды также платить нельзя до тех пор, пока не рассчитаетесь с соответствующими фондами. Логика здесь простая: сначала расплатитесь с государством, а уж только после этого делите прибыль.

Еще один минус дивидендов — они не предусматривают пенсионных и страховых отчислений. То есть, получив на руки всю сумму после уплаты НДФЛ вы должны сами позаботиться о пенсии и медицинской страховке. То есть отнести часть теперь уже личных денег в пенсионный фонд и оформить полис медицинского страхования. В итоге сумма дивидендов станет еще меньше. Поэтому 13 процентов налога на прибыль — это только вершина айсберга. На самом деле заплатить придется больше.

Да и еще одно: дивиденды можно выплачивать не чаще, чем 1 раз в квартал.

Способ третий — устроиться к самому себе на работу в качестве ИП

Вообще этот способ уже находится на грани ухода от налогов. Суть его в следующем: директор или его заместители работают не по трудовому договору, а по договору оказания услуг. То есть, некий ИП оказывает компании услуги управления, но при этом не состоит в ее штате — эдакая разновидность аутсорсинга.

Такие вещи очень не любит налоговая — вас сразу заподозрят в создании схемы обналичивания средств и уходе от налогов. Особенно, если при небольшой прибыли огромные средства уходят на оплату услуг наемного директора или консультанта.

Налоговики будут пытаться доказать, что сотрудничество имеет признаки трудовых отношений, а не гражданско-правовых. Если им это удастся, обвинений в махинациях не избежать.

Тем не менее, некоторым предпринимателям удается работать по такой схеме. Если вы так делаете — главное сильно не отсвечивать. Платить умеренную зарплату и оформить на должность не одного из учредителей, а третье лицо.

Как избежать подозрений банка в незаконном выводе средств?

Есть понятие финансового мониторинга. Это значит, что банки постоянно отслеживают все безналичные переводы на предмет подозрительных операций. Что значит сомнительных? Вот несколько примеров:

- нет подробного описания безналичного перевода контрагенту. Как не надо: “Оплата услуг”. Правильно: “Оплата товара по договору поставки № 24/НЕ 23, от 24 июля 2008 года, в том числе НДС 367 руб 85 копеек”;

- вы переводите деньги неблагонадежным контрагентам. Есть несколько признаков фирм-однодневок: юридический адрес массовой регистрации, подставной директор, работающий еще в десятке таких юрлиц и так далее. Если вы переводите им деньги, банк может посчитать вас звеном цепочки по выводу денег;

- снятие ИП крупных сумм наличными. Если на следующий день после поступления средств индивидуальный предприниматель снимает все наличными, это может вызвать подозрение банка. Когда такое происходит постоянно — такого ИП сочтут последним звеном цепочки незаконного обнала;

- “левые” переводы, не связанные с вашей деятельностью. Допустим, у вас интернет-магазин интимных товаров. Вдруг, ни с того ни с сего вам на счет переводят деньги за оказание строительных услуг. Это не то что подозрительно, это просто приговор. Ждите блокировку счета.

Сомнительные переводы — не единственная причина блокировки счета по подозрению в обналичивании денежных средств. Если вы не платите налоги, финмониторинг тоже присмотрится к вашему счету. Есть такое понятие, как рекомендованная Центробанком сумма налогов. Регулятор считает, что 0,9% денег со счета должно ежеквартально уходить на их оплату. Если эта цифра меньше — банк может задавать вопросы.

Как происходит блокировка счета

Страшный сон предпринимателя, с которого мы начали статью, не наступает просто так. Правильный банк уведомит вас о возможной блокировке и пригласят на беседу или потребуют документы о переводе. Есть банки-мошенники, которые блокируют счет без предупреждения. Восстановить такой счет нельзя, можно только перевести с него средства в другой банк, заплатив комиссию. За счет этой комиссии и живут банки-мошенники.

Итак, проверка переводов происходит по следующей схеме:

- Компьютерная программа банка выявляет подозрительную операцию по счету и сообщает об этом специалисту.

- Сотрудник банка изучает перевод и делает выводы. Если он и правда вызывает сомнения, специалист связывается с хозяином счета.

- Вас просят обосновать перевод и предоставить документы. Это могут быть договора поставки, договора аренды помещения и даже фотографии товара или вашего офиса. Банк должен убедиться в том, что вы реально существуете и ведете хозяйственную деятельность.

- Если все в порядке и документы предоставлены в срок, банк от вас отстанет. В худшем случае погрозят пальчиком и попросят внимательнее относиться к переводам.

- Если вы не отреагировали на запрос банка или предоставили не все документы, счет заблокируют до выяснения обстоятельств. Лучше до этого не доводить и показать все бумаги по запросу банка. Никуда ехать или идти не обязательно — будет достаточно сканов или простых фото, сделанных на смартфон.

Банки-мошенники сделают все, чтобы все-таки заблокировать ваш счет. Для подтверждения перевода не запросят, разве что, марку машины генерального директора. Некоторые предприниматели рассказывали, как сутками сканировали все счета-фактуры от контрагентов за последние несколько лет доказывая, что они не корабли пустыни. А счет в итоге все равно блокировали.

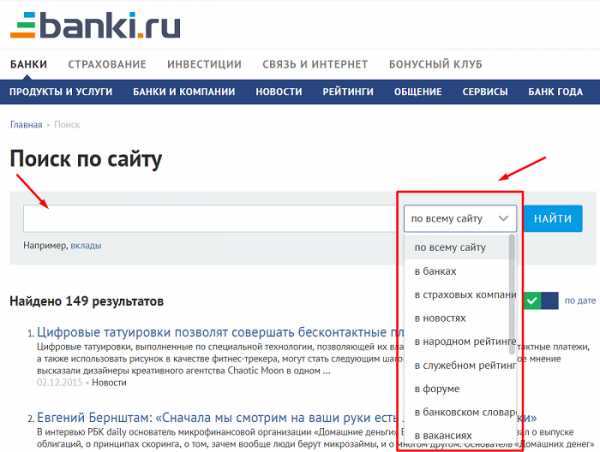

Кстати, если не хотите нарваться на мошеннический банк, перед открытием расчетного счета почитайте отзывы на Банки.ру. Вбейте в строку поиска отзовика название вашего банка и посмотрите, что пишут про него предприниматели. Особое внимание уделите так называемым “Онлайн-банкам”, у которых нет ни офисов, ни банкоматов. Они подводят чаще настоящих, с окошечками и табло.

Мы надеемся, что наша статья поможет вам сделать так, чтобы страшный сон предпринимателя никогда не стал реальностью. Для этого нужно не так много:

- выводить прибыль через дивиденды и платить налоги;

- внимательно следить за безналичными переводами;

- проверять партнеров и контрагентов;

- выбирать правильный банк для сотрудничества;

- не открывать счета у банков с плохой репутацией.

Желаем вам удачи в бизнесе и продвижении!

www.insales.ru

Обналичивание расчетного счета ООО: основные способы

Деньги на расчетном счету — собственность владельца. Кредитная организация не вправе контролировать движение денег и каким-либо способом вмешиваться в процесс. 90% транзакций проводится по безналичному расчету, но бывают ситуации, когда руководитель (учредитель) компании нуждается в наличных. Что делать? Как происходит обналичивание расчетного счета ООО? Можно ли это сделать законно? Рассмотрим основные варианты.

Какие способы существуют?

Вариантов обналичивания средств ООО предостаточно:

- Списание в расходы.

- Выплата дивидендов.

- Предоставление кредитов 3-ей стороне.

- Уход руководителя в отпуск.

- Перевод денег ИП за услуги (товары).

- Снятие на хозяйственные нужды.

- Выдача заработной платы и другие.

Кроме того, бывают и нелегальные способы, применять которые не рекомендуется. Ниже рассмотрим востребованные варианты обналичивания.

Деньги на хозяйственные нужды

Для начала стоит рассмотреть, как снять наличные с расчетного счета ООО на хознужды. Алгоритм такой:

- Заполнить чековую книжку или платежку (оформляется главбухом или руководителем).

- Обратиться в кассу компании для обналичивания средств по кассовому ордеру.

- Выплатить комиссионные в размере 2% от суммы (взимаются автоматически).

Наличность может храниться в сейфе с учетом установленного лимита (на конец дня). Передача наличности производится по расходному ордеру для решения следующих задач:

- Оплата товаров (услуг).

- Выплата заработной платы.

- Выдача средств на хознужды (командировочные, оплата за билеты и так далее).

Обналичивание расчетного счета ООО для покрытия личных нужд (в отличие от ИП) запрещено, ведь активы находятся в собственности общества, а не каждого из учредителей.

Читайте также — Как выводить деньги с расчетного счета?

Способы и особенности

Рассмотрим, как снять наличные с расчетного счета ООО. Популярные варианты:

- Получение дивидендных выплат — единственный легальный путь обналичивания. Особенности:

- Выплаты осуществляются из прибыли компании, распределяемой между учредителями.

- Частота платежей — раз в три месяца.

- Величина налога, как и в случае с заработной платой — 13%.

- Дивиденды снимаются со счета, после чего выплачиваются на карточку или передаются наличными.

- Выплата заработной платы — еще один путь обналичивания средств ООО. У многих компаний только один управляющий. Если организация успешна, размер его вознаграждения может быть высоким. При таком выводе обязательна уплата 13% в казну государства. Вместе со страховыми взносами сумма составляет 30%. Пути вывода денег — наличными (в кассе) или на карточку.

Кроме рассмотренных выше, существуют и другие способы обналичивания расчетного счета ООО, которые нельзя признать полноценным выводом наличности из бизнеса:

- Передача подотчетных средств. Чтобы получить деньги, учредитель оформляется в качестве сотрудника, после чего получает необходимую сумму. Деньги разрешается тратить на оплату командировочных, хозрасходы и покупку ТМЦ. Траты должны подтверждаться квитанциями и другими бумагами с последующим оформлением отчета.

- Выдача кредита. Еще один путь обналичивания средств ООО — получение учредителем кредита без процентов. Здесь стоит учесть два момента:

- Оформление такого займа — выгода для получателя, поэтому с выплаченных процентов придется отдать 35% налогов.

- Деньги должны быть возвращены в срок.

- Представительские затраты. Владелец компании, если он является частью штата, имеет право на обналичивание денег для покупки одежды, снятия номеров в отеле, питания в ресторане. Эти расходы относятся к категории представительских. Главное — доказать ФНС, что целью снятия средств были не развлечения, а работа.

- Перечисление денег ИП. Здесь оформляются два документа — закрытый акт и соглашение. Расходы:

- Для ИП («упрощенка») — 6% с прибыли.

- Для ООО («упрощенка») — 15% (прибыль за вычетом затрат).

- Комиссия банка — 6%.

Обналичивание расчетного счета ООО: нелегальный способ

Многие руководители компаний знают, как снять наличные с расчетного счета ООО незаконно и даже пользуются таким способом. Обналичивание производится так:

- Оформляется фиктивное соглашение с подставной компанией на оказание услуг (передачу товара).

- Производится платеж с р/с ООО.

- Работник или руководитель «партнера» снимает наличные в банковском учреждении и передает владельцу, забрав вознаграждение.

При «прокручивании» такой схемы имеются риски:

- Деньги могут и не вернуться, а доказать что-либо по закону не получится.

- Налоговая инспекция рано или поздно обнаруживает обман, после чего р/с арестовывается.

- При открытии уголовного дела о мошенничестве против компании-посредника, проблемы могут коснуться и организации-отправителя.

При обналичивании расчетного счета ООО стоит использовать только законные методы и помнить о рисках, возникающих при нарушении законодательства.

raschetniy-schet.ru

Как обналичить деньги с расчетного счета ООО легально

В наше сложное время, каждая копеечка, каждый рубль важен! И даже свои деньги бывает достаточно проблематично снять со счета. В частности, это касается структуры ООО, но и для такого мероприятия есть определенная процедура.

При открытии расчетного счета в одном из банковских учреждений, стоит внимательно прислушаться к советам специалиста – операциониста, который наверняка предложит оформить банковскую карту или чековую книжку.

Общие вопросы

Согласно указаниям Центробанка и действующего законодательства, у юридического лица не может находиться наличность на руках. Приходы и расходы в книге прихода-расхода и в обязательном порядке установить лимитированную кассу.

Преимуществом является тот факт, что нет необходимости отчитываться о тратах, перед банковским учреждением или предоставлять подтверждающие документы. За соблюдением лимита расхода, установленном заранее, следит ФНС.

Для получения средств на руки и необходимо прибыть в банк или финансовую организацию с документами, подтверждающими личность и полномочия на получения денежных знаков. Специалисты рекомендуют предварительно связаться с банком и обсудить минимальный размер снимаемой с р\с суммы, иначе необходимых денег может просто не оказаться в кассе.Легальные схемы

Совместно с ООО всегда работает упрощенное ИП. Специалисты рекомендуют выбирать вид деятельности, который не несет под собой материального результата, такой как, например: услуги, обслуживание техники, консалтинг.

Финансовыми затратами на этот раз будут: налог на прибыль 6%, комиссии банковского учреждения и если была предварительная договоренность оплата услуг ИП. Ниже рассмотрим легальные схемы обналичивания денег.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа. Это быстро и бесплатно! Или позвоните нам по телефонам: Санкт-Петербург +7 812 467-31-19 Москва +7 499 938-55-47 Федеральный номер 8 800 511-38-53 |

Выплата дивидендов

Вся чистая прибыль ООО, по законодательству, может быть потрачена учредителями общества, по их усмотрению.

В том числе прибыль может быть потрачена на выплату дивидендов, но при этом стоит руководствоваться некоторыми правилами:

- дивиденды должны отдаваться не чаще 1 раза в квартал, соответственно не более 4 раз за год;

- в таких операциях чистой прибылью называется нераспределенная прибыль с уплаченными налогами и прочими платежами;

- дивиденды в обязательном порядке облагаются налогом — 9%.

Списание в расходы

Согласно законодательства, некоторая прибыль, располагающаяся на счете, может быть обналичена и списана в расходы, но нужно помнить несколько нюансов:

- енежные и финансовые операции ООО должны подкрепляться оправдательными документами;

- расходы, направленные на снижение налогооблагаемой прибыли, должны быть обязательно обоснованы и связаны с деятельностью, направленной на получение доходов;

- существуют задокументированные нормы для списания тех или иных расходов.

Денежные средства, к примеру, можно наличными, на руки снять в банковском учреждении, на различные хозяйственные нужны, а в дальнейшем расплатиться ими за определенные услуги. Такой вид вывода средств является распространенным. Но при этом необходимо, чтобы снятые деньги были направлены на развитие предприятия.

Уход директора в отпуск

Для маленькой компании уход директора в отпуск может быть значительно ощутим, особенно если директор несет полную ответственность, является и одновременно собственником, учредителем.

Зачастую, в таком случае директор не начисляет себе заработной платы или отпускных, дабы избежать налоговых отчислений в фонды. Учредитель живет исключительно за счет дивидендов, получая их ежеквартально.

Существует всего 2 варианта, которые законно снизят затраты на отчисления:

- официальный уход гендиректора в неоплачиваемый отпуск;

- оформление гендиректора на 0.1% ставки (в этом случае можно обезопасить себя от претензий налоговых органов, так как формально гендиректор устроен и получает заработную плату, соответственно ничего нелегального в этом нет.).

Документальное оформление

Согласно законодательству, все операции финансовые или денежные, между юридическими лицами и ИП могут осуществляться по наличному или безналичному методу оплаты, но при этом обязательно должны быть задокументированы.

Помимо это необходимо знать, что все документ должны быть оформлены надлежащим образом, без помарок и ошибок. Маленькая ошибка или просчет могут привести к тому, что сотрудники налоговой инспекции признают такие мероприятия «черной схемой».Самым лучшим вариантом считается самостоятельно не заниматься финансовыми операциями и доверить их опытному профессионалу.

Зачем могут понадобиться средства?

Денежные средства могут понадобиться на различные нужды. Поэтому необходимо знать и следовать определенной процедуре обналичивания. Деньги всегда нужны и полезны, но во многих случаях они могут понадобиться для дальнейшего развития фирмы.

Чековая книжка

Необходимо понимать, что чековая книжка – специализированное распоряжение денежными средствами от обслуживающей расчетный счет банковской организации.

Чековая книжка позволяет распоряжаться выдачей деньгами, указанными в ней. Данная книжка представлена в виде стопки бланков, которые впоследствии могут из нее изыматься.

Ценные бланки или чеки выполняют распорядительные функции, но необходимо помнить, что получить наличные средства на руки могут лица, имеющие непосредственное отношение к ООО, к примеру бухгалтеры, директора или соучредители.

Также денежные средства могут быть выданы по гражданско-правовым договоренностям, людям, которые заключили с ОО некие договора поставок или сделку на покупку (продажу) товара.

Прежде чем распоряжаться чековой книжкой нужно запомнить несколько правил пользователя, например:

- чековая книжка выдается только по запросу заказчика и может быть оформлена для любого расчетного счета;

- если в момент ликвидации расчетного счета в чековой книжке остались незаполненные страницы – она подлежит выдаче банку;

- чековая книжка может быть подписана только лицом, имеющим юридические на то права.

Чековая книжка насчитывает 25 либо 50 чековых листов, бланков, которые необходимо заполнять собственноручно.

Заполнять чековую книжку необходимо без ошибок и помарок, а также даты и суммы те, что в рублях пишутся цифрами и буквами, а те что в копейках – только цифрами, обязательно следует писать прочерки, чтобы нельзя было ничего дорисовать и дописать.

Подпись на чековых бланках должна максимально походить на образец, который предоставляется банку, в момент открытия р\с. Стоит доверить такие вопросы опытному бухгалтеру либо заполнить один пробный чек непосредственно в отделении банка совместно с операционистом.

[blockquote style=»4″]В случае порчи одного из бланков чека ни в коем случае не выкидывайте его, нужно просто отогнуть корешок и оставить его в книге. [/blockquote]

Финансовое учреждение, в котором открыт расчетный счет никак не контролирует и проверяет правильность заполнения чековой книжки, но тем не менее – рекомендуется вести чековую книжку опрятно.

Пластиковая карта

Обналичить денежные средства с расчетного счета посредством чековой книжки, не всегда удобно, поэтому к счетам финансовых учреждений прикреплены пластиковые карты.

Благодаря банковским картам можно снимать деньги в любой точке мира: в банкоматах или терминалах, расплачиваться в маркетах и магазинах. Преимуществом пластиковых карт в том, что их может быть несколько на один расчетный счет, с разной суммой лимитов.

Идеальное основание для обналичивания

Идеальными условиями, чтобы выводить денежные средства, являются фактические обоснования необходимости такой операции. По действующему предписанию Центробанка, деньги снятые с расчетного счета ООО необходимо потрать на нужды, которые указаны в чеке или в финансовом отчете.

Конечно, это идеальный способ, но тем не менее жизнь всегда вносит свои коррективы, к примеру в момент когда средства планировались на некие хозяйственные нужды, могла сломаться оргтехника. Если на такие покупки будут предоставлены соответствующие документы, такое действие не считается нарушением. Главное, чтобы траты были продуманными, а расходы документально подтверждены.

Перечисление средств с ООО на ИП за оказанные услуги

Договора и закрытые акты в качестве формальных документов, являются подтверждением банковских операций по обналичиванию средств с расчетного счета. В отличии от ООО, законодательно ИП может обналичивать все деньги, которые находятся на его счету.

[blockquote style=»4″]При этом стоит знать о неких денежных потерях при проведении подобных операций, например: при упрощенной системе – 6% с прибыли, или фиксированная такса, исключительно для некоторых категорий бизнеса.[/blockquote]

Также, с денежных средств, перечисленных на ИП необходимо будет платить налоговые отчисления и взносы во внебюджетный фонд. Непосредственно с самой, перечисляемой с ООО на ИП суммы, будет сниматься налог 6 % и комиссия банка.

В чем загвоздка?

Снятие наличных денежных средств с расчетного счета ООО, зачастую не вызывает никаких проблем, но для грамотного проведения данной операции необходимо строго соблюдать несколько правил.

В обязательном порядке необходимо обосновать снятие средств, например, в бухгалтерском отчете необходимо указать грамотную формулировку.

К примеру, стоит понимать, что именно из-за этого некоторые операции в принципе нет смысла оформлять. К таким разовым хозяйственным операциям можно привлечь сезонных работников либо разовые услуги, которые нет смысла оформлять.

urist7.ru