Коэффициент абсолютной ликвидности. Формула расчета. Норматив

Рассмотрим коэффициент абсолютной ликвидности, формулу и пример расчета по отечественной и зарубежной отчетности.

Коэффициент абсолютной ликвидности. Экономический смысл

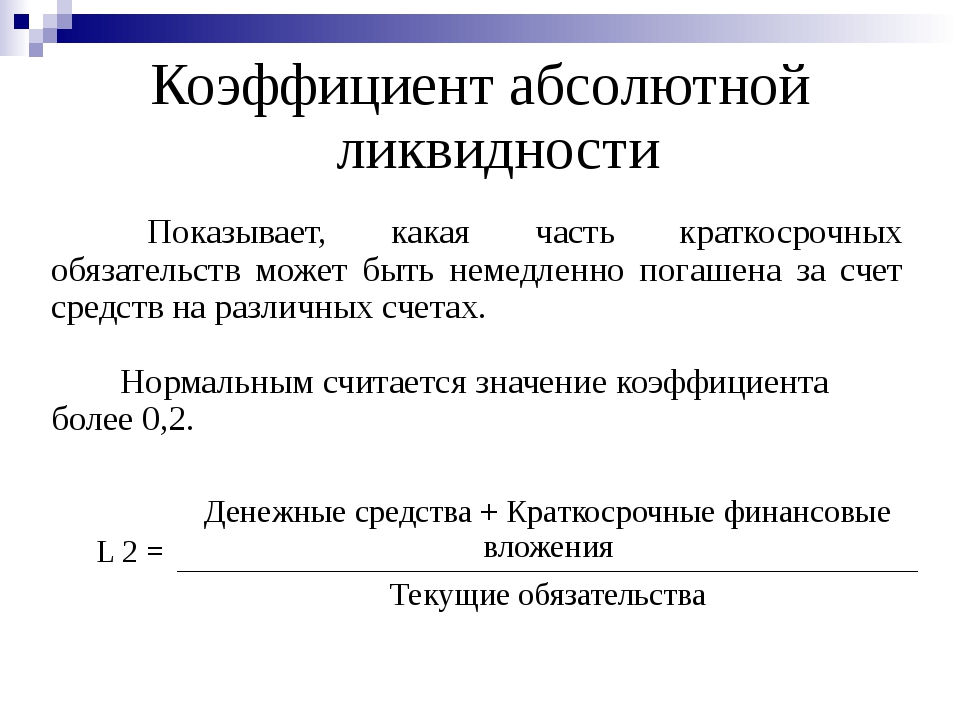

Коэффициент абсолютной ликвидности (англ. Cash ratio) – показывает способность предприятия расплачиваться по своим обязательствам с помощью наиболее ликвидных активов. Другими словами абсолютная ликвидность характеризует краткосрочную платежеспособность предприятия. Данный коэффициент представляет собой отношение денежных средств (как самых ликвидных активов предприятия) к текущим обязательствам.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курсКаждый показатель ликвидности имеет различные задачи применения. Так коэффициент текущей ликвидности используется инвесторами, коэффициент быстрой ликвидности кредиторами, коэффициент абсолютной ликвидности поставщиками. То есть он используется для оценки возможности предприятия расплатиться с контрагентами-поставщиками денежными средствами.

То есть он используется для оценки возможности предприятия расплатиться с контрагентами-поставщиками денежными средствами.

Формула расчета коэффициента абсолютной ликвидности по балансу (строки)

где: А1 = Высоколиквидные активы (стр. 1250) П1 = Самые срочные обязательства (стр.1520) П2 = Среднесрочные обязательства (стр.1510) Показатель рассчитывается по бухгалтерскому балансу и формула расчета коэффициента абсолютной ликвидности представляет собой отношение денежных средств и текущих обязательств предприятия:

Видео-урок: “Пример расчета коэффициентов ликвидности”

Коэффициент абсолютной ликвидности. Норматив

Норматив

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Нормативное значение для коэффициента абсолютной ликвидности Кабс >0,2. Чем больше значения показателя, тем выше ликвидность предприятия. Тем не менее, при высоких значениях данного показателя можно сделать вывод о нерациональном использовании денежных средств, т.к. у предприятия накопилась большой объем денежных средств не участвующих в производственно-экономическом процессе. Экономисты для выделяют оптимальный диапазон показателя 0,2 – 0,5. Значение «0.2» говорит о том, что для поддержания нормального уровня ликвидности предприятия величина денежных средств должна покрывать 20% от его обязательств. Другими словами минимум 20% от своих долгов предприятие должно покрывать деньгами. Коэффициент абсолютной ликвидности. Пример расчета по МСФОПример расчета коэффициента текущей ликвидности для ОАО КБ “Внешфинбанк”

Рассмотрим пример расчета коэффициента абсолютной ликвидности для ООО КБ “ВНЕШФИНБАНК”.

Расчет коэффициента абсолютной ликвидности по МСФО

В результате показатель на 2010 и 2011 года равнялся: Cash Ratio 2010 = 38919/113644=0,34 Cash Ratio 2011 = 58125/244240=0,23 Как видно коэффициент абсолютной ликвидности банка снизился с 0,34 до границы нормативного значения и стал равняться в 2011 году – 0,23.

Пример расчета коэффициента абсолютной ликвидности по балансу

Для примера рассмотрим расчет коэффициента для предприятия ОАО «Газпром». Бухгалтерский отчет компании можно получить с официального сайта.

Пример расчета коэффициента текущей ликвидности для ОАО “Газпром”

Расчет коэффициента абсолютной ликвидности для ОАО “Газпром”

Коэффициент абсолютной ликвидности 2011 = 187779183/933228469 = 0,20 Коэффициент абсолютной ликвидности 2012 = 120666566/1039737834 = 0,11 Коэффициент абсолютной ликвидности 2013 = 380231778/1212056210 = 0,31 Абсолютная ликвидность предприятия находится выше нормативного значения, проблемы с краткосрочной платежеспособностью предприятие испытывало в 2012, когда коэффициент был равен 0,11.

Резюме

Помимо коэффициента абсолютной ликвидности на практике используются и другие разновидности показателей ликвидности: коэффициент текущей ликвидности, коэффициент быстрой ликвидности и коэффициент общей ликвидности. Так более подробно про коэффициент текущей ликвидности и его использования на практике читайте в статье → “Коэффициент текущей ликвидности предприятия и отрасли (Current Ratio). Формула расчета. Норматив“.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курсКоэффициент абсолютной ликвидности (формула по балансу)

Коэффициент абсолютной ликвидности и показатель текущей ликвидности служат основными критериями для ИФНС, оценивающей платежеспособность юрлица. Рассмотрим, что это за показатели и какое значение придается первому из них.

Что показывает ликвидность?

Понятие ликвидности применяют к процессу реализации имущества, принадлежащего юрлицу. По скорости этой реализации оно может делиться на продаваемое:

По скорости этой реализации оно может делиться на продаваемое:

- Практически мгновенно (деньги и краткосрочные финвложения).

- Быстро (краткосрочная задолженность дебиторов).

- По истечении некоторого времени (запасы).

- Долго (внеоборотные активы).

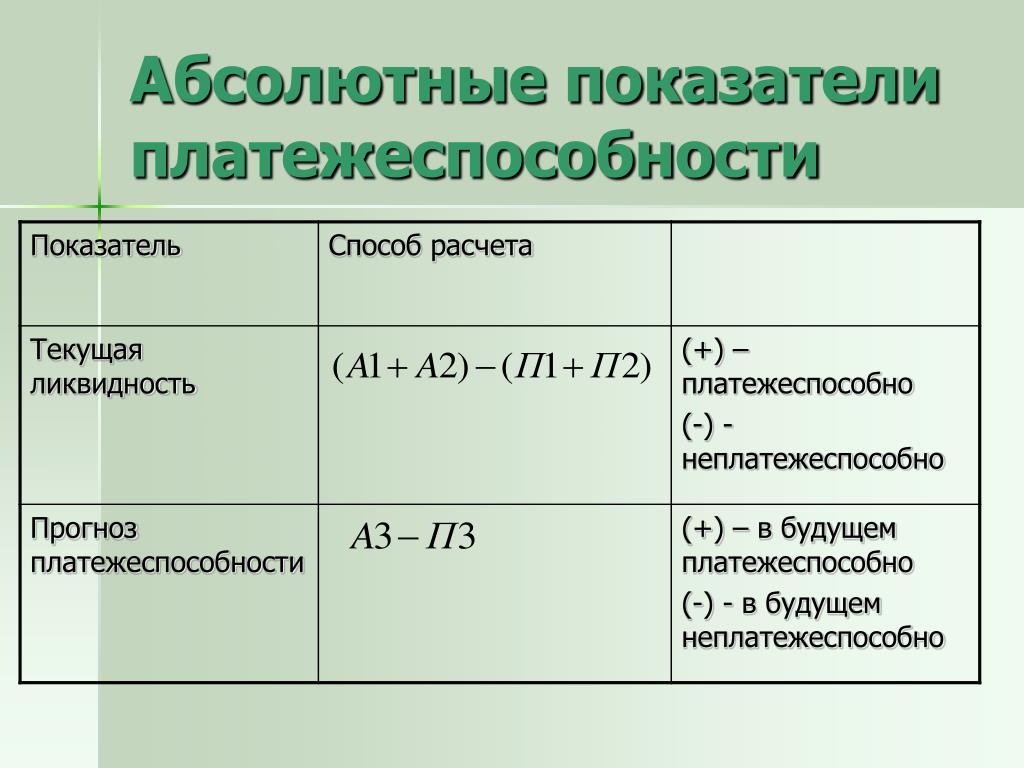

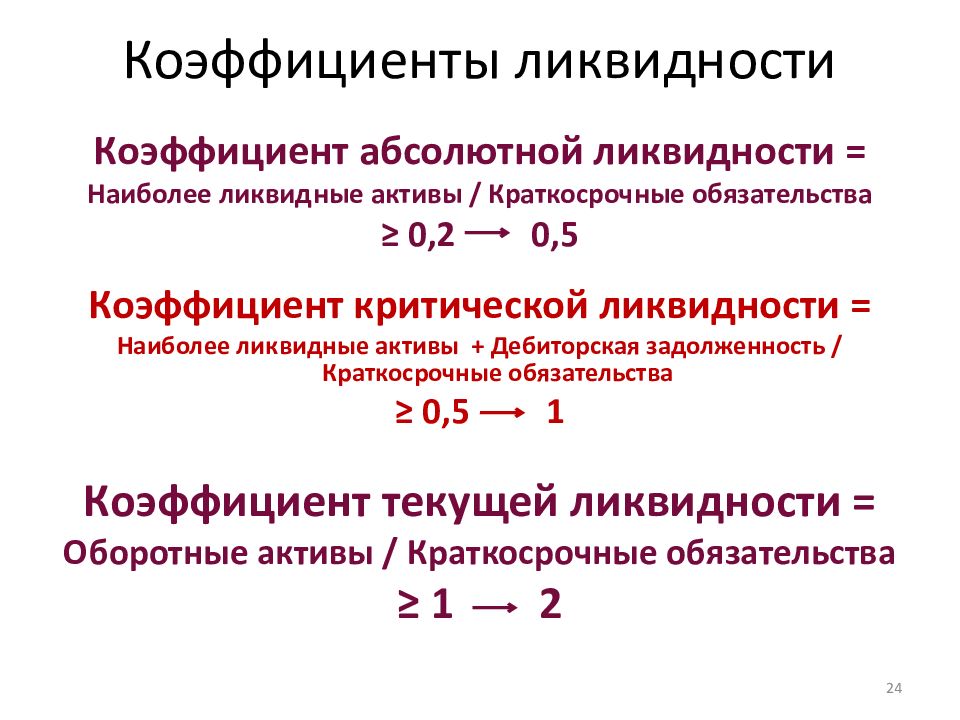

Применительно к первым трем видам имущества, составляющим оборотные активы, рассчитывают показатели, позволяющие оценить способность юрлица оплачивать имеющиеся у него краткосрочные долги. Эти расчетные характеристики называют коэффициентами ликвидности. Существует три основных их вида (в зависимости от скорости, с которой может быть переведено в деньги имущество, долженствующее обеспечить погашение существующих долгов): абсолютной, критической и текущей ликвидности.

Все эти коэффициенты используют при проведении анализа финансового состояния юрлица. Два из них (первый и последний) обязательны к расчету при оценке платежеспособности налогоплательщика, которую выполняет ИФНС по методике, содержащейся в приказе Минэкономразвития РФ от 21. 04.2006 № 104.

04.2006 № 104.

О других показателях, рассчитываемых при проведении финансово-экономического анализа, читайте в статье «Основные финансовые коэффициенты и формулы их расчета».

Коэффициент абсолютной ликвидности, о котором пойдет речь в нашей статье, отражает, какую долю существующих краткосрочных долгов возможно за счет средств предприятия погасить в кратчайшие сроки, использовав для этого наиболее легко реализуемое имущество.

Определяют исходные данные для расчета коэффициента абсолютной ликвидности по балансу, составленному на конкретную отчетную дату, или по отчетности за ряд дат, если нужно проследить динамику изменения этого показателя.

Как рассчитать абсолютную ликвидность?

Формула коэффициента абсолютной ликвидности представляет собой дробь, в числитель которой попадает сумма легко реализуемого имущества, а в знаменатель – объем краткосрочных долгов. Представить ее можно в двух видах в зависимости от того, каким будет знаменатель:

- Равным всей итоговой сумме по разделу V бухбаланса (т.

е. общей сумме краткосрочных обязательств):

е. общей сумме краткосрочных обязательств):

КЛабс = (ДенСр +КрФинВл) / КрОбяз,

где:

КЛабс – коэффициент абсолютной ликвидности;

ДенСр – сумма денежных средств;

КрФинВл – сумма краткосрочныхфинвложений;

КрОбяз – общая сумма краткосрочных обязательств.

- Равной величине реально существующих долгов (т. е. числящейся краткосрочной задолженности по заемным средствам, а также по обычным долгам перед поставщиками и прочим долгам):

КЛабс = (ДенСр + КрФинВл) / (КрКр + КрКредЗад + ПрОб),

где:

КЛабс – коэффициент абсолютной ликвидности;

ДенСр – сумма денежных средств;

КрФинВл – сумма краткосрочных финвложений;

КрКр – сумма краткосрочных заемных средств;

КрКрЗд – сумма краткосрочной задолженности кредиторам;

ПрОб – сумма прочих краткосрочных обязательств.

Во второй формуле знаменатель также может быть представлен как общая сумма краткосрочных обязательств, уменьшенная на величину доходов будущих периодов и оценочных обязательств, которые реальными долгами не являются.

Если в обоих вышеуказанных расчетах буквенные обозначения заменить на номера соответствующих строк бухбаланса, то получим алгоритмы определения коэффициента абсолютной ликвидности в формулах по балансу:

- От общей суммы краткосрочных обязательств:

КЛабс = (1250 +1240) / 1500,

где:

КЛабс – коэффициент абсолютной ликвидности;

1250 – номер строки бухбаланса по денежным средствам;

1240 – номер строки бухбаланса по финвложениям;

1500 – номер строки бухбаланса с итоговой суммой краткосрочных обязательств.

- От величины реально существующих долгов:

КЛабс = (1250 + 1240) / (1510 + 1520 + 1550),

где:

КЛабс – коэффициент абсолютной ликвидности;

1250 – номер строки бухбаланса по денежным средствам;

1240 – номер строки бухбаланса по финвложениям;

1510 – номер строки бухбаланса по краткосрочным заемным средствам;

1520 – номер строки бухбаланса по краткосрочной задолженности кредиторам;

1550 – номер строки бухбаланса по прочим краткосрочным обязательствам.

О том, какими правилами нужно руководствоваться при заполнении строк действующей формы бухбаланса, читайте в статье «Порядок составления бухгалтерского баланса (пример)».

Норма для коэффициента

Нормальным значением коэффициента считается нахождение его в пределах от 0,2 до 0,5. Это означает, что от 20 до 50% краткосрочных долгов юрлицо способно погасить в кратчайшие сроки по первому требованию кредиторов. Соответственно, более высокое значение показателя свидетельствует о более высокой платежеспособности. Превышение величины 0,5 указывает на неоправданные задержки в использовании высоколиквидных активов.

Как изменить значение ликвидности?

К повышению показателя приводит рост величин, указанных в числителе формулы расчета (денег и краткосрочных финвложений), и уменьшение значений, составляющих ее знаменатель (краткосрочных обязательств).

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Полный и бесплатный доступ к системе на 2 дня.

Коэффициент абсолютной ликвидности | BRP ADVICE

Коэффициент абсолютной ликвидности

определение, формула расчета, смысл, рекомендованные значения

Рассказывает Виктор Рыбцев,руководитель направлений Финансовое моделирование и финансовый анализ, Банкротства в BRP ADVICE

Что показывает коэффициент абсолютной ликвидности?

Коэффициент абсолютной ликвидности показывает, какую часть текущих обязательств компания способна погасить за счет собственных средств и в кратчайшие сроки.

На условном примере значение коэффициента можно понять так: если кредиторы потребуют погасить всю задолженность прямо сейчас,

какую часть обязательств перед ними удастся погасить в кратчайшие сроки. Если компания не сможет исполнить свои обязательства, кредиторы могут попытаться обанкротить компанию.

Поэтому коэффициент абсолютной ликвидности используется при оценке финансового положения предприятия.

Если компания не сможет исполнить свои обязательства, кредиторы могут попытаться обанкротить компанию.

Поэтому коэффициент абсолютной ликвидности используется при оценке финансового положения предприятия.

В расчете используется краткосрочная задолженность перед кредиторами, потому что именно ее нужно погашать в ближайшее время.

Требование рассчитаться в кратчайшие сроки означает, что нужно использовать самые ликвидные активы.

Наиболее ликвидными активами являются деньги и активы, которые можно очень быстро продать без скидок и дисконтов. Например,

краткосрочные финансовые вложения. Но финансовые вложения не всегда абсолютно ликвидны:

вексель ООО «Рога и копыта 2014 Плюс» обычно ценится намного меньше чем облигации федерального займа.

Определение коэффициента абсолютной ликвидности

Коэффициент абсолютной ликвидности показывает, какая часть краткосрочных обязательств предприятия может быть погашена в кратчайшие сроки, то есть за счет использования абсолютно ликвидных инструментов: денежных средств и их эквивалентов, краткосрочных финансовых вложений.

Что понадобится для расчета коэффициента абсолютной ликвидности?

Для расчета коэффициента абсолютной ликвидности вам понадобится баланс. Можно использовать бухгалтерский или управленческий баланс (зависит от целей расчета коэффициента).

Коэффициент абсолютной ликвидности, формула

Рассчитывается коэффициент абсолютной ликвидности так: общая сумма денежных средств и сумма краткосрочных финансовых вложений, указанных в балансе, делится на общую сумму краткосрочных обязательств.

$$\style{color:#4e525d}{\text{Коэффициент абсолютной ликвидности} = {\text{Наиболее ликвидные оборотные активы} \over \text{Текущие обязательства предприятия}}.}$$

Или то же самое подробнее:$$\style{color:#4e525d}{\text{Коэффициент абсолютной ликвидности} = {\text{Денежные средства, их эквиваленты + Краткосрочные финансовые вложения} \over \text{Текущие обязательства предприятия}}.}$$

$$\style{display:none}{\text{ Формула может загружаться несколько секунд. Если вы так и не увидели формулу, напишите нам. }}$$

Нормативное значение коэффициента абсолютной ликвидности

Финансовое положение компании признается хорошим, когда коэффициент абсолютной ликвидности получается 0,15 и больше. Иными словами не менее 15% краткосрочных обязательств должно быть обеспечено денежными средствами, их эквивалентами, и другими абсолютно ликвидными активами.

Иными словами не менее 15% краткосрочных обязательств должно быть обеспечено денежными средствами, их эквивалентами, и другими абсолютно ликвидными активами.

Когда значение коэффициента составляет менее 0,01, то положение предприятия, скорее всего, критическое или тяжелое.

Анализ коэффициента абсолютной ликвидности

Несмотря на кажущуюся легкость анализа (чем коэффициент больше, тем лучше), он не так прост. С одной стороны, конечно, чем большую долю краткосрочных обязательств вы можете мгновенно погасить, тем более устойчив ваш бизнес. С другой стороны, большие остатки денежных средств – это свидетельство их неэффективного использования. Если в бизнесе есть постоянно растущий остаток денежных средств, их целесообразно либо реинвестировать в этот бизнес (раз он такой успешный), либо инвестировать в другие отрасли (раз такая квалифицированная команда), либо вознаграждать сотрудников, топов, акционеров.

Чаще всего рост коэффициента абсолютной ликвидности говорит об улучшении финансового положения предприятия. В такой ситуации оно становится более финансово-устойчивым и платежеспособным. Снижение коэффициента обычно означает противоположное: финансовое положение компании ухудшается.

Иногда снижение коэффициента абсолютной ликвидности может не столько говорить об ухудшении платежеспособности и ликвидности компании, сколько о повышении эффективности использования активов. Чаще всего это происходит тогда, когда значение коэффициента значительно больше норматива.

Кроме расчета текущего значения коэффициента полезно провести анализ динамики его изменения. Для этого нужно рассчитать коэффициент абсолютной ликвидности за предыдущие периоды.

При анализе динамики изменения коэффициента можно использовать методы факторного анализа, чтобы выявить основные причины улучшения или ухудшения финансового положения предприятия.

Значение коэффициента абсолютной ликвидности в финансовом анализе

Коэффициент абсолютной ликвидности — один из ключевых показателей, характеризующих финансовое положение компании. Он используется, в том числе, при проведении финансового анализа при банкротстве. Этот коэффициент помогает понять, должен ли директор отвечать своим имуществом по долгам компании-банкрота.

Технические способы завысить значение коэффициента абсолютной ликвидности

Значения коэффициента абсолютной ликвидности будут расти, когда деятельность компании эффективна, прибыль реинвестируются,

а в структуре капитала отдается предпочтение более устойчивым пассивам: долгосрочным обязательствам и собственному капиталу. Но технически коэффициент может вырасти и по другим причинам.

Но технически коэффициент может вырасти и по другим причинам.

Коэффициент абсолютной ликвидности обычно рассчитывается по балансу. Поэтому для его расчета используются остатки денежных средств, их эквивалентов и краткосрочных финансовых вложений на отчетную дату.

Некоторые компании, чтобы улучшить значение коэффициента, переносят платежи с последнего дня отчетного периода на первый день следующего.

Это несколько повышает остатки денежных средств и, следовательно, ведет к росту коэффициента (в тех случаях, когда он меньше 1).

Кроме того, могут использоваться краткосрочные финансовые вложения в контролируемые компании

как сравнительно простой способ наращивания наиболее ликвидных активов.

Что еще полезно знать?

Прочитайте нашу статью про финансовую отчетность. Вы узнаете, для чего нужна каждая из форм отчетности, как они связаны между собой, и как на них влияют типовые бизнес-операции (ссылка открывается в новом окне).

Посмотрите нашу статью про коэффициент текущей ликвидности.

Желаем вам успешной работы!

Ваш Виктор Рыбцев

и команда BRP ADVICE.

Что такое ликвидность в экономике? | Ликбез инвестора

04.12.2020

Возможность быстрой продажи актива по стоимости, близкой к рыночной, называется ликвидностью. Чем легче совершить его обмен на наличные денежные средства, тем более высокой ликвидностью он обладает. Так, ликвидность заводского производственного оборудования считается низкой, так как реализовать его в короткие сроки и по реальным рыночным ценам почти невозможно.

Самая высокая ликвидность у денег. Их нет необходимости менять на самих себя, но купить за них можно все что угодно. Поэтому деньги считаются самоликвидными или абсолютно ликвидными. Поскольку и деньги, и заводское оборудование, и иное имущество с финансовой точки зрения принято называть активами, то далее мы будем рассматривать такое понятие, как ликвидность активов или даже ликвидность компании, владеющей этими активами.

С какой целью производят оценку ликвидности активов компании

Оценку ликвидности активов компании выполняют, чтобы подтвердить платежеспособность фирмы и возможность покрыть имеющиеся долги за счет своего имущества.

Когда склады компании полны товарами, а на счетах присутствуют большие суммы денег, с нее реже требуют предоплату и легче предоставляют кредитование в банках, потому что есть гарантия последующих расчетов.

И наоборот, если счета пусты, а все имущество составляют развалины фабричных зданий в промзоне, то фирма близка к банкротству и не сможет выполнить свои долговые обязательства.

Разновидности и характеристики ликвидности

Чтобы проанализировать способность фирмы вовремя расплачиваться по счетам, вычисляют специальный коэффициент ликвидности, пользуясь информацией из балансовой отчетности. В результате получают данные, позволяющие понять, как соотносится оборотный капитал фирмы и ее долговое обременение.

Выделяют три вида ликвидности — текущую, быструю и абсолютную. Все из них характеризуется своими коэффициентами.

Расчет текущей ликвидности

Эту характеристику называют коэффициентом покрытия. Ее вычисляют, как отношение активов, находящихся в обороте, к имеющимся на данный момент пассивам (кратким долговым обязательствам). Способ расчета представлен справа:

Ее вычисляют, как отношение активов, находящихся в обороте, к имеющимся на данный момент пассивам (кратким долговым обязательствам). Способ расчета представлен справа:

Этот индикатор демонстрирует способность компании к погашению своих текущих долгов с использованием лишь активов, находящихся в обороте. Чем больше его значение, тем крепче платежеспособность, а значит, и ликвидность активов компании. Когда данный коэффициент ниже 1,5, это означает, что фирма не способна в срок расплатиться с партнерами. Приемлемым значением является 2.

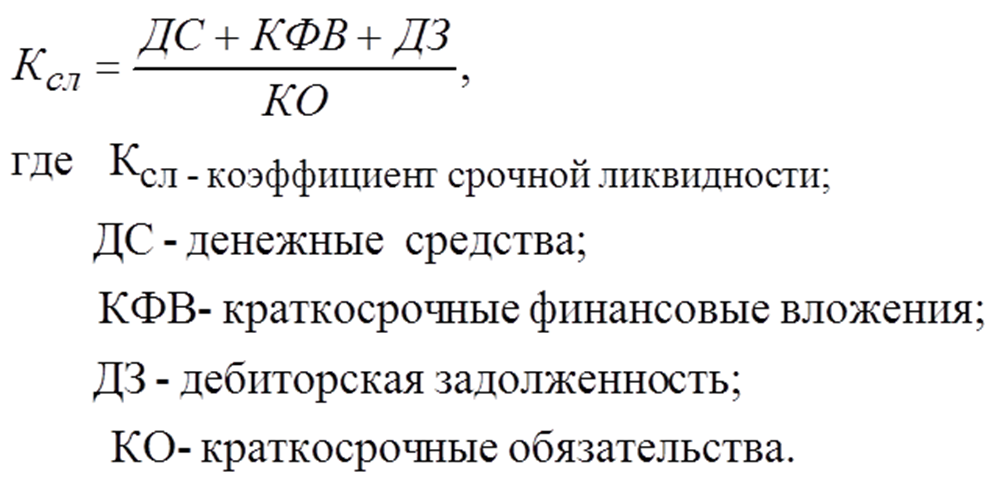

Вычисление быстрой ликвидности

Эта характеристика вычисляется, как соотношение текущих высоколиквидных активов к краткосрочным долгам. Запасы производственных материалов не рассматриваются в качестве такого имущества, так как их быстрая реализация всегда убыточна. Формулу расчета показателя смотрите ниже:

Ориентируясь на показатель, можно оценить возможность компании рассчитаться по текущим обязательствам перед партнерами, если возникнут непредвиденные осложнения. В идеале он должен принимать значения больше 1.

В идеале он должен принимать значения больше 1.

Расчет абсолютной ликвидности

Для его вычисления находят сумму краткосрочных инвестиций и денег, находящихся на счетах фирмы в банках. Полученное значение делят на объем имеющихся в данный момент обязательств. Вычисления производят также как при оценке быстрой ликвидности, за исключением сумм дебиторской задолженности. Формула показана справа. Нормой будет считаться значение 0,2 и выше.

Виды ликвидности по сферам деятельности

Ликвидность компании

Это понятие показывает, как долговые обязательства фирмы соотносятся с имеющимися ликвидными активами. Иными словами, в какой срок предприятие может расплатиться по счетам. Иногда слова «платежеспособность» и «ликвидность» имеют одинаковый смысл.

Собственность, реализовать которую по рыночной цене возможно в кратчайшие сроки, является ликвидной. Она в свою очередь бывает оборотной и необоротной.

Активы, приносящие фирме прибыль не менее года, считаются оборотными.

Это может быть все, что применяется в производственном процессе или позволяет рассчитываться с партнерами — вложения на срок до двенадцати месяцев, краткосрочные дебиторские долги, сырьевые материалы и денежные средства.

Имущество, приносящее прибыль более года, считается необоротным активом. К нему можно причислить долгосрочные инвестиции, производственное оборудование, недвижимость и запатентованные технологии и разработки.

Ликвидность оборотных активов компании всегда выше, чем у необоротных.

По степени ликвидности активы также можно разделить на 4 категории:

- А1 — самые ликвидные — инвестиции на короткий срок и наличные деньги.

- А2 — имущество, подлежащее быстрой продаже — кратковременная дебиторская задолженность.

- А3 — то, что нельзя реализовать быстро — долгосрочные дебиторские долги, налоговые отчисления на добавленную стоимость, резервы материалов.

- А4 — собственность, которую сложно продать, считающаяся необоротной.

На балансе каждой компании есть еще и пассивы. Они включают в себя кредитные займы, полученные в банках, а также акционерный и уставной капитал фирмы. В зависимости от срочности погашения задолженности пассивы также бывают четырех категорий:

- П1 — выплаты по кредитам и другие, не терпящие отлагательств обязательства.

- П2 — долги по дивидендным выплатам акционерам, кредитная краткосрочная задолженность и иные пассивы краткосрочного характера.

- П3 — кредитная задолженность и пассивы долгосрочного характера.

- П4 — резервные суммы для предстоящих платежей и будущих расходов, ожидаемая прибыль и другие пассивы, обладающие относительной устойчивостью.

Балансовая ликвидность

Она характеризует способность компании к исполнению своих обязательств за счет имеющихся денежных средств. Время реализации активов при этом должно быть не больше времени погашения долгов. Расчет этого показателя выполняют, находя отношение объема долга к стоимости реализации ликвидных активов.

Баланс обладает абсолютной ликвидностью при соблюдении следующих условий отношения активов к пассивам, как показано справа. Сравнение первой и второй категории активов, а также первой и второй категории пассивов дает возможность оценить текущие показатели ликвидности.

Если же соотнести А3 с А4 и П3 с П4, то можно понять, насколько ликвидной будет компания в перспективе и предсказать степень ее платежеспособности, сравнив будущие доходы и расходы.

Банковская ликвидность

Под этой условной характеристикой понимают способность кредитной организации выплатить вкладчикам проценты по депозитам. При кредитовании частных лиц и бизнеса объем денег в банке уменьшается, что отрицательно влияет на его ликвидность.

Для поддержания надлежащей ликвидности банк должен обладать достаточным количеством резервных активов, в качестве которых не всегда выступают финансовые инструменты. Часть денежных средств, как правило, вложена акции и облигации, которые возможно быстро реализовать.

Этот аспект функционирования кредитных организаций строго контролируется Российским Центробанком.

Дополнительно, банк может владеть необоротными низколиквидными активами, такими как офисная и автомобильная техника, недвижимость и т.д.

Рыночная ликвидность

Свойством ликвидности обладают не только фирмы и банковские учреждения, но и рынки. Например, рынок услуг, фондовый рынок и т.д. Высоколиквидным может считаться тот рынок, на котором объем заключаемых сделок будет постоянным при небольшом спреде между стоимостью продаж и приобретений. Само количество контрактов должно быть велико, чтобы не влиять на стоимость услуг и товаров.

Индикатором рыночной ликвидности служит показатель под названием «churn» (перемешивание). Он показывает взаимное соотношение общей суммы проведенных сделок и стоимости в действительности отправленных товаров или предоставленных услуг. Рыночная ликвидность достигается, когда значение этого коэффициента более 15.

Ликвидность ценных бумаг

Показатель характеризуется разницей между стоимостью приобретения и стоимостью последующей продажи, а также общей суммой торговых сделок с облигациями или акциями. При этом, чем больше проведено торговых сделок, тем ниже становится спред и больше ликвидность.

Акции или облигации считаются ликвидными, если существует возможность их быстрой продажи и покупки в большом количестве без большой разницы в стоимости. Низколиквидные ценные бумаги обладают противоположными свойствами.

Ликвидность денежных средств

Сохранение покупательной способности той или иной валюты и возможность свободного ее использования в качестве средства платежей называется ликвидностью денег. В странах с высокими экономическими показателями деньги почти всегда являются ликвидными.

Снижение денежной ликвидности обусловлено инфляционными процессами с ростом стоимости потребительских и иных товаров, а также уменьшением покупательной способности национальных денег.

Ликвидная и неликвидная недвижимость

Ликвидными считаются объекты недвижимости, на которые есть большой спрос, и их можно легко реализовать. В целом, недвижимость считается менее ликвидной, чем наличность, акции, облигации и запасы товаров компании. Быстрая ее продажа затруднительна. Необходимо предварительно оценить объект, найти покупателя и оформить сделку. На все это уходит много времени, а предложенная цена часто бывает меньше рыночной.

Цена объектов недвижимости подвержена влиянию внешних причин, таких как наличие и дальнейшее развитие инфраструктуры района, присутствие рядом предприятий, влияющих на экологию и т.д.

Вопреки всему этому, недвижимость не является низколиквидным активом. Инвестиции в недвижимость всегда обеспечивают большую безопасность и доходность в сравнении с банковскими депозитами.

Оценка ликвидности

Из бухгалтерского баланса можно узнать, насколько платежеспособной является компания. Если балансовая отчетность является ликвидной, то ликвидностью обладает и сама фирма. Для анализа способности фирмы платить по счетам всегда изучают баланс.

Если балансовая отчетность является ликвидной, то ликвидностью обладает и сама фирма. Для анализа способности фирмы платить по счетам всегда изучают баланс.

Что влияет на ликвидность?

Ликвидность предприятия определяется количеством ликвидных активов в его собственности. Здесь не достаточно резервов быстрореализуемых товаров, хранящихся на складе, наличия краткосрочных инвестиций и денег на счетах в банках. Необходим так называемый уставной фонд. Инвестиционные вложения должны быть диверсифицированы, чтобы исключить опасность снижения их стоимости из-за состояния отдельных сегментов рынка.

Ликвидность активов компании зависит и от внутренних причин — репутации фирмы, структуры и принципов управления. Эта информация отсутствует в бухгалтерском балансе. Ознакомиться с ней можно, изучив финансовые отчеты и уставные документы. Имидж предприятия может формироваться под влиянием происков конкурентов, экспертной аналитики, отзывов клиентов и публикаций в средствах массовой информации.

Как повысить ликвидность?

Компания может стать более ликвидной, если сделать ее активы качественными — уменьшить кредитную составляющую, поднять доходность и нарастить оборотный капитал. Важным влияющим фактором считается уровень дебиторской задолженности. Для его снижения часто подписывают с должниками договор цессии (уступка прав требования или прав собственности), для передачи дебиторских долгов третьей стороне.

Коэффициент текущей и абсолютной ликвидности: быстрая и критическая

Коэффициент ликвидности – показатель возможности предприятия погасить текущие долги за счет средств находящихся в обороте компании в указанный промежуток времени. Показатель ликвидности представляет интерес, помимо руководства компании, еще и инвесторам, поставщикам сырья, банкам, держателям акций, даже рядовым сотрудникам.

Содержание

Скрыть- Коэффициент текущей ликвидности и настоящие активы

- Коэффициент абсолютной ликвидности

- Коэффициент быстрой ликвидности

- Коэффициент критической ликвидности

- Нормативный коэффициент ликвидности

- Коэффициент ликвидности активов

- Коэффициент промежуточной ликвидности

- Коэффициент краткосрочной ликвидности

Коэффициент текущей ликвидности и настоящие активы

Коэффициент текущей ликвидности введен для оценки быстроты конвертации активов, отображая единицы валюты настоящих активов компании, соотносящихся на одну единицу валюты текущих договоренностей.

Суть расчета коэффициента текущей ликвидности основывается на том, что предприятие исполняет кратковременные договоренности в большинстве случаев за счет настоящих активов. Если настоящие активы превысили действующие договоренности, предприятие можно считать успешно существующим.

Все компании должны стремиться к положительному коэффициенту текущей ликвидности.

Коэффициент абсолютной ликвидности

Самая строгая мера ликвидности компании – коэффициент абсолютной ликвидности. Отображает часть кратковременных долговых договоренностей, которая, при необходимости, может быть погашена немедленно. В мировой практике нижнюю границу коэффициента абсолютной ликвидности рекомендовано приравнивать к показателю, равному 0,2. На практике в отечественных странах по факту значения используются цифры ниже рекомендованных.

На данный момент отсутствуют нормативы

Анализ ликвидности. Коэффициенты ликвидности | Бета Финанс

Коэффициенты ликвидности | Бета Финанс

Банкрот

Под ликвидностью понимают легкость реализации каких-либо активов компании. Чем легче реализовать какой-либо актив, тем выше его ликвидность. Но, более подробно о понятии ликвидности вы можете узнать из обучающих вебинаров компании Gerchik & Co.Например, наивысшей ликвидностью обладают наличные деньги, так как все их принимают в качестве оплаты товаров или услуг. С другой стороны, старое изношенное оборудование будет обладать низкой ликвидностью из-за того, что продать такое оборудование можно быстро только лишь при условии значительного снижения цены.

Итак, степень ликвидности зависит, во-первых, от скорости реализации актива, а, во-вторых, от времени реализации (порой даже при условии очень большой скидки бывает невозможно продать актив просто потому что нет желающих его купить, например, ламповый телевизор сейчас никому не нужен, ведь сейчас наступает эра 3D телевизоров).

Наличие на балансе компании ликвидных активов, а точнее их процентное соотношение к общему числу активов может многое рассказать потенциальным инвесторам и кредиторам о финансовой устойчивости компании. Для этих целей и проводят анализ ликвидности. Анализ ликвидности показывает, есть ли у компании достаточно необходимых средств для покрытия краткосрочных кредитов. Этот вид анализа часто используют банки, присваивая ту или иную степень кредитного доверия компании-заемщику. Используются три коэффициента ликвидности.

Для этих целей и проводят анализ ликвидности. Анализ ликвидности показывает, есть ли у компании достаточно необходимых средств для покрытия краткосрочных кредитов. Этот вид анализа часто используют банки, присваивая ту или иную степень кредитного доверия компании-заемщику. Используются три коэффициента ликвидности.

Коэффициенты ликвидности

Коэффициент текущей ликвидности (Current ratio) — один из самых часто используемых коэффициентов для оценки ликвидности компании. Находится по следующей формуле: Коэф-т текущей ликвидности = оборотный капитал / краткосрочные обязательства. Вряд ли инвестор захочет инвестировать деньги в компанию, чей показатель текущей ликвидности меньше единицы. Если оборотный капитал меньше краткосрочных обязательств, то в ближайшем будущем у компании будут серьезные проблемы с ликвидностью. Для нормального функционирования компании и сохранения своих инвестиций значение коэффициента текущей ликвидности должно быть не менее 2.

коэф. текущей ликвидности

Коэффициент промежуточной ликвидности (Quick ratio) — разновидность коэффициента текущей ликвидности. Вместо оборотного капитала для его расчета используют только его наиболее ликвидные статьи. Коэф. промежуточной ликвидности = (денежные средства + краткосрочные финансовые вложения + дебиторская задолженность) / краткосрочные обязательства.Этот коэффициент отражает в более чистом виде способность компании платить по счетам. Запасы, которые входят в состав оборотных средств являются не очень ликвидным видом актива, и при их экстренной реализации они потеряют значительную часть стоимости, поэтому их не берут в расчет коэффициента промежуточной ликвидности. Значение коэффициента должно быть не менее 0,7-0,8, т.е. 70-80% краткосрочных обязательств должно быть перекрыто наиболее ликвидными активами, т.е. наличными, акциями и дебиторской задолженностью (задолженность клиентов перед компанией).

коэф. промежуточной ликвидности

Коэффициент абсолютной ликвидности (Cash ratio) — этот коэффициент показывает какую часть краткосрочного долга компания сможет вернуть в самые короткие сроки. Для расчета берут только самые ликвидные активы – наличность и торгуемые на бирже акции, а иногда только наличные.

Для расчета берут только самые ликвидные активы – наличность и торгуемые на бирже акции, а иногда только наличные.В любом случае, общепринятая формула имеет следующий вид: Коэф. абсолютной ликвидности = (денежные средства + краткосрочные финансовые вложения) / краткосрочные обязательства. Коэффициент текущей ликвидности должен быть не менее 0,1-0,2. Это значит, что не менее 10-20% краткосрочного долга должно быть выплачено за нескольких дней. Как правило, это могут быть наиболее «горячие долги», требующие немедленного покрытия.

коэф. абсолютной ликвидности

Далее: OIBDA Абсолютный коэффициент кислотного теста| Бухгалтерское образование

Некоторые эксперты по бухгалтерскому учету рекомендуют рассчитывать коэффициент абсолютной ликвидности или кислотности, потому что этот коэффициент даст нам правильное представление о том, является ли наше краткосрочное финансовое положение хорошим или нет. Абсолютная кислота означает чистую кислоту. Его действие будет более сильным на мраморном камне, чем на разбавленной кислоте. Если мраморный камень выдержит воздействие абсолютной кислоты, значит, мрамор качественный. Возьмем для примера Тадж-Махал Агра. Этот Тадж-Махал Согласия терпит кислотные дожди на протяжении многих лет, но все еще существует, что свидетельствует о чистоте и высоком качестве мрамора Тадж-Махала.Таким образом, компания хочет знать способность своих денежных средств и остатка на банковском счете для погашения своих текущих обязательств. Для этого компания рассчитывает коэффициент абсолютной кислотности или абсолютный коэффициент жидкости. Это просто соотношение между абсолютными кислотными активами и текущими обязательствами.

Его действие будет более сильным на мраморном камне, чем на разбавленной кислоте. Если мраморный камень выдержит воздействие абсолютной кислоты, значит, мрамор качественный. Возьмем для примера Тадж-Махал Агра. Этот Тадж-Махал Согласия терпит кислотные дожди на протяжении многих лет, но все еще существует, что свидетельствует о чистоте и высоком качестве мрамора Тадж-Махала.Таким образом, компания хочет знать способность своих денежных средств и остатка на банковском счете для погашения своих текущих обязательств. Для этого компания рассчитывает коэффициент абсолютной кислотности или абсолютный коэффициент жидкости. Это просто соотношение между абсолютными кислотными активами и текущими обязательствами.

Формула коэффициента абсолютного кислотного теста

= Абсолютные ликвидные активы / текущие обязательства

Абсолютно ликвидные или кислотные активы = рыночные ценные бумаги + денежные средства + банк

Основная точка анализа

1. Если коэффициент абсолютного кислотного теста равен эмпирическому правилу

Если коэффициент абсолютного кислотного теста равен эмпирическому правилу

Эмпирическое правило абсолютного кислотного теста коэффициент 0,5: 1 или 50% от общих текущих обязательств являются абсолютными кислотными активами. Проще говоря, если у нас есть 1 доллар на выплату 2 долларов по обязательствам, это хорошо, потому что каждый наш кредитор будет чувствовать себя хорошо, если он получит минимум 50% наличных в любое время.

2. Если коэффициент абсолютного кислотного теста больше, чем практическое правило

Если коэффициент абсолютного кислотного теста намного выше, чем практическое правило, в это время мы анализируем наши абсолютные ликвидные активы.Больше свободных денежных средств, чем необходимо, снизит нашу рентабельность инвестиций. Итак, мы можем взять денежный фонд для инвестиционных проектов. Отношение абсолютного кислотного теста до 1: 1 вполне удовлетворительно.

3. Если абсолютное кислотное соотношение меньше, чем практическое правило

Если абсолютное кислотное испытание составляет 0,25, что меньше, чем практическое правило, и соотношение тока и жидкости намного больше, чем практическое правило, в то время мы необходимо улучшить денежную ликвидность за счет изменения политики продажи в кредит и авансовых платежей.

Связано: Коэффициент кислотного теста

Каков хороший коэффициент ликвидности для страховой компании?

Введение

В другом блоге мы уже обсуждали коэффициент ликвидности страховой компании и способы его измерения. Коэффициент ликвидности компании показывает способность компании превращать свои активы в наличные. Этот коэффициент используется для сравнения финансовых показателей страховых компаний, а также для определения прибыльности компании из года в год.Инвесторы и кредиторы используют этот коэффициент, чтобы оценить потенциальные возможности страховой компании, прежде чем вкладывать в нее средства. В этом блоге мы подробнее поговорим о коэффициенте ликвидности и о том, какой коэффициент ликвидности подходит для страховой компании.

Коэффициент ликвидности страховой компании включает в себя еще несколько коэффициентов, которые используются при проверке финансового состояния компании. Ниже приведены коэффициенты, которые подпадают под это соотношение:

- Коэффициент текущей ликвидности

- Коэффициент кислотного теста или коэффициент краткости

- Коэффициент абсолютной ликвидности

- Базовый коэффициент защиты

Давайте подробнее рассмотрим эти коэффициенты, а также их влияние на страховые компании по очереди.

1. Коэффициент текущей ликвидности

Этот коэффициент представляет собой тип коэффициента ликвидности, который измеряет финансовую устойчивость компании. Как правило, мы принимаем 2: 1 в качестве идеального коэффициента ликвидности для страховой компании, но он может варьироваться от компании к компании. Формула коэффициента текущей ликвидности:

Коэффициент текущей ликвидности = оборотные активы / текущие обязательства

Где,

Оборотные активы = Акции + Дебитор + Денежные средства в банке + Дебиторская задолженность + Кредит и авансы

Текущее обязательство = Кредитор + Краткосрочная ссуда + Банковский овердрафт + Непогашенные расходы

Коэффициент текущей ликвидности для компании ниже 1 означает, что долги компании со сроком погашения в течение года или менее превышают ее активы.Теоретически, чем выше коэффициент текущей ликвидности, тем больше у компании возможностей для погашения своих обязательств, поскольку у нее большая часть стоимости краткосрочных активов, соответствующая стоимости ее краткосрочных обязательств. Однако можно сказать, что коэффициент более 3 означает, что компания может трижды покрыть свои текущие обязательства. Это также может указывать на то, что компания неэффективно использует свои оборотные активы или не управляет своим оборотным капиталом.

Однако можно сказать, что коэффициент более 3 означает, что компания может трижды покрыть свои текущие обязательства. Это также может указывать на то, что компания неэффективно использует свои оборотные активы или не управляет своим оборотным капиталом.

2. Коэффициент кислотного теста или коэффициент краткости

Коэффициент быстрой ликвидности или коэффициент кислотной проверки компании указывает на краткосрочную позицию ликвидности компании.Этот коэффициент является мерой способности компании выполнять свои краткосрочные обязательства за счет наиболее ликвидных активов. Поскольку кислотный тест — это быстрый тест для демонстрации мгновенного результата химического вещества, коэффициент быстрой реакции также называется отношением кислотного теста.

Формула коэффициента быстрой ликвидности:

QR = (CE + MS + AR) ÷ CL

OR

QR = (CA — I — PE) ÷ CL

где:

QR = коэффициент быстрой ликвидности

CE = денежные средства и их эквиваленты

MS = рыночные ценные бумаги

AR = дебиторская задолженность

CL = текущие обязательства

CA = оборотные активы

I = запасы

PE = предоплаченные расходы

Нормальный коэффициент быстрой ликвидности для компании равен 1. Поскольку результат 1 для коэффициента быстрой ликвидности компании показывает, что компания полностью оснащена активами, достаточными для погашения своих текущих обязательств. Компания с коэффициентом быстрой ликвидности менее 1 может оказаться не в состоянии погасить свои текущие обязательства в краткосрочной перспективе, в то время как компания, имеющая коэффициент быстрой ликвидности более 1, показывает, что компания может мгновенно избавиться от своих текущих обязательств. Например, коэффициент быстрой ликвидности 1,5 для страховой компании показывает, что у компании есть 1,5 доллара ликвидных активов (которые можно легко конвертировать в наличные за короткий промежуток времени) для покрытия каждого 1 доллара своих текущих обязательств.

Поскольку результат 1 для коэффициента быстрой ликвидности компании показывает, что компания полностью оснащена активами, достаточными для погашения своих текущих обязательств. Компания с коэффициентом быстрой ликвидности менее 1 может оказаться не в состоянии погасить свои текущие обязательства в краткосрочной перспективе, в то время как компания, имеющая коэффициент быстрой ликвидности более 1, показывает, что компания может мгновенно избавиться от своих текущих обязательств. Например, коэффициент быстрой ликвидности 1,5 для страховой компании показывает, что у компании есть 1,5 доллара ликвидных активов (которые можно легко конвертировать в наличные за короткий промежуток времени) для покрытия каждого 1 доллара своих текущих обязательств.

3. Коэффициент абсолютной ликвидности

Коэффициент абсолютной ликвидности компании показывает взаимосвязь между абсолютными ликвидными активами и текущими обязательствами компании.

Формула абсолютного коэффициента ликвидности:

Коэффициент абсолютной ликвидности = Абсолютные ликвидные активы ÷ Общие текущие обязательства

Абсолютные ликвидные активы для компании = наличные деньги + денежные средства в банке + рыночные ценные бумаги временные инвестиции

Оптимальное значение коэффициента абсолютной ликвидности для компании составляет 1: 2 . Это оптимальное соотношение указывает на достаточность 50% -ных абсолютных ликвидных активов компании для своевременной выплаты 100% -ных текущих обязательств. Если этот коэффициент для компании относительно ниже 1, это означает, что повседневное управление денежными средствами компании находится в плохом состоянии.

Это оптимальное соотношение указывает на достаточность 50% -ных абсолютных ликвидных активов компании для своевременной выплаты 100% -ных текущих обязательств. Если этот коэффициент для компании относительно ниже 1, это означает, что повседневное управление денежными средствами компании находится в плохом состоянии.

4. Базовый коэффициент защиты

Базовый коэффициент защиты, также называемый коэффициентом защитного интервала (DIR), является наиболее часто рассматриваемым коэффициентом ликвидности. Он указывает количество дней, в течение которых организация может работать без доступа к своим внеоборотным активам.Базовый коэффициент защиты иногда рассматривается как коэффициент финансовой эффективности компании.

Формула для базового коэффициента защиты:

Базовый коэффициент защиты = Общие текущие активы ÷ дневные операционные расходы

где:

Итого оборотные активы = денежные средства + рыночные ценные бумаги + чистая дебиторская задолженность

Ежедневные операционные расходы = (годовые операционные расходы — безналичные сборы) / 365

Чем выше коэффициент защитного интервала, тем больше дней компания может работать с точки зрения покрытия ежедневных операционных расходов без каких-либо финансовых трудностей, которые, вероятно, не потребуют доступа к ее дополнительным средствам.

Коэффициент ликвидности — это финансовый показатель, который измеряет способность должника погасить существующие долговые обязательства без привлечения внешнего капитала.

Коэффициент текущей ликвидности — это тип коэффициента ликвидности, который измеряет финансовую устойчивость компании.

Формула абсолютного коэффициента ликвидности:

Коэффициент абсолютной ликвидности = Абсолютные ликвидные активы ÷ Итого текущие обязательства

Коэффициент ликвидности используется для сравнения финансовых показателей страховых компаний, а также для определения прибыльности компании из года в год.

Исчисление II — Абсолютная сходимость

Онлайн-заметки ПавлаНоты Быстрая навигация Скачать

- Перейти к

- Ноты

- Проблемы с практикой

- Проблемы с назначением

- Показать / Скрыть «> Показать все решения / шаги / и т. Д.

- Скрыть все решения / шаги / и т. Д.

- Разделы

- Испытание чередующейся серии

- Тест соотношения

- Разделы

- Параметрические уравнения и полярные координаты

- Векторы

- Классы

- Алгебра

- Исчисление I

- Исчисление II

- Исчисление III

- Дифференциальные уравнения

- Дополнительно

- Алгебра и триггерный обзор

- Распространенные математические ошибки

- Праймер для комплексных чисел

- Как изучать математику

- Шпаргалки и таблицы

- Разное

- Свяжитесь со мной

- Справка и настройка MathJax

- Мои студенты

- Заметки Загрузки

- Полная книга

- Текущая глава

Коэффициенты ликвидности — Исследование QS

Коэффициенты ликвидности

В бухгалтерском учете термин ликвидность определяется как способность компании выполнять свои финансовые обязательства при наступлении срока их погашения. Коэффициенты ликвидности измеряют способность фирм выплатить текущие взносы, то есть погашение в течение года. Коэффициенты ликвидности иначе называются коэффициентами краткосрочной платежеспособности. Таким образом, коэффициент ликвидности — это расчет, который используется для измерения способности компании выплатить свои краткосрочные долги.

Коэффициенты ликвидности измеряют способность фирм выплатить текущие взносы, то есть погашение в течение года. Коэффициенты ликвидности иначе называются коэффициентами краткосрочной платежеспособности. Таким образом, коэффициент ликвидности — это расчет, который используется для измерения способности компании выплатить свои краткосрочные долги.

Важными коэффициентами ликвидности являются

- Коэффициент текущей ликвидности

- Коэффициент ликвидности

- Коэффициент абсолютной ликвидности

Эти коэффициенты анализируют способность компании погасить как свои текущие обязательства по мере наступления срока их погашения, так и их долгосрочные обязательства по мере того, как они становятся текущими.

Коэффициент текущей ликвидности

Этот коэффициент используется для оценки способности фирмы выполнять свои текущие обязательства. Отношение текущих активов к текущим обязательствам известно как коэффициент текущей ликвидности. Коэффициент рассчитывается как:

Коэффициент рассчитывается как:

Коэффициент текущей ликвидности = оборотные активы / текущие обязательства

Оборотные активы — это активы, которые легко конвертируются в денежные средства в течение одного года. Сюда входят наличные деньги, наличные в банке, разные дебиторы, дебиторская задолженность, краткосрочные инвестиции или рыночные ценные бумаги, акции и предоплаченные расходы.

Краткосрочные обязательства — это обязательства, подлежащие погашению в течение одного года. Это включает банковский овердрафт, различных кредиторов, векселя к оплате и непогашенные расходы.

Коэффициент ликвидности

Этот коэффициент используется для оценки краткосрочной ликвидности фирмы. Отношение ликвидных активов к текущим обязательствам известно как коэффициент ликвидности. Это иначе называется коэффициентом быстрой или кислотной пробы. Коэффициент рассчитывается как:

Коэффициент ликвидности = ликвидные активы / текущие обязательства

Ликвидный актив означает оборотные активы за вычетом запасов и предоплаченных расходов.

Норматив

Норматив е. общей сумме краткосрочных обязательств):

е. общей сумме краткосрочных обязательств): Это может быть все, что применяется в производственном процессе или позволяет рассчитываться с партнерами — вложения на срок до двенадцати месяцев, краткосрочные дебиторские долги, сырьевые материалы и денежные средства.

Это может быть все, что применяется в производственном процессе или позволяет рассчитываться с партнерами — вложения на срок до двенадцати месяцев, краткосрочные дебиторские долги, сырьевые материалы и денежные средства.

Этот аспект функционирования кредитных организаций строго контролируется Российским Центробанком.

Этот аспект функционирования кредитных организаций строго контролируется Российским Центробанком.

Коэффициенты ликвидности | Бета Финанс

Коэффициенты ликвидности | Бета Финанс