Что показывает коэффициент автономии — формула по балансу?

Коэффициент автономии — один из аналитических коэффициентов, применяемых в рамках финансового анализа для получения сведений о финансовой устойчивости предприятия. Расскажем о нём в нашей статье.

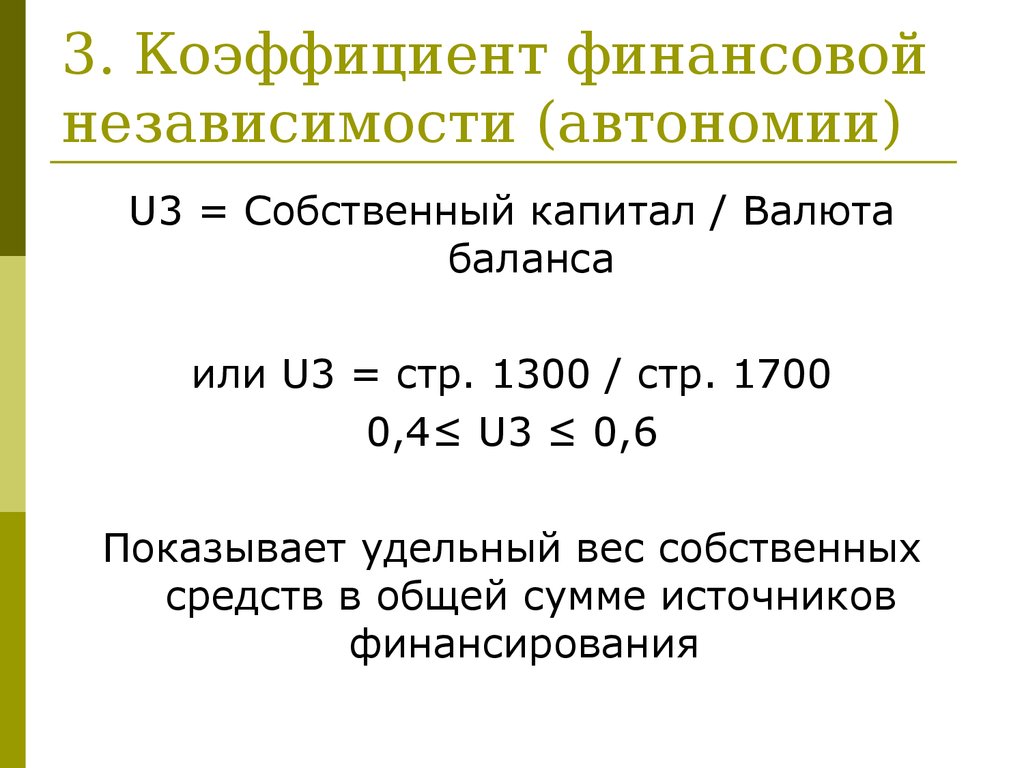

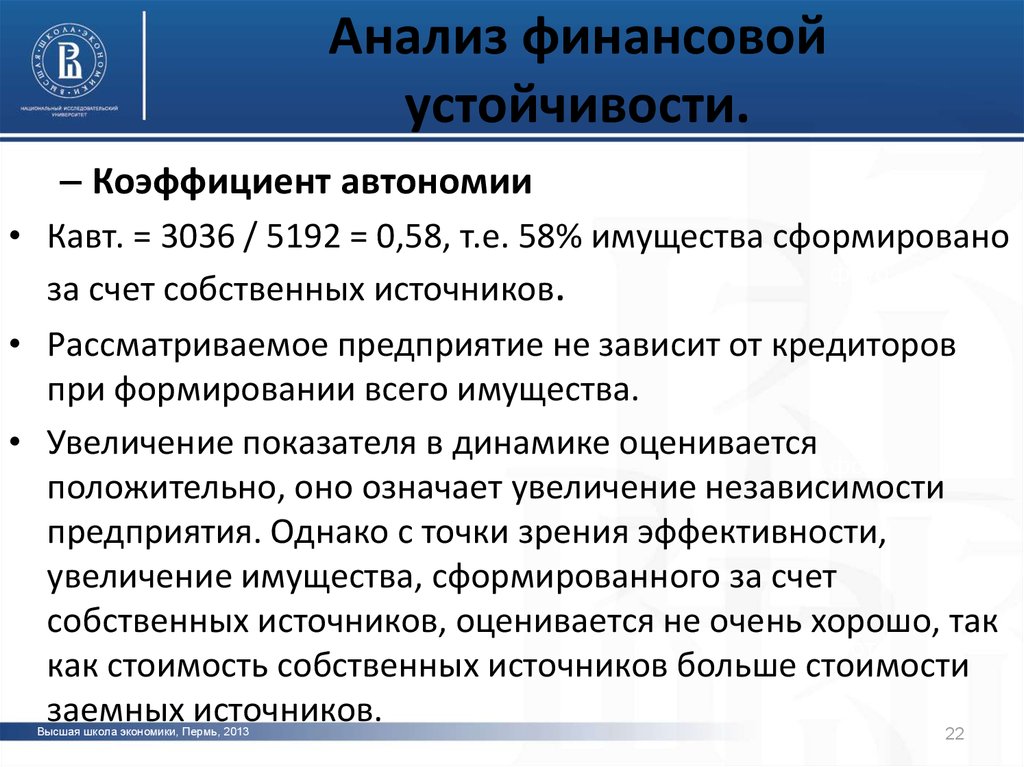

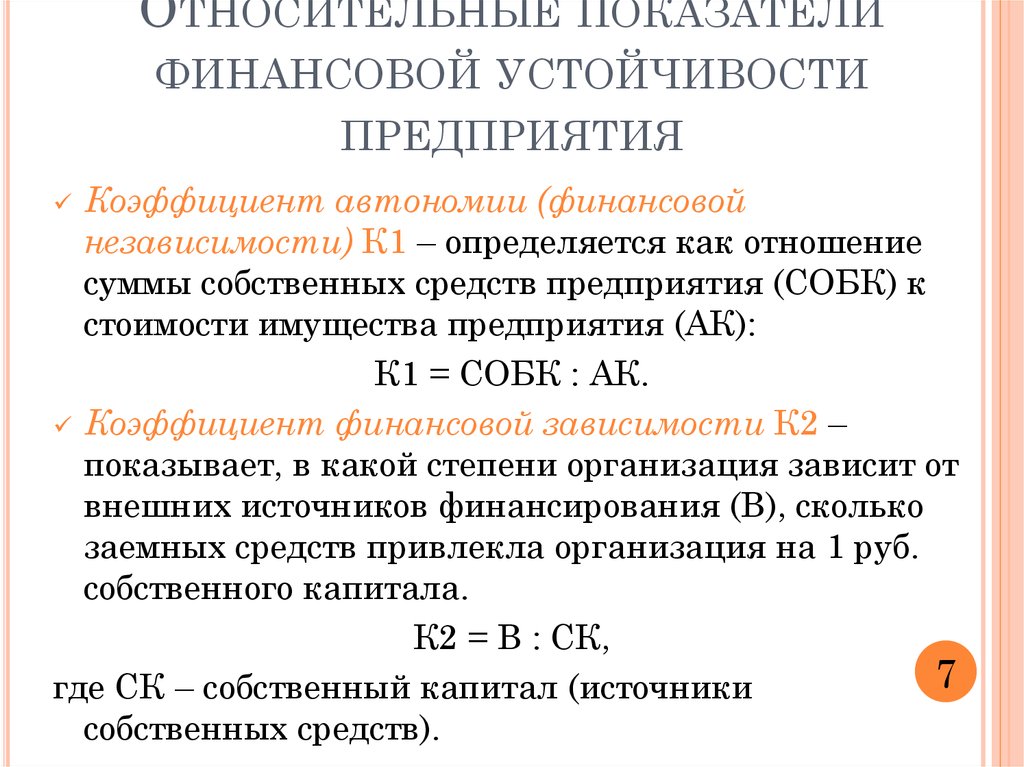

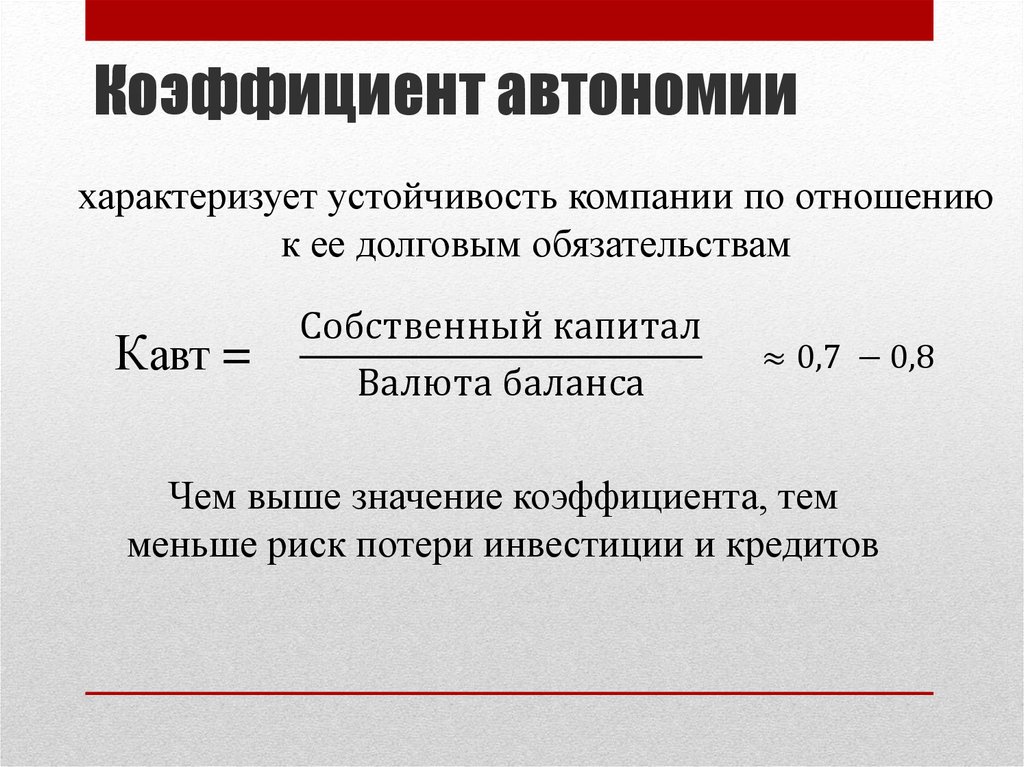

Коэффициент автономии рассчитывается как отношение балансовых показателей

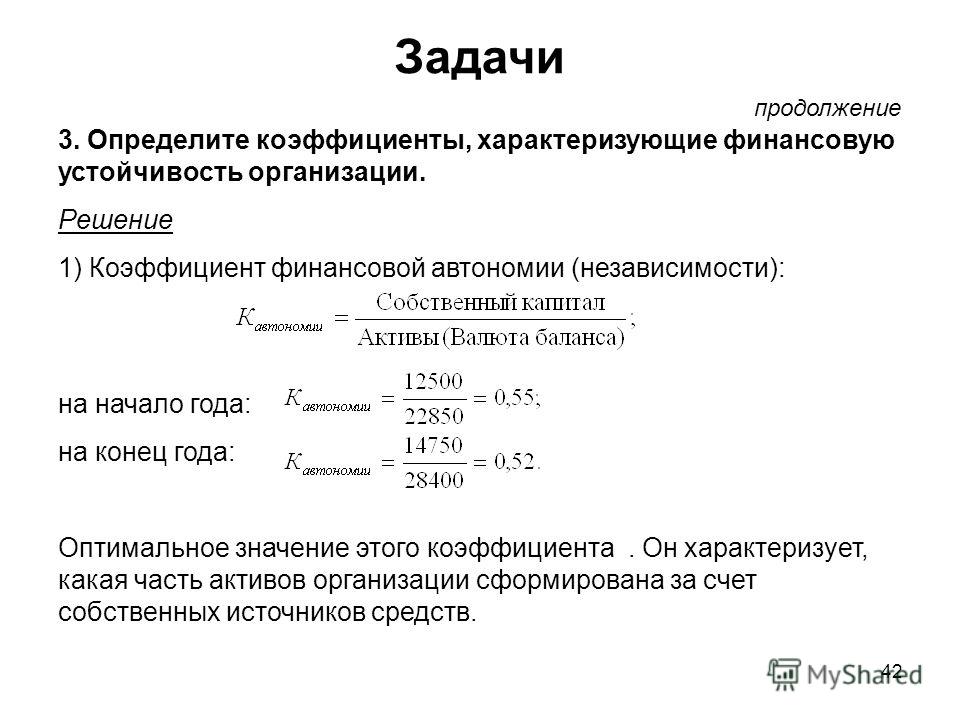

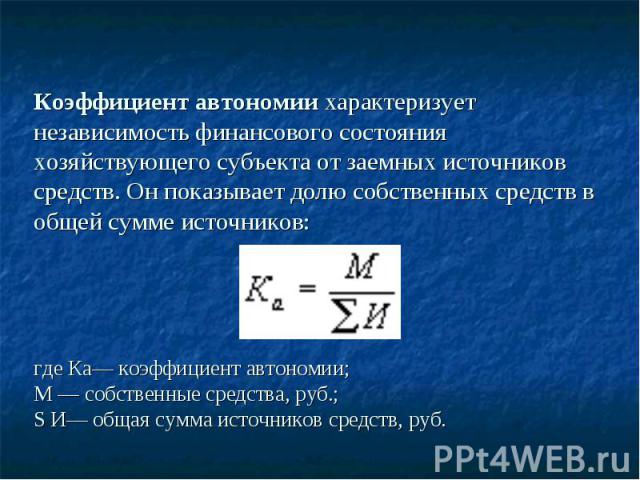

Для коэффициента автономии формула выводится путем деления значения собственного капитала на сумму активов предприятия:

КФА = СК / А,

где:

КФА — коэффициент автономии;

СК — собственный капитал;

А — активы.

Собственный капитал — это часть капитала, которая остается у организации после вычета всех обязательств. По балансу это сумма строк 1310–1370.

Более подробно с понятием собственного капитала и методикой его вычисления можно ознакомиться в материале «Собственный капитал в балансе — это…».

Активы — совокупность имущества организации. В балансе это строка 1600.

В итоге формула коэффициента автономии по балансу будет иметь вид:

КФА = (1310 + 1340 + 1350 + 1360 + 1370) / 1600

Что показывает коэффициент финансовой автономии?

Коэффициент автономии показывает, какая часть активов образуется за счет собственного капитала, например, уставного капитала, нераспределенной прибыли.

Высокое значение КФА говорит о стабильной работе предприятия.

Возьмем случай, когда коэффициент автономии равен 0,4. Это значение можно объяснить так: 40% имущества организации сформировано из собственных средств.

КФА необходимо рассматривать в динамике. Можно говорить об усилении финансовой автономии, если коэффициент имеет положительный тренд. Уменьшение значения с течением времени отражает снижение финансовой устойчивости и появление финансовых рисков.

Изучая этот показатель, нужно также проводить сравнительный анализ — рассматривать средние значения коэффициента по отрасли.

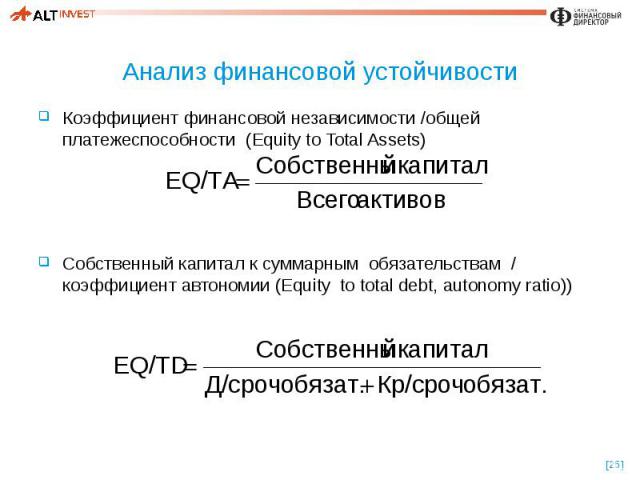

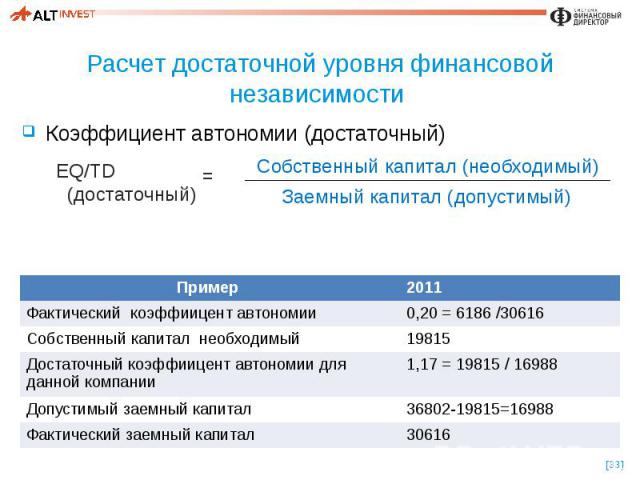

Коэффициент финансовой независимости (автономии) и альтернативные коэффициенты

В Европе и США для оценки влияния заемного капитала пользуются коэффициентом финансовой зависимости. Он противоположен по смыслу и обратнопропорционален коэффициенту автономии. Показатель вычисляется как отношение активов предприятия к собственному капиталу и отражает количество активов предприятия, приходящееся на каждый рубль собственного капитала.

Он противоположен по смыслу и обратнопропорционален коэффициенту автономии. Показатель вычисляется как отношение активов предприятия к собственному капиталу и отражает количество активов предприятия, приходящееся на каждый рубль собственного капитала.

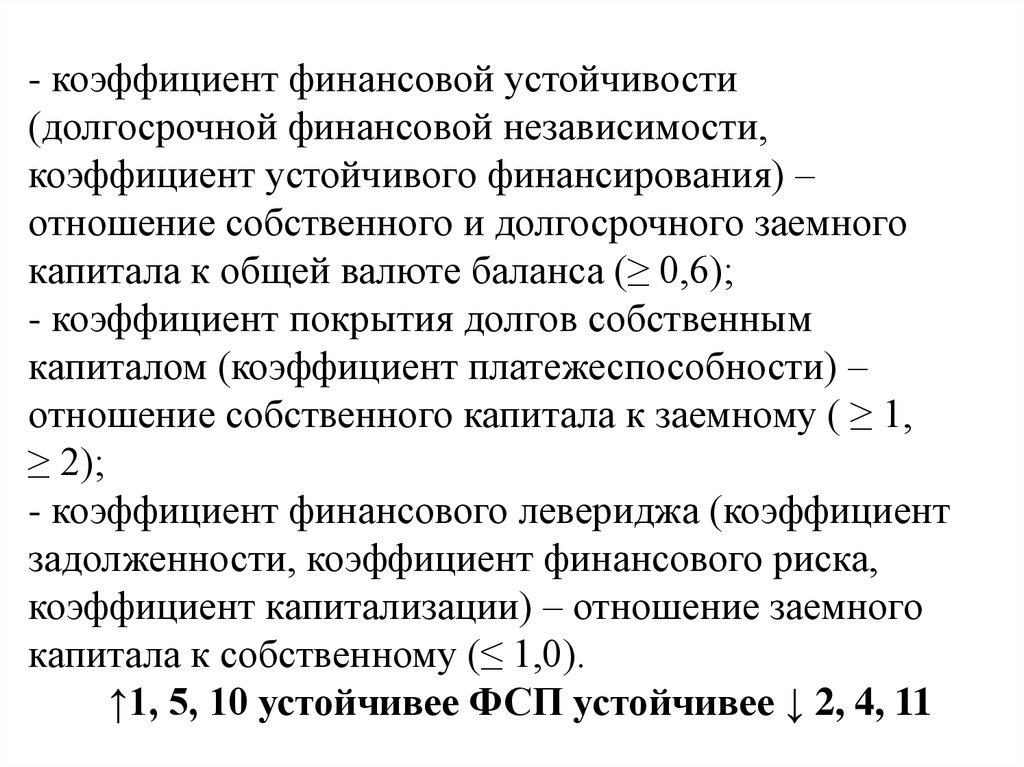

Взаимосвязь заемных и собственных средств и влияние этой пропорции на организацию также характеризует коэффициент финансового левериджа.

О нём можно прочитать в статье «Коэффициент финансового левериджа — формула для расчета».

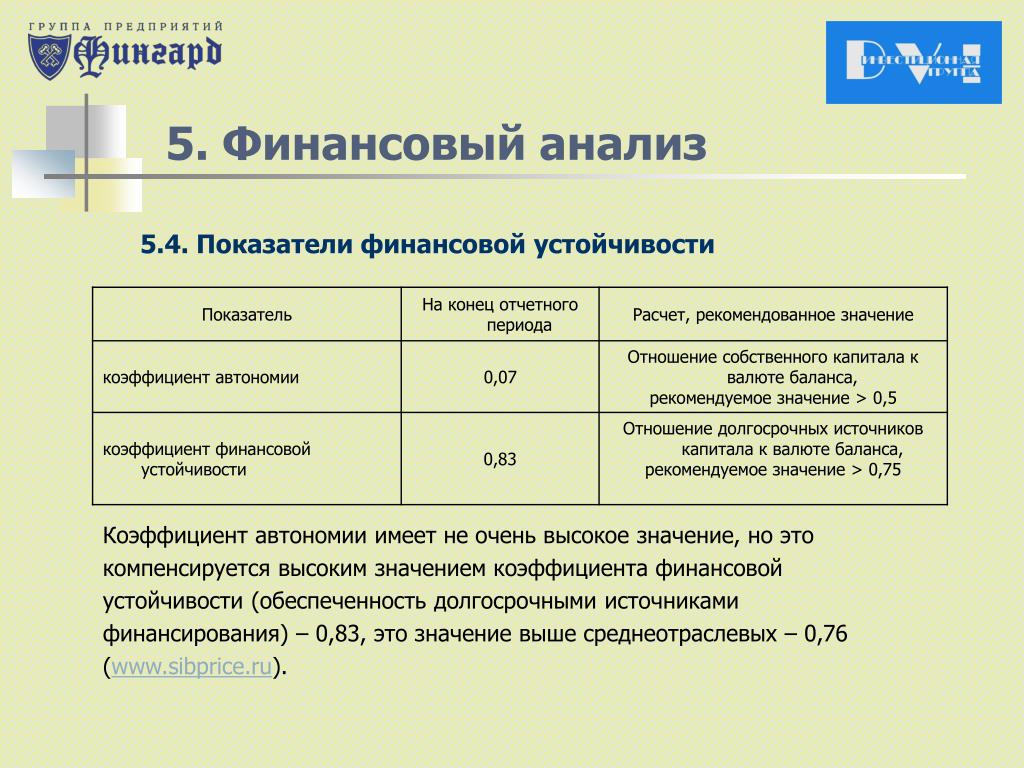

Коэффициент автономии — нормативное значение

В экономической литературе можно встретить разные нормативы для коэффициента автономии — от 0,3 до 0,7. Широкий разброс объясняется тем, что автономия предприятия во многом определяется его отраслью. На производствах, использующих большие мощности, КФА, скорее всего, невелик, поскольку для приобретения высокотехнологичного производственного оборудования требуются банковские кредиты.

Финансовый аналитик в процессе работы выводит индивидуально приемлемый коэффициент автономии для конкретного предприятия. Задача менеджмента — не допускать снижения коэффициента автономии ниже установленного критического уровня.

Задача менеджмента — не допускать снижения коэффициента автономии ниже установленного критического уровня.

Как и любой аналитический элемент, коэффициент автономии имеет двойственную природу. С одной стороны, его рост свидетельствует об увеличении собственного капитала и укреплении финансовой независимости. С другой — увеличение объема собственного капитала снижает его рентабельность. Также бывают моменты, когда предприятию необходимы заемные средства, например, при расширении и модернизации производства.

Анализ КФА может проводиться и для стратегической оценки контрагентов-покупателей. Данные могут использоваться при предоставлении отсрочки платежа и определении кредитного лимита при заключении договоров поставки.

Итоги

Коэффициент автономии выявляет зависимость организации от кредитных средств. Рост показателя в динамике говорит об укреплении финансовой независимости. Значение коэффициента во многом зависит от отрасли, поэтому для получения объективной информации нужно проводить сравнительный анализ коэффициентов аналогичных предприятий.

Финансовая автономия бизнеса и причины ее изменения

Для начинающего предпринимателя важно уметь оперировать знаниями о таком важном факторе, как финансовая автономия его предприятия. Данные знания дают возможность более объективно оценивать, как идут дела вашего бизнеса, анализировать его финансовую устойчивость, долгосрочные перспективы и своевременно вносить корректировки в стратегию развития.

Для начинающего предпринимателя важно уметь оперировать знаниями о таком важном факторе, как финансовая автономия его предприятия. Данные знания дают возможность более объективно оценивать, как идут дела вашего бизнеса, анализировать его финансовую устойчивость, долгосрочные перспективы и своевременно вносить корректировки в стратегию развития.

Для начала, давайте дадим четкое определение финансовой автономии.

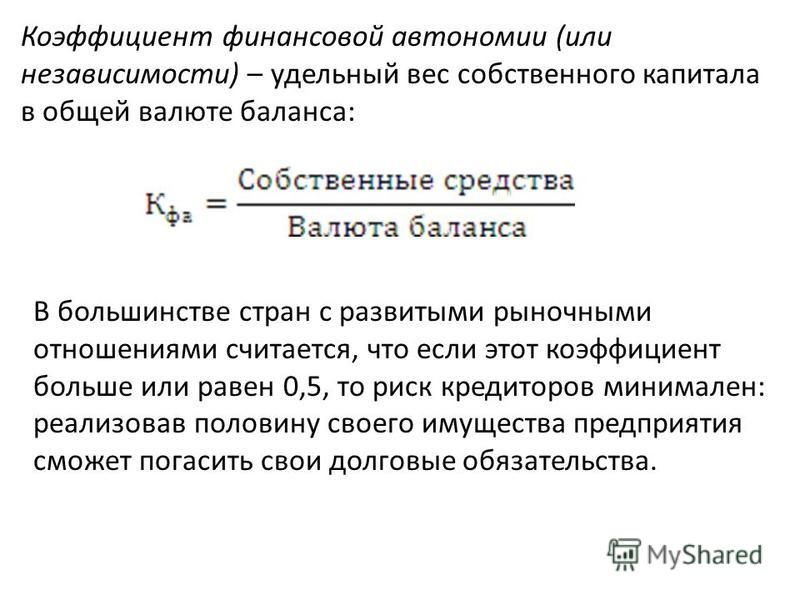

Финансовая автономия предприятия (бизнеса) – это показатель отношения собственного капитала к общей сумме активов организации (собственные средства плюс заемные).

Рассчитать коэффициент финансовой независимости можно по формуле:

Финансовая автономия предприятия = Собственный капитал предприятия / Общие активы

Чем выше данный коэффициент, тем выше независимость от кредиторов. Во всем мире и России в практике антикризисного менеджмента выработались общепризнанные значения, на которые можно ориентироваться, при проведении анализа показателя финансовой автономии (независимости). Так минимально допустимым значением собственного капитала является 30-35%, нормальным – 50%, оптимальным – 60-70%. Но, нужно помнить, что это усредненные показатели и они могут варьироваться в зависимости от отрасли, в которой ведет свою деятельность ваше предприятие.

Мы дали определение и выяснили степень важности финансовой автономии предприятия, давайте теперь рассмотрим причины варьирования данного показателя в ту или иную сторону.

Основные причины падения финансовой автономии предприятия перечислены ниже.

1.) Большие вложения в бизнес, которые оказались выше, чем способны сгенерировать за определенный период собственные источники финансирования предприятия.

2.) Рост оборотных активов, например, в связи с резким увеличением объемов производства. Не всегда увеличение собственного капитала, способно компенсировать средства необходимые для увеличения объемов производства, поэтому приходится прибегать к займам.

3.) Уменьшение собственного капитала в результате убытков, обесценивания имущества, низкой прибыльности и др.

Причины повышения финансовой автономии предприятия:

1. ) Покупка активов, затраты на которые не превышают средств, которые способны сгенерировать собственные источники финансирования предприятия за определенный период.

) Покупка активов, затраты на которые не превышают средств, которые способны сгенерировать собственные источники финансирования предприятия за определенный период.

2.) Ускорение оборота капитала за период времени.

3.) Повышение собственного капитала предприятия за счет увеличения прибыли. Или снижение той доли прибыли, которая распределяется в пользу инвесторов.

Таким образом финансовая автономия предприятия очень важный, но не единственный показатель деятельности Вашего предприятия. Научитесь оперировать одновременно множеством показателей, анализировать их, делать выводы и тогда Ваш бизнес ждет долгосрочный успех.

Бугаев В.А., Коваленко П.П. – тьюторы Регионального центра финансовой грамотности населения Ставропольского края

Похожие материалы

Дни финансовой грамотности задали ставропольским школьникам нужный настрой на новый учебный год

107

Минфину россии 220 лет: как ставрополью удается быть в лидерах по качеству управления финансами

107

МИНФИНУ РОССИИ 220 ЛЕТ: НА СТАВРОПОЛЬЕ ДЕЙСТВУЕТ ЭФФЕКТИВНАЯ СИСТЕМА ОБУЧЕНИЯ ФИНАНСИСТОВ

128

Возможна ли финансовая автономия для обычного человека?

Итак, вы попали на этот блог

потому что вы пытаетесь выяснить, возможно ли для обычного человека

когда-либо достичь финансовой независимости и делать все, что они хотят со своими деньгами.

У американцев много долгов. И я имею в виду МНОГО долга. Ознакомьтесь с данными на сайте долга.org:

- До 35 лет: 67 400 долл. США

- 35–44: $133,100

- 45–54: $134,600

- 55–64: $108,300

- 65–74: $66,000

- 75 and up: $34,500

Now, В то же время, когда у этих людей есть все эти долги, Synchrony Bank говорит, что у них на самом деле вообще нет больших пенсионных сбережений:

- 30S : 45 000 долл. США

- Американцы в своих 40S : 63 000 долл. США

- Американцы в своих 50S : 117 000 000

- Американцы в своих 60S: $ 172 000

Итак, гипотетически говоря, с гипотетической говорящей, с гипотетической говорящей, с гипотетической говорящей. У «среднестатистического» 45-летнего человека есть 63 000 долларов, отложенных на пенсию, и у них больше, чем

вдвое больше, чем накопилось в долгах. Итак, может

средний человек действительно стать финансово автономным?

У «среднестатистического» 45-летнего человека есть 63 000 долларов, отложенных на пенсию, и у них больше, чем

вдвое больше, чем накопилось в долгах. Итак, может

средний человек действительно стать финансово автономным?

Нет. Обычный человек не может стать свободным и полностью автономным. Но может ли обычный человек полностью изменить свое мышление и вырваться из этого бесконечного долгового цикла, в котором он находится, и попытаться стать финансово независимым?

ДА!

100%.

Итак, как вы это делаете? Что ж, это действительно довольно простой процесс, но не позволяйте этому обмануть вас, думая, что фактический процесс достижения цели будет простым… потому что это не так. Это будет тяжело. Очень сложно. Но вы должны быть мотивированы и сосредоточены на своей цели. Если нет, вы потерпите неудачу. Но если вы сможете оставаться сосредоточенным и целеустремленным, у меня есть отличные новости — вы готовы к успеху!

Шаг 1 – Большая мечта

МЕЧТАЙТЕ БОЛЬШЕ! По словам Майкла Скотта, «вы не представляете, как высоко я могу летать». Если вы поклонник Office, вы получите эту цитату.

Если вы поклонник Office, вы получите эту цитату.

Если вы не являетесь поклонником Office, просто игнорируйте его… лол.

Это, безусловно, самое важное шаг на мой взгляд. Вам нужно решить зачем ты вообще это делаешь. Что такое заставляет вас хотеть финансово перестроить свою жизнь? Это для вашей семьи? Вы хотите уйти на пенсию раньше? Вам просто надоело постоянно быть стресс из-за денег?

Независимо от вашего ответа, для вас очень важно определить свое «почему», когда вы начинаете свой путь к финансовой независимости. У вас должна быть действительно кристально чистая цель, чтобы вы могли идти к ней и ни в коем случае не отклоняться. Я призываю вас действительно потратить некоторое время, чтобы определить свое «почему». Когда дела идут плохо, это будет то, что будет держать вас на правильном пути.

Как и в случае с похудением — легко сбиться с пути, если у вас нет отличного «почему». Я пытался, наверное, более 100 раз похудеть, но у меня никогда не получалось, пока однажды я не осознал, что если я не исправлю свой вес, я дойду до точки, когда я не смогу играть. с моими детьми.

с моими детьми.

В то время я все еще учился в колледже, и у меня не было детей, но страх быть отцом, который не может играть со своими детьми, опустошил меня, и именно это побудило меня сбросить более 80 фунтов за 4 месяца. период. Это то, что заставило меня пройти через это. И знаете что — если у вас нет «почему», которое поможет вам пережить эти трудные финансовые времена, вы не будете его придерживаться. Так что найдите время и найдите настоящую причину.

Как только вы определились со своим «почему», уточните его.

Например, это здорово, что вы хотите обеспечить лучшую жизнь для своей семьи, но что это значит для вас? Может быть, вы хотите оплатить обучение своих детей в колледже, переехать в дом побольше, сменить две работы на одну, чтобы проводить с ними больше времени, остаться дома и обучать их на дому, что угодно! Может быть, вы просто хотите иметь возможность позволить себе более приятный отпуск или пораньше выйти на пенсию, чтобы проводить больше времени рядом с ними.

Вам нужно понять, что для вас важно.

Запланируйте уровень приоритета для вещи, которые вы хотите выполнить в финансовом отношении. Возможно, это будет выглядеть примерно так:

- Получить вне долга

- Оплата для Детского колледжа

- Пенсионерка Раннее

Важно клевать заказ, чтобы вы знали, что атаковать с любым дополнительным доходом, прежде чем вы даже войдете эта ситуация. Если вы еще не у вас есть намеченный план, вы, скорее всего, просто растратите сэкономленный доход вместо того, чтобы использовать его более эффективно.

Шаг 2. Вы должны тратить меньше, чем зарабатываете

Звучит невероятно просто но это не так. Если это было, то средний 45-летний человек не будет иметь более чем в два раза больше долга, чем они накопили на пенсию, не так ли?

Чтобы убедиться, что вы тратите меньше, чем зарабатываете, вам нужно отслеживать все свои расходы, а затем учитывать их в бюджете. Есть приложения, которые вы можете использовать, если хотите, но если вы действительно учитесь, копаясь в цифрах, как я, и создавая свой собственный бюджет, что ж…

Я создал очень простую электронную таблицу, которая позволяла мне отслеживать мой доход.

Я знаю, что жизнь с ограниченным бюджетом может показаться не очень веселой, но она может быть такой, если вы поставите перед собой цель! Вы по-прежнему можете получать удовольствие и укладываться в бюджет — вам просто нужно проявить творческий подход!

Как только вы исправите свои привычки расходования средств и будете постоянно тратить меньше, чем зарабатываете, значит, вы на правильном пути. Это отличный шаг, но это не значит, что вы можете просто остановиться сейчас. Вам нужно продолжать следить за своими расходами и следить за тем, чтобы вы постоянно поддерживали этот буфер.

Шаг 3. Максимальное использование доступных вам инструментов

Хорошо, теперь у вас есть надежный план и пора действовать! В примере, который я перечислил выше; ваши три основные цели:

- Получить вне долга

- Оплата для Детского колледжа

- Пенсионерка Early

Чтобы выбраться из долгов, вы можете использовать метод снежного кома или лавинный метод. Лично я большой поклонник метода долговой лавины, потому что сначала вы платите самые высокие проценты. Потенциальная вещь для вас, чтобы рассмотреть, смотрит на ссуды консолидации долга, если у вас много долга. Прежде чем сделать это, узнайте, каковы процентные ставки по всем вашим долгам.

Лично я большой поклонник метода долговой лавины, потому что сначала вы платите самые высокие проценты. Потенциальная вещь для вас, чтобы рассмотреть, смотрит на ссуды консолидации долга, если у вас много долга. Прежде чем сделать это, узнайте, каковы процентные ставки по всем вашим долгам.

Если ваша средняя процентная ставка по вашему долгу составляет 5%, а ваши предложения по консолидации долга составляют 7%, вам, очевидно, не следует консолидироваться. Если у вас есть только проценты по кредитной карте, и ваши ставки составляют 20% +, то консолидация долга, вероятно, будет отличным вариантом для вас!

Избавление от долгов действительно кипит просто тратите меньше, чем зарабатываете. Если вы можете сделать это и использовать дополнительный доход для погашения долга, вы будет хорошо. Не бойтесь быть экстремальные и урезанные вещи, которые могут быть «желаниями», но не «потребностями» в вашей жизни. Если ты сможешь это сделать, ты станешь хорошо.

Хорошо, теперь вы хотите платить за школу ваших детей. Воспользуйтесь любым планом, который может быть вам доступен, например, 529 или каким-либо планом, финансируемым государством. Одним из моих любимых веб-сайтов для этого является Saving for College, так как они разбивают все, что доступно для вас, в зависимости от штата, в котором вы живете.

Воспользуйтесь любым планом, который может быть вам доступен, например, 529 или каким-либо планом, финансируемым государством. Одним из моих любимых веб-сайтов для этого является Saving for College, так как они разбивают все, что доступно для вас, в зависимости от штата, в котором вы живете.

Многие из этих программ имеют налоговые льготы, чтобы помочь вам оплатить обучение.

Лично я большой поклонник 529. Деньги облагаются налогом при поступлении, но становятся свободными от налогов, и их можно использовать для любой подходящей покупки, которая, по сути, способствует развитию образования или ремесленных школ. Прелесть в том, что владелец учетной записи может быть изменен в любое время, поэтому вы можете поместить его на свое имя, чтобы начать экономить еще до рождения вашего ребенка, затем изменить его на имя вашего ребенка, а затем, если вы не используете его все, вы можете изменить его на имя ваших внуков. Это действительно удивительный инструмент.

На пенсию пораньше!

Это действительно мясо и кости мира инвестирования и финансовой автономии. Всегда старайтесь максимально использовать везде, где у вас есть налоговые преимущества. Это начинается с 401K, если у вас есть какое-либо соответствие компании.

Всегда старайтесь максимально использовать везде, где у вас есть налоговые преимущества. Это начинается с 401K, если у вас есть какое-либо соответствие компании.

Если вы введете 3% и ваша компания совпадет с 3%, это 100% совпадение с места в карьер. Вы должны выбрать, чтобы соответствовать этому 401K OVER Оплата долга. ОТСУТСТВИЕ долга составляет 100% процентов, поэтому всегда сопоставляйте эти 401K с тем, что вам даст ваша компания.

Затем максимально увеличьте IRA, Roth или Traditional. Я предпочитаю Рота, но это просто зависит от вашей ситуации! Максимум для человека в 2020 году составляет 6000 долларов или 115,38 долларов в неделю.

Я думаю, что максимизация IRA — это ОГРОМНЫЙ шаг к досрочному выходу на пенсию из-за удивительных налоговых льгот, и я настоятельно рекомендую вам изучить это подробнее.

Наконец, если у вас есть HSA, постарайтесь также увеличить его! Лимит на семью в 2020 году составляет 7100 долларов. Эти деньги не облагаются налогом, и вы можете использовать их для оправданных расходов, и знаете что, если вы их не используете, вы можете просто обналичить их, когда вам исполнится 65 лет, без каких-либо штрафов!

По сути, это фонд для оказания неотложной медицинской помощи, но он превращается в пенсионный счет, если вы им не пользуетесь. Это довольно хороший инструмент для инвестирования, если вы спросите меня!

Это довольно хороший инструмент для инвестирования, если вы спросите меня!

Есть много других инструментов, которые вы также должны использовать, например, высокодоходный сберегательный счет для вашего экстренного фонда и, возможно, брокерский счет, если вы хотите выйти за рамки этих инструментов, но приоритет Энди выглядит следующим образом:

- Максимальное соответствие компании на 401K

- Создайте резервный фонд на свой уровень комфорта (у меня расходы на 2 месяца)

- Максимальная сумма IRA

- Максимальная сумма HSA

- Выберите между двумя вещами в зависимости от ваших целей:

- Запланируйте быстро приближающуюся покупку, например, новую машину или дом, положив деньги на высокодоходный сберегательный счет, или

- Put деньги на брокерском счете, если в ближайшие 2-3 года не будет крупных покупок

В конце концов, если вы находитесь на этом этапе процесса, вы делаете хорошую работу. Все это означает, что вы тратите меньше, чем зарабатываете, и что вы так или иначе активно думаете об инвестировании в свое будущее, поэтому поздравляю — вы добрались до очень трудной точки, до которой многие не доходят!

Шаг 4 – Планирование-Выполнение-Проверка-Корректировка

Шаг 4 заключается в последовательной оценке, последующем аудите себя и своей работы и корректировке, чтобы убедиться, что вы продолжаете работать над достижением целей, которые должным образом соответствуют вашей жизни . Например, возможно, вы вкладывали много денег на высокодоходный сберегательный счет, потому что планировали в ближайшем будущем купить новый дом, но теперь решили, что вполне довольны своим нынешним состоянием. дом.

Например, возможно, вы вкладывали много денег на высокодоходный сберегательный счет, потому что планировали в ближайшем будущем купить новый дом, но теперь решили, что вполне довольны своим нынешним состоянием. дом.

Что ж, прекрати откладывать все эти деньги на сберегательный счет и вкладывай их в рынок! Вы получите гораздо большую прибыль в долгосрочной перспективе, и у вас не будет никаких опасений по поводу потери ценности в ближайшем будущем, потому что вы больше не сосредоточены на краткосрочных целях.

Если вы не встречаете бюджет, то вы будете знать, только если вы проверяете и корректируете это. По сути, у вас есть два варианта — зарабатывать больше или тратить меньше. Но угадайте, если вы не пост-одитинг себя, тогда вы никогда не узнаете, что терпите неудачу тратите меньше, чем зарабатываете, поэтому просто продлеваете сумму время, которое потребуется вам, пока вы не достигнете финансовой независимости.

В конце концов, финансовая независимость доступна каждому, кто готов ради этого работать. У всех нас разное происхождение, но у всех есть возможность устроиться на работу и тратить меньше, чем мы зарабатываем. Это действительно отправная точка на пути к любой финансовой независимости.

У всех нас разное происхождение, но у всех есть возможность устроиться на работу и тратить меньше, чем мы зарабатываем. Это действительно отправная точка на пути к любой финансовой независимости.

Как только вы это сделаете, вы сможете приступить к инвестированию, погашению дополнительных долгов и большему сосредоточению на будущем, но вашей непосредственной целью должно быть сбалансировать свой бюджет.

Я надеюсь, что эта статья вас очень мотивирует, потому что так и должно быть! Вы — единственное, что удерживает вас от возможности добраться до точки, где деньги больше не являются движущей силой ваших решений. Если вы готовы оставаться преданными этому процессу, то я гарантирую, что вы достигнете финансовой независимости еще до того, как узнаете об этом. Начните с малого и сосредоточьтесь на быстрых победах, и вы окажетесь там, прежде чем узнаете об этом — удачи!

Этапы финансовой свободы ~ Стань богатым медленно

Сегодня мы собираемся исследовать шесть стадий финансовой свободы. Однако сначала я хочу познакомить вас с моими друзьями Маком и Пэм.

Однако сначала я хочу познакомить вас с моими друзьями Маком и Пэм.

Пэм — патологоанатом и элитный ультрамарафонец. Мак — бывший учитель естествознания в средней школе, а нынешний отец-домосед. Вместе они образуют мощную финансовую команду.

Они тоже парочка ботаников. Я имею в виду, посмотрите на них!

Может, из-за того, что они такие зануды, Мак и Пэм всегда делали акцент на экономии. Но они не просто щипают копейки. Они оптимизировали свою жизнь, чтобы увеличить свой доход и их счастье. Они на пути к финансовой независимости. Во многом они олицетворяют идеалы, поддерживаемые моей философией финансового босса.

Метод финансового босса в реальной жизни

Например, когда Пэм училась на последнем курсе медицинской школы, Мак работал лаборантом в нейробиологической лаборатории. Он принес домой всего 18 000 долларов, но они старались не жить от зарплаты до зарплаты.

«Мы будем платить арендную плату, — говорит Мак, — мы будем откладывать деньги на сбережения, и к концу месяца у нас останутся деньги. Мы приняли решение не покупать мелочи, которые могли бы убить наше будущее. “

Мы приняли решение не покупать мелочи, которые могли бы убить наше будущее. “

После медицинского факультета Мак и Пэм переехали в Портленд. Пока Пэм проходила резидентуру по патологии в Орегонском университете здоровья и науки, Мак преподавал естествознание в средней школе. В то время их зарплаты были одинаковыми.

Когда в январе 2005 года у них родился первый ребенок, Пэм взяла декретный отпуск до весенних каникул. С весенних каникул и до конца учебного года Мак брал ребенка с собой на работу и отдавал в детский сад, управляемый студентами.

«С учетом стоимости детского сада зарплата моей учительницы упала до минимальной зарплаты, — говорит Мак. По окончании учебного года он попросил годичный отпуск. Тот год превратился в вечность. «Все сводилось к тому, хочу ли я растить чужих детей или своих собственных».

Традиционно мать остается дома с детьми, но в их ситуации это кажется глупым. По окончании ординатуры Пэм могла зарабатывать в четыре или пять раз больше, чем Мак мог бы зарабатывать как учитель. «Было бессмысленно выбрасывать деньги, которые мы потратили на образование Пэм, чтобы не воспользоваться преимуществами этого образования».

«Было бессмысленно выбрасывать деньги, которые мы потратили на образование Пэм, чтобы не воспользоваться преимуществами этого образования».

В течение последнего десятилетия Мак и Пэм вместе работали над достижением семейных и финансовых целей. Пэм зарабатывает деньги. Mac заботится о двух детях и повседневных домашних делах, а также управляет их инвестициями. Они оба осторожны в тратах.

«Мы тратим намного меньше, чем все наши друзья, которые зарабатывают столько же, — говорит Мак. «У многих наших друзей-врачей несколько домов. У них есть модные автомобили. Они тратят много денег, а мы нет. Никто из нас не хочет второго дома. Я езжу на минивэне 2007 года, а Пэм на Avalon 2004 года. Наш единственный долг — это наш дом. Мы ежемесячно расплачиваемся по кредитным картам, и у нас нет платежей за машину».

С самого начала экономия была приоритетом для Mac и Pam. И чем больше они зарабатывали, тем больше сберегали. Это правда, что их расходы тоже увеличились, но далеко не такими же темпами. Более высокий доход означал, что они могли больше положить в банк, а не покупать больше вещей.

Более высокий доход означал, что они могли больше положить в банк, а не покупать больше вещей.

Поскольку они так долго усердно трудились, Мак и Пэм смогут уйти на пенсию в свои сорок. Они сделали выбор и проделали работу, необходимую для достижения финансовой независимости в молодом возрасте.

«Мы лучше накопим наше богатство, чтобы жить так, как мы хотим в будущем, чем тратить на вещи сейчас», — говорит Мак. Да, они могут позволить себе покупать вещи сегодня, но для этого придется пожертвовать более важными возможностями завтра.

Эти двое — финансовые боссы! Они уже давно поднимаются по лестнице финансовой свободы.

Шесть стадий финансовой свободы

Раньше я считал, что финансовая свобода означает только одно: иметь достаточно денег, чтобы больше никогда не работать. За многие годы такие люди, как Мак и Пэм, научили меня тому, что финансовая независимость существует в непрерывном режиме. Это не «все или ничего», а постоянно растущий диапазон возможностей. Это процесс.

Это процесс.

Каждая стадия финансовой свободы дает вам большую автономию и самовыражение, и именно эти качества ведут к счастью.

Почти десять лет назад я придумал то, что назвал тремя стадиями личных финансов. Позже я расширил это до четырех или пяти стадий. Сегодня я признаю, что существует 90 205 многих 90 206 степеней финансовой независимости.

Для наших целей мы не будем усложнять.

Объединив свои идеи с идеями Джошуа Шитса из Radical Personal Finance, я разработал модель, которая отслеживает шесть стадий от финансовой зависимости до финансового изобилия.

Но прежде чем вы сможете начать продвигаться по шести этапам финансовой свободы, вам нужно преодолеть одно предварительное препятствие. Вы находитесь на этой «нулевой стадии», если ваши расходы превышают ваши доходы.

Стадия 0 – Зависимость

На этой стадии ваш образ жизни зависит от финансовой поддержки других. Мы все начинаем здесь. Мы рождаемся такими. Сколько времени требуется, чтобы вырваться на свободу, варьируется от человека к человеку. Вы находитесь на этой стадии, если полагаетесь на финансовую поддержку своих родителей. Вы находитесь на этой стадии, если тратите больше, чем зарабатываете. Вы находитесь на этом этапе, если ваши платежи по долгам превышают ваш доход.

Сколько времени требуется, чтобы вырваться на свободу, варьируется от человека к человеку. Вы находитесь на этой стадии, если полагаетесь на финансовую поддержку своих родителей. Вы находитесь на этой стадии, если тратите больше, чем зарабатываете. Вы находитесь на этом этапе, если ваши платежи по долгам превышают ваш доход.

После того, как вы начнете получать прибыль, вы начнете продвигаться по шести стадиям финансовой свободы. Первые три этапа являются «выжившими».

Этап 1 – Платежеспособность

Платежеспособность – это способность выполнять свои финансовые обязательства. Вы достигаете этой стадии, когда больше не полагаетесь ни на кого в финансовой поддержке — когда ваши доходы превышают ваши расходы, когда вы больше не накапливаете долги. Когда вы получаете прибыль, вы достигли платежеспособности. Некоторые люди достигают этой стадии в подростковом возрасте. Некоторые никогда не достигнет . (Я достиг этого в возрасте 35 лет в октябре 2004 года, когда я перестал влезать в долги и начал выплачивать свои долги. )

)

Стадия 2 — Стабильность

Стабильность достигается после погашения потребительского долга, накопления сбережений на случай непредвиденных обстоятельств и продолжать получать личную прибыль. У вас все еще могут быть «хорошие долги» — кредиты на колледж, ипотечные кредиты, — но вы устранили другие обязательства и создали буфер сбережений, чтобы защитить себя от несчастных случаев. (Я достиг этого этапа в возрасте 38 лет в декабре 2007 года, когда я в последний раз выплатил свой долг.)

Этап 3 – Агентство

Завершающий этап «выживания» – это свобода действий, возможность работать и жить так, как и где вы хотите. На этом этапе вы устранили все долги (включая студенческие ссуды и ипотечные кредиты) и накопили достаточно денег, чтобы без колебаний бросить работу в любой момент. Обычно это называется «пошли на хуй деньги». (Я стал агентом в марте 2008 года.)

Примечание: Я знаю из первых рук, что бывают случаи, когда вы предпочитаете иметь ипотечный кредит, даже если вам это не нужно.

Для целей этого этапа, если у вас достаточно сбережений и инвестиций для выплаты ипотеки, это то же самое, что и отсутствие таковой.

На последних трех этапах вы переходите от выживания к процветанию. Деньги больше не страховочная сетка, а инструмент, который поможет вам построить жизнь, которую вы представляете себе и своей семье. Помните наше обсуждение «точки пересечения» ранее на этой неделе? Эта концепция является ключом к определению того, где вы находитесь на этих последних этапах финансовой свободы. (Каждый из этих этапов предполагает отсутствие долга. Или, как объяснено в примечании выше, наличие достаточного количества наличных средств для мгновенного погашения вашего долга.)

Этап 4 – Безопасность

Вы достигаете финансовой безопасности, когда ваш доход от инвестиций может покрыть ваши основные потребности. То есть, исходя из того, сколько вы накопили и вложили, вы могли бы прожить остаток жизни скудно. Даже если вы ни дня в жизни не работали, у вас достаточно средств, чтобы позволить себе простое жилье, основные продукты питания, необходимую одежду и страховку.

Стадия 5. Независимость

Финансовая независимость является конечной целью большинства людей. На этом этапе ваш инвестиционный доход достаточен для финансирования текущего уровня жизни на всю оставшуюся жизнь. Вы можете позволить себе базовые вещи, но вы можете позволить себе и некоторые удобства. У вас достаточно. (Я перешел от агентства к независимости в апреле 2009 года.. Это стадия, на которой я нахожусь сегодня.)

Стадия 6 – Изобилие

На заключительном этапе финансовой свободы у вас есть «достаточно — и еще немного». Ваш пассивный доход из всех источников будет не только финансировать ваш образ жизни на неопределенный срок, но и даст вам свободу делать все, что вы хотите. Вы можете поделиться своим богатством с другими. Вы можете предаться роскоши, исследовать мир. Вы можете построить бизнес-империю.

Примечание: Где я на этой шкале? Я определенно достиг финансовой безопасности. Если бы вы спросили меня год назад, я бы сказал вам, что твердо стою на пятом этапе — финансовой независимости.

Честно говоря, это, вероятно, все еще верно, но многое в моем финансовом положении кажется менее определенным, чем несколько месяцев назад. Это тема для другого разговора…

Чем больше денег вы сэкономите, тем больше у вас свободы и тем больше вы рискуете. По мере того, как ваша финансовая независимость растет, вы разрушаете стену беспокойства. Вы можете принимать решения, основанные на счастье, а не на деньгах.

И вот в чем дело: по мере того, как вы развиваете привычки и навыки разумного обращения с деньгами, они не только помогут вам достичь того уровня финансовой свободы, к которому вы стремитесь, но и продвигаться к будущим уровням свободы.

Если вы работаете над освобождением от долгов, например, когда вы научитесь меньше тратить и больше зарабатывать, эта рентабельность будет продолжать помогать вам, как только вы достигнете платежеспособности. Вы можете применять те же идеи, что и вы, чтобы добиться стабильности, а затем свободы действий.

Сегодня утром я потратил далеко слишком много времени, играя в Photoshop, чтобы создать сводку ниже. Я , а не художник-график… но я стараюсь.

Подведение итогов

Это все, что нужно для перехода с ускоренного курса Money Boss на Get Rich Slowly!

За последние несколько недель я поделился секретами своей финансовой методологии. Подводя итог:

- Вы сами себе хозяин. Никто не заботится о ваших деньгах больше, чем вы сами, поэтому возьмите на себя ответственность за свое финансовое будущее. Управляйте своей жизнью как бизнесом.

- Лучший способ получить то, что вы действительно хотите, — это четко определить свои цели и ценности. Вот почему каждый должен составить заявление о личной миссии.

- Ваша норма сбережений является самым важным числом в личных финансах. Сбережения, которые мне нравится называть прибылью, дают вам возможность делать в жизни то, что вы хотите.

- Бережливость — краеугольный камень накопления богатства, но лучший способ тратить меньше — это урезать крупные расходы.

- Вы несете 100% ответственность за свой доход. Чтобы заработать больше, узнайте больше. Работайте больше и работайте лучше. Продать себя. Если вы потратите время на то, чтобы повысить свой доход, ваша прибыль будет расти.

- Думайте как миллиардер, тщательно охраняя каждый заработанный доллар. Признайте, что каждый раз, когда вы тратите сегодня, вы жертвуете частью завтрашнего дня. Будьте осторожны с альтернативными издержками. Практикуйте осознанные траты.

- Инвестируйте с умом. Не пытайтесь быстро разбогатеть. Разработайте инвестиционную философию и разработайте инвестиционную стратегию, поддерживающую эту философию.

- Используйте барьеры и предварительные обязательства, чтобы автоматически поступать правильно — каждый раз.

- Когда вы примете эту философию, ваше богатство начнет расти как снежный ком. Чем больше вы работаете над этим, тем больше он будет становиться. Защити его. Снежный ком вашего богатства — это ключ к вашему финансовому будущему.

Для целей этого этапа, если у вас достаточно сбережений и инвестиций для выплаты ипотеки, это то же самое, что и отсутствие таковой.

Для целей этого этапа, если у вас достаточно сбережений и инвестиций для выплаты ипотеки, это то же самое, что и отсутствие таковой. Честно говоря, это, вероятно, все еще верно, но многое в моем финансовом положении кажется менее определенным, чем несколько месяцев назад. Это тема для другого разговора…

Честно говоря, это, вероятно, все еще верно, но многое в моем финансовом положении кажется менее определенным, чем несколько месяцев назад. Это тема для другого разговора…