Коэффициент концентрации заемного капитала нормативное значение

Что такое коэффициент концентрации заёмного капитала

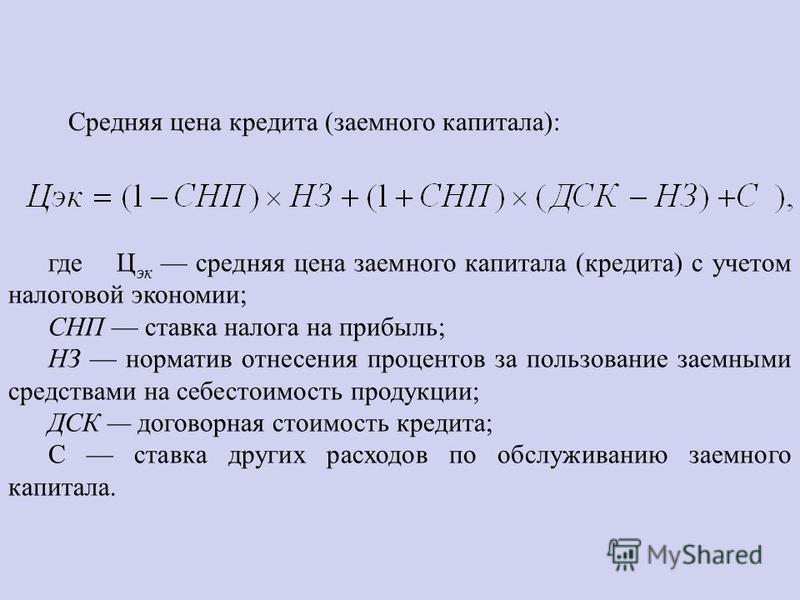

Коэффициент концентрации заемного капитала — коэффициент, отражающий отношение сформированных за счет внешних займов активов к общему капиталу компании. Данный коэффициент показывает эффективность использования заемного запитала как средства повышения рентабельности инвестиций (левередж компании), и, как следствие, степень долговой нагрузки на организацию. Чем больше сумма заёмного капитала превышает собственный, тем выше финансовые риски и тем выше уровень левереджа.

Коэффициент концентрации заемного капитала относится к группе показателей финансовой устойчивости и отражает долю активов компании, финансируемую за счет обязательств.

Нормативное значение показателя:

Нормативным является значение в пределах 0,4 – 0,6. Следует заметить, что нормативное значение данного коэффициента колеблется, зависимо от отрасли. На данный показатель оказывает большое влияние сезонный фактор, который является причиной значительного изменения денежного потока.

Значения коэффициента ниже нормативного свидетельствует о неэффективном использовании финансового и производственного потенциала компании. Значение выше нормативного свидетельствует о наличии значительных финансовых рисок. Значение данного коэффициента больше единицы говорит о высокой степени риска банкротства.

Направления решения проблемы нахождения показателя вне нормативных пределов.

Значения коэффициента ниже нормативного сигнализирует о необходимости поиска альтернативных путей привлечения заменных средств. Данные действия необходимо осуществлять при условии ожидаемого увеличения рентабельности инвестиций (или собственного капитала). В случае, если каждый привлеченный рубль средств позволит генерировать финансовый результат выше стоимости использования заемных средств, то такое действие целесообразно.

Значение показателя ниже нормативного говорит о неэффективности действующей дивидендной политики, необходимости оптимизации текущую структуру финансовых активов, реинвестирования прибыли в работу компании, а также о необходимости привлечения дополнительных средств как владельцев, так и инвесторов.

Формула расчета концентрации заемного капитала:

Концентрация заемного капитала = Сумма заемного капитала / Сумма активов

КУБ – самый простой и удобный способ вести финансовую аналитику

С КУБом вы узнаете:

- Куда уходят ваши деньги.

- Как снизить расходы без потерь.

- Сколько вы заработали в прошлом месяце.

- Что приносит вам прибыль, а что убытки.

- Насколько эффективны ваши сотрудники.

- Какие из ваших клиентов самые надежные.

Начать использовать КУБ прямо сейчас 14 дней БЕСПЛАТНЫЙ

ДОСТУП Нужна помощь по заполнению документов или консультация? Получите помощь экспертов бухгалтеров по подготовке документов +7 (800) 500-54-36

НАПИШИТЕ ЭКСПЕРТУ

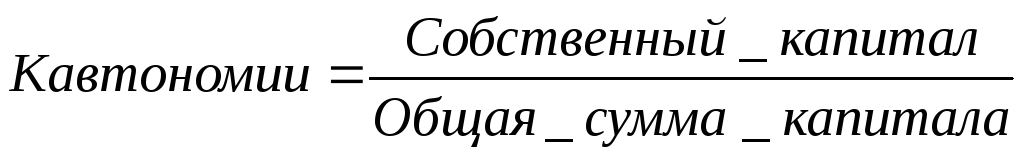

Коэффициент автономии (концентрации собственного капитала)

Коэффициент показывает удельный вес собственных средств в общей сумме источников финансирования:

Ка = собственный капитал / сумма активов

Этот показатель определяет долю «чужих денег» в общей сумме претензий против активов компании. Чем выше этот коэффициент, тем больше вероятный риск для ссудодателя. Он представляет собой первичную и самую широкую оценку, которую можно сделать, стремясь оценить риск кредитора.

Чем выше этот коэффициент, тем больше вероятный риск для ссудодателя. Он представляет собой первичную и самую широкую оценку, которую можно сделать, стремясь оценить риск кредитора.

Финансовое положение можно считать устойчивым, если значение коэффициента не менее 0,5, иными словами половина имущества сформирована за счет собственных средств организации.

Такое значение коэффициента концентрации собственного капитала дает основание предполагать, что все обязательства могут быть покрыты его собственными средствами. Увеличение этого показателя выявляет в большей степени независимость от финансовых вложений третьих лиц. В то же время уменьшение этого коэффициента сигнализирует об ослаблении финансовой устойчивости. Поэтому, чем выше этот коэффициент, тем для банков и кредиторов надежнее выглядит финансовое положение предприятия.

Интересные статьи:

Экономика фирмы — тест 9

Главная / Менеджмент / Экономика фирмы / Тест 9 Упражнение 1:Номер 1

К показателям оценки ликвидности и финансовой устойчивости предприятия следует отнести

Ответ:

(1) маневренность собственных оборотных средств

(2) коэффициент покрытия

(3) коэффициент вариативности

Номер 2

Из приведенных ниже записей выделите показатели оценки ликвидности и финансовой устойчивости предприятия:

Ответ:

(1) коэффициент абсолютной ликвидности

(2) коэффициент маркировочной ликвидности

(3) коэффициент покрытия запасов

Номер 3

Какие из приведенных ниже записей следует отнести к показателям оценки ликвидности и финансовой устойчивости предприятия?

Ответ:

(1) коэффициент концентрации собственного капитала

(2) коэффициент финансовой зависимости

(3) коэффициент детализации межцеховых взаимодействий

Упражнение 2:

Номер 1

Какие из приведенных ниже коэффициентов используются при определении ликвидности и финансовой устойчивости предприятия?

Ответ:

(1)

(2) коэффициент концентрации привлеченного капитала

(3) коэффициент структуры долгосрочных вложений

Номер 2

Нормальным значением коэффициента покрытия запасов является значение

Ответ:

(1) меньше 0,5

(2) больше 1

(3) меньше 1

Номер 3

Нормальным значением коэффициента финансовой зависимости является значение

Ответ:

(1) меньше 1

(2) меньше 1,4

(3) больше 2

Упражнение 3:

Номер 1

В каком пределе лежит маневренность собственных оборотных средств?

Ответ:

(1) от -1 до 1

(2) от 0 до 1

(3) от -0,5 до 0,5

Номер 2

Коэффициент концентрации собственного капитала должен быть

Ответ:

(1) меньше 0,4

(2) больше 0,6

(3) равен 0,5

Номер 3

К коэффициентам, используемым при определении ликвидности и финансовой устойчивости предприятия, следует отнести

Ответ:

(1) коэффициент долгосрочного привлечения заемных средств

(2) коэффициент структуры привлеченного капитала

(3) коэффициент соотношения привлеченных и собственных средств

Упражнение 4:

Номер 1

Правовая форма бизнеса отделённая от конкретных лиц, владеющих им, носит название

Ответ:

(1) ассоциация

(2) предприятие

(3) корпорация

Номер 2

Общество, деятельность которого направлена не на получение доходов, а на оказание помощи и содействия его членам, называется

Ответ:

(1) концерн

(2) корпорация

(3) кооператив

Номер 3

Юридическое лицо, утверждённое под особым наименованием, имеющее уставной капитал, разделенное на определенное кол-во равных частей, и отвечающее по своим обязательствам только своим имуществом, носит название

Ответ:

(1) акционерное общество

(2) корпорация

(3) холдинг

Упражнение 5:

Номер 1

Ценная бумага, подтверждающая право акционера участвовать в управлении общества, его прибылях и распределениях остатков имущества при его ликвидации, называется

Ответ:

(1) вексель

(2) сертификат

(3) акция

Номер 2

Ценная бумага, подтверждающая обязательства выпустившего его акционерного общества возместить его владельцу номинальную стоимость в предусмотренный срок с уплатой фиксированного процента, носит название

Ответ:

(1) вексель

(2) гарант

(3) облигация

Номер 3

Организация оформления сбыта продукции и закупки сырья через единый орган в форме акционерного общества называется

Ответ:

(1) холдинг

(2) корпорация

(3) синдикат

Упражнение 6:

Номер 1

В концерн могут входить

Ответ:

(1) лаборатории

(2) банки

(3) страховые компании

Номер 2

Для осуществления крупных проектов, имеющих общественную значимость, могут создаваться

Ответ:

(1) корпорации

(2) консорциумы

(3) синдикаты

Номер 3

Часть производительного капитала, стоимость которой переносится на готовый продукт не сразу, а по частям, в течение нескольких круговоротов капитала, носит название

Ответ:

(1) сбытовой капитал

(2) структурный капитал

(3) основной капитал

Упражнение 7:

Номер 1

Часть производительного капитала, стоимость которой переносится на готовый продукт сразу, в течение одного кругооборота, называется

Ответ:

(1) комплексный капитал

(2) оборотный капитал

(3) динамический капитал

Номер 2

Предпринимательская деятельность, направленная на производство и реализацию товаров, услуг, ценных бумаг, денег или других видов разрешенной законом деятельности с целью получения прибыли, называется

Ответ:

(1) бизнес

(2) стратификация

(3) рыночная экономика

Номер 3

К основным задачам системы стандартизации услуг в области оценки бизнеса следует отнести

Ответ:

(1) обеспечение взаимопонимания и взаимодействия между всеми сторонами-участниками процесса оценки имущества

(2) формирование нормативной базы для обеспечения проведения сертификации услуг по оценке

(3) установление единых требований к методам оценки, содержанию и форме отчетов по оценке

Упражнение 8:

Номер 1

К видам стоимости объекта оценки следует отнести

Ответ:

(1) рыночную стоимость

(2) терминальную стоимость

(3) инвестиционную стоимость

Номер 2

Стоимость объекта оценки, определяемая исходя из его доходности для конкретного лица при заданных инвестиционных целях, называется

Ответ:

(1) вариативной стоимостью

(2) полной стоимостью

(3) инвестиционной стоимостью

Номер 3

Стоимость объекта оценки, в случае, если объект оценки должен быть отчужден в срок меньше обычного срока экспозиции аналогичных объектов, является

Ответ:

(1) корректной стоимостью

(2) ликвидационной стоимостью

(3) амортизационной стоимостью

Упражнение 9:

Номер 1

Стоимость объекта оценки, для определения которой в договоре об оценке или нормативном правовом акте оговариваются условия, не включенные в понятие рыночной или иной стоимости, указанной в Стандартах, носит название

Ответ:

(1) специальная стоимость

(2) контекстная стоимость

(3) вариативная стоимость

Номер 2

К основным подходам к оценке объектов следует отнести

Ответ:

(1) затратный метод

(2) доходный метод

(3) ассоциативный метод

Номер 3

Совокупность методов оценки стоимости объекта оценки, основанных на определении затрат, необходимых для восстановления либо замещения объекта оценки, с учетом его износа, формируют

Ответ:

(1) комплексный подход

(2) динамический подход

(3) затратный подход

Упражнение 10:

Номер 1

Какие из приведенных ниже факторов следует учитывать при оценке бизнеса?

Ответ:

(1) спрос

(2) прибыль оцениваемого бизнеса

(3) затраты на создание аналогичных предприятий

Номер 2

К группам взаимосвязанных принципов оценки бизнеса следует отнести

Ответ:

(1) принципы, основанные на представлениях собственника

(2) принципы, связанные с эксплуатацией собственности

(3) принципы, обусловленные действием рыночной среды

Номер 3

К принципам оценки бизнеса, основанным на представлениях собственника, следует отнести

Ответ:

(1) принцип полезности

(2) принцип замещения

(3) принцип комплексности

Упражнение 11:

Номер 1

К принципам оценки бизнеса, связанным с эксплуатацией собственности, относят

Ответ:

(1) принцип амортизации

(2) принцип вклада

(3) принцип остаточной продуктивности

Номер 2

Из приведенных ниже записей выделите принципы оценки бизнеса, связанные с эксплуатацией собственности:

Ответ:

(1) принцип предельной производительности

(2) принцип разделения ответственности

(3) принцип сбалансированности

Номер 3

Какие из приведенных ниже записей представляют собой принципы оценки бизнеса, обусловленные действием рыночной среды?

Ответ:

(1) принцип регрессии и прогрессии

(2) принцип конкуренции

(3) принцип экономического разделения

Упражнение 12:

Номер 1

Какие действия производятся при расчете методом стоимости чистых активов?

Ответ:

(1) оценка дебиторской задолженности

(2) оценка расходов будущих периодов

(3) перевод обязательств предприятия в текущую стоимость

Номер 2

Величина, определяемая путем вычитания из суммы активов акционерного общества, принимаемых к расчету, суммы его обязательств, принимаемых к расчету, носит название

Ответ:

(1) ликвидные активы

(2) чистые активы

(3) комплексные активы

Номер 3

К основным документам финансовой отчетности, анализируемым в процессе оценки бизнеса, следует отнести

Ответ:

(1) бухгалтерский баланс

(2) отчет о финансовых результатах

(3) отчет о движении денежных средств

Особенности организации финансов акционерных обществ 2 (стр.

3 из 6)

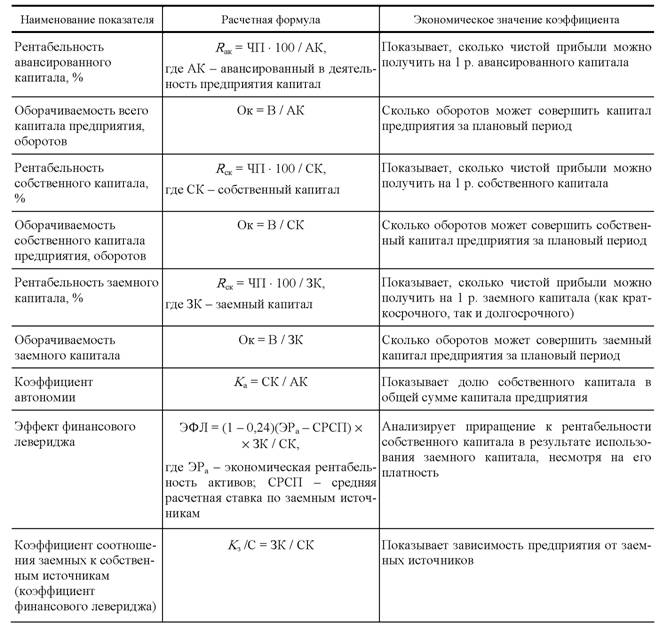

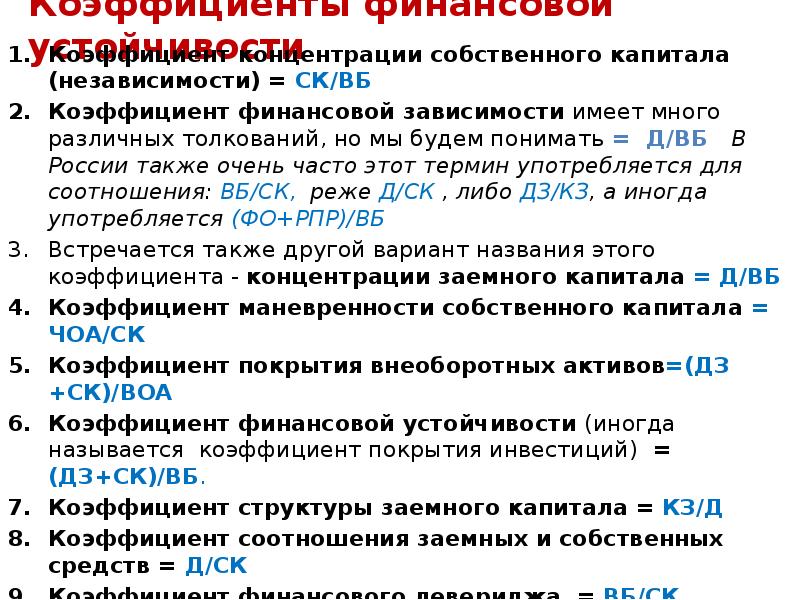

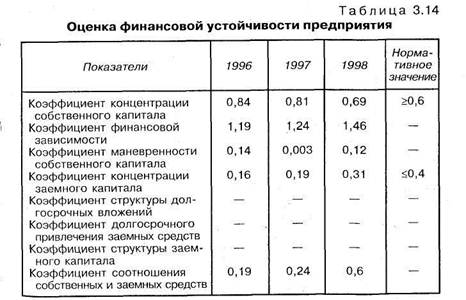

3 из 6)Далее выполняется анализ финансовой устойчивости предприятия, которая является отражением стабильного превышения доходов над расходами. Показатели финансовой устойчивости характеризуют степень защищенности интересов инвесторов и кредиторов и включают:

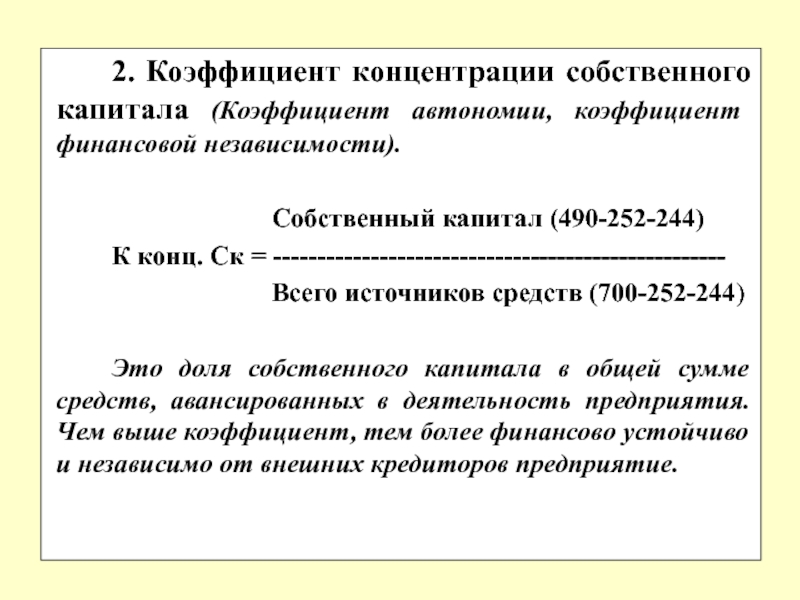

1. Коэффициент концентрации собственного капитала (коэффициент автономии) показывает долю собственных средств стоимости имущества предприятия:

Ккск = СК / Валюта баланса

Норма 0,2 – 0,5

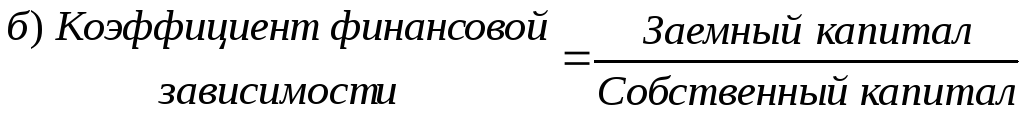

2. Коэффициент финансовой зависимости (обратный коэффициент концентрации собственного капитала)

Кфз = Валюта баланса / СК

Норма 0,2 – 0,5

3. Коэффициент маневренности собственного капитала показывает, на сколько мобильны собственные источники средств с финансовой точки зрения. Чем больше его значение, тем лучше финансовое состояние предприятия. Оптимальное значение 0, 5.

Кмск = Собственные оборотные средства / СК

Собственные оборотные средства = Раздел II актива – Раздел 4 и 5 пассива

4. Коэффициент концентрации заемного капитала. Чем больше значение показателя, тем выше степень риска акционеров т.к. в случае невыполнения платежных обязательств возрастает возможность банкротства предприятия. Нормативное значение показателя 0,1 – 0,5. Критическое его значение равно единице.[1]

Коэффициент концентрации заемного капитала. Чем больше значение показателя, тем выше степень риска акционеров т.к. в случае невыполнения платежных обязательств возрастает возможность банкротства предприятия. Нормативное значение показателя 0,1 – 0,5. Критическое его значение равно единице.[1]

Ккзк = Заемный капитал / Валюта баланса

5. Коэффициент структуры заемного капитала

Ксзк = Долгосрочные пассивы (4 раздел баланса) / Заемный Капитал

6. Коэффициент финансовой независимости

Кфн = Заемный капитал / Собственный капитал

Норма 0,1 – 0,5

Таблица 4

Расчет коэффициентов финансовой устойчивости ОАО «Петродворцовая электросеть» за 2007 и 2008 гг.

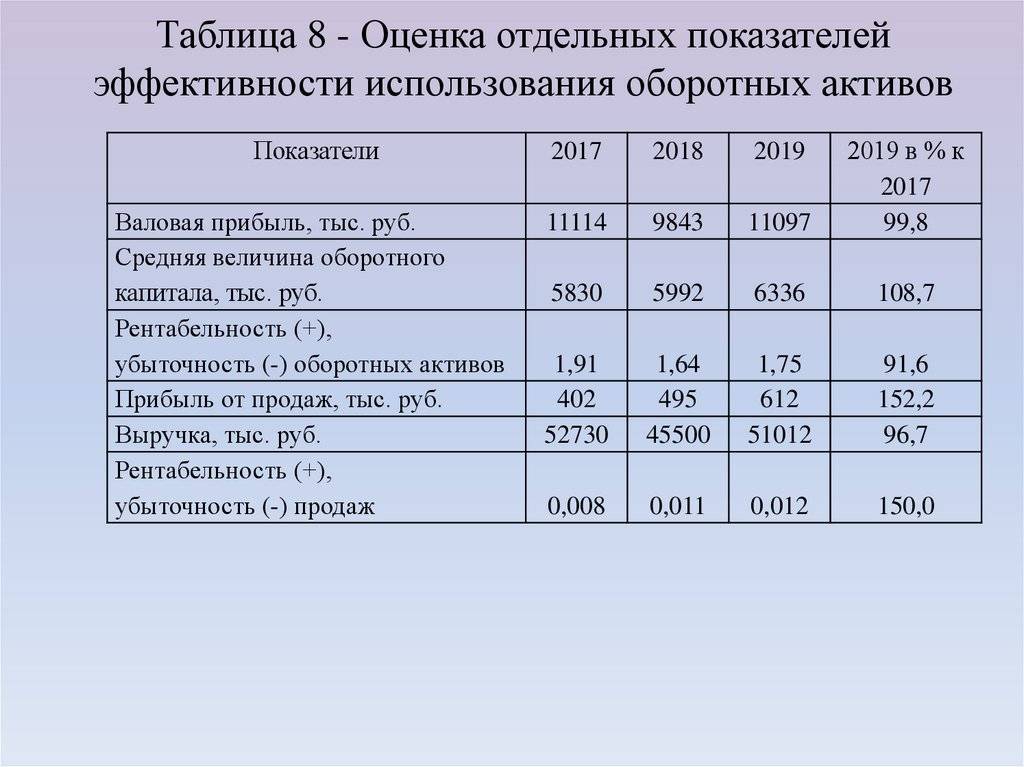

Далее выполняем анализ рентабельности ОАО «Петродворцовая электросеть».

1. Общая рентабельность, % — определяется как отношение прибыли до налогообложения к выручке от реализации продукции.

Робщ = П(У)оН/ Выручка,

где П(У)оН — прибыль (убыток) от налогообложения;

Выручка — выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей).

2. Рентабельность основной деятельности — определяется как отношение прибыли до налогообложения к выручке от реализации продукции

Род = ВП/Выручка,

где ВП — валовая прибыль;

Выручка — выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей).

3. Рентабельность реализованной продукции

Ррпр = ПР : И,

где ПР — прибыль от реализации продукции; И — издержки производства (полная себестоимость реализованной продукции).

4. Рентабельность продаж определяется по формуле:

Рпр = ПР : ВР

где ВР — выручка от реализации продукции, ПР — прибыль от реализации продукции

Таблица 5

Расчет показателей рентабельности ОАО «Петродворцовая электросеть» за 2007 и 2008 гг.

Таким образом расчет показателей рентабельности ОАО «Петродворцовая электросеть» показал, что предприятие в целом рентабельное. Произошло увеличение за счет выручки от реализации в следствие чего у предприятия увеличилась чистая прибыль.

Произошло увеличение за счет выручки от реализации в следствие чего у предприятия увеличилась чистая прибыль.

Вывод: Проанализировав финансовое состояние ОАО «Петродворцовая электросеть» можно сделать вывод что, основной удельный вес в активах предприятия составляет внеоборотные активы, основную роль в формировании финансовых ресурсов предприятия играет собственный капитал который сформирован преимущественно за счет нераспределенной прибыли, что свидетельствует об эффективности деятельности предприятия и финансовой устойчивости предприятия. Отрицательно следует оценить то, что заемный капитал на предприятии существует в форме кредиторской задолженности с тенденцией к росту. ОАО «Петродворцовая электросеть»считается относительно ликвидным, рентабельным.

2. Теоретические и правовые аспекты организации финансов акционерного общества

2.1 Финансовые особенности открытого и закрытого акционерных обществ

Акционерное общество (АО) — коммерческая организация, образуется путем объединения на паевой основе средств своих акционеров и относится к компаниям с ограниченной ответственностью, т. к отвечает по своим обязательствам только собственным капиталом. Имущественный риск акционеров ограничивается лишь теми средствами, которые они внесли для вступления в АО.[2]

к отвечает по своим обязательствам только собственным капиталом. Имущественный риск акционеров ограничивается лишь теми средствами, которые они внесли для вступления в АО.[2]

Акционерным обществом (далее — обществом) в соответствии с Гражданским кодексом РФ от 21 октября 1994г. и Федеральным законом от 26 декабря 1995г. N208-ФЗ “Об акционерных обществах» признается коммерческая организация, уставный капитал которой разделен на определенное число акций, удостоверяющих обязательственные права участников общества (акционеров) по отношению к обществу.[3]

В качестве участников объединения капитала путем создания акционерного общества (участников общества) могут выступать физические и юридические лица.

Финансовые ресурсы АО — это денежные доходы и поступления, находящиеся в распоряжении субъекта хозяйствования и предназначенные для выполнения финансовых обязательств, осуществлению затрат по расширенному воспроизводству и экономическому стимулированию работающих. Формирование финансовых ресурсов осуществляется за счет собственных и приравненных к ним средств, мобилизации ресурсов на финансовом рынке и поступления денежных средств от финансово банковской системы в порядке перераспределения.

Высшим органом управления акционерным обществом является общее собрание его акционеров.

К исключительной компетенции общего собрания акционеров относятся:

1) изменение устава общества, в том числе изменение размера его уставного капитала;

2) избрание членов совета директоров (наблюдательного совета) и ревизионной комиссии (ревизора) общества и досрочное прекращение их полномочий;

3) образование исполнительных органов общества и досрочное прекращение их полномочий;

4) утверждение годовых отчетов, бухгалтерских балансов, счетов прибылей и убытков общества и распределение его прибылей и убытков;

5) решение о реорганизации или ликвидации общества.

Законом об акционерных обществах к исключительной компетенции общего собрания акционеров может быть также отнесено решение иных вопросов.

В обществе с числом акционеров более пятидесяти создается совет директоров (наблюдательный совет).

Общество может быть открытым или закрытым, что отражается в его уставе и фирменном наименовании. Соответственно они сокращенно называются ОАО и ЗАО. Акционеры ОАО могут отчуждать принадлежащие им акции без согласия других акционеров. Такое общество может проводить открытую подписку на выпускаемые им акции и осуществлять их свободную продажу. ОАО может проводить закрытую подписку на выпускаемые им акции, кроме случаев, когда возможность проведения закрытой подписки ограничена уставом общества или законом. ОАО не имеет ограничений по числу акционеров .[4]

Соответственно они сокращенно называются ОАО и ЗАО. Акционеры ОАО могут отчуждать принадлежащие им акции без согласия других акционеров. Такое общество может проводить открытую подписку на выпускаемые им акции и осуществлять их свободную продажу. ОАО может проводить закрытую подписку на выпускаемые им акции, кроме случаев, когда возможность проведения закрытой подписки ограничена уставом общества или законом. ОАО не имеет ограничений по числу акционеров .[4]

Акции ЗАО распределяются только среди его учредителей или иного, заранее определенного круга лиц. Оно не проводит открытую подписку на выпускаемые им акции и не предлагает их для приобретения неограниченному кругу лиц. Число акционеров ограничено: оно не может превышать 50. Если число акционеров ЗАО превысит установленный законом предел, указанное общество в течение одного года должно преобразоваться в открытое. Если число его акционеров не уменьшится до установленного законом предела, ЗАО подлежит ликвидации в судебном порядке.

Акционеры закрытого общества имеют преимущественное право приобретения акций, продаваемых другими акционерами, по цене предложения другому лицу. Уставом может быть предусмотрено преимущественное право общества на приобретение акций, продаваемых его акционерами, если акционеры не использовали свое преимущественное право приобретения акций.[5]

Порядок и сроки осуществления преимущественного права приобретения акций, продаваемых акционерами, устанавливаются уставом общества. Срок осуществления преимущественного права не менее 30 и не более 60 дней с момента предложения акций на продажу.

Если учредителями акционерного общества выступают Российская Федерация, субъект Российской Федерации или муниципальное образование, кроме обществ, образованных в процессе приватизации государственных и муниципальных предприятий, то они могут быть только открытыми.

КОЭФФ ФИНАНСОВОЙ УСТОЙЧИВОСТи

1. Введение. 2. Коэффициент

концентрации собственного капитала 3. Коэффициент

финансовой зависимости 4. Коэффициент

маневренности собственного капитала 5. Коэффициент

концентрации заемного капитала 6

. Коэффициент

структуры долгосрочных вложений 7

. Коэффициент

долгосрочного привлечения заемных

средств 8 . Коэффициент

структуры заемного капитала 9

. Коэффициент

соотношения заемных и собственных

средств

Введение. 2. Коэффициент

концентрации собственного капитала 3. Коэффициент

финансовой зависимости 4. Коэффициент

маневренности собственного капитала 5. Коэффициент

концентрации заемного капитала 6

. Коэффициент

структуры долгосрочных вложений 7

. Коэффициент

долгосрочного привлечения заемных

средств 8 . Коэффициент

структуры заемного капитала 9

. Коэффициент

соотношения заемных и собственных

средств

Насколько устойчиво либо не устойчиво то либо иное предприятие можно сказать, зная насколько сильную зависимость предприятие испытывает от заемных средств, насколько свободно оно может маневрировать собственным капиталом, без риска выплаты лишних процентов и пени за неуплату, либо неполную выплату кредиторской задолженности вовремя.

Эта информация важна прежде всего для

контрагентов (поставщиков сырья и

потребителей продукции (работ, услуг))

предприятия. Им Важно насколько прочна

финансовая обеспеченность бесперебойного

процесса деятельности предприятия, с

которым они работают.

Им Важно насколько прочна

финансовая обеспеченность бесперебойного

процесса деятельности предприятия, с

которым они работают.

Как одну из моделей определения финансовой устойчивости предприятия, можно выделить следующую:

Финансовая устойчивость — это способность предприятия маневрировать средствами, финансовая независимость. Это также определенное состояние счетов предприятия, гарантирующее его постоянную платежеспособность. Степень устойчивости состояния предприятия условно разделяется на 4 типа (уровня).

1. Абсолютная устойчивость предприятия. Все займы для покрытия запасов (ЗЗ) полностью покрываются собственными оборотными средствами (СОС), то есть нет зависимости от внешних кредиторов. Это условие выражается неравенством: ЗЗ < СОС.

2. Нормальная устойчивость предприятия. Для покрытия запасов используются

нормальные источники покрытия (НИП). НИП = СОС + ЗЗ + Расчеты с кредиторами за

товар.

НИП = СОС + ЗЗ + Расчеты с кредиторами за

товар.

3. Неустойчивое состояние предприятия. Для покрытия запасов требуются источники покрытия, дополнительные к нормальным. СОС < ЗЗ < НИП

4. Кризисное состояние предприятия. НИП < ЗЗ. В дополнение к предыдущему условию предприятие имеет кредиты и займы, не погашенные в срок или просроченную кредиторскую и дебиторскую задолженность.

Коэффициент концентрации собственного капиталаОпределяет долю средств, инвестированных в деятельность предприятия его владельцами. Чем выше значение этого коэффициента, тем более финансово устойчиво, стабильно и независимо от внешних кредиторов предприятие.

Коэффициент концентрации собственного капитала рассчитывается по следующей формуле:

, где

СК — собственный капитал, ВБ — валюта баланса

Коэффициент финансовой зависимости.

Коэффициент финансовой зависимости предприятия означает насколько активы предприятия финансируются за счет заемных средств. Слишком большая доля заемных средств снижает платежеспособность предприятия, подрывает его финансовую устойчивость и соответственно снижает доверие к нему контрагентов и уменьшает вероятность получения кредита.Однако, и слишком большая доля собственных средств также невыгодна предприятию, так как если рентабельность активов предприятия превышает стоимость источников заемных средств, то за недостатком собственных средств, выгодно взять кредит. Поэтому каждому предприятию, в зависимости от сферы деятельности и поставленных на данный момент задач необходимо установить для себя нормативное значение коэффициента.

Коэффициент финансовой зависимости рассчитывается по следующей формуле:

,где

СК — собственный капитал, ВБ — валюта баланса

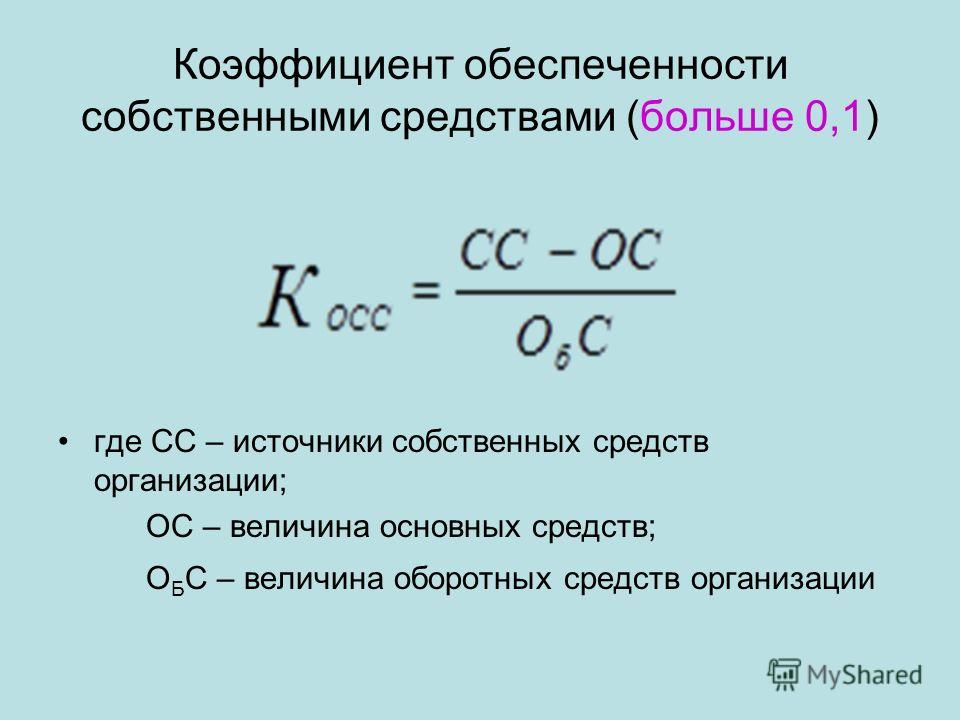

Коэффициент маневренности собственного капитала.

Коэффициент маневренности характеризует какая доля источников собственных средств находится в мобильной форме и равен отношению разности между суммой всех источников собственных средств и стоимостью внеоборотных активов к сумме всех источников собственных средств и долгосрочных кредитов и займов.

Рекомендуемое значение — 0,5 и выше.

Зависит от характера деятельности предприятия: в фондоемких производствах его нормальный уровень должен быть ниже, чем в материалоемких.

Коэффициент маневренности собственного капитала рассчитывается по следующей формуле:

,где

СОС — собственные оборотные средства, СК — собственный капитал

Коэффициент концентрации заемного капиталаКоэффициент концентарции заемного капитала по сути очень схож с коэффициентом концентрации собственного капитала (см выше)

Коэффициент концентрации заемного капитала рассчитывается по следующей формуле:

,где

ЗК- заемный капитал (долгосрочные и краткосрочные обязательства предприятия) ВБ — валюта баланса

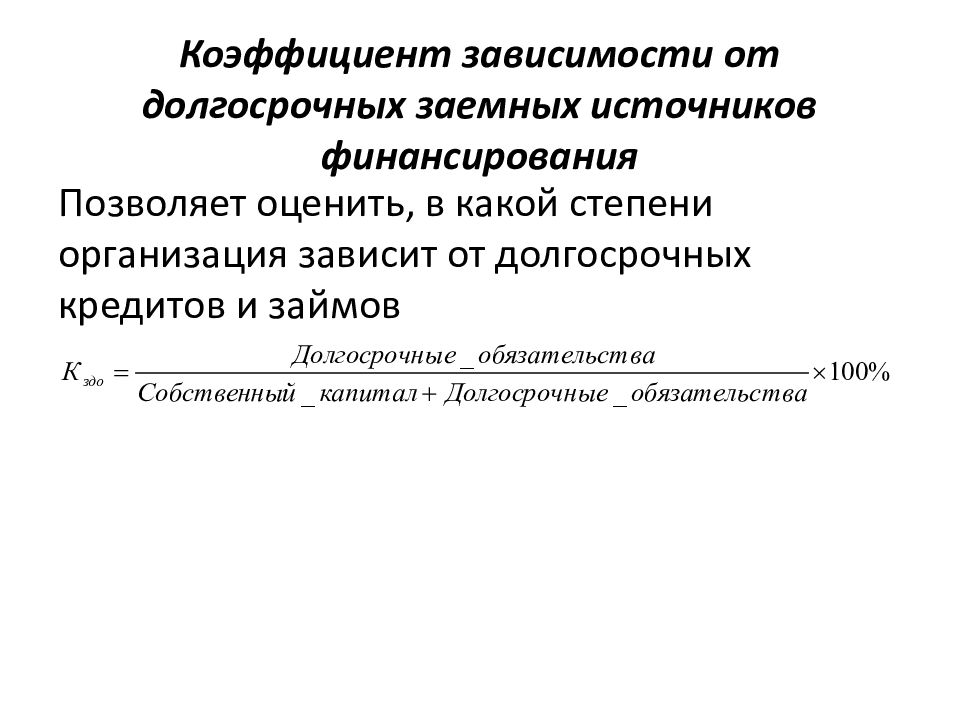

Коэффициент структуры долгосрочных вложений Коэффициент показывает долю, которую

составляют долгосрочные обязательства

в объеме внеоборотных активов предприятия.

Низкое его значение этого коэффициента может свидетельствовать о невозможности привлечения долгосрочных кредитов и займов, а слишком высокое либо о возможности предоставления надежных залогов или финансовых поручительств, либо о сильной зависимости от сторонних инвесторов.

Коэффициент структуры долгосрочных вложений рассчитывается по следующей формуле:

,где

ДП — — долгосрочные пассивы (итог раздела 5), ВОА — внеоборотные активы предприятия

Коэффициент долгосрочного привлечения заемных средствКоэффициент долгосрочно привлеченных заемных средств определяется как отношение долгосрочных кредитов и заемных средств к сумме источников собственных средств и долгосрочных кредитов и займов.

Коэффициент долгосрочного привлечения

заемных средств показывает, какая часть

в источниках формирования внеоборотных

активов на отчетную дату приходится на

собственный капитал, а какая на

долгосрочные заемные средства. Особо

высокое значение этого показателя

свидетельствует о сильной зависимости

от привлеченного капитала, о необходимости

выплачивать в перспективе значительные

суммы денежных средств в виде процентов

за пользование кредитами и т. п.

Особо

высокое значение этого показателя

свидетельствует о сильной зависимости

от привлеченного капитала, о необходимости

выплачивать в перспективе значительные

суммы денежных средств в виде процентов

за пользование кредитами и т. п.

Коэффициент долгосрочного привлечения заемных средств рассчитывается по следующей формуле:

,где

ДП — долгосрочные пассивы (итог раздела 5) СК — собственный капитал предприятия

Коэффициент структуры заемного капитала

Показатель показывает, из каких источников

сформирован заемный капитал предприятия.

В зависимости от источника формирования

капитала предприятия можно сделать

вывод о том, как сформированы внеоборотные

и оборотные активы предприятия, так как

долгосрочные заемные средства обычно

берутся на приобретение (восстановление)

внеоборотных активов, а краткосрочные

— на приобретение оборотных активов и

осуществление текущей деятельности.

Коэффициент структуры заемного капитала рассчитывается по следующей формуле:

,где

ДП — долгосрочные пассивы (итог раздела 5) ЗК — заемный капитал

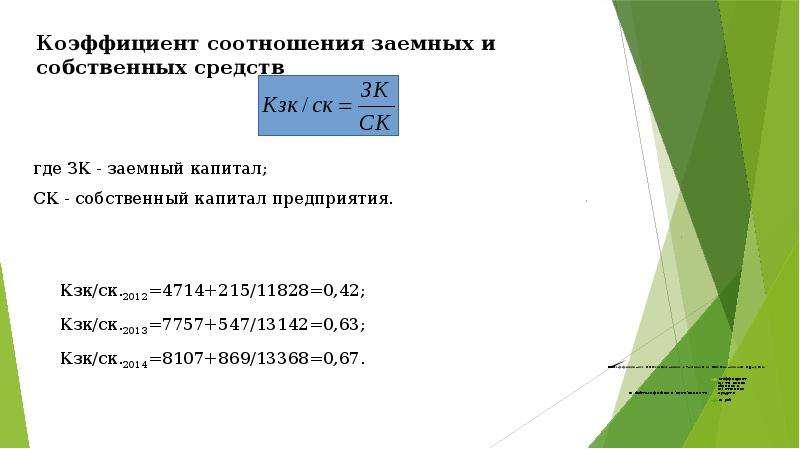

Коэффициент соотношения заемных и собственных средств Чем больше коэффициент превышает 1, тем

больше зависимость предприятия от

заемных средств. Допустимый уровень

часто определяется условиями работы

каждого предприятия, в первую очередь,

скоростью оборота оборотных средств.

Поэтому дополнительно необходимо

определить скорость оборота материальных

оборотных средств и дебиторской

задолженности за анализируемый период.

Если дебиторская задолженность

оборачивается быстрее оборотных средств,

что означает довольно высокую интенсивность

поступления на предприятие денежных

средств, т.е. в итоге — увеличение

собственных средств. Поэтому при высокой

оборачиваемости материальных оборотных

средств и еще более высокой оборачиваемости

дебиторской задолженности коэффициент

соотношения собственных и заемных

средств может намного превышать 1.

Поэтому при высокой

оборачиваемости материальных оборотных

средств и еще более высокой оборачиваемости

дебиторской задолженности коэффициент

соотношения собственных и заемных

средств может намного превышать 1.

Коэффициент соотношения собственных и заемных средств рассчитывается по следующей формуле:

,где

СК — собственный капитал предприятия

ЗК — заемный капитал

4

Основные финансовые коэффициенты финансовой устойчивости

| Наименование финансового коэффициенты | Рекомендуемое значение | Расчетные значения | ||

| на начало 2014 года | на конец2014 года | изменение | ||

| Коэффициент: | ||||

| финансовой независимости | ≥ 0,5 | |||

| финансовой зависимости | ≤ 2,0 | |||

| концентрации заемного капитала | ≤ 0,5 | |||

| задолженности | ≤ 1,0 | |||

| обеспеченности собственными средствами | ≥0,1 | |||

| мобильности собственного капитала | ≥ 0,3 – 0,5 | |||

| структуры заемного капитала | – | |||

| Доля: | ||||

| покрытия собственными оборотными средствами запасов | ≥ 0,6 – 0,8 | |||

| покрытия собственными оборотными средствами и долгосрочными заемными средствами запасов | ≥ 1,0 | |||

| долгосрочных заемных средств в долгосрочных обязательствах | – | |||

| отложенных налоговых обязательств в долгосрочных обязательствах | – | |||

| оценочных обязательств в долгосрочных обязательствах | - | |||

| краткосрочных обязательств в заемном капитале | – | |||

| кредиторской задолженности в краткосрочных обязательствах | – | |||

| краткосрочных заемных средств в краткосрочных обязательствах | - | |||

| краткосрочных оценочных обязательств в краткосрочных обязательствах | – |

Вывод: Как видно из расчетных данных с одной стороны, значения коэффициентов финансовой независимости, финансовой зависимости, концентрации заемного капитала, задолженности, как на начало, так и на конец года находятся в рамках рекомендуемых значений. Но с другой стороны, коэффициент финансовой независимости изменился в худшую сторону. Также коэффициент обеспеченности собственными средствами, не смотря на то, что в начале года соответствует рекомендуемому значению, к концу года значительно снизился. Коэффициент же мобильности собственного капитала как на конец, так и на начало года не соответствовал рекомендуемым значениям, а к концу года его показатели резко ухудшились. Значение доли покрытия собственными оборотными средствами запасов на начало года находилось в диапазоне рекомендуемых значений, но за год снизилась на 0,875, что говорит о значительном снижении финансовой устойчивости организации. То же самое можно сказать про значение доли покрытия собственными оборотными средствами и долгосрочными заемными средствами запасов.

Но с другой стороны, коэффициент финансовой независимости изменился в худшую сторону. Также коэффициент обеспеченности собственными средствами, не смотря на то, что в начале года соответствует рекомендуемому значению, к концу года значительно снизился. Коэффициент же мобильности собственного капитала как на конец, так и на начало года не соответствовал рекомендуемым значениям, а к концу года его показатели резко ухудшились. Значение доли покрытия собственными оборотными средствами запасов на начало года находилось в диапазоне рекомендуемых значений, но за год снизилась на 0,875, что говорит о значительном снижении финансовой устойчивости организации. То же самое можно сказать про значение доли покрытия собственными оборотными средствами и долгосрочными заемными средствами запасов.

Что же касается оценки изменений значений финансовых коэффициентов финансовой устойчивости, не имеющих рекомендуемых значений, то их изменения также не могут быть охарактеризованы однозначно. Так, увеличения значения коэффициента структуры заемного капитала и соответственно снижения доли краткосрочных обязательств в заемном капитале за отчетный год на 0,008 свидетельствует об улучшении структуры капитала, т.е. увеличении финансовой устойчивости, поскольку, как правило, с краткосрочными заемными средствами связан меньший финансовый риск, чем с кредиторской задолженностью.

Так, увеличения значения коэффициента структуры заемного капитала и соответственно снижения доли краткосрочных обязательств в заемном капитале за отчетный год на 0,008 свидетельствует об улучшении структуры капитала, т.е. увеличении финансовой устойчивости, поскольку, как правило, с краткосрочными заемными средствами связан меньший финансовый риск, чем с кредиторской задолженностью.

Выполнив анализ финансовой устойчивости организации по данным ее бухгалтерского баланса, на основании систематизации промежуточных результатов анализа можно охарактеризовать на начало года степень финансовой устойчивости данной организации как удовлетворительную, однако на конец года она не является таковой. Уровень финансового риска (в аспекте финансовой устойчивости)- высокий, изменения за отчетный год — неоднозначные.

Практика анализа платежеспособности и ликвидности организации по данным бухгалтерского баланса.

Начнем анализ платежеспособности и ликвидности организации по данным ее бухгалтерского баланса с изучения ее платежеспособности.

При этом ряд показателей оценки платежеспособности организации, к которым относятся коэффициенты финансовой зависимости, коэффициент концентрации заемного капитала и коэффициент задолженности был рассчитан и проанализирован нами ранее, на завершающем этапе оценки ее финансовой устойчивости.

Теперь же мы обратимся к расчету и анализу финансовых коэффициентов оценки собственной платежеспособности организации, опираясь исключительно на данные ее бухгалтерского баланса.

| Наименование финансового коэффициенты | Рекомендуемое значение | Расчетные значения | ||

| на начало 2015 года | на конец2015 года | изменение | ||

| Коэффициент: | ||||

| финансовой независимости | ≥ 0,5 | 0,608 | 0,559 | -0,049 |

| финансовой зависимости | ≤ 2,0 | 1,646 | 1,789 | 0,143 |

| концентрации заемного капитала | ≤ 0,5 | 0,392 | 0,441 | 0,49 |

| задолженности | ≤ 1,0 | 0,645 | 0,788 | 0,143 |

| обеспеченности собственными средствами | ≥0,1 | 0,183 | -0,048 | -0,231 |

| мобильности собственного капитала | ≥ 0,3 – 0,5 | 0,144 | -0,036 | -0,181 |

| структуры заемного капитала | – | 0,038 | 0,046 | 0,008 |

| Доля: | ||||

| покрытия собственными оборотными средствами запасов | ≥ 0,6 – 0,8 | 0,691 | -0,184 | -0,875 |

| покрытия собственными оборотными средствами и долгосрочными заемными средствами запасов | ≥ 1,0 | 0,691 | -0,184 | -0,875 |

| долгосрочных заемных средств в долгосрочных обязательствах | – | - | - | - |

| отложенных налоговых обязательств в долгосрочных обязательствах | – | 0,411 | 0,343 | -0,068 |

| оценочных обязательств в долгосрочных обязательствах | - | - | - | - |

| краткосрочных обязательств в заемном капитале | – | 0,962 | 0,954 | -0,008 |

| кредиторской задолженности в краткосрочных обязательствах | – | 0,906 | 0,923 | 0,017 |

| краткосрочных заемных средств в краткосрочных обязательствах | - | - | - | - |

| краткосрочных оценочных обязательств в краткосрочных обязательствах | – | 0,094 | 0,077 | 0,017 |

Вывод: Как видно из расчетных данных с одной стороны, значения коэффициентов финансовой независимости, финансовой зависимости, концентрации заемного капитала, задолженности, как на начало, так и на конец года находятся в рамках рекомендуемых значений. Но с другой стороны, коэффициент финансовой независимости изменился в худшую сторону. Также коэффициент обеспеченности собственными средствами, не смотря на то, что в начале года соответствует рекомендуемому значению, к концу года значительно снизился. Коэффициент же мобильности собственного капитала как на конец, так и на начало года не соответствовал рекомендуемым значениям, а к концу года его показатели резко ухудшились. Значение доли покрытия собственными оборотными средствами запасов на начало года находилось в диапазоне рекомендуемых значений, но за год снизилась на 0,875, что говорит о значительном снижении финансовой устойчивости организации. То же самое можно сказать про значение доли покрытия собственными оборотными средствами и долгосрочными заемными средствами запасов.

Но с другой стороны, коэффициент финансовой независимости изменился в худшую сторону. Также коэффициент обеспеченности собственными средствами, не смотря на то, что в начале года соответствует рекомендуемому значению, к концу года значительно снизился. Коэффициент же мобильности собственного капитала как на конец, так и на начало года не соответствовал рекомендуемым значениям, а к концу года его показатели резко ухудшились. Значение доли покрытия собственными оборотными средствами запасов на начало года находилось в диапазоне рекомендуемых значений, но за год снизилась на 0,875, что говорит о значительном снижении финансовой устойчивости организации. То же самое можно сказать про значение доли покрытия собственными оборотными средствами и долгосрочными заемными средствами запасов.

Что же касается оценки изменений значений финансовых коэффициентов финансовой устойчивости, не имеющих рекомендуемых значений, то их изменения также не могут быть охарактеризованы однозначно. Так, увеличения значения коэффициента структуры заемного капитала и соответственно снижения доли краткосрочных обязательств в заемном капитале за отчетный год на 0,008 свидетельствует об улучшении структуры капитала, т.е. увеличении финансовой устойчивости, поскольку, как правило, с краткосрочными заемными средствами связан меньший финансовый риск, чем с кредиторской задолженностью.

Так, увеличения значения коэффициента структуры заемного капитала и соответственно снижения доли краткосрочных обязательств в заемном капитале за отчетный год на 0,008 свидетельствует об улучшении структуры капитала, т.е. увеличении финансовой устойчивости, поскольку, как правило, с краткосрочными заемными средствами связан меньший финансовый риск, чем с кредиторской задолженностью.

Выполнив анализ финансовой устойчивости организации по данным ее бухгалтерского баланса, на основании систематизации промежуточных результатов анализа можно охарактеризовать на начало года степень финансовой устойчивости данной организации как удовлетворительную, однако на конец года она не является таковой. Уровень финансового риска (в аспекте финансовой устойчивости)- высокий, изменения за отчетный год — неоднозначные.

Практика анализа платежеспособности и ликвидности организации по данным бухгалтерского баланса.

Начнем анализ платежеспособности и ликвидности организации по данным ее бухгалтерского баланса с изучения ее платежеспособности.

При этом ряд показателей оценки платежеспособности организации, к которым относятся коэффициенты финансовой зависимости, коэффициент концентрации заемного капитала и коэффициент задолженности был рассчитан и проанализирован нами ранее, на завершающем этапе оценки ее финансовой устойчивости.

Теперь же мы обратимся к расчету и анализу финансовых коэффициентов оценки собственной платежеспособности организации, опираясь исключительно на данные ее бухгалтерского баланса.

Основные финансовые коэффициенты оценки платежеспособности

Влияние введенных санкций на структуру капитала ПАО «Газпром»

Библиографическое описание:Платонова, И. С. Влияние введенных санкций на структуру капитала ПАО «Газпром» / И. С. Платонова. — Текст : непосредственный // Проблемы современной экономики : материалы V Междунар. науч. конф. (г. Самара, август 2016 г.). — Самара : ООО «Издательство АСГАРД», 2016. — С. 86-88. — URL: https://moluch.ru/conf/econ/archive/217/10740/ (дата обращения: 21.05.2021).

— С. 86-88. — URL: https://moluch.ru/conf/econ/archive/217/10740/ (дата обращения: 21.05.2021).

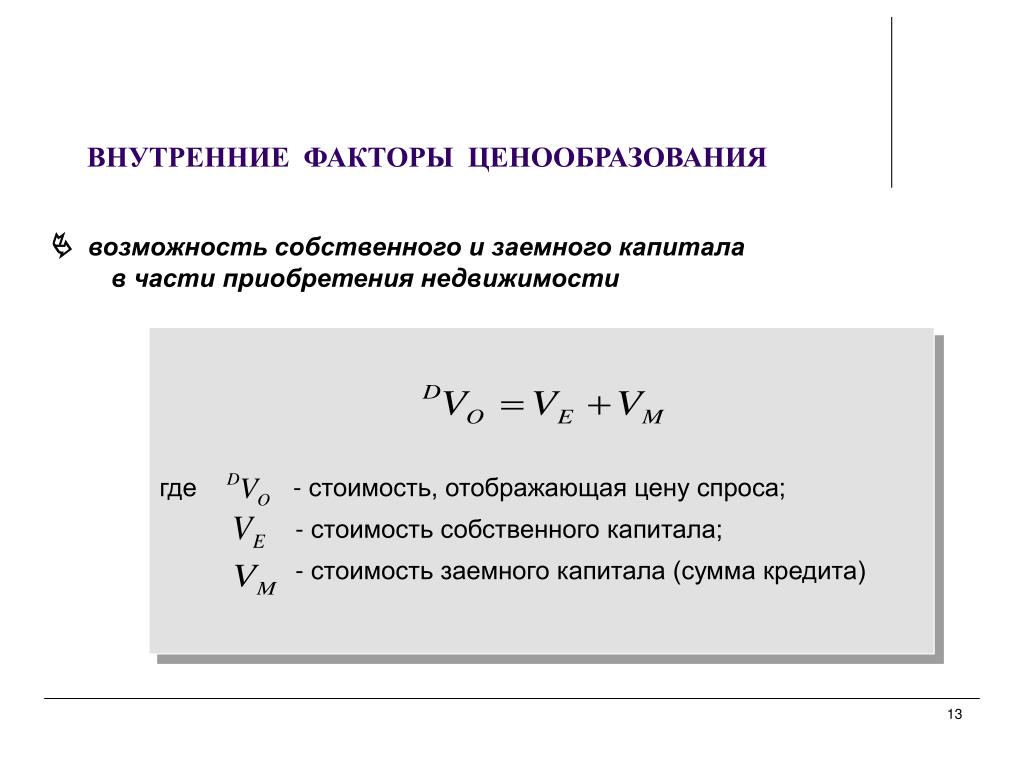

Основным аспектом управления финансовыми ресурсами является эффективное использование капитала предприятия — стоимость, которая вкладывается в производство с целью получения прибыли в дальнейшем. Структура капитала предприятия представляет собой соотношение используемых источников финансирования его деятельности. От оптимальной структуры напрямую зависят важнейшие аспекты деятельности организации. Середина 2014 года стала началом финансово-экономического кризиса в России, одним из ключевых моментов которого стала политика запада, что обозначило введение санкций. Публичное акционерное общество «Газпром», являясь крупнейшим игроком на рынке газа и нефти, попало в санкционный список, а, следовательно, было оказано влияние на структуру капитала Общества. Поэтому тема анализа структуры капитала корпорации «Газпром» в условиях действия санкций является актуальной.

Список введенных санкций против корпорации, четко обозначенный в финансовой отчетности компании, является весьма большим и до сегодняшнего момента пополняется. Необходимо произвести анализ структуры капитала ПАО «Газпром» в разрезе последних лет с целью выявления степени влияния санкций на изменения структуры капитала. Не рассматривается структура капитала в 2015 г. в связи с отсутствием на момент исследования полной информации в открытом доступе.

Собственный капитал организации включает в себя несколько элементов, каждый из которых имеет свой определенный источник финансирования: уставный, добавочный, резервный капитал и прибыль. В данной работе рассматриваются уставный капитал, уменьшенный на долю выкупленных собственных акций и нераспределенная прибыль. Из проведенного анализа становится ясно, что значительных изменений в структуре собственного капитала корпорации не произошло за три года. В динамике трех лет заметно приращение собственного капитала. Это связано с увеличением нераспределенной прибыли, а, следовательно, с улучшением финансовой деятельности корпорации.

Заемный капитал представляет собой денежные средства, привлеченные предприятием со стороны в виде кредитов, сумм, получаемых под залог, других внешних источников на определенный срок под обозначенные гарантии. Рассматриваются краткосрочные заемные средства, векселя к уплате и текущая часть обязательств по долгосрочным займам и долгосрочные займы и векселя к уплате. На протяжении трех лет долгосрочные займы и векселя к уплате составляют наибольшую долю заемного капитала, что означает нацеленность на долгосрочное устойчивое развитие корпорации, так как долгосрочные выплаты должны быть обеспечены и осуществлены. Наблюдается значительное приращение обязательств по выплатам заемных средств, корпорация становится более зависимой, но в то же время обозначается ее надежность за счет доверия кредиторов, держателей облигаций.

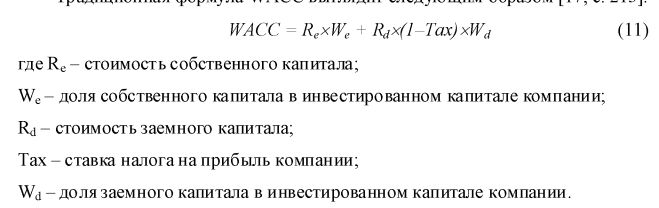

Расчет общей цены капитала компании (средневзвешенная стоимость), который включает в себя суммирование средневзвешенных значений цен всех источников капитала с учетом их удельного веса в общей сумме капитала компании и рассчитывается по формуле:

(1)

где — стоимость i-го источника средств; — удельный вес i-го источника в общей сумме капитала.

Оценка стоимости собственного капитала корпорации произведена по модели Гордона (по модели прогнозируемого роста дивидендов на акцию):

(2)

Оценка стоимости источников заемного капитала как краткосрочных, так и долгосрочных, произведена с использованием средневзвешенных эффективных ставок процента, взятых из консолидированных финансовых отчетностей соответствующих годов по формуле:

(3)

Результаты расчетов представлены в таблице 1.

Таблица 1

Расчет средневзвешенной стоимости капитала ПАО «Газпром»

2012г. | 2013г. | 2014г. | |

WACC | 0,1308 (13 %) | 0,1464 (15 %) | 0,0614 (6 %) |

Рассчитанная WACC означает, что затраты корпорации по выплате дохода всем владельцам привлеченных финансовых средств к общей сумме средств составляют соответствующее количество процентов. Корпорации следовало принимать решение инвестиционного характера, уровень рентабельности которых не ниже полученных значений показателя WACC.

Корпорации следовало принимать решение инвестиционного характера, уровень рентабельности которых не ниже полученных значений показателя WACC.

Эффективность структуры капитала оценивается с помощью некоторых финансовых коэффициентов, результаты расчета которых приведены в таблице 2.

Таблица 2

Финансовые коэффициенты структуры капитала ПАО «Газпром»

Показатель | 2012г. | 2013г. | 2014г. |

Коэффициент финансовой устойчивости | 0,8003 | 0,8264 | 0,8133 |

Коэффициент финансовой зависимости | 1,4231 | 1,3946 | 1,4997 |

Коэффициент обеспеченности собственными средствами | -0,4897 | -0,3281 | -0,4612 |

Коэффициент автономии | 0,7027 | -4,2507 | -3,2518 |

Из произведенных расчетов видно, что:

− финансовая устойчивость компании положительна, так как значения превышают пороговое значение 0,75;

− увеличение финансовой зависимости означает увеличение доли займов, а, следовательно, более рисковую ситуацию для устойчивости компании. Значение коэффициента не приближено к 1, что подтверждает отсутствие полного финансирования за счет собственных источников;

Значение коэффициента не приближено к 1, что подтверждает отсутствие полного финансирования за счет собственных источников;

− коэффициент обеспеченности приближенно не равен 0,1; структура баланса считается не удовлетворительной;

− значение коэффициента автономии выше нормативного значения коэффициента (0,5), но наблюдается снижение устойчивости финансового положения корпорации в динамике трех лет.

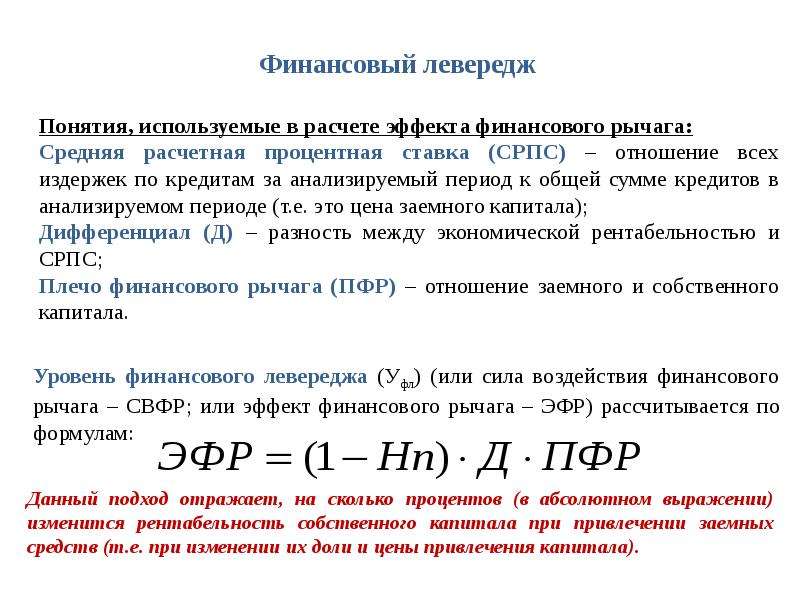

Но оптимальное сочетание собственных и заемных средств, что определяет рациональную структуру капитала, а также влияние этого сочетания на получаемую прибыль определяется финансовым рычагом (ЭФР).

Для расчета используется следующая формула:

(4)

Таблица 3

Расчетные составляющие эффекта финансового рычага

Показатели/года | 2012г. | 2013г. | 2014г. |

Налоговый корректор | — | — | — |

Дифференциал фин. рычага | -15 | -7 | -45 |

Плечо фин. рычага | 0,1774 | 0,1870 | 0,2657 |

Налоговая корректировка была выполнена при расчете стоимости отельных источников. ЭФР является отрицательным, так как средняя расчетная ставка процента за кредит выше показателя рентабельности активов, поэтому увеличение доли кредитов в структуре капитала приводит к снижению показателя рентабельности собственного капитала. Также отрицательное значение дифференциала финансового рычага означает больший риск. Плечо финансового рычага является мультипликатором дифференциала и работает по той же схеме. Корпорация не использует рациональную структуру капитала, так как при отрицательном значении дифференциала привлечение заемных источников финансирования не увеличивает ЭФР.

Таким образом, исследуя различные показатели, характеризующие эффективность использования капитала ПАО «Газпром», становится ясно, что структура капитала Общества не отвечала требованиям рациональной после введения санкций. Но так как динамика предыдущих лет также не представляла картину рациональной структуры капитала, можно сделать вывод, что влияние введенных ограничений не являлось определяющим. Необходимо более пристальное внимание к использованию источников капитала для эффективного управления компанией, что может быть обеспечено за счет мониторинга показателей финансовых коэффициентов и прочих финансовых инструментов.

Литература:

- Афоничкин А. И., Журова Л. И., Михаленко Д. Г. Основы финансового менеджмента: Учеб. пособие. Изд-во Волжского ун-та имени В. Н. Татищева, 2011. – 596 с.

- Брейли Ричард, Майерс Стюарт. Принципы корпоративных финансов / Пер. с англ. Н. Барышниковой. — М.: ЗАО «Олимп-бизнес», 2008. – 1008 с. ил.

- Теплова Т. В. Финансовый менеджмент: управление капиталом и инвестициями; учеб. для вузов. Изд-во Москва: ГУ ВШЭ, 2004. – 504 с.

- Финансовый менеджмент: учебник / коллектив авторов; под ред. проф. Е. И. Шохина. — 4-е изд., стер. М.: КНОРУС, 2012. – 480 с. (Для бакалавров)

- Фролова Т. А. Конспект лекций // Рынок ценных бумаг. Изд-во ТТИ ЮФУ, 2011 г.

Основные термины (генерируются автоматически): WACC, финансовый рычаг, заемный капитал, рациональная структура капитала, введение санкций, коэффициент обеспеченности, отрицательное значение дифференциала, собственный капитал, собственный капитал корпорации, финансовая зависимость.

Похожие статьи

Расчет средневзвешенной стоимости

капитала WACC на примере…WACC, APV, заемный капитал, средневзвешенная стоимость капитала, Стоимость фирмы, средство, собственный капитал, чистый оборотный капитал, стоимость капитала, структура капитала.

Оптимизация

структуры капитала компаний российского…заемный капитал, собственный капитал, структура капитала, акционерный капитал, финансовая устойчивость, оптимальное соотношение, оптимальная структура капитала, жизненный цикл, EBIT, DTL.

Теоретические основы управления

структурой капитала…структура капитала, собственный капитал, заемный капитал, прибыльность, теории.

Методы оценки стоимости инвестиционных ресурсов. Ключевые слова: инвестиции, заёмный капитал, собственный капитал, WACC, APV.

К вопросу выбора оптимальной

структуры капитала компаниифинансовая устойчивость, структура капитала, собственный капитал, заемный капитал, управление финансовой устойчивостью, финансовый рычаг. Формирование оптимальной структуры капитала как фактор обеспечения финансовой устойчивости компании.

Коэффициент «задолженность/собственный капитал» (или…Расчет собственного оборотного капитала и учет его… собственный оборотный капитал предприятия на дату отчетного периода. Если коэффициент обеспеченности собственными средствами принять равным 0,1, т. е. минимальному значению…

Показатели, оценивающие

финансовую устойчивость предприятияфинансовая устойчивость, собственный капитал, финансовая устойчивость предприятия, средство, показатель, предприятие, заемный капитал, коэффициент концентрации, коэффициент, баланс.

Проблемы формирования политики управления

заемным…заемный капитал, финансовая политика, проблема управления структурой капитала.

коэффициент концентрации заемного капитала; коэффициент финансовой зависимости. финансовый рычаг; коэффициент соотношения кредиторской и дебеторской задолженности.

Формирование оптимальной

структуры капитала как фактор…структура капитала, оптимальная структура капитала предприятия, собственный капитал, оптимальная структура капитала, оптимизация структуры капитала, группа показателей, оптимальная структура, заемный… Расчет средневзвешенной стоимости капитала WACC на…

Оценка состава и

структуры собственного капитала…собственный капитал, привлеченный капитал, Телеком, Связь, таблица, средство, заемный капитал, удельный вес, собственное средство

Статьи по ключевому слову «собственный капитал» — Молодой… Теоретические основы управления структурой капитала предприятия.

Коэффициент автономии | Школа финансового анализа и инвестиционной оценки Жданова Василия и Жданова Ивана

Автор Zorg На чтение 2 мин. Просмотров 398 Опубликовано

Коэффициент автономии еще называют коэффициентом финансовой независимости, данный показатель характеризует отношение собственного капитала предприятия к общей сумме активов фирмы.

Является одним из классических показателей, характеризующих независимость предприятия от финансовых институтов (кредиторов). Высокие значения коэффициента автономии показывают высокую степень зависимости предприятия от кредитов и займов и низкую финансовую устойчивость, потому что любые непредвиденные платежи могут вызвать сбои в эффективности работы всего предприятия. Коэффициент автономии описывает структуру капитала предприятия и является важным показателем финансовой устойчивости организации.

Для инвесторов высокое значение коэффициента автономии свидетельствует о низком риске потери инвестиций.

Другие названия коэффициента автономии – коэффициент финансовой зависимости (debt ratio), коэффициент финансовой независимости (аналогичный) коэффициент финансового левериджа (debt to equity ratio), коэффициент собственности, коэффициент концентрации собственного капитала.

Формула коэффициента автономии

Коэффициент автономии = Собственный капитал / Суммарные активы

Аналитическая формула расчета коэффициента автономии

Для непосредственно расчета коэффициента автономии по бухгалтерскому балансу необходимо:

Коэффициент автономии = (стр. 490) / (стр. 700)

Нормативные значения коэффициента автономии

Нормативное значение для данного коэффициента составляет >0,5. В отечественной литературе также фигурирует значения от 0,6 до 0,7. В мировой практике используют до 0,3-0,4 собственного капитала, это объясняется тем что придается большее значение репутации и своевременного исполнения обязательств перед кредиторами. Также следует, что возможны вариации в зависимости от отрасли, вида деятельности предприятия. Чем выше фондоемкость предприятия тем больше требуется предприятию долгосрочных источников финансирования и следовательно должна быть больше доля собственного капитала и выше значения коэффициента автономии. Наоборот, для материалоемких производств коэффициент автономии может быть ниже нормативного.

Существуют другие коэффициенты финансовой устойчивости и независимости:коэффициент концентрации собственного капитала, коэффициент маневренности собственного капитала, коэффициент структуры долгосрочных вложений, коэффициент концентрации заемного капитала, коэффициент структуры заемного капитала, коэффициент долгосрочного привлечения заемных средств. О данных коэффициентах вы можете прочитать в статье “Коэффициенты финансовой устойчивости”.

Автор: к.э.н. Жданов И.Ю.

Сайт: www.beintrend.ru

Почта автора: [email protected]

Коэффициенты концентрации — Economics Help

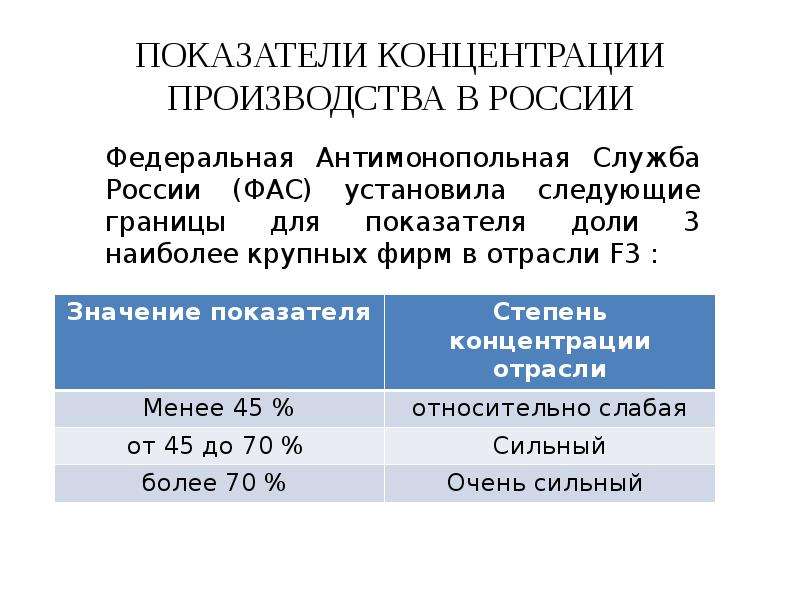

Определение соотношений концентраций

Процент доли рынка, занятой крупнейшими фирмами. Это может быть коэффициент концентрации 3 фирм (доля рынка 3 крупнейших) или коэффициент концентрации 5 фирм.

Коэффициенты концентрации используются для определения рыночной структуры и конкурентоспособности рынка. Например, олигополия определяется, когда коэффициент концентрации 5 фирм превышает 50%

Важность соотношений концентраций

Степень конкуренции .Если коэффициент концентрации пяти фирм повышается с 40% до 60%, это указывает на снижение конкурентного давления. Это может привести к росту цен для потребителей

Обозначает монопольную власть. В Великобритании юридическое определение монополии — это фирма с долей рынка более 25%. Любая фирма, превышающая этот порог, занимает важное положение на рынке.

Нормативный надзор . Если коэффициент концентрации трех фирм превышает 80%, тогда больше возможностей для сговора и злоупотребления монопольной властью.В таких отраслях правительству, возможно, потребуется использовать регулирующий орган, чтобы проверить, не злоупотребляют ли монопольной властью. Например, у правительства есть регулирующий орган для железных дорог, электроэнергии и газа, где на рынке доминируют несколько небольших фирм.

Коэффициенты концентрации и оспариваемость

Одной из особенностей коэффициентов концентрации является то, что они не указывают на уровень состязательности. Состязательный рынок имеет свободу входа и выхода. Угрозы конкуренции достаточно, чтобы удерживать цены на низком уровне, даже если коэффициент концентрации достаточно высок.

Примеры

Доля рынка АЗС Великобритании

- В розничной торговле бензином Великобритании коэффициент концентрации пяти фирм составляет 66%

- Коэффициент концентрации трех фирм составляет 44%

- Рост числа супермаркетов, торгующих бензином, сделал рынок более конкурентоспособным — особенно потому, что супермаркеты готовы продавать бензин под давлением конкуренции, чтобы привлечь покупателей к покупкам в супермаркете.

Доля рынка поисковых систем

Источник: Statcounter.comПримечание. Я видел и другие меры, в результате которых Google занимает около 80% доли рынка. Это из собственной совокупной статистики Statcounter.com.

Великобритания Отрасль супермаркетов

Коэффициент концентрации пяти фирм для отрасли составляет 66% — случай олигополии.

- Tesco — 23%

- Asda 13%

- Sainsbury’s 13%

- Моррисон 12%

- Кооператив 5%

- Marks & Spencers — 5%

- Waitrose — 4%

- Исландия — 2%

- Lidl — 2%

- Сомерфилд — 2%

- Айдл — 1%

- интернет — 3%

- Прочие — 14%

Связанные

Агентства США корректируют расчеты для коэффициента концентрации кредита

Агентства США (FDIC, FED и OCC) решили скорректировать расчет коэффициентов кредитной концентрации, используемых в процессе надзора.Корректировка является ответом на изменения в информации о капитале, доступной после введения в действие правила «Коэффициент кредитного плеча местного банка» (CBLR). Начиная с 31 марта 2020 г., в надзорных целях, проверяющие будут рассчитывать коэффициенты кредитной концентрации с использованием капитала первого уровня плюс соответствующий резерв на потери по ссудам и аренде или резерв на потери по кредитам, относящийся к ссудам и аренде (если применимо) для знаменателя.

Начиная с 31 марта 2020 года, соответствующие общественные банковские организации, которые выбирают структуру CBLR, не обязаны сообщать о капитале второго уровня, который исторически был частью знаменателя, используемого при расчете коэффициентов кредитной концентрации для надзорных процессов.В ответ на это изменение законодательства в надзорных целях агентства корректируют свои расчеты с учетом коэффициентов кредитной концентрации. По состоянию на 31 марта 2020 года эксперты агентств будут рассчитывать коэффициенты, измеряющие кредитную концентрацию, с использованием:

- Капитал 1 уровня плюс весь резерв на потери по ссудам и аренде в знаменателе

- Капитал 1 уровня плюс часть резерва под кредитные убытки, относящиеся к ссудам и аренде, в качестве знаменателя для банковских организаций, которые приняли Раздел 326 Кодификации стандартов бухгалтерского учета FASB, Финансовые инструменты — Кредитные убытки , который отражает текущий ожидаемый кредитный убыток (CECL) методология.

Ожидается, что эти подходы обеспечат единообразную методологию для расчета этих коэффициентов во всех застрахованных депозитных учреждениях и приблизят историческую методологию агентств для расчета коэффициентов кредитной концентрации. Для банковских организаций, которые не приняли CECL, проверяющие агентства рассчитают коэффициенты кредитной концентрации, используя в качестве знаменателя капитал первого уровня плюс весь резерв на потери по ссудам и аренде. Эта корректировка, которая обеспечивает последовательный надзорный подход для всех банковских организаций, применяется только к расчетам надзорных органов для коэффициентов концентрации кредита и не влияет на расчет общего капитала для других целей.

Ссылки по теме

Дата вступления в силу: 31 марта 2020 г.

Ключевые слова: Америка, США, банковское дело, CBLR Framework, CECL, капитал первого уровня, нормативный капитал, риск концентрации, финансовые инструменты, МСФО (IFRS) 9, агентства США

Мария Каньямеро

Квалифицированный исследователь рынка; стратег роста; успешный разработчик кампании вывода на рынок

Метин Эпёздемир

Metin Epözdemir помогает европейским и африканским банкам в разработке и внедрении решений для кредитного риска, стресс-тестирования, управления капиталом и учета кредитных убытков.

Анна Крайн

эксперт по усыновлению CECL; менеджер по взаимодействию для оценки убытков, повышения потенциала внутреннего риска и управления кредитным риском контрагента

Посмотреть экспертов по теме

Новости

ЕС опубликовал Постановление о реализации 2021/763, которое устанавливает технические стандарты для надзорной отчетности и публичного раскрытия минимальных требований к собственным средствам и приемлемым обязательствам (MREL).

12 мая 2021 Интернет-страница Нормативные новости

Новости

EBA опубликовало отчет, в котором анализируется сближение практики пруденциального надзора в 2020 году и предлагаются выводы по мониторингу колледжей EBA.

12 мая 2021 Интернет-страница Нормативные новости

Новости

MFSA предоставило обновленную информацию о реализации своего Стратегического плана на 2019-2021 годы.

12 мая 2021 Интернет-страница Нормативные новости

Новости

APRA объявило о стандартизации сроков сдачи квартальной отчетности для уполномоченных депозитных учреждений.

11 мая 2021 Интернет-страница Нормативные новости

Новости

Рабочая группа ЕЦБ по безрисковым ставкам в евро опубликовала рекомендации по устранению событий, которые могут вызвать откат контрактов, связанных с межбанковской ставкой предложения в евро (EURIBOR), а также резервные ставки EURIBOR на основе STR на основе евро (ставки, которые могут использоваться, если срабатывает резервный вариант).

11 мая 2021 Интернет-страница Нормативные новости

Новости

Бундесбанк опубликовал список «EntryPoints», которые принимаются в его системе отчетности; список содержит версию таксономии и имя модуля для каждой точки входа.

11 мая 2021 Интернет-страница Нормативные новости

Новости

ЕБА опубликовало первую фазу своей структуры отчетности 3.1, с техническим пакетом, охватывающим новые требования к отчетности для инвестиционных компаний (в соответствии с внедряющими техническими стандартами отчетности инвестиционных компаний).

10 мая 2021 Интернет-страница Нормативные новости

Новости

Целевая группа IOSCO по устойчивому финансированию провела два круглых стола с участием заинтересованных сторон со всего мира по приоритетам IOSCO по повышению надежности, сопоставимости и согласованности раскрываемой информации, связанной с устойчивостью, и для сбора мнений о практической реализации глобальной системной архитектуры для раскрытия информации.

10 мая 2021 Интернет-страница Нормативные новости

Новости

Азиатско-Тихоокеанский регион Австралия Банковское дело APS 111 Достаточность капитала Регулирующий капитал Базель РБНЗ APRA

10 мая 2021 Интернет-страница Нормативные новости

Новости

ESMA опубликовало окончательные рекомендации по аутсорсингу поставщикам облачных услуг.

10 мая 2021 Интернет-страница Нормативные новости

РЕЗУЛЬТАТЫ 1-10 ИЗ 6971

Корпоративные слияния — Принципы экономики 2e

Цели обучения

К концу этого раздела вы сможете:

- Объясните антимонопольное законодательство и его значение

- Рассчитать коэффициенты концентраций

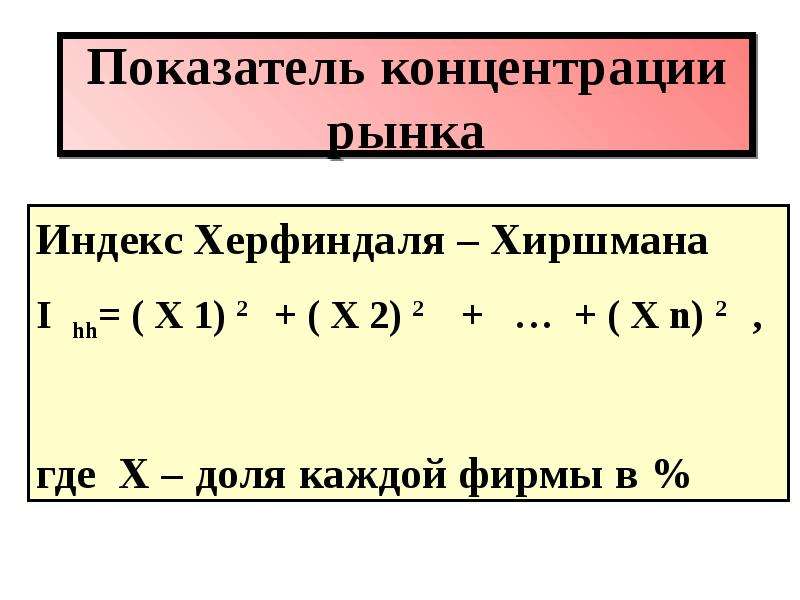

- Рассчитайте индекс Херфиндаля-Хиршмана (HHI)

- Оценить методы антимонопольного регулирования

Корпоративное слияние происходит, когда две ранее отдельные фирмы объединяются в единую фирму.Когда одна фирма покупает другую, это называется приобретением. Приобретение может не выглядеть как слияние, поскольку недавно приобретенная фирма может продолжать работать под своим прежним названием. Слияния также могут быть горизонтальными, когда две фирмы схожего размера объединяются, чтобы стать одной. Однако как слияния, так и поглощения приводят к образованию двух ранее отдельных фирм, действующих в рамках общей собственности, и поэтому они обычно группируются вместе.

Положение об одобрении слияния

Поскольку слияние объединяет две фирмы в одну, оно может снизить степень конкуренции между фирмами.Следовательно, когда две американские фирмы объявляют о слиянии или приобретении, когда хотя бы одна из фирм превышает минимальный размер продаж (порог, который постепенно повышается с течением времени и составлял 76,3 миллиона долларов в 2015 году), или выполняются некоторые другие условия , они обязаны по закону уведомлять Федеральную торговую комиссию США (FTC). На левой панели (Рисунок) (a) показано количество слияний, представляемых на рассмотрение FTC каждый год с 2002 по 2015 год. Слияния следуют бизнес-циклу, сокращаясь после рецессии 2001 года, достигнув пика в 2007 году, когда разразилась Великая рецессия. , а затем растет с 2009 года.На правой панели (Рисунок) (b) показано распределение тех слияний, представленных на рассмотрение в 2015 году, в зависимости от размера сделки. Важно помнить, что эта сумма не включает многие небольшие слияния на сумму менее 50 миллионов долларов, о которых компаниям необходимо сообщать только в определенных ограниченных обстоятельствах. Около трети всех зарегистрированных сделок слияний и поглощений в 2015 году превысили 500 миллионов долларов, а около 15 процентов превысили 1 миллиард долларов.

Количество и размер слияний

(a) Количество слияний росло с 2003 по 2007 год, затем резко упало во время Великой рецессии 2008-2009 годов, после чего восстановилось.(b) В 2015 году наибольшее количество слияний, представленных на рассмотрение Федеральной торговой комиссии, касалось сделок на сумму от 500 млн до 1 млрд долларов.

Законы, дающие правительству право блокировать определенные слияния и даже в некоторых случаях разделять крупные фирмы на более мелкие, называются антимонопольными законами. Прежде чем произойдет крупное слияние, антимонопольные регуляторы FTC и Министерства юстиции США могут разрешить слияние, запретить или разрешить его при соблюдении определенных условий.Одним из распространенных условий является то, что слияние будет разрешено, если фирма согласится продать определенные части. Например, в 2006 году Johnson & Johnson купила подразделение Pfizer «Здоровье потребителей», в которое входили такие известные бренды, как жидкость для полоскания рта Listerine и лекарство от простуды Sudafed. В качестве условия разрешения слияния Johnson & Johnson была обязана продать шесть брендов другим фирмам, в том числе лекарство от изжоги Zantac®, крем от зуда Cortizone и лекарство от опрелостей Balmex, чтобы сохранить большую степень конкуренции в этих компаниях. рынки.

Правительство США одобряет большинство предлагаемых слияний. В рыночной экономике фирмы свободны делать свой собственный выбор. Частные фирмы обычно имеют право:

- увеличить или уменьшить производство

- устанавливает цену, которую они выбирают

- открытие новых заводов или торговых площадей или их закрытие

- нанять рабочих или уволить

- начать продажу новых продуктов или прекратить продажу существующих

Если владельцы хотят приобрести фирму или быть приобретенными, или слиться с другой фирмой, это решение — лишь одно из многих, которые фирмы могут принять по своему усмотрению.В этих условиях менеджеры частных фирм иногда допускают ошибки. Они могут закрыть фабрику, что, как позже выясняется, было бы прибыльным. Они могут начать продавать товар, который в конечном итоге приведет к потере денег. Слияние двух компаний иногда может привести к столкновению корпоративных личностей, что ухудшает положение обеих компаний. Однако фундаментальное убеждение, лежащее в основе рыночной экономики, заключается в том, что фирмы, а не правительства, лучше всех знают, приведут ли их действия к привлечению большего числа клиентов или повышению эффективности производства.

Государственные регулирующие органы согласны с тем, что большинство слияний выгодны для потребителей. Как Федеральная торговая комиссия отметила на своем веб-сайте (по состоянию на ноябрь 2013 г.): «Большинство слияний на самом деле приносит пользу конкуренции и потребителям, позволяя фирмам работать более эффективно». В то же время FTC признает: «Некоторые [слияния], вероятно, уменьшат конкуренцию. Это, в свою очередь, может привести к повышению цен, снижению доступности товаров или услуг, снижению качества продукции и уменьшению количества инноваций. Некоторые слияния создают концентрированный рынок, в то время как другие позволяют одной фирме поднять цены.«Задача антимонопольных регуляторов в FTC и Министерстве юстиции США состоит в том, чтобы выяснить, когда слияние может помешать конкуренции. Это решение включает в себя как числовые инструменты, так и некоторые суждения, которые трудно измерить количественно. Следующая статья Clear It Up объясняет происхождение антимонопольного законодательства США.

Что такое антимонопольное законодательство США?

В последние десятилетия 1800-х годов во многих отраслях экономики США доминировала одна фирма, на долю которой приходилась большая часть продаж по всей стране.Сторонники этих крупных фирм утверждали, что они могут воспользоваться экономией на масштабе и тщательным планированием для обеспечения потребителей продуктами по низким ценам. Однако критики отмечали, что, когда конкуренция снизилась, эти фирмы могли свободно взимать больше и получать постоянно более высокую прибыль, и что без стимулирования конкуренции не было ясно, насколько они эффективны или новаторски, насколько это возможно.

Во многих случаях эти крупные фирмы были организованы в юридической форме «траста», в котором группа ранее независимых фирм была объединена путем слияний и поглощений, а группа «попечителей» затем управляла компаниями, как если бы они были единственная фирма.Таким образом, когда правительство США стремилось ограничить власть этих трастов, оно приняло Антимонопольный закон Шермана в 1890 году — первый в стране антимонопольный закон. В качестве первой демонстрации силы закона Верховный суд США в 1911 году подтвердил право правительства разделить Standard Oil, контролировавшее около 90% нефтепереработки в стране, на 34 независимых фирмы, включая Exxon, Mobil, Amoco и Шеврон. В 1914 году Антимонопольный закон Клейтона объявил вне закона слияния и поглощения (в результате которых конкуренция в отрасли существенно снизилась), ценовая дискриминация (когда с разных клиентов взимались разные цены за один и тот же продукт) и связанные продажи (когда покупка одного товара обязывает покупателя приобрести другой товар).Также в 1914 году была создана Федеральная торговая комиссия (FTC), чтобы более конкретно определить, какая конкуренция является несправедливой. В 1950 году Закон Целлера-Кефовера расширил действие Закона Клейтона, ограничив вертикальные слияния и слияния конгломератов. Вертикальное слияние происходит, когда две или более фирм, работающих на разных уровнях цепочки поставок отрасли, объединяются. Конгломератное слияние — это слияние фирм, которые занимаются совершенно несвязанными видами деятельности. В двадцать первом веке FTC и U.S. Министерство юстиции продолжает обеспечивать соблюдение антимонопольного законодательства.

Коэффициент концентрации четырех фирм

Регулирующие органы десятилетиями пытались измерить степень монопольной власти в отрасли. Первым инструментом был коэффициент концентрации, который измеряет совокупную долю рынка (или процент от общего объема продаж в отрасли), на которую приходятся крупнейшие фирмы (обычно от четырех до восьми). Для объяснения того, как высокая рыночная концентрация может создать неэффективность экономики, обратитесь к Монополии.

Предположим, что на рынке замены сломанных автомобильных лобовых стекол в определенном городе есть 18 фирм с рыночной долей в (Рисунок), где рыночная доля — это доля каждой фирмы в общем объеме продаж на этом рынке. Мы рассчитываем коэффициент концентрации четырех фирм, складывая рыночные доли четырех крупнейших фирм: в данном случае 16 + 10 + 8 + 6 = 40. Мы не считаем этот коэффициент концентрации особенно высоким, поскольку у четырех крупнейших фирм меньше чем половина рынка.

| Если доли рынка для замены автомобильных лобовых стекол составляют: | |

|---|---|

| Smooth as Glass Repair Company | 16% рынка |

| Компания Auto Glass Doctor | 10% рынка |

| Your Car Shield Company | 8% рынка |

| Семь фирм, каждая из которых имеет 6% рынка | 42% рынка в сумме |

| Восемь фирм, каждая из которых имеет 3% рынка | 24% рынка в сумме |

| Тогда коэффициент концентрации четырех фирм равен 16 + 10 + 8 + 6 = 40. | |

Подход с использованием коэффициента концентрации может помочь прояснить некоторую нечеткость при принятии решения о том, когда слияние может повлиять на конкуренцию. Например, если две из самых маленьких фирм на гипотетическом рынке ремонта автомобильных лобовых стекол объединятся, коэффициент концентрации четырех фирм не изменится, что означает, что нет особых опасений по поводу того, что степень конкуренции на рынке заметно снизилась. Однако, если две ведущие фирмы объединятся, то коэффициент концентрации четырех фирм станет 46 (то есть 26 + 8 + 6 + 6).Хотя этот коэффициент концентрации немного выше, коэффициент концентрации четырех фирм все равно будет меньше половины, поэтому такое предлагаемое слияние вряд ли вызовет недоумение среди антимонопольных органов.

Посетите этот веб-сайт, чтобы прочитать статью о работе Google с Федеральной торговой комиссией.

Индекс Херфиндаля-Хиршмана

Коэффициент концентрации четырех фирм — простой инструмент, который может раскрыть только часть истории. Например, рассмотрим две отрасли, в каждой из которых коэффициент концентрации четырех фирм равен 80.Однако в одной отрасли пять фирм контролируют каждая по 20% рынка, в то время как в другой отрасли ведущая фирма владеет 77% рынка, а все остальные фирмы — по 1%. Хотя коэффициенты концентрации для четырех фирм идентичны, было бы разумно больше беспокоиться о степени конкуренции во втором случае, когда крупнейшая фирма является почти монополистом, чем в первом.

Другой подход к измерению концентрации в отрасли, позволяющий различать эти два случая, называется индексом Херфиндаля-Хиршмана (HHI).Мы рассчитываем HHI путем суммирования квадратов рыночной доли каждой фирмы в отрасли, как показано в следующей статье Work It Out.

Расчет HHI

Шаг 1. Рассчитайте HHI для монополии с долей рынка 100%. Поскольку существует только одна фирма, у нее 100% рынка. HHI равен 100 2 = 10 000.

Шаг 2. Для чрезвычайно конкурентной отрасли с десятками или сотнями чрезвычайно мелких конкурентов значение HHI может упасть до 100 или даже меньше.Рассчитайте HHI для отрасли, состоящей из 100 фирм, каждая из которых имеет 1% рынка. В этом случае HHI равен 100 (1 2 ) = 100.

Шаг 3. Рассчитайте HHI для отрасли (рисунок). В данном случае HHI равен 16 2 + 10 2 + 8 2 + 7 (6 2 ) + 8 (3 2 ) = 744.

Шаг 4. Обратите внимание, что HHI придает больший вес крупным фирмам.

Шаг 5. Рассмотрим предыдущий пример, сравнивая одну отрасль, в которой каждая пять фирм владеет 20% рынка, с отраслью, в которой одна фирма имеет 77%, а остальные 23 фирмы — по 1%.Эти две отрасли имеют одинаковый коэффициент концентрации четырех фирм, равный 80. Однако HHI для первой отрасли составляет 5 (20 2 ) = 2000, в то время как HHI для второй отрасли намного выше и составляет 77 2 + 23 (1 2 ) = 5 952.

Шаг 6. Обратите внимание, что почти монополист во второй отрасли увеличивает показатель промышленной концентрации HHI.

Шаг 7. Просмотрите (рисунок), на котором приведены некоторые примеры коэффициента концентрации четырех фирм и HHI в различных U.S. Industries в 2016 году. (Вы можете найти данные о доле рынка из нескольких отраслевых источников. Данные в таблице взяты из: Statista.com (для беспроводной связи), The Wall Street Journal (для автомобилей), Gartner.com (для компьютеров) ) и Бюро транспортной статистики США (для авиакомпаний).)

| Промышленность США | Соотношение четырех фирм | HHI |

|---|---|---|

| Беспроводной | 98 | 2 736 |

| Крупнейшая пятерка: Verizon, AT&T, Sprint, T-Mobile, US Cellular | ||

| Персональные компьютеры | 76 | 1,234 |

| Крупнейшая пятерка: HP, Lenovo, Dell, Asus, Apple, Acer | ||

| Авиакомпании | 69 | 1,382 |

| Крупнейшая пятерка: American, Southwest, Delta, United, JetBlue | ||

| Автомобили | 58 | 1,099 |