Когда физические лица признаются плательщиками НДС?

В этой статье мы рассмотрим вопрос о признании плательщиками НДС физических лиц, осуществляющих предпринимательскую деятельность без регистрации в качестве индивидуального предпринимателя (п. 2 ст. 11, п. 1 ст. 143 НК РФ).

Для начала озвучим общее правило: пунктом 1 статьи 143 Налогового кодекса РФ устанавливается, что плательщиками НДС являются организации, индивидуальные предприниматели и лица, признаваемые плательщиками НДС в связи с перемещением товаров через границу Таможенного союза и определяемые в соответствии с его таможенным законодательством и законодательством РФ о таможенном деле. Далее, согласно пункту 2 статьи 11 НК РФ физическое лицо, не зарегистрировавшееся в качестве индивидуального предпринимателя (ИП) и осуществляющее предпринимательскую деятельность без образования юридического лица, нарушает требования гражданского законодательства РФ и, исполняя обязанности, возложенные на него НК РФ, не имеет права ссылаться на то, что не является индивидуальным предпринимателем.

В данном вопросе имеющаяся судебная практика только подтверждает позицию налоговых органов. Так в определении Верховного Суда РФ от 03.09.2014 по делу № 304-ЭС14-223, А67-4243/2013 говорится, что если налоговым органом доказано осуществление предпринимательской деятельности физическим лицом, не зарегистрированным в качестве ИП, то в отношении дохода от данной деятельности это лицо является, в частности, плательщиком НДС[1].

Также после того, как было установлено, что физическое лицо занималось предпринимательской деятельностью (реализацией товаров), в том числе без государственной регистрации в качестве ИП, Федеральный арбитражный суд (ФАС) Волго-Вятского округа вынес постановление[i], где признал этого гражданина налогоплательщиком в соответствии с нормами НК РФ. Суд кассационной инстанции согласился с выводами суда первой инстанции о том, что необходимо удовлетворить требования налогового органа и взыскать с физлица задолженность по налогам, в частности по НДС

Рассмотрим еще одно постановление в пользу налоговых органов, в основе которого доказанный налоговыми органами предпринимательский характер деятельности физического лица[ii]. В ходе судебного разбирательства было установлено, что физическое лицо, не зарегистрированное в качестве индивидуального предпринимателя, сдавало в аренду юридическим лицам нежилое помещение. Суд кассационной инстанции согласился с выводами суда апелляционной инстанции о том, что налоговым органом доказан предпринимательский характер деятельности физического лица. Целью сдачи имущества в аренду было получение прибыли, а действия, направленные на ее получение, носили систематический беспрерывный характер в течение нескольких лет. Таким образом, физическое лицо осуществляло предпринимательскую деятельность, не зарегистрировавшись в качестве индивидуального предпринимателя. Применительно к доходу, полученному от сдачи имущества в аренду, физическое лицо является плательщиком НДС.

В ходе судебного разбирательства было установлено, что физическое лицо, не зарегистрированное в качестве индивидуального предпринимателя, сдавало в аренду юридическим лицам нежилое помещение. Суд кассационной инстанции согласился с выводами суда апелляционной инстанции о том, что налоговым органом доказан предпринимательский характер деятельности физического лица. Целью сдачи имущества в аренду было получение прибыли, а действия, направленные на ее получение, носили систематический беспрерывный характер в течение нескольких лет. Таким образом, физическое лицо осуществляло предпринимательскую деятельность, не зарегистрировавшись в качестве индивидуального предпринимателя. Применительно к доходу, полученному от сдачи имущества в аренду, физическое лицо является плательщиком НДС.

В отношении услуг по предоставлению в аренду имущества физическим лицом, которое соответствует определению индивидуального предпринимателя, установленному ст. 11 НК РФ, существует разъяснение Министерства РФ по налогам и сборам (ныне Федеральная налоговая служба). В соответствующем письме[iii] говорится, если налоговый орган сможет доказать в суде, что деятельность физического лица содержит признаки предпринимательской деятельности, то указанные услуги облагаются НДС независимо от количества объектов, которые находятся у него в собственности.

В соответствующем письме[iii] говорится, если налоговый орган сможет доказать в суде, что деятельность физического лица содержит признаки предпринимательской деятельности, то указанные услуги облагаются НДС независимо от количества объектов, которые находятся у него в собственности.

В дополнение к вышесказанному стоит также отметить, что существует судебная практика, согласно которой отсутствие статуса предпринимателя не является основанием для неуплаты НДС, если в действиях лица есть признаки предпринимательской деятельности.

[1] См. обзор судебных актов, вынесенных Верховным Судом РФ по вопросам налогообложения за период 2014 года и первое полугодие 2015 года, направленный письмом ФНС России от 17.07.2015 № СА-4-7/12693

[i] Постановление ФАС Волго-Вятского округа от 21.12.2005 № А28-12960/2004-565/23

[ii] Постановление ФАС Западно-Сибирского округа от 15.07.2014 по делу № А45-15762/2013

[iii] Письмо МНС России от 13. 05.2004 № 03-1-08/1191/15

05.2004 № 03-1-08/1191/15

Вариант просмотра документа без iframe — Просмотр документа

Номер документа по регистрации МЮ строгое соответствие

Вид документа ЛюбойАнкетаВременная инструкцияВременное положениеВременные нормативыВременные нормыВременные правилаВременный порядокВыпискаДекларацияДоговорДополненияЗаконЗаявлениеИзмененияИзменения и дополненияИнструкцияКлассификаторКлассификацияКодексКомментарийКоммюникеКонвенцияКонституцияКонцепцияМеморандумМероприятияМетодикаМетодические рекомендацииМетодические указанияМетодическое пособиеНоменклатураНормативыНормыОбращениеОграниченияОсновные направленияОсновные принципыПактПереченьПисьмоПлан счетовПоложениеПоправкаПорядокПостановлениеПравилаПриказПриложениеПримерное положениеПримерный договорПримерный уставПринципыПрограммаПротоколРазъяснениеРазъяснительное письмоРаспоряжениеРегламентРезолюцияРекомендацииРешениеСведенияСистемаСитуацияСоглашениеСообщениеСписокСправкаСтавкиСтандартСтратегияСтруктураТелеграммаТехнические требованияТиповое положениеТиповой договорТиповой контрактТиповой проспектТиповой финансовый планТребованиеУказУказанияУсловияУставФормаХартия

- Все

- действующие

- утратившие силу

- Русский

- Ўзбекча

- Оба языка

- любая дата

- точная дата

- период

- —

Принявший орган:

Любой

Агентство «Узархив»

Агентство «Узкоммунхизмат»

Агентство информации и массовых коммуникаций

Агентство по внешним экономическим связям

Агентство по интеллектуальной собственности

Агентство по развитию рынка капитала

Агентство по управлению государственными активами

АК Пахта Банк

АКБК «Турон»

Антимонопольный комитет

Ассоциация дехканских и фермерских хозяйств

Ассоциация ”Химпром”

Банк «Замин»

Верховный Совет

Верховный суд

Высшая аттестационная комиссия при КМ РУз

Высший хозяйственный суд

ГАЖК ”Узбекистон темир йуллари”

Генеральная Ассамблея Организации Объединенных Наций

Генеральная прокуратура

Главное архивное управление при КМ РУз

Главное государственное налоговое управление при КМ РУз

Главное налоговое управление г.

Текст в названии документа: Текст в документе:

Статья 90.

Плательщики налога на добавленную стоимость

Плательщики налога на добавленную стоимостьб) доходы по трудовым договорам (контрактам) от резидентов Парка высоких технологий, Китайско-Белорусского индустриального парка «Индустриальный парк «Великий камень», а также иные доходы, облагаемые по ставке в размере 9 процентов

б) доходы по трудовым договорам (контрактам) от резидентов Парка высоких технологий, Китайско-Белорусского индустриального парка «Великий камень», а также иные доходы, облагаемые по ставке в размере 9 процентов

б) доходы, полученные по трудовым договорам (контрактам) от резидентов ПВТ, Китайско-Белорусского индустриального парка «Великий камень», иные доходы, облагаемые по ставке 9%

б) доходы, полученные по трудовым договорам (контрактам) от резидентов ПВТ, Китайско-Белорусского индустриального парка «Великий камень»

Налог на добавленную стоимость (НДС) — Портал ПНК «Налоги в Казахстане»

Что представляет собой в экономическом отношении НДС?

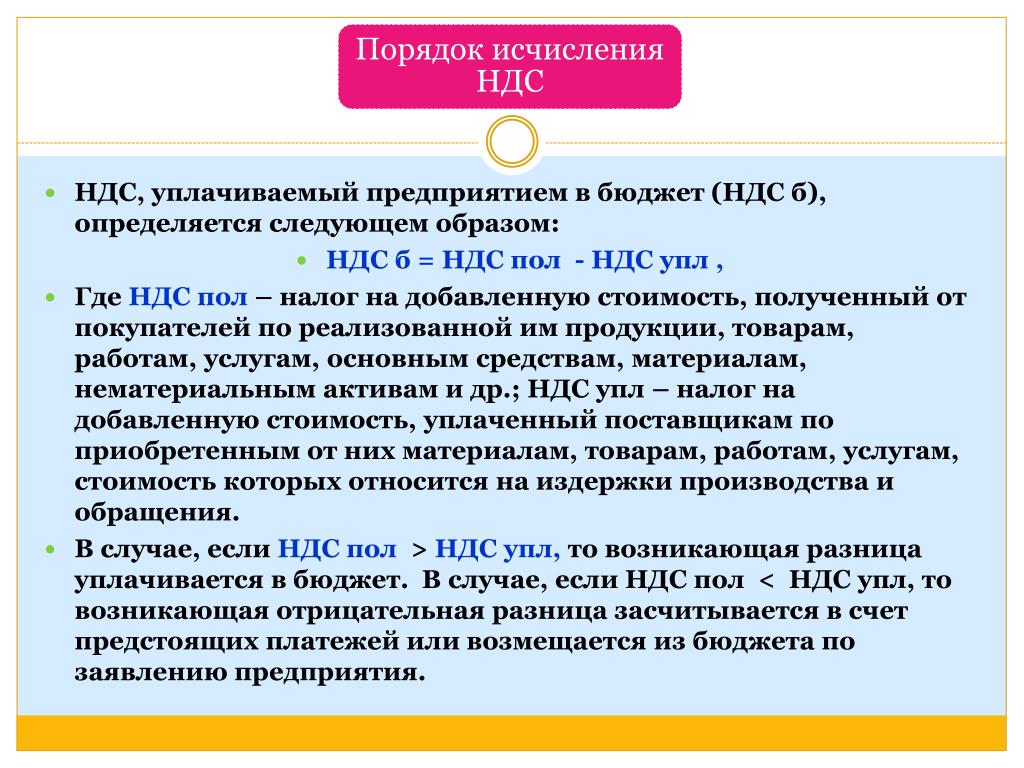

В экономическом отношении НДС является одним из косвенных налогов, формой изъятия в бюджет добавленной стоимости, создаваемой на всех стадиях производства товаров, работ и услуг, а также отчисления в бюджет Республики Казахстан части стоимости импортируемых товаров при их ввозе на территорию Казахстана. [separator]

[separator]

Окончательную величину НДС оплачивает конечный покупатель товаров, получатель работ или потребитель услуг.

Кто является плательщиком НДС?

Согласно статье 228 Кодекса Республики Казахстан «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс) от 10 декабря 2008 года № 99-IV в редакции по состоянию на 01.01.2012 года (далее – Налоговый кодекс), плательщиками налога на добавленную стоимость являются:

1) лица, по которым произведена постановка на регистрационный учет по налогу на добавленную стоимость в Республике Казахстан:

индивидуальные предприниматели;

юридические лица-резиденты, за исключением государственных учреждений;

нерезиденты, осуществляющие деятельность в Республике Казахстан через филиал, представительство;

доверительные управляющие, осуществляющие обороты по реализации товаров, работ, услуг по договорам доверительного управления с учредителями доверительного управления либо с выгодоприобретателями в иных случаях возникновения доверительного управления;

2) лица, импортирующие товары на территорию Республики Казахстан в соответствии с таможенным законодательством таможенного союза и (или) таможенным законодательством Республики Казахстан.

Пп.2 п.1 изменен в соответствии с Законом РК от 30.06.2010 г. № 297-IV

Постановка на регистрационный учет по налогу на добавленную стоимость производится в соответствии со статьями 568, 569 Налогового кодекса.

Что является объектами обложения НДС?

Объектами обложения НДС, согласно статье 229 Налогового кодекса, являются облагаемый оборот и облагаемый импорт.

Что является облагаемым оборотом?

Согласно статье 230 Налогового кодекса, облагаемым оборотом является оборот, совершаемый плательщиком налога на добавленную стоимость:

1) по реализации товаров, работ, услуг в Республике Казахстан, за исключением необлагаемого оборота, указанного в статье 232 Налогового кодекса;

2) по приобретению работ, услуг от нерезидента, не являющегося плательщиком налога на добавленную стоимость в Республике Казахстан и не осуществляющего деятельность через филиал, представительство.

Как определяется размер облагаемого оборота?

Согласно статье 238 Налогового кодекса, размер облагаемого оборота определяется на основе стоимости реализуемых товаров, работ, услуг исходя из применяемых сторонами сделки цен и тарифов без включения в них налога на добавленную стоимость, если иное не предусмотрено настоящей статьей и законодательством Республики Казахстан о трансфертном ценообразовании.

При безвозмездной передаче товаров, а также в случаях, предусмотренных пунктом 2 статьи 230 Налогового кодекса, размер облагаемого оборота определяется исходя из уровня цен, сложившегося на дату совершения оборота по реализации, без включения в них налога на добавленную стоимость, но не ниже их балансовой стоимости. В этом случае балансовой стоимостью является стоимость товаров, отраженная в бухгалтерском учете, на дату их реализации.

Что является облагаемым импортом?

Облагаемым импортом, согласно статье 246 Налогового кодекса, являются товары, ввозимые или ввезенные на территорию таможенного союза (за исключением освобожденных от налога на добавленную стоимость в соответствии со статьей 255 Налогового кодекса), подлежащие декларированию в соответствии с таможенным законодательством таможенного союза и (или) таможенным законодательством Республики Казахстан.

Как определяется размер облагаемого импорта?

Согласно статье 247 Налогового кодекса, в размер облагаемого импорта включаются таможенная стоимость импортируемых товаров, определяемая в соответствии с таможенным законодательством таможенного союза и (или) таможенным законодательством Республики Казахстан, а также суммы налогов и таможенных платежей, подлежащих уплате в бюджет при импорте товаров в Республику Казахстан, за исключением налога на добавленную стоимость на импорт.

Ст.247 изменена в соответствии с Законами РК от 04.07.2009 г. № 167-IV; от 30.06.2010 г. № 297-IV

Кто в обязательном порядке должен встать на регистрационный учёт в качестве плательщика НДС?

В соответствии с положениями статьи 568 Налогового кодекса обязательной постановке на регистрационный учет по НДС подлежат юридические лица-резиденты, нерезиденты, осуществляющие деятельность в Республике Казахстан через филиал, представительство, индивидуальные предприниматели, П. 1 изменен в соответствии с Законом РК от 30.06.2010 г. № 297-IV

в случае, если размер оборота превышает в течение календарного года минимум оборота, равный 30 000-кратному размеру месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года.

В случае, если размер оборота превышает в течение календарного года минимум оборота, вышеуказанные лица обязаны в явочном порядке подать в налоговый орган по месту нахождения налоговое заявление о регистрационном учете по налогу на добавленную стоимость не позднее десяти рабочих дней со дня окончания месяца, в котором возникло превышение минимума оборота.

П. 5 изменен в соответствии с Законом РК от 16.11.2009 г. № 200-IV

За несвоевременную постановку на регистрационный учёт по НДС предусмотрены штрафные санкции.

Одновременно Налоговым кодексом предусматривает добровольную постановку на регистрационный учёт по НДС определённых категорий лиц.

Вместе с тем существует также определённая категория лиц, которая не имеет права добровольной постановки на регистрационный учёт по НДС.

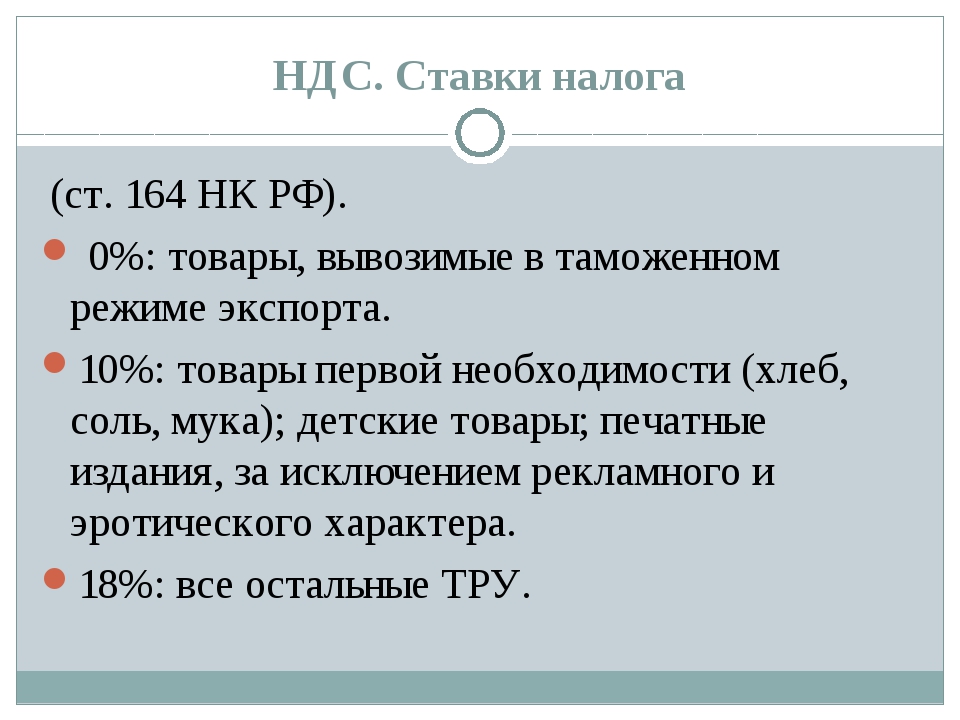

Какие существуют в настоящее время ставки по НДС?

Согласно положениям статьи 268 Налогового кодекса, существует две ставки по НДС:

1) общая ставка в размере 12%, применяемая к размеру облагаемого оборота и облагаемого импорта;

2) так называемая нулевая ставка, применяемая к оборотам при реализации товаров на экспорт.

При этом, согласно статье 242 Налогового кодекса, экспортом товаров является вывоз товаров с таможенной территории таможенного союза, осуществляемый в соответствии с таможенным законодательством таможенного союза и (или) таможенным законодательством Республики Казахстан.

Помимо этого, существуют освобождённые от НДС, с которыми не надо путать обороты, облагаемые по нулевой ставке.

Перечень оборотов, освобождаемых от НДС, приводится в Главе 33 Налогового кодекса.

Что является налоговым периодом для НДС?

Согласно статье 269 Налогового кодекса, налоговым периодом для НДС является календарный квартал.

Что является налоговой отчётностью по НДС?

Налоговая отчётность по НДС сдаётся плательщиком НДС в виде декларации в налоговый орган по месту нахождения за каждый налоговый период. не позднее 15 числа второго месяца, следующего за отчетным налоговым периодом,

Обязательство по представлению декларации по НДС не распространяется на лиц, импортирующих товары на территорию Республики Казахстан в соответствии с таможенным законодательством таможенного союза и (или) таможенным законодательством Республики Казахстан, по которым не произведена постановка на регистрационный учет по налогу на добавленную стоимость.

В какие сроки производится уплата НДС в бюджет?

В общем случае, согласно пункту 1 статьи 271 Налогового кодекса, плательщик НДС обязан уплатить налог, подлежащий взносу в бюджет, по месту нахождения за каждый налоговый период не позднее 25 числа второго месяца, следующего за отчетным налоговым периодом.

Каков порядок снятия с учёта по НДС?

Порядок снятия с учёта по НДС регулируется положениями статьи 571 Налогового кодекса.

Согласно пункту 1 этой статьи, для снятия с регистрационного учета по налогу на добавленную стоимость плательщик налога на добавленную стоимость вправе подать в налоговый орган по месту нахождения налоговое заявление о регистрационном учете по налогу на добавленную стоимость при одновременном соблюдении следующих условий:

1) за календарный год, предшествующий году подачи налогового заявления, размер облагаемого оборота не превысил минимума оборота по реализации в размере 30 000 МРП;

2) за период с начала текущего календарного года, в котором подано такое налоговое заявление, размер облагаемого оборота не превысил минимума оборота по реализации в размере 30 000 МРП.

В общем случае, налоговые органы обязаны произвести снятие налогоплательщика с регистрационного учета по налогу на добавленную стоимость в течение пяти рабочих дней с даты подачи налогоплательщиком налогового заявления. Датой снятия с регистрационного учета по налогу на добавленную стоимость является дата подачи в налоговый орган налогового заявления таким налогоплательщиком.

Вместе с тем существует ряд условий, при которых налоговые органы отказывают налогоплательщику в снятии с регистрационного учета по НДС.

Решение об отказе в снятии с регистрационного учета по налогу на добавленную стоимость с указанием причины такого отказа по форме, установленной уполномоченным органом, вручается налогоплательщику лично под роспись или иным способом, подтверждающим факт отправки.

Одновременно существуют условия, при которых налоговые органы на основании своего решения могут снять с регистрационного учёта по НДС плательщика этого налога , если он нарушает налоговое законодательство.

В общем случае, решение о снятии с регистрационного учета по налогу на добавленную стоимость выносится налоговым органом по месту нахождения налогоплательщика не позднее пяти рабочих дней.

Источник: Кодекс Республики Казахстан «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс) от 10.12.2008 года № 99-IV в редакции по состоянию на 01.01.2012 года.

является ли физическое лицо плательщиком НДС — Дайджесты новостей

Вопрос: облагается ли налогом НДС физическое лицо при продаже коммерческой недвижимости.

Сообщаю Вам следующее:

В соответствии с налоговым законодательством РФ физические лица без образования ИП не являются плательщиками НДС, поэтому при реализации имущества не платят налог на добавленную стоимость (гл. 21 НК РФ). Если физическое лицо имеет статус ИП и продажа коммерческой недвижимости имеет характер предпринимательской деятельности, то при продаже такой недвижимости необходимо оплатить НДС.

Документы КонсультантПлюс для ознакомления:

Документ 1

Если налоговики посчитают, что продажа недвижимости имела признаки предпринимательской деятельности, то они могут доначислить НДС даже физлицу — не ИП <27>. Но при однократности такой сделки суд, скорее всего, сочтет требования инспекторов неуместными, даже если речь будет идти о продаже коммерческой недвижимости по цене выше цены приобретения <28>.

А если вы совершили разовую сделку по продаже квартиры, в которой проживали какое-то время, суд наверняка согласится с тем, что продажа не носила «предпринимательский» характер. И вы вправе уплатить с полученных доходов НДФЛ как обычное физлицо <29>.

Справка

Право собственности на недвижимость регистрируется за физлицом независимо от наличия у него статуса ИП, и в сделках с недвижимостью бизнесмен всегда выступает как физлицо.

Поэтому ссылка на то, что договор продажи вы заключили как физлицо, не будет иметь никакого правового значения, и не важно, продали вы жилую либо нежилую недвижимость <30>.

———————————

<22> Письмо Минфина от 04.02.2019 N 03-04-05/6066.

<23> Постановления АС УО от 28.01.2019 N Ф09-8487/18; АС ЦО от 06.04.2017 N Ф10-830/2017; 3 ААС от 24.12.2018 N А74-8602/2018.

<24> Письмо Минфина от 22.07.2016 N 03-11-12/43108; Определение ВС от 20.07.2018 N 16-КГ18-17.

<25> Определение ВС от 06.03.2018 N 308-КГ17-14457.

<26> Постановление АС СКО от 05.03.2019 N Ф08-422/2019.

<27> Письмо ФНС от 17.07.2015 N СА-4-7/12693@.

<28> Постановление АС УО от 18.10.2018 N Ф09-6643/18.

<29> Постановление АС ПО от 26.11.2018 N Ф06-40130/2018.

<30> Определение КС от 11.05.2012 N 833-О; Постановления АС ВСО от 01.06.2018 N Ф02-2069/2018; АС СЗО от 19.03.2018 N Ф07-561/2018; АС ЗСО от 12.05.2017 N Ф04-5222/2016.

А.Ю. Никитин

Эксперт по бухгалтерскому учету

и налогообложению

Подписано в печать

19.04.2019

Статья: Продажа имущества ИП-упрощенцем и поправки по НДФЛ (Никитин А. Ю.) («Главная книга», 2019, N 9) {КонсультантПлюс}

Ю.) («Главная книга», 2019, N 9) {КонсультантПлюс}

Документ 2

Нормы налогового законодательства устанавливают обязанность по исчислению и уплате НДС и ЕСН в отношении индивидуальных предпринимателей, а не физических лиц, за исключением случаев, когда налоговым органом доказано осуществление физическим лицом, не зарегистрированным в качестве индивидуального предпринимателя, предпринимательской деятельности.

<Письмо> ФНС России от 17.07.2015 N СА-4-7/12693@ <О направлении обзора судебных актов, вынесенных Верховным судом Российской Федерации по вопросам налогообложения за период 2014 года и первое полугодие 2015 года> {КонсультантПлюс}

Ответ подготовил Консультант Регионального информационного центра сети КонсультантПлюс

Гламаздина Елена Викторовна

Ответ актуален на 22.10.2019 г.

Кто является плательщиком НДС, а кто нет?

В ходе ведения финансово-хозяйственной деятельности одним из важным и распространенным налогом является НДС. Для правильного ведения бухгалтерского учета необходимо понимать, кто из хозяйствующих субъектов является плательщиком НДС, в каком случае его оплачивать и кто освобожден от его уплаты.

Для правильного ведения бухгалтерского учета необходимо понимать, кто из хозяйствующих субъектов является плательщиком НДС, в каком случае его оплачивать и кто освобожден от его уплаты.

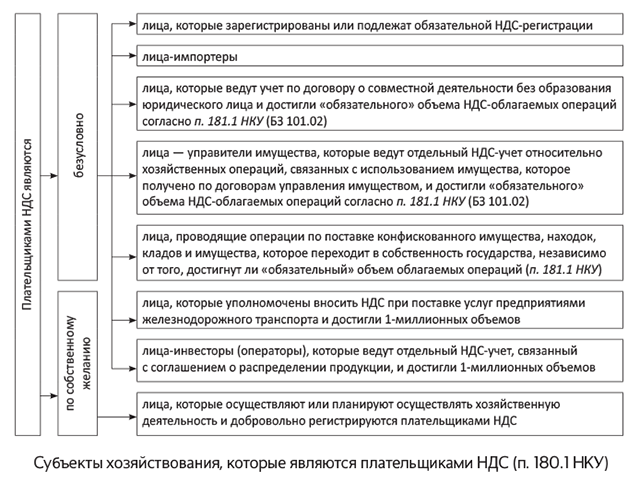

Кто является плательщиком НДС

В качестве налогоплательщиков НДС выступают как индивидуальные предприниматели, так и организации, на основании НК РФ, ст. 143.

В качестве налогоплательщика организации будут выступать российские, а так же иностранные, международные юридические лица, в том числе имеющие филиалы и представительства этих организаций которые были созданы на территории РФ (согласно НК РФ, ст. 11).

Данные организации могут осуществлять деятельность посредством своих обособленных подразделений, которые были созданы отдельно от основной структуры и на другой территории, имеющие свои рабочие места для персонала. В этом случае, в качестве налогоплательщика НДС будет выступать головная организация, а ее обособленные подразделения выступают в качестве ее представителя и производят выставление и получение счетов-фактур от имени налогоплательщика.

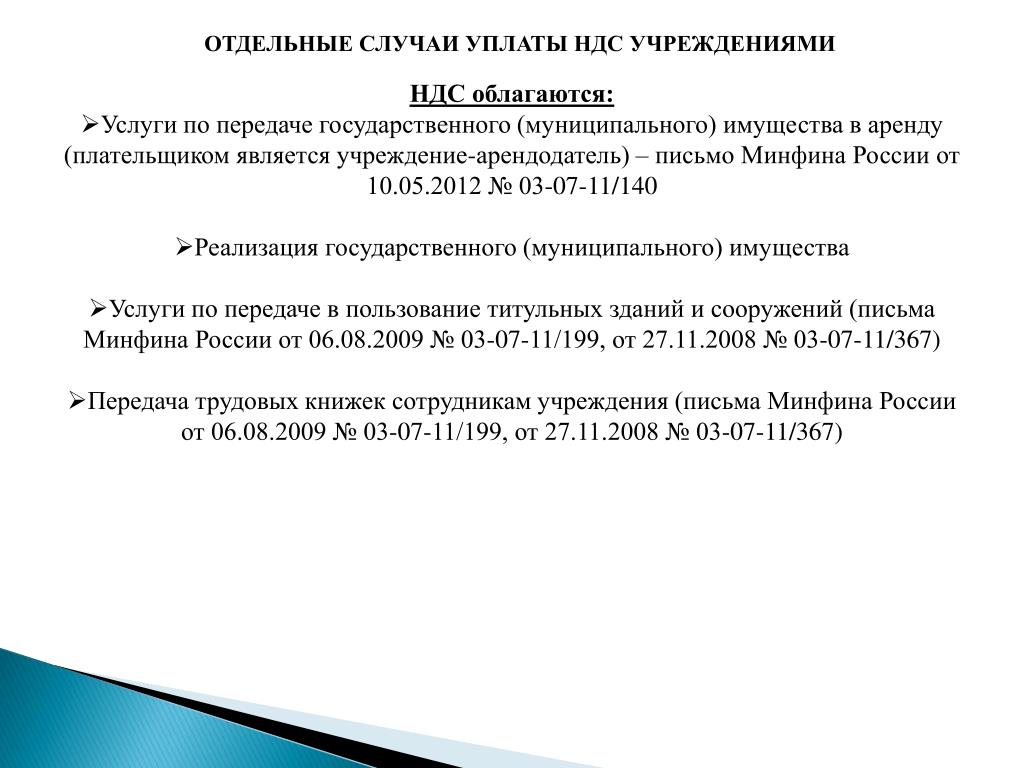

В качестве плательщиков налога на добавленную стоимость будут выступать и государственные органы (муниципальные), выступающие в качестве юридических лиц, по проведенным хозяйственным операциям, по которым они действуют, как самостоятельный субъект. В тоже время они не являются плательщиками НДС при осуществлении функции публично-правового образования или же выступают от его имени (в соответствии с ГК РФ, ст. 125).

Публично-правовые образования не входят в состав плательщиков НДС, описанных в НК РФ, ст. 143. Так же на основании постановления пленума ВАС РФ № 33 п.1, от 30.05.2014, писем ФНС № ШС-22-3/562 от 13.07.2009 и Минфина РФ №03-07-11/616 от 07.12.2007.

Налогоплательщики, которые стоят на налоговом учете в налоговых органах РФ обязаны исчислять и производить уплату налога, а так же предоставлять отчетность самостоятельно.

На ряду с этим, в определенных случаях, вышеуказанные функции возложены на налогового агента, в случае, если им производятся следующие действия:

- Приобретаются товары (услуги, работы) у иностранного лица, которое не состоит на налоговом учете в РФ (согласно НК РФ, ст.

161, п.п. 1,2).

161, п.п. 1,2). - Арендуется гос. имущество (муниципальное) – на основании НК РФ, ст. 161, п.3.

- При реализации конфискованного, бесхозяйственного имущества (и прочего), если выступает в качестве уполномоченного лица (согласно НК РФ, ст. 161, п.4).

- При приобретении казенного имущества (в соответствии НК РФ, ст. 161, п.3, 2-го абзаца).

- Ранее было: в случае приобретения имущества должников, а также имущественных прав организации должника (банкрота). Данное условие действовало до 1 января 2015 года, на данные момент такая обязанность исключена!

- В случае реализации товаров (услуг, работ и имущественных прав)иностранных лиц, которые не стоят в РФ на налоговом учете, на основании посреднического договора (в соответствии с НК РФ, ст. 161 п.5).

- В случае, если с момента перехода права собственности на судно, передаваемое заказчику от налогоплательщика, не была в течение 45 дней произведена регистрация в Российском международном реестре судов (согласно НК РФ, ст 161, п.

6).

6).

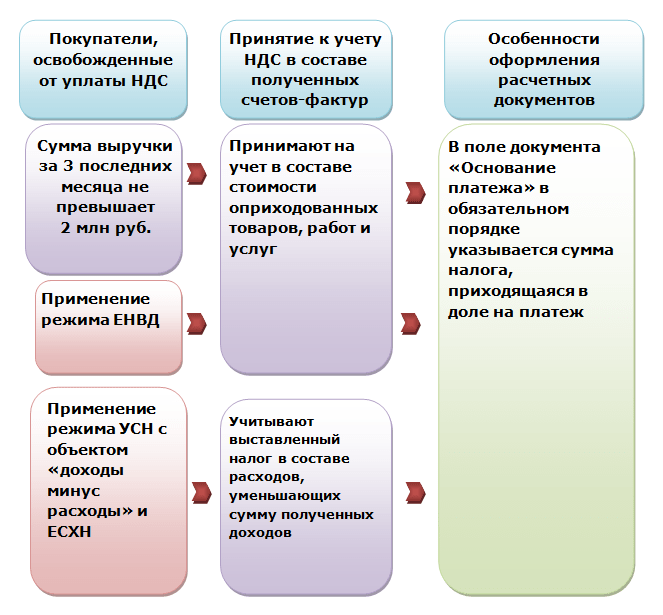

Не являются плательщиками НДС

Российские граждане (физические лица), так иностранные не являются плательщиками НДС (в соответствии с письмом Минфина РФ №03-07-14/76 от 31.07.2012). Так же к неплательщикам относятся адвокаты и нотариусы частной практики, в связи с тем, что они не являются индивидуальными предпринимателями ( в соответствии с письмом Минфина РФ №03-07-14/76 от 31.07.12.

ИП и организации, применяющие специальные налоговые режимы, такие как ЕСХН, УСН, ЕНВД, Патент не признаются плательщиками НДС (на основании НК РФ: ст.346.26, п.4, ст. 346.1, п.3, ст.346.11, п.2, ст.346.43, п.11).

Наряду с этим, при определенных условиях, данные категории налогоплательщиков уплачивают налог, при условии:

- Если товар ввозится на территорию РФ.

- В случае выставления счетов-фактур другим организациям с выделением НДС (НК РФ, ст. 173, п.5.п.п.1).

- Если плательщик выступает в роли налогового агента, на основании НК РФ, ст. 161.

Отметим, что, организации, применяющие специальные налоговые режимы, обязаны платить НДС, в случае, если они являются участками товарищества, которое ведет общие дела концессионером или при участии доверительного управляющего.

Возможно вам также будет интересно:

Изменения по НДС в 2015 году.

Порядок заполнения декларации по НДС с 2015 года.

Названы ТОП-6 причин отказов в регистрации плательщиком НДС

В ГУ ГНС в Луганской области объясняют, что все чаще вынуждены отказывать субъектам хозяйствования во включении их в Реестр плательщиков НДС. Причина — увеличилось количество представление налогоплательщиками некачественных документов для регистрации в качестве плательщиков НДС.

Результаты рассмотрения за май — июнь 2020 года регистрационных заявлений плательщика НДС по ф. 1-ПДВ показал основные причины для отказа плательщиков НДС в регистрации:

1. В заявлении на регистрацию плательщиком НДС не указаны обязательные реквизиты, а именно:

- отсутствует лицо, подающее заявление;

- отсутствует дата подписания заявления;

- заявление не подписано заявителем.

2. Плательщик уже включен в Реестр плательщиков НДС.

3. Не соблюдены сроки (сроки) подачи заявления при добровольной регистрации, установленные п. 183.3 НКУ и в заявлении указана желаемая дата регистрации, которая не соответствует требованиям п. 183.5 НКУ (не соответствует дате начала налогового периода (календарный месяц), с которого такие лица будут считаться плательщиками НДС).

4. Регистрационное заявление по ф. 1-ПДВ прислали по почте, поэтому нарушены требования п. 183.7 НКУ. Однако для включения в реестр плательщиков НДС Регистрационное заявление по ф. 1-ПДВ подают в контролирующий орган средствами электронной связи.

5. Предоставленная недостоверная информация о причинах регистрации. В частности, указано причину добровольной регистрации в соответствии с требованиями п. 182.1 НКУ, но согласно информации Единого банка данных о налогоплательщиках — юридических лицах, лицо является плательщиком единого налога 3 группы по ставке 5%

6. При подаче регистрационного заявления плательщик не предоставил контролирующему органу документы о подтверждении достоверности сведений о соответствии лица требованиям, определенным п. 181.1 НКУ: документальное подтверждение совокупного превышения общей суммы от осуществления операций по поставке товаров/услуг, подлежащих налогообложению, за последние 12 календарных месяцев 1 млн гривен.

При подаче регистрационного заявления плательщик не предоставил контролирующему органу документы о подтверждении достоверности сведений о соответствии лица требованиям, определенным п. 181.1 НКУ: документальное подтверждение совокупного превышения общей суммы от осуществления операций по поставке товаров/услуг, подлежащих налогообложению, за последние 12 календарных месяцев 1 млн гривен.

Плательщикам НДС на заметку аналитические материли современного медиа для бухгалтеров «Интербух» (воспользуйтесь тестовым 3-дневным доступом):

— «Налоговая накладная: порядок заполнения»;

— «Старт налоговой реформы: анализируем НДС-изменения в НКУ (Часть 1)»;

— «Старт налоговой реформы: анализируем НДС-изменения в НКУ (Часть 2)».

vat% 20payer — английское определение, грамматика, произношение, синонимы и примеры

13 В своем вопросе обращающийся суд желает знать критерии для определения, для целей взыскания НДС , должна ли репрографическая деятельность, например, рассматриваемая в основном разбирательстве, классифицироваться как поставка товаров в рамках значение статьи 5 (1) Шестой Директивы или как предоставление услуг в значении статьи 6 (1) этой Директивы.

ЕврЛекс-2

Этот раздел применяется к конкурсам на дизайн, организованным в рамках процедуры закупки услуг, оценочная стоимость которых, за вычетом НДС , равна или превышает 499000 евро.

ЕврЛекс-2

«(Неспособность государства-члена выполнить обязательства — Шестая директива по НДС — Статья 12 (3) (a) и (b) — Поставки газа и электроэнергии, поставляемые общедоступными сетями — Постоянная плата за сети снабжения — Пониженная ставка) »

ЕврЛекс-2

В нынешнем европейском контексте, особенно в отношении проблем, связанных с налогообложением и, в частности, косвенным налогообложением, я не могу согласиться с предложением Комиссии отменить освобождение от НДС для почтовых услуг.

Europarl8

Если рассматриваемые услуги предоставляются в одном или нескольких государствах-членах, отличных от того, в котором продается пакет, по обычной схеме турагент не может просто вычесть входной НДС из 20 из его выходных НДС из 24.

ЕврЛекс-2

Содержание счета-фактуры Обычно требуется выставить счет-фактуру для НДС в целях подтверждения НДС , подлежащего уплате в Казначейство, и для того, чтобы позволить покупателю осуществить право на вычет.

ЕврЛекс-2

В этом отношении немецкие и голландские власти договорились относительно НДС рассматривать трансграничный мост и его строительную площадку как находящиеся на территории Германии.

ЕврЛекс-2

— В обстоятельствах, подобных тем, которые описаны в основном случае, в той степени, в которой предварительные сделки не принимаются во внимание при применении принципа запрещения злоупотреблений законом, и последующие продажи собственности, таким образом, считаются первой поставкой этого имущества, эти продажи должны быть оценены на сумму НДС в соответствии с применимыми национальными правилами, рассматриваемыми в свете законодательства ЕС, в частности статьи 4 (3) (а) и статьи 13B (g) Шестой Директивы по НДС .

eurlex-diff-2018-06-20

Республика Словения (далее Словения) была уполномочена Решением Совета 2007/133 / EC (2) в отступление от статьи 167 Директивы 2006/112 / EC отложить право на вычет налога на добавленную стоимость ( НДС ). до тех пор, пока он не будет выплачен поставщику товаров или услуг, в отношении налогооблагаемых лиц, применяющих факультативную схему, в соответствии с которой, в соответствии со статьей 66 (b) этой Директивы, НДС на их поставки товаров и услуг становится взимается при получении платежа (так называемая схема учета наличных денег).

ЕврЛекс-2

16 Существенным моментом, однако, является то, что в соответствии с системой, на которую ссылается национальный суд, если физическое лицо продает товары налогооблагаемому торговцу, с этой поставки не взимается НДС , а при их перепродаже налогоплательщиком сумма в размере НДС , пропорциональный цене перепродажи, подлежит уплате, и налогообязанное лицо не может вычесть НДС , уже уплаченный товарами.

ЕврЛекс-2

Оба типа респондентов также определили: Закон о НДС [30], Общая директива о безопасности продукции (Директива 2001/95 / EC), Директива о признании профессиональной квалификации (Директива 2005/36 / EC) и Директива о защите данных. (Директива 95/46 / EC).

ЕврЛекс-2

1. В отступление от первого параграфа статьи 5 Регламента (ЕС) № 1301/2006 утверждение предоставляется заявителям, которые до 1 апреля каждого года подают запрос в компетентные органы государства-члена, в котором они созданы и в которых они зарегистрированы для целей НДС , сопровождаемые доказательством того, что в течение двух предыдущих календарных лет они импортировали или экспортировали из Сообщества не менее 25 тонн молочных продуктов, подпадающих под действие Главы 04 Комбинированной номенклатуры .

Eurlex2018q4

НДС : место оказания услуг (поправка к Директиве 77/388 / EEC) ECON / 6/31149 Докладчик:

Гига-френ

(c) налогооблагаемые лица и необлагаемые налогом юридические лица, определенные для целей НДС , которым он предоставил услуги, кроме услуг, освобожденных от уплаты НДС в государстве-члене ЕС, где операция подлежит налогообложению, и для который получатель обязан уплатить налог в соответствии со статьей 196. ’

’

Eurlex2018q4

Ройскот, Харрисон и Домек подали иски о вычете НДС , подлежащего уплате при покупке автомобилей, на том основании, что статья 11 (4) Второй директивы и статья 17 (6) Шестой директивы не разрешают Соединенным Штатам Kingdom, чтобы ввести и сохранить исключение из права на вычет, например, содержащееся в Правилах на автомобили.

Гига-френ

Как правильно указывает Комиссия в своих письменных замечаниях, было бы предательством этих механизмов, если бы полномочия по взысканию НДС были переданы стране отправления, вопреки разделению налоговых полномочий, предусмотренному Шестой Директивой.

ЕврЛекс-2

30 Далее, что касается цели положений статьи 132 Директивы 2006/112, необходимо напомнить, что эта статья направлена на освобождение от уплаты НДС определенных видов деятельности в общественных интересах с целью облегчения доступа к определенным услугам и поставка определенных товаров, избегая увеличения затрат, которые возникли бы, если бы они облагались НДС (см. в этой связи решение от 26 февраля 2015 г., VDP Dental Laboratory and Others, C-144/13, C-154/13 и C-160/13, EU: C: 2015: 116, пункты 43 и 45 и цитируемая судебная практика).

в этой связи решение от 26 февраля 2015 г., VDP Dental Laboratory and Others, C-144/13, C-154/13 и C-160/13, EU: C: 2015: 116, пункты 43 и 45 и цитируемая судебная практика).

ЕврЛекс-2

«Государства-члены могут налагать другие обязательства, которые они считают необходимыми для обеспечения правильного сбора НДС и предотвращения уклонения от уклонения, при условии соблюдения требования о равном обращении между внутренними операциями и операциями, осуществляемыми между государствами-членами налогооблагаемыми лицами, и при условии, что такие в торговле между государствами-членами обязательства не порождают формальностей, связанных с пересечением границ.

ЕврЛекс-2

НДС «подлежит уплате» по смыслу статьи 17 (2) (b) Шестой Директивы, если у налогооблагаемого лица есть юридически закрепленное обязательство уплатить сумму НДС , которую он стремится вычесть в качестве входящего НДС .

ЕврЛекс-2

(a) применение налогоплательщиком для целей его бизнеса товаров, произведенных, построенных, добытых, переработанных, купленных или импортированных в ходе такой деятельности, если НДС на такие товары, если бы они были приобретены у другого налогооблагаемое лицо не подлежит полному вычету;

ЕврЛекс-2

3 Директива Совета 2006/112 / EC от 28 ноября 2006 г. об общей системе налога на добавленную стоимость (OJ 2006 L 347, p.1) отменен и заменен с 1 января 2007 г. в соответствии со статьями 411 и 413 Закона Европейского Союза о НДС , в частности Шестой Директивой.

ЕврЛекс-2

Комиссия также опубликует Сообщение о будущей стратегии VAT , направленное на устранение недостатков существующей системы путем ее модернизации и упрощения, чтобы снизить административное бремя НДС на компании.

ЕврЛекс-2

Отменяет решение Комиссии C (2016) 969, окончательное от 23 февраля 2016 года, о сокращении поддержки из Фонда сплочения для проекта «Техническая помощь в управлении Фондом сплочения в Литовской Республике», поскольку это решение предусматривает сокращение в поддержку в размере 137 864,61 евро, что соответствует расходам НДС ;

Eurlex2018q4

Эта группа продолжает снабжать CCL данными бухгалтерского учета и аудита, которые охватывают определенные области бухгалтерского учета, такие как записи, счета, бухгалтерская книга, пробный баланс, а также широкий спектр элементов, используемых для обязательных деклараций, подачи формы для сборщиков общедоступных данных, таких как VAT данные о доходах или финансовой отчетности, такие как совместный проект с Группой международной торговли и бизнес-процессов № (#) по сельскому хозяйству, касающийся финансовой отчетности для кооперативных хозяйств во Франции

MultiUn

Принимая во внимание положение Директивы по НДС , на которой основано предложение, оно подпадает под исключительную компетенцию Союза.

ЕврЛекс-2

Обновленные вопросы и ответы о списке плательщиков НДС

Источник: gov.pl

Неофициальный перевод:

Какой список плательщиков НДС?Список плательщиков НДС — это единая бесплатная электронная база данных плательщиков НДС. Содержит данные о налогоплательщиках, которые:

- зарегистрированы как действующие плательщики НДС или освобожденные от уплаты НДС,

- не зарегистрированы или сняты с учета, Восстановлено

- плательщиков НДС.

Информация о том, включен ли налогоплательщик в список, может быть проверена в выбранный день, который выпадает не ранее, чем за 5 лет до года, в котором вы проверяете налогоплательщика.

База данных находится в ведении главы Национальной налоговой администрации (KAS).

С каких это пор список вступил в силу?С 1 сентября 2019 г.

Где найти список?На сайте Министерства финансов BIP.

Список также можно найти на веб-сайте Центрального коммерческого регистра и информации (CEIDG).

Какие данные вы найдете в списке?В список плательщиков НДС, в частности, входят:

- организация (имя) или имя и фамилия,

- номер, по которому налогоплательщик был идентифицирован для целей НДС, если такой номер был присвоен,

- статус налогоплательщика, который не был зарегистрирован или исключен из реестра как лицо, облагаемое НДС,

- статус юридического лица, зарегистрированного в качестве активного или освобожденного от налога на добавленную стоимость налогоплательщика, в том числе перерегистрированного юридического лица,

- REGON номер, если есть; Номер

- в Национальном судебном реестре, если он присвоен, Адрес зарегистрированного офиса

- — в случае налогоплательщика, не являющегося физическим лицом,

- постоянный служебный адрес или адрес проживания при отсутствии служебного адреса — для физического лица

- имя и фамилия членов органа, уполномоченного представлять юридическое лицо, и их идентификационные налоговые номера или номера PESEL — применяется только к юридическому лицу, которое было удалено или не было зарегистрировано,

- имен доверенных лиц и их идентификационные налоговые номера или номера PESEL — применяется только к налогоплательщику, который был удален или не был зарегистрирован,

- имя и фамилия или компания (имя) партнера и его идентификационный налоговый номер или номер PESEL — применяется только к налогоплательщику, который был удален или не был зарегистрирован,

- дата постановки на учет, отказа в регистрации или снятия с реестра и восстановления постановки на учет в качестве плательщика НДС,

- правовое основание, отказ в регистрации или снятие с реестра и восстановление регистрации в качестве плательщика НДС,

- номеров расчетных или лицевых счетов в ЮКОК, открытых в связи с хозяйственной деятельностью участника — для лиц, облагаемых НДС, которые зарегистрированы или повторно внесены в реестр в качестве лиц, облагаемых НДС.

Список обновляется руководителем КАС один раз в день, каждый рабочий день (с 22.00-00: 00).

Список плательщиков НДС необходимо обновлять по рабочим дням один раз в день, почему бывает, что обновленные счета видны только через несколько дней?Банковские счета в списке будут видны на следующий день после обновления данных налогоплательщика в базах данных KAS .Заявки на обновления, то есть NIP-2, NIP-7, NIP-8 или через CEIDG-1, обрабатываются немедленно, не позднее, чем в течение 3 рабочих дней со дня их поступления в налоговую инспекцию.

Что делать, если в список плательщиков НДС включены неполные или неверные данные?Список плательщиков НДС обновляется ежедневно в рабочие дни (с 22.00-00.00).

Кроме того, данные налогоплательщика в списке видны на следующий день после их обновления в базах данных KAS, которое осуществляется на основании заявлений, поданных в CEIDG или Национальный судебный регистр, а также заявлений об идентификации и обновлении, поданных в налоговые службы.

Чтобы данные счета-фактуры появлялись в списке, они должны одновременно соответствовать определенным критериям:

- счет-фактура должен быть указан в заявке на идентификацию или обновление,

- это должен быть расчетный счет в понимании Закона о банках или личный счет в кооперативном сберегательно-кредитном союзе , открытый в связи с осуществляемой предпринимательской деятельностью,

- этот счет должен быть подтвержден в информационно-коммуникационной системе (STIR).

Напоминаем, что санкции за внесение средств на счет вне списка будут действовать только с 1 января 2020 года. В настоящее время пора узнать правила списка и как искать данные о ваших подрядчиках, и проверьте, отображаются ли их счета в списке. Вы также можете подтвердить достоверность своих данных.

Куда сообщать об ошибках:

- в свою налоговую инспекцию или на адрес электронной почты: [электронная почта защищена],

- в CEIDG — в рамках обновления данных, сообщаемых через CEIDG,

- в соответствующие банки — относительно объяснения характера данного счета и подтверждения того, находится ли этот счет в системе STIR ICT.

Обратитесь к руководителю налоговой инспекции, чтобы подтвердить, зарегистрирован ли подрядчик как действующий плательщик НДС или освобожденный от уплаты НДС.

Кроме того, убедитесь, что подрядчик не освобожден от налогов субъективно (статья 113 (1) Закона о НДС) или по предмету.

Что может быть основанием для отказа от регистрации предпринимателя в реестре плательщиков НДС?- данные, указанные в заявке на регистрацию, не соответствуют действительности,

- налогоплательщик не существует,

- , несмотря на предпринятые документально попытки связаться с налогоплательщиком или его представителем,

- налогоплательщик или его представитель не явился по вызову начальника налоговой инспекции,

- имеющаяся информация указывает на то, что налогоплательщик осуществляет деятельность, целью которой является использование деятельности банков или кооперативных сберегательных и кредитных союзов для целей, связанных с налоговым мошенничеством,

- в отношении налогоплательщика, суд постановил на основании отдельных постановлений запретить предпринимательскую деятельность.

- налогоплательщик уведомил о завершении деятельности, подлежащей налогообложению,

- налогоплательщик не существует,

- , несмотря на предпринятые документально попытки связаться с налогоплательщиком или его представителем,

- данные, указанные в заявлении на регистрацию плательщика НДС-Р, не соответствуют действительности,

- налогоплательщик или его представитель не явился по вызову начальника налоговой службы, начальника таможни и налоговой службы, директора палаты налогового администрирования или начальника КАС,

- имеющаяся информация указывает на то, что налогоплательщик осуществляет деятельность, целью которой является использование деятельности банков или кредитных союзов для целей, связанных с налоговым мошенничеством,

- налогоплательщик приостановил деятельность предприятия на основании положений, касающихся приостановления предпринимательской деятельности на период не менее 6 месяцев подряд,

- налогоплательщик, который должен подавать декларации (указанные в Статье 99 (1), (2) или (3) Закона о НДС), не подавал такие декларации в течение 6 последующих месяцев или 2 последующих кварталов,

- налогоплательщик подал декларации, указанные в ст.99 пункт 1, 2 или 3 Закона о НДС, в котором он не показал продажу или покупку товаров или услуг с вычетом налоговых сумм,

- налогоплательщик выставил счета-фактуры или корректирующие счета-фактуры, в которых документально подтверждены невыполненные действия,

- налогоплательщик, осуществляя коммерческую деятельность, знал или имел разумные основания предполагать, что поставщики или покупатели, которые прямо или косвенно участвуют в поставке тех же товаров или услуг, участвуют в ненадежных налоговых расчетах с целью получения финансовой выгоды,

- на основании отдельных положений, суд вынес решение в отношении лица, осуществляющего хозяйственную деятельность,

- ликвидация предприятия или смерть налогоплательщика.

- , если налогоплательщик докажет, что он осуществляет налогооблагаемую коммерческую деятельность, и — если он не подает декларацию, несмотря на такое обязательство — он немедленно подает недостающие декларации,

- , если налогоплательщик доказывает, что он ведет коммерческую деятельность, и выставление счета-фактуры или корректирующего счета (упомянутого в статье 96 (9a) (4) Закона о НДС) было результатом ошибки или произошло без ведома налогоплательщик,

- , если налогоплательщик докажет, что его деятельность не осуществляется с намерением использовать деятельность банков и кредитных союзов для целей, связанных с налоговым мошенничеством, или с другими обстоятельствами или доказательствами, которые привели к отсутствию этого намерения (п. 9) пункт 5 Закона о НДС),

- , если налогоплательщик показывает, что отсутствие продаж, указанное в декларациях, кроме освобожденных от налогов, связано со спецификой бизнеса, а не прекращением продаж, кроме освобожденных от налогов.

Проверяя данные на основе списка НДС, предоставленного веб-сайтом или API, после каждого правильного запроса мы получаем идентификатор запроса. На веб-сайте он размещается в самом конце страницы результатов, и через API мы возвращаем его как поле «requestId». После каждой проверки мы должны сохранять значение этого поля.Исходя из этого значения, вы сможете подтвердить верификацию подрядчика. Стоит помнить, что этот номер можно сохранить в электронном виде, не распечатывая результат поиска.

Перед заказом трансфера подрядчик был проверен с помощью плоского файла. Как мне сохранить доказательства присутствия контрагента в списке НДС?Значение хеш-функции, вычисленное для проверки подрядчика, всегда одно и то же, а плоский файл архивируется. Итак, зная, когда был заказан перевод, а также имея идентификационный номер налогоплательщика и номер банковского счета, мы можем пересчитать значение хэша для данной комбинации и убедиться, что такой хеш находится в плоском файле, заархивированном за день.Сам факт проверки может быть записан в локальной системе, которая используется для проверки плоского файла подрядчика.

Что делать, если проверка подрядчика оказалась отрицательной, а подрядчик находится на проверке и отсутствует в списке?Отрицательная проверка лица, внесенного в список плательщиков НДС, также должна сохраняться в доказательственных целях. Кроме того, в зависимости от цели проверки (комплексная проверка или включение расходов в качестве вычитаемых из налогооблагаемой базы затрат на оплату), следует также запросить у руководителя налоговой службы подтверждение того, что организация является активным или освобожденным от налога на добавленную стоимость налогоплательщиком, или предоставить уведомление о платежном поручении на счет, не указанный в списке на дату оформления заказа.

Почему стоит пользоваться списком плательщиков НДС?Потому что он содержит всю информацию о статусе плательщиков НДС в одном месте. Облегчает и ускоряет процесс поиска данных об объектах, включенных в этот список. Кроме того, это повышает безопасность и значительно снижает риск попасть в ловушку мошенничества.

Формальная проверка подрядчика — одна из основных предпосылок, принимаемых во внимание при оценке должной осмотрительности налогоплательщиков, которые сами не совершали мошенничества или не знали, что сделка была мошеннической.Он включает в себя проверку того, зарегистрирован ли подрядчик в качестве активного плательщика НДС или освобожден от уплаты НДС и внесен ли он в список организаций, которые были исключены из реестра как плательщики НДС или не были зарегистрированы.

Обязательно ли использование списка плательщиков НДС?Нет. Однако отсутствие подтверждения подрядчика в списке приводит к негативным последствиям, т.е.

- непроявление должной осмотрительности,

- Неспособность классифицировать расходы как расходы, вычитаемые из налогооблагаемой базы, или оспорить такую оценку (с 1 января 2020 года),

- риск возникновения у покупателя солидарной ответственности за задолженность эмитента счета по части НДС, возникшую в результате этого непроверенного платежа (с 1 января 2020 г.).

Руководитель, получивший уведомление о переводном поручении на счет, который не входит в список плательщиков НДС, но не является компетентным для выставителя счета, направит такое уведомление компетентному руководителю налоговой инспекции.

Покроют ли финансовые последствия ситуацию, когда оплата операции заказана на счет, не указанный в списке, и исполнитель уплачивает НДС?№Предприниматель не будет нести солидарную ответственность за налоговую задолженность подрядчика по части НДС. К сожалению, он не сможет засчитать расходы как расходы, вычитаемые из налогооблагаемой базы.

Что делать, если предприниматель ведет бизнес и его нет в списке?Такая ситуация возможна, если предприниматель ожидает регистрации для уплаты НДС или когда он субъективно освобожден от обязанности подавать декларацию, например из-за того, что не превышен лимит продаж в 200 000 злотых.Злотых ежегодно (в пункте 1 статьи 113 Закона о НДС) или в случае существенного освобождения. Контрагент в рамках комплексной проверки должен проверить статус предпринимателя.

А технические проблемы с доступом к списку?В случае технических проблем, связанных с доступом к списку, запишите сообщение о недоступности (например, сделайте снимок экрана). В то же время помните, что для защиты от последствий оплаты по счету-фактуре, которого нет в списке, вы можете использовать опцию уведомления руководителя налоговой службы — компетентной для эмитента счета — о переводе заказ на аккаунт, которого нет в списке.Срок подачи уведомления — 3 дня с момента оформления трансфера.

Что делать, если моих данных нет в списке?Если в списке нет ваших данных, это может означать, что:

- вы ждете постановку на учет по НДС или

- вы субъективно освобождены от обязанности подавать уведомление, например из-за того, что не превышает лимит продаж 200000 злотых в год (в пункте 1 статьи 113 Закона о НДС) или

- , вы уволены.

В список плательщиков НДС включены только расчетные счета и личные счета в SKOK , открытые в связи с хозяйственной деятельностью , т.е. счета, предназначенные для юридических лиц, организационных единиц без юридического лица, при условии их дееспособности, для физических лиц, занимающихся доходная деятельность за свой счет, в том числе предприниматели.

Если счет вашего подрядчика отсутствует в списке, то:

- возможно, он использует корпоративный сберегательный и расчетный счет (так называемый ROR) в расчетах компании,

- он не представил свой расчетный счет в форме налоговой идентификации CEIDG // NIP.

Список налогоплательщиков НДС включает только расчетные счета или именные счета в кооперативном сберегательно-кредитном союзе , членом которого является налогоплательщик, открытых в связи с хозяйственной деятельностью.Это счета, предназначенные для юридических лиц, организационных единиц без юридического лица, при условии их дееспособности, для физических лиц, занимающихся индивидуальной предпринимательской деятельностью, в том числе предпринимателей.

Если в списке нет счета, то, возможно, предприниматель использует сберегательно-расчетный счет (так называемый ROR) для расчетов в компании или не сообщил расчетный счет или именной счет в SKOK, открытый в связи с осуществляемой предпринимательской деятельностью. участником в регистрационной форме НПИ / CEIDG /.

Если у предпринимателя есть расчетный счет или лицевой счет в SKOK, открытый в связи с хозяйственной деятельностью участника и он желает быть включенным в список, то — если компания зарегистрирована в CEIDG — достаточно ввести номер банковского счета при заполнении заявки на соответствующей форме в CEIDG.

Если юридическое лицо зарегистрировано в Национальном судебном реестре, информация о номерах счетов должна быть предоставлена в налоговую инспекцию (в соответствии с зарегистрированным офисом компании) на форме NIP-8 или на форме NIP-2, которая предназначен для юридических лиц, не являющихся физическими лицами, которые не зарегистрированы в KRS (e.грамм. гражданско-правовые партнерства) или NIP-7 для физических лиц, не подлежащих регистрации в CEIDG.

Что делать, если у меня есть банковский счет подрядчика, но в списке плательщиков НДС отображается сообщение об отсутствии такого счета?В этой ситуации в течение 3 дней уведомите налоговую инспекцию (компетентную для выставителя счета) о номере счета вне списка, на который вы сделали перевод.

В противном случае с 1 января 2020 года вам придется столкнуться с последствиями, т.е.е. потеря возможности включить расходы как расходы, вычитаемые из налогооблагаемой базы, и увеличение доходов в НДФЛ и КПН, а также солидарную ответственность за задолженность подрядчика по НДС.

Что делать, если в списке есть информация о том, что счет есть, но она не отображается, но есть другие счета данного предпринимателя и появляется список из нескольких десятков номеров банковских счетов?Это означает, что у контрагента есть виртуальный счет.

Такие виртуальные счета не включены в список, потому что они не являются фактическими расчетными счетами, сообщаемыми в налоговую инспекцию или CEiDG.Однако после ввода номера виртуального счета в списке отображается информация о том, что это счет, связанный с расчетным счетом конкретной организации, и предоставляет данные этой организации.

В этой ситуации лучше всего искать в списке по номеру платежного счета. Это подтвердит, что такая учетная запись назначена определенной организации.

Появление Списка налогоплательщиков НДС иногда используется для попытки вымогательства денег организациями, выдающими себя, например, CEiDG.Как этого избежатьТщательно проверьте всю информацию, касающуюся предполагаемых платежей, связанных с записями CEiDG.

Помните: для дополнения информации о счете компании требует обновления данных в CEIDG или в соответствующей форме (NIP-2, NIP-7, NIP-8) в налоговой инспекции. Обновление этих данных всегда было для бесплатным.

Выполняйте платежи, например, дебетовая или кредитная карта или быстрые интернет-платежи поступают на счет фактического получателя платежа, включенного в список?Платежи с использованием таких инструментов не считаются «платежами по безналичному расчету», т.е. на них не распространяются положения, касающиеся Списка плательщиков НДС.

Таким образом, поскольку это не перевод, а платежное поручение, т. Е. Заявление плательщика или получателя, направленное его поставщику, которое содержит инструкцию на выполнение платежной операции, оплата картой или оплата по ссылке не приведет к в отрицательных налоговых последствиях (потеря затрат на получение выручки).

А как насчет платежей иностранным подрядчикам, не зарегистрированным в Польше в качестве активных плательщиков НДС?В списке плательщиков НДС нет номеров счетов в иностранных банках, поскольку они не являются расчетными счетами в значении Закона о банках или личными счетами в кооперативном сберегательно-кредитном союзе, открытыми в связи с коммерческими операциями.

Платежи на счет из списка относятся только к иностранным юридическим лицам, которые зарегистрированы для целей НДС в качестве налогоплательщиков НДС, действующих в Польше.

А как насчет цессионных счетов, которые фактически являются расчетными счетами, создаваемыми банками для каждого конкретного кредитного договора? До сих пор их не нужно было сообщать в налоговую инспекцию, теперь это будет необходимо для целей списка НДСВ настоящее время запланированы законодательные работы, чтобы после 1 января 2020 года налогоплательщикам не приходилось проверять счета перераспределения в списке.

В списке отсутствуют банковские счета и счета кредитных союзов, которые эти учреждения ведут для целей их собственной экономики. Как это будет решено?Ведется законодательная работа по включению таких счетов в список после 1 января 2020 года.

Почему использование API для пользователей ограничено и при достижении лимита доступ к API блокируется до 0:00?Пользователи Списка налогоплательщиков НДС могут подавать 10 запросов не более чем по 30 организациям одновременно, что дает всего 300 организаций.Это ограничение связано с безопасностью данных и производительностью службы.

Кроме того, с ноября 2019 года пользователи могут скачать текстовый файл (так называемый плоский файл), который содержит полный список пар NIP-счет, что позволяет проводить массовую проверку транзакций в финансовых и учетных системах. Он также позволяет проверять счета, связанные с расчетными счетами, вместе с налоговым идентификатором организации.

Версия 5.0 04.02.2020

Понимание налога на добавленную стоимость — преимущества и недостатки

Налог на добавленную стоимость или НДС — это метод налогообложения, который используется во всем мире с 1950-х годов.Принцип, лежащий в основе налога на добавленную стоимость, заключается в том, что налог взимается с покупателя на всем протяжении цепочки поставок продукта от первоначальной покупки сырья до розничного потребителя продукта. Это также относится к продаже услуг.

Как говорится в Wall Street Journal , налог на добавленную стоимость «встроен в розничную цену».

Все страны Европейского Союза и многие другие страны мира имеют НДС или GST. ЕС описывает НДС как:

- Общий налог, который применяется, в принципе, ко всей коммерческой деятельности, связанной с производством и распределением товаров и предоставлением услуг.

- Налог на потребление, поскольку в конечном итоге он оплачивается конечным потребителем. Это не плата за бизнес.

НДС и иностранные туристы

Исключением для потребителей, уплачивающих налог на добавленную стоимость, является то, что если потребители не являются резидентами страны, они могут подать заявление на возмещение уплаченного ими налога на добавленную стоимость. Конечно, многие туристы забывают потребовать возмещение, в результате чего деньги идут в налоговый департамент страны.

Вот пример того, как действует налог на добавленную стоимость для потребителей за пределами страны: В Ирландии ставка налога на добавленную стоимость составляет 23%.Но посетители из стран, не входящих в Европейский Союз, могут потребовать возмещения этого налога, если возврат будет подан (с подробными квитанциями) в течение 3 месяцев.

НДС против налога с продаж

Налог с продаж взимается только с потребителя в конце очереди. Потребитель не может подать заявку на возврат. НДС и налог с продаж аналогичны в том отношении, что предприятия могут иметь освобождение от налога с продаж при уплате налога с продаж на продукты, которые они в конечном итоге продают потребителю.

Если U.S. Есть налог на добавленную стоимость?

Возможный способ финансирования самого большого дефицита в истории США — это добавленная стоимость (НДС), также называемая национальным налогом с продаж. Вот краткое изложение аргументов за и против налога на добавленную стоимость в США.

Льготы по НДС для США

- НДС устранит (как утверждают сторонники) запутанную систему подоходного налога в США, поскольку НДС намного эффективнее и принесет больше доходов.

- НДС также решит проблему упущенных налогов с продаж в Интернете, поскольку введение НДС будет означать, что все продажи, даже продажи в Интернете, будут облагаться налогом.

- НДС обеспечит дополнительный доход для сокращения дефицита и финансирования важнейших программ, таких как здравоохранение, для каждого американца.

НДС Недостатки / проблемы

- НДС являются чрезвычайно регрессивными, и их стоимость ложится в основном на бедных.

- Будет сложно, если не невозможно, отменить IRS и систему подоходного налога в США, поэтому НДС будет просто еще одним налогом, взимаемым с американского народа.

- Если НДС заменяет государственные налоги с продаж, в штатах поднимется шум.Система налога с продаж штата чрезвычайно сложна: в некоторых штатах не взимается государственный налог с продаж, а в других взимаются налоги по разным ставкам, включая местные налоги на опционы, взимаемые городами и округами. На устранение этого беспорядка может уйти много лет. Расчет НДС

- будет очень дорогостоящим для предприятий, которым придется рассчитывать НДС по каждому продукту на каждом этапе процесса. Эти расходы, естественно, будут переложены на потребителей вместе со ставками НДС.

Создание юридической компании Baltic Legal Литва

Нужна помощь в регистрации НДС в Латвии? -Свяжитесь с нами.Если предприятие намеревается заниматься экономической деятельностью, оно может добровольно зарегистрироваться в качестве плательщика налога на добавленную стоимость (НДС). Однако следует учитывать, действительно ли регистрация необходима, если она не является обязательной. Одним из основных критериев являются покупатели, приобретающие товары или услуги предприятия: если покупатели не являются плательщиками НДС, добровольная регистрация не потребуется.

Стандартная ставка НДС на товары и услуги составляет 19%, а пониженная ставка — 9% и 5%; в некоторых случаях также может быть предоставлено освобождение от уплаты НДС.

Регистрация плательщика НДС обычно занимает около 10 рабочих дней. Для регистрации в качестве плательщика НДС необходимо предоставить следующие данные:

- свидетельство о регистрации предприятия;

- информация об объектах экономической деятельности, а также соответствующие адреса, номера телефонов, факсов, электронной почты, веб-сайтов и т.д .;

- сведений о планируемых и выполненных мероприятиях по Статистической классификации видов экономической деятельности;

- сведений о способах ведения бизнеса;

- сведений о лицах, управляющих предприятием, а также о других лицах, находящихся в ведении указанных лиц;

- информация о недвижимости или других долгосрочных активах, находящихся в распоряжении предприятия, которые могут быть использованы для ведения бизнеса в будущем.

Обязательная регистрация плательщиком НДС

Предприятие обязано зарегистрироваться в качестве плательщика НДС в Литовской Республике в следующих случаях:

- Если доход от продажи товаров и оказания услуг в Литовской Республике превышает 100 000 литов в течение последних 12 месяцев.

- Если плательщик НДС в Литве приобретает товары в других странах-членах ЕС (за исключением новых транспортных средств или акцизных товаров), стоимость которых превышает 35 000 литов в календарный год.

- Если лицо управляет несколькими юридическими лицами и их общий годовой доход (за последние 12 месяцев) превышает 100 000 литов. Обязанность зарегистрироваться в качестве плательщика НДС распространяется на все эти субъекты, даже если доход в каждом из этих субъектов не превышает 100 000 литов.

Обязательная регистрация иностранцев в качестве плательщиков НДС

- Регистрация является обязательной для иностранцев, начинающих хозяйственную деятельность в Литве (они должны зарегистрироваться в день начала своей экономической деятельности, т.е.е., не считая порога в 100 000 литов).

- Регистрация обязательна для лиц из стран-членов ЕС, занимающихся дистанционной продажей лицам в Литве, а также в случаях, когда стоимость поставленных товаров превышает 125 000 литов в календарный год.

Если вы хотите зарегистрировать компанию в Литве, узнайте больше о регистрации компании в Литве

Создание юридической компании Baltic Legal Латвия

В Латвии регистрация плательщиков налога на добавленную стоимость ( НДС ) Службой государственных доходов (СГД) в Регистре плательщиков НДС регулируется следующими положениями:

- Статья 3 и пункты 1 и 9 статьи 26 Закона «О налоге на добавленную стоимость».

- Правила Кабинета министров № 933 «Порядок применения положений Закона

« О налоге на добавленную стоимость »

, принятого 14 ноября 2006 года.

В связи со вступлением в ЕС были добавлены некоторые положения, предусматривающие, что хозяйственная деятельность и покупка товаров на территории ЕС, стоимость которых достигает или превышает 50 000 евро (без налогов) в текущем календарном году, должны быть зарегистрированы Службой государственных доходов в Регистре лиц, облагаемых НДС, в течение 30 дней после достижения или превышение указанной суммы.После регистрации это лицо может добровольно потребовать исключения из реестра не ранее чем через 2 года после дня регистрации.

Регистрация распространяется на следующих физических и юридических лиц:

- физических лиц — зарегистрированных по задекларированному месту жительства;

- юридических лиц — зарегистрированных по зарегистрированным адресам;

- товариществ — зарегистрированных по зарегистрированным адресам, внесенным в коммерческий регистр;

- если группа лиц ведет совместную хозяйственную деятельность на основании договора, физическое лицо, уполномоченное представлять эту группу, должно быть зарегистрировано по заявленному месту жительства;

- , если лицо из другого государства-члена или лицо, не зарегистрированное на территории ЕС, проводит одну или несколько облагаемых налогом сделок на внутренней территории.

Только предприятия, например, полные товарищества, товарищества с ограниченной ответственностью, индивидуальные предприятия, общества с ограниченной ответственностью ( SIA ) и акционерные общества (AS) обязаны подавать заявки на НДС в Регистр предприятий Латвийской Республики.

Регистрация в качестве плательщика НДС является обязательной, если общая сумма налогооблагаемых операций, совершенных физическим или юридическим лицом, чье заявленное место жительства или юридический адрес находится в Латвийской Республике, за последние 12 месяцев достигла или превысила 10 000 латов. .12 месяцев не следует рассматривать как календарный год, но они могут относиться к любому периоду продолжительностью 12 месяцев. Регистрация должна быть произведена в течение 30 дней после достижения или превышения указанной суммы.

СГД рассматривает заявление о регистрации и принимает решение о регистрации лица в Регистре лиц, облагаемых НДС, в течение 15 рабочих дней после получения заявления.

Если СГД решила отказать в регистрации, она отправит это решение соответствующему лицу по почте в течение пяти рабочих дней с указанием причины отказа.Лицо, получившее решение об отказе в регистрации, вправе скорректировать регистрационное заявление и повторно подать его в СГД.

Лицо считается зарегистрированным в Регистре плательщиков НДС СГД со дня выдачи этому лицу свидетельства о регистрации плательщика НДС.

Для регистрации НДС свяжитесь с нами или, возможно, для регистрации новой компании в Латвии, подробнее о регистрации компании в Латвии.

Китай, Народная Республика — Корпоративный

Налог на добавленную стоимость (НДС)

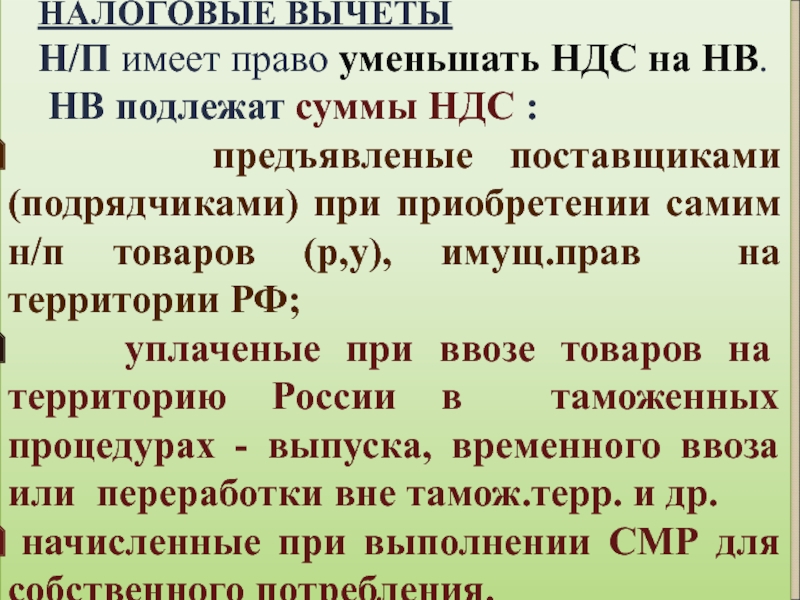

Продажа или импорт товаров, оказание услуг, а также продажа нематериального и недвижимого имущества облагаются НДС.Для обычных плательщиков НДС входящий НДС может быть зачтен против выходящего НДС.

Применяемая ставка НДС для обычных плательщиков НДС с 1 апреля 2019 года указана в следующей таблице, а ставка для мелких плательщиков НДС составляет 3%.

| Промышленность | Применимая ставка НДС (%) |

| Продажа или импорт товаров | 13 |

| Продажа или импорт товаров первой необходимости (например, сельскохозяйственная продукция, вода, газ) | 9 |

| Предоставление услуг по ремонту, замене и обработке | 13 |

| Услуги по аренде движимого имущества | 13 |

| Транспортные услуги, почтовые услуги, основные телекоммуникационные услуги, строительные услуги, услуги по аренде недвижимого имущества, продажа недвижимого имущества, передача права землепользования | 9 |

| Услуги связи с добавленной стоимостью, финансовые услуги, современные услуги (кроме лизинговых услуг), потребительские услуги, продажа нематериального имущества (кроме права землепользования) | 6 |

Экспорт товаров; экспорт услуг по ремонту, замене и переработке; международные транспортные услуги и услуги по транспортировке космических аппаратов; экспортируемые услуги, которые полностью потребляются за пределами Китая, в том числе:

| 0 |

Для налогоплательщиков, имеющих право на получение ставки выше нуля, как правило, они могут иметь право на получение кредита или возмещения уплаченного входящего НДС.

Ставка возмещения НДС для экспортируемых услуг такая же, как и применяемая ставка НДС. Для экспортируемых товаров ставка возврата НДС составляет от 0% до 13%. Существует предписанная формула для определения суммы возмещения, согласно которой полное возмещение входящего НДС невозможно для многих экспортируемых товаров, и экспортер будет нести разную степень затрат на экспортный НДС.

Кроме того, некоторые налогооблагаемые виды деятельности, включая несколько видов продажи товаров, услуг и трансграничные операции, применимы к режиму освобождения от НДС.В этом отношении соответствующий начисленный НДС не подлежит кредиту или возмещению.

Таможенные пошлины

Ввозные и экспортные таможенные пошлины взимаются с товаров, разрешенных к ввозу или вывозу на основании соответствующих таможенных правил. Грузополучатель ввозимых товаров, отправитель экспортных товаров и владелец ввозных товаров несут ответственность за уплату таможенных пошлин.

Таможенная классификация импортных и экспортных товаров является основой таможенного надзора, таможенного налогообложения и таможенной статистики.В 2017 году, наряду с пересмотрами классифицированного каталога в «Международной конвенции по гармонизированной системе описания и кодирования товаров», внесенными Всемирной таможенной организацией (ВТамО), в систему импортных и экспортных тарифов Китая были внесены крупномасштабные корректировки.

Ввозная пошлина взимается по ad valorem , специфическим, сложным или скользящим условиям и т. Д. Ad valorem пошлина взимается на основе таможенной оценки товаров. Облагаемая пошлиной стоимость товаров умножается на ставку пошлины ad valorem , чтобы получить сумму подлежащей уплате пошлины.Сбор пошлин на основе ad valorem является основной мерой налогообложения, используемой в большинстве стран, включая Китай. Облагаемая пошлиной стоимость импортных и экспортных товаров — это налогооблагаемая стоимость, определяемая таможней для взимания адвалорных пошлин на импортные и экспортные товары, которая является базой для определения стоимости и взимания таможенных пошлин, подлежащих уплате в отношении импортных и экспортных товаров, а также налогов на импортные ссылки. к оплате импортных товаров.

Ввозные пошлины подразделяются на обычные тарифные ставки, тарифные ставки режима наибольшего благоприятствования (НБН), договорные тарифные ставки, преференциальные тарифные ставки, тарифные квоты (ТК) и временные тарифные ставки.

Страна происхождения импортируемых товаров также играет роль в определении применимости ряда других торговых политик, таких как тарифные квоты, преференциальные тарифы, антидемпинговые пошлины, антисубсидионные пошлины и т. Д.

Ввозные и экспортные товары уменьшены или освобождены от таможенных пошлин, импортного НДС и налога на потребление в соответствии с государственными постановлениями.

Ввоз сырья в рамках торговли переработкой является таможенным, и разрешается освобождение от уплаты таможенных пошлин, НДС на импорт и налога на потребление для части, подлежащей реэкспорту после переработки.

Для товаров, которые ввозятся в зону особого таможенного надзора и вывозятся из нее, импортные пошлины, НДС на импорт и налог на потребление удерживаются во время ввоза, которые освобождаются от вывоза и подлежат уплате за продажу из специальной таможенной службы. зона наблюдения за внутренними рынками.

Налог на потребление

Потребительский налог взимается с определенных категорий предметов роскоши и экологически чистых товаров, включая сигареты, алкогольные напитки, элитную косметику, ювелирные изделия, бензин, автомобили, аккумуляторы, покрытия и т. Д.Налоговые обязательства рассчитываются на основе суммы продаж и / или объема продаж, в зависимости от рассматриваемых товаров. Налог на потребление не подлежит возмещению, но вычитается как расход для целей КПН.

Налог на недвижимость

Налог на недвижимость, который основан на стоимости полученного имущества или арендной платы, ежегодно начисляется на землю и здания, используемые для деловых целей или сданные в аренду. Ставка налога составляет 1,2% от первоначальной стоимости зданий. Местные органы власти обычно предлагают снижение налогов от 10% до 30%.В качестве альтернативы налог может быть исчислен в размере 12% от дохода от аренды. Налог на недвижимость вычитается для целей КПН.

Городской налог за землепользование

Городской и поселковый налог на землепользование взимается с налогоплательщиков, которые используют землю на территории города, деревни, поселка и горных районов. Он рассчитывается ежегодно на основе площади земель, фактически занятых налогоплательщиком, умноженной на фиксированную сумму за квадратный метр, определяемую местными органами власти.

Налог за занятие пахотной земли

Налог за занятие пахотной земли взимается с компаний и физических лиц, которые строят дома или осуществляют несельскохозяйственное строительство на пахотных землях.Он рассчитывается на основе площади пахотных земель, фактически занятых налогоплательщиком, умноженной на фиксированную сумму за квадратный метр, которая определяется местными органами власти и рассчитывается на единовременной основе.

Налог на прирост земли

Налог на прирост земли взимается с прибыли от продажи прав на землепользование или недвижимого имущества по прогрессивным ставкам от 30% до 60%. Налог на прирост земли вычитается для целей КПН.

Гербовый сбор

Все предприятия и физические лица, оформляющие или получающие «определенную документацию», подлежат гербовому налогу.Ставки гербового налога варьируются от 0,005% для договоров займа до 0,1% для договоров аренды и страхования имущества.

Налог

Налог на деяние, обычно по ставкам от 3% до 5%, может взиматься с покупки, продажи, дарения или обмена права собственности на права землепользования или недвижимого имущества. Получатель / правопреемник является налогоплательщиком.

Налоги на заработную плату

Что касается дохода от работы по найму, работодатель обязан удерживать индивидуальный подоходный налог с заработной платы работника и производить оплату в налоговых органах ежемесячно.

Отчисления на социальное страхование

Взносы социального страхования в пенсионные фонды, медицинские фонды и т. Д. Являются обязательными как для работодателей, так и для сотрудников в Китае. Работодатели обычно обязаны вносить взносы на социальное страхование своих сотрудников в связи с пенсиями, медицинским обслуживанием, безработицей, беременностью и производственными травмами. Доля социальных пособий, выплачиваемых работодателями и работниками, а также размер взносов варьируются от города к городу.

Налог на городское строительство и содержание

Налог на строительство и содержание городов взимается по определенной ставке с суммы косвенных налогов Китая (т.е. НДС и потребительский налог) оплачивается налогоплательщиком. Фактически, налогоплательщики косвенных налогов также являются налогоплательщиками налога на строительство и содержание городов. Он взимается по трем различным ставкам в зависимости от местонахождения налогоплательщика: 7% для городских районов, 5% для округов и 1% для других районов.

Доплата за образование

Дополнительный налог на образование взимается в размере 3% от суммы косвенных налогов Китая (т.е. НДС и потребительского налога), подлежащих уплате налогоплательщиком. Фактически, налогоплательщики косвенных налогов также являются налогоплательщиками дополнительного налога на образование.

Подоходный налог на местное образование

Местный дополнительный налог на образование взимается в размере 2% от суммы косвенных налогов Китая (т.е. НДС и потребительского налога), подлежащих уплате налогоплательщиком. Фактически, налогоплательщики косвенных налогов также являются налогоплательщиками местного подоходного налога на образование.

Налог на приобретение автотранспортных средств

Налог на приобретение автотранспортных средств взимается в размере 10% от налогооблагаемого возмещения при любой покупке, импорте, самостоятельном производстве, получении в качестве подарка или награды и т. Д. Автомобиля, трамвая, прицепа или мотоцикла с вытеснение газа более 150 миллилитров внутри Китая.

Налог на транспортные средства и суда

Налог на транспортные средства и суда — это налог, который взимается со всех транспортных средств и судов в Китае. Фиксированная сумма взимается ежегодно. Транспортные средства обычно облагаются налогом по фиксированной сумме в соответствии с их собственным весом, а легковые автомобили, автобусы и мотоциклы облагаются налогом по фиксированной единице. Суда облагаются фиксированным налогом в соответствии с дедвейтом вместимости.