Начисление налога на прибыль с доходов иностранной организации \ Акты, образцы, формы, договоры \ КонсультантПлюс

- Главная

- Правовые ресурсы

- Подборки материалов

- Начисление налога на прибыль с доходов иностранной организации

Подборка наиболее важных документов по запросу Начисление налога на прибыль с доходов иностранной организации (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

- Налог на прибыль:

- 18210101011011000110

- 18210101011012100110

- 18210101012020000110

- 18210101012021000110

- 18210101012022100110

- Ещё…

- Иностранные организации:

- 18210101030011000110

- Crs

- Внешнеторговый контракт образец

- Документы валютного контроля

- Займ нерезиденту

- Ещё…

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Открыть документ в вашей системе КонсультантПлюс:

Подборка судебных решений за 2019 год: Статья 310 «Особенности исчисления и уплаты налога с доходов, полученных иностранной организацией от источников в Российской Федерации, удерживаемого налоговым агентом» главы 25 «Налог на прибыль организаций» НК РФ

(Юридическая компания «TAXOLOGY»)Российская организация заключила договоры займа с иностранными займодавцами, в том числе со своим единственным участником. При этом у иностранной компании — единственного участника налогоплательщика и двух других иностранных компаний — займодавцев были общие участники. В 2013 году российская организация выплачивала проценты по договорам займа иностранному займодавцу. По мнению налогового органа, общество в силу п. 4 ст. 269 НК РФ (в редакции, действовавшей до 01.01.2017) было обязано при выплате процентов удержать и перечислить в бюджет налог с доходов иностранной организации с суммы положительной разницы между начисленными процентами и предельными процентами по контролируемой задолженности, признаваемой дивидендами. Налоговый орган доначислил налог на доходы иностранной организации в виде дивидендов, применив к перечисленным за рубеж суммам ставку 15 процентов. ВС РФ установил, что общество имело непогашенную задолженность по долговым обязательствам перед иностранной компанией (Нидерланды), единственным участником которой является финская компания, доля косвенного участия которой в уставном капитале российской организации превышала 20 процентов.

При этом у иностранной компании — единственного участника налогоплательщика и двух других иностранных компаний — займодавцев были общие участники. В 2013 году российская организация выплачивала проценты по договорам займа иностранному займодавцу. По мнению налогового органа, общество в силу п. 4 ст. 269 НК РФ (в редакции, действовавшей до 01.01.2017) было обязано при выплате процентов удержать и перечислить в бюджет налог с доходов иностранной организации с суммы положительной разницы между начисленными процентами и предельными процентами по контролируемой задолженности, признаваемой дивидендами. Налоговый орган доначислил налог на доходы иностранной организации в виде дивидендов, применив к перечисленным за рубеж суммам ставку 15 процентов. ВС РФ установил, что общество имело непогашенную задолженность по долговым обязательствам перед иностранной компанией (Нидерланды), единственным участником которой является финская компания, доля косвенного участия которой в уставном капитале российской организации превышала 20 процентов. ВС РФ согласился с выводом налогового органа о том, что задолженность перед иностранной компанией с учетом п. 2 ст. 269 НК РФ и правоприменительной практики является контролируемой, а проценты подлежат переквалификации в дивиденды. ВС РФ указал, что с точки зрения законодательства РФ о налогах и сборах перечисленные резиденту Королевства Нидерланды проценты могут рассматриваться как доход компании, являющейся резидентом Финляндской Республики, от участия в капитале российской организации при отсутствии спора о лице, имеющем фактическое право на доход, и о государстве, резидентом которого оно является. Следовательно, к данным выплатам может быть применено Соглашение между Правительством РФ и Правительством Финляндской Республики об избежании двойного налогообложения в отношении налогов на доходы от 04.05.1996, в том числе положения подп. «a» п. 1 ст. 10, устанавливающие предельную налоговую ставку для дивидендов в размере 5 процентов, предусмотренная НК РФ ставка 15 процентов в данном случае применению не подлежит.

ВС РФ согласился с выводом налогового органа о том, что задолженность перед иностранной компанией с учетом п. 2 ст. 269 НК РФ и правоприменительной практики является контролируемой, а проценты подлежат переквалификации в дивиденды. ВС РФ указал, что с точки зрения законодательства РФ о налогах и сборах перечисленные резиденту Королевства Нидерланды проценты могут рассматриваться как доход компании, являющейся резидентом Финляндской Республики, от участия в капитале российской организации при отсутствии спора о лице, имеющем фактическое право на доход, и о государстве, резидентом которого оно является. Следовательно, к данным выплатам может быть применено Соглашение между Правительством РФ и Правительством Финляндской Республики об избежании двойного налогообложения в отношении налогов на доходы от 04.05.1996, в том числе положения подп. «a» п. 1 ст. 10, устанавливающие предельную налоговую ставку для дивидендов в размере 5 процентов, предусмотренная НК РФ ставка 15 процентов в данном случае применению не подлежит.

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Открыть документ в вашей системе КонсультантПлюс:

Статья: Доходы иностранных компаний: особенности применения преференций налоговыми агентами

(Галочкина А.Б.)

(«Актуальные вопросы бухгалтерского учета и налогообложения», 2021, N 6)Неисполнение налогоплательщиками обязанностей налогового агента по исчислению, удержанию и перечислению в бюджет налога на доходы иностранных организаций от источников в РФ в данном случае является основанием для привлечения налоговых агентов к ответственности, предусмотренной ст. 123 НК РФ, доначисления налога на доходы иностранных организаций и начисления пени в соответствии со ст. 75 НК РФ. Штраф по ст. 123 НК РФ составляет 20% от суммы, подлежащей удержанию.

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Открыть документ в вашей системе КонсультантПлюс:

Путеводитель по налогам. Энциклопедия спорных ситуаций по налогу на прибыльСуд установил: налоговый агент, не имея документа, подтверждающего местонахождение иностранной организации в государстве, с которым РФ заключила соглашение об избежании двойного налогообложения, выданного до даты выплаты дохода, исчислил и удержал налог из доходов этой иностранной организации по пониженной ставке. В ходе налоговой проверки общество представило в инспекцию такой документ, но датирован он был днем, относящимся к периоду после выплаты дохода. Следовательно, пени в соответствии с положениями ст. 312 НК РФ были начислены правомерно.

Энциклопедия спорных ситуаций по налогу на прибыльСуд установил: налоговый агент, не имея документа, подтверждающего местонахождение иностранной организации в государстве, с которым РФ заключила соглашение об избежании двойного налогообложения, выданного до даты выплаты дохода, исчислил и удержал налог из доходов этой иностранной организации по пониженной ставке. В ходе налоговой проверки общество представило в инспекцию такой документ, но датирован он был днем, относящимся к периоду после выплаты дохода. Следовательно, пени в соответствии с положениями ст. 312 НК РФ были начислены правомерно.

«Обзор судебной практики Верховного Суда Российской Федерации N 2 (2021)»

(утв. Президиумом Верховного Суда РФ 30.06.2021)По мнению налогового органа, налогоплательщиком не были соблюдены установленные п. 2 ст. 269 НК РФ ограничения для вычета процентов, начисленных по соглашениям, а также не исполнена обязанность налогового агента при выплате процентов, что послужило основанием для доначисления соответствующих сумм налога на прибыль организаций (налога на доходы иностранных организаций), пени и штрафов, а также отказа в переносе накопленного убытка.

За что вам могут доначислить налог на доходы физических лиц

В прошлом году в СМИ появился целый ряд публикаций о том, как в России контролируют доходы физических лиц. Обсуждали долго и много, даже приняли закон о самозанятых. В целом общество напугали. Но так ли все страшно?

Сегодня доходы россиян контролируют налоговые инспекции с помощью камеральных и выездных проверок, также проверки проводят банки и Росфинмониторинг. Но все они носят фрагментарный характер. Кроме того, физические лица не ведут никакого учета, поэтому выявить и уж тем более доказать наличие у них незадекларированных доходов очень сложно.

В этой связи один из самых больших риск доначислений со стороны ИФНС сейчас связан с приобретением активов ниже рыночной стоимости и переквалификацией сделок (например, займов) в дарение.

За что могут доначислить налог

Так, до Верховного суда дошло дело № 53-КГ16-27, по которому налоговый орган доначислил НДФЛ по ставке 13% на сумму разницы между рыночной ценой приобретенной человеком квартиры и ценой ее покупки. Суд поддержал такое решение, сделав вывод, что физлицо получило доход в натуральной форме.

Суд поддержал такое решение, сделав вывод, что физлицо получило доход в натуральной форме.

Почему это важно?

Многие до сих пор оформляют покупку недвижимости, в том числе элитной, «через ячейку», занижая цену сделки. Продавцы не хотят платить налоги, хотя по закону для их расчета должна браться кадастровая стоимость, а покупатели, например чиновники, не могут подтвердить источник дохода. И те, и другие – потенциальные «клиенты» налоговой службы. Вопрос только в эффективности администрирования.

Что касается переквалификации сделок в дарение, то здесь человек, получивший беспроцентный заем от аффилированной организации или другого физлица, может получить доначисление в размере 13% от его суммы. ИФНС и суды рассматривают такие сделки как притворные, совершенные без цели возврата займа. Тут в основном под угрозой находятся предприниматели, которые используют займы для реинвестирования или вывода дивидендов, но и физические лица очень часто предоставляют договоры займа в банк для обоснования источника денежных средств на расчетном счете. Риск высок, поскольку факта возврата займов нет.

Риск высок, поскольку факта возврата займов нет.

Еще одна категория доначислений связана с выявлением незадекларированных доходов, в том числе с использованием сети «В контакте», Instagram, YouTube. Например, налоговый орган мониторил группу «Товары под заказ» в сети «В контакте» и выявил тех, кто публиковал объявления с предложениями о продаже товаров. После оформления заказа в группе участники в течение 1-2 дней оплачивали товар, переводя деньги на карты физлиц. Инспекция через группу опросила ряд покупателей, и они подтвердили, что перечисляли средства на банковские карты именно за товар. Все это доказывало ведение предпринимательской деятельности, получение доходов и, соответственно, неуплату налогов, что послужило основанием для доначисления налогов (постановление Тринадцатого арбитражного апелляционного суда от 14.03.2018 № 13АП-464/2018 по делу № А26-7023/2017).

Как в этом участвуют банки

Кроме того, банки по закону115-ФЗ (противодействие легализации) обязаны выяснять источник средств на счетах. Громким стал случай, когда клиенту не вернули вклад, так как он не подтвердил происхождение денег на дату их внесения. Более того, сейчас многие банки ввели заградительные тарифы на платежи от юридических лиц и индивидуальных предпринимателей на счета физлиц. Цель, конечно, была благая – борьба с обналичкой, но на практике заградительными тарифами облагают даже выплату дивидендов. Уже есть прецеденты, когда физлицо взыскало через суд задолженность с юридического лица, обратилось в банк должника с исполнительным листом, но его банк обложил поступившие на счет средства тарифом в 20%.

Громким стал случай, когда клиенту не вернули вклад, так как он не подтвердил происхождение денег на дату их внесения. Более того, сейчас многие банки ввели заградительные тарифы на платежи от юридических лиц и индивидуальных предпринимателей на счета физлиц. Цель, конечно, была благая – борьба с обналичкой, но на практике заградительными тарифами облагают даже выплату дивидендов. Уже есть прецеденты, когда физлицо взыскало через суд задолженность с юридического лица, обратилось в банк должника с исполнительным листом, но его банк обложил поступившие на счет средства тарифом в 20%.

Налоговики тоже обращаются в банки с запросами, чтобы получить информацию об операциях по счетам физлиц. Теперь это может делаться в соответствии с вышедшим в 2018 г. письмом ФНС «О предоставлении банком справок (выписок) по счетам клиентов (физлиц, ИП) по запросам налоговых органов». Такая форма контроля позволяет выявить поступление средств на счет человека, получение им доходов и, соответственно, неуплату налогов. Однако системного применения эта практика пока не нашла – нет единой системы мониторинга.

Однако системного применения эта практика пока не нашла – нет единой системы мониторинга.

Также поступление незадекларированных доходов обнаруживается случайно при проверке контрагентов, юридических лиц или при жалобах сотрудников. Есть случаи, когда налоговые органы в борьбе с серыми зарплатными схемами анализируют движение по картам сотрудников; если они устанавливают факт систематического и единовременного внесения наличных на карты, то делают вывод о выплате зарплат «в конверте». Далее следует проверка организации. Организация является налоговым агентом, но с физических лиц обязанность по уплате налогов никто не снимает.

Все это примеры неформального подхода налоговых органов, которые уже давно ориентируются на существо операций и экономический смысл взаимосвязанных сделок, а не на форму. Да, создается хорошая методологическая база, но по факту контроль осуществляется в ручном режиме. Кроме того, есть огромные ресурсы по сбору информации о расходах – банки, ГИБДД, Росреестр, автообмен, социальные сети, нотариусы и т. д. Поэтому закономерно, что в ближайшее время ФНС удастся ввести автоматизированную систему контроля НДФЛ, и тогда вероятность уйти от уплаты налогов для физических лиц сведется практически к нулю.

д. Поэтому закономерно, что в ближайшее время ФНС удастся ввести автоматизированную систему контроля НДФЛ, и тогда вероятность уйти от уплаты налогов для физических лиц сведется практически к нулю.

Мнения экспертов банков, финансовых и инвестиционных компаний, представленные в этой рубрике, могут не совпадать с мнением редакции и не являются офертой или рекомендацией к покупке или продаже каких-либо активов.

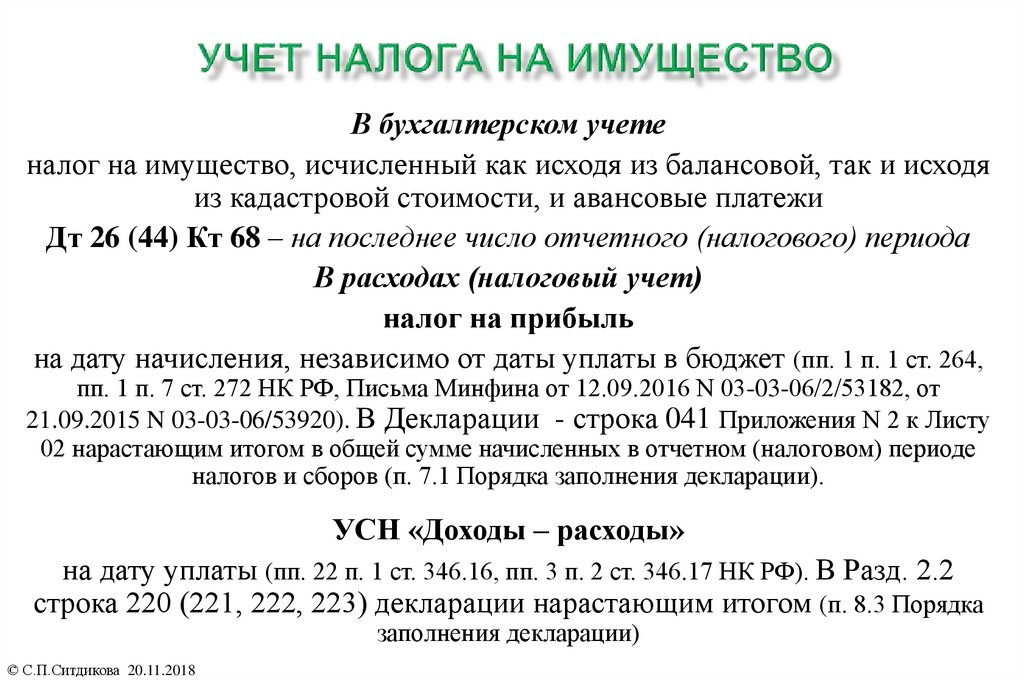

Как налог на недвижимость влияет на налог на прибыль

Акценты статьи:

- бухгалтерский учет налога на недвижимость;

- правила уменьшения налога на прибыль на сумму налога на недвижимость.

Согласно ст. 266 Налогового кодекса (далее – НК) юрлица – собственники объектов жилой и нежилой недвижимости должны уплачивать налог за такую недвижимость. Ставки налога устанавливаются решением местных советов.

Сумма налога рассчитывается сразу за весь отчетный год в соответствующей декларации, которая подается налоговому органу до 20 февраля отчетного года. А уплачивается налог равными частями ежеквартально, не позднее 30-го числа месяца, следующего за окончанием очередного квартала. То есть платеж за IV квартал 2015 года нужно было перечислить не позднее 29 января 2016 года.

А уплачивается налог равными частями ежеквартально, не позднее 30-го числа месяца, следующего за окончанием очередного квартала. То есть платеж за IV квартал 2015 года нужно было перечислить не позднее 29 января 2016 года.

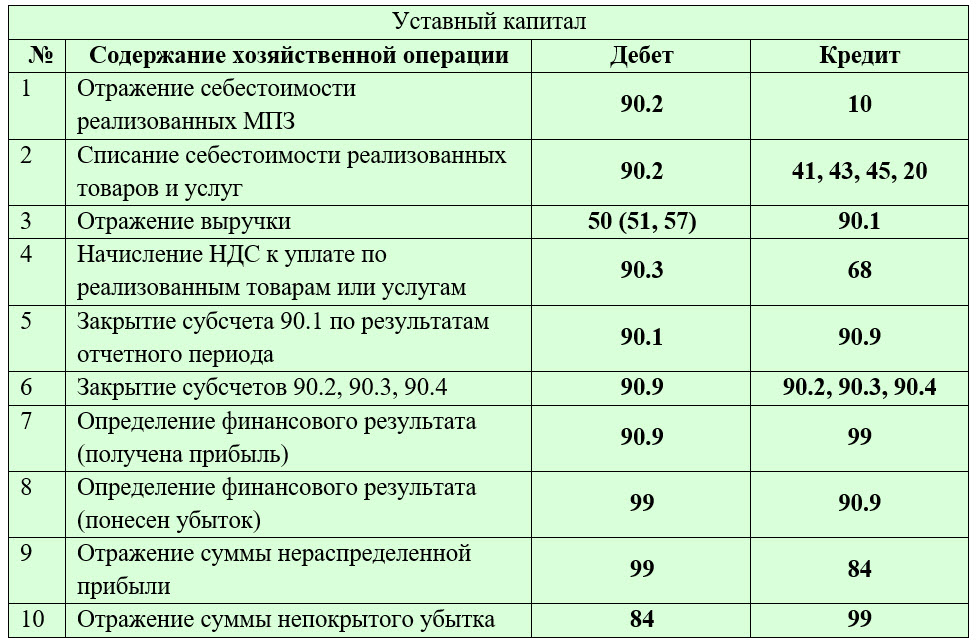

Суммы налогов, сборов и других предусмотренных законодательством обязательных платежей, которые не включаются в производственную себестоимость продукции, работ, услуг, следует относить к составу административных расходов (п. 18 П(С)БУ 16). Поэтому, например, сумму налога на офисное здание или здание магазина – отражаем на счете 92 «Административные расходы» записью Дт 92 – Кт 641 «Налог на недвижимость», а на здание гостиницы – на счете 23 «Производство» записью Дт 23 – Кт 641 с последующим включением в себестоимость реализованных гостиничных услуг.

Согласно пп. 266.10.1 НК обязательство по уплате части годовой суммы налога на недвижимость возникает ежеквартально. Поэтому, согласно п. 6 П(С)БУ 16, начислять такой платеж нужно в конце каждого квартала отчетного года, а не в период подачи декларации, в которой рассчитывается годовая сумма налога.

Покажем на примере, как отражается в бухучете начисление и уплата налога на недвижимость.

Пример 1

Предприятие рассчитало в декларации налог на офисное помещение, которое находится в его собственности. Сумма налога за 2015 год составила 6 000 грн.

Учет налога на недвижимость в 2015 году

(грн.)

Таблица для печати доступная на странице: https://uteka.ua/tables/13317-0

№п/п

| Содержание операции

| Первичные документы

| Бухгалтерский учет

| ||

Дт

| Кт

| Сумма

| |||

1

| 2

| 3

| 4

| 5

| 6

|

1

| 31.

| Декларация за 2015 год*

| 92

| 641/НН**

| 1 500

|

2

| 15.04.15 г. Уплачен налог на недвижимость за I квартал

| Выписка банка

| 641/НН

| 311

| 1 500

|

3

| 30.06.15 г. Начислен налог на недвижимость за II квартал

| Декларация за 2015 год

| 92

| 641/НН

| 1 500

|

4

| 15.

| Выписка банка

| 641/НН

| 311

| 1 500

|

5

| 30.09.15 г. Начислен налог на недвижимость за III квартал

| Декларация за 2015 год

| 92

| 641/НН

| 1 500

|

6

| 15.10.15 г. Уплачен налог на недвижимость за III квартал

| Выписка банка

| 641/НН

| 311

| 1 500

|

7

| 31.

| Декларация за 2015 год

| 92

| 641/НН

| 1 500

|

8

| 31.12.15 г. Отражена в составе финансового результата за 2015 год сумма налога на недвижимость

| Учетный регистр

| 791

| 92

| 6 000

|

* Налоговая декларация по налогу на недвижимое имущество, отличное от земельного участка, утвержденная приказом Минфина от 10.04.15 г. № 408. ** Налог на недвижимость. | |||||

С 1 января 2015 года объектом обложения налогом на прибыль является финансовый результат до налогообложения (прибыль или убыток), определенный в финансовой отчетности предприятия по правилам бухгалтерского учета и откорректированный на разницы, предусмотренные разд. III и Переходными положениями НК (пп. 134.1.1, подразд. 4 разд. ХХ НК).

III и Переходными положениями НК (пп. 134.1.1, подразд. 4 разд. ХХ НК).

При этом корректировка бухгалтерского финрезультата на сумму налога на недвижимость действующими нормами НК не предусмотрена. Этот факт подтверждается и в письме Межрегионального управления ГФС от 01.12.15 г. № 26240/10/28-10-06-11.

Таким образом, вся сумма налога на недвижимость, рассчитанная в годовой декларации по такому налогу и включенная в расходы отчетного года, уменьшает финансовый результат до налогообложения, а значит, участвует и в уменьшении налога на прибыль за такой год.

В то же время в 2015 году действовала норма п. 137.5 НК. Согласно этой норме налог на прибыль, подлежащий уплате в бюджет, разрешалось уменьшить на сумму начисленного и уплаченного налога на недвижимость. Отметим, что из такой формулировки можно было сделать вывод, что для уменьшения налога на прибыль нужно брать сумму налога на недвижимость, которая должна была быть не только начислена, но и уплачена в отчетном периоде. Такой же вывод следует из наименования показателя строки 16.2 приложения ЗП к декларации по налогу на прибыль, форма которой утверждена приказом Минфина от 20.10.15 г. № 897 (далее – декларация № 897).

Такой же вывод следует из наименования показателя строки 16.2 приложения ЗП к декларации по налогу на прибыль, форма которой утверждена приказом Минфина от 20.10.15 г. № 897 (далее – декларация № 897).

В связи с этим у налогоплательщиков возник закономерный вопрос к контролирующему органу:

Можно ли уменьшить налог на прибыль, начисленный за 2015 год, на сумму налога на недвижимость, начисленную за IV квартал такого года, но уплаченную в январе 2016 года?

Надо сказать, что в этом вопросе ГФС оказалась на высоте. Она разрешила плательщикам уменьшать налог на прибыль за 2015 год, рассчитанный в декларации № 897, на сумму налога на недвижимость за IV квартал, которая будет уплачена в 2016 году (см. письмо ГФС от 09.06.15 г. № 11999/6/99-99-19-01-01-15).

Однако история на этом не закончилась. С 1 января 2016 года Законом от 24.12.15 г. № 909-VIII в НК были внесены изменения. В результате п. 137.5 НК превратился в п. 137.6, в котором:

- прежняя формулировка потеряла свою неоднозначность.

Теперь подлежащий уплате налог на прибыль за отчетный период можно уменьшить на налог на недвижимость, начисленный за такой период. Как видим, об обязательной уплате начисленного налога на недвижимость для целей уменьшения налога на прибыль речь уже не идет;

Теперь подлежащий уплате налог на прибыль за отчетный период можно уменьшить на налог на недвижимость, начисленный за такой период. Как видим, об обязательной уплате начисленного налога на недвижимость для целей уменьшения налога на прибыль речь уже не идет; - предусмотрено дополнительное условие. Теперь налог на недвижимость, начисленный в отчетном периоде, может уменьшать только сумму налога на прибыль, подлежащую уплате именно за этот период. А если сумма начисленного налога на недвижимость превысит сумму налога на прибыль, то сумма превышения не может быть использована для уменьшения налога на прибыль в следующих налоговых отчетных периодах. Налог на недвижимость у предприятий, не получивших прибыли (либо получивших убыток), в отчетном периоде также не сможет уменьшить налог на прибыль будущих отчетных периодов.

Возникает вопрос:

Нормами какого пункта НК – «старого» п. 137.5 или «нового» п. 137.6 – должны руководствоваться налогоплательщики при составлении декларации № 897 за 2015 год?

По нашему мнению, при составлении отчетности за 2015 год следует пользоваться нормами «старого» п. 137.5 НК, но при этом иметь в виду «новый» п. 137.6 НК. Ведь в своих разъяснениях, о которых мы упоминали выше, специалисты фискальной службы явно придерживались правил именно обновленной нормы.

137.5 НК, но при этом иметь в виду «новый» п. 137.6 НК. Ведь в своих разъяснениях, о которых мы упоминали выше, специалисты фискальной службы явно придерживались правил именно обновленной нормы.

Иными словами, налог на прибыль, рассчитанный в декларации № 897, можно уменьшать на сумму налога на недвижимость, начисленную за весь 2015 год. При этом сумма налога на недвижимость, которая:

- участвует в таком уменьшении – не должна превысить сумму налога на прибыль, рассчитанного в декларации;

- не участвует в таком уменьшении (это сумма превышения, остаток) – не переносится на следующие отчетные периоды для уменьшения налога на прибыль, а сгорает.

Отметим, что из формы приложения ЗП к декларации № 897 следует, что сумма налога на недвижимость, на которую можно уменьшить налог на прибыль, не должна превышать разницу между таким налогом на прибыль и суммой ежемесячных авансовых взносов, начисленных в 2015 году. Однако такое условие не предусмотрено нормами НК. Поэтому мы считаем, что его можно не учитывать при заполнении приложения ЗП. Но об этом нужно заявить в специальном поле декларации № 897, в котором приводятся дополнения к такой декларации, согласно п. 46.4 НК.

Поэтому мы считаем, что его можно не учитывать при заполнении приложения ЗП. Но об этом нужно заявить в специальном поле декларации № 897, в котором приводятся дополнения к такой декларации, согласно п. 46.4 НК.

Пример 2

У предприятия – плательщика ежемесячных авансовых взносов за 2015 год такие показатели:

- сумма авансовых взносов, подлежащих уплате в январе – декабре 2015 года – 12 000 грн.;

- сумма начисленного налога на недвижимость – 6 000 грн.;

- сумма налога на прибыль, рассчитанного в декларации № 897 (стр. 06 декларации), – 16 000 грн.

Как видно из условия примера, налог на недвижимость (6 000 грн.) не превышает рассчитанный налог на прибыль (16 000 грн.). Значит, налог на прибыль можно уменьшить на всю сумму налога на недвижимость. То есть сумма налога на прибыль после уменьшения будет равна 10 000 грн. (16 000 грн. – 6 000 грн.). Но предприятие уже уплатило в течение года 12 000 грн. в виде авансовых взносов. Поэтому в результате уменьшения сумма налога на прибыль, которую нужно уплатить по результатам 2015 года, будет равна нулю. Кроме того, по состоянию на 1 января 2016 года у налогоплательщика еще будет переплата по налогу на прибыль в сумме 2 000 грн.

Поэтому в результате уменьшения сумма налога на прибыль, которую нужно уплатить по результатам 2015 года, будет равна нулю. Кроме того, по состоянию на 1 января 2016 года у налогоплательщика еще будет переплата по налогу на прибыль в сумме 2 000 грн.

*****

1. Налог на недвижимость начисляется в бухучете в конце каждого квартала отчетного года в размере 1/4 суммы годового платежа, рассчитанного в декларации по этому налогу.

2. Сумма налога на недвижимость, рассчитанная в декларации, участвует в определении налога на прибыль, подлежащего уплате за отчетный год следующим образом:

- при включении в расходы отчетного года, уменьшающие бухгалтерский финрезультат до налогообложения;

- при непосредственном уменьшении суммы налога на прибыль согласно нормам НК (п. 137.5 в редакции до 01.01.16 г. и п. 137.6, вступившему в силу с 01.01.16 г.).

3. Для уменьшения налога на прибыль берется часть налога на недвижимость, которая не превышает рассчитанную сумму налога на прибыль. При этом сумма превышения не переносится на следующие отчетные периоды для уменьшения налога на прибыль, а сгорает.

При этом сумма превышения не переносится на следующие отчетные периоды для уменьшения налога на прибыль, а сгорает.

Деньги заработаны, но еще не получены

По

Алисия Туовила

Полная биография

Алисия Туовила является сертифицированным бухгалтером с более чем 7-летним опытом работы в области финансового учета, с опытом подготовки бюджета, закрытия месяца и года, подготовки и проверки финансовой отчетности, а также финансового анализа. Она является экспертом в области личных финансов и налогов и получила степень магистра бухгалтерского учета в Университете Центральной Флориды.

Узнайте о нашем редакционная политика

Обновлено 16 июля 2022 г.

Рассмотрено

Джанет Берри-Джонсон

Рассмотрено Джанет Берри-Джонсон

Полная биография

Джанет Берри-Джонсон — дипломированный бухгалтер с 10-летним опытом работы в сфере государственного бухгалтерского учета. Она пишет о подоходном налоге и бухгалтерском учете малого бизнеса.

Она пишет о подоходном налоге и бухгалтерском учете малого бизнеса.

Узнайте о нашем Совет финансового контроля

Факт проверен

Тимоти Ли

Факт проверен Тимоти Ли

Полная биография

Тимоти Ли — консультант, бухгалтер и финансовый менеджер со степенью магистра делового администрирования Университета Южной Калифорнии и более чем 15-летним опытом работы в сфере корпоративных финансов. Тимоти помог предоставить генеральным и финансовым директорам глубокую аналитику, рассказав красивые истории о цифрах, графиках и финансовых моделях.

Узнайте о нашем редакционная политика

Что такое начисленный доход?

Начисленный доход – это деньги, которые были заработаны, но еще не получены. Взаимные фонды или другие объединенные активы, которые накапливают доход в течение определенного периода времени, но платят акционерам только один раз в год, по определению накапливают свой доход.

Начисленный доход

Понимание начисленного дохода

Большинство компаний используют метод начисления. Он является альтернативой кассовому методу учета и необходим компаниям, реализующим товары или оказывающим услуги клиентам в кредит. В соответствии с общепринятыми принципами бухгалтерского учета США (GAAP) учет по методу начисления основан на принципе признания выручки. Этот принцип направлен на сопоставление доходов с периодом, в котором они были получены, а не с периодом получения денежных средств.

Другими словами, только потому, что деньги еще не получены, это не означает, что доход не получен.

Принцип соответствия также требует, чтобы выручка признавалась в том же периоде, что и расходы, понесенные при получении этой выручки. Накопленный доход, также называемый начисленным доходом, часто используется в сфере услуг или в случаях, когда с клиентов взимается почасовая ставка за выполненную работу, но счет будет выставлен в будущем отчетном периоде.

Ключевые выводы

- Начисленный доход — это доход, который был получен, но еще не получен.

- Начисленный доход могут получать как физические, так и юридические лица.

- Хотя он еще не получен, начисленный доход регистрируется в бухгалтерских книгах по мере его получения в соответствии с методом начисления.

В 2014 году Совет по стандартам финансового учета, который устанавливает правила для предприятий и некоммерческих организаций США, ввел «Тема 606 Кодекса стандартов бухгалтерского учета «Выручка по договорам с клиентами», чтобы обеспечить нейтральную для отрасли модель признания доходов для повышения сопоставимости финансовых отчетов между компаниями и отрасли. Публичные компании были обязаны применять новые правила признания выручки, начиная с 1 квартала 2018 года. FASB также выпустил следующие поправки к ASU № 2014-09.

-ASU № 2015-14, Выручка по договорам с покупателями (тема 606) – Отсрочка даты вступления в силу

-ASU № 2016-08, Выручка по договорам с клиентами (тема 606) – Соображения между принципалом и агентом (отчетная выручка валовая по сравнению с чистой)

-ASU № 2016-10, Выручка от договоров с клиентами (тема 606) – Определение обязательств по исполнению и лицензирование

-ASU № 2016-12, Выручка по договорам с покупателями (тема 606) – Узкие улучшения и практические приемы

Примеры начисленного дохода

Предположим, компания А убирает мусор для местных жителей и выставляет счет своим клиентам на 300 долларов в конце каждого шестимесячного цикла. Несмотря на то, что компания А не получает платеж в течение шести месяцев, она по-прежнему регистрирует дебет в размере 50 долларов США в счет накопленного дохода и кредит в размере 50 долларов США в счет дохода каждый месяц. Счет не выслан, но работа выполнена, а значит, расходы уже понесены, а выручка получена.

Когда наличные деньги получены за услугу в конце шести месяцев, кредит в размере 300 долларов США в размере полной оплаты производится на накопленный доход, а дебет 300 долларов США производится наличными. Остаток начисленного дохода возвращается к нулю для этого клиента.

Начисленный доход также относится к физическим лицам и их зарплатам. Доход, который зарабатывает работник, обычно накапливается в течение определенного периода времени. Например, многие наемные работники получают зарплату от своей компании каждые две недели; им не платят в конце каждого рабочего дня. В конце платежного цикла работник получает оплату, а начисленная сумма возвращается к нулю. Если они покидают компанию, у них все еще есть заработанная, но еще не выплаченная заработная плата.

Источники статей

Investopedia требует, чтобы авторы использовали первоисточники для поддержки своей работы. К ним относятся официальные документы, правительственные данные, оригинальные отчеты и интервью с отраслевыми экспертами. Мы также при необходимости ссылаемся на оригинальные исследования других авторитетных издателей. Вы можете узнать больше о стандартах, которым мы следуем при создании точного и беспристрастного контента, в нашем

редакционная политика.

Мы также при необходимости ссылаемся на оригинальные исследования других авторитетных издателей. Вы можете узнать больше о стандартах, которым мы следуем при создании точного и беспристрастного контента, в нашем

редакционная политика.

Совет по стандартам финансовой отчетности. «№ 2016-10 апреля 2016 г.: Выручка по договорам с покупателями (тема 606)».

Американский институт дипломированных бухгалтеров. «Краткий обзор финансовой отчетности: дорожная карта для понимания новых стандартов признания доходов».

Кассовый метод и учет по методу начисления: налоговые последствия каждого

Простой инструмент налогового планирования, который часто упускается из виду большинством налогоплательщиков, заключается в выборе соответствующего метода учета своих доходов. В соответствии с Законом о подоходном налоге разрешены два метода учета: кассовый учет и учет по методу начисления (также называемый коммерческим методом).

Давайте сначала разберемся, что означают эти два метода, а затем их налоговые последствия.

В этом методе доходы и расходы отражаются на счетах в момент их фактического дебетования и кредитования соответственно. Например, если арендная плата за недвижимость должна быть выплачена 15 марта года, а фактически получена 18 марта года года, операция регистрируется в книгах 18 марта года года.

Что такое метод начисления?В этом методе поступления и платежи регистрируются по мере их начисления, а не по мере их фактической реализации. Например, если оплата счета за электроэнергию должна быть произведена 10 марта, а фактически оплачена 15 марта, то запись в бухгалтерском учете производится 10 марта.

Когда налогоплательщик обязан уплачивать налог на прибыль по методу начисления и кассовому методу? При кассовом учете налог подлежит уплате в момент фактического получения и учета дохода. В случае метода начисления или коммерческого метода подоходный налог подлежит уплате в момент, когда квитанция должна быть получена, независимо от того, получена она фактически или нет.

В случае метода начисления или коммерческого метода подоходный налог подлежит уплате в момент, когда квитанция должна быть получена, независимо от того, получена она фактически или нет.

Вы можете использовать этот метод только для доходов из других источников и прибылей и доходов от бизнеса и профессиональной деятельности.

Для каких доходов можно использовать метод начисления?Этот метод может использоваться для всех видов доходов и обязательно для доходов от собственности, заработной платы и прироста капитала

Каковы последствия налогообложения, если доход начислен в текущем финансовом году, но получен в следующем ? Если доход подлежит уплате в марте, он отражается в счетах текущего года для целей налога на прибыль независимо от того, получен ли он в марте, апреле или позже, по методу начисления. При кассовом методе тот же доход будет отражен для целей налогообложения в счетах следующего года, когда он будет фактически зачислен.

Это также будет иметь отдельный учет в кассовом учете и учете по методу начисления. При кассовом методе платеж будет зарегистрирован в следующем финансовом году, т.е. в апреле. А при методе начисления эта выплата будет отражена на счетах в самом марте этого года.

Снизит ли кассовый метод налоговые обязательства?Не совсем так. Кассовый учет может лишь отсрочить уплату налога, а не уменьшить его.

Тогда является ли метод начисления идеальным?Не обязательно. Если ожидается, что поступления будут нерегулярными и неопределенными, метод начисления создаст большую нагрузку на финансовое планирование. Какой способ подойдет, зависит от типа профессии/бизнеса.

Различия между кассовым методом и методом начисления| Основа | Торговый учет | Кассовый учет |

|---|---|---|

Значение | Транзакции в этой системе отмечаются по мере их совершения. | Платежные поступления учитываются в том периоде, в котором они получены при использовании кассовой системы учета, а расходы учитываются в том периоде, в котором они фактически оплачены. |

Закон о компаниях 2013 г. | Закон о компаниях признает коммерческую основу метода бухгалтерского учета. | Закон о компаниях не признает кассовую основу метода бухгалтерского учета. |

Объем | Область применения торгового учета шире. | Область кассового учета узкая. |

Сложность | Ведение книг бухгалтерского учета по торговому методу является более сложным по сравнению с кассовым методом. | Ведение книг учета по кассе проще по сравнению с меркантильной основой учета. |

Запись | Записывает транзакцию, когда признаются доходы или расходы. | Записывает транзакцию при получении или выплате наличных. |

Регулировка | Расходы будущих периодов, непогашенные расходы и т.д. корректируются. | Расходы будущих периодов, неоплаченные расходы и т.д. не корректируются. |

Какой бы метод бухгалтерского учета ни использовался, его необходимо тщательно продумать, поскольку его нельзя менять снова и снова, а изменение также требует сложного процесса. После того как вы определились с методом учета, предполагается, что вы будете использовать его регулярно. Если ваша цель состоит в том, чтобы уменьшить или избежать налогов, вы не можете часто менять свою технику учета.

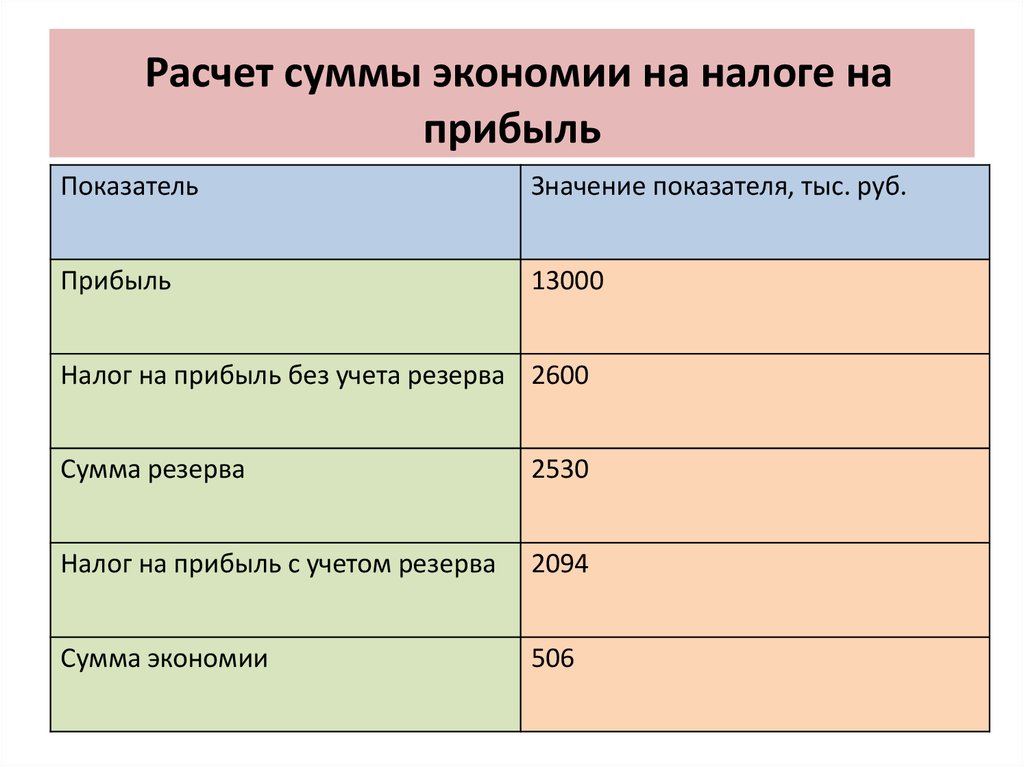

Как рассчитать налоговый резерв ASC 740

ТЕМА

Последнее обновление 23 августа 2022 г.

ASC 740 определяет, как компании признают влияние налога на прибыль на свою финансовую отчетность в соответствии с ОПБУ США. Это относится только к налогам, основанным на доходах, а не налогам с продаж, заработной платы или налогам на имущество, согласно ASC 740-10.

Расчет резерва по налогу на прибыль в соответствии с ASC 740 представляет собой сложную техническую задачу. Тем не менее, самое мощное на рынке программное обеспечение для подготовки налоговых деклараций предоставляет специалистам-практикам точные расчеты, интуитивно понятный дизайн и подробные сноски. Узнайте, как налоговая служба Bloomberg помогает разобраться со сложностью ASC 740.

Узнайте больше о том, как точно и эффективно рассчитать налоговые резервы ASC 740, из подробных статей и обучающих видеороликов.

Запросить демонстрацию

Что такое налоговое положение?

Резерв по налогу на прибыль представляет собой общий расход по налогу на прибыль за отчетный период. Сюда входят федеральные, государственные, местные и иностранные подоходные налоги. Резерв по налогу на прибыль ASC 740 состоит из текущих и отложенных расходов по налогу на прибыль.

Резерв по налогу на прибыль ASC 740 состоит из текущих и отложенных расходов по налогу на прибыль.

Расход (доход) по текущему налогу на прибыль включает налог на прибыль, подлежащий уплате (получению) за текущий период на основании применения действующего налогового законодательства к налогооблагаемому доходу или убытку за текущий период.

Расходы (доходы) по отложенному налогу на прибыль представляют собой ожидаемые будущие расходы (доходы) по налогу на прибыль от деятельности в прошлом или текущем периоде. Эти будущие расходы (доходы) возникают из-за временных разниц между балансовой и налоговой стоимостью по некоторым статьям.

ASC 740 применяется ко всем организациям, но только к налогам на уровне организаций. Положения о сквозном налоге применяются только в юрисдикциях, в которых подоходный налог применяется на уровне предприятия. Таким образом, расчет резерва ASC 740 по налогу на прибыль обычно касается только C-корпораций.

Отчет: ваш путеводитель по ASC 740

Найдите ответы на технические и технологические проблемы, возникающие при расчете резерва по подоходному налогу ASC 740, с помощью этого подробного руководства.

Как корпорация рассчитывает резерв по налогу на прибыль в соответствии с ASC 740?

Сложите резервы по текущему и отложенному налогу на прибыль, чтобы получить общий резерв по налогу на прибыль ASC 740.

Резерв по текущему подоходному налогу равен сумме налогов, указанных в декларациях за текущий год (если таковые имеются), плюс любые корректировки деклараций за предыдущий год.

Однако текущий резерв по налогу на прибыль должен исключать неопределенные налоговые льготы, за исключением случаев, когда соответствующий налоговый орган, скорее всего, поддержит основную позицию.

Компании могут оценить текущий резерв по налогу на прибыль для выпуска финансовой отчетности до подачи соответствующей налоговой декларации.

Для оценки текущего резерва по налогу на прибыль:

- Начните с дохода до налогообложения по GAAP.

- Добавить или вычесть чистые постоянные разницы.

- Добавьте или вычтите чистое изменение временных разниц.

- Вычтите применимый перенос переносимых убытков.

- Умножьте результат на налоговую ставку (21% для федерального налога на C-корпорации).

- Вычтите применимые налоговые льготы, налоговые льготы, переносимые на будущие периоды, и прибыль от переносов убытков текущего года.

Корректировки по доходам за предыдущий год и неопределенным налоговым льготам также применяются к предполагаемому текущему резерву.

ASC 740 предписывает балансовый подход к учету налога на прибыль. Компании признают и оценивают отложенные налоговые обязательства и отложенные налоговые активы, а также любые необходимые резервы по налоговой оценке, а затем используют изменения в этих счетах для расчета резерва по отложенному налогу на прибыль.

Умножьте общую налогооблагаемую временную разницу на ожидаемую налоговую ставку на момент восстановления разницы — в соответствии с действующим законодательством — для расчета отложенного налогового обязательства. Повторите этот шаг с вычитаемыми временными разницами и перенесенными убытками, а затем добавьте общий налоговый кредит, перенесенный на будущие периоды, чтобы получить отложенный налоговый актив.

Затем создайте резерв оценки отложенного налогового актива для части отложенного налогового актива с вероятностью реализации не более 50%. Учет влияния неопределенных налоговых льгот на отложенные налоговые активы и обязательства.

Резерв (доход) по отложенному налогу на прибыль равен чистому отложенному налоговому обязательству (активу) на конец года за вычетом чистого отложенного налогового обязательства (актива) на начало года.

Как рассчитать общую сумму резерва по подоходному налогу ASC 740

Загрузить: Основное руководство по ASC 740

и примеры того, как ASC 740 взаимодействует с различными налоговыми законами и корпоративными фактами.

Hub: ASC 740 Tools and Resources

От учета NOLS до объединения бизнеса — Bloomberg Tax Provision удовлетворяет потребности специалистов в области налогообложения. Узнайте больше о том, как точно и эффективно рассчитать налоговые резервы ASC 740, из подробных статей и обучающих видеороликов.

Посмотреть центр ресурсов ASC 740

Что такое постоянные и временные различия?

Постоянные разницы между GAAP и суммами налога никогда не сторнируются. Доход по GAAP, исключенный из налога, невычитаемые расходы и влияние некоторых кредитов представляют собой постоянные разницы. Примеры федерального налога включают проценты по государственным и муниципальным облигациям (доход, не облагаемый налогом), представительские расходы (не подлежащие вычету расходы) и штрафы (не подлежащие вычету расходы). Постоянные разницы влияют на текущий резерв и, следовательно, на эффективную налоговую ставку в соответствии с ASC 740. Они не создают отложенных налоговых активов или обязательств, поскольку они никогда не сторнируются в будущем.

Временные разницы между GAAP и суммами налога будут восстановлены в будущем. Например, рассмотрим актив со сроком полезного использования 10 лет, без ликвидационной стоимости и стоимостью 100 000 долларов. Компания использует правила бонусной амортизации, чтобы потребовать 100 000 долларов США в качестве налоговой амортизации в течение первого года эксплуатации имущества. Для целей GAAP компания использует прямолинейный метод, в результате чего балансовая амортизация составляет 10 000 долларов США. Разница в размере 90 000 долл. США в расходах на амортизацию и базе представляет собой временную разницу.

Для целей GAAP компания использует прямолинейный метод, в результате чего балансовая амортизация составляет 10 000 долларов США. Разница в размере 90 000 долл. США в расходах на амортизацию и базе представляет собой временную разницу.

Это приводит к нулевой разнице между GAAP и налоговым доходом в долгосрочной перспективе. Прибыль до налогообложения по GAAP первоначально превышает налогооблагаемую прибыль на 90 000 долларов США. Каждый последующий год компания признает амортизационные отчисления по GAAP в размере 10 000 долларов США и амортизационные отчисления в размере 0 долларов США, сторнируя временную разницу на 10 000 долларов США. К концу 10-го года актив имеет нулевую базу, и компания признала расходы на амортизацию в размере 100 000 долларов США как в бухгалтерских, так и в налоговых целях.

Временные разницы создают отложенные налоговые активы или обязательства, поскольку их сторнирование влияет на будущие налоговые расходы. Обычно это не приводит к чистому изменению резерва по налогу на прибыль в соответствии с ASC 740 – изменение текущего резерва по налогу компенсирует изменение резерва по отложенному налогу. Однако изменения налоговой ставки и оценочные скидки могут привести к изменению общей суммы резерва по налогу на прибыль.

Однако изменения налоговой ставки и оценочные скидки могут привести к изменению общей суммы резерва по налогу на прибыль.

Веб-семинар: «Выход за рамки Excel — упрощение процесса предоставления налоговых деклараций»

Узнайте, как программное обеспечение может упростить вашу работу с ASC 740 и принести пользу налоговому отделу.

Какая отчетность и раскрытие информации требуются в соответствии с ASC 740?

Общая сумма резерва ASC 740 по налогу на прибыль указывается в отчете о прибылях и убытках. Компании могут выбрать, отражать ли расходы по текущим и отложенным налогам в отчете о прибылях и убытках или раскрывать их отдельно.

ASC 740 требует, чтобы в балансе были отражены все отложенные налоговые активы и обязательства, которые могут быть зачтены для целей налогообложения — обычно это означает, что они относятся к одной и той же юрисдикции для одного и того же предприятия. Однако компании должны раскрывать общую стоимость как отложенных налоговых активов, так и обязательств.

Публичные компании должны провести сверку налоговой ставки. Они могут сопоставить либо ожидаемый налог — на основе установленной ставки, умноженной на прибыль до налогообложения по GAAP, — с общей суммой налога на прибыль, либо установленную законом ставку с эффективной налоговой ставкой (ETR).

Расчет эффективной налоговой ставки

Компании рассчитывают эффективную налоговую ставку путем деления общего резерва по налогу на прибыль на прибыль до налогообложения по GAAP. Непубличные компании должны раскрывать существенные элементы сверки эффективной налоговой ставки, но не обязаны предоставлять числовую сверку.

Дополнительные раскрытия, требуемые в соответствии с ASC 740, включают: чистое изменение в общей оценочной поправке, метод учета налога на прибыль, характер временных разниц, политику классификации процентов и штрафов, суммы и даты истечения NOL и налогового кредита, перенесенные на будущие периоды, и многое другое. другие предметы.

История успеха клиента Узнайте, как Bloomberg Tax Provision помог ИТ-провайдеру Flexential сэкономить время и усилия и обеспечить точность за счет упрощения подхода к налоговому учету.

Я работал с налоговым программным обеспечением всю свою карьеру, и эта программа — настоящая жемчужина. Он автономный, простой, мощный и эффективный. Bloomberg Tax Provision делает все правильно с первого раза. Я не могу сказать достаточно хороших слов об этом.

Шерри Труп

Менеджер по налогам и финансовой отчетности

Novo Building Products

Прочтите полный пример из практики.

Я реализовал другое программное обеспечение, и с этим было проще всего разобраться. Это было всего за несколько недель, прежде чем мы полностью реализовали и воссоздали наше положение предыдущего года, готовое к работе.

Корпоративный налоговый менеджер

Flexential

Прочтите полный пример из практики.

С уверенностью ориентируйтесь в налоговом положении ASC 740

Bloomberg Tax предлагает экспертный контекст и непревзойденный контент, чтобы специалисты по финансовому учету могли уверенно ориентироваться в нюансах ОПБУ США.

03.15 г. Начислен налог на недвижимость за I квартал

03.15 г. Начислен налог на недвижимость за I квартал 07.15 г. Уплачен налог на недвижимость за III квартал

07.15 г. Уплачен налог на недвижимость за III квартал 12.15 г. Начислен налог на недвижимость за IV квартал

12.15 г. Начислен налог на недвижимость за IV квартал Теперь подлежащий уплате налог на прибыль за отчетный период можно уменьшить на налог на недвижимость, начисленный за такой период. Как видим, об обязательной уплате начисленного налога на недвижимость для целей уменьшения налога на прибыль речь уже не идет;

Теперь подлежащий уплате налог на прибыль за отчетный период можно уменьшить на налог на недвижимость, начисленный за такой период. Как видим, об обязательной уплате начисленного налога на недвижимость для целей уменьшения налога на прибыль речь уже не идет; Независимо от того, получены они или начислены, выручка отражается в бухгалтерских книгах в момент ее получения.

Независимо от того, получены они или начислены, выручка отражается в бухгалтерских книгах в момент ее получения.