Оборачиваемость дебиторской задолженности. Формула. Пример

Разберем оборачиваемость дебиторской задолженности. В английском варианте он называется (в стандартах международной финансовой отчетности) – Receivable turnover. Данный коэффициент относится к группе показателей «Деловой активности» (Оборачиваемости). Показатели оборачиваемости отражает интенсивность (скорость оборота) использования активов или обязательств. Они определяют, как предприятие активно и эффективно ведет свою деятельность. Отсюда название у группы – «Деловая активность».

Дебиторская задолженность

Дебиторская задолженность – денежные обязательства предприятий и физических лиц нашему предприятию. К примеру, мы оказали услугу, отгрузили товары, а деньги еще нам в кассу не поступили. Дебиторская задолженность сопровождается косвенными потерями в доходах предприятия. Объясняется это тем, что живые деньги у нашего предприятия от оказанных услуг и отгруженных товаров еще не появились и не могут быть направлены в оборот.

Помимо дебиторской задолженности, которую можно получить существует еще задолженность, которую получить нельзя. Возникает она из-за:

- ликвидации должника,

- банкротства должника.

Именно поэтому, когда предприятие дает деньги (кредитует) другим предприятиям у него возникает кредитный риск (риск не возврата дебиторской задолженности). Чтобы его уменьшить, необходимо оценивать финансовую устойчивость и ликвидность нашего контрагента.

Оборачиваемость дебиторской задолженности. Экономический смысл

Оборачиваемость дебиторской задолженности (аналог англ.: RT, RTR, Receivable turnover, Receivables turnover ratio)– коэффициент характеризующий эффективность взаимодействия между предприятием и контрагентами. Коэффициент показывает скорость превращения товаров или услуг компании в денежные средства (активы).

Управление дебиторской задолженностью

Коэффициент оборачиваемости дебиторской задолженности дает представление об изменении дебиторской задолженности в положительную или в отрицательную сторону. Основная функция управления дебиторской задолженностью сводится к увеличению коэффициента оборачиваемости дебиторской задолженности. Это можно достичь двумя способами:

- Увеличивать выручку от продаж,

- Уменьшать дебиторскую задолженность за период.

Для этого можно на раннем этапе выдачи кредита другим предприятиям проверить и оценить их на финансовую устойчивость. Следует выделить три типа кредитной политики предприятия: консервативная, умеренная, агрессивная. При консервативной политике предприятие стремится, как можно более жестко контролировать свои кредиты с целью минимизации кредитного риска. При умеренной политике предприятие берет на себя средний кредитный риск. А при агрессивной политике предприятие берет на себя большие кредитные риски.

Где используется коэффициент оборачиваемости дебиторской задолженности?

Данный коэффициент используется для определения путей повышения прибыльности (рентабельности) предприятия. Основные пользователи показателя – генеральный директор, коммерческий директор, руководитель отдела продаж и менеджеры по продажам, финансовый директор и финансовый менеджер, служба безопасности, юридическая служба.

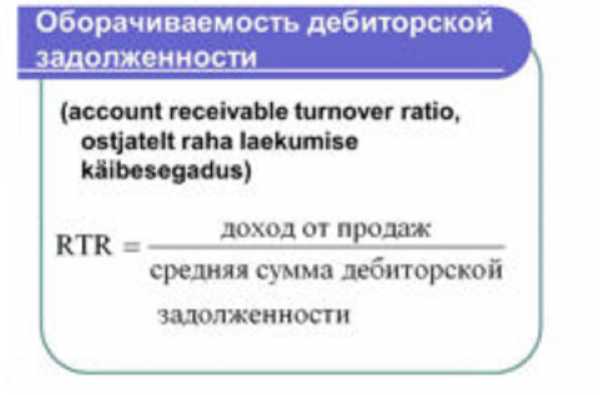

Коэффициент оборачиваемости дебиторской задолженности. Формула по балансу

Формула расчета коэффициента оборачиваемости дебиторской задолженности выглядит следующим образом:

Коэффициент оборачиваемости дебиторской задолженности = Выручка от продаж/Средняя сумма дебиторской задолженности

Не забывайте, что в знаменателе стоит средняя сумма, что означает, что мы должны взять дебиторскую задолженность на начало периода сложить с ее значением на конец и разделить на 2. Формула расчета коэффициента по РСБУ выглядит следующим образом:

Коэффициент оборачиваемости дебиторской задолженности = стр.2110/(стр.1230нп.+стр.1230кп.)*0,5

Нп. – значение строки 1230 на начало период.

Кп. – значение строки 1230 на конец периода.

Отчетный период может быть не год, а, к примеру, месяц, квартал. По старой форме бухгалтерского баланса (до 2011 года) формула расчета коэффициента равна:

Коэффициент оборачиваемости дебиторской задолженности = стр.10/(стр.230+стр.240)*0,5

Период оборота дебиторской задолженности

Наряду с коэффициентом оборачиваемости дебиторской задолженности используется показатель период оборота дебиторской задолженности. Он отражает количество дней необходимых для превращения дебиторской задолженности в денежную массу. Формула расчета периода оборота дебиторской задолженности следующая:

Период оборота дебиторской задолженности = 360/Коэффициент оборачиваемости дебиторской задолженности

Вместо 360 можно использовать 365. Экономический смысл данного показателя заключается в определении среднего количества дней в течение, которого деньги от контрагентов предприятия поступают на его расчетный счет.

Видео-урок: “Расчет ключевых коэффициентов оборачиваемости для ОАО “Газпром”

Расчет коэффициента оборачиваемости дебиторской задолженности на примере ОАО «Полюс золото»

| Рассмотрим расчет коэффициента оборачиваемости дебиторской задолженности для ОАО «Полюс золото», которое является крупнейшим предприятием горнодобывающей отрасли. |

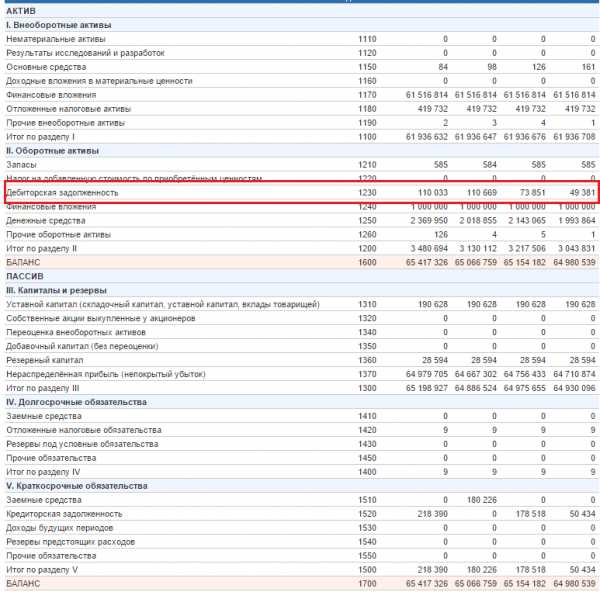

Расчет коэффициента дебиторской задолженности для ОАО “Полюс Золото”. Баланс

Расчет коэффициента дебиторской задолженности для ОАО “Полюс Золото”. Отчет о прибылях и убытках

Для расчета коэффициента нам понадобится финансовая отчетность, которая берется с официального сайта компании. В расчете коэффициента оборачиваемости дебиторской задолженности используется Выручка (стр.2110). Как мы видим из баланса за все 4 квартала, выручка не считалась или была равна 0. Скажу, что я специально взял для примера этот баланс, чтобы вам показать, что не всегда бывает возможность рассчитать коэффициент и что бывает, что коэффициент равен 0. Более подробно про показатели оборачиваемости читайте в статье: Коэффициент оборачиваемости оборотных средств (активов). Расчет на примере ОАО «Ростелеком»

Нормативное значение оборачиваемости дебиторской задолженности

Определенного нормативного значения у коэффициента нет. Чем больше коэффициент оборачиваемости дебиторской задолженности тем, соответственно, выше скорость оборота денег между нашим предприятием и получателями наших товаров и услуг (нашими контрагентами). При снижении значении данного коэффициента можно сделать вывод, что наши партнеры начинают задерживать с оплатой наших товаров/услуг. Для лучшего анализа оборачиваемости дебиторской задолженности полезно рассчитать его значение по отрасли в среднем, а также для предприятия лидера по этому коэффициенту. Так появятся ориентиры значений по данному коэффициенту.

Резюме

Оборачиваемость дебиторской задолженности, важный финансовый показатель, определяющий эффективность работы нашего предприятия с контрагентами (партнерами). Используется данный коэффициент для анализа генеральным директором, финансовым и коммерческим директором, руководителем отдела продаж, а также менеджерами по продажам и финансовыми менеджерами. Увеличение значения коэффициента говорит о том, что у нас увеличились объемы продаж или снизилась дебиторская задолженность. Коэффициент напрямую связан с финансовой устойчивостью предприятия и его ликвидностью: чем значение выше, тем, соответственно, финансовая устойчивость и ликвидность лучше. Объясняется это тем, что мы быстрее получаем деньги за свои товары/услуги и быстрее включаем их как в производственный оборот, так и для погашения своих долгов.

Автор: Жданов Василий Юрьевич, к.э.н.

finzz.ru

Коэффициент оборачиваемости дебиторской задолженности | Современный предприниматель

Одним из важнейших расчетных показателей финансовой стабильности предприятия является оборачиваемость дебиторской задолженности (ДЗ), отражающая скорость превращения задолженности контрагентов-дебиторов в денежные средства. Узнаем, как ДЗ влияет на развитие компании, и какими способами управляют ею.

Понятие дебиторской задолженности

Все фирмы учитывают ДЗ, так как нельзя обойтись без этого актива. Он возникает из-за взаимного интереса компании, предлагающей свои услуги/товары и потребителя этих товаров – предприятий и частных лиц. Заключаемые между ними соглашения часто становятся обоюдовыгодными: производитель находит рынки сбыта, поставляя товары по договоренности без предварительной оплаты, с последующей рассрочкой платежей, а покупателю предоставляется право пользования приобретенным продуктом без оплаты определенное время. Так возникает ДЗ, размер которой определяется денежным эквивалентом будущих поступлений. В балансе этот актив отражается в стр. 1230.

Кроме того, в ДЗ включаются и авансы предприятиям-поставщикам за приобретаемые впоследствии товары. Сделки с отложенными платежами всегда связаны с серьезными рисками, а потому весьма тщательно контролируются.

Оборачиваемость дебиторской задолженности

Поскольку ДЗ отвлекает средства из оборота компании, то экономиста не может не волновать скорость ее преобразования в деньги. Именно этот показатель называется оборачиваемостью дебиторской задолженности и позволяет определить число оборотов возникновения ДЗ и ее погашения в исследуемом периоде, а также рассчитать длину отрезка времени, требующегося для возврата средств за проданные продукты. Исчисляют ее в днях и разах.

Оборачиваемость дебиторской задолженности служит индикатором эффективности работы с контрагентами в вопросах взыскания образовавшейся ДЗ. Рассмотрим алгоритм расчета оборачиваемости ДЗ в разах. Он устанавливает число раз возникновения задолженности и ее погашения поступлением платежей от дебиторов за анализируемый период.

В расчетах используют коэффициент оборачиваемости дебиторской задолженности. Его находят делением суммы выручки (дохода) на размер средней ДЗ по формуле:

- КобДЗ = В/ДЗ ср/ 100, где В – выручка, а ДЗ ср – средняя ДЗ, точнее средний остаток задолженности, значение которого исчисляют по сведениям из финансовой отчетности компании по формуле:

- ДЗср = (ДЗнач + ДЗкон)/2, т. е. сумму сальдо ДЗ на начало и конец исследуемого отрезка времени делят надвое.

Исходными данными для расчета являются баланс и Отчет о прибылях и убытках: информацию о размере доходов в стр. 2110 Отчета, а о наличии ДЗ – в стр. 1230 баланса.

Итак, коэффициент оборачиваемости дебиторской задолженности показывает число образований ДЗ и получений оплаты в размере средней ДЗ за год.

Нормативное значение

Для коэффициента оборачиваемости дебиторской задолженности четких нормативов не установлено. Несмотря на это, аналитики ориентируются на оптимальную величину коэффициента, характеризующую нормальный уровень ликвидности предприятия, равную 1. При коэффициенте свыше 1 можно судить о выполнении дебиторами обязательств, а при его росте – с уверенностью утверждать об увеличении темпов погашения долгов дебиторами.

Оборачиваемость дебиторской задолженности в днях: формула

Кроме того, оборачиваемость дебиторской задолженности рассчитывается в днях и указывает на число дней, требуемых для возврата ДЗ. Вычисляется она делением числа дней в анализируемом периоде на коэффициент оборачиваемости ДЗ в разах:

- ОД = Дп/КобДЗ, где Дп – длительность исследуемого периода в днях.

Расчет оборачиваемости дебиторской задолженности будет неполным, если не установлен период оборачиваемости дебиторской задолженности, т.е. количество времени, необходимого для погашения долга.

Период оборачиваемости дебиторской задолженности вычисляют по формуле:

- Подз = 365 / Кодз. Число дней в формуле должно соответствовать их количеству в исследуемом периоде, например, за год 365 дней, за квартал 91 и т.п.

Анализ оборачиваемости дебиторской задолженности

Оборачиваемость дебиторской задолженности – показатель, раскрывающий степень эффективности использования производственных ресурсов, а его колебания являются своеобразным индикатором состояния дел на предприятии: благополучны они или пора принимать меры по оздоровлению состояния фирмы и взысканию долгов.

Уменьшающийся срок оборачиваемости дебиторской задолженности ведет к росту КобДЗ, что говорит о погашении ДЗ потребителями и грамотном контролировании экономической ситуации в компании.

Некоторое снижение КобДЗ свидетельствует о недостаточности оборотных фондов и должно стимулировать предприятие на активизацию работы по взысканию ДЗ. Значительное же уменьшение показателя является сигналом о негативных проявлениях, например, таких как спад объемов продаж, проблемы сбыта и др.

Оно побуждает компанию к выявлению резервов оборотных фондов, усилению деятельности по взысканию ДЗ, проведению мероприятий по ускорению ее оборачиваемости.

Ускорение оборачиваемости дебиторской задолженности

Каждая компания проводит собственную политику по снижению ДЗ, контролируя ее оборачиваемость и решая задачи по ускорению этого показателя на разных стадиях производства. Например, при прогнозировании объема запасов фирмы:

- Внедряют экономически обоснованные нормативы ТМЦ;

- Расширяют складские хозяйства, открывая оптовую торговлю;

- Применяют средства малой механизации и автоматизации методов погрузки-разгрузки на складах.

Для стадии производства актуальны такие пути ускорения оборачиваемости ДЗ:

- Использование оптимальных конструктивных решений;

- Внедрение оптимизации производственного процесса;

- Экономия использования всех видов ресурсов;

- Повышение доли выпускаемого продукта, пользующегося особенно высоким спросом.

Для стадии обращения характерны:

- Усовершенствование расчетных операций;

- Повышение объемов продаж;

- Четкая работа персонала складского хозяйства по отгрузке и подборке материалов в соответствии с соглашениями.

Комплекс перечисленных мер создает ускорение оборачиваемости дебиторской задолженности. Приводит он к снижению ДЗ, а, следовательно, к стабилизации положения дел в компании.

spmag.ru

Коэффициент оборачиваемости дебиторской задолженности в Excel

Коэффициент оборачиваемости дебиторской задолженности является одним из финансовых показателей деловой активности. Показывает, сколько за анализируемый период дебиторская задолженность оборачивается. Для расчета нужны цифры из баланса и отчета о финансовых результатах (отчета о прибылях и убытках).

Значение и экономический смысл коэффициента дз

Любые показатели (коэффициенты) оборачиваемости иллюстрируют скорость оборота применения активов или обязательств: насколько эффективно и активно компания ведет бизнес.

Дебиторская задолженность отражает денежные обязательства сторонних контрагентов нашей фирме. Это те деньги, которые должны нам (за оказанные услуги, выполненные работы, отгруженные товары).

Косвенно дебиторскую задолженность можно назвать потерями предприятия. Услуга оказана, а денег еще нет – в оборот мы их пустить не можем. Кроме того, существует риск ликвидации или банкротства должника. Поэтому компания-кредитор обязательно оценивает финансовую стабильность и ликвидность контрагента.

Коэффициент оборачиваемости дебиторской задолженности отображает быстроту возврата денежных средств за товары или услуги, характеризует эффективность взаимодействия между компанией и контрагентами. Чем выше показатель, тем быстрее предприятие рассчитывается со своими клиентами.

Для чего нужен коэффициент? Для поиска способов повышения рентабельности предприятия. Расчет показателя дает представление о динамике дебиторской задолженности. Управление ею заключается в увеличении коэффициента оборачиваемости. Для этого нужно либо увеличить выручку, либо уменьшить дебиторскую задолженность.

Расчет коэффициента дебиторской задолженности

Для расчета показателя нужен баланс (форма 1) и отчет о финансовых результатах (форма 2).

Классическая формула выглядит так:

Кдз = выручка от продаж / среднегодовая дебиторская задолженность.

Чтобы найти знаменатель, мы берем сумму показателя на начало и конец анализируемого периода и делим на 2.

Рассчитаем с опорой на бухгалтерскую отчетность коэффициент оборачиваемости дебиторской задолженности. Формула по балансу:

Кдз = стр. 2110 / (стр. 1230нп + стр. 1230кп) * 0,5

Данные для числителя берутся из формы 2, для знаменателя – из формы 1.

Используем для расчета возможности Excel.

Чтобы коэффициенты деловой активности считались автоматически, баланс и финансовый отчет должны вестись в Excel.

Пример баланса с нужной для расчетов строкой:

Пример отчета о финансовых результатах компании (нужная строка выделена):

Теперь посчитаем коэффициент оборачиваемости дебиторской задолженности – подставим в формулу ссылки на ячейки соответствующих отчетов:

Анализировать можно не только за год, но и за месяц, квартал.

Количество дней, на протяжении которых дебиторская задолженность преобразуется в денежные средства, называется периодом оборота дебиторской задолженности. С экономической точки зрения важность данного показателя очевидна: это среднее число дней в анализируемый промежуток времени, за который деньги от покупателей поступают на расчетный счет фирмы.

Коэффициент оборачиваемости дебиторской задолженности в днях рассчитывается по формуле:

Тдз = 365(360) / Кдз.

Найдем период оборачиваемости средствами Excel:

Отобразим в динамике на графике:

Проанализировав расчеты и график, делаем вывод: дебиторская задолженности не гасится в установленные сроки.

Скачать пример вычисления коэффициента дебиторской задолженности в Excel

Предприятие несет немалые убытки, т.к. контрагенты не могут или не хотят возвращать долги. Либо фирма продает товары в кредит, поэтому коэффициент оборачиваемости такой низкий. Либо ведет неправильную кредитную политику.

exceltable.com

Как рассчитать коэффициент оборачиваемости дебиторской задолженности?

Стабильность работы предприятия определяется финансовыми индикаторами. Одним из ключевых показателей коммерческого здоровья организации является оборачиваемость дебиторской задолженности (ДЗ), а точнее — ее коэффициент. Сама ДЗ возникает вследствие заключаемых соглашений между потребителями и сторонами, предлагающими товары или услуги. Опираясь на показатель оборачиваемости этого актива, можно судить об успешности и эффективности предпринимательской деятельности предприятия.

Понятие оборачиваемости

Оборачиваемость дебиторской задолженности — это наглядное выражение скорости погашения ДЗ компании. Другими словами, данный коэффициент показывает, насколько оперативно организация получает от покупателей средства за предоставленные ранее услуги или товары.

На основании показателя ДЗ можно видеть, как часто в течение определенного временного отрезка (к примеру, года) в адрес предприятия перечисляются деньги по долговым обязательствам. Коэффициент оборачиваемости дебиторской задолженности является также надежным отражением политики компании, касающейся продаж в кредит. Изучение этого индикатора дает картину экономической эффективности сотрудничества с контрагентами организации.

Скорость оборачиваемости ДЗ — важный инструмент, который может использоваться администрацией предприятия при создании стратегии, направленной на увеличение прибыли. Не последнюю роль играет данный показатель и при проектировании маркетинговой политики, в частности, при разработке способов повышения объема реализации продуктов. Часто коэффициент оборачиваемости ДЗ используют в своих отчетах юридический отдел и служба безопасности.

Расчет

После вычисления показателя оборота дебиторской задолженности экономист получает ясную картину относительно того, какая доля выручки является задолженностью клиентов перед организацией и насколько быстро данный тип обязательств может конвертироваться в денежные средства.

Как рассчитать коэффициент?

Для того, чтобы узнать показатель оборачиваемости дебиторской задолженности, следует воспользоваться простой формулой:

Коэффициент оборота ДЗ = ВП / среднее значение ДЗ

В этом математическом уравнении ВП — это величина выручки от продаж, а ДЗ — дебиторская задолженность. При использовании данной формулы важно проставлять именно среднюю сумму ДЗ. Из этого следует, что перед проведением расчетов необходимо выяснить величины этого актива по состоянию на конец и начало отчетного периода. Они складываются и делятся пополам.

Как посчитать оборачиваемость дебиторской задолженности в днях?

Рассматриваемый экономический коэффициент отличается высокой гибкостью. Так, специалисты предприятия могут узнать в днях продолжительность срока, в течение которого отсутствовали расчеты по дебиторке. Для этого следует разделить количество дней отчетного периода (например, 365) на коэффициент оборачиваемости ДЗ.

Нормативное значение

Для показателя оборота дебиторской задолженности (как, впрочем, и для других индикаторов оборачиваемости) не существует однозначного нормативного значения, поскольку последние находятся в сильной зависимости от особенности конкретной отрасли и технологии работы организации.

Однако в каждом отдельном случае высокий коэффициент оборачиваемости ДЗ свидетельствует о высокой скорости погашения покупателями своих обязательств, а это имеет очевидную выгоду для компании. Следует отметить, что из-за отсутствия конкретного норматива правильно истолковать значение аналитических исследований способен только подкованный экономист. По этой же причине необходимо постоянно держать руку на пульсе динамики изменений скорости оборачиваемости.

Анализ коэффициента

После того, как специалисты предприятия вычислили показатель оборачиваемости дебиторской задолженности, они могут сделать выводы об уровне успешности деятельности организации. Повышение скорости цикла оборачиваемости говорит о том, что компания сделала правильный выбор относительно политики построения деловых отношений с должниками.

Увеличение данного коэффициента свидетельствует о том, что должники расплачиваются со своими денежными обязательствами в надлежащие сроки. В интересах любого предприятия, ведущего хозяйственную деятельность, стремиться к повышению скорости цикла оборота дебиторской задолженности. Но нельзя забывать и о подводных рифах: если сделать выбор в пользу строгой кредитной политики, можно лишиться большого количества клиентов, а это ощутимо ударит по объему продаж продукции.

Исследования финансовой практики предприятий показали, что в большинстве случаев компании тяготеют к выбору умеренной кредитной политики, сопровождающейся средним риском утраты денежных средств.

Если же, напротив, по результатам расчетов оказалось, что коэффициент ДЗ подвергся падению, компании грозит нехватка оборотного фонда. Это служит довольно тревожным сигналом, поскольку такой финансовый дефицит может привести к сокращению объемов реализации продукции и серьезным сбоям со сбытом. В качестве превентивных инструментов в отношении подобной ситуации используются два основных мероприятия:

- высвобождение большой суммы оборотных фондов;

- мобилизация сил на усиление работы по осуществлению взыскания денежных обязательств с должников.

Если организация испытывает дефицит финансов, она должна рассмотреть возможность корректировки производственного плана или обратиться за денежными займами к третьим сторонам.

Ускорение оборачиваемости

Каждый субъект хозяйствования в независимости от его масштаба (ИП, банковские учреждение или предприятие) неизбежно сталкивается с проблемой оборачиваемости дебиторки. Управление ДЗ начинается уже на этапе заключения сделки с контрагентом, платежеспособность которого подлежит тщательной проверке. Экономический анализ — мера, уместная при работе как с проверенными, так и с новыми бизнес-партнерами.

В случае необходимости составления договора об отсрочке платежа потребуется помощь квалифицированных юристов. Такое соглашение должно в обязательном порядке содержать следующие данные:

- лица, принимающие участие в сделке;

- уровень ответственности контрагентов;

- санкции, которые будут применены к нарушителю сроков возврата денежных средств.

Каждая организация располагает собственным инструментарием, применяемым в целях снижения дебиторской задолженности и контроля ее оборачиваемости. Эти методы помогают справляться с решением экономических задач на различных этапах производственного процесса.

При прогнозировании запасов компания может использовать следующие инструменты для ускорения оборачиваемости ДЗ:

- внедрение нормативов, подкрепленных экономическим обоснованием, для товарно-материальных ценностей;

- расширение складских территорий, открытие оптовой торговли;

- применение на территории складских хранилищ средств механизации и переведения процессов погрузки и разгрузки на рельсы автоматизации.

На производственной стадии широко применяются такие средства стимуляции оборота дебиторской задолженности:

- задействование наиболее подходящих конструктивных решений;

- оптимизация процесса производства;

- экономия всех видов ресурсов предприятия;

- увеличение доли производства продукции, которая пользуется особым спросом.

На этапе обращения свою эффективность доказали:

- внесение усовершенствований в расчетные операции;

- увеличение объемов реализации;

- слаженная работа сотрудников предприятия, работающих на складских территориях и отвечающих за отгрузку и подбор материала в соответствии с договорами.

Действенным способом ускорить оборачиваемость ДЗ является предоставление контрагентам различных экстра-льгот. При своевременном расчете по финансовым обязательствам клиент может получить высокую скидку или большее количество продукции. Такая политика благотворно скажется как на материальном положении организации, так и на ее взаимоотношениях с контрагентами.

Скорость оборачиваемости ДЗ — важный показатель финансового благополучия компании. Каждое предприятие, стремящееся к успеху, должно придерживаться деятельности по увеличению этого коэффициента. Это приведет к повышению ликвидности активов и рентабельности самой организации.

Уважаемые читатели! Если вы нуждаетесь в консультации специалиста по вопросам кредитов, долгов и банкротства, рекомендуем сразу обратиться к нашим квалифицированным практикующим юристам:

Москва и область: +7 (499) 110-71-84

Санкт-Петербург и область: +7 (812) 407-15-68

Также вы можете задать вопрос онлайн-консультанту:

Уважаемые читатели! Если вы нуждаетесь в консультации специалиста по вопросам кредитов, долгов и банкротства, рекомендуем сразу обратиться к нашим квалифицированным практикующим юристам:

Москва и область: +7 (499) 110-71-84

Санкт-Петербург и область: +7 (812) 407-15-68

dolg-faq.ru

Формула оборачиваемости дебиторской задолженности

Понятие оборачиваемости дебиторской задолженности

Формула оборачиваемости дебиторской задолженности определяется чаще всего по данным хозяйственного учета:

- Бухгалтерскому балансу организации (форма №1),

- Отчету о финансовых результатах (форма № 2).

Формула оборачиваемости дебиторской задолженности применяется с целью нахождения путей увеличения прибыли предприятия, максимизации показателя рентабельности.

Формула оборачиваемости дебиторской задолженности

Формула оборачиваемости дебиторской задолженности невозможна без данных, которые определены в бухгалтерском балансе (форме 1) и в отчете о финансовых результатах (форме 2).

Общая формулаоборачиваемости дебиторской задолженности представляет собой отношение суммы выручки к среднегодовой сумме дебиторской задолженности:

Одз = Выр/ДЗ

Здесь Одз – показатель оборачиваемости дебиторской задолженности,

В – выручка предприятия за соответствующий период,

ДЗ – сумма дебиторской задолженности (например, среднегодовая, если рассчитывают показатель за год).

Для определения среднегодовой суммы дебиторской задолженности, нужно сложить показатели начала и конца определяемого периода и поделить эту сумму на 2.

Формула оборачиваемости дебиторской задолженности по балансу

Если в формулу оборачиваемости дебиторской задолженности подставить строки бухгалтерской отчетности, то можно получить следующую формулу:

Одз = стр. 2110 / (стр. 1230)

Здесь стр. 2110 – сумма чистого объема реализации (выручки) из бухгалтерского баланса,

Стр. 1230 – сумма дебиторской задолженности из отчета о финансовых результатах.

Среднегодовую сумму дебиторской задолженности по балансу можно рассчитать по следующей формуле:

ДЗсг=(стр. 1230нп + стр. 1230кп)/2

Роль оборачиваемости дебиторской задолженности

Формула оборачиваемости дебиторской задолженности — важный инструмент расчета эффективности работы любого предприятия. Показатель оборачиваемости дебиторской задолженности могут использовать в своей работе следующие сотрудники:

- Директора компании, топ0-менеджеры;

- Руководство отделов продаж,

- Менеджер по продажам,

- Финансовый менеджер и др.

В случае, когда происходит рост значения оборачиваемости дебиторской задолженности, можно говорить о следующих событиях:

- Рост объемов продаж,

- Уменьшение размеров дебиторской задолженности.

Коэффициент оборачиваемости дебиторской задолженности связан напрямуюс финансовой устойчивостью и ликвидностью компании. Чем выше значение показателя оборачиваемости, тем больше ликвидность и устойчивость (и наоборот). Это объясняется тем, что чем быстрее предприятие получит денежные средства за проданную продукцию (оказанные услуги), тем скорее они будут включены в производственный процесс.

Примеры решения задач

ru.solverbook.com

Формула коэффициента оборачиваемости дебиторской задолженности

Понятие коэффициента оборачиваемости дебиторской задолженности

Формула коэффициента оборачиваемости дебиторской задолженности может рассчитываться по данным бухгалтерской отчетности :

- Бухгалтерский баланс компании,

- Отчет о финансовых результатах.

Формула коэффициента оборачиваемости дебиторской задолженности используется для определения путей максимизации прибыли компании и увеличения ее рентабельности. Основными пользователями формулы являются:

- Генеральный и коммерческий директор,

- Руководители отделов продаж и ведущие менеджеры,

- Финансовый руководитель и финансовые менеджеры,

- Сотрудники юридической службы и службы безопасности.

Формула коэффициента оборачиваемости дебиторской задолженности

Расчет оборачиваемости дебиторской задолженности проводят с использованием данных:

- Бухгалтерского баланса (формы 1),

- Отчета о финансовых результатах (формы 2).

Общая формула коэффициента оборачиваемости дебиторской задолженности выглядит так:

Kдз = В/ДЗсг

Здесь Кдз – коэффициент оборачиваемости дебиторской задолженности,

В – сумма выручки,

ДЗсг – среднегодовая сумма дебиторской задолженности.

Для того, что бы найти среднегодовую сумма дебиторской задолженности, необходимо взять сумму показателей начала и конца рассчитываемого периода и разделить ее на 2.

При использовании строк бухгалтерской отчетности формула выглядит следующим образом:

Kдз = строка 2110 / (строка 1230)

Здесь строка 2110 из бухгалтерского баланса,

Строка 1230 из отчета о финансовых результатах.

Среднегодовая сумма дебиторской задолженности вычисляется по формуле:

ДЗсг=(строка 1230нп + строка 1230кп)/2

Значение коэффициента оборачиваемости дебиторской задолженности

Формула коэффициента оборачиваемости дебиторской задолженности является важнейшим инструментом для определения эффективности работы любой компании. Коэффициент оборачиваемости дебиторской задолженности применяют следующие группы лиц:

- Генеральный, финансовый и коммерческий директор,

- Руководители отдела продаж,

- Менеджеры по продажам,

- Финансовые менеджеры и др.

Если значение коэффициента увеличивается, то произошло либо увеличение объема продаж, либо снижение размера дебиторской задолженности. Показатель оборачиваемости дебиторской задолженности напрямую связан с финансовой устойчивостью и ликвидностью предприятия, то есть чем больше коэффициент, тем выше значение ликвидности и устойчивости (и наоборот). Это можно объяснить тем, что чем скорее компания получает денежные средства за товары (услуги), тем быстрее они включаются в производственный оборот или используются для погашения долгов.

Примеры решения задач

ru.solverbook.com

Оборачиваемость дебиторской задолженности – формула расчета по балансу, коэффициент, период в днях

Стабильность работы предприятия определяется финансовыми индикаторами. Одним из ключевых показателей коммерческого здоровья организации является оборачиваемость дебиторской задолженности (ДЗ), а точнее — ее коэффициент. Сама ДЗ возникает вследствие заключаемых соглашений между потребителями и сторонами, предлагающими товары или услуги. Опираясь на показатель оборачиваемости этого актива, можно судить об успешности и эффективности предпринимательской деятельности предприятия.

Понятие оборачиваемости

Оборачиваемость дебиторской задолженности — это наглядное выражение скорости погашения ДЗ компании. Другими словами, данный коэффициент показывает, насколько оперативно организация получает от покупателей средства за предоставленные ранее услуги или товары.

На основании показателя ДЗ можно видеть, как часто в течение определенного временного отрезка (к примеру, года) в адрес предприятия перечисляются деньги по долговым обязательствам. Коэффициент оборачиваемости дебиторской задолженности является также надежным отражением политики компании, касающейся продаж в кредит. Изучение этого индикатора дает картину экономической эффективности сотрудничества с контрагентами организации.

Скорость оборачиваемости ДЗ — важный инструмент, который может использоваться администрацией предприятия при создании стратегии, направленной на увеличение прибыли. Не последнюю роль играет данный показатель и при проектировании маркетинговой политики, в частности, при разработке способов повышения объема реализации продуктов. Часто коэффициент оборачиваемости ДЗ используют в своих отчетах юридический отдел и служба безопасности.

Расчет

После вычисления показателя оборота дебиторской задолженности экономист получает ясную картину относительно того, какая доля выручки является задолженностью клиентов перед организацией и насколько быстро данный тип обязательств может конвертироваться в денежные средства.

Как рассчитать коэффициент?

Для того, чтобы узнать показатель оборачиваемости дебиторской задолженности, следует воспользоваться простой формулой:

Коэффициент оборота ДЗ = ВП / среднее значение ДЗ

В этом математическом уравнении ВП — это величина выручки от продаж, а ДЗ — дебиторская задолженность. При использовании данной формулы важно проставлять именно среднюю сумму ДЗ. Из этого следует, что перед проведением расчетов необходимо выяснить величины этого актива по состоянию на конец и начало отчетного периода. Они складываются и делятся пополам.

Как посчитать оборачиваемость дебиторской задолженности в днях?

Рассматриваемый экономический коэффициент отличается высокой гибкостью. Так, специалисты предприятия могут узнать в днях продолжительность срока, в течение которого отсутствовали расчеты по дебиторке. Для этого следует разделить количество дней отчетного периода (например, 365) на коэффициент оборачиваемости ДЗ.

Нормативное значение

Для показателя оборота дебиторской задолженности (как, впрочем, и для других индикаторов оборачиваемости) не существует однозначного нормативного значения, поскольку последние находятся в сильной зависимости от особенности конкретной отрасли и технологии работы организации.

Однако в каждом отдельном случае высокий коэффициент оборачиваемости ДЗ свидетельствует о высокой скорости погашения покупателями своих обязательств, а это имеет очевидную выгоду для компании. Следует отметить, что из-за отсутствия конкретного норматива правильно истолковать значение аналитических исследований способен только подкованный экономист. По этой же причине необходимо постоянно держать руку на пульсе динамики изменений скорости оборачиваемости.

Анализ коэффициента

После того, как специалисты предприятия вычислили показатель оборачиваемости дебиторской задолженности, они могут сделать выводы об уровне успешности деятельности организации. Повышение скорости цикла оборачиваемости говорит о том, что компания сделала правильный выбор относительно политики построения деловых отношений с должниками.

Увеличение данного коэффициента свидетельствует о том, что должники расплачиваются со своими денежными обязательствами в надлежащие сроки. В интересах любого предприятия, ведущего хозяйственную деятельность, стремиться к повышению скорости цикла оборота дебиторской задолженности. Но нельзя забывать и о подводных рифах: если сделать выбор в пользу строгой кредитной политики, можно лишиться большого количества клиентов, а это ощутимо ударит по объему продаж продукции.

Исследования финансовой практики предприятий показали, что в большинстве случаев компании тяготеют к выбору умеренной кредитной политики, сопровождающейся средним риском утраты денежных средств.

Если же, напротив, по результатам расчетов оказалось, что коэффициент ДЗ подвергся падению, компании грозит нехватка оборотного фонда. Это служит довольно тревожным сигналом, поскольку такой финансовый дефицит может привести к сокращению объемов реализации продукции и серьезным сбоям со сбытом. В качестве превентивных инструментов в отношении подобной ситуации используются два основных мероприятия:

- высвобождение большой суммы оборотных фондов;

- мобилизация сил на усиление работы по осуществлению взыскания денежных обязательств с должников.

Если организация испытывает дефицит финансов, она должна рассмотреть возможность корректировки производственного плана или обратиться за денежными займами к третьим сторонам.

Ускорение оборачиваемости

Каждый субъект хозяйствования в независимости от его масштаба (ИП, банковские учреждение или предприятие) неизбежно сталкивается с проблемой оборачиваемости дебиторки. Управление ДЗ начинается уже на этапе заключения сделки с контрагентом, платежеспособность которого подлежит тщательной проверке. Экономический анализ — мера, уместная при работе как с проверенными, так и с новыми бизнес-партнерами.

В случае необходимости составления договора об отсрочке платежа потребуется помощь квалифицированных юристов. Такое соглашение должно в обязательном порядке содержать следующие данные:

- лица, принимающие участие в сделке;

- уровень ответственности контрагентов;

- санкции, которые будут применены к нарушителю сроков возврата денежных средств.

Каждая организация располагает собственным инструментарием, применяемым в целях снижения дебиторской задолженности и контроля ее оборачиваемости. Эти методы помогают справляться с решением экономических задач на различных этапах производственного процесса.

При прогнозировании запасов компания может использовать следующие инструменты для ускорения оборачиваемости ДЗ:

- внедрение нормативов, подкрепленных экономическим обоснованием, для товарно-материальных ценностей;

- расширение складских территорий, открытие оптовой торговли;

- применение на территории складских хранилищ средств механизации и переведения процессов погрузки и разгрузки на рельсы автоматизации.

На производственной стадии широко применяются такие средства стимуляции оборота дебиторской задолженности:

- задействование наиболее подходящих конструктивных решений;

- оптимизация процесса производства;

- экономия всех видов ресурсов предприятия;

- увеличение доли производства продукции, которая пользуется особым спросом.

На этапе обращения свою эффективность доказали:

- внесение усовершенствований в расчетные операции;

- увеличение объемов реализации;

- слаженная работа сотрудников предприятия, работающих на складских территориях и отвечающих за отгрузку и подбор материала в соответствии с договорами.

Действенным способом ускорить оборачиваемость ДЗ является предоставление контрагентам различных экстра-льгот. При своевременном расчете по финансовым обязательствам клиент может получить высокую скидку или большее количество продукции. Такая политика благотворно скажется как на материальном положении организации, так и на ее взаимоотношениях с контрагентами.

Скорость оборачиваемости ДЗ — важный показатель финансового благополучия компании. Каждое предприятие, стремящееся к успеху, должно придерживаться деятельности по увеличению этого коэффициента. Это приведет к повышению ликвидности активов и рентабельности самой организации.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

СпроситьУважаемые читатели! Если вы нуждаетесь в консультации специалиста по вопросам кредитов, долгов и банкротства, рекомендуем сразу обратиться к нашим квалифицированным практикующим юристам:

Москва и область: +7 (499) 577-00-25 добавочный 591

Санкт-Петербург и область: +7 812 425-66-30 добавочный 591

Также вы можете задать вопрос онлайн-консультанту:

baikalinvestbank-24.ru