Анализ чувствительности проекта. Метод анализа чувствительности :: SYL.ru

Для того чтобы получить посторонние вложения в бизнес, субъект хозяйствования должен быть привлекательным для потенциальных инвесторов. В чем соизмеряется данная привлекательность? Давайте попробуем разобраться.

Что такое анализ чувствительности

Каждый инвестиционный проект весьма рискован, и для того чтобы понять, насколько он будет проблемным или прибыльным, проводится ряд процедур по выявлению тонких мест.

Одно из подобных исследований называется анализом чувствительности. Он применяется в том случае, если необходимо выявить стабильность и силу влияния одной из составляющих проекта. Из общей цепочки в закономерной очередности меняются величины элеиентов, и определяется, насколько эти перемены повлияли на весь механизм в целом. При этом базовый критерий, на котором основывается весь анализ чувствительности, – NPV (чистый дисконтированный доход) — каждый раз высчитывается заново.

В результате эксперты имеют величину отклонения в процентном соотношении, которая показывает, насколько перемена той или иной составляющей на одну сотую повлияла на проект в целом. После каждый элемент ранжируется в зависимости от степени важности, и выводится общая картина тонких мест.

Необходимость данной процедуры

Анализ чувствительности проекта помогает выявить наиболее критичные составляющие, которые имеют в наибольшей степени влияние на жизнеспособность бизнес-идеи. Помимо этого, процедура позволяет проверить значимость последовательного их изменения в процессе воплощения задумки в жизнь.

Также анализ чувствительности зачастую называют однофакторным, и данные для его проведения отбираются процедурой ранее при качественной оценке проекта. Данный процесс влияния той или иной составляющей элементарен в своем исполнении, поэтому имеет несколько незначительных недостатков:

- методика относится к экспертным, поэтому разные специалисты могут на выходе получить свои индивидуальные данные;

- ну и при проведении процедуры не измеряется корреляционная взаимозависимость между составляющими элементами.

Алгоритм проведения анализа

Несмотря на свою элементарность в исполнении, анализ чувствительности проекта проводится в несколько этапов:

- Выбирается показатель, относительно которого будут вестись расчеты. Зачастую это чистый дисконтированный доход (NPV), реже – норма доходности (IRR).

- Далее выбираются составляющие, в которых эксперт наименее уверен – это могут быть как инвестиции в оборотные активы, затраты на капитальное строительство, так и различного рода рыночные факторы – количество реализованной продукции и ее цена.

- После устанавливаются предельные числовые значения этих показателей с обеих сторон.

- Рассчитывается чистый дисконтированный доход или норма рентабельности при каждой величине переменной.

- Анализ чувствительности завершается построением графика, который охватывает показатель каждой рассматриваемой составляющей, что позволяет наглядно оценить самые критичные места в инвестиционном проекте.

Роль в анализе безубыточности

Каждый из нас наверняка неоднократно слышал о такой процедуре, как нахождение точки безубыточности, но мало кто задумывался, что в основу проведения данной процедуры ложится именно элементарный анализ чувствительности.

Для чего это нужно делать? Каждому предпринимателю необходимо знать граничный показатель объема произведенной продукции, при неудачной реализации которого компания наверняка не потеряет оборотные средства, поэтому высчитывается некая точка безубыточности. Таким образом, оценка эффективности проекта сужается до единственного показателя, указывающего на условия, при которых совокупность всех постоянных и переменных издержек равна полученным доходам. Иными словами – в данной точке предприниматель не получает никакой прибыли, но и полученные убытки его не разоряют, поскольку полностью покрываются заработанными средствами.

Точка безубыточности выражается в двух эквивалентах – количественном, указывающем на необходимый объем производства, и денежном, который равен полученному доходу.

Что еще нужно знать об оценке инвестиционного проекта

Не стоит забывать о том, что вложение инвестиций – это процесс, который растягивается далеко не на несколько месяцев, и даже не на один год. Поэтому анализ инвестиционной чувствительности в свою основу всегда должен брать долговременную перспективу. А это значит, что при вложении немалой суммы денежных средств на долгосрочное строительство желательно соблюдать несколько негласных правил:

- перед запуском проекта необходимо рассмотреть любые другие способы получения доходов, которые будут иметь такую же степень риска – возможно, найдутся идеи с куда большей прибылью, чем текущая;

- кстати, пара слов о степени риска – не стоит забывать о том, что данный показатель растет в зависимости от длительности срока окупаемости, и наоборот – чем он короче, тем меньше рисков в идее;

- и важно не забывать о временной стоимости денежных средств – они имеют свойство обесцениваться.

Основные показатели оценки проектов

Как мы уже говорили выше, метод анализа чувствительности основан на любом из ключевых показателей, которые выбираются в зависимости от цели исследования.

Наиболее распространенный – это чистый дисконтированный доход (NPV). Он берется за эталон в том случае, когда предприниматель намерен узнать величину абсолютного потока денежных средств от запуска проекта. Несмотря на свою популярность, методика далека от точности, поскольку довольно сложно спрогнозировать заранее, какой будет основная ставка капитала через несколько месяцев.

Следующий по распространенности – это показатель внутренней нормы рентабельности (IRR). Несмотря на то что данная методика учитывает обесценивание денежных потоков во времени, она неспособна показать на наиболее прибыльный проект из ряда представленных. Здесь мы можем увидеть только, в какой степени та или иная идея сможет окупиться за определенный период.

Также иногда за ключевую переменную берут обыкновенную бухгалтерскую норму прибыли. Методика проста в исполнении и может показать, какое количество денежных средств предприниматель сможет выручить от запуска проекта, но снова же без учета обесценивания финансовых потоков и форс-мажорных обстоятельств на производстве.

Анализ чувствительности – пример графика

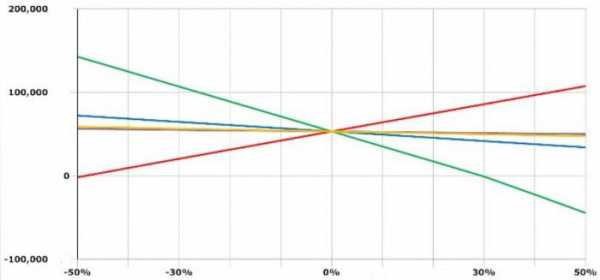

Для предметного понимания этой на первый взгляд сложной процедуры давайте попробуем проанализировать один из графиков, который составляется на последнем этапе проведения анализа чувствительности инвестиционного проекта.

На рисунке изображен результат исчисления, согласно методике чистого дисконтированного дохода: поочередно вполовину снижался и повышался каждый из показателей с шагом в десятую часть, причем при каждой смене переменной величина NPV пересчитывалась заново.

Допустим, что красная линия выражает количество реализованной продукции, зеленая – прямые затраты на производство, фиолетовая – косвенные издержки, синяя – заработную плату персонала, ну а коричневая – это непосредственный объем инвестиций.

Как видим из представленного рисунка, проект остается рентабельным в том случае, если прямые затраты вырастут на 30%, а объем выпущенной продукции снизится практически вполовину.

Дополнительные факторы влияния

Несомненно, анализ чувствительности рисков играет немаловажную роль в принятии решения о целесообразности запуска того или иного инвестиционного проекта, но его результат не является окончательным показателем.

При любой оценке экспертами обращается внимание на целесообразность запуска идеи в целом и на то, в какой степени она соответствует стратегическим планам субъекта хозяйствования на ближайшее будущее. Немаловажную роль играет и маркетинговый аспект – ведь вряд ли кто-то одобрит запуск проекта, если социологические данные указывают на то, что предполагаемый выпуск продукции не найдет должного признания у потребителя.

Не стоит также забывать о временных факторах – в любой момент платежи могут задержаться, ну а на производстве случится поломка, что прибавит несколько часов, а то и дней к выпуску партии готовой продукции.

Вы удивитесь, но и управление запасов можно отнести к неконтролируемым факторам, влияющим на реализацию инвестиционного проекта. Ни один предприниматель не сможет заранее предугадать объем их порчи на складах, в процессе доставки, а также производственного брака.

Поэтому чистого анализа чувствительности, который не учитывает ряд неконтролируемых нами процессов, недостаточно для принятия решения о целесообразности воплощения в жизнь той или иной идеи.

О чем еще нужно помнить до инвестирования

Все мы прекрасно понимаем, что в современных рыночных условиях представлена огромная масса предложений для вложения собственных средств в чье-либо молодое производство. У начинающих предпринимателей недостаточно собственных средств, чтобы удержать бизнес на плаву, поэтому многие из них прибегают к услугам спонсоров.

Но каждому субъекту хозяйствования недостаточно предложить свою идею на обозрение, нужно еще и соответствовать заявленным требованиям, иными словами – наращивать свой инвестиционный портфель.

Поэтому в первую очередь оценка эффективности проекта должна проводиться предпринимателем, и если найдутся какие-либо нецелесообразные факторы риска, то проще их исправить до того, как они будут обнаружены потенциальными инвесторами.

www.syl.ru

Анализ чувствительности инвестиционного проекта

При анализе экономической эффективности инвестиционного проекта необходимо учитывать его неопределенность (неполноту и неточность информации об условиях реализации проекта), и риск (возможность возникновения таких условий, которые приведут к негативным последствиям для всех или отдельных участников проекта). Учет фактор неопределенности и оценку рисков проекта обеспечивает анализ чувствительности.

Анализ чувствительности инвестиционного проекта (sensitivity analysis) – это оценка влияния изменения исходных параметров инвестиционного проекта (инвестиционные затраты, приток денежных средств, ставка дисконтирования, операционные расходы и т. д.) на его конечные характеристики, в качестве которых, как правило, используется IRR или NPV.

В ходе анализа чувствительности инвестиционного проекта, сначала определяются исходные параметры (показатели), по которым производят расчет чувствительности инвестпроекта. Затем осуществляют последовательно-единичное изменение каждого выбранного показателя. Только одна из переменных меняет свое значение на прогнозное число процентов (как правило, 1%, 5% или 10%), и на этой основе пересчитывается новая величина используемого критерия (например, NPV или IRR).

Далее оценивается относительное изменение критерия по отношению к базисному случаю и рассчитывается показатель чувствительности.

Показатель чувствительности это отношение процентного изменения критерия к изменению значения переменной на прогнозное число процентов (эластичность изменения показателя). Аналогично рассчитываются показатели чувствительности по каждой из остальных выбранных переменных.

На следующем этапе, используя результаты выполненных расчетов, производят ранжирование параметров по степени важности (к примеру, очень высокая, средняя и невысокая) и осуществляют и экспертную оценку предсказуемости (прогнозируемости) значений показателей (высокая, средняя или низкая).

Для анализа чувствительности инвестиционного проекта главное – это оценить степень влияния изменения каждого (или их комбинации) из исходных параметров, чтобы предусмотреть наихудшее развитие ситуации в инвестиционном проекте.

Результаты анализа чувствительности учитываются при сравнении взаимозаменяемых и не взаимозаменяемых, с ограничением по максимальному бюджету инвестиционных проектов.

При прочих равных условиях выбирается инвестиционный проект (проекты) наименее чувствительный к ухудшению входных параметров. В анализе чувствительности речь идет не о том, чтобы уменьшить риск инвестирования, а о том, чтобы показать последствия неправильной оценки некоторых величин.

И самое главное надо знать что, анализ чувствительности сам по себе не изменяет факторы риска.

Модель анализа чувствительности инвестиционного проекта в Excel

Анализ чувствительности инвестиционного проекта — Энциклопедия по экономике

Методы анализа чувствительности инвестиционного проекта. Построение барьерных точек и в моделях безубыточности. Оценка влияния управленческих решений на критерии эффективности. Финансовое моделирование для построения доверительных границ. [c.75]Идрисов А. Анализ чувствительности инвестиционных проектов // Инвестиции в России, №3,1994,0.37-40. [c.288]

На основании изложенного выше можно рекомендовать следующую достаточно формализованную конкретную процедуру (примерную схему, формат) проведения анализа чувствительности инвестиционного проекта (табл.7.2 — 7.4) [c.227]

Анализ чувствительности инвестиционного проекта. [c.71]

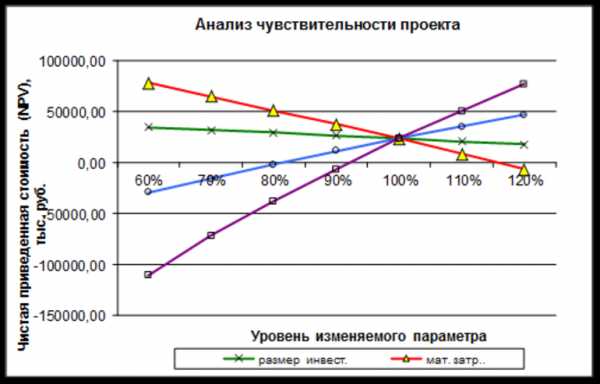

Проведение автоматического анализа чувствительности инвестиционного проекта посредством варьирования различных параметров (объем производства, цена реализации продукции (услуг), прямые производственные издержки, постоянные издержки, ставка дисконтирования) [c.376]

В процессе проведения анализа чувствительности инвестиционного проекта последовательно изменяется значение каждой переменной на заданную величину в процентном выражении и вычисляется соответствующее значение результативного показателя чаще всего это ЧДД. На основе результатов такого исследования строится график, отражающий зависимость результативного показателя от каждой переменной. Затем рассчитывается показатель эластичности изменения показателя по каждой переменной, который определяет степень чувствительности результативного показателя к изменению параметра. [c.20]

В чем заключается анализ чувствительности инвестиционных проектов [c.235]

Приведем пример анализа чувствительности инвестиционного проекта, данные условные. [c.613]

Для оценки каких видов рисков используется анализ чувствительности инвестиционного проекта , [c.307]

Влияние условий реализации проекта на его эффективность Критические точки и анализ чувствительности инвестиционного проекта [c.198]

Сущность анализа чувствительности инвестиционного проект [c.259]

Итак, анализ чувствительности и сценарный подход являются последовательными шагами в анализе рисков, при этом последний позволяет избавиться от некоторых недостатков метода анализа чувствительности. Однако метод сценариев наиболее эффективно можно применять, когда количество возможных значений чистой приведенной стоимости конечно. Вместе с тем, как правило, при проведении анализа рисков инвестиционного проекта эксперт сталкивается с неограниченным количеством различных вариантов развития событий. Рассмотрим метод оценки индивидуального риска проекта, помогающий разрешить эту проблему (имитационное моделирование). В основе этого метода лежит вероятностная оценка возникновения различных обстоятельств. [c.235]

При финансовой оценке рисков реализации программы реструктуризации (конкретных проектов программы) следует особо внимательно оценить три переменные поступления от продаж, издержки на проданную продукцию и инвестиционные издержки. Инструментами для определения этих критических переменных могут служить анализ чувствительности конкретного проекта программы и анализ его безубыточности. [c.563]В целом совокупность методов количественного анализа рисков инвестиционных проектов можно разделить на три группы основанные на вероятностном, критериальном (минимаксном) и интервальном подходах. Существуют также некоторые другие методы количественного учета риска (например, анализ чувствительности, корректировка нормы дисконта и пр.), о которых будет сказано ниже. [c.4]

Значимость данной работы заключается в реальной возможности практического применения полученных результатов при оценке и анализе эффективности инвестиционного проекта в виде раздела анализа рисков. Разработанный алгоритм своей прозрачностью, комплексностью и возможностью учета практически полного спектра изменений параметров проекта может привлечь инвесторов и аналитиков, проводящих оценку эффективности инвестиционных проектов, ранее ограничивавшихся анализом чувствительности результативных показателей. [c.49]

Исследование чувствительности, необходимое в связи с неточностью исходной информации, состоит в анализе степени изменяемости результативных, критериальных показателей по отношению к варьированию параметров моделей (распределению вероятностей, областей изменения тех или иных величин и т.п.). Выводы исследования чувствительности инвестиционного проекта отражают степень достоверности результатов, полученных при анализе риска. В случае их недостоверности проектный аналитик будет вынужден реализовывать одну из. возможностей [c.186]

Тема 3. Анализ чувствительности и критических параметров инвестиционного проекта. [c.75]

В условиях неопределенности никогда нельзя точно предсказать заранее, каковы будут фактические значения той или иной величины через некоторое время. Однако для успешного планирования финансово-хозяйственной деятельности предприятия желательно предусмотреть изменения, которые могут произойти в будущих ценах на сырье и конечную продукцию предприятия, возможное падение или увеличение спроса на товары, производимые предприятием, и т.п. Для этого выполняется аналитическая процедура, называемая анализом чувствительности. Достаточно часто этот метод используется при анализе инвестиционных проектов, а также при прогнозировании величины чистой прибыли предприятия. [c.142]

Аналогичен методу окупаемости затрат метод безубыточности, только в отличие от первого в нем определяется точка безубыточности проекта, т. е. метод безубыточности является граничным для метода окупаемости. Применение метода анализа чувствительности предполагает определение влияния изменения различных факторов на результирующие технико-экономические показатели инвестиционного проекта. Иногда вместо чувствительности определяется эластичность результирующего параметра. Методу расчета чувствительности близок один из статистических методов — метод факторного анализа. В нем также определяется степень влияния различных факторов на результирующий показатель. [c.449]

В инвестиционном проектировании анализ чувствительности играет важную роль для учета неопределенности и выделения факторов, которые могут повлиять на успешный результат проекта. Кроме того, анализ чувствительности лежит в основе принятия ряда управленческих решений. Так, например, если цена продукта оказалась критическим фактором, то можно усилить программу маркетинга или пересмотреть затратную часть, чтобы снизить стоимость проекта. Если же проведенный количественный анализ рисков проекта выявит его высокую чувствительность к изменению объема производства, то следует уделить внимание мерам по повышению производительности, например, обучению персонала менеджменту и др. [c.219]

С помощью анализа чувствительности на базе полученных данных можно установить наиболее важные с точки зрения инвестиционного риска факторы, а также разработать наиболее эффективную стратегию реализации проекта. [c.212]

При формировании бизнес-плана проводится оценка наиболее вероятных рисков, которые могут возникнуть в ходе реализации инвестиционного проекта. Дается классификация и оценка рисков по месту их возникновения (производственные, инвестиционные, инфляционные, организационные, коммерческие и т.д.), а также намечаются меры по их снижению или предотвращению. С целью выявления и снижения риска вложений должен проводиться анализ устойчивости (чувствительности) проекта в отношении его параметров и внешних факторов. В обязательном порядке проводится многофакторный анализ чувствительности проекта к изменениям входных показателей (цены, объема производства, переменных и постоянных издержек, а также их статей, условий финансирования и т.д.). С учетом инфляционных процессов определяются четкие границы, когда возможна реализация проекта, а также условия, при которых успех маловероятен. [c.540]

Основная экспертиза предполагает проведение детального инвестиционного анализа. Детальный инвестиционный анализ проводится лицами, имеющими базовые знания в области финансового анализа и владеющими методами оценки инвестиций. В процессе инвестиционного анализа осуществляется проверка корректности используемых данных, расчет и анализ показателей эффективности инвестиций (срок окупаемости, индекс прибыльности и другие), платежеспособности и ликвидности, а также проводится исследование анализа чувствительности проекта по различным сценариям. По каждому из рассматриваемых проектов производится несколько вариантов расчетов с различными наборами входных данных, учитывающих оптимистичный и пессимистичный ход развития проекта. [c.201]

Графический блок дает возможность с помощью средств деловой графики строить диаграммы, которые позволяют принимать организационные и финансовые решения с учетом анализа чувствительности таких важных переменных величин, как цена продаж, объем производства и реализации, величина, издержек и т. д. Целью проведения экономического анализа является также желание найти действительный результат реализации проекта в условиях конкретной национальной (региональной) экономики и принятия оптимального инвестиционного решения на весь период его реализации. [c.367]

Для формирования модели инвестиционного проекта необходимо выявить ее входные и результативные параметры. Инвестор или эксперт-аналитик должен установить, какие параметры проекта будут считаться результативными. Безусловно, основной результативный параметр — это ЧДД. Определение входных параметров модели проводится на основе метода анализа чувствительности. В модель должны входить параметры, изменение которых оказывает наибольшее влияние на результативные параметры. Инвестором или аналитиком устанавливается уровень эластичности результативных параметров по входным параметрам, который будет считаться значимым и на основе которого будут отбираться входные параметры для дальнейшей оценки. [c.27]

Анализ чувствительности- наиболее простой путь количественного анализа рисков. Цель его проведения — определение степени влияния варьируемых факторов на результаты проекта. В качестве информационной основы используются данные потока денежных средств инвестиционного проекта. В качестве интегральных показателей, характеризующих результаты проекта, рассматривают критерии эффективности проекта (NPV, IRR, PI и др.). [c.194]

Официальное (формальное) инвестиционное предложение. Во многих организациях разработаны стандартные формы, которые заполняются при выдвижении инвестиционного предложения. Они содержат варианты ключевых переменных проекта, позволяющих подвергнуть модель анализу чувствительности по этим факторам и на основе которых будет осуществляться мониторинг, если проект будет одобрен. [c.205]

В целом технология DEA является эффективным инструментом сравнительного анализа для независимых или слабо зависимых между собой проектов. Однако следует отметить ее недостаточную чувствительность при формировании оценок в условиях сравнительного анализа объектов различного масштаба и ограниченную возможность применения при формировании инвестиционных программ, состоящих из сильно связанных проектов. Кроме того, представление обобщенных затрат (выпуска) в коэффициентах эффективности в виде линейной комбинации всех затрат (выпусков) является существенным упрощением с практической точки зрения. Построение самих моделей и придание им содержательного смысла (а также содержательная оценка результатов) в каждом конкретном случае затруднительны без привлечения накопленного практического опыта и знаний экспертов в соответствующей предметной области. Использование технологии DEA для отбора проектов при инвестиционном анализе может быть весьма продуктивным на конечной стадии отбора, когда проведен финансово-экономический анализ каждого проекта, выделены множества альтернативных проектов, отвечающих требуемым критериям эффективности, и необходимо выбрать лучшие из них по совокупности критериев. На этапе предварительного отбора инвестиционных проектов для дальнейшего анализа целесообразно применять более простые (менее трудоемкие) методы. [c.123]

Важным моментом при оценке эффективности инвестиционных проектов является анализ чувствительности рассматриваемых критериев на изменение наиболее существенных факторов уровня процентных ставок, темпов инфляции, расчетного срока жизненного цикла проекта, периодичности получения доходов и т.д. Это позволит определить наиболее рисковые параметры проекта, что имеет значение при обосновании инвестиционного решения. [c.604]

Q ИНЭК-Инвестор — разработка, анализ и оценка инвестиционных проектов. Анализ чувствительности инвестиционного проекта, оценка эффективности инвестиционных затрат, учет чистой ликвидационной стоимости. [c.101]

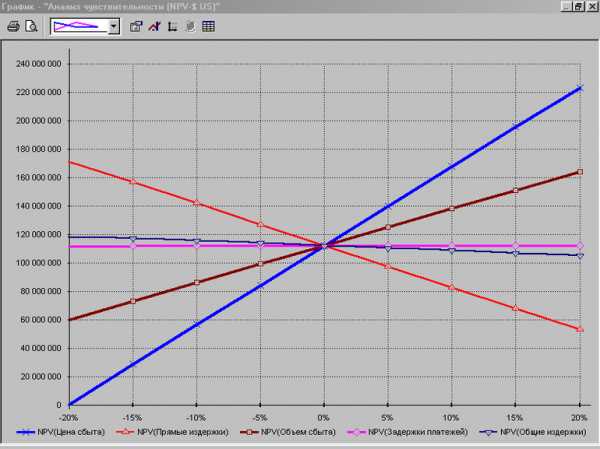

В программе Proje t Expert анализ чувствительности инвестиционного проекта проводится автоматически посредством варьирования переменных в диапазоне от— 50% до +50% с шагом 5%. [c.32]

Особое внимание в проектном анализе уделяется выявлению и оценке рисков, связанных с реализацией инвестиционного проекта. Для этого используются такие методы, как оценка чувствительности проекта, определение точки безубыточности и др. Учитывая высокие риски проектного финансирования, кредиторы стремятся обеспечить максимально эффективное управление ими. Помимо традиционных методов снижения рисков (например, их страхование) используется метод их распределения между участниками реализации инвестиционного проекта. К таковым относятся проектная компания (заказчик проекта) учредители проектной компании (спонсоры) кредиторы консультанты поставщики оборудования подрядчики покупатели проектного продукта компания-оператор банки-гаранты другие участники. На разных стадиях проектного цикла роль отдельных участников в покрытии рисков меняется. Так, на инвестиционной стадии кредитующий банк, как правило, снимает с себя ответственность за качественное и своевременное завершение строительно-монтажных работ. Риски, связанные с качеством и сроками сдачи объекта, а также превышением сметной стоимости проекта, возлагаются на проектную компанию и ее учредителей, подрядчика, поставщиков машин и оборудования, страховые компании и т.д., что отражается в договорах и контрактах (подрядных, поручительства, страхования и др.). На этапе эксплуатации объекта банк-кредитор обычно берет на себя часть коммерческих, валютных, страновых рисков. Часть рисков на этом этапе может перекладываться на покупателей проектного продукта через заключение контрактов типа бери или плати ( take or pay ). [c.262]

Такой перебор вариантов важен для менеджера, так как позволяет понять суть проблем, с которыми сталкивается компания. В данном случае полезна аналогия между процессом планирования и содержанием главы 10 «Проект -это не черный ящик». В ней был описан анализ чувствительности и другие инструменты, которыми пользуются компании, чтобы определить, что именно дает импульс инвестиционному проекту и что может ему повредить. Финансовые менеджеры компании «Матрас-самоход» в этом случае столкнулись с аналогичной задачей не только выбрать план финансирования, но и понять, что может препятствовать его выполнению, а также что следует предпринять, если условия неожиданно изменятся14. [c.812]

Анализ чувствительности проекта [proje t sensitivity analisis]. Сущность этого аналитического метода заключается в оценке влияния основных исходных параметров реального инвестиционного проекта на конечные показатели его эффективности. Варьируемыми исходными показателями проекта выступают обычно объем реализации продукции в натуральном выражении уровень цен на продукцию сумма инвестиционных затрат по видам и этапам осуществления продолжительность осуществления проекта ожидаемый уровень ставки процента ожидаемый темп инфляции и т.п. Конечными показателями эффективности проекта принимаются обычно чистый приведенный доход внутренняя ставка доходности или сумма чистой инвестиционной прибыли. Последовательно изменяя значение варьируемых исходных показателей, можно определить диапазон колебаний избранных для оценки конечных показателей эффективности, а также критические значения исходных параметров проекта, которые ставят под сомнение целесообразность его осуществления. Чем больше диапазон колебаний исходных параметров проекта, при котором показатели его эффективности соответствуют избранным предприятием критериям, тем менее рисковым он считается по результатам анализа чувствительности. [c.256]

Другой отличительной особенностью программного продукта Proje t Expert является представление результатов вычислений в виде готовых разделов бизнес-плана. Программа содержит блок оценки риска (анализ чувствительности) — таблицу, содержащую возможные факторы риска. Оценка каждого фактора осуществляется пользователем на основе субъективного опыта, а программа в результате выдает интегральную оценку рискованности осуществления проекта. Это позволяет еще на этапе планирования заложить в инвестиционный проект механизмы, обеспечивающие снижение факторов риска предусмотреть дополнительное финансирование, создать запас материалов или, наоборот, распродать излишние запасы. [c.307]

Другим методом учета неопределенности является анализ чувствительности или устойчивости инвестиционного проекта к изменениям внешних факторов и параметров самого проекта. Он заключается в измерении степени влияния отклонения того или иного параметра от номинального или среднего (базового) значения на результирующие показатели проекта. Анализ чувствительности позволяет определить ключевые, в отношении устойчивости проекта, исходные параметры, а также рассчи- [c.74]

economy-ru.info

Методы оценки инвестиционных проектов, Оценка чувствительности инвестиционного проекта

Современной экономической теории и практике известно немало методов оценки инвестиционных проектов, которые условно можно разделить на две группы: статические и динамические. Статические методы важны для малых и средних предприятий, так как касаются инвестиционных проектов, которые осуществляются в пределах одного года. Динамические методы, как правило, применяются для оценки инвестиционных проектов, срок реализации которых больше с а один год. В этом случае используют такие методы, как вычисление чистой приведенной стоимости, внутренней нормы рентабельности, индекс доходности и др., о которых говорилось ранее. Поскольку в этих метода х учитывается фактор времени, это предопределяет повышенный интерес к этим методам со стороны украинских предприяємств.

Динамические методы финансовой оценки инвестиционных проектов основаны на дисконтировании денежных потоков проекта

Приведенные выше формулы имеют в основе предположения, что основные параметры проекта остаются неизменными в течение всего срока его реализации. Однако инвестиционный проект связан с будущим, которое немо ожливо предусмотреть с уверенностью. Учитывая это существует потребность в анализе чувствительности проекта. Основу анализа составляет присвоении важнейшим параметрам проекта (цена на продукцию, объемы реализации текущие расходы и т.п.) новых значений. Исходя из них, проводится повторное расчета показателей эффективности инвестиционных проектов и таким образом определяется влияние изменения каждого параметра на конечный й результаьтат.

Заметим, что анализ чувствительности не ведет к однозначным выводам, поскольку не уточняет вероятности возникновения различных обстоятельств, называя лишь источники их появления и возможные последствия. А потому результаты такого анализа следует рассматривать как предварительный этап анализа рисков проекту.

Отметим, что предприятиям в Украине присуще стремление к осуществлению масштабных и длительных инвестиционных проектов. Это не всегда себя оправдывает с экономической точки зрения. Речь идет о том, что осуществление я инвестиционных программ делает возможным оптимизацию структуры инвестиций и рациональное распределение их во времени. Это в определенной степени снимает проблему выбора учетной ставки и учета инфляции итоге, дин амични методы оценки инвестиционных проектов является весьма удобным инструментом принятия инвестиционных решений. Однако при их применении следует учитывать высказанные оговорки, касающиеся особенно стей экономикоміки.

На стадии предварительного технико-экономического обоснования обычно неизвестно, как будет финансироваться проект, не известны источники финансирования, не определена большинство субъектов инвестиционной деятельности. Тех хнико-экономическое обоснование для того и состоит, чтобы привлечь акционеров и кредиторов к финансированию проекта. Именно с такой целью на стадии предварительного технико-экономического обоснования провода ться оценка финансовой осуществимости проекта и оценка вероятности его осуществления. Итак, главный инструментарий для оценки проектов такой: финансовые показатели осуществимости проекта; показатели экономической ной эффективности, анализ чувствительности, анализ безубыточности, оценка вероятности; экономическая оценка проекткту.

Наиболее характерными показателями финансовой осуществимости проектов является коэффициент соотношения долгосрочных заемных средств и акционерного капитала; коэффициенты покрытия, абсолютной ликвидности, пок закрытия долгосрочных обязательств, соотношение между дебиторской и кредиторской задолженностям.

721 Оценка чувствительности инвестиционного проекта

Инвестиционный проект разрабатывается на базе вполне определенных предложений относительно капитальных и текущих затрат, объемов реализации произведенной продукции, цен на товары, временных рамок проекта зависимости от качества и и обоснованности этих предложений будущее развитие событий, связанных с реализацией проекта, всегда неоднозначен. Это основная аксиома любой предпринимательской деятельноститі.

Субъекты хозяйствования действуют в условиях неопределенности, т.е. неоднозначного развития конкретных событий в будущем, невозможности предсказать основные величины и показатели деятельности предприятия, в то ом числе внедрение инвестиционного проекта. Неопределенность — это объективное явление, которое, с одной стороны, является условием любой предпринимательской деятельности, а с другой — причиной постоянной угрозы потери бу дь любого предпринимателя. Полное исключение неопределенности, т.е. создание однозначных условий ведения бизнеса, — столь желанное явление для каждого предпринимателя, насколько и невозможное время неопределенность не можно трактовать только как негативное явление, поскольку на этапе трансформации рыночной экономики она может создать дополнительные возможности, которые невозможно было предусмотреть в начале внедрения инвестиций ийного проекта. В целом фактор неопределенности оценивается со знаком»минус»в предпринимательской деятельностикій діяльності.

Итак, залог успеха реализации инвестиционного проекта заключается в умении принятия решений в условиях неопределенности. Наиболее простой способ принятия решения — доверять собственной интуиции. К сожалению, у стран странах с переходной экономикой, в том числе и в Украине, это пока единственный реальный способ. В нынешней ситуации успех полностью зависит от таланта предпринимателя (финансового менеджера или руководителя предприя ства, организации, учреждения). Однако даже самый талантливый бизнесмен, уже достигнув успеха, не может оценить, сколько дополнительных возможностей он потерял на пути к этому успеху и во сколько раз его успех был бы большим, если бы он использовал все эти дополнительные возможности. Но кроме дополнительных возможностей в будущем могут также возникать дополнительные угрозы для хозяйствования, поскольку невозможно предусмотреть и спрогнозировать, как может повлиять на внедрение инвестиционного проекта изменение факторов внешней среды (нормативно-законодательная база, налоговое законодательство; падение спроса на о продукции, выпускаемой; стихийные бедствия; аварии; цена на ресурсы и другие форс-мажорные обстоятельства) деятельности предприятия. А поскольку менеджер отвечает, возможно даже материально, за этот прогноз, то ответственность заставляет его принимать достаточно пессимистические решения. Вместе с тем почти всегда можно определить интервал значений (более или менее широкий), в который прогнозный показатель обязательно попадет. В этом случае степень ответственности снижается, потому что он наверняка будет правие правий.

Итак рассмотренные выше методы не решают всех проблем. Менеджер, который прогнозирует конкретный показатель проекта, перекладывает свою ответственность на плечи лицу, принимающему решение относительно проекта в цилом м. В условиях неопределенности такого однозначного решения нет, а возможные интервалы значений по каждому из параметров инвестиционного проекта порождают интервал значений показателя эффективности, среди которых — это точка безубыточности (мертвая точка, порог рентабельности, критический объем т.п.). Появляются новые факторы, которые определяют принятие решения и прежде всего — фактор риска, то есть возможность потери во предприятия части своих ресурсов, снижение планируемых доходов или возникновения дополнительных расходов в результате осуществления деятельностисті.

Анализ безубыточности — неотъемлемая часть инвестиционного проектирования. Это позволяет выявить основные проблемные места проекта для достижения заданной прибыли, что обеспечит необходимую эффективность инвес стицийного проекту.

Целью анализа чувствительности инвестиционного проекта является сравнительный анализ влияния факторов на ключевой показатель инвестиционного проекта, например объем продаж, расходы, цены продажи товаров и т.д.

Практический опыт показывает, что наиболее эффективны те проекты, согласно которым производство функционирует на уровне, близком к уровню полной мощности. Однако, несмотря на это, некоторые проекты убыточны протяжение ние первых нескольких лет после их реализации. С годами ситуация улучшается, тогда как другие проекты продолжают работать в убыток. Причин таких плохих результатов может быть множество, например: задержки в ре ализации, дефекты в схеме проекта, дефицит основных элементов, плохое качество сырья, недостаточный объем рынка, неудовлетворительное качество продукции, ценовая политика и др.. Если проект функционирует на низком уровне использования производственных мощностей, то доходы не могут покрыть всех расходов. Когда уровень использования производственных мощностей растет, появляется надежда, что можно достичь ситуации, когда общие доходы будут равны общим расходратам.

Анализ безубыточности (или анализ издержек, прибыли и объема производства и продажи) — это аналитический подход к изучению взаимосвязи затрат и доходов при разных уровнях продажи

Критический объем производства продукции расчетным методом определяется по формуле:

где. А — условно-постоянные затраты всего объема продукции, грн;

Ц — цена единицы продукции, грн / шт;

в — условно-переменные затраты на единицу продукции, грн / шт

Чувствительность инвестиционного проекта зависит от изменчивости критического объема и объемов производства продукции по каждому варианту результате этих параметров объем продукции станет соответствовать точке безз убыточностиі.

Индекс безопасности проекта по объему производства определяется по формуле:

где. Вф — фактический (запланированный) выпуск продукции

Этот показатель показывает крайнюю границу того, насколько может уменьшиться фактический (планируемый) объем производства с сохранением безубыточности проекта

По приведенным формулам определяют индексы безопасности в соответствии с ценой постоянными расходами и по переменным затратам:

Где. Ц — цена запланированной продукции;

Цф — цена единицы продукции, при которой фактический объем производства отвечать точке безубыточности

где. А — запланированные постоянные затраты;

Аф — постоянные затраты, при которых фактический объем производства отвечать точке безубыточности

где в — запланированные переменные затраты на единицу продукции;

вф — переменные затраты на единицу продукции, при которых фактический объем производства отвечать точке безубыточности

Рассчитанные индексы безопасности проекта (соответственно по объему производства, цене, постоянными издержками, переменными издержками) при сменяемости (уменьшении или увеличении) указанных параметров каждого варианту нта проекта позволяют установить, как может изменяться объем производства, цена, переменные и постоянные издержки соответственно при прочих неизменных параметрах проект.

Итак, точка безубыточности — это важный показатель по оценке риска инвестиций. Чем ниже точка безубыточности, тем менее чувствителен проект к изменению. Его ключевых параметров (объема, цены и расходов), тем ниже риск провала проекта. Анализ безубыточности позволяет выявить чувствительные показатели, влияющие на жизнеспособность проекта, разработать меры, которые снижают степень этого влияния, т.е. сп рямовани на уменьшение риска инвестиционного проектту.

uchebnikirus.com

49. Анализ чувствительности показателей эффективности инвестиционных проектов.

Экономическая обоснованность любого инвестиционного проекта при использовании метода дисконтирования денежных потоков в значительной степени зависит от объективности закладываемых параметров. Величина денежного потока от реализации инвестиционного проекта зависит прежде всего от таких прогнозных параметров, как: объем реализации продукции; себестоимость и цена единицы продукции; уровень инфляции, величина инвестиций, необходимых для реализации инвестиционного проекта, инвестиционный риск и многих других.

Уровень инфляции и инвестиционного риска, а также процентная ставка по кредиту в первую очередь влияют на ставку дисконтирования.

Необходимо отметить, что ставка дисконтирования является важнейшим параметром, от которого зависит величина денежных потоков и экономическая обоснованность инвестиционного проекта.

Ставка дисконтирования выбирается самостоятельно для каждого инвестиционного проекта на основе глубокого анализа прогноза макроэкономической ситуации в стране, отрасли, регионе и на микроуровне. Выбираются и другие параметры для экономического обоснования инвестиционного проекта. При этом экономическое обоснование должно делаться на основе различных сценариев пессимистического и оптимистического характера развития событий в прогнозном периоде. Если в проект заложены параметры пессимистического характера и он по критериям эффективности (NPV, PI, IRR, РР) оказался выгодным, то такой проект имеет хороший запас финансовой прочности и незначительный инвестиционный риск.

Цель анализа чувствительности инвестиционного проекта — установить уровень влияния отдельных варьирующих факторов на финансовые показатели инвестиционного проекта. В качестве этих факторов могут быть использованы объем реализации продукции, цена и себестоимость единицы продукции, уровень инфляции, величина капитальных вложений, ставка дисконтирования и др.

В процессе анализа чувствительности вначале определяется «базовый» вариант, при котором все изучаемые факторы принимают свои первоначальные значения. Только после этого значение одного из исследуемых факторов варьируется в определенном интервале при стабильных значениях остальных параметров. При этом оценка чувствительности проекта начинается с наиболее важных факторов, которые соответствуют пессимистическому и оптимистическому сценариям. Только после этого устанавливается влияние изменений отдельных параметров на уровень эффективности проекта. Кроме того, анализ чувствительности положен в основу принятия проекта. Например, если цепа оказалась критическим фактором, то можно усилить программу маркетинга или пересмотреть затратную часть проекта, чтобы снизить его стоимость. Если осуществленный количественный анализ рисков проекта выявит его высокую чувствительность к изменению объема производства, то следует уделить внимание мерам по повышению производительности труда, обучению персонала менеджменту и т.п.

Показатель чувствительности вычисляется как отношение процентного изменения критерия — выбранного показателя эффективности инвестиций (относительно базисного варианта) к изменению значения фактора на 1%. Таким способом определяются показатели по каждому из исследуемых факторов.

С помощью анализа чувствительности на базе полученных данных можно установить наиболее приоритетные с точки зрения риска факторы, а также разработать наиболее эффективную стратегию реализации инвестиционного проекта.

Отметим, что несмотря на все преимущества метода анализа чувствительности проекта: объективность, простоту расчетов, их наглядность (именно эти критерии положены в основу его практического использования), — данный метод обладает серьезным недостатком — однофакторностью. Он ориентирован только на изменения одного фактора проекта, что приводит к недочету возможностей связи между отдельными факторами или недоучету их корреляции. Поэтому на практике используется также метод анализа сценариев. Он включает в себя учет одновременного (параллельного) изменения ряда факторов, влияющих на степень риска проекта. Таким образом, определяется воздействие одновременного изменения всех основных переменных проекта, характеризующих его денежные потоки (приток и отток денежных средств). Важным преимуществом метода является тот факт, что отклонения параметров (от базовых значений) рассчитываются с учетом их взаимосвязей корреляции [14].

studfiles.net

Анализ чувствительности инвестиционного проекта — методы анализа критериев эффективности инвестиционного проекта

Оценка восприимчивости измеряет уровень воздействия первоначальных характеристик программы на итоговые параметры. Основная величина, измеряющая количественные и качественные характеристики проекта — уровень дохода.

Анализированные характеристики проходят несколько этапов обработки данных:

- Изменение определенного параметра в необходимых границах.

- Основные данные изменениям не подлежат.

- Вибрация рассматривается как положительная характеристика, от которой зависит устойчивость проекта.

- Чем выше вибрационные характеристики, тем больше вероятности успешности плана.

Заданные переменные и их значения являются величиной непостоянной. Именно это позволяет провести более глубокую оценку данных и изменение параметров при разных показателях.

Критическая величина переменой влияет на результат и уровень осуществимости эффективного плана.

Основными исходными переменными являются следующие показатели:

- Количество продаваемой продукции.

- Стоимость единицы продукта.

- Количество затраченных средств, а также их основные компоненты.

- Период производства.

- Стоимость каждого этапа проекта, а также на основные элементы.

- Возможность задержки платежа.

- Возможность повышение ценового диапазона.

- Процентная ставка кредитования, дисконтная ставка.

Результативными исходными переменными считаются следующие показатели:

- Эффективность проекта, как основной показатель результата программы:

- Дисконтированная прибыль в чистом виде.

- Внутренние границы дохода.

- Индексация уровня прибыли.

- Период продажи продукции, и ее окупаемость.

- Выгодность инвестиционного проекта.

- Параметры программы ежегодного характера:

- Доход как основной параметр баланса организации.

- Доход в чистом виде.

- Уровень разности инвестиций и расхода реальной денежной суммы.

Оценка восприимчивости определяется 2 способами:

- Относительная оценка переменной.

- Абсолютная оценка переменной.

При относительной оценке восприимчивости сравнивают следующие показатели:

- Уровень влияние основной переменной на начальном этапе (при этом изменяется фиксированная величина в процентном эквиваленте).

- Результативная переменная программы.

Данный процесс определяет наиболее выгодную первоначальную переменную, за которой идет основной контроль.

При абсолютной оценке восприимчивости происходит анализ следующих действий:

- На сколько значений отклоняется результативная переменная в численной форме, если переменная первоначального параметра изменяется.

- Показатель переменной, который соответствует нулевому значению результативного компонента, определяется показателем первоначальным элементом.

Результативный показатель оценки восприимчивости вносится в табличную или графическую форму. Это придается наглядности параметрам, что является основой презентационной цели.

Отрицательной чертой данного анализа считается однофакторность. Это связано с тем, что переработка одного параметра, необходимого качественной и количественной оценке, изменяет последующий показатель.

Цель анализа чувствительности проекта

Основной задачей оценки восприимчивости считается формулировка исследования параметров производительности к оценке разнообразных показателей.

Основной задачей оценки восприимчивости считается формулировка исследования параметров производительности к оценке разнообразных показателей.

Основной вопрос, на который должен дать ответ исследователь, является Какие характеристики изменятся, если произойдет следующее действие?

Определить степень воздействия основного фактора на итог программы считается основной целью оценки восприимчивости.

Основными факторами являются следующие положения:

- Количество проданного товара или оказанной услуги (объем продукции в натуральной единице измерения).

- Стоимость реализации товара, в которую включают работа и услуги.

- Производственная издержка (стоимость сырья, материала, комплектующих элементов, тарифная сетка заработной энергии).

- Стоимость рекламного оснащения и коммерческие затраты.

- Стоимость управления и производства (заработная плата сотрудников предприятия, арендная плата, цена электроэнергии, ремонтные работы технической и вспомогательной аппаратуры).

- Инвестиционные затраты на приобретение технического оснащения, строительные работы склада для хранения материала и готовых продуктов.

- Реконструкция основной производственной и вспомогательной площади.

- Процентная ставка кредитования.

- Дополнительные факторы, к которым относятся повышение стоимости сырья и материалов, налоговый вычет, задержка платежа.

Оценка восприимчивости программы определяет возможные границы перемен фактора. При этом рассматривается возможность изменения объемов продукции и ее стоимости, рабочей силы и предоставляемых услуг.

Суть анализа чувствительности

Возможные сценарии развития оценки восприятия программы помогает проанализировать возможность перемены показателей. При этом исследуется исход каждого варианта отдельно и применяется наиболее выгодный прогноз планирования.

Наиболее часто используют электронные таблицы и специальные компьютерные программы для моделирования возможных результатов.

В процессе проигрывания сценария выбирают несколько проектов, которые должны обладать следующими положениями:

- Первоначальные переменные определенного значения.

- Результативные показатели.

- Процентное сопоставление выбора определенной программы, которая определяется экспериментальным вариантом.

В итоге идет расчет среднего показателя, который в дальнейшем станет результирующим значением. При этом берет на рассмотрение каждый вариант исхода событий.

Оценка восприимчивости проходит в несколько этапов:

- Выбрать переменную, которая станет основой расчетных данных (дисконтированная прибыль в чистом виде или основной доход).

- Определить дополнительные элементы (инвестиция в оборотном активе, стоимость ремонтных работ, объем проданного товара и его стоимость).

- Числовой предел основных компонентов, который устанавливается с обоих участков.

- Рассчитать дисконтированную прибыль в чистом виде и норму прибыльности, учитывая каждую переменную.

- Построение графической плоскости. При этом учитывается каждая переменная, и визуально оцениваются критические точки в программе инвестиций.

Варьируемые исходные переменные

Основными варьируемыми переменными являются следующие компоненты:

- Количество проданного товара.

- Стоимость единичного экземпляра продукта.

- Затрата на инвестиции сырьевой базы, материальной основы, технического оснащения, заработной платы, строительных работ.

- Временной период строительных работ.

- Стоимость определенного периода, которому принадлежит ценовой диапазон каждой операции.

- Задержка платежа и ее последствия.

- Вероятность инфляционной составляющей, которая влияет на стоимость оборудования и сырьевого компонента.

- Процентная ставка кредитования.

Результирующие показатели реализации проекта

Основными результирующие показатели определяются следующими положениями:

- Эффективные показатели:

- Дисконтированная прибыль.

- Уровень дохода.

- Индексация дохода.

- Период сбыта продукции.

- Выгодность проекта.

- Показатель ежегодного спроса:

- Баланс организации.

- Чистый доход.

Учет результатов анализа чувствительности

Учет и прогноз перемены показателей на результат программы является основной целью оценки восприимчивости.

Одним из вариантов считается изменение вводного показателя. При этом оценивается уровень воздействия каждой переменной. Это позволяет учесть все возможные варианты развития событий.

rushbiz.ru

Анализ чувствительности инвестиционных проектов — МегаЛекции

Цель анализа чувствительности (sensitivity analysis) — выявить важнейшие факторы, так называемые «критические переменные», способные наиболее серьезно повлиять на проект, и проверить воздействие последовательных (одиночных) изменений этих факторов на результаты проекта. В теории эксперимента анализ чувствительности называют однофакторным анализом. Результаты проведенного перед этим качественного анализа рисков проекта являются базой, фундаментом при отборе факторов для количественного анализа.

Классификация факторов, варьируемых в ходе анализа чувствительности проекта: 1 группа — факторы, влияющие на объем доходов (выгод) проекта; 2 группа — факторы, влияющие на объем проектных затрат.

Обычно в качестве основных варьируемых параметров принимают следующие: физический объем продаж продукции или услуг; цена реализуемой продукции или услуг; величина прямых производственных издержек; величина постоянных производственных издержек; требуемый объем инвестиций; стоимость привлекаемого капитала в зависимости от условий и источников его формирования; показатели инфляции.

Варьируемые параметры

В формировании денежного потока проекта, а, следовательно, и в расчете его критериев эффективности участвуют многие факторы и позитивного (доходного), и негативного (расходного) характера с точки зрения конечной результативности проекта.

К позитивным факторам прежде всего можно отнести: задержки оплаты за поставленное сырье, материалы, комплектующие, а также период времени поставки продукции с момента получения авансового платежа при реализации продукции или услуг, отсроченные налоговые платежи. Если предприятие имеет возможность оплачивать поставки материалов и комплектующих с некоторой задержкой, это может существенно улучшить финансовый результат. Условия реализации продукции с предоплатой также оказывают положительное влияние на финансовый результат, так как фактически являются кредитом потребителя продукции поставщику. Однако необходимо учитывать и отрицательное воздействие этого фактора: поставка должна быть осуществлена по ценам, оговоренным в соглашении на дату получения авансового платежа. При высоких темпах инфляции данный фактор может иметь отрицательное воздействие на финансовый результат.

Важной является группа факторов, оказывающих значительное влияние на финансовый результат проекта и используемых в качестве варьируемых параметров в анализе чувствительности инвестиционных проектов, связанная с формированием и управлением запасами.

Объектом анализа должны также стать факторы, характеризующие условия формирования капитала. В условиях России проблеме формирования капитала проекта следует уделять серьезное внимание. Сегодня действуют два ограничения: первое — дефицит акционерного капитала как следствие низкого уровня доходов населения и низкой привлекательности долгосрочных инвестиций; второе — высокая стоимость заемного капитала, включая проценты по кредитам и затраты на обеспечение гарантий. Для того, чтобы корректно определить основные показатели эффективности, необходимо достаточно точно определить потребность в капитале и его структуру. В процессе анализа чувствительности варьируется соотношение собственного и заемного капитала и определяются граничные значения, за которыми процесс формирования капитала посредством банковских кредитов неэффективен. Таким образом определяется реальная потребность в акционерном капитале и разрабатывается стратегия его привлечения.

Не менее важным является анализ изменений и степени влияния на проект внешней среды: уровня инфляции, прогноза изменения обменного курса национальной валюты, а также налогового окружения. Эти факторы не могут быть изменены посредством управленческих решений, например, увеличения суммы инвестиций и т.п. То есть описание окружающей среды представляется в виде альтернативного прогноза для различных сценариев.

Анализ точки безубыточности (breakeven point analysis), широко используемый в международной практике — есть простейший способ, позволяющий проводить грубую оценку риска проекта по методу чувствительности.

Последовательность проведение анализа чувствительности:

1. Определение наиболее вероятных базовых значений ИП (объем продаж, цена, издержки)

2. Расчет показателей эффективности ИП (NPV, IRR, DPI, PP и др.) при базовых значениях

3. Выбор ключевого показателя эффективности ИП, относительно которого будет проводится ан.чувств.

4. Выбор факторов, определяющих чувствительность показателя эффективности (капитальные затраты и вложения в оборотные средства; рыночные факторы — цена товара и объем продажи; компоненты себестоимости продукции; время строительства и ввода в действие основных средств).

5. Установление предельных (нижних и верхних) значений неопределенных факторов

6. Расчет ключевого показателя для всех предельных значений неопределенных факторов (для каждого фактора расчеты делается по-отдельности при фиксированных значениях др. факторов)

7. Построение графика чувствительности для всех неопределенных факторов (графиков зависимостей):

прибыли от объема производства при фиксированных ценах (изопрайсы)

цены от объема производства при фиксированной прибыли (изопрофиты)

прибыли от цены при фиксированном объеме производства (изопромиты)

Наиболее часто устанавливаются зависимости:

срока окупаемости от % ставки при фиксированном числе лет осуществления ИП

рентабельности инвестиций от цены при фиксированном объеме (и наоборот)

дисконтированного дохода от текущих/капитальных затрат

В результате анализа чувст. ИП

опр. наиболее рисковые параметры ИП

оценивается доходность в случае развития событий по оптимистичному, пессимистичному или наиболее вероятному пути развития

Помимо ан.чувств. в вероятностном анализе ИП применяются анализ сценариев и метод Монте-Карло.

Анализ сценариев — прием анализа риска, который на ряду с базовым набором исходных данных проекта рассматривает ряд других наборов данных, которые по мнению разработчиков проекта могут иметь место в процессе реализации. В анализе сценария, финансовый аналитик просит технического менеджера подобрать показатели при “плохом” стечении обстоятельств (малый объем продаж, низкая цена продажи, высокая себестоимость единицы товара, и т. д.) и при “хорошем”. После этого, NPV при хороших и плохих условиях вычисляются и сравниваются о ожидаемым NPV.

Метод имитационного моделирования Монте-Карло создает дополнительную возможность при оценке риска за счет того, что делает возможным создание случайных сценариев. Процедура, с помощью которой математическая модель определения какого-либо финансового показателя (NPV) подвергается ряду имитационных прогонов с помощью компьютера. В ходе процесса имитации строятся последовательные сценарии с использованием исходных данных, которые по смыслу проекта являются неопределенными, и потому в процессе анализа полагаются случайными величинами. Процесс имитации осуществляется таким образом, чтобы случайный выбор значений из определенных вероятностных распределений не нарушал существования известных или предполагаемых отношений корреляции среди переменных. Результаты имитации собираются и анализируются статистически, с тем, чтобы оценить меру риска.

83. Бюджетная, социальная, экологическая эффективность инвестиционных проектов. (+вопрос 90)

Эффективность ИП — категория, отражающая соответствие ИП целям и интересам субъектов инвестиционной деятельности и общества в целом.

Реализация эффективных ИП увеличивает поступающий в распоряжение общества ВВП, который затем распределяется между участвующими в проекте субъектами (собственниками, акционерами, банками, бюджетами разных уровней). Поступлениями и затратами этих субъектов определяются различные виды эффективности ИП по схеме (просто посм.):

Виды эффективности ИП:

1. Эффективность ИП в целом оценивается с целью определения потенциальной привлекательности ИП для возможных участников и поисков источников финансирования, включает:

общественную (социально-экономическую) эффективность — учитывает социально-экономические последствия осуществления ИП для общества в целом, в том числе как непосредственные, так и внешние результаты и затраты проекта: межотраслевые, экологические (экологическая эффективность), социальные (социальная эффективность) и иные внеэкономические эффекты;

коммерческую эффективность — отражает результаты с позиции предприятия, реализующего проект.

2. Эффективность участия в ИП опр. с целью проверки реализуемости ИП и заинтересованности в нем всех его участников:

эффективность ИП для предприятий-участников;

эффективность инвестирования в акции предприятия для акционеров;

эффективность участия в проекте структур более высокого уровня по отношению к предприятиям — участникам инвестиционного проекта, например, региональная, отраслевая, бюджетная эффективность.

Для оценки каждого вида эффективности ИП строится своя система денежных потоков.

Для оценки общественной эффективности ИП строится денежный поток, в котором включаются потоки от операционной и инвестиционной деятельности без учета финансовой деятельности, предполагая, что проект финансируется за счет собственных средств. При этом из оттоков операционной деятельности исключаются налоги, т.к. с позиции общества налоги не считаются издержками. Кроме того, в потоке учитываются внешние последствия реализации проекта (для экологической эффективности — экологические последствия, для социальной — социальные последствия)

При выборе ставки дисконтирования руководствуемся тем, что основным критерием общественной эффективности является валовая прибыль, поэтому норма дохода должна превышать, как минимум, величину налогооблагаемой прибыли. Если, например, ставка дисконтирования составляет 10 %, то для оценки общественной эффективности она не может быть ниже 12,5%.

С учетом минимального риска, характерного для предприятий данной отрасли, государственной поддержки и социальной значимости проекта, установим ставку дисконтирования для расчета общественной эффективности в размере 35%.

Оценка бюджетной эффективности обязательна, если ИП претендует на различные формы гос. поддержки. Здесь показывается эффективность использования бюджетных средств и отражение влияния реализации ИП на доходы и расходы бюджетов уровней (в зависимости от источников поступлений).

Чистый доход бюджета определяется как разность бюджетных поступлений и расходов.

В состав бюджетных поступлений входят притоки:

от налогов, акцизов, пошлин и сборов

поступления во внебюджетные фонды

дивиденды по принадлежащим акциям

возврат процентов по государственному кредитованию и основного долга

экономия на выплате пособий по безработице

В состав расходов входят:

инвестиционные кредиты

налоговые кредиты

бюджетные дотации

средства, выделяемые для прямого финансирования проекта

суммы налогов, подлежащие возмещению предприятию

Исчисленный таким образом чистый доход бюджета для каждого расчетного периода и служат показателями бюджетной эффективности проекта.

Итак, для оценки каждого вида эффективности ИП стоится своя система денежных потоков, на основе которой и работают универсальные критерии состоятельности ИП.

Рекомендуемые страницы:

Воспользуйтесь поиском по сайту:

megalektsii.ru