Страны без налогов. В каких странах нет НДС | Получение гражданства за инвестиции

Налоги с физических и юридических лиц взимаются в любом государстве. Поступления в казну обеспечивают возможность реализации различных социальных программ, которые в дальнейшем влияют на качество жизни населения. При этом НДФЛ, НДС обеспечивают существенную долю поступлений. Тем не менее, в мире есть страны без подоходного налога или те, где нет НДС. Об этих уникальных государствах и том, откуда они берут средства для финансирования здравоохранения, образования, пенсий и прочего – подробно расскажем далее.

ТОП 5 стран с низким НДС

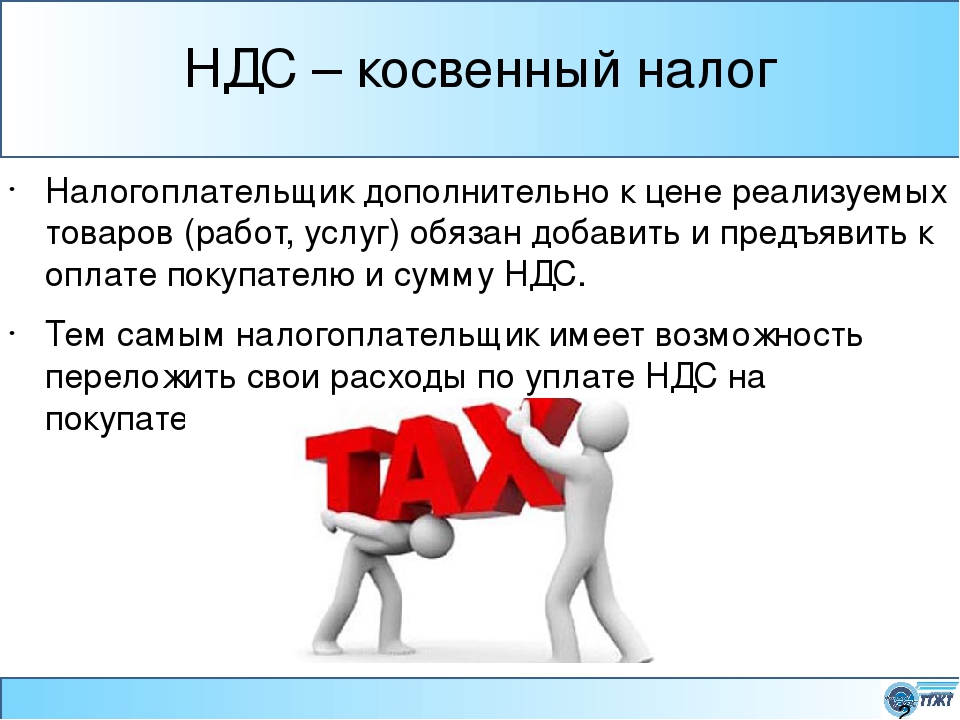

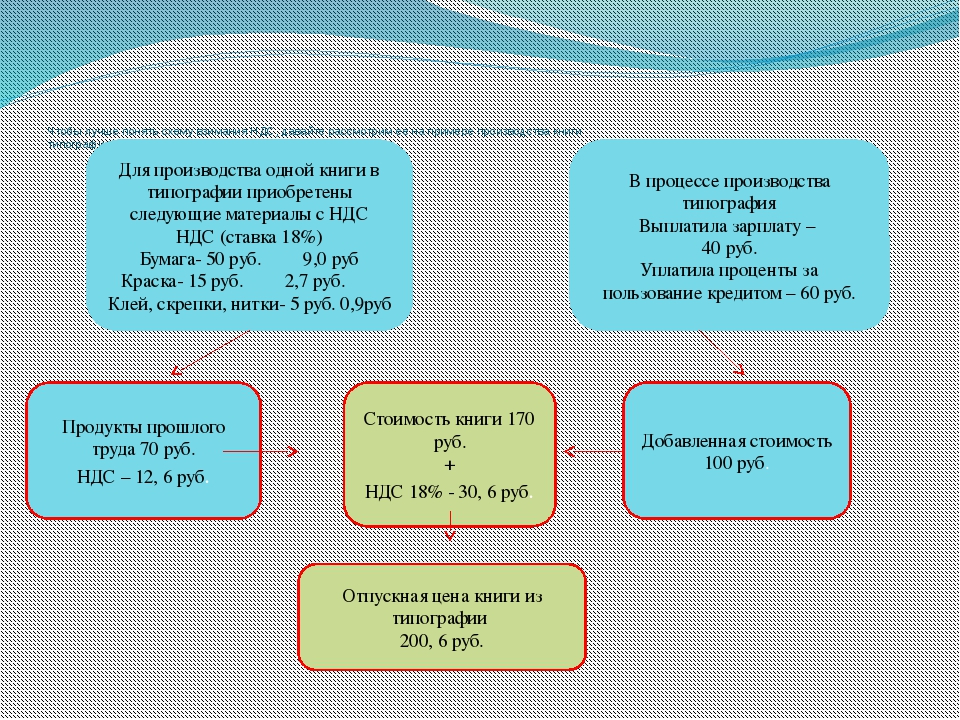

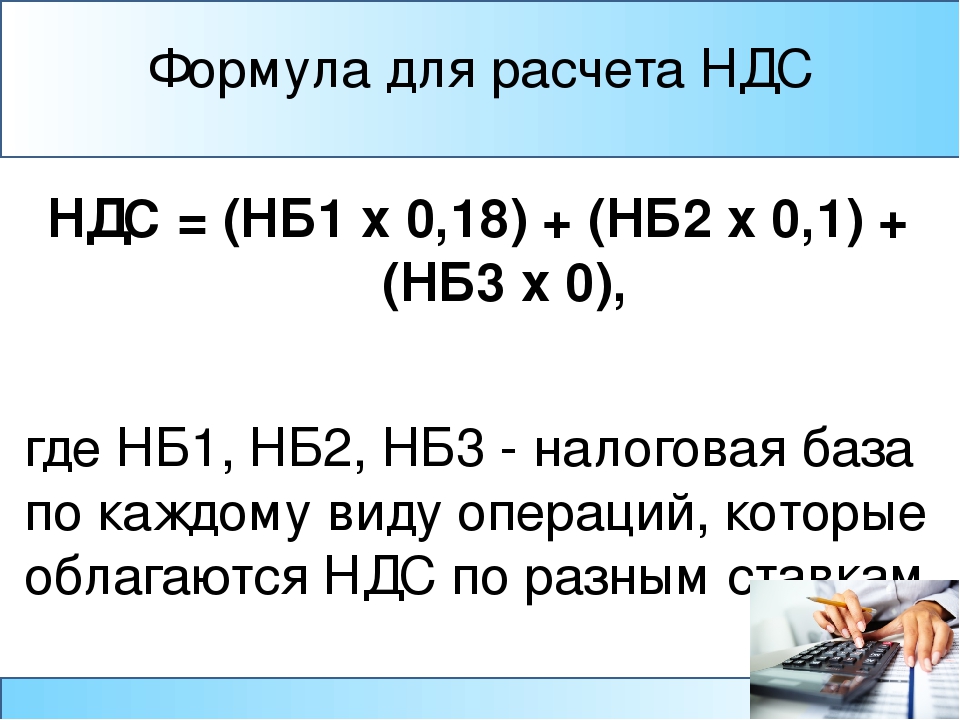

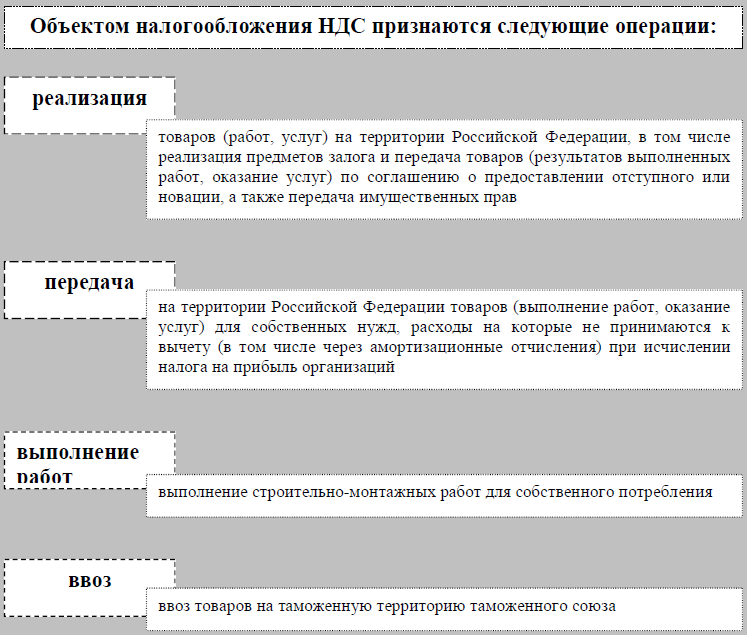

НДС – это налог на добавленную стоимость, относится к косвенным платежам. Он включается в стоимость практически всех товаров и услуг на всех стадиях, начиная от производства, заканчивая предоставлением продукции конечному потребителю. При этом на каждом этапе цена товара (услуги) повышается, так как НДС включается в себестоимость.

Самая большая ставка применяется в следующих государствах:

- 27% – Венгрия;

- 25% – Норвегия, Швейцария и Дания;

- 24,5% – Исландия.

Наиболее «популярная» ставка – 20% используется в России, Украине, Болгарии и других государствах.

Есть государства, где НДС не применяется вовсе – это США и Канада. Его заменяет другая ставка – налог с продаж. В Соединенных Штатах Америки ставку устанавливает каждый штат. Средняя величина по стране – 2-15%. В Канаде стандартная ставка налога с продаж на федеральном уровне составляет 5%. Отдельно процент устанавливается в каждой провинции – от 0% до 10%.

Наиболее низкие ставки НДС в следующих странах:

- ОАЭ – 0%.

- Багамские острова – 0%

- Острова Джерси – 3%.

- Сингапур – 7%.

- Япония – 8%.

Виктория Смалюшок

Специалист по инвестиционному гражданству

Получите бесплатную консультацию специалиста по гражданствуПожалуйста, укажите контактные данные и менеджер свяжется с Вами в ближайшее время.

- Расскажем об особенностях и различиях программ гражданства

- Расскажем о необходимых документах и требованиях

- Поможем подобрать подходящую юрисдикцию

- Ответим на любые сложные вопросы о гражданстве

Ответьте на 3 простых вопроса в тесте и получите

бесплатную консультацию специалиста по миграции

Пройти тест бесплатно

Монако

Княжество представляет собой налоговую гавань. Граждане полностью освобождены от уплаты налогов, при этом Монако считается одной из богатейших европейских стран. НДФЛ не взимается с граждан с 1869 года по указанию правителя Карла III. Для иностранцев применяется прогрессивная ставка от 0 до 45%.

Здесь отсутствуют налоги на прибыль, роскошь, прирост капитала. Местные и иностранные компании освобождены от уплаты корпоративного налога при условии, что больше 75% прибыли приносит деятельность внутри страны. В обратном случае, ко всему доходу будет применяться ставка 33,33%. Начиная с 2014 года, ставка НДС – 20%.

В обратном случае, ко всему доходу будет применяться ставка 33,33%. Начиная с 2014 года, ставка НДС – 20%.

Болгария

Болгария привлекает инвесторов и предпринимателей прозрачной и простой системой налогообложения и отсутствием давления со стороны государства. Здесь самая низкая ставка в Евросоюзе на налог на прибыль – 10%. Прирост капитала включается в налогооблагаемую базу для налога на прибыль.

Подоходный налог взимается как с налоговых резидентов, так и не резидентов страны по ставке 10%. При этом нерезиденты уплачивают его только с доходов, полученных внутри государства, а резиденты – со всех. Сумма транспортного налога зависит от того, какой автомобиль покупается, новый и бывший в употреблении – чем старше ТС, тем выше сумма сбора.

Ставка НДС здесь не меняется уже на протяжении 7 лет, составляет 20%. Если компания имеет маленькие обороты (50 тыс. левов, примерно 28,6 тыс. $), она освобождается от уплаты НДС. Пониженная ставка 9% применяется к компаниям, работающим в гостиничном бизнесе, собственникам жилья, сдающим его в аренду. Товары болгарского происхождения, вывозимые на экспорт, налогом на добавленную стоимость не облагаются.

Товары болгарского происхождения, вывозимые на экспорт, налогом на добавленную стоимость не облагаются.

Сингапур

Государство отличается мягким налоговым режимом. С доходов, полученных за пределами Сингапура, налоги не взимаются. Размер сборов зависит от статуса. Нерезиденты уплачивают 15% НДФЛ, для резидентов применяется прогрессивная ставка – от 2% до 22%. Размер корпоративного налога зависит от оборотов, составляет 8,5% и 17%.

Так называемый налог с продаж (НДС) здесь составляет 7%. Фактически сбор уплачивается гражданами страны. Для того, чтобы получить право включать сбор с продаж в стоимость товаров (услуг), компания обязана зарегистрироваться в государственной налоговой службе в качестве сборщика НДС.

ОАЭ

Объединенные Арабские Эмираты известны как налоговый рай. Не использование налогов в качестве доходной части бюджета – это часть государственной политики. Несмотря на такой оригинальный подход, экономика ОАЭ с каждым годом только укрепляется.

Прозвучит странно, но то, что зарабатывает предприниматель, заработная плата наемных работников в полной сумме выплачиваются человеку, без изъятия какой-либо части на налоговые платежи.

До 2018 года в ОАЭ НДС не взимался. Сейчас стандартная ставка составляет 5%. Услуги в области здравоохранения, образования, строительства, изготовления определенных продуктов питания облагаются по нулевой ставке.

Багамские острова

Страны Карибского региона относятся налоговым гаваням, и Багамы не являются исключением. Здесь действует одна из самых привлекательных налоговых систем. На Багамских островах нет налогов:

- на доходы физических и юридических лиц;

- на прирост капитала;

- на богатство;

- на прибыль с продаж (НДС).

В 2019 году власти островов пошли на эксперимент, разрешив платить налоги криптовалютой. Государственная казна пополняется за счет высокой ставки таможенных сборов – 25% с товаров, ввозимых на территорию, оплаты лицензий за покупку недвижимости и открытие компаний.

Багамские острова считаются оффшорным налоговым раем. Здесь работает более 250 банковских учреждений и трастов, представляющих 25 государств. В островном государстве запрещена незаконная финансовая деятельность. Через местные банки не получится провести процедуру «отмывания» денег. International Business Company освобождаются на 20 лет от уплаты налога на прибыль при условии ведения деятельности за пределами страны.

Мы готовы ответить на все ваши вопросы

по оформлению гражданства Запишитесь на консультацию с нашим экспертом

Страны с отсутствием налогов

Основным доходом государственной казны являются налоги. Поэтому удивление вызывает тот факт, что страны могут позволить себе отказаться от налогообложения прибыли корпораций, доходов граждан и сборов с продаж. Такие государства становятся «налоговыми убежищами», то есть местами, где иностранным инвесторам и местным предпринимателям очень выгодно вести бизнес.

Одним из крупных источников дохода во многих странах является НДФЛ. Например, в России стандартная ставка налога на доходы физических лиц резидентов – 13%. Нерезиденты будут уплачивать 30%. Ряд мировых государств не использует НДФЛ вовсе:

Например, в России стандартная ставка налога на доходы физических лиц резидентов – 13%. Нерезиденты будут уплачивать 30%. Ряд мировых государств не использует НДФЛ вовсе:

- Объединенные Арабские Эмираты.

- Султанат Оман.

- Катар.

- Кувейт.

- Каймановы острова.

- Княжество Монако.

- Бахрейн.

- Бермудские острова.

- Багамские острова.

- Андорра.

Одно из богатейших государств мира Катар лидирует в мировом рейтинге доходов на душу населения. Государство было признано самой богатой страной мира Международным Валютным Фондом. Местные жители не знают, что такое безработица или бедность. При этом здесь бесплатное образование, медицина и отсутствие налогов на доходы. Жизнь в Катаре очень дорогая, единственное, на что будут низкие цены – это бензин.

Природные запасы нефти позволили Оману отказаться от НДФЛ и налога на прирост капитала. Из заработной платы жители страны уплачивают социальные взносы в размере 6,5%.

Каймановы острова

Относятся к оффшорной юрисдикции. Здесь новые международные компании полностью освобождаются от уплаты налогов на доходы, прирост капитала, дивиденды сроком на 20 лет с момента регистрации, но при условии, что предприятие не осуществляет деятельность на территории островов.

Кроме того, здесь отсутствуют налоги:

- подоходный;

- на прибыль;

- на продажи;

- на прирост капитала;

- на наследство;

- на имущество.

Государственная казна пополняется за счет гербового сбора, таможенных пошлин и обязательных взносов от международных компаний за поддержку в активном состоянии. Привлекательность Каймановых островов в том, что они являются центром международной оффшорной банковской системы. Здесь работает 600 банков.

Британские Виргинские Острова

Не платить полностью налоги позволено только иностранным компаниям. Социальные взносы уплачивают местные предприятия и иностранные работодатели, если нанимают граждан БВО по ставке 8,5% (4,5% – оплачивает работодатель, 4% – работник). При этом сбор берется только с суммы, превышающей 10 тыс. долл. Присутствует земельный налог, фиксированная ставка – 50 долл. за 1 акр. Сделка по передаче земли в собственность облагается налогом – ставка 12% от кадастровой стоимости участка.

При этом сбор берется только с суммы, превышающей 10 тыс. долл. Присутствует земельный налог, фиксированная ставка – 50 долл. за 1 акр. Сделка по передаче земли в собственность облагается налогом – ставка 12% от кадастровой стоимости участка.

Привычных налогов здесь не взимается, то есть нет НДФЛ, корпоративного налога, НДС.

Откуда берут прибыль страны?

Государства, в которых не взимается большая часть общепринятых налогов, являются одними из самых богатых в мире. Поэтому возникает вопрос: «Какие источники доходов обеспечивают высокий уровень жизни населения, социальной защищенности граждан?» Происхождение средств разное.

Так, в Кувейте бюджет на 95% пополняется за счет доходов от продажи нефти и нефтепродуктов. Источником богатства Объединенных арабских эмиратов является та же нефть, а также экспорт драгоценных камней, золота, ювелирных украшений. Основа богатства Катара – огромные запасы природного газа (являются третьими по величине в мире). Грамотная организация инфраструктуры и крупные инвестиции в газовую отрасль позволили Катару стать самой богатой страной в мире с показателем ВВП на одного человека в 88 тыс. USD.

Грамотная организация инфраструктуры и крупные инвестиции в газовую отрасль позволили Катару стать самой богатой страной в мире с показателем ВВП на одного человека в 88 тыс. USD.

Багамские острова получают доходы за счет оффшорных денежных вкладов, туризма и высокой госпошлины на импортные товары. Незначительный размер поступлений обеспечивается налогом на имущество по ставке 1% и социальными сборами – 5,9% с работодателя. Самозанятые лица тратят на систему национального страхования 8,8% от своих доходов.

Безбедную жизнь для Княжества Монако обеспечивают богатые иммигранты со всего мира – 4 из 5 жителей государства являются приезжими. Для того, чтобы здесь поселиться, нужно поместить депозит на сумму не менее 500 тыс. евро в местном банке или вложить такую же сумму в недвижимость. Купить имущество в княжестве за полмиллиона евро не получится. Стоимость объектов стартует с 1 млн. евро. Хороший доход стране приносит казино, в котором разрешено играть только иностранцам.

Кроме перечисленных стран без налогов, есть государства, где налоговое законодательство предусматривает самые маленькие налоги. Это Бахрейн, Бермудские острова, Уругвай, Вануату. Из стран Европы следует выделить Швецию, Эстонию и Марокко. Не применяя высокие ставки налогов, эти государства способны обеспечить социальную защищенность населения и высокий уровень жизни.

Почему для оформления гражданства обращаются в Alfa Emigration

Отличная репутация. Мы официальный представитель организаций, предлагающих инвестиционные программы.

Индивидуальный подход. Каждый случай особенный, поэтому мы оказываем полное сопровождение, решаем проблемы, которые могут возникнуть сиюминутно.

Конфиденциальность. Подписываем соглашение, которое гарантирует соблюдение тайны относительно полученной информации.

Экономим время и силы клиента. Готовим все документы за вас, обращаемся к лицензированным нотариусам для заверения перевода, подписи.

Получить консультациюВадим Жоров Основатель и генеральный директор

«Уманский был прав.

Мы говорим о 40 млрд грн «скрученного» НДС в год», — глава ГНС Алексей Любченко

Мы говорим о 40 млрд грн «скрученного» НДС в год», — глава ГНС Алексей Любченко— Ваш предшественник Сергей Верланов уходил с огромным скандалом. Действительно ли бывший министр финансов Игорь Уманский был прав? В Украине действует масштабная система скруток НДС? Действительно, все финансово-промышленные группы этим занимаются?

— К сожалению, Уманский оказался прав. Он был близок по сумме (в мае 2020 года, по данным экс-министра, скрутки НДС составили 1,9 млрд грн. — Ред.). Чистая классика: спрос на скрутки НДС формирует предложение. А спрос — есть. Величину этого спроса я примерно уже посчитал. Первое — это сельхозпродукция. Та, которую надо легализовать. Откуда берется эта сельхозпродукция? У нас 10,4 млн га земли из 16, которые распаеваны, оказывается, обрабатываются мелкими фермерами («одноосібниками»). Я тоже был по ту сторону баррикад от государства и видел, как воевали за границу, за каждый участок. Я понимаю, что оно не обрабатывается неофициально.

Следующая ситуация — табачная продукция. Это цифра точная абсолютная, вся пробита уже по всем потерям, по году это 4,3 млрд НДСа надо легализовать товарищам, которые продают сигареты в ларьках, но потом якобы их возвращают непроданные. (На самом деле сигареты продают за наличку.)

Кроме этого еще есть известная всем контрабанда. Все об этом знают. Официально признанный уровень теневой экономики — 28-30% в стране.

Контрабандного товара в Украине надо легализовать, по нашим подсчетам, еще на 15 млрд грн в НДСе.

Вот только на этих примерах я легко насчитываю 40 млрд «скрученного» НДС.

— Это зерно, сигареты и контрабанда.

— Да. Это те отрасли, которые формируют теневую потребность (в скрутке НДС).

А теперь ее надо как-то удовлетворить. Мы понимаем, что у нас часть импорта продается в Украине за наличку, например бананы. Но это не решающий фактор. Даже если бананы и цитрусы сложить, то это будет на 300 млн НДСа в месяц.

Главные товары (которые участвуют в скрутках НДС) — удобрения и хозяйственные товары: краски, лаки, химия бытовая. То есть то, что пользуется постоянным стабильным спросом и может быть продано за наличку.

Следующая группа — пиво и продовольственные товары, которые тоже формируют (налоговый кредит) и продаются за наличку. Начиная от окорочков известных производителей. Я уверен, что хозяева холдингов об этом не знают. Это работает на уровне мелких снабженцев, которые продали товар за наличку, им оформили возврат, а дальше они продали по безналу, но уже пустые бумаги, то есть продали НДС.

На этих примерах мы говорим о 40 млрд грн «скрученного» НДС в год, которые не получает бюджет. Из них только по импорту порядка 27 млрд НДСа.

— Расскажите по зерну. Какой путь проходит легализация зерна?

Какой путь проходит легализация зерна?

— Фермер собирает зерно, привозит его на элеватор, где его уже ждут с сумкой денег. Он их забрал и уехал. Дальше элеватор сам легализует, это не проблема фермера.

— Каким образом элеватор его легализует?

— Элеватор легализует простым способом. К нему приходят документы, в которых указано, что на границе при импорте, например бананов, уплатили НДС.

Импортер ввозит бананы и продает первому звену, которое продает их второму. А дальше в документах происходит обмен бананов на зерно.

Потом это зерно еще через одно предприятие проходит. И потом еще через одно, которое приходит с этими документами на элеватор, как будто они привезли туда зерно. Все, происхождение товара доказано по бумагам. Но если углубиться в них, то приходим к бананам.

А что говорит элеватор: «Я при чем? Я же не должен отвечать за пять звеньев».

На этом ошпарились очень крепко в апреле и начале мая, потому что скрутки НДС отгружают на реальный сектор экономики. Мы провели индивидуальную работу с реальным сектором, поскольку видим по электронной системе НДС, как бананы превратились в зерно. Люди сразу отказались от этих накладных.

Мы провели индивидуальную работу с реальным сектором, поскольку видим по электронной системе НДС, как бананы превратились в зерно. Люди сразу отказались от этих накладных.

— Вы можете назвать компании?

— Не могу. Хочу, но не могу. Их очень много.

— Раньше говорили об одной известной зеленой заправке… (Депутат от «Слуги народа» Гео Лерос опубликовал информацию, где говорилось, что оптимизацией налогов занимается сеть заправок ОККО и ряд других компаний. — Авт.).

— Их очень много. «Зеленая заправка», у них просто экспорт, если я правильно понимаю.

— Да, они экспортируют зерно, импортируют нефтепродукты.

— Вообще не проблема. Что такое системный нефтяной бизнес? Это крупная структурная организация, которая отгружает топливо аграрному сектору экономики. Кто запрещает аграриям им отдать зерном, а не деньгами? Никто. У него появляется зерно, которое он хранит от своего имени на элеваторе. Он его взял и экспортировал. Да, он тем самым свои налоговые обязательства через экспорт уменьшил.

Он его взял и экспортировал. Да, он тем самым свои налоговые обязательства через экспорт уменьшил.

— По вашему мнению, такой тип операции законный? Как его трактовать?

— Если зерно имеет легальное происхождение, то да. Но если оно появилось из условных «бананов», то нет. И мы тщательно проверяем всю цепочку поставки товара при возмещении НДС.

— Давайте по июню посмотрим.

— У нас, по сути, сейчас заявка на возмещение НДС была в размере 9,3 млрд грн, а возместили 11,6 млрд грн, поскольку гасили накопленные остатки.

В этом году заявка с начала года была на 63,5 млрд грн, а 75,1 млрд грн НДС возместили. На 11,5 млрд грн погасили остатки на начало года.

— Ничего себе. Это, по сути, скрытый дефицит бюджета.

— Товарищ Гетманцев (депутат «Слуги народа», глава налогового комитета Рады Даниил Гетманцев), открыл очень классную профессиональную дискуссию.

— Относительно чего именно?

— Он комментировал цифры выполнения бюджета. «Что ничего выдающегося не происходит, все пока работают плохо. Ну да, какие-то просветы налоговые в темном царстве есть. Посмотрим по июлю, потом я буду его на руках носить». Я приготовился к ношению на руках. По июлю для меня все понятно. Мы думаем уже об августе, а не про июль.

«Что ничего выдающегося не происходит, все пока работают плохо. Ну да, какие-то просветы налоговые в темном царстве есть. Посмотрим по июлю, потом я буду его на руках носить». Я приготовился к ношению на руках. По июлю для меня все понятно. Мы думаем уже об августе, а не про июль.

— А что именно вам понятно?

— Мне понятно, какие цифры бюджет получит. В чем оказалась проблема главы налогового комитета, нашего коллеги по ремеслу? Проблема в том, что когда комментируют цифры вокруг налоговой — это ничтожные 40% от того, что мы делаем, администрируем.

У нас индикатив, так называемый план доводится только по общему фонду государственного бюджета. Но мы еще администрируем местные налоги на землю, недвижимость, НДФЛ, ЕСВ.

Вот это все, о чем были комментарии касательно выполнения бюджета — это только 46% в цифрах.

Но у нас по единому взносу в июне выполнение 117,5%, 106% — по НДФЛ.

Плательщики, несмотря на карантин, сознательные и просто платят налоги

— То есть снижение уплаты НДФЛ вы не видите или видите?

— За первое полугодие 2019 года было уплачено НДФЛ на 51,2 млрд грн.

— Несмотря на коронавирус, получается, НДФЛ увеличился? За счет чего?

— Идет работа с плательщиком. Люди понимают, что негде взять наличку, чтобы выплатить зарплату в конверте. Нужно начислять зарплату, а легкого доступа к наличным нет. Приходится начислять официально.

По НДС в июне 2019 года страна получила в бюджет 4,6 млрд грн, а в 2020 году — 8,5 млрд грн. Плюс почти 4 млрд, то есть почти в 1,9 раза.

— Если продолжить тему скруток, кроме «Галнафтогаза», в «документах Лероса» была еще информация об «Эпицентре». Вы знаете детали?

— «Эпицентр» скруток не делает. Налогоплательщика надо оценивать не по одному юрлицу. Его надо оценивать по финансово-промышленной группе, по классу, по какому-то финансово-промышленному объединению.

У владельцев «Эпицентра» — очень большой земельный банк, у них зерно точно есть. Он смотрит, что у него происходит обязательство на рознице.

— Какие основные инструменты применяются для того, чтобы прикрыть скрутки? Помню, года 2-3 назад, была громкая история, что практически все топливные компании яблочным соком резко начали заниматься. Есть ли какие-то основные схемы прикрытия, которые вам бросаются в глаза?

— Основная схема прикрытия — это продажа сигарет за наличные. Я вам называл сумму 4,3 млрд грн НДС, это точная сумма, она посчитана. Пожалуй, это одна из таких емких схем.

— Откуда они берутся физически сами сигареты? Это с легальных фабрик?

— С легальных, конечно. Чтобы что-то продать, оно должно быть. Обычно с товаром идет бумажный налоговый кредит. И на конечном потребителе, когда товар оплачен, НДС поступает в бюджет.

А если товар за наличку продан? В таком случае товар уходит покупателю, а бумага с налоговым кредитом остается. Дальше эту бумагу можно перепродать, зарегистрировать уже на другого субъекта.

И это сейчас работает на реальном рынке сигарет. У нас четыре крупных производителя. Плюс Львов догоняет.

Сигареты поступают на оптовые базы, а потом расходится на разных субъектов. И там уже творят каждый, как хочет.

Основная часть сигарет идет через «Тедис» (монопольный дистрибьютор сигарет), у львовской фабрики своя база и своя дистрибуция практически в каждой области.

Далее с «Тедиса» напрямую сигареты поступает еще на какие-то компании, а потом еще на одно звено, где и происходит скрутка НДС.

— В этом следующем звене есть сеть розничных МАФов по продаже сигарет, которые связывают с народным депутатом от «Слуги народа» и заместителем главы налогового комитета Рады Андреем Холодовым? (Программа «Схемы» связывает с Холодовым компанию, которая владеет несколькими сотнями точек розничной торговли сигаретами. — Ред.)

— Ред.)

— Андрей Иванович Холодов мне же не признавался, что у него есть.

— Он их не признает, окей. Сеть, которую с ним ассоциируют, фигурирует в ваших документах.

— Не только эта сеть фигурирует. Хотя еще раз подчеркиваю, что никто мне не признается. Я беру это из источников в прессе. Мы абсолютно всех мониторим. Мы ищем эти 4,3 млрд. Потому что от этих сигарет должен быть акциз.

И мы через этот акциз понимаем, что происходит продажа сигарет без уплаты НДС. То есть умножаем количество проданных сигарет, которое мы отследили с помощью акциза, и понимаем, что — 4,3 млрд грн НДС нет.

— Я веду к тому, это какая-то организованная группа компаний или хаотичный бизнес на фиктивном НДС?

— Думаю, что достаточно организованная группа. Потому что достаточно мощно все происходит.

Честно говоря, когда твой автомобиль на перекрестке бьют в зад и сразу ведется фотовидеофиксация с трех сторон, снимают это ДТП, документируют для каких-то там публикаций, мгновенно все выкладывают в публичную плоскость, это как-то наталкивает на определенные мысли…

— Это вы сейчас о чем рассказываете?

— В пятницу (3 июля) в мою машину, которую я официально арендую, въехали неизвестные.

У налоговой службы Украины на сегодняшний день ни одного автомобиля нет. Пешком ходить как-то далековато. Я взял в аренду автомобиль, оформил договор. Я ж сознательный, я понимаю, что такое декларация. Без водителя, без бензина. За свой счет содержу.

Так вот в пятницу, в 8:30 утра, на перекрестке Большой Васильковской и Федорова сзади лупит Ford (водитель не собственник, машина в аренде).

— Вы один были в машине?

— Нет, были еще люди. Я вышел, позвонил, приехал другой автомобиль, я уехал на работу. Я ж не буду разбираться стоять ждать. Я же не был за рулем автомобиля. Но когда я увидел сегодня… Я еще тогда почувствовал, что как-то оно странно… когда тебе угрожают в прямом эфире: «Займемся тобой, шкуру спустим и так далее».

— Это не «1+1»?

— Нет, это Илья Кива на «112-м» рассказывал (Кива — депутат ОПЗЖ; 112 принадлежит Виктору Медведчуку — лидеру ОПЗЖ и куму президента РФ В.Путина. — Ред.). И когда это все происходит, думаешь: да ладно, такое дело. Но спецслужбы так не думают.

Но спецслужбы так не думают.

— Спецслужбы, УГОшники сами к вам обратились?

— Есть информация, разная. К министру финансов обратились. Он обратился официально в Офис Президента, потому что от них это зависит.

— С чем вы это связываете? Понятно — с профессиональной деятельностью, но, может, знаете конкретно.

— Не знаю конкретно, но склоняюсь, что связано это с борьбой по фиктивному НДС.

— Увидим, на каком канале или телеграм-канале это появится.

— Это появилось на «Черном мытаре».

— Насколько я помню, план налоговых поступления был снижен на 30%. Но вы перевыполняете этот сниженный план?

— Да. Но я ж не буду комментировать решение парламента. Еще меня не было «в зародыше», как парламент принял решение о секвестре бюджета — уменьшении доходной и расходной частей.

Я принял на 1 апреля больше 11,5 млрд грн отставания в выполнении по 4 месяцам. Сейчас я четко понимаю, что у меня осталось 1,7 млрд грн невыполнение за полугодие уже.

То есть мы сократили отставание на 10 млрд грн. Это один только источник — НДС.

Я четко понимаю, что в июле мы сократим и это отставание.

Но я про планы вообще не хочу говорить. Или мы возвращаемся во времена, когда были жесткие планы. Попробуй ты его не выполни. Администрирование там было на то, чтобы загнать плательщика в переплату — любой способ. У нас же сейчас наоборот — снижается налоговый долг, снижается переплата налогов в бюджет.

— Переплата на период. Очень важный процесс. Любой начальник налоговой всегда его обходил, не говорил об этом. Я вам очень признателен, что вы заявили, что на конец прошлого года было 27 млрд грн, по сути, скрытый дефицит, который переписали на этот год.

— Я на налоговом комитете выступал. Депутат от ЕС Нина Южанина меня спросила: «Что вы за цифры говорите какие-то?» Я говорю: «Нина Петровна, я ж расписался, если я поставил подпись, то цифры точные. Потому что вы сейчас говорите об общем фонде только государственного бюджета, а я — обо всем, что мы администрируем».

У нас масса других всяких налогов, платежей, сборов, которые за нами как за администратором закреплены законом.

— Расскажите, как происходит так, что в Украине один бизнес платит 20% НДС, а другой — 12%? Как возникает такая разница?

— Я не хочу платить 20% НДС, у меня хозяйственная деятельность подразумевает, что я могу списать на себестоимость, увеличить валовые доходы и списать, например, тонну удобрения на 30 тыс. грн. Там, в том числе, НДСа будет 100. Или продать его. У меня возникают обязательства. То есть я продаю, но я не хочу платить НДС. Тогда я это все делаю просто-напросто за наличку. И все. Наличка мне приходит 8% или 12%. Они ж там по-разному договариваются.

— Вы имеете в виду процент за обнал?

— Конечно. Операция проходит, мне просто возвращается кешбэк. Я безнал перегнал, получил удобрения, списал их на себестоимость. А мне вернули. Вернее, бумагу получил. Удобрения же я не получил.

— Минимальный НДС, который платит легальный сектор, это сколько? Или они могут полностью все скручивать?

— Да нет. Так точно нельзя говорить. Эффективная ставка конечных продаж в 2019 году была на уровне 12,7%, при номинальной 20%.

Так точно нельзя говорить. Эффективная ставка конечных продаж в 2019 году была на уровне 12,7%, при номинальной 20%.

— Какая реальная ставка НДС, чтобы людям было выгодно платить?

— У нас есть ряд законодательных льгот по НДС. На медицинские товары — 7%, есть какие-то нулевые операции, где ставка 0%.

Смотрите: эффективная ставка НДС (с учетом льгот и скруток) в 2010 году была на уровне 16,2%, в 2013 году она обвалилась до 13,6%. В 2015 году удалось ее поднять до 16,6%, но в 2019 году она обвалилась до 12,7%. Вот к чему, к сожалению, мы пришли.

— Так у нас сейчас, как в 13-м, обвал! Ничего себе!

— Давайте посмотрим на удельный вес поступления от НДС к ВВП (таможня + налоговая).

В 2010 году удельный вес поступлений НДС к ВВП был на уровне 9,5%, в 2013 году — обвал до 8,8%. В 2015 году появилось электронное администрирование НДС и начался рост — в 2016 году 9,9%, а в 2017 — 10,5%.

В 2018 году тоже, вроде, 10,5%, но здесь есть лукавство, поскольку произошел прирост невозмещенного НДС.

В 2019 году произошел обвал удельного веса НДС до 9,5% к ВВП. Что такое 1% ВВП? Это 40 млрд грн. Вот столько мы не получили от НДС в прошлом году.

При этом мы имеем уникальную систему администрирования НДС. ARS обратила внимание на нашу электронную систему администрирования налога на добавленную систему. Поляки уже запрашивают у нас информацию.

— Уникальная — в позитивном плане вы сказали?

— Конечно.

По всему миру миллион каруселей по НДС. Европа вообще это все списывает на скорость ветра, потому что у них там достаточно большие проценты. Налоговые разрывы — огромные.

Если бы мире не было бы фиктивного НДС, то не было бы необходимости создавать контролирующие органы.

Вопрос только в том, контролирующий орган в теме, в теме и в доле или просто в доле? Он внутри этой системы скруток или он снаружи?

Я сейчас вытащил 25-тысячный коллектив налоговой службы наружу. У них загорелись глаза, им интересно. Они сидят здесь с 8 вечера до 12, когда происходит регистрация накладных, так называемый пропускник на электронную регистрацию.

Надо знать, что такое электронная система НДС. Это надо понимать, что вошло столько-то накладных, а вышли уже такие накладные. И это не скрутка, это технология. Например, зашла рыба сырая, потом она превратилась в консервы, вышли консервы. Это другой код. Если машину не научить, она подумает, что это скрутка, риск и заблокирует все.

Это если примитивно совсем. Экономика не такая примитивная. Там если посмотреть на схемы, не хватит этого кабинета. 268 миллионов операций в Едином реестре регистрации налоговых накладных за прошлый год. Ни один инспектор не сможет это проанализировать безошибочно.

Электронный НДС — это классная штука. По сути, это глобальная система межотраслевого баланса. Видно все. Если грамотно этим пользоваться, можно прогнозировать экономику, можно прогнозировать инвестиционное развитие страны. Это очень крутая штука.

Поляки оценили нашу систему, пытаются сейчас вникнуть.

— Вы сказали, что другие страны заинтересовались нашей системой. Кому сам код принадлежит, разработка? Это же интеллектуальный продукт

Кому сам код принадлежит, разработка? Это же интеллектуальный продукт

— Налоговой, это наша разработка.

— Господин Гетманцев критиковал вашу идею относительно снижения ставки НДС до 14%.

— Не моя идея совершенно.

— Он ее с вами связал.

— Это идея налогового комитета, его коллег — Марьяна Заблоцкого и других. Меня спросили на комитете о снижении ставки до 14%.

Я сказал абсолютно четко, что реально есть два пути побороть это все, о чем говорим.

Или привлечь к ответственности товарищей, или снизить ставку НДС до экономически невыгодной для преступников. Это 12-16%. Это абсолютно ставка становится. А разницу добрать налогом с продаж. По сути — пойти в гибридную систему. Ничего в этом страшного нет. То есть на кассе забрать свои деньги государству.

Я считал, можно двумя путями пойти. Выбить основу у потребителей кеша, убрать зарплаты в конвертах, снизить НДФЛ (18%) и ЕСВ (22%) до 20%. И 5% добрать на кассе налогом с продаж.

— То есть вы предлагаете комплексную налоговую реформу?

— Я не предлагаю, я просто рассуждаю.

— НДС — 12-16%

— 14% — не позволяет… Почему решили 14% по зерну. Я видел расчеты, которые делал Минфин, и видел расчеты, которые были в налоговом комитете. Почему 14%? Зерно — как товар промежуточного потребления. Снижать ставку на конечном потребителе, наверное, нельзя. Потому что НДС — это львиная доля дохода у страны. Ее оплачиваем мы с вами на кассе. Другое дело, что у нас касса дырявая. Ну, это надо как раз фискализацию включать.

Когда я в прошлом году «с улицы» наблюдал за процессом фискализации, то думал, что уже налажена работа, все четко.

А когда 7 мая у нас затопило серверную, вода стоит по щиколотки, я вспоминаю, как я слушал про фискализацию, что все налажено, кешбэки, электронная акцизная марка, тут она взлетает, туда прилетает, там контроль, сгенерированный QR-код, штрих-код, все сгенерировано, все летит уже.

Только я пришел, вижу, что кешбэки не летают даже близко — вообще ничего не работает. API, которое запущено, не рабочее.

Я сам попробовал попользоваться, посадил знакомых — попробуйте с ним поработать. Они говорят: не работает.

— Вы сказали, что залило серверную. Прямо, как вы пришли и вдруг случайно что-то там затопило…

— После пятницы, 3 июля, и инцидента с автомобилем, я уже не знаю, случайно или нет. Потому что крыша текла. Дожди были. Наверное, случайно.

Но то, что в серверах пытались стирать следы, — это факт. Это установлено СБУ, в материалах дела. Наших специалистов пытались очернить до такой степени, чтоб они были не авторитетны в доказательной базе и их мнение не учитывалось следствием. Хотели сделать из них виновных. После моего непосредственного вмешательства… Вообще следственный процесс — это конкурентная площадка. Мы взяли аргументы, выложили.

И потом, когда наши специалисты показали, где еще хранятся скрипты в системе, где видно следы, кто интересовался тем или иным процессингом, сразу все стало на свои места. То есть это был такой мелкий достаточно непрофессиональный уровень попытки вмешательства в систему.

То есть это был такой мелкий достаточно непрофессиональный уровень попытки вмешательства в систему.

— Постороннее вмешательство?

— Тяжело понять, если у предыдущего председателя было 27 советников внештатных. Люди, которые не наделены ни правами, ни обязанностями. Легко, не имея прав и обязанностей, дать команду директору департамента любую. Директор же ставит подпись, директор будет потом отвечать.

— Какие именно процессы они старались подчистить? Кого это касается?

— 1 ноября 2019 года еще работало старое постановление по СМКОРу и только разрабатывалось постановление 1165. Уже в системе тестировались критерии — будет проходить, как будет проходить, не будет проходить. Как мы эту дыру и нашли, собственно говоря? Увидели, под какую группу делается. СБУ этим занимается.

— Финансовую группу?

— Нет. Какие ж они «финансовые группы»? Те, кто подделывают документы по НДС — это не финансовые, а преступные группы.

— Это из Львовской области группа?

— Интегрированная группа, в том числе и Львовская, и Киевская области.

— Фамилии вы не готовы называть сейчас?

— Это к следствию. Моя задача была, спасая систему, спасать людей. Потому что система, не наполненная людьми, таким стояком, вокруг которых крутится процесс, которые знают этот процесс, — я б тут не выжил и месяца. Это самый важный был момент. Система держится на профессиональных людях, которые, к счастью, еще обладают и моральными качествами.

— Если вернуться к вопросу фискализации. Насколько ПО не готово? Или его нужно заново создавать?

— Перевернули с ног на голову, положили аккуратненько все, разложили и надеемся, что 1 августа (дедлайн) оно запустится в промышленном режиме эксплуатации.

Если разница с 1 января, что он пока не будет иметь никаких санкций с точки зрения контролирующего органа. То есть право на ошибку у государства еще будет.

Оно вообще-то должно было заработать 1 апреля. Не 1 августа. Это в силу COVID-19, который в этой ситуации государству помог с фискализатором в частности.

Тоже самое по акцизной марке. Зачем было печатать старую акцизную марку, если новая вводится 1 мая? Зачем на остатках 162 млн при месячной потребности 22? Вопросов много интересных.

— А зачем? Какие версии могут быть?

— Если посмотреть на рынок алкоголя в стране, внутреннее производство еще 10 лет назад было 55 млн дал. Сегодня — 22 млн.

— А потребление?

— Казалось бы, импорт должен заместить что-то. Объективно, наверное, да. В 2013 году я помню, последняя цифра была около 2 млн дал импорта. Сейчас — 1,7. То есть и импорт упал. По утверждению ассоциации выпивается где-то 30+. Они говорят, 35 млн дал выпиваться должно.

Как хорошо сказала наш руководитель Днепропетровской области на комитете, когда у нее спросили: «Вы знаете, что у вас разливается спирт в области?» Она очень грамотно ответила: «Не знаю, у нас в области нет зарегистрированных производителей спирта».

То есть это нелегальная экономика. Это к правоохранителям, это не к нам. Не делайте из налогового органа, который очищается от правоохранительной функции, монстра, который уже давно не монстр.

Тут сейчас должен остаться профессиональный отряд интеллектуальных расследователей. Именно налоговых расследователей.

— Вам для работы необходима налоговая милиция? Потому что она в таком промежуточном зависшем статусе — вообще непонятно, государству она нужна или нет.

— Скажу однозначно. Правоохранительная функция на фоне этих цифр и масштабов уклонения от уплаты не просто нужна, в этом есть острая необходимость.

Я со своей стороны все, что могу, — помогаю. У меня сейчас есть альтернатива. Мы передаем материалы и в СУ, и в Нацполицию, и в налоговую милицию.

— Если будет создано Бюро экономической безопасности, оно сможет закрыть эту функцию?

— Что сейчас мешает закрыть?

— Не знаю. Вы ж со стороны видите.

— Поживем, посмотрим, через 5 лет, когда будет создано Бюро, когда они наработают… Оно создано может быть — президент говорит: дедлайн, срочно. Идут разные концепции, я там вижу — одна модель, вторая, третья. В моем понимании, чтобы с этим справиться, достаточно пару тысяч человек. Но целенаправленно. Чтоб их никто не видел вообще в реальном секторе экономики. Там они точно не нужны.

Мы помним, что налоговая милиция была создана в 1996 году, 30 октября. Тогда страна расприватизировалась, ваучерная приватизация.

Создали очень классное спецподразделение, которое эволюционировало, которое разложило оперативно экономику, стала понятна бенефициарная связь, финансово-промышленные группы. Стало ясно, с кем разговаривать, чтобы упорядочить межотраслевые балансы.

— Лучше, наверное, было бы эти правоохранительные функции децентрализовать, чтоб была какая-то альтернативная подследственность.

— Альтернативы очень удобны. Когда я раздаю материалы в разные структуры, они все понимают, что одинаковые, сходные схемы там и там. Они ж все общаются. И оно пошло, работает. Но с организованной преступностью здесь как-то вот… Я пока понимаю, что Служба безопасности — это их все-таки тематика должна быть.

Они ж все общаются. И оно пошло, работает. Но с организованной преступностью здесь как-то вот… Я пока понимаю, что Служба безопасности — это их все-таки тематика должна быть.

— Да, решение здесь не фискальный, даже, может быть, не процессуальный характер носит. А это именно определение правовой политики, политики безопасности в той или иной сфере.

— Реально президент сменил парадигму. Когда я услышал, от всех ответ на свой вопрос, какие у меня полномочия будут: «У тебя все полномочия, кадровые — карт-бланш, иди занимайся». Первое впечатление, что я сижу у разбитого корыта. Потому что среднее кадровое звено вымыто люстрацией. Его нет. Просто нет. Ввязываться в советников, химичить — я не могу. Я начал искать подбирать из того, что есть. Перебирал все: ГФС, госорганы смежные, Комиссию по ценным бумагам, всех перебрал, кого знаю.

У нас сейчас тройка или четверка областей еще не закрыта. Исполняют обязанности, пока держат удар. Я сейчас думаю о заменах тех, кого я назначил. Я по-другому не могу. В любую минуту я должен поменять человека. И они это знают. Я не скрываю. В любую минуту: оступился — до свидания. Но у меня этого банка запасных нет. Я не могу даже 10 первых руководителей найти сегодня, чтобы я был уверен на 100%.

Я по-другому не могу. В любую минуту я должен поменять человека. И они это знают. Я не скрываю. В любую минуту: оступился — до свидания. Но у меня этого банка запасных нет. Я не могу даже 10 первых руководителей найти сегодня, чтобы я был уверен на 100%.

— В чем проблема?

— Проблема в том, что прошла моральная государственная деградация в отношении к службе за последние пять лет. Было по-разному всегда. Но такого отношения к налоговой, как за последние 5 лет… Сейчас стоит вопрос восстановления престижа профессии. Спасибо президенту, поддержал с праздником 2 июля. Восстановили профессиональный праздник. Потому что у всех все есть, у всех — праздники, у всех — оклады.

Вроде, по Украине сетка одинаковая по госорганам, ничего не отличается. Но у каждого свой специальный закончик с коэффициентиком 1,4, 1,8 и так далее. Только здесь ничего не было. Ведомственных — никаких. Значка, грамоты нельзя было выдать на день службы. Ничего нет. Стерты все признаки, атрибуты, идентифицирующие тебя с налоговой службой, а это важное ощущение. Это ж не стоит ничего. Форму за свой счет они шили всегда. И вот эта идентификация налоговика отсутствует. Отсутствует напрочь. Просто пропасть была.

Это ж не стоит ничего. Форму за свой счет они шили всегда. И вот эта идентификация налоговика отсутствует. Отсутствует напрочь. Просто пропасть была.

Я стал на краю пропасти, посмотрел вниз — страшно там. Сейчас какие-то мостики пытаемся, потому что понимаем, куда идти вроде бы. Я подчеркиваю: глаза загорелись у людей.

А что же будет, когда у вас зарплата будет хотя бы 15?

— У меня был потрясающий момент за это время. Вижу по трансфертному ценообразованию проблемы. Президент же сказал, что надо возвращаться молодым из Канады и так далее.

Звонит мне один народный депутат, говорит: «Прими человека, он женился в Украине, COVID-19, не может улететь в Канаду, какой-то у него там вопрос».

Заходит — нормальный, внешний вид, все. Глаза — просто ничего выдающего плохих качеств. Разговорились. Говорю: «А что тебе, Канада — хорошо, но оставайся здесь, паспорт же украинский есть, поработай, ты ж работал в крупных классных компаниях, все знаешь. Он загорелся». А жена — как наши, руки в боки и не сильно в Канаду хочется ехать.

А жена — как наши, руки в боки и не сильно в Канаду хочется ехать.

Я говорю: «Ты будешь реально крутой человек. Давай я тебе дам в управление всю прибыль страны, ты начальник». Он говорит: ок.

Я вызвал начальника отдела департамента кадров: «Идите, позанимайтесь с человеком, покажите, как декларацию заполнить». Это была пятница. Понедельник — тишина. Во вторник звонит: можно заехать? Заехал. Говорит: я начал пытаться декларацию заполнять, потом как представил — я какие-то акции покупал там, там.

Говорит, я не помню, нет подтверждающих документов сейчас с собой.

Но фишкой было, когда ему сказали, что надо Минобразования будет в Оксфорде диплом через МИД, подтверждение диплома. Говорит: «Можно, я буду советником помогать? Жена у меня не хочет ехать». Он вышел, закрыл дверь. А у меня такой осадок легкий. Думаю: без реформы госслужбы ничего не произойдет.

Вот, у меня могло что-то поменяться. Я 6 лет назад был на госслужбе. У меня была спецпроверка, какие-то в плане справки, выписки, отсутствия, наличия уголовного дела — я согласен. Зачем проверять мой диплом? Что произойдет с моим дипломом, если я уже был на госслужбе? Самая длительная процедура. По 3-4 недели ждут подтверждения, потому что COVID-19, Минобразования, вуз не работает и так далее. В обычном режиме… Так это тут, Киев. Регионы рассказывают, по два месяца проходит спецпроверка. Но это надо быть очень-очень-очень настойчивым. Или никому не нужным в бизнесе… Увы, это так. Это откровенно, честно.

Зачем проверять мой диплом? Что произойдет с моим дипломом, если я уже был на госслужбе? Самая длительная процедура. По 3-4 недели ждут подтверждения, потому что COVID-19, Минобразования, вуз не работает и так далее. В обычном режиме… Так это тут, Киев. Регионы рассказывают, по два месяца проходит спецпроверка. Но это надо быть очень-очень-очень настойчивым. Или никому не нужным в бизнесе… Увы, это так. Это откровенно, честно.

— Идея налога на выведенный капитал. Как вы к ней относитесь? Есть разные версии.

— Я ее не понимаю.

— Вы все-таки считаете, что налог на прибыль должен остаться?

— Вообще это все немодно. И налог на прибыль — это уже тренд позапрошлогодний. Мир идет сегодня… Украина — не самая богатая в мире страна, поэтому, наверное, даже как-то по морали облагать прибыль… Я бы уходил в простые, понятные вещи. В любом случае все в кеше. Имеется в виду в доходах и расходах. Совокупный баланс доходов и расходов по стране — это то, что мы тратим на свое проживание.

— То есть облагать нужно те деньги, которые в обороте?

— Не в обороте. В продаже. Самое простое понятное, без этих вот… Потому что налог на прибыль у нас, я смотрел последнюю статистику, у нас топ-20 платит 41,7% налога на прибыль. Ну мы до ручки дошли уже с этим. Там триллионные убытки накоплены. Налоговые и финансовые разницы огромные. Так сложилось, что напридумали этих законодательных запятых в налоге на прибыль, когда он по сути дискредитировался.

Например, почему начисленные проценты ложатся на себестоимость? Я вообще думал, что надо потраченные деньги? Почему убытки прошлых лет какими-то суммами лезут из прошлых периодов, хотя, если ты на биржу выходишь, на IPO, то финансовый результат берется по году.

В истории Украины по-разному было. Когда-то пятую часть переносили убытков. Какую-то часть. Сейчас на Украину триллион лег этих убытков потихонечку давит. Но сейчас надо думать, как плательщика поддержать.

— Вы считаете, что налог на прибыль — это архаизм, а налог на выведенный капитал — это все-таки неадекватная будет реформа. Более адекватно — снижение до рационального уровня текущих основных налоговых ставок и компенсация разрывов в налогах через налог на продажи? То есть увеличить заход в кеш, заход в оборот.

Более адекватно — снижение до рационального уровня текущих основных налоговых ставок и компенсация разрывов в налогах через налог на продажи? То есть увеличить заход в кеш, заход в оборот.

— Фискализация. Фискализация нам даст возможность упорядочить все в кеше. Если у нас сейчас 300 тысяч фискализаторов в Украине, то этот электронный чек — мы считали, добавится где-то до 700-800 тыс. количество фискальных аппаратов.

— Будет миллион фискальных аппаратов?

— Если мы эти деньги будем четко пропускать через контроль, то можно спокойно снижать. Если 30% теневая экономика, то 30% можно снижать. Тут важно освободить тот сектор, который что-то производит, там, где есть переделы. У нас, к сожалению, переделы где остались? На «Южмаше», такого рода мощные заводы. Там освободить, нагрузку снять с фонда оплаты труда. Потому что мы уже дошли до ручки. Мы не задумываемся сами, мы привыкли жить по инерции. Но у нас уже налоги платятся с налогов. Это же классика. В себестоимости продукции зарплата сидит? Сидит. Налог сидит? Сидит. А мы сверху НДС 20% и товар продаем. Поэтому если снизим НДФЛ вот так…

В себестоимости продукции зарплата сидит? Сидит. Налог сидит? Сидит. А мы сверху НДС 20% и товар продаем. Поэтому если снизим НДФЛ вот так…

— Да, вы сказали НДФЛ и ЕСВ — в два раза.

— Два — это я громко сказал. Но, в принципе, если постараться, можно и в два.

— Если компенсаторный механизм в виде налога с продаж.

— Комплексно. Тут акцизами надо добирать, легализовать рынок.

— Вы не видите в НВК роль, стимулирующую к инвестициям? Ссылаются все-таки на опыт стран Балтии, что это шаг вперед следующий, еще более прогрессивный.

— Звучит красиво. Но я прямую цифру потери в 80 млрд вижу сразу. Если в том виде, в котором оно обговаривается, 80 млрд — сразу прямые потери для бюджета. Через 5 лет, говорят эксперты, будет счастье. Умножаем 5 на 80 и получае потерь на 400 млрд… Тогда стране не пожить… Это вряд ли возможно. Какое-то надо решение, более грамотно просчитанное.

— То есть это можно принимать только на более высоком уровне развития самой фискальной системы. Без базы фискализации, вы считаете, в принципе невозможно проводить какие-то системные реформы?

Без базы фискализации, вы считаете, в принципе невозможно проводить какие-то системные реформы?

— Я считаю, что то, что делается в совете реформ, если мы говорим про Саакашвили, Ольшанском как идеологе этого процесса, там достаточно хотя бы позиция обговаривается системно. С ней можно спорить. Но она системна.

Они говорят: нулевая декларация, потому что на руках масса денег, финмон блокирует через… Невозможно завести в бизнес. Наличные в безналичные завести сегодня тяжелее, чем безналичные в наличные. Мы не можем найти инвестиционный ресурс и у собственного населения его поднять. Потому что финмон — 5 тыс., уже все. Происхождение показывай.

Вот этот момент. Потом все вместе — легализация акциза, производства.

Когда оно все системно заработает. Потому что это копейка к копейке. Грубо говоря, НДС, который сейчас собирается, я прикидывал, сколько надо конечного потребления, чтобы мы получили 30 млрд — это с таможни — в месяц НДС. Это надо человеку 6 тыс. грн потратить через чек.

грн потратить через чек.

— Система кешбэка — рабочая модель? Думаете, люди будут играть в такую игру?

— Конечно. Если оно заработает, почему нет? В магазинах же работают всякие «обратки», которые они предлагают. Там нормально.

— Само ПО также не готово. Эта система кешбэка идет в комплексе?

— С 1 января следующего года все это заработает. Я понимаю, о чем речь идет. Что сервер стоял, серверное оборудование на 3 млрд стояло в подвале упакованное на момент, когда я пришел.

Мы за 2 месяца перешли здесь на новое железо. Оно у нас начало летать. Компьютеры закуплены были 2 года назад. Почему я два месяца молчал? Пустое ведро громко звенит. Надо было понять, что здесь происходит. Сейчас уже понятно.

Юрий Бутусов, Юрий Винничук, Цензор.НЕТ

Ошибки в 1С 8.3: Как быть, если счет-фактура не попал в книгу покупок

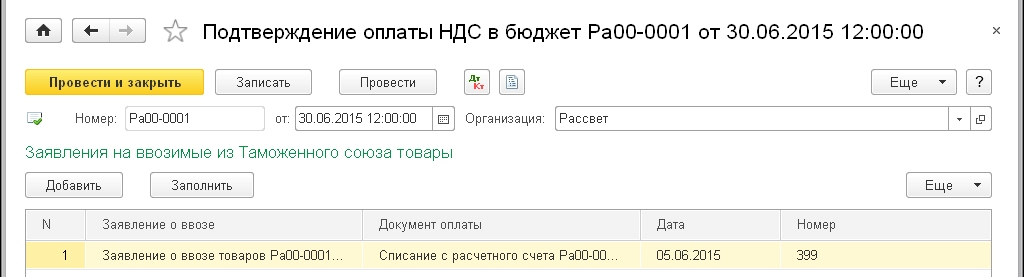

Счет-фактура — это основной документ, по которому происходит предъявление к вычету НДС. Для того чтобы это было возможно, существуют определенные условия:

Для того чтобы это было возможно, существуют определенные условия:

-

Товары и/или услуги должны быть приобретены для дальнейшей перепродажи или производственных работ.

-

Каждый поступивший товар должен быть принят к учету и числиться на балансе.

-

Наличие самого документа «Счет-фактура», который в обязательном порядке правильно оформляется и регистрируется в программе.

В программе 1С учет входящего НДС осуществляется по документам поступления и по созданным записям в книге покупок. Иногда возникают ситуации, что зарегистрированный счет-фактура в книге покупок не отражается. Для верного учета НДС в книге покупок необходимо соблюдать последовательность оформления всех документов поступления. Рассмотрим на примере регистрации накладной от поставщика с предоставленным счетом-фактурой:

В данном случае счет-фактура формируется автоматически непосредственно из документа «Поступление товаров, услуг»:

Обратите внимание на установленную галочку возле пункта «Отразить вычет НДС в книге покупок датой получения». На основании этого запись в книге покупок появится именно в том периоде, в котором зарегистрирован счет-фактура.

На основании этого запись в книге покупок появится именно в том периоде, в котором зарегистрирован счет-фактура.

Но иногда случается, что документы перепроводят или оформляют задним числом. Вследствие чего получается несоответствие фактической даты поступления счета-фактуры. При этом создание документа «Счет-фактура» может не отразиться в книге покупок. В редких случаях бывает не совпадение дат при поступлении товара и документов. Например, когда на производственное предприятие поступает основное средство или оборудование, которое может быть принято к учету в другом отчетном периоде:

Движение документа отразит временную разницу:

При оформлении поступления ОС (или оборудования) галочка «Отразить вычет НДС в книге покупок датой получения» должна быть снята:

НДС будет принят к вычету после того, оборудование будет принято к учету:

Счет-фактура будет отражаться в книге покупок при наличии проводки Дебет 01 – Кредит 08:

В данном случае нужно оформление документа «Формирование записей книги покупок»:

Еще ошибки могут быть связаны отметкой галочкой пункта «НДС включать в стоимость»:

Данный пункт отмечается только при раздельном учете НДС при использовании материалов на производство продукции без НДС.

Чтобы НДС был принят к вычету, нужно установить галочку.

Также ошибки могут возникать из-за дублирующих счетов-фактур при невыверенных счетах 60.02 и 76.ВА. Это может случиться при неоперативном вводе документа оплаты и поступления товаров. При ситуации, когда сначала происходит ввод только банковских и кассовых документов, а позднее на их основании вводится счет-фактура на аванс. Если потом выводятся документы поступления общим списком, то возможно задвоение введенных ранее счетов-фактур. В этом случае оба документа попадают в книгу продаж. Чтобы этого избежать, необходимо восстанавливать последовательность перепроведением документов оплаты и поступления. Обязательна проверка корректности проводок.

БДР: бюджет доходов и расходов

В такие времена, как сейчас особенно хорошо понимаешь: планы имеют свойство не сбываться. Когда верстались бюджеты на 2020 год, никто не знал о будущей пандемии и обвале цен на нефть. Но даже несмотря на это вряд ли кто-то всерьез откажется планировать будущее бизнеса. Значит, вопросы правильности подготовки бюджетов по-прежнему актуальны. В статье расскажем про бюджет доходов и расходов (БДР): откуда берется информация, какая форма используется, чем отличается от БДДС.

Но даже несмотря на это вряд ли кто-то всерьез откажется планировать будущее бизнеса. Значит, вопросы правильности подготовки бюджетов по-прежнему актуальны. В статье расскажем про бюджет доходов и расходов (БДР): откуда берется информация, какая форма используется, чем отличается от БДДС.

БДР: что это такое

БДР является ключевым документом в системе бюджетирования. В нем фиксируются планируемые:

- доходы;

- расходы;

- финансовый результат (прибыль или убыток).

Вместе с бюджетом движения денежных средств (БДДС) и балансовым бюджетом БДР формирует триаду финансовых бюджетов предприятия.

Составление бюджета доходов и расходов

БДР составляется на этапе, когда уже готовы все операционные бюджеты. Этим он схож с финансовой отчетностью. Ее нельзя получить, пока не будут отражены хозяйственные операции периода. По аналогии БДР не составить, пока не сверстаешь как минимум бюджеты продаж, производства, себестоимости реализации, коммерческих и управленческих расходов.

Именно поэтому формирование БДР – это, по сути, чисто технический процесс. Для него не требуется анализ емкости рынка. Не нужны оценка и корректировка норм потребления материалов. Нет необходимости считать плановые амортизацию и налоги. Если готова качественная информационная база в операционных бюджетах, то обобщить ее в БДР – вопрос лишь времени.

Давайте посмотрим, как это делается. Чтобы было проще, выделим три этапа, связанные с формированием плановых:

- доходов;

- расходов;

- финансового результата.

БДР: откуда берутся доходы

Основной источник – бюджет продаж. Его результирующий показатель – это выручка или доход от обычных видов деятельности. Он получается, как произведение плановых цены и объема реализации по каждой ассортиментной позиции.

В некоторых компаниях на этом и останавливаются. В других – включают в БДР еще сумму прочих доходов из числа тех, которые можно заранее спрогнозировать. Например, поступления от сдачи имущества в аренду или проценты по предоставленным займам. Если так, то дополнительно потребуется бюджет прочих доходов и расходов.

Если так, то дополнительно потребуется бюджет прочих доходов и расходов.

Здесь многое зависит от:

- существенности прочей составляющей в деятельности предприятия;

- степени тщательности, с которой подходят к процессу планирования;

- приемлемого уровня расхождения между фактом и планом.

В итоге совокупные доходы формируются по такой формуле:

БДР: как формируются расходы

Расходы аккумулируются из четырех операционных бюджетов:

- себестоимости проданной продукции, товаров, работ, услуг;

- коммерческих расходов;

- управленческих расходов;

- прочих доходов и расходов.

Первые три дают информацию о расходах по обычным видам деятельности, последний – по прочей составляющей. Как отмечали выше, он – опционален и в некоторых компаниях не составляется.

Остановимся подробнее на особенностях переноса данных. Сразу отметим: вариантов – несколько.

Вот первый:

- из бюджета себестоимости берется значение по итоговой строке. Оно показывает ту часть производственных затрат, которые приходятся на реализацию и поэтому становятся расходом. Для торговых компаний – это покупная стоимость товаров, которые планируется продать. Сумма попадет в одноименную строку БДР «Себестоимость продаж»;

- аналогично поступают с результирующими показателями бюджетов коммерческих и управленческих расходов. Они берутся в БДР в полной сумме в строки с соответствующим наименованием. Здесь есть свой нюанс: если организация формирует БДР по тем же принципам, что и бухгалтерский отчет о финансовых результатах, при этом расходы на управление по учетной политике списываются в себестоимость, то не выделяйте под них отдельную статью в БДР. Они уже «сидят» в себестоимости продаж. Добавлять их еще раз – неверно.

Второй вариант отличается разбивкой общей суммы каждой составляющей расходов на переменные и постоянные. Когда готовятся операционные бюджеты, то без такого деления не справиться. Однако в ходе обобщения в составе БДР иногда обходятся общими суммами. Для большей же информативности такую детализацию, напротив, сохраняют.

Когда готовятся операционные бюджеты, то без такого деления не справиться. Однако в ходе обобщения в составе БДР иногда обходятся общими суммами. Для большей же информативности такую детализацию, напротив, сохраняют.

Третий вариант отражения расходов в БДР – показать их в разбивке на следующие элементы:

- материальная составляющая;

- оплата труда и отчисления с нее;

- амортизация основных средств и нематериальных активов;

- прочие расходы по обычным видам деятельности (командировочные, представительские, налоги и т.п.).

Этот вариант хорош с точки зрения расчета по финансовым бюджетам плановых показателей эффективности использования ресурсов (производительности труда, материалоотдачи, амортизационной отдачи). Однако он сложнее с позиции сбора данных для формирования БДР. Придется вычленить из операционных бюджетов зарплату, материальные расходы, амортизацию и т.п. Выходит, простым переносом итогов, как в первом варианте не обойдешься.

Четвертый вариант детализации расходов в БДР – разбить их по географическим или операционным сегментам. Если выбираете такой подход, тогда и доходы покажите аналогично. Что это даст? Возможность посчитать операционную прибыль не одной общей суммой, а, например, по регионам продаж или по продуктам.

Подробнее о классификации затрат по элементам и в зависимости от объема производства/продаж читайте в статье «Расчет себестоимости».

Какую прибыль показать в БДР

Вид финансовых результатов и порядок их расчета зависит от того, как вы показали расходную часть и в какой детализации нуждаетесь. На рисунке 1 мы привели несколько вариантов.

Рисунок 1. Финансовый результат в БДР в зависимости от выбранного способа представления расходов

Блок про составление БДР завершим ответами на частые вопросы.

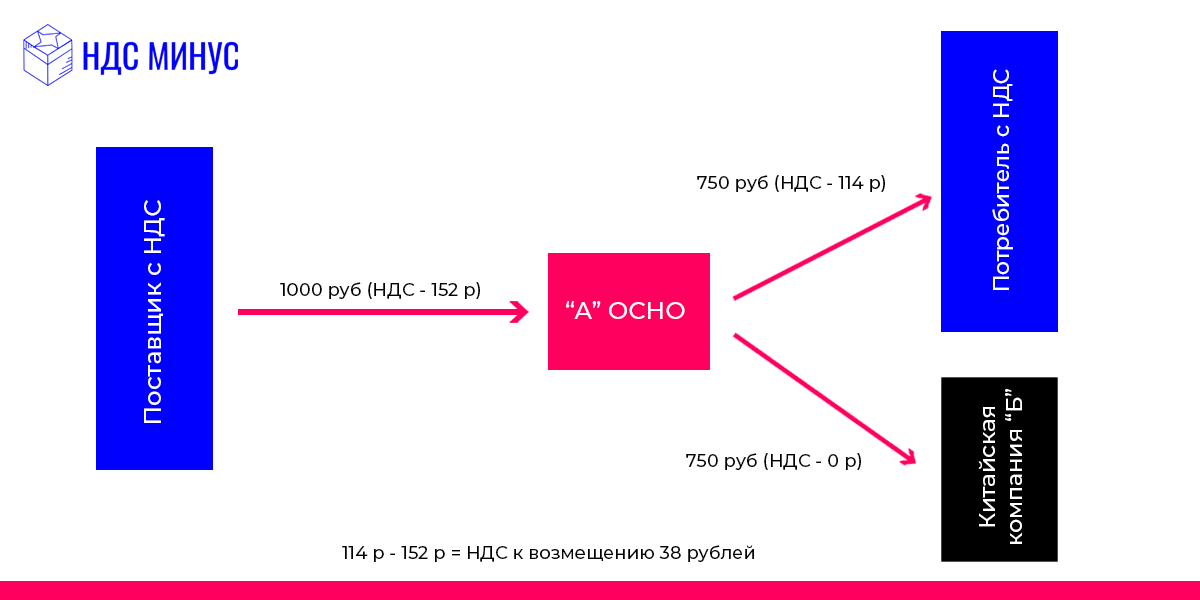

Вопрос 1. Как быть с НДС в БДР?

Так, как вы поступаете с ним при формировании отчета о финансовых результатах. А именно – ориентироваться на то, является ли ваше предприятие плательщиком этого налога и имеет ли право возместить его из бюджета. Могут быть три варианта:

Могут быть три варианта:

-

компания платит НДС по всем видам операций. В таком случае исключите «свой» НДС к уплате из состава выручки и прочих доходов, а «чужой» к возмещению – из материальных и прочих расходов. Так вы покажете «чистые» доходы и расходы. Это разумно, ведь НДС, пришедший в цене от покупателя, придется отдать в бюджет. Значит, это не доход. А НДС, уплаченный поставщику, можно возместить. Выходит, это не расход;

- компания не является плательщиком НДС по всем видам операций (например, работает на специальном налоговом режиме). В таком случае «своего» НДС вообще нет. Следовательно, и нет права на возмещение. Входные суммы налога, которые в будущем поставщики предъявят в счетах-фактурах, включайте в материальные или иные расходы;

- компания является плательщиком НДС, но по отдельным операциям освобождается от его уплаты в соответствии с НК РФ (например, по продаже ценных бумаг или предоставлению денежных займов). Для плановых значений БДР придется повторить раздельный учет по аналогии с тем, который ведется по фактическим данным.

В итоге часть входного НДС от поставщиков будет возмещена, а другая – осядет в расходах. Осядет та, которая приходится на операции, не подлежащие налогообложению.

В итоге часть входного НДС от поставщиков будет возмещена, а другая – осядет в расходах. Осядет та, которая приходится на операции, не подлежащие налогообложению.

Вопрос 2. Нужно ли учитывать дебиторскую и кредиторскую задолженность при формировании БДР?

Нет. Они требуются при подготовке бюджетного баланса и БДДС. В первом документе показываются их остатки. Во втором – на них корректируются суммы денежных притоков и оттоков.

Доходы и расходы из БДР не зависят от их величины. Причина: доход генерирует денежный приток с поправкой на дебиторку, а расход – денежный отток с поправкой на кредиторку, а не наоборот. Значит, доходы/расходы – первичны по отношению к сумме счетов к получению и к оплате.

Форма БДР: пример

Варианты представления расходов определяют разные формы документа. Заметьте: БДР – это элемент управленческой отчетности. Для него нет образца, установленного приказом Минфина РФ. Поэтому предприятие вольно само решать, каким он будет.

Смотрите некоторые подходы с отличающимся расположением статей на рисунках 2, 3 и 4. Цифры – условные. Они нужны лишь для иллюстрации зависимости между статьями бюджета.

Рисунок 2. Форма БДР, аналогичная бухгалтерскому отчету о финансовых результатах

Рисунок 3. Форма БДР с разбивкой расходов на переменные и постоянные

Рисунок 4. Форма БДР с разбивкой расходов по обычным видам деятельности на элементы

БДР и БДДС: отличия

Главное отличие БДР от БДДС сводится к принципу, лежащему в основе формирования. Для БДР – это метод начисления, для БДДС – кассовый.

Начисление исходит из того, что доходы и расходы признаются в периоде их формирования, а не тогда, когда под них получили или отдали деньги, как в случае с кассовым методом.

Это общее правило раскладывается на такие частности:

- ни полученные, ни выданные авансы не формируют статьи БДР, но попадают в БДДС;

- амортизационные расходы отражаются только в БДР, так как не связаны с последующим оттоком денег;

- начисленный доход вовсе не означает одновременное получение денег под него.

То же самое – для начисленных расходов и платежей, связанных с ними. Поэтому чаще всего доходы не равны денежным притокам, а расходы – оттокам;

То же самое – для начисленных расходов и платежей, связанных с ними. Поэтому чаще всего доходы не равны денежным притокам, а расходы – оттокам; - исходя из предыдущего пункта чистый финансовый результат обычно не совпадает с чистым денежным потоком. Подробнее о причинах несовпадения читайте в статье «Анализ движения денежных средств компании» в блоке «Факторный анализ».

Другие отличия БДР и БДДС мы обобщили в таблице.

|

Критерий сравнения |

БДР |

БДДС |

|

Цель |

Планирование доходов, расходов |

Планирование денежных притоков и оттоков |

|

Результирующие показатели |

Виды финансовых результатов |

Чистые денежные потоки по видам деятельности (операций) |

|

Иерархия |

Первичен по отношению к БДДС, так как чтобы корректно посчитать денежные притоки и оттоки нужны данные о доходах и расходах |

Вторичен по отношению к БДР |

Таким образом, БДР:

- это один из трех финансовых бюджетов предприятия;

- аккумулирует данные о плановых доходах, расходах и финансовых результатах;

- формируется по методу начисления, значит, не завязан на денежные потоки.

Тариф на вывоз мусора в РТ вырос на 20%: населению «включили» НДС

В Татарстане на 20% выросли тарифы на вывоз твердых коммунальных отходов (ТКО). С 1 января жители собственных домов вместо прежних 78,05 рубля будут платить 93,66 рубля. Жители квартир вместо 71,95 рубля получат квитанции на 86,34 рубля. Тариф, напомним, взимается с каждого прописанного человека. Это повышение граждане, проживающие в Татарстане, ощутят при оплате счетов за январь 2020 года.

Фото: «БИЗНЕС Online»

Решения о повышении тарифа на 2020−2022 годы для западной и восточной зон были приняты госкомитетом РТ по тарифам 19 декабря 2019 года (из расчета стоимости одного кубометра мусора). Так, единый тариф по обращению с ТКО для населения обеих зон республики за три года вырастет на 7,4% с 439,03 рубля до 471,91 рубля за один кубометр мусора в 2022 году (с НДС). Для иных потребителей платежи к 2022 году вырастут на 9,5% с 365,86 рубля до 400,71 рубля (без учета НДС).

Для иных потребителей платежи к 2022 году вырастут на 9,5% с 365,86 рубля до 400,71 рубля (без учета НДС).

Как пояснил «БИЗНЕС Online» один из информированных собеседников, причиной такого решения стало включение НДС в 20% в платеж за вывоз ТКО. Тариф на 2019 год не предусматривал НДС для населения в расчете на то, что его отменит федеральный центр. Однако данное решение так и не было принято. В течение 2019 года сами региональные операторы НДС платили. В результате в бюджете региональных операторов, обеспечивающих вывоз отходов, возникли убытки на сумму НДС.

В тоже время 26 июля 2019 года в России вступили в силу изменения в налоговый кодекс РФ, в рамках которых для операторов по обращению с ТКО изменился порядок применения НДС и налога на прибыль. Согласно принятым поправкам, если региональные или местные власти с 2020 года утвердят для регоператоров единый тариф без учета НДС, то реализация этих услуг освобождается от НДС на пять лет с момента утверждения. Регионы также имеют право устанавливать для операторов нулевую ставку налога на прибыль в части, подлежащей зачислению в региональный бюджет. Если регион принимает такое решение, то ставку по налогу, зачисляемому в федеральный бюджет, также обнулят.

Если регион принимает такое решение, то ставку по налогу, зачисляемому в федеральный бюджет, также обнулят.

Что изменится для бизнеса с повышением НДС с 18 до 20 %

С 1 января 2019 года ставка НДС вырастет с 18 % до 20 %. Закон одобрен на всех уровнях. Но что означают эти изменения для бизнеса, кого они коснутся и как вести бухгалтерию в переходный период? Павел Тимохин, руководитель управления бухгалтерского консалтинга компании «Фингуру», разбирается в перспективных изменениях

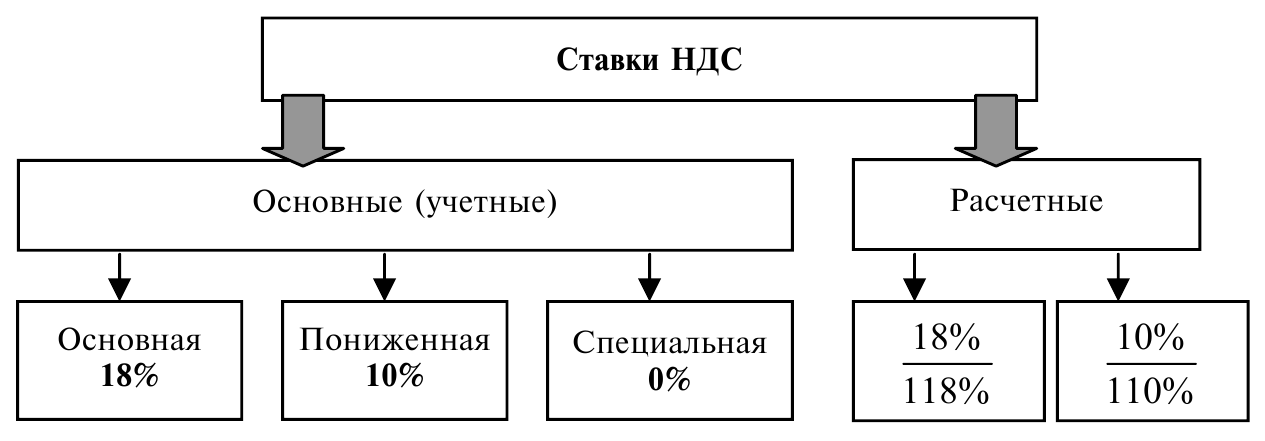

Для начала проясним, что такое НДС и откуда он берется

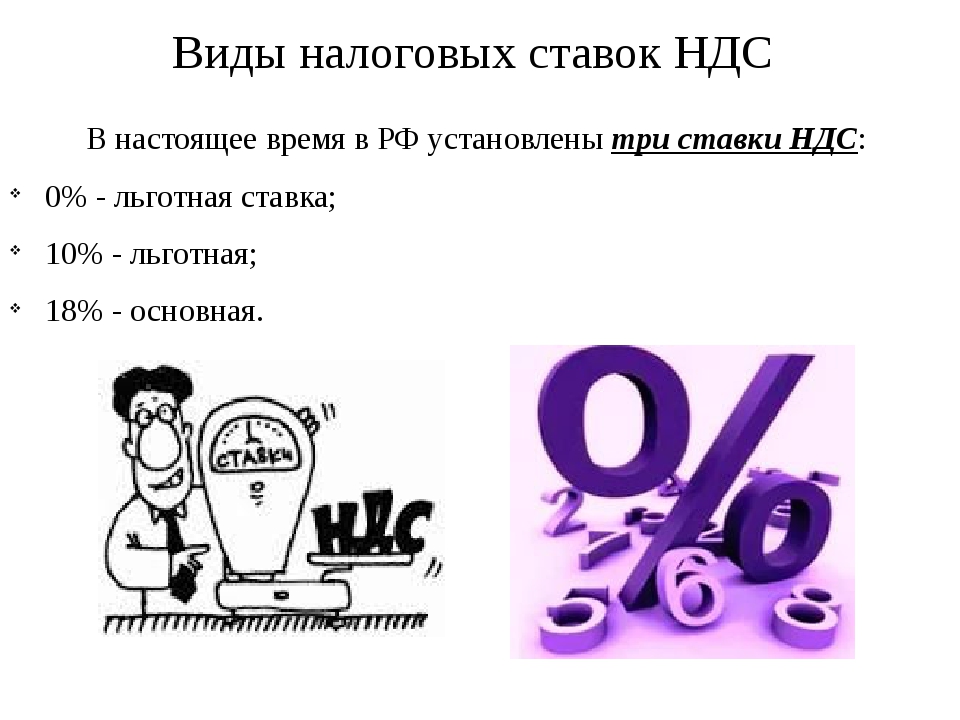

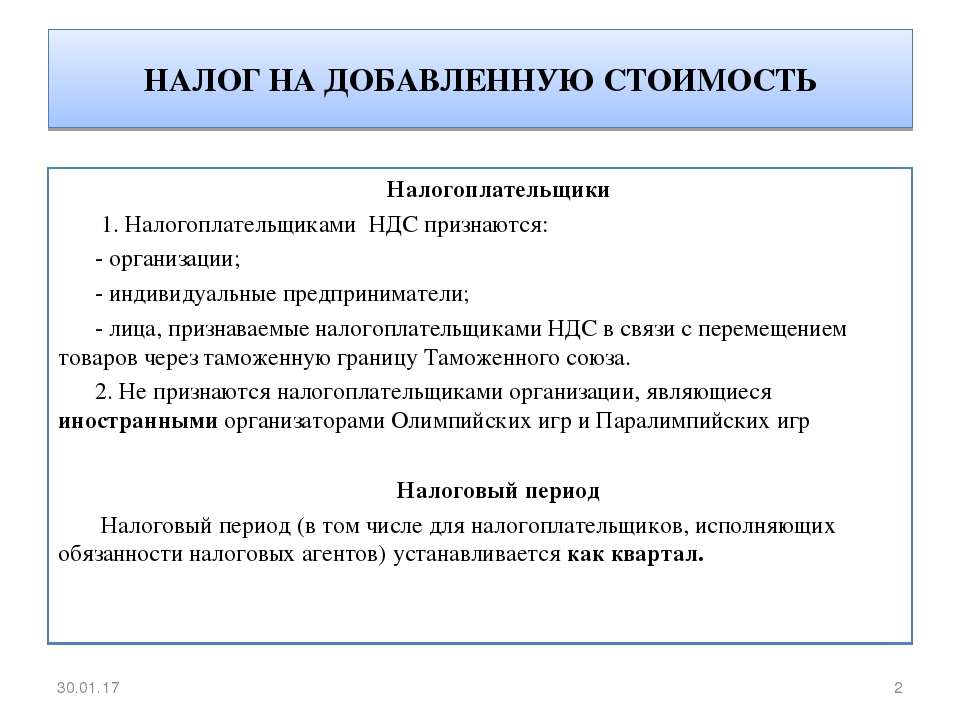

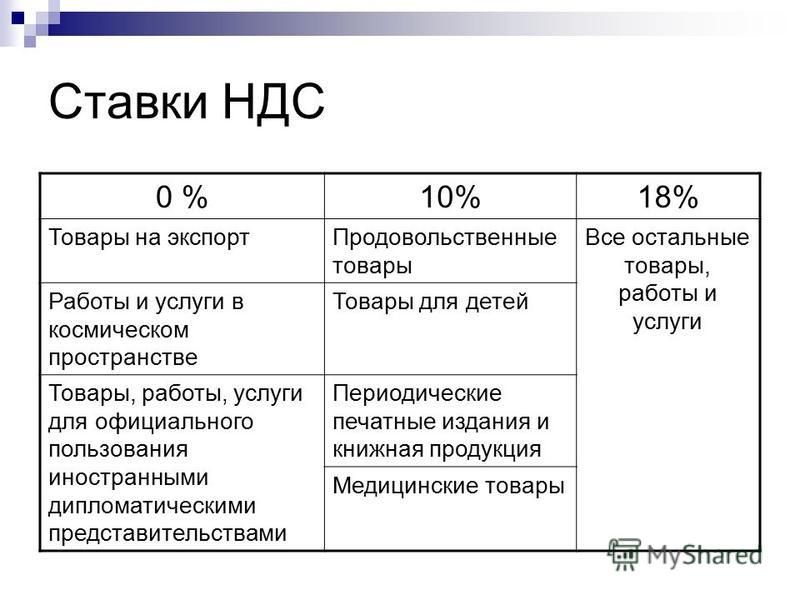

НДС — или налог на добавленную стоимость — это налог, который уплачивают ИП или юридические лица, когда продают товары или оказывают услуги по цене выше их себестоимости. В настоящее время в налоговом кодексе Российской Федерации закреплено три ставки НДС: 0 %, 10 % и 18 %. По умолчанию применяется ставка в 18 %. Увеличение именно этой ставки и произойдет с нового календарного года. Остальные льготные ставки действуют при реализации определенных групп товаров и услуг (подробнее с их перечнем можно ознакомиться в ст. 164 НК РФ) и никаких изменений с ними не произойдет.

164 НК РФ) и никаких изменений с ними не произойдет.

Таким образом, в стоимость каждого произведенного товара или услуги закладывается определенная сумма, которая уплачивается в качестве налога.

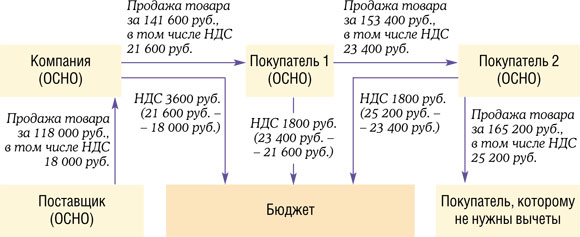

Увеличение ставки НДС коснется всех и каждого

Но кто же уплачивает налог государству? В соответствии со статьей 143 НК РФ, обязательства по уплате данного вида налога возлагаются на российские организации и ИП, а также импортеров и экспортеров товаров. Но есть нюанс. По сути, производители и продавцы включают эту сумму в стоимость товара при его реализации. Производитель увеличивает стоимость после производства, дилер после покупки увеличивает продажную стоимость еще раз и так до тех пор, пока товар не дойдет до конечного потребителя. Таким образом, налоговая нагрузка перекладывается на него.

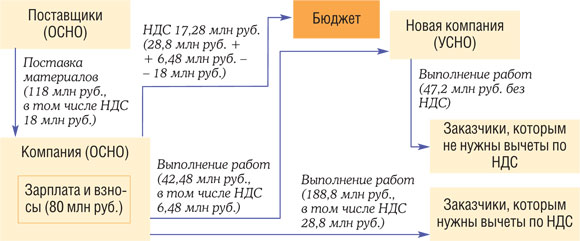

Теперь о том, что произойдет после увеличения НДС. Здесь все очень просто — цена товара увеличится на эти добавленные 2 %. И произойдет это на каждом из этапов цепочки купли-продажи. Как итог, стоимость товара увеличится для всех участников рынка: и тех, кто уплачивает НДС, и тех, кто по закону не имеет к нему никакого отношения. Фирмы, находящиеся на упрощенной системе налогообложения, не являются плательщиками НДС. Но этот налог их все равно может коснуться, если они покупают готовый продукт у производителей, находящихся на основном режиме налогообложения.

Как итог, стоимость товара увеличится для всех участников рынка: и тех, кто уплачивает НДС, и тех, кто по закону не имеет к нему никакого отношения. Фирмы, находящиеся на упрощенной системе налогообложения, не являются плательщиками НДС. Но этот налог их все равно может коснуться, если они покупают готовый продукт у производителей, находящихся на основном режиме налогообложения.

Разберем это на примере.

Предприниматель на упрощенной системе налогообложения занимается розничной торговлей (например, продает одежду) и у него есть несколько поставщиков. Один из них такой же «упрощенец». Поскольку ни один, ни второй НДС не уплачивают, то при приобретении товара обязанность по уплате этого налога ни у кого из них не возникает и цена останется прежней. А вот другой поставщик — крупная фирма, которая является плательщиком НДС. Покупая товары у него, предприниматель приобретает их с учетом ставки НДС. Когда она вырастет на 2 %, поставщик будет вынужден увеличить и цену за свою продукцию на этот же процент. Соответственно, покупать у него предпринимателю придется дороже. А чтобы не работать в убыток, он также поднимет цены.

Соответственно, покупать у него предпринимателю придется дороже. А чтобы не работать в убыток, он также поднимет цены.

В принципе, производители товаров и услуг могут сохранить прежние условия и не повышать цены, переложив эту сумму НДС на себя. Но маловероятно, что это будет сделано. Скорее всего, цены товаров у таких поставщиков подрастут.

С чем еще могут столкнуться бизнесмены после увеличения ставки

Увеличение ставки НДС до 20 % может иметь не одну волну повышения цен. Повышая налоговую ставку, государство не может прямым образом регулировать рост цен, которые определяются рынком. Как только ставку приподнимут, рынок, скорее всего, также отреагирует повышением цен. Причем произойдет это тотально. А дальше события могут развиваться по такому сценарию. Для тех, кто живет на минимальную зарплату, увеличение даже на 2 % окажется существенным. Цены увеличатся, и эта категория станет чувствовать себя дискомфортно. Какое-то время население с увеличенными ценами поживет, но со временем рабочая часть населения начнет реагировать и требовать от работодателя увеличения зарплаты. Это позволит им выйти хотя бы на прежний уровень жизни. Работодатели будут вынуждены зарплату повысить, их затраты тоже возрастут и в этот момент может пройти вторая волна роста цен. Но уже за счет увеличения затрат на производство продукта.

Как действовать работодателю

Работодатель может отреагировать двумя способами. Первый — нагрузить сотрудника дополнительной работой. Это, пожалуй, наиболее предпочтительный вариант для предпринимателей. Выполнение большего функционала позволит сотруднику получить прибавку к заработной плате, а работодателю сэкономить на издержках. Правда, такой вариант не подойдет фирмам, где такой дополнительной нагрузки просто нет. В этом случае, владелец бизнеса может просто пойти навстречу своему подчиненному и повысить ему зарплату. Такое решение позволит сохранить хорошие отношения с подчиненным, но может сильно отразиться на доходах компании. По сути, предприниматель будет вынужден дважды поднять цены. Увеличение цены после повышения ставки НДС на 2 % не изменит его прибыль. Увеличение зарплаты сотруднику вовсе сократит его доходы. Чтобы компенсировать эту разницу, сохранить норму дохода и выйти на прежний уровень, он должен будет снова поднять цены на продукцию, рискуя потерять часть клиентов.

Если попытаться спрогнозировать развитие этой ситуации дальше, то такая цикличность увеличения цен может привести к инфляционным процессам. Чтобы их удержать и сдержать рост цен Центробанк повысит ставку рефинансирования. Для покупателей это будет, несомненно, «плюсом». А вот активность бизнеса (особенно того, который расширяется за счет кредитов) в этом случае может снизиться.

Как подготовиться бизнесменам

Готовиться к увеличению ставки НДС предпринимателям, безусловно, надо, но реакция бизнеса должна быть больше маркетинговой. Стоит поработать со своими клиентами, чтобы понять их реакцию на изменяющиеся условия, оповестить их о предстоящем повышении цен. За счет этого можно увеличить и продажи, если подогревать покупательский интерес, увеличить производственные мощности и сделать определенный запас продукции. Можно не опасаться перепроизводства, поскольку с учетом ажиотажного спроса его не будет. Этим определенно можно воспользоваться, поскольку такой серьезный инфоповод, как повышение налога, бывает не каждый день.

С точки зрения бухгалтерского учета все процедуры остаются теми же. Расчеты будут производиться по ставке, действующей на день формирования отчетности. Если товар приобретен предпринимателем в декабре 2018 года по ставке 18 %, а реализован уже в январе, то в отчетных документах расчет НДС будет осуществляться по ставке 20 %.

На некоторые лекарства и продукты запретили повышать цены до конца февраля, дальше

Правительство ввело существенные ограничения по росту цен на социально значимые товары и некоторые лекарства. Так, до конца февраля производителям, поставщикам и торговле запретили поднимать цены, а с 1 марта — не больше чем на 0,2% в месяц. Напомним, похожее решение вводили в 2020 году (ограничения по росту цен было в 0,5% в месяц), что взбудоражило рынок, после чего его отменили. Теперешнему решению чиновников предшествовало повышение НДС на лекарства, медизделия и некоторые продукты, в том числе из-за чего выросли розничные цены, а годовая инфляция в январе разогналась еще больше, чем в декабре.

Ранее в правительстве, озвучивая планы на 2021 год, говорили, что намерены жестко контролировать цены и импорт, но уверяли, что делать это будут «экономическими методами, не запретительными».

Снимок носит иллюстративный характер. Фото: Вадим Замировский, TUT.BYЧто изменили чиновники

По решению правительства юрлицам всех форм собственности и ИП, которые производят, ввозят или продают на внутренний рынок социально значимые товары первой необходимости, запретили повышать цены до конца февраля (по сравнению с теми, которые действовали на 24-е число этого месяца). При отсутствии

товаров на эту дату — на предыдущую дату без учета скидки. Это предусмотрено постановлением Совмина № 100 «О временных мерах по стабилизации цен на социально значимые товары первой необходимости».

С 1 марта изменение цен на социально значимые товары первой

необходимости не может превышать 0,2% в месяц. За основу берется цена на эти товары на последний день предыдущего месяца (а если этого товара не было в наличии, то за основу берется товар той же разновидности и расфасовки).

Повышение цен выше 0,2% в месяц допускается только по согласованию с комиссией по вопросам государственного регулирования ценообразования при Совмине.

Чиновники поясняют, что вводят это непопулярное решение для «стабилизации

ценовой ситуации на социально значимые товары первой необходимости и насыщения

ими потребительского рынка».

Про какие товары и лекарства речь

Ограничения по росту цен вводятся на продукты и непродовольственные товары, которые входят в список социально значимых. Всего 62 позиции. Среди прочего это рис, гречка, овсянка, перловка, пшено, хлеб, макароны, говядина, свинина, некоторая колбаса, живая рыба, некоторые молочные продукты, яйца, картошка, растворимый кофе, чай, сахар, соль, туалетное мыло, туалетная бумага, подгузники, спички.

В списке лекарств, на которые ограничили повышение цен, оказалось 50 позиций. Среди прочего это «Амоксициллин», «Азитромицин», «Анальгин», «Арпетол», «Ксилин», «Омепразол», «Эссенцикапс». В списке значатся определенные производители этих лекарств.

Кто будет отвечать за выполнение поручение правительства

Минсельхозпроду, Минздраву, «Белгоспищепрому», другим республиканским госорганам и госорганизациям, которые подчинены правительству, облисполкомам и Мингорисполкому поручили «принять меры по выполнению настоящего постановления и обеспечить поставки в торговые объекты и аптеки под потребность внутреннего рынка продукции, производимой подчиненными организациями». При этом нужно «принять системные меры по анализу и мониторингу цен по всей цепочке их формирования (установления), издать локальные правовые акты об организации работы по стабилизации цен с установлением четкой системы контроля и оценки работы кадров».

МАРТ и Минздрав при необходимости должны корректировать ассортиментные

перечни товаров и лекарств, которые обязательно должны быть в продаже.

Как похожее решение принимали в 2020-м и что из этого (не)вышло