Операционный цикл оборота денежных средств

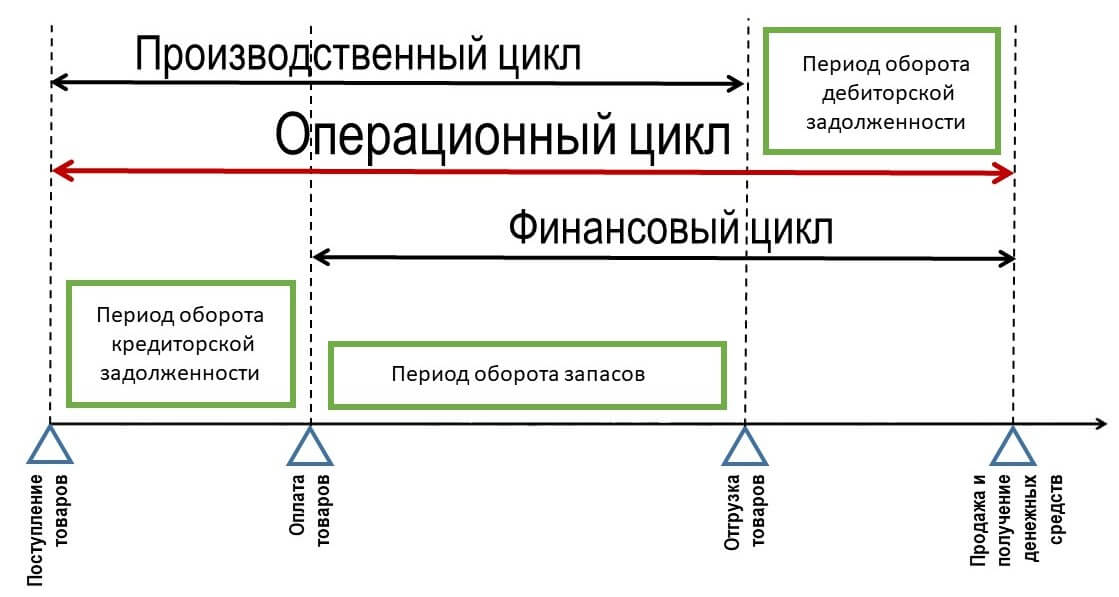

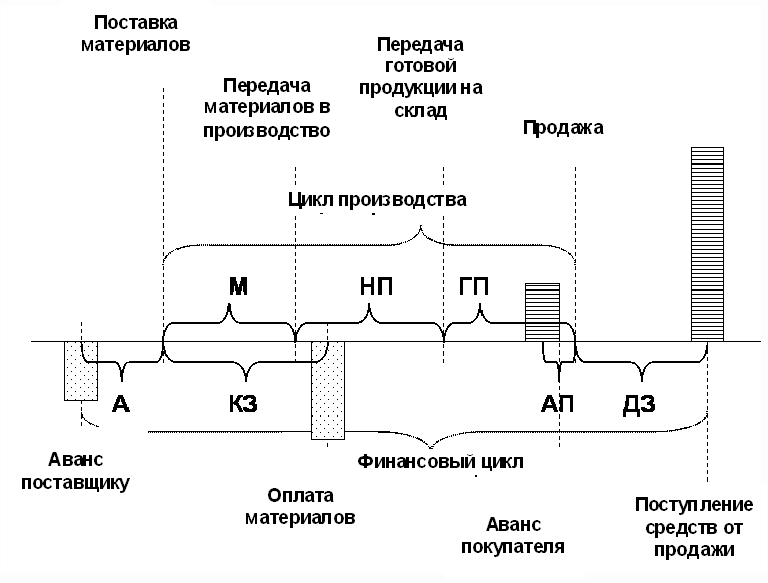

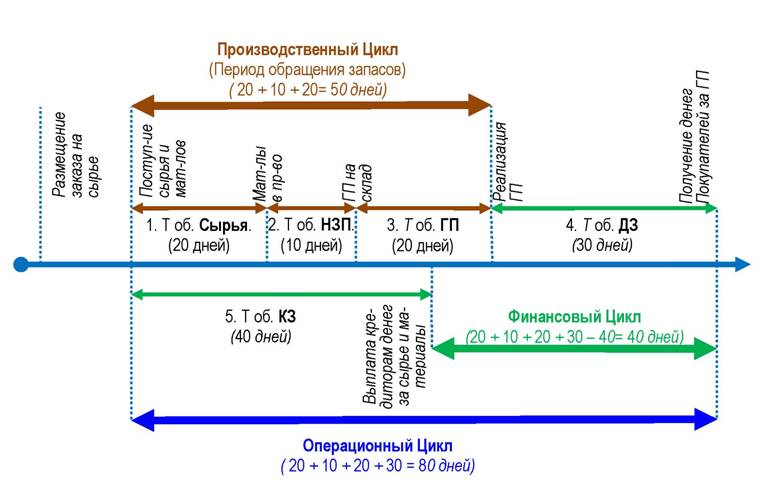

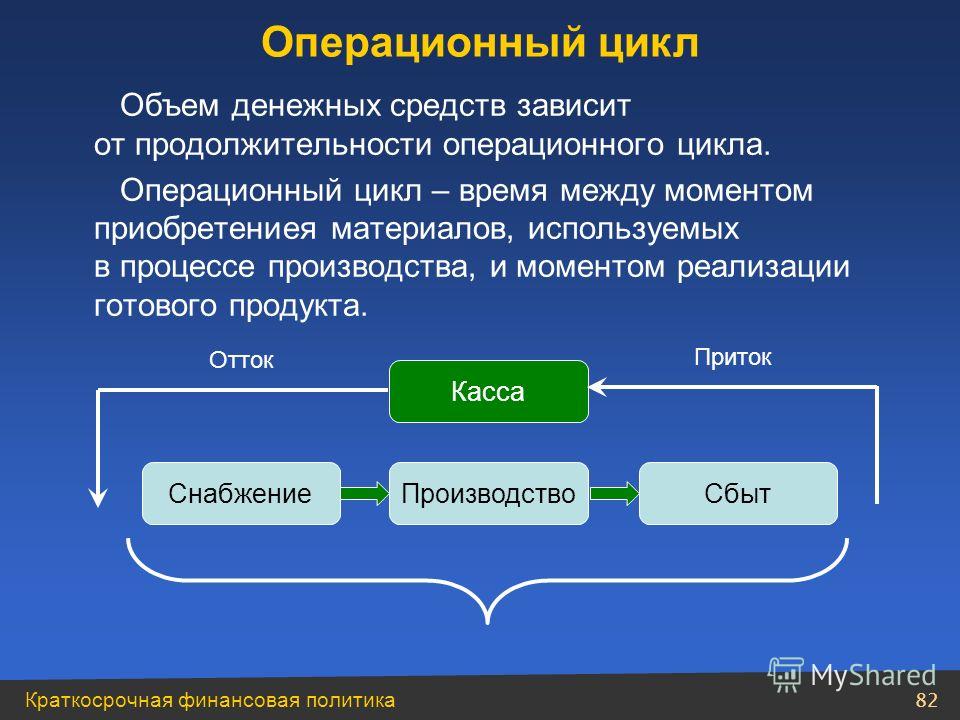

ОПЕРАЦИОННЫЙ ЦИКЛ ОБОРОТА ДЕНЕЖНЫХ СРЕДСТВ [c.424]Диаграмма показывает, что товары, закупленные в кредит, будут оплачены позже и поэтому не будут вызывать немедленного расходования денежных средств. Таким же образом продажа товаров в кредит не будет означать немедленного поступления наличности. Операционный цикл оборота денежных средств — это период времени между платежом, осуществленным в пользу поставщика, и поступлением от покупателя. [c.424]

Операционный цикл оборота денежных средств важен, потому что оказывает существенное влияние на потребности бизнеса в финансировании. Чем длиннее операционный и финансовый цикл, тем больше потребность бизнеса в финансовых ресурсах и тем выше финансовые риски. Поэтому бизнес должен стремиться к снижению длительности операционного цикла оборота денежных средств до минимально возможных значений. [c.425]

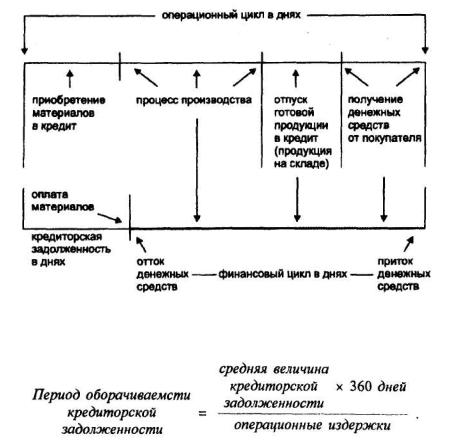

Для того типа бизнеса, который был рассмотрен выше (закупка и перепродажа товаров в кредит), операционный цикл оборота денежных средств может быть рассчитан по данным финансовой отчетности с использованием определенных коэффициентов следующим образом

[c.

Рассчитайте длительность операционного цикла оборота денежных средств для данного бизнеса и предложите способы ее сокращения. [c.426]

Длительность операционного цикла оборота денежных средств также может быть уменьшена путем расширения периода кредитования бизнеса его поставщиками. Однако по причинам, которые мы рассмотрим позже, этот вариант должен рассматриваться с большой осторожностью. [c.427]

Длительность операционного цикла оборота денежных средств может быть также снижена путем увеличения периода возврата кредиторской задолженности поставщикам. Однако по причинам, рассмотренным в материале главы, этот вариант действий должен быть подвергнут внимательному изучению. [c.583]

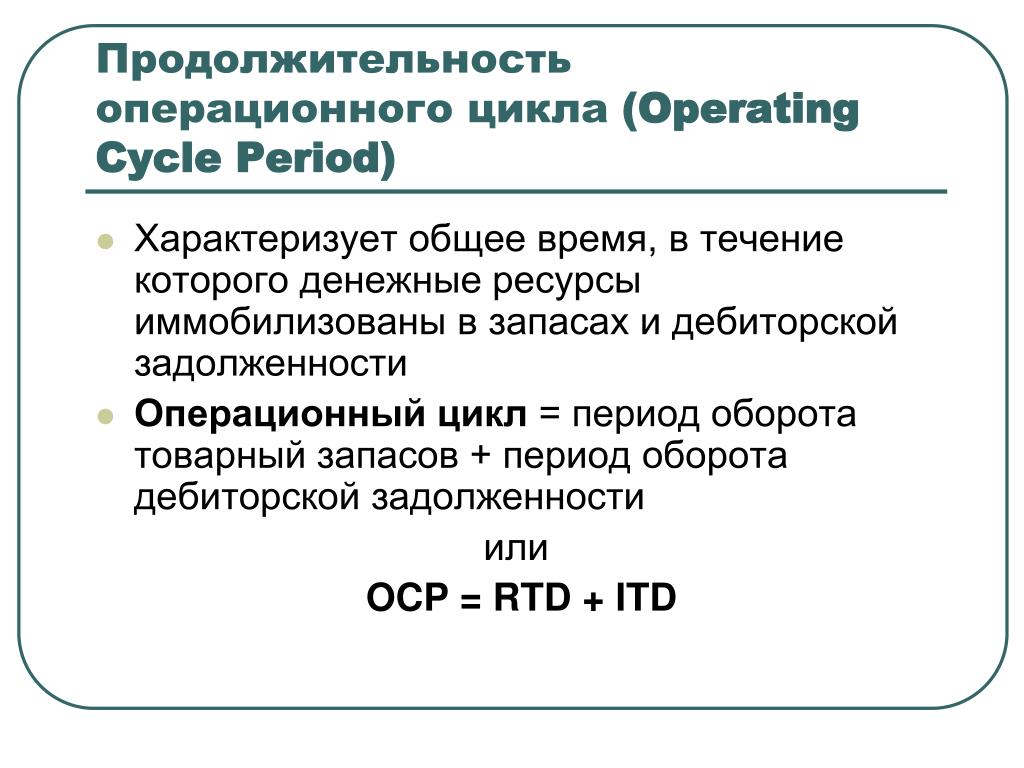

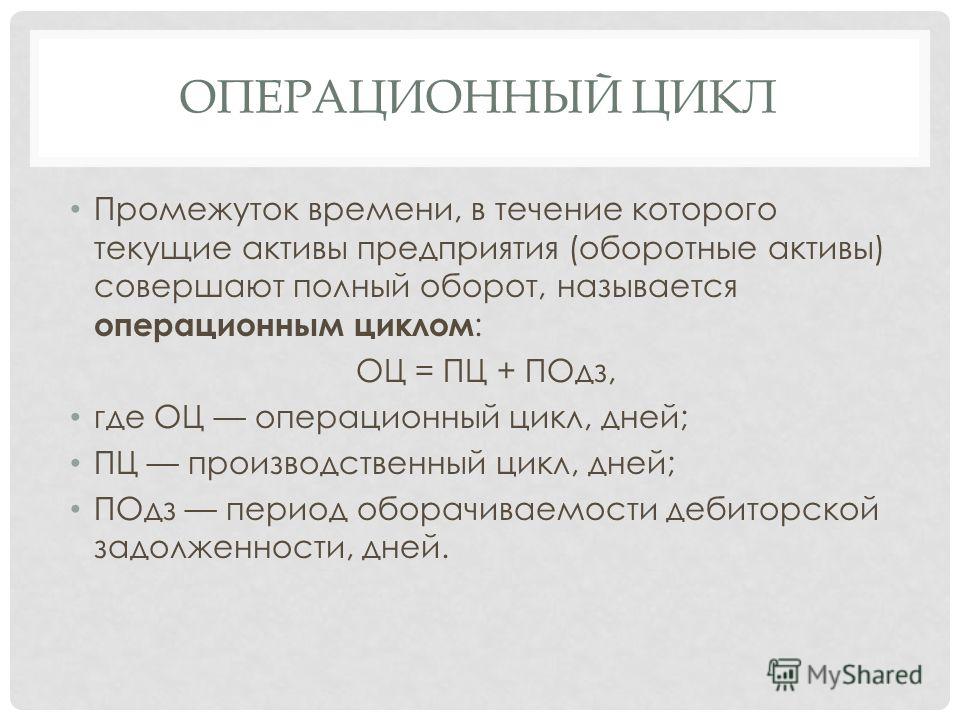

Для обобщающей характеристики степени иммобилизации (т. е. отвлечения средств из активного оборота) денежных средств в запасах и дебиторах применяется показатель продолжительности операционного цикла (D,,,.), рассчитываемый по следующему алгоритму [c.354]

Эффективность этого притока характеризуется временем, в течение которого совершается оборот денежных средств, представляющий собой не что иное, как операционный цикл. Иными словами, это срок, за который материально-производственные запасы превращаются в готовую продукцию и реализуются.

[c.473]

Иными словами, это срок, за который материально-производственные запасы превращаются в готовую продукцию и реализуются.

[c.473]

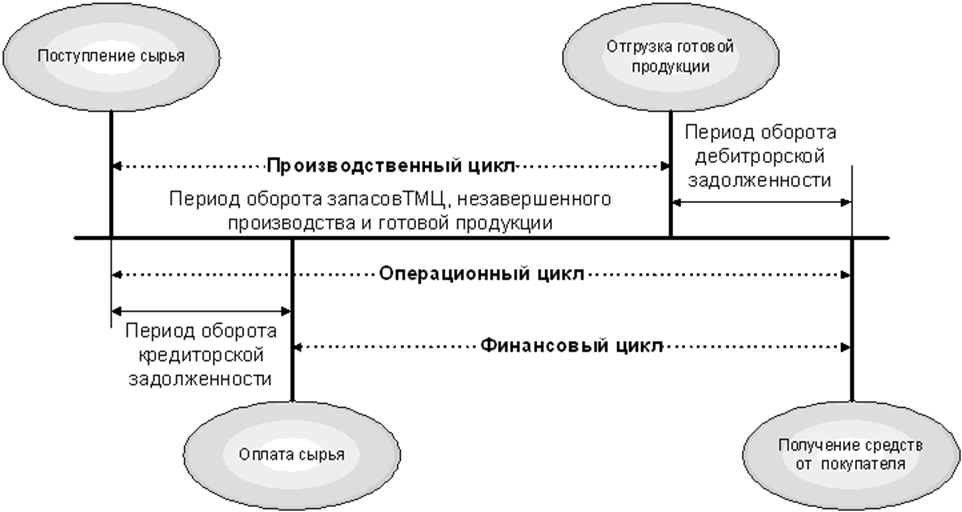

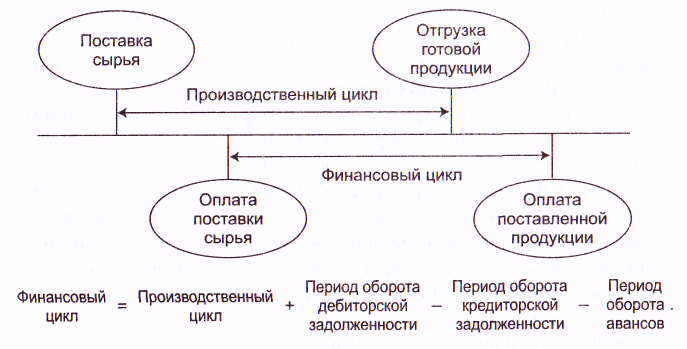

На имеющиеся деньги организация приобретает у поставщиков (в балансе — кредиторская задолженность поставщикам) сырье. Средства из денежной формы переходят в расчетную, после чего превращаются в товарную форму — запасы. Затем в процессе производства сырье становится готовой продукцией (в балансе все эти статьи показывают в группе запасов). Готовая продукция после реализации и выписки счетов переходит в задолженность покупателей (дебиторскую задолженность), а средства — из товарной формы в расчетную. Расчеты завершаются (после оплаты счетов) поступлением денег. Операционный цикл закончен. Необходима информация о том, сколько времени средства находятся в обороте. Поставки, производство и реализация в организации осуществляются непрерывно, поэтому продолжительность оборотного цикла рассчитывается в несколько этапов по отдельным фазам цикла. [c.93]

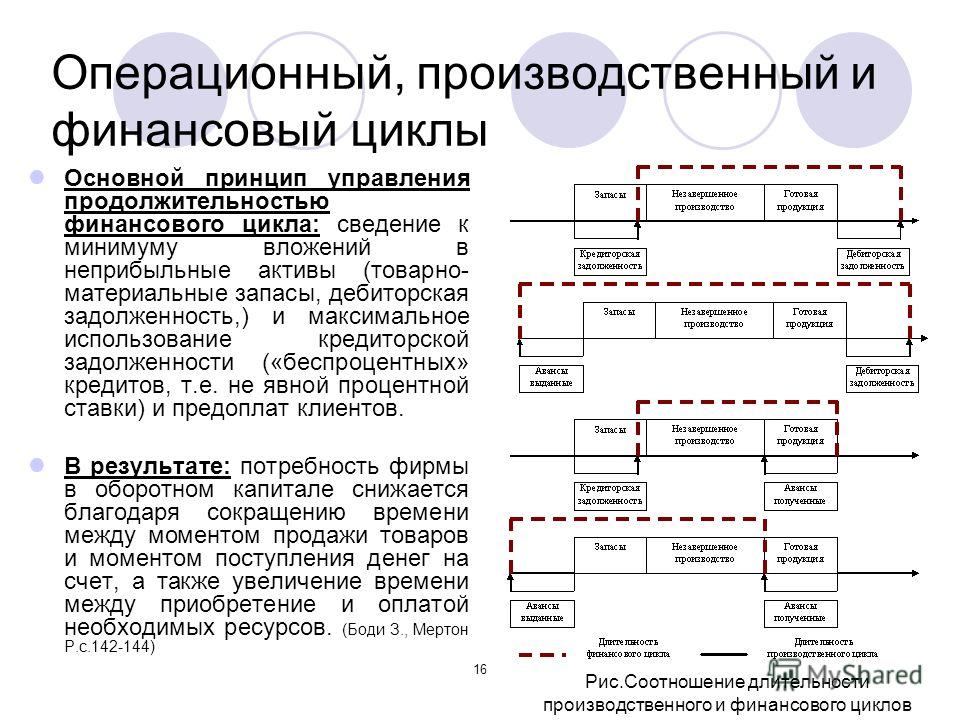

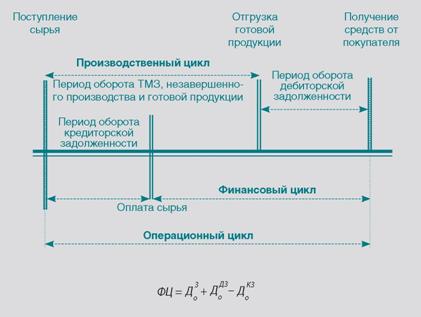

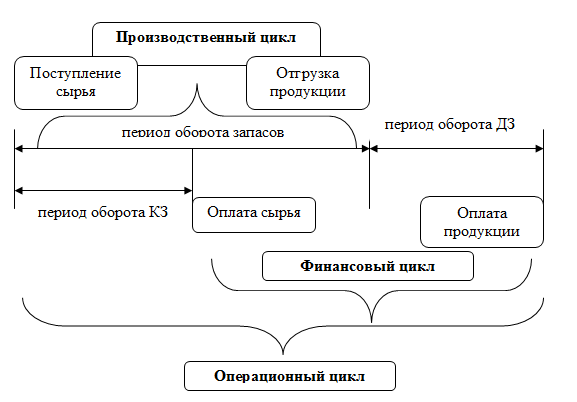

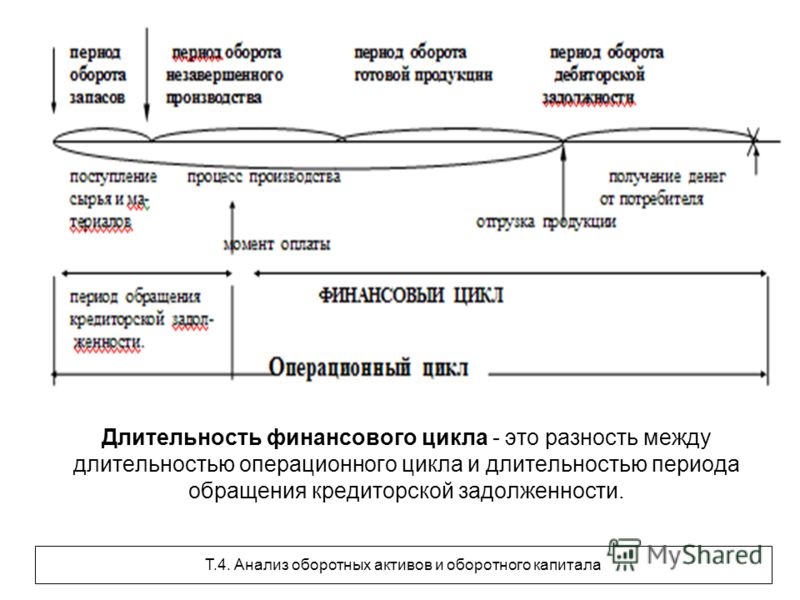

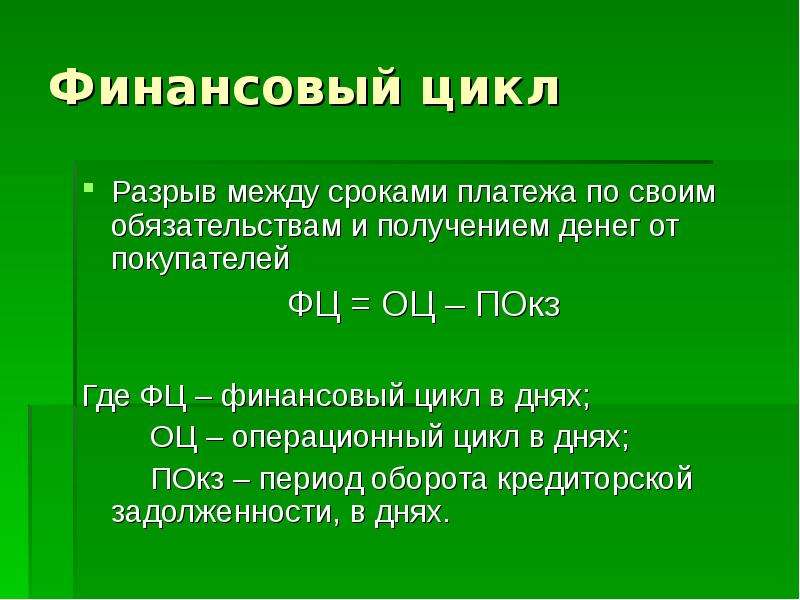

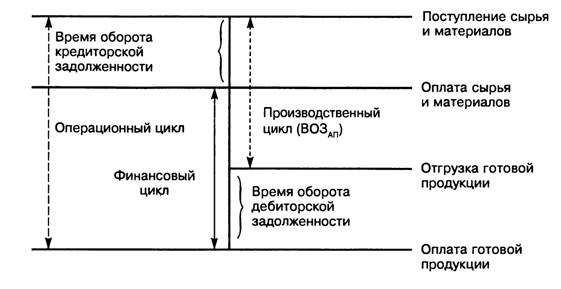

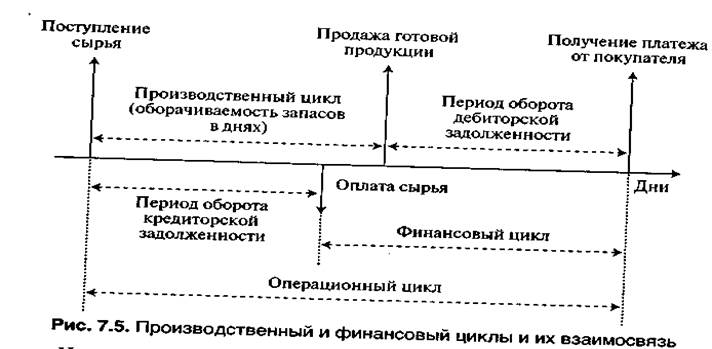

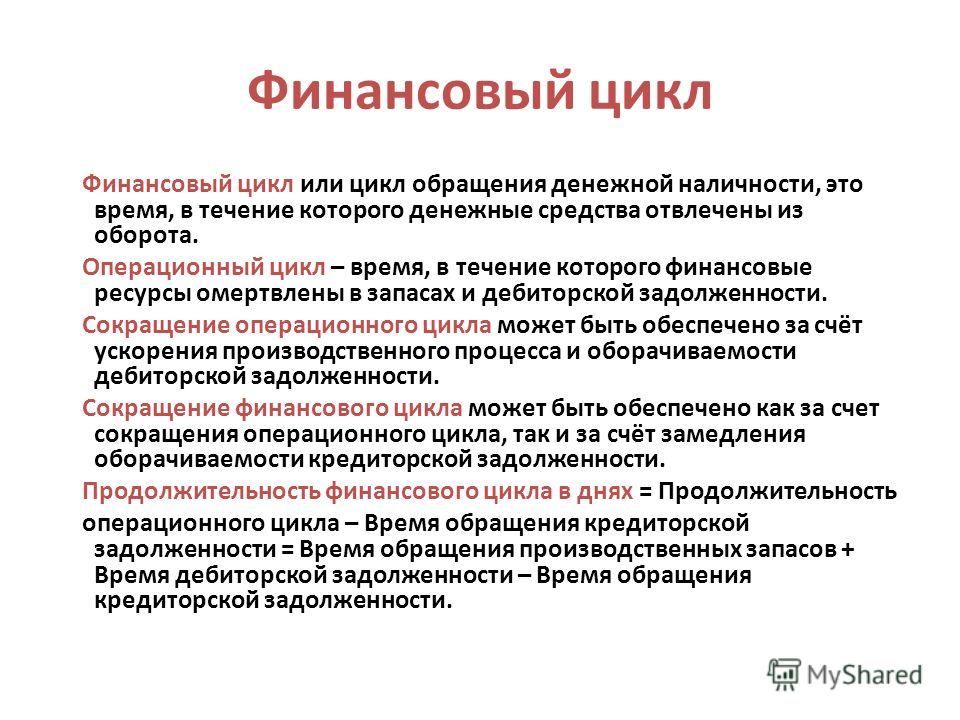

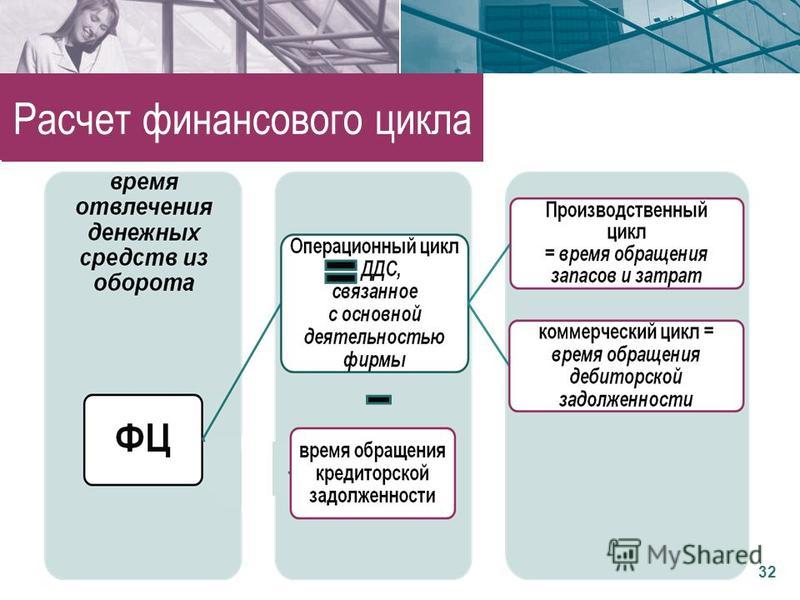

Управление кредиторской задолженностью — один из самых трудных видов работы финансовой службы предприятия. Политика в области кредиторской задолженности заключается в управлении длительностью финансового цикла. Финансовый цикл, или период обращения денежной наличности, представляет собой время, в течение которого денежные средства исключены из оборота. Финансовый цикл является частью операционного цикла — времени, в течение которого финансовые ресурсы омертвлены в запасах и дебиторской задолженности. Если бы предприятие рассчитывалось с поставщиками материальных ресурсов и производственных услуг немедленно в момент поставки (расчеты спот), то финансовый цикл по продолжительности совпадал бы с операционным. Но, поскольку между поставками и расчетами с поставщиками также проходит определенный период, финансовый цикл меньше операционного на время обращения кредиторской задолженности. Отсюда следует, что финансовый цикл может быть сокращен как за счет ускорения производственного процесса и оборачиваемости дебиторской задолженности, так и за счет замедления оборачиваемости кредиторской задолженности.

Политика в области кредиторской задолженности заключается в управлении длительностью финансового цикла. Финансовый цикл, или период обращения денежной наличности, представляет собой время, в течение которого денежные средства исключены из оборота. Финансовый цикл является частью операционного цикла — времени, в течение которого финансовые ресурсы омертвлены в запасах и дебиторской задолженности. Если бы предприятие рассчитывалось с поставщиками материальных ресурсов и производственных услуг немедленно в момент поставки (расчеты спот), то финансовый цикл по продолжительности совпадал бы с операционным. Но, поскольку между поставками и расчетами с поставщиками также проходит определенный период, финансовый цикл меньше операционного на время обращения кредиторской задолженности. Отсюда следует, что финансовый цикл может быть сокращен как за счет ускорения производственного процесса и оборачиваемости дебиторской задолженности, так и за счет замедления оборачиваемости кредиторской задолженности.

Первая из приведенных формул среднего периода оборота денежных активов используется для определения их роли в общей продолжительности операционного цикла предприятия, а вторая — характеризует их остаток в днях по отношению к денежному обороту (объему расходования денежных средств). [c.161]

Финансовый цикл или цикл обращения денежной наличности представляет собой время, в течение которого денежные средства отвлечены из оборота. Продолжительность финансового цикла в днях оборота можно рассчитать как разницу между продолжительностью операционного цикла и временем обращения кредиторской задолженности. В свою очередь продолжительность операционного цикла равна сумме времени обращения производственных запасов, затрат и [c.181]

Продолжительность операционного цикла. Чем короче продолжительность этого цикла, тем больше оборотов совершают денежные средства, инвестированные в оборотные активы, и соответственно тем больше объем и выше интенсивность как положительного, так и отрицательного денежных потоков предприятия.

Логика представленной схемы заключается в следующем. Операционный цикл характеризует производственно-технологический аспект деятельности предприятия, общее время, в течение которого финансовые ресурсы заморожены в запасах и дебиторской задолженности. Финансовый цикл — финансовый компонент деятельности. Поскольку предприятие оплачивает счета предприятия с временным лагом, время, в течение которого денежные средства отвлечены из оборота, т. е. финансовый цикл, меньше на среднее время обращения кредиторской задолженности. [c.132]

Логика представленной схемы заключается в следующем. Операционный цикл характеризует общее время, в течение которого финансовые ресурсы омертвлены в запасах и дебиторской задолженности. Поскольку предприятие оплачивает счета поставщиков с временным лагом, время, в течение которого денежные средства отвлечены из оборота, т.

Активы оборотные — средства организации, вложенные в запасы, дебиторскую задолженность, краткосрочные финансовые вложения, денежные средства и др., совершающие оборот в течение операционного цикла (как правило, 12 месяцев). [c.655]

Операционный цикл, то есть время осуществления оборота капитала, определен в Положении как промежуток времени между приобретением запасов для осуществления деятельности и получением денежных средств от реализации изготовленной из них продукции или товаров и услуг. Хотя значительно правильнее было бы уточнить формулировку, поскольку с точки зрения как организации производствен-

[c.204]

Хотя значительно правильнее было бы уточнить формулировку, поскольку с точки зрения как организации производствен-

[c.204]

Диаграмма показывает, что платеж за товары, купленные в кредит, производится через некоторое время после закупки, и поэтому факт закупки не вызывает немедленного расходования денежных средств. Подобным же образом поступление наличности от дебиторов произойдет через некоторое время после продажи товаров, и поэтому результатом продажи не будет немедленное поступление денежных средств. Операционный цикл оборота денежных средств — это период времени между платежом, осуществленным в пользу кредитора, поставившего товар, и получением денег от дебитора-покупателя1. [c.424]

Компания может уменьшить длительность операционного цикла оборота денежных средств несколькими способами. Средний период оборота запасов кажется слишком длительным. В настоящее время средняя величина поддерживаемых запасов почти равна пятимесячному объему продаж. Уровень запасов может быть снижен. Аналогично, слишком большим кажется средний период оборота дебиторской задолженности, который больше четырех месяцев. Он может быть снижен посредством налаживания более жесткого управления кредитом, предложения скидок, установления ответственности за просрочку выплат в виде пени и другими способами. Однако любые решения в области политики управления запасами и работы с дебиторами должны приниматься с учетом сложившихся условий торговли на рынке.

[c.583]

Аналогично, слишком большим кажется средний период оборота дебиторской задолженности, который больше четырех месяцев. Он может быть снижен посредством налаживания более жесткого управления кредитом, предложения скидок, установления ответственности за просрочку выплат в виде пени и другими способами. Однако любые решения в области политики управления запасами и работы с дебиторами должны приниматься с учетом сложившихся условий торговли на рынке.

[c.583]

Операционный цикл оборота денежных средств (operating ash y le). Период времени между расходованием денежных средств для закупки ресурсов и последним получением оплаты за проданные товары. [c.597]

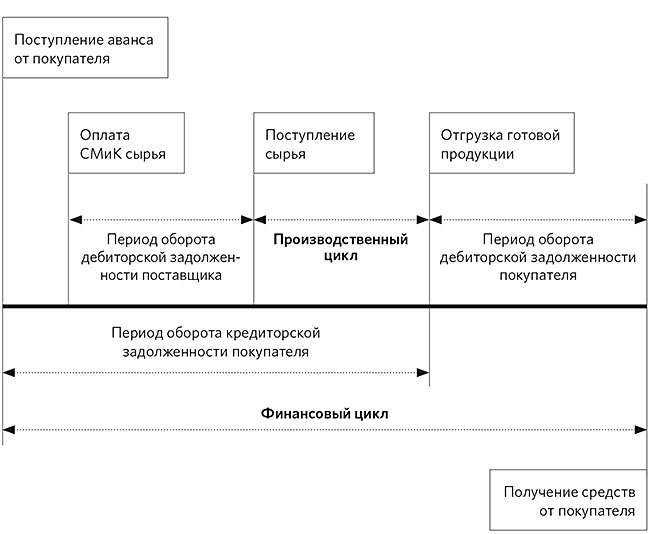

В литературе можно встретить иную терминологию цикл оборота денежных средств (иначе — финансовый цикл) рассматривается как продолжительность операционного и коммерческого цикла (от авансирования будущих поставок до получения денег от дебиторов), на период оборота кредиторской задолженности поставщикам. — Примеч. науч. ред. [c.424]

[c.424]

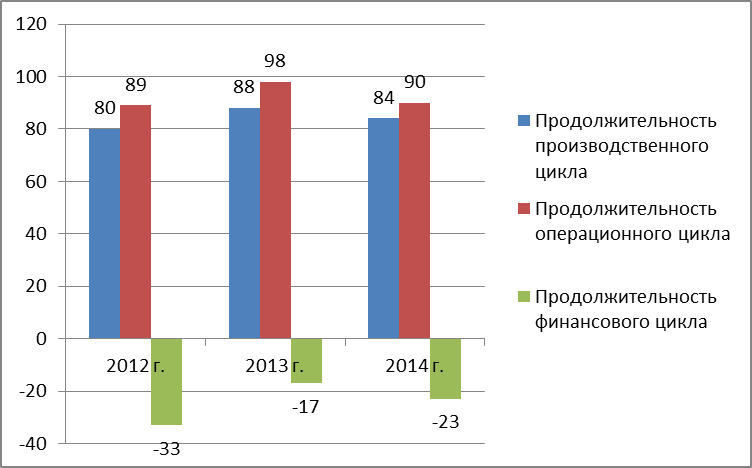

Исходя из полученных результатов расчетов (см. табл. 3.6) деловая активность Райпотребсоюза характеризуется следующими показателями. Продолжительность оборота запасов велика и увеличилась за анализируемый период на 3,66 дня (с 50,49 до 54,15). Так же увеличилась и продолжительность дебиторской задолженности на 4,11 дня (с 6,97 до 11,08), что, естественно, повлекло за собой увеличение операционного цикла на 7,77 дня (с 57,46 до 65,23). Несмотря на увеличение продолжительности кредиторской задолженности на 2,51 дня, все же и финансовый цикл, отражающий отвлечение денежных средств из оборота, увеличился на 7,36 дня и составил к концу анализируемого периода 5,59 дня. Для торговли такая продолжительность значительна и неха- [c.124]

Финансовый цикл это период оборота денежных средств

Одним из показателей, которые указывают на степень «здоровья» организации, является длительность финансового цикла. Для его расчета понадобятся данные о длительности производственного цикла, а также периодов оборачиваемости кредиторской и дебиторской задолженности. Уменьшение этого значения в динамике говорит об эффективных управленческих решениях в части использования оборотного капитала компании и делает ее привлекательной в глазах банков и партнеров.

Уменьшение этого значения в динамике говорит об эффективных управленческих решениях в части использования оборотного капитала компании и делает ее привлекательной в глазах банков и партнеров.

Финансовый цикл предприятия (англ. Cash Conversion Cycle) – это финансовый показатель, характеризующий длительность промежутка времени в днях между оплатой кредиторской задолженности и возвратом дебиторской задолженности организации.

Иначе говоря, это количество дней между оплатой за сырье и материалы от нашей организации поставщикам и получением денег за отгруженную нами готовую продукцию покупателям.

Рассмотрим детали на примере сельскохозяйственного предприятия ООО «Фермер», которое занимается растениеводством.

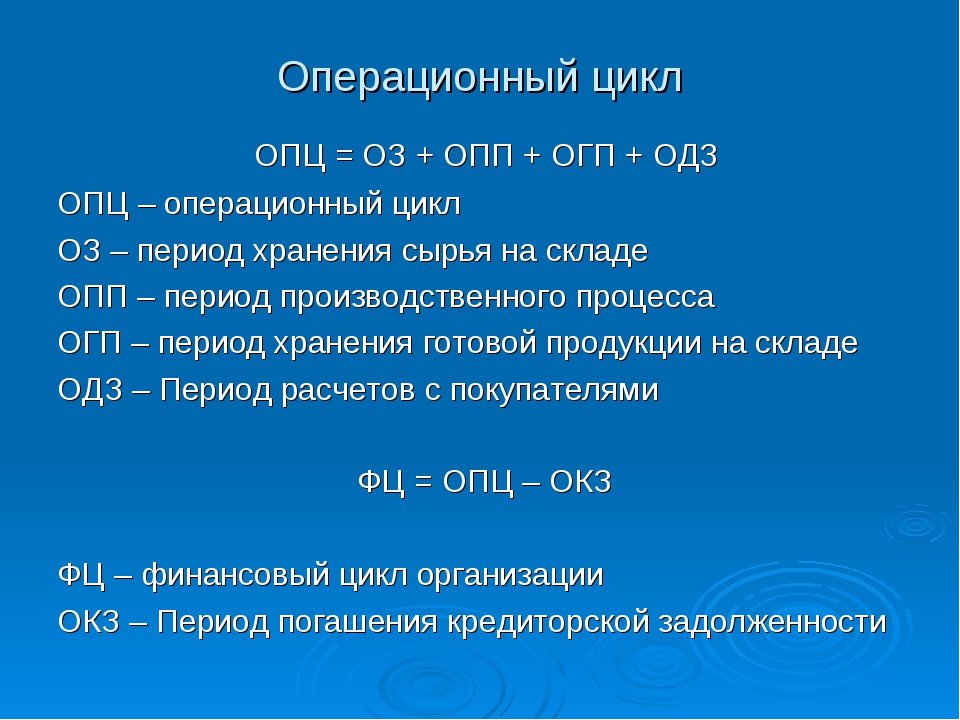

Существуют три основных вида циклов:

- Операционный цикл.

Представляет собой то время, которое проходит от покупки сырья и материалов, например, семян и удобрений, до получения денежных средств за выращенную из них и проданную продукцию.

При этом дата покупки сырья может не совпадать с датой оплаты за него продавцу. Так образуется кредиторская задолженность.

При этом дата покупки сырья может не совпадать с датой оплаты за него продавцу. Так образуется кредиторская задолженность.Справка. Кредиторская задолженность – это долг перед участником сделки, который обязателен к погашению. Принято называть «кредиторкой».

День отгрузки готовой продукции ООО «Фермер», например, пшеницы, также может не совпадать с днем получения денежных средств за нее от покупателя. В таком случае возникает дебиторская задолженность.

Справка. Дебиторская задолженность – это долг покупателей за оказанные услуги и отгруженные товары. Принято называть «дебиторкой».

- Производственный цикл.

Промежуток времени от получения ООО «Фермер» сырья и материалов до выхода готовой продукции и помещения ее на склад.

Как рассчитывается финансовый цикл предприятия

Этот показатель связан с движением именно запасов от посева семян до сбора готового урожая. Купленные семена попадают на склад в виде сырья, затем при посеве они трансформируются в незавершённое производство (период выращивания), далее, в момент сбора с поля, становятся готовой продукцией и помещаются на склад для дальнейшей продажи.

Важно. Финансовый и производственный циклы предприятия, как правило, заключены внутри операционного.

- Финансовый цикл.

Количество дней движения именно денег от оплаты поставщикам до получения средств от покупателей. Пока средства ООО «Фермер» находятся внутри этого цикла, они не совсем являются деньгами в привычном понимании. Деньги заперты внутри процесса. Их невозможно изъять без поломки всего механизма. Они считаются оборотным капиталом.

Справка. Оборотный капитал – это средства, которые участвуют и полностью расходуются внутри одного производственного цикла.

Рисунок 1. Схема финансового цикла как части операционного процесса.

Формула расчета финансового цикла:

Фин.цикл (в днях) = производств.цикл (в днях) + ПОДЗ – ПОКЗ

ПОДЗ – период оборота дебиторской задолженности;

ПОКЗ – период оборота кредиторской задолженности.

Дополнительная информация

Формула расчета производственного цикла:

ПЦ = длительность технологического цикла + время перерывов + период естественных процессов

Формула расчета периода оборота «дебиторки»:

ПОДЗ = дебиторская задолженность (сумма на определенную дату) : выручка : 365 (количество дней в году).

Формула расчета периода оборота «кредиторки»:

ПОКЗ = кредиторская задолженность (сумма на определенную дату) : закуп : 365 (количество дней в году).

На примере показателей ООО «Фермер»

(скачать табличный документ для расчета в Excel)

Расчет длительности финансового цикла компании (в днях) на примере ООО «Фермер» | ||

|---|---|---|

Вариант 1 — эффективное управление оборотным капиталом. Показатель стремится к 0. | ||

Продолжительность производственного цикла/дни | Период оборота дебиторской задолженности/дни | Период оборота кредиторской задолженности/дни |

Расчет | Вывод: в данном случае количество дней фин. цикла равно 0. Максимально эффективный пример использования оборотного капитала. | |

Например, в апреле ООО «Фермер» начало сеять кукурузу, при этом собственных денежных средств на закупку семян, удобрений и горючего у нее не было. Пришлось взять сырье «под урожай» у поставщиков на 195 дней. Полевые работы проведены, а через 6 месяцев, в октябре, пришло время собирать урожай. Генеральному директору удалось договориться с покупателем о продаже всей кукурузы по выгодной цене, но с условием получения денег лишь через 15 дней после отгрузки продукции. В таком случае финансовый цикл равен нулю.

Пришлось взять сырье «под урожай» у поставщиков на 195 дней. Полевые работы проведены, а через 6 месяцев, в октябре, пришло время собирать урожай. Генеральному директору удалось договориться с покупателем о продаже всей кукурузы по выгодной цене, но с условием получения денег лишь через 15 дней после отгрузки продукции. В таком случае финансовый цикл равен нулю.

Это пример идеальной эффективности управления капиталом. ООО «Фермер» использовало в своей деятельности заемные ресурсы ровно до того момента, пока не пришлось платить по счетам. Исполнило обязательства перед поставщиком сырья и получило прибыль от сделки по реализации урожая, не «замораживая» собственных денег внутри цикла.

Расчет длительности финансового цикла компании (в днях) на примере ООО «Фермер» | ||

|---|---|---|

Вариант 2 — неэффективное управление оборотным капиталом. Показатель > 0. | ||

Продолжительность производственного цикла/дни | Период оборота дебиторской задолженности/дни | Период оборота кредиторской задолженности/дни |

Расчет | Вывод: в этом случае не использовались ресурсы кредиторов, и была предоставлена отсрочка покупателю, что увеличило длительность финансового цикла. | |

Если бы генеральный директор ООО «Фермер» использовал только собственные ресурсы, он бы не был обременен рисками невозврата задолженности, например, в случае гибели урожая. При этом деньги организации были бы заперты внутри цикла на 195 дней – это пример неэффективного использования капитала. В таких случаях говорят «не добрал рисков».

Положительные и отрицательные значения финансового цикла

Неверно однозначно утверждать, что положительное значение при расчете финансового цикла — это плохо, а отрицательное – хорошо. Этот показатель нужен финансовыми менеджерами компании, чтобы управлять им.

Если показатель принимает отрицательное значение, то это означает, что в организации много собственных денег, и она не нуждается в пополнении оборотных средств. Может даже сама выдавать займы.

Звучит хорошо и надежно, однако это говорит о том, что организация минимизирует риски, действует слишком осторожно, а значит, и упускает возможности. Эффективность падает.

Напротив, положительное значение говорит о высокой зависимости от кредиторов и дебиторов. Слишком много денег, заключенных внутри цикла, теряют свою ликвидность.

Если ООО «Фермер» окажется в такой ситуации, то даже небольшие задержки при оплате от покупателей приведут к кассовому разрыву. Это равносильно пережатой кровеносной артерии бизнеса. Придется занимать деньги у банка или искать поставщиков с еще более длительными отсрочками.

Идеальная ситуация на предприятии достигается путем оптимизации кредиторской и дебиторской задолженности. Сокращение дебиторки без ущерба сервису и лояльности для покупателей и наращивание кредиторки без риска ухудшения платежеспособности.

Справка. Ликвидность – способность активов превращаться в деньги. Например, деньги как актив максимально ликвидны, а старое складское здание в чаще леса – низколиквидно, так как его практически невозможно продать.

Кто и для чего рассчитывает финансовый цикл

Этот показатель используется аналитиками и финансистами для получения наиболее точной картины об эффективности деятельности предприятия. Он интересен в совокупности с другими коэффициентами и показателями, которые позволяют сделать вывод о финансовом состоянии конкретной организации.

Он интересен в совокупности с другими коэффициентами и показателями, которые позволяют сделать вывод о финансовом состоянии конкретной организации.

Так, например, многие банки перед выдачей кредита оценивают финансовое положение потенциального заемщика. Информация о длительности циклов также используется менеджерами компании для принятия управленческих решений.

Важно: показатель длительности финансового цикла наиболее интересен при оценке в динамике. Если при анализе нескольких отчетных дат имеется тенденция к увеличению его значения, то это может указывать на проблемы во взаимоотношениях с партнерами. Например, дебиторы не вовремя оплачивают счета, или, напротив, сама организация допускает просрочки при исполнении обязательств.

Татьяна Манец – кандидат экономических наук, аудитор и консультант с пятнадцатилетним опытом, в своем видео рассказывает о том, что такое финансовый цикл, какие показатели участвуют в его расчете и что можно выявить с его помощью.

Вопросы и ответы по теме

По материалу пока еще не задан ни один вопрос, у вас есть возможность сделать это первым

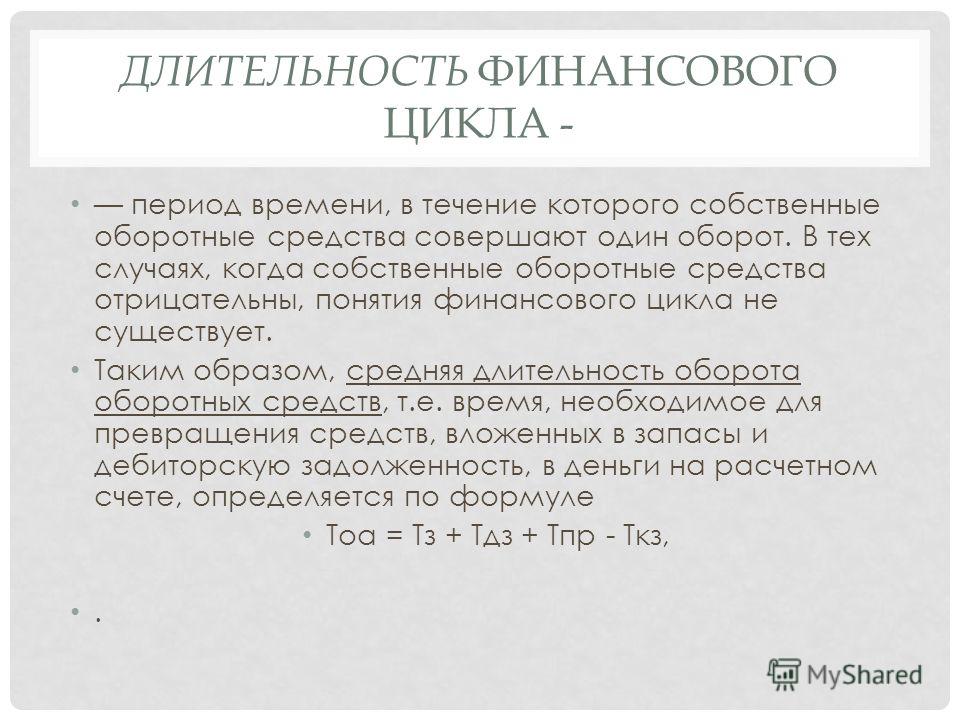

Таким образом, продолжительность финансового цикла (ПФЦ) в днях оборота рассчитывается по формуле:

ПФЦ = ПОЦ – ВОК = ВОЗ + ВОД – ВОК

ВОЗ=(ср.произ.запасы/произ.затраты)*Т

ВОД=(ср.деб.задолж./Выручка)*Т

ВОК=(ср.кред.задолж./произ.затраты)*Т

где:

ПОЦ – продолжительность операционного цикла;

ВОК – время обращения кредиторской задолженности;

ВОЗ – время обращения производственных запасов;

ВОД – время обращения дебиторской задолженности;

Т — период, по которому рассчитываются средние показатели (как правило, год, т.е. Т=365).

Информационное обеспечение расчета – это бухгалтерская отчетность. Расчет можно выполнять двумя способами:

— по всем данным о дебиторской и кредиторской задолженности;

— по данным о дебиторской и кредиторской задолженности, непосредственно относящейся к производственному процессу .

Цель управления денежными средствами состоит в том, чтобы инвестировать избыток денежных доходов для получения прибыли, но одновременно иметь их необходимую величину для выполнения обязательств по платежам и одновременного страхования на случай непредвиденных ситуаций. Чем более предсказуемы денежные потоки фирмы, тем меньше потребность в страховании. Управление денежными средствами начинается с момента выписки покупателем (дебитором) чека на оплату продукции и заканчивается выплатами кредиторам, персоналу, бюджетам и другим лицам. При этом управление денежными средствами тесно связано с управлением кредиторской задолженностью, менеджеры фирмы регулируют сроки ее оплаты.

Следует выделять «притоки» и «оттоки» денежных средств по основной (операционной), инвестиционной и финансовой деятельности.

Виды деятельности | Притоки денежных средств | Оттоки денежных средств |

Основная деятельность | Выручка от реализации в текущем периоде; погашение дебиторской задолженности; авансы, полученные от покупателей; поступления от продажи продукции полученной по бартеру, и т. | Платежи по счетам поставщиков и подрядчиков; выплата зарплаты; отчисления в бюджет и внебюджетные фонды; уплата процентов по кредиту; отчисления на соц. сферу. |

Инвестиционная деятельность | Продажа основных средств и нематериальных активов; дивиденды, проценты от долгосрочных финансовых вложений; возврат инвестиций. | Приобретение основных средств, нематериальных активов; капитальные вложения (прямые инвестиции в строительство), долгосрочные финансовые вложения. |

Финансовая деятельность | Краткосрочные кредиты и займы; долгосрочные кредиты и займы; поступления от эмиссии акций; целевое финансирование. | Возврат краткосрочных кредитов, погашение займов; возврат долгосрочных кредитов, погашение займов; выплата дивидендов; погашение векселей. |

Для реализации функции страхования текущего производственного процесса в большей степени подходят ликвидные ценные бумаги. Ликвидные ценные бумаги приносят фирме некоторый уровень дохода. Совокупность денежных средств и ликвидных ценных бумаг называют наличностью или ликвидными активами. Когда поступления денежных средств и денежные платежи согласованы на определенную перспективу, фирма может иметь относительно небольшие запасы денежных средств. Но если риск рассогласований значителен, то необходимы инвестиции в краткосрочные ликвидные ценные бумаги. Конечно, требуемый объем наличности возрастает, если часть сделок оплачивается наличными, и снижается, если фирма может быстро получить кредит на желаемых условиях. Чем выше процентная ставка, тем больше заинтересованность фирмы в снижении денежной наличности .

Ликвидные ценные бумаги приносят фирме некоторый уровень дохода. Совокупность денежных средств и ликвидных ценных бумаг называют наличностью или ликвидными активами. Когда поступления денежных средств и денежные платежи согласованы на определенную перспективу, фирма может иметь относительно небольшие запасы денежных средств. Но если риск рассогласований значителен, то необходимы инвестиции в краткосрочные ликвидные ценные бумаги. Конечно, требуемый объем наличности возрастает, если часть сделок оплачивается наличными, и снижается, если фирма может быстро получить кредит на желаемых условиях. Чем выше процентная ставка, тем больше заинтересованность фирмы в снижении денежной наличности .

К денежным средствам могут быть применены модели, разработанные в теории управления запасами и позволяющие оптимизировать величину денежных средств. Речь идет о том, чтобы оценить:

-общий объем денежных средств и их эквивалентов;

-какую их долю следует держать на расчетном счете, а какую в виде быстрореализуемых ценных бумаг;

-когда и в каком объеме осуществлять взаимную трансформацию денежных средств и быстрореализуемых активов.

В западной практике наибольшее распространение получили модель Баумола и модель Миллера-Орра.

Прогнозирование финансового цикла на основе коэффициентов инкассации

Первая была разработана В. Баумолом в 1952 г., вторая — М. Миллером и Д. Орром в 1966 г. Непосредственное применение этих моделей в отечественную практику пока затруднено, поэтому приведем лишь краткое теоретическое описание данных моделей и их применение на условных примерах.

Модель Баумола. Предполагается, что предприятие начинает работать, имея максимальный и целесообразный для него уровень денежных средств, и затем постоянно расходует их в течение некоторого периода времени .

Все поступающие средства от реализации товаров и услуг предприятие вкладывает в краткосрочные ценные бумаги. Как только запас денежных средств истощается, то есть становится равным нулю или достигает некоторого заданного уровня безопасности, предприятие продает часть ценных бумаг и тем самым пополняет запас денежных средств до первоначальной величины. Таким образом, динамика остатка средств на расчетном счете представляет собой «пилообразный» график.

Таким образом, динамика остатка средств на расчетном счете представляет собой «пилообразный» график.

График изменения средств на расчетном счете.

Сумма пополнения (Q) вычисляется по формуле:

где:

V — прогнозируемая потребность в денежных средствах в периоде (год, квартал, месяц),

с — расходы по конвертации денежных средств в ценные бумаги;

r — приемлемый и возможный для предприятия процентный доход по краткосрочным финансовым вложениям, например, в государственные ценные бумаги.

Таким образом, средний запас денежных средств составляет Q/2, а общее количество сделок по конвертации ценных бумаг в денежные средства (k) равно:

Общие расходы (ОР) по реализации такой политики управления денежными средствами составят:

Первое слагаемое в этой формуле представляет собой прямые расходы, второе — упущенная выгода от хранения средств на расчетном счете вместо того, чтобы инвестировать их в ценные бумаги.

Модель Миллера-Орра. Модель Баумола проста и в достаточной степени приемлема для предприятий, денежные расходы которых стабильны и прогнозируемы. В действительности такое случается редко; остаток средств на расчетном счете изменяется случайным образом, причем возможны значительные колебания .

Модель, разработанная Миллером и Орром, представляет собой компромисс между простотой и реальностью. Она помогает ответить на вопрос: как предприятию следует управлять своим денежным запасом, если невозможно предсказать каждодневный отток или приток денежных средств?

Финансовый цикл

Определение

Финансовый или денежный цикл (англ. Cash Conversion Cycle) характеризует продолжительность периода времени в днях, который проходит с момента оплаты сырья и материалов до поступления оплаты за реализованную продукцию. Другими словами, это период времени, течение которого денежные средства находятся в форме оборотного капитала.

Продолжительность финансового цикла определяет потребность компании в оборотном капитале. Чем она выше, тем больше потребность и наоборот.

Чем она выше, тем больше потребность и наоборот.

Формула

Для расчета продолжительности финансового цикла можно воспользоваться одной из приведенных ниже формул:

или в расширенном виде

Период оборота товарно-материальных запасов (ТМЗ) в днях рассчитывается как отношение среднего остатка по счету «Товарно-материальные запасы» в отчетном периоде к себестоимости реализованной продукции за отчетный период, умноженное на количество дней в отчетном периоде (Т).

Срок погашения дебиторской задолженности в днях рассчитывается как отношение среднего остатка по счету «Дебиторская задолженность» к выручке от реализации продукции в кредит, умноженное на количество дней в отчетном периоде.

В свою очередь, срок погашения кредиторской задолженности можно рассчитать как отношение среднего остатка по счету «Кредиторская задолженность» в отчетном периоде к сумме закупок в кредит за отчетный период, умноженное на количество дней в отчетном периоде.

График

Схематически структура и продолжительность финансового цикла представлена на рисунке ниже.

Отрицательный финансовый цикл

Как уже было отмечено выше, чем короче продолжительность финансового цикла компании, тем меньше ее потребность в оборотном капитале. В некоторых случаях он может принимать даже отрицательное значение.

Финансовый цикл (цикл денежного оборота) предприятия

Это означает, срок погашения кредиторской задолженности превышает продолжительность операционного цикла, а, следовательно, компания не только не нуждается в оборотном капитале, но и располагает свободными денежными средствами.

Пример расчета

В распоряжении аналитика имеется следующая информация о деятельности компании «Силур-Lex».

При этом в отчетном периоде выручка компании составила 5 475 тыс. у.е. (все продажи осуществлялись в кредит), себестоимость реализованной продукции 3 285 тыс. у.е., а сумма закупок в кредит 2 920 тыс. у.е.

у.е.

Чтобы рассчитать продолжительности финансового цикла компании «Силур-Lex» необходимо определить период обращения товарно-материальных запасов, срок погашения дебиторской задолженности и срок погашения кредиторской задолженности.

Следовательно, продолжительность финансового цикла компании составить 70 дней (60+50-40).

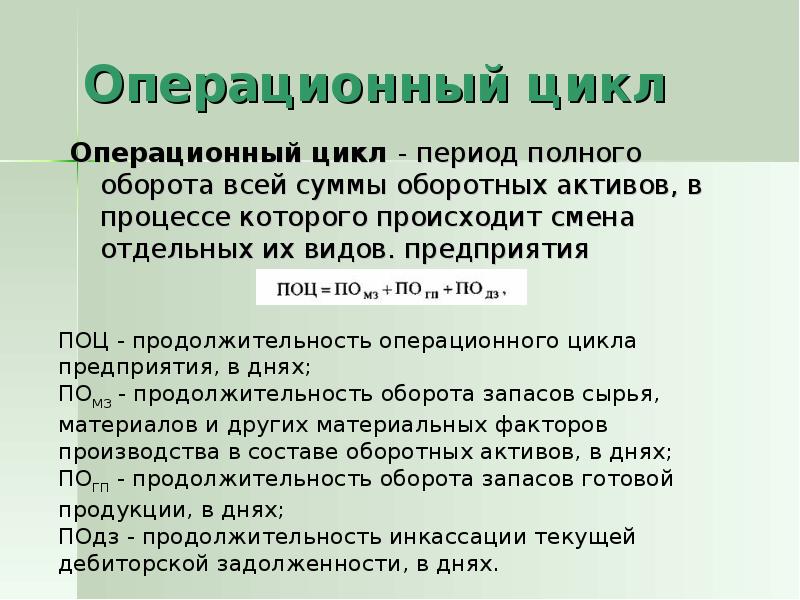

Любое предприятие проходит через операционный цикл, включающий еще два важных компонента: цикл оборота материально – производственных запасов и цикла оборота денег.

Операционный и финансовый цикл

Самый важный показатель эффективного регулирования оборотными средствами – продолжительность данных циклов.

Регулирование использования оборотных средств предприятия связано с определенными характерными чертами формирования его операционного цикла, который в свою очередь включает в себя два других цикла: производственный и финансовый.

Продолжительность описанных выше циклов является самым важным показателем эффективности управления оборотными активами.

Операционный цикл — временной этап от приобретения сырья/материалов до покрытия счета за готовую продукцию.

Производственный цикл — временной этап от закупки сырья/материалов до принятия готовой продукции, которая была произведена из данного сырья/материалов.

Финансовый цикл, который так же называют цикл оборота средств — временной этап от уплаты денежных средств за сырье/материалы, что в свою очередь называется погашением кредиторской задолженности, до получения денежных средств за реализованную продукцию (погашение дебиторской задолженности).

Продолжительность операционного цикла показывает оборачиваемость оборотных средств предприятия, и показывает количество дней для того, чтобы произошел обмен денежных средств на сырье/материалы. Этот показатель считается одним из основных показателей эффективности регулирования оборотными средствами.

Чтобы рассчитать данный показатель, нужно суммировать период оборота дебиторской задолженности, период оборота запасов и затрат, коэффициент оборачиваемости дебиторской задолженности и коэффициент оборачиваемости запасов и затрат.

Из-за увеличения продолжительности операционного цикла происходит рост необходимости оборотных средств, а снижение наоборот является положительным показателем, потому что в результате уменьшается данная потребность.

Данная потребность может произойти из-за следующих факторов:

- Уменьшения времени производственного процесса

- Ускорения оборачиваемости дебиторской задолженности

- Замедления оборачиваемости кредиторской задолженности

Расчет продолжительности производственного цикла предприятия помогает оценить временные затраты на производство товаров.

Для расчета данного показателя, нужно суммировать длительность производственного цикла, длительность технологической обработки, длительность технологического обслуживания и длительность перерывов из-за часов работы предприятия

Расчет продолжительности цикла оборота денег характеризует количество дней между кредиторской и дебиторской задолженности.

Чтобы рассчитать продолжительность данного цикла, нужно суммировать длительность финансового цикла, длительность оборота запасов, длительность оборота, дебиторской задолженности и длительность оборота кредиторской задолженности.

Основные принципы повышения эффективности используемых оборотных средств

Для того чтобы повысить эффективность оборотных активов, нужно следить за тем, чтобы операционный цикл компании сокращался за счет уменьшения производственного цикла и уменьшения финансового цикла.

Производственный цикл предприятия сокращается:

1. Из-за спада периода оборота запасов сырья и материалов.

В противном случае происходить либо истощение складских запасов, что в свою очередь приводит к перебоям в данном цикле, либо наоборот происходит накопление избыточных запасов, снижается эффективность складского управления, на складе копится непригодные для использования материалы. Ведь компания может держать на складе большие запасы материалов именно потому, что поставщики не могут оперативно обеспечить компанию нужными ресурсами.

Также этот период в значительной степени зависит от политики компании в области снабжения основными материальными ресурсами.

2. Из-за уменьшения периода оборота незавершенного производства

Это один из самых мало поддающихся целенаправленному воздействию параметров, потому что сократить его можно, в основном, путем нарушения технологического процесса производства продукции, а это может отразиться на качестве и на финансовой составляющей компании.

Иногда, чтобы сократить данный показатель, компания может приобрести новую современную технику, что, конечно же, не обойдется без последствий.

Это повлечет за собой большую потерю денежных средств предприятия. То есть, чтобы сократить необходимость в оборотных активах, компании придется увеличить финансовые.

Важно отметить, что инвестиционные затраты могут быть значительно больше, чем экономия, которую получит компания за счет уменьшения потребности в оборотных активах. В некоторых случаях компания будет вынуждена отработать не один год прежде чем суммарный эффект от экономии на оборотных активах перекроит инвестиционные затраты.

3. Из-за уменьшения периода оборота готовой продукции/товаров.

Компания может влиять на данный параметр за счет улучшения качества планирования продаж, а также эффективности реализации самого процесса продаж.

Большие запасы готовой продукции/товаров могут быть следствием низкого качества процесса планирования продаж. В таком случае компания подстраховывается и держит на складе значительные запасы.

Повышение эффективности процесса продаж также может положительно сказаться на уменьшении периода оборачиваемости готовой продукции. Чем быстрее компании может продавать свою продукцию, тем меньше период ее оборачиваемости.

Финансовый цикл компании должен происходить за счет:

- уменьшения периода оборота дебиторской задолженности;

- увеличения периода кредиторской задолженности.

Важно решать вопрос не только со снижением дебиторской задолженности, но и её балансирования с кредиторской.

Возможно, что для сокращения оборачиваемости дебиторской задолженности компания будет вынуждена пойти на уступки клиентам, а для увеличения оборачиваемости кредиторской задолженности может возникнуть необходимость в том, чтобы закупать у поставщиков ресурсы по менее выгодным ценам, но зато с отсрочкой оплаты.

Итак, для повышения эффективности управления оборотными средствами предприятию необходимо четко следить за своим операционным, производственным и финансовым циклами. Нужно научиться находить возможности для уменьшения всех этих циклов.

Нужно научиться находить возможности для уменьшения всех этих циклов.

Финансовый цикл это период оборота денежных средств

Уменьшение продолжительности финансового цикла — дополнительный источник пополнения оборотных средств

Продолжительность операционного цикла один из важных показателей, который характеризует деловую активность Компании. Размер данного показателя указывает на продолжительность периода, в течение которого Компания приобретает сырье и материалы, производит готовую продукцию, сохраняет ее на складе до момента реализации и получения средств за отгруженную продукцию. Чем меньше длительность операционного цикла, тем эффективнее деятельность Компании, тем выше ее деловая активность. Продолжительность операционного цикла исчисляется суммированием периода оборота запасов и дебиторской задолженности.

Финансовый цикл это период, который начинается с момента оплаты поставщикам за сырье и материалы (погашение кредиторской задолженности) и заканчивается в момент получения средств за отгруженную продукцию (погашение кредиторской задолженности). Среднее время финансового цикла рассчитывается как сумма периода оборота (погашения) дебиторской задолженности и запасов за вычетом периода оборота (выплаты) кредиторской задолженности. Чем выше значение финансового цикла, тем выше в Компании потребность в денежных средствах для приобретения оборотных средств. Оптимальное значение данного показателя равно нулю или отрицательное значение, что свидетельствует о наличии у Компании денежных средств для финансирования текущей деятельности. Отсутствие необходимого количества денежных средств побуждает к необходимости привлечения заемных денежных средств в виде банковских кредитов, что приводит к возникновению дополнительных расходов в виде процентных платежей. Предупредить данную ситуацию можно с помощью выявления основных факторов, влияющих на дефицит денежных средств.

Среднее время финансового цикла рассчитывается как сумма периода оборота (погашения) дебиторской задолженности и запасов за вычетом периода оборота (выплаты) кредиторской задолженности. Чем выше значение финансового цикла, тем выше в Компании потребность в денежных средствах для приобретения оборотных средств. Оптимальное значение данного показателя равно нулю или отрицательное значение, что свидетельствует о наличии у Компании денежных средств для финансирования текущей деятельности. Отсутствие необходимого количества денежных средств побуждает к необходимости привлечения заемных денежных средств в виде банковских кредитов, что приводит к возникновению дополнительных расходов в виде процентных платежей. Предупредить данную ситуацию можно с помощью выявления основных факторов, влияющих на дефицит денежных средств.

Основными факторами, влияющими на продолжительность финансового цикла является уменьшение периода оборота запасов, дебиторской задолженности и увеличение — кредиторской задолженности. Обобщенными индикаторами, которые свидетельствуют о нежелательном продолжительность финансового цикла может быть низкая рентабельность или отрицательный ее тренд и отрицательный денежный поток. На низкую рентабельность или отрицательный ее тренд влияют следующие факторы:

Обобщенными индикаторами, которые свидетельствуют о нежелательном продолжительность финансового цикла может быть низкая рентабельность или отрицательный ее тренд и отрицательный денежный поток. На низкую рентабельность или отрицательный ее тренд влияют следующие факторы:

- объемы продаж нежелательное воздействие ,, лечится «оптимизацией ассортимента, маркетинговыми мероприятиями;

- цена товара — маркетинговыми мероприятиями, ценообразованием;

- производственные и непроизводственные расходы — управлением затратами.

В свою очередь на отрицательный денежный поток влияют рост запасов, дебиторской задолженности, уменьшение кредиторской задолженности нежелательное воздействие которых устраняется установкой системы контроля за денежными средствами и другими оборотными средствами.

Итак, оптимизация ассортиментной и ценовой политики Компании, внедрение системы управления затратами и оборотными средствами позволит уменьшить продолжительность финансового цикла к нормативному значению и устранить дефицит денежных средств.

Компанией nBridge Consulting финансовый цикл, факторы, которые обусловливают его продолжительность и формируют тренд, исследуются при продення Финансовой диагностики Компании.

Кроме того, по результатам проведения Финансовой диагностики Компании, предоставляются проекты управленческих решений для отнесения продолжительности финансового цикла Компании в зону оптимальных значений.

Приложение. Порядок предоставления услуги Финансовой диагностики Компании.

Финансовый цикл (цикл оборотного капитала): формулы, применение, примеры

Сколько дней занимает компания для оплаты поставщикам и получения денежных средств от продажи товаров клиентам?

Именно это и показывает финансовый цикл (или денежный цикл, по англ. Cash Conversion Cycle). Он дает представление о том, сколько времени требуется компании для сбора денежных средств от реализации товарно-материальных запасов. Часто компании финансируют приобретение запасов у поставщиков за счет кредиторской задолженности. Также корпорации реализуют продукцию тоже в кредит, не получая все денежные средства от клиентов во время продажи. Таким образом образуется дебиторская задолженность.

Также корпорации реализуют продукцию тоже в кредит, не получая все денежные средства от клиентов во время продажи. Таким образом образуется дебиторская задолженность.

Для расчета продолжительности финансового цикла необходимо знать несколько цифр из финансовой отчетности:

— выручка и себестоимость реализованной продукции (COGS) из отчета о прибылях и убытках

— уровень запасов на начало и конец периода

— дебиторская задолженность на начало и конец периода

— кредиторская задолженность на начало и конец периода

— количество дней в периоде (год = 365 дней).

Финансовый цикл равен: 1) Оборачиваемость запасов (DIO) Плюс (+) 2) Оборачиваемость дебиторской задолженности (DSO) Минус (-) 3) Оборачиваемость кредиторской задолженности (DPO)

Финансовый цикл = DIO + DSO – DPO Финансовый цикл = Операционный цикл – DPO |

Рассмотрим каждый компонент по отдельности.

1. Оборачиваемость запасов (в днях) (по англ. Days Inventory Outstanding): Здесь рассматривается вопрос о том, сколько дней требуется, чтобы продать все запасы. Чем меньше дней, тем лучше.

DIO = (Средний уровень запасов / Себестоимость продаж) * 365

Средний уровень запасов = (Запасы на начало + запасы на конец) / 2

2. Оборачиваемость дебиторской задолженности (по англ. Days Sales Outstanding): количество дней, необходимых для сбора средств от продажи. При продаже товаров только за наличные DSO равен 0, но часто покупатели используют отсрочку, предоставленную компанией. Опять же, чем короче срок взыскания средств, тем лучше.

DSO = (Средний уровень ДЗ / Выручка) * 365

Средний уровень ДЗ = (ДЗ на начало + ДЗ на конец) / 2

3. Оборачиваемость кредиторской задолженности (по англ. Days Payable Outstanding) в днях: включает в себя оплату компанией поставщикам. Если компания может удержать у себя средства дольше, это позволит максимизировать свой инвестиционный потенциал. Поэтому более длинный DPO лучше.

Если компания может удержать у себя средства дольше, это позволит максимизировать свой инвестиционный потенциал. Поэтому более длинный DPO лучше.

DPO = (Среднее значение КЗ / Себестоимость реализованной продукции) * 365

Операционный цикл

Первые два компонента CCC, а именно оборачиваемость запасов DIO и дебиторской задолженности DSO – это так называемый операционный цикл. Он показывает, сколько дней требуется компании для реализации продукции и сбора средств с клиентов после продажи.

Операционный цикл = DIO + DSO

Ниже приведены данные финансовой отчетности компании ABC. Все числа указаны в миллионах долларов.

| 2015 | 2016 |

Выручка | 560 | Не требуется |

Себестоимость продаж | 300 | Не требуется |

Запасы | 90 | 100 |

Дебиторская задолженность | 30 | 40 |

Кредиторская задолженность | 27 | 25 |

Среднее значение запасов | (90 + 100) / 2 = 95 | |

Среднее значение ДЗ | (30 + 40) / = 35 | |

Среднее значение КЗ | (27 + 25) / 2 = 26 | |

Используя формулы выше, рассчитаем продолжительность финансового цикла:

Оборачиваемость запасов (в днях) = ($95 / $300) * 365 дней = 115. 6 дней

6 дней

Оборачиваемость дебиторской задолженности = ($35 / $560) * 365 дней = 22.8 дня

Оборачиваемость кредиторской задолженности = ($26 / $300) * 365 дней = 31.6 дня

Финансовый цикл = 115.6 + 22.8 – 31.6 = 106.8 дней

Операционный цикл = 115.6 + 22.8 = 138.4 дней

$ млн. | Apple | Walmart |

Выручка 2017 | $229,234.0 | $495,761.0 |

Себестоимость 2017 | $141,048. | $373,396.0 |

Товарно-материальные запасы | $3,493.5 | $43,414.5 |

Дебиторская задолженность | $16,814.0 | $5,724.5 |

Кредиторская задолженность | $43,171.5 | $43,762. |

Оборачиваемость запасов (дн) | 9.0 | 42.4 |

Срок погашения дебиторской задолженности | 26.8 | 4.2 |

Срок погашения кредиторской задолженности | 111.7 | 42.8 |

Операционный цикл | 35. | 46.7 |

Финансовый цикл | -75.9 | 3.9 |

У Apple – отрицательный финансовый цикл (минус 76 дней). Это означает, что Компания получает оплату от клиентов задолго до того, как Apple погашает кредиторскую задолженность перед поставщиками. По сути, это беспроцентный способ финансирования своей деятельности за счет заимствований у своих поставщиков.

Клиенты Walmart всего за 4 дня оплачивают свои покупки в магазине, главным образом потому, что люди платят наличными или используют карты Visa или Mastercard. Большая разница между Apple и Walmart в управлении запасами. Неудивительно, что Walmart держит товар на полках дольше, чем Apple. Разумеется, характер бизнеса Walmart сильно отличается от Apple. Поэтому несправедливо сравнивать эти корпорации. При этом, все же отрицательный финансовый цикл у Apple – редкость среди крупнейших конгломератов.

Разумеется, характер бизнеса Walmart сильно отличается от Apple. Поэтому несправедливо сравнивать эти корпорации. При этом, все же отрицательный финансовый цикл у Apple – редкость среди крупнейших конгломератов.

Период финансового цикла — Две плохие инвестиции – акции и облигации

Это элемент системы управления финансами предприятия в целом, направленный на достижение главных целей компании и рационализации всех бизнес-процессов; часть общей стратегии обеспечения финансового равновесия предприятия. Управление требует совместных согласованных действий различных служб и подразделений предприятия: Однако ведущая роль и координация данного процесса должна принадлежать финансовому директору, который определяет финансовую политику, разрабатывает нормы и нормативы. Задача финансового менеджера — найти те факторы во всех сферах деятельности предприятия, воздействие на которые приведет к оптимизации финансового цикла. В итоге показатели эффективности управления разными направлениями увязываются в причинно-следственную цепочку, которая демонстрирует, как реализация одной цели будет способствовать осуществлению других. Методика управления может быть различной. Грамотно построенная логистика предприятия ведет к оптимизации финансового цикла, в первую очередь за счет управления запасами т определения необходимого объема финансовых средств, авансируемых в запасы товарно-материальных ценностей.

Методика управления может быть различной. Грамотно построенная логистика предприятия ведет к оптимизации финансового цикла, в первую очередь за счет управления запасами т определения необходимого объема финансовых средств, авансируемых в запасы товарно-материальных ценностей.

Оборотные активы и финансовый цикл

На основе всей этой информации необходимо принять решение о возможности кредита. Использование данного инструмента в фирме видится в схеме, представленной на рисунке 4. Он обеспечивает ежедневное управление поступлением денежных средств. Так как предлагаемый умеренный тип кредитной политики приоритетной целью ставит увеличение дополнительной прибыли за счет стимулирования реализации товара в кредит при среднем уровне риска, то предположительно должен несколько увеличиться объем дебиторской задолженности общества.

Однако любое увеличение дебиторской задолженности должно быть профинансировано, при этом за счет внешних источников должна быть профинансирована лишь часть дебиторской задолженности, а остаток покрывается прибылью. Компьютерные системы служат для учета реализации, движения векселей, поступления платежей и т.

Компьютерные системы служат для учета реализации, движения векселей, поступления платежей и т.

Расчет и анализ финансового и производственного цикла на примере ООО. время, в течение которого денежные циклы отвлечены из оборота. .. Для этого целесообразно составить бизнес-план финансового.

Маркеева Представлены результаты проведенного исследования о влиянии продолжительности операционного и финансового циклов на платежеспособность и финансовую устойчивость крупных предприятий Тульской области. Одной из задач повышения эффективности работы предприятия и укреплению его платежеспособности является управление взаимосвязанными циклами операционным циклом и финансовым циклом. Операционный цикл представляет собой время полного оборота оборотных активов предприятия.

Финансовый цикл характеризует движение денежных средств от момента оплаты сырья, материалов, комплектующих изделий поставщикам до момента поступления средств от продажи готовой продукции, другими словами, финансовый цикл представляет собой время полного оборота денежных средств, инвестированных в оборотные активы и характеризует период дефицита денежных средств у предприятия [1]. Операционный цикл включает в себя две разные по экономическому содержанию составляющие: Производственно-коммерческий цикл характеризует движение материальных потоков от момента поставки на предприятие сырья, материалов, комплектующих изделий до момента продажи готовой продукции рис.

Операционный цикл включает в себя две разные по экономическому содержанию составляющие: Производственно-коммерческий цикл характеризует движение материальных потоков от момента поставки на предприятие сырья, материалов, комплектующих изделий до момента продажи готовой продукции рис.

Период инкассации дебиторской задолженности представляет собой время оборота дебиторской задолженности, начиная от момента продажи готовой продукции до момента поступления денежных средств за поставленную продукцию на предприятие. В общем случае связь между финансовым и операционным циклами отражается следующим выражением: Операционный цикл предприятия можно оценить на основе продолжительности оборота отдельных видов оборотных активов предприятия: Структура операционного и финансового циклов предприятия Учитывая 1 , 2 , а также разную структуру кредиторской задолженности и возможность поступления на счет предприятия частичной или полной предоплаты за поставляемую продукцию, получим окончательное выражение для финансового цикла предприятия: С целью укрепления платежеспособности предприятия стремятся сократить как продолжительность операционного цикла, так и продолжительность финансового цикла.

Два первых фактора зависят от используемой на предприятии технологии производства.

Финансовый менеджмент для руководителей — нефинансистов

Управление денежными средствами и их эквивалентами Активы этого типа представлены в начале и в конце типового трансформационного цикла В условиях рыночной экономики значимость денежных средств определяется тремя причинами: В контексте управления оборотными активами денежные средства обычно рассматриваются совместно с так называемыми денежными эк-вивалентами.

Эквивалент денежных средств — это ус-ловный термин в анализе и финансовом менеджменте, относящийся к высоколиквидным рыночным ценным бумагам, находящимся на балансе предприятия и приобретенным им с целью формирования страхового запаса денежных средств, в которые эти бумаги при необходимости могут быть трансформированы с минимальным временным лагом и ми-нимальными потерями.

Денежные средства сами по себе, т.

Финансовый цикл (цикл денежного оборота) предприятия представляет собой период полного оборота денежных средств.

Финансовый цикл Определение Финансовый или денежный цикл англ. характеризует продолжительность периода времени в днях, который проходит с момента оплаты сырья и материалов до поступления оплаты за реализованную продукцию. Другими словами, это период времени, течение которого денежные средства находятся в форме оборотного капитала. Продолжительность финансового цикла определяет потребность компании в оборотном капитале.

Чем она выше, тем больше потребность и наоборот. Формула Для расчета продолжительности финансового цикла можно воспользоваться одной из приведенных ниже формул: График Схематически структура и продолжительность финансового цикла представлена на рисунке ниже. Отрицательный финансовый цикл Как уже было отмечено выше, чем короче продолжительность финансового цикла компании, тем меньше ее потребность в оборотном капитале. В некоторых случаях он может принимать даже отрицательное значение.

Это означает, срок погашения кредиторской задолженности превышает продолжительность операционного цикла, а, следовательно, компания не только не нуждается в оборотном капитале, но и располагает свободными денежными средствами. При этом в отчетном периоде выручка компании составила 5 тыс.

Анализ продолжительности финансового цикла и отрицательный финансовый цикл

Операционный, производственный и финансовый циклы, пути их оптимизации К операционным относятся бюджет затрат материалов, бюджет производственных затрат и бюджет управления. Финансовое и производственное планирование осуществляется в согласованные временные интервалы— от месяца до года. В процессе управления оборотными активами в рамках операционного цикла выделяют две основные его составляющие: Производственный цикл предприятия характеризует период полного оборота материальных элементов оборотных активов, используемых для обслуживания производственного процесса, начиная с момента поступления сырья, материалов и полуфабрикатов на предприятие и заканчивая моментом отгрузки изготовленной из них готовой продукции покупателям.

Помимо финансового цикла рассчитываются также производственный и операционный цикл. и получении денежных средств.

Заказать Операционный, производственный и финансовый циклы организации Важнейшей характеристикой операционного цикла, существенно влияющей на объем, структуру и эффективность использования оборотных активов, является его продолжительность, Она включает время от момента расходования денежных средств на приобретение материальных оборотных активов до поступления денег от дебиторов за реализованную им продукцию.

Продолжительность операционного цикла предприятия рассчитывается по следующей формуле: Производственный цикл предприятия характеризует период полного оборота материальных элементов оборотных активов, начиная с момента поступления сырья, материалов и заканчивая моментом отгрузки готовой продукции покупателям. Продолжительность производственного цикла определяется по формуле: Периоды оборота запасов, незавершенного производства и готовой продукции могут быть рассчитаны по следующему алгоритму: Финансовый цикл цикл денежного оборота предприятия представляет собой период полного оборота денежных средств, инвестированных в оборотные активы, начиная с момента погашения кредиторской задолженности за полученные сырье, материалы и полуфабрикаты, и заканчивая инкассацией дебиторской задолженности за поставленную готовую продукцию.

Продолжительность финансового цикла или цикла денежного оборота предприятия определяется по следующей формуле: Таким образом, финансовый цикл складывается из отрезка времени между уплатой денег за сырье и материалы и поступлением денег от продажи готовой продукции. На продолжительность этого периода влияют: Как видно, элементы оборотного капитала являются частью непрерывного потока хозяйственных операций. Покупка приводит к увеличению производственных запасов и кредиторской задолженности; производство ведет к росту готовой продукции; реализация ведет к росту дебиторской задолженности и денежных средств в кассе и на расчетном счете.

Этот цикл операций многократно повторяется и в итоге сводится к денежным поступлениям и денежным платежам. В процессе анализа оборотных активов предприятия дается оценка: С этим связана возможность применения при определении принципиальных подходов к формированию оборотных активов идей портфельной теории.

Прогнозирование финансового цикла на основе коэффициентов инкассации

Операционный и Финансовый Цикл: На это требуются деньги. Сегодня я расскажу, как посчитать, сколько денежных средств необходимо для обеспечения процессов и оценить какое количество оборотных средств, возможно, придется дополнительно внести в бизнес.

Денежный цикл (цикл оборотного капитала) – это период обращения денежных Операционный цикл=Производственный цикл+Финансовый цикл.

Операционный и финансовый цикл предприятия. Операционный цикл — это период полной трансформации всей суммы оборотных активов. Цикл имеет два отдельных периода — производственный цикл предприятия и финансовый цикл предприятия. Производственный цикл — период полного оборота материальных элементов, используемых для обслуживания производственного процесса, начиная с момента поступления сырья, материалов и, их переработки и отгрузки покупателю Финансовый цикл предприятия — период полного оборота денежных средств, инвестированных в оборотные активы, начиная с момента оплаты за сырье, материалы и полуфабрикаты, и заканчивая получением денег за отгруженную продукцию.

Кроме того операционный цикл включает — период обращения кредиторской задолженности и период обращения дебиторской задолженности. Понятие чистого оборотного капитала. Оборотный капитал относится к мобильным активам предприятия, которые являются денежными средствами или могут быть обращены в них в течение года или одного производственного цикла.

Чистый оборотный капитал определяется как разность между текущими активами оборотными средствами и текущими обязательствами кредиторской задолженностью и показывает, в каком размере текущие активы покрываются долгосрочными источниками средств. Величина чистого оборотного капитала в значительной степени определяется составом и величиной оборотных средств. Уровень чистого оборотного капитала тесно связан как с риском, так и с рентабельностью деятельности компании.

Этапы движения оборотных активов: На первой стадии денежные активы используются для приобретения сырья и материалов, то есть входящих запасов материальных оборотных активов. На второй стадии входящие запасы материальных оборотных активов в результате непосредственной производственной деятельности превращаются в запасы готовой продукции.

На третьей стадии запасы готовой продукции реализуются потребителям и до наступления их оплаты преобразуются в дебиторскую задолженность.

Задачи по финансовому анализу

В этом отношении особое значение приобретает распределение потребности в оборотных активах во времени. Для этих расчетов применяют методику, основанную на длительности финансово-эксплуатационного цикла и планируемых затратах по текущей деятельности. Длительность финансово-эксплуатационного цикла в производственной сфере включает продолжительность поставки, изготовления и сборки изделий, а также период их сбыта, ожидания пога- шениядебиторской задолженности.

РАСЧЕТ ФИНАНСОВОГО ЦИКЛА — Шпаргалка по финансовому менеджменту , Жанр: бизнес. Движение денежных средства в процессе операционного цикла проходит следующие основные стадии, последовательно меняя свои .

Операционный анализ Для современных условий ведения бизнеса характерна высокая инновационная активность, конъюнктурная турбулентность на рынках сбыта, что в свою очередь обусловливает расширение или свертывание объемов выпуска продукции на фоне нехватки финансовых ресурсов. Это стимулирует расширение перечня источников и методов формирования финансовых ресурсов предприятия, использования новых технологий и инструментов финансового обеспечения.

Эффективность деятельности предприятия косвенно оценивается через параметры финансового цикла предприятия и качество управления последним. Особенно ярко это проявляется в деятельности предприятий торговли, где финансовые процессы являются наиболее динамичными. Особенности формирования операционного цикла, а далее — финансового цикла, связанны с управлением оборотными активами предприятия. Фактически в процессе управления оборотными активами целевой установкой является экономическое регламентирование длительности производственного цикла предприятия, что в свою очередь влияет на продолжительность его финансового цикла цикла денежного оборота предприятия.

В современной экономической литературе сформировалось много различных подходов к определению экономической сущности финансового цикла предприятия. Некоторые ученые, дают определение финансового цикла как периода оборота средств фондов , который равен интервалу между поступлением и расходами оборотного капитала.

Пути оптимизации длительности производственного и финансового цикла

Как рассчитать операционный цикл? Общей для всех вариантов будет формула расчета операционного цикла: Период оборота дебиторской задолженности можно рассчитать по формуле: Формула длительности операционного цикла выглядит так:

Финансовый цикл начинается с момента перечисления денежных средств поставщикам при погашении кредиторской задолженности и заканчивается в.

При принятии управленческих решений большое значение придается анализу операционного и финансового цикла. Продолжительность операционного цикла включает в себя период оборачиваемости запасов материалы, сырье; незавершенное производство; готовая продукция и период оборачиваемости дебиторов. Финансовый цикл необходим для того, чтобы учитывать время нахождения капитала по циклу оборота капитала сырье — незавершенное производство — готовая продукция — дебиторы — деньги.

Он взаимно увязывает оборотные активы, текущие пассивы, собственный оборотный капитал с производственными и финансовыми характеристиками: Финансовый цикл равен продолжительности операционного цикла оборачиваемости минус период оборачиваемости кредиторской задолженности: Период оборачиваемости кредиторской задолженности рассчитывается следующим образом: Смысл управления финансовым циклом — это его максимальное сокращение путем уменьшения продолжительности операционного цикла ведет к уменьшению оборотных средств и увеличению периода оборачиваемости кредиторской задолженности.

Это приводит к уменьшению необходимого собственного капитала, а значит, к повышению эффективности его использования. Большое значение для уменьшения операционного цикла имеет сокращение длительности оборота дебиторской задолженности. Вопрос 8 Управление дебиторской задолженностью Поступление платежей от дебиторов является одним из основных источников поступления денежных средств на предприятии.

Следовательно, организация оптимальных режимов движения дебиторской задолженности прямо влияет на цель деятельности предприятия в рыночных условиях — получение доходов и прибыли.

MBC с Ольгой Котиной. Финансовый Менеджмент для Малого Бизнеса

Операционный и финансовый цикл предприятия. Анализ продолжительности финансового цикла и отрицательный финансовый цикл

ПРИМЕНЕНИЕ ТЕОРЕМЫ СИНУСОВ

ЗАДАЧА 1

Рассмотрим в разделе планиметрия различные типы задач, суть решения которых сводится к применению теоремы синусов. Обычно в начале решения подобных задач выполняются действия преобразовательного или упрощающего характера, с целью привести имеющиеся данные к виду, позволяющему применить непосредственно теорему синусов как основной инструмент решения задачи. Примеры соответствующих решений необходимы для практического тренинга с целью качественной подготовки к единому государственному экзамену. Применение теоремы синусов может быть как основным действием при решении задачи, так и одним из необходимых промежуточных действий при решении более сложных геометрических задач. В данной задаче известны величины двух углов треугольника и одна из сторон. Необходимо найти сторону треугольника. Запомните ход решения! Успехов Вам!

В треугольнике АВС . Найдите АС.

Решение:

1. Сумма углов в треугольнике равна 180 о.

2. По формуле приведения вычислим синус угла 120 о:

3. Найдем АС по теореме синусов :

Построим произвольный треугольник, вписанный в окружность. Обозначим его как ABC.

Для доказательства всей теоремы, поскольку размеры треугольника выбраны произвольным образом, достаточно доказать, что соотношение одной произвольной стороны к противолежащему ей углу равно 2R. Пусть это будет 2R = a / sin α, то есть если взять по чертежу 2R = BC / sin A.

Проведем диаметр BD для описанной окружности. Образовавшийся треугольник BCD является прямоугольным, поскольку его гипотенуза лежит на диаметре описанной окружности (свойство углов, вписанных в окружность).

Поскольку, углы, вписанные в окружность, опирающиеся на одну и ту же дугу, равны, то угол CDB либо равен углу CAB (если точки A и D лежат по одну сторону от прямой BC), либо равен π — CAB (в противном случае).

Обратимся к свойствам тригонометрических функций. Поскольку sin(π − α) = sin α, то указанные варианты построения треугольника все равно приведут к одному результату.

Вычислим значение 2R = a / sin α, по чертежу 2R = BC / sin A. Для этого заменим sin A на соотношение соответствующих сторон прямоугольного треугольника.

2R = BC / sin A

2R = BC / (BC / DB)

2R = DB

А, поскольку, DB строился как диаметр окружности, то равенство выполняется.

Повторив то же рассуждение для двух других сторон треугольника, получаем:

Теорема синусов доказана.

Теорема синусов

Примечание . Это часть урока с задачами по геометрии (раздел теорема синусов). Если Вам необходимо решить задачу по геометрии, которой здесь нет — пишите об этом в форуме. В задачах вместо символа «квадратный корень» применяется функция sqrt(), в которой sqrt — символ квадратного корня, а в скобках указано подкоренное выражение .

Теорема синусов:

Стороны треугольника пропорциональны синусам противолежащих углов, или, в расширенной формулировке:

a / sin α = b / sin β = c / sin γ = 2R

где R — радиус описанной окружности

Теорию — формулировку и доказательство теоремы подробно см. в главе «Теорема синусов» .

Задача

В треугольнике XYZ угол Х=30 угол Z=15. Перпендикуляр YQ к ZY делит сторону ХZ на части XQ и QZ.Найти XY, если QZ=1.5м

Решение .

Высота образовала два прямоугольных треугольника XYQ и ZYQ.

Для решения задачи воспользуемся теоремой синусов.

QZ / sin(QYZ) = QY / sin(QZY)

QZY = 15 градусов, Соответственно, QYZ = 180 — 90 — 15 = 75

Поскольку длина высоты треугольника теперь известна, найдем XY по той же теореме синусов.

QY / sin(30) = XY / sin(90)

Примем во внимание табличные значения некоторых тригонометрических функций:

- синус 30 градусов равен sin(30) = 1 / 2

- синус 90 градусов равен sin(90) = 1

QY = XY sin (30)

3/2 (√3 — 1) / (√3 + 1) = 1/2 XY

XY = 3 (√3 — 1) / (√3 + 1) ≈ 0.8 м

Ответ : 0,8 м или 3 (√3 — 1) / (√3 + 1)

Теорема синусов (часть 2)

Примечание . Это часть урока с задачами по геометрии (раздел теорема синусов). Если Вам необходимо решить задачу по геометрии, которой здесь нет — пишите об этом в форуме .

Теорию подробно см. в главе «Теорема синусов» .

Задача

Сторона АВ треугольника ABC равна 16см. Угол А равен 30 градусам. Угол В равен 105 градусам. Вычислите длину стороны ВС.

Решение .

Согласно теореме синусов, стороны треугольника пропорциональны синусам противолежащих углов:

a / sin α = b / sin β = c / sin γ

Таким образом

BC / sin α = AB / sin γ

Величину угла С найдем, исходя из того, сумма углов треугольника равна 180 градусам.

С = 180 — 30 -105 = 45 градусов.

Откуда:

BC / sin 30° = 16 / sin 45°

BC = 16 sin 30° / sin 45°

Обратившись к таблице тригонометрических функций, находим:

BC = (16 * 1 / 2) / √2/2 = 16 / √2 ≈ 11,3 см

Ответ : 16 / √2

Задача .

В треугольнике ABC угол А = α, угол С = β, ВС = 7см, ВН — высота треугольника.

Найти АН

Стороны треугольника пропорциональны синусам противолежащих углов.

Доказательство:

Пусть в треугольнике ABC, сторона AB = c, сторона BC = a, сторона CA = b.

Попытаемся доказать, что a/sin(A) = b/sin(B) = c/sin(C). Воспользуемся теоремой о площади треугольника, и запишем её для каждой пары сторон и соответствующего им угла:

S = (1/2)*a*b*sin(C),

S = (1/2)*b*c*sin(A),

S = (1/2)*c*a*sin(B).

Так как левые части у первых двух равенств одинаковые, то правые части можно приравнять между собой. Получим (1/2)*a*b*sin(C) = (1/2)*b*c*sin(A). Сократим это равенство на ½*b, получим:

a*sin(C) = c*sin(A).

a/sin(A) = c/sin(C).

Так как левые части у второго и третьего равенств одинаковые, то правые части можно приравнять между собой. Получим (1/2)*b*c*sin(C) = (1/2)*c*a*sin(B). Сократим это равенство на 1/2*c, получим:

b*sin(A) = a*sin(B).

По свойству пропорции получаем:

a/sin(A) = b/sin(B).

Объединив полученные два результата получаем: a/sin(A) = b/sin(B) = c/sin(C). Что и требовалось доказать.

Решение задачи

Также можно доказать следующий факт. Отношение любой стороны треугольника к синусу противолежащего угла равно диаметр описанной около треугольника окружности.

Другими словами, для любого треугольника ABC, у которого сторона AB = c, сторона BC = a, сторона CA = b, имеют место следующие равенства: a/sin(A) =b/sin(B) = c/sin(C) = 2*R. Здесь R — радиус описанной около треугольника окружности.

Нужна помощь в учебе?

Предыдущая тема:

Теорема о площади треугольника

Теорема 1

Площадь треугольника равна половине произведения двух сторон на синус угла между этими сторонами.

Доказательство.

Пусть нам дан произвольный треугольник $ABC$. Обозначим длины сторон этого треугольника как $BC=a$, $AC=b$. Введем декартову систему координат, так, что точка $C=(0,0)$, точка $B$ лежит на правой полуоси $Ox$, а точка $A$ лежит в первой координатной четверти. Проведем высоту $h$ из точки $A$ (рис. 1).

Рисунок 1. Иллюстрация теоремы 1

Высота $h$ равняется ординате точки $A$, следовательно

Теорема синусов

Теорема 2

Стороны треугольника пропорциональны синусам противолежащих углов.

Доказательство.

Пусть нам дан произвольный треугольник $ABC$. Обозначим длины сторон этого треугольника как $BC=a$, $AC=b,$ $AC=c$ (рис. 2).

Рисунок 2.

Докажем, что

По теореме 1, имеем

Приравнивая их попарно, и получим, что

Теорема косинусов

Теорема 3

Квадрат стороны треугольника равен сумме квадратов двух других сторон треугольника без удвоенного произведения этих сторон на косинус угла между этими сторонами.

Доказательство.

Пусть нам дан произвольный треугольник $ABC$. Обозначим длины его сторон как $BC=a$, $AC=b,$ $AB=c$. Введем декартову систему координат, так, что точка $A=(0,0)$, точка $B$ лежит на положительной полуоси $Ox$, а точка $C$ лежит в первой координатной четверти (рис. 3).

Рисунок 3.

Докажем, что

В этой системе координат, получаем, что

Найдем длину стороны $BC$ по формуле расстояния между точками

Пример задачи на использование данных теорем

Пример 1

Доказать, что диаметр описанной окружности произвольного треугольника равен отношению любой стороны треугольника к синусу противолежащего этой стороне угла.

Решение.

Пусть нам дан произвольный треугольник $ABC$. $R$ — радиус описанной окружности. Проведем диаметр $BD$ (Рис. 4).

Выпускники, которые готовятся сдавать ЕГЭ по математике и хотят получить достаточно высокие баллы, обязательно должны освоить принцип решения задач на применение теоремы синусов и косинусов. Многолетняя практика показывает, что подобные задания из раздела «Геометрия на плоскости» являются обязательной частью программы аттестационного испытания. Поэтому, если одним из ваших слабых мест являются задачи на теорему косинусов и синусов, рекомендуем обязательно повторить базовую теорию по данной теме.

Готовьтесь к экзамену вместе с образовательным порталом «Школково»

Занимаясь перед сдачей ЕГЭ, многие выпускники сталкиваются с проблемой поиска базовой теории, необходимой для решения практических задач на применение теоремы синусов и косинусов.

Учебник далеко не всегда оказывается под рукой в нужный момент. А найти необходимые формулы иногда бывает достаточно проблематично даже в Интернете.

Подготовка к аттестационному испытанию вместе с образовательным порталом «Школково» будет максимально качественной и эффективной. Чтобы задачи на теорему синусов и косинусов давались легко, рекомендуем освежить в памяти всю теорию по данной теме. Этот материал наши специалисты подготовили на основе богатого опыта и представили в понятной форме. Найти его вы можете в разделе «Теоретическая справка».

Знание базовых теорем и определений — это половина успеха при прохождении аттестационного испытания. Отточить навык решения примеров позволяют соответствующие упражнения. Чтобы их найти, достаточно перейти в раздел «Каталог» на образовательном сайте «Школково». Там представлен большой перечень заданий различного уровня сложности, который постоянно дополняется и обновляется.

Задачи на теоремы синусов и косинусов, подобные тем, что встречаются в ЕГЭ по математике, учащиеся могут выполнять в онлайн-режиме, находясь в Москве или любом другом российском городе.

В случае необходимости любое упражнение, например, можно сохранить в разделе «Избранное». Это позволит в дальнейшем вернуться к нему, чтобы еще раз проанализировать алгоритм нахождения правильного ответа и обсудить его с преподавателем в школе или репетитором.

Взаимосвязь между ликвидностью, финансовым циклом и рентабельностью российских компаний

Investment Management and Financial Innovations, Volume 12, Issue 1, 2015

91

Consequently, all Russian companies have fewer

alternatives of external finance available to them,

making them more dependent on short-term finance

and especially on accounts payable. In this case,

proper and efficient management of cash conversion

cycles and current ratios are of strategic importance

for Russian companies.

We think that the determination of a financial

management policy implies a solution to the following

major task: what volume of working capital does a

company need to ensure effectiveness, on the one

hand, and maintain its solvency, on the other? Thus,

the practical need for competent management of a

company’s current operations makes it important (and

relevant) to research the peculiarities of managing the

current ratio, cash conversion cycle and return ratio

within the declared objectives of a company.

Consequently, the goal of our research is to

determine the influence of current liquidity ratio and

cash conversion cycle on the return on net operating

assets (RNOA’s) of the Russian companies.

Thus the paper contributes to prior research in the

field in a number of ways. First, this is one of the

first papers that analyzes the influence of working

capital and current liquidity ratio on return of

Russian companies. Secondly, we take into

consideration and analyze the change (if there is any)

before and after the Global Financial Crisis. Thirdly,

the paper investigates the relation between cash

conversion cycle, current ratio and firm performance

by taking a wide range of industries into consideration.

Fourthly, we analyze the panel data with OLS and

fixed and random-effects approaches in order to define

the most adequate method of analysis. Our results

show that in the Russian market there is an inverted

U-shaped relation between current liquidity ratio and

return on assets. This means that current ratio and

financial performance relate positively at low levels

and negatively at higher levels. Lastly, on the basis of

the sample data we define the optimum level of the

cash conversion cycle that increases returns with the

optimum current liquidity ratio. The results of the

research have high practical implications for the

efficient management of Russian companies.

In the first part of the research we review the

publications related to the examined issue. In the

second part we describe the research methods

employed, formulate our hypothesis and make a

regression model. In the last part we analyze the results

obtained, and provide practical recommendations for

the application of gathered data in an empirical study.

Rather a large number of research papers related to

this problem emerged worldwide in order to help

identify the target values of cash conversion cycles.

The values need to be determined in order to increase

the rate of return and to maintain the necessary level of

liquidity. In recent years economists have conducted a

considerable number of studies devoted to the