Налоговый калькулятор — Расчет транспортного налога | ФНС России

Оставить отзыв

Регион:

—Выберите—01 Республика Адыгея 02 Республика Башкортостан03 Республика Бурятия04 Республика Алтай05 Республика Дагестан06 Республика Ингушетия07 Кабардино-Балкарская Республика08 Республика Калмыкия09 Карачаево-Черкесская Республика10 Республика Карелия11 Республика Коми12 Республика Марий Эл13 Республика Мордовия14 Республика Саха (Якутия)15 Республика Северная Осетия-Алания16 Республика Татарстан17 Республика Тыва18 Удмуртская Республика19 Республика Хакасия20 Чеченская Республика21 Чувашская Республика22 Алтайский край23 Краснодарский край24 Красноярский край25 Приморский край26 Ставропольский край27 Хабаровский край28 Амурская область29 Архангельская область30 Астраханская область31 Белгородская область32 Брянская область33 Владимирская область34 Волгоградская область35 Вологодская область36 Воронежская область37 Ивановская область38 Иркутская область39 Калининградская область40 Калужская область41 Камчатский край42 Кемеровская область — Кузбасс43 Кировская область44 Костромская область45 Курганская область46 Курская область47 Ленинградская область48 Липецкая область49 Магаданская область50 Московская область51 Мурманская область52 Нижегородская область53 Новгородская область54 Новосибирская область55 Омская область56 Оренбургская область57 Орловская область58 Пензенская область59 Пермский край60 Псковская область61 Ростовская область62 Рязанская область63 Самарская область64 Саратовская область65 Сахалинская область66 Свердловская область67 Смоленская область68 Тамбовская область69 Тверская область70 Томская область71 Тульская область72 Тюменская область73 Ульяновская область74 Челябинская область75 Забайкальский край76 Ярославская область77 город Москва78 Санкт-Петербург79 Еврейская автономная область83 Ненецкий AO86 Ханты-Мансийский автономный округ-Югра87 Чукотский АО89 Ямало-Ненецкий автономный округ91 Республика Крым92 город Севастополь Обязательное поле ввода

Год:

—Выберите—20212022 Обязательное поле ввода

Количество месяцев владения ТС:

При регистрации и снятии с регистрации автомобиля за период менее одного месяца (в один день, с 1 по 15 число, с 16 по 30 число, при регистрации после 15-го числа одного месяца и снятии с регистрации до 15-го числа следующего месяца) транспортный налог не исчисляется.

Обращаем внимание, что если регистрация транспортного средства произошла до 15-го числа месяца включительно или снятие транспортного средства с регистрации произошло после 15-го числа соответствующего месяца, то для исчисления налога за полный месяц принимается месяц регистрации (снятия с регистрации) транспортного средства.

010203040506070809101112 Обязательное поле ввода

Вид транспортного средства:

Обязательное поле ввода

Мощность двигателя:

Обязательное поле ввода

Разрешается вводить только цифры.

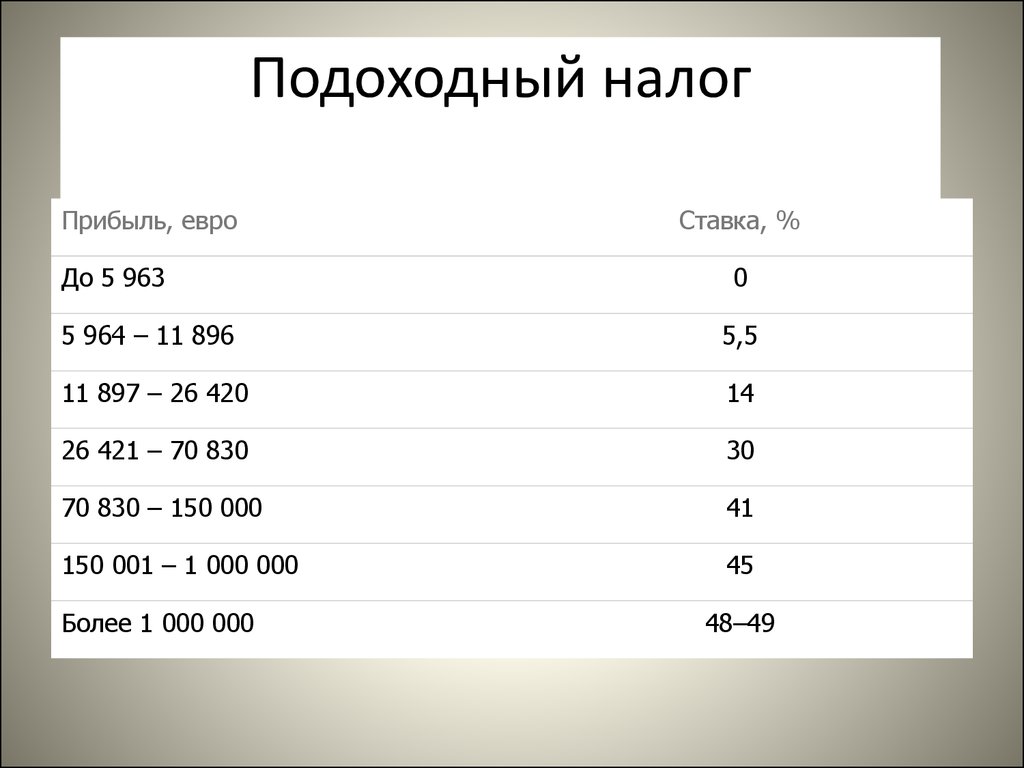

Учёт не облагаемого налогом дохода

Так как с увеличением вашего дохода необлагаемая сумма уменьшается, то важно знать, как влияют заработная плата, пенсия, пособия и другие виды доходов на величину вашего не облагаемого налогом дохода.

Зная величину своих доходов, у вас есть возможность уже в течение года учитывать не облагаемый налогом доход в правильной сумме и таким образом избежать обязанности по доплате подоходного налога к 1 октября следующего года.

Как влияет на величину не облагаемого налогом дохода…

Если вы получаете ежемесячно заработную плату от нескольких работодателей свыше 1200 евро, тогда следует все полученные за работу суммы сложить.

Так как работодатель не имеет сведений о ваших других доходах (например о заработной плате у других работодателей) и не может их учитывать при определении не облагаемого налогом дохода, то вы сами должны известить одного из работодателей об отказе в применении не облагаемого налогом дохода или о применении не облагаемого налогом дохода в меньшей сумме чем 500 евро.

Пример

Если вы ежемесячно у двух работодателей зарабатываете по 1000 евро в месяц, тогда у вас есть право применять не облагаемый налогом доход в полном объеме (500 евро) на одном рабочем месте, и подоходный налог будет удерживаться на этом рабочем месте только с оставшихся 500 евро. На другом рабочем месте не облагаемый налогом доход учитываться не будет, и подоходный налог будет удержан с 1000 евро.

На основании годовой декларации о доходах ваш годовой доход составит 24 000 евро, рассчитанный по формуле не облагаемый налогом доход составит 666,62 евро в год и к 1 октября следующего года Вы должны будете доплатить подоходный налог.

Для избежания данной ситуации вы должны сообщить работодателю, что отказываетесь от применения не облагаемого налогом дохода или разрешает учитывать не облагаемый налогом доход, например, только в сумме 55 евро в месяц.

NB!

- Не облагаемый налогом доход есть право применять только на одном рабочем месте.

Если ваша заработная плата у нескольких работодателей суммарно в месяц превышает 2100 евро, тогда не облагаемый налогом доход за год к вашему доходу не будет применен.

Попросите работодателя, который до сих пор учитывал ваш не облагаемый налогом доход, применять не облагаемый налогом доход в сумме 0 евро, или в будущем не представляйте заявление о применении не облагаемого налогом дохода. - Если работаете одновременно у нескольких работодателей, тогда социальный налог с установленной на год месячной ставки обязан платить работодатель, который был вами выбран для применения не облагаемого налогом дохода при удержании подоходного налога. Поэтому, когда у вас несколько работодателей, важно представить заявление для применения не облагаемого налогом дохода, даже в случае, когда вы просите учитывать работодателя не облагаемый налогом доход в сумме 0 евро.

Если вы предполагаете, что в течение года ваша заработная плата будет меняться, или у вас есть право на получение доплат, премий по результатам работы и т. п., тогда при определении не облагаемого налогом дохода стоит быть консервативным.

Даже, когда рассчитанный по формуле не облагаемый налогом доход в месяц может быть применен в сумме 200 евро, имеет смысл представить работодателю заявление о применении в качестве не облагаемого налогом дохода только, например, 100 евро в месяц. Таким образом вы избежите необходимость доплачивать на основании годовой декларации о доходах подоходный налог к 1 октября.

Таким образом вы избежите необходимость доплачивать на основании годовой декларации о доходах подоходный налог к 1 октября.

Но если в течение года вы заплатили подоходный налог в большей сумме, тогда после представления годовой декларации к 30 апреля переплаченный подоходный налог вам будет возвращен. Возвращен будет также и подоходный налог в случае, когда вы попросите работодателя не учитывать не облагаемый налогом доход.

Если вы – работающий пенсионер и кроме заработной платы получаете также пенсию от Департамента социального страхования (в т. ч. пенсию по старости, пенсию по потере кормильца, пенсию по потере трудоспособности, льготную пенсию и пенсионные надбавки), и ваш ежемесячный доход превышает 1200 евро, тогда вы должны сложить брутто-суммы заработной платы и пенсии.

У работающего пенсионера, который получает как пенсию, так и заработную плату менее 500 евро, есть право применять не облагаемый налогом доход в двух местах, и представить заявление с указанием конкретной суммы, не облагаемой налогом, как в Департамент социального страхования, так и работодателю.

Важно иметь в виду, что работающий пенсионер может распределять не облагаемый налогом доход между работодателем и Департаментом социального страхования в размере 500 евро.

Пример

Пенсия человека 416 евро и заработная плата 300 евро.

У человека есть право представить заявление на применение не облагаемого налогом дохода в сумме 416 евро в Департамент социального страхования, а работодателю представить заявление на применение не облагаемого налогом дохода в сумме 84 евро.

Если же в течение года у вас появятся непредвиденные доходы, например от продажи недвижимости или ценных бумаг, тогда в заявлении о применении не облагаемого налогом дохода можете указать меньшую сумму. Таким образом можете избежать обязанности по доплате подоходного налога к 1 октября следующего года.

NB!

Выплачиваемая Департаментом социального страхования пенсия по нетрудоспособности идет в учет годового дохода и влияет на величину не облагаемого налогом дохода.

Пособие по нетрудоспособности, выплачиваемое Кассой по безработице, не учитывается при определении годового дохода и не влияет на величину не облагаемого налогом дохода.

Дополнительная информация

Веб-страница Департамента социального страхования «Подоходный налог на пособия и пенсии»

Если вы пенсионер, и кроме пенсии (в т. ч. пенсии по старости, пенсии по потере кормильца, пенсии по нетрудоспособности, льготной пенсии и доплат к пенсии) нет прочих доходов, тогда к Вашей пенсии применяется общий не облагаемый налогом доход (500 евро).

Величина необлагаемого дохода зависит от дохода у работающих пенсионеров и лиц, получающих особые льготные пенсии, чей ежемесячный доход превышает 1200 евро в месяц.

NB!

Важно, чтобы вы представили заявление в Департамент социального страхования о применении не облагаемого налогом дохода. Заявление можно представить через портал eesti.ee или на месте в Департаменте социального страхования.

Дополнительная информация

Веб-страница Департамента социального страхования «Подоходный налог на пособия и пенсии»

Если вы находитесь в отпуске по уходу за ребенком и получаете родительскую компенсацию, то родительская компенсация является вашим налогооблагаемым доходом. Если родительская компенсация менее 1200 евро в месяц, тогда у вас есть право на не облагаемый налогом доход в сумме 500 евро в месяц. Если родительская компенсация более 1200 евро в месяц, тогда не облагаемый налогом доход применяется в соответствии с Законом о подоходном налоге.

Если родительская компенсация менее 1200 евро в месяц, тогда у вас есть право на не облагаемый налогом доход в сумме 500 евро в месяц. Если родительская компенсация более 1200 евро в месяц, тогда не облагаемый налогом доход применяется в соответствии с Законом о подоходном налоге.

NB!

Если вы представили в Департамент социального страхования заявление о применении не облагаемого налогом дохода, и у вас нет других доходов, тогда Департамент социального страхования будет применять правильный, рассчитанный по формуле, не облагаемый налогом налог, и у вас не возникнет дополнительных налоговых обязательств.

Дополнительная информация

Веб-страница Департамента социального страхования «Подоходный налог на пособия и пенсии»

Государственные пособия, выплачиваемые Департаментом социального страхования (в т. ч. детское пособие, пособие по рождению ребенка, пособие по уходу за ребенком и пр.) не облагаются подоходным налогом и не декларируются в декларации о доходах.

NB!

Не облагаемые налогом пособия не учитываются при определении годового дохода, и не влияют на величину не облагаемого налогом дохода.

Дополнительная информация

Веб-страница Департамента социального страхования «Подоходный налог на пособия и пенсии»

Пособие по нетрудоспособности и пособие по безработице – это не облагаемые налогом пособия, которые не декларируются в декларации о доходах. Пособие по нетрудоспособности и пособие по безработице не учитываются при определении величины не облагаемого налогом дохода.

NB!

Имеет место различие с пенсией по нетрудоспособности, которая является налогооблагаемым доходом, идет в учет при определении годового дохода и влияет на величину не облагаемого налогом дохода.

Если вы получаете страховые возмещения по безработице от Кассы по безработице, то это ваш налогооблагаемый доход.

Если страховое возмещение не превышает 1200 евро в месяц, тогда вы имеете право на не облагаемый налогом доход в сумме 500 евро в месяц. Если страховое возмещение превышает 1200 евро, тогда не облагаемый налогом доход применяется в соответствии с установленным в Законе о подоходном налоге.

Если страховое возмещение превышает 1200 евро, тогда не облагаемый налогом доход применяется в соответствии с установленным в Законе о подоходном налоге.

NB!

Если вы представили в Кассу по безработице заявление о применении не облагаемого налогом дохода, и у вас нет других доходов, тогда Касса по безработице будет применять правильный, рассчитанный по формуле, не облагаемый налогом налог, и у вас не возникнет дополнительных налоговых обязательств.

Если вы в течение года получаете дивиденды, обложенные на уровне коммерческого объединения по обычной налоговой ставке 20/80, то это является вашим доходом, который учитывается при определении годового дохода.

В декларации о доходах в качестве годового дохода учитывается сумма вам перечисленных дивидендов, или же полученные Вами деньги (таблица 7.1) и это влияет на величину необлагаемого дохода.

В то же время, если вы получаете дивиденды из-за рубежа, с которых удержан или уплачен подоходный налог в зарубежном государстве, тогда в качестве годового дохода учитывается, так называемая, брутто-сумма дивидендов, т. е. полученные дивиденды вместе с удержанным или уплаченным в зарубежном государстве подоходным налогом.

е. полученные дивиденды вместе с удержанным или уплаченным в зарубежном государстве подоходным налогом.

Если получаете в течение года дивиденды, которые обложены на уровне коммерческого объединения по более низкой налоговой ставке 14/86 и с которых был удержан подоходный налог 7%, то это ваш облагаемый доход, который также влияет на величину необлагаемого дохода.

На предпринимательский счет перечисленные суммы, с которых вычтена часть социального налога, учитываются в годовом доходе и влияют на величину суммы Вашего необлагаемого дохода.

Дополнительная информация

Предпринимательский счёт

Если в течение года вы получаете доход, например от отчуждения имущества (от продажи недвижимости, от продажи ценных бумаг, от продажи лесоматериалов или от отчуждения права на вырубку растущего леса), то этот доход является налогооблагаемым и влияет на величину не облагаемого налогом дохода.

Если вы осведомлены заранее, что кроме заработной платы и/или пенсии у вас будет также доход от отчуждения имущества, то вы можете известить работодателя или Департамент социального страхования, т. е. того, кому было представлено заявление о применении не облагаемого налогом дохода, о том, что вы отказываетесь от применения не облагаемого налогом дохода в полном объеме или частично.

е. того, кому было представлено заявление о применении не облагаемого налогом дохода, о том, что вы отказываетесь от применения не облагаемого налогом дохода в полном объеме или частично.

NB!

Не подлежащий налогооблажению доход от продажи своего места жительства или доход от продажи движимых вещей, находящихся в личном пользовании, не декларируются в годовой декларации о доходах и не учитываются при определении годового дохода для определения не облагаемого налогом дохода.

Налогообложение выплаты накопительной пенсии зависит от условий выплаты и может быть либо безналоговым, либо облагаться подоходным налогом по ставке 20% или 10%.

Подробнее читайте на веб-странице «Налогообложение пенсий с 1 января 2021 года».

Не облагаемые налогом выплаты по обязательной накопительной пенсии не декларируются в декларации о о доходах физического лица, не учитываются в его годовом доходе и не влияют на размер не облагаемого налогом дохода.

Государственная пенсия (I ступень), которую выплачивает Департамент социальных дел, и обязательная накопительная пенсия (II ступень), выплачиваемая Пенсионным центром или страховой компанией, облагаемая налогом в размере 20% или 10%, являются налогооблагаемым доходом, который также декларируется в декларации о доходах физического лица, но с той разницей, что государственная пенсия включается в годовой доход и влияет на размер не облагаемого налогом дохода, в то время как выплаты по обязательной накопительной пенсии (II ступень) не включаются в годовой доход и не влияют на размер не облагаемого налогом дохода.

Ссылки

Примеры расчёта общего не облагаемого налогом дохода

По-прежнему можно вычитать взносы в дополнительную накопительную пенсию, или III ступень, в размере до 15% от налогооблагаемого дохода человека в Эстонии, или до 6 000 евро в год.

Налогообложение выплаты дополнительной накопительной пенсии зависит от условий выплаты и может быть либо безналоговой, либо облагаться подоходным налогом по ставке 20% или 10%.

Подробнее читайте на веб-странице «Налогообложение пенсий с 1 января 2021 года«.

Не облагаемые налогом выплаты по дополнительной накопительной пенсии не декларируются в декларации о доходах физического лица, не учитываются в качестве годового дохода и не влияют на размер не облагаемого налогом дохода.

Выплата по дополнительной накопительной пенсии (III ступень) от Пенсионного центра или страховой компании, облагаемая налогом в размере 20% или 10%, является налогооблагаемым доходом, который декларируется в декларации о доходах, за исключением того, что выплата, облагаемая налогом в размере 20%, включается в годовой доход и влияет на размер не облагаемого налогом дохода, а выплата, облагаемая налогом в размере 10%, не включается в годовой доход и не влияет на размер не облагаемого налогом дохода.

Ссылки

Примеры расчёта общего не облагаемого налогом дохода

Нью -Йорк Калькулятор подоходного налога

Налоги в Нью -ЙоркеКраткий налог штата Нью -Йорк

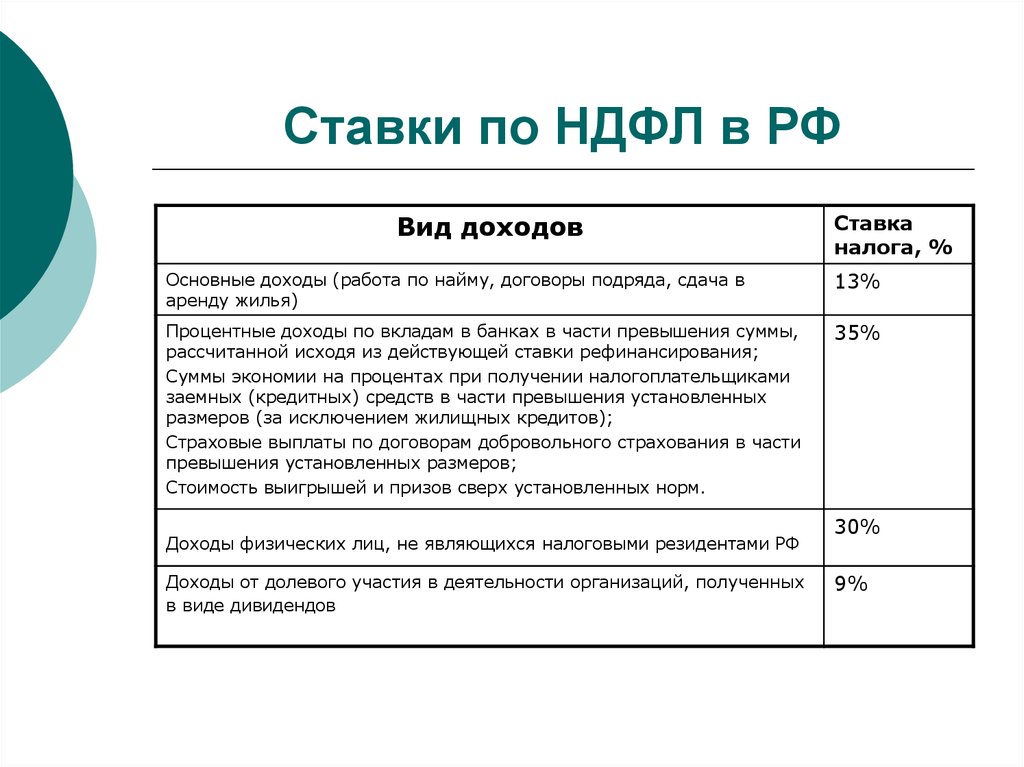

- Государственный подоходный налог: 4% — 10,9%

- NYC подоходный налог: 3,078% — 3.876%. (в дополнение к государственному налогу)

- Налог с продаж: 4% — 8,875%

- Налог на имущество: 1,69% средняя действующая ставка

- Налог на газ: 8,05 центов за галлон обычного бензина, 8,00 центов дизеля

Для налогоплательщиков в штате Нью-Йорк есть город Нью-Йорк, а есть и все остальное. Налоговая система штата сочетает относительно низкую ставку налога с продаж с системой подоходного налога, которая в значительной степени опирается на высокооплачиваемых лиц. Между тем, Нью-Йорк также взимает свои собственные подоходные налоги, а это означает, что жители Большого Яблока платят одни из самых высоких местных ставок в стране.

Финансовый консультант в Нью-Йорке может помочь вам понять, как налоги вписываются в ваши общие финансовые цели. Финансовые консультанты также могут помочь с инвестициями и финансовым планированием, включая выход на пенсию, приобретение жилья, страхование и многое другое, чтобы убедиться, что вы готовы к будущему.

Подоходный налог штата Нью-Йорк Максимальная предельная ставка подоходного налога в штате Нью-Йорк, составляющая 10,9%, является одной из самых высоких в стране, но очень немногие налогоплательщики платят эту сумму. Штат применяет налоги прогрессивно (как и федеральное правительство), при этом более высокие заработки платят более высокие ставки. Что касается налогов на 2020 год (которые вы подадите в начале 2021 года), только лица, зарабатывающие более 25 000 000 долларов, платят по максимальной ставке, а получатели из следующей группы платят на 0,6% меньше. Заявители, подавшие совместные файлы, сталкиваются с такими же ставками, причем в скобках примерно в два раза выше, чем заявители, подающие одиночные заявки. Например, верхний предел первой группы увеличивается с 8 500 до 17 150 долларов, если вы состоите в браке и подаете документы совместно.

Например, верхний предел первой группы увеличивается с 8 500 до 17 150 долларов, если вы состоите в браке и подаете документы совместно.

State Income Tax Brackets

- Single Filers

- Married, Filing Jointly

- Married, Filing Separately

- Head of Household

| Single Filers | ||

| New York Taxable Income | Rate | |

|---|---|---|

| $ 0 — $ 8500 | 4,00% | |

| $ 8 500 — 11 700 | 4,50% | |

| $ 1100 — 13,9009 | 7070 5,25707070 5,2570 5,25707070 5,2057 | долл.0059 |

| $13,900 — $21,400 | 5.90% | |

| $21,400 — $80,650 | 5.97% | |

| $80,650 — $215,400 | 6.33% | |

| $215,400 — $1,077,550 | 6.85% | |

| $1,077,550 — $5,000,000 | 9.65% | |

| $5,000,000 — $25,000,000 | 10. 30% 30% | |

| $25,000,000+ | 10.90% | |

| Married, Filing Jointly | |

| New York Taxable Income | Rate |

|---|---|

| $0 — $17,150 | 4.00% |

| $17,150 — $23,600 | 4.50% |

| $23,600 — $27,900 | 5.25% |

| $27,900 — $43,000 | 5.90% |

| $43,000 — $161,550 | 5.97% |

| $161,550 — $323,200 | 6.33% |

| $323,200 — $2,155,350 | 6.85% |

| $2,155,350 — $5,000,000 | 9.65% |

| $5,000,000 — $25,000,000 | 10.30% |

| $25,000,000+ | 10.90% |

| Замужем, подача раздельно0059 | 4.00% | |

| $8,500 — $11,700 | 4. 50% 50% | |

| $11,700 — $13,900 | 5.25% | |

| $13,900 — $21,400 | 5.90% | |

| $21,400 — $80,650 | 5.97% | |

| $80,650 — $215,400 | 6.33% | |

| $215,400 — $1,077,550 | 6.85% | |

| $1,077,550 — $5,000,000 | 9.65% | |

| $5,000,000 — $25,000,000 | 10.30% | |

| $25,000,000+ | 10.90% | |

| Head of Household | |

| New York Taxable Income | Rate |

|---|---|

| $0 — $12,800 | 4.00 % |

| $ 12 800 — 17 650 долл. США | 4,50% |

| $ 17 650 — $ 20,900 | 5,25% |

| $ 200000700 -32200 | |

| $ 2000.900-320099007 | |

| $.0059 | |

| $32,200 — $107,650 | 5. 97% 97% |

| $107,650 — $269,300 | 6.33% |

| $269,300 — $1,616,450 | 6.85% |

| $1,616,450 — $5,000,000 | 9.65% |

| $5,000,000 — $25 000 000 | 10,30% |

| $25 000 000+ | 10,90% |

Город Нью-Йорк взимает дополнительные налоги к своим доходам, собранным штатом. Налоговые ставки города варьируются от 3,078% налогооблагаемого дохода до 3,876% для самых высокооплачиваемых. Ниже приведены цены только для Нью-Йорка:

НИКСКИЯ НАЛОГОВНЫЕ КРОХОДЫ

- ОДИНСКИЕ ПОЛУЧЕНИЯ

- Женатый, подающий совместно

- , поступая отдельно

- .

$ 0 — 21 600 $ 3,078% $ 21,600 — $ 45 000 3,762% $ 45 000 000 — $ 45 000 000 — $ 455000000. $ 455000000 — $ 4550000.  3,762%

3,762%$ 40070 -3,762% $ 40070 3,762% $ 40070.0059 3.819% $90,000+ 3.876% Married, Filing Separately New York Taxable Income Rate $0 — $12,000 3,078% $ 12 000 — 25 000 долл. США 3,762% долл. США — 50 000 долл. США 3,819% долл.0059 Head of Household New York Taxable Income Rate $0 — $14,400 3.078% $14,400 — $30,000 3.762% $ 30 000 — 60 000 долл. США 3,819% $ 60 000+ 3,876% Вы заметите, что в нашем обсуждении ставок налогообложения выше, что мы использовали срок «Налоговый доход».

Налоговые кредиты штата Нью-Йорк Это отличается от фактического полученного дохода, поскольку учитывает налоговые вычеты и освобождения. В Нью-Йорке стандартный вычет для одного кормильца составляет 8 000 долларов (16 050 долларов для лиц, подающих совместную декларацию). Это означает, что при расчете налогов штата Нью-Йорк вы должны сначала вычесть эту сумму из своего дохода (если только у вас нет постатейных вычетов на большую сумму).

Это отличается от фактического полученного дохода, поскольку учитывает налоговые вычеты и освобождения. В Нью-Йорке стандартный вычет для одного кормильца составляет 8 000 долларов (16 050 долларов для лиц, подающих совместную декларацию). Это означает, что при расчете налогов штата Нью-Йорк вы должны сначала вычесть эту сумму из своего дохода (если только у вас нет постатейных вычетов на большую сумму).Налоговый кредит уменьшает ваш подоходный налог на полную сумму кредита. Таким образом, если вы должны 5000 долларов США в виде налогов и имеете право на налоговый кредит в размере 500 долларов США, вам нужно заплатить всего 4500 долларов США. В штате Нью-Йорк предлагается множество дополнительных налоговых льгот, многие из которых в первую очередь приносят пользу домохозяйствам с низким доходом.

Среди доступных кредитов: Налоговый кредит на заработанный доход, который составляет до 8 991 долларов США для семьи с тремя или более детьми; и кредит на уход за детьми и иждивенцами, который составляет минимум 20% федерального кредита на то же имя, в зависимости от налогооблагаемого дохода налогоплательщика в штате Нью-Йорк.

Налог с продаж в Нью-Йорке

Ставка налога с продаж в Нью-Йорке, составляющая 4 %, является одной из самых высоких в стране. Однако все округа взимают дополнительные надбавки сверх этой ставки в размере 4%. Это означает, что в зависимости от того, где вы находитесь, фактические ставки могут быть значительно выше, чем в других частях страны. В таблице ниже показаны общие ставки налога с продаж штата и местного налога с продаж для всех округов Нью-Йорка.

Ставки налога с продаж (обновлены в январе 2022 г.)

- Округа

- City

County County State Rate County Rate Total Sales Tax Albany County 4.000% 4.000% 8.000% округа Аллегани 4,000% 4,500% 8,500% Бронкс 4,000% 4,875% 8755% 4,875% 875% 4.  875%

875%875% % 875% % 875% % 875% 875% %.0057 Broome County 4.000% 4.000% 8.000% Cattaraugus County 4.000% 4.000% 8.000% Cayuga County 4.000% 4.000% 8.000% CHAUTAUQUA COUNTY 4.000% 4,000% 8,000% Chemung County 4.000% 4.000% 070 4.000% 4.000% 070 4.000% 4.000% 7070 4.000% 4.000% 7070 4.000% 4.000% 7070 4.000% 4.000% 4.000% 40070 .0059 Chenango County 4.000% 4.000% 8.000% Clinton County 4.  000%

000%4.000% 8.000% Columbia County 4.000% 4.000% 8.000% Cortland County 4,000% 4,000% 8,000% Delaware County 4.000% .000% .0070 8.000% Dutchess County 4.000% 4.125% 8.125% Erie County 4.000% 4.750% 8.750% Essex County 4.000% 4.000% 8.000% Franklin County 4.000% 4.000% 8.000% Fulton County 4.000% 4.000% 8.000% Genesee County 4.000% 4.000% 8.000% Greene County 4.000% 4.000% 8.000% Hamilton County 4.  000%

000%4.000% 8.000% Herkimer County 4.000% 4.250% 8.250% Jefferson County 4.000% 4.000% 8.000% Kings County 4.000% 4.875% 8.875% Lewis County 4.000% 4.000% 8.000% Livingston County 4.000% 4.000% 8.000% округа Мэдисон 4,000% 4,000% 8.000% Округ Монро .000% Округ Монро .000% Count0059 8.000% Montgomery County 4.000% 4.000% 8.000% Nassau County 4.000% 4.625% 8.625% New York County 4.  000 %

000 %0.000% 4.000% Niagara County 4.000% 4.000% 8.000% Oneida County 4.000% 4.750% 8.750% Onondaga County 4.000% 4.000% 8.000% Ontario County 4.000% 3.500% 7.500% Orange County 4.000% 4.125% 8.125% Orleans County 4.000% 4.000% 8.000% Oswego County 4.000% 4.000% 8.000% Otsego County 4.000% 4.000% 8.000% Putnam County 4.000% 4.375% 8.375% Queens County 4.000% 4.875% 8.  875%

875%Rensselaer County 4.000% 4.000% 8.000% Richmond County 4.000% 4.875% 8.875% Rockland County 4.000% 4.375% 8.375% Saratoga County 4.000% 3.000% 7.000% Schenectady County 4.000% 4.000% 8.000% Округ Шохари 4,000% 4.000% 8.000% Округ Шуйлер 4.000% Округ Шуйлер 4.000% Округ. 4.000% 8.000% Seneca County 4.000% 4.000% 8.000% St. Lawrence County 4.000% 4.000% 8.000% Steuben County 4.000% 4.000% 8.  000%

000%Suffolk County 4.000% 4.625% 8.625% Sullivan County 4.000% 4.000% 8.000% Tioga County 4.000% 4.000% 8.000% Tompkins County 4.000% 4.000% 8.000% Ulster County 4.000% 4.000% 8.000% Warren County 4.000% 3.000% 7.000% Washington County 4.000% 3.000% 7.000% Wayne County 4.000% 4.000% 8.000% Westchester County 4.000% 4.375% 8.375% Wyoming County 4.000% 4.000% 8.000% Yates County 4.  000%

000%4.000% 8.000% City City State Rate County + City Rate Total Sales Tax Albany 4.000% 4.000% 8.000% Amherst 4.000 % 4,750% 8,750% Bensonhurst 4,000% 4,875% 8,875% 7999599 .................................0070 4.000% 8.000% Brentwood 4.000% 4.625% 8.625% Brooklyn 4.000% 4.875% 8.875% Buffalo 4.  000%

000%4.750% 8.750% Cheektowaga 4.000% 4.750% 8.750% Coney Island 4.000% 4.000% 8.000% East New York 4.000% 4.875% 8.875% Greenburgh 4.000% 4.375% 8.375% Hempstead 4.000% 4.625% 8.625% Irondequoit 4.000% 4.000% 8.000% Jamaica 4.000% 4.875% 8.875% Levittown 4.000% 4.625% 8.625% Mount Vernon 4.000% 4.375% 8.375% New Rochelle 4.000% 4.375% 8.375% New York City 4.  000%

000%4.875% 8.875% Niagara Falls 4.000% 4.000% 8.000% Rochester 4.000% 4.000% 8.000% Schenectady 4.000% 4.000% 8.000% Staten Island 4.000% 4.875% 8.875 % Syracuse 4.000% 4.000% 8.000% Tonawanda 4.000% 4.750% 8.750% Troy 4,000% 4,000% 8,000% utica 4,000% 4,750% 8,750% 0 9750000000000000000000000000000000000000000000000000000000000000000000

0000009на

00

0070000070000000000000000000000000000000000000000000000000000000000000000000000000

009пол 9но

West Seneca 4.  000%

000%4.750% 8.750% White Plains 4.000% 4.375% 8.375% Yonkers 4,000% 4,875% 8,875% Обратите внимание, что все пять округов Нью-Йорка (Нью-Йорк, Кингс, Квинс, Бронкс и Ричмонд) облагаются полным городским налогом по ставке 5%, самая высокая общая ставка в штате. Эта ставка включает плату в размере 0,375% за городской пригородный транспортный округ, который поддерживает транспортную инфраструктуру региона.

Кроме того, в некоторых других городах штата Нью-Йорк налоговые ставки отличаются от ставок округа, в котором они расположены. Например, ставка налога с продаж в Йонкерсе составляет 8,875%, тогда как ставка в округе, в котором он расположен — Вестчестере — составляет 8,375%.

Не все товары облагаются налогом с продаж в Нью-Йорке. Например, продукты питания, продаваемые в продуктовых магазинах (кроме готовых и/или разогретых продуктов), как правило, не облагаются налогом с продаж, а в Нью-Йорке покупка одежды и обуви на сумму до 110 долларов США также не облагается налогом с продаж.

Налог на табачные изделия в Нью-Йорке

С другой стороны, для многих товаров предусмотрены более высокие ставки или дополнительные сборы. Сигареты облагаются акцизным налогом в размере 4,35 доллара США за пачку из 20 штук, а другие табачные изделия облагаются налогом в размере 75% от оптовой цены. В Нью-Йорке взимается дополнительный акцизный налог в размере 1,50 доллара за пачку сигарет.

Налог на имущество штата Нью-ЙоркНалоги на имущество устанавливаются исключительно округами и городами штата Нью-Йорк, что означает, что ставки значительно различаются в разных местах. Эффективные ставки — налоги в процентах от фактической стоимости, а не от оценочной стоимости — варьируются от менее 0,7% до примерно 3,5%.

Удивительно, но городом с самой низкой эффективной ставкой налога на недвижимость является Нью-Йорк, где уплаченные налоги на недвижимость в среднем составляют всего 0,88% от стоимости недвижимости.

Причина такой относительно низкой ставки заключается в том, что налогооблагаемая стоимость большей части жилой недвижимости в Нью-Йорке составляет всего 6% от рыночной стоимости. То есть, если ваш дом стоит 500 000 долларов, вы будете платить налоги только с 30 000 долларов из этой суммы. Однако за пределами Нью-Йорка ставки обычно составляют от 2% до 3%.

Причина такой относительно низкой ставки заключается в том, что налогооблагаемая стоимость большей части жилой недвижимости в Нью-Йорке составляет всего 6% от рыночной стоимости. То есть, если ваш дом стоит 500 000 долларов, вы будете платить налоги только с 30 000 долларов из этой суммы. Однако за пределами Нью-Йорка ставки обычно составляют от 2% до 3%.Независимо от города, если вы хотите рефинансировать или приобрести недвижимость в Нью-Йорке с помощью ипотечного кредита, ознакомьтесь с нашим руководством по ипотечным кредитам в Нью-Йорке. У нас есть подробная информация о средних ставках по ипотечным кредитам и другая информация о получении ипотечного кредита в Эмпайр Стейт. Вы также можете использовать наш калькулятор налога на недвижимость в Нью-Йорке, чтобы узнать, сколько вы будете платить в виде налогов на недвижимость в Нью-Йорке.

Налог на недвижимость в Нью-ЙоркеНалог на недвижимость в штате Нью-Йорк основан на градуированной шкале ставок, при этом ставки налога увеличиваются с 5% до 16% по мере роста стоимости недвижимости.

Налог на бензин в Нью-Йорке Освобождение на 2021 налоговый год составляет 5,9 доллара США.3 миллиона, что означает, что любое завещанное имущество стоимостью ниже этой суммы не облагается налогом.

Освобождение на 2021 налоговый год составляет 5,9 доллара США.3 миллиона, что означает, что любое завещанное имущество стоимостью ниже этой суммы не облагается налогом.Акцизный налог на моторное топливо В Нью-Йорке 8,05 цента за галлон и 8,00 цента за галлон соответственно. Кроме того, налог на нефтяной бизнес (PBT) уплачивается нефтяными предприятиями за определенные виды топлива и уплачивается в разных точках цепочки распределения.

Налог на прирост капитала в Нью-ЙоркеПрирост капитала в Нью-Йорке облагается налогом как обычный доход в соответствии со ставками, описанными выше.

Налог на алкоголь в Нью-ЙоркеНалоги на алкоголь в Эмпайр-Стейт близки к средним показателям по США. Спиртные напитки облагаются налогом по ставке 6,44 доллара за галлон, а пиво — по ставке 14 центов за галлон. Город Нью-Йорк взимает дополнительный налог в размере 1 доллара за галлон спиртных напитков и 12 центов за галлон пива.

Фото: flickr

- Нью-Йорк — единственный штат, который касается одного из Великих озер и Атлантического океана.

- Столица Нью-Йорка — Олбани.

- Средняя месячная арендная плата на Манхэттене составляет более 3000 долларов.

Брачный калькулятор

Брачный калькулятор

У вас есть дети?

Да №

Всего детей Выберите количество детей (до четырех). Для каждого ребенка выберите возрастной диапазон.

- > 0

- > 1

- > 2

- > 3

- > 4

Первый ребенок

- До 13 лет дома

- 13–16 лет дома

- 17–18 лет или в колледже

Если вы не состоите (или не состояли) в браке, свяжите своего первого ребенка с…

- Ты

- Твой партнер

Второй ребенок

- До 13 лет дома

- 13–16 лет дома

- 17–18 лет или в колледже

Если вы не состоите (или не состояли) в браке, свяжите своего второго ребенка с…

- Ты

- Твой партнер

Третий ребенок

- До 13 лет дома

- 13–16 лет дома

- 17–18 лет или в колледже

Если вы не состоите (или не состояли) в браке, свяжите своего третьего ребенка с…

- Ты

- Твой партнер

Четвертый ребенок

- До 13 лет дома

- 13–16 лет дома

- 17–18 лет или в колледже

Если вы не состоите (или не состояли) в браке, свяжите своего четвертого ребенка с…

- Ты

- Твой партнер

Налогоплательщики могут претендовать на налоговый кредит по уходу за детьми и иждивенцами за расходы, понесенные по уходу за детьми в возрасте до 13 лет, поэтому родители могут работать.

Вы

Расходы на уход за детьми

Ваш партнер

Расходы на уход за детьми

У вас есть доход?

Да №

Введите значения для источников дохода, которые вы хотите включить; оставьте другие значения равными нулю.

Вы

Заработная плата Весь доход от оплачиваемой работы, включая чаевые, бонусы и тому подобное. Этот калькулятор не предполагает никаких исключений для заработной платы и доходов от заработной платы, таких как взносы в пенсионные планы 401 (k).

Долгосрочный прирост капитала и дивиденды Прирост капитала от продажи активов, удерживаемых более одного года, и соответствующие дивиденды.

Пособия по социальному обеспечению Все льготы для пенсионеров, кормильцев и иждивенцев.

Не облагаемые налогом проценты Проценты по таким инструментам, как муниципальные облигации, не облагаются федеральным подоходным налогом с физических лиц.

Прочие налогооблагаемые доходы Доход из всех других источников налогообложения.

Доход от коммерческой деятельности Чистый доход от индивидуального владения, товарищества, корпорации S, компании с ограниченной ответственностью или другого бизнеса. Мы предполагаем, что все доходы от бизнеса облагаются налогами на самозанятость.

Ваш партнер

Заработная плата Весь доход от оплачиваемой работы, включая чаевые, бонусы и тому подобное. Этот калькулятор не предполагает никаких исключений для заработной платы и доходов от заработной платы, таких как взносы в пенсионные планы 401 (k).

Долгосрочный прирост капитала и дивиденды Прирост капитала от продажи активов, удерживаемых более одного года, и соответствующие дивиденды.

Пособия по социальному обеспечению Все льготы для пенсионеров, кормильцев и иждивенцев.

Не облагаемые налогом проценты Проценты по таким инструментам, как муниципальные облигации, не облагаются федеральным подоходным налогом с физических лиц.

Прочие налогооблагаемые доходы Доход из всех других источников налогообложения.

Доход от бизнеса Чистый доход от индивидуального владения, товарищества, корпорации S, компании с ограниченной ответственностью или другого бизнеса. Мы предполагаем, что все доходы от бизнеса облагаются налогами на самозанятость.

Является ли ваш бизнес или бизнес вашего партнера доходом от бизнеса профессиональных услуг? Предприятия, предоставляющие профессиональные услуги, — это предприятия, основным активом которых является репутация или навыки их сотрудников (например, врачей, юристов или бухгалтеров).

- Нет

- Да

Вы хотите детализировать свои отчисления?

Да №

Стандартный вычет

Налоговые декларанты могут либо требовать стандартного вычета на основе их статус подачи или детализировать свои вычеты.

В калькуляторе используется

стандартный вычет, если вы не решите детализировать. Чтобы ввести подробные

вычет, нажмите «Да» выше и введите значения для расходов на

появившийся список. Если вы выберете детализацию,

калькулятор может заменить стандартный вычет, если этот вариант

приводит к уменьшению налога на прибыль.

В калькуляторе используется

стандартный вычет, если вы не решите детализировать. Чтобы ввести подробные

вычет, нажмите «Да» выше и введите значения для расходов на

появившийся список. Если вы выберете детализацию,

калькулятор может заменить стандартный вычет, если этот вариант

приводит к уменьшению налога на прибыль. 2021

Стандартные вычеты — Без детей

Стандартные вычеты — Холост с детьми

Стандартные вычеты — Женат

Введите значения вычетов, которые вы хотите перечислить; оставьте другие значения равными нулю.

Вы

Государственные и местные налоги Уплата подоходного налога или налога с продаж (за исключением налога на имущество) правительству штата и местного самоуправления, а также налога на имущество правительству штата и местного самоуправления.

Проценты по ипотеке Проценты по ипотеке выплачиваются по основному месту жительства.

Благотворительные взносы Пожертвования благотворительным организациям или определенным причинам.

Медицинские расходы Квалифицируемые медицинские расходы включают наличные медицинские расходы на профилактику, лечение, операции, стоматологическую и офтальмологическую помощь. Введите общую сумму расходов, а не только вычитаемую часть.

Ваш партнер

Оплата государственных и местных налогов Уплата подоходного налога или налога с продаж (за исключением налога на имущество) правительству штата и местного самоуправления, а также налога на имущество правительству штата и местного самоуправления.

Проценты по ипотеке Проценты по ипотеке выплачиваются по основному месту жительства.

Благотворительные взносы Пожертвования благотворительным организациям или определенным причинам.

Медицинские расходы Квалифицируемые медицинские расходы включают наличные медицинские расходы на профилактику, лечение, операции, стоматологическую и офтальмологическую помощь.

Введите общую сумму расходов, а не только вычитаемую часть.

Введите общую сумму расходов, а не только вычитаемую часть.Конфиденциальность

Если вы выйдете замуж и подадите совместная налоговая декларация , вы заплатите

$

больше подоходного налога.

за вычетом подоходного налога.

те же налоги на прибыль.

- Налоги как два физических лица

- $

- Налоги для супружеской пары

- $

- Разница в процентах от скорректированного валового дохода пары

- %

См. подробную разбивку

Налоговый расчет

Вы Ваш партнер Пара Заработная плата и оклад Весь доход от оплачиваемой работы, включая чаевые, бонусы и тому подобное.  Этот калькулятор не предполагает никаких исключений для заработной платы и доходов от заработной платы, таких как взносы в пенсионные планы 401 (k).

Этот калькулятор не предполагает никаких исключений для заработной платы и доходов от заработной платы, таких как взносы в пенсионные планы 401 (k).Первый человек $0, Второй человек $0 Пара $0 Прирост капитала и дивиденды Прирост капитала от продажи активов, удерживаемых более одного года, и соответствующие дивиденды. Первый человек $0 Второй человек $0 Пара $0 Пособия по социальному обеспечению Все льготы для пенсионеров, кормильцев и иждивенцев. Первый человек $0 Второй человек $0 Пара $0 Другой налогооблагаемый доход Доход из всех других источников налогообложения.

Первый человек $0 Второй человек $0 Пара $0 Доход от бизнеса Чистый доход от индивидуального владения, товарищества, корпорации S, компании с ограниченной ответственностью или другого бизнеса. Первый человек $0 Второй человек $0 Пара $0 Валовой доход за вычетом разрешенных законом удержаний Общий доход, подлежащий налогообложению (до личных освобождений и стандартных или постатейных вычетов). Первый человек $0 Второй человек $0 Пара $0 Стандартный или постатейный вычет(ы) Общая сумма стандартных или постатейных вычетов, уменьшающих налогооблагаемый доход (не включает вычеты в отношении квалифицированного дохода от бизнеса).

Первый человек $0 Второй человек $0 Пара $0 Налогооблагаемый доход Сумма, облагаемая налогом. Равен скорректированному валовому доходу за вычетом всех вычетов (включая квалифицированный доход от бизнеса). Первый человек $0 Второй человек $0 Пара $0 Обычный налог до вычета кредита Обязательства по подоходному налогу до вычета разрешенных налоговых кредитов. Первый человек $0 Второй человек $0 Пара $0 Налог на чистый инвестиционный доход Дополнительный налог, взимаемый с доходов от инвестиций налогоплательщиков с высоким доходом, превышающих установленные пороговые значения.

Первый человек $0 Второй человек $0 Пара $0 Налоговый кредит на ребенка Частично возмещаемый налоговый кредит на каждого ребенка-иждивенца. Первый человек $0 Второй человек $0 Пара $0 Налоговый вычет за заработанный доход Возмещаемый налоговый кредит в зависимости от дохода налогоплательщика и количества детей. Кредит постепенно прекращается для домохозяйств с более высокими доходами. Первый человек $0 Второй человек $0 Пара $0 Налоговый кредит по уходу за детьми и иждивенцами Невозмещаемый налоговый кредит, субсидирующий расходы по уходу за детьми и иждивенцами для работающих налогоплательщиков (или для некоторых пар, посещающих школу).

Первый человек $0 Второй человек $0 Пара $0 Общий Сумма индивидуальных налогов. Первый человек $ Второй человек $ Пара $Кредиты

Центр налоговой политики является совместным предприятием Urban Institute и Институт Брукингса. TPC состоит из признанных на национальном уровне экспертов в налоговой, бюджетной и социальной политике, которые служили на самом высоком уровне уровни правительства. Он направлен на проведение независимого анализа текущие и долгосрочные налоговые вопросы и доводить свой анализ до сведения общественности и лицам, определяющим политику, своевременным и доступным образом. TPC объединяет ведущих национальных экспертов в области налогов, расходов, бюджета политики и микросимуляционного моделирования, чтобы сосредоточиться на областях налоговой политики, которые имеют решающее значение для будущих дискуссий.

3,762%

3,762% Это отличается от фактического полученного дохода, поскольку учитывает налоговые вычеты и освобождения. В Нью-Йорке стандартный вычет для одного кормильца составляет 8 000 долларов (16 050 долларов для лиц, подающих совместную декларацию). Это означает, что при расчете налогов штата Нью-Йорк вы должны сначала вычесть эту сумму из своего дохода (если только у вас нет постатейных вычетов на большую сумму).

Это отличается от фактического полученного дохода, поскольку учитывает налоговые вычеты и освобождения. В Нью-Йорке стандартный вычет для одного кормильца составляет 8 000 долларов (16 050 долларов для лиц, подающих совместную декларацию). Это означает, что при расчете налогов штата Нью-Йорк вы должны сначала вычесть эту сумму из своего дохода (если только у вас нет постатейных вычетов на большую сумму).

875%

875% 000%

000% 000%

000% 000 %

000 % 875%

875% 000%

000% 000%

000% 000%

000% 000%

000% 000%

000%

Причина такой относительно низкой ставки заключается в том, что налогооблагаемая стоимость большей части жилой недвижимости в Нью-Йорке составляет всего 6% от рыночной стоимости. То есть, если ваш дом стоит 500 000 долларов, вы будете платить налоги только с 30 000 долларов из этой суммы. Однако за пределами Нью-Йорка ставки обычно составляют от 2% до 3%.

Причина такой относительно низкой ставки заключается в том, что налогооблагаемая стоимость большей части жилой недвижимости в Нью-Йорке составляет всего 6% от рыночной стоимости. То есть, если ваш дом стоит 500 000 долларов, вы будете платить налоги только с 30 000 долларов из этой суммы. Однако за пределами Нью-Йорка ставки обычно составляют от 2% до 3%. Освобождение на 2021 налоговый год составляет 5,9 доллара США.3 миллиона, что означает, что любое завещанное имущество стоимостью ниже этой суммы не облагается налогом.

Освобождение на 2021 налоговый год составляет 5,9 доллара США.3 миллиона, что означает, что любое завещанное имущество стоимостью ниже этой суммы не облагается налогом.

В калькуляторе используется

стандартный вычет, если вы не решите детализировать. Чтобы ввести подробные

вычет, нажмите «Да» выше и введите значения для расходов на

появившийся список. Если вы выберете детализацию,

калькулятор может заменить стандартный вычет, если этот вариант

приводит к уменьшению налога на прибыль.

В калькуляторе используется

стандартный вычет, если вы не решите детализировать. Чтобы ввести подробные

вычет, нажмите «Да» выше и введите значения для расходов на

появившийся список. Если вы выберете детализацию,

калькулятор может заменить стандартный вычет, если этот вариант

приводит к уменьшению налога на прибыль.

Введите общую сумму расходов, а не только вычитаемую часть.

Введите общую сумму расходов, а не только вычитаемую часть. Этот калькулятор не предполагает никаких исключений для заработной платы и доходов от заработной платы, таких как взносы в пенсионные планы 401 (k).

Этот калькулятор не предполагает никаких исключений для заработной платы и доходов от заработной платы, таких как взносы в пенсионные планы 401 (k).