Переход на УСН с ОСНО. Инструкция для 1С БП

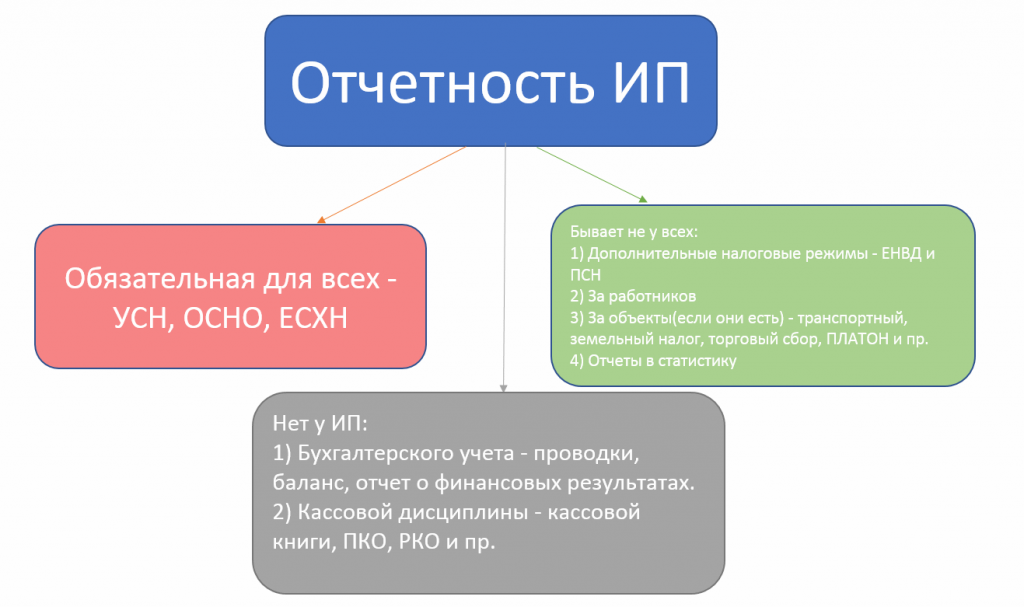

Организации, применяющие общую систему налогообложения, могут с начала календарного года перейти на упрощенную систему налогообложения.

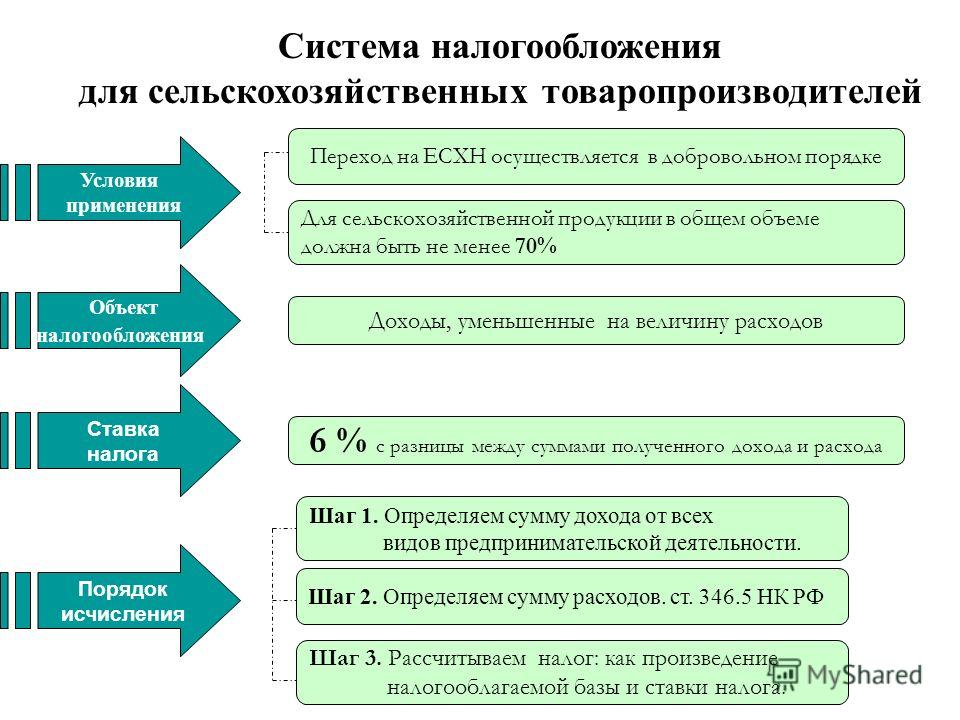

Переход с ОСН на УСН предполагает выбор одной из двух баз для налогообложения единым налогом.

Это может быть как весь получаемый доход, так и его часть за вычетом понесенных затрат. Соответственно, в этих двух случаях будут и разные ставки для единого налога. Если за основу берется весь доход, платить по нему придется единый налог по ставке 6%. Когда базой для единого налога является чистый доход, он платится в размере 15%.

В какой момент заносить доходы

На УСН применяется кассовый метод, а значит все поступления вносят в КУДиР в момент поступления денег на расчетный счет или в кассу.

В какой момент заносить расходы (только для УСН 15%)

Здесь все зависит от характера расходов.

1. Материальные затраты вносят тогда, когда материалы и отгружены, и оплачены. То есть в КУДиР будет стоять наиболее поздняя дата. Если материалы уже оплачены, но еще не получены, или наоборот, сумма расходов в налогообложении пока не участвует и запись в КУДиР не вносят.

То есть в КУДиР будет стоять наиболее поздняя дата. Если материалы уже оплачены, но еще не получены, или наоборот, сумма расходов в налогообложении пока не участвует и запись в КУДиР не вносят.

2. Траты на основные средства (покупку, сооружение, изготовление) и нематериальные активы вносят последним числом квартала на основании расчетов из раздела II.

3. Расходы на покупку товаров, предназначенных для перепродажи, вносят только по мере их реализации. То есть закупочную стоимость товаров, которые еще не проданы и лежат на складе, в расходах для налогообложения учитывать нельзя.

В справке в конце раздела I на УСН 6% заполняют только строку 010.

В программе “1С:Бухгалтерия 8”, редакция 3.0 для перехода на УСН рекомендуется использовать “Помощник по переходу на УСН”. («Операции»- “Помощник по переходу на УСН”).

Перед использованием помощника необходимо сделать следующие настройки. Установить настройки налогового учета («Главное» – «Налоги и отчеты»)

Устанавливаем “Налоговый режим”, дату перехода на УСН, флажок «До перехода на УСН применялся общий налоговой режим».

Теперь переходим в «Помощник перехода по УСН»

Так как организации, применяющие УСН, не признаются налогоплательщиками по НДС, необходимо проанализировать остатки НДС по авансом покупателей. Для этого в «Помощнике по переходу на УСН» есть отчет «Остатки НДС по авансам покупателей»

Проанализировав остатки, организация принимает решение, сто с ними делать. Варианты решения:

• вернуть покупателю НДС, относящийся к остатку аванса;

• вернуть покупателю остаток аванса целиком;

• исполнить обязательства по договору до даты перехода на УСН.

Если принято решение вернуть покупателю НДС или остаток аванса целиком, можем воспользоваться «Помощником по переходу на УСН» – операция «Возврат НДС покупателям», с помощью которой, вводим документ «Списание с расчетного счета» с видом операции «Возврат покупателю».

Если возвращаем покупателю только суммы НДС с аванса в форме документа “Списание с расчетного счета” в поле сумма “НДС” вручную указывается то же значение, что и в поле “Сумма” платежа. При возврате покупателю остатка аванса полностью значение в поле сумма “НДС” подсчитывается автоматически исходя из суммы платежа и ставки НДС.

При возврате покупателю остатка аванса полностью значение в поле сумма “НДС” подсчитывается автоматически исходя из суммы платежа и ставки НДС.

После того, как в учете будут отражены все возвраты покупателям, операцию необходимо пометить как выполненную:

После завершения операций по возврату НДС покупателям, «Помощник» предложит ввести документы по отражению вычета НДС

При заполнении этого документа, нужно обязательно заполнить следующие реквизиты:

На закладке “Главное” должны быть установлены флажки:

• “Использовать как запись книги покупок”;

• “Формировать проводки”;

• “Использовать документ расчетов как счет-фактуру”.

• В документе расчетов, указываем счет-фактуру на аванс, которым был начислен НДС по полученному авансу

Закладку «Товары и услуги» можно заполнить автоматически, по кнопке «Заполнить» (по данным из документа расчетов). В графе «Событие» указываем – «Предъявлен НДС к вычету»

Табличную часть на закладке “Документы оплаты” заполнять не нужно.

После отражения всех вычетов НДС с авансов, операцию необходимо пометить как выполненную.

Для упрощения учета документы “Отражение НДС к вычету” рекомендуется вводить с датой возврата налога покупателю. При этом не обязательно дожидаться, когда будет полностью выполнена предыдущая операция отражения возврата НДС покупателю. Возможен и такой сценарий: вводится документ “Списание с расчетного счета” и сразу за ним документ “Отражение НДС к вычету”. Когда будет введен документ списания на последний возврат НДС и относящийся к нему документ отражения НДС к вычету, обе операции помечаются как выполненные.

Следующий этап перехода на УСН это восстановление НДС

Одним из важнейших условий применения вычетов (подп. 1 п. 2 ст. 171 НК РФ) является использование активов и ТМЦ в деятельности, которая подлежит обложению НДС.

С переходом на УСН данное условие перестанет выполняться, а это значит, что в соответствии с подп. 2 п. 3 ст. 170 НК РФ возникает обязанность восстановить ранее взятый к вычету НДС по тем товарам, материалам и активам, которые остались на балансе к моменту перехода на новую систему налогообложения. И сделать это необходимо, подавая декларацию за квартал, предшествующий переходу на УСН.

И сделать это необходимо, подавая декларацию за квартал, предшествующий переходу на УСН.

Для определения суммы НДС, подлежащей восстановлению с помощью “Помощника…” выполним регламентные операции закрытия месяца, влияющие на остаточную стоимость активов, по которым требуется восстановить НДС .

Выполнить эти операции необходимо после того, как в учете будут отражены все хозяйственные операции с запасами на текущий год. Иначе, выполненные операции в дальнейшем, могут оказаться неактуальными, и их придется выполнять заново.

При вызове операции (двойным щелчком) открывается форма «Закрытия месяца» за последний месяц перед переходом на УСН в специальном режиме «Подготовка к восстановлению НДС».

Далее нажимаем «Выполнить закрытие месяца”.

После завершения операции остались не закрыты 2,3,4 блоки. Для их закрытия нам нужно перейти в раздел «Операции» – «Закрытие месяца».

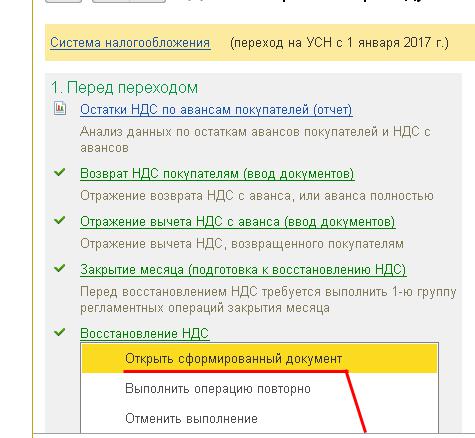

Далее в «Помощнике…» выполняем операцию «Восстановление НДС», при этом автоматически создается и заполняется документ «Восстановление НДС». Открыть документ можно по ссылке «Открыть сформированный документ».

Открыть документ можно по ссылке «Открыть сформированный документ».

При проведении документа “Восстановление НДС по каждой строке табличной части “НДС к восстановлению” программа вводит в регистр бухгалтерии две проводки на сумму НДС к восстановлению:

По дебету счета, указанного в колонке “Счет учета НДС”, и кредиту счета 68.02 “Налог на добавленную стоимость”;

По дебету счета 91.02 по предопределенной статье прочих доходов и расходов “Списание НДС на прочие расходы при переходе на УСН” и кредиту счета учета НДС.

По отдельным видам ценностей (основные средства, нематериальные активы, прочие внеоборотные активы) в документе проставляется признак “Нет данных о счете-фактуре” и приводится сумма НДС к восстановлению по виду ценности в целом. В печатной форме документа для таких ценностей в графе “Счет-фактура” программа указывает реквизиты документа “Восстановление НДС”

Второй этап перехода на УСН включает:

• Включение авансов покупателей в состав доходов;

• Ввод начальных остатков для УСН;

• Списание остатков налогового учета по налогу на прибыль и из регистров, не используемых при УСН.

При вводе команды “Выполнить операцию” для операции “Включение авансов покупателей в состав доходов” программа автоматически создает документ «Запись книги учета доходов и расходов (УСН)». Дата документа – первое января года начала применения УСН. В документ программа вводит единственную строку на закладке “I. Доходы и расходы”, в которой в графе «Доходы, учитываемые при расчете ЕН» проставляет общую сумму остатка по авансам покупателей на дату перехода на УСН по данным на счетах 62.02, 62.22, 62.32.

Посмотреть (и если потребуется – отредактировать) сформированный документ можно по команде «Открыть сформированный документ» для операции “Включение авансов покупателей в состав доходов”

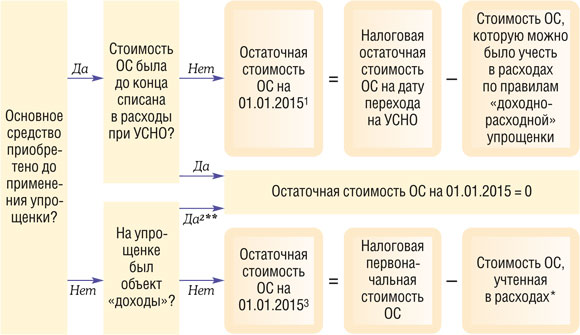

При применении УСН с объектом налогообложения «Доходы минус расходы» необходимо ввести остатки для целей УСН.

При выполнении операции программа автоматически создает документы «Ввод начальных остатков» по налоговому учету УСН по соответствующим разделам учета. Документы вводятся с последней датой года, предшествующего переходу на УСН.

Посмотреть (и если потребуется – отредактировать) сформированные документы можно по команде «Открыть список сформированных документов» для операции “Ввод начальных остатков для УСН»

Документы “Ввод начальных остатков” формируются по следующим разделам учета (если на дату перехода на соответствующих счетах имеются остатки, которые необходимо учесть для целей УСН):

• “Основные средства”;

• “Нематериальные активы”;

• “Материалы”;

• “Товары”;

• “Расчеты по налогам и взносам”;

• “Расчеты с персоналом по оплате труда”;

• “Расчеты с подотчетными лицами”;

• “Расходы будущих периодов”;

• “Прочие расходы налогового учета УСН и ИП”.

По разделу “Основные средства” документ вводит сведения об основных средствах в регистр “Первоначальные сведения ОС (налог. учет УСН)”.

По разделу “Нематериальные активы” документ вводит сведения о нематериальных активах и расходах на НИОКР в регистр “Первоначальные сведения НМА (налог. учет УСН)”.

По разделам “Расчеты по налогам и взносам”, “Расчеты с персоналом по оплате труда”” и “Расчеты с подотчетными лицами” в документе фиксируются остатки по расчетам.

По остальным разделам документ вводит сведения об остатках неучтенных по налогу на прибыль расходов в регистр “Расходы по УСН”.

Для целей УСН аналитический учет запасов в программе требуется вести в разрезе каждой партии. Для выполнения этого требования в параметрах учета должен быть установлен флажок учета запасов “По партиям (документам поступления)” .

Если до перехода на УСН организация не вела аналитический учет запасов в разрезе партий, то его нужно включить. В этом случае при выполнении операции “Ввод начальных остатков для УСН” программа дополнительно создает документ «Операция» для приведения в соответствие партионного учета остатков запасов в регистре «Расходы при УСН» и на счетах бухгалтерского учета путем заполнения аналитики по субконто “Партии”.

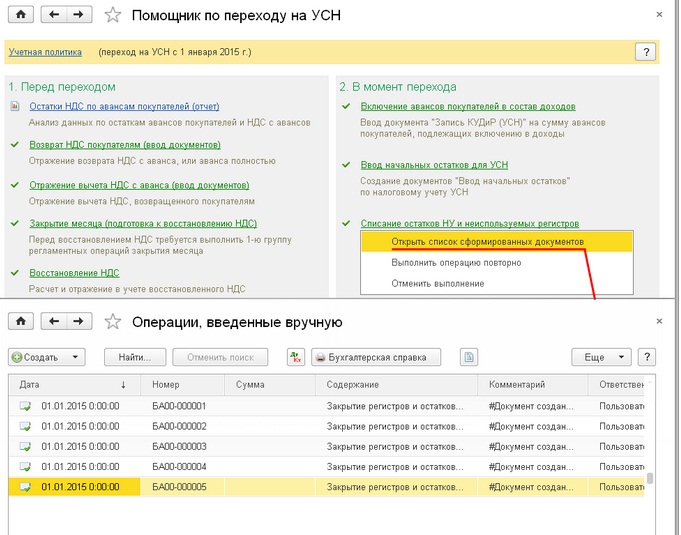

Последней операцией перехода на УСН является списание остатков налогового учета из регистра бухгалтерии, а также остатков из регистров, которые не используются при УСН.

Операция является служебной. При ее выполнении запускается процедура, анализирующая на дату перехода на УСН остатки ресурсов “НУ”, “ПР” и “ВР” на счетах бухгалтерского учета, а также остатки по регистрам накопления, не использующимся при УСН. По полученным данным формируются документы «Операция», которые заполняются таким образом, чтобы вывести указанные остатки «в ноль». Дата документов – первое января года начала применения УСН.

Посмотреть (и если потребуется – отредактировать) сформированные документы можно по команде «Открыть список сформированных документов» для операции “Списание остатков НУ и неиспользуемых регистров.

Порядок начала и прекращения применения упрощенной системы налогообложения | ФНС России

Дата публикации: 04.05.2021 04:33

Упрощенная система налогообложения (далее –УСН) является самым известным и востребованным специальным налоговым режимом.

Перейти на уплату данного режима могут организации и индивидуальные предприниматели, зарегистрированные в установленном законом порядке.

Переход к УСН или возврат к иным режимам налогообложения осуществляется организациями и индивидуальными предпринимателями добровольно в соответствии с нормами главы 26.2 Налогового кодекса Российской Федерации, в уведомительном порядке.

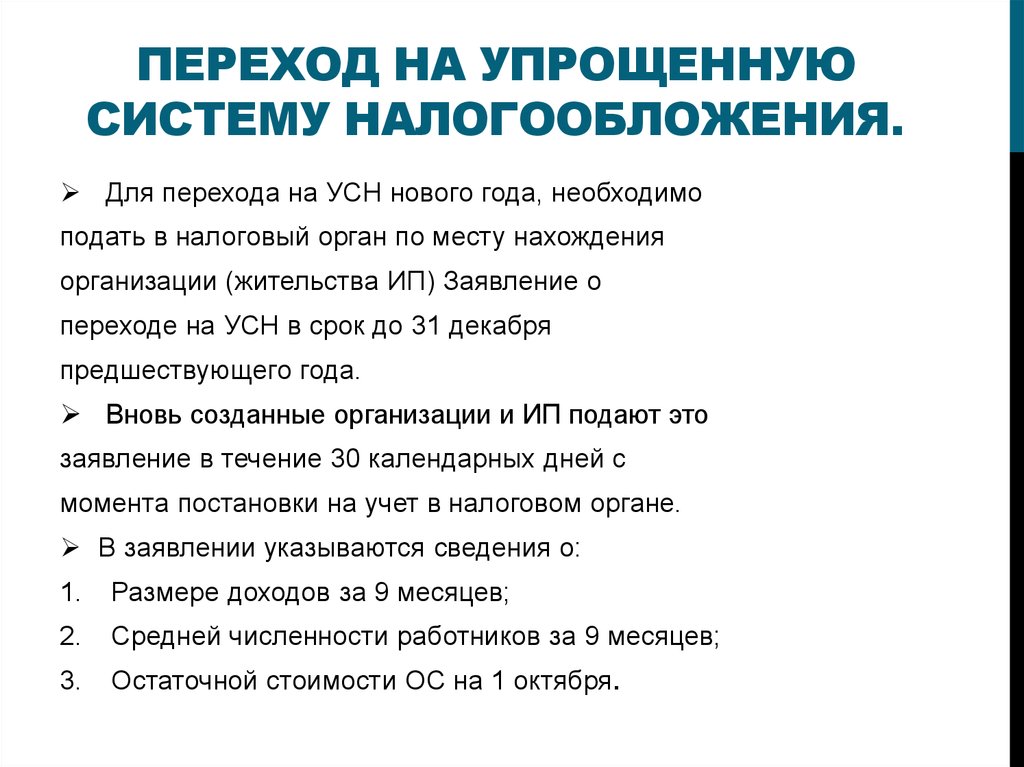

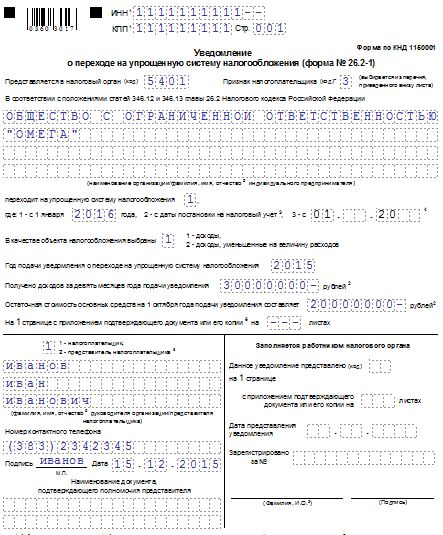

Организации и индивидуальные предприниматели, изъявившие желание перейти на УСН, уведомляют об этом налоговый орган по месту нахождения организации или месту жительства индивидуального предпринимателя не позднее 31 декабря текущего календарного года. В уведомлении (форма 26.2-1) указывается выбранный объект налогообложения «доходы» или «доходы, уменьшенные на величину расходов».

Вновь созданная организация и вновь зарегистрированный индивидуальный предприниматель вправе направить уведомление о переходе на УСН в течении 30 календарных дней с даты постановки на учет в налоговом органе, в этом случае они признаются налогоплательщиками УСН со дня регистрации в налоговом органе.

Обращаем внимание на то, что организации и индивидуальные предприниматели, не представившие в налоговые органы уведомление о переходе на УСН в установленные сроки, не вправе применять УСН.

В случае принятия налогоплательщиком решения перейти на иной режим налогообложения со следующего календарного года, он обязан уведомить об этом налоговый орган не позднее 15 января года, в котором он переходит на иной режим налогообложения (форма 26.2-3). Налоговая декларация за налоговый период применения УСН представляется организациями не позднее 31 марта года, а для индивидуальных предпринимателей не позднее 30 апреля года, следующего за истекшим налоговым периодом.

Обращаем внимание, что налогоплательщик, перешедший с УСН на иной режим налогообложения, вправе вновь перейти на УСН не ранее чем через один год после того, как он утратил право на применение УСН.

При несоблюдении условий для применения УСН указанных п. 4, 4.1. ст. 346.13 НК РФ налогоплательщик обязан сообщить в налоговый орган в течение 15 календарных дней после окончания отчетного (налогового) периода (форма № 26.2-2), а также обязан представить в налоговый орган налоговую декларацию не позднее 25-го числа месяца, следующего за кварталом, в котором он утратил право применять УСН.

В случае прекращения налогоплательщиком предпринимательской деятельности, в отношении которой применялась упрощенная система налогообложения, он обязан уведомить налоговый орган о прекращении такой деятельности с указанием даты ее прекращения по месту нахождения организации или месту жительства индивидуального предпринимателя в срок не позднее 15 дней со дня прекращения такой деятельности (форма № 26.2-8). Налогоплательщик обязан представить в налоговый орган налоговую декларацию не позднее 25-го числа месяца, следующего за месяцем, в котором согласно представленному уведомлению, прекращена предпринимательская деятельность по УСН.

Следует помнить, что налогоплательщики УСН, являются плательщиками налогов общей системы налогообложения, в следующих случаях:

— налога на прибыль организаций, уплачиваемого с доходов в виде процентов от участия в других организациях, контролируемых иностранных организаций, доходов от государственных ценных бумаг;

— налога на имущество организаций в отношении объектов недвижимого имущества, налоговая база по которым определяется как их кадастровая стоимость;

— налога на добавленную стоимость, подлежащего уплате при ввозе товаров на территорию Российской Федерации;

— налога на добавленную стоимость с операций по договорам простого товарищества, договорам о совместной деятельности;

— налога на добавленную стоимость в случае выставления покупателю товаров (работ, услуг) счета-фактуры с выделением суммы налога на добавленную стоимость.

Кроме того, для них сохраняется действующий порядок ведения кассовых операций, а также сохраняется обязанность налоговых агентов, обязанность по уплате страховых взносов.

Поделиться:

О резервной миссии ВМС США

ПОЛУЧИТЕ ДО 115 000 ДОЛЛАРОВ СЕЙЧАС

Для получения информации отправьте сообщение NAVYBONUS на номер 764764.

Текст HELP для получения помощи. Могут применяться тарифы на сообщения и данные.

О ВОЕННОМ РЕЗЕРВЕ

Миссия резерва ВМФ состоит в том, чтобы обеспечить стратегическую глубину и предоставить оперативные возможности группе ВМФ и Корпуса морской пехоты, а также объединенным силам в мирное или военное время.

Моряки резерва ВМФ органично поддерживают и активно помогают этой миссии, продолжая вести свою независимую жизнь в гражданском мире.

Один флот, одна миссия

В качестве моряка резерва ВМФ вы будете работать в США или за границей вместе с военнослужащими действительной службы, чтобы отстаивать основные ценности ВМФ: честь, мужество и преданность делу. Ваша служба расширит основные возможности военно-морского флота, которые включают передовое присутствие, сдерживание, контроль над морем, демонстрацию силы, безопасность на море, гуманитарную помощь и реагирование на стихийные бедствия.

Ваша служба расширит основные возможности военно-морского флота, которые включают передовое присутствие, сдерживание, контроль над морем, демонстрацию силы, безопасность на море, гуманитарную помощь и реагирование на стихийные бедствия.

Передовой отряд

Военно-морской резерв гордится тем, что является передовым отрядом, который оказывает ценную и жизненно важную поддержку всем подразделениям флота. Как отдельные лица, так и отряды, моряки резерва ВМФ служат бок о бок с коллегами из действующей службы, оказывая непосредственную поддержку флоту, максимально используя проверенные и потенциальные способности, поскольку они ведут жизнь, полную гордости, целеустремленности и героизма, выполняя миссию, которая служит большая причина.

В военно-морском резерве мужчины и женщины из всех слоев общества объединяются, чтобы пройти непревзойденную подготовку, неоспоримую цель и необычные приключения. Нажмите здесь, чтобы узнать больше о ролях и обязанностях.

БОЛЬШЕ ИНФОРМАЦИИ

Роли и обязанности

В военно-морском резерве мужчины и женщины из всех слоев общества объединяются, чтобы пройти непревзойденную подготовку, неоспоримую цель и необычные приключения. Нажмите здесь, чтобы узнать больше о ролях и обязанностях.

Нажмите здесь, чтобы узнать больше о ролях и обязанностях.

Структура

Военно-морской резерв — резервный компонент (RC) ВМС США. В рамках этой структуры существуют организационные категории, которые дополнительно определяют служебные обязанности члена и статус приверженности. У каждого есть свой способ внести свой вклад в общую миссию. В качестве моряка резерва ВМФ вы попадете в одну из следующих категорий в зависимости от вашего военного опыта, военного статуса и индивидуальной ситуации.

Готовый резерв

Готовый резерв предоставляет группу обученных военнослужащих, которые готовы вмешаться и служить в любое время и в любом месте, где они необходимы. Он состоит из избранного резерва, в который входят моряки / подразделения резерва ВМС по бурению, а также персонал по обучению и управлению резервами (TAR) и индивидуальный резерв готовности.

Избранный резерв (SELRES)

Эта группа является самой большой и наиболее надежной из готового резерва. В его состав входят:

В его состав входят:

- Моряки/подразделения резерва военно-морского флота, занимающиеся бурением. Они служат основным источником живой силы ВМФ. Обычно они выполняют традиционное обязательство по обслуживанию: один уик-энд в месяц и две недели в году. Они получают многие из тех же преимуществ и выполняют многие из тех же обязанностей, что и их коллеги Active Duty. Сюда входят люди, проходящие начальную активную службу для обучения.

- Обучение и управление резервами (TAR) — это назначенные моряки резерва ВМФ, которые выполняют постоянную действительную службу, связанную с обучением и администрированием программы резерва ВМФ. Они могут быть назначены береговым действиям, командам или оперативным подразделениям. Обычно их не переводят в другие места так часто, как тех, кто находится на обычной действительной службе, но они получают ту же заработную плату, надбавки и льготы, что и члены действительной службы.

Индивидуальный резерв готовности (IRR)

Эта группа состоит из людей, прошедших обучение или ранее служивших в компоненте действительной службы или в избранном резерве:

- Неактивный статус – Эти члены индивидуального резерва готовности не тренируются, не обязаны принимать участие в боевых действиях.

Они не получают ни зарплаты, ни льгот.

Они не получают ни зарплаты, ни льгот. - Активный статус – Люди, включенные в резерв индивидуальной готовности, могут иметь право на получение оплаты или льгот за добровольное выполнение определенных видов службы Active Duty.

Резервный резерв

Резервный резерв состоит из моряков резерва ВМФ, переведенных из резерва готовности после выполнения определенных требований, установленных законом. Наиболее распространенные моряки резерва ВМС резерва — это люди, которых правительство считает ключевыми гражданскими служащими, или те, кто страдает от личных невзгод или инвалидности. Хотя от них не требуется проходить обучение и они не являются частью какого-либо конкретного подразделения, они создают резерв обученных лиц, которых можно мобилизовать, если это необходимо, для удовлетворения потребностей в рабочей силе в определенных областях навыков.

Отставной резерв-неактивный

Отставной резерв-неактивный состоит из моряков резерва ВМФ, которые получают пенсионное жалованье или имеют право на пенсионное жалованье по достижении 60-летнего возраста.

Конвертер уровня/звания

Найдите свой эквивалент уровня/звания в военно-морском резерве

Ставки, звания и терминология, обозначающие статус военнослужащего, различаются в зависимости от рода войск. Однако оценки (от E-1 до E-9 для рядовых и от O-1 до O-10 для офицеров) показывают, как уравнивается статус в силовых структурах. Военно-морской резерв приложит все усилия, чтобы поставить вас на тот же уровень оплаты, который вы имели ранее. Как только вы узнаете, где вы находитесь, вы сможете увидеть, как сравнивается ваш прежний уровень оплаты.

Пособия резерва

Финансы

С компенсацией за выходные дни строевой подготовки и базовым окладом за ежегодное обучение (AT) (2 недели в год) моряки резерва ВМФ зарабатывают во время службы. Знайте, что вы можете заработать в дополнение к вашему гражданскому доходу. Финансовые стимулы и бонусы также часто предоставляются за критические ставки и классификации военно-морского флота (NEC).

В дополнение к доходу моряки резерва ВМФ могут планировать выход на пенсию, участвуя в Плане сбережений (TSP), и обеспечивать благополучие своей семьи с помощью страхования жизни военнослужащих (SLGI) в размере 400 000 долларов США и 100 000 долларов США для супругов и детей. Посмотрите, что вы можете сэкономить здесь.

Посмотрите, что вы можете сэкономить здесь.

Медицина и стоматология

Через Tricare Reserve Select военно-морской флот предлагает премиальное покрытие, доступное по всему миру, с возможностью обращаться к военным, сетевым и внесетевым поставщикам. Военно-морской флот также предлагает доступ к Федеральной программе долгосрочного страхования.

Сметные расходы на здравоохранение:

- Затраты Tricare Reserve Select Select: Индивидуальные $40,00 / Семья $218,00

- Планы Affordable Care Act: индивидуальный $212,00/семейный $1000,00

Откройте для себя еще больше преимуществ, доступных морякам резерва ВМФ.

Образование и повышение квалификации

Пособия на образование

Моряки военно-морского резерва продолжают получать образовательные возможности в рамках программы Tuition Assistance, DANTES и их поста 11 сентября или законопроекта о службе в Монтгомери. Возможности дальнейшего образования также доступны в Военно-морском колледже США и Академии старшего состава.

Онлайн-программы Navy Credentialing Opportunities (COOL)

Программы Navy COOL позволяют военнослужащим применять опыт работы для получения желаемых сертификатов и лицензий, связанных с вашей работой. Он также обеспечивает финансирование экзаменов и платы за обслуживание.

Исследуйте еще больше возможностей продвижения, доступных морякам резерва ВМФ.

Звания и знаки отличия ВМС США

Звания ВМС США состоят из четырех групп: рядовые, прапорщики, офицеры и адмиралы.

Буква и номер матроса обозначают его ранг, звание и уровень оплаты. Моряки носят на униформе знаки различия, обозначающие их звание. Звания означают уровень служебных обязанностей и лидерских обязанностей каждого моряка.

Рядовые матросы делятся на три категории: ученики, унтер-офицеры и старшие унтер-офицеры.

Ученичество (от E-1 до E-3)

| Новобранец моряка (SR/E-1) Работа новобранца моряка заключается в изучении культуры и основных навыков, необходимых на флоте.  Моряк будет закреплен за профессиональной областью или ставкой. Существует пять широких категорий ставок: моряки, пожарные, строители, летчики или госпитальеры. Моряк будет закреплен за профессиональной областью или ставкой. Существует пять широких категорий ставок: моряки, пожарные, строители, летчики или госпитальеры. | |

| Ученик моряка (SA/E-2) Ученик моряка продолжает свое образование, посещая курсы повышения квалификации (A-School) в соответствии со своим рейтингом. Им также будет поручено несколько черных обязанностей. Продвижение в SA обычно происходит автоматически в течение шести месяцев после начала военной службы. | |

| Моряк (SN/E-3) К тому времени, когда моряк получает повышение до звания моряка, он должен иметь базовую квалификацию, и на него должны быть возложены такие обязанности, как необходимое техническое обслуживание и несение вахты. |

Унтер-офицеры (от E-4 до E-6)

| Старшина третьего класса (PO3/E-4) Старшина третьего класса требует лидерских навыков в дополнение к техническим знаниям.  Они наставляют младших моряков и берут на себя все возрастающие обязанности лидера. Те, кто хочет продвигаться вперед, будут выполнять дополнительные задания или дополнительные обязанности. Они наставляют младших моряков и берут на себя все возрастающие обязанности лидера. Те, кто хочет продвигаться вперед, будут выполнять дополнительные задания или дополнительные обязанности. | |

| Старшина второго класса (PO2/E-5) Лица, получившие звание старшины второго класса, продолжают развивать свои технические навыки посредством повышения квалификации в рамках своего рейтинга (C-School). Они также продолжают развивать свои лидерские и наставнические навыки для повышения ответственности, связанной с этим повышением. | |

| Старшина первого класса (PO1/E-6) Старшина первого класса является наставником младших унтер-офицеров и играет руководящую роль в команде подразделения, состоящей из 5-50 матросов. Они также управляют более значительными ресурсами и делегируют задачи. |

Старшие унтер-офицеры (от E-7 до E-9)

| Старший старшина (CPO/E-7) Как старший унтер-офицер, старший старшина обладает техническими знаниями и сильные лидерские качества.  Им дается больше полномочий, и они несут ответственность за обучение и наставничество младших унтер-офицеров. Они занимаются вопросами личного состава и оборудования вместе с офицером дивизии. Им дается больше полномочий, и они несут ответственность за обучение и наставничество младших унтер-офицеров. Они занимаются вопросами личного состава и оборудования вместе с офицером дивизии. | |

| Старший старшина (SCPO/E-8) Старшие старшины обычно выполняют функции начальников отделов или даже начальников штабов. На них полагаются за их технический надзор и управленческий опыт. Они несут ответственность за обучение и контроль. | |

| Старший старшина (MCPO/E-9) Старший старшина является начальником отдела и отвечает за поддержание связи и сотрудничества между старшинами. Они также должны обладать значительными техническими знаниями в своей области. | |

| Старший старший старшина (CMC/E-9) Один старший старшина будет назначен командиром старшим старшиной, называемым начальником лодки на подводной лодке. Они служат связующим звеном между рядовым составом и командиром. | |

| Старший старшина ВМФ (MCPON/E-9) Начальник военно-морских операций (CNO) назначает старшего старшину ВМФ сроком на два года.  MCPON представляет всех рядовых членов и действует как старший рядовой советник CNO и начальник военно-морского персонала. MCPON представляет всех рядовых членов и действует как старший рядовой советник CNO и начальник военно-морского персонала. |

Уорент-офицеры (WO)

| Уорент-офицеры являются техническими экспертами в одной из специальностей ВМФ, таких как электронные техники, эксперты по программному обеспечению и пилоты. На эту программу могут подать заявку военнослужащие, имеющие не менее 14 лет руководящего и технического опыта и достигшие уровня оплаты E-6 и выше. Уорент-офицеры часто служат в качестве дивизионных и командиров. Находясь в море, они контролируют техническое обслуживание и ремонт оборудования. | |

| Старший уорент-офицер (CWO-1) В 2018 году ВМС назначили первых старших уорент-офицеров с 1975 года, когда это звание было упразднено. Новые старшие прапорщики являются частью инициативы по кибервойне. | |

| Старший уорент-офицер (от CWO-2 до CWO-5) После принятия в программу старшего уорент-офицера военнослужащий записывается в школу повышения квалификации офицеров.  Продвижение по служебной лестнице зависит от профессионализма, многолетнего опыта и имеющихся вакансий. Продвижение по служебной лестнице зависит от профессионализма, многолетнего опыта и имеющихся вакансий. |

Офицеры (CO)

| Прапорщик (ENS/O-1) Чтобы стать прапорщиком, кандидаты должны пройти курс подготовки морских офицеров. Большинство прапорщиков будут продолжать обучение в школе для прохождения специальной подготовки в течение от нескольких недель до двух лет (для таких специальностей, как подводники). Другие могут служить прапорщиками флота. | |

| Младший лейтенант (LTJG/O-2) Младший лейтенант служит офицером подразделения во флоте, возглавляя группу в специализированной области, такой как инженерное дело. LTJG может быть продвинут примерно через два года. | |

| Лейтенант (LT/O-3) Лейтенанты имеют военную квалификацию и сильные лидерские качества. Они часто служат офицерами ivision и несут значительные обязанности, в том числе наставляют младших офицеров.  Им также может быть отдано командование меньшими кораблями, авиационными эскадрильями или подводными лодками. Им также может быть отдано командование меньшими кораблями, авиационными эскадрильями или подводными лодками. | |

| Лейтенант-коммандер (LCDR/O-4) Роль лейтенанта-коммандера варьируется. Они могут служить командиром небольшого корабля, старшим начальником отдела на более крупном корабле или старшим офицером команды SEAL. | |

| Командир (CDR/O-5) Командиры выполняют высшие руководящие должности, которые различаются в зависимости от того, находятся ли они на корабле или на берегу. Например, они могут командовать фрегатом, подводной лодкой, командой SEAL, береговой установкой или эскадрильей самолетов. | |

| Капитан (CAPT/O-6) Капитаны могут командовать кораблями, в том числе авианосцами, крейсерами или подводными лодками с баллистическими ракетами, а также группами морских котиков или береговыми сооружениями. |

Адмиралы

| Нижняя половина контр-адмирала (RDML/O-7) Нижняя половина контр-адмирала является флагманом и имеет одну звезду.  |

Они не получают ни зарплаты, ни льгот.

Они не получают ни зарплаты, ни льгот.