Финансовые вложения в балансе — это…

Финансовые вложения в балансе — это активы, которые имеют определенные признаки, четко обозначенные действующим законодательством. Бухгалтер должен отличать финансовые вложения от иных активов.

Финвложения в структуре баланса

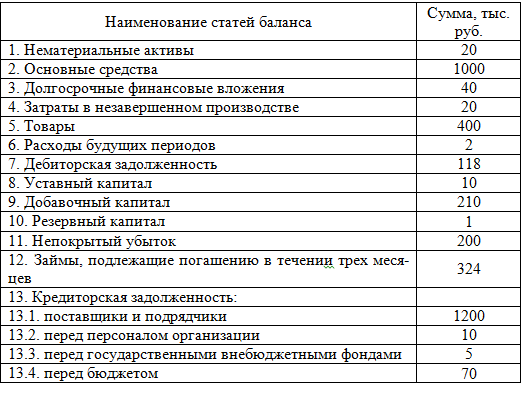

В структуре баланса финансовые вложения — это активы, заносимые в строки 1170 и 1240. Строка 1170 расположена в первом разделе баланса «Внеоборотные активы», а строка 1240 — во втором разделе («Оборотные активы»). В строке 1170 фиксируют суммы долгосрочных финвложений (на срок более года), а в строке 1240 — краткосрочных (на срок, не превышающий года).

В бухучете разбивку финвложений по сроку, на который они сформированы, необходимо проводить обязательно, так как это предусмотрено инструкцией по применению плана счетов (приказ Минфина от 31.10.2000 № 94н, далее — приказ 94н) и ПБУ 19/02.

Основная часть финвложений, отражаемых в строках 1170 и 1240 баланса, в бухучете зафиксирована в форме дебетового сальдо сч. 58, на котором и ведется учет финвложений. К нему прибавляется дебетовое сальдо финансовых вложений по счетам 55 и 73 (в части депозитов и займов работникам предприятия соответственно). Кроме того, сумма дебетовых сальдо счетов 58, 55, 73 должна быть уменьшена на сальдо по кредиту счета 59 (формирование резервов по финвложениям).

58, на котором и ведется учет финвложений. К нему прибавляется дебетовое сальдо финансовых вложений по счетам 55 и 73 (в части депозитов и займов работникам предприятия соответственно). Кроме того, сумма дебетовых сальдо счетов 58, 55, 73 должна быть уменьшена на сальдо по кредиту счета 59 (формирование резервов по финвложениям).

ВАЖНО! Активы, отраженные на счетах 55 и 73, относимые к финвложениям, целесообразно учитывать на отдельных субсчетах в зависимости от срока вложений. Тогда при формировании баланса не возникнет проблем с заполнением строк 1170 и 1240.

Об основных принципах составления баланса предприятия читайте в материале «Бухгалтерский баланс (актив и пассив, разделы, виды)».

Пример заполнения строки 1170 «Финансовые вложения» от КонсультантПлюс

Показатели по счетам 58, 59 и 73, субсчет 73-1, в бухгалтерском учете (показатели по счету 55, субсчет 55-3, отсутствуют)…

Смотрите в К+ фрагмент бухбаланса по строке 1170, а также по другим отчетным показателям. Пробный доступ можно получить бесплатно.

Пробный доступ можно получить бесплатно.

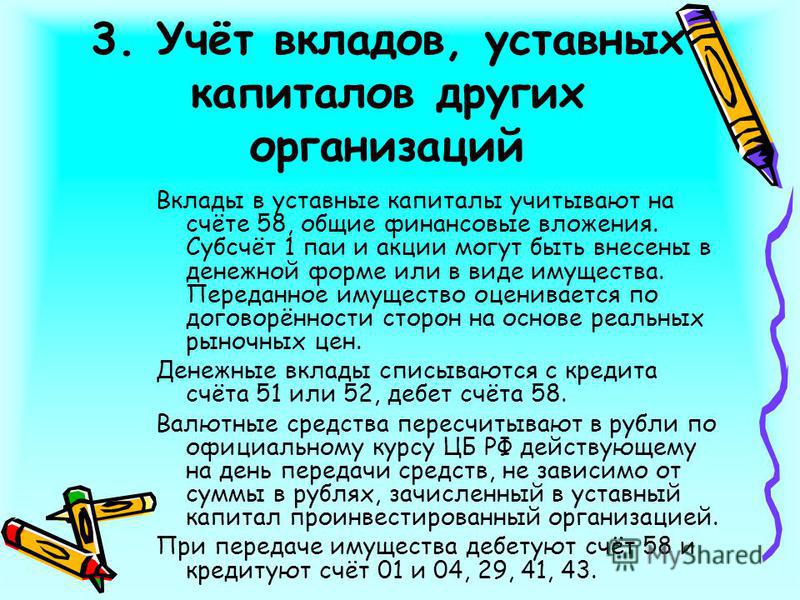

Рассмотрим подробнее, какие активы отражаются на счете 58.

Счет 58 «Финансовые вложения»

Приказом 94н установлен следующий перечень субсчетов счета 58:

- 58.1 — паи и акции;

- 58.2 — долговые ценные бумаги;

- 58.3 — предоставленные займы;

- 58.4 — вклады по договору простого товарищества.

Однако закон не запрещает предприятиям самостоятельно устанавливать перечень субсчетов в соответствии с целями своей учетной политики. В то же время в приказе 94н однозначно указано, что предприятие обязано обеспечить разбивку финвложений на долгосрочные и краткосрочные.

Поэтому если на предприятии имеются финансовые вложения со сроком до 12 месяцев и больше 12 месяцев, необходимо организовать их обособленный бухучет, позволяющий отделить суммы долгосрочных финвложений от краткосрочных.

Подробнее о порядке организации бухучета финансовых вложений можно узнать в статье «Бухгалтерский учет финансовых вложений — ПБУ 19/02».

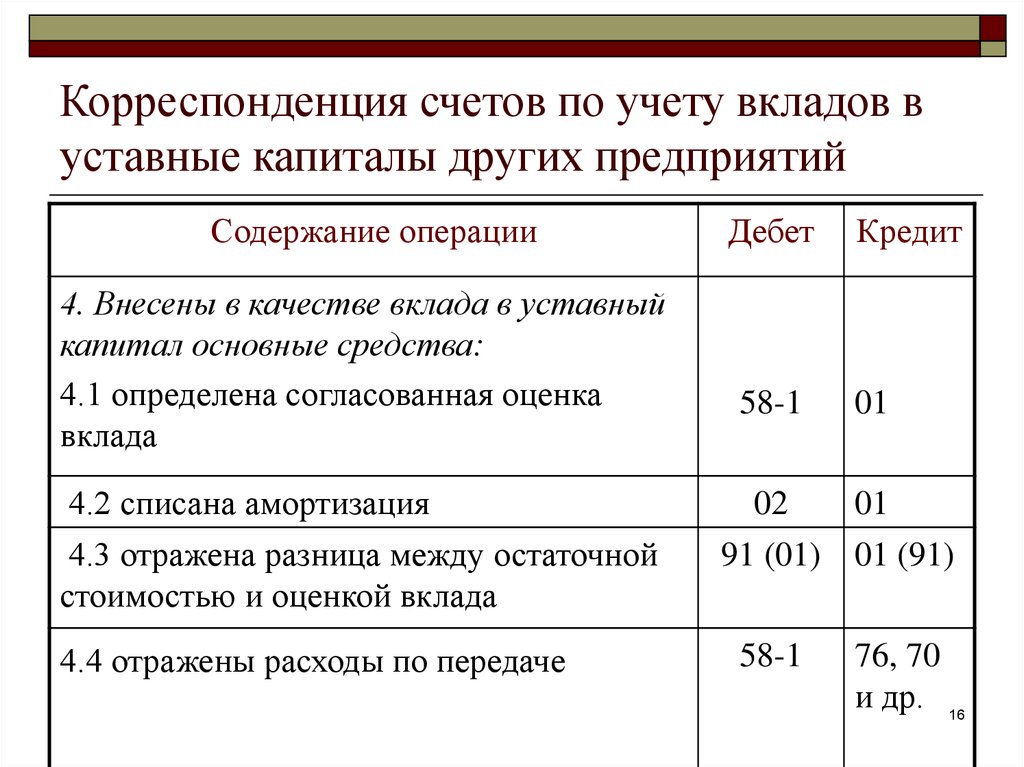

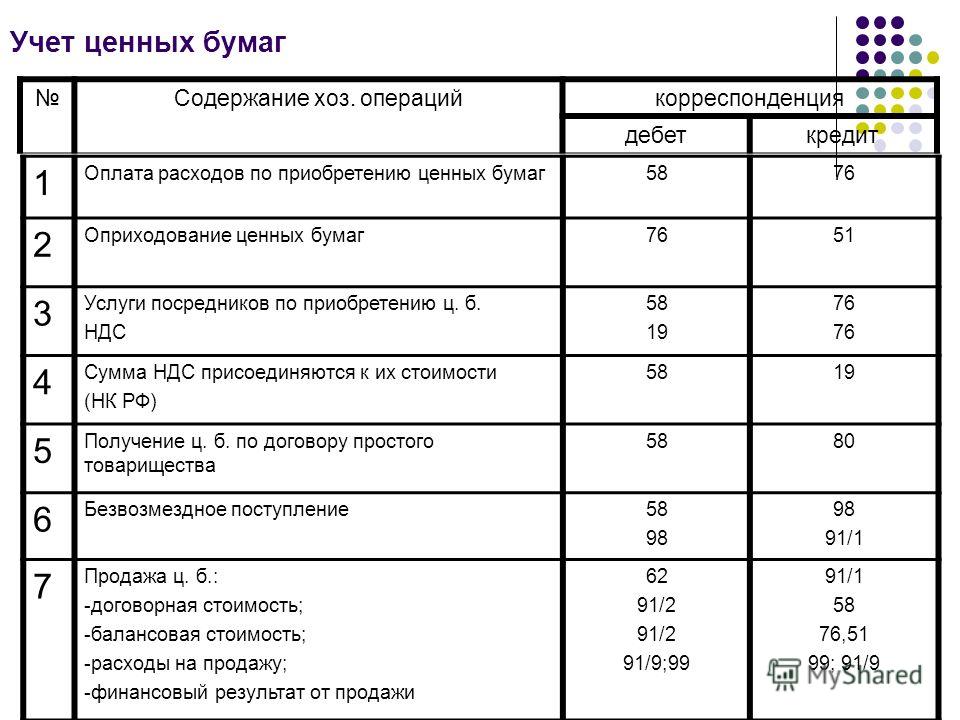

Проводки по операциям с финвложениями по счету 58 могут иметь следующий вид:

|

Дт |

Кт |

Содержание операции |

|

58.1 |

75.1 |

Внесены акции в уставный капитал предприятия |

|

51 |

58.1 |

Поступили средства за ценные бумаги (продажа акций) |

|

58.2 |

50 |

Приобретены векселя (долговые ценные бумаги) с оплатой наличными |

|

58. |

75.1 |

Долговые ценные бумаги внесены в уставный фонд предприятия |

|

58.1(58.2) |

98.2 |

Ценные бумаги получены предприятием безвозмездно |

Учет финансовых вложений на счетах 55.3 и 73.1, типовые проводки

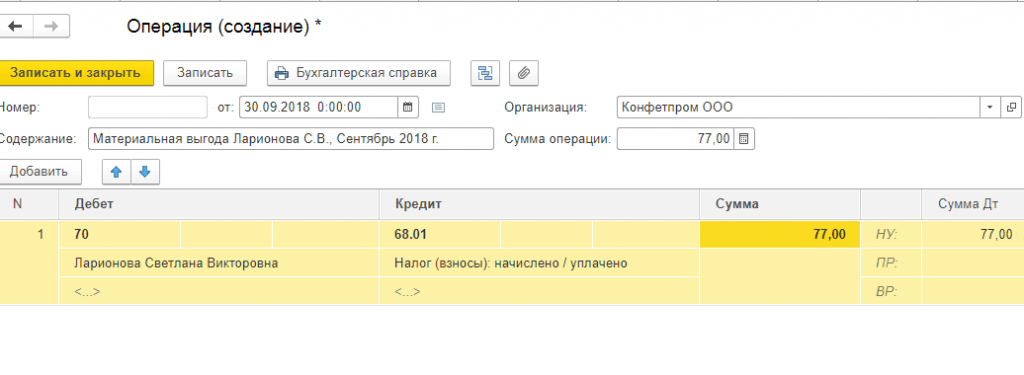

На счете 55.3 отражаются депозиты предприятия — средства, предоставленные финансовым структурам с целью получения процентного дохода. Они также могут быть краткосрочными или долгосрочными. На счете 73.1 отражаются займы, предоставленные предприятием своим работникам.

Приведем некоторые типовые проводки при учете финвложений на счетах 55.3 и 73.1.

|

Дт |

Кт |

Описание операции |

|

Счет 55. |

||

|

55.3 |

51 |

Перечислены денежные средства на депозитный счет |

|

76 |

91 |

Начисление процентов по вкладу |

|

55.3 |

76 |

Проценты перечислены на депозитный счет (если предприятие не снимает их) |

|

51 |

76 |

Проценты переведены на расчетный счет предприятия |

|

51 |

55.3 |

Закрытие депозита |

|

Счет 73. |

||

|

73.1 |

50 |

Выдан заем из кассы предприятия работнику |

|

73.1 |

51 |

Заем перечислен на карту работника |

|

73.1 |

91.1 |

Предприятие начислило проценты по займу, выданному работнику (если договор займа это предусматривает) |

|

70 |

73.1 |

Удержание процентов или суммы займа из зарплаты работника |

|

50 |

73. |

Возврат займа работником в кассу предприятия |

|

91.2 |

73.1 |

Предприятие списало задолженность работника по займу (если принято такое решение) |

Учет процентов по финвложениям

Операции по предоставлению займов отражаются с использованием субсчета 58.3 «Предоставленные займы». Такие финвложения должны быть оформлены договорами займа. Существенной информацией в договоре является сумма и срок займа, а также величина процентов, начисляемых по таким обязательствам.

Типовые проводки при этом могут выглядеть так:

|

Дт |

Кт |

Описание операции |

|

58. |

51 |

Отражена сумма, предоставленная заемщику |

|

76 |

91 |

Начислены проценты по предоставленному займу |

|

51 |

76 |

Заемщик оплатил проценты по займу |

|

51 |

58.3 |

Погашение займа |

Итоги

Финансовые вложения в балансе отражают по строкам 1170 и 1240. При этом в соответствии с действующим бухгалтерским законодательством необходимо организовать обособленный бухучет краткосрочных и долгосрочных финвложений.

Абонементы на проезд

Абонементы на проезд

Абонемент — программа стимулирования проездов пользователей — физических лиц, предоставляющая право получать фиксированную стоимость оплаты проезда для транспортных средств 1 и 2 категорий, на определенное количество проездов в определенный период времени по платным участкам автомобильных дорог, находящихся в доверительном управлении Государственной компании «Российские автомобильные дороги».

Абонементы на платные участки автомобильной дороги М-4 «Дон»:

21 – 93 км , ПВП 62 и ПВП 71 км

93 – 211 км, ПВП 133 км

492 — 517 км, ПВП 515 км

1091 — 1119 км, ПВП 1093 км

1119 — 1195 км, ПВП 1184 км

1195 — 1319 км, ПВП 1223 км

Абонементы на платные участки автомобильной дороги М-11 «Нева»:

58 — 89 км

58 — 149 км

543 — 684 км

Абонементы на платные участки автомобильной дороги М-1 «Беларусь»:

33 — 66 км

Особенности оформления и условия приобретения Абонементов:

1. Абонемент может приобрести только персонифицированный Пользователь транспондера T-pass (физическое лицо).

Абонемент может приобрести только персонифицированный Пользователь транспондера T-pass (физическое лицо).

2. Активация Абонемента происходит в момент его приобретения.

3. Абонемент действует при проезде в любое время суток.

4. На совершаемые по Абонементу поездки не распространяются скидки по Программе лояльности ГК «Автодор» (далее – Программа лояльности), не начисляются бонусные баллы при проездах через Рамки или Пункты взимания платы.

5. В случае если к лицевому счету Пользователя привязано несколько транспондеров, Абонемент оформляется для каждого транспондера отдельно.

7. Стоимость Абонемента полностью списывается в момент его приобретения из денежных средств, перечисленных Пользователем в качестве аванса по Договору об организации проезда. Информация об остатке денежных средств отражается на лицевом счете Пользователя, при недостаточной сумме денежных средств для приобретения Абонемента на лицевом счету Пользователя, Абонемент Пользователю не предоставляется.

Возврат Абонементов

1. Приобретенный Пользователем Абонемент может быть возвращен до истечения срока действия Абонемента, если в рамках Абонемента совершено не более 2 (двух) поездок. При этом, полная стоимость приобретенного Абонемента возвращается на лицевой счет Пользователя за вычетом стоимости совершенных в рамках Абонемента поездок, стоимость которых рассчитывается согласно действующим на момент проезда тарифам с транспондером.

Как можно приобрести Абонемент

- в Личном кабинете на сайте www.avtodor-tr.ru;

- в Центрах поддержки и обслуживания, расположенных вдоль платных участков;

- в Мобильных пунктах продаж;

- в Дополнительных офисах;

- в Мобильном приложении «Автодор».

Полная инструкция по покупке абонементов

Стоимость Абонементов

|

Количество поездок |

5 поездок |

10 поездок |

15 поездок |

20 поездок |

30 поездок |

50 поездок |

|

|

Срок действия Абонемента |

30 дней |

90 дней |

90 дней |

90 дней |

90 дней |

90 дней |

|

|

Платный участок/ПВП |

Категория ТС |

Стоимость |

|||||

|

Московская область |

I |

210 |

520 |

|

1040 |

1390 |

|

|

II |

310 |

780 |

|

1560 |

2080 |

||

|

Московская область |

I |

350 |

870 |

|

1730 |

2310 |

|

|

II |

520 |

1300 |

|

2600 |

3470 |

||

|

Московская и |

I |

520 |

1300 |

|

2600 |

3470 |

|

|

II |

760 |

1900 |

|

3810 |

5080 |

||

|

Воронежская область |

I |

|

|

810 |

|

1730 |

|

|

II |

|

|

1290 |

|

2770 |

||

|

Ростовская область |

I |

|

|

810 |

|

1730 |

|

|

II |

|

|

1290 |

|

2770 |

||

|

Краснодарский край |

I |

|

|

1940 |

|

3230 |

|

|

II |

|

|

2910 |

|

4850 |

||

|

Краснодарский край |

I |

|

|

2770 |

|

4620 |

|

|

II |

|

|

4160 |

|

6930 |

||

|

Московская область |

I |

660 |

1320 |

1760 |

|||

|

II |

740 |

1490 |

1980 |

||||

|

Московская область |

I |

1570 |

3140 |

4180 |

|||

|

II |

1820 |

3630 |

4840 |

||||

|

Ленинградская область |

I |

3200 |

|

|

|

||

|

II |

|

5000 |

|

|

|

||

|

Московская область |

I |

|

|

1440 |

|

|

3500 |

|

II |

|

|

1800 |

|

|

5250 |

|

Ознакомиться с подробными условиями использования Абонементов для оплаты проезда по платным участкам автомобильной дороги М-4 «Дон» можно на странице «Порядок применения и стоимости абонементов для оплаты проезда по платным участкам автомобильной дороги М-4 «Дон» 21 км –93 км, 93 км – 211 км, 492 км – 517 км, 1091км – 1119 км, 1119 км – 1195 км и 1195 км – 1319 км».

Ознакомиться с подробными условиями использования Абонементов для оплаты проезда по платным участкам автомобильной дороги М-11 «Нева» можно на странице «Порядок применения и стоимости абонементов для оплаты проезда по платным участкам автомобильной дороги М-11 «Нева» км 58 – км 97, км 97 – км 149, км 543 — км 684».

Ознакомиться с подробными условиями использования Абонементов для оплаты проезда по платным участкам автомобильной дороги М-1 «Беларусь» можно на странице «Порядок применения и стоимости абонементов для оплаты проезда по платным участкам автомобильной дороги М-1 «Беларусь» 33 км – 66 км».

БКС введет дополнительную комиссию за вывод валюты на счет в другой банк

www.adv.rbc.ru

www.adv.rbc.ru

Инвестиции

Телеканал

Газета

Pro

Инвестиции

РБК+

Новая экономика

Тренды

Недвижимость

Спорт

Стиль

Национальные проекты

Город

Крипто

Дискуссионный клуб

Исследования

Кредитные рейтинги

Франшизы

Конференции

Спецпроекты СПб

Конференции СПб

Спецпроекты

Проверка контрагентов

РБК Библиотека

Подкасты

ESG-индекс

Политика

Экономика

Бизнес

Технологии и медиа

Финансы

РБК КомпанииРБК Life

www. adv.rbc.ru

adv.rbc.ru

Прямой эфир

Ошибка воспроизведения видео. Пожалуйста, обновите ваш браузер.

www.adv.rbc.ru

Если раньше брокер брал за вывод долларов США, евро и британских фунтов фиксированную комиссию, то сейчас к ней будет прибавляться 3% от суммы вывода

Фото: Shutterstock

Брокер БКС с 20 октября будет взимать дополнительную комиссию за вывод долларов США, евро и британских фунтов стерлингов на счета в кредитные организации, отличные от БКС Банка. С каждого такого поданного поручения будет взиматься еще по 3%, следует из обновленного тарифного плана компании от 5 октября. Первым на это обратил внимание телеграм-канал MarketOverview.

Помимо 3% от суммы вывода, клиенты-физлица по-прежнему будут платить по $15 за вывод долларов США, по €30 за вывод евро и €37 за вывод британских фунтов стерлингов на счет в стороннем банке. Комиссия будет списываться в день исполнения поручения на вывод средств в российских рублях по курсу ЦБ на эту дату.

Фото: «РБК Инвестиции»

www.adv.rbc.ru

Уточняется, что комиссию не будут платить клиенты, которые заключили генеральное соглашение при посредничестве банка «ЮниКредит», а также через брокерское приложение БКС, если сумма поручения на вывод денежных средств превышает ₽500 тыс. Расчет суммы также будет производиться по курсу ЦБ на дату исполнения поручения.

Комиссия за вывод китайских юаней и прочей иностранной валюты останется той же — ¥300 и €37 соответственно. Размер комиссии по поручениям клиентов — юридических лиц также останется без изменений.

С 1 октября БКС отменил комиссию за хранение валюты на брокерских счетах, если сумма не превышает 10 тыс. денежных единиц — долларов или евро. При этом комиссией облагаются не все средства на счету, а лишь сумма, превышающая установленный лимит. Ранее брокер взимал плату за хранение на счете свыше 1 тыс. денежных единиц.

Ранее другой брокер — «Финам» — также увеличил размер комиссии, которая взимается с клиентов-физлиц при выводе средств на счета в сторонние банки. Так, комиссия при выводе долларов США выросла с 0,07% (но не менее $20 и не более $100) до 0,2% (но не менее $30 и не более $130).

Так, комиссия при выводе долларов США выросла с 0,07% (но не менее $20 и не более $100) до 0,2% (но не менее $30 и не более $130).

Автор

Марина Ануфриева

Смотри на нашем YouTube-канале

Лидеры роста

Лидеры падения

Валюты

Товары

Индексы

Курсы валют ЦБ РФ

+1,67% ₽2 411 Купить Группа «Черкизово» GCHE

+1,49% $52,44 Купить Shell SHEL

+1,42% ₽0,00717 Купить ТГК-1 TGKA

+1,37% ₽770,4 Купить Русагро AGRO

+1,06% $28,5 Купить Marathon Oil MRO

-10,99% $34,74 Купить Roblox Corporation RBLX

-8,6% $219,38 Купить Microstrategy MSTR

-8,47% ₽14,78 Купить «Русгрэйн» RUGR

-8,32% ₽195,15 Купить «Газпром» GAZP

-8,22% $27,48 Купить Shopify SHOP

+1,68% $0,983 Купить EUR/USD

+1,36% ₽59,900 Купить EUR/RUB

+0,16% ₽61,003 Купить USD/RUB

-0,68% ₽8,497 Купить CNY/RUB

— — Купить CHF/RUB

— — Купить GBP/RUB

+3,11% $97,62 BRENT +0,09% $958,9 Platinum -0,66% $1 703,4 GOLD -0,77% $20,75 Silver

-0,03% 801,77 IFX-Cbonds -3,76% 1 944,75 IMOEX -3,81% 1 005,04 RTSI -3,91% 640,34 Индекс SPB100

+2,98% ₽59,976 EUR

+1,65% ₽61,248 USD

+0,03% ₽8,594 CNY

Каталог

Выберите свою инвестиционную стратегию Подробнее

www. adv.rbc.ru

adv.rbc.ru

Roth IRA и 401(k): в чем разница?

Roth IRA и 401(k): обзор

И IRA Roth, и 401 (k) являются популярными пенсионными сберегательными счетами с налоговыми льготами, которые позволяют вашим сбережениям расти без уплаты налогов. Однако они различаются в том, что касается налогового режима, вариантов инвестиций и взносов работодателей.

Взносы в форму 401(k) производятся до вычета налогов, то есть они депонируются до того, как ваши подоходные налоги будут вычтены из вашей зарплаты. Суммы не облагаются налогом, что уменьшает ваш налогооблагаемый доход. Однако при выходе на пенсию снятие средств облагается налогом по действующей на тот момент ставке подоходного налога.

И наоборот, нет налогового вычета для взносов в Roth IRA. Тем не менее, взносы и доходы могут быть изъяты без уплаты налогов при выходе на пенсию.

В идеальном сценарии инвесторы использовали бы оба счета, чтобы отложить средства, которые затем могут вырастить отсроченные налоги в течение многих лет. Однако, прежде чем принять решение о таком шаге, есть несколько правил, лимитов доходов и лимитов взносов, о которых должны знать инвесторы.

Основные выводы

- Как IRA Roth, так и 401(k)s позволяют увеличить ваши сбережения за счет отложенного налога.

- Многие работодатели предлагают программу 401(k), которая уравнивает ваши взносы до определенного процента от вашего дохода.

- Взносы в форму 401(k) не облагаются налогом и уменьшают ваш налогооблагаемый доход до удержания налогов из вашей зарплаты.

- Налоговый вычет для взносов в IRA Roth не предусмотрен, но при выходе на пенсию взносы могут быть изъяты без уплаты налогов.

- Пенсионные отчисления из 401(k)s облагаются налогом по обычным ставкам подоходного налога.

Roth IRAs

Разновидность традиционных индивидуальных пенсионных счетов (IRA), Roth IRA создается физическим лицом в инвестиционной фирме. Ваш работодатель не участвует.

Ваш работодатель не участвует.

Вы контролируете свой Roth IRA, и ваши инвестиционные возможности не ограничены, как это обычно бывает с вариантами инвестиций плана 401 (k). Это дает держателям Roth IRA большую степень инвестиционной свободы, чем сотрудники с планами 401 (k) (даже несмотря на то, что сборы, взимаемые за 401 (k), как правило, выше).

В отличие от 401 (k), деньги после уплаты налогов используются для финансирования Roth IRA. Это означает, что вы не получаете налогового вычета в те годы, когда вы делаете взносы. Тем не менее, ваши деньги не облагаются налогом, и подоходный налог не взимается с квалифицированных распределений во время выхода на пенсию.

Лимиты взносов Roth IRA

Годовые лимиты взносов намного меньше для счетов Roth IRA, чем для 401 (k) s. На 2021 и 2022 годы максимальный годовой взнос для Roth IRA составляет:

- 6000 долларов США, если вам меньше 50 лет

- 7000 долларов США, если вам 50 лет и старше, включая взнос в размере 1000 долларов США

Ограничения дохода Roth IRA

Roth IRA ограничивает ваши взносы на основе заработанного дохода. Другими словами, размер вашего вклада в IRA Roth частично зависит от того, сколько вы заработали за год. Более того, разрешенная сумма взноса может быть уменьшена или поэтапно отменена до тех пор, пока она не будет устранена, в зависимости от вашего дохода и статуса подачи налоговых деклараций (т. е. холост или женат). Пределы доходов различаются для 2021 и 2022 годов.

Другими словами, размер вашего вклада в IRA Roth частично зависит от того, сколько вы заработали за год. Более того, разрешенная сумма взноса может быть уменьшена или поэтапно отменена до тех пор, пока она не будет устранена, в зависимости от вашего дохода и статуса подачи налоговых деклараций (т. е. холост или женат). Пределы доходов различаются для 2021 и 2022 годов.

2021

Лица со статусом холостяка могут внести полный взнос, если годовой доход составляет менее 125 000 долларов США. Суммы взносов уменьшаются (постепенно прекращаются), если ваш доход колеблется от 125 000 до 140 000 долларов. Если вы заработали более 140 000 долларов, вы не можете ничего вносить в Roth IRA.

Если вы супружеская пара, подавшая совместную заявку, допускаются полные взносы, если вы вместе зарабатываете менее 198 000 долларов. Диапазон поэтапного отказа от дохода составляет от 198 000 до 208 000 долларов США.

2022

Лица, подающие налоги как одинокие, могут внести полный вклад в Roth, если годовой доход составляет менее 129 000 долларов США. Суммы взносов уменьшаются, если ваш доход составляет от 129 000 до 144 000 долларов США. Если вы зарабатываете более 144 000 долларов, вы не можете ничего вносить в Roth IRA.

Суммы взносов уменьшаются, если ваш доход составляет от 129 000 до 144 000 долларов США. Если вы зарабатываете более 144 000 долларов, вы не можете ничего вносить в Roth IRA.

Если вы состоите в браке и подаете документы совместно, вы можете внести полный вклад в Roth, если ваш совокупный доход составляет менее 204 000 долларов США. Сумма вашего взноса будет уменьшена, если ваш доход составляет от 204 000 до 214 000 долларов США. Если вы зарабатываете больше, чем эти ограничения, установленные IRS, вы не можете вносить вклад в Roth IRA.

Снятие средств с IRA Roth

Вы можете отозвать свои взносы Roth IRA в любое время и в любом возрасте без уплаты налогов или штрафов. Однако снятие средств с прибыли может облагаться подоходным налогом и штрафом в размере 10%, в зависимости от вашего возраста и того, как долго у вас есть учетная запись.

Важно отметить, что в отличие от 401 (k) s, IRA Roth не имеют правил обязательного минимального распределения (RMD). Таким образом, в течение всей жизни вам не нужно снимать деньги со своего счета. Если вам не нужны деньги на пенсии, вы можете оставить их на счете, где они могут продолжать расти без налогов для ваших бенефициаров.

Таким образом, в течение всей жизни вам не нужно снимать деньги со своего счета. Если вам не нужны деньги на пенсии, вы можете оставить их на счете, где они могут продолжать расти без налогов для ваших бенефициаров.

Если вы снимаете средства, вы можете избежать налогов и штрафов, если вашей учетной записи не менее пяти лет, а снятие средств:

- Изготовлено после того, как вам исполнится 59½ лет

- Принят в связи с постоянной инвалидностью

- Сделано вашим бенефициаром или наследником после вашей смерти

- Используется для покупки, постройки или перестройки вашего первого дома (применяется максимальная сумма в 10 000 долларов США)

Если вы не соблюдаете эти рекомендации, вы можете избежать штрафа (но не налога), если применяется квалифицированное исключение.

Ниже приводится краткое изложение плюсов и минусов пенсионных счетов Roth.

Плюсы

Снятие не облагается налогом при выходе на пенсию

Больше возможностей для инвестиций

Отсутствие RMD в течение жизни

401(к) Планы

Названный в честь раздела 401(k) Налогового кодекса, 401(k) представляет собой пенсионный план, спонсируемый работодателем. Чтобы внести свой вклад в 401 (k), вы назначаете часть каждой зарплаты, которая должна идти в план. Эти отчисления происходят до вычета подоходного налога из вашей зарплаты. Взносы не облагаются налогом.

Чтобы внести свой вклад в 401 (k), вы назначаете часть каждой зарплаты, которая должна идти в план. Эти отчисления происходят до вычета подоходного налога из вашей зарплаты. Взносы не облагаются налогом.

Варианты инвестиций среди различных планов 401 (k) могут сильно различаться в зависимости от поставщика плана. Как правило, планы предлагают сочетание взаимных фондов и биржевых фондов, которые содержат корзину ценных бумаг или акций.

Тем не менее, независимо от того, какой фонд (или фонды) вы выберете, доход от инвестиций не облагается налогом Службой внутренних доходов (IRS) до тех пор, пока средства не будут сняты (тогда как вывод средств Roth IRA не облагается налогом).

Примечательно, что 401 (k) имеют гораздо более высокие лимиты взносов, чем IRA Roth.

401(k) Лимиты взносов

Ограничения взносов на 2021 год следующие:

- 19 500 долларов США, если вам меньше 50 лет (увеличение до 20 500 долларов США в 2022 году)

- 26 000 долларов США, включая надбавку на дополнительный взнос в размере 6 500 долларов США, если вам исполнилось 50 лет (увеличение до 27 000 долларов США в 2022 году)

401(k) Поиск работодателя

В целом, планы 401(k) наиболее выгодны, когда ваш работодатель предлагает вам замену. Совпадение означает, что работодатели вносят дополнительные деньги на ваш счет 401(k). Соответствие обычно составляет процент от вашего вклада, вплоть до определенного процента от вашей зарплаты.

Совпадение означает, что работодатели вносят дополнительные деньги на ваш счет 401(k). Соответствие обычно составляет процент от вашего вклада, вплоть до определенного процента от вашей зарплаты.

Например, ваш работодатель может уплачивать 50 % ваших взносов, то есть до 6 % вашей зарплаты. Совпадение с работодателем не учитывается при расчете лимита вашего взноса, но IRS ограничивает общую сумму, которая может входить в ваш план 401(k) каждый год (ваши взносы плюс совпадение).

На 2021 и 2022 годы общие лимиты взносов по форме 401(k) следующие:

2021

- 58 000 долларов общей суммы взносов, если вам меньше 50 лет

- 64 500 долларов США, если вам 50 лет и старше, включая взнос в размере 6 500 долларов США

- 100% вашей заработной платы (если она меньше лимита в долларах США)

2022

- Общая сумма взносов в размере 61 000 долларов США, если вы моложе 50 лет

- 67 500 долларов США, если вам 50 лет и старше, включая взнос в размере 6 500 долларов США

- 100% вашей заработной платы (если она меньше долларового лимита)

401(k) и налоги

Вы получаете налоговые льготы, когда вносите вклад в 401 (k). Это потому, что вы можете вычесть свои взносы при подаче декларации о подоходном налоге. Это уменьшает ваш налогооблагаемый доход, что может сэкономить вам деньги.

Это потому, что вы можете вычесть свои взносы при подаче декларации о подоходном налоге. Это уменьшает ваш налогооблагаемый доход, что может сэкономить вам деньги.

Вы будете платить налоги после того, как достигнете пенсионного возраста и начнете снимать средства с плана. Эти выплаты называются выплатами и облагаются подоходным налогом по текущей налоговой ставке. Если вы считаете, что ваш доход будет выше после выхода на пенсию, вы можете планировать заранее, так как весь доход от ваших выплат будет облагаться налогом.

Прибыль от инвестиций в рамках вашего 401(k) не облагается налогом IRS до тех пор, пока вы не снимете средства. Это позволяет стоимости вашего счета не уменьшаться из-за налогов в течение многих лет.

401(k) Требуемый минимум распределений

Если у вас есть 401 (k), вы должны начать получать требуемые минимальные выплаты (RMD) в определенном возрасте. Ваш RMD — это минимальная сумма, которую необходимо снимать каждый год с вашего счета 401(k), когда вы выходите на пенсию.

Другими словами, вы не можете оставить все свои деньги в 401(k). Если вы это сделаете, вы подвергнетесь налоговому штрафу в размере 50% от сумм RMD, которые не были сняты.

Вы должны начать получать необходимые минимальные выплаты к 1 апреля года, следующего за годом, в котором вам исполняется 72 года (возраст 70½, если вы родились до 1 июля 19 года).49) или год выхода на пенсию, в зависимости от того, что наступит позже.

Вот краткий обзор плюсов и минусов планов 401(k).

Ключевые отличия

Вот краткое изложение различий между IRA Roth и 401 (k).

| IRA Roth против 401(k)s | ||

|---|---|---|

| Особенность | Рот ИРА | 401(к) |

| Налоговая скидка | № | Взносы подлежат вычету |

| Снятие средств | Не облагается налогом | Облагается налогом как обычный доход |

| Ограничения взносов | 6000 долларов или 7000 долларов, если вам 50 лет и старше | В 2021 году 19 500 долларов США или 26 000 долларов США, если вам 50 лет и старше; в 2022 году 20 500 долларов или 27 000 долларов, если вам 50 лет и старше |

| Пределы дохода | Да; более высокие доходы уменьшают или отменяют взносы | № |

| Соответствие работодателя | № | В 2021 году лимит совокупных взносов работодателей и сотрудников составляет 58 000 долларов США (64 500 долларов США для 50 и более человек); Лимит в 61 000 долларов США (67 500 долларов США для 50 и старше) в 2022 году 90 200 |

| Автоматическое удержание из заработной платы | № | Да |

| Самый ранний возраст для вывода средств без штрафа | Снятие взносов в любое время без штрафных санкций; заработок 59½ | 59½ |

| RMD | Не при жизни владельца | RMD должны начать действовать до 1 апреля, следующего за годом достижения вами 72-летнего возраста или годом выхода на пенсию |

| Средняя комиссия | Низкий | Высокий |

| Варианты инвестиций | Многие | Мало |

| Поддерживается | Сам | Работодатель |

Лучше ли инвестировать в Roth IRA или 401(k)

Оба являются отличными вариантами сбережений с налоговыми льготами, поэтому инвестируйте в оба, если вы можете управлять взносами. Однако, если ваш работодатель предлагает пенсионный план на работе (особенно с соответствующими взносами), обязательно зарегистрируйтесь в нем. Затем вы можете решить открыть личную Roth IRA в зависимости от того, сколько вы зарабатываете.

Однако, если ваш работодатель предлагает пенсионный план на работе (особенно с соответствующими взносами), обязательно зарегистрируйтесь в нем. Затем вы можете решить открыть личную Roth IRA в зависимости от того, сколько вы зарабатываете.

В каком возрасте имеет смысл IRA Roth?

IRA Roth имеет смысл в любом возрасте — в начале или даже в конце вашей карьеры, — поэтому рассмотрите варианты пенсионных накоплений и, если это соответствует вашему доходу и финансовым целям, откройте их как можно скорее. Подумайте, хотите ли вы платить налоги, когда вы больше не работаете и вам может понадобиться весь доход, который вы можете получить.

Каковы налоговые преимущества IRA Roth и 401(k)s?

Взносы в план 401(k) не облагаются налогом. Взносы в Roth IRA не являются. Деньги на обоих счетах растут без уменьшения налогов. Вы будете платить налоги с сумм, снятых со счета 401(k), когда выйдете на пенсию. Вы не платите налоги при снятии средств с Roth IRA.

Итог

Во многих случаях IRA Roth может быть лучшим выбором, чем пенсионный план 401 (k), поскольку он предлагает больше возможностей для инвестиций и большие налоговые льготы. Это может быть особенно полезно, если вы думаете, что позже вы будете в более высокой налоговой категории. Тем не менее, если ваш доход слишком высок, чтобы вносить взносы в Roth, ваш работодатель предлагает спичку, и вы хотите каждый год откладывать больше денег, 401 (k) трудно превзойти.

Это может быть особенно полезно, если вы думаете, что позже вы будете в более высокой налоговой категории. Тем не менее, если ваш доход слишком высок, чтобы вносить взносы в Roth, ваш работодатель предлагает спичку, и вы хотите каждый год откладывать больше денег, 401 (k) трудно превзойти.

Хорошая стратегия (если вы можете с ней справиться) состоит в том, чтобы иметь как Roth IRA, так и 401 (k). Инвестируйте в свой 401 (k) до установленного лимита, а затем финансируйте Roth до лимита взносов. После этого любые оставшиеся средства могут быть использованы для покрытия вашего лимита взносов 401(k).

Тем не менее, финансовое положение у всех разное, поэтому стоит хорошенько подумать, прежде чем принимать какие-либо решения. Если вы сомневаетесь, поговорите с квалифицированным специалистом по финансовому планированию, который ответит на любые вопросы и поможет вам сделать правильный выбор в вашей ситуации.

Статут | Законодательное собрание штата Канзас

Пред. | Статья 30. — БРОКЕРЫ И ПРОДАВЦЫ ПО НЕДВИЖИМОСТИ | След. Доверительные счета. (a) За исключением случаев, предусмотренных подразделом (f), каждый брокер должен иметь на имя брокера или фирму брокера отдельный трастовый счет в этом штате или в соседнем штате с письменного разрешения комиссии, обозначенной как таковой. Все авансовые платежи, задатки, комиссионные за предварительный листинг или другие доверительные фонды, полученные при сделке с недвижимостью брокером или ассоциированными брокерами или продавцами брокера от имени принципала или любого другого лица, должны быть депонированы или инвестированы на такой счет, если только все стороны, заинтересованные в средствах, договорились об ином в письменной форме. Счет должен быть открыт в застрахованном банке, ссудо-сберегательной ассоциации или кредитном союзе, который застрахован страховщиком или гарантийной корпорацией в соответствии с требованиями K.S.A. 17-2246 и поправки к нему. Брокер не может удерживать проценты, начисленные на денежные средства, находящиеся на процентном доверительном счете, без письменного согласия всех сторон сделки. (b) Каждый брокер должен уведомить комиссию о наименовании банка, кредитного союза или ссудо-сберегательной ассоциации, в котором открыт доверительный счет, и о названии счета, заполнив форму согласия на аудит, полученную от комиссии. Брокер может иметь более одного трастового счета, если комиссия уведомлена о каждом таком счете в соответствии с требованиями настоящего подраздела и уполномочена проверять все такие счета. Если для филиала открыт отдельный трастовый счет, брокер филиала должен вести записи трастового счета, требуемые правилами и положениями комиссии, и все файлы транзакций, связанные с трастовым счетом филиала. (c) Каждый брокер должен предоставить полный доступ ко всем записям, относящимся к доверительному счету брокера, комиссии и ее должным образом уполномоченным представителям. Проверка трастового счета должна быть проведена в то время, которое укажет комиссия. (d) С трастового счета брокера не должны производиться никакие платежи, кроме снятия заработанных комиссионных, подлежащих уплате брокеру, или выплат, произведенных от имени бенефициаров трастового счета. (e) Брокер должен предоставлять для проверки комиссии и ее должным образом уполномоченных представителей все записи, касающиеся операций с недвижимостью брокера. Такой учет ведется по форме и в течение срока, установленных комиссией. Осмотр производится в то время, которое укажет комиссия. (f) Требование о ведении доверительного счета не распространяется на: (A) брокера, лицензия которого деактивирована; (B) брокер, который действует в качестве ассоциированного брокера; (C) брокер, который является должностным лицом, членом, партнером, акционером или сотрудником ассоциации, корпорации, компании с ограниченной ответственностью, товарищества с ограниченной ответственностью, товарищества или профессиональной корпорации и который не является управляющим брокером офиса ассоциации, корпорации , общество с ограниченной ответственностью, товарищество с ограниченной ответственностью, товарищество или профессиональная корпорация; или (D) брокер, чья деятельность с недвижимостью, по мнению комиссии, не требует владения трастовыми фондами. (g) После принятия предложения и внесения задатка на трастовый счет брокера такой залог может быть выплачен только: (1) В соответствии с письменным разрешением покупателя и продавца; (2) по решению суда; или (3) при закрытии сделки по соглашению сторон. (h) Ничто в настоящем разделе не запрещает сторонам договора купли-продажи договариваться в договоре купли-продажи о следующей процедуре: «Несмотря на любые другие условия настоящего контракта, предусматривающие конфискацию или возврат задатка, стороны понимают, что применимые законы Канзаса о недвижимости запрещают агенту условного депонирования распределять задаток после его внесения без согласия всех сторон на Покупатель и продавец соглашаются, что если они не ответят в письменной форме на заказное письмо от брокера в течение семи дней с момента его получения или не представят письменное требование о возврате или конфискации задатка в течение 30 дней после уведомления об отмене настоящее соглашение представляет собой согласие на распределение задатка, как это предлагается в любом таком заверенном письме или как того требует другая сторона». (i) Комиссия может поручить брокеру перевести деньги с доверительного счета брокера на комиссию за депозит в револьверный фонд восстановления недвижимости, учрежденный K.S.A. в рамках государственного казначейства. 58-3023, и поправки к нему, после следующих определений, сделанных комиссией: (1) Деньги находились на трастовом счете брокера в течение пяти или более лет; (2) если деньги представляли собой задаток, что существовал спор о задатке или брокер не получил письменного разрешения покупателя и продавца на выплату средств; и (3) что средства не соответствуют критериям для выплаты государственному казначею по акту о распоряжении невостребованным имуществом. |

История: Л., 1980, гл. 164, § 28; Л. 1983, гл. 76, § 7; Л. 1986, гл. 209, § 13; Л. 1991, гл. 163, § 4; Л. 2010, гл. 104, § 9; 1 июля. Отрендерено: 2022-10-07T18:49:04. Head Rev No: 593009(E) Помощь с платежами по автокредитам Если вы испытываете финансовые затруднения или имеете долгосрочные или более постоянные финансовые трудности, мы можем помочь. Если вы не можете произвести платеж в полном объеме, позвоните нам по телефону 1-800-289-8004, и мы вместе с вами проверим ваш счет, чтобы определить, возможен ли вариант оплаты. Имейте в виду, что если мы не получим полную сумму платежа к установленному сроку, ваш аккаунт по-прежнему будет считаться просроченным. Вот некоторые действия, которые могут помочь: Изменение срока платежаЕсли изменение срока платежа поможет вашему бюджету и вашей способности своевременно производить платежи, см. раздел Как изменить срок платежа? пересмотреть критерии приемлемости. Отсрочка платежа и продление срока погашения кредитаОтсрочка платежа сдвигает срок платежа и продлевает срок погашения кредита. Добровольная сдача Если вы не в состоянии вносить платежи и не считаете, что какие-либо другие варианты вам подходят, у вас может быть возможность добровольно сдать свой автомобиль. Это означает, что мы вступим во владение автомобилем, продадим его и применим сумму, полученную от продажи, к сумме, которую вы нам должны. Если у вас есть другие вопросы, пожалуйста, ознакомьтесь с часто задаваемыми вопросами по автокредиту. Часто задаваемые вопросыКак изменить дату платежа?Прежде чем подать заявку на изменение срока платежа, вы должны соответствовать следующим критериям:

Если вы измените дату погашения, дата погашения вашего кредита будет скорректирована. Сумма ежемесячного платежа останется прежней. Чтобы запросить изменение срока платежа: Онлайн Войдите в систему, выберите свой автокредит в сводке счета, а затем выберите Изменить срок платежа . Просмотрите критерии и продолжите, если вы соответствуете требованиям. Выберите желаемую новую дату платежа и отправьте. Как отсрочить платеж?Позвоните нам, чтобы получить дополнительную информацию и узнать, имеете ли вы право на отсрочку. Отсрочка платежа отодвигает дату платежа и продлевает срок погашения кредита. Пример Я не могу позволить себе оплатить весь платеж по кредиту прямо сейчас. Что я должен делать?Пожалуйста, позвоните нам, чтобы мы могли вам помочь. Чем больше мы узнаем о вашей ситуации, тем лучше мы сможем предложить подходящие варианты. Есть ли льготный период до того, как с меня будет взиматься плата за просрочку платежа?Льготный период варьируется от штата к штату, поэтому, пожалуйста, ознакомьтесь с вашим кредитным договором для получения информации о льготном периоде и штрафах за просрочку платежа. Если вы не можете найти свой кредитный договор, позвоните нам по телефону 1-800-289-8004, чтобы получить дополнительную информацию или запросить копию. Влияет ли просрочка платежа на мою кредитную историю? Если ваш платеж просрочен на 30 или более дней, он может быть указан в вашем кредитном отчете как просроченный платеж. Степень, в которой просрочка платежа влияет на ваш кредитный рейтинг, может зависеть от таких вещей, как количество просроченных дней, как давно вы просрочили платеж и как часто вы делали просроченные платежи. Регулярно просматривайте свой кредитный отчет, чтобы знать, на каком этапе вы находитесь. Запросите бесплатную копию вашего кредитного отчета на сайте Annualcreditreport.com или в любом из общенациональных агентств по предоставлению информации о потребителях: Equifax, Experian, TransUnion и Innovis. Почему я не могу совершить онлайн-платеж?Состояние вашей учетной записи может повлиять на вашу способность платить в Интернете. Например, если платеж по вашему счету просрочен, вы можете произвести платеж в тот же день, но не сможете запланировать будущий платеж. Кроме того, если за последние 12 месяцев у вас было более двух платежей с недостатком средств, вы не сможете совершить платеж онлайн. Позвоните нам для получения дополнительной информации или если вам нужна помощь в оплате. Что произойдет, если я совершу неклиринговый платеж? Если платеж возвращается неоплаченным, мы можем попытаться представить платеж вашему финансовому учреждению еще раз. |

2

2 3 «Депозитные счета»

3 «Депозитные счета» 1 «Расчеты с персоналом по предоставленным займам»

1 «Расчеты с персоналом по предоставленным займам» 1

1 3

3

Брокер не имеет права на какую-либо часть задатка или других денег, выплаченных брокеру в связи с какой-либо сделкой с недвижимостью, в качестве части или всей комиссии или вознаграждения брокера до тех пор, пока сделка не будет завершена или прекращена, если иное не согласовано в письменной форме. всеми участниками сделки.

Брокер не имеет права на какую-либо часть задатка или других денег, выплаченных брокеру в связи с какой-либо сделкой с недвижимостью, в качестве части или всей комиссии или вознаграждения брокера до тех пор, пока сделка не будет завершена или прекращена, если иное не согласовано в письменной форме. всеми участниками сделки.

Если выручки от продажи недостаточно для выплаты полной суммы, которую вы нам должны, вы будете нести ответственность за уплату оставшейся суммы. Пожалуйста, позвоните нам по телефону 1-800-289-8004 для получения дополнительной информации.

Если выручки от продажи недостаточно для выплаты полной суммы, которую вы нам должны, вы будете нести ответственность за уплату оставшейся суммы. Пожалуйста, позвоните нам по телефону 1-800-289-8004 для получения дополнительной информации.