Снятие средств с расчетного счета

По своей сути любая финансово-хозяйственная деятельность субъекта бизнеса подразумевает получение доходов. Основные поступления денежных средств в безналичной форме совершаются через банк и зачисляются на расчетный счет. Но бывают ситуации, когда требуется вывести наличные. Для таких случаев предусмотрены определенные правила и ограничения. Причем для индивидуальных предпринимателей и юридических лиц они различны. Это обусловлено тем фактом, что финансовые активы коммерческих организаций не являются личной собственностью владельцев компаний. В свою очередь, ИП принадлежат все денежные средства, приходящие на расчетный счет, что сильно упрощает задачу.

Как снять деньги со счета организации?

По закону любая трата финансов компании должна быть официально обоснована. То есть снятие с расчетного счета наличных потребует указания цели списания средств и подтверждающих ее документов. Типичные основания для вывода денег следующие:

- Хозяйственные расходы – используются на текущие нужды компании, включая закупку материалов, канцтоваров, представительские затраты и так далее.

- Выплата зарплаты – требуется в случаях, когда расчеты с сотрудниками производятся наличными через кассу предприятия.

- Предоставление займа физическому лицу – по соответствующему договору деньги выдаются не из кассы, а с банковского счета.

- Выплата дивидендов – требуется при расчетах с учредителями, предполагает удержание НДФЛ (как и в случае с зарплатой).

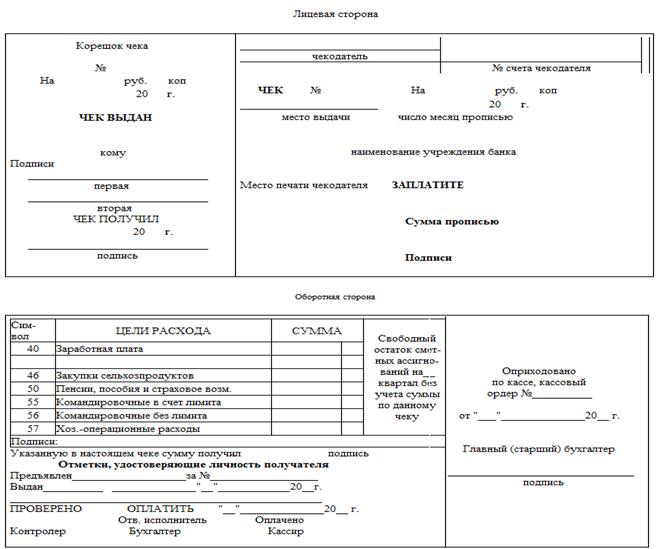

Непосредственно снятие с расчетного счета наличных юридическими лицами может быть выполнено двумя способами: через кассу (операции по чековой книжке) или с корпоративной банковской карты. Первый из них – платный. Книжка выдается банком, в чеках при заполнении указываются следующие данные:

- реквизиты организации и номер р/с;

- дата и место заполнения документа;

- ФИО уполномоченного на получение денег лица;

- сумма к получению;

- основание для снятия средств;

- подтверждающие личность заявителя реквизиты;

- подписи заявителя и директора.

Выдача наличности банком производится после проверки информации. Крупные суммы для вывода целесообразно заказывать заранее, предварительная заявка выходит дешевле.

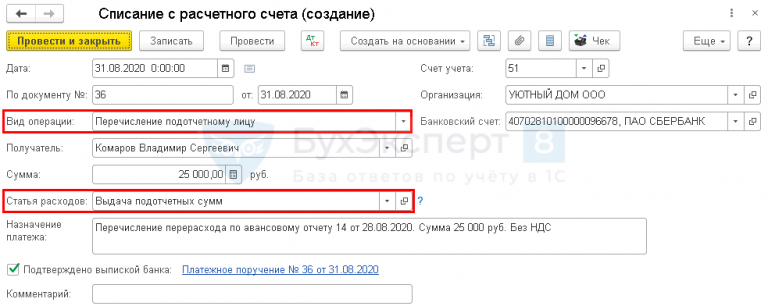

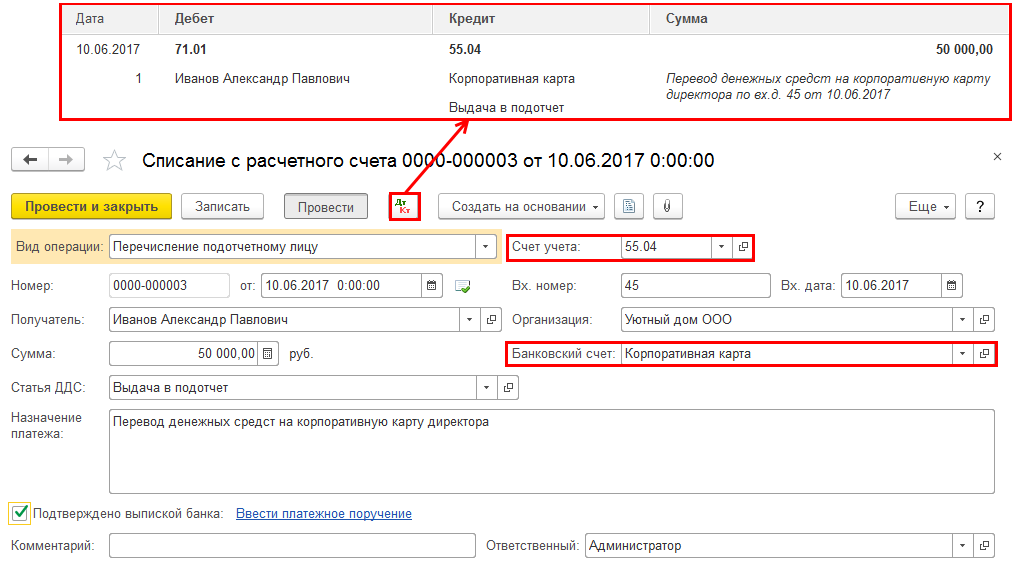

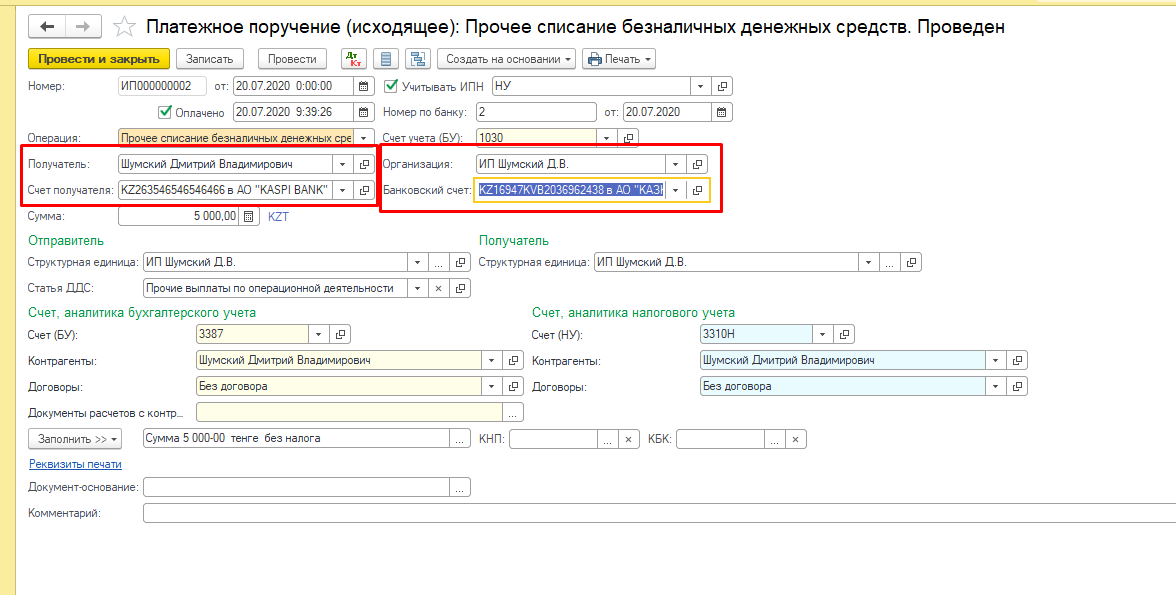

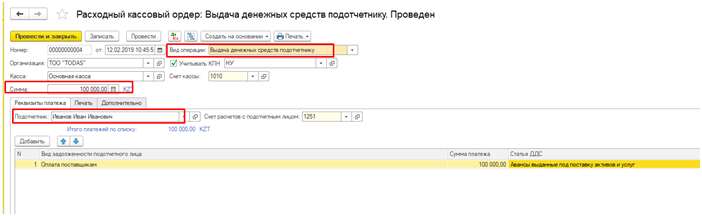

Проще в реализации перевод средств с расчетного счета на дебетовую карту. Часто таким образом подотчетные суммы выдаются непосредственно на руки работнику. Через карту представителя компании могут выдаваться командировочные, оплачиваться текущие хозяйственные и другие расходы, не противоречащие законам РФ.

Как вывести средства ИП?

Для индивидуальных предпринимателей предусмотрен упрощенный порядок вывода наличности. Снятие с расчетного счета денег не сопровождается строгой отчетностью, как в случае юрлицами. Саму операцию можно провести через банк, с помощью чековой книжки, через корпоративную или личную карту. В первом случае предпринимателю будет нужно сначала оприходовать деньги в свою кассу, а только потом применять по назначению. На снятые по чеку средства начисляется НДС. Как выводить наличность с «пластика» знает каждый, кто хоть раз пользовался банкоматом.

Преимущества РКО в Локо-Банке

Коммерческим организациям и индивидуальным предпринимателям Локо-Банк предлагает расчетно-кассовое обслуживание на выгодных условиях. У нас вы получите:

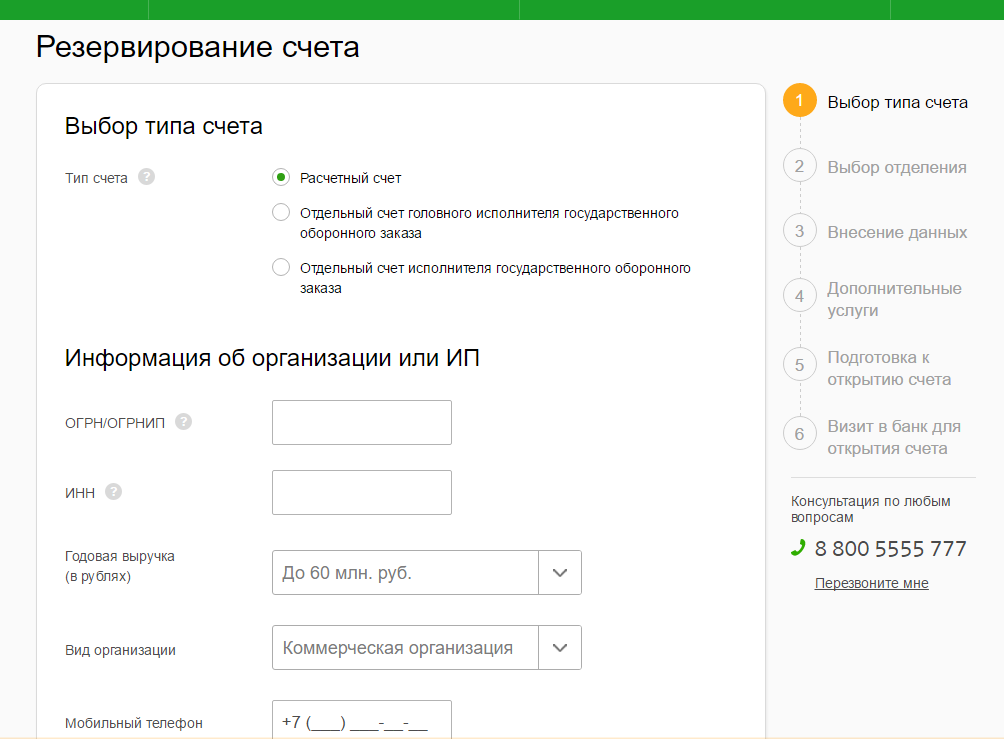

- оперативное открытие расчетного счета в режиме онлайн;

- безвозмездную регистрацию ИП и ЮЛ без уплаты пошлины и визитов в налоговую;

- современную интернет-бухгалтерию;

- бесплатное подключение терминала;

- индивидуальные тарифы и многое другое.

Подключите РКО в Локо-Банке и воспользуйтесь всеми преимуществами сотрудничества с нами!

Как вывести и снять деньги с расчетного счета ИП

Выводить деньги можно

Когда Сергей попробовал вывести деньги со счёта, он не сделал ничего противозаконного. Если ИП заплатил налоги и страховые взносы, он может тратить заработанные деньги, как ему захочется. Об этом говорится в двух документах: письме Минфина России № 03-04-05/39905 и письме Банка России № 29-1-2/5603.

Если ИП заплатил налоги и страховые взносы, он может тратить заработанные деньги, как ему захочется. Об этом говорится в двух документах: письме Минфина России № 03-04-05/39905 и письме Банка России № 29-1-2/5603.

С расчётного счёта можно платить зарплату работникам, рассчитываться с поставщиками, оплачивать аренду офиса, и всё, что связано с работой ИП, но использовать расчётный счёт для личных покупок нельзя. Об этом написано в инструкции Банка России № 153-И (пункт 2.3). Чтобы тратить заработанные деньги, надо сначала вывести их.

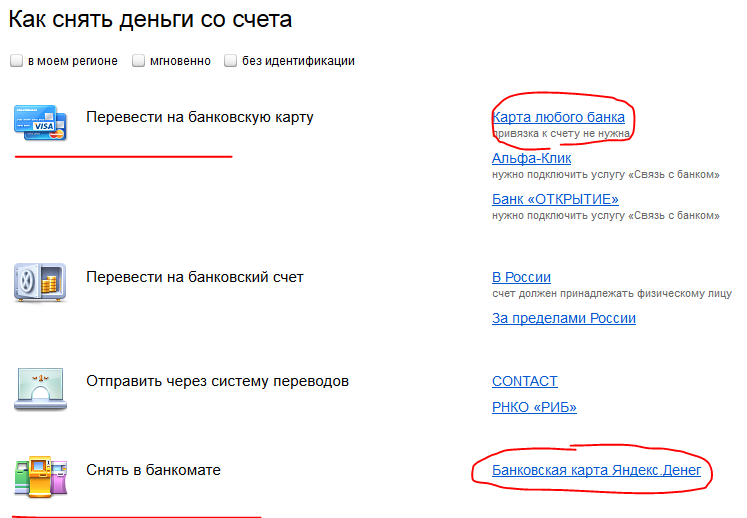

Как выводить деньги

Есть четыре законных способа вывести деньги с расчётного счёта ИП.

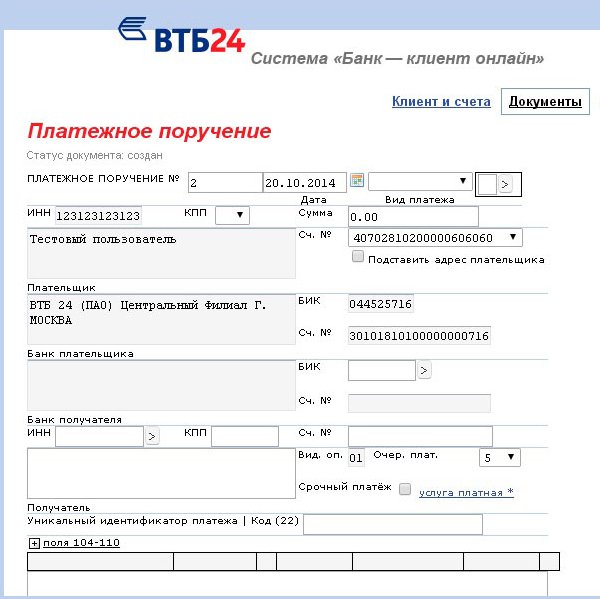

1. Получить наличные в кассе банка. Для этого нужно заполнить платёжное поручение или чековую книжку, в назначении платежа написать «на личные нужды предпринимателя».

За обналичивание денег придётся заплатить комиссию — 2% или больше. Некоторые предприниматели пытаются сэкономить. Чтобы не платить комиссию банку, они переводят деньги себе как сотруднику, а в назначении платежа пишут «Зарплата ИП». Но в таком случае банк имеет право отказать в выдаче денег — по закону предприниматель не может платить зарплату сам себе. Чтобы получить деньги, нужно указать истинную цель: например, на личные нужды.

Но в таком случае банк имеет право отказать в выдаче денег — по закону предприниматель не может платить зарплату сам себе. Чтобы получить деньги, нужно указать истинную цель: например, на личные нужды.

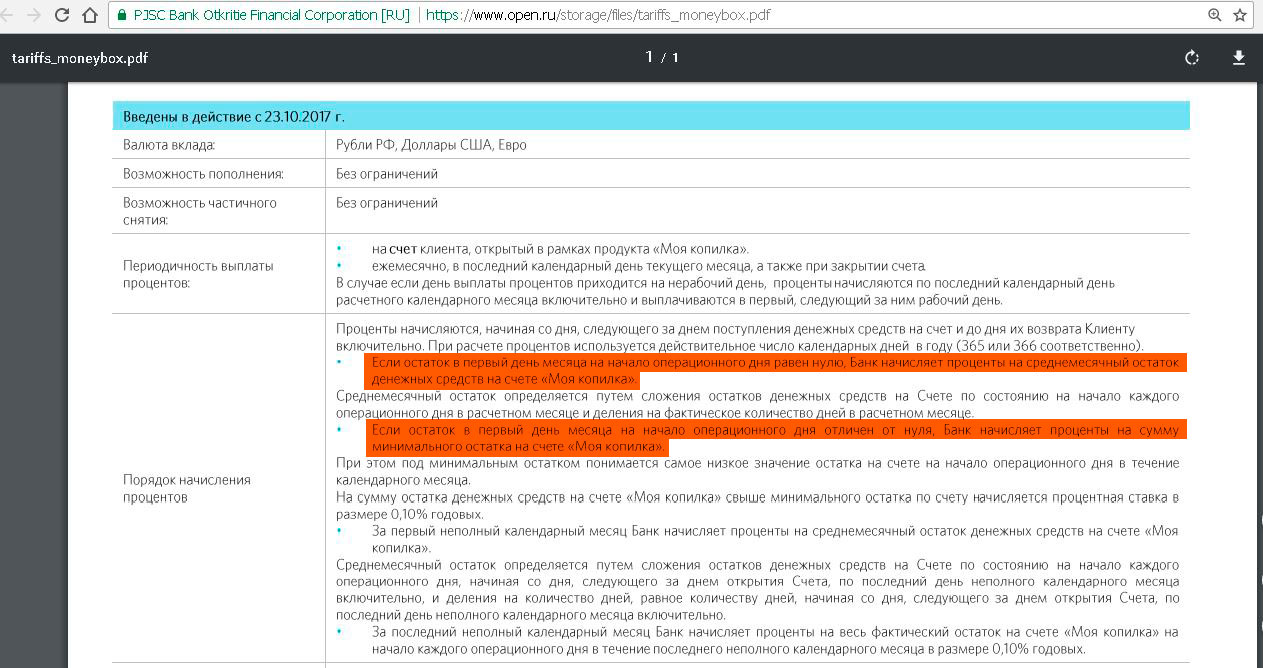

3. Перевести деньги на личный банковский вклад. В этом случае не нужно платить комиссию и налоги, но потратить деньги можно только после окончания срока вклада. Если снять деньги раньше, сгорят проценты. Чтобы получать деньги и проценты, когда захочется, нужно искать подходящий вклад.

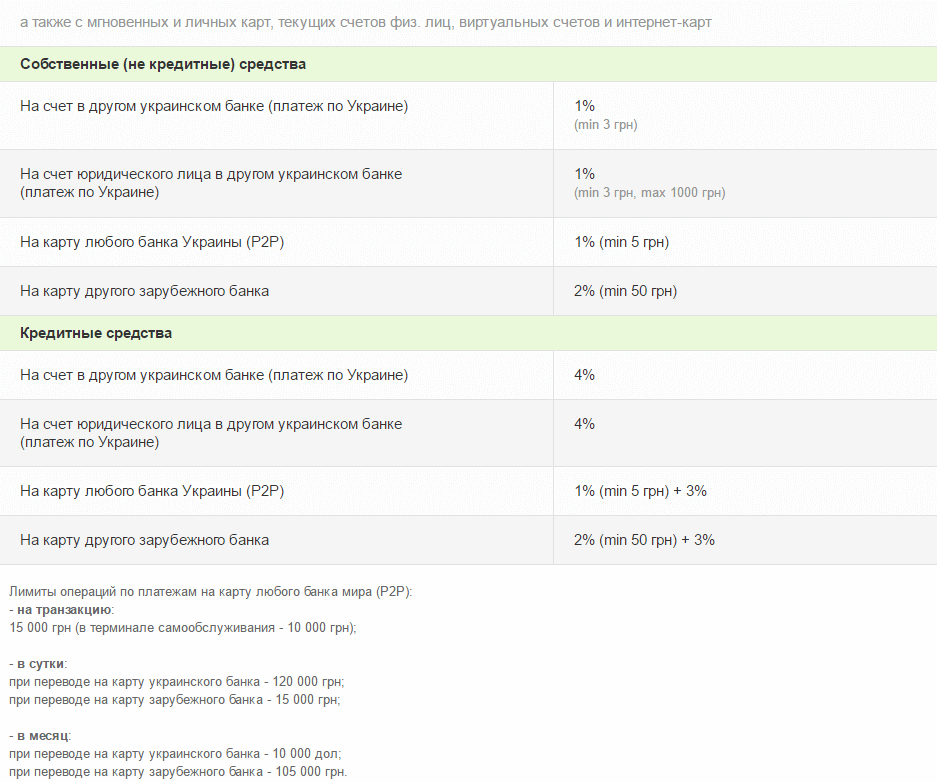

4. Перевести деньги на личную карту. Это можно сделать в личном кабинете интернет-банка — не нужно идти в отделение банка, заполнять платежное поручение и платить комиссию за обналичивание. Но скорее всего придётся заплатить комиссию за перевод — минимум 1% от суммы. После того как деньги окажутся на личной карте, их можно снять в банкомате или оплатить покупки по безналу.

Но скорее всего придётся заплатить комиссию за перевод — минимум 1% от суммы. После того как деньги окажутся на личной карте, их можно снять в банкомате или оплатить покупки по безналу.

Чтобы не платить налог, нужно открыть карту на свое имя. Если переводить деньги с расчётного счёта на карту другого человека, придётся заплатить НДФЛ 13%.

Переводить деньги с расчётного счёта на личную карту законно. Но если бизнесмен переводит деньги регулярно, банк может заблокировать расчётный счёт.

Почему банк блокирует счета

Такое может случиться, если банк заподозрит бизнесмена в незаконном обнале. При этом неважно, какую сумму бизнесмен выводит — заподозрить неладное могут даже из-за перевода 50 000₽. В такой ситуации нет смысла злиться на банк, он действует по рекомендации Центробанка. Зато можно разобраться и решить проблему.

Банки оценивают сделки ИП по многим критериям — основные 130 перечислены в Положении Банка России № 375-П. Но список неокончательный — банки имеют право вносить в него дополнительные пункты.

Банк точно заподозрит бизнесмена:

— если заказчики перечисляют на счёт крупные суммы, а ИП сразу переводит деньги на другие счета или обналичивает;

— если деньги приходят от компаний, которые не платят налоги;

— если бизнесмен зарегистрирован как ИП несколько дней, а на счёт уже поступают крупные суммы;

— если непонятно, из чего складывается прибыль. Оборот по расчётному счёту большой, но ИП тратит мало денег на зарплату работникам, оплату поставщикам и подрядчикам, аренду офиса и коммунальные услуги;

— если бизнесмен заключил сделку, в которой нет экономического смысла. Например, заплатил субподрядчику все деньги, которые получил от заказчика;

— если бизнесмен разбивает большой платёж (от 600 000 ₽) на несколько частей. Это показывает, что он хочет избежать контроля Росфинмониторинга.

Если сделки ИП покажутся банку сомнительными, он заблокирует расчётный счёт и потребует подтверждающие документы.

Почему государство блокирует счета

Банки блокируют расчётные счета не только по своей инициативе. Такое указание им может дать Росфинмониторинг, если заподозрит бизнесмена в терроризме или отмывании денег. Основание для блокировки — закон № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

Такое указание им может дать Росфинмониторинг, если заподозрит бизнесмена в терроризме или отмывании денег. Основание для блокировки — закон № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

Если предпринимателя подозревают в терроризме или экстремизме, он узнает об этом до блокировки счёта и не от банка. Попасть в перечень террористов и экстремистов могут те, кто находится под следствием или осужден по определенным статьям уголовного кодекса. Информация о них передаётся в Росфинмониторинг, а тот даёт указание банку заблокировать счета клиента. В этом случае предприниматель не сможет воспользоваться деньгами, пока находится в списке. Такое происходит редко.

Более вероятная причина — предпринимателя заподозрили в отмывании денег или уклонении от налогов. Самый частый повод для блокировки — это когда ИП перечислил больше 600 000 ₽ себе или на другой счет. Росфинмониторинг проверяет такие операции: он не даст воспользоваться деньгами, пока не выяснит, откуда эти деньги и на что бизнесмен их потратит. В этом случае Росфинмониторинг просит банк заблокировать счет, а банк сообщает клиенту о причине блокировки и требует подтверждающие документы.

В этом случае Росфинмониторинг просит банк заблокировать счет, а банк сообщает клиенту о причине блокировки и требует подтверждающие документы.

Когда банк проверит документы, он сообщит о результатах в Росфинмониторинг, а тот решит — разблокировать расчётный счёт или проверять дальше.

Что делать, если банк заблокировал счёт

Если вы узнали, что ваш счёт заблокирован, сначала действуйте через банк. Если не поможет — идите выше.

1. Узнайте, почему заблокировали счёт. Если вы, как Сергей, узнали о блокировке счёта случайно, позвоните в банк. Но обычно банки сами оповещают клиента — звонят или отправляют письмо на электронную почту.

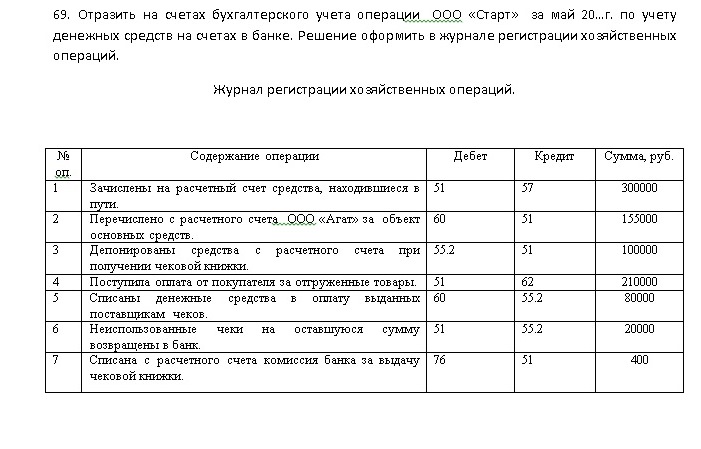

Бухгалтерия предприятия 8 – Учет без забот

- Опубликовано 26.09.2016 13:12

- Автор: Administrator

- Просмотров: 81706

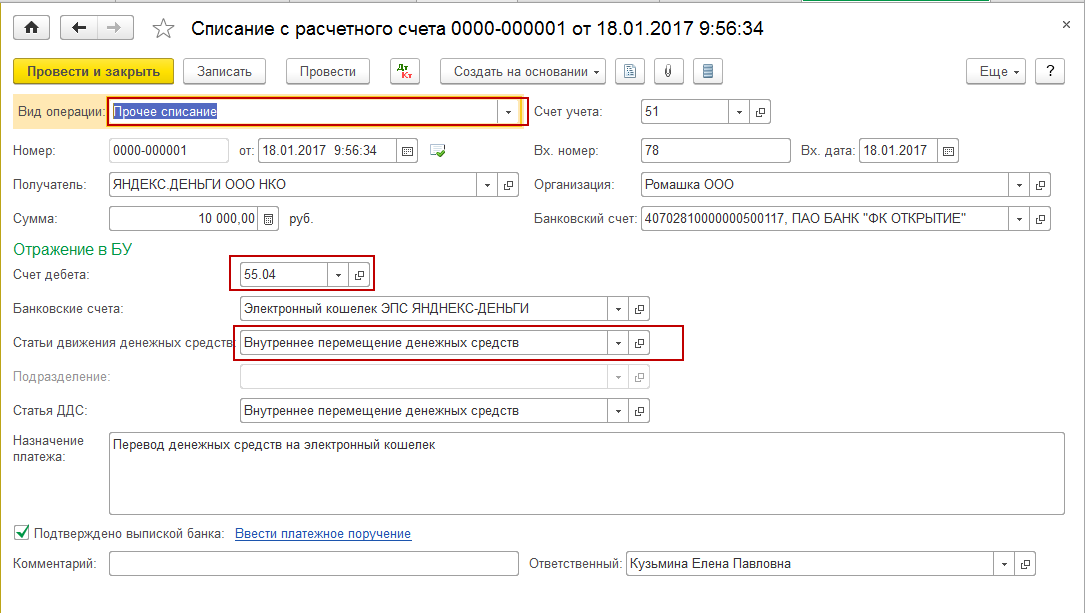

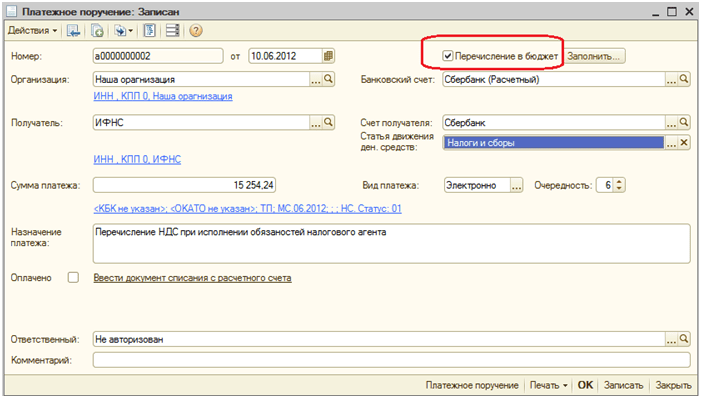

В этой статье мы рассмотрим, как отразить в программе 1С: Бухгалтерия предприятия 8 редакции 3. 0 движение наличных денежных средств между банковским счетом и кассой организации: снятие денежных средств в кассу и их внесение на расчетный счет. В большинстве организаций такие операции совершаются регулярно, поэтому вопросы по их отражению в программах 1С нам периодически задают. В первую очередь в данном случае необходимо сделать корректные настройки учетной политики в программе.

0 движение наличных денежных средств между банковским счетом и кассой организации: снятие денежных средств в кассу и их внесение на расчетный счет. В большинстве организаций такие операции совершаются регулярно, поэтому вопросы по их отражению в программах 1С нам периодически задают. В первую очередь в данном случае необходимо сделать корректные настройки учетной политики в программе.

Если в вашей организации операции по снятию или внесению наличных денежных средств не укладываются в один рабочий день, необходимо использовать счет 57 «Переводы в пути». С данной настройкой нужно определиться при заполнении учетной политики в программе, для этого открываем вкладку «Главное», «Учетная политика» и отмечаем флажком, используется или нет счет «Переводы в пути».

Рассмотрим различные варианты указанных операций

1. Снятие наличных денежных средств с расчетного счета (без использования счета 57)

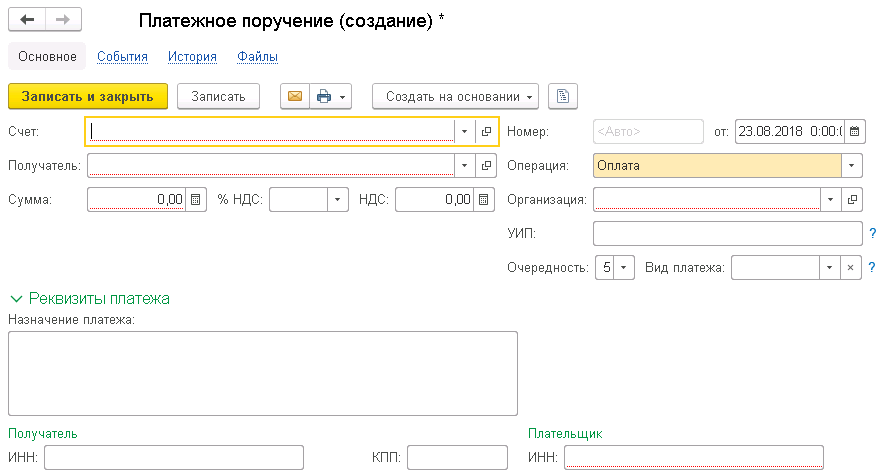

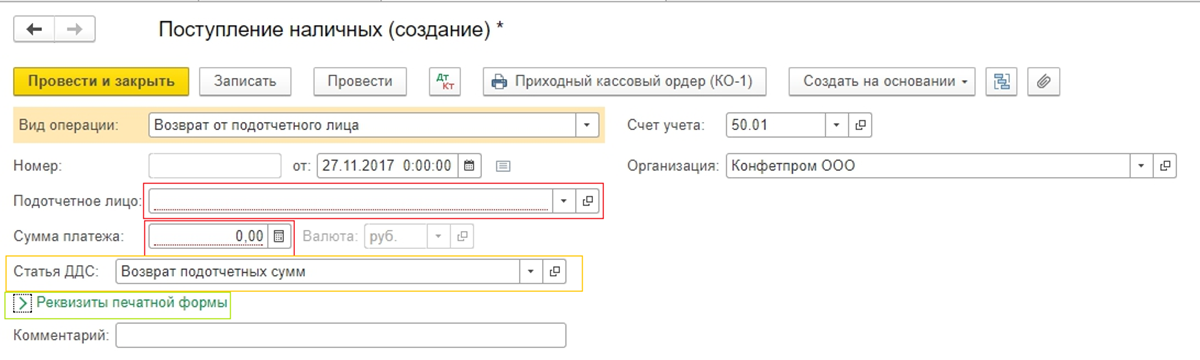

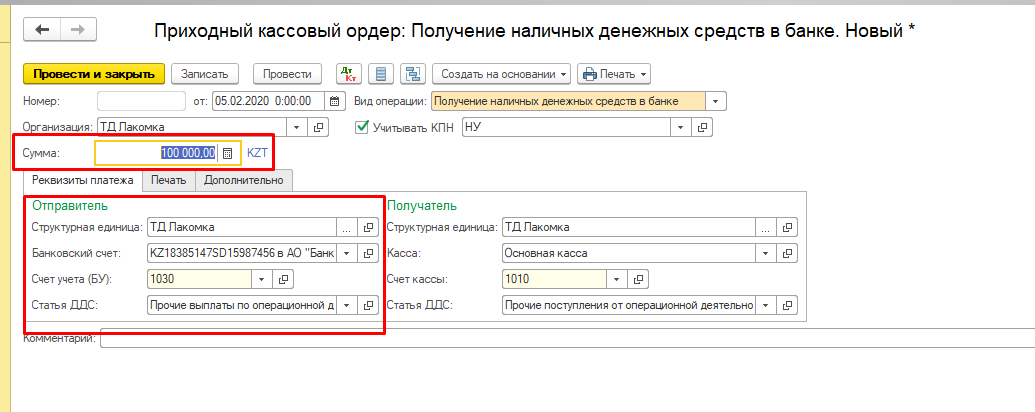

Для отражения данной операции в 1С: Бухгалтерии 8 оформим документ «Поступление наличных». Открываем вкладку «Банк и касса», «Касса», «Кассовые документы» и по кнопке «Поступление» создаем и заполняем документ «Поступление наличных»

Открываем вкладку «Банк и касса», «Касса», «Кассовые документы» и по кнопке «Поступление» создаем и заполняем документ «Поступление наличных»

— вид операции «Получение наличных в банке»

— сумму

— статью ДДС «Получение наличных в банке»

По кнопке «Приходный кассовый орден» можем посмотреть и распечатать ПКО.

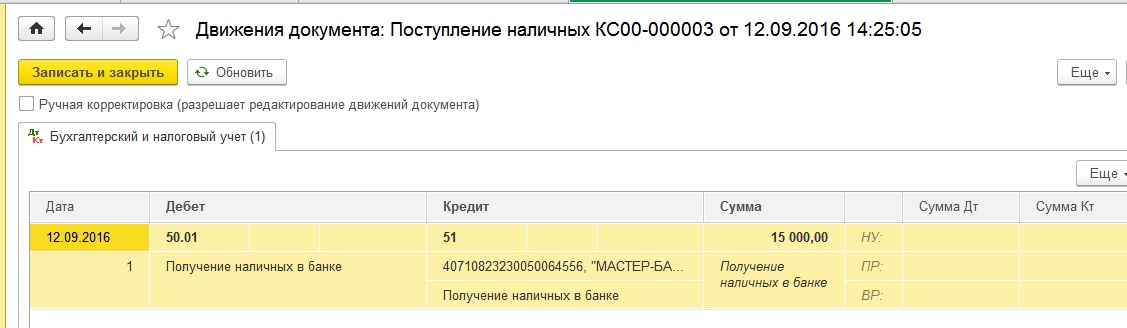

Теперь проводим документ и смотрим проводки

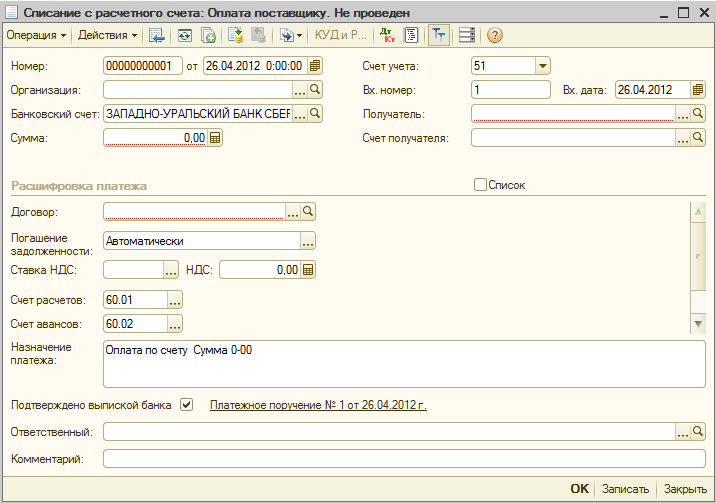

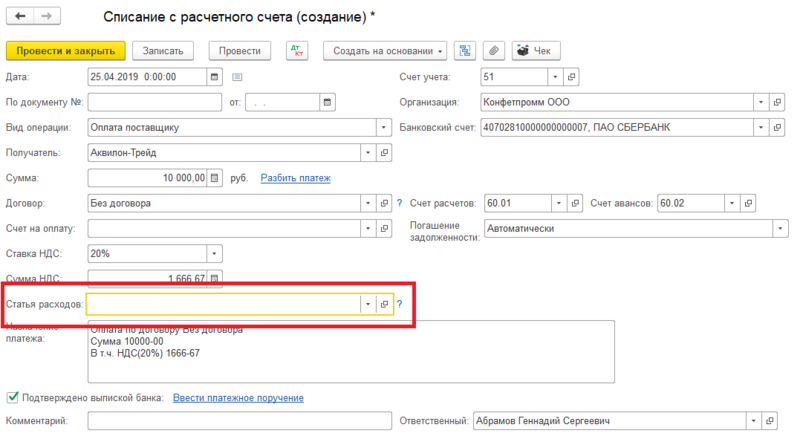

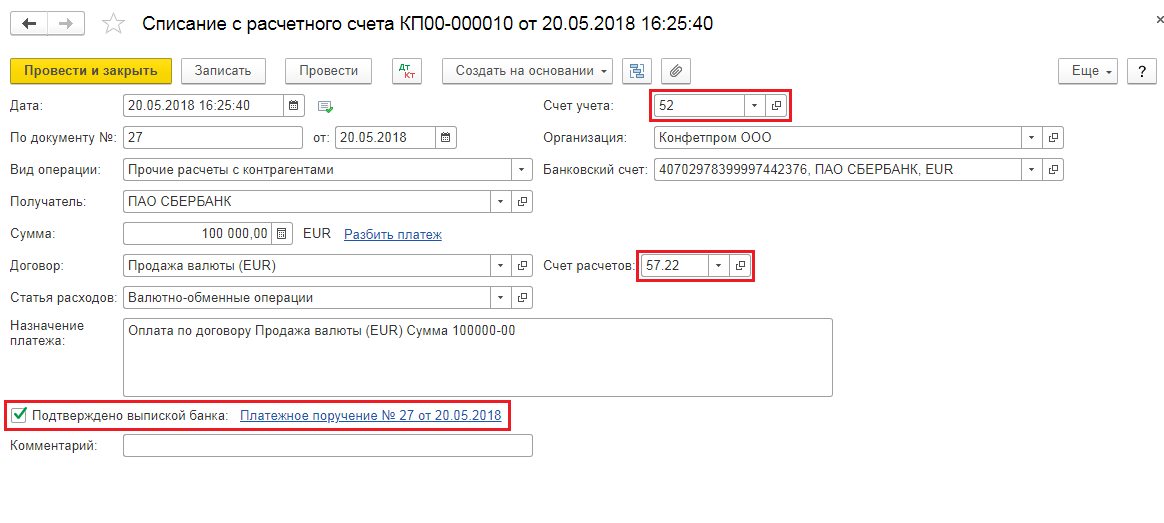

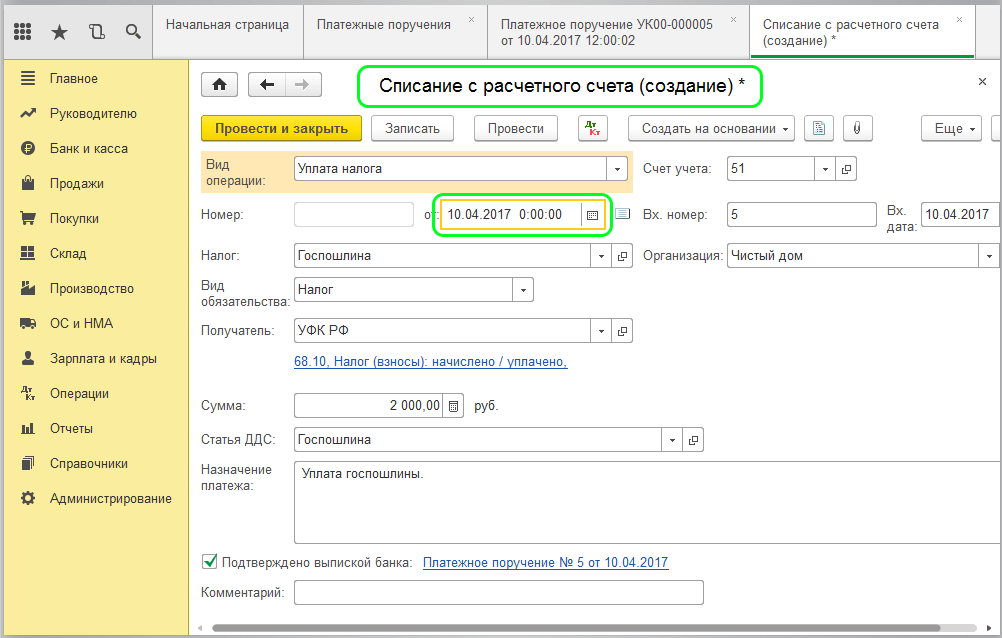

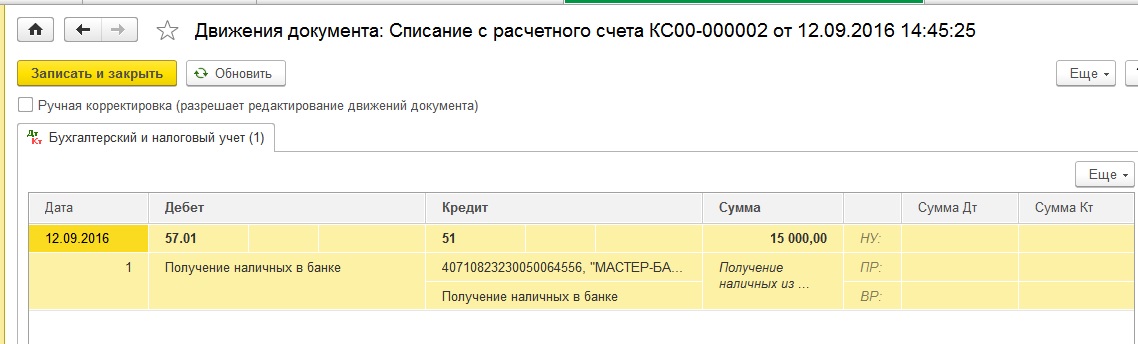

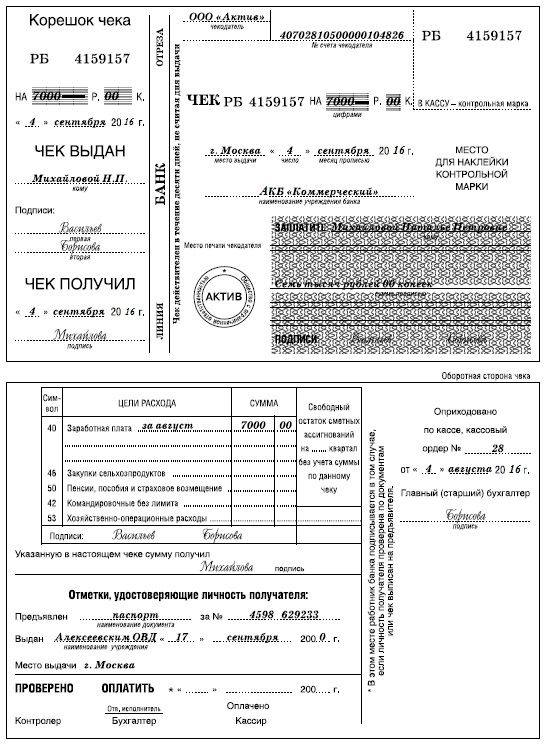

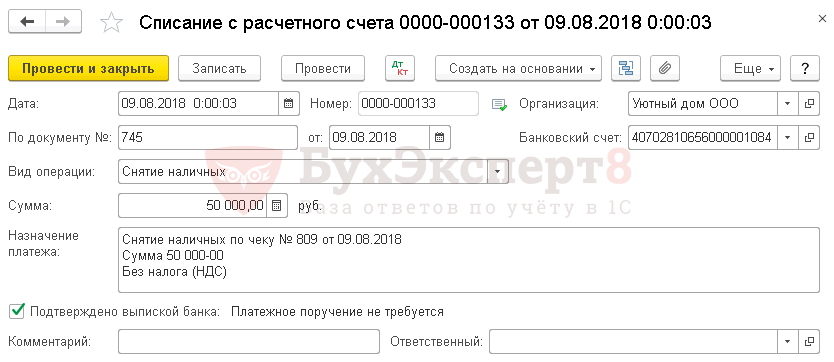

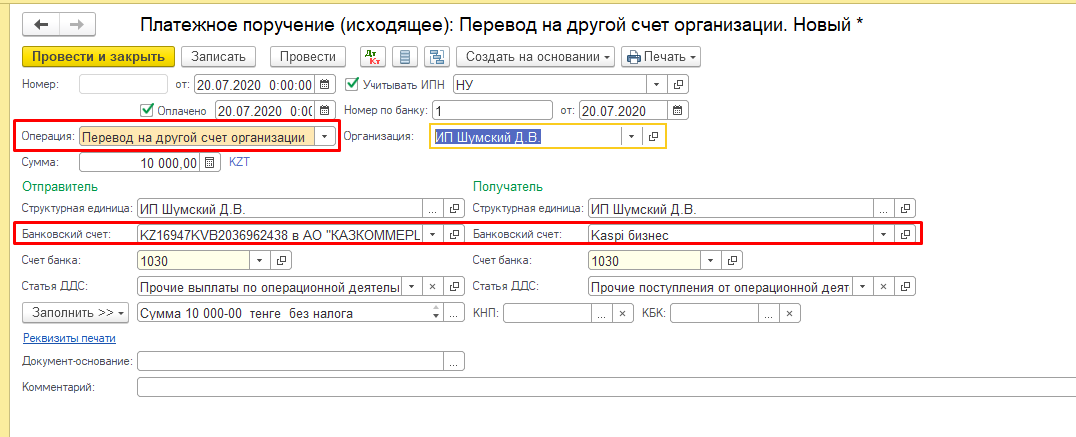

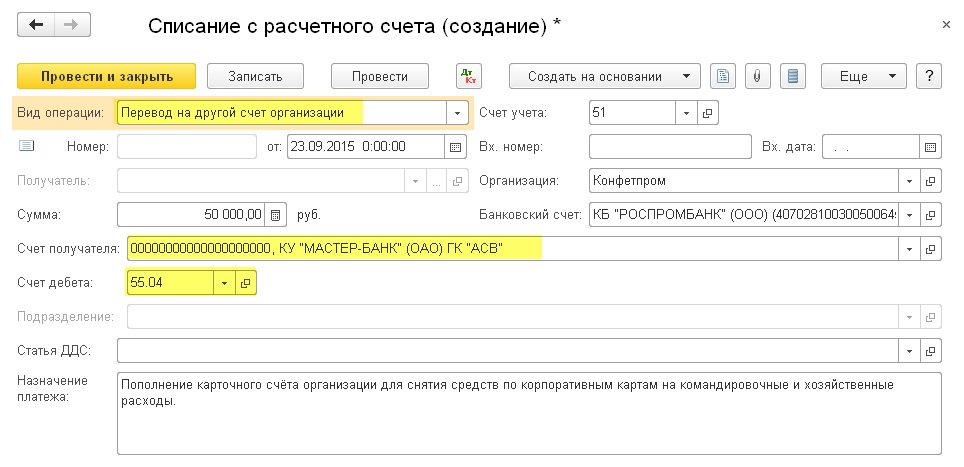

2. Снятие наличных денежных средств с расчетного счета (с использованием счета 57)

Если Вы используете 57 счет, то в этом случае, в первую очередь, оформляем документ «Списание с расчетного счета». Открываем вкладку «Банк и касса», «Банк», «Банковские выписки» и по кнопке «Списание» создаем документ «Списание с расчетного счета». Заполняем пустые поля

— вид операции «Снятие наличных»

— сумму

— дату

— назначение платежа

При проведении документ формирует следующие проводки

Теперь оформляем кассовый документ «Поступление наличных». Заполняется он аналогично ПКО в предыдущем примере, отличие только в том, что необходимо указать счет кредита 57.01.

Заполняется он аналогично ПКО в предыдущем примере, отличие только в том, что необходимо указать счет кредита 57.01.

Проводим и смотрим проводки

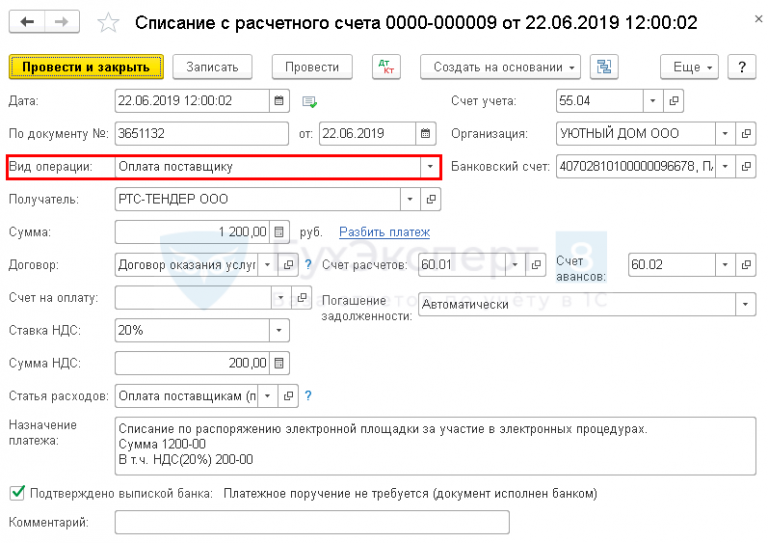

3. Поступление наличных денежных средств на расчетный счет (без использования счета 57)

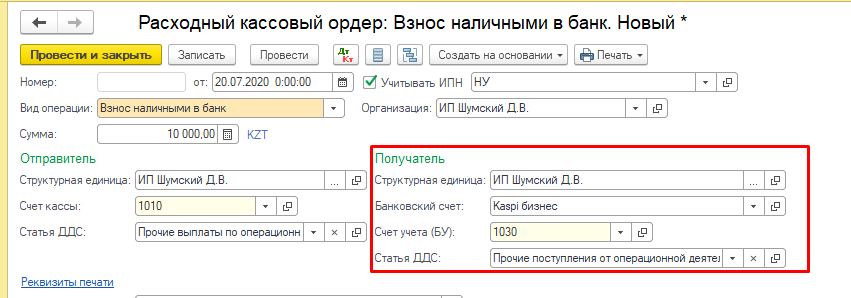

В данном случае необходимо оформить документ «Выдача наличных». Открываем вкладку «Банк и касса», «Касса», «Кассовые документы» и по кнопке «Выдача» заполняем пустые поля созданного документа:

— вид операции «Взнос наличными в банк»

— сумму

— статью ДДС «Сдача наличных в банк»

По кнопке «Печать» можем посмотреть печатную форму РКО.

После того, как получаем выписку из банка о поступлении денежных средств, проводим документ и смотрим проводки.

4. Поступление наличных денежных средств на расчетный счет (с использованием счета 57)

При использовании 57 счета для внесения денежных средств на расчетный счет документ «Выдача наличных» заполняется аналогично, только добавляется счет дебета 57. 01. Также по кнопке «Печать» можем посмотреть и распечатать РКО.

01. Также по кнопке «Печать» можем посмотреть и распечатать РКО.

Проводим заполненный документ и смотрим проводки

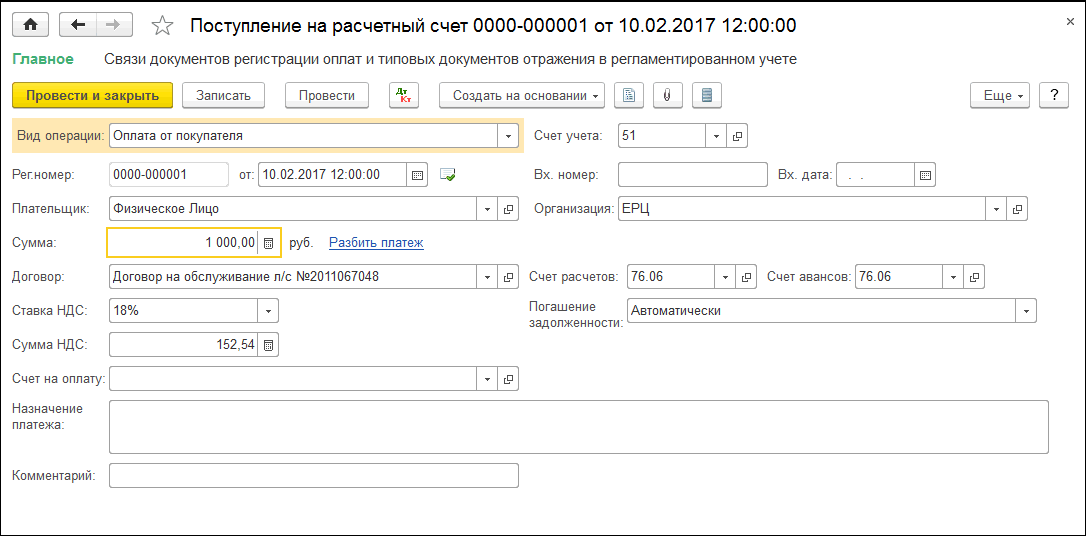

Далее оформляем документ «Поступление на расчетный счет». Открываем вкладку «Банк и касса», «Банковские выписки», нажимаем кнопку «Поступление» и заполняем пустые поля документа:

— вид операции «Взнос наличными»

— сумму

— назначение платежа

Проводим и смотрим проводки

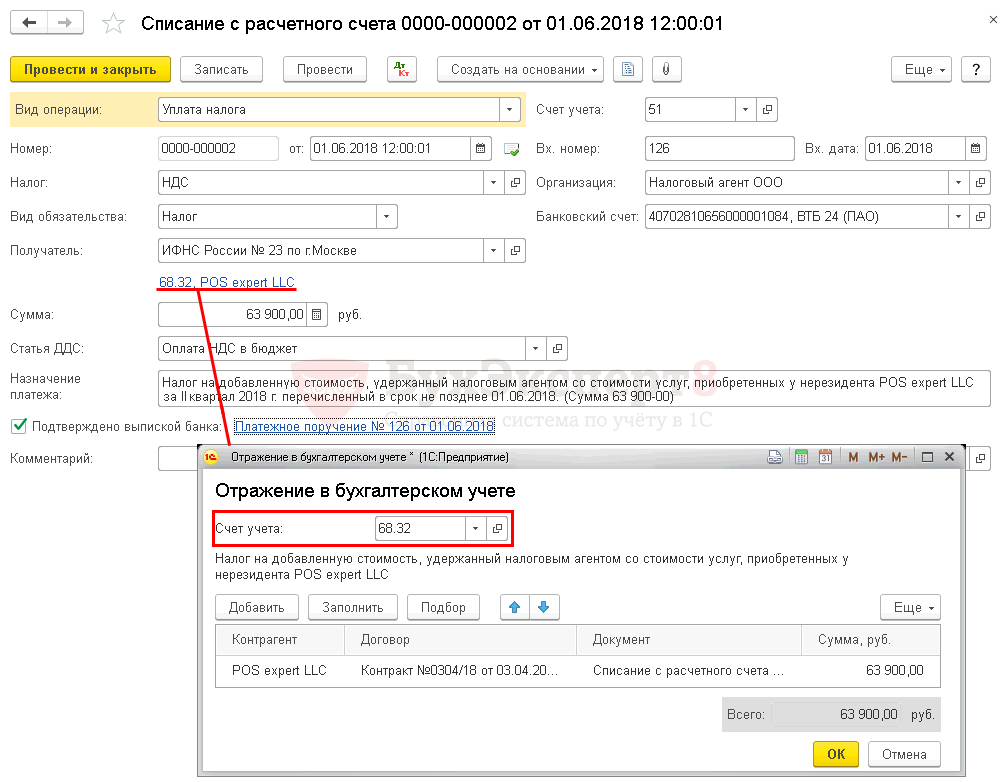

Обратите внимание, что в том случае, если вы используете 57 счет, необходимо контролировать обороты и сальдо по данному счету: после того, как перемещение денежных средств завершено, счет должен быть закрыть. Чтобы провести такую проверку сформируем ОСВ по 57 счету с детализацией по дням.

Как видно на картинке, сальдо на конец периода по 57 счету отсутствует, значит, операция проведена корректно.

И в заключении хочу еще раз вернуться к настройкам учетной политики и предупредить вас о том, что если вы решите включить (или отключить) использование 57 счета в середине года, то будьте готовыми к тому, что при перепроведении старых документов, данная настройка будет также действовать: появятся (или исчезнут) движения по 57 счету. Поэтому после изменения настройки и перепроведения документов необходимо проконтролировать корректность остатков по банковским счетам и кассе, а также обязательно сформировать ОСВ по 57 счету.

Поэтому после изменения настройки и перепроведения документов необходимо проконтролировать корректность остатков по банковским счетам и кассе, а также обязательно сформировать ОСВ по 57 счету.

Автор статьи: Светлана Губина

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Как правильно снять деньги с расчетного счета ООО

Чем осложнено снятие денег со счета ООО, почему нельзя их просто обналичить

Согласно ч. 2 ст. 861 Гражданского кодекса РФ (далее — ГК РФ), расчеты с участием юридических лиц производятся в безналичном виде. Даже наличные деньги, поступающие в кассу, должны быть размещены в банке, если их сумма превышает установленный организацией лимит (п. 2 указания Банка России «О порядке ведения…» от 11.03.2014 № 3210-У).

Однако в процессе функционирования любого предприятия может наступить момент, когда потребуются наличные средства. Например, они могут понадобиться в случаях, когда:

- деньги нужны участнику общества;

- наличность необходима для деятельности организации.

Однако в отличие от денег на банковском счете ИП, которые являются собственностью предпринимателя (т. е. он может их свободно получать), обналичивание средств ООО совершается только с учетом потребностей фирмы. Дело в том, что любое юридическое лицо, в соответствии с п. 1 ст. 48 ГК РФ, имеет обособленное имущество, которым не имеет права распоряжаться его учредитель или руководитель.

Более полную информацию по теме вы можете найти в КонсультантПлюс.Пробный бесплатный доступ к системе на 2 дня.

Таким имуществом, в частности, являются денежные средства на расчетном счете организации. Использование же денег ООО (в том числе наличных) в соответствии с нуждами предприятия должно быть обоснованным. Ниже мы рассмотрим, что можно предпринять для получения денежных средств на законных основаниях.

По каким основаниям можно вывести наличные со счета ООО

Передача денег ООО участнику/учредителю может быть произведена по следующим основаниям:

- Как выплата зарплаты и социальных платежей сотрудникам (п.

2 указания Банка России от 07.10.2013 № 3073-У «Об осуществлении наличных…»). Зачастую директором организации является ее единственный участник, также может иметь место и ситуация, когда участников в фирме несколько, при этом все они занимают руководящие должности. В таком случае получить доход от деятельности своей организации можно в качестве зарплаты, премиальных и иных выплат, размер которых устанавливается самими участниками общества.

2 указания Банка России от 07.10.2013 № 3073-У «Об осуществлении наличных…»). Зачастую директором организации является ее единственный участник, также может иметь место и ситуация, когда участников в фирме несколько, при этом все они занимают руководящие должности. В таком случае получить доход от деятельности своей организации можно в качестве зарплаты, премиальных и иных выплат, размер которых устанавливается самими участниками общества.Для подтверждения данной операции предприятие должно иметь все необходимые кадровые документы на работников. Снятие наличных на этом основании предполагает уплату налога на доходы физических лиц (13%) и взносов во внебюджетные фонды (около 30%).

- Как распределение чистой прибыли между учредителями ООО(ст. 28 закона «Об обществах…» от 08.02.1998 № 14-ФЗ, далее — Закон об ООО). По действующему законодательству участники ООО не реже 1 раза в год имеют право получить свои дивиденды от прибыли общества. Выплаты в данном случае ограничиваются п.

1 ст. 28 Закона об ООО, по которому:

1 ст. 28 Закона об ООО, по которому:

- выплата «учредительских» осуществляется в определенные периоды, но не чаще 1 раза в квартал;

- это касается только чистой прибыли общества.

При выведении денег по этой причине организация также отчисляет 13% НДФЛ за граждан РФ и 15% НДФЛ за иностранцев (абз. 2 п. 3 ст. 224 Налогового кодекса РФ).

Кроме того, при функционировании любого предприятия могут возникнуть ситуации, когда необходимо произвести расчет наличными денежными средствами. В таких обстоятельствах можно получить деньги в банке при наличии соответствующих документов. Например, наличные могут потребоваться:

Подпишитесь на рассылку

- Для оплаты расходов на хозяйственные нужды. Это самый распространенный вариант снятия наличности. Особенно он популярен в организациях с упрощенной системой налогообложения, когда налог платится только с дохода.

Понятно, что в подобных случаях налоговый орган мало интересует, как ООО расходует деньги, однако подтверждающие документы все равно нужны на случай проверки.

Понятно, что в подобных случаях налоговый орган мало интересует, как ООО расходует деньги, однако подтверждающие документы все равно нужны на случай проверки. - Для предоставления займа гражданину (ст. 807, 861 ГК РФ). В обоснование снятия наличных в этом случае необходимо составить договор займа в простой письменной форме (ст. 808 ГК РФ). Если деньги предоставляются без процентов, то по условиям подп. 1 п. 1 ст. 212 и п. 2 ст. 224 НК РФ суммы экономии на процентах облагаются НДФЛ по ставке 35%. При невозврате долга он признается доходом гражданина и на него начисляется также НДФЛ в обычном размере (13%).

Это наиболее распространенные основания для снятия денег с банковского счета общества. Деятельность предприятий такого рода достаточно разнообразна, поэтому всегда найдутся и другие причины: выдача денег под отчет работнику, оплата представительских расходов и т. п. Единственное правило, которое следует соблюдать перед тем, как вывести деньги со счета ООО, — это обеспечить наличие понятных и корректных финансовых документов.

Процесс обналичивания денежных средств ООО

Сразу отметим, что банки не имеют полномочий проверять обоснованность снятия наличных. Этим занимается налоговый орган, сверяя представленные отчеты с фактическим расходованием денежных средств. Именно на этом этапе и потребуются все упомянутые ранее документы, доказывающие правомерность получения денег.

Для снятия наличных в банке потребуется лишь явиться в кредитное учреждение лицу, которое имеет полномочия осуществлять данную операцию, с подтверждающими личность документами и средством обналичивания. Под последними имеются в виду чековая книжка или дебетовая карта. Если сумма будет весомая (лимит обсуждается при открытии расчетного счета), то ее необходимо заказать заранее.

Инструменты для снятия денег

Итак, существует 2 варианта получения наличных денежных средств с банковского счета (какой из них предпочтительнее, выбирает клиент банка):

- с помощью чека;

- через дебетовую карту.

Чек — это своего рода распорядительный документ, который можно предъявлять только в кредитном учреждении, где обслуживается выдавшее его ООО. Чеки хранятся в чековой книжке, выдаваемой банком, при этом каждый лист состоит из 2 частей: чека и корешка. Документ заполняется от руки по правилам банка и подписывается лицом, образец подписи которого есть в банковской карточке. В корешке дублируется основная информация. Если при заполнении допущена ошибка, то чек не отрывается, а используется следующий лист. С чеком за получением наличных может обратиться не только уполномоченный представитель общества, но и другое лицо, данные которого указаны в чеке.

Дебетовая карта — более мобильный способ обращения с наличностью. С помощью нее можно и снимать, и вносить деньги на расчетный счет. При этом карт может быть несколько. Однако при обналичивании этим способом следует помнить, что в кредитных учреждениях существуют определенные лимиты на снятие денежных средств по карте, которых может быть недостаточно для конкретного юридического лица.

Как видите, основная проблема не в том, как с расчетного счета ООО снять деньги, а в том, как это сделать правильно, поскольку сама суть юридического лица подразумевает определенные ограничения для вывода средств даже собственниками предприятия. Ведь обналичивание в данном случае должно сопровождаться начислением и уплатой налогов, а потому должно быть подтверждено соответствующими финансовыми документами.

Еще больше материлов по теме в рубрике: «Бизнес».

Хочу снять наличные деньги со счета ИП или юридического лица, что для этого нужно?

Вопрос

Что нужно делать для снятия наличных со счета ИП или юридического лица?

Окружение

Счета

Ответ

Если вы хотите снять деньги в белорусских рублях для целей, перечисленных ниже, вам необходимо предоставить только заявление:

- Оплата труда, выплата командировочных, пенсий, пособий.

- Расчеты наличными деньгами с другими юридическими лицами, индивидуальными предпринимателями.

Если же вам необходимо снять наличные в белорусских рублях для ниже перечисленных ситуаций, то вам необходимо заполнить заявление, а так же предоставить подтверждающие документы:

- Возвратов физическим лицам: вклада, внесенного в уставный фонд, паевых взносов, стоимости акций. Документы: копия решения (выписка) общего собрания участников (акционеров) о выходе физического лица из состава участников. Копия договора купли-продажи акций.

- Выдача наличных денежных средств по договорам займов с физическими лицами. Документы: копия договора займа.

- Дивиденды (доходы по акциям, доходы по паям, долям (вкладам) от распределения прибыли). Документы: копия решение уполномоченного органа Клиента о выплате дивидендов.

- Выплаты на расчеты с гражданами за приобретаемое у них имущество (движимое, недвижимое, ценные бумаги, иное имущество). Документы: копия договора купли-продажи

имущества.

Возможность использования иностранной валюты можно посмотреть в статье: Пришли деньги, когда и как можно использовать средства с валютного счёта? Что нужно делать после зачисления валютной выручки?

Для того, чтобы снять наличные деньги в белорусских рублях, иностранной валюте нужно предоставить в банк заявление (Заявление на снятие наличных денег в белорусских рублях, Заявление на получение наличной иностранной валюты). Образцы заполнения заявлений находятся на сайте в разделе «Обслуживание», далее «Формы документов».

Образцы заполнения заявлений находятся на сайте в разделе «Обслуживание», далее «Формы документов».

Заявление и подтверждающие документы (в случае их необходимости) могут быть представлены на бумажном носителе или в «Альфа-Бизнес Онлайн»/«Альфа-Бизнес Мобайл 2.0» запросом произвольной формы «Письмо в банк».

Если вышеуказанные документы предоставляются на бумажном носителе, они должны быть подписаны лицами, имеющими право подписи документов для проведения расчетов, подписи которых включены в карточку с образцами подписей и оттиска печати. Указанные документы предоставляются в банк в одном экземпляре, при получении денежных средств.

Если вы отправляете документы в интернет-банке или через мобильное приложение, то оригиналы документов не требуются.

Также необходимо предварительно заказать наличные денежные средства, позвонив в контакт-центр для юридических лиц по телефону 7464 или написав в онлайн-чат.

Прием, выдача и пересчет наличных денег в кассах банка для юридических лиц и ИП

Приём наличных денег

Внесение наличных денег на счет осуществляется в кассе банка. Поступившие наличные деньги зачисляются на расчетный счет в тот же день. Наличные деньги принимаются на счет по объявлению на взнос наличными или в инкассаторских сумках.

Поступившие наличные деньги зачисляются на расчетный счет в тот же день. Наличные деньги принимаются на счет по объявлению на взнос наличными или в инкассаторских сумках.

Вносить наличные деньги на счет организации по объявлению на взнос наличными может представитель организации. При этом в банк должна быть предоставлена соответствующая доверенность на сдачу наличных денег в кредитную организацию, оформленная в соответствии с законодательством Российской Федерации. Единоличному исполнительному органу доверенность на сдачу наличных денег в кредитную организацию не требуется. Рекомендуемая банком форма доверенности.

Выдача наличных денег

Выдача наличных денег производится по денежным чекам, по предварительной заявке или без неё.

Заявка может быть оформлена:

Получить наличные деньги по чеку может:

- Единоличный исполнительный орган юридического лица / Индивидуальный предприниматель

- лицо, наделенное наделенное на основании доверенности правом получать наличные деньги по чеку.

Рекомендуемая форма доверенности.

Рекомендуемая форма доверенности.

Денежный чек для выдачи наличных денег с расчетного счета предъявляется клиентом в отделение Банка по месту обслуживания данного расчетного счета.

Выдача наличных денег по денежному чеку также может производиться в рамках услуги доставки наличных денег собственной службой инкассации Уральского банка реконструкции и развития по предварительной заявке.

Рекомендации по внесению и выдаче наличных денег

Для Вашего удобства и минимизации затрат на кассовое обслуживание воспользуйтесь универсальной картой для бизнеса.

Пересчёт проинкассированных наличных денег

К пересчёту принимаются наличные деньги, проинкассированные как собственной службой инкассации Уральского банка реконструкции и развития, так и сторонними организациями.

| Ежемесячная абонентская плата | 1 490 ₽ |

| Круглосуточные безналичные платежи Бесплатно внутри банка на счета ИП/ЮЛ |

0 ₽ 19 ₽ c 6-го платежа в месяц |

| Перевод с расчетного счета ИП на личный счет или карту ФЛ внутри банка Включая перевод на личную карту ИП в рамках сервиса «Зарплатная Халва» |

Бесплатно до 200 000 ₽ свыше от 2% |

| Снятие наличных по корпоративным картам Перевод с расчетного счета бесплатно. .png) Снятие наличных в любом банкомате России по единому тарифу Снятие наличных в любом банкомате России по единому тарифу |

МС Unembossed — 1,9% плюс 89 ₽ Корпоративная Халва |

| Корпоративные карты Бесплатная самоинкассация и моментальное зачисление |

Обслуживание в год МС Unembossed — 500 ₽ |

| Овердрафт Плати партнёрам, когда нет денег на расчетном счете |

до 1 000 000 ₽ |

| Расчетный счет со специальным режимом для участия в закупках Участникам торгов 44-ФЗ /223-ФЗ |

Участие в аукционе 50 ₽ Начисление % на среднедневной остаток 0,01% годовых |

| Эквайринг |

Sovcompay

Подключение 1 000 ₽, зачисление платежей 2,3%, по картам ПАО Совкомбанка 1% Торговый ЭквайрингПодключение и установка каждого терминала БЕСПЛАТНО; зачисление платежей Пакетное предложение: Оборот 100 000 ₽ в мес. — 1 690 ₽ Интернет-ЭквайрингПодключение — бесплатно зачисление платежей 2,6%, по карте Халва 1,8% |

| Пакетное предложение | Доступно пакетное предложение

Подробнее в разделе «Полный сборник тарифов» |

Как снять деньги в банке | Снятие в банке

Если вы впервые пользуетесь новыми банковскими системами и открываете личные счета, это может сбить с толку. Для простейших транзакций, таких как снятие наличных, есть несколько решений, а технологии сделали доступными новые, о которых даже взрослые могут не знать.

Снять деньги в банкомате

Самый эффективный способ снять деньги с вашего банковского счета — использовать банкомат. Вы можете использовать дебетовую карту или карту банкомата; каждый связан с другим типом банковского счета.Дебетовые карты используются для покупок с текущего счета, а также могут использоваться в банкоматах.

Вы можете использовать дебетовую карту или карту банкомата; каждый связан с другим типом банковского счета.Дебетовые карты используются для покупок с текущего счета, а также могут использоваться в банкоматах.

С другой стороны, банкоматные карты можно использовать в банкоматах, но не для покупок. Они часто связаны со сберегательными счетами, на которые обычно накладываются ограничения на совершение покупок.

Для снятия денег в банкомате:

- Обычно для использования банкомата вам понадобится карта, но некоторые банки предоставляют другие возможности.

- Вставьте карту в слот на машине.

- Введите свой четырехзначный PIN-код (персональный идентификационный номер)

- Перемещайтесь по параметрам с помощью сенсорного экрана или цифровой клавиатуры.

- Большинство счетов имеют дневные лимиты на снятие средств, и большинство автоматов выдают наличные только в количестве, кратном 20.

- Помните, что хотя банкоматы, принадлежащие вашему банку, обычно не взимают плату за их использование, если вы используете банкомат за пределами сети своего банка, с вас могут взиматься разные суммы за транзакцию.

Можно ли снимать деньги в банкомате без дебетовой карты?

Это зависит от вашего банка и от того, насколько он интегрирован с новыми технологиями. Некоторые банки позволяют снимать деньги в банкоматах другими способами.Если вы потеряете свою карту или ее украдут, многие банки позволят вам получить доступ к банкоматам без карты через мобильные приложения, онлайн-счета или снимать деньги в отделении, поговорив с кассиром.

Снять деньги в банке лично

Вы также можете снять деньги, зайдя в отделение и поговорив с кассиром банка. В большинстве случаев, как и в банкомате, вам понадобится карта, связанная с учетной записью, из которой вы хотите снять деньги, поскольку кассир будет запускать карту и также запрашивать ваш PIN-код для доступа к средствам.Это может занять больше времени, но вы можете поговорить с реальным человеком, если у вас возникнут вопросы или проблемы с учетной записью.

Если вы потеряли карту, ее украли или ее нет у вас по какой-либо другой причине, самый простой способ получить доступ к средствам — поговорить с кассиром. В банке могут быть предусмотрены процессы, позволяющие вам получить доступ к своим счетам без карты с использованием личных идентификационных номеров или других уникальных кодов, установленных в случае утери карты.

В банке могут быть предусмотрены процессы, позволяющие вам получить доступ к своим счетам без карты с использованием личных идентификационных номеров или других уникальных кодов, установленных в случае утери карты.

Даже если вы просто забыли свою карту дома, кассир может получить доступ к вашей учетной записи с помощью личной идентификации.

Получите возврат денег с дебетовой карты

Большинство продуктовых магазинов, а также некоторые заправочные станции и круглосуточные магазины позволяют добавлять «кэшбэк» к транзакции. Кэшбэк — это относительно простой процесс, который позволяет вам использовать этот магазин как банкомат в дополнение к совершению покупок.

Когда вы совершаете покупку, магазин, предлагающий возврат денег, предложит вам либо через устройство, считывающее вашу дебетовую карту, либо через кассира, который спросит вас, хотите ли вы вернуть деньги. Если вы выберете «да», вам будет предложено ввести сумму.

Кэшбэк — это процесс, при котором магазин выдаст вам наличные, а затем переведет эту сумму на ваш банковский счет. Это похоже на использование банкомата, когда магазин выступает в роли третьей стороны.

Это похоже на использование банкомата, когда магазин выступает в роли третьей стороны.

У вас должна быть запрашиваемая сумма на вашем банковском счете, и она должна быть доступна для немедленного использования, так как магазин немедленно снимет с вашего счета. Кэшбэк недоступен для кредитных карт.

Снятие денег без карты банкомата или дебетовой карты

Существует несколько способов использования средств на своем банковском счете без карты, в том числе через онлайн-банкинг, мобильные приложения и письменные чеки.

Интернет-банк

Сегодня большинство банков предоставляют вам доступ к вашим счетам через онлайн-сервисы, и вы можете использовать эту услугу для оплаты счетов прямо со своих счетов. Многие биллинговые компании позволяют настраивать автоматические транзакции из вашего банка, чтобы вам не приходилось платить напрямую. Это не столько вывод денег, сколько способ оплаты.

Мобильные приложения

Это зависит от вашего банка. Некоторые банки позволяют использовать ваше мобильное устройство в банкоматах вместо карты, и вы обычно можете получить доступ ко всем обычным опциям онлайн-банкинга через мобильное приложение.

Некоторые банки позволяют использовать ваше мобильное устройство в банкоматах вместо карты, и вы обычно можете получить доступ ко всем обычным опциям онлайн-банкинга через мобильное приложение.

Написать чек

Чеки— еще один способ заплатить кому-либо напрямую с вашего банковского счета без карты. До того, как появились дебетовые и кредитные карты, чеки были одним из основных способов, помимо наличных, для расчетов с людьми. Сегодня они используются нечасто, и большинство людей выбирают более быстрые и простые цифровые альтернативы для предоставления платежей, но некоторые организации иногда требуют обналичивание чеков.

Они по-прежнему являются одним из самых надежных способов осуществления платежей тем, у кого нет возможности принимать карты, например, в случае личных платежей, и они по-прежнему часто используются для оплаты государственных учреждений и арендодателей, которые вы арендуете. из.

При использовании чека деньги поступают прямо с вашего счета на счет получателя, поэтому это не столько способ снятия средств, сколько способ оплаты или способ перевода денег с одного счета на другой.

Если вы ищете другой способ отправки или получения денег, MoneyGram — еще один глобальный поставщик инновационных услуг денежных переводов и платежей. Вы можете отправить онлайн на дебетовую карту Visa за комиссию в размере 0 долларов!

Источник изображения: https: // depositphotos.com /

Бен Стил — писатель, театральный (ре) профессионал и администратор некоммерческой организации. Он родился в Англии, подростком до 20 лет жил в Канаде, а сейчас живет в Америке. Прошу прощения за его иногда сбивающий с толку голос и странное непокорное «u» после «о».

Федеральных банковских правил снятия наличных в крупных суммах | Финансы

Автор: Cam Merritt | Рецензент: Алисия Бодин, сертифицированный главный финансовый тренер Ramsey Solutions | Обновлено 28 января 2019 г.

Федеральный закон позволяет снимать со своих банковских счетов столько наличных, сколько вы хотите.В конце концов, это ваши деньги. Однако снимите сумму, превышающую определенную, и банк должен сообщить о снятии средств в налоговую службу, которая может прийти и узнать, зачем вам все эти деньги.

Закон

Закон 1970 года о борьбе с отмыванием денег, известный как Закон о банковской тайне, устанавливает правила снятия наличных в крупных размерах. Как правило, банки должны сообщать о любой транзакции, превышающей 10 000 долларов наличными. Это включает не только снятие средств, но и депозиты, обмен валюты (например, обмен долларов на евро или японскую иену) и покупку дорожных чеков.Закон также требует, чтобы банки проверяли идентификацию по любой транзакции, которая может вызвать отчет. Другими словами, даже если ваш банк обычно не запрашивает удостоверение личности при снятии средств, он должен это делать при снятии средств на сумму более 10 000 долларов.

Совокупное снятие средств

По закону все транзакции, проведенные в учреждении в течение одного дня, считаются одной транзакцией, а все отделения банка считаются одним учреждением. Итак, если вы пошли в свой банк утром и сняли 5000 долларов, а днем пошли в другое отделение и сняли еще 5000 долларов, объединенные транзакции вызовут отчет в IRS. Кроме того, если у банка есть основания полагать, что серия транзакций связана между собой, даже если они не в один и тот же день, банк обязан подать отчет. Если вы будете приходить в банк каждый день в течение недели и снимать 8000 долларов, можно ожидать, что банк подаст отчет.

Кроме того, если у банка есть основания полагать, что серия транзакций связана между собой, даже если они не в один и тот же день, банк обязан подать отчет. Если вы будете приходить в банк каждый день в течение недели и снимать 8000 долларов, можно ожидать, что банк подаст отчет.

Структурированные транзакции

Банки также должны сообщать о транзакциях на сумму менее 10 000 долларов, если они считают, что сумма этих транзакций в долларах была выбрана специально, чтобы избежать срабатывания Закона о банковской тайне.Федеральные правила именуют их «структурированными» транзакциями. Вывод 9 990 долларов, вероятно, поднимет красный флаг как потенциально структурированная транзакция. Фактически, любая транзакция, независимо от суммы, которую банк сочтет подозрительной, может вызвать отчет.

Исключения из правила

Закон делает несколько исключений. Банку не нужно подавать отчет о крупных кассовых операциях с участием других банков или государственных органов. Это также позволяет банкам подавать заявки на освобождение от налогов для постоянных бизнес-клиентов.Если у банка есть универмаг в качестве покупателя, и менеджер этого магазина снимает 20 000 долларов наличными для хранения в сейфе или кассе, банку не нужно составлять отчет каждый раз, когда это происходит. Вместо этого банк может подать в IRS форму, в которой указывается, что магазин является постоянным бизнес-клиентом. Это освобождение должно продлеваться ежегодно.

Это также позволяет банкам подавать заявки на освобождение от налогов для постоянных бизнес-клиентов.Если у банка есть универмаг в качестве покупателя, и менеджер этого магазина снимает 20 000 долларов наличными для хранения в сейфе или кассе, банку не нужно составлять отчет каждый раз, когда это происходит. Вместо этого банк может подать в IRS форму, в которой указывается, что магазин является постоянным бизнес-клиентом. Это освобождение должно продлеваться ежегодно.

Способы снять деньги в банке

Этот пост может содержать ссылки на продукты наших рекламодателей. Мы можем получить компенсацию за продукты, на которые мы ссылаемся.Спасибо за поддержку. Вы можете прочитать информацию о наших рекламодателях здесь. Время от времени вам нужны наличные. Те, у кого есть банковский счет, могут легко снять свои деньги с помощью банкомата / дебетовой карты. Однако не у всех есть банк, счет, вне зависимости от того, соответствует ли он требованиям или просто не нужен. Или вы, возможно, потеряли дебетовую карту, и вам нужны наличные в этот момент. Какими бы ни были ваши обстоятельства, вот несколько вариантов, которые следует учитывать, если вам нужно снять деньги без дебетовой карты.

Какими бы ни были ваши обстоятельства, вот несколько вариантов, которые следует учитывать, если вам нужно снять деньги без дебетовой карты.

Примечание редактора: Если вы заинтересованы в открытии банковского счета, ознакомьтесь с нашим списком банковских рекламных акций , прежде чем подавать заявку на открытие счета! Таким образом вы можете получить дополнительные деньги на свой счет.

Используйте банкомат

Использование банкомата — самый эффективный способ снять деньги с вашего банковского счета. Вы можете использовать дебетовую карту или карту банкомата. Дебетовые карты используются для покупок с текущего счета, а также могут использоваться в банкоматах. Кроме того, банкоматные карты можно использовать в банкоматах, но не для покупок. Они часто связаны со сберегательными счетами, на которых обычно есть ограничения на совершение покупок.

Для снятия денег в банкомате:

- Обычно для использования банкомата вам понадобится карта, но некоторые банки предоставляют другие возможности.

- Вставьте карту в слот на машине.

- Введите свой четырехзначный PIN-код (персональный идентификационный номер)

- Перемещайтесь по параметрам с помощью сенсорного экрана или цифровой клавиатуры.

- Большинство счетов имеют дневные лимиты на снятие средств, и большинство автоматов выдают наличные только в количестве, кратном 20.

- Помните, что хотя банкоматы, принадлежащие вашему банку, обычно не взимают плату за их использование, если вы используете банкомат за пределами сети своего банка, с вас могут взиматься разные суммы за транзакцию.

Напишите чек себе

Это самый простой способ получить наличные без дебетовой карты. Все, что вам нужно сделать, это выписать себе чек на свой счет или «Наличными» и отнести его в банк, чтобы обналичить. Отдайте чек кассиру в банке и получите взамен свои деньги. Если у вас нет дебетовой карты, вам нужно будет предъявить кассиру ваши водительские права или удостоверение личности.

Если у вас нет банковского счета в банке, где вы обналичиваете чек, вы, вероятно, не сможете обналичить чек или вам, возможно, придется заплатить комиссию или зарегистрироваться, чтобы стать клиентом, чтобы иметь возможность обналичить его. .

Вы также можете посетить розничный магазин и посмотреть, примут ли они чек от вас, выплачиваемый наличными. Чек, выписанный на наличные, не имеет обеспечения. Это означает, что если вы потеряете чек, нашедший сможет получить деньги, если вы сначала не остановите оплату по чеку. Не выписывайте чек до прибытия в банк или к розничному продавцу, чтобы избежать этого риска.

Получите наличные через приложение банка

Если вы выполняете банковские операции с Wells Fargo, вы можете воспользоваться 13 000 банкоматов без дебетовой карты.Используйте приложение банка, чтобы получить одноразовый 8-значный код для использования в качестве PIN-кода банкомата.

BBVA Compass имеет Mobile Cash, который позволяет отправлять деньги с мобильного телефона на любой банкомат BBVA. Там вы можете забрать его или отправить тому, кто сможет его забрать. Если отправитель не является клиентом BBVA, он должен будет заплатить комиссию.

Там вы можете забрать его или отправить тому, кто сможет его забрать. Если отправитель не является клиентом BBVA, он должен будет заплатить комиссию.

BMO Harris and Bank of Hawaii предлагает штрих-коды вместо числовых PIN-кодов, и когда вы находитесь в банкомате, вам нужно отсканировать QR-код, а также ввести свой PIN-код, чтобы подтвердить свою личность.

Другие банки, которые имеют эту функцию, включают Bank of America, Chase Bank, Fifth Third Bank, Salem Five и Wintrust Financial.

Используйте платежное приложение со своего смартфона

Некоторые приложения позволяют отправлять деньги другу, который может снять деньги за вас. С этой опцией вы не сможете вывести крупные суммы денег. Существуют ограничения на то, сколько вы можете отправить. Однако это отличный вариант для снятия денег без использования дебетовой карты.

- Venmo: Venmo — популярное приложение, которое позволяет бесплатно отправлять и получать деньги.

Все, что вам нужно, — это имя пользователя Venmo, номер телефона или адрес электронной почты для отправки денег. Обе стороны должны быть зарегистрированы в Venmo, чтобы использовать его.

Все, что вам нужно, — это имя пользователя Venmo, номер телефона или адрес электронной почты для отправки денег. Обе стороны должны быть зарегистрированы в Venmo, чтобы использовать его. - Zelle: Zelle — еще одно популярное приложение для отправки и получения денег. Однако у вас должен быть банковский счет, поскольку он позволяет отправлять деньги в разные банки и из них практически мгновенно. Существует около 60 банков, которые поддерживают использование Zelle, включая Ally Bank, Bank of America, Capital One, Chase, Citibank, PNC Bank и Wells Fargo.

- PayPal: С помощью PayPal вы можете отправлять деньги кому-либо, используя только адрес электронной почты.Убедитесь, что вы выбрали вариант «платить друзьям и семье». В противном случае лицо, получающее средства, должно будет оплатить комиссию за транзакцию.

- Google Кошелек: Чтобы отправить деньги с помощью Google Кошелька, введите номер телефона получателя и введите сумму, которую хотите отправить.

- Facebook Messenger: Если вы, ваши друзья и семья используете Facebook Messenger, вы можете отправлять деньги, выбрав «платежи», указав сумму и получателя.

Авторский приговор

Хотя не все из этих вариантов дадут вам прямую выплату наличных, вы все равно можете снимать деньги со своего счета без дебетовой карты.Если у вас постоянно нет наличных денег, возможно, вам будет полезно просто открыть счет в банке. Есть много онлайн-банков, таких как Ally Bank, Capital One 360 и Discover Bank, которые предлагают простые проверочные и сберегательные счета, которые не стоят больших затрат и могут даже принести вам проценты. Вы также можете открыть кредитную карту, если не хотите носить с собой наличные. В противном случае ознакомьтесь с нашим списком банковских акций , чтобы найти счет, который вам подходит!

Раскрытие информации: Эти ответы не предоставляются и не по заказу банка-рекламодателя. Ответы не были рассмотрены, одобрены или иным образом подтверждены рекламодателем банка. В обязанности рекламодателя банка не входит обеспечение ответов на все сообщения и / или вопросы.

Ответы не были рассмотрены, одобрены или иным образом подтверждены рекламодателем банка. В обязанности рекламодателя банка не входит обеспечение ответов на все сообщения и / или вопросы.

Как снять большую сумму наличных с банковского счета | Бюджетирование денег

Деньги на вашем банковском счете принадлежат вам, поэтому кажется, что вы можете делать с ними все, что захотите, в том числе снимать большие суммы наличных. На самом деле вы можете это сделать, но при снятии крупных средств действуют определенные правила.Федеральное правительство требует, чтобы банки сообщали как о депозитах, так и о снятии средств на сумму 10 000 долларов и более. В вашем банке также могут быть определенные правила, которым вы должны следовать. Хотя они не могут помешать вам получить доступ к вашим собственным деньгам, им может потребоваться время, чтобы собрать достаточно денег на месте. Крупные выплаты требуют как идентификации, так и объяснения. Если вы предоставите обе эти возможности и у вас будет достаточно времени, ваша транзакция пройдет гладко.

Федеральные правила

В 1970 году США приняли Закон о банковской тайне, чтобы помочь предотвратить отмывание денег.После 11 сентября Патриотический акт добавил к BSA дополнительные требования, чтобы не финансировать терроризм. В соответствии с этими законами ваш банк должен сообщать в IRS о любых снятиях наличных или депозитах на сумму 10 000 долларов и более. Вам не разрешается обходить закон, делая несколько небольших депозитов или выводов средств. Известный как структурирование, акт преднамеренного снятия небольших сумм, чтобы избежать отчетности IRS, является незаконным.

В целях отчетности ваш банк должен подсчитать все снятия средств, снятые вами за один день.Это означает, что снятие наличных 5000 долларов утром и еще 5000 долларов во второй половине дня все равно приведет к сообщению в IRS. Ваш банк также должен сообщить о вас, если они подозревают, что вы снимаете крупные суммы с разницей в несколько дней, чтобы избежать выполнения требований BSA по отчетности.

BSA также требует, чтобы ваш банк запрашивал удостоверение личности при снятии крупных сумм. Если вы частый и известный клиент в своем банке, они могут разрешить вам снимать наличные без предъявления удостоверения личности.Однако закон запрещает это при выводе крупных сумм. Даже если ваш кассир знает вас по имени, она должна попросить у вас удостоверение личности, если вы снимете 10 000 долларов и более.

Банковские правила

Правила федерального правительства позволяют вам снимать столько денег, сколько захотите, при условии, что об этом должным образом сообщается. Однако у вашего банка могут быть другие планы. Вопреки распространенному мнению, у банков нет огромных сумм наличных денег. Банки явно хранят наличные деньги в наличии, но хранить их в больших количествах на месте по своей сути опасно и просто недопустимо.В зависимости от того, сколько денег вы хотите, банку потребуется несколько дней, чтобы перевезти деньги в отделение.

Ваш банк также может спросить вас, зачем вам деньги. Отказ объяснить необходимость снятия необычно большого количества наличных может привести к отказу. Если снятие средств достаточно велико, чтобы требовать отчетности IRS, отчет вашего банка должен включать причину снятия. Если вы откажетесь предоставить его, банк может отклонить запрос на снятие средств и сообщить о вас властям.

Отказ объяснить необходимость снятия необычно большого количества наличных может привести к отказу. Если снятие средств достаточно велико, чтобы требовать отчетности IRS, отчет вашего банка должен включать причину снятия. Если вы откажетесь предоставить его, банк может отклонить запрос на снятие средств и сообщить о вас властям.

Как сделать

Имейте в виду, что цель этих правил заключается в предотвращении отмывания денег и других незаконных действий. Они не предназначены для удержания вас от ваших денег. Если вы хотите снять крупную сумму наличных, возьмите с собой удостоверение личности в банк и открыто объясните причину снятия.

Прочтите условия своего счета, чтобы узнать, нужно ли банку время для подготовки такого крупного вывода средств. Если они это сделают, отправьте запрос на снятие средств в банк в письменной форме или своевременно заполните любые формы, которые банк требует.Никогда не ждите до последней минуты, когда делаете крупный вывод. Если вы заполните надлежащие формы, предоставите достаточно времени и предоставите действительное удостоверение личности, у вас не будет проблем с получением денег.

Если вы заполните надлежащие формы, предоставите достаточно времени и предоставите действительное удостоверение личности, у вас не будет проблем с получением денег.

Ссылки

Ресурсы

Советы

- Банки, обслуживающие предприятия в отраслях с тяжелым денежным обращением, с большей вероятностью будут иметь большие суммы наличных денег в кассе, как и основные филиалы. В отделении супермаркета, вероятно, не будет много наличных.

Предупреждения

- Вместо того, чтобы снимать большие суммы наличных, вы также можете снимать большие суммы денег в кассовом чеке или переводить их в другой банк посредством банковского перевода.

Писатель биографии

Мишель получила диплом с отличием в области бухгалтерского учета и имеет обширный опыт в области управления бизнесом и бухгалтерского учета. Предпринимательство у нее в крови, и ее работа направлена на то, чтобы помочь малому бизнесу успешно конкурировать на большом рынке. Мишель также знает цену доллару и любит помогать читателям понять, как лучше всего получить максимальную прибыль и вести здоровую финансовую жизнь. Ее работы появляются на сайте малого бизнеса Chron. Она также работала в блогах для малого бизнеса в национальной страховой сети.

Мишель также знает цену доллару и любит помогать читателям понять, как лучше всего получить максимальную прибыль и вести здоровую финансовую жизнь. Ее работы появляются на сайте малого бизнеса Chron. Она также работала в блогах для малого бизнеса в национальной страховой сети.

Как снять деньги с расчетного счета без дебетовой карты

НА ЭТОЙ СТРАНИЦЕ МОЖЕТ СОДЕРЖАТЬ ПАРТНЕРСКИЕ ССЫЛКИ. Значит, мы БЕСПЛАТНО ПОЛУЧАЕМ КОМИССИИ ЗА ПОКУПКИ, ОСУЩЕСТВЛЯЕМЫЕ ПО ЭТИМ ССЫЛКАМ. ПОЖАЛУЙСТА, ПРОЧИТАЙТЕ НАШЕ РАСКРЫТИЕ ДЛЯ БОЛЕЕ ПОДРОБНОЙ ИНФОРМАЦИИ.

Credit Shout может получать часть продаж или другую компенсацию за ссылки на этой странице.

Снять деньги с текущего счета легко, правда? Для большинства из нас наш банк выдает нам дебетовую карту, которая связана с текущим счетом, которым вы владеете.Когда вы используете эту дебетовую карту, она использует баланс вашего текущего счета. Если вы совершите покупку на 100 долларов, с вашего текущего счета будет списано 100 долларов. Просто, легко и понятно.

Просто, легко и понятно.

Пока у вас есть дебетовая карта, вы можете снимать деньги со своего счета.

Ну, а что будет, если у вас нет дебетовой карты? Можете ли вы получить деньги со своего текущего счета? В конце концов, это ваша учетная запись, но если у вас нет дебетовой карты, как вы можете снимать деньги в банкомате?

Дополнительная литература: можно ли снимать деньги в банкомате без дебетовой карты?

Как снять деньги без дебетовой карты

Пока у вас есть текущий счет, с которым связана ваша дебетовая карта, есть несколько различных способов снятия денег со своего текущего счета с помощью дебетовой карты.

(1) Квитанция на снятие средств

Если вы знаете номер своего текущего счета и у вас есть идентификатор для подтверждения своей личности, вы можете заполнить квитанцию на снятие средств в своем банке и передать ее кассиру. для заполнения, его часто просят;

- Дата

- Ваше имя

- Номер вашего счета

- Сумма, которую вы хотите снять

Если у вас есть все необходимое и есть деньги в банке, вы можете взять столько, сколько вам нужно.

(2) Обналичивание чека (в вашем банке)

Поскольку у вас есть текущий счет, вы должны иметь чеки и на своем счете. Если у вас есть чек, все, что вам нужно сделать, это заполнить его и отнести в банк кассиру для обналичивания.

В поле «Pay To» вы можете написать «Cash» в этой области. Затем вам нужно будет указать дату, сумму и подписать чек. Как только вы это сделаете, отнесите его в местный банк и обналичите.

(3) Обналичивание чека (вне вашего банка)

Если ваш банк закрыт, вам может быть интересно, где еще вы могли бы обналичить свой чек.Поскольку это личный текущий счет, у вас могут возникнуть проблемы с обналичиванием его по сравнению с получением чека от работодателя.

Многие из нас были в ситуации, когда нам нужно было обналичить чек. Некоторые из вас могут рассчитывать на получение чека в местных магазинах. Например, я часто использую местную заправочную станцию и продуктовый магазин, чтобы обналичить личные чеки. Эти чеки недорого стоят, самая высокая из них — 50 долларов, и местные магазины нередко ограничивают вас в сумме, которую вы можете обналичить.

Вы всегда можете посетить местные магазины, чтобы узнать, подходит ли вам этот вариант.

(4) Сообщите своему банку, что вы хотите снять наличные

Если у вас нет дебетовой карты или квитанции о снятии средств, не беспокойтесь, просто обратитесь к кассиру в местном банке и сообщите им, что вам нужно снять наличные. Деньги. Если у вас есть удостоверение личности и информация об учетной записи, они заполнят за вас бланк, и вы скоро получите свои деньги.

(5) Сберегательный счет

Если у вас есть сберегательный счет, вы можете получить доступ к деньгам на этом счете без дебетовой карты.Сберегательные счета обычно связаны с картой банкомата. Однако, даже если у вас нет банкоматной карты, вы можете снимать деньги со своего сберегательного счета в местном банке. Если у вас есть информация об учетной записи и идентификатор, вы можете получить доступ к своему сберегательному счету.

Если у вас есть сберегательный счет в мобильном приложении или в Интернете, вы можете получить свои деньги другими способами.

(6) Банкомат без карты

Некоторые банки предоставляют экстренный доступ к банкоматам для участников, потерявших свою карту банкомата или у которых была украдена карта.В этом случае представитель клиента даст вам код, который позволит вам получить доступ к своим деньгам.

(7) Мобильный банкинг

Другой вариант — мобильный банкинг. У Bank of America, Chase и Wells Fargo есть варианты мобильного банкинга, что дает вам возможность получать доступ к своим деньгам с мобильного телефона. Вместо того, чтобы иметь PIN-код, вы сканируете код для вывода средств со своего счета. Вы можете скачать их мобильные приложения, чтобы получить к ним доступ.

Потеря дебетовой карты

В конце концов, потеря дебетовой карты никогда не бывает забавой.Если вы потеряли дебетовую карту, вот все, что вам нужно сделать прямо сейчас.

- Позвоните и сообщите об утере или краже дебетовой карты

- Закажите новую дебетовую карту

После того, как вы позвоните в банк и сообщите об утере карты, ваш счет будет защищен на случай, если кто-то получит вашу карту и сможет ею воспользоваться. После этого вы получите новую карту в течение 7-10 рабочих дней.

После этого вы получите новую карту в течение 7-10 рабочих дней.

Если вы недавно потеряли кредитную или дебетовую карту, даже карту банкомата, немедленно сообщите об этом.

Прочтите другую статью по теме: Могу ли я погасить кредитную карту другой кредитной картой

Редакционные материалы на этой странице не предоставлены ни одной из упомянутых компаний и не были просмотрены, одобрены или иным образом одобрены любая из этих сущностей. Мнения, высказанные здесь, принадлежат только автору.

Определение текущего счета

Что такое текущий счет?

Текущий счет — это депозитный счет в финансовом учреждении, который позволяет снимать и вносить депозиты.Текущие счета, также называемые счетами до востребования или транзакционными счетами, очень ликвидны, и к ним можно получить доступ, среди прочего, с помощью чеков, банкоматов и электронного дебетования. Текущий счет отличается от других банковских счетов тем, что он часто позволяет снимать много денег и вкладывать неограниченное количество раз, тогда как сберегательные счета иногда ограничивают и то и другое.

Ключевые выводы

- Текущий счет — это депозитный счет в банке или другой финансовой компании, который позволяет держателю вносить депозиты и снимать средства.

- Текущие счета очень ликвидны, что позволяет делать многочисленные депозиты и снятия средств в отличие от менее ликвидных сберегательных или инвестиционных счетов.

- Компромисс для увеличения ликвидности заключается в том, что текущие счета не предлагают держателям много процентов, если таковые имеются.

- Деньги можно депонировать в банках и через банкоматы, путем прямого депозита или другого электронного перевода; Владельцы счетов могут снимать средства через банки и банкоматы, выписывая чеки или используя электронные дебетовые или кредитные карты, сопряженные со своими счетами.

- Важно отслеживать комиссии по текущему счету, которые начисляются на овердрафты, выписывая слишком много чеков — а в некоторых банках — позволяя остатку на счете опуститься ниже требуемого минимума.

Общие сведения о текущих счетах

Чековые счета могут включать коммерческие или бизнес-счета, студенческие счета и совместные счета, а также многие другие типы учетных записей, которые предлагают аналогичные функции.

Коммерческий текущий счет используется предприятиями и является собственностью предприятия.Должностные лица и менеджеры предприятия имеют право подписи на счете, как это разрешено руководящими документами предприятия.

Некоторые банки предлагают специальные бесплатные текущие счета для студентов колледжей, которые остаются бесплатными до тех пор, пока они не закончат учебу. Совместный текущий счет — это счет, на котором два или более человека, обычно супружеские партнеры, могут выписывать чеки на счет.

В обмен на ликвидность текущие счета обычно не предлагают высоких процентных ставок (если они предлагают проценты вообще).Но если они хранятся в зарегистрированном банковском учреждении, средства гарантированы Федеральной корпорацией по страхованию вкладов (FDIC) в размере до 250 000 долларов на каждого индивидуального вкладчика на один застрахованный банк.

Для счетов с большими остатками банки часто предоставляют услугу по «очистке» текущего счета. Это включает в себя снятие большей части избыточных денежных средств со счета и их инвестирование в фонды, приносящие проценты овернайт. В начале следующего рабочего дня средства возвращаются на текущий счет вместе с процентами, полученными за ночь.

Расчетные счета и банки

Многие банковские учреждения предлагают текущие счета с минимальными комиссиями. Традиционно большинство крупных коммерческих банков используют текущие счета как лидеры по убыткам. Лидер убытков — это маркетинговый инструмент, с помощью которого компания предлагает продукт или несколько продуктов по цене ниже рыночной для привлечения потребителей. Цель большинства банков — привлечь потребителей бесплатными или недорогими текущими счетами, а затем побудить их использовать более выгодные предложения, такие как личные ссуды, ипотека и депозитные сертификаты.

Однако, поскольку альтернативные кредиторы, такие как финтех-компании, предлагают потребителям все большее количество кредитов, банкам, возможно, придется пересмотреть эту стратегию. Банки могут решить, например, увеличить комиссию на текущие счета, если они не могут продать достаточно прибыльных продуктов, чтобы покрыть свои убытки.

Банки могут решить, например, увеличить комиссию на текущие счета, если они не могут продать достаточно прибыльных продуктов, чтобы покрыть свои убытки.

Измерение денежной массы

Поскольку деньги, хранящиеся на текущих счетах, очень ликвидны, при расчете денежной массы M1 используются общие остатки по стране.M1 является одним из показателей денежной массы, и он включает в себя сумму всех транзакционных депозитов, хранящихся в депозитных учреждениях, а также валюту, хранящуюся у населения. M2, еще один показатель, включает все средства, учитываемые в M1, а также средства на сберегательных счетах, срочных депозитах малого номинала и паевых инвестиционных фондах розничного денежного рынка.

Использование текущих счетов

Потребители могут открыть текущие счета в отделениях банков или через веб-сайт финансового учреждения.Для внесения средств владельцы счетов могут использовать банкоматы, прямой депозит и внебиржевой депозит. Чтобы получить доступ к своим средствам, они могут выписывать чеки, использовать банкоматы или использовать электронные дебетовые или кредитные карты, подключенные к их счетам.

Достижения в области электронного банкинга сделали использование текущих счетов более удобным. Теперь клиенты могут оплачивать счета с помощью электронных переводов, что устраняет необходимость в написании и отправке бумажных чеков. Они также могут настроить автоматические платежи по регулярным ежемесячным расходам и могут использовать приложения для смартфонов для внесения депозитов или переводов.

Не упускайте из виду комиссию за текущий счет — есть вещи, которые банки не будут широко рекламировать людям, которые не читают мелкий шрифт, включая условные комиссии, такие как овердрафты.

Защита от овердрафта

Если вы выпишете чек или совершите покупку на сумму, превышающую сумму на вашем текущем счете, ваш банк может покрыть разницу. Эта кредитная линия, предлагаемая банком, называется защитой от овердрафта.

Многие банки не говорят клиентам, что они будут взимать с вас плату за каждую транзакцию, в результате которой на вашем счете будет использоваться овердрафт. Например, если у вас есть баланс в размере 50 долларов США, и вы совершаете покупки с использованием дебетовой карты на сумму 25, 25 и 53 доллара США, с вас будет взиматься комиссия за овердрафт — обычно огромная — за покупку, которая превысила ваш счет, а также за каждую последующую покупку после того, как вы окажетесь в минусе.

Например, если у вас есть баланс в размере 50 долларов США, и вы совершаете покупки с использованием дебетовой карты на сумму 25, 25 и 53 доллара США, с вас будет взиматься комиссия за овердрафт — обычно огромная — за покупку, которая превысила ваш счет, а также за каждую последующую покупку после того, как вы окажетесь в минусе.

Но это еще не все. В приведенном выше примере, в котором вы совершили три покупки на сумму 25, 25 и 53 доллара, с вас не будет взиматься комиссия только за последнюю покупку. Согласно соглашению с владельцем счета, многие банки имеют положения, согласно которым в случае овердрафта транзакции будут сгруппированы в порядке их размера, независимо от порядка, в котором они произошли.Это означает, что банк сгруппирует эти транзакции в порядке 53, 25, 25 долларов, взимая комиссию за каждую из трех транзакций в день, когда вы превысили свой счет. Кроме того, если на вашем счете остается овердрафт, ваш банк может также взимать с вас ежедневные проценты по ссуде.

Существует практическая причина для клиринга более крупных платежей перед более мелкими. Многие важные векселя и платежи по долгам, такие как платежи за автомобиль и ипотеку, обычно имеют крупный номинал. Причина в том, что лучше сначала провести клиринг этих платежей.Однако такие комиссии также являются чрезвычайно прибыльным источником дохода для банков.

Вы можете избежать комиссий за овердрафт, отказавшись от покрытия овердрафта, выбрав текущий счет без комиссии за овердрафт или сохранив деньги на привязанном счете.

Некоторые банки прощают от одного до четырех сборов за овердрафт в течение одного года, хотя вам, возможно, придется позвонить и спросить. Chase Bank, например, отказывается от комиссии за недостаточные средства, понесенные в течение четырех рабочих дней в течение каждого 12-месячного периода на его счетах Sapphire Checking.Взаимодействие с другими людьми

Плата за обслуживание расчетного счета

В то время как банки традиционно считаются генерирующими доход за счет процентов, которые они взимают с клиентов за заемные деньги, плата за обслуживание была создана как способ получения дохода со счетов, которые не приносили достаточного дохода от процентов для покрытия расходов банка. В современном компьютерном мире обслуживание счета с балансом в 10 долларов обходится банку примерно в ту же сумму, что и счет с балансом в 2000 долларов.Разница в том, что в то время как более крупный счет приносит банку достаточно процентов, чтобы получить некоторый доход, счет в 10 долларов обходится банку дороже, чем приносит.

В современном компьютерном мире обслуживание счета с балансом в 10 долларов обходится банку примерно в ту же сумму, что и счет с балансом в 2000 долларов.Разница в том, что в то время как более крупный счет приносит банку достаточно процентов, чтобы получить некоторый доход, счет в 10 долларов обходится банку дороже, чем приносит.

Банк компенсирует эту нехватку, взимая комиссию, когда клиенты не могут поддерживать минимальный баланс, выписывают слишком много чеков или, как только что обсуждалось, превышают счет.

Иногда есть способ избавиться от хотя бы части этих сборов. Если вы являетесь клиентом крупного банка (а не ссудо-сберегательного отделения в небольшом городке), лучший способ избежать уплаты единовременных комиссий — это вежливо спросить.Представители обслуживания клиентов в крупных банках часто имеют право снимать расходы на сотни долларов, если вы просто объясните ситуацию и попросите их отменить плату. Просто имейте в виду, что эти «отмены вежливости» обычно разовые.

Прямой депозит

Прямой депозит позволяет вашему работодателю в электронном виде переводить вашу зарплату на ваш банковский счет, что делает средства немедленно доступными для вас. Банки также извлекают выгоду из этой функции, поскольку она дает им стабильный поток доходов для кредитования клиентов.Из-за этого многие банки будут предоставлять бесплатную проверку (т. Е. Без минимального остатка или ежемесячных сборов за обслуживание), если вы настроите прямой депозит для своей учетной записи.

Электронный перевод денежных средств

С помощью электронного перевода средств (EFT), также известного как банковский перевод, можно напрямую переводить деньги на ваш счет, не дожидаясь получения чека по почте. Большинство банков больше не взимают плату за электронные переводы.

Банкоматы

Банкоматы позволяют легко получить доступ к наличным деньгам с вашего текущего счета или сбережениям в нерабочее время, но важно знать о комиссиях, которые могут быть связаны с их использованием. Хотя вы, как правило, ничего не понимаете, когда используете банкомат своего собственного банка, использование банкомата другого банка может привести к дополнительным расходам как со стороны банка, которому принадлежит банкомат, так и со стороны вашего банка. Однако все более популярными становятся банкоматы без комиссии.

Хотя вы, как правило, ничего не понимаете, когда используете банкомат своего собственного банка, использование банкомата другого банка может привести к дополнительным расходам как со стороны банка, которому принадлежит банкомат, так и со стороны вашего банка. Однако все более популярными становятся банкоматы без комиссии.

Безналичный расчет

Дебетовая карта стала основным продуктом для всех, кто использует текущий счет. Он обеспечивает простоту использования и портативность основной кредитной карты без бремени счетов по кредитным картам с высокой процентной ставкой.Многие банки предлагают защиту от мошенничества с нулевой ответственностью для дебетовых карт, чтобы помочь защитить от кражи личных данных в случае утери или кражи карты.

Текущие счета и проценты

Если вы выберете процентный текущий счет, будьте готовы платить много комиссий, особенно если вы не можете поддерживать минимальный баланс. Согласно исследованию Bankrate, в 2012 году средний минимальный остаток, необходимый для избежания ежемесячной комиссии по текущему счету процентов, составлял 7550 долларов, что на 6% больше, чем годом ранее. Наиболее распространенный баланс, необходимый для избежания комиссий на текущих счетах без процентов, составляет 622 доллара.

Наиболее распространенный баланс, необходимый для избежания комиссий на текущих счетах без процентов, составляет 622 доллара.

Эта минимальная сумма обычно представляет собой совокупную сумму всех ваших счетов в банке, включая текущие счета, сберегательные счета и депозитные сертификаты. Если ваш баланс упадет ниже необходимого минимума, вам придется платить ежемесячную плату за обслуживание, которая в среднем составляет около 15 долларов США. Согласно исследованию Bankrate, в сегодняшнюю эпоху низких процентных ставок средняя доходность по этим счетам составляет всего около 0,04%.Взаимодействие с другими людьми

Лишь горстка банков обслуживает бесплатные текущие счета с процентной ставкой без каких-либо условий. Однако, если у вас есть давние благоприятные отношения с вашим банком, вы можете отказаться от комиссии с вашего текущего текущего счета, приносящего проценты.

Расчетный счет и кредитные баллы

Текущий счет может повлиять на ваш кредитный рейтинг и кредитный отчет при определенных обстоятельствах, но большинство основных операций с текущим счетом, таких как внесение и снятие средств, а также выписка чеков, не влияют. В отличие от кредитных карт, закрытие бездействующих текущих счетов с хорошей репутацией также не влияет на ваш кредитный рейтинг или кредитный отчет. И упущения, которые приводят к овердрафту на текущих счетах, не отображаются в вашем кредитном отчете, если вы своевременно позаботитесь о них.

В отличие от кредитных карт, закрытие бездействующих текущих счетов с хорошей репутацией также не влияет на ваш кредитный рейтинг или кредитный отчет. И упущения, которые приводят к овердрафту на текущих счетах, не отображаются в вашем кредитном отчете, если вы своевременно позаботитесь о них.

Некоторые банки проводят мягкий запрос или извлекают ваш кредитный отчет, чтобы выяснить, есть ли у вас достойный послужной список в обращении с деньгами, прежде чем они предложат вам текущий счет. Мягкие выплаты не влияют на ваш кредитный рейтинг.Если вы открываете текущий счет и подаете заявку на другие финансовые продукты, такие как жилищные ссуды и кредитные карты, банк, скорее всего, проведет тщательный запрос, чтобы просмотреть ваш кредитный отчет и кредитный рейтинг. Жесткие требования отражаются на вашем кредитном отчете на срок до 12 месяцев и могут снизить ваш кредитный рейтинг на целых пять пунктов.

Если вы подаете заявку на защиту текущего счета от овердрафта, банк, скорее всего, заберет ваш кредит, поскольку защита от овердрафта — это кредитная линия. Если вам не удается своевременно восстановить положительный баланс вашего счета после овердрафта, вы можете ожидать, что об инциденте будет сообщено в кредитные бюро.

Если вам не удается своевременно восстановить положительный баланс вашего счета после овердрафта, вы можете ожидать, что об инциденте будет сообщено в кредитные бюро.

Если у вас нет защиты от овердрафта, и вы переоцениваете свой текущий счет и не можете своевременно восстановить положительный баланс, банк может передать ваш счет коллекторскому агентству. В этом случае эта информация также будет передана в кредитные бюро.

Как открыть текущий счет

Помимо кредитных агентств, есть агентства, которые отслеживают и сообщают вашу банковскую историю. Официальное название этой табеля успеваемости на ваших банковских счетах — «Отчет о работе с клиентами».»Банки и кредитные союзы изучат этот отчет, прежде чем они позволят вам открыть новый счет.

Два основных агентства по информированию потребителей, которые отслеживают подавляющее большинство банковских счетов в Соединенных Штатах, — это ChexSystems и Система раннего предупреждения.

Когда вы подаете заявку на новую учетную запись, эти агентства сообщают, возвращали ли вы чеки, отказывались ли платить за просрочку платежа или были ли счета закрыты из-за плохого управления.

Постоянный возврат чеков, невыплата комиссии за овердрафт, мошенничество или закрытие счета по какой-либо причине — все это может привести к тому, что банк или кредитный союз откажут вам в открытии нового счета.Согласно Закону о справедливой кредитной отчетности (FCRA), если ваш текущий счет был закрыт из-за ненадлежащего управления, эта информация может отображаться в вашем банковском отчете о потребительских банковских услугах на срок до семи лет. Однако, согласно Американской ассоциации банкиров, большинство банков не будут сообщать вам, если вы перерасходуете свой счет, при условии, что вы позаботитесь об этом в разумные сроки.

Если не о чем сообщать, это хорошо. Фактически, это лучший из возможных исходов. Это означает, что вы были образцовым владельцем счета.

Отказ в открытии счета

Если вы не были держателем модельного счета, вы можете попасть в черный список, не открывая текущий счет. Лучше всего избегать проблем до того, как они возникнут. Следите за своим текущим счетом и обязательно проверяйте баланс на регулярной основе, чтобы избежать сборов и комиссий за овердрафт. Когда они случаются, убедитесь, что у вас достаточно средств для их оплаты, и чем скорее, тем лучше.

Следите за своим текущим счетом и обязательно проверяйте баланс на регулярной основе, чтобы избежать сборов и комиссий за овердрафт. Когда они случаются, убедитесь, что у вас достаточно средств для их оплаты, и чем скорее, тем лучше.

Если вам отказано, попросите банк или кредитный союз пересмотреть свое решение.Иногда возможность поговорить с банковским служащим — это все, что требуется, чтобы организация изменила свое мнение.

Вы также можете попробовать открыть сберегательный счет, чтобы наладить отношения с финансовым учреждением. Как только вы сможете получить текущий счет, его можно привязать к этому сберегательному счету, чтобы обеспечить защиту от овердрафта своими руками.

Даже если в вашей записи есть допустимые помарки, важно знать, как отслеживаются ваши данные и что вы можете сделать, чтобы исправить ошибку или исправить плохую историю.

Отслеживание и исправление ваших данных

Согласно FCRA, вы имеете право спросить банк или кредитный союз, какую из двух систем проверки они используют. Если проблема будет обнаружена, вы получите уведомление о раскрытии информации, которое, вероятно, проинформирует вас о том, что вы не сможете открыть учетную запись и почему. В то время вы можете запросить бесплатную копию отчета, на основании которого вы отказались.

Если проблема будет обнаружена, вы получите уведомление о раскрытии информации, которое, вероятно, проинформирует вас о том, что вы не сможете открыть учетную запись и почему. В то время вы можете запросить бесплатную копию отчета, на основании которого вы отказались.