Долгосрочные финансовые вложения. Долгосрочные инвестиции :: BusinessMan.ru

В современном мире множество физических и юридических лиц осуществляют инвестиционную деятельность. Наиболее привлекательны долгосрочные финансовые вложения. Это объясняется массой их преимуществ перед другими вариантами заработка. Стоит узнать, что такое финансовые вложения.

Определение понятия

Долгосрочные финансовые вложения являют собой инвестирование финансового актива или капитала физическим, юридическим лицом или предприятием на период, который превышает один год. Ими являются денежные средства, которые направлены в уставные капиталы других компаний. Они могут инвестироваться в приобретение ценных бумаг. Также ими выступают долгосрочные займы, полученные от сторонних предприятий.

Классификация финансовых вложений

Объектом инвестиций являются основные и оборотные денежные средства. Ими также могут быть и целевые финансовые вклады, ценные бумаги, интеллектуальная собственность, в которые выполняется инвестирование средств.

- Ценные бумаги. Этот вид считают портфельным инвестированием. В данном случае облигации и акции приобретаются на срок более года. Чаще всего при таких вложениях инвестор не имеет стремления заработать на спекуляциях. Долгосрочные инвестиции данного типа делят на две группы:

— Инвестирование в ценные бумаги для выполнения частичного приобретения акционерного общества. Это позволит инвестору участвовать в управлении организацией.

— Инвестирование капитала с целью его сохранения. Этот вариант встречается нечасто, что объясняется тем, что ценные бумаги – это высоколиквидные активы. Однако инвесторы все же использую их, если они принадлежат стабильным акционерным обществам и не подвергаются существенным колебаниям.

К тому же ценные бумаги могут быть частными и государственными, в зависимости от того, кто их выпускает.

- Долговые ценные бумаги. Наиболее распространенным их видом являются векселя. Держатель векселя получает капитал, который передал держателю в предварительно установленный срок.

Долгосрочные финансовые вложения данного типа обычно являются крупными суммами. Их предоставляют на срок более года, так как за этот период можно улучшить финансовое состояние компании.

Долгосрочные финансовые вложения данного типа обычно являются крупными суммами. Их предоставляют на срок более года, так как за этот период можно улучшить финансовое состояние компании. - Вклады в уставные капиталы посторонних фирм способствуют получению прибыли после развития данной компании. Это вложение средств также является долгосрочным, так как небольшое количество организаций способно окупить все расходы за короткий срок.

- Займы. Их предоставление аналогично — векселям. Однако в этом случае долговые обязательства формируются на основании поручительства или договора.

Ознакомившись с основными видами вложений, следует определить, какими могут быть вклады в предприятия.

Другие виды вложений

К долгосрочным финансовым вложениям относятся также вклады в предприятия, которые занимаются выдачей кредитов. Инвестор предоставляет денежные средства, выдаваемые гражданам в качестве кредита. Данное вложение предполагает получение определенной части процента от выплаты.

Вложения также можно осуществлять и в уставной капитал товариществ. Они представляют собой организационно-правовую форму. Последняя позволяет получить капитал, достаточный для начала осуществления предпринимательской деятельности посредством суммирования денежных средств, внесенных соучредителем. Соответственно, инвестор будет получать процент от прибыли товарищества.

Доход распределяется между соучредителями в соответствии с объемом капитала, внесенного каждым из них. Долгосрочные инвестиции в сообщества позволяют продуктивно управлять бизнесом. Прибыли придется ждать более одного года. Однако это зависит от конкретного случая.

Какие ценности не относятся к финансовым вложениям?

Стоит отметить, что финансовыми вложениями не являются:

- Собственные акции, которые были выкуплены акционером общества с целью их аннулирования или перепродажи.

- Векселя, полученные организацией-продавцом от компании-векселедателя в процессе расчета за оказанные услуги, предоставленную продукцию или выполненные работы.

- Вложения в имущество, представленное в материально-вещественной форме компанией. При этом доступно лишь временное пользование с целью получения прибыли.

- Произведения искусства, драгоценные металлы и похожие ценности, которые приобретены для получения дохода.

В случае покупки перечисленных ценностей инвестор не может принимать их в качестве финансового вложения.

Фактические затраты на покупку активов

Активы, которые представляют собой денежные средства, финансовые вложения или прочие ценности требуют для приобретения следующих фактических затрат:

- Суммы, которые уплачиваются продавцу в соответствии с заключенным договором.

- Затраты, направленные на оплату предоставленных консультационных и информационных услуг, связанных с покупкой активов. Их стоимость относится к финансовым результатам коммерческой организации, а некоммерческой – к повышению расходов. Учитывается тот отчетный период, в течение которого было принято решение относительно приобретения финансовых вложений.

- Вознаграждения, которые были уплачены лицу или компании, которые выполнили задание по покупке активов.

Стоит отметить, что долгосрочные финансовые вложения не включают в себя аналогичные перечисленным затраты, направленные на процесс приобретения.

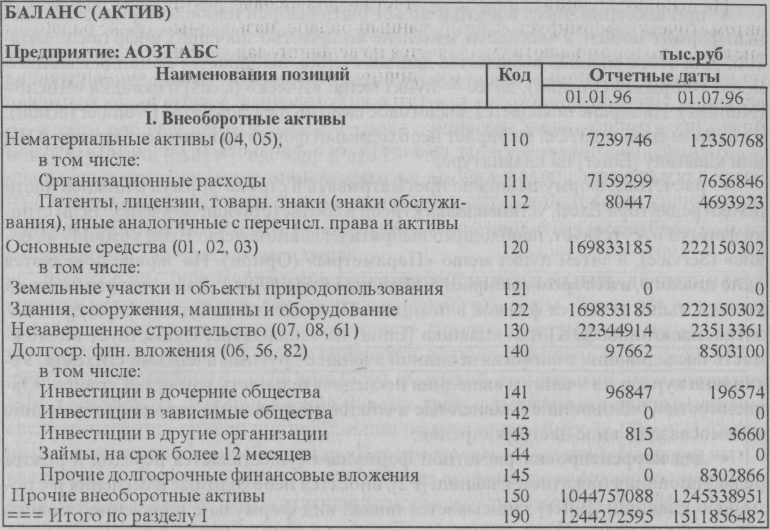

Финансовые вложения в бухгалтерской отчетности

Раскрытию с учетом требования существенности в бухгалтерской отчетности подлежат следующие сведения:

- Метод, согласно которому оцениваются финансовые вложения в балансе при их выбытии.

- Последствия, к каким привело изменение метода соответствующей оценки.

- Цена финансовых вложений, определяющая их текущую рыночную стоимость.

- Разница между показателями, которые помогла получить оценка финансовых вложений и текущей рыночной стоимостью.

- Разница между первоначальной и номинальной стоимостью при покупке долговых ценных бумаг на протяжении срока их погашения.

- Вид и цена вклада, который обременен залогом.

- Вид и цена выбывших ценных бумаг после их передачи другому лицу или компании посредством безвозмездной сделки.

- Сведения о резерве вкладов под обесценивание с указанием его вида, величины и суммы.

- Информация о предоставленных займах и долговым ценным бумагам. Подобные финансовые вложения в балансе должны отображаться в обязательном порядке.

Следует предоставлять в отчетности все необходимые сведения своевременно, дабы избежать нарушения законодательства.

Условия для принятия активов к бухгалтерскому учету

Чтобы принять к учету финансовые вложения, требуется соблюдение следующих условий в обязательном порядке:

- Наличие достоверных документов с правильным оформлением, которые свидетельствуют о существовании прав компании на совершение вкладов и получение активов.

- Организация финансовых рисков, которые связаны с совершением финансовых вложений.

- Долгосрочные финансовые инвестиции должны быть способными приносить для компании экономическую выгоду.

Она выражается в форме дивидендов, процентов или прироста стоимости.

Она выражается в форме дивидендов, процентов или прироста стоимости.

При наличии всех перечисленных выше факторов можно производить бухгалтерский учет активов данного типа.

Задачи анализа финансовых вложений

Оценка финансовых вложений направлена на решение следующих задач:

- Оценка эффективности инвестиций.

- Анализ структуры и состава финансовых вложений.

- Определение их направления.

- Анализ источников финансирования активов данного типа.

Для выполнения учета вкладов в Плане счетов используется активный инвентарный счет 58, для которого открываются следующие счета:

- Долговые ценные бумаги.

- Акции и паи.

- Предоставленные займы.

Обесценивание финансовых вложений

Обесцениванием инвестиций является значительное и устойчивое уменьшение их стоимости. Расчетной стоимостью называют разницу, определяемую между учетной стоимостью и суммой снижения стоимости финансовых вложений. Этот показатель стоит определять по тем вкладам, по каким не исчисляют рыночную стоимость. Обесценивание долгосрочных финансовых вложений характеризуется следующими условиями:

Этот показатель стоит определять по тем вкладам, по каким не исчисляют рыночную стоимость. Обесценивание долгосрочных финансовых вложений характеризуется следующими условиями:

- Учетная стоимость инвестиций значительно превышает расчетную стоимость на отчетную дату.

- Расчетная стоимость инвестиций была уменьшена в течение отчетного периода.

- Вероятность значительного увеличения расчетной стоимости отсутствует.

Признаки обесценивания финансовых вложений

Обесценивание активов чаще всего происходит при появлении у компании, которые являются эмитентами ценных бумаг, признаков банкротства. Также это возможно при осуществлении сделок купли-продажи ценных бумаг по цене, которая меньше их реальной стоимости. Существенное влияние на обесценивание будет оказано, если источники долгосрочных инвестиций не будут приносить дохода, а также в том случае, если он будет существенно уменьшен.

При наличии подобных условий компания должна выполнять проверку на определение признаков устойчивого снижения стоимости активов. Если факт обесценивания будет подтвержден путем проверки, организация должна образовать специальный резерв между учетной и расчетной стоимостью.

Если факт обесценивания будет подтвержден путем проверки, организация должна образовать специальный резерв между учетной и расчетной стоимостью.

Отражение резерва обесценивания инвестиций в бухгалтерской отчетности

Образованный резерв должен отражаться по дебету счета 91. По кредиту для него специально отведен счет 59. При этом его сумма применяется для формирования стоимости финансовых вложений в балансе. Она является разницей между учетной стоимостью и образованным резервом. При этом рассматриваемый резерв позволяет покрыть полученные убытки по операциям с активами.

Состав долгосрочных финансовых вложений должен проверяться организацией на обесценивание не реже, нежели одни раз в год (при наличии перечисленных выше признаков). Сумма образованного резерва должна увеличиваться, если проверка выявит высокую вероятность снижения расчетной стоимости инвестиций.

Краткосрочные финансовые вложения

Краткосрочные финансовые вложения представлены инвестициями субъектов хозяйствования в разные финансовые инструменты на двенадцатимесячный период. Основные формы таких вложений – приобретение краткосрочных векселей, облигаций, сберегательных сертификатов, а также депозитные вклады со сроком действия менее года.

Основные формы таких вложений – приобретение краткосрочных векселей, облигаций, сберегательных сертификатов, а также депозитные вклады со сроком действия менее года.

Краткосрочные финансовые вложения – способ использования предприятием своих свободных денежных активов с получением дополнительной выгоды в будущем или хотя бы простой их защиты от инфляционных потерь. Благодаря высокой ликвидности, краткосрочные вложения могут быть приравнены к платежным средствам и, таким образом, обеспечивают первоочередные финансовые обязательства хозяйствующего субъекта. Также в финансовом менеджменте они могут быть рассмотрены как денежные активы, поэтому к ним применяется такие же рычаги управления.

Краткосрочные финансовые вложения необходимо рассмотреть и со стороны субъекта, в деятельность которого поступают данные средства. Ведь год – это слишком малый срок для того, чтобы получить значительную прибыль. Именно поэтому приобретенные средства, в основном, используются на покупку материалов и сырья (высоколиквидных позиций любого баланса). Однако есть и положительные моменты в данном виде вложений. Прежде всего, наименьший риск потерять средства, так как экономическая ситуация на протяжении года может быть наиболее точно просчитана и предугадана.

Однако есть и положительные моменты в данном виде вложений. Прежде всего, наименьший риск потерять средства, так как экономическая ситуация на протяжении года может быть наиболее точно просчитана и предугадана.

Однако в современном сложном мире, кроме экономических факторов, которые оказывают существенное влияние на хозяйственную деятельность субъектов, необходимо оценивать и политическую ситуацию (например, выборы). Также немаловажное значение имеет и курс национальной валюты.

Некоторые кредиторы предпочитают предоставлять средства под достаточно высокие проценты, которые позволяют минимизировать риски и убытки, связанные с отсутствием возврата займов.

Краткосрочные финансовые вложения в такие финансовые инструменты, как ценные бумаги, считаются выгодными только в том случае, если приобретаемые акции котируются на финансовом рынке и их можно легко конвертировать в денежные средства в любой момент.

При осуществлении краткосрочных инвестиций, предприятия и просто физические лица зачастую обращаются за помощью к специалистам, рассчитывающим полученный доход, сопоставив его с тем риском, который может возникнуть за несколько месяцев вложения свободных средств. Иногда при анализе даже используется специальное программное обеспечение.

Иногда при анализе даже используется специальное программное обеспечение.

В бухгалтерском учете данный вид вложений указывается в одноименном счете 58, который ведет учет в разрезе перечня активов. Сюда могут относиться акции, которые были куплены с целью получения выгоды в будущем, но со сроком действия до одного года. В данном перечне указываются и такие виды ценных бумаг, как долговые, государственные и местных органов власти, имеющие срок погашения в течение двенадцати месяцев или предполагающие получение дохода за один год. На данном счету учитываются займы, выдаваемые прочим организациям со сроком возврата также до 12 месяцев, и банковские депозиты.

Кроме счета 58 указанный вид вложений может учитываться на субсчете счета 82, который, согласно своему названию «Резервы по сомнительным долгам», формирует прибыль для приобретения краткосрочных ценных бумаг в ближайшем будущем. Их учетная стоимость определяется аналогично долгосрочным и представляет собой фактические расходы инвестора.

Краткосрочные финансовые вложения в балансе отображаются в строках 250-253. Строка 250 является «аккумулирующей» и состоит из суммы строк 251-253, которые расшифровывают ее по субсчетам, а именно:

— строка 251 отражает сумму заемных средств, которые выданы другим субъектам хозяйствования на срок меньше года;

— 252 представляет сумму собственных акций, которые были выкуплены у акционеров;

— строка 253 показывает другие краткосрочные вложения (облигации, ценные бумаги и депозиты).

В каком разделе баланса отражают финансовые вложения. Долгосрочные финансовые вложения

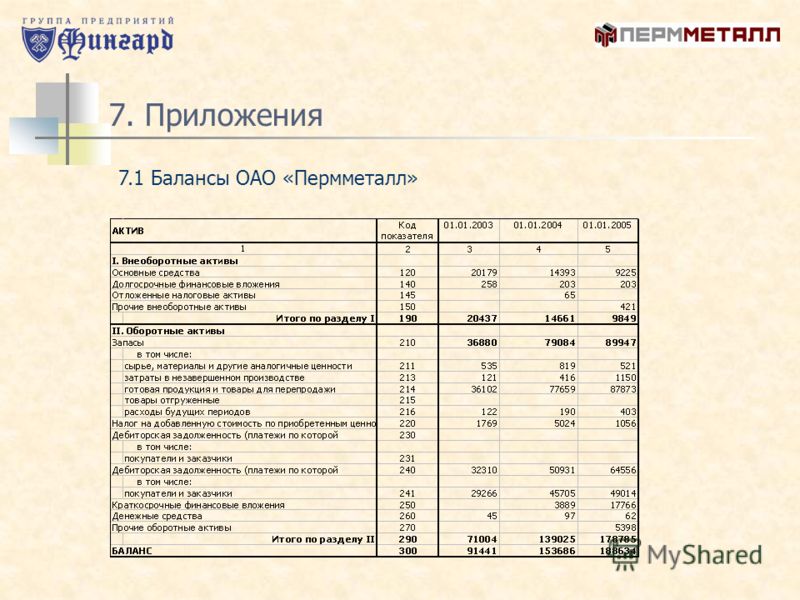

В отчетности отечественных предприятий и организаций учитываются различные финансовые инвестиции: выданные займы, вклады и т.п. Они объединяются понятием «вложения». Финансовые вложения отражаются в балансе и пояснении к отчетности.

Что входит в финансовые вложения в балансе

- различные ценные бумаги с установленными сроками и стоимостью погашения;

- вклады в капиталы иных предприятий и организаций;

- выданные займы (за исключением беспроцентных) и депозиты;

- приобретенная дебиторская задолженность и др.

Подобные инвестиции и активы входят в состав рассматриваемого понятия, если они соответствуют следующим критериям:

- документальное подтверждение;

- наличие у соответствующего инвестора финансовых рисков, связанных с подобными инвестициями;

- вероятность того, что впоследствии эти инвестиции дадут экономический эффект в виде выгоды в различных ее формах (дивиденды, увеличение стоимости и т.п.) Такой вывод следует из п. п. 2, 3 ПБУ 19/02 .

Теперь рассмотрим, что не относится к долгосрочным финансовым вложениям в строке 1170 баланса. Это, например:

- выкупленные для аннулирования или последующей продажи собственные акции предприятия;

- выданные в правоотношениях купли-продажи и оказания услуг векселя;

- инвестиции в имущество, переданное в аренду за определенную плату;

- драгоценности, картины, и т.п., если их приобретение не имеет отношения к обычной деятельности предприятия;

- основные средства, МПЗ и НМА.

Где и как финансовые вложения отражаются в учете

Перед тем, как попасть в баланс, текущие финансовые вложения в бухгалтерском учете формируются на счете 58 «Финансовые вложения». Одновременно депозитные вклады подлежат учету на субсчете 55-3 «Депозитные счета».

В аналитическом учете по ценным бумагам должны быть отражены сведения о:

- наименовании эмитента;

- названии и реквизитах ценной бумаги;

- стоимости;

- общем количестве;

- дате приобретения и выбытия;

- месте хранения.

В балансе стоимость долгосрочных инвестиций, относящихся к финансовым вложениям, отражается на 31 декабря предшествующего года и на 31 декабря того года, который истек до этого (предшествующего) года.

Где бы в учете не формировались соответствующие сведения, долговременные финансовые вложения в балансе — это строка 1170.

В бухучете активы, соответствующие рассматриваемому показателю баланса, принимаются к учету по первоначальной стоимости.

В качестве расходов на финансовые вложения учитываются:

- уплаченные суммы по контрактам;

- стоимость информационных и консультационных услуг, связанных с соответствующими инвестиционными вложениями;

- вознаграждения для посредников;

- иные затраты на финансовые вложения.

Для определения текущей рыночной стоимости финансовых вложений применяются все доступные источники соответствующих сведений. Если финансовые вложения не обращаются на ОРЦБ и по ним текущая рыночная стоимость не определяется, они учитываются на отчетную дату по первоначальной стоимости.

П

Английский язык для банковского дела и финансов: Тема 3: Бухгалтерский учет и финансовая отчетность

А. ТЕРМИНЫ, ТЕОРИИ И ОПРЕДЕЛЕНИЯ Составление счетов

Бухгалтерский процесс начинается с входные данные, и это такие вещи, как торговые документы (например, счета-фактуры), закупочные документы (например, квитанции), платежные ведомости, банковские документы, командировочные и развлекательные записи. Данные в этих входах затем обрабатываются специализированное ПО:

1.Записи записываются в хронологическом порядке в «журналы».

2. Информация из журналов разносится / переносится в «бухгалтерскую книгу», где накапливается в определенные категории (например, кассовый счет, торговый счет или счет для одного конкретного клиента).

3. «Судебное разбирательство баланс »составляется в конце каждого отчетного периода: это сводка информацию из бухгалтерской книги, чтобы проверить правильность цифр. Это использовано непосредственно для подготовки основной финансовой отчетности (отчет о прибылях и убытках, баланс ведомость и отчет о движении денежных средств).

Финансовая отчетность крупных компании должны быть проверены внешней аудиторской фирмой, которая «подписываетна счета »(официально заявляют, что счета верны). Они публично доступны и отображаются в годовом отчете компании. Пользователи финансовых заявления включают: акционеров, потенциальных акционеров, кредиторов (кредиторов, например банки), клиенты, поставщики, журналисты, финансовые аналитики, правительство агентства и др.

Отчет о прибылях и убытках (P&L, = отчет о прибылях и убытках) обобщает деловую активность за период время.Он начинается с общего объема продаж / дохода, полученного за месяц, квартал или год. В последующих строках вычитаются / вычитаются все затраты, связанные с производя этот доход.

В балансе отражается финансовое состояние компании на конкретную дату. Основное уравнение, которое имеет для баланса: Активы = Обязательства + Акционерный капитал.

— «Актив» — это что-либо ценное, принадлежащее бизнесу.

— «Обязательство» любая сумма, причитающаяся кредитору.

— Акционеры собственный капитал / собственный капитал — это то, что остается от активов после того, как все кредиторы теоретически было оплачено.Он состоит из двух элементов: уставного капитала (представляя первоначальные инвестиции в бизнес, когда акции были впервые выпущенных) плюс нераспределенная прибыль (= резерв), накопленная с течением времени.

Обратите внимание на порядок, в котором элементы в каталоге:

— Активы перечислены в зависимости от того, насколько легко их можно обменять на наличные, с «текущим активы »более ликвидны, чем« основные средства ».

— Обязательства перечислены в соответствии с тем, как быстро кредиторы должны быть оплачены, с «текущим liabilites »(банковская задолженность перед поставщиками, невыплата заработной платы и счетов). перед «долгосрочными обязательствами».

Компаниям нужен отдельный отчет о кассовые поступления и денежные выплаты. Почему это? Во-первых, по указанной причине выше — он показывает реальные деньги, которые доступны для поддержания бизнеса день за днем (прибыль только на бумаге, пока деньги не поступят). Во-вторых, существует множество сложных методов, которые бухгалтеры могут использовать для манипулировать прибылью, тогда как наличные — это настоящие деньги. Счета оплачиваются наличными, не прибыль.

Есть много причин, почему компании могут иметь проблемы с денежным потоком, даже если бизнес ведет хорошо.Среди них:

— неожиданный просрочки платежей и неплатежи (безнадежные долги).

— непредвиденный расходы: больший, чем ожидалось, счет по налогам, забастовки и т. д.

— Неожиданный падение спроса.

— Инвестирование тоже много в основных средствах.

Решения могут включать:

— Кредит контроль: поиск просроченных счетов.

— Складской учет: поддержание низкого уровня запасов, минимизация незавершенного производства, доставка в клиентов быстрее.

— Расходов контроль: задержка расходов на капитальное оборудование.

— Продажи продвижение, чтобы быстро заработать деньги.

— Используя сторонняя компания для взыскания долга (так называемый «факторинг»).

Словарь в финансовой отчетности на удивление нестандартно, поскольку многие компании используют смесь американских и Условия Европы.Счет прибылей и убытков (Отчет о прибылях и убытках)

Выручка (= доход / оборот / продажи / выручка)

Стоимость проданного товара (= прямые затраты) включает производственные затраты, заработную плату рабочих (синих воротничков) и др.

Операционная расходы (= косвенные затраты / накладные расходы) включают заработную плату от продаж и офисный персонал, маркетинговые расходы, коммунальные услуги и т. д.

Не — операционная прибыль включает прибыль от инвестиций в прочие компании.

EBIT расшифровывается как Ernings до уплаты процентов и налогов

EBITDA расшифровывается как Ernings до вычета процентов, налогов, износа и амортизации.

Амортизация и Амортизация очень похожи и часто используются одинаково.Однако «амортизация» может относиться к потере стоимости материального актива (например, транспортного средства) и «амортизации» к потере стоимости нематериального актива (например, покупка лицензии или товарный знак). Эти потери с течением времени рассматриваются как затраты и записываются в (= вычитается из прибыли) в течение нескольких лет.

Проценты относится к деньгам, уплаченным банку по займам (или полученным от банк для остатков денежных средств).

Дивиденды деньги выплачиваются акционерам.

Сохранено прибыль переводится на баланс, где включается в суммы прошлых лет.

Бухгалтерский баланс

Аккаунтов дебиторская задолженность — это сумма, которую клиенты должны предприятию (= кредиторы)

Опись это царица сырья и запасов.

Товарная ценные бумаги — ценные бумаги, предназначенные для отчуждения в течение одного года.

Аккаунтов к оплате — это деньги, причитающиеся поставщикам.

Ипотека — это долгосрочный банковский кредит на покупку недвижимости.

Поделиться капитал (= обыкновенные акции, AmE) — сумма, привлеченная при первоначальном размещении на фондовом рынке.

Сохранено прибыль (= резервы / нераспределенная прибыль) переводится из отчет о доходах, как уже упоминалось.

1. Вставьте слова в правильные колонка| аккаунта бухгалтерская книга стоимости проданных товаров к оплате счета-фактуры на пробный баланс EBTDA операционные расходы оборотные активы | ||

Прибыль и убыток счет | Бухгалтерский баланс | |

а. В балансе «активы» что у вас есть, и «обязательства» — это то, что вы ow_.

б. Потеря стоимости материального актив с течением времени называется «d_ _ _ _ _ _ _ _ _ _n». Эта потеря составляет ‘w_ _ _ _en o_ _ ’В счетах за несколько лет. Снижение стоимости нематериального актива называется «am_ _ _ _ _ _ _ _ _n».

c. Термин «должник» сейчас часто заменено на «accounts _ _ _ _ _ _able» а «кредитор» часто заменяется на «account _ _ _able».

d. Общая стоимость сырья + незавершенное производство + готовая продукция называется ‘in_ _ _ _ _ _ _’

е. Понесенные расходы но еще не оплачены, называются ‘acc_ _ _d расходы’.

f. Степень, в которой фирма полагается на долговое финансирование, а не на долевое финансирование, что называется его «возрастом».

3. Подчеркните правильные слова из курсивом

Термины «прямые затраты» и «переменные» затраты — близкие синонимы.Оба они относятся к таким вещам, как затраты на сырье. и заработная плата рабочих. Но чтобы подчеркнуть затраты, которые увеличиваются в пропорционально любому увеличению выпуска, скажем: (1) прямых затрат / переменные затраты ; чтобы подчеркнуть затраты, которые можно идентифицировать одним конкретный продукт, скажем (2) прямых затрат / переменные издержки .

Аналогичным образом, термин «постоянные затраты» «Косвенные затраты» и «операционные затраты» — это близкие синонимы. Все они относятся к такие вещи, как реклама, аренда и зарплата офисного персонала.Но подчеркивать затраты, которые остаются неизменными на всех уровнях выпуска в краткосрочной перспективе, скажем (3) постоянные затраты / операционные затраты ; акцентировать внимание на расходах, связанных со всем бизнесом (аренда, коммунальные услуги, и т. д.), а не каких-либо конкретных продуктов, скажем (4) косвенных затрат / операционные расходы , здесь синонимы — «накладные расходы»; подчеркнуть затраты, возникающие в результате повседневной деятельности предприятия (продукты и процессы), скажем (5) постоянных затрат / эксплуатационные расходы .

По закону компании обязаны предоставлять акционерам определенную финансовую информацию.Большинство компаний включают три финансовых отчета в своих годовых отчетах.

Счет прибыли и убытков показывает доходы и расходы. Он дает данные об общих продажах или обороте ( объем бизнеса, выполненного компанией в течение года), а также расходы и накладные расходы. Первая цифра должна быть больше второй: должно быть как правило, будет прибыль — превышение доходов над расходами. Часть прибыли выплачивается государству в виде налогообложения, часть обычно распределяется между акционерам в качестве дивидендов, а часть остается у компании для финансирования дальнейший рост, чтобы погасить долги, учесть будущие убытки и так далее.

Баланс показывает финансовое положение компании на конкретную дату, как правило, на последнюю из финансового года. В нем перечислены активы компании, ее обязательства и средства акционеров. Активы бизнеса состоят из денежных вложений и имущество (здания, машины и т. д.) и дебиторы — причитающиеся суммы покупателями за товары или услуги, приобретенные в кредит. Обязательства состоят из все деньги, которые компания должна будет заплатить кому-то еще, например налоги, долги, выплаты процентов и ипотечного кредита, а также деньги, причитающиеся поставщикам за покупки в кредит, которые группируются в балансе как кредиторы.Отрицательные элементы финансовой отчетности, такие как кредиторы, налогообложение, выплаченные дивиденды обычно указываются в скобках, например: (5200).

Основное уравнение бухгалтерского учета, в в соответствии с принципом двойной записи, активы = Обязательства + Собственный капитал. Конечно, это также можно записать как Активы — Обязательства. = Собственный капитал. Альтернативный термин для акционерного капитала — чистые активы. Это включает в себя уставный капитал (деньги, полученные от выпуска акций), иногда эмиссионный доход (деньги, полученные от продажи акций по цене выше их номинальной стоимости), и резервы компании, включая нераспределенную прибыль за год.Компания рыночная капитализация — общая стоимость его акций в любой момент времени, равно количеству акций, умноженному на их рыночную цену — обычно выше чем акционерный капитал или чистые активы, поскольку такие статьи, как гудвил, не учитывается в составе чистых активов.

В третьем финансовом отчете несколько названий: источник и применение отчета о денежных средствах, источники и использование отчета о денежных средствах, отчета о движении денежных средств, отчета о движении денежных средств, отчеты о движении денежных средств, или в США отчет об изменениях в финансовое положение.Как предполагают все эти альтернативные названия, это утверждение показывает движение денежных средств, поступающих и выбывающих из бизнеса между отчетными датами, Источники средств включают торговую прибыль, амортизационные отчисления, займы, продажа активов, выпуск акций. Заявки на получение средств включают покупка основных средств или финансовых активов, выплата дивидендов и погашение ссуд и, в плохой год, торговые убытки.

Если компания имеет большинство доли в других компаниях, балансы и отчеты о прибылях и убытках материнская компания и дочерние компании обычно объединяются в консолидированные Счета.

Д. УПРАЖНЕНИЯ НА ЧТЕНИЕ 1. Согласно тексту, являются после ИСТИНА или ЛОЖЬ?а. Прибыль компании обычно разделены на три пути.

б. Балансы показывают финансовое положение на 31 декабря.

c. Итоги в балансах обычно включают еще не выплаченные суммы денег.

d. Активы — это то, что у вас есть, liabilites — это то, что вы должны.

е.В идеале менеджеры хотели бы финансовую отчетность не содержать в скобках.

f. Компании с ограниченной ответственностью не могут убыток, потому что активы всегда равны собственному капиталу.

г. Акции компании часто стоит больше, чем его активы.

час Две стороны денежного потока отчет показывает торговые прибыли и убытки.

я. Амортизация — это скорее источник чем использование средств.

k. Консолидированный счет — это совмещение баланса и отчета о прибылях и убытках.

2. Сопоставьте следующие слова и словосочетаний с их синонимами:1.

2.

1 — г, 2 — д, 3 — а, 4 — в, 5 — б

1. Смотрят и читают:

Анализ финансовых коэффициентов— Список финансовых коэффициентов

Анализ финансовых коэффициентов — Список финансовых коэффициентовДля всего бухгалтерии

Анализ финансовых показателей выполняется путем сравнения двух статей финансовой отчетности. Полученное соотношение можно интерпретировать более информативным образом, чем рассмотрение элементов по отдельности.

Финансовые коэффициенты можно разделить на коэффициенты, которые измеряют: (1) прибыльность, (2) ликвидность, (3) эффективность управления, (4) левередж и (5) оценку и рост.

Список финансовых показателей

Вот список различных финансовых коэффициентов. Обратите внимание, что большинство соотношений можно также выразить в процентах , умножив десятичное число на 100%. Кратко описано каждое соотношение.

Показатели рентабельности

- Норма валовой прибыли = Валовая прибыль ÷ Чистые продажи

Оценивает, какая валовая прибыль создается от продаж. Валовая прибыль равна чистым продажам ( продаж за вычетом возвратов, скидок и надбавок, ) минус себестоимость продаж.

- Рентабельность продаж = Чистая прибыль ÷ Чистые продажи

Также известный как «норма чистой прибыли» или «норма чистой прибыли», он измеряет процент дохода, полученного от продаж в долларах. Как правило, чем выше ROS, тем лучше.

- Рентабельность активов = Чистая прибыль ÷ Средняя сумма активов

В финансовом анализе это мера рентабельности инвестиций . ROA используется для оценки эффективности менеджмента в использовании активов для получения дохода.

- Рентабельность акционерного капитала = Чистая прибыль ÷ Средний акционерный капитал

Измеряет процент дохода, полученного на каждый доллар собственного капитала.

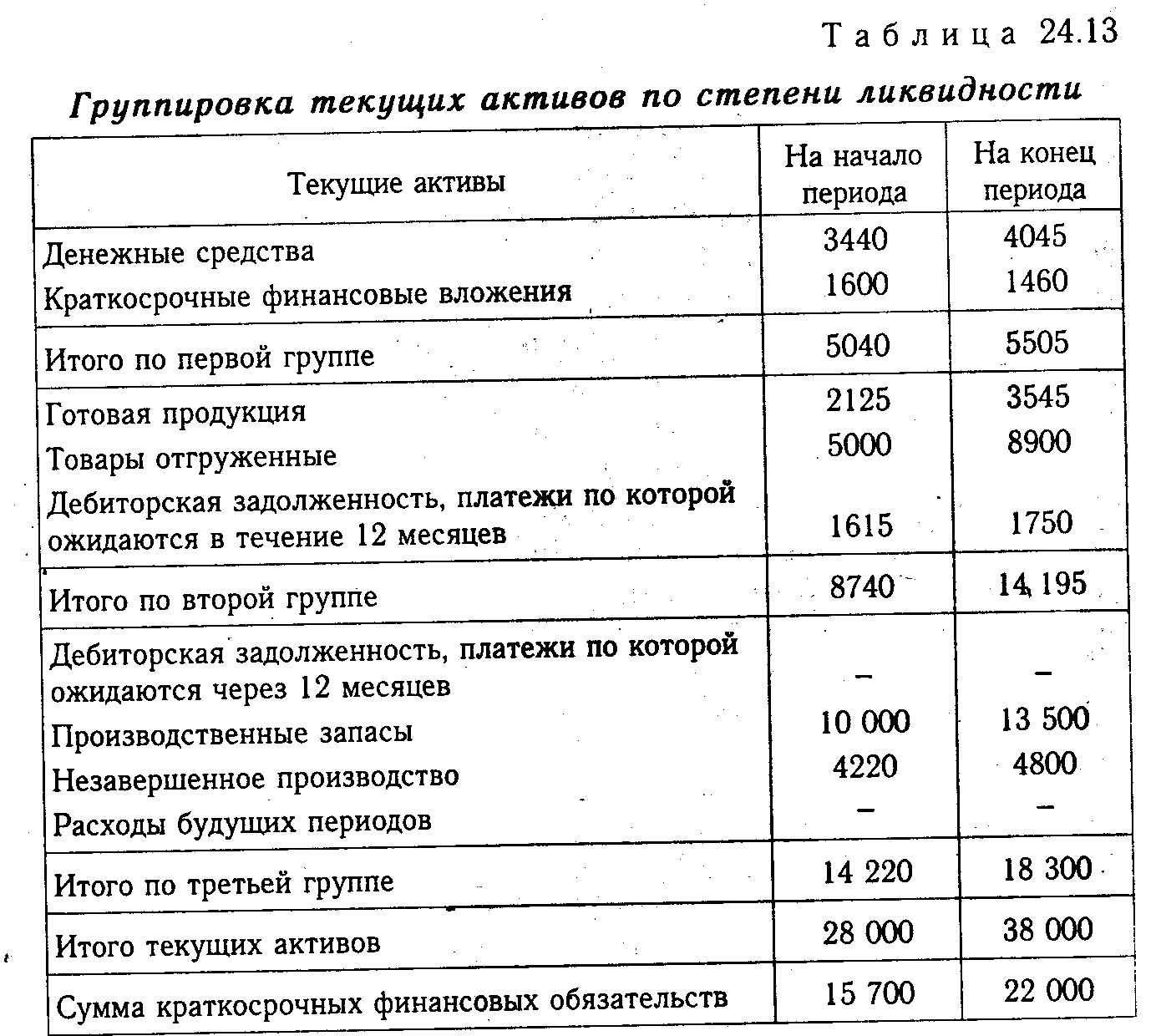

Коэффициенты ликвидности

- Коэффициент текущей ликвидности = оборотные активы ÷ текущие обязательства

Оценивает способность компании оплачивать краткосрочные обязательства, используя оборотные активы (денежные средства, рыночные ценные бумаги, текущая дебиторская задолженность, запасы и предоплата).

- Acid Test Ratio = Быстрые активы ÷ Текущие обязательства

Также известный как «коэффициент быстрой ликвидности », он измеряет способность компании погашать краткосрочные обязательства с использованием более ликвидных видов оборотных активов или «быстрых активов» (наличные деньги, рыночные ценные бумаги и текущая дебиторская задолженность).

- Коэффициент наличности = (денежные средства + рыночные ценные бумаги) ÷ текущие обязательства

Измеряет способность компании погашать свои текущие обязательства с использованием денежных средств и обращающихся на рынке ценных бумаг. Рыночные ценные бумаги — это краткосрочные долговые инструменты, которые не уступают денежным средствам.

- Чистый оборотный капитал = Текущие активы — Краткосрочные обязательства

Определяет, может ли компания выполнять свои текущие обязательства за счет оборотных средств; и сколько там избытка или недостатка.

Коэффициенты эффективности управления

- Оборот дебиторской задолженности = Чистые кредитовые продажи ÷ Средняя дебиторская задолженность

Измеряет эффективность предоставления кредита и получения кредита.Он показывает, сколько раз в год компания собирает открытые счета в среднем. Высокое соотношение подразумевает эффективный процесс кредитования и взыскания.

- дня невыполненных продаж = 360 дней ÷ Оборот дебиторской задолженности

Также известен как «Оборачиваемость дебиторской задолженности в днях» , «Срок погашения» . Он измеряет среднее количество дней, в течение которых компания собирает дебиторскую задолженность. Чем короче DSO, тем лучше. Обратите внимание, что некоторые используют 365 дней вместо 360.

- Оборачиваемость запасов = Стоимость продаж ÷ Средний запас

Представляет количество продаж и замен инвентаря.Обратите внимание, что некоторые авторы используют Продажи вместо Себестоимости продаж в приведенной выше формуле. Высокий коэффициент указывает на то, что компания эффективно управляет своими запасами.

- дня складских запасов = 360 дней ÷ Оборачиваемость запасов

Также известен как «Оборачиваемость запасов в днях» . Он представляет собой количество дней, в течение которых товар находится на складе. Другими словами, он измеряет количество дней от покупки запасов до их продажи. Как и DSO, чем короче DIO, тем лучше.

- Оборачиваемость кредиторской задолженности = Чистые кредитные покупки ÷ Средн. Кредиторская задолженность

Представляет количество раз, когда компания оплачивает свою кредиторскую задолженность в течение периода. Предпочтение отдается низкому коэффициенту, потому что лучше отложить выплаты как можно дольше, чтобы деньги можно было использовать для более продуктивных целей.

- дня непогашенной задолженности = 360 дней ÷ Оборачиваемость кредиторской задолженности

Также известен как «Оборачиваемость кредиторской задолженности в днях» , «Срок платежа» .Он измеряет среднее количество дней, проведенных до выплаты обязательств поставщикам. В отличие от DSO и DIO, чем длиннее DPO, тем лучше (как описано выше).

- Операционный цикл = Дни отсутствия запасов + Дни невыполненных продаж

Измеряет количество дней, в течение которых компания выполняет 1 полный рабочий цикл, т.е. приобретает товары, продает их и получает причитающуюся сумму. Более короткий операционный цикл означает, что компания быстрее генерирует продажи и собирает денежные средства.

- Цикл конвертации денежных средств = операционный цикл — количество дней погашения

CCC измеряет, насколько быстро компания конвертирует наличные в больше.Он представляет собой количество дней, в течение которых компания оплачивает покупок, продает их и получает причитающуюся сумму. Обычно, как и рабочий цикл, чем короче CCC, тем лучше.

- Общий оборот активов = Чистые продажи ÷ Средние общие активы

Измеряет общую эффективность компании в увеличении продаж с использованием своих активов. Формула аналогична ROA, за исключением того, что вместо чистой прибыли используется чистая выручка.

Коэффициенты кредитного плеча

- Коэффициент долга = Общие обязательства ÷ Общие активы

Измеряет долю активов компании, которая финансируется за счет заемных средств (обязательств перед третьими сторонами).Коэффициент долга также можно рассчитать по формуле: 1 минус Коэффициент капитала .

- Коэффициент собственного капитала = Общий капитал ÷ Общие активы

Определяет долю общих активов, представленную собственным капиталом (т. Е. Взносы собственников и накопленная прибыль компании). Коэффициент собственного капитала также можно рассчитать по формуле: 1 минус Коэффициент долга .

Обратная величина коэффициента капитала известна как , множитель собственного капитала , который равен сумме общих активов, деленной на общую сумму собственного капитала.

- Отношение долга к собственному капиталу = Общие обязательства ÷ Общий капитал

Оценивает структуру капитала компании. Соотношение D / E более 1 означает, что компания использует заемные средства; меньше 1 означает, что это консервативный.

- раз заработанные проценты

= EBIT ÷ Процентные расходы

Измеряет, сколько раз процентные расходы конвертируются в доход, и может ли компания оплатить процентные расходы, используя полученную прибыль. EBIT — это прибыль до уплаты процентов и налогов.

Коэффициенты оценки и роста

- Прибыль на акцию = (Чистая прибыль — Привилегированные дивиденды) ÷ Среднее количество простых акций в обращении

EPS показывает норму прибыли на обыкновенную акцию. Привилегированные дивиденды вычитаются из чистой прибыли, чтобы прибыль была доступна держателям обыкновенных акций.

- Соотношение цены и прибыли = рыночная цена на акцию ÷ прибыль на акцию

Используется для оценки завышенной или заниженной цены акции. Относительно низкий коэффициент P / E может указывать на то, что компания недооценена.И наоборот, инвесторы ожидают высоких темпов роста от компаний с высоким коэффициентом P / E .

- Коэффициент выплаты дивидендов = Дивиденд на акцию ÷ Прибыль на акцию

Определяет долю чистой прибыли, которая распределяется между собственниками. Не весь доход распределяется, поскольку значительная часть остается для операций в следующем году.

- Коэффициент дивидендной доходности

= Дивиденд на акцию ÷ Рыночная цена на акцию

Измеряет процент дохода в виде дивидендов по сравнению с ценой, уплаченной за акции.Высокая доходность привлекательна для инвесторов, которые заинтересованы в дивидендах, а не в долгосрочном приросте капитала.

- Балансовая стоимость на акцию

= Обыкновенные акции SHE ÷ Средние обыкновенные акции

Указывает стоимость запасов на основе исторической стоимости. Стоимость обыкновенных акций в бухгалтерских книгах компании делится на среднее количество обыкновенных акций в обращении.

Некоторые советы

При вычислении коэффициента, включающего статью отчета о прибылях и убытках и статью баланса, мы обычно используем среднее значение для этой статьи баланса.Это связано с тем, что статья отчета о прибылях и убытках относится ко всей деятельности за период. Статья баланса также должна отражать весь период; поэтому мы усредняем начальный и конечный остатки.

Существуют и другие финансовые коэффициенты, помимо перечисленных выше. Перечисленные здесь коэффициенты являются наиболее распространенными коэффициентами, используемыми при оценке бизнеса. При интерпретации соотношений лучше иметь основу для сравнения, например прошлые показатели производительности и отраслевые стандарты.

Занятый капитал

Значение и определение занятого капитала

Как правило, задействованного капитала отражается как вычет текущих обязательств из оборотных активов.Его можно определить как капитал плюс ссуды, по которым начисляются проценты. Чтобы определить его правильно, используемый капитал можно выразить как общую сумму капитала, которая была использована для получения прибыли. Это также относится к стоимости всех активов (как основных, так и оборотных), используемых в бизнесе.

Как объясняет Investopedia, используемый капитал — это широко используемый термин, но его немного сложно дать определение, поскольку он используется в разных контекстах. Однако все определения обычно относятся к инвестициям, необходимым для функционирования бизнеса.«Вложение капитала» означает вложение в бизнес.

Формула занятого капитала

Общая формула, используемая для расчета используемого капитала:

Используемый капитал = Общая сумма активов — Текущие обязательства = Собственный капитал + Долгосрочные обязательства

Расчет занятого капитала

Обычно используемый капитал можно рассчитать двумя способами, как указано ниже:

Метод 1

Первый метод включает в себя расчет капитала, задействованного со стороны активов, и рассчитывается путем сложения следующего:

И.Основные средства включаются в их чистую стоимость, будь то первоначальная стоимость или восстановительная стоимость после амортизации. Во время инфляции рекомендуется учитывать основные средства по восстановительной стоимости, которая фактически является текущей рыночной стоимостью активов.

II. Инвестиции в бизнес.

III. Все текущие активы, такие как наличные деньги, разные дебиторы, деньги в банке, дебиторская задолженность, акции и т. Д.

IV. Для определения задействованного капитала текущие обязательства вычитаются из общей суммы активов

Метод 2

В качестве альтернативы первому методу задействованный капитал также может быть рассчитан на основе пассивов баланса.При расчете со стороны пассивов будут включены следующие позиции:

I. Уставный капитал, который включает выпущенный акционерный капитал (собственный капитал + привилегия)

II. Резервы и излишки, которые включают общий резерв, резерв капитала, счет прибылей и убытков, долговые обязательства и другие долгосрочные ссуды.

Долгосрочные финансовые вложения данного типа обычно являются крупными суммами. Их предоставляют на срок более года, так как за этот период можно улучшить финансовое состояние компании.

Долгосрочные финансовые вложения данного типа обычно являются крупными суммами. Их предоставляют на срок более года, так как за этот период можно улучшить финансовое состояние компании.

Она выражается в форме дивидендов, процентов или прироста стоимости.

Она выражается в форме дивидендов, процентов или прироста стоимости.