2 способа, как рассчитать срок окупаемости инвестиций

Срок окупаемости инвестиций: анализ понятия + сферы применения термина + как рассчитать срок окупаемости инвестиций + необходимые формулы.

Любой предприниматель, вкладывая свои деньги в инвестиционный проект, преследует одну, исключительную цель – приумножение собственного капитала. Но перед тем, как получить прибыль, необходимо полностью окупить затраченные на инвестиции средства.

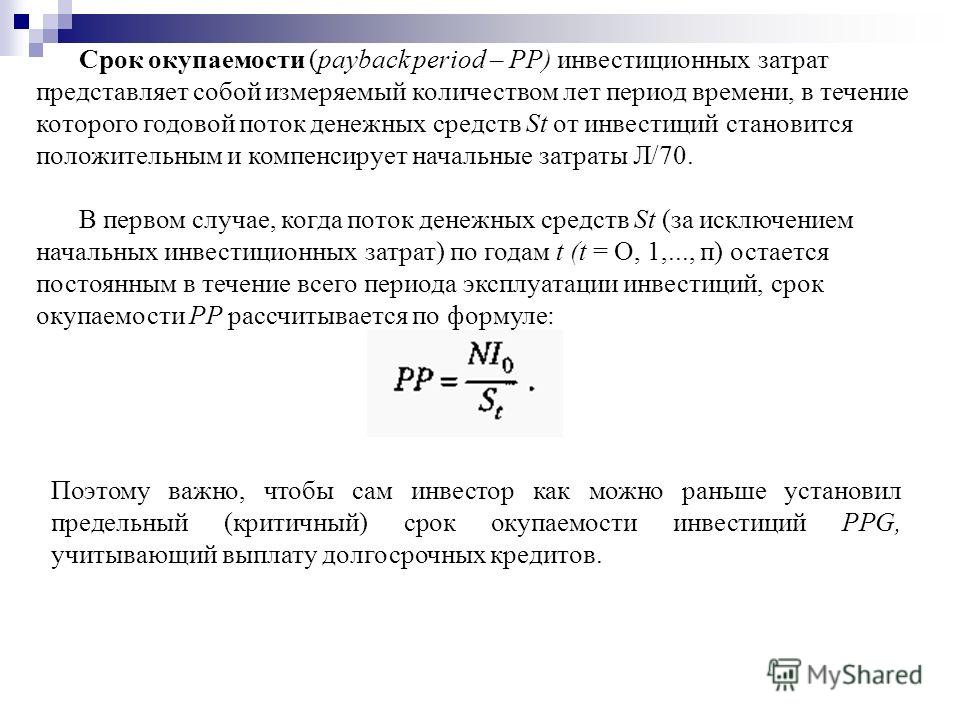

Из этого выходит, что РР, или срок окупаемости инвестиций – основной параметр, использующийся для расчёта того момента, когда бизнес-проект начнёт генерировать для предпринимателя стабильный денежный поток.

Сегодня мы поговорим о таком понятии, как рентабельность инвестиций, их сроки, как правильно их рассчитать, а также расскажем о ключевых параметрах и особенностях, проявляющихся в период прохождения бизнесом точки полной окупаемости.

Срок окупаемости инвестиций: что это такое?

Если говорить вкратце, то период возврата инвестированных средств (или же Payback Period, PP) – это заранее просчитанный и определённый временной отрезок, который нужен для того, чтобы прибыль от бизнеса, затраченная на инвестирование проекта, полностью окупилась и вернулась к инвесторам.

Для примера: если инвестиционный капитал бизнес-проекта составил 800 000 долларов, а его ежегодный расчётный прогноз прибыли составляет 120 000 долларов, то РР в среднем составит 6,6 лет. Важно учесть, что при этом ценность материальных ресурсов с учётом фактора времени не учитывается.

Важно: несмотря на то, что формула payback period считается одной из ключевых параметров для оценки инвестиционной привлекательности бизнес-проекта, сама формула активно используется и в других сферах предпринимательской деятельности, о которых мы и поговорим далее в статье.

1) Для закупки оснащения

В этом случае коэффициент окупаемости показывает, за какой временной промежуток то или иное оборудование полностью окупит затраты на свою покупку. Иными словами, данная формула будет отображать доход, который компания будет получать за счёт купленного оснащения.

Иными словами, данная формула будет отображать доход, который компания будет получать за счёт купленного оснащения.

При подсчётах часто используются формулы с несколькими показателями, к примеру:

- расходы на установку и обслуживание оборудования;

- различные форс-мажорные обстоятельства;

- затраты на обучение и содержание персонала, работающего на оборудовании;

- ремонтопригодность оснащения;

- коэффициент полезного действия.

2) Для капитальных вложений

В этом векторе период рентабельности инвестиций применяется для всеобщей модернизации всего бизнеса, включая все производственные процессы и средства доставки сырья и товара к покупателю.

При этом наибольшую важность приобретает заранее определённый временной отрезок, за который повышенная эффективность бизнес-процессов полностью перекроет расходы, затраченные на модернизацию и обновление производственных и бизнес-процессов.

Иными словами, РР для капиталовложения рассматривается в том случае, когда инвестор хочет понять, есть ли смысл вливать материальные и нематериальные ресурсы в модернизацию существующей бизнес-системы, и если да, то насколько эффективными будут данные инвестиции.

3) Для инвестирования

Это наиболее распространённая сфера применения PP, представляющая собой всё тот же отрезок времени, в период которого должна произойти полная окупаемость инвестиционного проекта, т.е. вся сумма, затраченная на развитие, полностью возвращается инвесторам.

Из этого выходит, что конечный срок отображает то количество времени, которое необходимо для прохождения полного круга рентабельности бизнес-проекта.

Для большинства инвесторов именно коэффициент окупаемости бизнеса является одним из ключевых показателей – чем меньше показатель, тем рентабельнее дело. Поэтому, при составлении бизнес-плана, для привлечения инвесторов рекомендуем обратить внимание на числа коэффициента.

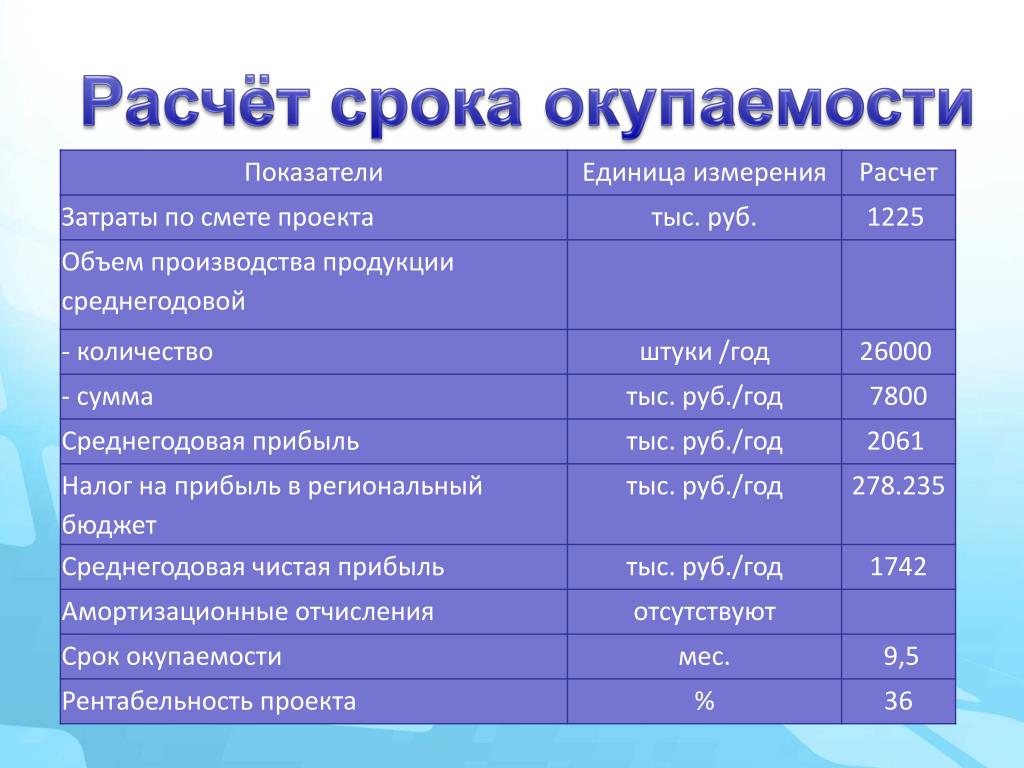

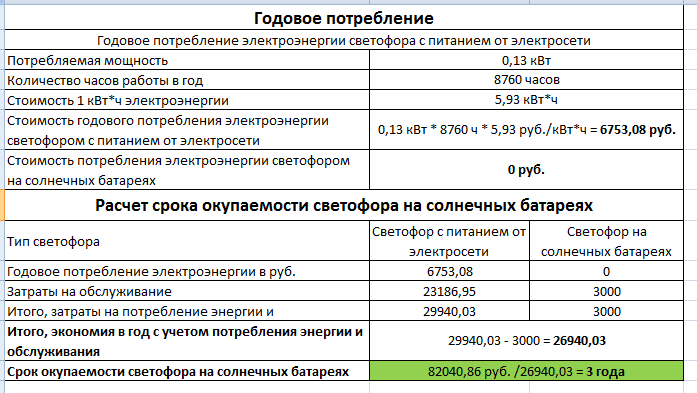

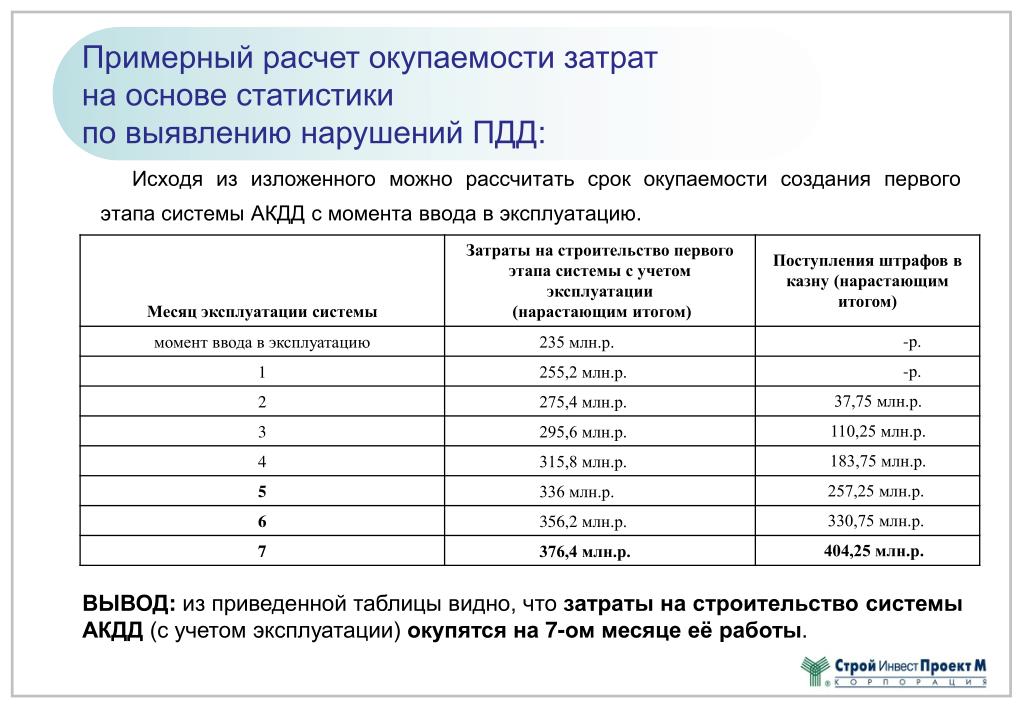

Для примера инвестирования рассмотрим таблицу, в которой будут введены следующие условия:

- инвестиции в проект – 1 млн долларов

- денежные потоки представляют собой увеличивающуюся суму

| Срок, лет | Вклад в бизнес, план | РР по бизнес-проекту | Кумулятивный РР, план |

|---|---|---|---|

| 0 | 1 000 000 | — | — |

| 1 | — | 160 000 | 160 000 |

| 2 | — | 240 000 | 400 000 |

| 3 | — | 290 000 | 690 000 |

| 4 | — | 320 000 | 1 010 000 |

| 5 | — | 340 000 | 1 350 000 |

Из таблицы выходит, что при первичных инвестициях в 1 миллион долларов, период полной рентабельности бизнес-проекта составит 4 года, так как уже к 4-му году функционирования бизнеса его кумулятивный (т. е. суммарный) кэш-флоу вышел в плюс, и превысил изначальную сумму на 10 000 долларов.

е. суммарный) кэш-флоу вышел в плюс, и превысил изначальную сумму на 10 000 долларов.

Как правильно рассчитать срок окупаемости инвестиций?

Вне зависимости от сферы применения, экономистами выделяются два главных варианта для подсчёта РР. При этом главным их отличием становится временное изменение ценности уже инвестированных ресурсов. Собственно, два существующих способа расчёта коэффициента:

- Простой способ (PP)

- Дисконтированный (или динамичный (DPP))

1. Простой способ расчёта

Такой способ применяется в том случае, когда ежемесячная прибыль предприятия находится примерно на одном и том же уровне, а общая погрешность прибыли не превышает 5%.

Однако же сейчас простой способ расчёта нигде не используется, кроме нескольких случаев:

- При анализе и сравнении нескольких бизнес-проектов, в расчётную формулу вносятся показатели только проектов с одинаковым сроком жизни;

- Простой способ расчёта рентабельности используется тогда, когда бизнес-проект требует только единоразового капиталовложения;

- Прибыль от предприятия будет поступать стабильными, одинаковыми частями с разницей до 5%.

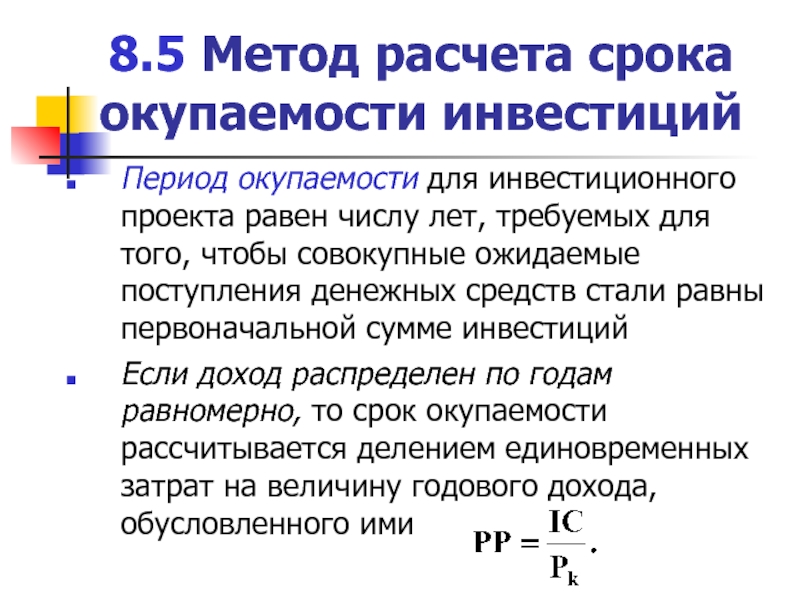

Формула срока возврата инвестиций, где:

- РР – срок возврата инвестиций;

- IC – изначальный проектный капитал;

- CF (кэш-флоу) – это общая годовая прибыль, которая генерируется благодаря вливаниям в уже запущенное предприятие.

Несмотря на своё устаревание такой метод до сих пор не утратил своей популярности, главным образом из-за своей прозрачности и простоты в вычислениях. К тому же, он активно используется для поверхностной оценки и изучения инвестиционного проекта.

К сожалению, несмотря на всю свою простоту, такой метод не лишён своих недостатков:

- При расчёте не учитывается ценность вложенных средств, в особенности тогда, когда экономическая ситуация в государстве желает знать лучшего;

- Не учитывается прибыль от бизнеса, которая будет поступать в компанию после того, как предприятие перешло черту полной рентабельности;

- Отсутствие каких-либо дополнительных показателей, влияющих на точность предстартовых расчётов суммы для инвестирования.

При неравномерном поступлении денежных средств, экономистами используется следующая формула, где:

- n – минимальное значение временного периода;

- CFi – постоянный поток фиатных средств;

- IC – объем первоначальных вложений.

Как рассчитать срок окупаемости инвестиций в бизнес-плане?

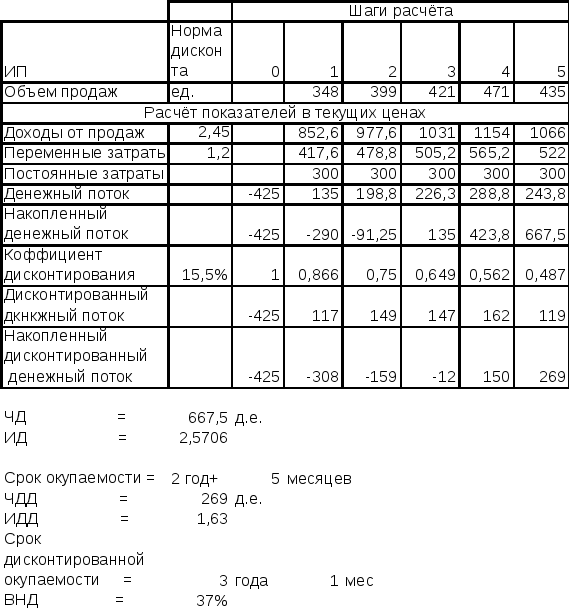

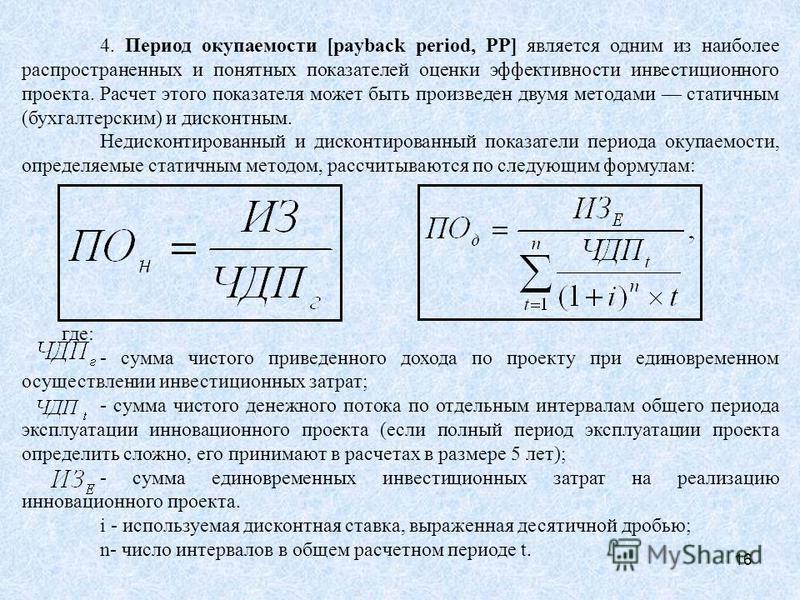

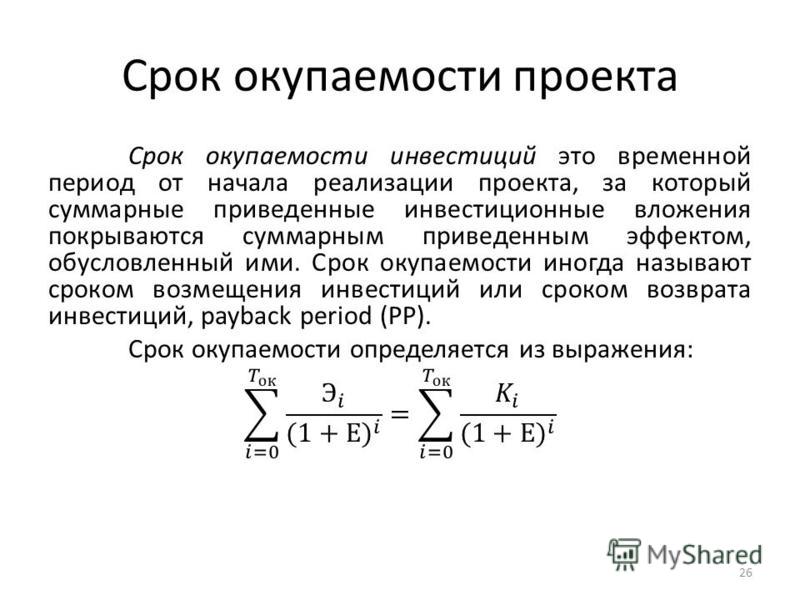

2. Дисконтированный метод анализа

Из названия понятно, что данный метод высчитывает те же показатели, что и простой способ, однако делает это с учётом дисконтирования средств, т.е. разницы денежных поступлений.

При использовании динамичного метода, речь пойдёт о случае, где чистая текущая стоимость (net present value или NPV) перестаёт быть в пределах отрицательных значений, и в дальнейшем такой и остаётся.

Из-за того, что дисконтированный коэффициент учитывает любые изменения в стоимости вложенных финансовых средств, окончательное число чистого коэффициента будет больше, чем при расчёте простым способом.

Обратите внимание: подсчёт накопленных денежных потоков начнётся с отрицательного значения из-за первоначальной стоимости инвестиций, но, поскольку денежные средства генерируются каждый год после изначальной инвестиции, дисконтированные денежные потоки за эти годы будут обозначаться как положительные, а кумулятивные дисконтированные PP будут прогрессировать в положительном направлении и стремиться к нулю.

Когда отрицательная сумма накопленных дисконтированных PP становятся положительной или достигает нуля, при подсчёте коэффициента возникает необходимость в использовании DPP.

При подсчёте дисконтированным методом, инвестору удаётся избежать искажения расчётных данных, но только в том случае, когда предприятие получает неравномерную прибыль.

Зачастую, при составлении бизнес-плана, этот нюанс упускается из виду, что влечёт за собой дальнейшие финансовые несостыковки, которые могут неправильно отображать генерацию фиатных средств, а это, в свою очередь, уменьшает вероятность найти успешных инвесторов.

Значения в формуле выглядят следующим образом:

- Discounted Pay-Back Period, или DPP – динамичный период возврата вкладов;

- Invest Capital, или IC – объём изначальных вложений;

- Cash Flow, или CF – постоянная прибыль, которую приносит бизнес-проект;

- r – динамичная ставка;

- n – время реализации бизнес-проекта.

Проще говоря, DPP считается по следующей упрощённой форме:

DPP = год до возникновения DPP + ежегодный накопленный дисконтированный PP до точки окупаемости ÷ годовой дисконтированный PP после прохождения точки рентабельности.

Дисконтированный метод подсчёта максимально раскрывается в том случае, когда ежемесячные поступления денежных средств непостоянны, различаются по своему объему и сроках поступления, в таком случае лучше всего рассчитывать динамичный коэффициент с использованием интерактивных таблиц и графиков Excel.

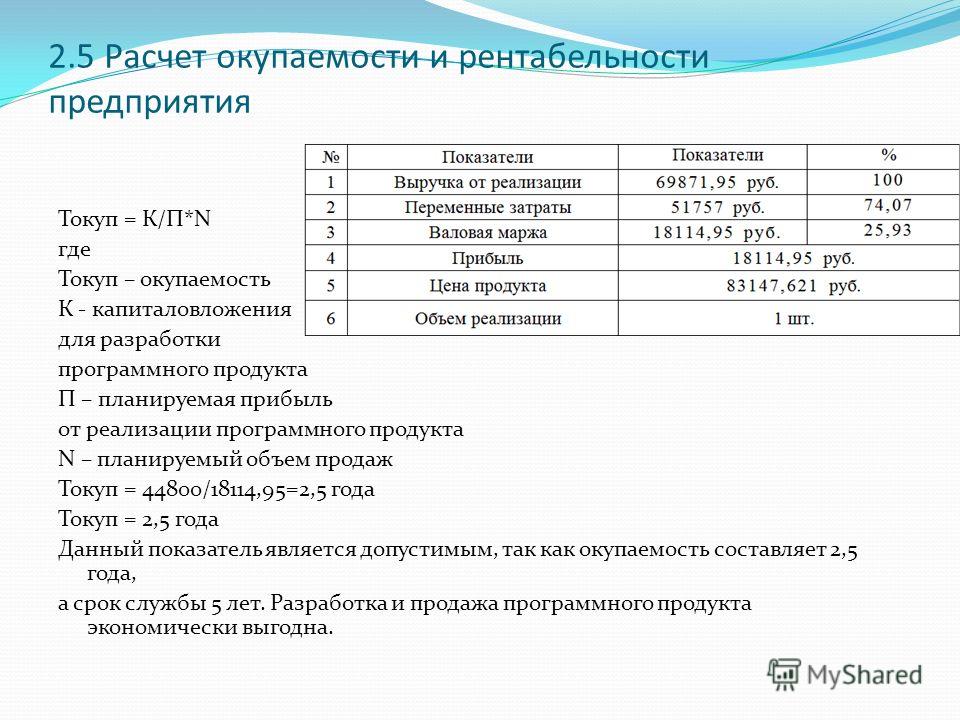

| Период, лет | Инвестиции в бизнес | PP-поток по бизнесу | DPP-поток по бизнесу | Кумул. DPP поток | Кумул. PP поток |

|---|---|---|---|---|---|

| 0 | 1 000 000 | — | — | — | — |

| 1 | — | 200 000 | 181 818 | 181 818 | 200 000 |

| 2 | — | 200 000 | 165 290 | 347 108 | 400 000 |

| 3 | — | 200 000 | 150 262 | 497 370 | 600 000 |

| 4 | — | 200 000 | 136 602 | 633 972 | 800 000 |

| 5 | — | 200 000 | 124 184 | 758 156 | 1 000 000 |

| 6 | — | 200 000 | 112 894 | 871 050 | 1 200 000 |

| 7 | — | 200 000 | 102 632 | 973 682 | 1 400 000 |

| 8 | — | 200 000 | 93 302 | 1 066 984 | 1 600 000 |

| 9 | — | 200 000 | 84 820 | 1 151 804 | 1 800 000 |

| 10 | — | 200 000 | 77 108 | 1 228 912 | 2 000 000 |

Из этой таблицы выходит, что при временном уменьшении ценности денег увеличивается и срок полной окупаемости инвестиций.

К примеру, если мы будем рассматривать не дисконтированные, т.е. простые денежные потоки, то кумулятивная рентабельность бизнес-проекта наступит спустя 5 лет после запуска предприятия. Используя дисконтированный подсчёт, полный возврат инвестированных средств наступит через 8 лет после запуска.

Однако же, как упоминалось ранее, дисконтированный способ подсчёта позволяет инвестору более точно определить не только окончательный срок окупаемости бизнеса, но и рассчитать дальнейшую прибыль компании после достижения точки полной рентабельности.

Оглядываясь на всемирный опыт инвестирования средств, можно сказать, что средний период полной окупаемости составляет от 7 до 10 лет.

На отечественном рынке большая часть бизнес-проектов имеют усреднённый срок окупаемости в 4-6 лет, а в периоды нестабильной экономической ситуации – от 3 до 5 лет.

Поэтому, при расчёте PP и DPP, рекомендуется обращать внимание на экономическую составляющую региона, учитывая всю его специфику и особенности.

Более длительные сроки опасны своей невозможностью точного подсчёта долгосрочных финансовых инвестиций, а более короткие – риском нарваться на откровенно мошеннические схемы работы проекта.

Срок окупаемости инвестиций – чрезвычайно важный для предпринимателя параметр, позволяющий не только оценить общую прибыльность проекта, но и точно рассчитать планируемую прибыль, при этом учитывая увеличение или уменьшение стоимости инвестированных валютных средств.

Что же касается способа подсчёта рентабельности инвестиций, то здесь каждый инвестор выбирает наиболее удобный для него вариант, простой или динамичный – зависит исключительно от пожеланий вкладчика.

Источник

Окупаемость бизнеса — hqbusiness.ru

Каждый, кто открыл собственный бизнес, желает знать, когда он начнёт приносить прибыль. Ведь те деньги, которые были потрачены на этапе становления, нужно вернуть. Хорошо, если это были собственные средства. А если нет? Если на «раскрутку» пришлось занимать у родственников и друзей или, того хуже, взять кредит в банке.

А если нет? Если на «раскрутку» пришлось занимать у родственников и друзей или, того хуже, взять кредит в банке.

Так как же подсчитать окупаемость бизнеса? Через какое время полученные деньги можно будет просто тратить, не думая о необходимости выплат по различным ссудам и кредитам.

Понятия и определения

Окупаемость – это быстрота возврата денежных средств, которые были вложены в бизнес. Чем меньше срок возврата, тем окупаемость выше, а бизнес успешнее.

Период окупаемости – отрезок времени, который необходим для возврата инвестиций. Этот показатель также говорит об успешности, стабильности и перспективности бизнеса.

Начальный момент окупаемости. За него принимают начало операционной деятельности.

Момент окупаемости – начальная точка расчётного периода, после которой текущий чистый доход становится положительным и остаётся таковым и дальше.

Дисконтирование затрат – приведение затрат, которые будут когда-то в будущем к нынешнему времени, путём перерасчёта суммы с помощью дисконтирующего коэффициента. Это базовый показатель, которым определяется стоимость денег с учётом временного фактора.

Точка безубыточности бизнеса – пункт в расчётах окупаемости бизнеса для определения суммы оказанных услуг или денежного эквивалента общего объёма производства, когда сумма первоначальных инвестиций становится равной сумме полученной чистой прибыли.

Виды затрат

Затраты на открытие бизнеса – покупка или аренда помещения, регистрация индивидуального предпринимателя или юридического лица, приобретение материалов и оборудования, получение разрешительных документов и лицензий.

Постоянные расходы – плата за аренду, зарплата рабочих и руководства, плата за коммунальные услуги, оплата связи, налоги в различные фонды, амортизация и обслуживание производственного оборудования, страховые платежи и безопасность.

Переменные расходы – закуп материалов, оплата труда сдельщиков, затраты на логистику (доставку) и другие.

Расчёт периода окупаемости бизнеса

Первый метод расчёта предполагает, что денежные поступления от бизнеса по всем годам одинаковые. Расчёт производится по формуле:

ПО = НОИ / ССД, где:

ПО – период окупаемости проекта,

НОИ – первоначальный объём инвестиций,

ССД – средняя по году величина денежных поступлений от бизнеса.

Если денежные поступления от бизнеса по годам неодинаковы, то расчёт нужно производить поэтапно.

Сначала находится целое число временных периодов, за которые сумма поступлений от бизнеса максимально приблизится к сумме первоначально вложенных инвестиций, но не перешагнёт её. Затем берётся разница между суммой вложений и суммой полученных денежных поступлений и делится на сумму денежных поступлений следующего периода.

Эти расчёты не учитывают, что цена денег может меняться по времени и что денежные суммы продолжают поступать после того, как закончился период окупаемости.

Более точным является расчёт с учётом дисконтирования – дисконтированный период окупаемости, который даёт возможность предусмотреть некоторые риски, такие как повышение расходов, снижение расходов, появление более выгодных направлений в бизнесе.

Ставка дисконтирования определяется по оценкам экспертов, на основе процента по займам и другим показателям.

Пошаговый расчёт срока окупаемости бизнеса

- Вычисляем объём инвестиций, который необходимо покрыть за счёт получения чистой прибыли – Vинв.

- Проводим анализ и считаем размер предполагаемых переменных расходов – Vперем.расх.

- Считаем постоянные расходы – Vпост.расх.

- Просчитываем прогнозируемую величину прибыли в определённый промежуток времени – Vприб.

- Зная эти величины, находим срок окупаемости бизнеса – Ток

- Срок окупаемости равен отношению объёма инвестируемых средств к чистой прибыли: Ток. = Vинв. / (Vприб. — (Vпост. + Vперем.)

Это недисконтируемый способ расчёта срока окупаемости проекта.

К его достоинствам можно отнести то, что он довольно точно предупреждает о рискованности будущего проекта. Ведь чем больше срок требуется для возврата вложенных средств, тем больше вероятность всевозможных непредвиденных ситуаций.

Этот способ не рекомендуется брать за основу, он хорош только как дополнение к оценке предполагаемого бизнеса.

Срок окупаемости желательно рассчитывать с учётом дисконтирования, где за момент окупаемости берётся временная точка, после которой чистый дисконтированный доход становится положительным и продолжает оставаться таковым в дальнейшем.

Дисконтированный способ считается более точным при расчёте срока окупаемости бизнеса. Он учитывает такую величину, как приток средств в дополнение к начальным инвестициям за один промежуток времени и отношение суммы инвестиций к суммам притока средств с амортизацией за тот же период времени. Взяв за основу точку безубыточности бизнеса и зная мощность производства в тот же период времени, можно произвести расчёт дисконтированного срока окупаемости бизнеса.

Очень важно запомнить, что показатели окупаемости никогда не используются самостоятельно. Они только дополняют другие экономические показатели бизнеса.

Резюме

Залогом успеха любого бизнеса являются вовремя и правильно произведённые расчёты, при которых учтены все возможные риски и подводные камни. Только в этом случае бизнес будет развиваться, а срок на его окупаемость будет минимальным. Удачи.

Специально для hqbusiness.ru Ольга-Ольга

Как посчитать окупаемость бизнеса — Свой бизнес: ожидания и реальность

Бесплатный сервис онлайн-расчетов экономических показателей для малого бизнеса Бесплатный сервис онлайн-расчетов экономических показателей для малого бизнеса Наибольшую сложность при самостоятельной разработке бизнес-плана для предпринимателей представляет»Финансовая часть». Специально для предпринимателей эксперты проекта . Используя наши сервисы, вы сможете: Спрогнозировать срок окупаемости любого бизнеса Рассчитать точку безубыточности — сумму минимального объема продаж, ниже которого бизнес становится убыточным Построить детальный финансовый план развития бизнеса сроком на 5 лет Прогноз окупаемости бизнеса Этот сервис помогает просчитать потенциальные затраты на открытие бизнеса и спрогнозировать сроки его окупаемости. Для того, чтобы получить эти данные, заполните две верхние таблицы и просто нажмите кнопкку»Выполнить». Рассчет точки безубыточности Введите всего три показатели и постройте график точки безубыточности. Финансовый план развития бизнеса на 5 лет Разрабатывая самостоятельно бизнес-план, вам будет необходимо рассчитать помесячные экономические показатели вашего бизнеса на 5 лет. Данная таблица, позволяет сделать расчет на 60 месяцев.

Для того, чтобы получить эти данные, заполните две верхние таблицы и просто нажмите кнопкку»Выполнить». Рассчет точки безубыточности Введите всего три показатели и постройте график точки безубыточности. Финансовый план развития бизнеса на 5 лет Разрабатывая самостоятельно бизнес-план, вам будет необходимо рассчитать помесячные экономические показатели вашего бизнеса на 5 лет. Данная таблица, позволяет сделать расчет на 60 месяцев.

Как правильно рассчитать рентабельность бизнеса

Как правильно посчитать прибыль бизнеса Колонка О том, как узнать чистую прибыль и понять, что бизнес приносит деньги. Многие предприниматели считают прибыль бизнеса по деньгам в кассе. Для них прибыль — это разница между тем, сколько поступило, и тем, сколько ушло. В большинстве случаев так делать неправильно. Собственник посчитал прибыль за месяц:

«Кофе с собой» — это доходный бизнес, особенно если у вас не обслужить клиента: принять заказ, рассчитать и подать напиток.

Как оценить готовый бизнес? Несколько крамольных мыслей Уверен, что профессиональным оценщикам эта статья не понравится. У многих из них даже может возникнуть желание распять меня на кресте вниз головой за крамольные мысли об оценочном бизнесе. Дело в том, что роль этой сферы, ее место в современной экономике, особенно в малом и среднем бизнесе, нередко являются преувеличенными, избыточными, а практические выводы спорными.

Что такое по большому счету рыночная оценка бизнеса? Это определение стоимости, за которую его можно продать, и какую прибыль он будет приносить в будущем. У профессиональных оценщиков в распоряжении несколько основных методов оценки, содержание которых широко освещено в литературе об оценке и закреплено законодательством об оценке В России пользуются тремя методами: Все эти методы сложные, требуют специальной подготовки, и для обычного предпринимателя, девиз которого»действуй и зарабатывай!

Может быть, оценщики точно попадают со своими расчетами, когда дело касается больших предприятий и транснациональных корпораций? Увы, далеко не всегда. Иначе бы фондовый рынок, торговля акциями и другими ценными бумагами просто бы умерли или же никогда бы не испытывали колоссальных колебаний, которые мы периодически наблюдаем.

Иначе бы фондовый рынок, торговля акциями и другими ценными бумагами просто бы умерли или же никогда бы не испытывали колоссальных колебаний, которые мы периодически наблюдаем.

Рассчитать показатели Вы можете изменять показатели расходов и доходов. Для того чтобы после изменения данных произвести перерасчет основных финансовых показателей: Производство, фасовка и заморозка ягод малины и смородины: Как поставить цели и произвести планирование развития бизнеса можно узнать здесь. Размер инвестиций Здесь вы видите сумму, рассчитанную БК на основании ваших показателей, необходимую для реализации проекта до выхода его на самоокупаемость.

Для оценки показателя эффективности вложений рассчитывается рентабельность бизнеса. Что она дает и как определяется, расскажем в статье.

Цели бизнес-планирования Выбрав свое дело, необходимо решить, как вы его будете организовывать, а значит нужно спланировать ближайшую перспективу. Тем, у кого вы попытаетесь одолжить деньги на реализацию своего проекта, то есть банкирам и инвесторам. Вашим сотрудникам, желающим понять свои задачи и перспективы. И вам самим — для проверки разумности и реалистичности своих идей. Бизнес-план — это документ, который: Описывает все основные аспекты будущего предприятия или проекта.

Анализирует все проблемы, с которыми оно может столкнуться. Определяет способы решения выявленных проблем. Правильно составленный бизнес—план — это четкий ответ на вопросы: Но это не значит, конечно же, что не нужно пользоваться услугами консультантов и экспертов в этой области. А ведь его можно составить и самому, понеся при этом минимальные затраты.

Включаясь в эту работу лично — вы не только смоделируете свою будущую деятельность, но и проверите на крепость себя и сам замысел. Итак, основное предназначение бизнес—плана: Соизмерить их с ценами.

Как рассчитать точку безубыточности бизнеса

Норматив для промышленности составляет ,4, для торговли — ,3. Анализируя коэффициент рентабельности, требуется оценить структуру выручки и себестоимости. Величина выручки определяется объективными и субъективными факторами. Объективные факторы делят на внешние и внутренние.

Величина выручки определяется объективными и субъективными факторами. Объективные факторы делят на внешние и внутренние.

Алгоритм расчета бизнес плана для начинающих предпринимателей | Открыть бизнес c нуля и стать дилером компании INKSYSTEM. Начать свое дело.

Рентабельность является относительным показателем, и она необходима для анализа хозяйственной и экономической деятельности любого предприятия. Именно из-за такой относительности, показатели рентабельности двух и более разных предприятий можно сравнивать друг с другом и понимать таким образом, какое из них является более эффективным. На рентабельность могут влиять самые различные факторы: Расчет рентабельности предприятия Чтобы получить показатель рентабельности, необходимо чистую прибыль разделить на величину всех расходов.

Отрезок времени и для первого показателя, и для второго, естественно, берем один и тот же. Формула расчета рентабельности выглядит так: РП — рентабельность предприятия; БП — сумма балансовой прибыли. Чтобы её рассчитать, нужно взять сумму выручки за определенный отрезок времени, вычесть себестоимость продукции и разные организационные расходы. СА — стоимость активов. Здесь нужно сложить стоимость производственных фондов, оборотных активов и внеоборотных активов. Рентабельность сама по себе мало что может сказать о развитии предприятия.

Судить об эффективности бизнеса по одной только цифре будет не совсем разумно.

Как рассчитать стоимость бизнес-процесса

Как рассчитать рентабельность бизнеса? Если вы занимаетесь поиском инвесторов для развития собственного предприятия, то наверняка уже столкнулись с необходимостью произведения множества расчетов, среди которых ключевую позицию занимает рентабельность, которая отображает успешность и надежность фирмы. Как рассчитать рентабельность бизнеса , мы и рассмотрим по ходу статьи, а также разберемся с экономической смысловой нагрузкой показателя и его практической ценностью.

В этой статье приведены рекомендации о том, как написать бизнес-план самостоятельно: продумать структуру, цели, процесс и многое.

Для многих начинающих предпринимателей эта часть работы над бизнес-планом кажется устрашающей. В уме тут же рисуются сложные графики, долгие и кропотливые часы за компьютером, поиски закравшихся невесть откуда в расчеты ошибок и, конечно же, нервы и еще раз нервы. Оно позволяет с высокой точностью определять все ключевые параметры инвестиционных проектов. С помощью него вы можно легко рассчитать как все основные финансовые показатели проекта, включая выручку, чистую прибыль, постоянные и переменные издержки, срок окупаемости, денежный поток кэш-фло , так и второстепенные.

К примеру, произвести более тщательную и серьезную оценку вашего проекта по так называемым дисконтированным показателям эффективности. Итоговый расчет составляется автоматически на основе введенных пользователем данных, разделенных на девять этапов. Сами же результаты можно посмотреть как в самом приложении, так и выслав их более подробный вариант себе на электронную почту.

Вначале вводим наиболее подходящую систему налогообложения. В случае, если вы не знаете, какая система налогообложения будет менее обременительна для вашего вида деятельности, выбор можно будет изменить после получения результатов, а затем сравнить итоговые расчеты при разных системах и ставках. После выбора системы налогообложения необходимо ввести начальные данные: Если с первыми тремя пунктами в принципе все понятно, то значение ставки рефинансирования нужно найти по предложенной в приложении ссылке.

Бизнес-план туристической базы включает в себя выбор месторасположения. При этом главными критериями выбора являются: После выбора участка приступаем к размещению зданий.

Нельзя сказать наверняка, сколько потребуется вложений, и какая их часть окупится. В первую очередь необходимо рассчитать базовый бизнес-план и .

ССД — средняя по году величина денежных поступлений от бизнеса. Если денежные поступления от бизнеса по годам неодинаковы, то расчёт нужно производить поэтапно. Сначала находится целое число временных периодов, за которые сумма поступлений от бизнеса максимально приблизится к сумме первоначально вложенных инвестиций, но не перешагнёт её.

Сначала находится целое число временных периодов, за которые сумма поступлений от бизнеса максимально приблизится к сумме первоначально вложенных инвестиций, но не перешагнёт её.

Затем берётся разница между суммой вложений и суммой полученных денежных поступлений и делится на сумму денежных поступлений следующего периода. Эти расчёты не учитывают, что цена денег может меняться по времени и что денежные суммы продолжают поступать после того, как закончился период окупаемости. Более точным является расчёт с учётом дисконтирования — дисконтированный период окупаемости, который даёт возможность предусмотреть некоторые риски, такие как повышение расходов, снижение расходов, появление более выгодных направлений в бизнесе.

Ставка дисконтирования определяется по оценкам экспертов, на основе процента по займам и другим показателям. Пошаговый расчёт срока окупаемости бизнеса Вычисляем объём инвестиций, который необходимо покрыть за счёт получения чистой прибыли — инв. Проводим анализ и считаем размер предполагаемых переменных расходов — перем. Считаем постоянные расходы — пост. Просчитываем прогнозируемую величину прибыли в определённый промежуток времени — приб.

Как рассчитать базовый бизнес-план и ассортиментную матрицу

План развития отдела продаж: Иначе говоря, данный термин поясняет эффективность использования компанией имущественных активов. Вычисление показателя дает подробное представление об итоговой прибыли за каждый израсходованный рубль. Рентабельностью называется отношение этой прибыли ко всем затратам на ее получение.

Работать на дядю и тетю не хотелось, а хотелось заниматься бизнесом. . У вас есть Бизнес Идея На нашем сайте Вы можете рассчитать её.

Калькулятор для расчета рентабельности и показателей бизнеса Здесь вы можете просчитать основные показатели бизнеса, который хотите запустить. В указанной публикации изложены основные подоходы и принципы, на этой же странице вы можете подсчитать предполагаемые доходы, расходы, рентабельность и срок окупаемости вашего дела. Также автоматически считается оборот и расходы на налоги. читаем расходы на запуск Расходы на покупку помещения, оборудования, разработку программного обеспечения т.

Также автоматически считается оборот и расходы на налоги. читаем расходы на запуск Расходы на покупку помещения, оборудования, разработку программного обеспечения т.

Затраты на первичную рекламную кампанию: На печать вывески, визиток, создание сайта, промоакцию при открытии и т. На организацию офиса, услуги по регистрации юридического лица и т. читаем ежемесячные расходы Сколько предполагается тратить на аренду всех помещений в месяц? Затраты на оплату труда:

Как оценить бизнес-идею? Калькулятор для расчета рентабельности и показателей бизнеса

Как повысить рентабельность бизнеса? Но если посмотреть статьи на первых страницах выдачи, то увидим, что в большинстве случаев под повышением рентабельности бизнеса понимается увеличение продаж. И предлагаются стандартные советы: Чаще обновляйте ассортимент и проводите акции Создавайте пакетные предложения Увеличивайте лояльность так-то и так-то… Предлагаю вам сразу же перевести разговор в серьёзное русло и обговорить, как посчитать рентабельность бизнеса Во-первых, рассмотрим, что такое рентабельность бизнеса?

Это отношение чистой прибыли к объёму продаж.

Что такое по большому счету рыночная оценка бизнеса . Этот фактор невозможно пощупать и рассчитать, но оценивать необходимо. Ведь в основе.

Как рассчитать в бизнес-плане финансовые показатели Источник: Стандартный Отчет о движении денежных средств содержит три раздела, соответствующих основным направлениям деятельности компании: В разделе»Кэш-фло от операционной деятельности» бизнес-плана нужно рассчитать денежные поступления и выплаты, связанные со сбытом, производством, расчетами по налогам, операциями по размещению временно свободных денежных средств. Производственные затраты объединены в две группы: Раздел бизнес-плана»Кэш-фло от инвестиционной деятельности» предназначен чтобы рассчитать движение денежных средств, связанное с инвестиционным периодом реализации проекта приобретением и продажей активов.

Раздел»Кэш-фло от финансовой деятельности» отражает поступления и выплаты денежных средств по операциям, связанным с финансированием проекта. Две итоговые строки»Кэш-фло» отражают баланс наличности на начало и конец каждого периода. Баланс наличности позволяет судить о возможности предприятия генерировать достаточное количество денежных средств для покрытия обязательств.

Две итоговые строки»Кэш-фло» отражают баланс наличности на начало и конец каждого периода. Баланс наличности позволяет судить о возможности предприятия генерировать достаточное количество денежных средств для покрытия обязательств.

Как оценить готовый бизнес?

К слову сказать, все вышеперечисленные виды бизнеса не теряют своей актуальности и в кризисное время, а мелкое кредитование предприятий и трейдинг в биржевой торговле стали особенно актуальными как раз в период экономической турбулентности. Обратите внимание Что касается интернет-торговли, то организация онлайн-магазина является делом относительно несложным и достаточно прибыльным. С чего начать бизнес: Его можно составить самостоятельно, а при отсутствии должных знаний и навыков имеет смысл обратиться за помощью к консультанту.

Бизнес-план может быть написан в произвольной форме, но обязательно должен содержать следующую реальную, а не фантазийную информацию: Характеристика продукции или услуг оценка сильных и слабых сторон.

Совместно с АТФБанком рассказываем, как рассчитать стартовый капитал для открытия бизнеса и откуда эти деньги можно взять.

Как рассчитать затраты на ведение бизнеса? Чтобы достичь успеха в бизнесе вы должны точно знать и уметь рассчитать затраты на каждую из его составляющих, которые участвуют в процессе производства товаров. Одной из основных причин успеха в бизнесе является точное отслеживание и контроль всех расходов, рациональное использование сырья и расходных материалов на таком уровне, при котором обеспечивается получение прибыли.

Одной из основных причин неудачи в бизнесе являются затраты, которые выходят из-под контроля, а также затраты, которые никто не понимает и не отслеживает. Все успешные предприниматели экономно расходуют собственные средства и всегда контролируют собственные затраты. Они экономят при совершении любых деловых операций и стремятся сократить текущие затраты. Важно, чтобы вы точно знали затраты на производство и реализацию каждого товара. Дело в том, что вы получаете прибыль за счет продажи товара по цене, которая превышает общую стоимость его производства.

Дело в том, что вы получаете прибыль за счет продажи товара по цене, которая превышает общую стоимость его производства.

Как рассчитать рентабельность бизнеса? Что такое ROI, и как посчитать прибыльность бизнеса – 3 шага.

Расчет рентабельности онлайн калькулятор: как рассчитать окупаемость бизнеса

Система налогообложения УСН 6% (с оборота)УСН 15% (с прибыли)Прежде, чем открывать собственное дело, необходимо тщательно взвесить все возможные риски и преимущества, то есть — произвести расчет рентабельности (окупаемости) бизнеса. И далеко не каждый начинающий предприниматель знает, как правильно рассчитать рентабельность открытия бизнеса, однако помочь в этом может использование специального онлайн-калькулятора. Подобный инструмент будет крайне удобный как для расчета потенциала при открытии нового бизнеса, так и для текущего анализа дел на уже действующем предприятии.

Как рассчитать окупаемость бизнеса

В первую очередь, рассматривая перспективы открытия нового бизнеса или рентабельность действующего, необходимо помнить о том, что помимо прямых расходов, связанных с ведением экономической деятельности, бизнес также несет потери и из-за налогов и сборов, обязательных для ведения предпринимательской деятельности. При этом налоговая нагрузка для бизнеса напрямую зависит от того, какие именно налоги и сборы уплачивает налогоплательщик.

Поэтому первым шагом при планировании будущего бизнеса будет оценка наиболее привлекательного в этой сфере режима налогообложения. Для этого следует приблизительно рассмотреть ожидаемые доходы и расходы, после чего — рассчитать уровень налоговой нагрузки на каждом из подходящих для конкретного бизнеса режимов налогообложения. Конечно, далеко не у каждого предпринимателя есть необходимое образование в сфере бухгалтерского учета, экономики или финансов.

Чтобы не тратить слишком много времени на изучение всех тонкостей и нюансов различных механизмов налогообложения, можно воспользоваться куда более удобным инструментом. Таким можно назвать онлайн-калькулятор налоговой нагрузки, которым может воспользоваться абсолютно любой человек.

Окупаемость бизнеса является важнейшим для каждого предпринимателя экономическим показателем, ведь цель занятия предпринимательством — это получение прибыли. Под окупаемостью подразумевается период, в течение которого бизнес принесет доход, позволяющий окупить первоначальные затраты на его открытие .

Не следует путать понятие рентабельности с окупаемостью, хоть часто они и считаются тождественными в обыденной речи. В первую очередь, под окупаемостью предполагается период, в течение которого доход от бизнеса скомпенсирует все затраты, понесенные на его открытие. А рентабельность — это показатель отношения имеющихся доходов бизнеса к расходам на него.

Принципы расчета окупаемости бизнеса являются достаточно простыми. Необходимо сложить вместе все затраты на открытие бизнеса, а также определить ежемесячные доходы и расходы, чтобы вычислить ежемесячную чистую прибыль. После этого необходимо поделить понесенные расходы на открытие бизнеса на сумму ежемесячной прибыли — получившееся число в месяцах и будет являться окупаемостью предприятия.

Виды рентабельности

На текущий момент рентабельность может оцениваться по самым разнообразным направлениям — сейчас различные экономисты выделяют более 30 видов рентабельности, однако начинающему предпринимателю совсем не нужно знать каждый из них. Но с базовыми видами рентабельности все же следует ознакомиться. К ним относится:

- Рентабельность бизнеса в целом. Под ней подразумевается совокупность постоянных расходов предприятия и отношение прибыли к усредненной стоимости активов компании.

- Рентабельность продукции. Данный показатель отражает то, насколько эффективно предприятие реализует продукцию или оказывает услуги и высчитывается исходя из отношения прибыли предприятия к себестоимости товаров или услуг.

- Рентабельность производства. Этим показателем измеряется то, насколько эффективно обустроено производство, и вычисляется он исходя из затрат на организацию производства и приобретение средств производства, а также прибыли от реализации продукции производства.

- Рентабельность персонала. С помощью этого показателя можно оценивать, насколько эффективными для бизнеса являются его сотрудники — и при расчетах оценивается объем затрат на выплату заработной платы и страховых взносов за сотрудников, а также непосредственная прибыль, получаемая от их деятельности.

Как пользоваться онлайн-калькулятором расчета рентабельности

Для того, чтобы быстро рассчитать рентабельность предприятия, можно использовать удобный и простой инструмент — онлайн-калькулятор, который сможет пригодиться как начинающему бизнесмену, так и человеку, уже имеющему собственный бизнес. Данный калькулятор дает возможность не просто рассчитать сроки окупаемости и рентабельность бизнеса, он также предоставляет понимание того, на что следует обращать внимание при планировании бизнеса.

- Сначала необходимо рассчитать капитальные вложения на открытие бизнеса. К ним относится первичная закупка средств производства, программного обеспечения, оборудования, товаров и другие расходы, связанные со стартом бизнеса. Итоговое значение капитальных вложений следует внести в соответствующее поле.

- Вторым шагом является указание затрат на первичную рекламную кампанию бизнеса — сообщение потенциальным потребителям об открытии вашего предприятия и его предложении на рынке.

- Далее есть возможность указать любые другие дополнительные затраты, например — на обеспечение документальной регистрации открытия бизнеса, привлечение консультантов и иных временных исполнителей.

- После этого следует определить объем ежемесячных затрат на аренду помещения.

- В следующее поле вносятся сведения о затратах на оплату труда персонала. При этом есть возможность посчитать как «серую» заработную плату, без учета налогов и страховых взносов на нее, так и целиком «белую», выплачиваемую легально.

- Далее нужно указать объем ежемесячных расходов на рекламу, а в следующем поле — объем других расходов, например — на консультации, содержание помещения и закупку сырья.

- Следующий шаг предполагает указание среднего чека вашего клиента — его следует обязательно рассчитать предварительно.

- Потом указывается приблизительное количество сделок в течение месяца.

- Далее следует указать любые другие дополнительные источники дохода бизнеса. Например, от сдачи в аренду части площадей или размещения на его территории вендингового автомата.

- Наконец, нужно выбрать систему налогообложения, которая будет использоваться при ведении бизнеса.

После следования инструкции, калькулятор автоматически рассчитает все нужные для вас показатели, в том числе как рентабельность, так и сроки окупаемости предприятия, а также объем налоговой нагрузки, чистой прибыли и расходов.

Заключение

Онлайн-калькулятор рентабельности бизнеса — это крайне удобный и надёжный инструмент, дающий возможность быстро проанализировать потенциальную выгоду от осуществления предпринимательской деятельности. Используя его, можно быстро рассчитать рентабельность и сроки окупаемости даже без наличия каких-либо специфических знаний.

Как рассчитать окупаемость рекламы? SMM-агентство Republic

Реклама сработала. Заявки потекли. Продажи посыпались… вот тут бы порадоваться, только чистой прибыли совсем мало получилось. И это при всех усилиях! Почему так?Дело в окупаемости рекламы. Многие пользуются такой формулой: рекламный бюджет ÷ выручка = окупаемость.

Но она не во всех случаях верная, потому что все бизнесы разные, с разными особенностями и ситуациями на рынке. И здесь для более точных расчётов могут понадобиться не только прямые показатели, но и косвенные.

И здесь для более точных расчётов могут понадобиться не только прямые показатели, но и косвенные.

Давайте рассмотрим другую формулу:

Например, нам нужно привлечь в сообщество новых подписчиков, что превратить их в своих покупателей. Делается это так: пользователи видят рекламу, переходят в группу, впечатляются хорошей упаковкой, вступают, и постепенно их «догревают» до покупки классный контент и выгодные акции.

Как тут оценивать эффективность рекламы? Ведь, прежде чем случилась продажа, с потенциальным клиентом поработали ещё и упаковка, и контент, и менеджер продаж и т.д. Слишком много слагаемых. Не говоря уже о том, что купить могут не сразу после просмотра рекламы, а через месяц – так называемая отложенная конверсия.

А вот так её оценить:

— Проверьте, целевой ли был трафик, или к вам в сообщество зашли случайные люди с вирального охвата. Это можно сделать, если вести пользователей в отдельную рассылку и отслеживать их активность.

— Поставьте UTM-метки на ссылки с рекламы, чтобы определить источник трафика. В случае с таргетированной рекламой в ВК, в сообщениях сообщества уже есть пометки, с какого объявления был сделан переход.

— Сделайте акции с ограниченным сроком действия. Так результат проявится быстрее.

— Сравните активность пользователей в сообществе до запуска рекламы и после. Все данные есть в статистике.

Как в итоге определить стоимость целевого действия?

Конечная стоимость продукта — себестоимость — маржинальность — прочие сопутствующие расходы = стоимость целевого действия. По маржинальности определяем, сколько денег необходимо выделить на рекламу, чтобы рекламная кампания была рентабельной.

Посчитали. Целевое действие получилось дорогим. Что делать?

Есть два пути:

— Изменить подход в рекламе, придумать и проработать новые гипотезы и сегменты аудитории, пока не добьётесь той цены, которая вас устраивает.

— Получать прибыль с повторных продаж. В некоторых тематиках бизнеса прибыль с клиента может быть с первого раза отрицательной, но с последующими продажами возрастает. Только этого клиента надо ещё удержать, и этот пункт стоит учитывать в расходах.

Во втором случае при расчётах пригодится показатель LTV («жизненный цикл клиента») – сколько денег приносит клиент за всё время взаимодействия с вашим брендом.

Вывод: чтобы правильно определить окупаемость рекламы, нужно иметь в виду особенности своего бизнеса, отслеживать источники трафика и учитывать показатели вплоть до прибыли и расходов на одного клиента.

Бизнес план: как рассчитать окупаемость

Если вы только планируете начать свой бизнес и перебираете различные ниши. На этом этапе многие стартаперы часто допускают ключевую ошибку. Заключается она в том, что выбирается знакомая или просто приятная для работы ниша, а вовсе не та, которая является наиболее выгодной в ваших условиях. Конечно, эти условия могут и совпасть, и к этом нужно стремиться и начинать здесь нужно с расчета окупаемости.

Как посчитать окупаемость нового бизнеса

Как посчитать окупаемость буквально на пальцах? Для начала нужно понимать систему монетизации бизнеса. Например, для службы такси с водителями на личном авто это будет сдача водителей с заказов. В среднем она составляет 10-20% от стоимости заказа. Подробную таблицу и примеры цифр для бизнес плана такси хорошо описаны в этой статье.

Если вы не совсем представляете модель монетизации выбранной ниши, то вам придется остановиться на данном этапе и разобр. Изучайте потенциальных конкурентов, станьте тайным покупателем, чтобы понять из изнанку бизнеса. В противном случае, бизнес план получится совсем оторванным от реальности.

Допустим, модель вы знаете и представляете примерные цифры. Далее, нужно собрать простую эксель таблицу, в которой будет указана гипотетическое количество продаж по заданной стоимости. Конечно, желательно ориентироваться на те цифры по количеству продаж, которые вы понимаете как достичь в реальности. Здесь стоит учитывать и емкость рынка, и данные конкурентов, и понимание моделей привлечения, маркетинга и рекламы. Не берите цифры с потолка!

Конечно, желательно ориентироваться на те цифры по количеству продаж, которые вы понимаете как достичь в реальности. Здесь стоит учитывать и емкость рынка, и данные конкурентов, и понимание моделей привлечения, маркетинга и рекламы. Не берите цифры с потолка!

Многие предприниматели останавливаются на данном шаге, но это неправильно. В таблице обязательно нужно заполнить ежемесячные расходы. Опять же, чем детальнее вы будете представлять эти расходы, тем реальнее получится ваша модель окупаемости. Расходы могут быть единоразовыми и ежемесячными. Указывайте и те, и другие. Таким образом какой-то период ваша прибыль будет уходить в минусовые значения и на старте бизнеса это нормально. Затем, по мере роста клиентской базы и количества продаж – наступит точка окупаемости.

Как принимать решение

Сделайте такие таблицы для каждого из вариантов бизнеса, который вы рассматриваете. На основе данных моделей вам будет гораздо проще принять правильное решение. Вы можете ориентироваться как на скорость окупаемости, выбрав самую быструю модель, так и на конечные инвестиционные затраты. Успехов вам!

Комментарии:

| < Предыдущая | Следующая > |

|---|

Срок окупаемости проекта: формула расчета и подходы

По мере развития и укрупнения бизнеса неизбежно укрепляются регулярные формы управления. Это означает, что менеджмент выстраивается сверху вниз от стратегии к текущему регулированию процессов, развитие деятельности и капитальных вложений обретает системный, упорядоченный характер. Решения об инвестициях принимаются комплексно с глубокой проработкой и на альтернативной основе. При выборе перспективных проектных задач в первую очередь необходимо рассчитать срок окупаемости проекта и сравнить с другими вариантами.

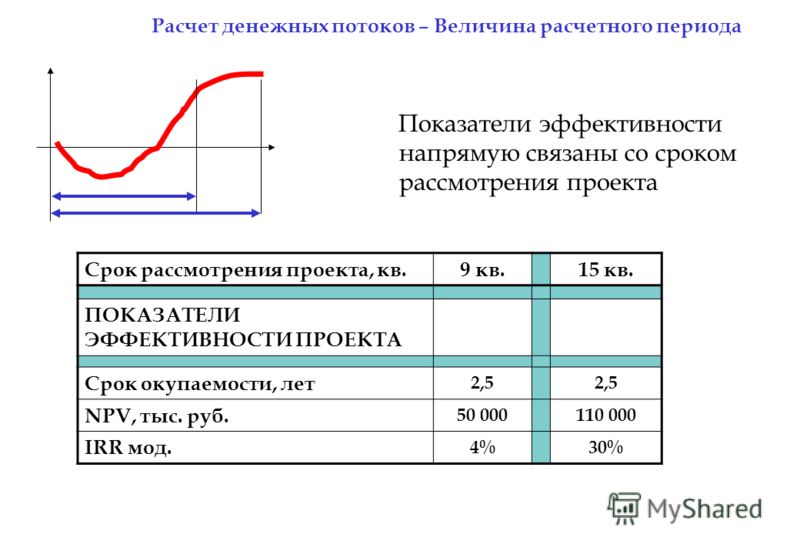

Логика оценки окупаемости

Оценка любого инвестиционного проекта должна носить комплексный характер. В расчет принимается не один, а группа значимых показателей: NPV, IRR, PI, MIRR и PP (DPP). Это связано с тем, что каждая проектная задача является многогранным и сложным явлением. И единый оценочный показатель выделить невозможно. Тем не менее, для того чтобы вынести определенное суждение, следует ориентироваться на достаточность уровня генерируемой прибыли на постинвестиционной фазе. Кроме того, желательно иметь возможность выбора среди нескольких вариантов расчета капитальных вложений по каждому стратегическому направлению.

В расчет принимается не один, а группа значимых показателей: NPV, IRR, PI, MIRR и PP (DPP). Это связано с тем, что каждая проектная задача является многогранным и сложным явлением. И единый оценочный показатель выделить невозможно. Тем не менее, для того чтобы вынести определенное суждение, следует ориентироваться на достаточность уровня генерируемой прибыли на постинвестиционной фазе. Кроме того, желательно иметь возможность выбора среди нескольких вариантов расчета капитальных вложений по каждому стратегическому направлению.

Ежегодно в развитых компаниях проходят мероприятия стратегического планирования, результатом которых являются, помимо прочего, планы стратегических инвестиционных инициатив, часть которых преобразуется в проекты. Этому предшествуют оценочные процедуры, о которых и идет речь. Известно, что в логике экономического расчета временная шкала инвестиционного проекта делится на три основных периода.

- Этап инвестиций.

- Этап возврата вложенных средств.

- Этап получения прибыли от вложений.

В этой связи следует помимо доходности учитывать и период, после которого проект начнет приносить запланированную прибыль инвесторам. Этот период называется сроком окупаемости. Интересно, что теоретически все инвесторы осознают, что успешность проекта определяется долгосрочными перспективами. Практически же, подсознательно и явно имеет место стремление начать получать выгоду как можно раньше. Такое свойственно не только нашей стране, вполне естественно подобное происходит во всем мире.

Психологически сориентироваться на длительный период ожидания финансового результата трудно. Тем более это актуально в современных событийных потоках, в которых весьма затруднительно строить достоверные долгосрочные прогнозы. В этой связи особым потенциалом обладают деловые люди, способные следовать масштабному стратегическому замыслу. Такие бизнесмены умеют концентрировать вокруг проекта капитал, идти на длительные низкие значения операционного кэш-флоу. Они, обладая большой личной силой, буквально чувствуют инвестиционный задел, но очень серьезно подходят к аналитическому подкреплению своих ощущений и намерений.

Они, обладая большой личной силой, буквально чувствуют инвестиционный задел, но очень серьезно подходят к аналитическому подкреплению своих ощущений и намерений.

Надо объективно смотреть на состав оценочных показателей, среди которых один из первых – это период окупаемости, и он – не самый главный. Тем не менее, в ряде случаев данный показатель имеет существенное значение. Расчет данного критерия важен, когда руководство компании озабочено ликвидностью бизнеса и минимизацией рисков хозяйствования. Особенно вопрос актуален для отраслей экономики, в которых технологические изменения происходят быстро. Пример бизнеса в телекоммуникациях или медицине тому весомое подтверждение. Проекты, в которых срок окупаемости короче, являются наиболее ликвидными и наименее рискованными.

Методы расчета срока окупаемости

Простой срок окупаемости (PP, payback period) можно посчитать двумя способами в зависимости от того, насколько равномерно планируемые доходы от инвестиций распределены во времени. Если денежный поток от операционной деятельности в результате проекта поступает равномерно, то окупаемость легко посчитать как частное от деления сумм единовременных вложений на размер пошагового (годового) кэш-флоу или прибыли.

Но чаще всего денежный поток неравномерен. Поэтому для расчета показателя применяется подсчет числа шагов (лет), в течение которых кумулятивно накопленный операционный денежный поток превысит размер стартовых вложений. Формула показателя PP (простой срок окупаемости) в двух вариантах представлена далее.

Формула расчета PP в условиях неравномерности доходной части проекта

Если потребуется, имеется возможность посчитать срок окупаемости более точно, буквально, с сотыми долями в «довесок» к числу шагов проектного периода. При этом следует абстрагироваться от потенциальной неравномерности доходной части внутри шага, следующего за последним периодом непокрытых инвестиций. В развитие показанной выше формулы в этом случае применяется способ, приведенный в статье, посвященной расчету окупаемости проекта на уровне замысла. Там же приведен пример табличной формы, заполняя которую, можно без формул и сложных моделей легко вывести значение PP.

Там же приведен пример табличной формы, заполняя которую, можно без формул и сложных моделей легко вывести значение PP.

В отличие от простого метода, при комплексном подходе к оценке эффективности инвестиций период окупаемости рассчитывается с учетом временного фактора. При этом денежные потоки приводятся к стоимостной оценке старта проекта. А дисконтирование потоков наиболее грамотно выполняется с ориентацией на показатель WACC. В силу природы механизма дисконтирования, приведенный срок окупаемости (DPP, discounted payback period) всегда больше чем простой период, то есть DPP≥PP. Формула срока окупаемости приобретает следующий вид.

Формула расчета DPP

Срок окупаемости – очень легкий и оперативный показатель, которым могут воспользоваться участники инвестиционного проекта на разных этапах его реализации от замысла до момента оценки результатов после завершения. Он хорошо себя проявляет в комплексе с другими оценочными показателями и в условиях сравнения нескольких инвестиционных решений. Во всяком случае, данный критерий позволяет осознать инвестору, что рассматривая проект, он может выбрать более безопасную модель капитальных вложений, даже не принимая в расчет размер будущей прибыли.

Как рассчитать рентабельность инвестиций для малого бизнеса

Рентабельность инвестиций (ROI) — это финансовая концепция, которая измеряет прибыльность инвестиций. Существует несколько методов определения рентабельности инвестиций, но наиболее распространенным является разделение чистой прибыли на общую сумму активов. Например, если ваша чистая прибыль составляет 50 000 долларов, а ваши общие активы составляют 200 000 долларов, ваш ROI составит 25 процентов. Общее определение рентабельности инвестиций — это «показатель рентабельности, который оценивает эффективность бизнеса путем деления чистой прибыли на чистую стоимость активов».”

В малом бизнесе окупаемость инвестиций может быть использована для измерения эффективности ценовой политики, инвестиций в капитальное оборудование или вложения в инвентарь. Приобретая активы в бизнесе, такие как инвентарь или оборудование, вы ожидаете получить финансовую выгоду от покупки. Рентабельность инвестиций — это инструмент, помогающий выбрать между вариантами покупки, которые либо принесут доход, либо приведут к экономии затрат, которая принесет пользу чистой прибыли бизнеса. Инвесторы также будут смотреть на окупаемость инвестиций при выборе того, стоит ли финансировать бизнес-предприятие.

Приобретая активы в бизнесе, такие как инвентарь или оборудование, вы ожидаете получить финансовую выгоду от покупки. Рентабельность инвестиций — это инструмент, помогающий выбрать между вариантами покупки, которые либо принесут доход, либо приведут к экономии затрат, которая принесет пользу чистой прибыли бизнеса. Инвесторы также будут смотреть на окупаемость инвестиций при выборе того, стоит ли финансировать бизнес-предприятие.

Рентабельность инвестиций также может быть измерена нетрадиционно, например, с точки зрения социальной ответственности или экологических и социальных выгод. Это труднее измерить — при определении социальной отдачи от инвестиций необходимо количественно оценить окупаемость, чтобы рассчитать затраты по сравнению с выгодой. В 2006 году была сформирована сеть специалистов-практиков, чтобы облегчить эволюцию расчета социальной отдачи от инвестиций.

Хотя окупаемость инвестиций является полезным инструментом для оценки прибыльности, расчеты усложняются другими факторами, такими как время, затраты на обслуживание, финансовые затраты, другие инвестиционные соображения и общие цели компании.Например, при покупке основного оборудования ожидается, что оборудование будет приносить пользу компании в течение нескольких лет. Таким образом, для определения общей рентабельности инвестиций необходимо будет оценить чистую прибыль для будущих периодов времени. Кроме того, затраты на техническое обслуживание в течение всего срока службы оборудования снизят общую рентабельность инвестиций. Бухгалтер может помочь с формулами для определения более сложных расчетов рентабельности инвестиций.

Есть вопросы по вашей малой компании ? Вы можете связаться с Арлин по адресу asoto @ socc.edu или оставьте это в комментариях здесь!

[ Down to Business — это еженедельная колонка с советами для малого бизнеса, публикуемая в The World Newspaper, первоначально опубликованная в Интернете Сетью центров развития малого бизнеса штата Орегон и переизданная здесь с разрешения. ]

]

Арлин М.Сото — директор Центра развития малого бизнеса в муниципальном колледже Тилламук-Бэй. Она приехала в Орегон в июле 2007 года из Сети центров развития малого бизнеса штата Вайоминг, где она почти 13 лет управляла офисом региона 4 в Шайенне.

Руководство по расчету рентабельности инвестиций (ROI)

Рентабельность инвестиций (ROI) — это финансовый показатель, который широко используется для измерения вероятности получения прибыли от инвестиций.Это коэффициент, который сравнивает прибыль или убыток от инвестиции относительно ее стоимости. Это так же полезно при оценке потенциальной прибыли от отдельных инвестиций, как и при сравнении доходов от нескольких инвестиций.

В бизнес-анализе рентабельность инвестиций и другие показатели денежного потока — , такие как внутренняя норма прибыли (IRR) и чистая приведенная стоимость (NPV) — , являются ключевыми показателями, которые используются для оценки и ранжирования привлекательности ряда различных инвестиций. альтернативы.Хотя ROI — это коэффициент, он обычно выражается в процентах, а не в соотношении.

Ключевые выводы

- Рентабельность инвестиций (ROI) — это приблизительная мера рентабельности инвестиций.

- ROI имеет широкий спектр применения; его можно использовать для измерения прибыльности инвестиций в акции, при принятии решения о том, следует ли инвестировать в покупку бизнеса, или для оценки результатов сделки с недвижимостью.

- ROI рассчитывается путем вычитания начальной стоимости инвестиций из окончательной стоимости инвестиций (которая равна чистой прибыли), затем деления этого нового числа (чистой прибыли) на стоимость инвестиций и, наконец, умножения.

на 100. ROI

на 100. ROI - относительно легко рассчитать и понять, а его простота означает, что это стандартизированный универсальный показатель прибыльности.

- Одним из недостатков ROI является то, что он не учитывает, как долго удерживаются инвестиции; Таким образом, показатель прибыльности, включающий период владения, может быть более полезным для инвестора, который хочет сравнить потенциальные инвестиции.

Как рассчитать рентабельность инвестиций (ROI)

ROI можно рассчитать двумя разными методами.

Первый способ:

Взаимодействие с другими людьми р О я знак равно Чистая рентабельность инвестиций Стоимость инвестиций × 1 0 0 % ROI = \ frac {\ text {Net \ Return \ on \ Investment}} {\ text {Cost \ of \ Investment}} \ times 100 \% ROI = Стоимость инвестиций Чистая рентабельность инвестиций × 100%

Второй способ:

Взаимодействие с другими людьми р О я знак равно Окончательная стоимость инвестиций — Начальная стоимость инвестиций Стоимость инвестиций × 1 0 0 % ROI = \ frac {\ text {Конечная стоимость инвестиций} \ — \ \ text {Начальная стоимость инвестиций}} {\ text {Стоимость инвестиций}} \ times100 \% ROI = Стоимость инвестиций Окончательная стоимость инвестиций — Начальная стоимость инвестиций × 100%

Интерпретация рентабельности инвестиций (ROI)

Интерпретируя расчеты рентабельности инвестиций, важно помнить о нескольких вещах.Во-первых, ROI обычно выражается в процентах, потому что его интуитивно легче понять (в отличие от выражения в виде отношения). Во-вторых, расчет ROI включает в числитель чистую прибыль, потому что прибыль от инвестиций может быть как положительной, так и отрицательной.

Когда расчеты рентабельности инвестиций дают положительный результат, это означает, что чистая прибыль находится в минусе (поскольку общая прибыль превышает общие затраты). В качестве альтернативы, когда расчет ROI дает отрицательный результат, это означает, что чистая прибыль находится в красном цвете, потому что общие затраты превышают общую прибыль. (Другими словами, эти вложения приводят к убыткам.) Наконец, для расчета рентабельности инвестиций с наивысшей степенью точности следует учитывать общий доход и общие затраты. Для сравнения двух конкурирующих инвестиций следует учитывать годовой ROI.

(Другими словами, эти вложения приводят к убыткам.) Наконец, для расчета рентабельности инвестиций с наивысшей степенью точности следует учитывать общий доход и общие затраты. Для сравнения двух конкурирующих инвестиций следует учитывать годовой ROI.

Пример возврата инвестиций (ROI)

Предположим, инвестор купил 1000 акций гипотетической компании Worldwide Wicket Co. по цене 10 долларов за акцию. Год спустя инвестор продал акции за 12,50 доллара.Инвестор получил дивиденды в размере 500 долларов за год. Инвестор также потратил 125 долларов на комиссию за торговлю, чтобы купить и продать акции.

Рентабельность инвестиций для этого инвестора может быть рассчитана следующим образом:

Рентабельность инвестиций = ([(12,50 - 10,00 долларов США) * 1000 + 500 - 125 долларов США] ÷ (10,00 долларов США * 1000)) * 100 = 28,75%

Вот пошаговый анализ расчета:

- Для расчета чистой прибыли необходимо учитывать общую прибыль и общие затраты.Общая прибыль на акции является результатом прироста капитала и дивидендов. Общие затраты будут включать начальную цену покупки, а также любые уплаченные комиссии.

- В приведенном выше расчете валовой прирост капитала (до комиссионных) от этой сделки составляет (12,50–10,00 долларов США) x 1000. Сумма в 500 долларов относится к дивидендам, полученным от владения акциями, а 125 долларов — это общая выплаченная комиссия.

Если далее разбить рентабельность инвестиций на составные части, выяснится, что 23,75% приходятся на прирост капитала, а 5% — на дивиденды.Это различие важно, поскольку в большинстве юрисдикций налог на прирост капитала и дивиденды облагается по разным ставкам.

Рентабельность инвестиций = Валовая прибыль от прироста капитала% — Комиссия% + Дивидендная доходность

Валовая прибыль от капитала = 2500 долл. США ÷ 10000 долл. США * 100 = 25,00%Комиссии = 125 долл. США ÷ 10 000 долл. США * 100 = 1,25%

Дивидендная доходность = 500 долл.

США ÷ 10 000 долл. США * 100 = 5,00%

Рентабельность инвестиций = 25,00% - 1,25% + 5,00% = 28,75 %

Положительный ROI означает, что чистая прибыль положительна, потому что общая прибыль превышает любые связанные с этим затраты; отрицательный ROI указывает на то, что чистая прибыль отрицательна: общие затраты больше, чем доходы.

Альтернативный расчет возврата инвестиций (ROI)

Если, например, комиссии были разделены, существует альтернативный метод расчета рентабельности инвестиций этого гипотетического инвестора для их инвестиций Worldwide Wicket Co. Предположим следующее разделение общих комиссионных: 50 долларов при покупке акций и 75 долларов при продаже акций.

IVI = 10 000 долларов США + 50 долларов США = 10 050 долларов США

FVI = 12500 долларов США + 500–75 долларов США = 12925 долларов США

Рентабельность инвестиций = [(12 925 долларов — 10 050 долларов) ÷ 10 000 долларов] * 100 = 28.75%

В этой формуле IVI относится к начальной стоимости инвестиции (или стоимости инвестиции). FVI относится к окончательной стоимости инвестиции.

Годовая рентабельность инвестиций помогает учесть ключевое упущение в стандартной рентабельности инвестиций, а именно, как долго удерживаются инвестиции.

Годовая рентабельность инвестиций (ROI)

Расчет рентабельности инвестиций в годовом исчислении позволяет устранить одно из ключевых ограничений базового расчета рентабельности инвестиций; базовый расчет ROI не принимает во внимание длительность удержания инвестиций, также называемую периодом удержания.{1 / n} — 1] \ times100 \% \\ & \ textbf {где:} \\ & \ begin {выровнено} n = \ & \ text {Количество лет, в течение которых инвестиции} \\ & \ text { удерживается} \ end {выровнен} \ end {выровнен} Годовая рентабельность инвестиций = [(1 + ROI) 1 / n − 1] × 100%, где:

Предположим, что гипотетические инвестиции обеспечили рентабельность инвестиций в размере 50% за пять лет. Простая годовая средняя рентабельность инвестиций в 10%, которая была получена путем деления рентабельности инвестиций на пятилетний период владения, является лишь грубым приближением годовой рентабельности инвестиций.{1 / 0,5} -1] \ times100 \% = 21,00 \%

Годовая рентабельность инвестиций = [(1 + 0,10) 1 / 0,5−1] × 100% = 21,00%.

Простая годовая средняя рентабельность инвестиций в 10%, которая была получена путем деления рентабельности инвестиций на пятилетний период владения, является лишь грубым приближением годовой рентабельности инвестиций.{1 / 0,5} -1] \ times100 \% = 21,00 \%

Годовая рентабельность инвестиций = [(1 + 0,10) 1 / 0,5−1] × 100% = 21,00%.

В приведенном выше уравнении цифра 0,5 года эквивалентна шести месяцам.

Сравнение инвестиций и годовой доходности инвестиций (ROI)

Годовая рентабельность инвестиций особенно полезна при сравнении доходности различных инвестиций или оценке различных инвестиций.

Предположим, что вложение в акции X принесло рентабельность инвестиций в размере 50% за пять лет, в то время как вложения в акции Y вернули 30% за три года.{1/3} -1] \ times100 \% = 9,14 \% \\ & \ textbf {где:} \\ & AROIX = \ text {Годовая рентабельность инвестиций для акций} X \\ & AROIY = \ text {Годовая рентабельность инвестиций для акций} Y \ end {выровнено} AROIX = [(1 + 0,50) 1 / 5−1] × 100% = 8,45% AROIY = [(1 + 0,30) 1 / 3−1] × 100% = 9,14%, где: AROIX = Годовая рентабельность инвестиций для акций X Взаимодействие с другими людьми

Согласно этому расчету, акция Y имела более высокую рентабельность инвестиций по сравнению с акцией X.

Сочетание кредитного плеча и рентабельности инвестиций

Кредитное плечо может увеличить рентабельность инвестиций, если инвестиции приносят прибыль.Однако по тому же принципу кредитное плечо может также увеличить убытки, если инвестиция окажется убыточной.

Предположим, что инвестор купил 1000 акций гипотетической компании Worldwide Wickets Co. по цене 10 долларов за акцию. Предположим также, что инвестор купил эти акции с 50% маржой (это означает, что он вложил 5000 долларов собственного капитала и занял 5000 долларов у своей брокерской фирмы в качестве маржинальной ссуды). Ровно через год этот инвестор продал свои акции за 12,50 доллара. Они получили дивиденды в размере 500 долларов за год. Они также потратили в общей сложности 125 долларов на комиссию за торговлю при покупке и продаже акций. Кроме того, процентная ставка по маржинальному кредиту составляла 9%.

Они также потратили в общей сложности 125 долларов на комиссию за торговлю при покупке и продаже акций. Кроме того, процентная ставка по маржинальному кредиту составляла 9%.

При расчете рентабельности инвестиций в эти гипотетические инвестиции следует учитывать несколько важных моментов. Во-первых, в этом примере проценты по маржинальному кредиту (450 долларов США) следует рассматривать в общих затратах. Во-вторых, первоначальная инвестиция теперь составляет 5000 долларов из-за кредитного плеча, используемого при взятии маржинальной ссуды в размере 5000 долларов.

Рентабельность инвестиций = [(12,50 - 10 долларов) * 1000 + 500 - 125 - 450 долларов] ÷ [(10 * 1000) - (10 * 500)] * 100 = 48,5%

Таким образом, даже несмотря на то, что чистая долларовая прибыль была уменьшена на 450 долларов из-за маржинального процента, рентабельность инвестиций все еще существенно выше и составляет 48,50% (по сравнению с 28,75%, если не использовалось кредитное плечо).

В качестве дополнительного примера рассмотрим, упала ли цена акции до 8,00 долларов вместо повышения до 12,50 долларов. В этой ситуации инвестор решает сократить свои убытки и продать всю позицию.Вот расчет рентабельности инвестиций в этом сценарии:

Взаимодействие с другими людьми Рентабельность инвестиций знак равно [ ( $ 8 . 0 0 — $ 1 0 . 0 0 ) × 1 , 0 0 0 ] + $ 5 0 0 — $ 1 2 5 — $ 4 5 0 ( $ 1 0 . 0 0 × 1 , 0 0 0 ) — ( $ 1 0 . 0 0 × 5 0 0 ) \ begin {align} \ text {ROI} = & \ frac {[(\ 8,00 $ — \ 10,00 $) \ times1000] + \ 500 — \ 125 $ — \ 450} {(\ 10,00 $ \ times1,000) — (\ 10,00 долларов \ times500)} \\ & \ times100 \% = — \ frac {\ 2,075} {\ 5,000 долларов} = -41,50 \% \ end {выровнено} Рентабельность инвестиций = (10,00 долларов США × 1000) — (10,00 долларов США × 500) [(8 долларов США.00−10,00 долларов США) × 1000] + 500− 125−450 долларов США

В этом случае ROI -41,50% намного хуже, чем ROI -16,25%, который имел бы место, если бы не использовалось кредитное плечо.

Проблема неравных денежных потоков

Оценивая бизнес-предложение, возможно, вы столкнетесь с неравными денежными потоками. В этом случае рентабельность инвестиций может колебаться от года к году.

Этот тип расчета рентабельности инвестиций более сложен, поскольку он включает использование функции внутренней нормы прибыли (IRR) в электронной таблице или калькуляторе.

Предположим, вы оцениваете бизнес-предложение, которое включает в себя первоначальные инвестиции в размере 100 000 долларов США (эта цифра показана в столбце «Год 0» в строке «Отток денежных средств» в следующей таблице). Эти инвестиции будут приносить денежные потоки в течение следующих пяти лет; это показано в строке «Денежный приток». Строка под названием «Чистый денежный поток» суммирует отток и приток денежных средств за каждый год.

Изображение Сабрины Цзян © Investopedia 2020Используя функцию IRR, рассчитанный ROI равен 8.64%.

В последнем столбце показаны общие денежные потоки за пятилетний период. Чистый денежный поток за этот пятилетний период составляет 25 000 долларов США при первоначальных инвестициях в размере 100 000 долларов США. Если бы эти 25000 долларов были равномерно распределены на пять лет, таблица денежных потоков выглядела бы так:

Изображение Сабрины Цзян © Investopedia 2020В этом случае IRR теперь составляет всего 5,00%.

Существенная разница в IRR между этими двумя сценариями — несмотря на то, что первоначальные инвестиции и общие чистые денежные потоки в обоих случаях одинаковы — связана со сроками поступления денежных средств.В первом случае существенно больший приток денежных средств поступает в первые четыре года. Из-за временной стоимости денег этот более крупный приток в предыдущие годы положительно повлиял на IRR.

Преимущества возврата инвестиций (ROI)

Самым большим преимуществом ROI является то, что это относительно несложный показатель; его легко вычислить и интуитивно легко понять. Простота ROI означает, что он часто используется как стандартный универсальный показатель прибыльности.Маловероятно, что это измерение будет неправильно понято или истолковано, потому что оно имеет одни и те же коннотации в каждом контексте.

Простота ROI означает, что он часто используется как стандартный универсальный показатель прибыльности.Маловероятно, что это измерение будет неправильно понято или истолковано, потому что оно имеет одни и те же коннотации в каждом контексте.

Недостатки возврата инвестиций (ROI)

Есть также некоторые недостатки измерения ROI. Во-первых, он не принимает во внимание период удержания инвестиций, что может быть проблемой при сравнении альтернативных инвестиций. Например, предположим, что инвестиции X генерируют рентабельность инвестиций 25%, а инвестиции Y дают рентабельность инвестиций 15%.Невозможно предположить, что X — это лучшая инвестиция, если также не известны временные рамки каждой инвестиции. Возможно, что 25% ROI от инвестиций X было получено в течение пяти лет, но 15% ROI от инвестиций Y было получено только за один год. Расчет годовой рентабельности инвестиций может преодолеть это препятствие при сравнении инвестиционных вариантов.

Во-вторых, ROI не учитывает риски. Общеизвестно, что доходность инвестиций напрямую связана с риском: чем выше потенциальная доходность, тем выше возможный риск.Это можно наблюдать воочию в инвестиционном мире, где акции с малой капитализацией обычно имеют более высокую доходность, чем акции с большой капитализацией (но сопровождаются значительно большим риском). Например, инвестор, который нацеливается на доходность портфеля в размере 12%, должен будет принять на себя значительно более высокую степень риска, чем инвестор, целью которого является доходность всего 4%. Если инвестор оттачивает только показатель рентабельности инвестиций, не оценивая сопутствующий риск, конечный результат инвестиционного решения может сильно отличаться от ожидаемого.

В-третьих, показатели рентабельности инвестиций могут быть завышены, если в расчет не включены все ожидаемые затраты. Это может произойти намеренно или случайно. Например, при оценке рентабельности инвестиций в объект недвижимости следует учитывать все связанные с этим расходы. К ним относятся проценты по ипотеке, налоги на недвижимость, страхование и все расходы на обслуживание. Эти расходы могут значительно снизить ожидаемую рентабельность инвестиций; без учета их всех в расчетах показатель рентабельности инвестиций может быть сильно завышен.

К ним относятся проценты по ипотеке, налоги на недвижимость, страхование и все расходы на обслуживание. Эти расходы могут значительно снизить ожидаемую рентабельность инвестиций; без учета их всех в расчетах показатель рентабельности инвестиций может быть сильно завышен.

Наконец, как и многие другие показатели прибыльности, ROI подчеркивает финансовую выгоду только при рассмотрении окупаемости инвестиций. Он не учитывает дополнительные выгоды, такие как социальные или экологические блага. Относительно новый показатель ROI, известный как Social Return on Investment (SROI), помогает количественно оценить некоторые из этих преимуществ для инвесторов.

Как рассчитать рентабельность инвестиций в Excel

Итог

Рентабельность инвестиций (ROI) — это простой и интуитивно понятный показатель прибыльности инвестиций.У этого показателя есть некоторые ограничения, в том числе то, что он не учитывает период удержания инвестиций и не корректируется с учетом риска. Однако, несмотря на эти ограничения, рентабельность инвестиций по-прежнему является ключевым показателем, используемым бизнес-аналитиками для оценки и ранжирования инвестиционных альтернатив.

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

Симулятор

- Завести аккаунт

- Присоединяйтесь к игре

Мой симулятор

- Моя игра

- Создать игру

- Ваши деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Непрерывное образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Связаться с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

Симулятор

- Завести аккаунт

- Присоединяйтесь к игре

Мой симулятор

- Моя игра

- Создать игру

- Ваши деньги

Личные финансы