Что такое РЕПО? Валютная сделка РЕПО

Ликвидность банка – это способность финансового заведения в полном объеме выполнять все обязательства, четко придерживаясь сроков. Для поддержания стандартов ликвидности на соответствующем уровне кредитные организации активно привлекают материальные средства из разнообразных источников. Причем они могут быть не только внутренними, но и внешними. Источником средств на внутреннем рынке государства является Центральный банк России. Он отвечает за ликвидность всей банковской системы. Тут самое время задаться вопросом о том, что такое РЕПО, ведь именно данная сделка и выступает в этой ситуации основным инструментом рефинансирования.

РЕПО: определение

РЕПО на английском звучит как repurchase agreement. Это сделка, которая состоит из двух частей: покупки ценных бумаг и их дальнейшей продажи в оговоренные сроки и по оговоренной стоимости. Операции РЕПО можно сопоставить с кредитованием, залогом по которому выступают ценные бумаги, оформляемые на заимодавца. Стоимость самого кредита, или дисконт, – это разница между первичной стоимостью продажи и приобретения бумаг. Изучая вопрос, что такое РЕПО, нужно учитывать двухстороннюю природу данного механизма.

Особенности сделок

Основное преимущество механизма совершения сделок РЕПО – это высокий показатель надежности. Можно отметить доступность и техническую простоту реализации операции. Цена кредитных средств, которые предоставляются по операциям РЕПО, минимальна. Это связано с практически полным отсутствием рисков. Если в силу объективных обстоятельств нет возможности реализовать вторую часть договоренности, скажем, организация-заемщик не имеет возможности выкупить назад ценные бумаги, кредитор переходит в разряд владельца ценных бумаг на законных основаниях.

Характеристики сделок

Для того чтобы разобраться, что такое РЕПО, рассмотрим основные характеристики и параметры данной категории сделок. Можно выделить:

- Термин сделки.

- Вид или состав обеспечения.

- Дисконт.

В зависимости от продолжительности эти сделки бывают:

- Внутридневные, также известные как овернайт. Они заключаются не более чем на сутки.

- Срочные, которые имеют фиксированный срок погашения.

- Открытые, по которым срок погашения не установлен.

В ситуации, когда первая часть договоренности уже выполнена, а термин реализации второй части сделки еще не истек, РЕПО именуется действующим. При выполненной первой части договоренности и при открытом сроке выполнения второй части сделки РЕПО называется открытым. Для срочных операций и овернайт характерна фиксированная ставка. Для открытых позиций используется плавающая ставка.

Рассмотрим на примере России, что такое РЕПО. ЦБ РФ предоставляет средства на РЕПО на срок 1 и 7 дней, 3 и 12 месяцев. Сделки продолжительностью в 3 месяца и год осуществляются не систематически. Для их реализации необходимо индивидуальное решение ЦБ. Отсюда вывод, что операции РЕПО – это всего лишь краткосрочный источник ликвидности.

Операции РЕПО в валюте в коммерческом сегменте

Операция РЕПО довольно часто проводится между ЦБ РФ, который является кредитором, с одной стороны и коммерческим банком, который берет на себя роль заемщика, с другой стороны. В сделках могут принимать участие и два коммерческих банка одновременно. Размер ставок в данной ситуации определяется исключительно на основе ставок межбанковского рынка. Они привязываются к срокам кредитования и к качеству самих ценных бумаг. Сделка РЕПО в иностранной валюте между кредитными предприятиями и ЦБ может быть проведена на Московской бирже, на Санкт-Петербургской бирже, в рамках структуры Bloomberg. Чтобы иметь право участвовать в торгах, финансовые заведения должны соответствовать ряду критериев, которые установлены указанием ЦБ. В качестве обеспечения во всех сделках с ЦБ могут выступить ценные бумаги, которые включены в ломбардный список. Их принято считать высоконадежными и ликвидными. Полный ломбардный список бумаг каждый день публикуется в обновленном виде на официальном сайте регулятора.

Какие бумаги не принимаются в качестве обеспечения?

В качестве обеспечения ЦБ принимает только бумаги, которые соответствуют определенным требованиям. В качестве залога не могут выступить:

- Бумаги, эмитированные самим банком, который является вторым участником сделки.

- Бумаги, эмитированные любым финансовым заведением, которое имеет какие-либо партнерские отношения с банком, выступающим в роли заемщика по сделке РЕПО.

- Облигации, срок погашения по которым составляет меньше 2 дней.

Для каждой категории бумаг ЦБ РФ, отталкиваясь от продолжительности РЕПО, устанавливает первичный, максимальный и минимальный ценовые уровни, дисконты. Дисконт выступает в данной ситуации как разница между стоимостью покупки и ценой выкупа ценных бумаг. С помощью первичного дисконта определяется объем средств, который ЦБ РФ предоставляет кредитной организации по первой части договоренности. Максимальный и минимальный ценовые уровни используются для подсчета действующего дисконта в течение всего срока действия операции РЕПО.

Направление обеспечения ликвидности: аукционы

Чтобы обеспечить ликвидность всей банковской системы путем применения сделок РЕПО, ЦБ РФ практикует два основных направления. Начнем с заключения договоренностей, в основе которых лежит аукцион РЕПО. Это направление ликвидности характеризуется наличием лимита на предоставляемые в рамках аукциона средства. Направление зависит от ситуации, которая существует на валютном рынке России, и наличия минимальной процентной ставки. Каждый из участников аукциона имеет право на подачу заявки, где он обязан указать ставку РЕПО, которая может быть либо выше, либо приравнивается к минимальной. Информация по итогам аукциона публикуется на сайте ЦБ РФ. Таким образом, аукцион РЕПО дает возможность потенциальным заемщикам побороться за выгодные условия партнерства с Центробанком России.

Фиксированные ставки

Направление партнерских отношений на базе фиксированных ставок позволяет Центробанку привлекать материальные ресурсы всего на сутки. Сделка именуется овернайт. Ставка предоставляется на фиксированных условиях, и при этом она на порядок выше минимальной. Данная категория партнерских договоренностей реализуется ежедневно.

За последние несколько лет объем капиталов, которые привлекаются кредитными организациями в аукционы РЕПО, систематически увеличивается. Это сигнализирует о том, что именно механизм РЕПО в иностранной валюте в настоящий момент выступает в качестве доминирующего инструмента ликвидности отечественной банковской системы, который применяется с целью рефинансирования финансового сегмента.

Недостатки законодательной системы

В соответствии с Гражданским кодексом Российской Федерации валютное РЕПО не классифицируется в качестве отдельной категории сделок. На уровне законодательства партнерство воспринимается как совершение двух сделок в одно время (купля-продажа) либо как предоставление заемных средств под определенный вид обеспечения.

В истории есть прецеденты, когда РЕПО признавалось недействительным. Оно скрывало факт кредитования под обеспечение. Как только сделка признавалась недействительной, само РЕПО теряло все свои преимущества перед стандартной схемой кредитования. В судебных разбирательствах акцент делался на то, что в договоре по обратному выкупу имущества было четко указано, что это самое имущество и является непосредственным залогом.

Основные сложности со сделками РЕПО

Рассматривая вопрос о том, что такое РЕПО, можно сказать, что с формальной точки зрения это простая совокупность сделок купли-продажи. По факту механизм используется для временного предоставления средств с уступкой прав на определенное имущество в течение некоторого времени. Решения суда в основном определены тем фактом, что валютное РЕПО имеет поразительное сходство с залогом, следовательно, оно таковым и является. Как результат такого несоответствия между реальностью и законодательными стандартами, валютное РЕПО не допускается в широкий гражданский оборот. Ситуация требует значительной правовой корректировки. Проблематично разобраться на уровне арбитражного суда в вопросе, что такое РЕПО. ЦБ хоть и практикует партнерскую схему, но риски по ее реализации в аспекте невыполнения сторонами своих обязательств остаются очень высокими.

fb.ru

Параметры аукционов репо в рублях

Параметры аукционов репо в рублях

www.cbr.ru

РЕПО это. Что такое сделки РЕПО простыми словами

РЕПО – это особый вид сделки, который используется для быстрого получения денежных средств, не прибегая к залогам, кредитам и прочим способам пополнения ликвидности. Простая схема «продать и выкупить обратно» более всего востребована в банковском и финансовых секторах экономики. Расскажем, что такое РЕПО простыми словами.

РЕПО — это продажа с обязательством купить

Впервые операции РЕПО появились в начале ХХ века в Соединенных Штатах. Они назывались repurchase agreement, что дословно переводится как соглашение о выкупе. От этого английского названия появилось сокращение REPO, которое и перешло в русский язык. В зарубежной практике также можно встретить аналогичный термин repo-transaction. В настоящее время зарубежные специалисты рассматривают REPO как один из видов кредитов рефинансирования для повышения банковской ликвидности.

Некоторые специалисты отмечают, что в дореволюционной России, в частности на Санкт-Петербургской бирже были в ходу сделки под названием «репорт» и «депорт». В словаре Брокгауза и Ефрона данные операции описываются примерно как современные прямые и обратные РЕПО.

Расскажем, что такое РЕПО. Это специфическая операция, отличающаяся от кредита или договора займа (см. также преимущества и недостатки банковского кредита для компании). Отличие заключается в том, что вначале продавец продает актив, а затем выкупает его обратно, через определенное время и обычно по заранее установленной цене. Формально такая сделка похожа на кредитование под залог ценного имущества. Однако у неё есть свои особенности.

У РЕПО две важные составляющие — продажа и обратная покупка. Продажа актива называется текущая сделка или спот. Обязательство о покупке — срочная сделка или форвард. Сделка РЕПО — это краткосрочный или долгосрочный контракт, в зависимости от срока его действия.

Кроме того, сделка основывается на трех принципах:

- Срочности — она ограничена по времени. Обязательно должна быть указана дата обратного выкупа актива, а в случае, если дата не установлена — то не позднее, чем через один год после совершения сделки.

- Возвратности — предусмотрен возврат проданных активов обратно продавцу, в этом заключается смысл второй части сделки.

- Платности — договором предусматривается получение прибыли за совершение данной операции тем участником, который приобретает актив на ограниченный договором срок. Она может формироваться либо как дисконт по отношению к рыночной стоимости актива, либо как отдельный уплачиваемый процент за пользование финансами, либо иным образом.

В современной России рынок РЕПО появился относительно недавно — в 1996 году, во время активного продвижения государственных краткосрочных облигаций и облигаций федерального займа, известных как ГКО-ОФЗ. Примечательно, что РЕПО как отдельный вид операций сформировались только к 2009 году. К этому времени сформировались правила налогообложения и появились дополнения в федеральный закон «О рынке ценных бумаг» 1996 года. В нем появилась статья 51.3 «Договор РЕПО», где дано полное определение обращения подобных сделок в РФ.

Наибольшее распространение такие операции получили в период с 2014 по 2016 год, когда из-за резкого изменения валютного курса банки нуждались в пополнении ликвидности.

Виды РЕПО

По мере развития подобных сделок появились различные их варианты, среди которых можно выделить следующие их виды:

- Прямое РЕПО— продавец продает актив и обязуется его выкупить обратно.

- Сделки обратного РЕПО — покупатель приобретает актив и обязуется продать его обратно.

- Внутридневное или интрадей — когда покупка и продажа актива происходит в один день.

- Овернайт — когда обратный выкуп актива происходит на следующий день после продажи.

- С открытой датой — в этих сделках дата обратного выкупа актива не установлена.

- С форвардной датой — в которой отсрочена дата спот или продажи актива.

- Действующее — операции, в которых дата обратного выкупа еще не наступила.

- Биржевое — сделки, которые проводятся по строгим правилам, устанавливаемым на бирже, регистрируемые биржей и выполняющиеся внутри биржи.

- Внебиржевое — операции, которые проводятся между контрагентами согласно условиям договора между ними.

- Поставочное — в рамках договора происходит фактический перевод ценных бумаг со счета продавца на счет покупателя и обратно.

- Трехстороннее — в рамках обеспечения сделки переводом ценных бумаг занимается третья сторона.

- РЕПО с Центральным банком — это сделки, в которых одним из контрагентов является ЦБ РФ.

- Междилерское — между участниками рынка, кроме ЦБ РФ.

- Валютное РЕПО — инструмент для восполнения локального дефицита валютной ликвидности, в рамках которого ЦБ РФ предлагал банкам России валюту. Данные сделки активно применялись в банковском сообществе во время кризиса 2014 года, но в настоящее время не проводятся — банки имеют другие способы восполнения ликвидности.

Стоит отметить, что каждая сделка РЕПО одновременно является прямой и обратной, в зависимости от того, со стороны кого из контрагентов она рассматривается. Кроме того, специалисты упоминают о специальных арбитражных сделках РЕПО, где банки, одновременно проводя прямые и обратные РЕПО, существенно усложняя анализ реального положения с ликвидностью на рынке со стороны контролирующих органов. Это привело к реформированию рынка Центральным банком РФ и ограничению возможности подобных манипуляций.

При проведении биржевых торгов предусмотрены сделки РЕПО с акциями, облигациями, с расчетом в рублях или иностранной валюте (см. также про особенности работы с векселями).

Что можно продать в сделке РЕПО

Перечень финансовых активов, которые можно использовать при заключении данных сделок, содержится в ФЗ «О ценных бумагах». Дословно в нем указано следующее:

«Ценными бумагами по договору РЕПО могут быть эмиссионные ценные бумаги российского эмитента, инвестиционные паи паевого инвестиционного фонда, доверительное управление которым осуществляет российская управляющая компания, клиринговые сертификаты участия, акции или облигации иностранного эмитента и ценные бумаги иностранного эмитента, удостоверяющие права в отношении ценных бумаг российского и (или) иностранного эмитента».

Для определения списка ценных бумаг можно использовать так называемый ломбардный список Банка России. В нем содержатся именования некоторых ценных бумаг — облигаций, с которыми возможны подобные операции. Это следующие бумаги:

- облигации РФ, размещенные на внутреннем и международном рынках;

- облигации Банка России;

- облигации субъектов РФ и муниципальных образований;

- облигации ипотечных агентств;

- облигации с ипотечным покрытием;

- облигации банков;

- облигации некредитных организаций;

- облигации с государственными гарантиями РФ;

- облигации международных финансовых организаций;

- иностранные ценные бумаги.

Данный список не исчерпывающий. На сайте ЦБ РФ, где публикуются данные об акциях предприятий, которые допущены к сделкам с залоговым обеспечением в виде ценных бумаг.

Пример сделки РЕПО — банк-продавец предлагает некоторое количество имеющихся у него акций банку-покупателю. Они заключают договор, в рамках которого банк-продавец реализует акции по установленной стоимости и уплачивает процент по установленной ставке РЕПО. По истечению времени, банк-продавец выкупает обратно проданные ранее акции по установленной заранее цене.

Отличие РЕПО от кредитов и других сделок

Ранее считалось, что РЕПО — это две отдельные сделки купли-продажи. Однако после появления дополнения в ФЗ «О ценных бумагах», их стали рассматривать как единый процесс растянутый во времени, в котором купля и продажа — части одной сделки, а не разных.

Также есть значительные отличия от кредитования. В отличие от РЕПО, кредит не дает права собственности на залоговое обеспечение. Оно возникает только в том случае, если кредитор не может вернуть кредит и становится банкротом, однако это также не простая процедура перехода активов в собственность, у нее есть свои нюансы — необходимо начать процедуру взыскания залога. В случае с РЕПО покупатель становится полноправным владельцем актива. В случае банкротства покупателя или если он не в состоянии выкупить актив обратно, покупатель может продать его и получить свои средства обратно.

Также существует разница между РЕПО и своп-контрактом, в котором также предусматривается обязательство обратного выкупа. В своп-контракте цена обратного выкупа устанавливается не в договоре, а берется исходя из рыночной стоимости актива. Кроме того, при заключении своп-контракта не происходит физического перемещения актива на счет покупателя.

Отличие от маржинальной торговли (шорт или короткая позиция в биржевой торговле). В этом случае продавец берет актив в долг у брокера предоставляя определенный залог, который может быть в несколько десятков раз меньше получаемого актива. В рамках одной торговой сессии — торгового дня, такой кредит предоставляется бесплатно.

В случае успешной торговли, продавец получает прибыль со всего объема актива. В случае неуспешной торговли наступает так называемый margin call — брокер требует увеличить предоставленный залог либо принудительно закрывает короткие позиции своего клиента.

Риски РЕПО

Операции РЕПО требуют высокой квалификации участников сделки, так как это достаточно сложный финансовый инструмент. Риски возникают из самой природы инструмента. Они включают в себя высокие требования к профессионализму специалистов, обеспечивающих такие сделки, нестабильность внутреннего и внешнего финансового рынка, учитываются также и недостаточная экспертиза налоговых органов при определении данных сделок.

К основным рискам можно отнести существенное изменение стоимости ценных бумаг, которые были проданы в рамках первой части. Например, если стоимость акций существенно возросла, первоначальный покупатель может продать их по более высокой рыночной цене, отказавшись тем самым выполнять вторую часть договора. Либо возможна обратная ситуация — стоимость акций существенно снизилась, и первоначальный продавец может отказаться их выкупать обратно. В таком случае первоначальный покупатель даже реализовав акции на рынке не сможет вернуть свои средства, вложенные в первоначальную покупку акций.

Для исключения этих рисков обычно применяют дисконт — актив реализуется с некоторой скидкой по отношению к рыночной стоимости. Чем ниже волатильность и выше ликвидность актива, тем ниже дисконт. Самый маленький дисконт — у «голубых фишек», наиболее ликвидных ценных бумаг. Дисконт на ценные бумаги малоизвестных компаний, не пользующихся спросом на рынке, может достигать 50%.

Другой способ нивелировать риск — использование компенсационных взносов. В случае, если стоимость активов до наступления обратного выкупа значительно меняется, то предусматривается уплата компенсационного взноса покупателя продавцу или наоборот — в зависимости от того, подорожал или подешевел актив.

Кроме того, выделяют операционные и юридические риски. К операционным относят риски, которые могут возникнуть в ходе обслуживания сделки персоналом, техническим сбоями и иными проблемами. К юридическим — все нюансы, которые могут возникнуть у контрагентов вследствие несовершенства существующего законодательства. Для исключения этих рисков обычно прибегают к помощи посредников, в частности — бирж, в которых данные операции жестко формализованы и практически безопасны с юридической точки зрения.

Налогообложение сделок РЕПО

До 2001 года в законодательстве РФ РЕПО не рассматривалось как отдельный вид операций. Налогообложение по ним происходило как по двум отдельным операциям — отдельно продажа и отдельно покупка. Это доставляло определенные неудобства и в некотором роде нивелировало экономическую суть данных операций.

В 2001 году произошло изменение в Налоговом кодексе РФ. В частности, статья 282 предусматривала особый порядок налогообложения сделок РЕПО. Эти изменения вступили в действие с 2002 года. Тем не менее законодательная база продолжала совершенствоваться и в настоящее время налоговая база по операциям РЕПО определяется статьей №214.3 Налогового кодекса РФ.

Методические рекомендации по управлению финансами компании

www.fd.ru

Операции РЕПО как один из источников банковской ликвидности

Под ликвидностью банка подразумевается способность финансового учреждения выполнять взятые на себя обязательства в полном объеме и в установленный срок. Для поддержания нормативов ликвидности на необходимом уровне кредитные организации вынуждены привлекать денежные средства из различных источников при этом источники могут быть как внутренние, так и внешние (за рубежом). Одним из таких источников на внутреннем рынке является Банк России. Именно он поставляет ликвидность банковской системе, при этом в качестве основного инструмента рефинансирования используется механизм РЕПО. В данной статье мы рассмотрим основные характеристики операций РЕПО и способы их применения кредитными организациями.

Что такое операции РЕПО: определение и основные характеристики

РЕПО (от англ. «repo» – repurchase agreement) – продажа ценных бумаг с обязательством их обратного выкупа. Одна операция, по сути, содержит в себе 2 отдельные сделки (заемщик продает ценные бумаги, а затем выкупает их у кредитора). Операции РЕПО сравнимы с кредитованием под залог ценных бумаг, но в данном случае все права на ценные бумаги сразу же оформляются на кредитора. Стоимость кредита (дисконт) заключается в разнице между ценой продажи и покупки ценных бумаг.

Главные преимущества механизма РЕПО – это надежность, доступность и техническая простота реализации. Стоимость кредитных средств, предоставляемых по операциям РЕПО, невысокая, поскольку риски невозврата в этом случае минимальны. При невозможности в силу объективных обстоятельств осуществить вторую часть сделки (если организация-заемщик не может выкупить у кредитора ценные бумаги), кредитор становится полноправным собственником ценных бумаг, находящихся у него в залоге.

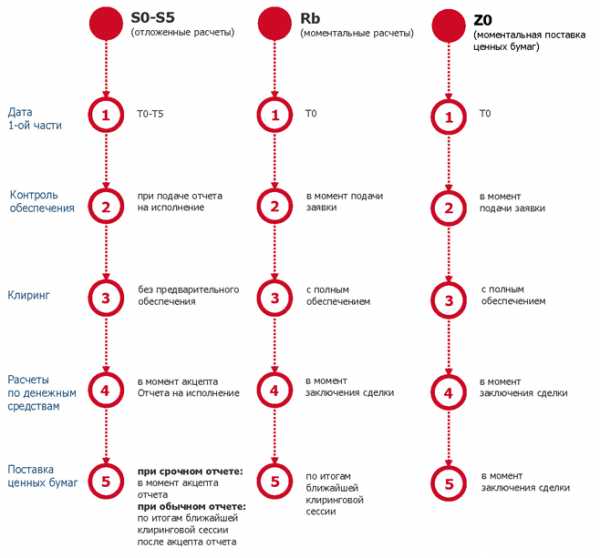

Среди основных характеристик операций РЕПО можно выделить срок сделки, вид (состав) обеспечения и дисконт. По сроку сделки операции делятся на:

- сделки «овернайт», или внутридневные – заключаются на одни сутки;

- срочные сделки с фиксированным сроком погашения;

- открытые сделки РЕПО – срок погашения не установлен.

Если первая часть сделки исполнена, а срок исполнения второй еще не истек, сделка называется действующей. Если первая часть сделки исполнена, а срок второй не установлен, сделка открыта.

По сделкам «овернайт» и по срочным сделкам устанавливается фиксированная ставка, по открытым – плавающая.

Банк России предоставляет средства по операциям РЕПО на срок 1 день, 7 дней, 3 месяца и 12 месяцев, при этом сделки на 3 и 12 месяцев осуществляются не систематически, а по отдельному решению ЦБ. Т.е. фактически механизм РЕПО является краткосрочным источником ликвидности.

Далее мы рассмотрим процесс использования операций РЕПО коммерческими банками.

Как проводятся операции РЕПО

Операции РЕПО в банковском секторе могут осуществляться в двух форматах:

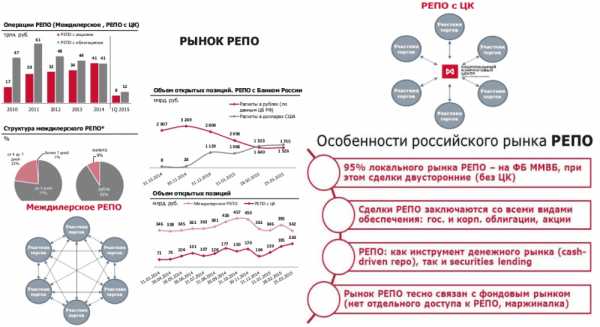

- Между Центробанком с одной стороны (Банк России выступает в роли кредитора) и коммерческими банками – с другой.

- Между двумя коммерческими банками (один из которых выступает кредитором).

Уровень ставок по операциям определяется ставками на межбанковском рынке (в привязке к срокам кредитования и качеству ценных бумаг).

Операции РЕПО между кредитными организациями и Центробанком могут проводиться как на организованных торгах на Фондовой бирже ММВБ и Санкт-Петербургской валютной бирже, так и не на организованных, с использованием информационных систем Московской Биржи и Bloomberg. Для допуска к торгам банки должны соответствовать требованиям, установленным указанием ЦБ от 13.12.2012 № 2936-У «О требованиях к кредитным организациям, с которыми Банк России совершает сделки РЕПО».

В обеспечение по операциям РЕПО с Центробанком принимаются ценные бумаги, которые входят в Ломбардный список ЦБ. При этом наименьший дисконт предлагается по облигациям федерального займа: они считаются более надежными и высоколиквидными. Ломбардный список ежедневно обновляется и публикуется на сайте регулятора.

В части обеспечения по сделкам РЕПО между банками и Центробанком действуют следующие ограничения:

- в качестве обеспечения ЦБР не принимает ценные бумаги, эмитированные банком – вторым участником сделки, а также связанными с ним финансовыми учреждениями;

- в качестве обеспечения не принимаются облигации, срок до погашения которых менее 2-х дней.

Для каждого вида ценных бумаг в зависимости от срока операций РЕПО Банк России устанавливает начальный, верхний и нижний предельный дисконты (дисконт – разница между ценой продажи и выкупа ценных бумаг). Начальный дисконт позволяет определить сумму средств, которую Банк России предоставит кредитной организации по первой части сделки РЕПО. Верхний и нижний предельные дисконты нужны для расчета текущего дисконта на протяжении всего срока РЕПО.

Для предоставления ликвидности посредством операций РЕПО Центробанк использует 2 способа:

- Заключение сделок на аукционной основе. Данный источник ликвидности характеризуется лимитом предоставляемых на аукционе средств, который зависит от ситуации на денежном рынке РФ, и минимальной процентной ставкой. Все участники аукционов имеют право подавать конкурентные заявки с указанием ставки РЕПО, которая выше, либо равна минимальной. Параметры и итоги аукционов ежедневно публикуются на сайте ЦБ.

- Заключение сделок по фиксированной ставке. С помощью данного способа банки могут привлекать средства на один день (овернайт) на фиксированных условиях по ставке, которая превышает минимальную ставку для срочных аукционных операций РЕПО. Операции РЕПО по фиксированной ставке проводятся ежедневно.

С конца апреля 2014 года минимальная ставка по операциям РЕПО сроком на 1 день составляет 7,5% годовых, в то время как фиксированная ставка на 1 п.п. выше – 8,5% годовых. Вполне ожидаемо, что в структуре совокупной задолженности кредитных организаций перед Банком России по операциям РЕПО преобладают долги по сделкам, заключенным на аукционной основе.

Подводя итог, отметим, что операции РЕПО являются ключевым механизмом управления ликвидностью российской банковской системы, используемым для рефинансирования финансового сектора.

Подводя итог, отметим, что в последние годы объем средств, привлекаемых кредитными организациями на аукционах РЕПО, неуклонно растет. Это означает, что операции РЕПО фактически становятся ключевым механизмом управления ликвидностью российской банковской системы, используемым для рефинансирования финансового сектора.

mir-procentov.ru

РЕПО, что такое РЕПО сделка

- Куда вложить деньги

- Котировки

- Валюты

- Все валюты

- Свободно конвертируемые валюты

- Все валюты

- Российские акции

- Российские акции

- Американские акции

- Акции США, голубые фишки

- Котировки акций Nasdaq, индекс Nasdaq

- Индексы

- Нефть

- Драгметаллы

- Драгметаллы

- Цветные металлы

- Валюты

- Рейтинги, обзоры, отзывы

- Рейтинг банков России

- Рэнкинг банков по активам, капиталу, доходности

- Рейтинг брокеров Московской биржи (ММВБ-РТС)

- Рейтинг управляющих компаний

- Рейтинг брокеров форекс

- Рейтинг иностранных брокеров

- Рейтинг застройщиков и девелоперов

- Рейтинг банков России

- Финансовая грамотность

- Статьи об инвестициях

- Словарь инвестора

- Вопросы и ответы по инвестициям

- Календарь инвестиционных мероприятий

Поиск

- Банковские вклады

- Проценты по вкладам в рублях

- Проценты по вкладам в долларах США

- Проценты по вкладам в евро, депозиты в евро

- Рейтинг банков России

- Топ 10 банков России

- Черный список банков

- Банки, лишенные лицензии до 2016 года

- Российские брокеры

- Рейтинг ПИФов

- Форекс брокеры

- Forex

- Займы МФО

- Работа в банке

- Для соискателей

- Вакансии банков

- Размещение резюме

- Для работодателей

- Банк резюме специалистов

- Размещение вакансий

allinvestments.ru

Операция РЕПО — что это такое? Операции РЕПО и кредитование ценными бумагами

Наиболее распространенный и востребованный формат обеспеченного кредитования ценными бумагами или деньгами – это операция РЕПО. Что это такое попробуем разобраться с самого начала. Repurchase Agreement (REPO, РЕПО) является договором заимствования ценных бумаг, гарантом по которым выступают денежные средства. Ситуация может быть обратной, когда гарантом заемных средств выступают ценные бумаги. Договор РЕПО часто именуют договором по обратному выкупу ценных бумаг. Договоренность определяет противоположные обязательства для каждой из сторон: это продажа и покупка.

Виды РЕПО

Существует два формата операции РЕПО: прямая и обратная. Прямая договоренность определяет продажу ценных бумаг одной стороной другой стороне. Параллельно заключается договоренность, что первая сторона обратно выкупит свои ценные бумаги в установленные сроки и по предварительно оговоренной стоимости. Обратная покупка будет осуществлена по стоимости на порядок выше первичной. Разбежка между ценой продажи и ценой покупки пакета бумаг отражает доходность данной операции. Она выражается в годовых процентах и именуется ставкой РЕПО. Главная цель осуществления прямых договоренностей заключается в привлечении финансовых ресурсов.

Обратное РЕПО подразумевает приобретение пакета документов и принятие обязательств по его обратной продаже. Основное предназначение договоренности заключается во временном распределении свободных финансовых ресурсов.

Экономическая суть операций

На фоне прочих манипуляций с ценными бумаги самой востребованной остается операция РЕПО. Что это такое с экономической точки зрения, вполне очевидно. Одна сторона приобретает в процессе партнерства такие необходимые для нее финансовые ресурсы, вторая же полностью ликвидирует недостаток ценных бумаг. Плюс ко всему, второй стороне достаются проценты за временное пользование ее материальными активами. Сделки в большей своей части проводятся с государственными бумагами и приурочены к категории краткосрочных договоренностей. Договор регламентирует партнерство продолжительностью от нескольких дней до нескольких месяцев. В мировой практике чаще всего заключаются суточные договора. Между продавцом и покупателем через посредника заключаются сделки с ценными бумагами. В качестве третьего лица в большинстве ситуаций выступает банковское заведение, обязанности которого детально прописаны в договоре. Ситуация предусматривает открытие счетов по бумагам и денежным средствам в банке-посреднике. Договоренность, в которой принимают участие три стороны, является менее рисковой.

РЕПО и кредитование

Если смотреть на РЕПО обобщенно, то его можно назвать модификацией кредитования под залог ценного имущества. Разница лишь в том, что передача ценных бумаг и получение средств на руки проводятся в одно время. Моментальный переход права собственности от одного участника договора к другому – это еще одна особенность, которую имеет операция РЕПО. Что это такое, еще детальней попробуем разобраться, рассмотрев этапы партнерства.

РЕПО включает два этапа:

- Первичная покупка или продажа ценных бумаг.

- Обратная покупка или продажа ценных бумаг.

Специфика реализации этапов договоренности

Разницу во времени между реализацией первой и второй части договоренности именуют сроком РЕПО. Промежуток времени между манипуляциями принято измерять в календарных днях. Отсчет начинается на следующий день после выполнения сторонами своих обязательств и заканчивается в день реализации второй части договоренности. Каждая из сторон пребывает и в роли покупателя, и в роли продавца. Довольно часто первоначальный покупатель ценных бумаг именуется кредитором, а первоначальный продавец – заемщиком. Инвестиционные операции с ценными бумагами для первого продавца имеют формат прямого РЕПО, покупатель видит манипуляцию в форме обратного РЕПО. Ценные бумаги, являющиеся предметом договоренности, именуются либо базовым активом, либо обеспечением. Операции РЕПО, ассоциирующиеся с предоставлением кредита, обеспечивающегося ценными бумагами, оцениваются по ставке РЕПО.

Риски договоров

Риск – это обязательная составляющая, без которой невозможна ни одна операция РЕПО. Что это такое и какие риски характерны для договоренности? Разберемся по порядку. Основные опасности связаны с тем, что второй этап договоренности может быть не выполнен. Высока вероятность того, что к моменту обратной покупки у продавца не будет на руках тех самых бумаг, а у покупателя будут отсутствовать средства. Подспорьем для таких ситуаций может быть как банкротство, так и арест счетов. Как вариант: в результате изменения рыночной ситуации одна из сторон может просто отказаться выполнять свои обязательства, преследуя собственную выгоду.

Снижение рисков по РЕПО

Для снижения рисков невыполнения обязательств одной из сторон покупка и продажа ценных бумаг должна сопровождаться следующими моментами:

- Дисконтирование обеспечения.

- Обязательства нужно переоценивать.

- Над достаточностью обеспечения важно осуществлять систематический контроль.

- Внесение маржевых (компенсационных) взносов.

Дисконт по отношению к операциям РЕПО является величиной, которая характеризует рыночную цену обеспечения в соответствии с размером имеющихся обязательств к определенному моменту времени и в течение всего срока партнерства.

Перовая часть РЕПО оценивается с учетом первичного значения дисконта, которое определяется путем договоренности между сторонами при заключении сделки. Стоит обратить внимание на следующее:

- Более высокое значение дисконта обеспечивает хорошую выгоду для покупателя, который получает на руки обеспечение по заниженной стоимости.

- Чем ниже первичный дисконт, тем больше преимуществ получает продавец, который предлагает обеспечение по более высокой стоимости.

Можно сделать вывод, что первичный дисконт отображает приемлемое для каждой из сторон РЕПО взаимоотношение цены обеспечения и стоимости обязательств по первой части договоренности.

Изменение стоимости обеспечения по РЕПО

До момента реализации первой части РЕПО стоимость обязательства в большинстве ситуаций остается неизменной. Переменам подлежит только обеспечение, да и то незначительно, в связи с временной отсрочкой в исполнении договора в 1-3 дня. В то же время в ходе операции прямого РЕПО со сроком 3 месяца и более цена как обязательств, так и обеспечения может существенно меняться. На развитие событий будут накладывать отпечаток такие факторы:

- Динамика рыночной стоимости.

- Рост дохода по сделке РЕПО.

- Изменение дисконта по сравнению с его первичной стоимостью, что заставит одну из сторон нести существенные убытки.

Механизм компенсационных взносов

Ликвидировать вероятную ситуацию может механизм компенсационных взносов. Он активируется путем заключения договоренности в отношении предельных показателей дисконта: максимума и минимума. На протяжении всего срока РЕПО в рамках торговой системы ММВБ проводится ежедневная переоценка стоимости обязательств и цены обеспечения, контролируется уровень его достаточности.

Если стоимость обеспечения оказывается заниженной, а предварительная его оценка завышенной, одна из сторон, чтобы ликвидировать потери второй стороны, вынуждена внести компенсационный взнос. Он может быть выражен как в ценных бумагах, так и в денежном формате. В данной ситуации договор РЕПО немного видоизменяется. Обязательства одной из сторон по второй части сделки уменьшаются. Если при необходимости внести компенсационный взнос сторона игнорирует свои обязательства, появляется необходимость досрочной реализации второй части договора. Механизм компенсационных взносов позволяет поддерживать баланс между обеспечением и обязательствами. Он же может стать инициатором досрочного выполнения обязательств по договору.

Экскурс в историю

Активные операции банка по схеме РЕПО на рынке облигаций стали впервые практиковаться еще в 2003 году, после принятия соответствующего законодательного акта. В периоды экономического кризиса, который расцвел во всей своей красе в 2008 году, значение двух операций — прямое и обратное РЕПО — изменилось. Они стали иметь более высокий вес в качестве доминирующего инструмента обеспечения ликвидности рассыпающейся банковской системы. Стоит отметить, что в определенные временные промежутки основным, а местами и единственным поставщиком ликвидности, начиная с 2008 года, выступает именно Центральный банк Российской Федерации. Данный факт успешно подтвердился еще и тем, что итоги аукционов прямого РЕПО 2008 и 2009 годов явно указали на ЦБ как на поставщика ликвидности.

Роль ЦБ РФ в сделках РЕПО

Финансовые институты активно используют активные операции банка РЕПО для поддерживания той самой ликвидности. Об этом свидетельствует тот факт, что большинство договоренностей заключается не более чем на сутки. Операции продолжительностью от 3 до 7 дней при ставке в 9,22-12,4% годовых встречаются крайне редко. В лице покупателя облигаций по первой части договоренности и продавцом по второй практически всегда выступает ЦБ РФ. Именно банк и определяет круг участников для сделок после предварительного рассмотрения заявок.

В роли обеспечения или базовых выпусков облигаций могут выступать сами облигации, относящиеся к категории ценных бумаг, любые другие ценные бумаги, которые включены в Ломбардный перечень Банка России. Преимуществом договоренностей можно назвать и то, что для них характерен индивидуальный режим налогообложения. Это и делает манипуляции чуть ли не самым эффективным механизмом кредитования.

fb.ru

РЕПО — это… Что такое РЕПО?

Сделка РЕПО (от англ. repurchase agreement) — сделка покупки (продажи) ценной бумаги с обязательством обратной продажи (покупки) через определенный срок по заранее определенной цене. Иначе, соглашение РЕПО может рассматриваться как краткосрочный заем под залог ценных бумаг, чаще всего краткосрочных долговых бумаг денежного рынка.

Виды сделок РЕПО

Сделкой прямого РЕПО называется сделка продажи с обязательством обратной покупки.

Сделкой обратного РЕПО (англ. reverse repo) называется сделка покупки с обязательством обратной продажи.

Сделка РЕПО состоит из двух частей — первая и вторая часть (прямая и обратная часть).

Понятия «Сделка прямого РЕПО» и «Прямая часть РЕПО» имеют разное значение.

Как правило, первая часть является наличной (spot) сделкой, вторая часть является срочной (форвард — forward) сделкой.

В случае РЕПО «овернайт» — это сделка РЕПО с совершением обратной сделки на следующий день — обе части являются наличными (первая часть — today, вторая — spot).

Под биржевой сделкой РЕПО понимается сделка РЕПО, заключенная на биржевом рынке. Для заключения такой сделки в заявке на биржевую сделку указывается признак того, что заключается сделка РЕПО.

Сделки РЕПО часто совершаются с целью кредитования участников рынка деньгами либо ценными бумагами. В этом случае доход кредитующей стороны сделки реализуется через разницу цен первой и второй части. Ставка РЕПО — положительная или отрицательная величина, выраженная в процентах, используемая для расчета цены второй части сделки РЕПО. Срок РЕПО — интервал между 1 и 2 частями сделки РЕПО.

Банковский кредит РЕПО (Lombard credit)

Центробанк РФ предоставляет коммерческим банкам однодневные (англ. Overnight) кредиты под залог ценных бумаг (векселей, облигаций и т. п.). Такие кредиты называются РЕПО. Ставка по таким кредитам, выраженная в процентах годовых, фактически является тем, что в других экономиках называется ставкой рефинансирования. В России ставка рефинансирования является фискальной мерой, а не экономическим регулятором, как в других экономиках.

Для примера в середине 2007 года ставка РЕПО составляла 6 %. По данным опроса Коммерческих банков, проведенным ЦБ России однодневные РЕПО кредиты являются вторыми по востребованности после внутридневных кредитов.

Коммерческие банки также могут предоставлять кредиты РЕПО по аналогичным правилам.

Типовой договор РЕПО

Типовой договор РЕПО (Генеральное соглашение НФА об общих условиях проведения операций РЕПО на рынке ценных бумаг) — разработан СРО Национальная фондовая ассоциация в соответствии с лучшими мировыми стандартами (Генеральное Соглашение ICMA по РЕПО) и российской практикой, адаптированный к российской законодательно-нормативной базе.

См. также

Литература

- Положение ЦБ РФ № 236-П «Положение о порядке предоставления Банком России кредитным организациям кредитов, обеспеченных залогом (блокировкой) ценных бумаг».

- Налоговый кодекс РФ. Статья 282. Особенности определения налоговой базы по операциям РЕПО с ценными бумагами.

- Гуров А. А. Понятие операции РЕПО в банковском секторе для целей налогообложения. Банковское право, 2005, N 5.

- Нестерова И. В. Операции РЕПО и их особенности. Налогообложение, учет и отчетность в страховой компании, 2006, N 5.

- Поляков В. И. РЕПО — место в системе институтов гражданского права. Законодательство и экономика, 2004, N 9.

Wikimedia Foundation. 2010.

dic.academic.ru