Как определяется чистая прибыль предприятия

При анализе деятельности компании экономист оценивает такие показатели, как прибыль и чистая прибыль. Поскольку понятие прибыли неоднородно, разница в этих терминах весьма внушительна. Разберемся, какова специфика каждого из них.

Прибыль и чистая прибыль: разница

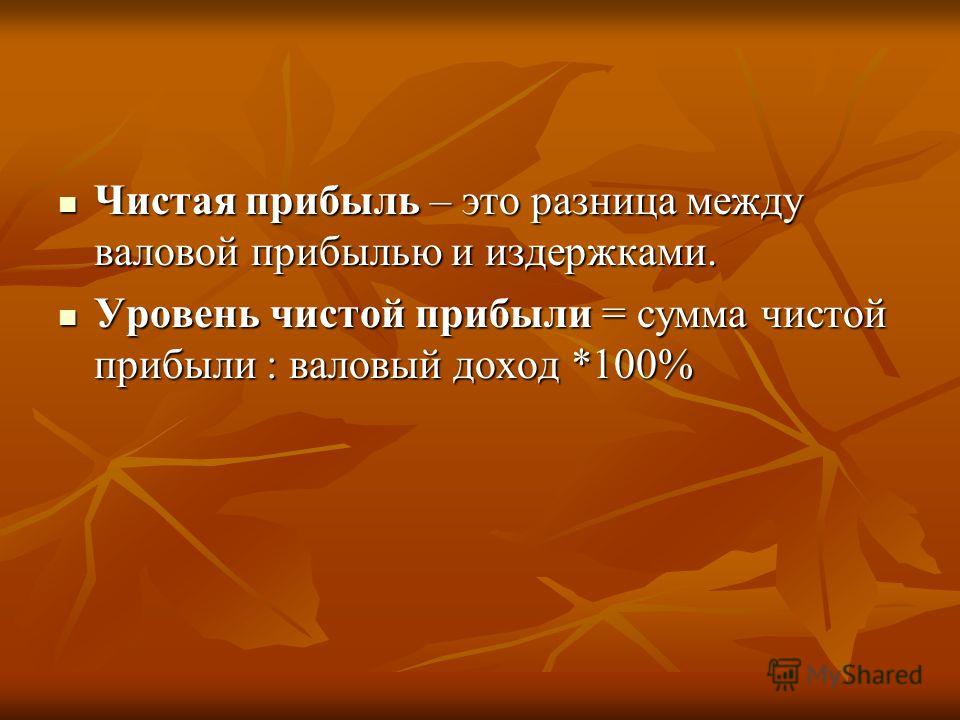

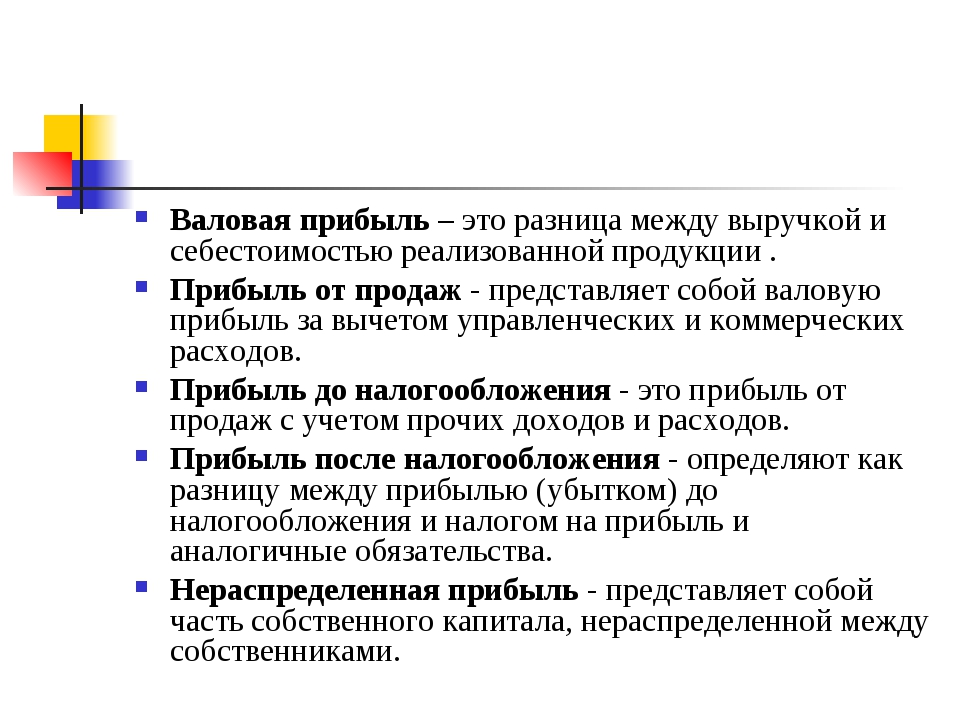

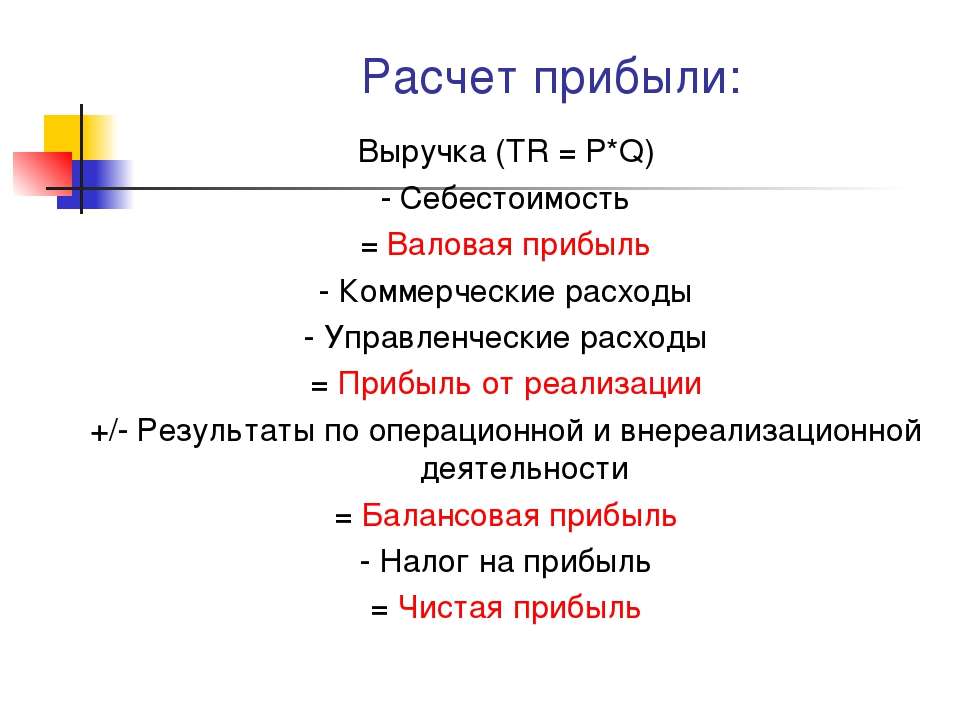

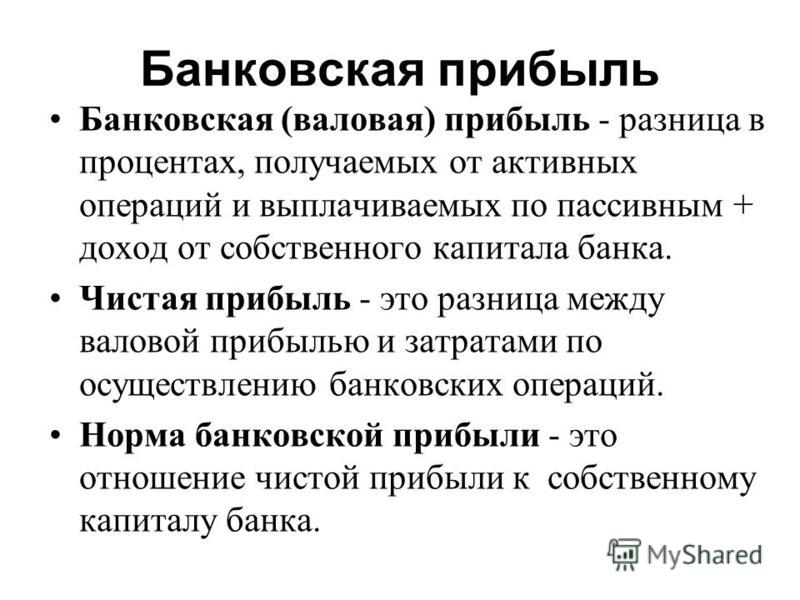

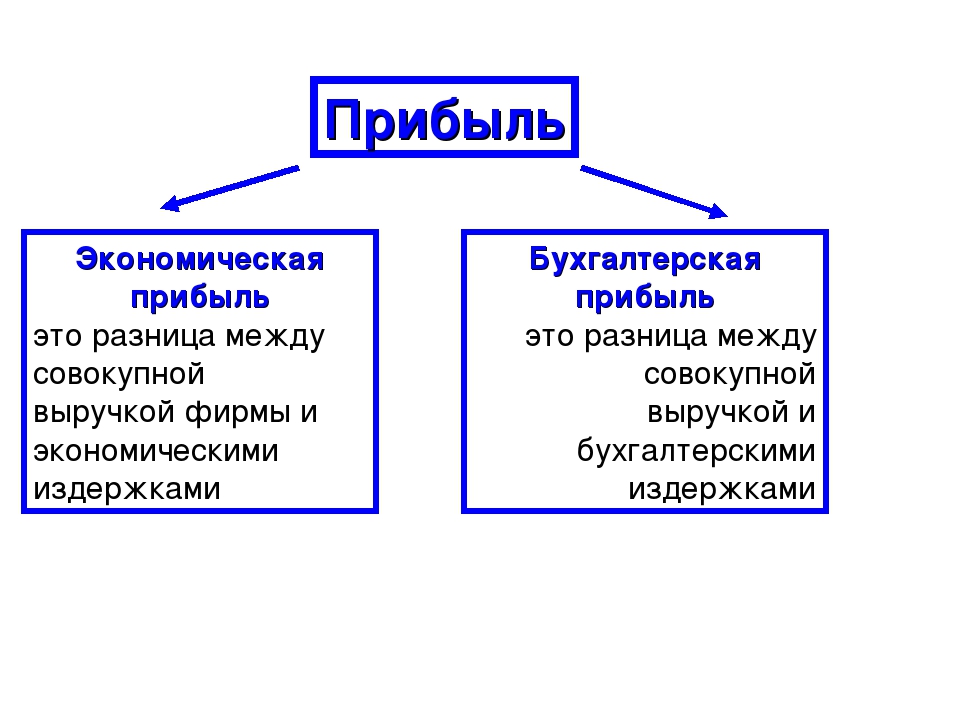

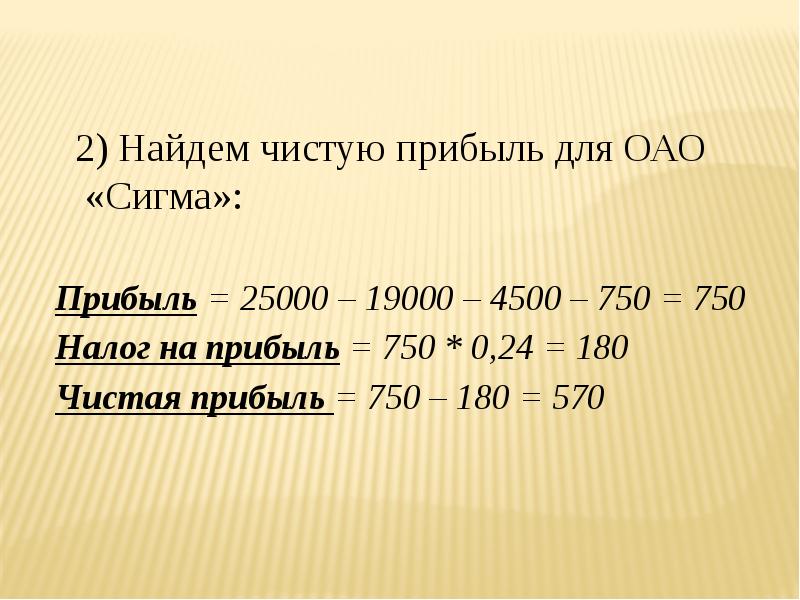

По общим правилам под прибылью понимается разность между доходами фирмы (от продажи выпущенной продукции) и затратами, понесенными в процессе производства и реализации (например, оплата поставок сырья, труда персонала фирмы, привлеченных посредников и др.). На самом деле экономисты всегда рассматривают несколько видов прибыли: валовую, прибыль от продаж, прибыль до уплаты налогов и, наконец, чистую прибыль.

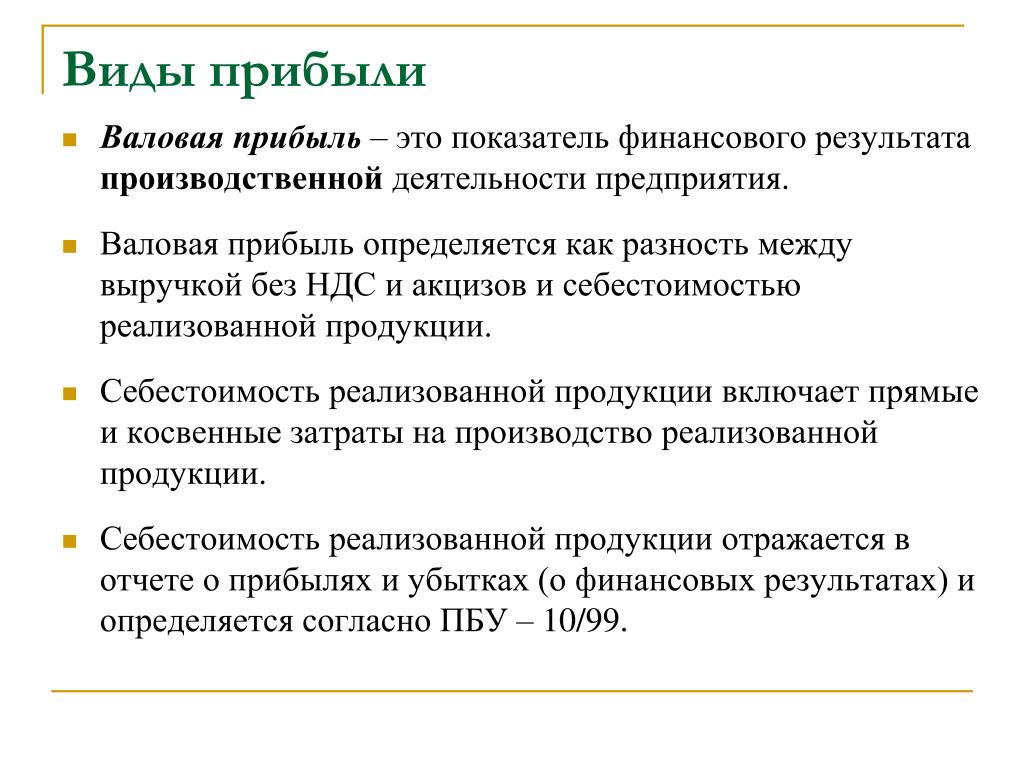

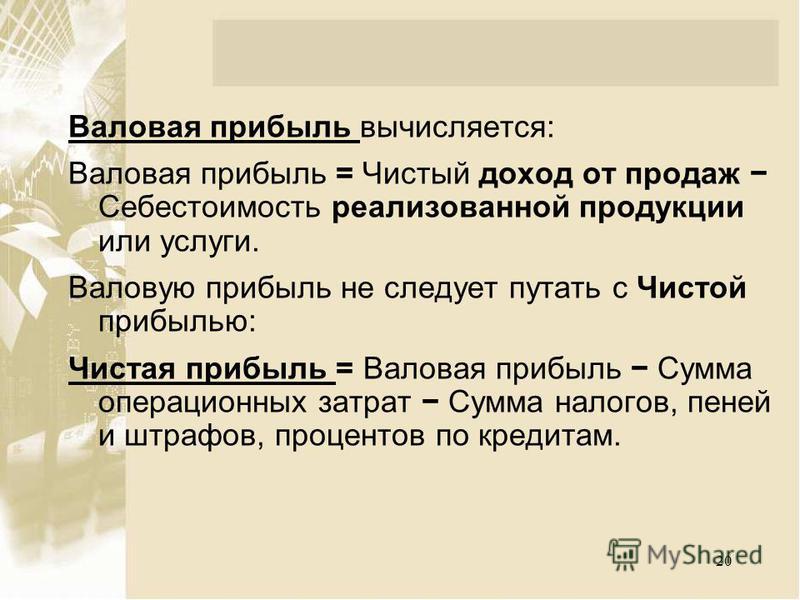

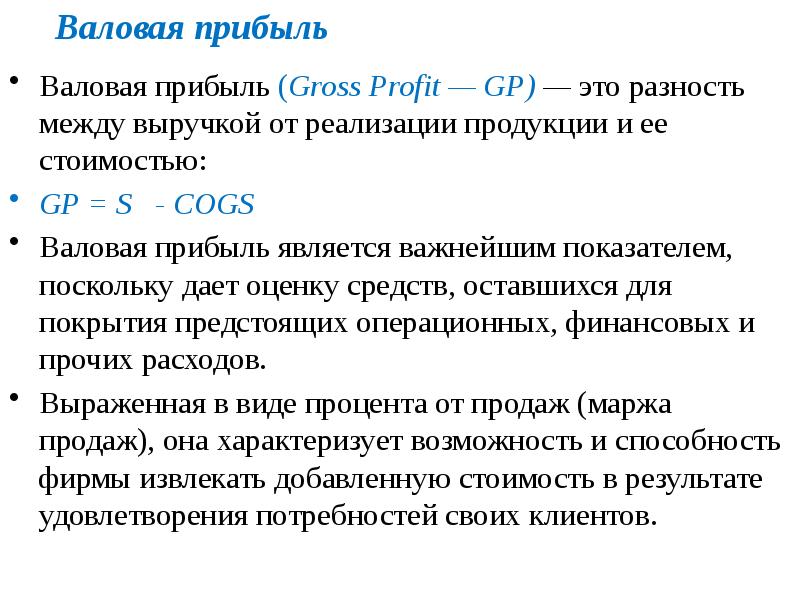

Валовую прибыль находят как разность между выручкой от реализации товаров (уменьшенной на сумму НДС и акциза) и их себестоимостью.

Прибыль от продаж – это показатель валовой прибыли, уменьшенный на размер коммерческих и управленческих затрат.

Прибыль до налогообложения вычисляют, корректируя прибыль от продаж на суммы дохода или расхода от операций, не связанных с основной деятельностью (внереализационных).

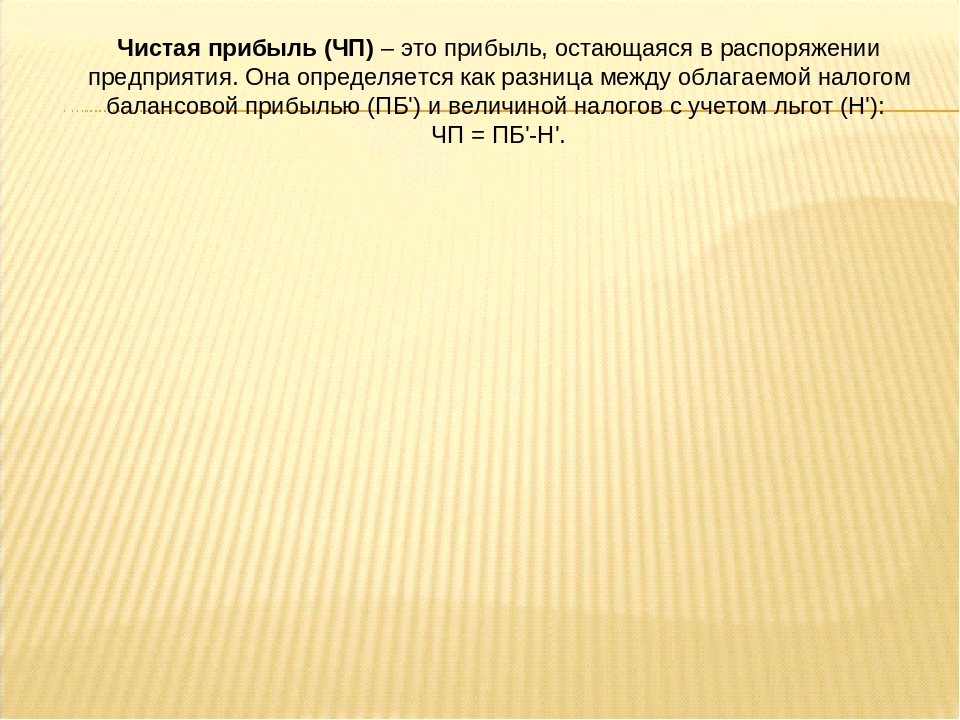

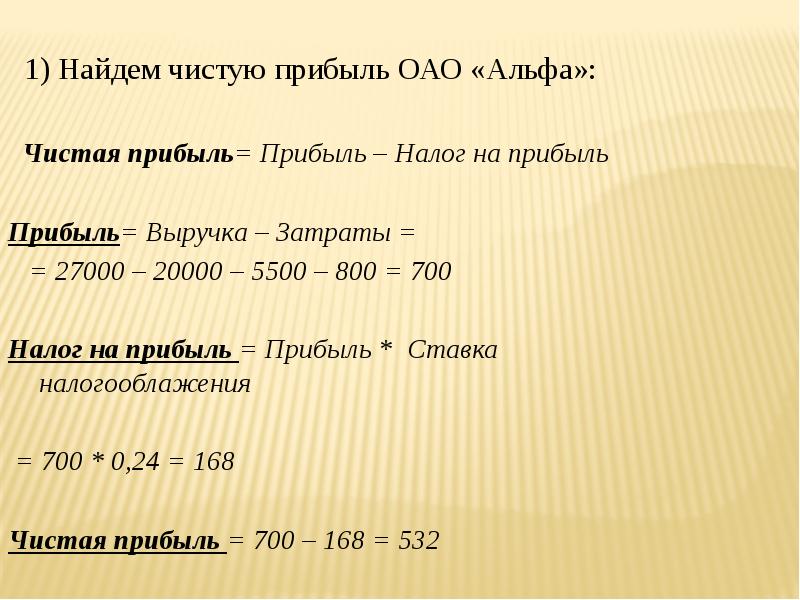

И лишь теперь можно рассматривать формирование чистой прибыли. Она соответствует прибыли до налогообложения, уменьшенной на сумму уплаченных налогов и других необходимых налоговых расходов, например, выплат постоянных налоговых обязательств. Из показателя чистой прибыли вычитают и чрезвычайные расходы (если они были понесены).

Итак, чистая прибыль предприятия – это только доля прибыли фирмы, оставшаяся после осуществления всех необходимых платежей. Она является капиталом, который может использоваться в интересах владельцев компании — например, инвестироваться в развитие производства, направляться на пополнение основных и оборотных активов, поощрение персонала фирмы, выплату дивидендов и т. п.

Представленные выше виды прибыли – взаимосвязанные между собой экономические категории, с подсчетом которых сталкивается любая компания – от начинающего бизнесмена до огромных корпораций.

Чистая прибыль: как определяется и от чего зависит

Сумма чистой прибыли, определяемой как доход компании от производственной и коммерческой деятельности, уменьшенный на сумму всех расходов предприятия – показатель экономического здоровья компании. На нее влияют внутренние и внешние факторы. К внутренним относятся:

величина выручки;

- величина себестоимости реализованных товаров;

- структура затрат;

- цены на продукцию;

- уровень налоговой нагрузки на компанию и др.

В меньшей мере на прибыль компании оказывают влияние внешние факторы, такие как климатические и социально-экономические условия региона, цены на ресурсы, предложения транспортников и др.

Анализ чистой прибыли

Экономист, анализируя сумму чистой прибыли, сравнивает ее с прибылью предыдущих периодов, вычисляя абсолютные и относительные величины расхождений.

Увеличение чистой прибыли говорит о росте производства продукции и продаж, снижении себестоимости, улучшении свойств, характеристик и структуры выпускаемой продукции, возможно об избавлении от простаивающего оборудования (его продаже или сдаче в аренду), грамотном использовании производственных площадей и имеющихся ресурсов.

Снижение чистой прибыли говорит об уменьшении объема продаж, росте себестоимости продукции, возможном завышении цены продукта, из-за чего снизились показатели реализации. Если с производственными вопросами все в порядке, то следует обратить внимание на снижение производительности труда и качества выпускаемого продукта, нарушение условий труда и другие факторы. Снижение прибыли – индикатор, на который ориентируется руководство компании и, соответственно, ищет пути разрешения возникающих проблем, разрабатывая мероприятия для оздоровления ситуации.

Чистая прибыль в отчете о финансовых результатах

Сумму чистой прибыли за отчетный период отражают в строке 2400 Отчета о финансовых результатах (ОФР), где показываются все доходы и расходы компании, выводится финансовый результат.

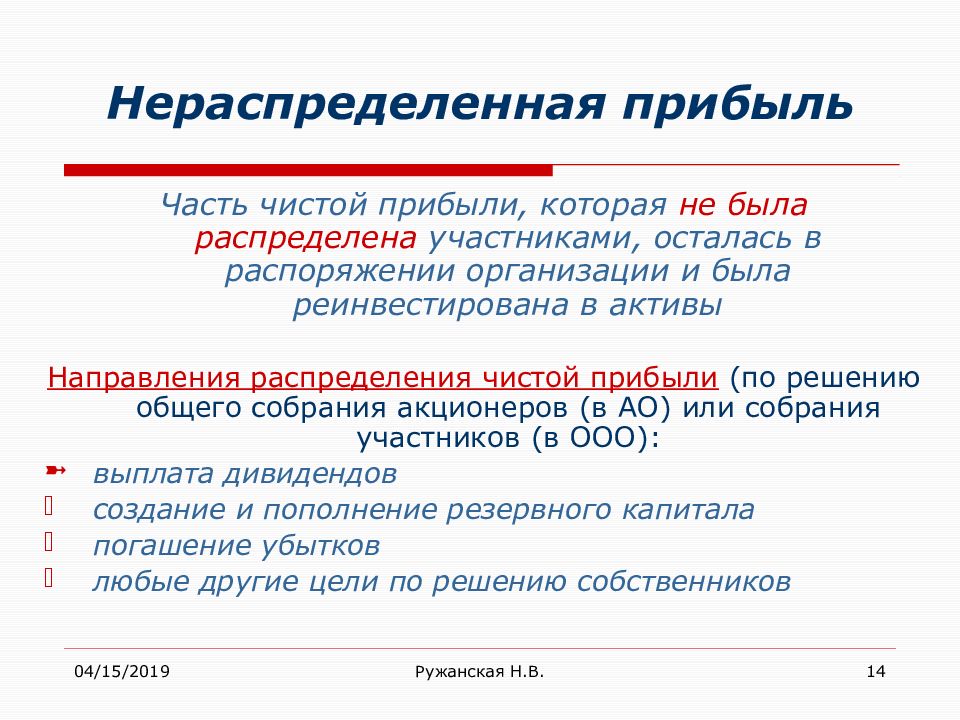

Распределение чистой прибыли

Сумма чистой прибыли, оставшаяся в распоряжении фирмы, распределяется предприятием самостоятельно. Направления использования чистой прибыли могут быть самыми разнообразными. Из ее средств формируют фонды – накопления, потребления, резервные.

Фонд накопления, используется, в основном, на развитие компании в техническом плане – приобретаются новые активы и технологии, финансируются проведения научно-исследовательских изысканий, проводится разработка проектов и другие мероприятия. Из фонда потребления выплачивают дивиденды держателям акций, не связанные с производством премии работникам, материальную помощь и другие социальные проекты.

Резервные фонды формируют для погашения непредвиденных затрат, связанных со стихийными проявлениями или имеющими производственный характер. Например, создают резерв по сомнительным долгам для стабилизации финансового состояния компании при возникновении просроченной задолженности дебиторов.

В чем разница между выручкой и прибылью — ITI Capital на vc.ru

Объясняем различия двух важных для инвесторов и предпринимателей терминов в нашей новой статье.

{«id»:158173,»url»:»https:\/\/vc.ru\/iticapital\/158173-v-chem-raznica-mezhdu-vyruchkoy-i-pribylyu»,»title»:»\u0412 \u0447\u0435\u043c \u0440\u0430\u0437\u043d\u0438\u0446\u0430 \u043c\u0435\u0436\u0434\u0443 \u0432\u044b\u0440\u0443\u0447\u043a\u043e\u0439 \u0438 \u043f\u0440\u0438\u0431\u044b\u043b\u044c\u044e»,»services»:{«facebook»:{«url»:»https:\/\/www.

2690 просмотров

Выручка vs прибыль: главное

Если говорить кратко, то выручка (англ. revenue) – это общий объем денежных средств, сгенерированных с помощью продажи товаров и услуг, и относящийся к основному направлению деятельности компании. Прибылью же (англ. profit) обычно называют те деньги, которые компания смогла заработать после того, как из выручки были вычтены все затраты, долги и налоговые выплаты.

Кажется, что все просто, но это только на первый взгляд. Разберемся с терминами подробнее.

Что на самом деле является выручкой

Выручка – один из самых часто используемых показателей, описывающих бизнес. В любом отчете он всегда идет в самом начале. Базово это те деньги, которые компания получила, выполняя свою основную деятельность, без вычета любых расходов. Это довольно важное замечание, рассмотрим его на примереК примеру, если у нас есть сеть магазинов по продаже обуви, то все деньги, получаемые от продажи товара будут выручкой. Если же у компании также есть доход от инвестиций или какие-то отчисления дочерней компании – это не будет считаться выручкой. Этот термин относится только к основной деятельности бизнеса – продажа обуви.

Если же у компании также есть доход от инвестиций или какие-то отчисления дочерней компании – это не будет считаться выручкой. Этот термин относится только к основной деятельности бизнеса – продажа обуви.

Точно также в случае SaaS-стартапа, продающего подписку на свой софт, именно эти деньги будут считаться выручкой. Дополнительный доход не связанный с продажей софта в эту графу не попадет.

Существуют различные виды выручки, одна из них это так называемая начисленная выручка (Accrued revenue). Этот показатель описывает случаи, когда компания продала и отправила покупателю товар или предоставила услугу, но оплата еще не состоялась.

Например, если у нашего SaaS-стартапа есть еще и flat-rate тариф с оплатой по инвойсу в конце месяца, и компания выставила 10 таких инвойсов на $5000, то эта сумма и будет начисленной выручкой до поступления реальных денег от клиентов.

Также существует понятие незаработанной выручки (unearned revenue) – это противоположность начисленной выручке. В этом случае компания наоборот собирает предоплату еще до отгрузки товара или предоставления услуги. В таком случае выручка попадает в отчетность тогда, когда товар получен клиентов или ему оказана услуга.

Что такое прибыль

Прибыль – это показатель для оценки деятельности компании. Он высчитывается как «выручка минус все расходы». При этом существуют различные вариации этого термина, например, операционная прибыль, валовой прибыли. Все это шаги на пути к подсчету чистой прибыли.

Он высчитывается как «выручка минус все расходы». При этом существуют различные вариации этого термина, например, операционная прибыль, валовой прибыли. Все это шаги на пути к подсчету чистой прибыли.

Валовая прибыль – это выручка за вычетом себестоимости продукции. То есть этот параметр учитывает стоимость материалов для производства товаров, а также затраты на оплату труда и самого производства.

Операционная прибыль – это гросс-профит за вычетом всех других фиксированных и переменных расходов, связанных с управлением компанией. К примеру, сюда попадает аренда офиса, зарплаты и тех сотрудников, что напрямую не участвуют в производстве и т.п.

Пример

Портал Investopedia объясняет эти термины на реальном примере отчета ритейлера J.C. Penney за один из прошедших периодов (2017 год).

- Выручка или общие продажи (Total Net Sales) = $12,5 млрд

- Валовая прибыль = $4,33 млрд ($12,5 млрд — $8,17 млрд себестоимости продукции)

- Операционная прибыль = $116 млн (вычли все фиксированные и переменные затраты, связанные с управлением бизнесом)

- Прибыль = — $116 млн — то есть компания показала чистый убыток

Заключение

Когда люди говорят о прибыли компании, обычно имеется в виду не валовая прибыль или операционная прибыль, а чистая прибыль, которая очищена от всех затрат. Для бизнеса вполне реально и даже нормально генерировать выручку, но не иметь прибыли, а показывать убытки. Этому может быть много причин, инвестиции и долги лишь одна из них.

Для бизнеса вполне реально и даже нормально генерировать выручку, но не иметь прибыли, а показывать убытки. Этому может быть много причин, инвестиции и долги лишь одна из них.

Прибыль и деньги (главные приемы для из роста в 2021)

После того, как вы поняли разницу в расчете прибыли и cash flow, мы советуем обязательно составить два вида финансовых отчета:

- Отчет о финансовых результатах, где рассчитывается прибыль

- Отчет о движении денежных средств, где учитывается движение денег

Попытка объединить эти отчеты в один – это непростительная ошибка, которая может привести, в том числе, к краже денег и имущества. Обязательно проверьте есть ли эти два отчета у вас в бизнесе. И если нет, то срочно начните их составлять и анализировать.

Прибыль и деньги – кровь компании, поэтому рассмотрим эти 2 отчета подробнее.

Отчет о финансовых результатах

Отчет о финансовых результатах еще иногда называют отчетом о прибылях и убытках. Он демонстрирует результаты компании по прибыли и деньгам.

В структуре данного отчета отражается 4 вида прибыли, рассчитываемых последовательно.

1. Валовая прибыль

Валовая прибыль = выручка – себестоимость продаж (прямые или переменные издержки)

2. Операционная прибыль (так называемая, EBITDA)

Операционная прибыль = валовая прибыль – операционные расходы (косвенные или постоянные)

3. Прибыль до налогообложения

Прибыль до налогообложения = операционная прибыль – амортизация – начисленные проценты по займам

Необходимо дать дополнительные пояснения по амортизации. Непосредственно к деньгам она не имеет отношение. Это просто процедура переноса стоимости основных средств по частям. Используя сущность амортизации можно списывать затраты, связанные с приобретением оборудования не сразу, а помесячно.

Проценты по займам также нужно вычитать, чтобы понять, какая у вас операционная прибыль. Это важно как для инвесторов, так и для кредиторов. Только так они смогут понять реальное положение вещей на предприятии, оценить его закредитованность.

4. Чистая прибыль

Чистая прибыль = прибыль до налогообложения – начисленный налог на прибыль

Самый главный совет, который можно дать человеку, который составляет отчет о финансовом результате – это не валить все в кучу, а анализировать каждое бизнес-направление. Только так можно понять, какое из них приносит прибыль, а какое нет.

Затраты

В теме о прибыли и деньгах, особенно когда речь идет об отчете о финансовом результате, очень важны затраты и их классификация. Они бывают постоянными и переменными.

Постоянные затраты – это такие расходы, на размер которых почти изменения объема продукции почти никак не влияют. К ним принято относить:

- амортизацию основных средств;

- арендные платежи;

- заработную плату управленческого персонала;

- связь и т. д.

Переменные затраты – это такой тип издержек, величина которых корректируется вместе с изменениями объема производства. К ним относятся:

- сырье и материалы;

- закупки комплектующих и полуфабрикатов;

- заработная плата производственных рабочих;

- топливо и электроэнергия именно на производственные нужды;

- некоторые виды косвенных затрат: инструменты, вспомогательные материалы и т.д.

Деление затрат на постоянные и переменные, как вы уже поняли, стратегически необходимо, так как позволяет принимать в последствии верные управленческие решения.

Отчет о движении денежных средств

Именно по этому отчету можно легко провести финансовый анализ компании. Ведь он дает полную картину, в которой отражаются источники денежных средств и их использование в отчетном периоде.

В отчете содержится информация о производственных результатах, краткосрочной ликвидности, долгосрочной кредитоспособности. Он нужен не только менеджерам самого предприятия, но внешним лицам, заинтересованным в его деятельности.

Он нужен не только менеджерам самого предприятия, но внешним лицам, заинтересованным в его деятельности.

Из отчета о движении денежных средств становится доподлинно ясны:

- Способность компании в результате своей деятельности обеспечивать превышение поступлений денежных средств над выплатами.

- Способность компании выполнять свои обязательства.

- Объём и источники поступления денежных средств и направления использования этих денег.

- Обеспеченность денежными средствами для ведения деятельности.

- Причины разности между величиной полученной прибыли и объёмом денежных средств.

- Степень самостоятельного обеспечения инвестиционных потребностей за счёт внутренних источников.

Кроме того, приток и отток наличных принято разделять по 3 критериям: по операционной деятельности, финансовой и инвестиционной.

Операционная деятельность — основной вид деятельности. Также сюда включают иную деятельность, создающую поступление и расходование денежных средств.

Финансовая деятельность — такой вид деятельности, который приводит к изменениям в размере и составе капитала и заёмных средств компании.

Инвестиционная деятельность связанна с приобретением, созданием и продажей внеоборотных активов и других инвестиций.

Прибыль и маржа — в чем разница — Финансовые советы

Прибыль и маржа. Оба этих финансовых понятия имеют огромное значение для экономического успеха каждого предприятия. Если понятие прибыли более-менее знакомо многим людям, то с маржой все намного сложнее. В чем же разница? Попробуем разобраться.

Прибыль

Условно говоря, прибыль – это доход предприятия, то есть разница между доходами от продажи продукта своей деятельности и теми затратами, которое предприятие произвело до момента их продажи. На самом деле экономисты могут дать несколько определений прибыли, и все они будут верными.

Различают несколько видов прибыли, но для большинства руководителей важна лишь чистая прибыль. Ее рассчитывают исходя из выручки и различных выплат. Выручка имеет номинальное значение, то есть она всегда выражена в денежном выражении. К различным выплатам в данном случае можно отнести налоговые отчисления, акцизы и другие обязательные денежные переводы в различные фонды. Если теперь из суммы выручки вычесть все расходы, в том числе и налоги, то можно получить чистую прибыль.

Ее рассчитывают исходя из выручки и различных выплат. Выручка имеет номинальное значение, то есть она всегда выражена в денежном выражении. К различным выплатам в данном случае можно отнести налоговые отчисления, акцизы и другие обязательные денежные переводы в различные фонды. Если теперь из суммы выручки вычесть все расходы, в том числе и налоги, то можно получить чистую прибыль.

Есть еще и валовая прибыль, которая отражает доходы предприятия несколько другим способом. Валовая прибыль – это разница между той суммой, которую получили счета и кассы предприятия от продажи товара или услуги, и теми затратами, которые необходимо было произвести для создания этих товаров. В данном случае не учитывают налоговые и иные отчисления. При учете валовой прибыли особенно важно подсчитать себестоимость предприятия, и тогда остальные подсчеты также окажутся верными.

Есть еще и маржинальная прибыль, которая по своему звучанию очень похожа на маржу, однако все же терминология имеет явные отличия. Маржинальная прибыль представляет собой разницу между доходами, полученными от продажи продукта и особой категорией – переменными затратами. Эти переменные затраты – величина непостоянная, она постоянно варьируется и изменяется во времени, поскольку в них заключена стоимость материалов, электроэнергии, топливных ресурсов, а также заработная плата сотрудников, необходимых для создания данного продукта. При учете маржинальной прибыли очень важна не только ее сумма, но и скорость обращения денежных средств.

Маржа

Это европейский термин, и он достаточно интересен для изучения. Европейцы знают маржу как соотношение прибыли от продажи товара к отпускной цене, то есть себестоимости этого товара. Иными словами, это некоторый процент. Игрокам на финансовых рынках известно и другое значение маржи, но оно очень далеко от того самого, единственного, от которого термин и произошел. Банковские сотрудники чаще всего говорят о марже, как о разнице между средними процентными ставками кредитных договоров и договоров по депозитам, иными словами, это разница между теми документами, которые приносят банковской организации прибыль, и теми, которые, наоборот, эту прибыль снижают. Условно говоря, чтобы привлечь в банк дополнительные средства в виде депозитов с хорошими (высокими) процентными ставками, необходимо держать процентные ставки по кредиту также на достаточно высоком уровне.

Условно говоря, чтобы привлечь в банк дополнительные средства в виде депозитов с хорошими (высокими) процентными ставками, необходимо держать процентные ставки по кредиту также на достаточно высоком уровне.

В нашей стране маржой чаще всего называют разницу между всеми доходами, полученными от продажи товара, и затратами, которые необходимо было произвести на ее производство, а также суммой налоговых отчислений. Иными словами, в российском понимании чистая прибыль и маржа – это практически идентичные понятия, хотя, как было сказано выше, это не совсем соответствует действительности.

Маржа и прибыль всегда прямо пропорциональны. Чем большая маржа у предприятия, тем большую прибыль можно ожидать в отчетном периоде. Таким образом, главное отличие маржи от прибыли в том, где именно применяется данное понятие.

Как посчитать маржу, зная наценку и сумму продаж

Есть несколько формул для определения маржи, и все они должны показывать один и тот же результат. Они отличаются между собой тем, какие именно компоненты могут быть применены (известны) в данном конкретном случае. Простейшая формула для определения маржи, зная наценку и сумму продаж, выглядит так:

Маржа = (сумма продаж – сумма продаж / (1 + наценка)) / сумма продаж × 100

В целом, как маржа, так и прибыль, могут значительно сказать о деятельности предприятия. Подсчеты этих показателей необходимо обязательно проводить в установленные периоды, а также сравнивать их с предыдущими. Видя динамику показателей, можно проследить и другие изменения на рынке, а соответственно, грамотный руководитель всегда сможет произвести необходимые перестановки и корректировки в своей деятельности, деятельности своих сотрудников, в ценовой политике и других показателях, напрямую влияющих на экономическую успешность организации. Итог производственной деятельности зависит от того, насколько вовремя и правильно будут оценены маржа и прибыль.

Видео

Смотрите видео о том, чем отличается маржа и наценка:

youtube.com/embed/he46x4IK57k» frameborder=»0″/>Читайте также:

Чем отличается доход от прибыли

Как рассчитать налог на прибыль

Какая прибыль облагается налогом

Как рассчитать маржу

Что такое прибыль, как и для чего считать её в вашем предприятии

Финансовое самоубийство владельцев бизнесаВ прошлом году ко мне за консультацией обратился один бизнесмен.

……

Беглый анализ состояния предприятия показал, что его бизнес медленно, но уверенно движется к закату. Самый простой показатель проблемы – чистая прибыль предприятия ниже банковского процента, который мог бы получать владелец, вложив деньги просто в банк…

Подробнее…

Введение

Частный бизнес развивается в России немногим больше 20 лет. За столь малый срок не успела сформироваться внятная система обучения предпринимателей основам ведения бизнеса. И часто из-за этого малый бизнес работает по интуиции, делает ошибки и выдумывает велосипед, давно описанный в учебниках. Тем самым владельцы предприятий сами загоняют себя в рамки ремесленников, обменивающих своё время на деньги для проживания. Даже ремесленник может получать солидный доход, но иногда это может сослужить ему плохую службу – человек перестает учиться, воспринимать информацию извне.

Термины.

Для того чтобы правильно понимать показатели вашего предприятия, а также научиться влиять на них, сначала необходимо определиться с терминами.

Выручка.

Деньги, принесенные клиентами за некоторый период, во всех их проявлениях: наличные в кассу, платежи на расчетный счет, платежи по кредитным картам.

Доход.

Обязательства, которые перед нами стали нести наши клиенты после оказания нами услуг и передачи товара. Именно эти обязательства наши клиенты и закрывают платежами. В большинстве автосервисов деньги за услуги и товар берут день в день, поэтому выручка почти равна доходу. Однако очень важно понимать различия между этими терминами, так как прибыль считается именно по доходу.

Однако очень важно понимать различия между этими терминами, так как прибыль считается именно по доходу.

Валовая прибыль (маржинальная, грязная).

Разница между стоимостью услуг и товаров, переданных клиентом и себестоимостью этих товаров и услуг.

Отметим, что себестоимость товаров интуитивно понятна – её можно считать по-разному (FIFO, LIFO, по среднему), но всегда есть цена поступления товара. Сложнее с оценкой себестоимости услуг. При использовании самой простой, процентной системы начисления зарплаты для слесарей – всё настолько же интуитивно, как и с товарами. Однако доказано, что эффективность мотивации процентной схемой самая низкая. При использовании других схем мотивации нецелесообразно доходить в расчете себестоимости до уровня документа заказ-наряда или конкретной услуги. Более правильным подходом будет считать себестоимость суммовым методом – отношение суммы оказанных услуг к начислению заработной платы. При этом эффективность оказания тех или иных услуг опять же считать не через себестоимость работ, а через соотношение вырученных от этих услуг средств за вычетом прямых затрат (например, на материалы) на потраченное время.

Операционная прибыль.

Прибыль после учета всех постоянных и переменных затрат, но без учета налогов, пеней и штрафов, процентов по кредитам.

Чистая прибыль.

Результат деятельности предприятия за период, после всех постоянных и переменных расходов за этот период.

Распределение чистой прибыли.

Часто руководители и владельцы бизнеса считают, что в конце месяца (а иногда и дня) могут забрать на личные нужды живыми деньгами всю полученную за этот месяц (или день) чистую прибыль. Однако, это ошибочный подход.

Во-первых, в формировании прибыли не участвуют платежи клиентов. Попытка считать прибыль предприятия на основании платежей – одна из самых распространенных проблем владельцев малого бизнеса. Связано это с естественным желанием забрать вечером из кассы деньги «из прибыли» на личные нужды. Однако оказав услуг по ремонту автомобиля по договору с отсрочкой платежа прибыль ваш автосервис уже получил, но эта прибыль «ушла» в задолженность клиентов, а не в выручку. Поэтому в вашем предприятии необходимо разделять денежные потоки и потоки обязательств.

Однако оказав услуг по ремонту автомобиля по договору с отсрочкой платежа прибыль ваш автосервис уже получил, но эта прибыль «ушла» в задолженность клиентов, а не в выручку. Поэтому в вашем предприятии необходимо разделять денежные потоки и потоки обязательств.

Во-вторых, чистую прибыль практически невозможно пускать только на дивиденды. Из чистой прибыли увеличиваются оборотные средства, создаются резервы, инвестируется дальнейшее развитие бизнеса.

Стоит отдельно заметить, что во многих предприятиях расходование чистой прибыли может быть бесконтрольным. Чаще всего это происходит за счет закупа товаров и расходных материалов. Если за период вы получили товаров на сумму больше, чем себестоимость товаров, проданных в этом же периоде, то вы автоматически вложили часть чистой прибыли в увеличение оборотных средств.

Учетная политика, рекомендации.

Одни и те же действия могут быть описаны в разных предприятиях разными документами, а также могут означать для собственника или управленца разные вещи.

Так, например, одна из простейших политик – себестоимость товара. В общеупотребимых есть три основные политики: FIFO (первый на приход – первый на уход), LIFO (первый на приход – последний на уход) и средневзвешенная.

В зависимости от вашего выбора по учетной политике показатели будут отличаться от периода к периоду.

Рекомендуемые учетные политики для использования Нетикс Трциепс в вашем предприятии:

Получение данных в учетной системе Нетикс Трицепс.

Для правильной настройки Нетикс Трицепс необходимо внести категории в тип начислений в соответствии с учетной политикой предприятия.

Прибыль — это что?

Все собственники часто говорят о чистой прибыли. Любят интересоваться её величиной. И почти все уверены: если они контролируют этот показатель, то держат под контролем и собственное финансовое благополучие. К сожалению, это не так. Потому что наличие чистой прибыли — это лишь первое из четырёх обязательных финансовых условий благополучия владельца бизнеса. Но даже если не обращать внимание на остальные три, то и с самой чистой прибылью будет беда.

Но даже если не обращать внимание на остальные три, то и с самой чистой прибылью будет беда. Чистая прибыль — это довольно просто. Кстати, лучше с самого начала выражаться правильно и называть этот показатель не чистой прибылью, а чистым финансовым результатом. Вообще этот показатель имеет три «лица»: чистая прибыль (>0), чистый убыток (<0) и (чистый) ноль. Последний встречается на практике крайне редко.

Чистый финансовый результат (ну ладно, если так хочется — пусть будет просто прибыль) — это всегда разница между всеми доходами и всеми расходами компании в отчётном периоде. Проблема в том, что многие не понимают, что такое доходы. Важнейшее, о чём нужно помнить и знать: доход — это не поступление денег. Слово «доход» имеет массу синонимов: выручка, оборот, отгрузка, реализация и продажи. Кроме того, очень часто собственники и их ключевые менеджеры с трудом могут ответить на вопрос: «Какое событие в компании является моментом возникновения дохода?»

Единственный точный момент возникновения дохода компании — это момент перехода права собственности на реализуемый товар от продавца покупателю. В этот же момент у покупателя возникает обязательство заплатить продавцу. Это событие всегда подтверждается двумя подписями на соответствующем документе (накладной или акте выполненных работ). Неважно, заплатил покупатель сразу или заплатит позже, вносил ли он предоплату или договорённость предусматривает несколько траншей. Именно момент перехода права собственности является моментом возникновения дохода.

Вторая проблема — с расходами, которые нужно отнять от доходов, чтобы рассчитать чистый финансовый результат. С пониманием явления расходов в России тотальная беда, и она имеет лингвистическую природу. В нашем языке масса слов, которые ошибочно считаются синонимами расходов: затраты, издержки, себестоимость, инвестиции, вложения, выплаты (платежи). На самом деле они (ни одно из них) никогда не являлись и не являются синонимами — но в каждой компании каждое из этих событий случается часто. Какие-то по тысяче раз каждый день. Какое же событие в компании нужно считать моментом возникновения расхода и отнимать от дохода для вычисления чистого финансового результата? Расход возникает в тот момент, когда вы признаёте использованным или утратившим возможность принести пользу некий ресурс, приобретённый ранее. Не важно, материальный или нематериальный. В этот момент ресурс вас покинул, его не стало.

Какие-то по тысяче раз каждый день. Какое же событие в компании нужно считать моментом возникновения расхода и отнимать от дохода для вычисления чистого финансового результата? Расход возникает в тот момент, когда вы признаёте использованным или утратившим возможность принести пользу некий ресурс, приобретённый ранее. Не важно, материальный или нематериальный. В этот момент ресурс вас покинул, его не стало.

Самое же большое заблуждение многих собственников о прибыли заключается в том, что если они контролируют денежные потоки, то есть поступления и выплаты денежных средств, то они контролируют доходы и расходы. Это в корне неверно. Ни доходы, ни расходы не имеют никакой связи с движением денег — движение денег по текущей деятельности (а есть ещё две другие: инвестиционная и финансовая) либо обслуживает момент приобретения нами одноразовых ресурсов (выплата денежных средств), либо момент погашения задолженности покупателями (поступление денежных средств). Но моменты возникновения доходов и расходов с денежными потоками в реальности чаще всего не совпадают.

Резюме. Если вы хотите правильно понимать и считать чистый финансовый результат (прибыль, убыток или, если случилось невероятное, ноль), вы должны чётко понимать, какое событие в вашей компании считается доходом (он же — выручка, оборот, отгрузка, реализация и продажи), и какое событие считается расходом. И не смешивать движение денег с реальными моментами возникновения доходов и расходов. Удачи!

Чистая прибыль, чистая реализация, чистые активы

Отзывы участников семинаров:

«Тема планирования и бюджетирования раскрыта достаточно полно. Было интересно самостоятельно подготовить прогнозный отчет о прибылях и убытках и особенно прогнозный баланс», — Бреславский Владимир, заместитель директора по экономике и финансам, ЗАО «Многовершинное», Хабаровский край.

«Кратко и при этом подробно описана система работы казначейства. Очень хороший преподаватель, огромное спасибо», — Болотова Светлана Сергеевна, казначей, «Акадо», Москва.

Очень хороший преподаватель, огромное спасибо», — Болотова Светлана Сергеевна, казначей, «Акадо», Москва.

«Хороша сама идея семинара по ценообразованию – рассмотрение в комплексе маркетинга и финансов. Понравилась логика изложения материала, связь теории с практикой (примеры и задачи), доступное объяснение», — Инберг Анна Евгеньевна, менеджер по продажам, ООО «Вистеон Автоприбор Электроникс», Владимир.

«Семинар полностью оправдал ожидания. Полученные знания помогут разобраться в финансовой и бухгалтерской отчетности, увидеть нужные цифры в море информации. Также узнала много нового об анализе фин. деятельности», — Никонова Наталья Валентиновна, руководитель проектов отдела связи «X5 Retail Group», Москва.

«Понравилось освещение вопросов по организации внутреннего контроля через управленческий учет», — Романюк Ю.А., руководитель контрольно-ревизионной службы ООО «Аксон», Кострома.

«В семинаре понравилась его практическая направленность на создание системы управления дебиторской задолженностью. Было рассмотрено большое количество практических инструментов по улучшению собираемости денег. Много примеров из реальной практики, что дает возможность применить полученные знания в своей дальнейшей работе. Спасибо!» — Кузьминич Андрей Викторович, Коммерческий контролер ООО «Модерн Машинери Фар Ист», Магадан.

«Структурированные знания по всем функциям казначейства в доступной форме», — Нестеров Е.В., гл. специалист, «Росатом», Москва.

«После прослушивания семинара имею общую картину по бюджетированию, что и являлось целью. Все возникающие вопросы пояснялись сразу. Много практических заданий. Желаю процветания Школе бизнеса «Альфа», — Баклыкова Наталья Владимировна, ведущий специалист «ГПН-Логистика», Москва.

«Очень все понравилось! Пришла второй раз, была на семинаре по другой теме. Материал представлен очень подробно, все понятно на основе примеров. Удалось проанализировать и собственное предприятие, так как было мало участников и получилось практически индивидуальное занятие. Спасибо!» — Куксова Валерия Владимировна, экономист, ООО «Стройстандарт», Москва.

Спасибо!» — Куксова Валерия Владимировна, экономист, ООО «Стройстандарт», Москва.

Другие отзывы по направлениям семинаров >>>

Валовая прибыль по сравнению с чистой прибылью

Расчет прибыли вашего бизнеса показывает, сколько денег приносит ваша компания. Кроме того, вы можете сравнить прибыль за предыдущие отчетные периоды, чтобы определить рост. Есть два типа прибыли, с которой предприятия должны иметь дело и рассчитывать: валовая прибыль и чистая прибыль.

Анализируйте соотношение валовой прибыли и чистой прибыли, чтобы принимать бизнес-решения, составлять точные финансовые отчеты и контролировать свое финансовое состояние.

Валовая прибыль vs.чистая прибыль

Прибыль — это сумма денег, которую получает ваш бизнес. Разница между валовой прибылью и чистой прибылью возникает при вычитании расходов.

Валовая прибыль — это выручка вашего бизнеса за вычетом стоимости проданных товаров. Себестоимость проданных товаров (COGS) — это сумма, которую вы тратите непосредственно на производство своей продукции. Но другие расходы вашего бизнеса не включаются в ваши расходы. Валовая прибыль — это прибыль вашей компании до вычета расходов.

Чистая прибыль — это доход вашего бизнеса после вычета всех операционных, процентных и налоговых расходов, помимо вычета ваших COGS.Чтобы рассчитать чистую прибыль, вы должны знать валовую прибыль своей компании. Чистая прибыль вашего бизнеса называется чистым убытком, если число отрицательное.

Ваш бизнес может иметь высокую валовую прибыль и значительно меньшую чистую прибыль в зависимости от того, сколько у вас расходов.

Валовая и чистая прибыль в отчете о прибылях и убытках

Запишите как валовую, так и чистую прибыль в отчете о доходах малого бизнеса. В вашем отчете о прибылях и убытках указывается ваш доход, за которым следуют стоимость проданных товаров и валовая прибыль.В следующем разделе показаны ваши операционные, процентные и налоговые расходы. Нижняя строка отчета о прибылях и убытках — это ваша чистая прибыль.

Нижняя строка отчета о прибылях и убытках — это ваша чистая прибыль.

Вот образец отчета о прибылях и убытках, показывающий как вашу валовую, так и чистую прибыль:

Как рассчитать валовую и чистую прибыль

Чтобы определить свою валовую прибыль, рассчитайте свои доходы перед вычетом расходов. Чтобы определить чистую прибыль, вычтите все расходы из поступающей выручки.

Формула валовой прибыли

Вот формула валовой прибыли:

Валовая прибыль = Выручка — Себестоимость проданных товаров

Ваш доход — это общая сумма, которую вы получили от продаж.Опять же, ваша себестоимость — это то, сколько стоит производство вашей продукции.

Пример

Допустим, ваша компания принесла 12 000 долларов продаж за один отчетный период, а общая стоимость проданных товаров составила 4 000 долларов. Вычтите 4000 долларов из 12000, и ваша валовая прибыль составит 8000 долларов.

Помните, что валовая прибыль не является чистой прибылью вашего бизнеса. Ваша валовая прибыль не отражает, сколько вы должны вложить в заработную плату владельца вашего бизнеса или реинвестировать в свой бизнес.Но вы можете использовать свою валовую прибыль для расчета чистой прибыли.

Формула чистой прибыли

Вот формула чистой прибыли:

Чистая прибыль = Валовая прибыль — расходы

Операционные расходы, проценты и налоги составляют общие расходы вашего бизнеса. Примеры операционных расходов включают такие расходы, как аренда, амортизация и заработная плата сотрудников.

Пример

Используя приведенный выше пример для валовой прибыли, предположим, что ваша компания имеет валовую прибыль в размере 8000 долларов за отчетный период.У вас также есть расходы в размере 1000 долларов на аренду, 250 долларов на коммунальные услуги, 2000 долларов на заработную плату сотрудников, 300 долларов на расходные материалы, 500 долларов на амортизацию, 1000 долларов на налоги и 250 долларов на проценты.

Во-первых, подсчитайте расходы вашего бизнеса. Ваши общие расходы составляют 5300 долларов (1000 + 250 + 2000 + 300 + 500 + 1000 + 250 долларов).

Теперь вы можете вычесть свои общие расходы в размере 5300 долларов из своей валовой прибыли в размере 8000 долларов. Чистая прибыль вашего бизнеса составляет 2700 долларов.

Почему важно знать разницу между валовой и чистой прибылью

Когда вы владеете малым бизнесом, вам необходимо знать его валовую и чистую прибыль.

Инвесторы и кредиторы хотят знать о финансовом состоянии вашего бизнеса, и показ им вашей валовой прибыли не поможет. При поиске внешних кредиторов вы должны знать чистую прибыль своей компании. Таким образом, инвесторы и кредиторы могут определить, сколько у вас денег после оплаты всех ваших расходов.

Чтобы составить отчет о прибылях и убытках, вам необходимо уметь рассчитывать как валовую, так и чистую прибыль. Их смешение приведет только к путанице и неточным документам.

Вам также необходимо знать разницу между валовой прибылью и прибылью.чистая прибыль для принятия обоснованных деловых решений. Знание валовой прибыли вашего бизнеса может помочь вам найти способы снизить себестоимость проданных товаров или повысить цены на них. А если ваша чистая прибыль значительно ниже, чем ваша валовая прибыль, вы можете определить сокращение расходов.

Чтобы рассчитать валовую и чистую прибыль вашего бизнеса, вам нужны систематизированные и точные бухгалтерские книги. С помощью программного обеспечения для онлайн-бухгалтерского учета Patriot вы можете отслеживать доходы и расходы, позволяя контролировать финансовое состояние вашего бизнеса и составлять финансовую отчетность.Начните бесплатную пробную версию сегодня!

Это не является юридической консультацией; Для большей информации, пожалуйста нажмите сюда.

Валовая прибыль и чистый доход: в чем разница?

Сравнение валовой прибыли и чистой прибыли: обзор

Два критических показателя прибыльности для любой компании включают валовую прибыль и чистую прибыль. Валовая прибыль представляет собой доход или прибыль, остающуюся после вычета производственных затрат из выручки. Выручка — это сумма дохода, полученного от продажи товаров и услуг компании.Валовая прибыль помогает инвесторам определить, какую прибыль компания получает от производства и продажи своих товаров и услуг. Валовая прибыль иногда называется валовым доходом.

Валовая прибыль представляет собой доход или прибыль, остающуюся после вычета производственных затрат из выручки. Выручка — это сумма дохода, полученного от продажи товаров и услуг компании.Валовая прибыль помогает инвесторам определить, какую прибыль компания получает от производства и продажи своих товаров и услуг. Валовая прибыль иногда называется валовым доходом.

С другой стороны, чистая прибыль — это прибыль, которая остается после вычета всех расходов и затрат из выручки. Чистая прибыль или чистая прибыль помогает инвесторам определить общую прибыльность компании, которая отражает эффективность управления компанией.

Понимание различий между валовой прибылью иЧистая прибыль может помочь инвесторам определить, получает ли компания прибыль, а если нет, то где компания теряет деньги.

Ключевые выводы

- Валовая прибыль — это прибыль компании, полученная после вычета затрат на производство и распространение ее продукции.

- Валовая прибыль оценивает способность компании получать прибыль, одновременно управляя производственными затратами и затратами на рабочую силу.

- Чистая прибыль указывает на прибыль компании после вычета всех ее расходов из доходов.

- Чистая прибыль — это всеобъемлющий показатель прибыльности, который дает представление о том, насколько хорошо управленческая команда управляет всеми аспектами бизнеса.

- Чистую прибыль часто называют «чистой прибылью» из-за ее позиции в нижней части отчета о прибылях и убытках.

Сравнение валовой прибыли и чистого дохода

Валовая прибыль

Валовая прибыль, операционная прибыль и чистая прибыль относятся к прибыли, которую генерирует компания. Однако каждый из них представляет собой прибыль на разных этапах производственного процесса и процесса получения прибыли.

Валовая прибыль — это прибыль компании, полученная после вычета затрат на производство и продажу своей продукции, называемая себестоимостью проданных товаров (COGS). Валовая прибыль дает представление о том, насколько эффективно компания управляет своими производственными затратами, такими как оплата труда и материалов, для получения дохода от продажи своих товаров и услуг. Валовая прибыль компании рассчитывается путем вычитания стоимости проданных товаров за отчетный период из ее общей выручки.

Валовая прибыль дает представление о том, насколько эффективно компания управляет своими производственными затратами, такими как оплата труда и материалов, для получения дохода от продажи своих товаров и услуг. Валовая прибыль компании рассчитывается путем вычитания стоимости проданных товаров за отчетный период из ее общей выручки.

Выручка

Выручка — это общая сумма денег, полученных от продаж за определенный период, например за один квартал.Выручка иногда указывается как чистая сумма продаж, поскольку она может включать скидки и вычеты за возвращенные или поврежденные товары. Например, компании в сфере розничной торговли часто указывают чистую выручку как показатель своей выручки. Товары, которые вернули покупатели, вычитаются из общей выручки. Выручку часто называют «верхней строкой», поскольку она находится в верхней части отчета о прибылях и убытках.

Себестоимость проданных товаров (COGS)

Себестоимость проданных товаров относится к прямым затратам, связанным с производством товаров компании.COGS обычно включает в себя следующее:

- Прямые материалы, такие как сырье и запасы

- Непосредственный труд, например, заработная плата производственных рабочих

- Затраты на оборудование, используемое в производстве

- Затраты на ремонт оборудования

- Коммунальные услуги для производственных помещений

- Стоимость доставки

Из перечисленных выше статей себестоимости видно, что валовая прибыль в основном включает переменные затраты — или затраты, которые колеблются в зависимости от объема производства.Как правило, валовая прибыль не включает постоянные затраты, которые представляют собой затраты, понесенные независимо от объема производства. Например, постоянные расходы могут включать заработную плату в корпоративном офисе, аренду и страховку.

Однако некоторые компании могут назначать часть своих постоянных затрат, используемых в производстве, и сообщать об этом на основе каждой произведенной единицы — это называется калькуляцией затрат. Например, предположим, что завод произвел 5 000 автомобилей за квартал, и компания заплатила 15 000 долларов за аренду здания.При калькуляции затрат на каждый произведенный автомобиль будет отнесено 3 доллара.

Например, предположим, что завод произвел 5 000 автомобилей за квартал, и компания заплатила 15 000 долларов за аренду здания.При калькуляции затрат на каждый произведенный автомобиль будет отнесено 3 доллара.

Как рассчитать валовую прибыль

Валовая прибыль рассчитывается путем вычитания выручки или чистых продаж из стоимости проданных товаров компании, как показано ниже:

Формула валовой прибыли.Инвестопедия

В отчете о прибылях и убытках указаны как валовая прибыль, так и чистая прибыль. Валовая прибыль находится в верхней части ниже выручки и себестоимости проданных товаров. Чистая прибыль находится в нижней части отчета о прибылях и убытках, поскольку это результат вычитания всех расходов и затрат из выручки.

Чистая прибыль

Чистая прибыль является синонимом прибыли компании за отчетный период. Другими словами, чистая прибыль включает в себя все затраты и расходы, понесенные компанией, которые вычитаются из выручки. Чистую прибыль часто называют чистой прибылью, так как она указывается в нижней части отчета о прибылях и убытках.

Хотя многие статьи могут быть указаны в отчете о прибылях и убытках компании, в зависимости от отрасли, в которой работает компания, обычно чистая прибыль рассчитывается путем вычитания из выручки следующих расходов:

Дополнительные источники дохода также включаются в чистую прибыль.Например, компании часто вкладывают свои деньги в краткосрочные инвестиции, что считается формой дохода. Также доходом считается выручка от продажи активов.

Как рассчитать чистую прибыль

Как указывалось ранее, чистая прибыль — это результат вычитания всех расходов и затрат из доходов, а также добавления доходов из других источников. В зависимости от отрасли компания может иметь несколько источников дохода, помимо доходов и различных видов расходов. Некоторые из этих источников дохода или затрат могут быть указаны как отдельные статьи в отчете о прибылях и убытках.

Например, компания в обрабатывающей промышленности, вероятно, будет иметь список COGS, в то время как компания в сфере услуг не будет иметь COGS, но вместо этого их затраты могут быть перечислены в операционных расходах.

Общая формула чистой прибыли может быть выражена как:

- Чистая прибыль = Общий доход — Общие расходы

Более подробная формула может быть выражена как:

- Чистая прибыль = Валовая прибыль — Операционные расходы — Прочие коммерческие расходы — Налоги — Проценты по долгу + Прочие доходы

Инвесторы часто слышат фразу: «Компания показала рост выручки или чистой прибыли.«Рост выручки означает рост выручки, поскольку выручка является первой строкой или отчета о прибылях и убытках. Рост чистой прибыли означает рост чистой прибыли, поскольку чистая прибыль указана в нижней строке отчета о прибылях и убытках.

Ключевые отличия

Валовая прибыль оценивает способность компании получать прибыль, одновременно управляя производственными затратами и затратами на рабочую силу. В результате это важный показатель для определения того, почему прибыль компании увеличивается или уменьшается с учетом продаж, производственных затрат, затрат на рабочую силу и производительности.Если компания сообщает об увеличении выручки, но это более чем компенсируется увеличением производственных затрат, таких как оплата труда, валовая прибыль за этот период будет ниже.

Например, если компания наняла слишком мало производственных рабочих для своего загруженного сезона, это привело бы к увеличению оплаты сверхурочных для существующих рабочих. Результатом будут более высокие затраты на рабочую силу и снижение валовой рентабельности. Однако использование валовой прибыли в качестве показателя общей прибыльности было бы неполным, поскольку оно не включает все другие затраты, связанные с ведением успешного бизнеса.

С другой стороны, чистая прибыль представляет собой прибыль от всех аспектов хозяйственной деятельности компании. В результате чистая прибыль более инклюзивна, чем валовая прибыль, и может дать представление об эффективности управленческой команды.

Например, компания может увеличить свою валовую прибыль, одновременно неправильно управляя своим долгом, взяв слишком много займов. Дополнительные процентные расходы на обслуживание долга могут привести к снижению чистой прибыли, несмотря на успешные продажи и производственные усилия компании.

Ограничения валовой прибыли и чистой прибыли

У валовой прибыли могут быть свои ограничения, поскольку она применима не ко всем компаниям и отраслям. Например, сервисная компания, скорее всего, не будет иметь ни производственных затрат, ни стоимости проданных товаров. Хотя чистая прибыль является наиболее полным показателем прибыли компании, она также имеет ограничения и может вводить в заблуждение. Например, если компания продала здание, деньги от продажи актива увеличили бы чистую прибыль за этот период.Инвесторы, которые смотрят только на чистую прибыль, могут неверно истолковать прибыльность компании как увеличение продаж ее товаров и услуг.

Операционная прибыль, валовая прибыль и чистая прибыль

Важно отметить, что валовая прибыль и чистая прибыль — это всего лишь два показателя рентабельности, доступных для определения того, насколько хорошо работает компания. Например, операционная прибыль — это прибыль компании до вычета процентов и налогов, поэтому она называется EBIT или прибылью до вычета процентов и налогов.Однако при расчете операционной прибыли операционные расходы компании вычитаются из валовой прибыли. Операционные расходы включают накладные расходы, такие как заработная плата в корпоративном офисе. Как и валовая прибыль, операционная прибыль измеряет рентабельность, занимая часть или часть отчета о прибылях и убытках компании, в то время как чистая прибыль включает все компоненты отчета о прибылях и убытках.

Если валовая прибыль за квартал положительна, это не обязательно означает прибыльность компании.Например, компания может быть обременена слишком большим долгом, что приведет к высоким процентным расходам, что сведет на нет валовую прибыль, что приведет к чистому убытку (или отрицательной чистой прибыли).

Пример сравнения валовой прибыли и чистой прибыли

Гигант розничной торговли J.C. Penney был одним из многих розничных торговцев, которые за последние несколько лет испытали финансовые трудности. Ниже приводится сравнение валовой прибыли и чистой прибыли компании в 2017 году, а также обновленные данные за 2020 год.

2017

Дж.C. Penney представила следующий отчет о прибылях и убытках за 2017 год в своем годовом отчете за 10 000:

- Выручка и чистый объем продаж : 12,50 млрд долларов.

- Валовая прибыль : 4,33 млрд долларов или (общий доход 12,50 млрд долларов — COGS 8,17 млрд долларов).

- Чистая прибыль: A Убыток в размере 116 миллионов долларов.

Хотя J.C. Penney заработал в том году 4,33 миллиарда долларов валовой прибыли, после вычета оставшихся расходов, включая коммерческие, общие и административные (SG&A) расходы, плюс процентные расходы по своему долгу, компания фактически понесла убыток в размере 116 миллионов долларов.Этот пример из реальной жизни демонстрирует, почему так важно анализировать финансовую отчетность компании с использованием нескольких показателей, чтобы точно определить, хорошо ли работает компания или терпит убытки.

2020

Джей Си Пенни продолжал бороться. Во втором квартале 2020 года общая выручка компании составила 1,459 миллиарда долларов, а себестоимость проданных товаров составила 919 миллионов долларов, что означает, что валовая прибыль составила 540 миллионов долларов.

Однако чистый убыток компании составил — 398 миллионов долларов. Хотя рецессия после вспышки коронавируса в 2020 году нанесла ущерб многим розничным торговцам, J.C. Penney сообщил о чистом убытке в размере 48 миллионов долларов в том же квартале 2019 года.

Хотя рецессия после вспышки коронавируса в 2020 году нанесла ущерб многим розничным торговцам, J.C. Penney сообщил о чистом убытке в размере 48 миллионов долларов в том же квартале 2019 года.

Хотя компания получила выручку и положительную валовую прибыль, Дж. К. Пенни показывает, как расходы и проценты по долгу могут уничтожить валовую прибыль и привести к чистому убытку или отрицательному показателю чистой прибыли.

Компании могут сообщать о положительной чистой прибыли и отрицательной валовой прибыли. Например, компания с низкими показателями продаж и доходов может отразить валовую прибыль как убыток.Однако, если компания продает актив или линейку продуктов, денежных средств, полученных от продажи, может быть достаточно, чтобы компенсировать убыток, что приведет к получению чистой прибыли за квартал.

Часто задаваемые вопросы о валовом доходе и чистом доходе

Ниже приведены некоторые из наиболее часто задаваемых вопросов (FAQ) о валовой и чистой прибыли.

Что такое чистый доход?

Чистая прибыль представляет собой общую прибыльность компании после вычета всех расходов и затрат из общей выручки.Чистая прибыль также включает любые другие виды доходов, полученных компанией, такие как процентный доход от инвестиций или доход, полученный от продажи актива.

Что такое валовой доход?

Валовой доход или валовая прибыль представляют собой выручку, остающуюся после вычета производственных затрат из выручки. Валовая прибыль дает представление о том, насколько эффективна компания в получении прибыли от своего производственного процесса и инициатив по продажам.

Как рассчитать чистый доход от валового дохода?

Чистая прибыль — это валовая прибыль за вычетом всех других расходов и затрат, а также любых других доходов и источников дохода, которые не включаются в валовой доход.Некоторые из затрат, вычтенных из брутто для получения чистой прибыли, включают проценты по долгу, налоги и операционные расходы или накладные расходы.

Совпадает ли чистый доход с прибылью?

Обычно чистая прибыль является синонимом прибыли, поскольку представляет собой окончательный показатель прибыльности компании. Чистая прибыль также называется чистой прибылью, поскольку представляет собой чистую сумму прибыли, остающуюся после вычета всех расходов и затрат из выручки.

Какой пример чистой прибыли?

Допустим, компания получила выручку в 1 миллион долларов и имела следующие расходы и прочие доходы:

- Себестоимость реализованной продукции 600 000 долларов США

- Операционные расходы 200 000 долларов США

- Выплаты по долгу в размере 10 000 долларов США

- Налоговые платежи в размере 5000 долларов США

- Процентный доход в размере 8000 долларов США

Чистая прибыль составит 193 000 долларов (1 000 000 — 600 000 долларов — 200 000 долларов США — 10 000 — 5 000 долларов США + 8 000 долларов США).

Итог

Валовая прибыль или валовой доход — это ключевой показатель рентабельности, поскольку он показывает, сколько прибыли остается от выручки после вычета производственных затрат. Валовая прибыль помогает показать, насколько эффективно компания получает прибыль от производства своих товаров и услуг. С другой стороны, чистая прибыль представляет собой доход или прибыль, остающуюся после вычета всех расходов из выручки, а также включает любые другие источники дохода, такие как доход от продажи актива.И валовая прибыль, и чистая прибыль важны, но показывают прибыльность компании на разных этапах.

Также используются другие показатели рентабельности. Например, маржа чистой прибыли рассчитывается путем деления чистой прибыли на доход и умножения результата на 100 для получения процента. Маржа чистой прибыли показывает процент прибыли, полученной с каждого доллара дохода. Аналогичным образом маржа валовой прибыли рассчитывается путем деления валового дохода на доход и умножения результата на 100. Как валовая прибыль, так и чистая прибыль являются популярными показателями прибыльности, используемыми инвесторами и аналитиками при сравнении уровня прибыльности одной компании с другой. Термин прибыль также используется при расчете рентабельности инвестиций (ROI). ROI представляет собой прибыль, полученную после вычета рыночной стоимости инвестиции из ее первоначальной стоимости.

Как валовая прибыль, так и чистая прибыль являются популярными показателями прибыльности, используемыми инвесторами и аналитиками при сравнении уровня прибыльности одной компании с другой. Термин прибыль также используется при расчете рентабельности инвестиций (ROI). ROI представляет собой прибыль, полученную после вычета рыночной стоимости инвестиции из ее первоначальной стоимости.

Хотя чистая прибыль считается золотым стандартом прибыльности, некоторые инвесторы используют другие показатели, такие как прибыль до уплаты процентов и налогов (EBIT).EBIT важен, потому что он отражает прибыльность компании без учета стоимости долга или налогов, которые обычно включаются в чистую прибыль. Если инвестор хочет знать, улучшает ли компания контроль над продажами и расходами, EBIT помогает избавиться от некоторых элементов, которые руководство мало контролирует или которые не отражают показатели продаж и производства компании. Как и в случае с любым другим финансовым показателем, для определения степени прибыльности компании лучше всего использовать комбинацию показателей рентабельности.

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

Симулятор

- Завести аккаунт

- Присоединяйтесь к игре

Мой симулятор

- Моя игра

- Создать игру

- Ваши деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Непрерывное образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Связаться с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

Симулятор

- Завести аккаунт

- Присоединяйтесь к игре

Мой симулятор

- Моя игра

- Создать игру

- Ваши деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Непрерывное образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Связаться с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

Симулятор

- Завести аккаунт

- Присоединяйтесь к игре

Мой симулятор

- Моя игра

- Создать игру

- Ваши деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Непрерывное образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Связаться с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

против маржи чистой прибыли

В чем разница между величиной валовой прибыли и чистой прибылью?

Маржа прибыли — это процентное измерение прибыли, которое выражает сумму, которую компания зарабатывает на доллар продаж. Если компания зарабатывает больше денег на продаже, она имеет более высокую маржу прибыли. С другой стороны, маржа валовой прибыли и маржа чистой прибыли — это два отдельных коэффициента рентабельности, используемых для оценки финансовой стабильности и общего состояния компании.

С другой стороны, маржа валовой прибыли и маржа чистой прибыли — это два отдельных коэффициента рентабельности, используемых для оценки финансовой стабильности и общего состояния компании.

Ключевые выводы:

- Маржа валовой прибыли — это процент выручки, превышающий COGS.

- Высокая валовая прибыль указывает на то, что компания успешно получает прибыль сверх своих затрат.

- Маржа чистой прибыли — это отношение чистой прибыли к выручке компании; он отражает, насколько каждый доллар дохода становится прибылью.

Общие сведения о марже валовой прибыли и чистой прибыли

В то время как валовая прибыль и валовая прибыль являются двумя измерениями прибыльности, маржа чистой прибыли, которая включает общие расходы компании, является гораздо более точным показателем прибыльности и наиболее внимательно изучается аналитиками и инвесторами.Вот более подробный взгляд на маржу валовой прибыли и маржу чистой прибыли.

Маржа валовой прибыли

Маржа валовой прибыли — это показатель рентабельности, который показывает процент выручки, превышающий себестоимость проданных товаров (COGS). Маржа валовой прибыли отражает, насколько успешна команда высшего руководства компании в получении дохода с учетом затрат, связанных с производством их продуктов и услуг. Короче говоря, чем выше число, тем эффективнее менеджмент в получении прибыли на каждый доллар затрат.

Маржа валовой прибыли рассчитывается путем вычитания общей выручки за вычетом COGS и деления разницы на общую выручку. Результат валовой прибыли обычно умножается на 100, чтобы показать цифру в процентах. COGS — это сумма затрат компании на производство товаров или услуг, которые она продает.

Взаимодействие с другими людьми Маржа валовой прибыли знак равно ( Доход — КОГС ) Доход × 1 0 0 где: \ begin {align} & \ text {Маржа валовой прибыли} = \ frac {\ left (\ text {Revenue} — \ text {COGS} \ right)} {\ text {Revenue}} \ times100 \\ & \ textbf { где:} \\ & \ text {COGS} = \ text {Стоимость проданных товаров} \ end {выровнено} Маржа валовой прибыли = Выручка (Выручка — COGS) × 100, где:

Объяснение Gross Vs.

Маржа чистой прибыли

Маржа чистой прибылиПример маржи валовой прибыли

За финансовый год, закончившийся 30 сентября 2017 года, Apple сообщила об общем объеме продаж или выручке в размере 229 миллиардов долларов и COGS в размере 141 миллиард долларов, как показано в консолидированном отчете компании за 10 тысяч долларов ниже.

Валовая прибыль Apple за 2017 год составила 38%. Используя приведенную выше формулу, он будет рассчитан следующим образом:

Взаимодействие с другими людьми ( $ 229 млрд — 141 млрд долл. США ) $ 229 млрд * 1 0 0 знак равно 3 8 % \ begin {выровнено} & \ frac {\ left (\ text {\ $ 229B} — \ text {\ $ 141B} \ right)} {\ text {\ $ 229B}} * 100 = 38 \% \ end {выровнено } 229 млрд долларов (229 млрд — 141 млрд долларов) ∗ 100 = 38%

Это означает, что на каждый доллар, полученный Apple от продаж, компания получила 38 центов валовой прибыли до того, как были оплачены другие коммерческие расходы.Обычно предпочтительнее более высокое соотношение, так как это будет означать, что компания продает товарные запасы с более высокой прибылью. Маржа валовой прибыли дает общее представление о прибыльности компании, но не является точным показателем.

Маржа валовой прибыли указывается в процентах, а валовая прибыль — в абсолютной сумме в долларах.

Маржа валовой прибыли по сравнению с валовой прибылью

Важно отметить разницу между валовой прибылью и валовой прибылью.Маржа валовой прибыли указывается в процентах, а валовая прибыль — в абсолютной сумме в долларах.

Валовая прибыль — это абсолютная сумма дохода в долларах, которую компания генерирует сверх своих прямых производственных затрат. Таким образом, альтернативное представление уравнения валовой прибыли представляет собой валовую прибыль, деленную на общую выручку. Как показано в заявлении выше, валовая прибыль Apple составила 88 миллиардов долларов (или 229 миллиардов долларов минус 141 миллиард долларов).

Короче говоря, валовая прибыль — это общая сумма валовой прибыли после вычета выручки из COGS, или 88 миллиардов долларов в случае Apple.Но валовая прибыль — это процент прибыли, полученной Apple от затрат на производство своих товаров, или 38%.

Показатель валовой прибыли имеет небольшую аналитическую ценность, потому что это число само по себе, а не число, рассчитанное как по затратам, так и по выручке. Таким образом, валовая прибыль (или валовая прибыль) более важна для аналитиков рынка и инвесторов.

Чтобы проиллюстрировать разницу, рассмотрим компанию, показывающую валовую прибыль в 1 миллион долларов. На первый взгляд цифра прибыли может показаться впечатляющей, но если валовая прибыль компании составляет всего 1%, то простого увеличения производственных затрат на 2% достаточно, чтобы компания потеряла деньги.

Маржа чистой прибыли

Маржа чистой прибыли — это отношение чистой прибыли к выручке компании или бизнес-сегмента. Выраженная в процентах маржа чистой прибыли показывает, сколько из каждого доллара, полученного компанией в качестве выручки, переводится в прибыль.

Чистая рентабельность — важное различие, поскольку увеличение выручки не обязательно приводит к увеличению рентабельности. Чистая прибыль — это валовая прибыль (выручка за вычетом COGS) за вычетом операционных расходов и всех других расходов, таких как налоги и проценты по долгу.Хотя это может показаться более сложным, чистая прибыль рассчитывается для нас и отражается в отчете о прибылях и убытках как чистая прибыль.

Взаимодействие с другими людьми Рентабельность по чистой прибыли знак равно ( N я ) × 1 0 0 Доход где: NI знак равно Чистая прибыль р знак равно Доход OE знак равно Операционные расходы О знак равно Прочие расходы я знак равно Интерес \ begin {выровнен} & \ text {Маржа чистой прибыли} = \ frac {\ left (NI \ right) \ times100} {\ text {Доход}} \\ & \ textbf {где:} \\ & \ begin {выровнен } \ text {NI} & = \ text {Чистая прибыль} \\ & = \ text {R} \ — \ \ text {COGS} \ — \ \ text {OE} \ — \ \ text {O} \ — \ \ text {I} \ — \ \ text {T} \ end {align} \\ & \ text {R} = \ text {Доход} \\ & \ text {OE} = \ text {Операционные расходы} \\ & \ text {O} = \ text {Прочие расходы} \\ & \ text {I} = \ text {Проценты} \\ & \ text {T} = \ text {Налоги} \ end {выровнены} Маржа чистой прибыли = Выручка (NI) × 100, где: NI = Чистая прибыль R = Выручка OE = Операционные расходы O = Прочие расходы I = Проценты

Пример чистой прибыли

Apple сообщила о чистой прибыли примерно в 48 миллиардов долларов (выделено синим цветом) за финансовый год, закончившийся 30 сентября 2017 года, как показано в ее консолидированном отчете за 10 тысяч долларов ниже. Как мы видели ранее, общий объем продаж или доходов Apple за тот же период составил 229 миллиардов долларов.

Как мы видели ранее, общий объем продаж или доходов Apple за тот же период составил 229 миллиардов долларов.

Маржа чистой прибыли Apple за 2017 год составила 21%. Используя приведенную выше формулу, мы можем рассчитать это как:

Взаимодействие с другими людьми 48 млрд долларов $ 229 млрд знак равно 0 . 2 1 \ begin {выровнено} & \ frac {\ text {\ $ 48B}} {\ text {\ $ 229B}} = 0,21 \\ & 0,21 * 100 = 21 \% \ end {выровнено} 229 млрд долларов 48 млрд = 0,21

Маржа чистой прибыли в размере 21% означает, что на каждый доллар, полученный Apple от продаж, компания оставляла 0 долларов.21 как прибыль. Всегда желательна более высокая маржа прибыли, поскольку это означает, что компания получает больше прибыли от своих продаж.

Однако размер прибыли может варьироваться в зависимости от отрасли. У растущих компаний может быть более высокая норма прибыли, чем у компаний розничной торговли, но розничные торговцы компенсируют свою более низкую норму прибыли более высокими объемами продаж.

Компания может иметь отрицательную чистую прибыль. Отрицательная маржа чистой прибыли возникает, когда компания имеет убыток за квартал или год.Однако эта потеря может быть лишь временной проблемой для компании. Причинами убытков могут быть рост стоимости рабочей силы и сырья, периоды рецессии и внедрение разрушительных технологических инструментов, которые могут повлиять на чистую прибыль компании.

Особые соображения

Инвесторы и аналитики обычно используют как маржу валовой прибыли, так и маржу чистой прибыли, чтобы оценить, насколько эффективно руководство компании получает прибыль по сравнению с затратами, связанными с производством их товаров и услуг.Целесообразно сравнивать рентабельность компаний в одной отрасли и за несколько периодов, чтобы получить представление о каких-либо тенденциях.

Является ли чистая прибыль такой же, как прибыль?

Совпадает ли чистый доход с прибылью?

Многие термины в бизнесе и финансах имеют разные или даже изменчивые значения в повседневном использовании. Некоторые термины, которые обычный человек может использовать как синонимы, имеют очень конкретные определения в контексте финансов или бухгалтерского учета. Показательный пример: прибыль и чистая прибыль. Хотя оба термина относятся к положительному потоку денежных средств, их определения и контекстное использование существенно различаются.

Некоторые термины, которые обычный человек может использовать как синонимы, имеют очень конкретные определения в контексте финансов или бухгалтерского учета. Показательный пример: прибыль и чистая прибыль. Хотя оба термина относятся к положительному потоку денежных средств, их определения и контекстное использование существенно различаются.

Ключевые выводы

- Прибыль означает просто доход, остающийся после расходов; он существует на нескольких уровнях, в зависимости от того, какие виды затрат вычитаются из выручки.

- Чистая прибыль, также известная как чистая прибыль, — это одно число, представляющее определенный тип прибыли.

- Чистая прибыль — это известная чистая прибыль в финансовой отчетности.

Чистая прибыль

Чистая прибыль, также называемая чистой прибылью или чистой прибылью, — это конкретное понятие.Цифра, которая наиболее полно отражает прибыльность бизнеса и используется публичными компаниями для расчета их прибыли на акцию, представляет собой известную итоговую строку отчета о прибылях и убытках.

Чистая прибыль компании является результатом ряда расчетов, начиная с выручки и охватывая все расходы и потоки доходов за определенный период.

Все деньги, которые поступают в компанию и уходят из нее, учитываются через эту сумму. Сюда входят расходы на изготовление продукции; операционные расходы; оплата по долгам; проценты, уплаченные по ссудам или начисленные с инвестиций; дополнительные потоки доходов от дочерних предприятий или продажи активов; износ и амортизация активов; налоги; и даже разовые выплаты за необычные мероприятия.

Чистая прибыль, как и другие показатели бухгалтерского учета, подвержена манипуляциям с помощью таких методов, как агрессивное признание доходов или сокрытие расходов. Основывая инвестиционное решение или оценку на показателях чистой прибыли, инвесторы и аналитики проверяют качество цифр, которые использовались для определения налогооблагаемой прибыли бизнеса, а также его чистой прибыли.

Итак, строго говоря, чистая прибыль — это форма прибыли.

Совпадает ли чистый доход с прибылью?

Прибыль

В то время как чистая прибыль является синонимом конкретной цифры, прибыль, наоборот, может относиться к ряду цифр.Прибыль просто означает выручку, которая остается после расходов, и корпоративные бухгалтеры рассчитывают прибыль на нескольких уровнях.

Например, валовая прибыль — это выручка за вычетом определенного вида расходов: себестоимости проданных товаров (COGS). Операционная прибыль относится к выручке за вычетом себестоимости и операционных расходов — должны быть включены все расходы, как постоянные, так и переменные, которые необходимы для ведения бизнеса.

Расчет прибыли на разных этапах позволяет компаниям увидеть, какие расходы приносят наибольшую прибыль.

Эффективность бизнеса во многом зависит от прибыльности в ее различных формах. Некоторые аналитики заинтересованы в прибыльности выручки, в то время как других интересует прибыльность до затрат, таких как налоги и проценты, а третьи озабочены только прибыльностью после того, как все расходы были оплачены.

Реальный пример прибыли и чистой прибыли

Чтобы проиллюстрировать разницу между чистой прибылью и прибылью, давайте взглянем на годовой отчет о прибылях и убытках Berkshire Hathaway за 2018 год.

Его валовая прибыль (указанная как валовой доход) — выручка за вычетом COGS — составляет 50,7 млрд долларов. Его чистая прибыль, которая включает операционные расходы и платежи по налогу на прибыль, составляет 4,02 миллиарда долларов.

Чистая прибыль всегда будет ниже валовой прибыли. Но инвесторы, заинтересованные в акциях Berkshire Hathaway, могут заметить кое-что интересное: в 2014 году валовая прибыль корпорации составила 45,27 миллиарда долларов, а чистая прибыль — 19,87 миллиарда долларов. Они могут спросить, какие факторы вызвали рост валового дохода Berkshire, а его чистую прибыль — падение?

.