Расшифровка дебиторской и кредиторской задолженности — образец

Дебиторская и кредиторская задолженность организации

Дебиторская и кредиторская задолженность (ДЗ и КЗ) – неотъемлемая часть хозяйственной жизни любого предприятия.

ДЗ – это активы предприятия, свидетельствующие о том, что оно может позволить себе давать покупателям некоторую отсрочку по оплате. Наличие КЗ означает, что в деятельности задействованы сторонние средства.

ОБРАТИТЕ ВНИМАНИЕ! Само по себе наличие ДЗ и КЗ еще ни о чем не говорит. Важны объемы и соотношение ДЗ и КЗ между собой.

Слишком большая величина КЗ свидетельствует о финансовых проблемах и наличии сложностей с окупаемостью бизнеса. Полное отсутствие КЗ говорит о том, что компания развивается только за счет собственных средств, а значит, упускает возможность использования более высоких темпов развития за счет привлечения инвестиций извне.

Малые объемы ДЗ (равно как и ее отсутствие) – это, с одной стороны, осмотрительность компании в выборе контрагентов, не допускающих длительных просрочек в оплате. Вместе с тем некоторые добросовестные клиенты могут не иметь возможности расплатиться сразу, поэтому, отсеивая их, компания теряет некоторый потенциальный доход.

Вместе с тем некоторые добросовестные клиенты могут не иметь возможности расплатиться сразу, поэтому, отсеивая их, компания теряет некоторый потенциальный доход.

В связи с этим важно иметь четкое представление о текущем соотношении ДЗ и КЗ, знать их величину и понимать, какие изменения нужны для их приведения в оптимальное соответствие. Поэтому высокий приоритет для любой организации имеет задача по корректному формированию данных по ДЗ и КЗ.

Если у вас есть доступ к КонсультантПлюс, узнайте как раскрыть информацию о дебиторке и кредиторке в пояснении к бухбалансу. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Учет и инвентаризация дебиторской и кредиторской задолженности

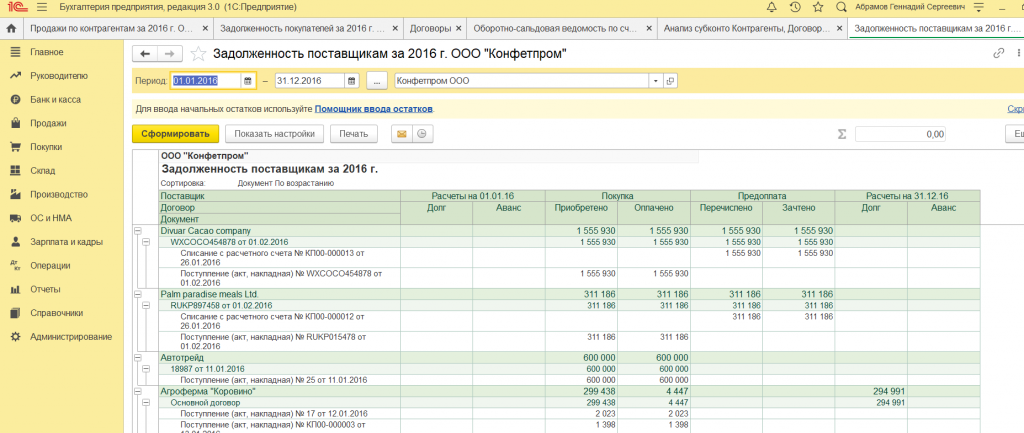

Учет ДЗ и КЗ осуществляется на соответствующих счетах бухгалтерского учета.

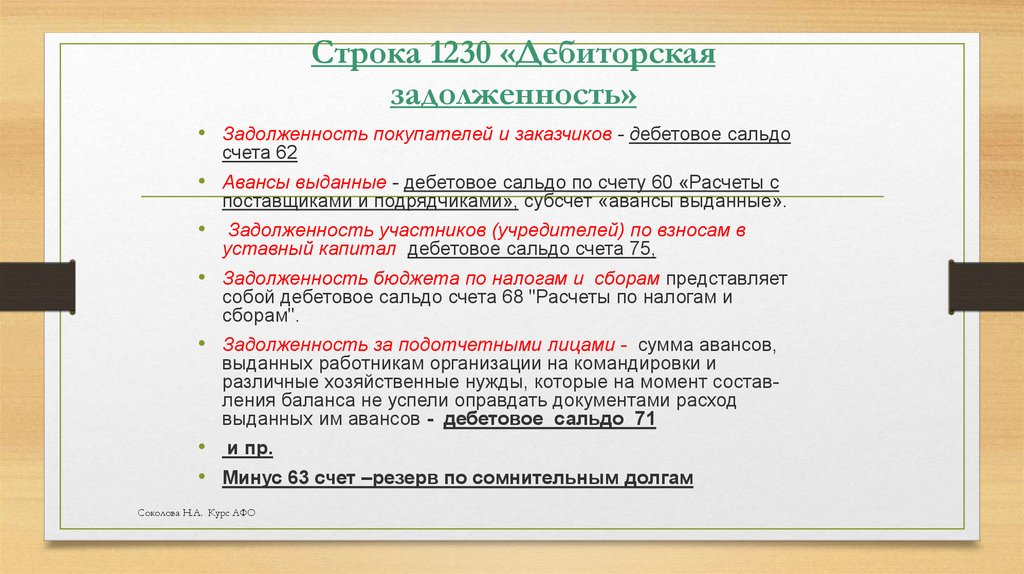

Для отражения ДЗ используются, как правило, счета 60, 62, 68, 69, 71, 73, 75, 76. КЗ обычно образуется на счетах 60, 62, 66, 67, 69, 70, 71, 73, 75, 76.

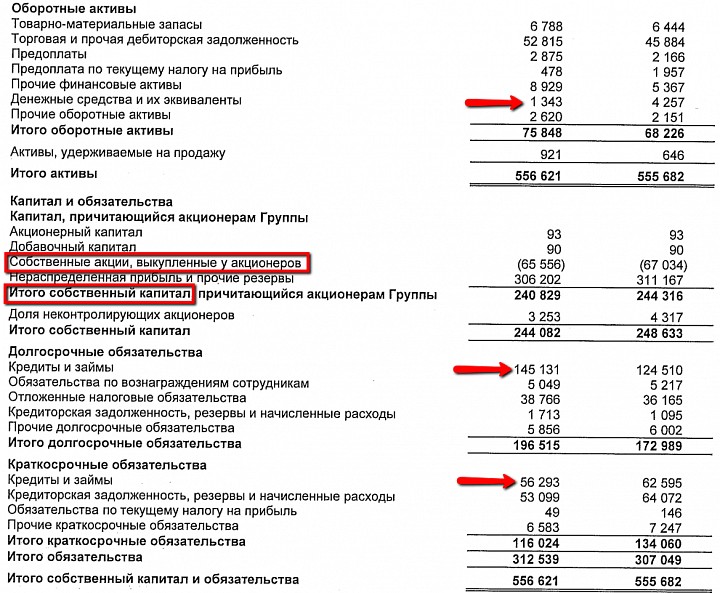

ДЗ – это актив предприятия, учитываемый по дебету соответствующих счетов. КЗ же, напротив, является пассивом, поэтому отражается по кредиту указанных счетов. В балансе ДЗ попадает в раздел II, а КЗ – в раздел IV либо V.

ОБРАТИТЕ ВНИМАНИЕ! Как КЗ, так и ДЗ для целей учета принято классифицировать по срокам погашения: до 12 месяцев (краткосрочная) и свыше 12 месяцев (долгосрочная).

Подробнее об организации учета ДЗ и КЗ читайте в статье «Ведение учета дебиторской и кредиторской задолженности».

Для контроля за правильностью данных ДЗ и КЗ важно своевременно проводить инвентаризацию задолженности.

С этой целью создается специальная инвентаризационная комиссия, которая занимается сверкой остатков по счетам учета ДЗ и КЗ, оценивает обоснованность отражения тех или иных сумм, а также осуществляет проверку ДЗ и КЗ на предмет просроченности.

О порядке проведения ежегодной инвентаризации читайте в материале «Как провести инвентаризацию перед годовой отчетностью».

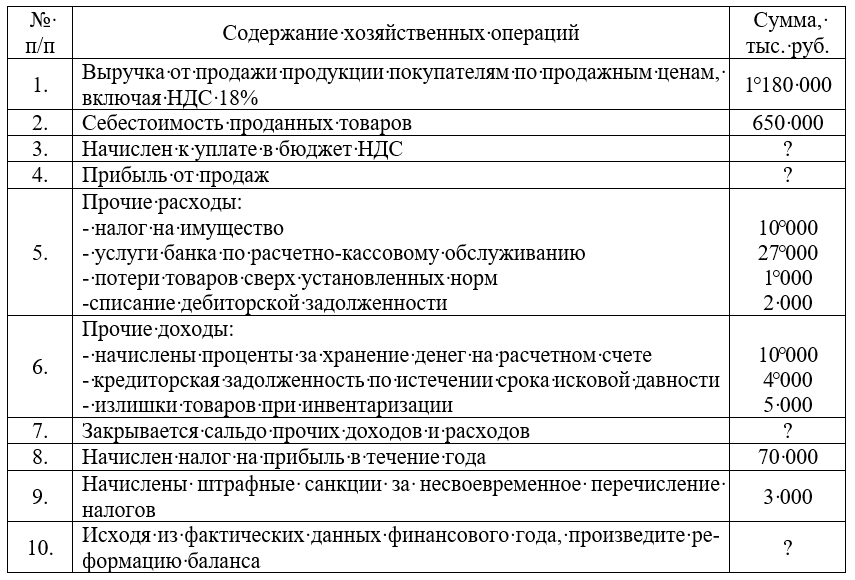

ОБРАТИТЕ ВНИМАНИЕ! Выявление просроченной ДЗ и КЗ является одной из первоочередных задач проведения инвентаризации, поскольку такая задолженность должна быть списана не только в бухгалтерском, но и в налоговом учете организации. Последнее имеет значение для формирования налоговой базы: списанная ДЗ – это расход, уменьшающий базу по прибыли, а просроченная КЗ, наоборот, должна быть включена в налогооблагаемый доход.

О том, как осуществляется списание ДЗ и КЗ в обоих учетах, читайте в статьях:

- «Порядок списания дебиторской задолженности»;

- «Списание кредиторской задолженности с истекшим сроком давности».

Результаты проведенной инвентаризации ДЗ и КЗ компания оформляет актом по форме ИНВ-17 в 2 экземплярах.

Форму ИНВ-17 можно скачать на нашем сайте.

Скачать форму ИНВ-17

О правилах заполнения этого документа читайте в материале «Инвентаризация дебиторской и кредиторской задолженности».

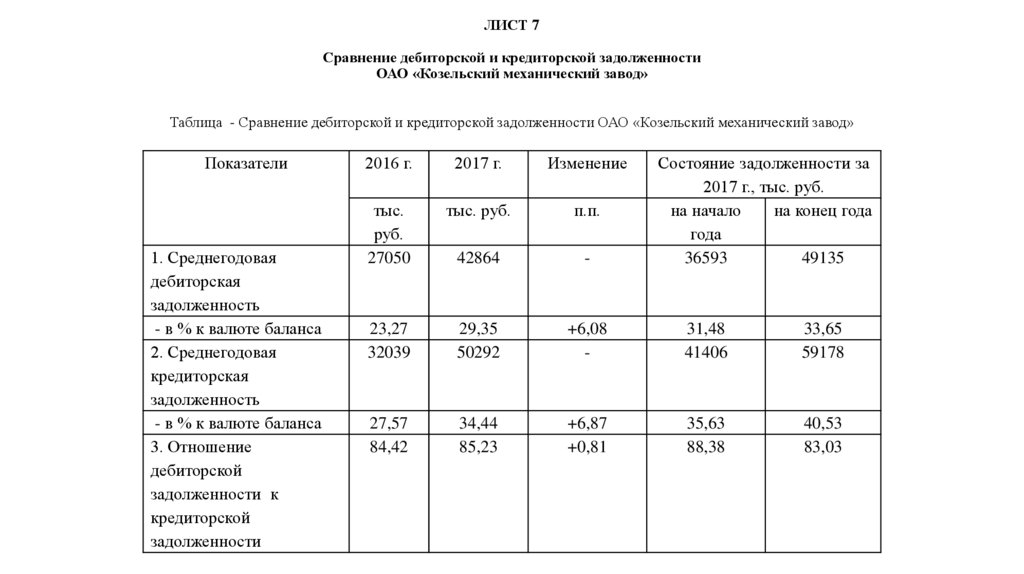

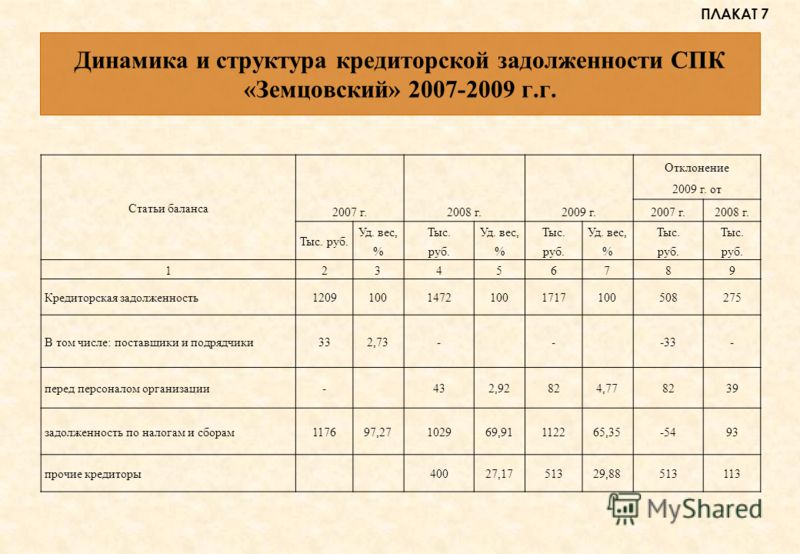

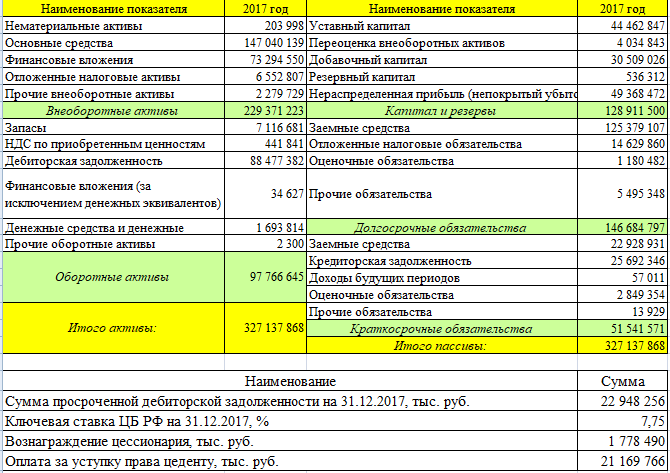

Вместе с тем, если компания решает привлечь заемные средства либо крупного инвестора, то простого понимания масштабов ДЗ и КЗ будет недостаточно. Инвестору (кредитору) важно знать, какая именно задолженность преобладает в организации (краткосрочная или долгосрочная, перед партнерами по бизнесу либо перед банком/бюджетом, каковы объемы просроченной задолженности и т. д.). Для этого компании следует сформировать расшифровку ДЗ и КЗ.

Расшифровка дебиторской и кредиторской задолженности: случаи и порядок составления

Расшифровка ДЗ и КЗ – это детализация величины ДЗ и КЗ в разрезе отдельных оснований, а также отражение динамики по каждому контрагенту (основанию).

По общему правилу расшифровка ДЗ и КЗ составляется организацией как пояснение к бухгалтерскому балансу и предоставляется в налоговые органы вместе с ежегодной отчетностью. Кроме того, необходимость составления расшифровки ДЗ и КЗ может быть обусловлена требованием банка, инвестора или иного кредитора.

Расшифровка ДЗ и КЗ приводится в разделе 5 пояснений к бухгалтерскому балансу (форма пояснений утверждена приказом Минфина России от 02.07.2010 № 66н) отдельно по каждому контрагенту, виду задолженности, срокам (ожидаемым) погашения.

Для этого в разделе 5 пояснений предусмотрено составление 4 таблиц:

- 5.1. Наличие и движение дебиторской задолженности.

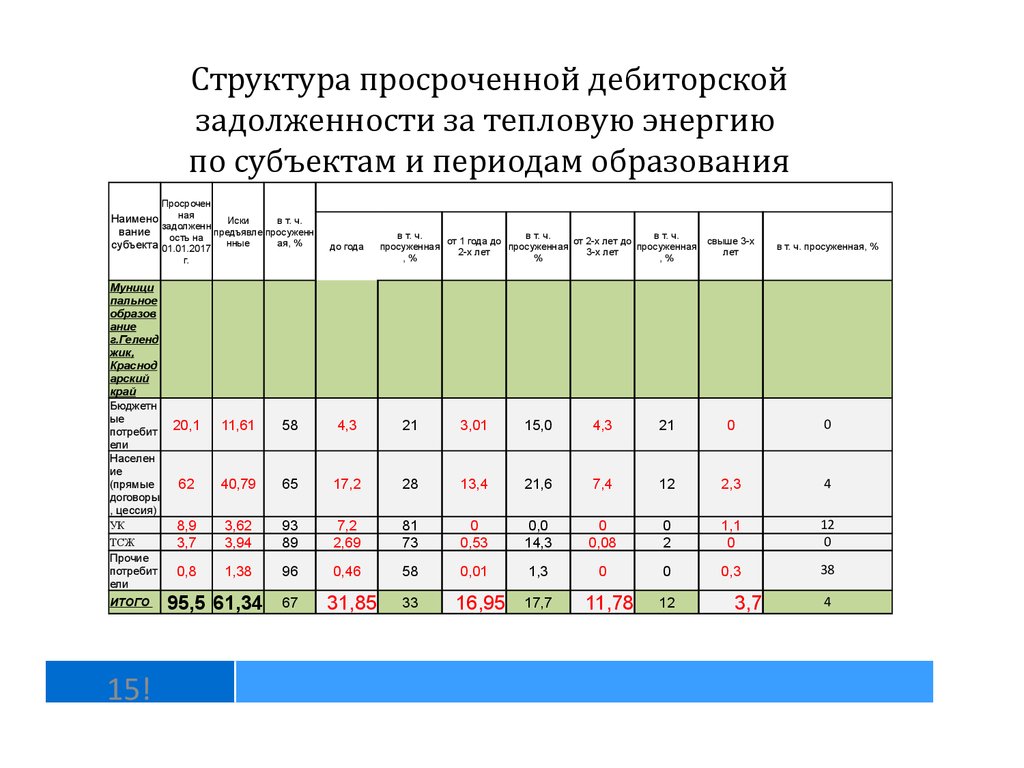

- 5.2. Просроченная дебиторская задолженность.

- 5.3. Наличие и движение кредиторской задолженности.

- 5.4. Просроченная кредиторская задолженность.

Бланк пояснений к бухбалансу можно скачать на нашем сайте.

Скачать бланк пояснений к бухгалтерскому балансу

Образец заполнения таблиц 5.1–5.4 пояснений вы также можете скачать на нашем сайте.

Скачать образец расшифровки ДЗ и КЗ

Расшифровка дебиторской задолженности

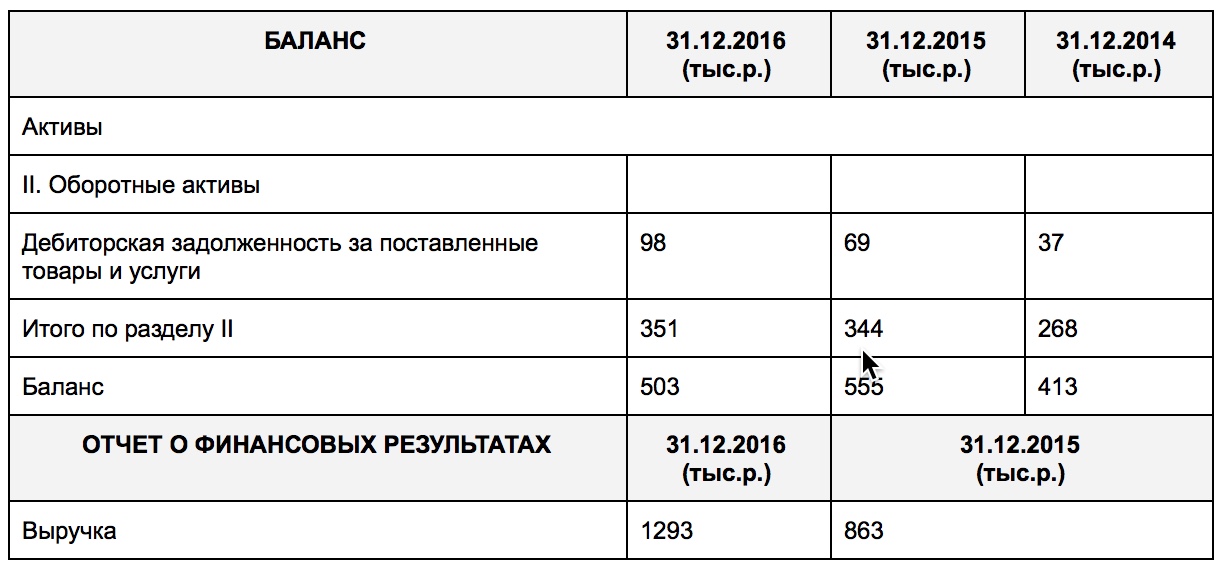

В таблице 5.1 следует расшифровать строку 1230 баланса. Т. е. отразить актуальную информацию о размере ДЗ по состоянию на начало и конец года (отчетного периода), а также зафиксировать увеличение/уменьшение ДЗ за соответствующий промежуток времени.

Т. е. отразить актуальную информацию о размере ДЗ по состоянию на начало и конец года (отчетного периода), а также зафиксировать увеличение/уменьшение ДЗ за соответствующий промежуток времени.

Таблица предусматривает отдельную расшифровку краткосрочной и долгосрочной ДЗ. Кроме того, необходимо отразить изменение статуса ДЗ (перевод из долгосрочной в краткосрочную). При этом детализация приводится в разрезе каждого вида ДЗ (абз. 6 п. 27 ПБУ 4/99 «Бухгалтерская отчетность организации», утвержденного приказом Минфина РФ от 06.07.1999 № 43н).

ОБРАТИТЕ ВНИМАНИЕ! В таблице 5.1 пояснений, в отличие от баланса, отражается совокупная величина ДЗ, без учета факта создания резерва по сомнительным долгам – РСД (п. 35 ПБУ 4/99, п. 73 ПБУ по бухучету и бухотчетности, утвержденного приказом Минфина РФ от 29.07.1998 № 34н). Поэтому при определении остатков на начало/конец периода соответствующую сумму не нужно уменьшать на величину РСД.

Подробнее о формировании РСД читайте в статье «Резерв по сомнительным долгам: порядок создания и расчет отчислений».

Для заполнения таблицы 5.1 пояснений организация использует данные аналитических счетов учета долгосрочной и краткосрочной ДЗ.

В строке 5501 отражается величина совокупной долгосрочной ДЗ и ее динамика за отчетный период (в отношении краткосрочной ДЗ используется строка 5510).

Графы «На начало года» заполняются на основании данных дебетовых остатков соответствующих счетов бухучета (60, 62, 73 и т. д.).

ВАЖНО! При этом величина РСД на начало года определяется как кредитовое сальдо по счету 63.

Графы «Изменения за период. Поступление» заполняются соответствующими дебетовыми оборотами счетов учета ДЗ. При этом в графе «Поступление. В результате хозяйственных операций» не указываются проценты и штрафы, которые компания должна будет получить от контрагентов по условиям договоров. Они отражаются в следующей графе – «Причитающиеся проценты, штрафы и иные начисления».

Графы «Изменения за период. Выбыло», напротив, заполняются на основании данных о кредитовом обороте по соответствующим счетам.

Операции, связанные с РСД (создание, восстановление, списание за счет него ДЗ), отражаются по данным корреспонденции со сч. 91.

ОБРАТИТЕ ВНИМАНИЕ! Перевод ДЗ из состава долгосрочной в состав краткосрочной отражается в таблице на основе данных о внутреннем обороте между счетами учета соответствующей ДЗ (дебет счета учета краткосрочной ДЗ и кредит – долгосрочной). При этом значение показателя в таблице может фиксироваться без круглых скобок (если данные для строки «Краткосрочная ДЗ») либо в круглых скобках (если для строки «Долгосрочная ДЗ»).

Строка 5521 содержит аналогичные показатели за прошлый год. Поэтому ее, как правило, заполняют на основе таблицы 5.1 за предшествующий период (для краткосрочной ДЗ – срока 5530).

Строки 5502, 5503, …; 5522, 5523… содержат расшифровку долгосрочной ДЗ по видам за текущий и предшествующий периоды (для краткосрочной КЗ строки 5511, 5512, …; 5531, 5532, …).

В строке 5500 указывается совокупная ДЗ на конец отчетного периода.

ВАЖНО! Значение в строке 5500 должно совпадать с суммой величин строк 5501 и 5510.

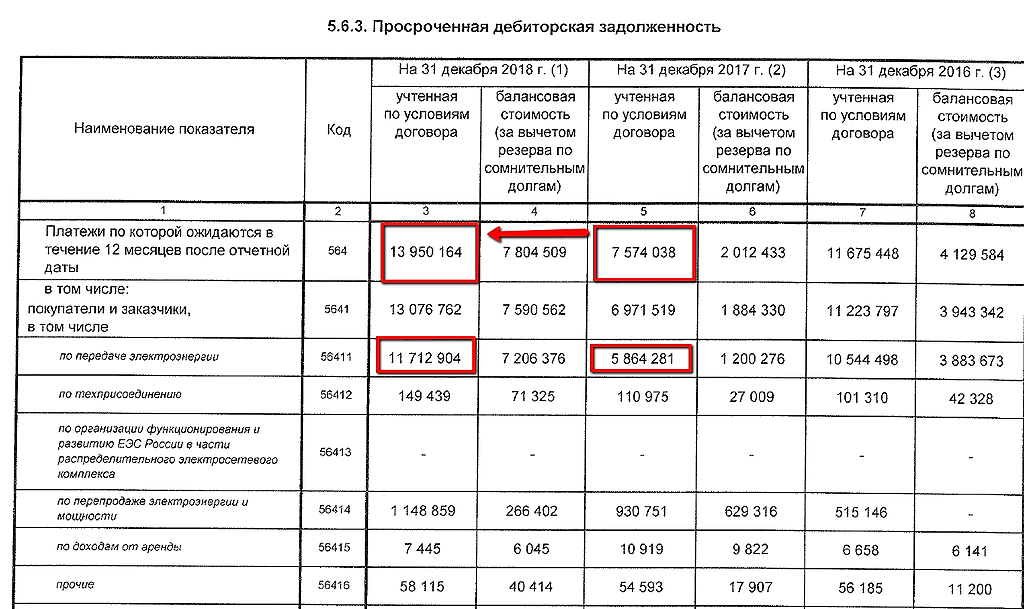

В таблице 5.2 пояснений компании следует привести расшифровку состава ДЗ, по которой истек срок давности. Здесь указываются сведения по просроченной задолженности за текущий год, а также за 2 предшествующих года.

Просроченная задолженность в таблице 5.2 отражается по балансовой стоимости и стоимости согласно договору.

ОБРАТИТЕ ВНИМАНИЕ! Тот факт, что задолженность обеспечена (либо нет), не играет роли при заполнении таблицы. В случае если ДЗ обеспечена залогом, поручителем либо банковской гарантией, РСД в отношении такой ДЗ не создается, а ее балансовая стоимость принимается равной договорной.

Расшифровка кредиторской задолженности: краткосрочные кредиты и займы в балансе строка 1510 и др.

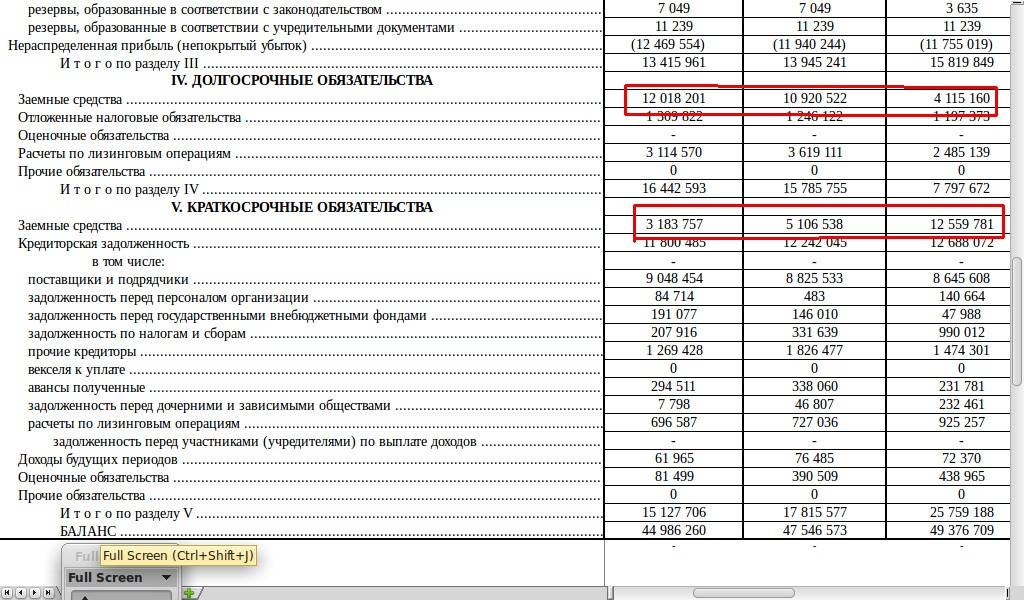

В таблице 5.3 приводится детальная расшифровка долгосрочных и краткосрочных обязательств компании (строки 1410, 1450, 1510, 1520, 1550 баланса).

Таблица предусматривает отдельную расшифровку краткосрочной и долгосрочной КЗ, а также отражение изменения статуса ДЗ (из состава долгосрочной в состав краткосрочной).

Чтобы корректно заполнить таблицу 5.3, необходимо использовать данные (начальные остатки и обороты) аналитических счетов учета долгосрочной и краткосрочной КЗ по расчетам с контрагентами, а также по расчетам за предоставленные финансовые ресурсы.

В строке 5551 отражается величина совокупной долгосрочной КЗ и ее динамика за отчетный период (в отношении краткосрочной КЗ используется строка 5560).

Графы «На начало года» заполняются на основании данных кредитовых остатков соответствующих аналитических счетов (60, 62, 69 и т. д.).

Графы «Изменения за период. Поступление» заполняются соответствующими кредитовыми оборотами счетов учета КЗ. При этом обороты, связанные с процентами по коммерческому кредиту, штрафами и неустойками за нарушение договоров отражаются в графе «Причитающиеся проценты, штрафы и иные начисления».

Графы «Изменения за период. Выбыло», напротив, заполняются на основании данных о дебетовом обороте по соответствующим счетам.

ОБРАТИТЕ ВНИМАНИЕ! Перевод КЗ из состава долгосрочной в состав краткосрочной отражается аналогично описанному выше для ДЗ способу. И может быть зафиксирован в таблице как в круглых скобках, так и без них.

Строка 5571 содержит аналогичные показатели за прошлый год. Поэтому ее, как правило, заполняют на основе таблицы 5.3 за предшествующий период (для краткосрочной КЗ – срока 5580).

Строки 5552, 5553, …; 5572, 5573… содержат расшифровку долгосрочной КЗ по видам за текущий и предшествующий периоды (для краткосрочной КЗ строки 5561, 5562, …; 5581, 5582, …).

В строке 5550 указывается совокупная КЗ на конец отчетного периода.

ВАЖНО! Показатель строки 5550 должен быть эквивалентен сумме значений строк 5551 и 5560.

Строка 5570 отражает совокупную КЗ за предыдущий период.

Таблица 5.4 используется организациями в целях отражения объемов просроченной КЗ за текущий и два предыдущих отчетных периода. Расшифровка приводится также в разрезе каждого вида КЗ.

Расшифровка приводится также в разрезе каждого вида КЗ.

Итоги

Составление расшифровки ДЗ и КЗ – задача, необходимость выполнения которой встает перед каждой организацией. Расшифровку требуется корректно составить не только в составе пояснений в налоговый орган, но и отдельно для собственника бизнеса или потенциального инвестора. Кроме того, она способна существенно облегчить менеджменту организации задачу эффективно планировать бизнес. При заполнении ее существующей формы необходимо учитывать ряд общих правил и контрольных соответствий между определенными графами.

Источники:

- Приказ Минфина России от 02.07.2010 N 66н

- Приказ Минфина РФ от 06.07.1999 N 43н

Что такое дебиторская задолженность?

Понятие дебиторской задолженности, ее основные типы, необходимость резерва и способы контроля

Суть дебиторской задолженности сводится к тому, что одна организация предоставляет свои товары, работы или услуги другой организации в кредит. Например, компания «А» передала компании «Б» оборудование и предоставило счет, в котором в обязательном порядке указывается сумма, подлежащая выплате, и срок ее погашения. Во избежание неблагоприятных ситуаций все подобные задолженности должны учитываться*, поэтому управление дебиторской задолженностью должно стать привычкой для любого бизнеса.

Например, компания «А» передала компании «Б» оборудование и предоставило счет, в котором в обязательном порядке указывается сумма, подлежащая выплате, и срок ее погашения. Во избежание неблагоприятных ситуаций все подобные задолженности должны учитываться*, поэтому управление дебиторской задолженностью должно стать привычкой для любого бизнеса.

*Как правило, любая задолженность учитывается при составлении бухгалтерского баланса. Именно он позволяет контролировать поток денежных средств и принимать вовремя важные решения. Особенности его составления и важность применения описаны здесь https://nurkassa.kz/news/cto-takoe-buxgalterskii-balans-prostymi-slovami

Nurkassa и дебиторская задолженность

Нередки случаи, когда особенно начинающие предприниматели путают два основных типа долга. При кредиторской задолженности в кредит товары или услуги берете вы, а при дебиторской у вас.

Основные типы дебиторской задолженности

Классификация дебиторской задолженности зависит от основополагающих признаков ее деления. При этом существует несколько точек зрения касательно того, какими именно эти признаки должны быть. На основании чего мы постарались обобщить весь имеющийся материал так, чтобы получилось две группы.

При этом существует несколько точек зрения касательно того, какими именно эти признаки должны быть. На основании чего мы постарались обобщить весь имеющийся материал так, чтобы получилось две группы.

1) Период погашения

Дебиторскую задолженность можно погасить в течение одного года, и тогда она будет называться текущей, или в наибольший срок. В случае чего она будет называться долгосрочной.

2) Характер уплаты долга

При нормальном поступлении оплаты все условия сделки соблюдаются, и финансовое положение кредитора внушает доверие. Ситуация меняется, когда с дебиторской задолженностью, а точнее ее выплатой возникают проблемы в виде нарушения дат оплаты. Тогда задолженность может быть сомнительной и безнадежной, когда кредитор стал банкротом. Для таких долгов создается резерв.

Судебное разбирательство по сомнительным долгам

Взыскание дебиторской задолженности в судебном порядке требует серьезной подготовки. Перед тем, как обращаться в правоохранительные органы предприятие направляет претензию кредитору. В данному документе необходимо продублировать сумму долга, причины его появления, установить срок и указать реквизиты для перевода средств. Если по истечению з0 суток обратной реакции не было получено. стоит начинать подготовку к суду. Для этого необходимо, в первую очередь, определиться с самим арбитражным судом, потом составить иск и собрать пакет доказательств.

Перед тем, как обращаться в правоохранительные органы предприятие направляет претензию кредитору. В данному документе необходимо продублировать сумму долга, причины его появления, установить срок и указать реквизиты для перевода средств. Если по истечению з0 суток обратной реакции не было получено. стоит начинать подготовку к суду. Для этого необходимо, в первую очередь, определиться с самим арбитражным судом, потом составить иск и собрать пакет доказательств.

Если вы оказались в подобной ситуации, то лучше всего обратиться за помощью к профессионалу. Как показывает практика, задолженность по большим и маленьким счетам редко закрывается после предъявления претензии. Более того, сами заявления теряются, а срок исковой давности истекает. В результате дебитор тратит впустую драгоценное время и просто-напросто забывает про задолженности и возвращается к делам.

Контроль и дебиторская задолженность

Справедливости ради необходимо отметить, что неоплаченные долги являются виной самих предпринимателей.

-

Следите за денежным потоком в компании при помощи бухгалтерского учета.

-

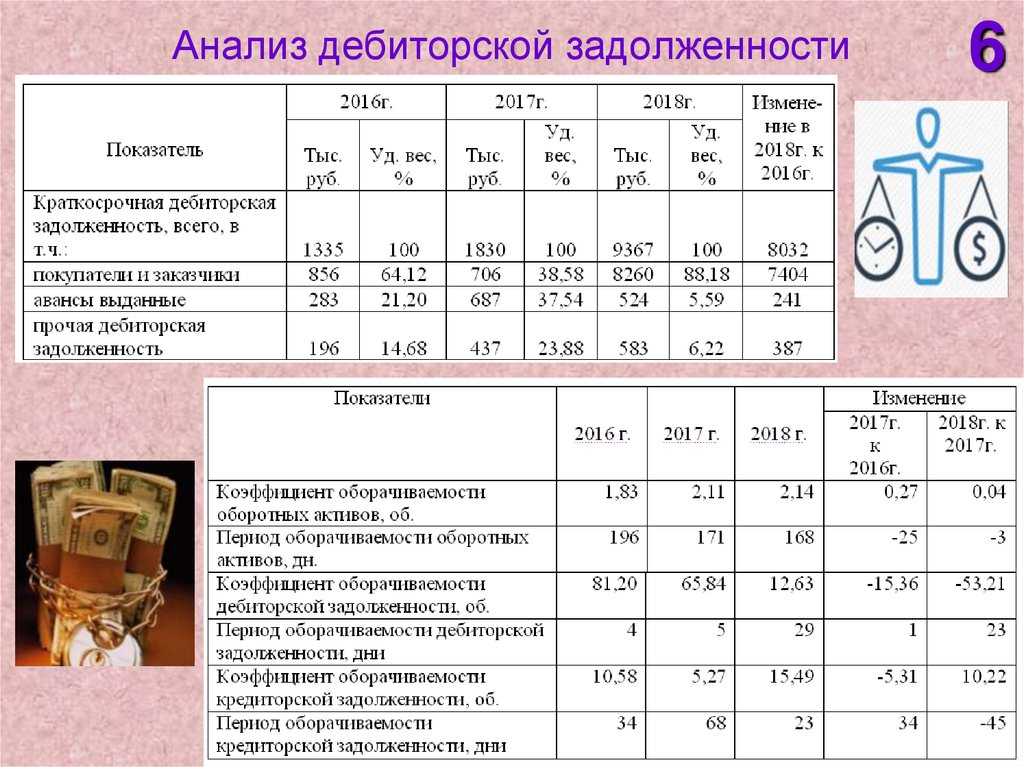

Рассчитайте оборачиваемость* дебиторской задолженности своей компании и выявите коридор сумм. Например, если вы предоставляете услуги, то распишите по каким услугам какую задолженность и на какой период вы можете предложить.

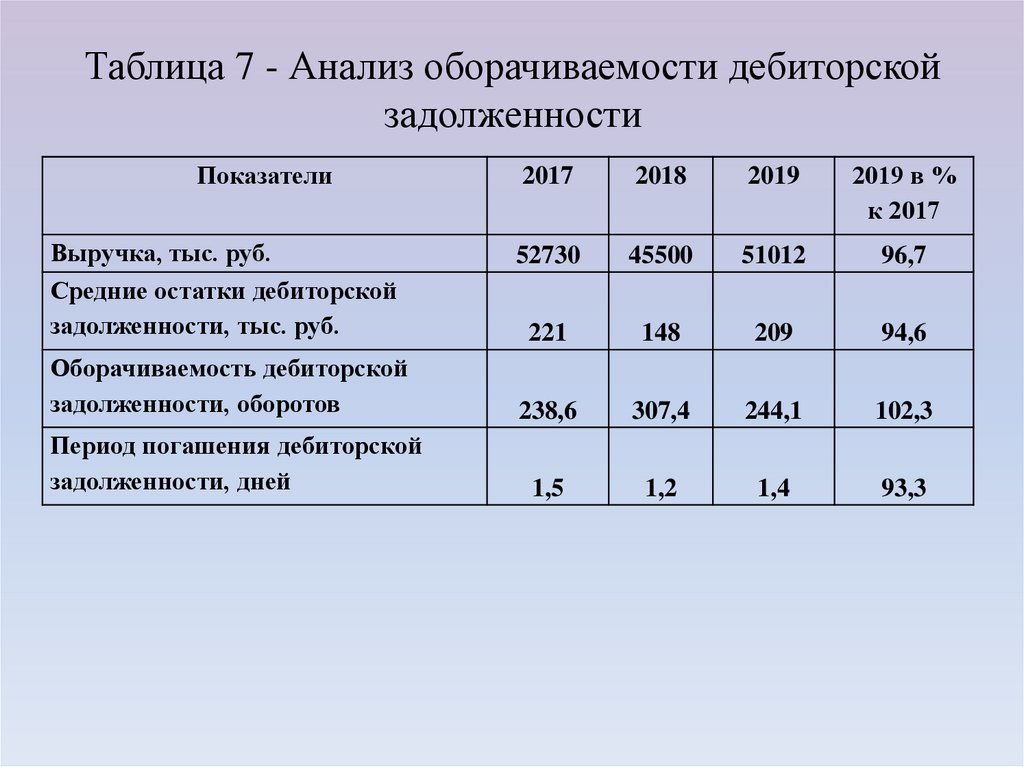

*Коэффициент оборачиваемости дебиторской задолженности позволит измерить эффективность работы с кредиторами и целесообразность предоставления оплаты в долг в принципе. Он показывает частоту получения оплаты за конкретный период (месяц, год) в расчете на средний остаток имеющейся задолженности. Следовательно, чем выше значение коэффициента, тем быстрее происходит процесс погашения дебиторской задолженности в целом.

-

Оптимизация процесса выплат: при возможности вы можете создать систему скидок для лояльных клиентов, стимулировав их на более быстрое погашение задолженности.

-

Регулярно проверяйте влияние дебиторской задолженности на компанию. Составьте график прибыли и потерь, который позволит вам понять в нужном ли направлении вы двигаетесь.

Даже эти простые шаги позволят вам значительно сократить риски. Внимательно относитесь к подбору дебиторов, назначайте реальные сроки, в течение которых денежные средства должны быть возвращены, и старайтесь не доводить дело до суда.

Желаем вам ответственных должников, ваши Nurkassa!

Отчеты о дебиторской задолженности и аналитика — Business Central

Обратная связь Изменить

Twitter LinkedIn Facebook Адрес электронной почты

- Статья

- Чтение занимает 4 мин

Чтобы помочь вам управлять своей дебиторской задолженностью в Business Central, встроены стандартные отчеты и аналитика. Функция выходит за рамки традиционных ограничений отчетности, чтобы помочь вам эффективно разрабатывать различные типы отчетов.

Функция выходит за рамки традиционных ограничений отчетности, чтобы помочь вам эффективно разрабатывать различные типы отчетов.

Отчеты

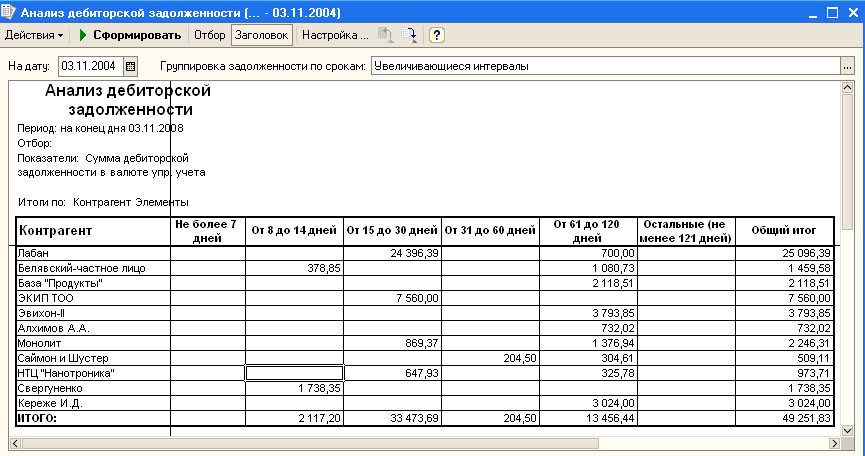

В следующей таблице описаны некоторые ключевые отчеты в отчетности по дебиторской задолженности.

| Отчет | Описание | Код |

|---|---|---|

| Дебиторская задолженность по срокам давности | Показывает непогашенную сумму с клиентами с разбивкой по временным интервалам для времени просрочки. В отчете также отображается часть сальдо клиента, которая не подлежит оплате, и может отображаться с подробными сведениями о каждом клиенте или без них. Этот отчет является основным отчетом для выверки книги клиента с главной книгой. Предполагается, что вы не разрешили прямой учет проводку по счетам, используемым в счете дебиторской задолженности групп разноски клиентов, этот отчет представляет собой спецификацию сумм, которые вы найдете в ГК. | 120 |

| Отчет по клиенту | Формирует отчет по клиенту за указанный промежуток времени. Обычно это отправляется клиентам, чтобы дать им обзор невыплаченных сумм, а также в качестве напоминания о выплате любых просроченных сумм. Вы можете выбрать отображение просроченных сумм в отдельном разделе. Вы можете включить разделение задолженности по времени в отчет Дебиторская задолженность по срокам давности. Для разделения задолженности по времени вы обычно устанавливаете Обычно это отправляется клиентам, чтобы дать им обзор невыплаченных сумм, а также в качестве напоминания о выплате любых просроченных сумм. Вы можете выбрать отображение просроченных сумм в отдельном разделе. Вы можете включить разделение задолженности по времени в отчет Дебиторская задолженность по срокам давности. Для разделения задолженности по времени вы обычно устанавливаете | 1316 |

| Клиент — баланс на дату | Показывает открытые записи в книге клиентов до даты окончания. В этом отчете содержится аналогичное содержимое, что и в отчете по клиенту, но без указания того, просрочена ли операция. Примечание. Фильтр по дате будет применен к подробным операциям книги клиентов. Это означает, что если у вас есть платежи позже даты окончания, которые были применены к счетам в пределах диапазона дат, счета-фактуры появятся в отчете, поскольку они не были закрыты по состоянию на дату окончания. В этом отчете содержится аналогичное содержимое, что и в отчете по клиенту, но без указания того, просрочена ли операция. Примечание. Фильтр по дате будет применен к подробным операциям книги клиентов. Это означает, что если у вас есть платежи позже даты окончания, которые были применены к счетам в пределах диапазона дат, счета-фактуры появятся в отчете, поскольку они не были закрыты по состоянию на дату окончания. | 121 |

| Клиент — пробный баланс | Показывает чистые изменения для клиентов за период, указанный в фильтре дат, а также чистое изменение с начала года до даты финансового года, соответствующего выбранному периоду. Отчет сгруппирован по группам разноски клиентов и дает иное представление о книге клиентов, чем в отчете Дебиторская задолженность по срокам давности. Примечание. Если вы не настроили никакой отчетный период, система не будет знать, какой финансовый год использовать, и будет либо отображать текущий год с самого последнего определенного финансового года, либо просто выберет период, который может быть или не быть с начала года. | 129 |

| Клиент — подробный пробный баланс | Показывает все операции книги клиентов в пределах указанного фильтра даты. Этот отчет обычно используется для проверки того, что все операции для конкретного клиента учтены, или для других внутренних проверок в книгах клиентов. | 104 |

| Клиент — денежные поступления | Создает платежную квитанцию для каждой операции в книге клиентов типа Оплата. Если оплата была применена к счетам-фактурам, счета-фактуры будут указаны; в противном случае сумма платежа будет просто указана как непримененная. Этот отчет используется для отправки клиентам, которым нужна документация для получения платежа. | 211 |

| Выверка счетов клиентов и поставщиков | Отображает операции ГК, полученные в результате разноски проводок клиента и поставщика, разделенных по счету ГК и группам разноски. Этот отчет используется для выверки сальдо в книгах клиентов и поставщиков с сальдо в главной книге. | 33 |

| Клиент — сводка задолженности с распределением по срокам (упрощ.) | Это устаревшая версия отчета о дебиторской задолженности с распределением по срокам. Мы рекомендуем вам вместо этого использовать отчет Дебиторская задолженность по срокам давности. | 109 |

| Продажи — статистика | Показывает суммы продаж, прибыли, скидки по счету и скидки по оплате в МВ и процент прибыли для каждого клиента. Для себестоимости и прибыли приводятся как исходная и скорректированная сумма. Исходными значениями себестоимости и прибыли являются те, которые были рассчитаны во время учета, а скорректированные значения себестоимости и прибыли отражают изменения исходной себестоимости товаров при продаже. Сумма коррекции себестоимости, отраженная в отчете, представляет собой разницу между исходной себестоимостью и скорректированной себестоимостью. Данные разделены по трем периодам. Можно выбрать длину периода, начальной датой которого является выбранная.  В отчете представлены столбцы с суммами, учтенными до и после трёх периодов. Используйте отчет, например, для анализа выручки от отдельного клиента и общих тенденций получения прибыли. В отчете представлены столбцы с суммами, учтенными до и после трёх периодов. Используйте отчет, например, для анализа выручки от отдельного клиента и общих тенденций получения прибыли.В США, Канаде и Мексике этот отчет недоступен. Вместо этого используйте отчет Статистика продаж клиентам (10047). Этот отчет также можно использовать для работы с дебиторской задолженностью, так как проще быстро найти разнесенные платежи, скидки и продажи для данного клиента. | 112 |

| Список клиентов | Показывает базовую информацию о клиентах, например учетную группу клиента, группу скидки, пени и данные об оплате, менеджере, стандартной валюте клиента и кредитном лимите в местной валюте (МВ), а также текущем балансе клиента (МВ). Отчет может использоваться, например, для ведения информации в таблице «Клиент». | 101 |

См. также

Анализ финансовых отчетов в Microsoft Excel

Работа с измерениями

Управление основными средствами

Обзор локальных функциональных возможностей

Работа бухгалтера в Dynamics 365 Business Central

Примечание

Каковы ваши предпочтения в отношении языка документации? Пройдите краткий опрос (обратите внимание, что этот опрос представлен на английском языке).

Опрос займет около семи минут. Личные данные не собираются (заявление о конфиденциальности).

Обратная связь

Отправить и просмотреть отзыв по

Этот продукт Эта страница

Просмотреть все отзывы по странице

Что такое аудит дебиторской задолженности? | Как проверить дебиторскую задолженность?

Время чтения: 4 минуты

Дебиторская задолженность — это сумма денег, которую ваши клиенты должны вам за товары и услуги, которые вы продали им в кредит. Это считается текущим активом, потому что вы конвертируете его в деньги позже, обычно в течение года. Дебиторская задолженность важна, потому что это деньги, которые вы используете для ведения своего бизнеса. В качестве примера предположим, что вы продаете офисную технику на сумму 1000 долларов покупателю в кредит. Ваш клиент должен будет заплатить вам 1000 долларов за оборудование, поэтому ваша дебиторская задолженность увеличится на 1000 долларов. Эта сумма будет указана в разделе «Текущие активы» вашего баланса.

В качестве примера предположим, что вы продаете офисную технику на сумму 1000 долларов покупателю в кредит. Ваш клиент должен будет заплатить вам 1000 долларов за оборудование, поэтому ваша дебиторская задолженность увеличится на 1000 долларов. Эта сумма будет указана в разделе «Текущие активы» вашего баланса.

Что такое аудит дебиторской задолженности?

Аудит означает тщательную и формальную проверку ваших документов. Аудиторы уделяют особое внимание активам бизнеса, включая дебиторскую задолженность, чтобы убедиться в отсутствии мошенничества. Они также проверяют ваши финансовые отчеты, такие как балансовые отчеты и отчеты о прибылях и убытках, чтобы убедиться, что ваш бизнес отображается точно. Аудит является обязательным требованием во всех странах, но правила проведения аудита различаются в зависимости от страны. Обычно правительство требует от вас проведения аудита, как только вы пересекаете порог дохода.

Аудит вашей дебиторской задолженности важен, потому что он проливает свет на статус поступающих денежных средств бизнеса. Помимо проверки ваших финансовых отчетов, результаты, представленные в отчетах об аудите, также позволяют вам проверить, есть ли у вас неотправленные счета и своевременно ли оплачивают счета ваши клиенты.

Помимо проверки ваших финансовых отчетов, результаты, представленные в отчетах об аудите, также позволяют вам проверить, есть ли у вас неотправленные счета и своевременно ли оплачивают счета ваши клиенты.

Цели аудита AR

00","va":"baseline","fw_i":400,"type":"text","fs":"normal","bgc":"rgba(0, 0, 0, 0)"}» data-doc-id=»5227822000001094054″ data-doc-type=»function(){return"writer"}»> Во время аудита аудитор попытается определить:- Ваш баланс точно отражает вашу дебиторскую задолженность 00","va":"baseline","fw_i":400,"type":"text","fs":"normal","bgc":"rgba(0, 0, 0, 0)"}» data-list-id=»97484262″ data-list-info=»{"id":97484262,"l":0}»> Записи о возврате возвращенных товаров точны

- Принимаются надлежащие меры для предотвращения незаконного присвоения неэлектронных платежей в виде наличных денег и чеков

Процедура проверки дебиторской задолженности (ДД)

После определения целей проверки можно начинать процесс проверки. Вот некоторые из процедур, связанных с аудитом дебиторской задолженности.

Вот некоторые из процедур, связанных с аудитом дебиторской задолженности.

Проверка заказов клиентов

Просмотр заказов клиентов является важной частью аудита дополненной реальности. Во время аудита ваш аудитор сравнивает отправленные вами счета с заказами, сделанными клиентами, чтобы проверить, совпадают ли суммы в обоих документах. Это важно, потому что если между числами есть какие-либо расхождения, это может означать, что вы неправильно записали общую сумму дебиторской задолженности.

Сравнение отчетов о дебиторской задолженности с общей суммой

Аудитор сравнит сумму в счете дебиторской задолженности в вашей главной бухгалтерской книге с общей суммой вашей дебиторской задолженности в отчете о сроках погашения дебиторской задолженности на конец периода, чтобы проверить, совпадают ли итоговые суммы. Несоответствие указывает на наличие неправильной записи в бухгалтерском учете.

Несоответствие указывает на наличие неправильной записи в бухгалтерском учете.

Сопоставление счетов-фактур с журналом отгрузки

Аудитор сопоставит дату в каждом из ваших счетов-фактур с датами отгрузки соответствующих товаров в журнале отгрузки. Они также изучат счета, выставленные после периода проверки. Это делается потому, что ваши продажи должны быть зарегистрированы в правильный отчетный период, поэтому важно уловить все счета, которые должны были быть включены в более ранний период.

Подтверждение дебиторской задолженности

В этой части аудита аудитор напрямую связывается с вашими клиентами, чтобы подтвердить любую неоплаченную дебиторскую задолженность на конец отчетного периода. Это делается для проверки дебиторской задолженности, которую вы записали. Аудиторы обычно сначала выбирают клиентов с большими непогашенными остатками, затем клиентов с просроченными счетами и, наконец, клиентов с меньшими остатками дебиторской задолженности.

Это делается для проверки дебиторской задолженности, которую вы записали. Аудиторы обычно сначала выбирают клиентов с большими непогашенными остатками, затем клиентов с просроченными счетами и, наконец, клиентов с меньшими остатками дебиторской задолженности.

Проверка кассовых чеков

Аудитор будет искать доказательства платежей, произведенных клиентами. Это запасной план, который используется, если аудитору не удается подтвердить дебиторскую задолженность непосредственно перед вашими клиентами. Если клиенты платят вам чеками, аудитор ищет копии чеков и пытается подтвердить их в банке или путем проверки ваших банковских транзакций.

Просмотр кредит-нот

Кредит-ноты являются важными транзакциями, поскольку они могут повлиять на будущие транзакции. Клиенты могут вычесть сумму кредит-ноты при следующей оплате товаров или услуг. Это делает их оплату отличной от первоначальной суммы счета, что влияет на вашу дебиторскую задолженность. Аудитор проверит кредит-ноты, которые вы выдали своим клиентам, чтобы убедиться, что они были должным образом авторизованы и выданы в течение правильного периода. Аудитор также проверит, были ли обстоятельства, при которых вы их выпустили, законными и соответствовали ли записи о выданных кредитных нотах.

Анализ тенденций

Аудиторы используют линии тенденций для сравнения дебиторской задолженности с продажами компании или текущими активами. Линии тренда, обычно используемые в техническом анализе бюджетирования и прогнозирования, представляют собой наборы точек данных в виде графиков, которые показывают, как изменяется конкретный финансовый показатель. Они помогают аудиторам анализировать закономерности и проводить расследования, если они обнаруживают аномалии, такие как увеличение дебиторской задолженности или доходов без пропорционального увеличения продаж или активов.

Линии тренда, обычно используемые в техническом анализе бюджетирования и прогнозирования, представляют собой наборы точек данных в виде графиков, которые показывают, как изменяется конкретный финансовый показатель. Они помогают аудиторам анализировать закономерности и проводить расследования, если они обнаруживают аномалии, такие как увеличение дебиторской задолженности или доходов без пропорционального увеличения продаж или активов.

Подготовка к проверке

Так как же подготовить свой бизнес к аудиту дополненной реальности?

- Получить систему учета, которая помогает создавать счета и другие транзакции продаж 041666666666666664in"}]»> Собирать платежи и обновлять соответствующие счета до статуса оплаченных

- Следите за кредит-нотами и возмещениями 041666666666666664in"}]»> Выверить свои банковские счета

Подготовьтесь к аудиту в кратчайшие сроки

Когда аудит не за горами, лучше иметь четкие и легко отслеживаемые записи вашей дебиторской задолженности. Нет ничего невозможного в том, чтобы отсортировать ваши записи для аудита вручную. Однако современная система бухгалтерского учета, которая использует автоматизацию для подготовки вашей дебиторской задолженности к аудиту, может сократить часы ручной работы и устранить нежелательные ошибки. Автоматизация дополненной реальности помогает планировать счета и напоминания об оплате, а также обновлять счета с указанием соответствующего статуса оплаты посредством рабочих процессов. Результатом является хорошо организованный учет дебиторской задолженности и плавная процедура аудита.

Результатом является хорошо организованный учет дебиторской задолженности и плавная процедура аудита.

Почему кредиторская и дебиторская задолженность имеют большое значение

- Кредиторская задолженность (AP) и дебиторская задолженность (AR) идут рука об руку и имеют жизненно важное значение для управления денежными потоками.

- Цель работы с дебиторской и кредиторской задолженностью состоит в том, чтобы вы получали оплату как можно быстрее и откладывали оплату как можно дольше.

- Отслеживая свою дебиторскую задолженность, вы гарантируете, что ваши клиенты будут платить вовремя. Это означает меньше времени и денег на отслеживание просроченных счетов.

- Эта статья предназначена для владельцев малого бизнеса, которые хотят знать разницу между кредиторской и дебиторской задолженностью, чтобы лучше управлять денежными потоками.

Отслеживание кредиторской и дебиторской задолженности жизненно важно для здоровья вашего бизнеса. Это верно для малых предприятий, обрабатывающих несколько транзакций в день, и для тех, кто обрабатывает сотни. Кредиторская и дебиторская задолженность не ограничивается отслеживанием прихода и расхода денежных средств в вашем бизнесе: они помогают предотвратить непредвиденные расходы, которые могут сбить с толку даже самый лучший бюджет.

Это верно для малых предприятий, обрабатывающих несколько транзакций в день, и для тех, кто обрабатывает сотни. Кредиторская и дебиторская задолженность не ограничивается отслеживанием прихода и расхода денежных средств в вашем бизнесе: они помогают предотвратить непредвиденные расходы, которые могут сбить с толку даже самый лучший бюджет.

«Вы можете иметь лучший продукт или услугу, но если у вас закончатся деньги, вы не сможете производить больше продуктов или предоставлять больше услуг», — сказал Business News Daily Бен Ричмонд, региональный менеджер Xero. «Кредиторская и дебиторская задолженность — это король и королева денежного потока».

В чем разница между кредиторской и дебиторской задолженностью?

Основное различие между кредиторской и дебиторской задолженностью заключается в том, кто должен денег. Кредиторская задолженность связана с деньгами, которые вы должны продавцам и поставщикам на деловые расходы. Эти счета обычно являются повторяющимися и рассматриваются как текущие обязательства в вашем балансе.

Дебиторская задолженность — это деньги, которые клиенты должны вам за ваши товары и услуги. Они учитываются как оборотные средства в балансах и других бухгалтерских отчетах.

«Общее правило заключается в том, чтобы договариваться о выгодных условиях по кредиторской задолженности, чтобы вы могли платить как можно позже», — сказал Ричмонд. «Что касается дебиторской задолженности, важно, чтобы вам платили быстро».

Знаете ли вы? Не контролируя дебиторскую и кредиторскую задолженность, вы не сможете эффективно управлять своим денежным потоком. Ничто так не вредит малому бизнесу, как неоплаченные счета или счет, к которому вы не подготовились.

Почему важна кредиторская и дебиторская задолженность?

Кредиторская и дебиторская задолженность гарантирует, что в бизнес поступит достаточно средств для оплаты ваших счетов и, надеюсь, останется наличность. Не контролируя кредиторскую и дебиторскую задолженность, вы не сможете эффективно управлять своим денежным потоком.

Управление обоими типами учетных записей позволяет планировать предстоящие счета, находить способы улучшить условия с продавцами и поставщиками и побуждать клиентов оплачивать счета быстрее. Это также может сократить время, необходимое для сбора просроченных счетов. Думаете, управление денежными потоками не важно? Плохое управление денежными потоками является причиной примерно 80% неудач в бизнесе.

«В конце концов, если у вас нет наличных денег, вы не в бизнесе», — сказала Дон Бролин, сертифицированный бухгалтер и владелец Powerful Accounting. «Ваши AR и AP чрезвычайно важны».

Что такое кредиторская задолженность?

Кредиторская задолженность является обязательством в балансе. Это деньги, которые вы должны продавцам и поставщикам за определенный период времени. Кредиторская задолженность является важным аспектом баланса компании, и вы не должны его упускать из виду. Они могут сказать вам, если вы слишком полагаетесь на кредит или переплачиваете с поставщиками. Если ваш AP увеличивается или уменьшается, вы узнаете об этом, просмотрев отчеты о кредиторской задолженности.

Если ваш AP увеличивается или уменьшается, вы узнаете об этом, просмотрев отчеты о кредиторской задолженности.

[ Прочтите по теме: Узнайте, что такое отчет о сроках погашения кредиторской задолженности]

Краткосрочная и долгосрочная кредиторская задолженность

AP обычно делится на краткосрочную и долгосрочную кредиторскую задолженность. Краткосрочная кредиторская задолженность — это задолженность, которую вы платите продавцу или поставщику в течение года. Они отражаются как краткосрочные обязательства в разделе «Кредиторская задолженность» в балансе. Долгосрочная кредиторская задолженность – это долги, для погашения которых потребуется более 12 месяцев. Обычно они отражаются в заголовке долгосрочных обязательств. Они, как правило, связаны с финансированием бизнеса, таким как размещение облигаций.

Кредиторская задолженность покрывает многие расходы, связанные с ведением малого бизнеса, включая следующие расходы:

- Топливо и энергия

- Транспорт и логистика

- Производство и сборка

- Маркетинг и реклама

- Поездки Оборудование и оборудование

- Лицензирование

- Субподряды

- Аренда

Как оптимизировать кредиторскую задолженность?

Кредиторская задолженность является стандартной частью ведения бизнеса. Тщательно отслеживая их, вы можете получить лучшее представление о своих поставщиках и поставщиках. Это поможет вам определить деловых партнеров, на которых вы слишком полагаетесь, и тех, с которыми вы можете договориться о более выгодных условиях, если заплатите раньше или купите у них больше.

Тщательно отслеживая их, вы можете получить лучшее представление о своих поставщиках и поставщиках. Это поможет вам определить деловых партнеров, на которых вы слишком полагаетесь, и тех, с которыми вы можете договориться о более выгодных условиях, если заплатите раньше или купите у них больше.

«Общее правило заключается в том, чтобы договариваться о выгодных условиях по кредиторской задолженности», — сказал Ричмонд. «Вы хотите заплатить как можно позже».

Совет: Чтобы получить скидку на кредиторскую задолженность, просмотрите список своих поставщиков и свою историю платежей у них. Если вы постоянно платите вовремя и являетесь надежным клиентом, скидка не должна быть проблемой. Не бойтесь просить у продавцов скидки.

Что такое дебиторская задолженность?

Дебиторская задолженность указывается как оборотный актив в балансовом отчете и состоит из денег, причитающихся вам за ваши товары и/или услуги. Они записываются каждый раз, когда клиент платит вам в кредит.

Следите за кредиторской задолженностью, чтобы защитить свой денежный поток. Если вы не знаете, сколько и когда клиенты должны вам, вы не будете знать, когда клиент заплатит с опозданием. Чем дольше просрочен долг, тем сложнее взыскать платежи. Дебиторская задолженность обычно имеет сроки от нескольких дней до года.

«Что касается дебиторской задолженности [go], вы заинтересованы в сокращении окна для получения оплаты», — сказал Бролин.

Когда дело доходит до оценки состояния вашей дебиторской задолженности, большинство предприятий используют коэффициент оборачиваемости дебиторской задолженности. Он говорит вам, насколько хорошо вы собираете платежи от клиентов. Еще одна метрика, на которую стоит обратить внимание, — это средний период сбора, который говорит вам, сколько времени требуется вашим клиентам, чтобы заплатить вам. Чем дольше ваш период инкассации, тем хуже ваша дебиторская задолженность.

Дебиторская задолженность может включать нефтяную компанию, производящую энергию, местную химчистку, взимающую плату с корпоративных клиентов за свои услуги, или любой малый бизнес, предоставляющий кредит клиентам. Дебиторская задолженность остается на балансе со дня, когда вы выставляете счет клиенту, до дня, когда вам платят.

Дебиторская задолженность остается на балансе со дня, когда вы выставляете счет клиенту, до дня, когда вам платят.

[ Думаете о бухгалтерском программном обеспечении, которое поможет вам выставлять счета клиентам и отправлять оповещения? Рассмотрим сначала наш лучший выбор и руководство по бухгалтерскому программному обеспечению . ]

Как оптимизировать дебиторскую задолженность?

Управление дебиторской задолженностью требует, чтобы вы всегда были в курсе того, когда вы выставляете счета клиентам и когда вам платят. Цель состоит в том, чтобы вы получали оплату как можно быстрее, что означает своевременную отправку клиентам счетов, отслеживание неоплаченных счетов и предоставление скидок клиентам, которые платят раньше. Если возможно, убедитесь, что ваши клиенты платят вам по 10-дневному циклу, сказал Бролин. Также важно не допускать эмоций при сборе платежей с клиентов, которые не выполнили свои обязательства.

[ Связанный: Руководство по стоимости и функциям программного обеспечения для бухгалтерского учета]

«Вы должны сохранять дебиторскую задолженность бесстрастной», — сказал Бролин. «Вы не можете погрузиться в их тревогу».

«Вы не можете погрузиться в их тревогу».

Бролин сказал, что, требуя половину предоплаты, вы снижаете вероятность того, что будете гнаться за деньгами после того, как работа будет выполнена или заказ будет выполнен.

Ключевой вывод: При взыскании просроченной задолженности не поддавайтесь эмоциям. Это нормально — проявлять сочувствие, но будьте тверды в своих условиях оплаты и устанавливайте ожидания. Предотвратите медленные или пропущенные платежи, взимая 50 % предоплаты и/или устанавливая 10-дневные платежные циклы.

Что такое скидки по дебиторской и кредиторской задолженности?

Чтобы оптимизировать денежный поток, вы хотите получать оплату как можно быстрее и расплачиваться с поставщиками как можно дольше. Вот где вступают в действие скидки по счетам к оплате и счетам к получению.

Скидки по счетам к получению

Обычный способ заставить клиентов платить раньше — предложить скидку за досрочную оплату. Это означает взимание с клиента сниженной цены, если он платит до установленного срока. Рассмотрите свою текущую норму прибыли, чтобы определить, какую скидку предложить. Сделайте это полезным для клиента, но не съедайте слишком много своей прибыли.

Это означает взимание с клиента сниженной цены, если он платит до установленного срока. Рассмотрите свою текущую норму прибыли, чтобы определить, какую скидку предложить. Сделайте это полезным для клиента, но не съедайте слишком много своей прибыли.

Вот несколько примеров скидок при оплате:

- 2/10, нетто 30: Клиенты получают скидку 2 % на счет, подлежащий оплате в течение 30 дней, если они оплачивают его в течение 10 дней.

- 3/15, нетто 45: Клиенты получают скидку 3% на счет, который необходимо оплатить в течение 45 дней, если они оплачивают его в течение 15 дней. оплата в течение 10.

Скидки на расчеты с кредиторами

Цель всегда состоит в том, чтобы платить поставщикам как можно позже и на лучших условиях. В зависимости от ваших отношений с поставщиком и вашего послужного списка, вы можете получить скидку поставщика, если заплатите заранее или авансом. Это то же самое, что и скидка по дебиторской задолженности, но вместо того, чтобы собирать деньги, вы их выплачиваете. Скидки также могут быть доступны, если вы покупаете оптом или на постоянной основе.

Скидки также могут быть доступны, если вы покупаете оптом или на постоянной основе.

— Скидка есть скидка, — сказал Бролин. «Если вы получаете скидку 1% на купюру в 10 000 долларов, это 100 долларов. Вы можете использовать его для чего-то другого».

Совет: Не отказывайтесь от скидки, даже если она небольшая. Если вы можете позволить себе заплатить досрочно без негативного влияния на свой денежный поток, и вы сэкономите немного денег, это беспроигрышный вариант.

Что такое дебиторская задолженность? — Статья

Вам нужен стабильный приток денежных средств для ведения бизнеса, а контроль дебиторской задолженности является частью процесса управления денежными средствами.

В этом обсуждении дается определение дебиторской задолженности и объясняется, где баланс отражается в финансовых отчетах. Вы прочтете об обороте дебиторской задолженности, графике устаревания и о том, как увеличить денежный поток.

Что такое дебиторская задолженность?

Дебиторская задолженность представляет собой сумму продаж в кредит в долларах, которая не получена наличными. Когда вы продаете в кредит, вы выставляете покупателю счет и не получаете наличные в точке продажи. Дебиторская задолженность является полной противоположностью кредиторской задолженности.

Когда вы продаете в кредит, вы выставляете покупателю счет и не получаете наличные в точке продажи. Дебиторская задолженность является полной противоположностью кредиторской задолженности.

Дебиторская и кредиторская задолженность

Остаток кредиторской задолженности представляет собой общую сумму неоплаченных счетов, причитающихся третьим сторонам. Счет дебиторской задолженности, с другой стороны, представляет суммы, которые ваш бизнес должен.

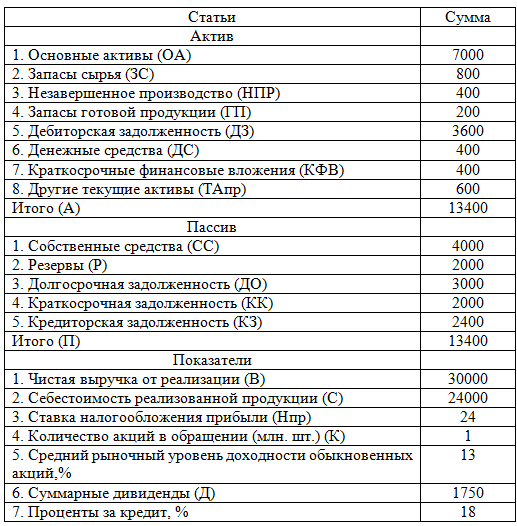

Является ли дебиторская задолженность активом? Да, дебиторская задолженность должна быть указана как актив в балансе. Является ли кредиторская задолженность активом? Нет, кредиторская задолженность является обязательством в балансе. Чтобы лучше понять разницу в этих счетах, вам нужен обзор баланса компании.

Бухгалтерский баланс

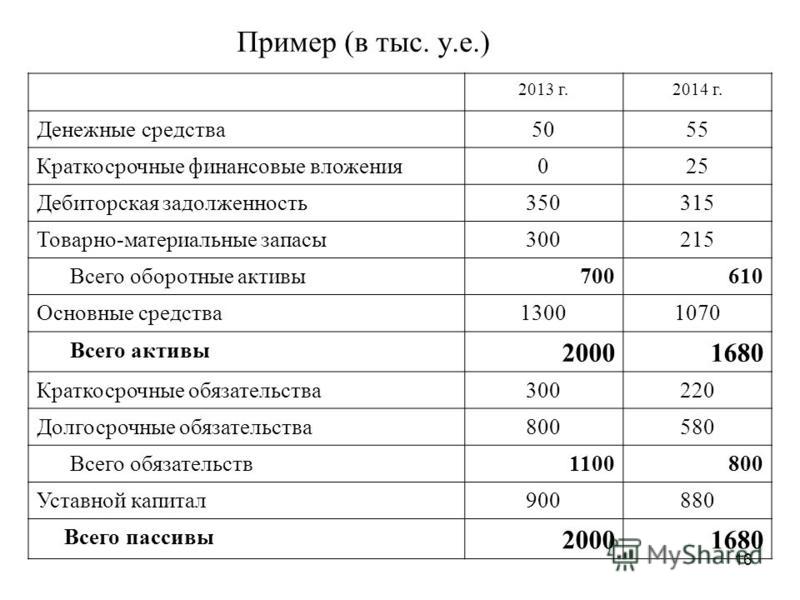

Бухгалтерский баланс представляет финансовое положение компании на определенную дату. Он отражает активы, обязательства и остатки капитала фирмы. Вот компоненты, из которых состоит баланс:

- Активы : То, чем владеет ваш бизнес.

Активы — это ресурсы, используемые для получения дохода, а дебиторская задолженность — это баланс активов.

Активы — это ресурсы, используемые для получения дохода, а дебиторская задолженность — это баланс активов. - Обязательства : Что ваш бизнес должен другим сторонам. Обязательства включают кредиторская задолженность и долгосрочная задолженность.

- Собственный капитал : Собственный капитал — это разница между активами и пассивами, и вы можете думать о собственном капитале как о реальной стоимости вашего бизнеса.

Все компании должны использовать метод начисления для составления своей финансовой отчетности.

Начисление

Нет, не Жестокий Учет, Начисление Учет. При методе начисления выручка учитывается по мере ее получения, а расходы учитываются по мере их возникновения. Использование этого метода позволяет сопоставить полученный доход с расходами, понесенными для получения дохода, и процесс дает более точное представление о вашей прибыльности. Отчет о прибылях и убытках более надежен, если вы используете метод начисления.

Чтобы признать расходы до того, как денежные средства будут выплачены , предприятия увеличивают остаток кредиторской задолженности. Аналогичным, хотя и прямо противоположным образом, фирмы увеличивают дебиторскую задолженность, когда выручка получена до того, как денежные средства будут получены .

Важно отметить, что дебиторская задолженность является счетом актива, а не счетом дохода, поэтому вы найдете дебиторскую задолженность, разнесенную с другими текущими активами.

Как найти дебиторскую задолженность

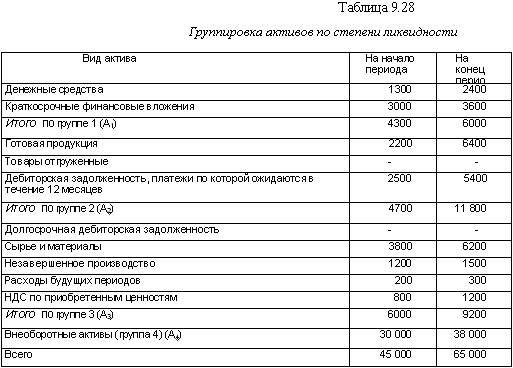

Текущие активы включают денежные средства и их эквиваленты или активы, которые будут преобразованы в денежные средства в течение 12 месяцев. Текущие активы включают следующие остатки:

- Наличные : Общая сумма денег в кассе.

- Дебиторская задолженность : Сумма, которую ваши клиенты должны вам после покупки ваших товаров или услуг в кредит.

- Товарно-материальные запасы : Товары, приобретенные для перепродажи покупателям.

- Предоплаченные расходы : Расходы, оплаченные вами заранее, например страховые взносы за шесть месяцев.

- Инвестиции : Остатки на счетах денежного рынка, акции и облигации. Некоторые инвестиции могут быть классифицированы как долгосрочные, но большинство из них являются краткосрочными активами.

- Векселя к получению : Заем внешней стороне, который будет выплачен в течение 12 месяцев.

Краткосрочные обязательства включают кредиторскую задолженность и часть долгосрочного долга, которая должна быть погашена в течение следующих 12 месяцев. Если в течение года вы должны 3000 долларов США в виде основного долга и процентов по банковскому кредиту, эта сумма является текущим обязательством.

Оборотные активы за вычетом текущих обязательств равны оборотному капиталу, и каждый бизнес должен генерировать оборотные активы, достаточные для погашения текущих обязательств. Финансово устойчивые компании имеют положительное сальдо оборотного капитала.

Проводка операций с дебиторской задолженностью — это рутинная задача, которую необходимо выполнять каждый месяц.

Пример дебиторской задолженности

Бухгалтерия компании может потребовать, чтобы ваша фирма еженедельно проводила десятки операций с дебиторской задолженностью. Вам нужен четко сформулированный процесс публикации точных данных.

Вот пример, который можно получить: вы управляете компанией по обслуживанию деревьев и выставляете клиенту Smith счет на 500 долларов за удаление дерева 25 марта. Клиент платит не сразу. Вот запись в журнале для регистрации продажи в главной книге:

(Для регистрации доходов от удаления деревьев и увеличения дебиторской задолженности)

Увеличиваются как дебиторская задолженность, так и выручка.

Когда Смит оплачивает счет 6 апреля, ваша компания, обслуживающая деревья, публикует следующую запись в журнале:

(Чтобы удалить остаток дебиторской задолженности и записать оплату наличными)

Наличные получены в апреле, но выручка указана правильно записано в марте. Использование дебиторской задолженности учитывает доход в заработанном месяце, и ваши бухгалтерские записи соответствуют методу начисления.

Использование дебиторской задолженности учитывает доход в заработанном месяце, и ваши бухгалтерские записи соответствуют методу начисления.

Ликвидность определяется как способность генерировать оборотные активы, достаточные для оплаты текущих обязательств, таких как кредиторская задолженность и обязательства по выплате заработной платы. Если вы не можете генерировать достаточно оборотных средств, вам может понадобиться занять деньги для финансирования своих бизнес-операций.

Управление дебиторской задолженностью – почему это важно

Фирмы, которые не следят за дебиторской задолженностью и не применяют официальную политику взыскания долгов, могут не генерировать достаточного притока денежных средств для своей деятельности. Если вам нужно взять кредит по кредитной линии, вы понесете процентные расходы. Хорошо управляемые компании минимизируют затраты по займам.

Ваше программное обеспечение для бухгалтерского учета должно предоставлять график устаревания дебиторской задолженности, который группирует вашу дебиторскую задолженность на основе даты выставления счета. Вам следует следить за этим отчетом и реализовывать процесс сбора по электронной почте и, возможно, звонить клиентам с просьбой об оплате.

Вам следует следить за этим отчетом и реализовывать процесс сбора по электронной почте и, возможно, звонить клиентам с просьбой об оплате.

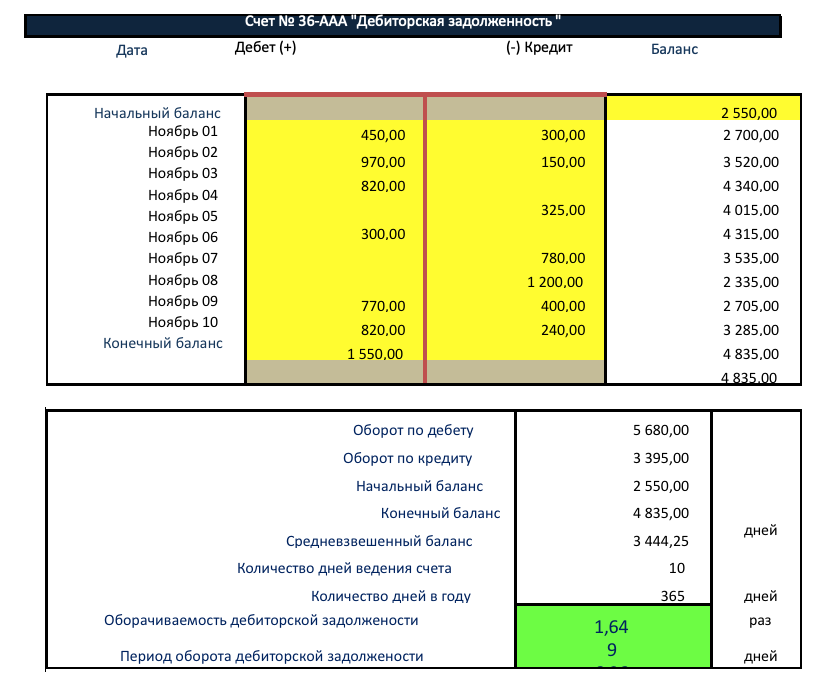

Наиболее полезным инструментом для мониторинга дебиторской задолженности является коэффициент оборачиваемости дебиторской задолженности.

Коэффициент оборачиваемости дебиторской задолженности – что это такое и как его рассчитать

Ни один малый бизнес не может выжить, если он не может собрать достаточно денежных средств для работы, а коэффициент оборачиваемости измеряет, насколько быстро фирма получает денежные средства от продаж в кредит. Чем выше соотношение, тем лучше. Соотношение определяется как:

Чистые продажи в кредит Средняя дебиторская задолженность

Чистые продажи в кредит означают, что все возвращенные товары исключаются из общей суммы продаж. Средняя дебиторская задолженность равна (начальное сальдо + конечное сальдо)/2. Период времени может быть месяц или финансовый год.

Цель состоит в том, чтобы увеличить числитель (продажи в кредит) и минимизировать знаменатель (дебиторская задолженность). В идеальном мире бизнес может увеличить продажи в кредит клиентам, которые в среднем платят быстрее. По мере того, как соотношение становится больше, фирма со временем получает больше денежных средств.

В идеальном мире бизнес может увеличить продажи в кредит клиентам, которые в среднем платят быстрее. По мере того, как соотношение становится больше, фирма со временем получает больше денежных средств.

Хороший коэффициент текучести зависит от вашей отрасли. Продуктовый магазин или ресторан обслуживают клиентов, которые сразу же платят дебетовой или кредитной картой. Предприятия, которые продают «дорогие товары», такие как самолеты, могут не получать платежи в течение нескольких месяцев. Чтобы оценить свою эффективность, сравните свой коэффициент оборачиваемости с другими фирмами в вашей отрасли.

График устаревания дебиторской задолженности разделяет остатки дебиторской задолженности на основе даты выставления счета.

Что такое график старения дебиторской задолженности?

В этом отчете остатки дебиторской задолженности группируются в зависимости от возраста каждого счета. В типичном графике старения неоплаченные счета группируются по периодам от 0 до 30 дней, от 30 до 60 дней и т. д. Цель состоит в том, чтобы свести к минимуму долларовую сумму устаревшей дебиторской задолженности, особенно тех счетов, которым более 60 дней.

д. Цель состоит в том, чтобы свести к минимуму долларовую сумму устаревшей дебиторской задолженности, особенно тех счетов, которым более 60 дней.

Ваш график старения также зависит от вашей отрасли. Фирмы, которые обычно получают выплаты в течение нескольких месяцев, будут иметь большую сумму дебиторской задолженности в долларах в категории 60-дневной. Это еще один отчет, который следует сравнивать со средними показателями по отрасли.

Вы можете использовать ряд стратегий, чтобы увеличить сбор наличных и уменьшить остаток своей дебиторской задолженности.

Советы по улучшению работы с дебиторской задолженностью

Разработайте официальную письменную политику взыскания долгов и применяйте ее.

Например, вы можете отправить электронное письмо каждому клиенту, если счет-фактура выставлен позже 30 дней, и позвонить каждому клиенту, если счет-фактура старше 60 дней. Если вы применяете политику, люди либо начнут платить вам вовремя, либо перестанут иметь с вами дело (что может быть нормально, если они всегда платят с опозданием). Некоторые фирмы взимают плату за просрочку платежа после определенной даты и включают условия оплаты в каждый счет.

Некоторые фирмы взимают плату за просрочку платежа после определенной даты и включают условия оплаты в каждый счет.

У вас могут быть неприятные разговоры, но лучше начать их раньше, чем позже. Если вы усердны в процессе взыскания, вы можете не нанимать агентство по сбору платежей или адвоката для взыскания долгов от вашего имени.

Предложите своим клиентам скидку (от 1% до 2%), если они оплатят в течение 10 дней. Вы потеряете часть дохода с этими условиями оплаты, но вы получите деньги быстрее.

Автоматизируйте процесс выставления счетов. Использование автоматизации снизит риск ошибок, а повторяющиеся счета можно будет обрабатывать гораздо быстрее. Отправка счетов по электронной почте и предоставление возможности онлайн-платежей побуждает клиентов платить немедленно, что ускоряет сбор денежных средств. Лучше всего то, что автоматизация счетов-фактур упрощает процесс покупки и улучшает взаимодействие клиентов с вашей компанией.

Остатки дебиторской задолженности, которые не будут получены денежными средствами, должны быть переклассифицированы в расходы по безнадежным долгам.

Управление безнадежными долгами

Самый простой способ справиться с безнадежными долгами — использовать метод прямого списания. Когда вы знаете, что счет не будет оплачен, вы реклассифицируете остаток дебиторской задолженности в расходы по безнадежным долгам.

Предположим, что ваша компания по обслуживанию деревьев имеет задолженность перед Jones Manufacturing в размере 2000 долларов. 30 апреля вы узнаете, что Джонс объявил о банкротстве и что ваш счет не будет оплачен. Вы размещаете эту запись:

30 апреля

Дебет #6500 Расходы по безнадежным долгам 2000 долларов США (увеличение)

Кредит №3000 Дебиторская задолженность 2000 долларов США (увеличение)

(Для признания расходов по сомнительным долгам)

Резерв по сомнительным долгам является более сложным методом, используемым для разместить расходы по безнадежным долгам. Не усложняйте процесс и используйте метод прямого списания.

Последний шаг в управлении дебиторской задолженностью — все записать.

Документируйте свой процесс

Каждое предприятие должно иметь письменное руководство по процедурам для системы бухгалтерского учета, и это руководство должно включать конкретные процедуры по управлению дебиторской задолженностью. Руководство по процедурам гарантирует, что рутинные задачи каждый раз выполняются одним и тем же образом, а руководство позволяет вашим сотрудникам эффективно обучать новых работников.

Используйте задокументированный процесс для контроля дебиторской задолженности и увеличения сбора денежных средств, чтобы вы могли уверенно вести свой бизнес.

Получите QuickBooks

Умные функции для вашего бизнеса. Мы вас прикрыли.

Фирма будущего

Экспертные советы и ресурсы для современных бухгалтеров.

Изучите содержимое

Поддержка QuickBooks

Получите помощь по QuickBooks. Найдите статьи, видеоуроки и многое другое.

Найдите статьи, видеоуроки и многое другое.

Что такое дебиторская задолженность? | LegalZoom

Здесь не вопрос с подвохом — дебиторская задолженность — это именно то, на что это похоже. Дебиторская задолженность представляет собой деньги, причитающиеся компании за товары или услуги, которые она уже поставила. Узнайте, почему это такая неотъемлемая и показательная часть финансовой картины компании.

Дебиторская задолженность (ДД) представляет собой деньги, причитающиеся компании от ее клиентов, которые получили товары или оказали услуги, но еще не заплатили за них. Другими словами, неоплаченные счета.

Дебиторская задолженность, как ее обычно называют, обычно подлежит оплате через 30 или 60 дней или менее года. Дебиторская задолженность считается ликвидным активом, поскольку ее можно продать за наличные (со скидкой) или использовать в качестве залога для выполнения краткосрочных обязательств.

Дебиторская задолженность: Оборотные активы

Многие компании предоставляют клиентам кредитную линию на основе определенных условий оплаты. Подумайте о коммунальной компании, которая выставляет счета за электричество или воду после того, как они были предоставлены клиенту, или о враче, который выставляет счета за медицинские услуги после их оказания. Поскольку у клиента есть юридическое обязательство оплатить неоплаченные счета в течение короткого периода времени, дебиторская задолженность является текущим активом на балансе компании.

Подумайте о коммунальной компании, которая выставляет счета за электричество или воду после того, как они были предоставлены клиенту, или о враче, который выставляет счета за медицинские услуги после их оказания. Поскольку у клиента есть юридическое обязательство оплатить неоплаченные счета в течение короткого периода времени, дебиторская задолженность является текущим активом на балансе компании.

Оборотные активы – это активы, которые можно обоснованно превратить в денежные средства в течение одного года или менее. Баланс дебиторской задолженности компании является мерой дополнительных денежных средств, которые компания будет иметь в наличии для выполнения своих краткосрочных обязательств без дополнительного денежного потока. Это означает, что дебиторская задолженность является одним из показателей ликвидности компании.

Когда становится очевидным, что определенная дебиторская задолженность никогда не будет оплачена, она списывается как расходы по безнадежным долгам, поэтому они не остаются в балансе дебиторской задолженности.

Что такое оборот дебиторской задолженности?

Коэффициент оборачиваемости дебиторской задолженности является важным финансовым коэффициентом, который измеряет, насколько быстро и эффективно компания собирает свою дебиторскую задолженность. Этот коэффициент измеряет, сколько раз бизнес собирает свою среднюю дебиторскую задолженность, что, в свою очередь, является мерой финансовой стабильности, эффективного управления денежными потоками и способности выполнять свои собственные обязательства по мере их наступления.

Более высокая скорость оборота свидетельствует о надежной кредитной политике, хорошо управляемом процессе инкассации и качественных клиентах, которые обычно платят полностью и вовремя. Напротив, низкий коэффициент оборачиваемости указывает на плохую кредитную политику, неэффективные процессы инкассации и клиентов, которые платят с опозданием или даже не платят вообще.

Как и в любых подобных обобщениях, здесь тоже есть исключения. Иногда более жесткая кредитная политика, хотя и обеспечивает эффективное взыскание долгов и сильный денежный поток, может оттолкнуть потенциальных клиентов. Во времена экономических трудностей или жесткой конкуренции компания может согласиться на более низкий коэффициент, чтобы увеличить продажи.

Во времена экономических трудностей или жесткой конкуренции компания может согласиться на более низкий коэффициент, чтобы увеличить продажи.

При анализе оборачиваемости дебиторской задолженности важно сравнивать коэффициенты компаний в одной отрасли, чтобы убедиться, что коэффициент бизнеса соответствует его конкретной отрасли.

Расчет коэффициента оборачиваемости дебиторской задолженности

Чтобы рассчитать оборачиваемость дебиторской задолженности компании, используйте следующую формулу:

Оборот дебиторской задолженности = чистые кредитовые продажи, деленные на среднюю дебиторскую задолженность

Средняя дебиторская задолженность определяется путем взятия начала и остатки дебиторской задолженности за указанный период времени.

Давайте рассмотрим пример, чтобы понять, как работает это соотношение.

Инвестор хочет приобрести Sweet Things, коммерческую пекарню, которая доставляет блюда и выпечку на заказ предприятиям и ресторанам. Большая часть их продаж осуществляется в кредит с 30-дневным сроком оплаты. Бизнес Sweet Things довольно стабилен в течение всего года, и потенциальный покупатель хочет сравнить оборот своей дебиторской задолженности с оборотом других подобных предприятий.

Большая часть их продаж осуществляется в кредит с 30-дневным сроком оплаты. Бизнес Sweet Things довольно стабилен в течение всего года, и потенциальный покупатель хочет сравнить оборот своей дебиторской задолженности с оборотом других подобных предприятий.

Sweet Things Bake Shop

год, закончившийся

31 декабря, 2020

Чисты

$ 30,000

Коэффициент оборачиваемости дебиторской задолженности

8

Чтобы получить коэффициент оборачиваемости дебиторской задолженности, мы сначала вычисляем среднюю дебиторскую задолженность за год. Мы добавляем начальное и конечное сальдо дебиторской задолженности на общую сумму 50 000 долларов США. Разделите эту цифру на два, чтобы получить среднюю дебиторскую задолженность в размере 25 000 долларов.

Затем возьмите чистые продажи в кредит в размере 200 000 долларов и разделите их на среднюю сумму дебиторской задолженности в размере 25 000 долларов. Это дает коэффициент оборачиваемости 8, что означает, что компания оборачивает или собирает свою дебиторскую задолженность восемь раз в год.

Это дает коэффициент оборачиваемости 8, что означает, что компания оборачивает или собирает свою дебиторскую задолженность восемь раз в год.

Как часть оборотного капитала, дебиторская задолженность является одним из ключевых способов измерения ликвидности и краткосрочного состояния компании. Но даже более того, оборачиваемость дебиторской задолженности также измеряет качество клиентской базы компании и ее способность продолжать вести здоровый бизнес в будущем.

Создайте свой бизнес с помощью LegalZoom, чтобы получить доступ к налоговым услугам LegalZoom. УЗНАТЬ БОЛЬШЕ

Глоссарий финансовых терминов

Отдел корпоративных отношений и бизнес-стратегии

Дебиторская задолженность : Деньги, причитающиеся вам от клиентов или других плательщиков за оказанные вами услуги. Дебиторская задолженность — это текущий актив, который можно найти в вашем балансе.

Активы : Суммарные ресурсы в денежном выражении, принадлежащие физическому или юридическому лицу. К ним относятся такие вещи, как наличные деньги, акции и облигации, недвижимость, деньги, которые вам должны, и любое имущество, которое может быть продано. Активы можно найти в балансе.

Бухгалтерский баланс (также известный как отчет о финансовом состоянии или отчет о финансовом положении) : Подробный финансовый отчет, в котором перечислены активы, обязательства и собственный капитал. Балансовый отчет представляет общее финансовое положение вашей практики в данный момент времени.

Текущие активы : Активы, которые, как ожидается, будут обращены в наличные деньги, проданы или потреблены в течение следующего года. Текущие активы включают денежные средства, дебиторскую задолженность, краткосрочные инвестиции, товарно-материальные запасы и расходы будущих периодов. Текущие активы можно найти в вашем балансе.

Текущие обязательства : Сумма, подлежащая выплате в течение одного года по заработной плате, кредиторской задолженности, процентам и другим долгам. Текущие обязательства можно найти в балансе.

Амортизация : Сумма расходов, отнесенных в течение определенного периода времени на определенные виды активов, которые со временем теряют свою стоимость, например, здания и оборудование. Амортизация помогает бизнесу уменьшить налогооблагаемый доход путем постепенного списания стоимости в течение срока службы актива. Это бухгалтерские расходы, а это означает, что они не требуют расходования денежных средств. Амортизацию можно найти в отчете о прибылях и убытках.

Собственный капитал : Сумма общих активов вашей практики, которыми вы фактически владеете (т.е. не финансируется за счет долга). В зависимости от правовой модели и права собственности на вашу практику собственный капитал может называться чистыми активами, акционерным капиталом или собственным капиталом владельца. Собственный капитал можно найти в вашем балансе.

Собственный капитал можно найти в вашем балансе.

Расходы : Расходы, связанные с предоставлением услуг и работой вашей практики в течение определенного периода времени. Расходы можно найти в отчете о прибылях и убытках.

Основные средства : Долгосрочные активы, которые, как ожидается, не будут обращены в денежные средства, проданы или потреблены в течение следующего года. Основные средства включают здания, землю, оборудование и некоторые виды мебели. Основные средства можно найти в балансе.

Отчет о прибылях и убытках (также известный как отчет о прибылях и убытках, отчет о прибылях и убытках или отчет о прибылях и убытках): финансовый отчет, который показывает ваши доходы, расходы и прибыль за определенный период времени.

Долгосрочные обязательства : Суммы задолженности по долгам, срок погашения которых не наступит в течение как минимум одного года. Долгосрочные обязательства можно найти в вашем балансе.

Рыночные ценные бумаги : Акции, облигации и другие инвестиции, спрос на которые достаточен для конвертации в наличные деньги или быстрой продажи. Информацию о обращающихся ценных бумагах можно найти в вашем балансе.

Чистая дебиторская задолженность : Общая дебиторская задолженность минус оценка безнадежной задолженности. Дебиторскую задолженность можно найти в балансе.

Чистый доход : Разница между общим доходом и общими расходами. Чистая прибыль аналогична чистой прибыли и отражает ваши доходы, скорректированные с учетом затрат на ведение вашей практики, амортизации, процентов, налогов и других расходов. Чистый доход можно найти в вашем отчете о прибылях и убытках.

Внереализационный доход : Доход, полученный от вещей, которые не имеют прямого отношения к предлагаемым вами услугам. Внереализационная выручка включает в себя такие вещи, как процентный доход, прибыли и убытки и другие внереализационные операции. Внереализационный доход можно найти в вашем отчете о прибылях и убытках.

Внереализационный доход можно найти в вашем отчете о прибылях и убытках.

Операционный доход : Доход от повседневной деятельности вашей практики. Операционный доход можно найти в вашем отчете о прибылях и убытках.

Прибыль (также известная как чистая прибыль или прибыль) : Сумма денег, которую ваша практика зарабатывает после оплаты операционных расходов, налогов и других текущих расходов. Прибыль можно найти в отчете о прибылях и убытках.

Доход : Деньги, собранные или которые вы ожидаете получить за предоставление услуг. Доходы можно найти в отчете о прибылях и убытках.

Общие активы : Сумма текущих и основных активов вашей практики. Общие активы можно найти в вашем балансе.

Общие обязательства : Сумма текущих и долгосрочных обязательств вашей практики. Общая сумма обязательств указана в вашем балансе.

Общий доход : Сумма операционных и внереализационных доходов. Общий доход можно найти в вашем отчете о прибылях и убытках.

Общий доход можно найти в вашем отчете о прибылях и убытках.

Безнадежные предметы : Счет, который не может быть собран, потому что клиент или плательщик не может или не желает платить. Для финансовых расчетов, таких как «Дни наличности в кассе», рассмотрите возможность использования оценки безнадежной задолженности на основе исторических данных о среднем проценте дебиторской задолженности, которую вы обычно не можете получить.

Дата создания: 2004 г.

счетов к оплате и счетов к получению: в чем разница?

Кредиторская задолженность и дебиторская задолженность

Кредиторская задолженность и дебиторская задолженность — две противоположные концепции бухгалтерского учета. Дебиторская задолженность — это деньги, которые компания имеет право получить от своих клиентов за товары или услуги, которые она им предоставила, тогда как кредиторская задолженность — это деньги, которые компания должна своим поставщикам или поставщикам.

Для целей бухгалтерского учета важно различать кредиторскую и дебиторскую задолженность, поскольку первая является обязательством, а вторая — активом компании. И то, и другое часто путают друг с другом. Это происходит из-за того, что оба этих типа счетов регистрируются в общей бухгалтерской книге очень похожим образом.

Запланировать демонстрацию

Что такое кредиторская задолженность?

Кредиторская задолженность — это счет обязательств компании, поскольку он отслеживает все средства, которые предприятие должно при совершении сделок с третьей стороной. Компания записывает все деньги, которые она должна заплатить своим продавцам и поставщикам за товары и услуги, которые компания взяла у них.

Пример кредиторской задолженности

Кредиторская задолженность включает начисленные расходы, такие как логистика, лицензирование, закупка сырья, аренда и работа.

Как учитывать кредиторскую задолженность

Кредиторская задолженность регистрируется на основании получения счета-фактуры, в котором указаны условия оплаты, согласованные между вашей компанией и поставщиком. Когда команда получает счет, подлежащий оплате за товары и услуги, приобретенные компанией, он регистрируется как запись в журнале и записывается как расход в главной бухгалтерской книге. Балансовый отчет будет отображать общую кредиторскую задолженность, а не отдельные транзакции. После того, как расходы утверждены и платеж инициирован в соответствии с положениями и условиями контракта, например, нетто-30 дней, члены бухгалтерской группы регистрируют его как оплаченный расход.

Когда команда получает счет, подлежащий оплате за товары и услуги, приобретенные компанией, он регистрируется как запись в журнале и записывается как расход в главной бухгалтерской книге. Балансовый отчет будет отображать общую кредиторскую задолженность, а не отдельные транзакции. После того, как расходы утверждены и платеж инициирован в соответствии с положениями и условиями контракта, например, нетто-30 дней, члены бухгалтерской группы регистрируют его как оплаченный расход.

Обязанности отдела AP

На сотрудников отдела AP возложена обязанность обрабатывать отчеты о расходах и счета-фактуры, наряду с этим они также должны следить за тем, чтобы все платежи проводились точно. Поддержание хороших отношений с поставщиками путем обеспечения правильности и точности всей информации о поставщиках и своевременной оплаты всех счетов также является работой членов команды AP. Твердая и структурированная практика AP дает огромные преимущества для бизнеса, так как команда может помочь компании воспользоваться всеми преимуществами выгодных условий оплаты и скидок на оплату. Они также обеспечивают безошибочные прогнозы денежных средств, минимальные ошибки и принимают превентивные меры для защиты от любого мошенничества.

Они также обеспечивают безошибочные прогнозы денежных средств, минимальные ошибки и принимают превентивные меры для защиты от любого мошенничества.

Хотите автоматизировать процесс работы с кредиторской задолженностью?

Заказать демонстрацию

Процесс расчета кредиторской задолженности

Процесс расчета кредиторской задолженности состоит из пяти основных этапов:

Приобретение

После покупки необходимых товаров и услуг предприятие получает счет на оплату.

Запись

Полученный счет затем регистрируется в книге учета кредиторской задолженности. Однако, если ваша компания использует программное обеспечение для бухгалтерского учета, этот процесс записи выполняется автоматически путем сканирования счета-фактуры.

Сопоставление заказа на поставку

Записанный счет-фактура затем сопоставляется с деталями заказа на поставку, квитанциями об отправке и отчетами о проверке.

Утверждение

Перед оплатой счет-фактура должен пройти ряд утверждений, чтобы убедиться, что оплата гарантирована.

Оплата

Последний и заключительный шаг – убедиться, что платеж произведен вовремя и выплачена правильная сумма.

Что такое дебиторская задолженность?

Дебиторская задолженность — это платежи, которые клиент должен произвести в вашу компанию за товары или услуги, которые они приобрели, и счета-фактуры создаются по этим покупкам.

Как учитывать дебиторскую задолженность

Общая сумма всей дебиторской задолженности отражается в балансе как текущие активы. Он состоит из счетов, которые клиенты должны оплатить за покупку, сделанную в кредит.

Обычно счета клиентам выставляются после того, как товары или услуги были предоставлены в соответствии с согласованными условиями, указанными в договоре, подписанном обеими сторонами. Условия оплаты, как правило, нетто 30,60 или 90 — это означает, что клиент соглашается заплатить в течение 30, 60 или 90 дней соответственно. Хотя при работе с крупными заказами компании просят внести залог перед выполнением требования. После того, как заказ выполнен, члены команды AR обрабатывают счета для клиентов и записывают сумму счета как дебиторскую задолженность.

После того, как заказ выполнен, члены команды AR обрабатывают счета для клиентов и записывают сумму счета как дебиторскую задолженность.

Если платеж получен со стороны клиента вовремя, команда записывает его как депозит и счет больше не является дебиторской задолженностью. Однако, если клиент не совершит платеж вовремя, команда AR отправит письмо с предложением, к которому прилагается копия счета-фактуры и квитанция об оплате за просрочку платежа.

Процесс расчета дебиторской задолженности

Процесс AR проще, чем процесс AP, состоящий из трех основных этапов:

Отправить

После того, как все товары и услуги были предоставлены, счет должен быть отправлен немедленно.

Отслеживание

Отправленные счета регулярно отслеживаются. Если платеж не получен, рассылаются электронные письма с напоминанием и принимаются некоторые дополнительные меры, такие как телефонные звонки

Получение

После получения платежа отдел AR убеждается, что правильная сумма была получена и зарегистрирована в бухгалтерской книге. как «платный».

как «платный».