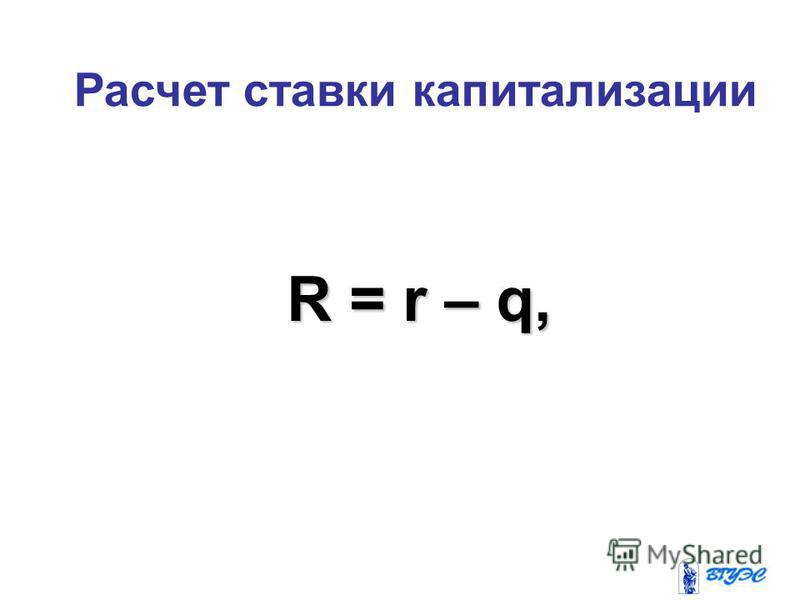

Формула коэффициента капитализации

Понятие коэффициента капитализации

Коэффициент капитализации включен в показатели финансового рычага, которыми определяется соотношение между собственными и заемными средствами.

При положительной динамике показателя в сторону увеличения можно говорить о росте привлекательности предприятия с позиции инвестирования и кредитования. При низких значениях коэффициента капитализации говорят о потере рентабельности. При этом если показатель принимает слишком высокие значения, может появиться угроза потери предприятием финансовой устойчивости.

Формула коэффициента капитализации применяется наряду с формулами ликвидности и рентабельности с целью получения более объективной картины деятельности компании.

Формула коэффициента капитализации

Общую формулу коэффициента капитализации можно представить в следующем виде:

Кап = Об / СК

Здесь Об – сумма обязательств, включая краткосрочные и долгосрочные,

СК – стоимость собственного капитала.

Формула коэффициента капитализации с привязкой к строкам бухгалтерского баланса выглядит таким образом:

Кап = (стр. 1400 + стр. 1500) / стр. 1300

Всю информацию длярасчетов по формуле коэффициента капитализации можно подчерпнуть из бухгалтерского баланса

При этом формула коэффициента капитализации может содержать только долгосрочные или долгосрочные и краткосрочные обязательства в сумме.

Если производить расчет капитализации только по долгосрочным обязательствам, формула коэффициента капитализации принимает следующий вид:

Кап = стр. 1400 / стр. 1300

Нормативное значение капитализации

В Российской Федерации норматив при расчете показателя капитализации — единица. При данном результате можно говорить о том, что компанией используются 50 % заемного капитала и 50 % собственного капитала (то есть капитал используется в равной степени).

Для многих экономически развитых стран нормой признается коэффициент капитализации, приравненный к 1,5 (то есть 60 % заемных средств и 40 % собственных средств).

Таким образом, нормативное значение коэффициента капитализации зависит от следующих факторов:

- Отрасль, в которой функционирует предприятие,

- Размеры предприятия,

- Рентабельность,

- Фондоемкость.

Чаще всего коэффициент капитализации используется для сравнения по аналогичным компаниям одной отрасли.

Значение коэффициента капитализации

Формула коэффициента капитализации в своих расчетах может получать различные значения, при этом показатель со временем имеет тенденцию к росту, что говорит о следующем:

- Увеличился размер чистой прибыли, которая остается в распоряжении у предприятий,

- Финансирование функционирования предприятия в большей степени производится из средств собственного капитала,

- Рост привлекательности предприятия для инвесторов и кредиторов и др.

Показатель капитализации, имеющий тенденцию к снижению, свидетельствует о следующих фактах:

- Рост риска реализации предпринимательской деятельности,

- Максимизация использования компанией доли заемного капитала, участвующего в ведении основной деятельности,

- Уменьшение привлекательности предприятия с точки зрения кредиторов и инвесторов.

Примеры решения задач

Коэффициент капитализации

Понятие капитализации

В последние десятилетия в литературе и в прессе появилось много новых слов, связанных с переходом хозяйственного комплекса на рыночные отношения. Долгое время на территории стран бывшего Советского Союза не употреблялись такие слова, как «капитал», «капиталист», «предприниматель». А если и применялись, то зачастую носили отрицательную окраску (учитывая господствующую тогда в стране идеологию).

Сегодня же ситуация изменилась. Слова утратили отрицательный смысл. Но возникла необходимость в четком определении целого ряда малопонятных ранее терминов. Одним из таких терминов является термин «капитализация».

Определение 1

Капитализацией называют привлечение в производство средств (капиталов) для организации дела.

Общая сумма средств состоит из собственных капиталов и привлеченных (заемных) средств. Привлеченные средства могут быть получены либо в качестве кредитов (взяты в долг), либо в качестве инвестиций (вложений инвесторов в расчете на часть будущей прибыли).

В последнее время расширяются масштабы производства. Оно приобретает мировые размахи. В таких условиях очень немногие крупные фирмы и корпорации могут обойтись лишь своими средствами. По всему миру увеличивается количество предприятий с привлеченным капиталом. Это всевозможные акционерные общества, инвестиционные фонды и пр. капитализация экономики приобрела глобальные масштабы. Это закономерная картина в свете интеграции национальных экономик в единый мировой комплекс.

Коэффициент капитализации

Любой экономический проект требует точности формулировки и расчета. Ведь экономика – это финансы, деньги. А деньги, как известно, любят счет. Учет в экономике – основа успешного предпринимательства. Поэтому в вопросах капитализации также требуются точный математический расчет и учет. Для этого вводится понятие «коэффициент капитализации».

Определение 2

Коэффициент капитализации – это показатель, характеризирующий соотношение в общей сумме капиталов предприятия или отрасли суммы собственных и привлеченных средств (источников, капиталов).

Этот показатель позволяет судить о том, какие (чьи) средства преобладают в структуре капиталов предприятия или организации – собственные или привлеченные. Владение этой информацией позволяет решать вопросы о распределении доходов и управления производством решает имущественные права каждого из участников (пайщиков, акционеров).

Иными словами, коэффициент капитализации показывает степень зависимости предприятия от заемных источников средств. Чем выше показатель, тем больше зависимость предприятия от внешних вложений. Критической точкой является показатель $0,7$. Если показатель коэффициента превысит эту величину, то это означает, что финансовая устойчивость предприятия становится сомнительной. Но, с другой стороны, высокий показатель коэффициента говорит о высокой рентабельности собственного капитала.

Этот показатель, кроме всего прочего, позволяет сравнить размер долгосрочной кредиторской задолженности со всей совокупностью долгосрочного финансирования. Он дает возможность оценить предпринимательский риск.

Расчеты коэффициента капитализации

Коэффициент капитализации рассчитать довольно просто. Он представляет собой соотношение привлеченных средств в виде долгосрочных долговых обязательств к общей сумме капиталов предприятия (привлеченных и собственных средств). Формула расчета выглядит так:

$КК=$ привлеченные средства $/$ (собственные средства $+$ привлеченные средства)

Показатель коэффициента капитализации не имеет каких-либо норм значения. Он зависит от особенностей работы предприятия и специфики отрасли. Но инвесторы предпочитают иметь дело с предприятиями, где преобладает собственный капитал над заемным ($КК ≤ 0,5$). Это снижает вероятность финансового риска.

Управление природопользованием (стр. 8 из 8)

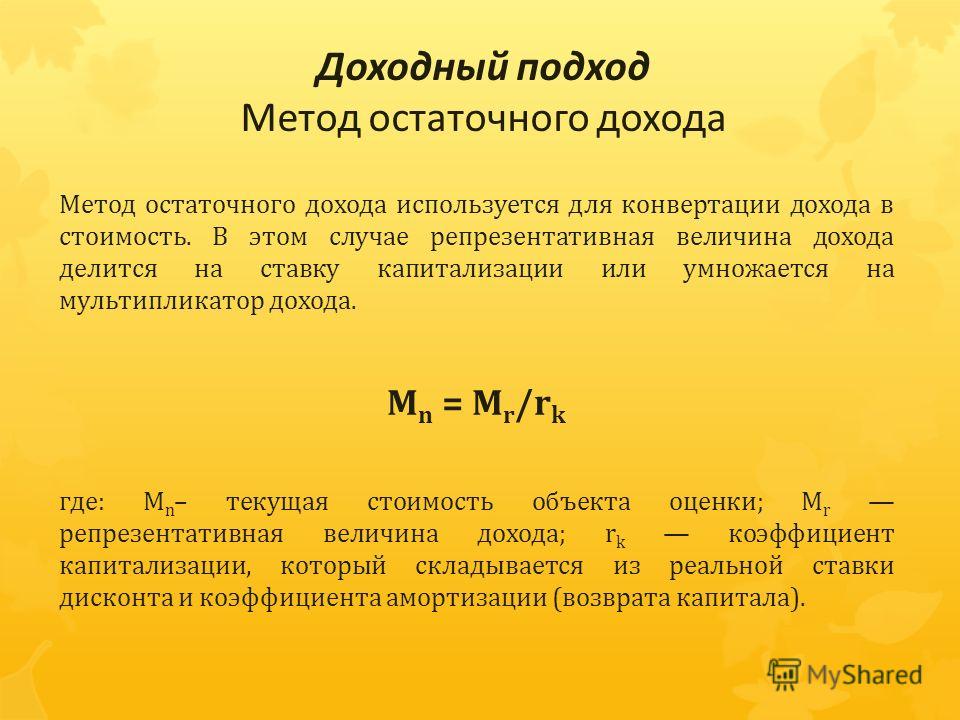

Общий коэффициент капитализации определяется как средневзвешенное значение

где

M — доля заемных средств в стоимости;

Rm — коэффициент капитализации для заемного капитала;

Re — коэффициент капитализации для собственного капитала.

Существует еще один метод определения коэффициента капитализации — метод прямой капитализации. В рамках доходного подхода стоимость актива рассчитывается по формуле

гдеV—стоимость оцениваемого объекта;

Y—ЧОД;R — коэффициент капитализации.

Если вышеприведенная формула преобразует ЧОД в стоимость, то следующая формула переводит стоимость в коэффициент капитализации:

Основываясь на рыночных данных по ценам продаж и значений ЧОД сопоставимых объектов недвижимости, можно вычислить коэффициент капитализации. Определенный таким путем коэффициент капитализации называется общим. Эта формула используется, когда перепродажа актива производится по цене равной сумме первоначальных инвестиций и, следовательно, нет необходимости включать в коэффициент капитализации надбавку за возмещение капитала, а также когда прогнозируется поступление равновеликих доходов.

Пример. Имеется информация о недвижимости, сопоставимой с оцениваемой. Она показывает, что сопоставимая недвижимость продана за 325. 000, а ЧОД составил 30.000 $.

000, а ЧОД составил 30.000 $.

Найти общий коэффициент капитализации позволяет вышеприведенная формула:

R = 30000/325000 = 0,09, или 9%.

6. На последнем этапе метода капитализации доходов стоимость недвижимого имущества определяется посредством деления величины прогнозируемого чистого операционного дохода (результат 4-го этапа) на коэффициент капитализации (результат 5-го этапа):

или ЧОД / Коэффициент капитализации

Метод дисконтированных денежных потоков. Этот метод используется для определения текущей стоимости тех будущих доходов, которые принесет использование объекта недвижимости и возможная его продажа.Определение обоснованной рыночной стоимости с использованием метода дисконтированных денежных потоков можно разделить на несколько этапов:

1. Составляется прогноз потока будущих доходов в период владения объектом недвижимости.

2. Рассчитывается стоимость оцениваемого объекта недвижимости на конец периода владения, т.е. стоимость предполагаемой продажи (реверсии), даже если в действительности продажа не планируется.

3. Выводится ставка дисконта для оцениваемой недвижимости на существующем рынке.

4. Производится приведение будущей стоимости доходов в период владения и прогнозируемой стоимости реверсии к текущей стоимости.Таким образом:

Стоимость недвижимого имущества = Текущая стоимость периодического потока дохода + Текущая стоимость реверсии.

Заключение

В ходе исследования было выяснено, что в современной действительности в России земля представляет собой один из наиболее сложных объектов экономической оценки. Земельное отношение является крайне сложными и многоплановыми, потому что включают в себя и отношение между органами государственной власти, и органами местного самоуправления, и юридическими лицами, и отдельными гражданами и т.д. Примером сложности этих взаимоотношений может являться десятилетняя отсрочка принятия Земельного кодекса, который наконец-то был принят в текущем году.

Оценка рыночной стоимости земельного участка внутри конкретной оценочной зоны предполагает уточнение коэффициентов градостроительной ценности, применяемых к данному участку на основе установления и детального учета всех рентообразующих факторов, а также факторов локальной неоднородности территории города.

Список использованной литературы

1. Артеменков И.Л., Воронкин А.В. Роль и место в стандартов оценки в оценочной практики «сравнительный анализ в стандартах оценки» // Вопросы оценки.-1996.-№1.-С.8-12.

2. Кадастр земель населенных пунктов: Учебное пособие.-М., 1997.-С.78-124.

3. Камаев В.Д. и др. Учебник по основам экономической теории.-М.: «ВЛАДОС», 1994.-384с.

4. Колтунов В.М. Основы рыночной экономики.-Ч.1.-Н-Новгород, 1996.-С.89-119.

5. Комментарий к Конституции РФ / Под ред. Л.А.Окунькова.-М.: Бек, 1994.-458с.

6. Конституция Российской Федерации.-М.: «Проспект», 1999.-48с.

7. Крутик А.Б. и др. Экономика недвижимости: Учеб. пособие для вузов.-Спб., 2000.-С.255-278.

8. Кузнецов С.Ю. Новое в оценке компаний за рубежом // Финансовая газета.- 1998.- №44.- С.4.

9. Курс экономической теории / Под ред. М.Н.Чепурина.-М., 1999.-С.18-117.

10. Микро- и макроэкономика.-Спб.: АО Литера плюс, 1994.-188 с.

11. Нейман Е.И. Оценка рыночной стоимости недвижимости.-М.: Дело, 1998.- С.73-111.

Нейман Е.И. Оценка рыночной стоимости недвижимости.-М.: Дело, 1998.- С.73-111.

12. Оценка рыночной стоимости недвижимости: Учеб. и практическое пособие / Под ред. А.Зарубина.-М., 1998.-С.12-37.

13. Оценочная деятельность в России: Сб. науч. тр.- М.: ФА, 1998.- С.27-56.

14. Прорвич В.А. Основы экономической оценки городских земель.- М.: Дело, 1998.- С.212-145.

15. Рыночная экономика // Деловая жизнь.-1993.-№2.-С.8-12.

16. Современная экономика / Под ред. О.Ю.Мамедова.-Р-на-Д., 1998.-С.117-156.

17. Федеральный закон «Об оценочной деятельности в Российской Федерации» от 29.07.98 №135 – ФЗ

18. Федотова М.А. Сколько стоит бизнес? (Методы оценки) М.: Перспектива, 1996.- С. 7-14.

19. Федотова М.А., Уткин Э.А. Оценка недвижимости и бизнеса: Учебник.-М., 2000.-С.145-190.

20. Фридман Д., Ордуэй Анализ и оценка приносящий доход недвижимости.- М.: Дело, 1995.- С. 346-388.

21. Харрисон Г.С. Оценка недвижимости: Учебное пособие.- М. : РОО, 1994.- С. 8-15.

: РОО, 1994.- С. 8-15.

Коэффициент капитализации. Как рассчитать коэффициент капитализации :: BusinessMan.ru

Для гармоничной организации деятельности компании применяют множество методик. Устойчивость финансово-экономической деятельности предприятия позволяет всесторонне оценить правильность решений руководства в этой области. Коэффициент капитализации является одним из составных элементов этой методики. Его расчет позволяет оценить привлекательность предприятия для инвесторов. При помощи коэффициента капитализации модно оценить структуру баланса, оптимизировать ее для увеличения прибыли в плановом периоде. Поэтому данный показатель так важен для анализа.

Сущность показателя

Коэффициент капитализации представляет собой соотношение заемного капитала к общей сумме валюты баланса.

Это позволяет оценить гармоничность соотношения заемного и собственного капитала. Самая известная формула определения коэффициента капитализации рассматривает структуру источников финансирования деятельности компании с точки зрения именно заемного капитала. Устойчивость будет тем выше, чем ниже рассматриваемый показатель.

Устойчивость будет тем выше, чем ниже рассматриваемый показатель.

Для всестороннего анализа и возможности сделать адекватные выводы о правильности соотношения собственного и долгового капитала, определять коэффициент капитализации необходимо вместе с рядом других показателей. Например, с финансовым рычагом. Ведь отказавшись от привлечения заемных средств, компания получает и минимальную прибыль. Увеличить свои доходы возможно лишь при грамотной организации кредитных источников.

Поэтому для всесторонней оценки структуры баланса применяют коэффициент расчета капитализации предприятия.

Формула расчета

Расчет представленного показателя рассматривается в аспекте деятельности определенной компании. Ее не оценивают в этом случае с позиции капитализации на рынке. Это позволяет рассмотреть именно структуру баланса. Коэффициент капитализации, формула которого представлена ниже, рассчитывается при помощи Формы 1 бухгалтерского отчета. Математически она имеет вид:

КК = ДЗК/(ЗК+СК), где:

- ДЗК — долгосрочный заемный капитал;

- ЗК — заемный капитал;

- СК — собственный капитал.

Рассчитывая коэффициент капитализации, необходимо делать вывод о его динамике.

Значение показателя

После проведения расчетов аналитик может сделать определенные выводы. Коэффициент капитализации, формула которого была рассмотрена выше, показывает влияние заемного капитала на балансовую прибыль. Однако количественный показатель можно оценить при помощи других методик. Здесь же видно лишь как платные источники финансирования распределились в структуре баланса. Если общий расчет коэффициента капитализации определил его рост, это значит, что большую прибыль компания получила за счет таких источников финансирования. Хорошо это или плохо подскажут последующие исследования.

Снижение показателя капитализации свидетельствует об обеспечении предприятием своей деятельности за свет увеличения доли своего капитала. Можно сделать вывод, что организация благодаря таким изменениям заплатит кредиторам меньшее количество процентов за пользование их капиталом, чем в предыдущем периоде.

Норматив

Коэффициент капитализации обычно соотносится с нормативным значением. В большинстве экономических источников он определен как 1. То есть в пассиве баланса должно быть 50 %

Собственных источников и 50% заемных средств.

Однако опыт экономически развитых стран говорит о довольно успешном функционировании компаний с этим показателем 1,5. Платных источников финансирования у них определяется 60% в общей структуре баланса.

Все зависит от сферы деятельности компании, ее основных конкурентов, а также оценки рисков. Имеют значение такие показатели, как рентабельность производства, фондоемкость и размеры компании, ее срок существования и репутация на рынке продукции.

Кому интересен показатель

Определение коэффициента капитализации необходимо знать инвесторам, кредиторам и управляющим органам предприятия.

Инвесторы, которые являются создателями компании и чей капитал называется в балансе собственным, заинтересованы в росте этого показателя, так как увеличение капитализации дает возможность количественно и качественно улучшить производственную деятельность. Однако финансовые аналитики должны рассчитать, до какой степени целесообразно наращивать средства путем привлечения заемных средств.

Кредиторы также рассматривают представленный показатель в процессе принятия решения о предоставлении своих средств. Чем ниже общий коэффициент капитализации, тем выше финансовая устойчивость предприятия. Это является сигналом целесообразности для кредиторов предоставить в долг свои средства.

Капитализация дохода

Чтобы соотнести зависимость чистой прибыли от привлечения заемных и собственных средств, следует рассматривать в анализе представленный показатель с позиции капитализации дохода. Это позволяют выяснить такие методики, как коэффициент финансового рычага, риска, привлечения, самофинансирования и т. д. Это все синонимы. В зависимости от точки зрения, с которой оценивается компания, общий ее доход может быть рассчитан с учетом денежного потока. Балансовую или чистую прибыль предприятия определяют при помощи нормы доходности. Она позволит оценить активность роста объема ее поступлений на баланс или чистой прибыли.

Расчет капитализации дохода

Коэффициент капитализации дохода при отсутствии изменений в объемах производства в динамике также остается в этом случае неизменным. Он будет равен ставке доходности.

Для расчета представленного показателя используется следующая формула:

Оценка стоимости предприятия = Скорректированный поток прибыли/Коэффициент капитализации.

Корректировки проводятся в области налогообложения. Местные или федеральные сборы устраняются из прибыли. Если доход компании имеет отрицательное (близкое к нулю) значение, этот показатель не используют для расчетов. Такой подход дает возможность оценить норму доходности инвесторов и соотнести правильно количество собственного и заемного капитала. Причем не с позиции балансовых поступлений, а в разрезе чистой прибыли компании.

Достоинства и недостатки метода

Расчет коэффициента капитализации дохода имеет ряд достоинств и недостатков. К отрицательным его сторонам следует отнести трудоемкость процесса подготовки и сбора информации. Также этот метод не подходит предприятиям новым или нуждающимся в санации.

К преимуществам же относят доступность и простоту расчетов, которые позволяют четко оценить деятельность компании и конъюнктуру рынка. Это наиболее подходящий метод оценки структуры капитала предприятий, имеющих стабильные показатели чистой прибыли или небольшие темпы ее увеличения.

Однако если деятельность предприятия или сфера его деятельности не отличается стабильностью, этот метод применять не следует.

Ознакомившись с таким понятием, как коэффициент капитализации, каждый финансовый аналитик может применять его для оценки деятельности компании. Это позволит оптимизировать структуру источников обеспечения деятельности с позиции балансовых поступлений. Используя метод капитализации дохода, это соотношение определяется с позиций изменения показателя чистой прибыли организации.

Коэффициент капитализации | Недвижимость

Коэффициент капитализации — это ставка, применяемая для приведения потока доходов к единой сумме стоимости. Используется следующая формула:

где

V — текущая стоимость;

I —периодический доход;

R —коэффициент капитализации

В терминах оценки недвижимости и инвестиций коэффициент капитализации состоит из дохода на инвестиции и возмещения вложенной суммы, в то время как в финансовых и экономических терминах коэффициент капитализации определяется просто как ставка дохода на инвестиции.

Возмещение капитала необязательно в тех случаях, когда доход, прогнозируемый от инвестиций в недвижимость, будет равновеликим на протяжении неограниченного периода времени или когда прогнозируются равновеликие поступления дохода и ожидается, что капитальная стоимость актива останется неизменной. При этом коэффициент капитализации равен ставке процента или дисконта.

Если же прогнозируются равновеликие поступления дохода от инвестиций, однако капитальная стоимость актива будет со временем снижаться, как в случае с самоамортизирующейся ипотекой, то коэффициент капитализации в терминах оценки недвижимости рассчитывается как фактор взноса на амортизацию 1 долларов Последний равен сумме процента, начисляемого на остаток капитала, и фактора фонда возмещения.

Шесть функций сложного процента, могут быть использованы при проведении оценки объектов недвижимости. Накопленная сумма единицы позволяет ответить на вопрос: «За сколько можно продать собственность исходя из ее нынешней рыночной стоимости и ожидаемого роста последней по сложному проценту?» Накопление единицы за период показывает, как будут расти регулярные депозиты при сложном проценте. Фактор фонда возмещения показывает, какую сумму необходимо периодически депонировать для того, чтобы через определенное число периодов при сложном проценте накопить 1 долларов Он показывает, какой должна быть ежегодная норма, необходимая для возмещения инвестиций в данный актив.

Текущая стоимость единицы показывает нынешнюю стоимость денежной суммы, которая должна быть единовременно получена в будущем, например от ожидаемой продажи земли. Фактор аннуитета показывает стоимость потока денежных средств, например доходов, получаемых от сдаваемой в аренду собственности, или платежей по ипотечному кредиту. Фактор взноса на амортизацию единицы позволяет определить размер периодического платежа, необходимого для амортизации кредита, включая процент и выплаты основной суммы долга.

В основу каждой из шести функций положен сложный процент, который означает, что вся основная сумма, находящаяся на депозитном счете, должна приносить процент, включая процент, оставшийся на счете с предыдущих периодов. Более того, процент выплачивается только на денежные средства на депозитном счете, но не на снятые с него проценты или основную сумму вклада.

Шесть функций сложного процента могут быть использованы для решения почти всех арифметических задач, связанных с оценкой приносящих доход объектов недвижимости.

Источник: Джек Фридман, Николас Орудей. Анализ и оценка приносящей доход недвижимости.

Статьи

В. И. Петров

Метод капитализации дохода (земельной ренты) основан на определении годового дохода от владения земельным участком и делением его на коэффициент капитализации или умножением на срок капитализации, т.е. период, необходимый для окупаемости или воспроизводства земледельческого капитала.

Расчеты стоимости земли методом капитализации дохода основаны на использовании следующей формулы:

Стоимость земли = Доход/ Коэффициент капитализации

Процедура оценки рыночной стоимости земельного участка методом капитализации дохода включает следующие этапы:

- определение величины капитализируемого дохода;

- определение коэффициента капитализации;

- определение рыночной стоимости земельного участка.

Этап 1. Определение величины капитализируемого дохода. Доход от земельного участка рекомендуется определять за первый год после даты проведения оценки. В зависимости от целевого назначения земельного участка в качестве дохода могут выступать:

а) земельная рента при оценке сельскохозяйственных и лесных земель;

б) земельная арендная плата при оценке земель поселений;

в) часть дохода от единого объекта недвижимости, приходящаяся на застроенный земельный участок, рассчитанная методом остатка;

г) доход от прироста стоимости земельного участка, получаемый

при его продаже в будущем.

Этап 2. Определение коэффициента капитализации. В отличие от оценки зданий и сооружений при определении стоимости земли коэффициент капитализации включает только один элемент, а именно ставку дохода норма возмещения не применяется, так как срок эксплуатации земельного участка не ограничен.

В мировой практике сложились четыре подхода к расчету коэффициента капитализации, первоначально разработанных для капитализации земельной ренты, т.е. оценки сельскохозяйственных земель.

Первый подход рассматривает земельный участок как разновидность денежного капитала и соответственно рассчитывает коэффициент капитализации исходя из характеристик денежного рынка на дату оценки. Доход, приносимый земельным участком, представляет собой определенный процент на вложенный в покупку земли капитал. Критерием эффективности вложения капитала выступает процентная ставка по инвестициям, характеризующимся сопоставимым уровнем риска. В большинстве развитых стран инвестиции в землю считаются не очень рискованными и приравниваются к банковским вкладам, а в качестве коэффициента капитализации используется банковская ставка процента по депозитам. В России в настоящее время денежный рынок нестабилен, поэтому данный подход использовать сложно.

Второй подход — условная капитализация исходя из установленного государством срока капитализации. Этот подход используется в большинстве развитых стран при оценке сельскохозяйственных и лесных земель. Определяется срок, в течение которого воспроизводится капитал в сельском хозяйстве. Доход с одного гектара, получаемый от производства сельскохозяйственных культур, умножается на установленный срок капитализации, и получается стоимость земель сельскохозяйственного назначения.

Данный подход используется в настоящее время в России при кадастровой оценке. Для сельскохозяйственных земель срок капитализации установлен 33 года, а для лесных земель — 50 лет.

Третий подход — расчет коэффициента капитализации методом кумулятивного построения. Расчет ставок доходности для земельных участков связан, прежде всего с идентификацией, анализом и классификацией рисков, которые учитываются в ставке дохода. В практике российской оценки она чаще всего определяется методом кумулятивного построения, что позволяет оценщику вносить поправки на риски, связанные с инвестициями в земельный участок.

Безрисковая ставка дохода определяет минимальную компенсацию за капитал, инвестированный в земельный участок с учетом фактора времени. Безрисковая ставка используется в качестве базовой величины, к которой добавляются поправки, учитывающие конкретные риски, связанные с инвестициями в оцениваемый земельный участок.

Экономическое содержание безрисковой ставки проявляется в том, что:

а) она отражает доходность на наиболее ликвидные активы. Инвестор как бы передает право пользования своими денежными средствами по минимальной цене, но с гарантией их возврата;

б) должен иметь место доступ всех инвесторов к данным высоколиквидным активам, выступающим в качестве альтернативного варианта вложений.

К безрисковым относят инвестиции, возврат которых гарантирует либо государство, либо в высшей степени надежный банк (для иллюстрации обычно делаются ссылки на Швейцарский банк).

На зарубежных рынках недвижимости к безрисковым относят инвестиции в долгосрочные государственные ценные бумаги, как правило облигации или казначейские обязательства. Соответственно в качестве безрисковой ставки при анализе инвестиций в недвижимость принимают текущую ставку по долгосрочным государственным обязательствам или аналогичным ценным бумагам.

В Методических рекомендациях по определению рыночной стоимости земельных участков, утвержденных распоряжением Минимущества России от 6 марта 2002 г. № 568-р, рекомендуется ставка отдачи при наименее рискованном инвестировании капитала (ставка доходности по депозитам банков высшей категории надежности или ставка доходности к погашению по государственным ценным бумагам). В отчетах независимых оценщиков часто используется ставка дохода по рублевым депозитам для максимального срока и максимальной суммы Сбербанка России или выборка по банкам высшей категории надежности (для денежного потока, рассчитываемого в рублях).

При оценке стоимости земли коэффициент капитализации также включает премию за риск инвестиций в оцениваемый участок и премию за низкую ликвидность.

Премия за риск инвестиций в оцениваемый участок учитывает риск получения дохода от инвестиций в земельный участок, обусловленный видом использования земельного участка и его региональным местоположением.

Региональный риск — это риск вложения средств в недвижимость, находящуюся, вопервых, под юрисдикцией страны, в которой имеется достаточно большая вероятность возникновения форсмажорных обстоятельств из-за недостаточно устойчивого социально-экономического и политического положения. Вовторых, учитывается специфика региона.

Для расчета данной премии может использоваться матричный метод, сущность которого рассматривается в главе «Оценка земель сельскохозяйственного назначения».

Премия за низкую ликвидность — учитывает риск, связанный с возможностью возникновения потерь при реализации участка из-за недостаточной развитости или неустойчивости земельного рынка. Для ее расчета необходимо проанализировать динамику цен как на рынке недвижимости, так и на земельном рынке, а также типичный срок экспозиции. В целом динамика цен и объемов продаж на земельном рынке характеризуется устойчивой тенденцией повышения.

Четвертый подход — метод анализа сравнительных продаж (рыночной выжимки) предполагает расчет коэффициента капитализации путем деления величины дохода по аналогичным земельным участкам па цену их продажи.

Рекомендуется рассчитывать среднее значение по нескольким продажам. Данный метод считается особенно точным, когда все данные берутся с рынка, т.е. капитализируется рыночная арендная плата за земельный участок.

Этап 3. Определение рыночной стоимости земельного участка. Для расчета стоимости земельного участка величина дохода, полученная на первом этапе, делится на коэффициент капитализации, рассчитанный на втором этапе.

Одной из разновидностей метода капитализации является капитализация земельной арендной платы. Метод капитализации земельной арендной платы может использоваться для оценки рыночной стоимости земель предприятий и объектов коммерческой недвижимости, расположенных в городах и населенных пунктах.

Земельная арендная плата — это периодическая денежная сумма, выплачиваемая за право пользования (распоряжения) земельным участком в соответствии с арендным договором, заключаемым между арендодателем и арендатором.

Как регулярный поток дохода, земельная арендная плата (арендный доход) может переводиться в стоимость прав собственности и аренды методом капитализации. Метод капитализации арендной платы особенно удобен, когда земельные участки сдаются арендаторам в долгосрочную аренду отдельно от зданий и сооружений.

В МСО этот метод называется «капитализация арендной платы за свободный участок». Если земельный участок способен независимо приносить ренту как свободный, эту ренту при наличии достаточных рыночных данных можно капитализировать в показатель рыночной стоимости. Однако следует проявлять осторожность, чтобы не быть введенным в заблуждение особыми условиями аренды свободной земли, которые необязательно могут быть репрезентативными для конкретного рынка.

Исходные данные для капитализации можно получить из анализа рыночной информации об арендных ставках при сдаче в аренду свободных земельных участков или через мультипликатор (арендная ставка/цена продажи) исходя из цен продажи участков земли, аналогичных оцениваемому участку. К сожалению, в условиях слабого развития рынка в большинстве регионов России эти данные просто отсутствуют.

В настоящее время в российских городах органы местного управления утверждают базовые ставки арендной платы за землю, находящуюся в муниципальной собственности, которые дифференцируются но территориально-экономическим зонам, а также два вида коэффициентов: коэффициент вида деятельности арендатора и коэффициент коммерческой ценности месторасположения земельного участка.

Стоимость земельного участка рассчитывается посредством капитализации годовой арендной платы. Поскольку в расчете используются не рыночные, а нормативные данные местных органов власти о величине арендной платы, то полученная стоимость может быть названа как «суррогат рыночной стоимости».

Метод капитализации

Метод капитализации — один из вариантов расчета в доходном подходе, позволяющий с максимальной точностью вычислить цену недвижимости. Как и в ряде других способов, метод капитализации основан на следующем принципе: цена имущества (собственности) эквивалентна текущей стоимости будущих затрат на ее содержание.

Метод капитализации — способ вычисления цены имущества, суть которого в превращении чистого операционного дохода в стоимость. Операции по расчету производятся путем простой формулы — ЧОД делится на коэффициент капитализации.

Метод капитализации: сущность, плюсы и минусы

При оценке бизнеса (имущества) все чаще применяется метод капитализации, как один из способов доходного подхода. Такой вид расчета актуален только при наличии всех необходимых данных, а также при условии, что ожидаемая прибыль будет стабильной или же сохранит незначительные темпы роста. Эти условия напрямую касаются, к примеру, арендного бизнеса, когда основной вид дохода — это плата за аренду помещения.

Текущая цена имущества зависит от изменений коэффициента капитализации, поэтому применение описываемого метода подразумевает четкое обоснование параметра. Сама капитализация — преобразование финансового потока в цену (стоимость) посредством деления расчетного параметра на мультипликатор (коэффициент капитализации). Всю суть метода можно выразить в простой формуле:

Vm = Прибыль/К (или V) = М*Д,

где К — коэффициент капитализации,

Д — прибыль;

М — мультипликатор,

Vm — стоимость оценки объекта.

Сущность метода капитализации — в вычислении объема ежегодной прибыли с учетом ставки капитализации, на базе которой и производится расчет стоимости компании. Применение этой методики позволяет специалисту решить несколько задач:

— вычислить продолжительность периода, в который производится анализ;

— вычислить капитализируемую базу;

— рассчитать коэффициент капитализации;

— произвести расчет рыночной цены.

На сегодня есть несколько методик капитализации компании. Они различаются в зависимости от видов прибыли, а также параметров, которые выступают в качестве делителей (множителей) при выполнении расчетов. Так, можно выделить капитализацию:

— фактических (реальных) дивидендов;

— чистой прибыли до момента выплаты налогов;

— чистой прибыли уже после выплаты налогов;

— потенциальных дивидендов и так далее.

Расчет чистой прибыли должен выполняться в определенный срок. Анализ можно произвести для трех периодов в прошлом или же использоваться три временных промежутка (два периода до момента расчета, один — на текущий момент и два — в будущем). Важный момент — сопоставить полученные параметры.

К преимуществам метода капитализации стоит отнести:

— простоту вычисления;

— возможность оценить реальную рыночную конъюнктуру.

Недостатки метода капитализации заключаются в невозможности его применения в следующих случаях:

— при отсутствии необходимых данных о рыночных операциях;

— когда предприятие находится еще на этапе становления;

— объект оценки нуждается в проведении серьезных работ по реструктуризации.

Метод капитализации: основные этапы применения и оценки

В процессе использования метода задача оценщика состоит в следующем:

1. Выполнить все шаги по подготовке финансового отчета за определенный промежуток времени (чаще всего расчет производится за последние пять лет).

2. Сделать корректировку финансовых данных, которые были отображены в отчете, опираясь на современные требования GAAP. Если необходимо «спрятать» лишние или недействующие средства компании, то их нужно рассмотреть на последнем этапе.

3. Выполнить расчет (перерасчет) налогов (федеральных и местных) на нормализованную прибыль (еще до момента вычета налогов). В результате можно получить чистую прибыль с учетом корректировки.

4. В ситуации когда в роли капитализируемой прибыли выступает денежный поток, не обойтись без дополнительной корректировки чистой прибыли (была рассчитана на предыдущем этапе). Такой расчет позволяет получить чистый или валовой финансовый поток.

5. Вычислить коэффициент капитализации. В роли объекта для расчетов должен выступать тот поток, который нуждается в капитализации. Как правило, в качестве этого потока выступает чистый доход, рассчитанный в шаге 3. Но в ряде случаев в роли измерителя может выступать как чистый, так и валовой денежный поток (шаг 4).

6. Рассчитать срок деятельности предприятия, который будет основой для капитализации. Как правило, в качестве такого периода берется последний год работы. Для получения более точных результатов может быть выполнен расчет с учетом показателя за последние несколько лет.

7. Рассчитать операционную цену компании. Для этого чистая прибыль (ее расчет выполнен на шаге 3) делится на коэффициент капитализации.

8. Провести проверку на соответствие «здравому смыслу». На данном этапе оценщик должен пересмотреть расчет, и сделать ряд основных тестов в отношении обоснованности доводов при расчете.

9. Если на втором шаге были откорректированы данные финансовой отчетности и появились недействующие или излишние активы, то их необходимо добавить к показателю, рассчитанному в седьмом шаге.

10. Принять решение, есть ли необходимость в корректировке полученной на девятом шаге цены для учета скидки по бесконтрольному пакету ценных бумаг или скидки за ликвидность.

Упрощенная расчетная часть метода капитализации имеет три этапа:

1. Определяется средняя ожидаемая прибыль компании за год. В расчет принимается тот доход, который возможен при самом эффективном использовании ресурсов предприятия.

2. Производится расчет ставки капитализации.

3. Вычисляется общая цена объекта (имущества) с учетом ранее рассчитанного ЧОД и капитализационного коэффициента.

На начальном этапе оценщик принимает во внимание несколько уровней дохода — потенциальный и действительный валовой, денежные поступления, операционный доход.

Потенциальный валовой доход непосредственным образом зависит от платы за аренду и площади помещения. Сама формула выглядит следующим образом:

ПВД = Cа * S,

где Ca — плата за объект, который предоставляется в аренду, кв. метр;

— S — площадь объекта, который сдается в аренду, кв. метр.

Метод капитализации хорош в том случае, когда в соглашении прописана фиксированная ставка по аренде. В остальных вариантах более предпочтительна методика дисконтирования денежных потоков.

Следующий параметр, который подлежит расчету — действительный валовой доход. Он вычисляется как сумма потенциального валового дохода и прочей прибыли от применения объекта недвижимости и «минус» потери, которые вероятны при недоиспользовании имеющихся в распоряжении площадей.

Конечный вариант формулы выглядит таким образом:

ДВД = ПВД + Прочая прибыл — Потери.

Если для расчета потерь недостаточно информации, то оценщик может выполнить расчет коэффициента недозагрузки. При этом производится подробный анализ двух видов информации — текущей и ретроспективной. Особое внимание уделяется таким данным, как количество и содержание арендных соглашений, сроки их действия, частота перезаключения и так далее.

Расчет коэффициента недозагрузки:

Кнд = (Тс*Дп)/На,

На — количество периодов, в которых объект недвижимости сдавался в аренду;

Дп — доля единиц имущества (недвижимости), по которым происходит перезаключение договоров;

Тс — средний срок, в течение которого конкретный объект недвижимости не сдавался в аренду.

Расчетный коэффициент недозагрузки необходимо корректировать с учетом вероятной загрузки в будущем. Это, в свою очередь, зависит от нескольких параметров — перспектив развития региона, ситуации в экономике, стадии в рыночном цикле, отношения спроса и предложения.

Чистый операционный доход может быть вычислен путем вычитания из действительной валовой прибыли операционных затрат. За расчетный период берется срок в один год. В процессе вычисления амортизационные отчисления в учет не берутся. Сама формула такова:

ЧОД = Действительная валовая прибыль — Операционные затраты.

Последний параметр в формуле (операционные затраты) — средства, которые необходимы для поддержания нормальной работоспособности объекта недвижимости. Их можно разделить на условно постоянные, эксплуатационные и резервы.

Следующий этап — расчет коэффициента капитализации, который может выполняться несколькими методами:

1. С учетом корректировки на изменение цены актива. Здесь коэффициент состоит из пары элементов — нормы возврата средств (капитала) и ставки доходности.

Формула расчета:

Что касается «дельта», то этот параметр отображает снижение стоимости объекта недвижимости.

2. По методу рыночной выжимки формула будет иметь следующий вид:

Здесь Сi — это цена, за которую был продан i-й объект;

ЧОДi — чистая операционная прибыль для любого из i-ых объектов аналога.

Самая большая проблема в данной методике — это поиск информации по ЧОД (она является скрытой).

3. По методу связанных инвестиций. В случае когда покупка недвижимости производится за кредитные или личные средства, важно, чтобы коэффициент капитализации удовлетворять двум видам инвестиций:

— для заемного капитала расчет такой:

— для собственного капитала формула следующая:

Коэффициент капитализации

ОпределениеКоэффициент капитализации сравнивает общий долг с общей капитализацией (структура капитала). Коэффициент капитализации отражает степень, в которой компания использует свой собственный капитал.

Коэффициент капитализации также известен как коэффициент финансового левериджа. Он сообщает инвесторам о том, в какой степени компания использует свой капитал для поддержки своей деятельности и роста. Это соотношение помогает в оценке риска.Компании с высоким коэффициентом капитализации считаются рискованными, потому что они подвергаются риску неплатежеспособности, если они не вернут свои долги вовремя. Компании с высоким коэффициентом капитализации также могут столкнуться с трудностями в получении дополнительных кредитов в будущем.

Высокий коэффициент капитализации не всегда является плохим, однако более высокий финансовый рычаг может повысить доходность инвестиций акционера, поскольку обычно с заимствованиями связаны налоговые преимущества.

Расчет (формула)Коэффициент капитализации рассчитывается путем деления долгосрочной задолженности на общую сумму собственного капитала и долгосрочной задолженности.Это можно выразить как:

Коэффициент капитализации = Долгосрочная задолженность / (Долгосрочная задолженность + Собственный капитал)

Коэффициент капитализации является очень значимым коэффициентом долга, поскольку он дает важное представление об использовании компанией финансового рычага. Основное внимание уделяется взаимосвязи долгосрочного долга как компонента общей капитальной базы компании. Общий капитал — это капитал, привлеченный акционерами и кредиторами.

Капитализация компании (не путать с рыночной капитализацией) объясняет состав долгосрочного капитала компании.Капитализация также известна как структура капитала. Долгосрочный капитал компании состоит из долгосрочных займов и акционерного капитала.

Не существует стандарта или ориентира для определения правильной или оптимальной суммы долга. Кредитное плечо будет зависеть от типа отрасли, направления деятельности и стадии развития компании (и ее продуктов). Однако общепринято считать, что низкий уровень долга и высокий уровень собственного капитала в коэффициенте капитализации указывают на хорошее качество инвестиций.

Коэффициент капитализации | Формула, Пример, Анализ, Калькулятор

Коэффициент капитализации, также называемый коэффициентом капитализации, является показателем, который измеряет соотношение между долгами компании в структуре ее капитала — сочетание долгов и капитала. По сути, коэффициент капитализации измеряет, насколько компания зависит от долга, чтобы иметь возможность получить капитал или деньги.

Для увеличения капитала у компаний есть два основных пути: заемный и собственный капитал (акции и остаток чистой прибыли).Если компания слишком сильно полагается на заемные средства для финансирования своей деятельности, она будет более подвержена рискам в будущем. При этом не все компании, использующие большие суммы долга, обязательно находятся в плохом состоянии. Компания может сознательно полагаться на долг из-за его преимуществ, таких как вычитаемые из налогооблагаемой базы процентные платежи, легкий доступ, гибкость и удобство использования долга, поскольку оно не приводит к размыванию собственности, в отличие от акций.

Однако неудивительно, что долги могут вызывать ряд опасений. У всех долгов есть срок погашения, поэтому компании должны выплатить их в какой-то момент, в отличие от акций.Компании могут также столкнуться с ограничениями, налагаемыми их кредиторами на их свободу действий. Также существует страх неспособности выплатить обязательства во время финансового кризиса и неспособность конкурировать с конкурентами из-за слишком большого количества долгов.

Формула коэффициента капитализации

$$ Капитализация \: Коэффициент = \ dfrac {Итого \: Долг} {(Итого \: Долг + Акционеры \: Собственный капитал)} $$

Чтобы рассчитать этот коэффициент, нам нужно знать общий долг компании — как краткосрочный, так и долгосрочный.Акционерный капитал включает такие акции, как обыкновенные и привилегированные акции. Уравнение можно оценить как в десятичном, так и в процентном выражении.

Существует три основных способа расчета коэффициента капитализации: отношение заемного капитала к собственному капиталу, отношение долгосрочного долга к капитализации и отношение общего долга к капитализации. Каждое из этих измерений приемлемо для расчета коэффициента капитализации компании. Для простоты мы используем отношение общего долга к капитализации, которое включает все долги.

Эта версия коэффициента капитализации дает общую оценку результатов деятельности компании, включая краткосрочный долг.Другое соотношение (долгосрочная задолженность к капитализации) включает в уравнение только долгосрочную задолженность, чтобы сделать больший акцент на финансовом рычаге.

С помощью формулы общего долга к капитализации мы измеряем отношение общего долга компании к ее общей капитализации — сочетание долга и собственного капитала. Говоря о корпорациях, мы можем просто рассматривать «акционерный капитал» как просто «собственный капитал». Обе фразы указывают на чистую сумму общих активов за вычетом общих обязательств.

Как правило, более низкий коэффициент лучше, поскольку это означает, что компания использует меньше заемных средств и больше капитала. Хотя при сравнении коэффициентов капитализации нескольких компаний важно использовать только компании из одной отрасли. Различные типы компаний по-разному обрабатывают долги и акции. Допустимые коэффициенты для компании варьируются в зависимости от отрасли, в которой она работает.

Напротив, компания с очень низким коэффициентом капитализации также не всегда может считаться лучше, чем компания с высоким коэффициентом капитализации.Хотя указанная компания может иметь более низкий риск ведения своего бизнеса, мы также можем предположить, что компания не может использовать средства для своей деятельности. В долгосрочной перспективе компания может столкнуться с трудностями в развитии своего бизнеса, поскольку у нее для этого недостаточно капитала.

Пример коэффициента капитализации

Инвестор хочет сравнить разные компании, чтобы решить, в какую из них инвестировать. Одна компания, которую контролирует инвестор, имеет краткосрочный долг в размере 1 500 000 долларов и долгосрочный долг в размере 3 000 000 долларов. Собственный капитал составляет 6 000 000 долларов США.Можем ли мы рассчитать коэффициент капитализации компании на основе этих данных?

Давайте разберемся, чтобы определить значение и значение различных переменных в этой задаче:

- Краткосрочная задолженность = 1 500 000

- Долгосрочная задолженность = 3 000 000

- Общая задолженность = 4 500 000

- Собственный капитал = 6 000 000

Мы можем применить значения к нашим переменным и рассчитать коэффициент капитализации:

$$ Заглавные буквы \: Ratio = \ dfrac {4 {,} 500 {,} 000} {(4 {,} 500 {,} 000 + 6 {,} 000 {,} 000)} = 42.86 \% $$

В этом случае коэффициент капитализации составит 42,86%.

Таким образом, мы можем сделать вывод, что компания находится в хорошем финансовом состоянии с приемлемым коэффициентом капитализации. Компания не боится использовать долги для развития своего бизнеса, а также управляет рисками, не используя их слишком много. В этом случае инвестор может выбрать эту компанию в качестве одного из кандидатов для вложения своих денег.

Анализ коэффициента капитализации

Коэффициент капитализации показывает, насколько хорошо компания распределяет свои долги и капитал.Хотя более высокий долг увеличивает риск банкротства, он также способствует росту компании.

Неправильный коэффициент капитализации компании. Различные отрасли работают по-разному. Например, у компаний, которые являются капиталоемкими, то есть требуют огромных капиталовложений, такие как коммунальные и телекоммуникационные компании, как правило, имеют более высокие долги. В то время как технологическим компаниям обычно требуется меньше активов для эффективной работы, у них меньше долгов.

Чтобы получить более точную оценку того, насколько хорошо работает компания, мы можем отслеживать ее соотношение с течением времени, чтобы проверить стабильность. Также полезно сравнивать разные компании в одной отрасли. Кроме того, мы также можем определить денежный поток компании — чистую сумму входящих и исходящих денежных средств и их эквивалентов — чтобы дополнить наше исследование.

Вывод по коэффициенту капитализации

- Коэффициент капитализации — это показатель, измеряющий долю долга в капитале компании.

- Существует три различных способа расчета коэффициента капитализации. В этой статье мы используем отношение общей суммы долга к капитализации, которое включает общую сумму долга.

- Формула коэффициента капитализации требует двух переменных: общего долга (краткосрочный + долгосрочный) и собственного капитала.

- Коэффициент использования заглавных букв может быть выражен десятичным или процентным числом.

- Не существует идеального числа для коэффициента капитализации. Отрасли, требующие больших капитальных вложений, обычно имеют более высокий коэффициент капитализации.

Калькулятор коэффициента капитализации

Вы можете использовать приведенный ниже калькулятор коэффициента капитализации, чтобы быстро рассчитать долю долга компании в ее операционном капитале, введя необходимые числа.

Если вы нашли этот контент полезным в своем исследовании, пожалуйста, сделайте нам большое одолжение и используйте инструмент ниже, чтобы убедиться, что вы правильно ссылаетесь на нас, где бы вы его ни использовали. Мы очень ценим вашу поддержку!

Коэффициент капитализации (значение, формула) | Примеры расчетов

Что такое коэффициент капитализации?

Соотношение долга к собственному капиталуКоэффициенты капитализации — это набор коэффициентов, которые помогают аналитику определить, как структура капитала компании повлияет на инвестиции в компанию — этот набор включает отношение долга к собственному капиталу, долгосрочного долга к рыночной капитализации и общей суммы долга перед рыночная капитализация как полезные коэффициенты.

Pepsi составляло около 0,50x в 2009-1010 гг. Однако он начал быстро расти и в настоящее время составляет 2,792x. Что это значит для Pepsi? Как резко увеличилось соотношение его долга к собственному капиталу? Это хорошо или плохо для Pepsi?

С помощью этого коэффициента мы пытаемся понять, насколько компания вложила «долг» в структуру своего капитала. Это просто; проверим долю долга в общем капитале. Чтобы понять это, нам нужно сначала понять структуру капитала.

Структура капитала отражает соотношение собственного и заемного капитала компании. Практическое правило для любой компании — поддерживать соотношение капитала и долга 2: 1. Но в реальной жизни этого не всегда бывает. Итак, мы, как инвесторы, должны взглянуть на это и выяснить, сколько собственного капитала и долга находится в капитале компании.

Но только одно соотношение не может дать нам точную картину. Итак, мы рассмотрим три коэффициента, через которые мы будем понимать долг в капитале.Это также называется коэффициентом финансового левериджа. Мы рассмотрим три коэффициента: отношение заемного капитала к капиталу, отношение долгосрочного долга к капитализации и отношение общего долга к капитализации.

Давайте посмотрим на формулы этих трех соотношений.

Формула коэффициента капитализации

# 1 — Отношение долга к собственному капиталу

Во-первых, давайте посмотрим на соотношение заемных и собственных средств.

Отношение долга к собственному капиталу = Общий долг / собственный капитал

Здесь мы учтем общую сумму долга и сравним ее с собственным капиталом.Это базовый коэффициент структуры капитала, который дает нам представление о том, сколько заемных средств и собственного капитала вложено в капитал компании. Здесь общая задолженность включает как краткосрочную, так и долгосрочную задолженность, а собственный капитал включает в себя все, начиная от акционерного капитала, резервов, неконтролирующих долей участия и собственного капитала, принадлежащего акционерам.

В случае фирмы, не имеющей долга, отношение заемного капитала к собственному капиталу будет равно нулю, и тогда идея этого отношения не имеет значения.

# 2 — Долгосрочная задолженность к капитализации

Давайте взглянем на следующее соотношение.

Коэффициент капитализации = долгосрочный долг / капитализация

Это первый наиболее важный коэффициент капитализации. Мы смотрим на все три, чтобы понять долю долга со всех сторон. Этот коэффициент говорит нам о доле долгосрочного долга по сравнению с капитализацией.

Капитализация означает сумму долгосрочного долга и собственного капитала. В разделе примеров мы поймем, как его рассчитать.

# 3 — Общая сумма долга к капитализации

Давайте посмотрим на третье по важности соотношение.

Коэффициент капитализации = Общий долг / капитализация

Единственное отличие предыдущего коэффициента от этого — включение краткосрочного долга. В этом соотношении мы посмотрим на общий долг и выясним, как он соотносится с капитализацией.

Общий долг означает как долгосрочную, так и краткосрочную задолженность. А капитализация, как обычно, означает долг плюс собственный капитал. Но в этом случае капитализация также будет включать краткосрочный заем (это означает, что капитализация = долгосрочный заем + краткосрочный заем + акционерный капитал).

В разделе примеров мы увидим, как рассчитать это соотношение.

Устный перевод

Если мы примем во внимание три вышеуказанных коэффициента, мы сможем понять, как обстоят дела у компании в долгосрочной перспективе.

Но мы должны использовать дискриминацию при оценке левериджа компании в зависимости от отрасли, в которой она работает. Компания, которая очень капиталоемкая и имеет предсказуемый денежный поток, обычно имеет более высокий коэффициент долга. Например, телекоммуникационные, коммунальные и трубопроводные компании очень капиталоемки и имеют достаточно высокие денежные потоки.Таким образом, коэффициенты капитализации для таких компаний выше в обычных сценариях.

В других случаях у ИТ-компаний и компаний розничной торговли низкая капиталоемкость и, следовательно, более низкие коэффициенты.

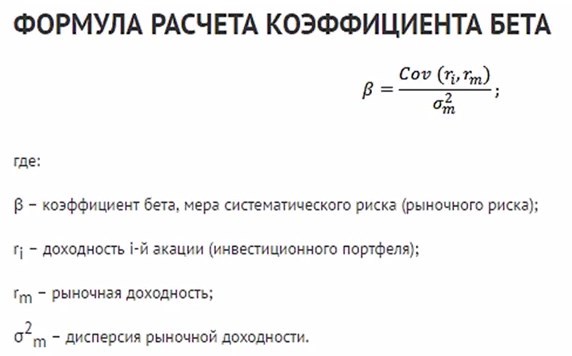

Инвесторам также следует подумать о денежных потоках компаний, в которые они хотят инвестировать. Им необходимо увидеть, имеют ли эти конкретные компании достаточный чистый приток денежных средств для выплаты долга. Если компании имеют достаточный объем денежных потоков, то их коэффициент капитализации обычно будет выше, и наоборот.Чтобы понять это, инвесторы должны посмотреть на коэффициент кредитного плеча — коэффициент покрытия процентов.

Посмотрите на соотношение —

Коэффициент покрытия процентов = EBIT / процентные расходы

EBIT означает прибыль до уплаты процентов и налогов. Если мы посмотрим на отчет о прибылях и убытках компании, мы сразу сможем посмотреть на EBIT. Эта мера используется, чтобы увидеть, достаточно ли у компании прибыли для выплаты процентов. Наряду с изучением коэффициентов долга инвесторы должны смотреть на коэффициент покрытия процентов, чтобы узнать, достаточно ли у компании прибыли для выплаты процентов.

Наряду с рассмотрением коэффициентов долга и коэффициента покрытия процентов инвесторы также должны учитывать время от времени, а не только один или два раза. Чтобы получить четкое представление о том, где находится компания с точки зрения капитализации, инвесторы должны взглянуть на цифры за определенный период времени. Наконец, они также должны сравнить коэффициенты капитализации и коэффициент покрытия процентов с аналогичными компаниями, чтобы лучше понять.

Также посмотрите на соотношение EBIT и EBITDA.

Пример коэффициента капитализации

Теперь давайте рассмотрим пару примеров, чтобы лучше понять это соотношение.

Пример # 1

M Corporation предоставила некоторую информацию на конец года, и, исходя из приведенной ниже информации, нам необходимо понять коэффициент капитализации M Corporation с точки зрения инвестора —

| Детали | В долларах США |

| Акционерный капитал | 100 000 |

| Общий долг | 100 000 |

| Краткосрочная задолженность: Долгосрочная задолженность | 3: 2 |

Нам предоставлена эта информация.Теперь мы выясним три коэффициента, которые помогут нам понять это соотношение M Corporation.

Начнем с первого соотношения.

Отношение долга к собственному капиталу = Общий долг / собственный капитал

Здесь дана общая сумма долга, и мы также знаем акционерный капитал.

Таким образом, поместив значение в соотношение, мы получим отношение долга к собственному капиталу как —

.| Детали | В долларах США |

| Акционерный капитал (A) | 100 000 |

| Общий долг (B) | 100 000 |

| Отношение долга к собственному капиталу (B / A) | 1 |

Исходя из соотношения заемных и собственных средств, мы можем сделать вывод, что это относительно хорошая фирма, которая в равной степени использовала как собственный капитал, так и заемные средства для финансирования своей деятельности и расширения.

Давайте посмотрим на следующее соотношение.

Коэффициент капитализации = долгосрочный долг / капитализация

Нам известен общий долг, и дано соотношение между краткосрочным и долгосрочным долгом.

Давайте сначала рассчитаем долгосрочную и краткосрочную задолженность.

| Детали | В долларах США |

| Общий долг | 100 000 |

| Краткосрочная задолженность: Долгосрочная задолженность | 3: 2 |

| Долгосрочная задолженность | 40 000 |

| Краткосрочная задолженность | 60 000 |

Теперь, если соотнести стоимость долгосрочного долга, мы получим —

| Детали | В долларах США |

| Акционерный капитал (1) | 100 000 |

| Долгосрочная задолженность (2) | 40 000 |

| Использование заглавных букв (3 = 1 + 2) | 140 000 |

| Коэффициент капитализации 1 (2/3) | 0.285 |

Из приведенного выше коэффициента можно сделать вывод, что коэффициент корпорации M ниже. Если эта корпорация из ИТ-индустрии, то дела у нее неплохие. Но если это из капиталоемких отраслей, таких как телекоммуникации, коммунальные услуги и т. Д., То M Corporation необходимо улучшить их соотношение.

Давайте посмотрим на третье соотношение.

Коэффициент капитализации = Общий долг / капитализация

Здесь значение капитализации будет другим, так как нам нужно включить в капитализацию общий долг.

| Детали | В долларах США |

| Акционерный капитал (D) | 100 000 |

| Общий долг (E) | 100 000 |

| Использование прописных букв (D + E) | 200 000 |

Давайте подставим значение в соотношение.

| Детали | В долларах США |

| Общий долг (G) | 100 000 |

| Использование заглавных букв (F) | 200 000 |

| Коэффициент капитализации 2 (G / F) | 0.50 |

Из приведенного выше соотношения мы можем сделать то же самое. Если эта корпорация из ИТ-индустрии, то дела у нее неплохие. Но если это из капиталоемких отраслей, таких как телекоммуникации, коммунальные услуги и т. Д., То M Corporation необходимо улучшить коэффициент капитализации.

Пример # 2

Компания C предоставила следующую информацию —

| Детали | В долларах США |

| Акционерный капитал | 300 000 |

| Общий долг | 200 000 |

| EBIT | 75 000 |

| Процентные расходы | 20 000 |

Нам нужно рассчитать коэффициент капитализации и коэффициент покрытия процентов.

Этот пример важен, потому что мы, как инвесторы, должны понимать роль покрытия процентов для долгосрочных целей фирмы. Если у фирмы может быть достаточно денег, чтобы выплатить проценты по своему долгу, то у нее будет хорошая позиция для продвижения вперед; в противном случае фирма не смогла бы существенно улучшить свое текущее положение.

Давайте посчитаем коэффициенты.

Так как нам предоставили общий заем и собственный капитал

Рассчитаем капитализацию.

| Детали | В долларах США |

| Акционерный капитал (1) | 300 000 |

| Общая задолженность (2) | 200 000 |

| Использование прописных букв (1 + 2) | 500 000 |

Подставив в соотношение стоимость общего долга и капитализации, получим —

| Детали | В долларах США |

| Общая задолженность (3) | 200 000 |

| Использование заглавных букв (4) | 500 000 |

| Коэффициент капитализации 2 (3/4) | 0.40 |

Компании C необходимо улучшить свою капитализацию, если она хочет добиться успеха в долгосрочной перспективе; однако это зависит от того, в какой отрасли он работает.

Давайте теперь рассчитаем коэффициент покрытия процентов.

Коэффициент покрытия процентов = EBIT / процентные расходы

Подставляя значение EBIT и процентных расходов, получаем —

| Детали | В долларах США |

| EBIT (5) | 75 000 |

| Процентные расходы (4) | 20 000 |

| Коэффициент покрытия процентов (5/4) | 3.75 |

В этом случае коэффициент покрытия процентов достаточно хороший. Это означает, что у фирмы хорошая репутация с точки зрения доходов, даже если коэффициент капитализации намного ниже. Чтобы понять всю картину, нам нужно посмотреть на все коэффициенты фирмы, а затем решить, является ли инвестирование в фирму хорошей идеей или нет.

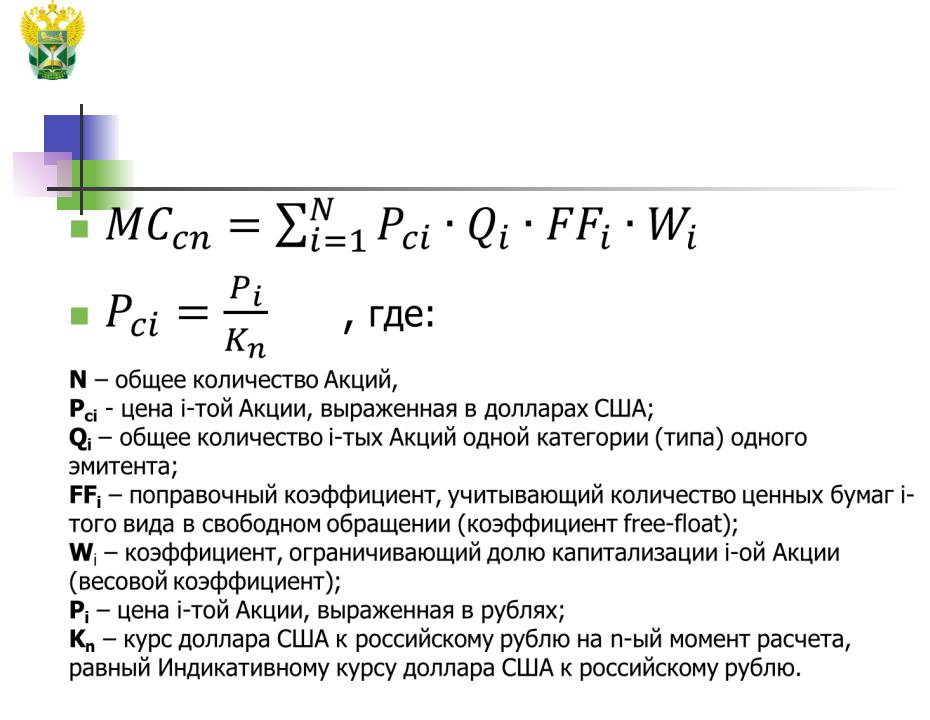

Nestle, пример

Ниже приведен сводный баланс Nestle по состоянию на 31 st декабря 2014 и 2015

источник: Nestle

Из таблицы выше —

- Текущая часть долга = 9 629 швейцарских франков (2015 г.) и 8 810 швейцарских франков (2014 г.)

- Долгосрочная часть долга = 11 601 швейцарский франк (2015) и 12 396 швейцарских франков (2014)

- Общий долг = 21 230 швейцарских франков (2015 г.) и 21 206 швейцарских франков (2014 г.)

# 1 — Отношение долга к собственному капиталу

Отношение долга к собственному капиталу = общий долг / общий капитал

| В миллионах швейцарских франков | 2015 | 2014 |

| Общая задолженность (1) | 21230 | 21206 |

| Итого капитал (2) | 63986 | 71884 |

| Общая сумма долга к собственному капиталу | 33.2% | 29,5% |

Отношение общего долга к собственному капиталу увеличилось с 29,5% в 2014 году до 33,2% в 2015 году.

# 2 —

Коэффициент капитализации = долгосрочный долг / капитализация| В миллионах швейцарских франков | ||

| 2015 | 2014 | |

| Долгосрочная задолженность | 11601 | 12396 |

| Общий долг | 21230 | 21206 |

| Итого собственный капитал | 63986 | 71884 |

| Итого заемный и собственный капитал (капитализация) (2) | 85216 | 93090 |

| Коэффициент | 13.6% | 13,3% |

Коэффициент капитализации незначительно увеличился с 13,3% в 2014 году до 13,6% в 2015 году.

# 3 —

Коэффициент капитализации = Общий долг / капитализация| В миллионах швейцарских франков | ||

| 2015 | 2014 | |

| Общая задолженность (1) | 21230 | 21206 |

| Итого собственный капитал | 63986 | 71884 |

| Итого заемный и собственный капитал (капитализация) (2) | 85216 | 93090 |

| Коэффициент | 24.9% | 22,8% |

Коэффициент капитализации незначительно увеличился с 22,8% в 2014 году до 24,9% в 2015 году.

Анализ коэффициента капитализации нефтегазовых компаний (Exxon, Royal Dutch, BP и Chevron)

Ниже представлен график (отношение долга к общему капиталу) Exxon, Royal Dutch, BP и Chevron.

источник: ycharts

Отметим, что данный коэффициент увеличился для большинства нефтегазовых компаний.В первую очередь это связано с замедлением роста цен на сырьевые товары (нефть) и, как следствие, с уменьшением денежных потоков, что ухудшает их баланс.

| Период | БП | Шеврон | Royal Dutch | Эксон Мобил |

| 31 декабря 15 | 35,1% | 20,1% | 26,4% | 18.0% |

| 31 декабря 14 | 31,8% | 15,2% | 20,9% | 14,2% |

| 31 декабря 13 | 27,1% | 12,0% | 19,8% | 11,5% |

| 31 декабря 12 | 29,2% | 8,1% | 17,8% | 6,5% |

| 31 декабря 11 | 28,4% | 7.6% | 19,0% | 9,9% |

| 31 декабря 10 | 32,3% | 9,6% | 23,0% | 9,3% |

| 31 декабря 09 | 25,4% | 10,0% | 20,4% | 8,0% |

| 31 декабря 08 | 26,7% | 9,0% | 15,5% | 7,7% |

| 31 декабря 07 | 24,5% | 8,1% | 12,7% | 7.3% |

источник: ycharts

Здесь следует отметить следующие важные моменты —

- Коэффициент Exxon увеличился с 6,5% до 18,0% за 3-летний период. Коэффициент

- BP увеличился с 28,4% до 35,1% за 3 года.

- Коэффициент Chevron увеличился с 8,1% до 20,1% за 3 года. Коэффициент

- Royal Dutch увеличился с 17,8% до 26,4% за 3-летний период.

Сравнивая Exxon с аналогами, мы отмечаем, что коэффициент капитализации Exxon является лучшим.Exxon осталась устойчивой в этом цикле спада и продолжает генерировать сильные денежные потоки благодаря своим высококачественным резервам и управлению.

Почему резко вырос международный коэффициент капитализации Marriott — пример из практики

Как вы думаете, почему резко увеличилось отношение долга к капиталу?

источник: ycharts

Чтобы еще раз вернуться, какова формула отношения долга к капиталу = общий долг / (общий долг + собственный капитал)

Компания привлекла непропорционально большую сумму долга?

На изображении ниже представлена подробная информация о международном долге Marriott за 2014 и 2014 годы.Отметим, что задолженность незначительно увеличилась. Мы определенно не можем винить этот незначительный рост долга в увеличении коэффициента капитализации.

Источник: Marriott International SEC Filings

Является ли акционерный капитал ответом?

Уменьшился ли акционерный капитал? ДА, это так!

Взгляните на приведенный ниже снимок денежного потока от финансовой деятельности Marriott Internation. Отметим, что компания выкупала акции.В 2015 году Marriott International выкупила казначейские акции на сумму 1,917 млрд долларов. Аналогичным образом в 2014 году он выкупил казначейские акции на сумму 1,5 миллиарда долларов.

Источник: Marriott International SEC Filings

При этом капитал акционеров резко сократился, что можно увидеть в балансе ниже.

Источник: Marriott International SEC Filings

Отметим, что собственный капитал составлял — 3,59 миллиарда долларов в 2015 году и -2,2 миллиарда в 2014 году.

Поскольку это отрицательное число, общий капитал (Общий долг + Собственный капитал) уменьшается, тем самым увеличивая коэффициент капитализации. (Просто!)

Коэффициент капитализации Видео

Статьи по теме

Заключение

Коэффициент капитализации помогает понять, насколько хорошо фирмы используют свой капитал и как. Благодаря этому соотношению мы можем понять, как фирма использует свои финансы для создания лучших возможностей.Но, как мы всегда говорим, одного или двух соотношений недостаточно, чтобы внести ясность в сознание инвестора. Инвестору необходимо посмотреть на все коэффициенты и чистый приток денежных средств, чтобы получить полное представление о фирме, прежде чем фактически инвестировать в нее.

Коэффициент капитализации | Финансовые КПЭ

Коэффициент капитализации, также называемый коэффициентом капитализации, представляет собой финансовый коэффициент, который измеряет платежеспособность фирмы. Это делается путем расчета общей суммы долга компании.Более конкретно, он рассчитывает финансовый рычаг компании, сравнивая и сопоставляя общий долг с общим капиталом или его частью. Наиболее распространены основные типы коэффициентов капитализации, а именно отношение долга к собственному капиталу, отношение долгосрочного долга и отношение долга к капитализации.

Учитывая, что и заемный, и собственный капитал составляют два основных элемента структуры капитала, они представляют собой основные источники финансирования операций.

Определение коэффициента капитализации

По сути, коэффициент капитализации информирует инвесторов, в какой степени фирма использует заемные средства для финансирования своих планов расширения.Очевидно, что чем больше сумма долга, тем выше уровень риска для инвестора. В то же время, с точки зрения компании, долг считается более рискованным, чем собственный капитал.

Чтобы быть более конкретным, компании с высоким коэффициентом капитализации имеют повышенный риск несостоятельности или банкротства в случае, когда они финансово неспособны погасить долг в соответствии с заранее установленным графиком. Однако более высокий уровень долга может также означать, что прибыль бизнеса может расти.

Что касается причины, по которой компании используют этот коэффициент, они делают это для определения емкости долга, чтобы более эффективно управлять структурой капитала. Между тем инвесторы используют этот коэффициент для оценки уровня риска инвестиций.

Одновременно это полезный инструмент для измерения стоимости активов. Эмпирическое правило гласит, что чем выше риск, тем выше ожидаемая доходность. С другой стороны, кредиторы также используют этот коэффициент, чтобы определить, находится ли компания в установленных пределах и есть ли дополнительный запас для ссуды.

Формула коэффициента капитализации

Если говорить о формуле этого отношения, то оно выглядит следующим образом:Коэффициент капитализации

=

Общий капитал держателя долга

По сути, как вы можете ясно заметить, все компоненты формулы можно легко найти в балансе компании. Другими словами, общая сумма долга представляет собой как долгосрочную, так и краткосрочную задолженность, тогда как собственный капитал представляет собой балансовую стоимость вложений в акционерный капитал, сделанных инвесторами.

Далее, инвестиции в собственный капитал просто рассчитываются путем деления этих двух основных значений.

Как показывает практика, если коэффициент ограничения ниже 0,5, это считается здоровым. Тем не менее, это не означает, что вы должны игнорировать компанию и отраслевой контекст. Например, для конкретных отраслей, которые владеют физическими активами, таких как коммунальные предприятия, довольно часто бывает более высокий долг по сравнению с собственным капиталом. Вот почему для аналитиков очень важно оценить общий сценарий.Это единственный способ получить общее представление о финансовых рисках конкретной компании.

= «font-weight:>Что такое коэффициент капитализации? — Определение из Divestopedia

Что означает коэффициент капитализации?

Коэффициент капитализации, также известный как коэффициент финансового левериджа, — это коэффициент, определяющий вклад каждого финансового компонента в общую капитализацию компании. Капитал компании состоит из множества компонентов, таких как долг, обыкновенные акции и привилегированные акции.Коэффициент капитализации определяет процент вклада каждого из этих компонентов. Этот коэффициент чаще всего используется в контексте ситуации с прибылями и денежными потоками организации.

Коэффициент капитализации рассчитывается по следующей формуле:

Коэффициент капитализации = долгосрочный долг / (долгосрочный долг + акционерный капитал)

Divestopedia объясняет коэффициент капитализации

Коэффициент капитализации позволяет инвесторам знать, какой процент капитала компании используется для поддержки ее роста и операций.В то же время он также дает представление о долге компании и ее доле в общем капитале. Имея эту информацию, можно оценить риск, особенно в отношении дефолта.

В целом компании имеют тенденцию иметь высокий коэффициент капитализации, если вклад долга в структуру капитала намного выше, чем собственный капитал. Такой высокий коэффициент капитализации увеличивает риск компании, поскольку она будет вынуждена объявить о неплатежеспособности, если долги окажутся слишком большими для выплаты.Кроме того, компании с высоким коэффициентом капитализации могут столкнуться с трудностями при получении ссуды или могут получить только ссуды с высокой процентной ставкой, поскольку кредиторы будут оценивать уровень риска как слишком высокий. Однако преимущество высокого коэффициента капитализации заключается в том, что компания сможет максимально использовать налоговые преимущества, связанные с заимствованиями. В результате окупаемость инвестиций для акционеров будет высокой.

Коэффициент капитализации— [Формула, примеры типов анализа, определение] —

Что такое коэффициент капитализации?

Определение: Коэффициент капитализации — это финансовый показатель, который показывает, насколько эффективно фирма использует капитал для поддержки своей деятельности и роста.Он также показывает, в какой степени компания или бизнес использует свой капитал.

Финансовые эксперты используют эту метрику при оценке рисков, поскольку фирмы с более высоким коэффициентом считаются рискованными из-за увеличения суммы долга в балансе.

Общие сведения о примере коэффициента капитализации

Хотя финансовый показатель указывает на использование капитала, он также измеряет уровень долга в структуре капитала. И наоборот, это одна из причин, почему это важный инструмент для определения основного финансового здоровья фирмы.

Коэффициент капитализации часто называют коэффициентом финансового левериджа. Компании с гораздо более высоким коэффициентом капитализации всегда подвергаются более высокому риску банкротства, учитывая высокий уровень долга в бухгалтерских книгах. Таким фирмам также трудно привлечь дополнительный капитал, поскольку кредиторы считают их рискованными.

Допустимые уровни капитализации зависят от отрасли, в которой работает фирма. Фирмы, работающие в секторе коммунальных услуг и телекоммуникаций, как правило, могут похвастаться более высоким коэффициентом капитализации, учитывая капиталоемкий характер своего бизнеса.

Формула коэффициента капитализации

Двумя компонентами, используемыми в формуле расчета коэффициента капитализации, являются заемный капитал и собственный капитал. Показатель рассчитывается путем определения общего компонента долга базовой структуры капитала.

Общая задолженность — сумма краткосрочной и долгосрочной задолженности

Акционерный капитал — это сумма инвестиций, которые акционеры вложили в компанию.

При более внимательном рассмотрении приведенной выше формулы становится очевидным, что коэффициент капитализации дает четкое представление об использовании финансового рычага с учетом взаимосвязи между долгосрочным долгом и общей капитальной базой.

Типы коэффициента капитализации

Отношение долга к собственному капиталу

Отношение долга к собственному капиталу — это просто отношение долга компании к собственному капиталу. Финансовая метрика показывает процентную долю баланса компании, которая финансируется кредиторами и кредиторами, по сравнению с тем, что принадлежит акционерам.

Отношение долгосрочной задолженности к капитализации

Отношение долгосрочной задолженности к капитализации указывает на финансовый рычаг бизнеса или компании.Модель фокусируется на долгосрочном долге, который, как известно, снижает общую стоимость капитала, особенно в быстрорастущих компаниях. Однако долгосрочная задолженность может оказать серьезное давление на компании, испытывающие медленный рост.

Анализ коэффициента капитализации

Коэффициент капитализации дает четкое представление о том, в какой степени фирма использует заемные средства для финансирования своей деятельности. Хотя долг может быть более рискованным, при правильном использовании он может ускорить рост, поддерживая планы расширения.Точно так же высокий уровень долга в балансе может способствовать увеличению прибыли, если бизнес растет высокими темпами

Компании используют ставку капитализации для управления структурой капитала, а также для определения долговой емкости. В этом примере компания может установить дополнительный долг, который может поддержать базовый капитал, не вызывая финансовых трудностей.

Инвесторы также полагаются на коэффициент капитализации для определения рискованности инвестиций. Фирмы с более высоким коэффициентом капитализации, как правило, несут значительные риски с учетом увеличения уровня долга в бухгалтерских книгах.Следовательно, метрика важна при принятии инвестиционных решений.

Кредиторы также используют коэффициент капитализации, чтобы определить, есть ли на балансе компании все необходимое для обработки дополнительной задолженности с учетом уже имеющейся задолженности.

Сводка

Коэффициент капитализации — важный показатель, показывающий эффективность использования капитала компаниями. Этот показатель может пролить свет на то, использует ли фирма доступные ресурсы для создания лучших возможностей.Точно так же метрика показывает размер долга, взятого фирмой, и, наоборот, дает представление о ее финансовом состоянии.

Что такое отношение долга к капиталу?