как рассчитать в 2020 году

В чём суть изменений и когда они вступят в силу?

1. Главное изменение – это отмена декларации по транспортному налогу за налоговый период 2020.

2. Получить льготы на транспортный налог можно будет, подав заявление. К нему можно приложить документы, подтверждающие право на льготы.

3. Ещё одна новость, касающаяся заявление на льготы – увеличение срока его рассмотрение. ИФНС будет вправе продлить этот срок более, чем на 30 дней.

4. Нужно будет платить транспортный налог на моторные лодки с двигателем мощностью до 5 лошадиных сил включительно.

Сдачу декларации отменят только с 1 января 2021 года. Но по правилам декларацию за 2020 год сдают до 1 февраля 2021 года. А в это время отмена уже вступит в силу – а значит, сдавать декларацию будет не нужно.

С 2021 года транспортный налог будет уплачиваться на основании сообщений из ИФНС. Но в 2020 году рассчитывать его всё ещё придётся самостоятельно.

Как рассчитать транспортный налог в 2020 году?

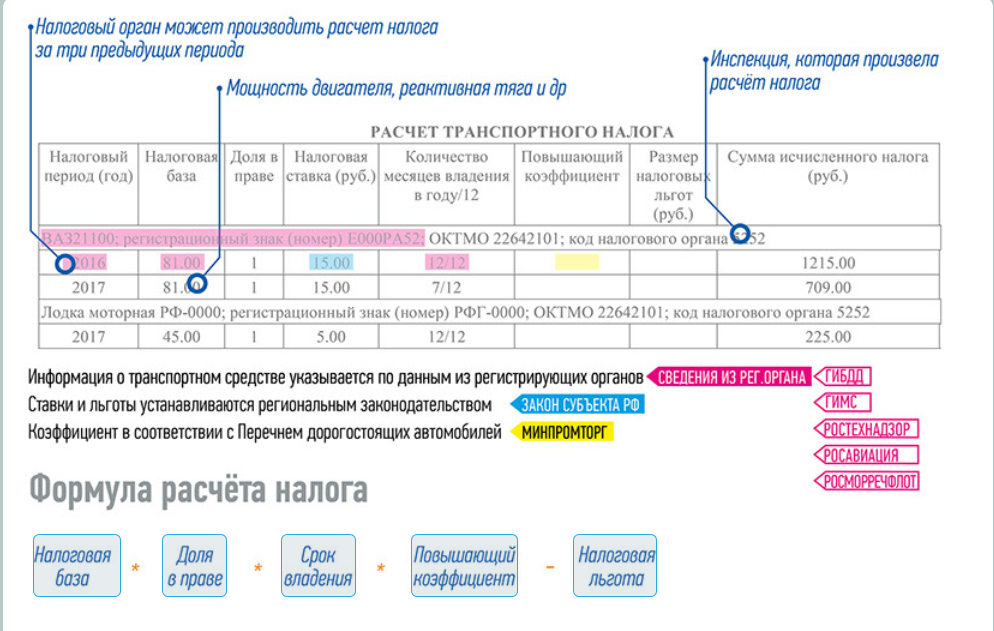

Так как отменить сдачу декларации планируют только с 1 января 2021 года, в следующем году рассчитывать его нужно будет по старой схеме. Давайте вспомним, как это сделать.

Налоговая база в этой формуле – это мощность автомобиля в лошадиных силах.

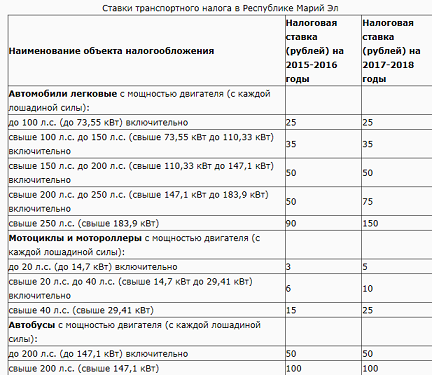

Размеры налоговых ставок зависят от законов субъекта РФ. Налоговый кодекс устанавливает лишь общие размеры ставок в зависимости от вида транспортного средства и мощности его двигателя (пункт 1 статьи 361 НК РФ). Они могут меняться в зависимости от законов субъекта РФ – как в сторону уменьшения, так и в сторону увеличения, но не более чем в десять раз.

При формировании размера ставок региональные законодатели могут учитывать «возраст» транспортного средства и/или его экологический класс (пункт 3 статьи 361 НК РФ).

Чтобы узнать размер ставок на транспортный налог, установленный в вашем регионе, воспользуйтесь сервисом «Справочная информация о ставках и льготах по имущественным налогам».

Ещё один сервис на официальном сайте ФНС, который может вам пригодиться – «Справочная информация о ставках и льготах по имущественным налогам». С помощью него можно не только рассчитать налог, но и узнать, имеете ли вы право на налоговые льготы.

Повышающие коэффициенты

Транспортный налог на престижные автомобили рассчитывается с применением повышающих коэффициентов. То есть, в формуле используется не только налоговая база и размер ставок, но и специальный коэффициент, который зависит от стоимости легкового автомобиля. На него следует умножить транспортный налог, рассчитанный по стандартной формуле, которую мы привели выше.

Теперь определимся с размерами коэффициентов в 2020 году.

Сроки уплаты транспортного налога и авансовых платежей по нему устанавливаются региональным законодательством. Но срок уплаты налога по итогам года не может быть назначен ранее 1 февраля года, следующего за отчётным.

Транспортный налог для физических лиц

Физические лица, на которых зарегистрированы транспортные средства, обязаны платить транспортный налог. Порядок их налогообложения, так же, как и организаций, определяется Налоговым кодексом РФ и региональными законами.

Порядок их налогообложения, так же, как и организаций, определяется Налоговым кодексом РФ и региональными законами.

Согласно пункту 1 статьи 362 НК РФ, налоговый орган сам исчисляет сумму транспортного налога, подлежащую к уплате физическими лицами, на основании сведений, предоставляемых ГИБДД. Владелец транспортного средства получает налоговое уведомление с информацией о сумме налога, подлежащей к уплате. Налоговым периодом признаётся один календарный год.

Калькулятор транспортного налога

| Год оплаты | |

| Год выпуска | |

| Тип транспорта |

Трактора колесные (кроме гусеничных и только седельных тягачей)Только седельные тягачиАвтомобили для перевозки не менее как 10 лиц, включая водителя (автобусы), с объемом цилиндров двигателяАвтомобили легковые (кроме автомобилей с электродвигателем)Транспортные средства, оснащенные электродвигателямиАвтомобили грузовые с объемом цилиндров двигателяАвтомобили специального назначения (кроме пожарных и скорой помощи)Мотоциклы (мопеды), велосипеды с двигателем (кроме тех, которые имеют объем цилиндра двигателя до 50 куб. см, с объемом цилиндров двигателя)Яхты и суда парусные со вспомогательным двигателем или без него: морскиеЯхты и суда парусные со вспомогательным двигателем или без него: яхты и суда парусные массой не более как 100 кгЯхты и суда парусные со вспомогательным двигателем или без него: яхты и суда парусные массой свыше 100 кг и длиной не более как 7,5 мЯхты и суда парусные со вспомогательным двигателем или без него: яхты и суда парусные массой свыше 100 кг и длиной свыше 7,5 мЛодки проворны и катера, кроме лодок с подвесным двигателем: морскиеЛодки проворны и катера, кроме лодок с подвесным двигателем: лодки проворны и катера длиной не более как 7,5 мЛодки проворны и катера, кроме лодок с подвесным двигателем: лодки проворны и катера длиной свыше 7,5 мПлавучие средства (кроме спортивных): с массой не более как 100 кгПлавучие средства (кроме спортивных): длиной не более как 7,5 м и массой свыше 100 кгПлавучие средства (кроме спортивных): длиной свыше 7,5 м и массой свыше 100 кг см, с объемом цилиндров двигателя)Яхты и суда парусные со вспомогательным двигателем или без него: морскиеЯхты и суда парусные со вспомогательным двигателем или без него: яхты и суда парусные массой не более как 100 кгЯхты и суда парусные со вспомогательным двигателем или без него: яхты и суда парусные массой свыше 100 кг и длиной не более как 7,5 мЯхты и суда парусные со вспомогательным двигателем или без него: яхты и суда парусные массой свыше 100 кг и длиной свыше 7,5 мЛодки проворны и катера, кроме лодок с подвесным двигателем: морскиеЛодки проворны и катера, кроме лодок с подвесным двигателем: лодки проворны и катера длиной не более как 7,5 мЛодки проворны и катера, кроме лодок с подвесным двигателем: лодки проворны и катера длиной свыше 7,5 мПлавучие средства (кроме спортивных): с массой не более как 100 кгПлавучие средства (кроме спортивных): длиной не более как 7,5 м и массой свыше 100 кгПлавучие средства (кроме спортивных): длиной свыше 7,5 м и массой свыше 100 кг |

Объем двигателя (см куб. Мощность двигателя (кВт) |

|

| VIN код транспортного средства (6 последних цифр) | |

| Категория плательщика | гражданин, который не является пенсионеромгражданин, который является пенсионером |

| Сумма налогового сбора |

Сформировать электронное Распоряжение на перевод

Реквизиты для оплаты транспортного налога юридическими лицами siberianavto.ru

КБК для уплаты транспортного налога

Для юридических лиц

КБК для уплаты транспортного налога для юридических лиц и организаций

КБК для уплаты пени по транспортному налогу для юридических лиц и организаций

Для физических лиц

КБК для уплаты транспортного налога для физических лиц

КБК для уплаты пени по транспортному налогу для физических лиц

Особенности КБК при уплате транспортного налога

Транспортный налог оплачивают все владельцы транспортных средств: юрлица, организации и физлица.

Какой КБК написать физлицу

Получив уведомление о транспортном сборе из ФНС, его нужно оплатить по указанным реквизитам, при этом код КБК в поле 104 платежного поручения имеет такую комбинацию: 182 1 06 04012 02 1000 110.

Как платят этот налог юридические лица

За каждое зарегистрированное на организацию транспортное средство нужно уплатить налог, который можно вычислить, умножив ставку налогообложения на значение налоговой базы.

ВНИМАНИЕ! В отдельных случаях в формулу добавляются различные коэффициенты (региональные, на стоимость автомобиля и т.п.)

Юрлица обязаны самостоятельно рассчитать величину транспортного налога, а также отчитываться по его уплате до 1 февраля.

Отличия в оплате транспортного налога для организаций

Для организаций платеж нужно производить авансовым способом, если на региональном уровне не закреплено иначе. Аванс вносится каждый квартал после сдачи отчетности за предыдущий. Сумма налога, которая должна быть заплачена после 1 февраля, вычисляется путем вычитания из общей суммы транспортного налога всех произведенных авансовых платежей.

Код КБК на транспортный налог для юрлиц не изменился с прошлого года.Если вы опоздали с уплатой налога, то придется уплатить и пени за просрочку. Недоимка или неуплата налога влечет неминуемый штраф.

КБК по транспортному налогу в 2019 — 2020 годах для организаций

Исчисление и расчет транспортного налога

Обязанность по уплате транспортного налога лежит на всех владельцах автотранспорта ― как на обычных гражданах, так и на организациях. Базой для расчета налога по наземному автотранспорту признается мощность двигателя, измеряемая в лошадиных силах.

Налог признается региональным и уплачивается в бюджет по месту регистрации автомобиля. Уплачивать авансовые платежи обязаны лишь организации (и то только в том случае, если законом региона принят такой порядок уплаты налога). У прочих лиц такая необходимость отсутствует.

О том, как изменится порядок уплаты налога организациями с 2020 года, читайте в этой статье.

КБК по транспортному налогу в 2019-2020 годах для физических лиц

Владельцы автотранспорта являются плательщиками транспортного налога. Налогоплательщикам-гражданам приходит уведомление-расчет из ФНС, сформированное в соответствии с данными органов, производящих регистрацию автотранспортных средств.

Если налогового уведомления от ИФНС нет, то физлицу надлежит самостоятельно уведомить налоговый орган о наличии у него транспорта, подлежащего обложению налогом.

О последствиях своевременного и несвоевременного сообщения об этом читайте в этом материале.

Согласно п. 1 ст. 363 НК РФ гражданам необходимо произвести своевременную оплату за имеющиеся у них автомобили до 1 декабря следующего года включительно.

По транспортному налогу КБК в 2019 году для физлиц: 182 1 06 04012 02 1000 110.

Для уплаты физическими лицами транспортного налога КБК в 2020 году не изменится.

КБК транспортного налога – 2019, 2020 для организаций

За любыми юрлицами, несмотря на систему налогообложения, признается обязанность по оплате транспортного налога на весь зарегистрированный автотранспорт. Исчисление ими суммы налоговых платежей, в соответствии с п. 1 ст. 362 НК РФ, по налоговый период 2019 года включительно производится самостоятельно. Оплата (п. 3 ст. 363.1 НК РФ) перечисляется ежеквартально (если авансы есть) или сразу за весь год по его окончании. Отчетность подается в фискальные органы до 1 февраля года, следующего за отчетным, включительно.

Для юрлиц КБК по транспортному налогу в 2019 году следующий: 182 1 06 04011 02 1000 110.

Как всегда, бухгалтеров волнует вопрос: произошли какие-либо изменения в КБК по транспортному налогу — 2020 для юридических лиц или нет? Можем успокоить читателей: КБК по транспортному налогу — 2020 для организаций останется неизменным.

КБК пени по транспортному налогу

В случае несвоевременной оплаты начисленного налога придется заплатить в бюджет и соответствующие пени за каждый день просрочки. КБК пени по транспортному налогу в 2019–2020 годах:

- для компаний ― 182 1 06 04011 02 2100 110;

- для физлиц ― 182 1 06 04012 02 2100 110.

Для уплаты пени по транспортному налогу КБК в 2019-2020 годах не изменился ни для организаций, ни для физических лиц.

Рассчитать пени по транспортному налогу можно с помощью нашего сервиса

КБК по транспортному налогу за последние годы не изменился. При этом КБК для уплаты транспортного налога предусмотрены разные для плательщиков-организаций и плательщиков-физлиц. Если требуется уплатить пени или штраф по транспортному налогу, также используются специальные коды бюджетной классификации.

Если требуется уплатить пени или штраф по транспортному налогу, также используются специальные коды бюджетной классификации.

КБК для оплаты транспортного налога

Налогоплательщики

Собственники автотранспортных средств и есть плательщики дорожного сбора. Причем факт эксплуатации не имеет никакого значения. Фискальное обременение придется начислить и уплатить в бюджет с рабочей машины, а также с «груды металлолома, пылящегося в гараже», который официально не снят с учета.

Некоторые экономические субъекты были исключены из категории налогоплательщиков по ТН. Например, конфедерации, национальные футбольные компании и ассоциации, ФИФА, а также дочерние представительства ФИФА и прочие организации.

К тому же чиновники определили, что по транспортным средствам, переданным во временное пользование по доверенности, оформленной до вступления в силу 28 главы НК РФ, налогоплательщиками признаются лица, указанные в таковых доверенностях. А вот при передаче автотранспорта на правах доверительного управления уже после вступления значение имеет лишь факт государственной регистрации объекта налогообложения.

Во всех этих случаях в платежках нужно указать КБК транспортный налог за 2019 год для юридических лиц.

Все КБК по транспортному налогу на 2019 год

Транспортный налог с организаций

182 1 06 04011 02 1000 110

182 1 06 04011 02 2100 110

182 1 06 04011 02 3000 110

Транспортный налог с физических лиц

182 1 06 04012 02 1000 110

182 1 06 04012 02 2100 110

Региональные положения

Как известно, дорожный сбор — это региональное фискальное обязательство. А это означает, что ставки, льготы, отчетные периоды и авансовые платежи определяют власти конкретного субъекта. Узнать, какие положения действуют именно в вашем регионе, можно на официальном сайте ФНС.

А вот порядок уплаты для всех организаций един. Налогоплательщик обязан подготовить специальный платежный документ по форме ОКУД 0401060 — платежное поручение. В налоговой строке (поля 104-110) указать все обязательные реквизиты, в том числе в поле 104 платежки — КБК транспортный налог 2019 для организаций и физических лиц.

Независимо от региона, в котором находится налогоплательщик либо эксплуатируется транспорт, код бюджетной классификации указывается один и тот же. Например, чтобы оплатить транспортный налог 2019 (Санкт-Петербург) для юридических лиц, КБК в платежке укажите 182 1 06 04011 02 1000 110 (для организаций по основным платежам). Точно такой же код бюджетной классификации следует указать для уплаты обязательств по другим регионам, например по городу Оренбургу, Самаре или даже Москве.

Пример, как заполнить КБК транспортного налога в 2019 году для юридических лиц:

Объекты лизинга

Объект налогообложения — это само автотранспортное средство. Исчерпывающий перечень объектов включенных, а также исключаемых закрепляет статья 358 НК РФ.

Вопросов при определении объекта налогообложения обычно не возникает. Транспорт в собственности, значит — плати. А как быть с объектами лизинга, ведь получение автотранспорта по договору лизинга в настоящее время более, чем актуально.

Для данной ситуации никаких исключений не предусмотрено. Плательщиком ТН будет признаваться та сторона лизингового договора, на чьем балансе будет числиться транспорт. Простыми словами, платить должен тот, на кого транспорт был оформлен в государственной инспекции.

Обратите внимание, что по условиям договора лизинга автотранспорт может быть зарегистрирован как на лизингодателя, так и на лизингополучателя. КБК транспортного налога 2019 г. для юрлиц будет актуален для той компании, которая учитывает объект на своем балансе.

КБК по транспортному налогу для организаций

Транспортный налог – обязательный денежный сбор с частных и коммерческих владельцев транспортных средств. Автовладелец обязан самостоятельно рассчитать сумму платежа по формуле, составить декларацию с указанием необходимых платежных реквизитов, отправить документы в ИФНС, после чего в положенные сроки произвести оплату.

Если вы неправильно рассчитали сумму ТН или оплатили его с опозданием, вас ожидают санкции ИФНС в виде штрафов и пеней. Однако, это – не единственная неприятность, которая вам угрожает: если вы неправильно составили платежные документы и допустили ошибку в КБК, то платеж может быть не засчитан, и вас также ждут штрафы.

Однако, это – не единственная неприятность, которая вам угрожает: если вы неправильно составили платежные документы и допустили ошибку в КБК, то платеж может быть не засчитан, и вас также ждут штрафы.

Что такое КБК транспортного налога

КБК – это код бюджетной классификации, применяемый в налогообложении для точного указания каждого конкретного вида налога. При оплате налогов, его обязательно проставляют в платежных поручениях для быстрой идентификации и зачета внесенных денежных сумм. Если его не указать или указать с ошибкой, назначение платежа будет невозможно определить, а значит, он не будет зачтен, и вы получите штраф.

Каждый налог, в том числе транспортный налог для физических и юридических лиц, имеет свой индивидуальный КБК с типовой общепринятой структурой из 20 цифр, разделенных на четыре группы:

- Администратор – три цифры, определяющие назначение платежа (для ТН – это ФНС по коду 182).

- Тип дохода – десять цифр кода полученных доходов, за которые вносится транспортный налог: группа дохода (1), тип платежа (06), статья и подстатья дохода (5 цифр), уровень бюджета, куда перечисляются деньги (02 – региональный).

- Программа – четыре цифры (в зависимости от того, налог это штраф или пеня).

- Экономическая классификация – три цифры (доходы – 110).

То есть, каждый такой код содержит основную информацию: коды получателя платежа (ФНС), вид бюджета (региональный), содержание вносимого платежа (налог, штрафы, пени).

Важно! Физические и юрлица, обязанные платить по закону ТН, должны самостоятельно исчислять его сумму, а также самостоятельно узнавать и точно указывать код платежа в платежном поручении. Следует учитывать, что Минфин РФ ежегодно обновляет КБК, и старый код расценивается как ошибочный.

Коды ТН для физических и юридических лиц

КБК для частных автовладельцев и юрлиц различны, так как эти категории налогоплательщиков платят разные суммы транспортного налога. Точно так же, различны коды налогов, штрафов и пеней — их суммы тоже различаются. То есть, код позволяет понять статус плательщика и статус платежа.

Коды бюджетной классификации транспортного налога по ТН в 2019 году не изменились и выглядят следующим образом:

182 1 06 04012 02 1000 110

182 1 06 04012 02 3000 110

182 1 06 04012 02 2200 110

182 1 06 04012 02 2100 110

182 1 06 04011 02 1000 110

182 1 06 04011 02 3000 110

182 1 06 04011 02 2200 110

182 1 06 04011 02 2100 110

Один из перечисленных в таблице кодов должен быть указан в платежке (поле 104) и декларации (строка 021 раздела 1). Обе цифры должны быть идентичными в обоих документах, так как любая ошибка приведет к отказу засчитать платеж.

Обе цифры должны быть идентичными в обоих документах, так как любая ошибка приведет к отказу засчитать платеж.

Как найти и проверить КБК транспортного налога

Почему обязательно необходима проверка КБК перед тем, как указывать его в платежных документах? Во-первых, Минфин РФ периодически обновляет коды, а во-вторых, транспортный налог относится к региональным фискальным обязательствам, которые также периодически могут корректироваться местным законодательством.

Единственное очевидное преимущество: порядок уплаты транспортного налога един для всех регионов и субъектов платежей: платежное поручение готовится по форме ОКУД 0401060, где в полях 104-110 указываются реквизиты платежа. КБК указывается в строке 104.

Чтобы узнать точный код бюджетной классификации и другие данные для конкретного платежа, необходимо обратиться на сайт региональной ИФНС, где указаны:

- реквизиты получателя: наименование получателя, КПП, ИНН, банк и счет получателя, адрес региональной налоговой инспекции;

- данные по ОКТМО;

- период времени, в рамках которого следует внести налоговый платеж;

- КБК статуса плательщика и самого платежа.

При наличии Личного кабинета плательщика на сайте ФНС, вы сможете пользоваться готовыми платежными поручениями, которые формируются налоговиками. Вам остается только узнать сумму платежа и проверить наличие/отсутствие недоимок и штрафных санкций по налогу.

Если вам необходимо самостоятельно рассчитать сумму транспортного налога, вы также можете обратиться к удобному онлайн-калькулятору транспортного налога .

- Если в платежном поручении была допущена ошибка, то назначение платежа будет невозможно определить, и он не будет засчитан. В этом случае, если деньги зачислены, но не по назначению, вас оштрафуют, и у вас есть шанс оспорить санкции ИФНС в суде, повторно составив платежку.

- Если же деньги вообще не поступили в бюджет, а вы не исправили ошибку, то может образоваться недоимка, чреватая штрафами и пенями. В этом случае вам следует оформить новое платежное поручение и повторно заплатить сумму налога.

Пени за неуплату транспортного налога

За неуплату транспортного налога в отведенные сроки, начисляется штраф в размере — 20% от суммы образовавшейся задолженности (статья 122, п. 1 НК РФ).

1 НК РФ).

- Если оплата не произведена в течение 30 дней или не обнаружена в системе ФНС из-за ошибочно указанного КБК, ежедневно начисляется пеня — 1/300 ставки рефинансирования ЦБ РФ от суммы задолженности (статья 75, п.4 НК РФ).

- Если из-за ошибки в КБК платеж не внесен или не зачтен ИФНС, то с 31 дня, будет насчитана ежедневная пеня — 1/150 ставки рефинансирования ЦБ РФ от суммы долга.

Таким образом, автовладельцы, которые считаются плательщиками транспортного налога, обязаны своевременно уплачивать ТН. Суммы уплаты частным владельцам авто рассчитывает ИФНС, а юрлица должны делать это самостоятельно. При оформлении платежных поручений и налоговых деклараций необходимо указывать коды бюджетной классификации. Их отсутствие или указание с ошибками может привести к незачету платежа и наложению на вас штрафов и пеней.

Поэтому всем автовладельцам рекомендовано в обязательном порядке проверять КБК на сайтах Минфина и ФНС, а также быть внимательными при оформлении платежных поручений и деклараций.

КБК по транспортному налогу для организаций за 2019 год

Организации – владельцы транспортных средств должны ежегодно отчитываться в ИФНС по транспортному налогу, а также уплачивать налог в сроки, установленные региональным законодательством (п. 2 ст. 358, п. 1 ст. 363.1, п. 1 ст. 363 НК РФ).

Порядок расчета транспортного налога и срок уплаты

Транспортный налог рассчитывается в соответствии с гл. 28 НК РФ и определяется как произведение ставки налога и налоговой базы по налогу – мощность двигателя, тяга реактивного двигателя, валовая вместимость (п. 2 ст. 362, п. 1 ст. 359 НК РФ).

Ставки транспортного налога определяются органами местного самоуправления в каждом регионе отдельно (п. 1 ст. 361 НК РФ).

Сроки уплаты налога и авансовых платежей по транспортному налогу регламентируются региональными законами органов местного самоуправления (п. 6 ст. 362, п. 1 ст. 363 НК РФ). При этом срок уплаты налога не должен быть установлен ранее 1 февраля следующего года (п. 1 ст. 363 НК РФ).

1 ст. 363 НК РФ).

Например, московские организации-владельцы транспортных средств не рассчитывают и не уплачивают авансовые платежи по транспортному налогу. Годовой налог в Москве необходимо заплатить в бюджет не позднее 5-го февраля следующего года (п. 1 ст. 3 закона г. Москвы от 09.07.2008 № 33).

Так, по итогам 2018 года организациям в Москве заплатить транспортный налог без пени со стороны проверяющих органов нужно будет не позднее 5 февраля 2019 года.

Ответственность за нарушение сроков уплаты транспортного налога

При неуплате налога в течение 30-ти календарных дней включительно пеня рассчитывается исходя из 1/300 ставки рефинансирования ЦБ РФ от суммы задолженности по налогу за каждый календарный день просрочки, начиная со следующего дня. При неуплате налога более 30-ти календарных дней, начиная с 31-го дня, пеня рассчитывается исходя из 1/150 ставки рефинансирования ЦБ РФ от суммы задолженности за каждый календарный день просрочки (п. 4 ст. 75 НК РФ).

Также за неуплату налога предусмотрен штраф в размере 20% от суммы задолженности (п. 1 ст. 122 НК РФ).

КБК транспортный налог, пени, штрафы для организаций

Приказом Минфина от 08.06.2018 № 132н внесены изменения в коды бюджетной классификации по налогам и взносам, но КБК по транспортного налогу в 2019 году для организаций останется прежним.

В 2019 году организациям нужно будет уплачивать транспортный налог, а так же пени и штрафы по транспортному налогу по следующим КБК:

Налог на транспортные льготы? Как это рассчитать? — Maher Duessel CPA

18 декабря 2018 года Служба внутренних доходов (IRS) выпустила временное руководство в отношении учета расходов на льготы, выплаченных или понесенных после 31 декабря 2017 года. расчет соответствующего налога, называемого налогооблагаемым доходом от несвязанного бизнеса (UBTI) по этим льготам.

С чего начать?

Во-первых, важно точно определить, что такое QTF. QTF определены Налоговым кодексом как:

QTF определены Налоговым кодексом как:

- Транспортировка в пригородном транспортном средстве между домом и работой

- Любой проездной

- Квалифицированная парковка (парковка, предоставляемая сотруднику на территории предприятия работодателя или рядом с ним, на или рядом с местом, откуда сотрудник добирается до работы)

QTF могут быть выданы работодателем следующими способами:

- Натуральный

- Добросовестная договоренность о возмещении денежных средств

- Устройство регулировки компенсации

Максимальная ежемесячная сумма, исключаемая из дохода сотрудников, составляет 260 долларов США в 2018 году и 265 долларов США в 2019 году.Это не изменилось Законом о сокращении налогов и занятости от 2017 г.

.Что делать, если моя организация платит кому-то за парковку сотрудников?

Если ваша организация платит третьей стороне за парковку сотрудников, сумма запрета или налогооблагаемая сумма обычно рассчитывается как общая годовая стоимость парковки сотрудников, выплачиваемая третьей стороне. Однако, если сумма, которую ваша организация платит третьей стороне за парковку сотрудников, превышает ежемесячный лимит исключения (260 долларов США на сотрудника), эта избыточная сумма должна рассматриваться как компенсация и заработная плата сотруднику.В результате общая сумма ежемесячной суммы, превышающая 260 долл. США, которая рассматривается как компенсация и заработная плата, не облагается налогом для Организации.

Однако, если сумма, которую ваша организация платит третьей стороне за парковку сотрудников, превышает ежемесячный лимит исключения (260 долларов США на сотрудника), эта избыточная сумма должна рассматриваться как компенсация и заработная плата сотруднику.В результате общая сумма ежемесячной суммы, превышающая 260 долл. США, которая рассматривается как компенсация и заработная плата, не облагается налогом для Организации.

Полезный указатель: если вы платите третьей стороне за парковку для сотрудников, а также за парковку посетителей, вы можете избежать UBTI, если 50% или более парковочных мест предназначены для широкой публики.

Нерешенный вопрос: Что делать, если бесплатная парковка встроена в аренду площади здания? Какой разумный метод существует? Если за парковочные места, на которые не распространяется договор аренды, взимается дополнительная плата, следует ли использовать эту сумму для «оценки» свободных мест? IRS говорит, что стоимость не должна использоваться в этих расчетах, так что мне делать?

Нерешенный вопрос: что, если бесплатная парковка включена в договор аренды площади здания, а сам объект соответствует определению 50% или более, доступных для населения (см. Раздел ниже, касающийся владения или аренды парковочного места).Распространяется ли на всех арендаторов, что парковка не облагается налогом?

Раздел ниже, касающийся владения или аренды парковочного места).Распространяется ли на всех арендаторов, что парковка не облагается налогом?

На национальном уровне практикующие работают, чтобы получить ответы на эти нерешенные вопросы, и мы будем передавать информацию по мере ее поступления.

Что делать, если моя организация владеет или арендует парковочное место?

Если ваша организация владеет или арендует все или часть автостоянки, то UBTI может быть рассчитан с использованием любого разумного метода.Однако IRS рекомендует использовать метод, описанный ниже. Обратите внимание, что IRS определяет «стоянку» как крытые и открытые гаражи и другие сооружения, а также автостоянки и другие зоны, где сотрудники могут парковаться на территории предприятия работодателя или рядом с ним, а также в месте или рядом с местом, откуда сотрудник добирается на работу. работать. IRS определяет «общие расходы на парковку» как ремонт, техническое обслуживание, коммунальные расходы, страхование, налоги на имущество, проценты, удаление снега и льда, удаление листьев, вывоз мусора, уборку, ландшафтные расходы, расходы на обслуживание парковки, безопасность, а также аренду или аренду. платежи или часть арендной платы или арендной платы (если не разбита отдельно).

платежи или часть арендной платы или арендной платы (если не разбита отдельно).

Метод, рекомендуемый IRS

Шаг первый : Определение количества мест на парковке исключительно , зарезервированных для ваших сотрудников. Затем определите процент зарезервированных мест для сотрудников по отношению к общему количеству парковочных мест и умножьте этот процент на ваши общие расходы на парковку для парковки. Эта сумма и есть УБТИ.

Шаг второй : Определите основное использование оставшихся пятен. Если основное использование (50% или более) оставшихся парковочных мест на парковке — это предоставление парковки для населения, тогда оставшиеся общие расходы на парковку для парковки не облагаются налогом.Остановитесь здесь, если на первых двух шагах учтены все парковочные места.

Шаг третий : Если основное использование оставшихся парковочных мест — , а не для предоставления парковки для населения, рассчитайте надбавку на зарезервированные места, не предназначенные для сотрудников. Определите количество мест, зарезервированных исключительно для лиц, не являющихся сотрудниками (т. Е. Клиентов, посетителей и т. Д.), Затем определите процент зарезервированных мест для не сотрудников по отношению к оставшимся общим парковочным местам и умножьте этот процент на оставшиеся общие расходы на парковку вашей организации.Товар является суммой, не подлежащей УБТИ.

Определите количество мест, зарезервированных исключительно для лиц, не являющихся сотрудниками (т. Е. Клиентов, посетителей и т. Д.), Затем определите процент зарезервированных мест для не сотрудников по отношению к оставшимся общим парковочным местам и умножьте этот процент на оставшиеся общие расходы на парковку вашей организации.Товар является суммой, не подлежащей УБТИ.

Шаг четвертый : Определите остаточное использование и допустимые расходы. Если вы выполните шаги 1–3, указанные выше, а оставшиеся расходы на парковку не классифицируются отдельно как вычитаемые или не подлежащие вычету, вы можете обоснованно определить использование сотрудником оставшихся парковочных мест в обычное рабочее время в типичный рабочий день и связанные с этим расходы, допустимые для сотрудника. парковочные места. Способы определения использования сотрудниками оставшихся парковочных мест могут включать в себя конкретное определение количества рабочих мест на основе фактического или предполагаемого использования. Фактическое или предполагаемое использование может зависеть от количества точек, количества сотрудников, часов использования или других показателей.

Фактическое или предполагаемое использование может зависеть от количества точек, количества сотрудников, часов использования или других показателей.

Полезный указатель: вы должны до 31 марта 2019 г. изменить условия парковки, чтобы удалить или исключить зарезервированные места для сотрудников, которые будут рассматриваться как имеющие обратную силу до 1 января 2018 г.

Уведомление IRS содержит несколько примеров расчетов, которые мы рекомендуем вам рассмотреть.

Что делать, если расходы на парковку сотрудников связаны с деятельностью UBTI?

В соответствии с Законом о сокращении налогов и рабочих местах освобожденные от налогов организации обязаны увеличивать свой UBTI на любую сумму, вычет из которой не допускается ни для одного QTF.Однако Раздел 512 (a) (7) не применяется в той степени, в которой выплаченная или понесенная сумма напрямую связана с несвязанной торговлей или бизнесом, который регулярно осуществляется организацией. В таком случае сумма расходов QTF, непосредственно связанных с несвязанной торговлей или бизнесом, не допускается в качестве вычета при расчете UBTI, относящегося к такой несвязанной торговле или бизнесу, но отдельный налог не взимается.

В таком случае сумма расходов QTF, непосредственно связанных с несвязанной торговлей или бизнесом, не допускается в качестве вычета при расчете UBTI, относящегося к такой несвязанной торговле или бизнесу, но отдельный налог не взимается.

Как рассчитать налог и подать декларацию?

Раздел 512 (b) (12) обычно предусматривает специальный вычет в размере 1000 долларов в качестве модификации UBTI.Организации, освобожденные от уплаты налогов, должны подавать форму 990-T, если их валовой доход составляет 1000 долларов США или более. Организации, для которых сумма (1) валового дохода от несвязанных сделок или предприятий и (2) увеличения UBTI ниже $ 1 000, не обязаны подавать форму 990-T. UBTI облагается корпоративным налогом по ставке 21%.

Будут ли наложены штрафы на мою организацию?

IRS также выпустило в прошлом месяце Уведомление 2018-100. В этом Уведомлении IRS предлагает отменить штрафы за недоплату для освобожденных от налогов организаций, которые предлагали QTF и не были обязаны заполнять форму 990-T за налоговый год, предшествующий первому налоговому году организации, закончившемуся после 31 декабря 2017 года. С вступлением в силу Раздела 512 (a) (7) освобожденные от налогов организации могут иметь задолженность UBIT и должны впервые уплатить расчетный подоходный налог. Признавая, что этим организациям может потребоваться дополнительное время для соблюдения требований, IRS отказывается от дополнения к налогу в соответствии с разделом 6655 за неуплату расчетных налоговых выплат по налогу на прибыль, которые в противном случае должны были быть произведены не позднее 17 декабря 2018 г. в результате изменений, внесенных Закон о сокращении налогов и рабочих местах.

С вступлением в силу Раздела 512 (a) (7) освобожденные от налогов организации могут иметь задолженность UBIT и должны впервые уплатить расчетный подоходный налог. Признавая, что этим организациям может потребоваться дополнительное время для соблюдения требований, IRS отказывается от дополнения к налогу в соответствии с разделом 6655 за неуплату расчетных налоговых выплат по налогу на прибыль, которые в противном случае должны были быть произведены не позднее 17 декабря 2018 г. в результате изменений, внесенных Закон о сокращении налогов и рабочих местах.

Обратите внимание, что это временное освобождение доступно только для освобожденных от налогов организаций, которым не требовалось подавать форму 990-T за налоговый год, непосредственно предшествующий первому налоговому году организации, закончившемуся после 31 декабря 2017 года.Льгота также распространяется только на освобожденные от налогов организации, которые своевременно подают форму 990-T и своевременно выплачивают сумму, указанную за налоговый год, на который предоставляется льгота. Организации должны написать «Уведомление 2018-100» в верхней части формы 990-T, поданной за соответствующий налоговый год, чтобы потребовать эту льготу.

Организации должны написать «Уведомление 2018-100» в верхней части формы 990-T, поданной за соответствующий налоговый год, чтобы потребовать эту льготу.

Запрос комментариев

Казначейство и IRS запрашивают комментарии до 22 февраля 2019 г. Комментарии могут быть отправлены в электронном виде через Федеральный портал электронного регулирования.(Введите IRS 2018-0038) в поле поиска на главной странице, чтобы найти уведомление и отправить комментарии).

Важные примечания: Это краткое изложение не предназначено для замены полного прочтения уведомлений IRS. IRS намеревается опубликовать предлагаемые правила в соответствии с разделами 274 и 512 (и в соответствии с разделом 6012, касающимся требований к регистрации освобожденных организаций). Предлагаемые правила будут включать руководство по расчету увеличения UBTI, относящегося к QTF. Пока эти правила не будут опубликованы, IRS проинструктировало вас, что вы можете использовать любой разумный метод, как это предусмотрено в Разделе B временного руководства IRS для определения сумм.

Транспортный налог | ФНС | ФНС России

НалогоплательщикиОбъекты налогообложенияЮридические и физические лица, имеющие зарегистрированный транспорт

Налоговая базаТранспортные средства (включая автомобили, самолеты, яхты), зарегистрированные в установленном законом порядке

Отчетный периодЗависит от типа транспортного средства, например, для автотранспортных средств — двигатель, лошадиная сила

Облагается налогом периодОтчетными периодами для юридических лиц являются первый, второй и третий кварталы года. Налоговая отчетность не подается, но авансовые платежи обязательны (если иное не установлено законодательством субъектов Российской Федерации)

Ставка налогаКалендарный год

Устанавливается законами субъектов РФ

Расчет налога для юридических лиц основан на

Расчет налога для индивидуальных предпринимателей и физических лиц основан наЮридические лица самостоятельно исчисляют сумму налога и вносят авансовые платежи

Налоговые платежи физических лицДля физических лиц сумма налога исчисляется налоговыми органами на основании данных органов, осуществляющих государственную регистрацию транспортных средств

Налоговые платежи юридических лицУстанавливаются законами субъектов Российской Федерации, но не ранее 1 ноября, следующего за истекшим налоговым периодом

Подача налоговой декларацииУстанавливаются законами субъектов Российской Федерации, но не ранее 1 февраля, следующего за истекшим налоговым периодом

Налоговая декларация должна быть подана юридическими лицами не позднее 1 st февраля года, следующего за истекшим налоговым периодом

(RUS) Рассчитать регистры транспортного налога

- 2 мин. Леснинга

Í essari grein

Применимо к: Microsoft Dynamics AX 2012 R3, Microsoft Dynamics AX 2012 R2

Используйте форму журнала налоговых регистров для расчета общей суммы налога и необходимых авансовых налоговых платежей.При расчете налоговой базы для транспортных средств используются следующие критерии:

Мощность двигателя, измеренная в лошадиных силах

Реактивная тяга в килограммах

Валовая вместимость, измеренная в судовых тоннах

Все основные средства, карты которых содержат код транспортного налога и относятся к виду основных средств Транспортное средство , включаются в расчет транспортного налога. Если в течение отчетного периода основные средства списываются или продаются, при расчете налога используются данные за месяц, в котором произошла юридическая регистрация и снятие с реестра.

Перед созданием декларации по транспортному налогу необходимо рассчитать и утвердить в журнале следующие регистры:

Транспортное средство — расчет налога — Налог рассчитывается в этом регистре для каждого основного средства на основе настроек налогового кода, налоговых льгот, периода обслуживания и налоговой базы. Для определения базы транспортного налога для транспортного средства необходимо получить сводные данные бухгалтерского учета от каждого независимого подразделения юридического лица, которое ведет собственный баланс.

Транспортный налог — налог рассчитывается для каждого кода Российской Классификации объектов административного деления (ОКАТО) налогового кодекса.

Click Основные средства (Россия) > Журналы > Журнал налоговых регистров .

Создайте новый журнал.

В поле Номер партии журнала введите уникальный номер журнала налоговых регистров.

В полях Тип периода , Номер периода и Годы указывают период, для которого создается журнал.

Выберите строку регистра Транспортное средство — расчет налога , а затем щелкните Рассчитать текущий .

Выберите строку регистра Транспортный налог , а затем щелкните Рассчитать текущий .

Athugasemd

После расчета статус регистров устанавливается на Расчетный в поле Статус .

Установите флажок Утверждено , чтобы утвердить реестр.

В поле Worker просмотрите или измените код сотрудника, утвердившего реестр.

Щелкните Строки регистра , чтобы просмотреть строки регистра после завершения расчета.

При создании журнала в регистре транспортного налога за отчетный год вычисляется сумма авансового платежа, уплаченного за предыдущие отчетные периоды.Если журналы для этих периодов не существуют, сумму авансового платежа за предыдущие отчетные периоды можно ввести вручную.

См. Также

(RUS) Журнал налоговых регистров (форма)

(RUS) Регистрация строк журнала (форма)

(RUS) Настройка расчета транспортного налога

Расчет и уплата налога на транспортные средства в Швеции

Наконец, система немного изменена для транспортных средств, которые используют альтернативные виды топлива.Базовая ставка 360 шведских крон все еще действует, но владельцам транспортных средств нужно будет всего лишь добавить 11 шведских крон за грамм СО2 сверх 111 г / км, чтобы определить окончательный налог на транспортное средство, который они должны заплатить.

Особые условия и исключения

Тем, кто приобрел новый гибридный или полностью электрический автомобиль, предоставляется специальная субсидия (Supermiljöbilspremie):

- 20000 шведских крон: автомобили с выбросами CO2 от 1 до 50 г / км (подключаемые гибриды)

- 40000 шведских крон: автомобили с нулевым выбросом CO2 (электромобили)

Кроме того, автомобили, которые классифицируются государством как «Зеленые автомобили», пользуются пятилетним освобождением от налога на транспортные средства.Транспортные средства, попадающие в эту категорию, определяются на основе их экологического класса, а также выбросов CO2.

Уплата налога на транспортные средства

Обычно владельцы транспортных средств платят налоги за полные годы вперед. Если налог, который вы должны заплатить, превышает 3600 шведских крон, итоговую сумму можно разделить на три платежных периода.

Определение основного месяца платежа

Дата, когда должна быть произведена уплата транспортного налога, определяется последней цифрой регистрационного номера транспортного средства.Оплата должна быть получена (и зачислена на счет Шведского транспортного агентства) до последнего дня этого месяца. В случае, если последний день месяца — праздничный или выходной, оплата должна быть получена не позднее следующего рабочего дня.

В следующей таблице объясняется, как определить, когда вы должны платить налог на транспорт, на основе последней цифры в вашем регистрационном номере:

Последняя цифра вРегистрационный № | Месяц основного платежа | Дополнительные периоды выплат(для сумм свыше 3600 шведских крон) |

0 | марта | июль и ноябрь |

1 | Апрель | август и декабрь |

2 | мая | сентябрь и январь |

3 | июнь | Октябрь и февраль |

4 | августа | декабрь и апрель |

5 | Октябрь | Февраль и июнь |

6 | ноября | март и июль |

7 | декабрь | апрель и август |

8 | Январь | май и сентябрь |

Оплата при лицензировании транспортного средства в пользование

Когда вы получаете лицензию на использование транспортного средства, у вас есть 21 день для уплаты налога на транспортное средство.Важно отметить, что налог на транспортное средство взимается за полные месяцы, независимо от конкретного дня месяца, в котором транспортное средство было лицензировано. Это означает, что даже если транспортное средство было допущено к эксплуатации 25 -го числа месяца, с водителей будет взиматься плата за весь месяц. Сумма не начисляется пропорционально.

Исключением из этого правила является налог, превышающий 4800 шведских крон. В этом случае транспортный налог взимается посуточно. Кроме того, чтобы применить это исключение, транспортные средства должны быть либо сняты с регистрации на срок не менее 15 дней, либо смена владельца произошла в то время, когда транспортное средство не было лицензировано для использования.

Для транспортных средств, которые подлежат налогообложению в течение месяца платежа, в это время взимается полный годовой налог на транспортные средства или соответствующий первый период платежа. Это означает, что вы можете получить счет за 13 или 5 месяцев. Даже в том случае, если уведомление о выезде на бездорожье сделано до даты бухгалтерского учета, налог должен быть уплачен. Возврат будет произведен за любую излишне уплаченную сумму налога.

Оплата при изменении использования

Аналогичным образом, если в способ использования транспортного средства внесены изменения, у вас будет 21 день после того, как было сделано уведомление об изменении, для оплаты налога на транспортное средство.Здесь опять же налог взимается за весь месяц, в котором происходит смена использования.

Модификации конструкции транспортного средства

По завершении регистрационного осмотра, если будет обнаружено, что транспортное средство было модифицировано таким образом, что увеличивает налог на транспортное средство, вам необходимо будет уплатить эту сумму в течение 21 дня с момента изменения. Опять же, налог взимается за весь месяц.

Кто должен платить налог на транспортные средства?

Лицо, которое было зарегистрировано в качестве владельца транспортного средства в начале месяца платежа, несет ответственность за уплату налога.Это означает, что даже если транспортное средство продается в первый день месяца платежа, продавец все равно несет ответственность за уплату налога на транспортное средство.

Шведское транспортное агентство отправит квитанцию о переводе в течение первых 12 дней месяца платежа. Независимо от того, получена квитанция о переводе или нет, владелец транспортного средства должен обеспечить своевременную уплату налога. Рекомендуется связаться с транспортным агентством, если вы не получили квитанцию о переводе за неделю до последней расчетной даты месяца платежа.

Какая дата отчетности?

Дата зачисления уплаченного транспортного налога на счет Шведского транспортного агентства называется «отчетной датой». Важно помнить, что отчетная дата не совпадает с датой перевода денег или даже с датой снятия денег с вашего счета. Иногда проходит несколько дней, прежде чем деньги будут официально зачислены на счет получателя.

Тем, кто предпочитает платить по почте, помните, сколько времени требуется для доставки конверта.Рекомендуется выделить достаточно времени, чтобы оплата была получена вовремя.

Утерянные квитанции о переводе денег

Если вы потеряли квитанцию о переводе, налог на транспорт можно уплатить на следующие номера банковских жиро-счетов:

- Счет-фактура на одно транспортное средство: 5051-6822

- Счет-фактура для нескольких автомобилей: 5051-6863

Обратите внимание: не забудьте указать свой регистрационный номер, а также свой личный (или корпоративный) идентификационный номер при совершении платежа без квитанции о переводе, выданной Шведским транспортным агентством.Если вы платите через Интернет, вы также должны указать номер OCR (или ссылочный номер). Обратитесь в службу поддержки по телефону +46 (0) 771–14 15 16, если у вас нет номера OCR.

Чтобы узнать, сколько вам нужно заплатить без квитанции о переводе, вы можете использовать эту услугу транспортного агентства и ввести свой регистрационный номер. Вам понадобится либо код авторизации из вашего регистрационного свидетельства, либо электронное удостоверение личности.

Несвоевременная уплата налога на транспортные средства

Вы должны будете заплатить минимальный сбор в размере 100 шведских крон, если транспортный налог не уплачен вовремя.Общая сумма комиссии рассчитывается исходя из первоначальной суммы с использованием процентной ставки. Если неуплаченный налог меньше 100 шведских крон, плата за просрочку платежа будет равна неуплаченной сумме. Пока налог на транспорт остается неуплаченным, процентная ставка увеличивается в конце каждого месяца. Полное освобождение от платы за просрочку платежа предоставляется только по особым причинам.

Сборы установлены законом и преследуют следующие цели:

- Поощрительные выплаты производятся вовремя

- Обеспечение быстрой оплаты просроченных платежей

- Компенсация центральному правительству связанных дополнительных расходов

Обратите внимание: транспортным средством нельзя пользоваться до тех пор, пока не будет уплачен транспортный налог.

Напоминание об уплате налога на транспортное средство

Если оплата транспортного налога не получена, лицо, которое должно заплатить, получит напоминание в следующем месяце. Даже если с тех пор автомобиль был продан, если вы были зарегистрированным владельцем в начале месяца платежа, вы несете ответственность за уплату налога.

Вы уже заплатили?

Если вы получили напоминание, но уже заплатили соответствующий налог на транспортное средство, убедитесь, что платеж действительно был произведен с вашего банковского счета.Обратитесь в свой банк и отправьте копию завершенного платежа на номер:

.Шведское транспортное агентство

SE-701 88 Эребру, Швеция

Неуплаченный налог на транспорт

В случае неуплаты налога на транспортное средство, использование транспортного средства после последней отчетной даты запрещено. Это также относится к случаям, когда налоговые обязательства лежали на предыдущем владельце. Если транспортное средство используется, несмотря на неуплату транспортного налога, полиция имеет право забрать номерные знаки транспортного средства.

Открытое дело будет рассматриваться Службой исполнения. Этот процесс обычно начинается через месяц после первого напоминания.

Уменьшение неуплаченного налога на транспортные средства

В некоторых случаях неуплаченный налог на транспортное средство может быть уменьшен, в том числе в следующих случаях:

- Сделано извещение о бездорожье

- Транспортное средство снято с учета

- Использование транспортного средства было изменено в результате снижения налоговых обязательств или их отсутствия

- Конструкция автомобиля изменилась, что привело к снижению налоговых обязательств

В случае уменьшения налога на транспортное средство, вместе с напоминанием об оплате будет отправлена новая квитанция о переводе.

Если уменьшение происходит до последней отчетной даты, вы можете связаться с Шведским транспортным агентством, чтобы узнать меньшую сумму. Если эта сумма не будет выплачена вовремя, взимается штраф за просрочку платежа. Если будет уплачена оригинальная, более высокая сумма, вам будет возвращена сумма превышения.

В случае, если открытое дело было отправлено в Правоприменительное агентство, Шведское транспортное агентство уведомит их о уменьшенной сумме.

Запросы на исправление

Если вы считаете, что есть ошибка в сумме налога на транспортное средство или пени за просрочку в связи с неуплатой налога, вы можете запросить исправление в Шведском транспортном агентстве.Отправьте письменный запрос по номеру:

Шведское налоговое агентство

Транспортный налог

SE-701 87 Эребру, Швеция

Исправление, основанное на платежеспособности другого лица

Если вы приобрели транспортное средство, за которое продавец несет ответственность за уплату транспортного налога, вы должны отправить запрос на исправление в Налоговое управление Швеции в течение 60 дней после последней отчетной даты платежа. Вы должны произвести оплату, даже если вы требуете исправления.Деньги будут возвращены, как только Налоговое управление Швеции выпустит исправление.

Проверьте сумму годового налога в отчете CARFAX

CARFAX позволяет очень легко узнать, сколько вам нужно будет заплатить в виде транспортного налога, а также график платежей. Эта информация включена в Отчет CARFAX по истории транспортных средств для большинства подержанных автомобилей в Швеции.

Продажи автомобилей | Налоговое управление штата Аризона

Продажа автотранспортных средств нерезидентам

Когда дело доходит до продажи автомобилей нерезидентам Аризоны, существует четыре отдельных освобождения от уплаты налога с привилегий на транзакции (или вычетов из налоговой базы розничного продавца) в соответствии с классификацией розничных продаж, которые могут применяться к продаже автомобиля продавцом в Аризоне.Все четыре из этих исключений зависят от покупателя, который сначала квалифицируется как нерезидент.

Два освобождения основаны на государстве проживания покупателя. Одно исключение требует документально подтвержденной передачи продавцом транспортного средства нерезиденту за пределами штата. Для получения дополнительной информации об этих исключениях и требованиях к документации, включая продажи нерезидентам военного персонала, дислоцированного в Аризоне, и покупателям из числа коренных американцев, см. Процедуру привилегий по транзакциям в Аризоне (TPP) 08-1.

В целом, статут Аризоны предусматривает освобождение от продажи автомобиля нерезиденту, который является гражданином штата, в котором есть и то, и другое:

- государственный налог на использование или другая ставка акцизного налога (применимая к покупке или регистрации транспортных средств), которая ниже, чем ставка налога на привилегии штата Аризона 5,6% ; и,

- налоговая взаимность с Аризоной, что означает, что штат нерезидента предоставит кредит на сумму TPT штата Аризона, уплаченную покупателем-нерезидентом во время продажи.

Это освобождение делает сумму TPT штата Аризона, подлежащую уплате при продаже, равной государственному налогу, подлежащему уплате в штате покупателя-нерезидента при продаже без налогов. Обратите внимание, что освобождение от уплаты налога в соответствии с налоговым кодексом другого штата не применяется в Аризоне. Поскольку штат нерезидента разрешает зачет государственного налога, уплаченного в Аризоне, не должно быть налоговых обязательств штата, когда транспортное средство зарегистрировано нерезидентом в его или ее родном штате.

ЗаконАризоны также позволяет нерезиденту вступать во владение транспортным средством в Аризоне, но это освобождение распространяется только на TPT и акцизные сборы округа «совмещенные».С другой стороны, привилегия города полностью распространяется на продажу автомобилей нерезидентам, когда покупатель вступает во владение автомобилем в Аризоне. Единственное освобождение от уплаты налога на привилегии в городе Аризона при продаже автомобиля соответствующему нерезиденту требует, чтобы продавец доставил автомобиль покупателю-нерезиденту за пределами штата.

Таблицы налоговых ставок для государства-нерезидентов

Таблицы налоговых ставок штатов-нерезидентов перечисляют штаты, в которых в обоих штатах ставка налога ниже, чем в 5 Аризоны.6 процентов по ставке TPT и предоставляют кредит на уплату государственного налога в Аризоне. Также перечислены штаты, которые не взимают налог с продаж или акцизный налог; нерезиденты из этих штатов также имеют право на освобождение от налогов в соответствии с законом Аризоны и не будут платить налоги штата или округа. Для нерезидентов из всех других штатов с более высокой ставкой налога штата, чем 5,6 процента, ставка TPT в штате Аризона и разрешается зачет акцизов штата на уплаченный в штате Аризона налог штата и все местные налоги, применяемые к продаже, если нерезидент принимает доставку автомобиля в Аризоне.

Для применения пониженной ставки TPT покупатель-нерезидент должен заполнить Аризонскую форму 5011, чтобы установить резидентство в другом штате США; получить у продавца специальное разрешение на регистрацию нерезидента на 90 дней; и разрешить продавцу автотранспортных средств сделать копию действующего водительского удостоверения нерезидента за пределами штата.

Расчет налога на льготы по сниженной сделке

Чтобы помочь продавцам автомобилей в Аризоне, компания ADOR создала две версии таблицы расчета налогов.Этот рабочий лист вычисляет уменьшенную сумму государственного TPT и окружного акцизного налога, который будет применяться к продаже автомобиля нерезиденту, а также вычисляет правильные суммы вычетов, которые должны быть приняты в декларации о привилегиях транзакций, использовании и выходном налоге (форма TPT- 2).

Рабочий лист A / B — это пустой рабочий лист, который налогоплательщики могут распечатать и заполнить вручную; или они могут заполнить онлайн, а затем распечатать. Продавец транспортного средства должен указать продажную цену, налоговые ставки штата нерезидента и округа Аризона и выполнить все математические вычисления.Пример заполнения рабочего листа и Аризонской формы TPT-2 (для разовой продажи) включен в этот рабочий лист.

Рабочий лист C — это автоматический вычислительный рабочий лист, доступный для печати. Просто введя налогооблагаемую продажную цену транспортного средства и выбрав штат нерезидента и округ Аризона, в котором находится бизнес продавца, из раскрывающихся меню, рабочий лист рассчитает налог и предоставит суммы для размещения в Форме TPT-2 для эта распродажа. Аризона включена как один из штатов в раскрывающееся меню штата для сравнения экономии на налогах.

В Таблицах налоговых ставок штатов-нерезидентов также указаны штаты, резиденты которых имеют право на следующее отдельное обязательное освобождение в соответствии с розничной классификацией:

A.R.S. В § 42-5061 (A) (28) (a) предусмотрено освобождение от уплаты налога на прибыль штата и акциза округа на продажу автотранспортных средств нерезидентам из штатов, которые не предоставляют кредит на налоги, уплаченные в Аризоне. Это освобождение от уплаты налогов в Аризоне освобождает покупателя-нерезидента от уплаты налога в обоих штатах. Это освобождение и требования к документации для квалификации разъясняются в TPP 08-1.

Таблицы налоговых ставок штата нерезидентов, которые также включают в себя перечень налоговых ставок округа Аризона, предназначены для определения правильных сумм налога штата и округа, применяемого к продаже автотранспортных средств, которая имеет право на полное или частичное освобождение от налогов в соответствии с законом Аризоны.

Обратите внимание: ADOR рекомендует перепроверить числа и расчеты в этой таблице, поскольку отдел не несет ответственности за ошибочные расчеты.

На Рабочем листе A / B налоговые ставки штата нерезидента и округа Аризона должны быть перенесены в пустой или заполняемый рабочий лист, но все математические вычисления должны быть выполнены продавцом.

На Рабочем листе C после ввода продажной цены автомобиля раскрывающиеся меню позволяют продавцу автомобиля выбрать штат нерезидента и округ Аризона, в котором происходит продажа. Этот рабочий лист автоматически рассчитает суммы налогов и удержаний, взятых по Форме TPT-2.

Налоги в Китае

Иностранные компании в Китае должны знать о подоходном налоге, налоге с оборота, потребительском налоге и ряде других местных налогов, чтобы соответствовать закону.

Подоходный налог

Корпоративный подоходный налог

Корпоративный подоходный налог (КПН) рассчитывается против чистой прибыли компании за финансовый год после вычета разумных коммерческих затрат и убытков — другими словами, это фактически налог на прибыль. КПН в Китае рассчитывается на ежегодной основе, но часто выплачивается ежеквартально с корректировками, которые либо возвращаются, либо переносятся на следующий год. Окончательный расчет основан на результатах аудита компании на конец года. В пересмотренном законе Китая о корпоративном подоходном налоге, который вступил в силу в 2008 году, были унифицированы налоговые ставки для иностранных и местных предприятий.Ставка подоходного налога, применяемая сегодня ко всем компаниям в Китае, как иностранным, так и отечественным, составляет 25 процентов. Малые и низкоприбыльные предприятия имеют право на пониженную ставку КПН в размере 20 процентов, а если налогоплательщик квалифицируется как высокотехнологичное предприятие, применяется пониженная ставка КПН в размере 15 процентов.

Индивидуальный подоходный налог (ИПН)

В соответствии с Законом о индивидуальном подоходном налоге ИПН взимается со всех физических лиц, включая китайских и иностранных граждан, проживающих в Китае или получающих доход из Китая.Резиденты КНР обычно облагаются налогом на свой мировой доход, в то время как нерезиденты облагаются налогом только на доход, полученный из источников КНР. Новый закон об ИИТ, призванный облегчить налоговое бремя для лиц с низким и средним доходом и занять более жесткую позицию в отношении иностранных рабочих и лиц с высокими доходами, полностью вступит в силу 1 января 2019 года.

В соответствии с новым ИИТ закона, налоговые скобки для ИПН:

| Предыдущая скобка * (юаней) | Новая скобка (юаней) | Эффект | Уровень ИИТ (%) | Быстрый вычет (согласно новому закону) |

|---|---|---|---|---|

| <1,500 | <3,000 | Расширенный | 3 | 0 |

| 10 | 210 | |||

| 4,500-9,000 | 12,000-25,000 | Расширенный | 20 | 1,410 |

| 9,000-35,000 | 25,000-3560,000 | 9038 725 | 2,660 | |

| 35,000-55,000 | 35,000-55,000 | Без изменений | 30 | 4,410 |

| 55,000-80,000 | 55,000-8060,000 55,000-8060,000||||

| > 80,000 | > 80,000 | Без изменений | 45 | 15,160 |

| * Примечание: это рассчитано на основе годового дохода.Налогооблагаемый совокупный доход относится к совокупному доходу после разрешенных вычетов. | ||||

Новый закон об ИИТ также ввел новую формулу ежемесячного налогооблагаемого дохода:

[(доход до налогообложения — взносы на социальное обеспечение — стандартный вычет — вычеты, предусмотренные другими законами и постановлениями — специальные дополнительные вычеты) * ставка налога] — быстрое удержание.

Налогооблагаемый доход

(доход до налогообложения) — (взнос социального страхования) — (стандартный вычет — (вычеты, предусмотренные другими законами и постановлениями) — (специальные дополнительные вычеты)

Стандартный порог вычета составляет 5000 юаней на человека. месяц как для налогоплательщиков-нерезидентов, так и для налогоплательщиков-резидентов.

Специальные дополнительные вычеты включают:

- Расходы на образование детей;

- Расходы на дальнейшее самообразование;

- Расходы на лечение тяжелого заболевания;

- Проценты по жилищному кредиту;

- Аренда жилья; и

- Поддержка пожилых людей.

Те, кто жертвует на благотворительность (сумма, не превышающая 30 процентов своего дохода), также могут вычесть эту сумму из своего налогооблагаемого дохода.

Статья 1 Закона об ИИТ считает, что иностранное физическое лицо, проживающее в Китае в течение 183 или более дней в году, считается «налоговым резидентом» и, следовательно, подлежит обложению китайским налогом на свой мировой доход.Это положение заменит предыдущее пятилетнее правило, согласно которому иностранное физическое лицо подлежало обложению китайским налогом на мировой доход, если оно проживало в Китае более пяти лет.

Этот предыдущий пятилетний порог был легко обойден экспатриантами, которые предпочли покинуть страну в общей сложности на 91 день в году или более 31 дня подряд, чтобы «сбросить часы» на пятилетний порог. Статья 11 закона об ИПН гласит, что для налоговых резидентов ИПН теперь будет рассчитываться на годовой, а не ежемесячной основе.Однако налоговые агенты будут продолжать удерживать налог заранее на ежемесячной основе, а нерезиденты будут продолжать платить налог на ежемесячной или субординированной основе.

Налог с оборота

Налог на добавленную стоимость

НДС — один из двух налогов с оборота в Китае, а второй — налог на потребление. Ранее существовал еще один налог с оборота, называемый бизнесом (BT), который взимался с товаров и услуг по ставкам от трех до 20 процентов. Однако, чтобы избежать двойного налогообложения и поддержать свою современную индустрию услуг, Китай в 2012 году запустил пилотную программу по замене BT на НДС для отдельных отраслей, которая впоследствии была расширена по всей стране в середине 2013 года.К 1 мая 2016 года реформа НДС была завершена, и вступил в силу Caishui [2016] № 36, хотя BT, возможно, все еще находится в процессе поэтапного отказа в некоторых отраслях.

По НДС налогоплательщики делятся на две категории в зависимости от их годовой налогооблагаемой суммы продаж: обычные налогоплательщики или мелкие налогоплательщики. Налогоплательщики, годовые налогооблагаемые продажи которых превышают годовой потолок продаж, установленный для мелких налогоплательщиков, должны подать заявление на получение общего статуса налогоплательщика. Компания должна получить статус общего налогоплательщика НДС, чтобы выпустить fapiao , что является ключевым требованием для ведения бизнеса.

Мелкими налогоплательщиками являются те, чей годовой объем продаж составляет менее 5 миллионов юаней (796 330 долларов США). Они облагаются более низкой трехпроцентной единой ставкой НДС.

| Промышленность | Старый закон | Новый закон |

|---|---|---|

| ≤ 500000 юаней | Унифицировано до ≤ 5 миллионов юаней |

| Оптовая или розничная торговля товарами | ≤ 800000 юаней | |

| Предоставление услуг первоначально облагается бизнес-налогом | ≤ 5 миллионов юаней |

С 1 мая 2018 года общие налогоплательщики облагаются налогом в размере шести процентов, 10 процентов или 16 процентов, в зависимости от проданного товара или услуги.

| Сфера применения | Старая ставка НДС | Новая ставка НДС |

|---|---|---|

| Продажа товаров, услуги по переработке, ремонту и замене, сдача в аренду или передача физического имущества | 1760 16% | |

| Продажа транспортных средств, почтовые услуги, базовые телекоммуникации, архитектура, аренда и продажа недвижимости, передача права землепользования, продажа или импорт сельскохозяйственных продуктов, водопроводной воды, природного газа | 11% | 10% |

Налогоплательщики, у которых годовые налогооблагаемые продажи ниже верхнего предела, а также налогоплательщики, которые недавно открыли новый бизнес, могут добровольно подать заявку на общее признание налогоплательщика при условии, что они способны вести законную, действительную и точную бухгалтерскую отчетность.

Также обычно обнаруживается, что дополнительные «мягкие» или неписаные требования влияют на решение местных налоговых органов о том, имеет ли заявитель право на получение общего статуса налогоплательщика, такого как уставный капитал, размер офиса и количество сотрудников.

Для обычных налогоплательщиков основная формула для расчета подлежащего уплате НДС:

НДС к оплате = Выходной НДС в текущем периоде — Входящий НДС в текущем периоде

Если выходного налога за текущий период недостаточно для компенсации Предварительный налог текущего периода, разница может быть перенесена на следующий срок для продолжения зачета.

Для мелких налогоплательщиков формула определения подлежащего уплате НДС:

НДС = Продажи x ставка налога НДС

Продажи = Продажи с НДС / (1 + ставка сбора НДС)

Сниженные ставки НДС в Китае 2018

| Тип | Правила НДС |

|---|---|

| Продажа или импорт товаров (кроме других товаров, перечисленных ниже) | 16% |

| Зерновые и пищевые растительные масла | 10% |

| Водопроводная вода, отопление, охлаждение, горячая вода, угольный газ, сжиженный нефтяной газ, природный газ, газ метан, уголь / угольные продукты для домашнего использования | 10% |

| Книги, газеты, журналы ( без газет и журналов, распространяемых почтовым отделением) | 10% |

| Сельскохозяйственная техника и пленка для покрытия пластиком для сельского хозяйства | 10% |

| Сельское и лесное хозяйство, продукты животноводства, водные продукты | 10% |

| Аудиовизуальные продукты | 10% |

| Электронные публикации | 10% |

| Диметиловый эфир | Соль пищевая | 10% |

| Предоставление услуг по переработке или ремонту и замене | 16% |

| Тип | Правила НДС | 10% |

|---|---|

| Структура | 10% |

| Тип | Правила НДС |

|---|---|

| Непатентованная технология | 6% |

| Товарный знак 9038 7 | 6% |

| Авторские права | 6% |

| Деловая репутация | 6% |

| Управление инфраструктурными активами | 6% |

| 6% | |

| Права на деятельность (включая франшизу, управление цепочкой и другие права бизнеса | 6% |

| Исключительные права на распространение | 6% |

| Права на распространение | 6% | 1

| 6% | |

| Права членства | 6% |

| Права на места | 6% |

| Реквизит виртуальной реальности для онлайн-игр | 6% |

| Права на наименование | 6% |

| Портретные права | 6% |

| Права на присвоение имен | 6% |

| Комиссия за перевод | 6% |

| Права на использование на море | 6% |

| Права на поиски акций | 6% |

| Права заимствования воды | 6% |

| Использование других природных ресурсов | 6% |

| Права землепользования | 10% |

| Категория | Тип | Правила НДС | ||||

|---|---|---|---|---|---|---|

| Транспортные и транзитные услуги | Услуги автомобильного транспорта | 10% | ||||

| Услуги водного транспорта 85 | 10% | 10% | 10% | 10% | 10% | |

| Услуги трубопроводного транспорта | 10% | |||||

| Обычные почтовые услуги | 10% | |||||

| Специальные почтовые услуги | 10% | |||||

| Прочие почтовые услуги | 10% | |||||

| Телекоммуникационные услуги | базовые услуги связи | |||||

| Услуги связи с добавленной стоимостью | 6% | |||||

| Строительные услуги | Инжиниринговые услуги | 10% | ||||

| Услуги по установке | 10% | |||||

| 1085 Услуги ремонта128 | Отделочные работы услуги | 10% | ||||

| Прочие строительные услуги | 10% | |||||

| Финансовые услуги | Кредитные услуги | 6% | ||||

| Прямые финансовые услуги | 6% | |||||

| Передача финансовых активов | 6% | |||||

| Современные услуги | ||||||

| Услуги по исследованиям и технологиям | Услуги по исследованиям | 6% | ||||

| Контрактные услуги по управлению энергопотреблением | 6% | |||||

| Инженерно-изыскательские услуги | 6% | |||||

| Услуги специальной подготовки | 6% | |||||

| Услуги информационных технологий | Программное обеспечение | 6% | ||||

| Услуги по проектированию и тестированию схем | 6% | |||||

| 6% | ||||||

| Услуги по управлению бизнес-процессами | 6% | |||||

| Услуги с добавленной стоимостью информационных систем | 6% | |||||

| Культурные и творческие услуги | Дизайнерские услуги | 6% | ||||

| 6% | ||||||

| Рекламные услуги | 6% | |||||

| Услуги конференций и выставок | 6% | |||||

| Вспомогательные услуги логистики | Услуги авиации | 6% | ||||

| Услуги порта и порта 61285 % | ||||||

| Полевые услуги грузовых и пассажирских перевозок | 6% | |||||

| Спасательные службы | 6% | |||||

| Погрузочно-разгрузочные услуги | 6% | |||||

| 6% складские услуги | ||||||

| Услуги по приему и отправке посылок | 6% | |||||

| Услуги в сфере недвижимости | Финансирование материального имущества Лизинговые услуги | 16% | ||||

| Финансирование недвижимого имущества Лизинговые услуги | 10% | |||||

| Операционная аренда материального имущества услуги | 16% | 90 398|||||

| Услуги операционного лизинга недвижимости | 10% | |||||

| Услуги аутентификации и консультации | Услуги аутентификации | 6% | ||||

| Услуги аттестации | 6% | |||||

| 9 Консультационные услуги | ||||||

| Услуги радио и телевидения | Услуги по производству радио- и телепрограмм (работ) | 6% | ||||

| Услуги по выпуску радио- и телепрограмм (работ) | 6% | |||||

| Трансляция радио- и телепрограмм (работ) услуги | 6% | |||||

| Услуги поддержки бизнеса | Услуги корпоративного управления | 6% | ||||

| Услуги брокерского агентства | 6% | |||||

| Кадровые службы | 6% | 8 | 6% | 90 381Другие современные услуги | 6% | |

| Услуги в сфере быта | ||||||

| Культурные и фитнес-услуги | Культурные услуги | 6% | ||||

| Фитнес-услуги | 6% | |||||

| Образовательные услуги | 6% | |||||

| Медицинские услуги | 6% | |||||

| Туристические и развлекательные услуги | Туристические услуги | 6% | ||||

| Развлекательные услуги | 6% | 9898 и услуги по размещениюУслуги по питанию и напиткам | 6% | |||

| Услуги по размещению | 6% | |||||

| Ежедневные услуги для жителей | 6% | |||||

| Прочие бытовые услуги | 6% | |||||

Налог на потребление

Налог на потребление (CT ) применяется всякий раз, когда производятся, обрабатываются или импортируются определенные предметы роскоши или другие товары.Налоговые ставки значительно различаются в зависимости от продукта. Уплаченный налог обычно рассчитывается непосредственно как стоимость и не подлежит возмещению. Если компания осуществляет переработку налогооблагаемых товаров в интересах другой стороны, переработчик обязан удерживать и уплачивать налог на потребление в зависимости от стоимости сырья и сборов за переработку. Налог на потребление следует подавать и уплачивать ежемесячно.

Другие налоги

Ниже приводится неполный список других основных налогов в Китае. Для получения дополнительной информации проконсультируйтесь со специалистом по налогам Китая.

Подоходный налог

Подоходный налог — это налог, взимаемый с пассивного дохода (т. Е. Дивидендов, бонусов, других доходов от инвестиций в акционерный капитал, процентов, арендной платы, роялти, передачи собственности), полученного предприятиями-нерезидентами из Китая. Ставка подоходного налога у источника выплаты в настоящее время составляет 10 процентов. Если иностранная сторона является налоговым резидентом страны или юрисдикции, заключившей с Китаем соглашение об избежании двойного налогообложения, которое включает пониженный налог у источника выплаты, иностранная сторона может пользоваться этими пониженными ставками после одобрения указанного налогового бюро.Китайское предприятие, переводящее средства за границу, должно быть налоговым агентом.

Гербовый сбор

Гербовый сбор взимается с контрактов на покупку и продажу, переработку, строительные и инженерные проекты, лизинг активов, транспортировку товаров, хранение и складирование, ссуды, страхование активов, технологические контракты, передачу прав собственности, бухгалтерские книги лицензирование роялти. Ставки налога варьируются от 0,005 процента до 0,1 процента.

Доплаты

Предприятия с иностранными инвестициями, иностранные предприятия и иностранные физические лица, которые облагаются НДС или СТ, также подлежат уплате городских строительных и эксплуатационных сборов (UCMT), надбавки за образование (ES) и надбавки за местное образование (LES).

Налог на недвижимость

Все владельцы, залогодержатели, хранители и пользователи собственности в коммерческих целях должны платить налог на недвижимость. Это не включает жилую недвижимость для самостоятельного использования, но включает жилую недвижимость для аренды. Применимая ставка налога составляет 1,2 процента, рассчитанная на основе остаточной стоимости за вычетом от 10 до 30 процентов первоначальной стоимости собственности (как определено местным правительством).

Налог на использование земли в городах и поселках

Физические лица и предприятия, использующие землю в городах, облагаются налогом на использование земли в городах и поселках.Размер налога взимается с квадратного метра землепользования и варьируется в зависимости от размера города или поселка.

Налог на прирост земли

Все организации и физические лица, которые передают государственные права землепользования, здания и другие сооружения на этой земле и которые получают доход от такой передачи, должны платить налог на прирост земли в соответствии с соответствующими законами и постановлениями.

Расчет налога на прирост стоимости земли основан на сумме прироста стоимости, полученной налогоплательщиком в результате передачи недвижимости (т.е., остаток поступлений, полученных налогоплательщиком от передачи недвижимости после вычета суммы вычитаемых статей), и должен взиматься в соответствии с четырехступенчатой прогрессивной налоговой ставкой, основанной на процентной сумме, на которую повышение сумма превышает сумму списанных позиций.

Налог на ресурсы

Компании или физические лица, участвующие в разработке определенных полезных ископаемых или добыче соли, несут ответственность за налог на ресурсы, который первоначально рассчитывался адвалорно или основывался на количестве.

Налог на транспортные средства и суда

Владельцы или администраторы определенных типов транспортных средств и судов подлежат обложению налогом на транспортные средства и суда. Льготные политики доступны для энергосберегающих транспортных средств / судов или транспортных средств / судов, использующих новые энергетические технологии. Налоговые льготы могут применяться к дипломатическим транспортным средствам и судам. Согласно Caishui [2015] № 51, выпущенному SAT в мае 2015 года, подходящие энергосберегающие транспортные средства / суда могут пользоваться сниженной наполовину ставкой налога, а подходящие новые энергетические транспортные средства / суда могут быть освобождены от налога на транспортные средства и суда. .Производители и импортеры автомобилей, которые занимаются производством или импортом квалифицированных автомобилей, могут обратиться в Министерство промышленности и информационных технологий (МИИТ) за налоговыми льготами.

Заявление об отказе от ответственности:

Канадская служба комиссаров по торговле в Китае рекомендует читателям обратиться за профессиональным советом относительно их конкретных обстоятельств. Не следует полагаться на эту публикацию как на замену такой профессиональной консультации. Правительство Канады не гарантирует точность любой информации, содержащейся на этой странице.Читатели должны самостоятельно проверить точность и достоверность информации.

Контент на этой странице предоставлен Dezan Shira & Associates, паназиатской многопрофильной фирмой, оказывающей профессиональные услуги, предоставляющей юридические, налоговые и операционные консультации международным корпоративным инвесторам.

- Дата изменения:

Рекомендации по уплате десятины для владельцев бизнеса

© 2006 Ник Б.Николау, все права защищены Президент, Ministry Business Services, Inc. Внесено в Руководство по практическому богословию