Госзакупки и НДС

Об особенностях заключения и исполнения контрактов участниками, применяющими специальный налоговый режим.

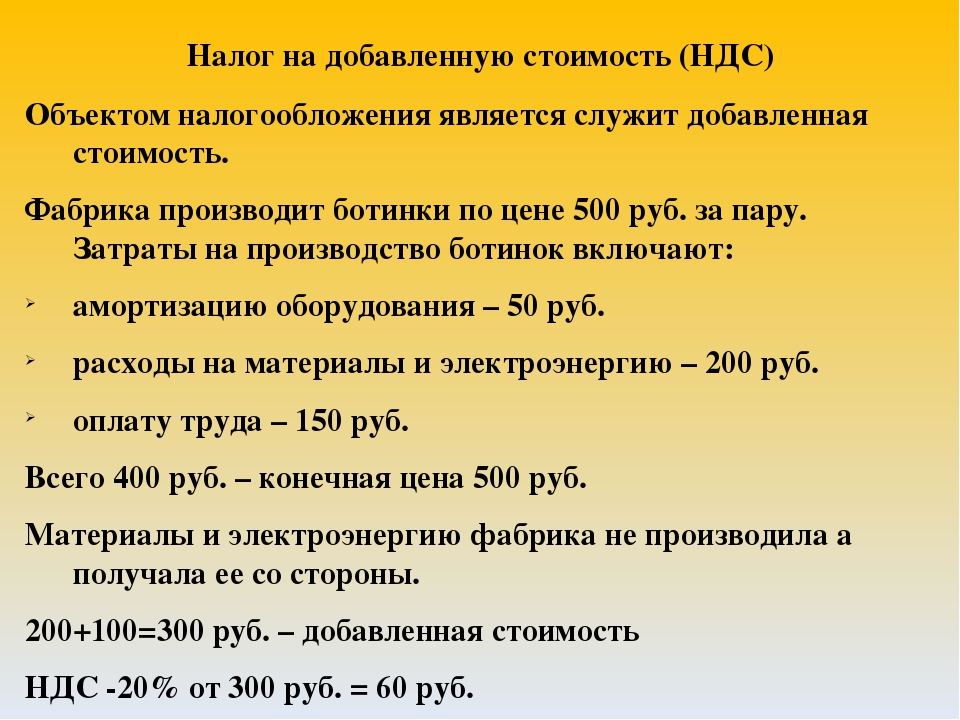

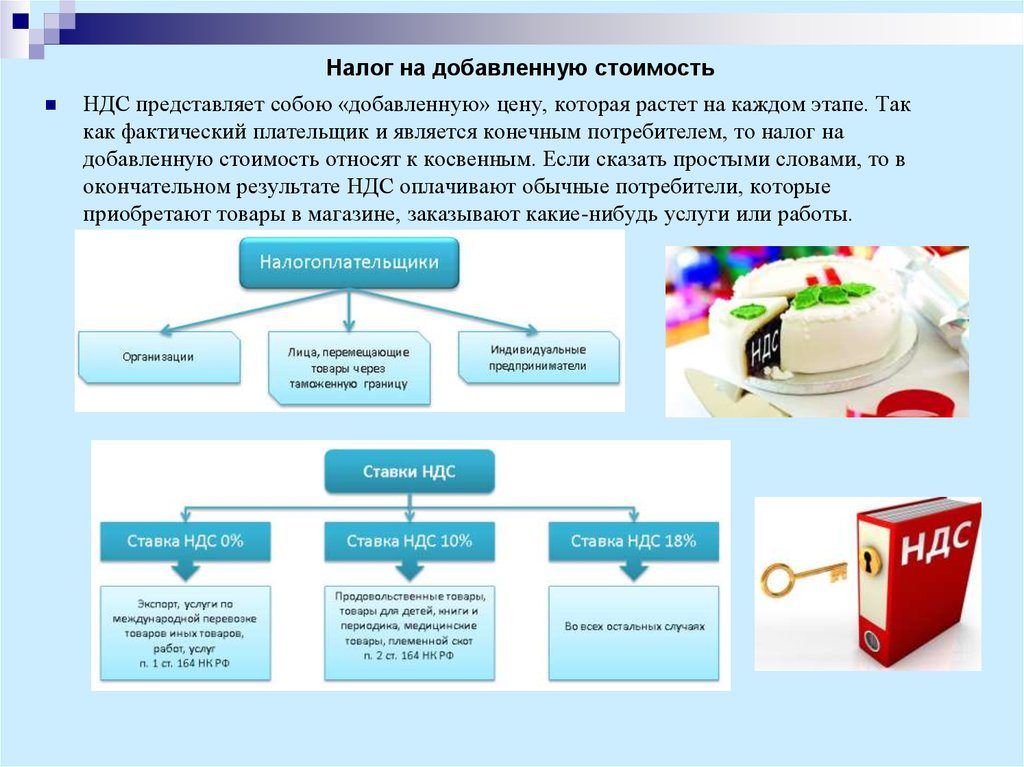

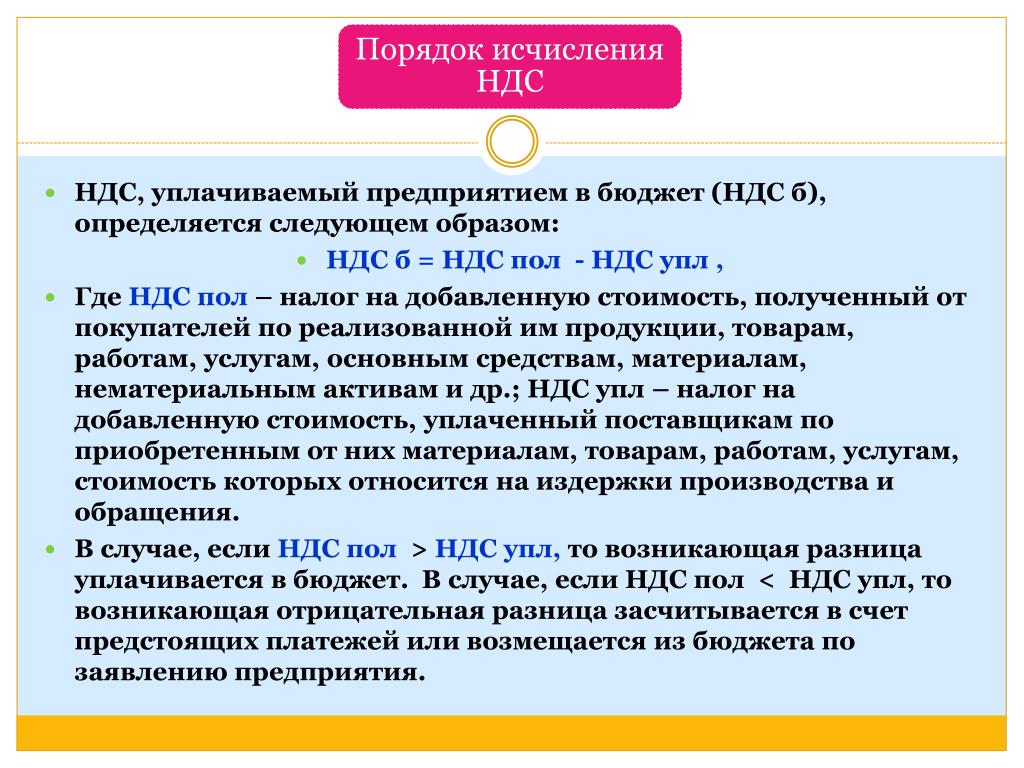

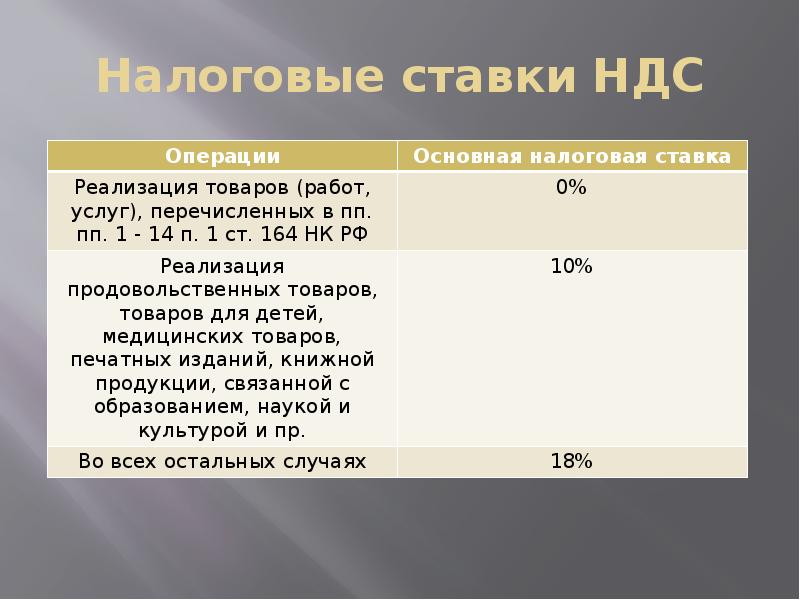

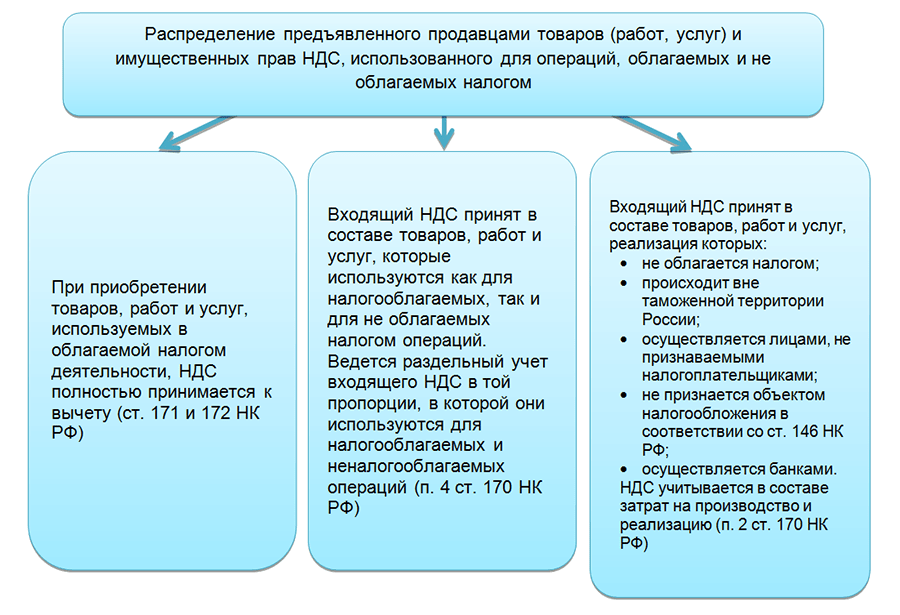

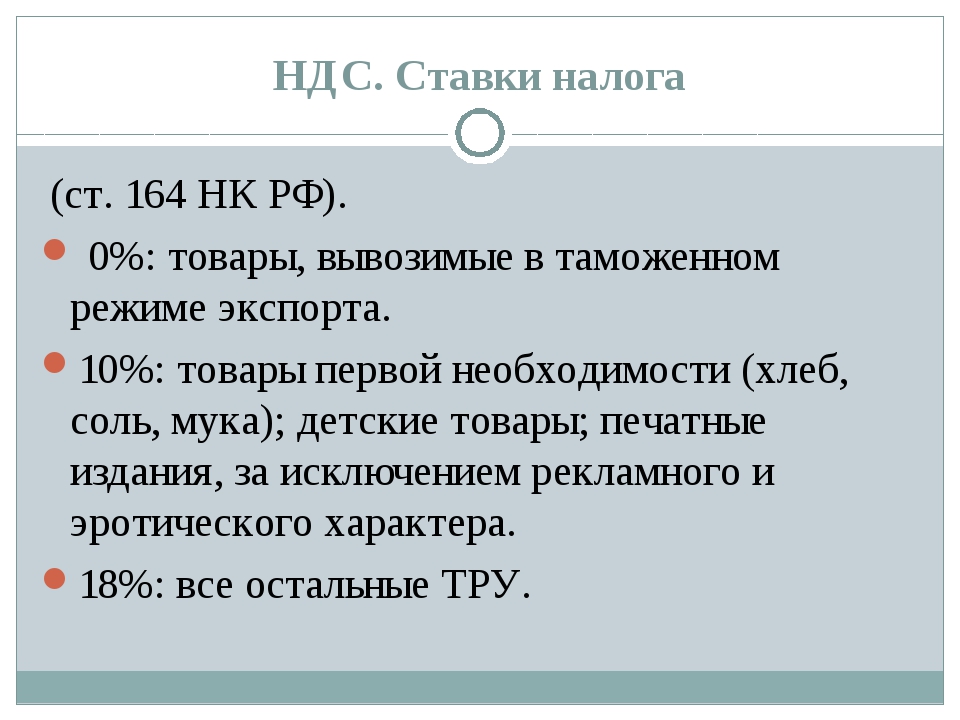

НДС — это налог на добавленную стоимость, размер которого чаще всего составляет 20%. Этим налогом облагаются предприятия, находящиеся на общей системе налогообложения и создающие дополнительную рыночную стоимость. Простым языком это предприятия, которые реализуют товар (работы, услуги) по более высокой цене, нежели их себестоимость. Налог вычисляется из разницы между себестоимостью товара и последующей ценой его продажи, то есть выручкой.

В России НДС действует с 1 января 1992 года. Порядок его исчисления и уплаты первоначально был определён законом «О налоге на добавленную стоимость», с 2001 года регулируется главой 21 Налогового кодекса РФ.

Заключение контракта

Согласно части 1 статьи 34 Закона № 44-ФЗ контракт заключается на условиях, предусмотренных извещением об осуществлении закупки или приглашением принять участие в определении поставщика (подрядчика, исполнителя), документацией о закупке,  Исключение составляют случаи, когда в соответствии с Законом № 44-ФЗ извещение об осуществлении закупки или приглашение принять участие в определении поставщика (подрядчика, исполнителя), документация о закупке, заявка, окончательное предложение не предусмотрены.

Исключение составляют случаи, когда в соответствии с Законом № 44-ФЗ извещение об осуществлении закупки или приглашение принять участие в определении поставщика (подрядчика, исполнителя), документация о закупке, заявка, окончательное предложение не предусмотрены.

При формировании ценового предложения участник закупки предлагает цену контракта с учетом всех налогов и сборов, которые он обязан уплатить согласно НК РФ.

Законом № 44-ФЗ не предусмотрено право заказчика корректировки цены контракта (уменьшения на размер НДС), контракт заключается по цене, предложенной победителем закупки.

В соответствии с частью 2 статьи 34 Закона № 44-ФЗ при заключении контракта обязательно в его текст включается положение о том, что цена контракта является твердой и определяется на весь срок его исполнения.

При этом в извещении об осуществлении закупки в обязательном порядке должна содержаться информация о начальной (максимальной) цене контракта (НМЦК, пункт 2 статьи 42 Закона № 44-ФЗ).

В соответствии с письмом Минфина России от 27.12.2017 № 24-03-08/87276, Заказчик при установлении НМЦК должен учитывать все факторы, влияющие на порядок формирования цены: условия, сроки поставки, расходы на перевозку, страхование, уплату таможенных пошлин, налогов и других обязательных платежей.

Согласно пункту 4 статьи 3 Закона № 44-ФЗ участником закупки может быть любое юридическое лицо независимо от его организационно-правовой формы, формы собственности, места нахождения и места происхождения капитала или любое физическое лицо, в том числе зарегистрированное в качестве индивидуального предпринимателя, исключение составляют оффшорные компании. Возможность участия в государственных закупках не ставится в зависимость от применяемой системы налогообложения.

Соответственно организации и ИП, применяющие специальные режимы налогообложения (ЕСХН, ЕНВД, УСН, ПСН), вправе участвовать в государственных и муниципальных закупках наравне с участниками, применяющими основную систему налогообложения (ОСНО), поскольку Законом № 44-ФЗ не установлено никаких ограничений для участников закупок в отношении применяемого ими налогового режима.

Таким образом, требовать пересчета предложенной участником цены Заказчик не вправе.

В соответствии с письмом ФАС России от 18.06.2019 № ИА/50880/19 указание в проекте контракта вариативного условия о цене контракта «включая НДС/НДС не облагается» является обязательным и не зависит от волеизъявления заказчика. И на этапе заключения контракта победитель должен сформировать протокол разногласий, которым следует исключить данную вариативность.

Кроме того, рекомендуем обращать внимание на данный пункт проекта контракта, а в случае наличия однозначной формулировки «включая НДС», направить в адрес заказчика соответствующего запроса на разъяснение положений документации с целью ее корректировки.

Исполнение контракта

Согласно положениям, содержащимся в части 1 статьи 95 Закона № 44-ФЗ цена не может быть уменьшена Заказчиком без согласия исполнителя.

Статья 95 Закона № 44-ФЗ содержит исчерпывающий перечень случаев, когда цена контракта может изменяться, уменьшение на размер НДС в их число не входит. Кроме того, согласно нормам Закона № 44-ФЗ и ГК РФ любое изменение условий контракта возможно только по соглашению сторон.

Кроме того, согласно нормам Закона № 44-ФЗ и ГК РФ любое изменение условий контракта возможно только по соглашению сторон.

Только в случае согласия участника закупок Заказчик может подготовить дополнительное соглашение об уменьшении цены контракта на размер НДС, тем самым сохранив данную экономию в своем бюджете.

По общему правилу организации и ИП, применяющие УСН, не признаются плательщиками НДС. Поэтому, в ходе исполнения контракта, они не составляют и не выставляют Заказчику счета-фактуры.

В такой ситуации сумма НДС, которая учтена Заказчиком при определении НМЦК, будет дополнительной прибылью участника закупки.

Как следует из письма ФНС России от 08.112016 №СД-4-3/21119@, в случае, если стоимость контракта в соответствующем пункте контракта указана «включая НДС» и при оплате контракта заказчиком в платежном поручении выделена сумма НДС, но счет-фактура участником закупки не выставлена, т.к. он применяет спецрежим, то и обязанность уплатить НДС в бюджет согласно положениям главы 21 НК РФ не возникает.

Однако, на практике зачастую «недобросовестные» заказчики отказываются подписывать документы о приемке исполненных обязательств, если не выставлена счет-фактура с выделением суммы НДС, ссылаясь на условие контакта о том, что цена включает НДС.

Под угрозой одностороннего расторжения контракта и включения в РНП некоторые исполнители, применяющие УСН, вынуждены выставить счет-фактуру и уплатить НДС, что фактически приводит к двойному налогообложению и дискриминации.

Пунктом 2 части 13 статьи 34 Закона № 44-ФЗ предусмотрена возможность уменьшения суммы, подлежащей уплате заказчиком юридическому лицу или физическому лицу, в том числе зарегистрированному в качестве индивидуального предпринимателя, на размер налогов, сборов и иных обязательных платежей в бюджеты бюджетной системы Российской Федерации, связанных с оплатой контракта, если в соответствии с законодательством Российской Федерации о налогах и сборах такие налоги, сборы и иные обязательные платежи подлежат уплате в бюджеты бюджетной системы Российской Федерации заказчиком.

Это единственный случай, предусмотренный 44-ФЗ, когда в контракт в обязательном порядке включается условие об уменьшении суммы, подлежащей оплате. В указанной норме речь идет именно о размере выплат контрагенту, а не уменьшении цены контракта.

Обращаем внимание, что данная норма относится только к физическим лицам и иностранным лицам (юридическим лицам и индивидуальным предпринимателям), так как иные случаи, когда заказчик может быть налоговым агентом своего исполнителя, действующим законодательством не предусмотрены.

Мнение судей по вопросу НДС

Однако позиция судей с вышеприведенными рекомендациями и разъяснениями ведомств не всегда совпадает. Часть судей следуют вышеперечисленным выводам и выносят решения в пользу поставщиков на УСН, а другая часть становится на сторону заказчика.

В решении Арбитражного суда Ростовской области от 01.12.2015 по делу № А53-24060/2015 суд встал на сторону Заказчика, который в проекте контракта указал сумму победителя электронного аукциона с учетом НДС, не смотря на то, что победитель находился на УСН.

Аналогичное мнение отражено и в решении Арбитражного суда Курганской области от 26.01.2016 по делу № А34-6052/2015.

Помимо этого есть решения и в пользу поставщика, находящегося на упрощенной системе налогообложения.

Постановление ФАС ДВО от 13.08.2013 № Ф03-3381/2013: цена работ по контракту определена в соответствии с результатами открытого аукциона в электронной форме, суд пришел к выводу об отсутствии оснований для изменения цены работ в одностороннем порядке, т.к. заказчик настаивал на уменьшении цены контракта на размер НДС, поскольку подрядчик применяет УСН.

Постановление АС Дальневосточного округа от 19.08.2019 по делу № А73-22807/2018: суд поддержал позицию УФАС и признал незаконным условие контракта о снижении его цены на сумму НДС, если участник, с которым будет заключен контракт, применяет УСН. При этом суды подчеркнули, что контракт по итогам аукциона заключается по цене, предложенной участником закупки, независимо от того, какую систему налогообложения он применяет.

Постановление АС Поволжского округа от 18.06.2019 по делу № А12-25318/2018: «Контракт должен заключаться заказчиком по цене победителя аукциона вне зависимости от применяемой им системы налогообложения. Корректировка (в том числе, уменьшение) заказчиком цены контракта, в зависимости от применения лицом, с которым заключается контракт упрощенной системы налогообложения, Законом о контрактной системе не предусмотрена, и противоречит принципу твердости цены контракта, установленного частью 2 статьи 34 Закона о контрактной системе».

Данная правовая позиция изложена в Определении Верховного суда Российской Федерации от 30.05.2019 № 305-ЭС19-391 по делу № А40-88142/2018: «установленная контрактом стоимость оплаты соответствующих товаров, работ или услуг не соотносится с налоговыми обязательствами победителя, поскольку является обязательством заказчика оплатить контракт в установленном размере при надлежащем его исполнении. Следовательно, налоговые обязательства участника закупки не могут быть регламентированы ни аукционной документацией, ни законодательством о контрактной системе в сфере закупок».

Незаконность действий заказчика по отказу в приемке исполненных обязательств в отсутствие счета-фактуры и указания на размер НДС в накладной подтверждается судебной практикой.

Выводы:

- любой участник закупки, в том числе, применяющий налоговый “спецрежим”, вправе участвовать в закупках на общих основаниях;

- при наличии сомнительных формулировок в проекте контракта использовать право направления запроса на разъяснение положений документации;

- контракт заключается и оплачивается заказчиком по цене победителя вне зависимости от применяемой последним системы налогообложения;

- применение победителем закупки “спецрежима” не влечет изменения условий контракта;

- корректировка заказчиком в одностороннем порядке цены контракта, предложенной победителем, не допускается;

- ни при каких условиях не формировать и не выставлять заказчику счета-фактуры, если участник закупки применяет специальный режим.

Моё Дело формирует неполную отчетность по НДС — Приёмная на vc.ru

Уже много лет я являюсь пользователем Эльбы, но наблюдая за тем как неспешно развивается сервис, решил посмотреть на возможные альтернативы для ведения бухгалтерии своей организации.

Меня сразу вдохновило Моё Дело, ведь на первый взгляд там всё сделано «для людей» — круто, логично и понятно, но разбираясь в деталях я столкнулся с неожиданной проблемой — сервис попросту не соблюдает требования законодательства по отчетности НДС.

Если организация на УСН работает по агентскому договору с принципалом на ОСН и приобретает для него услуги с НДС, то она обязана перевыставлять ему счета-фактуры и сдавать отчетность по НДС, неотъемлемая часть которой — Журнал учета полученных и выставленных счетов фактур.

Но в сервисе Моё Дело его попросту нет

Моя переписка с поддержкой началась в апреле 2020, первым же письмом я задал вопросы по функционалу и достаточно оперативно получил ответ на них:

1.Предусмотрен ли вас учет операций по агентским договорам?

Для принципала не предусмотрен.

2.Такие документы как отчет агента и создание соответствующих проводок на дату их подписания?

Отчет агента можно сформировать в личном кабинете, инструкция https://www.moedelo.org/Manual/Page/posrednik-po-prodazhe-tovara-prof/#usn-4

3.

В том числе покупка услуг для Приципалов на ОСН? Перевыставление счет-фактур и сдача отчетности по НДС + журнала учета счет фактур?

Функционал по продаже услуг для посредника на ОСНО достпуен, инструкция https://www.moedelo.org/Manual/Page/proposrednik-po-prodazhe-uslug/#contentОтчетность по НДС в сервисе можно сформировать как и счет-фактуры. Журнал учета как такового нет, есть книга покупок и книга продаж, где отражены данные счет-фактуры.

Уже тут начались непонятки: на второй вопрос я получил ссылку про «продажу товара», хотя в дальнейшем уточнил, что в моем случае агент именно приобретает услуги для принципала на ОСН.

Но главное, как так нет журнала учета счетов-фактур? Ведь он обязателен для включения налоговую декларацию закону (п. 5.1 ст. 174 НК РФ). Задал уточняющий вопрос.

«Журнал учета как такового нет» но он должен направляться в налоговую в рамках отчетности по НДС, как так? Для отчетности он формируется?

Журнал учета счетов-фактур в сервисе не реализован.Я не понимаю, вы пишите что отчетность по НДС сформировать в сервисе можно.Но журнал учета счет-фактур — это часть отчетности по НДС, вам не видится тут противоречие?

В сервисе формируются книга покупок и продаж, журнал учета не реализован.

Всё равно не понимаю. Вы пишите: отчетность по НДС сформировать можно. При этом, журнал учета счет-фактур — это часть этой отчетности. Так как вы предлагаете сдавать отчетность без него?

После этого специалист поддержки пропадает, 24 июля я напоминаю что прошло уже месяца с момента моего письма — ответа не получаю. 11 августа я иду в личные сообщения в Facebook и через пару дней (наконец!) получаю очередную отписку, которая подтверждает уже очевидное — налоговая отчетность действительно противоречит законодательству.

Что мы имеем в сухом остатке

Сервис Мое Дело утверждает что «конечно же вся отчётность, формируемая в сервисе, соответствует законодательству», но соответствует она ему лишь частично. И, что самое неприятное: если вы обратитесь за консультацией перед подключением и сами не докопаетесь — явно вам об этом никто не скажет и вас ждут неприятные «сюрпризы» от налоговой.

И, что самое неприятное: если вы обратитесь за консультацией перед подключением и сами не докопаетесь — явно вам об этом никто не скажет и вас ждут неприятные «сюрпризы» от налоговой.

Бухгалтерская фирма «Бизнес Актив» — для компаний малого бизнеса Тюмени

Анализируем вашу документацию

1. Оставьте заявку на сайте или позвоните

2. Мы свяжемся с Вами для согласования встречи

3. Проведем предварительный анализ ваших документов и отчетности — бесплатно

4. Уточним детали по:

- системе налогообложения ОСНО (с НДС), УСН, ЕНВД, Патент

- по наличию: основных средств, сотрудников, вида деятельности, кассового аппарата.

- использованию Вами программ по ведению бухгалтерского и налогового учета

- финансовым проблемам в вашем бизнесе

- Вашему видению комфортной для Вас работы с нами

Заключаем договор

1. Подготовим для Вас коммерческое предложение с учетом нюансов Вашего бизнеса (смотреть все цены на бухгалтерские услуги)

Подготовим для Вас коммерческое предложение с учетом нюансов Вашего бизнеса (смотреть все цены на бухгалтерские услуги)

2. Предложим разнообразные варианты работы, такие как:

- комплексное ведение бухгалтерского и налогового учета,

- восстановление бухгалтерского и налогового учета

- сдачу деклараций, отчетов

- урегулирование проблем с налоговыми органами, внебюджетными фондами

- услуги главбуха, при наличии у Вас в офисе сотрудника бухгалтера

- оптимизацию налоговой нагрузки

- внедрение управленческого и финансового учёта

- внедрение, обучение и автоматизация 1С: Бухгалтерия; 1С: Управление торговлей; 1С Зарплата и управление персоналом; 1С: Управление небольшой фирмой

3. Гарантируем индивидуальный подход при заключении договора — Вы оплачиваете только те услуги, которые нужны именно Вам

Исполняем договорные обязательства

1. Обрабатываем Вашу документацию (акты, счета-фактуры, товарные накладные, акты сверок, авансовые отчеты, кассовые и банковские платежные документы).

2. Проверяем документы на правильность оформления и экономическую обоснованность для верного формирования налогового учёта, все нюансы согласуем с Вами.

3. Вводим всю необходимую информацию по документам в программу учета 1С.

4. По Вашему желанию предоставляем Вам доступ в программу 1С (по вашему выбору), а также поможем и обучим всем необходимым действиям для скорости работы, например, когда вы хотите сами в любой момент сформировать счет и документы.

5. Формируем бухгалтерские регистры

6. Формируем налоговые регистры

7. Всегда сообщаем о нюансах, способствующих экономии Ваших денег

8. Подготовим отчетность в: налоговую, внебюджетные фонды, статистику. Согласованную с Вами отчетность сдадим в срок, гарантируемый договором. Если нарушим срок сдачи по нашей вине, то компенсируем Вам потери.

9. В случае, если это необходимо: внедрим системы учета 1С, обучим Ваших сотрудников, доведем работы до качественного результата.

Шедевры русской архитектуры, затерянные в урбанистическом кошмаре ближайшего Подмосковья | Север

Продолжаем экскурс по замечательным церквям, разбросанным по Подмосковью. На этот раз сделаем акцент на городах. Причем на таких, где не то что шедевров русской архитектуры, а вообще ничего, кроме новостроек, торговых центров и гаражей не ожидаешь. Однако Россия – удивительное пространство, и тут даже среди советско-постсоветского урбанистического кошмара вдруг натыкаешься на потрясающей красоты церкви.

На этот раз сделаем акцент на городах. Причем на таких, где не то что шедевров русской архитектуры, а вообще ничего, кроме новостроек, торговых центров и гаражей не ожидаешь. Однако Россия – удивительное пространство, и тут даже среди советско-постсоветского урбанистического кошмара вдруг натыкаешься на потрясающей красоты церкви.

Лыткарино. Церковь Николая Чудотворца в Петровском

Церковь Николая Чудотворца в Петровском (Лыткарино)

Усадьба Петровское сейчас находится внутри микрорайона на окраине Лыткарино (что само по себе звучит устрашающе). И тут посреди разноцветных новостроек, перемежающихся хрущевским бараками, стройплощадками и бесконечными заборами, стоит маленькая белая шатровая церковь с небольшой звонницей.

Долгое время считалось, что Никольская церковь построена в XVI веке и перестроена в начале ХХ – пристроены звонница и трапезная, переделан шатер. Однако, судя по всему, она была построена сильно позже – в конце XVII века, Иваном Милославским. Тем самым, который поднял стрельцов на бунт против Нарышкиных в 1682 году. Собственно, за этот подвиг царевна Софья и пожаловала ему во владение село Петровское (владел он им, по понятным причинам не долго – до 1689 года).

Тем самым, который поднял стрельцов на бунт против Нарышкиных в 1682 году. Собственно, за этот подвиг царевна Софья и пожаловала ему во владение село Петровское (владел он им, по понятным причинам не долго – до 1689 года).

Так уж вышло, что в прошлом тексте мы писали о храме Рождества Богородицы в селе Поярково, построенном Артамоном Матвеевым, который был зарублен стрельцами во время бунта, а в этом – о храме, построенном организатором убийства Матвеева.

Такие шатровые храмы в конце XVII не строили (отсюда и желание сместить дату постройки на 100 лет), однако у Милославского было очень веское основание для того, чтобы его небольшой храм имел шатровое завершение. Прямо напротив Никольской церкви, на другом берегу Москвы реки стоял – и стоит до сих пор – Храм Преображения Господня. Та самая удивительной красоты шатровая белокаменная церковь.

Вид на пойму Москвы-реки и церковь Преображения на другом берегу наполняют этот прекрасный храм дополнительными значением. Даже сейчас, когда Преображенская церковь в лесах и во всей своей красоте не видна.

Законопроект «О лекарственных препаратах»: содержание и последствия

Законодательство, регулирующее сферу оборота лекарственных средств в Украине, является, наверное, одним из самых «дырявых». Многочисленные пробелы в существующих законах, регламентирующих производство, регистрацию и продажу лекарств создали плодородную почву для злоупотреблений и построения коррупционных схем. Но ведь речь идет о здоровье людей, которое должно быть главным приоритетом любого цивилизованного государства.

И накануне 30-летнего юбилея Украина наконец получила шанс навести порядок в сфере оборота лекарств. По крайней мере, в этом убеждены соинициаторы создания проекта закона «О лекарственных средствах», зарегистрированного 21 мая 2021 года в Верховной Раде. Что предлагают нардепы, почему они считают, что их законодательные инициативы на самом деле изменят ситуацию в Украине к лучшему – и действительно ли это так, а также как предлагаемые изменения в случае принятия повлияют на каждого украинца – разбирался OBOZREVATEL.

Попытки обновить законодательство в сфере оборота лекарств осуществлялись время от времени чуть ли не на протяжении всего существования независимой Украины. Однако ни одна из них не решала существующие проблемы глобально. Практически все предыдущие законопроекты, которые так или иначе касались фармацевтической отрасли, в лучшем случае предусматривали точечное решение отдельных проблемных вопросов. В худшем – просто «маскировали» существующие пробелы законодательства, тем самым фактически узаконивая возможности для многочисленных злоупотреблений. Отсюда – забюрократизированность и коррупция в регулировании оборота лекарственных средств, перенасыщенность украинского фармрынка некачественными, а то и опасными препаратами.

Пробелы в существующих законах, по оценкам экспертов, являются ключевой причиной широкого распространения в Украине медицинского фальсификата. Неадекватное законодательство в области разработки, регистрации и оборота лекарств, бюрократия и коррупция в государственных органах, слабые возможности для эффективного контроля в фармсфере, помноженные на возможность получения сверхприбылей на производстве дешевых подделок под крайне нужные и дорогие лекарства, спровоцировали настоящий бум медицинского фальсификата на украинском рынке . Как следствие, пострадали все: государство, реальные производители, граждане, которые, как минимум, теряли доверие к системе здравоохранения и конкретным методам лечения, а как максимум – теряли остатки здоровья.

Как следствие, пострадали все: государство, реальные производители, граждане, которые, как минимум, теряли доверие к системе здравоохранения и конкретным методам лечения, а как максимум – теряли остатки здоровья.

Поэтому в мире необходимость и приоритетность эффективного и полного законодательного урегулирования сферы лекарственных средств осознали и реализовали давно. В Украине же о комплексном реформировании отрасли с точки зрения законодательства всерьез задумались только сейчас.

В Европу – не только на бумагеНад законопроектом «О лекарственных средствах», зарегистрированным в парламенте 21 мая под №5547, работали 22 нардепа. Они убеждены: поскольку Украина выбрала европейский вектор развития и даже в Конституции закрепила курс на вступление в Евросоюз – наше государство должно привести собственное законодательство в соответствие с европейским. В частности, это предусмотрено и Соглашением об ассоциации между Украиной и ЕС, а также приложениями к ней.

Нынешняя разбалансированность при этом создает немало проблем. К примеру, сейчас она чрезвычайно затрудняет для украинских фармацевтических компаний выход на европейские рынки.

«Решения, например, о регистрации лекарственных средств для их внедрения в производство, допуска на рынок и предотвращения рисков для здоровья пациентов и здоровья населения, принимаются в различных законодательных средах по разным процедурам, в результате чего компетентный орган Украины не может принять участие в децентрализованной процедуре или процедуре взаимного признания относительно лекарственного средства, введенных в Европейском Союзе. Такой препарат требует отдельной национальной государственной регистрации (Marketing Authorization). По той же причине препарат, одобренный компетентным органом Украины на основе законодательства Европейского Союза, не может быть экспортирован в Европейский Союз без получения европейского маркетингового разрешения (Marketing Authorization) на лекарственное средство», — утверждают инициаторы законопроекта 5547 в пояснительной записке к нему.

Адаптировать украинское законодательство к европейскому авторы законопроекта предлагают поэтапно. Коснутся изменения как сферы производства и оборота лекарственных средств, так и государственного регулирования.

Что же предлагают нардепы?Законопроект 5547 среди прочего имеет мне навести порядок в сфере импорта и экспорта лекарств. Украинским производителям упростят выход на европейские рынки. И импортеры смогут ввозить свою фармпродукцию на территорию нашего государства по четким и понятным правилам – без традиционных для украинских реалий бесконечных хождений по кабинетам чиновников. К тому же, наведение порядка в регулировании фармацевтического рынка, как надеются авторы законопроекта, уменьшит и коррупционные риски.

Контролировать, придерживаются ли производители и реализаторы лекарственных средств лицензионных условий и установленных государством требований и правил будет Государственная служба Украины по лекарственным средствам и контролю за наркотиками – путем ежемесячных плановых проверок. Внепланово по заявлению производителя Гослекслужба может прийти с проверкой к производителям сырья для лекарственных средств. Контролирующему органу позволят использовать целевые поступления от иностранных производителей лекарств и импортеров на осуществление мер контроля.

Внепланово по заявлению производителя Гослекслужба может прийти с проверкой к производителям сырья для лекарственных средств. Контролирующему органу позволят использовать целевые поступления от иностранных производителей лекарств и импортеров на осуществление мер контроля.

Кроме того, Гослекслужба, в случае принятия законопроекта, получит полномочия проводить государственную регистрацию после экспертизы регистрационных материалов. Сейчас регистрацией занимается специальное подразделение МОЗ. Саму процедуру регистрации лекарственных средств предлагают согласовать с европейской практикой, а отдельные ее детали будет определять Кабмин.

При этом на заявителя на получение регистрации возлагается обязанность обеспечить безопасность, эффективность и качество лекарственного средства. Европейские же производители, которые хотят получить регистрацию своих препаратов в Украине, обязаны назначить своего представителя – юрлицо, зарегистрированное в нашем государстве, на которое будут возложены все обязанности владельца регистрационного удостоверения препарата.

«Это очень важное условие для возможности привлечения к ответственности за поставку некачественных и неэффективных лекарств и защиты прав граждан», — утверждает соавтор законопроекта, народный депутат от «Слуги народа» Лада Булах.

Владельцев регистрационных удостоверений обяжут также регистрировать все побочные эффекты применения конкретного лекарственного средства, которые фиксировались как в Украине, так и за ее пределами . На основе этих данных Гослекслужба будет оценивать, насколько безопасны те или иные препараты. Вместе с существенным усилением требований к проведению доклинических исследований и клинических испытаний лекарственных средств эти новации могут обезопасить украинцев от некачественных лекарств.

Кроме того, законопроект существенно усиливает контроль за ввозом на территорию Украины как лекарственных средств, так и отдельных их компонентов. Значительно расширяются и нормируются также требования к лицензированию промышленного производства лекарственных средств.

Особое внимание авторы законопроекта уделили маркировке на упаковках лекарственных средств. Специальные двумерные штрихкоды должны улучшить контроль за оборотом лекарств, а по решению Минздрава на упаковке может появиться маркировка, позволяющая выяснить цену препарата, можно ли его отпускать без рецепта, подлинность лекарственного средства, а также входит ли оно в перечень препаратов, стоимость которых полностью или частично покрывается государством. Эти новации, в том числе, направлены и на борьбу с фальсификатом и некачественной продукцией.

Что касается реализации лекарственных средств – самым важным, пожалуй, является намерение запретить продажу любых лекарств детям до 14 лет. Особенно это актуально после ряда смертей детей, отравившихся, казалось бы, достаточно безопасными препаратами. За пренебрежение этим запретом, а также установленными Минздравом правилами аптечной практики, нарушители рискуют лишиться лицензии на такой вид деятельности.

Чтобы люди немного больше понимали, какие препараты и для чего они используют, Минздрав и Гослекслужба, согласно предложениям законопроекта, должны создать специальный сайт, информация на котором будет постоянно обновляться. Там украинцы смогут найти всю информацию о конкретном лекарственном препарате, включая листок-вкладыш, убедиться в том, что препарат безопасен, узнать все о его регистрации, результаты аудитов и инспекций, клинических испытаний и тому подобное.

Там украинцы смогут найти всю информацию о конкретном лекарственном препарате, включая листок-вкладыш, убедиться в том, что препарат безопасен, узнать все о его регистрации, результаты аудитов и инспекций, клинических испытаний и тому подобное.

В случае принятия законопроекта украинцы будут защищены от агрессивной или манипулятивной рекламы лекарств. Так, с телеканалов, печатных и интернет-СМИ исчезнет реклама препаратов, отпускаемых по рецепту, лекарств, содержащих наркотические средства, психотропные вещества и прекурсоры и жизненно необходимых для отдельных категорий граждан препаратов, стоимость которых частично или полностью покрывает государство. Рекламодателям также запретят манипулировать тем, что употребление рекламируемых лекарств якобы гарантированно будет способствовать выздоровлению или позволит избежать операции, если она нужна. Рекламировать лекарства не смогут также фармацевты или люди в белых халатах, под запрет попадет и утверждение о большей эффективности рекламируемых лекарств по сравнению с аналогами.

«Принятие законопроекта станет важным шагом на пути совершенствования национальной системы здравоохранения Украины через формирование действенных и эффективных механизмов регулирования отношений в сфере оборота лекарственных средств. Принятие нашего законопроекта позволит повысить уровень защиты здоровья потребителей и снизить стоимость лекарственных средств, обеспечить защиту потребителей от опасных, неэффективных и некачественных лекарственных средств, контролируя их качество, четко урегулировать отношения между органами исполнительной власти, операторами фармацевтического рынка и потребителями лекарственных средств и снизить уровень коррупции при предоставлении разрешений», — убеждена Булах.

Нормирование законодательства в сфере производства и оборота лекарственных средств – вопросы, назревшие давно. Слишком высока цена, которую украинцы платят за ошибки и дыры в существующих законах, касающихся этой сферы. Ведь речь идет о здоровье, а порой – и о жизнях людей. Насколько эти критерии важны для народных избранников – увидим по результатам голосования за проект закона «О лекарственных средствах». И по тому, насколько быстро он будет рассмотрен в сессионном зале и насколько парламент сможет сопротивляться вероятному противодействию со стороны тех сил, которые заинтересованы в сохранении существующей ситуации.

И по тому, насколько быстро он будет рассмотрен в сессионном зале и насколько парламент сможет сопротивляться вероятному противодействию со стороны тех сил, которые заинтересованы в сохранении существующей ситуации.

Между тем авторы законопроекта отмечают: срочного урегулирования требует также ветеринария, точнее – законодательство в сфере оборота препаратов для животноводства и птицеводства. Ведь бесконтрольное применение антибиотиков, гормонов и других препаратов в выращивании домашних животных может иметь катастрофические последствия не только для каждого конкретного потребителя мяса и птицы в Украине, но и для здоровья нации в целом.

Но это уже – другая история.

Определение косвенного налога

Что такое косвенный налог?

Косвенный налог собирается одним субъектом в цепочке поставок (обычно производителем или розничным продавцом) и выплачивается правительству, но перекладывается на потребителя как часть покупной цены товара или услуги. В конечном итоге потребитель платит налог, больше платя за товар.

Что такое косвенный налог

Косвенные налоги определяются путем сравнения их с прямыми налогами.Косвенные налоги можно определить как налогообложение физического или юридического лица, которое в конечном итоге оплачивается другим лицом. Орган, собирающий налог, затем переведет его правительству. Но в случае прямых налогов лицо, немедленно платящее налог, — это лицо, которое правительство пытается обложить налогом.

Акцизы на топливо, спиртные напитки и сигареты считаются примерами косвенных налогов. Напротив, подоходный налог является наиболее ярким примером прямого налога, поскольку лицо, получающее доход, немедленно платит налог.Плата за вход в национальный парк — еще один наглядный пример прямого налогообложения.

Некоторые косвенные налоги также называются налогами на потребление, например налогом на добавленную стоимость (НДС).

Регрессивный характер косвенного налога

Косвенные налоги обычно используются и взимаются государством для получения доходов. По сути, это сборы, которые взимаются в равной степени с налогоплательщиков, независимо от их дохода, будь они богатыми или бедными, каждый должен их платить.

По сути, это сборы, которые взимаются в равной степени с налогоплательщиков, независимо от их дохода, будь они богатыми или бедными, каждый должен их платить.

Но многие считают их регрессивными налогами, поскольку они могут нести тяжелое бремя для людей с более низким доходом, которые в конечном итоге платят ту же сумму налога, что и те, кто получает более высокий доход.Взаимодействие с другими людьми

Например, импортная пошлина на телевизор из Японии будет одинаковой, независимо от дохода потребителя, покупающего телевизор. И поскольку этот сбор не имеет ничего общего с доходом человека, это означает, что тот, кто зарабатывает 25 000 долларов в год, должен будет платить такой же сбор за тот же телевизор, что и тот, кто зарабатывает 150 000 долларов; ясно, что большая нагрузка на первых.

Есть также опасения, что косвенные налоги могут использоваться для продвижения конкретной государственной политики путем налогообложения определенных отраслей, а не других. По этой причине некоторые экономисты утверждают, что косвенные налоги приводят к неэффективности рынка и изменяют рыночные цены по сравнению с их равновесной ценой.

По этой причине некоторые экономисты утверждают, что косвенные налоги приводят к неэффективности рынка и изменяют рыночные цены по сравнению с их равновесной ценой.

Общие косвенные налоги

Самый распространенный пример косвенного налога — импортные пошлины. Пошлина оплачивается импортером товара при его ввозе в страну. Если импортер продолжает перепродавать товар потребителю, стоимость пошлины, по сути, скрывается в цене, которую платит потребитель. Потребитель, скорее всего, не знает об этом, но, тем не менее, он будет косвенно платить импортную пошлину.

По сути, любые налоги или сборы, взимаемые государством на уровне производства или производства, являются косвенным налогом. В последние годы многие страны ввели для производителей сборы за выбросы углерода. Это косвенные налоги, поскольку их стоимость перекладывается на потребителей.

Налоги с продаж могут быть прямыми или косвенными. Если они накладываются только на конечную поставку потребителю, они являются прямыми. Если они взимаются в качестве налога на добавленную стоимость (НДС) в процессе производства, то они являются косвенными.

Если они взимаются в качестве налога на добавленную стоимость (НДС) в процессе производства, то они являются косвенными.

Аргумент «Мозг в чане»,

Мысленный эксперимент «Мозг в чане» чаще всего используется для иллюстрации глобального или картезианского скептицизма. Вам предлагается представить себе возможность того, что в этот самый момент вы на самом деле являетесь мозгом, подключенным к сложной компьютерной программе, которая может идеально имитировать переживания внешнего мира. Вот скептический аргумент. Если сейчас вы не можете быть уверены, что вы не мозг в чане, то вы не можете исключить возможность того, что все ваши представления о внешнем мире ложны.Или, говоря языком утверждений о знании, мы можем построить следующий скептический аргумент. Пусть «P» обозначает любое убеждение или утверждение о внешнем мире, скажем, что снег белый.

- Если я знаю, что P, то я знаю, что я не мозг в чане

- Не знаю что я не мозг в чане

- Таким образом, я не знаю, что P.

Аргумент «Мозг в чане» обычно рассматривается как современная версия аргумента Рене Декарта (в «Размышлениях о первой философии» ), который сосредотачивается на возможности злого демона, который систематически обманывает нас.Эта гипотеза легла в основу фильма « Матрица », в котором весь человеческий род помещен в гигантские чаны и питается виртуальной реальностью от рук злонамеренного искусственного интеллекта (конечно же, наших собственных творений).

Один из способов, которыми некоторые современные философы пытались опровергнуть глобальный скептицизм, — это показать, что сценарий «Мозг в чане» невозможен. В книге Reason, Truth and History (1981) Хилари Патнэм впервые представил аргумент о том, что мы не можем быть мозгами в чане, который с тех пор вызвал широкую дискуссию, отразившуюся на дебатах о реализме и центральных тезисах философии. языка и ума.Однако, как мы увидим, остается далеко не ясно, как именно следует понимать аргумент Патнэма и что он на самом деле доказывает.

Содержание

- Скептицизм и реализм

- Аргумент Патнэма

- Реконструкция аргумента

- Мозги в чане и самопознание

- Значение аргумента

- Ссылки и дополнительная литература

1. Скептицизм и реализм

Аргумент Патнэма разработан для того, чтобы атаковать возможность глобального скептицизма, подразумеваемого метафизическим реализмом.Патнэм определяет метафизический реализм как точку зрения, согласно которой «… мир состоит из некоторой фиксированной совокупности независимых от разума объектов. Существует ровно одно верное и полное описание «того, как устроен мир». Истина включает в себя своего рода отношение соответствия между словами или мысле-знаками и совокупностями вещей ». (1981, 49). Эта конструкция раскрывает идею о том, что для метафизических реалистов истина не сводится к эпистемическим представлениям, а касается природы независимой от разума реальности. Эта характеристика находит точную цель у тех научных материалистов, которые верят в «готовый» мир научных видов, независимых от человеческой классификации и концептуализации. Однако есть много самопровозглашенных метафизических реалистов, которым не нравится определение Патнэма; он обременяет реалиста классической трудностью сопоставления слов с объектами и обеспечения отношения соответствия между предложениями и независимыми от разума «фактами». Метафизический реалист вынужден истолковывать свой тезис онтологически, как приверженность некоторой фиксированной мебели из объектов в мире, что игнорирует возможность того, что онтологическое обязательство может быть определено не как приверженность набору сущностей, а, скорее, к истине. класса предложений или даже целых теорий мира.

Однако есть много самопровозглашенных метафизических реалистов, которым не нравится определение Патнэма; он обременяет реалиста классической трудностью сопоставления слов с объектами и обеспечения отношения соответствия между предложениями и независимыми от разума «фактами». Метафизический реалист вынужден истолковывать свой тезис онтологически, как приверженность некоторой фиксированной мебели из объектов в мире, что игнорирует возможность того, что онтологическое обязательство может быть определено не как приверженность набору сущностей, а, скорее, к истине. класса предложений или даже целых теорий мира.

Одно из предложений состоит в том, чтобы истолковать метафизический реализм как позицию, согласно которой на реальность не существует a priori эпистемически выведенных ограничений (Gaifman, 1993). Излагая тезис отрицательно, реалист обходит острые проблемы, связанные с корреспонденцией или «готовым» миром, и перекладывает бремя доказательства на оппонента, чтобы опровергнуть тезис. Одно из достоинств этого конструкта состоит в том, что он определяет метафизический реализм на достаточном уровне обобщения, чтобы его можно было применить ко всем философам, которые в настоящее время исповедуют метафизический реализм.Ибо метафизический реалист Патнэма также согласится с тем, что истина и реальность не могут подвергаться «эпистемически производным ограничениям». Этой общей характеристики метафизического реализма достаточно, чтобы стать мишенью для аргументации «Мозг в чане». Ибо есть хороший аргумент в пользу того, что если метафизический реализм истинен, то истинен и глобальный скептицизм, то есть возможно, что все наши референциальные представления о мире ложны. Как выразился Томас Нагель, «реализм делает скептицизм понятным» (1986, 73), потому что, как только мы откроем разрыв между истиной и эпистемологией, мы должны допустить возможность того, что все наши убеждения, независимо от того, насколько хорошо они обоснованы, тем не менее не соответствуют действительности. изображать мир таким, какой он есть на самом деле.[См. Фаллибилизм.] Дональд Дэвидсон также подчеркивает этот аспект метафизического реализма: «метафизический реализм — это скептицизм в одной из его традиционных одежд. Он спрашивает: почему все мои убеждения не могли держаться вместе и при этом быть полностью ложными в отношении реального мира? » (1986, 309)

Одно из достоинств этого конструкта состоит в том, что он определяет метафизический реализм на достаточном уровне обобщения, чтобы его можно было применить ко всем философам, которые в настоящее время исповедуют метафизический реализм.Ибо метафизический реалист Патнэма также согласится с тем, что истина и реальность не могут подвергаться «эпистемически производным ограничениям». Этой общей характеристики метафизического реализма достаточно, чтобы стать мишенью для аргументации «Мозг в чане». Ибо есть хороший аргумент в пользу того, что если метафизический реализм истинен, то истинен и глобальный скептицизм, то есть возможно, что все наши референциальные представления о мире ложны. Как выразился Томас Нагель, «реализм делает скептицизм понятным» (1986, 73), потому что, как только мы откроем разрыв между истиной и эпистемологией, мы должны допустить возможность того, что все наши убеждения, независимо от того, насколько хорошо они обоснованы, тем не менее не соответствуют действительности. изображать мир таким, какой он есть на самом деле.[См. Фаллибилизм.] Дональд Дэвидсон также подчеркивает этот аспект метафизического реализма: «метафизический реализм — это скептицизм в одной из его традиционных одежд. Он спрашивает: почему все мои убеждения не могли держаться вместе и при этом быть полностью ложными в отношении реального мира? » (1986, 309)

Сценарий «Мозг в бочке» — всего лишь иллюстрация такого рода глобального скептицизма: он изображает ситуацию, когда все наши представления о мире предположительно будут ложными, даже если они хорошо обоснованы.Таким образом, если можно доказать, что мы не можем быть мозгами в чане, с помощью метода modus tollens можно доказать, что метафизический реализм ложен. Или, выражаясь более схематично:

- Если метафизический реализм верен, то возможен глобальный скептицизм

- Если глобальный скептицизм возможен, тогда мы можем быть мозгами в чане

- Но мы не можем быть мозгами в чане

- Таким образом, метафизический реализм ложен (1,2,3)

В этой статье основное внимание уделяется утверждению (3), хотя некоторые философы задают вопрос (2), полагая, что существуют способы представить скептический тезис даже при согласии с аргументом Патнэма.

2. Аргумент Патнэма

Основная предпосылка, лежащая в основе аргумента Патнэма, — это то, что он называет «причинным ограничением» на ссылку:

(CC) Термин относится к объекту, только если существует соответствующая причинная связь между этим термином и объектом

Чтобы понять этот критерий, нам нужно разгадать, что подразумевается под «соответствующей причинной связью». Если бы муравей случайно нарисовал на песке изображение Уинстона Черчилля, немногие стали бы утверждать, что этот муравей представляет или ссылается на Черчилля.Точно так же, если я случайно чихну «Чингисхан», только потому, что я вербализирую эти слова, не означает, что я имею в виду печально известного монгольского завоевателя, потому что я, возможно, никогда не слышал о нем раньше. Ссылка не может быть просто происшествием : или, как выразился Патнэм, слова не относятся к объектам «магически» или внутренне. Теперь установить, что именно будет считать необходимыми и достаточными условиями для того, чтобы термин относился к объекту, оказывается непростым делом, и для этого было предложено множество «причинных теорий» референции.Многие считают, что ограничение Патнэма (CC) является его универсальностью: оно просто устанавливает необходимое условие для ссылки и не должно вызывать никаких более спорных вопросов. Иногда утверждают, что одобрение (CC) обязывает вас к семантическому экстернализму, но проблемы более сложные, поскольку многие интерналисты (например, Джон Сирл), похоже, согласны с (CC). Связь между экстернализмом и аргументом Патнэма будет рассмотрена более подробно позже (в разделе «Мозги в чане и самопознание»).

Установив причинно-следственные связи, Патнэм переходит к описанию мозга в сценарии чана. Важно отметить, что именно представляет собой мысленный эксперимент, поскольку неспособность оценить способы, которыми Патнэм изменил стандартный скептический кошмар, привела ко многим ошибочным «опровержениям» этого аргумента. На стандартной картинке изображен сумасшедший ученый (или раса инопланетян, или программа искусственного интеллекта…), которая завидует мозгам в лаборатории, а затем создает виртуальную реальность с помощью сложной компьютерной программы.На этой картинке есть важное различие между просмотром мозга от первого или третьего лица. Есть точка зрения на мозг в чане (далее BIV) и точка зрения кого-то вне чана. Ясно, что когда сумасшедший ученый говорит «это мозг в чане» BIV, он будет говорить что-то true , независимо от вопроса о том, что BIV означает, когда это говорит, что это мозг в чане. . Более того, предположительно BIV мог бы подобрать референциальные термины, позаимствовав их у сумасшедшего ученого.Таким образом, когда BIV говорит «есть дерево», имея в виду симуляцию дерева, он будет говорить что-то ложное , поскольку его термин «дерево», взятый у сумасшедшего ученого для обозначения реального дерева, в факт относится к чему-то другому, например, к его чувственным впечатлениям от дерева. Патнэм, таким образом, утверждает, что всех живых существ — это мозги в чане, соединенные друг с другом через мощный компьютер, у которого нет программиста: «Такова вселенная». Затем нас спрашивают, учитывая по крайней мере физических возможностей этого сценария, можем ли мы сказать или подумать об этом.Патнэм отвечает, что мы не можем: утверждение «мы — мозги в бочке» было бы самооправданным, так же как и общее утверждение «все общие утверждения ложны».

Мысленный эксперимент предполагает, что мозги в чане будут иметь качественно идентичные мысли с мыслями, которым не завидуют; или, по крайней мере, у них один и тот же «воображаемый мир». Разница в том, что в мире чанов нет внешних объектов. Когда BIV говорит: «Передо мной дерево», на самом деле перед ним нет дерева, а только смоделированное дерево, созданное компьютерной программой.Однако, если нет деревьев, не может быть причинной связи между токенами деревьев BIV и реальными деревьями. Согласно (CC), «дерево» не относится к дереву. Это приводит к интересным последствиям.

При стандартном прочтении BIV высказывания «Существует дерево» утверждение получится ложным, поскольку нет деревьев, на которые мог бы ссылаться BIV. Но это было бы только при условии, что «дерево» относится к дереву на языке BIV. Если «дерево» не относится к дереву, то семантическая оценка предложения становится неясной.Иногда Патнэм предполагает, что токены BIV относятся к изображениям или чувственным впечатлениям. В других случаях он соглашается с Дэвидсоном, который утверждает, что условия истинности будут фактами об электронных импульсах компьютера, которые причинно ответственны за создание чувственных впечатлений. У Дэвидсона есть веская причина выбрать эти условия истинности: из принципа милосердия он хотел бы интерпретировать предложения BIV как истинные, но он не хотел бы, чтобы условия истинности были феноменалистическими.Таким образом, получается, что когда BIV говорит: «Передо мной дерево», он говорит что-то истинное — если на самом деле компьютер посылает ему правильные импульсы.

Другое предположение состоит в том, что условия истинности высказываний BIV были бы пустыми: BIV вообще ничего не утверждает. Однако это кажется довольно сильным: конечно, BIV будет означать что-то , когда он произносит «Передо мной дерево», даже если его утверждение оценивается по-другому из-за радикального различия его окружения.Однако ясно одно; Обозначение BIV для «дерева» или любой другой такой ссылочный термин будет иметь различных ссылочных назначений, отличных от таковых у токенизированных лиц, не связанных с envatted. Согласно (CC), мое обозначение «дерева» относится к деревьям, потому что — это , подходящая причинно-следственная связь между ним и реальными деревьями (при условии, конечно, что я не BIV). Однако мозг в чане не сможет ссылаться на деревья, поскольку деревьев нет (и даже если бы деревья были, не было бы соответствующей причинной связи между его обозначениями «дерево» и реальными деревьями, если мы не вернем стандартная фантазия и предположим, что она подобрала термины безумного ученого).Теперь можно было бы подумать, что, поскольку во Вселенной есть, по крайней мере, мозги и чаны, BIV может относиться к мозгам и чанам. Но маркировка «мозга» на самом деле никогда не вызывается мозгом, за исключением очень косвенного смысла, когда его мозг вызывает всех своих маркеров. Таким образом, минимальное ограничение (CC) гарантирует, что «мозг» и «чан» на языке BIV не относятся к мозгу и чану.

Теперь мы можем привести аргумент Патнэма. Имеет форму условного доказательства:

- Допустим, мы мозги в чане

- Если мы мозг в чане, то «мозг» не относится к мозгу, а «чан» не относится к чану (через CC)

- Если «мозг в чане» не относится к мозгу в чане, тогда «мы — мозги в чане» неверно.

- Таким образом, если мы мозги в бочке, то предложение «Мы мозги в бочке» неверно (1,2,3)

Патнэм добавляет, что «мы мозги в бочке» — это обязательно ложь, поскольку всякий раз, когда мы предполагаем, что это правда, мы можем вывести противоречие.Аргумент действителен, и его обоснованность, кажется, зависит от истинности (3) при условии, что (CC) истинно. Одной из неотложных проблем является определение условий истинности для выражения «мы — мозги в чане», исходя из предположения, что мы — мозги в чане, говоря на одном из вариантов английского языка (назовем его ватезе). Из (CC) мы знаем, что «мозги в чане» не относятся к мозгу в чане. Но не только из этого следует, что фраза «мы мозги в чане» ложна. Сравнить:

(A) «Трава зеленая» истинна, если трава зеленая

(B) «Трава зеленая» истинна, если у человека есть чувственные впечатления от зеленой травы

(C) «Трава зеленая» истинно, если только одно в электронном состоянии Q

При допущении, что мы — мозги в бочке, (CC), по-видимому, исключает (A): «трава» не относится к траве, поскольку нет соответствующей причинной связи между «травой» и реальной травой.Таким образом, условия истинности для утверждения «трава зеленая» были бы нестандартными. Если мы примем их за захваченных в (B), то «трава зеленая», сказанная мозгом в чане, будет истинно . Следовательно, условия истинности для «мы — мозги в чане» были бы зафиксированы (D):

(D) «Мы мозги в чане» верно, если у нас есть чувственные впечатления, будто мы мозги в чане

При таком толковании условий истинности выражение «Мы — мозги в чане», произнесенное с помощью BIV, предположительно будет ложным , поскольку мозг в чане будет , а не , будет иметь чувственные впечатления от того, что он мозг в vat: вспомните, что воображаемый мир BIV был бы эквивалентен незавидному, и он мог бы казаться себе нормально воплощенным человеком с реальным телом и т. д.Однако, если мы последуем Дэвидсону и примем условия истинности из (C), мы получим следующее:

(E) «Мы мозги в чане» верно тогда и только тогда, когда мы находимся в электронном состоянии Q

Теперь уже не ясно, что «Мы — мозги в чане» ложно: поскольку, если мозг находится в соответствующем электронном состоянии, условия истинности вполне могут быть выполнены. Существуют и другие реконструкции аргумента, которые не зависят от определения условий истинности высказываний BIV.Важна идея, что условия истинности будут нестандартными, как в:

(F) «Мы мозги в чане» верно тогда и только тогда, когда мы BIVs *

Теперь, поскольку быть BIV * (чем бы он ни был) — это не то же самое, что быть BIV, мы можем построить следующий аргумент условного доказательства:

- Предположим, мы BIVs

- Если мы BIV, «мы мозги в чане» верно тогда и только тогда, когда мы BIVs *

- Если мы BIV, мы не BIV *

- Если мы BIV, то «мы BIV» ложно (2,3)

- Если мы BIV, то мы не BIV (4)

Обратите внимание, что аргумент оставляет открытым антецедент условного, то, что Райт называет «открытым сослагательным наклонением».Мы не хотим, чтобы посылки аргумента были контрфактическими, следуя ходу мыслей: «Если бы мы были как мозгов в чане, причинное ограничение повлекло бы за собой, что мои слова« мозг в чане »стали бы обозначать нечто иное. , BIV *. » Ибо тогда мы предполагаем, что мы не мозги в бочке, когда это то, что должен доказывать аргумент.

Тем не менее, все еще существуют проблемы с апелляцией к аннулированию, чтобы перейти от (4) к (5). Даже если в силу причинно-следственной связи предложение «Мы — BIV» ложно, интуитивное возражение предполагает, что это изменение языка не должно повлечь за собой ложность утверждения о том, что мы — мозги в бочке .Как мы увидим, многие недавние реконструкции аргумента Патнэма чувствительны к этому моменту и пытаются объяснить его различными способами. В следующем разделе я сосредоточусь на двух наиболее популярных реконструкциях аргумента, выдвинутых Брюкнером (1986) и Райтом (1994).

3. Реконструкция аргумента

Брюкнер (1986) утверждает, что даже если мы согласимся с аргументацией вышеупомянутого аргумента до (4), наиболее убедительный аргумент состоит в том, что если мы — мозги в чане, то предложение «Мы — мозги в чане» ( как произнесено BIV) ложно, и что если мы — , а не мозгов в чане, то «Мы — мозги в чане» ложно (теперь это выражает различных ложных утверждений ).Если этот аргумент верен, то этот аргумент докажет, что независимо от того, являемся ли мы мозгами в бочке или нет, «мы — мозги в бочке» выражает некое ложное утверждение. Предполагая, что условия истинности BIV будут такими, которые зафиксированы в (D), мы могли бы разработать следующий конструктивный аргумент типа дилеммы:

- Либо я BIV, либо я не BIV

- Если я BIV, то «Я BIV» верно, если у меня есть чувственные впечатления от BIV

- Если я BIV, то у меня нет чувственных впечатлений от BIV

- Если у меня BIV, то «Я BIV» неверно (2,3)

- Если я не BIV, то «Я BIV» верно, если я BIV

- Если я не BIV, то «Я BIV» неверно (5)

- «Я BIV» неверно (1, 4, 6)

Если «Я BIV» выражает предположение, что я мозг в чане, и мы знаем из аргумента, что «Я BIV» ложно, то из этого следует, что я знаю, что я не мозг в чане. НДС, тем самым опровергая посылку (2) скептического аргумента.Однако могу ли я знать, что «Я — мозг в чане» выражает предположение, что я — мозг в чане? Если я — мозг в чане, то «Я — мозг в чане» через причинное ограничение на референцию выражало бы какое-то другое суждение (скажем, , что я — мозг в чане на изображении ). Таким образом, даже если «Я BIV» ложно, независимо от того, являюсь ли я BIV, я не могу быть в состоянии идентифицировать , какое ложное утверждение я выражаю, и в этом случае я не могу утверждать, что знаю, что мое предложение «Я «Я не мозг в чане», выражает истинное суждение о том, что я не мозг в чане .

Некоторые философы пошли еще дальше, заявив, что если аргумент на этом заканчивается, его можно использовать для усиления скептицизма. Метафизический реалист может утверждать, что существуют истины, которые нельзя выразить ни на каком языке: возможно, утверждение о том, что мы — мозги в чане , верно, даже если никто не может выразить его осмысленно. Как говорит Нагель:

Если я согласен с этим аргументом, я должен сделать вывод, что мозг в чане не может правильно думать, что это мозг в чане, даже если другие могут так думать об этом.Что дальше? Только то, что я не могу выразить свой скептицизм, сказав: «Возможно, я мозг в чане». Вместо этого я должен сказать: «Возможно, я даже не могу представить себе правду о том, кто я есть, потому что мне не хватает необходимых концепций, а мои обстоятельства не позволяют мне их усвоить!» Если это не скептицизм, я не знаю, что значит. (Нагель, 1986)

Патнэм поясняет, что он говорит не просто о семантике: он хочет предоставить метафизический аргумент, что мы не можем быть мозгами в чане, а не просто семантический аргумент, которым мы не можем утверждать, что мы есть.Если он просто доказывает что-то о значении, скептик может сказать, что связи между языком и реальностью могут радикально расходиться, возможно, такими способами, которые мы никогда не сможем различить.

Есть еще одно беспокойство, связанное с аргументом, которое снова связано с соответствующей характеристикой условий истинности в (2). Если кто-то в ответ на вышеупомянутое возражение заявит, что на самом деле я знаю, что «Я — мозг в чане», выражает предположение, что я — мозг в чане (независимо от того, являюсь ли я мозгом в чане), то он может иметь в виду некий общий принцип дисквалификации:

(DQ): «Трава зеленая» верна, если трава зеленая

Если это a priori истина, что любое осмысленное предложение на моем языке гомофонически искажается, тогда мы можем a priori знать, что верно и следующее:

(F): «Я — мозг в чане» верно, если и только если я — мозг в чане

Вот очевидная проблема: если мы не задаемся вопросом, мы должны быть открыты для возможности того, что мы — мозги в чане, говоря на ватезском языке.Тогда получим:

(G): Если я BIV, то «Я BIV» верно, если и только если я — мозг в чане.

Однако (G) дает нам условия истинности, которые отличаются от посылки (2) аргумента Брюкнера:

(2) Если я BIV, то «Я BIV» верно, если у меня есть чувственные впечатления от BIV

Если мы предположим (CC), то (G) и (2) несовместимы, поскольку термин «BIV» будет относиться к отдельным объектам. Если мы предположим, что говорим по-английски, противоречия не возникнет: тогда (G) предположительно будет ложным (апеллирующим к CC).Но проблема в том, что мы не можем задать вопрос, предполагая, что говорим по-английски: если мы предполагаем это, то мы заранее знаем, что мы говорим не на ватезе, и, следовательно, мы не мозги в чане. Но если мы не знаем, на каком языке говорим, мы не можем правильно утверждать (2).

Один из ответов на это состоит в том, чтобы сформулировать два разных аргумента, один из которых метаязык на английском языке, другой, метаязык на ватезе, и показать, что различные аргументы могут быть использованы, чтобы доказать, что «Я — BIV» ложно. .Однако даже в случае успеха эти аргументы наталкиваются на ранее высказанное возражение: если я не знаю, на каком языке говорю, даже если знаю, что «Я — мозг в чане» ложно, я не знаю, какое ложное утверждение Я выражаюсь и, следовательно, не могу сделать вывод, что знаю, что я не мозг в чане.

Подобные опасения преследуют популярную формулировку аргумента Криспина Райта (1994):

- Мой язык не цитирует

- В BIVese «мозги в чане» не относятся к мозгам в чане.

- На моем языке «мозги в чане» — это многозначительное выражение.

- На моем языке «мозги в чане» обозначают мозги в чане.

- Мой язык не является BIVese (2,4)

- Если я BIV, то мой язык BIVese

- Я не BIV

У этой реконструкции есть несколько достоинств: во-первых, она приводит нас к желаемому выводу, не уточняя, какими будут условия истинности высказываний BIV.Это могут быть чувственные впечатления, факты об электронных импульсах или предложения BIV могут вообще не иметь отношения. Все, что необходимо для аргументации, — это то, что существует разница между условиями истинности для предложений BIV и предложений моего собственного языка. Другое достоинство этого аргумента состоит в том, что он ясно указывает на апелляцию к принципу дисквалификации, который подразумевался в предыдущих аргументах. Если (DQ) действительно является истиной a priori , как утверждают многие философы, и если мы принимаем (CC) в качестве условия ссылки, аргумент кажется правильным.Итак, доказали ли мы, что мы не мозги в чане?

Не так быстро. Предыдущее возражение можно переформулировать: если я еще не знаю, являюсь ли я мозгом в чане, прежде чем аргумент будет завершен, я не знаю, на каком языке я говорю (английский или ватезский). Если я говорю на ватезском языке, то до тех пор, пока это значимый язык, я могу обратиться к возражениям, чтобы установить, что «мозги в чане» действительно относятся к мозгам в чане. Но это противоречит посылке (2). Проблема, похоже, в том, что (DQ) используется слишком широко.Ясно, что мы не хотим сказать, что каждый значимый термин выделяется в строгом смысле, необходимом для ссылки. Если это так, мы можем принять это за истину a priori , что «Санта-Клаус» относится к Санта-Клаусу. Но «Дед Мороз» не относится к Деду Морозу, поскольку Деда Мороза нет. Мы могли бы ввести новый термин «псевдо-ссылка» и считать, что «Санта-Клаус» псевдо-отсылает к Санта-Клаусу, а затем добавить дополнительные условия для ссылки, чтобы установить, что нужно для того, чтобы этот термин действительно отсылал.Одно из предложений (Weiss, 2000) заключается в следующем принципе:

W: Если «x» псевдо-относится к x в L, и x существует, то «x» относится к x в L

Таким образом, исходя из принципа отстранения, мы знаем, что на моем языке «Санта-Клаус» псевдо-относится к Санта-Клаусу. Допустим, к радостному восхищению миллионов людей, что Санта-Клаус действительно существует, тогда (W) «Санта-Клаус» относится к Санта-Клаусу. Теперь это тоже кажется слишком упрощенным: как указал Патнэм, для того, чтобы термин относился к объекту, мы должны установить нечто большее, чем простое существование объекта.Должна существовать соответствующая причинная связь между словом и объектом, иначе мы вернемся к утверждению, что, случайно чихнув «Чингисхан», я имею в виду Чингисхана. Но принимаем ли мы (W) или прилагаем более строгие условия к ссылке, ясно, что любой такой шаг сделает формулировку Райта недействительной. Тогда у нас будет:

- Мой язык не цитирует

- В BIVese «мозги в чане» не относятся к мозгу в чане (CC)

- На моем языке «мозг в чане» имеет много смысла.

- На моем языке псевдо «мозг в чане» относится к мозгу в чане (DQ)

- Мой язык не является BIVese (2,4)

- Если я BIV, то мой язык BIVese

- Я не BIV

(5) больше не следует из (2) и (4), учитывая двусмысленность «ссылается» в (2) и (4).Если, с другой стороны, мы настаиваем на однозначном смысле референции, то либо (2) будет противоречить принципу (DQ), либо мы не имеем права апеллировать к (1), поскольку это может вызвать вопрос о том, что мы говорим Английский — язык, к которому применяется принцип (DQ).

4. Мозги в чане и самопознание

Тед Варфилд (1995) попытался представить аргумент, что мы не мозги в чане, основанный на соображениях самопознания. Он защищает две предпосылки, которые кажутся разумно верными, а затем приводит доводы в пользу желаемого метафизического заключения:

- Мне кажется, что вода мокрая

- Ни один мозг в чане не может подумать, что вода мокрая

- Таким образом, я не мозг в чане (2.3)

Предпосылка (1), как говорят, следует из тезиса о привилегированном доступе, который утверждает, что мы можем, по крайней мере, знать содержание наших собственных возникающих мыслей без эмпирического исследования нашей среды или поведения. Стратегия Уорфилда состоит в том, чтобы представить каждую предпосылку как не вызывающую вопросов у глобального скептика, и в этом случае мы ни в коем случае не можем апеллировать к внешней среде в качестве оправдания. Поскольку тезис о привилегированном доступе известен a priori независимо от того, являемся ли мы мозгом в бочке или нет, посылка (1) может быть известна неэмпирически.

Предпосылка (2) немного сложнее установить неэмпирическим путем. Главный аргумент в пользу этого по аналогии с другими аргументами в литературе, которые использовались для установления экстернализма содержания. Основная стратегия основана на аргументе Патнэма о двойной Земле (1975): представьте себе мир, неотличимый от Земли, за исключением одной детали: питьевая жидкость без запаха, которая течет в реках и океанах, состоит из химических веществ XYZ, а не h30. Если мы возьмем Оскара на Земле и его близнеца на Земле-двойнике, Патнэм утверждает, что они будут относиться к двум различным веществам и, следовательно, означают две разные вещи: когда Оскар говорит «дай мне немного воды», он ссылается на h30 и имеет в виду вода , но когда Twin-Oscar говорит: «Дайте мне немного воды», он обращается к XYZ и, таким образом, имеет в виду twin-water. Как указали Тайлер Бердж и другие, если значение их слов различается, то концепции, составляющие их убеждения, также должны отличаться, и в этом случае Оскар поверит , что вода мокрая , тогда как Близнец-Оскар поверит эта двойная вода мокрая . В то время как первоначальный лозунг Патнэма был «смыслы просто не в голове», этот аргумент можно распространить и на убеждения: «верования просто не в голове», но в решающей степени зависят от структуры окружающей среды.

Если мы принимаем контентный экстернализм, то мотивация для (2) следующая. Чтобы чье-то убеждение было связано с водой, в окружающей среде этого человека должна быть вода: экстернализм отвергает картезианскую идею о том, что можно просто считать свою веру внутренне (если так, то мы должны сказать, что Оскар и его близнец имеют то же самое. убеждений, поскольку они внутренне одинаковы). Таким образом, маловероятно, что BIV когда-либо сможет прийти к убеждению о воде (если, конечно, он не взял этот термин от сумасшедшего ученого или кого-то вне чана, но здесь мы должны снова принять сценарий Патнэма, что существует ни сумасшедшего ученого, ни кого-либо еще, у кого он мог бы позаимствовать этот термин).По словам Уорфилда, посылка (2) — это концептуальная истина, установленная на основе аргументов стиля Земли-близнеца, предмет «кресла» a priori отражения и, таким образом, может быть установлена неэмпирически.

Проблема с установлением (2) неэмпирическим путем заключается в том, что экстерналистские аргументы успешны только при предположении, что наше собственное использование «воды» относится к существенному виду, и это, по-видимому, является предметом эмпирического исследования. Представьте себе мир, в котором «вода» не относится к какой-либо жидкой субстанции, а скорее представляет собой сложную галлюцинацию, которую никогда не обнаруживают.На этой «Сухой Земле» «вода» не относится к материальному виду, а скорее к поверхностному виду. Аналогия со случаем BIV ясна: поскольку истина a priori , что «вода» относится к субстанциальному виду на языке BIV, не является эмпирическим знанием, что «вода» является субстанциальной или поверхностной; если это поверхностный вид, то BIV вполне может думать, что вода мокрая, если у него есть соответствующие чувственные впечатления.

5. Значение аргумента

Некоторые философы утверждали, что даже если аргумент Патнэма верен, он не сильно помогает избавиться от картезианского или глобального скептицизма.Криспин Райт (1994) утверждает, что этот аргумент не влияет на некоторые версии картезианского кошмара, такие как мой мозг, извлеченный из черепа прошлой ночью и подключенный к компьютеру. Кто-то из сторонников позитивизма может возразить, что если нет эмпирических доказательств, к которым можно было бы обратиться, чтобы установить, являемся ли мы мозгом в чане или нет, то гипотеза бессмысленна, и в этом случае нам не нужен аргумент, чтобы опровергнуть ее. В то время как немногие философы сегодня будут придерживаться такой сильной проверяемой теории значения, многие будут утверждать, что такие метафизические возможности не являются реальными случаями сомнения и, таким образом, могут быть сразу отвергнуты.Третьи видят возможность оказаться мозгом в чане как важную проблему для когнитивной науки и попытки создать компьютерную модель мира, которая может имитировать человеческое познание. Деннет (1991), например, утверждал, что для мозга в чане физически невозможно воспроизвести качественную феноменологию человека, не зависящего от зависти. Тем не менее, когда речь заходит о технологиях будущего, следует подумать, прежде чем делать заявления о возможности. И, как показывают такие фильмы, как «Матрица », « Existenz » и даже «Шоу Трумана » , идея жизни в симулированном мире, неотличимом от реального, вероятно, продолжит очаровывать человеческий разум еще долгие годы. будь то мозг в чане.

6. Ссылки и дополнительная литература

- Богосян, Пол. 1999. Что экстерналист может знать априори. Вопросы философии 9

- Брюкнер, Энтони. 1986. Мозги в чане. Философский журнал 83: 148-67

- Брюкнер, Энтони. 1992. Если я мозг в чане, то я не мозг в чане. Разум 101: 123-128

- Burge, T. 1982. Другие тела. В А. Вудфилде. Ред., Мысль и объект: Очерки интенциональности .Оксфорд: Издательство Оксфордского университета, 91–120.

- Казати Р. и Докич Дж. 1991. Мозги в чане, язык и метаязык . Анализ 51: 91-93.

- Collier, J. 1990. Могу ли я представить себя мозгом в чане? Австралазийский философский журнал 68: 413-419.

- Дэвидсон, Дональд. 1986. «Теория когерентности истины и знания», в Истина и интерпретация: перспективы философии Дональда Дэвидсона . Оксфорд: Блэквелл.

- Дэвис, Д.1995. Тизер мыслей Патнэма . Канадский философский журнал 25 (2): 203-227.

- Эббс, Г. (1992), «Скептицизм, объективность и мозги в чанах», Pacific Philosophical Quarterly 73

- Форбс, Г. 1995. Реализм и скептицизм: пересмотр мозгов в чане . Журнал философии 92 (4): 205-222

- Гайфман, Хаим. 1994. Метафизический реализм и чаны в мозгу. (неопубликованная мс)

- Нагель, Томас. 1986. Вид из ниоткуда .Кембридж: Издательство Кембриджского университета.

- Нунан, Гарольд. 1998. Размышления о Патнэме, Райте и мозги в чане. Анализ 58: 59-62

- Putnam, Hilary 1975. Значение слова «смысл». Разум, язык и реальность: философские статьи , том 1. Кембридж: Издательство Кембриджского университета

- Putnam, Хилари. 1982. Причина, правда и история . Кембридж: Издательство Кембриджского университета.

- Putnam, Хилари. 1994. Ответ Райту. В П.Кларк и Б. Хейл, ред. Чтение Патнэма . Оксфорд, Блэквелл.

- Сойер, Сара. 1999. Мой язык Disquotes. Анализ , т. 59: 3: 206-211

- Смит, П. (1984), Могли ли мы быть мозгами в чане?, Канадский философский журнал 14

- Стейниц, Ю. Мозги в чане? Разные перспективы. Philosophical Quarterly 44 (175): 213-222

- Тимочко Т. 1989. В защиту мозга Патнэма . Философские исследования 57 (3) 281-297

- Варфилд, Тед.1995. Познание мира и знание нашего разума . Философия и феноменологические исследования 55 (3): 525-545.

- Вайс, Б. 2000. Обобщение мозгов в чане. Анализ 60: 112-123

- Райт, Криспин. 1994. О доказательстве Патнэма, что мы не можем быть мозгами в чане. У П. Кларка и Б. Хейла. Eds, Reading Putnam . Оксфорд: Блэквелл.

Информация об авторе

Лэнс П. Хики

Электронная почта: [email protected]

Государственный университет Южного Коннектикута

U.S. A.

Руководство по косвенным налогам в Канаде — KPMG Global

Кто должен регистрироваться для уплаты НДС / GST и других косвенных налогов?

Как правило, физическое лицо (например, физическое лицо, корпорация, траст, ассоциация) обязано регистрировать и собирать GST / HST, если это лицо осуществляет налогооблагаемые поставки в Канаде, а также стоимость его налогооблагаемых поставок, произведенных внутри или за пределами Канады, включая налогооблагаемые поставки любых связанных организаций превышают 30 000 канадских долларов (CAD) за последние 4 календарных квартала или в одном календарном квартале.Если стоимость этих материалов ниже этого регистрационного порога, лицо может добровольно зарегистрироваться для целей GST / HST. После регистрации лицо должно взимать налог GST / HST со всех облагаемых налогом продаж.

Другие особые правила GST / HST применяются, в частности, к благотворительным организациям, предприятиям такси, нерезидентам, издателям книг и журналов, а также ко всем, кто въезжает в Канаду и взимает плату за вход на мероприятие (например, шоу, концерт или семинар).

Аналогичные правила применяются для целей QST.

Для целей PST применяются другие правила.

Возможна ли добровольная регистрация для уплаты НДС / GST и других косвенных налогов для зарубежной компании (например, если годовой оборот ниже соответствующего порога регистрации НДС / GST и других косвенных налогов)?

Да, компания-нерезидент, которая не обязана регистрироваться в соответствии с общими правилами регистрации GST / HST, может добровольно зарегистрироваться, если компания в ходе обычной деятельности за пределами Канады:

- регулярно запрашивает заказы на поставку компанией товаров на экспорт или доставку в Канаду

- заключила договор на поставку компанией:

- услуг, которые будут выполняться в Канаде

- нематериальной личной собственности, которая будет использоваться в Канаде или которая связана с недвижимым имуществом, расположенным в Канаде, с товарами, обычно находящимися в Канаде, или с услугами, которые будут оказываться в Канаде.

Аналогичные правила применяются для целей QST.

Для целей PST применяются другие правила.

Существуют ли какие-либо упрощения, которые могли бы избежать необходимости регистрации зарубежной компании в качестве плательщика НДС?

№

Нужно ли иностранной компании назначать фискального представителя?

№

Какие формы и подтверждающая документация должна подавать зарубежная компания для регистрации НДС / НДС и других косвенных налогов?

Для регистрации в GST / HST компания-нерезидент обычно должна предоставить:

- Форма заявления GST / HST (форма GST RC1 или форма GST RC1A в зависимости от обстоятельств)

- учредительных документов.

Компания-нерезидент также может быть обязана заполнить анкету GST / HST для нерезидентов и может захотеть подать запрос на ведение бухгалтерских книг и записей за пределами Канады.

В некоторых случаях от компании-нерезидента может потребоваться предоставить и поддерживать безопасность в Канадском налоговом агентстве. Как правило, такую безопасность должна обеспечивать компания-нерезидент без постоянного представительства в Канаде, которая подает заявку добровольно или должна зарегистрироваться. Сумма обеспечения может варьироваться от 5000 до 1 миллиона канадских долларов.Для регистрации QST и PST применяются разные правила.

Возможна ли группировка * по НДС / GST и другим косвенным налогам?

Нет, группировка GST / HST для целей регистрации, как правило, не допускается. Однако для определенных инвестиционных планов могут применяться особые правила.

Бразилия — Справочник по косвенному налогу

Существуют ли какие-либо особые правила продажи компании одним налогоплательщиком другому, если при продаже не взимается НДС?

Если компания продает свой бизнес во время работы, налог не взимается.Однако для получения этой выгоды требуется, чтобы компания была продана со всеми ее активами и запасами без какого-либо перемещения таких активов. В противном случае взимаются налоги.

Существуют ли уникальные, особые правила косвенного налогообложения, которых вы не ожидаете найти в «стандартных» юрисдикциях по НДС

Да, правила косвенного налогообложения в Бразилии очень специфичны. Например:

- по продажам, даже если поставщик не получает платеж от покупателя, все косвенные налоги должны быть собраны и уплачены в налоговые органы

- для поставки нескольких товаров, уплата налога ICMS приписывается импортеру или производителю как ответственному за уплату налога с операций, которые будут происходить впоследствии.Такая передача ответственности за уплату налога известна как режим замещения налогоплательщика . Налогообложение

- в Бразилии основано на физическом движении товаров, а также на продажах. Например, если одна компания имеет два разных предприятия и перемещает товары между ними, налог взимается отправителем и компенсируется получателем в качестве кредита

- , существуют некоторые специальные режимы, применяемые для каждого сектора или вида деятельности для целей ICMS, PIS и COFINS (например, ICMS ST и PIS-COFINS для однофазных сетей).

Применяется ли механизм обратной оплаты для товаров или услуг?

№

Доступны ли льготы по косвенным налогам (например, сниженные ставки, налоговые каникулы)?

Да, есть несколько налоговых льгот.

Некоторые расходные материалы освобождены от ICMS, например, запасы книг, газет и бумаги, используемые при печати таких товаров; продажа основных средств, фруктов, овощей, сельскохозяйственных и садовых продуктов и консервантов.

Пониженная ставка IPI в размере 0 процентов применяется, например, к живым животным и продуктам животного происхождения, продуктам растительного происхождения, химическим продуктам, текстильным продуктам и обуви.

Определенные поставки освобождены от IPI, такие как поставки судов (кроме спортивных или прогулочных катеров), экспорт, книги, газеты, периодические издания и бумага, потребляемая при печати таких продуктов, электроэнергия, нефтепродукты, топливо и полезные ископаемые, принадлежащие страна.

Ставки ISS могут варьироваться от одного муниципалитета к другому, но всегда находятся в диапазоне от 2 до 5 процентов.Некоторые поставки освобождаются от ISS, такие как экспорт услуг, суммы посредничества на рынке облигаций и ценных бумаг, сумма банковских депозитов, капитал, проценты и проценты по умолчанию в отношении кредитных операций, выполняемых финансовыми учреждениями.