Информационный рынок: характеристика. Рынок информационных технологий

Вместо подробного описания тенденций в информационных и цифровых технологиях можно сослаться лишь на один прогноз: буквально через пару лет этому рынку будет принадлежать больше половины мирового ВВП. Никогда еще ни одна отрасль человеческой деятельности не развивалась так стремительно и не оказывала такого влияния на жизнь человека в целом.

Кто на кого влияет

Клише «мир меняется с космической скоростью» стойко держится в деловых обзорах ровно столько лет, сколько существуют новые цифровые технологии. Выходит, будущее человечества зависит от гаджетов, стартапов, цифровизации, искусственного интеллекта и всего остального?

Не всем становится уютно от такого рода предположений. Поэтому не будем углубляться в философию «цифрового бытия», а разберемся с текущей ситуацией на информационном рынке. Все, что связано с двумя буквами ИТ, всегда чрезвычайно интересно. За такого рода информацией нужно внимательно следить, иначе есть риск безнадежно отстать от жизни. К сожалению, с такой же стремительной скоростью…

Характеристика рынка информационных технологий

Отрасль ИТ в высшей степени изменчива, поэтому говорить об устоявшихся направлениях развития говорить сложно. Тем не менее, структуру информационного рынка можно условно разделить на следующие сегменты:

- продукты программирования;

- «железо» или компьютерная техника;

- услуги ИТ разного профиля;

- оборудование для связи и коммуникаций.

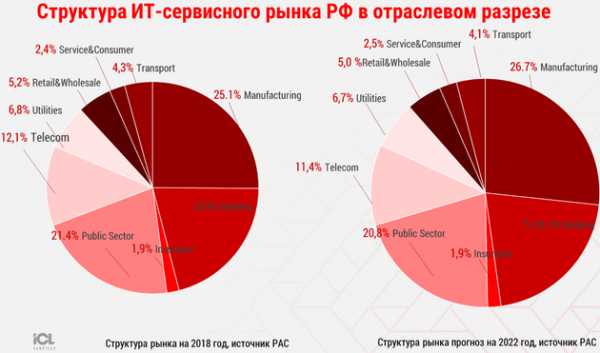

Рынок ИТ можно структурировать по отраслям деятельности. Нет, пожалуй, ни одной области человеческих дел, где не применялись бы цифровые технологии. Поэтому такая классификация ИТ-рынка превратилась бы попросту в длинный список видов деятельности человека. Поэтому лучше «пройтись» по некоторым эпизодам развития необычайно живого и изменчивого феномена под аббревиатурой ИТ.

Прогнозы, фэнтэзи и фейки

Анализ трендов и прогнозы развития мирового информационного рынка – любимейшее дело консультантов, министров, профессоров и т.д. Это простой и беспроигрышный способ превратиться на глазах у изумленной публики в продвинутого эксперта, которому известно больше, чем простым смертным.

Уж чего полным-полно в Сети, так это ИТ-прогнозов самого разного толка: от настоящих дорогостоящих исследований с научным прогнозированием до эпатажных сказок о том, какие чудеса творятся в Силиконовой долине. Так и формируются странные рассказы с высоких трибун о том, что коровы скоро перестанут быть нужными, как лишний посредник между травой и говядиной, потому что все напечатает 3D-принтер.

Фильтровать фейки и распознавать реальную и полезную информацию можно только одним способом: выбирать серьезные экспертные источники. К таким, например, относятся фирмы «Гартнер» (Gartner) и «Форрестер» (Forrester). Это исследовательские компании, занимающиеся мониторингом, анализом информационного рынка на самом серьезном и профессиональном мировом уровне.

Характеристика ИТ-рынка с точки зрения прогнозов

Главный совет от заслуживающих доверия экспертов в усредненном и максимально универсальном виде выглядит следующим образом: если вы до сих пор не инвестировали в новые технологии ИТ, сделайте это как можно быстрее.

Теперь прогнозы событий на рынке информационных ресурсов и услуг на ближайшее время, по 2020 год включительно:

- Дисбаланс в продажах двух видов услуг: с одной стороны, значительно повысится спрос на облачные услуги. С другой стороны, это повышение приведет к провалу продаж привычных локальных программных решений. Таким образом, рост рынка этого этих видов услуг может быть нестабильным.

- Неоднородная структура информационного рынка: неодинаковый рост продаж ИТ-услуг и оборудования в разных странах. Если, к примеру, в Китае, США или Швеции он увеличится не меньше, чем на 4%, то обширные рынки таких стран, как Россия или Бразилия, высокой динамики не покажут. Причиной тому являются неблагоприятные экономические условия, наблюдающиеся в данный период.

- Значительный рост спроса (больше, чем на 60%) на новые серверы вследствие расширения рынка искусственного интеллекта.

К важным тенденциям относится, конечно, и технология блокчейн. Вместе с искусственным интеллектом и облачными ИТ-решениями он входит в «ударную» группу самых перспективных примеров информационного рынка ближайших лет. Вместе с тем некоторые компании предпочитают «немного подождать» с инвестициями в ИТ, учитывая некоторые политические нюансы на мировых рынках в целом.

Цифровые технологии для банков

Банковская отрасль является, пожалуй, самым емким и благодарным сектором экономики, существование которого без современных ИТ-услуг было бы невозможным. Продвинутые банковские структуры первыми поняли, что новые клиентские технологии «спасут банковский мир». А все новое в банке возможно только с ИТ. Банкиров ждут технологические находки, новые решения и сопутствующие им проблемы (куда же без них):

- Облачный сервис станет главным инструментом для банковского обслуживания клиентов взамен традиционным системам с подписками. Системы транзакций на новых облачных платформах станут намного совершеннее. Но эти изменения поднимут на новый, более высокий уровень проблему кибербезопасности, над чем придется усердно работать.

- Блокчейн как технология найдет широчайшее применение в системе платежей, особенно в трансграничном формате.

- Сфера услуг банков значительно расширится за счет создания и предложения клиентам индивидуальных кредитных, финансовых и инвестиционных решений, которые будут формироваться за счет анализа больших данных и новой предиктивной аналитики.

- Технологии «интернета вещей» (IoT) также приведут к появлению новых видов платежей.

Информационный рынок для производства

Если говорить об обрабатывающей промышленности, то здесь приоритетный интерес и перспективы сконцентрированы в основном на возможностях искусственного интеллекта. Именно эта технология станет самым динамичным сектором с ростом вплоть до 70%.

В сравнении с банковским технологическим прорывом в ИТ промышленный бизнес можно назвать, пожалуй, самым консервативным в этом плане. На производственном информационном рынке можно выделить следующие драйверы:

- Интеграция ИТ-решений в цепочки производственных процессов. Оптимизация бизнес-процессов с повышением их эффективности и прозрачности.

- Формирование полноценных ИТ-ландшафтов с помощью консолидации ИТ-приложений.

- Технологические ИТ-решения для аналитики нового поколения – процесса в реальном времени.

- Интеграция не только отдельных бизнес-процессов, но и всего жизненного цикла продукта

Российский рынок хакеров и охотников на них

Многочисленные компьютерные преступления получили общее название: киберпреступность. Борьба с ней также приобретает новые форматы и принципы. Сейчас это называется экосистемой решений по киберпреступности: предугадать и предупредить.

Мошенничество. Криминал. Хакеры. Кардинг. Фишинг. DDos атаки… Постоянно и круглосуточно в глобальном масштабе образованные умелые люди воруют деньги и секреты. Российский сектор рынка стал по-настоящему международным. Он довольно специфичен: российские преступники отлично организованы, смелы и технологически компетентны.

Неудивительно, что лучшими охотниками за хакерами и другими нарушителями российской закваски будут российские же профессионалы. Так оно и есть: российские компании по кибербезопасности высоко котируются на мировом информационном рынке. Недавно появился новый вид услуг – киберразведка (Threat Intelligence) со своими тактическими, оперативными и стратегическими боевыми задачами. Мир и здесь меняется…

ИТ-рынок для ритейла

И в этом секторе разворачиваются интереснейшие события. Ритейлеры, включая российских, вкладываются в новые каналы продаж, относящиеся к так называемой омниканальной торговле. Речь о выборе клиентом оптимального способа покупки: онлайн или офлайн с неизменной ценой товара.

Разнообразные мобильные приложения от торговых компаний отходят от практики банальной и надоевшей рассылки информации об акциях и скидках. Сегодняшние приложения нацелены на формирование индивидуальных предложений с использованием больших данных и других аналитических инструментов.

Клиентская лояльность ценится все больше, поэтому еще одним направлением ИТ-разработок стали разнообразные системы накопления баллов лояльности с учетом персоналий постоянных покупателей вплоть до возраста, пола и географии проживания.

Удивительные прогнозы

Нельзя не упомянуть медицину, в которой наблюдаются фантастические технологические ИТ-прорывы во всех областях: от хирургических операций до производства новых фармакологических средств.

Например, к 2023 году обращаемость за скорой медицинской помощью в развитых странах снизится почти вполовину благодаря новому виртуальному онлайн-уходу за хроническими больными. Базовой технологией в этом случае станет искусственный интеллект. Будем честными, этот прогноз к России не относится.

В сфере общей безопасности также имеется огромное число достижений и еще больше перспектив на будущее. Ведь, кроме киберпреступности, обычную преступность пока еще никто не отменил. Но нарушителям законов уже живется намного сложнее с новейшими интегрированными системами видеонаблюдения и многоуровневого аудиомониторинга.

Последние версии систем распознавания лиц используются в даже транспортной сфере: например, в международных аэропортах. Розыск пропавших лиц, украденных вещей, незаконно вывезенных животных или фальшивых документов: для информационного рынка это не что иное, как интегрированные услуги пограничного характера. Безопасность, перевозки, логистика – все это становится намного эффективнее и безопаснее.

Особенности российского рынка ИТ

К сожалению, российский рынок информационных ресурсов значительно отстает от рынков в развитых странах (это не относится к услугам кибербезопасности). Чисто российских продуктов на рынке ИТ практически нет. Отечественные ИТ-компании удивительным образом удовлетворены своей вторичностью на мировом рынке, выполняя роль мелких подрядчиков по разработке.

Аутсорсинг является главной бедой и проблемой российских ИТ. По объему работы «на чужого дядю» впереди россиян лишь белорусы и индусы. Следствием такой расстановки сил являются две следующих беды российских ИТ: вторичность и заимствование. Речь о массовом копировании приложений, продуктов, стандартов и т. д.

И все-таки интеграция

Безусловно, рано или поздно процессы глобализации и тем более цифровизации (новый и неуклюжий официальный термин в русском языке) приведут к выравниванию всех региональных рынков ИТ. Это относится и к интеграции российского рынка в мировой.

А пока нужно следить за достоверными источниками ИТ-новостей и читать прогнозы авторитетных экспертов о тенденциях и будущих изменениях в жизни человека. Самим же осваивать полезные гаджеты, не бояться нового и вести образ жизни современного, продвинутого динамичного человека.

fb.ru

ИТ-услуги (мировой рынок)

Материалы по сегментам рынка

2018: Расходы на ИТ-сервисы и бизнес-услуги превысили $1 трлн — IDC

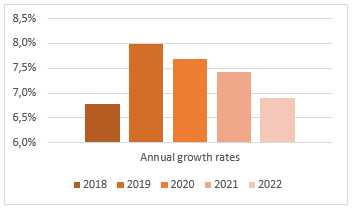

В 2018 году мировые расходы на ИТ-сервисы и бизнес-услуги (бизнес-консалтинг и аутсорсинг основных бизнес-процессов) впервые превысили $1 трлн. По сравнению с 2017 годом они выросли на 4,3%, что более чем на полпроцента больше динамики роста мирового ВВП, свидетельствуют данные аналитиков IDC.

По их расчетам, объем сегмента проектно-ориентированных услуг (консалтинг, системная интеграция, разработка приложений и т. п. ) по итогам 2018 года достиг $380 млрд, поднявшись на 5,8% относительно предыдущего года.

Рост рынка ИТ- и бизнес-услуг в сравнении с ожидаемыми IDC показателями

Рост рынка ИТ- и бизнес-услуг в сравнении с ожидаемыми IDC показателямиТакой подъем произошел благодаря бизнес-консалтингу и услугам разработки пользовательских приложений, годовые затраты на которые возросли на 8,3% (до $123 млрд) и 7,5% (до $46 млрд) соответственно.

Главным драйвером роста рынка проектно-ориентированных услуг являются США. Поскольку традиционные американские компании и правительственные учреждения продолжают проводить цифровую трансформацию, стратегический консалтинг остается критически важным в более крупных проектах. Цифровая трансформация также стимулирует разработку новых приложений и обновление старых. Ускоренный рост расходов на услуги разработки ПО соответствует восстановлению всего софтверного рынка, говорится в исследовании.

Мировые расходы на управляемые сервисы (managed services) в 2018 году оказались равными $473 млрд, что на 3,6% больше, чем годом ранее. Это примерно соответствует темпам роста глобального ВВП.

Продажи услуг, связанных с приложениями (управление облачными и локальными программами), в 2018 году повысились на 5,6% и составили $80 млрд. Динамика оказалась выше, чем в сегменте аутсорсинга бизнес-процессов и управления инфраструктурой.

Аутсорсинг разработки и сопровождения приложений стал для клиентов средством доступа к новым технологиям, таким как облачные вычисления, машинное обучение, аналитика, а также средством обновления устаревшего ПО силами сторонних поставщиков. В IDC считают, что связанные с приложениями управляемые сервисы будут и дальше превосходить другие сегменты аутсорсинга.

Регионы с наибольшие расходами на ИТ- и бизнес-услугиСпрос на ИТ-аутсорсинг продолжает идти на спад из-за снижения или нулевого роста расходов на развитых рынках. Этот регресс в 2018 году был в какой-то степени компенсирован умеренным ростом рынка аутсорсинга горизонтальных бизнес-процессов.

Крупнейшим рынком ИТ-сервисов и услуг для бизнеса были Соединенные Штаты, где выручка в 2018 году достигла $459 млрд, увеличившись на 4,6% по сравнению с 2017-м. В стране наблюдается устойчивый рост как корпоративных, так и государственных расходов на информационные технологии, несмотря на политическую неопределенность и небольшой рост госзатрат в целом. Финансирование новых ИТ-проектов, направленных на развитие новых возможностей и инструментов, компенсирует продолжающееся отрицательное давление на услуги широкого потребления.

Западная Европа остается вторым по величине сервисным рынком. Его объем в 2018 году достиг $266 млрд и вырос почти на 3% — вдвое быстрее, чем реальный ВВП в регионе. Западноевропейский рынок показал рост во многом благодаря услугам, связанным с разработкой и поддержкой приложений.[1]

Рост сервисного рынка в Азиатско-Тихоокеанском регионе (исключая Японию) несколько снизился — до 6,2% (до $110 млрд), что частично отражает экономическое беспокойство по поводу надвигающейся торговой войной между США и Китаем и замедление экономического роста на ключевых развитых рынках, таких как Австралия, Новая Зеландия и Южная Корея. В Японии расходы на ИТ-сервисы и бизнес-услуги в 2018 году немного увеличились.

2017

Рынок ИТ-сервисов и бизнес-услуг приблизился к $1 трлн

В 2017 году выручка на мировом рынке ИТ-сервисов и услуг для бизнеса (бизнес-консалтинг и аутсорсинг основных бизнес-процессов) вплотную приблизилась к отметке в $1 трлн. Такие данные приводятся в исследовании аналитической компании IDC, опубликованном 15 мая 2018 года.

Относительно 2016 года объем рынка в деньгах увеличился примерно на 4%. Прибавка оказалась немногим выше темпов роста мирового ВВП, что свидетельствует об укреплении деловой уверенности. Позитивный настрой в бизнесе-среде подкреплен улучшением перспектив глобальной экономики, общим пониманием необходимости широкомасштабной цифровой трансформации, а также тем, что по крайне мере в отдельных сегментах новые цифровые услуги начинают компенсировать переполнение рынка традиционных сервисов, говорят в IDC.

Мировой рынок ИТ-сервисов и услуг для бизнеса, данные по регионам, IDCАнализ динамики различных субсекторов рынка показал, что проектно-ориентированные услуги продолжают опережать по темпам роста сервисы, связанные с аутсорсингом, поддержкой и профессиональной подготовкой. По итогам 2017 года суммарная выручка от связанных с проектами услуг поднялась на 5% и достигла $366 млрд. Значительную часть от этой прибавки обеспечил сегмент бизнес-консалтинга, где специалисты зарегистрировали увеличение на 8,2% и выручку в размере $115 млрд.

Более двух третей рынка проектно-ориентированных услуг занимают сервисы в сфере ИТ-проектов, в том числе разработка программного обеспечения на заказ (Custom Application Development, CAD), ИТ-консалтинг и системная интеграция. Хотя перечисленные секторы росли медленнее, чем сегмент бизнес-консалтинга, динамика в них существенно улучшилась по сравнению с 2016 годом. В итоге суммарная выручка по этим трем направлений увеличилась на 3,7% и достигла $251 млрд.

С географической точки зрения крупнейшим рынком ИТ-сервисов и услуг для бизнеса остаются США, на втором месте страны Западной Европы. Вместе с тем, развивающиеся рынки Латинской Америки, Центральной и Восточной Европы, Ближнего Востока и Африки, а также Азиатско-Тихоокеанского региона, демонстрируют более выраженный рост.[2]

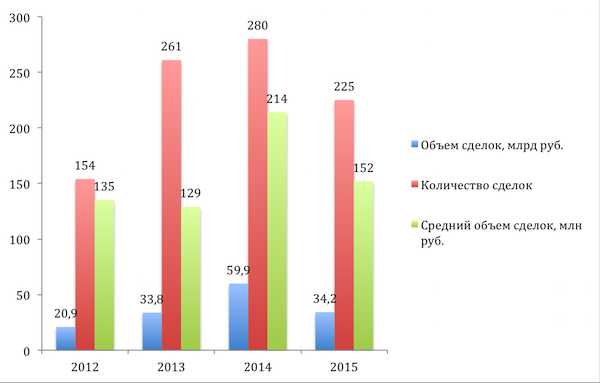

Двукратный рост объема M&A-сделок

Рынок ИТ-услуг активизировался для сделок по слияниям и поглощениям (M&A). Объем соответствующих инвестиций вырос вдвое. Об этом сообщили в консалтинговой компании Hampleton.

Эксперты говорят, что в европейской отрасли услуг по информационным технологиям всегда наблюдалось обилие сделок, что подчеркивает спрос на новую ИТ-инфраструктуру со стороны традиционных технологических компаний, облачных игроков и даже международных инвестиционных фондов. Однако в первой половине 2017 года M&A-активность в секторе оказалась на «сейсмическом взлете».

Объем сделок по слияниям и поглощениям на рынке ИТ-услуг удвоился

Объем сделок по слияниям и поглощениям на рынке ИТ-услуг удвоилсяЗа указанный период на мировом рынке ИТ-услуг были заключены M&A-контракты на общую сумму $21,9 млрд против $10,75 млрд во второй половине 2016 года. Показатель первого полугодия 2017-го оказался вторым по величине в истории после 2011 года.

Хотя большая часть договоров пришлась на Северную Америку, доля Европы в этом отношении увеличилась примерно до одной трети от общего количества транзакций. Основными тенденциями на рынке были следующие:

- сделки с участием частных инвесторов восстанавливаются после глобальной рецессии и неопределенности в связи с запланированным выходом Великобритании из Евросоюза;

- крупные кибератаки подстегнули спрос на активы в области информационной безопасности;

- новая волна сделок в аутсорсинговой сфере стала главным стимулятором всего рынка M&A-сделок в сфере ИТ-услуг;

- облачные проекты становятся приоритетными для инвесторов;

- дестабилизация бизнеса крупных традиционных участников рынка ИТ-услуг порождает новые сделки;

По словам аналитиков, если прежде сделки по слияниям и поглощениям в индустрии ИТ-услуг заключались в основном между компаниями из одного региона, то в первой половине 2017 года больше половины из 50 крупнейших сделок относились к международным. В июле-декабре 2016-го доля не превышала 40%.[3]

2016

Данные Gartner

Согласно прогнозам Gartner, касающихся мировых расходов на информационные технологии в 2016-2017 годах, сегмент ИТ-услуг находится на втором месте по показателю роста, уступая только сегменту программного обеспечения.

В 2016 году, по оценке аналитиков, мировой рынок ИТ-услуг вырастет на 3,9%, до 900 млрд долларов, а в 2017 году — на 4,8%, до 943 млрд долларов.

2014

Данные Gartner

В начале июня 2015 года был обнародован список крупнейших поставщиков ИТ-услуг в мире. Лидерами по итогам 2014 года остались IBM и HP, однако доходы этих американских вендоров на рынке упали. Наибольший подъем выручки продемонстрировали индийская и южнокорейская компании.

Согласно данным Gartner за 2014 год, самая большая выручка от реализации ИТ-услуг была у IBM — $54,8 млрд. В сравнении с 2013 годом у компании произошел 3,5-процентный спад. Еще сильнее – на 6,5% – упали продажи ИТ-сервисов у HP, которая в рейтинге аналитиков идет следом за IBM.

С третьего по десятое места списка компаний с наибольшими показателями выручки на рынке ИТ-услуг заняли следующие компании:

У последней доходы составили $12,7 млрд. Южнокорейское издание Business Korea обращает внимание на вхождение в ТОП-30 местной компании Samsung SDS. Она расположилась на 27-й позиции по итогам 2014 года против 30-й годом ранее. В 2014 году Samsung SDS заработала на ИТ-сервисах около $7,5 млрд, что на 16,4% больше в годовом исчислении. Этот подъем оказался почти самым большим среди всех участников рынка: лишь индийская TCS смогла показать более высокую динамику, измерявшуюся 19,1%.

На мероприятии, посвященном празднованию 30-летия Samsung SDS (апрель 2015 года), президент компании Джун Дон-су (Jun Dong-soo) заявил, что к 2020 году Samsung SDS может войти в десятку крупнейших поставщиков ИТ-услуг и увеличить выручку до 20 трлн вон ($18 млрд).[4]

Ходили слухи, что Samsung SDS может присоединиться к другому участнику конгломерата Samsung Group — корпорации Samsung Electronics. Последняя опровергла возможность слияния с сестринской ИТ-компанией.

«Руководство хочет внести ясность в то, что мы не планируем объединяться с Samsung SDS», — сообщил 3 июня 2015 года глава по связям с инвесторами Samsung Electronics Роберт Йи (Robert Yi).[5]

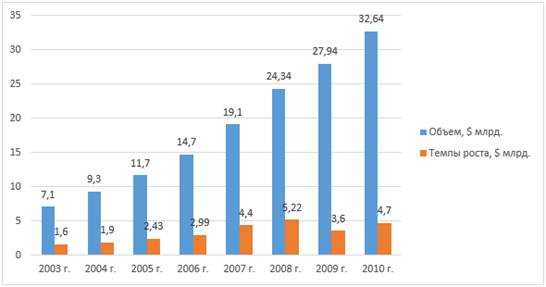

2013: Gartner: максимальный рост покажут IaaS и BPaaS

По прогнозам Gartner[6] от марта 2013 года, мировой рынок ИТ-сервисов увеличится на 5,2% в 2013 году и продолжит уверенно расти вплоть до 2016 года. Однако, рост будет в большей степени сосредоточен в новых сегментах рынка и касаться новых моделей поставки услуг, хотя положительная динамика в сегментах консалтинга и внедрения не исключается.

Рост в отдельных сегментах рынка ИТ-сервисов будет неравномерным. Так, наименьшая динамика прироста ожидается в сегменте поддержки оборудования и программного обеспечения. Прогнозировалось, что максимально быстро будет расти выручка поставщиков услуг в сегментах инфраструктура как сервис (IaaS) и бизнес-процессов как сервис (BPaaS): здесь рост составит 13,1% и 47,3% соответственно уже в 2013 году.

Удобство, а не стоимость, становится для предприятий решающим фактором для внедрения облачных решений, отмечают в Gartner. Гибридные ИТ среды станут доминировать по отношению к традиционным клиент-серверным уже к 2016 году. В связи с повышающейся ролью ИТ-услуг нового типа, поставщикам нужно будет быть убедительными перед клиентами и предоставлять надлежащие компетенции и качество сервиса, что является нетривиальной задачей.

В связи с этим аналитики Gartner давал три главные рекомендации поставщикам ИТ-услуг на 2013 год. Во-первых, они призывали свести к минимуму количество маркетинговых сообщений, рекламирующих сервисы в «мягкой форме», а также установить ценообразование, напрямую зависящее от конечного результата пользования услугами. Во-вторых, они рекомендовали пересмотреть портфолио услуг и оставить в нем только наиболее конкурентоспособные. В-третьих, советовали определить, что является определяющим в бизнес-модели конкретного провайдера – объем услуг или специализация.

2012

Данные Ovum

В 2012 году мировой рынок ИТ-услуг показал худшие результаты с 2002 года, по данным исследователей Ovum. Показатели четвертого квартала 2012 года оказались относительно сопоставимы с итогами четвертого квартала 2011 года, но результаты всех 12 месяцев оказались неутешительны: по объему сделок и совокупной стоимости контрактов (total contract value, TCV) рынком были достигнуты худшие параметры за десятилетие.

Так, показатель TCV в четвертом квартале 2012 года, по данным Ovum, составил $20,8 млрд, что на 34% ниже, чем годом ранее. Количество заключенных сделок за сопоставимый период снизилось на 17%, причем существенно уменьшилось число мега-сделок (со стоимостью контрактов от $1 млрд и выше). Показатель TCV по 2012 году в целом показал снижение в годовом выражении как в публичном, так и частном секторе. При этом в частном секторе показатель TCV оказался худшим с 1998 года.

По словам Эда Томаса (Ed Thoma), ведущего аналитика Ovum, продолжающаяся на тот момент экономическая неопределенность продолжает оказывать негативное влияние на рынок ИТ-сервисов как в США, так и Европе. Именно поэтому, полагает он, большинство предприятий опасается крупных проектов, также играет роль сокращение инвестиций в ИТ в госсекторе.

Снижение расходов на ИТ-услуги среди предприятий отмечалось во всех без исключения вертикальных отраслях, здесь количество объявленных сделок уменьшилось на 50%. В сфере здравоохранения и финансов объем договоров снизился на 39% и 18% соответственно. Активность по части заключения договоров увеличилась только в отраслях телекоммуникаций и технологий.

С региональной точки зрения активность по числу заключенных сделок в частом секторе была максимальной в Европе – на нее пришлось 45% от мирового TCV в 2012 году. Однако, и здесь TVC, сгенерированный промышленными предприятиями в 2012 году снизился на 31% до $16,7 млрд. Показатель TCV для частного сектора Северной Америки вырос на 48% до $10,5 млрд в 2012 году.

Данные PAC

По данным исследования Pierre Audoin Consultants (PAC), в 2012 году совокупный объем заключенных ИТ-сервисных сделок снизился на 10%. Аналитики отслеживали все контракты, информация о которых имеется в публичном доступе, включая ИТ аутсорсинг и аутсорсинг бизнес-процессов, консалтинг и проекты системной интеграции. В общей сложности стоимость таких контрактов в мире в 2012 году составила 48 млрд евро, что ниже, чем 53 млрд евро в 2011 году.

При этом объем сделок шел на убыль вот уже два года подряд: в 2010 году, например, он составлял 85 млрд евро. По мнению экспертов PAC, и в обозримом будущем на рынке не стоит ожидать какого-то значительного всплеска, поскольку он становится все более зрелым. Рынок на тот момент формировали четыре основных тренда.

Первый тренд – операционные ИТ-бюджеты остаются под прессом. Экономические условия в большинстве регионов мира не вызывают оптимизма, поэтому потенциальные клиенты не склонны к выбору долгосрочных ИТ-сервисных программ. Опытные клиенты при этом продолжают активно торговаться с поставщиками услуг, порой добиваясь уступки в размере 30-40% от первоначальной суммы контракта.

Второе – предложения поставщиков становились все более сфокусированными. Тогда совершенно очевидна тенденция к дроблению монолитных сервисных программ на несколько меньших по масштабу, за счет чего достигается больше гибкости. Также в указанный период наметилась тенденция перехода к нетрадиционным моделям образования, в частности, основанным на достижении совершенно конкретных результатов и стоимости бизнеса. Пример такой сделки в 2012 году – уход компании Rolls Royce от сервисного сотрудничества с HP и переход к нескольким провайдерам одновременно, где роль сервисного интегратора отведена Capgemini.

Облачный рынок медленно, но верно поглощает традиционные потоки прибыли сервисных компаний. В исследовании отмечалось, что облака останутся одним из главных драйверов запуска новых сервисных проектов в 2013 году, поскольку все больше компаний заинтересовано в создании частных облачных сервисов. В качестве примера такого проекта можно вспомнить, например, проект BP и T-Systems по переводу 100 тыс. почтовых ящиков нефтяной компании на собственную облачную инфраструктуру.

Кроме того, стандартной практикой становится оффшорная доставка. По крайней мере, это утверждение полностью справедливо для крупных коммерческих организаций США и Великобритании. В частности, по-прежнему весьма привлекательными остаются индийские сервисные компании. За последние 12 месяцев несколько крупных оффшорных сервисных проектов анонсировали Apple, ING и Shell.

По прогнозам PAC, в 2013 году на пике спроса будут в большей степени точечные решения конкретных задач, поэтому поставщикам ИТ услуг придется серьезно поработать как над своими приложениями, так и над своими конкурентными преимуществами в условиях все более зрелого рынка.

Данные IDC

27 марта 2012 года International Data Corporation (IDC) представила два отчета в новой форме MarketScape, которые призваны оценить слабые и сильные стороны мировых компаний-консультантов по ИТ. В первом случае речь идет об архитектуре корпоративной инфраструктуры, во втором – о трансформации ЦОД.

Набор диаграмм MarketScape отдаленно напоминал магические квадранты Gartner, однако инфографика IDC гораздо изощреннее и, как следствие, позволяла наглядно отобразить и оценить большее количество параметров. К сожалению, сами изображения и сопутствующие таблицы доступны только в платных версиях отчетах. Собственно, они и составляют квинтэссенцию результатов исследований в формате MarketScape.

«Лидерами» на мировом рынке консультационных услуг в области трансформации ЦОД IDC называла Accenture (Аксенчер), IBM и HP, тогда как на рынке услуг в области архитектуры корпоративной инфраструктуры – Deloitte, IBM и PriceWaterhouseCoopers.

«Ключевыми игроками» рынка консультационных услуг в области трансформации ЦОД IDC называла семь компаний: Capgemini, CSC, Dell, Deloitte, Infosys, KPMG и PriceWaterhouseCoopers. На рынке консультационных услуг в области архитектуры корпоративной инфраструктуры «ключевых игроков» только пять: Accenture, Capgemini, CSC, HP и KPMG.

В числе общих для обоих отчетов среди наиболее слабых сторон вендоров назывались ценообразование, продажи и дистрибуция, среди наиболее сильных – высокий уровень экспертизы, выверенный портфель предложений, высокая степень соответствия ожиданиям заказчиков.

По мнению Гарда Литла (Gard Little), директора по исследованиям в области ИТ-консалтинга и системной интеграции, основными факторами, стимулирующими спрос на услуги трансформации ЦОД, выступают необходимость повышения операционной эффективности и консолидации вычислительных ресурсов. В свою очередь, с появлением облачной модели вычислений, новых типов мобильных устройств, систем бизнес-аналитики и социальных медиа архитектура корпоративной ИТ-инфраструктуры претерпела немало изменений, и это опять-таки положительно сказывается на спросе на консультационные услуги.

Регион EMEA

По данным исследования IDC MarketScape: EMEA Business Consulting Services, на рынке бизнес-консалтинга в регионе EMEA в 2012 году лидируют следующие компании: PricewaterhouseCoopers, IBM, Deloitte, Ernst&Young, Accenture (Аксенчер), KPMG.

IDC, 2012

Ко второй по значимости группе IDC относила компании McKinsey, BCG, BearingPoint, CSC. В группу претендентов попала только одна компания – Booz&Company.

2011

Третий квартал

В третьем квартале 2011 года мировой рынок ИТ-сервисов показывал умеренный рост квартал к кварталу в разрезе подписания новых контрактов, заявила исследовательская компания Ovum. Однако общее число заключенных сделок и совокупная стоимость контрактов (total contract value, TCV) оказались ниже, чем в аналогичном квартале 2010 года.

Показатель TVC достиг 20,3 млрд евро в третьем квартале 2011 года, что на 43% больше в квартальном выражении и на 9% меньше – в годовом. Что же касается количества контрактов, то оно увеличилось тогда с 384 до 416 квартал к кварталу 2011 года, но показатель третьего квартала на 12% ниже аналогичного периода 2010 года.

По данным Ovum, рост показателя TVC в частном секторе вернулся к росту в третьем квартале, но все же он еще ниже, чем был в 2010 году. В Европе показатель TVC в частном секторе достиг 2,2 млрд евро в третьем квартале 2011 года, более чем треть этой суммы приходится на Великобританию.

По словам автора исследования и аналитика Ovum Эда Томаса (Ed Thomas), после очередного неутешительного квартала вполне может оказаться, что показатель TVC 2011 года будет самым низким за последние 8 лет. «Теперь вендорам остается только надеется, что четвертый квартал исправит ситуацию как в прошлом году: тогда небывалое количество заключенных мега-сделок подняло TVC за три месяца до 37,1 млрд евро», — отметил он.

Второй квартал

Согласно Ovum, сумма всех заключенных во II квартале 2011 г. контрактов на оказание ИТ-услуг достигла $19 млрд — наименьшего значения с I квартала 2003 г. При этом не было зафиксировано не одной крупной сделки, размер которой составил бы $1 млрд и выше. Среди наиболее крупных сделок тогда отмечались : 5-летний контракт на поставку компьютерного оборудования налоговой инспекции в Австралии, подписанный с HP ($500 млн), и две сделки стоимостью более $100 млн, включая 5-летний контракт между индийской Tech Mahindra и австралийским филиалом Vodafone.

Во II квартале 2011 г. сумма всех заключенных в мире контрактов на оказание ИТ-услуг и поставку оборудования сократилась на 40% по сравнению с аналогичным периодом 2010 года до минимального значения за последние 8 лет, сообщает консалтинговое агентство Ovum.

Кроме того, аналитики Ovum в четвертый раз отметили сокращение числа контрактов: во II квартале 2011 года их количество составило 384, что на 20% меньше по сравнению с аналогичным периодом 2010 года. Таким образом, сделок становится меньше, и они сами становятся дешевле, резюмируют эксперты.

На Европу во II квартале пришлось 58% объема частного сегмента мирового рынка ИТ-услуг. Главным образом это было связано с активностью заказчиков в Дании, Финляндии, Норвегии и Швеции. Для сравнения, на Северную Америку, которая традиционно считалась одним из основных рынков, в указанный период пришлось лишь 15,5% объема частного сектора против 39% годом ранее.

Примечания

См.также

ИТ-услуги (рынок России)

www.tadviser.ru

характеристика. Рынок информационных технологий — OneKu

Содержание статьи:Вместо подробного описания тенденций в информационных и цифровых технологиях можно сослаться лишь на один прогноз: буквально через пару лет этому рынку будет принадлежать больше половины мирового ВВП. Никогда еще ни одна отрасль человеческой деятельности не развивалась так стремительно и не оказывала такого влияния на жизнь человека в целом.

Кто на кого влияет

Клише «мир меняется с космической скоростью» стойко держится в деловых обзорах ровно столько лет, сколько существуют новые цифровые технологии. Выходит, будущее человечества зависит от гаджетов, стартапов, цифровизации, искусственного интеллекта и всего остального?

Вам будет интересно:Как правильно: день рождение или день рождения в русском языке

Не всем становится уютно от такого рода предположений. Поэтому не будем углубляться в философию «цифрового бытия», а разберемся с текущей ситуацией на информационном рынке. Все, что связано с двумя буквами ИТ, всегда чрезвычайно интересно. За такого рода информацией нужно внимательно следить, иначе есть риск безнадежно отстать от жизни. К сожалению, с такой же стремительной скоростью…

Характеристика рынка информационных технологий

Вам будет интересно:Культурно-просветительская деятельность — это… Понятие, виды, многоцелевые задачи, цели и развитие

Отрасль ИТ в высшей степени изменчива, поэтому говорить об устоявшихся направлениях развития говорить сложно. Тем не менее, структуру информационного рынка можно условно разделить на следующие сегменты:

- продукты программирования;

- «железо» или компьютерная техника;

- услуги ИТ разного профиля;

- оборудование для связи и коммуникаций.

Рынок ИТ можно структурировать по отраслям деятельности. Нет, пожалуй, ни одной области человеческих дел, где не применялись бы цифровые технологии. Поэтому такая классификация ИТ-рынка превратилась бы попросту в длинный список видов деятельности человека. Поэтому лучше «пройтись» по некоторым эпизодам развития необычайно живого и изменчивого феномена под аббревиатурой ИТ.

Прогнозы, фэнтэзи и фейки

Вам будет интересно:Кичка — это не только головной убор

Анализ трендов и прогнозы развития мирового информационного рынка – любимейшее дело консультантов, министров, профессоров и т.д. Это простой и беспроигрышный способ превратиться на глазах у изумленной публики в продвинутого эксперта, которому известно больше, чем простым смертным.

Уж чего полным-полно в Сети, так это ИТ-прогнозов самого разного толка: от настоящих дорогостоящих исследований с научным прогнозированием до эпатажных сказок о том, какие чудеса творятся в Силиконовой долине. Так и формируются странные рассказы с высоких трибун о том, что коровы скоро перестанут быть нужными, как лишний посредник между травой и говядиной, потому что все напечатает 3D-принтер.

Фильтровать фейки и распознавать реальную и полезную информацию можно только одним способом: выбирать серьезные экспертные источники. К таким, например, относятся фирмы «Гартнер» (Gartner) и «Форрестер» (Forrester). Это исследовательские компании, занимающиеся мониторингом, анализом информационного рынка на самом серьезном и профессиональном мировом уровне.

Характеристика ИТ-рынка с точки зрения прогнозов

Главный совет от заслуживающих доверия экспертов в усредненном и максимально универсальном виде выглядит следующим образом: если вы до сих пор не инвестировали в новые технологии ИТ, сделайте это как можно быстрее.

Теперь прогнозы событий на рынке информационных ресурсов и услуг на ближайшее время, по 2020 год включительно:

- Дисбаланс в продажах двух видов услуг: с одной стороны, значительно повысится спрос на облачные услуги. С другой стороны, это повышение приведет к провалу продаж привычных локальных программных решений. Таким образом, рост рынка этого этих видов услуг может быть нестабильным.

- Неоднородная структура информационного рынка: неодинаковый рост продаж ИТ-услуг и оборудования в разных странах. Если, к примеру, в Китае, США или Швеции он увеличится не меньше, чем на 4%, то обширные рынки таких стран, как Россия или Бразилия, высокой динамики не покажут. Причиной тому являются неблагоприятные экономические условия, наблюдающиеся в данный период.

- Значительный рост спроса (больше, чем на 60%) на новые серверы вследствие расширения рынка искусственного интеллекта.

К важным тенденциям относится, конечно, и технология блокчейн. Вместе с искусственным интеллектом и облачными ИТ-решениями он входит в «ударную» группу самых перспективных примеров информационного рынка ближайших лет. Вместе с тем некоторые компании предпочитают «немного подождать» с инвестициями в ИТ, учитывая некоторые политические нюансы на мировых рынках в целом.

Цифровые технологии для банков

Вам будет интересно:Закавказская Советская Федеративная Социалистическая Республика. Причины создания, подписание договора

Банковская отрасль является, пожалуй, самым емким и благодарным сектором экономики, существование которого без современных ИТ-услуг было бы невозможным. Продвинутые банковские структуры первыми поняли, что новые клиентские технологии «спасут банковский мир». А все новое в банке возможно только с ИТ. Банкиров ждут технологические находки, новые решения и сопутствующие им проблемы (куда же без них):

- Облачный сервис станет главным инструментом для банковского обслуживания клиентов взамен традиционным системам с подписками. Системы транзакций на новых облачных платформах станут намного совершеннее. Но эти изменения поднимут на новый, более высокий уровень проблему кибербезопасности, над чем придется усердно работать.

- Блокчейн как технология найдет широчайшее применение в системе платежей, особенно в трансграничном формате.

- Сфера услуг банков значительно расширится за счет создания и предложения клиентам индивидуальных кредитных, финансовых и инвестиционных решений, которые будут формироваться за счет анализа больших данных и новой предиктивной аналитики.

- Технологии «интернета вещей» (IoT) также приведут к появлению новых видов платежей.

Информационный рынок для производства

Если говорить об обрабатывающей промышленности, то здесь приоритетный интерес и перспективы сконцентрированы в основном на возможностях искусственного интеллекта. Именно эта технология станет самым динамичным сектором с ростом вплоть до 70%.

В сравнении с банковским технологическим прорывом в ИТ промышленный бизнес можно назвать, пожалуй, самым консервативным в этом плане. На производственном информационном рынке можно выделить следующие драйверы:

- Интеграция ИТ-решений в цепочки производственных процессов. Оптимизация бизнес-процессов с повышением их эффективности и прозрачности.

- Формирование полноценных ИТ-ландшафтов с помощью консолидации ИТ-приложений.

- Технологические ИТ-решения для аналитики нового поколения – процесса в реальном времени.

- Интеграция не только отдельных бизнес-процессов, но и всего жизненного цикла продукта

Российский рынок хакеров и охотников на них

Многочисленные компьютерные преступления получили общее название: киберпреступность. Борьба с ней также приобретает новые форматы и принципы. Сейчас это называется экосистемой решений по киберпреступности: предугадать и предупредить.

Мошенничество. Криминал. Хакеры. Кардинг. Фишинг. DDos атаки… Постоянно и круглосуточно в глобальном масштабе образованные умелые люди воруют деньги и секреты. Российский сектор рынка стал по-настоящему международным. Он довольно специфичен: российские преступники отлично организованы, смелы и технологически компетентны.

Неудивительно, что лучшими охотниками за хакерами и другими нарушителями российской закваски будут российские же профессионалы. Так оно и есть: российские компании по кибербезопасности высоко котируются на мировом информационном рынке. Недавно появился новый вид услуг – киберразведка (Threat Intelligence) со своими тактическими, оперативными и стратегическими боевыми задачами. Мир и здесь меняется…

ИТ-рынок для ритейла

И в этом секторе разворачиваются интереснейшие события. Ритейлеры, включая российских, вкладываются в новые каналы продаж, относящиеся к так называемой омниканальной торговле. Речь о выборе клиентом оптимального способа покупки: онлайн или офлайн с неизменной ценой товара.

Разнообразные мобильные приложения от торговых компаний отходят от практики банальной и надоевшей рассылки информации об акциях и скидках. Сегодняшние приложения нацелены на формирование индивидуальных предложений с использованием больших данных и других аналитических инструментов.

Клиентская лояльность ценится все больше, поэтому еще одним направлением ИТ-разработок стали разнообразные системы накопления баллов лояльности с учетом персоналий постоянных покупателей вплоть до возраста, пола и географии проживания.

Удивительные прогнозы

Нельзя не упомянуть медицину, в которой наблюдаются фантастические технологические ИТ-прорывы во всех областях: от хирургических операций до производства новых фармакологических средств.

Например, к 2023 году обращаемость за скорой медицинской помощью в развитых странах снизится почти вполовину благодаря новому виртуальному онлайн-уходу за хроническими больными. Базовой технологией в этом случае станет искусственный интеллект. Будем честными, этот прогноз к России не относится.

В сфере общей безопасности также имеется огромное число достижений и еще больше перспектив на будущее. Ведь, кроме киберпреступности, обычную преступность пока еще никто не отменил. Но нарушителям законов уже живется намного сложнее с новейшими интегрированными системами видеонаблюдения и многоуровневого аудиомониторинга.

Последние версии систем распознавания лиц используются в даже транспортной сфере: например, в международных аэропортах. Розыск пропавших лиц, украденных вещей, незаконно вывезенных животных или фальшивых документов: для информационного рынка это не что иное, как интегрированные услуги пограничного характера. Безопасность, перевозки, логистика – все это становится намного эффективнее и безопаснее.

Особенности российского рынка ИТ

К сожалению, российский рынок информационных ресурсов значительно отстает от рынков в развитых странах (это не относится к услугам кибербезопасности). Чисто российских продуктов на рынке ИТ практически нет. Отечественные ИТ-компании удивительным образом удовлетворены своей вторичностью на мировом рынке, выполняя роль мелких подрядчиков по разработке.

Аутсорсинг является главной бедой и проблемой российских ИТ. По объему работы «на чужого дядю» впереди россиян лишь белорусы и индусы. Следствием такой расстановки сил являются две следующих беды российских ИТ: вторичность и заимствование. Речь о массовом копировании приложений, продуктов, стандартов и т. д.

И все-таки интеграция

Безусловно, рано или поздно процессы глобализации и тем более цифровизации (новый и неуклюжий официальный термин в русском языке) приведут к выравниванию всех региональных рынков ИТ. Это относится и к интеграции российского рынка в мировой.

А пока нужно следить за достоверными источниками ИТ-новостей и читать прогнозы авторитетных экспертов о тенденциях и будущих изменениях в жизни человека. Самим же осваивать полезные гаджеты, не бояться нового и вести образ жизни современного, продвинутого динамичного человека.

Источник

1ku.ru

Обзор: Рынок ИТ: итоги 2017, Российский рынок ИТ: затишье перед цифровым рывком

Как там мировой рынок ИТ

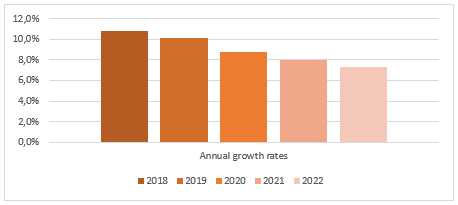

На момент подготовки этой статьи ни одна из аналитических компаний не обнародовала окончательных результатов прошедшего 2017 г. Последний по времени прогноз состояния мирового рынка ИТ датирован октябрем 2017 г. С ним выступила компания Gartner, которая предварительно оценила его рост в 2017 г. на 3,3% по сравнению с 2016 г. и спрогнозировала увеличение этого показателя до 4,3% в 2018 г.

Быстрее всего растет рынок ПО – на 8,5% в 2017 г. и 9,4% в 2018 г. За ним следует рынок оборудования с показателями 5,3% и 5% соответственно – его развитие аналитики Gartner связывают с повышением цены на смартфоны за счет появления устройств высшей ценовой категории и рост спроса на ПК благодаря переходу организаций на Windows 10. На третьем месте рынок ИТ-услуг (4% в 2017 г. и 5,3% в 2018 г.).

Глобальный рынок ИТ

| Объем продаж 2017, $млрд* | Рост 2017/2016, % * | Объем продаж 2018, $млрд* | Рост 2018/2017, % * | |

|---|---|---|---|---|

| Центры обработки данных | 173 | 1,7 | 176 | 1,8 |

| ПО корпоративного назначения | 354 | 8,5 | 387 | 9,4 |

| Устройства | 664 | 5,3 | 697 | 5 |

| ИТ-услуги | 931 | 4 | 980 | 5,3 |

| Услуги связи | 1 387 | 0,9 | 1 417 | 2,2 |

| Всего | 3 508 | 3,3 | 3 658 | 4,3 |

Источник: Gartner, октябрь 2017 г

* – прогноз

Те же аналитики Gartner поделились своим видением 10 главных трендов на мировом рынке ИТ на ближайшие 3–5 лет. По их мнению, к 2021 г. нас ждет появление сервисов визуального и голосового поиска товаров у интернет-ритейлеров. Эта инновация способна принести дополнительно до 30% выручки. Рынок голосовых помощников к этому времени достигнет $3,5 млрд.

К 2020 г. по крайней мере 5 из 7 технологических лидеров, таких как Facebook, Apple, Amazon, Google, Alibaba, Baidu и Tencent, для того, чтобы сохранить топовые позиции на рынке, вынуждены будут менять формат бизнеса. К концу 2020 г. внедрение криптовалют на базе блокчейна приведет к росту банковского сектора примерно на $1 млрд. Аналитики советуют готовиться к этому заранее, реформировать платежные системы и менять подход к сбору налогов и установлению цен на товары и услуги.

К 2022 г. объем фейков в интернете и особенно в соцмедиа превысит объем реальной информации, в особенности в странах с развитой экономикой. Благодаря совершенствованию алгоритмов искусственного интеллекта появится настоящая «параллельная реальность», состоящая из созданных нейросетями картинок, видеороликов, документов и пр. Одновременно к 2021 г. более 50% компаний будут тратить на создание чат-ботов больше, чем на мобильные приложения. Виртуальные помощники станут участниками коммуникации между людьми практически во всех сферах.

К 2021 г. спрос на ИТ-специалистов упадет на 5%, зато вырастет потребность в сотрудниках, способных работать на стыке ИТ и бизнеса. Они будут составлять около 40% всего ИТ-персонала. Развитие искусственного интеллекта приведет к созданию 2,3 млн рабочих мест в одних отраслях и сокращению 1,8 млн в других. Так, работникам сферы образования и здравоохранения бояться нечего – их никогда не заменят роботы.

К 2021 г. 95% устройств можно будет отнести к интернету вещей. Они станут доступными для большинства пользователей. Одновременно вырастут затраты на обеспечение их безопасности – к 2022 г. половина из них будет направлена на ликвидацию последствий кибератак.

С прогнозом мировых технологических трендов на 2018 г. выступилии аналитики Forrester. По их мнению, улучшение экономической ситуации приведет к росту инвестиций в ИТ. Особенно заметно это будет на рынках США, Китая, Индии, Индонезии, Южной Кореи, Швеции, Германии. Рынки Бразилии и России были отнесены к стагнирующим. Наиболее стремительно будет расти облачный рынок, при этом его on-premise сегмент будет сокращаться. Самыми востребованными станут решения, направленные на повышение качества взаимодействия с клиентами, – их доля постепенно достигнет 28% от всего рынка ПО.

Что происходит в России

Данных об итогах российского рынка ИТ в 2017 г. пока также немного. По данным Росстата, в 2017 г. валовый внутренний продукт (ВВП) России увеличился на 1,5%. Среди самых успешных оказалась информационно-телекоммуникационная отрасль – она выросла на 3,7%. В J’son&Partners Consulting посчитали объем российского рынка ИТ в 2017 г. – он составил ₽733 млрд, около 21% из которых приходится на ИТ-услуги.

Опрошенные CNews эксперты разошлись во мнении об итогах развития отрасли в 2017 г. Одни из них говорят о ее значительном росте несмотря на ожидание стагнации. «Причиной отчасти стал отложенный спрос, но главный движущий фактор – цифровая трансформация, которая необходима предприятиям, компаниям, чтобы повысить конкурентоспособность, – говорит Владимир Грибов, вице-президент, управляющий директор «Ланит». – Мы видим четкий тренд на взросление ИТ во многих компаниях. Причем речь идет не о технологическом взрослении, а о подходе к использованию ИТ. Эта тенденция отразилась и на наших бизнес-результатах: ИТ-услуги выросли на 26% и составили почти 40% в совокупной выручке группы «Ланит».

Другие считают, что время оптимистичных прогнозов еще не пришло. «В 2017 году на ИТ-рынке наблюдалась условно положительная, но достаточно вялая динамика, – уверен Александр Калинин, президент НКК. – ИТ-рынок – это часть экономики, и обслуживает он реальную экономику, поэтому и процессы на нем те же. Значительного потенциала для развития пока не видно».

«Роста ИТ-бюджетов, о котором говорили многие эксперты, в 2017 году не произошло. Принципиальных изменений в отрасли мы не наблюдаем, – согласен с ним Максим Михалев, директор по развитию бизнеса группы компаний CUSTIS. – Основными заказчиками для ИТ-сектора остаются промышленные предприятия, госсектор, ритейлеры и финансовые организации. При этом стагнация, пришедшая на смену кризису, влияет на рынок по-разному: некоторые компании в процессе слияния и поглощения объединяют ИТ-инфраструктуры и активно растут, другие экономят ресурсы».

Если говорить об отдельных сегментах рынка ИТ нашей страны, то по данным iKS-consulting и «ТМТ Консалтинг», уверенно – на 10,6% в рублях и на 11,9% в стойко-местах по итогам 2017 г. – растет рынок коммерческих датацентров.

IDC сообщает о росте в 2017 г. российского серверного рынка на 29,6% в количественном и 42,7% в денежном выражении, а также об увеличении объемов поставок ПК на 9,2% и снижении по итогам 1 квартала 2017 г. по сравнению с аналогичным периодом 2016 г. поставок СХД на 32,4% в денежном и на 22,9% в емкостном выражении. Кроме того, достаточно успешно развивался в 2017 г. российский облачный рынок (рост на 11,8% в долларах) в основном за счет сегмента IaaS. В ближайшие годы благодаря идеям цифровой экономики этот тренд продолжит свое развитие, и согласно прогнозам IDC, к 2021 г. рынок облачных решений достигнет $696,18 млн.

В Региональном общественном центре интернет-технологий (РОЦИТ) в 2017 г. оценили суммарный вклад цифровой экономики в экономику России в 5% ВВП, а индекс цифровой грамотности населения – в 5,99 баллов из 10 возможных. А Центр конъюнктурных исследований Института статистических исследований и экономики знаний НИИ «Высшая школа экономики» проанализировал состояние делового климата в ИКТ-компаниях во II полугодии 2017 г. и пришел к выводу, что в отрасли «продолжились преимущественно благоприятные корректирующие изменения». 57% участников проведенного ВШЭ опроса считают сложившийся деловой климат благоприятным для развития информационных технологий, а 30% рассчитывают на рост числа заказов в 2018 г. 20% владельцев бизнеса считают, что конкурентоспособность их компаний укрепилась, а 40% уверены, что предлагают качественные, эксклюзивные услуги.

Куда движется рынок

По мнению Леонида Делицына, эксперта «Финам» в области электронной коммерции, инвестиций в TNT и высокотехнологичных компаний, в пятерке главных мировых событий прошедшего 2017 г. как минимум 3 прямо связаны с российскими компаниями. Во-первых, это скандалы, которые привели к отставке основателя Uber Трэвиса Каланика, и последующая передача российского бизнеса компании Яндекс.Такси. Во-вторых, это приобретение «Мегафоном» контрольного пакета акций Mail.ru Group. И в-третьих, это крупные ICO российских компаний SONM, Blackmoon Crypto и Latoken.

На локальном рынке продолжает достаточно активно развивается тренд на импортозамещение. «Несмотря на неоднозначную геополитическую ситуацию, которая, безусловно, влияет на рынок, достаточно успешно запущен процесс импортозамещения, налаживается выпуск локализованной продукции и ПО», – отмечает Александр Калинин.

В сфере системной интеграции стало больше проектов по вендорозамещению – поиску более дешевых аналогов используемых технологий во всех областях ИТ-инфраструктуры. «Задача интегратора в таких проектах – подбор оптимального решения и обеспечение максимально быстрой миграции с минимальными рисками, – говорит Владимир Грибов. – Интеграторы создают собственные программные и аппаратные продукты, превращаясь, по сути, в вендоров, разрабатывают собственные информационные системы».

Заказчики по-прежнему заинтересованы в сокращении расходов, в том числе и на поддержание собственной ИТ-инфаструктуры. Как следствие – развитие аутсорсинга, рост спроса на облачные решения. «Мы видим постепенный отказ от on-premise систем и сопутствующих им моделей лицензирования в пользу облачных решений и подписки на программное обеспечение, в том числе, постепенную передачу облачным провайдерам функциональных обязанностей, ранее закреплённых за штатными ИТ-специалистами», – комментирует Степан Томлянович, генеральный директор компании «Форс – Центр разработки».

Впереди – новые технологии, о которых сегодня много говорят: искусственный интеллект, большие данные, дополненная и виртуальная реальность, интернет вещей, iВeacon-сервисы. По мнению Степана Томляновича, именно они, а также отложенный спрос и завершение жизненного цикла оборудования, приобретенного 5–6 лет назад станут основными драйверами роста ИТ-сектора.

Это приведет к росту потребности в услугах ЦОД, считает Дмитрий Фокин, управляющий директор IXcellerate. «Появление все новых и новых технологий приводит к экспоненциальному росту объемов данных во всем мире. Существует и чисто российская специфика, которая заключается в том, что у нас количество серверов на душу населения заметно меньше, чем в странах Европы или США, а значит, есть куда расти. Кроме того, до самого последнего времени российские компании строили собственные ЦОДы. Они относительно недавно поняли, что это экономически невыгодно и отвлекает их ресурсы от основных компетенций, и стали переходить на аутсорсинг», – говорит он.

Максим Михалев говорит о росте спроса на архитектурный консалтинг. «Чтобы выяснить, какие архитектурные и технологические решения в ИТ-ландшафте являются источниками реальных или потенциальных сбоев, заказывается независимый аудит, – рассказывает он. – Постепенно заказчики начинают воспринимать архитектурный консалтинг как привычную рыночную услугу, к которой можно и нужно обращаться заранее, не дожидаясь пика кризиса информационной системы».

И, конечно, все больше внимания уделяется информационной безопасности во всех ее проявлениях. «Сейчас рынок ИБ активно растет. Этому способствуют и проникновение ИТ во все сферы деятельности, и геополитическая ситуация, и курс на импортозамещение, и осознание руководителями компаний серьезности проблем обеспечения ИБ, особенно после серии вирусных атак прошлого года. Также немаловажным фактором является вступление в действие федерального закона «О безопасности критической информационной инфраструктуры РФ», – комментирует Александр Гольцов, генеральный директор АМТ-Груп.

Строить долговременные планы на столь динамично меняющемся российском рынке не берется, пожалуй, никто. Кроме того, по мнению Степана Томляновича, несмотря на расширение программ государственной поддержки, пока основным источником инвестиций для развития новых продуктов и услуг российскими ИТ-компаниями являются их собственные средства. Это заметно сдерживает динамику развития внутреннего российского рынка ИТ, а также препятствует выходу российских компаний на глобальный рынок. Однако опрошенные CNews эксперты уверены, что их компании всегда будут востребованы и смогут приспособиться к любым изменениям.

Наталья Рудычева

www.cnews.ru

ИТ-аутсорсинг (мировой рынок)

2019: Как модели XaaS меняют будущее аутсорсинга

К маю 2019 года обозначилось противостояние традиционного ИТ-аутсорсинга и неудержимого роста облачных моделей «все-как-услуга» (anything-as-a-service, XaaS). Масштабируемость, контроль и практически неограниченная гибкость XaaS привлекают все больше клиентов, подрывая основы обычного аутсорсинга. Но специалисты уверены, что оба подхода способны мирно сосуществовать.

Благодаря XaaS произошел сдвиг парадигмы в управлении ИТ-операциями и инфраструктурой. Потребность в командах ИТ-аутсорсинга в нынешнем виде, безусловно, снижается, однако это означает, что специалистам больше не придется выполнять малозначимые задачи. Освободившееся время они могут помогать организациям на более высоком уровне – внедрять инновации и использовать опыт других предприятий из разных областей, передает издание ComputerWeekly.

Традиционные формы аутсорсинга трансформируются под действием облачных моделей XaaS и позволяют даже небольшим предприятиям использовать некогда дорогие приложения, включая планирование ресурсов предприятия (ERP) и управление работы с клиентами

Традиционные формы аутсорсинга трансформируются под действием облачных моделей XaaS и позволяют даже небольшим предприятиям использовать некогда дорогие приложения, включая планирование ресурсов предприятия (ERP) и управление работы с клиентамиНовые подходы

Несомненно, ИТ-лидеры стремятся отыскать наиболее эффективные стратегии аутсорсинга в меняющейся ИТ-среде и при этом учитывают преимущества всех методик. Сделки в области как традиционного ИТ-аутсорсинга, так и XaaS с 2016 года ощутимо выросли, хотя и на разную величину – на 11% и 71% соответственно к 2019 году.

Компании, обремененные высокими затратами на традиционные ИТ-услуги, разумеется, выиграют от перехода к облачной модели XaaS. Однако истинная ценность этого перехода будет заключаться в новых технологических возможностях, предоставляемых фирмам – ведь их сбережения будут реинвестироваться в инициативы в области цифровых стратегий.

Конечно, ценообразование останется основной частью любого аутсорсингового предложения, но оценка стоимости должна проводиться не по самому дешевому предложению, а по соотношению цены и общего качества услуги. Для многих ИТ-организаций речь идет уже не об эффективности, а о создании ценностно-ориентированных услуг. ИТ больше не являются поддерживающей функцией, они лежат в основе создания всех продуктов, услуг и операций компании.

Агрессивная конкуренция

В 2018 году только 15% компаний из списка Forbes Global 2000 использовали аутсорсинг от одного поставщика, тогда как в 2008 году эта доля составляла 42%. В результате конкуренция в среде поставщиков услуг становится все более агрессивной, особенно в отношении новых игроков, предлагающих релевантные и уникальные аутсорсинговые решения, в том числе услуги XaaS. Клиенты все чаще обращаются к нишевым игрокам, которые проявляют творческий подход в своих решениях, особенно в области SaaS и PaaS. Кроме того, поставщикам нужно сначала завоевать доверие клиента, просто предложить услугу недостаточно.

Модели XaaS меняют многие параметры, установленные традиционным аутсорсингом, особенно в области дифференциации услуг. Например, благодаря облачным технологиям стало возможным распространение обширных готовых сервисов приложений, предоставляемых как PaaS. Они обеспечивают автоматизацию многих процессов, позволяют упростить услуги путем форсирования стандартизации и снижают затраты.

Масштабируемость, контроль и практически неограниченная гибкость XaaS привлекают все больше клиентов, подрывая основы обычного аутсорсинга. Но специалисты уверены, что оба подхода способны мирно сосуществовать

Масштабируемость, контроль и практически неограниченная гибкость XaaS привлекают все больше клиентов, подрывая основы обычного аутсорсинга. Но специалисты уверены, что оба подхода способны мирно сосуществоватьПлохая репутация

Широко освещенные в СМИ проблемы таких аутсорсеров, как Carillion, Interserve и Capita, способствовали негативному восприятию отрасли. Крупные ИТ-аутсорсинговые компании работают в серьезных масштабах, поэтому любые, даже незначительные ошибки могут поставить бизнес под угрозу. Специалисты считают, что многие компании сосредоточены заработке и не создают долгосрочных партнерских отношений.

Учитывая ошибки крупных аутсорсинговых компаний, их клиенты стараются не только обеспечить потребности бизнеса в ближайшем будущем, но и охватить контрактом весь спектр возможных неудач. Специалисты же предлагают компаниям перейти от упрощенной системы аутсорсинга по суточной ставке, которая может породить состязательные отношения между клиентом и поставщиком, к подходу, основанному на результатах. Это позволит клиенту и аутсорсинговой компании совместно работать над достижением общей цели и откроет дорогу небольшим инновационным компаниям, которые пока не могут работать с более крупными предприятиями.

Соответствующее применение

ИТ-аутсорсинг давно адаптировался к новым технологиям и конкурирующим услугам. Тем не менее, существует ряд ситуаций, когда услуги XaaS больше подходят для фирм, чем традиционные аутсорсинговые модели.

Так, XaaS идеально подходит для взаимозаменяемых услуг. Хостинг-сервисы являются наиболее очевидными примерами, но XaaS может использоваться всюду, где предоставляются стандартные услуги, будь то база данных в виде PaaS (платформа как услуга), стандартное ПО в виде SaaS (ПО как услуга) или бизнес-процессы, предоставляемые как BPaaS (бизнес-процесс как услуга).

В период огромной нехватки рабочих рук важно автоматизировать простые задачи, чтобы квалифицированные сотрудники могли сосредоточиться на более сложных и ценностно-ориентированных проблемах. Так, поставщики SaaS отвечают за обновления, исправления и безопасность, снимая эти задачи с клиента. В таких областях, как маркетинг, это имеет огромное значение, поскольку основной персонал не имеет знаний и навыков для выполнения такой вспомогательной работы.

Благодаря XaaS произошел сдвиг парадигмы в управлении ИТ-операциями и инфраструктуройТрадиционные формы аутсорсинга трансформируются под действием облачных моделей XaaS и позволяют даже небольшим предприятиям использовать некогда дорогие приложения, включая планирование ресурсов предприятия (ERP) и управление работы с клиентами. А это открывает дорогу к использованию инноваций даже самым небольшим компаниям.[1]

2018

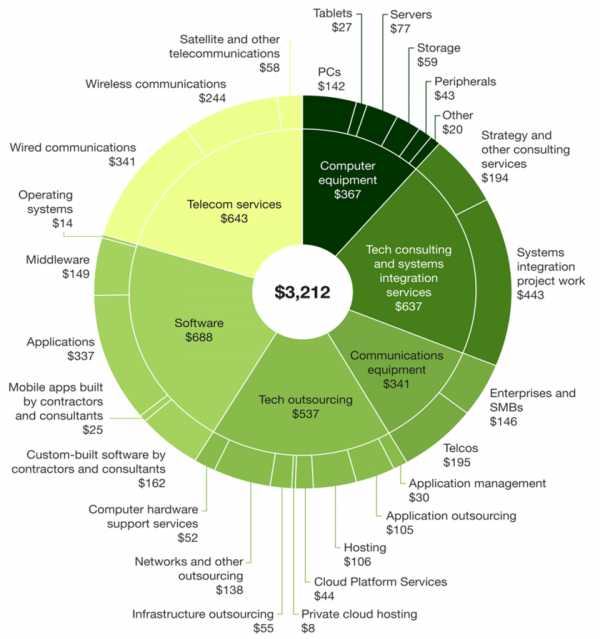

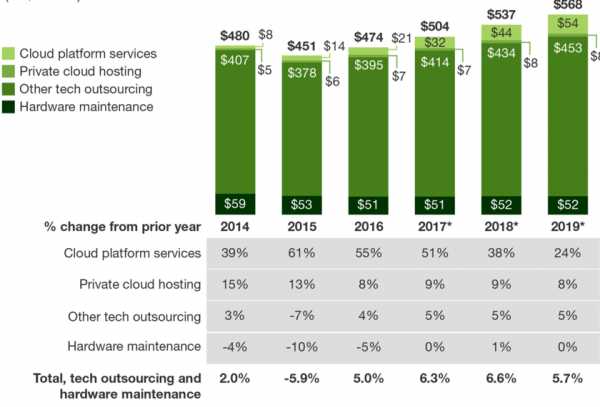

Forrester Global Tech Industry Wheel

Tech Outsourcing 2018 = $537 млрд., 16,7%

Tech Outsourcing 2018 = $537 млрд., 16,7%  Tech Outsourcing 2018 6,6% роста в 2018 году, круче только ПО — 8,3%

Tech Outsourcing 2018 6,6% роста в 2018 году, круче только ПО — 8,3%  Cloud тянет за собой развитие ИТ-аутсорсинга

Cloud тянет за собой развитие ИТ-аутсорсинга  EEMEA $160 млрд. в 2018 г., это 4,9% глобального рынка цифровых технологий

EEMEA $160 млрд. в 2018 г., это 4,9% глобального рынка цифровых технологий  EEMEA 2018: темпы роста рынка цифровых технологий 3%, это минимум среди глобальных макрорегионов

EEMEA 2018: темпы роста рынка цифровых технологий 3%, это минимум среди глобальных макрорегионов2015

Рынок EMEA

5 августа 2015 года аналитическая и консалтинговая компания Information Services Group (ISG) обнародовала результаты исследования рынка аутсорсинга в регионе EMEA по итогам второго квартала и первого полугодия.

По оценкам ISG за апрель–июнь 2015 года, объем рынка аутсорсинга в странах Европы, Ближнего Востока и Африки вырос на 23% в годовом исчислении, достигнув 2,2 млрд евро. Именно такова суммарная стоимость 169 аутсорсинговых контрактов, заключенных в регионе. Это количество сделок является рекордным за квартал, во второй четверти 2014 года их было более чем на треть меньше, отмечают эксперты.

На рынке аутсорсинга в регионе EMEA зафиксировано рекордное за квартал количество сделок

На рынке аутсорсинга в регионе EMEA зафиксировано рекордное за квартал количество сделокНесмотря на высокие трехмесячные результаты, по итогам первой половины 2015 года рынок аутсорсинга в EMEA отстал от показателей годичной давности на 12% в денежном выражении из-за слабых первых календарных месяцев. В январе-июне 2015 года количество сделок составило 293 против 322 годом ранее.

В своем исследовании аналитики отметили тенденцию снижения среднего размера заказов в сфере аутсорсинга. Так, во втором квартале 2015 года были заключены всего две сделки стоимостью от 80 млн евро. В первом полугодии предкризисного 2008 года 199 аутсорсинговых сделок сформировали выручку в 5,7 млрд евро, а семь лет спустя 293 контракта обеспечили совокупный финансовый показатель в размере 4,1 млрд евро, обращает внимание президент североевропейского представительства ISG Джон Кеппел (John Keppel).

Из отчета также следует, что по итогам первых шести месяцев 2015 года объем рынка аутсорсинга бизнес-процессов на территории EMEA остался на уровне предыдущего года и составил 900 млн евро. Стоимость контрактов в области ИТ-аутсорсинга снизилась на четверть до 3,2 млрд евро, в то время как в предыдущие годы этот сегмент показывал полугодовой объем на уровне 4,3 млрд евро.

Самым привлекательным рынком аутсорсинга аналитики называют британский, который во второй четверти 2015 года увеличился на 150% в деньгах. В Восточной Европе зафиксирован небольшой рост как в денежном выражении, так и в количестве контрактов, однако этот субрегион по меркам всего EMEA характеризуется небольшим размером продаж аутсорсинговых услуг.[2]

Борьба за гигантские контракты между индусами и американцами

31 августа 2015 года стало известно о том, что крупные ИТ-аутсорсеры, представляющие Индию и Соединенные Штаты, готовятся вступить в борьбу за контракты стоимостью в миллиарды долларов.

По данным экспертов компании ISG (Integrated Services Group), которая специализируется на промышленном аутсорсинге, консалтинге, реформировании бизнес-процессов и комплексной интеграции, в 2016 году истекает срок сразу нескольких крупных аутсорсинговых соглашений. По меньшей мере шесть сделок оцениваются более чем в $1 млрд. Среди заказчиков значатся американский ритейлер Gap и британская телекоммуникационная корпорация Vodafone.

Крупные ИТ-аутсорсеры, представляющие Индию и Соединенные Штаты, готовятся вступить в борьбу за контракты стоимостью в миллиарды долларовКроме того, в 2016 году завершатся девять контрактов на предоставление аутсорсинговых услуг стоимостью от $500 млн. В них, в частности, участвуют транснациональная металлургическая компания ArcelorMittal и производитель оборонных решений BAE Systems. Имена исполнителей заказов эксперты не уточняют.

Известно лишь, что IBM сотрудничает с Vodafone, а их ИТ-контракт на $1 млрд истекает в 2016 году. По меньшей мере за четыре месяца до наступления этого года компании начали вести предварительные переговоры о продлении контракта, сообщает издание The Economic Times со ссылкой на высокопоставленных сотрудников, имеющих прямое отношение к сделке.

«С каждым годом увеличивается количество прекращаемых контрактов, что является результатом определенных рыночных тенденций. Мы видим стремительно растущее число аутсорсинговых сделок на протяжении долгого времени. При этом средняя продолжительность соглашений снизилась. Отсюда и повышение темпов истечения сроков действия договоров», — отмечает партнер и глава индийского офиса ISG Динеш Гоел (Dinesh Goel).

Как сообщили аналитики 31 августа 2015 года, в последующие 36 месяцев завершится время действия аутсорсинговых сделок общей стоимостью $250 млрд. Хотя американские гиганты IBM и HP, скорее всего, сохранят партнерские связи с действующими клиентами, индийские конкуренты продолжают активно наращивать свою рыночную долю.

По данным ISG за первую половину 2015 года, под контролем компаний из Индии находится 27,1% мирового рынка аутсорсинга против 23,6% годом ранее. Они смогли укрепить позиции за счет неудач европейских конкурентов, таких как Capgemini и Atos, говорят специалисты.

Индийские ИТ-фирмы, такие как Tata Consultancy Services и Infosys, нацелены на крупные контракты и для привлечения клиентов используют более выгодное для заказчиков ценообразование, а также предлагают им работать без больших авансовых платежей.[3]

2014

Мировой рынок

19 мая 2015 года аналитическая компания International Data Corporation (IDC) обнародовала некоторые результаты своего исследования мирового рынка ИТ-аутсорсинга. В своем отчете эксперты указали на сильные позиции индийских вендоров.

Крупнейшим поставщиком услуг ИТ-аутсорсинга по итогам 2014 года аналитики назвали IBM, чья выручка на этом рынке составила $13,8 млрд. В тройку лидеров также вошли CGI ($2,8 млрд) и Cognizant ($2,7 млрд). Следом идут компании Capgemini и Wipro с доходами в размере $2,6 млрд и $2,3 млрд соответственно.[4]

Согласно подсчету специалистов, в 2014 году почти в каждой четвертой (23%) крупнейшей в мире сделке по оказанию услуг передачи специализированной фирме функций, связанных с информационными технологиями, исполнителем выступала компания из Индии.

По словам аналитика IDC Дэвида Таппера (David Tapper), индийские аутсорсеры показали свою способность успешно конкурировать с ветеранами рынка в борьбе за крупнейшие сделки благодаря следующим факторам: эффективное использование оффшорной бизнес-модели и новых методов оказания услуг (хостинг, облачные сервисы и др. ), активное инвестирование в расширение возможностей в таких, областях как аналитика, социальные сети и мобильные технологии, а также укрепление местных стратегических ресурсов.

В отчете IDC также говорится о том, что в 2014 году больше половины совокупной стоимости контрактов (total contract value,TCV) на рынке ИТ-аутсорсинга пришлось пять крупнейших вендоров, тогда как годом ранее этот долевой показатель измерялся 43%. При этом средняя стоимость сделки продолжают падать из-за снижения числа мегаконтрактов (от $1 млрд и выше).

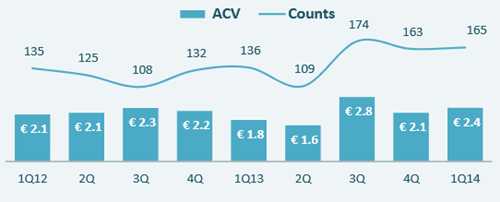

Рынок EMEA

Начало года для рынка аутсорсинга в регионе EMEA стало лучшим, начиная с 2010 года: и количество, и объем заключенных контрактов в денежном выражении в 1 квартале 2014 г. продемонстрировали двузначный рост по сравнению с 1 кварталом 2013 г. Об этом в апреле 2014 г. сообщило американское аналитическое агентство Information Services Group (ISG).

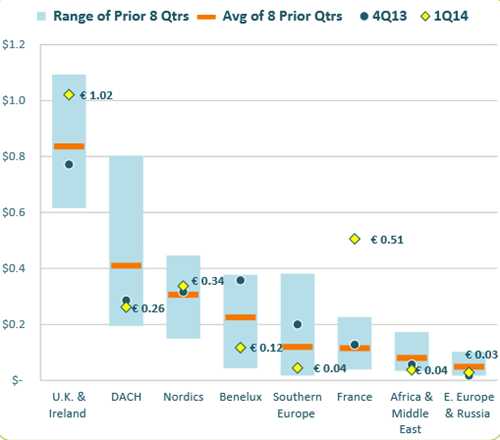

По данным аналитиков, рынок аутсорсинга в EMEA в 1 квартале 2014 г. достиг объема в €2.4 млрд, увеличившись на 10% квартал к кварталу и на 29% — год к году. Число заключенных контрактов на услуги год к году выросло на 21%, до 165.

Указанные показатели роста поддержали пять крупных – свыше €80 млн – контрактов, заключенных в 1 квартале, в том числе, в Великобритании, Франции и Скандинавских странах, отмечают аналитики ISG. В компании добавляют, что регион EMEA, на который приходится более половины мировой активности в части аутсорсинга, продолжает оставаться доминирующим на глобальном рынке.

Динамика рынка аутсорсинга в EMEA в денежном выражении и по числу контрактов (Источник: ISG)

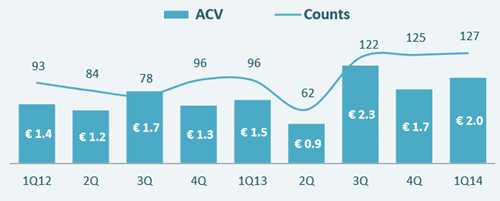

Крупнейшим сегментом данного рынка услуг в EMEA остается ИТ-аутсорсинг: на него в отчетном периоде пришлось порядка €2 млрд из общего объема рынка. Квартальный рост составил 18%, а рост год к году — 33%.

Аналитики отмечают, что при этом в EMEA в 1 квартале 2014 г. было заключено 127 контрактов на услуги ИТ-аутсорсинга, что стало самым высоким показателю по региону, когда-либо зафиксированным по итогам квартала.

Десятку крупнейших провайдеров услуг ИТ-аутсорсинга в EMEA, по данным аналитиков ISG, составляют такие компании как BT, Carillion, Cognizant, CSC, EVRY, HP, IBM, iGATE, Orange и Quindell.

Динамика рынка ИТ-аутсорсинга в EMEA в денежном выражении и по числу контрактов (Источник: ISG)

Стоит отметить, что сегментом, в котором третий квартал подряд наблюдается спад, в ISG называют аутсорсинг бизнес-процессов.

В числе стран, где аутсорсинг демонстрировал наиболее уверенный рост, аналитики называют Великобританию: здесь были заключены контракты на сумму свыше €1 млрд, квартальный рост составил 33%, а годовой – 66%. Зафиксированное число заключенных контрактов – 59 – оказалось наиболее высоким квартальным результатом за последние три года, отмечают в ISG.

Франция оказалась вторым по величине рынком в EMEA с объемом около €330 млн, продемонстрировав внушительный скачок: объем рынка вырос почти на 300% квартал к кварталу.

Рынок аутсорсинга в EMEA в региональном разрезе (Источник: ISG)

В Германии, напротив, наблюдался небольшой провал в стоимости контрактов на аутсорсинговые услуги, при этом количество самих контрактов увеличилось на 21% за квартал и на 52% год к году, по сравнению к более слабой, чем обычно, динамике 1 квартала 2013 г., констатируют аналитики ISG.

Страны Восточной Европы и Россия, по данным ISG, остаются самым маленьким рынком аутсорсинга в регионе EMEA: его объем по итогам 1 квартала 2014 г. аналитики оценили в €0,03 млрд.

Данные KPMG

Компания KPMG подвела в мае 2015 года итоги рынка IT-аутсорсинга в мире в 2014 году. Средняя стоимость контракта (TCV, total contract value) в области IT-аутсорсинга в мире подросла с $95 млн в 2012 году до $99 млн в 2013-м, и составила $105 млн в 2014 году.

Всего в 2014 году было заключено 889 контрактов IT-аутсорсинга на сумму $86,7 млрд и 189 контрактов на аутсорсинг бизнес-процессов на $23,7 млрд. Еще 66 контрактов на сумму $9,9 млрд подразумевали одновременно и IT-аутсорсинг и аутсорсинг бизнес-процессов (такие контракты в 24% случаев заключали военные ведомства и в 26% случаев – правительственные организации).

Таким образом, всего в 2014 году в области IT-аутсорсинга и аутсорсинга бизнес-процессов в мире было заключено контрактов на общую сумму $120,4 млрд.

Средняя длительность заключенного контракта составит 4 года и 4 месяца, что заметно меньше, чем показатель прошлых лет. При этом в 20,5% случаев контракт заключается на срок более пяти лет, и только в 10,2% случаев менее, чем на год.

Что касается региональных особенностей, то в Северной, Южной и Центральной Америке число и общая стоимость заключенных контрактов аутсорсинга снизились по сравнению с 2013 годом. Такая же картина наблюдалась в Азиатско-Тихоокеанском регионе и в Океании. А вот в регионе EMEA наблюдался рост.

2013

Мировой рынок

По прогнозам Gartner[5] от июля 2013 года, мировой рынок ИТ-аутсорсинга в 2013 году достигнет в объеме $288 млрд, что на 2,8% больше 2012 года в долларовом выражении и на 5,1% — в постоянной валюте. Интересно, что по сравнению с более ранними прогнозами Gartner все сегменты этого рынка несколько замедлят свой рост.

Как подчеркивают эксперты Gartner, тем не менее, планы по адаптации модели ИТ-аутсорсинга во всех сегментах этого рынка остаются позитивными. При этом крупные предприятия склонны использовать гибридные ИТ стратегии, а средний и малый бизнес предпочитает IaaS, что является ключевым драйвером сегмента облачных услуг и сервисов, связанных с дата-центрами.

Одним из наиболее быстро растущих сегментов мирового рынка ИТ-аутсорсинга вплоть до 2017 года станет сегмент услуг, связанных с таким явлением как bring your own device (BYOD), то есть использованием корпоративными служащими собственных портативных компьютерных устройств в рабочих целях.

В Азиатско-Тихоокеанском регионе, Латинской Америке и Китае рынок ИТ-аутсорсинга будет расти быстрее всего: на порядка 13% в 2013 и 2014 годах. Рост рынка здесь обусловлен бурным развитием местной экономики, появлением новых заказчиков, а также экспансией транснациональных компаний. В Северной Америке рынок также будет расти в перспективе до 2016 года. Валютные колебания продолжат быть существенным фактором при анализе роста рынка в единой валюте.

Рынок Индии

Предоставление индийскими компаниями ауторсинговых услуг в других странах вырастет с 12% до 14% в финансовом году, который начнется 1 апреля 2013 года, поскольку спрос на подобные сервисы медленно растет. В число крупнейших индийских аутсорсинговых компаний входят Tata Consultancy Services и Infosys: в четвертом квартале предыдущего финансового года они показали прирост как выручки, так и прибыли.

Национальная ассоциация софтверных и сервисных компаний Индии (The National Association of Software and Services Companies, Nasscom[6]) прогнозирует, что экспорт ПО и сервисов составит в объеме от $84 млрд до $87 млрд в период с марта 2012 по апрель 2014 года. В 2012-2013 финансовом году, по прогнозам, этот показатель составит $75,8 млрд, что соответствует годовому росту на 10,2%.

Аналитики ожидают усиления аутсорсинговой индустрии Индии, которая на протяжении нескольких предыдущих кварталов испытывала негативное влияние от снижения ИТ-бюджетов компаний в США и Европе, являющихся основными клиентами.

Рынок оффшорного аутсорсинга вырастет на 12-15% в текущем году, прогнозируют аналитики фирмы Offshore Insights.Однако, что является неприятной новостью для индустрии, все больше заказчиков отказываются от традиционной модели ценообразования, когда цена услуг рассчитывается исходя из количества вовлеченных в проект специалистов, в пользу альтернативных.

Кроме того, все больше заказчиков предпочитают, чтобы их поставщики услуг были расположены как можно ближе к ключевым рынкам в США и Европе, недавно заявил Ашок Вемури (Ashok Vemuri) вице-президент Infosys в Америке.

2012

Мировой рынок

Согласно прогнозу Gartner, в 2012 году мировые расходы на услуги ИТ-аутсорсинга (ITO) достигнут 251,7 млрд. долл., что на 2,1% выше 2011 года (246,6 млрд. долл.).

Самым быстро растущим сегментом рынка ITO являются облачные услуги вычислений, составляющие часть сегмента облачной инфраструктуры-как-услуги (IaaS). Ожидается, что в 2012 году расходы на облачные услуги вычислений вырастут на 48,7% до 5,0 млрд. долл. против 3,4 млрд. долл. в 2011 г.