формула по баланс — «Мое Дело»

Оглавление Скрыть

- Что такое чистый оборотный капитал и зачем его анализировать

- Как рассчитать чистый оборотный капитал

- О чем говорит чистый оборотный капитал

- Величина чистого оборотного капитала — как определить норматив

Не тратьте время на задачи, которые не приносят прибыль!

Воспользуйтесь аутсорсингом бухгалтерии — мы возьмём на себя ответственность за ваш бухгалтерский и налоговый учёт.

Узнать подробнееЧто такое чистый оборотный капитал и зачем его анализировать

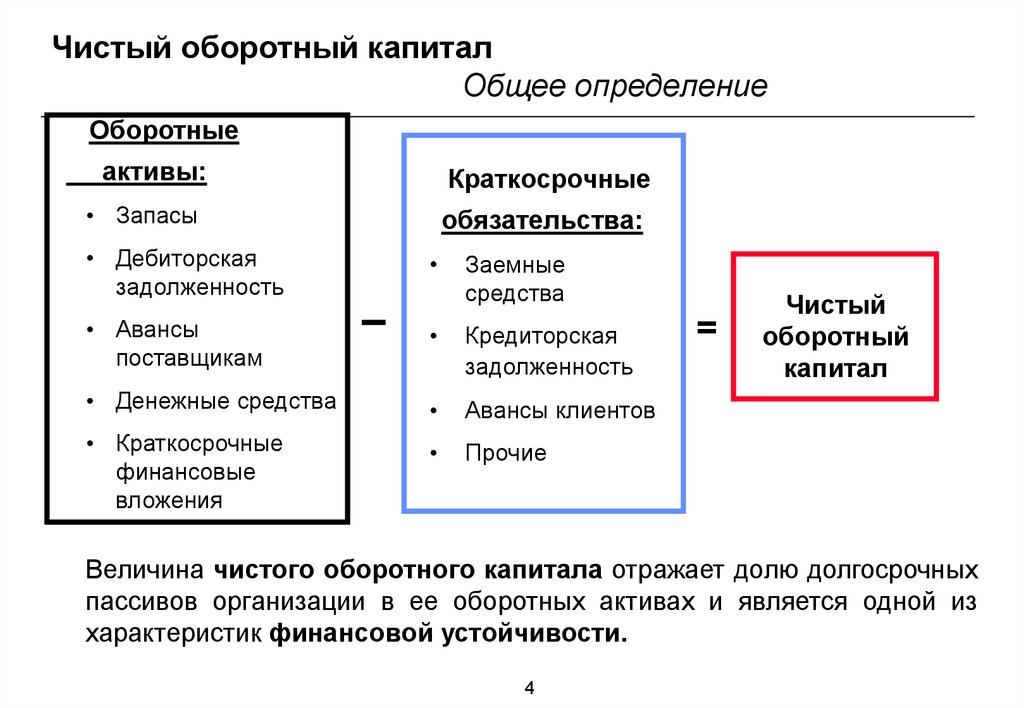

Большинство расходов на текущие производственные задачи бизнес покрывает оборотным капиталом. В том числе:

- краткосрочные обязательства;

- разработку проектов и прототипов продукта;

- маркетинговые исследования;

- оперативные расходы и т.

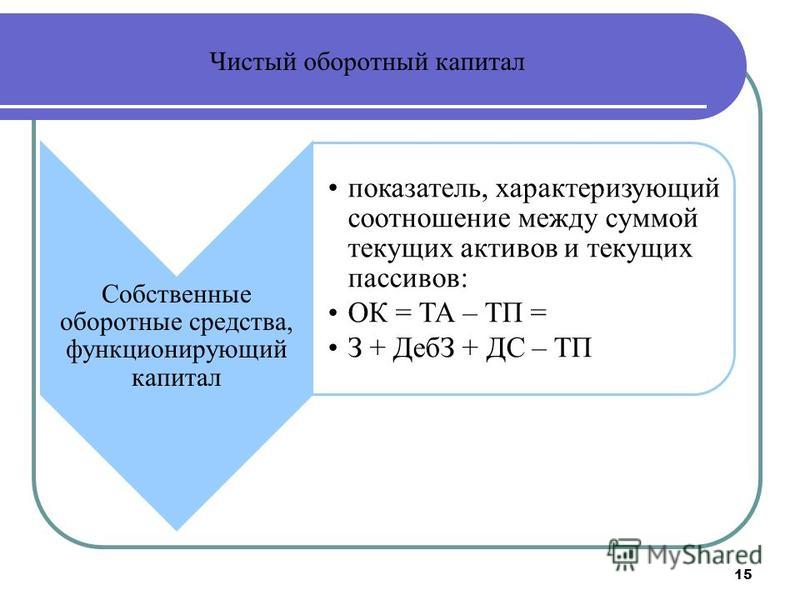

В оборотный капитал входят деньги бизнеса, ликвидные активы, складские запасы, дебиторская задолженность. То есть, все деньги фирмы и все, что может в будущем ими стать.

Специалисты также называют его рабочим капиталом, потому что он обеспечивает повседневную работу предприятия. Также его часто имеют в виду, говоря о чистых оборотных средствах — деньгах фирмы, свободных от обязательств по займам. Другими словами, чистые средства — это деньги, которые бизнес может тратить только на свои нужды.

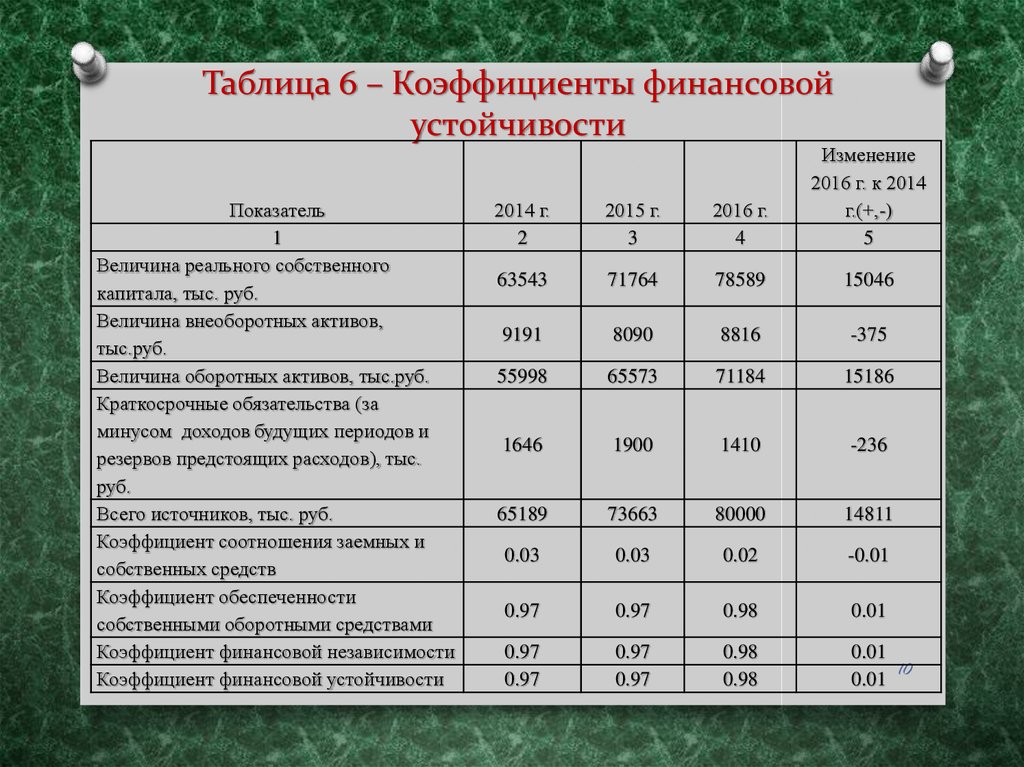

По оборотному капиталу можно судить об устойчивости фирмы. Именно его оценивают инвесторы и займодатели, когда решают вопрос о финансировании компании. Чистый оборотный капитал показывает:

- насколько бизнес платежеспособен;

- может ли он стабильно развиваться на рынке за счет собственных ресурсов.

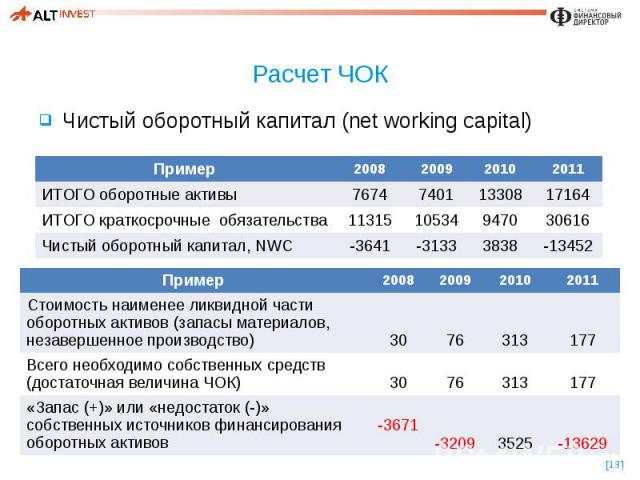

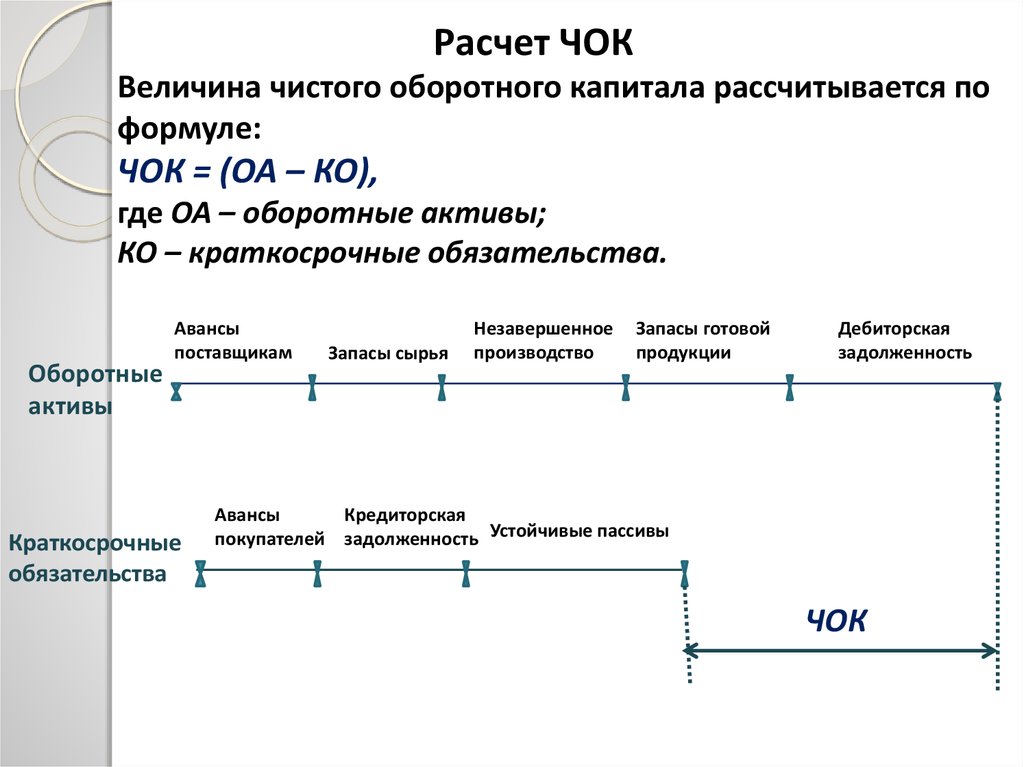

Чистый оборотный капитал (ЧОК) не показывают в финансовом отчете отдельной строкой. Его нужно рассчитывать по балансу, ориентируясь на оборотные активы и актуальные обязательства.

Как рассчитать чистый оборотный капитал

Принцип появления чистых оборотных средств довольно прост. У компании есть оборотные ресурсы — деньги из бюджета, рассчитанные на повседневные потребности бизнеса. Также у нее есть обязательства — долги перед банками, партнерами, прочие займы.

Часть оборотных средств уходит на погашение обязательств. Оставшиеся деньги и будут чистыми оборотными средствами.

Внимание! Измерять ЧОК нужно в той же валюте, в которой составлен баланс.

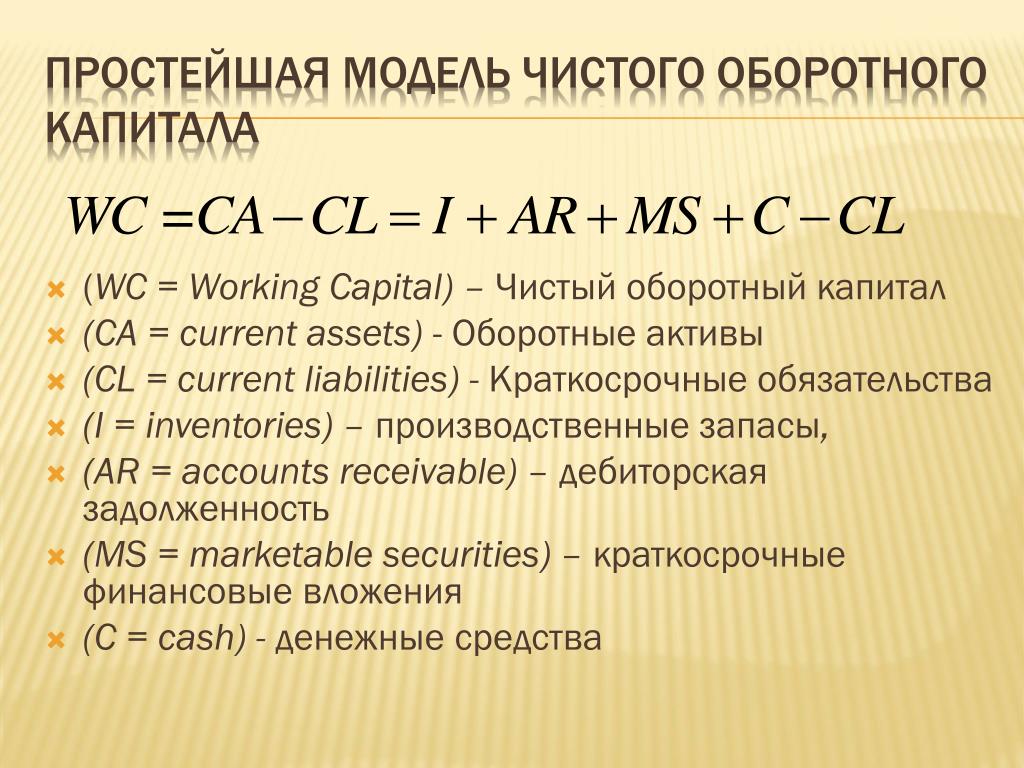

Стандартная формула для расчета оборотного капитала такая:

WC=CA-CL

Значения здесь следующие:

| Показатель | Значение | Что входит |

|---|---|---|

| WC | Working capital, или рабочий капитал | |

| CA | Current assets, или текущие активы |

|

| CL | Current Liabilities, или текущие обязательства |

|

Обобщенный расчет подойдет не всем. В число переменных могут войти активы, чей оборот занимает больше года. Или цифры, которые числятся на балансе, но не представляют реального дохода для бизнеса, например, безнадежные долги. Чтобы приблизиться к достоверному значению, расчеты можно «подчистить».

Тогда чистый оборотный капитал определяют по формуле по балансу:

Оборотные активы — Краткосрочные пассивы=Чистый оборотный капитал

Цифры берут из строк финансового отчета по результатам окончания периода.

Срок оборачиваемости оборотных активов — год.Текущие краткосрочные обязательства должны быть рассчитаны также на ближайший год. Если активы менее ликвидны, а по каким-то обязательствам не удастся рассчитаться в течение года — включать их в расчет не стоит.

Если какие-то показатели не соответствуют срокам, их можно исключить из формулы. Также убрать из расчетов можно долги перед ликвидированными контрагентами, если они не передали права другим лицам.

Тогда считать можно по такому принципу:

WC=(Ca-LtAR-IrrAR)-(CL-LtAP-IrrAP)

Тут значения следующие:

| Показатель | Значение |

|---|---|

| LtAR | Долгосрочная дебиторская задолженность |

| IrrAR | Невозвратная дебиторская задолженность |

| LtAP | Долгосрочная кредиторская задолженность |

| IrrAP | Невозвратная кредиторская задолженность |

О чем говорит чистый оборотный капитал

Стандартно, возможны два варианта:

- Оборотный капитал больше нуля. Зачастую это говорит о том, что в ближайшем времени бизнес сможет закрывать обязательства и существовать на свои ресурсы, не влезая в дополнительные долги.

Положительный показатель говорит о стабильном, платежеспособном состоянии.

Положительный показатель говорит о стабильном, платежеспособном состоянии.

Однако слишком высокий результат — не всегда хорошо. Возможно, бизнес нерационально распоряжается ресурсами. - ЧОК меньше нуля предупреждает, что у бизнеса не хватает средств для погашения обязательств. Ему придется брать новые займы или пересматривать финансовую политику. Предприятие не справится с незапланированными расходами, и вместе с ним рискуют инвесторы, поставщики, партнеры. В отдельных случаях такой результат говорит не о недостатке средств, а о низкой ликвидности.

Величина чистого оборотного капитала — как определить норматив

Кроме финансового анализа оборотных средств, стоит уделить внимание планированию ЧОК. Это поможет избежать ситуации, в которой бизнес взял на себя больше обязательств, чем может потянуть. Чтобы понимать, какое положение станет для предприятия критическим, нужно ориентироваться на определенный лимит.

У разных предприятий не может быть одного стандарта — многое зависит от сферы и масштаба бизнеса. Определять норматив в каждом случае нужно индивидуально. Но есть общий принцип: бизнес может тратить собственные средства только на активы с наименьшей ликвидностью. Проще говоря, нужно:

Определять норматив в каждом случае нужно индивидуально. Но есть общий принцип: бизнес может тратить собственные средства только на активы с наименьшей ликвидностью. Проще говоря, нужно:

- выделить все активы бизнеса;

- определить наименее ликвидные;

- вычислить сумму, необходимую для их финансирования.

Так можно установить минимальный порог и учитывать его в финансовой стратегии.

Взаимосвязь показателей чистый оборотный капитал и финансовый цикл

Собственный оборотный капитал важен для бизнеса, прежде всего, с позиции своевременного финансового обеспечения непрерывной текущей деятельности. Поскольку в общем случае изменение величины чистых оборотных активов и финансового цикла напрямую взаимосвязано, в управленческом учете эти показатели рассматриваются совместно.

Чистый оборотный капитал рассчитывается по формуле:

ЧОК = Оборотные активы – Краткосрочные обязательства

Анализ показателя позволяет определить величину финансовой подушки предприятия.

Положительный чистый оборотный капитал – показывает общее превышение суммы оборотных активов над оборотными обязательствами компании. Теоретически это означает стабильное финансовое положение дел, хорошую ликвидность и платежеспособность, поскольку организации хватает собственных ресурсов для ведения деятельности без привлечения сторонних кредитов и займов.

Однако оборотный капитал не показывает сроки погашения оборотных активов и обязательств. Может оказаться, что оборотные обязательства подлежат погашению существенно раньше, чем оборотные активы. Поэтому оборотный капитал надо рассматривать во взаимосвязи с показателем финансовый цикл, а также необходимо анализировать структуру оборотного капитала в разрезе контрагентов и сопоставлять ее с показателями оборачиваемости по каждому контрагенту.

Чтобы понять, достаточен ли оборотный капитал для финансирования операционной деятельности, его необходимо анализировать в динамике за несколько периодов, и провести факторный анализ изменений в структуре оборотного капитала в разрезе контрагентов.

Отрицательный чистый оборотный капитал – показывает общее превышение суммы обязательств над величиной оборотных активов. Финансовое положение дел в компании нестабильное, однако рано делать вывод о том, что организация не в состоянии покрыть все долги даже за счет имеющихся оборотных активов и необходимо привлечение кредитов. Важно посмотреть на показатель финансового цикла и сопоставить сроки погашения оборотных активов и обязательств, убедиться в отсутствии субординированных обязательств с составе краткосрочных (например, задолженности перед учредителем или связными сторонами, сроками погашения которых можно управлять).

Методы управления оборотным капиталом

Управление оборотным капиталом и оборотными средствами становится эффективным, когда показатели финансового цикла и оборотного капитала рассматривают во взаимосвязи. Длительность финансового цикла определяется на основе показателя оборачиваемости оборотных средств, то есть периода оборота отдельного ресурса. Напомним, формулу финансового цикла:

Длительность финансового цикла определяется на основе показателя оборачиваемости оборотных средств, то есть периода оборота отдельного ресурса. Напомним, формулу финансового цикла:

Финансовый цикл = Период оборота запасов + Период оборота дебиторской задолженности – Период оборота кредиторской задолженности.

Наиболее точно финансовый цикл можно рассчитать, если определить период оборота каждого его компонента – например, период оборота дебиторской задолженности отдельно по каждому контрагенту.

Чем быстрее деньги возвращаются в организацию, тем эффективнее управление оборотными средствами: поскольку происходит ускорение оборачиваемости. Чем длительнее финансовый цикл, тем больше растет потребность предприятия в собственных оборотных средствах и выше зависимость от кредитования, и тем значительнее риск возникновения просроченной кредиторской задолженности.

Возможные варианты соотношения показателей оборотного капитала и финансового цикла:

- Положительный оборотный капитал и положительный финансовый цикл в целом, несмотря на то, что оба показателя положительны, данная тенденция не всегда означает хорошее состояние дел в организации.

- Отрицательный оборотный капитал и положительный финансовый цикл такая ситуация свидетельствует о недостаточной платежеспособности.

- Отрицательный оборотный капитал и отрицательный финансовый цикл это неоднозначная ситуация. Необходимо убедиться, что финансовый цикл посчитан правильно. Нередко отрицательный финансовый цикл получается из-за того, что длина производственного цикла рассчитана исключительно на основе периода оборота запасов и не включает время, необходимое на производство продукции или оказание услуг (период выполнения заказа или период оборота незавершенного производства).

- Положительный оборотный капитал и отрицательный финансовый цикл наиболее благоприятный прогноз ведения деятельности. При условии правильного расчета показателя финансовый цикл такое сочетание может означать, что компания намеренно не погашает задолженность перед кредиторами, которые являются взаимозависимыми лицами (или связными сторонами). В результате у предприятия достаточно собственных ресурсов для обеспечения текущих расходов и погашения кредиторской задолженности перед сторонними контрагентами. В то же время в этой ситуации необходимо контролировать оборачиваемость кредиторской задолженности и следить за своевременностью оплаты счетов поставщикам.

Сокращение оборотного капитала при росте финансового цикла показывает, что компания неэффективно управляет своими ресурсами, однако ее финансовое состояние в целом является стабильным. Длина финансового цикла здесь является главным критерием финансового состояния, чем он короче – тем лучше. Слишком длинный финансовый цикл при положительном оборотном капитале может свидетельствовать о наличии сомнительной задолженности или неликвидных запасов в составе оборотных активов. Такая ситуация означает, что деньги возвращаются в организацию медленно, а уже поступившие неправильно расходуются. Одновременно увеличивается доля бездействующих активов, растут издержки на их содержание, что ведет в конечном итоге к падению прибыли.

Рост оборотного капитала при сокращении финансового цикла является признаком хорошего финансового состояния организации.

Недостаток оборотного капитала несет риски неисполнения обязательств, приостановки производственных процессов, неправильного построения кредитной политики для покупателей и клиентов. Это подтверждает положительное значение финансового цикла, который показывает что срок погашения обязательств пред кредиторами наступит быстрее, чем поступят денежные средства от погашения дебиторской задолженности в результате продажи запасов готовой продукции. В такой ситуации необходимо сопоставить сроки погашения и оборачиваемость уже существующей дебиторской и кредиторской задолженности в разрезе договоров. Может оказаться, что несмотря на все вышесказанное денежные средства от погашения дебиторской задолженности по наиболее крупным договорам поступят раньше, чем придется платить по обязательствам.

Недостаток оборотного капитала несет риски неисполнения обязательств, приостановки производственных процессов, неправильного построения кредитной политики для покупателей и клиентов. Это подтверждает положительное значение финансового цикла, который показывает что срок погашения обязательств пред кредиторами наступит быстрее, чем поступят денежные средства от погашения дебиторской задолженности в результате продажи запасов готовой продукции. В такой ситуации необходимо сопоставить сроки погашения и оборачиваемость уже существующей дебиторской и кредиторской задолженности в разрезе договоров. Может оказаться, что несмотря на все вышесказанное денежные средства от погашения дебиторской задолженности по наиболее крупным договорам поступят раньше, чем придется платить по обязательствам.

В случае, если отрицательный финансовый цикл вызван тем, что в числе кредиторов организации есть связные стороны и они готовы предоставить отсрочку платежа на неопределенно долгий срок, то отрицательный оборотный капитал в сочетании с отрицательным финансовым циклом не является негативным сигналом. Однако, если все кредиторы независимые, то отрицательный финансовый цикл свидетельствует, что в учете уже имеет место просроченная кредиторская задолженность и это негативный сигнал для организации.

В случае, если отрицательный финансовый цикл вызван тем, что в числе кредиторов организации есть связные стороны и они готовы предоставить отсрочку платежа на неопределенно долгий срок, то отрицательный оборотный капитал в сочетании с отрицательным финансовым циклом не является негативным сигналом. Однако, если все кредиторы независимые, то отрицательный финансовый цикл свидетельствует, что в учете уже имеет место просроченная кредиторская задолженность и это негативный сигнал для организации.

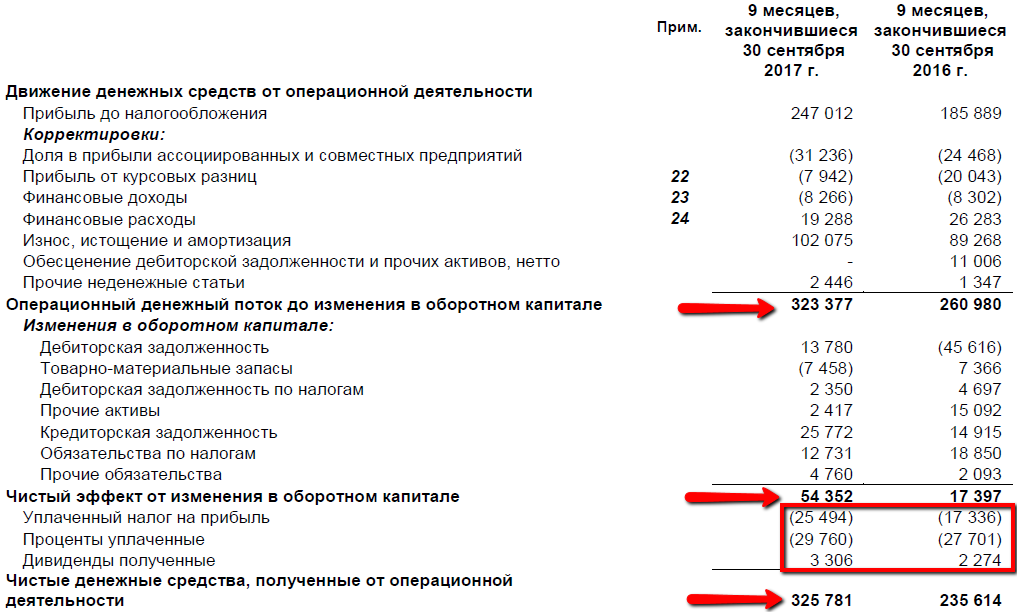

Постоянно отрицательный оборотный капитал может быть связан с инвестициями в капитальное строительство или необходимостью погашения кредитов и займов – то есть может быть следствием вывода средств из оборота в инвестиционную или финансовую деятельность. В таком случае необходимо дополнительно рассмотреть взаимосвязь величины изменения оборотного капитала за период и чистого денежного потока по операционной деятельности организации.Постоянно отрицательный оборотный капитал может также быть связан с накоплением авансов полученных в составе кредиторской задолженности, и может быть признаком манипулирования показателями прибыли с целью налоговой оптимизации – несвоевременного признания доходов по долгосрочным договорам.

В случае отрицательного оборотного капитала необходимо следить за показателями изменений в оборотном капитале и чистом денежном потоке. Когда компания не ведет инвестиционной и финансовой деятельности, изменения в оборотном капитале и чистом денежном потоке по операционной деятельности должны четко соответствовать друг другу.

- Прирост в оборотном капитале за период и отрицательный чистый денежный поток по операционной деятельности – такая тенденция свидетельствует о получении компании убытков по операционной деятельности, при этом прирост в оборотном капитале скорее всего вызван погашением задолженности перед кредиторами за счет привлечения займов (финансовая детальность).

- Сокращение в оборотном капитале за период и положительный чистый денежный поток по операционной деятельности – означает, что отрицательный оборотный капитал является временным явлением, операционная деятельность компании прибыльна. Сокращение в оборотном капитале может быть вызвано например, инвестициями в капитальное строительство.

Оптимальная для организации величина собственного капитала и оборотных активов можно определить только в результате факторного анализа оборотного капитала и его компонентов, построения бизнес-аналитики. Для этого могут быть использованы программные продукты Power Bi и Excel. Чтобы сохранить на нужном уровне показатели рентабельности, прибыли и платежеспособности, нужно постоянно рассчитывать коэффициент оборачиваемости, чистый оборотный капитал и финансовый цикл и следить за их изменениями на интерактивных дашбордах.

Для этого могут быть использованы программные продукты Power Bi и Excel. Чтобы сохранить на нужном уровне показатели рентабельности, прибыли и платежеспособности, нужно постоянно рассчитывать коэффициент оборачиваемости, чистый оборотный капитал и финансовый цикл и следить за их изменениями на интерактивных дашбордах.

Как провести анализ структуры использования оборотного капитала

Сделать анализ структуры каждого компонента оборотного капитала на основе оборотно-сальдовых ведомостей можно в 1С с помощью имеющихся учетных данных. При этом, чтобы разобраться, по какой причине, к примеру, падает оборачиваемость дебиторской задолженности, недостаточно знать расшифровку сведений по контрагентам. Для точных результатов нужно взять данные по всем отгрузкам, после определить оборачиваемость по каждому из дебиторов отдельно. А эта информация содержится именно в оборотно-сальдовой ведомости, анализе счета и других типовых бухгалтерских отчетах.

На нашем сайте вы сможете найти комплекс готовых решений по бизнес анализу оборотного капитала. Эти модели являются типовыми и не требуют дорогостоящего внедрения. В качестве исходных данных они используют стандартные бухгалтерские отчеты из 1С и визуализируют их результаты в Excel и Power BI.

Эти модели являются типовыми и не требуют дорогостоящего внедрения. В качестве исходных данных они используют стандартные бухгалтерские отчеты из 1С и визуализируют их результаты в Excel и Power BI.

НОУ ИНТУИТ | Лекция | Анализ технического развития и организации производства. Анализ финансового состояния. Анализ структуры долгосрочных инвестиций и источников их финансирования

Анализ технического развития и организации производства

Организационно-технический уровень во многом определяет эффективность производственной деятельности предприятия, выражающейся в совершенствовании орудий труда и технологии, средств и методов организации и управления производством, повышении качества выпускаемой продукции.

Повышение уровня технического развития и организации производства направлено на обеспечение роста производительности труда, экономное расходование материальных и топливно-энергетических ресурсов и в конечном счете увеличение выпуска продукции и снижение ее себестоимости, рост прибыли.

Основные направления совершенствования организационно-технического уровня производства включают:

- разработку новых и совершенствование изготавливаемых на предприятии видов продукции, повышение их качества и экономичности. Это направление находит отражение при изучении качества продукции;

- улучшение применяемой и внедрение более прогрессивной техники и технологии, внедрение передовых методов организации труда и производства, а также управления.

В задачи анализа организационно-технического уровня производства входит оценка:

- достигнутого уровня материально-технической базы производства;

- прогрессивности и качества выпускаемой продукции;

- эффективности принятых направлений совершенствования техники и технологии производства, форм и методов воспроизводства основных фондов; intuit.ru/2010/edi»>соответствия существующих форм и методов организации и управления производством современной материально-технической базе производства;

- влияния организационно-технического уровня производства на технико-экономические показатели деятельности предприятия.

Основными источниками анализа организационно-технического уровня производства являются бизнес-план и оперативно-техническая отчетность, в которых содержится информация о выполнении плана развития и внедрения новой техники и технологии, о затратах на проведение научно-технических исследований и их эффективности, о мероприятиях по совершенствованию организации производства и управления.

Для характеристики организационно-технического уровня производства в планировании, учете и анализе используется система показателей.

Показатели технического уровня производства можно объединить в четыре группы: уровня техники, уровня технологии, фондовооруженности труда, уровня механизации и автоматизации производства и труда.

Уровень применяемой на предприятии техники характеризуется показателями ее обновления и износа, возрастным составом оборудования. Коэффициент обновления основных фондов определяется отношением стоимости вновь введенных в эксплуатацию основных фондов за отчетный период к их первоначальной (восстановительной) стоимости на конец периода. Он показывает, насколько интенсивно идет процесс «омоложения» техники.

Степень износа характеризует техническое состояние основных фондов. Коэффициент физического износа определяется отношением суммы начисленной амортизации за весь период использования основных фондов к их первоначальной либо восстановительной стоимости.

Уровень технического состояния основных фондов, позволяющий в значительной мере судить о возможности их использования и необходимости замены, характеризуется возрастным составом рабочих машин и оборудования.

Для анализа возрастного состава оборудования его группируют по видам и срокам службы, определяют удельный вес каждой возрастной группы в общем количестве единиц действующего оборудования. Фактически сроки службы нужно сопоставить с нормативными по важнейшим видам оборудования, что позволит сделать вывод об уровне морального износа оборудования и основных направлениях его снижения.

Важным показателем технического уровня производства является удельный вес прогрессивного оборудования в общем его количестве и стоимости. Повышение доли нового высокопроизводительного оборудования способствует росту производительности труда, увеличению объема продукции и снижению ее себестоимости.

Технический уровень предприятия характеризуется степенью механизации и автоматизации производства и труда. Анализ ведется в трех направлениях: по охвату рабочих механизированным трудом, по уровню механизации труда и уровню механизации и автоматизации производства.

Степень охвата рабочих механизированным трудом характеризует удельный вес рабочих, занятых механизированным трудом, в общей их численности.

Коэффициент механизации труда определяется отношением рабочего времени, затраченного на механизированные работы, ко всему отработанному времени на данный объем продукции или работ.

Коэффициент механизации работ определяется отношением объема продукции или работ, произведенных механизированным способом, к общему их объему.

Для анализа процесса автоматизации производства используются показатели динамики удельного веса автоматических машин и оборудования в общей стоимости рабочих машин и оборудования, а также коэффициенты автоматизации работ и труда, исчисленные аналогично коэффициентам механизации.

Все указанные показатели могут быть исчислены не только в целом по предприятию, но и отдельно по основному и вспомогательному производству, по цехам и производственным процессам. Сравнение показателей (коэффициентов) в динамике за несколько лет показывает, как осуществляется механизация и автоматизация процесса производства, а сравнение плановых и отчетных коэффициентов необходимо для оценки выполнения плана технического развития.

Сравнение показателей (коэффициентов) в динамике за несколько лет показывает, как осуществляется механизация и автоматизация процесса производства, а сравнение плановых и отчетных коэффициентов необходимо для оценки выполнения плана технического развития.

При анализе технического уровня производства следует определить влияние его изменения на производительность труда, фондоотдачу, оборачиваемость оборотных средств. С этой целью изучается динамика фондовооруженности работников предприятия.

Между фондовооруженностью работников, фондоотдачей основных фондов и производительностью труда существует тесная взаимосвязь, которую можно выразить следующей формулой:

| (2.1) |

| где | — | среднегодовая выработка продукции на одного работника; | |

| R | — | среднесписочная численность работников; | |

| F | — | среднегодовая стоимость основных фондов (средств). |

Таким образом, основными условиями роста производительности труда и увеличения объема продукции являются повышение фондоотдачи основных фондов и фондовооруженности работников. Пользуясь приведенной формулой, можно сопоставить динамику по всем входящим в нее показателям и исчислить влияние фондоотдачи и фондовооруженности работников на производительность труда.

Анализ уровня технологии производства может осуществляться по предприятию в целом, по отдельным производствам и технологическим процессам, по отдельным изделиям или группам изделий, агрегатов, узлов, деталей.

Анализ целесообразно проводить в такой последовательности:

- оценка основных показателей уровня технологии с целью определения степени ее прогрессивности и экономичности;

- разработка основных направлений совершенствования технологии производства на ближайший и отдаленный периоды.

Важными показателями уровня технологии являются удельный вес продукции, изготовленной по прогрессивной технологии, в общем объеме продукции и удельный вес работ, выполненных по прогрессивной технологии.

Показателем технологического уровня является также удельный вес машинного времени в технологической трудоемкости. Анализ должен выявлять наряду с резервами сокращения машинного времени и резервы экономии подготовительно-заключительного и вспомогательного времени на основе совершенствования организации производства, внедрения передовых приемов и методов труда.

Эффективность совершенствования технологии проявляется в первую очередь в снижении трудоемкости, материалоемкости и себестоимости продукции. Данные для анализа снижения технологической трудоемкости и материалоемкости продукции приводятся в технологических картах, плановых и отчетных калькуляциях. Сравнивая фактические затраты времени и материалов за отчетный период с установленными нормами расхода и базисным уровнем, можно установить степень прогрессивности действующих норм и принять меры к внедрению более прогрессивной технологии.

Сравнивая фактические затраты времени и материалов за отчетный период с установленными нормами расхода и базисным уровнем, можно установить степень прогрессивности действующих норм и принять меры к внедрению более прогрессивной технологии.

Для оценки организационного уровня производства используется система показателей. Важнейшим из них является коэффициент непрерывности производства, определяемый отношением средней продолжительности технологического цикла (технологическая трудоемкость отдельных изделий, взвешенная на долю выпуска каждого изделия с учетом процента выполнения норм) к общей длительности производственного цикла.

Степень непрерывности производства в значительной мере зависит от внедрения поточных методов, характеризуемых коэффициентом поточности. Он исчисляется отношением к трудоемкости деталей, обрабатываемых на поточных линиях, общей трудоемкости по соответствующей производственной единице.

Коэффициент поточности по предприятию в целом определяется путем взвешивания коэффициентов по его подразделениям на удельный вес каждого из них в совокупной трудоемкости.

Показатели непрерывности производства можно сравнивать в динамике в разрезе предприятия, производств, цехов, участков, используя данные бизнес-плана и оперативно-технического учета.

К числу показателей организационного уровня производства относится коэффициент специализации, т. е. удельный вес продукции, соответствующей производственному профилю предприятия, в общем объеме выпуска. Рост уровня специализации производства способствует повышению производительности труда и снижению себестоимости продукции.

Организационный уровень производства характеризуют также ритмичность выпуска продукции, уровень потерь от брака, доплаты рабочим за отступления от установленной технологии, сверхплановые потери рабочего времени и др.

Анализ уровня управления характеризует деятельность управляющей системы, ее соответствие объекту управления, способность выбора обоснованных управленческих решений. Эти качества управляющей системы выступают важным фактором интенсификации производства, эффективности его текущего и перспективного развития.

Показателями, характеризующими состояние органов управления, являются коэффициент обеспеченности предприятия управленческими кадрами в целом и по отдельным функциональным группам, удельный вес работников управления в общей численности работающих, их средняя численность и доля в цехах и на участках.

Уровень управления характеризует также широта использования в управленческой деятельности электронно-вычислительной техники и новых методов управления, основанных на расширении границ самостоятельности производственных подразделений, усиление экономических рычагов.

Анализ начинают с оценки количественных и качественных характеристик техники, применяемой в управлении, уровня ее совершенства. Показателями для такой оценки служат стоимость электронно-вычислительной техники и ее доля в стоимости основных производственных фондов, мощность информационно-вычислительного центра, объем информации, обрабатываемой с использованием вычислительной техники.

Уровень технической оснащенности определяет степень механизации и автоматизации управленческого труда. Ее характеризуют уровень комплексной механизации и автоматизации процесса обработки информации и подготовки управленческих решений. Механизация и автоматизация управленческой деятельности создает основу для рассмотрения альтернативных путей развития предприятия и принятия наиболее оптимальных управленческих решений.

Отношение выручки к оборотному капиталу | Показатели использования активов

Sales to working capital ratio

Описание

Организации крайне важно поддерживать минимальный объем денежных средств, чтобы сократить потребность в финансировании. Расчет соотношения продаж и оборотного капитала — один из лучших способов определить общую динамику использования денежных средств.

Расчет соотношения продаж и оборотного капитала — один из лучших способов определить общую динамику использования денежных средств.

Этот коэффициент показывает сумму денежных средств, необходимую для поддержания определенного уровня продаж. Он наиболее эффективен, когда отслеживается на линии тренда, чтобы определить, есть ли долгосрочное изменение в объеме денежных средств, необходимых для ведения бизнеса.

Например, если компания решила увеличить свои продажи менее кредитоспособным клиентам, вполне вероятно, что они будут платить медленнее, чем обычные клиенты, тем самым увеличивая инвестиции компании в дебиторскую задолженность. Аналогичным образом, если управленческая команда решает увеличить скорость выполнения заказа, увеличив запасы, инвестиции в закупку запасов возрастут.

В обоих случаях отношение выручки к оборотному капиталу будет ухудшаться из-за конкретных управленческих решений. Этот коэффициент также используется для бюджетирования, поскольку уровень средств в бюджете можно сравнить с историческим значением этого коэффициента, чтобы определить, достаточен ли бюджетный уровень оборотного капитала.

Формула

Чистый объем продаж в годовом исчислении разделить на оборотный капитал, который рассчитывается как дебиторская задолженность, плюс запасы, минус кредиторская задолженность.

Годовой чистый объем продаж /

(Дебиторская задолженность + Запасы

— Кредиторская задолженность)

Пример

Компания планирует уменьшить объем запасов некоторых наименее ходовых позиций, с целью увеличения оборота запасов с двух до четырех раз в год. Она быстро достигает этой цели, продав часть запасов своим поставщикам в счет будущих покупок. Операционные результаты за первые четыре квартала после принятия этого решения показаны в таблице.

|

1 квартал |

2 квартал |

3 квартал |

4 квартал |

|

|

Выручка |

320,000 |

310,000 |

290,000 |

280,000 |

|

Дебиторская задолженность |

107,000 |

103,000 |

97,000 |

93,000 |

|

Запасы |

640,000 |

320,000 |

320,000 |

320,000 |

|

Кредиторская задолженность |

53,000 |

52,000 |

48,000 |

47,000 |

|

Оборотный капитал |

694,000 |

371,000 |

369,000 |

366,000 |

|

Доля выручки в оборотном капитале |

1:0. |

1:0.30 |

1:0.32 |

1:0.33 |

Коэффициент на конец каждого квартала относится к годовым продажам, поэтому мы умножаем каждый квартальный объем продаж на 4 для получения годовых продаж.

Полученный показатель показывает, что компания действительно улучшила соотношение оборотных средств и продаж, но объем продаж несколько сократился, скорее всего из-за сокращения ассортимента запасов.

Меры предосторожности

Применение этого коэффициента для управленческих решений может привести к непредвиденным результатам, таким как снижение продаж из-за снижения уровня запасов или ужесточения контроля над кредитованием клиентов.

Кроме того, произвольное увеличение сроков кредиторской задолженности с целью сокращения инвестиций в оборотный капитал, вероятно, приведет к напряженным отношениям с поставщиками, что в конечном итоге может вызвать рост закупочных цен или смену поставщиков на более мелких и менее надежных.

Чистый рабочий капитал. Когда его много и мало?

Торгующие компании, продвигая те или иные товары и услуги, стремятся естественным образом увеличить свое присутствие на рынке. Так вполне естественным выглядит и их желание не только сохранить эффективность своих операций, но и, по возможности, улучшать показатели своей операционной деятельности.

Одной из общепринятых задач, практически ежедневно решаемых управляющими таких компаний, является контроль и максимально надежное управление рабочим капиталом компании.

Решений, как всегда, много. По разным причинам эти решения являются частными случаями общей проблемы.

Попытаюсь обобщить (а по возможности – и улучшить) эти решения, тем более что разность в решениях продиктована, чаще всего, различной терминологией и классификацией составляющих рабочего капитала, а также критериев эффективности его использования.

Итак, возьмем за отправную точку меру эффективности использования инвестиций компании показатель отдачи на рабочий капитал:

, где

Р – чистая прибыль за период,

WC – средняя величина рабочего капитала за тот же период.

Преобразуем это соотношение к следующему виду:

, где

RONWC – рентабельность использования

чистого рабочего капитала,

ATR (acid test ratio) – коэффициент текущей

ликвидности.

Тем самым установлена зависимость между текущей ликвидностью баланса компании и рентабельностью использования инвестиций компании в оборотный (рабочий) капитал, а именно (http://grafikus.ru/i/5006/25426030.5/0_9c04c_a5943316_orig):

Более эффективным объектом инвестиций компании является ликвидный оборотный капитал.

Но: очевидна ограниченность роста рентабельности рабочего капитала!

Из графика зависимости дотошный финансист, анализируя темпы прироста рентабельности и ликвидности, определит, что после троекратного превышения суммы текущих активов над текущими пассивами эффективность наращивания денежных остатков, запасов и клиентской задолженности уже не приносит существенных дополнительных выгод.

Очевидно, положение спасет второй компонент выражения для ROWC, т.е. некая величина, условно названная «рентабельность использования чистого рабочего капитала» RONWC.

Вспомнив, что

самое время подумать над тем, что же входит в СА (текущие активы) и в АР (текущие обязательства).

С текущими активами более — менее всё понятно: это сумма остатков денежных средств, товарно – материальных запасов и дебиторской задолженности, сформированной в результате операционной деятельности компании.

Текущие пассивы в данном случае могут состоять из различного набора обязательств, в зависимости от глубины и целей анализа.

Возможные варианты состава принимаемых к расчету обязательств:

1). Текущие обязательства – это только текущая коммерческая задолженность перед поставщиками (АР – accounts payable),

2). Сумма коммерческой задолженности (п.1) и текущих обязательств перед персоналом, налоговых обязательств и прочих, объединенных только операционным отчетным периодом,

3). Сумма перечисленных выше (п.2) краткосрочных обязательств и краткосрочных ссуд, займов и банковских кредитов,

Сумма перечисленных выше (п.2) краткосрочных обязательств и краткосрочных ссуд, займов и банковских кредитов,

4). Сумма п.3 и долгосрочных заимствований компании только в части, обеспечивающей операционную деятельность, т.е. за вычетом сумм собственного и квазисобственного капитала.

В зависимости от выбора финансовым менеджером составляющих текущих обязательств, можно получить качественный график зависимости рентабельности чистого оборотного капитала от суммы этих обязательств (http://grafikus.ru/i/6719/25426030.5/0_9c04d_c0c4024a_orig):

Очевидно, что максимальная рентабельность чистого оборотного капитала достигается в тех случаях, когда сумма обязательств приближается слева к величине текущих активов.

Однако, именно эта особенность рентабельности чистого рабочего капитала постоянно играет злую шутку с финансовыми управляющими. Легко заметить, что при достаточно малом превышении обязательств над суммой текущих активов рентабельность становится РЕЗКО ОТРИЦАТЕЛЬНОЙ.

Пример такого «переворота»: даже не очень значительное изменение процентных ставок по привлеченным кредитам. Или – изменение структуры кредитного портфеля, изменение закупочной политики, лимитов поставщиков на вашу компанию.

В этом и заключается мастерство финансиста – аккуратное и очень точное управление капиталом компании.

А теперь посмотрим, что собой представляет совокупность факторов рентабельности чистого оборотного капитала компании:

Ограниченность отдачи на вложенный в оборотные средства капитал с лихвой компенсируется асимптотическим ростом её при изменении соотношения текущих активов (суммы вложений) и пассивов (суммы источников финансирования этих инвестиций).

Другими словами, максимальную эффективность вложений в оборотный капитал финансовый менеджер может обеспечить только с помощью строго определенной структуры пассивов (источников финансирования).

Идеальный случай – когда на любом проектном периоде времени удается избежать отрицательных величин рентабельности чистого рабочего капитала.

Изменение формулы чистого оборотного капитала

Изменение формулы чистого оборотного капитала (Содержание)

- Изменение формулы чистого оборотного капитала

- Примеры изменения формулы чистого оборотного капитала (с шаблоном Excel)

- Калькулятор формулы изменения чистого оборотного капитала

Чистый оборотный капитал, говоря очень простым языком, представляет собой сумму средств, которая необходима предприятию для ежедневной деятельности. Другими словами, это мера ликвидности бизнеса и его способности покрывать краткосрочные расходы. Изменение чистого оборотного капитала рассчитывается как разница между Текущими активами и Текущими обязательствами. Таким образом, чем выше текущие активы или ниже текущие обязательства, тем выше будет чистый оборотный капитал.

Иногда увеличение/уменьшение оборотного капитала не дает точной картины. Например, бизнес расширяется, и поэтому они увеличили свои краткосрочные обязательства, чтобы удовлетворить спрос. Так что это не плохо для бизнеса. Таким образом, чтобы лучше понять состояние денежных средств компании, используется формула изменения чистого оборотного капитала. Это изменение оборотного капитала от одного периода к другому, и очень важно отслеживать изменения для мониторинга операционных денежных потоков

Так что это не плохо для бизнеса. Таким образом, чтобы лучше понять состояние денежных средств компании, используется формула изменения чистого оборотного капитала. Это изменение оборотного капитала от одного периода к другому, и очень важно отслеживать изменения для мониторинга операционных денежных потоков

Формула для расчета чистого оборотного капитала –

В зависимости от того, что включать, аналитики используют различные способы расчета изменения чистого оборотного капитала:

Чистый оборотный капитал = текущие активы – текущие обязательства

Иногда аналитики исключают денежные средства и долг из текущих активов и текущих обязательств:

Чистый оборотный капитал = Текущие активы (за вычетом денежных средств) – Текущие обязательства (за вычетом долга)

Или

Чистый оборотный капитал = Дебиторская задолженность + Запасы + Товарные инвестиции – Торговая кредиторская задолженность

Формула изменения чистого оборотного капитала:

Изменение чистого оборотного капитала = Чистый оборотный капитал за текущий период – Чистый оборотный капитал Капитал за предыдущий период

Методы расчета изменения чистого оборотного капитала

Ниже приведены шаги для расчета изменения чистого оборотного капитала:

- Определить Оборотные активы из баланса компании за текущий и предыдущий период.

Оборотные активы включают запасы, дебиторскую задолженность, расходы будущих периодов и т. д.

Оборотные активы включают запасы, дебиторскую задолженность, расходы будущих периодов и т. д. - Определить текущие обязательства из баланса компании за текущий и предыдущий период. Краткосрочные обязательства включают начисленные расходы, кредиторскую задолженность, доходы будущих периодов и т. д.

- Найти чистый оборотный капитал за текущий и предыдущий период

- Оборотный капитал за текущий период = Оборотные активы за текущий период – Текущие обязательства за текущий период

- Оборотный капитал за предыдущий период = Текущие активы за предыдущий период – Текущие обязательства за предыдущий период

- Рассчитайте изменение чистого оборотного капитала, взяв разницу рассчитанных оборотных средств.

Давайте рассмотрим пример, чтобы лучше понять расчет формулы изменения чистого оборотного капитала.

Вы можете скачать этот шаблон изменения в чистом оборотном капитале здесь — Шаблон изменения в чистом оборотном капитале

Формула изменения в чистом оборотном капитале — пример № 1

Предположим, что компания A имеет следующие значения текущих активов и текущих обязательств для 2017 и 2018 год. Рассчитайте его изменение в чистом оборотном капитале.

Решение:

Чистый оборотный капитал рассчитывается по приведенной ниже формуле

Чистый оборотный капитал = Текущие активы – Текущие обязательства

На 2017 год

- Чистый оборотный капитал = 30 000 – 23 000

- Чистый оборотный капитал = 7 000

На 2018 год

- Чистый оборотный капитал = 33 000 – 21 000

- Чистый оборотный капитал = 12 000

Изменение чистого оборотного капитала рассчитывается по приведенной ниже формуле

Изменение чистого оборотного капитала = Чистый оборотный капитал за текущий период – Чистый оборотный капитал за предыдущий период

- Изменение чистого оборотного капитала = 12 000 – 7 000

- Изменение чистого оборотного капитала = 5 000

Поскольку изменение чистого оборотного капитала увеличилось, это означает, что изменение текущих активов больше, чем изменение текущих обязательств. Таким образом, оборотные средства увеличились. Это означает, что компания потратила деньги на покупку этих активов. Таким образом, это увеличение в основном является оттоком денежных средств для компании.

Таким образом, оборотные средства увеличились. Это означает, что компания потратила деньги на покупку этих активов. Таким образом, это увеличение в основном является оттоком денежных средств для компании.

Формула изменения чистого оборотного капитала – пример № 2

Возьмем в качестве примера Amazon и рассчитаем изменение чистого оборотного капитала.

Ниже приведен снимок баланса Amazon за 2017 и 2018 годы:

Ссылка на источник: https://in.finance.yahoo.com/quote/AMZN/balance-sheet?p=AMZN&. tsrc=fin-srch-v1

Используя приведенные выше точки данных, мы имеем следующую информацию:

Решение:

Чистый оборотный капитал рассчитывается с использованием формулы, приведенной ниже

Чистый оборотный капитал = текущие активы — текущие обязательства

для 2017

- Чистый оборотный капитал = 60,197 000 — 57,883 000

- .

- Чистый оборотный капитал = 2 314 000

- Чистый оборотный капитал = 75 101 000 – 68 391 000

- Чистый оборотный капитал = 6 710 000

- Изменение чистого оборотного капитала = 4 396 000

На 2018 год

Изменение чистого оборотного капитала рассчитывается по приведенной ниже формуле

Изменение чистого оборотного капитала = Чистый оборотный капитал за текущий период – Чистый оборотный капитал за предыдущий период 2 314 000

Объяснение

Оборотный капитал — очень важная концепция, которая помогает нам понять текущее положение компании. Когда у компании больше текущих активов, чем текущих обязательств, это означает, что положительный оборотный капитал означает, что она может легко покрыть свои краткосрочные расходы. Таким образом, положительный оборотный капитал символизирует хорошую финансовую устойчивость. Но имейте в виду, что постоянный избыточный оборотный капитал может привести к выводу, что компания неэффективно управляет своими активами. В той же строке отрицательный оборотный капитал не означает, что это плохо. Может случиться так, что компания приобрела что-то для расширения своего бизнеса. Но если он долгое время отрицательный, это может говорить о том, что компания находится в затруднительном положении.

В той же строке отрицательный оборотный капитал не означает, что это плохо. Может случиться так, что компания приобрела что-то для расширения своего бизнеса. Но если он долгое время отрицательный, это может говорить о том, что компания находится в затруднительном положении.

Точно так же изменение чистого оборотного капитала помогает нам понять состояние денежных потоков компании. Таким образом, если изменение чистого оборотного капитала положительное, это означает, что компания приобрела больше оборотных средств в текущем периоде, и эта покупка в основном представляет собой отток денежных средств. Таким образом, положительное изменение чистого оборотного капитала представляет собой отток денежных средств. Точно так же отрицательное изменение чистого оборотного капитала означает, что текущие обязательства увеличились в этот период. Таким образом, это может быть в форме увеличения кредиторской задолженности и т. д., что означает, что у нас есть приток денежных средств. Таким образом, отрицательное изменение оборотного капитала представляет собой приток денежных средств.

Актуальность и использование изменений в чистом оборотном капитале

Оборотный капитал является частью повседневной деятельности компании, и они должны регулярно контролировать его. Чистый оборотный капитал очень важен, потому что это хороший показатель того, насколько эффективна деловая операция и насколько платежеспособен бизнес в краткосрочной перспективе. Если компания не может погасить свои краткосрочные обязательства оборотными активами, у нее не будет другого выбора, кроме как использовать внеоборотные активы, из-за чего это приведет к операционным и финансовым проблемам.

Точно так же изменение чистого оборотного капитала, как обсуждалось выше, также является очень важным компонентом в определении денежной позиции предприятия. Компании нуждаются в наличных деньгах для работы, и если у них нет достаточного количества денежных средств, им, возможно, придется столкнуться с трудными временами. Резкое положительное изменение чистого оборотного капитала означает, что остаток денежных средств сокращается очень быстро, и в случае возникновения беспрецедентных обстоятельств компаниям приходится продавать свои основные средства, чтобы расплатиться.

Короче говоря, бизнес-менеджеры должны внимательно следить за изменением оборотного капитала и поднимать флаг, если оно выходит из-под контроля.

Калькулятор формулы изменения чистого оборотного капитала

Вы можете использовать следующий калькулятор изменения чистого оборотного капитала

| Net Working Capital for Current Period | |

| Net Working Capital for Previous Period | |

| Change in Net Working Capital Formula | |

| Изменение формулы чистого оборотного капитала = | Чистый оборотный капитал за текущий период – Чистый оборотный капитал за предыдущий период |

| = | 0 – 0 |

| = | 0 |

Рекомендуемые статьи

Это руководство по изменению формулы чистого оборотного капитала. Здесь мы обсудим, как рассчитать изменение чистого оборотного капитала, а также приведем практические примеры. Мы также предоставляем калькулятор изменения чистого оборотного капитала с загружаемым шаблоном Excel. Вы также можете прочитать следующие статьи, чтобы узнать больше –

Здесь мы обсудим, как рассчитать изменение чистого оборотного капитала, а также приведем практические примеры. Мы также предоставляем калькулятор изменения чистого оборотного капитала с загружаемым шаблоном Excel. Вы также можете прочитать следующие статьи, чтобы узнать больше –

- Примеры формулы чистого оборотного капитала

- Руководство по формуле устойчивого роста

- Формула расчета амортизации

- Формула оборота дебиторской задолженности

Видеоруководство с загрузкой в Excel

Сводка по изменению оборотного капитала: В отчете о движении денежных средств изменение оборотного капитала определяется как Старый оборотный капитал – Новый оборотный капитал, где оборотный капитал = Текущие операционные активы – Текущие операционные обязательства.

Это определено таким образом в Отчете о движении денежных средств , потому что оборотный капитал является чистым активом , и когда актив увеличивается, компания должна тратить на это денежные средства. Например, подумайте о запасах: если они растут, а другие элементы не меняются, значит, компания потратила часть своих денег на покупку этих запасов.

Например, подумайте о запасах: если они растут, а другие элементы не меняются, значит, компания потратила часть своих денег на покупку этих запасов.

Следовательно, если оборотный капитал увеличивается , денежный поток компании уменьшается , а если оборотный капитал уменьшается денежный поток компании увеличивается .

Это объясняет, почему изменение оборотного капитала имеет отрицательный знак, когда оборотный капитал увеличивается, и положительный знак, когда оборотный капитал уменьшается.

Изменение оборотного капитала дает вам представление о том, насколько денежный поток компании будет отличаться от ее чистой прибыли (т. иметь более положительные показатели изменения оборотного капитала.

В моделях с тремя отчетами и других финансовых моделях вы часто прогнозируете изменение в оборотном капитале на основе процента от дохода или изменения в доходе.

Изменение оборотного капитала – Видео Содержание:

- 2:45: Часть 1: Почему нас волнует изменение оборотного капитала

- 4:33: Часть 2: Что такое «оборотный капитал»?

- 9:56: Часть 3: Изменение оборотного капитала

- 14:47: Часть 4: Оборотный капитал для Best Buy и Zendesk

- 18:23: Часть 5.

Является ли статья X частью оборотного капитала?

Является ли статья X частью оборотного капитала? - 21:40: Часть 6: Подождите, почему данные отчета о движении денежных средств и баланса не совпадают?!!

- 26:01: Резюме и резюме

Вот видео в текстовом виде, если вы предпочитаете читать, а не смотреть:

Часть 1. Почему изменение оборотного капитала имеет значение?Мы заботимся об изменении оборотного капитала, поскольку подразумеваемая стоимость компании зависит от ее будущих денежных потоков:

Но вы не можете просто посмотреть на отчет о прибылях и убытках компании, чтобы определить ее движение денежных средств, потому что отчет о прибылях и убытках основан на методе начисления.

Таким образом, могут быть значительные различия между «прибылью после налогообложения», которую компания регистрирует, и денежным потоком, который она генерирует от своей деятельности.

Таким образом, денежный поток сильно отличается от чистого дохода, и большой компонент денежного потока — это изменение оборотного капитала .

Изменение оборотного капитала может быть положительным или отрицательным, и оно будет увеличивать или уменьшать денежный поток компании (и свободный денежный поток, свободный денежный поток и т. д.) в зависимости от его знака.

Вот пример для Target:

Изменение оборотного капитала может положительно или отрицательно повлиять на оценку компании, в зависимости от бизнес-модели компании и рынка.

Изменение оборотного капитала сообщает вам, будет ли денежный поток компании больше или меньше чистой прибыли компании, и насколько велика будет разница.

В большинстве случаев он будет следовать очень очевидной закономерности или вообще не иметь закономерности, а это означает, что ее прогнозирование в финансовых моделях никогда не должно быть таким сложным.

Часть 2: Что такое «оборотный капитал»?Традиционно оборотный капитал определяется как Текущие активы минус Текущие обязательства :

… но компании не так рассчитывают его в своей финансовой отчетности.

Лучшее определение: Текущие операционные активы минус Текущие операционные обязательства , что означает, что вы исключаете такие статьи, как Денежные средства, Долг и Финансовые инвестиции.

Иногда компании также включают в свой оборотный капитал долгосрочные операционные статьи, такие как доходы будущих периодов.

Лучшее эмпирическое правило – следовать тому, что компания делает в своей финансовой отчетности , а не пытаться придумать собственные определения.

Вот наше улучшенное определение оборотного капитала:

Значение положительного или отрицательного оборотного капитала зависит от того, почему он положительный или отрицательный. Например, рассмотрим эти две компании:

Компания A:

- Дебиторская задолженность = $100

- Запасы = 100 долларов

- Доход будущих периодов = 500 долларов США

Компания B:

- Дебиторская задолженность = $100

- Запасы = 100 долларов

- Кредиторская задолженность = $500

Оборотный капитал компании А составляет 100 долл. США + 100 долл. США – 500 долл. США = (300 долл. США), а оборотный капитал компании В также составляет 100 долл. США + 100 долл. США – 500 долл. США = (300 долл. США).

США + 100 долл. США – 500 долл. США = (300 долл. США), а оборотный капитал компании В также составляет 100 долл. США + 100 долл. США – 500 долл. США = (300 долл. США).

Но компания А находится в более сильном положении, потому что доход будущих периодов составляет денежные средства, собранные за товары и услуги, которые еще не были поставлены .

Кредиторская задолженность в размере 500 долларов США для компании B означает, что компания должна дополнительных денежных платежей в размере 500 долларов США в будущем, что хуже, чем получение 500 долларов США авансом за будущие продукты/услуги.

Итак, знак имеет меньшее значение, чем объяснение .

Часть 3: Изменение оборотного капиталаИзменение оборотного капитала , как показано в Отчете о движении денежных средств, равно Старый оборотный капитал – Новый оборотный капитал .

Да, это противоположно тому, что говорят такие сайты, как Investopedia и Wikipedia… и они неверны (или, по крайней мере, вводят в заблуждение).

Почему?

Поскольку оборотный капитал является Чистым активом в балансовом отчете, и когда актив увеличивается, это уменьшает денежный поток; когда актив уменьшается, это увеличивает денежный поток.

Например, представьте, что оборотный капитал компании состоит из одной статьи: Инвентаризация .

Если запасы компании увеличиваются с 200 до 300 долларов, ей необходимо потратить 100 долларов наличными, чтобы купить этот дополнительный запас.

Таким образом, изменение оборотного капитала = 200 – 300 долл. = (100 долл. США), поэтому оно отрицательно и уменьшает денежный поток компании:

Когда компания, наконец, продаст и доставит эти продукты клиентам, запасы вернутся до 200 долларов, а изменение оборотного капитала вернется к 0 долларов.

Денежный поток компании увеличится не из-за оборотного капитала, а потому что компания получает прибыль от продажи этих продуктов.

Например, возможно, компания продала эти продукты за 150 долларов после покупки деталей и расходных материалов (т. е. Товарно-материальных запасов) за 150 долларов.

е. Товарно-материальных запасов) за 150 долларов.

В этом случае денежный поток компании увеличивается на (150–100 долларов США) * (1 — Налоговая ставка) от начала до конца.

Если изменение в оборотном капитале отрицательное, компания должна произвести расходы до роста выручки — подобно розничному продавцу, который заказывает товарно-материальные запасы, прежде чем он сможет продавать и доставлять свою продукцию.

Если изменение в оборотном капитале положительное, компания получает дополнительные денежные средства в результате своего роста — подобно тому, как компания-разработчик программного обеспечения по подписке собирает денежные средства за годовую подписку в первый день.

Изменение в оборотном капитале , таким образом, отражает бизнес-модель компании, в том числе когда она получает денежные средства от клиентов, когда она платит поставщикам и когда она платит за запасы в связи с доставкой продукта или услуги.

Часть 4. Оборотный капитал для Best Buy и Zendesk

Оборотный капитал для Best Buy и Zendesk Чтобы проиллюстрировать эти концепции в реальной жизни, давайте взглянем на изменение оборотного капитала двух компаний: розничного продавца (Best Buy) и компании-разработчика программного обеспечения по подписке (Zendesk).

Вот числа:

Ключевые вопросы здесь включают:

- Насколько значительным является изменение оборотного капитала для каждой компании?

- Увеличивает или уменьшает Денежный поток каждой компании?

- Почему изменение WC положительное или отрицательное?

- Как бы вы спроектировали изменение WC для этих компаний? Есть ли устойчивые тенденции?

Чтобы ответить на эти вопросы, вы можете посмотреть на изменение оборотного капитала в процентах от дохода и изменение дохода.

Для обеих компаний изменение WC составляет довольно низкий процент от выручки, что говорит нам о том, что не так уж значительно в любом случае. Для Zendesk он немного выше, поэтому там он немного важнее.

Для Zendesk он немного выше, поэтому там он немного важнее.

Изменение в WC оказывает смешанное/нейтральное влияние на Best Buy, уменьшая ее денежный поток в одни годы и увеличивая его в другие, в то время как оно всегда увеличивает денежный поток Zendesk.

Это согласуется с нашими ожиданиями от компании-разработчика программного обеспечения по подписке: из-за постоянно растущего дохода будущих периодов изменение WC является положительным в каждом периоде.

Похоже, что изменение WC в Best Buy не следует очевидной закономерности, поэтому мы, вероятно, сделаем его простым, низким процентом изменения в доходе в модели прогноза.

Изменение WC/Изменение дохода более важно для Zendesk, поэтому мы, вероятно, усредним здесь значения 11,0%, 14,6% и 2,5% и будем использовать это среднее значение в прогнозах.

Мы могли бы также использовать несколько большее число, если бы эти проценты были выше в более ранние исторические периоды.

Часть 5. Является ли статья X частью оборотного капитала?

Является ли статья X частью оборотного капитала? Мы получаем много вопросов о том, должны ли различные статьи, такие как отсроченные налоги, подоходный налог к уплате, активы и обязательства по операционной аренде быть частью оборотного капитала.

Краткий ответ заключается в том, что вы должны следовать тому, что делает компания, и вам не следует беспокоиться о размещении, если товар правильно учитывается в денежном потоке от операций (и таких показателях, как свободный денежный поток и свободный денежный поток без кредита). .

Например, предположим, что ваш друг видит, что Target включила «Прочие текущие активы» в свой оборотный капитал.

Ваш друг утверждает, что это неправильно и что изменения в Других оборотных активах не должны быть частью Изменения в оборотном капитале.

Он смотрит на вашу электронную таблицу и представляет вам эту исправленную версию:

Подходящим ответом здесь будет «Кого это волнует?»

Независимо от того, куда вы поместите этот предмет, Денежный поток компании от операционной деятельности останется прежним!

Тот же принцип применяется к таким статьям, как активы и обязательства по операционной аренде в соответствии с ОПБУ США, подоходный налог к уплате и т. д.

д.

Неважно, куда они идут , если они правильно влияют на денежный поток от операций .

Просто убедитесь, что изменения в денежных средствах, долгах и финансовых вложениях НЕ в денежном потоке от операций или изменении оборотного капитала.

Таким образом, если компания каким-либо образом классифицирует эти статьи в составе оборотного капитала, удалите их и переклассифицируйте; они никогда не должны влиять на денежный поток от операций.

Часть 6: Подождите, почему данные отчета о движении денежных средств и баланса не совпадают?!!Наконец, изменение в работе, рассчитанное вручную в балансовом отчете, редко, если вообще когда-либо, будет соответствовать цифре, указанной компанией в ее отчете о движении денежных средств.

Вот пример для цели:

Изменение запасов = 9 497 долл. США – 8 992 долл. США = 505 долл. США0003

Но если вы посмотрите на их номера в Отчете о движении денежных средств в разделе «Изменения в операционных счетах», вы увидите:

Таким образом, изменение запасов совпадает, а изменение других активов — даже если вы скорректируете его, включив также изменение в «Другие внеоборотные активы».

Несоответствия такого типа будут возникать всегда, поэтому их следует игнорировать и сосредоточиться на прогнозах .

В основном это происходит потому, что компании группируют товары по-разному в отчетах, поэтому не обязательно совпадение 1:1 между конкретной статьей в балансе и строкой «Изменение» для этой статьи в отчете о движении денежных средств.

Кроме того, изменения в учетной политике, приобретения и продажи могут исказить цифры.

Сосредоточьтесь на общем изменении оборотного капитала по отношению к выручке и изменении выручки и убедитесь, что это разумно в будущем.

Невозможно разрешить эти несоответствия, если у вас нет доступа к внутренним финансовым отчетам компании, и вы сойдете с ума и в конечном итоге прыгнете в яму с лавой, наполненную устойчивыми к лаве крокодилами, если попытаетесь «исправить» их.

𝟒 𝐒𝐭𝐞𝐩𝐬 𝐟𝐨𝐫 𝐂𝐚𝐥𝐜𝐮𝐥𝐚𝐭𝐢𝐧𝐠 𝐂𝐡𝐚𝐧𝐠𝐞s 𝐢𝐧 𝐍𝐞𝐭 𝐖𝐨𝐫𝐤𝐢𝐧𝐠 𝐂𝐚𝐩𝐢𝐭𝐚𝐥.

В этой статье

Вы ищете пошаговое руководство по расчету изменений в чистом оборотном капитале (NWC)?

Тогда вы в правильном месте. В этом посте вы получите подробную пошаговую процедуру расчета изменений оборотного капитала. Прежде всего, давайте обсудим изменения в оборотном капитале.

В этом посте вы получите подробную пошаговую процедуру расчета изменений оборотного капитала. Прежде всего, давайте обсудим изменения в оборотном капитале.

Итак, изменение ЧОК представляет собой разницу между чистыми оборотными средствами двух отчетных периодов (годов, месяцев или кварталов). Отчет о движении денежных средств предоставляет достоверную информацию для расчета изменений в NWC.

Изменение чистого оборотного капитала

- Изменение чистого оборотного капитала представляет собой разницу между оборотным капиталом текущего отчетного года и оборотным капиталом предыдущего отчетного года.

Разница между чистым оборотным капиталом и изменениями в чистом оборотном капитале

Чистый оборотный капитал отличается от изменений в чистом оборотном капитале. Потому что NWC — это просто сумма, необходимая компании для бесперебойного ведения бизнеса. Таким образом, NWC рассчитывается путем вычитания текущих обязательств из оборотных активов.

Формула чистого оборотного капитала

Чистый оборотный капитал = Текущие активы – Текущие обязательства

С другой стороны, изменения в чистом оборотном капитале определяют истинную стоимость или положение бизнеса в цикле оборотного капитала – где компания находится прямо сейчас.

- Положительное изменение NWC: Положительное значение WC свидетельствует об улучшении финансового положения компании. Но когда изменение оборотного капитала положительное, это свидетельствует об оттоке денежных средств — покупке оборотных средств.

- Отрицательное изменение NWC: Если WC отрицательное, это свидетельствует о слабом финансовом положении компании или не совсем. Но когда изменение оборотного капитала отрицательное, это указывает на приток денежных средств — увеличение текущих обязательств.

Изменения в формуле чистого оборотного капитала

Изменения в чистом оборотном капитале = оборотный капитал текущего года – оборотный капитал предыдущего года Изменения в чистом оборотном капитале = (Текущие активы за текущий год – Текущие обязательства за текущий год) – (Текущие активы за предыдущий год – Текущие обязательства за предыдущий год)

Пошаговый расчет изменения чистого оборотного капитала

Как рассчитать изменение чистого оборотного капитала довольно просто; для этого требуется всего четыре шага.

- Шаг №1 = Рассчитайте общую сумму оборотных средств текущего и предыдущего года.

- Шаг №2 = Рассчитайте общую сумму текущих обязательств за текущий и предыдущий годы.

- Шаг №3 = Рассчитать оборотный капитал за текущий и предыдущий годы.

- Шаг № 4 = Рассчитайте изменения в чистом оборотном капитале.

Итак, давайте выполним эти четыре простых шага один за другим для расчета изменений в NWC Walmart Inc. Ниже приведен сводный баланс Walmart Inc. Текущий год и предыдущий год

Итак, первым этапом расчета изменения ЧОК является расчет Оборотных активов текущего года и предыдущего года (2020 и 2019). Текущие активы — это краткосрочные активы, которые могут быть легко конвертированы в денежные средства в течение одного года. Оборотные активы включают денежные средства и их эквиваленты, расходы будущих периодов, дебиторскую задолженность, товарно-материальные запасы и другие краткосрочные активы.

На приведенном выше рисунке выделенная часть представляет собой общие оборотные активы Walmart Inc. Здесь, суммируя все оборотные активы, мы получаем общие оборотные активы на 2020 и 2019 годы: 61 806 миллионов долларов и 61 897 миллионов долларов соответственно.

Шаг № 2 = Расчет общей суммы текущих обязательств за текущий и предыдущий годы

Второй шаг — расчет общей суммы текущих обязательств за текущий и предыдущий годы (2020 и 2019). Текущие обязательства представляют собой краткосрочные обязательства, срок погашения которых наступает в течение одного года. Текущие обязательства включают кредиторскую задолженность, доходы будущих периодов, краткосрочные займы и текущий срок погашения долгосрочных долгов

На приведенном выше рисунке выделенная часть представляет собой общие текущие обязательства Walmart Inc, которые подлежат оплате в течение одного года. . Здесь общая сумма текущих обязательств за 2020 и 2019 годысоставляет 77 790 миллионов долларов и 77 477 миллионов долларов соответственно.

Шаг № 3 = Расчет оборотного капитала за текущий и предыдущий годы

Рассчитать оборотный капитал довольно просто, если вы уже подсчитали общие текущие активы и общие текущие обязательства. Потому что WC равняется текущим активам за вычетом текущих обязательств. Итак, в таблице вы можете увидеть рассчитанный оборотный капитал за 2020 и 2019 годы.

| 2020 | 2019 | |

| Current Assets | $61,806 million | $61,897 million |

| Current Liabilities | $77,790 million | $77,477 million |

| Working Капитал | (61 806 – 77 790 долл. США) (15 984 млн долл. США) | (61 897 – 77 477 долл. США) (15 580 млн долл. США) |

Шаг № 4 = Расчет изменений в чистом оборотном капитале

Теперь давайте перейдем к нашему последнему шагу — расчету изменений в оборотном капитале. Его расчет также очень прост. Вам просто нужно вычесть оборотный капитал предыдущего года из оборотного капитала текущего года, который мы только что рассчитали в таблице ниже.

Его расчет также очень прост. Вам просто нужно вычесть оборотный капитал предыдущего года из оборотного капитала текущего года, который мы только что рассчитали в таблице ниже.

| 2020 | 2019 | |

| Current Assets | $61,806 million | $61,897 million |

| Current Liabilities | $77,790 million | $77,477 million |

| Net Working Capital | ( 61 806 – 77 790 долларов США) (15 984 миллиона долларов США) | (61 897 долларов США – 77 477 долларов США) (15 580 миллионов долларов США) |

| Изменения в чистом оборотном капитале | (404 миллиона долларов) |

Итак, мы получаем отрицательное изменение чистого оборотного капитала. Но подождите, что это на самом деле означает и как мы можем интерпретировать эти результаты?

Но подождите, что это на самом деле означает и как мы можем интерпретировать эти результаты?

Интерпретация изменений в чистом оборотном капитале

Давайте интерпретируем эти результаты.

Таким образом, изменение чистого оборотного капитала представляет собой отрицательную сумму в размере 404 миллионов долларов. Это указывает на то, что текущие обязательства Walmart увеличиваются или компания успешно продлила свою кредиторскую задолженность. Кроме того, в балансе Walmart можно увидеть, что кредиторская задолженность компании намного выше, чем ее дебиторская задолженность, что указывает на политику использования денег клиентов и поставщиков в коммерческих целях.

Кроме того, если вы рассчитаете изменения в NWC из баланса, это даст вам общее представление о текущем положении компании. Но с точки зрения владельца, вам необходимо рассчитать изменения в оборотном капитале на основе подхода отчета о движении денежных средств. Изменения в NWC напрямую связаны с оттоком и притоком денежных средств и, следовательно, с отчетом о движении денежных средств. Таким образом, второй пост дает вам подробное представление о том, как рассчитать изменения в чистом оборотном капитале из отчета о движении денежных средств.

Таким образом, второй пост дает вам подробное представление о том, как рассчитать изменения в чистом оборотном капитале из отчета о движении денежных средств.

Ключевые моменты

- Изменения в NWC отличаются от оборотного капитала.

- Необходимость поддержания достаточного объема притока и оттока денежных средств определяется путем анализа Изменений в ЧВК, а также снижает вероятность нехватки денежных средств для будущих хозяйственных операций.

- Отрицательное сальдо в изменениях NWC хорошо, потому что оно указывает на приток денежных средств или способность компании быстро генерировать денежные средства.

- При этом отрицательное сальдо изменений в НЖК свидетельствует об оттоке денежных средств.

Рекомендуемые статьи

ЕСЛИ ЭТО ВАС ЗАИНТЕРЕСУЕТ, ПОДЕЛИТЕСЬ ЕГО С СОТРУДНИКАМИ.

Хира Азиз — автор

Она пишет бизнес-контент и занимается управлением на 12Manage.com, где она еженедельно публикует деловые статьи. У нее более 2 лет опыта написания статей о бухгалтерском учете, финансах и бизнесе.

У нее более 2 лет опыта написания статей о бухгалтерском учете, финансах и бизнесе.

Линкедин Твиттер Середина

Фейсбук Линкедин Инстаграм Пинтерест

Связанные посты

𝐓𝐲𝐩𝐞𝐬 𝐖𝐨𝐫𝐤𝐢𝐧𝐠 𝐂𝐚𝐩𝐢𝐭𝐚𝐥 𝐆𝐫𝐨𝐬𝐬 𝐯𝐬 Почему их слишком много…

Рассчитайте цикл конвертации наличных в 3 шага. Шаг № 1 Рассчитать средний Инвентарь, A/R и A/P. Шаг №2 Рассчитайте DIO, DSO, DPO. Шаг № 3 Рассчитайте CCC.

«Воздействие» относится к тому, как изменился денежный поток при положительных и отрицательных колебаниях оборотного капитала.

Отчет о движении денежных средств помогает отслеживать приток и отток денежных средств. CFS состоит из трех основных частей: операционной, инвестиционной и финансовой деятельности.

Рассчитать WC для текущего и предыдущего года. Рассчитайте изменения в чистом оборотном капитале, вычитая Предыдущий ОК из Текущего ОК.

Оборотный капитал – это сумма, оставшаяся после оплаты операционных расходов, тогда как Коэффициент текущей ликвидности определяет эффективность текущих активов по сравнению с текущими обязательствами.

5 лучших способов получить оборотный капитал: торговые кредиты, факторинг счетов, финансирование счетов, кредитная линия и бизнес-кредитные карты.

Цикл преобразования оборотного капитала и денежной наличности являются разными терминами и работают вместе в рамках операционного механизма из-за одних и тех же основных элементов.

Пять эффективных стратегий управления оборотным капиталом: управление денежными средствами, управление запасами, управление дебиторами, управление кредиторами и управление краткосрочной задолженностью.

𝐍𝐞𝐠𝐚𝐭𝐢𝐯𝐞 𝐂𝐚𝐩𝐢𝐭𝐚𝐥 𝐨𝐫 𝐏𝐨𝐬𝐢𝐭𝐢𝐯𝐞 𝐖𝐨𝐫𝐤𝐢𝐧𝐠 𝐂𝐚𝐩𝐢𝐭𝐚𝐥 𝐂𝐚𝐩𝐢𝐭𝐚𝐥: 𝐖𝐡𝐢𝐜𝐡 𝐢𝐬 𝐁𝐞𝐭𝐭𝐞𝐫? Facebook Linkedin Pinterest Twitter При расчете оборотного капитала (ОК) вы когда-нибудь…

Шаблон отчета о движении денежных средств

Получите бесплатный доступ к простому в использовании шаблону отчета о движении денежных средств от AD

Возьмите свой шаблон сейчас

Изменение чистого оборотного капитала (NWC): формула и расчет

Время чтения 5 минут

Чистый оборотный капитал (NWC) и изменения в NWC на протяжении многих лет играют решающую роль для бизнеса. Положительные или отрицательные изменения в чистом оборотном капитале указывают на разницу между ЧОК любых двух периодов (месяцев, кварталов, текущего и предыдущих лет).

Положительные или отрицательные изменения в чистом оборотном капитале указывают на разницу между ЧОК любых двух периодов (месяцев, кварталов, текущего и предыдущих лет).

Бухгалтеры должны отслеживать изменения, поскольку они обеспечивают управление бизнесом ценной информацией. Давайте подробнее рассмотрим NWC и способы расчета изменений.

Что такое чистый оборотный капитал?

Чистый оборотный капитал (или ЧОК) представляет собой разницу между текущими активами предприятия, такими как денежные средства, дебиторская задолженность, запасы и т. д., и его текущими обязательствами, такими как кредиторская задолженность, долги и т. д.

Чистый оборотный капитал Капитал измеряет ликвидность бизнеса, его краткосрочное финансовое состояние и операционную эффективность. Если компания имеет положительный чистый оборотный капитал, она может инвестировать его в улучшение бизнеса.

Но если обязательства предприятия превышают текущие активы, то это возможный признак трудностей с погашением долга перед кредиторами. Компания может даже обанкротиться, если текущие активы не превышают обязательств.

Компания может даже обанкротиться, если текущие активы не превышают обязательств.

Что такое чистый оборотный капитал (NWC)?

В бухгалтерском учете раздел «Изменение NWC» отчета о движении денежных средств отслеживает чистое изменение операционных активов и обязательств за определенный период. Обычно сравнивают два периода — предыдущий и текущий годы.

Владельцу бизнеса нужны общие текущие активы и общие текущие обязательства за текущий и предыдущий годы, чтобы рассчитать изменение NWC. Чем больше общая сумма текущих активов или меньше общая сумма текущих обязательств, тем выше ЧОК.

Увеличение или уменьшение NWC не всегда плохо или хорошо. В некоторых случаях снижение может быть вызвано увеличением обязательств, так как компания приобрела долг для оптимизации бизнес-процессов. В конечном итоге это принесет положительный эффект, но только в том случае, если компания будет следить за изменениями.

Увеличение NWC может быть плохим, если у компании нет денежных средств, даже если оборотные активы увеличились, а обязательства уменьшились. Изменение может снизить ликвидность компании, или компания не делает никаких инвестиций в оптимизацию бизнеса.

Изменение может снизить ликвидность компании, или компания не делает никаких инвестиций в оптимизацию бизнеса.

Вот почему владельцы бизнеса должны отслеживать изменения в NWC, чтобы понимать свою ситуацию. Если компания попросила кредит, чтобы инвестировать в бизнес-процессы, а в следующем году нет положительных изменений, это может быть проблемой. Но обнаружение проблемы дает владельцам бизнеса возможность изменить бизнес-план и внести улучшения.

Нет больше бухгалтерского стресса

Ведение надлежащего финансового учета требует много времени, а небольшие ошибки могут дорого обойтись. BooksTime гарантирует, что ваши цифры на 100 % точны, чтобы вы могли сосредоточиться на развитии своего бизнеса.

Изменение чистого оборотного капитала Формула

Формула для расчета изменения чистого оборотного капитала выглядит следующим образом:

Чистый оборотный капитал за текущий период – чистый оборотный капитал за предыдущий период = изменение чистого оборотного капитала.

Для расчета изменения необходимо определить чистый оборотный капитал как за текущий, так и за предыдущий период, и вот формула:

Оборотные активы – текущие обязательства = чистый оборотный капитал.

В этой статье вы найдете подробное руководство по расчету изменения ЧОК, текущих активов, обязательств и т. д.

Как рассчитать изменение чистого оборотного капитала?

Упростите процесс расчета изменения NWC, разбив процесс на четыре этапа, как показано в примере:

- Расчет общей суммы оборотных средств (за текущий и предыдущие годы).

- Рассчитать общую сумму текущих обязательств (за текущий и предыдущие годы).

- Расчет оборотных средств (за текущий и предыдущие годы).

- Рассчитать изменение NWC.

Теперь давайте углубимся в детали!

Расчет общих оборотных средств

Первым важным шагом является определение оборотных средств текущего и предыдущего года (2021 и 2022). Текущий актив — это имущество, которое бизнес может легко превратить в наличные деньги в течение одного года. Вот несколько примеров текущих активов:

Текущий актив — это имущество, которое бизнес может легко превратить в наличные деньги в течение одного года. Вот несколько примеров текущих активов:

- наличные;

- денежные эквиваленты;

- складской инвентарь;

- обращающихся ценных бумаг;

- дебиторская задолженность;

- предоплаченных обязательств;

- прочие ликвидные активы.