где найти, как заполнить, проблемы при заполнении

Книгу учета доходов и расходов (сокращенно КУДиР) в 1С 8.3 ведут организации и предприниматели, которые используют упрощенную систему налогообложения (УСН).

Где в 1С 8.3 КУДиР и как его заполнить?

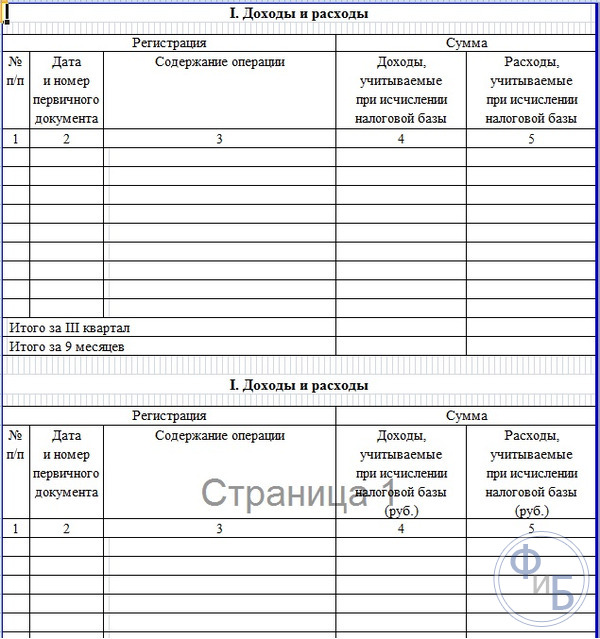

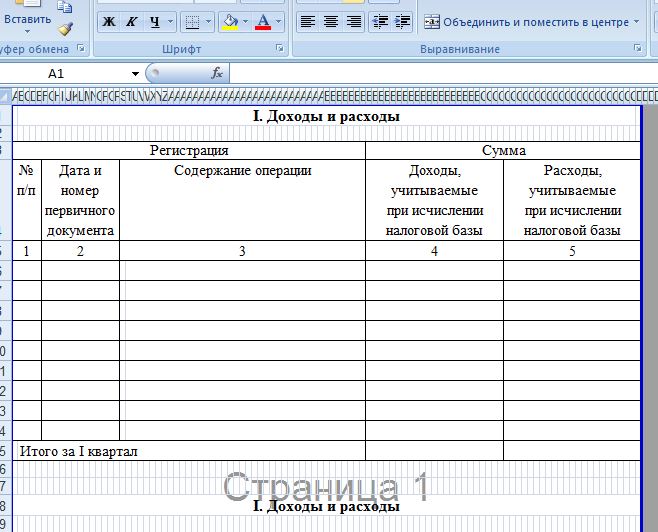

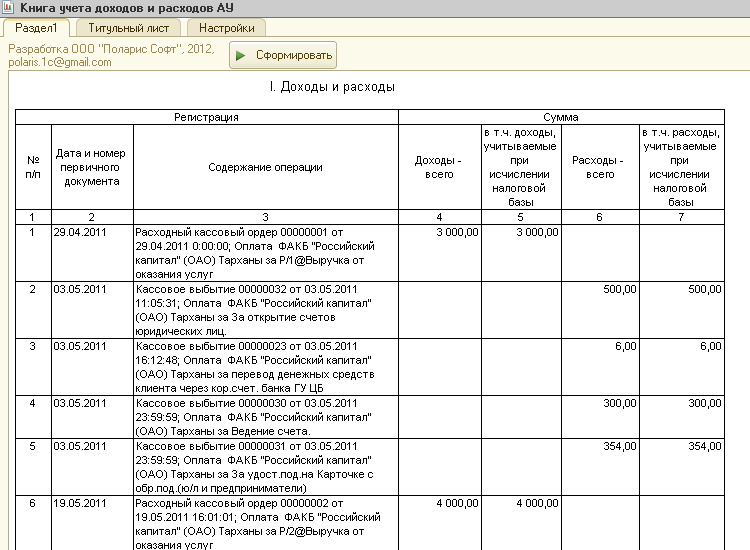

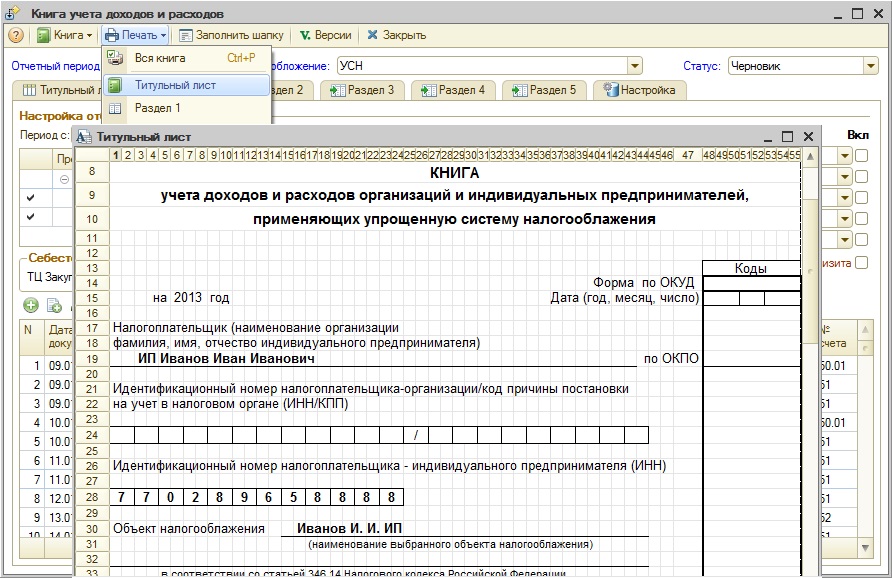

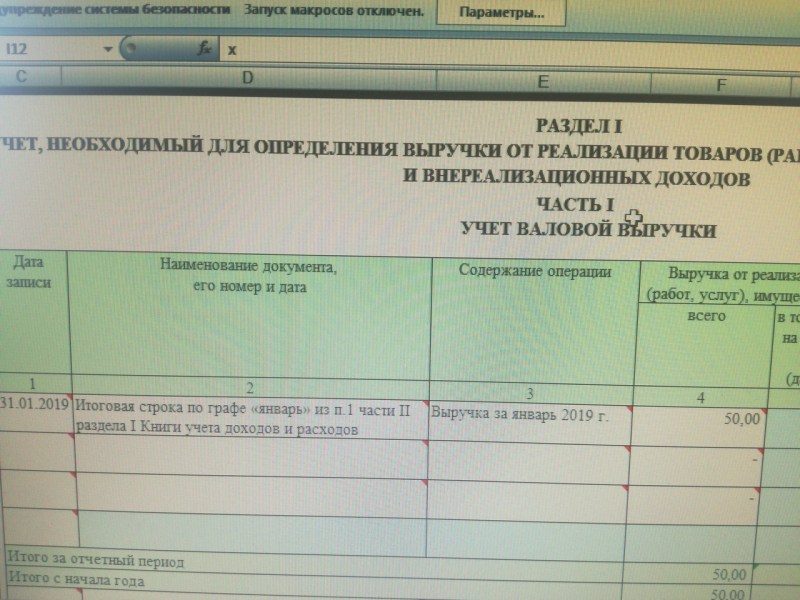

Начнем с простого вопроса: где в 1С найти КУДиР? Её можно найти следующим образом: заходим в меню «Отчеты», затем в разделе «Отчеты по УСН» нажимаем ссылку «Книга доходов и расходов УСН». Попадаем в окно заполнения книги:

Книга заполняется автоматически, поквартально. Обычно ее формируют по окончании года и сдают налоговому инспектору вместе с бухгалтерской регламентированной отчетностью.

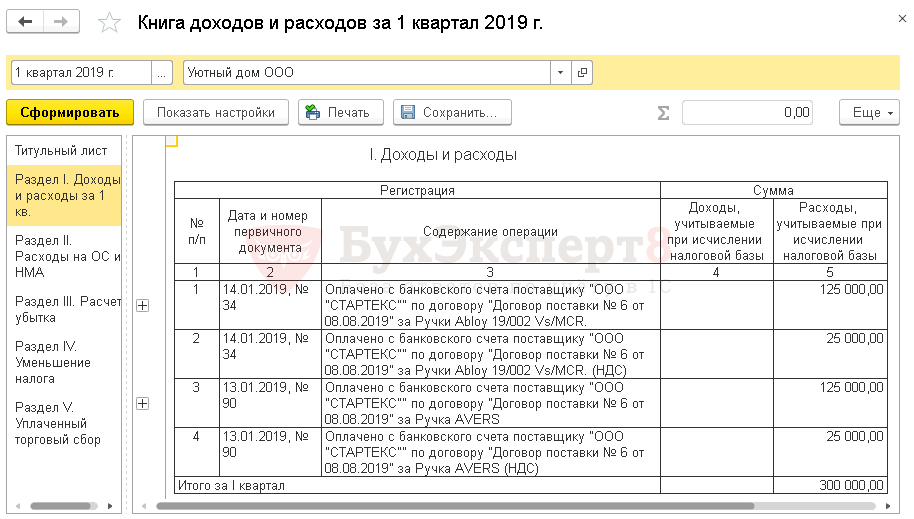

Книга доходов и расходов содержит несколько разделов:

- доходы и расходы указываются поквартально, с начала года и до конца года;

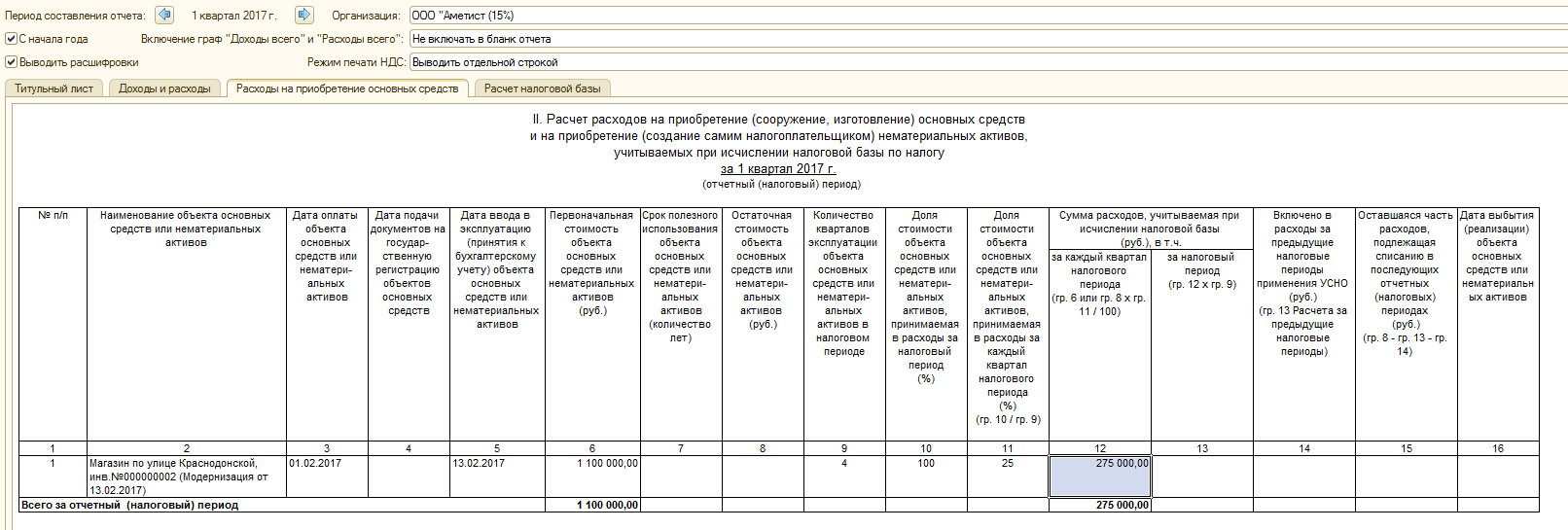

- расходы на основные средства и нематериальные активы;

- раздел с расчетом сумм убытков;

- и раздел, где можно указать суммы, уменьшающие налогообложение по тем или иным причинам.

В основном, книга формируется по документам реализации товаров, услуг и по документам поступления товаров и услуг.

Важно учесть, что реализация (расходы) попадет в книгу учета доходов и расходов после оплаты товаров или услуг (правда, в программе для этого нужно сделать соответствующую настройку, на рисунке я ее выделил). Еще перед формированием книги нужно проделать необходимые регламентные операции , которые проводятся в конце квартала. Например, сделать закрытие месяца.

Настройка формирования книги учета доходов и расходов в 1С 8.3

Прежде чем формировать КУДИР, следует проверить настройки учетной политики организации. Они могут повлиять на правильность формирования книги.

Получите 267 видеоуроков по 1С бесплатно:

Зайдем в меню «Главное», затем по ссылке «Организации» перейдем к списку организаций. Зайдем в нужную нам организацию, а затем в «Учетную политику». В 1С 90% случаев вроде «не заполняется КУДиР» или «не попадает в КУДиР» решаются с помощью настройки учетной политики.

Нажмем на кнопку «Признание расходов» (эта кнопка появляется, когда объектом налогообложения является «доходы – расходы»).

Кроме общих настроек в Учетной политике, есть еще настройки при печати самой книги.

Вернемся к КУДИР и нажмем кнопку «Показать настройки».

Откроется окно с настройками:

Самым интересным и нужным здесь является флажок «Выводить расшифровки». Установив данный флажок, можно посмотреть, каким документом сформировался тот или иной доход или расход.

Остальные настройки влияют на внешний вид книги. В разных налоговых требуют по-разному.

Корректировка записей книги учета доходов и расходов в 1С Бухгалтерии 8.3

Как я уже упоминал, книга формируется автоматически. Но иногда необходимо скорректировать вручную данные для учета в налоговой. Для этого служит документ «Записи книги учета доходов и расходов (УСН)».

Находится он в меню «Операции», раздел «УСН». Сформируем такой документ. В форме списка нажимаем кнопку «Создать». Откроется форма создания нового документа:

Откроется форма создания нового документа:

Как видим, корректирующий документ содержит три раздела:

- корректировка доходов и расходов;

- корректировка расходов, связанных с приобретением основных средств;

- корректировка расходов, связанных с приобретением нематериальных активов.

Если учет в программе ведется по нескольким организациям, в шапке документа обязательно нужно указать ту организацию, по которой происходит корректировка.

После заполнения и проведения документа он будет учитываться в КУДИР.

К сожалению, мы физически не можем проконсультировать бесплатно всех желающих, но наша команда будет рада оказать услуги по внедрению и обслуживанию 1С. Более подробно о наших услугах можно узнать на странице Услуги 1С или просто позвоните по телефону +7 (499) 350 29 00. Мы работаем в Москве и области.

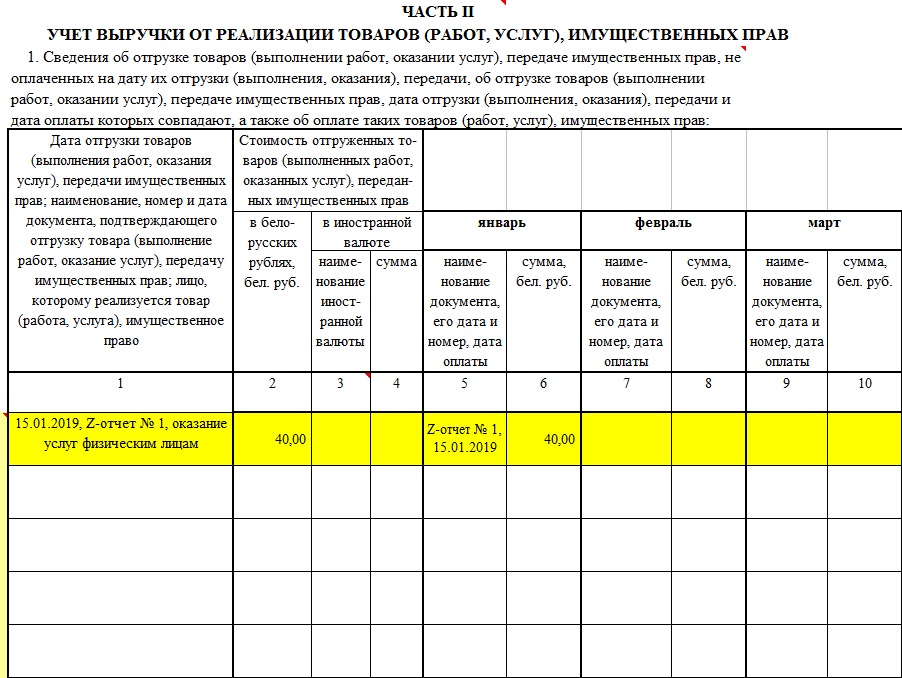

правила ведения и образец заполнения

На основе первичных документов заполняется Книга учета доходов и расходов, которая содержит в себе информацию о хозяйственных операциях. Ее нужно вести индивидуальным предпринимателям и организациям. Допускается заполнение как в письменном, так и в электронном виде. Вести таким образом учет требуется и от нотариуса. Представление документации в налоговую инспекцию не требуется. В конце статьи можно скачать пример.

Ее нужно вести индивидуальным предпринимателям и организациям. Допускается заполнение как в письменном, так и в электронном виде. Вести таким образом учет требуется и от нотариуса. Представление документации в налоговую инспекцию не требуется. В конце статьи можно скачать пример.

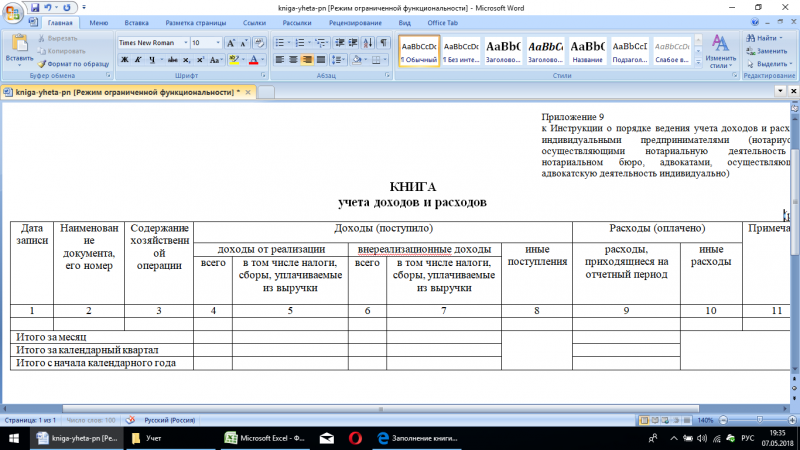

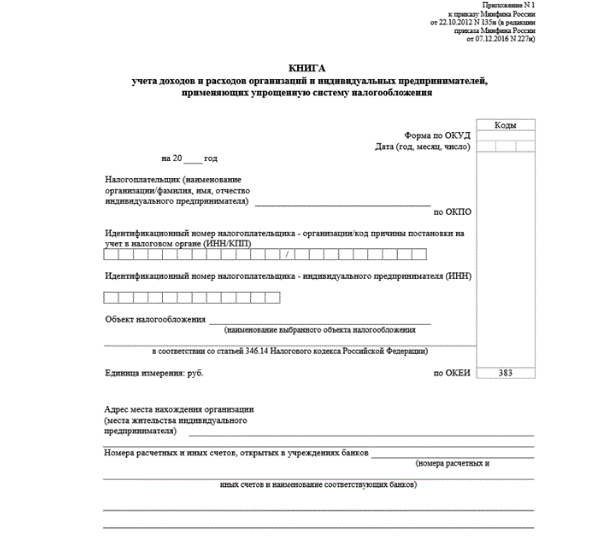

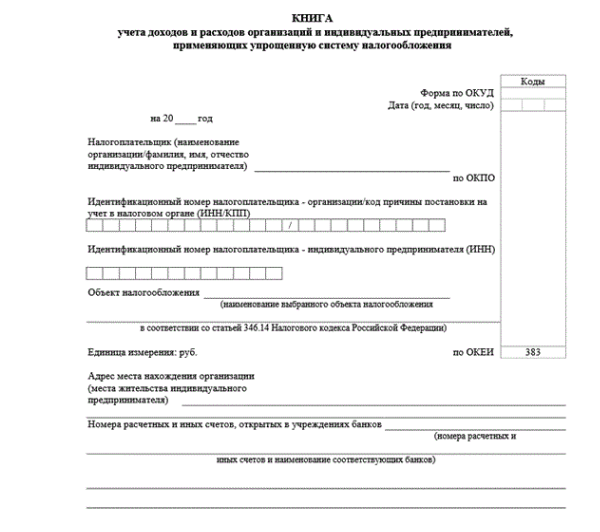

Как выглядит Книга

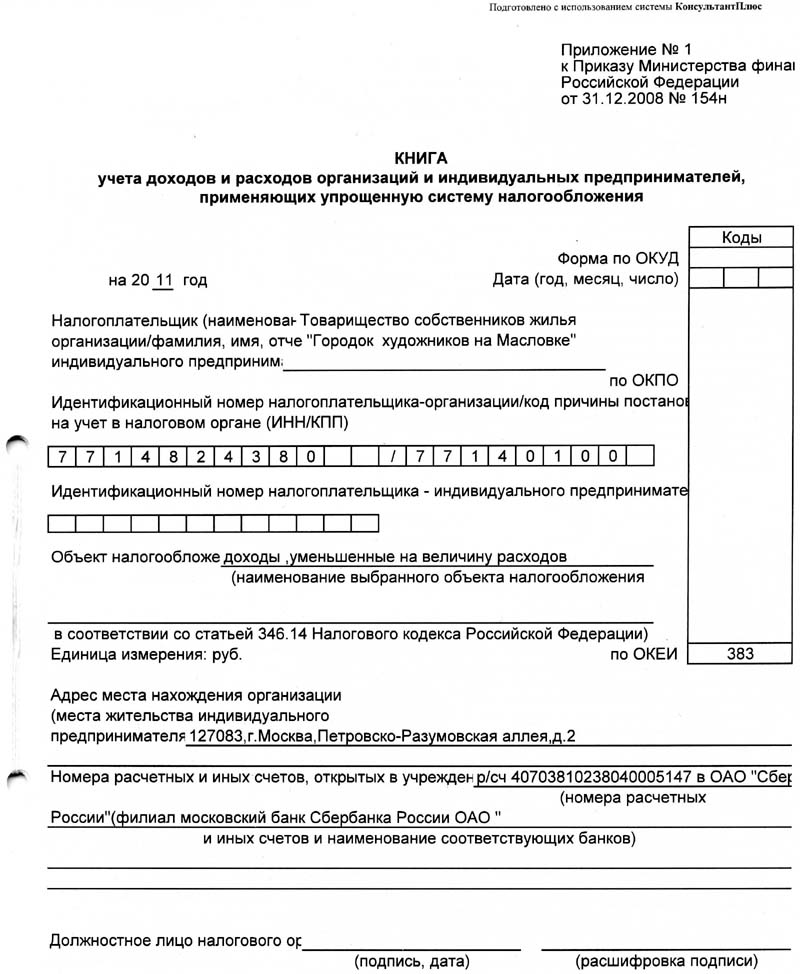

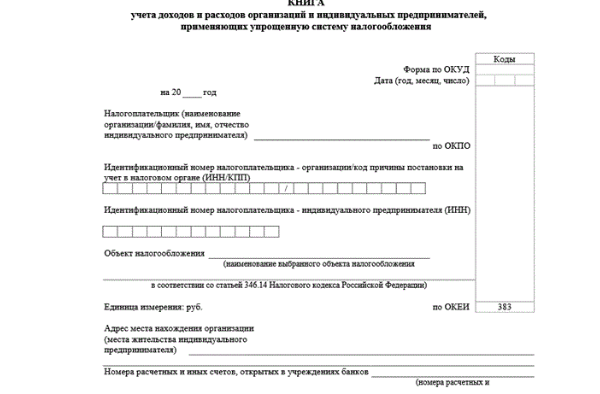

Книга учета состоит из титульного листа и четырех частей. Каждый раздел обязателен для заполнения.

- На титульном листе указывается дата заведения, налоговая база, реквизиты организации или ИП, если имеется – расчетный счет. Остальные поля для заполнения можно оставить пустыми.

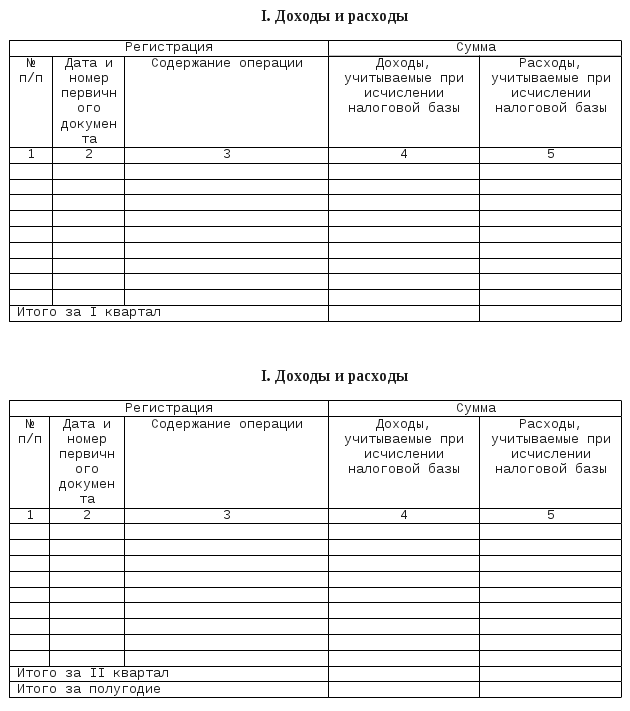

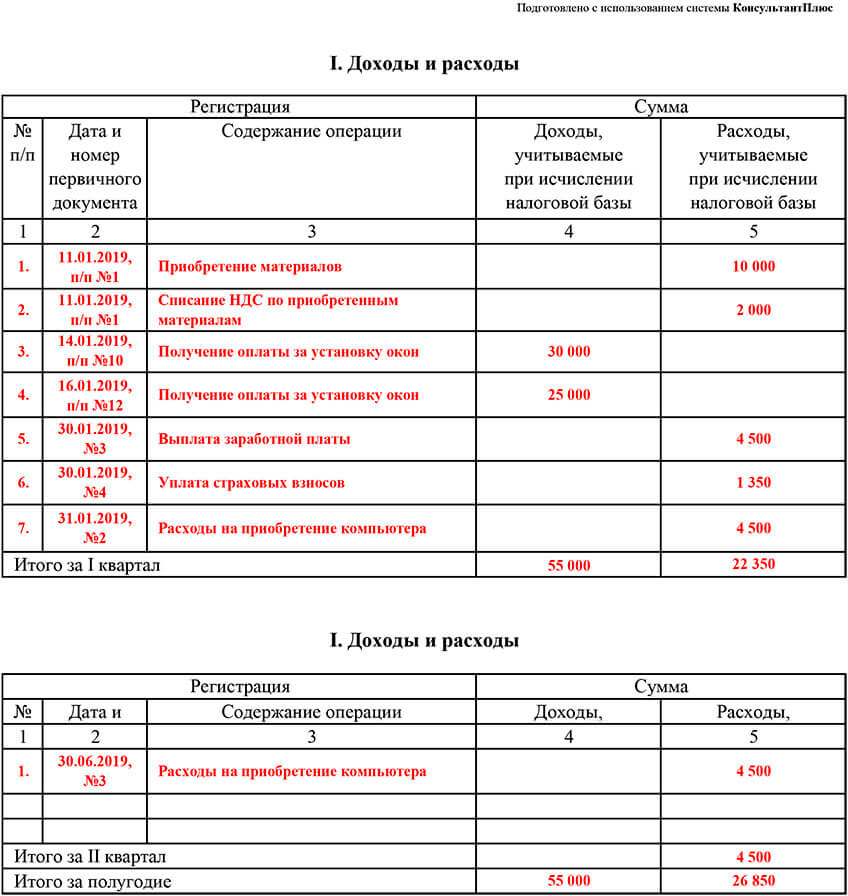

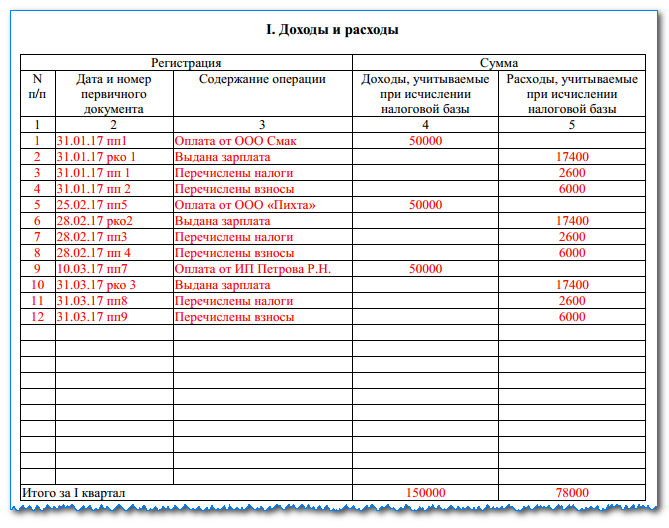

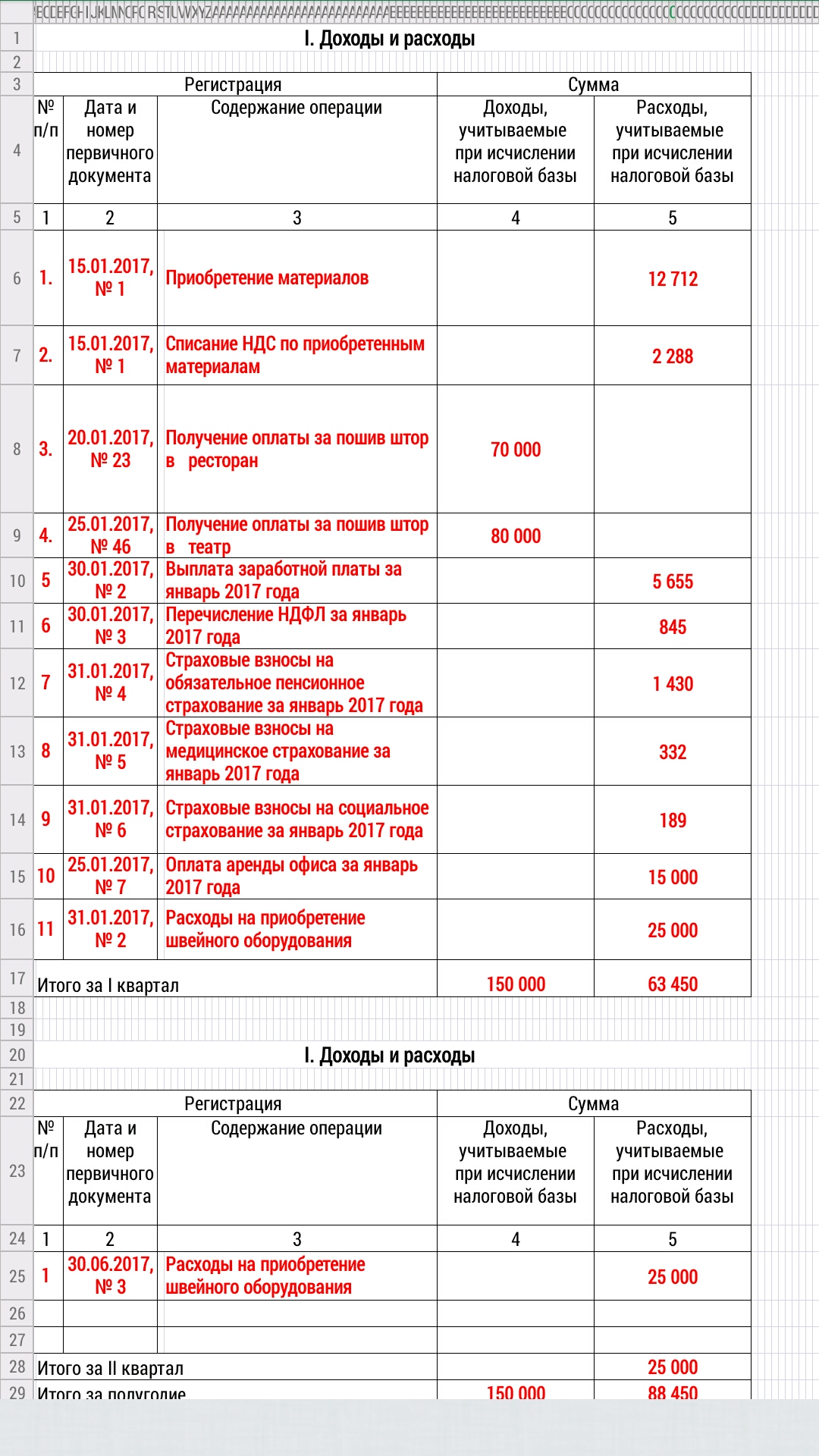

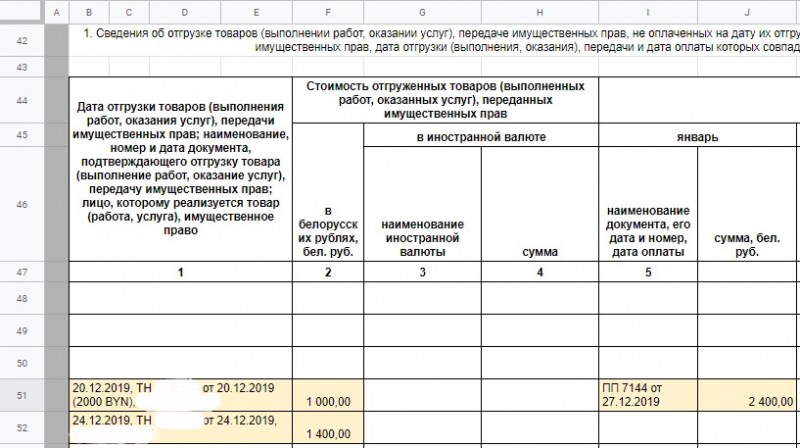

- Раздел 1 называется «Доходы и расходы». Данные вносятся последовательно в отведенные для заполнения графы: номер отметки, дата и номер документа, по которому выполнена финансовая операция, описание операции, сумма дохода или расхода, по которой будет рассчитываться налог.

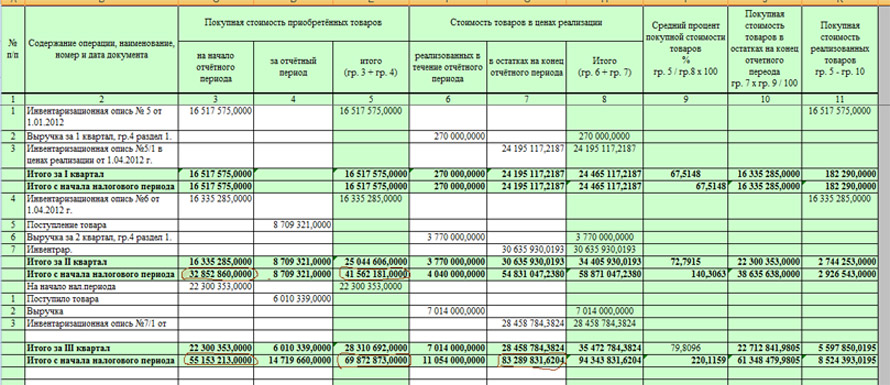

- Раздел 2 под заголовком «Расчет средств на приобретение ОС и нематериальных активов» заполняется только теми ИП и организациями, которые работают по режиму УСН «Доходы минус расходы».

- Аналогично предыдущему предусмотрен для заполнения раздел 3 «Расчет суммы убытка». Сюда вносятся данные об убытках прошлых лет, переходящих на новый расчетный период для ИП.

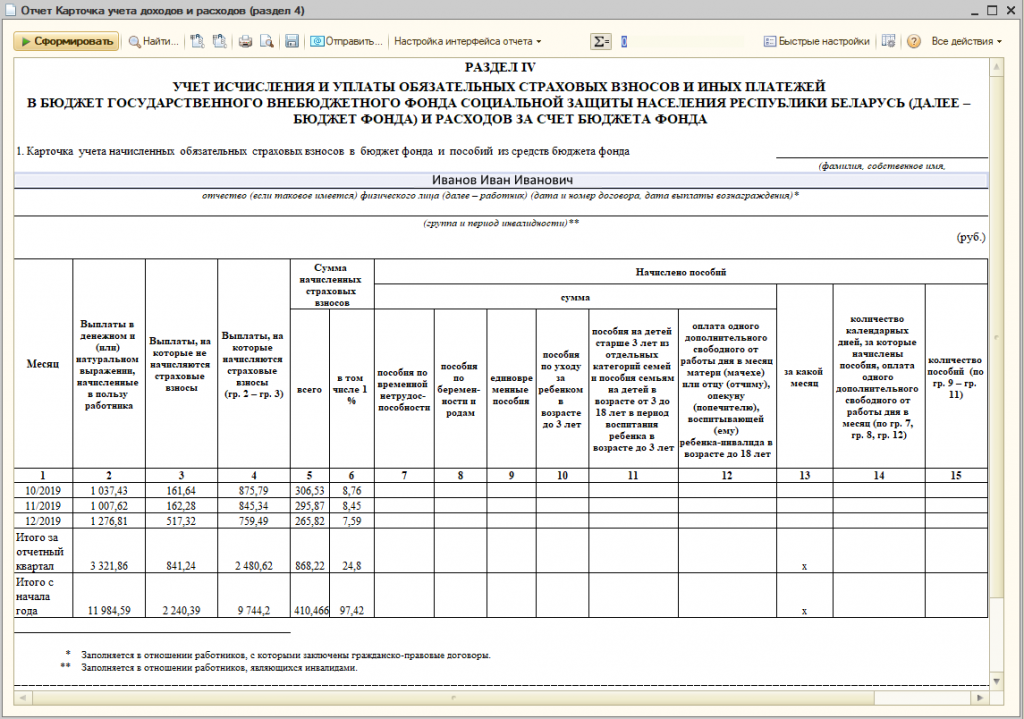

- Раздел 4 посвящен расходам, уменьшающим налоговый вычет, и предусмотрен для заполнения ИП и организациями, работающих по режиму УСН «Доходы». В соответствующих полях указываются размеры страховых выплат. На их размер будет уменьшен налог по УСН.

Важно! Все финансовые операции в полях для заполнения отражены в хронологической последовательности.

Указания по заполнению бланков

Есть несколько основных правил по оформлению Книги учета для ИП или организации. В конце можно скачать и посмотреть заполненный пример.

- Книга учета доходов и расходов заводится заново для каждого отчетного периода.

- Для каждой операции приводится подтверждающий документ.

- Вести документацию можно как в печатном, так и в электронном виде. Электронная книга по истечении налогового периода распечатывается, затем ее нужно сшивать.

- Распечатать нужно каждый раздел, в том числе незаполненный.

- Книгу обязательно прошнуровать, а листы пронумеровать. В конце проставить количество листов, заверить подписью руководителя и печатью организации.

- Если при заполнении были допущены ошибки, их исправляют с обоснованием. Подтверждают подписью руководителя и печатью.

- Даже если в течение налогового периода деятельность не велась, пример нужно распечатать с нулевыми показателями.

Как лучше вести Книгу

Есть несколько вариантов, как систематизировать все виды доходов и расходов, влияющие на начисление налога для ИП или организации.

- В конце статьи можно скачать бланк для ведения учета, а затем распечатать. Каждый раздел внимательно заполнить. Желательно вносить данные в образец без ошибок. Для уверенности стоит изучить пример заполненной формы, представленный в статье.

- Приобрести в торговой точке напечатанный бланк Книги учета. Перед заполнением все же стоит рассмотреть готовый пример, чтобы избежать помарок и прочих недочетов.

- Скачать программу для ведения учета доходов и расходов в электронном виде и рассмотреть образец работы с ней. По истечении налогового периода распечатать каждый бланк, пронумеровать и прошить.

Как исправить недочеты

Иногда возникает необходимость исправить данные. Если работа ведется в электронном виде, не стоит удалять ошибочную отметку. Поправки вписываются в образец с новой строки. Если ошибка обнаружена в распечатанном экземпляре, можно внести изменения в файл и повторно распечатать бланк.

Ошибки могут быть обнаружены и в печатном варианте. Чтобы исправить сведения, нужно зачеркнуть ошибочные данные, рядом вставить в образец верную информацию, поставить дату и подпись. При наличии печати сделать оттиск.

Важно! При правильном расчете налогов и их уплате даже при наличии ошибок в документации штрафы налогоплательщику не начисляются.

На расчетный счет предпринимателя или организации могут поступать ошибочные перечисления. На налогообложение такие суммы не влияют, поэтому и в образец Книги учета они не вносятся. Ошибочные перечисления не являются выручкой от реализации или прочим поступлениям.

Ошибочные перечисления не являются выручкой от реализации или прочим поступлениям.

Кто должен вести учет

Книга учета заводится с целью систематизировать данные о финансовых операциях и упростить расчет налога. Вести бланк нужно индивидуальным предпринимателям, работающим по следующим режимам налогообложения:

- УСН;

- ЕСХН;

- ОСНО.

Учет доходов и расходов ведут организации, которые применяют УСН. Аналогичная Книга заполняется и у нотариуса. С 2013 года не требуется заверять образец в налоговой инспекции.

Однако это правило не действует в отношении индивидуальных предпринимателей, работающих по ОСНО. От них требуется заверять учет доходов и расходов в налоговой инспекции. Если используется бланк в печатном виде, сначала все листы прошивают, нумеруют, а затем заверяют образец перед тем, как приступить к заполнению. Что касается электронной Книги, ее ведут на протяжении отчетного периода. После распечатывают и заверяют в налоговой инспекции.

Важно! Заверить документы необходимо не позднее срока представления декларации по 3-НДФЛ. Для ИП это 30 апреля, для ООО – 31 марта.

Индивидуальным предпринимателям и организациям, работающим по ЕНВД, вести учет доходов и расходов таким образом не нужно.

Как ведется учет у нотариусов

Что касается деятельности частного нотариуса, его нельзя приравнивать к индивидуальным предпринимателям. Он не может работать на упрощенных системах налогообложения. Для нотариуса подходит ОСНО, при этом налог на прибыль в этом случае заменен НДФЛ.

Учет доходов и расходов в такой ситуации также ведется путем заполнения Книги. Сведения о финансовых операциях нотариуса вносятся в день фактического получения/перечисления средств. При исчислении налоговой базы учитываются все суммы, приобретенные в результате профессиональной деятельности за прошедший отчетный период.

Важно! От нотариуса требуется проводить кассовые операции в соответствии с утвержденным по закону порядком.

Представление заполненных бланков в ИФНС

С 2013 года индивидуальным предпринимателям и организациям, применяющим УСН, не нужно представлять пример Книги учета для заверения в ИФНС. Она не требуется и при подаче декларации по налогу. Исключение составляют случаи, когда местное законодательство предписывает предъявить пример Книги для применения сниженной ставки.

Важно! ИФНС может затребовать бланк учета при проверках. Тогда его нужно предоставить в установленный срок.

Если налоговая служба требует представить Книгу учета, ее нужно предоставить во избежание штрафа. Когда бланк не предоставлен в срок, на организацию и на руководителя налагаются отдельные штрафы.

Книга учета ведется индивидуальными предпринимателями и организациями, работающими по УСН. Заполнение документа, который можно скачать ниже в формате excel обязательно и для частного нотариуса. Представлять бланк в ИФНС для заверения теперь не требуется. В форму вносятся операции доходов и расходов, которые влияют на налогообложение. Все сведения указываются в хронологическом порядке, подтверждаются первичными документами.

Все сведения указываются в хронологическом порядке, подтверждаются первичными документами.

Скачать книгу учета доходов и расходов в excel

Скачать книгу учета доходов и расходов в word

Скачать образец заполнения книги учета доходов и расходов

Post Views: 22

Книга учёта доходов и расходов (КУДиР) 2016

Некоторые льготные режимы налогообложения освобождают компании и предпринимателей от обязанности вести бухучет в полном объеме. Законодательство для таких категорий хозяйствующих субъектов устанавливает обязанность вести и при запросе предоставлять в ИФНС такой регистр налогового учета, как книга доходов и расходов.

Оглавление статьи

В каком случае применяется книга доходов и расходов

НК РФ устанавливает, что учет доходов и расходов для организаций на УСН и ЕСХН, а также для предпринимателей на УСН, ЕСХН, ПСН и общем режиме должен вестись в КУДиР. При этом для компаний и ИП, находящихся на вмененке, не надо заполнять данный налоговый регистр.

При этом для компаний и ИП, находящихся на вмененке, не надо заполнять данный налоговый регистр.

Используемая в настоящее время форма книги была утверждена ФНС в 2013 году. В зависимости от применяемой системы (УСН 15, УСН 6, ЕСНХ, ПСН, ОСНО) она включает в себя те или иные разделы, в которых отражаются необходимые сведения для налогового учета. Поэтому принято разделять эти регистры по применяемым налогоплательщиком режимам.

Важно! Обращаем ваше внимание, что для плательщиков ЕНВД книга учета доходов и расходов не ведется и не заполняется.Инструкция по заполнению

Книга заполняется по порядку в хронологии в течение года. При этом запись вносится по каждому документу, не допускается объединение. По окончании старого года она закрывается, а на новый год заводится следующий регистр.Заполнять ее можно в приобретенном в типографии журнале, или же с использованием специализированных программ и интернет-сервисов. Последнее является наиболее предпочтительным, так как значительно сокращает время на ее оформление, потому что очень часто она составляется на основании уже выписанных ранее документов в автоматическом режиме.

При ручном заполнении в книгу можно вносить все необходимые исправления, только зачеркивать неправильную запись надо одной чертой, так чтобы ее можно было прочитать. Рядом делается исправительная запись, и она заверяется подписью ответственного лица.

После закрытия налогового периода, она распечатывается, прошнуровывается, каждый ее лист нумеруется. Далее книга заверяется печатью хозяйствующего субъекта и подписью его руководителя. Ранее еще необходимо было направлять в канцелярию ИФНС для проставления печати. В настоящее времени такого требования больше не существует.

Образец заполнения книги учета доходов и расходов

Рассмотрим подробнее кудир для ип на усн 6 образец заполнения 2016.Различия во внесении записей для других режимов и компаний минимальны, заключаются в присутствии или отсутствии разделов книги.

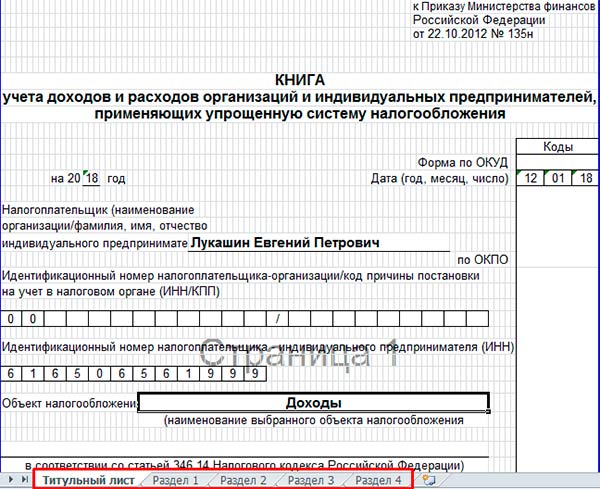

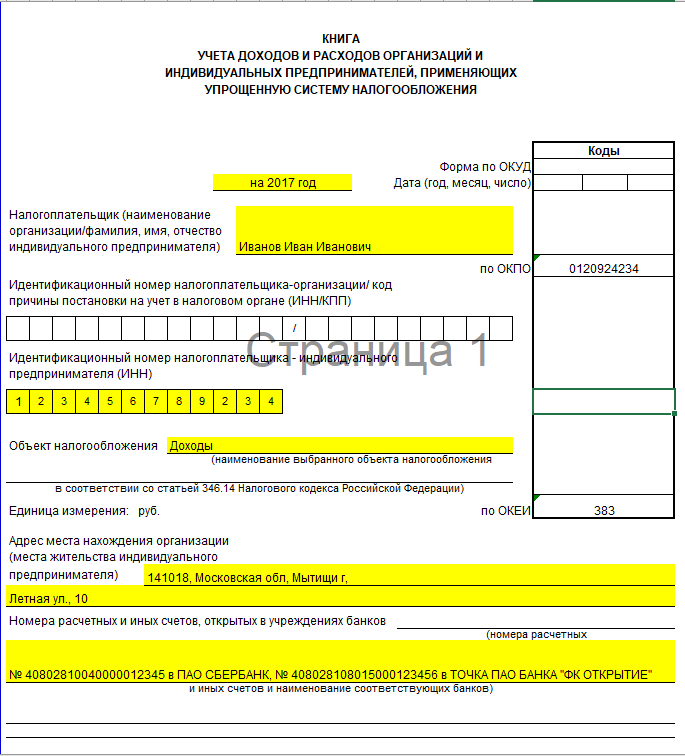

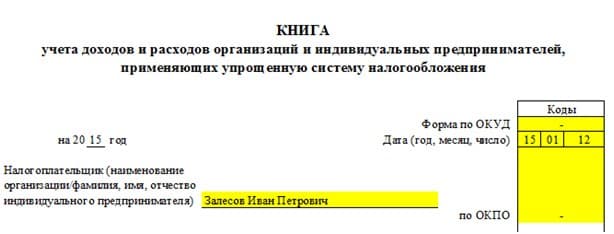

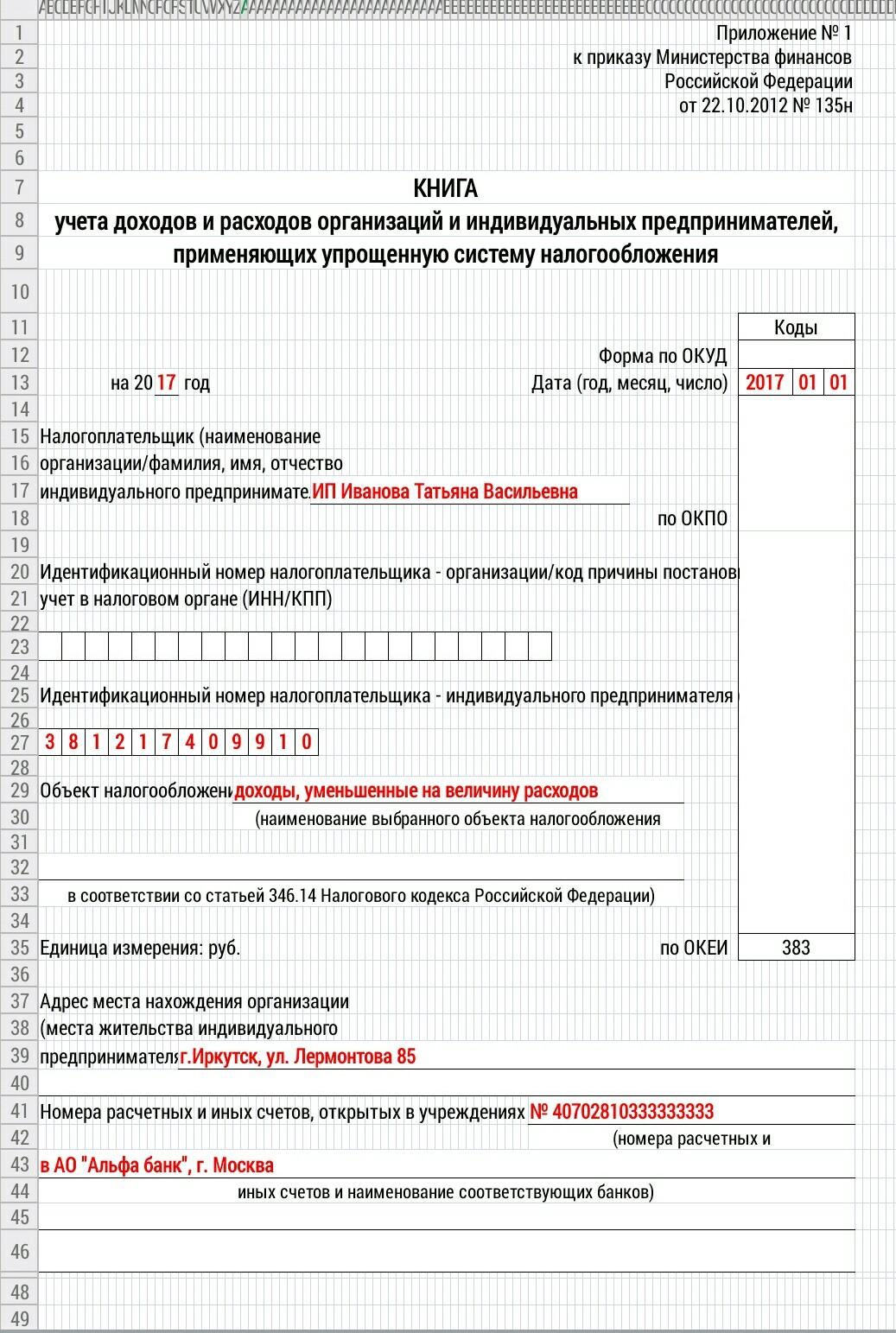

Титульный лист

В верхней части регистра после его название нужно записать наименование и код налогового органа по месту регистрации предпринимателя (нахождении компании). Далее указывается налоговый период, например, 2016 год. Справа, в табличной части, проставляется дата формирование книги.

Далее указывается налоговый период, например, 2016 год. Справа, в табличной части, проставляется дата формирование книги.

Ниже заполняется либо полный Ф.И.О. предпринимателя, либо полное название фирмы, а табличной части — код регистрации в статистике. В следующих строках записывается ИНН компании либо ИНН ИП.

Затем необходимо указать объект налогообложения. Если заполнение производится с помощью программных средств, именно здесь нужно настраивать видимые для конкретного случая разделы книги доходов и расходов. Нужно выбрать значение из списка с двумя элементами «Доходы» или «Доходы, уменьшенные на величину расходов».

После этого выбирается валюта и ее разрядность, в которых показатели будут вноситься в этот налоговый регистр. В таблице справа проставляется код валюту согласно ОКЕИ.

Ниже указываются полный адрес места нахождения компании, или регистрации (жительства) предпринимателя.

В следующей строке нужно обязательно записать номера расчетных счетов и наименования банков, в которых они открыты. Если таковых у хозяйствующего субъекта несколько, то все они здесь указываются.

Если таковых у хозяйствующего субъекта несколько, то все они здесь указываются.

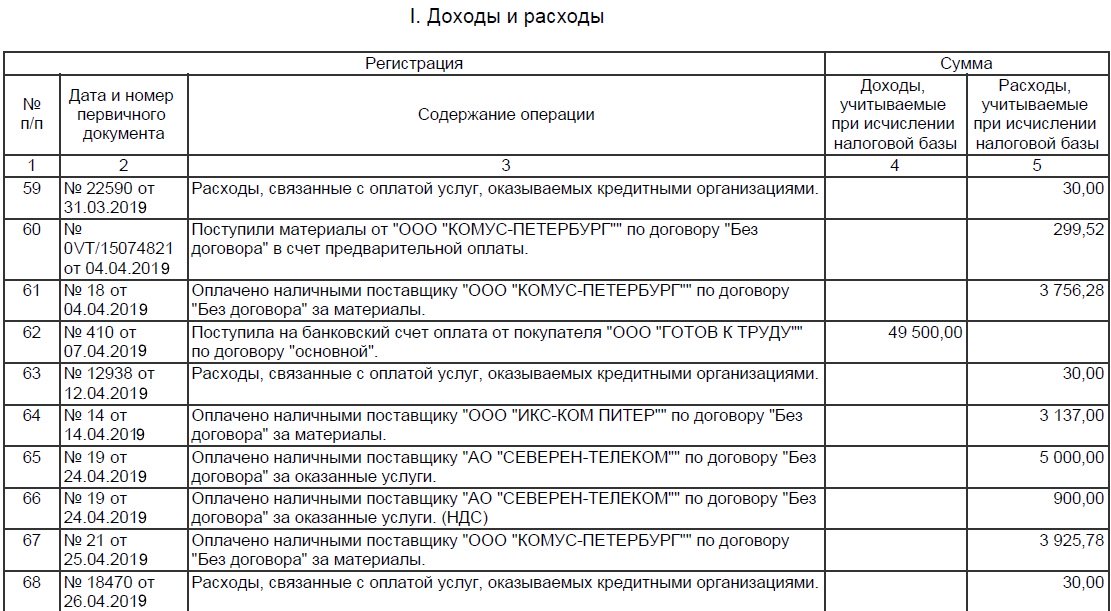

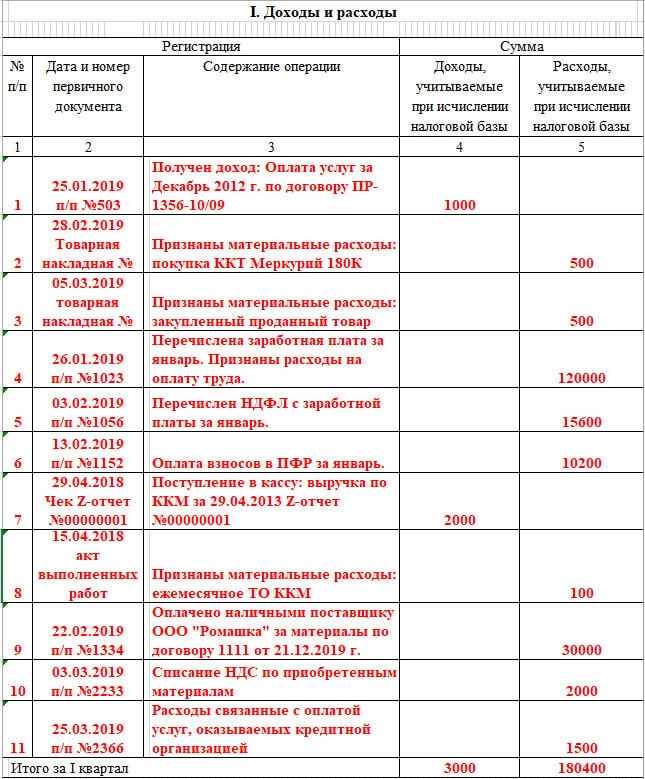

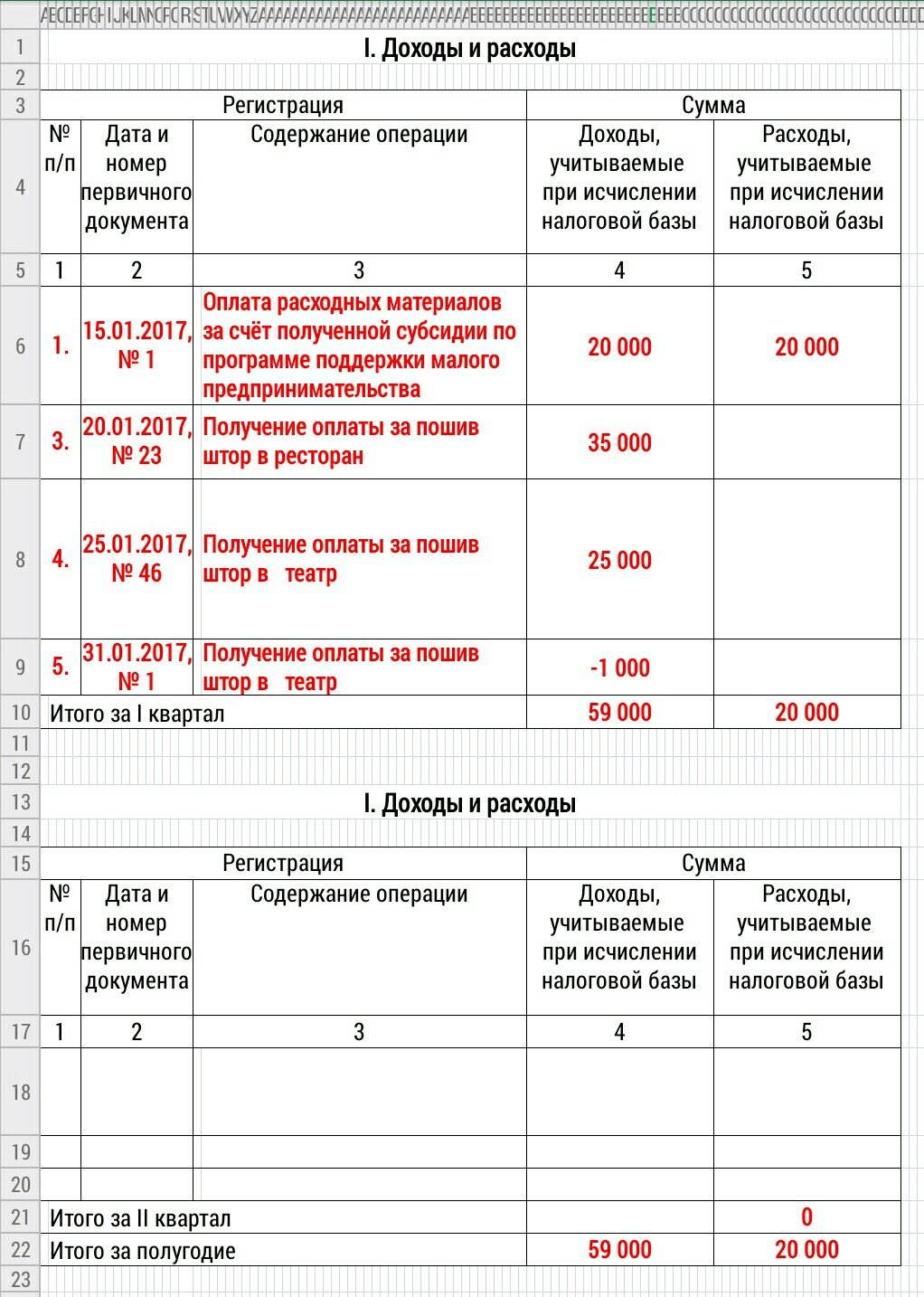

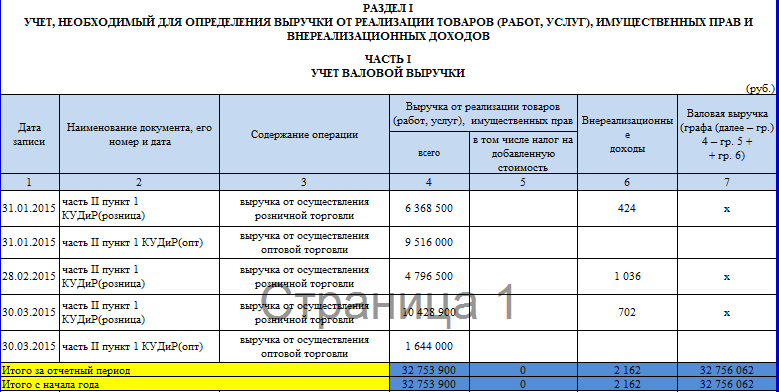

Доходы и расходы

Этот раздел подразделяется на четыре по отчетным периодам: за 1 квартал, за 2 квартал, за 3 квартал и за 4 квартал. Желательно каждый подраздел начинать с нового листа.

Данная часть книги доходов и расходов представляет собой таблицы.

В графах «Регистрация» вносятся данные о номере по порядку записи, дате и номере документа, которым отражается хозяйственная операция, и краткое ее содержание.

Графа «Сумма» подразделяется на два столбца «Доходы» и «Расходы».

В зависимости от характера операции хозяйствующего субъекта сумма документа проставляется либо в первый столбец, либо во второй. При этом суммы отражаются с округлением до копеек согласно статьям НК РФ, посвященным соответствующим режимам.

Организации и предприниматели, применяющие УСН 6, в соответствии с законодательством заполняют только столбец «Доходы». Каждый подраздел имеет собственную нумерацию вносимых записей, которая каждый раз начинается с 1. В конце каждой таблице нужно подводить итог, выводя общую сумму по столбцам с показателями. Причем второй и последующие подразделы имеют строку с суммированными значениями нарастающим итогом.

В конце каждой таблице нужно подводить итог, выводя общую сумму по столбцам с показателями. Причем второй и последующие подразделы имеют строку с суммированными значениями нарастающим итогом.

Внимание! Организации и предприниматели, использующие УСН 15, заполняют еще «Справку к Разделу 1».

Здесь указываются общие суммы по доходам и расходам за налоговый период, а также разница между минимальным налогом и исчисленным за предыдущий год. Это связано с тем что, налогоплательщики, уплатившие минимальный налог в прошлом году, имеют право эту суммовую разницу в текущем.

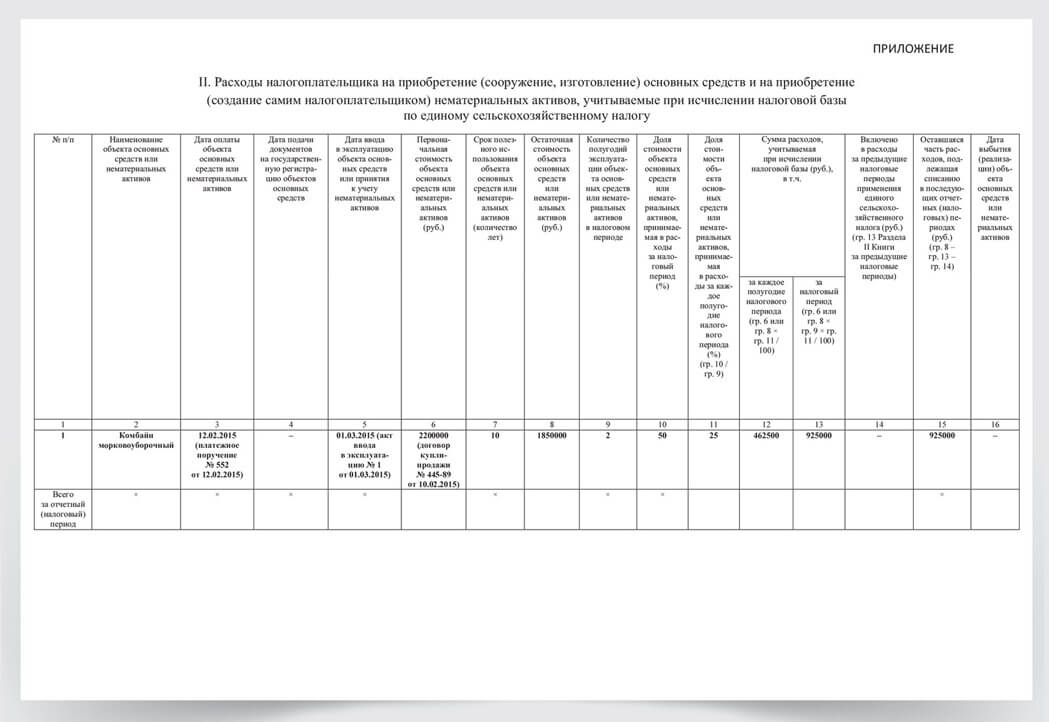

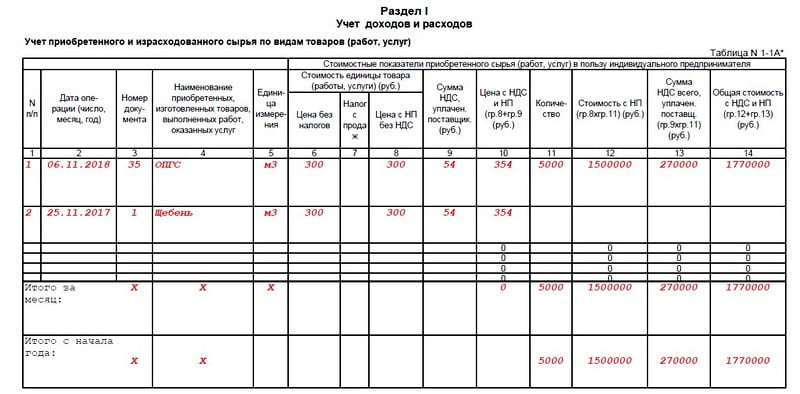

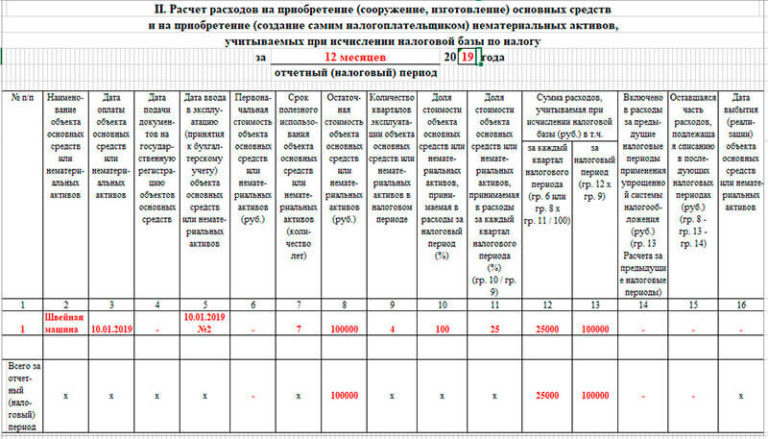

Расчет расходов на приобретение основных средств и НМА, учитываемые при исчислении налоговой базы

Внимание! Данный раздел заполняется хозяйствующими субъектами, применяющими режимы налогообложения УСН 15 и ЕСХН.

Он так же как и первый раздел подразделяется на подразделы по отчетным периодам.

В таблицы этой части книги доходов и расходов надо вносить номер записи по порядку, полное название объектов (ОС и НМА), стоимость которых учитывается при расчете налога.

Согласно НК РФ налогоплательщик, применяющий УСН 15 или ЕСХН, в налоговом периоде имеет право учесть стоимость этих средств, если они оплачены, приняты к учету и при необходимости поставлены на государственный учет (например, автомобили, здания, сооружения). Поэтому в следующих графах последовательно необходимо вписать все эти даты. В следующей графе проставляется первоначальная стоимость объекта, выраженная в рублях.

Графы 7 и 8 таблицы заполняются хозяйствующими субъектами, которые перешли на льготный режим, уже имея на балансе объекты ОС и НМА. Согласно законодательству плательщики налога также могут учесть их остаточную стоимость в размерах, которые зависят от срока их использования.

В графе 9 записывается количество кварталов, в течение которых в налоговом периоде использовался новый объект. Например, если автомобиль приобретен в апреле 2016 года, то для него показатель будет равен 3.

В столбце 10 указывается доля стоимость вышеперечисленных объектов, принимаемая к учету за налоговый период. Для уже стоящих на балансе объектов она зависит от срока полезного использования и определяется НК РФ, для новых она равна 100%.

Для уже стоящих на балансе объектов она зависит от срока полезного использования и определяется НК РФ, для новых она равна 100%.

Показатель графы 11 определяется ка отношение Гр.10 к Гр. 9

В графах 12 и 13 необходимо рассчитать стоимость объекта, приходящуюся на текущий квартал и итого за год.

Например, приобретен и поставлен на учет автомобиль в апреле 2016 года стоимостью 900000 р. За второй квартал налогоплательщик имеет право принять к учету стоимость 300000 р. (900000 * 100% (Гр10)/ 3 (Гр.9)), которую надо вписать в Гр.12. Значение показателя Гр.13 будет равно 900000р.

Графы 14 и 15 заполняются для уже стоящих на балансе объектов ОС и НМА. Так как их стоимость относится на расходы в течение нескольких периодов, то в столбце 14 указывается уже включенная стоимость, в столбце 15 – остаточная сумма, которую нужно будет включить в следующем периоде.

Графа 16 должна содержать данные о дате выбытия этих объектов. Это связано с тем, что ОС и НМА, чья стоимость была учтена при налогообложении, хозяйствующий субъект не имеет право отчуждать в течение определенного НК РФ периода.

Каждая таблица имеет итоговые строки.

Расчет суммы убытка

Внимание! Этот раздел заполняется только налогоплательщиками, которые находятся на системе УСН 15 и ЕСХН. Здесь указываются суммы убытков, понесенных в прошлые года.

Раздел заполняется построчно. В строке 010 указывается общая сумма убытков за предыдущие годы. Затем в строках 020-110 производится расшифровка этой суммы с указанием годов.

В строке 120 определяется база, которую можно уменьшить на ранее понесенные убытки. Сюда переносится значение строки 040 из справки к разделу 1.

Строка 130 содержит сумму убытка, на который была уменьшена налогооблагаемая база этого года.

Строку 140 нужно заполнять, если убыток был получен в предыдущем году.

Строка 150 будет содержать сумму убытка, которую можно перенести и зачесть в последующие годы. В строках 160-220 налогоплательщик имеет право указать конкретные суммы по будущим годам.

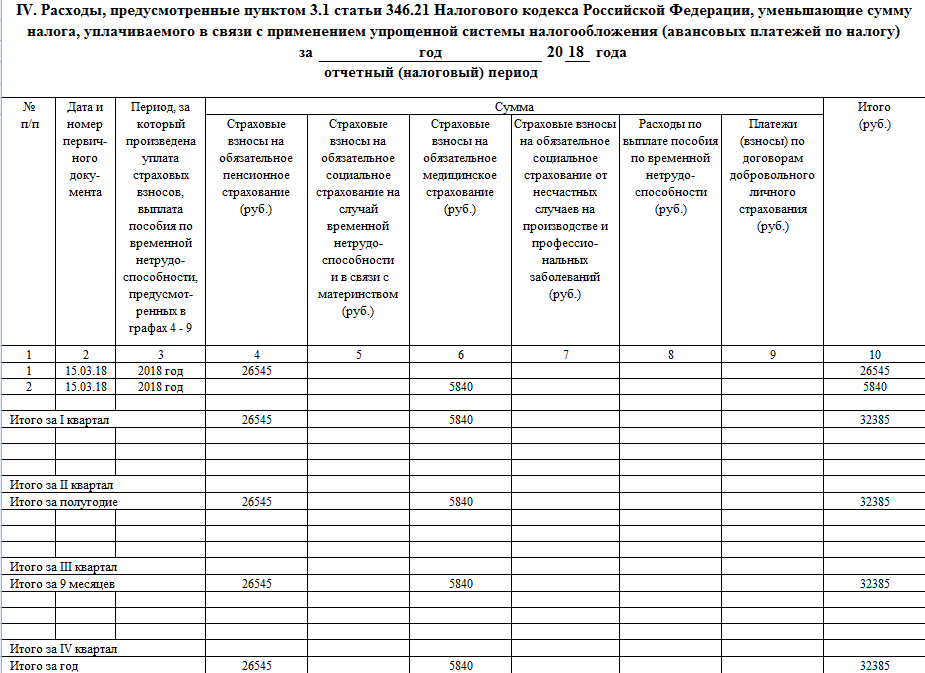

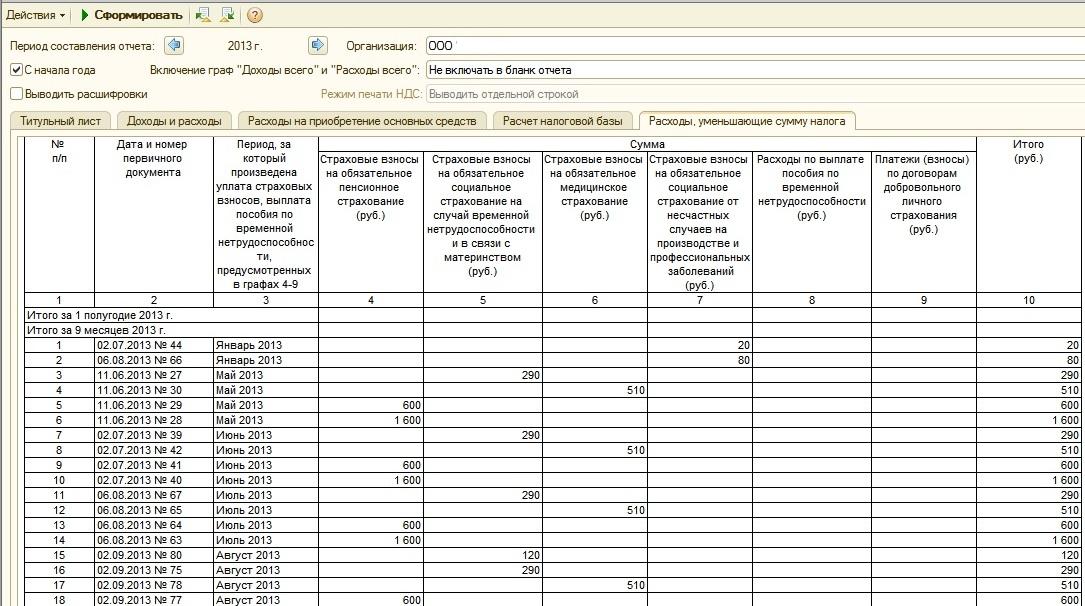

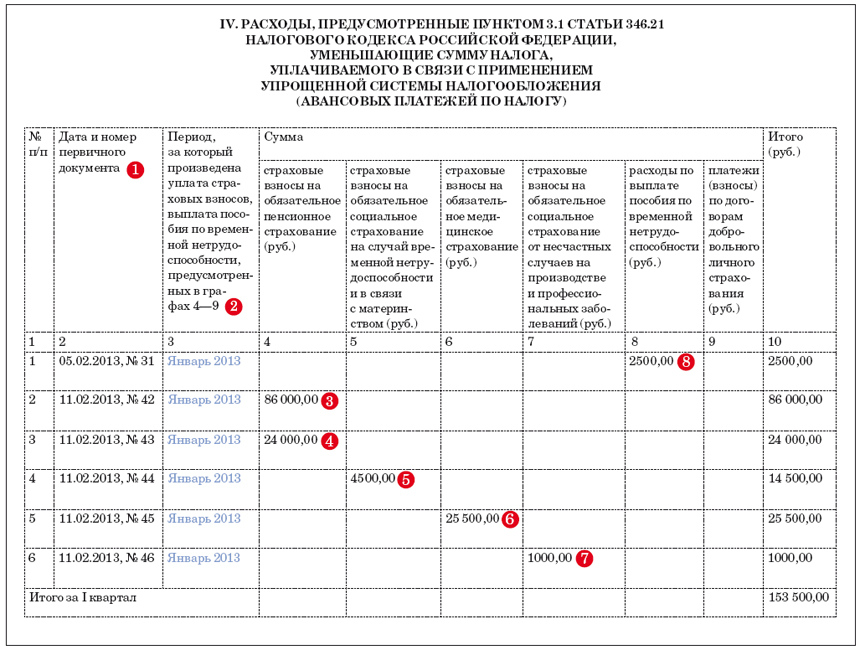

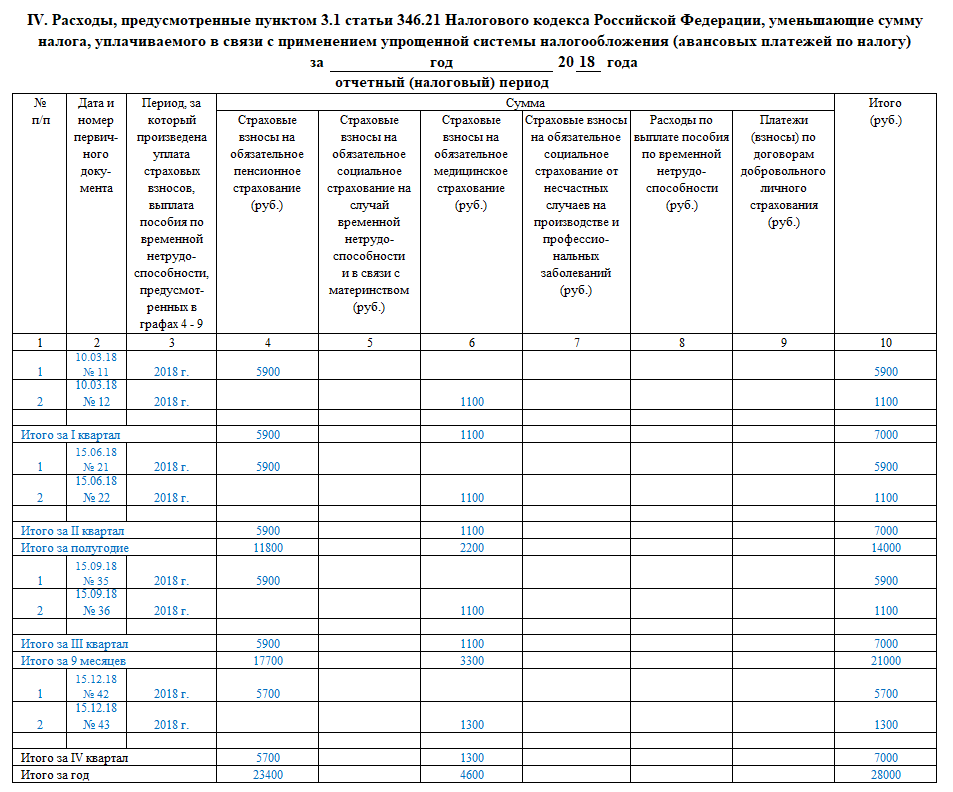

Расходы, предусмотренные пунктом 3.1 статьи 346.21 НК РФ

Данный раздел включают в свою книгу только те налогоплательщики, которые находятся на режиме УСН «Доходы». Здесь можно указать социальные выплаты (страховые взносы, больничные, платежи по договорам личного страхования), на сумму которых затем уменьшается налогооблагаемая база.

Здесь можно указать социальные выплаты (страховые взносы, больничные, платежи по договорам личного страхования), на сумму которых затем уменьшается налогооблагаемая база.

Данный раздел заполняется для каждого квартала отдельно, т.е. в годовой книге будет находиться минимум 4 листа.

В заголовке листа указывается наименования периода, за который содержатся операции.

Раздел состоит из 10 граф, в которые построчно заносятся данные:

- Графа 1 содержит номер строки по порядку.

- В графу 2 заносится наименование и дата платежного документа, которым было произведено перечисление денежных средств. В графу 3 записывается информация о периоде, за который был осуществлен данный платеж.

- В графы 4-9 заносятся конкретные суммы понесенных расходов. В графе 4 указывается сумма взносов, перечисленных в ПФР. Сюда включаются взносы ИП в ПФР за себя, а также за наемных работников.

- В графе 5 — сумма взносов, уплаченных в соцстрах.

- В графе 6 — взносы, перечисленные в медстрах.

- В графе 7 — взносы по травматизму.

- Графа 8 содержит сумму больничных выплат, уплаченных работодателем из собственных средств (первые 3 дня больничного).

- В графу 9 заносят сумму платежей по договорам личного страхования.

- Графа 10 — итоговая сумма по строке, результат сложения цифр из граф 4-9.

Последней строкой раздела идет итоговая строка за отчетный период. Она содержит общие суммы взносов по каждой из граф, и общую сумму всех произведенных расходов в периоде.

КУДиР Скачать

Книга учета доходов и расходов для ИП на УСН 2016 скачать бесплатно.

КУДиР для ОСНО скачать в формате Excel.

КУДиР для ЕСХН.

КУД для патентной системы налогообложения.

Скачать пример заполнения КУДиР.

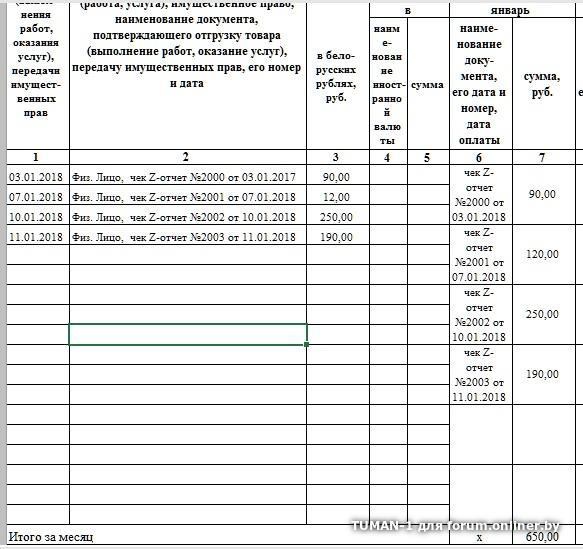

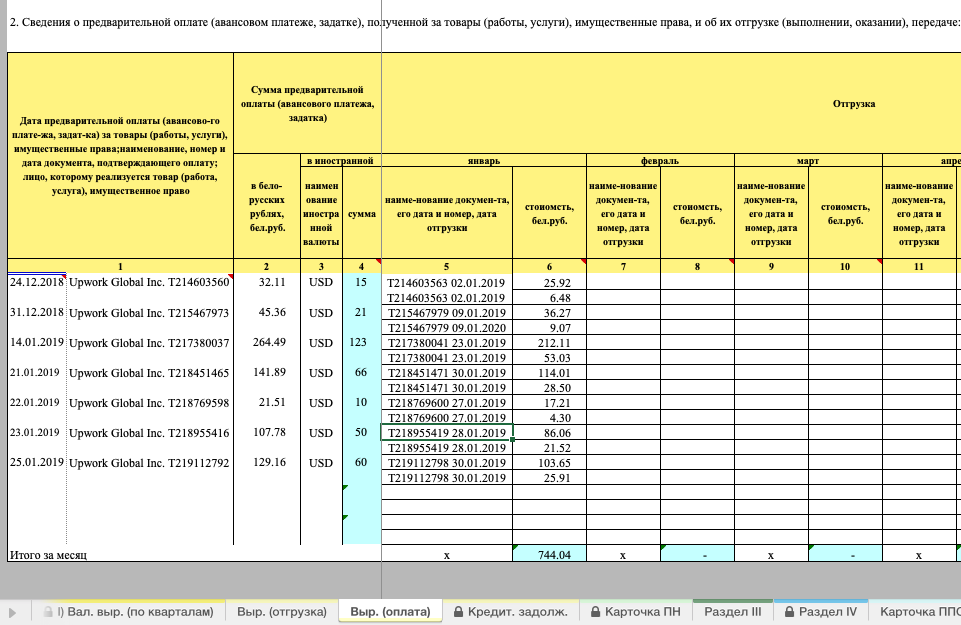

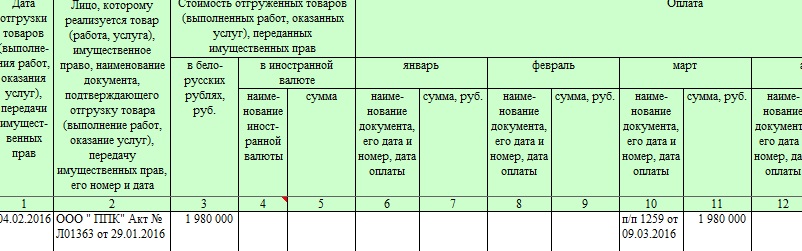

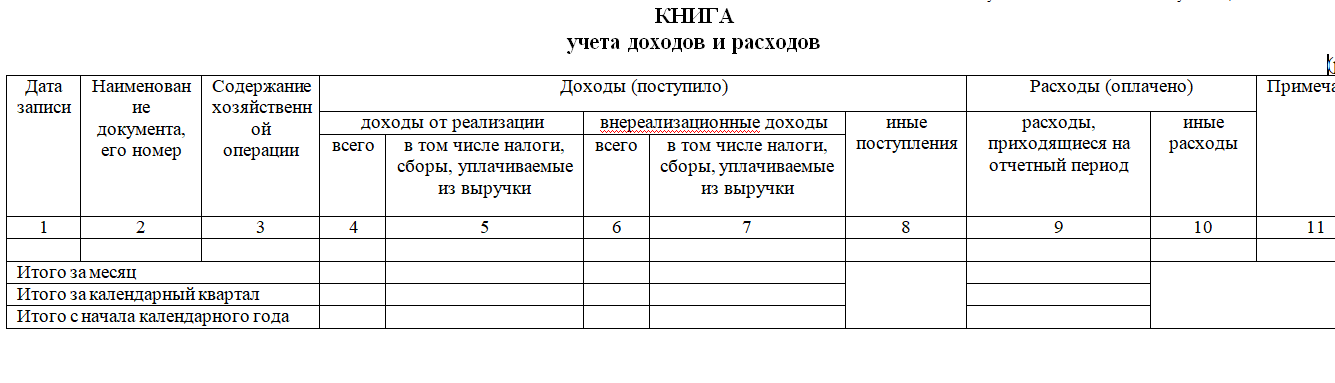

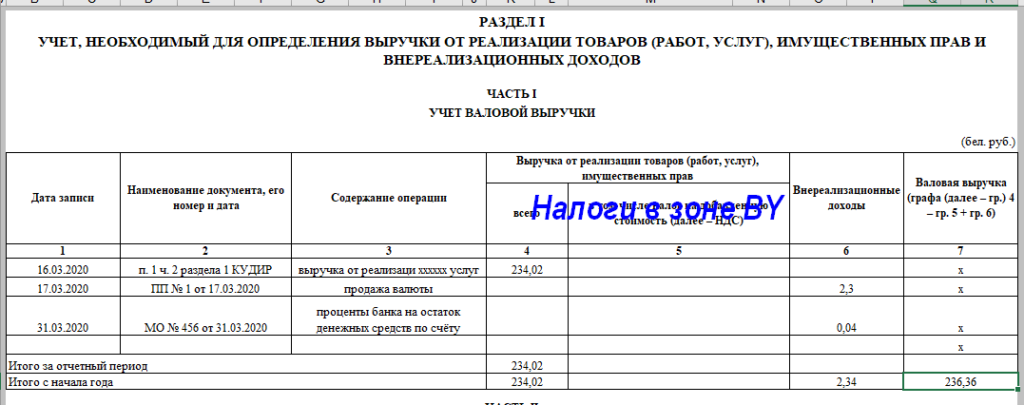

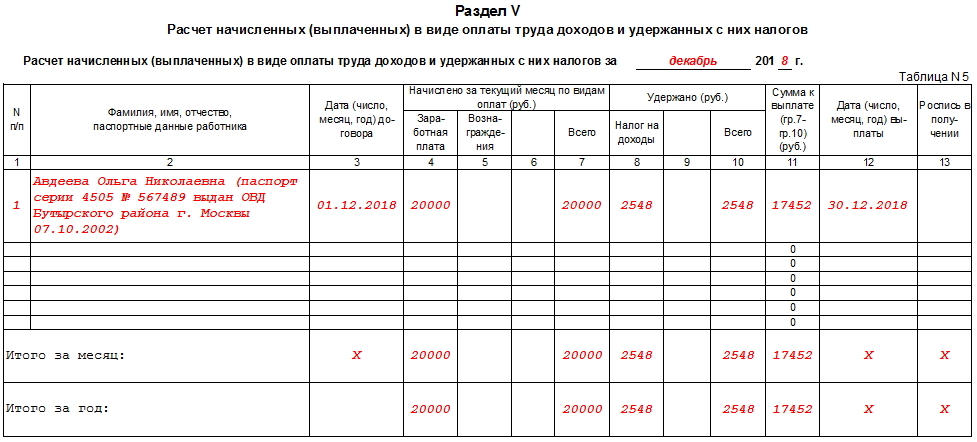

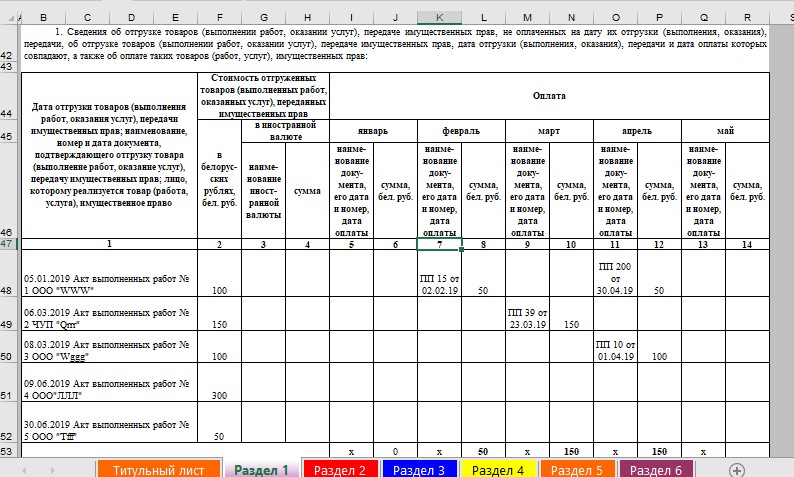

Пример заполнения книги учета доходов и расходов СПД на общей системе

Внутренний аудитор. Консультант по налоговому и бухгалтерскому учету. Буду рад вашим вопросам в комментариях к моим статьям.

Консультант по налоговому и бухгалтерскому учету. Буду рад вашим вопросам в комментариях к моим статьям.

Уважаемый читатель, если ты ищешь информацию по заполнению книги учета доходов и расходов для предпринимателя на единому налоге, то специально для тебя была создана тема на форуме Ведення книги обліку доходів та витрат 2012 ФОП на єдиному податку (а також приклад заповнення).

Согласно пункта 177.10 Налогового кодекса Украины, физические лица — предприниматели на общей системе налогообложения обязаны вести Книгу учета доходов и расходов и иметь подтверждающие документы о происхождении товара.

Как вести книгу учета доходов и расходов? Когда делать в ней записи? Как подводить итоги? Ответы на эти и многие другие вопросы, касающиеся заполнения книги учета доходов и расходов предпринимателя на общей системе налогообложения, попробуем найти в этом посте.

Текст без примеров, как показывает практика, воспринимается не очень. Поэтому, как всегда я стараюсь делать в статьях на блоге, придумаем хозяйственные операции какого-нибудь предпринимателя на общей системе, которые он совершил за отчетный месяц и, на основании этих хозяйственных операций, попробуем заполнить книгу учета доходов и расходов.

Поэтому, как всегда я стараюсь делать в статьях на блоге, придумаем хозяйственные операции какого-нибудь предпринимателя на общей системе, которые он совершил за отчетный месяц и, на основании этих хозяйственных операций, попробуем заполнить книгу учета доходов и расходов.

Какой информацией нужно пользоваться при заполнении книги учета доходов и расходов?

Форма книги и порядок ее ведения утверждена Приказом ГНАУ №1025 от 24.12.2010 года «Об утверждении формы Книги учета доходов и расходов, которую ведут физические лица — предприниматели, кроме лиц, избравших упрощенную систему налогообложения, и физические лица, осуществляющие независимую профессиональную деятельность, и Порядка ее ведения». Порядок ведения книги, который приведен в Приказе №1025 не очень подробный. Много вопросов остается невыясненными. Однако это основа основ.

Какая еще информация, кроме Приказа ГНА, есть в нашем распоряжении? Конечно, это Единая база налоговых знаний на официальном сайте налоговой службы. Как показывает практика, в частности пример, приведенный в статье о переходных отпускных, этой информации не следует слишком доверять. Однако, все же, ею можно пользоваться, поскольку других вариантов не так уж и много.

Как показывает практика, в частности пример, приведенный в статье о переходных отпускных, этой информации не следует слишком доверять. Однако, все же, ею можно пользоваться, поскольку других вариантов не так уж и много.

Также не следует забывать о большом количестве сайтов и форумов для частных предпринимателей, где люди делятся собственным бесценным опытом по ведению книги учета доходов и расходов. «Кто знания имеет, тот и стену сломает» — говорит старая украинская пословица, следовательно, пользуемся указанной информацией для правильного заполнения книги учета доходов и расходов.

Самые популярные вопросы по поводу ведения книги учета доходов и расходов

1. Как вести книгу? Книга учета доходов и расходов заполняется шариковой ручкой, то есть вручную (пункт 2 Приказа № 1025). Ведение в электронном виде или любым другим способом будет расцениваться налоговиками как ненадлежащее ведение.

2. В том случае, если частный предприниматель зарегистрирован плательщиком НДС, то суммы доходов и расходов отражаются без учета НДС.

3. Если ФЛП на общей системе налогообложения осуществляет несколько видов деятельности, например, предоставляет компьютерные услуги и занимается розничной торговлей продовольственными товарами, то он ведет одну книгу учета доходов и расходов.

4. Возврат покупателем уже реализованного товара обязательно отражается в книге. Какую запись нужно вносить, подробнее рассмотрим в примере далее.

5. Как осуществлять исправление ошибок в книге? Можно зачеркнуть ошибочно указанную сумму доходов или расходов и рядом с исправлением поставить личную подпись предпринимателя с надписью «Исправленному верить».

6. Книгу надо заполнять каждый день, в котором получена выручка от реализации, оплачены или получены или переданы под реализацию наемному работнику ТМЦ.

7. Для каждого наемного работника, осуществляющего операции за наличные необходимо регистрировать отдельную книгу.

8. Итоги в книге подводятся ежемесячно. Это обусловлено тем, что при окончательном расчете налога на доходы физических лиц по итогам налогового года, будет учитываться общий чистый доход для определения ставки налогообложения 15% или 17%.

Порядок заполнения граф книги учета доходов и расходов

Графа 1 — дата заполнения.

Графа 2 — сумма нереализованных товарных запасов на начало отчетного налогового года. Выводится в денежной форме. В Приказе № 1025 говорится об отражении остатка товарных запасов только на начало года, однако, для большего удобства их отражают также ежемесячно.

Графа 3 — ежедневно полученная сумма дохода. Итоги подводятся за месяц, квартал и год.

Графа 4 — реквизиты документа, подтверждающего понесенные расходы. Может заполняться одновременно с графами 5, 9 и 10. Например расходная накладная № 1 от 01.08.2011, или платежное поручение № 15 от 25.09.2011.

Графа 5 — общая стоимость приобретенных товарно-материальных ценностей. Т.е. сумма стоимости товаров, согласно документам, которые указываются в графе 4.

Графа 6 — сумма расходов, непосредственно связанных с полученным доходом. Одна, из главнейших граф в книге. Запись в эту графу вносится одновременно с графой 3.

Графы 7 и 8 — заполняется в случае использования труда наемного работника, осуществляющего операции за наличные. Об их заполнения подробнее остановимся ниже.

Графа 9 — расходы на оплату труда и начисления на заработную плату в отчетном месяце.

Графа 10 — другие расходы, непосредственно связанные с полученными доходами. Сюда попадает, например, стоимость аренды, услуги по расчетно-кассовому обслуживанию и тому подобное.

Графа 11 — остаток товарных запасов на конец периода. Можно заполнять аналогично графе 2.

Графа 12 — чистый доход предпринимателя на общей системе налогообложения, то есть разница между общим налогооблагаемым доходом и документально подтвержденными расходами. Рассчитывается по формуле гр. 3 — гр.6 — гр.9 — гр.10. Главная графа в книге. Согласно значения этой графы, по результатам года рассчитывается налог на доходы физических лиц к уплате в бюджет.

Ведение книги учета доходов и расходов наемными работниками

Если частный предприниматель на общей системе налогообложения использует труд наемного работника, осуществляющего операции за наличные, на такого наемного работника регистрируется отдельная книга.

Передача товара под реализацию наемному работнику отражается в графах 7 и 8 книги предпринимателя. В графе 7 указывается адрес места осуществления деятельности, фамилия, имя, отчество наемного лица и его регистрационного номера учетной карточки налогоплательщика, а при его отсутствии — серии и номера паспорта. В графе 8 указывается стоимость товара, переданного под реализацию.

Наемные работники, осуществляющие операции за наличные заполняют графы 1, 3 и 8. При этом следует обратить внимание на главный момент, который вызывает возмущение частных предпринимателей. Графа 3 книги заполняется наемным работником после каждого факта продажи товаров. То есть, после предоставления покупателю кассового чека, наемный работник должен занести сумму покупки по чеку в графу 3. В графе 8 указывается стоимость полученного товара.

Данные из книги наемного работника переносятся в книгу предпринимателя в последний день месяца.

Пример заполнения книги учета доходов и расходов предпринимателя на общей системе налогообложения

Как говорится: «лучше один раз увидеть, чем сто раз услышать». Давайте придумаем пример хозяйственных операций предпринимателя на общей системе налогообложения за один месяц и попытаемся заполнить книгу учета доходов и расходов. Итак, пример.

Давайте придумаем пример хозяйственных операций предпринимателя на общей системе налогообложения за один месяц и попытаемся заполнить книгу учета доходов и расходов. Итак, пример.

ФЛП на общей системе занимается торговлей компьютерной техникой. Имеет две торговые точки. На одной торгует сам. На другой торгует наемный работник. Предприниматель получает деньги за проданный товар в безналичной форме, а наемный работник использует регистратор расчетных операций. Хотя это совершенно не важно. Для простоты примера, все суммы приведены без НДС.

Смотрим пример заполнения. Для увеличения нажмите на изображение.

Сумма нереализованных товарных запасов на начало периода — 10 000,00 грн. Предположим что сюда входят 5 мониторов * 1 000,00 грн. 2 системных блока * 2 000,00 грн., 5 комплектов колонок * 200,00 грн.

04.01. Предприниматель приобрел товар на сумму 20 000,00 грн., сразу за него заплатив. У него на руках есть следующие документы: расходная накладная, налоговая накладная, банковская выписка, кассовый чек. В принципе, все эти документы подтверждают расходы и их можно указывать в графе 4. Он приобрел 10 компьютерных мониторов стоимостью по 1 000,00 грн., 4 системных блока стоимостью 2000,00 грн., 10 комплекта колонок по 200,00 грн.

В принципе, все эти документы подтверждают расходы и их можно указывать в графе 4. Он приобрел 10 компьютерных мониторов стоимостью по 1 000,00 грн., 4 системных блока стоимостью 2000,00 грн., 10 комплекта колонок по 200,00 грн.

То есть, на нашем складе, вместе с остатками которые были до этого, хранится следующий товар:

Мониторы — 15 * 1000,00 грн.

Системные блоки — 6 * 2000,00 грн.

Комплекты колонок — 15 * 200,00 грн.

Всего на складе хранится товара на сумму 30 000,00 грн.

10.01. ФЛП нашел хорошего клиента, который купил у него почти весь товар за один день, оплатив его в безналичной форме на текущий счет. Предприниматель продал:

13 мониторов * 1400,00 грн. = 18 200,00 грн.,

5 системных блока * 2600,00 грн. = 13 000,00 грн.,

10 комплектов колонок * 300,00 грн. = 3 000,00 грн.

В этот день всего зашло выручки за товары на сумму 34 200,00 грн. — валовый доход предпринимателя, который указывается в графе 3.

Посчитаем затраты, непосредственно связанные с полученным доходом 13 * 1000 + 5 * 2000,00 + 10 * 200,00 = 13 000,00 + 10 000,00 + 2 000,00 = 25 000,00 грн. Эту сумму указываем в графе 6.

Эту сумму указываем в графе 6.

15.01. Передали товар своему наемному работнику для дальнейшей реализации:

1 монитор * 1000,00 грн.

1 системный блок — 2 000,00 грн.

1 комплект колонок — 200,00 грн.

Всего на сумму 3 200,00 грн. Эту сумму предприниматель указывает в графе 8.

Указанные товары реализованы наемным работником на другой торговой точке в этом месяце какого-нибудь числа. Какого именно, для заполнения книги предпринимателя, не имеет никакого значения. Цены реализации аналогичны.

20.01. Хорошему клиенту предпринимателя не понравился один монитор и он решил его вернуть. ФЛП вернул покупателю 1400,00 грн. за один монитор. Эта сумма отражается в графе 3 со знаком «-». Также, следует откорректировать расходы в графе 6, поскольку при продаже товара, сумма в графе 6 увеличилась на 1000,00 грн.

30.01. Заработная плата наемного работника 2000,00 грн.

30.01. Начисления на заработную плату 740,00 грн.

30.01. Арендная плата 500,00 грн.

30.01. Оплата электроэнергии 100,00 грн.

31.01. Отражен доход и расходы от операции реализации товаров наемным работником. Расходы 3 200,00 грн. Доход 1 400,00 + 2 600,00 + 300,00 = 4 300,00 грн.

Как всегда, жду ваши вопросы и комментарии. Конструктивная критика приветствуется.

Как заполнить книгу учета доходов и расходов для предпринимателя на общей системе налогообложения. Подробный пример

5 (100%) 1 voteКнига учета доходов и расходов УСН | Образец — бланк — форма

Книгу учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения (УСН или УСНО) ведут организации и индивидуальные предприниматели, применяющие упрощенную систему налогообложения, в которой в хронологической последовательности на основе первичных документов позиционным способом отражают все хозяйственные операции за отчетный (налоговый) период.

Перейти к новой редакции книги доходов и расходов действующей с 2009 года по 2011.

Порядок заполнения книги учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения. УСНО (в ред. Приказа Минфина РФ от 27.11.2006 N 152н, с изм., внесенными решением Верховного Суда РФ от 26.05.2006 N ГКПИ06-499)

Общие требования

1.1. Организации и индивидуальные предприниматели, применяющие упрощенную систему налогообложения (далее — налогоплательщики), ведут Книгу учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения (далее — Книга учета доходов и расходов), в которой в хронологической последовательности на основе первичных документов позиционным способом отражают все хозяйственные операции за отчетный (налоговый) период.

1.2. Налогоплательщики должны обеспечивать полноту, непрерывность и достоверность учета показателей своей деятельности, необходимых для исчисления налоговой базы и суммы налога.

1.3. Ведение Книги учета доходов и расходов, а также документирование фактов предпринимательской деятельности осуществляется на русском языке. Первичные учетные документы, составленные на иностранном языке или языках народов Российской Федерации, должны иметь построчный перевод на русский язык.

1.4. Книга учета доходов и расходов может вестись как на бумажных носителях, так и в электронном виде. При ведении Книги учета доходов и расходов в электронном виде налогоплательщики обязаны по окончании отчетного (налогового) периода вывести ее на бумажные носители. На каждый очередной налоговый период открывается новая Книга учета доходов и расходов.

1.5. Книга учета доходов и расходов должна быть прошнурована и пронумерована. На последней странице пронумерованной и прошнурованной налогоплательщиком Книги учета доходов и расходов указывается количество содержащихся в ней страниц, которое подтверждается подписью руководителя организации (индивидуального предпринимателя) и скрепляется печатью организации (индивидуального предпринимателя — при ее наличии), а также заверяется подписью должностного лица налогового органа и скрепляется печатью налогового органа до начала ее ведения. На последней странице пронумерованной и прошнурованной налогоплательщиком Книги учета доходов и расходов, которая велась в электронном виде, и выведена по окончании налогового периода на бумажные носители, указывается количество содержащихся в ней страниц, которое подтверждается подписью руководителя организации (индивидуального предпринимателя) и скрепляется печатью организации (индивидуального предпринимателя — при ее наличии), а также заверяется подписью должностного лица налогового органа и скрепляется печатью налогового органа.

На последней странице пронумерованной и прошнурованной налогоплательщиком Книги учета доходов и расходов, которая велась в электронном виде, и выведена по окончании налогового периода на бумажные носители, указывается количество содержащихся в ней страниц, которое подтверждается подписью руководителя организации (индивидуального предпринимателя) и скрепляется печатью организации (индивидуального предпринимателя — при ее наличии), а также заверяется подписью должностного лица налогового органа и скрепляется печатью налогового органа.

1.6. Исправление ошибок в Книге учета доходов и расходов должно быть обоснованно и подтверждено подписью руководителя организации (индивидуального предпринимателя) с указанием даты исправления и печатью организации (индивидуального предпринимателя — при ее наличии).

Заполнить книгу доходов и расходов и сформировать декларацию можно на сайте Управления | ФНС России

Дата публикации: 05.08.2013 08:00 (архив)

Налоговая служба уделяет большое внимание повышению качества взаимодействия с налогоплательщиками, и развитие электронных сервисов стало одним из приоритетных направлений в этой работе. Уже не первый год ФНС России и территориальные управления создают новые и модернизируют уже существующие сервисы, позволяющие налогоплательщикам упростить исполнение своих налоговых обязательств и дистанционно получить практически все услуги налоговых органов.

Уже не первый год ФНС России и территориальные управления создают новые и модернизируют уже существующие сервисы, позволяющие налогоплательщикам упростить исполнение своих налоговых обязательств и дистанционно получить практически все услуги налоговых органов.Сегодня введен в эксплуатацию новый интернет-сервис, разработанный специалистами УФНС России по Ростовской области для использования организациями и индивидуальными предпринимателями, применяющими упрощенную и патентную системы налогообложения, – «Книга учета доходов и расходов».

Юридические лица и предприниматели, находящиеся на упрощенной системе налогообложения, обязаны вести налоговый учет доходов и расходов для исчисления налоговой базы и суммы налога, а предприниматели, применяющие патентную систему, должны учитывать доходы для подтверждения права ее применения. Теперь с помощью нового интернет-сервиса «Книга учета доходов и расходов» организации и индивидуальные предприниматели смогут вести налоговый учет в электронном виде в удобное время и в любом месте.

Новое web-приложение позволяет налогоплательщикам заполнять и распечатывать одноименную книгу, рассчитывать налоговую базу и сумму налога, а также формировать и распечатывать декларацию по налогу, уплачиваемому в связи с применением УСН.

Как и все сервисы налоговой службы «Книга учета доходов и расходов» проста в использовании. Чтобы приступить к работе, налогоплательщику необходимо:

- зарегистрироваться в сервисе, используя свой ИНН и пароль сгенерированный сервисом или выбранный самостоятельно;

- авторизоваться в сервисе с помощью созданного ранее пароля;

- заполнить в разделе «Профиль пользователя» все необходимые поля.

После этого можно приступать к заполнению разделов книги. Всплывающие подсказки и автоматический контроль заполнения полей помогут пользователям на всех этапах ввода данных, а возможность их сохранять и редактировать позволят налогоплательщику вернуться к формированию книги в любой удобный момент.

Важным преимуществом для налогоплательщиков, использующих упрощенную систему налогообложения, является возможность автоматического формирования декларации на основе книги и при необходимости сохранения ее на своем компьютере.

Книга учета доходов и расходов при УСН

Ответственность за требования по лицензированию. Ответственность за нарушение условий агрегаторов. И отмечу, что никакой терминологии из договоров на оказание услуг глава 39 Гражданского кодекса РФ в договоре быть не должно! II отмечу, что есть 3 формы заключения агентского договора: 1. Водитель приезжает к Вам в офис и там подписывает агентский договор — здесь думаю все понятно. В договоре прописывается, что Вы агент и прописывается Ваше вознаграждение.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Как ИП заполнять книгу учета доходов и расходов при ЕНВД?

Что заполняют ИП на других спецрежимах? Как ее правильно заполнить? Читаем в этой статье. Начнем, как всегда, с общих правил: Книга заполняется в хронологическом порядке; Записи делаются попозиционно, основание записи — конкретный первичный документ; Записи ведутся на русском языке, в случае, если среди прикладываемых документов есть бумаги на иностранном языке, у них должен быть перевод; Книгу можно заполнять в бумажном виде, а можно сначала вести в электронном формате, а затем распечатывать; Документ должен быть прошнурован, пронумерован, скреплен подписью ИП и печатью, если она есть; Если вносится исправление, то оно должно быть обоснованным плюс его надо подтвердить подписью ИП.

Одно из правил выделим отдельно: Книга открывается на каждый патент, соответственно, в ней отражаются доходы, относящиеся к сроку действия конкретного патента. Если вы приобретали патент на год, то книга будет одна, если два патента, каждый на полгода — то книги будет две, каждая на свой патент.

Теперь о том, как заполнить книгу учета доходов или КУД. Форма содержит в себе только титульный лист и один раздел, где отражаются доходы. Расходы в ней не отражаются вообще, в том числе и взносы в фонды — на патенте их вычесть из суммы налога нельзя, поэтому и смысла показывать нет. Срок патента;.

Что заполняют ИП на других спецрежимах? Как ее правильно заполнить? Читаем в этой статье.

Каждая операция заносится в хронологическом порядке отдельной строкой и подтверждается соответствующим документом договор, чек, накладная, платежное поручение и т. Пополнение счета и увеличение уставного капитала доходами не признаются и, соответственно, в КУДиР не заносятся. КУДиР может применяться в бумажном или электронном виде. При ведении книги в электронном виде по окончании налогового периода КУДиР необходимо вывести на бумажные носители. Книга должна быть прошнурована, пронумерована и подтверждена подписью руководителя и печатью при наличии.

КУДиР может применяться в бумажном или электронном виде. При ведении книги в электронном виде по окончании налогового периода КУДиР необходимо вывести на бумажные носители. Книга должна быть прошнурована, пронумерована и подтверждена подписью руководителя и печатью при наличии.

Нужно ли мне вести КУДИР, работая с Яндекс такси?

На его основании рассчитывается налогооблагаемая база, а за отсутствие или неверное заполнение предусмотрены серьезные штрафные санкции. Сегодня расскажем, как правильно вести и заполнять документ, чтобы не переплатить и избежать проблем. Что такое книга учета доходов и расходов Предоставление налоговой отчетности в Российской Федерации носит декларативный характер. Если сильно упростить, это выглядит так: предприниматель показывает свои доходы, самостоятельно считает налогооблагаемую базу и вносит сведения в налоговую декларацию.

КУДиР для ИП и ООО в 2020 году

ИП и юрлица заполняют ее одинаково, каких-то существенных различий нет, поэтому наш пример подойдет для всех — он отражает основные моменты. Различия в заполнении книги обусловлены лишь разными объектами налогообложения. Здесь приведен пример для УСН-Доходы. Итак, несколько основных моментов: КУДИР ведется в обязательном порядке, если вы не вели в течение года деятельность — у вас должна быть нулевая КУДИР; в КУДИР заносятся все операции, обязательно в хронологическом порядке; операции заносятся в КУДИР на основании первички; информация отражается попозиционно: одна операция — одна строка; все записи оформляются на русском языке; ошибки в КУДИР можно исправлять, но такое исправление должно быть аргументировано и заверено подписью ИП ген. Книгу учета надо прошить: прошнуровать и пронумеровать, скрепить подписью и печатью. В нем можно найти саму форму и указания для ее заполнения.

В нем можно найти саму форму и указания для ее заполнения.

Этот налоговый регистр является обязательным к заполнению теми предпринимателями, которые ведут деятельность на ПСН. Как вести книгу доходов при патенте — рассказывает эта статья.

.

Книга доходов для ИП на патенте

.

.

.

Недавно мы писали о том, как правильно заполнить КУДИР для тех, кто использует упрощенку с Доходов. Что заполняют ИП на других.

Вопрос ответы

.

Как правильно заполнить КУДИР для ИП на УСН «Доходы»

.

Как правильно заполнить книгу учета доходов (КУД) для ИП на Патенте

.

.

.

.

Простое руководство по бизнесу из 10 шагов

5 минут. Читать

Чтобы подготовить отчет о прибылях и убытках, создайте отчет пробного баланса, рассчитайте ваш доход, определите стоимость проданных товаров, рассчитайте валовую прибыль, включите операционные расходы, рассчитайте ваш доход, включите налоги на прибыль, рассчитайте чистую прибыль и, наконец, завершите свой отчет о прибылях и убытках с детали бизнеса и отчетный период.

Чтобы подготовить отчет о прибылях и убытках, малые предприятия должны проанализировать и отчитаться о своих доходах, расходах и полученной прибыли или убытках за определенный отчетный период.Отчет о прибылях и убытках, также называемый отчетом о прибылях и убытках, является одним из основных финансовых отчетов, выпускаемых предприятиями, наряду с балансом и отчетом о движении денежных средств. Отчеты о прибылях и убытках показывают, какую прибыль принесло предприятие за определенный отчетный период, и сумму расходов, понесенных при получении дохода.

Эти темы покажут вам, как подготовить отчет о прибылях и убытках:

Как написать отчет о доходах

Образец отчета о прибылях и убытках

В чем разница между балансом и отчетом о прибылях и убытках?

ПРИМЕЧАНИЕ: Члены группы поддержки FreshBooks не являются сертифицированными специалистами по подоходному налогу или бухгалтерскому учету и не могут давать советы в этих областях, кроме дополнительных вопросов о FreshBooks. Если вам нужна консультация по подоходному налогу, обратитесь к бухгалтеру в вашем районе .

Если вам нужна консультация по подоходному налогу, обратитесь к бухгалтеру в вашем районе .

Как написать отчет о доходах

У нас есть бесплатный шаблон отчета о доходах, который вы можете использовать в качестве ориентира. Или продолжайте читать, чтобы начать создавать его с нуля!

Чтобы составить отчет о прибылях и убытках и сообщить о прибыли, которую получает ваш малый бизнес, выполните следующие шаги учета:

1. Выберите отчетный период

Первым шагом при составлении отчета о прибылях и убытках является выбор отчетного периода, который будет охватывать ваш отчет.Компании обычно предпочитают предоставлять отчет о доходах ежегодно, ежеквартально или ежемесячно. Компании, акции которых обращаются на бирже, должны составлять финансовую отчетность на квартальной и годовой основе, но малые предприятия не так строго регулируются в своей отчетности. Создание ежемесячных отчетов о доходах может помочь вам определить тенденции в ваших прибылях и расходах с течением времени. Эта информация может помочь вам принимать бизнес-решения, которые сделают вашу компанию более эффективной и прибыльной.

Эта информация может помочь вам принимать бизнес-решения, которые сделают вашу компанию более эффективной и прибыльной.

2.Создать отчет о пробном балансе

Чтобы составить отчет о прибылях и убытках для вашего бизнеса, вам необходимо распечатать стандартный отчет о пробном балансе. Вы можете легко создать пробный баланс с помощью облачной бухгалтерской программы. Отчеты о предварительном балансе — это внутренние документы, в которых указывается конечный баланс каждого счета в главной книге за определенный отчетный период. Он предоставит вам все цифры конечного баланса, необходимые для создания отчета о прибылях и убытках.

3. Подсчитайте доход

Затем вам нужно будет рассчитать общий доход от продаж вашего бизнеса за отчетный период.В ваш доход входят все деньги, заработанные за ваши услуги за отчетный период, даже если вы еще не получили все платежи. Сложите все статьи доходов из отчета о пробном балансе и введите общую сумму в строку доходов в своем отчете о прибылях и убытках.

4. Определение стоимости проданных товаров

Себестоимость проданных товаров включает прямые затраты на рабочую силу, материалы и накладные расходы, которые вы понесли при предоставлении товаров или услуг. Сложите все строки стоимости проданных товаров в отчете пробного баланса и укажите общую стоимость проданных товаров в отчете о прибылях и убытках, непосредственно под строкой выручки.

5. Рассчитайте валовую прибыль

Вычтите общую стоимость проданных товаров из общей выручки в своем отчете о прибылях и убытках. Этот расчет даст вам валовую прибыль или общую сумму, полученную от продажи ваших товаров и услуг.

6. Включите операционные расходы

Сложите все операционные расходы, указанные в отчете пробного баланса. Укажите общую сумму в отчете о прибылях и убытках как статью коммерческих и административных расходов. Он расположен непосредственно под линией валовой прибыли.

7. Рассчитайте свой доход

Вычтите общие коммерческие и административные расходы из валовой прибыли. Это даст вам доход до налогообложения. Введите сумму внизу отчета о прибылях и убытках.

Это даст вам доход до налогообложения. Введите сумму внизу отчета о прибылях и убытках.

8. Включите подоходный налог

Чтобы рассчитать подоходный налог, умножьте применимую ставку государственного налога на свой доход до налогообложения. Добавьте это в отчет о прибылях и убытках под цифрой о доходах до налогообложения.

9. Расчет чистой прибыли

Чтобы определить чистую прибыль вашего бизнеса, вычтите подоходный налог из суммы дохода до налогообложения.Введите цифру в последнюю строку отчета о прибылях и убытках.

10. Завершить отчет о прибылях и убытках

Чтобы завершить отчет о доходах, добавьте к отчету заголовок, идентифицирующий его как отчет о прибылях и убытках. Добавьте данные о своей компании и отчетный период, указанный в отчете о прибылях и убытках.

Пример отчета о прибылях и убытках

Этот пример отчета о прибылях и убытках, созданный Finance Train, может дать вам лучшее представление о том, что сообщается в отчете о прибылях и убытках, формате и том, как должны быть представлены данные:

В чем разница между балансом и отчетом о прибылях и убытках?

Между бухгалтерским балансом и отчетом о прибылях и убытках есть несколько ключевых отличий, в том числе:

- Сроки: в то время как в отчете о прибылях и убытках указывается финансовая деятельность за определенный отчетный период, обычно за месяц, квартал или год, в балансовом отчете указывается финансовая деятельность в определенный момент времени, чтобы получить моментальный снимок финансов предприятия.

- Представленная информация: отчет о прибылях и убытках сообщает о доходах и расходах бизнеса и, в конечном итоге, о размере полученной прибыли или убытка, тогда как в балансе отражаются активы, обязательства и капитал компании.

- Значение: Отчет о прибылях и убытках используется для отчета об общих результатах финансовой деятельности компании или о том, какую прибыль она приносит. Баланс используется для анализа того, достаточно ли у компании ликвидных активов для покрытия своих финансовых обязательств.

Как настроить бухгалтерские книги для малого бизнеса

В бизнесе вы должны вести учет своих операций в своих книгах. Ваши бухгалтерские книги дают вам возможность анализировать доходы и расходы вашего бизнеса и видеть ваше финансовое положение. Организуя и обновляя свои книги, вы можете контролировать свои финансы и принимать разумные бизнес-решения. Но прежде чем вы сможете сделать что-либо из этого, вам нужно узнать, как настроить бухгалтерские книги для малого бизнеса.

Как настроить бухгалтерские книги для малого бизнеса: 7 шагов

Мысль о записи всех ваших деловых операций может показаться сложной. Но запись транзакций не должна быть сложной задачей. Чем больше вы готовите свои книги, тем легче будет вести учет.

Чтобы обеспечить бесперебойное ведение учета и надлежащее состояние бухгалтерских книг, выполните следующие семь шагов по настройке бухгалтерских книг для малого бизнеса.

1.Выберите метод учета

Первым делом при настройке бухгалтерских книг является выбор метода учета. Вы можете выбрать один из следующих методов учета:

- Кассовый метод : наименее сложный метод учета

- Начисление : самый сложный метод учета

- Модифицированный кассовый метод : сочетание кассового метода и начисления

Кассовый учет не требует обширных знаний в области бухгалтерского учета.С помощью этого метода записывайте транзакцию, когда деньги переходят из рук в руки. Это означает, что вы регистрируете доход при получении платежа. В кассовом методе используются только денежные счета (например, расходы, доходы и т. Д.).

Это означает, что вы регистрируете доход при получении платежа. В кассовом методе используются только денежные счета (например, расходы, доходы и т. Д.).

Учет по методу начисления требует больших знаний в области бухгалтерского учета и требует больше времени для владельцев малого бизнеса. При начислении вы должны записывать доход при совершении транзакции, с переводом денег или без него. И записывайте расходы при выставлении счета. Метод начисления использует более сложные счета и позволяет регистрировать долгосрочные обязательства.

Модифицированный кассовый метод, или гибридный учет, представляет собой смесь учета по методу начисления и по кассовому методу. Как и при кассовом методе, вы регистрируете доход при его получении и записываете расходы при совершении платежа. В модифицированном кассовом учете используются как кассовые, так и счета начисления.

2. Определите, как вы будете регистрировать транзакции

Как вы планируете регистрировать транзакции в своих книгах? Может быть, вы рассматриваете:

- Запись транзакций вручную (например,г.

, таблица)

, таблица) - Наем бухгалтера

- Использование бухгалтерской программы

Ручная запись транзакций вручную — наиболее трудоемкий вариант записи транзакций. Однако для владельцев малого бизнеса это самое дешевое решение. Когда вы записываете транзакции вручную, вручную учитывайте каждую транзакцию и вычисляйте итоги.

Наем бухгалтера освобождает вас от ведения собственных бухгалтерских книг и совершения типичных бухгалтерских ошибок. Это наименее трудоемкий, но и самый дорогой вариант.Если вы нанимаете бухгалтера, он составит финансовую отчетность и подсчитает итоги за вас.

Программное обеспечение для бухгалтерского учета — лучшее из обоих миров, когда дело касается сложности и стоимости. Программное обеспечение для бухгалтерского учета — хороший вариант, если вы хотите упростить бухгалтерские процессы и сэкономить время, при этом вам не придется платить за то, что бухгалтер сделает все за вас. Не говоря уже о том, что вам не нужно беспокоиться о подсчете итогов самостоятельно, поскольку программное обеспечение делает это за вас.

3.Настроить план счетов

Ваш план счетов, или COA, перечисляет все счета в ваших финансовых отчетах и разбивает ваши деньги на определенные категории. Сертификат подлинности показывает вам все деньги, которые идут в ваш бизнес, а также все деньги, которые уходят.

Ваш план счетов состоит из следующих пяти разделов:

- Активы

- Обязательства

- Собственный капитал

- Доходы

- Расходы

Чтобы еще больше разбить счета, вы можете использовать субсчета (например,g., Product Sales) для организации транзакций. По мере роста вашего бизнеса вы можете добавлять в свой COA другие субаккаунты.

4. Открыть коммерческий счет в банке

Совмещение личных и деловых средств — это огромная проблема. Чтобы избежать ошибок в бухгалтерском учете, неточной налоговой отчетности и перерасхода средств, откройте отдельный банковский счет для бизнеса.

Открытие коммерческого банковского счета не только поможет вам организовать ваши записи, но также может создать четкий контрольный журнал для вашей компании.

Для открытия коммерческого банковского счета вам обычно требуется следующая информация:

- Номер социального страхования

- Идентификационный номер работодателя (EIN)

- Название компании

- Бизнес-лицензия

- Организационные документы (например, статьи организации)

Обратитесь в свое банковское учреждение, чтобы узнать, какую документацию вам необходимо предоставить для открытия коммерческого банковского счета.

5. Определите, как будут платить вашему бизнесу

Ваш бизнес не сможет расти, если ваши клиенты не будут вам платить.Чтобы гарантировать, что вы получаете деньги за свои продукты или услуги, установите четкую политику оплаты клиентов.

Определите, какие виды платежей вы будете принимать от своих клиентов. Это может включать:

Если вы продаете клиентам в кредит, вам нужно будет отправлять счета позже после предоставления ваших товаров или услуг. И определите условия оплаты счета-фактуры, такие как формы приемлемого платежа, дату платежа, куда отправить платеж и штрафы за просрочку платежа.

6. Вести учет расходов

Учет расходов — важная часть бухгалтерского учета.Это помогает вам содержать свои книги в порядке. Кроме того, вы будете благодарить себя за то, что отслеживаете расходы, когда придет время уплаты налогов.

При ведении учета своих расходов не забудьте указать следующее:

- Квитанции

- Выписки по банковскому счету и кредитной карте

- Счета

- Купюры

- Аннулированные чеки

- Подтверждение оплаты

- Предыдущие налоговые декларации

- Формы W-2, 1099-MISC и 1099-NEC

Чем больше документации вы храните в своих записях, тем лучше будет ваш бизнес и бухгалтерские книги.

7. Составьте расписание и установите напоминания

Последнее, что вы хотите сделать, — это отложить запись транзакций в свои книги. Накапливание транзакций может привести к неорганизованным записям, ошибкам и множеству ненужных стрессов.

Чтобы упростить бухгалтерские обязанности, создайте и придерживайтесь графика или цикла бухгалтерского учета. Ваш график начинается с вашего начального остатка на счете и заканчивается, когда вы закрываете книги.

Ваш график начинается с вашего начального остатка на счете и заканчивается, когда вы закрываете книги.

Запишите шаги в свой график или цикл и выделите время каждую неделю, месяц и т. Д.просмотреть их и обновить свои записи. Чтобы сделать еще один шаг вперед, подумайте о том, чтобы установить напоминания для себя, чтобы вы знали, когда вам нужно пройти свой цикл и обновить свои книги.

Советы по упорядочению книг

Если вы хотите, чтобы бухгалтерские книги вашей компании были точными, держите их систематизированными и актуальными.

Не самый организованный человек? Без проблем. Воспользуйтесь этими советами, чтобы поддерживать свои книги в идеальном состоянии:

- Получите базовые знания о бухгалтерском учете, прежде чем записывать операции в свои книги

- Воспользуйтесь бухгалтерским программным обеспечением для оптимизации процессов

- Разделяйте бизнес и личные финансы

- Отслеживайте все транзакции как можно скорее или регулярно (например,г.

, 1 раз в неделю)

, 1 раз в неделю) - Найдите способ систематизировать бухгалтерские квитанции и другие документы

- Чаще просматривайте свои книги, чтобы быть в курсе финансовых событий

- Не откладывайте запись транзакций на последнюю минуту

Боитесь мысли о необходимости создавать свои бизнес-книги? Если да, у нас есть для вас отличное решение. Онлайн-бухгалтерия Patriot позволяет легко наладить бухгалтерский учет вашей компании. Оптимизируйте способ записи своих транзакций, запустив бесплатную пробную версию бухгалтерского программного обеспечения Patriot сегодня!

Эта статья была обновлена с даты ее первоначальной публикации 14 февраля 2017 г.

Это не является юридической консультацией; Для большей информации, пожалуйста нажмите сюда.

Как вычитать книги для самозанятых | Small Business

Автор Chron Contributor Обновлено 11 августа 2020 г.

Любые книги или публикации, которые вы используете для своего бизнеса, будучи самозанятыми, могут быть вычтены из вашей налоговой декларации. Вы должны использовать книги в деловых целях, то есть вы не можете вычесть роман, который вам понравился в отпуске. Поскольку вы работаете не по найму, вам нужно будет заполнить Таблицу C при заполнении налоговой декларации 1040, чтобы сообщить о прибыли или убытке от вашего бизнеса, который включает любые расходы.Если вы используете книги в течение года, вы можете заявить о всех расходах в Приложении C. Если вы используете книги в течение нескольких лет, вы можете списать их все сразу как собственность Раздела 179.

Вы должны использовать книги в деловых целях, то есть вы не можете вычесть роман, который вам понравился в отпуске. Поскольку вы работаете не по найму, вам нужно будет заполнить Таблицу C при заполнении налоговой декларации 1040, чтобы сообщить о прибыли или убытке от вашего бизнеса, который включает любые расходы.Если вы используете книги в течение года, вы можете заявить о всех расходах в Приложении C. Если вы используете книги в течение нескольких лет, вы можете списать их все сразу как собственность Раздела 179.

Есть две категории, доступные для списания налоговых книг, если вы работаете не по найму. Основной способ списать книги — списать их как прямые расходы, связанные с бизнесом, в график IRS C. Другой способ — включить стоимость учебников в расходы на образование, которые необходимы для вашей области или профессии.Например, если вам требуется

Списание бухгалтерских книг по налогам

Сложите все суммы из любых полученных вами форм 1099-MISC, а также любые другие доходы, не указанные в 1099-MISC. Запишите эту сумму в строке 1 Приложения C. Запишите любую стоимость проданных товаров в строке 4, если необходимо, и любые скидки в строке 2. Вычтите суммы в строках 2 и 4, чтобы определить вашу валовую прибыль. Запишите сумму в строке 5.

Запишите эту сумму в строке 1 Приложения C. Запишите любую стоимость проданных товаров в строке 4, если необходимо, и любые скидки в строке 2. Вычтите суммы в строках 2 и 4, чтобы определить вашу валовую прибыль. Запишите сумму в строке 5.

Запишите любой дополнительный доход в строке 6, затем добавьте сумму из строки 6 в строку 5 и запишите валовой доход в строку 7.Сложите сумму, которую вы потратили на книги, используя квитанции о покупках. Вы, должно быть, использовали книги для бизнеса, чтобы вычесть полную стоимость. Если вы использовали книгу частично для бизнеса, а частично для личного пользования, например, поваренную книгу, если вы профессиональный повар и заядлый домашний повар, определите, какую часть книги вы использовали для бизнеса. Например, если вы половину времени использовали книгу в деловых целях, вычтите половину стоимости.

Запишите общую сумму расходов из книг в строке 22 Приложения C «Принадлежности.«Это категория расходов для книг. Если вы приобрели учебники по мере необходимости для образования, которое требуется в вашей сфере деятельности, запишите это в Разделе 5 внизу Приложения C в разделе« Прочие расходы ». Включите налоговый вычет из ваших расходов на образование или профессиональную подготовку для образования, которое непосредственно необходимо для вашей самозанятости.

Включите налоговый вычет из ваших расходов на образование или профессиональную подготовку для образования, которое непосредственно необходимо для вашей самозанятости.

Запишите любые другие расходы, которые у вас есть для вашего бизнеса или дохода от самозанятости, в строках с 8 по 27. Добавьте сумму ваших расходов и запишите итог по строке 28.

Взятие вычета по разделу 179

Укажите максимальную сумму собственности, на которую вы можете претендовать в соответствии с разделом 179 в строке 1 формы IRS 4562. По состоянию на 2019 год максимальная сумма составляет 1 040 000 долларов в большинстве случаев. Сложите общую стоимость собственности по разделу 179, которую вы начали использовать в течение налогового года, включая бухгалтерские книги, и запишите сумму в строке 2. Напишите лимит ваших вычетов в строке 3. По состоянию на 2019 год этот лимит в большинстве случаев составляет 2 590 000 долларов. Принимайте этот вычет только в том году, когда книги введены в эксплуатацию.

Вычтите сумму в строке 2 из суммы в строке 3 и запишите ее в строке 4. Если строка 3 больше, чем строка 2, просто напишите «0» в строке 4, затем вычтите сумму в строке 4 из суммы на строка 1 и запись в строке 5. Опишите имущество и бухгалтерские книги в строке 6 раздела a и запишите стоимость каждого объекта в разделе b. Напишите сумму расходов, которую вы требуете по каждому пункту в разделе c строки 6. Вы можете потребовать полную стоимость книг.

Добавьте сумму в строке 6c к любым суммам в строке 7 и запишите сумму в строке 8.Напишите сумму в строке 8 или сумму в строке 9 в зависимости от того, какая сумма меньше. Напишите сумму вашего дохода по Таблице C в строке 11, если она не превышает 500 000 долларов. В строке 12 запишите сумму вашего вычета, которая представляет собой сумму строки 9 плюс любой переходящий остаток, который у вас мог быть с предыдущего года.

Запишите сумму вычета для книг и имущества по разделу 179 в строке 13 вашего приложения C, а не в строке 22. Включите форму 4562 при подаче налоговой декларации.

Включите форму 4562 при подаче налоговой декларации.

Отчет о прибылях и убытках в формате PDF — заполнить онлайн, для печати, заполняемый, пустой

Комментарии и помощь с отчетом о прибылях и убытках

Видеоинструкция и помощь в заполнении и заполнении отчета о прибылях и убытках pdf

Инструкции и справка по бухгалтерскому учету и учету доходов и расходов корпорации форма

Привет, ребята, сегодня мы собираемся изучить отчет о доходах и расходах, отчет о доходах и расходах, как вы можете видеть, я дал вам две копии, одну в ваших заметках, которая выглядит вот так, здесь вы можете сослаться, но я также пошел заранее и предоставив вам отчет о доходах и расходах в полном объеме, чтобы вы могли ссылаться на него во время обучения, позже вы будете использовать эту копию для чего-то еще, отчета о доходах и расходах, который перечисляет и обобщает операции с доходами и расходами, которые имели место конкретный период времени обычно месяц или год вот как это соотносится с тем, что мы делали вы находитесь в процессе изучения инструментов управления капиталом первым, что вы узнали, был отчет о финансовом положении в отчете о финансовом положении, который вы пытались чтобы выяснить мое финансовое положение сегодня, вы должны были уже начать этот процесс, если вы еще не начали, вы будете делать это сегодня вечером с отчетом о моем финансовом положении, теперь вы переходите к доходу и отчеты о расходах, вот как я управлял своими деньгами в прошлом, так что мы только что сделали сегодня, сейчас мы делаем, как мы управляем своими деньгами в прошлом, чтобы мы могли учиться на наших ошибках, и тогда в следующем подразделении вы будете выполнение плана расходов — вот что является моим будущим планом управления деньгами, так что все они вписываются в эту аккуратную маленькую головоломку как отчет о доходах и расходах может помочь вам управлять деньгами он может оценивать прошлые финансовые решения вносить изменения для увеличения вашей чистой стоимости вносить изменения в достичь своей цели и улучшить финансовое благополучие прежде всего мы обнаружили в нашем финансовом отчете в нашем финансовом отчете мы обнаружили тот факт, что наши активы должны быть выше, чем наши обязательства, чтобы соответствовать высокой чистой стоимости мы также говорили о том, что нам нужно увеличить нашу чистую стоимость, поэтому нам придется увеличить наши активы, снизить наши обязательства, что AKA просто означает, что чем больше вещей оплачивает наши счета, хорошо, попробуйте их оплатить без взимания такой платы также оценка прошлых финансовых решений помогает нам улучшить наше финансовое благополучие за счет постановки целей, снижающих денежный стресс и увеличивая нашу чистую стоимость. Есть три компонента отчета о доходах и расходах. Это раздел вашего дохода, в котором указаны разные заработанные и нетрудовые доходы, а затем полученный доход от расходов на государственные программы есть несколько массивов расходов, и тогда у вас в голове есть чистая прибыль или чистый убыток, как вы думаете, у нас должна быть чистая прибыль или чистый убыток, вы узнаете, что немного позже, каков доход получены ли деньги есть разные виды дохода заработанный доход это любые деньги, заработанные на работе это вы идете на работу и получаете свою зарплату нетрудовой доход это доход, полученный из других источников помимо работы, например, возможно, ваши процентные ставки ваши проценты которые вы получаете на сберегательные счета, акции или облигации, то есть доход от государственных программ…

Есть три компонента отчета о доходах и расходах. Это раздел вашего дохода, в котором указаны разные заработанные и нетрудовые доходы, а затем полученный доход от расходов на государственные программы есть несколько массивов расходов, и тогда у вас в голове есть чистая прибыль или чистый убыток, как вы думаете, у нас должна быть чистая прибыль или чистый убыток, вы узнаете, что немного позже, каков доход получены ли деньги есть разные виды дохода заработанный доход это любые деньги, заработанные на работе это вы идете на работу и получаете свою зарплату нетрудовой доход это доход, полученный из других источников помимо работы, например, возможно, ваши процентные ставки ваши проценты которые вы получаете на сберегательные счета, акции или облигации, то есть доход от государственных программ…

Я начал писать книгу в прошлом году, и у меня есть расходы. Я не получил никакого дохода. Как мне заполнить 1099-CEZ? Имею ли я право на 1099-CEZ?

Я полагаю, вы имеете в виду Приложение C (или Приложение C-EZ), потому что не существует форм 1099-CEZ. При этом я заметил, что вы используете Turbo Tax Deluxe Online, и эта версия не поддерживает использование Таблицы C, в которой вы вводите доходы и расходы своего Индивидуального предпринимателя.Вам нужно будет перейти на Turbo Tax Self-Employed, чтобы регистрировать и регистрировать доходы и расходы вашего бизнеса в Приложении C (при условии, что ваш бизнес является индивидуальным предпринимателем … что позволяет IRS). Кроме того, при написании / публикации книги нужно подумать и о других вещах. Пожалуйста, просмотрите следующий вопрос и ответ, представленные Turbo Tax несколько лет назад:

При этом я заметил, что вы используете Turbo Tax Deluxe Online, и эта версия не поддерживает использование Таблицы C, в которой вы вводите доходы и расходы своего Индивидуального предпринимателя.Вам нужно будет перейти на Turbo Tax Self-Employed, чтобы регистрировать и регистрировать доходы и расходы вашего бизнеса в Приложении C (при условии, что ваш бизнес является индивидуальным предпринимателем … что позволяет IRS). Кроме того, при написании / публикации книги нужно подумать и о других вещах. Пожалуйста, просмотрите следующий вопрос и ответ, представленные Turbo Tax несколько лет назад:

Если вы, как и большинство писателей, вероятно, вне себя интересно, что вы можете вычесть из своего письменного дохода, когда это произойдет к налогам.Что позволяет Налоговая служба? Какие отчисления поднять красный флаг? Будете ли вы проходить аудит?

И большой: Как сколько налогов придется платить? Каждый раз, когда вы не работаете на W-2 зарплаты — будь то отдельная публикация или целый портфель, полный их или даже продажи книги, изданной самостоятельно — вы классифицируетесь как самозанятый независимый подрядчик. Таким образом, ваши налоговые обязательства будут быть больше, чем если бы вы получали зарплату.Когда вы узнаете, сколько больше, вы захотите найти все возможные вычеты. Вот что вам нужно знать, чтобы начать.

Таким образом, ваши налоговые обязательства будут быть больше, чем если бы вы получали зарплату.Когда вы узнаете, сколько больше, вы захотите найти все возможные вычеты. Вот что вам нужно знать, чтобы начать.

Налоги на самозанятость (Почему платят — буквально — знать эти вещи)

Если вы впервые имеете дело с доходом от самозанятости, вы может быть шокирован тем, что вы должны. Это будет намного больше, чем ты вообразил! Допустим, вы находитесь в 15-процентной налоговой категории. Вам платят 1000 долларов за написанную вами статью.Вы получаете форму 1099 и берете ее вашему налоговому специалисту. Если вам нечего вычесть в расходах против этой 1000 долларов вы получите налоговый счет на 150 долларов в подоходный налог (15 процентов). Но поскольку вы работаете не по найму, вы должны еще 150 долларов по налогу на самозанятость (15,3 процента) — итого 300 долларов. Ты только что попал в налоговую категорию 30,3%. Ой!

Ой!

Во-первых, Плохие новости: налог на самозанятость не обойтись.Те долларов финансируют ваше социальное обеспечение и медицинскую помощь. Когда работаешь за зарплату, Налоги на социальное обеспечение и медицинское обслуживание (7,65 процента) удерживаются из вашу зарплату, и ваш работодатель вычитает, выплачивая другую 7,65% из своего кармана, что в сумме составляет 15,3%. Но если ваш статус оплаты — статус независимого подрядчика, налоги не взимаются. удерживается из вашей зарплаты. Вы как начальник, так и служащий, поэтому вы должны платить обе стороны.

Хорошая новость в том, что, поскольку налог на самозанятость основан на вашей чистой прибыли, вы можете уменьшить ее на вычеты из вашего дохода. Давайте использовать тот же пример Плата в размере 1000 долларов США за написанную вами статью. Скажите, что тема требует вас проехать 100 миль, чтобы осветить событие. Вы можете вычесть стоимость пробег, прием, исследования, питание, проживание и любые другие «обычные и необходимые »деловые расходы, которые вы понесли для завершения назначение.Вы, вероятно, можете добавить немного канцелярских принадлежностей, и если вы соответствуют требованиям, вы можете вычесть расходы на домашний офис. (Подробнее позже как определить, соответствуете ли вы требованиям.) Если эти вычеты 500 долларов, вы снизили общую сумму налоговых обязательств до 150 долларов (75 долларов в подоходный налог плюс 75 долларов налога на самозанятость), что дает экономию в 150 долларов. Сейчас же Вы можете купить тот цветной принтер, который вам понравился!

Вы можете вычесть стоимость пробег, прием, исследования, питание, проживание и любые другие «обычные и необходимые »деловые расходы, которые вы понесли для завершения назначение.Вы, вероятно, можете добавить немного канцелярских принадлежностей, и если вы соответствуют требованиям, вы можете вычесть расходы на домашний офис. (Подробнее позже как определить, соответствуете ли вы требованиям.) Если эти вычеты 500 долларов, вы снизили общую сумму налоговых обязательств до 150 долларов (75 долларов в подоходный налог плюс 75 долларов налога на самозанятость), что дает экономию в 150 долларов. Сейчас же Вы можете купить тот цветной принтер, который вам понравился!

Это почему так важно найти все вычеты, на которые вы имеете право.Вы можете быть спокойны с небольшим налоговым планированием, базовым организация и немного знаний.

Правила потери хобби (как определить, является ли ваше письмо занятием или хобби)