Коэффициент RОА (Простыми словами) — Нормы, виды и значение

«За каждой акцией стоит компания. Выясни, как у нее дела». Питер Линч

За цитатой легендарного инвестора скрывается ключевой вопрос эффективного капиталовложения на фондовом рынке – при принятии решения надо сосредоточиться не на цене акции, и не на показателях динамики ее роста/падения.

Главное – всесторонняя оценка деятельности компании. Стабильно ли растет ее прибыль? Насколько устойчиво ее превосходство над конкурентами?

Ответ на эти вопросы поможет дать коэффициент ROA и группа его разновидностей.

Что такое ROA простыми словами

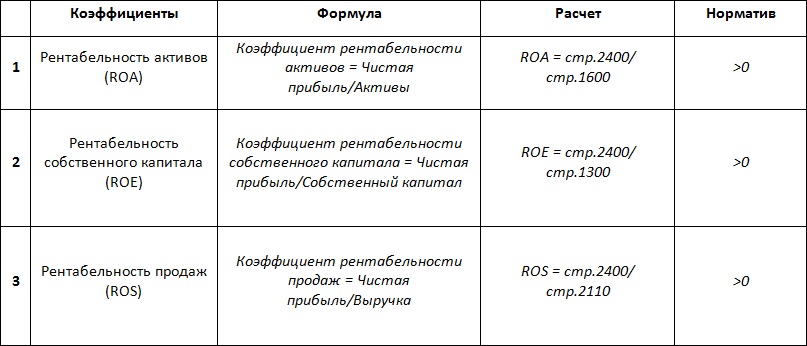

ROA (Return on Assets) – коэффициент рентабельности активов, показывающий процентное соотношение чистой прибыли предприятия к его общим активам (данные по балансу).

Коэффициент ROA простыми словами – это финансовый показатель эффективности ведения бизнеса, который, фактически, говорит о результативности использования компанией своего имущества, включая кредитные заимствования.

Примеры расчета ROA

Формула расчета показателя рентабельности активов:

Коэффициент рентабельности = чистая прибыль/совокупные активы * 100

Под чистой прибылью подразумевается разность между годовой выручкой и затратами предприятия, а в совокупных активах учитываются принадлежащие ей материальные ресурсы. Расчет активов проводится по среднегодовой величине (активы на начало и конец года/2).

Например, если чистая годовая прибыль $1 млн, а совокупная стоимость активов $5 млн, то рентабельность активов предприятия составит: 1/5*100% = 20%

Если возникает необходимость рассчитать рентабельность активов за период, отличный от календарного года, то:

ROA= чистая прибыль * (365/n)/ среднегодовая величина активов*100

Где n- количество дней для искомого временного интервала.

Обоснованные выводы, по результатам расчета коэффициента ROA, требуют учитывать следующие аспекты:

- Временной интервал. Коэффициент не дает прогнозируемый результат по потенциалу прибыли на долгосрочных инвестициях (например, изменения производственного цикла с внедрением новых технологий может на время снизить ROA), поэтому необходимо следить за динамикой роста/падения.

- Неравноценные значения числителя и знаменателя. Прибыль показывает текущий результат, а активы накапливались несколько лет, поэтому необходимо добавить в аналитику инструменты оценки рыночной стоимости предприятия.

- Риски. Высокий показатель рентабельности активов может быть достигнут за счет ведения агрессивной стратегии на «грани фола», поэтому следует проанализировать структуру затрат и используемый финансовый рычаг.

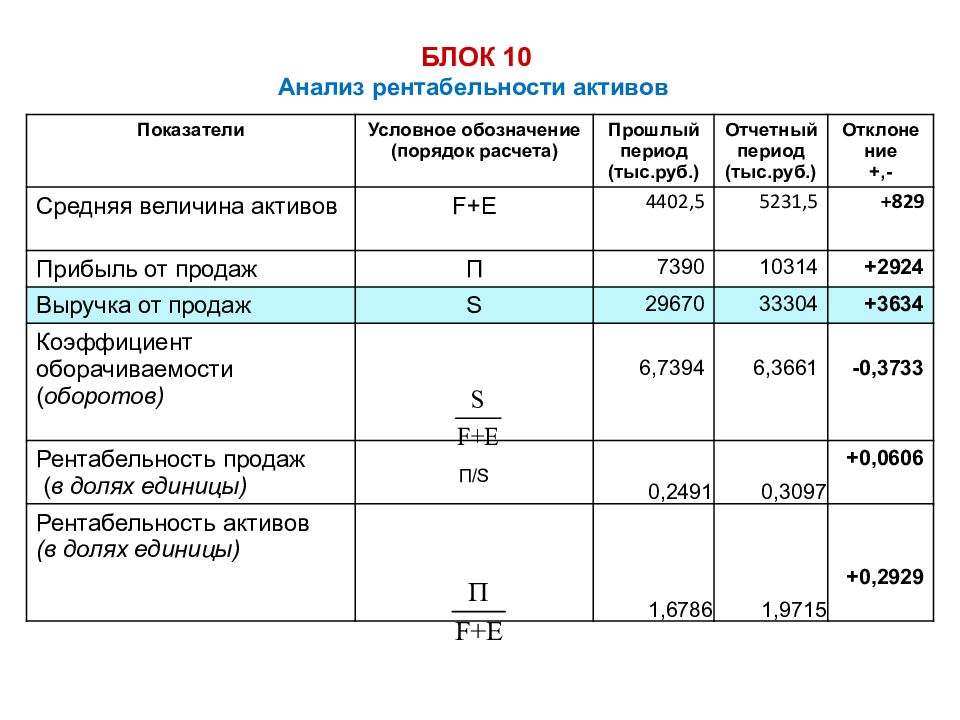

Двухфакторная модель ROA

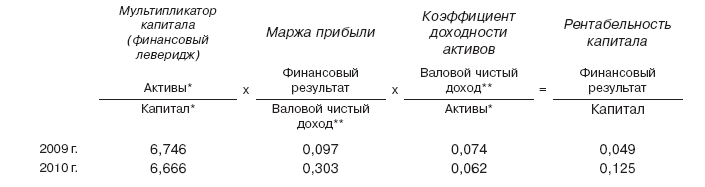

Финансовое состояние компании можно проанализировать по «формуле Дюпона», которая оценивает основные факторы, влияющие на эффективность ведения бизнеса.

Двухфакторная модель расчета ROA учитывает чистую прибыль, среднюю величину активов и выручку.

ROA = ROS*Koa, где ROS – коэффициент рентабельности продаж (чистая прибыль/выручка), Koa – коэффициент оборачиваемости активов (выручка/средняя величина активов).

Такой расчет дает оценку значения вклада системы продаж в создание прибыли и характеризует интенсивность использования имеющихся активов.

Особенности

Коэффициент рентабельности активов ROA отражает среднюю доходность на весь, имеющийся в распоряжении компании капитал (собственный и заемный).

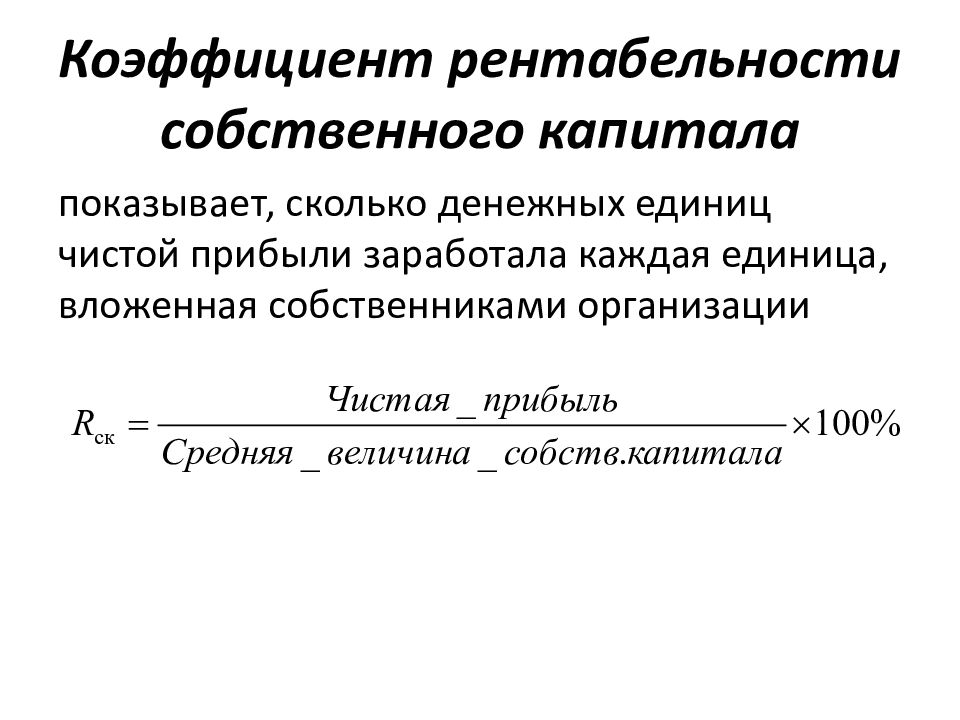

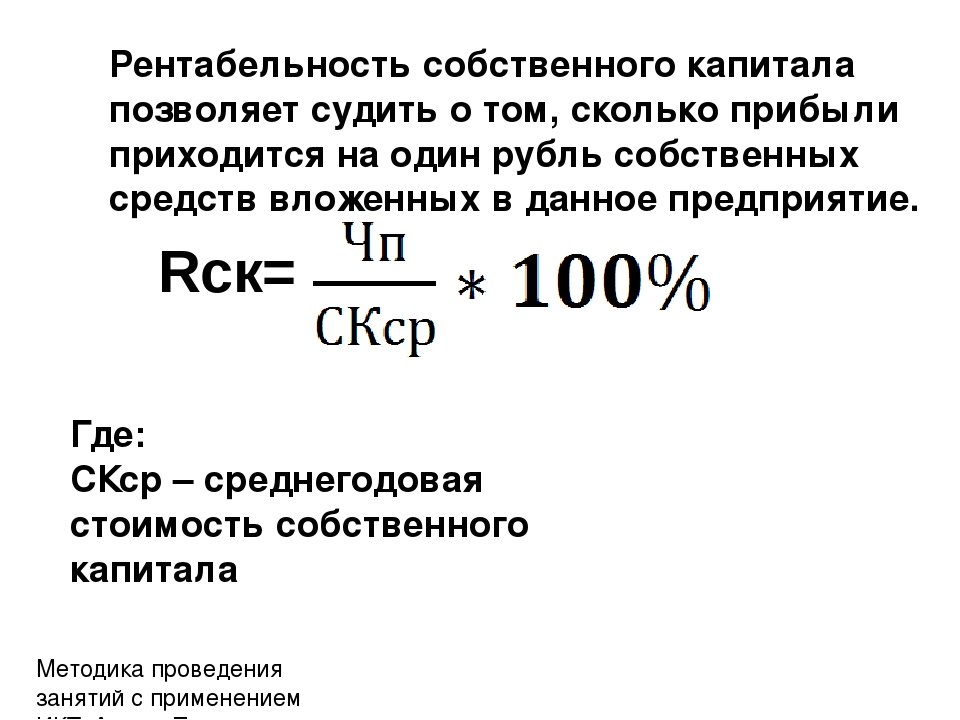

Следует акцентировать внимание на основном отличии коэффициентов ROA и ROE – рентабельность активов ROE учитывает только часть капитала, принадлежащую акционерам компании (формула расчета: ROE = чистая прибыль/собственный капитал *100).

Сравнение показателей ROA и ROE дает возможность оценить эффективность использования предприятием дополнительных финансовых ресурсов – как заемные средства влияют на размер прибылей, и показывает зависимость одного коэффициента от другого:

- чем больше кредитных средств в активах компании, тем больше будет разница между показателями ROA и ROE;

- при увеличении кредитных средств, ROA показывает уменьшение.

Значения ROA и ROE будут корректными только для одноотраслевых компаний, т.к. стоимость активов и размер привлекаемых заемных средств, в разных секторах экономики, значительно отличается.

В технологическом секторе значения коэффициентов приблизительно равны, из-за невысоких долговых обязательств компаний, что может привести к недостоверным данным по ROE. В то же время, сравнение ROE и ROA для разных отраслей дает существенные расхождения, в связи с разной капиталоемкостью компаний.

Например, % дивергенции ROE над ROA между компаниями General Motors (автомобилестроение) и Walmart (розничная торговля) самый высокий.

Какое значение ROA можно считать нормальным

Коэффициент ROA не имеет строго нормированных границ и может принимать значения в широком диапазоне, в зависимости от типа компаний. То, что может служить нормой для банков, например 1%, будет считаться крайне низким показателем для компаний сферы торговли и услуг.

Как правило, показатель рентабельности активов компаний производственного сектора не высокий, т.к. здесь регулярно идут затраты на обновление материально-технической базы.

Среднее значение ROA для крупных компаний США и Великобритании составляет 15%, стран европейского союза – 9%, Японии – 7%. ROA по отраслям приближается к значениям ROE, которые демонстрируют значения от 10 до 15% для компаний, входящих в индекс S&P 500.

ROA по отраслям приближается к значениям ROE, которые демонстрируют значения от 10 до 15% для компаний, входящих в индекс S&P 500.

Всегда ли хорош высокий ROA

Высокий ROA не всегда отражает истинное положение дел в компании. Если ROA значительно выше норм в отрасли, то это может говорить, что компания не вкладывает средства в обновление активов. Отсутствие инвестиций в новое оборудование и технологии, может тормозить развитие бизнеса и сказаться на долгосрочных перспективах компании.

В целом, чем выше рентабельность по ROA, тем выше котируется компания. Высокий показатель рентабельности активов означает, что компания управляется грамотно и создает больше прибыли при минимальных объемах инвестиций.

Немаловажное значение имеет ROA и при рассмотрении возможности кредитования компании через банки.

Отрицательное значение трактуется однозначно – компания убыточна.

Разновидности показателя

Кроме ROA, в категорию мультипликаторов, отражающих эффективность предприятия, входят:

- ROS (Return on Sales) – коэффициент рентабельности выручки.

- ROIC (Return on Invested Capital) – коэффициент рентабельности инвестированного капитала. Показатель оценивает эффективность использования компанией инвестиционных вложений.

Вместо чистой прибыли, в числитель закладывается величина операционной прибыли (без вычета налогов и др. обязательных отчислений), а в знаменатель сумма – инвестиционного капитала:

ROIC = Nopat/Invested Capital*100

Nopat = операционная прибыль* (1- налоговая ставка)

Коэффициент не применяется при расчете инвестиций в сфере продажи элитных товаров и услуг (высокие стартовые затраты могут значительно снизить ROIC, а окупаемость может растянуться на длительный период).

Аналитики считают, что коэффициенты ROS и ROIC актуальны:

- при сравнении одноотраслевых предприятий;

- при изучении истории показателей отдельно взятого предприятия.

Последнее утверждение не разделяет У. Баффетт: « Инвесторы должны скептично относиться к моделям рынков и акций, основанных на исторических данных. Эти модели, построенные различными умниками, которые используют термины, понятные только «посвященным» (бета, гамма, сигма и им подобные), могут произвести большое впечатление. Однако, довольно часто инвесторы забывают разобраться в предположениях, которые стоят за всеми этими моделями. Опасайтесь «ботаников» с формулами».

Для полноценного анализа фондового рынка, коэффициенты ROA, ROE, ROS и ROIC рассматриваются совместно.

Например, аналитика показателей компании Microsoft, по текущим результатам различных коэффициентов рентабельности (ROA -6,57%, ROE -20,09%, ROIC – 8,62%) позволила сделать выводы о состоянии дел компании, в сравнении с компаниями из индекса S&P 500 и в схожих, одноотраслевых: менеджмент Microsoft выглядит предпочтительнее компаний индекса, но уступает компаниям своего сектора.

Преимущества и недостатки

Коэффициент ROA позволяет охарактеризовать уровень профессионализма менеджмента компании (насколько грамотно используются активы), что прямо влияет на размер потенциальной прибыли от инвестирования.

По его значениям оценивается надежность, платежеспособность и конкурентоспособность предприятия. Показатель важен не только для инвесторов и аналитиков, но и для руководства компании, которое может вовремя внести коррективы, если ROA низкий, в сравнении с конкурентами, или имеет тенденцию к снижению.

Основной недостаток ROA и других коэффициентов рентабельности заключается в их зависимости от правил бухгалтерской отчетности (например, разные стандарты – GAAP и IFRS могут применяться даже на предприятиях одной страны).

Отсюда вытекает еще одна проблема – возможность манипулировать показателями чистой прибыли (как следствие, искаженная аналитика).

Даже высокий коэффициент рентабельности активов не отражает уровень ликвидности компании (средства для дивидендов могут быть только на бумаге).

Следует также знать, что выводы по рентабельности компании не могут базироваться исключительно на значениях ROA – это относительный показатель, который требует подтверждения тенденции сравнительным анализом аналогичными инструментами.

Рекомендованные для вас статьи:Заключение

Мультипликатор ROA является важным аналитическим инструментом, определяющим уровень рентабельности предприятия и характеризует его возможности генерировать прибыль, за счет использования собственного и привлеченного капитала.

Рассчитываем рентабельность активов правильно | Онлайн бухгалтерия Небо

Ни одно предприятие не сможет успешно функционировать без грамотной финансовой аналитики. А для того, чтобы проводить анализ правильно, нужно владеть многими формулами и понятиями. Одним из таких важнейших понятий является рентабельность активов.

Этот показатель даёт понять, насколько эффективно используются денежные средства и имущество. С помощью коэффициента рентабельности активов можно поставить прогноз, насколько прибыльным будет бизнес в будущем при существующей ситуации, и что нужно сделать, чтобы увеличить прибыль. Уметь правильно рассчитывать рентабельность активов, разбираться в терминах, связанных с этим показателем – очень полезный навык, который действительно может помочь правильно вести дела.

Уметь правильно рассчитывать рентабельность активов, разбираться в терминах, связанных с этим показателем – очень полезный навык, который действительно может помочь правильно вести дела.

Начнём с понятия активов. Здесь всё просто. Это все денежные средства и материальное имущество компании. Активы бывают разные. В экономическом плане их основное отличие друг от друга – уровень ликвидности (способность актива быть проданным за максимальную цену в максимально короткий срок).

Рентабельность актива – это его способность приносить прибыль компании. При расчёте коэффициента рентабельности активов можно выявить, какие активы приносят больше всего пользы, а какие не приносят прибыли совсем. От не приносящего прибыль имущества лучше всего избавиться. Расчёт рентабельности вместе с расчётом ликвидности показывает, какие изменения нужно внести, для того чтобы повысить общую прибыль: как правильно распределить средства, на что обратить внимание и т. п.

п.

С помощью данного показателя можно также определить, насколько эффективны были те или иные изменения, развивается ли бизнес или идёт к упадку. Чтобы сделать подобные выводы, нужно сравнить прошлые показатели и текущий.

Расчёт коэффициента рентабельности активовЧтобы произвести все вычисления, нам понадобятся данные бухгалтерского баланса. Рентабельность активов представляет собой отношение чистой прибыли к стоимости активов за отчётный период. То есть формула расчётов очень простая:

Р = П / А

Где Р – коэффициент рентабельности;

П – чистая прибыль компании;

А – стоимость активов.

Если вам нужны максимально точные расчётные данные, можно вместо значения общей суммы активов использовать среднее арифметическое цены активов начала периода и конца. Это сделает получившиеся значения менее абстрактными. Однако в большинстве случаев для стандартной аналитики безупречная точность не требуется. Можно обойтись и общим значением.

Можно обойтись и общим значением.

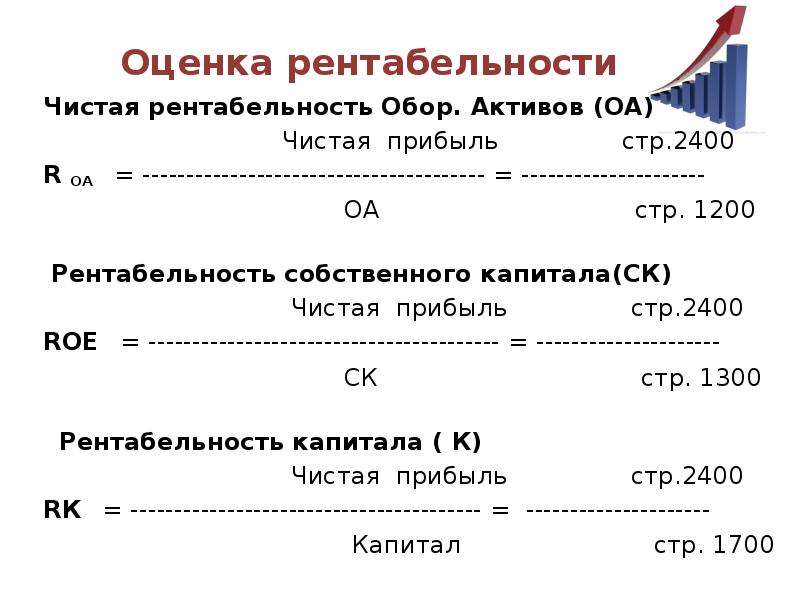

Информация о чистой прибыли содержится в строке 2400. Общая стоимость активов – строка 1600.

Пример 1ООО «Геркулес» рассчитывает коэффициент рентабельности активов каждый год, чтобы следить за своим развитием. Чистая прибыль компании на 2016 год составляет 1200000 р. За прошедший год стоимость активов составила 60000000 р. Считаем:

1200000 / 60000000 = 0,02

Коэффициент рентабельности рассчитывается обычно в процентах. Поэтому переводим получившееся число в проценты: 0, 02 = 2%

Как использовать показатель при анализеВ первую очередь нужно знать, о чём говорит показатель. Посмотрим на наш пример. 2% — это не великолепный, но достаточно неплохой, средний показатель. Рентабельность активов не должна быть ниже 0%. Если это значение меньше нуля, значит, предприятие работает в убыток, и нужно либо серьёзно перестраивать весь бизнес (что потребует больших вложений), либо ликвидировать компанию.

Но это далеко не самый важный пункт в анализе. Гораздо важнее сравнение показателей предыдущих периодов с нынешним. Оно показывает, увеличивается или снижается рентабельность, что в свою очередь ведёт к определённым выводам.

Если коэффициент стал выше по сравнению с прошлым отчётным периодом, это означает, что либо прибыль предприятия возросла, с чем может быть связано увеличение оборачиваемости активов (оборачиваемость – ресурсоотдача, показывает, сколько раз окупился тот или иной актив за период времени), либо расходы на производство продукции снизились.

Если наблюдается снижение, то это может свидетельствовать о снижении оборачиваемости активов и, соответственно, падении прибыли предприятия. Также это может говорить об увеличении расходов на производство продукции.

Естественно, рост рентабельности – признак того, что предприятие развивается, и всё идёт хорошо. А снижение – сигнал к тому, что нужно что-то предпринимать. Чем выше показатель рентабельности, тем лучше.

Для наглядности изобразим все перечисленные выводы на схеме:

Приведём пример анализа с помощью коэффициента рентабельности активов.

Пример 2ООО «Геркулес» считается успешным предприятием. В Примере 1 мы рассчитывали коэффициент рентабельности за 2016 год. Если мы посмотрим на отчёты 2015 года, то расчёт рентабельности получится следующий.

За 2015 год компания получила 800000 р. чистой прибыли. Стоимость активов же составила 60000000 р. Подставляем цифры в формулу:

8000000 / 60000000 = 0,013 = 1,3%

1,3% < 2%, следовательно, дела компании идут хорошо. «Геркулес» действительно можно назвать успешным предприятием.

Однако в 2017 году прибыль компании снизилась до 600000 р., а цена активов осталась такой же.

600000 / 60000000 = 0,01 = 1%

2% > 1%, следовательно, дела компании ухудшились, и нужно найти причину этому снижению.

Конечно, полноценный анализ проводится не так. Привлекается гораздо больше различных данных, производятся расчёты, значения сравниваются. Если было обнаружено снижение, нужно вычислить, оборачиваемость и рентабельность какого из активов снизилась, и можно ли избавиться от того, что не приносит прибыль, или заставить актив приносить доходы. Желательно, чтобы данный анализ проводили профессионалы. Обычно подобные расчёты входят в обязанности бухгалтерии. Однако сегодня рассчитать некоторые значения и произвести минимальную оценку ситуации можно с помощью электронных сервисов, онлайн-бухгалтеров и т.п. А знать, как рассчитывается коэффициент рентабельности активов, очень полезно и руководителю компании. Это даст возможность самостоятельно контролировать развитие бизнеса.

Привлекается гораздо больше различных данных, производятся расчёты, значения сравниваются. Если было обнаружено снижение, нужно вычислить, оборачиваемость и рентабельность какого из активов снизилась, и можно ли избавиться от того, что не приносит прибыль, или заставить актив приносить доходы. Желательно, чтобы данный анализ проводили профессионалы. Обычно подобные расчёты входят в обязанности бухгалтерии. Однако сегодня рассчитать некоторые значения и произвести минимальную оценку ситуации можно с помощью электронных сервисов, онлайн-бухгалтеров и т.п. А знать, как рассчитывается коэффициент рентабельности активов, очень полезно и руководителю компании. Это даст возможность самостоятельно контролировать развитие бизнеса.

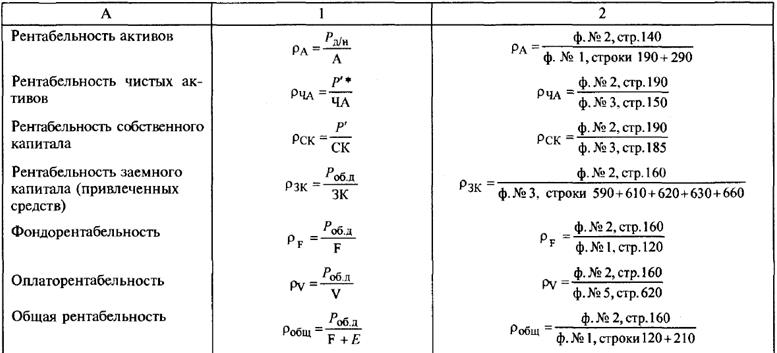

Рентабельность активов и капитала

Рентабельность является важным финансовым результативным показателем работы организации. Рассмотрим подробнее разновидности показателей рентабельности, которые присутствуют в финансовых расчетах компании.

Рентабельность активов (return on assets, ROA) – финансовый коэффициент, характеризующий отдачу от использования всех активов организации. Коэффициент показывает способность организации генерировать прибыль без учета структуры его капитала (финансового левериджа), качество управления активами.

В отличие от показателя «рентабельность собственного капитала», данный показатель учитывает все активы организации, а не только собственные средства. Поэтому он менее интересен для инвесторов.

Общую сумму активов предприятия возможно найти, сложив стоимости внеоборотных и оборотных активов.

В общем виде формула для расчета рентабельности активов выглядит следующим образом:

ROA=ЧП*100%/Аср, (1)

где ЧП — чистая прибыль,

Аср – сумма всех активов.

Рентабельность активов показывает, сколько копеек прибыли от продаж или чистой прибыли принесет один рубль, вложенный в активы предприятия.

Рентабельность активов организации отражает способность активов создавать прибыль.

Величину прибыли от продаж можно найти в отчете о финансовых результатах (прибылях и убытках) или рассчитать по следующей формуле:

ПР=TR-TC, (2)

где TR (totalrevenue) – это выручка предприятия в стоимостном выражении,

TC (totalcost) – полная себестоимость.

Выручку (TR) можно найти, умножив объем продаж (Q — quantity) на цену (P — price):

TR=P*Q. (3)

Полную себестоимость (TC) можно найти, сложив все затраты предприятия: материалы, комплектующие, заработную плату рабочих и административно-управленческого персонала, амортизационные отчисления, затраты на коммунальные услуги, охрану и безопасность, общецеховые и общезаводские расходы и др.

Величину чистой прибыли можно найти в отчете о финансовых результатах (прибылях и убытках) или рассчитать по следующей формуле:

ЧП=TR-TC-ПрР+ПрД-Н, (4)

где ПрР – прочие расходы,

ПрД – прочие доходы,

Н – сумма начисленных налогов.

К прочим доходам и расходам относят соответственно поступления или затраты, не связанные с основной деятельность организации, среди них – курсовые разницы, сумма дооценки/уценки активов.

Рентабельность оборотных активов рассчитывается следующим образом:

Rоа= Pч*100%/ Aоср, (5)

где Rоа – рентабельность оборотных средств,

Pч – прибыль чистая,

Aоср – среднегодовая стоимость оборотных активов.

Данный показатель является одним из самых весомых, так как только этот вид активов дает гарантированную непрерывность экономико – финансовых оборотов.

С помощью рентабельности оборотных активов происходит большое влияние на производственные процессы, результативность управления финансами в целях выполнения планов производства. Оборотные средства экономично и рационально повышают объемы производства и рационализацию продукции, дают толчок для покорения более высокоуровневых и прибыльных рынков.

Оборотные средства включают в себя совокупности предварительных инвестиций для приобретения оборотных фондов, а также фондов обращения, влияющих на обороты производства.

К ним относятся:

— предметы труда (ресурсы, материалы и др.),

— средства труда.

В ходе движений оборотных активов происходят 3 стадии кругооборота:

— финансовая стадия,

— производственная стадия,

— продукционная стадия.

Финансовая стадия обращает денежные средства в производственный запас.

Производственная стадия характеризуется тем, что себестоимость произведенных товаров носит авансированный характер, но только в размерах истощенного остатка, также происходит авансирование издержек на заработную плату и перенесение долей производственных фондов.

Продукционная стадия предусматривает, что произведенные товары еще являются авансируемыми, но после трансформации продукционной формы в денежную произойдет возобновление инвестированных средств за счет дохода от реализованных товаров.

Показатель рентабельности чистых активов выступает важным показателем работы компании.

Под чистыми активами (Ач) подразумевается реальная стоимость имущества, определяемого каждый год минус долги.

При Aч ≤ 0 суммарные обязательства по долгам превосходит стоимостную величину имущества организации, происходит «недостаточность имущества». Aч рассчитывают по бухгалтерскому балансу.

Aч< УК (уставной капитал) – организация должна их сравнять. Если УК меньше установленной законом суммы, то может следовать ликвидация организации.

Для проверки и оценки совокупной результативности применения оборотных активов учитывается показатель рентабельности текущих средств по чистой прибыли.

Показатель рентабельности текущих активов рассчитывается следующим образом:

Rта = Pс*100% / Aтср, (6)

где Rта – рентабельность текущих активов,

Pс – чистая прибыль,

Aт ср– среднегодовая стоимость текущих активов.

Коэффициент рентабельности текущих активов показывает возможность организации по обеспечению нормальным объемом прибыли в отношении используемых оборотных средств предприятия. Индекс характеризуется эффективностью каждого рубля, который был вложен в оборотные средства организации. Если показатель рентабельности текущих активов повышается, то растет эффективность использования капиталовложений в производство, и наоборот, когда индекс уменьшается, то и эффективность использования капиталовложений падает.

Для повышения уровня прибыльностиот продаж товаров предприятие должно постоянно проводить маркетинговые исследования, ориентируясь на постоянно меняющуюся конъюнктуру рынков, проводить наблюдение за изменением цен товаров, производить непрерывную проверку уровня производственных издержек и реализации товаров, постоянно организовывать увеличение производственного ассортимента в областях выпусков, производства и продаж товаров.

При расчете прибыльности организации коэффициенты рентабельности можно объединить в 2 группы:

1. Коэффициенты, которые рассчитываются для общего оценивания прибыльности организации. Сюда входят показатели, показывающие результативность производства организации, отраженная в значениях чистой прибыли, прибыли от продаж, ущерба от производства товаров и т. д.

Коэффициенты, которые рассчитываются для общего оценивания прибыльности организации. Сюда входят показатели, показывающие результативность производства организации, отраженная в значениях чистой прибыли, прибыли от продаж, ущерба от производства товаров и т. д.

2.Коэффициенты, которые рассчитываются для оценивания прибыльности товаров, использования ресурсов в производстве и ущерба. Сюда входят показатели, которые, также, отражают прибыльность продаж товаров, чистую прибыль, а также суммарный ущерб на производство, заработную плату работникам, производственные площади и т. д.

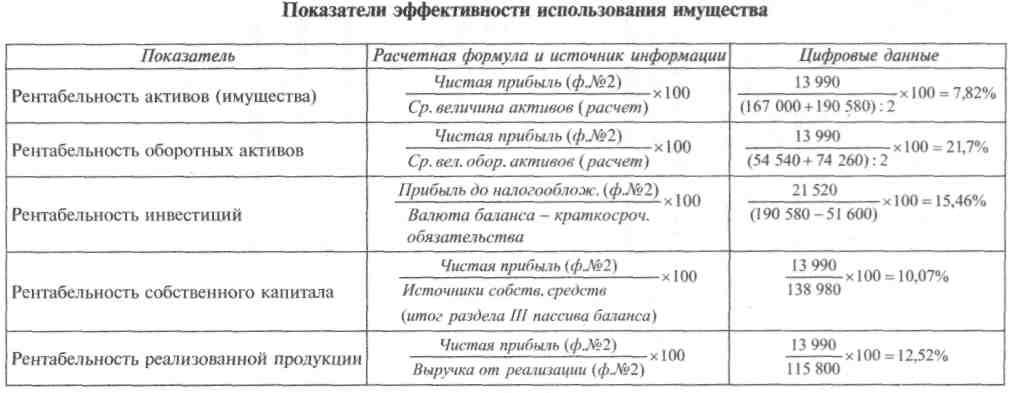

Нормативные значения рентабельности активов различаются в зависимости от специфики деятельности предприятия [6, 8]. В таблице 1 указаны нормативы для основных видов хозяйственной деятельности.

Таблица 1 — Нормативные значения рентабельности активов в зависимости от вида хозяйственной деятельности организаций

|

Вид хозяйственной деятельности |

Норматив рентабельности активов |

|

Финансовая организация |

До 10% |

|

Производственная организация |

15-20% |

|

Торговая организация |

15-40% |

Очевидно, что торговая организация будет обладать самой высокой рентабельностью активов по сравнению с другими видами деятельности, так как у данной организации небольшая стоимость внеоборотных активов. Производственная организация, обладая большой величиной внеобротых активов за счет оборудования, будет обладать средней рентабельностью. Финансовая организация функционирует в условиях жесткой конкуренции, поэтому норматив рентабельности относительно невысок. В целом, показатель рентабельности активов является важным для анализа финансово-экономической деятельности предприятия и сравнения с другими организациями. Рентабельность активов показывает эффективность использования внеоборотных и оборотных активов.

Производственная организация, обладая большой величиной внеобротых активов за счет оборудования, будет обладать средней рентабельностью. Финансовая организация функционирует в условиях жесткой конкуренции, поэтому норматив рентабельности относительно невысок. В целом, показатель рентабельности активов является важным для анализа финансово-экономической деятельности предприятия и сравнения с другими организациями. Рентабельность активов показывает эффективность использования внеоборотных и оборотных активов.

Рентабельность капитала характеризует прибыль, полученную предприятием с каждого рубля, вложенного в имущество (активы) предприятия и определяется по формуле:

Ркап = Пч х 100/ К, (7)

где Ркап — рентабельность капитала (имущества) предприятия,

Пч – чистая прибыль, остающаяся в распоряжении предприятия,

К – средняя величина капитала предприятия, рассчитанная по данным баланса.

Коэффициент рентабельности собственного капитала (Return On Equity , ROE) показывает, как эффективно были вложены в предприятие собственные денежные средства

Коэффициент рентабельности задействованного капитала организации (Return On Capital Employed, ROCE) показывает эффективность вложения в предприятие как собственных, так и привлеченных средств. Показатель отражает, как эффективно предприятие использует в своей деятельности собственный капитал и долгосрочно привлеченные средства (инвестиции).

Если коэффициент рентабельности капитала (ROE или ROCE) снижается, то это говорит о том, что:

— увеличивается собственный капитал (а также долговые обязательства для ROCE),

— уменьшается оборачиваемость активов [3].

Если коэффициент рентабельности капитала (ROE или ROCE) растет, то это говорит о том, что:

— увеличивается прибыль предприятия,

— увеличивается финансовый рычаг [2].

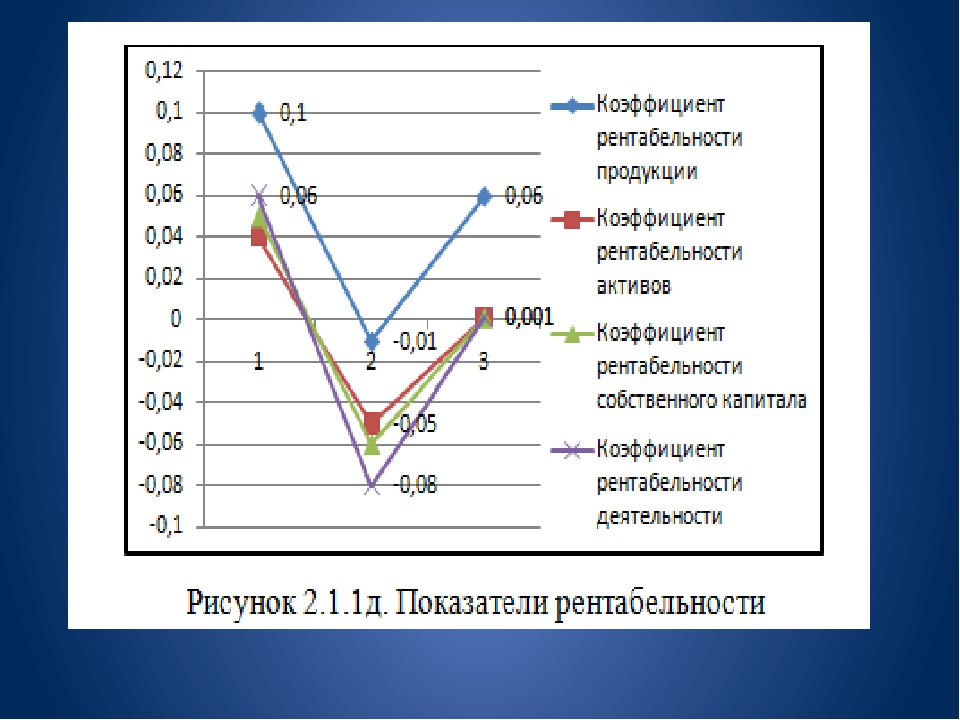

На рисунке 1 показана точность оценки состояния предприятия с помощью различных коэффициентов.

Рисунок 1 — Ранжирование коэффициентов по сложности расчета и точности диагностирования финансового состояния предприятия

Коэффициент задействованного капитала (ROCE) оказывается полезным для анализа предприятий, где есть высокая интенсивность использования капитала (часто осуществляется инвестирование), что связано с тем, что коэффициент задействованного капитала использует в своем расчете привлеченные денежные средства. Применение коэффициента задействованного капитала (ROCE) позволяет сделать более точный вывод о финансовых результатах компаний.

Таким образом, можно констатировать многообразие методик расчета рентабельности активов и капитала компаний. Рентабельность активов характеризует отдачу от использования всех активов организации, показывает способность организации генерировать прибыль без учета структуры его капитала, качество управления активами. Рентабельность собственного капитала учитывает все активы организации, а не только собственные средства, в связи с чем является менее интересным для инвесторов. При анализе путей повышения рентабельности важно разделять влияние внешних и внутренних условий. К внешним условиям относится расширение рынка сбыта продукции за счет снижения цены на предлагаемые товары [1, 7]. Внутренние условия являются наиболее значительными, чем внешние. К ним относятся: повышение объемов производства, сокращение себестоимости продукции, увеличение отдачи основных средств и т.д. [4, 5]. Все это должно способствовать развитию не только одного предприятия, но и экономики региона в целом [9].

При анализе путей повышения рентабельности важно разделять влияние внешних и внутренних условий. К внешним условиям относится расширение рынка сбыта продукции за счет снижения цены на предлагаемые товары [1, 7]. Внутренние условия являются наиболее значительными, чем внешние. К ним относятся: повышение объемов производства, сокращение себестоимости продукции, увеличение отдачи основных средств и т.д. [4, 5]. Все это должно способствовать развитию не только одного предприятия, но и экономики региона в целом [9].

Научный руководитель:

Медведева Татьяна Вячеславовна, кандидат экономических наук, доцент кафедры финансов и информационных технологий управления Тульского филиала РЭУ им. Г.В. Плеханова, г. Тула, Россия

Формулы показателей рентабельности | Бизнес в России с нуля!

Рентабельность

Иногда нужно оценить экономическую эффективность. Вид данной оценки называется рентабельностью.

Вид данной оценки называется рентабельностью.

Рентабельность необходима каждому предприятию, так как именно она помогает удостовериться в том, что все ресурсы используются по максимуму и закупка новой продукции не несет убытки для организации, а помогает усиливать его экономику и увеличивать производство.

Теоретические основы понятия рентабельности организации

Если рассматривать рентабельность в общем смысле, то можно сказать о ней лишь то, что данное и измерение позволяет устанавливать прибыль предприятия и его убытки.

То есть в зависимости от коэффициента рентабельности можно определить, насколько хорошо работает организация. Например, рентабельное производство не несет убытков. Нерентабельное же наоборот – не приносит прибыли.

Так что если вы собираетесь открывать свою фирму или же уже имеете свой бизнес, озаботьтесь вопросом рентабельности, так как учет данного нюанса поможет существенно сократить убытки и сделать ваше дело более прибыльным.

Показатели рентабельности

Рентабельность бывает разной. Она может оценивать не только все предприятие, но и отдельные его аспекты, такие как персонал, его средства, продукцию и т. д.

Так что нерентабельное производство в одной сфере может компенсироваться рентабельностью с другой стороны и в итоге приходить к равновесию.

Коэффициент общей рентабельности

Для начала, если вас заинтересовала рентабельность вашего производства, лучше всего отследить его обую рентабельность, так как это сразу позволит определить, насколько прибыльной является данная организация.

Общая рентабельность – самый распространенный коэффициент и его значением интересуется каждый владелец собственного предприятия.

Вычислить такой коэффициент довольно просто, нужно лишь поделить всю прибыль или же убыток без налогообложений (ПР) на выручку (В), умноженную на 100%.

Рентабельность реализованной продукции

После общей рентабельности переходя к рентабельности проданной продукции. Это помогает более точно определить будущее направление организации.

Такую рентабельность можно вычислить поделив прибыль или убыток от продаж (А) на выручку (В) умноженную на 100%.

Этот показатель необязательно рассчитывать в целом, можно посчитать и для каждой реализуемой продукции, чтобы получить более точный коэффициент.

Рентабельность основных средств

Для того чтобы определить насколько нужны вложения в ту или иную сферу для продвижения вашей организации достаточно вычислить рентабельность всех средств, вливаемых в них.

Для этого достаточно поделить прибыли или убыток (А) на капитал (Коп), умноженный на 100%. Также есть вторая разновидность формулы, она уже выглядит как деленая валовая прибыль на капитал, умноженный на 100%.

Формула выбирается не рандомно, а в зависимости от цели вычисления и анализа рентабельности. Также существуют и другие разновидности подсчета рентабельности активов, которые могут осуществить бухгалтеры предприятия.

Рентабельность персонала

Оценивать экономическую устойчивость организации, можно и обратив внимание на персонал. Рентабельность персонала позволит оценить, насколько хорошо используются трудовые вложения компании и нужно ли в них что-то изменять.

Посчитать данную рентабельность можно по специальной формуле, поделив общую прибыль фирмы (Общ) на среднюю численность всего задействованного персонала (Кол).

Такая рентабельность позволит определить не только экономическое состояние организации, но и возможность вливания дополнительных активов на ее развитие, что может быть весьма полезно.

Коэффициент базовой прибыльности активов

Активы предприятия всегда нужны, однако, следует заметить, что вливание средств в них стоит регулировать правильно, следовательно стоит подсчитывать рентабельность активов вместе с общей рентабельностью предприятия.

Данный коэффициент можно вычислить по формуле, выражающей отношение прибыли (ПР) к величине всех вместе взятых активов организации (Акт).

Рентабельность активов (ROA)

Рентабельность базовой прибыльности активов отличается от рентабельности обычных активов, так что для того, чтобы более точно оценивать экономическую устойчивость своего предприятия, стоит обратить внимание и на этот коэффициент, который можно вычислить поделив чистую прибыль на среднюю сумму активов помноженных на 100%.

Рентабельность собственного капитала (ROE)

Данная рентабельность вычисляется при отношении чистой прибыли (ЧПР) к собственному капиталу (СК), помноженному на 100%.

Рентабельность инвестированного, перманентного капитала (ROIC)

Этот коэффициент вычисляется по простой формуле, как и все остальные коэффициенты, относящиеся к рентабельности, достаточно вычислить отношение операционной прибыли (с вычетом налогов) (ОПП) к среднему капиталу за весь год (СРК).

Рентабельность задействованного капитала (собственный капитал + долгосрочные займы) (ROCE)

Данную рентабельность так же называют прибылью на инвестированный капитал, посчитать которую можно вычислив отношение прибыли (без учета процентов и налогов) (ПР) к задействованному капиталу (КОП).

Рентабельность суммарных активов (ROTA)

Рентабельность суммарных активов позволяет учесть, насколько экономически выгодны все активы.

Вычисляется такая рентабельность по формуле, характеризующей отношение прибыли (с вычетом налогов и процентов) (ПР) к активам предприятия (АП).

Рентабельность активов бизнеса (ROBA)

Это коэффициент рентабельности вычисляется отношением операционной прибыли (ОП) к сумме основных средств (СУМ) и требований к оборотному капиталу (ОБК).

ROBA = ОП/(СУМ+ОБК)

Рентабельность чистых активов (RONA)

Формула, характеризующая рентабельность чистых активов выражается как отношение чистой прибыли отчетного периода (ЧП) к сумме основных средств (ОС) и чистого оборотного капитала (ЧОК).

RONA = ЧП/(ОС+ЧОК)

Рентабельность производства

Для того чтобы вычислить рентабельность производства, достаточно поделить балансовую прибыль (БП) на сумму среднегодовой стоимости основных фондов (СФ) с величиной оборотных средств (ОС).

Рентабельность наценки

Данная формула выглядит как отношение разности продажной цены компании (ПЦ) и себестоимости продукции (СП) к себестоимости продукции (СП).

Рентабельность подрядных услуг

Вычисляется данное значение с помощью отношения между разницей затрат предоставленных подрядчиком работ (ПЗ) и затрат в случае их отсутствия (ОЗ) к случаю выполнения предложенных услуг (У).

Коэффициенты рентабельности

Итак, если вы решили определить финансовые показатели вашей компании, то коэффициент рентабельности будет отличной возможностью выполнить это точно и качественно.

А благодаря тому, что можно использовать не только общий коэффициент рентабельности, но и вычислять по определенным аспектам, выполнение экономического плана можно сделать максимально эффективным.

Пример расчета рентабельности предприятия

Расчет рентабельности – несложное занятие, однако подходить к этому следует со всей серьезностью, потому приведем достоверный пример расчета, к примеру, внеоборотных активов.

Бухгалтерский учет содержит в себе все внеоборотные активы, которые можно при необходимости там посмотреть. Нам же нужно взять сумму начальных и конечных внеоборотных активов, а затем поделить их на два.

А для получения конечной рентабельности нужно вычислить отношение прибыли от реализации к полученному результату и умножить все это на 100%.

Анализ рентабельности предприятия

Рентабельность предприятия нужно вычислять регулярно для того, чтобы быть полностью уверенным в экономической эффективности самой организации и в том, что она постоянно приносит прибыль, а не убытки.

Для анализа рентабельности достаточно применить общеустановленную формулу: отношение балансовой прибыли к сумме среднего значения стоимости внеоборотных активов со средним значением стоимости оборотных активов. Все показания должны быть сняты в период отчетности.

Анализ рентабельности на примере

Если вы не уверены в том, сможете ли самостоятельно рассчитать рентабельность своего предприятия, всегда можно использовать для этого профессионала.Он сможет рассказать вам общую концепцию рентабельности и нерентабельности организации, а также достоверно показать это на примере, чтобы в следующий раз вы смогли выполнить данную операцию самостоятельно.

Однако следует заметить, что данную операцию должен быть в состоянии проделывать каждый бухгалтер.

И если вы понимаете, что ваш работник не разбирается в данной сфере и не может предоставить вам значения рентабельности вашего предприятия, скорее всего, вам нужно искать более квалифицированного специалиста, который сможет выполнить данную задачу самостоятельно.

ROA (Return on Assets) — Рентабельность активов

Коэффициент рентабельности активов ROA (Return on Assets) отражает соотношение чистой прибыли компании к ее активам и выражается в процентах.

ROA позволяет инвесторам оценить, насколько эффективно компания использует свои активы.

Очевидно, что чем выше данный показатель, тем лучше рентабельность активов у компании.

Формула расчета ROA (Return on Assets)

ROA считается по следующей формуле:

$$ ROA = { Чистая Прибыль \over Активы } * 100 \% $$

Формула ROA для отчетности на английском языке:

$$ ROA = { Net Income \over Total Assets } * 100 \% $$

где Чистая Прибыль — совокупная чистая прибыль компании за год (для квартальных отчетов должна быть пересчитана на год).

Как пользоваться коэффициентом ROA (Return on Assets)

Рентабельность активов полезно применять в следующих случаях:

- При сравнении компаний одной отрасли по показателю ROA

- При анализе динамики изменения показателя ROA в рамках одной компании

Сравнивать компании из разных отраслей по показателю ROA не представляет смысла, так как специфика бизнеса и его рентабельность, в зависимости от отрасли, могут сильно отличаться.

Особенности показателя рентабельности активов ROA (Return on Assets)

В отличии от показателя рентабельности собственного капитала ROE (Return on Equity) в расчете ROA (Return on Assets) задействованы все активы компании, которые включают в себя не только собственный капитал, но и заемные средства.

Отсюда вытекает зависимость между показателями ROE и ROA:

Чем больше заемных средств у компании, тем бОльшая разница между показателями ROE и ROA.

При увеличении заемных средств, показатель ROA будет уменьшаться.

Показатель ROA (Return on Assets) на FinanceMarker

В новой версии FinanceMarker.ru показатель ROA будет доступен по всем компаниям Московской биржи, а также бирж NASDAQ, NYSE и других.

Показатель будет доступен для:

- Сравнения компаний между собой по показателю ROA в рамках сводной таблицы мультипликаторов.

- Анализа изменения показателя ROA в рамках одной компании.

Данные о рентабельности активов ROA будут доступны на

FinanceMarker.ru как в табличном, так и в графическом виде.

Подробности на FinanceMarker.ru

Справочник

Мультипликатор ROA относится к категории мультипликаторов, отражающих рентабельность бизнеса. Вот другие мультипликаторы из этой же категории:

Перейти ко всем статьям блога FinanceMarker, посвященным мультипликаторам, можно по этой ссылке.

Рентабельность активов: формула расчета по балансу

Чтобы бизнес приносил прибыль, предприниматель должен периодически проводить анализ хозяйственной деятельности. В этом ему поможет рентабельность совокупных активов. Изучение показателя позволит понять, насколько эффективно работает вложенное имущество предприятия. Чтобы оценка была объективной, необходимо учесть ряд нюансов.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону

+7 (804) 333-20-57

Это быстро и бесплатно!

Немного теории

Рентабельность активов – это показатель, который позволяет определить, с какой отдачей работает имущество фирмы. С помощью оценки полученных данных эксперт сможет определить, какой вклад вносит определенный вид ресурсов организации в генерацию прибыли.

Если имущество не оказывает влияние на размер дохода, его нужно продать или списать. Насколько загружены и вовлечены в производство ресурсы компании показывает рентабельность активов.

От размера показателя зависят другие важные величины. К ним относятся:

- конкурентоспособность;

- платежеспособность;

- инвестиционная привлекательность;

- кредитоспособность.

Низкий размер коэффициента говорит о том, что капитал не работает. Его нужно реализовывать или внедрять в деятельность. Высокий размер коэффициента по предприятию говорит о полной загруженности имущества. Это тоже не является хорошим результатом. Часть капитала должна находиться в резерве. Величина влияет на работу:

- руководящего состава фирмы;

- кредиторов предприятия;

- инвесторов;

- поставщиков.

Чтобы понять, как рассчитать доходность активов, необходимо знать формулу нахождения коэффициента показателя.

Формула

Получив данные о величине показателя, нельзя однозначно оценить результаты положительно или отрицательно.

Обнаружить значение показателя без дополнительных данных не удастся. Чтобы выполнить действие, владелец бизнеса должен знать:

- бухгалтерский баланс;

- информацию о полученной прибыли и понесенных убытках;

- формулу поиска величины.

Найти необходимые данные можно в бухгалтерской отчетности за квартал. В бухгалтерском балансе человек бухгалтер должен посмотреть общий размер стоимости имущества организации, а в отчете о прибылях и убытках узнать величину полученной прибыли.

Если должна быть найдена рентабельность чистых активов, формула поиска величины имеет следующий вид:

РА = Чистая прибыль предприятия за определенный период/полный объем имущества;

Другая формула используется, если расчеты должны быть выполнены не за год, а за другой период. Имеет вид:

РА = Размер полученной выручки/(365/размер периода)/((величина ресурсов фирмы на начала периода+величина ресурсов фирмы на конец периода)/2).

После выполнения вычислений предприниматель сможет получить размер чистой прибыли, которую приносит каждый рубль, вложенный на приобретение ресурсов для обеспечения функционирования. Чтобы величина нагляднее демонстрировала сложившуюся ситуацию, полученное значение умножают на 100%.

Нахождение коэффициента без учета специфики организации

Если требуется быстро найти рентабельность активов roa, применяется следующая формула расчета. Чтобы выполнить действие для нахождения ее коэффициента, требуется учесть следующие показатели:

- количество чистой прибыли, полученной за определенный период;

- предельное значение обязательных отчислений в пользу государства, которые взимаются с прибыли организации;

- количество процентов, которые были выплачены за отчетный период по кредитам и займам;

- средняя величина суммированных ресурсов организации.

Если предприниматель не знает среднюю величину суммированного имущества компании, он все равно может вычислить ее самостоятельно. Для выполнения действия требуется сложить стоимость всех ресурсов предприятия на начало и конец периода. Полученный результат требуется разделить на 2.

РА = ((Величина чистой прибыли + проценты по кредитам и займам*(1-величина ставки налога, накладываемого на прибыль) : средний размер суммированных активов)*100%

Применение способа вычисления позволяет найти коэффициент без учета специфики деятельности, которую выполняет предприятие. Он корректируется на сумму процентов, которые фирма выплатила по кредитам и займам.

Поиск по балансу

Вычисляя коэффициент рентабельности активов, необходимо применить формулу по балансу. Чтобы найти значение рентабельности, потребуется обратиться к бухгалтерской отчетности №1. Потребуются данные за начало и конец текущего периода. Учитывается прибыль, которая осталась после налогообложения.

Формула имеет следующий вид:

РА = (Поле 2300 бух отчетности №2)/((Поле 1600 бух отчетности №1 на нг+Поле 1600 бух отчетности №1 на кг)/2).

Показатель можно рассчитать и с помощью других способов вычисления. Следует учесть, что формула рентабельности активов по балансу исключает задолженности учредителей в уставной капитал и денежные средства, которые были потрачены на приобретение акций у акционеров.

Нормальные значения

Чтобы понять нормативное значение рентабельности продаж, необходимо знать приемлемый размер величины. Он может различаться в зависимости от вида бизнеса. Если компания осуществляет деятельность:

- в сфере финансов, нормальное значение – до 10%;

- в производственной сфере, нормальное значение – 15-20%;

- в сфере торговли, нормальное значение – 15-40%.

Самое большое значение показателя у компаний, занимающихся реализацией готовой продукции. Причиной тому служит относительно небольшая стоимость активов учреждения. Для производственной компании характерна средняя рентабельность. Учреждение обладает большой величиной внешне оборотных активов из-за загруженности оборудования.

Организация, выполняющая функционирование в сфере финансов, все время находится в состоянии жесткой конкуренции. По этой причине она не может позволить себе сильно загрузить собственные активы. Низкое значение уровня рентабельности является для нее нормальным.

Для предприятий, требующих большое вложение капитала для старта производства, значение показателя всегда будет ниже, чем для компаний, которые функционируют в сфере услуг и требуют небольших затрат на организацию производства. Занимаясь вычислением показателя, эту особенность необходимо учесть.

Если компания, занимающаяся производством продукции, имеет высокую рентабельность активов, это характеризует ее как предприятие, которое перезагружает имеющиеся ресурсы. Для учреждения, функционирующего в сфере услуг, это значение будет нормальным.

Денежная рентабельность активов | Показатели кэш-фло

Cash Flow Return on Assets / ROA (CF)

Описание

Этот показатель используется для определения суммы денежных средств, которые компания генерирует пропорционально объему активов.

Его можно использовать в качестве замены популярного коэффициента рентабельности активов, так как он более подвержен манипуляции за счет использования начисленных статей.

См. также:

CFA — Коэффициенты рентабельности.

Формула

Сложите чистый доход и любые начисленные расходы, такие как амортизация. Затем вычтите из этой суммы любые начисленные продажи, такие как выручка, которая была признана, но не оплачена. Затем разделите результат на чистую стоимость всех активов.

Она должна включать дебиторскую задолженность за вычетом резерва по сомнительным долгам, балансовую стоимость резерва на износ и основные средства за вычетом амортизации. Формула:

(Чистый доход +

Начисленные расходы —

Начисленные продажи) /

Всего активов

Пример

Президент компании по производству фонарей хочет проверить показатель рентабельности активов, сравнив с денежной рентабельностью активов и, следовательно, собирает информацию, указанную в таблице.

|

Рентабельность |

Денежная |

|

|

Чистый доход |

1,000,000 |

1,000,000 |

|

Амортизация и износ |

+105,000 |

|

|

Доходы пенсионного фонда |

-45,000 |

|

|

Начисленные продажи |

-132,000 |

|

|

Прочие доходы с продаж |

-154,000 |

|

|

Итого активы |

3,250,000 |

3,250,000 |

|

Коэффициенты |

30.8% |

23.8% |

Показатель рентабельности активов, приведенный в нижней части таблицы, определяется путем деления чистого дохода в размере 1 000 000 д.е. на общие активы в размере 3 250 000 д.е.

Чтобы получить денежную рентабельность активов, президент должен добавить амортизационные отчисления, а затем вычесть часть начисленных бухгалтерских статей, которые искусственно увеличили уровень доходов.

(1 000 000 + 105 000 — 331 000) / 3,250,000 =

774 000 / 3 250 000 =

23,8%

Хотя полученный показатель приемлем, он вместе с тем значительно меньше, чем заявленная рентабельность активов.

Меры предосторожности

Менеджеры компании могут повысить свою эффективность в рамках этого показателя, строго ограничив количество основных средств, в которые они готовы вкладывать деньги. Хотя цель этого показателя — именно такое поведение, он также может привести к тому, что старые активы не будут замещаться своевременно, что может стать причиной нехватки мощности при сбое оборудования.

Менеджеры также могут консервативно интерпретировать этот коэффициент при работе с новыми продуктами, так как они могут не захотеть инвестировать в неопробованное оборудование, для которого потребуются крупные инвестиции с неопределенной выгодой.

Определение рентабельности активов (ROA)— советник Forbes

Рентабельность активов (ROA) — это показатель того, насколько эффективно компания использует активы, которыми она владеет, для получения прибыли. Менеджеры, аналитики и инвесторы используют ROA для оценки финансового состояния компании.

Что такое ROA?

Рентабельность активов сравнивает стоимость активов бизнеса с прибылью, которую он создает за определенный период времени.

Если это звучит абстрактно, вот как ROA может работать у гипотетического производителя виджетов.Компания владеет несколькими производственными предприятиями, а также инструментами и оборудованием, используемым для изготовления виджетов. Он также поддерживает запасы сырья, используемого для производства виджетов, а также запасы непроданных виджетов. Кроме того, он создает уникальные дизайны виджетов, а также денежные средства и их эквиваленты, которые он держит под рукой для покрытия коммерческих расходов. В совокупности это активы производителя виджета. Деньги, которые он зарабатывает от продажи виджетов, за вычетом затрат на материалы и рабочую силу, и есть его прибыль. Оба используются для расчета ROA.

Важно помнить о рентабельности активов, потому что именно так менеджеры компании и внешние аналитики определяют, насколько эффективно компания использует свои финансовые ресурсы. ROA тесно связан с другими показателями, используемыми для измерения успеха компании, такими как рентабельность инвестиций (ROI) и рентабельность капитала (ROE).

Как рассчитать рентабельность активов

Базовый расчет ROA очень прост: разделите чистую прибыль компании на ее общие активы. Затем вы умножите результат на 100, чтобы представить его в процентах.

ROA = (Чистая прибыль / Общие активы) x 100

Вы можете найти чистую прибыль публичной компании, указанную в ее отчете о прибылях и убытках, а общие активы — в ее ежемесячном, квартальном или годовом балансе. Вы должны найти эти отчеты и ведомости в квартальных или годовых отчетах о прибылях и убытках публичной компании.

Предположим, компания ABC сообщила о чистой прибыли в размере 2 500 000 долларов, а общие активы на конец года составили 3 850 000 долларов.

Чтобы определить рентабельность инвестиций, разделите 2 500 000 долларов на 3 750 000 долларов, что даст вам 0.64935. Умножьте на 100 и округлите, чтобы получить 6,49% в процентах. Это говорит о том, что на каждый доллар активов, принадлежащих компании ABC, они получают 6,49 цента прибыли.

Формула повышенной рентабельности активов

Более сложный расчет ROA признает, что стоимость активов компании меняется со временем. Чтобы распознать это, вам нужно будет использовать среднюю сумму активов, которыми он владел за определенный год, а не общую сумму активов на конец года. Вы можете найти их, усреднив общие активы, перечисленные в квартальных отчетах, в течение года.После того, как вы определили среднюю сумму активов за год, вы просто разделите чистую прибыль на это значение и умножите ее на 100, чтобы получить процент.

ROA = (Чистая прибыль / средние активы) x 100

Чтобы продолжить предыдущий пример, предположим, что вы усредняете активы компании ABC в течение года и обнаруживаете, что ее средняя стоимость активов составляет всего 3 350 000 долларов США, что ниже общей суммы на конец года. Если разделить чистую прибыль ABC в размере 2 500 000 долларов на 3 350 000 долларов, вы получите рентабельность инвестиций в размере 7.46%. Этот ROA выше и точнее, чем исходный расчет, использованный в приведенном выше примере.

Как использовать ROA

ROA — полезный показатель для оценки эффективности отдельной компании. Когда рентабельность капитала компании со временем растет, это означает, что компания выжимает больше прибыли из каждого доллара, который она тратит на активы. И наоборот, снижение рентабельности инвестиций говорит о том, что компания плохо инвестировала, тратит слишком много или приближается к неприятностям.

Однако вы должны быть очень осторожны при сравнении рентабельности инвестиций разных компаний.Например, рентабельность инвестиций не является полезным инструментом для сравнения компаний разного размера или работающих в разных отраслях. Ожидаемая рентабельность инвестиций может быть разной даже для компаний одного размера в одной отрасли, но находящихся на разных этапах жизненного цикла компании.

Вот почему лучше всего использовать рентабельность инвестиций как способ анализа отдельного бизнеса с течением времени. Построение графика рентабельности инвестиций компании за квартал или год за квартал поможет вам понять, насколько хорошо она работает.Рост или падение может быть предвестником более долгосрочных изменений.

Что такое хороший ROA?

ROA 5% или выше обычно считается хорошим соотношением, а 20% или выше — отличным. В целом, чем выше ROA, тем эффективнее компания получает прибыль. Однако рентабельность капитала любой компании следует рассматривать в контексте ее конкурентов в той же отрасли и секторе.

Например, компания с большим объемом активов, такая как производитель, может иметь ROA 6%, в то время как компания с небольшим объемом активов, такая как приложение для знакомств, может иметь ROA 15%.Если вы сравните только с двумя по рентабельности инвестиций, вы, вероятно, решите, что это приложение лучше для инвестиций.

Однако, если вы сравните производственную компанию с ее ближайшими конкурентами, и все они имеют ROA ниже 4%, вы можете обнаружить, что у нее дела обстоят намного лучше, чем у конкурентов. И наоборот, если вы посмотрите на приложение для знакомств в сравнении с аналогичными техническими фирмами, вы можете обнаружить, что у большинства из них рентабельность инвестиций близка к 20%, что означает, что оно на самом деле хуже других аналогичных компаний.

ROA vs.ROE

Рентабельность активов и рентабельность собственного капитала — это тесно связанные финансовые коэффициенты, и они дополняют друг друга при оценке результатов деятельности отдельной компании.

ROE рассчитывается путем деления чистой прибыли компании за определенный период на собственный капитал. Он измеряет, насколько эффективно компания использует капитал, полученный от продажи акций. В то время как ROA изучает, насколько хорошо компания управляет своими активами с точки зрения полученной прибыли, ROE изучает, насколько хорошо она управляет деньгами, вложенными акционерами, с точки зрения полученной прибыли.

Инвесторы по понятным причинам хотят знать, насколько хорошо их капитал используется для получения прибыли, поэтому ROE является обычным показателем, используемым для измерения эффективности компании. Таким образом, показатель эффективности активов ROA дополняет выводы, которые вы можете сделать на основе ROE.

Ограничения ROA

Хотя ROA — полезный расчет, он не может быть единственным способом оценки инвесторами и аналитиками эффективности и финансового состояния компании. Это связано с тем, что на рентабельность активов компании влияет целый ряд дополнительных факторов, от рыночных условий и спроса до колебаний стоимости активов, которые необходимо приобрести компании.Таким образом, ROA — это показатель, который лучше всего использовать вместе с другими показателями, такими как ROE и ROI, чтобы получить лучшее представление об общем статусе компании.

Как рассчитать рентабельность активов (ROA)

Инвестору полезно узнать, как рассчитать финансовый коэффициент, известный как «рентабельность активов» (ROA). Это соотношение управления и эффективности, которое обычно используется для сравнения различных компаний и способов использования их активов.

Рентабельность инвестиций лучше всего использовать в качестве общего ориентира за несколько периодов времени.Он может наблюдать за тем, как руководство использует активы в рамках бизнеса для получения дохода. Знание того, как найти ROA, поможет вам при изучении баланса и отчетов о прибылях и убытках компании. Вы можете использовать ROA как индикатор ценности.

Формулы рентабельности активов

Стандартный метод определения ROA — это сравнение чистой прибыли с совокупными активами компании в определенный момент времени:

ROA = Чистая прибыль ÷ Общие активы

Первая формула требует, чтобы вы вводили чистую прибыль и общие активы компании, прежде чем вы сможете найти ROA.В большинстве случаев это статьи в отчете о прибылях и убытках и балансе. С учетом заявок от Best Buy Co. за 2019 год мы можем использовать эту формулу для определения рентабельности активов компании. На странице 109 годового отчета указан показатель ROA, рассчитанный за предыдущие семь лет.

ROA = 1,464 млрд долл. ÷ 12,994 млрд долл.

ROA = 0,113, или 11,3%

Как правило, публичные компании сообщают о своей чистой прибыли или доходах в отчете о прибылях и убытках, а также о своих общих активах в своем балансе несколько раз в год: ежегодно, ежеквартально и ежемесячно.Если вам нужны числа за период, а не за годовой отчет, используйте метод среднего актива для расчета ROA. Просто возьмите среднее значение активов за рассматриваемый период времени, а не за один момент времени.

ROA = Чистая прибыль ÷ Средние активы

Имейте в виду, что активы компании могут внезапно колебаться. Например, это может произойти, если компания решит продать несколько крупных единиц оборудования. По этой причине использование средних активов для расчета ROA часто является лучшим показателем.

Рентабельность операционных активов

Другой стандартный способ измерения активов и получаемой ими прибыли известен как «рентабельность операционных активов» (ROOA). Он похож на ROA в том, что он измеряет рентабельность активов. Но ROOA измеряет рентабельность активов, которые фактически используются.

Вы рассчитываете ROOA, вычитая стоимость неиспользуемых активов из общей стоимости активов, а затем разделив чистую прибыль на результат.

ROOA = Чистая прибыль ÷ (Общие активы — Активы, не используемые)

Выжившие компании склонны следовать восходящим и нисходящим колебаниям бизнес-цикла, когда спрос и предложение колеблются в попытке стабилизироваться.Когда спрос растет, компании увеличивают количество активов, которые они используют для производства своих товаров и услуг.

Когда спрос снижается, большинство компаний продают активы, чтобы вернуть некоторую сумму денег, но они часто сохраняют некоторые активы в резерве, чтобы сократить расходы во время следующего скачка спроса вверх. ROOA принимает во внимание, что все активы обычно не используются в любой момент времени.

Имея это в виду, ROOA является гораздо более точным измерителем того, как активы используются для получения дохода.

Важность возврата активов

ROA позволяет увидеть, сколько постфакторной прибыли компания произвела на каждый доллар активов. Другими словами, ROA измеряет чистую прибыль компании по отношению ко всем ресурсам, находящимся в ее распоряжении.

ROOA измеряет эффективность используемых активов. Эти измерения являются индикаторами эффективности управления с использованием активов. Это ключевой показатель рентабельности. Он призван дать инвесторам представление о генерировании доходов акционерами.

Часто считается, что более высокий ROA лучше, чем более низкий ROA. Однако при использовании этого соотношения следует соблюдать осторожность. Невозможно сравнивать рентабельность инвестиций в разных отраслях. Иногда их нельзя использовать даже для сравнения предприятий в одной отрасли, потому что каждый бизнес работает и управляет своими активами по-разному.

Чтобы ROA и ROOA были эффективными инструментами сравнения, компании должны быть очень похожими по структуре и практике. Также неплохо почаще оглядываться на эти соотношения.Со временем они могут сильно измениться в зависимости от эффективности бизнеса и использования активов.

Анализ рентабельности активов: интерпретировать | Определение | Использование | Формула | Пример | Пояснение

Что такое рентабельность активов?

Рентабельность активов — это один из коэффициентов эффективности, который используется для измерения и оценки того, насколько эффективно используются активы компании. Основными показателями для измерения эффективности активов в этом соотношении являются чистая прибыль и общие активы.

Рентабельность активов рассчитывается путем отнесения чистой прибыли к общей сумме активов, которые предприятие использует для получения этого дохода.

Этот коэффициент можно использовать в компании, где активы являются основными ресурсами, используемыми для получения дохода. Например, производственная компания или гостиница.

Однако этот коэффициент не подходит для оценки компании, активы которой не являются основным источником дохода. Например, консультант или обслуживающая компания.

Формула:

Формула рентабельности активов: чистый доход / (общие активы)

- Определение чистой прибыли не так сложно, как обычно указывается в отчете о прибылях и убытках.Чистая прибыль обычно определяется за определенный период времени. Если вы проводите эталонный тест, сравнивая рентабельность инвестиций одного центра прибыли, инвестиционного центра или компании. Рекомендуется выбрать чистый доход за тот же период времени. В противном случае ваш анализ не имеет смысла.

- Для параметра «Общая сумма активов» иногда используется «Средняя сумма активов». Наиболее рекомендуемый — когда доступен средний общий объем активов, тогда рекомендуется выбрать, но если его нет, разрешите использовать общий объем активов. Что бы вы ни использовали, должна быть последовательность.

Что я имею в виду?

Ну, допустим, вы сравниваете два инвестиционных центра по их рентабельности активов. Затем вы должны выбрать чистую прибыль за тот же период времени и с таким же видом активов, например, Total Assets.

Хорошо, теперь вы узнали о формуле и объяснении рентабельности активов. Давайте вместе перейдем к примеру,

Ну вот,

Пример и расчет:

Ниже приведен пример рентабельности активов и ее расчета.

Пример:

Компания ABC не имеет дохода: 50 000 000 долларов США за период с 1 января по 31 декабря 2016 года, а общая сумма активов на конец 31 декабря 2016 года составила 100 000 000 долларов США. Общая сумма Активов на начало года составляла 90 000 000 долларов США.

Компания ABC работает в обрабатывающей промышленности, и средний показатель ROA по отрасли составляет: 1 В прошлом году ROA компании ABC составлял: 1,05.

Обсудить ROA компании ABC.

Ответ:

Согласно формуле около, ROA — это чистый доход / (общие активы).Согласно сценарию, общая чистая прибыль за год составляет 50 000 000 долларов США. В данном случае для параметра «Общие активы» мы используем «Средние общие активы», поскольку доступны данные «Общие активы за предыдущий год».

Средняя общая сумма активов составляет (100000000 долларов США /

000 долларов США) / 2 = 95000000 долларов США

Следовательно, ROA = 50 000 000 долларов США / 95000000 долларов США = 0,52 или 52%

Рентабельность активов как показатель эффективности

В этой части мы будем обсудить использование рентабельности активов системы управления эффективностью.Это также включает преимущества и недостатки использования ROA.

Как упоминалось выше, рентабельность активов используется для измерения эффективности активов, используемых для получения чистой прибыли, и это финансовые показатели, которые обычно используются в обрабатывающей промышленности.

Эта рентабельность активов обычно является эталоном со средним значением по отрасли, конкурентом и предыдущим годом. Для лучшего анализа тенденция этого соотношения по крайней мере в течение трех лет была бы более выгодной.

Есть преимущества и недостатки использования рентабельности инвестиций в качестве показателя эффективности для оценки эффективности компании, а также для управления вознаграждением.

Для получения преимуществ, ROA использует процент, поэтому мы могли бы сравнить его с другими компаниями, которые имеют другой размер активов. Рентабельность инвестиций также очень понятна менеджерам, не занимающимся бухгалтерским учетом, и ее очень легко рассчитать.

Помимо преимуществ, у использования ROA в качестве показателей эффективности есть также много недостатков. Показатель рентабельности капитала с использованием бухгалтерской информации для расчета, как правило, зависит от суждений руководства.

Учетная политика — один из таких факторов.ROA использует процентную ставку, но не показывает реальную добавленную стоимость для акционеров или компании.

Серьезные недостатки ROA заключаются в том, что она мотивирует руководство использовать старые активы и препятствует их инвестированию в новые активы.

Интерпретация и глубокий анализ:

Теперь давайте посмотрим, какое значение имеет этот ROA для компании ABC.

Исходя из расчетов, текущая рентабельность активов составляет всего 0,52, тогда как в предыдущем году рентабельность активов составляла 1,05. Основываясь на этом соотношении, мы можем сказать, что текущие показатели ниже, чем в предыдущем году с точки зрения эффективности (использование активов для получения дохода).

Это может быть из-за низкой производительности, снижения спроса или высокой конкуренции на рынке. Однако по сравнению со средним показателем по отрасли ROA составляет 1, компания ABC все еще работает недостаточно хорошо.

Рентабельность активов компании ABC снижается по многим причинам. Во-первых, наверное, не все активы компании используются.

Скажем, их многие машины простаивают из-за небольшого количества заказов или отсутствия технического персонала, готового управлять этими машинами.Это может привести к тому, что компания получит меньшую прибыль, чем в предыдущем году и в среднем по отрасли.

Другая причина — методика учета, используемая руководством компании. На ROA существенно влияет учетная политика, или это может просто означать, что руководство может обмануть учетную политику, чтобы получить желаемый бухгалтерский результат.

Например, на показатель Not Income влияет бухгалтерская амортизация, которая в основном основана на суждении.

Еще одна причина, по которой рентабельность капитала компании снижается, вероятно, потому, что в этом году руководство избавилось от многих старых активов и заменило их новыми.

Это движение активов может привести к большой сумме амортизации, относящейся к этим годам и являющейся результатом уменьшения чистой прибыли.

Заключение:

Для лучшего анализа и интерпретации необходимо включить все факторы, внутреннее и внешнее влияние на рентабельность инвестиций, с учетом спроса на рынке или средней рентабельности активов по отрасли, а также конкурентов.

Некоторые внутренние факторы, такие как использование старых активов, замена и изменение учетной политики, также существенно влияют на ROA.

| 01 — Сельскохозяйственные культуры (27) | -3,5% | -2,3% | -0,7% | 0,2% | 1,5% | -0.9% |

| 02 — Сельскохозяйственная продукция животноводства и зоотехники (6) | 5,8% | 25,1% | 18,1% | 1,2% | -4,3% | -2.6% |

| 07 — Сельскохозяйственные услуги (18) | -1,4% | 3,5% | 5,6% | -10,7% | -6,7% | 0.4% |

| 09 — Рыболовство, охота и отлов рыбы (7) | -31,8% | -45,7% | -19,1% | -74,5% | -6% | -100.3% |

| 10 — Горное дело (272) | -35% | -49,2% | -88,3% | -137% | -141,4% | -119.4% |

| 12 — Угольная промышленность (28) | -6,9% | 6,1% | 5,6% | 6,3% | -0,3% | -12,2% |

| 13 — Добыча нефти и газа (492) | -15.3% | -2,2% | -0,5% | -4,9% | -16,6% | -39,7% |

| 14 — Добыча и разработка неметаллических полезных ископаемых, кроме топлива (41) | 2.5% | -3,2% | -0,7% | -1% | -11,2% | -7,1% |

| 15 — Генеральные подрядчики и операторы строительства зданий (48) | 7.4% | 5,4% | 6,2% | 3,6% | 4% | 3,7% |

| 16 — Тяжелое строительство, кроме подрядчиков по строительству зданий (20) | 4.2% | 4,8% | 3,4% | 3,3% | 2,9% | 3,5% |

| 17 — Строительные организации специальной торговли (33) | 2.7% | 6,3% | 3% | -0,4% | 3,3% | -1% |

| 20 — Продовольствие и аналогичные товары (190) | 3.8% | 2,5% | 2,1% | 2,5% | 3% | 2,7% |

| 21 — Табачные изделия (21) | 6,5% | 0.6% | 2,3% | -24,3% | -4% | -50,9% |

| 22 — Продукция текстильного комбината (16) | -3,8% | 5.7% | 6% | 5,8% | 6,6% | 7,6% |

| 23 — Одежда и другие готовые изделия из тканей и аналогичных материалов (56) | -0,8% | 7.8% | 4,9% | 2,8% | 2,4% | 5,3% |

| 24 — Пиломатериалы и изделия из дерева, кроме мебели (29) | 8,6% | 6% | 5.3% | 6,9% | 6,6% | 3,2% |

| 25 — Мебель и оборудование (29) | 2,9% | 6,6% | 6.4% | 7,5% | 8,8% | 8% |

| 26 — Бумага и сопутствующие товары (41) | 0,9% | 2,9% | 5.7% | 2,9% | 3% | 5,1% |

| 27 — Типография, издательское дело и смежные отрасли (67) | -2,2% | -0,6% | 1% | 0.2% | 0,5% | 1,4% |

| 28 — Химические вещества и сопутствующие товары (1076) | -37,3% | -40,8% | -41,8% | -41.9% | -40,9% | -38,4% |

| 29 — Нефтеперерабатывающая и родственные отрасли (38) | -6,4% | 4% | 5,6% | 3.6% | -0,4% | 2,7% |

| 30 — Резина и прочие пластмассовые изделия (54) | 4,7% | 3,2% | 0,2% | 1.4% | 1,7% | 1,2% |

| 31 — Кожа и кожаные изделия (16) | -1,6% | 5,5% | 8,4% | 6% | 9.4% | 9,6% |

| 32 — Камень, глина, стекло и бетонные изделия (31) | 4,4% | -0,4% | 2,6% | 1,9% | 3.9% | 1,7% |

| 33 — Первичная металлургия (60) | -1,1% | 0,7% | 4,2% | 2,4% | 0.5% | -0,4% |

| 34 — Металлические изделия готовые, кроме машин и транспортного оборудования (78) | 2,7% | 3,3% | 4,1% | 3% | 3.1% | 2,3% |

| 35 — Промышленное и торговое оборудование и компьютерное оборудование (299) | 0,6% | 3% | 2,9% | 1,9% | 0.6% | 1% |

| 36 — Электронное и другое электрическое оборудование и компоненты, кроме компьютерного оборудования (487) | 2% | 1,1% | 0,5% | -0.5% | -0,6% | -0,4% |

| 37 — Транспортное оборудование (156) | -0,7% | 4,3% | 5,2% | 4.7% | 3,8% | 4,4% |

| 38 — Приборы для измерения, анализа и контроля; Фотографические, медицинские и оптические товары; Часы и часы (460) | -7% | -4,8% | -5.9% | -5% | -6,8% | -5,8% |

| 39 — Разные обрабатывающие производства (70) | 1,3% | 1,6% | 1.7% | 1,6% | -4% | -4,8% |

| 40 — Железнодорожный транспорт (13) | 6% | 7,3% | 7.1% | 12,8% | 5,1% | 5,5% |

| 42 — Автомобильные грузовые перевозки и складирование (31) | 4,8% | 4,1% | 7.4% | 9,8% | 5,3% | 7% |

| 44 — Водный транспорт (30) | -7,8% | 2,1% | 1.5% | 2% | -1,3% | 2,3% |

| 45 — Воздушный транспорт (32) | -9,8% | 5,8% | 4.8% | 5,6% | 5,5% | 4,2% |

| 46 — Трубопроводы, кроме природного газа (26) | 5,1% | 7,3% | 8.6% | 5,8% | 6,5% | 6,3% |

| 47 — Транспортные услуги (41) | 0,6% | 2,4% | -1.1% | 1,9% | 0,9% | 0,3% |

| 48 — Связь (225) | 0,6% | 0,3% | 0,5% | -1.8% | -0,1% | -0,8% |

| 49 — Электроэнергетика, газ и сантехника (310) | 2,4% | 2,7% | 2,7% | 2.4% | 2,1% | 2,1% |

| 50 — Оптовая торговля товарами длительного пользования (149) | 0,1% | 2,9% | 2,3% | 2.5% | 1% | -1,6% |

| 51 — Оптовая торговля товарами недлительного пользования (123) | 0,3% | 1,5% | 2% | 1.3% | 2,3% | 1,3% |

| 52 — Торговцы строительными материалами, скобяными изделиями, садовыми принадлежностями и передвижными домами (20) | 12,1% | 7,7% | 7,4% | 6.9% | 9,4% | -0,7% |

| 53 — Универсальные магазины (30) | 5,8% | 6,1% | 5,5% | 6.4% | 4,2% | 3,9% |

| 54 — Продовольственные магазины (32) | 4,1% | 2,3% | 3,2% | 3,5% | 4.9% | 7% |

| 55 — Автомобильные дилеры и заправочные станции (38) | 4,1% | 4,5% | 4,7% | 5,8% | 4.4% | 4,8% |

| 56 — Магазины одежды и аксессуаров (55) | -2,1% | 5,6% | 4,4% | 3,4% | 4.1% | 4,4% |

| 57 — Магазины домашней мебели, мебели и оборудования (32) | 1,6% | 1,9% | 2,9% | 1,9% | 1.8% | 1,7% |

| 58 — Еда и питье (109) | -1,6% | 4,2% | 4% | 4,4% | 4.2% | 3,5% |

| 59 — Разное Розничная торговля (186) | 1% | 2% | -2,5% | -0,9% | -7.2% | -3,2% |

| 60 — Депозитарные учреждения (724) | 0,9% | 1,1% | 1,1% | 0,8% | 0.9% | 0,8% |

| 61 — Недепозитные кредитные организации (125) | 1% | 1,3% | 1,2% | 0,6% | 0.8% | 0,6% |

| 62 — Брокеры, дилеры, биржи и услуги по ценным бумагам и товарам (255) | 2,8% | 4,4% | 1,5% | 2,2% | 0.9% | -0,3% |

| 63 — Страховые компании (186) | 1% | 2,2% | 0,8% | 1,2% | 1,8% | 1.9% |

| 64 — Страховые агенты, брокеры и службы (23) | 3,9% | 5,5% | 4,3% | 4,7% | 5,1% | 2% |

| 65 — Недвижимость (247) | 0.7% | 1,4% | 0,5% | 1,6% | 0,3% | 0,2% |

| 67 — Офисы холдинговых и прочих инвестиций (849) | 0.1% | 1,3% | 0,8% | 1% | 0,6% | 0,1% |

| 70 — Гостиницы, частные дома, лагеря и другие места проживания (69) | -4.5% | 1,8% | 4,1% | 3,3% | 2,2% | 2,5% |

| 72 — Персональные услуги (54) | -0,5% | 1.7% | 0,6% | -0,8% | -3,3% | -18,9% |

| 73 — Деловые услуги (1247) | -3,1% | -1.1% | -4,3% | -5,4% | -5,1% | -6,2% |

| 75 — Ремонт автомобилей, услуги и парковка (14) | -3,4% | 2% | 3.4% | 5,3% | 3,7% | 2,6% |

| 76 — Разные ремонтные услуги (8) | -27,7% | -12% | -42.8% | -80,4% | -111,3% | -135,9% |

| 78 — Кинофильмы (61) | -29,8% | -16,7% | -33.8% | -18,8% | -29% | -14,8% |

| 79 — Службы развлечений и отдыха (85) | -8,2% | 4,2% | 5.4% | 0,5% | -0,7% | -0,8% |

| 80 — Здравоохранение (137) | -2,2% | -2,3% | -5% | -4.4% | -5,1% | -1,5% |

| 81 — Юридические услуги (2) | 4,5% | 4,6% | 6,1% | 2,2% | 4% | 2.4% |

| 82 — Образовательные услуги (57) | 1,7% | 3,4% | -3,4% | -6,3% | -9,8% | -10.7% |

| 83 — Социальные службы (7) | -8,8% | 1% | 6,3% | -3,3% | 3,1% | -1069,1% |

| 87 — Инженерные, бухгалтерские, исследовательские, управленческие и сопутствующие услуги (189) | -2.6% | 0,1% | -8,1% | -15,3% | -16,6% | -12,1% |

| 89 — Разные услуги (3) | -1% | -73.6% | -204,1% | -133,3% | -4,7% | 0,3% |

| Все отрасли | -0,1% | 1% | 0.8% | 0,5% | 0,2% | -0,1% |

| 08 — Лесное хозяйство (2) | -0,1% | 0,5% | 1,5% | 4.6% | 1,5% | 3,1% |

| 41 — Местный и пригородный транзит и междугородний автомобильный пассажирский транспорт (2) | 3,1% | 3,1% | 3,1% | 3.1% | 3,1% | -1554,4% |

| 99 — Неклассифицируемые предприятия (9) | -1554,4% | -1554,4% | -1554,4% | -1554.4% | -1554,4% | -3750 8,6% |

Рентабельность активов, ROA | Определение | Формула | Пример

Юрий Смирнов к.э.н.Определение

Рентабельность активов или ROA — это коэффициент рентабельности, измеряющий эффективность руководства компании по получению чистой прибыли от совокупных активов.Другими словами, он показывает сумму чистой прибыли в долларах от 1 доллара, вложенного в активы. Поскольку ROA измеряет эффективность активов, ее использование является важным показателем как для менеджмента, так и для инвесторов.

Формула ROA

Формула доходности активов выражается следующим образом:

| ROA = | Чистая прибыль | × 100% |

| Средняя сумма активов |

Как правило, ROA рассчитывается для держателей обыкновенных акций.Таким образом, если у компании есть привилегированные акции в обращении, мы должны использовать чистую прибыль, относящуюся к держателям обыкновенных акций, то есть за вычетом дивидендов по привилегированным акциям.

Сумму чистой прибыли можно найти в отчете о прибылях и убытках, а дивиденды по привилегированным акциям (если таковые имеются) можно найти в примечаниях к финансовой отчетности.

Средняя сумма общих активов — это сумма общих активов на начало и конец отчетного периода, деленная на 2. Общие активы отражаются в балансе компании.

Прибыль до налогообложения также может использоваться для устранения влияния налогообложения.

| ROA = | Прибыль до налогообложения | × 100% |

| Средняя сумма активов |

Такой подход полезен, когда требуется сравнить компании, работающие в юрисдикциях с различной налоговой политикой.

Пример расчета

Бухгалтерский баланс компании XYZ выглядит следующим образом:

Бухгалтерский баланс, тыс. Долларов США

Отчет о прибылях и убытках за текущий год выглядит следующим образом:

Компания XYZ сообщила об общей сумме дивидендов по привилегированным акциям, подлежащих выплате, в размере 300 000 долларов США.

Средняя общая сумма активов составляет 52 450 000 долларов США.

| Средняя сумма активов = | 52 970 000 долл. США + 55 870 000 долл. США | = 54 420 000 долларов США |

| 2 |

Поскольку компания имеет непогашенные привилегированные акции, мы должны скорректировать чистую прибыль до суммы дивидендов по привилегированным акциям в размере 300 000 долларов. Таким образом, рентабельность активов компании XYZ составляет 9,28%.