Коэффициент общей ликвидности — ГЛАВБУХ-ИНФО

Коэффициент общей ликвидности — определение

Коэффициент общей ликвидности — финансовый коэффициент, равный отношению текущих активов к краткосрочным обязательствам (текущим пассивам). Данными для его расчета служит бухгалтерский баланс компании.

Коэффициент общей ликвидности — что показывает

Коэффициент общей ликвидности показывает способность компании погашать текущие (краткосрочные) обязательства за счёт только оборотных активов. Чем значение коэффициента больше, тем лучше платежеспособность предприятия. Этот показатель учитывает, что не все активы можно реализовать в срочном порядке.

Коэффициенты ликидности представляют интерес не только для руководства предприятия, но и для внешних субъектов анализа:

- коэффициент абсолютной ликвидности — для поставщиков сырья и материалов;

- коэффициент общей ликвидности — для инвесторов;

- коэффициент быстрой ликвидности — для банков.

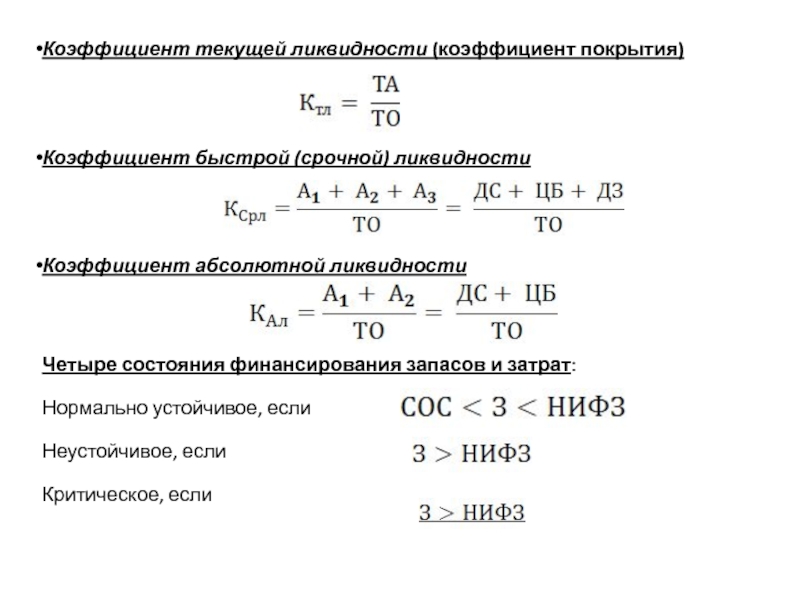

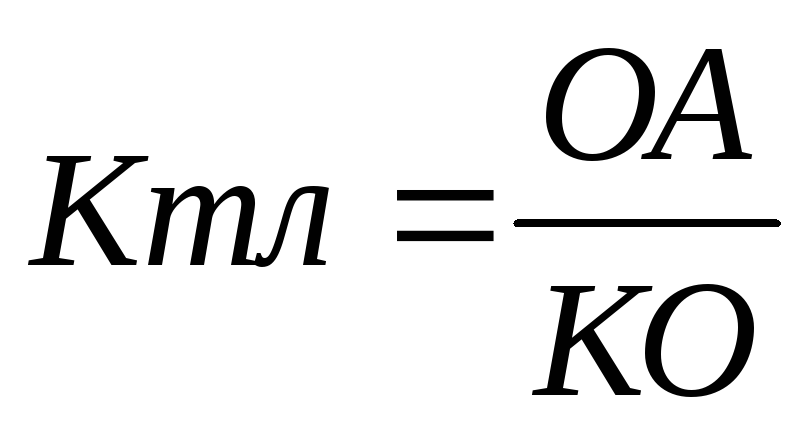

Коэффициент общей ликвидности — формула

Общая формула расчета коэффициента:

| Kол = | Оборотные активы |

| Текущие обязательства |

Формула расчета по группам активов и пассивов:

| Kол = | А1 + А2 + А3 |

| П1 + П2 |

где А1 — наиболее ликвидные активы; А2 — быстрореализуемые активы; А3 — медленнореализуемые активы; П1 — наиболее срочные обязательства; П2 — краткосрочные пасиивы

Формула расчета по данным бухгалтерского баланса:

| Kол = | стр.290 |

стр. 610 + стр.620 + стр.660 610 + стр.620 + стр.660 |

где стр.290, стр.610, стр.620, стр.660 — строки бухгалтерского баланса (форма №1)

Коэффициент общей ликвидности — значение

Нормальным считается значение коэффициента 1.5 — 2.5, в зависимости от отрасли экономики. Значение ниже 1 говорит о высоком финансовом риске, связанном с тем, что предприятие не в состоянии стабильно оплачивать текущие счета. Значение более 3 может свидетельствовать о нерациональной структуре капитала.

| < Предыдущая | Следующая > |

|---|

Коэффициент промежуточной ликвидности: формула, выводы :: BusinessMan.ru

Коэффициент промежуточной ликвидности предприятия представляет собой основную характеристику, определяющую текущее финансовое состояние. При этом следует разграничивать действующую платежеспособность предприятия, может ли оно гасить свои задолженности, с ликвидностью, то есть с наличием денежных, а также других ресурсов для того, чтобы оплатить долги в текущий момент, однако на практике в преимущественном большинстве случаев они воспринимаются как синонимы.

Платежеспособность

Важным показателем, по которому определяется коэффициент промежуточной ликвидности, можно назвать оборотный капитал компании, составляющий разницу между краткосрочными обязательствами и имеющимися оборотными активами. У любой организации есть оборотный капитал до того времени, пока оборотные активы имеют большее количество по сравнению с краткосрочными обязательствами. Данный показатель также называется чистыми текущими активами.

В преимущественном большинстве случаев главная причина того, почему изменяется количество оборотного капитала, является прибыль или же убыток организации, полученный за определенный промежуток времени.

Как он изменяется?

Коэффициент промежуточной ликвидности предприятия, формула которого включает в себя оборотный капитал, напрямую зависит от изменений в нем.

Компания должна иметь возможность без труда трансформировать свой оборотный капитал в реальные деньги, и это одно из основных понятий, которое определяет коэффициент промежуточной ликвидности. Если же в оборотных активах присутствует достаточно большое количество труднореализуемого капитала, то тогда платежеспособность предприятия снижается.

Банкротство

Решения, которые принимаются в зависимости от используемой системы критериев о признании компаний неплатежеспособными, являются основанием для того, чтобы подготовить предложение о финансовой поддержке таких организаций, а также их реорганизации или даже полной ликвидации.

Помимо этого, если коэффициент промежуточной ликвидности компании небольшой, и она не имеет возможности обеспечить свои краткосрочные обязательства, то в таком случае кредиторы самостоятельно могут подать заявку в арбитраж для того, чтобы признать данную компанию несостоятельной, то есть объявить о ее банкротстве.

Соответственно, банкротство в качестве определенного состояния отсутствия платежеспособности фирмы устанавливается исключительно в судебном порядке.

Каким бывает банкротство?

Есть два вида:

- Простое. Используется по отношению к тому должнику, который является виновным в легкомыслии, плохом ведении своих дел или же непоследовательности. Под плохим ведением дел подразумевается участие в азартных играх, ведение каких-либо спекулятивных операций, слишком большие бытовые потребности, недостатки в бухгалтерском учете и многое другое.

- Злостное. Данный тип банкротства обуславливается тем, что компания производит какие-либо противоправные действия для того, чтобы ввести в заблуждение собственных кредиторов.

В частности, это касается скрытия документов, а также некоторой части пассивов компании, осознанное завышение источников появления имущества фирмы.

В частности, это касается скрытия документов, а также некоторой части пассивов компании, осознанное завышение источников появления имущества фирмы.

Помимо вышеуказанных признаков, которые могут определить данное предприятие как неплатежеспособное, есть также ряд дополнительных критериев, указывающих на вероятность потенциального банкротства, а также прогнозирующих ситуацию, когда снижается коэффициент промежуточной ликвидности. Формула также может учитывать эти критерии.

Что это за критерии?

Критерии банкротства компании являются следующими:

- Некорректная система оборотных активов, а также наблюдение тенденции к возможному росту количества труднореализуемых активов.

- Снижение скорости оборота средств по той причине, что накапливаются чрезмерные запасы, а также присутствует просроченная задолженность заказчиков и покупателей.

- Слишком большое количество дорогостоящих займов или же кредитов, имеющихся в обязательствах компании.

- Присутствие просроченной задолженности по займам или же кредитам, а также увеличение ее удельного веса в общем числе обязательств компании.

- Тенденция значительного повышения срочных обязательств по отношению к увеличению самых ликвидных активов.

- Снижается коэффициент промежуточной ликвидности. Формула по балансу четко указывает на этот признак, вследствие чего компания должна предпринять какие-то меры, иначе может быть признана банкротом в ближайшем будущем.

- Появление внеоборотных активов посредством использования краткосрочных источников финансов.

Осуществляя анализ, нужно будет своевременно выявить и устранить указанные выше негативные тенденции, если они наблюдаются в деятельности компании.

Что нужно учесть?

Вам стоит помнить о том, что текущая платежеспособность компании выявляется в соответствии с данными баланса только один раз в квартал или же в месяц. Но при этом компанией расчеты с кредиторами должны осуществляться ежедневно.

Именно по этой причине, чтобы проводить оперативный анализ платежеспособности компании, актуальной на данный момент, чтобы добиться ежедневного контроля за поступлением денег от реализации различных услуг или товаров, от погашения других дебиторских задолженностей, а также за прочими поступлениями средств и обеспечения контроля над выполнением собственных платежных обязательств перед кредиторами и поставщиками, должен быть составлен специализированный платежный календарь. В нем будут присутствовать те денежные средства, которые имеются в наличии у компании на данный момент, ожидаемые поступления, то есть дебиторская задолженность, а также отражение платежных обязательств за данный период.

Составление оперативного платежного календаря осуществляется на базе данных о реализации или же отгрузке продукции, о приобретенных денежных средствах производства, документации о расчетах по зарплате или же об авансе для сотрудников, на основании выписок из банковских счетов, а также другой необходимой информации.

Если же нужно оценить перспективы платежеспособности компании, определяется коэффициент быстрой ликвидности, промежуточный коэффициент покрытия и другие.

Ликвидность

Предприятие можно называть ликвидным, если у него есть ресурсы, чтобы полностью погасить краткосрочную задолженность по кредитам, осуществляя реализацию оборотных активов.

Компания может быть ликвидной в определенной степени, потому что в оборотные активы входят разные их виды, где присутствуют труднореализуемые, а также легкореализуемые активы. В связи с этим существует несколько групп ликвидности оборотных активов компании.

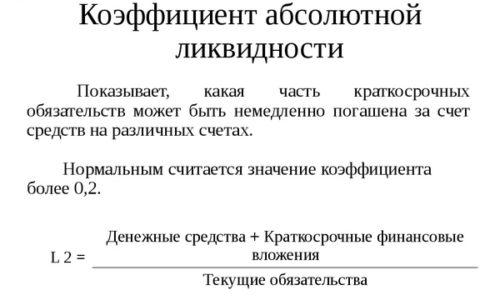

Абсолютный

Коэффициент срочности, или коэффициент критической ликвидности (промежуточного покрытия) – это отношение денежных средств, а также каких-либо быстрореализуемых краткосрочных бумаг к существующей краткосрочной кредиторской задолженности. Данный показатель позволяет понять, какая конкретная часть данной задолженности может быть погашена на момент составления баланса. В качестве допустимых значений данного коэффициента принимаются 0.2-0.3.

В качестве допустимых значений данного коэффициента принимаются 0.2-0.3.

Промежуточный

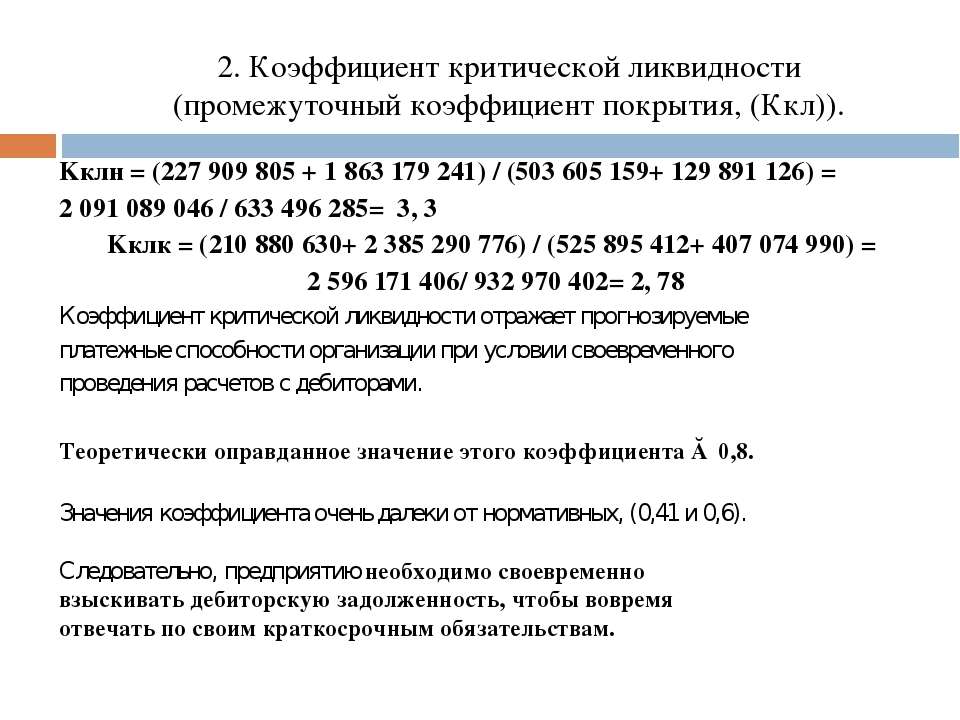

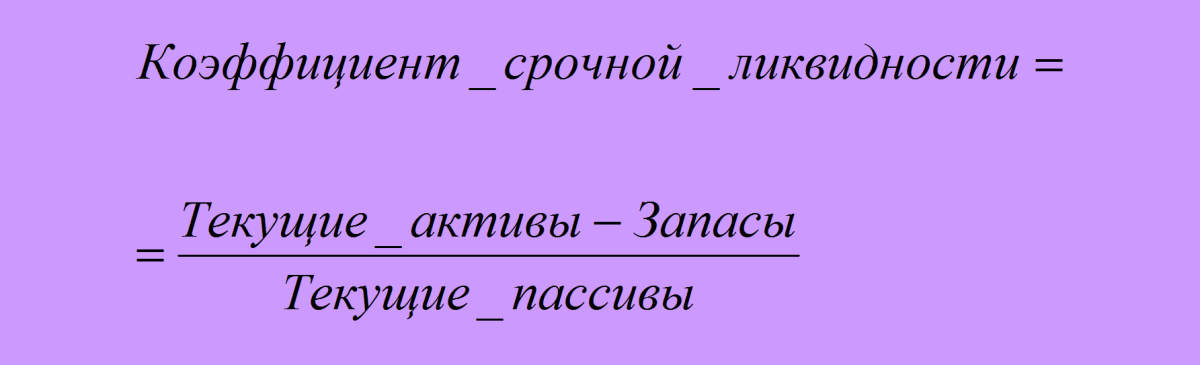

В данном случае рассматривается коэффициент промежуточной ликвидности. Формула по балансу данного коэффициента включает в себя соотношение денежных средств и присутствующих у компании краткосрочных быстрореализуемых ценных бумаг к присутствующей дебиторской, а также различной краткосрочной задолженности по кредитам. Сама же формула выглядит следующим образом:

К крит. ликв. = ДЗ + ДС + КФВ / КО = (стр. 240 + стр. 250 + стр. 260) / (стр. 610 + стр. 620 + стр. 630 + стр. 650 + стр. 660) > 0,7 — 1

Данная характеристика позволяет увидеть количество краткосрочных обязательств компании. Она может гаситься не только за счет тех денежных средств и бумаг, которые присутствуют на балансе фирмы на данный момент, но еще и за счет возможных поступлений за какую-либо отгруженную продукцию, предоставленные услуги или же выполненные работы.

Наиболее оптимальным значением данного коэффициента является 1:1. Стоит отметить тот факт, что обоснованность выводов касательно коэффициента очень сильно зависит от того, насколько «качественной» является дебиторская задолженность, то есть от сроков ее появления, а также от финансового состояния самих дебиторов. Достаточно большое количество сомнительной дебиторской задолженности может сильно ухудшить общее финансовое состояние предприятия.

Текущий

Коэффициент покрытия позволяет определить общую обеспеченность компании оборотными средствами. В данном случае устанавливается отношение фактической цены присутствующих активов к пассивам, то есть к краткосрочным обязательствам. Точно так же, как рассматривается коэффициент промежуточной ликвидности, нормативное значение данного показателя определяется путем вычитания количества расходов предстоящих периодов, а также размер налога на добавленную стоимость по полученным ценностям из общего количества оборотных активов. Помимо этого, краткосрочные обязательства нужно уменьшить на сумму доходов предстоящих периодов, различных фондов потребления и резервов будущих платежей и расходов.

В данном случае коэффициент текущей или коэффициент промежуточной ликвидности показывает, насколько присутствующие оборотные активы способны покрыть краткосрочные обязательства компании, вследствие чего данное значение должно быть не меньше двух.

Коэффициент текущей ликвидности предоставляет возможность определить, насколько краткосрочные обязательства покрываются присутствующими у компании оборотными активами. То есть какое количество раз компания может полностью удовлетворить требования своих кредиторов в том случае, если полностью обратит в наличные деньги все имеющиеся у нее на данный момент активы.

Обеспеченность

Существует также еще один показатель, который определяет, насколько компания обеспечена ее оборотными средствами. Вычисляют его одним из двух способов:

- Из источников собственных средств вычитаются внеоборотные активы, после чего полученное число делится на оборотные активы.

- Из оборотных активов вычитаются краткосрочные обязательства, после чего полученное число разделяется на оборотные активы.

Данный коэффициент должен составлять не менее 0.1.

Как работать с имеющимися значениями?

Предположим, что рассматривается коэффициент промежуточной ликвидности, норма которого составляет 1:1. В случае, когда текущее значение будет менее двух, а степень обеспеченности компании оборотными средствами составляет менее 0.1, тогда автоматически структура баланса компании или организации признается как полностью неудовлетворительная, в то время как сама компания – неплатежеспособной. Если же одно из вышеуказанных условий выполняется, а другое – нет, то в таком случае оценивается, можно ли восстановить платежеспособность компании.

Для того чтобы принять решение о реальной возможности будущего восстановления платежеспособности фирмы, нужно сделать так, чтобы коэффициент промежуточной критической ликвидности (или текущей ликвидности) был более двух.

Ликвидность баланса

На платежеспособность компании влияет непосредственно ликвидность используемых ею оборотных активов.

Проведение квалифицированной оценки получило следующее название: анализ ликвидности. Осуществляя данную процедуру, активы, сгруппированные по степени ликвидности, сравниваются с нынешними обязательствами компании по пассивам, сгруппированным по срокам погашения. В данном случае, определяя коэффициент ликвидности (промежуточный коэффициент покрытия), можно установить, насколько текущие обязательства компании обеспечены финансовыми средствами.

Такая характеристика, как ликвидность баланса, представляет собой степень покрытия присутствующих у компании обязательств ее активами, скорость трансформации в деньги которых должна соответствовать сроку погашения присутствующих обязательств.

Всевозможные изменения в присутствующем уровне ликвидности могут также анализироваться по динамике количества оборотных средств компании. По той причине, что данная величина являет собой остаток после полного погашения различных краткосрочных обязательств, увеличение ее уровня соответствует тому, насколько повышается коэффициент промежуточной ликвидности. Выводы касательно нынешнего состояния компании и дальнейших действий уже делаются на основе проведенных расчетов.

Быстрая ликвидность

Пользователи также искали:

коэффициент общей ликвидности,

коэффициент промежуточной ликвидности,

коэффициент средней ликвидности,

коэффициент срочной ликвидности,

ликвидность активов,

ликвидность баланса,

текущая ликвидность,

ликвидности,

коэффициент,

ликвидность,

Быстрая,

текущая ликвидность,

ликвидность активов,

коэффициент средней ликвидности,

коэффициент промежуточной ликвидности,

ликвидность баланса,

коэффициент общей ликвидности,

коэффициент срочной ликвидности,

абсолютной,

текущая,

активов,

средней,

промежуточной,

баланса,

общей,

срочной,

коэффициент абсолютной ликвидности,

Быстрая ликвидность,

быстрая ликвидность,

экономические термины. быстрая ликвидность,

быстрая ликвидность,

и коэффициент текущей ликвидности: в чем разница?

Управляя бизнесом, вы должны иметь возможность сразу взглянуть на свои финансы и увидеть, как идут дела в финансовом отношении. Коэффициент быстрой ликвидности и коэффициент текущей ликвидности — это два часто используемых показателя владельцев бизнеса, чтобы следить за своей ликвидностью или их способностью быстро погасить непогашенные обязательства. Эти две формулы отношения очень похожи, единственная разница заключается в том, что они учитывают запасы.

Где найти коэффициенты быстрой ликвидности и текущей ликвидности

Чтобы рассчитать оба этих коэффициента, вы сразу перейдете к своему балансу.Напоминаем, что баланс — это быстрый снимок всего, что есть в вашем бизнесе. Это разбивка того, чем вы владеете напрямую, и того, что вы должны другим. Два имеющихся соотношения могут помочь вам понять баланс между вашим и тем, что кому-то задолжали.

Баланс и отчет о прибылях и убытках

Часто путают, но баланс и отчет о прибылях и убытках имеют некоторые ключевые различия. Отчет о прибылях и убытках — это показатель эффективности за короткий период времени (например, за месяц или квартал), тогда как баланс показывает долгосрочную картину ваших финансов.

Из-за временного характера отчета о прибылях и убытках показатели, которые вы рассчитываете с его помощью, больше связаны с производительностью. Такие показатели, как коэффициент текущей ликвидности и коэффициент быстрой ликвидности, мало связаны с вашими результатами в прошлом месяце. Вместо этого они полагаются на долгосрочный взгляд на ваши финансы, который дает баланс.

Коэффициент текущей ликвидности

Коэффициент текущей ликвидности, также называемый коэффициентом «оборотного капитала», в основном используется для обеспечения способности компании погашать краткосрочные долги. Это могут быть электричество, счета, платежная ведомость и т. Д.В основном, любые счета или платежи, которые появятся в ближайшем будущем.

Это могут быть электричество, счета, платежная ведомость и т. Д.В основном, любые счета или платежи, которые появятся в ближайшем будущем.

Формула коэффициента текущей ликвидности

Когда вы получаете свой баланс после закрытия месяца, вы извлекаете числа из разделов текущих активов и текущих обязательств и вводите их в эту формулу, чтобы найти свой коэффициент текущей ликвидности.

Коэффициент текущей ликвидности = оборотные активы / текущие обязательства

Числа в этой формуле взяты прямо из вашего баланса, где активы перечислены сверху вниз в порядке легкости ликвидации этого актива.Например, вверху будут располагаться наличные деньги, затем неоплаченные счета-фактуры и, наконец, имущество и другие основные средства внизу.

Попробуйте наш бесплатный калькулятор коэффициента текущей ликвидности здесь!

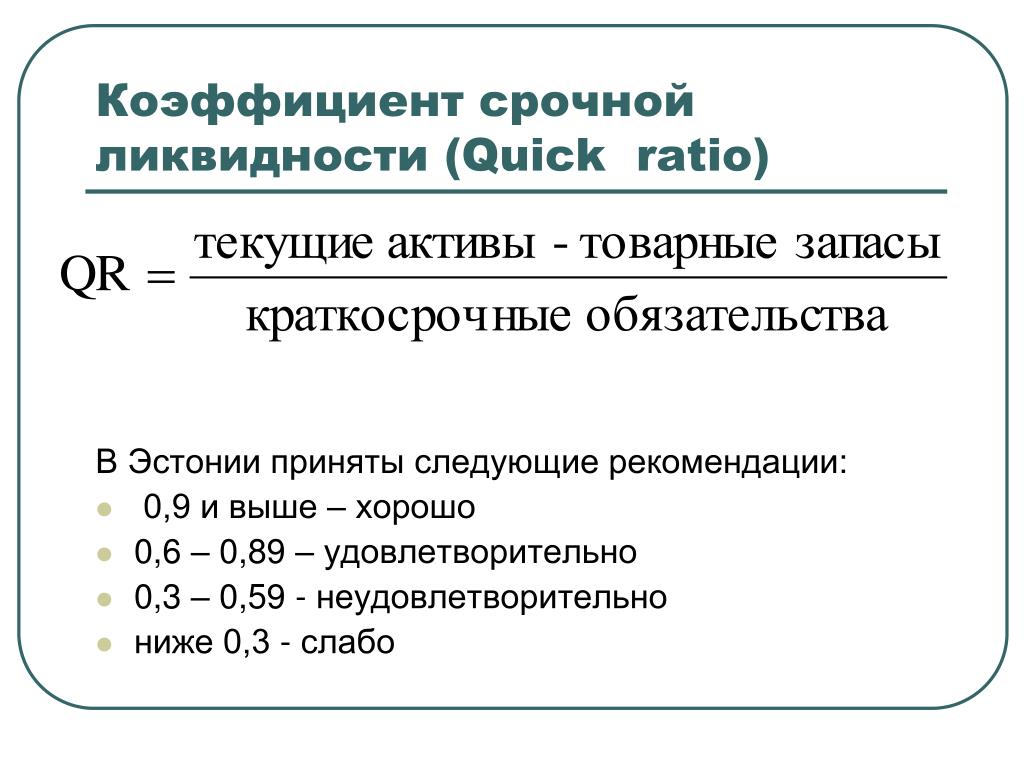

Коэффициент быстрой ликвидности

Коэффициент быстрой ликвидности, также называемый коэффициентом «кислотного теста», также используется для оценки финансового состояния и ликвидности компании, но также включает в формулу запасы компании. Некоторые владельцы бизнеса могут не предпочитать это соотношение, поскольку невозможно сказать, сколько времени потребуется компании, чтобы избавиться от имеющихся у них запасов.И, конечно же, некоторые предприятия вообще не хранят товарно-материальные запасы, например обслуживающие организации.

Формула коэффициента быстрой ликвидности

Вычисление этого показателя аналогично формуле коэффициента текущей ликвидности, но без учета запасов. Запасы также можно найти на вашем балансе в категории активов.

Коэффициент быстрой ликвидности = (оборотные активы — запасы) / текущие обязательства

Причина изъятия вашего инвентаря в наличии заключается в том, что он не считается «быстрым активом», то есть невозможно точно сказать, когда ваш инвентарь будут ликвидированы. Принимая во внимание, что быстрый актив можно описать как любой актив, который может быть ликвидирован в течение 90 дней.

Принимая во внимание, что быстрый актив можно описать как любой актив, который может быть ликвидирован в течение 90 дней.

Шпаргалки по финансовой отчетности

Узнайте, как с первого взгляда читать свои отчеты.

Что такое нормальный коэффициент тока? Коэффициент быстрой ликвидности?

Для обеих этих формул полезно иметь коэффициент не менее 1. Не всем компаниям нужны оба коэффициента, что имеет смысл, поскольку у некоторых компаний вообще нет запасов. Но те, у кого есть запасы, могут не так часто рассчитывать свой коэффициент быстрой ликвидности — или могут делать это, когда они находятся в затруднительном финансовом положении.

Эти здоровые показатели указывают на то, что бизнес может выполнять все предстоящие финансовые обязательства, такие как счета, начисление заработной платы и т. Д., Используя только текущие активы (и потенциально продавая через товарные запасы).

Если у бизнеса коэффициент выше 1, владелец может иметь возможность тратить больше на бизнес с такими вещами, как обновление технологий своих сотрудников, найм новых членов команды или любая другая возможность, которая может еще больше улучшить бизнес. .

Пример коэффициента текущей ликвидности и коэффициента быстрой ликвидности в действии

Представьте, что ваша компания нуждается в некоторых технических обновлениях в офисе, и вы хотели бы быстро проверить свои финансы и убедиться, что вы находитесь в нужном месте, чтобы сделать эти обновления .

Все, что вам нужно сделать, это получить эти числа из своего баланса и рассчитать эти коэффициенты:

Текущие активы = 5 миллионов долларов

Запасы = 2 миллиона долларов

Текущие обязательства = 2 миллиона долларов

Ссуды = 1 миллион долларов

Текущие Соотношение: 5 миллионов долларов / (2 миллиона долларов + 1 миллион долларов) = 1,6

Коэффициент быстрой ликвидности: (5 миллионов долларов — 2 миллиона долларов) / (2 миллиона долларов + 1 миллион долларов США) = 1

. владелец бизнеса может сказать, что он сможет оплатить все счета и обязательства без необходимости немедленно ликвидировать какие-либо основные средства.При использовании коэффициента быстрой ликвидности владелец также может увидеть, что с учетом товарно-материальных запасов у бизнеса имеется большое количество активов, которые можно использовать для улучшений в масштабах всей компании.

владелец бизнеса может сказать, что он сможет оплатить все счета и обязательства без необходимости немедленно ликвидировать какие-либо основные средства.При использовании коэффициента быстрой ликвидности владелец также может увидеть, что с учетом товарно-материальных запасов у бизнеса имеется большое количество активов, которые можно использовать для улучшений в масштабах всей компании.

В то время как в большинстве случаев ожидается соотношение 1: 1, средний показатель здорового состояния может отличаться в зависимости от ожиданий в конкретной отрасли.

Кто проверяет коэффициент ликвидности и коэффициент текущей ликвидности?

Эти коэффициенты могут использоваться разными группами людей по многим причинам, например:

- Инвестор может использовать эти коэффициенты, чтобы определить, стоит ли инвестировать в бизнес.Они могут помочь инвесторам определить, насколько хорошо ваш бизнес управляет своими финансами и могут ли они надеяться на прибыль.

- Кредиторы хотят быть уверенными в том, что им будут выплачены ссуды, поэтому они будут учитывать эти коэффициенты при принятии решения о том, сколько ссудить бизнесу, чтобы они были своевременно выплачены.

- Владельцы бизнеса могут использовать эту формулу в любой момент для проверки финансового состояния и ликвидности своей компании.

Как часто следует рассчитывать эти соотношения?

Владелец бизнеса может использовать формулу коэффициента текущей ликвидности, чтобы проверить, могут ли они оплатить все свои счета и заработную плату за следующий месяц, или он может использовать формулу быстрого коэффициента, чтобы проверить, могут ли они выплатить все ссуды и обязательства на следующий год.

Так как эти метрики основаны на балансе, их можно рассчитывать так же часто, как бизнес готовит свои финансовые отчеты, хотя мы рекомендуем финансовую проверку не реже одного раза в месяц. Финансовая отчетность предназначена для окончательного отчета о том, что произошло в предыдущем месяце или квартале, что затрудняет их более частое составление. Тем не менее, если ваша компания составляет финансовую отчетность только один раз в год во время налогообложения, этого, скорее всего, недостаточно для того, чтобы точно отслеживать состояние вашего бизнеса.

Тем не менее, если ваша компания составляет финансовую отчетность только один раз в год во время налогообложения, этого, скорее всего, недостаточно для того, чтобы точно отслеживать состояние вашего бизнеса.

Узнайте больше о том, как ScaleFactor может помочь вам следить за показателями, наиболее важными для вашего бизнеса. Поговорите с экспертом и запросите короткую демонстрацию сегодня.

Шпаргалки по финансовой отчетности

Узнайте, как с первого взгляда читать свои отчеты.

Коэффициент быстрой ликвидности— показатель краткосрочной ликвидности, формула, пример

Что такое коэффициент быстрой ликвидности?

Коэффициент быстрой ликвидности, также известный как кислотный тест или коэффициент ликвидности, измеряет способность бизнеса оплачивать свои краткосрочные обязательства за счет активов, которые легко конвертируются в денежные средства. Эквиваленты денежных средств. Кэш и их эквиваленты являются наиболее ликвидными из всех активов. на балансе.Эквиваленты денежных средств включают ценные бумаги денежного рынка, банковские акцепты. Эти активы включают в себя денежные средства, рыночные ценные бумаги, рыночные ценные бумаги. Рыночные ценные бумаги представляют собой неограниченные краткосрочные финансовые инструменты, которые выпускаются либо для долевых ценных бумаг, либо для долговых ценных бумаг компании, акции которой котируются на бирже. Компания-эмитент создает эти инструменты специально для сбора средств для дальнейшего финансирования коммерческой деятельности и расширения. Дебиторская задолженность, дебиторская задолженность, дебиторская задолженность, представляет собой продажи бизнеса в кредит, которые еще не были получены от клиентов.Компании позволяют. Эти активы известны как «быстрые» активы, поскольку их можно быстро конвертировать в наличные.

Формула коэффициента быстрой ликвидности

Коэффициент быстрой ликвидности = [C золы и эквиваленты + рыночные ценные бумаги + дебиторская задолженность] / текущие обязательства

Или, альтернативно,

Коэффициент быстрой ликвидности Активы — Запасы — Предоплаченные расходы] / Текущие обязательства

Пример

Например, предположим, что у компании есть:

- Денежные средства: 10 миллионов долларов

- Рыночные ценные бумаги: 20 миллионов долларов

- Дебиторская задолженность: 25 миллионов долларов

- Кредиторская задолженность: 10 миллионов долларов

Коэффициент ликвидности этой компании равен 5. 5, что означает, что он может погасить свои текущие обязательства в 5,5 раза, используя свои наиболее ликвидные активы. Коэффициент выше 1 указывает на то, что у предприятия достаточно денежных средств или их эквивалентов для покрытия своих краткосрочных финансовых обязательств и поддержания своей деятельности.

5, что означает, что он может погасить свои текущие обязательства в 5,5 раза, используя свои наиболее ликвидные активы. Коэффициент выше 1 указывает на то, что у предприятия достаточно денежных средств или их эквивалентов для покрытия своих краткосрочных финансовых обязательств и поддержания своей деятельности.

Формула в ячейке C9 выглядит следующим образом = (C4 + C5 + C6) / C7

Эта формула принимает денежные средства плюс ценные бумаги плюс AR, а затем делит эту сумму на AP (единственное обязательство в этом примере).

Результат 5.5.

Загрузите бесплатный шаблон

Введите свое имя и адрес электронной почты в форму ниже и загрузите бесплатный шаблон прямо сейчас!

Что включено, а что исключено?

В целом, коэффициент включает все оборотные активы, за исключением:

- Предоплаченные расходы — потому что они не могут быть использованы для оплаты других обязательств

- Запасы — потому что преобразование запасов в денежные средства может занять слишком много времени. покрытие неотложных обязательств

Как видите, коэффициент явно разработан для оценки компаний, в которых краткосрочная ликвидность является важным фактором.Следовательно, его обычно называют кислотным тестом.

Коэффициент быстрой ликвидности на практике

Коэффициент быстрой ликвидности — это барометр способности и неспособности компании выплатить свои текущие обязательства. Инвесторы, поставщики и кредиторы больше заинтересованы в том, чтобы узнать, достаточно ли у бизнеса денежных средств для оплаты своих краткосрочных обязательств, а не в том, когда их нет. Наличие четко определенного коэффициента ликвидности является признаком компетентности и хороших показателей бизнеса, которые могут привести к устойчивому росту.

Чтобы узнать больше об этом коэффициенте и других важных показателях, ознакомьтесь с курсом CFI по проведению финансового анализа.

Коэффициент быстрой ликвидности по сравнению с коэффициентом текущей ликвидности

Коэффициент быстрой ликвидности отличается от коэффициента текущей ликвидности. Финансовые статьи FinanceCFI разработаны как руководства для самостоятельного изучения важных финансовых концепций в режиме онлайн в удобном для вас темпе. Просмотрите сотни статей! поскольку счета товарно-материальных запасов и предоплаченных расходов не учитываются в быстром соотношении, потому что, как правило, товарно-материальные запасы требуют больше времени для преобразования в денежные средства, а предоплаченные расходные средства не могут быть использованы для оплаты текущих обязательств Текущие обязательства Текущие обязательства представляют собой финансовые обязательства хозяйствующего субъекта, которые подлежат выплате в течение год.Компания показывает это на. Однако для некоторых компаний запасы считаются быстрым активом — это полностью зависит от характера бизнеса, но такие случаи крайне редки.

Дополнительные ресурсы

Благодарим вас за то, что вы прочитали это руководство по пониманию кислотного теста как показателя ликвидности компании. CFI является официальным поставщиком сертификации FMVA Сертификация FMVA® Присоединяйтесь к более чем 850 000 студентов, которые работают в таких компаниях, как Amazon, J.П. Морган и Ferrari для аналитиков финансового моделирования. Эта программа в значительной степени ориентирована на навыки работы с Excel, бухгалтерского учета и финансового моделирования.

Чтобы продолжить обучение и продвигать свою карьеру в качестве финансового аналитика, эти дополнительные ресурсы CFI помогут вам на вашем пути:

- Коэффициенты прибыльности Коэффициенты прибыльности Коэффициенты прибыльности — это финансовые показатели, используемые аналитиками и инвесторами для измерения и оценки способности компании к генерировать доход (прибыль) по отношению к выручке, балансовым активам, операционным расходам и собственному капиталу в течение определенного периода времени.

Они показывают, насколько хорошо компания использует свои активы для получения прибыли.

Они показывают, насколько хорошо компания использует свои активы для получения прибыли. - Форвардный коэффициент PE Коэффициент прямого P / E Коэффициент Forward P / E делит текущую цену акции на предполагаемую будущую прибыль на акцию. Пример соотношения P / E, формула и шаблон Excel.

- Анализ финансовой отчетностиАнализ финансовой отчетностиКак проводить анализ финансовой отчетности. Это руководство научит вас выполнять анализ отчета о прибылях и убытках,

- Руководство по передовым методам финансового моделирования Передовые методы финансового моделирования Эта статья предоставляет читателям информацию о передовых методах финансового моделирования и простое пошаговое руководство по построению. финансовая модель.

Недостаток в расчетах ликвидности

Фундаментальный недостаток финансовой отчетности по ОПБУ США и МСФО нормы искажает расчет оборотных средств и текущих коэффициент, что приводит к значительному занижению в большинстве компаний ликвидность. Такой исход губителен не только для компаний, но и для компаний. также для экономики в целом, потому что это уменьшает сумму кредита доступны для бизнеса.

Особенно негативные последствия возникают, когда дефект приводит к сообщение об отрицательном уровне оборотного капитала — один из стрессов сигналы тревоги, которые аудиторы используют, чтобы определить, следует ли им сообщать о том, что компании грозит банкротство.Рассмотрим этот распространенный сценарий: У Джорджа есть 5000 долларов на открытие бизнеса и 200 долларов в кармане. Он побеждает лотерея на получение лицензии на владение и управление такси. Он кладет 5000 долларов на машину за 25 000 долларов, а разницу в 20 000 долларов берет в долг на пятилетний срок.

Его баланс прост:

- Один оборотный актив = 200 долларов наличными.

- Одно основное средство = автомобиль полной стоимостью 25 000 долларов США.

- Одно текущее обязательство = текущая часть долгосрочного долга

(CPLTD) в размере 4000 долларов США (одна пятая от остатка кредита в размере 20 000 долларов США).

- Одно долгосрочное обязательство = 16000 долларов (четыре пятых суммы кредита). остаток средств).

- Собственный капитал = 5200 долларов США.

Что такое «оборотный капитал» Джорджа? Согласно общепринятому

думая, это будет определяться как текущие активы (200 долларов наличными) минус

текущие обязательства (4 000 долларов США за сутки) или отрицательные 3 800 долларов США. Прямо из

начало своего дела у Джорджа отрицательный уровень работы

столица. Более того, без запасов и без дебиторской задолженности (поскольку

даже кредитные карты очищаются через день), у Джорджа будет негативный рабочий

капитал на ближайшие пять лет.

Распространенный взгляд на эту ситуацию, основанный на этом методе расчет таков, что бизнес Джорджа неликвиден, и он не сможет погасить ссуду. Но это не так.

Обычная бухгалтерская отчетность CPLTD среди текущих обязательств потому что логически это обязательство, подлежащее выплате в текущем периоде. Однако этот подход подразумевает, что CPLTD будет погашаться за счет конвертация оборотных средств в наличные.

Но на самом деле Джордж выплатит ссуду из доходов, которые он берет на себя использование такси, которое является основным активом.

Вот проблема: стандартный баланс не соответствует CPLTD с основным средством, которое его возвращает — такси. Чтобы по-настоящему «сбалансировать» наш баланс с точки зрения текущего и долгосрочного, нужна новая концепция — текущая часть основных средств (CPFA). CPFA — это часть основных средств — такси — которая будет использоваться в текущем периоде для получения дохода. Просто определение бухгалтерского учета и расчет этого понятия: часть основных средств, которая будет амортизирована в текущем (следующем) периоде.

В этом примере, если предположить, что срок полезного использования такси составляет пять лет,

Джордж будет «израсходовать» пятую часть такси каждый год, чтобы заработать деньги. доход (другой ожидаемый срок жизни меняет только расчеты, но не

концепции). Таким образом, «текущая часть» такси, CPFA, составляет

5000 долларов (или 25000 долларов, разделенных на пять лет).

доход (другой ожидаемый срок жизни меняет только расчеты, но не

концепции). Таким образом, «текущая часть» такси, CPFA, составляет

5000 долларов (или 25000 долларов, разделенных на пять лет).

Обратите внимание, что когда CPFA добавляется в баланс, как показано на Приложение 1: каждое обязательство теперь правильно сопоставлено с активом, который он финансирует, и он его возместит.

Как показывает эта выставка, Джордж не неликвиден. У него 200 долларов (за

начальный бак с бензином и немного еды) и нулевые «текущие обязательства».

Он сделает свой первый платеж по кредиту из денежных доходов, которые он собирает.

в этом месяце, который генерируется с помощью такси.

Джордж — не единственная жертва традиционного подхода к расчет оборотных средств. Компании, у которых есть большое количество основные средства и долгосрочная задолженность — и, следовательно, большой CPLTD — часто кажутся ограниченными в оборотном капитале, иногда даже сообщая о отрицательный оборотный капитал.Исключите CPLTD из уравнения, и их истинная ликвидность намного радужнее.

ПРОВЕРКА DSCR

«Лучшие практики» в коммерческой сфере

кредитования использовать коэффициент покрытия обслуживания долга (DSCR) для измерения

погашение долгосрочных кредитов. DSCR рассчитывается как: (Чистая прибыль +

амортизация — распределения) ÷ CPLTD.

DSCR — мощное передаточное число. Он правильно отражает концепцию, что использование основных средств приносит доход, который используется для погашения CPLTD. Часть такси, которая «израсходована» (амортизирована) в генерирующая выручка эффективно конвертируется в денежный поток.

Тем не менее, DSCR измеряет расходы на амортизацию в прошлом году по сравнению со следующим годовой возврат кредита. Превосходный DSCR будет готов в следующем году расходы на амортизацию — рассчитываются как CPFA — против погашения кредита в следующем году.

В случае Джорджа расходы на амортизацию в следующем году (CPFA) в размере 5000 долларов США. будет достаточно для выплаты CPLTD в размере 4000 долларов. Это приравнивается к DSCR

1,25 (5000 долл. США ÷ 4000 долл. США), если предположить нулевую чистую прибыль и отсутствие

раздачи. При безубыточности (нулевой прибыли) компания генерирует

дохода ровно столько, чтобы покрыть все расходы, включая денежные средства Джорджа

расходы (топливо, ремонт, процентные расходы и заработная плата) и

расходы на амортизацию.

будет достаточно для выплаты CPLTD в размере 4000 долларов. Это приравнивается к DSCR

1,25 (5000 долл. США ÷ 4000 долл. США), если предположить нулевую чистую прибыль и отсутствие

раздачи. При безубыточности (нулевой прибыли) компания генерирует

дохода ровно столько, чтобы покрыть все расходы, включая денежные средства Джорджа

расходы (топливо, ремонт, процентные расходы и заработная плата) и

расходы на амортизацию.

Для ясности, это не амортизационные расходы и не CPFA. это возмещает CPLTD. Доход погашает CPLTD. Расходы на амортизацию измеряет только ту часть дохода, которая доступна для погашения CPLTD после оплаты всех денежных расходов.

Конечно, существует бизнес-риск того, что выручка может упасть. безубыточности. Если компания несет чистый убыток, может не быть достаточный доход, чтобы покрыть как денежные расходы, так и CPLTD. Конечно, любой компании, которая постоянно теряет деньги, будет трудно вернуть свой долгосрочный долг.Политика, требующая минимального DSCR, будет исключают получение долгосрочных кредитов компаниям, которые, по крайней мере, не могут окупиться.

РАССМАТРИВАЕМЫЕ СООТНОШЕНИЯ

Если

согласились с тем, что CPLTD погашается из CPFA, а не из оборотных средств,

из этого следует, что коэффициент текущей ликвидности ошибочен из-за включения CPLTD в качестве

текущее обязательство, которое должно быть оплачено из оборотных средств. В

искажение возникает из-за несоответствия CPLTD его источнику

погашение, CPFA.

Два подхода могут исправить искаженную картину ликвидности:

Решение 1. Сосредоточение внимания на торговом цикле. Это подход вывел бы CPLTD из текущих обязательств, или, по крайней мере, скорректировать расчет оборотного капитала и коэффициента текущей ликвидности соответственно. Для этого потребуется изобрести новые термины:

Заменить оборотный капитал на: Капитал торгового цикла =

текущие активы — (краткосрочные обязательства — CPLTD).

Заменить формулу коэффициента текущей ликвидности на: Коэффициент торгового цикла = текущие активы ÷ (текущие обязательства — CPLTD).

Решение 2. Разработка нового «коэффициента текущей ликвидности».” альтернативное решение — оставить CPLTD с текущими обязательствами, но рассчитать CPFA и сообщить об этом с оборотными активами.

Заменить оборотный капитал на: Текущий капитал = текущий активы (в том числе CPFA) — текущие обязательства (в том числе CPLTD).

Заменить коэффициент текущей ликвидности на: Коэффициент текущего периода = текущий активы (включая CPFA) ÷ текущие обязательства (включая CPLTD).

Ученые могут спорить о том, является ли наиболее подходящим лечение (Решение 1), чтобы переместить CPLTD из «текущего» обратно в долгосрочный, чтобы соответствовать это с основными фондами, которые он финансирует; или (Решение 2) взять часть основных средств, которая является «текущей», и переместить ее с текущие активы.В любом случае CPFA и CPLTD должны совпадать.

Любой из этих подходов был бы лучше традиционного меры ликвидности, но поскольку подходы предусматривают разные информация, вместе взятые, обеспечивают более четкое понимание ликвидность, чем было возможно ранее. Посмотрите, как поступают денежные средства циклы раскрывают уникальный вклад подходов.

«Краткосрочный цикл» включает только оборотные активы и текущие обязательства, которые их финансировали, и погашаемые ими.Иногда так называемые «торговые счета», они не включают CPLTD. Исключая CPFA и CPLTD из формул, Решение 1 обеспечивает ценный анализ краткосрочный цикл: текущие активы (традиционно определяемые как за исключением CPFA), достаточных для погашения краткосрочных обязательств, которые их профинансировали (исключая CPLTD)?

«Долгосрочный цикл» сопоставляет основные средства с долгосрочными

обязательства, которые их финансировали. Однако CPLTD и CPFA усложняют

понимание краткосрочных и долгосрочных циклов денежных потоков, потому что

они содержат элементы обоих циклов, как указано в их названиях: «The текущая часть долгосрочного долга »и« текущие часть из основных активов.«На самом деле они

«текущая часть долгосрочного цикла», которая помещает их в

пересечение обоих периодов времени.

Однако CPLTD и CPFA усложняют

понимание краткосрочных и долгосрочных циклов денежных потоков, потому что

они содержат элементы обоих циклов, как указано в их названиях: «The текущая часть долгосрочного долга »и« текущие часть из основных активов.«На самом деле они

«текущая часть долгосрочного цикла», которая помещает их в

пересечение обоих периодов времени.

Обратите внимание, что CPLTD фигурирует как в мере погашения краткосрочный долг — коэффициент текущей ликвидности — и мера погашения долгосрочный долг — DSCR. Это потому, что традиционный коэффициент текущей ликвидности охватывает оба цикла, включая краткосрочные обязательства и текущая часть долгосрочных обязательств. Предлагаемый «текущий период соотношение »(Решение 2) разделяет эту цель; однако он добавляет недостающий элемент — CPFA — в «текущие» активы, тем самым объединяя все активы, конвертируемые в денежные средства в текущем периоде против всех обязательства в текущем периоде.

Соотношение текущего периода (Решение 2), следовательно, ближе заменит старый коэффициент текущей ликвидности. Коэффициент торгового цикла (Решение 1) — это более узкая мера ликвидности, чем коэффициент текущего периода — можно рассматривать как замену старой коэффициент кислотного теста (или коэффициент быстрой ликвидности), который также должен был дать более узкая мера ликвидности за счет исключения менее ликвидных счетов, таких как как инвентарь. Однако старое соотношение кислотных испытаний страдает от того же недостаток старого коэффициента текущей ликвидности — он ошибочно предполагает, что CPLTD, включается в состав краткосрочного обязательства, погашается оборотными (кислотными) активами.

Дальнейшее решение не в том, какое из двух новых соотношений

полезнее. Действительно, величайшее понимание приходит, когда два соотношения

дают противоположные показания. Например, отрицательный торговый капитал

а положительный капитал в текущем периоде будет указывать на то, что

краткосрочные активы не покрывают краткосрочные обязательства, но компания

может идти в ногу со временем, потому что долгосрочный цикл приносит деньги

потока (CPFA), достаточного для погашения как CPLTD, так и любой недостачи в

краткосрочный цикл. Эта ситуация может быть неустойчивой и может

предполагают, что сочетание краткосрочного и долгосрочного долга не является оптимальным.

Только при совместном использовании этих мер можно получить более исчерпывающий

возможно понимание ликвидности.

Эта ситуация может быть неустойчивой и может

предполагают, что сочетание краткосрочного и долгосрочного долга не является оптимальным.

Только при совместном использовании этих мер можно получить более исчерпывающий

возможно понимание ликвидности.

УСТАНОВКА ЭТАПА ДЛЯ ИЗМЕНЕНИЯ

Обсуждение этих

альтернативные подходы к оценке оборотного капитала несколько академичны

в настоящее время, поскольку CPFA в настоящее время не рассчитывается и не сообщается.

CPFA — это новая концепция, но ее легко понять: это часть основных средств, которая будет «израсходована» в наступающем году для получения дохода.А посчитать несложно: это намеченный амортизация на следующий год, так же как CPLTD является запланированным основные выплаты на предстоящий год.

CPFA должен быть частью стандартной отчетности. Без CPFA традиционные показатели ликвидности обычно занижают уровень ликвидности. AT&T, сообщившая об отрицательном оборотном капитале в размере 14 долларов. миллиарда на конец 2010 года (оборотные активы 20 миллиардов долларов минус 34 миллиардов текущих обязательств), «кажется» неликвидным, но только потому что CPLTD не соответствует CPFA.«Внешний вид» неликвидность может не повредить AT&T, но кредиторы обычно избегают малые и средние компании, которые «кажутся» неликвидными. В подавление кредита в результате неверных показателей не вредит только отдельные компании, но и экономика в целом.

CPA и аудиторы имеют преимущество перед кредиторами и безопасностью

аналитиков, потому что у них есть доступ к необходимым необработанным данным —

график амортизации в следующем году — необходим для расчета CPFA и

правильный коэффициент текущего периода.Они должны это сделать, потому что сообщая о

компания будет неликвидной или, что еще хуже, близкой к банкротству из-за неисправности

коэффициенты так же вредны, как и неспособность идентифицировать по-настоящему неликвидную фирму.

ИСПОЛНИТЕЛЬНАЯ ИНФОРМАЦИЯ

А текущий недостаток в стандартах финансовой отчетности US GAAP / IFRS искажает расчет оборотных средств и коэффициента текущей ликвидности, занижение ликвидности большинства компаний.

В обычной финансовой отчетности текущая часть долгосрочная задолженность (CPLTD) среди текущие обязательства, потому что это обязательство, подлежащее погашению в текущем период. Однако такой подход неверно подразумевает, что CPLTD окупится за счет конвертации оборотных средств в денежные средства.

В стандартный баланс не соответствует CPLTD с фиксированным актив, который его погашает. К действительно «сбалансировать» баланс с точки зрения того, что является текущим и что является долгосрочным, необходима новая концепция — текущая часть основные средства (CPFA). CPFA — это часть основных средств. которые будут использованы в текущем периоде для получения дохода. CPFA в этом году — это снижение курса в следующем году. расход.

В коэффициент покрытия обслуживания долга, используемый в коммерческом кредитовании, является эффективный инструмент для измерения возврата долгосрочных кредитов. Это правильно отражает концепцию использования основных средств генерирует доход, который используется для выплаты CPLTD.

Два

возможные подходы могут исправить текущую искаженную ликвидность

картина: фокусировка

по торговому циклу путем изъятия CPLTD из текущих обязательств;

или разработать новый «коэффициент текущей ликвидности», который оставит CPLTD с текущим

обязательств, но рассчитывает CPFA и сообщает об этом с текущими

ресурсы. Последний подход потребует изменения финансовой

стандарты отчетности.

Последний подход потребует изменения финансовой

стандарты отчетности.

Стивен Бартолетти ([email protected]) является независимым старшим банковским консультантом.

К прокомментировать эту статью или предложить идею для другой статьи, свяжитесь с Кимом Нильсеном, исполнительным редактором, на knilsen @ aicpa.org или 919-402-4048.

РЕСУРСЫ AICPA

JofA статья

.«На основе активов Основы финансирования », август 2011 г., стр. 40

Публикации

CPE самообучение

Для подробнее или для совершения покупки перейдите на cpa2biz.com или позвоните в институт по телефону 888-777-7077.

Более из JofA :

Найти нас на

Facebook | Подпишитесь на нас в

Twitter | Посмотреть видео JofA

Как рассчитать коэффициент быстрой ликвидности (+ примеры)

Мы можем получать компенсацию от партнеров и рекламодателей, чьи продукты представлены здесь. Компенсация может повлиять на то, где продукты размещены на нашем сайте, но редакционные мнения, оценки и обзоры не зависят от какого-либо рекламодателя или партнера и не зависят от них.

Существует множество бухгалтерских коэффициентов, которые можно использовать для определения финансовой устойчивости и кредитоспособности вашей компании.

Один из них, коэффициент быстрой ликвидности, показывает баланс между вашими текущими активами и текущими обязательствами, причем наилучший результат показывает, что текущие активы компании перевешивают текущие обязательства. Из «Бухгалтерии 101» вы помните, что активы — это все, чем вы владеете, а обязательства — это все, что вы должны.

В то время как ваш бухгалтер или штатный бухгалтер, безусловно, может рассчитать коэффициент быстрой ликвидности, лучше всего позволить опытному бухгалтеру провести последующий анализ того, что результаты коэффициента быстрой ликвидности означают для вашей компании.

Обзор: Что такое коэффициент быстрой ликвидности?

Коэффициент быстрой ликвидности, также называемый коэффициентом кислотного тестирования, считается коэффициентом ликвидности. Определение коэффициента быстрой ликвидности простое: он рассчитывает и измеряет способность вашей компании выплатить свои текущие обязательства и долги.

Коэффициент быстрой ликвидности называется таковым, потому что он измеряет только ликвидные активы или активы, которые можно быстро конвертировать в наличные. Вам нужно будет использовать учет с двойной записью, чтобы использовать коэффициент быстрой ликвидности.

Что такое хороший коэффициент быстрой ликвидности?

Чем выше ваш коэффициент быстрой ликвидности, тем лучше ваш бизнес сможет выполнять любые краткосрочные финансовые обязательства. Коэффициент быстрой ликвидности 1 означает, что на каждый доллар текущих обязательств приходится 1 доллар текущих активов.

Если коэффициент быстрой ликвидности для вашего бизнеса меньше 1, это означает, что ваши обязательства перевешивают ваши активы, а коэффициент быстрой ликвидности 10 означает, что на каждый доллар пассивов у вас 10 долларов ликвидных активов.

В чем разница между коэффициентом быстрой ликвидности и коэффициентом текущей ликвидности?

Хотя и коэффициент быстрой ликвидности, и коэффициент текущей ликвидности делят активы на обязательства, они различаются по типам активов, включенных в каждую формулу:

- Коэффициент быстрой ликвидности: В формуле коэффициента быстрой ликвидности используются оборотные ликвидные активы, которые могут Быстро превратить в наличные деньги, разделив на текущие обязательства.

Коэффициент быстрой ликвидности не включает в расчет запасы, предоплаченные расходы или поставки.

Коэффициент быстрой ликвидности не включает в расчет запасы, предоплаченные расходы или поставки. - Коэффициент текущей ликвидности: Формула коэффициента текущей ликвидности представляет собой отношение текущих активов к текущим обязательствам, но включает все текущие активы, а не только ликвидные активы.

Это важное различие, когда дело доходит до определения способности вашей компании оплачивать свои краткосрочные обязательства, для чего и предназначен коэффициент быстрой ликвидности.

Формула коэффициента быстрой ликвидности

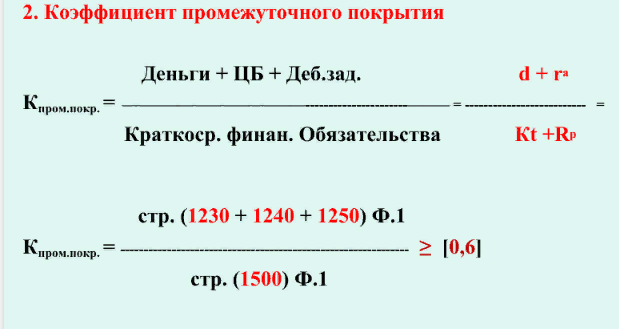

Вы будете использовать баланс для расчета коэффициента быстрой ликвидности.

Всю информацию, необходимую для расчета коэффициента быстрой ликвидности, можно получить из своего баланса.

Формула коэффициента быстрой ликвидности:

(Денежные средства + Рыночные ценные бумаги + Дебиторская задолженность) ÷ Текущие обязательства = Коэффициент быстрой ликвидности

Рыночные ценные бумаги — это финансовые инструменты, которые можно быстро конвертировать в наличные, такие как государственные облигации, обыкновенные акции , и депозитные сертификаты.

Прочие активы исключаются из формулы, поскольку она рассчитывает вашу способность выплатить краткосрочные долги, поэтому формула касается только активов, имеющих ликвидность.

Краткосрочные обязательства — это краткосрочная задолженность, срок погашения которой обычно составляет год. Вы должны включать в свой расчет только текущие обязательства по той же причине, указанной выше; формула предназначена для расчета способности расплачиваться по краткосрочным долгам.

Как рассчитать коэффициент быстрой ликвидности

Если вы все еще не знаете, как рассчитать коэффициент быстрой ликвидности, мы проведем вас через процесс пошагово.

Шаг 1. Проведение баланса

Самым важным шагом в процессе является ведение баланса, поскольку вы будете извлекать все свои числа из баланса, чтобы рассчитать коэффициент быстрой ликвидности.

Pro Подсказка: Лучше всего вести стандартный баланс, а не сводный баланс, так как стандартный баланс содержит детали как активов, так и пассивов, а не только итоговые суммы.

Шаг 2: Рассчитайте свои оборотные активы

Помните, хотя вы хотите включить текущие активы в свой коэффициент быстрой ликвидности, вы хотите включить только ликвидные активы.

Стандартный баланс содержит подробную информацию об активах.

Ликвидные активы включают ваши денежные средства и дебиторскую задолженность, а также нераспределенные средства.Вы не должны включать товарно-материальные запасы или предоплаченные расходы в расчет коэффициента быстрой ликвидности, поскольку их нельзя быстро конвертировать в наличные. Для расчета ваших оборотных средств вы добавите следующее:

| Общая проверка / экономия: | 105 462 долл. США.75 |

| Задолженность на счетах: | 35 810,02 долл. США |

| Невнесенные средства: | 110 долларов.00 |

| Итого ликвидные активы | 141 382,72 долл. США |

Вы не должны включать предоплаченную страховку, авансы сотрудникам и инвентарные активы, поскольку ни один из этих элементов не может быть быстро преобразован в наличные.

Совет для профессионалов: При расчете коэффициента быстрой ликвидности обязательно включайте только те активы, которые можно быстро конвертировать в наличные.

Шаг 3. Рассчитайте свои текущие обязательства

Как и ваши активы, при расчете коэффициента быстрой ликвидности вам нужно учитывать только текущие обязательства.

В расчет коэффициента быстрой ликвидности следует включать только краткосрочные обязательства.

Краткосрочные обязательства включают кредиторскую задолженность, задолженность по кредитной карте, платежную ведомость и задолженность по налогу с продаж, которые подлежат оплате в течение одного года. Чтобы использовать коэффициент быстрой ликвидности, вы можете использовать свои общие текущие обязательства на основе приведенного выше баланса, который составляет 9 440,53 долларов США. Следует исключить долгосрочные обязательства.

Pro Tip: Не забудьте исключить долгосрочные обязательства, такие как банковские ссуды, при расчете коэффициента быстрой ликвидности.

Этап 4: Завершите расчет коэффициента быстрой ликвидности

Используя итоговые данные баланса, отображаемые на этапах 2 и 3, числа, которые вы будете использовать для расчета коэффициента быстрой ликвидности, будут следующими:

Оборотные активы: 141 382,77 долларов США (этап 2)

Текущие обязательства: 9 440,53 долларов США (Шаг 3)

Теперь вы можете рассчитать коэффициент быстрой ликвидности:

141 382,77 долларов США ÷ 9 440,53 долларов США = 14,98

Совет для профессионалов: Дважды проверьте текущие цифры, чтобы убедиться, что активы и краткосрочные обязательства включаются в расчет коэффициента быстрой ликвидности.

Как ваша компания может использовать коэффициент быстрой ликвидности?

Знание коэффициента быстрой ликвидности для вашей компании может помочь вам внести необходимые коррективы, например, увеличить продажи или разработать более эффективный процесс взыскания дебиторской задолженности.

Знание коэффициента быстрой ликвидности также может помочь при составлении финансовых прогнозов, независимо от того, какой тип учета в настоящее время использует ваша компания.

Коэффициент быстрой ликвидности может помочь вашей компании

Значение коэффициента быстрой ликвидности прост: достаточно ли у вашей компании оборотных активов для покрытия текущих обязательств.Расчет этого коэффициента может быть особенно ценным для тех, кто хочет получить дополнительное финансирование, поскольку и кредиторы, и инвесторы захотят увидеть, насколько финансово стабильна ваша компания, прежде чем предоставлять деньги.

Наконец, если вас не устраивают результаты коэффициента быстрой ликвидности, вы можете предпринять внутренние шаги, чтобы начать решение проблем, которые могут вызывать низкий коэффициент быстрой ликвидности, например, неспособность своевременно взыскать дебиторскую задолженность. основание.

Как и любой коэффициент, коэффициент быстрой ликвидности более выгоден, если он рассчитывается на регулярной основе, чтобы вы могли определить, растет ли ваше число или остается прежним.

Точный баланс — ключ к точному коэффициенту быстрой ликвидности. Если вы ищете бухгалтерское программное обеспечение, которое поможет подготовить финансовую отчетность, обязательно ознакомьтесь с обзорами бухгалтерского программного обеспечения The Blueprint.

Быстрое соотношение часто задаваемых вопросов

Почему моей компании выгодно рассчитывать коэффициент быстрой ликвидности?

Коэффициент быстрой ликвидности позволяет узнать, достаточно ли у вашей компании текущих ликвидных активов для выплаты краткосрочных долгов.

Что означает коэффициент быстрой ликвидности?

Коэффициент быстрой ликвидности — это соотношение между активами и обязательствами. Например, коэффициент быстрой ликвидности, равный 1, означает, что на каждый доллар ваших обязательств приходится 1 доллар активов. Коэффициент быстрой ликвидности 15 означает, что на каждый доллар пассивов приходится 15 долларов активов.

Коэффициент быстрой ликвидности 15 означает, что на каждый доллар пассивов приходится 15 долларов активов.

Что делать, если у меня слишком мало номера?

Если ваш коэффициент быстрой ликвидности слишком низок, вы можете пересмотреть политику компании, поработать над увеличением продаж или внедрить более эффективные методы сбора платежей, чтобы получать более своевременную оплату.

Определение коэффициента текущей ликвидности: терминология дневной торговли

Что такое коэффициент текущей ликвидности?

Коэффициент текущей ликвидности можно назвать коэффициентом эффективности и ликвидности, который измеряет способность предприятия погашать свои краткосрочные обязательства с использованием своих оборотных активов. Это фундаментальная оценка ликвидности в связи с тем, что промежуточные обязательства подлежат погашению в течение следующего года.

Финансовая ликвидность означает способность компании быстро получать доступ к наличным деньгам и способность выполнять свои обязательства, такие как задолженность, кредиторская задолженность и налоговые счета.

Это означает, что у фирмы есть ограниченный срок для сбора средств для погашения этих обязательств. Важно отметить, что оборотные активы, например, рыночные ценные бумаги, деньги и их эквиваленты, в краткосрочной перспективе могут быть легко конвертированы в наличные.

Это говорит о том, что корпорации с огромным количеством оборотных активов могут увеличить свою способность оплачивать текущие обязательства, когда они остаются непогашенными, без продажи долгосрочных активов, приносящих доход.

Формула коэффициента текущей ликвидности

По мнению аналитиков, текущие активы корпорации сравниваются с ее текущими обязательствами. В балансе фирмы обычно указываются текущие активы, такие как денежные средства, товарно-материальные запасы, дебиторская задолженность, а также другие активы, которые, по прогнозам, будут ликвидированы менее чем через год.

С другой стороны, текущие обязательства включают в себя налоги к уплате, заработную плату, кредиторскую задолженность и текущую долю долгосрочных взносов.

Формула: Оборотные активы / текущие обязательства

Например, компания с текущими активами в размере 10 миллионов долларов и текущими обязательствами в 5 миллионов долларов может иметь коэффициент текущей ликвидности, равный 2.0.

Примечание: С точки зрения коэффициента текущей ликвидности 1,0 или выше означает, что компания имеет хорошие возможности для покрытия своих краткосрочных или текущих обязательств. Следовательно, коэффициент текущей ликвидности ниже 1,0 может указывать на проблемы в случае возникновения у организации финансовых проблем.

Бонусный совет: Этот коэффициент описывается как «текущий», поскольку, в отличие от нескольких других коэффициентов ликвидности, он включает все текущие обязательства и активы. Кроме того, его также называют коэффициентом оборотного капитала.Коэффициент текущей ликвидности, который соответствует среднему по отрасли или значительно выше, обычно считается приемлемым.

Напротив, более низкий может быть признаком более высокого риска неуплаты или бедствия. Таким же образом, если организация имеет чрезвычайно высокий коэффициент по сравнению с организациями в ее категории, это показывает, что администрация может не использовать свои активы продуктивно.

Пример коэффициента текущей ликвидности

Давайте посмотрим на пример из баланса Apple.

Мы видим, что общие текущие активы Apple составляют 162 млрд долларов, а общие текущие обязательства — 106 млрд долларов. Мы можем просто разделить 162/106 и получить коэффициент текущей ликвидности 1,52. Согласно приблизительному эмпирическому правилу, Apple довольно финансово здорова.

Полезно сравнить коэффициент текущей ликвидности компании с ее историческим коэффициентом, чтобы увидеть, куда идет тренд. В случае Apple мы видим, что его коэффициент текущей ликвидности имеет тенденцию к снижению в течение последнего десятилетия или около того.

В случае Apple мы видим, что его коэффициент текущей ликвидности имеет тенденцию к снижению в течение последнего десятилетия или около того.

Этот тип анализа также может вводить в заблуждение, поскольку Apple имеет очень сильный остаток денежных средств и способность вести переговоры о выгодных условиях финансирования благодаря своей кредитоспособности как второй по величине компании в мире (на момент написания).

Коэффициент текущей ликвидности и время

Изменения влияют на склонность коэффициента текущей ликвидности быть плохим или хорошим. Заведение, которое, как представляется, имеет приемлемое соотношение, может склониться к сценарию, при котором оно будет бороться за компенсацию своих счетов.

В частности, ожидается, что изменение коэффициента текущей ликвидности во времени окажет негативное влияние на стоимость компании. Напротив, фирма, которая в настоящее время кажется напряженной, может хорошо продвигаться в направлении повышения коэффициента обогащения.

По этой причине улучшающийся коэффициент может быть индикатором шанса инвестировать в недооцененные акции в рамках оздоровления предприятия.

В случае короткой позиции по коэффициенту текущей ликвидности

Мы называем коэффициент текущей ликвидности «быстрым и грязным», потому что здесь нет контекста. В каждой отрасли свои требования к оборотному капиталу. Сравнение коэффициента текущей ликвидности Exxon с коэффициентом текущей ликвидности Apple было бы сравнением яблок и апельсинов, требующим большего анализа, чем простое соотношение. Коэффициент очень полезен при сравнении ликвидности компаний в одной отрасли.

Часто можно услышать, что коэффициент текущей ликвидности больше 1 обычно считается финансово здоровым, в то время как те, кто ниже 1, рискуют быть вынужденными принимать неоптимальные финансовые решения. В целом это правда, но опять же, требует контекста. Например, в строительной отрасли средний коэффициент текущей ликвидности составляет 0,97.

Оборотные активы — это активы, которые являются денежными средствами или могут быть переведены в денежные средства в течение одного года. Такие вещи, как дебиторская задолженность, запасы и рыночные ценные бумаги.В случае, если компания столкнется с огромным неожиданным счетом, эти активы могут быть превращены в наличные в течение года без значительного влияния на полученную цену.

Краткосрочные обязательства — это обязательства со сроком погашения в течение года. Такие вещи, как задолженность по заработной плате, кредиторская задолженность, налоговые счета и ссуды со сроком погашения в течение года.

Для расчета коэффициента текущей ликвидности компании все, что вам нужно, это две статьи баланса: текущие активы и текущие обязательства. Вы просто делите текущие активы на текущие обязательства

Осторожно

При изучении коэффициента текущей ликвидности для инвесторов крайне важно осознавать, что он не влечет за собой все, что касается ликвидности фирмы.Кроме того, они должны понимать, какие текущие активы есть у корпорации и как быстро их можно превратить в наличные, чтобы покрыть текущие обязательства.

Например, как быстро предприятие может собрать всю непогашенную дебиторскую задолженность? С точки зрения аналитика, важно смотреть на выдающиеся дневные продажи корпорации. Это мера времени, в течение которого организация получает платеж после продажи.

Если фирме приходится продавать свои основные средства в качестве компенсации за свои текущие обязательства, это означает, что корпорация не предоставляет достаточно места для операций для поддержки деятельности.Проще говоря, бизнес выматывает деньги. В некоторых случаях это результат неэффективных сборов, связанных с дебиторской задолженностью.

Ограничения

Основное использование коэффициента текущей ликвидности — это общий взгляд на финансовую ликвидность компании — общая картина, которая может вводить в заблуждение. При принятии инвестиционных решений его никогда не следует использовать вместо тщательного финансового анализа

.

Отсутствие дискриминации в отношении активов

Основным ограничением коэффициента текущей ликвидности является то, что он не делает различий между различными типами текущих активов или обязательств.Миллион долларов наличными и миллион долларов товарно-материальных запасов учитываются в расчетах одинаково.

Запасы некоторых компаний либо неликвидны, либо не имеют значительной доли вторичного рынка. Это особенно рискованно в потребительском дискреционном секторе, где правят бренды и тенденции.

Чтобы проиллюстрировать это, давайте рассмотрим гипотетического производителя роликовых коньков во время бума конькобежного спорта 1990-х годов. На рынке энтузиастов, таком как катание на коньках, бренд огромен. Если у компании нет сильного бренда, не будет сильного вторичного рынка, на котором можно было бы ликвидировать свои запасы.Кроме того, если тенденция начнет исчезать, они могут оказаться на почти бесполезном инвентаре.

Для тех, кто ищет способы более тщательного сравнения текущих активов и пассивов, рассмотрите возможность использования подхода множественных значений, который использовал Бен Грэм в «Анализе безопасности».

При расчете чистого оборотного капитала Грэм применил процентный мультипликатор к оборотным активам. Как вы можете видеть в таблице ниже, он оценил запасы примерно в 66%, чтобы учесть возможность неликвидных запасов.Возможно, вам все равно придется настроить это в зависимости от сектора.

Очень важно проанализировать качество оборотных средств. Ликвидировать кучу айфонов проще, чем кататься на роликовых коньках. Рыночные ценные бумаги имеют разный уровень ликвидности. Компании имеют разные возможности проверять кредитоспособность своих клиентов.

Применение коэффициента текущей ликвидности при динамической торговле

Трейдеры Momentum, которые составляют большую часть нашей аудитории, могут спросить, почему коэффициент текущей ликвидности полезен? Что ж, коэффициент текущей ликвидности может подсказать вам, когда компании, возможно, придется привлечь капитал. В компаниях с микро- и малой капитализацией, где проживает много импульсных трейдеров, эти вещи, как правило, легче уловить, и они сильнее влияют на цену акций.

В компаниях с микро- и малой капитализацией, где проживает много импульсных трейдеров, эти вещи, как правило, легче уловить, и они сильнее влияют на цену акций.

Наличные деньги — это кровь бизнеса. Неважно, насколько ценен бренд компании или как быстро растут их продажи, если у них нет денег, чтобы продолжать работу в обычном режиме. Коэффициент текущей ликвидности — это простой способ выявить проблемы с наличностью в бизнесе, особенно микрокапсулы, которые имеют тенденцию работать.

Когда у компаний коэффициент текущей ликвидности значительно ниже 1 и наблюдается тенденция к снижению, а их остаток денежных средств сокращается, у них есть несколько вариантов: увеличить капитал или ликвидировать.Подавляющее большинство из них предпочитают привлекать капитал, особенно микрокапсулы «момо», которые регулярно игнорируют долгосрочную акционерную стоимость.

Такие компании, как правило, привлекают капитал за счет собственного капитала, а не заемных средств, размывая при этом своих акционеров. Само собой разумеется, что акционеры не любят, когда их размывают, и за размещением акций обычно следует резкое падение курса акций.

Знание финансового состояния тикеров на вашем радаре может подсказать вам о предстоящих катализаторах, прежде чем остальные трейдеры включатся в сделку, основанную на движении цены.

Последние мысли

Коэффициент текущей ликвидности полезен, когда используется так, как задумано: как быстрый и приблизительный показатель финансовой ликвидности компании. Как уже упоминалось, существует множество ограничений из-за грубого расчета.

Соотношение лучше всего использовать при проверке через несколько компаний с целью выявления конкретных характеристик. Трейдеры Momentum, которые хотят составить список компаний, которым, возможно, вскоре придется привлечь капитал, могут использовать его, чтобы быстро сузить круг поиска до нескольких компаний.

Ценностные инвесторы, ищущие стабильный, финансово здоровый бизнес, могут проверять высокий коэффициент текущей ликвидности, чтобы сузить круг компаний, которые им приходится анализировать индивидуально.

Расширение дополнительного кредитного плеча необходимо для Main Street — расширение дополнительного кредитного плеча необходимо для Main Street

SIFMA считает, что существует определенная необходимость в расширении временного окончательного правила (IFR) для банковских холдинговых компаний, которое предусматривает временное исключение U.S. Казначейские ценные бумаги и депозиты в Федеральных резервных банках с коэффициентом дополнительного левериджа (SLR). Как мы отметили в нашем недавнем комментарии к Федеральной резервной системе, «банковские организации сыграли ключевую роль в стабильности рынка, предоставляя кредиты, принимая депозиты и выступая посредником на рынках капитала на протяжении всего цикла. Расширение IFR имеет решающее значение для сохранения способности банковских организаций продолжать принимать депозиты и действовать в качестве посредников в США.С. Казначейский рынок. Кроме того, крайне важно, чтобы Федеральная резервная система сообщила о своих намерениях в отношении IFR в самом ближайшем будущем, чтобы предотвратить любые ненужные сбои ».

Ниже мы отвечаем на несколько вопросов по IFR и SLR, чтобы дополнительно проиллюстрировать их важность для бесперебойного функционирования и стабильности наших рынков.

Q: Что такое коэффициент кредитного плеча?

A: Коэффициенты левериджа — это требования к капиталу, не зависящие от риска, которые предназначены для дополнения правил капитала, основанного на риске, выступая в качестве опоры и обеспечивая аппетит банка к риску баланса с размером.Как правило, коэффициент левериджа — это показатель отношения общего капитала к совокупным активам плюс выборочные внебалансовые риски в зависимости от требования к коэффициенту левериджа. Все банки и банковские холдинговые компании США подчиняются требованиям коэффициента левериджа. Существуют разные требования к кредитному плечу в зависимости от размера и системной важности банка, но все коэффициенты кредитного плеча в США выше, чем правила Базеля.

Q: Почему банковские агентства выпустили Промежуточное окончательное правило (IFR), которое временно освобождает U.S. Казначейские обязательства и депозиты в Федеральной резервной системе от SLR?

A: Федеральная резервная система и другие банковские агентства [2] признали в преамбуле Временных окончательных правил (IFR), что объединенный ответ США на COVID-19 заметно увеличил размер баланса Федеральной резервной системы. и привел к значительному увеличению количества резервов в банковской системе ». Более того, банковские агентства признали, что во время дислокации «участники рынка ликвидировали большой объем активов и депонировали денежную выручку в банковские организации в последние недели, что еще больше увеличило размер балансов банковских организаций.Забегая вперед, Федеральная резервная система заявила, что их баланс «… будет продолжать расти в ближайшем будущем, поскольку покупки активов продолжаются». Они также справедливо пришли к выводу, что «способность учреждений хранить определенные активы, в первую очередь депозиты, хранящиеся в Резервном банке для депозитарного учреждения, и казначейские ценные бумаги, имеет важное значение для функционирования рынка, финансового посредничества и деятельности на рынке финансирования, особенно в периоды финансовых неуверенность ».

Как мы проиллюстрируем ниже, все факторы, которые привели к первоначальному решению агентств освободить U.S. Казначейские ценные бумаги и депозиты, хранящиеся в Федеральных резервных банках, не только сохраняются сегодня, но и являются еще более убедительными, учитывая масштабность продолжающейся реакции правительства США (стимулирование), ожидаемого выпуска казначейских облигаций США в 2021 году и продолжающегося количественного смягчения ФРС.

Q: Почему ФРС должна продлевать IFR?

A: Продление IFR имеет решающее значение для финансовой стабильности рынков, домашних хозяйств и правительства США. Это позволит банкам поглотить рост депозитов с розничных и оптовых рынков, вызванный США.С. и реакция Федеральной резервной системы на пандемию COVID 19. Более того, это обеспечит столь необходимые мощности для крупнейших первичных дилеров, аффилированных с банками, чтобы они могли продолжать принимать активное участие в беспрецедентно крупных предложениях, ожидаемых на будущих аукционах казначейства США.

В: Что произойдет, если не продлить IFR?

A: Банки могут выполнять требования по коэффициенту левериджа в случае отмены временного освобождения.Однако с учетом масштабов действий правительства США и Федеральной резервной системы за последний год и того, что ожидается в этом году, банкам необходимо будет более избирательно подходить к росту и, в частности, к росту депозитов и активов Казначейства США. Фактически это означает, что банки будут отказываться от вкладов, взимая с клиентов плату за поддержание остатков (так называемые отрицательные ставки). На аукционах казначейства США фирмы могут уменьшить размер заявки или потребовать более высокие ставки для более крупных заявок. Это немедленно повлияет на ставки, которые U.С. заплатит за долг и увеличит стоимость финансирования долга США, который несет налогоплательщик и, в конечном итоге, все другие заемщики, потому что эти ставки существенно влияют на ставки, взимаемые по всем прочим займам. Более того, «цена» финансирования казначейства США является важным ориентиром для ценообразования других продуктов, в том числе предлагаемых потребителям, таких как ипотечные кредиты. Повышение ставок казначейства США повлияет на стоимость кредитов для розничных и корпоративных заемщиков.

Q: Могут ли более мелкие банки выполнять роль более крупных банков, если их возможности резко ограничены?

A: К сожалению, неразумно полагать, что более мелкие банки в массе могут заменить более крупный банк в финансовой системе.Например, более мелкие банки не являются первичными дилерами и не могут участвовать в первичном размещении ценных бумаг Казначейства США. Более того, покупка большого количества ценных бумаг Казначейства США может нанести вред их подходам к управлению активами и пассивами и помешать им потенциально обслуживать свой обычный след. Точно так же сбор депозитов связан с отношениями с клиентами как на розничном, так и на корпоративном рынках. Маловероятно, что частные вкладчики перейдут в общественный банк и, скорее всего, воспользуются небанковской альтернативой финтех.Для местного банка также потенциально вредно и дорого поддерживать отношения с клиентами за пределами своего географического присутствия. Переходя на корпоративную сторону, этим типам организаций требуется полномасштабное крупномасштабное предложение продуктов, которое предлагает только один общественный банк. Важно отметить, что местные банки подчиняются коэффициенту кредитного плеча 1 уровня. Фактически, влияние коэффициентов левериджа и значительного притока депозитов также влияет на более мелкие банки. В ответ на эти события Федеральная резервная система недавно предоставила местным банкам дополнительное время для выполнения требований минимального коэффициента левериджа местных банков.[3]

В: Зарабатывают ли банки на IFR?

A: На самом деле все наоборот. Банки наводнены депозитами с ограниченными возможностями по преобразованию этих обязательств в приносящие доход активы. Банки используют депозиты для ссуды частным лицам и корпорациям. В настоящее время у этих групп отсутствует значительный спрос на кредиты для погашения этих депозитов. Более того, мы находимся в среде с чрезвычайно низкими процентными ставками, поэтому спреды на допустимые инвестиции, такие как U.S. Казначейские ценные бумаги и агентства незначительны.

Q: Будет ли банковская система слабее, если IFR будет продлен?

A: Исключение этих активов было стратегически выбрано Федеральными банковскими агентствами, поскольку они не представляют кредитного риска. Фактически, когда банковские агентства разрабатывали SLR, они изначально стремились удалить депозиты Федеральной резервной системы из SLR. В конце концов, они решили оставить резервы в пределах нормы. Агентства полагали, что эти депозиты будут незначительными, поскольку Федеральная резервная система сокращает свой баланс, и полагали, что депозиты будут сокращаться как часть этого процесса.

Q: Разве банковская отрасль не хочет, чтобы депозиты Федеральной резервной системы и казначейские обязательства США были удалены из SLR?