Что такое коэффициент мгновенной ликвидности?

Коэффициент мгновенной ликвидности, также известен как быстрый коэффициент, является финансовым показателем текущих способностей компании в немедленном погашении всех имеющихся долгов: любой долг, который необходимо погасить в течение года, издержки по кредитным картам и кредиторская задолженность. Данный коэффициент показывает, сможет ли фирма погасить все свои долги прямо сейчас, в момент расчета с помощью наличных или оборотных средств, или всех вместе взятых. Таким способом можно увидеть финансовые способности предприятия в данный момент.

Формула коэффициента мгновенной ликвидности

Чтобы посчитать данный коэффициент используйте формулу:

КМЛ = (наличные + дебиторская задолженность + кратковременные инвестиции)/текущие нужды

По сути, вы суммируете все возможные средства компании, которые можно получить в данный момент и делите их на необходимые траты, оплаты по задолженностям.

Что означает результат расчета?

Если у вас получился коэффициент меньше единицы, то значит фирма в настоящее время не имеет достаточных оборотных средств для покрытия своих текущих расходов. Но не всегда.

Розничный бизнес обычно имеет низкий коэффициент мгновенной ликвидности из-за того, что большинство средств вложены в оборот. Иначе говоря, фирма уже вложила деньги в товар и ждет получения прибыли. В таком случае, если вы будете делать расчет, то коэффициент может получится крайне невысоким и это не говорит о плохом финансовом состоянии фирмы. Большинство крупных супермаркетов страны имеют коэффициент ниже или около 0.5 и являются очень прибыльными предприятиями.

Такой расчет коэффициента мгновенной ликвидности может выглядеть следующим образом:

5000000/10000000 = .50

Это означает, что даже если использовать все имеющиеся средства компании для погашения текущей задолженности их бы не хватило для этого. И в этом заключается ключевой момент расчета. Очень редко таким компаниям нужно оплачивать 100% своих долгов в текущем рассчетном периоде. Как правило, они оплачивают счета в новом периоде при получении большей части дохода с продаж, что радикально меняет значение этого коэффициента.

В таком случае, мы сможем увидеть что-то вроде: 5000000/1000000 = 5. Теперь мы видим, что компания легко может покрыть свои расходы и останется с хорошей прибылью.

Коэффициент мгновенной ликвидности способен лишь показать способность погасить все долги в данный момент времени. Вы не увидите картину финансового состояния фирмы в целом.

Платежеспособность компании складывается сразу из нескольких элементов, и наиболее значимый из них — ее ликвидность. Вне зависимости от размера активов, для того, чтобы расплачиваться с контрагентами, их необходимо перевести в наиболее ликвидную форму — то есть, в деньги. Вряд ли ваши поставщики обрадуются, если вместо оплаты вы предложите им забрать у вас пару офисных столов.

Также читайте Финансовая устойчивость: 4 уровня и Коэффициентный анализ: как определить финансовое состояние компании за 5 минут.

Существует 6 коэффициентов, позволяющих определить ликвидность при различных обстоятельствах.

Так, например, коэффициент мгновенной ликвидности определяет то, насколько организация готова расплатиться по своим счетам буквально прямо сейчас: взять имеющиеся в наличии деньги и передать их тем, перед кем у нее есть краткосрочные обязательства.

Коэффициент средней ликвидности в свою очередь подходит для ситуаций, когда у вас есть время для маневра — чтобы собрать необходимые средства, можно дождаться поступления дебиторской задолженности и реализовать имеющиеся запасы.

В любом случае, для определения ликвидности, нужно найти соотношение тех или иных активов к обязательствам, так что для удобства все можно представить в виде таблицы:

| Коэффициент | Формула | Норма | |

| Числитель | Знаменатель | ||

| Абсолютной ликвидности | Денежные средства + Краткосрочные финансовые вложения | Краткосрочные обязательства | > 0,3 |

| Текущей ликвидности | Оборотные средства | 1,5 — 2 | |

| Быстрой ликвидности | Денежные средства + Краткосрочные финансовые вложения + Дебиторская задолженность | > 1 | |

| Мгновенной ликвидности | Денежные средства | > 0,2 | |

| Средней ликвидности | Денежные средства + Краткосрочные финансовые вложения + Дебиторская задолженность + Запасы | > 1,2 | |

Для анализа в основном используют первые три:

Коэффициент абсолютной ликвидности показывает соотношение самых ликвидных активов компании к ее долгам — то есть, по сути, указывает на то, насколько компания способна быстро избавиться от всех краткосрочных задолженностей.

Для этого коэффициента не однозначной устоявшейся нормы, однако если показатель слишком высок, это в любом случае говорит о том, что количество свободных средств в компании неоправданно высоко, и вы можете безбоязненно пустить их на развитие бизнеса.

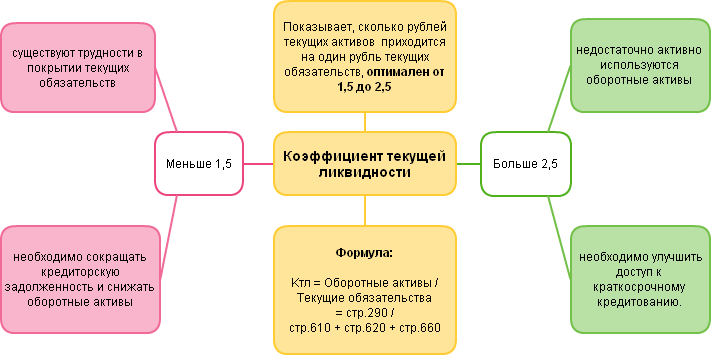

Коэффициент текущей ликвидности определяет способность рассчитаться по всем краткосрочным обязательствам только за счет оборотных активов.

Значение 1,5 — 2 считается нормальным в международной практике, в России оно обычно немного выше — от 2. Тем не менее, в любой стране коэффициент текущей ликвидности более 3 указывает на то, что средства используются нерационально.

Коэффициент быстрой ликвидности отражает способность разобраться с текущими долгами даже в том случае, если у нее возникнут сложности с реализацией продукции.

Как и в случае с любыми другими финансовыми коэффициентами, не стоит забывать, что норма тут — понятие весьма относительное. В зависимости от отрасли и этапа развития компании, условия ведения бизнеса могут ощутимо различаться, так что и нормальные показатели для каждой ситуации будут свои. Можно найти немало примеров успешных предприятий, которые не вписываются во многие нормативы коэффициентного анализа.

Ликвидными считаются активы, которые можно быстро и просто перевести в деньги. Соответственно, самый ликвидный актив – это деньги в кассе, на счетах, на краткосрочных депозитах.

К высоколиквидным активам также относят ценные бумаги с высокими котировками на бирже. Ликвидными могут быть и другие ценности, например, недвижимость, которая пользуется спросом.

В число наименее ликвидных активов входят сырье, материалы, незавершенное строительство.

Все три описанных показателя – коэффициенты абсолютной, текущей и быстрой ликвидности – нужно анализировать в комплексе. Потому что коэффициент текущей ликвидности не учитывает ряд факторов, влияющих на наличие свободных денег (например, сроки хранения готовых товаров), а это не гарантирует отсутствие проблем с платежеспособностью. В свою очередь коэффициент быстрой ликвидности не учитывает объема запасов на складе.

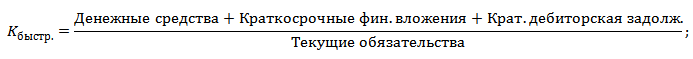

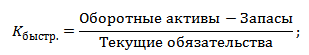

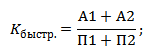

Коэффициент быстрой ликвидности. Формула

Разберем коэффициент быстрой ликвидности формулу и пример расчета.

Коэффициент быстрой ликвидности. Экономический смысл

Коэффициент быстрой ликвидности (аналог: коэффициент срочной ликвидности, коэффициент строгой ликвидности, коэффициент промежуточной ликвидности, Quick Ratio, Asid test, QR) – это показатель, который показывает платежеспособность предприятия в среднесрочном периоде. Данный показатель показывает, сможет ли предприятие погасить свои краткосрочные обязательства за счет наиболее ликвидных активов: денежные средства, краткосрочная дебиторская задолженность краткосрочные финансовые вложения.

Коэффициент быстрой ликвидности используется преимущественно кредиторами для оценки платежеспособности предприятия (быстрой платежеспособности) при выдаче займов. Данный показатель показывает, достаточно ли у предприятия собственных денежных средств для погашения долгов. Именно поэтому в формуле при расчете используются быстрореализуемые активы.

Анализ коэффициента быстрой ликвидности

| Кбыстр↗ | Рост платежеспособности и возможности погасить текущие обязательства с помощью быстрореализуемых активов |

| Кбыстр↘ | Снижение платежеспособности предприятия и возможности расплатиться по долговым обязательствам |

| Кбыстр ↑ | Чрезмерное увеличение коэффициента абсолютной ликвидности приводит к снижению уровня рентабельности предприятия, т.к. накапливается большой запас денежных средств не участвующих в производственно-хозяйственном процессе |

Формула расчета коэффициента быстрой ликвидности

Коэффициент быстрой ликвидности рассчитывается через отношение ликвидных активов на краткосрочные обязательства. Формула у него следующая:

Один из вариантов расчета показателя имеет следующий вид:

Формула расчета, через группировку активов и пассивов баланса по ликвидности и срочности:

где:

А1 – наиболее ликвидные активы (стр.1250+стр.1240)

П2 – краткосрочные пассивы (стр.1510+стр.1540+стр.1550)

По балансу до 2011 года коэффициент рассчитывается следующим образом:

Коэффициент быстрой ликвидности (2011) = (стр.250 + стр.260 + стр.240)/(стр.620 + стр.610 + стр.660)

Пример расчета коэффициентов ликвидности на примере ОАО “Газпром”

Коэффициент быстрой ликвидности. Норматив

Нормативное значение для коэффициента является Кбыстр>1. Чем больше это значение, тем выше платежеспособность предприятия в среднесрочном периоде. Чрезмерно высокий уровень ликвидности снижает прибыльность предприятия, поэтому необходимо определить оптимальное значение показателя для каждого конкретного предприятия.

Помимо коэффициента быстрой ликвидности на практике используются и другие разновидности показателей ликвидности: коэффициент текущей ликвидности, коэффициент абсолютной ликвидности и коэффициент общей ликвидности. Так более подробно про коэффициент текущей ликвидности и его использования на практике читайте в статье → “Коэффициент текущей ликвидности предприятия и отрасли (Current Ratio). Формула расчета. Норматив“.

Резюме

Итак, мы разобрали один из трех основных коэффициентов ликвидности – коэффициент быстрой ликвидности. В общем, суть коэффициента заключается в том, как может предприятие погасить свои долги с помощью высоколиквидных активов (денежными средствами). Используется этот показатель, как правило, кредиторами для определения решения о выдаче кредита. Ели мы используем данный показатель для собственной диагностики, то необходимо помнить, что при его большом значении у предприятия снижается рентабельность (ликвидность обратно пропорциональна рентабельности). Здесь важно находить компромисс между ликвидностью и рентабельностью.

Удачи!

Автор: Жданов Василий Юрьевич, к.э.н.

Коэффициент быстрой ликвидности – одна из расчетных величин, позволяющих судить о платежеспособности юрлица. Рассмотрим, как его считают и от чего он зависит.

Что такое быстрая ликвидность?

Формула коэффициента быстрой ликвидности

Факторы, влияющие на быструю ликвидность

Что такое быстрая ликвидность?

Существующие показатели ликвидности привязаны к определению их от видов принадлежащего юрлицу имущества, скорость реализации которого может быть различной. Коэффициент быстрой ликвидности зависит от темпов продажи высоко- и быстроликвидного имущества, к которому относят:

- Деньги (не требуют продажи).

- Краткосрочные финвложения (высоколиквидны).

- Краткосрочную задолженность дебиторов (продается быстро).

Сущность коэффициента быстрой ликвидности сводится к определению доли текущей (краткосрочной) задолженности, которую юрлицо может погасить за счет собственного имущества за непродолжительный период времени, обратив это имущество в деньги.

Краткосрочная задолженность, с которой проводят сравнение, складывается из:

- Долгов по краткосрочным кредитам (займам), причем в их сумму входят и проценты по долгосрочным кредитам (займам).

- Долгов по краткосрочной задолженности кредиторам (основным и прочим).

Об иных показателях, дающих информацию для понимания экономического положения юрлица, читайте в статье «Основные финансовые коэффициенты и формулы их расчета».

Формула коэффициента быстрой ликвидности

Расчет коэффициента быстрой ликвидности несложен. Он представляет собой частное от деления суммы высоко- и быстроликвидного имущества на величину текущей (краткосрочной) задолженности. Данные обычно берут из бухотчетности (бухбаланса), чаще годовой, но возможны и расчеты по промежуточной отчетности.

Формула коэффициента в условных обозначениях будет такой:

КЛср = (КрДебЗ + ДСр + КрФВл) / (КрКр + КрКрЗ + ПрОб),

где:

КЛср – коэффициент быстрой ликвидности;

КрДебЗ – краткосрочная задолженность дебиторов;

ДСр – остаток денежных средств;

КрФВл – краткосрочные финвложения;

КрКр – остаток краткосрочных заемных средств;

КрКрЗ – краткосрочная задолженность кредиторам;

ПрОб – прочие краткосрочные обязательства.

В привязке к номерам строк действующей отчетности формулу коэффициента быстрой ликвидности по балансу можно отобразить как:

КЛср = (стр. 1230 + стр. 1240 + стр. 1250) / (стр. 1510 + стр. 1520 + стр. 1550),

где:

КЛср – коэффициент быстрой ликвидности;

Стр. 1230 – краткосрочная задолженность дебиторов;

Стр. 1240 – краткосрочные финвложения;

Стр. 1250 – остаток денежных средств;

Стр. 1510 – остаток краткосрочных заемных средств;

Стр. 1520 – краткосрочная задолженность кредиторам;

Стр. 1550 – прочие краткосрочные обязательства.

О том, как формируются данные строк действующего бухбаланса, читайте в статье «Порядок составления бухгалтерского баланса (пример)».

Факторы, влияющие на быструю ликвидность

Рассчитанный на определенную дату коэффициент быстрой ликвидности покажет:

- Когда он равен или больше 1, что юрлицо в состоянии обеспечить быстрое полное погашение имеющейся у него текущей задолженности за счет собственных средств. Причем часть этих средств (если коэффициент больше 1) еще у юрлица останется.

- Когда он меньше 1, что юрлицо не сможет быстро погасить всю имеющуюся у него текущую задолженность собственными средствами. При этом коэффициент, находящийся в пределах 0,7–1, считают допустимым, поскольку обычной практикой является ведение бизнеса с наличием долгов. А коэффициент меньше 0,7 указывает на неблагоприятное положение, особенно в том случае, если в числителе основная часть суммы приходится на дебиторскую задолженность, среди которой может быть сомнительная.

Сравнение коэффициентов, рассчитанных на разные отчетные даты, покажет его динамику. По ней можно судить о тенденциях платежеспособности:

- На ее рост укажет рост коэффициента.

- На ее снижение – уменьшение коэффициента.

Изменение коэффициента находится в прямой зависимости от параметров, образующих формулу его расчета. Соответственно, рост данных, входящих в числитель (рост высоко- и быстроликвидных активов), будет приводить к росту коэффициента, а рост данных, из которых слагается знаменатель (рост текущей задолженности), вызовет снижение величины коэффициента.

Более полную информацию по теме вы можете найти в КонсультантПлюс.Полный и бесплатный доступ к системе на 2 дня.

Коэффициенты ликвидности — e-xecutive.ru

Коэффициент абсолютной ликвидности (Cash ratio)

Коэффициент абсолютной ликвидности – это финансовый показатель, используемый при анализе ликвидности компании, посредством расчета коэффициента между всеми денежными активами (cash assets), активами эквивалента денежных средств (cash equivalent assets) и всеми текущими обязательствами (current liabilities).

Синонимы: Cash Ratio, Liquidity Ratio, Коэффициент денежной ликвидности, Коэффициент наличности.

Коэффициент абсолютной ликвидности характеризует способность компании погашать текущие обязательства (и в какой доле) за счёт ликвидных оборотных средств и других свободных активов. Во внимание принимается имеющаяся сумма наличных средств, а также их эквиваленты: рыночные ценные бумаги, депозиты и другие абсолютно ликвидные активы.

Под наличными деньгами понимают совокупность наличных денежных средств, находящихся в кассе организации, сформированную из начальной наличности и разницы поступлений и расходов. Поскольку наличные резервы не приносят дохода, предприниматели стремятся сократить их до минимума, достаточного для расчетов с клиентами, контрагентами и для других текущих затрат. Поэтому в банковской деятельности существуют нормативные требования к уровню поддержания наличных средств. Среди коммерческих предприятий отмечается тенденция к снижению коэффициента абсолютной ликвидности, то есть уменьшение потребности в денежных средствах.

Так как модель Cash Ratio измеряет только самые ликвидные из всех активов по отношению к текущим обязательствам, поэтому данный показатель рассматривается как самый консервативный из всех используемых коэффициентов ликвидности.

Характеристики коэффициента наличности:

1) Учитывается в показателях срочной и текущей ликвидности.

2) Используется в кредитной характеристике компании.

3) Исключает из расчета товарно-материальные запасы и дебиторскую задолженность. То есть, коэффициент демонстрирует, в какой степени компания может оплатить свои текущие обязательства, не полагаясь на продажу товарно-материальных запасов и не рассчитывая на получение дебиторской задолженности.

4) Характеризует способность немедленно погасить текущие краткосрочные обязательства предприятия – то есть, имеются ли ресурсы, способные удовлетворить требования кредиторов в критической ситуации. Поэтому этот показатель принимается в расчет будущими поставщиками с относительно короткими сроками кредитования. Для стратегических инвесторов абсолютная ликвидность предприятия менее значима.

Вычисление коэффициента абсолютной ликвидности

Формула коэффициента денежной ликвидности:

CR = денежные средства + краткосрочные рыночные вложения/ Краткосрочные обязательства

Данные для расчета можно получить из баланса. Надо учитывать, что формула игнорирует время получения и выплаты денежных средств.

Нормативное значение Cash Ratio

Рекомендуемое значение коэффициента абсолютной ликвидности >0,2. Для различных отраслей нормативные значения могут отклоняться от рекомендуемого.

| Значение показателя | Комментарий |

| меньше 0,2 | Значение показателя ниже нормативного демонстрирует утрату платежеспособности, неспособность компании погасить свои текущие обязательства за счет ликвидных оборотных активов. |

| от 0,2 до 0,5 | Рекомендуемый интервал показателя. |

| свыше 0,5 | Значение показателя сверх рекомендуемого свидетельствует о неэффективном и нерациональном использовании денежных средств, которые могли бы быть направлены на развитие предприятия. Также это обозначает наличие невостребованных денежных сумм на счетах. |

Коэффициент текущей ликвидности

Коэффициент текущей ликвидности – один из показателей, которые используются в практике проведения финансового анализа предприятия вместе с коэффициентом быстрой ликвидности и коэффициентом абсолютной ликвидности. Current ratio (CR) характеризует способность компании погашать текущие краткосрочные обязательства (текущие пассивы) за счёт оборотных активов.

Различают ликвидность текущую (общую) и срочную. Общую ликвидность предприятия определяют как соотношение суммы текущих активов и суммы текущих обязательств, определяемых на начало и конец года.

Синонимы коэффициента текущей ликвидности: коэффициент покрытия, Current ratio, CR, «liquidity ratio», «cash asset ratio», «cash ratio».

Назначение КТЛ

1) Показывает способность предприятия рассчитываться по своим долгам в период длительности одного производственного цикла (период, необходимый для изготовления и реализации одной партии продукции).

2) Чтобы получить общее представление о платежеспособности компании, то есть ее возможность оплатить долговые обязательства за счет имеющихся наличных средств, запасов, дебиторской задолженности.

3) Чтобы получить представление об эффективности операционного цикла компании или ее способности превратить свою продукцию в наличные средства. Если компания испытывает затруднения со своевременной оплатой дебиторской задолженности или имеет длительный период оборачиваемости запасов, она может столкнуться с проблемами ликвидности.

4) Компоненты коэффициента (текущие активы и текущие обязательства) можно использовать для расчета величины оборотного капитала (коэффициента оборотного капитала), являющегося отношением размера оборотного капитала к размеру выручки.

5) Коэффициент текущей ликвидности представляет интерес не только для руководства предприятия, но и для внешних субъектов анализа, в частности для инвесторов.

Формула расчета коэффициента CR

Коэффициент покрытия рассчитывается по формуле:

Текущая ликвидность = Текущие активы / Текущие обязательства

Под текущими активами компании подразумеваются:

- Наличные деньги в кассе и на счетах в банках, а также эквиваленты денег.

- Дебиторская задолженность с учетом резерва на покрытие безнадежных долгов.

- Стоимость запасов товарно-материальных ценностей, которые должны иметь относительно быструю оборачиваемость в пределах года.

- Прочие текущие активы (расходы будущих периодов, вложение средств в ценные бумаги и т.д.).

Текущие пассивы:

- Ссуды ближайших сроков погашения (в пределах года)

- Неоплаченные требования (поставщиков, бюджета и т.д.)

- Прочие текущие обязательства.

В целях достоверной оценки ликвидности активов надо иметь в виду, что не все активы ликвидны в равной мере. Поэтому при расчете коэффициента текущей ликвидности требуется детальная расшифровка состава текущих активов и обязательств. То есть, прежде чем использовать коэффициент покрытия, необходимо оценить качество текущих активов и характер текущих обязательств, а также скорость их оборота.

Значение коэффициента текущей ликвидности

Чем выше значение коэффициента, тем более высокий уровень платежеспособности компании, то есть, тем легче компании погашать краткосрочные обязательства.

Нормальным значением считается показатель от 1,5 до 2,0 (зависит от рынка, отрасли и пр.).

Если значение коэффициента ниже 1, то это свидетельствует об отсутствии финансовой стабильности предприятия. Значит, компания неспособна оплатить свои обязательства, если бы срок платежа по ним наступил в данный момент. Потому что для этих целей не хватит ресурсов и придется искать дополнительное финансирование либо продавать акции или долгосрочные активы. Но надо учитывать, что не все активы можно реализовать в срочном порядке. Впрочем, критическое финансовое состояние еще не значит банкротство.

Если значение больше единицы, то текущих активов больше, чем текущих пассивов. Таким образом, предприятие, теоретически, способно своевременно выполнять свои текущие обязательства и осуществлять операционную деятельность.

Значение более 2 может свидетельствовать о нерациональной структуре капитала, что может быть связано с замедлением оборачиваемости средств, вложенных в запасы, неоправданным ростом дебиторской задолженности.

Важный нюанс: само по себе значение коэффициента текущей ликвидности не гарантирует отсутствие у предприятия дефицита денежных средств, поскольку в состав текущих активов кроме денег входят также товары, материалы, готовая продукция, дебиторская задолженность и т.д. Это значит, что КТЛ не дает представления о том, какая доля продукции компании продается, а какая залеживается на складе, оплачивают ли ее покупатели или задерживают платежи на неопределенный срок. Для уточнения данных моментов надо использовать другие показатели ликвидности.

Коэффициент быстрой ликвидности

Коэффициент быстрой ликвидности – один из важных показателей финансовой устойчивости предприятия, входит в группу показателей ликвидности. С помощью данного показателя оценивается способность компании выполнить свои краткосрочные обязательства за счет своих самых ликвидных активов в случае проблем с реализацией продукции. Чем выше коэффициент ликвидности, тем устойчивее финансовое состояние компании. Равен отношению высоколиквидных текущих активов и текущих обязательств компании.

Данный показатель используется руководителями при анализе финансово-хозяйственной деятельности предприятия, инвесторы принимают его во внимание для оценки инвестиционной привлекательности предприятия, кредиторы – для оценки финансового риска и финансовой устойчивости.

Данный индикатор краткосрочной ликвидности компании также известен как: Коэффициент срочной ликвидности, Коэффициент «лакмусовой бумажки», Quick Ratio, Acid Test Ratio, Quick Assets Ratio, QR.

Quick Ratio по своему смысловому назначению аналогичен коэффициенту текущей ликвидности, однако, первый показатель исчисляется по более узкому кругу оборотных текущих активов, когда из расчета исключена наименее ликвидная их часть – производственные запасы. Запасы исключаются, потому что большинству компаний в силу специфики деятельности затруднительно трансформировать запасы в наличные средства, если возникнет вынужденная необходимость. Когда краткосрочные обязательства должны быть срочно оплачены, QR переоценивает краткосрочный финансовый потенциал компании.

Логика исключения запасов из расчета состоит не только в их меньшей ликвидности, но и в том, что вырученные денежные средства от реализации производственных запасов могут быть существенно ниже первичных расходов на их приобретение. Иными словами, коэффициент QR дает более осторожную оценку ликвидности фирмы. Следовательно, коэффициент быстрой ликвидности более консервативен, чем коэффициент текущей ликвидности.

Как рассчитывается QR

Коэффициент срочной ликвидности рассчитывается по формуле:

QR = Денежные средства + краткосрочные инвестиции + Дебиторская задолженность / текущие краткосрочные обязательства

Или другая формула:

QR = Current Assets – Inventories / Current Liabilities

Где: Current Assets – текущие активы;

Inventories – запасы;

Current Liabilities – текущие обязательства.

Данные для расчета берутся из баланса компании.

Рекомендуемые значения коэффициента срочной ликвидности

Нормативные значения коэффициента быстрой ликвидности – в диапазоне от 0,7 до 1. Показатель ниже рекомендованного значит, что у компании может возникнуть дефицит ликвидных средств. В зависимости от вида деятельности и отраслевой принадлежности данный норматив может меняться. Так, многие западные аналитики рекомендуют использовать показатель 1 как нижнее значение.

Данные рекомендации по нормативным значениям коэффициента связаны с практикой кредиторской и дебиторской задолженности. Ведь контрагенты, находящиеся в деловых отношениях, кредитуются взаимно. Показатель «1» обозначает, что суммы предоставленного и полученного кредитов равны.

Критическое значение коэффициента QR > 1 рассчитывается из того, что любое предприятие должно стремиться к тому, чтобы сумма дебиторской задолженности не превышала величины кредита, полученного им от поставщиков. На практике возможны любые отклонения от этого правила. Большинству бизнесменов выгодно иметь долги, поэтому по возможности они предпочитают оттягивать срок платежа кредиторам, если это не влияет на финансовые результаты и взаимоотношения с поставщиками.

При использовании Коэффициента быстрой ликвидности, необходимо учитывать, что эта модель игнорирует время полученных и выплаченных наличных средств. Например, если у компании на текущий период нет счетов к оплате, но долги надо погашать позже, то эта компания может показать хороший Коэффициент QR, но это не значит, что общая ликвидность будет приемлемой.

Ссылки

- Танцы с бубнами вокруг оценки эффективности проектов

- Юлия Водолазская: Оборачиваемость. Увеличиваем эффективность бизнеса

- Инвестиционная привлекательность компании. Что нужно знать топ-менеджеру?

Это заготовка энциклопедической статьи по данной теме. Вы можете внести вклад в развитие проекта, улучшив и дополнив текст публикации в соответствии с правилами проекта. Руководство пользователя вы можете найти здесь

К5 — Коэффициент мгновенной ликвидности

Коэффициент мгновенной ликвидности (К5) регулирует риск потери ликвидности в течение 1 дня и определяет минимальное отношение суммы высоколиквидных активов к сумме обязательств, причитающихся к погашению в течение 1 дня. По общему правилу, норматив мгновенной ликвидности рассчитывается по следующей формуле:

К5= Ла / Ом x 100%;

Где:

Ла — высоколиквидные активы, то есть финансовые активы, которые должны быть получены в течение ближайшего календарного дня и (или) могут быть незамедлительно востребованы и (или) в случае необходимости реализованы кредитным кооперативом. институтом в целях незамедлительного получения денежных средств. К высоколиквидным активам относятся остатки денежных средств в кассе, на счетах в банках, в том числе – размещаемые на депозитных счетах1.

Ом – Востребуемые обязательства. По методологии расчета нормативов ликвидности банков2, к ним относятся средства, размещенные на условиях «до востребования», по которым вкладчиком и (или) кредитором может быть предъявлено требование об их незамедлительном погашении.

Норматив расчета мгновенной ликвидности банками рассчитывается из отношения высоколиквидных активов к востребуемым обязательствам, уменьшенным на величину минимального совокупного остатка средств по счетам физических и юридических лиц (Овм-0,5хОвм*), устанавливая минимальный предел этого норматива на уровне 15%.

Кредитным кооперативам также рекомендуется поддерживать коэффициент мгновенной ликвидности на уровне, равном или большем 15%, рассчитывая этот показатель из отношения к общей массе востребуемых обязательств. В дополнение к мгновенным обязательствами по привлеченным средствам, в состав мгновенных обязательств кредитного кооператива могут вводиться удельные (в пересчете на день) операционные расходы, обязательства по выплате компенсации за пользование личными сбережениями, по обслуживанию иных привлеченных средств целевого финансирования и по выплате сбережений с истекшими сроками размещения и досрочно.

Аналогично, при такой детализации, в состав высоколиквидных активов могут включаться приходящиеся на день удельные суммы поступлений в погашение займов, оплату процентов и членских взносов, привлеченных сбережений и займов.

1 За вычетом оговоренной депозитным договором квоты неснижаемых остатков.

2 Инструкция ЦБ РФ от 16 января 2004 г. N 110-И «Об обязательных нормативах банков»

- < Назад

- Вперёд >

коэффициенты, виды, оценки и формулы — Тюлягин

Здравствуйте, уважаемые читатели проекта Тюлягин! В сегодняшней статье мы погорим с вами про понятие, часто встречающееся в финансовой сфере, как ликвидность. Однако данное понятие может встретится и в других сферах, ликвидность также имеют недвижимость, предприятия, автомобили и другие товары, банковские вклады и кредиты. Обо всем этом я расскажу в данной статье. А для тех кто более детально интересуется ликвидностью, я расскажу про коэффициенты ликвидности и их формулы расчета, а также про то как повысить ликвидность. В заключении статьи приведен рейтинг активов по их ликвидности.

Содержание статьи:

Определение понятия Ликвидность, что это такое?

Чтобы не разглагольствовать, начну сразу с определения понятия ликвидность.

Ликвидность в экономике — это способность активов быть проданными за короткий период времени по рыночной цене, или близкой к ней. Упрощая, ликвидность — это способность товара быстро оборачиваться в деньги. Повсеместно также встречаются такие степени ликвидности как ликвидный, неликвидный, высоколиквидный и низколиквидный. Данные степени соответственно означают — обращаемый в деньги, вовсе необращаемый, легко и быстро обращаемый актив в деньги, трудно и долго обращаемый актив. Другими словами, чем быстрее и легче актив можно продать по рыночной цене, тем выше его ликвидность. Как правило самым ликвидным инструментов на рынке являются сами деньги.

Изначально слово ликвидность пришло к нам из латинского языка и означает в переводе на русский — перетекающий. То есть простым языком ликвидность актива — это его способность перетекать в денежные средства, эквивалентные (равные) его рыночной стоимости.

Понятие ликвидности очень просто понять на актуальном жизненном примере. Например, такая знакомая многим ситуация из сферы недвижимости. У некоего гипотетического человека есть две квартиры с примерно одинаковой стоимостью, однако находятся они в разных районах Москвы. Одна из них в благополучном районе, недалеко от центра города, а вторая в не совсем благополучном районе, на окраине за МКАДом. Первую квартиру нашему герою удалось продать буквально за несколько дней, а вторую квартиру на окраине никто даже не посмотрел. Таким образом, можно сказать, что первая квартира — ликвидная, а вторая на окраине — неликвидная, то есть сложно продаваемая и сложно обращаемая в деньги.

Виды ликвидности и коэффициенты

Существует несколько классификаций ликвидности.

Так существует классификация ликвидности в зависимости от сферы и отрасли применения, так выделяют:

- ликвидность баланса

- ликвидность предприятия

- ликвидность банка

- ликвидность рынка

- ликвидность товара

- ликвидность валюты

- ликвидность ценных бумаг

- и т.д..

Это лишь самые популярные виды ликвидности по сферам применения, так как список можно продолжать далее. Ниже я также расскажу и остановлюсь подробнее на каждом из данных видов ликвидности. А также мы рассмотрим активы по степени ликвидности.

Также существует еще одна классификация, которую я бы хотел рассмотреть — это классификация ликвидности в зависимости от коэффициента ликвидности и метода расчета:

- Коэффициент текущий ликвидности

- Коэффициент быстрой (или срочной) ликвидности

- Коэффициент абсолютной (или мгновенной) ликвидности

Коэффициенты ликвидности рассчитываются для того чтобы понять есть ли у компании возможность расплатиться вовремя с кредиторами. Для подсчета коэффициентов ликвидности используются данные бухгалтерского баланса. Но об этом я расскажу чуть ниже.

Ликвидность баланса

Ликвидность баланса показывает степень выполнения обязательств компании активами, которые ликвидны в сроки погашения этих обязательств (активы успеют обратится в деньги до погашения займов). От показателя ликвидности баланса зависит успешность и эффективность любого бизнеса и предприятия. Чем выше стоимость оборотных активов стоимости краткосрочных пассивов, тем ликвиднее баланс.

Ликвидность предприятия

Ликвидность предприятия определяется как отношение долгов к ликвидным активам предприятия. Другими словами ликвидность предприятия — это способность этого предприятия погасить свою задолженность перед кредиторами быстро и эффективно. Зачастую понятие ликвидность предприятия и платежеспособность предприятия обозначают одно и то же.

Оценка ликвидности предприятия является одной из задач и пунктов в комплексном анализе финансового состояния предприятия. Кроме этого показатель ликвидности является одним из самых значимых при оценке эффективности предприятия. Главными инструментами оценки ликвидности предприятия являются коэффициенты ликвидности, о которых мы поговорим чуть ниже. При оценки ликвидности предприятия происходит оценка ликвидности его активов. Все активы предприятия указываются в начале его бухгалтерского баланса. Активы бывают оборотные и внеоборотные, первые являются более ликвидными.

Для удобства принято делить все активы предприятия на 4 степени ликвидности:

- А1 — наиболее ликвидные активы: это могут быть деньги на счетах предприятия и краткосрочные вложения

- А2 — активы которые можно в случае необходимости быстро реализовать. Например, краткосрочная дебиторская задолженность.

- А3 — активы с медленной степенью реализации: НДС, материально-производственные запасы)

- А4 — труднореализуемые активы. Например, внеоборотные активы.

Также делят и пассивы предприятия на группы:

- П1 — срочные долговые обязательства до 3 месяцев.

- П2 — краткосрочные пассивы с погашением до 1 года.

- П3 — долгосрочные пассивы (от 1 года). Например банковские кредиты.

- П4 — постоянные пассивы (доходы будущих периодов, резервы, собственный капитал).

На основе оценки пассивов и активов предприятия оценивается общая ликвидность предприятия. Так предприятие ликвидно, если выполняются следующие закономерности:

- А1 >= П1

- А2 >= П2

- А3 >= П3

- А4 <= П4

При выполнении первых трех условий, можно говорить о том, что текущие активы предприятия превышают краткосрочные внешние долги. А выполнение четвертого условия, говорит о том, что предприятие финансово устойчиво и как следствие ликвидно.

Ликвидность банка

Частным случаем при оценки ликвидности предприятия является банк.

Ликвидность банка определяется как его способность выполнять свои обязательства перед вкладчиками, кредиторами и инвесторами. То есть банки считаются ликвидными, когда они без ущерба свое текущей ликвидности могут продолжать обслуживать своих клиентов и вкладчиков, и совершать приходно-расходные операции без ограничений.

Для оценки ликвидности банков, Центробанком РФ предусмотрены соответствующие нормативы:

- Н2 — норматив мгновенной ликвидности банка

- Н3 — норматив текущей ликвидности банка

- Н4 — норматив долгосрочной ликвидности банка

Норматив Н2 заключается в том что в кассе банка должны быть в наличии средства для погашения всех обязательств, а также дополнительные 15 процентов денежных средств от этой суммы. Ограничивает неисполнение задолженности в течение 1го операционного дня.

Норматив Н3 или месячная норма ликвидности банка с минимальной нормой — 50 %. В этот норматив включаются все вклады до востребования и те вклады, которые будут выданы клиентам в течение следующих 30 дней.

Норматив Н4 — определяет нормы ликвидности банка по его долгосрочным активам. При анализе учитываются финансовые активы и обязательства, срок погашения которых наступит в течение следующих 365 дней. Предельное значение для норматива долгосрочной ликвидности не более 120%.

При несоблюдении перечисленных нормативов регулятор (ЦБ РФ) может имеет право выписать штраф банку, а в случае повторения лишить его лицензии.

Ликвидность рынка

Как не странно, но ликвидность существует не только у компаний или банков, а также и целых рынков. Например для рынка услуг, для валютного рынка или рынка ценных бумаг.

Ликвидность рынка — это возможность на регулярной основе и систематически совершать сделки покупки и продажи товаров или услуг на этом рынке. Показатель ликвидность является ключевым для рынка, так как он означает способность рынка не вызывать сильную волатильность, при изменении спроса и предложения. Ликвидность рынка обеспечивается в основном за счет привлечения на рынок новых покупателей.

Высоколиквидный рынок характеризуется большим количеством сделок, при равенстве совокупной цены совершенных сделок и совокупной цены спроса.

Для оценки ликвидности рынка принято использовать специальный показатель — чёрн. Чёрн определяется соотношением объем реализованного товара к объему предложенного. При чёрне превышающем 15 единиц рынок считается ликвидным.

Ликвидность товара

Под ликвидностью товара по аналогии с предыдущими определениями понимается его способность быть быстро проданным по рыночной цене.

Высоколиквидными товарами принято считать те товары, которые можно выгодно продать за короткий срок как правило не превышающий 1 сутки. Средняя ликвидность товара — до 1 месяца. Низкая ликвидность от месяца и более.

Наиболее высколиквидными товарами принято считать деньги и валюты стран, например доллар или евро. Однако на мировом рынке высоколиквидны валюты далеко не всех стран. Валюты стран третьего мира зачастую бывает сложно обменять и конвертировать в более ликвидные. Однако, эти валюты будут высколиквидными в своих собственных странах и экономиках при обмене их на другие товары.

Низкая ликвидность товара означает что данный товар не востребован в данный момент на рынке.

Ликвидность ценных бумаг

На фондовом рынке также очень часто можно услышать термин ликвидность. На фондовом рынке оценивают ликвидность ценных бумаг по их объему торгов и величине спреда (то есть разницей между максимальной ценой заявки на покупку и минимальной ценой заявки на продажу). Другими словами чем больше сделок по ценной бумаги и ниже спред, тем выше ликвидность бумаги.

Под ликвидными акциями понимаются те бумаги, которые можно легко и быстро купить и продать в большом объеме и без изменения в цене.

Коэффициенты ликвидности

Как я уже упоминал в начале статьи, для оценки ликвидности любого предприятия рассчитывается несколько показателей, в том числе ряд коэффициентов ликвидности. Напоминаю, что данные коэффициенты ликвидности организации рассчитываются по специальным формулам на основе данных бухгалтерского баланса предприятия. Я уже перечислял что существует три коэффициента ликвидности и мы рассмотрим их суть и формулы расчета далее.

Коэффициент текущей ликвидности

Коэффициент текущей ликвидности также именуется как коэффициент покрытия. Он рассчитывается как отношение оборотных активов к краткосрочным обязательствам.

Ктл = ОА/КО

а также по формуле

Ктл = (А1 + А2 + А3) / (П1 + П2),

расшифровка показателей А1, П1 и т.д. дана в разделе «ликвидность предприятия» данной статьи.

Данный коэффициент показывает платежеспособность предприятия. Чем выше коэффициент тем выше платежеспособность и наоборот. За нормативный показатель принят 1,5, а за идеальный — 2. Все что ниже 1,5 — неплатежеспособные предприятия.

Коэффициент быстрой (срочной) ликвидности

Данный коэффициент может поведать о том, способно ли предприятие погасить краткосрочные обязательства, в случае возникновения трудностей с реализацией своих товаров.

Коэффициент быстрой ликвидности определяется по формуле:

Кбл = (кдз + кфв + ос) / КО,

где кдз — краткосрочная кредиторская задолженность, кфв — краткосрочные финансовые вложения, а ос — остаток на счетах.

либо по формуле:

Кбл = (А1 + А2) / (П1 + П2),

где расшифровка показателей дана в разделе «ликвидность предприятия«.

Коэффициент быстрой ликвидности менее «1» означает что предприятие может обанкротится. Чем выше коэффициент тем выше быстрая (срочная) ликвидность компании.

Коэффициент абсолютной (мгновенной) ликвидности

Коэффициент мгновенной или абсолютной ликвидности — показатель, определяющий способность предприятия погасить краткосрочные пассивы за счет остатка денежных средств и других высколиквидных активов в течение 1 дня.

Коэффициент можно рассчитать по формуле:

Кал = (ос + кфв) / КО

или:

Кал = А1 / (П1 + П2)

Для ликвидных предприятий норма по коэффициенту является значение — 0,2. при Кал больше 2, у предприятия избыток свободных денежных средств, которые лучше пустить на развитие и инвестиции.

Как повысить ликвидность

Ключевым способом повышения ликвидности является повышение качества самого актива. Другими словами необходимо увеличивать оборотный капитал и снижать долговые обязательства.

К повышению ликвидности приведут и другие пути:

- снижение дебиторской задолженности

- увеличение прибыли компании

- повышение доли собственных средств и снижении краткосрочных обязательств в структуре капитала

- увеличение оборота, снижение уровня материальных активов и запасов

- улучшение общего экономического фона также приводит к повышению ликвидности.

Рейтинг активов по степени ликвидности

В качестве заключения статьи про ликвидность, я бы хотел закрепить материал и для наглядности сформировать рейтинг активов по их ликвидности.

Напоминаю, что большинство активов можно распределить по степени их ликвидности — абсолютные (1 день), срочные (до 1 недели) высоколиквидные (до 1 месяца), среднеликвидные (до 1 квартала), низколиквидные (до 1 года) и неликвидные. Если перечислить самые известные и популярные активы, то получится примерно такой рейтинг, от высоколиквидных в начале, до неликвидных в конце списка:

- Наличные деньги и валюта

- Денежные средства на банковских счетах (депозиты) до востребования

- Облигации государств (ОФЗ) и муниципальные ценные бумаги

- Прочие банковские депозиты и сертификаты

- Драгоценные металлы

- Облигации крупных и известных компаний

- Акции крупных и известных компаний (голубые фишки)

- Акции компаний второго эшелона

- Прочие акции компаний

- Недвижимость эконом и бюджетного класса

- Элитная недвижимость

- Машины и оборудование

- Производственная и коммерческая недвижимость

- Земля

- Рентабельный бизнес

- Незавершенное строительство

- Инвестиции в среднерисковые компании и проекты

- Криптовалюты (Биткоин, Эфириум и др.)

- Венчурные инвестиции

А на этом сегодня все про ликвидность, надеюсь статья оказалась вам полезной и интересной. Добавляйте статью и сайт в закладки. До встречи в новых статьях проекта «Тюлягин»!

Коэффициенты ликвидности — это финансовые коэффициенты, которые измеряют способность компании погашать свои краткосрочные финансовые обязательства, т.е. текущие обязательства, используя свои текущие активы. Наиболее распространенными коэффициентами ликвидности являются коэффициент текущей ликвидности, коэффициент быстрой ликвидности, коэффициент денежной наличности и цикл конвертации денежных средств. Высокий коэффициент текущей ликвидности, коэффициент быстрой ликвидности и коэффициент денежной наличности, а также низкий цикл конвертации денежных средств показывают хорошую позицию ликвидности.

Анализируя финансовое положение компании, мы учитываем две временные рамки: краткосрочную и долгосрочную. Краткосрочный период представляет собой период 12 месяцев, а долгосрочный означает период времени более 1 года. Ликвидность имеет отношение к краткосрочной перспективе, а платежеспособность применима в долгосрочной перспективе. Почти все коэффициенты ликвидности измеряют отношения между текущими активами и текущими обязательствами. Текущие активы — это активы, которые, как ожидается, будут генерировать денежные потоки в течение одного операционного цикла или в течение 12 месяцев, а текущие обязательства — это обязательства, которые должны быть оплачены в течение одного операционного цикла или в течение 12 месяцев.

В следующей таблице приведены наиболее распространенные коэффициенты ликвидности, их расчет и анализ:

| Коэффициент ликвидности | Формула |

|---|---|

| Коэффициент текущей ликвидности | Текущие активы / текущие обязательства |

| Быстрое соотношение | (денежные средства + краткосрочные рыночные ценные бумаги + дебиторская задолженность) / текущие обязательства |

| Денежный коэффициент | (денежные средства + рыночные ценные бумаги) / текущие обязательства |

| Цикл конверсии наличных | DIO + DSO — DPO |

Коэффициент текущей ликвидности

Коэффициент текущей ликвидности является наиболее популярным показателем ликвидности.Он рассчитывается путем деления оборотных активов на текущие обязательства. Это также называется коэффициентом оборотного капитала. Коэффициент, превышающий 1, показывает, что компания ожидает получить больше денежных потоков от ликвидации текущих активов, чем она рассчитывает выплатить за счет текущих обязательств в течение следующих 12 месяцев. Балансы обычно показывают текущие активы и текущие обязательства отдельно от внеоборотных активов и внеоборотных обязательств. Типичные текущие активы включают предоплату, запасы, дебиторскую задолженность, краткосрочные рыночные ценные бумаги и денежные средства, а типичные текущие обязательства включают кредиторскую задолженность, краткосрочные векселя к оплате, краткосрочные кредиты к уплате, налоги к уплате, незаработанные доходы и начисленные расходы.

Быстрое соотношение

Коэффициент быстрой ликвидности (также называемый коэффициентом кислотного теста) — это коэффициент ликвидности, который сравнивает текущие активы, которые могут быть быстро ликвидированы, с текущими обязательствами. Быстрые активы включают денежные средства, краткосрочные рыночные ценные бумаги и дебиторскую задолженность. Другие текущие активы, такие как предоплата и запасы, исключаются при расчете коэффициента быстрой ликвидности, поскольку предоплата и запасы должны сначала стать дебиторской задолженностью, и только после этого можно ожидать их ликвидации. Быстрое соотношение также называется кислотным соотношением теста.Альтернативная, менее распространенная формула для расчета коэффициента быстрой ликвидности состоит в том, чтобы исключить предоплаты и запасы из текущих активов и разделить их на текущие обязательства.

Денежный коэффициент

Денежный коэффициент является еще более строгим показателем ликвидности. Он эффективно сравнивает остаток денежных средств и их эквивалентов с текущими обязательствами. Он рассчитывается путем деления денежных и краткосрочных рыночных ценных бумаг на текущие обязательства.

Цикл конверсии наличных

Цикл конверсии денежных средств (также называемый чистым операционным циклом) вычисляет количество дней, в течение которых денежные средства компании связаны.Он равен дням, которые требуются компании для продажи своих запасов, т. Е. Дням непогашенных запасов (DIO)), а также дням, которые требуются для сбора денежных средств с дебиторской задолженности, т. Е. Дням непогашенной продажи (DSO) минус дни, которые требуются для оплаты кредиторам, т. Е. Дням непогашенной задолженности. (ДПО). Чем короче цикл конвертации денежных средств, тем лучше. Анализ ликвидности должен включать анализ тенденций и перекрестный анализ. Анализ тенденций включает сравнение коэффициента ликвидности прошлых периодов с текущим периодом, тогда как перекрестный анализ предполагает сравнение одной компании в один момент времени с ее конкурентами.

Обратите внимание, что все три основных коэффициента ликвидности — это балансовые коэффициенты.

Пример

Ниже приводится выписка из баланса ExxonMobil (NYSE: XOM) и расчет соответствующих коэффициентов:

| миллионов долларов США | Расчет | 2013 | 2014 | 2015 | 2016 | 2017 |

|---|---|---|---|---|---|---|

| Текущие активы | ||||||

| Денежные средства и их эквиваленты | C | 4644 | 4,616 | 3 705 | 3 657 | 3 177 |

| Дебиторская задолженность | AR | 33,152 | 28 009 | 19 875 | 21 394 | 25 597 |

| Запасы | I | 16 135 | 16,678 | 16 245 | 15 080 | 16,992 |

| Прочие оборотные активы | 5 377 | 3 607 | 2798 | 1,285 | 1,368 | |

| Всего оборотных активов | CA | 59,308 | 52 910 | 42,623 | 41,416 | 47 134 |

| Текущие обязательства | ||||||

| Кредиторская задолженность | 30,920 | 25 286 | 18,074 | 17 801 | 21,701 | |

| Краткосрочная задолженность | 15808 | 17,468 | 18,762 | 13 830 | 17 930 | |

| Налог на прибыль, подлежащий уплате | 7 831 | 4,938 | 2 802 | 2615 | 3045 | |

| Прочие текущие обязательства | 17,165 | 16,941 | 14,338 | 13 392 | 15,095 | |

| Всего текущих обязательств | CL | 71 724 | 64,633 | 53,976 | 47,638 | 57,771 |

| Коэффициент текущей ликвидности | CA / CL | 0.83 | 0,82 | 0,79 | 0,87 | 0,82 |

| Быстрое соотношение | (C + AR) / CL | 0,53 | 0,50 | 0,44 | 0,53 | 0,50 |

| Денежный коэффициент | C / CL | 0,06 | 0,07 | 0,07 | 0,08 | 0,05 |

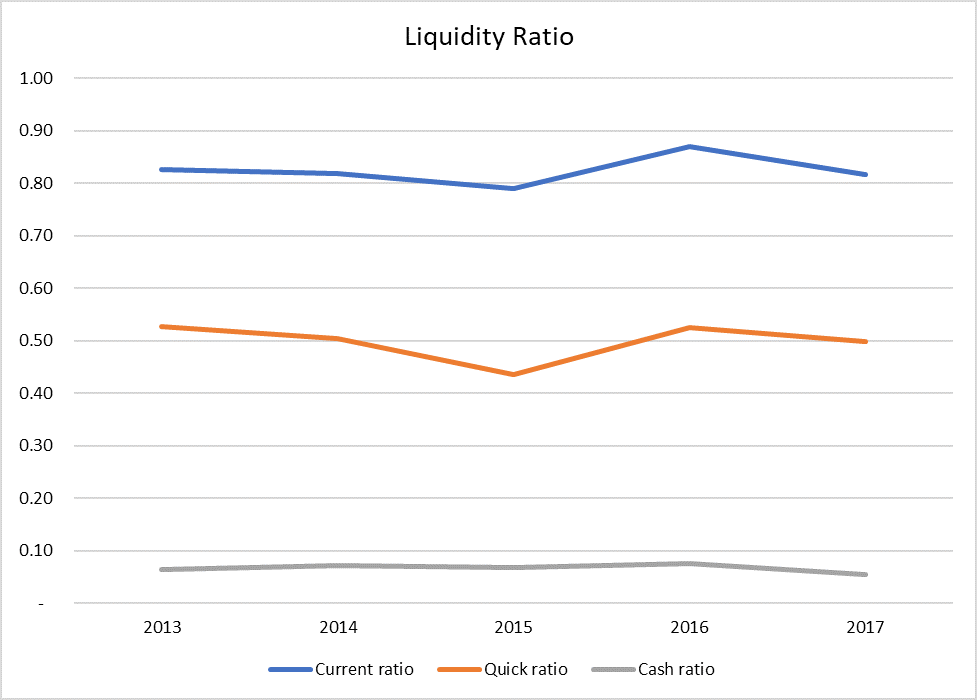

Следующая диаграмма показывает результаты графически:

Коэффициент текущей ликвидности колебался между 0.8 и 0,9 за последние пять лет, что кажется безопасным, потому что он близок к 1. Тем не менее, он ниже, чем у его основного конкурента Chevron, чье соотношение было больше, чем 1 в 4 из последних 5 лет. Коэффициент быстрой ликвидности довольно низок и составляет 0,5, что показывает, что большая часть текущих активов компании состоит из медленных запасов. Коэффициент быстрой ликвидности Chevron оставался в пределах 0,66-1,16 за последние 5 лет, что значительно лучше, чем у Exxon Mobil.

от Обайдуллы Яна, ACA, CFA и последнее изменение от

Обучение по программе CFA ® ? Получите доступ к заметкам и банку вопросов для CFA ® уровня 1, созданного мной в AlphaBetaPrep.ком

, формула с примерами

1. Что такое коэффициент ликвидности?

Это соотношение, которое говорит о способности человека погасить свой долг по мере наступления срока платежа. Другими словами, мы можем сказать, что это соотношение говорит о том, как быстро компания может конвертировать свои текущие активы в денежные средства, чтобы она могла своевременно погасить свои обязательства. Как правило, ликвидность и краткосрочная платежеспособность используются вместе.

2. Почему коэффициент ликвидности?

Коэффициент ликвидности влияет на доверие к компании, а также на кредитный рейтинг компании.Если при погашении краткосрочного обязательства существуют постоянные неплатежи, это приведет к банкротству. Следовательно, это соотношение играет важную роль в финансовой устойчивости любой компании и кредитных рейтингах.

3. Формулы

В отношении коэффициента ликвидности есть еще несколько коэффициентов, которые входят в картину для проверки того, насколько финансово финансово компания выглядит:

I. Коэффициент текущей ликвидности

II. Коэффициент кислотного теста или быстрый коэффициент

III. Коэффициент абсолютной ликвидности

IV.Базовое защитное отношение

I. Коэффициент текущей ликвидности

Это соотношение измеряет финансовую устойчивость компании. Обычно 2: 1 рассматривается как идеальное соотношение, но оно зависит от отрасли к отрасли.

Формула: оборотные активы / текущие обязательства

Где,

A. Оборотные активы = Запасы, дебиторская задолженность, денежные средства и банк, дебиторская задолженность, ссуды и авансы и прочие оборотные активы.

B. Текущая ответственность = Кредитор, Краткосрочный кредит, банковский овердрафт, непогашенные расходы и прочие текущие обязательства

II.Коэффициент кислотного теста или быстрый коэффициент:

Этот коэффициент является лучшим показателем ликвидности в компании. Это соотношение является более консервативным, чем текущее соотношение. Быстрый актив рассчитывается путем корректировки текущих активов, чтобы исключить те активы, которые не находятся в денежной форме. Обычно 1: 1 считается идеальным соотношением.

Формула: быстрые активы / текущая ответственность

Где,

Быстрые активы = Текущие активы — Запасы — Расходы будущих периодов

III. Коэффициент абсолютной ликвидности :

Этот коэффициент измеряет общую ликвидность, доступную компании.Это соотношение учитывает только рыночные ценные бумаги и денежные средства, имеющиеся в распоряжении компании. Этот коэффициент проверяет только краткосрочную ликвидность с точки зрения денежных средств, рыночных ценных бумаг и текущих инвестиций.

Формула: наличные + рыночные ценные бумаги / текущие обязательства

IV. Базовое защитное отношение:

Это соотношение измеряет нет. дней компания может покрыть свои денежные расходы без помощи дополнительного финансирования из других источников.

Формула: (денежные средства + дебиторская задолженность + рыночные ценные бумаги) ÷ (операционные расходы + проценты + налоги) ÷ 365

Пример:

| Особенности | Сумма |

| Денежные средства и их эквивалент | 2188 |

| Краткосрочные инвестиции | 65 |

| Дебиторская задолженность | 1072 |

| на складе | 8338 |

| Прочие оборотные активы | 254 |

| Всего оборотных средств | 11917 |

| Кредиторская задолженность | 4560 |

| Непогашенные расходы | 809 |

| налогов, подлежащих уплате | 307 |

| Отложенный доход | 998 |

| Подоходный налог к уплате | 227 |

| Прочие неоплаченные расходы | 1134 |

| Общая текущая ответственность | 8035 |

Дополнительные детали:

- Операционные расходы в течение года 2188

- Чистый процент, выплаченный в течение года, составляет 25

- Налоги уплачены / за год 1913

- Коэффициент текущей ликвидности = Текущие активы / Текущие обязательства = 11971 ÷ 8035 = 1.48

- Коэффициент быстрой ликвидности = (Текущие активы — инвентарь) / Текущие обязательства = (11971-8338) ÷ 8035 = 0,45

- Базовый защитный интервал = (денежные средства + дебиторская задолженность + рыночные ценные бумаги) ÷ (операционные расходы + проценты + налоги) ÷ 365 = (2188 + 1072 + 65) ÷ (11215 + 25 + 1913) ÷ 365 = 92,27

- Коэффициент абсолютной ликвидности = (Денежные средства + рыночные ценные бумаги) ÷ Текущие обязательства

= (2188 + 65) ÷ 8035 = 0.28

,Джим Вудрафф Обновлено 03 августа 2018

Прибыль может выглядеть хорошо, но счета оплачиваются наличными. Как владелец малого бизнеса, вы отслеживаете показатели ликвидности вашего бизнеса? Вы должны рассчитывать эти коэффициенты, по крайней мере, еженедельно.

Что такое коэффициенты ликвидности?

Ликвидность — это не только количество денег на банковских счетах вашей компании. Речь идет о том, как все ваши текущие активы и обязательства связаны друг с другом.Сколько достаточно и какими должны быть эти соотношения?

Давайте возьмем компанию и рассмотрим несколько примеров соотношений. Ниже приведены данные для Hasty Rabbit Corporation, производителя кроссовок для кроликов.

- Денежные средства в банках: $ 85 000

- Дебиторская задолженность: $ 210 000

- Запасы: $ 125 000

- Торговая кредиторская задолженность: $ 72 000

- Текущие сроки погашения долгосрочной задолженности: $ 37 000

- Начислено расходы: $ 19 000

- Начисленные расходы: $ 12 000

- Краткосрочные ноты к оплате: $ 60 000

Коэффициент текущей ликвидности

Коэффициент текущей ликвидности является наиболее популярной формулой коэффициента ликвидности.Это сумма текущих активов, деленная на сумму текущих обязательств. В примере Hasty Rabbit:

Общая сумма текущих активов = Денежные средства в банках + Дебиторская задолженность + Запасы = $ 85 000 + $ 210 000 + $ 125 000

Общая сумма текущих активов = $ 420 000

Общая сумма текущих обязательств = Торговая кредиторская задолженность + Текущие сроки погашения LTD + Начисленные расходы + Краткосрочные ноты = 72 000 долл. США + 37 000 долл. США + 19 000 долл. США + 12 000 долл. США + 60 000 долл. США = 200 000 долл. США

Коэффициент текущей ликвидности = оборотные активы / текущие обязательства = 420 000 долл. США / 205 000 долл. США = 2.1

Бизнес-менеджеры, финансовые аналитики и кредиторы рассматривают коэффициент текущей ликвидности выше 2: 1 как комфортный уровень ликвидности. Другими словами, у компании есть по крайней мере 2 $ в текущих активах за каждый доллар в текущих обязательствах. Причина текущего соотношения выше 2: 1 заключается в том, что время для преобразования запасов в объем продаж в дебиторскую задолженность и, наконец, в наличные деньги не всегда является гладким процессом. Запасы не всегда продаются, как ожидалось. Клиенты не всегда оплачивают свои счета вовремя. Между тем, все текущие обязательства наступают и должны быть оплачены.

Коэффициент текущей ликвидности 2: 1 создает подушку для поглощения сбоев в цикле конвертации денежных средств и возможности своевременно выполнять долговые обязательства компании. У Hasty Rabbit коэффициент токов равен 2,1: 1, поэтому они в хорошей форме.

Коэффициент быстрой ликвидности

Коэффициент быстрой ликвидности, также известный как коэффициент кислотных испытаний, является более жестким показателем краткосрочной ликвидности по сравнению с текущим коэффициентом. Коэффициент быстрой ликвидности — это сумма денежных средств в банках плюс дебиторская задолженность, деленная на общую сумму текущих обязательств.Возвращаясь к цифрам из Hasty Rabbit:

Коэффициент быстрой ликвидности = (Денежные средства в банках + Дебиторская задолженность) / Общая сумма текущих обязательств = (85 000 долларов США + 210 000 долларов США) / 200 000 долларов США = 295 000 долларов США / 200 000 долларов США = 1,5

Рассматривается коэффициент быстрой ликвидности выше 1,5: 1. приемлемый. Опять же, Hasty Rabbit имеет хороший коэффициент ликвидности.

Чистый оборотный капитал

Еще один финансовый показатель, используемый для измерения ликвидности, — это чистый оборотный капитал. В отличие от предыдущих показателей ликвидности, чистый оборотный капитал — это не коэффициент, а сумма в долларах.Это оборотные активы за вычетом текущих обязательств. Давайте рассмотрим наш пример:

Чистый оборотный капитал = Текущие активы — Текущие обязательства = 420 000 долларов США — 200 000 долларов США = 220 000 долларов США

Важность отслеживания чистого оборотного капитала состоит в том, что вы хотите, чтобы эта цифра постоянно росла. По мере роста продаж и общих активов бизнеса чистый оборотный капитал должен расти в той же пропорции.

Бизнес-менеджеры используют ряд финансовых показателей для отслеживания эффективности своего бизнеса, но коэффициенты ликвидности являются одними из наиболее важных.Ухудшение любого из этих индикаторов ликвидности является ранним предупреждением о том, что управляющий должен принять во внимание и предпринять корректирующие действия, прежде чем ситуация ухудшится.

Анализ коэффициентов: классификация коэффициентов ликвидности

В нашем предыдущем сообщении в блоге мы обсуждали анализ коэффициентов. В этом посте мы расскажем о классификации коэффициентов и обсудим коэффициент ликвидности.

Коэффициенты классифицируются на основе сторон их использования. Бухгалтерские коэффициенты используются для указания финансового положения фирмы. Коэффициенты классифицируются:

На основании бухгалтерского баланса

На основании отчета о прибылях и убытках

На основе смешанного отчета

Приведенная выше классификация дополнительно сгруппирована в:

Коэффициент ликвидности

Коэффициент рентабельности

Коэффициент оборачиваемости

Коэффициент платежеспособности

Коэффициент ликвидности

Сфера действия, для которой выплачиваются денежные средства, для быстрой конвертации в деньги, для быстрой конвертации денег, для быстрой конвертации денег, для быстрого конвертирования денег Обязательство краткосрочного характера можно назвать ликвидностью.Что касается получения информации о способности фирмы выполнять свои текущие обязательства, полезность коэффициентов ликвидности играет важную роль. Однако, как оборотная сторона, она не раскрывает эффективность оптимального управления денежными ресурсами. Он также называется Краткосрочные коэффициенты платежеспособности . Для измерения ликвидности фирмы обычно используются следующие коэффициенты ликвидности:

1) Коэффициент текущей ликвидности:

Соотношение между текущими активами и текущими обязательствами устанавливается текущими коэффициентами., Он пытается измерить способность фирмы выполнять свои текущие обязательства. Оборотные активы и текущие обязательства состоят из двух основных компонентов этого соотношения. Активы, которые могут быть легко конвертированы в денежные средства в течение менее одного года, могут быть названы текущими активами. И наоборот, текущие обязательства включают те обязательства, которые могут быть погашены в течение года.

Коэффициент текущей ликвидности = оборотные активы / текущие обязательства |

|---|

Идеальный коэффициент текущей ликвидности составляет 2: 1 .Это явный показатель финансовой устойчивости бизнеса. Когда текущие активы удваивают текущие обязательства, это считается удовлетворительным. Более высокое значение коэффициента текущей ликвидности указывает на более ликвидную способность фирмы своевременно оплачивать свои текущие обязательства.

Преимущества коэффициента текущей ликвидности:

Измеряет ликвидность фирмы

Представляет позицию оборотного капитала фирмы

Представляет ликвидность компании

Представляет запас прочности

Это говорит нам о краткосрочной платежеспособности фирмы.

Недостатки коэффициента текущей ликвидности:

Его точность можно определить как относящуюся к различным видам бизнеса, в зависимости от варианта факторов.

Он измеряет ликвидность фирмы на основе количества, а не качества, что представляется грубым методом.

2) Коэффициент быстрой проверки или проверки кислотности:

Коэффициент проверки кислотой является строгим и тщательным тестом способности фирмы выполнять свои краткосрочные обязательства ‘по мере наступления срока их исполнения.Быстрые активы и текущие обязательства могут быть связаны с помощью Quick Ratio.

Идеальное быстрое соотношение составляет 1: 1 и считается подходящим. Высокий коэффициент кислотных испытаний является точным показателем того, что фирма имеет относительно лучшее финансовое положение и адекватность для своевременного выполнения своих текущих обязательств.

Быстрый коэффициент = ликвидный актив (текущие активы — запасы и расходы будущих периодов) / текущие обязательства |

|---|

Преимущества быстрого коэффициента:

Это говорит нам о позиции ликвидности фирмы

Используется для устранения ошибок коэффициента тока

Используется в дополнение к коэффициенту тока.

3. Коэффициент абсолютной ликвидности:

Соотношение между абсолютными ликвидными активами и текущими обязательствами устанавливается этим соотношением.

«Абсолютные ликвидные активы» учитывают денежные средства в кассе, денежные средства в банке и рыночные ценные бумаги или временные инвестиции. Наиболее благоприятное и оптимальное значение для этого соотношения должно быть 1: 2 . Это указывает на адекватность абсолютных ликвидных активов на 50% для своевременной оплаты текущих обязательств на 100%. Если коэффициент относительно ниже единицы, он отражает повседневное управление денежными средствами в плохом свете.Если коэффициент значительно превышает единицу, коэффициент абсолютной ликвидности представляет достаточное количество денежных средств в форме денежных средств для своевременного выполнения своих краткосрочных обязательств.

Абсолютный коэффициент ликвидности = Абсолютный коэффициент ликвидности / Текущие обязательства |

|---|

Таким образом, это были 3 важных коэффициента ликвидности, которые необходимо знать, чтобы определить краткосрочную позицию компании по платежеспособности. В нашем следующем блоге мы узнаем о соотношении рентабельности.