Коэффициент покрытия формула по балансу — нормативное значение показателя

Общий коэффициент покрытия

Еще найдено про общий коэффициент покрытия

- Векторный метод прогнозирования вероятности банкротства предприятия Повторяемость максимальной значимости раз Общий коэффициент покрытия коэффициент текущей ликвидности 10 6 Собственный оборотный капитал активы 6 2 Коэффициент

- Влияние оборачиваемости активов и обязательств на платежеспособность организации Коэффициент промежуточного покрытия быстрой ликвидности > 0,7 Общий коэффициент покрытия текущей ликвидности 1,5-3,0 Коэффициент ликвидности товарно-материальных ценностей — Э А Маркарьян Г

- Оценка кредитоспособности заемщика (методика СберБанка России) K3 Коэффициент текущей ликвидности общий коэффициент покрытия 1.385 2.009 0.624 2 1 0.4 K4 Коэффициент соотношения собственных и заемных

- Коэффициент обращения Анализ платежеспособности показывает формула значение коэффициент текущей ликвидности коэффициент общей ликвидности общий коэффициент покрытия коэффициент обращения коэффициент покрытия долга коэффициент покрытия обязательств коэффициент покрытия задолженности

- Коэффициент покрытия обязательств Синонимы коэффициент текущей ликвидности коэффициент общей ликвидности общий коэффициент покрытия коэффициент обращения коэффициент покрытия долга коэффициент покрытия задолженности Страница была полезной рассчитывается

- Коэффициент общей ликвидности Анализ платежеспособности показывает формула значение коэффициент текущей ликвидности коэффициент общей ликвидности общий коэффициент покрытия коэффициент обращения коэффициент покрытия долга коэффициент покрытия обязательств коэффициент покрытия задолженности

- Коэффициент текущей ликвидности Анализ платежеспособности показывает формула значение коэффициент текущей ликвидности коэффициент общей ликвидности общий коэффициент покрытия коэффициент обращения коэффициент покрытия долга коэффициент покрытия обязательств коэффициент покрытия задолженности

- Оценка кредитоспособности предприятия-заемщика Коэффициент текущей ликвидности общий коэффициент покрытия K3 предполагает сопоставление текущих активов т е средств которыми располагает клиент в

- Коэффициент покрытия долга Синонимы коэффициент текущей ликвидности коэффициент общей ликвидности общий коэффициент покрытия коэффициент обращения коэффициент покрытия обязательств коэффициент покрытия задолженности Страница была полезной рассчитывается

- Коэффициент покрытия задолженности Синонимы коэффициент текущей ликвидности коэффициент общей ликвидности общий коэффициент покрытия коэффициент обращения коэффициент покрытия долга коэффициент покрытия обязательств Страница была полезной рассчитывается

- Общий показатель ликвидности Синонимы показатель текущей ликвидности общий коэффициент покрытия Страница была полезной

- Финансовая безопасность компании: аналитический аспект Коэффициент текущей ликвидности общий коэффициент покрытия 4,36 1,24 1,26 Коэффициент быстрой ликвидности 2,2 0,8 0,89 Коэффициент абсолютной ликвидности

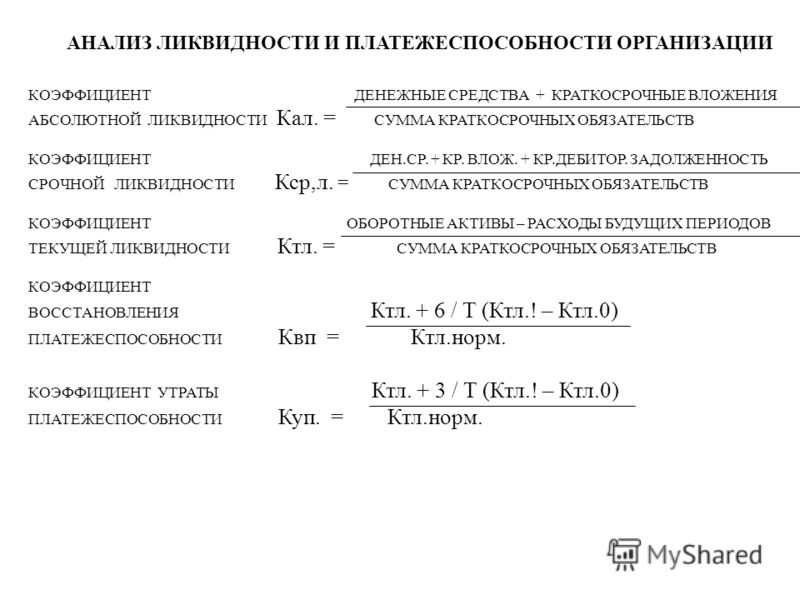

- Управление финансами предприятия посредством разработки финансовой политики Для измерения платежеспособности рассчитывают три коэффициента коэффициент ликвидности промежуточный коэффициент покрытия общий коэффициент покрытия Финансовая устойчивость предприятия определяется с помощью ряда коэффициентов обеспеченности оборотных активов собственными

- Актуальные вопросы и современный опыт анализа финансового состояния организаций — часть 4 К3 общий коэффициент покрытия 0,8 0,8 0,8 37,2 35,5 37,2 -1,6 -1,6 К4 коэффициент наличия собственных

- Анализ финансового состояния в динамике К2 0.

631 0.709 0.633 0.541 0.88 3 Общий коэффициент покрытия К3 1.182 1.255 1.35 1.385 2.009 4 Коэффициент наличия собственных средств К4

631 0.709 0.633 0.541 0.88 3 Общий коэффициент покрытия К3 1.182 1.255 1.35 1.385 2.009 4 Коэффициент наличия собственных средств К4 - Мониторинг как метод экспресс-анализа финансового состояния организации Коэффициент обеспеченности собственными оборотными средствами 0,979 0,440 Общий коэффициент покрытия 1,913 1,645 Коэффициент автономии 0,875 0,620 Применительно к специфике организаций и в

- Оценка дефолта заемщика K pokr Общий коэффициент покрытия коэффициент текущей ликвидности Способность рассчитаться по краткосрочным обязательствам за счет текущих активов … Линейные модели показывают что коэффициенты покрытия финансовой автономии капитализации основных средств оборачиваемости текущих активов отрицательно влияют на вероятность дефолта заемщика

- Финансовый анализ деятельности малых предприятий Нормальный уровень коэффициента промежуточного покрытия должен быть не менее 0,7 Общий коэффициент покрытия текущей ликвидности КЛО показывает в какой степени оборотные активы предприятия превышают его

- Актуальные вопросы и современный опыт анализа финансового состояния организаций — часть 8 Коэффициент текущей ликвидности общий коэффициент покрытия К3 является обобщающим показателем платежеспособности предприятия в расчет которого в числителе включаются

- Современная методика анализа ликвидности бухгалтерского баланса Коэффициент текущей ликвидности также имеет синоним Общий коэффициент покрытия Его расчетная формула представлена ниже К1 Оборотные активы Краткосрочные обязательства Рекомендуемые пороговые … К > 0 Способность покрытия краткосрочных обязательств текущими активами Наличие резервов для расширения деятельности Коэффициент текущей ликвидности К2 1

Нормативное значение показателя

Смотреть что такое «Нормативное значение показателя» в других словарях:

нормативное значение показателя строительного материала — Значение показателя строительного материала с определенной вероятностью не занижения заданного значения.

Тематики строительные конструкции EN characteristic… … Справочник технического переводчика

Тематики строительные конструкции EN characteristic… … Справочник технического переводчиканормативное значение показателя строительного материала или изделия — Xk — Тематики строительные конструкции Синонимы Xk EN characteristic value of a material property … Справочник технического переводчика

нормативное значение — 3.18 нормативное значение (characteristic value): Значение, устанавливаемое нормативными документами исходя из условий заданной обеспеченности или принятое по номинальному значению. Источник: ГОСТ Р 54483 2011: Нефтяная и газовая промышленность.… … Словарь-справочник терминов нормативно-технической документации

Нормативное значение группового показателя качества продукции — Граничное значение показателя качества, определяющее критерий качества совокупности продукции (требование к качеству совокупности продукции). Примечание Используется для определения возможности выпуска, поставки продукции потребителям, а также… … Словарь-справочник терминов нормативно-технической документации

номинальное значение показателя строительного материала, или изделия хn, или показателя элемента конструкции rn — Значение, обычно применяемое как нормативное, которое берется из соответствующего документа.

РНД 73-16-90: Методика по расчету показателей надежности системы оповещения о пожаре и управления эвакуацией людей при пожаре — Терминология РНД 73 16 90: Методика по расчету показателей надежности системы оповещения о пожаре и управления эвакуацией людей при пожаре: Peзерв Совокупность дополнительных средств, используемых для резервирования. Определения термина из разных … Словарь-справочник терминов нормативно-технической документации

ГОСТ Р 50779.50-95: Статистические методы. Приемочный контроль качества по количественному признаку. Общие требования — Терминология ГОСТ Р 50779.50 95: Статистические методы. Приемочный контроль качества по количественному признаку. Общие требования оригинал документа: верхняя доверительная граница уровня несоответствий: Полученное по результатам контроля… … Словарь-справочник терминов нормативно-технической документации

ГОСТ Р 50779.

30-95: Статистические методы. Приемочный контроль качества. Общие требования — Терминология ГОСТ Р 50779.30 95: Статистические методы. Приемочный контроль качества. Общие требования оригинал документа: Арбитражная ситуация Ситуация, в которой по результатам контроля поставщика принято решение о соответствии, а по… … Словарь-справочник терминов нормативно-технической документации

30-95: Статистические методы. Приемочный контроль качества. Общие требования — Терминология ГОСТ Р 50779.30 95: Статистические методы. Приемочный контроль качества. Общие требования оригинал документа: Арбитражная ситуация Ситуация, в которой по результатам контроля поставщика принято решение о соответствии, а по… … Словарь-справочник терминов нормативно-технической документацииЛиквидность — (Liquidity) Ликвидность это мобильность активов, обеспечивающая возможность бесперебойной оплаты обязательств Экономическая характеристика и коэффициент ликвидности предприятия, банка, рынка, активов и инвестиций как важный экономический… … Энциклопедия инвестора

1: — Терминология 1: : dw Номер дня недели. «1» соответствует понедельнику Определения термина из разных документов: dw DUT Разность между московским и всемирным координированным временем, выраженная целым количеством часов Определения термина из… … Словарь-справочник терминов нормативно-технической документации

Коэффициент покрытия задолженности

Еще найдено про коэффициент покрытия задолженности

- Какая кредитная нагрузка будет оптимальна для компании I — коэффициент покрытия задолженности за счет чистой прибыли ед чистая прибыль задолженность Показатель финансовой динамики поможет

- Общий коэффициент покрытия Синонимы коэффициент текущей ликвидности коэффициент общей ликвидности коэффициент обращения коэффициент покрытия долга коэффициент покрытия обязательств коэффициент покрытия задолженности Страница была полезной рассчитывается в программе ФинЭкАнализ в блоке Анализ платежеспособности показывает

- Коэффициент текущей ликвидности Синонимы коэффициент общей ликвидности общий коэффициент покрытия коэффициент обращения коэффициент покрытия долга коэффициент покрытия обязательств коэффициент покрытия задолженности Страница была полезной рассчитывается в программе ФинЭкАнализ в блоке Анализ платежеспособности показывает

- Коэффициент обращения Синонимы коэффициент текущей ликвидности коэффициент общей ликвидности общий коэффициент покрытия коэффициент покрытия долга коэффициент покрытия обязательств коэффициент покрытия задолженности Страница была полезной рассчитывается в программе ФинЭкАнализ в блоке Анализ платежеспособности показывает

- Коэффициент общей ликвидности Синонимы коэффициент текущей ликвидности общий коэффициент покрытия коэффициент обращения коэффициент покрытия долга коэффициент покрытия обязательств коэффициент покрытия задолженности Страница была полезной рассчитывается в программе ФинЭкАнализ в блоке Анализ платежеспособности показывает

- Коэффициент покрытия долга Синонимы коэффициент текущей ликвидности коэффициент общей ликвидности общий коэффициент покрытия коэффициент обращения коэффициент покрытия обязательств коэффициент покрытия задолженности Страница была полезной рассчитывается в программе ФинЭкАнализ в блоке Анализ платежеспособности показывает

- Коэффициент покрытия обязательств Синонимы коэффициент текущей ликвидности коэффициент общей ликвидности общий коэффициент покрытия коэффициент обращения коэффициент покрытия долга коэффициент покрытия задолженности Страница была полезной рассчитывается в программе ФинЭкАнализ в блоке Анализ платежеспособности показывает

- Управление заемным капиталом компании Коэффициент общей ликвидности 1,16 0,74 0,89 Коэффициент покрытия кредиторской задолженности денежными средствами % 5,5 5,7 5,9 Величина отрицательного эффекта финансового рычага

- Ликвидность задолженности компаний: новый инструментарий финансового анализа Клз ДЗоб Ооб 2 Коэффициент ликвидности задолженности показывает степень покрытия обязательств предприятия дебиторской задолженностью без учета сроков погашения задолженности

- Анализ состояния и использования заемного (привлеченного) капитала на основе бухгалтерской (финансовой) отчетности ЗКкрат ТМЗ Этот коэффициент характеризует долю краткосрочной задолженности в покрытие товарно-материальных запасов Соответственно этому показателю делаются выводы об

- Актуальные вопросы и современный опыт анализа финансового состояния организаций — часть 3 Обобщающим показателем оценки ликвидности баланса можно считать коэффициент покрытия задолженности Наиболее часто для этих целей в практике используется отношение оборотного капитала текущие

- Распределительные статьи баланса в анализе показателей ликвидности предприятия Скорее в этом смысле это объекты внеоборотных активов а потому они никоим образом не могут включаться в расчет коэффициентов ликвидности в качестве источника покрытия краткосрочной кредиторской задолженности Вместе с тем по статье могут

- Финансовый анализ деятельности малых предприятий Принято считать что нормальный уровень коэффициента абсолютной ликвидности должен быть 0,03 0,08 Коэффициент промежуточного покрытия быстрой ликвидности КЛП показывает какую часть краткосрочной задолженности предприятие может погасить за

- Финансовый анализ развития малого бизнеса в России В состав оборотных активов входят наиболее ликвидные активы денежные средства и краткосрочные финансовые вложения активы быстрой реализации краткосрочная дебиторская задолженность и прочие оборотные активы и медленно реализуемые активы запасы налог на добавленную стоимость долгосрочная дебиторская задолженность Коэффициент покрытия характеризует ожидаемую платежеспособность организации на период равный средней продолжительности одного оборота всех

- Определяем ликвидность баланса Ликвидность компании с учетом предстоящих поступлений от дебиторов характеризует коэффициент критической ликвидности другие названия коэффициент срочной ликвидности коэффициент быстрой ликвидности коэффициент промежуточного покрытия показывающий какую часть текущей задолженности компания может покрыть в ближайшее время при

- Внутренний контроль и аудит наличия и движения дебиторской задолженности Кредиторская задолженность Активы TIE Коэффициент покрытия процентов EBITDA проценты к уплате FA E Коэффицент покрытия внеоборотных

- Методические подходы к оценке кредитоспособности сельскохозяйственных организаций Если он принимает значения больше 1, то поступающих от продажи денежных средств недостаточно для покрытия и обслуживания текущей задолженности 11 Использование коэффициента задолженности позволяет выделять заемщиков которые имеют хорошую

- Анализ финансового равновесия активов и пассивов баланса — основа оценки финансовой устойчивости и платёжеспособности предприятия СК — ВОА ОА > 0,1 — коэффициент обеспеченности запасов собственными средствами или долгосрочным капиталом СК — ВОА ПЗ Абсолютная финансовая устойчивость … Если предприятие для покрытия части запасов использует дополнительные необоснованные источники со стороны его финансовое положение будет неустойчивым Если … Если же предприятие имеет не погашенные в срок кредиты и займы просроченную кредиторскую и дебиторскую задолженность его финансовое положение характеризуется как неустойчивое Таким образом финансовую устойчивость предприятия отождествляют с наличием

- Комплексный анализ финансового состояния образовательной организации Коэффициент текущей ликвидности покрытия обязательств перед кредиторами текущими оборотными активами п 7 п 8 0,812 0,379 -0,433 12 Коэффициент соотношения дебиторской и кредиторской задолженности покрытия обязательств средствами в расчетах с дебиторами п 3

- Развитие методики анализа финансового состояния хозяйствующих субъектов строительства и ремонта судов и оценка их финансово-экономической ситуации Если не формировать внутренней отчетности по предложенному варианту даже в условиях современных форм отчетности то при расчете нормативного значения коэффициента покрытия целесообразно в числителе рассматривать не просто размер дебиторской задолженности а скорректированный на сумму

Конспект лекции — Теория экономического анализа — файл контр.

эк.фак..doc

эк.фак..docКонспект лекции — Теория экономического анализа

(52.7 kb.)

Доступные файлы (3):

- Теория экономического анализа

- Анализ и диагностика финансово-экономической деятельности предприятия

- Конспект для сдачи Теории экономического анализа

- Вопросы государственного экзамена (теория экономического анализа, комплексный экономический анализ хозяйственной деятельности, анализ финансовой отчетности)

- Алмазова О.Н. (сост.) Методическое пособие по экономическому анализу

- Конспект для сдачи экзамена по экономическому анализу и аудиту

- Теория экономического анализа

- Конспект лекции — Экономический анализ

- по теории экономического анализа

- Экономика торговой организации

- Экономическая социология

- Теория экономического анализа

контр.эк.фак..doc

Реклама MarketGid:

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ УКРАИНЫ

ДОНЕЦКИЙ НАЦИОНАЛЬНЫЙ УНИВЕРСИТЕТ

КАФЕДРА ЭКОНОМИЧЕСКОГО АНАЛИЗА ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ

ЗАДАНИЕ

ДЛЯ КОНТРОЛЬНОЙ РАБОТЫ ПО КУРСУ “ЭКОНОМИЧЕСКИЙ АНАЛИЗ ” ДЛЯ СТУДЕНТОВ ЗАОЧНОЙ ФОРМЫ ОБУЧЕНИЯ

(для 4 курса 0108)

ДОНЕЦК — 2003

ОБЩИЕ ПОЛОЖЕНИЯ

Согласно учебному плану по дисциплине » Экономический анализ » студенты выполняют контрольную работу, отвечая на все вопросы задания.

Цель работы — закрепить полученные ранее знания, уметь самостоятельно проводить экономический анализ предприятия и на основании этого делать определенные выводы и вносить обоснованные предложения по улучшению результатов хозяйственной деятельности.

Контрольная работа состоит из двух частей: теоретической и практической. Теоретическая часть включает тесты, ответить на которые нужно, указав соответствующий ответ.

Практическое задание предусматривает решение задач по основным темам курса. По результатам практического задания необходимо сделать соответствующие выводы. Баланс предприятия «Альфа» дан в приложении данного задания.

Предусмотрено четыре варианта задания. Выбор варианта на основании приведенной таблицы.

| Номер студента по списку группы | Номер варианта контрольной работы |

| 1,5,9,13,17 | 1 |

| 2,6,10,14,18 | 2 |

| 3,7,11,15,19 | 3 |

| 4,8,12,16 | 4 |

Вариант I

Задание 1. Те ресурсы, которыми компания владеет и которые состоят из наличных средств и ценностей, и, как правило, могут быть преобразованы в наличные средства во время операционного цикла предпринимательства известны как:

Те ресурсы, которыми компания владеет и которые состоят из наличных средств и ценностей, и, как правило, могут быть преобразованы в наличные средства во время операционного цикла предпринимательства известны как:

1)текущие активы 3) долгосрочные обязательства

2) краткосрочные обязательства 4) недвижимое имущество

Задание 2. Здания, машины и оборудование, сооружения и транспортные средства — все это части:

1) текущих активов 3) легкореализуемых активов

2) недвижимого имущества 4) ликвидных активов

Задание 3. Предприятие считается ликвидным, если текущие активы:

1)больше, чем текущие активы указанные в предыдущем балансовом отчете

2)больше, чем недвижимое имущество

3) превышают краткосрочные обязательства

4)включают большие запасы продукции

Задание 4. Какой из перечисленных ниже показателей является наилучшем для измерения того, насколько легко компания может выполнять свои краткосрочные обязательства при первом же требовании?

1) коэффициент общей ликвидности

2) коэффициент платежеспособности

3)чистая прибыль после вычета налога

4)коэффициент абсолютной ликвидности

Задание 5.

Вариант II

Задание 1. Сырье, материалы и незавершенное производство образуют часть:

1)текущих активов 3) легкореализуемых активов

2) долгосрочных обязательств 4)краткосрочных обязательств

Задание 2. Краткосрочная задолженность коммерческого предприятия показана в балансовом отчете как:

1) легкореализуемые обязательства 3) капитал владельцев

2) краткосрочные обязательства 4) долгосрочные обязательства

Задание 3. Если общие активы коммерческого предприятия больше, чем его внешние обязательства, предприятие считается:

1) ликвидным 3) платежеспособным

2) с высоким соотношением средств предприятия

Задание 4. Если компания имеет недвижимое имущество на сумму 1000 ден.единиц, долгосрочные обязательства на 5000 ден. единиц, текущие активы на 1000 ден.единиц и краткосрочные обязательства на 500 ден.единиц, то чистые текущие активы будут равны:

500 5000 1500 15000

Задание 5. Отношение текущих активов к краткосрочным обязательствам — это коэффициент

1) критической оценки 3)общей ликвидности

2) платежеспособности 4)оборачиваемости капитала

^

Задача 1

Проанализировать показатели технического уровня и состояния основных фондов по всем основным фондам и активной их части, и сделать соответствующие выводы. Посту- пление

Посту- пление

здания и сооружения машины и оборудование

800

60

25

835

576

642

Задача 2

Предприятие “ Альфа” производит товары народного потребления, В результате хозяйственной деятельности возникли проблемы дополнительного привлечения средств. Руководство предприятия обратилось в банк с просьбой о предоставлении кредита. Банк потребовал предоставить информацию о ликвидности и платежеспособности предприятия “Альфа”. На основании бухгалтерского баланса определите

- Рабочий капитал.

- коэффициенты абсолютной и общей ликвидности, промежуточный коэффициент покрытия

- коэффициент платежеспособности.

- по результатам анализа сделайте выводы.

Вариант III

Задание 1. Активы, которые могут быть легко преобразованы в наличные средства, известны как:

1)акционерный капитал 3) легкореализуемые обязательства

2) оборотный капитал 4) легкореализуемые активы

Задание 2. Что из перечисленного ниже не образуют части активов компании?

1)запасы незавершенной продукции 3) транспортные средства

2) акционерный капитал

Задание 3. «Внешние обязательства» равны:

1)общее финансирование минус краткосрочные обязательства

2)недвижимое имущество плюс долгосрочные обязательства

3)краткосрочные обязательства плюс долгосрочные обязательства

4)общие обязательства минус долгосрочные обязательства

Задание 4. Долгосрочные обязательства — это, как правило:

1)краткосрочные ссуды 3) труднореализуемые активы

2) долгосрочные займы

Задание 5. Фактически за отчетный

Фактически за отчетный

год

Задача 2

Предприятие “Альфа” производит товары народного потребления. В результате хозяйственной деятельности возникли проблемы дополнительного привлечения средств. Руководство предприятия обратилось в банк с просьбой о предоставлении кредита. Банк потребовал предоставить информацию о финансовой устойчивости предприятия “Альфа” . На основании бухгалтерского баланса определите финансовую устойчивость предприятия и сделайте соответствующие выводы.

Задание 2. Коэффициенты покрытия и срочности — это измерители

(а) Платежеспособности (б) Ликвидности

(в) Активности руководства. (г) Соотношения средств компании.

Задание 3.Как изменится средняя величина затрат на единицу продукции при росте объема производства?

а) остается неизменной для переменных затрат и снижается для постоянных

б) остается неизменной для постоянных затрат и снижается для переменных

в) для постоянных и переменных затрат увеличится.

Задание 4. Какие формы бухгалтерской отчетности в настоящее время используются в Украине?

а)бухгалтерский баланс

б)отчет о наличии и движении основных средств(фондов)

в)отчет о финансовых результатах

г)приложение к балансу

д)отчет о реализации продукции

е)отчет о собственном капитале

Задание 5.Если производственные запасы на начало периода имеют стоимость 5236 грн.,на конец периода их стоимость 7518 грн.,а стоимость закупок составила 14210 грн., то реализация (продажа) составляет:

а)11928 б)16492 в)1456 г)2696

^

Задача 1

На основании нижеприведенных данных необходимо определить степень влияние на фондоотдачу всех промышленно-производственных фондов изменения удельного веса машин и оборудования и фондоотдачи активной части;

| ПОКАЗАТЕЛИ | План | Факт |

| Объем произведенной продукции по сопоставимым ценам,тыс.  грн. грн. | 22000 | 30000 |

| Cтоимость промышленно-производст- венных основных фондов ,тыс.грн. — всего | 10000 | 15000 |

| в том числе стоимость машин и оборудования,тыс.грн. | 5000 | 13000 |

Задача 2

На основании данных финансовой отчетности ООО “ Успех ” необходимо провести анализ оборачиваемости всех оборотных активов, в том числе материальных и дебиторськой задолженности. На основании полученных результатов сделайте соответствующие выводы.

Выписка из баланса (тыс.грн.)

| Показатели | 1.01.01 | 1.01.02 | 1.01.03 | |

| Материальные оборотные активы Средства, расчеты В том числе: Расчеты с дебиторами | 950 840 590 | 1092 912 612 | 800 1040 780 |

Выписка из отчета о финансовых результатах за 2001 и 2002 гг. (тыс.грн.)

| Показатели | 2001г. IV.ТЕКУЩИЕ ПАССИВЫ IV.ТЕКУЩИЕ ПАССИВЫ | ||||

| II.ОБОРОТНЫЫЕ АКТИВЫ | Краткосрочные кредиты банка | 602 | 888 | ||

| Производственные запасы | 734 | 752 | Расчеты с кредитора-ми: за товары, работы и услуги | 355 | 222 |

| Незавершенное производство | 110 | 118 | По оплате труда | 35 | 43 |

| Готовая продукция | 184 | 172 | По социальному страхованию | 17 | 12 |

| Расчеты с дебиторами: | с бюджетом | 40 | 170 | ||

| За товары, работы и услуги | 400 | 480 | с прочими кредиторами | 6 | 8 |

| С прочими дебиторами | 212 | 300 | Авансы, полученные от покупателей | 200 | 248 |

| Краткосрочные фи- нансовые вложения | — | 100 | ИТОГО по разделу | 1255 | 1591 |

| Денежные средства | 300 | 160 | |||

| Итого по разделу | 1940 | 2082 | |||

III. Расходы будущих периодов Расходы будущих периодов | 64 | 79 | |||

| БАЛАНС | 3467 | 4076 | БАЛАНС | 3467 | 4076 |

ЛИТЕРАТУРА

4. Івахненко В.М. Курс економічного аналізу: Навч.-метод. посібник для самост. вивч. Дисц. – К.:КНЕУ 2000.-263с.

5. Ионин Е.Е. Финансовый анализ: Учебное пособие.- Донецк: ДонНУ, 2002. -253с.

6. Савицкая Г.В. Анализ хозяйственной деятельности предприятия. — Мн.:ИП “Экоперспектива”,1997.- 498 с.

Коэффициент покрытия

Ликви́дность — экономический термин, обозначающий способность активов быть быстро проданными по цене, близкой к рыночной. Ликвидный — обращаемый в деньги.

Обычно различают высоколиквидные, низколиквидные и неликвидные ценности (активы). Чем легче и быстрее можно получить за актив полную его стоимость, тем более ликвидным он является. Для товара ликвидности будет соответствовать скорость его реализации по номинальной цене.

Активы предприятия отражаются в бухгалтерском балансе и имеют разную ликвидность (по убыванию):

- денежные средства на счетах и в кассах предприятия

- банковские векселя, государственные ценные бумаги

- текущая дебиторская задолженность, займы выданные, корпоративные ценные бумаги (акции предприятий, котирующихся на бирже, векселя)

- запасы товаров и сырья на складах

- машины и оборудование

- здания и сооружения

- незавершённое строительство

Коэффициенты ликвидности

Финансовые показатели, рассчитываемые на основании отчётности предприятия для определения номинальной способности компании погашать текущую задолженность за счёт имеющихся текущих (оборотных) активов. На практике расчёт коэффициентов ликвидности сочетается с модификацией бухгалтерского баланса компании, цель которой — в адекватной оценке ликвидности тех или иных активов. Например, часть товарных остатков может иметь нулевую ликвидность; часть дебиторской задолженности может иметь срок погашения более одного года; выданные займы и векселя формально относятся к оборотным активам, но фактически могут быть средствами, переданными на длительный срок для финансирования связанных структур. Такие составляющие баланса выносятся за пределы оборотных активов и не учитываются при расчете показателей ликвидности.

Такие составляющие баланса выносятся за пределы оборотных активов и не учитываются при расчете показателей ликвидности.

Текущая ликвидность

Коэффициент текущей ликвидности или коэффициент покрытия (англ. Current ratio, CR) — финансовый коэффициент, равный отношению текущих (оборотных) активов к краткосрочным обязательствам (текущим пассивам). Источником данных служит бухгалтерский баланс компании (форма № 1): (Строка 290 — строка 230 — сумма задолженности учредителей по взносам в уставный капитал) / строка 690.

Ктл = (ОА — ДЗд — ЗУ) / КО

где: Ктл — коэффициент текущей ликвидности;

ОА — оборотные активы; ДЗд — долгосрочная дебиторская задолженность; ЗУ — задолженность учредителей по взносам в уставный капитал; КО — краткосрочные обязательства.

Коэффициент отражает способность компании погашать текущие (краткосрочные) обязательства за счёт только оборотных активов. Чем показатель больше, тем лучше платежеспособность предприятия. Принимая во внимание степень ликвидности активов, можно предположить, что не все активы можно реализовать в срочном порядке. Нормальным считается значение коэффициента от 1.5 до 2.5, в зависимости от отрасли. Значение ниже 1 говорит о высоком финансовом риске, связанном с тем, что предприятие не в состоянии стабильно оплачивать текущие счета. Значение более 3 может свидетельствовать о нерациональной структуре капитала.

Быстрая ликвидность

Коэффициент быстрой (срочной) ликвидности (англ. Quick ratio, Acid test, QR) — финансовый коэффициент, равный отношению высоколиквидных текущих активов к краткосрочным обязательствам (текущим пассивам). Источником данных служит бухгалтерский баланс компании аналогично, как для текущей ликвидности, но в составе активов не учитываются материально-производственные запасы так как при их вынужденной реализации убытки будут максимальными среди всех оборотных средств.

Кбл = (Текущие активы — Запасы) / Текущие обязательства

или

(Краткосрочная дебиторская задолженность + Краткосрочные финансовые вложения + Денежные средства)

Кбл = ————————————————————————————————————————————————————————

(Краткосрочные пассивы — Доходы будущих периодов — Резервы предстоящих расходов)

Коэффициент отражает способность компании погашать свои текущие обязательства в случае возникновения сложностей с реализацией продукции.

Абсолютная ликвидность

Коэффициент абсолютной ликвидности — финансовый коэффициент, равный отношению денежных средств и краткосрочных финансовых вложений к краткосрочным обязательствам (текущим пассивам). Источником данных служит бухгалтерский баланс компании аналогично, как для текущей ликвидности, но в составе активов учитываются только денежные и приравненные к ним средства: (строка 250 + строка 260) / строка 690.

Кал = (Денежные средства + краткосрочные финансовые вложения) / Текущие обязательства

или

Кал = Денежные средства / (Краткосрочные пассивы — Доходы будущих периодов — Резервы предстоящих расходов)

Ликвидность рынка

Рынок считается высоколиквидным, если на нём регулярно в достаточном количестве заключаются сделки купли-продажи обращающихся на этом рынке товаров и разница в ценах заявок на покупку (цена спроса) и продажу (цена предложения) невелика. Каждая отдельная сделка на таком рынке обычно не способна оказать существенного влияния на цену товара.

Ликвидность ценных бумаг

Ликвидностть фондового рынка обычно оценивают по количеству совершаемых сделок (объём торгов) и величине спреда — разницы между максимальными ценами заявок на покупку и минимальными ценами заявок на продажу (их можно увидеть в стакане торгового терминала). Чем больше сделок и меньше разница, тем больше ликвидность, так как малое количество ценных бумаг можно легко купить или продать без риска существенно изменить текущие рыночные цены.

См. также

- Волатильность

- Капитализация

Примечания

- Коэффициент срочной ликвидности. Оценщик.ру. Проверено 19 октября 2008.

Ссылки

Доля — собственные оборотные средство

Доля — собственные оборотные средство

Cтраница 1

Доля собственных оборотных средств систематически снижается за счет роста доли кредитов. [1]

При доле собственных оборотных средств в запасах и затратах равной 58 2 % ( на конец года) предприятие признается вполне финансовоустойчивым. [2]

Учитывается далее доля собственных оборотных средств в покрытии запасов. Она характеризует ту часть стоимости запасов, которая покрывается собственными оборотными средствами. Рассчитывается как сумма собственных оборотных средств, деленная на запасы и затраты. [3]

Данный показатель характеризует долю собственных оборотных средств, которыми предприятие может свободно маневрировать, распоряжаться. Если коэффициент маневренности резко сократился ( по сравнению с предшествующим периодом), то такая динамика отрицательно характеризует финансовую устойчивость фирмы. [4]

Следующим рассматриваемым показателем является доля собственных оборотных средств в общей величине собственных средств. [5]

Анализируя расчетные значения показателя доли собственных оборотных средств, можно отметить следующее, поскольку и на начало, и на конец анализируемого периода его значение имеет отрицательную величину, собственные средства на финансирование оборотных средств не направлялись. Однако, анализируя коэффициент покрытия запасов, мы можем уточнить, какие именно средства были направлены на финансирование оборотных средств. На начало периода значение этого показателя составляет 0 8, следовательно, на финансирование оборотных средств были направлены долгосрочные кредиты и займы. На конец года значение этого коэффициента равно 1, следовательно, на финансирование оборотных средств были направлены только лишь краткосрочные кредиты и займы. [6]

При стабильном финансовом положении у предприятия должна возрастать доля собственных оборотных средств в объеме оборотных активов, темпы роста собственного капитала ( раздел III баланса) должны быть выше темпа роста заемного капитала, а темпы увеличения дебиторской и кредиторской задолженности должны уравновешивать друг друга. Именно такое благоприятное соотношение указанных параметров сложилось в анализируемом акционерном обществе. [7]

Повышение платежеспособности может быть обеспечено за счет увеличения доли собственных оборотных средств и соответствующего снижения доли заемных средств в источниках формирования оборотных средств. Другим способом повышения платежеспособности является направление части оборотных активов непосредственно на погашение долгов при условии неизменности собственных оборотных средств. [8]

Поскольку запасы могут быть созданы за счет различных источников, аудитору важно определить долю собственных оборотных средств в покрытии запасов. Такой анализ характеризует ту часть стоимости запасов, которая покрывается собственными оборотными средствами. Обычно нижняя граница этого показателя — 50 %, но во многих областях деятельности такая граница может быть еще ниже. Исчисляют также коэффициент покрытия запасов, причем если значение этого показателя меньше единицы ( или 100 %), то текущее финансовое состояние предприятия рассматривается как неустойчивое. [9]

В случае необходимости в пояснительной записке следует указывать принятый порядок расчета аналитических показателей ( рентабельность, доля собственных оборотных средств и пр. [10]

В случае необходимости в пояснительной записке следует указывать принятый порядок расчета аналитических показателей ( рентабельность, доля собственных оборотных средств и пр. При оценке финансового состояния на краткосрочную перспективу могут приводиться показатели оценки удовлетворительности структуры баланса ( текущей ликвидности, обеспеченности собственными средствами и способности восстановления ( утраты) платежеспособности. При характеристике платежеспособности следует обратить внимание на такие показатели, как наличие денежных средств на расчетных счетах в банке и иных кредитных учреждениях, в кассе организации, убытки, просроченные дебиторская и кредиторская задолженность, не погашенные в срок кредиты и займы, полноту перечисления соответствующих налогов в бюджет, уплаченные ( подлежащие уплате) штрафные санкции за неисполнение обязательств перед бюджетом. Также следует обратить внимание на оценку положения организации на рынке ценных бумаг и причины имевших место негативных явлений. [11]

В случае необходимости в пояснительной записке следует указывать принятый порядок расчета аналитических показателей ( рентабельность, доля собственных оборотных средств и пр. [12]

Коэффициент обеспеченности собственными средствами КОСС характеризует наличие у предприятия собственных оборотных средств, обеспечивающих его финансовую устойчивость, и показывает долю собственных оборотных средств в общей их сумме. Он представляет собой отношение собственных оборотных средств, определяемых как разность между объемами источников собственных средств [ итог раздела III пассива баланса ( стр. [13]

Прирост норматива собственных оборотных средств все в большей мере стал финансироваться именно за счет привлеченных и заемных, а не собственных средств, заработанных предприятием, в результате чего доля реальных собственных оборотных средств существенно сократилась. Собственные оборотные средства у некоторых предприятий стали настолько малы, что не могли выполнять свои хозрасчетные функции обеспечения хозрасчетной материальной ответственности предприятия и стимулирования материальной заинтересованности в улучшении результатов работы. Между тем в некоторых отраслях величина собственных и приравненных к ним средств меньше этих размеров и можно говорить об утрате хозрасчетных стимулов сохранности и эффективного использования собственных оборотных средств. [14]

Как видно из этих данных, доля собственных оборотных средств у промышленных предприятий снижалась. [15]

Страницы: 1 2

Система показателей, характеризующих финансовое состояние. Коэффициент покрытия инвестиций Коэффициент структуры покрытия долгосрочных вложений нормативное значение

Коэффициент структуры долгосрочных вложений

показывает, какая часть основных средств и прочих внеоборотных активов профинансирована внешними инвесторами, то есть, принадлежит им, а не организации. Рост этого показателя в динамике свидетельствует о негативной тенденции в финансовой устойчивости организации.

Коэффициент долгосрочного привлечения заемных средств характеризует структуру капитала, показывает долю привлечения долгосрочных кредитов и займов для финансирования активов наряду с собственными средствами. Рост этого показателя в динамике — негативная тенденция, свидетельствующая об усилении зависимости организации от внешних инвесторов. Доля дебиторской задолженности в активе баланса показывает удельный вес дебиторской задолженности в активе баланса. Рост этого показателя оказывает негативное влияние, как на уровень отдельных показателей, так и в целом на эффективность хозяйственной деятельности организации.

Коэффициент соотношения кредиторской и дебиторской задолженности. Финансовая устойчивость организации в значительной степени зависит от значения этого коэффициента. Так, если значение его больше 2, то финансовая устойчивость организации находится в критическом состоянии.

Итак, перед нами универсальный набор общепринятых коэффициентов финансовой устойчивости. Не существует каких-то единых нормативных критериев для рассмотренных показателей. Они зависят от многих факторов: отраслевой принадлежности организации, принципов кредитования, сложившейся структуры источников средств, оборачиваемости оборотных средств, репутации организации и др. Поэтому приемлемость значений этих коэффициентов, оценка их динамики и направлений изменения могут быть установлены только в результате тщательного анализа (сопоставления по группам).

Рентабельность — показатель эффективности деятельности организации, выражающий относительную величину прибыли и характеризующий степень отдачи средств, используемых в производстве.

В свою очередь рентабельность имеет ряд показателей, которые характеризуют финансовые результаты и эффективность деятельности организации. Они рассматривают доходность организации с различных позиций и группируются в соответствии с интересами участников экономического процесса, рыночного обмена.

Показатели рентабельности являются важными характеристиками факторной среды формирования прибыли организаций. Поэтому они обязательны при проведении сравнительного анализа и оценке финансового состояния организации. При анализе производства показатели рентабельности используются как инструмент инвестиционной политики и ценообразования.

Рентабельность продукции показывает, сколько прибыли приходится на единицу затрат на производство и сбыт продукции. Уровень среднеотраслевой рентабельности зависит от количества и размера налогов, а уровень рентабельности продукции — от наличия конкурентной среды и практики государственного регулирования ценообразования.

Рентабельность продаж

означает удельный вес прибыли в выручке от реализации. Рост ее является следствием роста цен при постоянных затратах на производство реализованной продукции (товаров, работ, услуг) или снижения затрат на производство при постоянных ценах. Уменьшение свидетельствует о снижении цен при постоянных затратах на производство или о росте затрат на производство при постоянных ценах, то есть, о снижении спроса на продукцию организации. Средний уровень рентабельности продаж колеблется в зависимости от отрасли, поэтому не имеет какого либо норматива. Оптимальное значение — среднеотраслевой уровень в данной рыночной нише. Данный показатель важен при сравнении его с соответствующими показателями однотипных организаций в динамике или по сравнению с плановыми показателями.

Оценка финансовой обеспеченности наиболее полно характеризует финансовое состояние предприятия с точки зрения:

- обеспеченности финансовыми ресурсами (ФР)

- целесообразности размещения и эффективного использования ФР

- финансовых взаимоотношений с другими субъектами (инвесторами, кредиторами)

- платежеспособности и финансовой устойчивости.

Система показателей, выбранных для оценки финансовой обеспеченности, отражает финансовое состояние предприятия в долгосрочной перспективе . то есть его возможность поддерживать свою платежеспособность в течение длительного периода, – как минимум, на срок, отведенный для внедрения определенного проекта. Она характеризует общую финансовую структуру предприятия и степень его зависимости от кредиторов и инвесторов. Поэтому анализ финансовой обеспеченности часто называют анализом долгосрочной платежеспособности.

Главной задачей оценки финансовой обеспеченности предприятия является определение степени зависимости его деятельности от заемных источников и достаточности собственного капитала в заданной структуре активов.

Основные критерии оценки финансовой обеспеченности

Финансовая устойчивость. Показывает, достаточно ли у предприятия собственных средств для покрытия всех обязательств, и отвечает на вопрос: сколько гривен/копеек собственных средств приходится приходится на каждую гривну заемных.

Кфу = Ск/О

Кфу – коэффициент финансовой устойчивостиСк собственный капитал (с учетом обеспечений, резервов и средств ЦФ 1)

О – обязательства (включая доходы будущих периодов)

Можно исчислять данный коэффициент в обратном порядке (О/Ск), но в таком случае о снижении финансовой устойчивости будет свидетельствовать повышение этого коэффициента, а не снижение, как в предыдущей формуле. Иногда этот обратный показатель называют коэффициентом финансового левериджа .

Так или иначе, но сам по себе этот показатель уже много о чем говорит. Так, в случаях, когда собственный капитал превышает обязательства в разы, то в оценке финансовой обеспеченности можно ограничиться только этим результатом. Особенно если перед аналитиком стоят более сложные задачи, относящиеся к другим разделам анализа и представляющие для данного предприятия критические области.

Финансовая независимость (финансовая автономия). Другое название – коэффициент концентрации капитала. Отражает долю владельцев предприятия в общей сумме средств, вложенных, а также реинвестированных в его деятельность:

Кфа = Ск/Вб

Кфа – коэффициент финансовой автономииСк

Вб – валюта баланса

Показатель, исчисляемый в обратном порядке (Вб/Ск), называется коэффициентом финансовой зависимости. Соответственно, рост коэффициента финансовой автономии отражает благоприятные тенденции, а рост коэффициента финансовой зависимости – неблагоприятные.

Маневренность собственного капитала. Показывает, какая часть собственного капитала используется для финансирования текущей деятельности (т. е. находится в мобильной форме), а какая часть капитализирована в необоротных активах. Иными словами, он определяет долю капитала, которой можно свободно маневрировать, ибо она не вложена в капитальные активы, а используется в текущей деятельности:

Кмск = (Ск + До – Вна)/(Ск + До)

- Кмск

- Ск – собственный капитал (с учетом обеспечений, резервов и средств ЦФ)

- До – долгосрочные обязательства

- Вна – необоротные (капитальные) активы.

Формулу расчета коэффициента маневренности собственного капитала можно представить в виде:

Кмск = (Та – То)/(Ск +До)

- Кмск – коэффициент маневренности собственного капитала

- Та – текущие активы (включая расходы будущих периодов)

- То – текущие обязательства (включая доходы будущих периодов)

- Ск – собственный капитал (с учетом обеспечений, резервов и средств ЦФ)

- До – долгосрочные обязательства.

Числитель формулы (как в виде: (Ск + До – Вна), так и в виде: (Та – То) представляет собой величину собственных оборотных средств (рабочий капитал). А в целом формула представляет собой отношение оборотного (рабочего) капитала к долговременному 2 источнику всех собственных средств (как оборотных, так и необоротных). Поэтому можно считать, что улучшение состояния оборотных средств зависит от опережающего роста собственных оборотных средств по сравнению с ростом источников собственных средств (собственного капитала и долгосрочных обязательств), т. к. тут прослеживается известная зависимость: чем меньше у предприятия основных средств и других внеоборотных активов, тем больше у него собственных оборотных средств. Однако это не означает, что предприятиям следует стремиться к уменьшению доли капитальных активов в общей сумме средств, которыми оно располагает.

В числителе и знаменателе данной формулы к сумме собственного капитала прибавлена сумма долгосрочных обязательств. Эту сумму можно исключить, если не принимать точку зрения, что долгосрочные обязательства, в силу их долгосрочности, на момент анализа находятся в полном распоряжении предприятия, а, значит, отсутствует риск войти в состояние критической ликвидности, т. к. отсутствует вероятность требований немедленного погашения этих обязательств со стороны кредиторов. Проще говоря, долгосрочные обязательства включаются в эту формулу потому, что при расчете коэффициента маневренности исходят из допущения, что долгосрочные кредиты предприятию выданы под приобретение капитальных активов.

Уровень маневренности зависит от характера деятельности предприятия. Так, в фондоемких производствах его нормальный уровень должен быть ниже по сравнению с его уровнем в материалоемких производствах. Т. е. нельзя однозначно утверждать, что чем выше коэффициент маневренности, тем лучше финансовое состояние. В то же время нельзя отрицать, что обеспечение текущих активов собственным капиталом является определенной гарантией стабильности.

Коэффициент покрытия инвестиций. Показывает долю активов, которые финансируются за счет стойких источников – собственного капитала и долгосрочных кредитов.

Кпи = (Ск+До)/Вб

- Кпи – коэффициент покрытия инвестиций

- Вб – валюта баланса

Это показатель, обратный отношению текущих обязательств (включая доходы будущих периодов) к валюте баланса, 3 т. е. два показателя, взятые вместе, в сумме дают единицу.

Коэффициент структуры долгосрочных вложений. Показывает, какая часть капитальных активов профинансирована за счет долгосрочных заемных средств. При этом предполагается, что долгосрочные кредиты и займы в полном объеме были получены именно на эти цели.

Ксдв = До/Вна

- Ксдв – коэффициент структуры долгосрочных вложений

- До – долгосрочные обязательства

- Вна – необоротные активы

Слишком высокий показатель структуры долгосрочных вложений может свидетельствовать о неоправданном затягивании с капитальными инвестициями или о преждевременности получения долгосрочных кредитов на эти цели, а то и другое означает потенциальный риск увеличения расходов на выплату процентов за пользование кредитами. С коэффициентом структуры долгосрочных вложений тесно связан коэффициент долгосрочного привлечения заемных средств (см. ниже п.7).

Коэффициент финансовой зависимости. Показатель, обратный показателю финансовой независимости (см.п2). Другое название – коэффициент концентраци заемного капитала. Показывает долю заемного (привлеченного) капитала в общей сумме средств, имеющихся в распоряжении предприятия.

Кфз = О/Вб

- Кфз – коэффициент финансовой зависимости

- О – общая сумма обязательств (включая доходы будущих периодов)

- Вб – валюта баланса

Коэффициент финансовой зависимости целесообразно рассчитывать, если не рассчитывается обратный показатель – коэффициент финансовой автономии. Достаточно рассчитать один из них. Благоприятные тенденции отражает рост коэффициента финансовой автономии, а неблагоприятные – рост коэффициента финансовой зависимости.

Коэффициент долгосрочного привлечения заемных средств. Показывает, какая часть в источниках формирования необоротных активов приходится на собственный капитал, а какая – на долгосрочные заемные средства. Определяет риск предприятия при использовании заемных средств. Важен для определения кредитного риска, поэтому договора о предоставлении займа часто содержат условия, регулирующие максимальную долю заемного капитала предприятия, выраженную соотношением:

Кдпз = До/(Ск + До)

- Кдпз – коэффициент долгосрочного привлечения заемных средств

- До – Долгосрочные обязательства

- Ск – собственный капитал (с учетом обеспечений, резервов и средств ЦФ).

Рост этого показателя означает усиление зависимости от кредиторов. Сумму долгосрочных обязательств и собственного капитала (знаменатель формулы) иногда называют капитализацией.

Коэффициент структуры привлеченного капитала. Дает представление о структуре привлеченного капитала, отражая, какая его часть приходится на долгосрочные обязательства, т. е. долю обязательств, от которых предприятие свободно в текущем периоде.

Кспк = До/О

- Кспк – коэффициент структуры привлеченного капитала

- До – долгосрочные обязательства

- О – общая сумма всех обязательств (включая доходы будущих периодов).

Коэффициент обеспеченности собственными средствами. Показывает долю собственного капитала, приходящуюся на оборотные активы (воплощенную в оборотных активах). Представляет собой отношение разности между объемами источников собственных средств и балансовой стоимостью необоротных активов к стоимости всех имеющихся у предприятия оборотных средств.

Косс = (Ск – Вна)/Оа

- Косс – коэффициент обеспеченности собственными средствами

- Ск – собственный капитал (с учетом обеспечений, резервов и средств ЦФ)

- Вна – балансовая стоимость внеоборотных активов

- Оа – стоимость оборотных активов (включая расходы будущих периодов).

Обеспеченность процентов.

Некоторые потенциальные кредиторы, для подтверждения способности заемщика обслуживать долг, требуют расчета показателя обеспеченности процентов. Он рассчитывается как отношение чистой прибыли к процентным платежам и показывает, сколько раз прибыль может покрыть необходимые суммы процентов за кредит. Иначе говоря, сколько раз проценты укладываются в величину прибыли. Разумеется, для полного спокойствия кредиторов этот показатель всегда можно рассчитать, но на самом деле это не является гарантией того, что обязательства по обслуживанию долга будут соблюдаться неукоснительно. Ведь прибыль используется не только на выплату процентов. Поэтому автор не уделяет этому показателю особого внимания и в список критериев, по которым можно судить о финансовой обеспеченности предприятия, не включает.

Абсолютные показатели финансовой обеспеченности.

Это показатели, характеризующие обеспеченность активов источниками их формирования.

Источники формирования запасов определяют три показателя:

- Наличие оборотного (рабочего) капитала (Ок), как разница между собственным капиталом (СК) и балансовой стоимостью внеоборотных активов (Вна). При этом к собственному капиталу иногда целесообразно прибавить и долгосрочные обязательства, если исходить из допущения, что за счет долгосрочных кредитов приобретались только капитальные активы. 4 В таком случае (если берутся в расчет и долгосрочные обязательства), формулу расчета размера оборотного капитала можно представить в упрощенном виде, как разницу между суммой текущих активов и текущих обязательств (Та – То). Но при этом следует помнить, что в составе текущих активов должны быть учтены и расходы будущих периодов, а в составе текущих обязательств – доходы будущих периодов.

- Наличие долговременных источников формирования запасов (Исз), как сумма оборотного капитала (Ок) и долгосрочных обязательств (До). Хотя, в идеальном случае, долгосрочные обязательства не должны участвовать в формировании запасов. «Идеальный случай» – это когда долгосрочные кредиты и займы привлекаются только под приобретение капитальных активов.

- Величина общих источников формирования запасов (Ифз), как сумма долговременных и краткосрочных (текущих) источников (Исз + То).

Таким образом, каждый следующий показатель определяется на базе предыдущего.

Этим трем показателям наличия источников формирования запасов соответствуют три показателя обеспеченности запасов источниками их формирования:

- Излишек (+) или недостаток (–) оборотного (рабочего) капитала (И/Нок), как разница между величиной оборотного капитала (Ок) и стоимостью запасов (З).

- Излишек (+) или недостаток (–) собственных и долгосрочных заемных источников формирования запасов (И/Нсзи), как разница между показателем наличия собственных и долгосрочных заемных источников (Исз) и стоимостью запасов (З).

- Излишек (+) или недостаток (–) общей величины основных источников формирования запасов (И/Нои), как разница между показателем величины общих источников формирования запасов (Ифз) и стоимостью запасов (З).

| Показатели величины источников формирования запасов | Показатели обеспеченности запасов источниками их формирования | ||

|---|---|---|---|

| Название показателя | Формула расчета | Название показателя | Формула расчета |

| Наличие оборотного капитала (Ок) | СК– Вна или Та — То | Излишек/Недостаток оборотного капитала (И/Нок) | Ок – З |

| Наличие собственных и долгосрочных заемных источников формирования запасов (Исз) | Ок + До | Излишек/Недостаток собственных и долгосрочных заемных источников формирования запасов (И/Нсзи) | Исз – З |

| Величина общих источников формирования запасов (Ифз) | Исз + То | Излишек/Недостаток общей величины основных источников формирования запасов (И/Нои) | Ифз – З |

Ориентировочные значения показателей финансовой обеспеченности.

Единых нормативных критериев для рассмотрения показателей финансовой обеспеченности в международной практике не существует. Определенные нормативы предлагаются в различных учебниках и методиках, но точных обоснований, почему тот или иной показатель финансовой обеспеченности должен равняться именно этому значению, еще никто не дал.

Так, согласно эмпирическим наблюдениям, коэффициент финансовой устойчивости должен превышать единицу, коэффициент финансовой независимости должен превышать значение 0,5 или хотя бы равным этому значению, а коэффициент обеспеченности собственными средствами должен, также как и коэффициент финансовой устойчивости, иметь значение больше единицы. Ни в коем случае не следует делать скороспешных выводов, если даже оказалось, что все три коэффициента не отвечают нормативным. Между тем, необходимая и/или достаточная доля капитала не только индивидуальна для каждого предприятия, она может устанавливаться отдельно для каждого периода, ибо в разных периодах некоторые процессы деятельности могут не повторяться. Доля собственного капитала в источниках финансирования не должна быть максимально возможной, она должна быть оптимальной применительно к данной структуре активов.

Каждое предприятие устанавливает собственные критерии, в зависимости от отраслевой принадлежности предприятия, структуры его капитала, условий кредитования, фондоемкости, материалоемкости, скорости оборота авансируемого в производство капитала и от других факторов. Поэтому значениями этих показателей можно варьировать, в зависимости от факторов, влияющих на деятельность конкретного предприятия. Все рассчитанные в ходе анализа конкретного предприятия показатели финансовой обеспеченности сравниваются с аналогичными нормативными и среднеотраслевыми показателями. При этом нередко случается, что фактические значения показателей финансовой обеспеченности данного предприятия ниже нормативных и среднеотраслевых, но это не мешает ему числиться среди успешных субъектов рынка.

| Наименование критерия оценки | Значение показателя |

|---|---|

| Финансовая устойчивость | Рекомендуемое значение 1,0 и выше. В этом случае все обязательства предприятия покрываются собственными средствами. Однако же этого недостаточно при ликвидации предприятия, поскольку рассчитаться в этом случае предстоит не только с кредиторами, но и с участниками. Следовательно, для таких случаев он должен быть выше. |

| Финансовая независимость | Рекомендуемое значение 0,5 и выше. Принято считать, что чем выше значение этого показателя, тем устойчивее финансовое положение. |

| Маневренность собственного капитала | Приемлемым может считаться любое значение этого коэффициента, в зависимости от отраслевой принадлежности предприятия. В фондоемких отраслях даже значение 0,05 может считаться приемлемым, в материалоемких – и 0,5 может оказаться недостаточно. Рост коэффициента маневренности во времени принято считать положительной тенденцией. Однако за этой тенденцией может скрываться и рост удельного веса неликвидов в оборотных активах. |

| Коэффициент покрытия инвестиций | Согласно одним источникам, нормативное значение этого показателя 0,9, критическим считается 0,75. Другие утверждают, что 0,75 есть нормативный показатель, а критический – это 0,5. Поэтому оптимальным (приемлемым) может быть только значение, определенное для каждого конкретного предприятия индивидуально. Повышенное (по сравнению с приемлемым) значение этого показателя бывает при активном ведении строительства, реконструкции и других капитальных работ. Пониженное его значение может свидетельствовать о неспособности предприятия «жить по средствам». |

| Коэффициент структуры долгосрочных вложений | Низкое значение этого показателя, как правило, свидетельствует о том, что почти все необоротные активы являются собственными средствами предприятия (благоприятный признак).

Этот показатель рассматривается в комплексе с другими критериями оценки финансовой обеспеченности. Значения, которое считалось бы одинаково приемлемым для всех предприятий, нет. |

| Коэффициент долгосрочного привлечения заемных средств | Высокое значение этого показателя может свидетельствовать о сильной зависимости от привлеченного капитала и необходимости, в связи с этим, выплачивать в будущем большие суммы в погашение кредитов и осуществлять значительные процентные платежи. Оптимальный уровень значения этого показателя однозначно указать нельзя. |

| Коэффициент структуры привлеченного капитала | Нормативного значения этого показателя не существует. Поскольку этот коэффициент показывает долю долгосрочных обязательств в общей сумме кредиторской задолженности, то приемлемое его значение определяется необходимостью (отсутствием необходимости) долгосрочных займов. Если исходить из допущения, что долгосрочные кредиты и займы привлекаются для финансирования капитальных проектов, то соразмерность этих кредитов плановой стоимости таких проектов имеет решающее значение. |

| Обеспеченность текущей деятельности собственными средствами | Рекомендуемое значение 1,0. Но приемлемая доля собственных средств в текущих активах, которая определяется этим коэффициентом, зависит от структуры активов, которая, в свою очередь, зависит от отраслевой принадлежности предприятия. Так, в фондоемких производствах значение 0,1 может свидетельствовать о нормальной обеспеченности, в материалоемких же такой уровень обеспеченности текущей деятельности собственными средствами считается недопустимо низким. |

Определение устойчивости финансового положения

Финансовое состояние принято определять как:

- устойчивое

- неустойчивое

- кризисное.

Финансовое положение предприятия считается устойчивым, если анализ показал его способность финансировать свою деятельность и своевременно осуществлять платежи.

О неустойчивости финансового положения можно судить, даже не проводя глубокого анализа: об этом свидетельствуют задержки выплат по заработной плате, постоянное наличие просроченных кредитов и просроченных задолженностей перед другими кредиторами, а также по налогам. Эти внешние симптомы красноречиво свидетельствуют о шаткости положения, анализ затем лишь подтверждает диагноз.

Вывод о кризисном финансовом положении делается, если при наличии характеристик его неустойчивости, динамика прибыльности постоянно снижается.

Если, при наличии всех прочих характеристик, перечисленных выше, размер накопленных на балансе непокрытых убытков достигает размера собственного капитала, констатируется банкротство предприятия.

Признание финансового положения предприятия неустойчивым требует расчета коэффициента восстановления платежеспособности (см. раздел «Оценка ликвидности и платежеспособности»). Однако признание финансового положения предприятия устойчивым не избавляет аналитика от расчета этого коэффициента, который в данном случае будет называться коэффициентом утраты платежеспособности. Для коэффициента восстановления платежеспособности в расчет принимается срок 6 месяцев; для коэффициента утраты платежеспособности – 3 месяца.

Формально устойчивость/неустойчивость финансового положения можно определить так:

Следует подчеркнуть, в таблице даны лишь формальные условия признания финансового положения предприятия устойчивым или неустойчивым. Поэтому руководствоваться такими формальными признаками в отрыве от основных показателей оценки финансовой обеспеченности не рекомендуется.

1 ЦФ – целевое финансирование.

2 Термин Долговременные источники здесь введен для обозначения собственного капитала, резервов, обеспечений и долгосрочных обязательств, взятых вместе. Т.е. под этим термином следует понимать все пассивы за вычетом текущих обязательств.

3 Этот обратный коэффициент, в силу очевидности его значения, здесь не приводится.

4 См. выше пояснение к п.3 Справочника критериев оценки финансовой обеспеченности.

Каждое предприятие, фирма или организация нацелена на получение прибыли. Именно прибыль позволяет проводить инвестиционную политику в собственные оборотные и внеоборотные средства, развивать производственные мощности и инновационность продукции. Для того что бы оценить направление развития предприятия необходимы точки отсчета.

Такими ориентирами в финансовом плане и финансовой политики выступают коэффициенты финансовой устойчивости.

Определение финансовой устойчивости

Финансовая устойчивость – это степень платежеспособности (кредитоспособности) предприятия, либо доля общей устойчивости предприятия, определяющая наличие денежных средств, для поддержания стабильной и эффективности деятельности предприятия. Оценка финансовой устойчивости является важным этапом финансового анализа предприятия, потому показывает степень независимости предприятия от своих долгов и обязательств.

Типы коэффициентов финансовой устойчивости

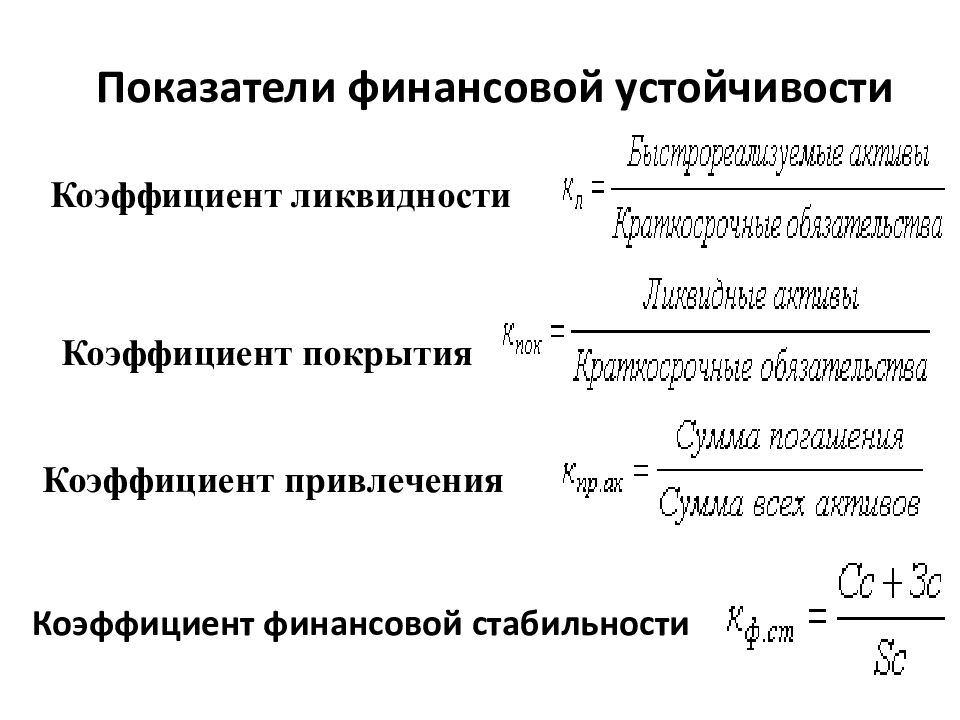

Первый коэффициент, характеризующий финансовую устойчивость предприятия – это коэффициент финансовой устойчивости , который определяет динамику изменения состояния финансовых ресурсов предприятия по отношению к тому на сколько общий бюджет предприятия может покрыть затраты на процесс производства и прочие цели. Можно выделить следующие типы коэффициентов (показателей) финансовой устойчивости:

- Показатель финансовой зависимости;

- Показатель концентрации собственного капитала;

- Показатель соотношения собственных и заемных средств;

- Показатель маневренности собственного капитала;

- Показатель структуры долгосрочных вложений;

- Показатель концентрации заемного капитала;

- Показатель структуры заемного капитала;

- Показатель долгосрочного привлечения заемных средств.

Коэффициент финансовой устойчивости определяет успешность предприятия, потому что его значения характеризует насколько предприятия (организация) зависит от заемных денежных средств кредиторов и инвесторов и способности предприятия своевременно и в полном объеме исполнять свои обязательства. Высокая зависимость от заемных средств может сковать деятельность предприятия в случае незапланированной выплаты.

Коэффициенты финансовой зависимости

Коэффициент финансовой зависимости – разновидность коэффициентов финансовой устойчивости предприятия и показывает степень того как ее активы обеспечиваются заемными средствами. Большая доля финансирования активов с помощью заемных средств показывает низкую платежеспособность предприятия и низкую финансовую устойчивость. Это в свою очередь уже влияет на качество отношений с партнерами и финансовыми институтами (банками). Другое название коэффициента финансовой зависимости (независимости) — коэффициент автономии (более подробно).

Большое значение собственных средств в активах предприятия тоже не является показателем успеха. Рентабельность бизнеса выше, когда помимо собственных средств предприятие использует также и заемные средства. Задачей становится определение оптимального соотношения собственных и заемных средств для эффективного функционирования. Формула расчета коэффициента финансовой зависимости следующая:

Коэффициент финансовой зависимости = Валюта баланса / Собственный капитал

Коэффициент концентрации собственного капитала

Данный показатель финансовой устойчивости показывает долю денежных средств предприятия, которая вкладывается в деятельность организации. Высокий значения данного коэффициента финансовой устойчивости показывает низкую степень зависимости от внешних кредиторов. Для расчета данного коэффициента финансовой устойчивости необходимо:

Коэффициент концентрации собственного капитала = Собственный капитал / Валюта баланса

Коэффициент соотношения собственных и заемных средств

Данный коэффициент финансовой устойчивости показывает соотношение собственных и заемных средств у предприятия. Если данный коэффициент превышает 1 то предприятие считается независимым от заемных средств кредиторов и инвесторов. Если меньше то считается зависимым. Необходимо учитывать также скорость оборота оборотных средств, поэтому в дополнение полезно также учитывать скорость оборота дебиторской задолженности и скорость материальных оборотных средств. Если дебиторская задолженность быстрее оборачивается, нежели оборотные средства, то это показывает высокую интенсивность притока денежных средств в организацию. Формула расчета данного показателя:

Коэффициент соотношения собственных и заемных средств = Собственные средства / Заемный капитал предприятия

Коэффициент маневренности собственного капитала

Данный коэффициент финансовой устойчивости показывает размер источников собственных денежных средств предприятия в мобильной форме. Нормативное значение составляет 0,5 и выше. Коэффициент маневренности собственного капитала рассчитывается следующим образом:

Коэффициент маневренности собственного капитала = Собственные оборотные средства / Собственный капитал

Следует заметить, что нормативные значения зависят также от вида деятельности предприятия.

Коэффициент структуры долгосрочных вложений

Данный коэффициент финансовой устойчивости предприятия показывает долю долгосрочных обязательств среди всех активов предприятия. Низкое значения данного показателя свидетельствует о неспособности предприятия привлечь долгосрочные кредиты и займы. Высокое значение коэффициента показывает способность организации самому выдать займы. Высокое значение также может быть в следствие сильной зависимости от инвесторов. Для расчета коэффициента структуры долгосрочных вложений необходимо:

Коэффициент структуры долгосрочных вложений = Долгосрочные пассивы / Внеоборотные активы

Коэффициент концентрации заемного капитала

Данный коэффициент финансовой устойчивости аналогичен показателю маневренности собственного капитала, формула расчета приводится ниже:

Коэффициент концентрации заемного капитала = Заемный капитал / Валюта баланса

В заемный капитал входят как долгосрочные, так и краткосрочные обязательства организации.

Коэффициент структуры заемного капитала

Данный коэффициент финансовой устойчивости показывает источники формирования заемного капитала предприятия. От источника формирования можно сделать вывод о том как созданы внеоборотные и оборотные активы организации, потому что долгосрочные заемные средства как правило берутся на формирование внеоборотных активов (здания, машины, сооружения, и т.д.) а краткосрочные на приобретение оборотных активов (сырье, материалы и т.д.)

Коэффициент структуры заемного капитала = Долгосрочные пассивы / Внеобортные активы предприятия

Коэффициент долгосрочного привлечения заемных средств

Данный коэффициент финансовой устойчивости показывает долю источников формирования внеоборотных активов, который приходится на долгосрочные займы и собственный капитал. Высокое значения коэффициента характеризует высокую зависимость предприятия от привлеченных средств.

Коэффициент структуры заемного капитала = Долгосрочные пассивы / (Долгосрочные пассивы + Собственный капитал предприятия)

Заключение

Множество коэффициентов финансовой устойчивости позволяет комплексно определить и оценить успешность, характер и тенденции в деятельности предприятия и управлении финансовыми ресурсами.

Стабильность или нестабильность фирмы или компании можно определить, проанализировав, насколько оно зависимо от внешних источников финансирования, обладает ли оно собственными средствами и грамотно ли оно ими владеет и может ли распределять его так, чтобы отсутствовали лишние побочные расходы и штрафы.

Такие данные, как правило, необходимы для поставщиков, покупателей или пользователей товарами и услугами конкретной организации, чтобы понимать, устойчиво ли предприятие и сможет ли оно обеспечить эффективное и плодотворное сотрудничество для своих партнеров.

Существует множество определений термина «финансовая устойчивость» (ФинУ), предлагаем вам тот, который считается самым полным:

ФинУ – это финансово независимое предприятие, которое эффективно управляет своим капиталом. Можно так же отметить, что под ФинУ понимают то, в каком состоянии находятся счета фирмы, могут ли они гарантировать стабильность организации. По степени стабильности, можно выделить 4 стадии.

Первая, абсолютная стабильность компании. Это значит, что все заемные средства (ЗС) в полном объеме может покрыть собственный капитал (СК), а значит, что предприятие абсолютно независимо от кредиторов. В формульном обозначении это можно выразить как:

Вторая, это нормальная стабильность. Когда запасы покрываются из нормальных источников, аббревиатура – НИП. Формула:

НИП = СК + ЗС + выплаты по кредитам на товары и услуги

Третья, нестабильная компания. Такая стадия возникает тогда, когда нормальных источников покрытия запасов недостаточно, приходиться искать средства дополнительно.

СК

И последняя, четвертая, кризис. К условиям третьей стадии прибавляются еще долги по кредитам и непогашенные займы.

НИП

Как определить финансовую устойчивость?

ФинУ можно зафиксировать через расчет определенных маркеров, так называемых коэффициентов ФинУ. Эти показатели выражают видимый и скрытый рост и положение ресурсной базы предприятия посредством отношения способности бюджета обеспечить расходы, направленные на производство и иные хозяйственные нужды.

КФинУ существует несколько типов, например, такие коэффициенты, как: финансовая зависимость, маневренность капитала и его концентрация, структура и скопления займов, коэффициент долгосрочных вложений и другие.

Почему для определения успешности фирмы берутся именно эти значения? Потому, что КФинУ показывает, насколько сильно фирма опирается на средства, взятые в долг, имеет ли он возможность справиться с финансовыми рисками самостоятельно. Правильные и точные расчеты коэффициентов помогут организовать работу конкретного бизнеса так, чтобы избежать кризиса в случае, если кредиторы потребуют свои средства назад.

Коэффициент структуры долгосрочных вложений (КСДВ)Говоря конкретно про данный коэффициент, будем опираться на логику следующей гипотезы – «заемные средства, взятые на долгий срок (более 12 месяцев) будут направлены на основные средства предприятия и иные финансовые инвестиции». Таким образом, КСДВ определить часть капитала, составленную долгосрочными кредитами во внеобротном активе организации.

Его минимальное значение может обозначать неспособность предприятия получить долгосрочную ссуду, а высшее – или о выдаче залога и поручительства, или о слишком сильной подчиненности внешнему капиталу. В данном случае, увеличение значения коэффициента структуры долгосрочных вложений – плохой признак.

Формула для расчета коэффициента структуры долгосрочных вложений выглядит следующим образом:

КСДВ = ДП/ВАП

Расшифровка:

ДП – долгосрочный пассив

ВАП — внеоборотные активы предприятия.

Вывод

Конечно, будет сложно сделать вывод на основании одного только коэффициента структуры долгосрочных вложений, так как все перечисленные выше коэффициенты определяют активы бизнесы с абсолютно разных сторон. Более того, нет единых табличных нормативных стандартов для данных показателей. Их значения соотносятся с рядом условий, как например, отрасль, в которой предприятие работает, на каких условиях получен заем, откуда организация черпает свои средства, оборот средств, репутация и множество других.

Под финансовой устойчивостью понимается такое состояние предприятия, при котором платежеспособность постоянна во времени, а соотношение собственного и заемного капитала обеспечивает эту платежеспособность. Для оценки финансовой устойчивости применяется система коэффициентов.

1. Коэффициент концентрации собственного капитала (автономии, независимости) ККС:

Этот показатель характеризует долю владельцев предприятия в общей сумме средств, авансированных в его деятельность. Дополнением к этому показателю является коэффициент концентрации заемного капитала ККП:

Эти два коэффициента в сумме: ККС + ККП = 1.

2. Коэффициент соотношения заемного и собственного капитала КС:

Он показывает величину заемных средств, приходящихся на каждый рубль собственных средств, вложенных в активы предприятия.

3. Коэффициент маневренности собственных средств КМ:

Этот коэффициент показывает, какая часть собственного капитала используется для финансирования текущей деятельности, т.е. вложена в оборотные средства, а какая часть капитализирована. Собственные оборотные средства представляют собой сумму собственного капитала и долгосрочных кредитов за минусом внеоборотных активов (р. III + р. IV – р. I баланса).

4. Коэффициент структуры долгосрочных вложений КСВ:

Коэффициент показывает, какая часть основных средств и других внеоборотных активов профинансирована за счет долгосрочных заемных источников.

5. Коэффициент устойчивого финансирования КУФ:

Данное отношение показывает, какая часть активов финансируется за счет устойчивых источников. Кроме того, коэффициент отражает степень независимости или зависимости предприятия от краткосрочных заемных источников покрытия.

6. Коэффициент реальной стоимости имущества КР:

Рассчитаем коэффициенты финансовой устойчивости для анализируемого предприятия, полученные данные поместим в таблицу 7. Как видно из таблицы 7, значение коэффициента ККС достаточно высоко: 0,76 на начало периода и 0,77 на конец периода. Таким образом, предприятие финансово устойчиво, стабильно и мало зависит от внешних кредиторов. Об этом же свидетельствует коэффициент концентрации заемного капитала ККП.

Коэффициент соотношения собственного и заемного капитала ККС показывает, что на каждый рубль собственных средств, вложенных в активы предприятия, на начало периода приходилось 32 копейки заемных средств, а на конец периода – 30 копеек.

Коэффициент маневренности собственных средств КМ на конец анализируемого периода несколько снизился по сравнению с началом периода: с 0,46 до 0,30. Следовательно, на конец периода 30 % собственных средств используется для финансирования текущей деятельности, а 70 % капитализировано.

Коэффициент структуры долгосрочных вложений КСВ показывает, что на начало анализируемого периода 16 % внеоборотных активов было профинансировано за счет долгосрочных кредитов и займов, на конец периода – 7 % внеоборотных активов. Снижение данного коэффициента связано с уменьшением суммы долгосрочных заемных источников.

Коэффициент устойчивого финансирования КУФ показывает, что на начало анализируемого периода 84 % активов финансировалось за счет устойчивых источников, на конец периода – 81 % активов. Высокое значение данного коэффициента отражает высокую степень независимости предприятия от краткосрочных заемных источников покрытия.

Значение коэффициента реальной стоимости имущества КР на конец анализируемого периода существенно выросло по сравнению с началом периода: с 0,54 до 0,61. Таким образом, производственный потенциал предприятия повысился.

Таблица 7

Коэффициенты финансовой устойчивости

Одним из критериев оценки финансовой устойчивости предприятия является излишек или недостаток источников средств для формирования запасов и затрат.

Различают 4 вида финансовой устойчивости:

1. Абсолютная финансовая устойчивость: З

2. Нормальная финансовая устойчивость: З = СОС.