ROE – что это такое и как рассчитать

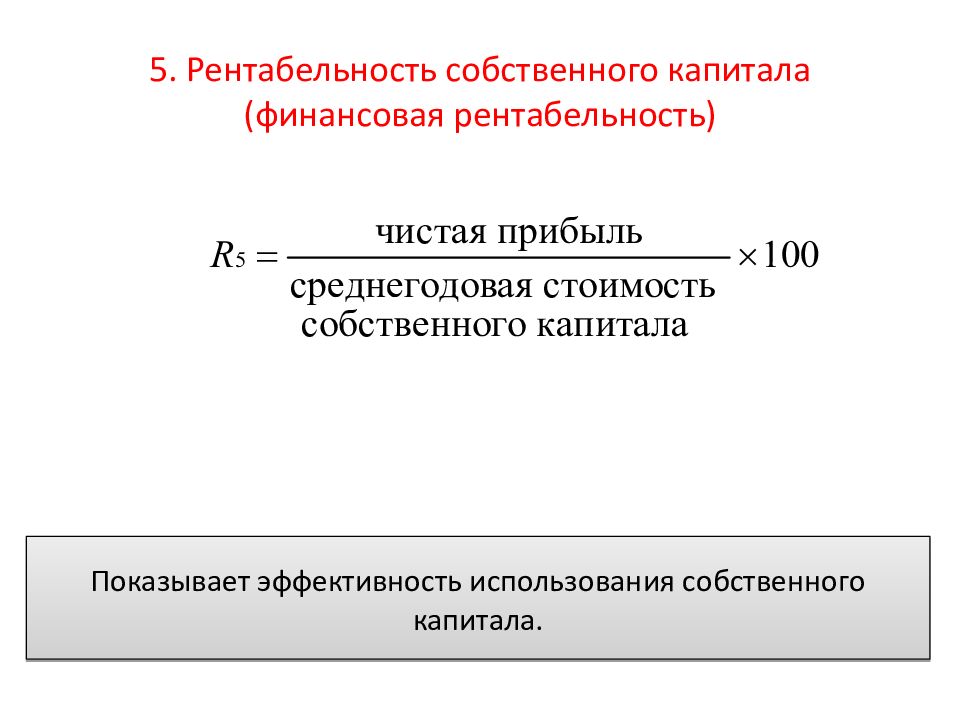

Рентабельность собственного капитала: формула расчета

Подробно познакомимся с понятием. В иностранной терминологии эта величина обозначается как ROE и отражает чистую прибыль в соотношении с оборотными и необоротными активами предприятия.

В этой статье познакомимся с определением ROE с экономической точки зрения, разберем пример и форму расчета отечественных и зарубежных источников и узнаем нормативы этого коэффициента.

Кто использует этот коэффициент?

С его помощью инвесторы анализируют эффективность своих вложений в те или иные предприятия. С этой же целью собственники бизнеса используют ROE в своих статистических оценках. В этом и состоит отличие ROE от ROA (рентабельность активов) – первый берет во внимание только активы собственников предприятия, а не всех в целом.

Как использовать ROE?

Как было отмечено ранее, коэффициент служит для анализа эффективности финансовых вливаний в предприятие. Прибыль инвесторов тем выше, чем больше показатель ROE. В случае отрицательных значений коэффициента, проект считается не рентабельным и финансовые вложения в него абсолютно нецелесообразны. Для сравнения используется среднее значение коэффициента в другие проекты и акции сторонних предприятий.

Прибыль инвесторов тем выше, чем больше показатель ROE. В случае отрицательных значений коэффициента, проект считается не рентабельным и финансовые вложения в него абсолютно нецелесообразны. Для сравнения используется среднее значение коэффициента в другие проекты и акции сторонних предприятий.

С другой стороны, возросшее значение коэффициента говорит о финансовых рисках. Устойчивость предприятия с точки зрения финансов зависит от скорости роста доходности. Если последняя высока, то и риски увеличиваются в разы.

Что такое коэффициент

Формула расчета рентабельности собственного капитала

ROE – это не что иное, как процентная зависимость чистой прибыли от величины собственного капитала. Соотношение довольно посредственно и представляет собой:

ROE = (Чистая прибыль/Собственный капитал)*100%

Как и остальные статистические коэффициенты, ROE выражается в % для удобного статистического анализа и оценки динамики.

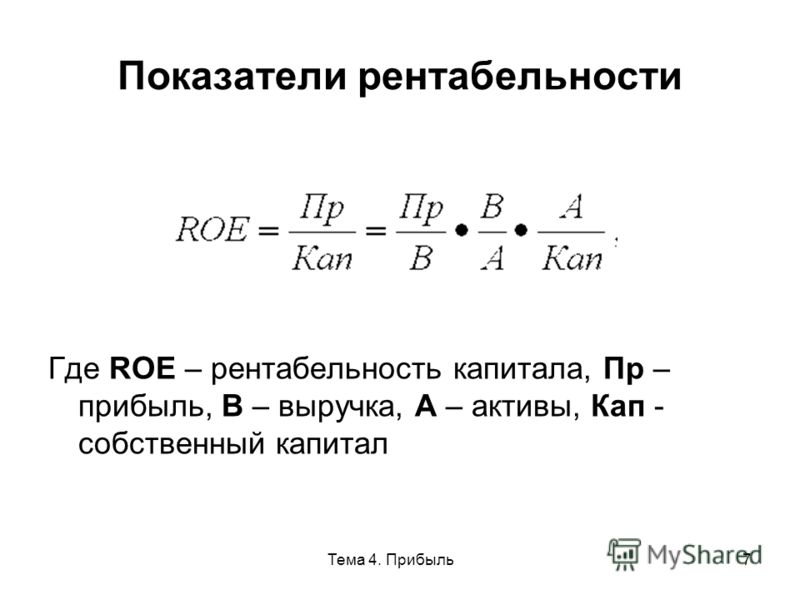

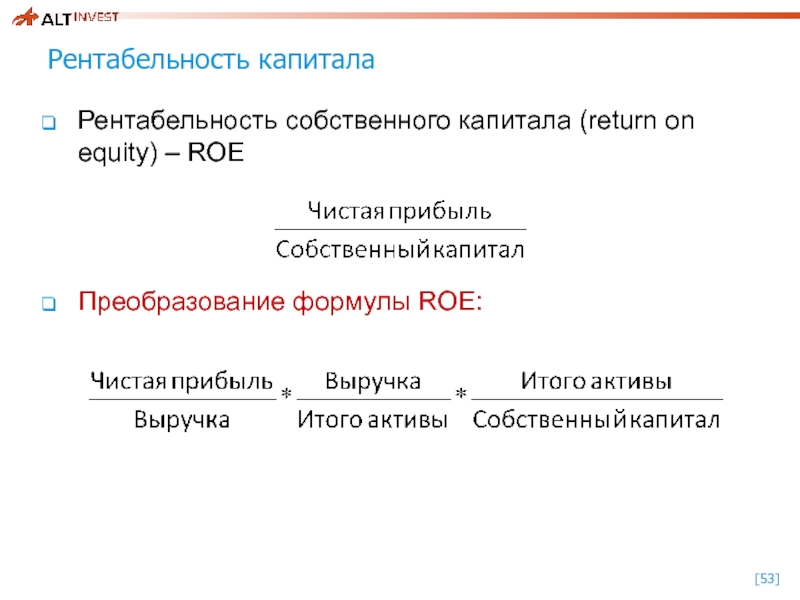

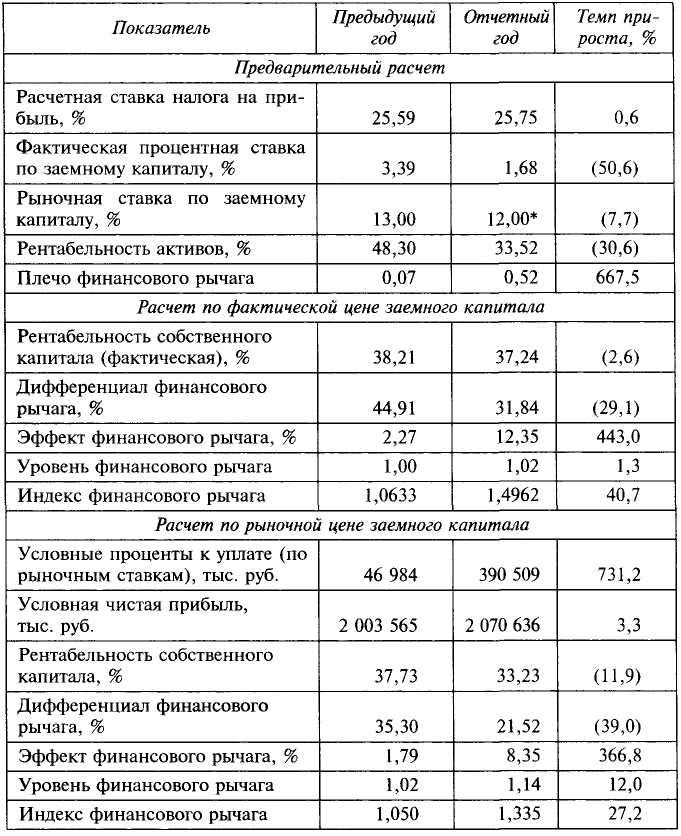

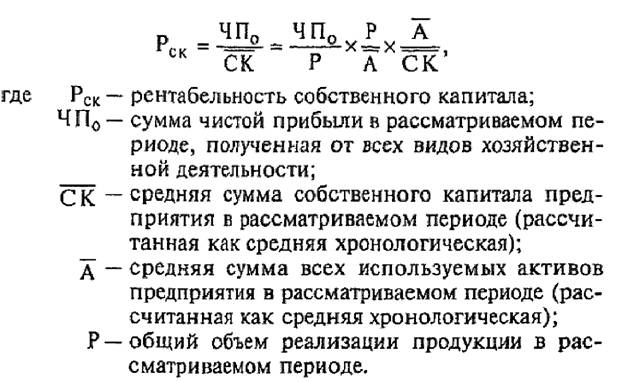

Формула Дюпона для получения ROE

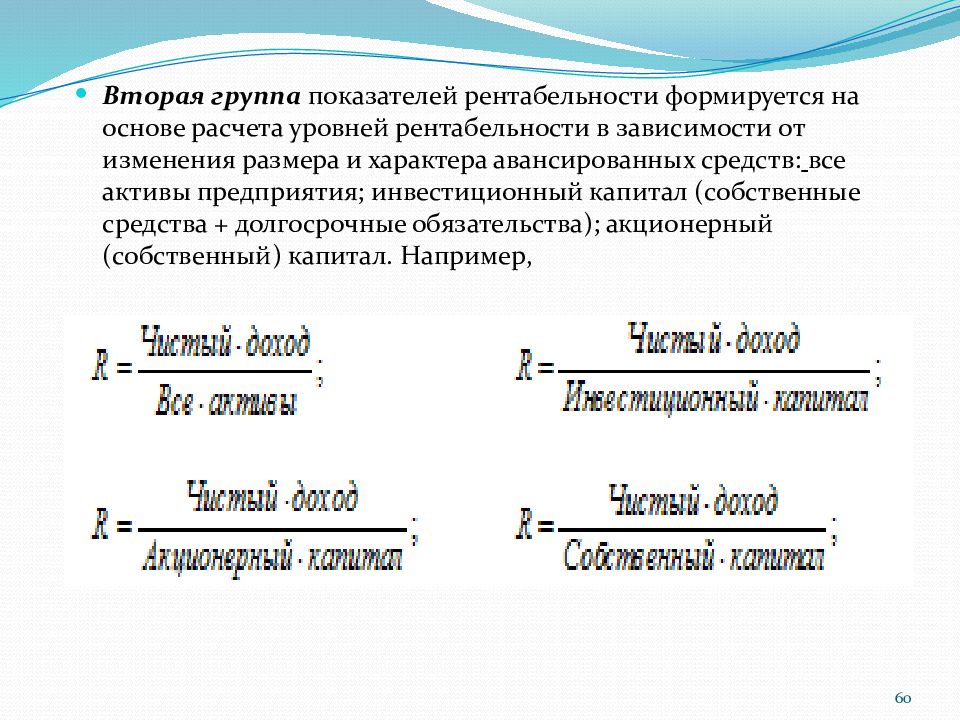

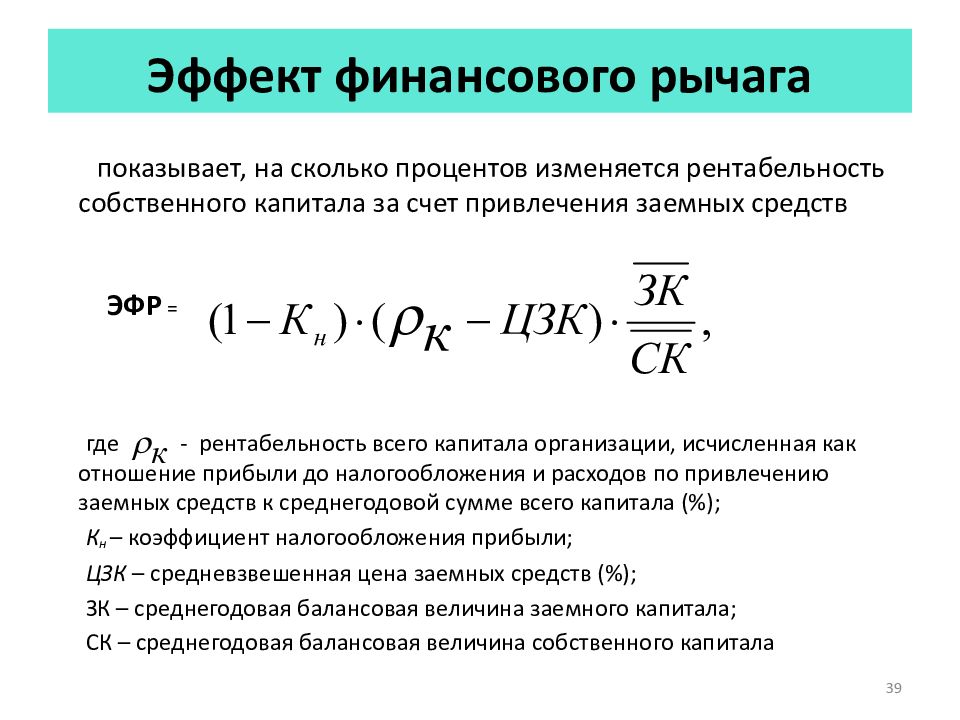

Чтобы в процессе расчетов иметь возможность оценить влияние на полученное значение со стороны активов, расчет делают по формуле Дюпона. Она состоит из трех своеобразных частей, которые отражают основные факторы влияния на результат расчетов. Таким образом, трехфакторный анализ происходит по формуле:

ROE = (Чистая прибыль/Выручка)*(Выручка/Активы)*(Активы/Собственный капитал)

Эта формула прочно вошла в практику финансовой статистики в начале прошлого века под влиянием крупной компании DuPont, которая занималась химическими разработками, а основана была в качестве крупного производителя пороха.

Оценка итогового значения ROE по этой формуле происходит с точки зрения трех образующих факторов:

- экономическая эффективность продаж;

- степень оборачиваемости активов;

- соотношение между кредитными финансами и собственным капиталом;

ЕБИТДА – что это такое простыми словами, формула

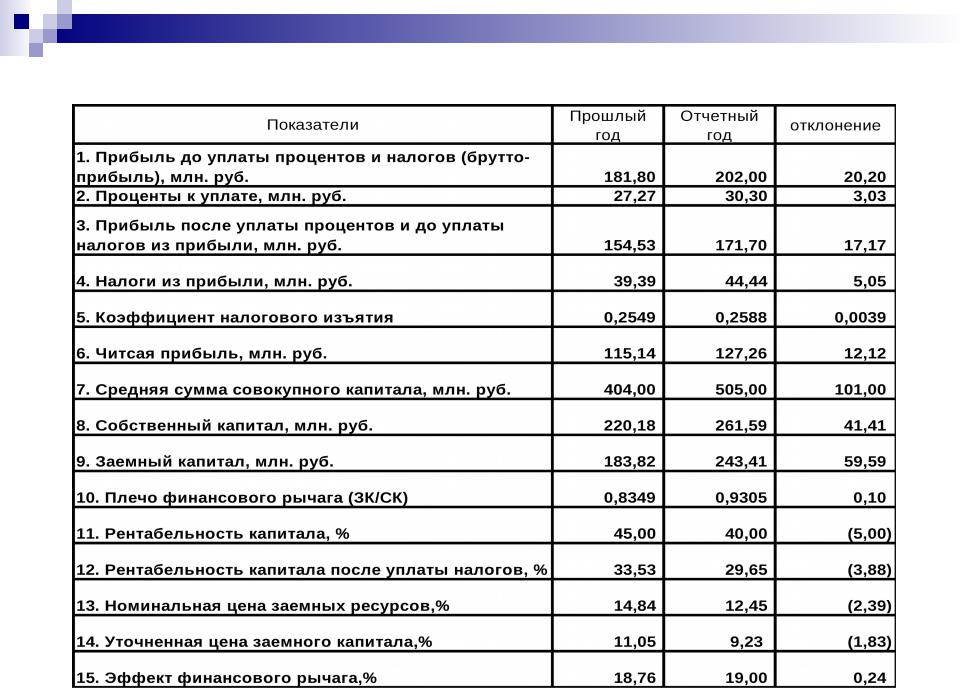

Пример расчета ROE на основе ОАО «КАМАЗ»

Чтобы получить возможность проанализировать финансовую отчетность любого предприятия достаточно зайти на сайт InvestFunds, который содержит данные многих крупных компаний в открытом доступе, в том числе и ОАО «КАМАЗ». Для расчетов возьмем данные за последние четыре года – 2017, 2016, 2015, 2014 гг. – таблица ниже представляет собой статистические данные с сайта InvestFunds.

Для расчетов возьмем данные за последние четыре года – 2017, 2016, 2015, 2014 гг. – таблица ниже представляет собой статистические данные с сайта InvestFunds.

Используя данные, произведем расчет по формуле чистая прибыль/собственные средства:

Коэффициент рентабельности собственного капитала в 2014 году = -423550/100969391=-0,004 или -0,4%

Коэффициент рентабельности собственного капитала в 2015 году = 3304489/113836094=0,029 или 2,9%

Коэффициент рентабельности собственного капитала в 2016 году = 1203161/135077178=0,009 или 0,9%

Коэффициент рентабельности собственного капитала в 2017 году = 3016992/148164253=0,02 или 2%

Проанализировав динамику ROE, можно отметить, что показатель с каждым годом растет, однако, замечается нестабильность коэффициента в 2016 году. Если сравнить показатель со средней банковской ставкой по депозитам в том же 2016 году (около 8,5%), можно сказать, что инвестиции в ОАО «КАМАЗ» нерентабельны. И для финансовых вливаний существуют куда более целесообразные проекты.

И для финансовых вливаний существуют куда более целесообразные проекты.

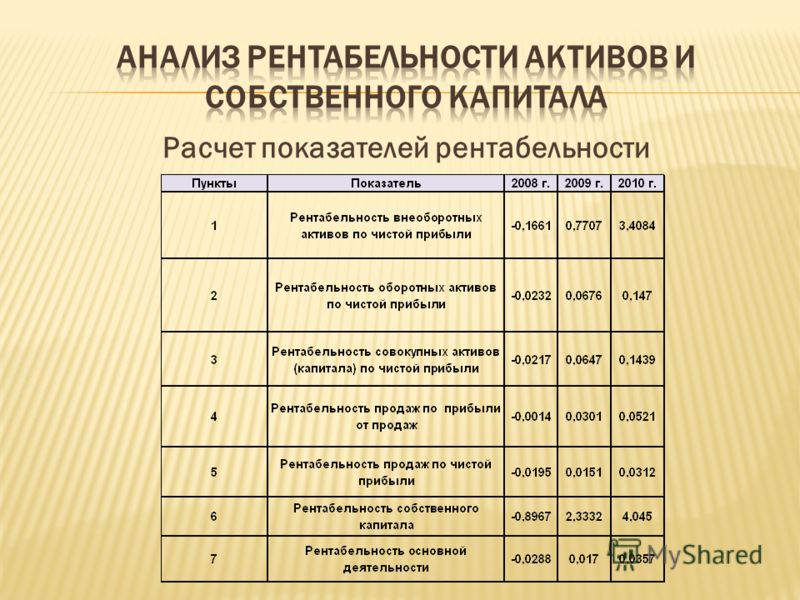

Для более оценки полной картины инвестиционной привлекательности используют дополнительные коэффициенты и данные – рентабельность активов и продаж, на основе которых складывается коэффициент эффективности системы продаж.

Норматив ROE

По данным международных рейтингов ROE в США составляет порядка 10-12%. Коэффициент может варьироваться из-за инфляции. Если же говорить о российских предприятиях, то в 2010 году ROE равнялся 12%. По словам экономистов, номинальным значением ROE является 20%. При этом значении инвестор имеет возможность получить адекватную прибыль от своих финансовых вложений.

Рентабельность собственного капитала (ROE): формула, примеры, анализ

Рентабельность собственного капитала или ROE – это коэффициент рентабельности, который измеряет способность фирмы получать прибыль от инвестиций в компанию. Другими словами, коэффициент рентабельности собственного капитала показывает, какую прибыль генерирует компания на каждый доллар от общего акционерного капитала.

Таким образом, доходность 25% означает, что каждый доллар общего акционерного капитала генерирует 25 центов чистой прибыли. Это важный показатель для инвесторов, потому что они хотят видеть, насколько эффективно компания будет использовать средства инвесторов для получения чистой прибыли.

ROE также является индикатором того, насколько эффективно руководство использует акционерный капитал для финансирования операций и роста компании.

Формула рентабельности собственного капитала рассчитывается путем деления чистой прибыли на собственный капитал.

Рентабельность капитала = Чистая прибыль / Собственный капитал

Return on Equity = Net Income / Shareholder’s Equity |

В большинстве случаев ROE рассчитывается для владельцев обыкновенных акций. В этом случае привилегированные дивиденды не включаются в расчет, поскольку они недоступны для обычных акционеров. Привилегированные дивиденды затем вычитаются из чистой прибыли для расчета ROE.

Привилегированные дивиденды затем вычитаются из чистой прибыли для расчета ROE.

Знаменатель – это разница между активами и обязательствами компании. Собственный капитал – остаток после погашения всех обязательств, имеющихся у компании. Кроме того, обычно используется среднее значение акционерного капитала за последний год, поэтому рассчитывается среднее значение от начального и конечного размера собственного капитала.

Рентабельность капитала оценивает, насколько эффективно компания может использовать средства акционеров для получения прибыли и роста компании. В отличие от других коэффициентов рентабельности инвестиций, ROE является коэффициентом доходности с точки зрения инвестора, а не компании. Другими словами, это ROE рассчитывает, сколько зарабатывает компания на основе инвестиций инвесторов в компанию, а не инвестиций самой компании в активы.

Инвесторы хотят видеть высокий коэффициент рентабельности собственного капитала, поскольку это указывает на то, что компания эффективно использует средства своих инвесторов. Более высокие коэффициенты почти всегда лучше, чем более низкие коэффициенты, но их нужно сравнивать с коэффициентами других компаний в отрасли. Поскольку каждая отрасль имеет разные уровни доходы, ROE не может использоваться для эффективного сравнения компаний за пределами их отраслей.

Более высокие коэффициенты почти всегда лучше, чем более низкие коэффициенты, но их нужно сравнивать с коэффициентами других компаний в отрасли. Поскольку каждая отрасль имеет разные уровни доходы, ROE не может использоваться для эффективного сравнения компаний за пределами их отраслей.

Многие инвесторы также предпочитают рассчитывать рентабельность собственного капитала в начале периода и в конце периода, чтобы увидеть изменение дохода. Это помогает отслеживать прогресс компании и способность поддерживать положительную динамику прибыли.

Пример 1 – Parker Hannifin

Parker Hannifin – это производитель гидравлического оборудования, который продает инструменты строительным компаниям по всему миру. По итогам отчетного 2017 года чистая прибыль компании составила $1,287 млн. Собственный капитал компании на конец отчетного периода составил $5,267 млн., на начало $4,579. Рентабельность собственного капитала:

ROE = $1,287 / (($4,579 + $5,267)/2) = 26,1%

ROE компании Паркер Ханнифин в 2017 году составила 26,1%.

В среднем статистика последние за 5-10 лет коэффициента ROE предоставит инвесторам лучшую картину роста и развития этой компании. Однако рост рентабельности компании или повышение ROE не обязательно приносят выгоду инвестору. Если компания сохранит эту прибыль, владельцы обыкновенных акций акционеры смогут зафиксировать прибыль только за счет роста цены акции.

Пример 2 – Goldman Sachs

Инвестиционный банк Goldman Sachs получил доход в размере $8,085 млн. по итогам 2017 года (не включая корректировку на налог). При этом, среднее значение собственного капитала банка составляет $74,721 млн.

ROE = $8,085/ $74,721 = 10. 8%

8%

Это означает, что за каждый доллар, вложенную в Goldman Sachs, банк зарабатывает почти 11 центов. Учитывая высокий финансовый рычаг банка (11 : 1), рентабельность собственного капитала в 10.8% является очень низким значением. Однако подобная ситуация характерна для всего финансового сектора США и Европы. До финансового кризиса 2007-2009 гг. ROE инвестиционных банков США превышал 20%.

Если вы хотите более детально оценить рентабельность собственного капитала и определить ключевые катализаторы, необходимо прочитать статью Модель Дюпона (Dupont): формулы, примеры, применение. Эта статья объяснит три компонента, которые формируют ROE, и более детально остановится на каждом из них. Это позволит определить источник роста или сокращения компании. Например, модель Дюпона позволит выяснить, были ли недавние улучшения ROE вызваны 1) ростом уровня задолженности или 2) улучшением эффективности производства

Рентабельность собственного капитала — ГЛАВБУХ-ИНФО

Рентабельность собственного капитала — определение

Рентабельность собственного капитала — коэффициент равный отношению чистой прибыли от реализации к среднегодовой стоимости собственного капитала. Данными для его расчета служит бухгалтерский баланс.

Данными для его расчета служит бухгалтерский баланс.

Рентабельность собственного капитала — что показывает

Рентабельность собственного капитала показывает величину прибыли, которую получит предприятие (организация) на единицу стоимости собственного капитала.

Рентабельность собственного капитала — формула

Общая формула расчета коэффициента:

| Крск = | Чистая прибыль | *100% |

| Средняя величина собственного капитала |

Формула расчета по данным бухгалтерского баланса:

| Kрск = | стр.190 | *100% |

| 0.5 * (стр.490 нг + стр.490 кг) |

где стр.190, стр. 490 нг — на начало года, стр. 490 кг — на конец года отчета о прибылях и убытках (форма №2).

490 нг — на начало года, стр. 490 кг — на конец года отчета о прибылях и убытках (форма №2).

Рентабельность собственного капитала — значение

Рентабельность собственного капитала (Kрск) — по сути главный показатель для стратегических инвесторов (в российском понимании — вкладывающих средства на период более года). Он позволяет определить эффективность использования капитала, инвестированного собственниками предприятия. Собственники получают рентабельность от своих инвестиций в виде вкладов в уставный капитал. Они жертвуют теми средствами, которые формируют собственный капитал организации и получают взамен права на соответствующую долю прибыли. С позиции собственников рентабельность наилучшим образом отображается в виде рентабельности на собственный капитал и является наиболее важным для акционеров компании. Так как характеризует прибыль, которую собственник получит с рубля вложенных в предприятие средств.

Применение этого коэффициента имеет определенные ограничения. Реальный доход появляется не от активов, а от продаж. На основе Kрск нельзя оценить эффективность бизнеса компании. Кроме того, в большинстве случае компании имеют весомую долю заемного капитала. Например, в банковском секторе, заемный капитал вообще является основой всего бизнеса. Фактически вся операционная деятельность банка базируется на привлеченных вкладах, а собственный капитал выступает всего лишь резервом, гарантом платежеспособности и финансовой устойчивости банка. Так или иначе, как бухгалтерский показатель Рентабельность собственного капитала дает представление о доходах, которые компания зарабатывает для своих акционеров.

Как правило, показатель Рентабельность собственного капитала обычно сравнивают с возможным альтернативным вложением средств в акции других предприятий, облигации, банковский депозит и т.д. т.е. туда где есть возможность получить прибыль.

Минимальным (нормативным) уровнем доходности предпринимательского бизнеса можно считать уровень банковского депозитного процента.

Минимальное нормативное значение показателя Kрск определяется по следующей формуле:

Крнк = Сд*(1-Снп)

где Крнк – нормативная величина рентабельности собственного капитала, отн.ед.; Сд – средняя ставка по банковским депозитам за отчетный период; Снп – ставка налога на прибыль.

Если показатель Kрск за анализируемый период оказался ниже минимально Крнк или вовсе отрицательным, то собственником оказывается не выгодно вкладывать средства в компанию. Стоить проанализировать вложение средств в другие компании.

Что бы окончательно принять решение о выходе из капитала компании нужно проанализировать Kрск за последние годы и сравнить с минимальным уровнем доходности за этот период.

| < Предыдущая | Следующая > |

|---|

Рентабельность собственного капитала Википедия

rentabel[1] — доходный, полезный, прибыльный) — относительный показатель экономической эффективности. Рентабельность комплексно отражает степень эффективности использования материальных, трудовых и денежных ресурсов, а также природных богатств. Коэффициент рентабельности рассчитывается как отношение прибыли к активам, ресурсам или потокам, её формирующим. Может выражаться как в прибыли на единицу вложенных средств, так и в прибыли, которую несёт в себе каждая полученная денежная единица. Показатели рентабельности часто выражают в процентах.

rentabel[1] — доходный, полезный, прибыльный) — относительный показатель экономической эффективности. Рентабельность комплексно отражает степень эффективности использования материальных, трудовых и денежных ресурсов, а также природных богатств. Коэффициент рентабельности рассчитывается как отношение прибыли к активам, ресурсам или потокам, её формирующим. Может выражаться как в прибыли на единицу вложенных средств, так и в прибыли, которую несёт в себе каждая полученная денежная единица. Показатели рентабельности часто выражают в процентах.Показатели рентабельности

Основные показатели:

Дополнительные показатели:

- Рентабельность основных средств = Чистая прибыль / Основные средства

- Рентабельность персонала (ROL) = Чистая прибыль / сумма затрат на персонал (фот, и др. затраты связанные с работниками)

- Коэффициент базовой прибыльности активов (Basic earning power) — отношение прибыли до уплаты налогов и процентов к получению к суммарной величине активов.

BEP = EBITDA/Активы × 100 %

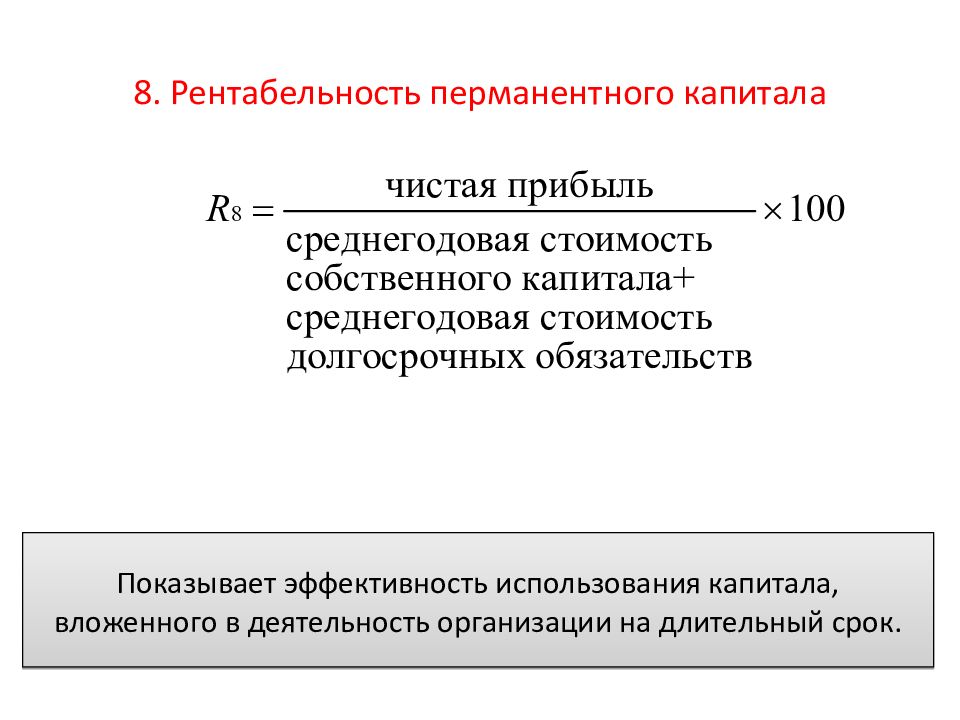

BEP = EBITDA/Активы × 100 % - Рентабельность инвестированного, перманентного капитала (ROIC) — отношение чистой операционной прибыли к среднему за период собственному и долгосрочному заёмному капиталу. ROIC = EBIT × (100 % — Ставка налога на прибыль) / Инвестированный капитал. В частном случае, при использовании в качестве инвестированного капитала заемных средств ROIC = (EBIT × (100 % — ставка налога на прибыль) — сумма % по заемному капиталу) / (собственный капитал+заемный капитал)

- Рентабельность задействованного капитала (собственный капитал + долгосрочные займы) (ROCE)

- Рентабельность суммарных активов (ROTA) = Прибыль до налогообложения / Совокупные активы

- Рентабельность активов бизнеса (ROBA)

- Рентабельность чистых активов (RONA) = Прибыль до налогообложения / Чистые активы

- Рентабельность производства = Прибыль / (Стоимость основных фондов + стоимость оборотных средств)

- Рентабельность наценки (Profitability of the margin) — отношение себестоимости продукции к его продажной цене

- и пр.

(см. коэффициенты рентабельности в финансовых коэффициентах)

(см. коэффициенты рентабельности в финансовых коэффициентах) - Рентабельность Себестоимости (Profitability of the Cost of Sales) — отношение прибыли к закупочной стоимости.

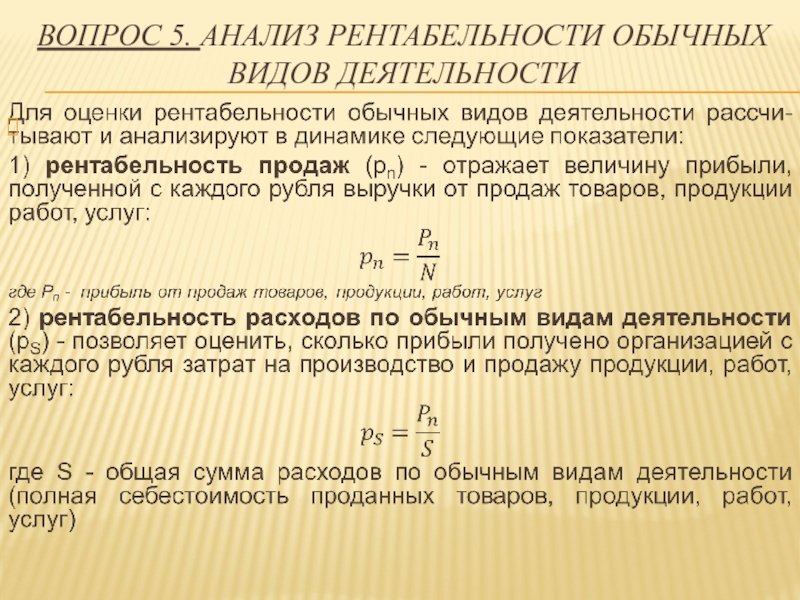

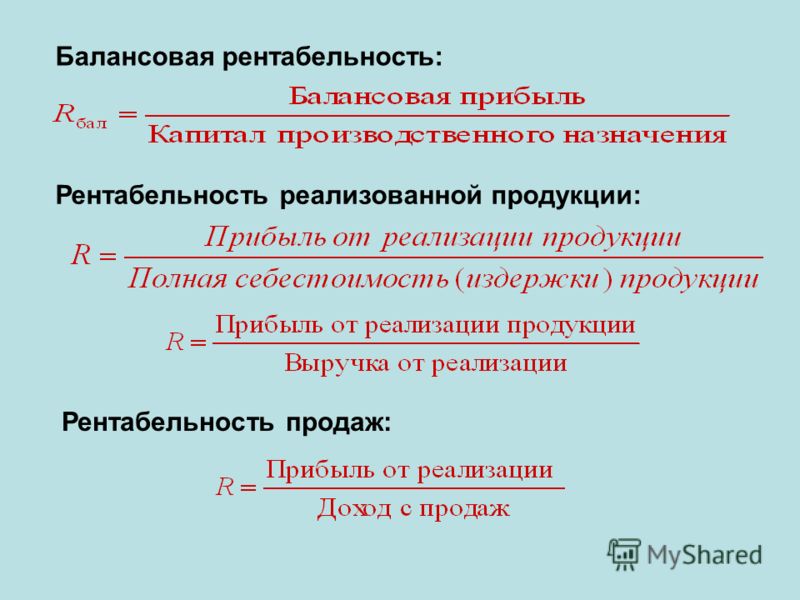

Рентабельность продаж

Рентабельность продаж (англ. Return on Sales, ROS) — коэффициент рентабельности, который показывает долю прибыли в каждой заработанной денежной единице. Обычно рассчитывается как отношение операционной прибыли (прибыли до налогообложения)[2] за определённый период к выраженному в денежных средствах объему продаж за тот же период.

Рентабельность продаж = (операционная прибыль / объём продаж)

Рентабельность продаж является индикатором ценовой политики компании и её способности контролировать издержки. Различия в конкурентных стратегиях и продуктовых линейках вызывают значительное разнообразие значений рентабельности продаж в различных компаниях. Часто используется для оценки операционной эффективности компаний. Однако следует учитывать, что при равных значениях показателей выручки, операционных затрат и прибыли до налогообложения у двух разных фирм рентабельность продаж может сильно различаться вследствие влияния объёмов процентных выплат на величину чистой прибыли.

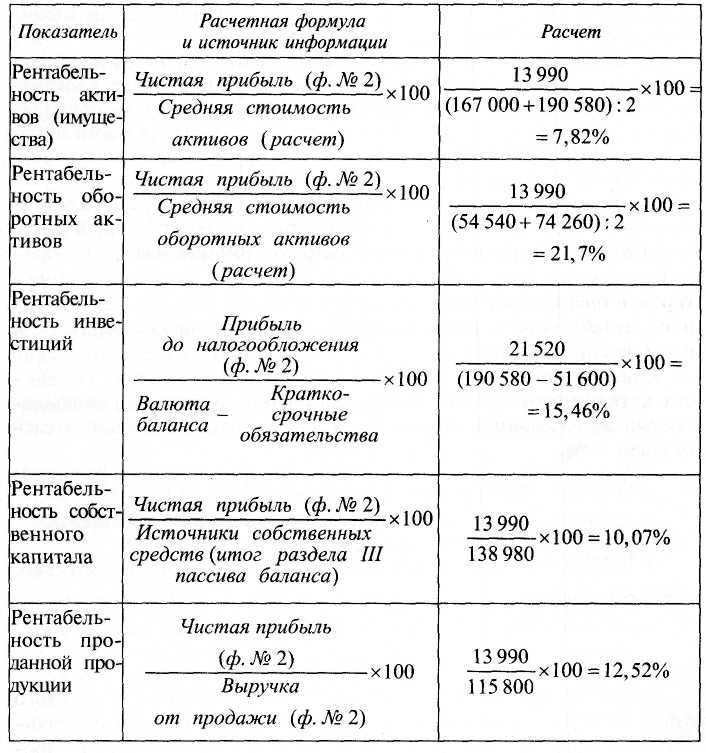

Рентабельность активов

Рента́бельность акти́вов (англ. return on assets, ROA) — относительный показатель эффективности деятельности, частное от деления чистой прибыли, полученной за период, на среднюю величину активов организации за этот же период. Один из финансовых коэффициентов, входит в группу коэффициентов рентабельности. Показывает способность активов компании порождать прибыль.

Рентабельность активов — индикатор доходности и эффективности деятельности компании, очищенный от влияния объёма заемных средств. Применяется для сравнения предприятий одной отрасли и вычисляется по формуле: Рентабельность активов = Чистая прибыль за период / Средняя величина активов за период.

Ra=P/A{\displaystyle Ra=P/A}

где: Ra — рентабельность активов, P — прибыль за период, A — средняя величина активов за период.

Рентабельность активов отражает, сколько приходится прибыли на каждую денежную единицу, вложенную в имущество организации.

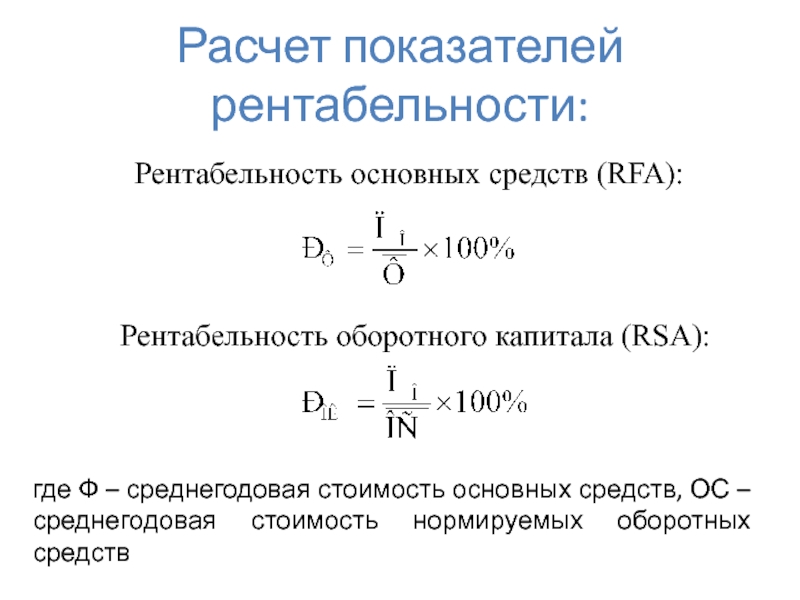

Рентабельность производства

Рентабельность производства рассчитывается как отношение общей суммы прибыли (балансовой прибыли) к среднегодовой стоимости основных и оборотных средств. Формула расчета рентабельности производства имеет следующий вид:

Формула расчета рентабельности производства имеет следующий вид:

Rпроизв = Пр / (ОФ + ОбС) × 100,

где:

Rпроизв — рентабельность производства;

ОФ — средняя для расчетного периода стоимость основных производственных фондов;

ОбС — средняя стоимость оборотных средств.

Рентабельность собственного капитала

Рентабельность собственного капитала (англ. return on equity, ROE) — относительный показатель эффективности деятельности, частное от деления чистой прибыли, полученной за период, на собственный капитал организации. Один из финансовых коэффициентов, входит в группу коэффициентов рентабельности. Показывает отдачу на инвестиции акционеров с точки зрения учётной прибыли.

Формула Дюпон

При всей простоте, в методике отражены три важные составляющие: структура рисков бизнеса, динамика изменения рисков, дополнительная оценка стоимости капитала

ROE = (Чистая прибыль / Выручка) × (Выручка / Активы) × (Активы / Собственный капитал)

= (рентабельность чистой прибыли (NPM)) × (оборачиваемость активов) × (коэффициент капитализации)

= (Чистая прибыль / Собственный капитал)

Рентабельность подрядных услуг

Этот показатель может использоваться для конкурсной оценки эффективности каждого из подрядчиков, а также для оценки экономии от предоставления услуги. Рассчитывается как отношение разницы затрат при непредоставлении и предоставлении услуги к затратам при предоставлении услуги.

Рассчитывается как отношение разницы затрат при непредоставлении и предоставлении услуги к затратам при предоставлении услуги.

Ру = (З0 — З1) / З1

При этом подразумевается, что непредоставленная услуга приведет к более значительным затратам организации, например на штрафы.

См. также

Примечания

Источники

Коэффициент рентабельности капитала— определение, преимущества и ограничения коэффициента рентабельности собственного капитала

Коэффициент рентабельности капитала можно описать как финансовый коэффициент, который помогает измерить способность компании получать прибыль от инвестиций ее акционеров. Эта прибыльность помогает измерить эффективность компании, когда дело доходит до использования долевого финансирования для ведения своей повседневной деятельности.

Выяснив рентабельность собственного капитала компании, физические лица могут узнать, сколько доходов после уплаты налогов остается в ее резерве. Впоследствии можно сравнить чистую прибыль с общим акционерным капиталом, отраженным в его балансе.

Впоследствии можно сравнить чистую прибыль с общим акционерным капиталом, отраженным в его балансе.

также помогает понять, как компания сравнивается с другими фирмами в той же отрасли, и оценить финансовые показатели компании и оценку активов.

Как рассчитывается коэффициент рентабельности собственного капитала?Коэффициент рентабельности собственного капитала рассчитывается путем деления чистой прибыли компании на общий акционерный капитал и выражается в процентах. Коэффициент можно точно рассчитать, если и чистая прибыль, и собственный капитал имеют положительное значение.

Формула коэффициента рентабельности собственного капитала выражается как —

Рентабельность собственного капитала = Чистая прибыль / Средний акционерный капитал.

Здесь чистая прибыль рассчитывается до распределения дивидендов между держателями обыкновенных акций. Кроме того, он рассчитывается после выплаты дивидендов держателям привилегированных акций и выплаты процентов кредиторам.

Например, в финансовом году прибыль ABC and Co. составляла рупий. 21 906 000, в то время как средний акционерный капитал составлял рупий.209 154 000. Следовательно, используя эту формулу коэффициента ROE, значение будет —

.Инвестировать в акции теперь очень просто

ОТКРЫТЬ ДЕМАТСКИЙ СЧЕТРентабельность капитала = Rs. 21 906 000/209 154 000 рупий = 10,47%.

Принимая во внимание рентабельность собственного капитала компании, инвесторы могут выбрать выгодный вариант инвестирования. В частности, компания с рентабельностью собственного капитала, эквивалентной ее рыночным конкурентам или более высокой, считается прибыльной.

Каковы преимущества коэффициента рентабельности собственного капитала?В приведенном ниже списке показаны различные цели, для которых используется коэффициент рентабельности собственного капитала, и, таким образом, подчеркиваются его преимущества —

Оценка темпов роста Несмотря на несколько проблем, коэффициент рентабельности собственного капитала считается эффективным способом оценки темпов роста акций компании и дивидендов.

Обычно для расчета такого роста рентабельность собственного капитала компании умножается на коэффициент удержания. Здесь коэффициент удержания — это доля чистой прибыли компании, которая была сохранена или реинвестирована для улучшения перспектив ее роста.

Оценка устойчивости ростаАнализ коэффициента рентабельности собственного капитала также помогает оценить устойчивость компании с точки зрения ее роста. С помощью этого финансового коэффициента инвесторы могут определить акции, которые более подвержены рыночным рискам и финансовой нестабильности.

Например, акции компании, которые растут относительно медленными темпами в сравнении с их устойчивыми темпами, могут рассматриваться как недооцененные или испытывающие финансовые трудности на рынке. Точно так же компания, которая превосходит свои возможности устойчивого роста, также создает проблемный или неустойчивый имидж на рынке.

Инвесторы могут дополнительно использовать коэффициент ROE для оценки роста дивидендов конкретной компании. Такую оценку можно точно сделать, умножив рентабельность собственного капитала компании на коэффициент выплат.

Такую оценку можно точно сделать, умножив рентабельность собственного капитала компании на коэффициент выплат.

Тем не менее, необходимо отметить, что компания, демонстрирующая рост дивидендов выше или ниже темпов устойчивого роста, может указывать на операционные риски.

Выявление проблем с ROE RatioЧрезмерная задолженность, неустойчивая доходность и отрицательная прибыль — вот некоторые из проблем, которые можно тщательно изучить с помощью коэффициента ROE. Даже если чрезвычайно высокий коэффициент ROE может указывать на основной риск или проблему, это не всегда так.

Например, в ситуации, когда чистая прибыль компании относительно высока по сравнению с ее собственным капиталом, высокая рентабельность собственного капитала рассматривается как показатель ее высоких результатов.Однако капитал, который меньше чистой прибыли, как правило, указывает на основные риски.

Каковы ограничения ROE? Хотя ROE считается одним из лучших финансовых показателей для измерения финансовой эффективности компании, у него есть свои ограничения. Начнем с того, что доходность собственного капитала не всегда может быть положительной. Субъективная ROE может указывать на несколько основных проблем; например, превышение долгов и нерегулярной прибыли, среди прочего.

Начнем с того, что доходность собственного капитала не всегда может быть положительной. Субъективная ROE может указывать на несколько основных проблем; например, превышение долгов и нерегулярной прибыли, среди прочего.

Аналогичным образом, отрицательный коэффициент рентабельности капитала, возникающий из-за отрицательного акционерного капитала или чистого убытка, бесполезен для анализа эффективности компании.Кроме того, его нельзя использовать для сравнения квалификации тех компаний, которые имеют благоприятную рентабельность собственного капитала.

Помимо этого, коэффициент рентабельности собственного капитала имеет тенденцию завышать экономическую стоимость компании, которая зависит от нескольких экономических факторов.

Ниже описаны некоторые из таких элементов и то, как на них влияет ROE —

- Амортизация: Обычно высокая норма амортизации приводит к снижению чистой прибыли и, в свою очередь, значительно снижает рентабельность собственного капитала.

- Срок действия проекта: Проекты с более длительным сроком хранения с большей вероятностью покажут завышенную рентабельность собственного капитала.

- Темпы роста инвестиций: В основном, быстрорастущие компании требуют значительного капитала; это имеет тенденцию к снижению коэффициента рентабельности собственного капитала.

- Политика капитализации: В случае, если бухгалтерские книги показывают низкий уровень рыночной капитализации, рентабельность собственного капитала будет значительно низкой.

- Разрыв между инвестиционными затратами и связанной с ними окупаемостью: Степень завышения рентабельности собственного капитала также зависит от времени, которое требуется компании, чтобы окупить свою прибыль.

Вот обзор интерпретации коэффициента рентабельности собственного капитала —

- Помогает измерить эффективность, с которой компания использует инвестиции акционеров для получения большего дохода.

- Этот коэффициент прибыльности является прогнозом инвестиций инвесторов в компанию.

- В основном, высокая рентабельность собственного капитала указывает на то, что компания эффективно использует средства, полученные за счет инвестиций акционеров.

Инвесторы должны обязательно узнать о различиях между коэффициентом рентабельности собственного капитала и рентабельностью инвестированного капитала, чтобы исключить риск их путаницы. Четкое представление о различиях поможет более эффективно понять концепцию ROE.

Начнем с того, что коэффициент рентабельности собственного капитала помогает инвесторам рассчитать прибыль, которую компания может получить за счет собственного капитала. С другой стороны, рентабельность инвестированного капитала помогает им выяснить, какие деньги компания зарабатывает через различные источники капитала.

ROE помогает инвесторам проверить профессионализм компании, когда дело доходит до использования акционерного капитала. Напротив, рентабельность инвестированного капитала (ROIC) помогает определить эффективность использования компанией доступного капитала для получения большего дохода.

Перспектива роста компании играет важную роль в оценке ее прибыльности. Следовательно, инвесторы должны разработать способы проверить то же самое, прежде чем вкладывать в них деньги. Поскольку коэффициент рентабельности собственного капитала вместе с другими финансовыми коэффициентами считается полезным для его измерения, инвесторы должны использовать их соответствующим образом.

Рентабельность капитала (ROE) — формула, пример и интерпретация

>

Что такое рентабельность собственного капитала?

Рентабельность собственного капитала или ROE — это коэффициент рентабельности, который измеряет норму прибыли на ресурсы, обеспечиваемую акционерным капиталом компании. Следовательно, она также известна как доходность акционерного капитала или ROSHE.

Следовательно, она также известна как доходность акционерного капитала или ROSHE.

В двух словах

Рентабельность капитала (ROE)

- мера способности компании генерировать прибыль, рассчитываемая как: чистая прибыль, деленная на средний общий капитал Общая сумма капитала

- включает взносы в капитал, резервы и нераспределенную прибыль (a.к.а. накопленная прибыль)

- как правило, чем выше ROE, тем лучше; но следует сравнить с эталоном, чтобы лучше понять

Формула и объяснение доходности собственного капитала

Формула ROE использует «чистую прибыль», полученную из отчета о прибылях и убытках, и «собственный капитал» из баланса. Он рассчитывается путем деления чистой прибыли, полученной в течение периода, на среднее значение акционерного капитала, задействованного в этот период.

Чистая прибыль ÷ Средняя SHE

Среднее значение акционерного капитала предпочтительнее простого конечного баланса SHE. Это связано с тем, что чистая прибыль представляет собой деятельность за период, а SHE измеряется на определенную дату. Чтобы каким-то образом исправить это несоответствие, используется среднее начальное и конечное сальдо акционерного капитала.

Это связано с тем, что чистая прибыль представляет собой деятельность за период, а SHE измеряется на определенную дату. Чтобы каким-то образом исправить это несоответствие, используется среднее начальное и конечное сальдо акционерного капитала.

Пример

КомпанияPQR получила чистую прибыль в размере 5,7 млн долларов в 2020 году. Следующие статьи были взяты из баланса компании (в миллионах долларов).

| 2020 | 2019 | ||

| Оборотные активы | 10.5 | 7,5 | |

| Внеоборотные активы | 34,5 | 22,5 | |

| Итого активы | 45,0 | 30,0 | |

| Итого обязательства | 21,0 | 12,9 | |

| Собственный капитал | 24,0 | 17,1 | |

| Итого обязательства и капитал | 45. 0 0 | 30,0 |

| Рентабельность собственного капитала | = | Чистая прибыль |

| Средняя ОНА | ||

| = | 5,7 | |

| (24,0 + 17,1) ÷ 2 | ||

| Рентабельность собственного капитала | = | 27.7% |

Интерпретация рентабельности капитала

Рентабельность собственного капитала аналогична «рентабельности активов». Активы поступают из двух источников: заемный и собственный капитал. РОЭ фокусируется на последнем. Рентабельность собственного капитала измеряет прибыльность с использованием ресурсов, предоставленных инвесторами, и доходов компании.

Высокая рентабельность активов показывает, что бизнес смог успешно использовать ресурсы, предоставленные инвесторами в акционерный капитал, и накопленную прибыль для получения дохода. Тем не менее, как и любой другой финансовый коэффициент, ROE более полезен, если его сравнивать с эталоном, таким как средняя ROE в отрасли, в которой компания работает, или ROE компании в последние годы.

Тем не менее, как и любой другой финансовый коэффициент, ROE более полезен, если его сравнивать с эталоном, таким как средняя ROE в отрасли, в которой компания работает, или ROE компании в последние годы.

Как рассчитать рентабельность собственного капитала: определение, формула и пример — видео и стенограмма урока

Формула

Итак, как компании рассчитывают коэффициент рентабельности собственного капитала? Используя эту формулу:

Коэффициент рентабельности собственного капитала = Чистая прибыль / Собственный капитал

Чистая прибыль — это чистая прибыль компании до выплаты дивидендов.Собственный капитал — это общая стоимость всех акций, которыми владеют акционеры или инвесторы. Например, если акционеры держат 5000 акций по цене 6 долларов, то собственный капитал составляет:

5000 x 6 = 30 000 долларов

Что это означает

Что означает этот коэффициент ROE? Как упоминалось вначале, коэффициент рентабельности собственного капитала, попросту говоря, является показателем прибыльности. Чем выше коэффициент, тем выше доходность. Коэффициент ROE обычно рассчитывается за год, но вы захотите проверить коэффициент ROE компании за несколько лет в дополнение к ее текущему коэффициенту ROE.Это даст вам более точное представление о прибыльности компании. Компания может иметь высокий коэффициент рентабельности собственного капитала в один год, но более низкий коэффициент рентабельности собственного капитала в другие годы. Вы захотите видеть стабильно высокий коэффициент рентабельности собственного капитала в течение последних нескольких лет. Рекомендуется посмотреть на коэффициенты ROE за последние 5–10 лет, чтобы получить лучшее представление.

Чем выше коэффициент, тем выше доходность. Коэффициент ROE обычно рассчитывается за год, но вы захотите проверить коэффициент ROE компании за несколько лет в дополнение к ее текущему коэффициенту ROE.Это даст вам более точное представление о прибыльности компании. Компания может иметь высокий коэффициент рентабельности собственного капитала в один год, но более низкий коэффициент рентабельности собственного капитала в другие годы. Вы захотите видеть стабильно высокий коэффициент рентабельности собственного капитала в течение последних нескольких лет. Рекомендуется посмотреть на коэффициенты ROE за последние 5–10 лет, чтобы получить лучшее представление.

Пример

Рассмотрим пример. Выдуманная компания Amy’s pets продает только местные товары для домашних животных ручной работы, такие как ошейники ручной работы и одежду ручной работы.В прошлом году компания получила доход в размере 500 000 долларов. Amy’s pets владеет в общей сложности 20 000 акций у своих акционеров. При 15 долларах собственный капитал составляет 20 000 х 15 = 300 000 долларов. Подставляя эти числа в формулу (коэффициент рентабельности собственного капитала = чистый доход / собственный капитал), мы получаем следующее: коэффициент рентабельности собственного капитала = 500 000 долл. США / 300 000 долл. США. Коэффициент ROE = 167%.

Подставляя эти числа в формулу (коэффициент рентабельности собственного капитала = чистый доход / собственный капитал), мы получаем следующее: коэффициент рентабельности собственного капитала = 500 000 долл. США / 300 000 долл. США. Коэффициент ROE = 167%.

При коэффициенте рентабельности собственного капитала 167% это означает, что на каждый доллар, потраченный акционером, компания зарабатывает 1,67 доллара.

Резюме урока

Давайте рассмотрим! Коэффициент рентабельности капитала (ROE) показывает, какую прибыль компания может получить от ваших денег.Формула такова: коэффициент рентабельности собственного капитала = чистый доход / собственный капитал. Этот коэффициент показывает, сколько денег компания зарабатывает на доллар инвестора. Чем выше коэффициент ROE, тем выше доходность.

Расчет рентабельности капитала — экономическое обоснование:

Следующий бизнес-пример разработан для студентов, чтобы они могли применить свои знания по расчету рентабельности капитала в реальном бизнес-сценарии.

Контекст:

Вы являетесь портфельным менеджером в Cash Cow Investment Group, небольшой компании по управлению активами, расположенной на Манхэттене. Вы управляете одним и тем же фондом каждые 3 года и имеете безупречную репутацию. После статусной встречи с вашей командой вы решаете, что пора добавить еще одну инвестицию в акционерный капитал в ваш портфель, чтобы увеличить диверсификацию ваших клиентов. Ваша инвестиционная философия заключается в том, чтобы инвестировать в компании, которые вкладывают наши деньги в работу , другими словами, которые очень прибыльны для акционерного капитала.Ваши аналитики выявили три возможных варианта инвестиций. Информация об этих потенциальных инвестициях представлена ниже.

| Компания | X | Y | Z | ||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Выручка (долл. США) | 10 000 000 | 20 000 000 | 25 000 000 | 9017 000 | 9017 000 | EBITDA | 9017 0004 000 000 | 10 000 000 | 15 000 000 | ||||||||||||

| Акционерный капитал | 10 000 000 | 50 000 000 | 150 000 000 | ||||||||||||||||||

| Количество обыкновенных акций в обращении | 9017 9017 | 1. 2. Основываясь на ваших выводах в № 1, какая компания кажется наилучшей инвестиционной возможностью (при прочих равных)? Решение:1. Рентабельность капитала = чистая прибыль / собственный капитал

2. Исходя из вышеизложенных выводов, наилучшей инвестиционной возможностью является Company X , поскольку ее рентабельность капитала является самой высокой. Анализ рентабельности капитала — AccountingToolsЧто такое анализ рентабельности капитала? Рентабельность собственного капитала сравнивает годовую чистую прибыль компании с собственным капиталом. Однако анализ оценки рентабельности собственного капитала показывает, что такой уровень энтузиазма инвесторов может быть неуместным. Ключевой проблемой, связанной с рентабельностью капитала, является то, что на нее можно сильно повлиять, заменив собственный капитал долгом. Руководство компании могло просто взять в долг и использовать выручку для выкупа акций, а не использовать деньги для увеличения прибыли.При этом база собственного капитала в знаменателе расчета рентабельности собственного капитала снижается, в то время как показатель чистой прибыли в числителе остается примерно таким же. Следующий пример иллюстрирует ситуацию. Проблема с добавлением долга в баланс компании заключается в том, что у бизнеса может не быть достаточно стабильных денежных потоков для поддержки текущих выплат процентов, связанных с долгом; он также может быть не в состоянии выплатить долг, и поэтому будет вынужден переложить его в новый долг, когда долговой инструмент достигнет срока погашения. Пример анализа рентабельности капиталаABC International имеет чистую прибыль в размере 100 000 долларов США и собственный капитал в размере 500 000 долларов США. Это означает, что рентабельность собственного капитала составляет 20%, что рассчитывается следующим образом: 100 000 долларов США Прибыль ÷ 500 000 долларов США Собственный капитал = 20% Рентабельность собственного капитала Президент компании анализирует рентабельность собственного капитала и решает взять на себя 200 000 долларов США в качестве долга. с процентной ставкой 8% после вычета налогов с использованием долга для обратного выкупа акций. Это снижает прибыль на процентные расходы в размере 16 000 долларов.Результат этого изменения выглядит следующим образом: Прибыль в размере 84000 долларов ÷ 300000 долларов США. улучшить базовую прибыльность бизнеса. Сопутствующие курсы Руководство по бизнес-коэффициентам Как рассчитать и проанализировать рентабельность капитала Когда дело доходит до оценки бизнеса, особенно публично торгуемого, определение рентабельности собственного капитала (ROE) — это один из способов увидеть, как он работает. Что такое рентабельность собственного капитала? Рентабельность собственного капитала — это коэффициент, который дает инвесторам представление о том, насколько эффективно руководство компании заботится о финансовых инвестициях акционеров в компанию. Чем выше процент ROE, тем лучше управленческий персонал предприятия получает доход и способствует росту за счет инвестиций акционеров. Как определяется ROE Для расчета ROE чистая прибыль компании делится на акционерный капитал.Чтобы получить чистую прибыль, предприятия учитывают затраты на ведение бизнеса, которые включают стоимость проданных товаров, продаж, операционных и общих расходов, процентов, налоговых платежей и т. Д., А затем вычитают эти затраты на ведение бизнеса из всех продаж. Аналогичным образом показатель свободного денежного потока может быть заменен на чистую прибыль. При расчете чистой прибыли есть некоторые предостережения. Он определяется до выплаты дивидендов держателям обыкновенных акций, но до начала этого расчета необходимо выполнить обязательства по выплате процентов по займам и дивидендам привилегированных акционеров. Другая часть уравнения — это акционерный капитал или акционерный капитал. Одно определение состоит в том, чтобы вычесть существующие обязательства из активов бизнеса, а остается то, что владельцы корпорации или ее акционеры могут заявить в качестве своего капитала в компании. Независимо от того, делается ли это год за годом или квартал за кварталом, трейдеры и инвесторы могут видеть, насколько хорошо компания работает в разные периоды времени. Рентабельность собственного капитала также может быть определена, если чистая прибыль и собственный капитал предприятия находятся в плюсе.Чистая прибыль указана в отчете о прибылях и убытках — книге финансовых операций компании. Акционерный капитал отражается в балансе, в котором подробно описаны активы и финансовые обязательства компании. Анализ рентабельности собственного капитала бизнеса Еще одно соображение, которое отраслевые эксперты рекомендуют определять, является ли рентабельность капитала компании низкой или отличной, — это сравнить ее с показателями индекса S&P 500. Учитывая, что историческая норма прибыли составляла 10 процентов в год за последнее десятилетие, и если рентабельность собственного капитала ниже 10 процентов, это может служить хорошим индикатором эффективности конкретного бизнеса.Тем не менее, рентабельность собственного капитала конкретной компании также необходимо сравнивать с рентабельностью собственного капитала отрасли, чтобы увидеть, опережает ли компания свой сектор. Например, по данным Yahoo Finance !, рентабельность собственного капитала акций Microsoft составляет 42,80%. Это означает, что команда менеджеров Microsoft возвращает всего 43 цента на каждый доллар акционерного капитала. По сравнению с отраслевым показателем ROE (системы программного обеспечения и приложений), равным 13,47%, по данным Школы бизнеса Стерна Нью-Йоркского университета, Microsoft имеет гораздо более высокий показатель ROE по сравнению со средним показателем по отрасли.Это всего лишь один показатель для измерения эффективности компании, но он очень важен. Хотя оценка рентабельности капитала компании — это еще не все и не все, это хорошее начало для определения текущего и будущего финансового состояния компании. Уравнение DuPont, рентабельность собственного капитала, рентабельность инвестиций и ростУравнение ДюпонУравнение DuPont — это выражение, которое разбивает рентабельность собственного капитала на три части: маржа прибыли, оборот активов и кредитное плечо. Цели обученияОбъясните, почему разделение расчета рентабельности собственного капитала на составляющие может быть полезно для аналитика. Основные выводыКлючевые моменты

Ключевые термины

Уравнение ДюпонаМодель DuPont : блок-схема, представляющая модель DuPont. Уравнение DuPont — это выражение, которое разбивает рентабельность собственного капитала на три части. Название происходит от DuPont Corporation, которая создала и внедрила эту формулу в свои бизнес-операции в 1920-х годах. Эта формула известна под многими другими названиями, включая анализ DuPont, идентичность DuPont, модель DuPont, метод DuPont или модель стратегической прибыли . Уравнение DuPont : В уравнении DuPont ROE равна величине прибыли, умноженной на оборот активов, умноженной на финансовый рычаг. Согласно анализу DuPont, рентабельность собственного капитала равна величине прибыли, умноженной на оборачиваемость активов, умноженную на финансовый рычаг. Разделив ROE (рентабельность собственного капитала) на три части, компании могут легче понять изменения в их ROE с течением времени. Компоненты уравнения Дюпон: маржа прибылиМаржа прибыли — это показатель рентабельности. Это показатель ценовой стратегии компании и того, насколько хорошо компания контролирует расходы. Маржа прибыли рассчитывается путем нахождения чистой прибыли в процентах от общей выручки.Как одна из особенностей уравнения DuPont, если рентабельность компании увеличивается, каждая продажа приносит больше денег в чистую прибыль компании, что приводит к более высокой общей рентабельности капитала. Компоненты уравнения Дюпон: Оборачиваемость активовОборачиваемость активов — это финансовый коэффициент, который измеряет, насколько эффективно компания использует свои активы для получения выручки от продаж или дохода от продаж для компании. Компании с низкой рентабельностью обычно имеют высокую оборачиваемость активов, в то время как компании с высокой рентабельностью обычно имеют низкую оборачиваемость активов.Как и в случае с нормой прибыли, если оборачиваемость активов увеличивается, компания будет генерировать больше продаж на один принадлежащий ей актив, что снова приведет к более высокой общей рентабельности капитала. Компоненты уравнения Дюпон: финансовый рычагФинансовый рычаг означает сумму долга, которую компания использует для финансирования своей деятельности, по сравнению с размером собственного капитала, который использует компания. Как и в случае с оборачиваемостью активов и рентабельностью, увеличение финансового рычага также приведет к увеличению рентабельности капитала.Это связано с тем, что более широкое использование долга в качестве финансирования приведет к тому, что компания будет иметь более высокие процентные платежи, которые не облагаются налогом. Поскольку дивидендные выплаты не подлежат вычету из налогооблагаемой базы, поддержание высокой доли долга в структуре капитала компании приводит к более высокой рентабельности капитала. Уравнение Дюпон применительно к отраслям промышленностиУравнение DuPont менее полезно для некоторых отраслей, в которых не используются определенные концепции или для которых концепции менее значимы.С другой стороны, некоторые отрасли могут полагаться на один фактор уравнения DuPont больше, чем другие. Таким образом, уравнение позволяет аналитикам определить, какой из факторов является доминирующим по отношению к рентабельности капитала компании. Например, некоторые виды отраслей с высокой текучестью кадров, такие как розничные магазины, могут иметь очень низкую рентабельность продаж и относительно низкий уровень финансового рычага. В таких отраслях, как эта, гораздо важнее показатель оборачиваемости активов. С другой стороны, отрасли с высокой маржой, такие как мода, могут получить значительную часть своего конкурентного преимущества от продажи с более высокой маржой.Для элитной моды и других люксовых брендов увеличение продаж без ущерба для прибыли может иметь решающее значение. Наконец, некоторые отрасли, например, в финансовом секторе, в основном полагаются на высокий левередж для получения приемлемой рентабельности капитала. Хотя с некоторых точек зрения высокий уровень кредитного плеча может рассматриваться как слишком рискованный, анализ DuPont позволяет третьим сторонам сравнивать этот левередж с другими финансовыми элементами, которые могут определять рентабельность капитала компании. ROE и возможные ограниченияРентабельность собственного капитала измеряет норму прибыли на долю владения бизнесом и не имеет значения, если прибыль не реинвестируется или не распределяется. Цели обученияРасчет рентабельности капитала компании Основные выводыКлючевые моменты

Ключевые термины

Рентабельность капиталаРентабельность собственного капитала (ROE) измеряет норму прибыли на долю владения или акционерный капитал владельцев обыкновенных акций.Это показатель эффективности компании в получении прибыли за счет доли участия акционеров в бизнесе. Другими словами, рентабельность собственного капитала является показателем того, насколько хорошо компания использует инвестиционные фонды для обеспечения роста прибыли. Он также часто используется в качестве целевого показателя для вознаграждения руководителей, поскольку такие коэффициенты, как ROE, как правило, побуждают руководство работать лучше. Доходность собственного капитала от 15% до 20% обычно считается приемлемой. ФормулаРентабельность собственного капитала равна чистой прибыли после дивидендов по привилегированным акциям, но до дивидендов по обыкновенным акциям, деленной на общий акционерный капитал без учета привилегированных акций. Рентабельность собственного капитала : Рентабельность собственного капитала равна чистой прибыли после налогообложения, разделенной на общую сумму акционерного капитала. В процентах рентабельность собственного капитала лучше всего использовать для сравнения компаний в одной отрасли. Разложение рентабельности собственного капитала на различные факторы представляет собой различные коэффициенты, полезные для компаний в фундаментальном анализе. Разбитая рентабельность собственного капитала : Это выражение рентабельности собственного капитала, разложенное на различные факторы. Практику декомпозиции рентабельности собственного капитала иногда называют «системой DuPont.” Возможные ограничения ROE Тот факт, что рассчитана высокая рентабельность собственного капитала, не означает, что компания сразу же получит выгоду. Цены на акции в большей степени определяются прибылью на акцию (EPS), а не рентабельностью капитала. Прибыль на акцию — это сумма прибыли на каждую находящуюся в обращении акцию компании. EPS равен прибыли, деленной на средневзвешенное значение обыкновенных акций. Прибыль на акцию : прибыль на акцию равна прибыли, деленной на средневзвешенное значение обыкновенных акций. Истинная выгода от высокой рентабельности капитала исходит из того, что прибыль компании реинвестируется в бизнес или распределяется в качестве дивидендов. Фактически, рентабельность капитала предположительно не имеет значения, если прибыль не реинвестируется или не распределяется. Оценка внутреннего роста и устойчивостиУстойчивый рост — в отличие от внутреннего — дает компании лучшее представление о темпах своего роста при соблюдении финансовой политики. Цели обученияРассчитайте коэффициенты внутреннего роста и устойчивости компании Основные выводыКлючевые моменты

Ключевые термины

Внутренний рост и устойчивостьИстинная выгода от высокой рентабельности капитала возникает, когда нераспределенная прибыль реинвестируется в деятельность компании.Такое реинвестирование, в свою очередь, должно привести к высоким темпам роста компании. Внутренний темп роста — это формула для расчета максимальной скорости роста, которой может достичь фирма, не прибегая к внешнему финансированию. По сути, это рост, который фирма может обеспечить за счет реинвестирования своих доходов. Это может быть описано как (нераспределенная прибыль) / (общие активы) или концептуально как общая сумма доступного внутреннего капитала по сравнению с текущим размером организации. Мы находим темп внутреннего роста, разделив чистую прибыль на сумму общих активов (или найдя рентабельность активов) и вычтя коэффициент удержания прибыли.Однако рост не обязательно благоприятный. Расширение может лишить менеджеров возможности контролировать и управлять операциями компании. Поэтому более часто используемым показателем является показатель устойчивого роста. Устойчивый рост определяется как годовой процент увеличения продаж, который соответствует определенной финансовой политике, например целевому соотношению заемных и собственных средств, целевому коэффициенту выплаты дивидендов, целевой марже прибыли или целевому отношению общих активов к чистым продажам. Мы находим уровень устойчивого роста, разделив чистую прибыль на акционерный капитал (или найдя рентабельность собственного капитала) и вычтя коэффициент удержания прибыли.В то время как внутренний темп роста предполагает отсутствие финансирования, устойчивый темп роста предполагает, что вы будете использовать внешнее финансирование, которое будет соответствовать какой бы то ни было финансовой политике. Фактически, для достижения более высоких темпов роста компании необходимо будет инвестировать больше собственного капитала, увеличить свой финансовый рычаг или увеличить целевую норму прибыли. Оптимальная скорость ростаДругой показатель роста, оптимальные темпы роста, оценивает устойчивый рост с точки зрения создания общей доходности для акционеров и с точки зрения прибыльности, независимо от данной финансовой стратегии.Первоначально концепция оптимальной скорости роста изучалась Мартином Хандшу, Ханнесом Лёшем и Бьёрном Хейденом. Их исследование было основано на оценке результатов деятельности более чем 3500 компаний, зарегистрированных на фондовых биржах, с первоначальным доходом более 250 миллионов евро во всем мире в различных отраслях за период 12 лет с 1997 по 2009 год. Рост выручки и прибыльность : ROA, ROS и ROE имеют тенденцию к некоторому росту с ростом выручки. Из-за того, что в исследование было включено время, авторы сочли свои выводы по большей части независимыми от конкретных экономических циклов.Исследование показало, что рентабельность активов, рентабельность продаж и рентабельность собственного капитала на самом деле повышаются при увеличении роста выручки от 10% до 25%, а затем падают при дальнейшем увеличении темпов роста выручки. Кроме того, авторы объясняют такое увеличение прибыльности следующими фактами:

Однако, согласно исследованию, темпы роста, превышающие «максимум рентабельности», могут вызвать обстоятельства, снижающие общую рентабельность из-за усилий, необходимых для обеспечения дополнительного роста (т. Е. Интеграции нового персонала, контроля качества и т. Д.). Выплата дивидендов и удержание прибылиКоэффициенты выплаты и удержания дивидендов позволяют понять, какая часть прибыли фирмы распределяется между акционерами, а не удерживается. Цели обученияРассчитать коэффициент выплаты и удержания дивидендов компании Основные выводыКлючевые моменты

Ключевые термины

Выплата дивидендов и удержание прибылиДивиденды — это выплаты, производимые корпорацией своим акционерам. Это часть корпоративной прибыли, выплачиваемая акционерам. С другой стороны, нераспределенная прибыль относится к той части чистой прибыли, которая удерживается корпорацией, а не распределяется среди ее владельцев в качестве дивидендов. Точно так же, если корпорация несет убыток, тогда этот убыток сохраняется и называется по-разному нераспределенными убытками, накопленными убытками или накопленным дефицитом.Нераспределенная прибыль и убытки накапливаются из года в год, при этом убытки компенсируют прибыль. Многие корпорации удерживают часть своей прибыли, а оставшуюся часть выплачивают в качестве дивидендов. Дивиденды распределяются как фиксированная сумма на акцию. Таким образом, акционер получает дивиденды пропорционально своей доле владения. Нераспределенная прибыль отображается в разделе акционерного капитала в балансе компании — так же, как и выпущенный акционерный капитал. Публичные компании обычно выплачивают дивиденды по фиксированному графику, но могут объявить дивиденды в любое время, что иногда называют «специальными дивидендами», чтобы отличить их от дивидендов с фиксированным графиком.Дивиденды обычно выплачиваются в форме наличных денег, торговых кредитов (обычно среди розничных потребительских кооперативов) или акций компании (либо вновь созданных акций, либо существующих акций, купленных на рынке). Кроме того, многие публичные компании предлагают планы реинвестирования дивидендов, которые автоматически используют денежные дивиденды для покупки дополнительных акций для акционера. Денежные дивиденды (наиболее распространенные) — это дивиденды, выплачиваемые в валюте, обычно посредством электронного перевода средств или бумажного чека.Такие дивиденды являются формой инвестиционного дохода и обычно облагаются налогом получателю в год их выплаты. Это наиболее распространенный метод разделения корпоративной прибыли с акционерами компании. На каждую принадлежащую акцию распределяется заявленная сумма денег. Таким образом, если лицо владеет 100 акциями, а денежный дивиденд составляет 0,50 доллара на акцию, держателю акций будет выплачено 50 долларов. Выплаченные дивиденды классифицируются не как расходы, а как вычет из нераспределенной прибыли. Выплаченные дивиденды не отображаются в отчете о прибылях и убытках, но отображаются в балансе. Пример баланса : Нераспределенная прибыль может быть найдена в балансе в разделе капитала владельцев (или акционеров). Дивиденды по акциям — это дивиденды, выплачиваемые в виде дополнительных акций корпорации-эмитента или другой корпорации (например, ее дочерней корпорации). Обычно они выпускаются пропорционально принадлежащим акциям (например, на каждые 100 принадлежащих акций дивиденды по 5% акций принесут пять дополнительных акций). Если платеж включает в себя выпуск новых акций, он аналогичен дроблению акций в том смысле, что он увеличивает общее количество акций при одновременном снижении цены каждой акции без изменения рыночной капитализации или общей стоимости удерживаемых акций. Коэффициенты выплаты и удержания дивидендовКоэффициент выплаты дивидендов — это доля чистой прибыли, которую фирма выплачивает своим акционерам в виде дивидендов: Часть доходов, не выплаченных инвесторам, остается для инвестирования для обеспечения будущего роста прибыли. Эта нераспределенная прибыль может быть выражена в коэффициенте удержания. Коэффициент удержания можно найти, вычтя коэффициент выплаты дивидендов из единицы или разделив нераспределенную прибыль на чистую прибыль. Коэффициент выплаты дивидендов : Коэффициент выплаты дивидендов равен выплате дивидендов, деленной на чистую прибыль за тот же период. Взаимосвязь между ROA, ROE и ростомРентабельность активов — это компонент рентабельности собственного капитала, которые можно использовать для расчета темпов роста компании. Цели обученияОбсудите различные варианты использования коэффициентов рентабельности активов и рентабельности активов Основные выводыКлючевые моменты

Ключевые термины

Рентабельность активов и рентабельность собственного капиталаИтак, рентабельность собственного капитала измеряет норму прибыли на долю владения (акционерный капитал) держателей обыкновенных акций. Таким образом, он показывает, насколько хорошо компания использует инвестиционные средства для увеличения прибыли. Рентабельность активов показывает, насколько выгодны активы компании для получения дохода. Рентабельность активов равна чистой прибыли, деленной на общую сумму активов. Рентабельность активов : Рентабельность активов равна чистой прибыли, деленной на общую сумму активов. Этот процент показывает, что компания может делать с тем, что у нее есть (т. Е. Сколько долларов прибыли они получают от каждого доллара активов, которые они контролируют). Это контрастирует с рентабельностью капитала, которая измеряет эффективность фирмы в получении прибыли от каждой единицы акционерного капитала. Однако рентабельность активов является жизненно важным компонентом рентабельности капитала, являясь индикатором прибыльности компании до рассмотрения заемного капитала. Другими словами, рентабельность активов составляет две трети уравнения DuPont, измеряющего рентабельность собственного капитала. ROA, ROE и ростЧто касается темпов роста, мы используем значение, известное как рентабельность активов, для определения внутренних темпов роста компании. Это максимальный темп роста, которого может достичь фирма, не прибегая к внешнему финансированию. Однако мы используем значение рентабельности собственного капитала для определения темпов устойчивого роста компании, которые представляют собой максимальные темпы роста, которых может достичь фирма без выпуска нового капитала или изменения отношения долга к собственному капиталу. Интенсивность капитала и ростРентабельность активов дает нам представление о капиталоемкости компании.«Капиталоемкость» — это термин, обозначающий количество основного или реального капитала, имеющегося по отношению к другим факторам производства, особенно к труду. Основная концепция здесь заключается в том, сколько продукции можно получить из заданных ресурсов (активов!). Формула капиталоемкости приведена ниже: .[latex] \ text {Capital Intensity} = \ frac {\ text {Total Assets}} {\ text {Sales}} [/ latex] Использование инструментов и машин делает труд более эффективным, поэтому рост капиталоемкости повышает производительность труда.Хотя компании, которым требуются крупные первоначальные инвестиции, обычно имеют более низкую рентабельность активов, возможно, что повышение производительности обеспечит более высокие темпы роста компании. Капиталоемкость может быть выражена количественно как отношение общей денежной стоимости основного оборудования к общему потенциальному выпуску. Однако, когда мы корректируем капиталоемкость с учетом реальных рыночных ситуаций, таких как дисконтирование будущих денежных потоков, мы обнаруживаем, что она не зависит от распределения дохода.Другими словами, изменения в коэффициентах удержания или выплаты дивидендов могут привести к изменениям в измеренной капиталоемкости. Рентабельность капитала (ROE): формула, определение и многое другоеРентабельность собственного капитала (ROE) — это показатель финансовых результатов, который рассчитывается путем деления чистой прибыли компании на собственный капитал. Проще говоря, ROE показывает, насколько эффективно компания использует свои чистые активы для получения прибыли. Собственный капитал рассчитывается как общая сумма активов за вычетом общей суммы обязательств. Это формула ROE: ROE = Чистая прибыль / Собственный капитал. Чистую прибыль можно найти в отчете о прибылях и убытках компании, но акционерный капитал указан в балансе. Акционерный капитал часто называют просто капиталом. Это то же самое, что и балансовая стоимость, и также называется чистыми активами или чистой стоимостью. Высокая рентабельность собственного капитала означает, что компания способна получать прибыль. Это также означает, что у бизнеса есть потенциал для роста доходов в будущем. Почему важна рентабельность собственного капиталаЧем выше ROE, тем эффективнее компания производит прибыль по отношению к собственному капиталу. В данном случае собственный капитал — это деньги, вложенные в бизнес акционерами, плюс деньги, которые инвесторы оставили в бизнесе. Другими словами, капитал — это деньги инвесторов. Рентабельность собственного капитала дает инвесторам представление о том, насколько эффективно руководство компании использует вложенные в нее деньги для получения прибыли. Например, ROE 0,20 или 20% означает, что компания может получать 20 центов прибыли в год на каждый доллар собственного капитала. Другими словами, если акционеры инвестируют доллар в бизнес, компания превратит его в 20 центов прибыли в год. Или, если инвесторы позволят компании сохранить доллар прибыли вместо того, чтобы выплачивать его в качестве дивидендов, компания будет получать 20 центов прибыли в год из этого доллара. Высокая рентабельность собственного капитала делает привлекательным для инвесторов не только инвестировать в бизнес, но и удерживать деньги в бизнесе, а не выплачивать их в качестве дивидендов. Еще одно преимущество высокой рентабельности собственного капитала — потенциал роста. Большое количество предполагает, что компания сможет со временем увеличить свои доходы, реинвестируя их обратно в бизнес. Формула: как рассчитать ROEЛучший способ рассчитать формулу рентабельности собственного капитала — разделить чистую прибыль за последние двенадцать месяцев на собственный капитал. Использование среднего значения акционерного капитала с начала и до конца периода является наиболее точным. Формула следующая: ROE = Чистая прибыль / Ср. Собственный капитал. ROE может отображаться как в соотношении, так и в процентах. Чтобы преобразовать соотношение в процент, вы умножаете на 100%. Чистая прибыль за последние 12 месяцев обычно отображается на финансовых сайтах как «Чистая прибыль (TTM)». Предпочтительные дивиденды вычитаются перед расчетом чистой прибыли по формуле ROE. Если сложить акционерный капитал самых последних акционеров и акционерный капитал 12 месяцев назад, а затем разделить на 2, то получится средний акционерный капитал. Формула: Сред. Акционерный капитал = (SE 1y + SE последний) / 2. Например, представим компанию, у которой в 2019 году чистая прибыль составила 5 миллионов долларов. В начале года их акционерный капитал составлял 9 миллионов долларов. В конце года акционерный капитал увеличился до 11 миллионов долларов. Это дает им средний акционерный капитал в 10 миллионов долларов: (9 + 11) / 2 = 10. Тогда рентабельность собственного капитала составляет 5 миллионов долларов / 10 миллионов долларов = 0,50 или 50%. Использование среднего акционерного капитала за последние двенадцать месяцев помогает учесть различный характер баланса по сравнению с отчетом о прибылях и убытках. Отчет о прибылях и убытках показывает период времени, например год, в то время как баланс показывает момент времени, когда он был подготовлен. Как и в случае с финансовыми показателями компании за год, отчет о прибылях и убытках покажет все, что произошло с 1 января по 31 декабря. Но в балансе будет только моментальный снимок финансового состояния на 31 декабря. Использование среднего акционерного капитала вместо начального или конечного значения помогает исправить эту разницу. Что такое хорошая рентабельность собственного капитала?Хороший или плохой показатель ROE зависит от отрасли. Многие отрасли по своей природе имеют либо низкий, либо высокий уровень рентабельности инвестиций. Например, у коммунальных предприятий, как правило, низкая рентабельность собственного капитала, а у прибыльных технологических компаний — высокая. Из-за этого ROE в основном полезен при сравнении аналогичных компаний в одной отрасли. Однако многие считают приемлемой рентабельность собственного капитала на уровне 15-20%. Для сравнения: индекс S & P500 в 2019 году имел рентабельность капитала 15,29%. Но просмотр одного номера ROE может быть не слишком надежным. Это связано с тем, что рентабельность собственного капитала зависит от чистой прибыли, которая является очень изменчивой величиной, которая часто значительно меняется в зависимости от разовых статей бухгалтерского учета. Это может привести к резким колебаниям ROE от года к году. Чтобы получить хорошее представление о том, преуспевает ли компания, полезно посмотреть, как рентабельность собственного капитала развивалась с течением времени.Оптимальным является стабильное или растущее число. Однако, если рентабельность собственного капитала снижается с течением времени, это может указывать на то, что компания принимает неверные решения о том, куда инвестировать свои деньги. Пример использования ROEПредставим, что вы думаете об инвестировании в акции Facebook и хотите узнать, как его рентабельность капитала сравнивается с показателями аналогичных компаний. Расчет ROE прост. Все, что нам нужно, — это чистая прибыль и средний акционерный капитал за последние 12 месяцев. На момент написания статьи Facebook имел чистую прибыль в размере 18,5 млрд долларов за последние 12 месяцев. Их акционерный капитал 12 месяцев назад составлял 84 миллиарда долларов, но сейчас он составляет 101 миллиард долларов, что дает им средний акционерный капитал в 92,5 доллара. Таким образом, рентабельность капитала Facebook составляет 18,5 долл. США / 92,5 долл. США = 0,2 или 20%. Это хороший показатель рентабельности собственного капитала, но как он сравнивается с аналогичными компаниями? Сравнивая Facebook с аналогичными компаниями, которые также получают большую часть своих доходов от цифровой рекламы, вы видите, что рентабельность собственного капитала Facebook в 20% соответствует показателям аналогичных компаний по отрасли.Это ни хорошо, ни плохо по отношению к отрасли. Однако, если вы посмотрите на тенденции компании, вы увидите, что у них действительно была более высокая рентабельность собственного капитала в предыдущие годы. Поэтому имеет смысл проверить, не повлияли ли на чистую прибыль за последние 12 месяцев разовые начисления. В данном случае чистая прибыль Facebook уменьшилась из-за единовременного штрафа в размере 5 миллиардов долларов. Если исключить эту статью, скорректированная чистая прибыль составляет 23,5 миллиарда долларов, а рентабельность собственного капитала намного выше — 25,4%. Посмотрев на несколько лет и исключив разовые товары, мы видим, что рентабельность капитала Facebook на самом деле выше, чем у ближайших конкурентов. Этот пример показывает, почему просто смотреть на ROE в один момент времени — плохая идея. Это помогает посмотреть, как он эволюционировал с течением времени, и увидеть, не повлияли ли на него необычные предметы. Ограничения ROEКак и большинство других финансовых коэффициентов, ROE имеет несколько ограничений. Что наиболее важно, число ROE может резко измениться при изменении входных данных в уравнение. Если из-за необычных обстоятельств чистая прибыль (числитель) или собственный капитал (знаменатель) увеличивается или уменьшается, это означает, что рассчитанная рентабельность собственного капитала может быть ненадежной. Например, компания, которая берет на себя большую задолженность, уменьшит собственный капитал. Это потому, что долг является обязательством, а собственный капитал равен совокупным активам за вычетом совокупных обязательств. В этом случае, даже если рентабельность собственного капитала вырастет, акции могут стать более рискованным вложением из-за взятия долга. Компания с непостоянной прибылью также может иметь резкие колебания рентабельности собственного капитала. Чистый убыток снижает акционерный капитал, и если компания внезапно перейдет от убытков к прибылям, величина собственного капитала может быть настолько низкой, что рентабельность собственного капитала будет казаться очень большой. Кроме того, обратный выкуп акций ведет к сокращению акционерного капитала, поэтому крупномасштабный обратный выкуп может привести к увеличению рентабельности собственного капитала за счет уменьшения доли капитала в формуле. По этой причине очень высокое значение ROE вызывает подозрение. Если рентабельность собственного капитала намного ниже или намного выше, чем у компаний той же отрасли, это означает, что вам следует провести дополнительное расследование. Наконец, если чистая прибыль или собственный капитал отрицательны, показатель ROE также становится отрицательным. |

BEP = EBITDA/Активы × 100 %

BEP = EBITDA/Активы × 100 % (см. коэффициенты рентабельности в финансовых коэффициентах)

(см. коэффициенты рентабельности в финансовых коэффициентах)

Для каждой из следующих компаний вычислите рентабельность собственного капитала.

Для каждой из следующих компаний вычислите рентабельность собственного капитала. Эта мера используется инвесторами для определения прибыли, которую получает организация по отношению к их инвестициям в нее, обычно по отношению к доходам, полученным другими компаниями в той же отрасли.Бизнес, который может генерировать высокую рентабельность капитала, считается хорошей инвестицией, что приводит к росту его стоимости акций.

Эта мера используется инвесторами для определения прибыли, которую получает организация по отношению к их инвестициям в нее, обычно по отношению к доходам, полученным другими компаниями в той же отрасли.Бизнес, который может генерировать высокую рентабельность капитала, считается хорошей инвестицией, что приводит к росту его стоимости акций.