Какую систему налогообложения выбрать для ИП в Москве?

- Подборка

- 5 инструкций

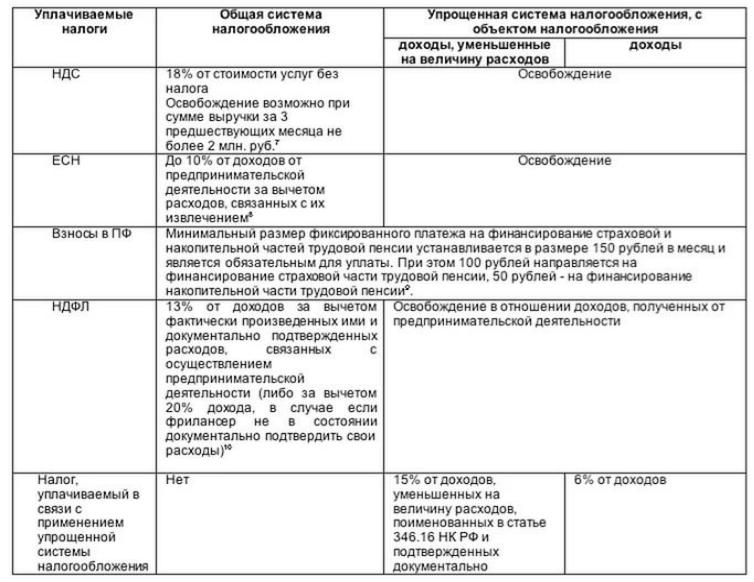

На общем налоговом режиме индивидуальные предприниматели должны уплачивать налог на доходы физических лиц, налог на имущество и ряд других налогов. Но для упрощения взаимодействия с налоговой службой, ИП могут выбрать другие системы налогообложения: упрощенную систему налогообложения, патент или единый сельскохозяйственный налог.

- Как оформить налоговый патент

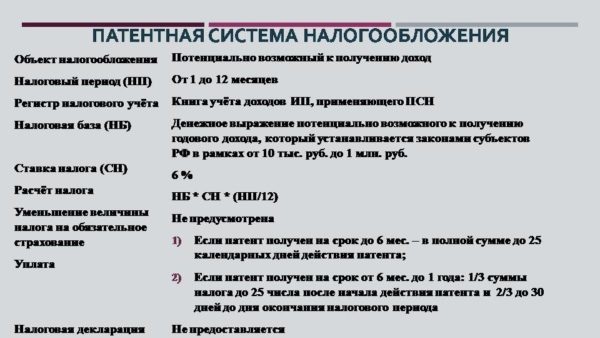

Что такое патентная система налогообложения и для каких видов деятельности ее можно применять. Кто и как может перейти на ПНС. Сколько стоит патент для ИП

- Как уплатить НДФЛ

Что такое НДФЛ и кто обязан его платить. Когда нужно самостоятельно подавать декларацию. Как правильно заполнить декларацию 3-НДФЛ и уплатить подоходный налог

- Как рассчитывается налог на имущество

Как рассчитывается налог на имущество в Москве. Где узнать актуальные налоговые ставки. Кто имеет право на льготы по имущественному налогу. Как сообщить в налоговую о своем имуществе

- Как перейти на единый сельскохозяйственный налог

Кто может использовать ЕСХН. От каких налогов освобождаются предприниматели, перешедшие на ЕСХН. Как заполнить налоговую декларацию по ЕСХН

- Как перейти на упрощенную систему налогообложения

Что такое упрощенная система налогообложения для индивидуальных предпринимателей. От каких налогов освобождаются индивидуальные предприниматели на УСН. Как и когда ИП может перейти на УСН, какой срок подачи налоговой отчетности

Отмена ЕНВД: на какую систему налогообложения перейти? | Развитие малого и среднего предпринимательства | Национальный проект

макеты345-115. jpg 1.37 MB

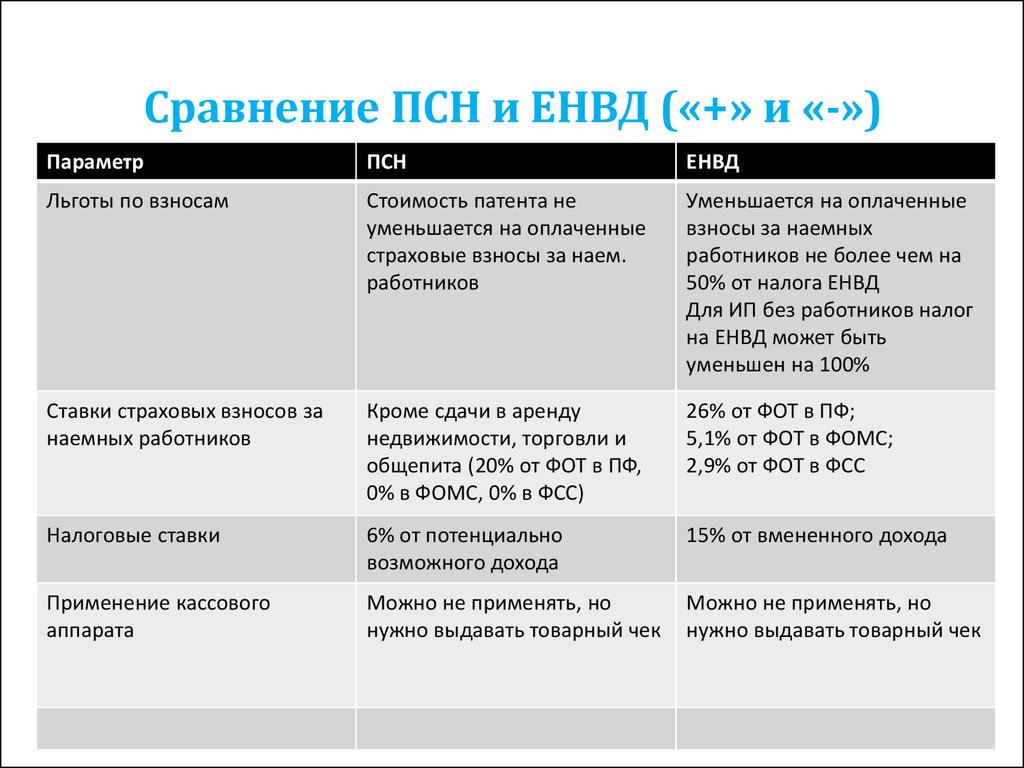

jpg 1.37 MBС 1 января 2021 года отменяется единый налог на вмененный налог. Налогоплательщики, которые работали по этой системе, должны до 31 декабря 2020 года выбрать один из альтернативных режимов налогообложения и уведомить об этом органы ФНС. В случае, если предприниматель не определится с режимом и не направит заявление в налоговую, его автоматически переведут на общую систему налогообложения. Она подразумевает уплату сразу нескольких отдельных налогов (в том числе НДФЛ, НДС, и т.д.), а значит — повышение налоговой нагрузки на бизнес, а также необходимость вести бухгалтерский учет и сдавать налоговые декларации.

макеты345-114.jpg 1.27 MB

В настоящий момент кроме ЕНВД, который перестанет действовать с 2021 года, в России существует еще четыре специальных налоговых режима. Предприниматели могут выбрать один из них, исходя из индивидуальных особенностей бизнеса, вида деятельности, доходов, расходов, штатной численности сотрудников и организационной формы. Чтобы определить оптимальный налоговый режим рекомендуем воспользоваться

Специальные налоговые режимы, которые могут стать альтернативой ЕНВД:

- Патентная система налогообложения (подходит для индивидуальных предпринимателей)

- Упрощенная система налогообложения (подходит для ИП и ООО)

- Налог на профессиональный доход (подходит для ИП и физических лиц)

- Единый сельскохозяйственный налог (подходит для организации и ИП, которые признаются сельскохозяйственными производителями в соответствии с гл. 26.1 НК РФ)

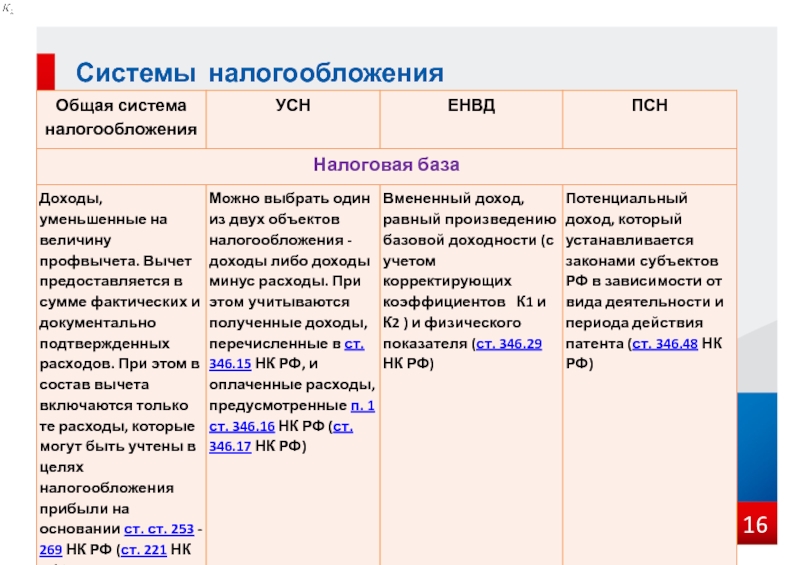

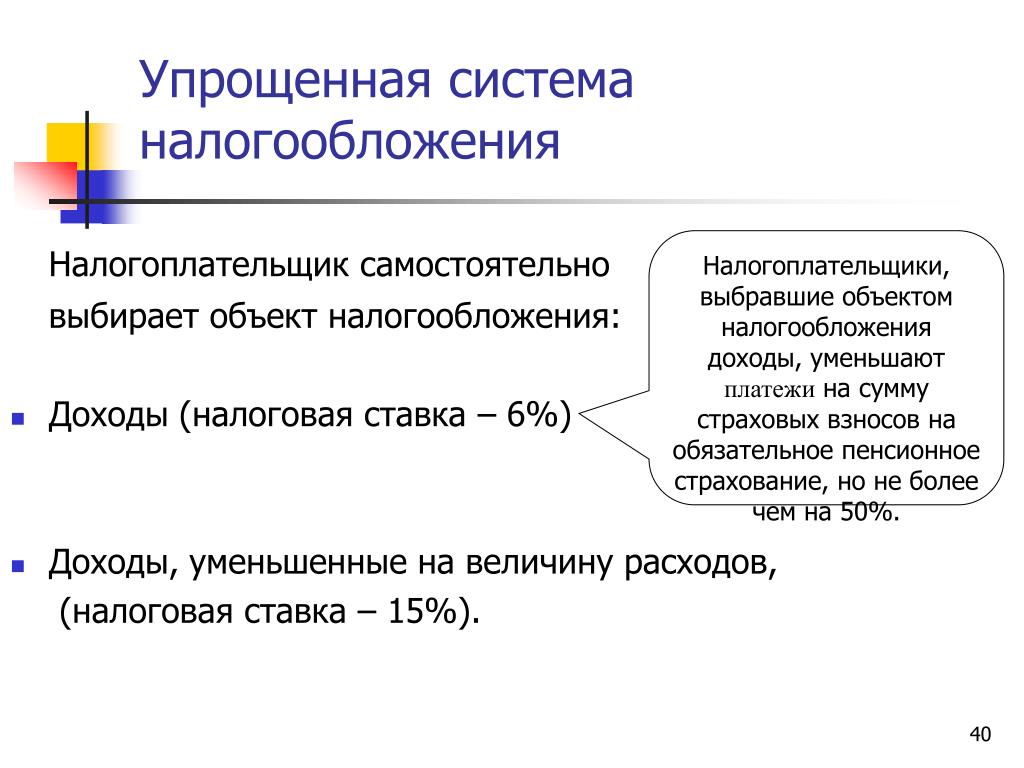

Упрощенная система налогообложения (УСН) — самый распространенный из специальных налоговых режимов. Перейти на него могут как индивидуальные предприниматели (ИП), так и организации — юридические лица. В рамках УСН объектом налогообложения можно выбрать «Доходы» или «Доходы, уменьшенные на величину произведенных расходов» («Доходы минус расходы»).

От этого будет зависеть размер установленной процентной ставки. Если объектом налогообложения станут доходы, то налог составит 6%. При выборе схемы «доходы минус расходы» ставка составит 15%. Кроме этого, при использовании УСН необходимо уплачивать страховые взносы на сотрудников. Однако ИП с объектом «Доходы» могут уменьшить сумму налога по УСН на сумму уплаченных страховых взносов за себя и за наемных работников, но не более, чем на 50%. А ИП, не имеющие работников, могут уменьшить налог на всю сумму уплаченных страховых взносов за себя без ограничения.Налог на профессиональный доход (НПД) или налог для самозанятых подходит для физических лиц и индивидуальных предпринимателей, которые работают сами на себя без наемных сотрудников. НПД составляет 4%, в случае если самозанятый или ИП реализует свои товары, работы или услуги физическим лицам, и 6%, если доход поступает от работы с ИП и юрлицами. При НПД платить страховые взносы за себя не обязательно, но самозанятый может вносить их в добровольном порядке.

От этого будет зависеть размер установленной процентной ставки. Если объектом налогообложения станут доходы, то налог составит 6%. При выборе схемы «доходы минус расходы» ставка составит 15%. Кроме этого, при использовании УСН необходимо уплачивать страховые взносы на сотрудников. Однако ИП с объектом «Доходы» могут уменьшить сумму налога по УСН на сумму уплаченных страховых взносов за себя и за наемных работников, но не более, чем на 50%. А ИП, не имеющие работников, могут уменьшить налог на всю сумму уплаченных страховых взносов за себя без ограничения.Налог на профессиональный доход (НПД) или налог для самозанятых подходит для физических лиц и индивидуальных предпринимателей, которые работают сами на себя без наемных сотрудников. НПД составляет 4%, в случае если самозанятый или ИП реализует свои товары, работы или услуги физическим лицам, и 6%, если доход поступает от работы с ИП и юрлицами. При НПД платить страховые взносы за себя не обязательно, но самозанятый может вносить их в добровольном порядке.Работать в рамках ПСН могут предприниматели лишь в определенных законом сферах деятельности. Всего их 63, наиболее популярные из них: розничная торговля через объекты стационарной торговой сети с площадью торгового зала не более 50 кв. м, услуги общественного питания, оказываемые через объекты общественного питания с площадью зала обслуживания не более 50 кв. м, услуги общественного питания, оказываемые через объекты организации общественного питания, не имеющие зала обслуживания посетителей, оказание автотранспортных услуг по перевозке пассажиров автомобильным транспортом, сдача в аренду (наем) жилых и нежилых помещений, садовых домов, земельных участков, принадлежащих ИП на праве собственности, парикмахерские и косметические услуги и др.

Организации (ИП), занимающиеся производством подакцизных товаров, не имеют права переходить на ЕСХН. Исключение сделали лишь для производителей подакцизного винограда, вина, игристого вина (шампанского), виноматериалов, виноградного сусла, произведенных из винограда собственного производства. Кроме того, специальным налоговым режимом не смогут воспользоваться представители сферы игорного бизнеса.

Как перейти с ЕНВД на выбранный режим налогообложения?

Чтобы перейти на УСН или ЕСХН предпринимателям необходимо предоставить уведомление по требуемой форме (№ 26.2-1 и № 26.1-1 соответственно) в налоговый орган по месту жительства ИП (или по месту нахождения организации).Чтобы работать по ПНС следует оформить заявление на получение патента по форме № 26.5-1 в срок не позднее чем за 10 рабочих дней до начала применения патентной системы. Подать заявление на патент можно в любой территориальный налоговый орган.

Чтобы стать плательщиком специального налога на профессиональный доход достаточно пройти простую регистрацию через мобильное приложение «Мой налог» или веб-кабинет «Мой налог».

макеты345-118.jpg 1.37 MB

Чтобы предприниматели могли разобраться в тонкостях каждого из доступных специальных налоговых режимов, в ФНС разработали специальные памятки. В них даны подробные описания каждого из четырех доступных налоговых режимов, указаны условия для перехода, действующие ограничения, а также приведены QR-коды для скачивания форм уведомлений и заявлений, которые необходимо заполнить и направить в налоговые органы. Для удобства предпринимателей размещаем эти методические пособия. Файлы доступны для скачивания. Сохраните себе, чтобы не потерять!

Сохраните себе, чтобы не потерять! Системы налогообложения. Вопросы и ответы

Как в личном кабинете изменить систему налогообложения?

Напишите нам: перейдите по ссылке или нажмите значок сообщения в личном кабинете внизу экрана и выберите пункт Создать заявку. Выберите тему «Финансы» → «Изменить реквизиты». К сообщению прикрепите документ, подтверждающий смену системы налогообложения. Если вы перешли на упрощенную систему налогообложения (УСН), таким документом будет уведомление о переходе на УСН или Информационное письмо, свидетельствующее о праве применения УСН (по форме № 26.2-7).

Подробнее об УСН читайте на сайте Федеральной налоговой службы.

Какую систему налогообложения выбрать при работе с Ozon?

Для работы с Ozon подходят общая (ОСНО или ОСН) или упрощенная (УСН) системы налогообложения. Мы рекомендуем применять УСН. Однако не все компании могут перейти на эту систему.

Подробнее об УСН читайте на сайте Федеральной налоговой службы.

Какую систему налогообложения выбрать, если у меня патент?

Патентную систему налогообложения (ПСН) нельзя применять при розничной торговле через Интернет. Однако вы можете совмещать ПСН с другими системами: общей (ОСНО) и упрощенной (УСН).

Подробнее о ПСН

От чьего имени Ozon выдает чеки покупателям?

Чеки выдают партнеры Ozon, осуществляющие прием денежных средств.

От какой суммы платить налог в зависимости от моей системы налогообложения?

Доходом по договору комиссии считается вся полученная вами сумма денежных средств, включая комиссию Ozon. Датой получения доходов считается тот день, когда денежные средства поступили на ваш банковский счет.

На общей системе налогообложения

При реализации товара через Ozon право собственности на товар переходит напрямую от вас к покупателю.

Ozon не выкупает товар у вас, а только оказывает услугу реализации. Налоговым Кодексом РФ не установлены

специальные правила в отношении момента определения базы по НДС при реализации товаров через посредников.

В дальнейшем вы сможете сделать вычет по НДС.

На упрощенной системе налогообложения

Если вы работаете на УСН «Доходы», при работе с Ozon нужно учитывать весь товарооборот, не вычитая из доходов размер комиссии. Если на УСН «Доходы минус расходы» — нужно вычесть из доходов размер комиссии и стоимость дополнительный услуг Ozon.

На обеих схемах УСН вы не платите НДС.

Если применяется общая система налогообложения, указывать ли НДС при поставке товаров на склад Ozon?

При поставке товаров на склад Ozon, вы должны создать и передать Ozon через систему ЭДО УПД-2. В этом документе должны быть указаны все поставляемые товары со ставкой НДС — 10% (для детских, продовольственных, медицинских товаров, книг и печатной периодики) или 20% (для остальных товаров).

Подробнее о УПД-2

При определении цены товара учитывайте НДС — включайте его в цену товара.

Если применяется общая система налогообложения, какие закрывающие документы предоставляет Ozon? Как выглядит отчет о продажах?

Каждый месяц Ozon предоставляет о тчет о реализации товаров и УПД к этому отчету.

Подробное описание отчета

Скачать примеры документов:

Если применяется общая система налогообложения, кто является конечным покупателем в отчете о продажах?

Конечным покупателем в отчете о продажах является розничный покупатель.

Если наша компания на упрощенной системе налогообложения и не платит НДС, а Ozon на общей и продает товары с НДС, то какая ставка НДС проставляется на карточке товара?

Если применяется УСН, то при загрузке товаров в поле

Как в 1С проводить возврат товара, который был куплен в марте и есть в отчете о реализации за март, а возвращен в апреле.

На каком основании его можно поставить обратно на сток в учете?

На каком основании его можно поставить обратно на сток в учете?Если товар возвращен покупателем после утверждения отчета о реализации, мы спишем деньги, которые вернули покупателю, и стоимость возврата с вашего счета, а также вернем вам комиссию за продажу в полном объеме. Все эти операции мы отразим в отчете о реализации за тот период, когда товар был возвращен.

Обратитесь в службу поддержки 1С за консультацией о том, как проводить возвраты товаров в этой системе.

Влияет ли схема работы – FBO и FBS – на проведение реализаций и возвратов?

Реализации и возвраты проводятся одинаково, независимо от системы налогообложения, — информация предоставляется в едином отчете о реализации товаров за месяц. Схемы работы не влияют на отражение информации в бухгалтерском учете, по договору партнер остается комитентом.

Материал подготовлен совместно с технологическим партнером ООО «Адаптер».

Дума Ставрополья приняла закон «О патентной системе налогообложения»

Депутаты Думы Ставропольского края приняли закон «О патентной системе налогообложения» с учетом изменений налогового законодательства на федеральном уровне. Он вступит в силу в регионе с первого января 2021 года.

Федеральным законодательством виды деятельности по патентной системе налогообложения приводятся в соответствие с Общероссийским классификатором видов экономической деятельности (ОКВЭД). Также расширяется перечень видов предпринимательской деятельности по патенту за счет включения в него тех видов, по которым сейчас применяется единый налог на вмененный доход (ЕНВД).

Кроме того, Налоговый кодекс Российской Федерации предоставляет предпринимателям, применяющим патентную систему налогообложения, право уменьшать сумму налога на страховые платежи, взносы и пособия, начисленные за налоговый период. Речь идет о ряде взносов, среди которых можно выделить отчисления на обязательное пенсионное страхование, расходы на пособия по временной нетрудоспособности, платежи по договорам добровольного страхования.

Соответствующие изменения нашли отражение в краевом законе «О патентной системе налогообложения», который вступит в силу с первого января 2021 года. В числе новшеств — возможность увеличения площади торговых залов и залов по обслуживанию посетителей в сфере общественного питания, работающих на патенте, с 50 квадратных метров до 150 квадратных метров.

Уточнены размеры потенциально возможного к получению предпринимателями годового дохода по видам деятельности и увеличен перечень видов предпринимательской деятельности, в отношении которых применяется патентная система налогообложения, с 63 до 76.

Краевой закон также учитывает особенности территориального расположения, влияющие на размер потенциально возможного к получению индивидуальным предпринимателем годового дохода. Муниципальные образования края объединены в четыре группы, к которым будет применяться дифференцированный подход в определении величины потенциально возможного к получению дохода. Разделение было проведено на основании экономического анализа территорий.

— Патентная система налогообложения предполагает минимальную налоговую нагрузку на бизнес и дает предпринимателю определенные преимущества по сравнению с другими налоговыми системами. На Ставрополье за последние четыре года отмечается увеличение количества приобретенных патентов более чем в два раза. Это говорит о повышении привлекательности данной системы для предпринимателей. Поэтому мы, как депутаты, ищем возможности для поддержки таких налогоплательщиков, — пояснил Юрий Белый.

Ранее депутаты краевой Думы также внесли изменения в закон о патентной системе, связанные с преобразованием ряда районов и населенных пунктов Ставропольского края в муниципальные округа. В соответствии с поправками, к приобретенным патентам до конца текущего года будет применяться система налогообложения в той редакции, которая действовала до вступления в силу закона Ставропольского края о преобразовании муниципалитетов в муниципальные округа. Это позволит предпринимателям продолжить работу по действующим патентам до конца 2020 года.

Пора переходить с ЕНВД на другие системы налогообложения

Пора переходить с ЕНВД на другие системы налогообложения

Пора переходить с ЕНВД на другие системы налогообложения

С 1 января 2021 года ЕНВД упраздняется. Федеральный закон от 29.06.2012 № 97-ФЗ. Организации и ИП должны перейти на другие системы налогообложения и уведомить об этом ФНС. Всех, кто не сделает самостоятельный выбор до 1 января, автоматически переведут на ОСН.

Когда нужно подавать заявление о переходе на другую систему налогообложения?

Уведомить ФНС о переходе с ЕНВД на выбранную систему налогообложения юрлицам и ИП необходимо в определенные сроки:

для перехода на УСН и ЕСХН — не позднее 31.12.2020 года;

для перехода на ПСН — не позднее, чем за 10 дней до начала применения ПСН, т.е. не позднее 17.12.2020 года;

для перехода на НПД — зарегистрироваться через мобильное приложение «Мой налог» не позднее 01.01.2021 года.

Подобрать подходящий режим налогообложения можно с помощью сервиса на сайте ФНС России.

3 способа для подачи заявления в ФНС

Во время личного визита в отделение ФНС.

Отправить заявление по почте.

Отправить заявление в электронной форме через систему отчетности.

Пользователи системы Декларация.Онлайн и программы Такснет-Референт могут предупредить ФНС о смене системы налогообложения в режиме онлайн. Оба наших сервиса поддерживают функцию отправки уведомления по форме №26.2-1 для УСН, по форме № 26.1-1 для ЕСХН, заявление на получение патента по форме № 26.5-1.

Другие новости

Подпишитесь на нашу рассылку

Вы узнаете о новых налогах и штрафах, изменениях законодательства и наших мероприятиях

Подписываясь, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от компании Такснет

Спасибо за обращение

Ваша заявка принята

Наш специалист свяжется с Вами в течение 30 минут.

Спасибо, что откликнулись!

Благодарим за интерес, проявленный к нашей компании.

Мы свяжемся с вами в ближайшее время.

Спасибо, что подписались!

Теперь вы будете получать письма от Такснета

Спасибо, что оставили отзыв!

Мы уже читаем его, чтобы стать еще лучше.

Определение налогообложения

Что такое налогообложение?

Налогообложение — это термин, означающий, что налоговый орган, обычно правительство, взимает или налагает финансовые обязательства на своих граждан или резидентов. Уплата налогов правительствам или должностным лицам была опорой цивилизации с древних времен.

Термин «налогообложение» применяется ко всем видам принудительных сборов, от доходов до прироста капитала и налогов на наследство. Хотя налогообложение может быть существительным или глаголом, его обычно называют действием; полученные в результате доходы обычно называют «налогами».»

Ключевые выводы

- Налогообложение происходит, когда правительство или другой орган требует, чтобы граждане и корпорации уплачивали пошлину этому органу.

- Плата является принудительной и, в отличие от других платежей, не связана с какими-либо конкретными услугами, которые были или будут предоставлены.

- Налог взимается с физических активов, включая имущество и операции, такие как продажа акций или дома.

- Типы налогов включают подоходный налог, корпоративный налог, налог на прирост капитала, имущество, наследство и продажи.

Понимание налогообложения

Налогообложение отличается от других форм оплаты, таких как рыночные обмены, тем, что налогообложение не требует согласия и не связано напрямую с какими-либо оказываемыми услугами. Правительство требует налогообложения посредством явной или неявной угрозы применения силы. Налогообложение юридически отличается от вымогательства или рэкета, потому что навязывающим учреждением является правительство, а не частные субъекты.

Налоговые системы значительно различались в зависимости от юрисдикции и времени.В большинстве современных систем налогообложение применяется как к физическим активам, таким как собственность, так и к конкретным событиям, таким как сделка купли-продажи. Формулирование налоговой политики — один из самых острых и спорных вопросов современной политики.

Налогообложение в США

Правительство США изначально финансировалось за счет очень небольшого прямого налогообложения. Вместо этого федеральные агентства оценивали плату за пользование портами и другой государственной собственностью. В случае необходимости правительство решило бы продать государственные активы и облигации или выпустить государству оценку за оказанные услуги.Фактически, Томас Джефферсон отменил прямое налогообложение в 1802 году после победы на посту президента; остались только акцизы, которые Конгресс отменил в 1817 году. Между 1817 и 1861 годами федеральное правительство не собирало внутренних доходов.

Подоходный налог в размере 3% взимался с лиц с высокими доходами во время Гражданской войны. Только когда в 1913 году была ратифицирована Шестнадцатая поправка, федеральное правительство начисляло налоги на прибыль как регулярную статью доходов. С 2020 года налогообложение в США применяется к широкому кругу предметов или видов деятельности, от дохода до покупки сигарет и бензина до наследства и при выигрыше в казино или даже при получении Нобелевской премии.

В 2012 году Верховный суд США в рамках постановления по Закону о доступном медицинском обслуживании постановил, что отказ от покупки определенных товаров или услуг, таких как медицинское страхование, считается налогом, а не штрафом.

Цели и основания для налогообложения

Самая основная функция налогообложения — финансирование государственных расходов. На протяжении всей истории предлагались различные обоснования и объяснения налогов. Ранние налоги использовались для поддержки правящих классов, поднятия армий и строительства обороны. Часто право облагать налогом вытекает из божественных или наднациональных прав.

Часто право облагать налогом вытекает из божественных или наднациональных прав.

Более поздние оправдания предлагались по утилитарным, экономическим или моральным соображениям. Сторонники прогрессивных уровней налогообложения для лиц с высокими доходами утверждают, что налоги способствуют созданию более справедливого общества. Более высокие налоги на определенные продукты и услуги, такие как табак или бензин, были оправданы как фактор, сдерживающий потребление. Сторонники теории общественных благ утверждают, что налоги могут быть необходимы в тех случаях, когда частное предоставление общественных благ считается неоптимальным, например, с маяками или национальной обороной.

Различные виды налогообложения

Как упоминалось выше, налогообложение распространяется на все виды сборов. Они могут включать (но не ограничиваются):

- Подоходный налог : Правительство облагает подоходным налогом финансовый доход, полученный всеми организациями в пределах их юрисдикции, включая физических и юридических лиц.

- Корпоративный налог : Этот вид налога взимается с прибыли предприятия.

- Прирост капитала : налог на прирост капитала взимается с любого прироста капитала или прибыли, полученной людьми или предприятиями от продажи определенных активов, включая акции, облигации или недвижимость.

- Налог на недвижимость : Налог на недвижимость рассчитывается местным правительством и оплачивается владельцем недвижимости. Этот налог рассчитывается на основе стоимости недвижимости и земли.

- Наследование : тип налога, взимаемый с физических лиц, унаследовавших имущество умершего лица.

- Налог с продаж : налог на потребление, взимаемый государством с продажи товаров и услуг. Это может быть налог на добавленную стоимость (НДС), налог на товары и услуги (GST), государственный или провинциальный налог с продаж или акцизный налог.

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

Симулятор

- Завести аккаунт

- Присоединяйтесь к игре

Мой симулятор

- Моя игра

- Создать игру

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дома

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дома- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Связаться с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

Симулятор

- Завести аккаунт

- Присоединяйтесь к игре

Мой симулятор

- Моя игра

- Создать игру

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дома

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дома- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Связаться с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

US Tax — подоходный налог в США

Международный индекс налоговой конкурентоспособности Международный индекс налоговой конкурентоспособности (ITCI) Налогового фонда измеряет степень, в которой налоговые системы 36 стран ОЭСР способствуют повышению конкурентоспособности за счет низкого налогового бремени на бизнес-инвестиции и нейтралитета за счет хорошо структурированного налогового кодекса. ITCI учитывает более 40 переменных в пяти категориях: корпоративные налоги, индивидуальные налоги, потребительские налоги, налоги на имущество и международные налоговые правила.

ITCI учитывает более 40 переменных в пяти категориях: корпоративные налоги, индивидуальные налоги, потребительские налоги, налоги на имущество и международные налоговые правила.

ITCI пытается показать не только, какие страны обеспечивают лучшую налоговую среду для инвестиций, но также и лучшую налоговую среду для рабочих и предприятий.

Источники доходов в США

Страны увеличивают налоговые поступления за счет сочетания индивидуальных подоходных налогов, корпоративных подоходных налогов, налогов на социальное страхование, налогов на товары и услуги и налогов на имущество.Сочетание налоговых политик может повлиять на искажение или нейтралитет налоговой системы. Налоги на доход могут нанести больший экономический ущерб, чем налоги на потребление и собственность. Однако степень, в которой отдельные страны полагаются на любой из этих налогов, может существенно различаться.

Корпоративное налогообложение в США

Корпоративный подоходный налог — это налог на прибыль корпораций. Все страны ОЭСР взимают налог с прибыли корпораций, но ставки и базы сильно различаются от страны к стране.Корпоративный подоходный налог — самый вредный налог для экономического роста, но страны могут смягчить этот вред, снизив ставки корпоративного налога и щедрые надбавки на капитал.

Резервы капитала напрямую влияют на бизнес-стимулы для новых инвестиций. В большинстве стран предприятиям, как правило, не разрешается сразу вычитать стоимость капитальных вложений. Вместо этого они должны вычесть эти затраты в течение нескольких лет, увеличивая налоговую нагрузку на новые инвестиции. Это можно измерить, рассчитав процент от приведенной стоимости, которую бизнес может вычесть в течение срока службы актива.Страны с более щедрыми надбавками на капитал имеют налоговые системы, которые более благоприятны для инвестиций в бизнес, что способствует экономическому росту.

Индивидуальное налогообложение в США

Индивидуальные налоги являются одним из наиболее распространенных способов увеличения доходов правительства в странах ОЭСР. Индивидуальные подоходные налоги взимаются с дохода отдельного лица или домохозяйства для финансирования операций сектора государственного управления. Эти налоги, как правило, являются прогрессивными, что означает, что ставка, по которой облагается налогом доход физического лица, увеличивается по мере увеличения дохода индивидуума.

Кроме того, в странах действуют налоги на заработную плату. Эти, как правило, фиксированные налоги взимаются с дохода от заработной платы в дополнение к общему национальному подоходному налогу с физических лиц. Однако поступления от этих налогов обычно направляются специально на программы социального страхования, такие как страхование от безработицы, государственные пенсионные программы и медицинское страхование.

Высокие ставки предельного налога на прибыль влияют на принимаемые решения и снижают эффективность, с которой правительства могут получать доходы от своих индивидуальных налоговых систем.

Прирост капитала и доход от дивидендов — если они не включены в индивидуальный подоходный налог — обычно облагаются налогом по фиксированной ставке.

Потребительские налоги в США

Налог на потребление взимается с товаров и услуг и может принимать различные формы. В ОЭСР и в большинстве стран мира налог на добавленную стоимость (НДС) является наиболее распространенным налогом на потребление. Большинство налогов на потребление либо не облагают налогом промежуточные производственные ресурсы, либо предоставляют кредит на уже уплаченные с них налоги, что позволяет избежать проблемы налоговой пирамиды, когда один и тот же конечный товар или услуга облагается налогом несколько раз в процессе производства. Исключение затрат на бизнес делает налог на потребление одним из наиболее экономически эффективных средств увеличения налоговых поступлений.

Исключение затрат на бизнес делает налог на потребление одним из наиболее экономически эффективных средств увеличения налоговых поступлений.

Однако многие страны неправильно определяют свою налоговую базу. Чтобы свести к минимуму искажения, все конечное потребление должно облагаться налогом по одной стандартной ставке. Однако страны часто освобождают слишком много товаров и услуг от налогообложения или облагают их налогом по сниженным ставкам, что требует от них взимания более высоких стандартных ставок для получения достаточных доходов. Некоторые страны также не могут должным образом освободить бизнес-ресурсы.Например, штаты в США часто взимают налоги с продаж на машины и оборудование.

Налоги на недвижимость в США

Налоги на имущество применяются к активам физического или юридического лица. Например, налоги на наследство и наследство подлежат уплате в случае смерти человека и передачи его или ее имущества наследнику, соответственно. С другой стороны, налоги на недвижимость уплачиваются через определенные промежутки времени — часто ежегодно — на стоимость налогооблагаемой собственности, такой как земля и дома.

Многие налоги на имущество сильно искажают и значительно усложняют жизнь налогоплательщика или бизнеса. Налоги на наследство и наследство создают препятствия для дополнительной работы и сбережений, что снижает производительность и объем производства. Налоги на финансовые операции увеличивают стоимость капитала, что ограничивает поток инвестиционного капитала до его наиболее эффективного распределения. Налоги на богатство ограничивают доступный в экономике капитал, что наносит ущерб долгосрочному экономическому росту и инновациям.

Разумная налоговая политика сводит к минимуму экономические перекосы. За исключением налогов на землю, большинство налогов на собственность усиливают экономические перекосы и имеют долгосрочные негативные последствия для экономики и ее производительности.

Международные налоги в США

В условиях все более глобализации экономики предприятия часто выходят за пределы своих стран, чтобы охватить клиентов по всему миру. В результате странам необходимо определить правила, определяющие, как и если корпоративный доход, полученный в зарубежных странах, облагается налогом.Международные налоговые правила касаются систем и правил, которые страны применяют к этой коммерческой деятельности.

Налоговые соглашения согласовывают многие налоговые законы между двумя странами и пытаются уменьшить двойное налогообложение, в частности, за счет сокращения или отмены удерживаемых налогов между странами. Страны с большим количеством партнеров в сети налоговых соглашений имеют более привлекательные налоговые режимы для иностранных инвестиций и более конкурентоспособны, чем страны с меньшим количеством договоров.

Прогрессивный налог | Что такое прогрессивный налог?

Прогрессивный налог — это налог, при котором среднее налоговое бремя увеличивается с ростом дохода. Семьи с высоким доходом несут непропорционально большую долю налогового бремени, в то время как налогоплательщики с низким и средним доходом несут относительно небольшое налоговое бремя.

Что делает налоговую систему прогрессивной?

Прогрессивная налоговая система применяет более высокие налоговые ставки к более высоким уровням дохода. В США индивидуальный подоходный налог имеет ставки от 10 до 37 процентов.Такой подход приводит к тому, что люди с более высокими доходами платят большую долю подоходного налога, чем люди с низкими доходами.

Оценка | Для физических лиц, облагаемых налогом свыше | Для состоящих в браке лиц, подающих совместную декларацию, налогооблагаемый доход свыше | Для глав домохозяйств, налогооблагаемый доход свыше |

10% | $ 0 | $ 0 | $ 0 |

12% | $ 9 875 | $ 19 750 | 14 100 долл. |

22% | 40 125 | 80 250 долл. США | $ 53 700 |

24% | $ 85 525 | 171 050 долларов США | 85 500 долларов США |

32% | $ 163 300 | 326 600 долл. США | $ 163 300 |

35% | $ 207 350 | 414 700 долл. США | $ 207 350 |

37% | 518 400 | $ 622 050 | 518 400 |

Источник: Налоговая служба | |||

Первый процент получателей платил среднюю ставку федерального налога 33.3 процента в 2015 году, в то время как люди, относящиеся к одной пятой части населения с самым низким доходом, в среднем платили всего 1,5 процента.

В дополнение к федеральной прогрессивной налоговой системе, многие штаты также применяют более высокие налоговые ставки штата к лицам с более высокими доходами.

Насколько прогрессивна налоговая система США?

В США действует прогрессивная система подоходного налога, которая предусматривает более высокие налоги для лиц с более высокими доходами, чем для лиц с низкими доходами. Хотя верхний 1 процент налогоплательщиков зарабатывает 19,7 процента совокупного скорректированного валового дохода, они платят 37.3 процента от всех налогов на прибыль. Всего 3 процента налогов платит самая низкая половина получателей дохода.

Как прогрессивные налоги влияют на работников?

Прогрессивные налоги означают, что по мере увеличения заработка физическое лицо будет сталкиваться с более высокими ставками налога. Это действует как негативный стимул работать больше. Если человек, который в настоящее время находится в 12-процентной налоговой группе, хотел бы работать сверхурочно или устроиться на вторую работу, он может столкнуться с 22-процентной группой своего дополнительного заработка.В этой более высокой налоговой категории им нужно будет больше работать, чтобы достичь своих целей по прибыли после вычета налогов.

Если человек, который в настоящее время находится в 12-процентной налоговой группе, хотел бы работать сверхурочно или устроиться на вторую работу, он может столкнуться с 22-процентной группой своего дополнительного заработка.В этой более высокой налоговой категории им нужно будет больше работать, чтобы достичь своих целей по прибыли после вычета налогов.

Некоторые прогрессивные налоговые системы применяют значительно более высокие ставки налога для лиц с высокими доходами. Более высокие ставки также могут повлиять на решения о способах минимизации налоговых обязательств за счет максимизации имеющихся вычетов и кредитов или уклонения от уплаты налогов другими способами.

Прогрессивный налог — Знайте, как работает прогрессивная налоговая система

Что такое прогрессивный налог?

Прогрессивный налог — это налоговая система, которая увеличивает ставки по мере увеличения налогооблагаемого дохода.Обычно он делится на налоговые категории, которые постепенно переходят к более высоким ставкам. Например, прогрессивная ставка налога может изменяться с 0% до 45%, от самого низкого до самого высокого уровней, по мере увеличения налогооблагаемой суммы. В прогрессивной налоговой системе предельная налоговая ставка налогоплательщика выше, чем их средняя налоговая ставка.

Различные налоговые методы, которые могут использовать правительства, включают прогрессивный, регрессивный, регрессивный или пропорциональный. Прогрессивная налоговая система — это система, в которой налоговое бремя возрастает по мере увеличения налогооблагаемого дохода. Личный финансовый отчет. Личный финансовый отчет — это документ или набор документов, которые отражают финансовое положение человека в определенный момент времени.увеличивается. В некоторых случаях существует минимальная необлагаемая налогом сумма, когда физические лица, зарабатывающие меньше указанной минимальной налогооблагаемой суммы, не несут ответственности за какие-либо платежи в налоговые органы.

Резюме

- Прогрессивный налог — это налоговая система, которая увеличивает ставки по мере увеличения налогооблагаемого дохода.

- Примеры прогрессивного налога включают налог на инвестиционный доход, налог на полученные проценты, доход от аренды, налог на наследство и налоговые льготы.

- Противоположностью прогрессивной системе является регрессивная ставка налога, при которой налоговые обязательства уменьшаются по мере увеличения налогооблагаемой суммы.

Примеры прогрессивного налога

Налог на инвестиционный доход: Это налоги на инвестиционную деятельность, приносящую доход. Они, как правило, влияют на тех, у кого есть лишние деньги, которые откладывают и инвестируют.

Налог на заработанные проценты: Проценты получаются от сбережений или инвестиций и считаются пассивным доходом Пассивный доход Пассивный доход — это любые деньги, заработанные способом, не требующим особых усилий. Тем не менее, есть некоторые идеи, приносящие пассивный доход, которые требуют.

Доходы от аренды: Хотя есть шанс вычесть все расходы, связанные со строительством, после того, как они будут завершены, это очень прогрессивный вид налога, поскольку он нацелен на тех, кто инвестирует в арендуемую недвижимость.

Налог на наследство: Это форма налога, взимаемого с имущества умерших. Обычно это применяется, когда стоимость имущества умершего превышает определенную сумму, установленную правительством.

Налоговые льготы: Это льготы и льготы, которые правительство присуждает менее удачливым гражданам, чтобы сэкономить им немного денег.Их много, и они могут включать налоговый кредит на заработанный доход, налоговый кредит для пожилых людей и инвалидов, налоговый кредит на ребенка или кредит для пенсионных сбережений.

Преимущества прогрессивного налога

- Существует правильное распределение налоговой нагрузки.

Те, у кого более широкие финансовые плечи, несут самое тяжелое бремя.

Те, у кого более широкие финансовые плечи, несут самое тяжелое бремя. - Для менее удачливых слоев общества снижены суммы налогов, чтобы их налоговое бремя не уменьшалось.

- Правительство собирает больше налоговых поступлений по сравнению с пропорциональной налоговой системой.

Прогрессивная и регрессивная налоговая система

Противоположностью прогрессивной системы является регрессивная налоговая ставка, при которой налоговые обязательства уменьшаются по мере увеличения налогооблагаемой суммы. Независимо от используемой ставки правительство стремится собирать деньги с граждан. После объединения всех денег он может предоставлять общественные товары и услуги, такие как инфраструктура и здравоохранение.

Пример

| Налогооблагаемая сумма (долл. США) | Пропорциональный налог (%) | Прогрессивный налог (%) | Регрессивный налог (%) | |

|---|---|---|---|---|

| 10 000 | 14 | 10 | 20 | 10 |

| 20 000 | 14 | 15 | 18 | 12 |

| 30,000 | 1475 907 907 907 907 907 907 907 907 907||||

| 40,000 | 14 | 25 | 12 | 16 |

| 50,000 | 14 | 30 | 10 | 16 |

| 7> 5046 946 | ||||

| 7> 5046 946 |

Из приведенного выше примера видно, что при прогрессивной системе налогообложения налоговые обязательства увеличиваются с увеличением оме.Если мы возьмем пример человека, зарабатывающего 70 000 долларов в год, то его / ее налоговые обязательства будут рассчитываться по прогрессивной системе налогообложения следующим образом:

- Первые 10 000 долларов США по ставке 10% = 1000 долларов США

- Вторые 10 000 долларов США по ставке 15% = 1500 долларов США

- Третий 10 000 долларов США под 20% = 2000 долларов

- Четвертый 10 000 долларов США под 25% = 2500 долларов

- Пятый 10 000 долларов США под 30% = 3000 долларов США

- Превышение 20 000 долларов США при 35% = 7000 долларов США

- Общая сумма налоговых обязательств составит (1000 + 1500 + 2000 + 2500 + 3000 + 7000) = 17000 долларов

Примечание: Любая сумма, превышающая 50 000 долларов, облагается налогом по фиксированной ставке 35%.

Среди систем налоговых ставок, используемых для расчета налогооблагаемых обязательств физического или юридического лица, прогрессивная налоговая ставка многими считается лучшей, поскольку она ложится большим бременем на тех, кто имеет самые высокие доходы. В рамках этой системы средняя ставка налога меньше предельной ставки налога. Далее это можно пояснить, обратившись к тому же примеру:

Общая сумма налоговых обязательств составляет 17 000 долларов США на налогооблагаемую прибыль в размере 70 000 долларов США. Это означает, что средняя ставка налога будет составлять (17 000/70 000) = 24 доллара США.3%. Из расчетов видно, что средняя ставка налога в 24,3% меньше предельной ставки в 35%.

Помните, что прогрессивная налоговая система направлена на получение большего количества денег от людей с высоким доходом. Правительство также использует другие прогрессивные меры, чтобы максимально сократить неравенство доходов. Некоторые из прогрессивных мер, которые может принять правительство, включают введение налога на имущество или даже высокие налоги на предметы роскоши, освобождая от налогообложения товары первой необходимости.

Взгляд экономистов на прогрессивные налоговые ставки

Экономика страны развивается за счет инвестиций. В большинстве случаев остаток дохода после потребления — это то, что инвестируется. В эффективной экономике предполагается, что сбережения равны инвестициям. Это означает, что после того, как человек потребляет часть своего дохода, вместо того, чтобы удерживать остаток в непродуктивном состоянии, его можно использовать в приносящей доход деятельности.

В прогрессивной налоговой системе ситуация может быть не совсем такой, поскольку те, у кого больше, облагаются более высокими налогами. Это оставляет их с меньшим располагаемым доходом , и у них также может не быть стимула для оптимизации своей производительности, поскольку предельный доход облагается налогом по чрезвычайно высокой предельной ставке. Это может привести к снижению уровня инвестиций, что может иметь пагубные последствия для экономики в целом в долгосрочной перспективе.

Это может привести к снижению уровня инвестиций, что может иметь пагубные последствия для экономики в целом в долгосрочной перспективе.

С точки зрения тех, кто получает выгоду от прогрессивных налогов , их покупательная способность становится сильнее. Кроме того, увеличивается спрос на определенные товары, которые либо субсидируются, либо являются частью основных товаров.Эти два фактора могут способствовать росту и развитию в областях, которые иначе было бы трудно стимулировать.

Влияние прогрессивного налога на экономический рост может иметь два толкования, в зависимости от вашей точки зрения. Классические экономисты считают, что экономический ростЭкономический ростЭкономический рост — это широкий термин, который описывает процесс увеличения реального валового внутреннего продукта (ВВП) страны. Рост может идти естественным путем без вмешательства государства, в то время как кейнсианцы верят в государственные расходы для стимулирования экономического роста.

Влияние инфляции на прогрессивную налоговую систему

Инфляция — это состояние, при котором уровень цен на товары и услуги продолжает расти без соответствующего положительного изменения уровня жизни. Это снижает покупательную способность денег, а также стоимость инвестиций. Таким образом, во время инфляции те, на кого действуют прогрессивные налоговые ставки, платят больше, чем первоначально установленная для них надлежащая сумма.

Ссылки по теме

CFI — официальный глобальный провайдер сертификации FMVA® для аналитиков финансового моделирования и оценки (FMVA) Присоединяйтесь к более чем 850 000 студентов, которые работают в таких компаниях, как Amazon, J.П. Морган и Ferrari ® Сертификация FMVA ® Присоединяйтесь к более чем 850 000 студентов, которые работают в таких компаниях, как Amazon, J.P. Morgan и Ferrari, получивших звание ведущей программы сертификации финансовых аналитиков. Чтобы продолжить обучение и продвинуться по карьерной лестнице, вам будут полезны следующие дополнительные ресурсы CFI:

- Учет подоходного налогаУчет подоходного налога Подоходный налог и его бухгалтерский учет являются ключевой областью корпоративных финансов.

Наличие концептуального понимания учета подоходного налога позволяет

Наличие концептуального понимания учета подоходного налога позволяет - Tax ShieldTax ShieldНалоговый щит — это допустимый вычет из налогооблагаемой прибыли, который приводит к уменьшению причитающихся налогов.Стоимость этих щитов зависит от эффективной налоговой ставки для корпорации или физического лица. Общие расходы, которые подлежат вычету, включают амортизацию, выплаты по ипотеке и процентные расходы. данный период. Он содержит 3 раздела: денежные средства от операций, денежные средства от инвестиций и денежные средства от финансирования.

- Три финансовых отчета Три финансовых отчета Три финансовых отчета — это отчет о прибылях и убытках, баланс и отчет о движении денежных средств. Эти три основных заявления:

Виды налогов | Intelligent Economist

Существует три основных типа налогов, каждый из которых имеет очень разные свойства: прогрессивный, пропорциональный и регрессивный. В этой статье будут описаны наиболее важные детали каждой из этих систем.

Прямые и косвенные налоги

Прямые налоги — это налоги на имущество, прибыль и доход.Такие налоги взимаются с дохода или прибыли физических лиц. Косвенные налоги взимаются с товаров, и бремя налога может быть разделено между покупателем и продавцом. Например, налог с продаж в штате Калифорния составляет 7,25%.

Предельная ставка налога — это дополнительный налог, взимаемый за каждый дополнительный заработанный доллар. Средняя налоговая ставка — это отношение общей суммы уплаченного налога к общей сумме полученного дохода.

Типы налогов

1. Прогрессивная система налогообложения

В системе прогрессивных налоговых ставок люди с более высокими доходами платят все более высокую долю налога по мере роста их доходов.В этом случае предельная ставка налога будет выше, чем средняя ставка налога. Прогрессивный налог упоминается как метод уменьшения общего неравенства в обществе, а также способствует экономическому росту и сокращению безработицы за счет повышения покупательной способности людей с низкими доходами.

В большинстве стран мира используется прогрессивный налог для расчета налогов на индивидуальный доход. Общие, хорошо известные примеры прогрессивных налогов включают налоги на наследство, налог на проценты, полученные от сбережений и инвестиций, а также налоговые льготы для уязвимых групп.

2. Система пропорционального налогообложения

В системе пропорциональных налоговых ставок, которая также известна как фиксированный налог, каждый платит ту же часть своего дохода, что и налог, независимо от того, насколько высок или низок их доход. Ставка налога не меняется с увеличением или уменьшением дохода, хотя многие критики отмечают, что пропорциональные налоги несправедливо обременяют тех, у кого меньше ресурсов.

В этой системе средняя ставка налога равна предельной ставке налога. Он существует в Латвии и России, и некоторые считают его более «справедливым» и более легким в управлении для всех, поскольку никто не освобожден от уплаты налогов.Некоторые штаты США, такие как Колорадо, Юта и Мичиган, взимают пропорциональный подоходный налог с физических лиц. Другим примером пропорционального налогообложения является налог с продаж в США, поскольку все потребители платят одинаковую фиксированную ставку налога в виде процента от стоимости товаров, которые они покупают.

3. Регрессивная налоговая система

Регрессивная налоговая система — это тип налога, который приводит к уменьшению налоговой ставки по мере увеличения суммы, подлежащей налогообложению. В системе регрессивных налоговых ставок люди с более низкими доходами платят более высокую долю своего дохода в качестве налога, чем люди с более высокими доходами.Здесь предельная ставка налога ниже средней ставки налога.

Любой налог с верхним пределом, выше которого налоги не уплачиваются, может считаться регрессивным налогом. Примеры регрессивного налога включают, среди прочего, некоторые формы налогов на собственность, а также налоги на грехи.

Прогрессивные, пропорциональные и регрессивные налоги

Как вы теперь знаете, налоговые системы могут быть прогрессивными, пропорциональными или регрессивными.

США

США Те, у кого более широкие финансовые плечи, несут самое тяжелое бремя.

Те, у кого более широкие финансовые плечи, несут самое тяжелое бремя. Наличие концептуального понимания учета подоходного налога позволяет

Наличие концептуального понимания учета подоходного налога позволяет