Адвокаты-«кабинетчики» вправе уменьшить НДФЛ на расходы за жилье, используемое под адвокатский кабинет

Все без исключения адвокаты, прокомментировавшие разъяснения Минфина, отметили, что их формулировка все же оставляет вопросы и на практике возможны различные неясности в порядке исчисления НДФЛ адвокатами, учредившими адвокатский кабинет.

Департамент налоговой политики Минфина России опубликовал Письмо № 03-04-05/106356 от 4 декабря о налогообложении доходов адвокатов, учредивших адвокатский кабинет.

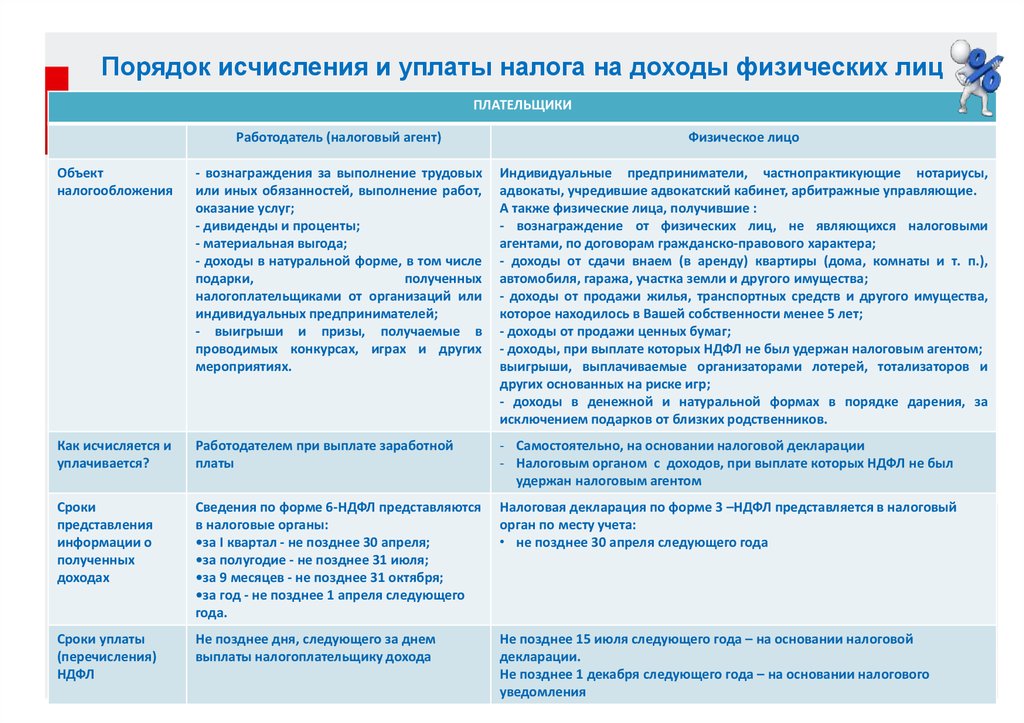

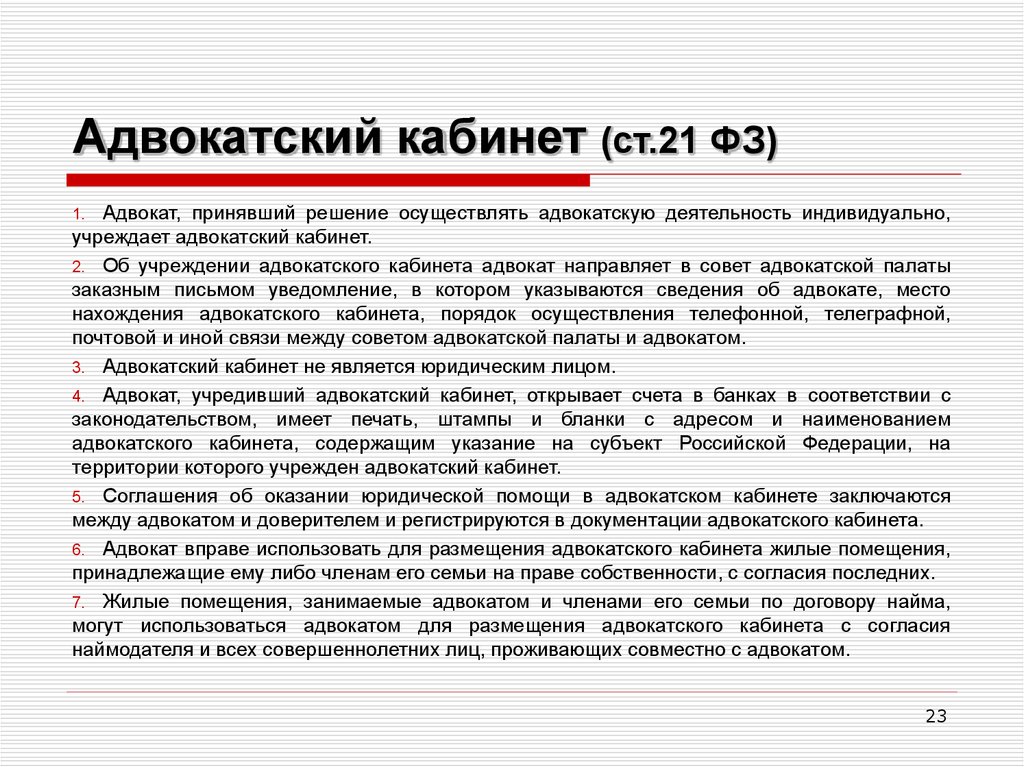

В документе отмечено, что при определении налоговой базы по НДФЛ доходы, полученные от адвокатской деятельности, могут уменьшаться на сумму профессиональных расходов, установленных п. 7 ст. 25 Закона об адвокатуре. Исходя из п. 6 ст. 21 такого закона адвокат вправе использовать для размещения адвокатского кабинета жилые помещения, принадлежащие ему либо членам его семьи на праве собственности, с согласия последних. Для размещения адвокатского кабинета также может использоваться жилье, занимаемое адвокатом и членами его семьи по договору найма, с согласия наймодателя и всех совершеннолетних лиц, проживающих совместно с адвокатом.

Следовательно, в составе профессионального налогового вычета могут учитываться расходы на внесение платежей за жилое помещение, частично используемое под адвокатский кабинет. Соответствующие расходы должны быть документально подтверждены и непосредственно связаны с извлечением соответствующих доходов. В связи с этим такие расходы могут учитываться в составе профессионального налогового вычета в той части, которая непосредственно относится к адвокатской деятельности.

Управляющий партнер компании TAXMANAGER, адвокат Василий Ваюкин полагает, что Минфин изменил сложившийся подход к вопросу о возможности учесть расходы на внесение платежей за жилое помещение, частично используемое адвокатом под адвокатский кабинет. «Нужно отметить, что ранее Минфин по этой тематике не высказывался, но имелось Письмо ФНС России от 1 августа 2012 г. № ЕД-4-3/12780@, в котором со ссылкой на те же самые нормы права, что и в письме Минфина, обосновывалась позиция о неправомерности учета таких расходов», – отметил он.

Эксперт предостерег, что, несмотря на, казалось бы, положительный для адвокатов подход к проблеме, учесть эти расходы будет крайне непросто. «Ведомство предлагает учитывать их в той части, которая непосредственно относится к адвокатской деятельности. И при этом не формулирует, каким же образом определить эту часть. Действительно, налоговое законодательство содержит понятие “раздельный учет”, но критерии, в соответствии с которыми ведется такой раздельный учет, к адвокату, использующему жилое помещение под адвокатский кабинет, абсолютно неприменимы. Как определить такие критерии применительно к адвокату? Пропорционально площади, рабочему времени адвоката или количеству проживающих в жилом помещении? И как бы адвокат ни определял эту пропорцию, это все равно будет поставлено под сомнение налоговиками, ведь соответствующих норм Налоговый кодекс не содержит. Представляется, что было бы справедливым определить твердую сумму такого вычета, но это требует внесения изменений в НК РФ», – считает Василий Ваюкин.

Адвокат, партнер Five Stones Consulting Екатерина Болдинова полагает, что позиция Минфина соответствует уже имеющейся практике. «Так, в марте 2020 г. появилась информация о случае, когда адвокат, учредивший адвокатский кабинет, попытался учесть расходы, связанные с поиском и приобретением квартиры, используемой для осуществления адвокатской деятельности, уплатой процентов, начисленных по кредитному договору на ее приобретение, оплатой коммунальных услуг и услуг по ее уборке, оборудованием помещения для приема пищи. По итогам камеральной налоговой проверки инспекция, администрирующая адвоката, пришла к выводу о невозможности учета таких расходов в составе профессионального налогового вычета, однако ФНС России при рассмотрении жалобы адвоката посчитала его позицию справедливой (Решение ФНС России от 12 февраля 2020 г. № КЧ-3-9/1051@)».

При этом, по словам эксперта, налоговая служба указала, что перевод жилого помещения в нежилое для осуществления адвокатской деятельности не требуется, а все произведенные налогоплательщиком расходы в данном случае непосредственно связаны с деятельностью адвокатского кабинета и документально подтверждены. Соответственно, они должны учитываться при определении налоговой базы по НДФЛ. «Письмо Минфина исходит из этой же логики. Действительно, если адвокат создает адвокатский кабинет, зарегистрированный по адресу его места жительства, логично считать, что расходы, связанные с эксплуатацией этого помещения, должны учитываться в составе его профессионального налогового вычета», – резюмировала адвокат.

Соответственно, они должны учитываться при определении налоговой базы по НДФЛ. «Письмо Минфина исходит из этой же логики. Действительно, если адвокат создает адвокатский кабинет, зарегистрированный по адресу его места жительства, логично считать, что расходы, связанные с эксплуатацией этого помещения, должны учитываться в составе его профессионального налогового вычета», – резюмировала адвокат.

Она также предположила, что эта позиция ведомства еще будет изменяться и дополняться, потому что на практике неминуемо будут возникать вопросы. «Например, если в квартире одновременно проживает несколько членов семьи адвоката (в том числе его родители или дети), очевидно, что расходы на эксплуатацию помещения необходимо будет делить между всеми проживающими квартире и адвокат сможет учесть только часть сумм коммунальных платежей. Аналогично, если в квартире одновременно проживают два адвоката и у каждого из них адвокатский кабинет зарегистрирован по этому адресу», – отметила Екатерина Болдинова.

Адвокат добавила, что формулировка в последнем абзаце письма оставляет пространство для размышлений: «При этом, учитывая, что соответствующие расходы должны быть документально подтверждены и непосредственно связаны с извлечением соответствующих доходов, они могут учитываться в составе профессионального налогового вычета в той части, которая непосредственно относится к адвокатской деятельности». «Очевидно, что определять эту “часть” необходимо будет отдельно, в каждом конкретном случае; вопросы, как и с помощью каких инструментов, остаются открытыми», – подытожила Екатерина Болдинова.

Адвокат АП г. Москвы Анна Минушкина добавила, что в письме акцентируется внимание на нескольких условиях. «На мой взгляд, в основе такого разъяснения лежит вышеупомянутое решение ФНС России. Однако в первом случае было установлено, что помещение полностью используется для осуществления адвокатской деятельности, поскольку не было выявлено каких-либо доказательств использования адвокатом спорного жилого помещения с момента приобретения в личных, семейных и бытовых целях, а не для размещения в нем адвокатского кабинета.

Анна Минушкина предположила, что на практике разъяснение Минфина поставит точку в вопросе, может ли адвокат, учредивший адвокатский кабинет, учитывать в составе своего профессионального вычета часть расходов на содержание жилого помещения, в котором проживает и осуществляет адвокатскую деятельность, однако повлечет ряд других вопросов – например, каким образом обосновать и чем подтвердить то, в какой части помещение используется для работы, а в какой – для личных и семейных нужд.

Адвокат АП г. Москвы Вячеслав Голенев позитивно оценил разъяснение: «Такой подход учитывает, что подавляющее большинство российских адвокатов, учредивших адвокатский кабинет, просто не имеют тех возможностей снятия в аренду или выкупа нежилого помещения для осуществления в нем отдельно, обособленно своей адвокатской деятельности, которые имеют адвокаты, учредившие бюро или коллегию».

По мнению эксперта, выводы Минфина справедливы. «Вместе с тем нельзя не отметить, что учет уплаченных коммунальных платежей, платежей за аренду жилого помещения отвечает принципу экономического основания налогообложения (п. 3 ст. 3 НК РФ). Если помещение используется для ведения экономической деятельности и в связи с таким использованием образуется доход, то расходы на эксплуатацию и осуществление прав по этому помещению могут уменьшать налоговую базу по НДФЛ, без этих расходов не могли бы быть получены доходы (или их было бы значительно меньше).

«В письме есть еще один аспект, который заостряет на себе внимание, формально он верный. Адвокат может лишь частично использовать жилое помещение для ведения адвокатской деятельности – другая часть помещения(й) должна быть отведена под само проживание. Но что подразумевается под “частичностью”? Это отдельное изолированное помещение в квартире, или это может быть, условно говоря, рабочее место в жилой комнате? На эти вопросы ответы не даны, и на это следует обратить пристальное внимание. В противном случае, не исключаю риска признания налоговым органом платежей за жилое помещение неучтенными в силу их экономической необоснованности, и указанное письмо Минфина ничем в такой ситуации не поможет», – подчеркнул Вячеслав Голенев.

Адвокат может лишь частично использовать жилое помещение для ведения адвокатской деятельности – другая часть помещения(й) должна быть отведена под само проживание. Но что подразумевается под “частичностью”? Это отдельное изолированное помещение в квартире, или это может быть, условно говоря, рабочее место в жилой комнате? На эти вопросы ответы не даны, и на это следует обратить пристальное внимание. В противном случае, не исключаю риска признания налоговым органом платежей за жилое помещение неучтенными в силу их экономической необоснованности, и указанное письмо Минфина ничем в такой ситуации не поможет», – подчеркнул Вячеслав Голенев.

Разъяснения Министерства финансов РФ о доходах и расходах адвокатов, учредивших адвокатские кабинеты. Адвокатская палата Новосибирской области.

Вы находитесь: Разное Информация для адвокатов Разъяснения Министерства финансов РФ о доходах и расходах адвокатов, учредивших адвокатские кабинеты.

Министерство финансов

Российской

Федерации

ПИСЬМО

от 14 апреля 2008 г. №03-О4-05-О1/111

№03-О4-05-О1/111

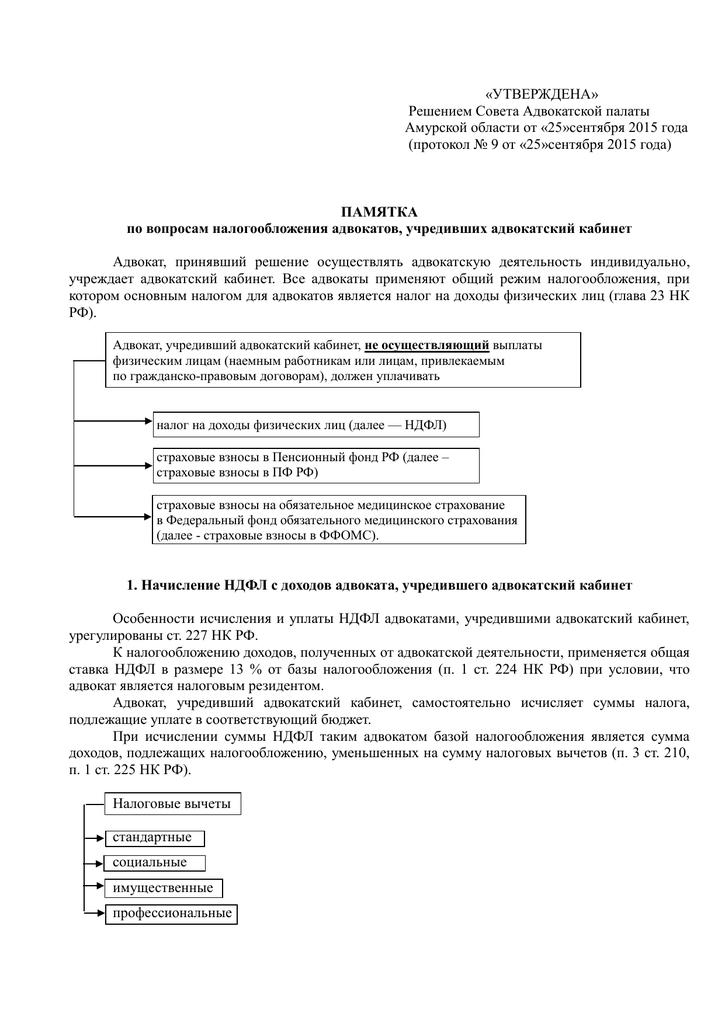

Департамент налоговой и таможенно-тарифной политики рассмотрел письмо по вопросу учета доходов и расходов адвокатом, учредившим адвокатский кабинет, и в соответствии со ст. 34.2 Налогового кодекса РФ (далее — Кодекс) разъясняет следующее.

В соответствии с п. 4 ст. 25 Федерального закона

63-Ф3 существенными условиями соглашения являются, в частности, условия выплаты доверителем

вознаграждения за оказываемую юридическую по мощь, а также порядок и размер компенсации расходов

адвоката, связанных с исполнением поручения.

Вознаграждение, выплачиваемое адвокату доверителем, и (или) компенсация адвокату расходов, связанных с исполнением поручения, согласно п. 6 ст. 25 Федерального закона № 63-ФЗ, подлежат обязательному внесению в кассу соответствующего адвокатского образования либо перечислению на расчетный счет адвокатского образования в порядке и сроки, которые предусмотрены соглашением.

Порядок учета доходов и расходов и хозяйственных операций для индивидуальных предпринимателей, утвержденный Приказом Министерства финансов РФ и Министерства РФ по налогам и сборам от 13.08.2002 г. №№ 86н, БГ-3-04/430 (далее — Порядок), распространяется также и на адвокатов, учредивших адвокатские кабинеты.

Согласно п. 14 вышеуказанного Порядка в Книге учета доходов и

расходов и хозяйственных операций отражаются все доходы, полученные от осуществления деятельности без

уменьшения их на предусмотренные налоговым законодательством РФ налоговые вычеты.

Таким образом, суммы вознаграждений за оказываемую юридическую помощь и компенсации расходов, связанных с исполнением поручения, признаются доходом адвоката, учредившего адвокатский кабинет, и подлежат отражению в Книге учета.

В соответствии с п. 1 ст. 221 Кодекса при исчислении налоговой базы по налогу на доходы физических лиц налогоплательщики-адвокаты, учредившие адвокатские кабинеты, имеют право на получение профессионального налогового вычета в сумме фактически произведенных ими и документально подтвержденных расходов, непосредственно связанных с извлечением доходов.

Согласно п. З ст. 237 Кодекса налоговая база по

единому социальному налогу налогоплательщиков-адвокатов определяется как сумма доходов, полученных

такими налогоплательщиками за налоговый период как в денежной, так и в натуральной форме от

профессиональной деятельности, за вычетом расходов, связанных с их извлечением.

При этом при исчислении налоговой базы по налогу на доходы физических лиц и единому социальному налогу состав расходов, принимаемых к вычету, определяется в порядке, аналогичном порядку определения расходов для целей налогообложения, установленному гл. 25 «Налог на прибыль организаций» Кодекса.

В соответствии с п. 1 ст. 252 Кодекса расходами признаются обоснованные и документально подтвержденные затраты, осуществленные налогоплательщиком.

Расходы адвоката, связанные с исполнением поручения доверителя, при представлении подтверждающих документов уменьшают налоговую базу по налогу на доходы физических лиц и единому социальному налогу.

Согласно п. 1 ст. 221 Кодекса гл. 25 Кодекса

применяется адвокатами, учредившими адвокатский кабинет, только в части определения состава расходов,

учитываемых для целей определения налоговой базы по налогу на доходы физических лиц и единому

социальному налогу.

В отношении состава доходов, учитываемых при определении налоговой базы по налогу на доходы физических лиц и единому социальному налогу, положения гл. 25 Кодекса, в том числе ст. 251 Кодекса «Доходы, не учитываемые при определении налоговой базы», не применяются.

Правила ведения Книги учета доходов и расходов и хозяйственных операций установлены вышеуказанным Порядком, не предусматривающим исключения компенсации расходов из доходов адвоката.

Налогообложение адвокатов, учредивших адвокатский кабинет. Пособие для адвокатов

| Автор: | Евгений Журавлев |

| Жанр: | Прочая образовательная литература |

| ISBN: | 9785449321909 |

Скачать книгу Читать онлайн

Купить

Другие книги автора Евгений Журавлев

Моё кино. 24 кадра в секунду

24 кадра в секунду

Автор: Евгений Журавлев

Это стихи о любви и страсти, жизни и смерти. Каждое стихотворение как маленькая киноистория: смешная или грустная, полная трагизма или переполненная счастьем. Книга содержит нецензурную брань.

Операция «Шасть!»

Авторы: Александр Сивинских, Евгений Журавлев

Прав, прав был Михайло Ломоносов: если где-то что-то убыло, то вскоре где-то и прибудет! Раз уж со знаменитой картины Васнецова пропали три богатыря, значит, нужно ждать их появления в самом неожиданном месте. А когда появятся, не терять из виду. Потому что не те это люди, которые станут отсиживаться по домам, когда Мировое Зло присосалось жадным хоботом к мирному городу Картафаново. И вот уже летит по улицам четырехколесный скакун VIP-класса «Ока», а бильярдный кий в руках витязей разит супостатов не хуже, чем копье. Ну а что касается дождя из квакушек и залетного аллигатора, то лягушачьи лапки станут хорошей закуской богатырям, а крокодил непременно подастся в собу… простите, соратники.

А когда появятся, не терять из виду. Потому что не те это люди, которые станут отсиживаться по домам, когда Мировое Зло присосалось жадным хоботом к мирному городу Картафаново. И вот уже летит по улицам четырехколесный скакун VIP-класса «Ока», а бильярдный кий в руках витязей разит супостатов не хуже, чем копье. Ну а что касается дождя из квакушек и залетного аллигатора, то лягушачьи лапки станут хорошей закуской богатырям, а крокодил непременно подастся в собу… простите, соратники.

Любовные игры и сказки любви

Автор: Евгений Журавлев

Это стихи о любви и страсти, жизни и смерти. Каждое стихотворение, как маленькая киноистория: смешная или грустная, полная трагизма или переполненная счастьем. Это игры, в которые играют мужчины и женщины. Это сказки, рассказанные автору самой любовью. Книга содержит нецензурную брань.

Это сказки, рассказанные автору самой любовью. Книга содержит нецензурную брань.

Не знаю, как её назвать

Автор: Евгений Журавлев

Каждый раз, являясь нам, любовь меняет свой облик. Неуловимая и навязчивая, пугающая и заставляющая смеяться, создающая своё собственное время… Да и Любовь ли это? Как часто мы сами не знаем, как назвать чувство, которое испытываем.«Не знаю, как её назвать…» написал автор в названии своего сборника. Здесь каждое стихотворение, как маленькая киноистория: смешная или грустная, полная трагизма или переполненная счастьем… как попытка ответить на вопрос, на который никогда не будет ответа. Книга содержит нецензурную брань.

Самое популярное в жанре Прочая образовательная литература

Сметное дело и инвестиционная деятельность. Русский язык. Английский язык

Русский язык. Английский язык

Автор: Ольга Ивановна Коробейникова

Это третья книга доктора экономических наук Ольги Олеговны Коробейниковой. Предыдущие две «Мир словосочетаний, Русский язык, Английский язык» и «На основе рифмы. Английский навсегда. English forever» были встречены с большой заинтересованностью читателями, изучающими английский язык. Книга будет полезна для учащихся старших классов средней школы, гимназий, лицеев, студентов II—III курсов неязычных вузов.

Комфортное сосуществование людей и животных на городских и особо охраняемых природных территориях: российская и международная практика. Сборник материалов конференции 2018 г.

Автор: Галина Шляхова

В настоящий сборник вошли научные доклады, аналитические обзоры, эссе и практические кейсы участников II Всероссийской конференции «Комфортное сосуществование людей и животных на городских и особо охраняемых природных территориях: международная и российская практика».

Мир словосочетаний. Русский язык, английский язык

Автор: Ольга Ивановна Коробейникова

Книгу «Мир словосочетаний. Русский язык, английский язык» в помощь тем, кто изучает английский язык, написала доктор экономических наук О. О. Коробейникова. Ольга Олеговна в 1995 г. окончила ННГАСА. В 2002 г. в ННГАСУ ей была присвоена степень кандидата экономических наук, а в 2006 г. решением Президиум ВАК России – доктора экономических наук.

Простая география. Россия

Автор: Татьяна Мокеева

Вторая книга из серии «Простая география» посвящена России, гражданами которой мы являемся. И вновь, материал школьной программы по физической географии 8-го класса, изложен поэтическим языком. Книга даёт возможность более глубоко узнать бескрайние просторы Отчизны, понять, как формировалась природа и границы территорий, как происходило освоение земель. Нельзя любить свою страну и иметь лишь поверхностные знания о ней. Ведь «чем человек просвещеннее, тем он полезнее своему отечеству».

И вновь, материал школьной программы по физической географии 8-го класса, изложен поэтическим языком. Книга даёт возможность более глубоко узнать бескрайние просторы Отчизны, понять, как формировалась природа и границы территорий, как происходило освоение земель. Нельзя любить свою страну и иметь лишь поверхностные знания о ней. Ведь «чем человек просвещеннее, тем он полезнее своему отечеству».

Шпаргалка для гувернантки 1

Автор: Ирен Беннани

Книга полезна и тем, кто имеет детей или кто хочет пригласить в свой дом помощников по уходу за малышами и воспитанию детей. Материалы, размещенные в книге, помогут няням и гувернанткам сфокусироваться на тех навыках, которые являются основными для данной вакансии.

Подготовка к ЕГЭ по обществознанию. Вопросы к репетитору

Вопросы к репетитору

Автор: Орлова Виктория

Взгляд репетитора на подготовку к ЕГЭ по обществознанию. Здесь собраны самые частые вопросы, чтобы родители и школьники могли подготовиться психологически ко всему процессу. Знали почему и как стоит готовиться, чтобы получить желанный результат.

Знание психоанализа. Заблудшее означающее

Автор: Денис Колосов

Что такое психоанализ и в чем заключается знание психоаналитика? Отвечая на эти вопросы, данная книга, будет полезна в первую очередь самим психоаналитикам. Читатель сможет получить ориентиры для того, чтобы (из) обрести и занять устойчивую аналитическую позицию. Также, я надеюсь, что настоящее издание сослужит службу и тем, кто хотел бы определиться в отношении психоаналитической практики, для того, например, чтобы, наконец, решиться переступить порог нового для себя мира психоанализа…

Также, я надеюсь, что настоящее издание сослужит службу и тем, кто хотел бы определиться в отношении психоаналитической практики, для того, например, чтобы, наконец, решиться переступить порог нового для себя мира психоанализа…

Биотрон – ключ к здоровью человека. Использование концентрированного излучения молодых организмов для оздоровления и продления активной жизни

Авторы: Леонид Юрьевич Прохоров, Евгений Комраков

Описывается история попыток омоложения людей, а также методов, которые для этого применяли. Накоплено много данных о дистантном воздействии одних биологических объектов на другие. Ключевое значение имеет концентрация воздействия. Для этого изобретены установки Биотрон или Биокамера. В эксперименте мыши жили на 25% дольше и в старости оставались молодыми и активными, в отличие от дряхлых и малоподвижных контрольных животных. Описываются разные Биотроны ЕКОМ, а также их влияние на здоровье людей.

В эксперименте мыши жили на 25% дольше и в старости оставались молодыми и активными, в отличие от дряхлых и малоподвижных контрольных животных. Описываются разные Биотроны ЕКОМ, а также их влияние на здоровье людей.

#конференция_СОВет. Сборник материалов – 2020

Автор: Галина Шляхова

Сборник материалов IV Всероссийской научно-практической конференции с международным участием «Комфортное сосуществование людей и животных на урбанизированных и особо охраняемых природных территориях: международная и российская практика» под общей редакцией Шляховой Г. И., Рычаговой М. С.

Лига роботов. Уборочные машины

Автор: Марина Сергеевна Аглоненко

Роботы изменили мир человека. Роботы пришли и приходят на замену людям. Всю работу выполняют за них. А люди будут больше отдыхать.

Роботы пришли и приходят на замену людям. Всю работу выполняют за них. А люди будут больше отдыхать.

Оставить отзыв

Ваше имя

Ваш отзыв

Налоги юридической фирмы: обязательства и вычеты (2022)

Часть юридической фирмы «Здоровый юрист»

Узнать больше

Предыдущая глава

Страхование бизнеса для юридических фирм: анализ типов страхования и основные аспекты

Страшное слово на букву «t»: налоги. Бухгалтерский учет и налоги юридической фирмы являются необходимыми элементами соблюдения требований и финансовыми показателями того, насколько хорошо работает ваша небольшая фирма. Если вы ищете налоговую помощь, это просто означает, что вы заработали деньги в своей фирме, и это хорошо.

Давайте углубимся в некоторые основы, которые вам необходимо знать для вашего бизнеса.

Понимание ваших налоговых обязательств и общих вычетов

Нет ничего хуже, чем быть удивленным и застигнутым врасплох своим налоговым счетом.

Эрика посвятила себя прогону всего через Quickbooks, полностью убежденная, что все идет отлично. Все, что для этого потребовалось, это поход в почтовый ящик, где она нашла налоговый счет на тысячи, чтобы показать ей обратное.

Сразу холодный пот, да? Это то, что не дает адвокатам вроде нас спать по ночам. Не сталкивайтесь с денежным кризисом, когда ваша юридическая фирма должна уплатить налоги. Разработайте план, как позаботиться о своих налоговых обязательствах, чтобы вы могли лучше спать по ночам. Мы покажем вам, как это сделать.

Ваши налоговые обязательства

Налоги и налоговое планирование вашей юридической фирмы будут зависеть от многих факторов, включая:

И другие переменные. Во время уплаты налогов вы обнаружите последствия того, как вы нанимаете сотрудников, как вы платите себе и своим партнерам, какое оборудование покупаете и как экономите свои деньги. Например, вам нужно будет платить налоги на трудоустройство и налоги на проценты, которые вы получаете со своего сберегательного счета. Вот почему мы говорим, что очень важно понимать свои финансы.

Например, вам нужно будет платить налоги на трудоустройство и налоги на проценты, которые вы получаете со своего сберегательного счета. Вот почему мы говорим, что очень важно понимать свои финансы.

У вас есть уникальные налоговые обязательства в зависимости от того, являетесь ли вы индивидуальным адвокатом или владельцем небольшой фирмы.

Например, если вы индивидуальный адвокат:

Первый шаг — узнать, когда вы должны отчитываться и платить в зависимости от типа вашей организации и юрисдикции. Если вы владеете небольшой фирмой в форме товарищества, компании с ограниченной ответственностью (ООО), S-корпорации или электронной корпорации, у вас есть уникальные требования к подаче налоговой декларации, которые вы должны соблюдать, в зависимости от вашего образования.

Общие отчисления для вашей фирмы

Мы верим в пользу отчислений. Налоговый вычет уменьшает сумму вашего налогооблагаемого дохода, в результате чего вы должны меньше. Выбранные вами отчисления должны быть связаны с бизнесом, а также должны соответствовать некоторым основным правилам. Например, расходы должны быть необходимы для поддержания вашего бизнеса, а также разумными.

Выбранные вами отчисления должны быть связаны с бизнесом, а также должны соответствовать некоторым основным правилам. Например, расходы должны быть необходимы для поддержания вашего бизнеса, а также разумными.

Вот некоторые из наиболее распространенных расходов, которые вы можете вычесть:

- Питание. Если вы решите пригласить этого клиента на ужин перед шоу Джастина Бибера, за это будет вычтено. На самом деле, вы обычно можете вычесть 50 % ваших обедов и расходов, которые вы накопили во время встреч, чтобы пообщаться с клиентами (Налоговое управление США установило специальные правила на 2021 и 2022 годы, позволяющие вам вычитать до 100 % некоторых блюд, поэтому убедитесь, что вы всегда в курсе последних событий) Мы храним подробные записи, включая информацию о том, с кем обедали или гуляли, и что мы обсуждали, а также квитанции по каждому из этих случаев на тот случай, если налоговая служба захочет завершить проверку.

- Домашний офис. Угловой кабинет, расположенный в шикарном уголке вашей кухни? Независимо от того, где вы управляете своей фирмой из дома, процент ваших домашних расходов может быть вычтен, включая проценты по ипотеке, арендную плату, коммунальные услуги и т. д. Конечно, эта часть вашего дома должна использоваться регулярно и исключительно для бизнеса.

- Профессиональные гонорары. После найма бухгалтера или налогового инспектора вы можете вычесть эти расходы из налогов вашей юридической фирмы.

- Мебель, компьютеры и другое оборудование. Это новое офисное кресло со встроенным массажером для спины полностью не облагается налогом. Если вы получите выгоду от этих покупок в течение налогового года, вы можете вычесть их. Или вы можете извлечь из них выгоду.

Другие возможные вычеты могут включать в себя расходы на поездки, непрерывное образование, медицинскую страховку, интернет и услуги электронной почты, членские взносы в профессиональные ассоциации и многое другое. Обязательно проконсультируйтесь со своим налоговым специалистом, чтобы убедиться, что то, что вы считаете вычетом, действительно является вычетом.

Обязательно проконсультируйтесь со своим налоговым специалистом, чтобы убедиться, что то, что вы считаете вычетом, действительно является вычетом.

Стоит ли тратить больше, чтобы снизить налоговые обязательства?

Бизнесмены часто получают совет от налоговых специалистов: тратьте больше денег в конце года, чтобы получить налоговые вычеты. Тем не менее, мы не согласны. Если это означает трату вашей прибыли, неразумно тратить деньги на вещи, которые вам не нужны, просто чтобы избежать налогов. Тем не менее, если есть смысл потратить деньги, чтобы получить прибыль в этом году, например, на модернизацию оборудования, которое, как вы знаете, необходимо для вашей фирмы, сделайте это.

Налоговое планирование на будущее

Теперь, когда вы понимаете, когда отчитываться и платить, и имеете общее представление о том, какие вычеты вы можете получить, пришло время немного заняться налоговым планированием. В конце концов, немного денег, сэкономленных сейчас, помогут вам избежать получения налогового счета, из-за которого вы захотите пропустить город позже.

Вам следует посоветоваться со специалистом по налогам, чтобы определить общую сумму, которую нужно откладывать в течение года на уплату налогов. Мы рекомендуем откладывать не менее 15% вашего дохода каждый месяц на отдельный банковский счет. Да, каждый месяц.

Помните налоговый счет Эрики? Если бы она откладывала каждый месяц, она могла бы оплатить свой счет и перейти к лучшим (и менее дорогим) вещам.

Не жертвуйте своим рассудком ради налогов и бухгалтерского учета

У всех нас есть свои кошмарные истории, например, когда мы пытаемся подать налоговую декларацию в тот же день, когда происходит аварийная сантехника, которая затапливает офис. Тем не менее, это не должно быть так. Взяв под контроль свои финансы и отдав налоговую подготовку и бухгалтерский учет профессионалу, вы можете сохранить свое здравомыслие.

Сделайте следующий шаг в построении здорового бизнеса

Имея надежный контроль над финансами вашей фирмы, вы теперь можете увидеть, как ваши решения повлияют на прибыльность вашей фирмы и денежные потоки. Вы готовы управлять своим бизнесом, используя данные, а не просто предчувствие или интуицию. Контролируя свои финансы, вы можете воспользоваться всеми инструментами, которые здоровые фирмы используют для создания здорового бизнеса. Хотите узнать больше о том, чем занимаются успешные фирмы?

Вы готовы управлять своим бизнесом, используя данные, а не просто предчувствие или интуицию. Контролируя свои финансы, вы можете воспользоваться всеми инструментами, которые здоровые фирмы используют для создания здорового бизнеса. Хотите узнать больше о том, чем занимаются успешные фирмы?

Узнайте больше о создании здоровой прибыли в рамках вашей здоровой фирмы.

Начни здесь!

Предыдущая глава

Страхование бизнеса для юридических фирм: анализ типов страхования и основные аспекты

6 Основные налоговые вычеты для юристов и юридических фирм

Каждый доллар на счету, если вы управляете юридической фирмой, особенно во время налогового сезона. Неотъемлемой частью налогов вашей фирмы является расчет налоговых вычетов для юристов. Мы понимаем, что округление годовой суммы личных и деловых расходов может быть утомительным. Но в ваших интересах убедиться, что вы запросили все возможные налоговые вычеты для юристов. Ключ в том, чтобы сделать это, не переступая порога и не требуя больше, чем вы имеете право.

Ключ в том, чтобы сделать это, не переступая порога и не требуя больше, чем вы имеете право.

Итак, какие налоговые вычеты для юристов можно получить? И с какими налоговыми вычетами юридической фирмы вам нужно быть осторожным?

В этой статье мы познакомим вас с шестью основными налоговыми вычетами, которые юристы должны применить к вашей следующей налоговой декларации. Вы можете помнить об этих советах при ведении бизнеса в течение года, чтобы максимизировать свою прибыль. Независимо от того, ищете ли вы налоговые вычеты для индивидуальных адвокатов или работаете в юридической фирме, крайне важно проявлять инициативу в понимании разумных налоговых стратегий.

Шесть лучших налоговых вычетов для юристов и юридических фирм

Как минимум, деловые расходы должны быть как обычными, так и необходимыми, чтобы их можно было заявить. Тем не менее, существуют определенные налоговые вычеты для юридических фирм, о которых следует знать при оценке ваших расходов и подаче налоговой декларации для вашей юридической фирмы.

1. Расходы на домашний офис

С программным обеспечением для юридических фирм, таким как Clio Suite, работать на дому невероятно легко, поскольку оно обеспечивает гибкость и эффективность, необходимые для выполнения вашей работы. Если ваш домашний офис является основным местом деятельности вашей юридической фирмы, вы можете вычесть определенные расходы.

Определите, какая часть вашего дома отведена под офис. Умножьте это на соответствующие расходы на жилье в течение года. К ним относятся часть вашей арендной платы или платежей по ипотеке, коммунальные услуги, страховые расходы, амортизация и ремонт. Эти расходы могут быть использованы в качестве налоговых вычетов для юристов.

Другим вариантом налоговых вычетов домашнего офиса для юристов является использование метода безопасной гавани. Этот метод позволяет вам требовать до 1500 долларов в год из расчета 5 долларов за квадратный фут площадью до 300 футов. Однако, если вы используете этот метод, вы не можете требовать амортизированную стоимость части вашего дома, используемой в торговле или бизнесе..jpg)

Предостережение : Для того, чтобы расходы домашнего офиса были вычтены из налогов для юристов, ваш дом действительно должен быть вашим основным местом работы. Кроме того, часть вашего дома должна использоваться исключительно и регулярно для бизнеса. Это означает, что если вы работаете из дома только изредка, это, скорее всего, не считается.

2. Расходы на рекламу, развлечения и рекламу

Почти все виды маркетинговых расходов юридических фирм не облагаются налогом для юристов и могут быть заявлены при подаче налоговой декларации. Это включает в себя листовки, печатную рекламу и даже плату за столики на выставках. И не забывайте, что онлайн-реклама для юристов и юридических фирм также подлежит вычету.

Включите расходы на маркетинг в свой годовой бюджет как часть бухгалтерской практики вашей юридической фирмы и сохраните все счета-фактуры и квитанции. Если нетворкинг является важной частью вашей стратегии продвижения, стоит отметить, что 50% расходов на питание и развлечения подлежат налоговому вычету для юристов.

Предостережение: Заявление о расходах на представительские расходы может быть ценным налоговым вычетом для адвокатов, но вам необходимо убедиться, что ваша поездка тесно связана с вашим бизнесом. Если вы ужинаете со стейком с клиентом, но не обсуждаете никаких дел, еда не может быть востребована.

В Методическом руководстве по аудиту Налогового управления США приводится конкретный пример:

«В деле Israelson v. United States, 367 F. Supp. 1104 (D. Md. 1973) адвокат устроил вечеринку в загородном клубе. Хотя на вечеринке присутствовали некоторые клиенты, лица, направляющие клиентов, и другие деловые партнеры, ни о каком бизнесе речи не шло. Поэтому никаких вычетов не допускалось».

Если вы обсуждали бизнес на ужине со стейком, вам нужно будет доказать это, если постучится в налоговую. Убедитесь, что вы записываете все ваши деловые встречи, которые происходят за едой.

3. Командировочные расходы

В дополнение к налоговым вычетам для адвокатов, упомянутым выше, есть еще одна возможность – расходы на проезд. Если вам нужно путешествовать от имени вашей юридической фирмы, эти расходы не облагаются налогом. Например, если вы путешествуете на значительное расстояние до здания суда, куда обычно не ходите, вы можете вычесть транспортные расходы.

Если вам нужно путешествовать от имени вашей юридической фирмы, эти расходы не облагаются налогом. Например, если вы путешествуете на значительное расстояние до здания суда, куда обычно не ходите, вы можете вычесть транспортные расходы.

Предупреждение: Как и в случае с представительскими расходами, вы должны быть уверены, что ваши командировочные расходы связаны исключительно с вашим бизнесом. Заявление о конфиденциальности адвоката и клиента, чтобы избежать раскрытия деловой цели вашей поездки, также не сработает.

Вот еще один пример из IRS Attorneys Audit Technique Guide :

«Например, один адвокат обосновал стоимость авиабилетов и проживания для нескольких лыжных походов. Когда его спросили о деловой цели, он отказался отвечать, заявив о конфиденциальности адвоката и клиента (см. «Конфиденциальность адвоката и клиента» в Главе 1). Эксперт поставил под сомнение предоставленные документы, поскольку в них были указаны имена его детей и жены».

4. Расходы на юридическое образование

Как специалист в области права вы можете включить обычные и необходимые расходы на образование, необходимые для работы юристом, в налоговые вычеты для юристов. В публикации 535 Налогового управления США говорится:

«Например, адвокат может вычесть стоимость посещения курсов непрерывного юридического образования (CLE), которые требуются коллегией адвокатов штата для сохранения его или ее лицензии на юридическую практику».

В дополнение к образованию, требуемому по закону для юристов, вы также можете претендовать на другие предметы в качестве налоговых вычетов юридической фирмы. Сюда входят курсы, которые вы посещаете, или юридические конференции, которые вы посещаете. Например, если вы посещаете конференцию Clio Cloud, чтобы пообщаться и изучить новые навыки для улучшения своей юридической практики, вы можете потребовать это как вычет.

Чтобы подать заявку, вам необходимо доказать, что полученное вами образование «поддерживает или улучшает навыки, необходимые в вашей профессии или бизнесе».

Предупреждение: Не все расходы на образование для адвокатов не облагаются налогом. Курсы, которые помогут вам развить навыки для любой другой профессии, кроме права, не облагаются налогом. Например, если вы проходите курс по HTML, чтобы разработать дизайн своего веб-сайта, это может не подойти.

5. Книги и периодические издания

Знания – сила юристов. Чтение лучших книг для юристов (например, «Юридическая фирма, ориентированная на клиента» Джека Ньютона) поможет вам вести прекрасную юридическую практику. Кроме того, наличие соответствующих материалов юридических исследований поможет вам выиграть дела.

Многие юристы переводят свои юридические библиотеки в онлайн, используя такие службы, как Fastcase или Casetext, для юридических исследований. Однако, если у вас все еще есть библиотека с печатными копиями материалов юридических исследований, это потенциально может рассматриваться как налоговый вычет для юристов. Точно так же, как вы можете потребовать амортизационную стоимость вашего рабочего ноутбука и/или принтера в качестве налогового вычета, вы также можете потребовать амортизационную стоимость книг, которые вы храните в своей юридической библиотеке.

Предупреждение: Элементы вашей юридической библиотеки не облагаются налогом только в том случае, если их можно использовать более года. IRC §167 допускает «возмещение затрат на любой актив, используемый в торговле или бизнесе, если срок его полезного использования превышает один год и его стоимость со временем снижается».

Другими словами, вы не можете требовать амортизированную стоимость периодических изданий или других юридических материалов, приобретаемых на ежегодной основе. Это включает тома с вкладными листами, которые получают периодические обновления. Они должны быть заявлены в год, когда они были приобретены в качестве коммерческих расходов.

6. Плата за услуги кредитной карты

Что касается налоговых вычетов, связанных с выставлением счетов для юристов, вам придется ждать в среднем три месяца с момента выставления счета вашему клиенту до получения оплаты. Однако, согласно отчету Legal Trends Report за 2019 год, 57% электронных платежей оплачиваются в тот же день, когда выставлен счет, а 85% — в течение недели.

Существует одна проблема, связанная с приемом кредитных карт. Компании-эмитенты кредитных карт взимают комиссию за использование, и она быстро увеличивается, если у вас много транзакций. Так облагаются ли сборы по кредитной карте налогом? Согласно IRS, эти сборы подлежат вычету как коммерческие расходы, если они фактически уплачены или понесены вашей юридической фирмой.

ProTip: Программное обеспечение Clio для юридического биллинга значительно упрощает процесс получения оплаты. Вы можете:

- Безопасно выставлять счета из любого места и в любое время

- Сокращение времени, затрачиваемого на выставление счетов

- Получайте деньги быстрее

- Принимать оплату за несколько счетов одновременно

Если вы используете Clio Payments для безопасного и надлежащего приема легальных платежей клиентов по кредитным картам, эти скорости обработки будут самыми низкими в отрасли.

Знание налоговых вычетов для юристов поможет вам быть впереди

При работе с бухгалтерией юридической фирмы и включении налоговых вычетов для юристов в вашу налоговую декларацию следует о многом подумать. Но, тщательно продумав налоговые стратегии для юридических фирм, вы можете максимизировать свои отчисления. Избегайте IRS, зная, на что вы имеете право. Потратьте время, чтобы записать все ваши деловые расходы в течение года. После этого вы сможете получить максимальную отдачу от налоговой декларации.

Выбор лучшей налоговой структуры для юридической фирмы

Адвокаты имеют уникальный набор соображений при выборе своей налоговой структуры из-за их высоких доходов и профессиональных правил. Закон штата ограничивает типы коммерческих организаций, из которых вы можете выбирать, но у вас все еще есть ряд вариантов федерального налогообложения, которые вы можете использовать для снижения своих налогов.

Уточните в своем штате и в Коллегии адвокатов

В законодательстве штата и правилах адвокатуры указано, какие типы юридических лиц могут использовать адвокаты. В частности, адвокаты, как правило, не могут создавать бизнес-корпорацию.

В частности, адвокаты, как правило, не могут создавать бизнес-корпорацию.

Штат Вашингтон разрешает адвокатам использовать следующие типы объектов:

Индивидуальное предпринимательство.

Полное товарищество.

Корпорация индивидуального обслуживания.

Профессиональное общество с ограниченной ответственностью (PLLC).

Профессиональное товарищество с ограниченной ответственностью (PLLP).

Федеральные налоговые ставки

Для индивидуальных предпринимателей и товариществ каждый адвокат будет платить подоходный налог по своей ставке на свою долю прибыли.

Корпорация по предоставлению персональных услуг может облагаться налогом как C-корпорация или S-корпорация по выбору фирмы. Фирмы, облагаемые налогом как C-корпорации, платят подоходный налог по фиксированной ставке 21%. Адвокаты-члены также платят личные налоги со своей заработной платы и дивидендов. Если фирма выбирает статус S-корпорации, корпоративный налог не взимается. Каждый адвокат платит свою личную налоговую ставку на свою зарплату плюс свою долю прибыли.

Если фирма выбирает статус S-корпорации, корпоративный налог не взимается. Каждый адвокат платит свою личную налоговую ставку на свою зарплату плюс свою долю прибыли.

PLLC может облагаться налогом как C-корпорация или S-корпорация аналогично профессиональной сервисной корпорации.

Налоговые ставки штата

В штате Вашингтон не взимается подоходный налог с физических и юридических лиц, а это означает, что адвокаты, работающие только в штате Вашингтон, должны учитывать только федеральные налоги. В других штатах может быть налог на прибыль корпораций, но не налог на доходы физических лиц, или они могут взимать с корпораций более высокие налоговые ставки.

Если у вас есть клиенты в других штатах, вам следует проверить, платите ли вы налоги в этих штатах и как налоговые ставки этих штатов влияют на ваши общие налоги для данного типа предприятия.

C-Corporation Избрание и двойное налогообложение

Несмотря на то, что ставка налога в размере 21% при выборе налогообложения в качестве C-корпорации кажется заманчивой, помните о двойном налогообложении. Сначала вы будете платить корпоративный подоходный налог, а затем платить личный подоходный налог с зарплаты и дивидендов.

Сначала вы будете платить корпоративный подоходный налог, а затем платить личный подоходный налог с зарплаты и дивидендов.

Вы также не можете избежать личных налогов, не платя себе и оставляя деньги в корпорации. Любая накопленная прибыль, превышающая разумные денежные потребности фирмы, облагается дополнительным налогом на накопленную прибыль в размере 20 %.

Налоговый статус C-корпорации имеет смысл, когда вы находитесь в режиме роста и вам необходимо реинвестировать большую часть своей прибыли в фирму.

Стоят ли выборы в S-Corporation?

Основным преимуществом S-корпорации является уменьшение суммы дохода, с которого вы платите 15,3% налога на самозанятость. При использовании индивидуального предприятия или партнерства вы платите налоги на самозанятость с каждого доллара дохода. При использовании S-корпорации вы платите одинаковые налоги с доходов, которые вы считаете заработной платой, но не с доходов, которые вы считаете дивидендами.

Загвоздка в том, что вы не можете просто сделать свой доход дивидендами. Вы должны рассчитать и получить разумную компенсацию в виде заработной платы. Для индивидуального адвоката, выполняющего всю работу самостоятельно, разумная компенсация будет составлять почти весь ваш доход. Если вы являетесь партнером, в подчинении которого находится несколько сотрудников, у вас есть веский аргумент в пользу того, чтобы называть большую часть своего дохода (от их работы) дивидендами.

Вы должны рассчитать и получить разумную компенсацию в виде заработной платы. Для индивидуального адвоката, выполняющего всю работу самостоятельно, разумная компенсация будет составлять почти весь ваш доход. Если вы являетесь партнером, в подчинении которого находится несколько сотрудников, у вас есть веский аргумент в пользу того, чтобы называть большую часть своего дохода (от их работы) дивидендами.

Однако вторая загвоздка заключается в том, что вы платите только 12,4% налога на социальное обеспечение, которого статус S-корпорации помогает вам избежать с ваших первых 132,9 долларов США.00 (в 2019 г.). Если ваша разумная компенсация превышает это число, S-corporation не поможет снизить ваши налоги на социальное обеспечение.

Квалифицированный вычет из дохода от бизнеса

Новый (начиная с 2018 г.) квалифицируемый вычет из дохода от бизнеса также добавляет сложности в планирование. Этот вычет представляет собой вычет из вашей личной налоговой декларации, равный 20% вашей доли прибыли вашей фирмы с учетом определенных ограничений.

Должен быть транзитным объектом

Вы должны использовать транзитный бизнес-объект. Сюда входят индивидуальные предприниматели, товарищества, S-корпорации или другие юридические лица, которые облагаются налогом как товарищество или S-корпорация.

Корпорации, оказывающие персональные услуги, облагаемые налогом как корпорации категории C, не имеют права.

Пределы дохода

Адвокаты относятся к сфере оказания услуг и теряют вычет, если их личный доход превышает 207 500 долларов США в качестве одного заявителя или 415 000 долларов США в качестве совместного заявителя. Для доходов выше 157 500 долларов США (одиночка) или 315 000 долларов США (совместно) вычет уменьшается.

Заработная плата не соответствует критериям

Заработная плата, полученная от S-корпорации, не является квалифицированным коммерческим доходом. Если вы используете S-корпорацию, только часть дивидендов имеет право на этот вычет. Зарплатная часть — нет. Это еще больше снижает преимущества S-корпорации для адвокатов.

Пенсионные взносы сокращают ваши отчисления QBI

Любые пенсионные взносы, которые вы делаете как работодатель, уменьшают прибыль вашего бизнеса и, следовательно, ваш квалифицированный доход от бизнеса. Во многих ситуациях это не имеет значения, поскольку эти взносы сами по себе являются 100% вычетом. Тем не менее, есть два шага планирования, чтобы рассмотреть.

Если вы не используете до максимума пенсионные отчисления работодателя и работника, сначала сделайте взнос как работник. Взносы ваших сотрудников не уменьшают ваш квалифицированный доход от бизнеса.

Если для получения вычета вам необходимо выйти за установленные пределы дохода, максимальное увеличение пенсионных отчислений в качестве работодателя может помочь вам в этом.

Поговорите со своим бухгалтером

Несмотря на то, что вы, вероятно, имеете полное представление о юридических последствиях различных типов юридических лиц и основах налогообложения, существует множество движущихся частей, которые точно определяют, сколько вы будете платить в виде налогов.