Заполнить НД по НДС | СБИС Помощь

Заполнить НД по НДСДекларацию по налогу на добавленную стоимость должны сдавать:

- организации и ИП, которые осуществляют финансово-хозяйственные операции — продают товары, оказывают услуги, выполняют работы;

- налоговые агенты, которые удерживают и перечисляют НДС за другие организации — например, при покупке или аренде имущества у госорганов, иностранных компаний и т.д.

Срок сдачи

Отчет сдается ежеквартально до 25 числа месяца, следующего за отчетным периодом.

Ответственность за несданную отчетность

Как сформировать

- В разделе «Отчетность/Налоговая» или «Учет/Отчетность/Налоговая» (в зависимости от конфигурации) создайте отчет «НД по НДС».

Если вы работаете с отчетностью в другой системе, загрузите отчет в СБИС.

- На титульном листе проверьте, правильно ли указана налоговая инспекция и реквизиты организации.

- Создайте разделы 2-7 в зависимости от вашей деятельности. Заполните суммы.

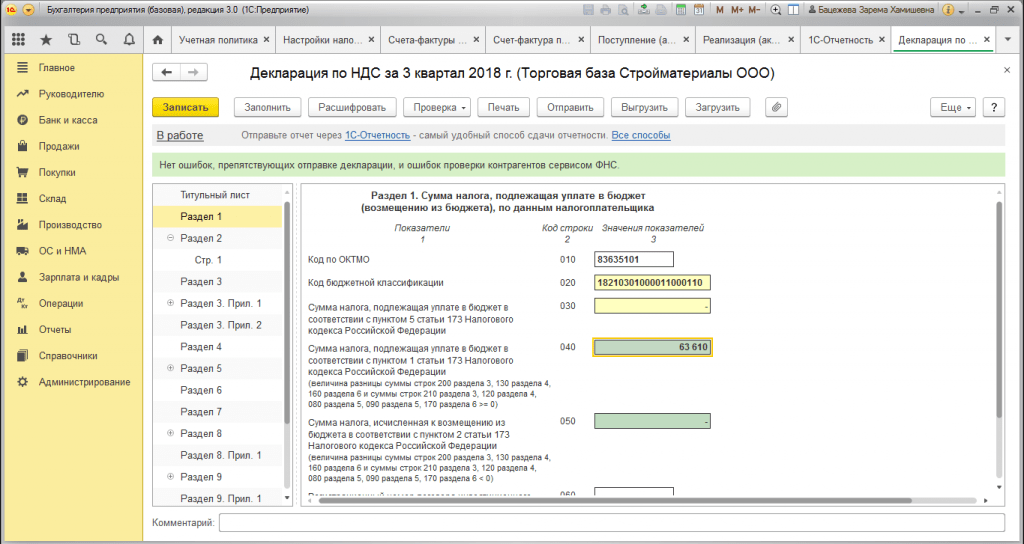

- В Разделе 1 проверьте суммы в строках 040 и 050 — они заполняются автоматически на основе данных в разделах 2-7.

Если в декларации есть раздел 12, укажите сумму налога в строке 030.

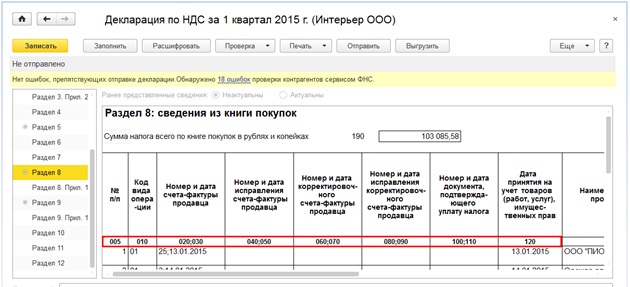

- В разделах 8-12 укажите сведения о счетах-фактурах.

Как заполнить

Подробнее о формулах расчета и содержании каждого раздела читайте здесь.

Как отправить

Сверьте данные счетов-фактур с контрагентами. Это снизит риск отказа от налогового органа.

Проверьте и отправьте отчет. Он считается принятым, когда инспекция пришлет извещение о вводе.

- В разделе «ФНС» создайте отчет «НД по НДС».

Если вы работаете с отчетностью в другой системе, загрузите отчет в СБИС.

- На титульном листе проверьте реквизиты организации.

- Создайте разделы 2-7 в зависимости от вашей деятельности. Для этого установите флаг рядом с названием раздела и нажмите «Применить» либо кликните «Редактировать Раздел». Заполните суммы.

- В Разделе 1 проверьте суммы в строках 040 и 050 — они заполняются автоматически на основе данных в разделах 2-7. Если в декларации есть раздел 12, укажите сумму налога в строке 030.

Нажмите «Далее».

- На вкладке «Разделы 8-12» нажмите «Добавить», выберите раздел и нажмите «Сохранить».

- Откройте созданную папку, нажмите «Добавить» и заполните сведения о счетах-фактурах.

Чтобы добавить еще один раздел, нажмите «

Как заполнить

Подробнее о формулах расчета и содержании каждого раздела читайте здесь.

Также вы можете посмотреть встроенную справку по заполнению.

Как отправить

Сверьте данные счетов-фактур с контрагентами. Это снизит риск отказа от налогового органа.

Проверьте и отправьте отчет. Он считается принятым, когда инспекция пришлет извещение о вводе.

Отправить корректировку НД по НДС

Отправить корректировку НД по НДСКорректирующую декларацию по НДС необходимо представить, если:

- в первичной декларации обнаружена ошибка, повлиявшая на сумму вычета или налога;

- госорган прислал уведомление об уточнении;

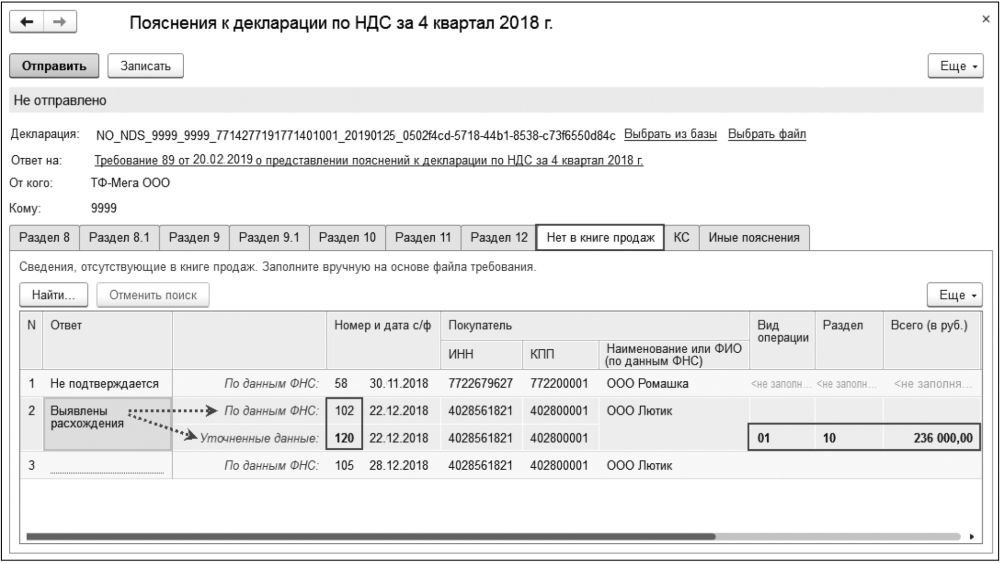

- налоговая инспекция прислала требование о представлении пояснений к НД по НДС и ошибка повлияла на сумму налога или вычета.

Как сформировать

- Создайте корректирующий отчет. Он должен содержать все разделы, которые были в первичном.

- В разделах 8-12 укажите признак актуальности:

- «требуется исправить» — если сведения изменились или ранее не представлялись;

- «не требуется исправлять» — если сведения в разделе не изменились по сравнению с первичной декларацией.

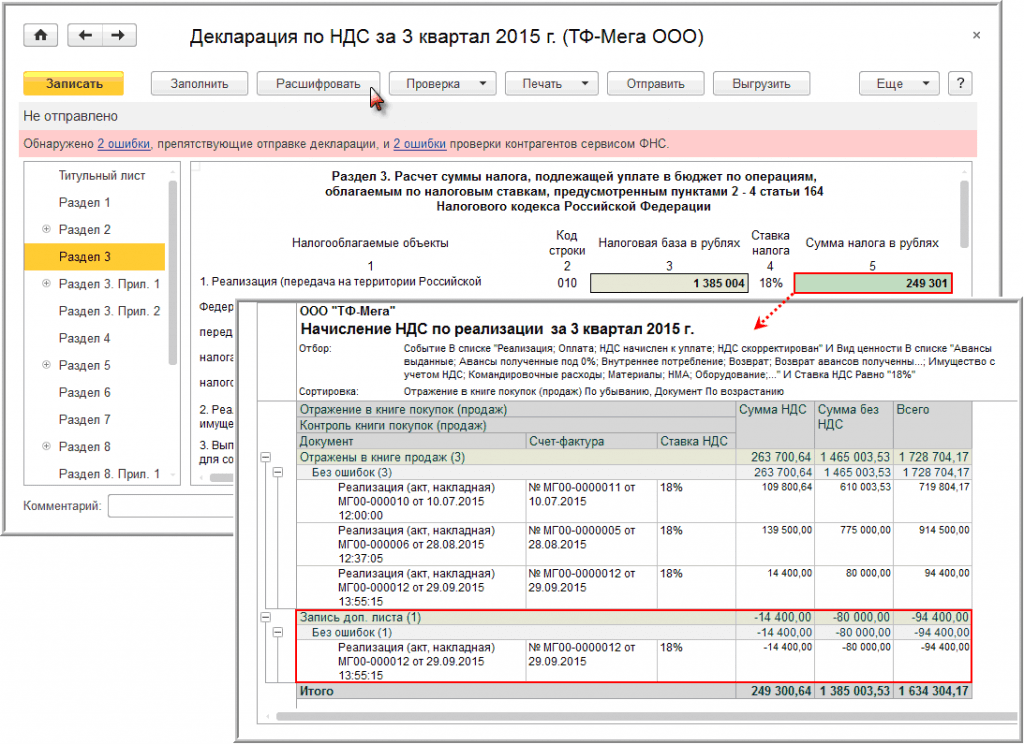

- Если в книгу покупок или книгу продаж вносили изменения после окончания налогового периода, добавьте Приложение 1 к разделу 8 (или 9).

- Заполните данные.

Как заполнить

Подробнее о формулах расчета и содержании каждого раздела читайте здесь.

Как отправить

Проверьте и отправьте отчет. Он считается принятым, когда инспекция пришлет извещение о вводе.

- Создайте корректирующий отчет. Он должен содержать все разделы, которые были в первичном.

- В разделах 8-12 укажите признак актуальности:

- «0» — если сведения изменились или ранее не представлялись;

- «1» — если сведения в разделе не изменились по сравнению с первичной декларацией.

- Если в книгу покупок или книгу продаж вносили изменения после окончания налогового периода, добавьте «Раздел 8.1. Доп.листы книги покупок» или «Раздел 9.1. Доп.листы книги продаж».

- Заполните данные.

Как заполнить

Подробнее о формулах расчета и содержании каждого раздела читайте здесь.

Также вы можете посмотреть встроенную справку по заполнению.

Как отправить

Проверьте и отправьте отчет. Он считается принятым, когда инспекция пришлет извещение о вводе.

Подтвердить нулевую ставку в налоговой декларации по НДС или по акцизам

Подтвердить нулевую ставку в налоговой декларации по НДС или по акцизамНалогоплательщик имеет право применить нулевую ставку (0%) при реализации определенных товаров и услуг. Например, если он продает товары, вывезенные по таможенной процедуре экспорта, или перевозит товары через границу РФ.

Чтобы подтвердить право на нулевую ставку, представьте в налоговый орган:

Срок сдачи

Документы необходимо представить в течение 180 дней с момента помещения товара под таможенный режим экспорта.

Если плательщик не сможет в установленный срок представить в налоговый орган комплект документов, то на дату отгрузки будет начислен налог по ставке 10 или 20% (в зависимости от категории товара) и пени за период просрочки (с даты отгрузки до даты фактического подтверждения обоснованности нулевой ставки).

Сформировать реестр

- В разделе «Отчетность/Налоговая» или «Учет/Отчетность/Налоговая» (в зависимости от конфигурации) создайте отчет и выберите форму реестра.

- В разделе «Титульный лист» укажите сведения о декларации, для которой отправляете подтверждающие документы:

- НД по НДС — имя файла декларации;

- НД по акцизам — имя файла и КНД.

Если за указанный период в СБИС есть сданная декларация по НДС или по акцизам, имя файла заполнится автоматически.

- Перейдите в раздел «Документы», заполните сведения реестра вручную или загрузите из файла.

Заполнить вручную

Нажмите «Добавить код операции» и выберите коды, по которым применяете нулевую ставку. Если для реестра предусмотрен только один вид операции, он будет выбран по умолчанию.

Кликните «+Добавить запись» и заполните сведения о документах.

Загрузить из файла

Файлы для загрузки должны соответствовать шаблонам.

Нажмите и выберите «Загрузить файлы в отчет». Отметьте файл и кликните «Загрузить».

- Проверьте и отправьте реестр в налоговую инспекцию.

Когда налоговый орган пришлет квитанцию о приеме, реестр считается сданным.

- В разделе «ФНС» создайте отчет и выберите форму реестра.

- На вкладке «Титульный лист» укажите сведения о декларации, для которой отправляете подтверждающие документы:

- НД по НДС — имя файла декларации;

- НД по акцизам — имя файла и код декларации;

Если за указанный период в СБИС есть сданная декларация по НДС или по акцизам, имя файла заполнится автоматически.

Нажмите «Далее».

- На вкладке «Документы реестра» заполните сведения вручную или загрузите из файла.

Заполнить вручную

Нажмите «Добавить» и выберите операции, по которым применяете нулевую ставку.

Зайдите в созданную папку, нажмите «Добавить» и заполните сведения. Чтобы указать документы для другой операции, кликните «

Загрузить из файла

Файлы для загрузки должны соответствовать шаблонам.

Нажмите «Импортировать из Excel» и выберите файл.

- Проверьте и отправьте отчет в инспекцию.

Когда налоговый орган пришлет квитанцию о приеме, реестр считается сданным.

Декларация по НДС в 2020-2021 годах — бланк и образец

Декларация по НДС за 4 квартал 2019 года — кто, куда и когда сдает

Какой нужен бланк

Формируем отчетность по НДС за 4 квартал 2019 года

Упрощенная или нулевая декларация — как правильно

Декларация по НДС за 4 квартал 2019 года — кто, куда и когда сдает

Согласно п. 5 ст. 174 и подп. 1 п. 5 ст. 173 НК РФ по НДС отчитываются компании и ИП (включая посредников), если они:

- не спецрежимники и осуществляли в отчетном квартале продажи с НДС;

- налоговые агенты;

- спецрежимники, освобожденные от НДС (ст. 145 НК РФ), в отчетном квартале выдававшие деловым партнерам счета-фактуры с НДС.

О том, кто по закону считается плательщиком налога, читайте в этом материале.

Срок подачи декларации по НДС за 4-й квартал 2019 года установлен на 25 января 2020 года, но так как этот день — выходной (суббота), срок переносится на 27 января включительно. «Обособки» отчет не сдают (п. 5 ст. 174 НК РФ).

Способ отправки — электронный. Выбор имеют только спецрежимники — налоговые агенты (из них исключительно те, численность сотрудников у которых за предшествующий год не превысила 100 человек и которые не выдавали и не получали счета-фактуры с НДС в качестве посредников).

О том, как подать декларацию при отсутствии возможности сдать ее электронно, читайте в статье «Как сдать отчет по НДС, если нет электронной отчетности?».

Электронно придется отправлять контролерам не только НДС-отчет, но и пояснения к нему. Об этом смотрите в публикациях:

Какой нужен бланк

Декларация НДС в 2019-2020 годах формируется на бланке, утвержденным приказом ФНС РФ от 29. 10.2014 № ММВ-7-3/558 с учетом изменений, внесенных приказом ведомства от 28.12.2018 № СА-7-3/853. Подробнее о новом бланке, применяемом с отчетности за 1 квартал 2019 года, см. здесь.

10.2014 № ММВ-7-3/558 с учетом изменений, внесенных приказом ведомства от 28.12.2018 № СА-7-3/853. Подробнее о новом бланке, применяемом с отчетности за 1 квартал 2019 года, см. здесь.

Подробнее о способах, сроках и форме сдачи отчетности по НДС читайте в этой статье.

Формируем отчетность по НДС за 4 квартал 2019 года

Вспомним основные правила заполнения декларации по НДС:

- Титульник и раздел 1 оформляют все, кто обязан отчитываться по НДС.

- Разделы 2–12, а также приложения к разделам 3, 8–9 оформляйте, только если у вас были соответствующие хозоперации. Если таковых не было, незаполненные листы к отчету не прикладывайте.

- Разделы 8–9 оформляют плательщики НДС, ведущие книги покупок и продаж. В листы 8–9 попадут все сведения из этих регистров, в т. ч. по корректировкам и исправлениям.

- Разделы 10–11 — для посредников, включая неплательщиков НДС. Эти листы идентичны разделам 8–9, однако информация для них берется из иного источника — журнала учета счетов-фактур.

- Раздел 12 — прерогатива неплательщиков НДС, оформляющих счета-фактуры с обозначенным строкой налогом. Те, кто не уплачивает налог (или освобожден от него), в случае выписки счета-фактуры с НДС представляют контролерам декларацию, состоящую из титула, разделов 1 и 12.

Образец декларации по НДС за 4 квартал 2019 года, заполненный на основании примера, можно скачать в материале «Какой порядок заполнения декларации по НДС (пример, инструкция, правила)».

ВАЖНО! Оформляя налоговую декларацию по НДС, проверьте, корректно ли указаны коды вида операций (КВО) в налоговых регистрах по НДС. Нестыковки в КВО, внесенных в книги покупок, продаж и журналы учета счетов-фактур, приведут к тому, что отчетность не пройдет форматно-логическую проверку и будет приравнена к несданной.

НДС-декларация — одна из самых сложных. Однако даже с серьезной проблемой можно справиться, если рядом есть компетентная поддержка профессионалов.

Однако даже с серьезной проблемой можно справиться, если рядом есть компетентная поддержка профессионалов.

Разделы декларации по НДС за 4 квартал 2019 года вам помогут заполнить рекомендации наших экспертов:

А если вы практикуете раздельный учет, загляните сюда. Не забудьте перед отправкой отчета проверить корректность его заполнения, используя бухрегистры и контрольные соотношения, рекомендуемые ФНС. Иначе не исключено, что отчетность не будет принята, а налоговики не замедлят наложить штрафы.

Упрощенная или нулевая декларация — как правильно

Если в 4 квартале 2019 года у вас не было хозопераций, отражаемых в декларации по НДС, можно ее не оформлять, а вместо этого заполнить упрощенный отчет. Его форма введена приказом Минфина РФ от 10.07.2007 № 62н. Это рекомендуют сами чиновники (письмо Минфина РФ от 10.03.2010 № 03-07-08/64). Однако для того чтобы воспользоваться такой возможностью, необходимо соблюсти ряд условий.

О том, какие это условия, читайте в этой статье. А здесь вы найдете заполненный образец упрощенной декларации за 4-й квартал 2019 года.

ВАЖНО! Если необходимые условия не соблюдены, придется составлять нулевку по НДС. О том, как это сделать, расскажет наша публикация. Не забудьте, что за несдачу нулевого отчета тоже предусмотрена административная и налоговая ответственность.

Подходит время 4 декларационной кампании по НДС за 2019 год, а проблем меньше не становится. Давайте справляться с трудностями вместе! В нашей рубрике «Декларация НДС 2019-2020» вас всегда ждут актуальные материалы, а наши эксперты помогут разобраться с самыми каверзными вопросами. Вы сможете задать их через форму отправки сообщений, расположенную под каждой статьей, или на нашем профессиональном форуме. Мы ждем и профессионалов, и новичков!

как сдавать и как готовить

С февраля 2020 года ФНС вправе требовать пояснения к декларации НДС не только в ходе камеральной проверки, но и при любых мероприятиях налогового контроля. Декларация НДС является предметом нашей сегодняшней статьи, из которой вы узнаете, как правильно заполнить декларацию по НДС, какие в нее внесены изменения с 2020 года, какие коды в ней указать, в какие сроки ее нужно сдать и в какой форме.

Декларация НДС является предметом нашей сегодняшней статьи, из которой вы узнаете, как правильно заполнить декларацию по НДС, какие в нее внесены изменения с 2020 года, какие коды в ней указать, в какие сроки ее нужно сдать и в какой форме.

По данным ФНС, собираемость налогов растет в России с каждым годом, например, в 2018 году рост составил 23% по отношению к предыдущему году. Растут как сами налоги, например НДС, так и упорство, с которым эти налоги собираются. Фискальная система модернизируется, автоматизируется и т.п. Каждый налогоплательщик с его отчислениями становится прозрачным, а его отчетность как «под лупой». Именно поэтому так важно заполнять отчетность с учетом всех правил, особенно если отчетность не самая простая, какой является декларация НДС. Тем более что в этом году ФНС усиливает свое внимание к этой форме отчетности.

При обнаружении нестыковок в декларации НДС или при несоответствии указанной информации в декларации с данными налоговиков, ФНС вправе потребовать от компании пояснения. Если ранее такое требование могло последовать только в ходе проведения камеральной проверки налогоплательщика,

Декларацию НДС сдают юрлица и ИП, которые:

- признаются плательщиками НДС (включая плательщиков ЕСХН),

- являются налоговыми агентами по НДС,

- оформившие счет-фактуру с выделением НДС спецрежимники и лица, освобожденные от уплаты налога,

Как менялась декларация НДС

Форма декларации по НДС утверждена приказом ФНС от 29.10.2014 № ММВ-7-3/558 «Об утверждении формы налоговой декларации по налогу на добавленную стоимость, порядка ее заполнения, а также формата представления налоговой декларации по налогу на добавленную стоимость в электронной форме».

С 2019 года ставка налога на добавленную стоимость выросла до 20 процентов, это изменение было учтено в правилах заполнения декларации, в нее была внесена новая ставка и соответствующая ей расчетная ставка 20/120. Также в декларации изменились штрих-коды, в раздел 3 добавлены строки 043, 044, 135, в раздел 9 добавлена строка 036 со ставкой 20%, В Приложении 1 к разделу 9 появилась строка 116, предназначенная для кода товара при экспорте из ЕАЭС в другие страны. Изменения в документ утвердили приказом ФНС от 28.12.2018 № СА-7-3/853@.

Осенью 2019 года в порядок заполнения налоговой декларации по налогу на добавленную стоимость были внесены новые изменения – на основании приказа ФНС России от 20.11.2019 г. № ММВ-7-3/579@. Был дополнен перечень кодов операций, облагаемых НДС по ставке 0 %, а также операций, совершаемых налоговыми агентами. В декларациях по НДС теперь нужно указывать новые коды операций с морскими и гражданскими воздушными судами.

Декларация по НДС: сроки сдачи за 2020 год

Декларация по НДС является ежеквартальной, ее нужно сдавать до 25-го числа месяца, следующего за отчетным кварталом. Если крайний срок сдачи отчета выпадает на выходной или праздничный день, то крайний срок сдачи переносится на ближайший рабочий день.

Фактические сроки сдачи декларации по НДС в 2020 году:

- 1-й квартал — до 27 апреля 2020 года,

- 2-й квартал — до 27 июля 2020 года,

- 3-й квартал — до 26 октября 2020 года,

- 4-й квартал — до 25 января 2021 года.

Заполнение декларации по НДС

Декларация по НДС в 2020 году состоит из 12-ти разделов. Каждый из разделов декларации по НДС имеет свой порядок заполнения.

- Титульный лист требует указания реквизитов компании или ИП. Оформление титульного листа не должно составить особого труда: оно такое же, как и заполнении «шапки» других отчетов.

В нем нужно указать ИНН, КПП, коды ОКВЭД, ФНС и др. Также нужно указать дату заполнения и заверить декларацию подписью.

В нем нужно указать ИНН, КПП, коды ОКВЭД, ФНС и др. Также нужно указать дату заполнения и заверить декларацию подписью. - Раздел 1, 3, 8, 9 заполняют все плательщики. В разделе 1 указывается сумма налога к уплате. В разделе 3 указывается начисленный НДС, а также налоговые вычеты. В раздел 8 переносятся данные из книги покупок. Указываются реквизиты и другие показатели счетов-фактур, зарегистрированных в книге покупок. В раздел 9 переносятся данные из книги продаж.

- Разделы 2 — 12 включаются в состав декларации только при осуществлении налогоплательщиками соответствующих операций.

- Разделы 4-6 заполняется в случае осуществления деятельности облагаемой по ставке НДС 0 процентов.

- Разделы 10-11 заполняется в случае выставления/получения счетов-фактур при осуществлении деятельности в интересах другого лица на основе договоров комиссии, агентских договоров или на основе договоров транспортной экспедиции, а также при выполнении функций застройщика. Разделы заполняют налоговые агенты, где отражают сведения из журнала учета счетов-фактур.

- Раздел 12 декларации предназначен для тех, кто освобожден от НДС, но выставляет счета-фактуры с выделенным налогом. Заполняется в исключительных случаях: только в случае если спецрежимники и лица, освобожденные от уплаты налога, выставляют покупателю счета-фактуры с выделением НДС.

Коды операций в декларации по НДС

В некоторых разделах декларации по НДС есть графы c названием «Код операции». Что это такое?

Все коды операций по НДС приведены в приложении № 1 к Порядку заполнения декларации, напомним, этот порядок утвержден приказом ФНС от 29.10.2014 № ММВ-7-3/558@. Если в декларации не заполнить необходимые коды, то декларация не пройдет форматно-логический контроль и не будет принята налоговым органом.

Примеры кодов операций с расшифровкой:

Код 1 — Покупатель получил единый корректировочный счет-фактуру, в котором продавец уменьшил стоимость отгрузок.

Код 1 — Продавец составил корректировочный счет-фактуру или единый корректировочный счет-фактуру, в котором увеличил стоимость отгрузок.

Код 1 — Продавец получил аванс от покупателя.

Код 2 — Продавец получил предоплату через комиссионера или агента, который действует от своего имени.

Код 6 — Компания как посредник приобрела товары, работы или услуги в РФ у иностранного контрагента и удержала НДС в качестве налогового агента.

Код 6 — Компания безвозмездно реализует товары, работы или услуги.

Код 10 — Подрядчик ведет капитальное строительство, модернизацию или реконструкцию недвижимости.

Коды операций присутствуют в следующих разделах декларации по НДС: раздел 2 (заполняется налоговыми агентами), разделы 4-6 (заполняются организациями и ИП, у которых были экспортные операции), раздел 7 (заполняется организациями и ИП по операциям, не подлежащим налогообложению, операциям, не признаваемыми объектом налогообложения, операциям по реализации товаров вне территории РФ, а также по суммам оплаты, частичной оплаты в счет предстоящих поставок товаров, длительность производственного цикла которых равна более 6 месяцев).

В каком виде сдается декларация по НДС?

Декларация НДС сдается в ФНС только в электронном виде. Подать декларации по НДС на бумажном носителе могут только налоговые агенты, но и то – не все.

Налоговые агенты, которые обязаны подавать декларацию НДС в электронном виде:

- с численностью работников свыше 100 человек;

- налоговый агент признан крупнейшим налогоплательщиком,

- налоговый агент работает по договору комиссии, агентcкому договору или по договорам транспортной экспедиции.

Декларация по НДС в СБИС: проверка по сотне контрольных соотношений

Декларация по НДС требует колоссальной точности. Ее контрольные соотношения мониторятся надзорными органами, они должны «биться» с данными остальной отчетности налогоплательщика. Кроме того, отчетность должна «биться» и с данными отчетности контрагентов. Для того, чтобы не было расхождений, в сервис СБИС «зашита» контрольная функция, выполняющая сверку счет-фактур компании и ее партнеров. Система выполняет проверку примерно по сотне контрольных соотношений.

Ее контрольные соотношения мониторятся надзорными органами, они должны «биться» с данными остальной отчетности налогоплательщика. Кроме того, отчетность должна «биться» и с данными отчетности контрагентов. Для того, чтобы не было расхождений, в сервис СБИС «зашита» контрольная функция, выполняющая сверку счет-фактур компании и ее партнеров. Система выполняет проверку примерно по сотне контрольных соотношений.

Сервис может делать сверку даже если контрагент не является пользователем СБИС — основным условием для сверки является загрузка документа в систему.

Заполнить декларацию НДС по данным бухгалтерского учета в СБИС проще простого. Для этого потребуется несколько простых шагов:

Шаг 1: В разделе «Учет/Отчетность/ФНС» надо создать налоговую декларацию (НД) по НДС. Для этого нужно выбрать строку «НД для НДС», указать организацию и отчетный период, выбрать опцию «заполнить по бухгалтерскому учету» и создать отчет.

Шаг 2: Нужно провести сверку НД по НДС с контрагентами.

Шаг 3: Нужно «бросить контрольный взгляд» на отчет и отправить его в ФНС.

Шаг 4: Потом необходимо дождаться статуса «отчет сдан».

В электронной системе СБИС формы документов актуализируются сразу после вступления в силу внесенных в них изменений. Система СБИС Электронная отчетность призвана автоматизировать процесс подготовки и сдачи отчетности, она гарантирует правильность форм отчетности, точность отчетной информации и соблюдение сроков сдачи отчетности в контролирующие органы.

СБИС Бухгалтерия и учет — универсальный инструмент ведения бухгалтерии. Сервис помогает не только вести бухучет, он поможет с расчетом зарплаты, ведением кадровой документации и многого другого.

СБИС Электронный документооборот позволяет существенно ускорить обмен данных как внутри компании, так и с контрагентами. Система увеличивает скорость и качество взаимодействия между партнерами.

Подробнее о том, как сдать декларацию по НДС вовремя и без ошибок, вам готовы рассказать наши специалисты.

Как сформировать декларацию по НДС в 1С 8.3 пошагово

В конфигурациях 1С 8.3 есть несколько способов сформировать декларацию по НДС:

- Из общего списка регламентированных отчетов (рабочее место «1С-регламентированная отчетность»)

- Из помощника по учету НДС

- Из справочника «Регламентированные отчеты»

- Из документа «Регламентированные отчеты»

Составление отчетности из 1С

Общий список регламентированных отчетов вызывается из раздела «Отчеты» , подраздел «Регламентированные отчеты» (рис.1).

Рис.1

Этот вариант удобен тем, что содержит сразу все регламентированные отчеты, сформированные пользователем (рис.2), включая различные варианты. Кроме того, здесь подключены различные сервисы для отправки, контроля и сверки с налоговыми органами.

Рис.2

Второй, не менее удобный вариант формирования декларации по НДС, — использование помощника по учету НДС (рис.3).

Получите 267 видеоуроков по 1С бесплатно:

Рис.3

На панели помощника последовательно перечислены все действия, которые необходимо выполнить перед формированием декларации (рис.4), а также отмечено их состояние. Та операция, которую нужно выполнить на текущий момент, отмечена стрелкой.

В нашем примере это пункт «Переход на раздельный учет НДС». Ярким шрифтом отмечены операции, не требующие корректировки, бледный шрифт – сигнал о возможных ошибках. Сама декларация выведена последним пунктом.

Рис.4

Все формы регламентированных отчетов хранятся в базе 1С в специальном справочнике – «Регламентированные отчеты» (рис.5). Именно сюда будут записаны последние печатные версии после установки нового релиза.

Из этой панели можно получить подробную информацию о каждом отчете, включая изменения законодательства. Попасть в это окно можно из общего списка справочников (кнопка «Все функции»). Создать декларацию можно по кнопке «Новый», выделив курсором нужную строчку.

Создать декларацию можно по кнопке «Новый», выделив курсором нужную строчку.

Рис.5

Если в справочнике «Регламентированные отчеты» содержатся актуальные печатные формы отчетов, то в одноименном документе хранятся сами отчеты с данными (рис.6). Попасть в документ можно из общего списка документов по кнопке «Все функции». Из этой панели можно открыть декларацию без стартовой формы. Здесь же можно посмотреть журнал выгрузки.

Рис.6

Проверка учета НДС в базе

НДС – сложный налог, для его правильного расчета в конфигурациях 1С предусмотрены специальные возможности. Выше уже упоминался помощник по учету НДС. Кроме него стоит использовать обработки «Экспресс-проверка» и «Анализ учета по НДС» (рис.7).

Рис.7

Экспресс-проверка содержит разделы по учету НДС с перечнем ошибок и подсказками для их исправления (рис.8).

Рис.8

Обработка «Анализ учета НДС» проверяет правильность заполнения книги покупок, книги продаж и декларации по НДС после проведения всех регламентных операций по НДС (рис.9).

Рис.9

Однако и это еще не все. В самой декларации также есть дополнительная проверка (Рис.10).

Рис.10

Ошибки, проверяемые в самой декларации, в основном касаются реквизитов, заполняемых в документах и справочниках (рис.11). Важно помнить, что для их исправления необходимо не только отредактировать сами реквизиты, например, исправить КПП в карточке контрагента, но также необходимо перепровести все документы, особенно счета-фактуры, по этому контрагенту.

Рис.11

К сожалению, мы физически не можем проконсультировать бесплатно всех желающих, но наша команда будет рада оказать услуги по внедрению и обслуживанию 1С. Более подробно о наших услугах можно узнать на странице Услуги 1С или просто позвоните по телефону +7 (499) 350 29 00. Мы работаем в Москве и области.

ФНС России предупреждает о мошенничестве с возвратом НДС

На фоне оказания государством поддержки бизнесу и гражданам активизировались мошенники, предлагающие гражданам вернуть НДС за приобретённые товары. Информация распространяется в видеороликах на YouTube и через рассылку на электронную почту и в мессенджеры.

Информация распространяется в видеороликах на YouTube и через рассылку на электронную почту и в мессенджеры.

Мошенники создают фейковые сайты под названием «Единый центр компенсации налога добавленной стоимости (или невыплаченных денежных средств)», внешне напоминающие сайты государственных органов. Их адреса регулярно меняются, но принцип работы остаётся прежним.

На сайте размещается ссылка на фейковое постановление. Оно направлено якобы на поддержку импортозамещения и повышение благосостояния населения. Как утверждается на этих сайтах, согласно постановлению каждый гражданин имеет право на получение денежной компенсации затрат на оплату товаров иностранного производства. Тут же предлагается внести в заданную форму последние шесть или восемь цифр номера вашей банковской карты. Затем система выдает сообщение о сумме положенной компенсации по НДС. При этом отмечается, что получить деньги можно только в ограниченный срок, оплатив ряд услуг: консультация юриста, заполнение анкеты и др. Оплатив все услуги, граждане не получают обещанные мошенниками суммы.

НДС – это налог на добавленную стоимость. Он исчисляется налогоплательщиком-продавцом дополнительно к цене реализуемых товаров, работ, услуг и предъявляется к оплате покупателю. Плательщиками НДС признаются организации и индивидуальные предприниматели. Они имеют право на возврат налога на добавленную стоимость, если излишне уплатили его в бюджет. Также НДС возвращается, если по итогам налогового периода сумма налоговых вычетов превышает его общую сумму, исчисленную по операциям, подлежащим налогообложению.

Право на компенсацию НДС имеют физические лица – граждане иностранных государств при вывозе за границу приобретённых в России товаров (система Tax free).

Возврат налога на добавленную стоимость (компенсация сумм НДС) физическим лицам – гражданам Российской Федерации, не зарегистрированным в качестве индивидуальных предпринимателей и не являющимся его плательщиками, законодательством Российской Федерации о налогах и сборах не предусмотрен.

Также следует учитывать, что при получении денежных средств в рамках государственной поддержки от получателя не требуется оплаты каких-либо услуг.

Напоминаем, что с актуальной информацией о налогах и сборах, в том числе о мерах государственной поддержки, можно ознакомиться на официальном сайте ФНС России или обратившись в ближайшую налоговую инспекцию. Кроме того, получить консультацию можно по телефону Единого контакт-центра ФНС России 8 (800) 222 22 22.

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

Симулятор

- Завести аккаунт

- Присоединяйтесь к игре

Мой симулятор

- Моя игра

- Создать игру

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Что такое номер плательщика НДС?

Номер НДС — это зарегистрированный идентификационный номер налогоплательщика в налоговых системах, которые используют налог на добавленную стоимость (НДС). Когда вы регистрируетесь в качестве плательщика НДС в одной стране, вы получаете номер НДС для их налоговой системы.

Важное примечание: Номер плательщика НДС — , а не , совпадающий с местным налоговым номером или налоговым идентификатором. Номер НДС предназначен исключительно для схемы налога на добавленную стоимость.

Номер НДС предназначен исключительно для схемы налога на добавленную стоимость.

Как выглядит номер плательщика НДС?

Номер плательщика НДС состоит от 4 до 15 цифр, начиная с двузначного кода страны (например,g.- DE для Германии или IN для Индии), за которым следуют 2-13 других символов.

Для чего нужен номер плательщика НДС?

Для отслеживания входящего и исходящего НДС вашей компании

Вы или ваша компания получаете номер плательщика НДС при регистрации в системе налогообложения НДС в определенной стране. Номер НДС используется для отслеживания суммы налогов, которые ваша компания платит и собирает в результате покупок и продаж (расходы и доходы). Вы должны указать свой номер плательщика НДС на всех налоговых квитанциях и счетах.

Для продажи B2B

Когда вы продаете компании, зарегистрированной в качестве плательщика НДС, они предоставят вам номер плательщика НДС своей компании.Затем вы можете часто использовать механизм обратной оплаты для транзакции.

Важное примечание: Вы всегда должны проверять, действителен ли номер НДС в налоговой системе этой страны, поскольку предоставление ложных номеров НДС является формой мошенничества с НДС.

Для подачи декларации по НДС

Когда пришло время подавать декларацию по НДС, вы используете номер НДС и записи своего счета-фактуры, чтобы определить, сколько ваш бизнес должен государству, или наоборот!

Что такое налог на добавленную стоимость (НДС)?

Рад, что вы спросили! НДС — это особый вид потребительского налога, применяемый при продаже товаров и услуг.

Крупнейшим рынком, использующим НДС, является Европейский Союз. Если вам интересно узнать больше о НДС в ЕС, ознакомьтесь с этим руководством по правилам цифрового налогообложения НДС в ЕС.

Полное руководство по НДС ЕС для цифровых налогов

Сэкономьте время и избавьтесь от путаницы и разочарования, связанных с соблюдением требований ЕС по НДС, с помощью этого бесплатного руководства

Нужен номер плательщика НДС?

Если вам нужно получить номер НДС в ЕС, но вы не знаете, как это сделать, прочитайте, как получить номер НДС в ЕС, если ваша компания не находится в Европе.

После регистрации в качестве плательщика НДС Quaderno может помочь вам соблюдать законы о НДС в любой точке мира.

Quaderno — это налоговая программа, которая обрабатывает налоги с продаж, НДС и GST для вашего онлайн-бизнеса. Quaderno автоматически рассчитывает налог, проверяет номера НДС в продажах B2B, отправляет налоговые квитанции и счета-фактуры и предоставляет мгновенные многоканальные налоговые отчеты для продаж в любой стране.

Застряли на налогах, а не на клиентах?

Тратьте меньше времени на администрирование за счет автоматизации налогового законодательства.Вернитесь к любимому делу!

Мы расскажем вам, как это сделать.

* В Quaderno нам нравится предоставлять полезную информацию и рекомендации по налогам, но мы не являемся сертифицированными налоговыми консультантами. Для получения дополнительной помощи или если у вас возникнут сомнения, обратитесь к профессиональному налоговому консультанту или бухгалтеру.

Налог на добавленную стоимость (НДС) | Что это такое и может ли это повлиять на ваш бизнес?

Если вы совершали покупки за пределами США, возможно, вы заполнили форму на возмещение налога на добавленную стоимость (НДС).Что такое налог на добавленную стоимость и как он может повлиять на ваш малый бизнес?

Во-первых, рассмотрите две основные причины, по которым НДС может повлиять на ваш малый бизнес: (а) возможно, что США введут налог на добавленную стоимость, который повлияет на ваш бизнес, и (б) вы можете обнаружить, что ваш бизнес покупает или продает товары в одна из многих стран, в которых действует система НДС.

Что такое налог на добавленную стоимость (НДС)?

При производстве товаров или изделий к их стоимости на каждом этапе производства добавляется налог, который называется налогом на добавленную стоимость (НДС).Эти налоги должны быть уплачены при продаже продукта следующему бизнесу в производственной цепочке (сумма в долларах аналогична налогу с продаж).

В конечном итоге покупатель должен будет уплатить полную сумму НДС во время продажи или покупки. Его собирают поставщики, зарегистрированные в качестве плательщика НДС. Этот налог представляет собой стоимость продукта за вычетом любых затрат на продукт, по которому налог уже был уплачен.

Упрощенный пример действия НДС…

Допустим, у вас небольшой бизнес по выпечке, и ваши уникальные торты продаются в местном магазине.Вот как будет работать система НДС. Предположим, что ставка налога составляет 10%.

Фермер . Вы покупаете принадлежности для выпечки у местного фермера, и общая сумма, которую вы платите за торт, составляет 2 доллара США. К этому добавляется НДС (0,20 доллара), поэтому вы даете фермеру 2,20 доллара. Фермер отправит 0,20 доллара правительству.

Бейкер . Вы печете пирожные и взимаете с владельца местного магазина 5 долларов за торт. Это означает, что владелец магазина должен дать вам всего 5 долларов.50 (5 долларов США за торт и 10% НДС 0,50 доллара США). Поскольку фермер уже заплатил правительству первые 0,20 доллара, вы платите правительству только долларов 0,30.

Владелец магазина . Владелец магазина продает ваши торты по 10 долларов за штуку. Когда добавляется НДС, владелец магазина получает от покупателя 11 долларов за торт. НДС составляет 1 доллар США, но поскольку 0,50 доллара из этой суммы уже были уплачены вами и фермером, владелец магазина отправляет правительству только 0,50 доллара США.

Каждый из владельцев бизнеса заполняет государственные документы.Обман не приветствуется из-за цепочки связанных платежей и кредитов.

Льготы по НДС

До сих пор товары и услуги в США не облагались НДС. Однако были решительные сторонники НДС, который оказался столь успешным для других стран. Другие публикации предсказывают, что НДС неизбежен. Фактически, в 2014 году налог на добавленную стоимость был (снова) предложен для налоговой реформы. Как поясняет Forbes, НДС может упростить налогообложение в США и снизить налоги для физических и юридических лиц — без ущерба для государственного бюджета.Фактически, в некоторых штатах уже применяются налоги, очень похожие на НДС.

Как поясняет Forbes, НДС может упростить налогообложение в США и снизить налоги для физических и юридических лиц — без ущерба для государственного бюджета.Фактически, в некоторых штатах уже применяются налоги, очень похожие на НДС.

широко используется в большинстве европейских стран, и более 160 стран мира следуют этой системе. НДС увеличивает доход государства от продаж. Правительство также может называть НДС налогом на товары и услуги.

Во многих случаях НДС рекомендуется вместо налога с продаж, поскольку он в значительной степени предотвращает уклонение от уплаты налогов. Когда Ассоциация малого бизнеса (SBA) заказала в 2013 году исследование налога с продаж для Интернета и льгот для малого бизнеса, в отчет был включен НДС.

Если вы хотите проводить деловые операции в других странах, вы должны сначала выяснить, следует ли предполагаемая страна системе НДС, поскольку это указывает на то, что в стране имеется прочная экономическая система.

Ставки НДС, как правило, варьируются от страны к стране. Некоторые могут взимать не более 10 процентов, в то время как другие могут взимать до 20 процентов и более.

Налог с продаж и НДС

Налог с продаж и НДС — это виды налогов на потребление, при которых люди облагаются налогом в зависимости от того, сколько они покупают, но они действительно различаются по нескольким причинам.

Налог с продаж — это сумма, которую нужно заплатить за полную стоимость продукта или услуги, а НДС — это сумма, которую нужно заплатить при обмене продукта только , когда его стоимость увеличивается на .

В то время как НДС взимается на различных этапах бизнес-цепочки, налог с продаж взимается только один раз при покупке продукта. Также некоторые страны используют только систему НДС и отказались от налогообложения с продаж.

Регистрация

В странах с системой НДС предприятия должны регистрироваться через правительство, чтобы взимать НДС.Этим бизнесом может быть отдельное лицо или большая корпорация. Однако правила относительно того, кто должен регистрироваться, различаются от страны к стране. Если налоговая реформа в США включает НДС, система может отличаться от системы в других странах.

Те физические и юридические лица, которые зарегистрировались, должны взимать НДС со всех товаров и услуг, которые они продают или предоставляют. Из этого правила есть некоторые исключения, но, опять же, эти исключения варьируются от страны к стране. Эти физические и юридические лица также часто могут удерживать любой НДС, уплаченный ими за приобретенные товары или услуги.

Облагаемое лицо

НДСможно рассматривать как общий налог, так как он может применяться ко всем видам предприятий, которые производят продукцию или предоставляют услуги. Таким образом, налогоплательщиком может быть физическое лицо или даже компания, взимающая НДС с продаж товаров или услуг. Однако, когда годовая прибыль меньше определенной суммы, тогда нет необходимости добавлять НДС при продажах.

Кроме того, как резидент США вы можете быть освобождены от уплаты НДС в другой стране. Используйте форму IRS 6166 — Certification of U.S. Налоговое резидентство для получения освобождения. Обратите внимание, что освобождение от налогов удовлетворяет только требованиям, относящимся к вашему статусу федерального подоходного налога в США. В другой стране могут быть дополнительные требования.

Взыскание НДС

Может существовать цепочка производителей и продавцов, которые занимались различными этапами производства и продажи различных продуктов. Эти производители могут взимать налог на добавленную стоимость в своих счетах, когда они продают продукцию другим людям или компаниям в цепочке.Таким образом, им разрешается вычесть уплаченный ими НДС с комиссионных сборов продавца. Все продавцы взимают НДС, который затем платят правительству, тем самым способствуя экономическому росту страны. Однако потребителю не будет разрешено возместить сумму налога на добавленную стоимость, поскольку он включен в цену окончательной покупки продукта.

Когда рассматривается такое крупное изменение, как НДС, хорошо иметь актуальные записи, чтобы вы могли оценить влияние новых налогов на свой бизнес.Вы уже знакомы с программным обеспечением Patriot? Наше программное обеспечение для онлайн-бухгалтерского учета гарантировано точным и простым в освоении.

Что такое налог на добавленную стоимость (НДС)?

Обработка налогов на доставку при международной доставке может быть пугающей, если вы новичок в доставке по всему миру. Налог, о котором вы, возможно, слышали, — это НДС или налог на добавленную стоимость.

Мы спросили Карлоса Эрнандеса, генерального директора Quaderno, о том, что предприятия электронной коммерции должны знать об НДС!

1. Что такое НДС?

Налог на добавленную стоимость (НДС) — это всего лишь одна из версий налога на потребление, налога, взимаемого с потребителей, когда они покупают какой-либо товар или услугу.Идея с НДС состоит в том, что он облагает налогом добавленную стоимость к товару на каждом этапе производства, от сырья до производства, от оптовой продажи до конечной продажи.

Владельцы бизнеса взимают и взимают НДС со своих клиентов, а затем уплачивают его государству при подаче налоговой декларации. Итак, как владелец бизнеса, вы можете думать о себе как о посреднике по уплате НДС. Вы просто передаете его от потребителя налоговому агентству.

Модель НДС существует во всем ЕС, а также во многих других странах мира (около 120 других!).Хотя в ЕС действуют единые правила НДС, в каждой стране-члене действуют свои собственные ставки. Например, ставка НДС в Германии составляет 19%, а во Франции — 20%. В целом ставки НДС в ЕС варьируются от 17% до 27%. Но ставка также зависит от вида товаров, которые вы продаете . Например, книги имеют «нулевую ставку» в Великобритании и Ирландии, что означает, что НДС не взимается. Следует учитывать множество факторов.

2. Чем он отличается от налога с продаж в США?

Налог с продаж в США — непростая задача.Одно из отличий от НДС состоит в том, что американский налог с продаж — это фиксированная ставка, применяемая к продукту один раз: при окончательной продаже конечному покупателю. НДС взимается поэтапно на протяжении всего производства продукта, от сырья до конечной продажи.

Еще одно важное отличие состоит в том, что налоги с продаж в США имеют несколько уровней. Иногда местность может облагаться местными, государственными налогами и федеральными налогами, и каждый имеет свою ставку. В других регионах может быть только один уровень налога. Это может стать очень сложным, если ваш бизнес расположен в нескольких регионах или вы отправляете товар в несколько регионов.В странах ЕС применяется только один НДС — всегда на национальном уровне, что упрощает процедуру.

3. Чем НДС отличается от налогов на товары и услуги (GST), которые вы видите в Сингапуре / Австралии / других странах?

GST фактически работает аналогично НДС. Налог взимается поэтапно, а затем возвращается всем, кроме конечного покупателя. Как владелец бизнеса вы получаете GST от клиента, а затем платите его правительству при подаче заявления.Разница в том, что GST — это фиксированная процентная ставка от общей суммы транзакции, а не процент от добавленной стоимости.

4. Как НДС применяется к продавцам электронной коммерции, которые продают физические товары?

Если вы продаете физические товары покупателям в ЕС, вам не требуется , для уплаты НДС. Все ваши поставки будут считаться импортными, и ваш клиент может оплатить НДС и импортные сборы по прибытии. Хотя для вас это может показаться легкомысленным, но для покупателя это может быть неприятно.Они купили у вас, оплатили счет, ждали доставки и удивились дополнительным расходам на месте! Такие непредвиденные расходы могут заставить клиентов пересмотреть свою покупку и в конечном итоге вернуть ее. Не очень хорошо.

Конечно, вы можете попытаться смягчить это, четко указав на своем веб-сайте, что НДС и импортные пошлины будут применяться позже. Предупредите их. Есть еще один способ улучшить качество обслуживания клиентов, хотя он немного более громоздкий…

Можно зарегистрироваться в качестве плательщика НДС в ЕС как предприятие, не входящее в ЕС.В этом случае вы обрабатываете НДС — взимаете правильную ставку, собираете его в точке продажи, подаете декларацию, а не покупатель. Вы также должны соблюдать целый ряд правил и положений ЕС, поэтому вам следует оценить, стоят ли дополнительные усилия того, чтобы ваш бизнес.

5. Расскажите о Квадерно. Как вы помогаете малому бизнесу управлять своими налогами с продаж?

Соблюдать налог с продаж сложно, где бы вы ни жили, где бы вы ни продавали. Налоговому законодательству может быть дано множество предупреждений: покупатель — это бизнес или потребитель? Вы выше порога или ниже? Есть ли у продукта «нулевой рейтинг» в этой стране? Вопросы продолжаются.Кроме того, это налоговое законодательство может измениться в любой момент!

Итак, с Quaderno мы хотим снять все это с тарелки владельца бизнеса. Большинство людей начинают бизнес, потому что увлечены своей продукцией, любят помогать другим или испытывают желание что-то создавать и строить. Очень немногие люди начинают бизнес, чтобы быть бухгалтером.

Quaderno предлагает автоматическое соблюдение налоговых требований по всему миру, полностью настраиваемые налоговые счета-фактуры на любом языке и в любой валюте, а также мгновенные налоговые отчеты, в которых собрана вся необходимая информация (красиво отформатированная в одном месте!), Чтобы вы могли подавать свои налоговые декларации за считанные минуты.Мы предлагаем еще несколько вещей. В целом, мы просто хотим сэкономить ваше время и помочь избежать стресса. Так вы можете вернуться к занятиям любимым делом.

6. Какие надежные ресурсы вы рекомендуете для дополнительного чтения или обновлений, касающихся НДС?

Вы всегда можете напрямую уточнить в Европейской комиссии. Они публикуют все новости на нескольких языках. Конечно, я также рекомендую блог Quaderno, где мы публикуем обновления о НДС и других налогах по всему миру, а также о передовых методах, которым вы должны следовать.Для начала вы можете ознакомиться с «Что нужно знать о НДС, если у вас есть клиенты в Европе».

Вы также можете ознакомиться с нашим подробным руководством по пошлинам и налогам.

📢 Привет, эксперты в области электронной коммерции! У нас есть вопросы — у вас есть ответы? Если так, мы будем рады взять у вас интервью для нашего блога! Если у вас есть конкретная сфера деятельности в области электронной коммерции, которая может принести пользу нашим читателям, расскажите нам о маркетинге на easyship dot com!

Что такое НДС и как он применяется ко мне?

Налог на добавленную стоимость или НДС — это налог, взимаемый с поставки товаров и услуг.Airbnb взимает НДС с платы за свои услуги для клиентов из Албании, Беларуси, Чили, Колумбии, Исландии, Мексики, Норвегии, России, Саудовской Аравии, Сербии, Южной Африки, Швейцарии, Тайваня, Багамских островов, Европейского Союза, Уругвая и США. Арабские Эмираты.

В Мексике и на Тайване НДС применяется к стоимости проживания плюс любые сборы за другие предметы, такие как уборка, дополнительные гости и плата за обслуживание гостей. Для объявлений и Airbnb Experiences, расположенных в Мексике и Южной Корее, НДС взимается с платы за обслуживание гостей и хозяев (если иное не освобождено).

Airbnb также обязан взимать НДС со своих сервисных сборов со всех пользователей, заключивших договор с Airbnb China. В Японии вместо НДС применяется японский потребительский налог. В Японии JCT применяется к хозяевам (через систему «обратной оплаты») и гостям.

В Австралии, Новой Зеландии и Сингапуре вместо НДС применяется налог на товары и услуги или GST. GST применяется к хозяевам и гостям. В Малайзии вместо НДС или НДС применяется налог на услуги.Сборы за услуги для гостей и хозяев в Малайзии облагаются малазийским налогом на услуги.

СтавкиНДС, JCT и GST обычно рассчитываются в соответствии с местной ставкой страны проживания клиента или места поставки.

Гости

НДС, JCT, GST или налог на услуги взимается в момент оплаты и основывается на общей стоимости обслуживания гостя при бронировании. Если вы изменяете свое бронирование, НДС, JCT или GST корректируются с учетом любых изменений платы за обслуживание. Airbnb взимает JCT с гостей, проживающих в Японии (а затем Airbnb сообщает и выплачивает JCT).В связи с этим Airbnb (Airbnb Ireland) зарегистрирован как зарегистрированный иностранный бизнес в соответствии с законом JCT (регистрационный номер 00046).

Airbnb взимает НДС с гостей, проживающих на Тайване, с платы за обслуживание гостей. Airbnb также взимает НДС с полной стоимости проживания плюс любые сборы за другие предметы, такие как плата за уборку или плату за дополнительных гостей, если применимо, со всех гостей, остановившихся в тайваньских объявлениях (т. Е. Внутренних и прибывающих путешественников) и мексиканских объявлениях. Airbnb обязан взимать НДС со всех гостей, чьи данные о бронировании находятся в Южной Корее.

Хосты

НДС, налог на товары и услуги или налог на услуги вычитается из вашей выплаты и основывается на общей стоимости услуг хоста для бронирования (если иное не освобождено). Если бронирование изменено, НДС или GST корректируются, чтобы отразить любое изменение платы за обслуживание.

Для хозяев, которые проживают в Японии, каждый хозяин обязан отчитаться и оплатить JCT, потому что услуги хостинга, предоставляемые Airbnb, подлежат системе «обратной оплаты» в соответствии с законом JCT (Airbnb не взимает и не сообщает / не платит такой JCT) .Что касается оплаты JCT посредством системы «обратного сбора», см. Пояснения на веб-сайте Национального налогового агентства Японии.

Пожалуйста, проконсультируйтесь с ближайшими местными налоговыми органами или вашим налоговым консультантом относительно ваших конкретных налоговых последствий.

НДС в ЕС — Справочный центр Zoom

Что такое НДС?

НДС — это сокращение от «Налог на добавленную стоимость». НДС обычно уплачивается при продаже товаров и / или услуг. Он применяется к большинству товаров и услуг, которые покупаются и продаются для использования или потребления в Европейском Союзе.Это потребительский налог , потому что в конечном итоге он оплачивается конечным потребителем.

Кто должен платить НДС?

Как правило, счет по НДС выставляется поставщиком, который продает товары или услуги, и взимается с покупателя. Впоследствии поставщик отчитывается и перечисляет собранный НДС в налоговые органы.

Если вы являетесь бизнес-клиентом, вы должны предоставить свой идентификационный номер плательщика НДС компании Zoom (подробнее о том, как это сделать, см. Ниже «Как мне ввести свой идентификатор плательщика НДС?»).Если номер НДС действителен, НДС не будет взиматься с поставок, произведенных для вас компанией Zoom. Если у вас нет номера плательщика НДС, НДС будет взиматься с поставок, произведенных для вас компанией Zoom.

Обратите внимание, что предоставленный вами номер плательщика НДС должен быть зарегистрирован в базе данных VIES, чтобы считаться действительным. Zoom будет использовать базу данных VIES (официальная база данных для проверки действительности номеров НДС, выданных государствами-членами ЕС) для проверки номеров НДС, предоставленных через платежный портал Zoom.В некоторых государствах-членах ЕС включение номера плательщика НДС в базу данных VIES не происходит автоматически. Таким образом, вам может потребоваться обратиться в соответствующий налоговый орган для включения вашего номера плательщика НДС в базу данных VIES.

Где применяется НДС в ЕС?

НДСЕС применяется к странам-членам ЕС. Страны, которые в настоящее время являются государствами-членами Европейского Союза: Австрия, Бельгия, Болгария, Хорватия, Кипр, Чешская Республика, Дания, Эстония, Финляндия, Франция, Германия, Греция, Венгрия, Ирландия, Италия, Латвия, Литва, Люксембург, Мальта, Нидерланды, Польша, Португалия, Румыния, Словакия, Словения, Испания, Швеция.

Для целей НДС Соединенное Королевство будет по-прежнему рассматриваться как государство-член ЕС до 31 декабря 2020 года.

Обратите внимание, что другие европейские страны, не являющиеся членами ЕС, могут иметь свою собственную систему НДС. Пожалуйста, обратитесь к часто задаваемым вопросам для других стран для получения дополнительной информации.

Включены ли Норвегия и Швейцария в ЕС?

Норвегия и Швейцария не являются членами ЕС. Пожалуйста, обратитесь к часто задаваемым вопросам для этих стран для получения дополнительной информации.

Что такое идентификационный номер плательщика НДС?

Идентификационный номер плательщика НДС или регистрационный номер плательщика НДС — это уникальный номер, который указывает на то, что предприятие зарегистрировано в качестве плательщика НДС. Zoom не будет взимать НДС с клиентов, у которых есть действующий номер НДС (как показано в базе данных VIES).

Есть ли у Zoom идентификационный номер плательщика НДС?

Zoom не имеет регистрации плательщика НДС в каждой отдельной стране-члене ЕС. Вместо этого Zoom регистрируется в качестве плательщика НДС через службу единого окна Mini, не входящую в Союз («MOSS») в ЕС.

Схема MOSS, не входящая в Союз, представляет собой упрощение, доступное для налогообязанных лиц, которые не зарегистрированы в ЕС, для сбора и перечисления НДС на поставки телекоммуникационных и / или оказываемых в электронном виде услуг для некоммерческих клиентов в государствах-членах ЕС.

Схема MOSS позволяет поставщикам телекоммуникационных и / или электронных услуг некоммерческим клиентам избежать индивидуальной регистрации в каждом государстве-члене ЕС.

Zoom выбрал в качестве страны идентификации для целей MOSS Нидерланды.

Какая ставка НДС применяется, та, где находится покупатель, или та, где находится идентификационный номер плательщика НДС Zoom?

Zoom обычно взимает ставку НДС, применимую в зависимости от места нахождения покупателя. Это основано на местонахождении адреса «Кому», на который могут быть сделаны перекрестные ссылки с другой информацией.

Какие исключения доступны и как клиент уведомляет Zoom?

С клиентов, которые предоставили действительный номер плательщика НДС (как показано в базе данных VIES), Zoom не взимает НДС.Из-за структуры системы НДС никаких других льгот не предусмотрено.

Как мне ввести свой номер плательщика НДС?

Чтобы ввести идентификационный номер плательщика НДС, выполните следующие действия:

- Войдите в портал Zoom

- В разделе «Управление учетной записью» выберите страницу выставления счетов

- В разделе «Контактное лицо по счетам» выберите вариант редактирования номера плательщика НДС (который отображается после поля «Адрес контактного лица по счетам»).

- Введите свой идентификационный номер плательщика НДС и сэкономьте

Что произойдет, если у меня нет идентификационного номера плательщика НДС?

Если покупатель не может предоставить действительный номер плательщика НДС (как показано в базе данных VIES), Zoom будет взимать НДС со своих поставок для вас.

Нужен ли мне идентификационный номер плательщика НДС Zoom?

Нет, Zoom зарегистрирован в качестве плательщика НДС по схеме MOSS, не входящей в Союз, и поэтому не имеет индивидуальной регистрации НДС в каждом государстве-члене ЕС.

Если вы указали свой номер НДС, и ваш номер НДС отображается как действительный в базе данных VIES, Zoom не будет платить местный НДС. В этом сценарии услуга квалифицируется как услуга B2B, которую вам может потребоваться указывать в своей периодической декларации по НДС в соответствии с механизмом обратного взимания платы как услугу, приобретенную за пределами ЕС.НДС, учитываемый по обратному начислению, может быть возмещен в той же декларации по НДС, что и входящий НДС, если ваша коммерческая деятельность дает вам право на возмещение входящего НДС.

Как Zoom определяет, к каким клиентам применяется НДС в ЕС?

Если вы не предоставили действительный номер плательщика НДС (как показано в базе данных VIES), Zoom применит НДС в зависимости от местоположения страны «Кому», указанной Заказчиком. Эта информация может быть сопоставлена с другими данными для проверки правильности страны «Продано».

Будет ли применяться НДС, если компания из ЕС приобретает Zoom для своего местоположения в США?

Если адрес «Кому» находится в США, даже если материнская компания или платежный адрес находятся в ЕС, НДС не взимается.

НДС, как правило, будет применяться только в зависимости от местоположения «Продано». Однако информация о проданных товарах может быть сопоставлена с другими данными для проверки правильности адреса «Продано».

Почему мой номер плательщика НДС отображается в разделе «Контактное лицо для выставления счетов», если НДС применяется в зависимости от местоположения, в котором был продан?

Обычно местоположение «Контактное лицо по счетам» и «Кому продано» совпадают.Сначала клиентов просят указать местоположение «Контактное лицо для выставления счетов», которое служит местоположением «Кому продано» (если только адрес «Кому» не указан как другое местоположение, когда клиенты находятся на борту). Номер плательщика НДС запрашивается, если место продажи «Кому» находится в ЕС.

Если контактное лицо для выставления счетов и контактное лицо «Продано» находятся в разных местах, НДС будет взиматься в зависимости от местоположения «Продавца». Обратите внимание, что местоположение «Продано» может быть сопоставлено с другой информацией для подтверждения ее точности.

Существует ли минимальный порог покупки до применения НДС?

Нет. НДС применяется ко всем продажам услуг Zoom, для которых клиент не предоставил действительный номер НДС (как показано в базе данных VIES).

Есть ли форма, которую благотворительная организация может отправить, показывая, что она освобождена от налогов, вместо того, чтобы вводить идентификационный номер плательщика НДС?

Благотворительные организации, не ведущие какой-либо формы хозяйственной деятельности, в большинстве случаев не будут регистрироваться для уплаты НДС. Поскольку благотворительные организации обычно не занимаются экономической деятельностью (т.например, продажа товаров / услуг за вознаграждение), в большинстве случаев они не имеют номера плательщика НДС. Таким образом, благотворительные организации могут по-прежнему взимать НДС с товаров, приобретаемых у Zoom.

Применяется ли исключение по статье 151 к услугам, предоставляемым Zoom?

Статья 151 Директивы ЕС по НДС содержит исключение для поставок в международные организации (например, НАТО или посольства, учрежденные в ЕС). Поскольку Zoom находится в США, его поставки международным организациям в ЕС в принципе облагаются НДС ЕС.Если вы обычно полагаетесь на освобождение от налогов по статье 151, то вы можете подать в местные налоговые органы заявление о возмещении НДС в отношении НДС, взимаемого с вас компанией Zoom.

Исключением является ситуация, когда клиент обращается в налоговые органы страны, в которой он зарегистрирован в качестве плательщика НДС, за письменным заявлением (свидетельством об освобождении) о том, что услуги, приобретенные у Zoom, могут рассматриваться как освобожденные от НДС в соответствии со статьей 151.

Если налоговые органы примут ваше заявление и предоставят вам письменное заявление, подтверждающее, что поставки, произведенные Zoom, могут рассматриваться как освобожденные от НДС, пожалуйста, предоставьте копию заявления из налоговых органов по адресу https: // support.zoom.us/hc/en-us/requests/new?ticket_form_id=360000983032.

В выписке должно быть указано ваше зарегистрированное фирменное наименование, а также ссылка на тот факт, что поставки от Zoom могут рассматриваться без НДС.

Есть ли у меня как у клиента какие-либо обязательства по НДС?

Если вы предоставили действительный номер плательщика НДС (как показано в базе данных VIES), с вас не будет взиматься НДС. Однако вам может потребоваться сообщить о покупке услуг в декларации по НДС с использованием механизма обратного начисления.

Что делать, если у меня есть номер плательщика НДС, но я забыл его ввести?

Номер плательщика НДС можно ввести в любое время. Если ввести до следующего счета-фактуры, Zoom не будет взимать НДС со следующего счета-фактуры или будущих счетов, выставленных вам. Если во время выставления следующего счета-фактуры номер НДС не введен, НДС будет взиматься до тех пор, пока не будет введен действительный номер НДС (как показано в базе данных VIES).

Если введен действительный номер НДС и НДС ранее был начислен на выставленные вам счета-фактуры, то по вашему запросу Zoom может возместить любой НДС, включенный в счета-фактуры, выставленные за тридцать дней до предоставления действительного номера НДС.Однако НДС не будет возвращен по счетам, выставленным за пределами этого тридцатидневного периода.

Если я введу свой номер плательщика НДС, будет ли Zoom выставлять мне счет?

Да. Zoom выставит счет на все поставки для бизнес-клиентов.

В счете, который вы получаете от Zoom, если вы ввели свой номер НДС в свою учетную запись Zoom, в счете-фактуре будет указан ваш номер НДС, название компании, а также другие детали, относящиеся к расходным материалам, которые Zoom производит для вас. Однако в счете-фактуре не будет отображаться местный номер плательщика НДС для Zoom, поскольку Zoom не зарегистрирован напрямую в качестве плательщика НДС ни в одном государстве-члене ЕС.

Если у меня нет номера плательщика НДС, получу ли я счет?

Если вы не предоставите номер плательщика НДС, местный НДС будет взиматься с поставок, произведенных для вас компанией Zoom.

Для поставок физическим лицам, не зарегистрированным в качестве плательщика НДС, Zoom собирает и перечисляет этот НДС посредством упрощения MOSS и выбрал Нидерланды в качестве страны идентификации для отчетности MOSS.

Согласно правилам MOSS требования к выставлению счетов, которые применяются к Zoom, являются требованиями к выставлению счетов, которые применяются в стране идентификации, которой для Zoom являются Нидерланды.В соответствии с голландскими правилами НДС не существует формального требования выставлять счет-фактуру для поставок физическим лицам, не зарегистрированным в качестве НДС.

Схема принятия решений — буду ли я платить НДС?

Заявление об ограничении ответственности

Каждый клиент уникален, как и его налоговые обстоятельства. Вышеуказанная информация должна рассматриваться не как налоговая консультация, а как общий обзор соответствующих налоговых правил. Zoom не может предоставить вам налоговую консультацию для вашей индивидуальной ситуации, поэтому мы настоятельно рекомендуем обратиться к профессиональному налоговому консультанту за индивидуальным советом.

GST против налога на добавленную стоимость: в чем разница?

Когда пришло время платить ежегодные налоги вашей компании и вы задумались о налоговых обязательствах вашей компании, вы можете встретить термин, с которым вы не знакомы — GST. Немного покопайтесь, и вы увидите, что GST очень похож на НДС. Но в чем разница между НДС и GST и имеет ли это значение для вашего бизнеса? Мы вас прикрыли. Узнайте все, что вам нужно знать о GST и налоге на добавленную стоимость для предприятий, базирующихся в Великобритании, с помощью нашего удобного руководства.

Что такое НДС?

НДС — налог на добавленную стоимость. По сути, это потребительский налог, который взимается с покупной цены определенных товаров или услуг. Хотя есть некоторые товары, которые освобождены от НДС или взимаются по нулевой ставке (это означает, что правительство в настоящее время не взимает НДС за эти товары, но может это сделать в будущем), цена большинства товаров / услуг зависит от НДС. Хотя НДС является одним из видов налога, это косвенный налог, а это означает, что правительство не взимает его напрямую с клиентов.Вместо этого предприятия собирают налог сами, прежде чем возвращать его правительству.

Что такое GST?

GST означает налог на товары и услуги. Это форма налога на добавленную стоимость, который взимается в таких странах, как Австралия, Индия, Канада, Новая Зеландия, Сингапур и Гонконг. Он работает более или менее так же, как НДС, поскольку представляет собой потребительский налог, взимаемый с стоимости товаров и услуг. Как и в случае с НДС, вам необходимо зарегистрироваться для получения GST, и штрафы за невыполнение этого условия могут быть значительными, поэтому лучше не откладывать регистрацию, как только вы узнаете, что GST применяется к вашему бизнесу.Для получения дополнительной информации о GST (в Австралии) ознакомьтесь с нашей статьей.

GST и разница НДС

Во многих смыслах GST и НДС — это просто два слова для обозначения одного и того же налога. Вы можете рассматривать НДС как вид налога на товары и услуги или GST как вид налога на добавленную стоимость, но по сути они означают одно и то же. В результате британским предприятиям, вероятно, не нужно беспокоиться о различиях в налогах на товары и услуги, поскольку они просто неуместны. Однако, если у вашей компании есть помещения в странах, где применяется GST, или если вы ведете значительный объем бизнеса со странами GST, есть несколько различий в GST / НДС, о которых может быть полезно узнать:

Ставка налогообложения — Когда дело доходит до НДС по сравнению с налогом на НДС, НДС обычно выше, чем НДС.В то время как ставка НДС в Великобритании составляет 20%, ставка НДС в Австралии, Сингапуре и Канаде составляет 10%, 7% и 5% соответственно.

Товары, освобожденные от уплаты налога / не облагаемые налогом. Также стоит отметить, что некоторые товары, освобожденные от НДС, могут не освобождаться от уплаты НДС, и наоборот. Например, драгоценные металлы в Австралии не облагаются налогом на товары и услуги, но в то время как золото освобождено от НДС в Великобритании, серебро, палладий и платина не облагаются НДС.

Регистрационные требования — Кроме того, регистрационные требования для НДС и GST могут отличаться от страны и страны.

В нем нужно указать ИНН, КПП, коды ОКВЭД, ФНС и др. Также нужно указать дату заполнения и заверить декларацию подписью.

В нем нужно указать ИНН, КПП, коды ОКВЭД, ФНС и др. Также нужно указать дату заполнения и заверить декларацию подписью.