Что такое НДС в России? Как правильно считать

Понятно, что НДС – это налог, который входит в стоимость товара. В России этот налог был введён в 1992 году. Приобретая любой товар или пользуясь услугами, например парикмахерской. Мы платим в бюджет НДС. Что такое НДС в России?

Само понятие и история

В 1958году во Франции этот налог ввели для сбора денег с

колоний. Эффект был ошеломительный, и этот налог ввели в самой Франции. Это

налоги только на строительство и торговлю.

В России его ввели в кризис для страны. Чтоб хоть как-то

наполнять бюджет. По сути это похож на налог с продаж. Государство

устанавливает процентную ставку на продукцию. Которую продавец прибавляет к

стоимости товара.

В Японии и США

налог на добавочную стоимость полностью отменён, но введён налог с продаж. На самом деле

налог на добавочную стоимость более выгоден простому гражданину страны. Не покупаешь – налог не платишь. А с продаж, например в Японии, налог составляет 15%.

А с продаж, например в Японии, налог составляет 15%.

В России налог НДС 20%, но это мы платим за покупаемый товар

или полученную услугу. А в Японии этот налог рассчитывается от произведённого

товара. И разделяется на всех граждан страны. Не важно, что ты всю пищу и

Как не платить НДС

Естественно есть схемы как не платить налоги. Но для государства НДС очень выгодна. В производстве используется большое количество услуг. За каждый из них уплачивается

налог на добавочную стоимость . И если на каком-то этапе

налог на добавочную стоимость не уплачен, то он вернётся на последующих операциях, например продаже.

Интересно, что иностранные компании не уплачивают

налог на добавочную стоимость . Но платят другие налоги. Государство может отменить

налог на добавочную стоимость . Это было сделано в 2014 году для компаний, работающих на олимпиаде в Сочи.

Для того чтоб платить налогов меньше, нужно выбирать правильных поставщиков товаров. Например оптовики, не платят налог на добавочную стоимость, поэтому товары у них дешевле.

Например оптовики, не платят налог на добавочную стоимость, поэтому товары у них дешевле.

Мы не советуем искать способы не платить

налог на добавочную стоимость . Это, в итоге, встанет гораздо дороже. Заплати налоги и живи спокойно. Отзывы

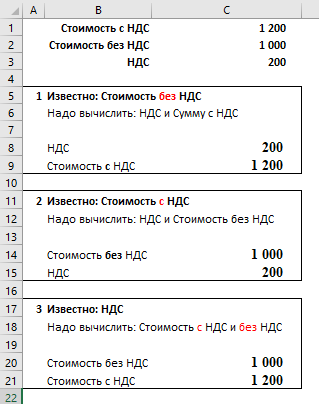

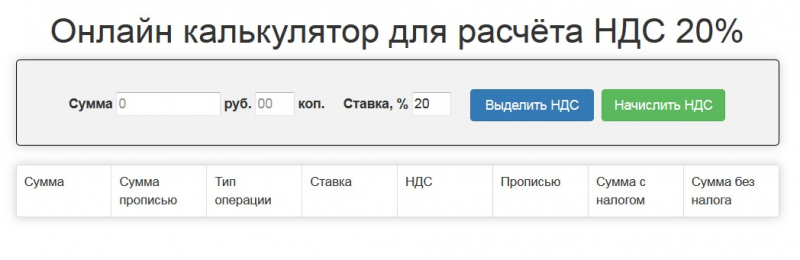

Как считают

Сумма покупки с налогом: Стоимость товара умножить на 120 и разделить на 100

Стоимость товара без налога: Стоимость товара умножить на 100 и разделить на 120

Сам налог: Стоимость товара умножить на 20 и разделить на 100

Тест на долготу жизни))

Самые интересные статьи. Подборка!

Поделиться в социальных сетях

Смысл НДС / Хабр

Думаю многим приходится сталкиваться при общении с заказчиками с вопросом — «А вы работаете с НДС или без НДС?». Постараюсь кратко объяснить в чем суть этого вопроса и в чем суть самого налога на добавленную стоимость. Понимание этого даст вам преимущество перед вашими конкурентами, которые отвечают не задумываясь.Без лишних слов — сразу к делу.

Примеры приводятся с учетом того что и продавец и покупатель работают с НДС.

Примеры приводятся с учетом того что и продавец и покупатель работают с НДС.Итого: 100р.

НДС (18%) 18р.

Итого с НДС: 118р.

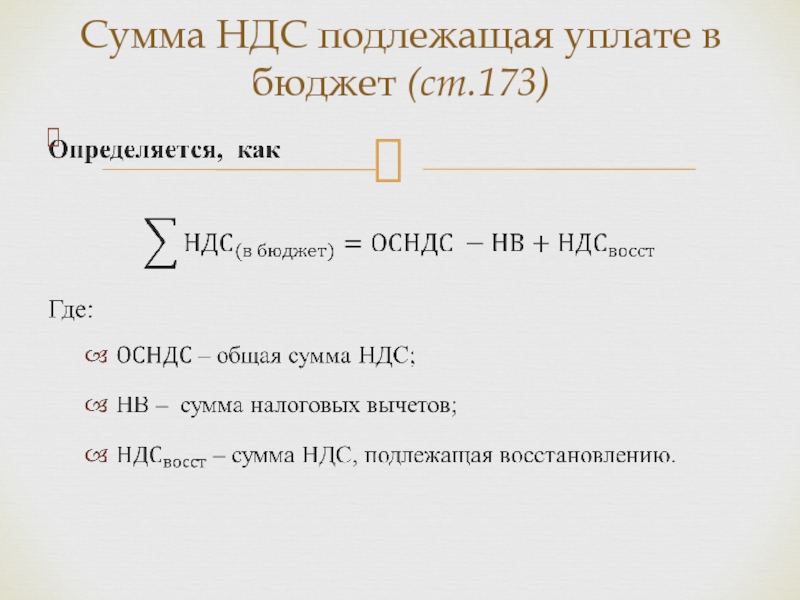

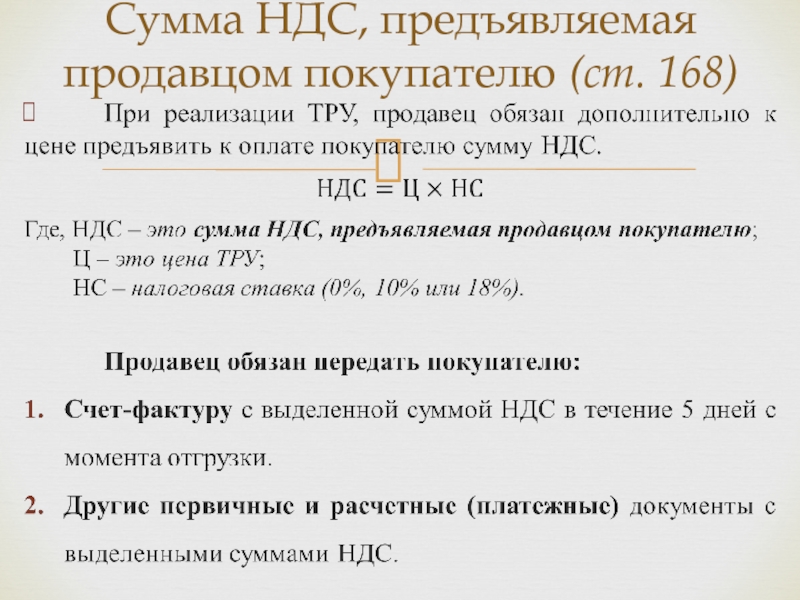

Вывод 1: С выставленной клиенту суммы вы должны государству налог по формуле (Сумма_к_оплате/118)*18.

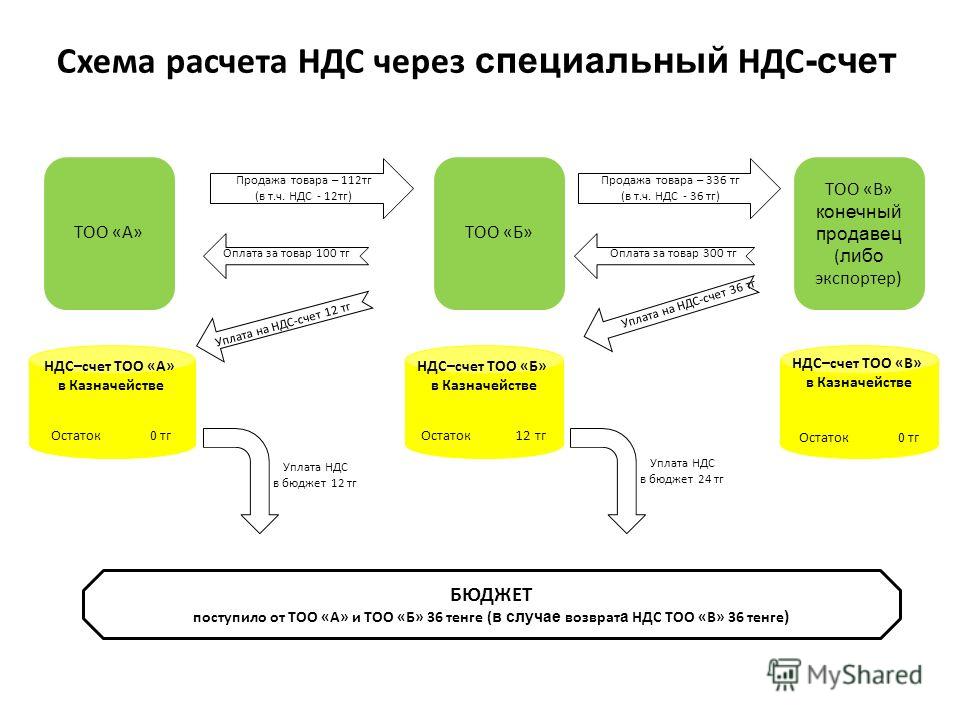

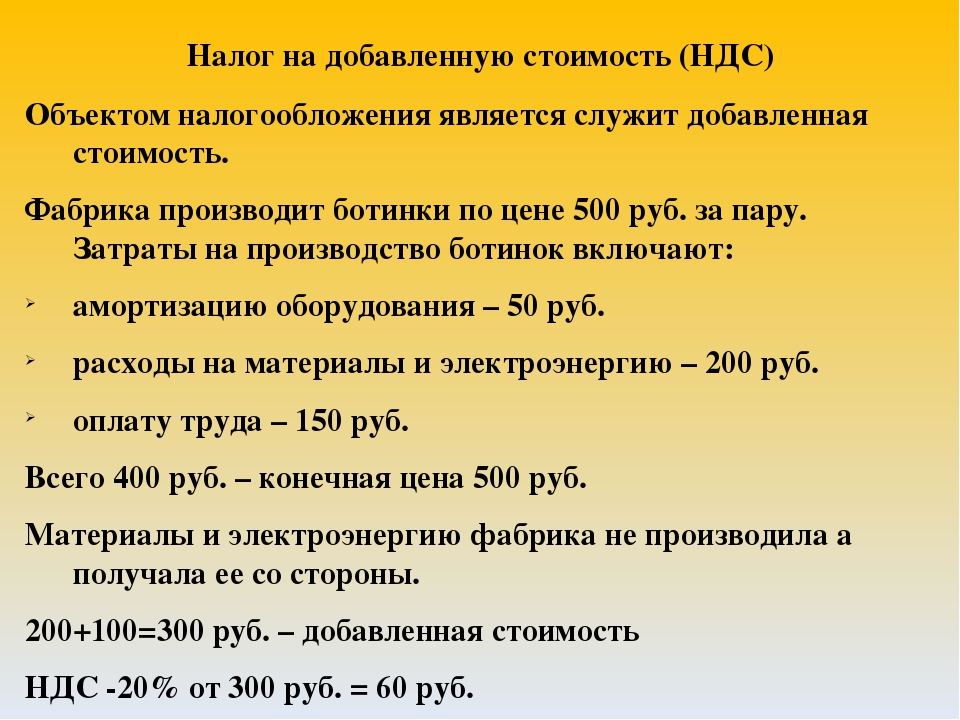

НДС == Налог на Добавленную Стоимость. Налог этот, по сути, является торговым — т.е. для тех, кто покупает и перепродает с наценкой. Регулируется это следующим методом: если вы что то купили, то выделив из суммы покупки сумму НДС вы можете ее взять «к зачету»: уменьшить на эту сумму уплачиваемый налог.

Пример: Купили батарейку за 50р. продали за 100р — заплатите государству 9р. налога (18% с 50р. наценки). В жизни по документам это будет так: вы заплатите за батарейку поставщику 59р. (50р + 9р. налог, который берем к зачету), продадите клиенту за 118р.(100р + 18р. налог), 18-9=9р. заплатите в бюджет.

Вывод 2: С купленных товаров, услуг государство вам должно вернуть деньги по такой же формуле (Сумма_к_оплате/118)*18.

Да, если вы только купили и не продали государство реально вернет вам эти деньги. Только оно это делает неохотно, предваряя выплату парочкой налоговых проверок.

Если вы производите товары, а не торгуете ими — ничего не меняется. Вы берете к зачету НДС с купленных материалов и купленных услуг по их преобразованию в продукт (что в сумме — себестоимость) и по сути — платите 18% как раз с вашей наценки. А если преобразование материалов в продукт производят ваши сотрудники — то вам не повезло — с оплаты труда НДС выделить нельзя. Если ваши поставщики материалов работают без НДС то вам тоже не повезло — с таких расходов принять НДС к зачету тоже нельзя. То, что с некоторых расходов вы не можете выделить НДС и взять его к зачету не освобождает вас от обязанности в полном объеме выделить его при продаже и заплатить в бюджет.

Вывод 3: Если вы работаете с НДС то вам просто необходимо, чтобы ваши поставщики тоже работали с НДС.

Иными словами, если два поставщика предлагают вам товары по одинаковой цене, при этом один из них работает с НДС, а второй — нет, то первый, очевидно, на 18% вам выгодней. Если вы работаете с НДС то при принятии решений рассматривайте цены очищенные от НДС.

Если вы работаете с НДС то при принятии решений рассматривайте цены очищенные от НДС.

Вывод 4: Если вы работаете без НДС, то дайте клиентам цены на 18% ниже конкурента, работающего с НДС чтоб быть на равных.

p.s. C другой стороны вообще забавно получается. Подавляющее большинство компаний во всех своих расчетах оперируют ценами без НДС и накручивают налог сверху при продаже. В конце концов товары, услуги, продукцию — покупают обычные люди. Физические лица не являются плательщиками НДС и не могут взять НДС к зачету (уменьшив НДФЛ, к примеру). Тут цепь замыкается.

p.p.s. Совет: работайте без НДС — используйте УСНО.

Дополнительные разъяснения по поводу расчета НДС (прямой и обратный расчет)

В последнее время все чаще задаются вопросы по поводу «прямого» и «обратного» расчета НДС (особенно это обострилось с переходом на ставку НДС 20% с 2019 года), поэтому ниже наше понимание этого вопроса и соответствующие настройки в программе для «правильного» расчета цен и сумм в накладных отгрузки и счетах фактурах.

Как известно, существует два варианта расчета НДС: прямой и обратный. Рассмотрим откуда же взялись эти понятия и почему они так называются. Вот цитата одного из аудиторов (ничего здесь нового и уникального нет, поэтому личность аудитора умалчивается):

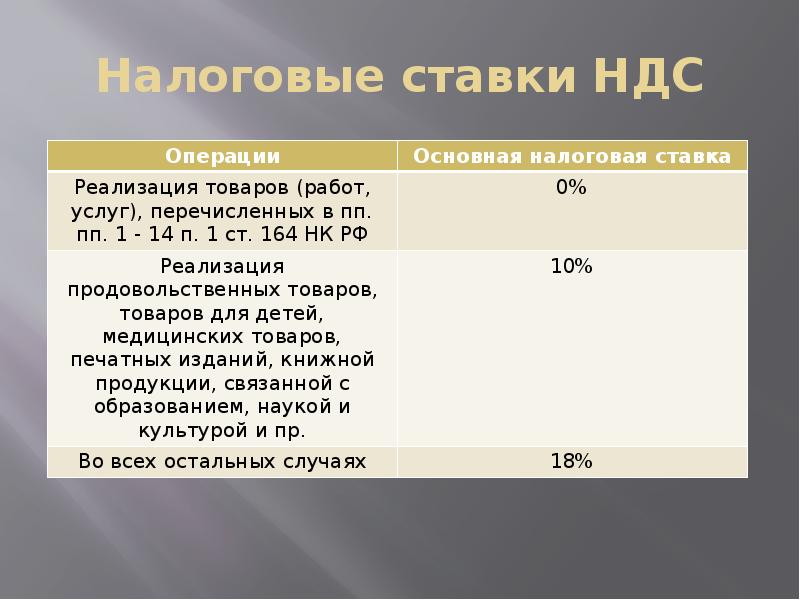

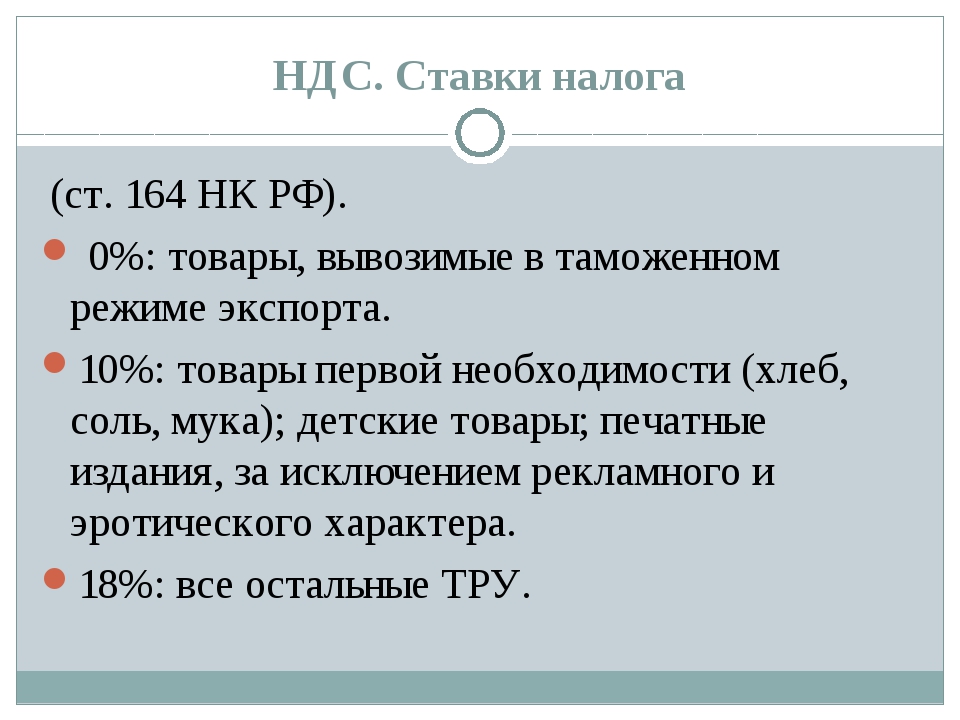

«… В большинстве случаев налоговая база = стоимость товаров без НДС, а ставка налога = 18% или 10%. И именно это называется «прямая» ставка.

Только в отдельных случаях применяется ставка 18/118% или 10/110%. И для этой ставки налоговая база принимается стоимость товаров, работ или услуг, включая НДС. Это то, что называется «обратной ставкой».

Во всех остальных случаях применяется «прямая» ставка — 10% и 18%.

И во всех документах должна быть указана налоговая база и ставка (или сумма) НДС, поэтому сначала все вычисления делаются с налоговой базой — «суммой без НДС» и потом эта база умножается на ставку налога и получают сумму НДС.

Итоговая сумма к оплате получается суммированием суммы без НДС и суммы НДС.

По этой схеме нужно составлять и накладные и счета-фактуры.

Из этого объяснения видим, что «прямой» (как основной) метод расчета НДС именно из-за того, что стоимость товаров без НДС принята за базовую и в финансовых органах именно эта стоимость считается базой начисления НДС. Именно этим и объясняется стремление крупных сетевых покупателей продукции работать по прямому расчету НДС, хотя это и накладывает некоторые неудобства и разночтения в расчетах. Например, согласовывать с такими покупателями можно только цены без НДС (как базовые), т.к. именно эти цены участвуют в расчете ВСЕХ сумм, а вот цены с НДС, в этом случае, являются вторичными и определяются ТОЛЬКО расчетным путем (сумма с НДС делится на количество товара). Подчеркиваю, что ни о каком согласовании цен с НДС в этом случае речь не идет, т.к. попытка расчета сумм от цен с НДС приведет к неверным результатам.

Рассмотрим простой пример ("прямой" расчет):

- цена за единицу без НДС = 273.81

- количество = 10 ед.

- сумма без НДС: 273,81 * 10 = 2738,10

- НДС: 2738,10 * 20% = 547,62

- сумма с НДС: 2738,10 + 547,62 = 3285,72

(цена с НДС: 3285,72 / 10 = 328,57)

Отметим здесь, что 328,57 * 10 = 3285,70 не равно 3285,72 , поэтому здесь цена с НДС только для справки и никак не для расчетов.

"обратный" расчет: - цена с НДС = 328,57 - количество = 10 ед. - сумма с НДС: 328,57 * 10 = 3285,70 - сумма НДС: 3285,70 * 20 / 120 = 547,62 - сумма без НДС: 3285,70 - 547,62 = 2738,08 - цена без НДС: 2738,08 / 10 = 273,81 Как видим, несмотря на то, что цена без НДС совпадает, суммы совершенно разные. Также отметим: 273,81 * 10 = 2738,10 не равно 2738,08 в этом случае цена без НДС является только справочной и не подлежит никакому согласованию и не используется в расчетах.

Как видим эти два способа расчета дают разные результаты и это нужно учитывать при настройке программы.

Приведем практические рекомендации по настройке программы по шагам:

1 шаг. Выясняем с контрагентом (покупателем) метод расчета НДС, используемый в их бухгалтерии. Как правило, для сетевых магазинов (Ашан, Атак, Дикси и проч.) применяется «прямой» метод расчета НДС. Для мелких покупателей (частных предпринимателей), чаще всего, это «обратный» расчет от цен с НДС. Это объясняется тем, что частникам удобнее согласовывать цены с НДС как конечные, по которым взаиморасчет уже со всеми налогами.

2 шаг. В программе в модуле «Реализация» открываем справочники/Контрагенты/Предприятия Контрагенты полностью, находим нужного контрагента и на вкладке «Реализация» проверяем и соответственно устанавливаем флажек системы расчета НДС:

3 шаг. Прайс листы. Особо нужно отметить, что при работе с прайс листами (установка цен), нужно учесть, что при расчете от цен без НДС («прямой» расчет), ОБЯЗАТЕЛЬНО и в прайс листе проставлять цены без НДС (с 2 знаками после запятой), при этом цены с НДС пересчитаются сами и не обращаем на них внимания, так как в программе в расчетах будут использованы ТОЛЬКО цены без НДС. Точно также верно и обратное — при расчете от цен с НДС («обратный» расчет), ОБЯЗАТЕЛЬНО и в прайс листе проставлять цены С НДС (с 2 знаками после запятой), при этом цены без НДС пересчитаются сами, будут иметь много знаков после запятой, но не обращаем на них внимания, так как в программе в расчетах будут использованы ТОЛЬКО цены С НДС.

Если строго придерживаться этих простых правил - не будет никаких проблем при сверке взаиморасчетов с контрагентами покупателями.

Ставки НДС в Германии — Бухгалтерский учет и финансы

НДС в Германии (MwSt / USt) . Какая ставка НДС в Германии? Какой НДС для ресторанов в Германии? Насколько высоки ставки налога с продаж в Германии? Какова ставка НДС на еду, которую вы едите в ресторанах? Какой в Германии НДС на конфеты? Сколько сниженных ставок НДС в Германии? Насколько высока ставка НДС на мороженое в Германии? Какая ставка НДС есть у продуктов питания? Какой НДС на фрукты и овощи? Где я могу найти пороговое значение дистанционной продажи для продаж в Германии?

Новости НДС для Германии

Германия будет стимулировать восстановление экономики за счет снижения ставок НДС с 1 июля 2020 года по 31 декабря 2020 года.

Обычная ставка снижена с 19% до 16% . Пониженная ставка снижается с 7% до 5% . Общественное питание реклассифицировано с 19% до 5%. На вынос уже по сниженной ставке 7%, а теперь будет 5%. Реклассификация продуктов питания для общественного питания будет проводиться в течение всего года с 1 июля 2020 года по 1 июля 2021 года . Это, вероятно, приведет к некоторой путанице в отношении того, что имеет пониженную ставку и когда это снижение закончится.

Реклассификация продуктов питания для общественного питания будет проводиться в течение всего года с 1 июля 2020 года по 1 июля 2021 года . Это, вероятно, приведет к некоторой путанице в отношении того, что имеет пониженную ставку и когда это снижение закончится.

Все цифровые торговые площадки теперь (2019) несут ответственность за сбор НДС.

Германия меняет интерпретацию правила , поставляя продукцию с немецкого склада . Изменение юридического определения подразумевает, что теперь можно будет учитывать и декларировать продажу товаров со склада в Германии немецкой компании как «продажу без НДС в ЕС»; , если вы продаете через компанию, базирующуюся за пределами Германии, но имеющую склад в Германии . Следовательно, некоторым компаниям, не принадлежащим к Германии, больше не нужно регистрироваться в качестве плательщика НДС в Германии.До 2017 года в старых правилах и их интерпретациях говорилось, что для доставки товаров со складов в Германии всегда требовалась регистрация НДС в Германии. Это уже не так.

Это уже не так.

Ставки НДС в Германии

Рынок Германии — четвертая по величине экономика мира. Поэтому естественно, что многие европейские владельцы малого бизнеса заинтересованы в немецком рынке. По этой причине также необходима информация о ставках НДС в Германии на английском языке . Какие ставки НДС в Германии? Какая стандартная ставка НДС в Германии? Какой НДС на электронные услуги в Германии?

Ставки НДС в Германии

Немецкий формат номера НДС

Формат для номера НДС ЕС в Германии: DE 000000000

Какая стандартная ставка НДС в Германии?

Стандартная ставка НДС в Германии: 19%

Какая пониженная ставка НДС в Германии?

Пониженная ставка НДС в Германии : 7%

Основные продукты питания напр. Хлеб , Масло , Молоко (содержание алкоголя, безалкогольные напитки, соевое молоко и сок = 19%), Кофе , Чай ( Пиво имеет 19% НДС, который остается в местном штате), Мясо , Колбаса , Морепродукты (кроме Лобстер , Устрица , Улиток , Икра = 19%, но многие предметы роскоши имеют 7%, и эта часть немецкой системы НДС особенно сбивает с толку и нелогично), Доставка воды ( Бутилированная или водопроводная питьевая вода имеет 19%, только доставка воды, которая имеет 7%), Специи , Соль , Сахар , Какао , Мед , Кондитерские изделия , Торты , Конфеты , Попкорн , Мороженое , Чипсы , Растения , Картофель , Мука , Масло , и Сыр fle считается необходимой пищей для выживания (!). Животные , Животные и растительные жиры . Корма для животных и удобрения .

Животные , Животные и растительные жиры . Корма для животных и удобрения .

Книги и Журналы (не содержащие «вредный для детей» контент или более 50% рекламы), Входные билеты , Произведения , проданные самим художником.

Еда на вынос — В Германии сложная система, в которой уровень обслуживания и инфраструктуры влияет на снижение, упрощение НДС, обслуживание в ресторане составляет 19%, а еда на вынос, которую вы забираете, из сервировки 7% .Примеры, которые получают 7%, даже если есть инфраструктура в виде стульев , туалетов и столовых приборов : фудкортов , школьного питания , общественного питания в больницах и продовольственных киосков / грузовиков .

Частная медицинская и стоматологическая помощь , некоторое вспомогательное медицинское оборудование, такое как инвалидное кресло , кардиостимулятор и слуховой аппарат (но очки 19% . .), коллекционные предметы , включая около золотых монет и драгоценностей , Пассажирский транспорт до 50 км и отелей (но услуги, связанные с гостиничным хозяйством, не включены в нижнюю ставку НДС, это означает, что Завтрак , Парковка , Минибар , Спа и т. .Тем не менее, вы часто видите дополнительный «Kurtaxe» (местный туристический налог) в размере 3-5 евро за проживание в отеле. Передача авторских прав также имеет пониженную ставку.

.), коллекционные предметы , включая около золотых монет и драгоценностей , Пассажирский транспорт до 50 км и отелей (но услуги, связанные с гостиничным хозяйством, не включены в нижнюю ставку НДС, это означает, что Завтрак , Парковка , Минибар , Спа и т. .Тем не менее, вы часто видите дополнительный «Kurtaxe» (местный туристический налог) в размере 3-5 евро за проживание в отеле. Передача авторских прав также имеет пониженную ставку.

Подробный список уменьшенных товаров в немецкой системе НДС

НДС в ресторанах в Германии

Ставка НДС для обедов в ресторане составляет 19% , но 7% для предметов на вынос.

Еда, подаваемая в ресторане, облагается НДС 19%. Неважно, стандартное или высокое качество.Приготовление еды не влияет на НДС после 2013 года.

Примеры, которые получают 7%, даже если есть элементы инфраструктуры, которые должны были обеспечить ставку НДС 19%: Фудкорты, школьные столовые, общественное питание в больницах и продуктовые ларьки / вагоны .

Все, что имеет 7% НДС, получит 19%, если подано в ресторане.

НДС на услуги общественного питания

Кейтеринг выставляется с 19% при высоком уровне обслуживания вилок, ножей и т. Д.включены как пакет услуг. Это связано с тем, что сервисная часть считается основной поставкой, а не просто поставкой физических товаров. Доставка еды в чистом виде считается доставкой на вынос или поставкой товаров и облагается НДС в размере 7%. Кейтеринг — проблемная серая зона в налоговой системе Германии. Следовательно, за доставку от группы или за услуги общественного питания можно выставлять счета по обеим ставкам, но во многих случаях они имеют право выставить счет с 7% НДС.

Это руководство помогает уточнить, когда кейтеринговая служба получает 19% НДС

Какой НДС облагается печеньем, тортами, мороженым и сладостями?

В эту категорию часто попадают основные продукты питания, такие как обычный хлеб и хлебобулочные изделия.Сахар, какао, соль и другие специи имеют пониженную ставку на 7%. На конфеты и попкорн взимается НДС 7%. Алкогольная продукция составляет 19%. Мороженое, мармеладки (желатин) и картофельные чипсы содержат 7%, потому что они считаются основными продуктами питания. Собачье печенье 7%, а детское 19%. Все больше голосов неуклонно призывают поднять леденцы и сладости до 19-процентного уровня НДС, чтобы помочь в борьбе с эпидемией ожирения среди молодежи, поэтому это может измениться в будущем.

На конфеты и попкорн взимается НДС 7%. Алкогольная продукция составляет 19%. Мороженое, мармеладки (желатин) и картофельные чипсы содержат 7%, потому что они считаются основными продуктами питания. Собачье печенье 7%, а детское 19%. Все больше голосов неуклонно призывают поднять леденцы и сладости до 19-процентного уровня НДС, чтобы помочь в борьбе с эпидемией ожирения среди молодежи, поэтому это может измениться в будущем.

См. Ставки НДС для всех стран-членов ЕС

Ставка НДС в Германии для электронных услуг

Если вы продали приложений , игр , изображений , музыки ( электронных услуг ), тогда вам следует использовать немецкую ставку НДС 19% при расчете НДС для клиента.Как вы, возможно, знаете, компании теперь должны рассчитывать и взимать НДС для клиента при продаже цифровых услуг частным лицам — на основе ставки НДС в стране клиента (система НДС MOSS).

Порог для дистанционных продаж в Германию

Каков предел стоимости для дистанционных продаж в Германию ? Если вы торговали с Германией с продажами, превышающими € 100000 , то вы должны зарегистрироваться в качестве плательщика НДС в Германии , а также заплатить и сообщить НДС в Германии в налоговые органы Германии.

Пороговый лимит для регистрации дистанционных продаж : € 100000

Как зарегистрироваться в качестве плательщика НДС в Германии?

Одна особенность регистрации НДС для иностранных компаний в Германии заключается в том, что вы попадаете в определенную местную налоговую инспекцию в зависимости от страны происхождения вашего бизнеса. Ни один центральный офис не управляет регистрациями НДС для иностранных корпораций. Например, британских компаний обслуживаются налоговой службой по адресу , Ганновер, . американских (США) компаний отнесены к Бонн .

американских (США) компаний отнесены к Бонн .

См. Полный список контактных данных налоговых органов Германии и отдельных офисов иностранных компаний в зависимости от страны происхождения

Исключения по НДС в Германии

Есть два исключения для VAT в Germany , о которых мало кто знает. Если вы продаете в немецкий регион из Гельголанд, остров к юго-западу от Дании, который много раз менял гражданство, вам нужно остановиться и подумать о том, как вы управляете НДС и выставлением счетов.Теперь он формально является частью земли Шлезвиг-Гольштейн и Германии, но не включен в зону НДС ЕС. Другим исключением является район Büsingen am Hochrhein, , расположенный в Швейцарии к югу от границы с Германией. Формально эта территория является частью Германии, но экономически является частью Швейцарии, что означает, что она рассматривается как находящаяся за пределами зоны НДС ЕС , касающейся налогов.

Если вы продаете в один из этих двух регионов Германии, это будет считаться вывозом за пределы Европейского Союза (сопоставимо с финскими Аландскими островами).Если вы покупаете у компании, расположенной в этих регионах, она становится импортом в ЕС из страны за пределами ЕС с точки зрения НДС.

Где я могу проверить немецкие номера НДС?

Проверьте немецкие номера НДС здесь

Таможенная территория Европейского Союза и зона НДС

См. Описание регионов, включенных в зону НДС ЕС

Ключевые слова: Ставка НДС в Германии , ставка НДС в Германии , НДС в Германии , НДС в Германии и Ставка НДС в Германии Электронные услуги .

FAQ по НДС — Чем мы можем помочь?

Обновлено

Сводка : Creative Market взимает НДС (налог на добавленную стоимость) с покупателей в некоторых регионах, особенно в ЕС и Сингапуре. Читайте ниже, чтобы узнать больше о НДС на Creative Market. Если вы хотите узнать о других видах налогов, которые мы собираем, ознакомьтесь с нашими основными часто задаваемыми вопросами по налогу с продаж.

Читайте ниже, чтобы узнать больше о НДС на Creative Market. Если вы хотите узнать о других видах налогов, которые мы собираем, ознакомьтесь с нашими основными часто задаваемыми вопросами по налогу с продаж.Что такое НДС?

Налог на добавленную стоимость (НДС) — это потребительский налог, взимаемый с товаров и услуг в некоторых странах, включая страны ЕС, а также в некоторых других странах. В разных государствах-членах действуют разные ставки НДС. Обратите внимание, что в зависимости от страны, в которой вы находитесь, НДС может быть более известен как GST (налог на товары и услуги).

Почему вы взимаете НДС?

Изменения в законодательстве ЕС об НДС, вступившие в силу в 2015 году, потребовали от нас начать взимать НДС со всех услуг, предоставляемых электронным способом (далее «ESS»), включая продукты, предлагаемые на Creative Market.С тех пор Creative Market повысила налоговое соответствие, взимая НДС для других стран, поскольку их законы вводят требования по НДС.

Creative Market находится в США, почему вы взимаете с меня НДС?

НДС основан на местонахождении покупателя только и не определяется местонахождением продавца.

Кто должен платить НДС?

Creative Market требует, чтобы покупатели, находящиеся * в следующих странах, платили НДС, если вы не предоставите действительный идентификационный номер плательщика НДС:

| Страны ЕС | Другие страны |

| Австрия Бельгия Болгария Хорватия Кипр Чешская Республика Дания Эстония Финляндия Франция Германия Греция Венгрия Ирландия Италия Латвия Литва Люксембург Мальта Нидерланды Польша 4 Португалия Словакия Словения Испания Швеция Великобритания | Австралия — см. FAQ по австралийскому GST FAQ по австралийскому GST Сингапур (далее GST) |

* Для стран ЕС Европейская комиссия утверждает, что «местонахождение» означает:

- Для бизнеса (облагаемое налогом лицо) = либо страна, в которой он зарегистрирован, либо страна, где у него есть постоянные помещения, получающие услуги.

- Для потребителя (не облагаемого налогом лица) = страна, в которой он зарегистрирован, имеет постоянный адрес или обычно проживает. **

** Например, гражданин Великобритании, который большую часть времени живет или работает в Испании, считается «эмигрантом». В этом случае мы должны будем взимать испанский НДС, а не британский НДС.

Что такое идентификационный номер налогоплательщика?

Идентификационный номер налогоплательщика * показывает, что покупатель является зарегистрированным предприятием в стране-участнице НДС / GST и освобожден от уплаты НДС.Если вы введете действительный налоговый идентификатор в настройках платежей, Creative Market не будет платить НДС / GST. Если ваша компания находится в стране-участнице НДС / GST, но у вас нет идентификационного номера налогоплательщика, с вас будет взиматься налог.

Если ваша компания находится в стране-участнице НДС / GST, но у вас нет идентификационного номера налогоплательщика, с вас будет взиматься налог.

* Многие страны называют этот номер идентификатором плательщика НДС, хотя в некоторых странах он называется по-другому. Например, в Великобритании он известен как VRN.

Помогите! Мой налоговый идентификатор отклоняется.

Наша система отклонит ваш идентификационный номер плательщика НДС по одной из двух причин:

- Поскольку система обмена информацией по НДС (VIES) для вашей страны в настоящее время не работает на .Хотя ваш идентификационный номер плательщика НДС может быть правильным, наша система не может подтвердить его, пока система VIES в вашей стране снова не будет запущена, и будет продолжать отклонять его до тех пор, пока это не произойдет. Вы можете связаться с налоговыми органами своей страны, чтобы узнать, когда система будет работать в резервном режиме. Эта ссылка содержит дополнительную информацию.

- Ваш идентификационный номер плательщика НДС недействителен. Наша система выполняет прямой вызов VIES вашей страны, который либо проверяет, либо отклоняет ваш идентификатор. Затем мы передаем вам это сообщение. Если вы получили отказ, это сообщение пришло непосредственно из VIES.Вам нужно будет поговорить с налоговым консультантом или в налоговых органах, чтобы узнать, почему ваш идентификационный номер плательщика НДС не принимается.

Будет ли с меня взиматься плата при покупке, если я предоставлю действительный идентификационный номер налогоплательщика?

Нет. Если вы введете действительный налоговый номер, с вас не будет взиматься НДС / GST.

Как поток покупок включает НДС?

При первой покупке продукта Creative Market вас попросят подтвердить, где вы находитесь.Если вы подтверждаете, что находитесь в стране-участнице НДС, с вас будет взиматься НДС со всех ваших последующих покупок, исходя из ставки НДС, установленной страной, в которой вы.

Импортируете товары в Европу? Правила НДС, которые необходимо знать

Если ваша компания импортирует товары в Европейский Союз («ЕС»), то она столкнется с некоторыми сложными и разными правилами в отношении соблюдения и взимания НДС. Это будет зависеть от: типа товара; участвующие страны и их местные правила; вовлеченные страны; и зарегистрированы ли все участники цепочки НДС или нет.

Ниже приведены некоторые из вопросов, которые необходимо учитывать компаниям. Прежде всего, это импорт или поставка товаров внутри сообщества.

Для целей НДС и таможни ЕС ввоз товаров в ЕС впервые из другой страны, не входящей в ЕС, называется импортом. Как правило, страна прибытия будет взимать стандартную ставку НДС (например, в Германии 19%) при импорте. Это должно быть решено до выпуска товаров с таможни.Затем товары находятся в «свободном обращении» и могут храниться, продаваться или отправляться в другую страну ЕС.

Поставки внутри сообщества без НДС

Если вы продаете или перемещаете товары из одной страны ЕС в другую, вам не нужно будет взимать НДС. Это упрощение системы НДС ЕС было введено в ходе реформ свободного рынка 1993 года. Однако есть ряд важных критериев, которые необходимо выполнить:

Это упрощение системы НДС ЕС было введено в ходе реформ свободного рынка 1993 года. Однако есть ряд важных критериев, которые необходимо выполнить:

- Обе стороны транзакции должны иметь действительный номер плательщика НДС.

- Вы должны проверить номер плательщика НДС вашего иностранного клиента в системе ЕС VIES.

- Вы должны указать номер плательщика НДС вашего клиента в счете-фактуре.

- У вас должны быть документы, подтверждающие перемещение товаров через границу (например, документация о перевозке товаров).

- Затем товары покидают страну в установленный срок — обычно три месяца.

Если эти условия не выполняются, а затем возникают нарушения, налоговые органы могут признать вас ответственными за недостающий НДС.Если у вашего покупателя нет действующего номера плательщика НДС или вы продаете товар отдельным потребителям, вы должны установить ставку НДС страны отправления.

Таким образом, если вы импортируете товары в ЕС, таможня потребует от вас или вашего клиента предоставить действительный номер НДС ЕС. Как правило, поскольку вы не хотите раскрывать покупателю таможенную стоимость товаров по коммерческим причинам, вам лучше указать номер НДС. Кроме того, многие клиенты теперь настаивают на полной очистке товаров для целей НДС.

Как правило, поскольку вы не хотите раскрывать покупателю таможенную стоимость товаров по коммерческим причинам, вам лучше указать номер НДС. Кроме того, многие клиенты теперь настаивают на полной очистке товаров для целей НДС.

Это затем обязывает вас предоставить действительный номер плательщика НДС или зарегистрироваться для него, если у вас его нет. Компании должны быть осторожны с уплатой НДС на импорт, не имея действующего номера НДС в ЕС. В ряде стран (например, в Италии и Польше) процесс возмещения НДС, уплаченного таможне, может быть очень сложным и медленным.

Однако могут быть обстоятельства, когда это неверно. Например, если французская компания импортирует в Германию, но затем продает на местном уровне, ей может потребоваться регистрация НДС в Германии.Если бы он перевез товары в Испанию, ему, возможно, не требовался испанский номер плательщика НДС.

Если вы являетесь компанией, не входящей в ЕС, вам почти наверняка придется зарегистрировать свою компанию за пределами ЕС в качестве плательщика НДС-нерезидента хотя бы в одной стране ЕС. Некоторые страны действительно используют специальные схемы, чтобы помочь импорту избежать этого требования (например, Нидерланды) и / или предоставляют программы отсрочки денежных потоков по НДС (например, Чешская Республика).

Некоторые страны действительно используют специальные схемы, чтобы помочь импорту избежать этого требования (например, Нидерланды) и / или предоставляют программы отсрочки денежных потоков по НДС (например, Чешская Республика).

Вы можете просмотреть процесс регистрации плательщика НДС на нашем брифинге по регистрации плательщика НДС в ЕС.

НДС (налог на добавленную стоимость) и SaaS (программное обеспечение как услуга)

При запуске бизнеса одна из самых важных вещей, которую нужно решить, — это цена вашей продукции. Для SaaS-компаний, продающих на международном уровне, на этот вопрос сложно ответить. У каждой страны есть свои коды НДС, GST и / или налога с продаж. Для ясности: GST, НДС и налог с продаж являются формами налогов и будут называться просто «налогом с продаж».«Компания SaaS должна взимать правильный налог с продаж с каждого покупателя в регионе, в котором продаются продукты — как это возможно? Что, если в одном районе взимается 20 процентов, а в другом — вообще нет? Как вы собираетесь соблюдать действующий налоговый кодекс?

Чтобы помочь в этом, некоторые SaaS-компании взимают максимально возможный налог с продаж, а затем включают его в цену продукта. Некоторые компании используют подход, при котором они берут среднюю ставку и включают ее в цену продукта.Другие компании вообще не включают налог с продаж; лучше применять дополнительные сборы при оформлении заказа, в зависимости от местоположения. Что лучше для вашей компании? Чтобы помочь в этом решении, есть несколько возможных вариантов ниже.

Некоторые компании используют подход, при котором они берут среднюю ставку и включают ее в цену продукта.Другие компании вообще не включают налог с продаж; лучше применять дополнительные сборы при оформлении заказа, в зависимости от местоположения. Что лучше для вашей компании? Чтобы помочь в этом решении, есть несколько возможных вариантов ниже.

Максимальный возможный налог с продаж

Самый простой способ — это, возможно, включить налог с продаж в цену вашего продукта и при этом оставаться в соответствии с налогом с продаж, чтобы взимать максимально возможный налог с продаж для ваших продуктов. Это означает, что цена, которую видит покупатель, — это не только цена продукта, который вы продаете, но и максимальный налог с продаж в том месте, где ваш продукт может быть приобретен.

Используя этот метод, все потребители будут платить одинаковую цену, даже если товар был приобретен в регионе, где нет налога с продаж. Единственным недостатком этой модели может быть то, что вы завышаете цену на свой продукт по сравнению с конкурентами.

Налог с продаж мозаики

Еще один способ включить налог с продаж — это рассчитать средний налог с продаж на основе потенциальных налогов с продаж, а затем добавить его к вашей цене. Например, если вы продали свой продукт в регионах со ставкой налога с продаж 10%, 15% и 20%, вы можете добавить ставку 15% к каждому проданному продукту.Обратной стороной этого, однако, может быть заниженная цена для некоторых клиентов, влияющая на вашу прибыль, а также тот факт, что вы не ведете прозрачность со своими клиентами.

Без налога с продаж при расчете цены

Третий вариант — исключить налог с продаж при ценообразовании продукта SaaS. В этом случае вам нужно будет применить правильный налог с продаж при оформлении заказа. Преимущества этого очевидны — с каждого человека взимается правильный налог для своего региона. Однако недостатком этого подхода будет неудовлетворительное обслуживание клиентов, когда они замечают увеличение цены на 20% при оформлении заказа.

известен как налог на добавленную стоимость и применяется к каждой продаже в ЕС. Поскольку это «потребительский налог», это означает, что его платит не владелец бизнеса, а потребитель, покупающий товар. Ставка может варьироваться от 17 до 27% в зависимости от страны продажи. Налог на добавленную стоимость в ЕС применяется только к цифровым товарам, и это следует учитывать. Что такое цифровой товар? Ниже приведены несколько полезных рекомендаций:

Цифровой товар

Цифровой товар — это товар, который доставляется, хранится и используется в электронном формате.Эти продукты могут быть получены по электронной почте, загружены из Интернета или через вход на веб-сайт.

Европейцы дают четыре критерия для сертификации цифровых товаров:

Это не материальный, физический товар.

Предложение основано на ИТ. Его нельзя было предложить без технологий.

Предоставляется через Интернет или другую электронную сеть.

Он требует минимального вмешательства человека или полностью автоматизирован.

Может включать:

Онлайн-игры.

изображений, электронных книг, фильмов и видео доступны на Netflix или Amazon.

Музыка, которую можно скачать, будь то покупка файла MP3 или использование такой службы, как Spotify.

«Программное обеспечение как услуга», также известное как SaaS.

Услуги хостинга сайтов, интернет-провайдер или веб-сайты.

Цифровые товары могут также называться «цифровые услуги», «электронные товары» и «электронные услуги».

Начисление НДС в ЕС

Чрезвычайно важно знать, когда взимать НДС, потому что не всегда необходимо взимать НДС. Конечно, учитывайте это при каждой продаже, но не собирайте их каждый раз каждый раз.

В основном это сводится к двум факторам:

Колесо