как определяется, что такое длительность оборота в днях, продолжительность, средний срок, скорость

Состояние экономических показателей организации определяется различными факторами. Причем ключевой составляющей баланса здесь становится длительность оборота дебиторской задолженности. Такая величина показывает, насколько успешна управленческая политика фирмы и указывает финансистам на динамику развития предприятия. Поговорим подробнее об этом вопросе.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону

+7 (804) 333-20-57

Это быстро и бесплатно!

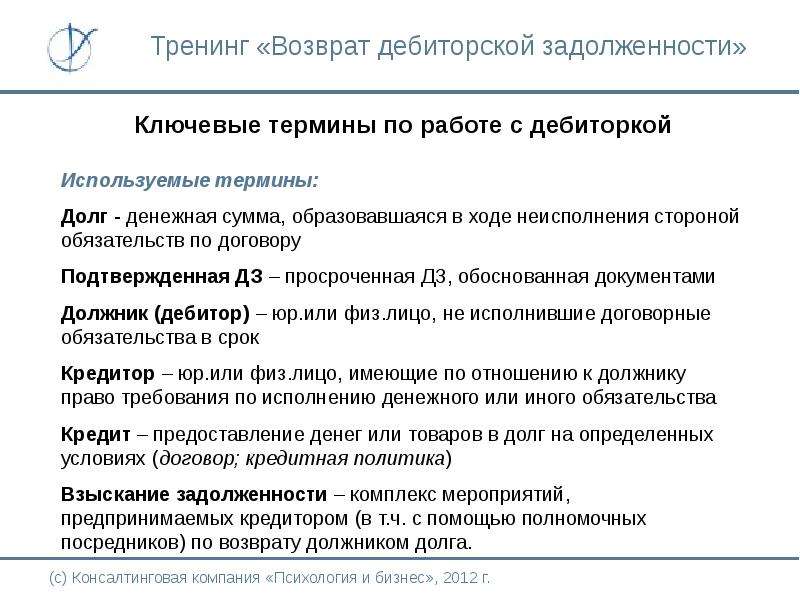

Начнем с терминологии

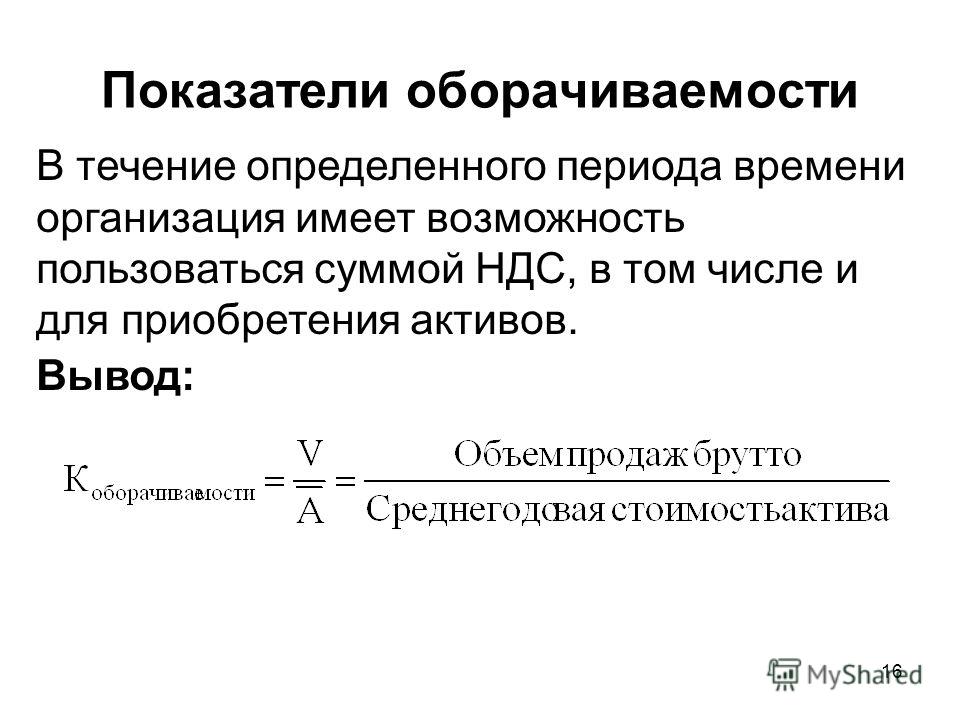

Чтобы вникнуть в содержание финансового анализа, предлагаем читателям освоить базовые знания. Оборачиваемость дебиторской задолженности определяется как отношение прибыли предприятия к среднему показателю долгов дебиторов.

Иными словами, эта величина говорит об увеличении либо снижении оборотных активов в процессе деятельности организации. То есть, подобный показатель – индикатор эффективности работы менеджмента.

Под периодом оборота дебиторской задолженности понимают сроки, когда контрагенты вернут кредитные средства предприятию

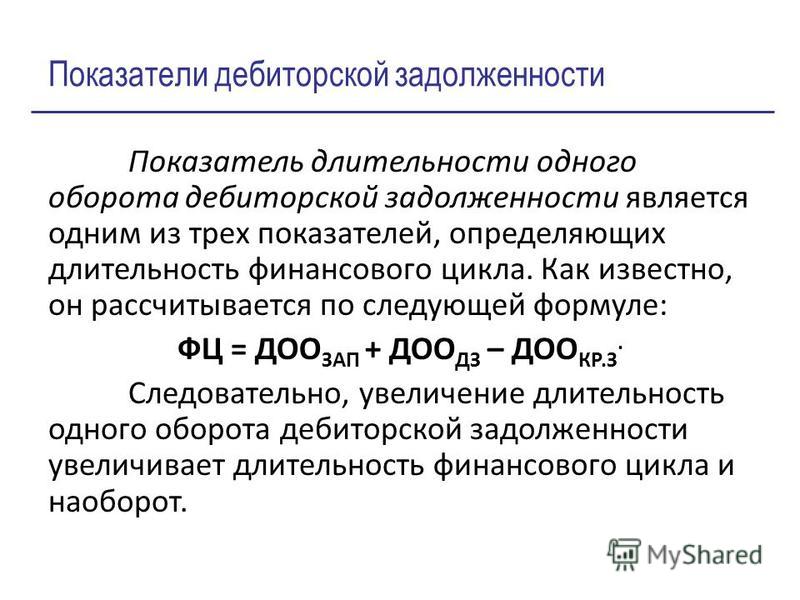

Причем в таких случаях для экономистов важна и продолжительность оборота дебиторской задолженности. Итоговый анализ проделанной работы показывает реальную производительность предприятия. Здесь финансовые аналитики используют формулы вычисления оборачиваемости, чтобы детально изучить текущую обстановку. Тут берут показатели дохода и убытков предприятия за определенный период.

Отметим, что составляющей подобных вычислений становится период оборота дебиторской задолженности. Что такое определение означает? Для обывателей этот термин показывает скорость погашения займов дебиторами.

Оборачиваемость дебиторской задолженности определяется как отношение прибыли предприятия к среднему показателю долгов дебиторов

Таким образом, этот компонент формулы говорит, в какие сроки контрагенты расплачиваются по счетам. Кроме того, подобное значение важно для анализа, насколько время погашения займов соответствует планируемым срокам выплат и указывает на тенденции роста или падения платежеспособности компании. Такой показатель вычисляется на основании реальных данных бухгалтерского учета.

Кроме того, подобное значение важно для анализа, насколько время погашения займов соответствует планируемым срокам выплат и указывает на тенденции роста или падения платежеспособности компании. Такой показатель вычисляется на основании реальных данных бухгалтерского учета.

Проведение расчетов

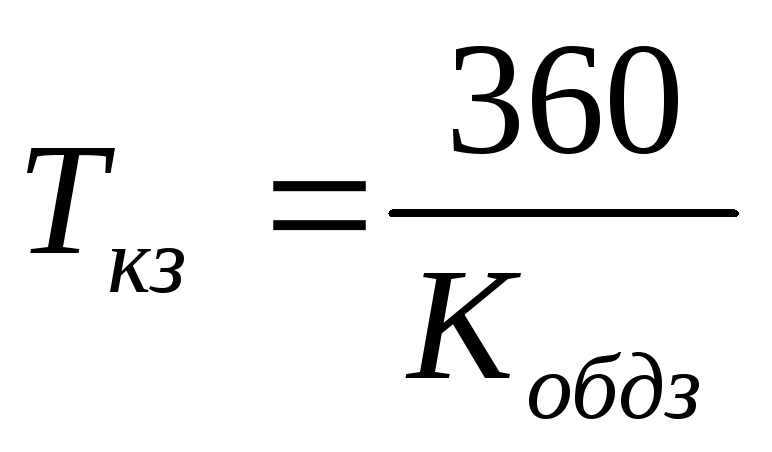

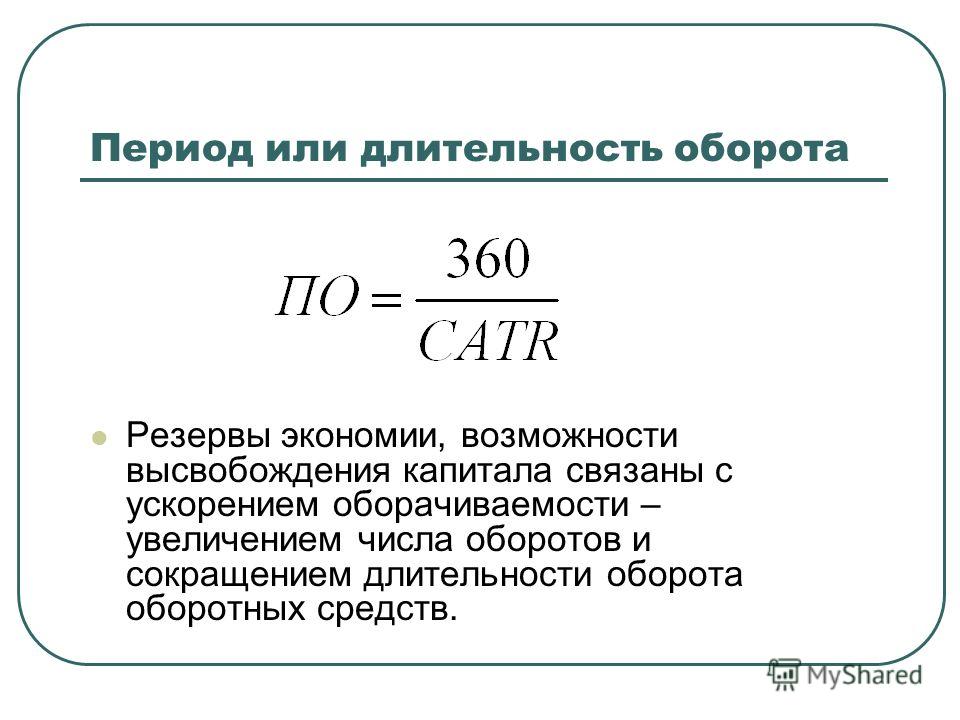

Рассмотрим, как определяется средний срок оборота дебиторской задолженности. Здесь экономисты делят число дней в году на коэффициент оборачиваемости, чтобы получить период возврата капитала. Эта формула выглядит так П=365/К. Отметим, что результат здесь указывают в днях. Величина «365» соответствует количеству суток в году. При квартальных отчетах это значение заменяют числом, которое соответствует количеству дней рассматриваемого срока.

Формула расчета длительности оборота дебиторской задолженности

В свою очередь, коэффициент экономисты рассчитывают, определяя, как относится средняя величина дебиторской задолженности к выручке компании по формуле: К= Свдз/В. Причем усредненную величину долга узнают путем получения среднего арифметического значения между разницей суммы на начало и конец рассматриваемого временного интервала.

Причем усредненную величину долга узнают путем получения среднего арифметического значения между разницей суммы на начало и конец рассматриваемого временного интервала.

Затем вычисления идут по формуле: Ксобдз= П/ К, где «П» – период в днях, а «К» – константа, показывающая оборачиваемость предприятия.

Отметим, что единого критерия для показателей подобной величины нет. Помните, здесь финансисты учитывают конкретные условия сделки, исходя из возможностей контрагентов. Однако отметим, что в этой ситуации уменьшение срока на погашение кредита – хороший сигнал, говорящий о нарастающем потенциале компании. Скорость оборачиваемости дебиторской задолженности говорит об эффективности политики контроля и взыскания долгов.

Продолжительность и скорость оборота

Поговорим подробнее, что в подобных ситуациях означает скорость, с которой активы возвращаются контрагентами. Здесь ключевым показателем становится динамика этой величины. Учитывая, что экономисты предпочитают подводить такие итоги ежеквартально, на протяжении года четко прослеживается, насколько быстро и вовремя контрагенты исполняют финансовые обязательства.

Сокращение сроков возврата долгов дебиторами говорит об успешном и взаимовыгодном сотрудничестве

Как уже упомянуто, оборачиваемость дебиторской задолженности в днях показывает целесообразность сотрудничества с конкретным юридическим или физическим лицом.

Не погашенные вовремя займы переходят в категорию просроченной задолженности, что, в свою очередь, провоцирует лишние расходы и даже ведет к банкротству фирмы, если накапливается критическая масса таких должников.

Ключевым фактором успеха тут становится проверка платежеспособности партнеров и контроль над текущими выплатами

По этим причинам своевременный контроль и отслеживание задолженности дебиторов – важная задача руководства организации. Здесь целесообразно контролировать развитие и предприятия-кредитора, и компании, которая стала дебитором. Чтобы улучшить этот показатель, уместно систематизировать срок возврата актива, увеличить объемы прямых поставок и использовать экономичное сырье или материалы для выпуска товаров.

Здесь целесообразно контролировать развитие и предприятия-кредитора, и компании, которая стала дебитором. Чтобы улучшить этот показатель, уместно систематизировать срок возврата актива, увеличить объемы прямых поставок и использовать экономичное сырье или материалы для выпуска товаров.

Значение растет или падает

Теперь рассмотрим подробности о конкретных показателях оборачиваемости и определимся, что означает колебание этого компонента. Финансисты говорят, что значение периода в идеале становится обратно пропорциональным коэффициенту оборотов. Другими словами, рост величины «К» и снижение значения «П» свидетельствует о процветании предприятия и правильном направлении управленческой политики.

При одновременном увеличении коэффициента и падении значения периода оборотов экономисты говорят, что предприятие работает эффективно и получает прибыль

Однако здесь вероятно сочетание различных комбинаций, и вынести конкретный вердикт о реальном положении дел удастся лишь после комплексного и глубокого исследования финансового состояния организации.

Индикатор снижается

Когда значение периода оборачиваемости падает, такая тенденция говорит, что руководство компании выбрало правильный курс кредитной политики, а дебиторы вовремя погашают задолженности. Причем стабильное снижение такой величины свидетельствует о независимости предприятия от внешних инвестиций и увеличению оборотного актива.

Снижение показателя, который определяет период оборота — свидетельство своевременного возврата средств дебиторами

Правда, такие ситуации иногда сигнализируют о чрезмерно жесткой политике взыскания кредитора. Тут следствием становится потеря клиентов и сокращение реализации продукции в кредит. Поэтому объективно оценивайте текущую ситуацию, чтобы в будущем избежать отсутствия клиентуры.

Значение возрастает

Если при детальном поквартальном анализе величина растет, экономисты считают такой признак тревожным сигналом для руководства. Причин, по которым оборотный капитал предприятия падает, множество. Однако неосмотрительность в выборе контрагентов и отсутствие проверки платежеспособности партнеров – следствие ухудшения экономических показателей. Сюда же финансисты относят и мягкую политику взыскания средств.

Причин, по которым оборотный капитал предприятия падает, множество. Однако неосмотрительность в выборе контрагентов и отсутствие проверки платежеспособности партнеров – следствие ухудшения экономических показателей. Сюда же финансисты относят и мягкую политику взыскания средств.

Увеличение сроков оборота — свидетельство неэффективной управленческой политики и неплатежеспособности контрагентов

Увеличение оборачиваемости дебиторской задолженности говорит о необходимости контроля расчетов с покупателями и изменении системы сбора долгов, если речь идет о сроках. Ведь стабильное увеличение периода оборачиваемости – сигнал о неплатежеспособности партнеров либо о неконкурентоспособности продукции кредитора. В обоих случаях тут рекомендуется пересмотреть управленческую политику на фирме.

Срок оборачиваемости средств, который растет, говорит о непродуманной стратегии сбыта – в этом случае объемы продаж возрастают чересчур быстро, а темпы охватов рынка не соответствуют реальному спросу.

Как правило, в такой ситуации отмечается и снижение коэффициента оборотов. Низкая оборачиваемость дебиторской задолженности свидетельствует о необходимости пересмотра систем управления, контроля и взыскания – ведь игнорирование такой проблемы ведет к банкротству компании.

В таких ситуациях целесообразно усилить контроль над взысканием выплат долгов и изменить сроки расчетов в меньшую сторону

Однако встречаются и случаи, когда период оборачиваемости стабилен, а выручка предприятия падает. Здесь важно проверить, соответствуют ли реальные сроки возврата капитала соответствующим временным интервалам. Например, если по факту проведения вычислений оказывается, что период оборачиваемости за квартал составляет свыше 90 дней – такой показатель сигнализирует о проблемах при взыскании долгов.

Последствия увеличения сроков возврата

Наконец, поговорим, насколько опасен для работы компании рост оборотов долгов дебиторов и кратко обрисуем пути выхода из кризиса. Если говорить о рисках, здесь уместно напомнить о вложении финансов в сомнительную сделку, вместо использования такого актива на нужды компании. Кроме того, здесь целесообразно не забывать и об инфляции – соответственно, валюта со временем обесценивается, и выручка не оправдает ожиданий и расчетов.

Если говорить о рисках, здесь уместно напомнить о вложении финансов в сомнительную сделку, вместо использования такого актива на нужды компании. Кроме того, здесь целесообразно не забывать и об инфляции – соответственно, валюта со временем обесценивается, и выручка не оправдает ожиданий и расчетов.

Грамотный анализ происходящего вкупе со своевременным контролем платежеспособности партнеров — гарантия роста прибыли предприятия

Таким образом, предприятие упустило шансы получить выгоду, выдавая ссуду непроверенным или неплатежеспособным контрагентам. Этот показатель становится особенно критичным, когда на предприятии накапливаются солидные суммы просроченных долгов, которые приходится списывать. А при ограниченных оборотных активах такой путь ведет к получению предприятием кредитов и, как следствие, выплате процентов, что уже становится прямым убытком.

Чтобы улучшить показатели оборотов, уместно ввести практику снижения сроков выплат контрагентами до минимально возможных интервалов.

К тому же в подобных ситуациях финансисты говорят, что отдавать предпочтение здесь уместно крупным оптовикам с безупречной деловой репутацией.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону

+7 (804) 333-20-57

Это быстро и бесплатно!

Как видите, комплексный анализ бухгалтерии компании и ответственность при выборе торговых партнеров способны привести к процветанию предприятия. Главное, постоянно контролировать финансовое состояние партнеров и грамотно вести политику взыскания долгов. Отметим, что здесь уместно отдать предпочтение краткосрочным займам, нежели долгосрочным ссудам. О различии этих двух видов повествует эта статья.

Формула оборачиваемости дебиторской задолженности

Понятие оборачиваемости дебиторской задолженности

Формула оборачиваемости дебиторской задолженности определяется чаще всего по данным хозяйственного учета:

- Бухгалтерскому балансу организации (форма №1),

- Отчету о финансовых результатах (форма № 2).

Формула оборачиваемости дебиторской задолженности применяется с целью нахождения путей увеличения прибыли предприятия, максимизации показателя рентабельности.

Формула оборачиваемости дебиторской задолженности

Формула оборачиваемости дебиторской задолженности невозможна без данных, которые определены в бухгалтерском балансе (форме 1) и в отчете о финансовых результатах (форме 2).

Общая формулаоборачиваемости дебиторской задолженности представляет собой отношение суммы выручки к среднегодовой сумме дебиторской задолженности:

Одз = Выр/ДЗ

Здесь Одз – показатель оборачиваемости дебиторской задолженности,

В – выручка предприятия за соответствующий период,

ДЗ – сумма дебиторской задолженности (например, среднегодовая, если рассчитывают показатель за год).

Для определения среднегодовой суммы дебиторской задолженности, нужно сложить показатели начала и конца определяемого периода и поделить эту сумму на 2.

Формула оборачиваемости дебиторской задолженности по балансу

Если в формулу оборачиваемости дебиторской задолженности подставить строки бухгалтерской отчетности, то можно получить следующую формулу:

Одз = стр. 2110 / (стр. 1230)

Здесь стр. 2110 – сумма чистого объема реализации (выручки) из бухгалтерского баланса,

Стр. 1230 – сумма дебиторской задолженности из отчета о финансовых результатах.

Среднегодовую сумму дебиторской задолженности по балансу можно рассчитать по следующей формуле:

ДЗсг=(стр. 1230нп + стр. 1230кп)/2

Роль оборачиваемости дебиторской задолженности

Формула оборачиваемости дебиторской задолженности — важный инструмент расчета эффективности работы любого предприятия. Показатель оборачиваемости дебиторской задолженности могут использовать в своей работе следующие сотрудники:

- Директора компании, топ0-менеджеры;

- Руководство отделов продаж,

- Менеджер по продажам,

- Финансовый менеджер и др.

В случае, когда происходит рост значения оборачиваемости дебиторской задолженности, можно говорить о следующих событиях:

- Рост объемов продаж,

- Уменьшение размеров дебиторской задолженности.

Коэффициент оборачиваемости дебиторской задолженности связан напрямуюс финансовой устойчивостью и ликвидностью компании. Чем выше значение показателя оборачиваемости, тем больше ликвидность и устойчивость (и наоборот). Это объясняется тем, что чем быстрее предприятие получит денежные средства за проданную продукцию (оказанные услуги), тем скорее они будут включены в производственный процесс.

Примеры решения задач

Коэффициент оборачиваемости дебиторской задолженности — это… Что такое Коэффициент оборачиваемости дебиторской задолженности?

- Коэффициент оборачиваемости дебиторской задолженности

- Коэффициент оборачиваемости дебиторской задолженности

- Коэффициент оборачиваемости дебиторской задолженности — отношение выручки от продаж в кредит к средней за период величине дебиторской задолженности.

Оборачиваемость дебиторской задолженности показывает вынужденное или добровольное расширение или снижение коммерческого кредита, предоставляемого предприятием.По-английски: Accounts receivable turnover

Синонимы: Оборачиваемость дебиторской задолженности, Покупательская задолженность

Синонимы английские: Receivables turnover

См. также: Коэффициенты оборачиваемости Управление дебиторской задолженностью

Финансовый словарь Финам.

.

- Коэффициент оборачиваемости активов

- Коэффициент оборачиваемости кредиторской задолженности

Смотреть что такое «Коэффициент оборачиваемости дебиторской задолженности» в других словарях:

Коэффициент оборачиваемости дебиторской задолженности — (receivable turnover ratio) отношение выручки от продаж в кредит к средней за период дебиторской задолженности.

Иногда вместо этого показателя используют средний срок оборота дебиторской задолженности, рассчитываемый как отношение количества дней … Официальная терминология

Иногда вместо этого показателя используют средний срок оборота дебиторской задолженности, рассчитываемый как отношение количества дней … Официальная терминологиякоэффициент оборачиваемости дебиторской задолженности — Один из коэффициентов ликвидности. Показывает, сколько раз дебиторская задолженность была превращена в поступления от реализации. Рассчитывается делением нетто реализации на среднюю за период дебиторскую задолженность.… … Справочник технического переводчика

КОЭФФИЦИЕНТ ОБОРАЧИВАЕМОСТИ ДЕБИТОРСКОЙ ЗАДОЛЖЕННОСТИ — один из коэффициентов ликвидности. Показывает, сколько раз дебиторская задолженность была превращена в поступления от реализации. Рассчитывается делением нетто реализации на среднюю за период дебиторскую задолженность … Большой бухгалтерский словарь

КОЭФФИЦИЕНТ ОБОРАЧИВАЕМОСТИ ДЕБИТОРСКОЙ ЗАДОЛЖЕННОСТИ — один из коэффициентов ликвидности. Показывает, сколько раз дебиторская задолженность была превращена в поступления от реализации.

Рассчитывается делением нетто реализации на среднюю за период дебиторскую задолженность … Большой экономический словарь

Рассчитывается делением нетто реализации на среднюю за период дебиторскую задолженность … Большой экономический словарьКОЭФФИЦИЕНТ ОБОРАЧИВАЕМОСТИ — показатель эффективности использования оборотных активов. Исчисляется как соотношение доходов (Д) и средней величины собственного оборотного капитала (Ко) за год: Коб= Д/Ко, Чем выше оборачиваемость, тем эффективнее действует данное предприятие,… … Внешнеэкономический толковый словарь

Показатели оборачиваемости — зависимости между активами компании и выручкой от реализации. Они показывают, насколько эффективно эти активы используются. Например, срок погашения дебиторской задолженности показывает, в течение, какого времени в среднем денежные средства… … Словарь терминов по экспертизе и управлению недвижимостью

Дебиторская задолженность — (англ. Accounts receivable (A/R)) сумма долгов, причитающихся предприятию, фирме, компании со стороны других предприятий, фирм, компаний, а также граждан, являющихся их должниками, дебиторами[1].

Что соответствует как международным,… … Википедия

Что соответствует как международным,… … ВикипедияФИНАНСОВЫЕ КОЭФФИЦИЕНТЫ КРЕДИТОСПОСОБНОСТИ ЗАЕМЩИКА — (Ф.к.) система оценки банком финансовой устойчивости юридического лица на основе отчетных или прогнозных данных. Различают Ф.к., построенные на данных баланса (сальдовые коэф.) и на данных счета результатов (оборотные коэф.). В мировой банковской … Финансово-кредитный энциклопедический словарь

Коэффициенты краткосрочной ликвидности — Коэффициенты, используемые для оценки способности компании выполнять свои краткосрочные обязательства по мере необходимости их погашения (на основе ликвидных активов компании). Используются следующие коэффициенты: 1) коэффициент текущей… … Инвестиционный словарь

Оборачиваемость капитала — (Capital turnover) Коэффициент оборачиваемости Показатели оборачиваемости капитала Содержание Содержание Раздел 1. Анализ . Раздел 2. Управление оборачиваемостью капитала.

Коэффициент общей оборачиваемости капитала это коэффициент, отражающий… … Энциклопедия инвестора

Коэффициент общей оборачиваемости капитала это коэффициент, отражающий… … Энциклопедия инвестора

Коэффициент оборачиваемости дебиторской задолженности

Сегодня рассмотрим тему: «коэффициент оборачиваемости дебиторской задолженности» и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Оборачиваемость дебиторской задолженности (Receivable turnover)

Нет видео.

| Видео (кликните для воспроизведения). |

Оборачиваемость дебиторской задолженности (receivable turnover ratio) измеряет скорость погашения дебиторской задолженности организации, насколько быстро организация получает оплату за проданные товары (работы, услуги) от своих покупателей.

Коэффициент оборачиваемости дебиторской задолженности показывает, сколько раз за период (год) организация получила от покупателей оплату в размере среднего остатка неоплаченной задолженности. Показатель измеряет эффективность работы с покупателями в части взыскания дебиторской задолженности, а также отражает политику организации в отношении продаж в кредит.

Показатель измеряет эффективность работы с покупателями в части взыскания дебиторской задолженности, а также отражает политику организации в отношении продаж в кредит.

Оборачиваемость дебиторской задолженности (коэффициент) = Выручка / Средний остаток дебиторской задолженности

Средний остаток дебиторской задолженности рассчитывается как сумма дебиторской задолженности покупателей по данным бухгалтерского баланса на начало и конец анализируемого периода, деленное на 2.

Также распространен расчет показателя не в виде коэффициента, а в виде количества дней, в течение которой дебиторская задолженность остается неоплаченной:

Оборачиваемость дебиторской задолженности в днях = 365 / Коэффициент оборачиваемости дебиторской задолженности

Для оборачиваемости дебиторской задолженности, как и для других показателей оборачиваемости не существует четких нормативов, поскольку они сильно зависят от отраслевых особенностей и технологии работы предприятия. Но в любом случае, чем выше коэффициент, т.е. чем быстрее покупатели погашают свою задолженность, тем лучше для организации. При этом эффективная деятельность не обязательно сопровождается высокой оборачиваемостью. Например, при продажах в кредит остаток дебиторской задолженности будет высокий, а коэффициент ее оборачиваемости соответственно низкий.

Про оборачиваемость дебиторской задолженности на английском языке читайте в статье “Receivable Turnover Ratio”.

Коэффициент оборачиваемости дебиторской задолженности

Коэффициент оборачиваемости дебиторской задолженности – определение

Коэффициент оборачиваемости дебиторской задолженности – коэффициент равный отношению полученной выручки от реализации продукции к среднему остатку всей дебиторской задолженности. Исходные данные для расчета – бухгалтерский баланс.

Коэффициент оборачиваемости дебиторской задолженности рассчитывается в программе ФинЭкАнализ в блоке Анализ деловой активности как Коэффициент оборачиваемости средств в расчетах (всей дебиторской задолженности).

Коэффициент оборачиваемости дебиторской задолженности – что показывает

Коэффициент оборачиваемости дебиторской задолженности показывает сколько раз в среднем в течение года дебиторская задолженность превращалась в денежные средства.

Нет видео.| Видео (кликните для воспроизведения). |

Коэффициент оборачиваемости дебиторской задолженности – формула

Общая формула расчета коэффициента:

Формула расчета по данным бухгалтерского баланса:

где стр.010 нг, стр.230 нг – начало года, стр.230 кг, стр.240 нг – начало года, стр.240 кг – конец года отчета о прибылях и убытках (форма №2).

Коэффициент оборачиваемости дебиторской задолженности – значение

Высокая оборачиваемость дебиторской задолженности отражает улучшение платежной дисциплины покупателей (и других контрагентов) – покупатели вовремя погашают задолженности перед предприятием и (или) падают продажи с отсрочкой платежа (коммерческого кредита покупателям).

Динамика этого показателя зависит от кредитной политики предприятия и контроля своевременности поступления оплаты.

Оборачиваемость дебиторской задолженности оценивают совместно с оборачиваемостью кредиторской задолженности. Благоприятна для компании ситуация, когда коэффициент оборачиваемости дебиторской задолженности больше коэффициента оборачиваемости кредиторской задолженности.

Оборачиваемость дебиторской задолженности. Формула. Пример расчета для ОАО «Полюс золото»

Разберем оборачиваемость дебиторской задолженности. В английском варианте он называется (в стандартах международной финансовой отчетности) – Receivable turnover. Данный коэффициент относится к группе показателей «Деловой активности» (Оборачиваемости). Показатели оборачиваемости отражает интенсивность (скорость оборота) использования активов или обязательств. Они определяют, как предприятие активно и эффективно ведет свою деятельность. Отсюда название у группы – «Деловая активность».

Дебиторская задолженность – денежные обязательства предприятий и физических лиц нашему предприятию. К примеру, мы оказали услугу, отгрузили товары, а деньги еще нам в кассу не поступили. Дебиторская задолженность сопровождается косвенными потерями в доходах предприятия. Объясняется это тем, что живые деньги у нашего предприятия от оказанных услуг и отгруженных товаров еще не появились и не могут быть направлены в оборот.

Помимо дебиторской задолженности, которую можно получить существует еще задолженность, которую получить нельзя. Возникает она из-за:

- ликвидации должника,

- банкротства должника.

Именно поэтому, когда предприятие дает деньги (кредитует) другим предприятиям у него возникает кредитный риск (риск не возврата дебиторской задолженности). Чтобы его уменьшить, необходимо оценивать финансовую устойчивость и ликвидность нашего контрагента.

Оборачиваемость дебиторской задолженности. Экономический смыслОборачиваемость дебиторской задолженности (аналог англ.: RT, RTR, Receivable turnover, Receivables turnover ratio)– коэффициент характеризующий эффективность взаимодействия между предприятием и контрагентами. Коэффициент показывает скорость превращения товаров или услуг компании в денежные средства (активы).

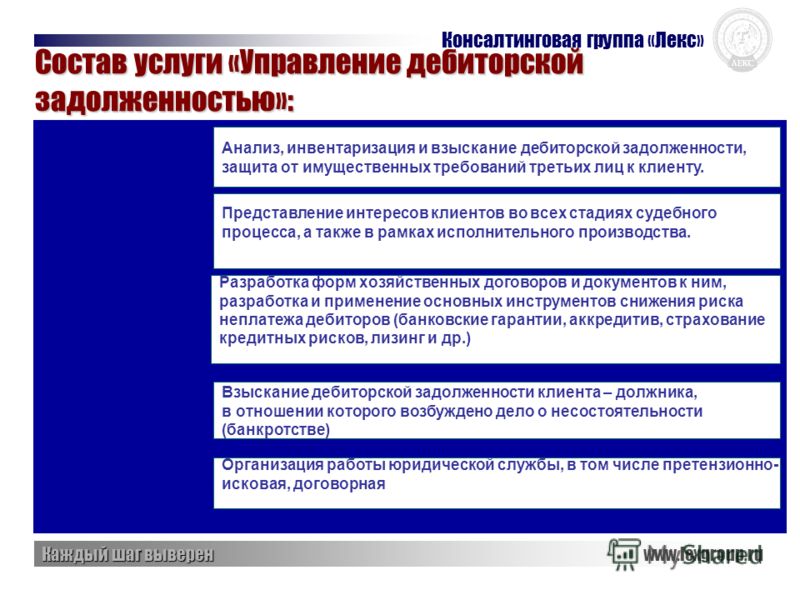

Управление дебиторской задолженностьюКоэффициент оборачиваемости дебиторской задолженности дает представление об изменении дебиторской задолженности в положительную или в отрицательную сторону. Основная функция управления дебиторской задолженностью сводится к увеличению коэффициента оборачиваемости дебиторской задолженности. Это можно достичь двумя способами:

- Увеличивать выручку от продаж,

- Уменьшать дебиторскую задолженность за период.

Для этого можно на раннем этапе выдачи кредита другим предприятиям проверить и оценить их на финансовую устойчивость. Следует выделить три типа кредитной политики предприятия: консервативная, умеренная, агрессивная. При консервативной политике предприятие стремится, как можно более жестко контролировать свои кредиты с целью минимизации кредитного риска. При умеренной политике предприятие берет на себя средний кредитный риск. А при агрессивной политике предприятие берет на себя большие кредитные риски.

Где используется коэффициент оборачиваемости дебиторской задолженности?Данный коэффициент используется для определения путей повышения прибыльности (рентабельности) предприятия. Основные пользователи показателя – генеральный директор, коммерческий директор, руководитель отдела продаж и менеджеры по продажам, финансовый директор и финансовый менеджер, служба безопасности, юридическая служба.

Коэффициент оборачиваемости дебиторской задолженности. ФормулаФормула расчета коэффициента оборачиваемости дебиторской задолженности выглядит следующим образом:

Коэффициент оборачиваемости дебиторской задолженности = Выручка от продаж/Средняя сумма дебиторской задолженности

Не забывайте, что в знаменателе стоит средняя сумма, что означает, что мы должны взять дебиторскую задолженность на начало периода сложить с ее значением на конец и разделить на 2. Формула расчета коэффициента по РСБУ выглядит следующим образом:

Коэффициент оборачиваемости дебиторской задолженности = стр.2110/(стр.1230нп.+стр.1230кп.)*0,5

Нп. – значение строки 1230 на начало период.

Кп. – значение строки 1230 на конец периода.

Отчетный период может быть не год, а, к примеру, месяц, квартал. По старой форме бухгалтерского баланса (до 2011 года) формула расчета коэффициента равна:

Коэффициент оборачиваемости дебиторской задолженности = стр.10/(стр.230+стр.240)*0,5

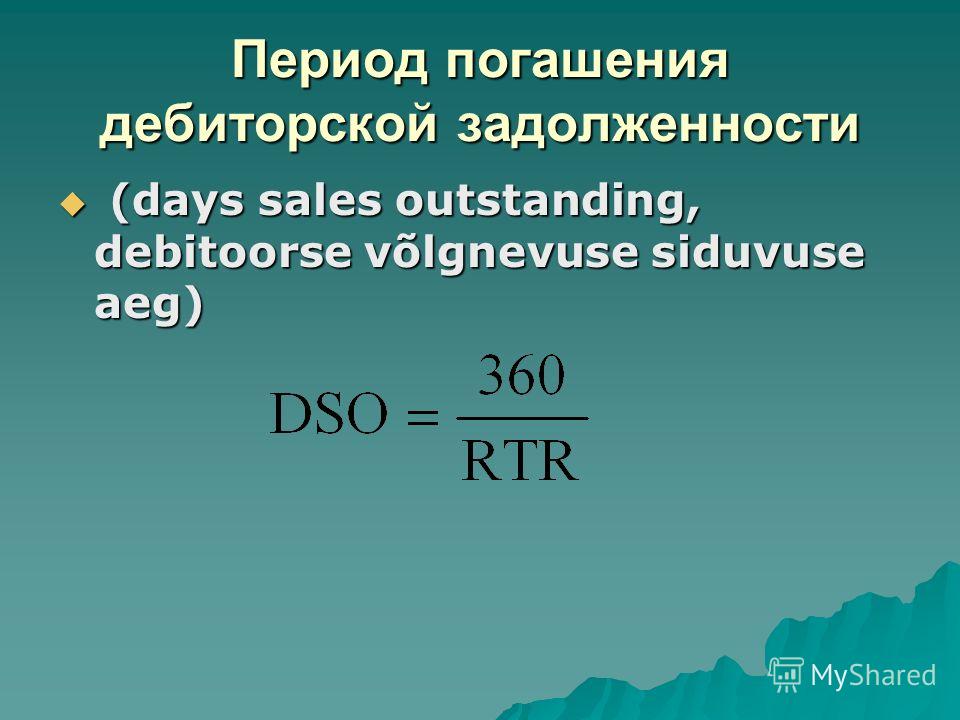

Период оборота дебиторской задолженностиНаряду с коэффициентом оборачиваемости дебиторской задолженности используется показатель период оборота дебиторской задолженности. Он отражает количество дней необходимых для превращения дебиторской задолженности в денежную массу. Формула расчета периода оборота дебиторской задолженности следующая:

Период оборота дебиторской задолженности = 360/Коэффициент оборачиваемости дебиторской задолженности

Вместо 360 можно использовать 365. Экономический смысл данного показателя заключается в определении среднего количества дней в течение, которого деньги от контрагентов предприятия поступают на его расчетный счет.

Видео-урок: «Расчет ключевых коэффициентов оборачиваемости для ОАО «Газпром»

Расчет коэффициента оборачиваемости дебиторской задолженности на примере ОАО «Полюс золото»Расчет коэффициента дебиторской задолженности для ОАО «Полюс Золото». Баланс

Расчет коэффициента дебиторской задолженности для ОАО «Полюс Золото». Отчет о прибылях и убытках

Для расчета коэффициента нам понадобится финансовая отчетность, которая берется с официального сайта компании. В расчете коэффициента оборачиваемости дебиторской задолженности используется Выручка (стр.2110). Как мы видим из баланса за все 4 квартала, выручка не считалась или была равна 0. Скажу, что я специально взял для примера этот баланс, чтобы вам показать, что не всегда бывает возможность рассчитать коэффициент и что бывает, что коэффициент равен 0. Более подробно про показатели оборачиваемости читайте в статье: Коэффициент оборачиваемости оборотных средств (активов). Расчет на примере ОАО «Ростелеком»

Нормативное значение оборачиваемости дебиторской задолженностиОпределенного нормативного значения у коэффициента нет. Чем больше коэффициент оборачиваемости дебиторской задолженности тем, соответственно, выше скорость оборота денег между нашим предприятием и получателями наших товаров и услуг (нашими контрагентами). При снижении значении данного коэффициента можно сделать вывод, что наши партнеры начинают задерживать с оплатой наших товаров/услуг. Для лучшего анализа оборачиваемости дебиторской задолженности полезно рассчитать его значение по отрасли в среднем, а также для предприятия лидера по этому коэффициенту. Так появятся ориентиры значений по данному коэффициенту.

Резюме

Оборачиваемость дебиторской задолженности, важный финансовый показатель, определяющий эффективность работы нашего предприятия с контрагентами (партнерами). Используется данный коэффициент для анализа генеральным директором, финансовым и коммерческим директором, руководителем отдела продаж, а также менеджерами по продажам и финансовыми менеджерами. Увеличение значения коэффициента говорит о том, что у нас увеличились объемы продаж или снизилась дебиторская задолженность. Коэффициент напрямую связан с финансовой устойчивостью предприятия и его ликвидностью: чем значение выше, тем, соответственно, финансовая устойчивость и ликвидность лучше. Объясняется это тем, что мы быстрее получаем деньги за свои товары/услуги и быстрее включаем их как в производственный оборот, так и для погашения своих долгов.

Автор: Жданов Василий Юрьевич, к.э.н.

Коэффициент оборачиваемости дебиторской задолженности в Excel

Коэффициент оборачиваемости дебиторской задолженности является одним из финансовых показателей деловой активности. Показывает, сколько за анализируемый период дебиторская задолженность оборачивается. Для расчета нужны цифры из баланса и отчета о финансовых результатах (отчета о прибылях и убытках).

Любые показатели (коэффициенты) оборачиваемости иллюстрируют скорость оборота применения активов или обязательств: насколько эффективно и активно компания ведет бизнес.

Дебиторская задолженность отражает денежные обязательства сторонних контрагентов нашей фирме. Это те деньги, которые должны нам (за оказанные услуги, выполненные работы, отгруженные товары).

Косвенно дебиторскую задолженность можно назвать потерями предприятия. Услуга оказана, а денег еще нет – в оборот мы их пустить не можем. Кроме того, существует риск ликвидации или банкротства должника. Поэтому компания-кредитор обязательно оценивает финансовую стабильность и ликвидность контрагента.

Коэффициент оборачиваемости дебиторской задолженности отображает быстроту возврата денежных средств за товары или услуги, характеризует эффективность взаимодействия между компанией и контрагентами. Чем выше показатель, тем быстрее предприятие рассчитывается со своими клиентами.

Для чего нужен коэффициент? Для поиска способов повышения рентабельности предприятия. Расчет показателя дает представление о динамике дебиторской задолженности. Управление ею заключается в увеличении коэффициента оборачиваемости. Для этого нужно либо увеличить выручку, либо уменьшить дебиторскую задолженность.

Для расчета показателя нужен баланс (форма 1) и отчет о финансовых результатах (форма 2).

Классическая формула выглядит так:

Кдз = выручка от продаж / среднегодовая дебиторская задолженность.

Чтобы найти знаменатель, мы берем сумму показателя на начало и конец анализируемого периода и делим на 2.

Рассчитаем с опорой на бухгалтерскую отчетность коэффициент оборачиваемости дебиторской задолженности. Формула по балансу:

Кдз = стр. 2110 / (стр. 1230нп + стр. 1230кп) * 0,5

Данные для числителя берутся из формы 2, для знаменателя – из формы 1.

Используем для расчета возможности Excel.

Чтобы коэффициенты деловой активности считались автоматически, баланс и финансовый отчет должны вестись в Excel.

Пример баланса с нужной для расчетов строкой:

Пример отчета о финансовых результатах компании (нужная строка выделена):

Теперь посчитаем коэффициент оборачиваемости дебиторской задолженности – подставим в формулу ссылки на ячейки соответствующих отчетов:

Анализировать можно не только за год, но и за месяц, квартал.

Количество дней, на протяжении которых дебиторская задолженность преобразуется в денежные средства, называется периодом оборота дебиторской задолженности. С экономической точки зрения важность данного показателя очевидна: это среднее число дней в анализируемый промежуток времени, за который деньги от покупателей поступают на расчетный счет фирмы.

Коэффициент оборачиваемости дебиторской задолженности в днях рассчитывается по формуле:

Тдз = 365(360) / Кдз.

Найдем период оборачиваемости средствами Excel:

Отобразим в динамике на графике:

Проанализировав расчеты и график, делаем вывод: дебиторская задолженности не гасится в установленные сроки.

Предприятие несет немалые убытки, т.к. контрагенты не могут или не хотят возвращать долги. Либо фирма продает товары в кредит, поэтому коэффициент оборачиваемости такой низкий. Либо ведет неправильную кредитную политику.

Коэффициент оборачиваемости дебиторской задолженности

Показатель оборачиваемости дебиторской задолженности (англоязычный аналог – Accounts Receivable Turnover, Times) – показатель деловой активности, который указывает на эффективность управления задолженностью клиентов и прочих дебиторов. Значение коэффициента демонстрирует количество оборотов дебиторской задолженности, то есть сколько раз дебиторы погасили свои обязательства перед компанией. Показатель рассчитывается как соотношение выручки (чистого дохода) к средней за период сумме дебиторской задолженности.

Сложно сформулировать однозначный вывод о влиянии дебиторской задолженности на финансовое состояние компании. С одной стороны, дебиторы отвлекают финансовые ресурсы компании. Это может привести к увеличению финансовых расходов в связи с необходимостью дополнительного привлечения кредитных средств. Однако с другой стороны, увеличение товарного кредитования клиентов позволяет повысить уровень сбыта, ведь во многих сферах возможность получить товар и оплатить его позже является важной. Если расходы на привлечение дополнительных заемных средств на предоставление товарных кредитов превышают прибыль от увеличения продаж, то в этом случае рост оборачиваемости дебиторской задолженности будет иметь положительный эффект на работу компании. В остальных случаях увеличение оборачиваемости дебиторской задолженности будет иметь негативный эффект на работу компании.

Нормативное значение показателя оборачиваемости дебиторской задолженности:

Стоит рассмотреть показатель в динамике за исследуемый период. В большинстве случае увеличение оборачиваемости дебиторской задолженности будет положительной тенденцией для компании (но всегда нужно учитывать ситуацию, которая описана выше).

Согласно методике Россельхозбанка нормативным считается следующее значение:

Таблица 1. Нормативное значение показателя оборачиваемости дебиторской задолженности в разрезе сферы деятельности, раз в год

Одним из важнейших расчетных показателей финансовой стабильности предприятия является оборачиваемость дебиторской задолженности (ДЗ), отражающая скорость превращения задолженности контрагентов-дебиторов в денежные средства. Узнаем, как ДЗ влияет на развитие компании, и какими способами управляют ею.

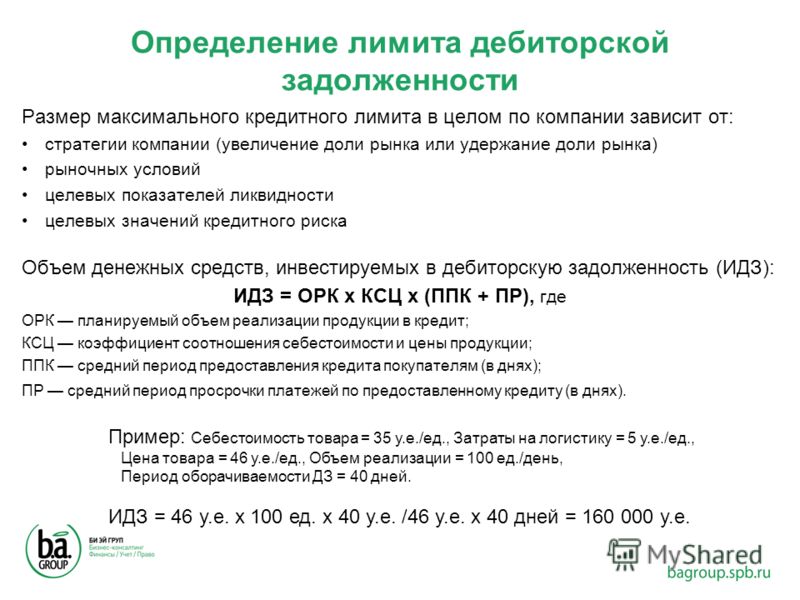

Все фирмы учитывают ДЗ, так как нельзя обойтись без этого актива. Он возникает из-за взаимного интереса компании, предлагающей свои услуги/товары и потребителя этих товаров – предприятий и частных лиц. Заключаемые между ними соглашения часто становятся обоюдовыгодными: производитель находит рынки сбыта, поставляя товары по договоренности без предварительной оплаты, с последующей рассрочкой платежей, а покупателю предоставляется право пользования приобретенным продуктом без оплаты определенное время. Так возникает ДЗ, размер которой определяется денежным эквивалентом будущих поступлений. В балансе этот актив отражается в стр. 1230.

Кроме того, в ДЗ включаются и авансы предприятиям-поставщикам за приобретаемые впоследствии товары. Сделки с отложенными платежами всегда связаны с серьезными рисками, а потому весьма тщательно контролируются.

Поскольку ДЗ отвлекает средства из оборота компании, то экономиста не может не волновать скорость ее преобразования в деньги. Именно этот показатель называется оборачиваемостью дебиторской задолженности и позволяет определить число оборотов возникновения ДЗ и ее погашения в исследуемом периоде, а также рассчитать длину отрезка времени, требующегося для возврата средств за проданные продукты. Исчисляют ее в днях и разах.

Оборачиваемость дебиторской задолженности служит индикатором эффективности работы с контрагентами в вопросах взыскания образовавшейся ДЗ. Рассмотрим алгоритм расчета оборачиваемости ДЗ в разах. Он устанавливает число раз возникновения задолженности и ее погашения поступлением платежей от дебиторов за анализируемый период.

В расчетах используют коэффициент оборачиваемости дебиторской задолженности. Его находят делением суммы выручки (дохода) на размер средней ДЗ по формуле:

- КобДЗ = В/ДЗ ср/ 100, где В – выручка, а ДЗ ср – средняя ДЗ, точнее средний остаток задолженности, значение которого исчисляют по сведениям из финансовой отчетности компании по формуле:

- ДЗср = (ДЗнач + ДЗкон)/2, т. е. сумму сальдо ДЗ на начало и конец исследуемого отрезка времени делят надвое.

Исходными данными для расчета являются баланс и Отчет о прибылях и убытках: информацию о размере доходов в стр. 2110 Отчета, а о наличии ДЗ – в стр. 1230 баланса.

Итак, коэффициент оборачиваемости дебиторской задолженности показывает число образований ДЗ и получений оплаты в размере средней ДЗ за год.

Для коэффициента оборачиваемости дебиторской задолженности четких нормативов не установлено. Несмотря на это, аналитики ориентируются на оптимальную величину коэффициента, характеризующую нормальный уровень ликвидности предприятия, равную 1. При коэффициенте свыше 1 можно судить о выполнении дебиторами обязательств, а при его росте – с уверенностью утверждать об увеличении темпов погашения долгов дебиторами.

Оборачиваемость дебиторской задолженности в днях: формула

Кроме того, оборачиваемость дебиторской задолженности рассчитывается в днях и указывает на число дней, требуемых для возврата ДЗ. Вычисляется она делением числа дней в анализируемом периоде на коэффициент оборачиваемости ДЗ в разах:

- ОД = Дп/КобДЗ, где Дп – длительность исследуемого периода в днях.

Расчет оборачиваемости дебиторской задолженности будет неполным, если не установлен период оборачиваемости дебиторской задолженности, т.е. количество времени, необходимого для погашения долга.

Период оборачиваемости дебиторской задолженности вычисляют по формуле:

- Подз = 365 / Кодз. Число дней в формуле должно соответствовать их количеству в исследуемом периоде, например, за год 365 дней, за квартал 91 и т.п.

Оборачиваемость дебиторской задолженности – показатель, раскрывающий степень эффективности использования производственных ресурсов, а его колебания являются своеобразным индикатором состояния дел на предприятии: благополучны они или пора принимать меры по оздоровлению состояния фирмы и взысканию долгов.

Уменьшающийся срок оборачиваемости дебиторской задолженности ведет к росту КобДЗ, что говорит о погашении ДЗ потребителями и грамотном контролировании экономической ситуации в компании.

Некоторое снижение КобДЗ свидетельствует о недостаточности оборотных фондов и должно стимулировать предприятие на активизацию работы по взысканию ДЗ. Значительное же уменьшение показателя является сигналом о негативных проявлениях, например, таких как спад объемов продаж, проблемы сбыта и др.

Оно побуждает компанию к выявлению резервов оборотных фондов, усилению деятельности по взысканию ДЗ, проведению мероприятий по ускорению ее оборачиваемости.

Ускорение оборачиваемости дебиторской задолженности

Каждая компания проводит собственную политику по снижению ДЗ, контролируя ее оборачиваемость и решая задачи по ускорению этого показателя на разных стадиях производства. Например, при прогнозировании объема запасов фирмы:

- Внедряют экономически обоснованные нормативы ТМЦ;

- Расширяют складские хозяйства, открывая оптовую торговлю;

- Применяют средства малой механизации и автоматизации методов погрузки-разгрузки на складах.

Для стадии производства актуальны такие пути ускорения оборачиваемости ДЗ:

- Использование оптимальных конструктивных решений;

- Внедрение оптимизации производственного процесса;

- Экономия использования всех видов ресурсов;

- Повышение доли выпускаемого продукта, пользующегося особенно высоким спросом.

Для стадии обращения характерны:

- Усовершенствование расчетных операций;

- Повышение объемов продаж;

- Четкая работа персонала складского хозяйства по отгрузке и подборке материалов в соответствии с соглашениями.

Комплекс перечисленных мер создает ускорение оборачиваемости дебиторской задолженности. Приводит он к снижению ДЗ, а, следовательно, к стабилизации положения дел в компании.

Как рассчитать коэффициент оборачиваемости дебиторской задолженности

Коэффициент оборачиваемости дебиторской задолженности в большинстве экономической литературы обозначается как RT от английского названия ReceivablesTurnover и относится к финансовым показателям деловой активности, которые включают множество терминов и определений.

Следует помнить о различие между оборачиваемостью и её коэффициентом. Оборачиваемость дебиторской задолженности показывает скорость погашения долга, и через какое время фирма получит денежные средства за предоставленные услуги или проданный товар. А коэффициент оборачиваемости рассчитывается предприятием для того, чтобы знать эффективность сотрудничества со своими покупателями и количество оплат совершенных ими за определённый отчётный период, например, год.

Дорогой читатель! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь в форму онлайн-консультанта справа или звоните по телефону.

Это быстро и бесплатно !

Оборачиваемость капитала влияет на платёжеспособность, а также на производственный и технический потенциал компании. Но более подробную картину об активной работе предприятия даёт расчёт оборачиваемости основных средств, которые представляют собой фондоотдачу.

В состав оборотных средств входят:

- денежные средства;

- краткосрочная дебиторская задолженность;

- производственные запасы;

- различные краткосрочные вложения;

С помощью такого показателя, возможно, определить эффективность использования производственных фондов компании за любой отчётный период. Его возможно рассчитать с помощью деления выручки на среднюю величину основных средств.

Дебиторская задолженность представляет собой определённую сумму долгов других предприятий, фирм, подрядчиков или граждан перед некоторой компанией. Такие должники в соответствии с международными и российскими стандартами финансовой отчётности называются дебиторами. Задолженность появляется тогда, когда услуги клиентам оказаны, работы выполнены и товары проданы, а деньги не получены. Её в бухгалтерском учёте принято относить к оборотным активам.

Немало важным показателем является срок погашения или период оборота дебиторской задолженности, это такое количество дней, которое предоставляется должнику для погашения долга за выданную ему продукцию.

Для расчёта коэффициента используется средняя дебиторская задолженность, которая показывает среднегодовое значение задолженности и рассчитывается с помощью деления долга в начале года на его конечное значение.

Как рассчитать коэффициент оборачиваемости дебиторской задолженности

Одним из показателей ликвидности предприятия является коэффициент оборачиваемости дебиторской задолженности. Чтобы его расчётать необходимо иметь бухгалтерский баланс, отчёты о прибылях и убытках, а также другую финансовую отчётность компании, которую, возможно, взять из официальных сайтов любого предприятия.

Где, Kодз – коэффициент оборачиваемости дебиторской задолженности,

Vреал – выручка от реализации,

Ccдз – средняя сумма дебиторской задолженности.

Снижение коэффициента побуждает предприятие увеличивать оборотный капитал, а в случае нехватки собственных средств придется воспользоваться займом.

Где, ДЗн – дебиторская задолженность на начало года,

ДЗк – дебиторская задолженность на конец года.

Где, Т – количество дней в отчётном периоде.

Помимо значения коэффициента задолженности, представляет интерес для предприятия показатель периода оборотов дебиторской задолженности. Он показывает, сколько понадобится времени, чтобы превратить задолженность в денежные средства, а именно определить количество дней, за которые день поступят на расчётный счёт, и рассчитывается следующим образом:

В некоторых случаях используют не 360, а 365 дней.

Компания «Омега» представляет данные по оборотным активам четырёх кварталов за 2012 – 2013 гг.

Коэффициент оборачиваемости дебиторской задолженности

Оборот дебиторской задолженности (с английского receivable turnover ratio) – коэффициент группы показателей «предпринимательской активности».Он вычисляет темп погашения дебиторских долгов компании, насколько быстро она получает денежную компенсацию от своих клиентов за реализованные товары (вид работ, услуг и т.д.).

Данный коэффициент оборачиваемости указывает на то сколько раз за определенный период (обычно год) предприятие получало от клиентов оплату в сумме среднего значения остатка непогашенной задолженности.

Он отражает политическую направленность компании в вопросе продажи услуг в кредит и показывает продуктивность взаимодействия с людьми в плане взыскания дебиторской задолженности.

Дебиторская задолженность – финансовые обязательства физических лиц или организация перед определенным предприятием. Например, компания продала услугу или товар, но пока не получила денежный расчет.Дебиторская задолженность всегда сопровождается потерями (косвенными) в общем доходе организации. Суть состоит в том, что предприятие не получило фактическую оплату за свои услуги, а значит не может направить их в дальнейший оборот.

Кроме дебиторской задолженности, которую можно взыскать существует еще такой долг, который не может быть получен из-за ряда обстоятельств:

- Объявление должника банкротом;

- Ликвидация заемщика.

Учитывая эти факторы получается, что компания выдает кредиты другим лицам рискуя тем, что задолженность не будет возвращена. Чтобы уменьшить шанс не возврата средств следует тщательно изучить ликвидность и финансовый статус организации – контрагента

Коэффициент оборачиваемости дебиторской задолженности показывает на динамику роста суммы кредита в какую-либо сторону. Главная часть управления и контроля задолженности сводиться к уровню оборачиваемости. Результата можно достичь несколькими способами:

- Повысить общий уровень прибыли от продаж;

- Снизить дебиторскую задолженность.

Уже на раннем этапе кредитования следует оценивать характер предприятий и лиц. Можно выделить три характерных вида политической направленности организации: сдержанная, устойчивая, агрессивная.

- При сдержанных действиях компания стремиться, как можно лучше следить за выданными кредитами, чтобы максимально снизить риски.

- Устойчивая активность означает, что предприятие придерживается средних показателей.

- Агрессивная политика говорит о том, что компания активно выдает кредиты.

Сферы применения коэффициента оборачиваемости дебиторской задолженности

Показатель необходим для того, чтобы определить вектор действий для увеличения объема прибыли организации.Коэффициент регулярно используется сотрудниками: гендиректор, руководитель по коммерческим вопросам, начальник и сотрудники филиала продаж, директор и менеджеры по финансовым вопросам, отдел безопасности.

Формула вычисления долгового показателя представляется таким образом:

Важно помнить, что в дроби указывается средний показатель, поэтому должно быть взято число на начало необходимого периода и сложено с результатом на конец срока, затем все делиться на два. Также выбранный период может быть не один год, а, например, четверть или месяц.

Вычисление периода оборота дебиторской задолженности

Вместе с коэффициентом оборота дебиторской задолженности следует вычислять и полный срок оборота операции. Он указывает на число дней, требуемых для образования чистой денежной суммы из дебиторской задолженности. Алгоритм расчета срока операции:

Смысл действий по вычисления периода оборота состоит в выявления среднего показателя дней, требуемых для перевода средств со счета контрагента на баланс компании.

Рассечет на примере компании «Альтера» за последний квартал 2012 года и 1 квартал 2013 года.

Автор статьи: Филипп Соловьев

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.

✔ Обо мне ✉ Обратная связь Оцените статью: Оценка 3.9 проголосовавших: 17КОНСУЛЬТАЦИЯ ЮРИСТА

УЗНАЙТЕ, КАК РЕШИТЬ ИМЕННО ВАШУ ПРОБЛЕМУ — ПОЗВОНИТЕ ПРЯМО СЕЙЧАС

8 800 350 84 37

Анализ оборачиваемости дебиторской и кредиторской задолженности предприятия

Финансы предприятий представляют собой экономические отношения, с помощью которых в денежной форме, путем формирования и использования специальных целевых фондов осуществляются процессы распределения полученного дохода предприятий с целью достижения задач социально-экономического развития.

Использование финансов дает возможность предприятиям сферы материального производства обеспечить решение производственных и социально-экономических проблем своего функционирования. При этом сфера финансовых отношений предприятий включает следующие отношения:

- между предприятиями и его основателями (собственниками) по поводу формирования уставного капитала;

- между предприятием и государством в плане налогообложения, социального страхования, формирования общегосударственных целевых фондов;

- между предприятием и банками для получения и возврата кредитов, а также уплаты процентов за пользование ими;

- между предприятиями и его поставщиками и потребителями в плане выполнения хозяйственных договоров и обязательств;

- внутри предприятия — по причине распределения прибыли, которая остается в его распоряжении после уплаты налогов, сборов и других обязательных платежей;

- между предприятием в целом и его подразделениями по причине распределения средств на формирование фондов основного и оборотного капитала;

- между предприятием и его работниками для создания фонда оплаты труда и т.д.

Организация всех вышеперечисленных отношений базируется на формировании финансовых ресурсов предприятия, и их эффективном использовании.

Одним из источников вложения финансовых ресурсов предприятия является дебиторская задолженность, которая представляет для предприятия почти постоянную статью использования средств, позволяющих расширить клиентуру, и добиться лучших конкурентных позиций на рынке. Для определения характера, причин и давности образования дебиторской задолженности надо использовать материалы аналитического учета на предприятии. Дебиторская задолженность признается активом, если существует вероятность получения предприятием будущих экономических выгод и может быть достоверно определена ее сумма. Текущая дебиторская задолженность за продукцию, товары, работы, услуги признается активом одновременно с признанием дохода от реализации продукции, товаров, работ и услуг и оценивается по первичной стоимости.

Классификация дебиторской задолженности за продукцию, товары, работы, услуги осуществляется группировкой дебиторской задолженности за сроками ее непогашения с установлением коэффициента сомнительности для каждой группы. Коэффициент сомнительности устанавливается предприятием, выходя из фактической суммы безнадежной дебиторской задолженности за продукцию, товары, работы, услуги за предыдущие отчетные периоды. Коэффициент сомнительности, как правило, растет с увеличением сроков непогашения дебиторской задолженности. Величина резерва сомнительных долгов определяется как сумма произведений текущей дебиторской задолженности за продукцию, товары, работы, услуги соответствующей группы и коэффициента сомнительности соответствующей группы.

Сумма кредитования клиентов включает в себя долговые обязательства клиентов, которые состоят из еще не оплаченных счетов. Также она включает в себя ценные бумаги к получению от клиентов (которые отражены в бухгалтерских записях) сумм, выданных клиентами, но еще неотфактурированых; некоторые аналитики добавляют также учтенные векселя, срок оплаты которых еще не наступил.

Часто используемый расчет дебиторской задолженности состоит в следующем:

Долговые обязательства потребителей +

+ ценные бумаги к получению +

+ неотфактурированные счета +

+ учтенные векселя, срок оплаты которых еще не наступил +

+ долговые обязательства клиентов и связанные с ними счета.

Сюда следует добавить еще суммы векселей и чеки, которые отражены в балансе в разделе ликвидных средств. В этом случае будем иметь более точные данные по дебиторской задолженности. Кредитование потребителей определяют не только осуществленные, но и не оплаченные поставки по причине того, что они не были отфактурированы с учетом процентов (флат).

В составе дебиторской задолженности важное место занимают расчеты по товарам отгруженным. Их величина зависит от дальности расположения покупателей, равномерности отгрузки им продукции и своевременности сдачи в банк платежных требований.

При анализе дебиторской задолженности используются следующие показатели: оборачиваемость дебиторской задолженности, период погашения дебиторской задолженности, доля дебиторской задолженности в общем объеме оборотных средств.

Рост продолжительности оборота дебиторской задолженности в днях является негативным моментом в экономике предприятия, поэтому необходимо принимать меры по ликвидации неоправданной дебиторской задолженности.

Анализ дебиторской задолженности надо дополнить анализом кредиторской задолженности. По данным баланса предприятия можно проанализировать и кредиторскую задолженность. Если кредиторская задолженность предприятия уменьшилась и ее доля составляет до 15% к валюте баланса, то это свидетельствует об уменьшении «бесплатных» источников покрытия потребности предприятия в оборотных средствах.

При анализе дебиторской и кредиторской задолженности необходимо оценить изменения их общей суммы и определить удельный вес в сумме оборотных средств. Удельный вес дебиторской задолженности показывает, какая часть оборотных средств предприятия отвлечена в расчеты, а кредиторская задолженность – ее долю в источниках формирования оборотных средств. В кредиторской задолженности большую роль играют расчеты с поставщиками. Задолженность поставщикам до наступления установленных сроков платежей является нормальной. Однако если она постоянна и достигает больших размеров, то надо принять меры по ее ликвидации.

После анализа кредиторской и дебиторской задолженности предприятия необходимо сопоставить общие суммы задолженности и сделать выводы о характере внепланового перераспределения средств. Для этого составляется расчетный баланс. В актив расчетного баланса включается дебиторская задолженность, а в пассив — кредиторская задолженность.

Дебетовое сальдо, т.е. превышение дебиторской задолженности над кредиторской, свидетельствует о том, что часть оборотных средств предприятия незаконно изъята из оборота и находится в обороте его дебиторов. Наоборот, кредитовое сальдо по расчетному балансу, т.е. превышение кредиторской задолженности над дебиторской, свидетельствует о внебалансовом привлечении предприятием в хозяйственный оборот средств других предприятий и организаций.

Длительность периода, на который предоставлен кредит, составляет лишь одну из частей кредитного срока в широком смысле слова. Последний может изменяться под воздействием внутренних факторов:

- управление фактурированием;

- управление сбором и регистрацией ценных бумаг платежного назначения;

- управление флатом;

- управление ростом спроса потребителей.

Таким образом, определение причин изменения срока кредита клиентов является сложным делом. Оно требует подробных аналитических сведений.

Какие потоки возникнут, если одновременно сократится и дебиторская, и кредиторская задолженности?

Денежный поток – это деньги, поступающие от продаж и из других источников, а также деньги, затрачиваемые на закупки, оплату труда и т.д.

Чистый денежный поток – это разница между положительным денежным потоком (поступление денежных средств) и отрицательным денежным потоком (расходование денежных средств) в рассматриваемом периоде времени в разрезе отдельных его интервалов.

Положительный денежный поток (приток денежных средств) предприятия обеспечивается за счет таких поступлений как:

- выручка от реализации товаров;

- внереализационные доходы;

- доходы от инвестиций в ценные бумаги;

- поступления дебиторской задолженности и пр.

Отрицательный денежный поток (отток денежных средств) предприятия – это:

- платежи за сырье, материалы, комплектующие изделия, покупные полуфабрикаты;

- платежи за топливо и энергию;

- зарплата персонала с отчислениями на социальные нужды;

- погашение кредиторской задолженности и пр.

Дебиторская задолженность – это сумма долгов, причитающихся предприятию, фирме, компании со стороны других предприятий, фирм, компаний, а также граждан, являющихся их должниками, дебиторами. Если у предприятия сокращается дебиторская задолженность, то денежные средства данного предприятия увеличиваются. Следовательно, возникает положительный денежный поток.

Кредиторская задолженность – это задолженность субъекта (предприятия, организации, физического лица) перед другими лицами, которую этот субъект обязан погасить. Если предприятие погашает свою кредиторскую задолженность, то использует для этого имеющиеся денежные средства. Таким образом, возникает отрицательный денежный поток.

Коэффициент оборачиваемости дебиторской задолженности | Finopedia

Оборачиваемость дебиторской задолженности (по англ. Receivables Turnover) – это отношение выручки к средней дебиторской задолженности в течение определенного периода, обычно в течение года. Это коэффициент активности, который оценивает количество раз, когда бизнес собирает дебиторскую задолженность в течение периода.

Оборачиваемость ДЗ рассчитывается по следующей формуле:

Выручку компании можно найти в отчете о прибылях и убытках. Средний показатель дебиторской задолженности может быть рассчитан просто путем деления суммы начальной и конечной дебиторской задолженности на 2. Начальная и конечная дебиторская задолженность могут быть найдены в балансах первого и последнего дня отчетного периода.

Коэффициент оборачиваемости ДЗ обычно рассчитывается на ежегодной основе, однако более целесообразно рассчитывать его ежемесячно или ежеквартально.

Оборачиваемость ДЗ измеряет эффективность бизнеса при сборе денежных средств с клиентов после реализации товара. Как правило, высокое значение коэффициент является положительным сигналом для аналитика, и более низкая цифра может указывать на неэффективность в сборе средств после продаж. Увеличение показателя, как правило, указывает на улучшение процесса сбора при продаже с отсрочкой.

Тем не менее, нормальный уровень коэффициента оборачиваемости ДЗ для разных отраслей. Кроме того, очень высокие значения этого коэффициента могут быть не очень благоприятными, если они достигаются исключительно жесткими условиями кредитования, поскольку такая политика может отталкивать потенциальных покупателей.

Выручка Компании A в течение года, закончившегося 31 декабря 2016 года составила $2,500 млн. Ее дебиторская задолженность на 1 января 2016 года и 31 декабря 2016 года составляла $350 тыс. и $450 тыс. соответственно. Рассчитать коэффициент оборачиваемости дебиторской задолженности. |

Решение

Средняя дебиторская задолженность = ($350 + $450) ÷ 2 = $400 тыс.

Коэффициент оборачиваемости дебиторской задолженности = $2,500 ÷ $400 ≈ 6.12х

Коэффициент оборачиваемости дебиторской задолженности: определение и примеры

Дебиторская задолженность (A / R) — это постоянный процесс улучшения, и, как и все улучшения, компаниям нужны показатели для отслеживания своего прогресса. Одним из ключевых показателей для измерения эффективности A / R является коэффициент оборачиваемости вашей дебиторской задолженности. Рассмотрим этот индикатор подробнее.

Что такое коэффициент оборачиваемости дебиторской задолженности?По сути, коэффициент оборачиваемости дебиторской задолженности показывает, насколько хорошо вы собираете деньги с клиентов.Чем выше число, тем лучше ваша компания собирает непогашенные остатки. С другой стороны, это показатель того, насколько хорошо компания управляет кредитами, которые она предоставляет своим клиентам.

Как рассчитывается коэффициент оборачиваемости A / R?Вот формула коэффициента оборачиваемости дебиторской задолженности для ваших расчетов:

Чистые годовые кредитные продажи / ([Начальная дебиторская задолженность + Конечная дебиторская задолженность] / 2)

Чтобы заполнить пробелы, возьмите чистую стоимость продаж в кредит за определенный период времени и разделите ее на среднюю дебиторскую задолженность за тот же период.Вы можете получить среднее значение по дебиторской задолженности, добавив значение A / R в начале отчетного периода к значению в конце этого периода, а затем разделив его пополам.

Вот пример расчета коэффициента оборачиваемости A / R:

Чистые кредитные продажи в размере 6 000 000 долларов США / (760 000 долларов США на начало периода + 850 000 долларов США на конец периода) / 2

Чистая кредитная выручка в размере 6 000 000 долларов США / 805 000 долларов США

= 7,4 Оборачиваемость дебиторской задолженности

Умение рассчитать коэффициент оборачиваемости дебиторской задолженности — это первый шаг, но что это значит для вашего финансового благополучия?

Что такое хороший коэффициент оборачиваемости A / R?Нет никаких критериев для «хорошего» коэффициента оборачиваемости, поскольку анализ коэффициента оборачиваемости дебиторской задолженности зависит от отрасли и компании.Лучше всего проверять свои показатели регулярно (в идеале — ежемесячно) и сравнивать свои собственные показатели с течением времени.

Измеряйте свой коэффициент каждый месяц и проверяйте, как он меняется. Обратите внимание на любые колебания или всплески данных и то, как эти изменения соотносятся с улучшениями в ваших процессах A / R. Чтобы получить более полное представление о своих финансах, выясните, сколько дней требуется для сбора дебиторской задолженности, разделив коэффициент оборачиваемости на 365.

С приведенными выше данными это будет выглядеть так:

365 дней / 7.4 = 49,3 дня, чтобы собрать

Эти данные можно просматривать в контексте с другими вашими показателями A / R или оценивать самостоятельно. Например, если у вашей компании есть 50-дневное окно для совершения платежей клиентами, эта формула показывает, что в среднем клиентские платежи находятся в рамках вашей политики.

В целом, высокие коэффициенты оборачиваемости указывают на то, что ваша компания эффективно собирает платежи (или, возможно, у вас консервативная политика сбора платежей). С другой стороны, низкая текучесть кадров указывает на то, что ваша компания изо всех сил пытается эффективно собирать платежи или что ваши клиенты плохо справляются со своими обязанностями по своевременной оплате.

3 способа улучшить коэффициент оборачиваемости дебиторской задолженностиИтак, высокая текучесть кадров — хорошо, низкая текучесть — плохо. Но как компания могла бы работать, чтобы улучшить коэффициент текучести кадров?

1. Включите условия оплатыПусть покупатели не оправдываются незнанием! Установите четкие условия оплаты для клиентов и включите их в каждый счет. Сделайте очевидным, что своевременные платежи являются приоритетом, и ваши клиенты последуют их примеру.

2. Выставляйте счета правильно и вовремяКлиенты не могут произвести оплату вовремя, если они не получат вовремя счет. Внесите свой вклад в своевременную отправку счетов и убедитесь, что они точны, чтобы избежать возможных споров. Это легкие победы, которые увеличивают вашу текучесть кадров.

3. Работайте над взаимоотношениями с клиентамиДовольные клиенты с большей вероятностью заплатят вовремя. Начните с работы над своими отношениями и установления регулярного общения.Такая простая вещь, как обычная электронная почта, может помочь клиентам думать о вас как о провайдере услуг, а не о какой-то безликой компании. Это увеличивает вероятность того, что они будут придерживаться своих условий оплаты.

Оборот дебиторской задолженности — главное в эффективностиПри анализе показателей A / R в контексте (например, оборачиваемости дебиторской задолженности по сравнению с продажами в дни невыполнения) важно помнить, что эти показатели являются общей мерой эффективности сбора. Без структурированной, оптимизированной системы управления A / R вам всегда может быть сложно управлять текучестью кадров.

Вот почему мы рекомендуем организациям изучить преимущества автоматизированного решения по сбору A / R для своих компаний. С таким партнером, как Гавити, вы сможете лучше, чем когда-либо, разбираться в процессах A / R и о том, какие конкретные улучшения вы можете предпринять, чтобы продвинуться вперед.

Свяжитесь с нами сегодня, чтобы узнать больше.

Оборачиваемость дебиторской задолженности: | Формула | Определение | Использование | Пример | Пояснение

определение:

Оборачиваемость дебиторской задолженности — одно из наиболее часто используемых коэффициентов эффективности, а также коэффициентов деятельности.Этот коэффициент используется для измерения эффективности управления и использования активов и ресурсов компании.

Например, насколько хорошо компания превращает свою дебиторскую задолженность в денежные средства? Этот коэффициент отвечает на этот вопрос по времени или дням (например, 15 раз или 54 дня), когда дебиторская задолженность взыскивается в год.

Оборачиваемость дебиторской задолженности рассчитывается с использованием чистых продаж в кредит на среднее значение непогашенной дебиторской задолженности.

Этот коэффициент обычно используется для измерения эффективности сбора денежных средств, а также для расчета дней дебиторской задолженности, чтобы интерпретация коэффициентов эффективности и деятельности была более реалистичной и содержательной.

Просьба: понимание всех аспектов и элементов формулы очень важно, чтобы помочь вам получить правильное представление об этом соотношении.

Формула оборачиваемости дебиторской задолженности:

Здесь мы обсудим две вещи, и следующая их формула.

- Коэффициент оборачиваемости дебиторской задолженности = за вычетом продажи в кредит / среднее значение дебиторской задолженности

- дней дебиторской задолженности = [365 * среднее значение дебиторской задолженности] / [за вычетом продажи в кредит

Принято к сведению:

- Коэффициент дебиторской задолженности измеряет эффективность компании в контроле своей дебиторской задолженности с точки зрения деятельности по взысканию — количество сборов.Обычно он используется в качестве ключевого показателя эффективности управления советом директоров, особенно для компании, которая сталкивается с финансовыми трудностями. Чем выше коэффициент, тем слабее производительность в управлении AR.

- Дни расчетной дебиторской задолженности измеряют средний период сбора AR.

- Среднее значение дебиторской задолженности здесь обычно представляет собой среднее значение начала AR и конечной дебиторской задолженности. Однако, если начало AR не найдено или не указано, используйте конечный баланс.

Контрольная дебиторская задолженность

Есть много причин, по которым вам следует убедиться в правильности действий по взысканию дебиторской задолженности.

Дебиторская задолженность возникает, когда ваши клиенты приобрели товары или оказали услуги у вашей компании в кредит. AR — это типы беспроцентных кредитов, которые вы им предоставляете.

Как только AR остается непогашенным, вы не только теряете для них проценты по бесплатному кредиту, но также теряете проценты, которые вы должны были бы получить, если вы собираете и вкладываете в банки.

Что еще более важно, ваша компания заплатит банку дополнительные денежные расходы по процентам через овердрафт в случае нехватки денежных средств.

Большинство акционеров обычно озабочены деятельностью руководства и всегда указывают руководству на давно просроченную дебиторскую задолженность, потому что это свидетельствует о слабости внутреннего контроля в этой чувствительной области. Все эти причины являются основными факторами контроля оборачиваемости дебиторской задолженности.

Чтобы помочь вам лучше понять, давайте перейдем к приведенным ниже примерам и расчетам.Также мы предоставим глубокий анализ результата нашего расчета.

Пример и расчет:

ABC работает в сфере услуг, предоставляя юридические консультационные услуги коммерческим компаниям.

В начале года непогашенная дебиторская задолженность ABC составляет 500 000 долларов США, а в конце текущего года дебиторская задолженность составляет 600 000 долларов США. Выручка от продаж в течение года составляет 1 000 000 долларов США.

Оценка оборачиваемости дебиторской задолженности компании.

Ответ:

- Коэффициент оборачиваемости дебиторской задолженности = 1 000 000 / [(500 000 + 600 000) / 2] = 1,8

- Дни дебиторской задолженности = 365 / 1,8 = 203 дня

Оборачиваемость дебиторской задолженности в управлении эффективностью и интерпретации

Основываясь на приведенном выше расчете, мы отметили, что Оборот дебиторской задолженности составляет 1,8, и это соотношение представляет совокупность его AR, и существует большое количество AR по сравнению с продажей, вероятно, 50%.

Это показывает нам, что взыскание не является хорошим, и руководству необходимо рассмотреть возможность создания соответствующего внутреннего контроля и процесса над этим, чтобы свести к минимуму непогашенную дебиторскую задолженность.

Помните, что длительная непогашенная дебиторская задолженность — это издержки для компании.

Теперь посмотрим на дни дебиторской задолженности. По расчетам, дни AR составляют 203 дня, а это почти год. Это ясно показывает, что взыскание дебиторской задолженности не очень хорошее.

Однако есть много факторов, которые влияют на длительность невыполнения AR, и, чтобы убедиться, что интерпретация правильно сформулирована, может потребоваться дополнительная информация.

Например, среднее значение по отрасли, результаты конкурентов в этой области и результаты предыдущего года. Вероятно, есть некоторые проблемы с бухгалтерским признанием выручки и дебиторской задолженности, что приводит к длительной непогашенной задолженности, а в действительности — нет.

Еще одно значение состоит в том, что сотрудники по инкассо уже исправляют деньги от клиента, если инкассация происходит в основном наличными, но они не вносят наличные в банк и не передают их кассирам.

Другая причина, которая чаще всего встречается, заключается в том, что клиенты испытывают трудности с движением денежных средств, поэтому они не могут заплатить или хотят отсрочить платеж.

Чтобы контролировать свою ликвидность и ресурсы, руководству может потребоваться установить измерение эффективности для этих коэффициентов; например, какова допустимая величина коэффициента оборачиваемости дебиторской задолженности, а также сколько дней.

Вывод:

Основные функции коэффициента оборачиваемости дебиторской задолженности:

- Оцените эффективность использования активов компании, особенно дебиторской задолженности.

- Оценка эффективности продаж в кредит и взыскания наличных продаж и функции инкассо

- Настройка показателей эффективности для управления при контроле денежных потоков и оборотного капитала.

- Помощь руководству в настройке политики продажи в кредит

- Помощь руководству в настройке политики сбора наличных

Коэффициент оборачиваемости дебиторской задолженности: что это такое, как его рассчитать и как его улучшить

Улучшение процессов — важная часть поддержания успешного бизнеса, и немногие области предлагают больший потенциал для увеличения стоимости, чем бухгалтерский учет.Здоровый баланс начинается с эффективных и действенных финансовых процессов, особенно в отношении дебиторской задолженности (AR), когда выручка собирается для обеспечения активов, которые поддерживают операции и цели организации для достижения конкурентоспособности. Используя финансовые коэффициенты и показатели производительности, как крупные, так и малые предприятия могут измерять и улучшать показатели дебиторской задолженности с течением времени.

Одним из наиболее часто используемых показателей для определения операционной эффективности и общей эффективности показателей дебиторской задолженности вашей компании является коэффициент оборачиваемости дебиторской задолженности .Обладая глубоким пониманием его функции, вы можете уточнить этот коэффициент, чтобы обеспечить своевременную оплату вашей компании, эффективное управление кредитами и наличие оборотного капитала, необходимого для финансирования инноваций, инвестирования в рост и покрытия непредвиденных расходов.

Что такое коэффициент оборачиваемости дебиторской задолженности?

В то время как его финансовый брат, кредиторская задолженность (AP), занимается обеспечением товаров и услуг с максимальной эффективностью и минимальными ненужными расходами, отдел дебиторской задолженности отслеживает, управляет и собирает деньги, причитающиеся вашему бизнесу, а также управляет кредитами, предоставленными вашему бизнесу. клиентов.

И AP, и AR используют различные показатели и коэффициенты активности (также называемые коэффициентами эффективности ) для измерения производительности и эффективности, чтобы снизить затраты и повысить ценность обслуживаемых ими организаций.

В AR коэффициент оборачиваемости дебиторской задолженности используется для определения и повышения эффективности процесса сбора доходов компании за определенный период времени. Это числовое выражение среднего периода погашения непогашенных продаж в кредит.

Его дополнение в AP известно как коэффициент оборачиваемости кредиторской задолженности.

Оптимизированный коэффициент оборачиваемости дебиторской задолженности — важная часть бухгалтерского учета. Это важно при составлении точного отчета о прибылях и убытках и прогноза баланса. Обеспечение соответствия стандартам, установленным кредитной политикой вашей компании, также может помочь вам поддерживать здоровый денежный поток и поддерживать позитивные отношения с вашими клиентами.

«В AR коэффициент оборачиваемости дебиторской задолженности используется для определения и повышения эффективности процесса сбора доходов компании за определенный период времени.

Как рассчитать коэффициент оборачиваемости дебиторской задолженности

Также известный как коэффициент оборачиваемости дебиторской задолженности , коэффициент оборачиваемости дебиторской задолженности измеряет, сколько раз за определенный период времени (обычно месяц, квартал или год) компания собирает его средняя дебиторская задолженность.

Это выражается простой формулой:

Чистые продажи в кредит ÷ Средняя дебиторская задолженность = Оборачиваемость дебиторской задолженности

Где

(Продажи в кредит) — (Продажи при возврате) — (Скидки на продажу) = Нетто Продажи в кредит

и

(Начальная дебиторская задолженность) + (Конечная дебиторская задолженность) ÷ 2 = Средняя дебиторская задолженность

Примечание:

- Чистые продажи в кредит — это любые продажи, по которым денежные средства собираются позже. Дата.

- Средняя дебиторская задолженность — это общая сумма начальной и конечной дебиторской задолженности за определенный период времени (например, месяц, квартал или год).

Другой показатель, полученный из формулы коэффициента оборачиваемости дебиторской задолженности, который измеряет общее количество дней, необходимых среднему покупателю для оплаты продаж в кредит, уместно называется Оборачиваемость дебиторской задолженности в днях .

Это выражается с помощью следующей формулы:

дней в отчетном периоде ÷ Коэффициент оборачиваемости дебиторской задолженности = Оборачиваемость дебиторской задолженности в днях

Пример коэффициента оборачиваемости дебиторской задолженности