Российский рынок легковых автомобилей

АКТУАЛЬНОСТЬ ДАННЫХ:

2021 г., ежемесячно

Исторические данные:

2020, 2019, 2018, 2017, 2016, 2015, 2014, 2013, 2012, 2011, 2010, 2009, 2008

Маркетинговое агентство Russian Automotive Market Research ежемесячно осуществляет мониторинг рынка автомобилей в России.

База данных «Рынок автомобилей в России» содержит информацию о продажах новых и подержанных транспортных средств за отчетный месяц и за период с начала года по отчетный месяц. Анализ рынка автомобилей осуществляется по всей территории России в разбивке на федеральные округа, экономические территории, регионы, города, населенные пункты.

Russian Automotive Market Research регулярно дополняет свои базы данных оперативной информацией.

База «Рынок автобусов» дополнена следующей информацией: количество сидячих и стоячих мест в автобусах, объем багажного отсека, количество дверей, наличие кондиционера, уровень пола, двигатель и его экологический класс и др.

База «Рынок грузовых автомобилей» дополнена информацией о моделях автокранов и кранов манипуляторов.

Для прицепной техники в кузове цистерна появилась информация о назначении, количестве отсеков, а также о материале и габаритах цистерны (длина, ширина, высота).

В базе «Рынок самосвальных прицепов и полуприцепов» появились поля назначение, тип разгрузки, емкость (объем) кузова, количество осей, материал кузова, габариты (длина, ширина, высота).

База данных отражает структуру автомобильного рынка по всем типам транспортных средств:

- Легковые автомобили

- Грузовые автомобили и спецтехника

- LCV

- Автобусы

- Прицепная техника

База данных по российскому автомобильному рынку включает в себя данные по:

- Марке, модели и модификации автомобиля

- Стране происхождения бренда

- Стране производства транспортного средства

- Техническим характеристикам автомобиля (тип двигателя, трансмиссии, колесная формула и т.

д.)

д.) - Типу владения транспортным средством

- Другим характеристикам

Анализ рынка автомобилей будет полезен:

- ОЕМ

- Лизинговым компаниям

- Страховым компаниям

- Производителям компонентов и запчастей

- Оптовым компаниям по продаже запчастей

- Поставщикам телематических услуг

- Производителям надстроек

- Маркетинговым агентствам

- Дилерам

- Банкам

- Др.

База данных «Рынок автомобилей в России» позволяет проводить комплексный анализ автомобильного рынка:

- Определить объемы российского рынка автомобилей

- Отслеживать динамику продаж новых автомобилей и автомобилей с пробегом

- Получать исчерпывающую информацию об автомобилях любого региона или города России

- Изучать спрос на определенные автомобили

- Оценить плотность конкуренции на рынке

- Выполнять обзор любых сегментов рынка

- Быть в курсе последних тенденций на рынке

База данных предоставляется в формате Excel, Access, MS SQL, CSV.

Другие исследования:

>> Рынок корпоративных автомобилей в России

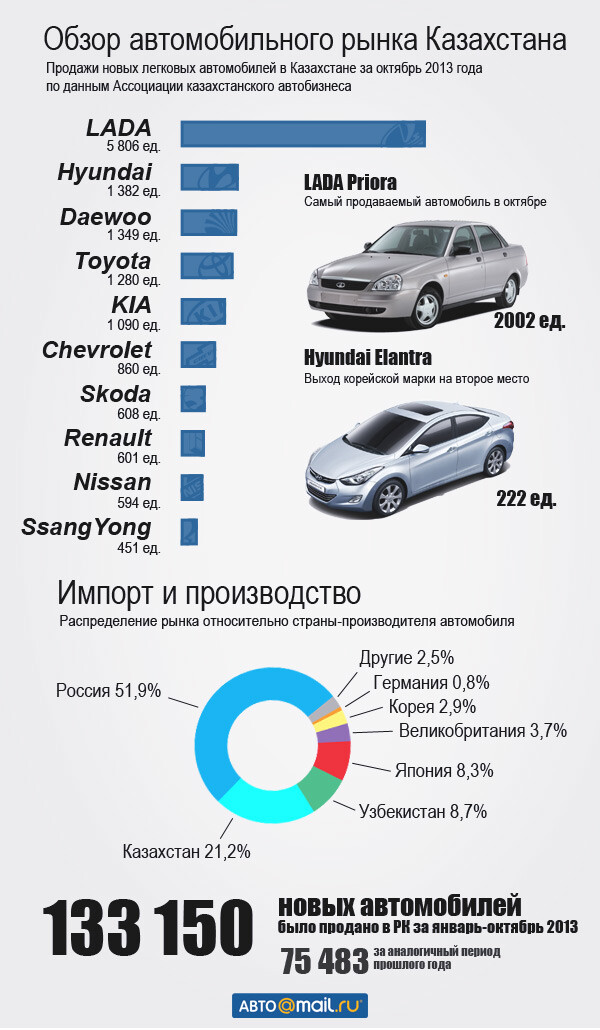

>> Рынок автомобилей в Республике Казахстан

>> Рынок автомобилей в Республике Беларусь

Российский рынок автомобилей в 2020 году может упасть на 15% — Экономика и бизнес

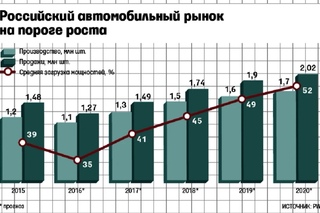

МОСКВА, 23 ноября. /ТАСС/. Продажи на российском автомобильном рынке снизятся в 2020 году на 15%, до 1,5 млн машин. В дальнейшем — в 2021-2022 годах- ожидается восстановление до 1,6 млн, говорится в имеющемся у ТАСС обзоре «Открытие Research» (аналитическое управление банка «Открытие»).

«Пандемия COVID-19 нанесла существенный урон многим отраслям экономики — главным образом из-за ограничительных мер, направленных на предотвращение распространения пандемии, и падения платежеспособного спроса населения. Одним из серьезно пострадавших секторов экономики стал автомобильный рынок. По прогнозу «Открытие Research» — аналитического управления банка «Открытие», в 2020 году падение продаж легковых автомобилей составит не менее 15%, до 1 490 тыс. единиц (особенно в массовом сегменте), с дальнейшим плавным восстановлением до 1 600 тыс. автомобилей в 2021-2022 годах», — отмечается в обзоре.

Одним из серьезно пострадавших секторов экономики стал автомобильный рынок. По прогнозу «Открытие Research» — аналитического управления банка «Открытие», в 2020 году падение продаж легковых автомобилей составит не менее 15%, до 1 490 тыс. единиц (особенно в массовом сегменте), с дальнейшим плавным восстановлением до 1 600 тыс. автомобилей в 2021-2022 годах», — отмечается в обзоре.

Всего за 10 месяцев этого года продажи легковых автомобилей упали на 12,1%. Объем продаж новых автомобилей составил около 1,2 млн, примерно столько же в 2019 году было продано на два месяца раньше, в середине сентября, отмечается в обзоре.

При этом аналитики банка «Открытие» считают, что авторынок начал демонстрировать негативную динамику еще до пандемии. «Ежегодное снижение продаж с 2013 по 2016 годы происходило в связи с перегревом рынка в предыдущие годы (с пиком продаж в 2012 на фоне роста доходов населения и развития автокредитования), а также вследствие экономического спада 2015-2016 годов, вызванного рядом негативных факторов: снижение ВВП и нефтяных цен, девальвация рубля, рост инфляции, затяжное падение реальных доходов населения и, как следствие, уменьшение спроса», — говорится в обзоре.

Вместе с тем в этом году после снятия карантинных ограничений в мае и начала восстановления российского авторынка в июне, июль стал первым месяцем с заметным ростом продаж в годовом исчислении на 6,8%, до 141,9 тыс. легковых и легких коммерческих автомобилей (без учета концернов BMW и Daimler), отмечают эксперты. «Это обусловлено отложенным спросом предыдущих месяцев приостановки деятельности, ослаблением рубля и государственными мерами поддержки», — уточняется в обзоре.

При этом, по оценкам «Открытие Research», автоконцерны, локализовавшие производство автомобилей на территории России, находятся в более стабильном положении по сравнению с импортерами. Аналитики указывают, что сборка машин на российской территории позволяет снижать влияние скачков валютных курсов на конечную стоимость автомобилей, а также минимизировать потери от увеличения сроков поставок части комплектующих на заводы.

снижение, но не обвал — Авторевю

Пандемия, кризисы в экономике, неблагоприятные политические события — все это не предвещало рынку коммерческого транспорта в нашей стране ничего хорошего. Многие прогнозы обещали чуть ли не двукратное падение продаж. К счастью, сбыться им не удалось. По данным агентства Автостат, никакого обвала не произошло, а налицо лишь очередная, пусть и немалая, просадка рынка.

| Продажи новых грузовиков (массой более 3,5 т), шт | |||

|---|---|---|---|

| Марка | 2020 | 2019 | % |

| КАМАЗ | 27 768 | 27 610 | 0,6 |

| ГАЗ | 6 820 | 8 867 | –23,1 |

| Scania | 4 924 | 5 621 | –12,4 |

| Volvo | 4 486 | 5 655 | –20,7 |

| Урал | 4 067 | 3 196 | 27,3 |

| MAN | 3 833 | 5 015 | –23,6 |

| МАЗ | 3 729 | 3 847 | –3,1 |

| Mercedes | 3 381 | 4 132 | –18,2 |

| Isuzu | 2 632 | 3 077 | –14,5 |

| DAF | 1 698 | 2 584 | –34,3 |

| Shacman | 1 698 | 1 391 | 22,1 |

| Hyundai | 1 232 | 1 168 | 5,5 |

| НефАЗ | 1 112 | 1 040 | 6,9 |

| Hino | 1 093 | 1 199 | –8,8 |

| САЗ | 933 | 964 | –3,2 |

| IVECO | 853 | 1 313 | –35,0 |

| Renault | 846 | 1 218 | –30,5 |

| Jac | 698 | 502 | 39,0 |

| Faw | 688 | 394 | 74,6 |

| Fuso | 686 | 510 | 34,5 |

| Howo | 470 | 464 | 1,3 |

| Ford | 447 | 288 | 55,2 |

| Foton | 232 | 199 | 16,6 |

| XCMG | 126 | 83 | 51,8 |

| Daewoo | 84 | 65 | 29,2 |

| Другие | 244 | 243 | 0,4 |

| Всего | 74 780 | 80 645 | –7,3 |

Сильнее всего она отразилась на продажах тяжелых грузовиков: в 2020 году они снизились на 7,3% по сравнению с 2019-м. При этом у лидера рынка, компании КАМАЗ, продажи не то что не упали, а даже слегка выросли — на 0,6%. Первенствует в его гамме по-прежнему полноприводник модели 43118. Но если его продажи все же немного снизились (на 4,4%, или на 300 машин), то тягачи-КАМАксоры модели 5490, занимающие второе место, уверенно прибавили 6,3% по сравнению с прошлым годом.

При этом у лидера рынка, компании КАМАЗ, продажи не то что не упали, а даже слегка выросли — на 0,6%. Первенствует в его гамме по-прежнему полноприводник модели 43118. Но если его продажи все же немного снизились (на 4,4%, или на 300 машин), то тягачи-КАМАксоры модели 5490, занимающие второе место, уверенно прибавили 6,3% по сравнению с прошлым годом.

| Продажи новых грузовиков по моделям, шт | |||

|---|---|---|---|

| Модель | 2020 | 2019 | % |

| КАМАЗ-43118 | 6 485 | 6 785 | –4,4 |

| КАМАЗ-5490 | 5 592 | 5 259 | 6,3 |

| Газон Next | 4 966 | 6 031 | –17,7 |

| КАМАЗ-65115 | 4 682 | 5 263 | –11,0 |

| КАМАЗ-6520 | 3 227 | 2 715 | |

| Volvo FH | 3 008 | 3 709 | –18,9 |

| Mercedes Actros | 2 892 | 2 853 | 1,4 |

| Scania R | 2 090 | 1 984 | 5,3 |

| MAN TGS | 1 755 | 2 172 | –19,2 |

| MAN TGX | 1 667 | 2 556 | –34,8 |

| DAF XF | 1 596 | 2 476 | –35,5 |

| Volvo FM | 1 456 | 1 929 | –24,5 |

| Scania G | 1 315 | 1 819 | –27,7 |

| Scania P | 1 293 | 1 722 | –24,9 |

| ГАЗ-3308 | 1 221 | 1 931 | –36,8 |

| Урал-4320 | 1 115 | 1 480 | –24,7 |

| Hyundai HD 78 | 1 077 | 1 021 | 5,5 |

| Урал Next | 980 | 287 | 241,5 |

| НефАЗ-4514 | 894 | 764 | 17,0 |

| Isuzu NPR | 891 | 968 | –8,0 |

| Shacman SX3258 | 883 | 0 | — |

| КАМАЗ-43253 | 865 | 961 | –10,0 |

| КАМАЗ-53605 | 851 | 1 159 | –26,6 |

| МАЗ-6312 | 806 | 834 | –3,4 |

| КАМАЗ-6580 | 762 | 459 | 66,0 |

| Другие | 22 411 | 23 508 | –4,7 |

| Всего | 74 780 | 80 645 | –7,3 |

Ну а самый серьезный рост показал миасский Урал: продажи выросли сразу на 27,3%. Причем если классическое семейство 4320 в продажах просело почти на четверть (с 1480 экземпляров в 2019-м до 1115 в 2020-м), то автомобили семейства Next продемонстрировали буквально взрывной рост: если в 2019 году их было продано всего 287 штук, то в прошлом — почти тысяча.

Причем если классическое семейство 4320 в продажах просело почти на четверть (с 1480 экземпляров в 2019-м до 1115 в 2020-м), то автомобили семейства Next продемонстрировали буквально взрывной рост: если в 2019 году их было продано всего 287 штук, то в прошлом — почти тысяча.

А вот ГАЗ, наоборот, потерял очень много: в 2020 году ему удалось реализовать лишь 6820 грузовиков против почти девяти тысяч штук в 2019-м. При этом основная часть продаж приходится на Газон Next, который потерял за год 17,7%. Впрочем, возможно, в нынешнем году ситуацию Горьковского завода улучшит новый Валдай, о котором мы недавно подробно рассказывали.

| Грузовики европейских марок на рынке РФ, шт | |||

|---|---|---|---|

| Марка | 2020 | 2019 | % |

| Scania | 4 924 | 5 621 | –12,4 |

| Volvo | 4 486 | 5 655 | –20,7 |

| MAN | 3 833 | 5 015 | –23,6 |

| Mercedes | 3 381 | 4 132 | –18,2 |

| DAF | 1 698 | 2 584 | –34,3 |

| IVECO | 853 | 1 313 | –35,0 |

| Renault | 846 | 1 218 | –30,5 |

А вот европейцам на нашем рынке нелегко. Среди представителей «большой семерки» борьба явно шла не за то, кто больше прибавит, а за минимизацию потерь — серьезно потеряли все. Наименее плачевно дела обстоят у шведов: Scania и Volvo потеряли соответственно 12,4% и 20,7% рынка и заняли первое и второе места среди западных производителей. Ну а больше всех просели продажи у таких марок, как DAF, IVECO и Renault.

| Продажи новых легких коммерческих автомобилей, шт | |||

|---|---|---|---|

| Марка | 2020 | 2019 | % |

| ГАЗ | 44 481 | 50 704 | –12,3 |

| УАЗ | 14 531 | 17 320 | –16,1 |

| Ford | 13 970 | 13 000 | 7,5 |

| Лада | 12 610 | 11 090 | 13,7 |

| Volkswagen | 4 129 | 5 709 | –27,7 |

| Peugeot | 3 362 | 3 133 | 7,3 |

| Mercedes | 3 225 | 3 323 | –2,9 |

| Hyundai | 2 378 | 2 663 | –10,7 |

| Citroen | 2 270 | 1 980 | 14,6 |

| Fiat | 1 250 | 1 067 | 17,2 |

| Другие | 2 105 | 2 216 | –5,0 |

| Всего | 104 311 | 112 205 | –7,0 |

Рынок легких коммерческих автомобилей просел чуть меньше, чем у тяжеловозов: потеря относительно прошлого года составила семь процентов. Лидером здесь по-прежнему является ГАЗ, продажи у которого, впрочем, упали на 12,3%. Газель Next продолжает безоговорочно лидировать, но и она в 2020 году показала снижение на 14,7% — а это целых 4316 машин.

Лидером здесь по-прежнему является ГАЗ, продажи у которого, впрочем, упали на 12,3%. Газель Next продолжает безоговорочно лидировать, но и она в 2020 году показала снижение на 14,7% — а это целых 4316 машин.

Второе место занял УАЗ — в основном благодаря обилию моделей в гамме, ведь ни одна из них не поднялась выше пятого места в общей статистике. Собственно, на нем обосновалась грузопассажирская версия «буханки» с индексом 3909, продажи которой в прошлом году снизились на 10%. Что же до новой полуторки УАЗ-Профи, то ее продажи буксуют, так же как и заднеприводные версии этого грузовичка на бездорожье: они упали на 31,6%, или 1122 машины.

| Продажи новых легких коммерческих автомобилей по моделям, шт | |||

|---|---|---|---|

| Модель | 2020 | 2019 | % |

| Газель Next | 25 017 | 29 333 | –14,7 |

| Ford Transit | 13 867 | 12 618 | 9,9 |

| Лада Ларгус | 10 904 | 9 260 | 17,8 |

| ГАЗ-3302 | 10 318 | 10 756 | –4,1 |

| УАЗ-3909 | 7 356 | 8 176 | –10,0 |

| ГАЗ-2752 | 3 734 | 3 572 | 4,5 |

| УАЗ-Профи | 2 424 | 3 546 | –31,6 |

| ГАЗ-3221 | 1 799 | 3 027 | –40,6 |

| УАЗ-2206 | 1 779 | 2 085 | –14,7 |

| Mercedes V-Class | 1 692 | 1 548 | 9,3 |

| Другие | 25 421 | 28 284 | –10,1 |

| Всего | 104 311 | 112 205 | –7,0 |

На этом фоне удивительный рост демонстрирует Ford, который умудрился в 2020 году продать почти на тысячу машин больше, чем в 2019-м. При этом Transit, прибавив целых 10% относительно прошлого года, уверенно опередил не только старые Газели, но и вазовский «каблучок» Ларгус, продажи которого, кстати, тоже неслабо выросли.

При этом Transit, прибавив целых 10% относительно прошлого года, уверенно опередил не только старые Газели, но и вазовский «каблучок» Ларгус, продажи которого, кстати, тоже неслабо выросли.

| Продажи новых автобусов, шт | |||

|---|---|---|---|

| Марка | 2020 | 2019 | % |

| ПАЗ | 6 348 | 8 049 | –21,1 |

| ЛиАЗ | 2 514 | 1 610 | 56,1 |

| НефАЗ | 1 551 | 1 053 | 47,3 |

| МАЗ | 693 | 466 | 48,7 |

| КАвЗ | 423 | 424 | –0,2 |

| Volgabus | 311 | 401 | –22,4 |

| Yuotong | 274 | 590 | –53,6 |

| КАМАЗ | 205 | 170 | 20,6 |

| Higer | 164 | 257 | –36,2 |

| MAN | 134 | 98 | 36,7 |

| Другие | 548 | 715 | –23,4 |

| Всего | 13 165 | 13 833 | –4,8 |

Ну а самое небольшое снижение показал российский рынок автобусов: он потерял 4,8% относительно результатов 2019 года. Первенствуют представители Группы ГАЗ. ПАЗ потихоньку теряет позиции (минус 21,1% относительно 2019 года), но благодаря массовым и недорогим моделям 3205 и 3204 сохраняет лидерство. ЛиАЗ, напротив, благодаря поставкам в города страны, увеличил продажи более чем наполовину. Похожие результаты в процентах демонстрирует и дочерний НефАЗ, занимающий третью строчку. Прибавил и белорусский МАЗ: в прошлом году было реализовано почти 700 автобусов этой марки.

Прибавил и белорусский МАЗ: в прошлом году было реализовано почти 700 автобусов этой марки.

| Продажи новых автобусов по моделям, шт | |||

|---|---|---|---|

| Модель | 2020 | 2019 | % |

| ПАЗ-3205 | 3 168 | 3 604 | –12,1 |

| ПАЗ-3204 | 1 967 | 2 700 | –27,1 |

| ЛиАЗ-5292 | 1 758 | 718 | 144,8 |

| НефАЗ-5299 | 1 551 | 1 053 | 47,3 |

| ПАЗ-4234 | 963 | 1 193 | –19,3 |

| ЛиАЗ-4292 | 368 | 238 | 54,6 |

| КАвЗ-4238 | 242 | 316 | –23,4 |

| МАЗ-203 | 241 | 44 | 447,7 |

| ЛиАЗ-6213 | 235 | 382 | –38,5 |

| КАМАЗ-6282 | 205 | 170 | 20,6 |

| Другие | 2 467 | 3 415 | –27,8 |

| Всего | 13 165 | 13 833 | –4,8 |

Успехи иностранцев куда скромнее. У китайцев продажи серьезно просели, а среди европейцев в десятку лучших попал только MAN — и то благодаря объемному контракту для Мосгортранса, который был заключен еще в 2019 году.

Исследования автомобильного рынка » ИК «ГРИФОН-ЭКСПЕРТ»:маркетинговые исследования в России и за рубежом,исследования промышленного рынка b2b

Ноябрь 2018 год — январь 2019 год — тестирование нового интерьера салона LADA Vesta.

Август 2018 год — ноябрь 2018 год — изучение отношения к бренду ГАЗ.

Июнь 2018 год — август 2018 год — исследование конверсии потребителей полноприводных грузовых автомобилей.

Декабрь 2017 года — январь 2018 года – маркетинговое исследование рынка специальных пассажирских транспортных средств (СПТС, вахтовые автобусы) на полноприводных шасси с колесной формулой 4х4, 6х6.

Декабрь 2016 года – маркетинговое исследование грузовых автомобилей в России, включающее в себя следующие методы сбора информации: кабинетные исследования, экспертные интервью с руководителями транспортных компаний, дилерами, доработчиками, количественный опрос потребителей грузовых автомобилей.

Ноябрь 2016 года – исследование удовлетворенности клиентов крупной российской розничной сети автозапчастей и автосервиса.

Октябрь 2016 года – исследование потребительских предпочтений полноприводных грузовых автомобилей.

Июль 2016 года – маркетинговое исследование потребителей КАСКО: количественный опрос более 1600 автовладельцев в России.

Декабрь 2015 года — маркетинговые исследования методом Car clinic нового Цельно-Металлического Фургона Газель NEXT в Германии и Чехии включало в себя проведение фокус — групп в двух городах каждой страны, в том числе были проведены тест-драйвы. Участниками исследования стали владельцы конкурентных марок легких коммерческих автомобилей LCV до 3.5 тонн (физические и юридические лица), постоянно проживающие в изучаемой стране.

Сентябрь 2015 года — маркетинговое исследование новой модели среднетоннажного автомобиля (LDT) «ГАЗон NEXT» и Цельно-Металлического Фургона класса LCV «ГАЗель NEXT» в Турции методом Car clinic в конкурентном окружении.

Август 2015 года — маркетинговое исследование по изучению спроса на новую модель цельно-металлического фургона «ГАЗель NEXT» в России методом Car clinic. Целевой аудиторией для исследования выступили владельцы легких коммерческих автомобилей LCV до 3.5 тонн (физические и юридические лица) в различных городах России. Кроме фокус-групп и личных интервью с респондентами были проведены тест-драйвы как новой модели «Газель» NEXT, так и конкурирующих марок.

Целевой аудиторией для исследования выступили владельцы легких коммерческих автомобилей LCV до 3.5 тонн (физические и юридические лица) в различных городах России. Кроме фокус-групп и личных интервью с респондентами были проведены тест-драйвы как новой модели «Газель» NEXT, так и конкурирующих марок.

Сентябрь 2014 года — исследовательская компания «ГРИФОН-ЭКСПЕРТ» провела маркетинговое исследование новых автомобилей «Газель-NEXT» и полноприводной «Газель Бизнес» методом Car clinic в Германии и Польше.

Впервые в новейшей истории российская исследовательская маркетинговая компания проводила маркетинговое исследование и тестировала российские автомобили за рубежом. Проект проходил в различных городах Польши и Германии, работы включали в себя исследование методом Car clinic (фокус-группы, слепое тестирование и личные интервью в виде анкетирования участников, а так же были проведены тест-драйвы) и кабинетные исследования рынка.

Целевой аудиторией выступили немецкие и польские владельцы коммерческих автомобилей LCV (физические и юридические лица) в различных городах Германии и Польши.

Применяемая уникальная методика исследования Car clinic была модифицирована аналитиками компании «ГРИФОН-ЭКСПЕРТ» с учетом особенностей, пожеланий Заказчика и специфики проведения исследований в Европе.

По результатам исследований в Германии и Польше Александр Петренко дал интервью «Research&trends» — «Европейцы не берутся за «слишком сложные» работы…»

Июнь 2014 года – исследование рыночных перспектив в России новой модели легкового автомобиля

Сентябрь 2013 года — исследование рынка автобусов, изучение удовлетворенности компаний, эксплуатирующих автобусы Заказчика;

Июль 2013 года – исследование эластичности спроса по цене коммерческих автомобилей: Анализ эластичности спроса по цене. Анализ перекрестной эластичности (среди автомобилей Заказчика и автомобилей конкурентных марок).

2007-2013 год – опыт проведения опросов владельцев автомобилей частных лиц и корпоративных клиентов для ведущих российских и зарубежных страховых компаний.

2003-2013 год — более 40 маркетинговых исследований легковых и коммерческих автомобилей для российских и зарубежных производителей.

Анализ мирового рынка легковых автомобилей Текст научной статьи по специальности «Экономика и бизнес»

УДК 339.13

АНАЛИЗ МИРОВОГО РЫНКА ЛЕГКОВЫХ АВТОМОБИЛЕЙ

Бубнов Юрий Викторович магистрант кафедры мировой экономики и менеджмента

Кизим Анатолий Александрович

д.э.н., профессор кафедры мировой экономики и

менеджмента

Старкова Надежда Олеговна к.э.н., доцент кафедры мировой экономики и менеджмента

Кубанский государственный университет, Краснодар, Россия

Проведено системное исследование современного мирового рынка легковых автомобилей. Выявлены основные тенденции и закономерности развития мирового авторынка Определены основные факторы, влияющие на сложившуюся социально-экономическую ситуацию на авторынках конкретных регионов, а также на краткосрочные и долго -срочные перспективы их развития

Ключевые слова: АВТОМОБИЛЬНЫЙ РЫНОК, ОБЪЕМ ПРОДАЖ, РОСТ, СТАБИЛЬЗАЦИЯ, ДИЛЕР, ЛЕГКОВОЙ АВТОМОБИЛЬ, АВТОМОБИЛЬНАЯ ПРОМЫШЛЕННОСТЬ

UDC 339.13

ANALYSIS OF THE WORLD CAR MARKET

Bubnov Yury Viktorovich

undergraduate of the World economy and management department

Kizim Anatoly Aleksandrovich Dr. Sci.Econ., professor of world economy and management department

Sci.Econ., professor of world economy and management department

Starkova Nadezhda Olegovna Cand.Econ.Sci., associate professor of the World economy and management department

Kuban State University, Krasnodar, Russia

Systematic analysis of the contemporary world car market has been done. The main tendencies and patterns of development of world car market have been identified. The main factors that influent the current socio-economic situation in the specific regions of the car market, as well as short-and long-term prospects for their development, have been determined

Keywords: AUTOMOBILE MARKET, SALES, GROWTH, STABILIZATION, DEALERS, PASSENGER CAR, AUTOMOTIVE INDUSTRY

В настоящее время мировой рынок легковых автомобилей отличается неоднородностью и развивается непропорционально. В 2012 году крупнейшие автомобильные рынки мира продемонстрировали различные тенденции — в США спрос на автомобили приблизился к докризисному уровню, Китай сумел сохранить звание крупнейшего авторынка мира, продажи в Европе обвалились на фоне финансового кризиса, а российских авторынок продолжил рост (табл. 1).

Наибольшая доля объема реализованных в мире автомобилей приходится на Китай. По данным Ассоциации автопроизводителей Китая (СААМ), в 2012 году китайцы купили на 6,8% машин больше, чем 2011 году. Количество реализованных в минувшем году новых легковых автомобилей составило 14,68 млн. единиц. [4].

Таблица 1 — Результаты продаж легковых автомобилей на ведущих

мировых рынках.

№пп Национальный рынок Объем реализации автомобилей в 2012 г. , млн. шт. Прирост объемов реализации автомобилей на рынке, %

, млн. шт. Прирост объемов реализации автомобилей на рынке, %

1 США 14,5 +13

2 Франция 1,9 -14

3 Испания 0,7 -13

4 Великобритания 2,04 +5,3

5 Германия 3,1 -2,9

6 Италия 1,4 -19,9

7 Япония 3,39 +26

8 Россия 2,76 +10

9 Китай 14,68 +6,8

Авторынок Китая начал резко расти в 2009 году, когда увеличение спроса на китайские машины составило 59,1% по сравнению с аналогичным показателем предыдущего года. С тех пор китайский авторынок продолжает стабильно расти, не смотря на то, что темпы его роста существенно замедлились.

Лидерами роста авторынка Китая в 2012году (без учета местных марок) стали преимущественно люксовые европейские бренды — BMW, Audi, а также Jaguar и Land Rover. Спрос на автомобили BMW (326 тыс. машин) и Audi (405,8 тыс. машин) вырос за год на 30 — 40%, а для Jaguar и Land Rover Китай стал крупнейшим рынком сбыта: спрос на эти машины увеличился на 70% (73,3 тыс. машин в сумме для обеих марок).

Кроме того, заметно вырос спрос на автомобили американских компаний Ford и General Motors (2,85 млн), но не столь заметно, как у европейских люксовых марок. Рост составил 21% и 14,7% соответственно.

В январе-феврале 2013 года продажи легковых автомобилей в Китае выросли самыми быстрыми темпами с 2010 года, несмотря на ослабление макроэкономических показателей в стране. Согласно данным Китайской

ассоциации автопроизводителей (CAAM), продажи автомобилей дилерским центрам в первые два месяца 2013 года подскочили на 20% — до 2,84 млн. единиц с 2,37 млн. за аналогичный период 2012 года [6]. Как прогнозирует CAAM, за 2013 год в целом продажи автомобилей на китайском авторынке увеличатся на 7% и впервые превысят 20 млн., чему будет способствовать восстановление экономического роста и продолжающийся отток населения в города. В прошлом 2012 году году наблюдался подъем на 4,3%, в 2011 году — на 2,5%.

единиц с 2,37 млн. за аналогичный период 2012 года [6]. Как прогнозирует CAAM, за 2013 год в целом продажи автомобилей на китайском авторынке увеличатся на 7% и впервые превысят 20 млн., чему будет способствовать восстановление экономического роста и продолжающийся отток населения в города. В прошлом 2012 году году наблюдался подъем на 4,3%, в 2011 году — на 2,5%.

Наиболее продаваемым седаном в Китае в 2012 году явился автомобиль Volkswagen Lavida. Первое место среди внедорожников заняла модель Haval производства китайской Great Wall Motor Co.

Продажи автомобилей в Китае, по мнению экспертов, будет увеличиваться вместе с растущей экономикой, но местные автопроизводители столкнутся с более заметными трудностями в своей борьбе за удержание и увеличение доли на рынке [4]. Конкуренция на китайском авторынке будет усиливаться, поскольку иностранные производители будут наращивать меры, направленные на увеличение своей доли. В частности, в наступившем году немецкий автоконцерн Volkswagen и американский General Motors будут соперничать за лидерство среди зарубежных автопроизводителей, улучшая свои позиции за счет снижения спроса на автомобили японских марок. Volkswagen в 2013 году может реализовать в Китае 2,7 млн. автомобилей, а GM — 2,65 млн. машин [5].

Положительная динамика роста наметилась на автомобильном рынке США. В США в 2012 году было продано 14,5 млн. машин, что на 13% больше, чем годом ранее. Для местного авторынка 2012 год стал лучшим за последние пять лет и ознаменовал возвращение к докризисным показателям (в 2007 году в США купили 16,1 млн. машин).

Эксперты считают, что расширению авторынка США поспособствовало укрепление экономики страны, а также рост уверенности американ-

цев в завтрашнем дне — многие автовладельцы, державшиеся за свои старые машины во время рецессии, наконец решили сменить свои автомобили. У людей появилась уверенность в перспективах собственного трудоустройства, а банки и другие кредиторы стали более открытыми — эти факторы повлияли на возвращение клиентов на рынок [3].

У людей появилась уверенность в перспективах собственного трудоустройства, а банки и другие кредиторы стали более открытыми — эти факторы повлияли на возвращение клиентов на рынок [3].

Лидерами роста в США в 2012 году стали компании Volkswagen за счет модели Passat, а также Chrysler, чьи автомобили Dodge Caravan и Jeep Grand Cherokee помогли компании достичь высоких результатов. Более того, Volkswagen смог превысить установленный ранее план продаж в 500 тыс. машин в США: по данным за ноябрь, компания уже продала в Соединенных Штатах 577 тыс. автомобилей [11].

Продажи японских компаний Toyota, Honda и Subaru выросли в США в 2012 году на 24-28%, эффективно компенсировав, таким образом, низкие показатели 2011 года, связанные с землетрясением в Японии. Из-за природного катаклизма поставки машин ключевых японских автопроизводителей на крупнейшие рынки были сорваны.

Кроме того, американские потребители продемонстрировали значительный интерес к автомобилям с альтернативными силовыми установками. По данным компании Mintel, продажи гибридов и электрокаров выросли на 73% в 2012 году в США, достигнув показателя в 440 тыс. машин.

Помимо этого американские производители первыми отреагировали на еще одну важную тенденцию мирового автомобильного рынка — массовое увлечение потребителей автомобильной продукции эко ориентированными системами. Переход автомобильной индустрии на более безопасные (для окружающей среды) механизмы — вынужденная мера, продиктованная пересмотром европейских стандартов. Вынужденные адаптировать собственные автомобили под международные требования, первыми занялись выпуском экономичных эко ориентированных установок в американской компании Форд (системы ЭкоБуст).

Не смотря на то, что по мнению аналитиков рынка экономическая неопределенность внутри США и побочный эффект от замедления ведущих экономик за рубежом будут замедлять темпы экономического роста, включая показатели продаж автомобилей, тем не менее в данном секторе продолжается рост. Так, по итогам февраля 2013 года американский авторынок вырос на 4% и составил 1,2 млн. легковых автомобилей и внедорожников. Наибольший рост реализации по итогам первых двух месяцев 2013 года показали Volkswagen, Ford и General Motors.

Так, по итогам февраля 2013 года американский авторынок вырос на 4% и составил 1,2 млн. легковых автомобилей и внедорожников. Наибольший рост реализации по итогам первых двух месяцев 2013 года показали Volkswagen, Ford и General Motors.

Очищенный от сезонности годовой уровень продаж, рассчитанный из результатов февраля 2013 года, составил 15,4 млн. автомобилей, что чуть выше по сравнению с январем (15,3 млн. машин). По итогам двух месяцев 2013 года американский авторынок вырос на 8% до более чем 2,2 млн. машин.

Рынок Японии в 2012 году увеличился на 26% и достиг отметки в 3,39 млн. проданных машин. Кроме того в 2012 году японцы купили 1,98 млн. мини-каров — микролитражных автомобилей с двигателями объемом до 660 куб. см., набирающих популярность в последнее время, как наиболее экономичный вид легкового транспорта [8]. Данный результат стал первым показателем роста за два года. Причиной тому стали государственные субсидии, нацеленные на популяризацию экологически чистых автомобилей. Государственная поддержка способствовала стабилизации ситуации в японском автопроме и началу нового роста авторынка после падения в марте 2011 года в результате сильнейшего землетрясения, которое нанесло существенный урон японским производителям автомобилей и автокомпонентов, а также дилерам и потребителям, что на целый год парализовало рынок. К настоящему моменту государственная программа субсидирования экологически чистых автомобилей свернута, однако, за время реализации ею успели воспользоваться множество японцев, что прямо отразилось на развитии авторынка. Тем не менее, не смотря на общий за год прирост,

в последние четыре месяца 2012 года продажи автомобилей в Японии сокращались — наиболее заметное падение составило 9% и было зафиксировано в октябре. По данным Японской ассоциации автодилеров (JADA) [9], продажи легковых автомобилей в Стране восходящего солнца по итогам февраля 2013 года снизились на 13,3% до 261585 единиц, без учета мини-каров. В связи с завершением госпрограммы по субсидированию покупки экологически чистых автомобилей, а также ожидаемым увеличением различных налогов и удорожанием страховых полисов в JADA прогнозируют падение японского авторынка в 2013 году на 13% к показателям прошлого года (3 млн. 14 тысяч машин).

В связи с завершением госпрограммы по субсидированию покупки экологически чистых автомобилей, а также ожидаемым увеличением различных налогов и удорожанием страховых полисов в JADA прогнозируют падение японского авторынка в 2013 году на 13% к показателям прошлого года (3 млн. 14 тысяч машин).

Общая социально-экономическая обстановка в Европе не могла не сказаться на состоянии европейского автомобильного рынка. В настоящее время авторынок Европы пребывает в условиях жесткого кризиса — в ряде европейских стран в 2012 году продажи автомобилей упали до минимальных отметок. В декабре 2012 года в ЕС было зафиксировано самое резкое снижение продаж новых автомобилей с 2008 года — на 16,3%. Годовой показатель уменьшился на 8,2%, до 12 млн. штук. Это худший результат с 1995 года и самое сильное падение продаж с 1993 года. На основных автомобильных рынках ЕС, кроме Великобритании, в декабре 2012 года отмечено падение продаж: в Германии — на 16%, во Франции — на 15%, в Италии — на 22,5%, в Испании — на 23%.

В Германии, в целом по результатам за 2012 год продажи сократились на 2,9%, до 3,1 млн. штук. По мнению авторитетных аналитиков [2], убытки автопроизводителей массового сегмента в прошлом году в Европе составили около 5 млрд. евро. А по мнению экспертов, опрошенных изданием Automotive News Europe, «реальный спад продаж гораздо хуже, чем отраженный в статистике, так как цифры продаж по итогам года были искусственно раздуты в результате регистраций автомобилей дилерами и самими автопроизводителями, что особенно касается немецкого рынка» [10].

Ассоциация автомобильной промышленности Германии (VDA) прогнозирует еще большее снижение продаж на автомобильном рынке к концу 2013 года, которое может произойти, даже несмотря на общий макроэкономический рост [7].

На фоне ухудшения общей ситуации по Европе (обвал авторынков в Италии, Франции, Испании) авторынок Великобритании в 2012 году достиг максимума за четыре года — 2 млн. проданных автомобилей, что на 5,3% больше, чем результаты 2011 года. Результат превзошел ожидания аналитиков на 6,5%, но все равно оказался ниже докризисного показатели в 2,4 млн. проданных машин, зафиксированного в Великобритании в 2007 году. Таким образом, к концу 2012 года британский авторынок стал в ЕС вторым по объемам реализации автомобилей после Германии, оттеснив Францию на третье место. Однако в начале 2013 года продажи в Великобритании постигла такая же участь, как и другие европейские страны.

проданных автомобилей, что на 5,3% больше, чем результаты 2011 года. Результат превзошел ожидания аналитиков на 6,5%, но все равно оказался ниже докризисного показатели в 2,4 млн. проданных машин, зафиксированного в Великобритании в 2007 году. Таким образом, к концу 2012 года британский авторынок стал в ЕС вторым по объемам реализации автомобилей после Германии, оттеснив Францию на третье место. Однако в начале 2013 года продажи в Великобритании постигла такая же участь, как и другие европейские страны.

В феврале 2013 года пессимистичные прогнозы аналитиков автомобильного рынка стали находить свое подтверждение — продолжили падение четыре из пяти крупнейших авторынков Европы. Наибольший спад объемов реализации автомобилей отмечен в Италии — 17 %. Продажи машин в Германии упали на 11 % (и на 8,6 в январе). Испанский авторынок просел на 9,8 %. Продажи в Великобритании сократились на 7,9 %.

Падение продаж на европейском авторынке в январе 2013 года составило 8,5 %. В феврале 2013 года в регионе было реализовано 829 359 новых машин, что на 10,2 % меньше, чем за аналогичный период прошлого года. По итогам первых двух месяцев текущего года в регионе было реализовано 1,75 млн. машин, что на 9,3 % меньше, чем в 2011 году.

Больше всего пострадали General Motors Co. (-20 %), Fiat SpA (-16 %) и PSA Peugeot Citroen (-13 %), зафиксировав наибольшее снижение европейских продаж в феврале. Однако нынешняя ситуация сказалась и на результатах традиционно благополучных немецких концернов. В частности,

Volkswagen потерял 7,2 % в феврале. Его дочерний бренд Skoda — 12 %. Продажи непосредственно автомобилей марки Volkswagen сократились на 9,9 %, Audi — на 3,8 %. BMW потерял в продажах 2,8 % в феврале и 6,4 % в январе (по сравнению с показателями за аналогичные месяцы прошлого года). Результат Daimler сократился на 1,7 % в феврале и 3,7 % в январе. [1]. Многие европейские марки столкнулись с необходимостью закрытия своих заводов в Европе. К такой мере пришлось прибегнуть компаниям Opel, Ford, Peugeot, Citroen. Суммарное количество сокращенных из-за ликвидации заводов рабочих мест составит около 18 тысяч.

Результат Daimler сократился на 1,7 % в феврале и 3,7 % в январе. [1]. Многие европейские марки столкнулись с необходимостью закрытия своих заводов в Европе. К такой мере пришлось прибегнуть компаниям Opel, Ford, Peugeot, Citroen. Суммарное количество сокращенных из-за ликвидации заводов рабочих мест составит около 18 тысяч.

Причиной продолжившегося падения европейских автомобильных рынков могли явиться долговой кризис и общая экономическая и политическая неустойчивость в еврозоне, в сочетании с различными инициативами налоговой политики в области вредных выбросов в атмосферу, которые наблюдаются в настоящее время в Евросоюзе.

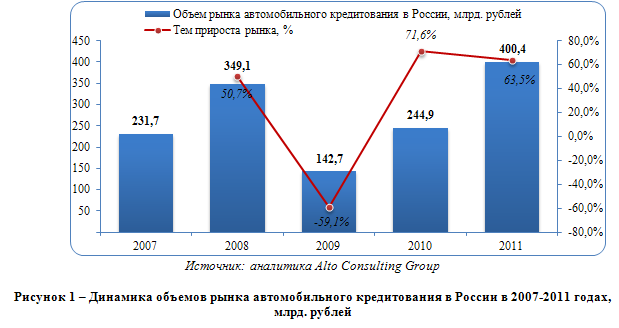

Экономическая ситуация на рынке автомобилей в РФ в настоящее время отличается от общей европейской. В 2011 году отечественный автомобильный рынок вышел на траекторию самостоятельного роста благодаря общему оздоровлению экономики после кризисного 2009 года, росту среднедушевых доходов, восстановлению рынка автокредитов, а также реализации государственной программы утилизации старых автомобилей.

В 2012 году рынок продемонстрировал 10% прирост. При этом динамика рынка в 2012 году значительно отличалась по полугодиям — во второй половине года рост значительно замедлился, демонстрируя тенденцию к стабилизации темпов роста.

После нескольких лет, демонстрирующих неустойчивый рост объемов продаж новых автомобилей на российском авторынке стали заметны признаки стабилизации. Рынок встал на путь устойчивого умеренного роста.

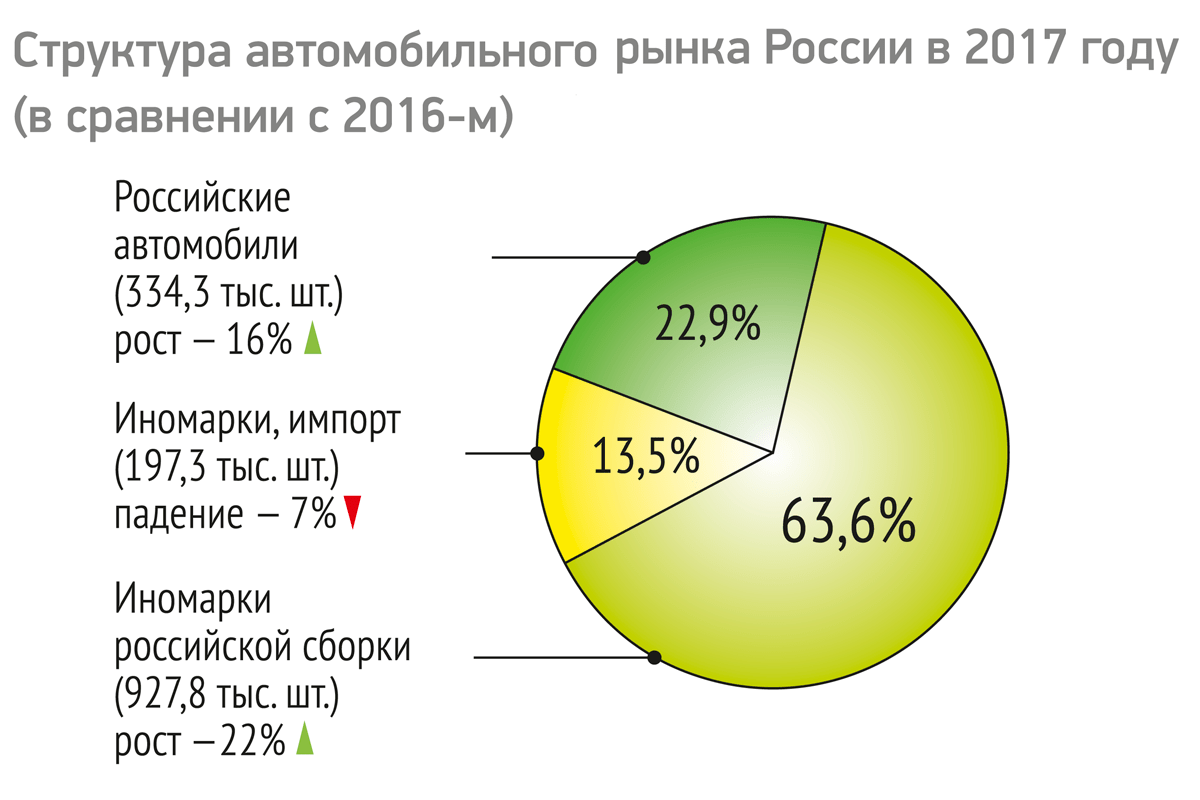

В 2012 году продажи новых легковых автомобилей увеличились на 10% в штучном выражении и на 21% в денежном выражении по сравнению

с прошлым годом (табл. 2). Иномарки российского производства показали лучший рост среди остальных категорий легковых автомобилей и увеличили свою долю авторынка до 44%.

Таблица 2 — Результаты продаж новых легковых автомобилей в Рос-

сии в 2012 году

Категории Продажи, тыс . шт. Продажи, млрд. долл

легковых Ян- Ян- Изме- Ян- Ян- Изме-

автомобилей варь- варь- нение, варь- варь- нение,

де- де- % де- де- %

кабрь кабрь кабрь кабрь

2012 г. 2011 г. 2012 г. 2011 г.

Отечественные 518 620 -6,5 6,7 60,9 -3

марки

Иномарки рос- 1215 1040 +17 31,2 23,7 +32

сийского про-

изводства

Импорт новых 965 840 +15 33,1 28,3 +17

автомобилей

ВСЕГО 2760 2500 +10 71 58,9 +21

Подтверждением стабилизации рынка является тот факт, что последние 3 года сезонность продаж год от года становится более стабильной и предсказуемой. Небольшие отклонения сезонности в 2012 году связаны, в основном, с адаптацией участников рынка к более умеренным темпам роста.

Стабильность является лучшей основой для продолжения устойчивого роста на автомобильном рынке. Если тенденция сохранится, то это положительно скажется на всех участниках рынка, поскольку это позволит осуществлять более эффективное планирование и снизить издержки в долгосрочной перспективе. Поэтому по-прежнему важным остается вопрос утилизация существующего количества вышедших из эксплуатации автомобилей в автопарке России. Тесное сотрудничество между тремя сторонами — государством, автопроизводителями и частными предпринимате-

Поэтому по-прежнему важным остается вопрос утилизация существующего количества вышедших из эксплуатации автомобилей в автопарке России. Тесное сотрудничество между тремя сторонами — государством, автопроизводителями и частными предпринимате-

лями — может послужить основой для создания утилизационной инфраструктуры, которая необходима для поддержания долгосрочного роста автомобильного рынка России.

Таким образом в целом в настоящее время ситуация на мировом автомобильном рынке является нестабильной. На ряду с ростом объемов реализации легковых автомобилей на рынках Китая, России, Японии, США, европейский автомобильный рынок пребывает в состоянии стабильного падения, что демонстрируют не только итоги 2012 года, но и ситуация первых месяцев 2013 года. Экономическая и политическая неустойчивость в сочетании с различными инициативами налоговой политики в области вредных выбросов в атмосферу, которые наблюдаются в Европе, привели к резкому падению объемов продаж на четырех из пяти крупнейших авторынках Европы в 2012 — 2013 годах.

Автомобильный рынок является очень чувствительным к общей экономической ситуации в регионе, поскольку приобретение автомобилей -товаров долгосрочного использования, люди предпочитают осуществлять будучи уверенными в перспективах своего экономического благополучия. Так, в США возвращение клиентов на рынок в 2012 году произошло в связи с тем, что общая стабилизация экономической ситуации повлияла на то, что у рядовых американцев появилась уверенность в перспективах собственного трудоустройства, а банки и другие кредиторы стали более открытыми — результат рост объемов рынка. Так же и растущая экономика Китая способствует росту спроса на легковые автомобили. Вместе с тем увеличение объемов китайского авторынка, на фоне европейского спада, влечет за собой и ужесточение конкуренции для китайских производителей. Конкуренция на китайском авторынке будет усиливаться, поскольку иностранные производители будут наращивать меры, направленные на увеличение своей рыночной доли.

Конкуренция на китайском авторынке будет усиливаться, поскольку иностранные производители будут наращивать меры, направленные на увеличение своей рыночной доли.

В РФ автомобильный рынок перешел в стадию стабильного роста. В краткосрочной перспективе наибольшее влияние на отечественный авторынок могут оказать факторы, связанные с организацией эффективной утилизационной инфраструктуры, в долгосрочной — рост доходов населения и объемов автокредитования.

Список литературы

1. Германия ускорила падение продаж автомобилей в Европе // Автовести. Ве-сти.ги // URL: http://auto.vesti.ru/doc.html?id=503974&lentanews (20.03.13.)

2. Европейский авторынок в 2012 году показал худший результат продаж за 17 лет // За рулем. РФ. // URL: http://www.zr.ru/content/news/507947-jevropejskij_avtorynok_v_2012_godu_pokazal_khudshij_rezultat_prodazh_za_17_let/ (29.03.13.)

3. Злобин А. Авторынок России: когда сократится отставание от США? // Forbes http:// URL: www.forbes.ru/sobytiya/rynki/83283-avtorynok-rossii-kogda-sokratitsya-otstavanie-ot-ssha (31.03.13.)

4. Китайский авторынок показал максимальный рост продаж // Украшска правда. Экономiчна правда. 11.03.2013. // URL: http://www.epravda.com.ua/rus/news/2013/03/11/364968/ (13.03.2012)

5. Китайский авторынок в феврале упал из-за новогодних каникул // Аналитическое агентство «Автостат» // URL: http://www.autostat.ru/news/view/12912/ (28.03.13.)

6. На китайском авторынке зафиксирован максимальный с 2010 года рост продаж // Кореспондент.biz // URL: http://korrespondent.net/business/auto/1520982-na-kitaj skom-avtorynke-zafiksirovan-maksimalnyj -s-2010-goda-rost-prodazh / (14. 03.2012)

03.2012)

7. Немецкий авторынок готовится к снижению продаж в 2013 году // За рулем. РФ. // URL: http://www.zr.ru/content/news/498020-nemeckij_avtorynok_gotovitsa_k_snizheniju_prodazh_v_2013_godu/ (29.03.13.)

8. Новая тенденция мирового автомобильного рынка: Хонда переходит на эко двигатели // Autoroute.ru // URL: http://avtoroute.ru/novaya-tendenciya-mirovogo-avtomobilnogo-rynka-xonda-perexodit-na-eko-dvigateli.html (31.03.13.)

9. Японский авторынок падает шесть месяцев подряд // Аналитическое агентство «Автостат» // URL: http://www.autostat.ru/news/view/12852/ (26.03.13.)

10. Jolley D. Western Europe car sales decline 10.6% // Automotive News Europe -March 8, 2013 URL: http://europe.autonews.com/apps/pbcs.dll/article?AID=/20130308/ANE/130309866/0/SEAR CH (21.03.13.)

11. United States Car Registrations // URL: http://www.tradingeconomics.com/united-states/car-regi strations (26.03.13.)

List of References

1. Germany hastened the fall in car sales in Europe / / Avtovesti. BBC News / / URL: http://auto.vesti.ru/doc.html?id=503974&lentanews (20.03.13.)

2. The European car market in 2012, showed the worst result in 17 years of sales / / Behind the wheel. RF. / / URL: (03.29.13.)

3. Zlobin A. Car market of Russia, when the gap to the U.S.? / / Forbes http:// URL: www.forbes.ru/sobytiya/rynki/83283-avtorynok-rossii-kogda-sokratitsya-otstavanie-ot-ssha (31.03.13.)

4. Chinese car market showed maximum increase in sales / / Ukrainska Pravda. Ekonomichna pravda. 03/11/2013. / / URL: http://www.epravda.com.ua/rus/news/2013/03/11/364968/ (13.03.2012)

Ekonomichna pravda. 03/11/2013. / / URL: http://www.epravda.com.ua/rus/news/2013/03/11/364968/ (13.03.2012)

5. Chinese car market in February, down from the Christmas holidays / / analytical agency «AUTOSTAT» / / URL: http://www.autostat.ru/news/view/12912/ (28.03.13.)

6. Chinese car market recorded a maximum of 2010 sales growth / / Korespondent.biz / / URL: / (03/14/2012)

7. German car market is prepared to lower sales in 2013 / / Behind the wheel. RF. / / URL: http://www.zr.ru/content/news/498020-nemeckij_avtorynok_gotovitsa_k_snizheniju_prodazh_v_2013_godu/ (29.03.13.)

8. The new trend of the world automobile market: Honda goes eco motors / / Auto-route.ru / / URL: (31.03.13.)

9. Japanese car market falls six months in a row / / analytical agency «AUTOSTAT» / / URL: http://www.autostat.ru/news/view/12852/ (26.03.13.)

10. Jolley D. Western Europe car sales decline 10.6% / / Automotive News Europe -March 8, 2013 URL: http://europe.autonews.com/apps/pbcs.dll/article?AID=/20130308/ANE/130309866/0/SEAR CH ( 21.03.13.)

11. United States Car Registrations / / URL: http://www.tradingeconomics.com/united-states/car-regi strations (26.03.13.)

Какие модели автомобилей покинут европейский рынок в 2021 году

Долгие проводы – лишние слезы: представляем вашему вниманию новогодний обзор автомобилей, покидающих европейский рынок в 2020 году.

2020 г. поставил точку в европейской истории целого ряда довольно интересных автомобильных проектов в самых разных сегментах и нишах. Но не пандемия коронавируса виной тому, а необратимый ход технологической эволюции – модели циклично сменяют друг-друга (иногда, как-то уж слишком быстро, причем даже не оставляя приемника), на место прежних героев приходят новые, прогрессивные идеи вытесняют устаревшие воззрения. Некоторые из этих моделей в итоге так и не доехали до российского рынка. Тем обиднее прощаться с ними, даже толком не познакомившись.

Некоторые из этих моделей в итоге так и не доехали до российского рынка. Тем обиднее прощаться с ними, даже толком не познакомившись.Спустя два года после того как Mitsubishi свернула продажи i-MiEV, Citroen и Peugeot последовали примеру своих японских партнеров, отправив на пенсию C-Zero и Ion. Конструктивно идентичная тройка дебютировала десять лет назад и хотя машины пользовались определенным спросом, время берет свое – эти электромобили уже не в состоянии эффективно конкурировать с более современными представителями сегмента, прежде всего, из-за своей мощности (49 кВт/67 л. с.) и запаса хода (150 км). Кроме того, они должны уступить место моделям нового поколения, таким как Peugeot 208e и перспективный Citroën Ami.

Покидают рынок не только совсем маленькие электромобильчики, но и роскошные игроки премиум-сегмента. Гибридный спорткар BMW i8 стал достоянием истории в апреле. Благодаря своей необычной конструкции и подключаемому гибридному приводу мощностью 262 кВт/356 л. с., 2+2-местный автомобиль, выпускаемый с 2014 года, произвел на рынке фурор, проявив себя настоящим флагманом основанного в 2010 году суббренда BMW i.

Несмотря на высокую цену модели (купе предлагалось в Германии от 138 000 евро, родстер – от 155 000 евро), за последние шесть лет с конвейера в Лейпциге сошло около 20 000 единиц BMW i8. Впрочем, еще неизвестно, станет ли в конечном итоге этот энергичный гибрид культовым автомобилем, заняв место в одном ряду с BMW 507, M1 и Z8.

Не пощадило время и непререкаемую икону гибридных технологий – летом 2020 г., то есть примерно через два десятилетия Toyota финализировала продажи пионера сегмента – модели Prius. На рынке остается только вариант PHEV с внешне заряжаемой аккумуляторной батареей.

Многие годы в плане экономичности, ни один автомобиль не мог сравниться с Prius, но, если честно признаться, к его конструкции и дизайну нужно было привыкнуть. Однако с ростом респектабельной гибридной конкуренции, в том числе внутри компании (RAV4, Corolla или Yaris), популярность первого массового гибрида упала до минимума.

Также через 20 лет европейский рынок покидает Lexus IS – новое (четвертое) поколение модели среднего класса не поступит в продажу в Евросоюзе. Мутировавший за эти годы «японец» превратился из мощного конкурента BMW 3 серии и Audi A4 в бравый седан, доступный только с гибридным приводом.

К 2020 году дела Infiniti в Европе окончательно ухудшились – проблемы, плотным коконом опутавшие премиальное подразделение Nissan, оказались в итоге не разрешимы. Мы можем только предполагать, почему это произошло. Ведь изначально судьба бренда, стартовавшего в Европе в 2008 году на фоне сильных конкурентов премиум-класса Audi, BMW, Mercedes и Porsche складывалась вполне благополучно. За счет яркого дизайна, VIP-обслуживания, участия в престижных автогонках и проч. он достаточно быстро смог добиться признания, но, тем не менее, печального финала миновать не удалось. Даже совместные бейджинжиниринговые проекты с Mercedes-Benz (на базе A-Class и GLA) не дали ожидаемого роста продаж и престижа. И вот Infiniti уходит из Европы, концентрируясь на рынках США и Китая.

Следующее прощание, пожалуй, мало, кто заметит, хотя Bentley Mulsanne целое десятилетие возглавлял люксовый бренд, принадлежащий группе VW. Но преемника у флагмана не будет – теперь его место займет Flying Spur.

Mercedes X-Class также остался без преемника. Конец пикапа наступил всего через три года после торжественного старта продаж, результаты которых на поверку оказались катастрофически низкими. Концепция создания «рабочей лошадки» на партнерской платформе (платформа Nissan F-Alpha) имела весьма добротную технологическую и визуальную реализацию. Более того, по сравнению с Nissan Navara или аналогичным по конструкции Renault Alaskan, X-Class выглядел намного элегантнее и снаружи и внутри.

Кроме того в этом трио Mercedes был единственным автомобилем опционально оснащавшимся шестицилиндровый двигателем и постоянным, а не только включаемым полным приводом. Однако предприниматели, труженники сельского хозяйства, торговцы и проч. деятели прикладных коммерческих наук не оценили всех предлагаемых преимуществ – пикап со звездой был для них слишком дорогим.

Однако предприниматели, труженники сельского хозяйства, торговцы и проч. деятели прикладных коммерческих наук не оценили всех предлагаемых преимуществ – пикап со звездой был для них слишком дорогим.

Fiat Fullback, почти стопроцентный клон Mitsubishi L200, стоил совсем недорого. Итальянская версия японского ветерана просуществовала четыре года, прежде чем была отправлена на покой. На выбор предлагались модификации с задним и полным приводом, с удлиненной и двойной кабиной.

А вот VW Amarok никогда не был клоном. Пикап, самостоятельно разработанный концерном Volkswagen и выпускаемый с 2010 года, оказался довольно успешным; тем не менее, весной его производство было остановлено. Темные тучи сгущались неотвратимо по всему небосклону – слишком жесткие нормативы эмиссии вредных веществ, введенные в ЕС в сентябре, сделали модернизацию двигателей VW Amarok экономически нецелесообразной. А рыночные реалии требовали обновления. Но во что обошлось бы концерну такое обновление, проведенное по всем правилам?…

Чтобы избежать лишней головной боли ганноверцы приняли компромиссное решение. Вместо того чтобы разрабатывать преемника с нуля они быстренько оформили его в рамках сотрудничества с Ford в сегменте коммерческих автомобилей. Поэтому преемник, скорее всего, получится, в большей степени Ford Ranger, нежели VW Amarok.

Завершение производства на заводе в Ганновере также имеет и глобальные стратегические причины. Поговаривают, что высвободившиеся мощности будут переоснащены под выпуск «электрички» VW ID. Buzz с 2022 г.

Ездить на моделях-сестричках Toyota GT 86 и Subaru BRZ было не то чтобы практично, но зато очень-очень весело. Двухлитрового четырехцилиндрового оппозитного двигателя мощностью 147 кВт/200 л. с. с головой хватало для получения бурных эмоций и мощного заряда адреналина в крови. 2+2-местные автомобили впечатляли классическими пропорциями: длинным капотом, фигурной отточенной кормой и низким центром тяжести. Но спустя девять лет с ними все кончено.

Но спустя девять лет с ними все кончено.

Теперь если вы захотите спортивную Toyota, вам придется выбирать либо маленький Yaris GR (192 кВт/261 л. с.), либо GR Supra (250 кВт/340 л.с.). А вот пробел с BRZ, Subaru заполнить нечем. Но кто знает, может этот шустряга еще и вернется – второе поколение весьма неплохо стартовало в США в конце 2020 года.

Впрочем, утрите слезы, господа, на место павших героев придут новые, с которыми мы вас познакомим в одном из ближайших обзоров, где представим широкой общественности новинки европейского автомобильного рынка 2021 года!

По материалам kfz-betriebВконтакте

Google+

Российский рынок новых грузовых автомобилей в 2020 году

АВТОСТАТ 19 января 2021 16:40Согласно данным аналитического агентства «АВТОСТАТ», в 2020 году объем рынка новых грузовых автомобилей в России составил 74,8 тыс. единиц, что на 7,3% меньше, чем в 2019 году.

Традиционно первенство на этом рынке удерживает российский KAMAZ, на долю которого в 2020 году пришлось 37% от общего объема. В количественном выражении это соответствует 27,8 тыс. штук – на 0,6% больше, чем в 2019 году. Вторую строчку рейтинга по-прежнему занимает другой отечественный бренд – GAZ, показатель которого составил 6,8 тыс. машин (-23,1%). В первую тройку по итогам прошлого года также вошел шведский бренд Scania (4,9 тыс. шт.; -12,4%).

Еще один шведский автопроизводитель – Volvo – на этот раз опустился на четвертую строчку рейтинга (4,5 тыс. шт.; -20,7%), а замкнул пятерку лидеров отечественный Ural (4,1 тыс. шт.; +27,3%).

Стоит отметить, что только два бренда из десятки лидеров по итогам прошедшего года демонстрируют рыночный рост, и самый большой он – у Ural (+27,3%). А вот самое сильное падение здесь эксперты зафиксировали у марки DAF (-34,3%).

В модельной структуре рейтинга лидером, как и в 2019 году, остался KAMAZ 43118, показатель которого составил 6,5 тыс. экземпляров (-4,4%). Следом идут: KAMAZ 5490 (5,6 тыс. шт.; +6,3%), GAZ Gazon Next (5 тыс. шт.; -17,7%), КАМАZ 65115 (4,7 тыс. шт.; -11%), и КАМАZ 6520 (3,2 тыс. шт.; +18,9%). Из иномарок лидирует Volvo FH (3 тыс. шт.; -18,9%), расположившийся на шестой позиции рейтинга.

Отметим также, что в десятке моделей-лидеров по итогам 2020 года шесть оказались «в минусе». Максимальный рост отмечается у KAMAZ 6520 (+18,9%), а наибольший спад – у MAN TGX (-34,8%).

Что касается итогов декабря 2020 года, то в этот период объем рынка новых грузовых автомобилей в России упал на 8,7% и составил 9,4 тыс. штук.

ТОП-10 МАРОК РЫНКА ГРУЗОВЫХ АВТОМОБИЛЕЙ* В РОССИИ В 2020 г. (шт.)

|

№ |

Марка |

2020 |

2019 |

Изм., % |

Декабрь 2020 |

Декабрь 2019 |

Изм., % |

|

1 |

KAMAZ |

27 768 |

27 610 |

0,6 |

3 243 |

3 251 |

-0,2 |

|

2 |

GAZ |

6 820 |

8 867 |

-23,1 |

717 |

1 076 |

-33,4 |

|

3 |

SCANIA |

4 924 |

5 621 |

-12,4 |

591 |

1 153 |

-48,7 |

|

4 |

VOLVO |

4 486 |

5 655 |

-20,7 |

581 |

661 |

-12,1 |

|

5 |

URAL |

4 067 |

3 196 |

27,3 |

646 |

519 |

24,5 |

|

6 |

MAN |

3 833 |

5 015 |

-23,6 |

601 |

622 |

-3,4 |

|

7 |

MAZ |

3 729 |

3 847 |

-3,1 |

569 |

398 |

43,0 |

|

8 |

MERCEDES-BENZ |

3 381 |

4 132 |

-18,2 |

456 |

508 |

-10,2 |

|

9 |

ISUZU |

2 632 |

3 077 |

-14,5 |

217 |

379 |

-42,7 |

|

10 |

DAF |

1 698 |

2 584 |

-34,3 |

202 |

413 |

-51,1 |

|

|

Всего по России |

74 780 |

80 645 |

-7,3 |

9 400 |

10 294 |

-8,7 |

ТОП-10 МОДЕЛЕЙ РЫНКА ГРУЗОВЫХ АВТОМОБИЛЕЙ* В РОССИИ В 2020 г. (шт.)

(шт.)

|

№ |

Модель |

2020 |

2019 |

Изм., % |

Декабрь 2020 |

Декабрь 2019 |

Изм., % |

|

1 |

KAMAZ 43118 |

6 485 |

6 785 |

-4,4 |

770 |

935 |

-17,6 |

|

2 |

KAMAZ 5490 |

5 592 |

5 259 |

6,3 |

618 |

369 |

67,5 |

|

3 |

GAZ GAZON NEXT |

4 966 |

6 031 |

-17,7 |

544 |

597 |

-8,9 |

|

4 |

KAMAZ 65115 |

4 682 |

5 263 |

-11,0 |

543 |

640 |

-15,2 |

|

5 |

KAMAZ 6520 |

3 227 |

2 715 |

18,9 |

350 |

299 |

17,1 |

|

6 |

VOLVO FH |

3 008 |

3 709 |

-18,9 |

354 |

340 |

4,1 |

|

7 |

MERCEDES-BENZ ACTROS |

2 892 |

2 853 |

1,4 |

352 |

242 |

45,5 |

|

8 |

SCANIA R |

2 090 |

1 984 |

5,3 |

215 |

466 |

-53,9 |

|

9 |

MAN TGS |

1 755 |

2 172 |

-19,2 |

202 |

276 |

-26,8 |

|

10 |

MAN TGX |

1 667 |

2 556 |

-34,8 |

329 |

278 |

18,3 |

|

|

Всего по России |

74 780 |

80 645 |

-7,3 |

9 400 |

10 294 |

-8,7 |

Пресс-релиз подготовлен на основании материала, предоставленного организацией.

Информационное агентство AK&M не несет ответственности за содержание пресс-релиза, правовые и иные последствия его опубликования. Отчет о размере и тенденциях рынка подержанных автомобилей

Информационное агентство AK&M не несет ответственности за содержание пресс-релиза, правовые и иные последствия его опубликования. Отчет о размере и тенденциях рынка подержанных автомобилей, 2020-2027

Обзор отчетаОбъем мирового рынка подержанных автомобилей оценивался в 1332,2 миллиарда долларов США в 2019 году и, как ожидается, будет расти со среднегодовым темпом роста (CAGR) 5,5% с 2020 по 2027 год. В 2019 году отгрузка подержанных автомобилей составила 102,8 миллиона единиц. Рынок продемонстрировал значительный рост за последние несколько лет, поскольку ценовая конкурентоспособность среди новых игроков была одним из ярких моментов в отрасли подержанных автомобилей.Неспособность клиентов покупать новые автомобили стала одной из причин роста объемов продаж подержанных автомобилей, что дополняется инвестициями участников отрасли в создание своей дилерской сети на рынке. Эти дилерские сети помогали участникам рынка брендировать и делать подержанные автомобили жизнеспособными. Кроме того, роль онлайн-продаж стала решающим фактором роста рынка. Интернет-сайты на автомобильных рынках сыграли важную роль в предоставлении доступа потребителям одним касанием.Сочетание таких достижений привело к значительному росту спроса на подержанные автомобили.

До недавнего времени производители и дилеры автомобилей в основном концентрировались на бизнесе новых автомобилей, за исключением подержанных автомобилей, которые часто рассматривались как побочный продукт. Однако конкуренция на рынке и угроза появления на рынке новых автомобилей привели к значительному росту числа дилеров по продаже подержанных автомобилей. Более того, повышение качества и надежности подержанных автомобилей изменило отношение потребителей и увеличило продажи подержанных легковых автомобилей.Инвестиции в управление подержанными автомобилями стали одним из требований рынка, характеризующимся уменьшением прибыли, безжалостной конкуренцией и требовательными потребителями.

Развитие технологий, таких как развитие Интернета, внедрение гибридов и электромобилей, изменило позицию покупателя на рынке. Более того, потребители теперь осведомлены о транспортном средстве, его остаточной стоимости, финансовых затратах на качество, доступности, применяемой цене и иногда о размере прибыли, которую продавец получает при заключении сделки.Эти знания изменили динамику и помогли использовать информацию о клиентах в своих интересах. В результате сегодня потребители более склонны покупать подержанные автомобили.

Некоторые из ключевых факторов, включая прозрачность и симметричность информации между потребителями и покупателями, рост каналов продаж через Интернет, программы сертифицированных подержанных автомобилей и сильные позиции франчайзинговых дилеров, играют жизненно важную роль в стимулировании роста продаж подержанных автомобилей. Как в развитых, так и в развивающихся странах соотношение подержанных автомобилей к новым за последние несколько лет увеличилось по причинам, указанным ранее.Кроме того, франчайзинговые дилеры при поддержке OEM-производителей в программах сертификации и маркетинга, онлайн-объединении запасов и доступе к высококачественным контрактам имеют сильные позиции, чтобы извлечь выгоду из роста рынка подержанных автомобилей.

Пандемия COVID-19 (коронавирусная болезнь) нанесла серьезный ущерб автомобильной промышленности. Ожидается, что после пандемии потребители предпочтут частные перевозки. Однако ожидается, что финансовые диспропорции будут препятствовать покупке новых автомобилей; из-за бюджетных ограничений ожидается, что пассажиры будут выбирать подержанные автомобили.Кроме того, в этот период пандемии потенциальные клиенты в виртуальной реальности, в Интернете или в цифровом формате покупают новые автомобили.

Ожидается, что из-за пандемии гибридные и электромобили будут бороться на рынке в течение следующих двух или двух лет из-за текущих экономических условий. Хотя влияние пандемии на автомобильный рынок увеличит спрос на автомобили среднего размера, ожидается, что качественные компактные автомобили дополнят его. В более широком масштабе ожидается, что в развивающихся странах пандемия станет причиной возвращения на рынок некоторых подержанных компактных автомобилей начального уровня.Ожидается, что рынок также будет меняться в зависимости от спроса со стороны различных сегментов клиентов, поскольку каждый сегмент класса имеет свои собственные предпочтения в выборе автомобиля.

В более широком масштабе ожидается, что в развивающихся странах пандемия станет причиной возвращения на рынок некоторых подержанных компактных автомобилей начального уровня.Ожидается, что рынок также будет меняться в зависимости от спроса со стороны различных сегментов клиентов, поскольку каждый сегмент класса имеет свои собственные предпочтения в выборе автомобиля.

На сегмент обычных транспортных средств в 2019 году придется 44,3% отгрузки. Ожидается, что в сегменте электромобилей в прогнозируемом периоде будет наблюдаться значительный среднегодовой темп роста, дополненный гибридными автомобилями. В последние несколько лет цены на подержанные электромобили по-прежнему остаются приемлемыми для потребителей, и это играет важную роль в продажах электромобилей.Согласно ценовому анализу за последние несколько лет, цены на подержанные электромобили были ниже, чем на подержанные гибридные автомобили. Такие характеристики электромобилей, как технологические характеристики в сегменте роскошных автомобилей, являются символом статуса, а поддержка устойчивости создает огромный спрос на подержанные электромобили.

Обычные автомобили с бензиновым двигателем с большим ассортиментом предлагают множество вариантов по доступной цене. Этот сегмент автомобилей занимал максимальную долю на рынке автомобилей всех размеров, включая малолитражки, автомобили среднего размера и внедорожники.Дальнейшее растущее беспокойство по поводу изменения климата и увеличения загрязнения создало большой спрос на замену обычным бензиновым автомобилям. Следовательно, на рынке наблюдается значительный рост количества подержанных электромобилей.

Анализ типа поставщика На сегмент организованных поставщиков приходится самая большая доля объема — 71,8% в 2019 году. Это связано с увеличением числа франчайзинговых дилеров на рынке. Выход на рынок новых игроков и новых розничных моделей также стал фактором, способствующим росту рынка. По данным NADA, в США франчайзинговые дилеры получают более высокую валовую прибыль от продаж подержанных автомобилей, чем независимые дилеры. Кроме того, организованные продавцы выиграли от большей лояльности потребителей к бренду во всех возрастных группах.

По данным NADA, в США франчайзинговые дилеры получают более высокую валовую прибыль от продаж подержанных автомобилей, чем независимые дилеры. Кроме того, организованные продавцы выиграли от большей лояльности потребителей к бренду во всех возрастных группах.

Ожидается, что в прогнозируемом периоде в сегменте организованных поставщиков будет наблюдаться высокий рост. Предполагается, что в ближайшие годы этот сегмент будет занимать более двух третей рынка. Рынок, имеющий множество дилеров по всему миру, сильно фрагментирован.Однако в развитых странах, таких как США, Германия, Великобритания и других, есть некоторые ведущие дилеры, такие как CarMax Business Services, LLC, Asbury Automotive Group, и другие, на долю которых приходится более половины объема рынка.

Анализ типа топливаНа бензиновый сегмент пришлось 43,1% наибольшего объема продаж в 2019 году. Это связано со снижением использования автомобилей с дизельным двигателем, поскольку правительство не поощряет покупку подержанных автомобилей с дизельным двигателем.В сегменте «Другое топливо» ожидается значительный рост в течение прогнозируемого периода. В развивающихся странах автомобили, работающие на КПГ, также демонстрируют устойчивый рост объемов продаж подержанных автомобилей.

Стандарты выбросов для автомобилей с принудительным зажиганием (бензин, газ, сжиженный нефтяной газ, этанол) и с воспламенением от сжатия (дизель) стали одной из причин падения продаж автомобилей с дизельным двигателем. Более того, чрезмерный выброс NOx дизельным двигателем объясняется снижением продаж автомобилей с дизельным двигателем и увеличением рынка заменителей.Стандарт выбросов для автомобилей с бензиновым двигателем менее строг по сравнению с легковыми автомобилями с дизельным двигателем. Кроме того, бензиновые автомобили с усовершенствованным двигателем, приличной топливной экономичностью и высокими характеристиками на высшем уровне привлекли большую потребительскую базу в последние несколько лет, и ожидается, что они останутся такими же в ближайшие годы. Кроме того, увеличение количества внедорожников на бензине также стало одним из движущих факторов сегмента автомобилей с пробегом на бензиновом топливе.

Кроме того, увеличение количества внедорожников на бензине также стало одним из движущих факторов сегмента автомобилей с пробегом на бензиновом топливе.

На сегмент компактных размеров приходится самая большая доля по объему — 42.2% в 2019 году. Это связано с тем, что люди предпочитают экономичные и компактные автомобили. Владельцы франшизы предпочитают автомобили компактного размера с высокой производительностью и огромными запасами. Доступность и доступные цены способствовали росту спроса на подержанные компактные автомобили в последние несколько лет. Однако с изменением предпочтений потребителей и развитием внедорожников количество подержанных внедорожников значительно выросло и, как ожидается, продолжится в ближайшие годы.

В связи с изменением ситуации на автомобильном рынке сегмент внедорожников привел к падению других сегментов.Предлагая пространство и размер, оставаясь при этом компактными по сравнению с внедорожниками, внедорожники в настоящее время считаются идеальными двигателями покупателей в различных регионах. При большом спросе и более широкой сети поставок остаточная стоимость внедорожников в настоящее время для рынка выше. В европейском регионе наблюдается значительный рост спроса на рынке подержанных внедорожников.

Анализ каналов продажВ 2019 году оффлайн-продажи составили наибольшую долю объема — 78,3%. Это связано с предпочтениями потребителей в отношении традиционного способа покупки.Тем не менее, ожидается, что в сегменте каналов продаж через Интернет с годами будет наблюдаться значительный рост. Развитие онлайн-инструментов для продавцов и покупателей сделало рынок более конкурентоспособным. Кроме того, доступность онлайн-информации, включая цены, обзоры, спецификации и т. Д., Приводит к значительному росту продаж дилеров.

Интернет-дилеры предоставляют опытным клиентам в цифровом формате полную возможность закупок, уникальные варианты доставки, а также обширные фотографии автомобилей и данные с инструментами поиска. Благодаря использованию технически совершенных инструментов, интегрированных с технологиями искусственного интеллекта и машинного обучения, дилеры стремительно наращивают свою сеть и клиентскую базу. Приложения AI могут оценивать данные, хранящиеся в системе управления дилерами, и помогать в совершенствовании маркетинга, продаж и стратегий, изменяя опыт покупки автомобиля. Например: использование каналов онлайн-продаж Alibaba.com, eBay, CarMax, mobile.de и др. Играет жизненно важную роль в росте в конкретной стране, ориентированном на внутреннюю клиентскую базу.

Благодаря использованию технически совершенных инструментов, интегрированных с технологиями искусственного интеллекта и машинного обучения, дилеры стремительно наращивают свою сеть и клиентскую базу. Приложения AI могут оценивать данные, хранящиеся в системе управления дилерами, и помогать в совершенствовании маркетинга, продаж и стратегий, изменяя опыт покупки автомобиля. Например: использование каналов онлайн-продаж Alibaba.com, eBay, CarMax, mobile.de и др. Играет жизненно важную роль в росте в конкретной стране, ориентированном на внутреннюю клиентскую базу.

На Азиатско-Тихоокеанский регион в 2019 году пришлось 35,6% наибольшей доли отгрузки, в основном из-за быстрого роста спроса в Китае на подержанные автомобили. Между тем, регион Северной Америки также занимает заметную долю рынка, и ожидается, что он будет свидетелем устойчивого роста благодаря резкому падению роста за последние несколько лет. С другой стороны, ожидается, что Азиатско-Тихоокеанский регион продемонстрирует самый высокий среднегодовой темп роста за прогнозируемый период. Это связано с увеличением продаж подержанных автомобилей в Китае, Индии и других странах Азии.

В Азиатско-Тихоокеанском регионе Китай с растущим числом организованных игроков, предлагающих услуги по торговле подержанными автомобилями, расширил свое присутствие на азиатском рынке. Некоторые индийские автомобильные дилеры предоставляют богатый набор передовых инструментов на базе технологий, в том числе мобильные приложения, виртуальный онлайн-салон, облачные сервисы для системы управления потенциальными клиентами, отслеживание показателей продаж и поддержку цифрового маркетинга. Более того, такой прогресс в индийской промышленности подержанных автомобилей создает большие возможности для потребительской базы.В регионе Индонезия, Малайзия, Индонезия, Южная Корея и другие развивающиеся страны продемонстрировали значительный рыночный потенциал.

Ключевые компании и анализ доли рынка Ключевые игроки на мировом рынке сосредотачиваются на увеличении клиентской базы, чтобы получить конкурентное преимущество на рынке. Таким образом, поставщики реализуют несколько стратегических инициатив, таких как сотрудничество, поглощения и слияния, а также партнерства. Например: в 2020 году Volkswagen объявил о крупных инвестициях на рынке, сотрудничая с собственной сетью подержанных автомобилей Das WeltAuto с различными платформами для подержанных автомобилей.Крупнейшие автопроизводители также расширяют свое присутствие в этом пространстве за счет своих сетей по продаже подержанных автомобилей, таких как True Value от Maruti Suzuki, First Choice Wheels от M&M Mahindra и U Trust от Toyota. Вот некоторые из видных игроков на рынке подержанных автомобилей:

Таким образом, поставщики реализуют несколько стратегических инициатив, таких как сотрудничество, поглощения и слияния, а также партнерства. Например: в 2020 году Volkswagen объявил о крупных инвестициях на рынке, сотрудничая с собственной сетью подержанных автомобилей Das WeltAuto с различными платформами для подержанных автомобилей.Крупнейшие автопроизводители также расширяют свое присутствие в этом пространстве за счет своих сетей по продаже подержанных автомобилей, таких как True Value от Maruti Suzuki, First Choice Wheels от M&M Mahindra и U Trust от Toyota. Вот некоторые из видных игроков на рынке подержанных автомобилей:

Alibaba.com

Asbury Automotive Group

AutoNation Inc.

CarMax Business Services, LLC

Cox Automotive

eBay Inc.

Группа 1 Automotive Inc.

Hendrick Automotive Group

LITHIA Motor Inc.

Scout24 AG

TrueCar, Inc.

Атрибут отчета | Детали |

Объем рынка в 2020 г. | 1402 доллара США.0 миллиардов |

Прогноз выручки в 2027 году | 2150,6 млрд долларов США |

Скорость роста | CAGR 5,5% с 2020 по 2027 год |

Базовый год для оценки | 2019 |

Исторические данные | 2016-2018 |

Период прогноза | 2020-2027 |

Количественные единицы | Выручка в миллиардах долларов США, отгрузка в миллионах единиц и CAGR с 2020 по 2027 год |

Охват отчета | Прогноз выручки, рейтинг компаний, конкурентная среда, факторы роста и тенденции |

Объем сегмента | Тип ТС, тип продавца, размер, канал сбыта, вид топлива, регион |

Область применения | Северная Америка; Европа; Азиатско-Тихоокеанский регион; Южная Америка; MEA |

Область применения страны | The U. |

Профилированные ключевые компании | Alibaba.com; Asbury Automotive Group; AutoNation Inc .; CarMax Business Services, LLC; Cox Automotive; eBay Inc .; Группа 1 Автомотив Инк .; Hendrick Automotive Group; ЛИТИЯ Мотор Инк .; Scout24 AG; TrueCar, Inc. |

Объем настройки | Бесплатная настройка отчета (эквивалент до 8 рабочих дней аналитика) при покупке.Дополнение или изменение в зависимости от страны, региона или сегмента. |

Варианты цены и приобретения | Доступны индивидуальные варианты покупки, соответствующие вашим точным исследовательским потребностям. Изучить варианты покупки |

Сегменты, включенные в отчет

В этом отчете представлены прогнозы роста доходов на глобальном, региональном и страновом уровнях, а также анализ последних отраслевых тенденций и возможностей в каждом из подсегментов с 2016 по 2027 год.Для этого исследования Grand View Research сегментировала глобальный отчет о рынке подержанных автомобилей по типу транспортного средства, типу поставщика, размеру, каналу продаж, типу топлива и региону.

Перспективы типов транспортных средств (отгрузка, млн единиц; выручка, млрд долларов США, 2016-2027 гг.)

Гибрид

Обычный

Электрический

Прогноз по типу поставщика (отгрузка, млн единиц; выручка, млрд долларов США, 2016-2027 гг.)

Прогноз по видам топлива (отгрузка, млн единиц; выручка, млрд долларов США, 2016-2027 гг.)

Прогноз размера (отгрузка, млн единиц; выручка, млрд долларов США, 2016-2027 гг.)

Перспективы модели канала продаж (отгрузка, млн единиц; выручка, млрд долларов США, 2016-2027 гг.

)

) Региональный прогноз (отгрузка, млн единиц; выручка, млрд долларов США, 2016-2027 гг.)

Часто задаваемые вопросы об этом отчете

г.Объем мирового рынка подержанных автомобилей оценивался в 1332,3 миллиарда долларов США в 2019 году и, как ожидается, достигнет 1402,0 миллиарда долларов США в 2020 году.

г. Ожидается, что мировой рынок подержанных автомобилей будет расти со среднегодовыми темпами роста 5,5% с 2020 по 2027 год и достигнет 2150,6 млрд долларов США к 2027 году.

г. Азиатско-Тихоокеанский регион доминировал на рынке подержанных автомобилей с долей 35,6% в 2019 году с точки зрения отгрузки. Это связано со странами с развивающейся экономикой, включая Индию, где доминируют неорганизованные игроки.

г. Некоторые ключевые игроки, работающие на рынке подержанных автомобилей, включают Asbury Automotive Group, Alibaba Group Holding Ltd., AutoNation Inc., eBay Inc., Maruti Suzuki India Ltd., Pendragon PLC, Penske Automotive Group Inc. и TrueCar Inc.

.г. Ключевые факторы, способствующие росту рынка подержанных автомобилей, включают высокий располагаемый доход, растущий спрос на автомобили класса люкс, более короткий период владения автомобилем и растущее предпочтение владельца двухколесного автомобиля перейти на компактный автомобиль.

Мировая автомобильная промышленность — статистика и факты

Автомобильная промышленность достигла перепутья

Как показано в нашем досье Statista о влиянии COVID-19 на автомобильную промышленность, судьба отрасли, похоже, зависит от того, насколько быстро будет наращиваться производство после вспышки коронавируса зимой 2019/2020 гг. В связи со вспышкой пандемии в Китае многие фабрики были закрыты, а новые автомобили не сходили с конвейеров в Ухане.Прекращение работы в результате вспышек болезни продолжает влиять на отрасль в глобальном масштабе, хотя фабрики вновь открылись на многих рынках. Совсем недавно пандемия коронавируса также вызвала нехватку полупроводников и чипов во многих отраслях промышленности, включая автомобильный сектор. По прогнозам, к 2030 году в среднем на электронные системы будет приходиться половина от общей стоимости нового автомобиля.