определение, способы оптимизации, типичные ошибки при проведении — Контур.Бухгалтерия

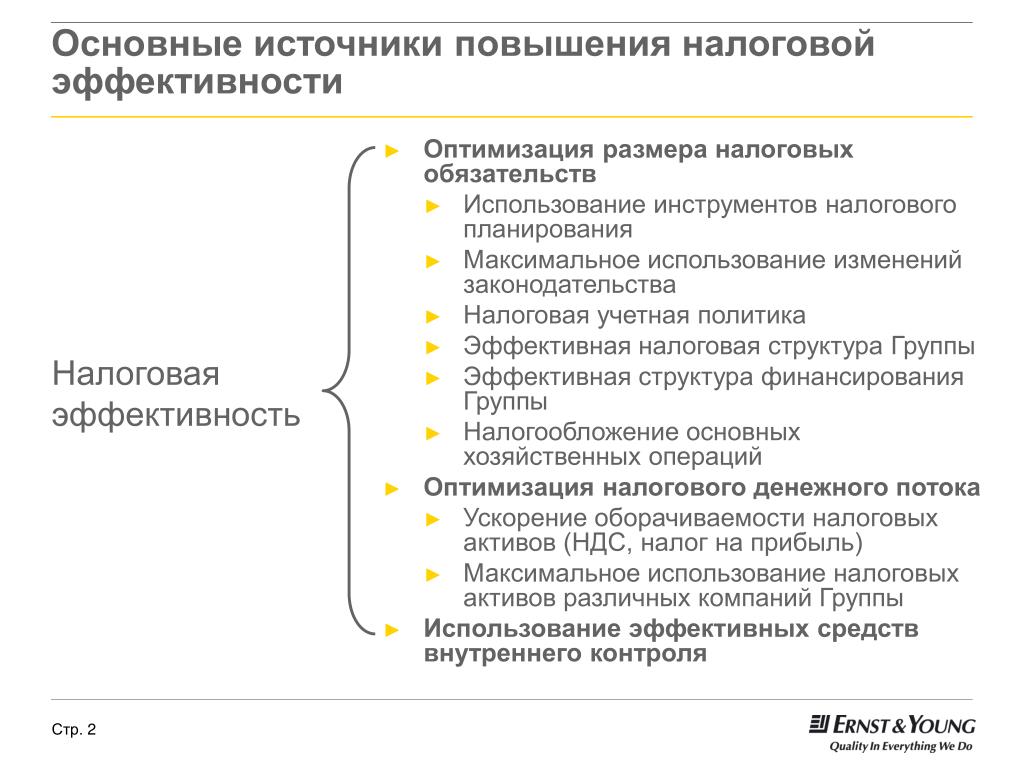

Для любой хозяйственной деятельности важна эффективная оптимизация налогообложения: это помогает предпринимателю снизить выплаты в бюджет и сохранить больше денег в бизнесе.

Что такое налоговая оптимизация

Налоговая оптимизация — это комплекс методов и подходов для эффективного планирования (минимизации) налогов, перечисляемых в бюджет. Правильная оптимизация налогов (осуществляемая законными методами), а также прогнозирование различных рисков, помогают избежать больших убытков и сохранить стабильное положение фирмы на рынке.

Эксперты выделяют два способа минимизации налогов физических и юридических лиц:

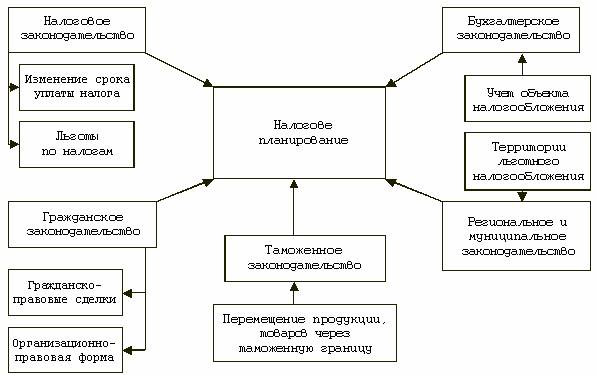

- Налоговое планирование — это целенаправленные законные действия налогоплательщика, направленные на уменьшение его расходов на уплату налогов. Такой способ включает правило: «Разрешено все, что не запрещено законом». В налоговом планировании следует соблюдать основные принципы: законность, эффективность, надежность, безвредность, минимизация затрат.

- Уклонение от налогов — в этом случае для неплательщика предусмотрены суровые наказания. Поэтому лучше все-таки использовать легальные методы высвобождения от налогового бремени.

Легальные способы оптимизации налогов

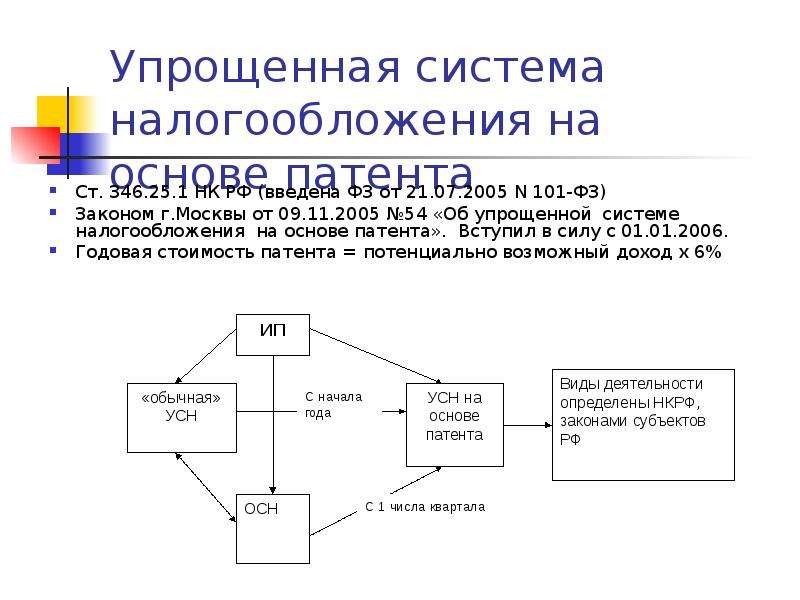

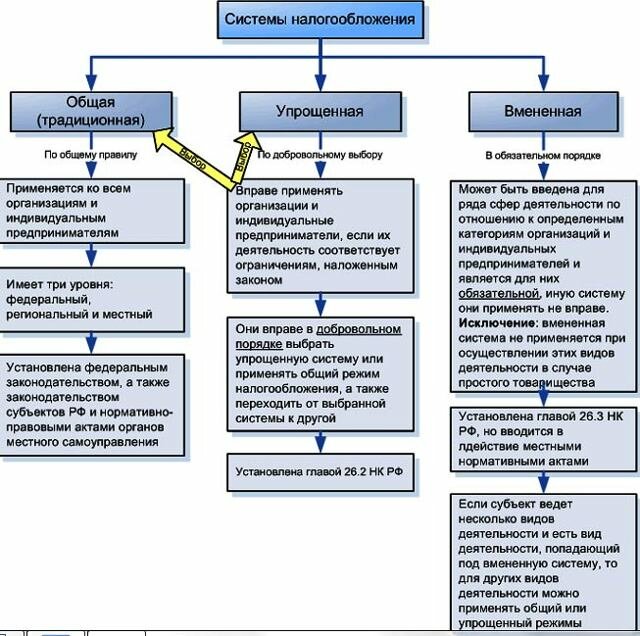

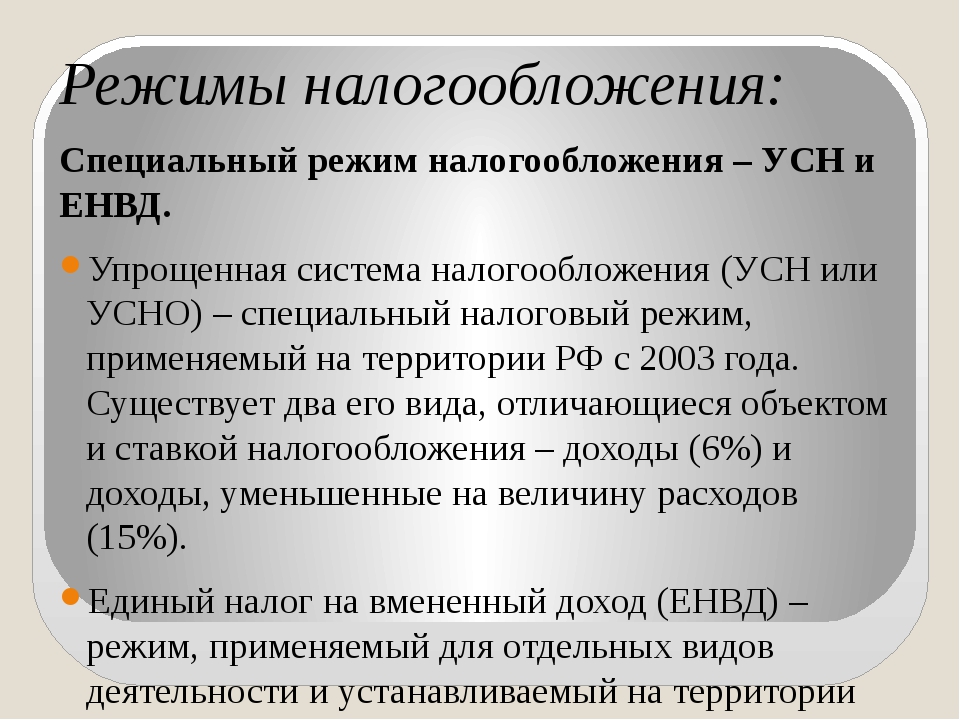

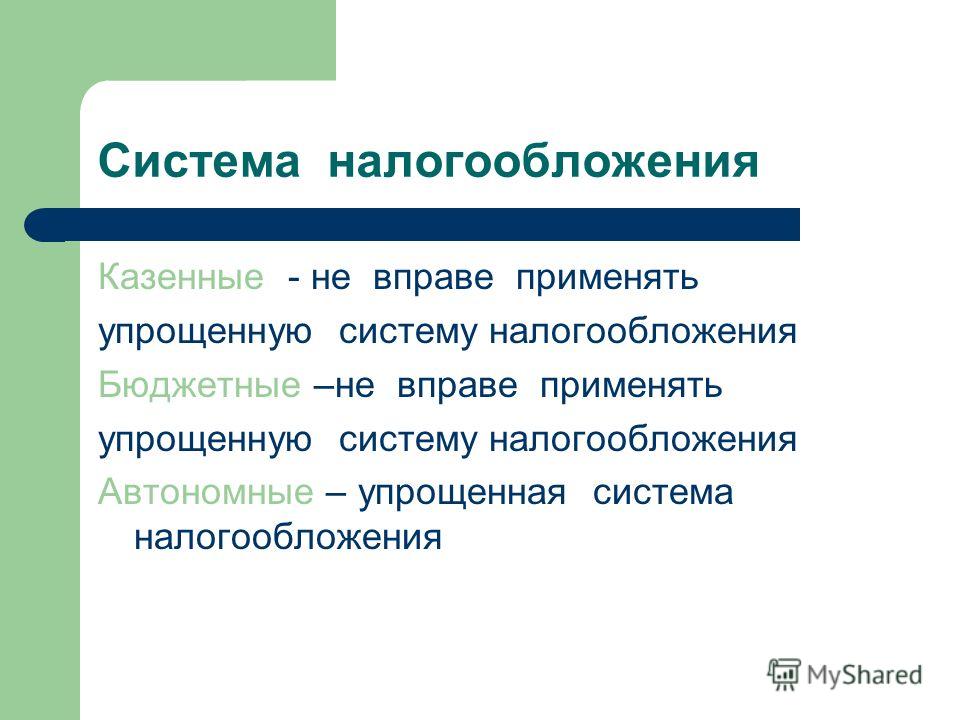

Выбор подходящей системы налогообложения. Специальные налоговые режимы позволяют организациям выплачивать в бюджет небольшую часть своих доходов. Проведите расчеты, сравните выгодность разных налоговых режимов для вашего конкретного бизнеса. Воспользуйтесь нашим калькулятором систем налогообложения, чтобы рассчитать нагрузку на каждом режиме по своим параметрам.

Проверка добросовестности контрагентов. Если контрагент окажется недобросовестным, то расходы по сделке с ним не будут приниматься налоговой и вам придется заплатить больше налогов. Используйте системы проверки контрагентов на благонадежность. Например, в бухгалтерском веб-сервисе Контур.Бухгалтерия такая система есть.

Разработка правильной учетной политики. В зависимости от специфики бизнеса учетная политика поможет законными методами уменьшить налоговую базу и платежи в бюджет. Здесь читайте об учетной политике ООО на УСН.

Применение налоговых льгот. Это законные возможности уменьшить налоги или не платить их совсем. Но льготы есть не у всех. Льготы и послабления есть почти по всем налогам, кроме налога на игорный бизнес. Например, здесь мы рассказывали о налоговых льготах для IT-компаний.

Коронавирусная благотворительность. Если вы пожертвуете имущество или деньги на борьбу с коронавирусом, то сможете учесть их стоимость во внереализационных расходах при расчете налога на прибыль. Для УСН и ЕСХН это тоже актуально. Важно, что имущество должно быть предназначено для диагностики и лечения коронавируса, а также для предотвращения его распространения. Например, можно пожертвовать арматуру для строительства инфекционного отделения для коронавирусных больных.

Дефорсирование двигателя. Транспортный налог зависит от мощности двигателя. Если ее уменьшить, ежегодные отчисления государству можно будет сократить. А побочный бонус — экономия на страховке. Чтобы получить эти преимущества, снизить мощность нужно официально и по закону, отметив изменения в ПТС, свидетельство и полис. Варианта два: исправить данные в паспорте, если они указаны неверно, или уменьшить мощность двигателя. Для уменьшения заменяют мотор или проводят дефорсирование с разрешения ГИБДД.

Нелегальные способы минимизации налогов: не используйте их

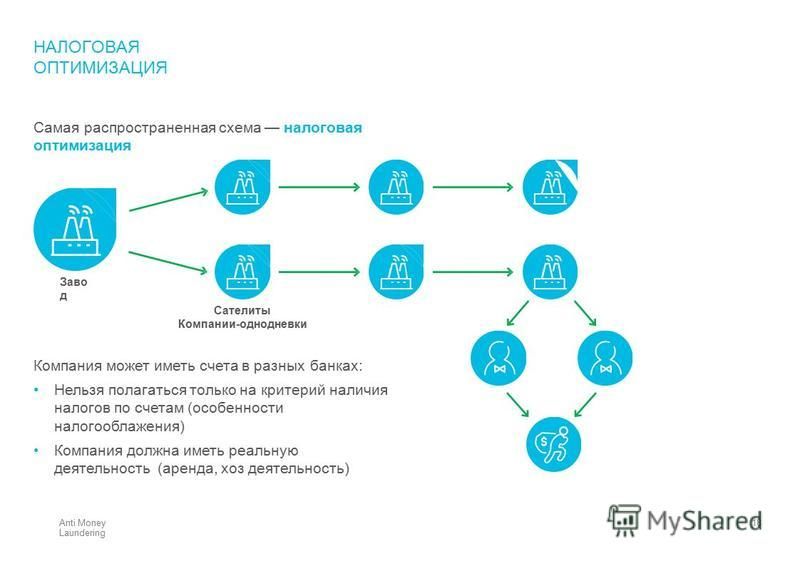

Многие организации для ухода от налогов применяют различные махинации. Налоговые органы, догадываясь об этом, исследуют схемы уклонения от уплаты налогов и довольно быстро приходят с проверками и наказаниями в неудачливую организацию. Вот самые простые противозаконные схемы, о которых хорошо известно налоговым работникам.

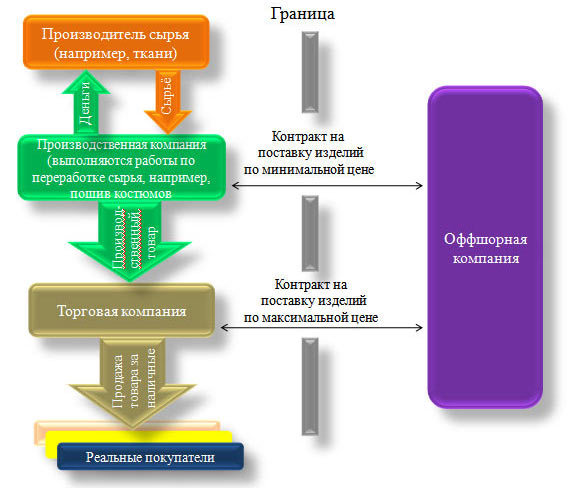

Вот самые простые противозаконные схемы, о которых хорошо известно налоговым работникам. Дробление бизнеса. Это бизнес-процесс, в результате которого появляется несколько новых организаций, вместо одной крупной. Так, налогоплательщики пытаются сохранить право на спецрежимы, остаться в реестре МСП, одновременно работать с партнерами с НДС и без него. Однако если компания не имеет собственных источников дохода, не может самостоятельно выбирать направления расходов и свою прибыль передает в другую организацию, то штрафы здесь гарантированы.

Обналичивание средств организации. Иными словами, создание фирм-однодневок. Через такие организации недобросовестные предприниматели выводят деньги по фиктивным сделкам, переводя безналичные деньги в наличные.

Присоединение к организации убыточной компании. В результате такого присоединения снижаются налоги (НДС, налог на прибыль). Однако налоговый сотрудник, конечно, заострит свое внимание на приобретении убыточной компании и проверит, является ли убыток действительным, или же он фиктивный.

Типичные ошибки при проведении процедуры оптимизации

Использование налоговой оптимизации требует от организации серьезного подхода, так как ошибки, допущенные в налоговом учете, могут привести к незапланированным расходам в виде штрафов.

Отсутствие цели оптимизации. Ваши действия по сокращению налогов должны иметь обоснование — убедительную бизнес-цель, ради которой вы так или иначе преобразовали организацию. Это нужно будет при необходимости объяснить налоговой и подтвердить документально.

Изменение схемы работы задним числом. Переход на новую систему налогообложения занимает время, и большой организации потребуется больше времени. Побеспокойтесь заранее о переходе на новый налоговый режим.

Использование схем, которые стоят на особом контроле у государства. Воздержитесь от нелегальных приемов сокращения налогов. Опытные сотрудники налоговой службы занимаются исследованием махинаций налогоплательщиков, которые позже доводятся до всех сотрудников инспекций.

Недостаточный инструктаж работников. Применение схем оптимизации требует проработки. Поясните алгоритм новой схемы сотрудникам и создайте для них письменные инструкции. Тогда они смогут при необходимости дать актуальные пояснения налоговой службе.

Автор статьи: Александра Аверьянова

Оптимизируйте налоги законными способами с бухгалтерским сервисом Контур.Бухгалтерия. Здесь есть удобный налоговый и бухгалтерский учет, варианты учетной политики для малого бизнеса, проверка контрагентов. Наши эксперты помогут выбрать удобный налоговый режим и применять налоговые льготы. Первые 14 дней работы в сервисе — бесплатно.

Оптимизация налогообложения организации, процесс оптимизации системы налогообложения организации

Компания Campio Group предлагает легальные, предусмотренные украинским и международным законодательством варианты снижения расходов компании, применяя так называемые «налоговые соглашения»). В свою очередь, Украина заключила более 70 международных договоров об избежании двойного налогообложения, поэтому услуга оптимизации налогов может быть широко применима для различных юрисдикций. В частности, среди них: Великобритания, Ирландия, Катар, Кипр, Люксембург, Мальта, Чехия, Литва, Латвия, Венгрия, Австрия, Нидерланды, Канада, США, Швейцария, ОАЭ, Польша, Эстония и другие.

В частности, среди них: Великобритания, Ирландия, Катар, Кипр, Люксембург, Мальта, Чехия, Литва, Латвия, Венгрия, Австрия, Нидерланды, Канада, США, Швейцария, ОАЭ, Польша, Эстония и другие.

Специалисты компании разработают схемы минимизации налогообложения для вашего предприятия. Целью оптимизации налогообложения является — не минимизация (снижение) налогов, а увеличение доходов предприятия после уплаты налогов.

CAMPIO GROUP ПРЕДЛАГАЕТ СВОИМ КЛИЕНТАМ УСЛУГИ ПО НАЛОГОВОМУ ПЛАНИРОВАНИЮ. В РАМКАХ ДАННЫХ УСЛУГ НАШИ ЮРИСТЫ:

- Разработают индивидуальные торговые схемы с учетом вида деятельности компании клиента с целью оптимизации налогооблажения.

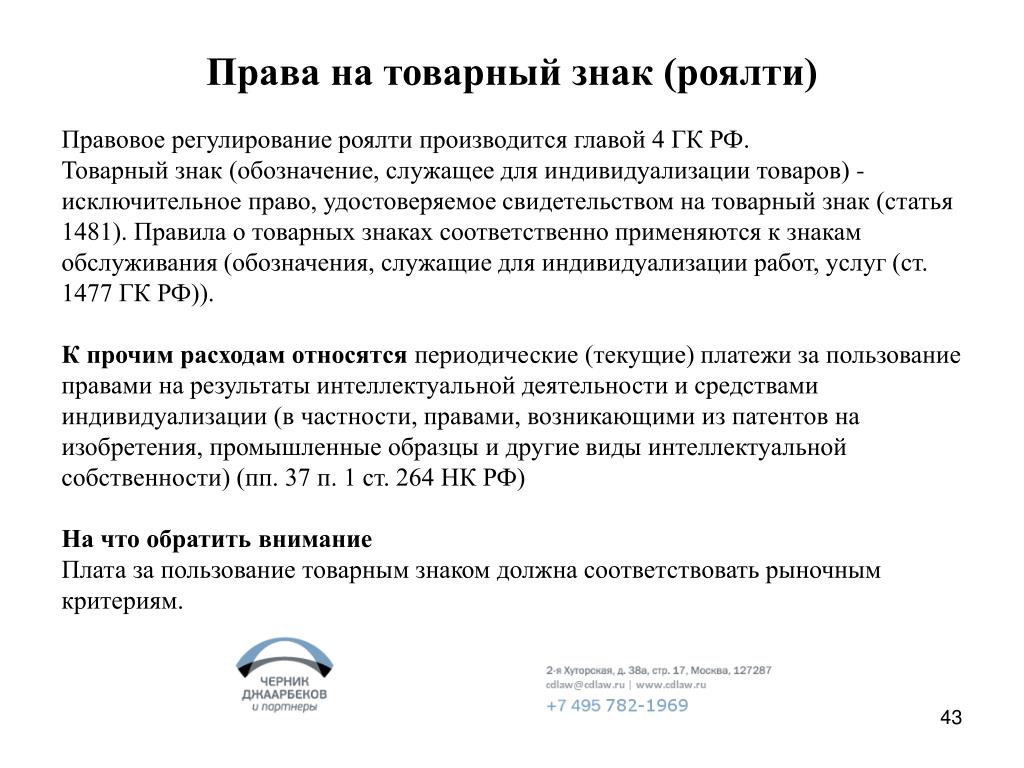

- Разработают индивидуальные схемы владения имуществом, в том числе корпоративными правами, недвижимостью, объектами права интеллектуальной собственности.

- Проконсультируют по вопросам оценки торговых операций с целью оптимизации налогообложения предприятия при внешнеэкономических сделках.

- Проконсультируют по вопросам регистрации юридических лиц в Украине и за рубежом.

- Проконсультируют по вопросам создания и регистрации холдингов и преобразования компаний Клиента в холдинговую структуру.

- Проконсультируют и разработают предложения по наиболее рациональному, с точки зрения налогов, перечислению денежных средств из одной юрисдикции в другую.

- Проконсультируют по вопросам международного налогового планирования, включая применение международных соглашений.

- Проконсультируют по вопросам устранения двойного обложения налогами.

Первичная юридическая консультация по вопросам оптимизации налогообложения бесплатная.

Если Вам необходима оптимизация системы налогообложения организации, обращайтесь к юристам Campio group за юридической консультацией:

+38 (044) 383-48-88

+38 (044) 383-28-88

Мы поможем Вам разработать индивидуальную схему налогового планирования для оптимизации налогов, которая позволит максимально сохранить Ваш капитал и снизить налогообложение.

Оптимизация налогообложения предприятия — стоимость и сроки?

Со стоимостью и сроками услуги Оптимизация налогообложения предприятия Вы можете ознакомиться на нашем сайте в разделе «Прайс» или же обратиться к нашим специалистам за бесплатной консультацией ✔.

Как правильно выбрать юрисдикцию или иностранный банк?

Для правильного выбора юрисдикции или иностранного банка, где Вы собираетесь создать компанию и/или открыть счет, необходимо определить Ваши цели и исходя из этого специалисты нашей компании проконсультируют Вас относительно наиболее привлекательной для Вас и Вашего бизнеса юрисдикции/банка

Хотите больше узнать о Оптимизация налогообложения предприятия?

Заходите на сайт компании «Campio Group» и узнавайте все о Оптимизация налогообложения предприятия ✔.

Оптимизация налогообложения предприятия — лучшие условия только у нас.

Связаться с нами можно по следующим номерам телефонов: +38(044) 383-48-88, +38(044) 383-28-88, +38(067) 444-18-08, +38(067) 624-80-02 ☎.

Оптимизация налогообложения. Методы и схемы оптимизации налогов. Классическая система налогообложения.

Оптимизация налогообложения в Краснодаре предоставляет собой набор законных средств, установленных законодателем и позволяющих субъектам предпринимательства распределять налоговую нагрузку таким образом, чтобы снизить общую сумму налогов, уплачиваемых государству.

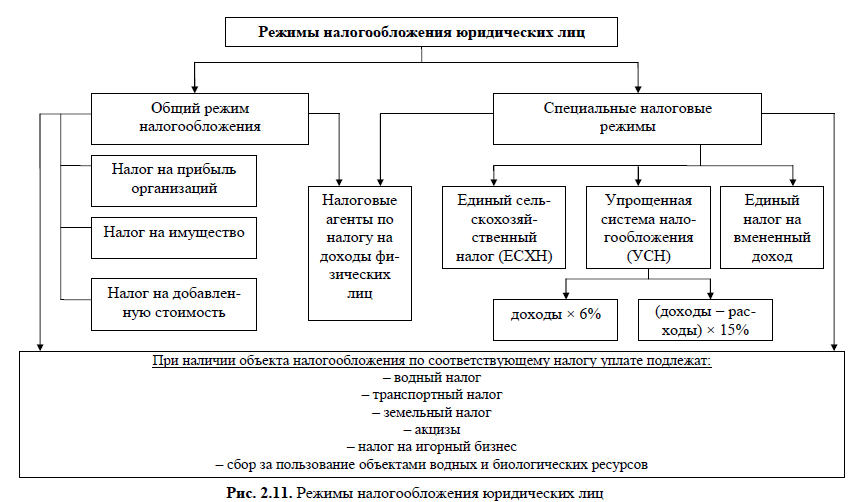

Законодатель позволяет субъектам бизнеса применять различные системы налогообложения, это:

- классическая общая система налогообложения;

- «щадящие бизнес» специальные налоговые режимы.

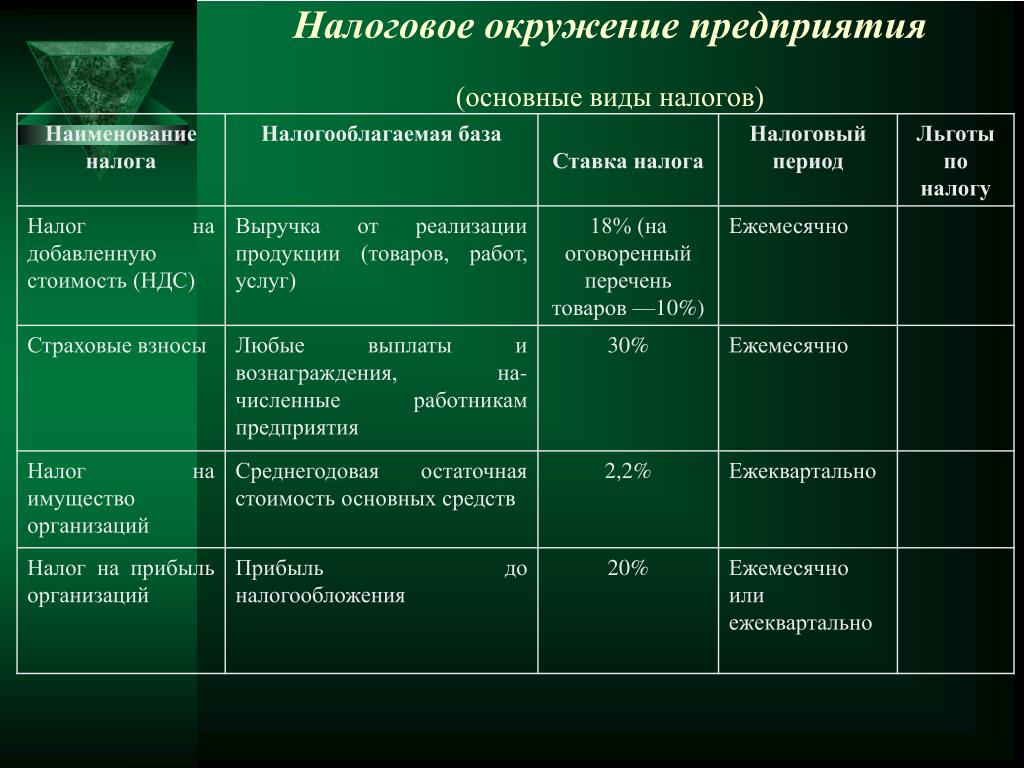

Классическая система налогообложения

Классическая система налогообложения наиболее сложная по структуре налогов, бухгалтерии и налоговой отчетности. Применяется классическая система обычно крупными предприятиями, где большой товарооборот и налоговые операции сопровождаются начислением налога на добавочную стоимость. Заявление последними классической системы налогообложения оправдано, так как расходная часть позволяет этим предприятиям регулировать налогооблагаемую базу при формировании суммы налога на прибыль, на соответствующую сумму расходов, «сформированную» и «продуманную».

Налоговые операции, сопровождаемые начисленным в отношении них налога на добавленную стоимость позволяют в большей своей части возвращать начисленный НДС в бюджет путем заявления налоговых вычетов по НДС, либо путем возврата НДС из федерального бюджета. Заявленные к уплате суммы налога достаточно не просто вернуть из бюджета, тем более в период экономии государством денежной бюджетной массы, поэтому предприятиям предлагается при составлении декларации по НДС формировать суммы налога продуманно и «вдумчиво».

Оптимизация налогообложения для малого/среднего бизнеса

Для субъектов предпринимательства малого и среднего бизнеса, решившим провести оптимизацию налогообложения, чаще всего выгодно применение не классических налоговых режимов в виде нестандартных систем налогообложения. При этом, следует учитывать, что если у предприятия отсутствуют расходы позволяющие уменьшать полученный от производственной деятельности доход, субъекту предпринимательства следует заявлять упрощенную систему налогообложения, где налог уплачивается в размере 6% с суммы дохода.

Если предпринимательская деятельность предприятия предполагает достаточные и подтвержденные расходы в деятельности, следует заявлять упрощенную систему налогообложения, где сумма доходов подлежит уменьшению на законные расходы и составляет в итоге налоговую базу, подлежащую умножению на 15%.

Cпособы и схемы оптимизации налогообложения

Не следует предприятиям, получившим вышеизложенную информацию, приступать к налоговой оптимизации самостоятельно. Возможны различные нежелательные налоговые последствия при необдуманном переводе предприятия с классической системы налогообложения на иную систему налогообложения.

Например, при переводе действующего юридического лица с «классики» на «упрощенку» подлежит восстановлению и уплате НДС ранее заявленный к вычету по приобретенным основным средствам, в том числе НДС на строительные работы приобретенные у третьих лиц для реконструкции или строительства основных средств.

При планировании своих налоговых обязанностей перед государством, следует учитывать, что применение не стандартных налоговых режимов обусловлено и наличием определённых требований к юридическим лицам. Например, невозможно применение «упрощенки», если в уставном капитале юридического лица – налогоплательщика доля в размере более 25 процентов принадлежит другому юридическому лицу, либо юридическое лицо имеет официальный филиал/представительство.

Например, невозможно применение «упрощенки», если в уставном капитале юридического лица – налогоплательщика доля в размере более 25 процентов принадлежит другому юридическому лицу, либо юридическое лицо имеет официальный филиал/представительство.

Оптимизация налогов для сельскохозяйственных производителей

Для сельскохозяйственных производителей наиболее интересен специальный налоговый режим — единый сельскохозяйственный налог. При указанной системе налогообложения, доход товаропроизводителя за минусом установленных нормативно расходов подлежит умножению на 6%, полученная сумма квалифицируется как сумма единого сельскохозяйственного налога, подлежащая уплате.

Единый налог для ограниченного круга предпринимательства

Субъекты предпринимательства, осуществляющие отдельные, установленные нормативно виды деятельности могут заявлять систему налогообложения в виде единого налога на вмененный доход. Очень интересная и выгодная система налогообложения, но возможна к применению ограниченным кругом субъектов предпринимательства.

Оптимизация налогов налогообложения

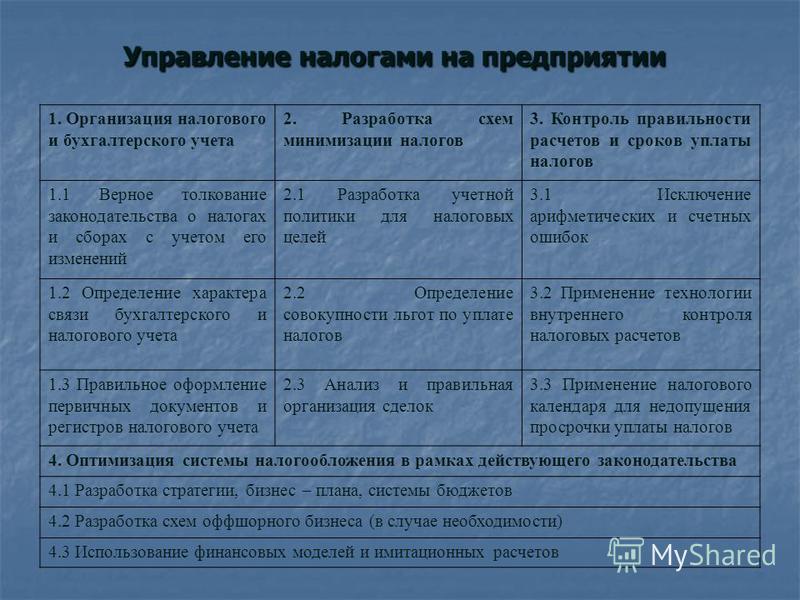

Оптимизация налогообложения в Краснодаре не должна ограничиваться только выбором соответствующей системы налогообложения, но и должна сопровождаться:

- изменениями во внутренней корпоративной структуре предприятий;

- изменениями в внутренних и внешних финансовых потоках;

- нововведениями в правоотношениях с вашими контрагентами.

Оптимизация налогообложения всегда связана с серьезными структурными изменениями, выходящими за рамки существующего бизнеса. Следует отличать налоговую оптимизацию от операций по обналичиванию безналичных денежных средств в налоговую форму путем снятия их с банковского счета физического или юридического лица с применением различных форм правоотношений, к сожалению не всегда законных.

Предлагаем нашим клиентам работать законно, но разумно и не беспокоится за последствия очередной налоговой проверки. Тем более, следует избегать действий и сумм не уплаченных налогов, которые будут преследоваться правоохранительными органами.

Заказать услугу

«Оптимизация налогообложения»

Оптимизация налогообложения, помощь при налоговых проверках, налогообложение

Правильная оптимизация налогообложения (то есть законными методами) и прогнозирование аудиторами рисков оказывает значительную помощь в создании стабильного положения предприятия, поскольку позволяет избежать крупных убытков в процессе хозяйственной деятельности. Оптимизацию корпоративного налогообложения необходимо осуществлять задолго до начала налоговой проверки, а лучше — до создания предприятия, поскольку будущая система налогообложения определяется уже при регистрации. Многие предприниматели просто не подозревают о том, что система налогового учета на фирме построена не оптимально, а часто и просто с ошибками. Все это ведет к негативным последствиям и желанию к уклонению от уплаты налогов. Многим нашим клиентам мы помогли оптимизировать их налогообложение, сэкономить деньги и чувствовать себя добросовестным налогоплательщиком. Знание налогового кодекса, инструкций и писем фискальных ведомств, опыт наших специалистов позволяют строить грамотную систему учета и уплаты налогов. Мы предлагаем аудиторские услуги, а не слив денег через недействующие конторы.

Знание налогового кодекса, инструкций и писем фискальных ведомств, опыт наших специалистов позволяют строить грамотную систему учета и уплаты налогов. Мы предлагаем аудиторские услуги, а не слив денег через недействующие конторы.

Задумайтесь об оптимизации налогообложения!

Минимизация необходимой к уплате суммы налогов способна принести максимальный эффект именно в момент создания фирмы, поскольку планирование происходит при условиях, когда еще не сделано никаких ошибок, которые трудно исправлять в процессе реальной деятельности. В тоже время, если предприниматель вовсе не заботится об оптимизации налогообложения, компании может быть причинен заметный финансовый ущерб. В настоящее время законодательная система налогообложения в России очень сложна, нестабильна, а правоприменительная и судебная практика настолько противоречива, что без помощи налогового юриста разобраться во всех аспектах даже опытному аудитору практически невозможно. Кроме того, в настоящее время государственная политика направлена в сторону усиления ответственности налогоплательщиков. И то, что в 90-е годы сходило с рук, сегодня может привести к самым печальным последствиям, например, к налоговому банкротству.

И то, что в 90-е годы сходило с рук, сегодня может привести к самым печальным последствиям, например, к налоговому банкротству.

К сожалению, многие предприниматели предпочитают сэкономить на профессиональной налоговой помощи при оптимизации налогообложения, возлагая функции налогового специалиста, финансиста и аудитора на бухгалтерский отдел, что даже при высоком уровне ответственности персонала не может дать ожидаемого эффекта. Практика показывает, что собственная юридическая служба компании не всегда может эффективно разрешать возникающие налоговые проблемы — объемы современной нормативной базы в области налоговых правоотношений так велики, что современный юрист по налоговому праву использует одновременно более 3000 нормативных актов и ненормативных документов. Кроме того, в силу внутренних причин или из-за отсутствия мотивации для персонала компании не всегда важна действительная оптимизация конечного результата.

Особенно сложно разобраться с российским налогообложением владельцам иностранных компаний, имеющим представительство в РФ. Наша компания также специализируется на консультациях иностранных представительств. Подробности смотрите на странице: иностранное представительство и налогообложение.

Наша компания также специализируется на консультациях иностранных представительств. Подробности смотрите на странице: иностранное представительство и налогообложение.

Поэтому действительно независимое налоговое планирование, оптимизация налоговых выплат и анализ бизнеса, а также оптимальное разрешение судебных споров высокой степени сложности невозможно без привлечения сторонних налоговых юристов.

Мы предлагаем помощь по оптимизации налогообложения:

оптимизация системы налогообложения на начальной стадии бизнеса;

помощь налогового юриста и консультирование (устное и письменное) по вопросам налогообложения;

планирование и оценка налоговых рисков с выдачей рекомендаций и помощь по устранению имеющихся недостатков;

сопровождение и анализ сложных сделок с целью планирования и исключения негативных налоговых последствий с выдачей мотивированного заключения;

оценка договоров с точки зрения налоговых рисков;

разработка договоров и прочей документации с целью снижения налоговых рисков;

методическая помощь юриста при налоговой проверке;

экспертиза действий налоговых органов при проведении налоговой проверки на предмет соблюдения налогового законодательства;

профессиональная подготовка возражений по акту налоговой проверки и защита их в налоговых органах;

ведение дел в суде по оспариванию решений налогового органа;

абонентское обслуживание по вопросам налогообложения, включающее в себя консультирование с выдачей заключений с рекомендациями и предложениями по оптимизации налогообложения.

Грамотная оптимизация налогообложения — это использование всей силы закона для обеспечения Ваших прав при исполнении всех обязанностей перед государством. Не надо платить больше того, что требуется по закону.

Если налоговые органы предъявляют к Вам необоснованные претензии, нарушают Ваши права, отказываются, например, возвращать НДС, то Вы можете обратиться за помощью к нашим адвокатам по налоговым спорам.

Оптимизация налогообложения

Для субъектов хозяйственной деятельности эффективная оптимизация налогообложения так же важна, как и производственная или маркетинговая стратегия, что обусловлено не только возможностью экономии затрат за счет платежей в бюджет, но и обеспечением общей безопасности как самой организации, так и ее должностных лиц.

Одна из целей организаций и индивидуальных предпринимателей – выработка оптимальных решений в производственной и хозяйственной деятельности, что позволяет осуществлять легальные операции с минимальными налоговыми потерями.

Оптимизация налогообложения – это система различных схем и методик, позволяющая выбрать оптимальное решение для конкретного случая хозяйственной деятельности организации.

Ввиду того что законодательная система налогообложения в Российской Федерации очень сложна и нестабильна, налогоплательщику необходимо учитывать правоприменительную и судебную практику, чтобы разобраться во всех аспектах налогообложения.

С учетом вышеизложенного можно вывести формулу оптимизации налогообложения, под которой понимаются:

– оптимизация системы налогообложения на начальной стадии бизнеса;

– планирование и оценка налоговых рисков с учетом разъяснений Минфина России и налоговых органов;

– сопровождение и анализ сложных сделок с целью планирования и исключения негативных налоговых последствий;

– оценка хозяйственных договоров с точки зрения налоговых рисков;

– разработка хозяйственных договоров и прочей документации с целью снижения налоговых рисков;

– мониторинг действий налоговых органов при проведении налоговой проверки на предмет соблюдения налогового законодательства;

– профессиональная подготовка возражений по акту налоговой проверки и их защита в налоговых органах;

– грамотное ведение дел в суде по оспариванию решений налоговых органов с учетом сложившейся судебной практики.

Процесс работы по созданию и внедрению системы оптимизации налогообложения в уже действующей организации должен, как минимум, включать следующие этапы:

– проверка бухгалтерского и налогового учета, базы хозяйственных договоров и первичных документов; устранение обнаруженных ошибок; обеспечение необходимого объема и качества первичных документов;

– разработка собственно системы оптимизации налогообложения, которая может предусматривать разделение функций бизнеса хозяйствующего субъекта между несколькими структурными подразделениями и (или) ликвидацию лишних звеньев бизнес-процессов;

– обновление и оптимизация договорной базы, внутренних организационных документов организации, создание системы автономного внутреннего контроля; разработка новых форм договорных отношений с контрагентами;

– разработка необходимых инструментов регулирования равномерности и размеров уплаты налогов для созданной системы оптимизации.

Оптимизация налогов СПб [Цена от 15000 руб.

]

] Понятие оптимизации налогообложения

Оптимизация налогов (минимизация налоговых платежей) является важным аспектом обеспечения необходимой рентабельности практически любого бизнеса.

Оптимизация налогообложения актуальна, как для малого бизнеса, так и для крупных предприятий.

Оптимизация налогообложения представляет собой уменьшение налоговой нагрузки (ее уровня или степени).

Оптимизация налогов – это совокупность методов и (или) подходов к эффективному планированию, позволяющему снизить налоги, перечисляемые в бюджет.

Налоговое планирование и оптимизация налогов неразрывно связаны.

Оптимизация налогообложения предприятия представляет собой, например, уменьшение налога на взносы или уменьшение налога на прибыль в результате использования представленных действующим законодательством льгот и различного рода послаблений.

Безусловно, главной целью этого процесса выступает уменьшение налогов предприятия (к примеру, уменьшение налога на страховые взносы).

Помимо этого, оптимизация налогов организации предполагает сведение к минимуму или полное исключение штрафов и пени, начисляемых ФНС, снижение налоговых рисков.

Кроме того, что оптимизация налогов предприятия позволяет снизить налоги для бизнеса, она может помочь отсрочить обязательные налоговые платежи (перенести их на более поздний срок).

Зачастую оптимизация налогов или налоговая оптимизация рассматриваются исключительно как минимизация налогов. Это не совсем корректно.

Минимизация налоговой нагрузки заключается в целенаправленных действиях хозяйствующего субъекта, направленных на уменьшение платежей в бюджет.

Налоговая оптимизация и налоговая минимизация как процессы, безусловно, во многом схожи. И тем не менее, есть одно важное отличие.

Оптимизация налогообложения компании направлена в первую очередь на построение системы эффективного налогового планирования (анализируется весь объем налоговых платежей), одним из следствий которой выступает уменьшение налоговой нагрузки.

Оптимизация налогообложения организации может выражаться в таких процессах, как оптимизация системы налогообложения организации посредством разработки подходящей налоговой учетной политики, применении имеющихся в законе льгот и (или) отсрочек, использовании пробелов действующего законодательства и многих других.

Оптимизация системы налогообложения возможна (и даже рекомендуется) еще до регистрации, когда делается выбор в пользу того или иного налогового режима. Выбор «правильной» системы налогообложения позволит определить наиболее эффективные способы ее дальнейшей оптимизации.

Так или иначе, и оптимизация налогов, и налоговая минимизация направлены на увеличение финансовых ресурсов хозяйствующего субъекта через уменьшение обязательных платежей в бюджет.

Таким образом, оптимизация и минимизация налоговых платежей, конечно, очень схожи. Но оптимизация налогов компании, как понятие, гораздо шире и объемнее минимизации налоговых обязательств.

Оптимизация налогов: методы и схемы

Схемы оптимизации налогообложения организации можно условно разделить на три группы

- Внешние способы оптимизации налогов

- Внутренние способы оптимизации налогообложения

- Особые пути оптимизации налогообложения

Внешние системы оптимизации налогов включаются в себя следующие способы минимизации уплаты налогов

Замена субъекта. Это такой метод оптимизации налогов, при котором организационно-правовая форма деятельности хозяйствующего субъекта заменяется на более подходящую. Например, компания может создать общество инвалидов или создать рабочие места для данной группы населения.

Еще один метод – смена вида деятельности, когда хозяйствующий субъект переходит на новое или смежное с уже имеющимся направление деятельности, более выгодное с точки зрения налогообложения.

Смена юрисдикции предполагает регистрацию хозяйствующего субъекта не в том регионе, где он осуществляет свою деятельность, а в том, где создана наиболее комфортная среда с точки зрения налогообложения (много разных льгот).

Внутренние методы оптимизации налогообложения напрямую связаны с текущей хозяйственной деятельностью

Самая распространенная схема минимизации налогов – использование налоговых льгот, в рамках действующего законодательства.

Вторая по популярности использования схема налоговой минимизации – изменение налогового режима. Так, например, переход на специальные налоговые режимы содержит самые разнообразные методы минимизации налогов. Это и возможность сократить страховые взносы (УСН, ЕНВД), и возможность работать с нулевым налогом (ИП на УСН и ПСН) и многие другие.

Схемы оптимизации налогообложения могут включать такой способ как использование оборотных активов. В частности, ускоренная амортизации, переоценка основных средств позволяют снизить налог на прибыль.

Особые схемы оптимизации налогов содержат следующие способы минимизации налогового бремени

В ряде случаев, перечисленных в пункте 2 статьи 64 НК РФ, хозяйствующему субъекту могут быть предоставлены отсрочка или рассрочка по налогам и взносам.

Сокращение объектов налогообложения предполагает замену объектов налогообложения или уменьшение их количества (размеров) для реализации схемы минимизации налоговой нагрузки.

Таким образом, пути минимизации налогов весьма разнообразны и включают в себя самые разнообразные способы минимизации налогов.

Виды оптимизации налогов: уменьшение налога УСН и оптимизация налога на прибыль

Объектом налогообложения по налогу на прибыль являются полученные доходы, уменьшенные на расходы. Исходя из этого, налоговая оптимизация налога на прибыль допускает следующие способы минимизации налога на прибыль

- Снижение налогооблагаемых доходов

- Увеличение расходов учитываемых при исчислении налога на прибыль

Оптимизация налогообложения прибыли возможна за счет формирования резерва расходов. В данном случае имеется в виду формирование резервов предстоящих расходов

- По сомнительным долгам

- По гарантийному ремонту и гарантийному обслуживанию

- По предстоящему ремонту основных средств

- По оплате отпусков и ежегодного вознаграждения за выслугу лет

- По социальной защите инвалидов

- По обесцениванию ценных бумаг (для профессиональных участников рынка ценных бумаг)

Также минимизация налога на прибыль организаций возможна в следующих случаях

- Когда в состав расходов на оплату труда включены расходы на оплату услуг по организации туризма, санаторно-курортного лечения и отдыха на территории РФ

- Когда в состав доходов включены средства, полученные безвозмездно от хозяйственного общества или товарищества, акционером (участником) которых является организация, в пределах суммы ее вклада в имущество

- Когда в состав доходов входят результаты работы по переносу, переустройству собственных объектов основных средств, выполненные сторонними организациями, в связи с созданием или реконструкцией иного объекта капитального строительства

Перечисленные выше способы прямо предусмотрены Налоговым кодексом и могут являться частью схемы минимизации налогов организации.

В то же время, следует отметить, что это далеко не полный перечень инструментов для оптимизации налогообложения прибыли.

Минимизация налога на прибыль возможна, если правильно написать учетную политику и использовать действующие нормы законодательства, в результате которые возможно занижение суммы налога на прибыль или его полное исключение.

Это, во-первых, использование специальных налоговых режимов, которые освобождают от уплаты налога на прибыль.

Во-вторых, зачастую одно юр. лицо делят на несколько, одно из которых применяет специальный налоговый режим. Следует заметить, что оптимизация налога на прибыль организаций является условно законной и у ФНС могут возникнуть в данной ситуации различные вопросы.

В-третьих, применение повышающих коэффициентов к норме амортизации и обязательное указание на это в учетной политике.

В-четвертых, использование нелинейного способа амортизации.

В-пятых, премирование работников, так как премия относится к расходам производственного характера и уменьшает налогооблагаемую базу.

Налоговая оптимизация упрощенной системы налогообложения начинается с выбора объекта налогообложения: «доходы» или «доходы, уменьшенные на величину расходов».

Чаще всего уменьшение налога УСН «доходы» производится за счет перечисленных страховых взносов. Уменьшение налога УСН для ООО, происходит, если ООО в квартале, за который необходимо уплатить налог перечисляло страховые взносы за своих работников.

Помимо перечисленных выше способов оптимизации и минимизации налогов ООО (подходящих и для ИП) уменьшение налога УСН для ИП возможно при использовании следующих законных способов.

Во-первых, это применение пониженных ставок УСН в соответствии с действующим региональным законодательством. Регионы вправе снижать ставку УСН. Например, в Санкт-Петербурге налоговая ставка для режима УСН «доходы минус расходы» составляет 7% вместо базовой ставки 15%, предусмотренной НК РФ. Также региональным законодательством могут быть предусмотрены другие налоговые льготы в зависимости от вида деятельности.

Во-вторых, использование «налоговых каникул». Так, вновь зарегистрированные ИП на УСН и ПСН вправе воспользоваться данным видом льгот и применять ставку 0%. Решение о предоставлении «налоговых каникул» принимаются на уровне региона. В частности, региональные власти устанавливают виды деятельности, позволяющие уйти на «налоговые каникулы», сроки действия «налоговых каникул», ограничения на их применение.

Оптимизация налогообложения при УСН возможно в случае использования следующих методов.

Использование в деятельности посреднических договоров. Это позволяет уменьшить доходы, но подходит этот метод в большей степени торговым организациям. Действуя в качестве посредника по договору комиссии или агентирования ООО или ИП признает облагаемым доходом только свое вознаграждение, а не всю сумму, полученную от покупателей.

Возврат аванса покупателю. Данный способ чаще всего используется в конце года, в случае если возникает риск потери права применения УСН. Суть методы заключается в наличии договоренности с покупателем о возврате аванса в текущем году и перечислении оплаты в следующем. Подобная оптимизация налогов УСН является условно законной, так как у проверяющих могут возникнуть вопросы.

Суть методы заключается в наличии договоренности с покупателем о возврате аванса в текущем году и перечислении оплаты в следующем. Подобная оптимизация налогов УСН является условно законной, так как у проверяющих могут возникнуть вопросы.

Оптимизация при упрощенной системе налогообложения предполагает также использование задатка вместо аванса. Этот метод разрешает на законных основаниях отсрочить дату признания дохода.

Минимизация налогов ООО или ИП возможна с использованием и других способов в зависимости от вида деятельности.

Таким образом, при оптимизации налогообложения организационно-правовая форма хозяйствующего субъекта играет второстепенную (если не последнюю роль). Так, оптимизация налогов ИП и оптимизация налогообложения ООО, применяющих один и тот же налоговый режим мало чем отличаются друг от друга.

Ключевая роль в данном случае принадлежит тому налоговому режиму, который использует ООО или ИП.

Налоговое планирование и оптимизация налогообложения.

Как снизить налоги законно

Как снизить налоги законно

Занижение налогов может быть как законным, так и вне рамок действующего законодательства.

Оптимизировать налогообложение в рамках действующего законодательства возможно: способов это сделать, учитывая налоговый режим, вид деятельности, региональное законодательство, существует достаточно. Тем не менее многие компании под видом оптимизации продолжают предпринимать попытки уйти от уплаты налогов.

Это может быть использование фирм-однодневок, дробление бизнеса (способ условно законный), зарплата в «конвертах» и многие другие.

Следует помнить, что применение незаконных схем – это всегда большой риск. Опыт проведения налоговых проверок и судебных разбирательств, выявивших подобные случаи, постоянно анализируется и обобщается. В результате вносятся соответствующие поправки в законодательство, устанавливающие ответственность за применение оптимизации и минимизации налогов вне рамок действующего законодательства.

Стоит ли рисковать своим бизнесом каждый решает сам.

Тем не менее законная оптимизация налогообложения в целом выгоднее. Законные способы минимизации налогов гарантируют реальное снижение налоговой нагрузки, отсутствие ненужного внимания со стороны проверяющих, штрафы и нивелируют прочие налоговые риски.

Правильная (законная) налоговая оптимизация позволит бизнесу стать более доходным, однако незаконная налоговая оптимизация может привести к доначислению налогов и предъявлению дополнительных налоговых санкций.

Следует отметить, что грань между законной оптимизацией и незаконным использованием налоговых преференций иногда бывает очень узкой. То есть если Ваш налоговый консультант плохо ориентируется в сложившейся судебной практике, то не исключено, что предложенный им вариант оптимизации налогов может привести к лишним разбирательствам.

Оптимизация налогообложения – это деятельность в рамках налогового планирования.

Налоговое планирование может включать в себя такие мероприятия, как: анализ проектов и уже принятых законов, судебной практики, а также оценка влияния этих документов на налоговую нагрузку; прогнозирование налоговых обязательств в краткосрочном и долгосрочном периодах; разработка схем управления финансовыми, товарными и информационными потоками и многие другие.

В качестве примера планирования налоговой нагрузки можно привести уменьшение налога УСН ИП без работников в случае уплаты страховых взносов ИП «за себя». В результате уплаты страховых взносов снижен налог по УСН может быть максимально (до 100%).

Можно выделить ряд инструментов, которые могут быть частью налогового планирования и как следствие оптимизации налогообложения компании. Речь идет об инструментах, позволяющих снизить риски начисления штрафов, проведения налоговых проверок и т.п.

Это проверка контрагентов; уточнение полномочий лиц, подписывающих договоры; оформление «первички», подтверждающей все факты осуществления хозяйственных операций; упоминавшаяся ранее «правильная» (подходящая) учетная политика; соблюдение сроков сдачи отчетности и уплаты налогов и т. д.

д.

Планирование и оптимизация налогообложения являются важнейшим элементом всей предпринимательской деятельности и должно производиться на всех ее этапах. Законная минимизация налогов представляет собой достаточно трудоемкий процесс. Справиться с ним под силу не каждому руководителю, финансовому директору или бухгалтеру.

Услуги по оптимизации налогообложения в рамках законодательства становятся все более актуальными и востребованными.

Безопасно оптимизировать систему налогообложения можно, если грамотно выстроить свою налоговую политику, использовав все возможные льготы и преференции, предоставляемые государством. Лучше всего для этого привлечь опытных консультантов в области налогообложения, которые разбираются в налоговом планировании и смогут предотвратить использование незаконных схем и уберечь Ваш бизнес от налоговых проверок, штрафов и прочих неприятных последствий.

Наша компания может оказать Вам помощь в оптимизации налогов. Услуга «оптимизация налогов» оказывается высококвалифицированными специалистами, обладающими богатым опытом в данной области.

Услуга «оптимизация налогов» оказывается высококвалифицированными специалистами, обладающими богатым опытом в данной области.

Заказать оптимизацию налогов, Вы можете, позвонив по телефону 8 (921) 777-36-40.

Оптимизация налогов в Санкт-Петербурге и защита от претензий налоговиков может быть заказана через этот сайт

как не попасть в «зону турбулентности». АБТ Отчетность в Нижнем Новгороде

Среди знаменитых законов историка Паркинсона, таких как «Расходы растут вместе с доходами», «Работа заполняет время, отпущенное на нее», есть меткий афоризм про налоги: «Невозможно увильнуть от налогов. От них можно уклониться законным или незаконным способом. Оба способа так же стары, как и сама налоговая система». Какие методы оптимизации налогообложения легитимны, а к каким прибегать сейчас не стоит? Как современная электронная программа может помочь найти оптимальную систему налогообложения и оценить риск налоговой проверки? На эти вопросы ответим в нашей статье.

Прежде чем задуматься об оптимизации налогообложения или о выборе режима налогообложения на старте бизнеса, нужно заглянуть в Налоговый кодекс РФ и внимательно проштудировать его вторую главу «Система налогов и сборов в РФ». В ней прописаны все виды налогов и сборов, условия установления налогов, специальные налоговые режимы. Документ «живой», в него постоянно вносятся изменения. Эксперты отмечают, что сильного увеличения налогового бремени не происходит, однако вносимые изменения могут существенно изменить процедуру уплаты налогов, сроки и т.п.

Также, прежде чем начать налоговую минимизацию, нужно провести анализ финансового положения компании в целом, определиться с краткосрочными и долгосрочными планам. Для получения максимального результата вам нужна четкая картина целей и задач бизнеса. После этого можно приступать и к выбору методов оптимизации налогообложения.

Методы оптимизации налогообложения можно разделить на две большие группы и одну «прослойку» между ними: незаконные методы, за которые можно получить наказание в виде реального срока лишения свободы, законные методы и так называемые лазейки в законе, которые могут оказаться чреваты штрафными санкциями. Незаконные методы мы не рассматриваем и вам не советуем, а вот законные способы оптимизации налоговых рисков и те, по которым вы можете напороться на выездную проверку налоговой, опишем ниже.

Как минимизировать налоги законными способами

Методы минимизации налогов делятся на три группы: внешние, внутренние и особые.

Методы внешней минимизации налогообложения:

- Смена субъекта.

Смена организационно-правовой формы деятельности предприятия на более благоприятную. Например, распространена практика, когда малые компании создают общества инвалидов или отводят штатные места для них.

- Смена вида деятельности.

Изменение вида деятельности на более выгодное по налогам. Это может быть переход на смежное или новое направление деятельности.

- Смена юрисдикции.

Уплата налогов осуществляется по месту регистрации субъекта. Предприятие может быть зарегистрировано в регионе, предоставляющем налоговые послабления. Вариантом при смене прописки может стать и зарубежная офшорная зона — мера непопулярная, но вполне законная.

Методы внутренней минимизации налогообложения

- Налоговые льготы.

Преференции по налогам – один из наиболее распространенных государственных инструментов для стимулирования отдельных отраслей экономики. Среди таких льгот налоговые скидки и кредиты, освобождение от уплаты по группе лиц и т.п.

- Смена системы налогообложения.

Организация имеет право сама выбрать систему налогообложения. Специальные налоговые режимы могут предусматривать особый порядок определения элементов налогообложения, а также освобождение от обязанности по уплате отдельных налогов и сборов. Например, те, кто выбрал УСН Доходы или ЕНВД, вправе уменьшать рассчитанный налог в два раза за счет уплаты страховых взносов. ИП на УСН и ПСН имеют возможность два года после регистрации работать с нулевым налогом.

- Использование оборотных средств.

Ускоренная амортизация, переоценка основных средств (приведение стоимости активов бизнеса к уровню рыночных цен) — методы, позволяющие уменьшить выплаты по налогу на прибыль. Переоценку основных средств можно проводить не чаще двух раз в год.

Способ локальной оптимизации «на опережение». Предполагает более четкое прописание договоров, подписание нескольких договоров вместо одного.

Особые методы минимизации налогообложения

- Отсрочка платежей.

Предприятие в ряде утвержденных ФНС случаев может воспользоваться отсрочкой налогового платежа сроком до одного года.

- Сокращение объектов налогообложения.

Замена объектов налогообложения или сокращение их размеров с целью снижения или отмены начисления налогов.

Также стоит выделить и еще одну группу инструментов, условно ее можно назвать — «инструменты минимизации проблем с налогообложением»:

- Проверка добросовестности контрагентов.

- Проверка полномочий лиц, подписывающих договоры.

- Подготовка и архивация первичных документов, подтверждающих факт осуществления хозяйственной операции.

- Правильная учётная политика.

- Соблюдение сроков сдачи отчетов, деклараций и уплаты налогов.

- Минимизация критериев риска налоговой проверки.

Спорные способы оптимизации налогообложения

Эксперты отмечают, что в последнее время увеличилось количество налоговых выездных проверок, а также повысилась их результативность. Спорить с налоговой чаще без пользы. По данным, озвученным в федеральной прессе, за последние два года при рассмотрении налоговых споров с юридическими лицами налоговая служба выиграла более 80% дел, в спорах с ИП — более 60% дел.

Предлагаем вашему вниманию способы оптимизации налогообложения, «забракованные» налоговой:

- Завышение цен на продукцию и стоимость работ.

Старая схема получения налоговых вычетов, которая показывает свою неэффективность – предоставление ложных сведений о стоимости выполненных работ. В суде без особого труда доказывается факт незаконного обогащения. Статья 252 НК РФ обязывает плательщика доказывать не только реальность, но и экономическую обоснованность ценообразования и расходов.

- Злоупотребление ГПД.

Слишком большое количество гражданско-правовых договоров, а не трудовых, вызывает риск налоговой проверки. Судебная практика же показывает, что налоговой не составляет труда переквалифицировать сделку.

- Самостоятельная торговля под видом комиссионной.

Номинальная продажа продукции по договору комиссии, но фактически самостоятельное ведение торговли. При такой схеме осуществляется уплата НДС и налога на прибыль не со всей стоимости реализованной продукции, а только с комиссионного вознаграждения.

- Серая зарплата для сотрудников под видом оплаты работ.

Перевод однодневке денег якобы за оказанную услугу, по факту работы выполняют сотрудники компании. Контрагент перечисляет деньги на зарплатные карточки сотрудников компании. Налоговики схему вычислили, компании завернули вычет НДС, а также пересчитали НДФЛ и взносы.

Не попасть впросак с налоговой оптимизацией поможет сервис аналитического блока тарифа Расширенный СБИС , который позволит вам объективно оценить финансовое положение компании, провести анализ налоговой нагрузки, сравнить ее со среднеотраслевой, рассчитать оптимальный для организации вариант налогообложения.

Также наш сервис автоматизирует оценку налоговых рисков. Процесс оценки очень быстр, данные предоставляются в удобной для восприятия форме. А чтобы минимизировать личное общение с налоговой, вам понадобится ЭЦП – электронная цифровая подпись, которая позволит визировать электронные документы. Мы разработали для вас сервис «Центр ЭЦП» — магазин электронных подписей, в котором можно купить электронную подпись быстро и по оптимальной цене.

Обо всех особенностях налогообложения вам расскажут наши специалисты. Решайте свои задачи с помощью современных удобных программных решений и платите налоги с умом!

(PDF) ОПТИМИЗАЦИЯ НАЛОГОВОЙ СИСТЕМЫ, КАК ОДИН ИЗ ОПРЕДЕЛЯЮЩИХ ФАКТОРОВ РОСТА ПРОИЗВОДСТВА

ВОПРОСЫ БЕЗОПАСНОСТИ И УСТОЙЧИВОГО РАЗВИТИЯ

ISSN 2029-7017 / ISSN 2029-7025 (онлайн)

май

2020 Том

2020 http://doi.org/10.9770/jssi.2020.9.M(9)

115

Кроме того, в предлагаемой версии анализа будут выявлены предприятия с чрезмерно низким налоговым бременем, что позволит регулирующим органам более четко обозначить объекты проверок.При использовании опции

с дискретным учетом налогов становится возможным определить сферу деятельности предприятия, в которой оно

осуществляет уклонение от уплаты налогов. Предлагаемый метод может быть использован как инструмент фискальной политики. В зависимости от конечной цели приложения

он может действовать как дискреционный, так и недискреционный инструмент.

Ссылки

Agnelloa, L., & Cimadomo, J. (2012). Дискреционная фискальная политика в течение цикла: новые данные, основанные на подходе, дезагрегированном ESCB

.Международный журнал центрального банка, июнь 2012 г., стр. 43-85.

Балтгайлис Дж. 2019. Вопросы повышения эффективности преподавания сравнительной экономики. Взгляд на региональное развитие 1 (3):

190-199. https://doi.org/10.9770/ird.2019.1.3(1)

Бартлетт Б. (2012). Кривая Лаффера, Часть 1. Налоговые примечания, 136 (3), 2 299-301. Доступно в ССРН: https://ssrn.com/abstract=2155974

Чехабеддин М., Тваронавичене М. 2020. Обеспечение регионального развития.Взгляд на региональное развитие, 2 (1), 430-442.

http://doi.org/10.9770/IRD.2020.2.1(3)

Дебрун, X., & Капур, Р. (2010). Фискальная политика и макроэкономическая стабильность: новые данные и последствия для политики. Банк Италии

Случайная статья, стр. 69-101.

Дерхо, М.А., Гриценко, С.А., Вильвер, Д.С., Середа, Т.И., и Фомина, Н.В. (2019). Роль гормона щитовидной железы в метаболическом статусе и формировании экономических выгод

у ремонтных свинок разных пород.Periodico Tche Quimica, 16 (31), 472-483.

Федулова И., Иванова В., Атюкова О., Носов В. (2019). Инклюзивное образование как основа устойчивого развития общества.

Журнал социальных исследований в области образования, 10 (3), 118-135.

Фридман Б. М. (2012). Денежно-кредитная политика, фискальная политика и эффективность нашей финансовой системы: уроки финансового кризиса.

International Journal of Central Banking 8 (доп.1): 301-309.

Göndöra, M., & Özpençeb, Ö. (2014). Эмпирическое исследование фискальной политики во время кризиса: данные из Румынии и Турции. Процедура

Экономика и финансы 15 (2014), 975-984.

Иванова В., Атюков И., Виноградова Н., Шатин А. и Иванов С. (2019). Природные риски и экономическая уязвимость. Журнал

Экологический менеджмент и туризм, 10 (7), 1486-1494. https://doi.org/10.14505/jemt.v10.7(39).06

Красники, М.(2013). Фискальная политика, налоги и их влияние на экономическое развитие. Академический журнал междисциплинарных исследований,

2 (8), 463-469.

Кругман П. (2012). Прекратите эту депрессию сейчас же! США: W. W. Norton & Company; 1 издание.

Леонтьев А., Веровская Л. (2018). Создание оптимальной налоговой части бюджета методом налоговой призмы. Международный научный

Симпозиум «Экономика, бизнес и финансы», сборник материалов 2018, Латвия, стр.5-14.

Лузгина, А. (2017). Проблемы коррупции и уклонения от уплаты налогов в строительном секторе Беларуси. Проблемы предпринимательства и устойчивости,

5 (2), 263-282. http://doi.org/10.9770/jesi.2017.5.2(8)

Осипов Г.В., Глотов В.И., Карепова С.Г. (2018). Население на теневом рынке: мелкая коррупция и неуплаченные налоги. Предпринимательство

и вопросы устойчивости, 6 (2), 692-710. http://doi.org/10.9770/jesi.2018.6.2(16)

Попок Л., Карпенко Э., Воронкова О., Ковалёва И., Завьялов М., Федоров Б. (2019). Совершенствование государственной экономической политики в контексте

Оптимизация вариантов компенсации убытков

Автор

Перечислено:- Шанц, Себастьян

- Шмидт, Гюнтер

- Dinh, Хай-Дунг

- Керш, Майк

Реферат

Мы решаем проблему оптимизации, которая возникает в немецкой налоговой системе. Здесь убытки в одном периоде могут быть перенесены в другие периоды, уменьшая налог в эти периоды.Могут применяться два варианта налогообложения. Мы формулируем задачу как смешанную двоичную математическую программу и решаем ее через ветвление и границу, используя двоичный поиск. Частные случаи проблемы решаются быстрыми полиномиальными алгоритмами.

Предлагаемое цитирование

Скачать полный текст от издателя

Ссылки, перечисленные в IDEAS

- Альтшулер, Розанна и Груберт, Гарри, 2003.

« Налоги на репатриацию, стратегии репатриации и многонациональная финансовая политика ,»

Журнал общественной экономики, Elsevier, vol. 87 (1), страницы 73-107, январь.

- Розанна Альтшулер и Гарри Груберт, 2001. « Налоги на репатриацию, стратегии репатриации и международная финансовая политика ,» Рабочие документы NBER 8144, Национальное бюро экономических исследований, Inc.

- Розанна Альтшулер и Гарри Груберт, 2002. « Налоги на репатриацию, стратегии репатриации и международная финансовая политика ,» Рабочие документы ведомства 200009, Университет Рутгерса, факультет экономики.

- Розанна Альтшулер, 1995. « Имеют ли значение налоги на репатриацию? Доказательства из налоговых деклараций транснациональных корпораций США », Главы NBER, в: Влияние налогообложения на транснациональные корпорации, страницы 253-276, Национальное бюро экономических исследований, Inc.

- Десаи, Михир А. и Фоли, К. Фриц и Хайнс, Джеймс Р. мл., 2001. « Налоги на репатриацию и искажение дивидендов ,» Национальный налоговый журнал, Национальная налоговая ассоциация; Национальный налоговый журнал, т. 54 (4), страницы 829-851, декабрь.

- Сандмо, Агнар, 1976. « Оптимальное налогообложение: Введение в литературу ,» Журнал общественной экономики, Elsevier, vol. 6 (1-2), страницы 37-54.

Самые популярные товары

Это элементы, которые чаще всего цитируют те же работы, что и эта, и цитируются в тех же работах, что и эта.- Донг, Ци Флора и Цао, Итин и Чжао, Синь и Дешмук, Ашутош, 2019. « Ответы транснациональных компаний США на временные налоговые каникулы на репатриацию: обзор литературы и обобщение », Журнал бухгалтерской литературы, Elsevier, vol. 43 (C), страницы 108-123.

- Хасэгава, Макото и Киёта, Кодзо, 2017.

« Влияние перехода на территориальную налоговую систему на репатриацию прибыли: данные из Японии ,»

Журнал общественной экономики, Elsevier, vol.153 (C), страницы 92-110.

- HASEGAWA Makoto и KIYOTA Kozo, 2013. « Влияние перехода на территориальную налоговую систему на репатриацию прибыли: данные из Японии », Документы для обсуждения 13047, Научно-исследовательский институт экономики, торговли и промышленности (НИИЭТИ).

- Макото Хасэгава и Кодзо Киёта, 2015 г. « Влияние перехода на территориальную налоговую систему на репатриацию прибыли: данные из Японии », Документы для обсуждения GRIPS 15-09, Национальный институт аспирантуры по политическим исследованиям.

- Макото Хасэгава и Кодзо Киёта, 2015 г. « Влияние перехода на территориальную налоговую систему на репатриацию прибыли: данные из Японии », Серия дискуссионных материалов по Keio-IES 2015-008, Институт экономических исследований, Университет Кейо.

- Шанц, Себастьян, 2007. « Optimale Repatriierungspolitik: Auswirkungen von Tarifänderungen auf Repatriierungsentscheidungen bei Direktinvestitionen in Deutschland und Österreich ,» Документы для обсуждения arqus в количественном налоговом исследовании 23, arqus — Arbeitskreis Quantitative Steuerlehre.

- Гордон, Роджер Х. и Хайнс, Джеймс-младший, 2002. « Международное налогообложение ,» Справочник по общественной экономике, в: A. J. Auerbach & M. Feldstein (ed.), Handbook of Public Economics, edition 1, volume 4, chapter 28, pages 1935-1995, Эльзевир.

- Бриджмен, Бенджамин, 2014. « Объясняют ли нематериальные активы высокую доходность прямых иностранных инвестиций в США? », Журнал макроэкономики, Elsevier, vol. 40 (C), страницы 159-171.

- Майкл П. Деверо, 2007.« Влияние налогообложения на расположение капитала, фирм и прибыли: обзор эмпирических данных », Рабочие бумаги 0702, Центр налогообложения бизнеса Оксфордского университета.

- Кристиан Беллак и Маркус Лейбрехт, 2010 г. « Увеличивает ли снижение ставки налога на дивиденды репатриируемые дивиденды? Доказательства политики трансграничной репатриации дивидендов в рамках одной фирмы, проводимой немецкими транснациональными корпорациями », FinanzArchiv: Public Finance Analysis, Mohr Siebeck, Tübingen, vol.66 (4), страницы 350-383, декабрь.

- Дженнифер Блуин и Гарри Хейзинга, Люк Лэвен и Гаэтан Дж. А. Никодема, 2014. « Правила тонкой капитализации и структура капитала многонациональной фирмы », Серия рабочих документов CESifo 4695, CESifo.

- Фрэнсис Руан и Падрейг Мур, 2005 г. « Налогообложение и финансовая структура прямых иностранных инвестиций ,» Серия дискуссионных документов Института исследований международной интеграции iiisdp88, IIIS.

- Джеймс Р.Хайнс-младший, 2005 г. « Процветают ли налоговые гавани? ,» Главы NBER, в: Налоговая политика и экономика, Том 19, страницы 65-100, Национальное бюро экономических исследований, Inc.

- Лапланте, Стейси К. и Несбитт, Уэйн Л., 2017. « Соотношение между заблокированными денежными средствами, постоянно реинвестированной прибылью и иностранной наличностью ,» Журнал корпоративных финансов, Elsevier, vol. 44 (C), страницы 126-148.

- Десаи, Михир А. и Хайнс-младший, Джеймс Р., 2008. « Реакция рынка на экспортные субсидии ,» Журнал международной экономики, Elsevier, vol.74 (2), страницы 459-474, март.

- Яркко Харью и Сеппо Кари, 2017. « Налоги на дивиденды и решения многонациональных компаний: свидетельства налоговой реформы Финляндии », Экономические исследования CESifo, CESifo, vol. 63 (1), страницы 45-77.

- Анкен, Ф. и Бисли, Дж. Э., 2012. « Оптимизация корпоративной структуры транснациональных компаний ,» Омега, Эльзевир, т. 40 (2), страницы 230-243, апрель.

- Михир А. Десаи и К. Фриц Фоли и Джеймс Р. Хайнс, 2004 г. « Экономические эффекты региональных налоговых убежищ ,» Рабочие документы NBER 10806, Национальное бюро экономических исследований, Inc.

- Джон Р. Грэм, Мишель Хэнлон и Терри Шевлин, 2011 г. « Реальные последствия правил бухгалтерского учета: свидетельства о местонахождении инвестиций многонациональных фирм и решениях о репатриации прибыли », Журнал бухгалтерских исследований, Wiley Blackwell, vol. 49 (1), страницы 137-185, март.

- Михир А. Десаи и К. Фриц Фоли и Джеймс Р. Хайнс мл., 2002. « Дивидендная политика внутри фирмы », Рабочие документы NBER 8698, Национальное бюро экономических исследований, Inc.

- Михир А. Десаи и К. Фриц Фоли и Джеймс Р. Хайнс мл., 2002. « Цепи собственности, региональная налоговая конкуренция и прямые иностранные инвестиции ,» Рабочие документы NBER 9224, Национальное бюро экономических исследований, Inc.

- Дженнифер Блуин, Гарри Хейзинга, Люк Лэвен и Гаэтан Никодем, 2013.

« Правила недостаточной капитализации и структура капитала многонациональной фирмы »,

Рабочие бумаги

1323, Центр налогообложения бизнеса Оксфордского университета.

- Блуин, Дженнифер и Хейзинга, Гарри и Лавен, Люк и Никодем, Гаэтан, 2014. « Правила тонкой капитализации и структура капитала многонациональной фирмы », Документы для обсуждения CEPR 9830, C.E.P.R. Документы для обсуждения.

- Blouin, J. & Huizinga, H.P. И Лаэвен, Л., и Никодем, Г., 2014. « Правила тонкой капитализации и структура капитала многонациональной фирмы », Документ для обсуждения 2014-007, Тилбургский университет, Центр экономических исследований.

- Дженнифер Блуин и Гарри Хейзинга, Люк Лэвен и Гаэтан Никодем, 2014 г.« Правила тонкой капитализации и структура капитала многонациональной фирмы », Налоговые документы 42, Главное управление по налогообложению и таможенному союзу, Европейская комиссия.

- Дженнифер Блуин и Гарри Хейзинга, Люк Лэвен и Гаэтан Никодем, 2014. « Правила тонкой капитализации и структура капитала многонациональной фирмы », Рабочие документы МВФ 2014/012, Международный валютный фонд.

- Дженнифер Блуин, Гарри Хейзинга, Люк Лэвен и Гаэтан Дж.А. Никодем, 2014. « Правила тонкой капитализации и структура капитала многонациональной фирмы », Серия рабочих документов CESifo 4695, CESifo.

- Blouin, J. & Huizinga, H.P. И Лаэвен, Л., и Никодем, Г., 2014. « Правила тонкой капитализации и структура капитала многонациональной фирмы », Другие публикации TiSEM 7da9af08-4f09-45c7-8c6f-d, Тилбургский университет, Школа экономики и менеджмента.

- Чен, Новиа Х. и Шевлин, Терри, 2018.«« Мировое налогообложение в США и слияния и поглощения внутри страны »обсуждение” », Журнал бухгалтерского учета и экономики, Elsevier, vol. 66 (2), страницы 439-447.

Исправления

Все материалы на этом сайте предоставлены соответствующими издателями и авторами. Вы можете помочь исправить ошибки и упущения. При запросе исправления укажите дескриптор этого элемента: RePEc: zbw: arqudp: 131 . См. Общую информацию о том, как исправить материал в RePEc.

По техническим вопросам, касающимся этого элемента, или для исправления его авторов, названия, аннотации, библиографической информации или информации для загрузки, обращайтесь: (ZBW — Информационный центр экономики имени Лейбница). Общие контактные данные провайдера: http://www.arqus.info/ .

Если вы создали этот элемент и еще не зарегистрированы в RePEc, мы рекомендуем вам сделать это здесь. Это позволяет связать ваш профиль с этим элементом. Это также позволяет вам принимать потенциальные ссылки на этот элемент, в отношении которого мы не уверены.

Если CitEc распознал ссылку, но не связал с ней элемент в RePEc, вы можете помочь с этой формой .

Если вам известно об отсутствующих элементах, цитирующих этот элемент, вы можете помочь нам создать эти ссылки, добавив соответствующие ссылки таким же образом, как указано выше, для каждого элемента ссылки. Если вы являетесь зарегистрированным автором этого элемента, вы также можете проверить вкладку «Цитаты» в своем профиле RePEc Author Service, поскольку там могут быть некоторые цитаты, ожидающие подтверждения.

Обратите внимание, что исправления могут занять пару недель, чтобы отфильтровать различные сервисы RePEc.

налоговая оптимизация |

Оптимизация налогообложения

Поиск внешних источников капитала может стать проблемой для частных компаний. Вот почему налог на сбережение часто является первой линией защиты для владельцев частных компаний. Оптимизация налогов может привести к дополнительному источнику денежных средств. Чем ниже общая налоговая ставка частной компании, тем больше денежных средств остается у владельца в конце каждого года для реинвестирования в компанию или для учета в качестве прибыли.

Частные предприятия должны учитывать позицию как компании, так и владельца при изучении стратегий снижения общих налоговых ставок. Это означает использование методов, которые работают для снижения как корпоративных, так и личных налогов.

Но есть и хорошие новости для владельцев частных компаний. «Для частных компаний существует ряд возможностей по снижению налоговых ставок. Современные искушенные владельцы частного бизнеса ищут подходы к экономии налогов, которые выходят за рамки традиционных методов, таких как стратегии разделения доходов или выплаты бонусов.Эти методы могут быть более сложными, но они могут помочь выявить неожиданные источники денежных средств, которые компании могут реинвестировать в операционную деятельность.

Вот три стратегии, которые помогут частным компаниям сэкономить на налогах:

1. Воспользуйтесь налоговыми льготами на НИОКР

Программа налоговых льгот, которая побуждает предприятия во всех секторах проводить исследования и разработки, которые приведут к созданию новых, улучшенных или технологически продвинутых продуктов или процессов. Многие компании имеют право на получение такого кредита, но не знают об этом.

2. Внедрение эффективных компенсационных стратегий:

Обычно, когда наступает конец года, владелец частной компании подсчитывает прибыль и распределяет соответствующую сумму между собой и ключевым персоналом в виде бонусов. Бонусы, очевидно, привлекают подоходный налог. В некоторых странах человек может заплатить 46% личного налога. Вот тут и пригодятся инновационные стратегии вознаграждения.

Эффективные стратегии компенсации допускают как отсрочку, так и снижение ставки налога на компенсацию.Использование таких методов не только приводит к снижению общей налоговой ставки для владельца частного бизнеса, но также может мотивировать персонал, увеличивая размер получаемой ими заработной платы.

Есть много способов реализовать эффективные стратегии компенсации.

Один из способов, например, — применить модель, основанную на опционах на акции, в среде частной компании. Определение правильной стратегии сводится к особенностям конкретной компании, поэтому важно работать со специалистом по налогам, который знаком со всеми вариантами компенсации.

3. Рассмотрите возможность глобального налогового планирования

Некоторые страны продемонстрировали готовность снизить ставки корпоративного налога. «Владельцы частного бизнеса не могут игнорировать это, потому что это может быть способом сохранить больше денег для их бизнеса», — говорит он.

Компании могут использовать эту стратегию, реструктурируя способ финансирования своего капитала через компанию финансового посредника и способ хранения своих активов. Легко запутаться в паутине налоговых правил, связанных с международным налоговым планированием.

Эти сложные финансовые стратегии требуют консультации с вашим налоговым консультантом.

Эффективная налоговая оптимизация требует долгосрочного планирования

Эти три метода снижения налоговых ставок доступны всем частным компаниям. Любую из этих стратегий следует использовать в сочетании со стратегиями, позволяющими отложить уплату налогов. Стратегии отсрочки могут принимать различные формы, начиная от отсрочки отчетности о доходе до ускоренных удержаний.В конце концов, отсроченные налоги все равно нужно платить, но отсрочки, которые длятся несколько лет, могут быть столь же ценными, как и некоторые стратегии экономии налогов.

Эффективное управление налоговой ставкой требует долгосрочного планирования и обширных знаний. Навигация по налоговой системе, чтобы максимально использовать возможности, может быть сложной задачей, и легко упустить стратегии, которые могут привести к значительной экономии.

Большинству частных компаний не хватает собственных технических знаний для определения и реализации этих налоговых стратегий.В конце концов, поиск капитала для реинвестирования в ваш бизнес может окупить долгосрочные инвестиции.

Чтобы поговорить со специалистом, позвоните нам прямо сейчас по телефону + 44 203 514 65 94 или для получения дополнительной информации отправьте нам письмо по адресу [email protected]

Налоги и государственные доходы

Сбор налогов и сборов является для стран основным способом получения государственных доходов, позволяющих финансировать инвестиции в человеческий капитал, инфраструктуру и предоставление услуг гражданам и предприятиям.

Предварительный анализ оценивает дефицит финансирования для достижения целей в области устойчивого развития для развивающихся стран примерно в 2,5 триллиона долларов в год. Большую часть этого дефицита финансирования необходимо будет покрыть за счет увеличения инвестиций частного сектора в обеспечение устойчивости, что требует соответствующей налоговой политики для создания необходимых ценовых стимулов. Тем не менее, развивающиеся страны, которые больше всего нуждаются в доходах, в том числе нестабильные и затронутые конфликтами государства (ФТС), часто сталкиваются с серьезнейшими проблемами при сборе налогов.

Налоги играют ключевую роль в обеспечении устойчивого и справедливого роста, особенно в контексте кризиса COVID-19, а также посредством таких усилий, как «озеленение» налоговых систем и борьба с уклонением от уплаты налогов и их уклонением от уплаты налогов.

Многие страны все еще испытывают трудности с получением достаточных доходов для финансирования собственного развития. Страны, собирающие менее 15% ВВП в виде налогов, должны увеличить сбор своих доходов, чтобы удовлетворить основные потребности граждан и предприятий.Такой уровень налогообложения является важным переломным моментом, который делает государство жизнеспособным и выводит его на путь роста. По состоянию на 2018 год 48% стран МАР / смеси и 69% стран ФТС оказались ниже этого базового уровня в 15%.

Упрощение уплаты налогов повышает конкурентоспособность. Чрезмерно сложные налоговые системы связаны с высоким уровнем уклонения от уплаты налогов, большим неформальным сектором, большей коррупцией и меньшим объемом инвестиций. Современные налоговые системы должны стремиться к оптимизации налоговых сборов при минимизации нагрузки на налогоплательщиков, связанной с соблюдением налогового законодательства.

Необходимо обеспечить справедливую и равноправную налоговую систему. Правительствам необходимо сбалансировать такие цели, как увеличение мобилизации доходов, устойчивый рост и снижение затрат на соблюдение требований, с обеспечением справедливой и равноправной налоговой системы. Соображения справедливости включают относительное налогообложение бедных и богатых; корпоративные и индивидуальные налогоплательщики; города и сельские районы; формальный и неформальный секторы, трудовые и инвестиционные доходы; и старшее и младшее поколения.

JRFM | Бесплатный полнотекстовый | Применение генетического алгоритма для оптимального налогообложения доходов

1. Введение

В этой статье мы описываем результаты преобразования модели оптимизации налога на прибыль в структуру статистической оптимизации, основанную на генетических алгоритмах. Мы предлагаем метод управляемого поиска в пространстве решений, в то время как в литературе преобладает численный или аналитический подход. Нашей целью было разработать более открытую и гибкую структуру для определения проблем и поиска оптимального решения с помощью поиска в пространстве решений.Мы были мотивированы тем фактом, что структура стохастической оптимизации дает исследователю более гибкий и открытый метод определения проблемы. Это позволит моделировать прерывистые или даже нефункциональные зависимости, например, выраженные алгоритмами. Таким образом, его можно использовать для лучшего моделирования многих реальных отношений, которые трудно обозначить и решить традиционным способом. В этой статье описывается улучшенная версия модели и алгоритма, впервые представленная в Małecka-Ziembińska (2012).Различия в основном заключаются в технических улучшениях, связанных с процессом оптимизации. Однако стохастическая оптимизация имеет серьезные недостатки, так как не гарантирует нахождение глобального оптимума для задачи. Ziembiński (2012). Это может быть особенно сложно для некоторых задач большой размерности, когда пространство поиска особенно велико, а ландшафт градиентов, воплощенных в нем, может быть очень сложным. Таким образом, мы считаем, что наш вклад заключается в проверке структуры статистической оптимизации в контексте оптимального налогообложения доходов на некоторых экспериментальных данных.С этой целью мы преобразовали и расширили модель, описанную Миррлисом (1971), и провели серию экспериментов для ее оценки. Мы хотели проверить, приводит ли он к выводам, аналогичным выводам, приведенным ранее в литературе. Литература по теме налоговой оптимизации обширна и имеет долгую историю. Количественные исследования оптимального налогообложения можно проследить до Ramsey (1927). Однако, хотя в этом документе обсуждаются оптимальные косвенные налоги, он не касается налога на прибыль.Математическая модель оптимального налогообложения доходов была представлена в статье Mirrlees (1971). Цель задачи налоговой оптимизации — найти оптимальный график подоходного налога, который максимизирует социальное благосостояние. В статье описаны предположения, которые привели к созданию упрощенной модели экономики с совокупностью однородных налогоплательщиков. Во-первых, предполагается, что среди населения известно распределение навыков и соответствующей заработной платы. Затем одна и та же функция полезности описывает предпочтения всех налогоплательщиков, а единая функция социального обеспечения определяет налоговую политику правительства.Статья содержит комплексное решение задачи, полученное алгебраически и численно. Однако результаты в основном имеют теоретическое значение, потому что они были рассчитаны для некоторых произвольных примерных конфигураций. Тем не менее, в статье объясняются многие особенности оптимального графика подоходного налога. Таким образом, модель Миррлиза (1971), по-видимому, является важной вехой в исследовании оптимального подоходного налога с текущей точки зрения. Некоторые взаимосвязи, которые следует включить в моделируемую экономику, предложенную Миррлисом (1971), пришлось исключить из-за сложности .К ним относятся различия в размере домохозяйства, предпочтения между группами налогоплательщиков, влияние одновременного налогообложения между странами, миграция и социальное обеспечение, влияние производства и структуры рынка труда. В большинстве случаев их нелегко ввести в математическую модель из-за их сложности для реалистично смоделированной экономики. Тем не менее, они могут иметь решающее значение для надежности и достоверности результата. Это побудило нас искать другой способ постановки и решения проблемы.Мы сосредоточились на методах стохастической оптимизации, поскольку они обеспечивают концептуально открытую и гибкую вычислительную структуру. Из богатого мира различных методов поиска мы выбрали семейство генетических алгоритмов. Это зрелые методы, свойства и надежность которых тщательно проверены в последние десятилетия. Они также имеют долгую историю успешного применения при решении многих технических и экономических проблем. Определение проблемы, введенное Миррлисом (1971), основано на многих предположениях. Некоторые из них являются упрощениями, необходимыми для разрешимости модели современными методами.Поскольку мы ссылаемся на них в нашей модели, они должны быть перечислены в этой статье:Модель потребления определяет только один вид труда и один товар. Утилита определяет вогнутую функцию потребления и досуга. Оба товара воспринимаются налогоплательщиками как взаимозаменяемые.

Предпочтения налогоплательщиков определяются функцией полезности, где эквивалентное распределение товаров создает кривые безразличия. Налогоплательщики «однородны», потому что их предпочтения описывают одну и ту же функцию полезности.Правительству известно, что налогоплательщики предпочитают между потреблением и отдыхом.

Моделируемая экономика учитывает ограниченную совокупность «однородных» налогоплательщиков. Их распределение описывается функцией плотности. Каждый налогоплательщик стремится достичь оптимального состояния, определяемого его функцией полезности (например, индивидуальным эгоизмом).

Общая полезность для населения — это сумма индивидуальных коммунальных услуг. Однако совокупная полезность масштабируется нелинейно, чтобы учесть сопротивление налогоплательщиков неравенству.Функция масштабирования определяет форму графика налога на прибыль, что определяет его перераспределительный характер.

Оптимизация охватывает один период, после которого взимается налог на прибыль. Следовательно, в модели не учитываются сбережения, накопленные в предыдущие периоды.

Модель игнорирует миграцию людей между странами. Таким образом, игнорируются все эффекты налоговой конкуренции между регионами или странами.

Административные расходы и затраты на соблюдение нормативных требований не принимаются во внимание, поскольку их влияние считается незначительным для оптимального графика налогообложения прибыли.

Считается «отрицательный» подоходный налог, и это субсидия, выплачиваемая из бюджета налогоплательщикам.

Автор считает, что другие особенности среды незначительны или оказывают незначительное влияние на график подоходного налога. Как следствие, это дало много упрощений и открыло путь для разработки решаемой модели оптимизации.

Модель, представленная Миррлисом (1971), предполагает, что население налогоплательщика описывается функцией плотности f (n).Переменная n обозначает диапазон навыков, поэтому налогоплательщиков можно отличить на основе присвоенных им навыков. N-й навык отражает также вознаграждение, выплачиваемое налогоплательщику за выполнение единицы работы.Модель определяет распределение работы между налогоплательщиками с помощью работы выхода y (n). Предполагается, что значения рабочего времени отмечены в диапазоне 0; 1. Это приводит нас к доходу до налогообложения, который выводится из трудовой функции по формуле z (n) = y (n) · n.Фактическое потребление товаров налогоплательщиками рассчитывается с учетом собранных налогов на прибыль или предоставленных субсидий. Если взимаемый налог обозначен как t (n), то эффективное потребление налогоплательщиков определяется как c (n) = z (n) −t (n).

Модель основана на предположении, что в оптимизированной налоговой системе есть два типа преференций. Один, который влияет на налогоплательщиков, определяется функцией полезности u (c (n), y (n)). Эта вогнутая функция одинакова для всех налогоплательщиков. Другой представляет социальную политику и отражает отвращение к неравенству.Таким образом, он отражает государственную политику перераспределения и определяется функцией благосостояния G (u).

Задача оптимизации подоходного налога, представленная Миррлисом (1971), сосредоточена на нахождении c (n) (распределение потребления), которое максимизирует социальное благосостояние W, где оно обозначается следующим образом:W = ∫0∞G (u (c (n), y (n))) · f (n) dn.

(1)

Стоит отметить, что t (n) (налоговый график) оптимизируется косвенно путем нахождения оптимального c (n).