ФНС обновила среднеотраслевые показатели для планирования налоговых проверок

Александр Труханов, бухгалтер-консультант Genplace

В последнее время налоговые органы осуществляют подход к организации контрольной работы в соответствии с концепцией планирования выездных налоговых проверок (ВНП), утвержденной приказом ФНС России от 30.05.2007 № ММ-3-06/333@. Критерии отбора налогоплательщиков на проведение выездной налоговой проверки носят открытый характер. Расскажу как с их помощью максимально обезопаситься от ВНП.

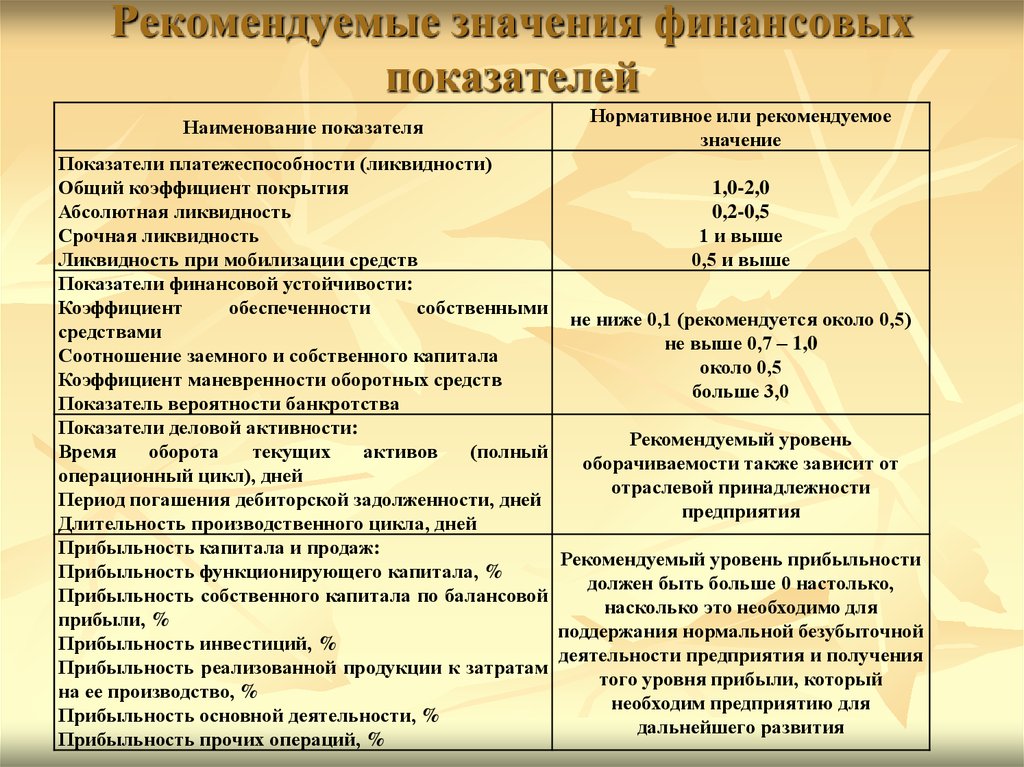

Список общедоступных критериев для самостоятельной оценки рисков, используемых налоговыми органами при отборе налогоплательщиков для проведения ВНП, приведен в Приложении №2 к приказу ФНС России от 30.05.2007 №ММ-3-06/333@. Помимо соблюдения уровня МРОТ при выплате сотрудникам зарплаты и проверки контрагентов на добросовестность, необходимо ориентироваться на отраслевые показатели налоговой нагрузки и рентабельности.

На днях ФНС утверждены средние показатели налоговой нагрузки и рентабельности за 2018 г., Данные размещены на официальном сайте налоговой службы. Если ваши показатели отклоняются от средних величин в меньшую сторону, есть риск включения в план проведения ВНП.

Налоговая нагрузка

Расчет налоговой нагрузки позволяет контролировать уровень фискального обременения по действующим налогам. Размер фискального обременения — это отношение суммы налогов компании к сумме полученной выручки, определенной по данным бухгалтерского учета за отчетный период.

Рассчитать налоговую нагрузку можно с помощью официального калькулятора ФНС

Для корректного расчета показателя следует учитывать рекомендации, закрепленные в Письмах Минфина от 11.01.2017 № 03-01-15/208, ФНС от 22.03.2013 № ЕД-3-3/1026@.

- В расчет включайте все суммы фискальных платежей, которые были начислены налогоплательщиком в отчетном периоде.

- Учтите платежи, которые компания уплачивает в качестве налогового агента.

Например, НДФЛ по работникам также включайте в расчетные данные.

Например, НДФЛ по работникам также включайте в расчетные данные. - Исключите суммы ввозного НДС.

- Не учитывайте таможенные пошлины, уплачиваемые по действующему законодательству.

- Не включайте в расчет суммы начисленных страховых взносов.

Полученный результат необходимо сравнить с отраслевыми показателями по данным налоговой службы. Если данные налоговой нагрузки, полученные вами, меньше среднеотраслевых, есть опасения попасть в список на проведение ВНП или получить приглашение на комиссию по легализации.

Если Ваш вид деятельности в таблицах ФНС не поименован, необходимо сравнить налоговую нагрузку со средней по России. За 2018 год она составила 11%.

Рентабельность

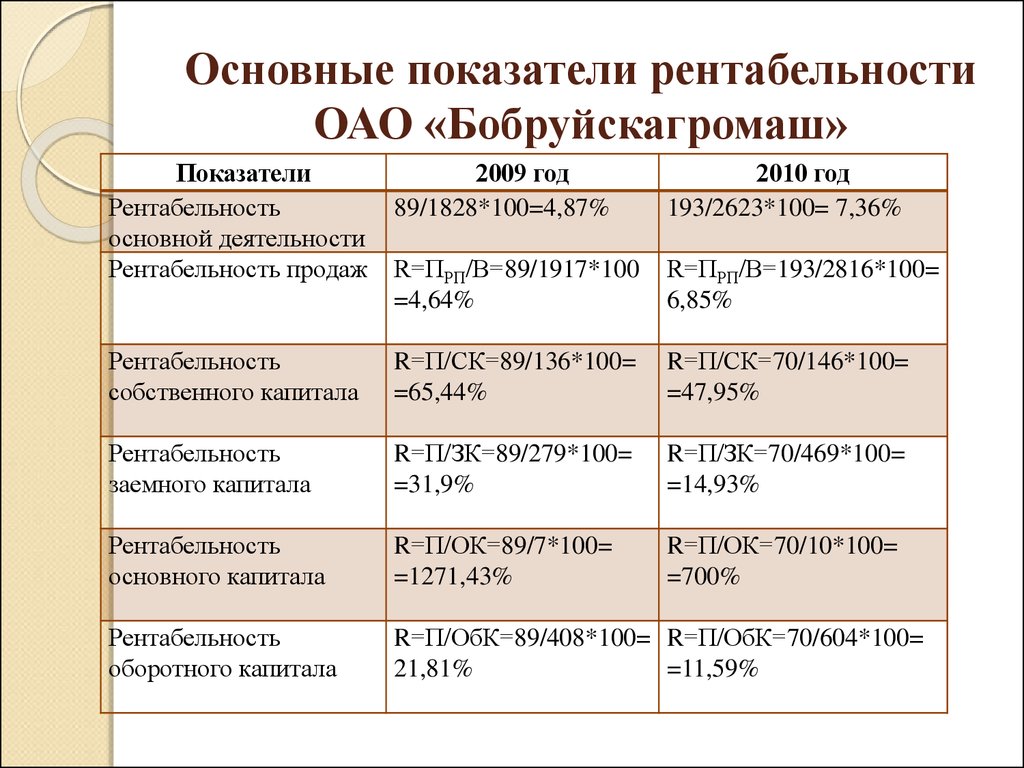

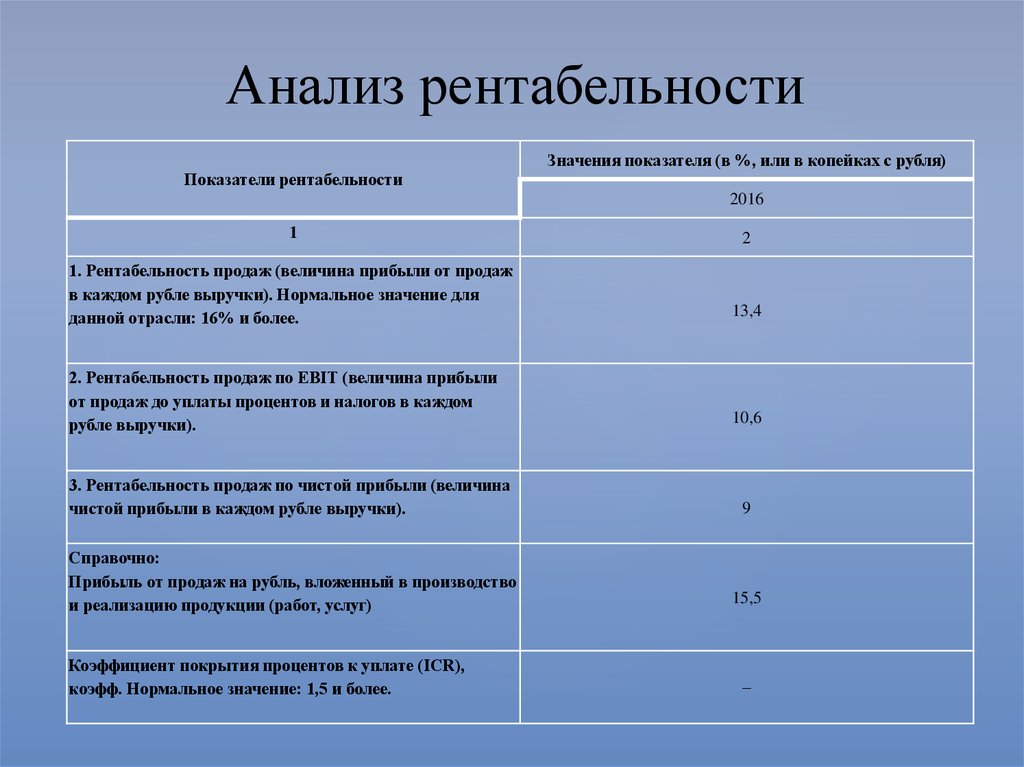

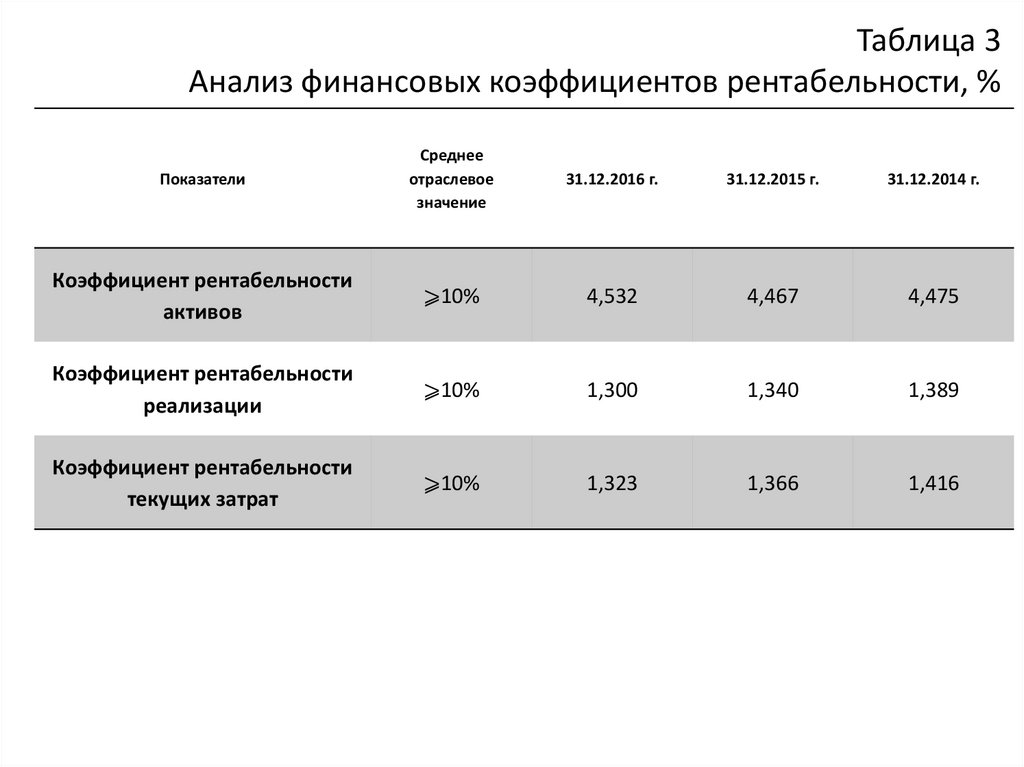

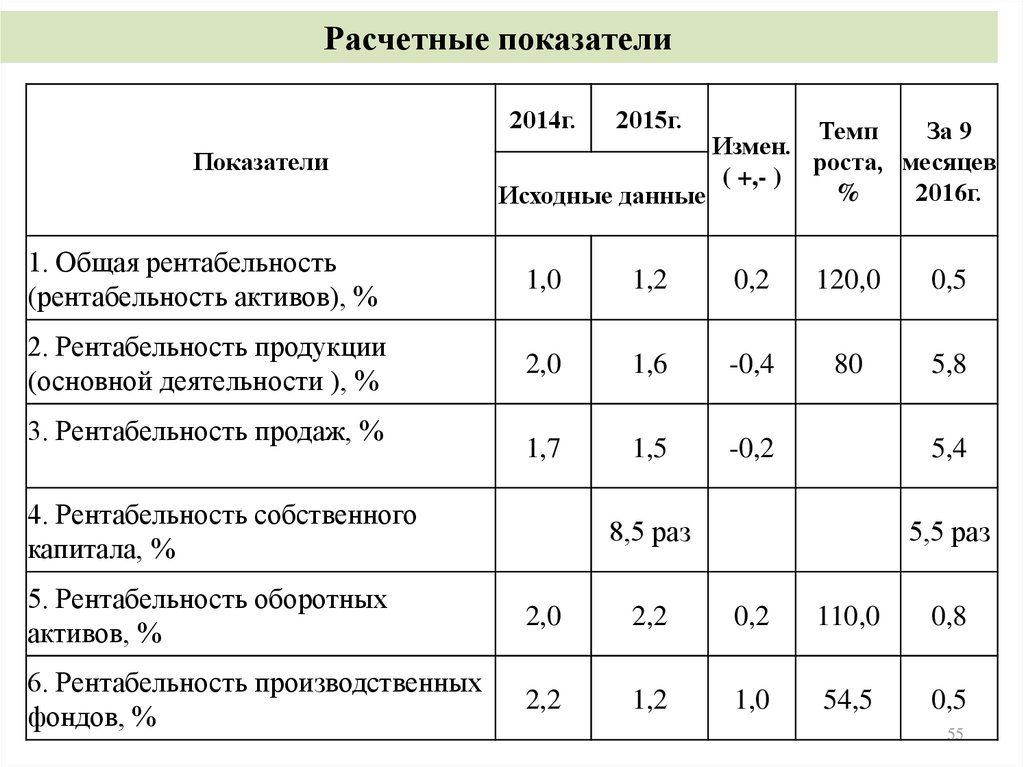

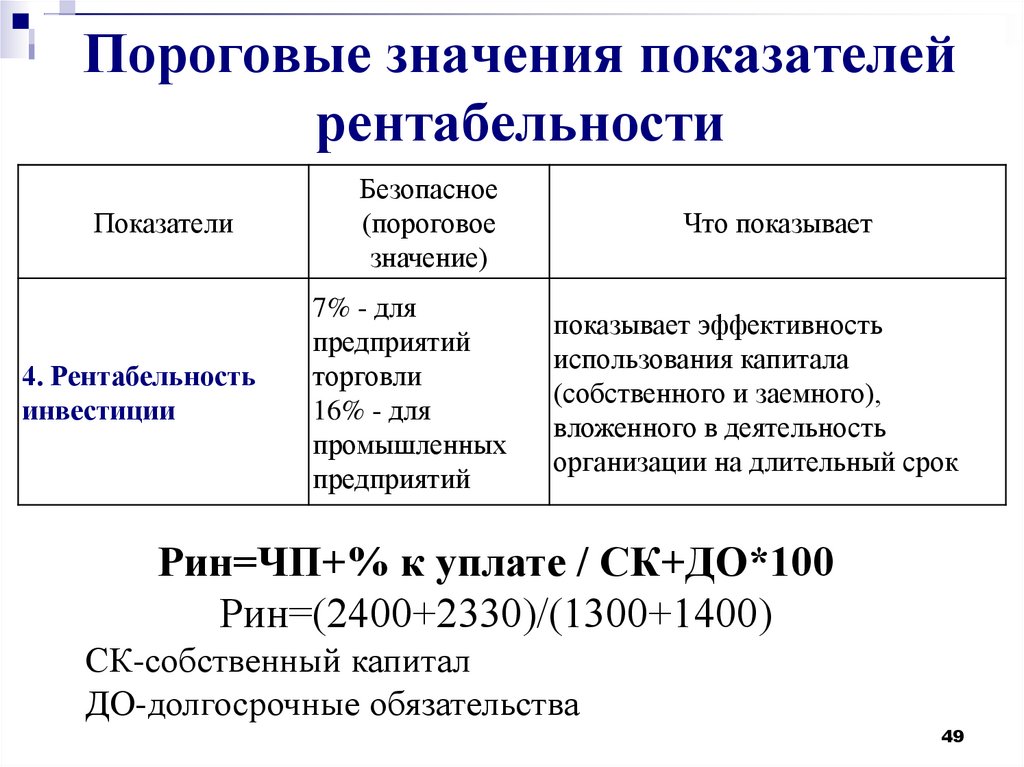

Налоговые органы интересуют два показателя рентабельности:

— рентабельность активов по видам экономической деятельности;

— рентабельность продаж товаров / продукции / работ / услуг.

Рассчитать рентабельность можно с помощью нашего калькулятора или по следующим формулам:

— Рентабельность активов:

Рентабельность активов

= Стр. 2300 «Прибыль (убыток) до налогообложения» отчета о финансовых результатах

2300 «Прибыль (убыток) до налогообложения» отчета о финансовых результатах

/ Стр. 1600 «БАЛАНС (актив)» годового баланса

* 100%

— Рентабельность продаж:

Рентабельность продаж

= Стр. 2200 «Прибыль (убыток) от продаж» отчета о финансовых /результатах

/ Стр. 2120 «Себестоимость продаж» + Стр. 2210 «Коммерческие расходы» + Стр. 2220 «Управленческие расходы» отчета о финансовых результатах

* 100%

Полученные цифры также необходимо сравнить с данными ФНС.

Если он меньше хотя бы на 10% последствия будут те же, что и при недостаточной налоговой нагрузке.

Конечно, придерживаясь общедоступных критериев оценки рисков и среднеотраслевых показателей налоговой нагрузки и рентабельности, вы не исключите риск проведения выездной налоговой проверки на 100% Но эти меры помогут максимально снизить привлечения внимания со стороны налоговых органов.

404 Cтраница не найдена

- Об академии

- Сведения об образовательной организации

- Основные сведения

- Структура и органы управления образовательной организацией

- Документы

- Образование

- Образовательные стандарты и требования

- Руководство.

Педагогический (научно-педагогический) состав

Педагогический (научно-педагогический) состав - Материально-техническое обеспечение и оснащенность образовательного процесса

- Стипендии и меры поддержки обучающихся

- Платные образовательные услуги

- Финансово-хозяйственная деятельность

- Вакантные места для приёма (перевода) обучающихся

- Доступная среда

- Международное сотрудничество

- Ректор

- Структура (факультеты, кафедры, управления, отделы)

- История

- Устав

- Библиотека

- Лицензия и свидетельство о государственной аккредитации

- Условия обучения инвалидов и лиц с ограниченными возможностями здоровья

- Вакансии

- Контакты

- Антитеррор

- Профессиональная переподготовка

Сегодня «Омская гуманитарная академия» представляет собой многопрофильный комплекс, в состав которого входят информационно-компьютерный центр, научная библиотека, издательство, центр содействия трудоустройству, факультет дополнительного образования, центр дистанционного образования, аспирантура.

- Главная

Сегодня «Омская гуманитарная академия» представляет собой многопрофильный комплекс, в состав которого входят информационно-компьютерный центр, научная библиотека, издательство, центр содействия трудоустройству, факультет дополнительного образования, центр дистанционного образования, аспирантура.

- Нормативно-правовые документы

- Новости

- Профессиональная переподготовка

- Курсы повышения квалификации

- Бланки заявлений

- Стажировка

- Бизнес-тренинги

- Главная

- Сведения об образовательной организации

- Абитуриентам

- Все о поступлении

- Приемная комиссия

- Приемная комиссия

- Стоимость 1 курса на 2021/2022 учебный год

- Стоимость 1 курса на 2020/2021 учебный год

- Стоимость 1 курса на 2019/2020 учебный год

- Приемная комиссия

- Документы и справки

- Стоимость 1 курса на 2022/2023 учебный год

- Стоимость 1 курса на 2021/2022 учебный год

- Стоимость 1 курса на 2020/2021 учебный год

- Стоимость 1 курса на 2019/2020 учебный год

- Образцы выдаваемых документов

- Условия обучения инвалидов и лиц с ограниченными возможностями здоровья

- Подготовительные курсы

- Ответы на обращения, связанные с приемом на обучение

- Условия обучения инвалидов и лиц с ограниченными возможностями здоровья

- Онлайн-сервис подачи документов

- Приемная комиссия

- Онлайн-сервис подачи документов

- Стоимость 1 курса на 2020/2021 учебный год

- Стоимость 1 курса на 2019/2020 учебный год

- Образцы выдаваемых документов

- Условия обучения инвалидов и лиц с ограниченными возможностями здоровья

- Подготовительные курсы

- Ответы на обращения, связанные с приемом на обучение

- Подготовительные курсы

- Приемная комиссия

- Документы и справки

- Стоимость 1 курса на 2020/2021 учебный год

- Стоимость 1 курса на 2019/2020 учебный год

- Образцы выдаваемых документов

- Условия обучения инвалидов и лиц с ограниченными возможностями здоровья

- Подготовительные курсы

- Ответы на обращения, связанные с приемом на обучение

- Образцы выдаваемых документов

- Ответы на обращения, связанные с приемом на обучение

- Онлайн-сервис подачи документов

- Бакалавриат / Магистратура

- Приемная кампания 2022

- Основная информация

- Направления подготовки

- Вступительные испытания

- Количество мест для приема на обучение

- Количество поданных заявлений

- Списки абитуриентов

- Сведения о зачислении

- Приемная кампания 2022

- Аспирантура

- Приемная кампания 2022

- Как выглядит процесс обучения в личном кабинете студента Омской гуманитарной академии

- Фотоэкскурсия

- Студентам

- Электронная информационно-образовательная среда

- Оплата обучения

- Библиотека

- Ссылки

- Доска объявлений

- Расписание

- Выпускникам

- Центр карьеры

- Профессиональная переподготовка и повышение квалификации

Сегодня «Омская гуманитарная академия» представляет собой многопрофильный комплекс, в состав которого входят информационно-компьютерный центр, научная библиотека, издательство, центр содействия трудоустройству, факультет дополнительного образования, центр дистанционного образования, аспирантура.

- Школьникам

- Академика+

13 Показатели финансовой деятельности, за которыми должны следить менеджеры

Хотя у вас может не быть опыта работы в области финансов, базовое понимание ключевых концепций финансового учета может помочь вам улучшить процесс принятия решений, а также ваши шансы на успех в карьере. Лучше поняв, как ваша организация измеряет финансовые показатели, вы сможете предпринять шаги, чтобы приносить дополнительную пользу в своей повседневной деятельности.

Финансы могут пугать непосвященных. Чтобы вам было удобнее понимать и говорить на финансовые темы, вот список главных финансовых показателей, которые должны понимать менеджеры.

Что такое финансовые ключевые показатели эффективности?

Финансовые KPI (ключевые показатели эффективности) — это показатели, которые организации используют для отслеживания, измерения и анализа финансового состояния компании. Эти финансовые KPI подпадают под различные категории, включая прибыльность, ликвидность, платежеспособность, эффективность и оценку.

Эти финансовые KPI подпадают под различные категории, включая прибыльность, ликвидность, платежеспособность, эффективность и оценку.

Понимая эти показатели, вы можете лучше понять, как бизнес работает с финансовой точки зрения. Затем вы можете использовать эти знания, чтобы скорректировать цели вашего отдела или команды и внести свой вклад в достижение важнейших стратегических целей.

Для менеджеров эти показатели и ключевые показатели эффективности должны быть доступны внутри компании и распространяться еженедельно или ежемесячно в виде обновлений по электронной почте, информационных панелей или отчетов. Если они не распространяются с готовностью, вы все равно можете ознакомиться с показателями с помощью анализа финансовой отчетности.

Бесплатная электронная книга: руководство для менеджера по финансам и бухгалтерскому учету

Получите доступ к бесплатной электронной книге уже сегодня.

СКАЧАТЬ СЕЙЧАСЧто такое анализ финансовой отчетности?

Анализ финансовой отчетности — это процесс просмотра ключевых финансовых документов, чтобы лучше понять, как работает компания. Хотя существует множество различных типов финансовых отчетов, которые могут быть проанализированы в рамках этого процесса, некоторые из наиболее важных, особенно для менеджеров, включают: обязательства и собственный капитал на конкретный момент времени.

Хотя существует множество различных типов финансовых отчетов, которые могут быть проанализированы в рамках этого процесса, некоторые из наиболее важных, особенно для менеджеров, включают: обязательства и собственный капитал на конкретный момент времени.

13 Показатели финансовой деятельности для мониторинга

Приведенные ниже показатели обычно содержатся в перечисленных выше финансовых отчетах и являются одними из наиболее важных для понимания менеджерами и другими ключевыми заинтересованными сторонами в организации.

1. Маржа валовой прибыли

Маржа валовой прибыли — это коэффициент прибыльности, который измеряет, какой процент дохода остается после вычета стоимости проданных товаров. Себестоимость проданных товаров относится к прямым затратам на производство и не включает операционные расходы, проценты или налоги. Другими словами, маржа валовой прибыли — это показатель прибыльности, особенно для продукта или товарной линии, без учета накладных расходов.

Маржа валовой прибыли = (Выручка — Себестоимость продаж) / Выручка * 100

2. Маржа чистой прибыли

Маржа чистой прибыли все затраты на бизнес, включая стоимость проданных товаров, операционные расходы, проценты и налоги. Маржа чистой прибыли отличается от маржи валовой прибыли как показателя прибыльности бизнеса в целом, принимая во внимание не только стоимость проданных товаров, но и все другие сопутствующие расходы.

Маржа чистой прибыли = Чистая прибыль / Выручка * 100

.

Оборотный капитал = Оборотные активы — Текущие обязательства

4. Коэффициент текущей ликвидности

Коэффициент текущей ликвидности — это коэффициент ликвидности, который помогает вам понять, может ли бизнес погасить свои краткосрочные обязательства, то есть обязательства к оплате. в течение одного года — с его оборотными активами и обязательствами.

Коэффициент текущей ликвидности = Текущие активы / Текущие обязательства

работать с краткосрочными обязательствами. Коэффициент быстрой ликвидности использует в своем числителе только высоколиквидные оборотные активы, такие как денежные средства, ликвидные ценные бумаги и дебиторскую задолженность. Предполагается, что определенные оборотные активы, такие как товарно-материальные запасы, не обязательно легко превратить в наличные деньги.

Коэффициент быстрой ликвидности = (Текущие активы — Запасы) / Текущие обязательства

Если все активы финансируются за счет собственного капитала, мультипликатор равен единице.

По мере увеличения долга множитель увеличивается с единицы, демонстрируя влияние долга на левередж и, в конечном итоге, увеличивая риск бизнеса.

По мере увеличения долга множитель увеличивается с единицы, демонстрируя влияние долга на левередж и, в конечном итоге, увеличивая риск бизнеса.Кредитное плечо = Общие активы / Общий капитал

7. Отношение долга к собственному капиталу

Отношение долга к собственному капиталу — это коэффициент платежеспособности, который измеряет, насколько компания финансирует себя за счет собственного капитала по сравнению с заемным. Этот коэффициент дает представление о платежеспособности бизнеса, отражая способность акционерного капитала покрыть весь долг в случае экономического спада.

Отношение долга к собственному капиталу = общий долг / общий капитал

8. Оборачиваемость запасов

Оборачиваемость запасов — это коэффициент эффективности, который показывает, сколько раз за отчетный период компания продала все свои запасы. Это дает представление о том, есть ли у компании избыточные запасы по сравнению с уровнями продаж.

Это дает представление о том, есть ли у компании избыточные запасы по сравнению с уровнями продаж.

Оборачиваемость запасов = Себестоимость продаж / (Начальные запасы + Конечные запасы / 2)

9. Общий оборот активов

Общий оборот активов приносить доход. Чем выше коэффициент оборачиваемости, тем лучше производительность компании.

Общий оборот активов = Доход / (Начальные общие активы + Конечные общие активы / 2)

деление чистой прибыли на собственный капитал. Он показывает, насколько хорошо бизнес может использовать инвестиции в акционерный капитал для получения прибыли инвесторами.

ROE = чистая прибыль / (начальный капитал + конечный капитал) / 2

11. Рентабельность активов

Рентабельность активов, или ROA, — это еще один коэффициент рентабельности, аналогичный ROE, который измеряется путем деления чистой прибыли на средние активы компании. Это показатель того, насколько хорошо компания управляет своими доступными ресурсами и активами для получения более высокой чистой прибыли.

Это показатель того, насколько хорошо компания управляет своими доступными ресурсами и активами для получения более высокой чистой прибыли.

ROA = чистая прибыль / (начальная сумма активов + конечная сумма активов) / 2

0051

Операционный денежный поток — это мера того, сколько денежных средств предприятие получило в результате своей деятельности. Этот показатель может быть положительным, что означает, что денежные средства доступны для расширения операций, или отрицательным, что означает, что для поддержания текущих операций потребуется дополнительное финансирование. Операционный денежный поток обычно указывается в отчете о движении денежных средств и может быть рассчитан одним из двух методов: прямым или косвенным.

13. Сезонность

Сезонность — это показатель того, как период года влияет на финансовые показатели и результаты вашей компании. Если вы работаете в отрасли, на которую влияют высокие и низкие сезоны, эта мера поможет вам разобраться с мешающими переменными и увидеть, каковы цифры на самом деле.

Если вы работаете в отрасли, на которую влияют высокие и низкие сезоны, эта мера поможет вам разобраться с мешающими переменными и увидеть, каковы цифры на самом деле.

Важно отметить, что нет абсолютно хороших или плохих финансовых показателей эффективности. Показатели необходимо сравнивать с предыдущими годами или с конкурентами в отрасли, чтобы увидеть, улучшаются или ухудшаются финансовые показатели вашей компании, и как она работает по сравнению с другими.

Итоги

Существует много других финансовых KPI, которые вы можете отслеживать и отслеживать, чтобы понять, как работает ваша компания и как ваши действия влияют на продвижение к общим целям. Перечисленные выше финансовые KPI — отличное место для начала, если вы не знакомы с финансами. Понимание того, как эти показатели влияют на бизнес-стратегию, является важным навыком финансового учета для всех менеджеров.

Вы хотите развить или отточить свои финансовые навыки? Изучите наши онлайн-курсы по финансам и бухгалтерскому учету , чтобы разработать набор инструментов для принятия и понимания финансовых решений. Если вы не уверены, какой курс вам подходит, загрузите нашу блок-схему бесплатного курса , чтобы определить, какой курс лучше всего соответствует вашим целям.

Если вы не уверены, какой курс вам подходит, загрузите нашу блок-схему бесплатного курса , чтобы определить, какой курс лучше всего соответствует вашим целям.

Маржа чистой прибыли

Маржа чистой прибыли — коэффициент, показывающий прибыльность фирмы путем измерения суммы чистой прибыли (выручка компании, исключая операционные расходы, проценты, налоги и дивиденды по привилегированным акциям), полученной на доллар продаж. Этот показатель можно рассчитать, разделив чистую прибыль компании на ее чистый объем продаж. Значение этого коэффициента измеряет долю прибыли компании, которая остается после исключения всех расходов. Это также позволяет прогнозировать рост чистой прибыли, если объем продаж вырастет на доллар.

Аналитики не устанавливают диапазон нормативных значений для этого коэффициента. Как и многие другие коэффициенты, его следует сравнить с конкурентами, работающими в том же сегменте, чтобы сделать какие-то выводы. Список нормативных значений чистой прибыли для различных отраслей промышленности выглядит следующим образом:

Список нормативных значений чистой прибыли для различных отраслей промышленности выглядит следующим образом:

| Показатель | Сельскохозяйственное производство | Добыча нефти и газа | Производство, передача и распределение электроэнергии | Строительство зданий | Разные магазины розничной торговли | Религиозные, благотворительные, общественные и профессиональные организации |

| Оборот дебиторской задолженности (раз) | >= 2,9 | >= 18,3 | — | >= 4,9 | >= 5 | >= 1 |

Источник: Альманах деловых и промышленных финансовых показателей

Отрицательные значения нормы чистой прибыли означают, что компания деградирует, а высокие значения свидетельствуют о сильной позиции на рынке, высокой стоимости товаров или услуг, производимых фирмой, управлении качеством и т. д.

д.

Учитывая тот факт, что чистая прибыль формируется под влиянием всех факторов, формирующих доходы и расходы компании, увеличение маржи чистой прибыли возможно за счет операционных, финансовых и инвестиционных направлений . Например, некоторые из инструментов для увеличения чистой прибыли:

- Оптимизация структуры финансов и снижение стоимости привлечения средств;

- Использование налоговых расходов;

- Снижение себестоимости товаров и услуг;

- Оптимизация расходов на маркетинговые коммуникации и др.

Маржа чистой прибыли = Чистая прибыль до вычета неконтролирующей доли участия, дохода от капитала и единовременных статей ÷ Чистая выручка от продаж

Чистая маржа прибыли = чистая прибыль ÷ Чистая продажа

Пример:

Чистая прибыль (Год 1) = 352 ÷ 3351 = 0,10

.

Например, НДФЛ по работникам также включайте в расчетные данные.

Например, НДФЛ по работникам также включайте в расчетные данные.  Педагогический (научно-педагогический) состав

Педагогический (научно-педагогический) состав