Расчет стоимости патента в 2018 году

Управление государственных доходов по городу Актау доводит до сведения налогоплательщиков, что 28 ноября 2018 года в кабинете НП, ИС «СОНО НП» опубликованы электронные шаблоны 911 формы отчетности на 2019 год, а также утверждены расчетные показатели на 2019 год.

Минимальная заработная плата (МЗП) – 42500 тенге. Месячный расчетный показатель (МРП) для исчисления пособий и иных социальных выплат, а также применения штрафных санкций, налогов и других платежей в соответствии с законодательством Республики Казахстан – 2 525 тенге.

Исчисление патента 2% от дохода применяют налогоплательщики, осуществляющие вид деятельности в сфере торговли.

Налогоплательщики, применяющие другие виды деятельности кроме торговли, производят оплату индивидуального подоходного налога – 1%.

Исчисление пенсионных взносов 10% от МЗП (42500) ежемесячно= 4250тг.

Исчисление социальных отчислений 3,5% от МЗП (42500) ежемесячно= 1488тг.

Расчет стоимости по патенту вы можете предоставить на электронном носителе через кабинет НП.

Получить патент на применение специального налогового режима для индивидуальных предпринимателей можно посредством портала www.kgd.gov.kz в кабинете налогоплательщика.

Для получения данной электронной услуги заявителю потребуется электронная цифровая подпись и номер платежного документа, заранее оплаченного подоходного налога, социальных и пенсионных отчислений.

Ответ о рассмотрении данного запроса либо об отказе придет в личный кабинет пользователя на портале через 15 минут с момента отправки заявления.

При положительном рассмотрении запроса патент на применение специального налогового режима для индивидуальных предпринимателей поступит заявителю в электронном виде в течение одного рабочего дня.

УГД по г. Актау напоминает, что несвоевременное представление расчета стоимости по патенту до 31 декабря 2018года влечет административную ответственность согласно пункту 3 статьи 270 КоАП РК (предупреждение), пункту 4 статьи 270 КоАП РК (штраф в размере 15 МРП).

Управление государственных доходов по г.Актау

Фото babki.kz

tumba.kz

Пример заполнения 911 формы для патента — babki.kz

Пример заполнения 911 формы для патента. Если вы сдаете свою недвижимость (квартиру или дом) для того, чтобы получать дополнительный доход, и не хотите иметь проблем с законом, то конечно надо платить налоги.

Как сделать это проще всего? Многие люди хотят быть законопослушными, и в то же время не хотят лишний раз забивать голову лишней информацией бухгалтерской отчетностью, формами налогообложения и так далее.

На наш взгляд, проще всего сдавать квартиру и платить при этом налоги — это оформить ИП по патенту (налог 1-2%). Есть также и другие варианты, например открыть ИП по упрощенке (3%) или платить налоги без открытия ИП (10% подоходный). Что делать, решать конечно же вам.

Как получить патент в Казахстане на сдачу квартиры

Оформить ИП по патенту очень просто (об этом написано здесь), вся процедура и уплата налогов не займут много времени, да и расчёты там достаточно простые. Достаточно лишь разобраться один раз.

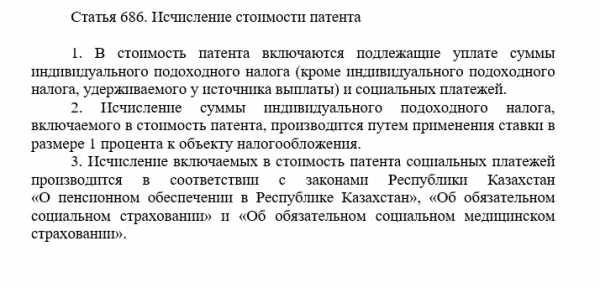

Для того, чтобы разобраться с заполнением 911 формы для патента, есть бесплатный сервис moyuchet.kz/911. Все расчеты будут взяты с данного сайта. Чтобы всё рассчитать, нам нужно знать всего 2 параметра:

- Срок действия патента (например, 1 год)

- Доход (за данный срок)

Пример заполнения 911 формы для патента

Допустим, вы сдаете квартиру за 80.000 тенге в месяц. Открываете патент на 1 год (например с 1 января по 31 декабря 2019 года), указываете заявленный доход — 960 000 тенге (80 000 * на 12 месяцев).

Итого, по данному примеру, вы заплатите приблизительно 2,9% налогов от вашего дохода (для того чтобы узнать, почему так, надо читать законодательство; вкратце, это из-за маленьких доходов — как только доходы превышают приблизительно 1,5 млн, то будете платить ровно 2%):

- 9 600 тенге (подоходный)

- 0 тенге (социальный налог)

- 17 856 тенге (социальные отчисления)

Дополнительно 51 000 тенге (при заявленном доходе в 1 МЗП) вы отправите в свой пенсионный фонд. Вот расчеты:

Если вы видите эту форму в первый раз, не пугайтесь, все расчеты, можно сказать, автоматические! Как выше сказано, нужно лишь указать срок патента (в нашем случае 1 год) и заявленный доход (в нашем случае 960 000).

Все остальные поля рассчитаются сами. Если есть вопросы, задавайте, постараемся ответить. Также на сайте moyuchet.kz указан имейл разработчика, можете задавать вопросы и там.

Удачи!

babki.kz

налоги, расчет патента, ККМ, ограничения.

ИП по патенту в РК (Казахстане).

ИП по патенту в Казахстане часто выбирают самозанятые люди и арендодатели. Налогообложение по патенту имеет самую низкую ставку из всех налоговых режимов.

Плюсы данного вида также в том, что отчетность для патента сдается всего один раз в год и заполнять ее сможет даже человек далекий от бухгалтерии или юриспруденции. Однако, не все так радужно как кажется, ИП по патенту имеет и свои существенные недостатки — см. содержание ниже.

Реклама

Конец рекламы

Реклама

Конец рекламы

- Если ИП нанимает работников (т.е. патент — это для самозанятых)

- Если предприниматель имеет доход более 3528 МРП (месячных расчетных показателей) в налоговый период (для патента — это год) статья 683, пункт 2, подпункт 2 налогового кодекса РК.

- Если у ИП есть объекты налогообложения или структурные подразделения в разных регионах, но есть исключение — см. ниже.

Если грубо, объект налогообложения — это то, с чего вы получаете доход, неважно — действия это или имущество.

Если деятельность ИП связана ТОЛЬКО со сдачей в аренду имущества, то можно иметь объекты налогообложения в разных регионах и применять ИП по патенту или другой специальный налоговый режим. Например, у вас несколько квартир в разных городах, вы сдаете их в арену и больше НИ С ЧЕМ ваша деятельность не связана. Тогда — можно. Если же вы занимаетесь любой другой деятельностью и одновременно сдаете в аренду квартиру в другом городе, то придется перейти на общеустановленный порядок.

Структурное подразделение — это рабочие места, которые существуют более месяца на одном месте. Такие рабочие места считаются стационарными. Т. е. если вы работаете в Алматы, а ваш сотрудник в другом городе — специальный налоговый режим использовать не получится. Точно так же не получится, если у вас несколько земельных участков (один из примеров объектов налогообложения) в разных регионах. Это регулирует пункт 4 подпункт 3 статьи 683 Налогового кодекса РК

Статья 683 пункт 4 подпункт 3

Пункт 1 и подпункты 1, 2 пункта 2 статьи 683 НК РК. Условия применения специального налогового режима

1. Для целей настоящего Кодекса субъектами малого бизнеса признаются индивидуальные предприниматели и юридические лица-резиденты Республики Казахстан, применяющие специальный налоговый режим для субъектов малого бизнеса.

2. Специальный налоговый режим для субъектов малого бизнеса вправе применять налогоплательщики, соответствующие следующим условиям:

1) среднесписочная численность работников за налоговый период не превышает для специального налогового режима:

на основе упрощенной декларации — 30 человек;

с использованием фиксированного вычета — 50 человек;

Подпункт 2 изложен в редакции Закона РК от 26.12.18 г. № 203-VI (введено в действие с 1 января 2019 г.) (см. стар. ред.)

2) доход за налоговый период не превышает для специального налогового режима:

на основе патента — 3 528-кратный размер месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года;

на основе упрощенной декларации — 24 038-кратный размер месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года;

[свернуть]

Кроме перечисленных также не могут работать по патенту плательщики налога на игорный бизнес.

С 2020 года выбирать налогообложение по патенту смогут только предприниматели, занимающиеся определенными видами деятельности — статья НК РК № 685 пункт один — см. скриншот. На на 2018 год Действие этого пункта приостановлено до 1 января 2020 года и налогообложение по патенту регулируется статьей 47 статьей закона о введении НК (налогового кодекса) РК и на данный момент не актуально.

47 статья закона о введении НК РК — на 2019 год эта статья регулирует налоговый режим по патенту.

- доход не более 3 528 МРП (месячных расчетных показателей — это 8908200 тенге на 2019 год) в год,

- работают сами (не используют наемный труд),

- их вид деятельности не относится к перечисленным в подпункте 3 пункта 2 статьи 683 НК РК (см. выше).

- не имеют объектов налогообложения или подразделений (стационарных рабочих мест — см. выше) в разных регионах.

Реклама

Конец рекламы

Какие виды дохода может получать ИП по патенту?

Определяется статьей 681 НК РК «Порядок определения доходов при применении специальных налоговых режимов на основе патента и упрощенной декларации»

При этом если есть доходы, которые не указаны в статье выше, налог с них придется платить по общеустановленному порядку.

Какая налоговая ставка у ИП по патенту?

Налоговая ставка (индивидуальный подоходный налог) для налогового режима по патенту составляет 1%, а не два, как написано на многих сайтах. Важно — налоговая ставка платится с дохода (выручки), а не чистой прибыли.

Но, в том случае, если доход был получен в сфере торговли и наличностью — налоговая ставка составляет 2%. Если же доход был получен безналом, то даже в сфере торговли ставка с него составляет 1%. Регулируется статьей 686 НК РК.

Обязательный пенсионный взнос и социальные отчисления.

Кроме индивидуального подоходного налога ИП по патенту платит также:

- социальный отчисления (СО) — 3,5% с дохода

- обязательный пенсионный взнос (ОПВ) — 10% с дохода

Как правило, чтобы сэкономить, предприниматель «назначает» себе доход в размере 1 минимальной заработной платы. Уплата СО и ОПВ с 1 МЗП в 2019 году составляет соответственно 1488 тенге и 4250 тенге в месяц.

Внимание, в связи с Законом Республики Казахстан от 26 декабря 2018 года № 203-VI «О внесении изменений и дополнений в некоторые законодательные акты Республики Казахстан по вопросам занятости населения» максимальный размер объекта исчисления ОПВ был изменен с 75 МЗП на 50 МЗП, максимальный размер объекта исчисления СО был изменен с 10 МЗП на 7 МЗП, а максимальный размер объекта исчисления ОСМС был изменен с 15 МЗП на 10 МЗП.

Социальные отчисления регулируются постановлением «Об утверждении Правил и сроков исчисления и перечисления социальных отчислений в Государственный фонд социального страхования и взысканий по ним» и законом РК об обязательном социальном страховании.

ОПВ рассчитывается согласно статьи 25 Закона о пенсионном обеспечении РК

Расчет стоимости патента ИП.

В принципе, я уже разобрал расчет стоимости патента выше в подзаголовке «Какие налоги платит ИП по патенту», однако, для того, чтобы было более наглядно приведу пример расчета.

Итак, во первых, нам нужно знать какое количество дохода мы получили НЕ в торговой сфере и от торговли по безналу и наличкой.

Для большей наглядности возьмем по миллиону тенге везде.

| Тип дохода | Сумма дохода | Налоговая ставка (индивидуальный подоходный налог) | Сумма налога |

| Доход НЕ в сфере торговли | 1 000 000 тенге | 1% | 10 000 тенге |

| Доход в сфере торговли, полученный безналом | 1 000 000 тенге | 1% | 10 000 тенге |

| Доход в сфере торговли, полученный наличкой | 1 000 000 тенге | 2% | 20 000 тенге |

Расчет социальных отчислений (СО) и обязательных пенсионных взносов (ОПВ) в 2019 году

Внимание, в связи с Законом Республики Казахстан от 26 декабря 2018 года № 203-VI «О внесении изменений и дополнений в некоторые законодательные акты Республики Казахстан по вопросам занятости населения» максимальный размер объекта исчисления ОПВ был изменен с 75 МЗП на 50 МЗП, максимальный размер объекта исчисления СО был изменен с 10 МЗП на 7 МЗП, а максимальный размер объекта исчисления ОСМС был изменен с 15 МЗП на 10 МЗП.

Социальные отчисления и обязательные взносы в пенсионный фонд (за себя) рассчитываются с дохода, который предприниматель определяет самостоятельно (в пределах 1-50 МЗП для ОПВ и в пределах 1-7 МЗП для СО, но не более фактического), поэтому возьмем самый частый случай — 1 мзп в месяц, т.е. 12 мзп в 2019 году — 510 000 тенге. На 2019 год МЗП составит 42 500 тенге.

Именно с этого дохода, а не с 3 000 000 будут рассчитываться ОПВ и СО.

- ОПВ (10%) = 510 000 / 10 = 51 000 тенге.

- СО (3.5%) = 510 000 х 0,035 =

17 850тенге

СО от минималки лучше рассчитывать так следующим образом.

- Дело в том, что согласно правилам, минимальный ежемесячный платеж СО для ИП за себя может быть не меньше 3.5% от 1 МЗП.

- Вычисляем минимальный платеж за месяц. 42500_МЗП * 0.035 = 1487.5

- Согласно правилам исчисления СО тиыны округляются до тенге. Т.е. минимальный ежемесячный платеж СО будет 1488 тенге, А НЕ 1487.5

- Из-за этого округления и появляется разница в 6 тенге. Если объект исчисления СО больше 1 МЗП, то можно рассчитывать как обычно — сумма заявленного дохода за год * ставку СО.

- Вычисляем СО за год. 1488 * 12 = 17856 тенге

Что делать если у ИП по патенту доход получился больше или меньше заявленного?

Этот момент регулируется пунктами 4 и 5 статьи статьи 686 налогового кодекса РК (см. выше), а также главой 11 НК РК.

В том случае если доход больше указанного, вам нужно со скоростью ветра (в течение 5 рабочих дней) подготовить новую отчетность с указанием превышения и заплатить на нее налоги.

Если доход меньше указанного, то вам нужно сделать то же самое, но на сумму уменьшения дохода. При этом конкретных сроков, когда это надо сделать в статье не указывается. Однако, просто так, вам ваши деньги не отдадут — придется пройти налоговую проверку.

Необходимость платить налоги вперед — один из самых больших недостатков патента.

Платит ли ИП по патенту социальный налог и ОСМС (взнос на медицинское страхование)?

В связи с изменениями в законах «Об обязательном социальном страховании» и «Об обязательном социальном медицинском страховании» с 1 января 2018 года ИП по патенту больше не платит социальный налог и ОСМС.

Реклама

Конец рекламы

Плюсы налогового режима по патенту.

- Радостная и веселая процедура уплаты налогов и сдачи отчетности случается всего раз в году, как день рождения. Заполняется всего одна форма — 911.00.

- Самые низкие ставки налогов.

- Освобождены от социального налога.

Минусы налогового режима по патенту.

- Ограничения по доходу

- Придется «предсказывать» свой доход, так как вы в начале платите налоги, а потом начинаете коммерческую деятельность. Т.е. налоги платятся не в конце налогового периода, как у всех нормальных людей а в начале

- Ограничения по виду деятельности (см. выше)

- Невозможность использования наемного труда.

Если вы планируете масштабировать свой бизнес, то патент — не самый лучший выбор.

Нужна ли ИП по патенту ККМ (контрольно-кассовая машина)?

До 2024 года применение ККМ регулируется статьей 22 Закона о введении в действие кодекса.

Таким образом, на данный момент ИП по патенту не обязан применять ККМ (она же контрольно-кассовая машина, она же кассовый аппарат) даже при условии работы с наличкой.

Реклама

Конец рекламы

Раздел: Налоги в РК Метки: бизнес, бухгалтерия, ИП, патентНавигация по записям

← Получение электронной цифровой подписи в РК в 2019 г. Что такое ставка вознаграждения по кредиту в РК (Казахстане)? →tokadoka.com

Патента не будет с 1 января 2020 года в Республике Казахстан

Внимание всем, кто сейчас работает по патенту. Патента не будет с 1 января 2020 года Уважаемые индивидуальные предприниматели на патенте! Новость специально для вас!

Уважаемые индивидуальные предприниматели на патенте! Новость специально для вас!Прошу прощения за ранее предоставленную недостоверную информацию об отмене патента.

Следите за обновлениями информации в Налоговом Кодексе Республики Казахстан.

Условия применения специального налогового режима на основе патента

В соответствии со статьей 429 Налогового кодекса Республики Казахстан специальный налоговый режим на основе патента применяют индивидуальные предприниматели, которые не являются налогоплательщиками, имеющими иные обособленные структурные подразделения и (или) объекты налогообложения в разных населенных пунктах а также, юридические лица, в которых доля участия других юридических лиц составляет более 25 процентов, и соответствуют следующим условиям:

- не используют работников;

- осуществляют деятельность в форме личного предпринимательства;

- предельный доход которых за налоговый период не превышает 300-кратного минимального размера заработной платы, установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года.

Налоговый период

1 календарный год.

Порядок применения

1. Для применения специального налогового режима на основе патента в налоговый орган по месту нахождения представляется расчет стоимости патента.

Расчет представляется на бумажном носителе или в электронной форме, в том числе посредством веб-портала «электронное правительство», индивидуальными предпринимателями:

1) вновь образованными, — одновременно с налоговым заявлением о регистрационном учете в качестве индивидуального предпринимателя;

2) осуществляющими переход с общеустановленного порядка или иного спе

kazinvoice.kz

Изменение стоимости патента на 2018 год: фиксированные авансовые платежи НДФЛ по патенту 2018 с учетом коэффициента-дефлятора на 2018 год, расчет патента

Как известно, авансовые платежи иностранца (сумма фиксированных платежей по патенту на работу) рассчитывается на основании общего коэффициента-дефлятора и регионального коэффициента-дефлятора.

Как известно, авансовые платежи иностранца (сумма фиксированных платежей по патенту на работу) рассчитывается на основании общего коэффициента-дефлятора и регионального коэффициента-дефлятора.Таким образом, в связи с изменением коэффициента-дефлятора на 2018 год, сумма фиксированного авансового платежа НДФЛ за патент на работу в 2018 году тоже изменится.

В нашей статье мы постарались подробно ответить на вопросы, связанные с изменением оплаты патента в 2018 году и расчетом ежемесячного платежа по патенту, а также привели примеры расчета расчет стоимости патента на 2018 год в различных регионах РФ.

Ниже вы найдете подробную таблицу, в которой указан фиксированный авансовый платеж иностранного гражданина по каждому региону с примерами расчета патента на 2018 год.

Для удобного перемещения по странице, воспользуйтесь навигацией:

Об изменении суммы авансового платежа по патенту на работу в 2019 году читайте в нашей статье по этой ссылке.

Фиксированный авансовый платеж НДФЛ по патенту на работу

Как известно, безвизовые иностранные граждане, работающие на территории России по патенту на работу, должны ежемесячно вносить фиксированные авансовые платежи по патенту – налог НДФЛ, для того чтобы продлить его срок действия и иметь возможность легально работать в России и дальше.Другими словами, внося платеж за патент на месяц вперед, иностранный гражданин оплачивает НДФЛ от своей работы по патенту в следующем месяце.

Таким образом, оплата патента на работу иностранным гражданином должна производиться каждый месяц или на несколько месяцев вперед.

Важно! Фиксированный авансовый платеж за патент (НДФЛ иностранного гражданина), должен быть внесен точно в отведенный срок.

И в случае неуплаты НДФЛ иностранцем, так же как и в случае просрочки оплаты патента даже на 1 день, патент на работу будет автоматически аннулирован.

Важно! Обязательно сохраняйте все чеки оплаты квитанции на патент на работу иностранного гражданина по каждому платежу НДФЛ весь срок действия документа.

Сроки оплаты патента иностранного гражданина в 2018 году

Ежемесячный фиксированный авансовый платеж за патент 2018 необходимо проводить заранее, желательно за 3-4 дня до даты выдачи патента работу.То есть, например, если ваш патент был выдан 10 декабря (дата выдачи), то следующую оплату патенту вам нужно произвести не позднее 10 января. При этом оплату за патент лучше производить немного раньше, 8 или 9 января, чтобы к 10 января вся сумма фиксированного авансового платежа НДФЛ по патенту на работу уже «была зачислена на ваш счет».

Аннулирование патента при нарушении сроков оплаты НДФЛ по патенту

На сегодняшний день система учета оплаты налога на доход (фиксированных авансовых платежей за патент иностранными гражданами), полностью автоматизирована, поэтому отсутствие авансового платежа на конкретную дату ведет к автоматическому аннулированию патента на работу в базе ГУВМ МВД.Таким образом, если фиксированный авансовый платеж за патент на работу в 2018 году будет внесен позднее даты получения патента, даже на один день, то документ будет автоматически аннулирован за просрочку оплаты патента.

На сколько месяцев вперед можно внести фиксированный авансовый платеж за патент на работу в 2018 году?

На сегодняшний день иностранному гражданину необходимо продлевать регистрацию на основании патента всякий раз, когда он оплачивает авансовый НДФЛ по патенту на работу.То есть, каждый раз после очередной оплаты патента в 2018 году, иностранный гражданин должен будет продлевать свою регистрацию.

И поскольку это довольно хлопотная процедура, возникает резонный вопрос, можно ли оплатить патент на работу на несколько месяцев вперед, чтобы не приходилось продлевать регистрацию каждый месяц?

Таким образом, если вас интересует период оплаты патента на работу, то есть, на сколько месяцев вперед иностранный гражданин может заплатить за патент, отвечаем:

За один раз иностранный гражданин может внести фиксированный авансовый платеж НДФЛ по патенту за период от 1 до 12 месяцев.

То есть если иностранный гражданин платит за патент на месяц вперед, то ему нужно будет продлить регистрацию по патенту также на 1 месяц. И через месяц все заново: сначала оплата фиксированного авансового платежа НДФЛ по патенту на следующий период, затем сразу после оплаты патента продление регистрации.

Если же иностранец оплачивает патент на 3 месяца вперед, то и регистрацию ему нужно продлевать на 3 месяца вперед. И возвращаться к этому вопросу придется уже только через 3 месяца, сразу после внесения очередного авансового платежа по патенту на работу иностранным гражданином.

Важно! При этом оплатить патент на работу более чем на 12 месяцев не получится, так как документ будет действовать максимум год со дня выдачи.

То есть, например, если иностранный гражданин вносит фиксированный авансовый платеж НДФЛ сразу на 15 месяцев вперед, то патент все равно будет действовать только 12 месяцев со дня выдачи. Остальная оплата фиксированного авансового платежа по патенту за 3 месяца уйдет на счет государства и просто-напросто сгорит.

Соответственно, максимальный срок оплаты фиксированного авансового платежа за патент на работу составляет 12 месяцев со дня выдачи.

Как продлить патент после 12 месяцев не выезжая из России вы можете узнать из этой статьи.

Таким образом, иностранный гражданин может заплатить за патент на работу сразу на год вперед, сделав взнос фиксированных авансовых платежей НДФЛ по патенту за 12 последующих месяцев или же ежемесячно вносить авансовый платеж по патенту в течение года.

Ежемесячный платеж за патент в 2018 — сколько надо платить за патент в 2018 году?

Многие иностранные граждане уже слышали про изменение стоимости патента на 2018 год, и поэтому их очень интересует вопрос, сильно ли она изменится и сколько нужно платить за патент в 2018 году.Отвечаем: сумма оплаты патента в 2018 году изменится по сравнению с 2017, поскольку был изменен коэффициент-дефлятор на 2018 год для патента, исходя из которого и рассчитывается ежемесячный налог на патент иностранному гражданину.

Таким образом, приказом Минэкономразвития был утвержден коэффициент-дефлятор НДФЛ на 2018 год, который составил 1, 686. Напомним, в прошлом, 2017 году, коэффициент-дефлятор НДФЛ составлял 1,625.

Соответственно, в 2018 году сумма патента для иностранных граждан изменилась, и теперь ежемесячный платеж за патент в 2018 году будет оплачиваться с учетом этих изменений.

Ниже в таблице представлена ежемесячная фиксированная стоимость патента для иностранных граждан в 2018 по каждому региону Российской Федерации.

Сколько НФДЛ платить за патент на работу иностранному гражданину в 2018 году, отображено в последнем столбике данной таблицы.

Другими словами, в последнем столбике таблицы вы можете посмотреть размер фиксированного авансового платежа за патент на работу для иностранцев в 2018 году по регионам РФ.

Скачать таблицу с информацией о том, сколько будет стоить патент на работу в 2018 можно по ссылке.

Размер фиксированного ежемесячного авансового платежа НДФЛ за патент в 2018 году

Далее представлена стоимость патента для иностранных граждан в 2018 году с учетом нового регионального коэффициента-дефлятора на 2018 год представлена для каждого региона РФ.

Важно! Еще не утвержденный региональный коэффициент на 2018 год, и, соответственно, не утвержденная стоимость патента на 2018 год, выделены красным.

Размер авансовых платежей по патенту 2018 в Центральном федеральном округе

*Установленный региональный коэффициент-дефлятор на 2018 год указан в скобках ().**Сумма ежемесячного налога на доходы физических лиц по патенту в 2018 году выделена жирным

Субъект РФ *( ) **Налог на патент

Белгородская область (2,168) 4386

Брянская область (1,7) 3439

Владимирская область (1,73) 3500

Воронежская область (1,96) 3965

Ивановская область (1,69) 3419

Калужская область (1,9771) 4000

Костромская область (1,333) 2697

Курская область (2,184) 4419

Липецкая область (2) 4046

г. Москва (2,2242) 4500

Московская область (2,12535) 4300

Орловская область (1,649) 3336

Рязанская область (2) 4046

Смоленская область (1,7812) 3604

Тамбовская область (1,8288) 3700

Тверская область (2,5673) 5194

Тульская область (1,89978) 3844

Ярославская область (1,9) 3844

Сумма платежа по патенту в 2018 году в Северо-Западном федеральном округе

*Установленный региональный коэффициент-дефлятор на 2018 год указан в скобках ().**Сумма ежемесячного налога на доходы физических лиц по патенту в 2018 году выделена жирным

Субъект РФ *( ) **Налог на патент

Архангельская область (1,7) 3439

Вологодская область (2,356) 4767

Калининградская область (2,05) 4148

Республика Карелия (2,03) 4107

Республика Коми (1,89) 3824

Мурманская область (1,8) 3642

Ненецкий АО (3,8847) 7860

Новгородская область (2,1) 4249

Псковская область (1,694) 3427

Санкт-Петербург и ЛО (1,7299) 3500

Ленинградская область (17299) 3500

Сумма налога на 2018 год на доходы физических лиц по патенту в Южном федеральном округе

*Установленный региональный коэффициент-дефлятор на 2018 год указан в скобках ().**Сумма ежемесячного налога на доходы физических лиц по патенту в 2018 году выделена жирным

Субъект РФ *( ) **Налог на патент

Республика Адыгея (1,73) 3500

Республика Калмыкия (1,5) 3035

Краснодарский край (1,786) 3614

Астраханская область (1,83) 3702

Волгоградская область (1,540357) 3116

Ростовская область (1,6) 3237

Сумма ежемесячной оплаты патента в 2018 году в Северо-Кавказском федеральном округе

*Установленный региональный коэффициент-дефлятор на 2018 год указан в скобках ().**Сумма ежемесячного налога на доходы физических лиц по патенту в 2018 году выделена жирным

Субъект РФ *( ) **Налог на патент

Республика Дагестан (1,3) 2630

Республика Ингушетия (2,2) 4451

Республика Кабардино-Балкария (1) 2023

Республика Карачаево-Черкесия (1,6) 3237

Республика Северная Осетия-Алания (1,43) 2893

Чеченская Республика (1) 2023

Ставропольский край (1,82) 3682

Авансовая сумма оплаты налога по патенту в 2018 году в Приволжском федеральном округе

*Установленный региональный коэффициент-дефлятор на 2018 год указан в скобках ().**Сумма ежемесячного налога на доходы физических лиц по патенту в 2018 году выделена жирным

Субъект РФ *( ) **Налог на патент

Республика Башкортостан (1,729933) 3500

Республика Марий Эл (1) 2023

Республика Мордовия (1,942) 3929

Республика Татарстан (1,81) 3662

Удмуртская Республика (1,8) 3642

Чувашская Республика (2) 4046

Пермский край (1,8) 3642

Кировская область (1,67) 3379

Нижегородская область (2,05) 4148

Оренбургская область (1,76) 3561

Пензенская область (1,62) 3277

Самарская область (1,8) 3642

Саратовская область (1) 2023

Ульяновская область (1,55) 3136

Сколько ежемесячно платить за патент в 2018 году в Уральском федеральном округе

*Установленный региональный коэффициент-дефлятор на 2018 год указан в скобках ().**Сумма ежемесячного налога на доходы физических лиц по патенту в 2018 году выделена жирным

Субъект РФ *( ) **Налог на патент

Свердловская область (2,3371) 4728

Челябинская область (1,8485) 3740

Тюменская область (2,636) 5333

Курганская область (1,88) 3804

Ханты-Мансийский АО (2,054) 4156

Ямало-Ненецкий АО (4,129) 8354

Стоимость авансового платежа на патент в 2018 году в Сибирском федеральном округе

*Установленный региональный коэффициент-дефлятор на 2018 год указан в скобках ().

**Сумма ежемесячного налога на доходы физических лиц по патенту в 2018 году выделена жирным

Субъект РФ *( ) **Налог на патент

Республика Алтай (1,353) 2737

Республика Бурятия (2,35) 4755

Республика Тыва (1,913) 3870

Республика Хакасия (2) 4046

Алтайский край (1,76) 3561

Забайкальский край (2,13) 4309

Красноярский край (1,78) 3601

Иркутская область (2,311) 4676

Кемеровская область (1,785) 3611

Новосибирская область (1,77) 3581

Омская область (1,487) 3009

Томская область (1,729933) 3500

Налог за патент иностранному гражданину в 2018 в Дальневосточном федеральном округе

*Установленный региональный коэффициент-дефлятор на 2018 год указан в скобках ().**Сумма ежемесячного налога на доходы физических лиц по патенту в 2018 году выделена жирным

Субъект РФ *( ) **Налог на патент

Республика Саха (Якутия) (1) 2023

Хабаровский край (1,75) 3541

Амурская область (2,723) 5509

Камчатский край (2,75) 5564

Магаданская область (2,5) 5058

Сахалинская область (2,3) 4653

Еврейская автономная область (2,12) 4289

Чукотский АО (1) 2023

Приморский край (2,04) 4127

Размер фиксированного авансового платежа за патент в 2018 году в г. Севастополь

*Установленный региональный коэффициент-дефлятор на 2018 год указан в скобках ().**Сумма ежемесячного налога на доходы физических лиц по патенту в 2018 году выделена жирным

Субъект РФ *( ) **Налог на патент

город Севастополь (1,899) 3842

Размер фиксированного авансового платежа за патент за месяц в 2018 году в Республике Крым

*Установленный региональный коэффициент-дефлятор на 2018 год указан в скобках (). **Сумма ежемесячного налога на доходы физических лиц по патенту в 2018 году выделена жирнымСубъект РФ *( ) **Налог на патент

Республика Крым (1,5939) 3225Как рассчитать стоимость патента на 2018 год?

В этой части статьи мы расскажем, по какой формуле и как рассчитать стоимость патента на 2018 год и дадим примеры расчета оплаты патента с цифрами.Расчет патента на 2018 год производится по следующей формуле:

ЕП = БС*КД*РК,

Где ЕП – это ежемесячный платеж по патенту на работу,

БС – Базовая ставка,

КД – коэффициент-дефлятор НДФЛ на 2018 год – равен 1,686,

РК – региональный коэффициент.

Пример расчета стоимости патента на 2018 год в московской области

Попробуем рассчитать стоимость патента на работу на 2018 в московской области и узнать, сколько платить за патент иностранному гражданину каждый месяц:1200*1,686*2,12535=4300,

Где 1200 – это базовая ставка,

1,686 – фиксированный коэффициент-дефлятор НДФЛ на 2018 год,

2,12535 — региональный коэффициент для Московской области на 2018 год,

4300 – сумма оплаты патента по московской области в 2018 году.

Пример расчета патента на 2018 год в Москве

1200*1,686*2,2242=4500, Где 1200 – это базовая ставка,1,686 – фиксированный коэффициент-дефлятор НДФЛ на 2018 год,

2,2242 — региональный коэффициент для Москвы на 2018 год,

4500 – стоимость оплаты патента в г. Москва в 2018 году.

Теперь вы знаете, как правильно рассчитать стоимость патента на 2018 год самостоятельно и получить сумму фиксированного авансового платежа НДФЛ для оплаты патента на работу.

Если вам была полезна наша статья об изменении суммы авансового платежа НДФЛ по патенту на работу в 2018 году для иностранных граждан, пожалуйста, поставьте лайк (+) или поделитесь с друзьями в соц. сетях информацией о том, как правильно сделать расчет стоимости патента на 2018 год и сколько платить за патент на работу в 2018 году.

migrantmedia.ru

| РАСЧЕТ СТОИМОСТИ ПАТЕНТА ФНО 911.00 | |||

| Срок действия патента: с по | |||

| Пенсионер ? | |||

| Раздел. Исчисление стоимости патента | |||

| Доходы индивидуальных предпринимателей, за исключением осуществляющих деятельность в сфере торговли | ? | ||

| Доходы индивидуальных предпринимателей, осуществляющих деятельность в сфере торговли | ? | ||

| A — доходы, полученные путем безналичных расчетов | |||

| B — доходы, полученные путем наличных расчетов | |||

| Сумма индивидуального подоходного налога, подлежащего уплате в бюджет (911.00.001 + 911.00.002 A) х 1% | ? | ||

| Сумма индивидуального подоходного налога, подлежащего уплате в бюджет (911.00.002 B х 2%) | ? | ||

| Сумма социальных отчислений | ? | ||

| Доход для исчисления обязательных пенсионных взносов | ? | ||

| Сумма обязательных пенсионных взносов | ? | ||

| Сумма взносов на обязательное социальное медицинское страхование | ? | ||

| БИН аппарата акимов городов районного значения, сел, поселков и сельских округов (найти БИН по справочнику) | ? | ||

| Раздел. Сведения об уплате стоимости патента | |||

| Указанная строка заполняется при подаче Расчета стоимости патента в электронном виде | |||

| Индивидуальный подоходный налог | |||

| Социальные отчисления | |||

| Обязательные пенсионные взносы | |||

| Взносы на ОСМС | |||

findhow.org

ИП по патенту в РК, расчет патента в Казахстане на 2018 год

Когда мне предложили открыть самой ИП для сдачи в аренду квартиры, у меня чуть глаза на лоб не полезли от представленной мне волокиты и мороки в «налоговой». Сначала, я хотела плюнуть на все, выбрать путь «кайфуши» и обратиться в консалтинговое агентство для открытия мне же ИП. Но моя совесть меня переборола, и я решила сама все сделать и стать так называемым «экспертом» по открытию ИП (самой смешно). В общем, все не так страшно и сложно, как все думают, тем более, если это для сдачи квартиры в аренду.

Самая базовая форма ИП в Казахстане является ИП по патенту, где налог 2% от заявленного годового дохода , который должен быть до 300*минимальной заработной платы (2014 год – 19,966 тенге) за год. То есть ваш годовой доход должен быть в пределах 300*19,966= 5,989,800 тенге. Также не возможно использование наемного труда. Чтобы понять подходит ли ваша предпринимательская деятельность по патенту, то позвоните в call center Налогового Комитета (7172)58-09-09. Советую звонить туда, прежде чем идти в налоговое управление, если есть дополнительные вопросы. Вас очень быстро и эффективно проконсультируют. Я же звонила по всем вопросам с поводом и без. Так что отдельное огромное человеческое «Спасибо» Call-центру.

1) И так начинаем с того, что заполняем форму «Налоговое заявление о регистрационном учете ИП, адвоката, частного нотариуса, частного судебного исполнителя», можете скачать форму здесь http://www.salyk.gov.kz/ru/taxpayer/naturalperson/nationalRegistration/Pages/petition.aspx (приложение 19) либо запросить форму в «налоговой». В принципе проблем с заполнением не должно быть. Лишь сделаю заметку для вопроса 14, так как я открывала ИП для сдачи в аренду жилого помещения в Есильском районе г. Астаны, то ответ на пункт А (область/район) укажите 6205 и адрес помещения, которое будете сдавать в аренду. И еще на вопрос 16 (Вид осуществляемой деятельности) – 68200.

2) Затем надо оплатить сбор за гос. регистрацию ИП., что можно сделать в любом банке или уже на месте в Налоговом управлении. Сумма сбора около 3900 тенге. Но вы должны четко знать реквизиты Налогового управления, куда будете оплачивать, если вдруг будете платить не в «налоговой». Вы можете спокойненько узнать реквизиты в call-центре)

3) Также вам надо будет заполнить форму 911 «Расчет стоимости патента». В разделе «Исчисление стоимости патента» в доходе, укажите сумму дохода за период, на который будете сдавать квартиру в аренду.

То есть, если вы всего будете сдавать квартиру на 4 месяца, и аренда будет стоить 100,000 тенге в месяц, то расчет будет такой:

Доход: 100,000*4= 400,000 тенге

Сумма исчисленных налогов: 400,000*2%= 8,000 тенге

Сумма Индивидуального подоходного налога (ИПН): 8,000/2=4,000 тенге

Сумма социального налога: 4,000-3,993=7 тенге

Сумма социальных отчислений: ( (МЗП)19,966*4 месяца)*5% = 79,864*5%=3,993 тенге

Заявленный доход для пенсионных взносов: ((МЗП)19,966*4 месяца)=79,864 тенге

Сумма пенсионных взносов: 79,864*10% = 7,986 тенге

4) В банк пойдете оплачивать

nashvillefoa.org