Понятие собственного оборотного капитала

Собственный оборотный капитал (собственные оборотные средства) включает в себя величину оборотных активов, которая остается в распоряжении компании после момента полного, единовременного погашения краткосрочной задолженности.

Собственный оборотный капитал рассчитывается различными способами, при его определении применяют показатели бухгалтерского баланса. Он характеризует объемы собственных (приравненных к ним) средств предприятия, которые направляются на финансовое обеспечение оборотных активов.

Анализируя показатель, рассчитанный по формуле собственного оборотного капитала по балансу, можно принять своевременные меры пооптимизации и начать повышать эффективность работы предприятия.

Формула собственного оборотного капитала по балансу

Расчет оборотного капитала производят в соответствии с разделами бухгалтерского баланса (II и V)

При этом формула собственного оборотного капитала по балансу выглядит следующим образом:

СОК = ТА – ТО

Здесь СОК – сумма собственного оборотного капитала,

ТА – сумма текущих активов,

ТО – сумма текущих обязательств.

Вторым вариантом расчета собственного оборотного капитала будет формула, в составе которой используются показатели I, III и IV раздела бухгалтерского баланса. Формула собственного оборотного капитала по балансу в этом случае такова:

СОК = СК + ДО – ВНА

Здесь СОК – сумма собственного оборотного капитала,

СК – собственный капитал (из III раздела баланса),

ДО – сумма долгосрочных обязательств (из IV раздела баланса),

ВНА – сумма внеоборотных активов (из I раздела баланса).

Состав оборотного капитала (активов)

По II разделу бухгалтерского баланса («Оборотные активы») отражаются 6 основных строк, содержащих наиболее ликвидные активы (то имущество, которое легко обращается в денежные средства). В составе оборотного капитала самые эффективные с позиции доступности – денежные средства, которыми в любое время можно расплачиваться за требуемые для текущей деятельности ресурсы.

Помимо денежных средств в состав оборотного капитала включены денежные эквиваленты (активы, которые быстро обращаются в деньги). Пример денежного эквивалента — краткосрочный банковский депозит до востребования (сроком до 3 мес.). Если отсутствуют наличные денежные средства, то данным активом быстрее всего можно воспользоваться и обратить его в деньги.

При расчете оборотного капитала также принимают участие показатели актива баланса:

- Запасы,

- Сумма дебиторской задолженности.

Эти два показателя являются наименее ликвидными в сравнении с деньгами. Для того, что бы обратить их в деньги, необходимы дополнительные затраты сил и времени.

Значение формулы

Формула собственного оборотного капитала по балансу позволяет провести оценку величины собственных и приравненных к ним средств. Далее эти средства направляются на финансирование оборотных активов.

Величина собственного оборотного капитала может быть положительной и отрицательной величиной, а также быть равной нулю. Недостаточное количество собственного оборотного капитала приводит компанию к неспособности своевременного погашения краткосрочных обязательств и дальнейшей несостоятельности.

Эта ситуация происходит по следующим причинам:

- низкая эффективность использования активов;

- наличие (рост) остатков незавершенного строительства;

- рост суммы дебиторской задолженности;

- убыточность работы предприятия и др.

На работу предприятия отрицательно влияет не только недостаток собственного оборотного каптала. Но и его избыток. Так, если показатель собственного капитала в значительной мере превысит оптимальную в нем потребность, то эффективность использования компанией ее ресурсов можно считать низкой.

Нулевой размер собственного оборотного капитала может быть у нового предприятия или у компании, деятельность которой финансируется исключительно за счет заемного капитала.

Примеры решения задач

Собственные оборотные средства. Формула. Пример

Собственные оборотные средства – это абсолютный показатель, который используется для определения Ликвидности предприятия. По сути, этот показатель определяет, насколько оборотные активы предприятия больше чем его краткосрочные долги. В зарубежной литературе собственные оборотные средства еще называют рабочим капиталом предприятия (working capital, net working capital).

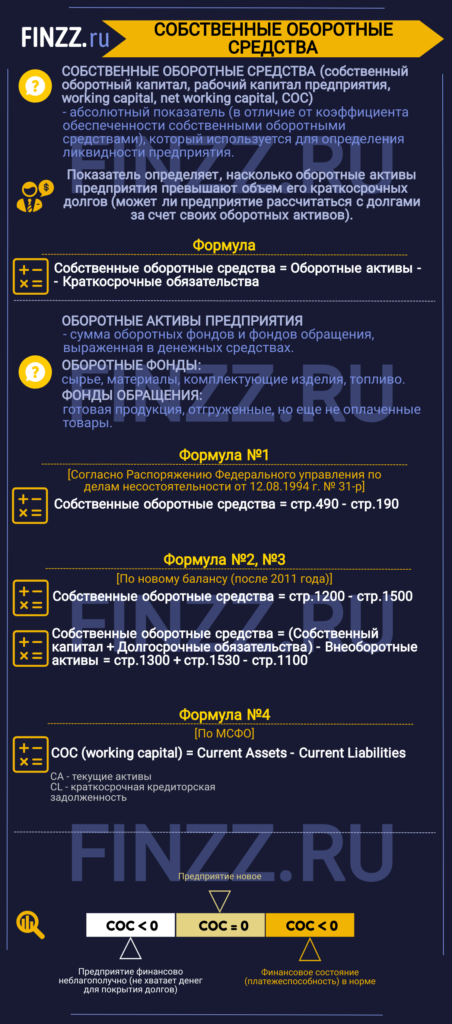

Инфографика: Собственные оборотные средства

Что такое собственные оборотные средства (СОС). Экономический смысл

Разберем общий экономический смысл показателя. Собственные оборотные средства предприятия показывают платежеспособность/ликвидность предприятия. Показатель используется для оценки предприятия на возможность рассчитаться с долгами с помощью своих оборотных активов.

Собственные оборотные средства. Синонимы

Синонимы показателя собственные оборотные средства:

- собственный оборотный капитал,

- рабочий капитал предприятия,

- working capital,

- net working capital (NWC),

- СОС.

Не путайте собственные оборотные средства с коэффициентом обеспеченности собственными оборотными средствами! Этот показатель абсолютный, в то время как коэффициент всегда относительный. Про этот коэффициент я подробно писал в статье: Коэффициент обеспеченности собственными оборотными средствами. Расчет на примере ОАО «Акрон».

Собственные оборотные средства. Формула расчета по балансу

Формула расчета собственных оборотных средств:

Собственные оборотные средства = Оборотные активы – Краткосрочные обязательства

Что такое оборотные активы?

Оборотные активы предприятия – это сумма оборотных фондов (сырье, материалы, комплектующие изделия, топливо) и фондов обращения (готовая продукция, отгруженные, но не оплаченные товары), выраженная в деньгах.

Формула расчета СОС согласно Распоряжению Федерального управления по делам о несостоятельности (банкротства) от 12 августа 1994 г.№ 31-р О Методических положениях по оценке финансового состояния организации и установлению неудовлетворительной структуры баланса выглядит следующим образом:

Собственные оборотные средства = стр.490 – стр.190

По-новому балансу (после 2011 года) формула будет иметь следующий вид:

СОС = стр.1200 – стр.1500

Помимо первой формулы существует еще один способ расчета данного показателя. Вторая формула расчета собственных оборотных средств по балансу.

Собственные оборотные средства = (Собственный капитал + Долгосрочные обязательства) – Внеоборотные активы=стр. 1300 + стр.1530 – стр.1100

На мой взгляд, первая формула более проста для вычисления и удобна, нежели первая. Рекомендую использовать в расчетах ее.

В английской литературе данный показатель по (МСФО) будет рассчитываться следующим образом:

СОС (working capital) = Current Assets – Current Liabilities

CA – текущие активы,

CL – краткосрочная кредиторская задолженность.

Сейчас на примере попробуем рассчитать собственные оборотные средства.

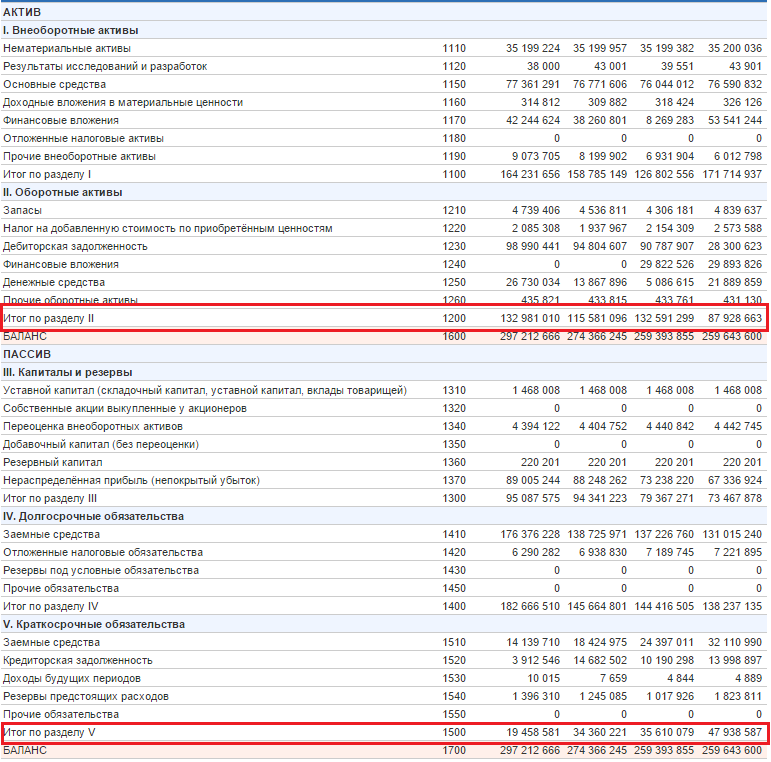

Собственные оборотные средства. Расчет на примере ОАО «Уралкалий»

| Чтобы лучше во всем разобраться рассчитаем собственные оборотные средства для предприятия отечественной промышленности. Для примера, возьмем ОАО «Уралкалий». Предприятие относится к химической и нефтехимической отрасли. Оно добывает калийную руду и производит на ее основе хлористый калий (требуется для удобрений в АПК). |

Баланс предприятия берется с официального сайта компании. Для понимания динамики изменения платежеспособности предприятия будем брать 1 год для анализа. Период отчета – квартал. Один квартал в 2013 году и три в 2014 году.

Расчет показателя собственных оборотных средств для ОАО “Уралкалий”

Собственные оборотные средства 2013-4 = 87928663-47938587 = 39990076

Собственные оборотные средства 2014-1 = 132591299-35610079 = 96981220

Собственные оборотные средства 2014-2 = 115581096-34360221 = 81220875

Собственные оборотные средства 2014-3 = 132981010-19458581 = 113522429

Все значения СОС >0 и еще они со временем увеличиваются. Это говорит о том, что платежеспособность ОАО «Уралкалий» растет.

Собственные оборотные средства. Норматив

Собственные оборотные средства могут быть больше нуля, равны и меньше нуля. Как правил, собственные оборотные средства = 0 для новых предприятий. Если СОС >0, то это говорит о том, что финансовое состояние (платежеспособность) предприятия в норме, если <0, то предприятие финансово неблагополучно, т.к. у него не хватает денежных средств для покрытия долгов.

Резюме

В статье разобрали показатель «собственные оборотные средства», который является одним из важных показателей для оценки платежеспособности/ликвидности предприятия. Не путайте его с коэффициентом обеспеченности собственным оборотными средствами, т.к. это совершенно разные вещи. Если собственные оборотные средства больше нуля, то это говорит о финансовой устойчивости предприятия.

Автор: Жданов Василий Юрьевич, к.э.н.

Расчет показателя «собственные оборотные средства»

Оборачиваемость оборотных средств

Влияние собственных оборотных средств на финансовые показатели предприятия

Итоги

Расчет показателя «собственные оборотные средства»

Данные о собственных оборотных средствах формируются на основе информации, содержащейся в бухгалтерском балансе, который является основным источником информации для анализа деятельности предприятия.

Как расшифровываются строки бухгалтерского баланса, можно узнать из статьи «Расшифровка строк бухгалтерского баланса (1230 и др.)».

Различные методики анализа бухгалтерского баланса предприятия показаны в материале «Методика анализа бухгалтерского баланса предприятия».

Прежде всего, из баланса можно получить данные об активах и пассивах предприятия.

Активы предприятия — хозяйственные средства, контроль над которыми получен организацией в результате свершившихся фактов хозяйственной деятельности и которые должны принести ей экономические выгоды в будущем.

Активы делятся на внеоборотные и оборотные, при этом под собственными оборотными средствами понимают ту часть оборотных активов, которая финансируется за счет собственных источников.

Приведем формулу для расчета собственных оборотных средств:

СОС = ОА – КО,

где:

СОС — собственные оборотные средства;

ОА — оборотные активы;

КО — краткосрочные обязательства.

Часто понятие «собственные оборотные средства» смешивают или считают синонимом понятия «собственный оборотный капитал». Собственный оборотный капитал и собственные оборотные средства имеют одинаковое числовое значение, но различный экономический смысл. Если собственные оборотные средства — это часть активов, ресурсов, направленных на получение прибыли, то собственный капитал — это часть долгосрочных источников финансирования, за счет которых формируются собственные оборотные средства.

Формула для расчета собственного оборотного капитала выглядит так:

СОК = (СК + ДО) – ВА,

где:

СОК — собственный оборотный капитал;

СК — собственный капитал;

ДО — долгосрочные обязательства;

ВА — внеоборотные активы.

Метод расчета собственных оборотных средств достаточно прост, но в то же время надо уметь интерпретировать полученное значение и устанавливать его взаимосвязь с другими аналитическими показателями.

В самом общем случае нормальным считается положительное значение собственных оборотных средств.

Как рассчитывается коэффициент обеспеченности собственными оборотными средствами, показано в статье «Коэффициент обеспеченности собственными оборотными средствами».

На практике как увеличение, так и уменьшение значения этого показателя может по-разному влиять на ликвидность, финансовую устойчивость и деловую активность предприятия. В состав собственных оборотных средств входят различные активы: денежные средства, дебиторская задолженность, запасы. Изменение этих компонентов в динамике и относительно друг друга может значительно менять структуру собственных оборотных средств и оказывать различное влияние на финансовое положение предприятия.

Оборачиваемость оборотных средств

Показатель собственных оборотных средств непосредственно связан с деловой активностью предприятия.

Общий показатель деловой активности — коэффициент оборачиваемости активов — рассчитывается следующим образом:

Ко = ОР / ССА,

где:

Ко — коэффициент оборачиваемости активов;

ОР — объем реализации за анализируемый период;

ССА — средняя стоимость активов за анализируемый период.

При этом средняя стоимость активов равна половине суммы стоимости активов на начало периода и на конец периода.

Этот коэффициент характеризует эффективность использования ресурсов независимо от источников их финансирования. Также он показывает, сколько раз за отчетный период совершается полный цикл производства и сколько единиц реализованной продукции в стоимостном выражении приходится на каждую денежную единицу активов.

Нормативного значения у коэффициента оборачиваемости нет, его нужно анализировать в динамике. Если в динамике значение оборачиваемости падает, можно говорить о неэффективном использовании активов, и наоборот, при его росте идет увеличение качества управления активами, увеличение интенсивности деятельности предприятия.

Следует помнить, что показатель оборачиваемости активов тесно связан с отраслью предприятия. У торговых предприятий оборачиваемость будет значительно выше, чем у капиталоемких производств.

Коэффициент оборачиваемости оборотных активов будет рассчитываться следующим образом:

Кооа = ОР / ССОА,

где:

Кооа — коэффициент оборачиваемости оборотных активов;

ОР — объем реализации за анализируемый период;

ССОА — средняя стоимость оборотных активов за анализируемый период.

Этот коэффициент дает представление об оборачиваемости оборотных активов и показывает, какое количество выручки от реализации приходится на каждую единицу оборотных активов.

Длительность одного оборота можно рассчитать так:

Т = Д / Ко,

где:

Т — длительность периода оборота;

Д — количество дней в анализируемом периоде;

Ко — коэффициент оборачиваемости.

Для анализа деловой активности можно провести оценку операционного и финансового циклов. Для этого определяется длительность и характер чистого периода оборота денежных средств организации за период. Этот период определяется как разница между периодом оборота оборотных средств, участвующих в операционном цикле, и периодом оборота краткосрочных обязательств:

ΔТ = Тоа – Тка,

где

ΔТ — чистый период оборота денежных средств организации за анализируемый период;

Тоа — период оборота оборотных средств;

Тка — период оборота краткосрочных обязательств.

Если период оборота оборотных средств больше, чем период оборота краткосрочных обязательств, можно говорить о положительном финансовом цикле. В противном случае формируется отрицательный финансовый цикл.

Если рассмотреть показатель финансового цикла во взаимосвязи с показателем собственных оборотных средств, то можно увидеть, что положительный финансовый цикл соответствует наличию собственных оборотных средств, а отрицательный — связан с дефицитом собственных оборотных средств.

Влияние собственных оборотных средств на финансовые показатели предприятия

Анализ оборотных средств, их структуры и оборачиваемости необходим для принятия управленческих решений. В отношении оборотных средств целью менеджмента является увеличение их рентабельности и в то же время обеспечение финансовой устойчивости и платежеспособности. При этом следует помнить, что повышение рентабельности оборотных средств во многом идет за счет финансовой устойчивости.

При неизменном показателе собственных оборотных средств может меняться его структура, увеличение активов связано с оттоком денежных средств, и наоборот, уменьшение активов приводит к увеличению денежных средств. Если идет рост собственных оборотных средств, то он происходит, как правило, за счет роста неденежных активов — дебиторской задолженности, запасов, а значит, падает ликвидность и снижается текущая платежеспособность. Если всё же рост происходит за счет денежных средств, то вместе с выводом о росте ликвидности и платежеспособности следует отметить, что организация, возможно, неэффективно использует денежные средства, накапливая их на текущих счетах.

Рост дебиторской задолженности всегда надо сопоставлять с выручкой от продаж. При росте выручки закономерно возрастание дебиторской задолженности, но если выручка падает или остается неизменной, а дебиторская задолженность растет, то можно говорить о том, что организация кредитует своих покупателей и неэффективно работает с дебиторской задолженностью.

Увеличение запасов следует оценивать с точки зрения производственной необходимости. В состав запасов входят материалы, товары на складах, готовая продукция, незавершенное производство. В анализе динамики материалов нужно учесть влияние их структуры, фактора сезонности, инфляционного фактора, особенности работы с поставщиками. Для незавершенного производства, в первую очередь, имеет значение его ритмичность. На остаток готовой продукции и товаров влияет уровень отпускных цен, качество продукции, структура рынка сбыта.

Для увеличения финансовой устойчивости необходимо увеличение собственных оборотных средств. Но если финансовая устойчивость достигается финансированием текущей деятельности за счет более дорогих источников по сравнению с краткосрочными источниками финансирования, то это приведет к снижению капитализации предприятия.

На основании анализа собственных оборотных средств можно принять решение о выборе политики финансирования предприятия. С целью анализа и оценки стратегий финансирования оборотные средства часто делят на постоянную часть и активы, необходимые в связи с сезонностью производства, с сезонным ростом объемов продаж. Постоянная часть оборотных активов — это и есть собственные оборотные средства. Постоянная потребность в активах этой группы требует большей надежности в их финансировании, в то время как вторую группу оборотных средств можно финансировать за счет краткосрочных обязательств.

Анализ собственных оборотных средств может применяться и для оценки методов инвестирования. Если величина собственных оборотных средств растет, то это значит, что всё большая часть активов направляется на получение доходов, и организация теряет прибыль, а значит, инвестирование не может считаться эффективным.

Итоги

Анализ собственных оборотных средств предприятия целесообразно проводить в динамике. При этом исследовать нужно не только оборотные средства, но и их структуру. Принимая управленческие решения, следует понимать, что рост собственных оборотных средств ведет к финансовой устойчивости, но при этом возможно уменьшение капитализации, отвлечение части активов из оборота и уменьшение оборачиваемости оборотных средств, снижение эффективности их использования.

Более полную информацию по теме вы можете найти в КонсультантПлюс.Полный и бесплатный доступ к системе на 2 дня.

Важнейшей характеристикой капитала, участвующего в текущей деятельности, является собственный оборотный капитал (working capital — английский вариант или net working capital -американский вариант, иногда в российской практике его называют чистым оборотным капиталом).

Ряд авторов использует понятие чистого оборотного капитала, переводя слово «net» как «чистый». Данное расхождение в терминологии не носит принципиального характера, автор считает, что «собственный» лучше передает смысл показателя («что у нас останется после погашения текущих долгов»).

Собственным оборотным капиталом (СОК) организации называется разность оборотных активов и текущих пассивов организации:

СОК = ОА — ТП

- где СОК — собственный оборотный капитал;

- ОА — оборотные (текущие) активы;

- ТП — текущие пассивы.

Ряд авторов определяют:

СОК = СК + ДП — ОС,

- где СК — собственный капитал;

- ДП — долгосрочные пассивы;

- ОС — внеоборотные активы.

Легко показать из условия равенства активов и пассивов, что обе формулы приводят к одному результату.

Суть этого показателя в том, что при финансировании текущей производственной деятельности задействован только он. Пример укрупненной схемы расчета собственного оборотного капитала приведен в табл. 8.1.

Таблица 8.1. Пример расчета собственного оборотного капитала.

|

Показатель |

на 1 июля XX |

|

Собственный оборотный капитал |

20 |

|

Активы оборотного капитала |

50 |

|

Запасы материалов |

5 |

|

Незавершенное производство |

10 |

|

Готовая продукция |

20 |

|

Дебиторы |

10 |

|

Денежные средства |

5 |

|

Пассивы оборотного капитала |

30 |

|

Кредиты |

5 |

|

Авансы покупателей |

5 |

|

Задолженность поставщикам |

10 |

|

Задолженность по оплате труда |

2 |

|

Задолженность перед бюджетом и внебюджетными фондами |

8 |

В случае отсутствия инвестиций и долгосрочного финансирования изменение оборотного капитала показывает получение действительной прибыли. То есть согласно финансовой отчетности может быть прибыль, но после учета всех обязательств, включая пени и штрафы по просроченным платежам в бюджет и внебюджетные фонды, собственный оборотный капитал может уменьшаться.

В этом случае следует сделать вывод, что предприятие несет реальные убытки. Поэтому этот показатель может оказаться более предпочтительным, чем простой расчет прибыли как разницы доходов и расходов. Естественно, оба варианта должны совпасть при полном учете всех затрат, в том числе по социальной сфере, налогам, пеням и штрафам и. т.д.

Оборотный капитал | Структура в балансе | Формула

Определение

Оборотный капитал (англ. Working Capital) — это финансовая концепция, описывающая разность между текущими активами и текущими обязательствами предприятия. Если текущие обязательства превышают текущие активы, у предприятия существует дефицит оборотного капитала. Это означает, что оно не может погасить свои текущие обязательства используя исключительно свои текущие активы. Таким образом, нормально функционирующее предприятие должно иметь его профицит.

Структура оборотного капитала в балансе предприятия

На схеме ниже представлена декомпозиция структуры оборотного капитала предприятия, а именно основные элементы текущих активов и текущих обязательств.

Все элементы, представленные на рисунке выше, отражены в бухгалтерском балансе предприятия.

Формула расчета

Оборотный капитал = Текущие активы — Текущие обязательства

Цель и задачи управления оборотным капиталом

Целью управления оборотным капиталом является обеспечение непрерывной операционной деятельности наряду с сокращением операционного цикла. Это позволяет достичь увеличения свободного денежного потока (англ. Free Cash Flow, FCF) и, следовательно, увеличить экономическую добавленную стоимость (англ. Economic Value Added, EVA).

Для достижения главной цели должны быть решены следующие задачи.

- Управление денежными средствами. Ключевым моментом является определение такого баланса денежных средств, который бы позволил не только бесперебойно финансировать операционную деятельность, но и снизить расходы на поддержание остатка денежных средств.

- Управление дебиторской задолженностью. Необходимо разработать такую кредитную политику, которая была бы привлекательна для покупателей и позволяла сократить период инкассации.

- Управление запасами. Основное внимание уделяется определению размера заказа, точки заказа и страхового запаса, которые позволят обеспечить бесперебойную операционную деятельность и одновременно минимизировать капиталовложения в запасы, расходы на их хранение и организацию заказа.

- Управление краткосрочным финансированием. Задача менеджеров состоит в том, чтобы определить подходящие источники для финансирования сезонной или непредвиденной потребности в оборотном капитале.

Источники финансирования оборотного капитала

С точки зрения выбора источника финансирования в оборотном капитале предприятия выделяют его постоянную и переменную части. Постоянная часть обычно финансируется за счет долгосрочного заемного или собственного капитала. В свою очередь, его переменная часть (например, сезонная или непредвиденная потребность) обычно финансируется за счет краткосрочных источников долгового финансирования.

- Краткосрочный кредит. Если у предприятия возникла временная потребность в дополнительном оборотном капитале, краткосрочный кредит (срок погашения менее 12 месяцев) является удобным источником финансирования.

- Кредитная линия. В случае если потребность в дополнительном финансировании невозможно предугадать заранее, кредитная линия может удовлетворить ее в сжатые сроки.

- Факторинг. Недостатком этого источника финансирования является высокая стоимость, но он может использоваться, когда другие источники недоступны.

- Торговая дебиторская задолженность. Если у предприятия есть надежная деловая репутация, его менеджмент может попросить поставщиков об увеличении отсрочки платежа, например с 30 до 40 дней. Недостатком этого источника финансирования является то, что увеличение торговой дебиторской задолженности не является хорошим знаком для других кредиторов.

- Финансирование за счет собственных средств. Нераспределенная прибыль является широко используемым источником финансирования дополнительной потребности в оборотном капитале. В исключительных случаях собственники могут предоставить дополнительные средства путем увеличения уставного капитала.

Финансовый цикл

Финансовый цикл предприятия представляет собой период времени, который необходим для того чтобы текущие активы и обязательства конвертировались в денежные средства. Другими словами, это время, которое необходимо для одного полного оборота оборотного капитала. Как правило, чем меньше его продолжительность, тем ниже расходы, связанные с обслуживанием финансирования.

Формула

Для расчета продолжительности финансового цикла используется следующая формула:

Финансовый цикл = DSO + DSO — DPO

где DSI – срок оборота запасов в днях (англ. Days Sales of Inventory), DSO – срок инкассации дебиторской задолженности в днях (англ. Days of Sales Outstanding), DPO – срок погашения кредиторской задолженности (англ. Days of Payables Outstanding).

В свою очередь, приведенные выше показатели рассчитываются по следующим формулам:

| DSI = | Запасы | × 365 |

| Себестоимость реализованной продукции |

| DSO = | Дебиторская задолженность | × 365 |

| Выручка от продаж в кредит |

| DPO = | Кредиторская задолженность | × 365 |

| Закупки в кредит |

Очевидно, что продолжительность финансового цикла может быть уменьшена либо за счет увеличения срока погашения кредиторской задолженности, либо за счет сокращения срока оборота запасов и срока инкассации дебиторской задолженности. Однако каждый из этих способов имеет свои недостатки.

Сокращение уровня запасов может привести к проблемам с производством и тем самым привести к снижению продаж. Для сокращения срока инкассации дебиторской задолженности предприятие должно ввести более жесткую кредитную политику, которая также может оказать негативный эффект на объем продаж. В свою очередь, увеличения срока погашения кредиторской задолженности приведет к ее росту в балансе, что приведет к снижению показателей ликвидности и будет негативно воспринято кредиторами предприятия.

Пример расчета

Предположим, что бухгалтерский баланс предприятия выглядит следующим образом.

тыс. у.е.

Кроме того, выручка предприятия за 20X8 год составила 45 320 600 у.е., себестоимость реализованной продукции 27 625 500 у.е., а бюджет закупок в кредит 21 250 000 у.е. При этом доля продаж в кредит в выручке составила 70%.

Рассчитаем величину оборотного капитала на начало и конец года, а также его среднее значение.

Оборотный капитал 20X7 = 8 300 000 — 6 050 = 2 250 000 у.е.

Оборотный капитал 20X8 = 9 550 000 — 6 950 = 2 600 000 у.е.

| Оборотный капитал Среднее = | 2 250 000 + 2 600 000 | = 2 425 000 у.е. |

| 2 |

Чтобы рассчитать срок, в течение которого оборотный капитал делает один полный оборот, воспользуемся приведенными выше формулами.

Средний остаток по счету «Запасы» составляет 3 525 000 у.е., по счету «Дебиторская задолженность» 2 975 000 у.е., и по счету «Кредиторская задолженность» 3 525 000 у.е.

| Запасы Среднее = | 4 150 000 + 2 900 000 | = 3 525 000 у.е. |

| 2 |

| Дебиторская задолженность Среднее = | 2 650 000 + 3 300 000 | = 2 975 000 у.е. |

| 2 |

| Кредиторская задолженность Среднее = | 3 650 000 + 3 400 000 | = 3 525 000 у.е. |

| 2 |

Принимая во внимание тот факт, что продажи в кредит за 20X8 год составили 31 724 420 у.е. (45 320 600×70%), рассчитаем сроки оборота запасов, инкассации дебиторской задолженности и погашения кредиторской задолженности.

| DSI = | 3 525 000 | × 365= 46,6 дня |

| 27 625 500 |

| DSO = | 2 975 000 | × 365= 34,2 дня |

| 31 724 420 |

| DPO = | 3 525 000 | × 365= 62,7 дня |

| 21 250 000 |

Таким образом, полный период оборота оборотного капитала предприятия составляет 18,1 дня (46,6+34,2-62,7).

Чистый оборотный капитал — формула по строкам баланса применяется для изучения зависимости имеющихся краткосрочных (оборотных) активов от внешних текущих источников финансирования. Иными словами, с помощью показателя определяется наличие у предприятия ликвидных активов, которые не надо направлять на погашение заемных средств.

Чистый оборотный капитал в балансе

Расчет чистого оборотного капитала — формула по балансу

Интерпретация полученного значения в анализе

Итоги

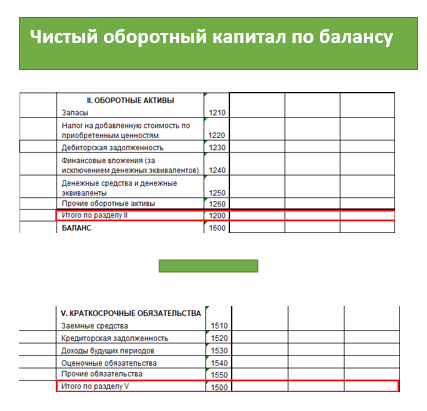

Чистый оборотный капитал в балансе

Чистый оборотный капитал в балансе не указывается как конкретное значение или строка — он предполагает применение показателей бухгалтерского баланса с целью его расчета. Данный капитал формируется за счет собственных средств или равноценных с ними ресурсов, направленных на приобретение оборотных активов.

Для исчисления чистого оборотного капитала надо из оборотных ресурсов убрать краткосрочные пассивы, на погашение обязательств по которым как раз и может быть направлена часть указанных ресурсов. Именно эта разница и будет составлять размер чистых оборотных активов, предопределяющих экономическую стабильность организации.

Как увеличить чистые активы предприятия, узнайте в КонсультантПлюс. Изучите материал, получив пробный доступ к системе К+ бесплатно.

Подробнее об оборотных средствах вы можете узнать из статьи «Собственные оборотные средства и их оборачиваемость».

Расчет чистого оборотного капитала — формула по балансу

Бухгалтерский баланс используется для расчета данного показателя, и при этом необходимо поступить таким образом:

ЧОК = ОА (стр. 1200) — КП (стр. 1500),

где:

ЧОК — чистый оборотный капитал;

ОА — оборотные активы, величину которых можно в балансе найти по строке 1200;

КП — краткосрочные пассивы, величину которых в балансе можно найти по строке 1500.

Интерпретация полученного значения в анализе

Оценка полученного значения ЧОК производится по следующей логике:

- Если расчет привел к положительному результату (превышению оборотного капитала над обязательствами), мы можем говорить о хорошей финансовой стабильности и платежеспособности предприятия, т. к. его собственных оборотных средств хватает для полноценного осуществления текущей деятельности без привлечения заемных ресурсов.

- Если расчет привел к отрицательному результату (превышению обязательств над оборотным капиталом), следует отметить финансовую нестабильность, т. к. собственных оборотных средств предприятия не хватает на осуществление текущей деятельности, а потому необходимо привлечение заемных ресурсов.

ВАЖНО! В отдельных случаях слишком высокое значение показателя чистых оборотных активов может говорить о том, что предприятие не использует эффективно имеющиеся в его распоряжении свободные оборотные средства: не вкладывает их в деятельность, не инвестирует, чтобы получить доход, и так далее. Или же такое превышение может указывать на то, что для финансирования оборотных ресурсов используются долгосрочные заемные средства. Этот факт также следует рассматривать как негативный в плане оценки финансовой стабильности предприятия.

Подробнее по данной теме читайте в материале «Что относится к чистым оборотным активам?».

Итоги

Чистый оборотный капитал — показатель, рассчитываемый на основе бухгалтерского баланса. Он характеризует уровень финансовой независимости предприятия от внешних источников финансирования.

Источники:

Налоговый кодекс РФ Более полную информацию по теме вы можете найти в КонсультантПлюс.Полный и бесплатный доступ к системе на 2 дня.

Ускорение оборачиваемости оборотных средств позволяет существенно улучшить финансовое состояние компании. При той же сумме оборотных средств они быстрее высвобождаются из оборота и могут быть направлены на увеличение объемов выпуска продукции, рост реализации товаров или продажи услуг. Поэтому задача эффективного управления – грамотное использование данного источника финансирования.

Отрицательный оборотный капитал, плохо или хорошо?

Некоторые фирмы рассматривают отрицательный оборотный капитал как признак эффективного управления. При этом они принимают во внимание лишь величину дебиторской и кредиторской задолженности. К примеру, фирма заключила договор на поставку скоропортящейся продукции с отсрочкой платежа 30 дней. По факту товар был продан за 2 дня, т. е. задолго до наступления срока платежа поставщику. Получается, по данной операции дебиторская задолженность равна 0, а кредиторская задолженность на 100% не оплачена. Разница между величиной дебиторской и кредиторской задолженности дает отрицательный оборотный капитал.

Однако, такой подход к анализу неверный. Отрицательный оборотный капитал является негативным индикатором. Дело в том, что в вышеуказанном примере мы забыли про непрерывность деятельности компании, а также забыли включить денежные средства и запасы в состав оборотного капитала. Когда вся продукция оплачена, а с поставщиками не расплатились – оборотный капитал будет положительным: денежные средства от оплаты дебиторской задолженности в активах баланса. Эти денежные средства включают и прибыль от сделки по продаже товара. В обязательствах – кредиторская задолженность перед поставщиками. Если деятельность компании непрерывна, то мы должны были закупить новое сырье и в расчетах оборотного капитала должны появиться новые запасы и кредиторская заложенность. При кредитовании компании банком, если компания имеет отрицательный оборотный капитал, это ухудшает ее платежеспособность с точки зрения банка.

Таким образом, при условии непрерывности операционной деятельности, если компания не занимается инвестиционной деятельностью (не покупает основные средства, не выдает займы) и финансовой деятельностью (не выплачивает дивиденды, не погашает кредиты) оборотный капитал всегда должен быть положительным.Отрицательный оборотный капитал возникает, в двух случаях:

- когда денежные средства от операционной деятельности направляются либо в инвестиционную, либо в финансовую деятельность – например, на финансирование строительства, выплату кредитов и займов либо дивиденды акционерам.

- когда предприятие систематически получает убыток от операционной деятельности

- Запасы (материалы, товары, незавершенное производство)

- Дебиторская задолженность

- Краткосрочные финансовые вложения

- Деньги на счетах и в кассе

- Кредиторская задолженность

- Авансы полученные от покупателей

- Авансы уплаченные поставщикам

- Авансы по налогам.

Изымая денежные средства из оборота на регулярной основе предприятие ставит себя перед необходимостью пополнять источники оборотных средств за счет инвестиционной деятельности (например, торговля финансовыми инструментами) либо финансовой деятельности для покрытия дефицита денежных средств по операционной деятельности.

Величину оборотного капитала необходимо рассматривать неразрывно с показателем финансового цикла организации, т.к. даже при положительной оборотном капитале как правило всегда возникает кассовый разрыв, продолжительность которого определяется длиной финансового цикла.

Величину имеющегося оборотного капитала определяют вычитанием из текущих активов имеющихся обязательств. Причем к анализируемым активам относят деньги на счетах и в кассе, обращающиеся ценные бумаги, запасы товаров и дебиторская задолженность. Если все текущие активы меньше совокупного кредиторской задолженности, то в какой-то момент компания будет не в состоянии рассчитаться по своим долгам. Исправить ситуацию можно конвертацией активов из долгосрочных в краткосрочные, привлечением акционерного капитала.

При расчете оборотного капитала необходимо обратить особое внимание на качество самой финансовой отчетности, на основе которой рассчитываются показатели оборотного капитала — полнота отражения операций в ней, своевременность их отражения, корректность начисления резервов под обесценение задолженности.

О чем свидетельствует постоянный рост оборотного капитала?

Оборотный капитал предприятия — это доступные для использования собственные средства предприятия, находящиеся в ликвидной форме. Не стоит сводить его к бухгалтерскому термину «собственные оборотные средства» или «чистый оборотный капитал». Увеличение оборотного капитала – это не только рост дебиторской задолженности, но и появление дополнительных материальных запасов, появление свободных денежных средств на расчетном счете. Зачастую постоянный рост оборотных капиталов сопряжен с появлением сомнительных к получению долгов, что отрицательно характеризует финансовое положение компании.

Таким образом, хотя дебиторская задолженность и превышает кредиторскую задолженность, на момент наступления срока платежа поставщикам и прочим кредиторам реальных денежных средств на счетах фирмы может не оказаться. Поэтому рост неденежных составляющих оборотного капитала порождает, прежде всего проблемы с ликвидностью.

Изменения в оборотном капитале целесообразно сравнивать с изменениями в операционном денежном потоке (по отчету о движении денежных средств) и изменениями в показателе EBITDA. Это позволит выяснить источники этого роста – это денежный поток, генерируемый операционной деятельностью, либо финансирование операционной деятельности предприятия за счет инвестиционной или финансовой деятельности.

Например, финансирование текущей деятельности за счет кредитов банков или возмещения НДС по капитальному строительству.

Исчерпывающая информация, необходимая для анализа структуры каждого элемента оборотного капитала, содержится в оборотно-сальдовых ведомостях из 1С; недостаточно взять для анализа лишь управленческую расшифровку задолженностей в разрезе контрагентов; необходимы аналитические данные по остаткам на начало и конец периода, а также по объему отгрузки в адрес каждого покупателя. На рисунке представлена динамика показателей оборотного капитала, рассчитанная на основе данных бухгалтерского учета при помощи программ, представленных на нашем сайте.

С помощью наших готовых моделей по бизнес-анализу можно рассчитать будущие денежные потоки от погашения дебиторской и кредиторской задолженности и сопоставить их между собой, определить периоды дефицита денежных средств и динамику величины чистого оборотного капитала. Для сопоставления можно использовать как произвольно выбранные группы дебиторов и кредиторов, так и все договора в целом.

Абсолютная величина каждого компонента оборотного капитала

Оборотный капитал компании состоит из следующих компонентов:

Самыми ликвидными являются деньги и ценные бумаги, которые можно быстро превратить в деньги. Важно при анализе учитывать влияние каждого компонента в отдельности. Для этого рассчитывают абсолютную величину по каждой позиции и общую величину оборотного капитала. При этом слишком медленная оборачиваемость дебиторской и кредиторской задолженности в итоге приводит к появлению нулевого оборотного капитала предприятия. Постоянный рост дебиторского и кредиторского долга в свою очередь может свидетельствовать о повышении оттока средств на уплату процентов за отсрочку платежа поставщикам и появлении нежелательных сомнительных к уплате долгов покупателей.

Оборотный капитал формула расчета

Оборотный капитал собственный — разница между оборотными активами компании и обязательствами (долгами) фирмы краткосрочными. Рассчитать этот показатель можно и по формуле:

Собственный оборотный капитал организации = Оборотные активы – Оборотные обязательства

Итак, оборотный капитал характеризует финансовую устойчивость фирмы. Часто в книгах, особенно выпущенных в 90-е годы, можно встретить определения вроде «основной и оборотный капитал». При этом к основному капиталу относят (основные средства, нематериальные активы, внеоборотные активы, долгосрочные финансовые вложения) и другие статьи, которые участвует многократно в нескольких операционных циклах и постепенно частями переносит свою стоимость на готовый продукт компании.

На самом деле понятия основной капитал в финансовом анализе нет. Есть понятие капитал (соответствует разделу баланса капитал), которое по сути представляет собой чистые активы компании. Правда межу этими понятиями тоже есть различия, например не учитываются собственные выкупленные акции в составе активов. При этом оборотный капитал может превышать капитал компании (ее чистые активы). Компания может иметь отрицательные чистые активы при положительной величине оборотного капитала. То, что в учебниках называют «основной капитал» представляет собой разницу между чистыми активами и оборотным капиталом, то есть та часть чистых активов, которая находится в иммобилизованной форме, а не в форме оборотных средств.

Как рассчитать требования к оборотному капиталу

Когда бизнес торгует с требованием оборотного капитала, он покупает товары у поставщиков, удерживает их в качестве запасов, а затем продает их клиентам.

В зависимости от типа бизнеса могут быть промежуточные стадии, например, производитель будет покупать и хранить запасы сырья и нести производственные затраты для производства готовой продукции перед продажей, тогда как розничный продавец может просто купить у поставщика и продать клиенту.В любом случае, основы одинаковы: покупайте у поставщика, храните запасы и продавайте покупателю.

Объем финансирования, необходимый бизнесу для осуществления текущей торговой деятельности, называется требованием оборотного капитала или дефицитом финансирования оборотного капитала и варьируется от отрасли к отрасли в зависимости от количества времени, которое требуется предприятию для оплаты поставщики, объем имеющихся запасов и время, необходимое для сбора денежных средств от клиентов.

Пример требований к оборотному капиталу

Этот момент лучше всего проиллюстрирован на примере. Предположим, что бизнес покупает товары за наличные по цене 100, не проводит инвентаризацию и сразу же продает товары за 250, получая бизнес с прибылью 150. Предполагая, что все транзакции происходят одновременно, бизнес начинается с нуля наличными в банке, получает 250 от клиента, платит 100 поставщику и заканчивает 150 наличными в банке. Бизнес не нуждался в дополнительном финансировании, его требования к оборотному капиталу равны нулю.

Теперь рассмотрим, что происходит с тем же бизнесом, если он покупает деньги у поставщика, держит 500 в качестве инвентаря в течение 30 дней и продает клиенту на 60-дневных условиях кредита (это означает, что он должен ждать 60 дней, прежде чем получать наличные от клиент).

На этот раз предприятие должно немедленно заплатить 500 поставщику за инвентарь, который хранится в течение 30 дней. В течение этого времени бизнес, который начинался с нуля на банковском счете, должен был найти финансы (например, овердрафт или кредит) для финансирования запасов, его требование к оборотному капиталу составляет 500.

Через 30 дней он продает товары стоимостью 100 покупателю из 250, его запасы уменьшаются до 400, но теперь он должен ждать 60 дней, чтобы получить 250 от покупателя, в течение этого периода времени его требования к оборотному капиталу составляют запас 400 и сумма к получению от клиента (дебиторская задолженность) 250, в общей сложности 650.

В приведенном выше примере мы предположили, что бизнес должен был платить наличными своим поставщикам. Однако, если поставщик предоставил 45-дневные условия кредитования, в течение первых 45 дней предприятие не должно было бы оплачивать товары, находящиеся в его запасах, и его требования к оборотному капиталу снизились бы на сумму, причитающуюся поставщику (кредиторская задолженность).

Формула требований к оборотному капиталу

В целом мы видим, что требования к оборотному капиталу возрастают по мере увеличения запасов и сумм, причитающихся клиентам (дебиторской задолженности), и уменьшаются по мере увеличения сумм, причитающихся поставщикам (кредиторской задолженности). Это суммируется в формуле ниже:

Требование к чистому оборотному капиталу = Запасы + Дебиторская задолженность — Кредиторская задолженность

Это требование найти средства для финансирования запасов и дебиторской задолженности является проблемой для любого бизнеса, но может быть основной причиной беспокойства для быстрорастущего начинающего бизнеса.Поскольку бизнес растет быстрыми темпами, его продажи увеличиваются, что, в свою очередь, увеличивает дебиторскую задолженность клиентов и объем необходимых запасов. Такое быстрое увеличение требований к оборотному капиталу может привести к тому, что у бизнеса закончатся деньги, если у него не будет достаточного финансирования для решения этой проблемы. Это является особой причиной для беспокойства у стартапов, которые по своей природе склонны не иметь доступа к большим объемам финансов или возможности получить кредит от поставщиков.

Прогнозирование потребностей в оборотном капитале

В любой момент времени предприятие должно иметь возможность оценить свои потребности в оборотном капитале.Поскольку показатель выручки обычно предоставляется или прогнозируется первым, самый простой способ сделать это — рассчитать потребность в оборотном капитале в процентах от выручки. Работа с каждым компонентом требования к оборотному капиталу по очереди;

Дебиторская задолженность

Предположим, выручка за год составит 182 500, и бизнес предлагает своим клиентам 45-дневные условия кредитования. Требование оборотного капитала для финансирования дебиторской задолженности определяется следующим образом:

Дебиторская задолженность = количество дней кредита х дневной доход Дебиторская задолженность = 45 х 182 500/365 Дебиторская задолженность = 22 500 Дебиторская задолженность% = 22 500/182 500 = 12.3%

В среднем в любое время требования к оборотному капиталу, возникающие в результате предоставления кредитов клиентам, будут составлять 22 500 или 12,3% от выручки.

Очевидно, что эта цифра будет быстро расти по мере увеличения выручки, количества дней, предоставленных клиентам, или и того, и другого. Подумайте, что произойдет, если из-за плохих процедур сбора кредитный период увеличивается до 90 дней. При замене 90 дней вместо 45 дней в формуле, использованной выше, требование к оборотному капиталу удваивается до 45 000 или 24.7% выручки. Если из-за неэффективных процедур сбора требования к оборотному капиталу превысят имеющиеся средства, у бизнеса просто не хватит наличных.

Инвентарь

Аналогичный расчет может быть выполнен для определения потребности в оборотном капитале для запасов. Предположим, что бизнес держит инвентарь на 30 дней. Поскольку товарно-материальные запасы учитываются по себестоимости, мы должны основывать расчет уровней товарно-материальных запасов на себестоимости продаж. Стоимость продаж можно узнать по следующей формуле:

Если, например, процент валовой прибыли бизнеса составляет 40%, то наш расчет запасов выглядит следующим образом.

Инвентарь = Дни инвентаризации х Ежедневная стоимость продаж Товарно-материальные запасы = дневной запас х дневной доход х (1 - валовая прибыль,%) Запас = 30 х (182 500/365) х (1 - 40%) Инвентарь = 9000 Инвентаризация% = 9 000/182 500 = 4,9%

Потребность в оборотном капитале составляет 9 000 или 4,9% от выручки. Опять же, любое отсутствие контроля, позволяющее повысить уровень запасов, может вызвать серьезные проблемы с денежными потоками. Например, если уровень запасов увеличился до 120 дней (4 месяца), требования к оборотному капиталу возрастут до 36 000 или 19.7% выручки.

Кредиторская задолженность

Конечно, как мы видели выше, потребность в оборотном капитале для финансирования запасов и дебиторской задолженности может быть уменьшена за счет увеличения условий кредитования поставщиков (кредиторская задолженность). Поскольку платежи поставщикам осуществляются по себестоимости, мы можем использовать процедуру и расчет, аналогичные тем, которые используются для инвентаризации.

Предположим, что поставщику предоставлен кредит сроком на 20 дней, и снова процент валовой маржи составляет 40%, уменьшение требований к оборотному капиталу в результате условий кредитования поставщика рассчитывается следующим образом:

Кредиторская задолженность = количество дней кредита х дневная стоимость продаж Кредиторская задолженность = количество дней х дневной доход х (1 - Валовая прибыль%) Кредиторская задолженность = 20 х (182 500/365) х (1 - 40%) Кредиторская задолженность = 6000 Кредиторская задолженность% = 6000 / 182,500 = 3.3%

Сокращение оборотного капитала кредиторской задолженности составляет 6000 или 3,3% от выручки. Там, где это возможно, лучше договориться о лучших условиях с поставщиками, чем об увеличении сроков кредитования поставщиков путем отсрочки платежей, поскольку рано или поздно просроченные счета приведут к проблемам с поставками.

Чистая потребность в оборотном капитале

Мы можем объединить требования к оборотной и дебиторской задолженности, требования к чистому оборотному капиталу.

Требование к чистому оборотному капиталу = Запасы + Дебиторская задолженность — Кредиторская задолженность

Это суммировано для нашего примера в таблице ниже:

| дней | Сумма | % доход | |

|---|---|---|---|

| Дебиторская задолженность | 45 | 22 500 | 12,3% |

| Инвентарь | 30 | 9,000 | 4.9% |

| Требование к валовому оборотному капиталу | 31 500 | 17,2% | |

| Кредиторская задолженность | 20 | 6000 | 3,3% |

| Чистая потребность в оборотном капитале | 25 500 | 13,9% |

На основании этой информации, требования к чистому оборотному капиталу составляют 13,9% от выручки. Хотя эта цифра со временем изменится, при условии, что бизнес будет относительно стабильным, он дает хороший показатель того, каковы потенциальные требования к оборотному капиталу для бизнеса.Предположим, например, что бизнесу предлагается новый контракт на 40 000 доходов, и теперь он может оценить, что если контакт будет принят, ему, скорее всего, потребуется дополнительно 40 000 x 13,9% = 6 000 финансов, чтобы справиться с возросшим бизнесом.

Что происходит при продлении срока действия?

Если бы, например, предприятие разрешило продление кредита клиентам до 90 дней, а уровень запасов увеличился до 120 дней без увеличения кредита со стороны поставщиков, ситуация выглядела бы совершенно иначе.

| дней | Сумма | % доход | |

|---|---|---|---|

| Дебиторская задолженность | 90 | 45 000 | 24,7% |

| Инвентарь | 120 | 36 000 | 19,7% |

| Требование к валовому оборотному капиталу | 81 000 | 44.4% | |

| Кредиторская задолженность | 20 | 6000 | 3,3% |

| Чистая потребность в оборотном капитале | 75 000 | 41,1% |

На этот раз, если бизнес рассмотрит новый контракт на 40 000, ему потребуется значительное увеличение дополнительного финансирования для финансирования потребности в оборотном капитале в размере 40 000 x 41,1% = 16 440.

Оборотный капитал в шаблоне финансовых прогнозов

Шаблон финансовых прогнозов использует эти расчеты на основе выручки, себестоимости и дней, чтобы рассчитать дебиторскую задолженность, запасы и кредиторскую задолженность, показанные в балансе, что, в свою очередь, приводит к изменению оборотного капитала, отраженного в денежном потоке. Заявление о бизнесе.

Путем изменения дней невыплаченных продаж, инвентарных дней и дней, подлежащих уплате, можно изменить требования бизнеса к оборотному капиталу и увидеть влияние этого на отчет о движении денежных средств.

Наш калькулятор потребностей в оборотном капитале поможет вам рассчитать необходимый уровень оборотного капитала.

Об авторе

Дипломированный бухгалтер Майкл Браун является основателем и генеральным директором Plan Projection. Он работал бухгалтером и консультантом более 25 лет и создал финансовые модели для всех типов отраслей.Он был финансовым директором или контролером как малых, так и средних компаний и управлял собственными малыми предприятиями. Он был менеджером и аудитором в Deloitte, большой 4 бухгалтерской фирме, и получил степень бакалавра в Университете Лафборо.

Вам также может понравиться

,Значения и полные учебные расчеты + Excel

Получите ваш БЕСПЛАТНЫЙ дисконтированный денежный поток (DCF) Серия видеоуроков

Основное финансовое моделирование , как оно выполняется в реальной жизни , с помощью нашего простого трехэтапного метода

БЕСПЛАТНО INSTANT ACCESS

Бесплатное видеоурок DCF Серия

Мастер финансового моделирования, как оно выполняется в реальной жизни.

Почему оборотный капитал имеет значение?

Многие источники определяют «оборотный капитал» как оборотные активы за вычетом текущих обязательств.

Это технически верно, но в нем отсутствуют важные элементы: , почему это имеет значение, и , как , вы используете его в оценке или анализе DCF.

Для целей оценки и финансового моделирования на самом деле важна и влияет на внутреннюю стоимость компании Изменение в оборотном капитале .

Оборотный капитал сам по себе может означать много разных вещей.

Например, если оборотный капитал компании отрицательный, это не обязательно «отрицательный знак», поскольку он зависит от причины , — отрицательной.

Если он отрицателен, например, потому что у компании минимальные запасы и дебиторская задолженность (активы) и высокий баланс отсроченных доходов (пассив), например, это фактически положительный знак для компании, которая собирает значительные денежные средства авансом.

Но если он отрицательный, потому что у компании очень высокий остаток кредиторской задолженности и очень мало оперативных активов, это отрицательный знак, потому что это означает, что у компании могут возникнуть проблемы с оплатой предстоящих счетов.

Оборотный капитал и изменение оборотного капитала: как их рассчитать

Давайте рассмотрим простой пример, основанный на финансовой отчетности Wal-Mart.

Официальное определение скажет вам рассчитать оборотный капитал следующим образом:

Однако это вводит в заблуждение, потому что такие элементы, как денежные средства и долги должны , а не быть частью оборотного капитала — по крайней мере, не так, как мы используем показатель в оценках и финансовый анализ.

Денежные средства и долги считаются финансовыми статьями, а не операционными, и оборотный капитал должен быть полностью операционным. То же относится и к капитальному лизингу, который также является формой долга.

Лучше всего подсчитать только операционных активов и операционных обязательств в определении:

Некоторые люди называют это «операционным оборотным капиталом», но мы склонны упрощать и просто называть его «оборотным капиталом».

Таким образом, оборотный капитал здесь будет:

- Год 1 Оборотный капитал: $ 6 768 + $ 43 803 + $ 1588 — $ 38 080 — $ 18 808 — $ 2 211 = (6 940)

- Год 2 Оборотный капитал: $ 5 937 + 40 714 + $ 1744 — 36 608 долл. США — 18 180 долл. США — 1 164 долл. США = (7 557 долл. США)

Чтобы рассчитать изменение оборотного капитала, как оно отражено в финансовой отчетности в анализе DCF, вы используете:

- изменение оборотного капитала = оборотный капитал 1 года — Оборотный капитал 2-го года

Здесь это будет означать: (6 940 долл. США) — (7 557 долл. США) = 617

Да, все верно: вы вычли более свежее значение Оборотного капитала для расчета этого числа.

Почему?

Потому что, когда оборотный капитал увеличивается на , это уменьшает денежный поток компании, а когда оборотный капитал уменьшается на , это увеличивает денежный поток компании.

Чтобы понять почему, представьте, что оборотный капитал состоит только из одного элемента: инвентарь, актив.

Компания не имеет других операционных активов и операционных обязательств.

Что произойдет, если инвентарь увеличится на 100 долларов?

Это означает, что компания потратила $ 100 своего денежного потока, чтобы купить больше инвентаря!

Таким образом, это увеличение оборотного капитала на 100 долл. США уменьшает денежный поток компании на 100 долл. США, что отражается в отчете о движении денежных средств с отрицательным знаком.

Если Инвентарь уменьшается на 100 долларов, это означает, что компания продала этого Инвентаря, что увеличивает денежный поток на 100 долларов.

Таким образом, это сокращение оборотного капитала на 100 долл. США увеличивает денежный поток компании на 100 долл. США, что подтверждается положительным знаком в отчете о движении денежных средств.

Если вы хотите более реалистичные сценарии, подумайте о отдельных позициях , которые обычно включаются в оборотный капитал:

- Наиболее распространенные текущие, операционные активы: Дебиторская задолженность, запасы и расходы будущих периодов.

Со всеми этими пунктами компания заплатила за них авансом наличными, или они представляют собой наличные платежи, которые ожидает компания. Увеличение этих предметов обойдется компании в деньги!

- Наиболее распространенные текущие, операционные обязательства: Отложенный доход, кредиторская задолженность и начисленные расходы.

Со всеми этими предметами компания «получает» наличные. Когда они увеличиваются, денежный поток компании увеличивается, потому что она получает деньги заранее (отложенный доход) или задерживает платежи (AP и AE).

Итак, Изменение в оборотном капитале говорит вам, какая группа товаров увеличивается на больше, чем на :

- Текущие активы, исключая наличные?

- или текущие обязательства, исключая долги?

Если это изменение равно НЕГАТИВНО , то текущие активы увеличиваются на БОЛЬШЕ на , чем текущие обязательства!

Интерпретация: Компания, возможно, много тратит на инвентаризацию, может слишком долго ждать платежей клиентов или может очень быстро расплачиваться с поставщиками…

Если это изменение равно ПОЗИТИВНО , то текущие обязательства увеличиваются на БОЛЬШЕ чем текущие активы!

Интерпретация: Компания может собирать много денег авансом, она может не иметь или иметь минимальные запасы, или она может просто задерживать платежи поставщикам.

Как рассчитать изменение оборотного капитала по балансу — и почему это плохая идея? рассчитывается на балансе, редко, если вообще, совпадает с цифрами в отчете о движении денежных средств. Например, для Wal-Mart расчеты — это то, что мы выложили на скриншоте выше:

- Год 1 Оборотный капитал: $ 6 768 + $ 43 803 + $ 1588 — $ 38 080 — $ 18 808 — $ 2211 = ($ 6 940)

- Оборотный капитал 2 года: 5,937 долл. США + 40 714 долл. США + 1 744 долл. США — 36 608 долл. США — 18 180 долл. США — 1 164 долл. США = (7 557 долл. США)

- Изменение оборотного капитала = Оборотный капитал 1 года — оборотный капитал 2 года

- Изменение оборотного капитала = (6 940 долл. США) ) — ($ 7557) = $ 617

Но … взгляните на отчет о движении денежных средств Wal-Mart:

Итак, почему он отличается?

Короткий ответ заключается в том, что компаний часто классифицируют и классифицируют статьи по-разному в балансовом отчете и отчете о движении денежных средств , поэтому показатели изменения оборотного капитала редко, если вообще когда-либо, совпадают.

Поэтому, хотя вы и можете потенциально использовать Баланс для расчета изменения в оборотном капитале, намного лучше , чтобы использовать числа, прямо указанные в отчете о движении денежных средств компании в разделе «Денежный поток от операций».

Мы следуем тому же подходу в этом примере и во всех наших курсах по финансовому моделированию.

Примеры и реальные интерпретации изменений в оборотном капитале в реальном мире

Пример # 1: Wal-Mart

Изменение в оборотном капитале Wal-Mart всегда отрицательно из-за огромных затрат на инвентаризацию — поскольку Wal-Mart является офлайновым розничным продавцом, он должен заплатить за инвентарь до его продажи.

Это заставляет поставщиков ждать справедливую сумму, так как баланс AP также велик и увеличивается с каждым годом, но затраты на инвентаризацию перевешивают это.

Это означает, что по мере роста бизнеса Wal-Mart требуется ДОПОЛНИТЕЛЬНЫХ денежных средств, чтобы продолжать расти!

Но, как процент от выручки, он очень мал, поэтому оказывает минимальное влияние. Это уменьшит оценку компании в DCF, потому что это приведет к снижению свободного денежного потока.

Пример # 2: Amazon

Изменение оборотного капитала Amazon, напротив, является положительным каждый год.

Он по-прежнему тратит большие средства на запасы… и, как процент от выручки, это изменение выше, чем у Wal-Mart каждый год…

Но также не так быстро платит поставщикам и больше накапливается на балансе кредиторской задолженности. каждый год.

Для Wal-Mart увеличение Инвентаризации превышает увеличение AP каждый год … для Amazon все наоборот! Кроме того, отложенный доход от клиентов, которые заранее платят наличными за продукты, увеличивает денежный поток Amazon.

Конечный результат: для Amazon изменение оборотного капитала увеличивает его свободный денежный поток и, следовательно, его оценку в DCF — весьма значительно, поскольку оно превышает чистую прибыль.

Пример # 3: Salesforce

Salesforce также имеет положительное изменение в оборотном капитале…

Инвентаризация не требуется, поскольку она является компанией-разработчиком программного обеспечения для подписки!

Но у него все еще есть AR и отложенные комиссии, которые должны быть выплачены авансом торговым представителям наличными, а затем признаны в течение срока подписки клиента.

Чистое изменение в оборотном капитале остается положительным, однако, благодаря огромному увеличению отложенного дохода каждый год … подписки часто продаются за месяцы или годы вперед, но денежные средства собираются авансом .

Так как Salesforce растет, он не требует дополнительных денежных средств — он генерирует дополнительных денежных средств. Это увеличит его свободный денежный поток и, следовательно, увеличит его оценку в DCF.

Резюме: что означает изменение в оборотном капитале?

Изменение оборотного капитала отвечает на простой, но очень важный вопрос, когда вы анализируете компанию:

По мере роста бизнеса генерирует БОЛЬШЕ наличных денег , чем вы ожидаете… или делает это ТРЕБУЕТ дополнительных наличными расти?

Это имеет большое значение в анализе DCF, когда вы оцениваете компанию на основе ее будущих денежных потоков, но также имеет значение в анализе финансовой отчетности, долга ианализ собственного капитала и другие работы по финансовому моделированию.

финансовых формул (с калькуляторами)

Люди из всех слоев общества, от студентов, биржевых маклеров и банкиров; риэлторам, домовладельцам и домашним хозяйствам,

найти финансовые формулы невероятно полезными в их повседневной жизни. Используете ли вы финансовые формулы для личного или

образовательные причины, доступ к правильным финансовым формулам может помочь улучшить вашу жизнь.

Независимо от того, в какой отрасли финансов вы работаете или учитесь, от корпоративных финансов до банковского дела, все они основаны на

та же основа стандартных формул и уравнений.Хотя некоторые из этих сложных формул могут сбить с толку среднего человека, мы

помочь привнести ясность для вас.

Если вы имеете дело с сложными процентами, аннуитетами, акциями или облигациями, инвесторы должны быть в состоянии эффективно оценить

уровень ценности или достоинства в их финансовых. Это делается путем оценки будущей прибыли и расчета их по

приведенные значения или эквивалентные нормы прибыли.

FinanceFormulas.Чистая может помочь.

Финансовая информация и калькуляторы здесь, на FinanceFormulas.net, предназначены не только для профессионалов, но и для всех

Потребность в фундаментальных формулах, уравнениях и базовых расчетах, составляющих мир финансов. От студентов колледжа

которые изучают финансы и бизнес для профессионалов, укоренившихся в области корпоративных финансов, FinanceFormulas.net

поможет вам найти финансовые формулы, уравнения и калькуляторы, необходимые для успеха.

Кто может извлечь наибольшую выгоду из FinanceFormulas.net?

Финансы и бизнес студенты могут использовать формулы и

Калькуляторы бесплатно предоставляются FinanceFormulas.net в качестве постоянного справочника, когда учатся в школе, а затем работают в

мир финансов.

Люди, уже работающие в сфере бизнеса , которые могут иметь

забыл, как использовать определенную формулу или набор уравнений, найдет наши инструменты абсолютно бесценным ресурсом.FinanceFormulas.net не только

облегчает поиск формулы, уравнения или калькулятора, которые вы ищете, мы облегчаем закладку формулы, чтобы вы

никогда не придется тратить время на поиск нужного инструмента снова.

Любой . Люди всех возрастов могут использовать калькуляторы в

FinanceFormulas.net, чтобы помочь им

справиться с финансовыми трудностями повседневной жизни. Ипотека, задолженность по кредитной карте или понимание академических оценок вашего

инвестиции, такие как акции и облигации, имеют доступ к правильным формулам, уравнениям и калькуляторам, которые могут помочь вам

проложите свой путь к финансово благополучной жизни.

Планируете ли вы использовать бесплатные формулы, предоставляемые FinanceFormulas.net для личного или академического использования,

FinanceFormulas.net здесь, чтобы помочь вам найти банковские формулы, формулы для акций и облигаций, корпоративные или разные

формулы, которые вам нужны.

Вернуться к началу

, оборотных средств | Определение | Элементы | Формула | Пример расчета Юрий Смирнов к.т.н. Определение

Оборотный капитал — это финансовая концепция, описывающая разницу между текущими активами и текущими обязательствами бизнеса. Если текущие обязательства превышают текущие активы, у бизнеса возникает дефицит оборотного капитала, что означает, что он не может погасить свои текущие обязательства, используя свои текущие активы.Таким образом, здоровый бизнес должен иметь избыток оборотных средств.

Элементы оборотных средств

Типичные примеры текущих активов и текущих обязательств показаны на рисунке ниже.

Все элементы, перечисленные выше, можно найти на балансе компании.

Формула

Формула для расчета оборотного капитала довольно проста.

Оборотный капитал = Текущие активы — Текущие обязательства

Управление оборотным капиталом

Цель управления оборотным капиталом — обеспечить непрерывную работу в условиях сокращения рабочего цикла.Это позволяет увеличить свободный денежный поток (FCF) и, следовательно, увеличить экономическую добавленную стоимость (EVA).

- Кассовое управление . Ключевым моментом является определение остатка денежных средств, необходимого для обеспечения бесперебойного финансирования операций и снижения стоимости хранения денежных средств.

- Управление дебиторской задолженностью . Цель состоит в том, чтобы создать кредитную политику, привлекательную для покупателей, что позволит сократить время сбора.

- Управление запасами .Основное внимание уделяется определению количества заказа, уровня запаса и страхового запаса, что позволяет осуществлять бесперебойные операции и минимизировать капитал, вложенный в запасы, стоимость хранения и стоимость заказа.

- Управление краткосрочным финансированием . Идея состоит в том, чтобы определить соответствующие источники для финансирования сезонных или непредвиденных потребностей в оборотном капитале.

Источники финансирования оборотных средств

Как упоминалось выше, оборотный капитал необходим для бесперебойной работы бизнеса.Эта постоянная потребность обычно финансируется за счет долгосрочных долгов или долевого участия, но у некоторых предприятий есть сезонные потребности, которые могут финансироваться за счет краткосрочных источников финансирования.

- Краткосрочный кредит . Если бизнес нуждается в дополнительном временном оборотном капитале, краткосрочный кредит (срок погашения менее 12 месяцев) является полезным источником финансирования.

- Кредитная линия . Если есть неопределенность, когда возникают дополнительные потребности, кредитная линия может помочь удовлетворить дополнительные требования.

- Факторинг . Этот источник финансирования довольно дорогой, но его можно использовать, когда другие источники недоступны.

- Торговая дебиторская задолженность . Если предприятие имеет хорошую репутацию, оно может попросить торговых кредиторов продлить сроки инкассо, то есть с 30 дней до 40 дней, но увеличение торговой дебиторской задолженности не является хорошим знаком для других кредиторов.

- Акционерное финансирование . Нераспределенная прибыль является широко используемым источником финансирования, но в некоторых редких случаях владельцы могут предоставить дополнительные средства.

Цикл оборотного капитала

Цикл оборотного капитала — это период времени, необходимый для перевода текущих активов и текущих обязательств в денежные средства. Меньшее число всегда выгодно из-за меньших затрат, связанных со стоимостью капитала. Формула выражается следующим образом:

Как мы видим, время цикла может быть уменьшено либо путем увеличения количества дней непогашенной кредиторской задолженности, либо путем уменьшения количества дней непогашенных запасов и дней непогашенных продаж.У каждого способа есть свои недостатки.

Необходимо уменьшить средний уровень запаса, чтобы сократить количество дней, в течение которых товар не был оформлен, что может привести к производственным проблемам и снижению продаж. Чтобы сократить количество дней невыплаченных продаж, компания должна проводить более жесткую кредитную политику, но это также может повредить продажам. Наконец, чтобы увеличить количество дней невыплаченных продаж, компании следует увеличить средний остаток кредиторской задолженности, что негативно скажется на ликвидности компании.

Пример расчета

Бухгалтерский баланс компании XYZ выглядит следующим образом:

Бухгалтерский баланс, долл. США в тысячах

Кроме того, если компания сообщила о чистых продажах в размере 45 320 600 долларов США, себестоимости проданных товаров в размере 27 625 500 долларов США и закупках запасов в размере 21 250 000 долларов США, доля продаж в кредит в текущем году составила 70%.

Оборотный капитал на начало текущего года составляет 2 250 000 долл. США, на конец текущего года — 2 425 000 долл. США, а средняя стоимость составляет 2 425 000 долл. США.

Оборотный капитал по состоянию на 31 декабря 20X7 года = 8 300 000 долл. США — 6 050 000 долл. США = 2 250 000 долл. США

Оборотный капитал по состоянию на 31 декабря 20X8 года = 9 550 000 долларов США — 6 950 000 долларов США = 2 600 000 долларов США 9 0005

Средняя стоимость оборотных средств = $ 2 250 000 + $ 2 600 000 = 2 425 000 2

Чтобы рассчитать цикл оборотного капитала, нам нужно найти количество дней продаж запасов (DSI), количество дней продаж (DSO) и количество дней задолженности (DPO), используя формулы ниже ,

DSI = Средний запас × Количество дней в периоде Стоимость проданного товара

DSO = Средняя торговая дебиторская задолженность × Количество дней в периоде Чистых кредитных продаж

DPO = Средняя торговая кредиторская задолженность × Количество дней в периоде Закупки

Средний запас составляет 3 525 000 долл. США, средняя торговая дебиторская задолженность — 2 975 000 долл. США, а средняя торговая кредиторская задолженность — 3 525 000 долл. США.

Средний запас = $ 4 150 000 + 2 900 000 = 3 525 000 2

Средняя торговая дебиторская задолженность = $ 2 650 000 + $ 3 300 000 = 2 975 000 2

Средняя кредиторская задолженность = $ 3 650 000 + $ 3 400 000 = 3 525 000 2

Чистый объем продаж в кредит = 31 724 420 долл. США (45 320 600 долл. США × 70%).Давайте поместим эти данные в формулы выше.

DSI = $ 3 525 000 × 365 = 46,6 дня $ 27 625 500

DSO = $ 2 975 000 × 365 = 34,2 дня $ 31 724 420

DPO = $ 3 525 000 × 365 = 62.7 дней $ 21 250 000

Таким образом, оборотный капитал компании XYZ составляет около 18 дней (46,6 + 34,2 — 62,7).

,

Вернуться к началу

Определение

Оборотный капитал — это финансовая концепция, описывающая разницу между текущими активами и текущими обязательствами бизнеса. Если текущие обязательства превышают текущие активы, у бизнеса возникает дефицит оборотного капитала, что означает, что он не может погасить свои текущие обязательства, используя свои текущие активы.Таким образом, здоровый бизнес должен иметь избыток оборотных средств.

Элементы оборотных средств

Типичные примеры текущих активов и текущих обязательств показаны на рисунке ниже.

Все элементы, перечисленные выше, можно найти на балансе компании.

Формула

Формула для расчета оборотного капитала довольно проста.

Оборотный капитал = Текущие активы — Текущие обязательства

Управление оборотным капиталом

Цель управления оборотным капиталом — обеспечить непрерывную работу в условиях сокращения рабочего цикла.Это позволяет увеличить свободный денежный поток (FCF) и, следовательно, увеличить экономическую добавленную стоимость (EVA).

- Кассовое управление . Ключевым моментом является определение остатка денежных средств, необходимого для обеспечения бесперебойного финансирования операций и снижения стоимости хранения денежных средств.

- Управление дебиторской задолженностью . Цель состоит в том, чтобы создать кредитную политику, привлекательную для покупателей, что позволит сократить время сбора.

- Управление запасами .Основное внимание уделяется определению количества заказа, уровня запаса и страхового запаса, что позволяет осуществлять бесперебойные операции и минимизировать капитал, вложенный в запасы, стоимость хранения и стоимость заказа.

- Управление краткосрочным финансированием . Идея состоит в том, чтобы определить соответствующие источники для финансирования сезонных или непредвиденных потребностей в оборотном капитале.

Источники финансирования оборотных средств

Как упоминалось выше, оборотный капитал необходим для бесперебойной работы бизнеса.Эта постоянная потребность обычно финансируется за счет долгосрочных долгов или долевого участия, но у некоторых предприятий есть сезонные потребности, которые могут финансироваться за счет краткосрочных источников финансирования.

- Краткосрочный кредит . Если бизнес нуждается в дополнительном временном оборотном капитале, краткосрочный кредит (срок погашения менее 12 месяцев) является полезным источником финансирования.

- Кредитная линия . Если есть неопределенность, когда возникают дополнительные потребности, кредитная линия может помочь удовлетворить дополнительные требования.

- Факторинг . Этот источник финансирования довольно дорогой, но его можно использовать, когда другие источники недоступны.

- Торговая дебиторская задолженность . Если предприятие имеет хорошую репутацию, оно может попросить торговых кредиторов продлить сроки инкассо, то есть с 30 дней до 40 дней, но увеличение торговой дебиторской задолженности не является хорошим знаком для других кредиторов.

- Акционерное финансирование . Нераспределенная прибыль является широко используемым источником финансирования, но в некоторых редких случаях владельцы могут предоставить дополнительные средства.

Цикл оборотного капитала

Цикл оборотного капитала — это период времени, необходимый для перевода текущих активов и текущих обязательств в денежные средства. Меньшее число всегда выгодно из-за меньших затрат, связанных со стоимостью капитала. Формула выражается следующим образом:

Как мы видим, время цикла может быть уменьшено либо путем увеличения количества дней непогашенной кредиторской задолженности, либо путем уменьшения количества дней непогашенных запасов и дней непогашенных продаж.У каждого способа есть свои недостатки.

Необходимо уменьшить средний уровень запаса, чтобы сократить количество дней, в течение которых товар не был оформлен, что может привести к производственным проблемам и снижению продаж. Чтобы сократить количество дней невыплаченных продаж, компания должна проводить более жесткую кредитную политику, но это также может повредить продажам. Наконец, чтобы увеличить количество дней невыплаченных продаж, компании следует увеличить средний остаток кредиторской задолженности, что негативно скажется на ликвидности компании.

Пример расчета

Бухгалтерский баланс компании XYZ выглядит следующим образом:

Бухгалтерский баланс, долл. США в тысячах

Кроме того, если компания сообщила о чистых продажах в размере 45 320 600 долларов США, себестоимости проданных товаров в размере 27 625 500 долларов США и закупках запасов в размере 21 250 000 долларов США, доля продаж в кредит в текущем году составила 70%.

Оборотный капитал на начало текущего года составляет 2 250 000 долл. США, на конец текущего года — 2 425 000 долл. США, а средняя стоимость составляет 2 425 000 долл. США.

Оборотный капитал по состоянию на 31 декабря 20X7 года = 8 300 000 долл. США — 6 050 000 долл. США = 2 250 000 долл. США

Оборотный капитал по состоянию на 31 декабря 20X8 года = 9 550 000 долларов США — 6 950 000 долларов США = 2 600 000 долларов США 9 0005

| Средняя стоимость оборотных средств = | $ 2 250 000 + $ 2 600 000 | = 2 425 000 |

| 2 |

Чтобы рассчитать цикл оборотного капитала, нам нужно найти количество дней продаж запасов (DSI), количество дней продаж (DSO) и количество дней задолженности (DPO), используя формулы ниже ,

| DSI = | Средний запас | × Количество дней в периоде |

| Стоимость проданного товара |

| DSO = | Средняя торговая дебиторская задолженность | × Количество дней в периоде |

| Чистых кредитных продаж |

| DPO = | Средняя торговая кредиторская задолженность | × Количество дней в периоде |

| Закупки |

Средний запас составляет 3 525 000 долл. США, средняя торговая дебиторская задолженность — 2 975 000 долл. США, а средняя торговая кредиторская задолженность — 3 525 000 долл. США.