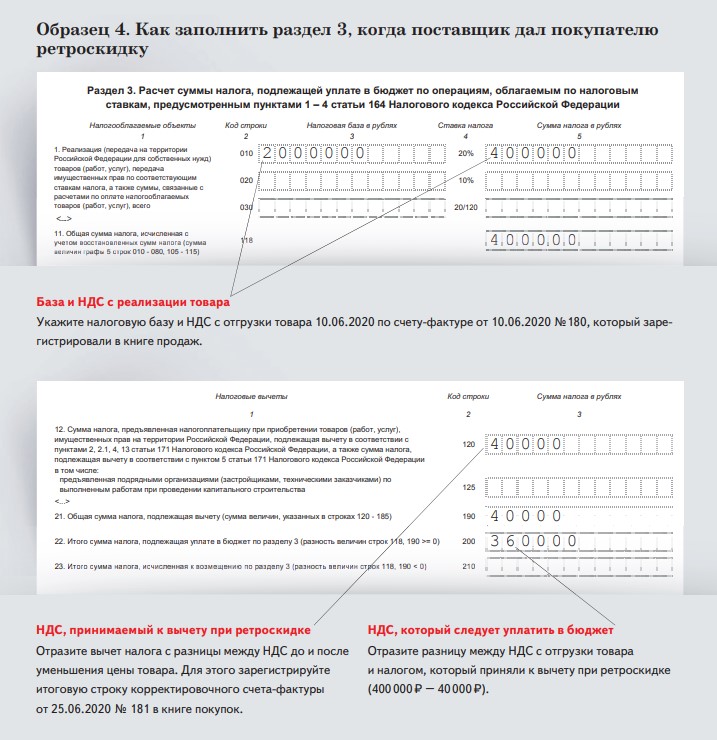

Как заполнить раздел 3 в декларации по НДС

Раздел 3 декларации по НДС — важная часть отчета, предназначенная для исчисления налога, который впоследствии следует либо перечислись в госказну, либо возместить оттуда. Какими принципами нужно руководствоваться при заполнении этой налоговой отчетности и какие нюансы следует учесть при внесении сведений в раздел 3 НДС-декларации, мы выясним далее.

На каком бланке и с включением каких разделов декларация по НДС направляется в контролирующие органы?

Абсолютно все организации и предприниматели, применяющие ОСНО и не оформившие освобождение по ст. 145 НК РФ, ежеквартально должны отчитываться по налогу на добавленную стоимость. Кроме них обязанность сдавать декларацию может возникнуть и у спецрежимников, например, при выписке счетов-фактур в адрес партнеров (обычно по просьбе последних), где налог выделен отдельной суммой.

В 2020 году применяется бланк декларации по НДС и раздела 3 в том числе, введенный в оборот приказом ФНС от 29.10.2014 № ММВ-7-3/558@. С отчета за 4 квартал 2020 года необходимо применять обновленный бланк, в редакции приказа ФНС от 19.08.2020 № ЕД-7-3/591@.

Узнать о том, что изменилось в отчете, вы можете в Обзорном материале от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Титульник и 12 разделов — таково полное содержание отчета. Все отчитывающиеся субъекты оформляют титульный лист и раздел 1, всё остальное прикладывается лишь при наличии сведений.

Раздел 3 декларации по НДС — расшифровка строк

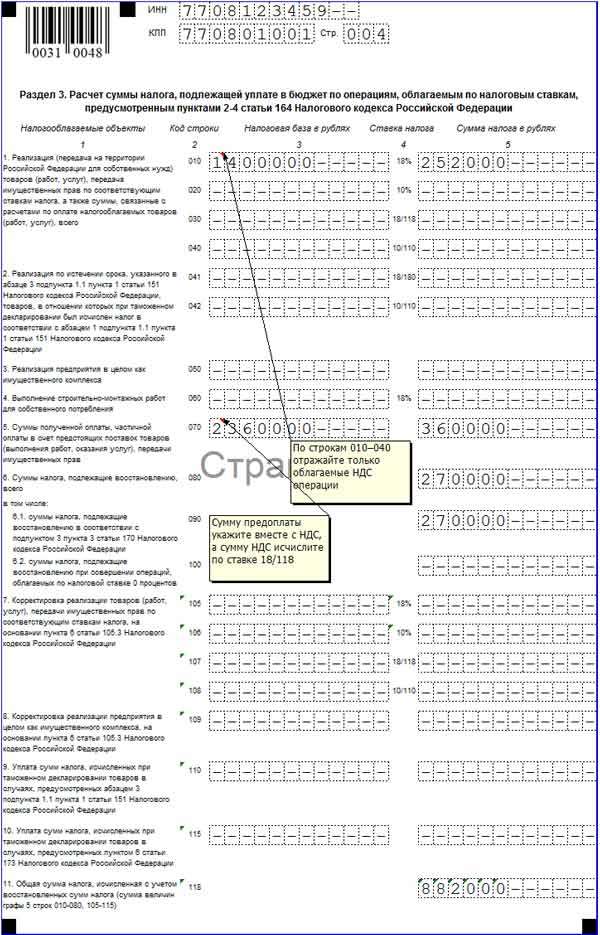

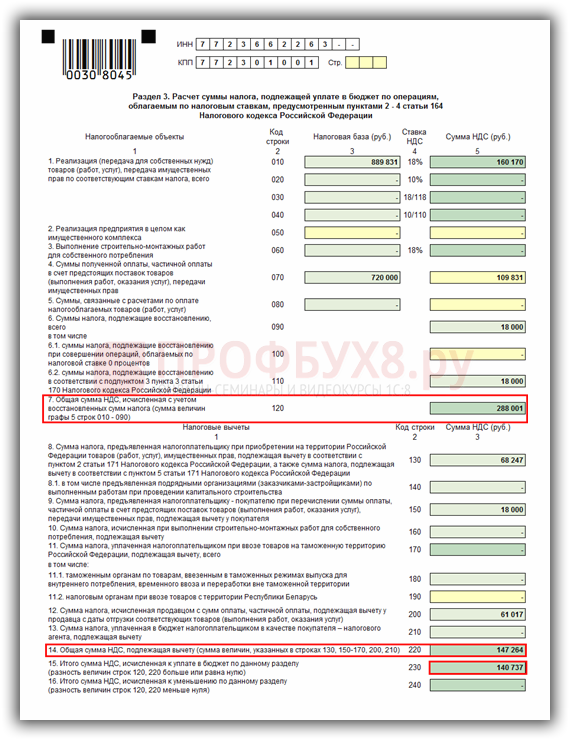

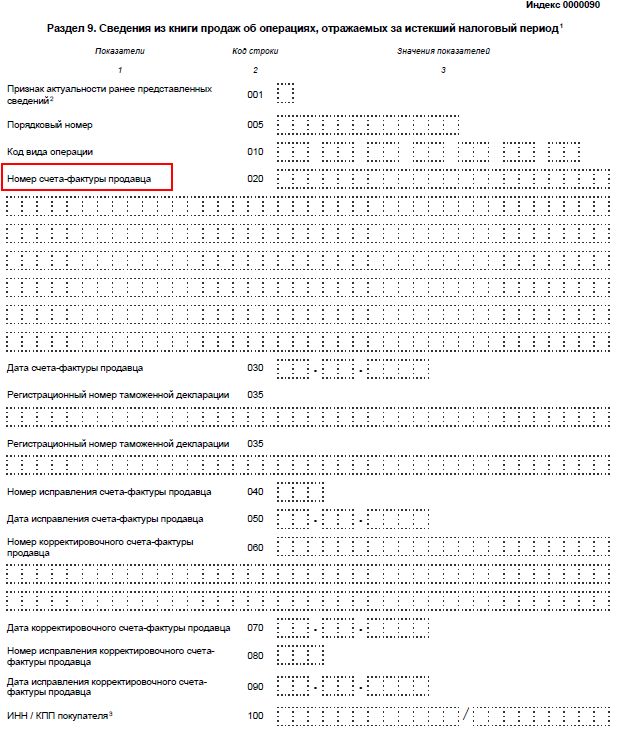

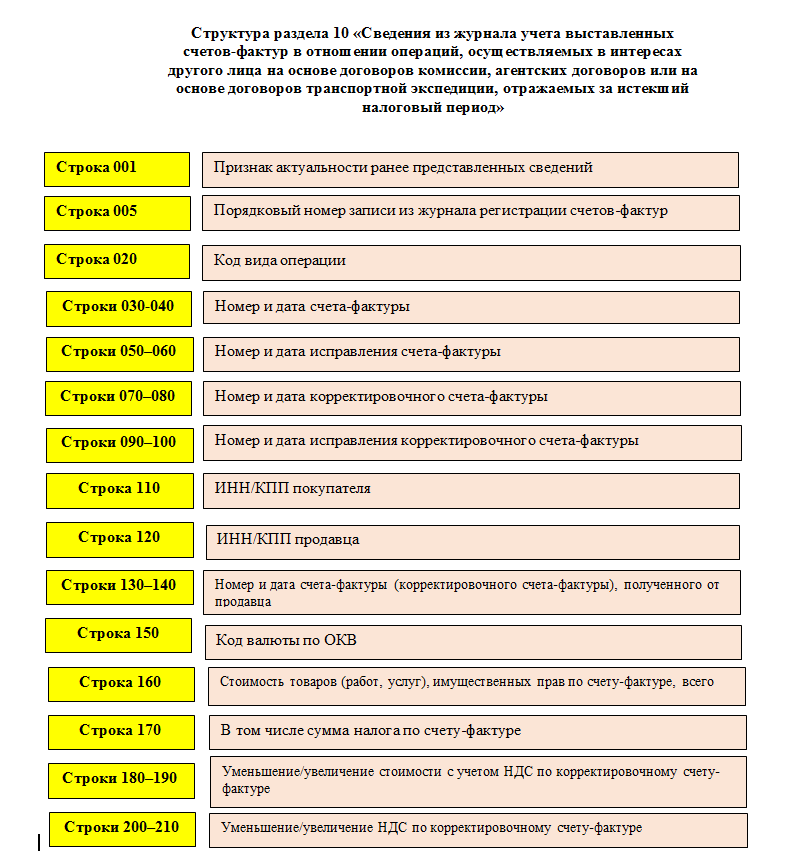

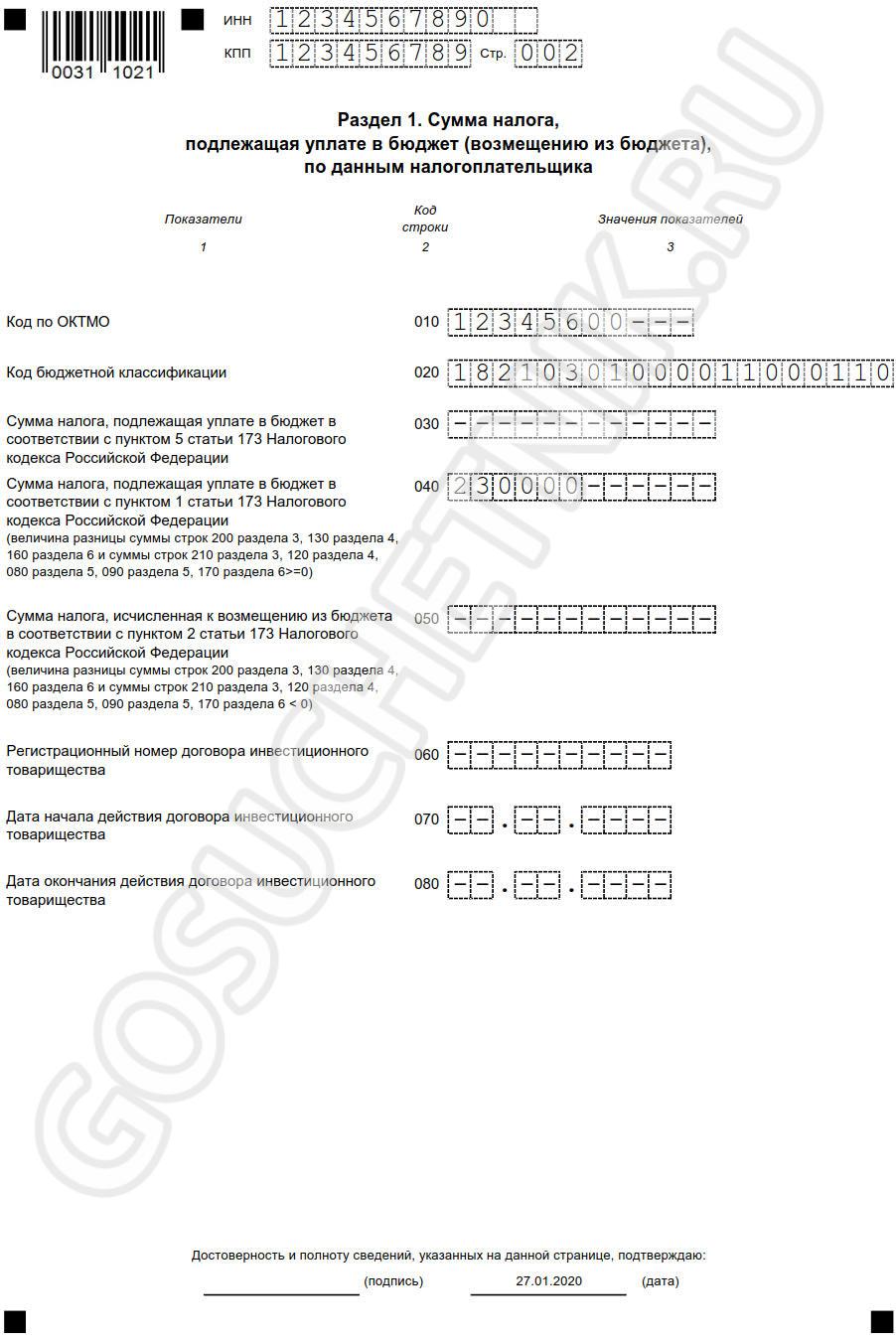

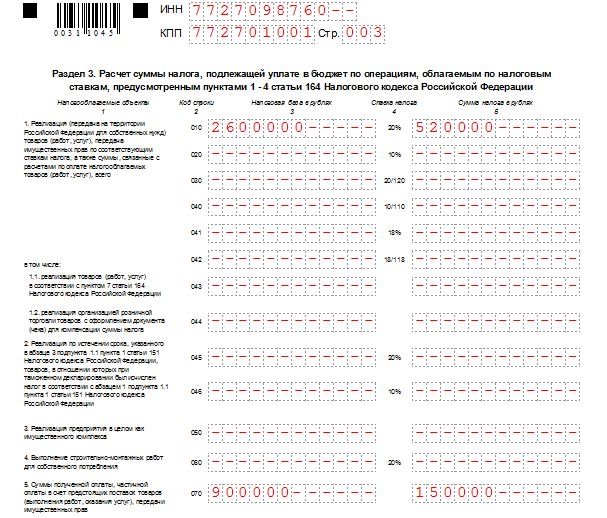

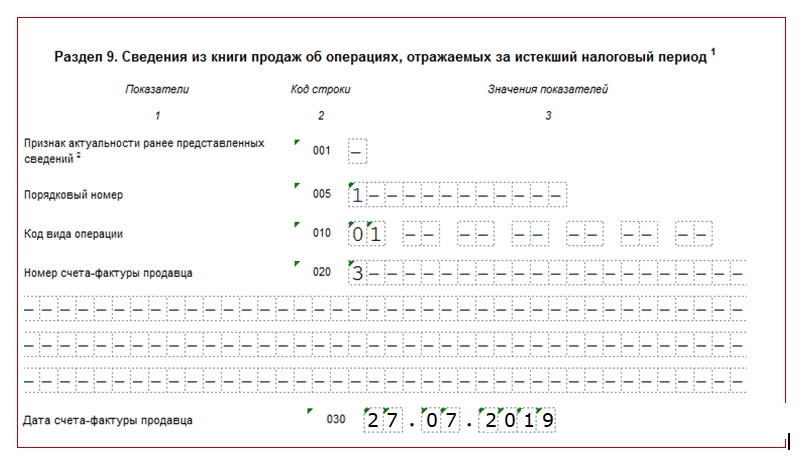

Как мы уже отметили, основное предназначение раздела 3 налоговой декларации по НДС — это исчисление величины налогового обязательства к уплате (возмещению) по операциям, связанным со ставками 20%, 10% и расчетными ставками 20/120, 10/110. Покажем, какая информация здесь приводится:

- В стр. 010–042 вносятся цифры, определяющие базу по налогу.

- Стр. 043 заполняют экспортеры, которые отказались от ставки НДС 0%.

- Стр. 044 предназначена для участников системы Tax Free.

- По стр. 045–046 приводится база по реализации после истечения срока таможенной процедуры.

- По стр. 050 показывают реализацию предприятия в целом.

- В стр. 060 отражаются СМР для собственного потребления.

- По стр. 070 показывается сумма поступивших авансов по грядущим отгрузкам.

- В стр. 080 фиксируется общая сумма налога к восстановлению.

- В стр. 090 приводится величина НДС, которую следует восстановить с поступивших ранее авансов.

- По стр. 100 показывается сумма к восстановлению по тем операциям, что облагаются по ставке 0 процентов.

- В стр. 118 выводится сумма налога с учетом восстановленного. Она вычисляется путем сложения соответствующих граф стр. 010–080 и 105–115 раздела 3.

- Стр. 120–190 нужны для отражения суммы НДС, подлежащего вычету.

- В стр. 200–210 приводится сумма НДС, начисленная к уплате или к уменьшению. Для этого нужно вычесть из стр. 118 стр. 190. Если полученный показатель больше нуля, то он вписывается в стр. 200, если меньше — в стр. 210.

Как происходит заполнение раздела 3 декларации по НДС?

Общие принципы того, как заполнить раздел 3 и декларацию по НДС в целом, прописаны в порядке, утвержденном уже упомянутым нами приказом № ММВ-7-3/558@.

Цифры и прочие сведения в отчетность переносятся из учетных регистров как бухгалтерских, так и налоговых.

- Для заполнения стр. 010 гр. 3 берется квартальный суммарный кредитовый оборот по счетам 90 «Выручка» и 91 в части доходов по операциям, подлежащим обложению НДС, а графы 5 — суммарный дебетовый оборот счетов 90 «НДС» и 91 «НДС».

- Стр. 070 гр. 5 равна сумме НДС, отраженного за квартал по дебету счета 76 «НДС с авансов полученных».

- Стр. 090 гр. 5 — это сумма налога, получившаяся по дебету счета 76 «НДС с авансов выданных» за налоговый период.

- Стр. 118 — это суммарный кредитовый оборот счета 68 «НДС». Выверить эту цифру можно с итоговой суммой НДС в книге продаж. Они должны быть идентичны.

- Заполнить стр. 120 нужно цифрой, соответствующей кредитовому обороту счета 19 за квартал.

- В стр. 130 отобразится кредитовый оборот счета 76 «НДС с авансов выданных».

- Значение стр. 170 соответствует кредитовому обороту счета 76 «НДС с авансов полученных».

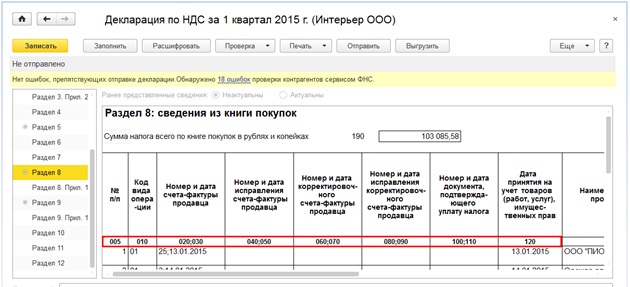

- Показатель стр. 190 равен сумме дебетового оборота счета 68 «НДС» (за минусом НДС, переведенного в казну за предшествующий период). Эта строчка должна быть равна итоговой сумме НДС в книге покупок.

О нюансах заполнения каждой строки декларации по НДС рассказали эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Образец заполнения раздела 3 можно скачать по ссылке ниже

Скачать образец заполнения раздела 3 декларации по НДС

Итоги

Общережимники обязаны по истечении каждого квартала направлять контролерам декларацию по НДС. Бланк ее достаточно объемен, он содержит в себе 12 разделов и приложений к ним. Однако не все они должны представляться в инспекцию. Раздел 3 — один из основных, в нем происходит вычисление налога, который впоследствии платится/возмещается. В статье мы рассказали о назначении всех строк данного раздела и о некоторых особенностях их заполнения.

Бланк ее достаточно объемен, он содержит в себе 12 разделов и приложений к ним. Однако не все они должны представляться в инспекцию. Раздел 3 — один из основных, в нем происходит вычисление налога, который впоследствии платится/возмещается. В статье мы рассказали о назначении всех строк данного раздела и о некоторых особенностях их заполнения.

Полный и бесплатный доступ к системе на 2 дня.

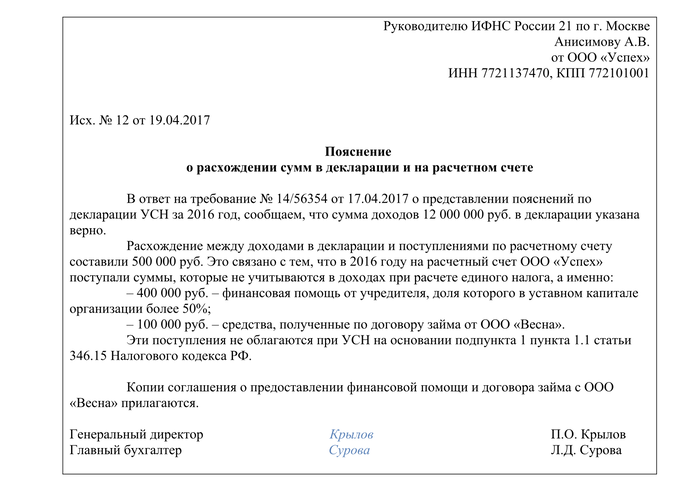

Соответствие строк 070 и 170 раздела 3 декларации по НДС – почему приходят требования от ФНС и как найти ошибку?

- Опубликовано 23.01.2017 22:30

- Просмотров: 55505

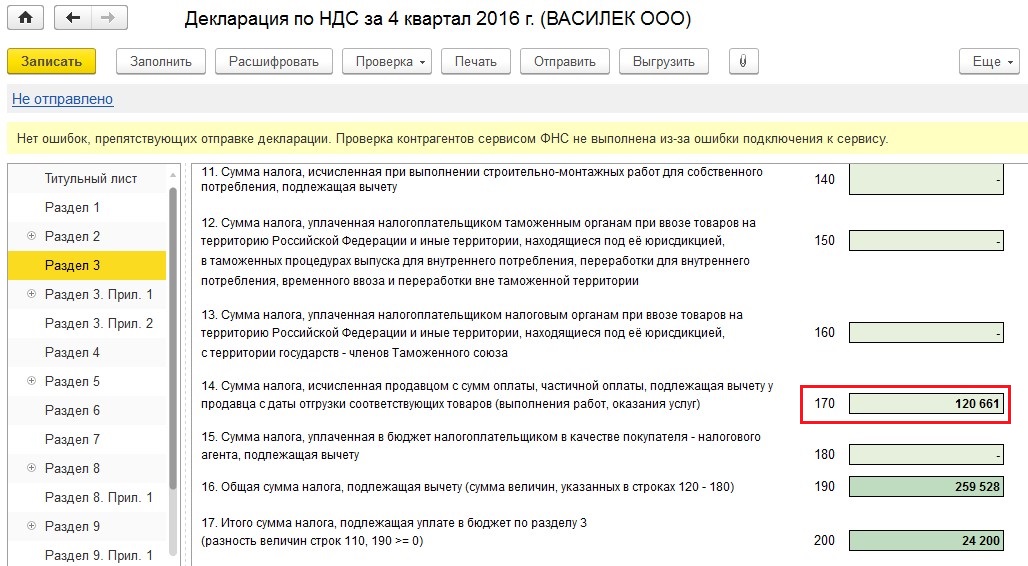

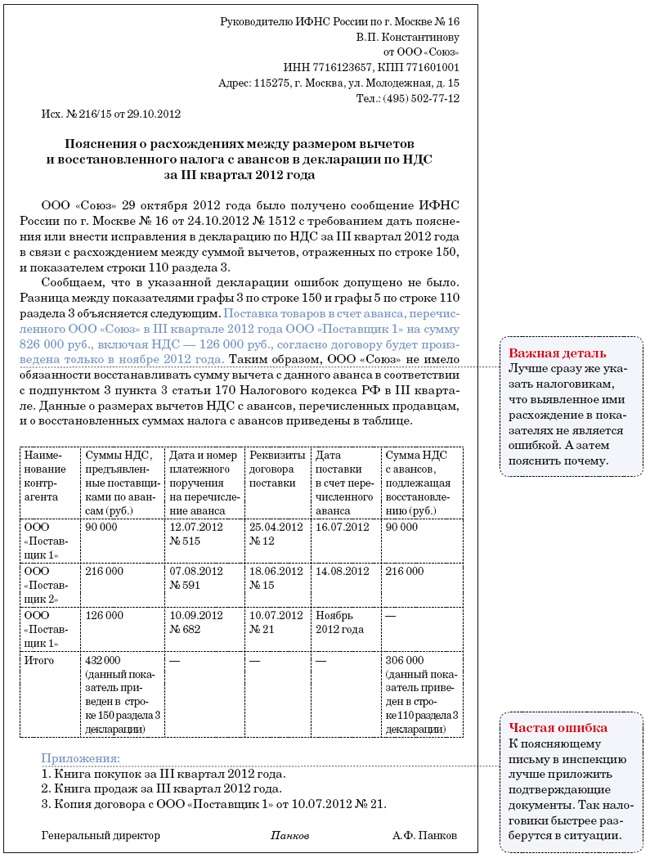

В последнее время сразу нескольким моим клиентам пришли похожие требования о предоставлении пояснений к декларации по НДС. «Превышение налоговых вычетов по строке 170 раздела 3 над суммой налога исчисленной строка 070 раздела 3 налоговой декларации НДС», — говорится в письме от налоговой. Также есть оговорка о суммах, которые были отражены по данным строкам с момента образования организации (!)

Также есть оговорка о суммах, которые были отражены по данным строкам с момента образования организации (!)

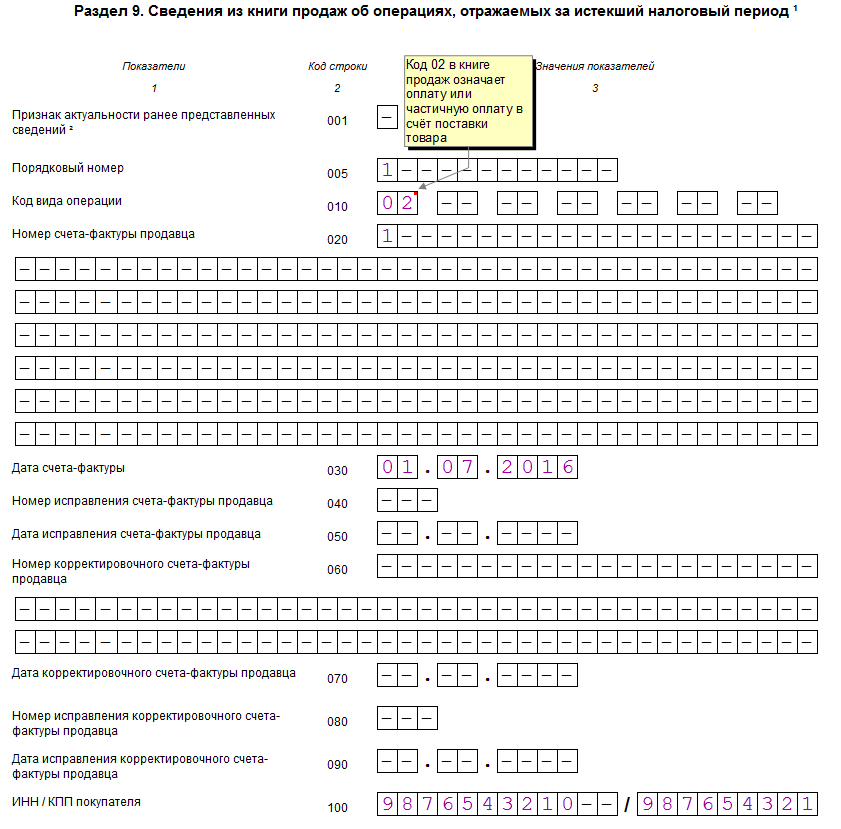

В строке 070 раздела 3 отражается сумма НДС, исчисленного с авансов, уплаченных покупателями. Затем в момент реализации товара (работ, услуг) происходит зачет аванса и данный НДС предъявляется к вычету. В строке 170 как раз отражается сумма налога, исчисленная ранее с авансов от покупателей и подлежащая вычету при зачете данных авансов в текущем налоговом периоде. При этом очевидно, что мы не можем предъявить к вычету больше «авансового» НДС, чем мы ранее заплатили.

Если мы проанализируем данные одного квартала, то можем допустить ситуацию, когда сумма к вычету (строка 170) будет больше суммы исчисленного НДС с авансов (строка 070). Это происходит в том случае, если ранее организация получила большое количество авансов, которые были зачтены в отчетном квартале. Но вот за период с момента образования организации, конечно, сумма исчисленного НДС с авансов должна быть больше или равна сумме, предъявленной к вычету.

Но вот за период с момента образования организации, конечно, сумма исчисленного НДС с авансов должна быть больше или равна сумме, предъявленной к вычету.

Как же найти ошибку? Начать лучше с проверки последней сданной декларации и двигаться к более ранним отчетам, если ошибка не обнаружится сразу. Я рекомендую проводить проверку в 2 этапа:

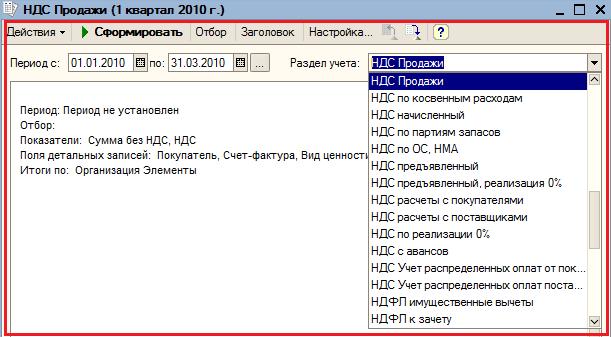

1) Сверить суммы по строкам 070 и 170 в декларации с оборотами между счетами 68.02 и 76.АВ. Для того, чтобы это сделать, формируем отчет «Анализ счета» и выбираем счет 68.02.

Сумма оборота между данными счетами, расположенная в колонке кредит, должна быть равна строке 070 раздела 3 декларации по НДС.

А сумма оборотов в колонке дебет в большинстве случаев равна строке 170.

Однако, если в данном налоговом периоде ваша организация осуществляла возврат покупателю аванса, с которого ранее был исчислен НДС, то сумма данного НДС будет отражена в строке 120 раздела 3. Соответственно, на сумму НДС с такого возврата появится расхождение между оборотами счетов 76.

2) Сверить обороты по дебету и кредиту счета 62.02 с оборотами счета 76.АВ.

О том, как это сделать, я подробно рассказывала в видеоуроке Проверка НДС с авансов в 1С — ВИДЕО

Таким образом, проверяем все сданные декларации до тех пор, пока не обнаружим сумму расхождений, указанную в требовании (она может сложиться из нескольких периодов), и не выясним причины данных расхождений. Обратите внимание, что в форме декларации по НДС, которую налогоплательщики подавали до 2015 года, нам необходимо анализировать не 170, а 200 строку (обращаем внимание на название строк, если работаем с разными редакциями декларации). Затем, в зависимости от ситуации, отвечаем на требование или подаем уточненные отчеты.

В том случае, если вам необходимо больше информации о заполнении и проверке декларации по НДС в 1С, а также о популярных требованиях от ФНС по данной теме, то я очень рекомендую Вам приобрести запись нашего вебинара «Заполнение и проверка декларации по НДС в 1С: Бухгалтерии 8 (на практических примерах)».

Автор статьи: Ольга Шулова

Давайте дружить в Facebook

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Строка 070 декларации НДС что отражается

Чему посвящен раздел 3 декларации по НДС

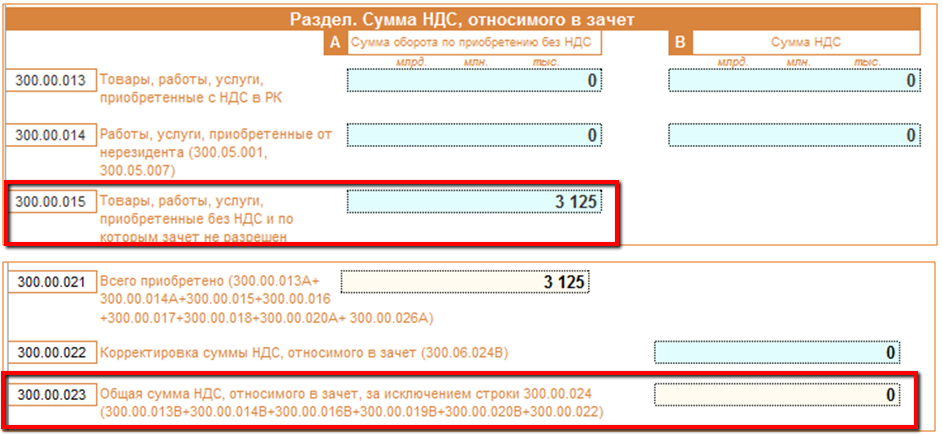

Раздел 3 представляет собой главную часть отчета по НДС, где налогоплательщики должны произвести расчет подлежащего уплате или возмещению налога. Алгоритм заполнения строк раздела 3 декларации по НДС следующий:

- Строки 010–040 — отображается сумма выручки от реализации (по отгрузке), которая облагается налогом по действующим налоговым и расчетным процентным ставкам.

- Строка 050 обязательна к заполнению при продаже организации в виде комплекса учетных активов.

- Строка 060 предназначена для заполнения производственными и строительными компаниями, которые ведут строительно-монтажные работы для своих нужд.

- Строка 070 «Налоговая база» отображает денежные средства, которые поступили за предстоящие поставки. Расчет налога на добавленную стоимость ведется по ставке 20 или 10% в зависимости от вида товаров, работ, услуг. Если реализация производится в течение 5 дней после внесения предоплаты, то сумма не должна быть указана как авансовый платеж.

- Строки 080–100 должны содержать размеры налога, подлежащего восстановлению.

- В строках 110–118 указываются суммы НДС.

- Строки 120–190 содержат НДС к вычету.

- В строках 200–210 отражается НДС к уплате или возмещению за налоговый период.

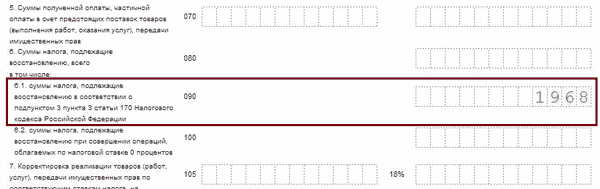

В разделе 3 проставляются суммы налога на добавленную стоимость, который подлежит восстановлению по налоговому учету согласно п. 3 ст. 170 НК РФ. Это относится к суммам, которые ранее были задекларированы в форме налоговых вычетов по льготным основаниям (на предприятии применяется спецрежим, освобождающий от обложения НДС).

Информация, отображаемая в строке 070 раздела 3

Строка 070 содержит несколько разделов декларации по НДС. В рамках данной статьи рассматривается порядок заполнения этой строки в разделе 3. Здесь в графах 3 и 5 должны быть указаны суммы полученной полной или частичной предоплаты за предстоящие поставки товаров (работ, услуг) или передачи прав на имущество, а также расчет налога на основе этих цифр.

В рамках данной статьи рассматривается порядок заполнения этой строки в разделе 3. Здесь в графах 3 и 5 должны быть указаны суммы полученной полной или частичной предоплаты за предстоящие поставки товаров (работ, услуг) или передачи прав на имущество, а также расчет налога на основе этих цифр.

Если товар был отгружен в том же налоговом периоде, когда была получена предоплата, требуется отдельно начислить НДС с полученного авансового платежа и с проведенной отгрузки. Если в контракт были внесены изменения или он был расторгнут, а аванс был получен и возвращен в одном и том же отчетном периоде, отчет должен содержать сумму налога с аванса и к вычету при наличии подтверждающей документации.

При проведении отгрузки в течение 5 дней после внесения аванса отдельный счет-фактура на предоплату не выставляется. В данном случае исчисление налога производится единожды, строка 070 не заполняется.

Подпишитесь на рассылку

По строке 070 не отражаются суммы предоплаты и прочих платежей, поступивших за предстоящие поставки, при выполнении следующих условий реализации:

- Товар не является объектом налогообложения согласно п.

2 ст. 146 НК РФ.

2 ст. 146 НК РФ. - Реализуемая продукция освобождена от налогообложения в соответствии со ст. 149 НК РФ.

- Ставка налогообложения равна 0%.

- Место реализации находится вне территории РФ.

- Аванс получен за товар, производственный цикл которого более 6 месяцев, при наличии соответствующих документов.

***

От бухгалтера, регулярно предоставляющего отчетность по НДС, требуется внимательный подход и точное понимание того, как заполняется каждая строка декларации. Если в этом отчете после его сдачи в налоговую службу обнаружены ошибки (неверно проставлены коды, нарушены контрольные соотношения), это может послужить основанием для отказа принять декларацию, назначения углубленной камеральной проверки или привлечения к административной ответственности.

Строка 070 является одной из важнейших составляющих раздела 3 декларации по НДС, в ней указывается сумма предоплаты за предстоящие поставки. Правильное отражение данных в этой строке, как и во всем документе, способствует благополучной сдаче налоговой отчетности и отсутствию вопросов со стороны фискальных органов.

***

Еще больше материалов по теме — в рубрике «Налоговые декларации».

Более полную информацию по теме вы можете найти в КонсультантПлюс.Полный и бесплатный доступ к системе на 2 дня.

Порядок заполнения раздела 3 декларации по НДС

Раздел 3 считается основным в декларации по НДС. В нем отражаются данные о денежных операциях фирмы-налогоплательщика, в результате которых она обязуется начислить итоговый налог к уплате в государственный бюджет или налог на возмещение из бюджета.

Обязателен к заполнению тем, кто совершал за учетный период налогооблагаемые операции по ставкам 10 % и 18 % (ст. 164, п. 2, 3, 4 НК РФ). Кроме сумм облагаемых операций в разделе нужно указать налоговые вычеты за соответствующий период.не

СодержаниеПоказать

Руководство по заполнению

Список нужной документации: книга продаж, акт выполненных работ или накладная, сальдовая оборотная ведомость за отчетный период, данные бухгалтерской и налоговой учётности, счета-фактуры.

Используется стандартный перечень кодов операций, утвержденный согласно налоговому законодательству.

Экспортные, необлагаемые (0 %) и освобождённые от налога (ст. 149 НК) операции в 3 третьем разделе не прописываются, а также неризнаваемые объектом налогообложения и те, реализация которых происходит за пределами России.Построчный алгоритм внесения сведений

- 1 — Прежде всего нужно указать код причины постановки, идентификационный номер налогоплательщика, порядковый номер страницы;

- Строка: 010 – выручка от работ, реализации товаров и услуг и стоимость отгрузки покупателями по ставке 18 %, которая основывается на книге продаж;

- Строка: 020 – выручка от работ, реализации товаров и услуг и стоимость отгрузки покупателями по льготной ставке 10 %;

- Строка: 030 — операции по расчетным ставкам — 18/118 или 10/110;

- Строка: 070 – налоговая сумма авансов или других платежей в счет будущей поставки товаров;

- Строка: 080 – вписывается общая налоговая сумма, которую исчисляют, учитывая восстановленные суммы;

- Строка: 090 – указывается сумма, которая подлежит восстановлению в отношении полной или частичной оплаты в счет будущей поставки товаров;

- Строка: 110 – данные, соответствующие сумме, отраженной по кредиту счета 68;

- Строка: 120 – данные о вычетах по приобретенным работам, товарам и услугам;

- Строка: 130 – данные, соответствующие сумме, которая отражается по кредиту счета 76 – налоговая база с выданных авансов;

- Строка: 170 – данные, соответствующие сумме, которая отражается по кредиту счета 76 – налоговая база с поступившей предоплаты;

- Строка: 180 – сума налога, которая исчисляется к возмещению (по строкам 110 — 119).

Недействительными будут считаться объяснения, представленные, например, в электронном формате в случае, если декларация подавалась на бумаге.

Не нашли ответа на свой вопрос? Звоните на телефон горячей линии 8 (800) 350-34-85. Это бесплатно.

Юрист. Практика в сфере недвижимости, тудового права, семейного права, защите прав потребителей

Проверка декларации по НДС 📍 Как проверить декларацию по НДС❓ — Контур.Бухгалтерия

Зачем проверять декларацию по НДС

Сейчас бухгалтерские программы заполняют декларацию автоматически на основании внесенных данных. Но отправлять в инспекцию непроверенную декларацию не стоит.

Но отправлять в инспекцию непроверенную декларацию не стоит.

Предварительная проверка декларации поможет избежать переплаты или неуплаты НДС, и спасет от необходимости сдавать уточненные декларации.

Проверка декларации по НДС по счетам бухгалтерского учета

В первую очередь декларацию проверяют по счетам бухгалтерского учета. Для этого формируют оборотно-сальдовые ведомости и проводят анализ по следующим счетам:

- 90 и 91 — для проверки реализаций в разрезе ставок по НДС;

- 60, 62 и 76 — для проверки сумм авансов и НДС;

- 19 — для проверки заявленных к вычету сумм НДС;

- 68 — для проверки итоговой суммы налога к уплате.

Проверяем счет 19

Начинаем с анализа проводок Дт 68.02 Кт 19. Сумма по этим проводкам — это сумма НДС, предъявленная к вычету. В декларации это число должно отражаться в строке 120 Раздела 3.

Проверяем счет 76

Анализируем проводки Дт 76.АВ Кт 68. 02. Здесь мы видим НДС, исчисленный с полученных авансов от покупателей. Сумма по дебету 76.АВ попадает в строку 070 Раздела 3 декларации. Кроме того, есть еще проводки Дт 68.02 Кт 76.АВ. Это сумма НДС с зачтенных авансов от покупателей. Кредитовый оборот 76.АВ должен попасть в строку 170 Раздела 3.

02. Здесь мы видим НДС, исчисленный с полученных авансов от покупателей. Сумма по дебету 76.АВ попадает в строку 070 Раздела 3 декларации. Кроме того, есть еще проводки Дт 68.02 Кт 76.АВ. Это сумма НДС с зачтенных авансов от покупателей. Кредитовый оборот 76.АВ должен попасть в строку 170 Раздела 3.

Проверяем счет 90.03

Смотрим проводки Дт 90.03 Кт 68.02. Это сумма НДС, начисленная с реализации. Данные проводки смотрите в разрезе применяемых ставок по НДС. Если вы используете только ставку 20 %, эту сумму вы увидите в строке 010 Раздела 3 Декларации по НДС.

Проверяем счет 62

Информация по счету 62 должна соотноситься с оборотами по другим счетам и соответствующим строками в декларации. Чтобы проверить соотношение, воспользуйтесь формулами:

- Дт 62.1 * 20/120 = Дт 90.03 = строка 010 Раздела 3;

- Кт 62.2 * 20/120 = Дт 76.АВ = строка 070 Раздела 3;

- Дт 62.2 * 20/120 = Кт 76.АВ = строка 170 Раздела 3.

Проверяем счет 60

По этому счету проверьте лишь одно соотношение:

Кт 60 * 20/120 = Дт 19. 03, что в свою очередь должно быть равно строке 120 Раздела 3.

03, что в свою очередь должно быть равно строке 120 Раздела 3.

Проверяем счет 68.02

Сравниваем дебетовые и кредитовые обороты счета 68.02. Остаток по кредиту — это сумма налога к уплате. Она фигурирует в строке 200 Раздела 3. Остаток по дебету — это НДС к возмещению. Его отражают в строке 210 Раздела 3.

Проверяем проведение всех документов покупок и продаж

Проверить, что проведены все документы реализаций и покупок. Если не будет хватать документов продаж, вы занизите сумму налога к уплате в декларации. Если не будут проведены документы покупок, вы не заявите часть НДС к вычету.

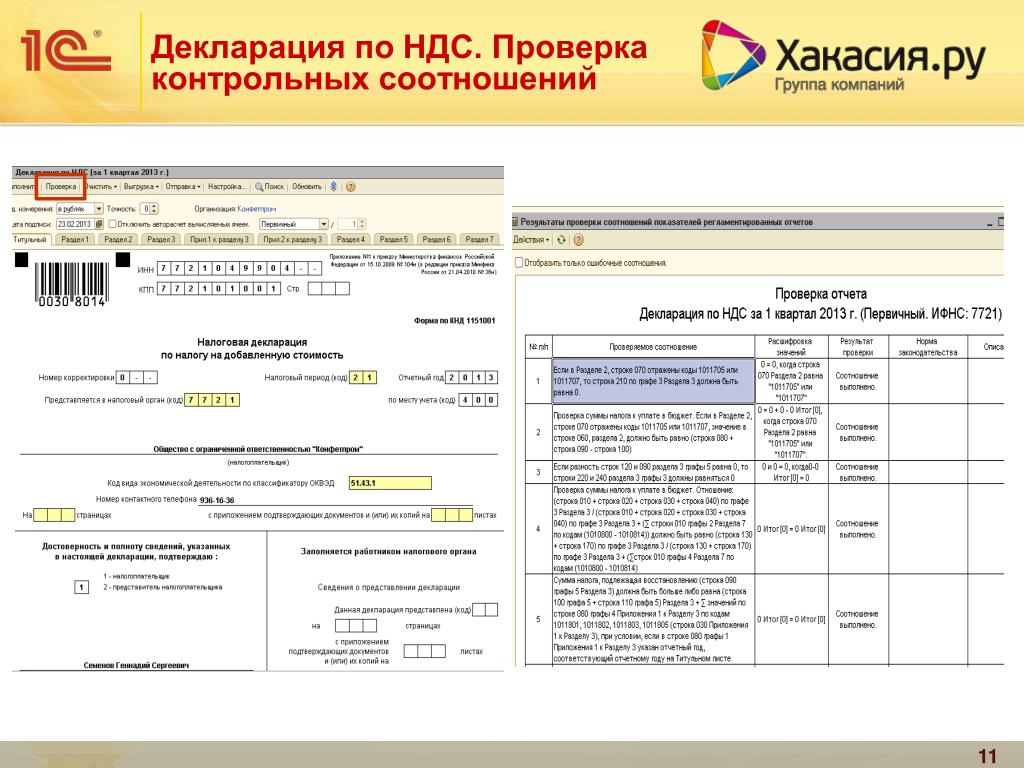

Проверка Декларации по НДС по контрольным соотношениям

При проверке декларации инспектор руководствуется контрольными соотношениями. Любой налогоплательщик может узнать эти соотношения в Письме ФНС № ГД-4-3/4550@ от 23.03.2015 года и Письме ФНС № СД-4-3/4921@ от 19.03.2019 года.

В письме указано, какая статья нарушается при несоблюдении соотношения, и какие меры предпримут налоговые органы.

Приведенные в письме формулы нужны для сверки показателей как внутри и между разделами 1-7 Декларации, так и в увязке с информацией из разделов 8-12. Вот некоторые из них:

- строка 190 графа 3 Раздела 3 должна быть равна сумме строк 120, 130, 135, 140, 150, 160, 170, 180, 185 по графам 3 Раздела 3, если левая часть равенства больше правой;

- строка 020 Приложения 1 к Разделу 9 должна быть равна строке 230 Раздела 9;

- если строка 050 Раздела 1 больше 0, то строка 190 Раздела 8 — (строка 260 + строка 270 Раздела 9) больше 0 и так далее.

На практике бухгалтеры не сверяют контрольные соотношения вручную. Все это делает учетная программа, в которой они ведут бухгалтерский учет. Иногда проверку может выполнять сервис, через который декларацию подают в налоговую.

Проверка корректности заполнения счетов-фактур

Кроме проверки контрольных соотношений и информации на счетах бухучета, обратите внимание на корректность фактур. Если этот документ заполнить с нарушениями, принять НДС к вычету будет нельзя. Правила ведения документов, применяемых при расчете НДС, закреплены в Постановлении Правительства РФ № 1137 от 26.12.2011 года.

Если этот документ заполнить с нарушениями, принять НДС к вычету будет нельзя. Правила ведения документов, применяемых при расчете НДС, закреплены в Постановлении Правительства РФ № 1137 от 26.12.2011 года.

В первую очередь посмотрите корректность заполнения ИНН и КПП продавца. Для этого разработан официальный сервис ФНС. Если сервис укажет, что ИНН и КПП отсутствуют в базе, запросите у контрагента верную информацию.

Сверьте реквизиты выданных и выставленных счетов-фактур. При проверке налоговая соотносит ваши Разделы 8 и 9 Декларации по НДС с соответствующими разделами деклараций ваших покупателей и поставщиков. Если получится так, что вы указали у себя счет-фактуру от поставщика, а он у себя ее не зарегистрировал, налоговая потребует разъяснений или уточненной декларации. Эту функцию выполняет автоматизированная система АСК НДС-3. Поэтому отличие даже в одной цифре или букве в номере счета-фактуры приведет к тому, что система не найдет фактуру у покупателя или поставщика.

Сверка с налоговой по НДС

После сдачи декларации и уплаты налога сверьтесь с инспекцией. Для этого запросите у налоговой акт сверки или справку о состоянии расчетов с бюджетом. Документы готовят до 5 рабочих дней.

В акте вы увидите, совпадают ли ваши расчеты по НДС с информацией ФНС. Если все верно, акт можно подписать и передать в инспекцию. Если нет — подпишите акт с отметкой «подписано с разногласиями». После этого налоговая попросит предоставить доказательства, подтверждающие правильность ваших расчетов.

Рекомендуем вам облачный сервис Контур.Бухгалтерия. При заполнении декларации по НДС наша программа автоматически проверяет все контрольные соотношения. А строки отчета заполняются в соответствии со счетами бухгалтерского учета. Всем новичкам мы дарим бесплатный пробный период на 14 дней.

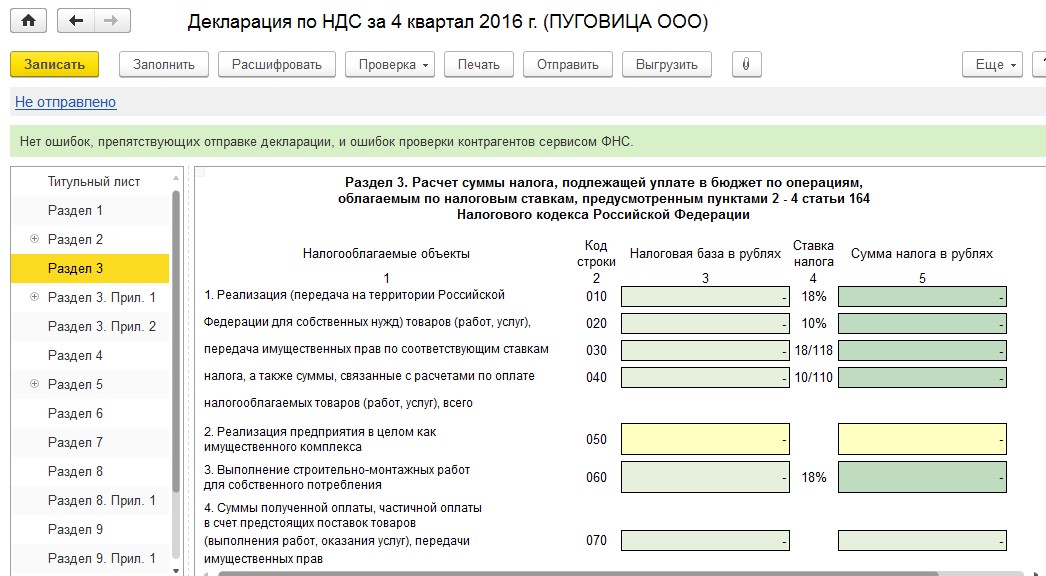

Как проверить правильность заполнения Декларации по НДС при ведении сложного учета по НДС в «1С:Бухгалтерия 3.0» | Учет и налоги | Статьи экспертов

Содержание1.

Актуальность и возможность «самопроверки» заполнения Декларации по НДС в программе

Актуальность и возможность «самопроверки» заполнения Декларации по НДС в программе2. Исходные данные

3. Проверка данных отчетности

3.1 Проверяемые данные

3.2 Проверка Раздела 4

3.3 Проверка Раздела 3

3.4 Итоги проверки

4. Резюме

Актуальность и возможность «самопроверки» заполнения Декларации по НДС в программе

В статье описан способ сопоставления показателей Декларации по НДС с данными, отраженными в бухгалтерском учете при ведении сложного учета по НДС в программе «1С:Бухгалтерия 8», редакция 3.0. Статья будет полезна пользователям-бухгалтерам, а также специалистам по внедрению этого программного продукта.На сегодняшний день в Интернете и даже в специализированных журналах можно легко найти информацию о том, как подготовить Декларацию НДС в 1с 8.3, как заполнить Декларацию НДС в 1С, как в 1С сформировать Декларацию НДС. Также на многих ресурсах опубликованы статьи об организации учета по НДС в данной программе и о существующих в программе проверках ведения учета по НДС и способах поиска ошибок.

Поэтому не будем еще раз подробно описывать принципы организации учета по НДС в «1С:Бухгалтерия 8», напомним лишь основные моменты:

• Для учета по НДС в программе используются внутренние таблицы, которые в терминах 1С называются «Регистры накопления». В этих таблицах содержится намного больше информации, чем в проводках по 19 счету.

• При проведении документов программа сначала выполняет движения по регистрам, а уже на основании регистров формирует проводки по 19 и 68.02 счетам;

• Отчетность по НДС формируется ТОЛЬКО по данным регистров. Поэтому, если пользователь вводит какие-либо ручные проводки по счетам учета НДС, не отражая их в регистрах – эти корректировки в отчетности не отразятся.

• Для проверки корректности ведения учета по НДС (в том числе, соответствия данных в регистрах и проводках) существуют встроенные отчеты – Экспресс-проверка ведения учета, Анализ учета по НДС.

Однако обычному пользователю-бухгалтеру более привычно работать со «стандартными» отчетами по бухгалтерскому учету – Оборотно-сальдовой ведомостью, Анализом счета.

Поэтому естественно, что бухгалтеру хочется сопоставить данные этих отчетов с данными в Декларации – проще говоря, проверить Декларацию по НДС по оборотке. И если в организации достаточно простое ведение учета по НДС – нет раздельного учета, нет импорта/экспорта, то задача сверки Декларации с бухучетом достаточно проста. Но если в учете НДС появляются какие-то более сложные ситуации, у пользователей уже возникают проблемы сопоставления данных в бухучете и данных в Декларации.

Поэтому естественно, что бухгалтеру хочется сопоставить данные этих отчетов с данными в Декларации – проще говоря, проверить Декларацию по НДС по оборотке. И если в организации достаточно простое ведение учета по НДС – нет раздельного учета, нет импорта/экспорта, то задача сверки Декларации с бухучетом достаточно проста. Но если в учете НДС появляются какие-то более сложные ситуации, у пользователей уже возникают проблемы сопоставления данных в бухучете и данных в Декларации.Данная статья призвана помочь бухгалтерам выполнить «самопроверку» заполнения Декларации по НДС в программе. Благодаря этой статье пользователи смогут:

• самостоятельно проверять корректность заполнения Декларации по НДС и соответствие данных в ней данным бухгалтерского учета;

• выявлять места, в которых данные в регистрах программы расходятся с данными в бухучете.

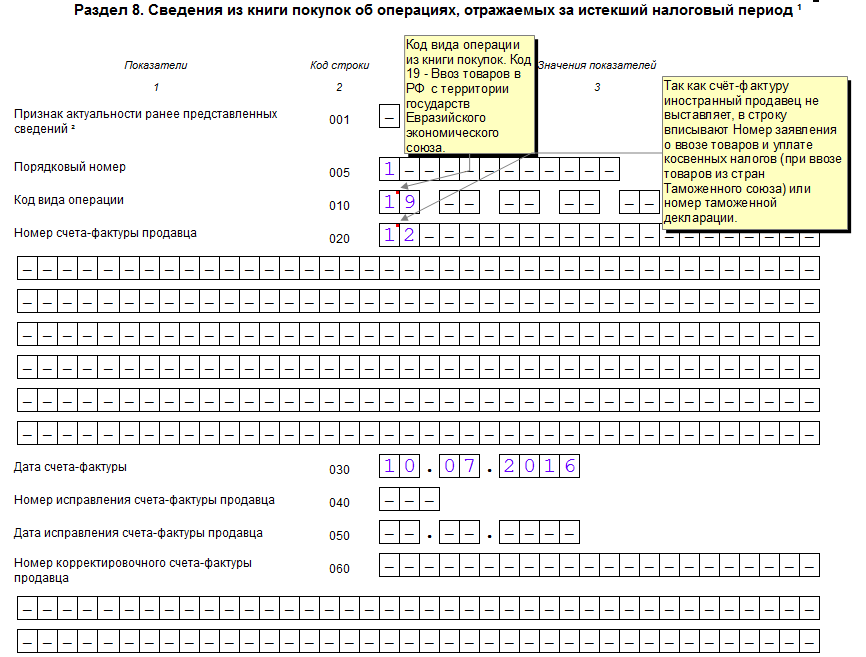

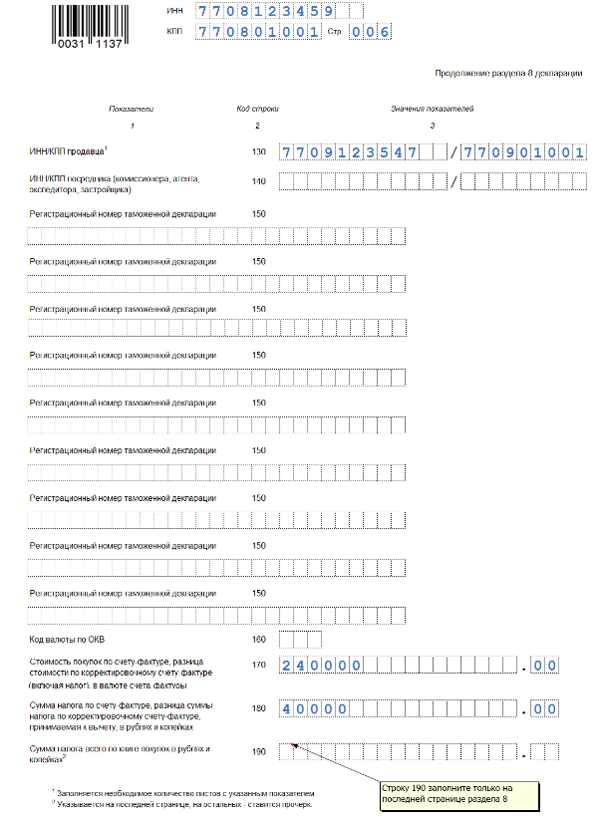

Исходные данные

Итак, для примера возьмем организацию, которая занимается оптовой торговлей.

Организация закупает товары как на внутреннем рынке, так и путем импорта. Товары могут быть реализованы по ставкам 18% и 0%. При этом организация ведет раздельный учет НДС.

Организация закупает товары как на внутреннем рынке, так и путем импорта. Товары могут быть реализованы по ставкам 18% и 0%. При этом организация ведет раздельный учет НДС.В первом квартале 2017 года в учете зарегистрированы операции:

1) Выданы авансы поставщикам, сформированы счета-фактуры на аванс;

2) Получены авансы от покупателей, сформированы счета-фактуры на аванс;

3) Приобретены товары под деятельность, облагаемую НДС 18%;

4) Приобретены товары под деятельность, облагаемую НДС 0%;

5) Приобретены импортные товары, зарегистрирован таможенный НДС;

6) Зарегистрирован входящий НДС по услугам сторонних организаций, который должен быть распределен на операции по 18% и 0%;

7) Приобретено основное средство по ставке НДС 18%, сумму налога необходимо распределить на операции по разным ставкам НДС;

8) Реализованы товары по ставке НДС 18%;

9) Реализованы товары под деятельность, облагаемую НДС 0%;

10) Часть товаров, по которым НДС по ставке 18% ранее был принят к вычету, реализована по ставке 0% – отражено восстановление НДС, принятого к вычету;

11) Отражена отгрузка без перехода права собственности и затем реализация отгруженных товаров;

12) Подтверждена ставка 0% для реализаций;

13) Выполнены регламентные операции по НДС – сформированы записи книги продаж и покупок, распределен НДС на операции по 18% и 0%, подготовлены записи книги покупок для ставки 0%.

Проверка данных отчетности

1. Проверяемые данные

После выполнения всех регламентных операций по НДС, Декларация по НДС заполнена у нас следующим образом:

Строки 010-100:

Строки 120-210:

Приступаем к проверке Декларации.

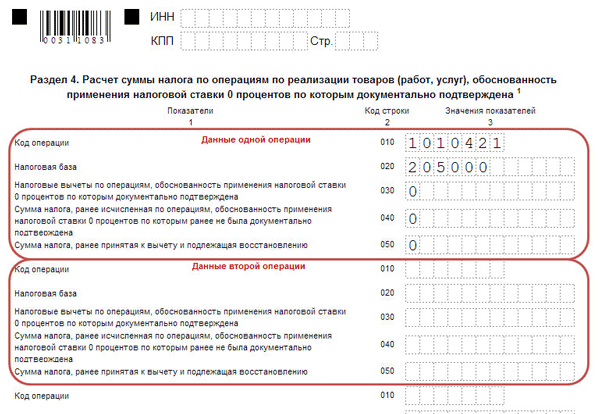

2. Проверка Раздела 4

Так как у нас были продажи по ставке 0%, то для начала проверим заполнение 4 Раздела Декларации:

Для этого необходимо сравнить данные в 4 Разделе с оборотами по счету 19 по способу учета НДС «Блокируется до подтверждения 0%» в корреспонденции со счетом 68.02. Для этого сформируем отчет «Анализ счета» по счету 19, установив в нем отбор по способу учета:

Кредитовый оборот по счету 68.02 в этом отчете показывает нам общую сумму налога, которая «легла» на подтвержденные реализации по ставке 0%. Данная сумма должна совпадать со строкой 120 Раздела 4 Декларации по НДС.

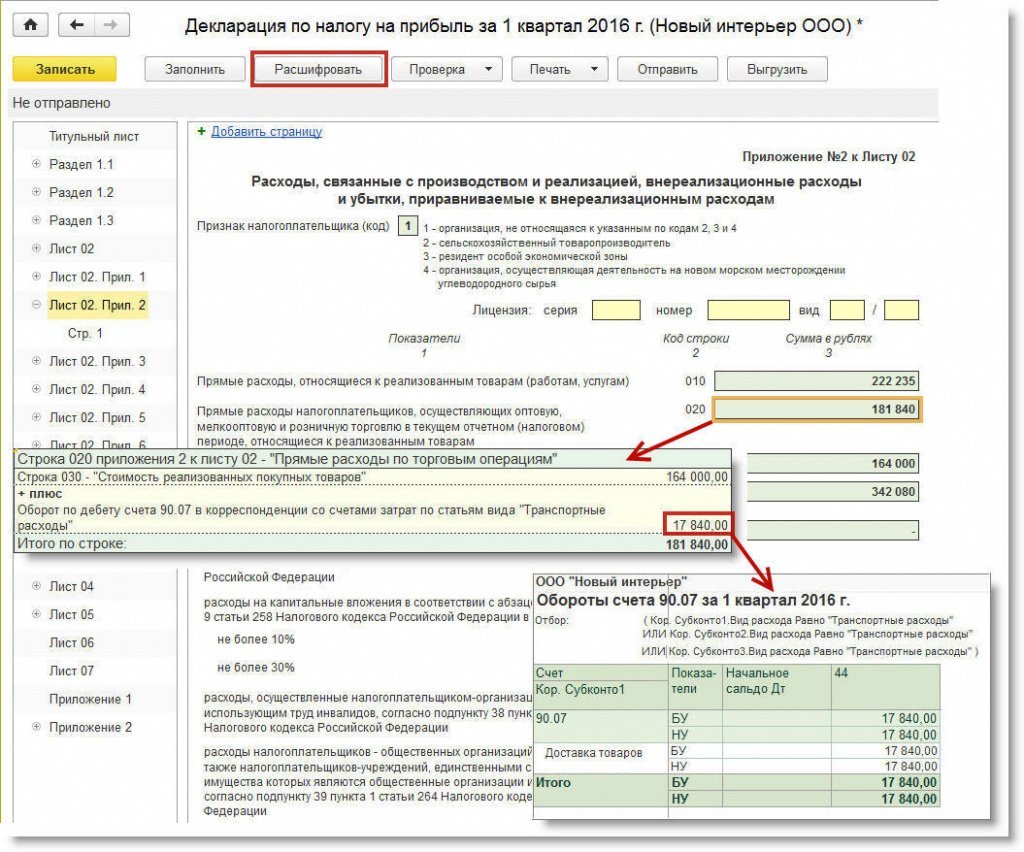

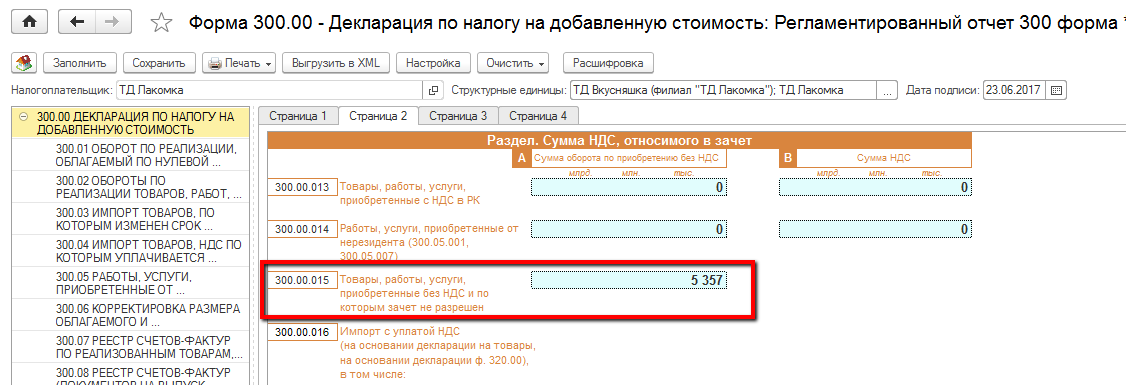

3. Проверка Раздела 3

Далее выполняем проверку Раздела 3 Декларации. Основной отчет, которым будем пользоваться при проверке 3 Раздела Декларации – Анализ счета 68.02. За 1 квартал 2017 года отчет выглядит так:

Основной отчет, которым будем пользоваться при проверке 3 Раздела Декларации – Анализ счета 68.02. За 1 квартал 2017 года отчет выглядит так:

1) Строка 010 Декларации по НДС как проверить

В данной строке показываются суммы от продажи товаров, работ, услуг по ставке 18% и суммы налога, исчисленные с таких операций. Следовательно, сумма налога по данной строке должна соответствовать сумме кредитовых оборотов по счету 68.02 в корреспонденции со счетами 90.03 и 76.ОТ (отгрузки без перехода права собственности):

2) Строка 070 Декларации по НДС как проверить

В строке 070 указываются суммы НДС с авансов, полученных от покупателей в отчетном периоде. Следовательно, для проверки этой суммы необходимо смотреть на кредитовый оборот по счету 68.02 в корреспонденции со счетом 76.АВ:

3) Строка 080 Декларации по НДС как проверить

В строке должны быть отражены суммы НДС, подлежащие восстановлению по различным операциям. В данную строку включаются суммы НДС с авансов поставщикам, зачтенные в отчетном периоде, а также суммы НДС, восстановленного при изменении назначения использования ценностей.

В данную строку включаются суммы НДС с авансов поставщикам, зачтенные в отчетном периоде, а также суммы НДС, восстановленного при изменении назначения использования ценностей.

НДС с авансов поставщикам учитывается по счету 76.ВА, поэтому суммы зачтенного НДС проверяем по кредитовому обороту счета 68.02 в корреспонденции со счетом 76.ВА. Суммы восстановленного НДС отражены в бухучете как кредитовый оборот по счету 68.02 в корреспонденции с субсчетами счета 19:

4) Строка 090 Декларации по НДС как проверить

Данная строка является уточнением к строке 080 – здесь отдельно показываются суммы НДС с авансов поставщикам, зачтенных в отчетном периоде:

5) Строка 120 Декларации по НДС как проверить

Как проверить строку 120 Декларации по НДС, если организация ведет раздельный учет по НДС? В строке должны быть отражены суммы налога по приобретенным товарам, работам, услугам, который подлежит вычету в отчетном периоде. Поэтому для проверки значения по этой строке необходимо из оборотов по дебету счета 68.02 в корреспонденции со счетами 19.01, 19.02, 19.03, 19.04, 19.07 вычесть обороты по счету 19 по способу учета НДС «Блокируется до подтверждения 0%» в корреспонденции со счетом 68.02 (сумма, указанная в строке 120 Раздела 4 Декларации).

Поэтому для проверки значения по этой строке необходимо из оборотов по дебету счета 68.02 в корреспонденции со счетами 19.01, 19.02, 19.03, 19.04, 19.07 вычесть обороты по счету 19 по способу учета НДС «Блокируется до подтверждения 0%» в корреспонденции со счетом 68.02 (сумма, указанная в строке 120 Раздела 4 Декларации).

6) Строка 130 Декларации по НДС как проверить

В строке указываются суммы НДС с авансов, выданных поставщикам в отчетном периоде. Суммы начисленного НДС проверяем по дебетовому обороту счета 68.02 в корреспонденции со счетом 76.ВА:

7) Строка 150 Декларации по НДС как проверить

В строке 150 указываются суммы НДС, уплаченные на таможне при импорте товаров. Значение в этой строке должно совпадать с дебетовым оборотом по счету 68.02 в корреспонденции со счетом 19.05:

8) Строка 160 Декларации по НДС как проверить

Строка заполняется суммами НДС, который наша организация уплатила при ввозе товаров из стран Таможенного союза. Данная строка сверяется с дебетовым оборотом счета 68.02 в корреспонденции со счетом 19.10:

Данная строка сверяется с дебетовым оборотом счета 68.02 в корреспонденции со счетом 19.10:

9) Строка 170 Декларации по НДС как проверить

И, наконец, строка 170 заполняется суммами НДС с авансов покупателей, полученных в отчетном периоде. Данное значение в бухучете отражено как дебетовый оборот по счету 68.02 в корреспонденции со счетов 76.АВ:

4. Итоги проверки

Если собрать воедино все проверки для Раздела 3 и отразить их в отчете «Анализ счета» по счету 68.02, то получим вот такую «раскраску»:

По итогам проверки видим, что все суммы, отраженные в бухучете, «нашли» свое место в Декларации по НДС. И каждая строка из Декларации, в свою очередь, может быть нами расшифрована с позиции отражения данных в бухгалтерском учете. Таким образом, мы убедились в том, что все операции в программе отражены корректно, без ошибок, данные в регистрах и проводках совпадают и, следовательно, наша отчетность по НДС является правильной и достоверной.

Резюме

Подвоя итоги, можно отобразить методику сверки Декларации и данных бухучета в виде таблицы:

Конечно, в программе «1С:Бухгалтерия 8» ред. 3.0 на сегодняшний день реализована методика учета НДС, которая позволяет максимально простым и удобным для пользователя способом отражать даже сложные и нестандартные операции по НДС. При этом в системе также заложено множество проверок, помогающих не допускать ошибки при отражении операций. Однако, к сожалению, все предусмотреть нельзя и ошибки вследствие человеческого фактора все же могут возникать.

Способ проверки отчетности по НДС, описанный в данной статье, поможет пользователю выявить наличие таких ошибок в учете и понять, какие разделы учета по НДС необходимо перепроверить. Кроме того, данный способ не отнимает много времени – потратив буквально полчаса, бухгалтер понимает, все ли правильно отражено в программе в части НДС или же нужно перепроверить какие-то моменты и начать использовать инструменты детального анализа и поиска ошибок по НДС.

Лосева Наталья,

руководитель отдела внедрения ООО “Кодерлайн”

НДС Онлайн-услуги (требуется электронный идентификатор)

Последнее обновление: 11.06.2020

| Подать поправку на НДС |

|---|

| Подать заявку на возврат НДС (8-я директива) |

| Подать сводную декларацию |

| Подать ECO декларацию о проживании |

| Дебет / Платежи по кредитной карте |

| Отчет о налоговом периоде по НДС |

| Глобальный отчет по НДС |

| Сводный отчет |

| Запас до востребования |

| Запрос на изменение типа реестра |

| Запрос на снятие с регистрации |

| Запрос на изменение / добавление хозяйственной деятельности |

| Перепечатка свидетельства плательщика НДС |

| Изменение почтового и служебного адреса |

| Изменить / Добавить филиал |

Изменить базу трудоустройства |

Онлайн-услуги по НДС для владельцев мальтийских удостоверений личности.

Налогоплательщик или облагаемое налогом лицо, являющееся физическим лицом, может подавать онлайн-формы в связи со своими личными налоговыми делами и делами по НДС, используя свой личный электронный идентификатор, только используя Личные услуги, указанные ниже. Вместо этого он может назначить представителя для подачи электронных форм от его имени и использования Назначенных и Делегированных услуг, указанных ниже.

Если налогоплательщиком или налогооблагаемым лицом является компания, товарищество или другое юридическое лицо, он может заполнять формы только в электронном виде, используя Назначенные и делегированные услуги ниже,

, если он сначала назначил представителя для этой цели, используя соответствующие формы, которые можно скачать здесь .

Персональные услугиУслуги, напрямую связанные с налогоплательщиками Базовый вход в систему e-ID (имя пользователя и пароль e-ID). | Назначенные или делегированные услугиУслуги, делегированные другими налогоплательщикамиВойдите в систему, используя свое имя пользователя и пароль e-ID и либо приложение на телефоне, либо цифровой сертификат на вашей ID-карте (вам понадобится устройство для чтения карты). Пожалуйста, обратитесь к этому руководству, чтобы изменить телефон в двухфакторном аутентификаторе. |

Менеджер доступа для налоговых представителей с субпользователями

Представитель налоговой службы, назначенный менеджером доступа в соответствии с формой CFR01 (регистрация в качестве налогового представителя), может использовать портал диспетчера доступа для назначения клиентских услуг субпользователям.

(E-Id логин и пароль)

Инструкции по использованию портала Access Manager можно скачать здесь .

Онлайн-сервисы НДС для владельцев ID-карт, не являющихся гражданами Мальты.

Как правило, доступ к онлайн-сервисам НДС вне системы электронного удостоверения личности предоставляется в тех случаях, когда человеку не может быть выдан электронный идентификатор. Для получения дополнительной информации нажмите здесь .Ежеквартальная подача декларации по НДС

Вы должны подавать декларацию по НДС каждый квартал, используя защищенную часть нашего веб-сайта. Не имеет значения, предоставляли ли вы какие-либо телекоммуникационные, радиовещательные или электронные услуги в течение этого периода. Вы должны подать декларацию, даже если вы не оказывали никаких услуг.

Какие услуги должны быть указаны в декларации по НДС?

В декларации по НДС вы указываете подробную информацию о телекоммуникационных, радиовещательных или электронных услугах, которые вы оказывали частным лицам.

Обратите внимание!

Вы не можете подать заявление на возврат предналога через декларацию по НДС. Посетите наш веб-сайт для получения информации о том, как подать заявку на возврат НДС. Ваша декларация по НДС отделена от заявлений на возмещение НДС.

Вы предоставляете информацию по темам, включая ваши поставки и общую сумму НДС, которую вы должны платить в каждой стране. Это основано на ставках НДС, подлежащих уплате в соответствующей стране ЕС. Эти ставки указаны в модуле ставок НДС на веб-сайте Европейской комиссии.

В течение какого периода вы должны подать декларацию по НДС?

Вы должны подать нам декларацию по НДС не позднее чем через 20 дней после окончания периода. Даты, когда мы должны получить ваши декларации: 20 апреля, 20 июля, 20 октября и 20 января. Эта дата не меняется, если она выпадает на выходные или праздничные дни. Вам не разрешается подавать декларацию по НДС до окончания периода.

Поздняя подача декларации по НДС

Если вы не подали декларацию по НДС в течение 30 дней после окончания периода, мы отправим вам электронное напоминание о подаче декларации. Любые последующие напоминания отправляются той страной ЕС, в которой вы предоставляли услугу. Соответствующая страна ЕС налагает штрафы и расходы за несвоевременную подачу декларации по НДС. Если вам отправлено напоминание в течение 3 последовательных квартальных периодов, но вы по-прежнему не можете подать декларацию НДС в течение 10 дней с момента напоминания, вы больше не будете соответствовать нашим условиям и будете исключены из схемы.

Любые последующие напоминания отправляются той страной ЕС, в которой вы предоставляли услугу. Соответствующая страна ЕС налагает штрафы и расходы за несвоевременную подачу декларации по НДС. Если вам отправлено напоминание в течение 3 последовательных квартальных периодов, но вы по-прежнему не можете подать декларацию НДС в течение 10 дней с момента напоминания, вы больше не будете соответствовать нашим условиям и будете исключены из схемы.

Корректировка с декларацией по НДС в Нидерландах

Вы декларируете свой НДС в Нидерландах? В этом случае вы можете настроить его через Inloggen для пользователей.До 3 лет после даты подачи оригинала декларации по НДС. Мы отправляем эту корректировку в указанные страны ЕС. Вы платите нам причитающийся НДС, и мы распределяем его по странам ЕС. При корректировке, приводящей к сокращению, возможна реституция.

По истечении этого 3-летнего периода вы должны напрямую связаться со страной ЕС, в которой была предоставлена услуга.

Корректировка с декларацией по НДС в другой стране ЕС

Вы подаете декларацию по НДС в другом государстве-члене ЕС? В течение 3 лет с даты подачи декларации вы можете отправить корректировку в налоговую и таможенную администрацию этого государства-члена ЕС.После этого вы можете скорректировать свою декларацию по НДС в письменной форме в отношении услуг, которые вы предоставили голландским гражданам в Налоговой и таможенной администрации Нидерландов. Это можно сделать в течение 2 лет после периода 3 лет.

Вы можете внести изменения в письменной форме, отправив письмо по следующему адресу:

Belastingdienst / Kantoor Buitenland

Afdeling MOSS Omzetbelasting

Postbus 2865

6401DJ HEERLEN

Nederland

В письме укажите:

- декларация MOSS номер

- уровень регулировки

- мотивация корректировки

Это касается корректировки в сторону понижения? Тогда мы рассматриваем вашу корректировку как официальный запрос на сокращение. Хотя ваш запрос не был подан вовремя и поэтому является неприемлемым, мы тем не менее обработаем его в течение 5 лет после года подачи декларации по НДС.

Хотя ваш запрос не был подан вовремя и поэтому является неприемлемым, мы тем не менее обработаем его в течение 5 лет после года подачи декларации по НДС.

Это касается корректировки в сторону повышения? Тогда мы расцениваем вашу корректировку как добровольное улучшение вашей предыдущей декларации и как просьбу о наложении дополнительной налоговой оценки. Так что подождите с оплатой, пока вы не получите от нас дополнительную налоговую оценку.

ЕС НДС уплачивается в евро

Декларация НДС подается в евро.Если вам необходимо конвертировать суммы в евро, это должно быть основано на обменном курсе, опубликованном Европейским центральным банком на последний день периода.

Как осуществить платеж?

Вы платите нам НДС единовременно. Эта сумма равна общей сумме НДС в вашей декларации по НДС. Вы должны уплатить НДС не позднее, чем через 20 дней после окончания периода. Мы рассылаем вашу декларацию по НДС в соответствующие страны ЕС и передаем эту информацию. Затем мы делим НДС по странам ЕС.Вы можете перевести платеж на номер счета: NL88 INGB 0000 4410 47, BIC: INGB NL2A, на имя Belastingdienst Apeldoorn.

Затем мы делим НДС по странам ЕС.Вы можете перевести платеж на номер счета: NL88 INGB 0000 4410 47, BIC: INGB NL2A, на имя Belastingdienst Apeldoorn.

Если вы не оплатите сумму или не оплатите ее полностью, мы отправим вам электронное напоминание. Это происходит на 10-й день после даты, когда вы должны были произвести платеж. График платежей составить невозможно. Если после отправки напоминания вам по-прежнему не удается осуществить платеж, соответствующая страна ЕС должна отправить дополнительные напоминания или предпринять дальнейшие шаги.

Страна ЕС, где вы предоставляли услугу, уже отправила вам напоминание? В этом случае вы больше не сможете платить НДС в налоговые органы Нидерландов. Вам придется заплатить его напрямую соответствующей стране ЕС.

Что, если вы все равно заплатите нам? В этом случае ваш платеж не будет переведен в другую страну ЕС, а будет переведен обратно на ваш счет. Любые штрафы и расходы за просрочку платежа налагаются той страной ЕС, в которой была оказана услуга.

Если вы получаете напоминание в течение 3 последовательных квартальных периодов и не платите в течение 10 дней с момента отправки каждого из этих напоминаний, вы не сможете выполнить условия схемы. В этом случае вы будете исключены из схемы.

Доплата после исправления

Если вы допустили ошибку в декларации по НДС и исправили ее, возможно, вы заплатили слишком много. В этом случае мы вернем излишек платежа после того, как вы примените исправление, и до того, как мы переведем полученную сумму в соответствующую страну ЕС.Если вы применили исправление после того, как мы перевели полученную сумму, страна ЕС переведет сумму на ваш счет в соответствии с процедурами этой страны, как только страна ЕС примет исправление.

Возврат НДС | Налоговый и таможенный союз

В декларации (или «декларации») налогоплательщик (предприятие) предоставляет налоговым органам страны ЕС, где они зарегистрированы, информацию о:

- об их налогооблагаемых (облагаемых налогом / освобожденных от налога) сделках

- НДС, взимаемый с клиентов (исходящий налог) и начисленный поставщиками (предварительный налог)

- сумма НДС, подлежащая уплате (или возмещению).

Кто должен подавать декларацию по НДС?

Особые правила для определенных транзакций:

Как часто нужно делать возврат?

Это зависит от того, в какой стране ЕС зарегистрирован бизнес. Директива по НДС гласит, что декларации должны подаваться не реже одного раза в год ( Статья 252 Директивы по НДС ).

На практике многие страны ЕС требуют возврата каждые месяц или 3 месяца . В целом предприятиям с высокой текучестью приходится чаще возвращать прибыль.Но помимо этих «периодических отчетов» могут также потребоваться годовые отчеты.

Крайний срок для подачи декларации не может быть позже, чем через 2 месяца после окончания периода возврата.

Должен ли я делать годовые отчеты, а также отчеты за более короткие периоды?

В некоторых странах ЕС да. И там, где это требуется, годовые отчеты должны содержать всю информацию, необходимую для периодических отчетов, а также информацию, необходимую для внесения каких-либо корректировок.

Должен ли возврат производиться онлайн?

В некоторых странах ЕС да, но не во всех. Но национальные налоговые органы должны разрешить вам подавать декларацию онлайн, если вы хотите.

Декларации по НДС предприятий, производящих налогооблагаемые (облагаемые / освобожденные) поставки

Какую информацию должна содержать декларация по НДС?

Вся информация, необходимая для расчета:

- налог, ставший подлежащим уплате (исходящий НДС) и

- подлежащие вычетам (входящий НДС).

Если необходимо установить основу для оценки, декларация также должна содержать общую стоимость связанных транзакций и любых освобожденных от налога транзакций (, статья 250 Директивы по НДС .

В возврате также должна быть указана общая стоимость за период возврата. (без НДС):

- поставок, произведенных в ЕС, с которых стал взиматься НДС

- товаров, отправленных или транспортируемых компанией или от ее имени из страны ЕС, где декларация должна быть подана в другую страну ЕС, или товары, установленные или смонтированные в другой стране ЕС, в отношении которой начисляется НДС

- приобретение товаров из стран ЕС или транзакции, рассматриваемые как таковые, произведенные в стране ЕС, в которой должен быть подан отчет и с которой начисляется НДС

- поставки товаров в страну ЕС, куда должна быть подана декларация и в отношении которой предприятие, как покупатель, несет ответственность по НДС ( см.

Статью 197 НДС, прямой ive ), по которым начисляется НДС.

Статью 197 НДС, прямой ive ), по которым начисляется НДС.

Декларации по НДС необлагаемыми юридическими лицами

Юридическим лицам, не облагаемым налогом, иногда может потребоваться уплата НДС при приобретении товаров внутри ЕС. Там, где они это делают, они должны подавать декларации так же, как и предприятия, если:

- поставщик не имеет права на освобождение в рамках специальной схемы для малых предприятий или постепенного освобождения (см. Специальные схемы — малые предприятия) и

- поставка не считается имевшим место в стране ЕС, где

декларации по НДС от налоговых представителей

Если налоговый представитель назначен лицом, обязанным уплатить НДС по сделке от имени компании, не находящейся в этой стране , налоговый представитель должен подавать декларации так же, как и бизнес.

Клиенты, подлежащие уплате НДС

Клиенты, которые обязаны уплатить НДС по транзакции, должны включить его в свою декларацию по НДС — например, когда они:

Новые транспортные средства

В странах внутри ЕС Поставка нового транспортного средства (автомобиля, лодки, самолета и т. д.) осуществляется:

д.) осуществляется:

- налогоплательщиком клиенту, чьи приобретения внутри ЕС не облагаются НДС и который не зарегистрирован в качестве плательщика НДС или

- любого другого лицо, осуществляющее такие поставки на нерегулярной основе,

Страны ЕС должны убедиться, что поставщик предоставляет всю информацию, необходимую для правильного начисления НДС.

( Статья 254 Директивы по НДС )

Если приобретение нового транспортного средства внутри ЕС осуществляется налогоплательщиком или необлагаемым юридическим лицом, другие приобретения которого не облагаются НДС, потому что они освобождены от налога или подпадают под ниже порогового значения для приобретений внутри ЕС, то они должны подавать декларацию по НДС для этих приобретений. То же самое применимо, если приобретение совершено частным лицом. Страны ЕС несут ответственность за установление подробных правил возврата для этого типа транзакций.

( статьи 257-258 Директивы по НДС )

Акцизные товары

Возврат должен производиться при приобретении товаров внутри ЕС, на которые распространяется гармонизированный акцизный сбор ЕС, если:

- товары приобретены налогоплательщиком или необлагаемое налогом юридическое лицо

- акциз взимается в той стране ЕС, где были приобретены товары.

Страны ЕС несут ответственность за установление подробных правил возврата для такого рода транзакций.

( Статья 258 Директивы по НДС )

Импорт из-за пределов ЕС

Страны ЕС должны установить отдельные и подробные правила для учета импорта товаров из стран, не входящих в ЕС.

Страны ЕС могут потребовать подачи отдельной декларации при ввозе товаров из-за пределов ЕС или могут разрешить учет этих операций в обычных декларациях по НДС.

( Статья 260 Директивы по НДС )

Проверить номер плательщика НДС (VIES)

Последняя проверка: 22/12/2020

Пострадал от Brexit?

Вы можете проверить, зарегистрирован ли бизнес для трансграничной торговли в пределах ЕС, с помощью VIES ЕС в веб-инструменте.

Начать

Что такое VIES?

VIES (Система обмена информацией по НДС) — это поисковая машина (не база данных), принадлежащая Европейской комиссии. Данные извлекаются из национальных баз данных НДС при поиске с помощью инструмента VIES.

Данные извлекаются из национальных баз данных НДС при поиске с помощью инструмента VIES.

Результат поиска, отображаемый в инструменте VIES, может быть одним из двух; Информация о НДС в ЕС существует ( действительна ) или не существует ( недействительна ).

Действительный ответ

Если получен действительный ответ, информация об НДС в ЕС будет отображаться в инструменте VIES.

Неверный ответ

Если система возвращает недействительный статус, это означает, что номер плательщика НДС, который вы пытаетесь подтвердить, не зарегистрирован в соответствующей национальной базе данных. Это связано с одной из следующих причин:

- номер плательщика НДС не существует

- номер НДС не активирован для транзакций внутри ЕС

- регистрация еще не завершена (в некоторых странах ЕС требуется отдельная регистрация для транзакций внутри ЕС).

Эти изменения не всегда сразу отражаются в национальных базах данных и, как следствие, в VIES. По срочным вопросам советуем обращаться в местную налоговую администрацию.

По срочным вопросам советуем обращаться в местную налоговую администрацию.

VIES доступен на 23 языках Европейского Союза.

Что делать, если существующий номер не подтвержден?

Если ваш клиент утверждает, что он зарегистрирован как плательщик НДС, но проверка через VIES этого не подтверждает, он может запросить подтверждение в налоговой инспекции своей страны.От них может потребоваться дополнительная регистрация для трансграничных транзакций в ЕС. Эта процедура различается в зависимости от страны ЕС.

Запрос дополнительной информации

Если вы не можете найти информацию на VIES, вам следует запросить дополнительную информацию на национальном уровне в ваших национальных органах . После этого вы сможете подтвердить:

- , если номер плательщика НДС действителен или недействителен ;

- , если номер плательщика НДС «связан» с определенным именем и адресом .

Способы связи с национальными властями варьируются от страны к стране. В некоторых странах ЕС есть онлайн-системы, в то время как с другими вам необходимо связаться по телефону , почте или факсу .

Онлайн-системы для проверки регистрации плательщика НДС

(последнее обновление таблицы — декабрь 2018 г.)

| Страна ЕС | Национальная онлайн-система доступна для проверки регистрации НДС | |

| Австрия | — | |

| Бельгия | № | |

| Болгария | № | |

| Хорватия | № | |

| Кипр | № | |

| Чехия | Есть | |

Дания | Yesda | |

| Эстония | Есть | |

| Финляндия | № | |

| Франция | № | |

| Германия | Yesde | |

| Греция | — | |

| Венгрия | — | |

| Ирландия | № | |

| Италия | № | |

| Латвия | — | |

| Литва | Есть | |

| Люксембург | № | |

| Мальта | № | |

| Нидерланды | № | |

| Польша | № | |

| Португалия | № | |

| Румыния | Йесро | |

| Словакия | Есть | |

| Словения | — | |

| Испания | Есть | |

| Швеция | № | |

Из-за защиты данных национальные власти не сообщают имя и адрес, соответствующие номеру НДС . Они только подтвердят, есть ли определенное имя и адрес, связанные с конкретным номером плательщика НДС или нет.

Они только подтвердят, есть ли определенное имя и адрес, связанные с конкретным номером плательщика НДС или нет.

Данных нет

Иногда система недоступна из-за необходимости резервного копирования национальных баз данных . Комиссия работает с государствами-членами над тем, чтобы время простоя их баз данных было минимальным. Если вы получили сообщение об ошибке, относящееся к этому, вы должны подождать несколько минут, а затем повторить попытку или повторить попытку в другой момент дня.

Возможные неточности

Европейская комиссия не несет ответственности за точность информации в VIES в Интернете. Это потому, что информация получена из национальных баз данных , которые Комиссия не контролирует. Европейская комиссия не может проверять, исправлять, добавлять или удалять какие-либо национальные регистрации НДС.

Дополнительная информация

Рекомендуется отслеживать валидацию в случае налогового контроля.

2 ст. 146 НК РФ.

2 ст. 146 НК РФ.

Статью 197 НДС, прямой ive ), по которым начисляется НДС.

Статью 197 НДС, прямой ive ), по которым начисляется НДС.

.png)