Счет 67 в бухгалтерском учете по долгосрочным кредитам и займам

Счет 67 в бухгалтерском учете называется «Расчеты по долгосрочным займам». Его использование обусловлено наличием на каждом предприятии единой цели – обобщить информацию по долгам, срок которых составляет от 12 месяцев.

Учет этих элементов осуществляется на аналитических счетах, а для отображения начисленных процентов создаются отдельные сроки. Рассмотрим особенности использования этой строки на практике и тонкости работы в корреспонденции с другими направлениями.

Содержание статьи

Определение и характеристика

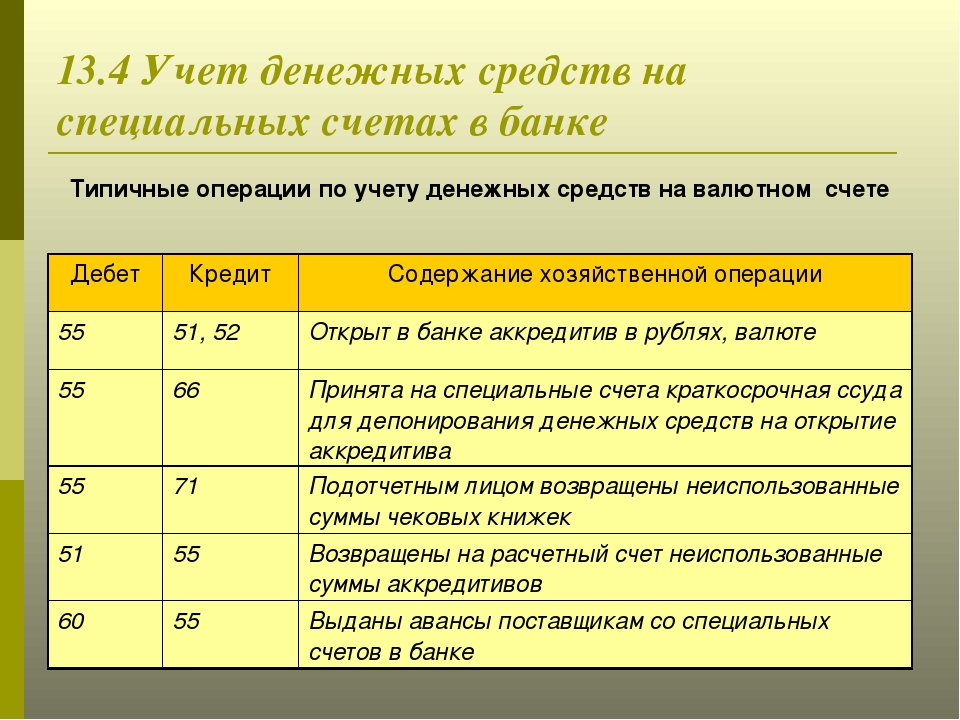

Счет используется для отражения детальных сведений по займам, которые были получены организацией на продолжительный временной период, от 12 месяцев. Сюда же можно отнести налоговые займы и проценты по ним.Факт получения долгосрочных заемных ресурсов подлежит отражению на счете 51 «Расчетные счета», 52 «Валютные элементы», 55 «Специальные счета», 60 «Расчетные операции с поставщиками и подрядчиками», 67 «Мероприятия по долгосрочным займам».

Что касается процесса погашения этих займов, его отражение происходит по Дт 67 и Кт 51. Также по кредиту часто используется счет 52, 55. Проценты, которые начисляются в рамках этих долгосрочных займов, подлежат учету по строке 08 «Долгосрочные вложения».

Факт уплаты процентов записывается в дебет 67 счета и кредит 51 строки. Аналитический учет осуществляется по разновидностям долгосрочных кредитных обязательств, а также по банкам и заимодавцам.

Применение счета 67 на практике

Счет ведет организация, которая выступает в качестве непосредственного получателя займа. В некоторых ситуациях предприятие нуждается в совершении дорогостоящих покупок, например, оборудования, сырьевых ресурсов материалов, а собственных денег нет.

В этом случае целесообразно обратиться за долгосрочным кредитом, его срок погашения традиционно составляет более одного налогового периода. На счете производится отражение информационных сведений о контрагентах и кредитных договорах. После перехода срока на период в 365 и менее можно либо перевести сумму на 66 счет «Краткосрочные кредиты», либо оставить как есть.

Виды заемных средств

Заемный капитал представляет собой элемент суммарного капитала организации, используемого субъектом хозяйствования для достижения личных целей. Эти деньги ему не принадлежат, но привлекаются к процессу в форме кредита или займа на основе принципа возвратности.Такие ресурсы могут носить кратко- и долгосрочный характер. Данные обязательства обязуются быть погашенными строго в срок. В качестве форм привлекаемых заемных ресурсов можно выбрать банковский, коммерческий и другой сектор. В роли основных кредиторов выступают финансово-кредитные организации и поставщики.

Получение организациями займов происходит в том же порядке, что и получение классических банковских кредитов. Краткосрочные и долгосрочные ссуды получают посредство эмиссии и реализации ценных бумаг, под векселя, чека и прочие обязательства. Заемные средства могут классифицироваться по направлениям их применения:

- покупка ценностей и значимых активов;

- капитальные строительные мероприятия;

- раздача долгов прочим кредиторам;

- приобретение оборудования и материалов;

- решение прочих целевых задач.

По принципу срочности на практике выделяют долгосрочные и краткосрочные обязательства. Они могут быть обеспечены имуществом или обходиться без него.

Типы кредитов и займов

Прежде чем дать согласие на заключение кредитного договора, банк занимается детальным и тщательным анализом платежеспособности предприятия, а также изучением ее общих возможностей и перспектив. Иногда практикуется выезд банковского специалиста по месту предприятия в целях решения ряда организационных вопросов.

Исходя из целевого назначения, сроков, особенностей предоставления, можно выделить несколько основных типов и форм кредита:

- Банковская ссуда. Это продукт, который предоставляется в пользование банковскими учреждениями в виде денежных ссуд на принципе возвратности с обязательной уплатой процентных отчислений.

- Вексельный заем. Этот кредит, который предоставляется владельцам векселей со стороны банков и поставщиков.

- Государственный кредит. Он представляет собой совокупность отношений, в которых заемщиком является государство.

В рамках системы международного кредитования оно может быть и кредитором.

В рамках системы международного кредитования оно может быть и кредитором. - Долгосрочный заем. Этот кредит предоставляется на продолжительное время от года и применяется для инвестирования социального и производственного характера. Например, он может быть применен для расширения производства, реконструкции, строительства.

- Ипотечный кредит. Его выдача осуществляется строго под залоговое обеспечение недвижимости.

- Ссуда для работников. Она предоставляется в основном для индивидуального жилищного строительства и прочих потребительских целей.

- Краткосрочный кредит. Он представляется до года и предполагает приобретение материально-производственных запасов и обеспечение текущих нужд фирмы.

В основном заем представляет собой договорное отношение. На его основании происходит передача денег во временное пользование. В качестве сторон подобных сделок могут выступать как физические, так и юридические лица.

Особенности бухгалтерского учета по счету

В рамках финансовой отчетности организации отражение долгосрочных заемных средств обычно происходит в пассиве баланса, в 4 разделе «Долгосрочные обязательства».

Если перевод займа на новый счет произошел после того, как срок погашения сократился до 12-ти месячного периода, организация вправе осуществлять учет этих средств в разделе 5, который именуется как «Краткосрочные обязательства».

Основные счета и аналитический учет

Счет 67 в бухгалтерском учете включает в себя несколько основных подпунктов, они представлены следующими элементами:

- 01 – кредиты долгосрочного характера;

- 02 – проценты, начисленные по ссудам долгосрочного типа;

- 03 – долгосрочные заемные средства;

- 04 – процентные отчисления по долгосрочным активам;

- 21 – кредиты на длительную перспективу, выданные в иностранной валюте;

- 22 – процентные отчисления по долгосрочным активам;

- 23 – займы в валюте, выданные на продолжительное время;

- 24 – проценты по валютным ссудам, выданным на продолжительное время.

Ведение аналитического учета по данной строке осуществляется по кредитным организациям, которые ведут учетные операции по долговым обязательствам.

Составление типовой корреспонденции

По дебету данная строка корреспондирует со следующими направлениями счетов:

- 51 «Расчетные операции»;

- 52 «Счета в валюте»;

- 55 «Специальные элементы в банковских организациях»;

- 62 «Расчетные операции с заказчиками и покупателями»;

- 67 «Расчетные действия по длительным займам и кредитам»;

- 76 «Расчеты с прочими различными кредиторами и дебиторами»;

- 91 «Прочие отчисления и поступления».

Если рассматривать корреспонденцию данного счета по кредиту, то можно выделить следующие направления:

- 07 «Оборудование, подлежащее монтажным мероприятиям»;

- 08 «Вложения в активы вне оборота»;

- 10 «Материалы»;

- 11 «Животные, пребывающие на выращивании, откорме»;

- 41 «Товарные позиции»;

- 50 «Касса»;

- 51, 52 – валютные и расчетные направления соответственно;

- 60 – «Расчетные мероприятия с поставщиками»;

- 68 – «Операции по сборам и налоговым выплатам»;

- 82 – «Резервный капитал».

Каждый из этих счетов используется для отражения тех или иных бухгалтерских операций. Необходимо, чтобы бухгалтер грамотно записывал любые действия и мог объяснить источники их происхождения.

Типовые проводки в бухгалтерии

В процессе ведения бухгалтерской деятельности используются определенные разновидности операций:

- Дт 50 (51, 52, 55) Кт 67. Данная запись свидетельствует о факте поступления долгосрочных займов и кредитов. Если речь идет о погашении, то составляются обратные проводки.

- Дт 07 (10, 11, 41) Кт 67. Речь идет о получении товарного кредита в форме материальных ресурсов сельскохозяйственной организацией.

- Дт 66 Кт 67. Операция подразумевает процесс переоформления кредитов и займов. Она может быть осуществлена в нескольких вариациях и включает в себя ряд направленностей.

- Дт 67 Кт 51 (52, 55). В этой операции отражается зачисление кредитных и заемных средств на банковский счет.

- Дт 60 Кт 67. Производится оплата поставщикам и подрядчикам за счет ссуд долгосрочного характера.

- Дт 68 Кт 67. Оплата задолженности бюджету за счет долгосрочного кредитования.

- Дт 76 Кт 67. Оплата долга перед прочими кредиторами за счет кредитных/заемных средств.

- Дт 91 Кт 67. Речь идет об операции, связанной с начислением процентов по займам и кредитам. Также можно говорить о факте учета положительной курсовой разницы в иностранной валюте. Если она имеет отрицательное значение, составляется обратная проводка.

Это далеко не весь перечень проводок, которые используются на практике, но они – основные. Важно, чтобы специалист в сфере бухгалтерии грамотно указал суммы операций.

Таким образом, строка 67 в бухгалтерском учете играет особую роль и включает в себя большое количество направлений, требующих рассмотрения. Бухгалтер должен обеспечить грамотную запись основных проводок в целях исключения ошибок и совершенствования хозяйственной деятельности предприятия.

Счет 67 в бухгалтерском учете

Нормативные документы и аналитический учет по счету 67

Нормативные документы для бухгалтерского учета на счете 67 — это План счетов и Инструкция по его применению (приказ Минфина от 31. 10.2000 № 94н), а также ПБУ 4/99 «Бухгалтерская отчетность организации», ПБУ 15/2008 «Учет расходов по займам и кредитам» и иные законодательные стандарты.

10.2000 № 94н), а также ПБУ 4/99 «Бухгалтерская отчетность организации», ПБУ 15/2008 «Учет расходов по займам и кредитам» и иные законодательные стандарты.

Есть два способа учета долгосрочных займов/кредитов:

- на счете 67 со дня открытия до конца срока погашения;

- сначала на счете 67, пока до срока погашения не останется 365 дней, после чего оставшаяся сумма кредита переносится на счет 66, пока кредиторская задолженность по займу/кредиту полностью не закроется.

Выбор способа учета следует прописать в учетной политике по бухгалтерскому учету.

Аналитический учет по счету 67 ведется обособленно:

- по займам/кредитам;

- заимодавцам/кредиторам;

- кредитным организациям, осуществляющим дисконт векселей и иных долговых обязательств, векселедателям, векселям;

- выпускам и размещению облигаций;

- валютным займам/кредитам (с обязательным начислением курсовых разниц в день операций либо на конец месяца) и т.

п.

п.

С целью обособленного учета открывают отдельные субсчета к счету 67. Принятые субсчета нужно утвердить в рабочем плане счетов.

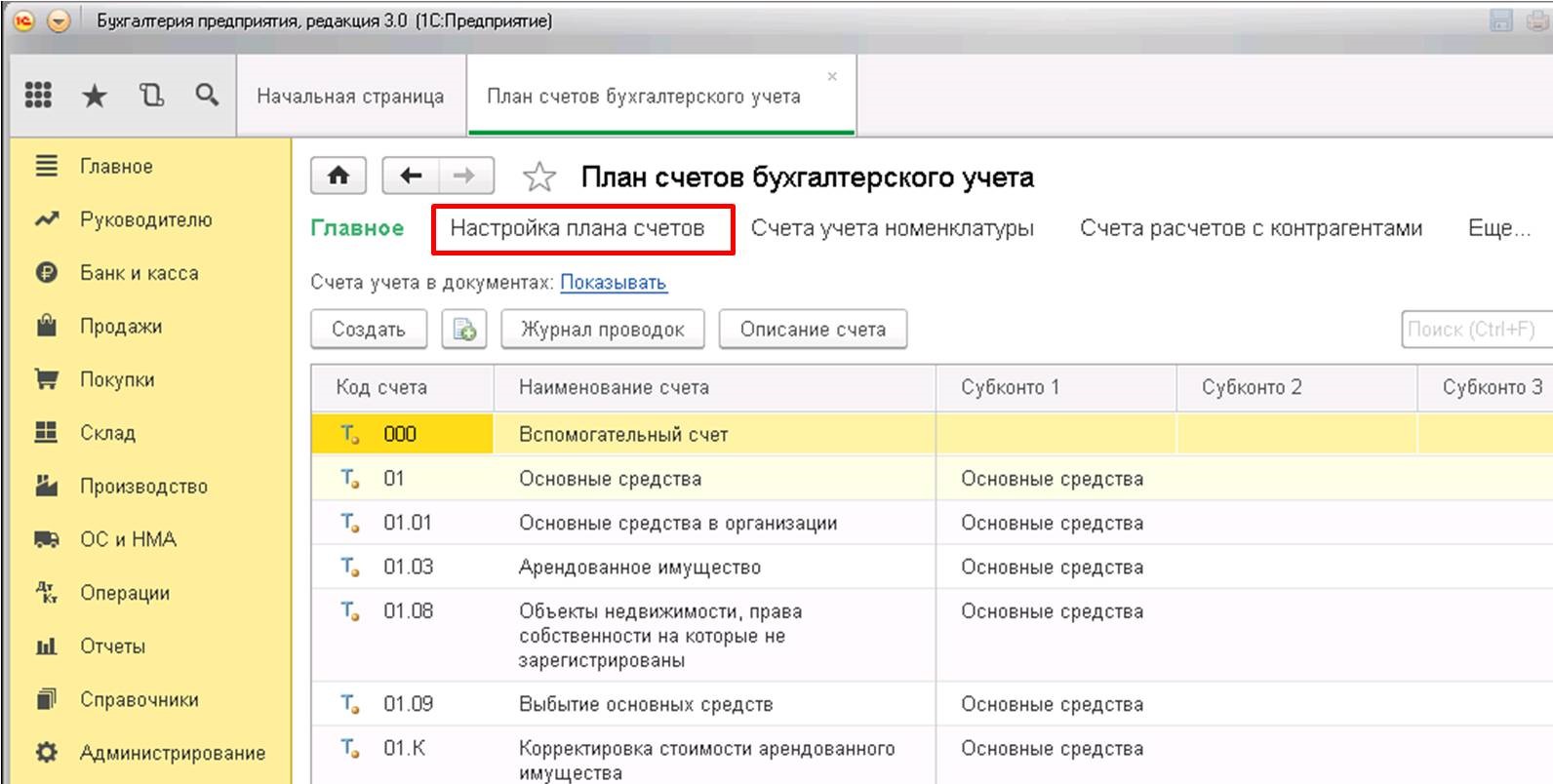

План счетов, что показывает кредит в оборотно-сальдовой ведомости по счету 67, отражение в отчетности

Счет 67 в Плане счетов относится к разделу VI «Расчеты» и является пассивным. Он характеризует источники финансовых инвестиций: его накопление идет по кредиту, а расход — по дебету. То есть кредит счета 67 показывает появление у организации долгосрочных кредитов и займов, векселей, облигаций, долговых ценных бумаг, а также поступление по ним денежных средств, начисление процентов, а погашение их происходит по дебету.

Дополнительные расходы (в т. ч. начисленные проценты) по кредитам, займам, ценным бумагам учитываются в составе прочих расходов в корреспонденции по дебету счета 91.

Кредитовое сальдо по оборотно-сальдовой ведомости по счету 67 показывает наличие непогашенной задолженности перед кредиторами и отражается в бухгалтерском балансе по строке 1410 «Заемные средства» раздела IV «Долгосрочные обязательства».

Ежемесячное начисление процентов лучше показывать отдельно по одной из строк: 1450 в разделе «Долгосрочные обязательства» или 1520 в разделе «Краткосрочные обязательства» баланса. Минфин России рекомендует обособлять проценты по долгосрочным займам (письмо от 24.01.2011 № 07-02-18/01) в случае их существенности. Это элемент учетной политики.

Проводки по счету 67 с практическим примером

Наиболее типичные проводки по счету 67 представлены ниже:

|

Дебет |

Кредит |

Содержание операции |

|

07, 08, 10, 11, 41 |

67 |

Получен товарный (коммерческий) кредит/ссуда |

|

50, 51, 52, 55 |

67 |

Поступил долгосрочный заем/кредит |

|

60, 76, 68 |

67 |

Задолженность поставщику/подрядчику/в бюджет переведена в кредиторское обязательство |

|

91. |

67 |

Начислены проценты/расходы по полученным займам/кредитам |

|

67 |

51, 52, 55 |

Погашен кредит/заем |

|

67 |

62 |

Погашены взаимные требования |

|

67 |

66 |

Долгосрочный кредит переведен в краткосрочный |

|

67 |

91.1 |

Списана непогашенная кредиторская задолженность |

Пример учета кредита

Более полную информацию по теме вы можете найти в КонсультантПлюс.Пробный бесплатный доступ к системе на 2 дня.

Подпишитесь на рассылку

Компания с целью пополнения оборотных средств получила в банке кредит на два года на сумму 1 500 000 под 12% годовых. Основной долг и проценты погашаются ежемесячно равными долями.

|

Дебет |

Кредит |

Сумма |

Содержание операции |

|

51 |

67 |

1 500 000 |

Кредит получен |

|

Ежемесячные операции в бухучете в течение двух лет |

|||

|

91.2 |

67 |

15 000 |

Начислены проценты за месяц (1 500 000 * 12% / 12 = 15 000) |

|

67 |

51 |

62 500 |

Ежемесячное погашение кредита (1 500 000 / 24 = 62 500) |

|

67 |

51 |

15 000 |

Ежемесячное погашение процентов по кредиту |

***

Учет долгосрочных (более 12 месяцев) займов, кредитов, векселей, выпусков облигаций и иных ценных бумаг нужно вести отдельно от краткосрочных (менее 12 месяцев). Этого требует ПБУ 4/99 «Бухгалтерская отчетность организации».

Этого требует ПБУ 4/99 «Бухгалтерская отчетность организации».

Для отражения долгосрочных заемных средств служит счет 67, к которому организация открывает необходимые субсчета для обособленного учета отдельных займов, кредитов, ценных бумаг и их конкретизации по кредиторам, банкам, валютам и иным характеристикам.

Счет 67 пассивный. Кредитовый остаток на конец периода отражается по строке 1410 «Заемные средства» раздела IV «Долгосрочные обязательства» в бухгалтерском балансе. Начисленные проценты лучше отражать по строкам 1450 в разделе «Долгосрочные обязательства» и 1520 в разделе «Краткосрочные обязательства».

Как проводится аудит учета кредитов и займов

Большинство хозяйствующих субъектов использует кредитные ресурсы. Они являются дополнительной возможностью для увеличения производственных объемов и прибыли. Получение кредита или займа – ответственный шаг для предприятия. Необходимо не только эффективно потратить финансовые средства, но и грамотно отразить операции с ними в бухгалтерской документации. Несмотря на кажущуюся простоту отчетности, проверки выявляют массу ошибок и нарушений в учете кредитов и займов. В данном случае трудно переоценить роль аудита, который не только вскрывает недочеты, но и показывает пути решения обнаруженных проблем.

Необходимо не только эффективно потратить финансовые средства, но и грамотно отразить операции с ними в бухгалтерской документации. Несмотря на кажущуюся простоту отчетности, проверки выявляют массу ошибок и нарушений в учете кредитов и займов. В данном случае трудно переоценить роль аудита, который не только вскрывает недочеты, но и показывает пути решения обнаруженных проблем.

Понятие, цель и задачи аудита кредитов и займов

Определение 1Аудит кредитов и займов – это проверка правильности ведения учета расчетов на предприятии, подтверждение законности образования кредиторской задолженности, ее достоверности и реальности погашения.

Цель аудиторской процедуры заключается в получении доказательств достоверности отчетных показателей, которые отражают задолженность компании по полученным кредитным средствам. Для достижения данной цели ставятся задачи:

- определение реальности и документированности кредитов и займов;

- установление обоснованности получения кредитов и займов;

- оценка целевого использования заемных средств, полноты и своевременности их возврата;

- подсчет остатков и процентов по непогашенным кредитам и займам;

- проверка правильности ведения синтетического и аналитического учета операций по кредитам и займам.

Задачи решаются посредством различных аудиторских приемов и аналитических процедур с опорой на законодательные акты и источники информации.

Нормативная база и информационные источники

В ходе изучения главы об аудите учета кредитов и займов необходимо внимательно исследовать основные законодательные нормы, регламентирующие проверку. В их перечень входит:

- Гражданский кодекс РФ (ч. 2).

- Налоговый кодекс РФ (ч. 2).

- Федеральный закон № 129-ФЗ от 21.11.1996 г. «О бухгалтерском учете».

- ФСАД, утвержденные Постановлением Правительства РФ № 696 от 23.09.2002 г. (с изменениями, утвержденными Постановлением Правительства РФ № 228 от 16.04.2005г.).

- Приказ Министерства финансов РФ № 60н от 02.08.2001 г. «Об утверждении положения по бухгалтерскому учету».

- ПБУ № 15/08 «Учет расходов по займам и кредитам», № 9/99 «Доходы организации», № 4/99 «Бухгалтерская отчетность организации», № 1/98 «Учетная политика организации».

- Методические рекомендации о порядке формирования показателей бухгалтерской отчетности организаций.

- План счетов бухгалтерского учета финансово-хозяйственной деятельности организации и инструкции по его применению.

- Письмо Министерства финансов РФ № 07-05-08/78 от 05.04.2006 г. «По вопросу об отражении в бухгалтерском учете затрат по полученным займам и кредитам».

Для ведения аудита используются следующие источники:

- документация, регулирующая вопросы получения заемных средств, бухучета, налогообложения;

- договоры займов, кредитные договоры, дополнительные соглашения об изменении ставок, выписки банков из лицевых счетов, мемориальные ордера, подтверждающие безакцептную оплату сумм возврата кредита и другая первичная документация;

- бухгалтерская отчетность и регистры аналитического и синтетического учета по отражению операций в учете, например, отчет о прибылях и убытках, разделы бухгалтерского баланса «Краткосрочный обязательства» и «Долгосрочные обязательства».

Эффективность проверки зависит от того, насколько правильно аудитор определит контрольные процедуры, последовательность действий и источники получения необходимых аудиторских доказательств. Приступая к аудиту задолженности по кредитам, аудитор должен иметь четкое представление о том, что называют кредитом и займом, а также знать типовую корреспонденцию счетов по операциям с ними.

Таблица 1. Основные отличия кредита от займа

Кредит | Заем |

Стороны, выдающие средства в долг | |

Кредитные организации в статусе юридического лица – банки (обязательно наличие лицензии в соответствии со ст. 819 ГК РФ) | Физические и юридические лица – не банковские организации (наличие лицензии не требуется, ст. 808 ГК РФ) |

Форма сделки | |

Обязательным условием кредитования является договор в письменной форме | Допустима устная договоренность между физическими лицами |

Предмет договора | |

Деньги | Денежные или имущественные средства |

Момент вступления договора в силу | |

Сразу же после подписания сторонами | После передачи заемных средств |

Начисление процентов | |

Всегда начисляются проценты | Может быть беспроцентным |

Программа проведения аудита учета кредитов и займов

Одним из важнейших этапов проверки является планирование. Для адекватного проведения аудита необходимо собрать общие сведения об аудируемой компании, положении отрасли, в которой она работает. Аудитору важно хорошо понимать экономические условия функционирования предприятия. После предварительной подготовки и выполнения всех документальных формальностей (заключение договора клиентом) составляется программа аудита учета кредитов и займов:

Для адекватного проведения аудита необходимо собрать общие сведения об аудируемой компании, положении отрасли, в которой она работает. Аудитору важно хорошо понимать экономические условия функционирования предприятия. После предварительной подготовки и выполнения всех документальных формальностей (заключение договора клиентом) составляется программа аудита учета кредитов и займов:

Рисунок 1. Программа аудита кредитов и займов

Нужна помощь преподавателя?

Опиши задание — и наши эксперты тебе помогут!

Описать заданиеПроцесс аудита учета кредитов и займов

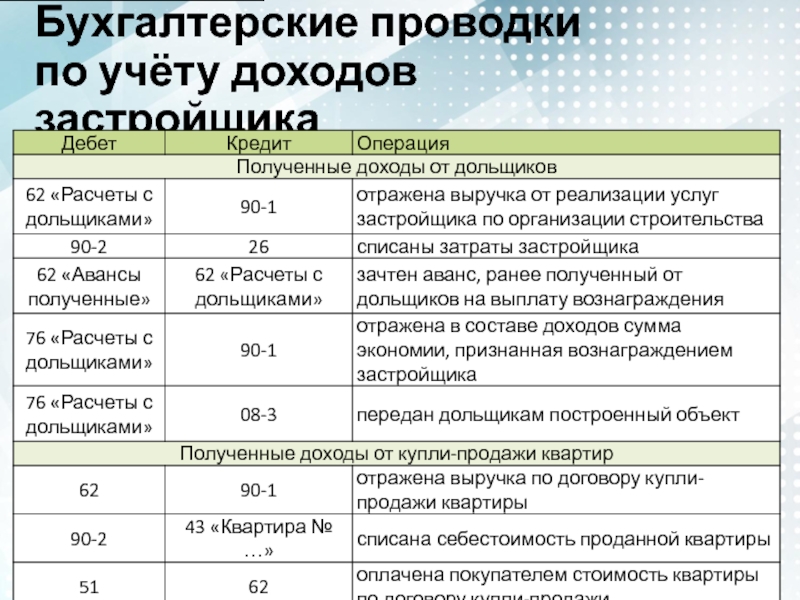

Полученный в банке кредит оформляется договором. В документе обязательно указывается объект кредитования, срок выдачи и возврата ссуды, форма обеспечения обязательств, процентные ставки и порядок их погашения, другие условия. Бухгалтерия отражает операции по кредитам на счетах 66 «Расчеты по краткосрочным кредитам и займам» и 67 «Расчеты по долгосрочным кредитам и займам». Бухгалтерская служба ведет аналитический учет задолженностей по видам кредитов и займов, банкам, другим заимодавцам. Основную сумму долга учитывают в размере фактически поступивших денежных средств или в стоимостной оценке других вещей, которые предусмотрены договором.

Бухгалтерская служба ведет аналитический учет задолженностей по видам кредитов и займов, банкам, другим заимодавцам. Основную сумму долга учитывают в размере фактически поступивших денежных средств или в стоимостной оценке других вещей, которые предусмотрены договором.

Предприятие-заемщик принимает кредитные поступления к бухгалтерскому учету в момент передачи денег или имущественных средств и фиксирует их в качестве кредиторской задолженности. В ходе проверки аудитору необходимо выяснить, имеет ли компания кредитные договоры, отвечают ли эти соглашения законодательным нормам. В отношении кредитов договор должен быть заключен с банком, имеющем лицензию на кредитование. В процессе аналитики нужно исследовать договоры на предмет указания:

- цели кредитования;

- сроков кредита;

- порядка выдачи и погашения;

- форм обеспечения обязательств;

- процентных ставок и других данных.

Аудитору нужно определить, используются ли кредиты и займы по назначению, посредством чего погашается задолженность, проверить полноту и своевременность выплат. Одним из пунктов анализа является вопрос обеспеченности ссуды. Как правило, кредиты обеспечиваются гарантией, поручительством и залогом. Следует определить реальность залоговых договоров, отражение средств и наличие залога средств на забалансовом счете 009.

Одним из пунктов анализа является вопрос обеспеченности ссуды. Как правило, кредиты обеспечиваются гарантией, поручительством и залогом. Следует определить реальность залоговых договоров, отражение средств и наличие залога средств на забалансовом счете 009.

Аудиторские доказательства получают путем проведения:

- проверки арифметических расчетов;

- инвентаризации;

- подтверждения;

- проверки кассовых ведомостей и других документов;

- устного опроса;

- прослеживания;

- аналитических процедур.

Аудиторская процедура предусматривает оформление документов согласно Федеральным стандартам аудиторской деятельности. Перечень аудиторской документации включает:

- план и программу;

- копии документов аудируемого субъекта;

- описание примененных методов;

- заявления и пояснения проверяемой организации;

- письменную характеристику системы бухучета.

Содержание, количество и состав рабочей документации определяется аудирующим лицом, исходя из целей и задач аудита, характера деятельности предприятия. Вся полученная информация является конфиденциальной и не подлежит разглашению. По результатам аудита составляется заключение, в котором аудитор делает выводы об отсутствии недостатков или дает обоснование выявленным ошибкам и недочетам.

Вся полученная информация является конфиденциальной и не подлежит разглашению. По результатам аудита составляется заключение, в котором аудитор делает выводы об отсутствии недостатков или дает обоснование выявленным ошибкам и недочетам.

Бухгалтерский учет и отчетность в ООО «Арктика» выполняется в соответствии с федеральными законодательными актами, положениями по бухгалтерскому учету, инструкциями Минфина и другими нормативными документами в части ведения бухучета.

В учетной политике предприятия методика учета кредитов и займов не выделена.

Организация не имеет краткосрочных кредитов и займов. Обязательства по долгосрочному кредитованию выросли с 144 788 тыс. руб. до 199 550 тыс. руб.

Операция по поступлению кредитных средств отражена на счете 67 «Расчеты по долгосрочным кредитам и займам» в корреспонденции с дебетом счета 51 «Расчетный счет». Учет процентов к выплате по кредитам показан на счете 67 обособленно.

Проценты, начисленные в соответствии с условиями кредитного договора по полученным кредитам, заемщик включает в состав текущих расходов в виде операционных расходов. Задолженность по полученным ссудам отражается с учетом причитающихся на конец отчетного периода к уплате процентов согласно условиям договоров.

Задолженность по полученным ссудам отражается с учетом причитающихся на конец отчетного периода к уплате процентов согласно условиям договоров.

Ежемесячно начисленные проценты отражаются на Кт счета 67 «Расчеты по долгосрочным кредитам и займам», субсчет 67-4 «Проценты по долгосрочным займам» в корреспонденции с Дт счета 91 «Прочие доходы и расходы», субсчет 91-2 «Прочие расходы». В целях налогообложения прибыли проценты за пользование кредитом учитываются в составе внереализационных расходов.

Анализ дебетовых оборотов ООО «Арктика» по счету 67 в корреспонденции со счетом 51 показал своевременное погашение заемных средств и процентов по ним. Покрытие задолженности осуществлялось в сроки, указанные в кредитных договорах. Посредством использования аудиторских методов было установлено, что операции по учету кредитов и займов в бухгалтерском и налоговом учете отражены верно.

В ходе проверки ООО «Арктика» на предмет учета кредитов и займов аудитор установил:

- отсутствие серьезных нарушений порядка ведения бухучета, которые могли бы значительно воздействовать на объективность информации по займам, указанным в бухгалтерской отчетности;

- результаты проведенного аудита показали, что выполненные операции по кредитам и займам осуществлялись ООО «Арктика» в соответствии с законодательством РФ.

Типичные ошибки учета операций по кредитам и займам

Совершенствование расчетов по кредитам и займам требует обратить внимание на типичные ошибки учета операций:

- Отсутствие документации, которая оформляет отношения с кредитором: кредитного договора, банковских выписок со ссудного счета, бухгалтерских справок-расчетов по начислению процентов, дополнительных соглашений, изменяющих кредитные условия, аналитического учета по просроченным кредитам и займам.

- Нарушение принципов формирования расходов: неправильное отнесение затрат по полученным кредитам и займам к отчетным периодам, неверное отражение процентов.

- Несоблюдение принципов оценки имущества: включение в инвентарную стоимость объектов основных средств, нематериальных и прочих внеоборотных активов, процентов по кредитам и займам, полученным на эти цели, после принятия данных объектов к учету. Сюда же относится включение в стоимость ценных бумаг процентов по кредитам и займам, полученным для покупки ценных бумаг, после принятия их к учету, некорректное отражение себестоимости материалов, которые приобретены за счет заемных средств.

- Включение в налоговые расходы процентов по кредитам и займам, которые не могут быть в них включены, затрат на оплату процентов, которые превышают сумму процентов, рассчитанных по процентной ставке, отсутствие формирования отложенных налоговых обязательств, отложенных налоговых активов.

- Нарушение принципов формирования финансовых результатов: отнесение на собственные источники средств процентов по кредитам и займам сверх норматива, процентов по кредитам и займам, не связанных с производством и реализацией, с расходами, которые уменьшают базу налогообложения по налогу на прибыль, некорректность в начислении курсовых разниц в отношении кредитов в иностранной валюте.

- Неправильное отражение в учете обязательств перед третьими лицами, в связи с отношениями по полученным кредитам и займам.

Эффективность аудита учета кредитов и займов напрямую зависит от профессионализма аудирующего лица и степени открытости аудируемого субъекта, его готовности идти на контакт с экспертами, предоставляя достоверную и полную отчетность.

На основании изученной документации аудитор сделает объективный вывод о состоянии системы учета, выявит ошибки и недочеты, которые могут оказать негативное влияние на финансовую устойчивость компании.

Определение заемного капитала

Что такое заемный капитал?

Заемный капитал состоит из денег, которые взяты в долг и используются для инвестирования. Он отличается от собственного капитала, которым владеют компания и акционеры. Заемный капитал также называется «ссудным капиталом» и может использоваться для увеличения прибыли, но также может привести к потере денег кредитора.

Ключевые выводы

- Заемный капитал — это деньги, которые заимствованы у других лиц, будь то частные лица или банки, для осуществления инвестиций.

- Уставный капитал принадлежит компании и акционерам и является противоположностью заемного капитала.

- Заемный капитал может принимать форму ссуд, кредитных карт, договоров овердрафта и выпуска долговых обязательств, например облигаций.

- Процентная ставка — это всегда стоимость заемного капитала.

- Увеличение прибыли можно получить за счет заемного капитала, но это также может привести к потере денег кредитора.

Общие сведения о заемном капитале

Бизнесу нужен капитал для работы.Капитал — это богатство, которое используется для увеличения богатства. Для предприятий капитал состоит из активов — собственности, фабрик, запасов, денежных средств и т. Д. У предприятий есть два варианта их приобретения: заемное финансирование и финансирование за счет собственного капитала. Долг — это деньги, которые заимствованы у финансовых учреждений, частных лиц или на рынке облигаций. Акции — это деньги, которые компания уже имеет в своей казне или которые могут получить от потенциальных владельцев или инвесторов. Термин «заемный капитал» используется для различения капитала, приобретенного за счет заемных средств, от капитала, приобретенного за счет собственного капитала.

Есть много различных методов заимствования, которые составляют заемный капитал. Они могут принимать форму ссуд, кредитных карт, договоров овердрафта и выпуска долговых обязательств, например облигаций. Во всех случаях заемщик должен платить процентную ставку в качестве стоимости заимствования. Обычно долг обеспечен залогом. В случае покупки дома ипотека обеспечивается приобретаемым домом. Однако заемный капитал также может иметь форму долгового обязательства, и в этом случае он не обеспечен активами.

Заемный капитал обычно используется в экономике, будь то в личных или деловых целях. Согласно отчету Исследовательской службы Конгресса за 2019 год, почти 80% малых предприятий в США полагались на заемный капитал для ведения своего бизнеса. В 2018 году кредиты малому бизнесу составили 632,5 миллиарда долларов.

Преимущество инвестирования с использованием заемного капитала — это возможность получения большей прибыли. Обратной стороной является возможность больших потерь, учитывая, что заемные деньги должны каким-то образом возвращаться, независимо от результатов инвестиций.

Пример заемного капитала

Если использовать пример из личных финансов, когда человек покупает дом, он обычно вносит первоначальный взнос. Первоначальный взнос поступает из их собственного состояния; свои сбережения или доходы от продажи другого дома. Если дом стоит 300 000 долларов, их первоначальный взнос составит 60 000 долларов, что составляет 20% первоначального взноса; стандарт в США. Оставшуюся часть стоимости дома, 240 000 долларов (300 000–60 000 долларов), необходимо будет взять в долг.

Дополнительные средства, необходимые для покупки дома, поступят в виде ипотечной ссуды в банке.Таким образом, дом, который теперь является активом, принадлежащим домовладельцу, приобретается как за счет собственного капитала, так и за счет заемного капитала в форме ипотеки. Стоимость заимствования 240 000 долларов будет зависеть от ежемесячной процентной ставки, которую домовладелец должен будет платить в дополнение к основным взносам по выплате кредита.

Запись транзакций с использованием записей журнала

4.4 Запись транзакций с использованием записей журнала

Цели обучения

По окончании этого раздела учащиеся должны быть в состоянии достичь следующих целей:

- Опишите назначение и структуру записи в журнале.

- Определите цель журнала.

- Определите пробный баланс и укажите источник его денежных остатков.

- Подготовьте записи в журнале, чтобы зафиксировать влияние приобретения запасов, выплаты заработной платы, займа денег и продажи товаров.

- Определите учет по методу начисления и перечислите два его компонента.

- Объясните цель принципа реализации дохода.

- Объясните назначение принципа согласования.

Цель записи в журнале

Вопрос: В системе бухгалтерского учета влияние каждой операции анализируется и затем должно регистрироваться. Для этого используются дебеты и кредиты. Как происходит фактическая запись транзакции?

Ответ: Эффекты, производимые транзакцией для различных счетов, должны быть внесены в систему бухгалтерского учета как можно быстрее, чтобы информация не была потеряна, а ошибки имели меньше времени для возникновения.После анализа каждого события финансовые изменения, вызванные транзакцией, первоначально регистрируются как запись журнала. Физическая форма, используемая в бухгалтерском учете с двойной записью, для записи финансовых изменений, вызванных транзакцией; у каждого должен быть по крайней мере один дебет и один кредит, а общий дебет (-ы) всегда должен равняться общему (-ым) кредиту (-ам). Список журнальных записей компании ведется в журнале. Физическое местонахождение всех журнальных записей; это финансовый дневник организации, фиксирующий влияние транзакций по мере их совершения; его также называют общим журналом.(также называемый общим журналом — физическое местонахождение всех записей в журнале; это финансовый дневник организации, фиксирующий влияние транзакций по мере их совершения; его также называют журналом.), который является одним из наиболее распространенных. важные компоненты любой системы бухгалтерского учета. Журнал — это финансовый дневник компании. Он обеспечивает историю влияния всех финансовых событий, записанных по мере их возникновения.

Запись журнала — это не более чем указание на счета и остатки, которые были изменены в результате одной транзакции.

Практика с дебетами и кредитами

Вопрос: Правила дебета и кредитования лучше всего усвоить на практике. С чего начать необходимую работу, чтобы освоить использование дебетов и кредитов для целей учета?

Ответ: Столкнувшись с дебетами и кредитами, каждый должен сначала попрактиковаться. Это нормально и этого следовало ожидать. Эти правила можно усвоить быстро, но только приложив немного усилий.Ранее в этой главе был представлен ряд типичных транзакций (рис. 4.1 «Транзакции, часто выполняемые бизнесом»), которые затем проанализированы, чтобы продемонстрировать их влияние на остатки на счетах. Предположим, что те же самые транзакции должны быть записаны как записи журнала.

Чтобы предоставить больше информации для этой иллюстрации, отчитывающейся компанией будет небольшой магазин товаров для ферм, известный как компания Lawndale, расположенный в сельской местности. Для удобства предположим, что компания совершает каждую из этих транзакций в течение последних двух дней четвертого года, непосредственно перед подготовкой финансовой отчетности.

Предположим далее, что эта компания уже имеет различные остатки на Т-счетах по состоянию на 29 декабря четвертого года, представленные на Рисунке 4.3 «Остатки на Т-счетах в Главной книге», прежде чем регистрировать влияние этой последней группы транзакций. Компания хранит свои T-счета в бухгалтерской книге (или главной книге). Этот перечень остатков на счетах, обнаруженных в бухгалтерской книге, известен как пробный баланс. Список остатков на счетах на определенный момент времени для каждого из Т-счетов, ведущихся в бухгалтерской книге компании; в конечном итоге финансовая отчетность создается с использованием этих остатков.. Обратите внимание, что общая сумма всех дебетовых и кредитовых балансов согласована (360 700 долларов США), и что на всех счетах отображается положительный баланс. Другими словами, текущая сообщаемая цифра является либо дебетовой, либо кредитной, в зависимости от того, что отражает увеличение на этом конкретном типе счета. Некоторые Т-счета содержат отрицательные остатки.

Рисунок 4.3 Остатки на Т-счетах в главной книге

Журнал учета поступления в кредит

Вопрос: После остатков на Рисунке 4.3 «Остатки на Т-счетах в бухгалтерской книге» были определены, несколько дополнительных транзакций произошло в течение последних двух дней четвертого года. Первой транзакцией, проанализированной в начале этой главы (рис. 4.1 «Транзакции, часто совершаемые бизнесом»), была покупка товарно-материальных запасов в кредит на сумму 2000 долларов. Это приобретение увеличивает зарегистрированную сумму товарно-материальных запасов, одновременно увеличивая одно из обязательств компании (кредиторскую задолженность). Каким образом приобретение товарно-материальных ценностей в кредит регистрируется в виде бухгалтерской записи?

Ответ: После транзакционного анализа готовится запись в журнале, чтобы зафиксировать влияние, которое событие оказывает на компанию Lawndale.Инвентарь — это актив. Актив всегда использует дебет, чтобы отметить увеличение. Кредиторская задолженность — это обязательство, поэтому кредит указывает на то, что произошло увеличение. Таким образом, запись журнала, показанная на Рисунке 4.4 «Запись журнала 1: Товарно-материальные запасы, приобретенные в кредит», является подходящей.

Рисунок 4.4 Запись в журнале 1: Товарно-материальные запасы, приобретенные в кредит

Обратите внимание, что слово «инвентарь» физически находится слева от записи журнала, а слова «кредиторская задолженность» имеют отступ справа.Такое позиционирование четко показывает, какой счет дебетуется, а какой кредитуется. Таким же образом числовая сумма в размере 2000 долларов, добавленная к общей сумме запасов, отображается слева (дебет), тогда как изменение кредиторской задолженности на 2000 долларов явно находится справа (кредит).

Подготовка записей в журнале — это механический процесс, но он имеет основополагающее значение для сбора информации для целей финансовой отчетности. Любой человек, знакомый с бухгалтерским учетом, может легко «прочитать» предыдущую запись: на основе дебета и кредита увеличились как запасы, так и кредиторская задолженность, поэтому указана покупка товаров за 2000 долларов в кредит.Интересно, что с переводом слов венецианский торговец конца XV века сможет понять информацию, содержащуюся в этой журнальной записи, даже если она подготовлена современной компанией размером с Xerox или Kellogg .

Учет оплаты расходов

Вопрос: В Операции 2 компания Lawndale выплачивает своим сотрудникам зарплату в размере 300 долларов за работу, выполненную в течение прошлой недели. Если ранее для этой суммы не производилось записей, какая запись в журнале уместна при выплате заработной платы?

Ответ: Поскольку предоставленная информация указывает на то, что никакая запись еще не была сделана, ни расходы на заработную плату в размере 300 долларов, ни соответствующая выплачиваемая заработная плата уже не существует в бухгалтерских записях. Судя по всему, расходы на заработную плату в размере 60 000 долларов, фигурирующие в пробном балансе, отражают ранее произведенные в течение этого периода выплаты сотрудникам компании.

Здесь производится оплата за прошлую работу, поэтому эта стоимость представляет собой расходы, а не актив. Таким образом, сальдо, учитываемое как расходы по заработной плате, увеличивается, а денежные средства уменьшаются. Как показано на Рисунке 4.5 «Запись в журнале 2: Заработная плата, выплачиваемая сотрудникам», увеличение расхода всегда отображается посредством дебета. Уменьшение актива отражается через кредит.

Рисунок 4.5 Запись в журнале 2: Заработная плата, выплачиваемая сотрудникам

На практике здесь также может быть указана дата каждой транзакции.В иллюстративных целях эта дополнительная информация не требуется.

Запись в журнале, когда деньги взяты в долг

Вопрос: Согласно Транзакции 3, 9000 долларов заимствованы у банка, когда должностные лица подписывают вексель к оплате, который должен быть погашен через несколько лет. Какая запись в журнале готовится компанией для отражения притока денежных средств, полученных по ссуде?

Ответ: Как всегда, запись начинается с анализа транзакции.Денежные средства — актив — увеличиваются на 9 000 долларов, что отображается как дебет. Остаток по векселям к оплате также увеличивается на ту же сумму. Это увеличение отражается как обязательство в виде кредита. При таком использовании дебетов и кредитов запись о финансовых последствиях этой операции вводится в бухгалтерские записи.

Рисунок 4.6 Запись в журнале 3: Деньги, взятые в долг в банке

Проверьте себя

Вопрос:

Бухгалтер просматривает запись в журнале компании, которая показывает дебет по векселям к оплате и кредит по наличным деньгам.Какое из следующих событий записывается?

- Деньги взяты в долг в банке.

- Деньги внесены владельцем.

- Получены деньги от продажи.

- Деньги выплачены по обязательству.

Ответ:

Правильный ответ — выбор d: Деньги выплачены по обязательству.

Пояснение:

Денежные средства — это актив, который уменьшается за счет кредита.Векселя к оплате — это обязательство, которое уменьшается с дебетованием. И наличные, и векселя к оплате уменьшились, что указывает на то, что платеж был произведен.

Запись продажи товарно-материальных ценностей в кредит

Вопрос: В транзакции 1 инвентарь был куплен за 2000 долларов. Эта запись в журнале сделана раньше. Теперь, в транзакции 4, эти товары продаются покупателю за 5000 долларов с оплатой, которая должна быть произведена позднее. Каким образом продажа товаров в кредит регистрируется в форме бухгалтерской записи?

Ответ: Как обсуждалось ранее, при продаже инвентаря происходят два события.Во-первых, совершается продажа, а во-вторых, покупатель получает товар от компании. Если снова предположить, что используется система постоянного учета запасов, как продажа, так и связанные с ней расходы регистрируются немедленно.

В начальной части транзакции сальдо дебиторской задолженности увеличивается на 5 000 долларов, поскольку деньги от клиента не будут получены до определенного момента времени в будущем. Увеличение данного актива показано по дебету. Новая дебиторская задолженность возникла в результате продажи.Таким образом, выручка также регистрируется (в виде кредита), чтобы указать причину этого эффекта.

Рисунок 4.7 Запись в журнале 4A: Продажа инвентаря, произведенного на счете

В то же время компания сдает товарные запасы стоимостью 2000 долларов. Уменьшение любого актива отражается в виде кредита. Счет расходов, отражающий отток запасов, ранее определялся как «себестоимость проданных товаров». Как и любой расход, он вводится в систему бухгалтерского учета по дебету.

Рисунок 4.8 Запись в журнале 4B: Товары, приобретенные покупателями

Роль учета по методу начисления

Вопрос: В предыдущей сделке компания Lawndale осуществила продажу, но наличные деньги не должны были быть получены до некоторой более поздней даты. Почему выручка сообщается во время продажи, а не когда в конечном итоге собираются денежные средства? Бухгалтерский учет консервативный. Отсрочка признания выручки от продаж (и связанного с этим увеличения чистой прибыли) до физического получения 5000 долларов кажется логичной.Почему выручка признается здесь до получения денежных средств?

Ответ: Этот вопрос отражает распространенное заблуждение об информации, передаваемой через финансовую отчетность. Как показано в Записи журнала 4A, отчетность о доходах не связана напрямую с получением наличных денег. Одним из наиболее важных компонентов ОПБУ США является учет по методу начисления — метод учета, используемый ОПБУ США для стандартизации сроков признания доходов и расходов; он состоит из принципа реализации дохода и принципа соответствия.. Он служит основой для определения времени признания доходов и расходов. Из-за прямого влияния на чистую прибыль такие вопросы являются одними из самых сложных и противоречивых в бухгалтерском учете. Бухгалтер должен постоянно отслеживать события по мере их возникновения, чтобы определять подходящий момент времени для отчетности по каждому доходу и расходу. Учет по методу начисления обеспечивает стандартное руководство для этого процесса.

Учет по методу начисления состоит из двух отдельных элементов. Принцип реализации выручки Компонент учета по методу начисления, определяющий сроки признания выручки; в нем указывается, что выручка признается должным образом, когда процесс получения прибыли, необходимый для получения выручки, практически завершен и сумма, которая должна быть получена, может быть разумно оценена.дает авторитетные указания относительно надлежащих сроков признания выручки. Принцип сопоставления Компонент учета по методу начисления, определяющий сроки признания расходов; в нем говорится, что расходы должным образом признаются в том же периоде времени, что и выручка, которую они помогли получить. устанавливает аналогичные руководящие принципы в отношении расходов. Эти два принципа десятилетиями использовались при применении ОПБУ США. Их значение в финансовой отчетности трудно переоценить.

Принцип реализации выручки. Выручка признается надлежащим образом в момент, когда (1) процесс получения дохода, необходимый для получения выручки, практически завершен и (2) сумма, которая в конечном итоге будет получена, может быть разумно оценена. По мере того как изучение финансового учета переходит в более сложные ситуации, оба этих критерия потребуют тщательного анализа и понимания.

Принцип согласования. Расходы признаются в том же периоде времени, что и доход, который они помогают создать.Таким образом, если конкретная выручка должна быть признана в 2019 году, все сопутствующие расходы должны быть отражены как расходы в том же году. Расходы совпадают с доходами. Однако, когда затраты не могут быть напрямую связаны с идентифицируемым доходом, сопоставление невозможно. В таких случаях расходы признаются в наиболее логичный период времени, систематическим образом или по мере возникновения — в зависимости от ситуации.

Выручка указывается в Журнале 4A. Если предположить, что компания Lawndale в основном выполнила работы, необходимые для этой продажи, и 5 000 долларов США являются разумной оценкой суммы, которая будет взыскана, признание во время продажи будет уместным.Поскольку выручка сообщается в этот момент, соответствующие расходы (стоимость проданных товаров) также должны быть записаны, как это можно увидеть в Журнальной записи 4B.

Учет по методу начисления является прекрасным примером того, как ОПБУ США направляет процесс отчетности для составления достоверно представленной финансовой отчетности, понятной для всех возможных лиц, принимающих решения.

Проверьте себя

Вопрос:

Какое из следующих утверждений неверно?

- Учет по методу начисления является составной частью U.S. GAAP.

- Согласно принципу сопоставления, выручка должна признаваться в том же периоде, что и расходы, которые помогают генерировать эти доходы.

- Принцип реализации выручки и принцип соответствия являются составными частями учета по методу начисления.

- Выручку не следует признавать до тех пор, пока не удастся обоснованно оценить сумму реализации.

Ответ:

Правильный ответ — вариант b: Согласно принципу сопоставления, доходы должны признаваться в том же периоде, что и расходы, которые помогают генерировать эти доходы.

Пояснение:

Учет по методу начисления — это ОПБУ США, которые определяют сроки отчетности о доходах и расходах. Он состоит из принципа реализации дохода и принципа соответствия. Выручка сообщается, когда процесс получения прибыли практически завершен и сумма к получению может быть разумно оценена. Расходы признаются в том же периоде, что и доходы, которые они помогают генерировать. Ответ — б; это указано задом наперед. Расходы совпадают с доходами; доходы не сопоставляются с расходами.

Ключевые вынос

После того, как финансовые последствия транзакции проанализированы, их влияние регистрируется в системе бухгалтерского учета компании в виде записи в журнале. Покупка товарно-материальных ценностей, выплата заработной платы и заимствование денег — все это типичные операции, которые регистрируются таким образом посредством дебетования и кредитования. Все записи журнала ведутся в журнале. Сроки признания особенно важны в связи с доходами и расходами.Учет по методу начисления обеспечивает официальное руководство в рамках ОПБУ США. Выручка признается, когда процесс получения прибыли практически завершен и сумма, подлежащая получению, может быть обоснованно оценена. Расходы признаются по принципу соответствия. Он считает, что о расходах следует сообщать в том же периоде, что и доход, который они помогают генерировать.

Учет дебиторской задолженности: вот как это делается

5 мин. Прочитать

- Концентратор

- Бухгалтерский учет

- Что такое ссуда к получению?

Финансовые учреждения учитывают дебиторскую задолженность по ссудам путем отражения выплаченных и причитающихся им сумм в активах и дебетовых счетах своей главной бухгалтерской книги.Это система двойной записи, которая делает финансовую отчетность кредитора более точной.

Вот что мы покроем

Что такое ссуда к получению?

Как записать ссуду в бухгалтерский учет?

Является ли выплата кредита расходом?

Является ли ссуда активом?

В чем разница между ссудой к оплате и ссудой к получению?

ПРИМЕЧАНИЕ. Члены группы поддержки FreshBooks не являются сертифицированными специалистами по подоходному налогу или бухгалтерскому учету и не могут давать советы в этих областях, кроме дополнительных вопросов о FreshBooks.Если вам нужна консультация по подоходному налогу, обратитесь к бухгалтеру в вашем районе .

Что такое ссуда к получению?

Дебиторская задолженность по ссуде — это сумма денег, которую должник должен кредитору (обычно банку или кредитному союзу). Он регистрируется как «дебиторская задолженность по ссуде» в бухгалтерских книгах кредитора.

Как вы учитываете дебиторскую задолженность по ссуде в бухгалтерском учете?

Как и большинство предприятий, банк будет использовать так называемую систему «двойной записи» для учета всех своих операций, включая дебиторскую задолженность по ссудам.Система двойной записи требует гораздо более детального процесса бухгалтерского учета, когда каждая запись имеет дополнительную соответствующую запись для другой учетной записи. Для каждого «дебета» должен быть записан соответствующий «кредит», и наоборот. Две суммы для каждого должны быть сбалансированы, в противном случае была сделана ошибка.

Система двойной записи обеспечивает лучшую точность (за счет более быстрого обнаружения ошибок) и более эффективна в предотвращении мошенничества или нецелевого использования средств.

Приведем пример того, как будет регистрироваться учет операции с дебиторской задолженностью.

Допустим, вы владелец малого бизнеса и хотите получить ссуду в размере 15000 долларов, чтобы начать работу своей велосипедной компании. Вы проявили должную осмотрительность, велосипедная промышленность в вашем районе процветает, и вы чувствуете, что возникшие долги сопряжены с небольшим риском. Вы ожидаете умеренных доходов в первый год, но ваш бизнес-план показывает стабильный рост.

Вы идете в местное отделение банка, заполняете бланк ссуды и отвечаете на несколько вопросов. Менеджер проводит анализ ваших данных и финансовых показателей и утверждает ссуду с графиком погашения ежемесячными платежами на основе разумной процентной ставки.Вы должны полностью выплатить ссуду в течение двух лет. Вы выходите из банка с деньгами, зачисленными прямо на ваш текущий счет.

Банк или кредитор должен должным образом регистрировать эту операцию, чтобы ее можно было учесть позже, а в бухгалтерских книгах банка — сбалансировать. Управляющий записывает транзакцию в главную книгу банка следующим образом:

- Дебетовый счет. 15 000 долларов США списываются под заголовком «Ссуды». Это означает, что сумма вычитается из наличных денег банка для выплаты вам суммы кредита.

- Кредитный счет. Сумма указана здесь под этим счетом обязательств, показывая, что сумма подлежит возврату.

Вы, как глава велосипедной компании, также должны записать это. Вот как вы будете обрабатывать 15 000 долларов США:

- Дебетовый счет. Вы должны записать этот платеж по ссуде на текущий счет компании. Это увеличивает остаток денежных средств на вашем балансе и сумму, которую вы можете потратить. Таким образом, иногда «дебетовый» счет называют «денежным» счетом.

- Кредитный счет. Теперь у вас есть обязательство, и оно должно быть записано здесь. Под «ссудой» вы должны указать основную сумму в размере 15 000 долларов. Вам также необходимо включить любые связанные с этим банковские комиссии.

Почему здесь необходимо включить два этапа бухгалтерского учета? Потому что эти деньги нужно возвращать. Если вы сделаете запись, которая показывает только 15 000 долларов, но не учитывает тот факт, что в конечном итоге они должны быть возвращены, ваши книги будут выглядеть намного лучше, чем они есть на самом деле.Книги также не будут сбалансированы.

Является ли выплата кредита расходом?

Частично. Расходами считается только процентная часть платежа по кредиту. Выплаченная основная сумма представляет собой уменьшение «ссуд к оплате» компании и будет отражена руководством как отток денежных средств в Отчете о движении денежных средств.

Является ли ссуда активом?

Ссуда является активом, но учтите, что для целей отчетности эта ссуда также будет указана отдельно как обязательство.

Возьмите ссуду в банке на велосипедный бизнес.Компания заняла 15 000 долларов и теперь должна 15 000 долларов (плюс возможная комиссия банка и проценты). Допустим, на 15000 долларов было куплено устройство для изготовления педалей для велосипедов. Эта машина является частью ресурсов вашей компании, ценностью, которую следует учитывать. Фактически, это будет актив еще долгое время после выплаты кредита, но учтите, что его стоимость также будет обесцениваться с каждым годом. Ежегодные финансовые отчеты должны отражать это.

В чем разница между ссудой к оплате и ссудой к получению?

Разница между ссудой к получению и ссудой к получению заключается в том, что одна из них является обязательством перед компанией, а другая — активом.

Ссуды к оплате

Это пассивный счет. Компания может быть должна деньги банку или даже другому бизнесу в любое время на протяжении истории компании. Это «примечание» может также включать кредитные линии. Эти цифры следует указать здесь.

Ссуды к получению

Это счет основных средств. Если вы являетесь компанией, ссужающей деньги, то в разделе «Ссуды к получению» указаны точные суммы денег, которые должны быть получены от ваших заемщиков. Это не включает уплаченные деньги, это только суммы, которые предполагается выплатить.

СТАТЬИ ПО ТЕМЕ

кредитов — Ссудить кому-то деньги: как забронировать?

При попытке понять бухгалтерский учет всегда полезно ссылаться на идентификационные данные баланса, таким образом,

Активы = Обязательства (+ Собственный капитал)

, а дебет и кредит должны быть сбалансированы.

В этом случае будет

Dr Cr

X долларов США ссуды членам семьи X долларов США наличными

Таким образом, «Денежные средства» вычитаются (зачисляются) из активов, а «Ссуды членам семьи» добавляются (дебетуются) к активам.

Идентификатор дохода трактуется иначе как

Доходы - Расходы = Доход

Итак, если только «Денежные средства» и «Ссуды членам семьи» не были начаты несбалансированными, доходов или расходов не было. Доходом будут любые выплаченные проценты. Расходы будут включать любые расходы, связанные с предоставлением денег в счет, например, составление контракта или любую невыплаченную сумму.

Активы не являются обязательствами

Обязательство в балансе — это обязательство оцениваемой организации, например, физического лица или компании.

Члены семьи в данном случае являются заемщиками, поэтому именно они должны увеличить свои пассивные счета следующим образом:

Dr Cr

X долларов наличными. Ссуды в долларах, причитающиеся членам семьи

Кредитор перед членами семьи не будет увеличивать обязательства в этом случае, потому что кредитор не берет займы у заемщика.

Дебиты, кредиты и баланс

Дебит и кредит должны быть равны, иначе идентичность нарушена.

Дебетовые суммы добавляются к активам и вычитаются из обязательств (и капитала), в то время как кредиты вычитаются из активов и добавляются к обязательствам (и собственному капиталу).

Если бы кредитор попытался одновременно вычесть денежные средства из активов и добавить ссуды к обязательствам, чтобы зарегистрировать ссуду, операция выглядела бы так:

Dr Cr

? $ X наличными

? X $ Кредиты членам семьи

Это вызовет немедленный дисбаланс, потому что нет взаимозачета, но, что более важно, кредитование ссуд членам семьи в качестве обязательства фактически означало бы, что кредитор должен ссуды членам семьи.

Основы финансирования на основе активов

Один раз рассматривается финансирование последней инстанции, кредитование на основе активов и факторинг стал популярным выбором для компаний, у которых нет кредитный рейтинг или послужной список, чтобы претендовать на более традиционные виды финансирования.

В общие условия, кредитование под залог активов — это любой вид займа под обеспечение активом компании. В этой статье мы рассмотрим основанные на активах кредитование означает ссуды предприятиям, обеспеченные торговлей дебиторская задолженность или товарно-материальные запасы.

На основе активов кредиторы сосредотачиваются на качестве обеспечения, а не на кредите рейтинги. Заемщики закладывают дебиторскую задолженность, инвентарь и оборудование как залог. Традиционные банковские кредиторы могут столкнуться с серьезными проблемами с кредитами под залог активов. Банки сдерживаются как внутренними философия предоставления кредитов, а также федеральные правила. банки обычно не принимают транзакции с соотношением долга к стоимости выше четырех или пяти к одному.Кредиторы, основанные на активах, которые либо небанковские организации или отдельные дочерние компании банков не подпадают под действие таких ограничения. Это дает кредиторам, основанным на активах, свободу финансирования. малокапитализированные компании.

Примечание редактора: После прочтения этой статьи нажмите здесь для пошаговых примеров, включая раскрытие информации в сносках, для Учет факторинговых договоров, сейфов и положений об ускорении в соответствии с GAAP.

ОБРАЩЕНИЕ КРЕДИТНЫЕ ЛИНИИ (РЕВОЛЬВЕРЫ)

А Револьвер — это кредитная линия, открытая кредитором для максимальная сумма. Револьверы используются розничными торговцами, оптовиками, дистрибьюторы и производители. Кредитная линия обычно обеспечены дебиторской задолженностью и товарно-материальными запасами компании. Он разработан чтобы максимально увеличить доступность оборотного капитала от компании текущая база активов.Типичный термин для револьвера — от одного до трех. лет или дольше. Заемщик предоставляет обеспечительный интерес в своем дебиторская задолженность и инвентарь кредитору в качестве обеспечения для обеспечения заем. В большинстве случаев кредиторы требуют личных гарантий от владельцы компании.

В Обеспечительный интерес создает базу для заимствования ссуды. В виде взыскана дебиторская задолженность, деньги идут на погашение кредита остаток средств. Когда заемщику требуется дополнительное финансирование, другой требуется аванс.

В база заимствования состоит из активов, доступных для обеспечить револьвер. Обычно он состоит из подходящих дебиторская задолженность (определенная ниже) и приемлемые запасы. Размер база заимствований варьируется в зависимости от изменений сумм займов заемщика. оборотные активы ограничены общей возобновляемой кредитной линией. В виде заемщик производит или приобретает новые запасы, и поскольку он генерирует дебиторскую задолженность от продаж, эти новые активы становятся доступными для включения в заемную базу.

В базовый сертификат заемщика — это форма, подготовленная заемщиком и подается кредитору периодически (обычно ежемесячно). Это отражает текущий статус обеспечения кредитора. Этот сертификат следует сравнить с балансом на предмет согласованности.

В общая кредитная линия, может быть сублимит для писем от кредит. Например, кредитор, основанный на активах, может предоставить компании общая строка 16 миллионов долларов, включая 2 миллиона долларов на письма кредита и 14 миллионов долларов США по кредитам, обеспеченным дебиторская задолженность и товарно-материальные запасы.Аккредитивы обычно необходимы когда компания делает покупки у иностранного продавца, который требуется гарантия оплаты.

ИСПОЛЬЗОВАНИЕ ЯЩИКА

А типичное соглашение дает кредитору, основанному на активах, контроль над поступление денежных поступлений от клиентов. «Сейф» или «Заблокированный счет» устанавливается кредитором для получения взыскания дебиторской задолженности. Учетная запись lockbox обычно создается в банке, в котором ведет бизнес заемщик.В клиентов компании проинструктировали оплачивать свои счета отправка денежных переводов в сейф. Эти платежи депонированы на специальный счет, созданный кредитором. Кредиторы эти средства против остатка кредита. Затем кредитор создает новые авансы против «револьвера» по запросу.

А револьвер существенно отличается от срочного кредита. Как уже говорилось, остаток ссуды в револьвере обычно обеспечен дебиторской задолженностью и запасы, которые могут меняться ежедневно.При срочной ссуде непогашенный остаток фиксируется на период от месяца до несколько лет. Срочный кредит имеет согласованный график погашения. Как правило, после погашения суммы по срочному кредиту он не может быть заимствованным. Однако в револьвере компания может одолжить, погасить и заимствовать по мере необходимости в течение срока действия кредитной линии.

ПРИЕМЛЕМЫЕ АКТИВЫ

Нет вся дебиторская задолженность подлежит включению в базу заимствований.Примеры неприемлемой дебиторской задолженности: дебиторская задолженность. сроком более 90 дней и дебиторской задолженности связанных сторон.

Заимствование против или факторинг дебиторской задолженности Федерального правительства США подлежит требованиям Закона об уступке требований 1940 г. (см. «Другие источники»). Также могут быть ограничения по дебиторской задолженности возникшие в результате продаж за рубежом и дебиторской задолженности перед компаниями, которые покупать и продавать заемщику.

В общие, приемлемые запасы включают готовую продукцию и товарные сырье и исключает незавершенные и малотоннажные товары. Также могут быть ограничения на размер аванса для специально промышленные товары, которые можно продать только конкретному покупателю.

Продвигать показатель. В сумма, которая может быть заимствована, основана на ставке аванса, установленной кредитор.Ставка аванса — это максимальный процент от текущего база заимствования, которую кредитор может предоставить заемщику в качестве ссуду (см. Пример 1).

Разбавление дебиторской задолженности. Разбавление дебиторской задолженности представляет собой разницу между валовой суммой счета-фактуры и денежные средства, фактически полученные по таким счетам-фактурам. Факторы такие как списание безнадежных долгов, возврат по гарантии, ошибки в выставлении счетов, торговые скидки и возвращенные товары все участвуют в вычислениях разведение.Разбавление выражается в процентах. Разбавление важно, потому что, как уже упоминалось, кредитор использует его для установления ставка аванса (см. пример 2).

Кредит страхование. An страховая компания предоставляет заемщику, основанному на активах, страховку политика покрытия дебиторской задолженности. Это обычное дело для активов на основе кредиторы, которые финансируют компании в определенных отраслях, для Например, в сфере розничной торговли требуется страхование кредита.Цена Кредитное страхование относительно невелико. Страховщики кредита могут отказываться застраховать определенных клиентов.

ПОКУПКА ЗАКАЗ ФИНАНСИРОВАНИЯ

Покупка финансирование заказа могут использовать компании с ограниченным наличие капитала, которые получают необычно большой заказ от клиента и, как следствие, нуждаются в дополнительных средствах для предоставления материалы и рабочая сила для производства или поставки своей продукции.

В при таком финансировании кредитор принимает заказ на поставку от клиент компании в качестве обеспечения кредита.Эти кредиторы готовы принять дополнительный риск того, что заказ будет выполнен, доставлены и приняты заказчиком компании. Пока стоимость также выше, чем у традиционных заимствований, основанных на активах, в некоторых обстоятельства — исходя из размера прибыли компании и поддержание или установление отношений с клиент — финансирование заказа на поставку может быть рентабельным.

ФАКТОРИНГ

Факторинг финансовая операция, посредством которой компания продает свои счета дебиторская задолженность третьей стороне, коэффициент , коэффициент , со скидкой к получить наличные.Факторинг отличается от банковского кредита тремя способы:

В акцент делается на стоимости дебиторской задолженности, а не на стоимости компании кредитоспособность.

Факторинг это не ссуда — это продажа дебиторской задолженности.

А банковский заем предполагает участие двух сторон; факторинг включает три стороны. Три стороны — это компания, фактор и заказчик компании (должник).

В продажа дебиторской задолженности передает право собственности на дебиторскую задолженность фактор. Это означает, что фактор получает все права и риски, связанные с владением дебиторской задолженностью. Фактор также получает право на получение платежей, производимых компанией клиент на сумму счета. Как обсуждалось ранее, это также происходит при заимствовании, основанном на активах. В факторинге без права регресса фактор несет риск убытков, если должник не уплатит выставленный счет.

Там три основных компонента факторинговых операций: аванс, резерв и комиссия. Аванс в процентах от номинальная стоимость счета-фактуры, которую фактор выплачивает компании-продавцу при подаче. Это похоже на продвижение активов, основанных на активах. заимствование. Резерв — это остаток от общей суммы счета. сумма, удерживаемая фактором до момента оплаты продавцом Заказчик компании (должник) сделан.Плата — это стоимость связанный с транзакцией, которая вычитается из резерва до его возврата продавцу (кредитная гарантия). В комиссия за проценты рассчитывается исходя из авансовой суммы непогашенный, умноженный на согласованную процентную ставку. В фактор часто добавляет надбавку к должникам, которые не считается кредитоспособным. Общая прибыль фактора — это комиссии за факторинг и проценты за вычетом безнадежных долгов (если факторинг без права регресса).

Это довольно распространено мнение, что факторинг слишком дорого обходится, но это не обязательно правда. Как известно, факторинг — это дороже банковского кредита. Факторинг — это метод, используемый компании для получения наличных средств, когда ликвидность денежных средств компании недостаточно для выполнения своих обязательств и удовлетворения других денежные потребности. Компания продает свои счета-фактуры со скидкой, когда считает, что было бы лучше потратить выручку на поддерживать собственный рост, чем эффективно функционируя как «банк клиента».»Таким образом, компромисс между вернуть фирме заработанные ею инвестиции в производство и затраты использования фактора имеет решающее значение для определения степени, в которой используется факторинг и количество наличных денег, имеющихся в наличии у компании. Другими словами, следует ли использовать факторинг или традиционное кредитование. важное деловое решение. Иногда в случаях, когда банк не будет предоставлять кредит, это сделает факторинговая компания.

Когда компания, с которой первоначально связалась, фактор сначала устанавливает существует ли базовое условие: есть ли у клиентов компании история своевременной оплаты счетов? То есть они кредитоспособен? Обратите внимание, что фактор может получить кредитную страховку. против того, чтобы должник стал банкротом и, следовательно, не был оплачивается, аналогично страхованию кредитов при заимствовании под активы.В полный комплекс услуг факторинга, должник уведомляется об оплате фактор, который также берет на себя ответственность за сбор платежей от должника и принимает на себя риск неуплаты должником в случае банкротства должника. Это называется невозвращением факторинг. Факторинг с регрессом обычно обходится дешевле для компания, потому что компания сохраняет риск безнадежного долга.

УЧЕТ ПО ДОГОВОРАМ ФАКТОРИНГА

Когда дебиторская задолженность продается фактору без права регресса , представление баланса простое — учитывать дебиторская задолженность как продажа.При продаже дебиторской задолженности с регрессом к фактору, независимо от того, учитывается ли дебиторская задолженность как продажа или как обеспеченный заем будет определяться в соответствии с положениями Кодификации стандартов бухгалтерского учета FASB (ASC) Раздел 860-10-40.

Обычно факторы, знакомые с положениями ОПБУ США, будут намеренно структурируйте соглашение так, чтобы сделка рассматривается как продажа, а не как обеспеченный заем.Это очень важно если компания обязана кредитными соглашениями или иным образом соблюдать определенные соотношения, такие как долг к собственному капиталу и рабочие столица.

Для пошаговый пример, который применяет раздел 860-10-40 ASC к договоры факторинга с регрессом, нажмите здесь.

УЧЕТ ДОЛГОСРОЧНОЙ ЗАДОЛЖЕННОСТИ РЕВОЛЬВЕРЫ

В классификация долгосрочных долговых револьверов является важной возмещение при представлении классифицированного баланса, потому что кредиторы, основанные на активах, как правило, придают большое значение работе столица.При определенных обстоятельствах вся задолженность будет классифицируются как краткосрочные или долгосрочные. При определенных условиях часть долга будет классифицироваться как краткосрочная с баланс классифицируется как долгосрочный. Правильный учет представление в соответствии с ОПБУ США зависит от того, предусматривает пункт о субъективном ускорении или сейф расположение.

А оговорка о субъективном ускорении — это положение в долговом соглашении который гласит, что кредитор имеет право ускорить выплаты по обязательству на условиях, которые не объективно определяемый.Например, соглашение может предусматривать для ускорения, если должник не поддерживает «удовлетворительно операций »или если произойдет существенное« неблагоприятное изменение ».

В эффект, если кредитор чувствует себя некомфортно, линию можно растянуть и требовали погашения. Устройство сейфа может существовать либо в кредит под залог активов или факторинг. Он предусматривает, что клиенты компании должны переводить платежи напрямую кредитору или коэффициент, и полученные суммы применяются для уменьшения непогашенный долг или авансированная сумма.

Где есть пункт о субъективном ускорении и вероятность ускорение срока платежа является отдаленным (например, когда кредитор исторически не ускорял сроки погашения ссуд содержащие аналогичные статьи и финансовое состояние заемщик сильный и перспективы радужные), ни текущие ни классификации, ни раскрытия не требуется. Однако когда сущность находится в плохом финансовом состоянии, постоянно терпит убытки или проблемы с ликвидностью, долг, в противном случае классифицируемый как долгосрочный, подпадают под такие условия, классифицируются как текущие ответственность, если кредитор официально не отказался от ускоренного оплата свыше одного года.В других ситуациях раскрытие наличие таких пунктов достаточно (см. подтему ASC 470-10, Долг — общий ).

Заимствования по соглашению о возобновляемом кредите могут быть отнесены к категории внеоборотных если договор продлится как минимум на один год после даты финансовую отчетность, даже если заемщик намеревается сократить непогашенная сумма. Однако при определенных обстоятельствах долг выданные по возобновляемым кредитным договорам, классифицируются как действующим, хотя срок действия соглашения превышает 12 месяцев.Это будет тот случай, когда есть максимальное заимствование база.

МАКСИМАЛЬНАЯ БАЗА ДЛЯ ЗАЙМЫ

Если максимальный заем привязан к базе заимствования, предприятие должен сделать разумную оценку самой низкой базы заимствований в течение следующего года. Любые займы сверх суммы разрешено в предполагаемой нижней точке базы заимствований. классифицироваться как текущие (см. подтему ASC 470-10).Рассмотрим следующий пример:

А Компания имеет задолженность в размере 10 миллионов долларов по возобновляемой кредитной линии. срок погашения превышает один год с даты баланса. В компания рассчитывает, что в течение следующего года она окупит 2 миллиона долларов долга. Тогда 2 миллиона долларов долга будут классифицируются как текущие на балансе компании, и 8 долларов миллион будет классифицирован как долгосрочный. Если, однако, компания не намерена возвращать кредит в течение 12 месяцев после отчетной даты, потому что ему необходимо реинвестировать в свои бизнес, например, если бизнес компании растет, компания могла оценить, что в течение текущий год.В этом случае все 10 миллионов долларов непогашенный долг будет классифицироваться как длинный срок.

Если соглашение требует, чтобы непогашенный остаток был уменьшен до ноль по крайней мере один раз в год (требование очистки), все заимствования классифицируются как текущие (см. подраздел ASC 470-10).

Заимствования по возобновляемому кредитному соглашению, содержащему субъективные оговорку об ускорении, а также требуют, чтобы заемщик поддерживал сейф у кредитора (при этом могут быть приложены квитанции от сейфа уменьшить непогашенную сумму по возобновляемому кредиту договор) считаются краткосрочными обязательствами.В результате задолженность классифицируется как текущее обязательство (см. подраздел ASC 470-10).

Примечание что некоторые механизмы сейфа не вступят в силу, если кредитор применяет оговорку о субъективном ускорении сейф). Долгосрочные заимствования по таким соглашениям должны быть классифицируется как нетекущий, потому что денежные переводы клиентов не уменьшать автоматически непогашенный долг. Это было бы редко.Авторы никогда не сталкивались с пружинящим ящиком в упражняться.

Нажмите здесь следуйте пошаговым примерам, включая сноску раскрытие информации для учета факторинговых соглашений в соответствии с GAAP, сейфы и пункты ускорения.

Приложение 1: Расчет аванса Оценка

А компания имеет возобновляемую кредитную линию с активами кредитор на максимальную сумму в 10 миллионов долларов.Соглашение предусматривает аванс в размере 85% от приемлемой дебиторской задолженности и 60% подходящего инвентаря. Соглашение предусматривает, что приемлемая дебиторская задолженность состоит из остатков, которые не превышают 90 дней назад, и этот допустимый инвентарь состоит только из готовые изделия. Дебиторская задолженность на конец период составляет 5,5 миллионов долларов США, из которых 500 000 долларов США старше 90 дней. Товарно-материальные запасы составляют 10 миллионов долларов, из которых 6 миллионов долларов готовы. товары.База заимствований будет рассчитана как следует:

| а. Дебиторская задолженность [(5 500 000 долл. США — 500 000 долл. США) x 85%] | долл. США 4,250,000 |

б. Инвентарь (6 000 000 долларов США x 60%) | 3,600,000 |

с.Общее в наличии | $ 7,850,000 |

Так как общая доступная сумма, 7 850 000 долларов США, меньше максимальной линии, 10 миллионов долларов, и если предположить, что у компании есть взяли в долг на всю имеющуюся сумму, кредит считается быть «в формуле».

Если в приведенном выше примере приемлемая дебиторская задолженность составляла 8 миллионов долларов, кредит будет «вне формулы» следующим образом:

| а.Дебиторская задолженность ($ 8 000 000 x 85%) | 6 800 000 долл. США |

| b. Инвентарь (такой же, как указано выше) | 3,600,000 |

| c. Общее (и сумма займа) | 10 400 000 |

| г. Максимальная строка | 10,000,000 |

| e.Избыток мощность выше лимита | 400000 долл. США |

А типичное соглашение требует, чтобы сумма заимствования должны быть немедленно возвращены кредитору. Эта сумма будет обычно подлежат более высокой процентной ставке.

Приложение 2: Разведение

А компания выставляет счет своим клиентам на 1 миллион долларов.Из них в конечном итоге будет собрано 930 000 долларов. В разница составляет 70 000 долларов США (20 000 долларов США представляют собой возвращенные товары; За своевременную выплату вычитается 5000 долларов скидки; и 45 000 долларов списаны как безнадежные долги). В степень разбавления составит 7% (70 000 долл. США ÷ 1000000 долларов США).

ИСПОЛНИТЕЛЬНАЯ ИНФОРМАЦИЯ

Револьвер — это обеспеченная кредитная линия. В предоставление обеспечительного интереса кредитору создает базу заимствования для ссуды. Как дебиторская задолженность собраны, деньги идут на выплату кредита остаток средств.

«Сейф» или «заблокированная учетная запись» создается кредитор для получения сборов задолженность на счетах. В клиентов компании проинструктировали оплачивать свои счета в сейф, и кредитор выплачивает заем на эти средства.

Приемлемые запасы включают готовую продукцию и товарное сырье и исключает незавершенные и малоподвижные товары. Там могут быть дополнительные ограничения на ставку аванса для специально изготовленные товары, которые могут быть проданы только конкретный заказчик.

Финансирование заказа на закупку может быть использовано компаниями которые получают необычно крупный заказ. В кредитор принимает заказ на поставку от клиента компании в качестве обеспечения заем.