Ответ недели: подтверждение статуса налогового резидента

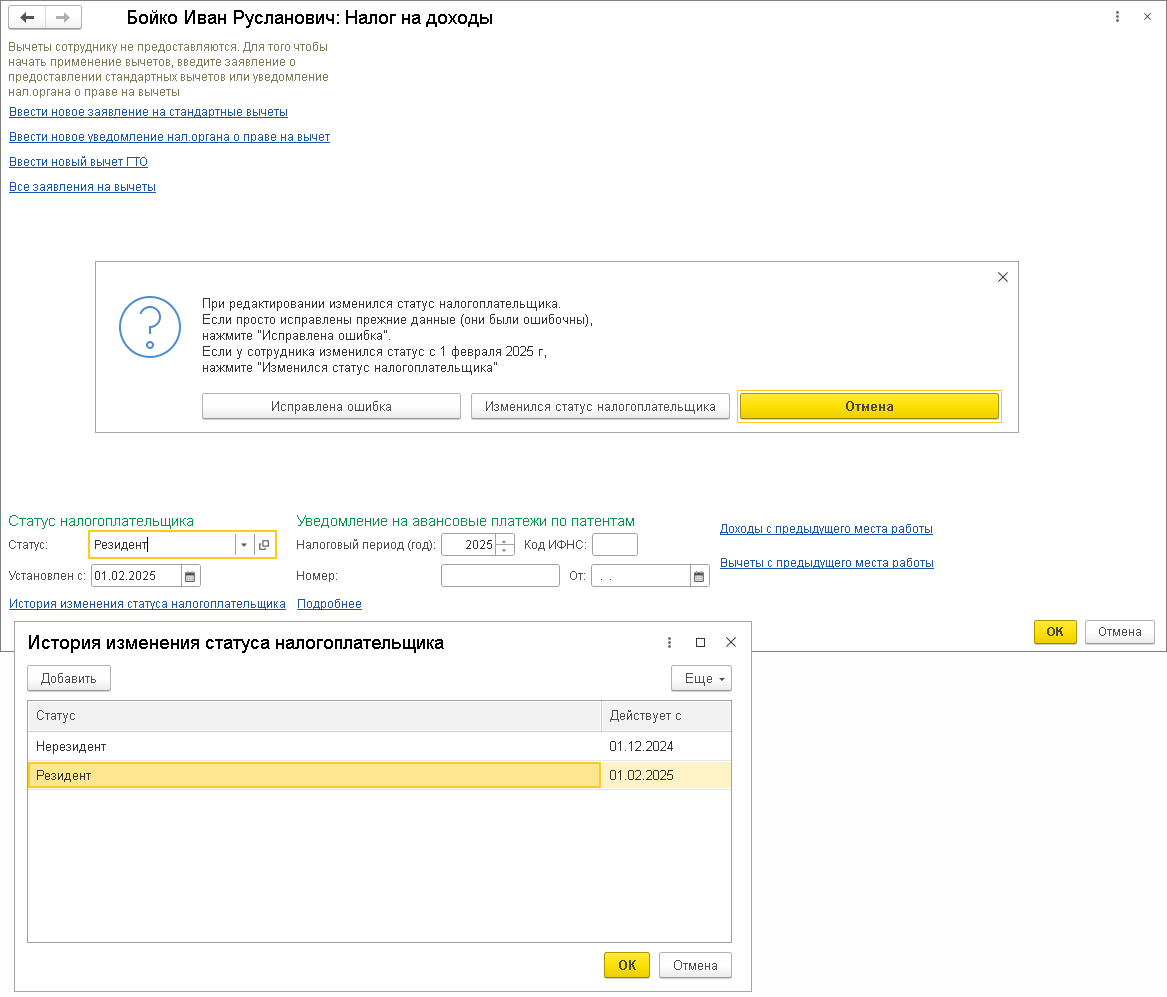

Вопрос: на основании каких документов работодатель может определить период нахождения сотрудника на территории России в целях определения его статуса резидент/нерезидент для НДФЛ?

Сотрудник является гражданином республики Беларусь.

Сообщаю Вам следующее:

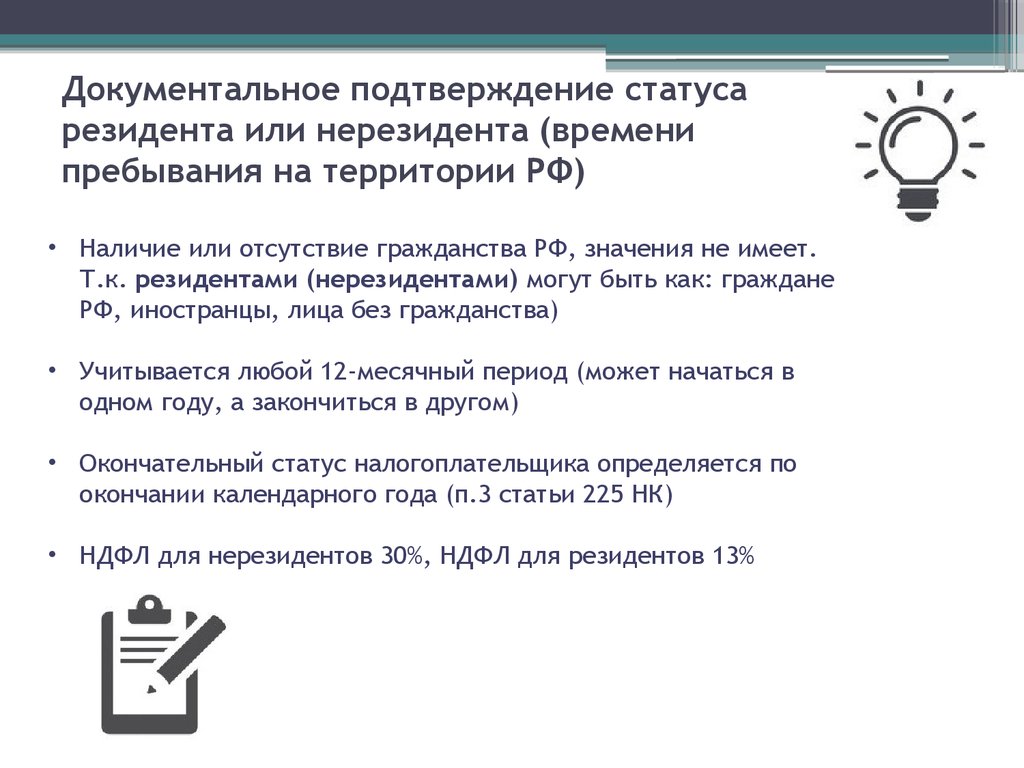

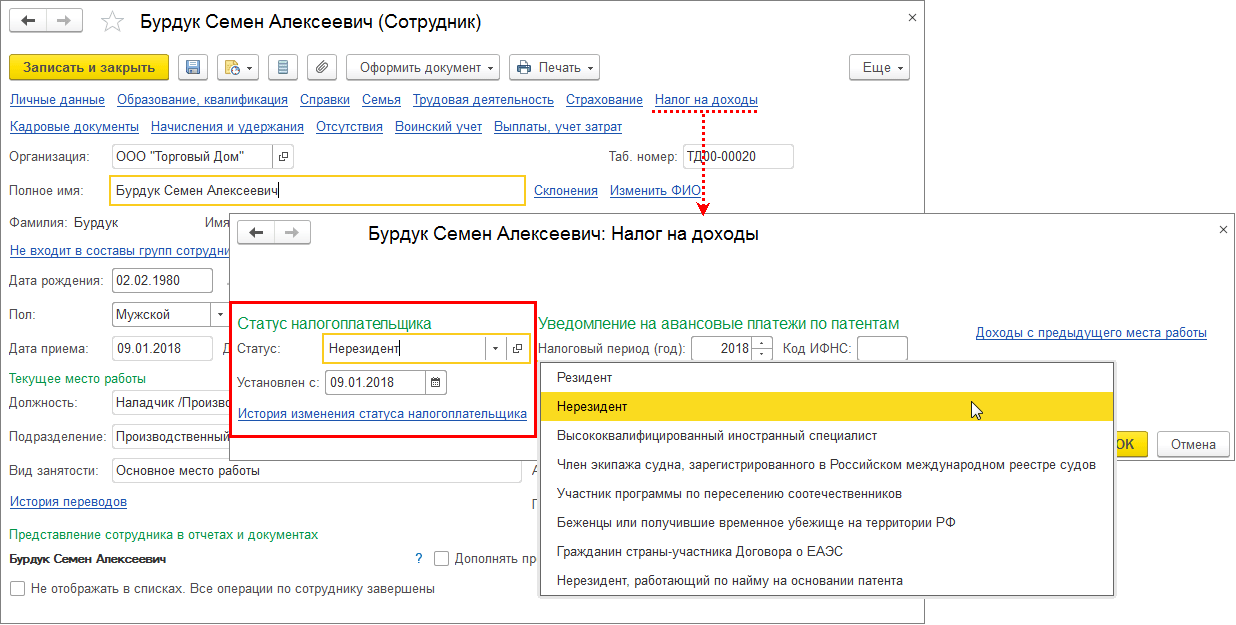

НК РФ не содержит перечня документов, которые подтверждают статус налогового резидента. Нахождение на территории РФ можно подтвердить копией паспорта с отметками таможенных органов, табелем учета рабочего времени.

Статус налогового резидента РФ для сотрудников — граждан Белоруссии важен при предоставлении налоговых вычетов, установленных ст. 218 — 221 НК РФ, поскольку право на вычеты имеют физлица — налоговые резиденты РФ.

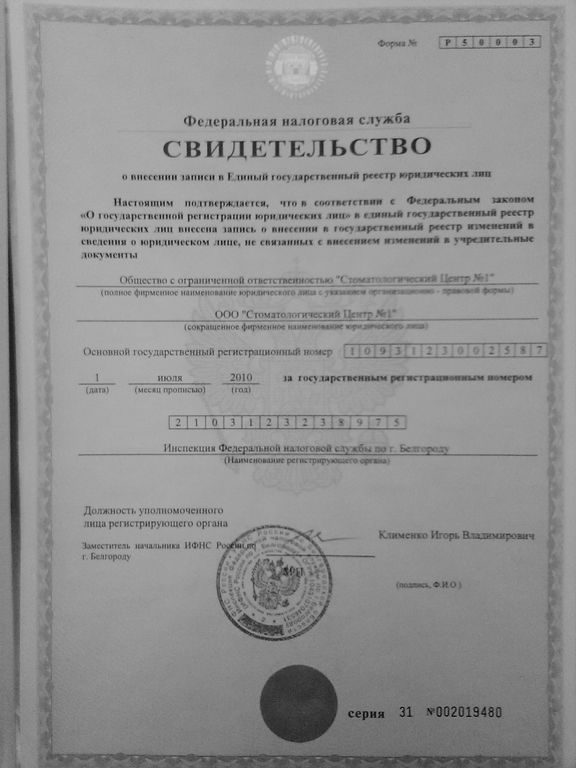

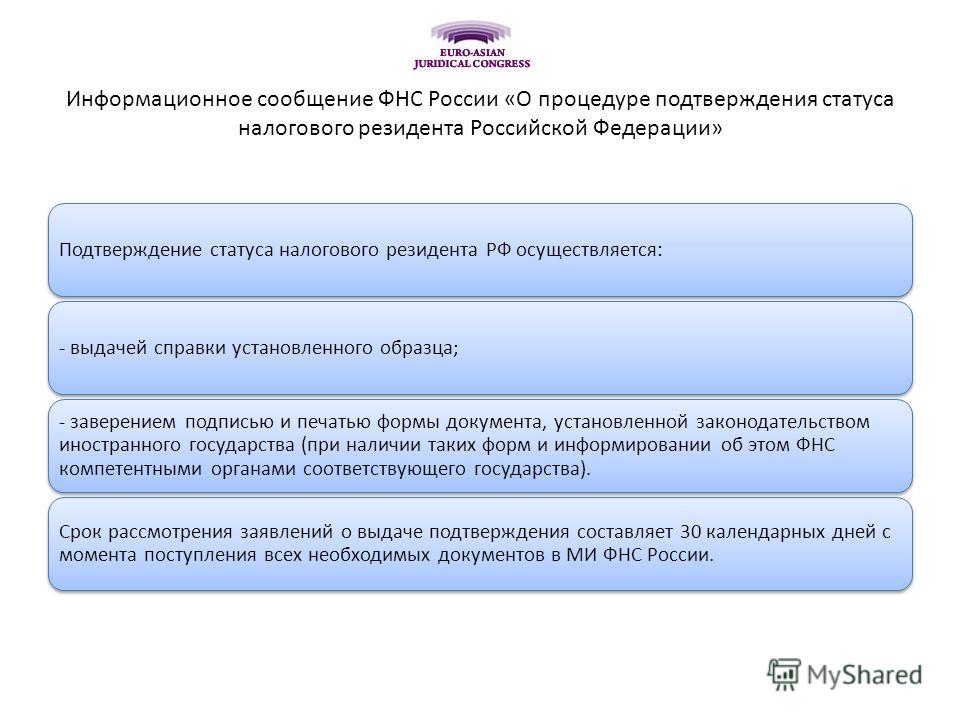

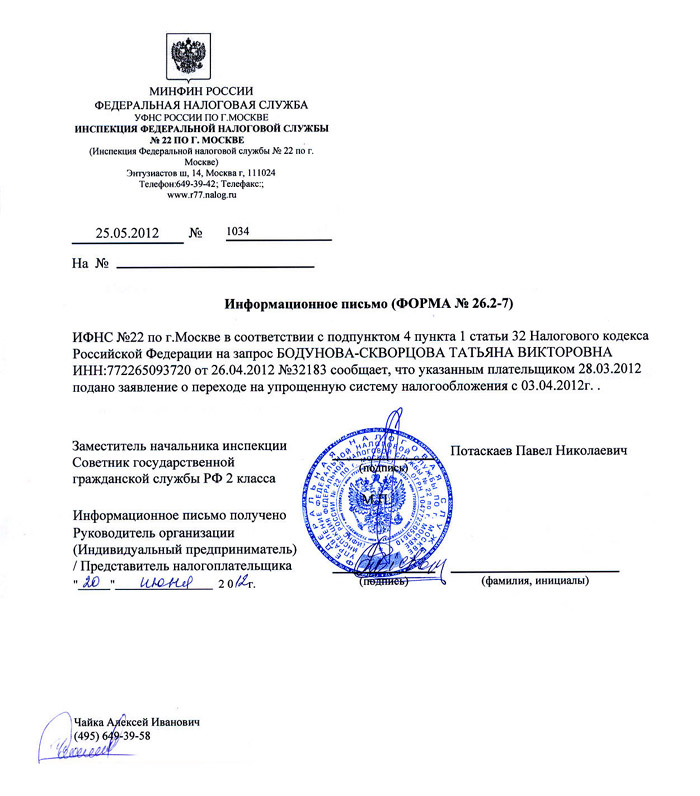

Подтверждение статуса налогового резидента РФ осуществляется путем выдачи ФНС России или уполномоченным ею территориальным налоговым органом запрашиваемого документа.

Поскольку документ, подтверждающий статус налогового резидента РФ, выдается за один календарный год, предшествующий дню представления заявления в налоговый орган, или текущий календарный год, то такой документ может быть представлен налоговому агенту физическим лицом — соискателем работы лишь во втором полугодии, когда его статус резидента РФ уже не сможет измениться до конца года.

В заявлении физическому лицу следует заполнить раздел 2 «Сведения о времени пребывания физического лица на территории Российской Федерации», указав также факты и обстоятельства, требующие подтверждения статуса налогоплательщика налоговым резидентом РФ. К заявлению надлежит приложить копии документов, подтверждающих пребывание физического лица на территории РФ в период времени, за который необходимо получить документ, подтверждающий статус налогового резидента РФ.

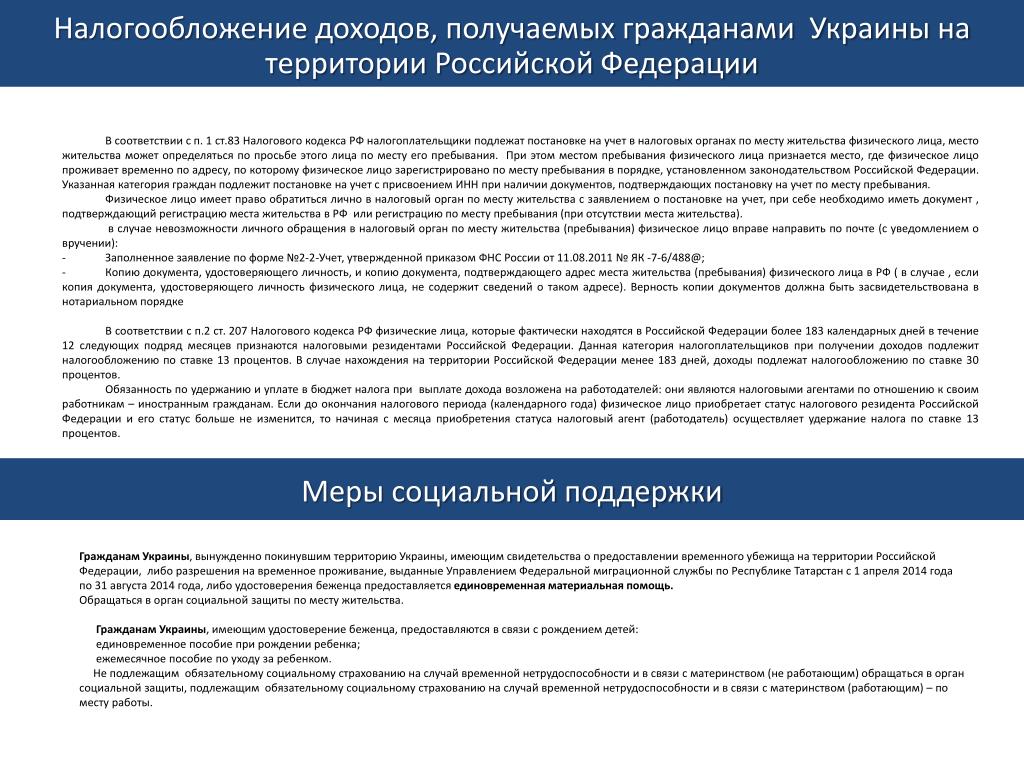

НДФЛ с заработной платы сотрудников — граждан Белоруссии удерживается и уплачивается в российский бюджет по ставке 13%, то есть по той же ставке, что и с выплат гражданам России.

Согласно Договору о ЕАЭС трудовые права граждан Белоруссии приближены к правам российских граждан. Поэтому особенности трудоустройства, налогообложения и исчисления страховых взносов при приеме на работу сотрудника — гражданина Белоруссии практически отсутствуют. Особое внимание нужно обратить на необходимость уведомления ФМС о появлении такого работника, на оформление трудовой книжки (продолжать записи можно только в документе советского образца, в остальных случаях сотруднику нужно открыть новую трудовую книжку образца, действующего на территории РФ). При исчислении страховых взносов важно, что все 22% взносов относятся на страховую часть пенсии. НДФЛ удерживается по ставке 13%, а налоговые вычеты к заработку гражданина Белоруссии можно применить, только если он имеет статус налогового резидента РФ.

Документы КонсультантПлюс для ознакомления:

Документ 1

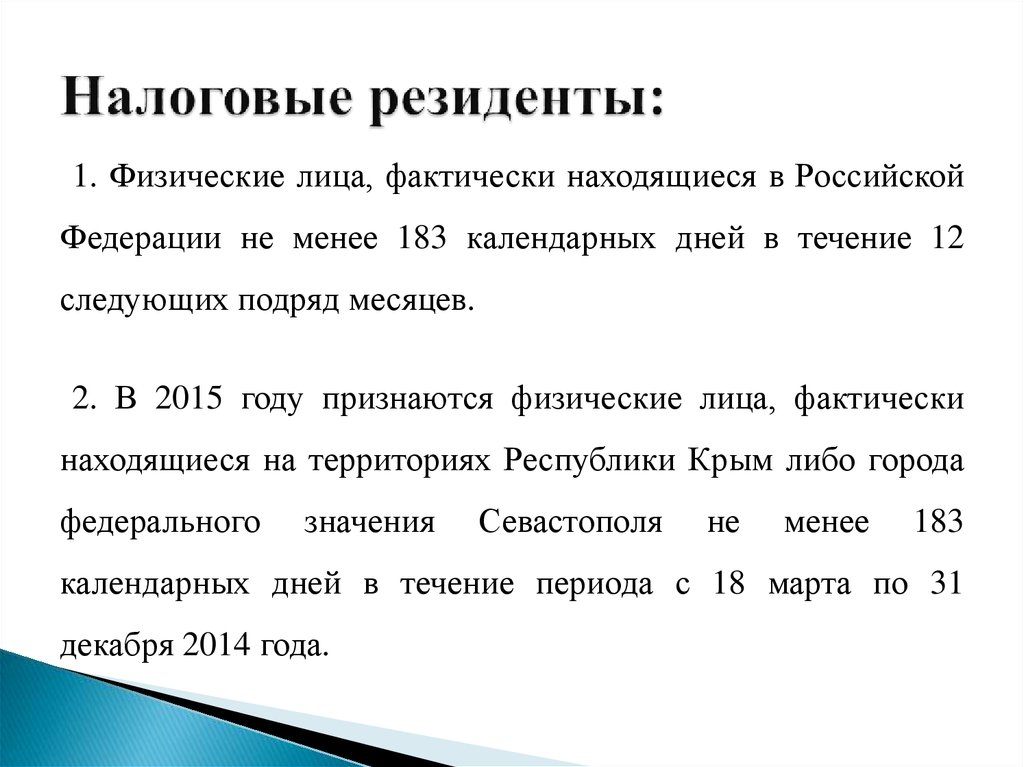

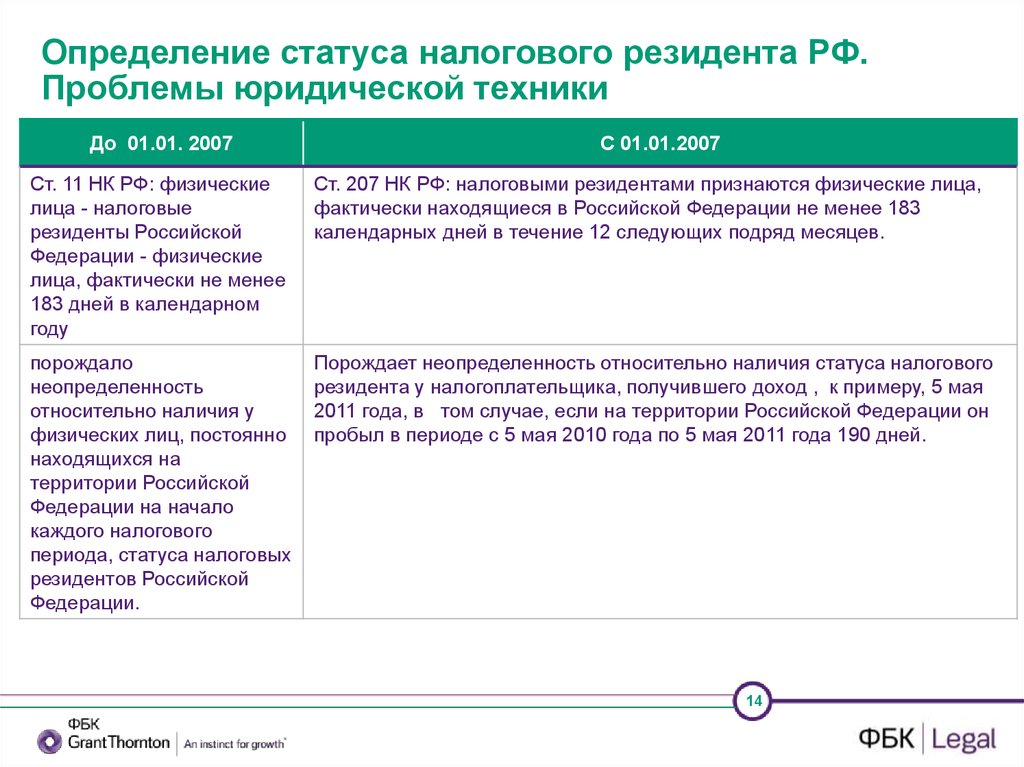

Лица, признаваемые налоговыми резидентами РФ

Подтвердить статус налогового резидента РФ может понадобиться в связи с обязанностью гражданина по исчислению и уплате НДФЛ, в том числе для избежания двойного налогообложения в соответствии с международными соглашениями об избежании двойного налогообложения.

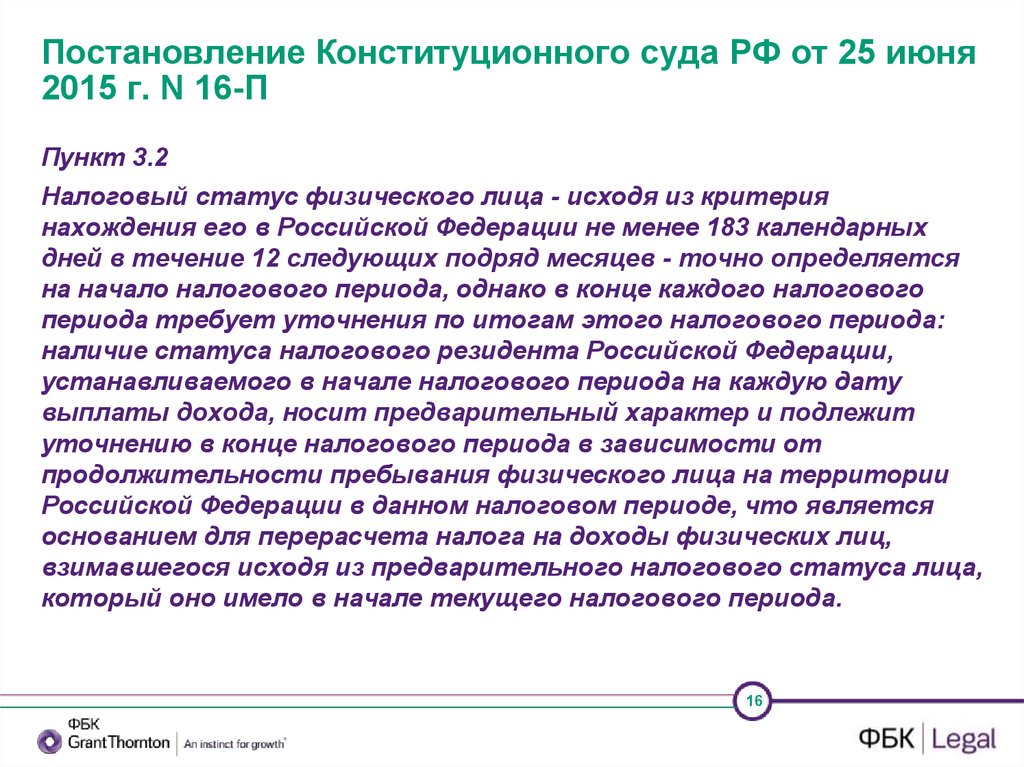

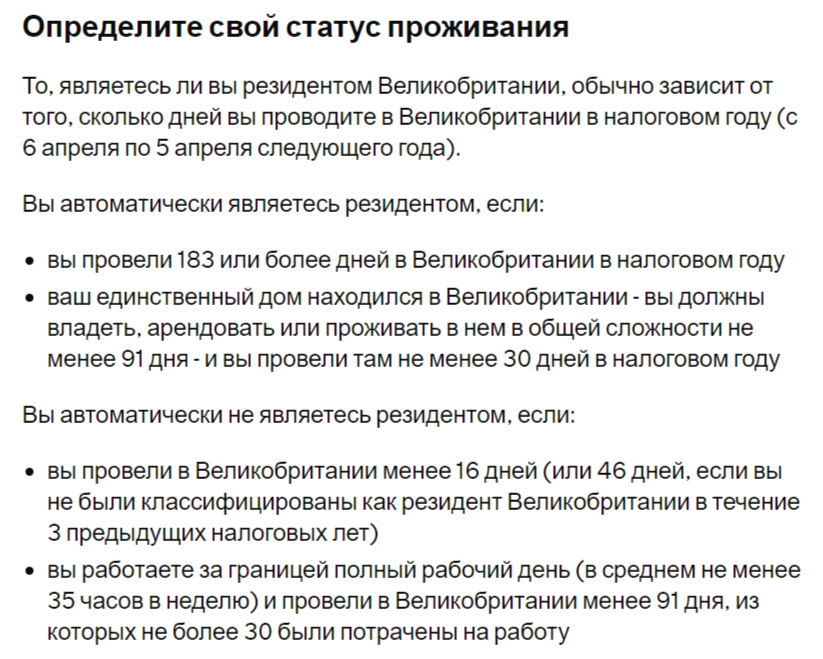

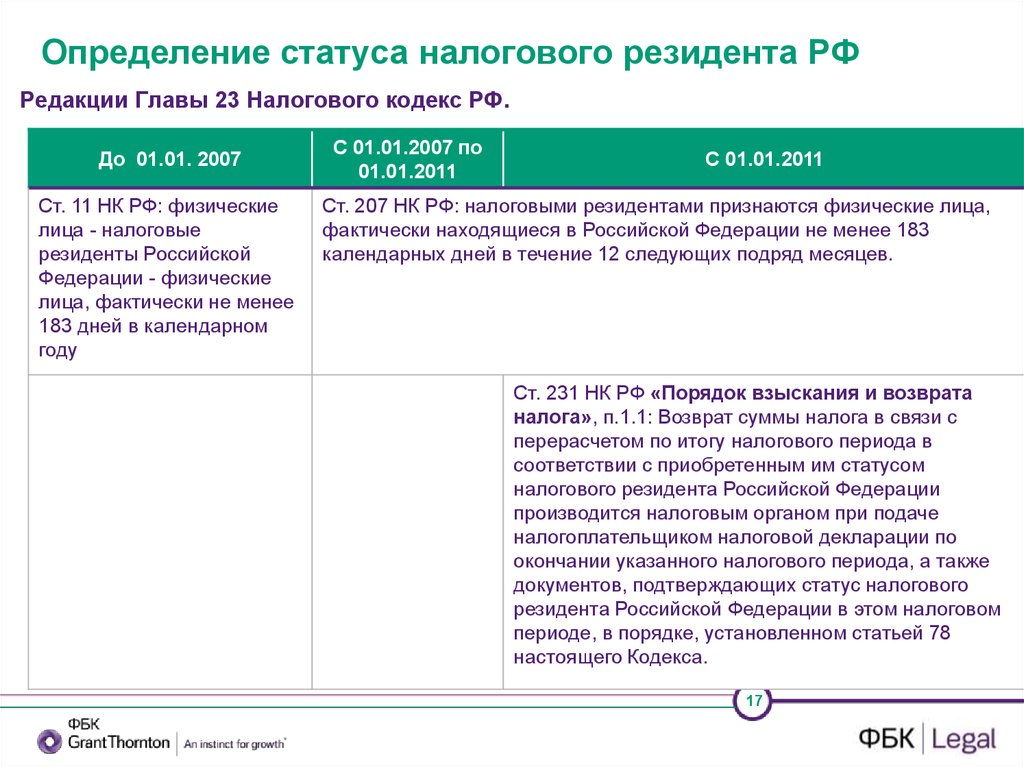

По общему правилу налоговыми резидентами РФ признаются физлица, фактически находящиеся в РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев. Международные соглашения могут устанавливать иной порядок определения резидентства (ст. 7, п. 2 ст. 207 НК РФ).

Порядок оформления документа, подтверждающего статус налогового резидента РФ

С 01.07.2017 налоговые органы обязаны по заявлению налогоплательщика выдавать ему документ, подтверждающий статус налогового резидента РФ. Порядок представления такого документа действует с 09.12.2017 (пп. 16 п. 1 ст. 32 НК РФ; ч. 6 ст. 13 Закона от 30.11.2016 N 401-ФЗ; Порядок, утв. Приказом ФНС России от 07.11.2017 N ММВ-7-17/837@).

Порядок представления такого документа действует с 09.12.2017 (пп. 16 п. 1 ст. 32 НК РФ; ч. 6 ст. 13 Закона от 30.11.2016 N 401-ФЗ; Порядок, утв. Приказом ФНС России от 07.11.2017 N ММВ-7-17/837@).

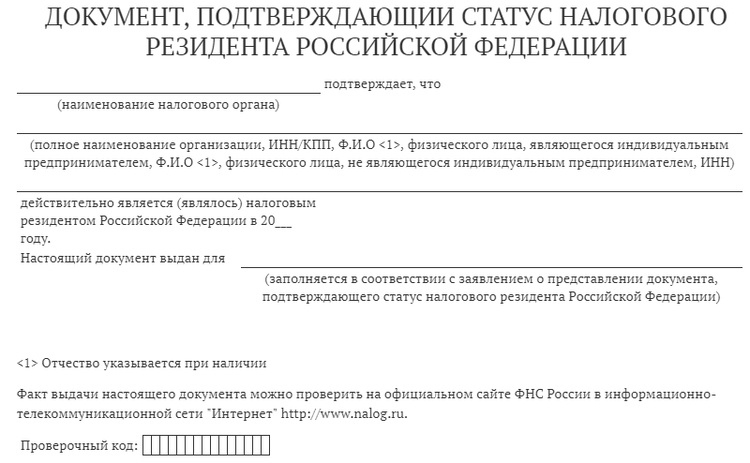

Документ, подтверждающий статус налогового резидента РФ, выдается на основании заявления налогоплательщика, поданного в ФНС России или уполномоченный налоговый орган лично, по почте или в электронной форме через официальный сайт ФНС России (сервис «Подтвердить статус налогового резидента Российской Федерации»). К заявлению могут быть приложены документы о фактах и обстоятельствах, требующих подтверждения статуса налогоплательщика, например документы, подтверждающие право на получение доходов в иностранном государстве (п. п. 4, 5 Порядка).

Заявление, представленное в электронной форме, рассматривается налоговым органом в течение 10 календарных дней со дня его поступления. В случае подачи заявления лично или по почте срок рассмотрения заявления составляет 20 календарных дней.

В случае положительного решения выдается документ, подтверждающий статус налогового резидента РФ, за один календарный год (предшествующий дню представления заявления, текущий календарный год или предыдущие календарные годы). Для целей применения международных договоров РФ об избежании двойного налогообложения этот документ выдается по каждому источнику дохода и объекту имущества (п. п. 6, 7 Порядка).

Для целей применения международных договоров РФ об избежании двойного налогообложения этот документ выдается по каждому источнику дохода и объекту имущества (п. п. 6, 7 Порядка).

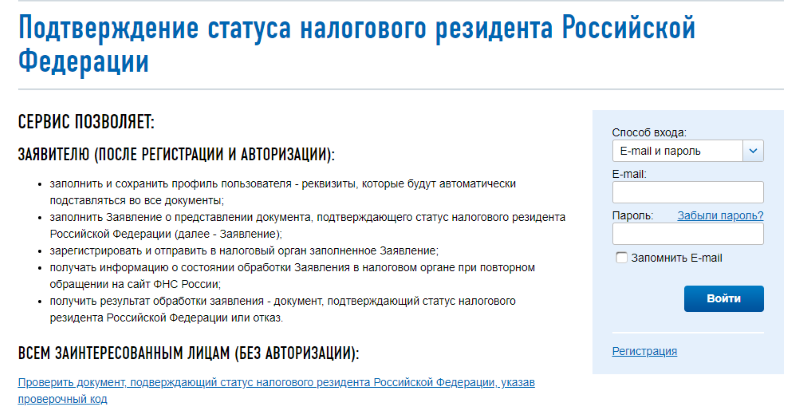

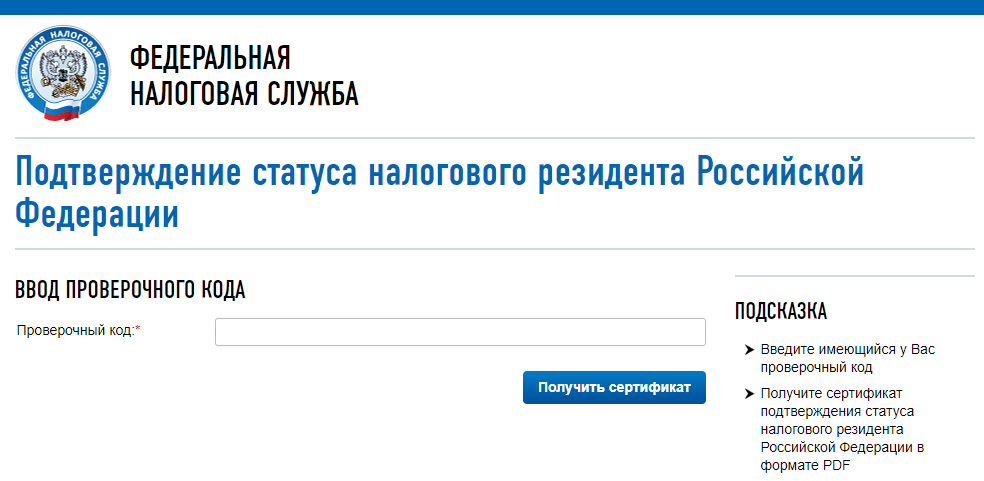

Документ, подтверждающий статус налогового резидента РФ, направляется налогоплательщику (его представителю) выбранным им способом получения документа: на бумажном носителе по почте или в электронной форме через официальный сайт ФНС России. При этом факт выдачи документа может быть подтвержден путем ввода проверочного кода в сервисе на официальном сайте ФНС России (п. п. 8, 9 Порядка).

Если по итогам рассмотрения заявления не подтверждается статус налогового резидента РФ, налогоплательщик (его представитель) информируется об этом выбранным им способом (п. 10 Порядка).

| См. также: Официальный сайт Федеральной налоговой службы — www.nalog.ru |

Ситуация: Как физическому лицу подтвердить статус налогового резидента РФ? («Электронный журнал «Азбука права», 2020) {КонсультантПлюс}

Ответ подготовил Консультант Регионального информационного центра сети КонсультантПлюс

Земцова Елена Владиславовна

Ответ актуален на 07. 02.2020 г.

02.2020 г.

Латвийский государственный портал

- Начало

- КПУ

- Финансы и налоги

- Сборы, налоги

- 630

Переведено с Hugo.lv

Выбранная организация: Valsts ieņēmumu dienests

|

Краткое описание: Получатели: Cрок: Удостоверение — заявление утверждается в месячный срок после их получения. |

|

|

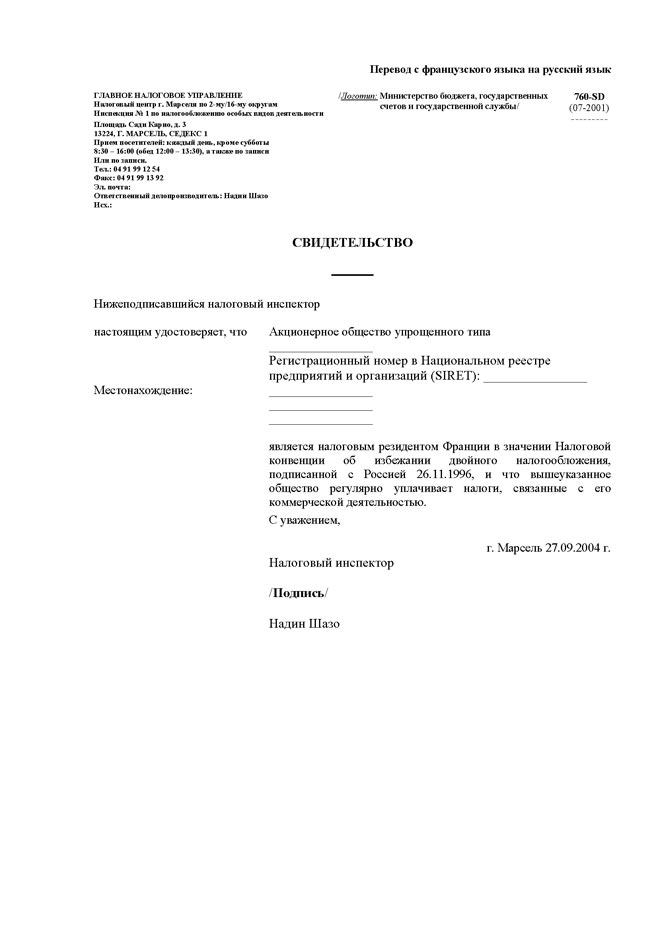

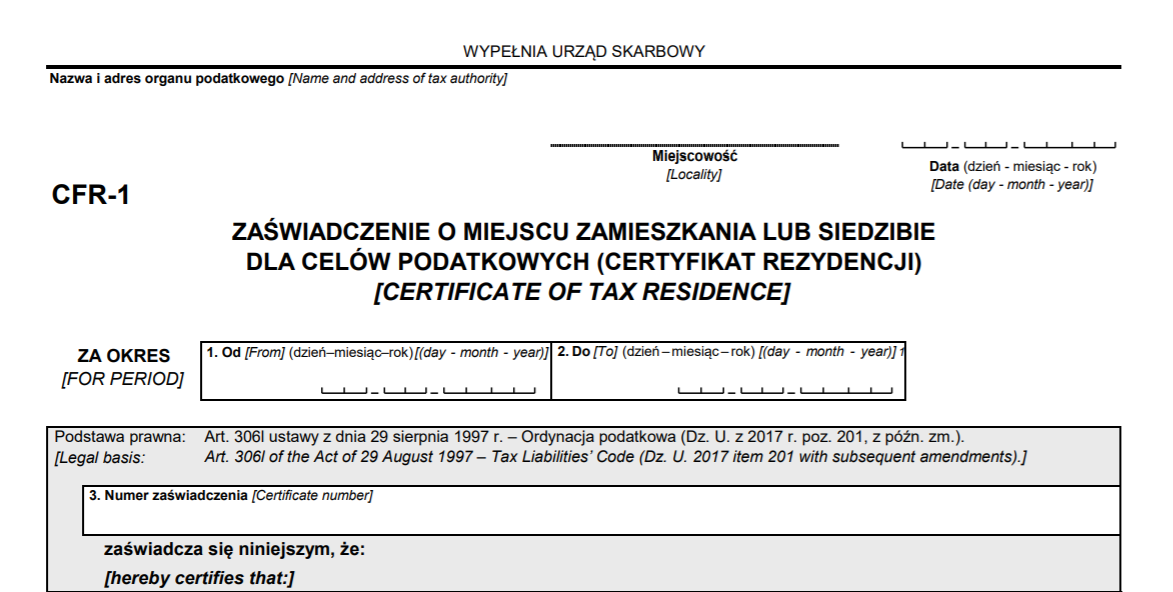

1. Удостоверение резидента — заявление о применении налоговых льгот, подтверждение резидента — заявление о возврате налогов, заявление о нерегистрации постоянного представительства должно быть подготовлено разработанными определенными формами бланками заявления в соответствии с правилами Кабинета министров от 30.04.2001 № 178 «Порядок применения налоговых льгот, установленных международными договорами об избежании двойного налогообложения и неуплаты налогов». Удостоверение резидента:

Удостоверение резидента — заявление о применении налоговых льгот:

Удостоверение резидента — заявление о возврате налогов:

gov.lv gov.lv

Сумма дополнительно взимаемых налогов возвращается в порядке и сроки, установленные статьей 28 Закона “О налогах и пошлинах”. Заявление о нерегистрации постоянного представительства

Документы должны быть представлены Заявление о нерегистрации постоянного представительства Документы должны быть представлены Удостоверение резидента — заявление о возврате налогов Документы должны быть представлены Удостоверение резидента — заявление о применении налоговых льгот |

На сайте учреждения жителям В Системе электронного декларирования СГД на месте Служба государственных доходов Adrese: Talejas iela 1, Rīga, LV-1026 Tālrunis: 67120000

vid@vid. https://www.vid.gov.lv Почта Служба государственных доходов Adrese: Talejas iela 1, Rīga, LV-1026 Другая контактная информация: Jāizmanto pasta indekss LV-1978 |

|

2. solis / Получение услуги

Удостоверение резидента:

Удостоверение резидента — заявление о применении налоговых льгот:

Удостоверение резидента — заявление о возврате налогов:

|

На сайте учреждения жителям В Системе электронного декларирования СГД Почта Служба государственных доходов Adrese: Talejas iela 1, Rīga, LV-1026 Другая контактная информация: Jāizmanto pasta indekss LV-1978 |

Больше информации на государственном языке

О возможности принятия сертификатов налогового резидентства в электронном виде налоговыми администрациями государств

О возможности принятия сертификатов налогового

резидентства в электронном виде налоговыми администрациями государств — участников СНГ

Приоритетным направлением деятельности налоговых администраций является обеспечение поступлений в бюджет путём оказания качественных услуг налогоплательщикам. В условиях развивающихся электронных технологий перед налоговыми администрациями встает задача по переводу большинства процедур, связанных с налоговым администрированием, в электронный вид.

В условиях развивающихся электронных технологий перед налоговыми администрациями встает задача по переводу большинства процедур, связанных с налоговым администрированием, в электронный вид.

Одной из основных услуг, оказываемой налоговыми администрациями в целях реализации права налогоплательщика на применение льготного налогообложения, предусмотренного международными соглашениями об избежании двойного налогообложения, а также для избежания двойного налогообложения, является выдача документов, подтверждающих статус налогового резидента.

Предоставление данной услуги через электронный сервис и ее перевод в электронный вид значительно упрощает процесс подтверждения налогового резидентства как для налогоплательщика, так и для налогового органа, позволяет повысить уровень защиты данных документов от подделки и сократить время на их получение.

Налоговые администрации государств – участников СНГ, следуя основным тенденциям современного налогового администрирования, ведут активную работу в части использования электронной формы документов, подтверждающих статус налогового резидента.

Так, электронные формы документов, подтверждающих статус налогового резидента, принимаются налоговыми администрациями Республики Армения, Республики Беларусь, Республики Казахстан и Российской Федерации, при условии наличия возможности проверки подлинности таких документов.

Начиная с июля 2017 года, выдачу документов, подтверждающих статус налогового резидента, в электронной форме осуществляет налоговая администрация Азербайджанской Республики.

В Российской Федерации и Республике Казахстан прорабатываются вопросы порядка и формата выдачи документов, подтверждающих статус налогового резидента, в электронной форме, а также внедрения соответствующего интерактивного сервиса на веб-портале налоговой администрации. Порядок выдачи налоговыми органами таких документов находится в стадии разработки также в Республике Армения.

В Республике Молдова вопрос предоставления и принятия электронной формы документов, подтверждающих статус налогового резидента, находится на стадии рассмотрения.

Возможность принятия электронной формы документов, подтверждающих статус налогового резидента, изучается также и Республикой Таджикистан, где применение такой практики предполагается на двусторонней основе со странами, с которыми будет создана правовая основа для признания документов в электронном виде и электронных подписей компетентных органов.

Налоговая служба Кыргызстана принимает документы, подтверждающие статус налогового резидента, только в бумажном виде, заверенные подписью и печатью компетентного органа.

СПРАВОЧНАЯ ИНФОРМАЦИЯ

о практике использования электронной формы документов, подтверждающих статус налогового резидента,

в государствах – участниках СНГ

АЗЕРБАЙДЖАНСКАЯ РЕСПУБЛИКА, начиная с июля 2017 года, осуществляет выдачу документов, подтверждающих статус налогового резидента, в электронной форме. После внесения соответствующих изменений в Правила администрирования налоговых соглашений, налогоплательщики получили возможность обращаться в налоговые органы за документами, подтверждающими статус налогового резидента, в режиме онлайн, через личный кабинет налогоплательщика на электронном портале Министерства по налогам Азербайджанской Республики. Документы выдаются как в электронной форме, так и на бумажном носителе. Они заверяются электронной подписью компетентного лица налогового органа, выдавшего документ. Внедрение электронной формы документа позволило ускорить процедуру его выдачи, уменьшить административное бремя на налогоплательщика, сократить административные расходы, а также бумажный документооборот.

Документы выдаются как в электронной форме, так и на бумажном носителе. Они заверяются электронной подписью компетентного лица налогового органа, выдавшего документ. Внедрение электронной формы документа позволило ускорить процедуру его выдачи, уменьшить административное бремя на налогоплательщика, сократить административные расходы, а также бумажный документооборот.

Реализация удаленного просмотра третьими лицами (налоговыми агентами, налоговыми органами другого государства) выданных в электронной форме документов не предусматривается. На данном этапе Министерством по налогам изучается возможность принятия документов в электронной форме, заверенных электронной подписью, только от государств, с которыми будет создана нормативно-правовая база для взаимного признания электронных подписей, выданных аккредитованными сертификационными центрами этих государств. В случае наличия юридической основы для признания документов в электронной форме и признания электронных подписей компетентных органов других государств, возможно внедрение практики применения документов в электронном виде на двухсторонней основе.

В РЕСПУБЛИКЕ АРМЕНИЯ в соответствии с дополнениями, внесенными в постановление Правительства Республики Армения от 07.10.2004 № 1398-N, электронные формы документов, подтверждающих статус налогового резидента, принимаются налоговыми органами Республики Армения при условии, что они могут уточнить достоверность данного документа посредством направления запроса в соответствующий иностранный компетентный орган.

Порядок выдачи налоговыми органами Республики Армения электронных форм документов, подтверждающих статус налогового резидента, находится в стадии разработки.

Налоговые органы РЕСПУБЛИКИ БЕЛАРУСЬ для целей применения положений соглашений об избежании двойного налогообложения принимают документы, подтверждающие статус налогового резидента, которые были выданы налоговыми администрациями других стран в электронной форме, при условии, что государства происхождения таких документов реализуют возможность проверки их подлинности.

Выдача документов, подтверждающих статус налогового резидента, на территории РЕСПУБЛИКИ МОЛДОВА осуществляется налоговыми органами на основании Постановления Правительства Республики Молдова № 101 от 05. 02.2013 об утверждении типовых форм, подтверждающих резидентство и уплату нерезидентами подоходного налога в Республике Молдова. Процесс выдачи справок предполагается усовершенствовать путем его перевода в электронный вид.

02.2013 об утверждении типовых форм, подтверждающих резидентство и уплату нерезидентами подоходного налога в Республике Молдова. Процесс выдачи справок предполагается усовершенствовать путем его перевода в электронный вид.

В соответствии с Законом Республики Молдова от 29.05.2-14 № 91 «Об электронной подписи и электронном документе», электронный документ, подписанный простой электронной подписью или усиленной неквалифицированной электронной подписью, признается равнозначным документу на бумажном носителе, подписанному собственноручной подписью, только в случаях, прямо установленных нормативными актами или соглашением сторон по применению электронной подписи, с соблюдением требований аутентичности электронного документа.

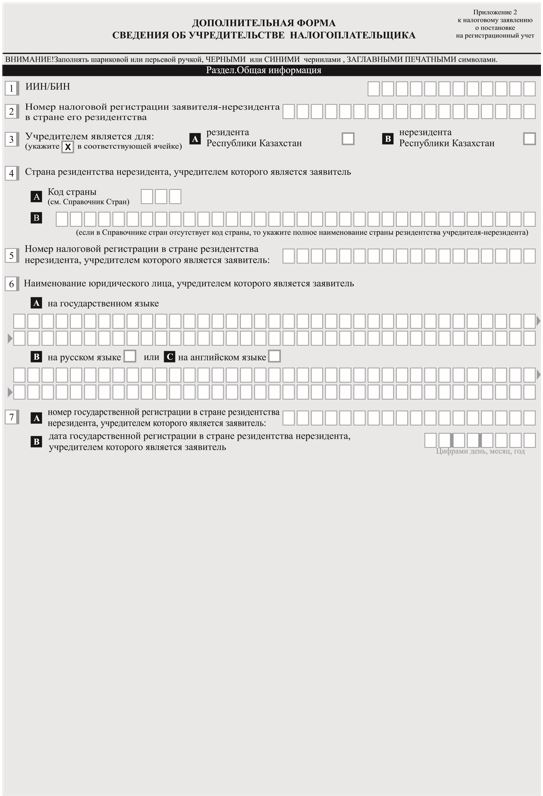

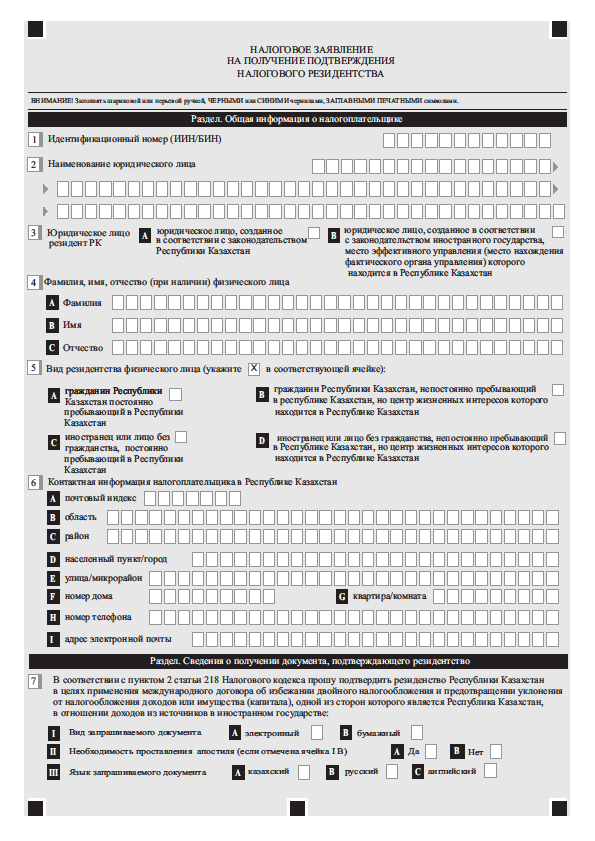

В РЕСПУБЛИКЕ КАЗАХСТАН в соответствии с Законом «О внесении изменений и дополнений в некоторые законодательные акты Республики Казахстан по вопросам налогообложения и таможенного администрирования» с 1 января 2014 года предусмотрено представление в налоговый орган документа, подтверждающего резидентство, в виде «бумажной копии электронного документа, подтверждающего резидентство, размещенного на интернет-ресурсе компетентного органа иностранного государства».

Это позволяет принимать от нерезидентов размещенные на интернет-ресурсе компетентного органа иностранного государства документы, подтверждающие статус налогового резидента, в электронном виде, при условии наличия возможности проверки подлинности данного документа.

Вместе с тем, в настоящее время Комитетом государственных доходов при Правительстве Республики Казахстан (далее – Комитет) проводится активная работа по автоматизации процесса принятия заявления о подтверждении налогового резидентства и выдачи документа, подтверждающего резидентство Республики Казахстан. Для заявителя предусмотрена возможность выбора формата выходного документа (бумажный, электронный), языка, необходимости проставления апостиля.

Кроме того, прорабатываются вопросы порядка выдачи, формата документа, а также внедрения интерактивного сервиса на web-портале Комитета с возможностью просматривать, скачивать и распечатывать непосредственно заявителем, его контрагентами, а также иностранными налоговыми органами.

При этом проверку подлинности документа, подтверждающего статус налогового резидента Республики Казахстан, предполагается осуществлять путем ввода соответствующего уникального кода, присвоенного данному документу, в соответствующий интерактивный сервис на web-портале Комитета.

В КЫРГЫЗСКОЙ РЕСПУБЛИКЕ в соответствии с Положением о порядке применения соглашений (конвенций) об избежании двойного налогообложения и предотвращении уклонения от уплаты налогов на доход и капитал (имущество), заключенных Кыргызской Республикой с иностранными государствами, утвержденным постановлением Правительства Кыргызской Республики от 15.05.2012 № 298, документы, подтверждающие статус налогового резидента, принимаются только в бумажном виде. Документы должны быть заверены подписью и печатью компетентного или уполномоченного органа.

Вопрос выдачи документов, подтверждающих статус налогового резидента, в электронной форме находится на стадии изучения.

В РОССИЙСКОЙ ФЕДЕРАЦИИ в соответствии с положениями подпункта «б» пункта 4 статьи 1 Федерального закона № 401-ФЗ от 30. 10.2016 «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации» Налоговым кодексом Российской Федерации с 01.07.2017 г. предусмотрено предоставление налогоплательщику (его представителю) документа, подтверждающего статус налогового резидента Российской Федерации, в электронной форме или на бумажном носителе.

10.2016 «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации» Налоговым кодексом Российской Федерации с 01.07.2017 г. предусмотрено предоставление налогоплательщику (его представителю) документа, подтверждающего статус налогового резидента Российской Федерации, в электронной форме или на бумажном носителе.

Такая возможность будет реализована в 2017 году. Порядок выдачи документа, подтверждающего статус налогового резидента Российской Федерации, а также его форма и формат будут утверждены приказом Федеральной налоговой службы (ФНС России).

В настоящее время ФНС России работает над автоматизацией процесса предоставления результатов рассмотрения заявлений о подтверждении статуса налогового резидента Российской Федерации, также будет реализована возможность просмотра документа в электронной форме (с согласия налогоплательщика) третьими сторонами (налоговый агент, иностранный налоговый орган) путем ввода «проверочного кода». Для указанных целей ведется разработка интерактивного сервиса на официальном интернет-портале ФНС России (www.nalog.ru). Данный сервис будет также интегрирован с личным кабинетом налогоплательщика.

Для указанных целей ведется разработка интерактивного сервиса на официальном интернет-портале ФНС России (www.nalog.ru). Данный сервис будет также интегрирован с личным кабинетом налогоплательщика.

В РЕСПУБЛИКЕ ТАДЖИКИСТАН документ, подтверждающий статус налогового резидентства, выдается и принимается на бумажном носителе.

Республика Таджикистан не исключает возможности использования в будущем практики выдачи и принятия документов, подтверждающих статус налогового резидента, в электронной форме. Внедрение электронных документов может быть реализовано в соответствии с действующим законодательством и заключенными двухсторонними договорами.

Налоговый комитет при Правительстве Республики Таджикистан считает целесообразным внедрение практики применения документов в электронной форме на двусторонней основе и при наличии юридической основы для применения электронных сертификатов и признания электронных подписей, а также надежного технического решения и безопасности каналов обмена.

Как подтвердить статус налогового резидента России в ФНС

Приказом ФНС России от 07.11.2017 N ММВ-7-17/837@ официально была утверждена процедура подтверждения статуса налогового резидента РФ, форма и формат заявления на получение данного статуса, а также способы его представления в налоговые органы. Также был установлен срок оказания ФНС данной услуги – 40 дней.

Начиная с июля 2017 года, в обязанности ФНС стало входить подтверждение статуса резидента РФ по заявлению налогоплательщика, однако порядок данной процедуры подробно прописан не был. Руководствоваться приходилось старым информационным сообщением ФНС, подготовленным еще до внесения изменений в п. 1 ст. 32 НК РФ.

Рассмотрим подробно, кто признается налоговым резидентом и что изменилось в порядке подтверждения данного статуса в 2017 году.

Налоговый резидент – кто это?

Налоговым резидентом РФ является физическое лицо, пребывающее на территории России не менее 183 дней в течение 12 следующих друг за другом календарных месяцев.

Примечание: данный срок не прерывается при нахождении заграницей в течение менее 6 месяцев для лечения и обучения, а также при выполнении работ или оказании услуг на морских месторождениях углеводородного сырья.

Для чего нужно подтверждать статус резидента РФ

Подтверждение данного статуса может понадобиться как физическому лицу, так и организации в следующих случаях:

- Если российская компания оказывает услуги или реализует товар иностранному контрагенту.

В данном случае иностранная организация во избежание двойного налогообложения вправе запросить подтверждение статуса резидента (уведомление) от своего контрагента – российской компании.

- Если ИП или гражданин оказывают услуг иностранному партнеру.

Так же, как и в первом случае, во избежание двойного налогообложения иностранный партнер вправе затребовать у лица, оказывающего ему услуги, документ, подтверждающий статус резидента РФ.

- Если организация или гражданин получают доход от участия в деятельности иностранной компании (дивиденды).

- Когда предоставление указанного уведомления требует иностранный налоговый орган.

Рассмотрим вкратце, как изменился порядок получения данного статуса в 2017 году.

Сравнительная таблица изменений, произошедших в порядке подтверждения статуса резидента РФ

Основания для сравнения | До декабря 2017 года | С декабря 2017 года |

|---|---|---|

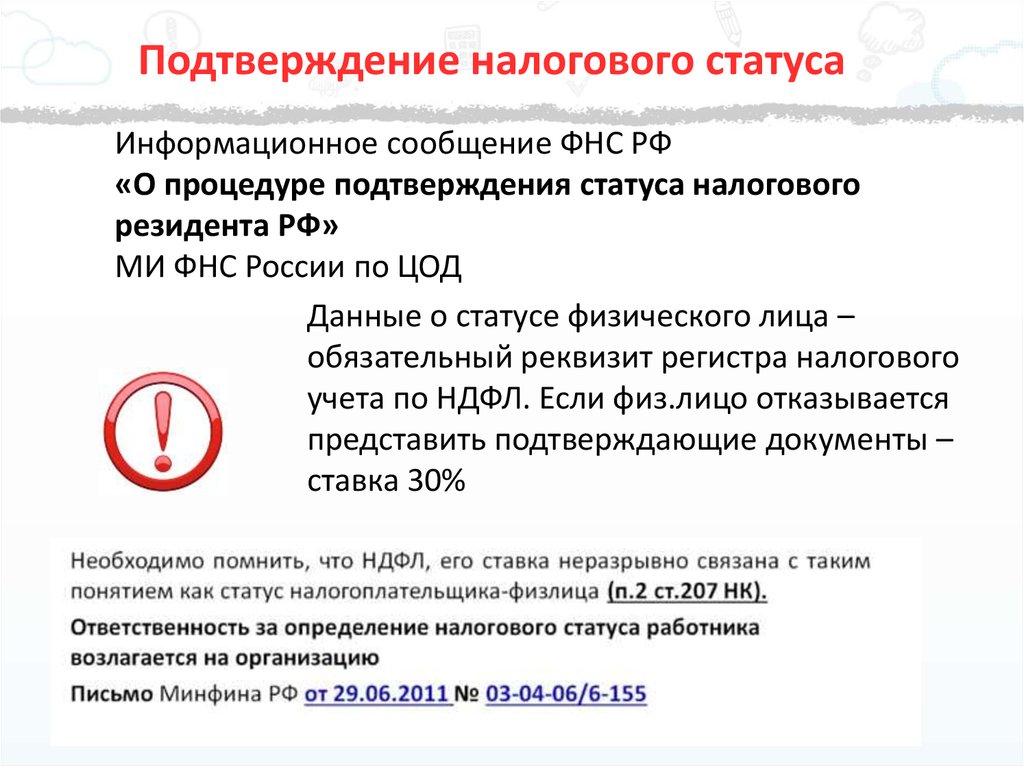

Документ, регламентирующий порядок проведения процедуры | Информационное сообщение ФНС | Приказ ФНС от 07.11.2017 N ММВ-7-17/837@. |

Орган, выдающий необходимый документ | Межрайонная инспекция ФНС России по ЦОД | ФНС РФ или уполномоченный им территориальный налоговый орган |

Срок выдачи уведомления | 30 дней | 40 дней |

Заявление на выдачу документа, подтверждающего статус резидента | Официально формы указанного документа не существовало. Организации, ИП и граждане должны были предоставить заявление, составленное в произвольной форме с указанием обязательных реквизитов | Форма документа приложена к Приказу (номер по КНД 1111048) |

Уведомление, выдаваемое налоговой | Форма уведомления установлена не была. Заинтересованному лицу выдавалась справка установленного образца | Форма документа приложена к Приказу (номер по КНД 1120008) |

Способы сдачи документов в налоговую |

|

|

Срок, на который выдается уведомление | Уведомление может быть выдано не только за текущий календарный год, но и за предыдущие периоды в случае представления всех необходимых документов | За один календарный год |

Рассмотрим более подробно новый порядок получения указанного уведомления из налоговой.

Документ, регламентирующий порядок проведения процедуры

Начиная с 9 декабря 2017 года, получение уведомления из налоговой о наличии статуса резидента РФ осуществляется в соответствии с Приказом ФНС от 07.11.2017 N ММВ-7-17/837@.

Указанным документом более детально описан порядок подачи заявления и выдачи уведомления налоговым органом. Также в приложениях к приказу приведена форма документа, представляемого в налоговый орган для получения уведомления, и сама форма уведомления, выдаваемого налоговым органом.

Орган, выдающий уведомление

С декабря 2017 года подтверждение статуса резидента и выдача соответствующего уведомления осуществляется непосредственно ФНС или ее уполномоченным территориальным органом.

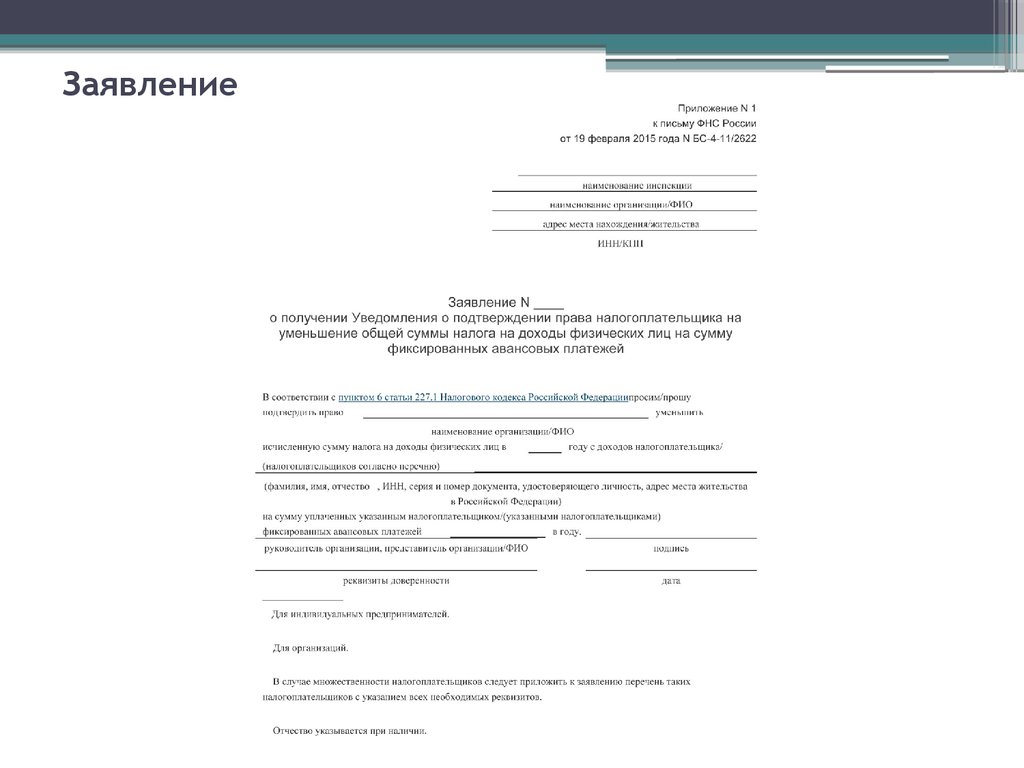

Заявление, представляемое для подтверждения статуса резидента

До декабря 2017 года формы заявления, представляемого организацией, ИП или гражданином в налоговый орган, не существовало вовсе, оно составлялось в произвольной форме с указанием необходимых документов, поименованных в вышеуказанном информационном сообщении ФНС.

Начиная с 9 декабря, заявление представляется по утвержденной ФНС РФ форме (номер КНД 1111048), с указанием следующих обязательных сведений:

- Наименования юридического лица (ФИО ИП или гражданина).

- Года, за который заявитель хочет получить уведомление.

- Причину выдачи уведомления (для применения двустороннего международного договора или для других целей).

- Сведения о документе, удостоверяющем личность физического лица, если у него нет ИНН.

- Сведения о времени пребывания ИП или гражданина на территории РФ.

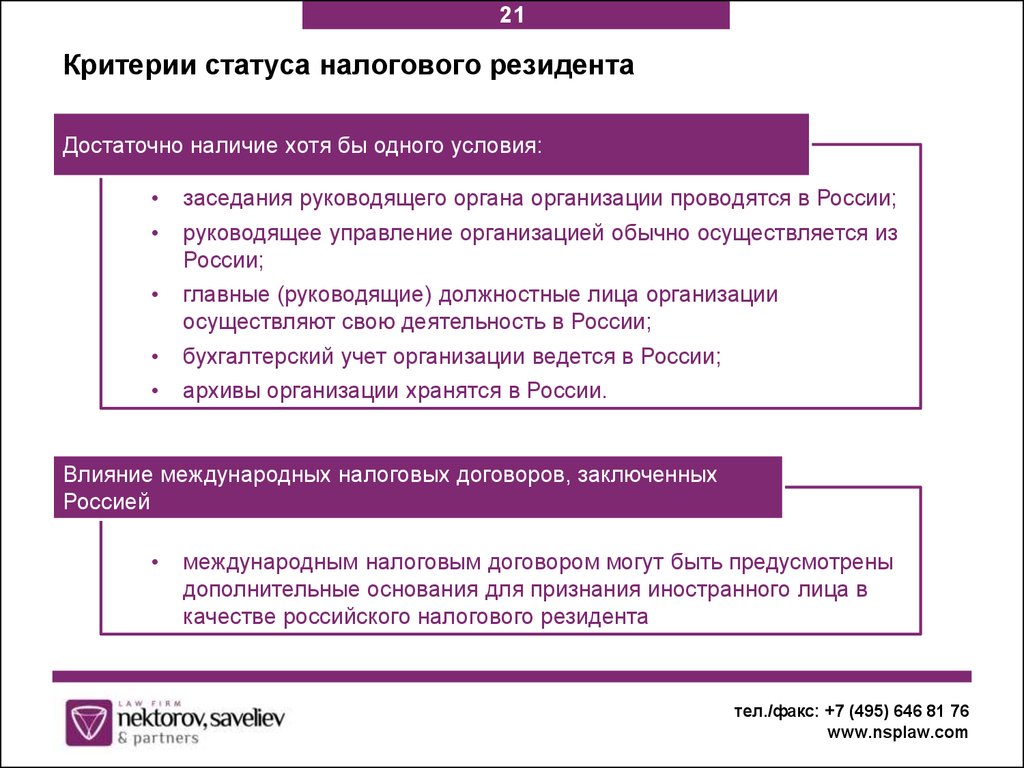

- Основания для признания организации налоговым резидентом РФ.

Какие разделы заявления заполняют ИП и обычные граждане

- Титульный лист с указанием полных ФИО и ИНН, года, за который выдается уведомление, и способа его получения.

Если ИНН у гражданина нет, он дополнительно заполняет раздел 1 страницы 002, где указывает сведения о документе, удостоверяющем личность (паспорте, свидетельстве о рождении, военном билете и т.

д.)

д.) - Сведения о времени пребывания ИП или гражданина на территории России (раздел 2 страницы 002).

Какие разделы заполняет организация

- Титульный лист с указанием наименования организации, ИНН/КПП, года, за который выдается уведомление, и способа получения уведомления из налоговой.

- Основания для признания организации налоговым резидентом РФ (раздел 3 страницы 002).

Форма документа на подтверждение статуса налогового резидента РФ (скачать образец заявления в формате .xls).

Документы, прикладываемые к заявлению

К заявлению организация, ИП или гражданин вправе приложить следующие документы:

- Копию договора (контракта), подтверждающего получение дохода или право на его получение в иностранном государстве.

- Документы, подтверждающие право владения имуществом.

- Решение собрания участников о выплате дивидендов или иные документы, подтверждающие выплату дивидендов.

- Копии платежных поручений (кассовых чеков).

- Бухгалтерские справки.

- Иная первичная документация.

Примечание: к заявлению, предоставляемому ИП или гражданином, могут быть приложены копии документов, подтверждающих пребывание данного лица на территории России в том периоде, за который необходимо получить уведомление.

Важно: если документы, прилагаемые к заявлению, составлены на иностранном языке, их необходимо перевести на русский язык и заверить в нотариальном порядке.

Способы сдачи документов в налоговую

Заявление с пакетом необходимых документов может быть направлено в налоговый орган:

- Лично.

- По почте заказным письмом с описью вложения.

- По интернету через официальный сайт ФНС РФ.

Таким же способом организация, ИП или гражданин может получить уведомление из налоговой о подтверждении статуса резидента РФ.

Срок выдачи подтверждающего документа

Срок выдачи уведомления составляет 40 дней с даты получения налоговым органом необходимых документов.

Срок, на который выдается подтверждение

Уведомление о подтверждении статуса резидента РФ выдается на один календарный год, отдельно по каждому источнику доходов или объекту имущества.

Запущен сервис для подтверждения статуса налогового резидента РФ

Декларация (НДФЛ) Справка 2-НДФЛ Расчет 6-НДФЛ Объект налогообложения Ставка (НДФЛ) Удержание НДФЛ Вычеты (НДФЛ) Компенсация и НДФЛ 2 НДФЛ при увольнении (выходное пособие) НДФЛ за квартиру НДФЛ с дивидендов НДФЛ с материальной выгоды Льготы по НДФЛ ИП (НДФЛ) Штраф (НДФЛ) Уплата (перечисление) НДФЛ Возврат (вернуть) НДФЛ

Бухгалтерский учет Бухгалтерская отчетность Аудит Налоговые изменения 2023 Налоговые изменения 2022 Налог на прибыль НДС Страховые взносы 2021-2022 Пособия НДФЛ УСН ЕНВД (до 2021) Налог на имущество Земельный налог Транспортный налог Торговый сбор ЕСХН ПСН Водный налог Экологический налог Налог на игорный бизнес Акцизы Уплата налогов (взносов) Возврат и зачет налогов Налоговые проверки Ответственность Статистика Самозанятые Банк Онлайн-кассы ККТ ККМ Блокировка счета МСФО Управленческий учет Анализ хозяйственной деятельности (АХД) Охрана труда и аттестация Охрана труда Валютные операции Налоговая система РФ Налоговое планирование Финансовый контроль Договоры ООО АО Справочная информация Проекты Банк касса Расчеты Учет затрат Учет ОС и НМА Учет МПЗ Зарплаты и кадры Основы трудового законодательства Прием на работу и переводы Увольнение Трудовой договор Коллективный договор и локальные акты Рабочее время и режим труда Отпуск и время отдыха Оплата труда Социальное партнерство Ответственность и взыскания Пенсии Льготы, гарантии и компенсации Профстандарты и должностные инструкции Трудовые книжки Кадровые документы и образцы Персональные данные Стаж ИП

Раскрыть список рубрик

Наш телеграм-канал

Отчетность за 3 квартал 2022 г. КБК-2022

Платежные поручения: образцы, порядок заполнения

Путевые листы: бланки, образцы, примеры

КБК-2022

Платежные поручения: образцы, порядок заполнения

Путевые листы: бланки, образцы, примеры

НДС, страховые взносы, УСН 6%, УСН 15%, ЕНВД, НДФЛ, пени

КалькуляторыОтправляем письма с главными обсуждениями недели

Подписаться17 января 2018

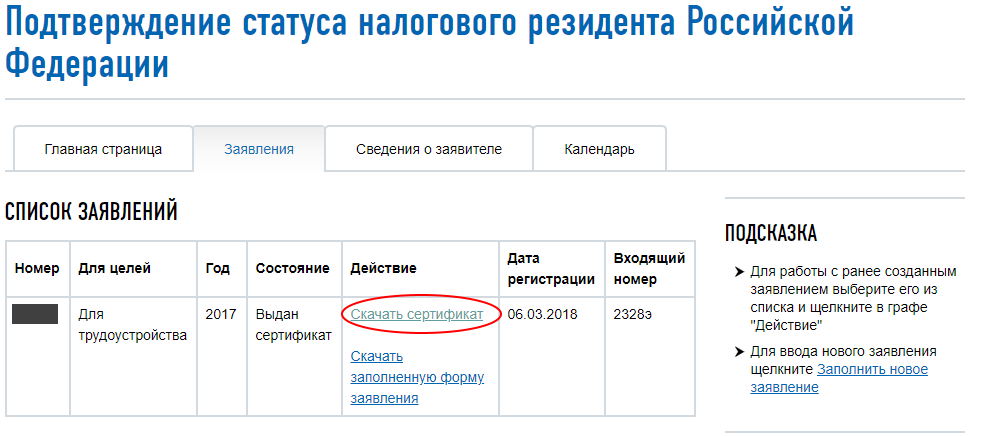

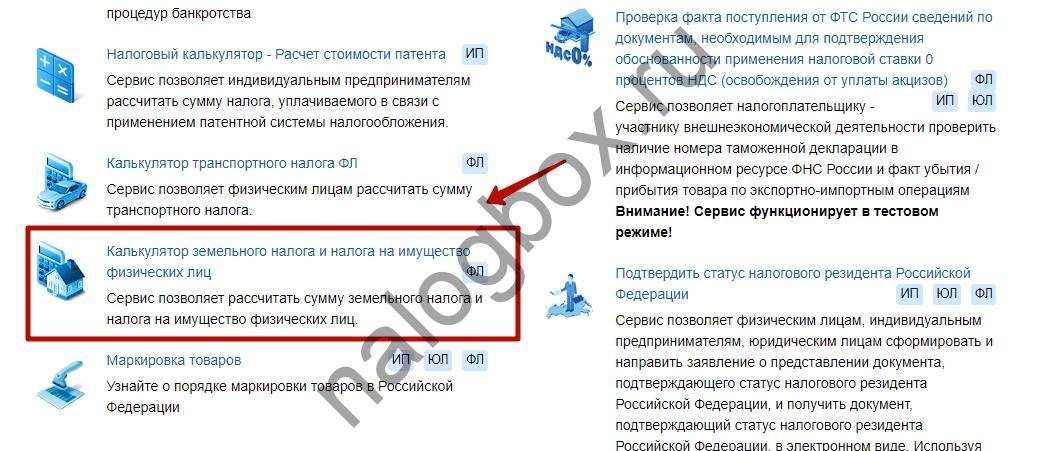

На сайте ФНС с 16 января 2018 года заработал сервис «Подтвердить статус налогового резидента Российской Федерации».

С его помощью можно быстро сформировать заявление и получить в формате PDF документ, подтверждающий статус налогового резидента РФ.

Источник: Официальный сайт ФНС России

Подробнее о резидентах читайте в статье «Налоговый резидент России для целей НДФЛ».

Добавить в закладкиЭлектронные сервисы ФНС России в помощь налогоплательщикам

- Главная

- Село

- Налоговая

- Межрайонная ИФНС России № 22 по Челябинской области информирует

14.08.2018

Электронные сервисы ФНС России в помощь налогоплательщикам

«Налоговый калькулятор – Выбор режима налогообложения»

(предоставляет возможность пользователю определить наиболее приемлемую систему налогообложения и рассчитать сумму налогов, подлежащих оплате, на основании введенных данных)

«Подтвердить статус налогового резидента РФ»

(позволяет физическим лицам, индивидуальным предпринимателям, юридическим лицам сформировать и направить заявление о представлении документа, подтверждающего статус налогового резидента Российской Федерации, и получить документ, подтверждающий статус налогового резидента Российской Федерации, в электронном виде. Используя специальный проверочный код документа, подтверждающего статус налогового резидента Российской Федерации, сервис позволяет подтвердить факт выдачи такого документа)

Используя специальный проверочный код документа, подтверждающего статус налогового резидента Российской Федерации, сервис позволяет подтвердить факт выдачи такого документа)

«Налоговый калькулятор – расчет стоимости патента»

(позволяет индивидуальным предпринимателям рассчитать сумму налога, уплачиваемого в связи с применением патентной системы налогообложения)

«Калькулятор расчета страховых взносов»

(позволяет плательщикам страховых взносов, не производящим выплаты и иные вознаграждения физическим лицам, рассчитать сумму страховых взносов на обязательное пенсионное страхование и обязательное медицинское страхование, подлежащую уплате, в том числе, в случае осуществления деятельности за неполный расчетный период)

«Сервис получения идентификатора абонента»

(позволяет всем категориям налогоплательщиков, имеющим сертификат ключа электронной подписи, зарегистрироваться в системе сдачи налоговой и бухгалтерской отчётности по ТКС и получить идентификатор абонента)

« Предоставление налоговой и бухгалтерской отчетности в электронном виде»

(позволяет направить в налоговый орган налоговую и бухгалтерскую отчетность в электронном виде)

«Создай свой бизнес»

(пошаговую инструкцию для начинающих предпринимателей: выбор формы регистрации и режима налогообложения, осуществление государственной регистрации, правила применения контрольно-кассовой техники, информация о процедуре проведения налоговых проверок)

Возврат к списку

КОНТАКТЫ

454038, г. Челябинск, ул. Часовая, 6

Челябинск, ул. Часовая, 6

Юридический адрес:

454038, г. Челябинск, ул.Часовая, 6

Телефон:

приемная: +7 (351) 728-33-71

контакт-центр: 8-800-222-2222

телефон доверия: +7 (351) 728-34-04

Факс:

+7 (351) 735-00-36

Начальник:

Федосеева Светлана Леонидовна

Код ИФНС | 7460 |

Наименование | Межрайонная инспекция Федеральной налоговой службы России № 22 по Челябинской области |

ИНН | 7460000010 |

КПП | 746001001 |

Адрес | ,454038,,,Челябинск г,,Часовая ул,6,, |

Банк получателя | Отделение Челябинск |

БИК | 047501001 |

Бюджетн Бюджетный счет | 40101810400000010801 |

Наименование получателя | УФК по Челябинской области (Межрайонная ИФНС России № 22 по Челябинской области) |

Для направления обращений в электронной форме в ФНС России и ее территориальные налоговые органы Вы можете воспользоваться

online-сервисом: «Обратиться в ФНС России» перейти

Для определения кода ОКТМО воспользуйтесь сервисом «Узнай ОКТМО» перейти

Сервис «Заполнить платежное поручение» перейти

Дополнительная информация:

Инспекция обслуживает налогоплательщиков Металлургического района г. Челябинска, Аргаяшского, Кунашакского и Сосновского муниципальных районов.

Челябинска, Аргаяшского, Кунашакского и Сосновского муниципальных районов.

Прием документов по государственной регистрации юридических лиц и индивидуальных предпринимателей осуществляет ИФНС России по Тракторозаводскому району г. Челябинска

ТОРМЫ

Территориальный участок № 7426 (Аргаяш)

КОНТАКТЫ

456880, Челябинская область, с. Аргаяш, ул. Гагарина, 25А

Телефон:

контакт-центр: 8-800-222-2222

СПОСОБ ПРОЕЗДА

100 метров от Автовокзала

Территориальный участок № 7433 (Кунашак)КОНТАКТЫ

456730, Челябинская область, с.Кунашак, ул. Ленина, 86-А

Телефон: контакт-центр: 8-800-222-2222

СПОСОБ ПРОЕЗДА

от Автовокзала 300 метров по ул. Коммунистической до пересечения с ул. Ленина

Территориальный участок № 7438 (Долгодеревенское)КОНТАКТЫ

456510, Челябинская область, с. Долгодеревенское, пер. Школьный, 20

Телефон:

контакт-центр: 8-800-222-2222

СПОСОБ ПРОЕЗДА

от остановки «Село Долгодеревенское» по ул. Свердловской до пер. Школьный

Свердловской до пер. Школьный

Сертификат налогового резидента США

Налоговый долг

Налоговая декларация

Налоговое планирование

Налоговые проверки

Налоговая 101

Налоговая гарантия

Налоговые советы

Финансы бизнеса

Личные финансы

Назад к поиску

6166

Соединенные Штаты заключили налоговые соглашения со многими странами мира, которые могут помочь резидентам США и компаниям, ведущим бизнес за рубежом. Сниженные налоговые ставки, освобождение от двойного налогообложения и другие существенные льготы могут применяться к различным формам международного дохода, включая заработную плату, проценты и пенсионный доход. Чтобы физическое лицо или компания могли воспользоваться договорными ставками, они должны сначала доказать свое место жительства в США иностранному правительству, которое предоставило им доход. Вот тут-то и пригодится форма 6166. Эта форма, также известная как свидетельство о налоговом резидентстве США, подтверждает партнерам по договору, что заявитель имеет законное право на льготы, определенные налоговым соглашением. Продолжайте читать, чтобы подробнее ознакомиться с формой IRS 6166, или воспользуйтесь ссылками, чтобы перейти к определенному разделу:

Сниженные налоговые ставки, освобождение от двойного налогообложения и другие существенные льготы могут применяться к различным формам международного дохода, включая заработную плату, проценты и пенсионный доход. Чтобы физическое лицо или компания могли воспользоваться договорными ставками, они должны сначала доказать свое место жительства в США иностранному правительству, которое предоставило им доход. Вот тут-то и пригодится форма 6166. Эта форма, также известная как свидетельство о налоговом резидентстве США, подтверждает партнерам по договору, что заявитель имеет законное право на льготы, определенные налоговым соглашением. Продолжайте читать, чтобы подробнее ознакомиться с формой IRS 6166, или воспользуйтесь ссылками, чтобы перейти к определенному разделу:

- Что такое форма 6166?

- Зачем подавать форму 6166?

- Кто имеет право на получение формы 6166?

- Форма 6166 Требования

- Инструкции для формы IRS 6166

Что такое форма 6166?

Форма 6166 — это письмо Министерства финансов США, напечатанное на канцелярских принадлежностях, которое используется в качестве доказательства для иностранных правительств того, что резиденты США имеют право на получение налоговых льгот по соглашению. Чтобы получить Сертификат налогового резидента США, вы должны отправить форму 8802 с соответствующей личной информацией в IRS. Вы не можете запросить форму 6166 без предварительной подачи формы 8802, и вы должны повторно подавать заявку за каждый налоговый год, когда вы запрашиваете налоговые льготы. Взгляните на этот пример: Джон — дизайнер интерьеров, который несколько раз ездил в Швецию в 2020 году, чтобы работать в сети ресторанов высокого класса. За свои услуги ему заплатила шведская компания, но он может избежать более высоких ставок налогообложения в Швеции, заявив, что он является резидентом США. Теперь Джон должен предъявить шведскому правительству свидетельство о проживании в качестве доказательства того, что ему разрешено пользоваться льготами за налоговый год. Если он планирует больше работать в Швеции в следующем налоговом году, ему придется подать еще одну форму 6166. Как правило, получение сертификата налогового резидента США занимает 4-6 недель. Важно отметить, что вы не можете подать форму 6166, если вы не подали требуемую налоговую декларацию США или если вы подали налоговую декларацию США как нерезидент.

Чтобы получить Сертификат налогового резидента США, вы должны отправить форму 8802 с соответствующей личной информацией в IRS. Вы не можете запросить форму 6166 без предварительной подачи формы 8802, и вы должны повторно подавать заявку за каждый налоговый год, когда вы запрашиваете налоговые льготы. Взгляните на этот пример: Джон — дизайнер интерьеров, который несколько раз ездил в Швецию в 2020 году, чтобы работать в сети ресторанов высокого класса. За свои услуги ему заплатила шведская компания, но он может избежать более высоких ставок налогообложения в Швеции, заявив, что он является резидентом США. Теперь Джон должен предъявить шведскому правительству свидетельство о проживании в качестве доказательства того, что ему разрешено пользоваться льготами за налоговый год. Если он планирует больше работать в Швеции в следующем налоговом году, ему придется подать еще одну форму 6166. Как правило, получение сертификата налогового резидента США занимает 4-6 недель. Важно отметить, что вы не можете подать форму 6166, если вы не подали требуемую налоговую декларацию США или если вы подали налоговую декларацию США как нерезидент. Для иностранцев-нерезидентов, работающих в США, форма IRS W8 используется для сообщения о доходах независимо от вашего иммиграционного статуса.

Для иностранцев-нерезидентов, работающих в США, форма IRS W8 используется для сообщения о доходах независимо от вашего иммиграционного статуса.

Зачем подавать форму 6166?

Рекомендуется подавать форму 6166, если вы или ваша компания ведете бизнес за границей. Были заключены многочисленные налоговые соглашения между зарубежными странами и США, чтобы помочь вам платить меньше налогов, продолжая вести бизнес в другом месте. Однако, чтобы воспользоваться преимуществами налоговых соглашений — более низкой налоговой ставкой, предотвращением двойного налогообложения и т. д. — вам необходимо сначала подтвердить свое право на участие, продемонстрировав подтверждение проживания в США с помощью сертификата о проживании в США, который предоставляется в форме 6166. Форма 6166 также может позволить вам получить освобождение от налога на добавленную стоимость (НДС), взимаемого иностранным государством. НДС — это форма налога на потребление, которая взимается на каждом этапе производственного процесса продукта. В конце концов, окончательный НДС влияет на цену вашего продукта.

В конце концов, окончательный НДС влияет на цену вашего продукта.

Кто имеет право на получение формы 6166?

Как правило, IRS выдает свидетельство о налоговом резидентстве США только в том случае, если оно может подтвердить, что одно из следующих условий применимо к запрашиваемому вами налоговому году:

- Вы подали соответствующую декларацию о подоходном налоге в соответствии с вашим статусом подачи (например, физическое лицо, корпорация и т. д.)

- Если вам требуется справка за год, за который еще не нужно подавать налоговую декларацию, значит, вы подали налоговую декларацию за самый последний год, в который должна была быть подана налоговая декларация

- Вы не обязаны подавать декларацию о доходах за запрашиваемый налоговый период, и в качестве доказательства предоставляется другая документация

Вы не имеете права на получение формы 6166, если к налоговому периоду, за который вы запрашиваете сертификацию, относится любое из следующего:

- Вы не подали требуемую налоговую декларацию США

- Вы подали декларацию как нерезидент

- Вы являетесь двойным резидентом, который либо принял, либо планирует принять решение не быть резидентом США

- Вы являетесь финансово прозрачной организацией, зарегистрированной в США, и у вас нет партнеров, бенефициаров или владельцев в США

- Организация, запрашивающая сертификацию, является освобожденной организацией, которая не находится в США

- Субъект, запрашивающий сертификацию, является трастом, который является частью плана вознаграждений работникам в течение первого года его существования и не управляется квалифицированным банком-кастодианом

Форма 6166 Требования

Одним из основных требований для получения формы 6166 является подача формы 8802, которая является заявкой на получение сертификата резидента США. Согласно IRS, это обязательный шаг. Не беспокойтесь о необходимости подачи двух отдельных форм. Просто установите флажок в форме 8802, чтобы получить дополнительные заявления формы 6166. Кроме того, только уполномоченные представители, такие как должностные лица компании, руководители и партнеры, могут подписывать форму 8802, чтобы сделать форму 6166 действительной.

Согласно IRS, это обязательный шаг. Не беспокойтесь о необходимости подачи двух отдельных форм. Просто установите флажок в форме 8802, чтобы получить дополнительные заявления формы 6166. Кроме того, только уполномоченные представители, такие как должностные лица компании, руководители и партнеры, могут подписывать форму 8802, чтобы сделать форму 6166 действительной.

Инструкции по подаче формы IRS 6166

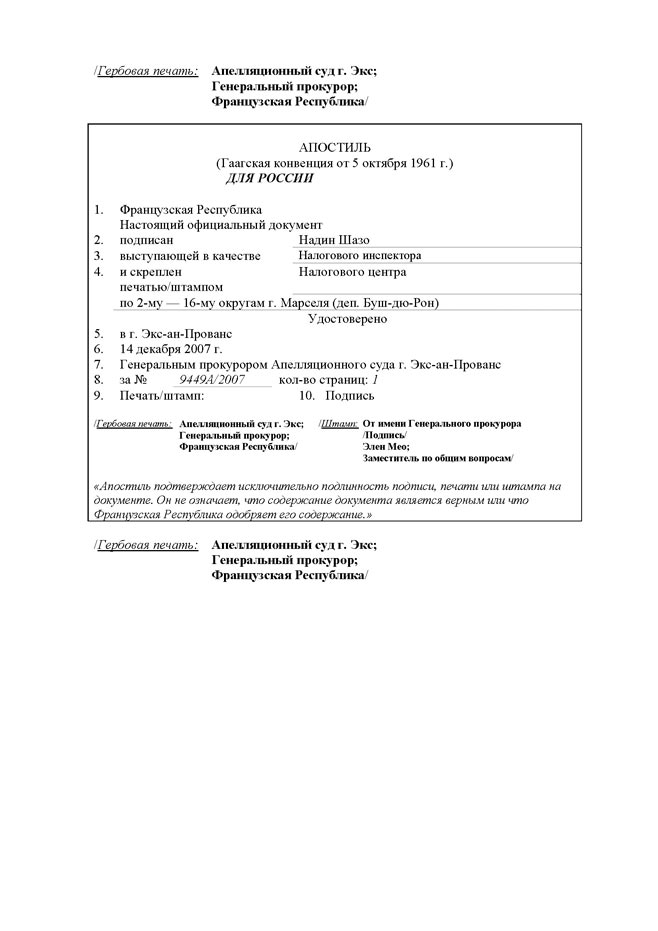

В отличие от большинства других форм IRS, форма 6166 не требует от вас заполнения строки за строкой личной информации. Сертификат налогового резидента США можно получить с помощью формы 8802, которая содержит гораздо более сложные инструкции и должна быть представлена за плату в размере 85 долларов США. Обязательно подайте форму 8802 как минимум за 45 дней до того, как вам понадобится сертификат. Если возникнут какие-либо проблемы или задержки с формой 8802, IRS свяжется с вами через 30 дней. Вы можете позвонить по телефону (267) 941-1000, если у вас есть какие-либо вопросы относительно вашего заявления. При звонке выберите вариант проживания в США. Кроме того, IRS будет обрабатывать форму 8802 только в том случае, если она проштампована 1 декабря года, предшествующего запрошенному налоговому году, или после этой даты. Например, если вы запрашиваете льготы по соглашению об избежании двойного налогообложения за 2021 налоговый год, IRS не примет форму 8802, если она получена с датой почтового штемпеля до 1 декабря 2020 года. После того, как IRS отправит вам форму 6166 по почте, вы должны подтвердить ее подлинность, чтобы она была действительна в другой стране. Процесс легализации отличается в каждой стране, но всегда включает в себя получение различных подписей и печатей, которые ставятся на документе для подтверждения его происхождения. Более упрощенный процесс, известный как апостиль, доступен, если иностранное государство является частью Гаагской конвенции, которая отменяет требование легализации иностранных официальных документов.

При звонке выберите вариант проживания в США. Кроме того, IRS будет обрабатывать форму 8802 только в том случае, если она проштампована 1 декабря года, предшествующего запрошенному налоговому году, или после этой даты. Например, если вы запрашиваете льготы по соглашению об избежании двойного налогообложения за 2021 налоговый год, IRS не примет форму 8802, если она получена с датой почтового штемпеля до 1 декабря 2020 года. После того, как IRS отправит вам форму 6166 по почте, вы должны подтвердить ее подлинность, чтобы она была действительна в другой стране. Процесс легализации отличается в каждой стране, но всегда включает в себя получение различных подписей и печатей, которые ставятся на документе для подтверждения его происхождения. Более упрощенный процесс, известный как апостиль, доступен, если иностранное государство является частью Гаагской конвенции, которая отменяет требование легализации иностранных официальных документов.

Как подать форму 6166 в электронном виде?

Чтобы получить форму налогового сертификата, вы должны сначала отправить форму 8802. Хотя нет конкретного способа отправить форму онлайн, вы можете оплатить любые связанные с этим сборы через их безопасную страницу государственных платежей. Оказавшись там, введите «Сертификаты IRS» в поле поиска и нажмите «Продолжить» в первом варианте. Прежде чем продолжить, убедитесь, что у вас есть информация о вашем банковском счете, дебетовой или кредитной карте. Также потребуется ввести следующую информацию:

Хотя нет конкретного способа отправить форму онлайн, вы можете оплатить любые связанные с этим сборы через их безопасную страницу государственных платежей. Оказавшись там, введите «Сертификаты IRS» в поле поиска и нажмите «Продолжить» в первом варианте. Прежде чем продолжить, убедитесь, что у вас есть информация о вашем банковском счете, дебетовой или кредитной карте. Также потребуется ввести следующую информацию:

- Имя заявителя и EIN/SSN

- Тип заявителя

- Имя отправителя (тот, кто отправляет платеж)

- Контактный адрес электронной почты и номер телефона

- Количество отправленных форм

- Сумма платежа

IRS рассмотрит вышеуказанную информацию, обработает платеж и предоставит вам номер подтверждения. Напишите номер подтверждения на странице 1 формы 8802 перед отправкой заявления и необходимых документов по почте по следующему адресу:

- Министерство финансов Служба внутренних доходов Филадельфия, Пенсильвания 19255-0625

Или, если вы пользуетесь частной службой доставки, отправьте заявку и необходимые документы по адресу:

- Налоговая служба

2970 Маркет-стрит

БЛН № 3-Е08.

123

Филадельфия, Пенсильвания 19104-5002

123

Филадельфия, Пенсильвания 19104-5002

Вы также можете отправить форму 8802 по факсу (877) 824-9110, если вы находитесь в США, или (304) 707-9792, если вы находитесь за границей. Не забудьте включить титульный лист факса, на котором указано количество страниц, отправляемых по факсу.

Куда отправить форму 6166 по почте?

После получения формы IRS 6166 по почте вы можете отправить ее иностранному налоговому агенту или другому соответствующему юридическому лицу в иностранном государстве, в котором вы претендуете на налоговые льготы по соглашению. Некоторые страны будут удерживать налог по своим собственным ставкам и возвращать вам деньги после получения подтверждения проживания в США, в то время как другие будут удерживать налог по сниженным ставкам, установленным договором. Если у вас возникнут какие-либо проблемы с процессом подачи заявки на форму 6166, проконсультируйтесь с налоговым защитником IRS, чтобы проверить ваши формы на предмет отсутствующей или неверной информации. Когда на карту поставлены высокие иностранные налоговые ставки, очень важно не отставать от сроков, предоставлять точную информацию и использовать надлежащие каналы, чтобы больше вашего международного дохода могло пойти в ваш карман. Свяжитесь с Community Tax для бесплатной консультации сегодня!

Когда на карту поставлены высокие иностранные налоговые ставки, очень важно не отставать от сроков, предоставлять точную информацию и использовать надлежащие каналы, чтобы больше вашего международного дохода могло пойти в ваш карман. Свяжитесь с Community Tax для бесплатной консультации сегодня!

Перейти к…

Только точные совпадения

Точных совпадений только

Поиск по заголовку

Поиск по названию

Поиск по содержанию

Поиск по содержанию

Искать в отрывке

Скрытый

Скрытый

Нужно связаться?

Введите свои данные, чтобы начать.

боковая панель на английском языке

Наши услуги

Свяжитесь с нами…

Свидетельство о местожительстве | Австралийское налоговое управление

Эта информация поможет вам запросить свидетельство о местожительстве.

На этой странице

- Что такое свидетельство о проживании

- Требования к выдаче свидетельства о местожительстве

- Как запросить справку о местожительстве

- Свидетельство о периоде проживания

- Резиденты с двойным налогообложением

Что такое сертификат о местожительстве

Сертификат о местожительстве – это документ, который вы можете запросить у нас. Он показывает, что за определенный период вы были:

Он показывает, что за определенный период вы были:

- резидентом Австралии для целей налогообложения

- без временного проживания

- обязан платить налог на мировой доход в Австралии.

Вам может понадобиться свидетельство о резидентстве, чтобы предоставить его в зарубежный налоговый орган, чтобы показать, что вы являетесь резидентом Австралии и что вы обязаны платить австралийский подоходный налог с доходов во всем мире.

Если вы являетесь налоговым резидентом страны соглашения, а также Австралии (двойной налоговый резидент), вам, возможно, придется подумать, являетесь ли вы двойным резидентом, прежде чем запрашивать сертификат резидента.

Если вам нужно, чтобы мы удостоверили форму налоговой льготы от иностранного налогового органа (они могут называть эту форму по-другому), см. Форму налоговой льготы.

Требования для выдачи сертификата о местожительстве

Сертификат может быть выдан при соблюдении следующих требований:

- Мы можем идентифицировать запрашивающего, и запрашивающий уполномочен сделать запрос.

- Имя, адрес и налоговый номер (TFN) или австралийский бизнес-номер (ABN), указанные в запросе, соответствуют нашим текущим записям резидента Австралии.

- Подача австралийских налоговых деклараций актуальна за запрашиваемый период.

- Физическое или юридическое лицо известно нам как резидент для целей налогообложения, а не как временный резидент в течение запрашиваемого периода.

Как запросить справку о местожительстве

Вы можете запросить справку о местожительстве через Интернет или письмом, в зависимости от того, являетесь ли вы:

- Физическими лицами с ABN или WPN, предприятиями или налоговыми агентами

- Лица без ABN или WPN.

Хранитель также может запросить свидетельство о местожительстве от вашего имени.

Физические лица с номером ABN или WPN, предприятия или налоговые агенты

Физическое лицо с номером ABN или налогоплательщика (WPN), предприятие или налоговый агент могут запросить справку о местожительстве одним из следующих способов:

- онлайн

- письмом.

Онлайн-запрос на получение сертификата о местожительстве

Чтобы запросить сертификат о местожительстве онлайн:

- , заполните форму запроса сертификата о местожительстве

- отправьте нам заполненную форму электронной таблицы свидетельства о проживании через любой из

- Онлайн-сервисы для физических лиц (при наличии ABN или WPN) — отправить по защищенной почте на вкладке «Связь»

- Онлайн-сервисы для бизнеса — отправка по защищенной почте на вкладке «Связь»

- Онлайн-сервисы для агентов — отправить по почте Практики на вкладке «Связь»

- в почте Secure and Practice, используйте тему

- – Подоходный налог

- предмет – Сертификат резидента .

Письмо-запрос на справку о местожительстве

Быстрее и проще запросить справку через наши онлайн-сервисы. Однако, чтобы запросить справку о местожительстве письмом, следуйте инструкциям в разделе Лица без ABN или WPN, запрашивающие справку о местожительстве.

Лица без ABN или WPN, запрашивающие сертификат о местожительстве

Лица без ABN или WPN могут запросить сертификат о местожительстве письмом.

- Напишите письмо (с титульным листом) и включите следующую информацию:

- полное имя жителя Австралии

- адрес проживания резидента Австралии

- почтовый адрес резидента Австралии

- дата рождения

- налоговый номер (TFN)

- страны или стран, для которых предназначен сертификат (напишите «Универсальный», если не указана конкретная страна) и сколько сертификатов для каждой страны

- заявление о том, что резидент Австралии является либо

- резидентом Австралии для целей налогообложения (не временным резидентом)

- двойной резидент в соответствии с соответствующим соглашением об избежании двойного налогообложения

- не являться резидентом Австралии для целей налогообложения

- срок действия сертификата

- 12 месяцев с даты выдачи

- по календарному году (например, с 2011 по 2013 год)

- по доходным годам (например, с 2010 по 2014 доходные годы)

- настраиваемая дата (например, с 5 сентября 2009 г.

по 1 декабря 2010 г.)

по 1 декабря 2010 г.)

- подпись и имя заявителя

- дата подписания запроса запрашивающей стороной.

- Заполните титульный лист сертификата о проживании (PDF, 573 КБ) По этой ссылке будет загружен файл в формате PDF (заполните на экране перед печатью) лист бумаги, который можно использовать в качестве обложки.

- На титульном листе можно указать не более 20 TFN или ABN (укажите только один TFN или ABN один раз для каждой организации, даже если в запросе требуются сертификаты для нескольких стран).

- Отправьте запрос и титульный лист по почте на номер

Налоговая служба Австралии

PO Box 3544

ALBURY NSW 2640 .

Не отправляйте предоплаченный обратный конверт с запросом письма.

При обращении к нам специалистам по налогам необходимо установить удостоверение личности (POI).

Запрос от хранителя

Кастодианы могут запросить сертификат для:

- физического лица

- нефизическое лицо.

Хранитель, запрашивающий для физического лица

Для физического лица убедитесь, что оно:

- заполнило форму запроса на получение свидетельства о местожительстве

- укажите свое имя и подпись

- сообщает, что полномочия предоставляются только для одного запроса.

Хранитель запрашивает для нефизических лиц

Для нефизических лиц убедитесь, что кастодиан:

- в настоящее время авторизован

- заполняет форму запроса сертификата о проживании.

Если вы являетесь основным контактным лицом нефизического лица, вы можете назначить хранителя для запроса сертификата от имени юридического лица.

Чтобы назначить кастодиана, заполните форму «Номинация кастодиана для сертификата резидента и/или налоговых льгот» (NAT 75162, PDF 1,65 МБ). По этой ссылке можно загрузить файл и:

- отправить защищенную почту через онлайн-сервисы, используя тему

- – подоходный налог

- предмет – Сертификат резидента

- , отправьте заполненную форму кандидатуры на номер

Налоговая служба Австралии

PO Box 3544

ALBURY NSW 2640 .

Не отправляйте предоплаченный обратный конверт с запросом письма.

Вам не нужно предоставлять форму номинации для каждого запроса. Номинация будет активной, если основное контактное лицо не посоветует нам удалить их.

Чтобы убедиться, что ваш хранитель в настоящее время авторизован, вы можете:

- просмотреть авторизованные контакты с помощью наших онлайн-сервисов

- свяжитесь с нами.

Сертификат о сроке проживания

Как правило, срок действия сертификата не может превышать 12 месяцев с даты выдачи сертификата (дата выдачи).

Например, если мы выдаем сертификат 10 января 2022 года, срок действия сертификата может быть до 10 января 2023 года. Однако вы можете запросить сертификат за любой прошлый период, когда вы были резидентом Австралии для целей налогообложения (но не временный житель в тот же период). Вы также можете указать, нужна ли вам справка за определенный период, например, календарный год или доходный год.

Если мы не сможем подтвердить ваше место жительства в течение части запрашиваемого вами периода, мы выдадим несколько сертификатов на период, который мы можем подтвердить (например, до и после периода, который мы не смогли подтвердить).

Не запрашивайте справку, если вы:

- не являетесь резидентом Австралии для целей налогообложения в течение запрашиваемого периода

- житель Австралии, который также был временным резидентом в течение запрашиваемого периода.

Резиденты с двойным налогообложением

Вы можете быть налоговым резидентом более чем одной страны одновременно.

Если у вас двойное налоговое резидентство, в соответствующем соглашении об избежании двойного налогообложения может быть определена ваша страна проживания для целей соглашения об избежании двойного налогообложения и какая страна имеет право на налогообложение определенных видов доходов для предотвращения двойного налогообложения.

Налоговое обязательство лица, являющегося налоговым резидентом двух стран соглашения, определяется применением положения о «разрешающем вопросе» в соглашении (например, статья 4. 2 налогового соглашения между Австралией и Новой Зеландией). Необходимость применения положения о «разрешении конфликтов» означает, что установление статуса налогового резидента такого лица является более сложной задачей.

2 налогового соглашения между Австралией и Новой Зеландией). Необходимость применения положения о «разрешении конфликтов» означает, что установление статуса налогового резидента такого лица является более сложной задачей.

Гражданство или подданство другой страны не обязательно означает, что вы являетесь налоговым резидентом в соответствии с их законодательством.

Резиденты с двойным налогообложением – физические лица

Если вы считаете, что вы также являетесь налоговым резидентом округа, в котором заключено соглашение, вам следует подать запрос на предварительную консультацию. Это поможет нам определить ваш статус резидента в соответствии с соответствующим соглашением об избежании двойного налогообложения. Как только это будет решено, мы можем рассмотреть вопрос о выдаче вам свидетельства о проживании.

Резиденты с двойным налогообложением – компании – Новая Зеландия

Компании, являющиеся налоговыми резидентами как Австралии, так и Новой Зеландии, могут иметь право на административный подход, согласованный между ATO и Налоговой службой Новой Зеландии.

Для получения дополнительной информации см. MLI Статья 4(1) административный подход – Административный подход Австралии и Новой Зеландии , как указано ниже.

Резиденты с двойным налогообложением – нефизические лица

Специальные процедуры действуют для нефизических лиц с двойным налогообложением, которые являются резидентами стран, в соответствующие налоговые соглашения которых были внесены поправки в соответствии с Многосторонней конвенцией об осуществлении связанных с налоговыми соглашениями мер по предотвращению размывания базы и Перемещение прибыли, также известное как Многосторонний инструмент (MLI).

Налогоплательщики-неиндивидуалы, имеющие двойное резидентство в соответствии с налоговыми соглашениями Австралии, изменяются по решению Компетентного органа – Статья 4 (1) Многостороннего документа в любой стране, для определения их резидентства для целей соответствующего соглашения.

Если вы являетесь резидентом Новой Зеландии, см. административный подход Австралии и Новой Зеландии.

Резиденты с двойным налогообложением – не физические лица – договоры, не затронутые Многосторонним инструментом

Компании-резиденты с двойным налогообложением, которые являются налоговыми резидентами Австралии и одной из стран, не затронутых соглашением, должны рассмотреть возможность подачи заявки на получение частного решения о вашем статусе налогового резидента в соответствии с соответствующим соглашением об избежании двойного налогообложения. После того, как решение будет принято, мы можем рассмотреть вопрос о выдаче вам свидетельства о проживании.

Эта информация поможет вам запросить сертификат о местожительстве. Последнее изменение: 14 сентября 2022 г. QC 17506

Налоговое резидентство компании

Делиться:

- Фейсбук

- Твиттер

- Телеграмма

- Эл.

адрес

адрес

Ваша компания является налоговым резидентом Сингапура, если контроль и управление ею осуществляются в Сингапуре.

На этой странице:

Контроль и управление

В соответствии с налоговым законодательством Сингапура налоговое резидентство компании определяется , если бизнес контролируется и управляется . Статус резидентства компании может меняться из года в год.

Как правило, компания считается налоговым резидентом Сингапура в течение определенного года оценки (YA), если контроль и управление ее бизнесом осуществлялись в Сингапуре в предыдущем календарном году. Например, компания сингапурская. налоговым резидентом на 2022 г., если контроль и управление его бизнесом осуществлялись в Сингапуре в течение всего 2021 г.

Компания является нерезидентом, если контроль и управление ее бизнесом не осуществляется в Сингапуре.

«Контроль и управление» определяется как принятие решений по стратегическим вопросам, например, касающимся политики и стратегии компании. Когда осуществляется контроль и управление компанией, это вопрос факта.

Обычно место проведения заседаний Совета директоров компании, на которых принимаются стратегические решения, определяет, где осуществляется контроль и управление. При определенных сценариях проведение заседаний Совета директоров в Сингапуре может оказаться недостаточным. и IRAS рассмотрит все факты, предоставленные компанией, чтобы определить, действительно ли контроль и управление бизнесом осуществляется в Сингапуре.

Некоторые примеры сценариев, в которых контроль и управление компанией могут считаться не осуществляемыми в Сингапуре, включают:

- В Сингапуре не проводятся заседания совета директоров. Вместо этого решения директоров просто передаются путем распространения

- Местный директор является номинальным директором, в то время как остальные директора находятся за пределами Сингапура

- Местный директор в Сингапуре не принимает стратегических решений

- Ключевые сотрудники не базируются в Сингапуре

Место регистрации компании не обязательно указывает на налоговую резидентность компании.

Иностранные инвестиционные холдинговые компании

Иностранные инвестиционные холдинговые компании 1 , с чисто пассивными источниками дохода или получающие доход только от иностранных источников, как правило, не считаются налоговыми резидентами Сингапура, поскольку эти компании обычно действуют по инструкциям из его иностранные компании/акционеры.

Однако они могут по-прежнему рассматриваться как налоговые резиденты Сингапура, если они удовлетворяют определенным условиям.

1 Иностранная компания — это компания, 50% или более акций которой принадлежат:

- Иностранные компании, зарегистрированные за пределами Сингапура; или

- Индивидуальные акционеры, не являющиеся гражданами Сингапура.

Право собственности должно применяться на уровне конечной холдинговой компании.

Компании, не зарегистрированные в Сингапуре, и сингапурские филиалы иностранных компаний

Компании, не зарегистрированные в Сингапуре, и сингапурские филиалы иностранных компаний контролируются и управляются их иностранной материнской компанией. Они не считаются налоговыми резидентами Сингапура.

Они не считаются налоговыми резидентами Сингапура.

Однако они могут по-прежнему рассматриваться как налоговые резиденты Сингапура, если они удовлетворяют определенным условиям.

Компании, на статус налогового резидента которых могут повлиять ограничения на поездки из-за COVID-19, могут обратиться к мерам поддержки в связи с COVID-19 и рекомендациям по налогообложению для бизнеса для получения дополнительной информации.

Как налоговое резидентство влияет на корпоративный подоходный налог

Хотя компании-резиденты и нерезиденты обычно облагаются налогом одинаково, компании-резиденты пользуются определенными льготами, такими как:

- Освобождение или снижение налога на определенный доход, получено в юрисдикции, которая имеет Соглашение об избежании двойного налогообложения (DTA) с Сингапуром.

- Освобождение от налога на определенные доходы за рубежом, такие как

как дивиденды из иностранных источников, прибыль иностранных филиалов и доход от услуг из иностранных источников в соответствии с разделом 13 (8) Закона о подоходном налоге 19.

47

47 - Иностранный налоговый вычет по налогам уплачивается в иностранной юрисдикции в счет сингапурского налога, подлежащего уплате с того же дохода

- Освобождение от налогов для новых начинающих компаний

Свидетельство о проживании

Свидетельство о проживании (COR) — это письмо, выданное IRAS для подтверждения того, что компания является налоговым резидентом Сингапура с целью получения налоговых льгот по соглашениям об избежании двойного налогообложения, которые Сингапур заключил с другими юрисдикциями. Обычно требуется иностранным налоговым органом, чтобы доказать, что компания является налоговым резидентом Сингапура.

Узнайте, как подать заявку на COR.

Связанный контент

СтраницыПодача заявления на получение свидетельства о местожительстве/формы возврата налогов

СтраницыСписок соглашений об избежании двойного налогообложения, ограниченных соглашений об избежании двойного налогообложения и договоренностей о ВЗ

Перестать быть резидентом

С 1 марта 2001 года Южная Африка перешла от системы налогообложения, основанной на источнике, к системе налогообложения, основанной на месте жительства для физических лиц. Это означало, что налоговые резиденты будут облагаться налогом на доход во всем мире (за исключением определенных освобождений или исключений), а нерезиденты будут облагаться налогом на доход из источника в Южной Африке. Дополнительную информацию о налоговом режиме для нерезидентов в Южной Африке см. на веб-странице для нерезидентов.

Это означало, что налоговые резиденты будут облагаться налогом на доход во всем мире (за исключением определенных освобождений или исключений), а нерезиденты будут облагаться налогом на доход из источника в Южной Африке. Дополнительную информацию о налоговом режиме для нерезидентов в Южной Африке см. на веб-странице для нерезидентов.

Налоговый резидент может также по своему выбору или в силу обстоятельств перестать быть налоговым резидентом Южной Африки. Такое изменение статуса налогового резидента должно быть задекларировано в SARS, поскольку оно может иметь соответствующие налоговые последствия.

Кто является налоговым резидентом? Физическое лицо является резидентом для целей налогообложения в Южной Африке либо по обычному месту жительства, либо по физическому присутствию. Понятие «обычное место жительства» четко не определено, и определение того, является ли физическое лицо обычным резидентом для целей налогообложения, должно осуществляться в каждом конкретном случае. Для принятия такого решения необходимо учитывать ряд факторов. Примечание по интерпретации 3 (вопрос 2): резидент: определение в отношении физического лица — обычного резидента устанавливает список факторов, которые будут приниматься во внимание при определении того, является ли физическое лицо обычным резидентом для целей налогообложения в Южной Африке.

Для принятия такого решения необходимо учитывать ряд факторов. Примечание по интерпретации 3 (вопрос 2): резидент: определение в отношении физического лица — обычного резидента устанавливает список факторов, которые будут приниматься во внимание при определении того, является ли физическое лицо обычным резидентом для целей налогообложения в Южной Африке.

Физическое лицо также может стать налоговым резидентом путем физического присутствия. Для получения более подробной информации по этому вопросу см. Примечание к толкованию 4 (вопрос 5): Резидент: определение в отношении физического лица — проверка физического присутствия .

Физическое лицо, которое считается исключительно резидентом другой страны для целей соглашения об избежании двойного налогообложения, исключается из определения «резидент». Отсюда следует, что, хотя физическое лицо может квалифицироваться как резидент в соответствии с критериями обычного резидента или физического присутствия, это физическое лицо не будет считаться резидентом для целей налогообложения Южной Африки, если это лицо является резидентом другой страны при применении соглашения об избежании двойного налогообложения.

Решение о том, перестает ли физическое лицо быть налоговым резидентом в Южной Африке, основывается на том, каким образом такое физическое лицо было налоговым резидентом в Южной Африке. Если налогоплательщик был обычным налоговым резидентом, это фактическое расследование того, подтверждается ли субъективное намерение этого лица перестать быть обычным резидентом в Южной Африке и больше не делать Южную Африку своим настоящим домом различными объективными факторами. . Если лицо перестало быть обычным налоговым резидентом, это произойдет со дня, когда такое лицо перестало быть резидентом.

Факторы, которые будут учитываться при определении того, перестал ли налогоплательщик быть налоговым резидентом ЮАР:

- Тип визы, по которой вы выехали в другую страну.

- Доказательство постоянного проживания в иностранном государстве (если применимо).

- Свидетельство о налоговом резидентстве от иностранного налогового органа или письмо от органа, в котором указано, что вы считаетесь налоговым резидентом в этой стране (при наличии).

- Подробная информация о любой собственности, которая может быть у вас в Южной Африке. Укажите, для каких целей используется такое имущество.

- Подробная информация о любом деловом интересе (например, инвестиции и трудоустройство), который у вас все еще может быть в Южной Африке.

- Подробная информация о вашей семье. Укажите, находятся ли какие-либо члены семьи в Южной Африке, и причины этого.

- Подробная информация о ваших социальных интересах (например, контракт с тренажерным залом, развлекательные клубы и общества) и местонахождение ваших личных вещей.

- Подробная информация о любых повторных визитах в Южную Африку, их частота и причина таких визитов.

Физическое лицо, являющееся резидентом на основании теста физического присутствия, перестает быть резидентом, если это лицо физически находится за пределами Республики в течение непрерывного периода не менее 330 полных дней. Лицо будет считаться переставшим быть резидентом со дня, когда такое лицо покинуло Южную Африку.

Физическое лицо, ставшее налоговым резидентом другой страны в результате применения соглашения об избежании двойного налогообложения, также перестанет быть налоговым резидентом Южной Африки.

Каковы последствия, если я перестану быть налоговым резидентом?Условное выбытие для целей налога на прирост капитала имеет место в момент, когда физическое лицо нарушает свое налоговое резидентство. Будет считаться, что физическое лицо распорядилось своими активами по всему миру, за исключением недвижимого имущества, расположенного в Южной Африке.

Как только лицо перестает быть налоговым резидентом в Южной Африке, такое лицо больше не облагается налогом в Южной Африке на его или ее доход во всем мире, а только на доход из источника в Южной Африке.

Как мне заявить в SARS, что я перестал быть налоговым резидентом Южной Африки? Если налогоплательщик перестал быть налоговым резидентом Южной Африки, налогоплательщик должен сообщить SARS через форму регистрации, изменений и проверки (RAV01) в электронной документации, указав дату, когда налогоплательщик перестал быть налоговым резидентом в соответствии с Раздел «Сведения об обязательствах по подоходному налогу». Форму можно получить в информационной системе клиента eFiling | Налоговая служба Южной Африки (sars.gov.za) или отделение SARS по предварительной записи.

Форму можно получить в информационной системе клиента eFiling | Налоговая служба Южной Африки (sars.gov.za) или отделение SARS по предварительной записи.

Примечание. Будет создано дело, по которому налогоплательщик получит письмо от SARS для предоставления подтверждающих документов.

Если вы еще не зарегистрированы в eFiling, вы можете продолжать использовать адрес электронной почты [email protected].

Какова цель такой декларации?Целью декларации является информирование SARS об изменении налогового резидентства, которое повлияет на основу, на которой вы будете облагаться налогом в Южной Африке, и на то, как ваши доходы будут оцениваться в будущем. Год, в котором вы перестали быть налоговым резидентом, также может привести к возможному списанию налога на прирост капитала в зависимости от типа активов, которыми вы владели, и их местонахождения в то время.

Когда нужно подавать декларацию? Когда физическое лицо перестает быть налоговым резидентом, необходимо сообщить об этом в SARS.

Индивидуальный налогоплательщик должен подать такую декларацию в SARS или его или ее должным образом уполномоченный представитель, который должен проинформировать SARS.

Какая документация должна быть предоставлена?Форма декларации должна быть заполнена и отправлена вместе с соответствующей подтверждающей документацией через eFiling или SOQS после того, как налогоплательщик сообщит SARS о том, что он/она перестал быть налоговым резидентом в RAV01.

Если вы еще не зарегистрированы в eFiling, вы можете продолжать использовать адрес электронной почты [email protected].

Стандартные требования (Подается со всеми декларациями)

- Подписанная декларация с указанием основания, на основании которого вы соответствуете требованиям.

- Мотивационное письмо с подробным изложением фактов и обстоятельств, подтверждающих раскрытие информации о том, что вы перестали быть налоговым резидентом.

- Копия вашего паспорта/путевого дневника.

Особые требования

В дополнение к вышеупомянутой информации также предоставьте следующую информацию, если применимо, в зависимости от основания, по которому вы перестали быть налоговым резидентом в Южной Африке:

Квалификационное основание 1: Прекращение обычный житель

- Тип визы, по которой вы отправились в другую страну.

- Если вы уже поселились в иностранном государстве на постоянное жительство, представьте подтверждение этого.

- Свидетельство о налоговом резидентстве от иностранного налогового органа или письмо от органа, в котором указано, что вы считаетесь налоговым резидентом в этой стране (при наличии).

- Подробная информация о любой собственности, которая может быть у вас в Южной Африке (укажите, для какой цели используется такая собственность).

- Подробная информация о любом деловом интересе (например, инвестиции и трудоустройство), который у вас все еще может быть в Южной Африке.

- Подробная информация о вашей семье. Укажите, находятся ли какие-либо члены семьи в Южной Африке, и причину этого.

- Подробная информация о ваших социальных интересах (например, контракт с тренажерным залом, развлекательные клубы и общества) и местонахождение ваших личных вещей.

- Подробная информация о любых ответных визитах в Южную Африку, их частота и причина таких визитов.

Квалификационное основание 2: Прекращение посредством проверки физического присутствия

- Должны быть предоставлены только стандартные требования

Квалификационное основание 3: Прекращение в связи с применением Соглашения об избежании двойного налогообложения (DTA)

- Справка о налоговом резидентстве от иностранного налогового органа или письмо от органа, подтверждающее ваш статус налогового резидента в этой стране.

Декларация будет отклонена, если выполняется одно из следующих условий:

- Если налогоплательщик не соответствует критериям прекращения статуса налогового резидента.

- Если налогоплательщик не может предоставить нам соответствующие материалы или правильные соответствующие материалы по запросу.